【QAあり】Atlas Technologies、中期経営計画を開示 サービス拡大と、通年での業績予想達成、来期以降の黒字化を目指す

目次

山本浩司氏(以下、山本):本日はAtlas Technologies株式会社の説明会にご参加いただき、誠にありがとうございます。代表取締役の山本です。これより、2024年12月期の第2四半期決算および中期経営計画の2つをご説明します。

まずは、2024年12月期の第2四半期決算よりご説明します。

スライドのアジェンダに沿って進めます。まずは、2024年12月期第2四半期のエグゼクティブサマリーと決算のハイライトについてご説明します。

2024年12月期第2四半期 エグゼクティブサマリ

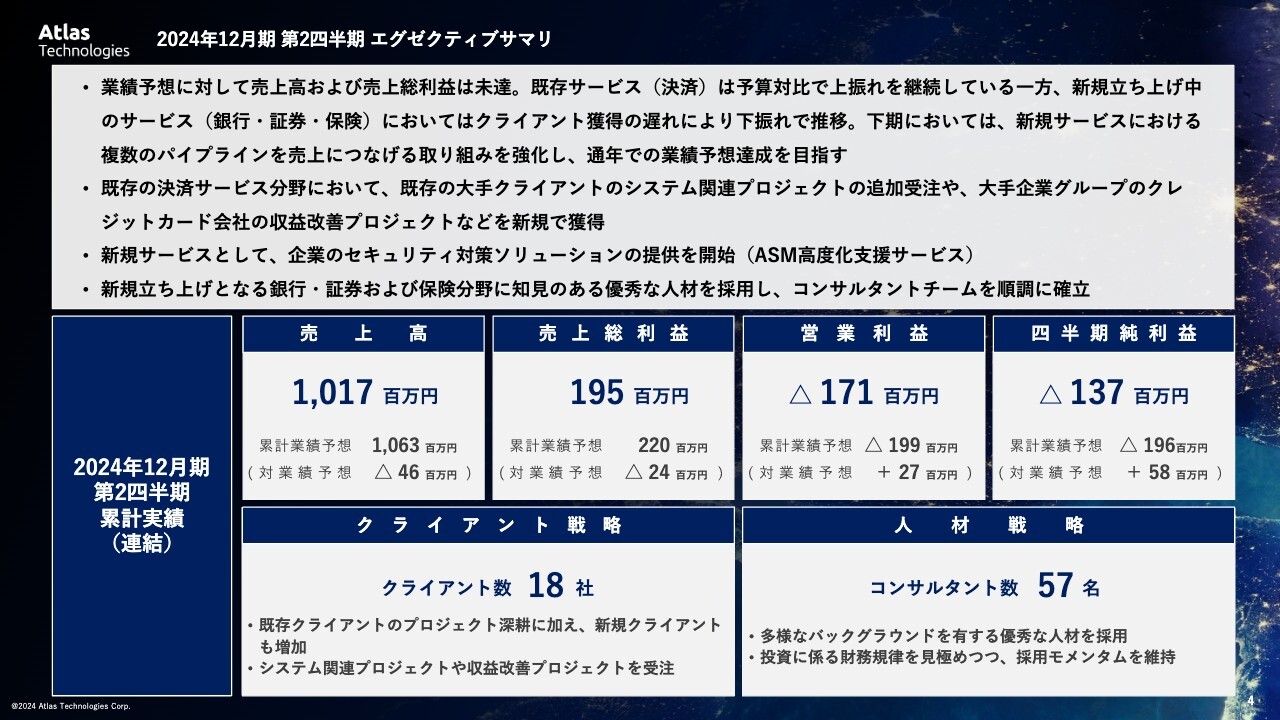

2024年12月期第2四半期のエグゼクティブサマリーについてご説明します。2024年12月期第2四半期の累計実績は、スライド中段のとおりです。連結売上高は上期の累計で10億1,700万円で、業績予想に対して4,600万円の未達となり、進捗率は95.6パーセントとなっています。

既存の主力サービスである決済関連プロジェクトの収益は、今期の予想対比で上振れを継続しているものの、新規に立ち上げた銀行・証券・保険分野のコンサルティングサービスは、プロジェクト獲得の若干の遅れが売上高の予算未達の主な要因となっています。

今期の下期は、新規サービスの複数のパイプラインを売上に結びつける取り組みをさらに強化し、業績予想の達成を目指します。

また、連結営業利益は累計でマイナス1億7,100万円となり、業績予想に対してプラス2,700万円でした。販管費における採用費は、人材獲得のための投資を継続しつつその他の費用の見直しを行った結果、業績予想比でプラスとなりました。現在、クライアント数は18社、コンサルタント数は57名の体制です。後ほど、詳しくご説明します。

最後に、事業進捗は、既存クライアントからシステム関連プロジェクトの追加受注があり、新規クライアントからも収益改善プロジェクトの受注がありました。また、新規サービスとして企業のセキュリティ対策のソリューション「ASM高度化支援サービス」の提供を開始しています。

2024年12月期第2四半期決算ハイライト

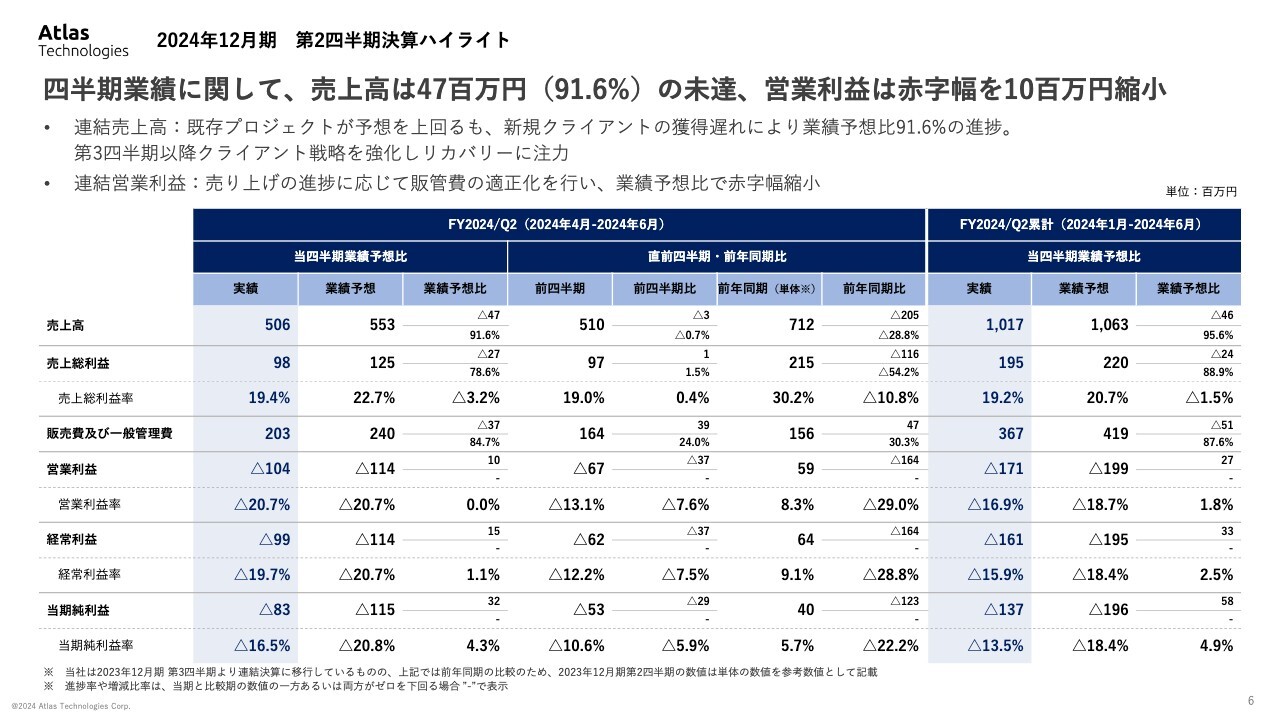

今久保洋氏(以下、今久保):2024年第2四半期の決算ハイライトについてご説明します。2024年第2四半期の業績は、売上高は5億600万円で4,700万円マイナスの業績予想比91.6パーセントとなりました。

現在の主力である決済サービス分野の売上高は、既存クライアントからのアップセルの機会が主な要因で予算を超えています。一方で、新規に立ち上げている銀行・証券・保険分野にて新規顧客からのプロジェクト獲得が遅れていることが予算未達の要因となりました。

決済分野でのプロジェクトの追加獲得によるさらなる予算上振れと、新規顧客からプロジェクト受注へ向けた強化サービス分野の取り組みをさらに尽力し、通年での業績達成を目指します。

営業利益はマイナス1億400万円となり、業績予想比1,000万円プラスとなりました。主な要因としては、採用に関する投資を続ける一方、販管費の適正化などを行ったことです。第3四半期以降も引き続き規律を持った管理を行っていきます。

当上期の実績と業績予想に対する進捗については、エグゼクティブサマリーでお伝えしたとおり、売上高が中間業績予想に対して4,600万円の未達、進捗率は95.6パーセントです。四半期の業績と同じく既存サービスでの予算が上振れする一方、新規立ち上げ中のサービスからの売上の遅れが要因となっているため、下期の事業に対する取り組みに尽力していきます。

営業利益については、2,700万円マイナスの赤字縮小で着地しました。四半期業績と同様に販管費の適正化を行った結果であり、第3四半期以降も引き続き規律を持ちながら投資を行っていきます。

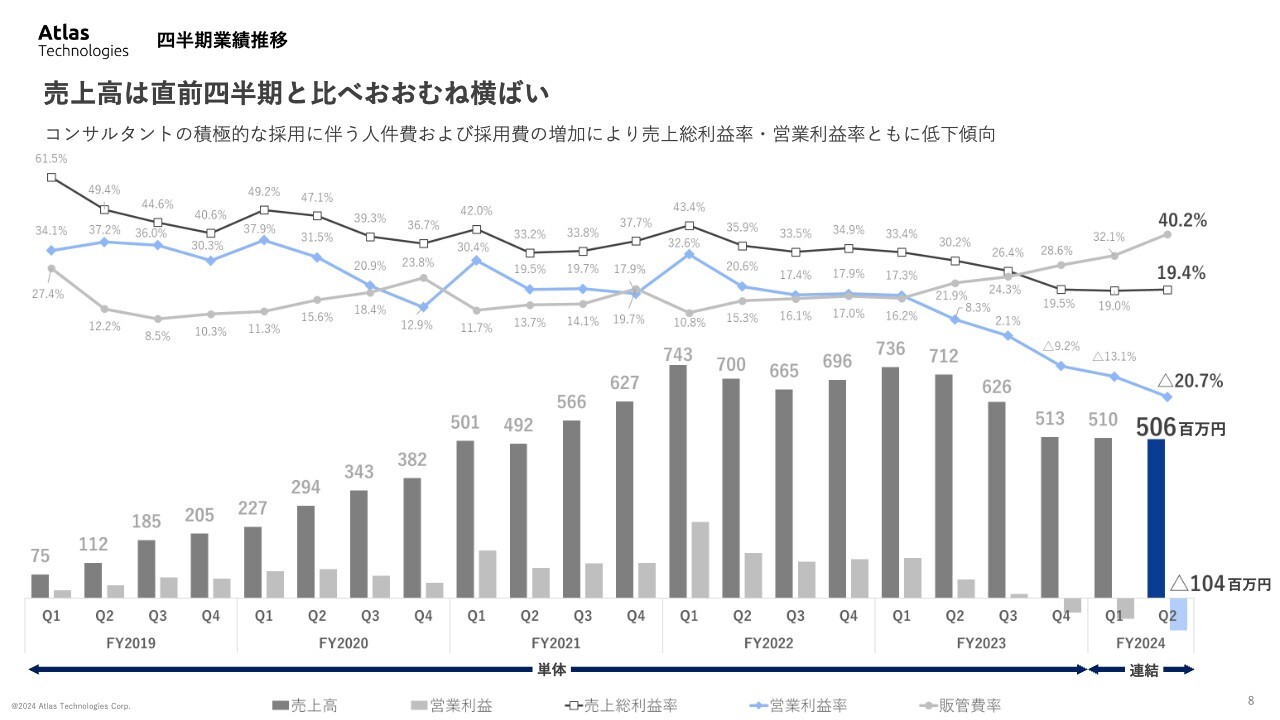

四半期業績推移

四半期の業績推移についてです。売上高は、直前四半期と比べ、おおむね横ばいの推移となっています。こちらの要因も、決済分野からの売上高が予算を超えている反面、新規立ち上げ分野の売上貢献が遅延していることです。

決済サービス分野におけるクライアントのパイプラインを確実に売上につなげていく取り組みの強化と、新規立ち上げ分野におけるプロジェクトの獲得に尽力していきます。

売上総利益および営業利益率は低下傾向にあり、コンサルタントの採用数増加に伴う投資のための人件費および採用費の増加が主な要因です。売上高の増加を図りながらも、投資を行いつつ規律のある費用の見極めを行い、営業利益黒字化の実現に向けて取り組んでいきます。

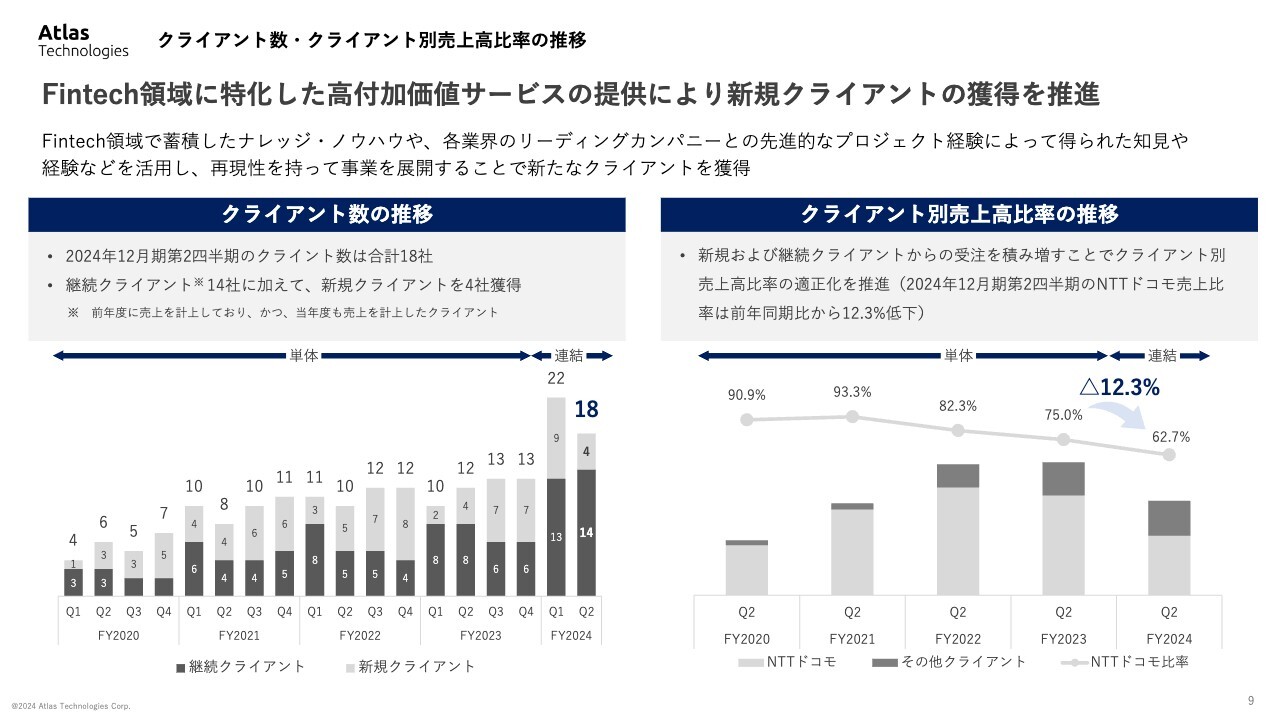

クライアント数・クライアント別売上高比率の推移

クライアント数とクライアント別売上高比率の推移についてです。当第2四半期では、18社のクライアントから受注を獲得しました。昨年の継続クライアント数は14社で、新規クライアントは4社です。

クライアント別売上高の比率は、当第2四半期においてはNTTドコモが62.7パーセントであり、前年同期比で12.3パーセント低下しました。

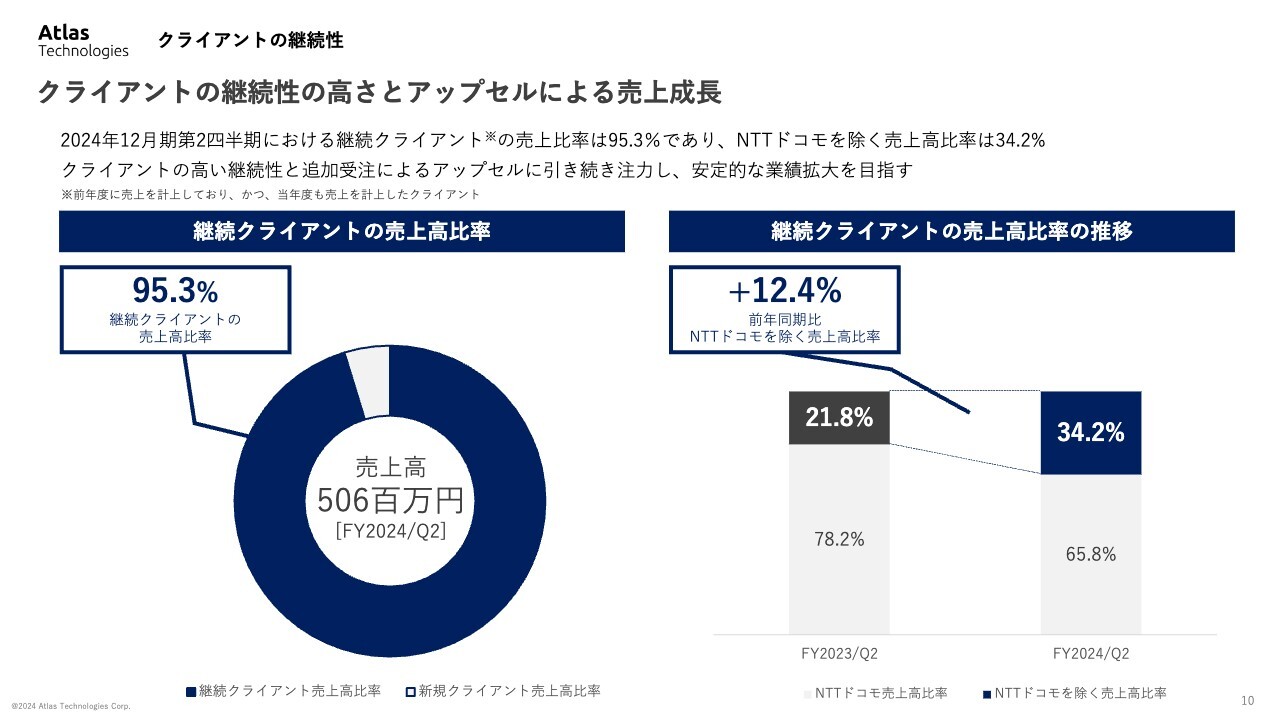

クライアントの継続性

クライアントの継続性についてです。第2四半期における継続クライアントの売上高の比率は、95.3パーセントとなりました。そのうちNTTドコモを除く継続クライアントの売上高比率は34.2パーセントであり、前年同期比で12.4パーセント増加する結果となりました。

継続クライアントの維持と追加受注によるアップセルにも注力し、安定的な業績拡大を目指します。

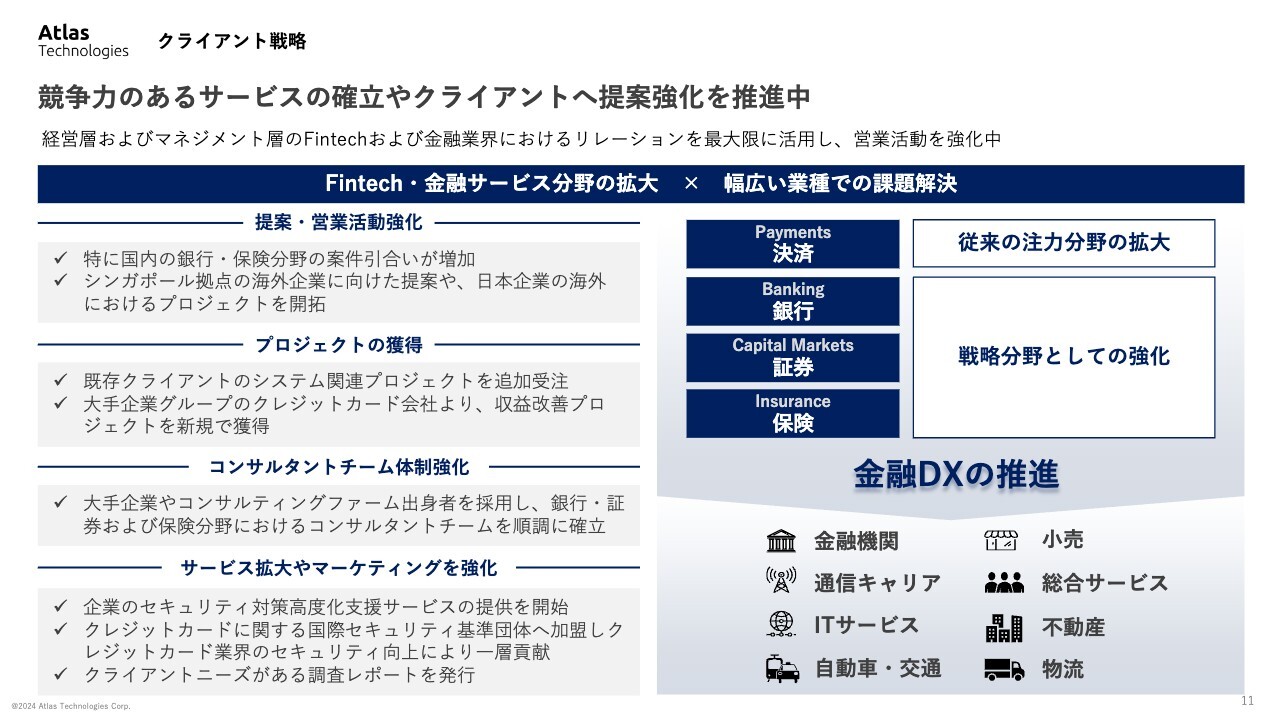

クライアント戦略

クライアント戦略についてです。スライド左のとおり提案活動の強化、プロジェクトの獲得、チーム体制強化において、それぞれ進捗があります。一方で、立ち上げ中の保険・銀行・証券のプロジェクト提案活動の強化や、引き合いのプロジェクト化についてはさらに取り組みが必要です。引き続きこれらの分野を含めた事業活動に注力します。

また、サービス拡大や調査レポートの作成などのマーケティング活動も行っており、引き続き提案強化に取り組んでいきたいと考えています。

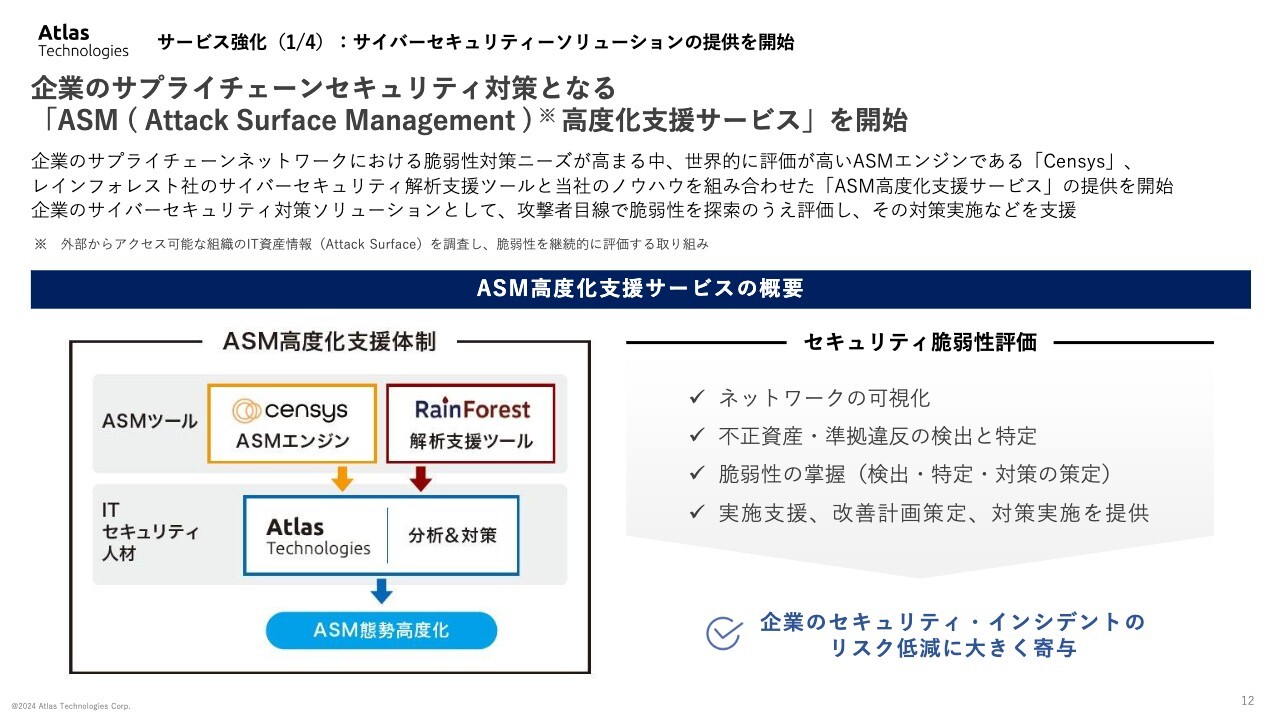

サービス強化(1/4):サイバーセキュリティーソリューションの提供を開始

当社サービス拡大に関する進捗についてご説明します。

1点目は、企業のサプライチェーンネットワークにおけるサイバーセキュリティ対策の高度化支援サービスの提供を開始しました。世界的に評価が高いAttack Surface Managementエンジンである「Censys」と、当社が提携するレインフォレスト社の解析支援ツールを組み合わせ、セキュリティ脆弱性の解析を行うツールを活用するサービスです。

このサービスは企業のセキュリティインシデントリスクを低減させるもので、現在、企業への提案活動を開始し協議を行っています。

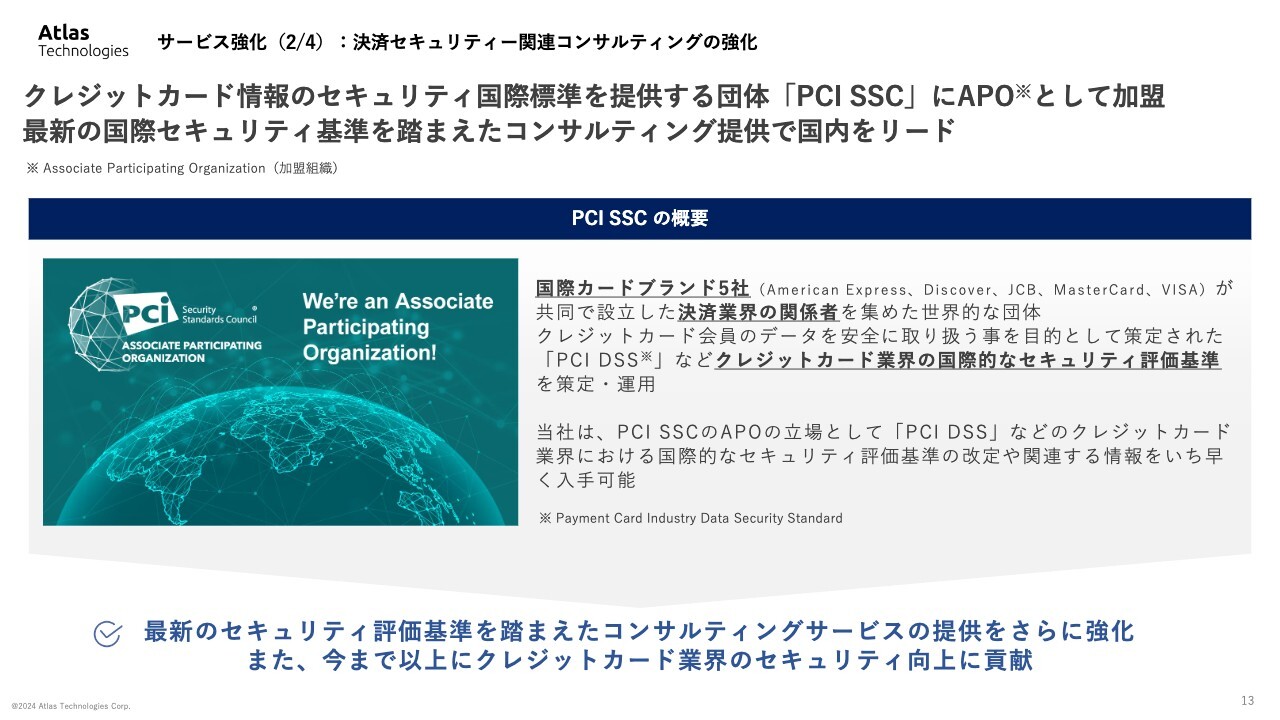

サービス強化(2/4):決済セキュリティー関連コンサルティングの強化

2点目は、国際カードブランド5社が共同で設立した団体であるPCI SSCに加盟しました。加盟により、クレジットカード業界のセキュリティ基準の改定を含む最新情報をいち早く入手できるようになります。これを活用し、最新の基準を踏まえた決済セキュリティに関するコンサルティングサービスをさらに強化していきます。

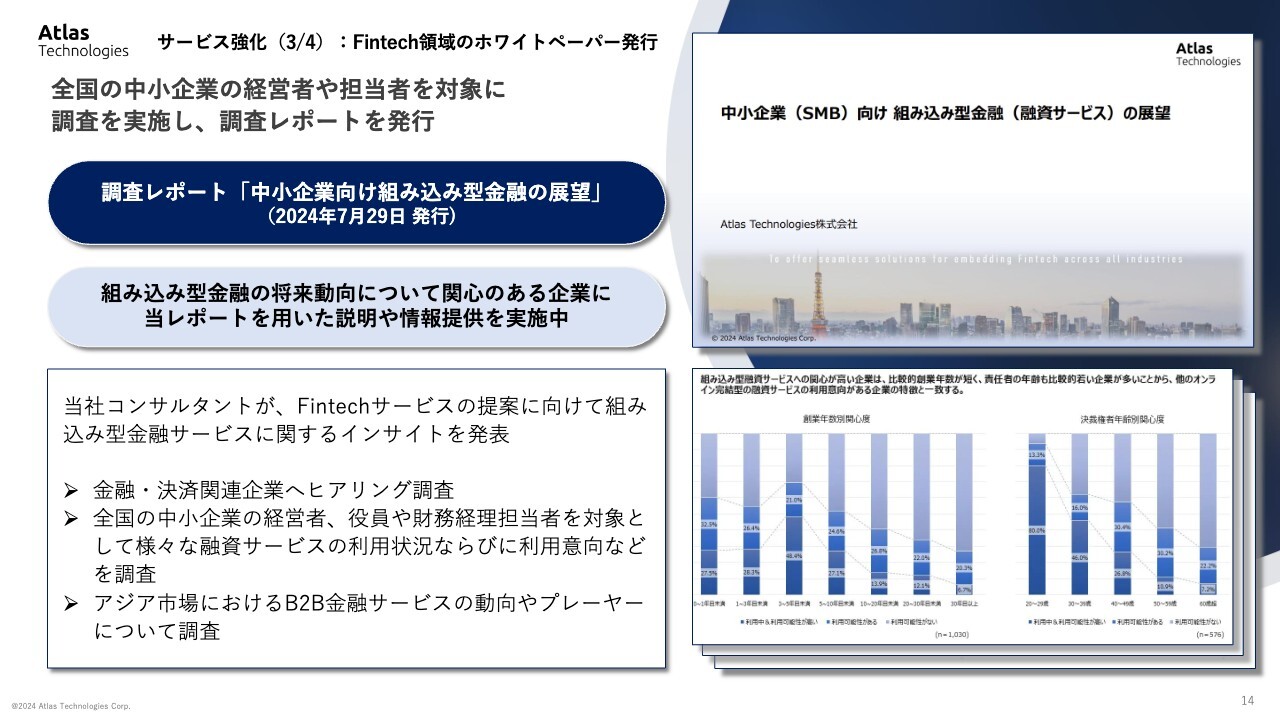

サービス強化(3/4):Fintech領域のホワイトペーパー発行

3点目は、2024年7月29日に「中小企業向け組み込み型金融の展望」という調査レポートを発行しました。これは当社コンサルタントが企業へのヒアリングをはじめとする調査を行い、組み込み型金融に関するインサイトをまとめて発表したものです。また、当社グループのKapronasiaが、アジア市場のBtoB金融サービスの動向やプレーヤーについて調査を行いました。

当レポートを踏まえFinTechサービスの動向について企業に情報提供を行い、当社のFinTechにおける取り組みをアピールするとともに、当社サービスの提供に結び付ける活動を行っています。

サービス強化(4/4):アジアにおける事業活動

4点目は、アジアにおける事業活動についてです。スライドのとおり、Kapronasiaは海外大手企業や国際機関のプロジェクトを手掛け、実績を重ね続けています。Kapronasiaチームのプロジェクト経験と実績を踏まえ、アジアでのプロジェクト獲得や日本企業に対するコンサルティングサービスの提供の強化を継続していきます。

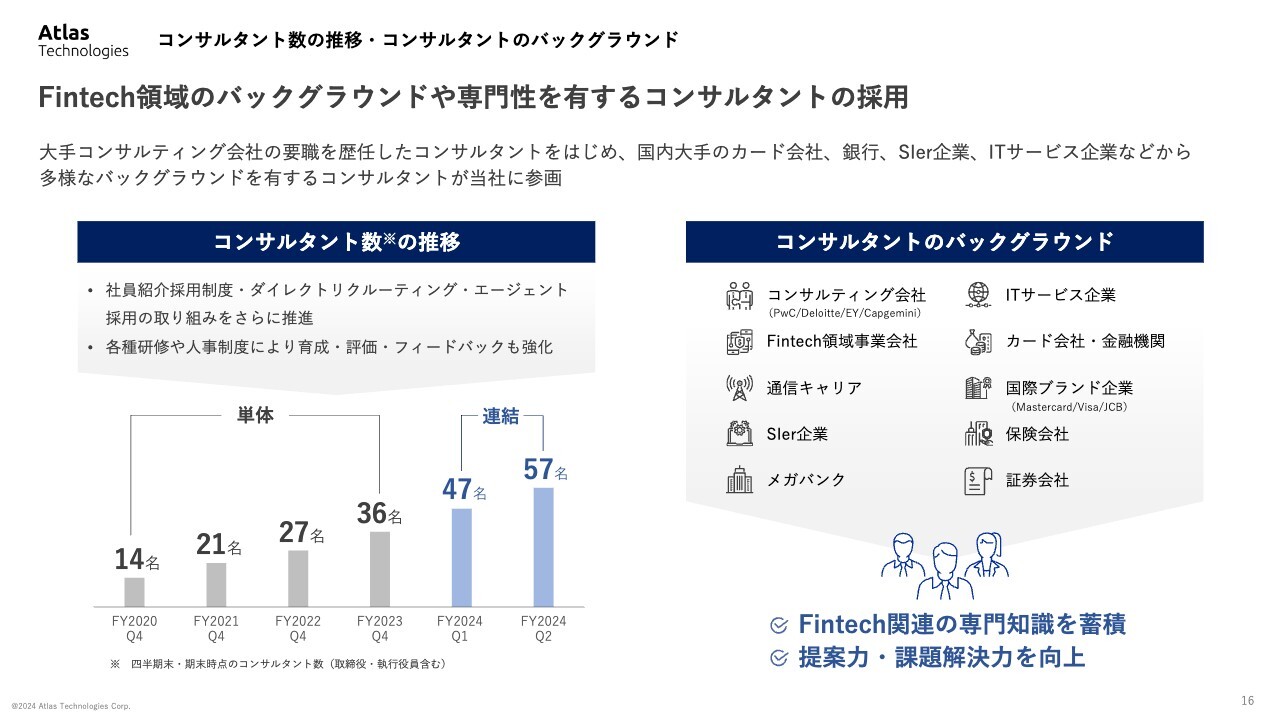

コンサルタント数の推移・コンサルタントのバックグラウンド

採用に関してご説明します。当第2四半期において、コンサルタント数は57名となりました。

大手保険会社や大手外資系コンサルティングファーム出身者など、多様なバックグラウンドを持つ優秀なコンサルタントの採用を行い、銀行、証券および保険分野に知見のあるメンバーの参画により、立ち上げ分野のチーム組成を着実に行っています。

今後も当社が求める採用基準を満たすコンサルタントの積極的な採用を、規律を持ちつつ継続していく予定です。

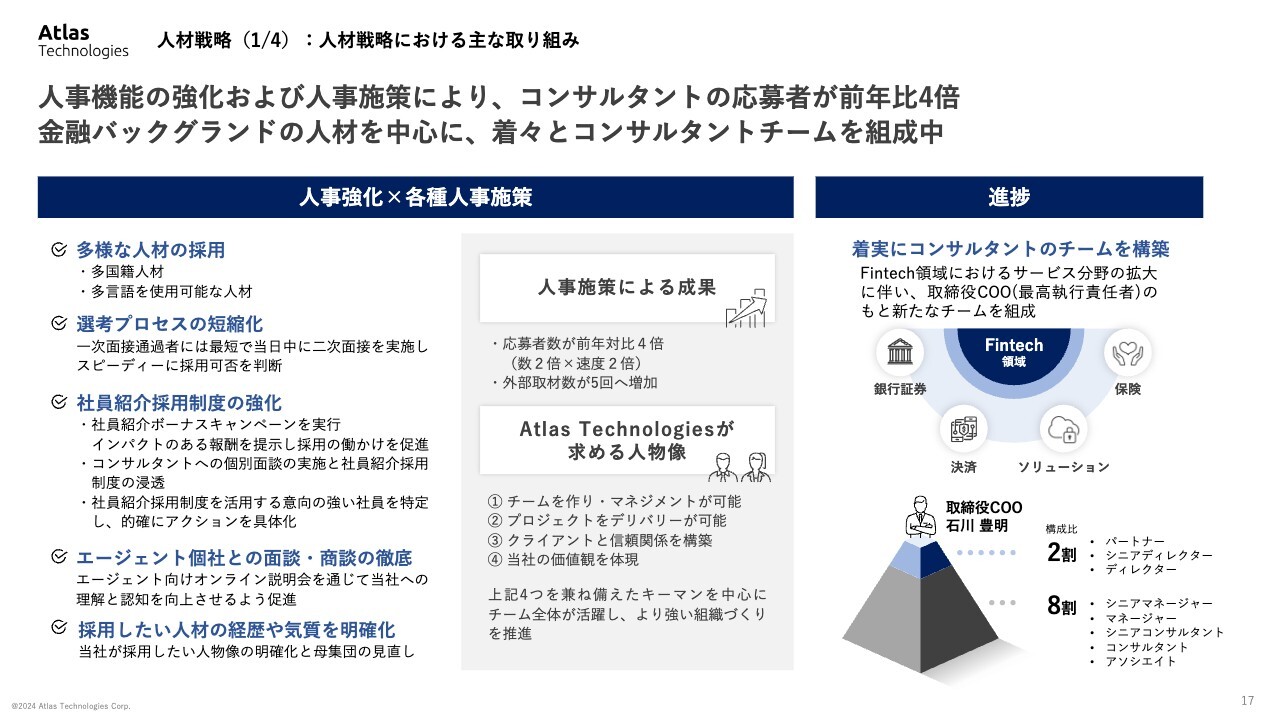

人材戦略(1/4):人材戦略における主な取り組み

人材戦略については、スライドのとおりです。今期は、採用プロセスや採用エージェントとのリレーションの強化、社員紹介制度の強化、多国籍人材の登用等に取り組みました。それらを含む人事施策により、応募者数は前年対比で約4倍になりました。

この進捗をもとに、金融分野に強いバックグラウンドを持つ人材の登用を中心に据え、コンサルタントチームの組成を着実に進めていきます。

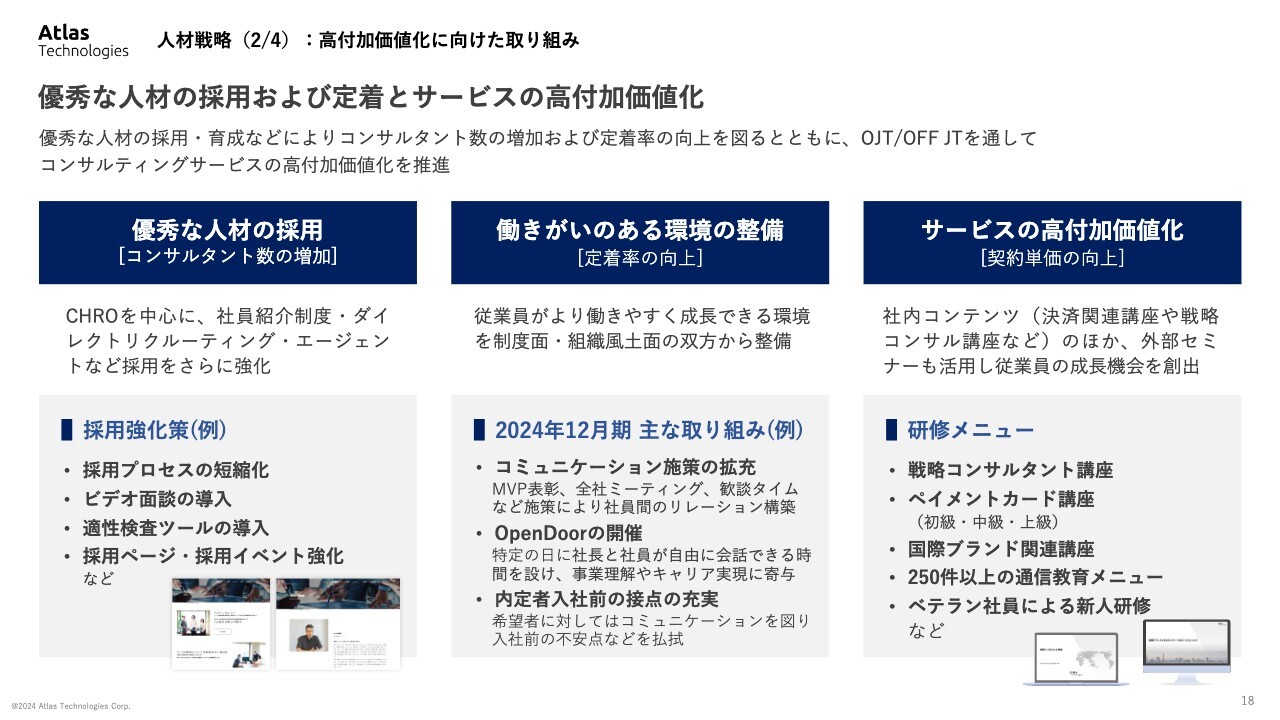

人材戦略(2/4):高付加価値化に向けた取り組み

人材の高付加価値に向けた取り組みについてです。前のスライドでお伝えした優秀な人材の採用活動強化に加え、働きがいのある環境づくりの取り組み、コンサルタントによるサービス強化についても積極的に取り組んでいます。

人材戦略(3/4):カルチャーの浸透

人員拡大が進む中で、会社全体が一体感のある組織としての成長を図るため、スライドのような各種カルチャー施策についての浸透を図っています。

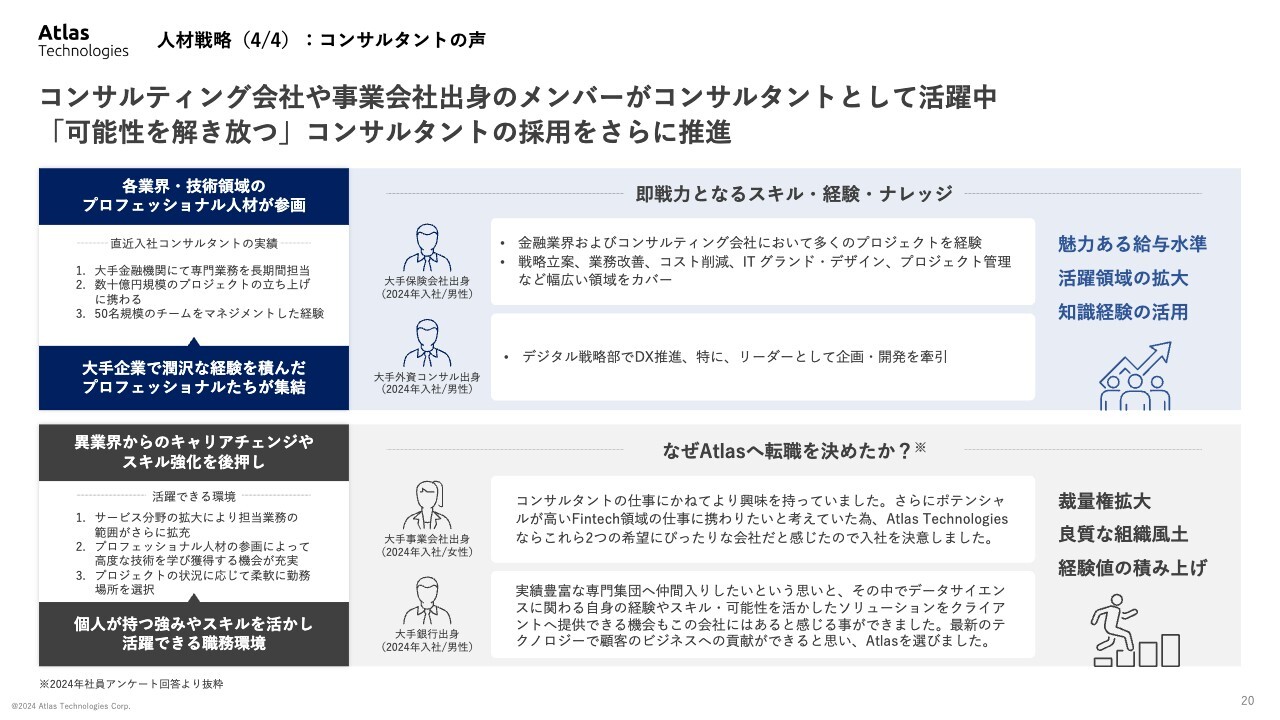

人材戦略(4/4):コンサルタントの声

コンサルタントには、先ほどお伝えした大手保険会社や大手外資系コンサルティングファーム出身者が入社しています。その中でもプロジェクトの立ち上げや大規模組織でのマネジメント経験など、豊富な経験を積んだプロフェッショナルたちが参画しています。

このような人員からのヒアリング結果を採用活動に反映し、「可能性を解き放つ」コンサルタントの採用をさらに推進していきます。

以上で、2024年第2四半期決算に関する説明を終了します。以降のAppendixについては、あわせてご参考ください。

中期経営計画の位置づけ

山本:ここからは、当社が今回新たに策定した中期経営計画についてご説明します。

まず、今回の中期経営計画は2025年12月期から2028年12月期の4ヶ年度を期間とし、「収益性を伴った事業成長」に向けた取り組みを行うフェーズ1の計画として位置づけています。

この取り組みにおける3つの施策は、「サービスの拡大と高付加価値化」「優秀な人材の採用と育成」「クライアントの獲得と深耕」です。これらの施策を着実に実行の上、当社のビジョンを目指して取り組んでいきます。

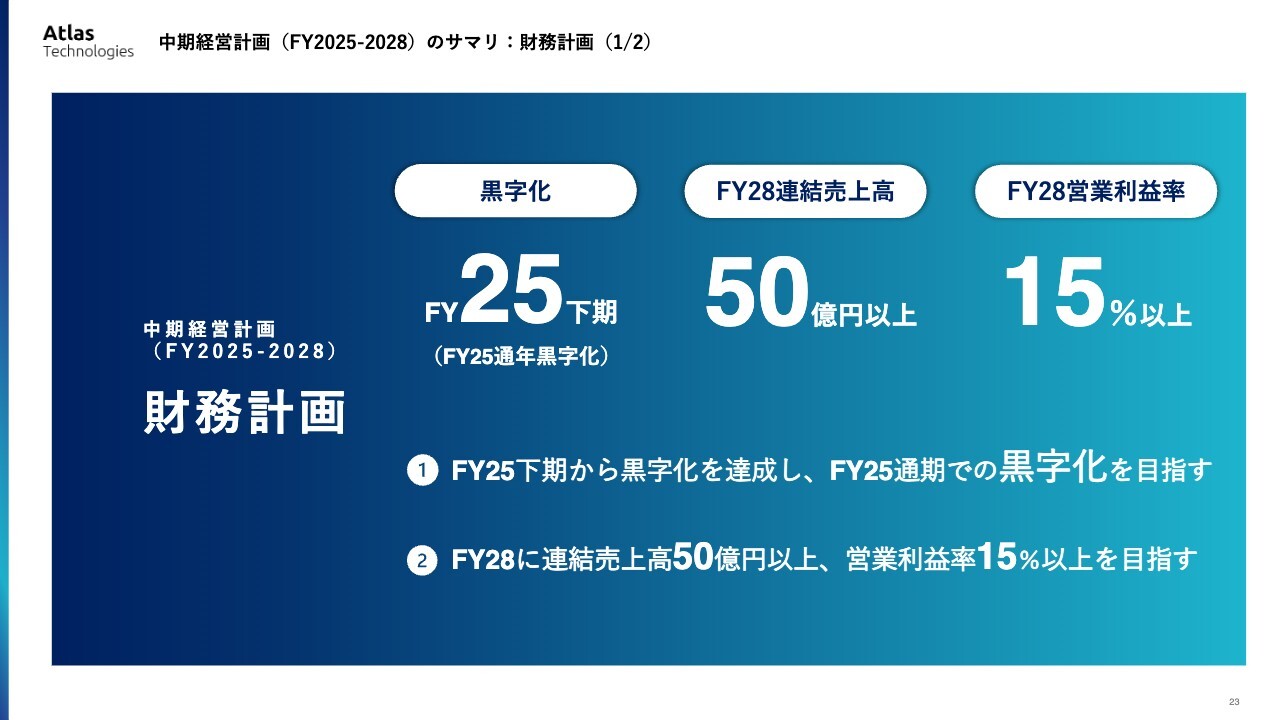

中期経営計画(FY2025-2028)のサマリ:財務計画(1/2)

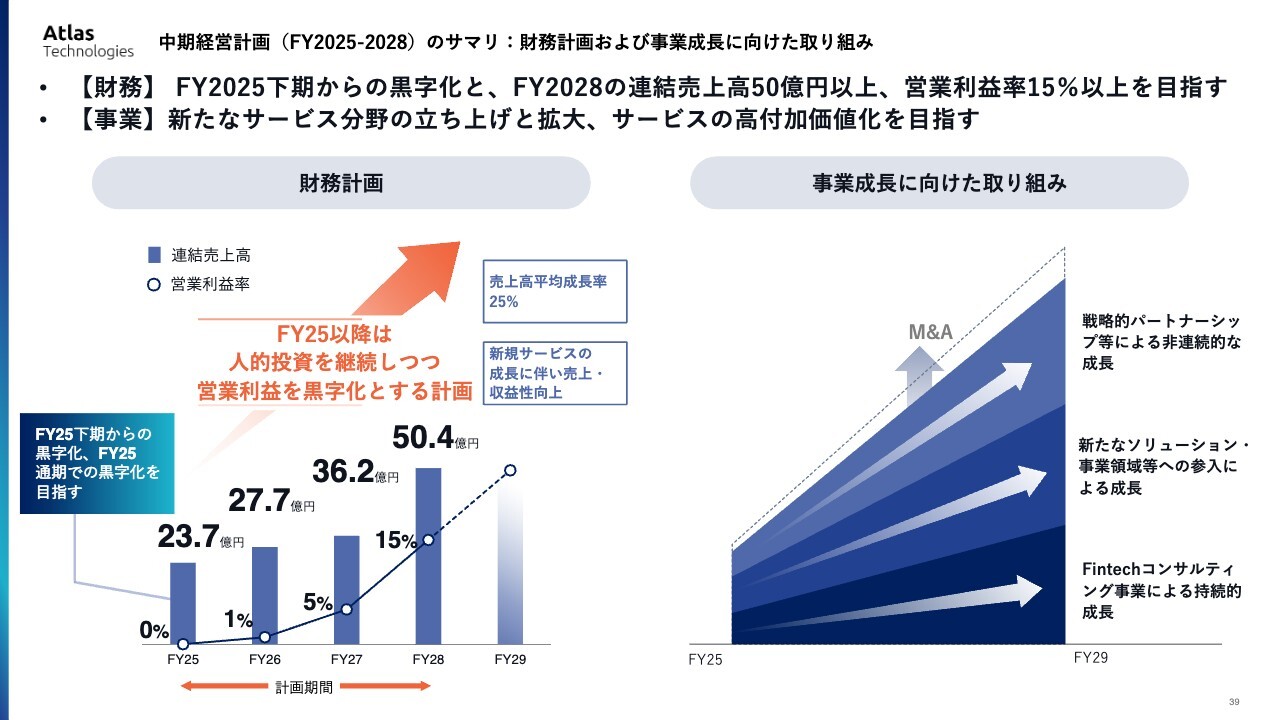

財務計画のサマリです。まずは当社の人材への投資を継続しながら、2025年12月期下期から黒字化を達成し、通期においても営業損益の黒字化を目指していきます。

また、中期経営計画の最終年度である2028年12月期において、連結売上高50億円以上、営業利益率15パーセント以上を目指す計画です。

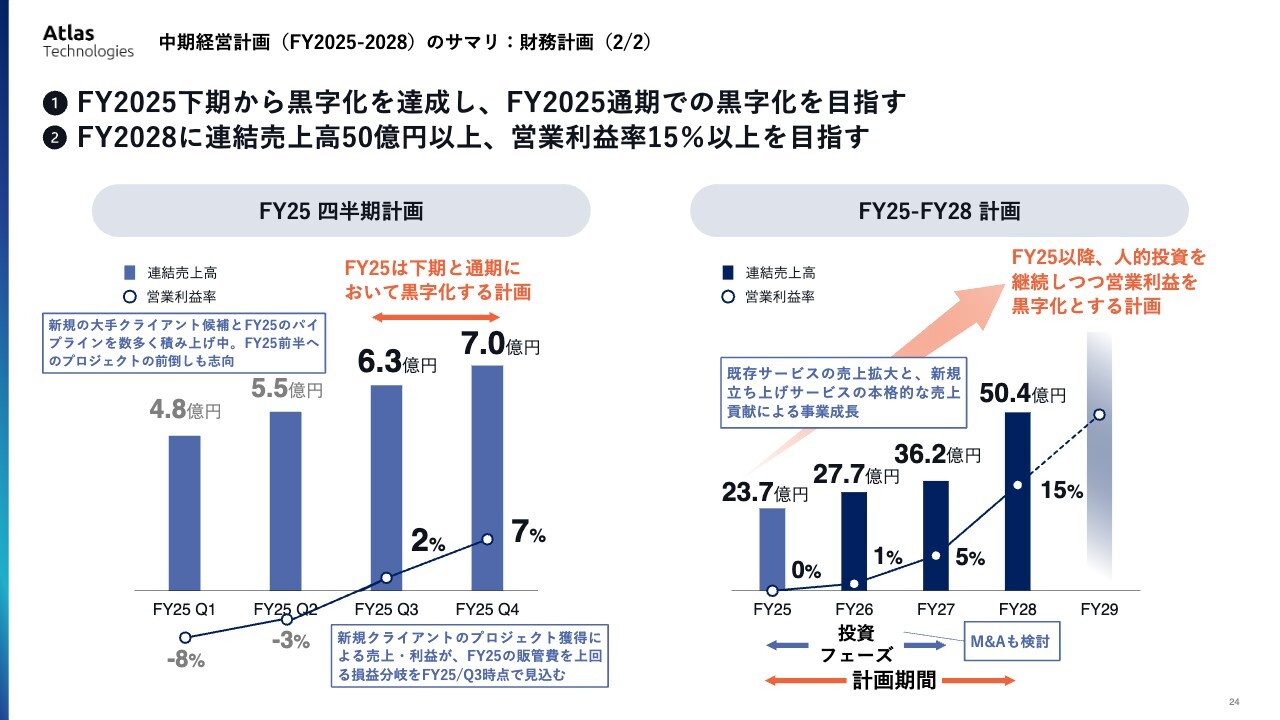

中期経営計画(FY2025-2028)のサマリ:財務計画(2/2)

財務計画のサマリの2ページ目です。スライド左側の「FY25 四半期計画」のグラフをご覧ください。来期、2025年12月期下期において黒字化を目指す計画については、現在立ち上げ中の新規大手クライアント候補とのパイプライン積み上げを進めているため、2025年12月期第3四半期時点で売上および利益の損益分岐を目指しています。

スライド右側の「FY25-FY28 計画」のグラフをご覧ください。2028年12月期までの4年間においても、既存サービスの売上拡大と現在新たに立ち上げ中のサービスの本格的な売上貢献により、2028年12月期時点で売上高50.4億円と営業利益率15パーセントを目指す計画です。並行して、M&Aなどについての検討も計画しています。

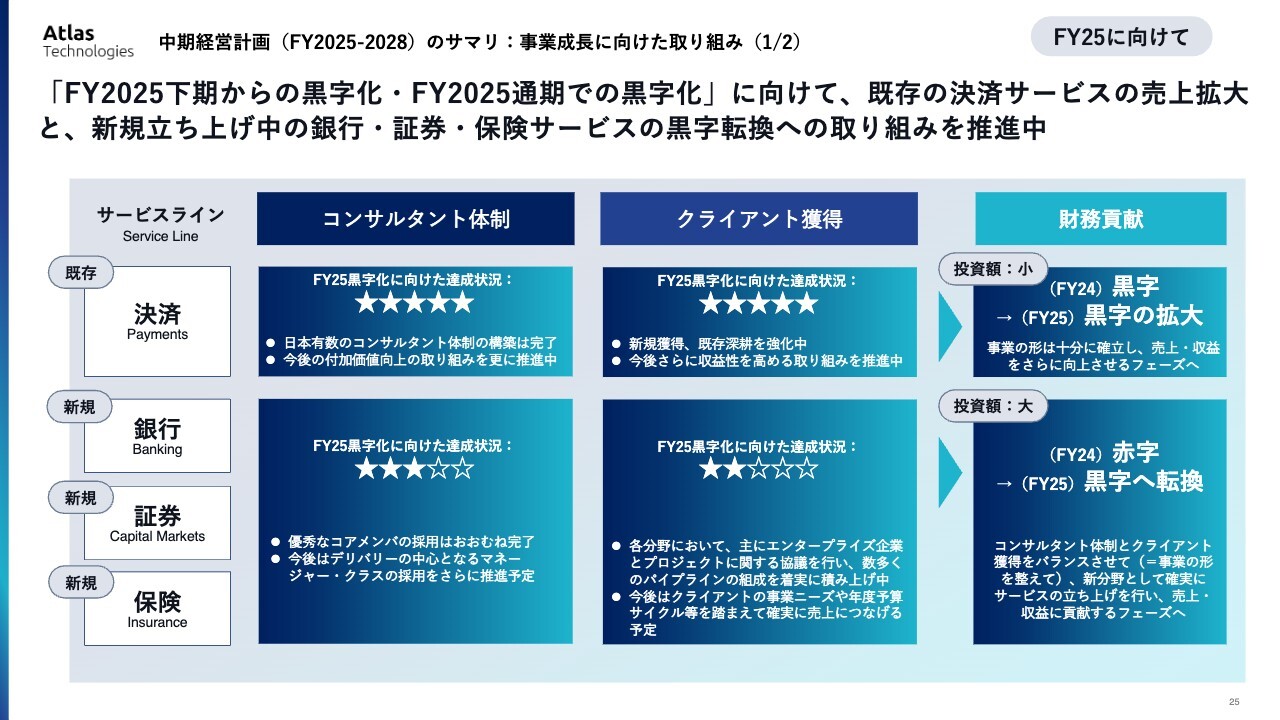

中期経営計画(FY2025-2028)のサマリ:事業成長に向けた取り組み(1/2)

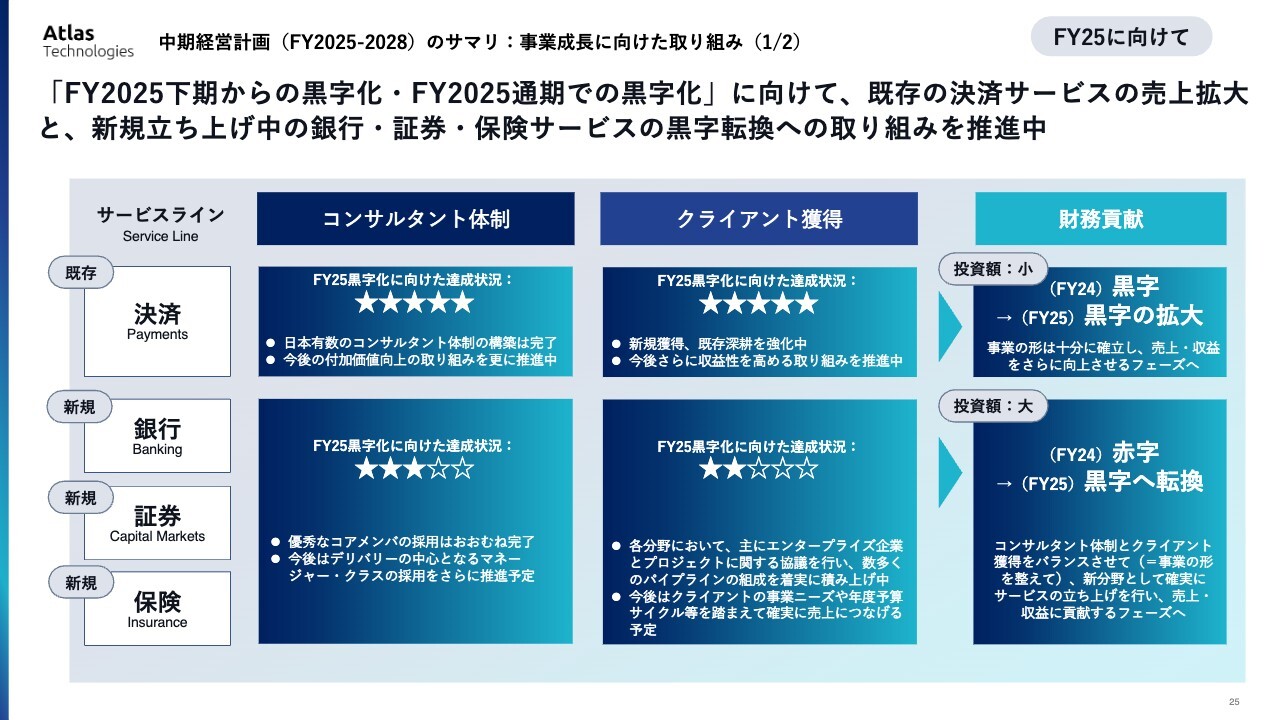

ここからは、2ページにわたって事業成長に向けた取り組みについてご説明します。

まず来期の2025年12月期に向け、既存の決済コンサルティングサービスにおけるコンサルタント体制とクライアント獲得は順調に進んでいます。さらなる売上や利益の拡大を目指していくフェーズとなっています。

一方で、現在新規立ち上げ中の銀行・証券・保険のコンサルティングサービスについては、現在と同様にコンサルタント体制の確立を続けるとともに、クライアント獲得のための活動を推進します。できるだけ早く売上や収益へ貢献するフェーズに移行するよう取り組んでいきます。

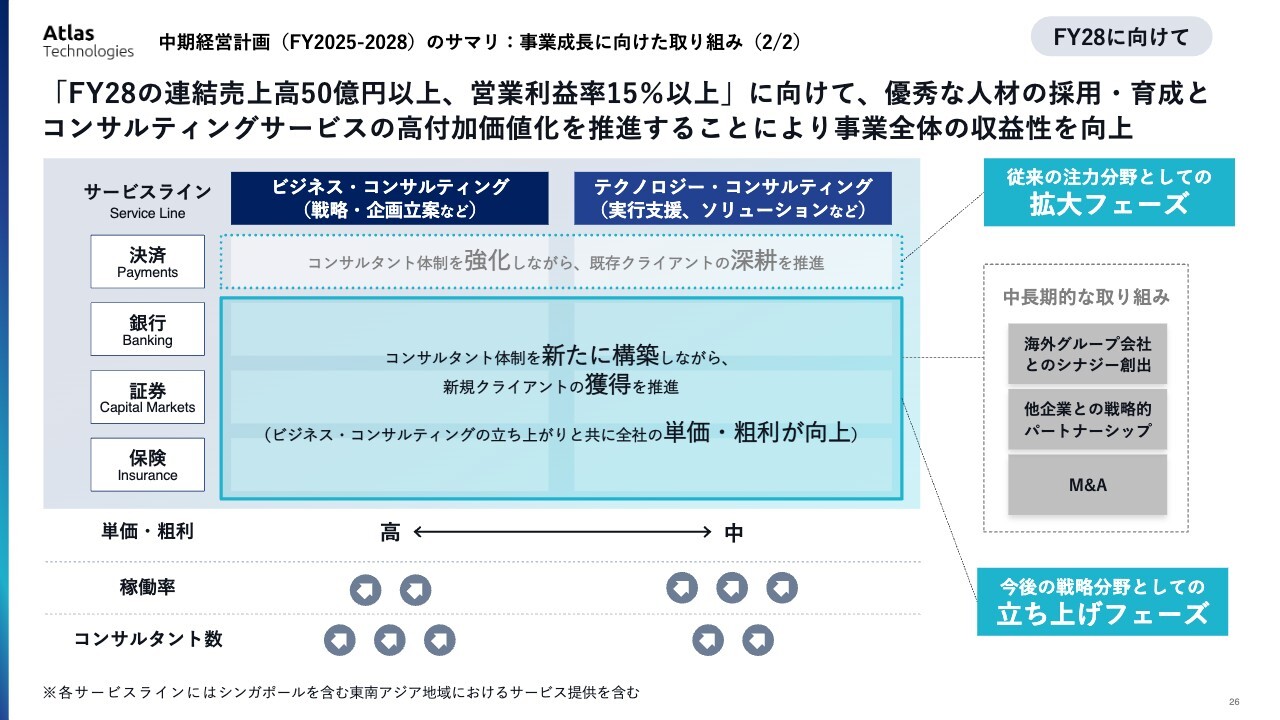

中期経営計画(FY2025-2028)のサマリ:事業成長に向けた取り組み(2/2)

事業成長に向けた取り組みとして、2028年12月期に向けて、戦略や企画立案などの上流を手がけるビジネス・コンサルティングと、実行支援やソリューションなどのサービスを提供するテクノロジー・コンサルティングのコンサルタント採用をさらに進めていきます。

当社のサービス単価やコンサルタントの稼働率の向上に取り組むことで、さらなる事業および売上や利益の拡大を図ります。

ビジネスの上流部分を取り扱うビジネス・コンサルティングの立ち上がりとともに、全社の単価や利益が向上していきます。また、当社の海外グループ会社とのシナジー創出、他企業との戦略的なパートナーシップ、M&Aの検討についても同時に取り組む予定です。

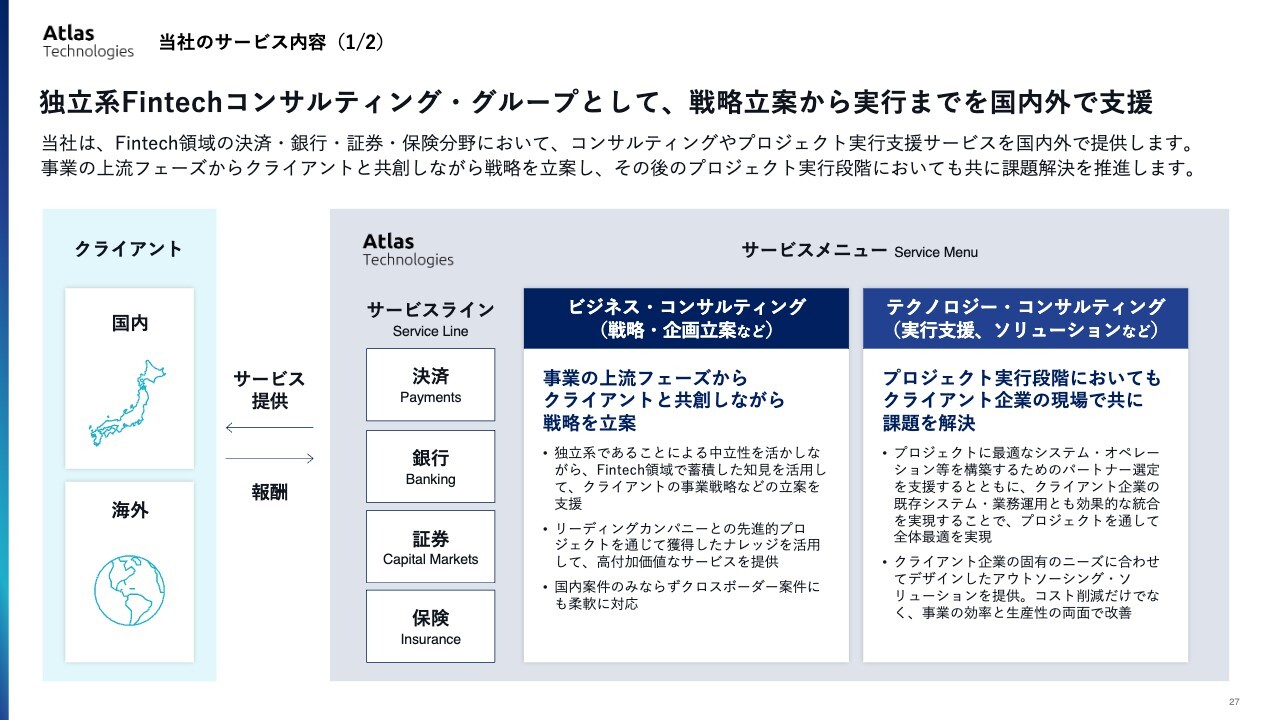

当社のサービス内容(1/2)

当社のサービス内容についての振り返りです。簡単にお伝えすると、Fintech領域の決済・銀行・証券・保険分野において、コンサルティングやプロジェクト実行支援サービスを国内外でクライアントに対して提供しています。

事業の上流フェーズからクライアントと共創しながら戦略を立案し、その後のプロジェクト実行段階においても、ともに課題解決を行っています。

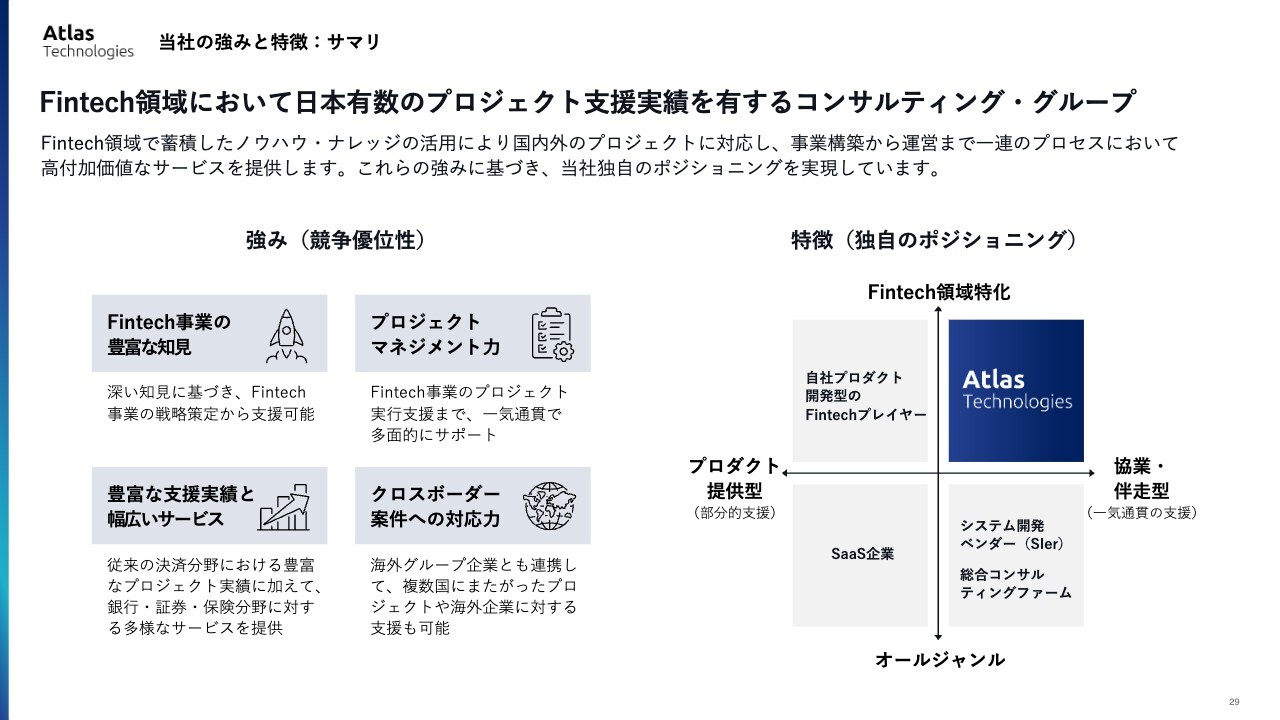

当社の強みと特徴:サマリ

当社の強みと特徴のサマリです。Fintech領域で蓄積したノウハウ・ナレッジの活用により、国内外のプロジェクトに対応しています。事業の構築から運営まで、一連のプロセスにおいて高付加価値なサービスを提供し、これらの強みに基づき当社独自のポジショニングを実現しています。

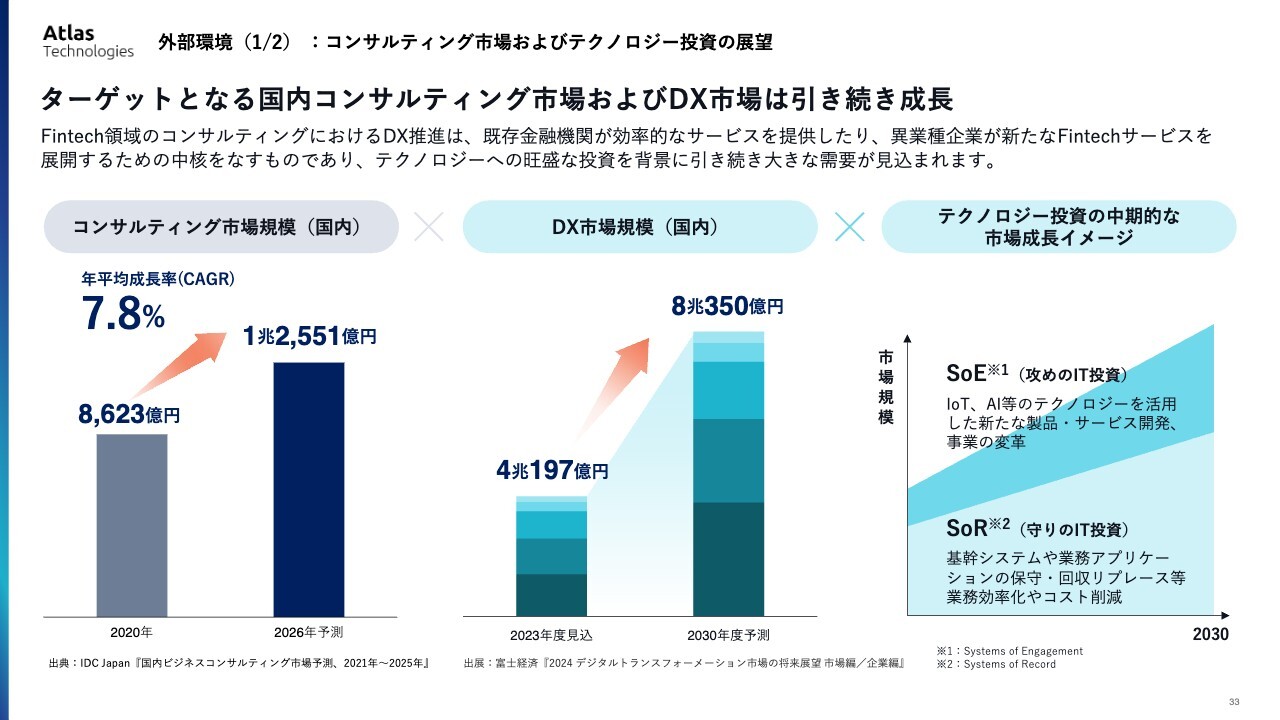

外部環境(1/2):コンサルティング市場およびテクノロジー投資の展望

中期的な外部環境として、コンサルティング市場の展望を記載しています。Fintech領域においては、金融機関のサービスの効率化や異業種によるサービス参入が現在も続いており、今後も大きなサービス需要が見込まれます。

これらの企業によるコンサルティングニーズやDXの推進技術に対し、当社の強みである戦略から実行までの一気通貫でのサービス提供と、Fintech領域のコンサルティング経験を踏まえた知見の活用し、プロジェクトの積み上げを図っていきます。

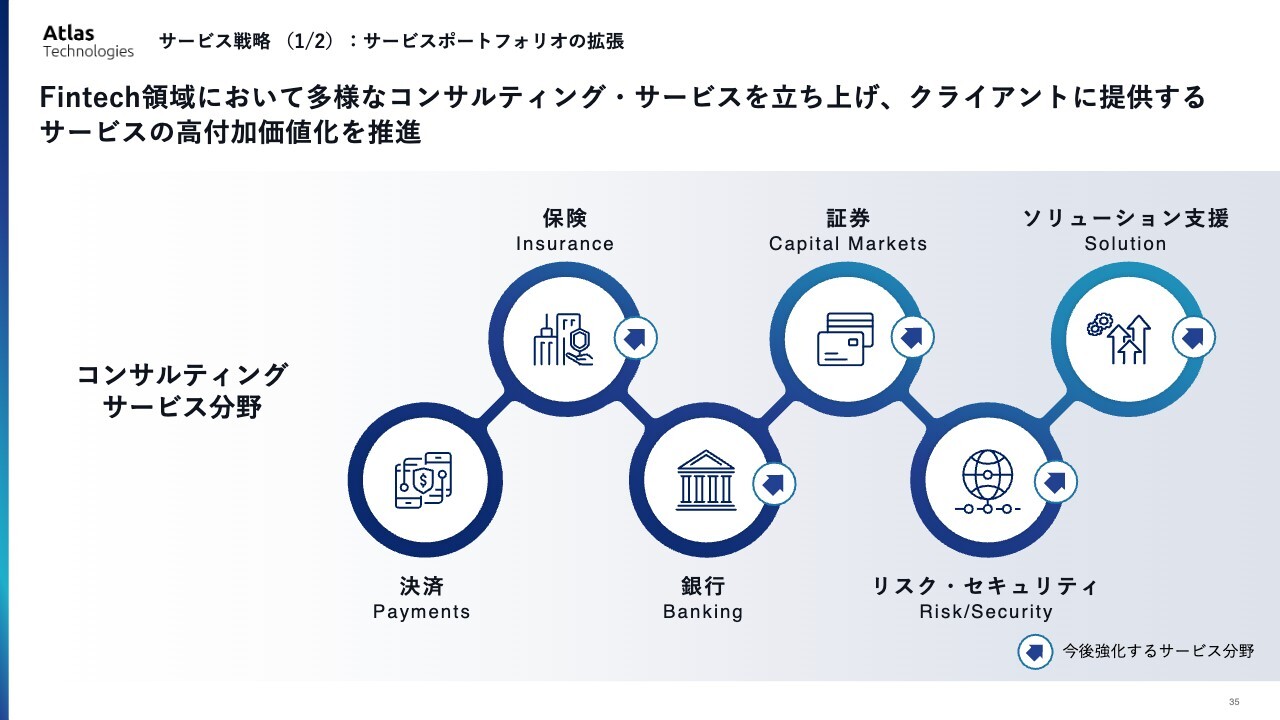

サービス戦略(1/2):サービスポートフォリオの拡張

サービスポートフォリオの拡張についてです。既存のサービスに加え、立ち上げ中である保険・銀行・証券や、リスク・セキュリティ、ソリューション支援のサービスをポートフォリオとしてさらに強固に構築しながら、取り組みを強化していきます。

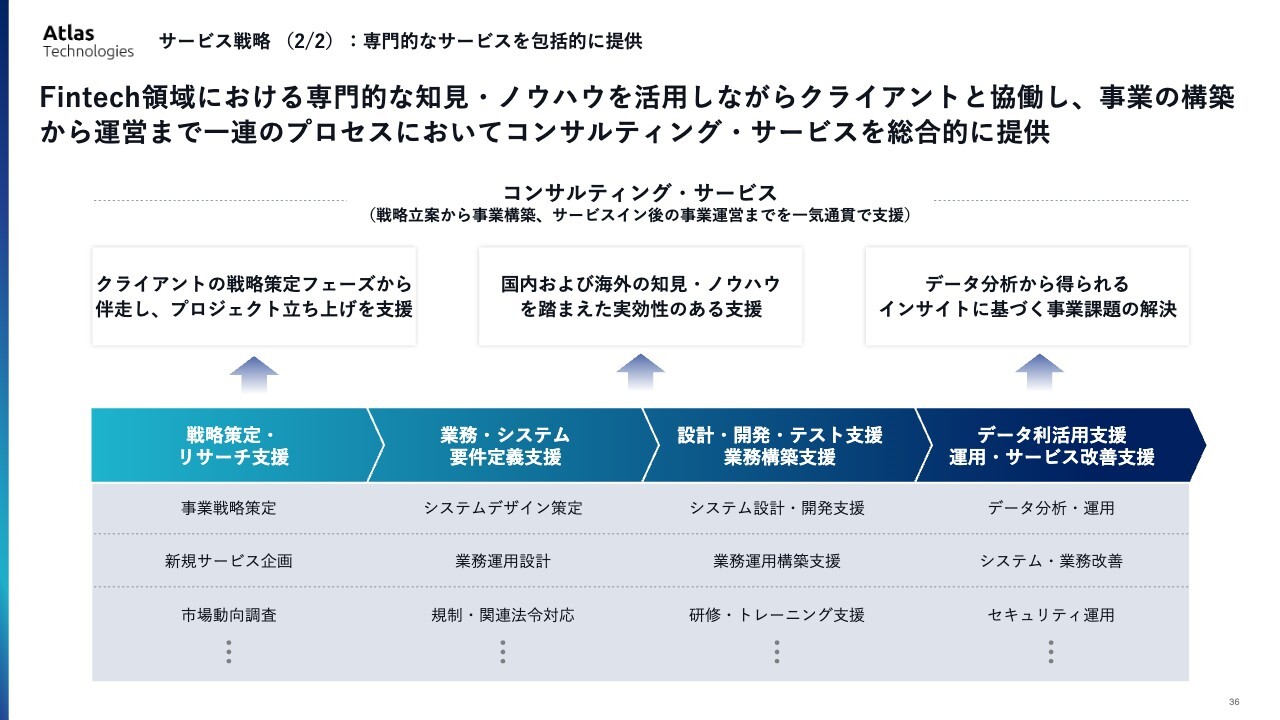

サービス戦略(2/2):専門的なサービスを包括的に提供

専門的なサービスを包括的に提供する事業についてです。当社としては、Fintech領域における知見をさらに積み重ねながら、事業の構築支援、業務システムの設計や構築支援、データの利活用支援などの一連のサービスをさらに追求していきます。

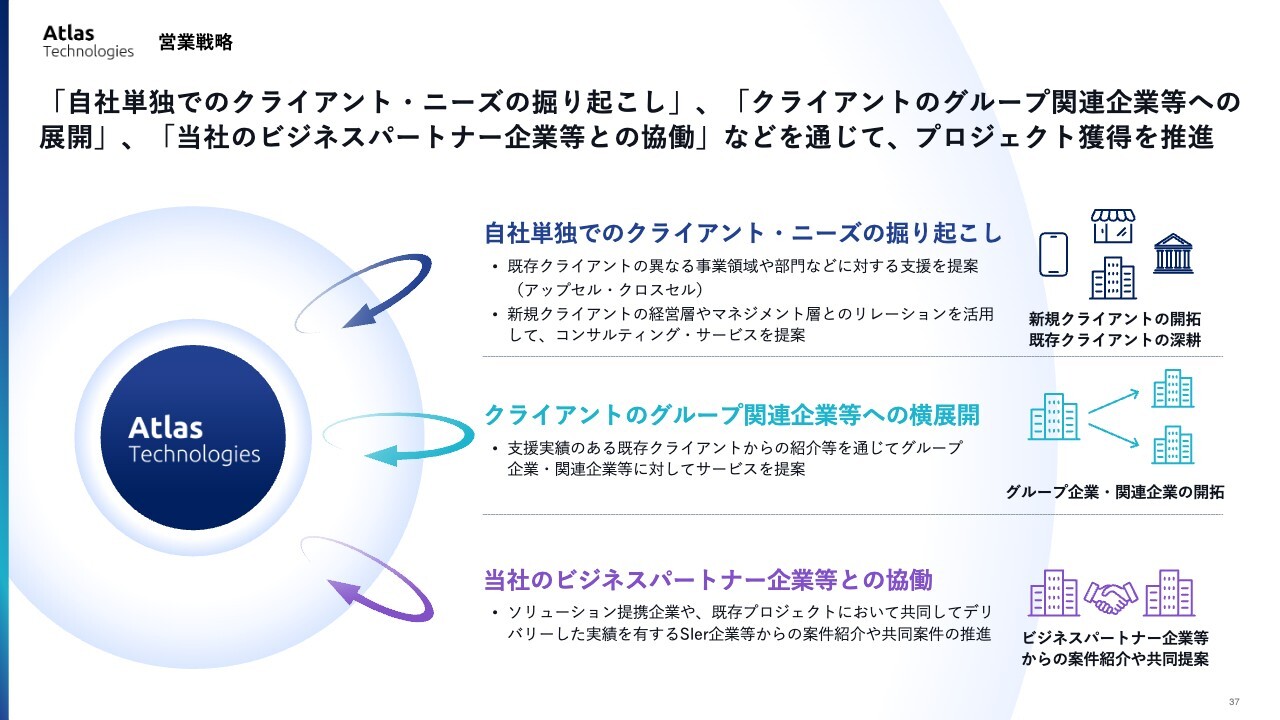

営業戦略

営業戦略は、自社単独でのニーズの掘り起こしをはじめとして、クライアントのグループ関連企業などにおけるプロジェクト獲得への横展開、あるいはビジネスパートナーとの協働によるプロジェクト獲得を行っています。これらのプロジェクトの実績を着実に積み上げていくことで、営業活動をさらに強化しています。

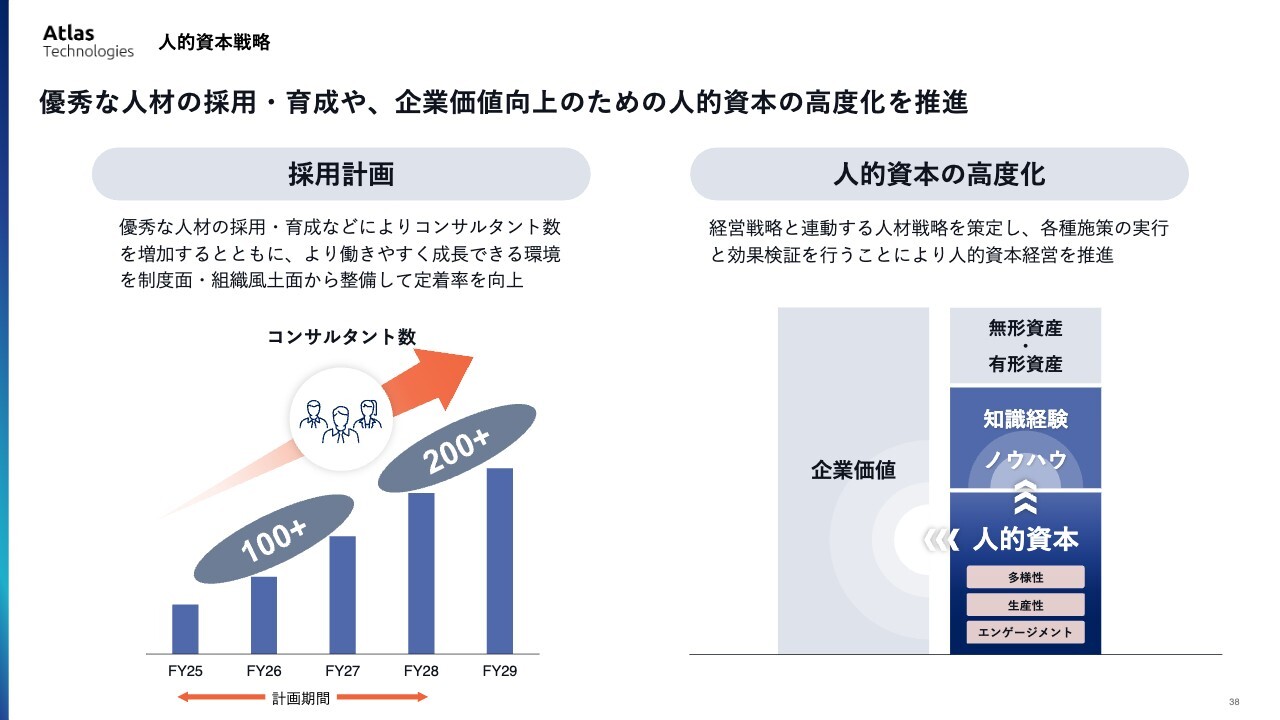

人的資本戦略

人的資本戦略として、採用計画として優秀な人材の採用や育成などにより、コンサルタント数を継続的に増加させていきます。そして、コンサルタントや当社で働くメンバーがより働きやすく、成長できる環境を制度面や組織風土面から整備し、定着率の向上を図っていきます。

スライド右側に記載の「人的資本の高度化」の図をご覧ください。当社は経営および事業において人材が最重要と位置づけていますので、多様性、生産性、あるいはエンゲージメントを強化することで、人的資本の高度化を目指す施策を継続的に行っていきます。

中期経営計画(FY2025-2028)のサマリ:財務計画および事業成長に向けた取り組み

最後に、中期経営計画における2025年12月期から2028年12月期の4ヶ年度の財務計画および事業成長に向けた取り組みのサマリです。

サービスの拡大と高付加価値化、優秀な人材の採用と育成、クライアントの獲得と深耕に関する施策を着実に実行することを冒頭でお伝えしました。この結果、売上高平均成長率は25パーセントを目指します。

スライド右側にも事業成長に向けた取り組みを記載しています。新サービスの成長に伴う収益性の向上を目指します。

以上、中期経営計画についてご説明しました。

質疑応答①:2024年12月期上期業績予想下振れの原因について

「2024年12月期の上期の業績予想が下振れになっている要因を教

新着ログ

「サービス業」のログ