【QAあり】四国化成HD、2Qは大幅な増収増益、通期予想を上方修正 半導体プロセス材料等ファインケミカル製品で収益性が向上

目次

渡邊充範氏(以下、渡邊):四国化成ホールディングス代表取締役社長の渡邊です。本日はお忙しい中、当社グループの決算説明会にご参加いただき、誠にありがとうございます。

本日の内容はスライドの目次のとおりです。まず、2024年12月期第2四半期の業績や通期見通しについてご説明します。続いて、資本コストや株価を意識した経営、バランスシート経営の現状についてご説明します。

最後に当期ハイライトとして、現在取り組み中であり、間もなく折り返し地点を迎える長期ビジョン「Challenge 1000」の進捗についてご報告します。

業績ハイライト

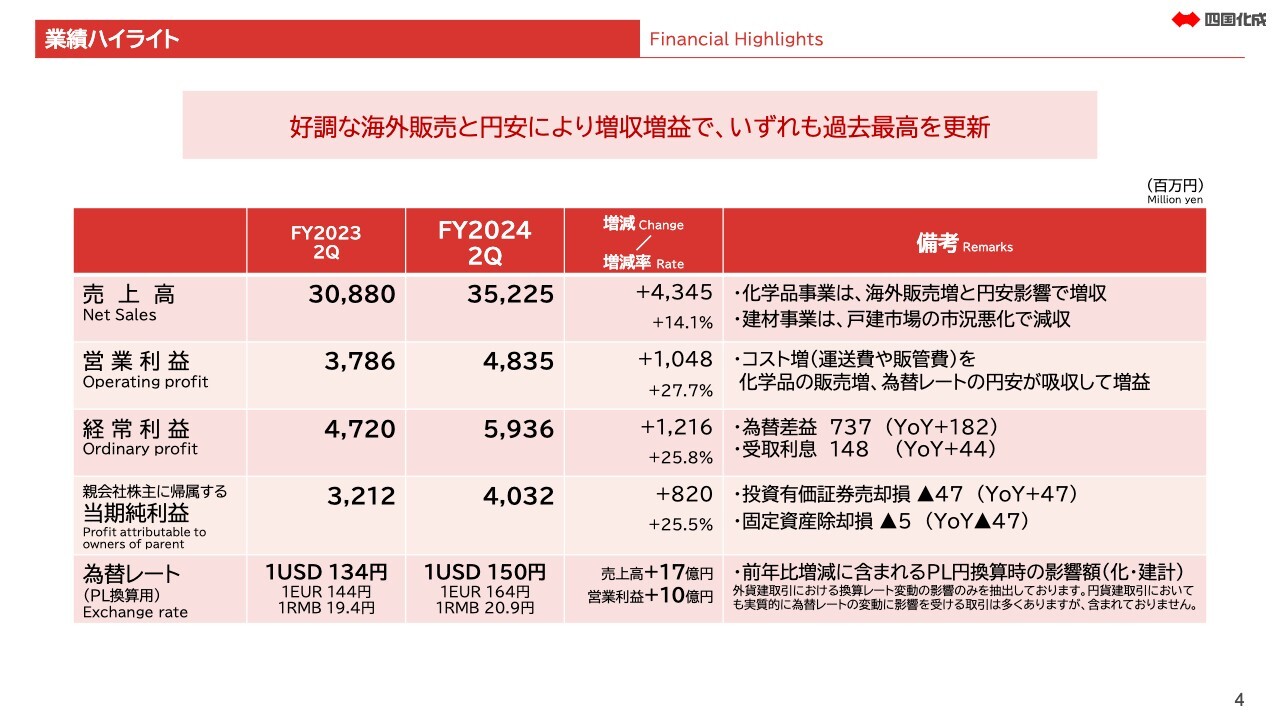

2024年12月期第2四半期の連結業績についてご説明します。売上高は前年同期比14.1パーセント増収の352億2,500万円、営業利益は前年同期比27.7パーセント増益の48億3,500万円となりました。経常利益は前年同期比25.8パーセント増益の59億3,600万円となりました。親会社株主に帰属する当期純利益は前年同期比25.5パーセント増益の40億3,200万円となりました。

なお、損益換算に用いている為替レートは前年同期比で約16円の円安となり、売上高で17億円、営業利益では10億円程度のプラス要因となっています。

売上高と営業利益の推移(通期累計)

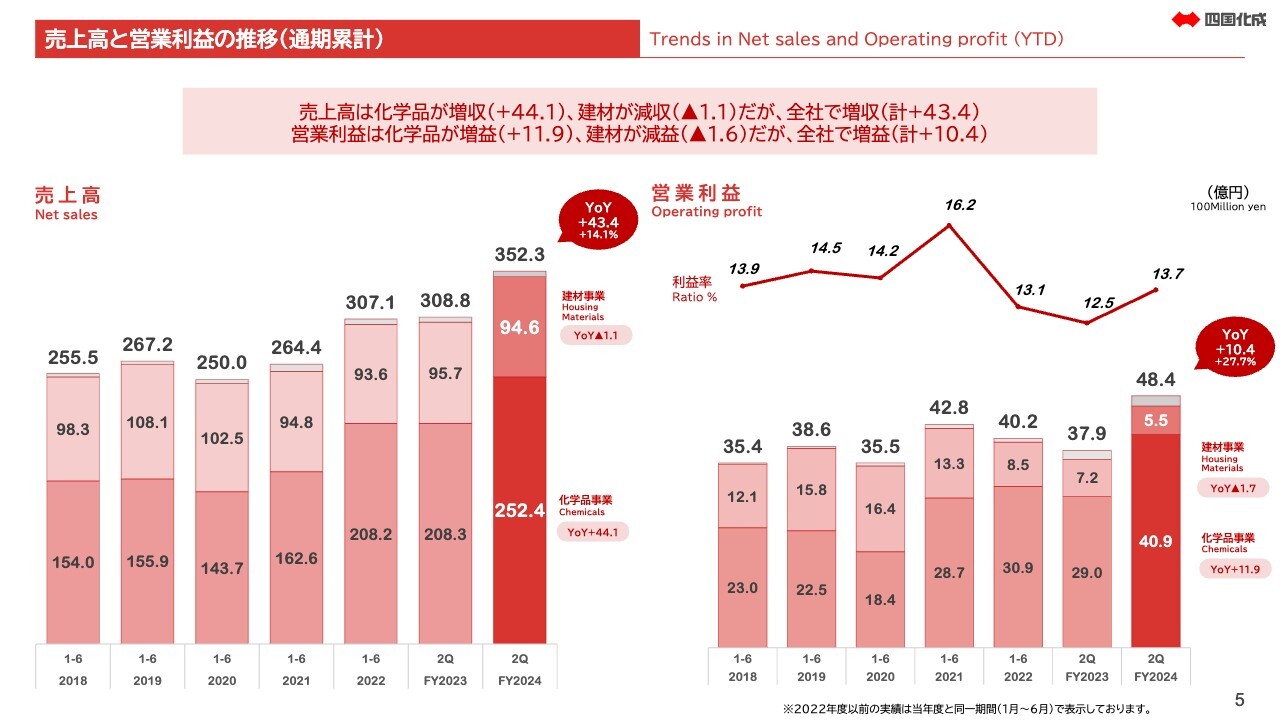

売上高と営業利益の推移をセグメント別に見ていきます。

スライド左側のグラフは第2四半期累計の売上高です。化学品事業では、無機化成品、有機化成品、ファインケミカルのすべてで前年同期を上回り、44億1,000万円増収の252億4,000万円となりました。

建材事業では、戸建て住宅市場が低迷する中、非住宅向けの景観エクステリアの拡販に取り組みましたが、販売は前年同期を下回り、1億1,000万円減収の94億6,000万円となりました。

右側のグラフは第2四半期累計の営業利益を示しています。全体では48億4,000万円となりました。化学品事業は前年同期比11億9,000万円増益の40億9,000万円、建材事業は同1億7,000万円減益の5億5,000万円となりました。

折れ線グラフは営業利益率を示しており、全体では13.7パーセントとなり、前年同期比で1.2ポイント上昇しました。

営業利益の変動要因分析(通期累計)

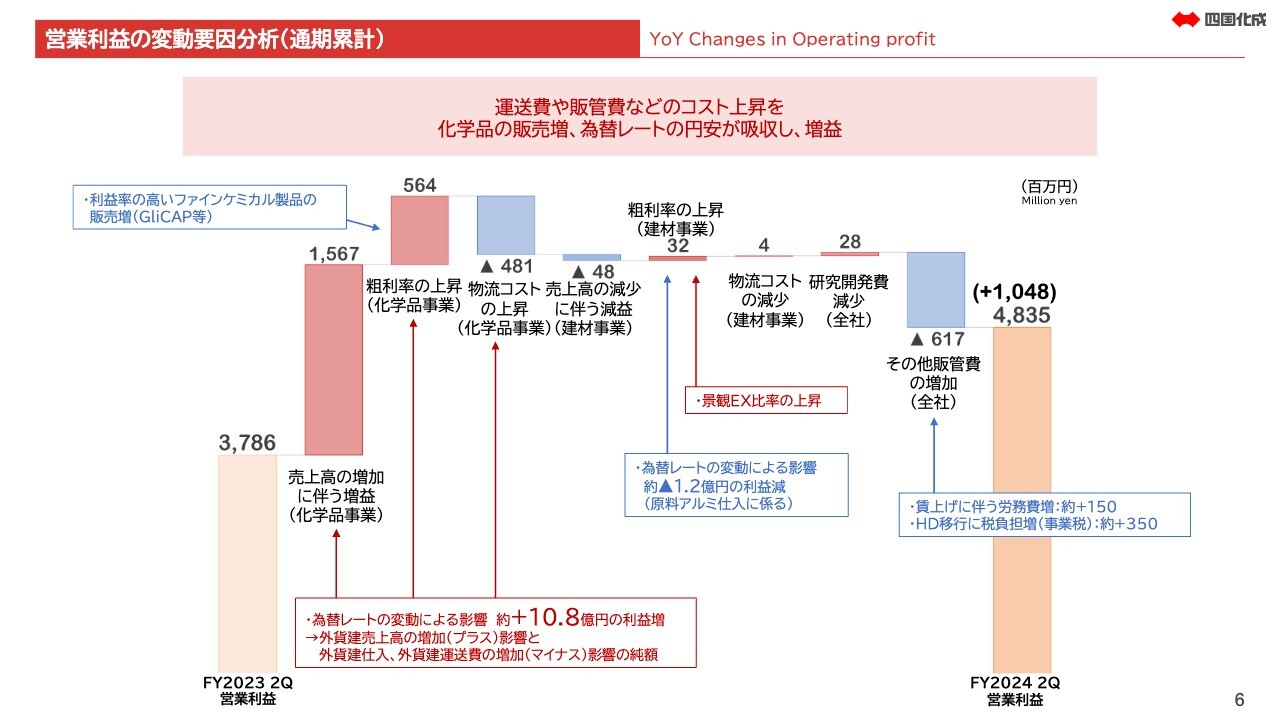

営業利益の増減要因です。グラフの一番左が前年同期の営業利益37億8,600万円、一番右が第2四半期の営業利益48億3,500万円です。結果として10億4,800万円、前年同期比27.7パーセントの増益となりました。

グラフで示しているとおり、化学品事業では売上規模の拡大と収益性の向上、すなわち粗利率の上昇の両面がみられました。売上拡大のドライバーは北米での塩素化イソシアヌル酸の販売拡大です。

また、収益性の向上には、プリント基板の密着性向上プロセス「GliCAP」や、半導体プロセス材料等を中心とする高付加価値なファインケミカル製品の拡販が寄与しています。なお、この増益部分には為替レートの円安によるプラス効果が約11億円含まれています。

加えて、原燃料費、物流費、人件費など、事業を取り巻くコスト上昇が続いていますが、為替メリットと相殺されました。この為替影響を除くと、真の事業収益性が大きく向上しているとは言いがたい状況と認識しています。

事業が分散しているのは当社の強みです。しかし今後は、収益性の高い開発品の比率を高めるなど、高付加価値志向をさらに加速し、為替変動や事業環境の変化に強い事業体質をより追求していく必要性を感じています。

一方、建材事業では、円安やアルミ地金の価格高騰により、マイナスの影響を受けましたが、収益性の高い非住宅向け景観エクステリアの販売比率が上昇したことにより、利益の額としては前年同期比で1億7,000万円とわずかに減益となりました。

この「わずか」という表現については、建材事業のウエートが相対的に下がっているため、全体に与える影響は小さいものの、建材事業は前年同期比23.6パーセント減となっています。コロナ禍が明けて営業方法が変わった特殊事情もありますが、この建材事業の収益性が1つの課題だと認識しています。

また、持株会社体制への移行に伴う税負担の増加や賃上げの実施により、販管費で約6億円の費用増加となっています。

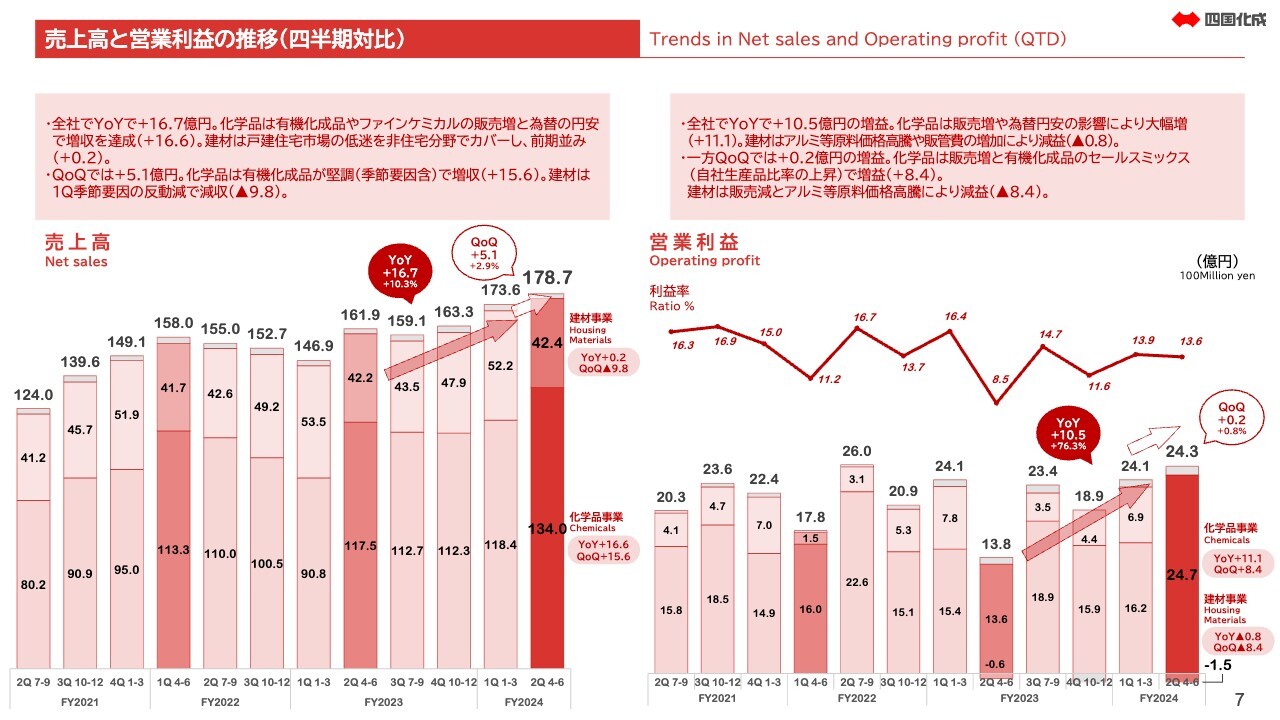

売上高と営業利益の推移(四半期対比)

売上高と営業利益の四半期ベースの対比として、第2四半期にあたる今年4月から6月を取り出しています。

スライド左側のグラフは売上高です。全社ではYoYで16億7,000万円の増収となりました。このうち化学品事業の増収が16億6,000万円と、そのほとんどを占める結果となりました。一方、建材事業は戸建住宅市場の低迷を非住宅分野がカバーし、YoYで前期並みとなりました。

右側のグラフは営業利益です。全社ではYoYで10億5,000万円の増益となりました。化学品事業が大幅な増益となる一方、建材事業は減益となりました。

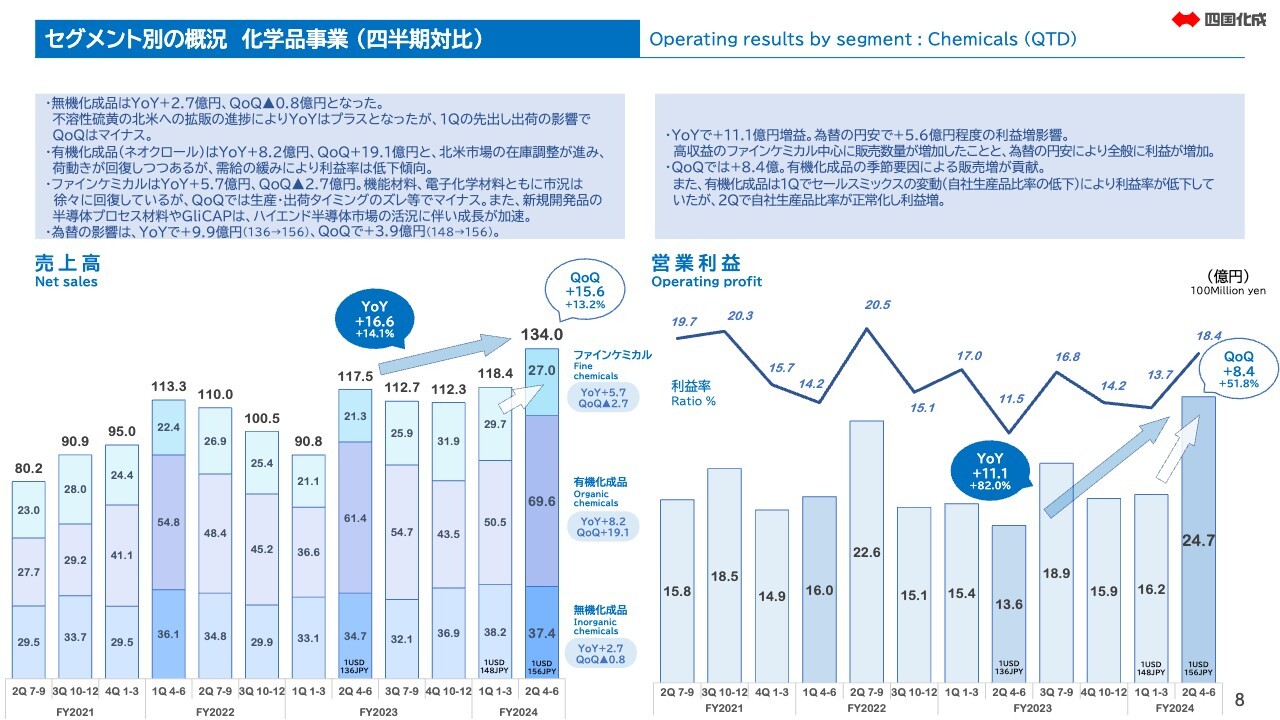

セグメント別の概況 化学品事業(四半期対比)

サブセグメント別の詳細についてご説明します。まずは化学品事業です。スライド左側の売上高のグラフをご覧ください。下から無機化成品、有機化成品、ファインケミカルと積み上げています。

無機化成品はYoYで2億7,000万円の増収となりました。主力の不溶性硫黄は、主に北米市場への拡販により拡大を続けています。

有機化成品はYoYで8億2,000万円の増収となりました。輸出のウエートが大変高いため、為替の影響もありますが、物量ベースでも北米市場の荷動きは堅調に推移しました。

ファインケミカルは、YoYで5億7,000万円の増収となりました。エレクトロニクス市況が全般に低調だった2023年12月期からの市況回復が見てとれますが、機械学習用のAIサーバーや高速通信用のサーバーなど、ハイエンド分野の成長と、PCやスマホなどのミドル、ローエンドの停滞が二極化している印象です。

当社の密着性向上プロセス「GliCAP」や、先端のレジスト分野に使用される半導体プロセス材料なども、需要の背景にはいずれもGPUをはじめとするハイエンド半導体の市場の活況があります。当社の持つ技術と市況の流れがうまくかみ合ったことで、成長が加速していると思います。

スライド右側の営業利益については、化学品事業全体ではYoYでプラス11億1,000万円、前年同期比82パーセントの大幅増益となりました。これは、為替の円安や収益性の高いファインケミカルの販売が増加したことによるものです。

また、QoQでも8億4,000万円の増益となりました。第1四半期には北米の販売が多い有機化成品で北米市場における自社生産品の販売比率が低く、結果として利益面は伸び悩みましたが、第2四半期で販売比率が正常化したことで増益を確保しています。

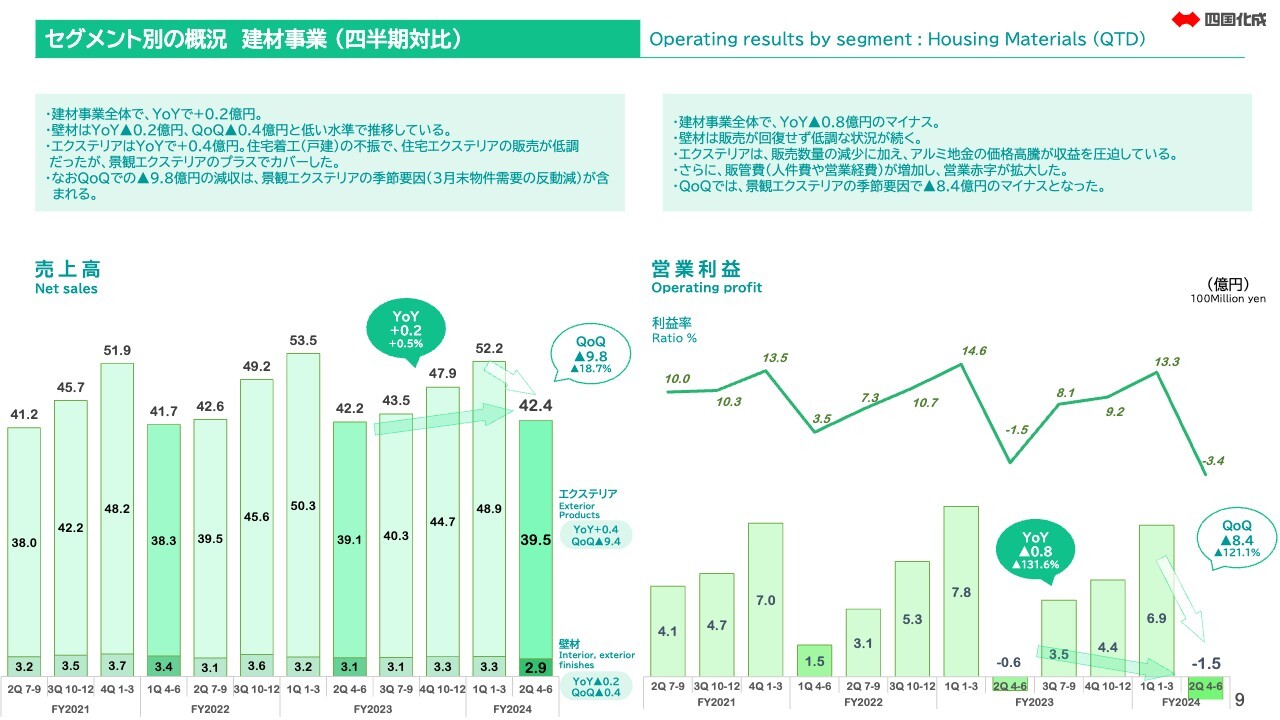

セグメント別の概況 建材事業(四半期対比)

続いて建材事業です。売上高はYoYで2,000万円の増収となりました。

戸建を中心とする住宅市場の新設住宅着工戸数が前年同月を上回ったのはこの1年で1ヶ月だけであり、前年同月比で6パーセントから8パーセント程度のマイナスが続いています。壁材や住宅エクステリアの販売も低調でしたが、当社が強みを持つ景観分野が少し回復傾向となり、2023年12月期を上回りました。

営業利益では、YoYで8,000万円の減益となりました。エクステリアの原材料であるアルミ地金の価格高騰の影響を受けたほか、人件費などの一般管理費も増加したためです。第2四半期だけを取り出すと、1億5,000万円の赤字となっています。

以上が2024年12月期第2四半期の連結業績の概要です。

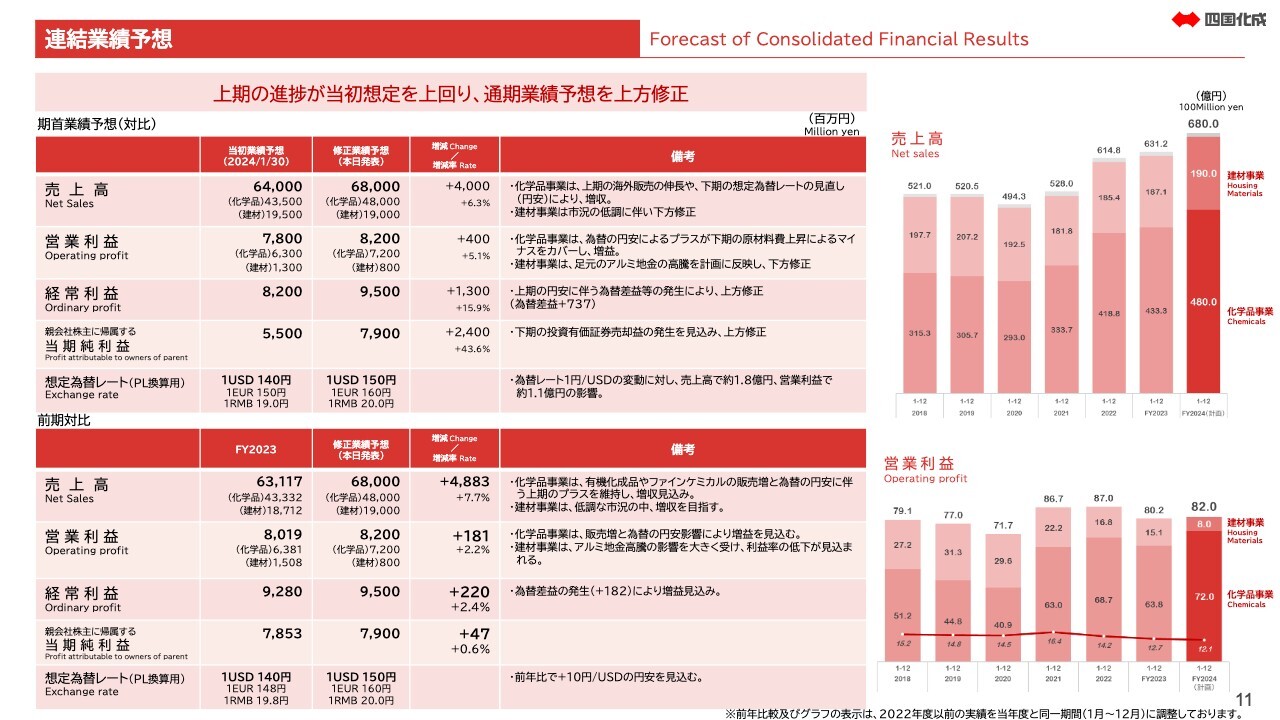

連結業績予想

今回、2024年12月期の連結業績予想についても修正をしておりますので、その内容をご説明します。

連結売上高は、期初の予想から40億円増の680億円としました。化学品事業は好調であった上期の海外販売と為替レートの円安を反映し、上方修正としました。一方、建材事業は低調な市況を反映し下方修正としています。

営業利益は、期初の予想から4億円増の82億円としました。化学品事業は上期の販売増と為替の円安を反映し、9億円のプラスとした一方、建材事業は足元のアルミ地金の価格高騰による原価上昇を反映し、5億円のマイナスとしています。

経常利益は、期初の予想から13億円増の95億円とし、上期に発生した為替差益を織り込んでいます。下期は、為替レートによっては差損が発生する可能性があることを付け加えておきます。

親会社株主に帰属する当期純利益は、期初の予想から24億円増の79億円としました。これは、政策保有株式の売却益を見込んでいます。

現在、株式相場は急変しているものの、大部分は今年7月に売却を完了しており、この計画を大きく下回ることはないと想定しています。

なお、業績予想の前提となる為替については、1ドル150円、1ユーロ160円を前提としています。今後仮に円高局面が到来したとしても、しっかり利益を確保できるよう、より本質的な事業競争力の強化に努めていきます。

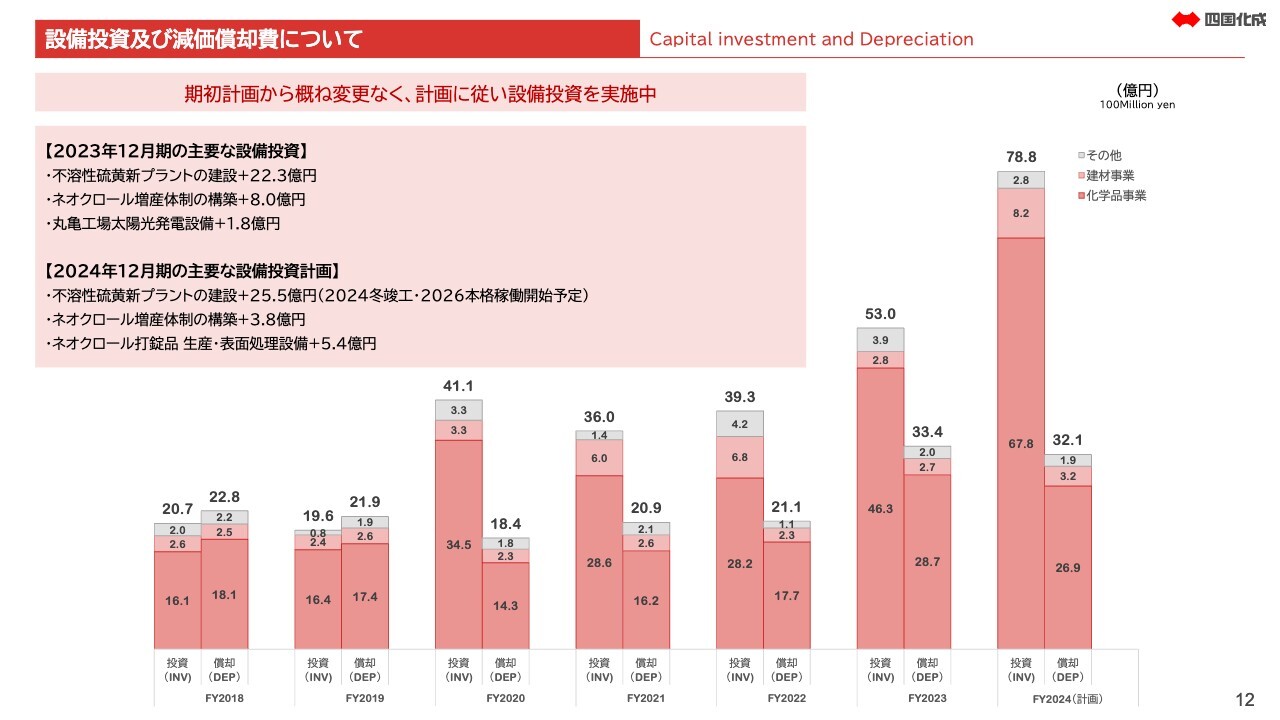

設備投資及び減価償却費について

設備投資計画と減価償却費です。2024年12月期の設備投資額は合計78億8,000万円を予定しており、期初の計画から大きな変更はありません。

主な設備投資である不溶性硫黄の新プラント建設工事については、後ほど詳しくご説明します。

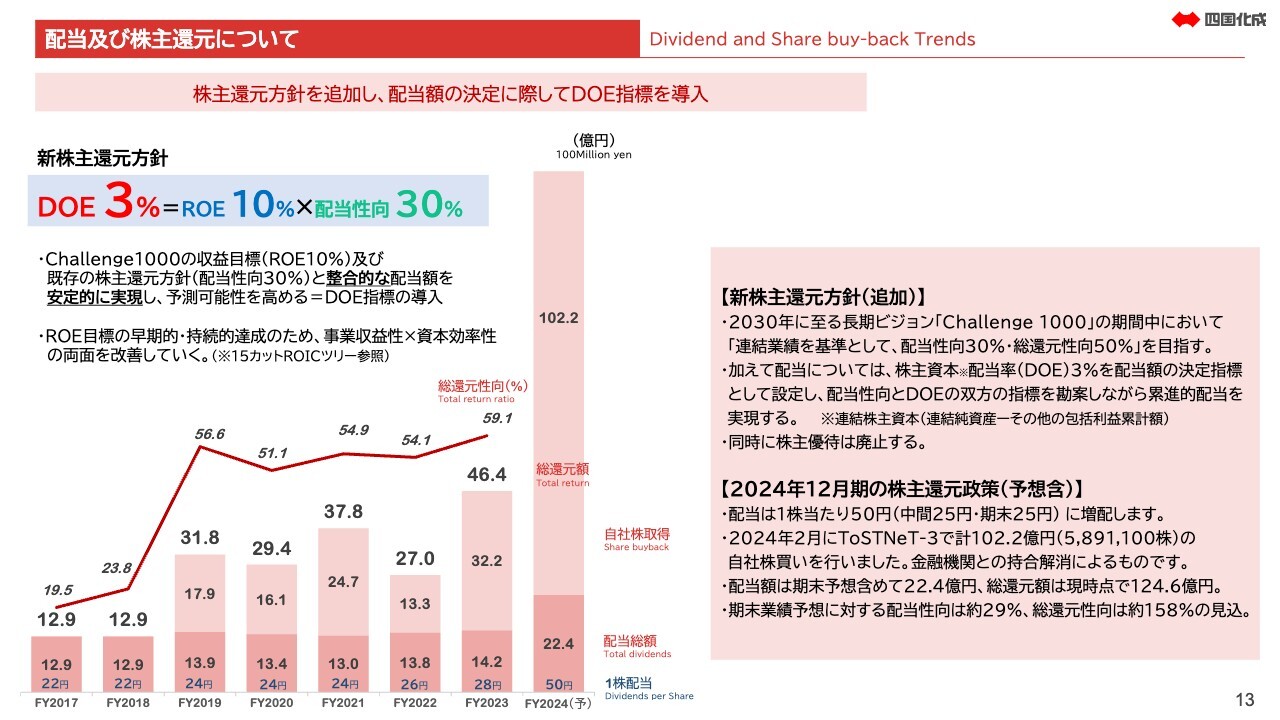

配当及び株主還元について

配当および株主還元についてです。当期より、これまでの「配当性向30パーセント、総還元性向50パーセント」という株主還元方針に加え、DOE(株主資本配当率)3パーセントを配当額の決定指標として設定しました。

この方針に基づき、2024年12月期の年間配当額を50円としました。50円という額は、当期の業績予想に対して約30パーセントの配当性向になる計算です。

配当性向に加えて、DOE指標を導入した背景をご説明します。適正な利益配分という観点、またリターンの成長分野への再投資を考慮すると、現時点ではこの配当性向30パーセントという目標値は妥当な水準と認識しています。

一方で、配当の原資となる当期純利益は、事業の実態としての収益性とは無関係なさまざまな要因から、毎期大きく変動します。

例えば、現在進めている政策保有株式の圧縮に伴う投資有価証券売却益や為替レートの変動により生じる為替差損益、大規模投資に伴う減価償却を定率法で行うことによる売上原価の先行計上など、このようなさまざまな要因が含まれます。

このような変動要因の中で株主が最低限求める期待収益率を考えると、安定した会計簿価ベースのDOEを用いたコミットメントが、よりわかりやすく、予測可能な指標として、株式市場とのコミュニケーションに有用であろうと考えました。

DOEの水準としては、スライドの左上にも計算式を記載していますが、当社が「Challenge 1000」で目標とするROE10パーセントや配当性向30パーセントとの整合的な水準として、まずは3パーセントに設定しました。

足元では、株式市場は乱高下を続けていますが、当社の企業価値、事業の本質的な競争力は、特に変化していません。「Challenge 1000」の事業計画に従い、打つべき手を着実に実行することで事業を成長させ、そのリターンをステークホルダーに適切に配分するという当社のこれまでの考え方は変わりません。

また、この方針の追加に先立ち、2024年2月には102億円、589万株ほどの、過去にない大規模な自社株買いを行いました。これにより、当期の総還元性向は100パーセントを大幅に超過する見込みです。今回のDOE指標の導入および増配に先立ち、まずは資本の圧縮と整理を進めるべきと判断し、先行して自己株取得を行いました。

参考までに、過去の自己株式取得の買付単価はいずれも現在の株価水準を大きく下回り、当社の1株当たりの企業価値にとってはプラスとなったと評価しています。通算で1,400万株余りを取得し、発行済み株式は約24パーセント減少しました。

これによって、同額の配当原資を配分する場合に1株当たりの配当が増加し、既存株主にとって今後株式リターンが高まる結果となりました。

以降のスライドでもご説明しますが、当社にはまだ多くの余剰資本があります。今後も機動的な資本戦略によって、株式リターンの最大化に努めていきます。

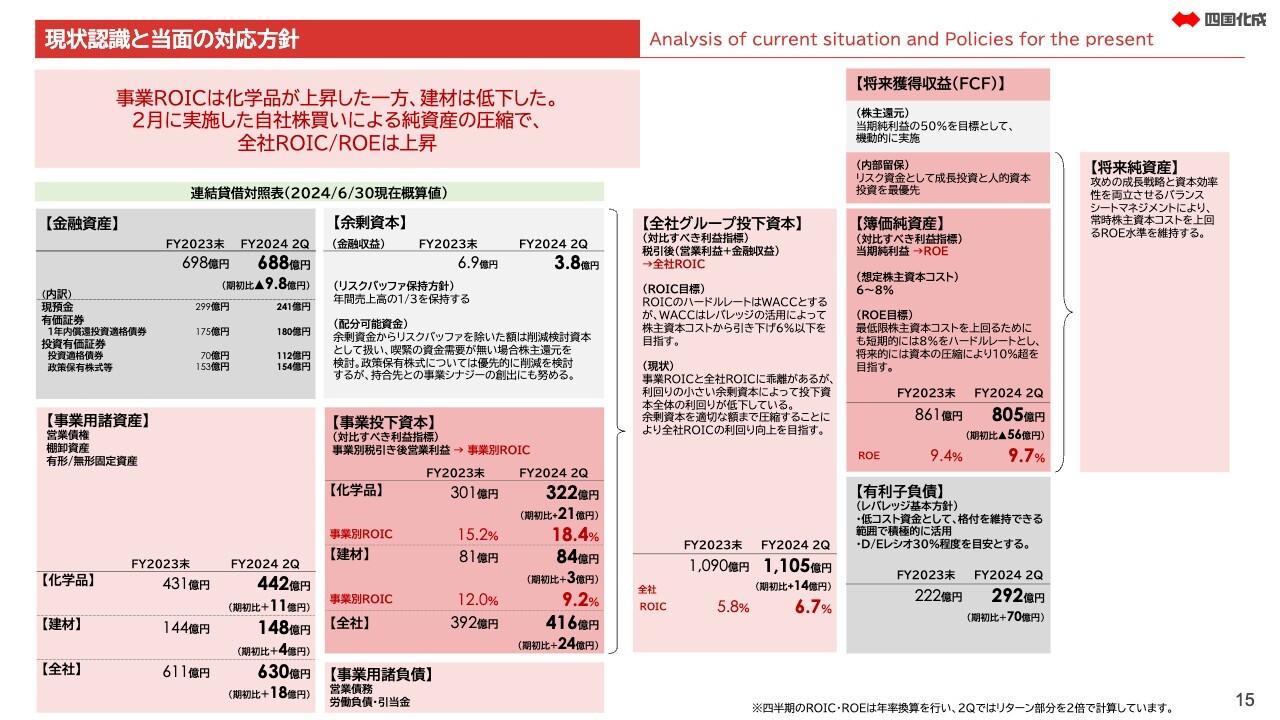

現状認識と当面の対応方針

資本コストや株価を意識した経営として、現在のバランスシートの全体像についてご説明します。

第2四半期末のバランスシートの2023年12月期末からの大きな変化は、今年2月の自己株式の取得に伴い純資産が圧縮されたことです。これにより、現時点での年率換算のROEは9.7パーセントまで上昇しました。

一方で、自己株式取得資金の一部を借り入れしたため、有利子負債は増加し、トータルのバランスシートのサイズ、すなわち全社グループの投下資本に大きな変動はありませんでした。

スライド左側に示している資産側から見ても、事業用資産の額および金融資産の額が一定で、右側の資本構成のみが変動したと言えます。現時点で過大ともいえる金融資産を保持している状況に変わりはありません。

現在、「Challenge 1000」の総点検作業により、今後の資金需要を精査しており、将来のキャッシュアロケーションの提示も含め、将来的に説明可能な水準にまで修正していこうと考えています。

事業別ROICは、中間期時点の年率換算で、化学品事業が18.4パーセント、建材事業は9.2パーセントとなりました。詳細は次のスライドのROICツリーでご説明します。

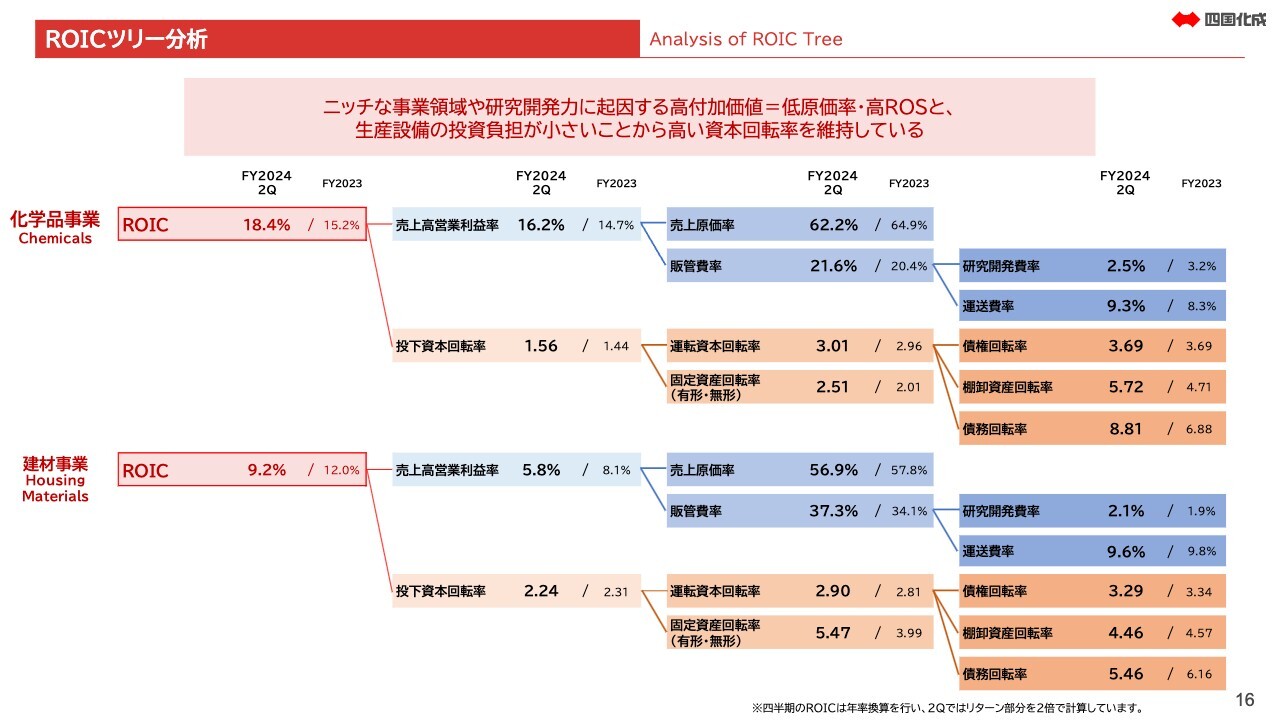

ROICツリー分析

2024年6月末の化学品事業、建材事業のROICツリーを示しています。化学品事業は、高収益のファインケミカルの販売増や、為替の円安メリットを享受したことでROSが上昇し、資産回転率が水準を維持したことから、同時にROICも上昇する構図になりました。

しかし、為替レートに助けられている部分も大きく、2025年12月期には不溶性硫黄の新プラント稼働開始により一時的な資産の増加と償却も始まるため、償却費の先行計上による利益減によりROICが低下する可能性があります。

一方、建材事業は近年ROSが低下傾向にあります。この直接的な原因は、やはりアルミ地金の高騰や為替レートの円安です。建材は資源が輸入になるため、円安が通常とは逆の方向に働き、原価上昇が発生します。しかし、2022年12月期、2023年12月期と2度の製品値上げを経て、製品単位あたりの収益性は回復しています。

そのため、利益減の本質的な原因は物量面、つまり販売数量の減少です。住宅市場をはじめとする既存市場の落ち込みがいかんともしがたいことから、今後の事業存続と成長軌道への回帰においても、当社が得意とするニッチ領域での新しい商品提案や事業領域の拡大が最も重要なテーマになってくると考えています。

Challenge 1000 財務目標と進捗状況

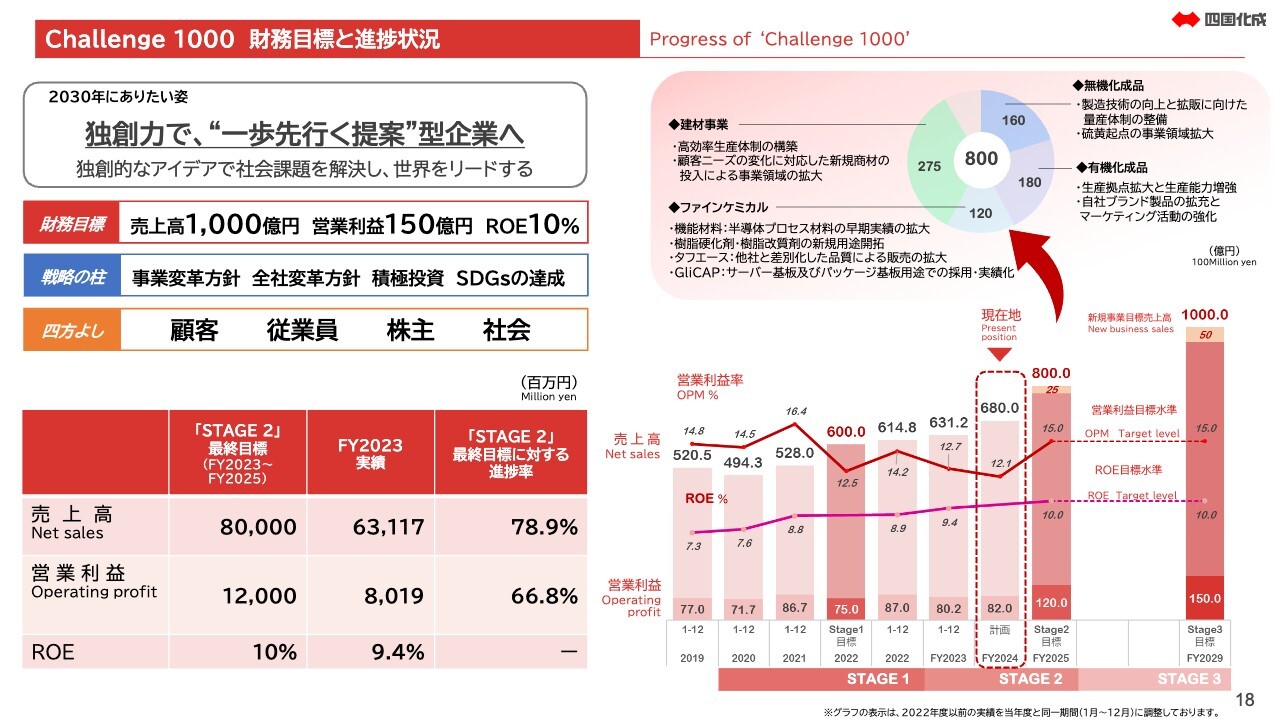

長期ビジョン「Challenge 1000」は、グループ全体および各事業において、2030年にありたい姿を描き、そこに至る施策を時系列でスケジュール化していく、バックキャスティング型の長期経営計画です。

2020年4月にスタートしたこの計画は、2024年12月期で折り返しの5年目となりますが、ここでは現時点の各事業の事業戦略の進捗についてご説明します。

各事業の施策進捗状況

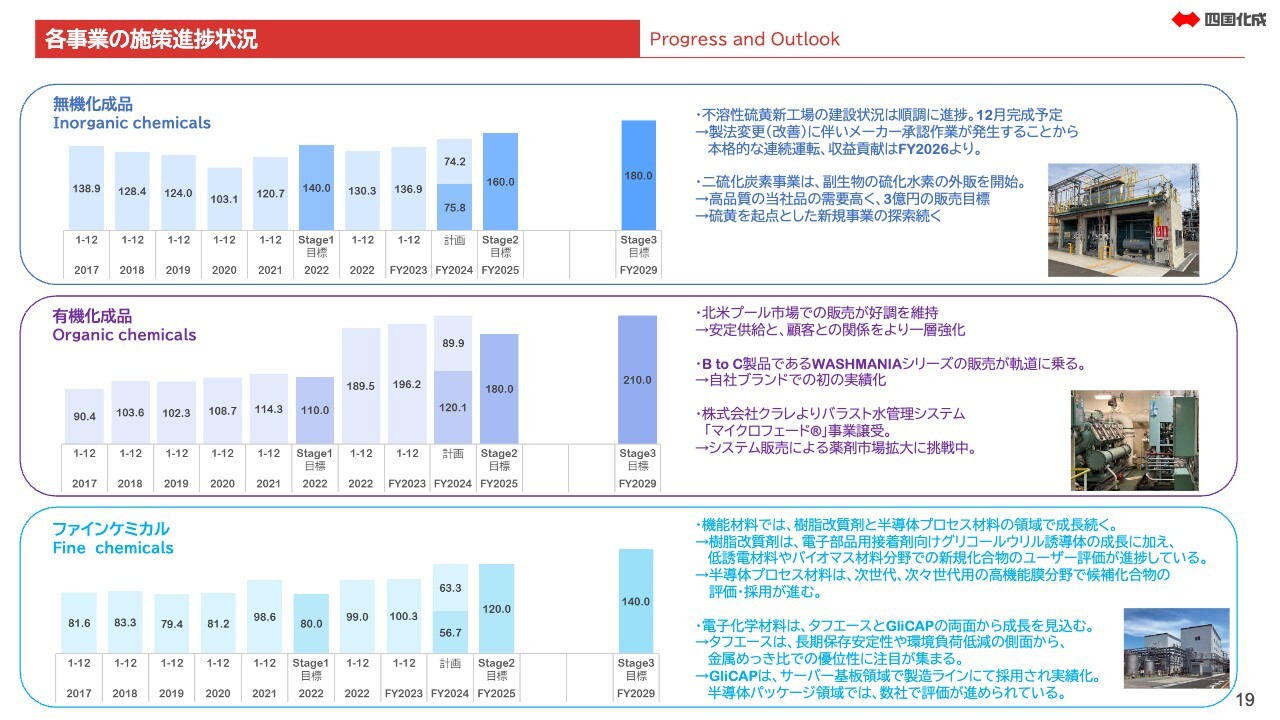

まず、スライド一番上の無機化成品です。不溶性硫黄新プラントの建設工事は現在順調に進捗していますが、詳細な内容は次のスライドでご説明します。

この事業の短期的な成長は、不溶性硫黄の拡販の成否によるところが大きいものの、長期的な視野においては、現在主力の不溶性硫黄だけではありません。ポスト不溶性硫黄、さらに言えば、祖業である二硫化炭素の次に来るものをにらんだ新規事業の探索が着実に進捗しています。

技術面では、大量の硫黄や危険物を安全かつ連続的に取り扱う技術は、当社グループが持つユニークな技術だと思っています。現在はまだ具体的にお話しできないのですが、新しいものの事業化に向け検討を加速していきます。スライド右の小さい写真は、大分にある硫化水素のボンベ詰めをする小さい設備です。

スライド中央は有機化成品です。塩素化イソシアヌル酸ネオクロールの北米市況は、過去数年で大きく好転し、売上高は拡大しています。

しかし、この状況は米国の関税措置により、市場から中国品が事実上排除され、中国へのアンチダンピングが働いている状況に依存しています。市況に依存する部分を減らし、事業体質をより強靭なものとすべく、バラスト水事業やBtoC製品「WASHMANIA」シリーズの開発など、新しい取り組みを加速していきます。

スライド一番下はファインケミカルです。ファインケミカルには、大きく分けて機能材料と電子化学材料の2つの事業があります。いずれも当社の成長ドライバーと位置づけ、研究開発分野で多くのリソースを集中投下しています。

機能材料における最大の強みは、長年培ってきた有機合成技術であり、独自性のある化合物や合成方法を生み出し続けています。

研究開発段階から量産へと移行する際、量産時の高レベルの不純物管理をはじめとする生産現場の対応力や、生産と開発の緊密な連携による量産プロセスの迅速な立ち上げなど、単なる受託合成ビジネスではない当社独自の強みがあります。

このうち、樹脂改質材の分野では、主力のグリコールウリル誘導体が電子部品用接着剤に用いられており、成長が続いています。加えて、最先端の半導体パッケージ基板用材料分野で、低誘電特性や耐熱性、あるいはバイオマス原材料の使用などに切り替える機能や、新しい環境価値を加える新規化合物などが日本を代表する電子材料メーカーとともに検討されており、今後の新規採用と成長が期待できます。

半導体プロセス材料分野では、半導体の世代進化に伴い、次世代、次々世代用の高機能膜分野で候補化合物の評価が複数進んでおり、一部では実機製造ラインでの利用が始まりつつあります。

また、EUV露光技術を用いた半導体製造プロセスの進化と需要増は、今後ほぼ確実に見込まれています。この技術進化の動きに伴走し、材料メーカーのニーズを満たす化合物を安定して供給することで、原料メーカーとしての当社のポジションを確立していきます。

電子化学材料では、「タフエース」と「GliCAP」の両面からの成長を期待しています。「タフエース」は、プリント配線板の防錆処理において、事実上の業界標準となっている強い製品です。近年は「タフエースF3」「F3プラス」といった次世代品に対して、「タフエース」のような薬液処理ではなく金属めっきを利用しているサプライヤーからも高い関心と評価をいただいています。

耐熱性やはんだ付け特性に加え、非常時にサプライチェーンを維持するための長期保存安定性や、カーボンフットプリントの広まりによる環境負荷低減の側面から、水溶性プリフラックス処理の強みがあらためて注目されています。

密着性向上プロセス「GliCAP」は、サーバー基板領域での販売拡大と半導体パッケージ基板での立ち上がりを見込み、2024年12月期では2023年12月期を大幅に上回る成長を想定しています。「タフエース」と同様に、先端分野での業界標準となる性能を得るため、製品のアップデートを続けています。

加えて、銅と樹脂の密着性を向上させる機能は、プリント基板にとどまらず、半導体材料などの先端分野においてさまざまな用途展開の可能性を秘めています。まだ始まったばかりの製品ですが、引き続き開発リソースを投入し、当社を代表する看板製品として、大きく育てていきたいと考えています。

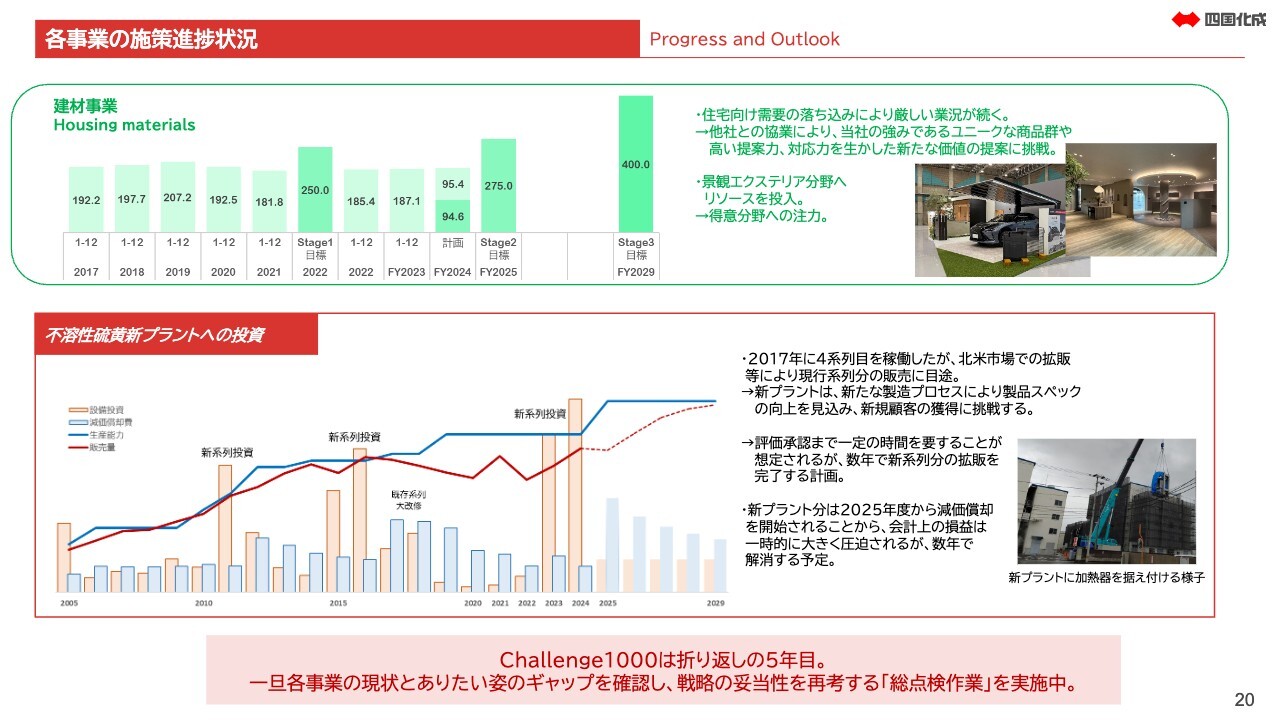

各事業の施策進捗状況

建材事業については、率直に申し上げて、厳しい状況が続いています。建材事業の強みは、数あるエクステリアメーカーの中でも、当社だけのユニークな商材である塗り壁を持っていることです。そして、景観エクステリアではおよそ50パーセントのトップシェアを持っている強みがあります。したがって、建築設計に対する高い提案力と対応力を持っています。

アルミ素材のエクステリアメーカーは、当社を含めて日本に数社しかありません。エクステリアという狭い範囲だけで捉えるのではなく、建築市場全体を見回すと、無数の商品、素材、メーカーがあります。

そのようなメーカーとのコラボレーションや組み合わせにより、新たな価値を市場に提供していきたいと考えています。協業案件はすでに複数進んでいますが、具体的な成果をお見せできる日も近いと考えています。

先ほどお伝えしましたが、現在新プラントの建設工事が進捗している不溶性硫黄事業について深掘りしてご紹介します。スライドの折れ線グラフは、生産能力と販売数量を示しています。

以前は新しい投資をして新プラントができると、立ち上げてすぐに製品を売り捌ける状況でした。2000年初頭以降は、不溶性硫黄のラジアルタイヤの必須原料として、新興国におけるタイヤのラジアル化等を背景とした旺盛な需要増に対し、生産系列のタイムリーな増設により供給を行ってきました。

直近では、2017年に4系列目が稼働を開始しましたが、折しも既存系列の製造トラブルや大型更新、中国メーカーの増産等による競争が激化しました。また、新型コロナウイルス感染拡大に伴うタイヤ工場の稼働停止、そして半導体不足による自動車生産の落ち込みなどにより、厳しい事業環境が続きました。

翻って、現在は為替の円安などの追い風も受け、北米市場への拡販等により、現行系列分の販売にも目処がつきつつあります。

このような状況下で、2025年初頭に現在建設中の新系列プラントが稼働を開始します。このプラントには製造プロセスにおいて新しい工夫を導入しており、製品スペック、品質を向上することが見込まれています。これにより、既存顧客に対するシェア拡大だけでなく、新規顧客の獲得にチャレンジしていきます。

そのため、評価と承認をいただくまでに一定の時間を要することが想定されますが、折れ線グラフの点線部分のとおり、数年のうちに新系列生産分の拡販を完了する計画です。

棒グラフは、赤い棒が設備投資額、青い棒が減価償却費を示しています。新プラント部分は、2025年より定率法での減価償却が開始されることから、会計上の損益は一時的に大きく圧迫されることになりますが、中長期的な視点で業績をご理解いただければと思います。

以上で、私からの説明を終わります。引き続き、当社グループへのご理解、ご協力を賜りますよう、よろしくお願いします。本日はありがとうございました。

質疑応答:「GliCAP」の上期の売り上げの伸びについて

質問者:「GliCAP」について、売上として2024年12月期上期でどれぐらい伸びたのかを教えてください。

また、銅と樹脂の密着性向上剤ということですので、どちらかといえば高速通信などでの需要が強いのかと思います。5Gや6Gの話はそこまで進んでいない感じがするため、サーバー向けなどそれだけ大きく伸ばすことができている背景はどのようなものでしょうか?

特

新着ログ

「化学」のログ