【QAあり】ジーニー、売上収益・売上総利益ともに過去最高を更新 マーケティングSaaS事業は前年比42.4%の高成長

ハイライト

工藤智昭氏:株式会社ジーニー代表取締役社長の工藤です。これより2025年3月期第1四半期決算についてご説明します。

ハイライトです。売上収益は22億6,000万円となり、前年同期比26パーセント増となりました。売上総利益も26パーセント成長し、売上収益・売上総利益ともに過去最高を更新しており、順調な第1四半期の滑り出しとなっています。

我々の創業事業である広告プラットフォーム事業については、SSPの事業が引き続き成長を牽引しており、前年同期比25パーセントの成長を実現しています。

上場している同業のアドテク企業でも、成長に陰りが見えている会社がけっこう多い中では、持続的な高成長と市場シェアの拡大が続けられていると思います。

マーケティングSaaS事業については、大型顧客の納品が完了し、4月以降に1,000万円を超える大規模なMRRの計上がいくつか開始しています。また前期までと同様に、エンタープライズ領域の受注が進み、前年同期比42パーセントの高成長を実現しています。

海外事業は、Zelto社のCEOチームによるPMIの推進があり、第2四半期以降のKPIの改善に向けて、事業基盤の安定化が進んでいる状況です。

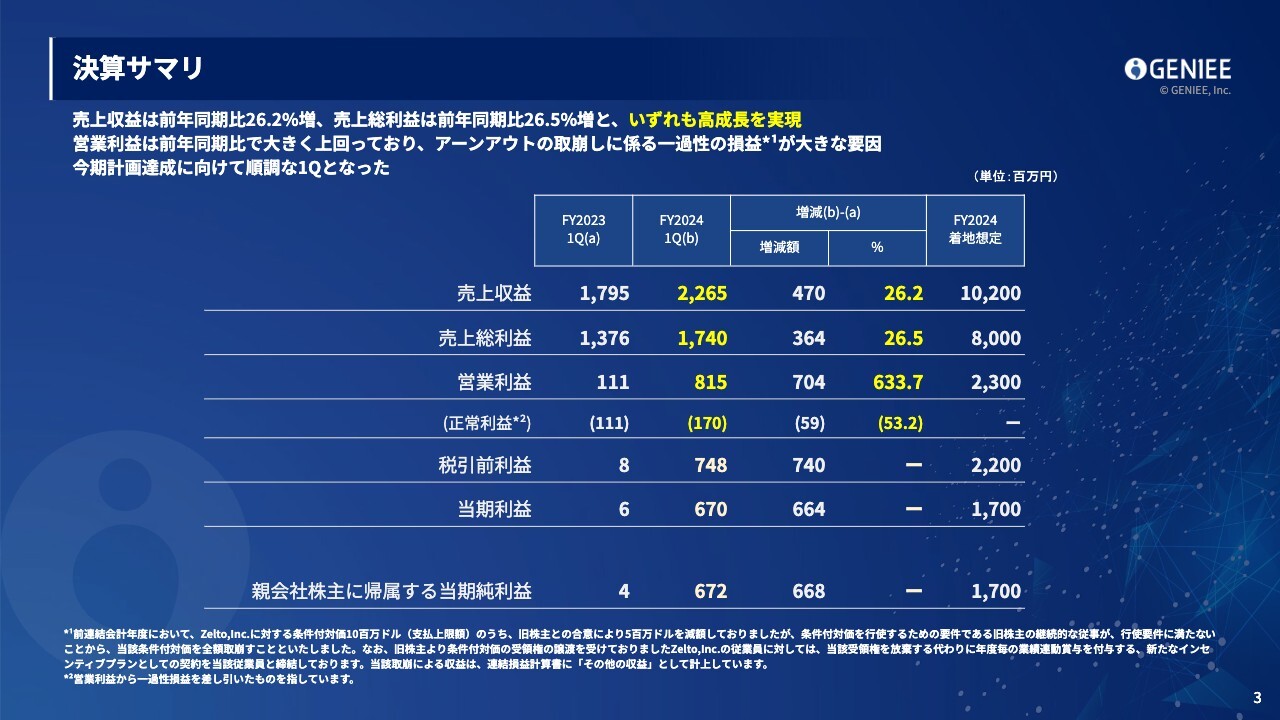

決算サマリ

第1四半期の決算サマリです。前年同期比で見ると、売上収益と売上総利益が26パーセントの成長となっており、営業利益は一時利益を加味して8億1,500万円となっています。

一時利益はもともと予定していたものですが、海外事業のアーンアウトの取崩しによって一過性の損益が発生したため、利益を大きく積んでいます。

海外事業は北米の市況回復等も鑑みて、従業員や幹部に対してアーンアウトを作っていたのですが、なかなかそこが難しいことについて彼らとも合意を得て、インセンティブプランを再設計しています。そのため、過去のアーンアウトがなくなったところについて利益に計上しています。

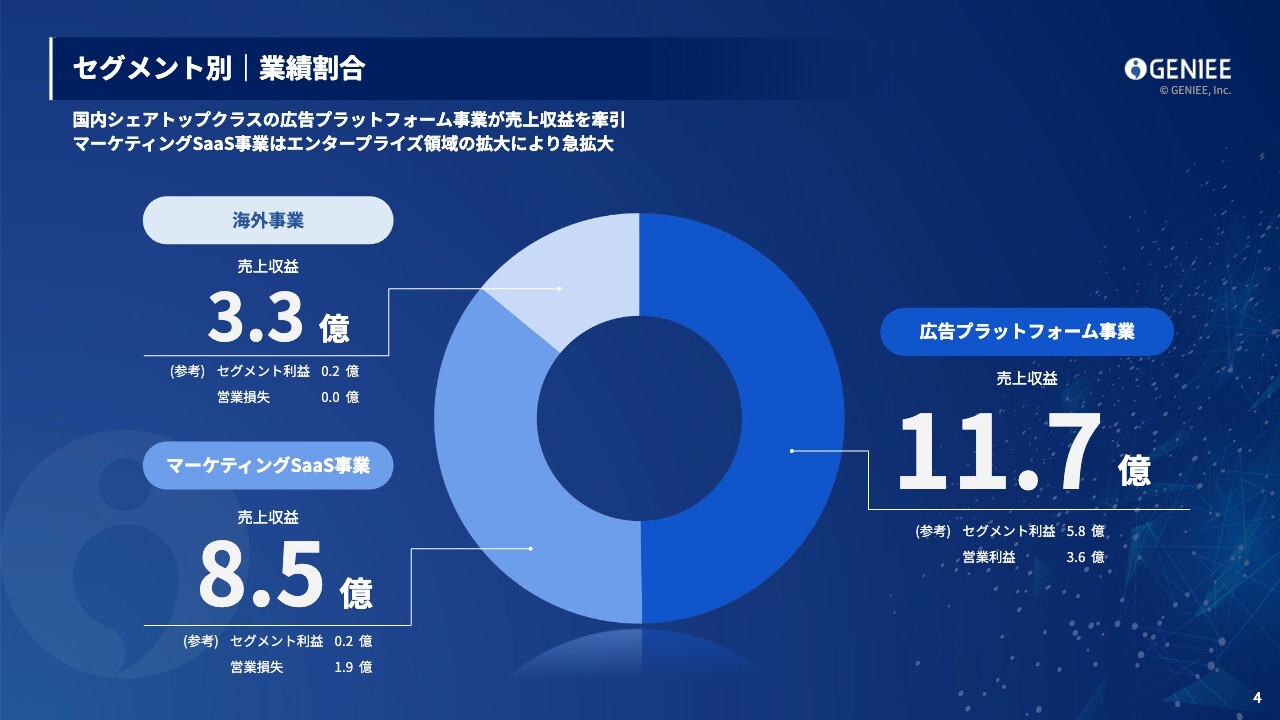

セグメント別|業績割合

セグメント別の業績割合です。売上収益については、広告プラットフォーム事業は11億7,000万円、マーケティングSaaS事業は8億5,000万円と前年同期比42.4パーセント増の成長をしており、そろそろ広告プラットフォーム事業に近い数値感になってくるかというところです。海外事業は3億3,000万円の売上収益となっています。

利益については、広告プラットフォーム事業から多くの営業利益が出ています。マーケティングSaaS事業では現在営業損失が出ていますが、第3四半期から第4四半期で黒字化する計画を立てています。

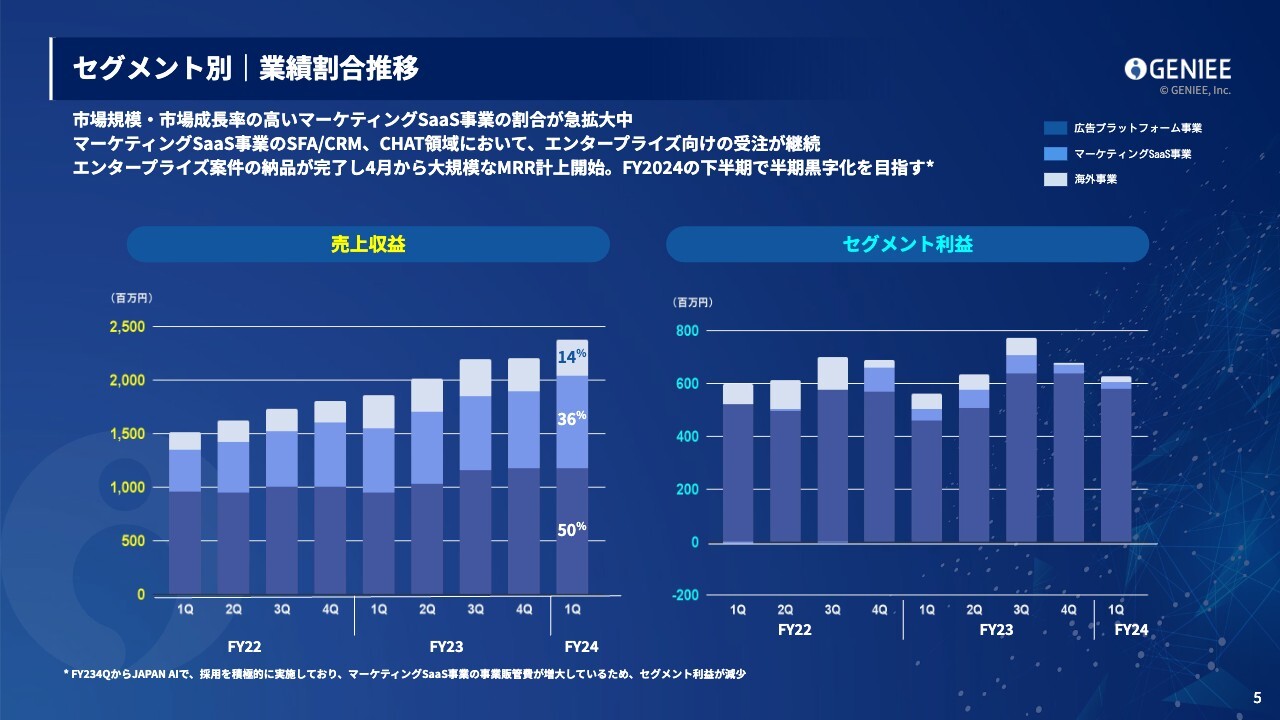

セグメント別|業績割合推移

セグメント別の業績割合推移です。広告プラットフォーム事業は、毎年10パーセントから20パーセントの成長をしています。

マーケティングSaaS事業は30パーセントから40パーセントを超える成長をしています。特にエンタープライズの領域の受注が継続して拡大しており、高成長しています。会社としても、売上収益に占めるマーケティングSaaS事業の割合が大きくなってきています。

他方、利益については広告プラットフォーム事業が大半です。マーケティングSaaS事業についても第3四半期以降の下半期で黒字化を目指していき、来期以降の利益貢献を目指しています。

デジタルマーケティングの全体像

当社の競争優位性についてご説明します。昨今のデジタルマーケティングは、TVCMなどを含めて、ただ広告を認知で垂れ流しているだけではなかなかユーザーがリピートしなかったり、優良顧客にならなかったりする時代になってきています。

Webについては、YouTubeやホームページ、SEOなど、施策がかなり多様化してきており、さまざまな施策を組み合わせなければならない状況になっています。

購買してからのサポートも含めて、ユーザーのさまざまなタッチポイントでデジタル施策を駆使しながら優良顧客化していくことが、デジタルマーケティングの全体像となっています。

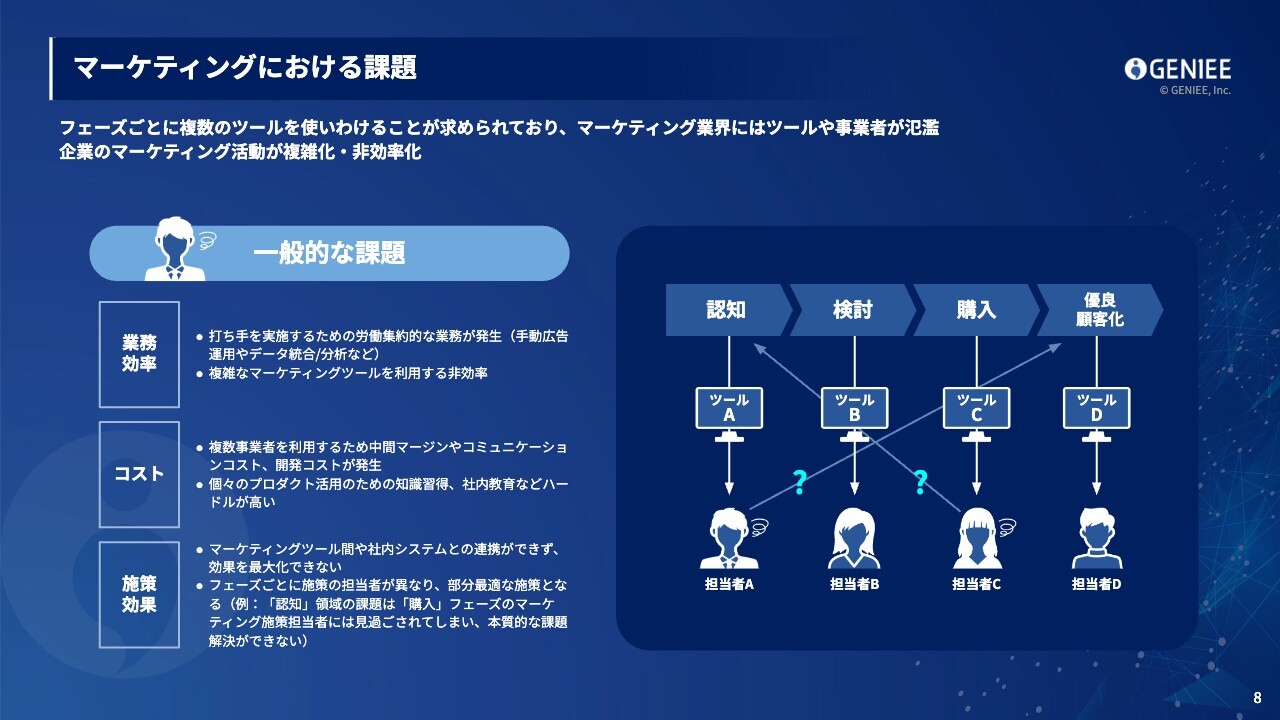

マーケティングにおける課題

そのような環境下で、デジタルマーケティング業界では、さまざまなフェーズや施策ごとのツールが氾濫しており、多くの非効率な問題が発生しています。

まず複数のツールを使いながらマーケティングしていくと、ツールごとに施策の担当者を置かなければならず人の工数がかかってしまったり、ツールごとにデータが連携できなかったり、中間マージンがかかったり、つなぐためのコストがかかったりします。そのためハードルが高くなったり、コストが余計にかかってしまうことが昨今の課題となっています。

効果を最大化するためには、認知から優良顧客になっていくまでのそれぞれの施策がきれいにつながっていき、余分な中間マージンを払わずにコンテンツ作成や広告費に正しく投下することが重要だと思っています。

ジーニーが目指す姿

そこで、ジーニーでは「誰もがマーケティングで成功できる世界を創る」ということを目指しています。一つひとつのプロダクトでもコストパフォーマンスの良いものを目指しており、さらにまとめて使っていただくことで、非常に高い費用対効果が見込めるツール群を揃えてお客さまに提供しています。

さらに今、最先端の生成AIの技術も活用して、業務工数を削減してマーケティングで成功するためのハードルを下げています。1社でも多くの日本企業が生産性が改善でき、売上が伸びていくような世界を目指しています。

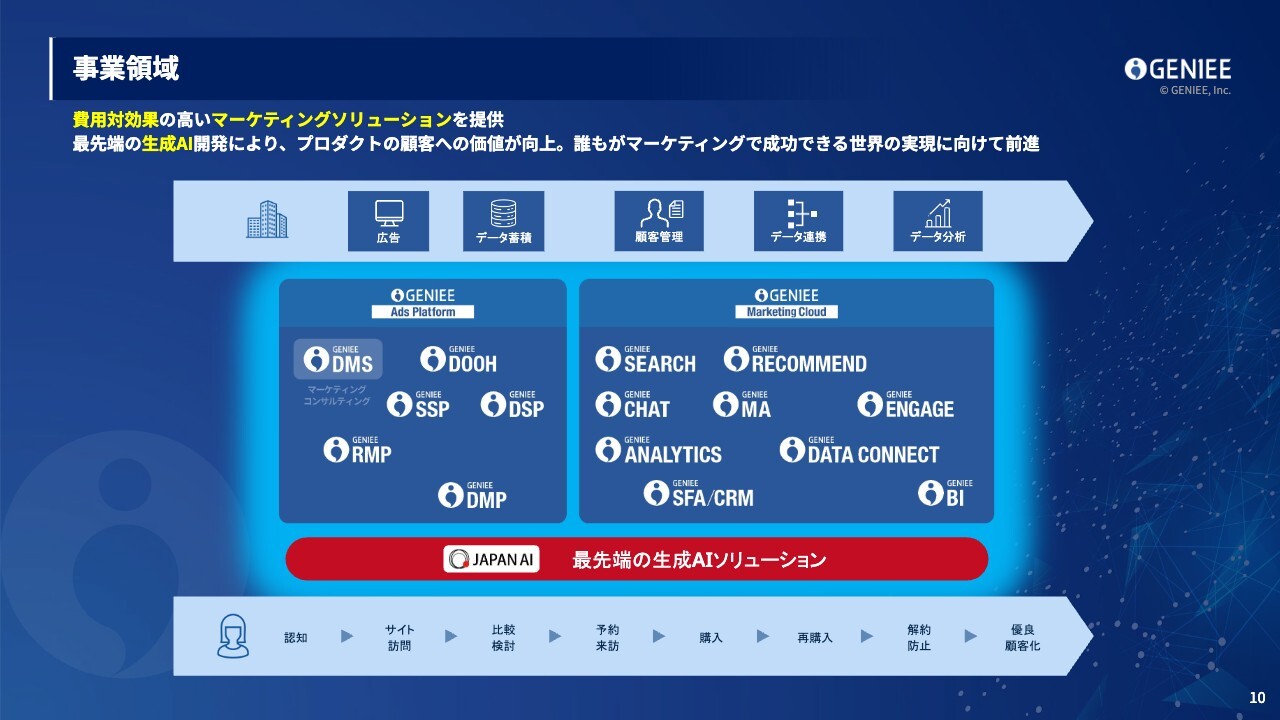

事業領域

事業領域についてご説明します。スライドに示すとおり、マーケティングの認知から優良顧客化までのフェーズごとに、いろいろなプロダクトを取り揃えています。こちらをM&Aと自社開発で増やしています。

昨今では、20個から30個のツールを使ってマーケティングを行うことが通例になっているため、これからもM&A等も行って、すべてのプロダクトを揃えていきたいと思っています。また、一つひとつのプロダクトの使いやすさを上げていくことで、市場シェアもどんどん拡大していけると思います。

優位性サマリ

デジタルマーケティング市場も成熟してきている中で、我々の優位性は、他社と比較して圧倒的に費用対効果が高いということです。

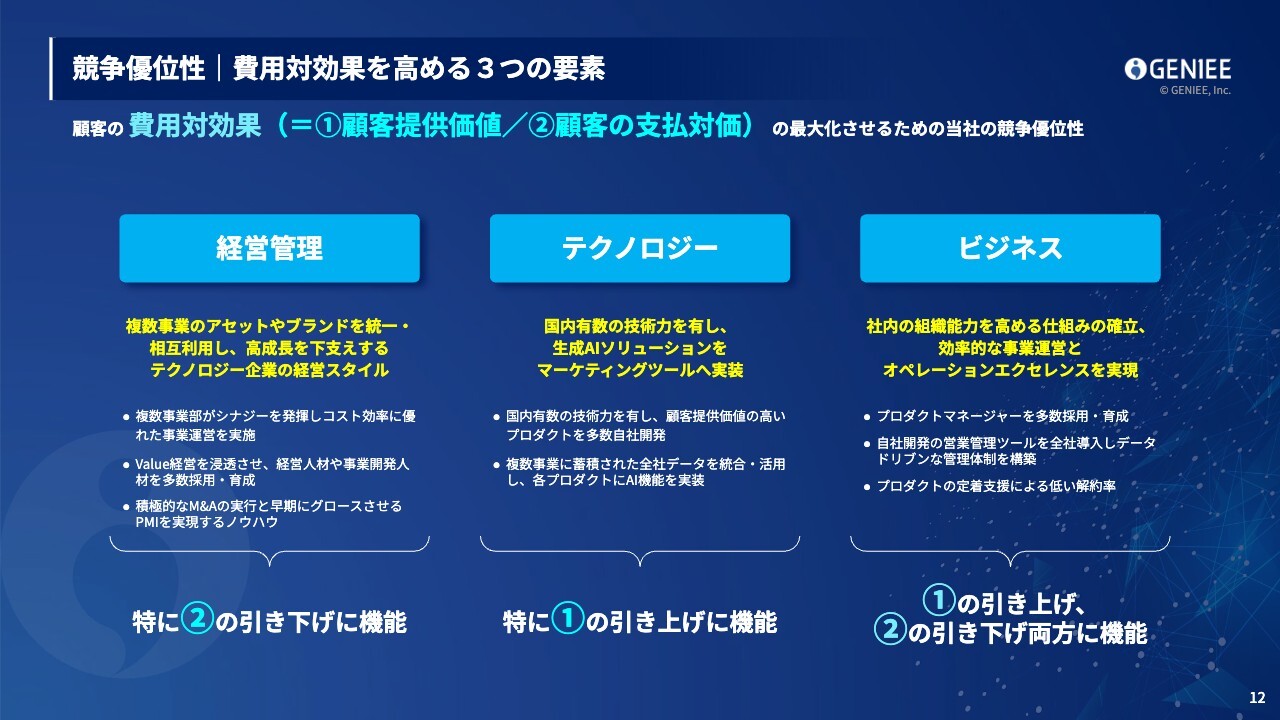

競争優位性|費用対効果を高める3つの要素

費用対効果については、プロダクトのみならず会社全体の枠組みとしても強化し続けることが、当社の最大の競争優位性となっています。

経営管理については、複数事業のアセットやブランドを統一し、人材も異動しながらそれぞれの事業を行っていくことで、シナジーを出しやすく、我々自身も投資対効果を出しやすい経営管理体制を取っています。

テクノロジーについては、いろいろなプロダクトのデータを共通利用し、インフラ環境も共通で使っていくことで安く仕入れをして、お客さまにも費用対効果の高いプロダクトを活用していただけるように提供しています。

最新の生成AIのソリューションも、JAPAN AIで強化して各プロダクトに搭載し、顧客提供価値が高いプロダクトを作っています。

ビジネスについては、社内の効率を高め、生産性を改善し続けるためのオペレーショナルエクセレンスの体制を整えており、プロダクトごとに、市場でも稀有なプロダクトマネージャーを多数採用・育成し続けています。

全社の営業管理でも、自社開発のツールを使ってデータドリブンな体制を作ったり、カスタマーサクセスの体制も整えてプロダクトの定着支援体制を作ったりすることにより、低い解約率を実現しています。

そのような体制を作ることで、最終的に模倣されずに、お客さまにとって費用対効果の高いプロダクトを各セグメントで提供できています。

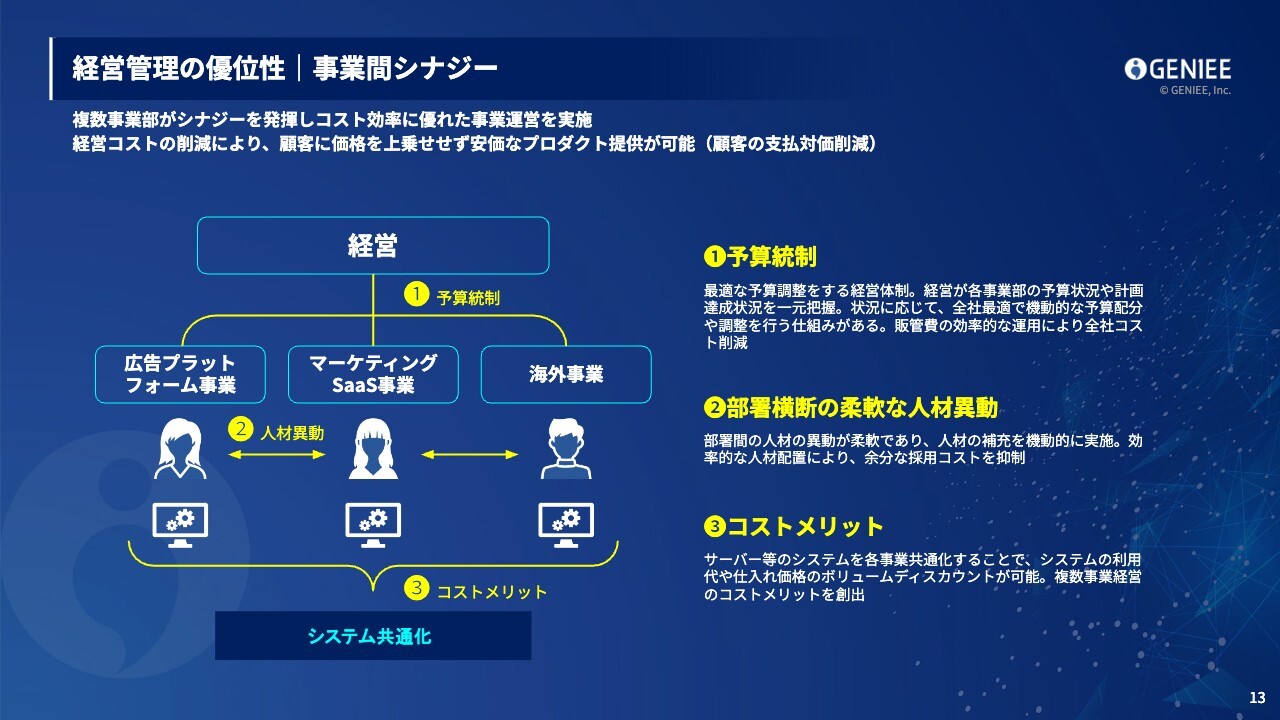

経営管理の優位性|事業間シナジー

それぞれの詳細を説明します。スライドに示したとおり、ジーニーでは事業間シナジーを発揮した経営を行っています。経営では広告プラットフォーム事業・マーケティングSaaS事業・海外事業のそれぞれ大きなセグメントごとに予算統制しながら、さらにその下の一つひとつのプロダクトでも細かく予算管理をして、費用対効果や生産性を厳密に測っています。

ジーニー全体としても、マーケティングの事業運営をしているところがあるため、部署間の異動も柔軟です。そのため人の補充等も社内で機動的にできる体制が実現しており、それによって余分な採用コストを抑制できています。

また、サーバー等の各種システムは共通で購入しディスカウントしていくことで、複数事業の経営のコストメリットを享受して、それを顧客に提供しています。

経営管理の優位性|人材採用や育成

人材採用や育成についてご説明します。当社はValue経営を掲げています。特にコミットメントやオーナーシップという業績達成・当事者意識にこだわり、一人ひとりが事業推進・プロジェクト推進を行う企業運営をしています。

社内ではいろいろなプロジェクトや、プロダクトに紐づく多数のプロジェクトが動いていますが、一人ひとりがオーナーシップを持って意識できる体制を作っています。そのため企業としても、仕事がとても速い体制を実現できていると思います。

採用力については、効率や生産性を高めながら、業界最高水準の報酬設定をして、我々の企業価値向上のインセンティブ設計をしています。

また、社内でもAIなど最先端の技術に触れられる複数のプロジェクトが動いているため、そこに惹かれて優秀なエンジニアや上場企業のCXOクラスなど多数の方にもご入社いただける状況となっています。

育成については、当社は特にM&Aを多数行っているため、M&Aした会社をグロースさせる経営人材の育成に長けています。買収事業へのアサインメントによるOJTや、柔軟な事業部間移動による育成などにより、買収とPMIを成功させています。

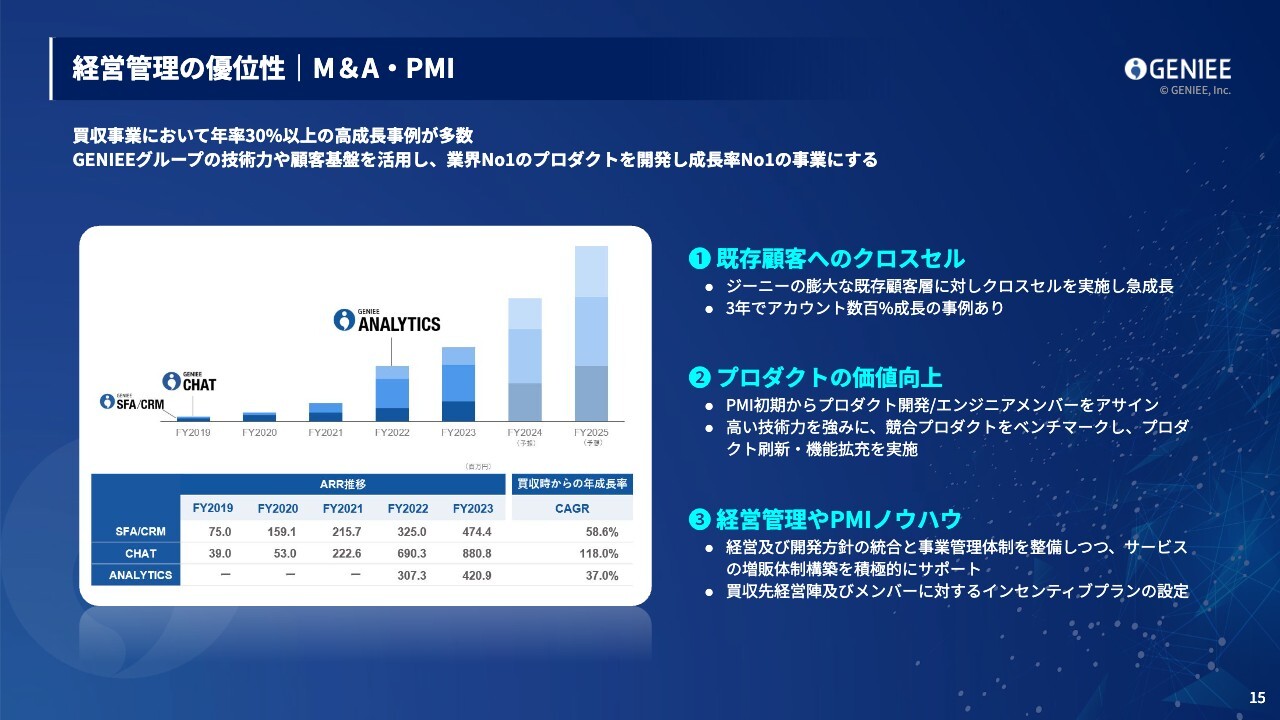

経営管理の優位性|M&A‧PMI

スライドは、過去の当社のM&AとPMIの実績です。買収して数値を足し算するだけではなく、買収した後も、必ずそのプロダクトが持続的に成長することを重視しながら経営しています。主力プロダクトは、買収後も年率30パーセント以上の成長ができています。

主な取り組みとしては、ジーニーの既存顧客にクロスセルを行って大きく成長させ、我々の優秀なエンジニア陣が参戦してプロダクトの価値を向上させます。そして、市場の中でも競争力のあるプロダクトに仕上げていきます。

加えて、経営管理やPMI体制のノウハウをプロジェクトごとに投入し、経営の質を上げて、事業を持続的に成長し続けられるようにしています。

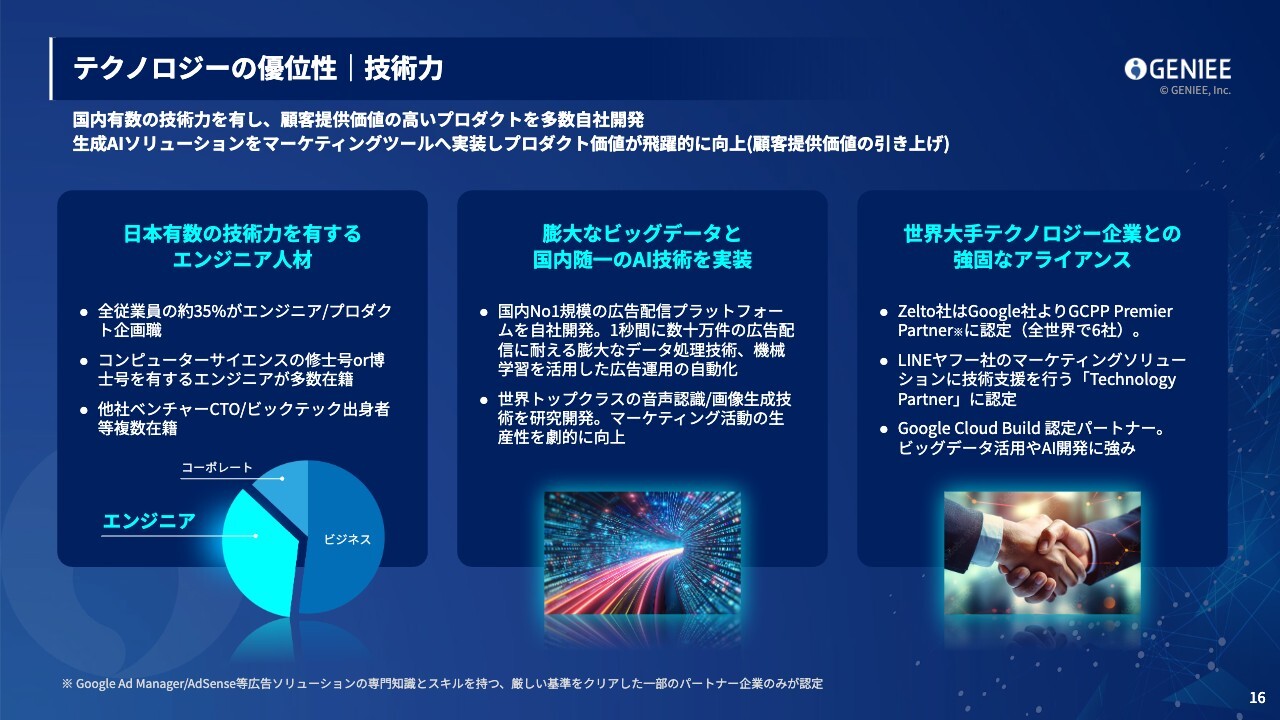

テクノロジーの優位性|技術力

テクノロジーの優位性についてご説明します。当社は、全従業員の約35パーセントがエンジニアやプロダクト開発に関わる職種となっています。新卒を中心に、コンピューターサイエンスの修士・博士を持つエンジニアが多数在籍しており、非常に高難度の開発実績があります。

また、他社ベンチャーのCTOやビッグテックの出身者も多数在籍しています。当社のプロダクトは、簡単なものというよりは、かなり年月をかけて作り上げたシステムが多く、今では他社がなかなか模倣できないレベルにまで至っていると思います。それを支えるのが、当社の優秀なエンジニア人材です。

プロダクトでは、それぞれのマーケティングプロダクトでデータを集めており、我々は膨大なビッグデータを持っています。

特に「GENIEE SSP」は、国内No.1規模の広告配信プラットフォームを自社開発しています。1秒間に数十万件の広告配信に耐えるようなデータ処理に加え、そのデータを活用して広告配信のロジックおよびアルゴリズムに応用するところまでを実現しています。

AI分野では、国内トップクラスの音声認識技術を自社開発するだけではなく、オリジナルの画像生成やLLMの技術研究開発を行っています。これにより、マーケティング活動や企業の生産性を劇的に向上させるツールを、自社で作り上げています。

自社だけで行えない部分は、Googleをはじめとするビッグテックと強固なアライアンスを結び、お客さまに総合的な価値を提供できる体制を作っていっています。

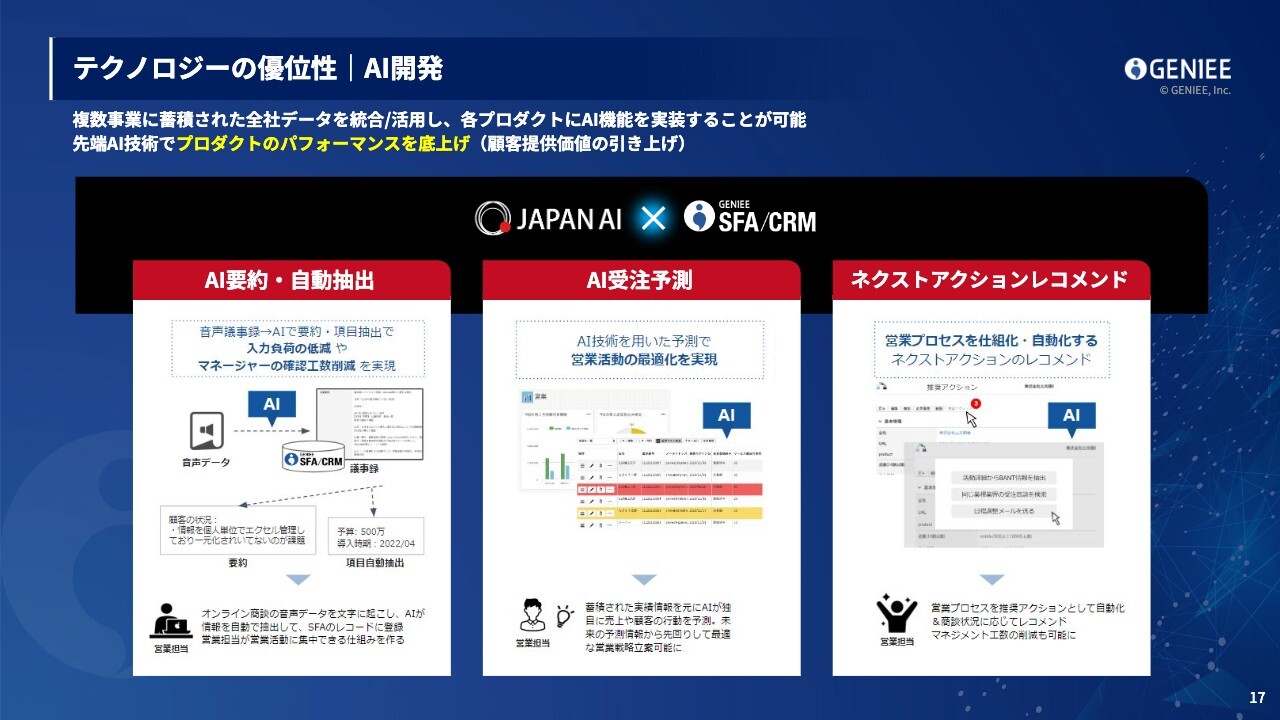

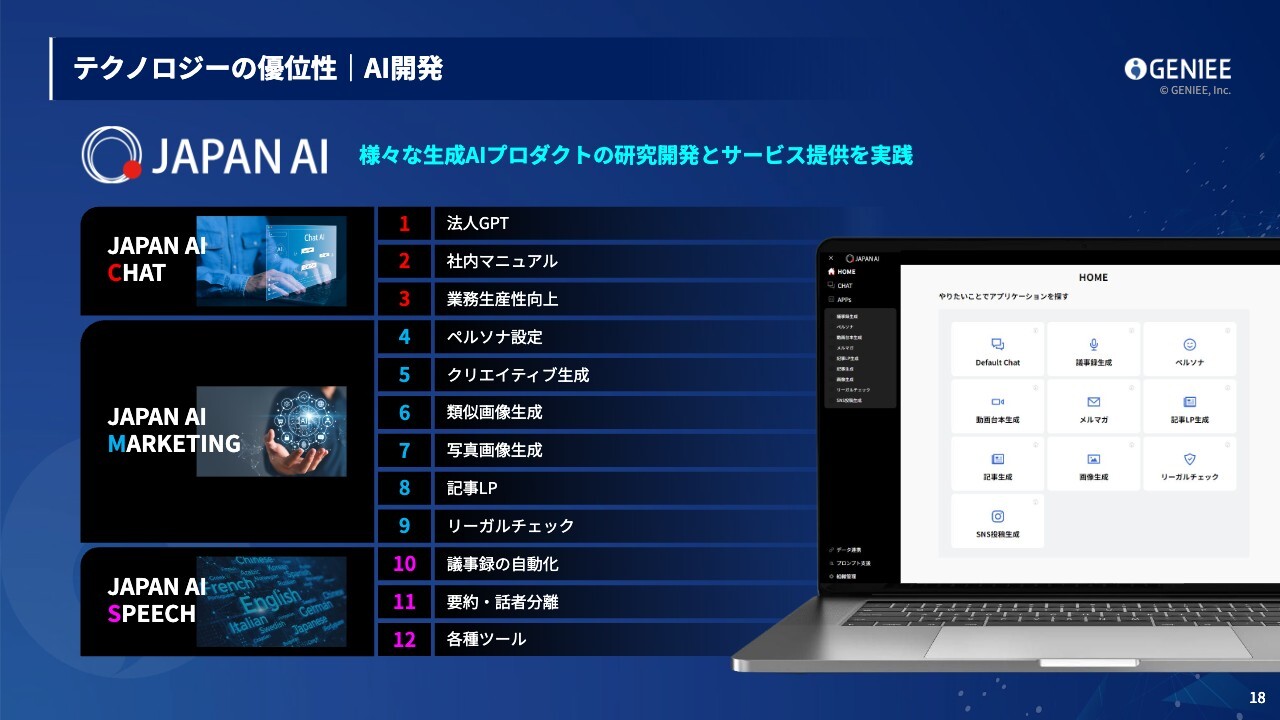

テクノロジーの優位性|AI開発

AI開発の優位性についてご説明します。子会社のJAPAN AIとともに、各プロダクトおよびジーニーの生産性を改善するためのAI提供を行っています。その一例をご紹介します。

当社が提供する営業管理・顧客管理・案件管理のプラットフォーム「GENIEE SFA/CRM」には、AI機能がいくつも付けられています。

例えば、商談の音声から議事録を要約し、内容を自動抽出してそのまま「GENIEE SFA/CRM」に登録できる機能を実装しています。

また営業ごとに受注率に差がありますが、その商材の受注率や営業の受注率を加味してどれくらいの売上になるかを予測したり、誰をアサインすればよいかを予測したりする技術もAIによって実現しています。

さらに、商談後のネクストアクションを企業ごとに設定できます。営業担当が次に何をすればよいのかを「GENIEE SFA/CRM」がレコメンドし、そのアドバイスに従って迷いなく営業活動することができます。それにより、生産性が圧倒的に引き上がるシステム構築ができています。

テクノロジーの優位性|AI開発

「GENIEE SFA/CRM」だけではなくJAPAN AIでも、さまざまな業種向けにAIを提供しています。例えばマーケティング部門や広告のマーケター向けには、ペルソナ設定や画像生成、記事LP、リーガルチェックの機能を提供しています。

これらの機能を自社で活用しながらお客さまに提供できるのが優位性になっており、ジーニーの各プロダクトにもAIの応用機能を付けることで価値が上がっています。

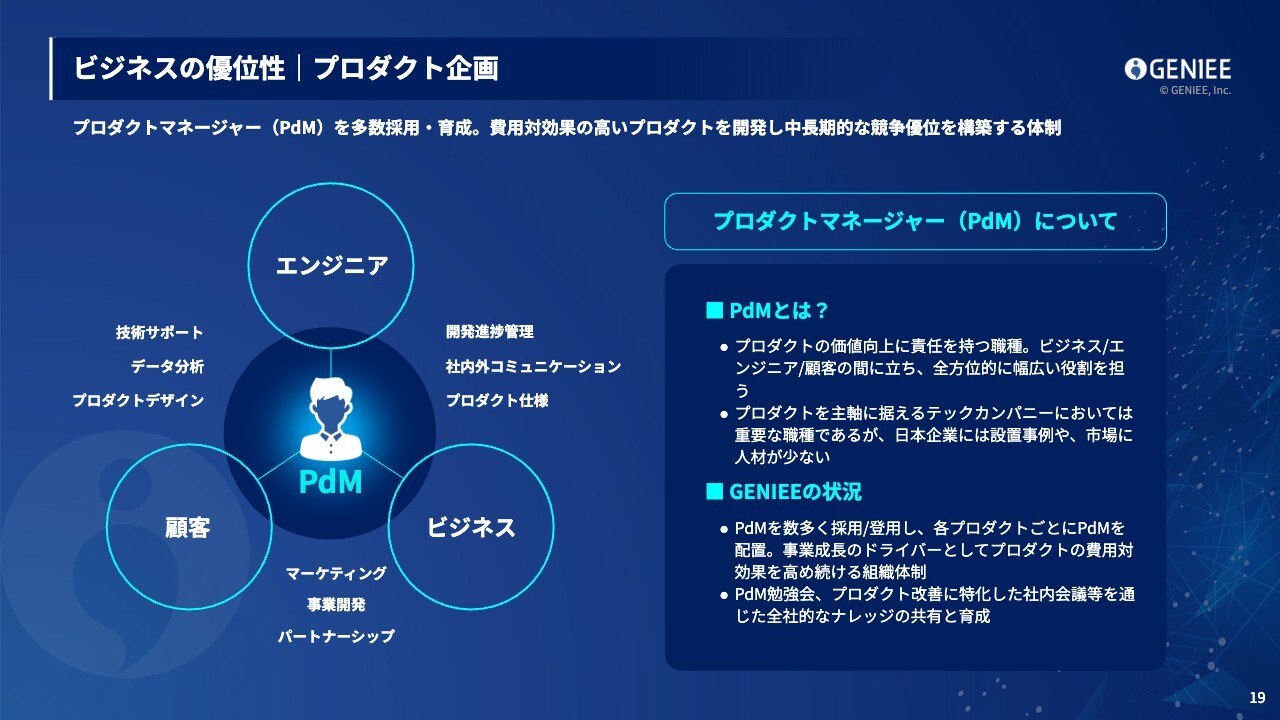

ビジネスの優位性|プロダクト企画

当社は数多くのプロダクトを持っており、そのプロダクトの数だけプロダクトマネージャーを採用・育成しています。

プロダクトマネージャーとは、いろいろなプロダクトや新機能を企画する際に、それらの価値向上や新機能の企画に責任を持つ職種です。しかし、日本ではあまり数が多くありません。

そのような中で、当社はプロダクトマネージャーを多数抱えており、彼らを育成できることが強みにもなっています。これにより、非常に多数のプロダクト展開ができています。

ビジネスの優位性|営業

営業管理では、自社の「GENIEE SFA/CRM」を活用しています。営業担当ごとの商談件数や与件化率、受注率を常にデータで見ながら、その人の営業プロセスのどの部分に問題があるのかを分析します。

このように、すべての営業組織を強化し続けることで、我々は営業分野でも販売分野でも競争優位性を作ることができていると考えています。

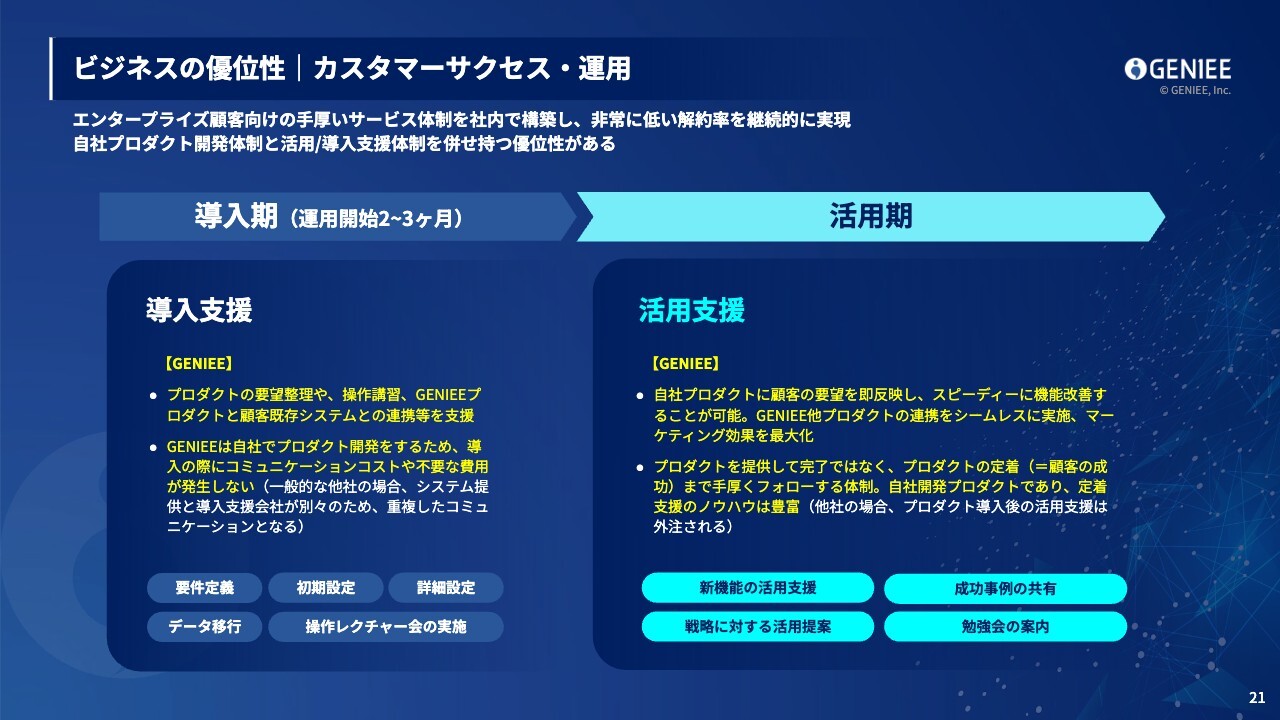

ビジネスの優位性|カスタマーサクセス‧運用

カスタマーサクセス・運用とは、受注後の運用サポートを行う職種です。昨今非常に増えているエンタープライズのお客さまには、導入支援後の活用や権限設定、既存システムとの連携等をサポートします。

活用期では、活用支援や社内勉強会等のサポートを行うことで、解約率を下げてアップセルし続ける体制ができています。これにより低い解約率を実現し、新規のお客さまがどんどん積み上がっていく体制ができています。

広告プラットフォーム事業の領域

広告プラットフォーム事業についてご説明します。当事業では主に、認知からホームページに来訪するところまでのプロダクトを提供しています。

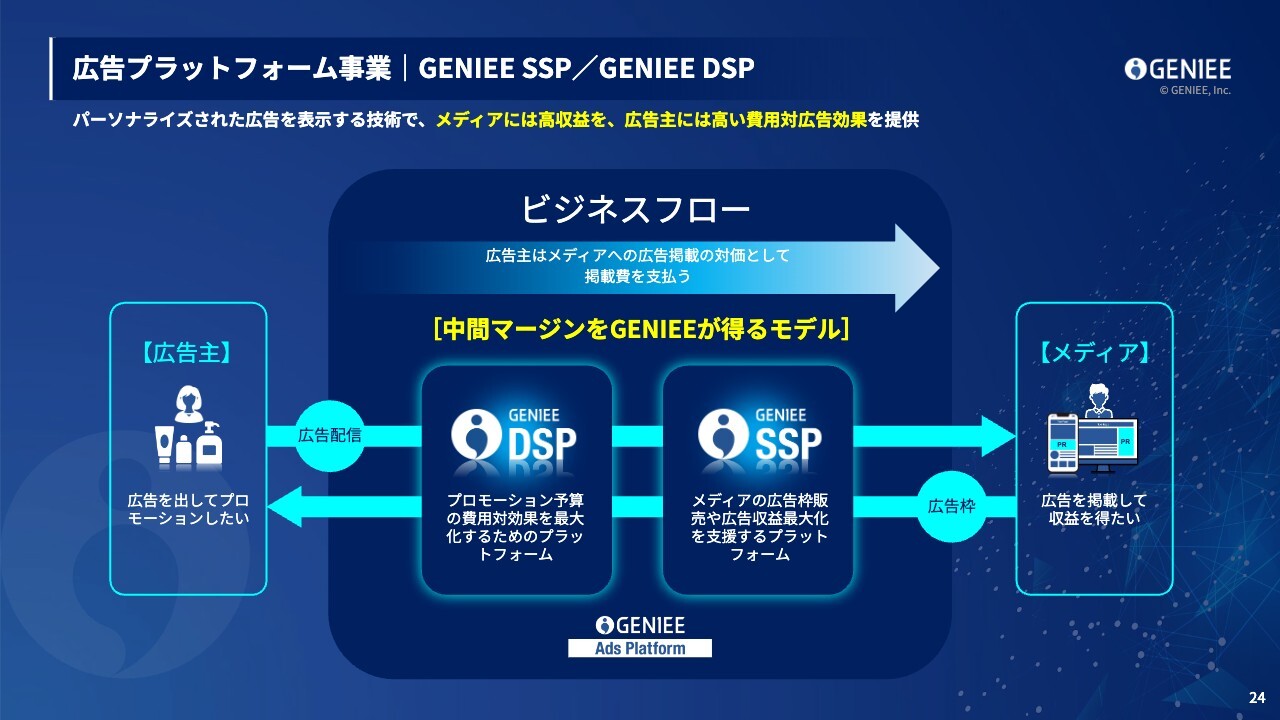

広告プラットフォーム事業|GENIEE SSP/GENIEE DSP

広告プラットフォーム事業は、広告主が広告予算を執行してメディアに広告を掲載するまでの中間マージンを得るビジネスモデルとなっています。広告主が費用対効果の良いプロジェクト広告枠を提供し、メディアに収益最大化のための広告配信を提供しています。

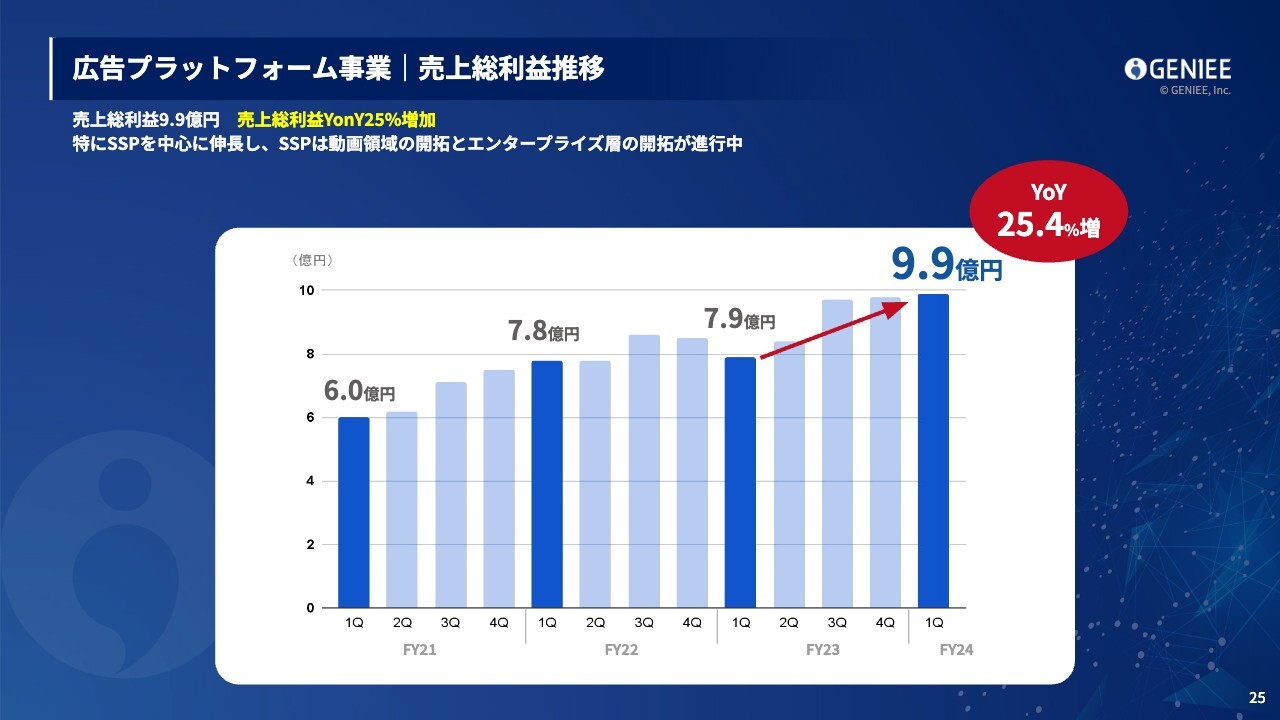

広告プラットフォーム事業|売上総利益推移

四半期ごとの売上総利益の推移です。第1四半期の売上総利益は、前年同期比で25.4パーセント成長しました。特に「GENIEE SSP」を中心に成長し、動画領域とエンタープライズ層の獲得が進みました。非常に順調に第1四半期は成長できています。

広告プラットフォーム事業には季節性があります。第3四半期と第4四半期は自然に数値が伸びやすく、第1四半期は伸びにくいのですが、今回は第4四半期から第1四半期まで下がることなく増進でき、前年同期比でも大きく成長できていると思います。

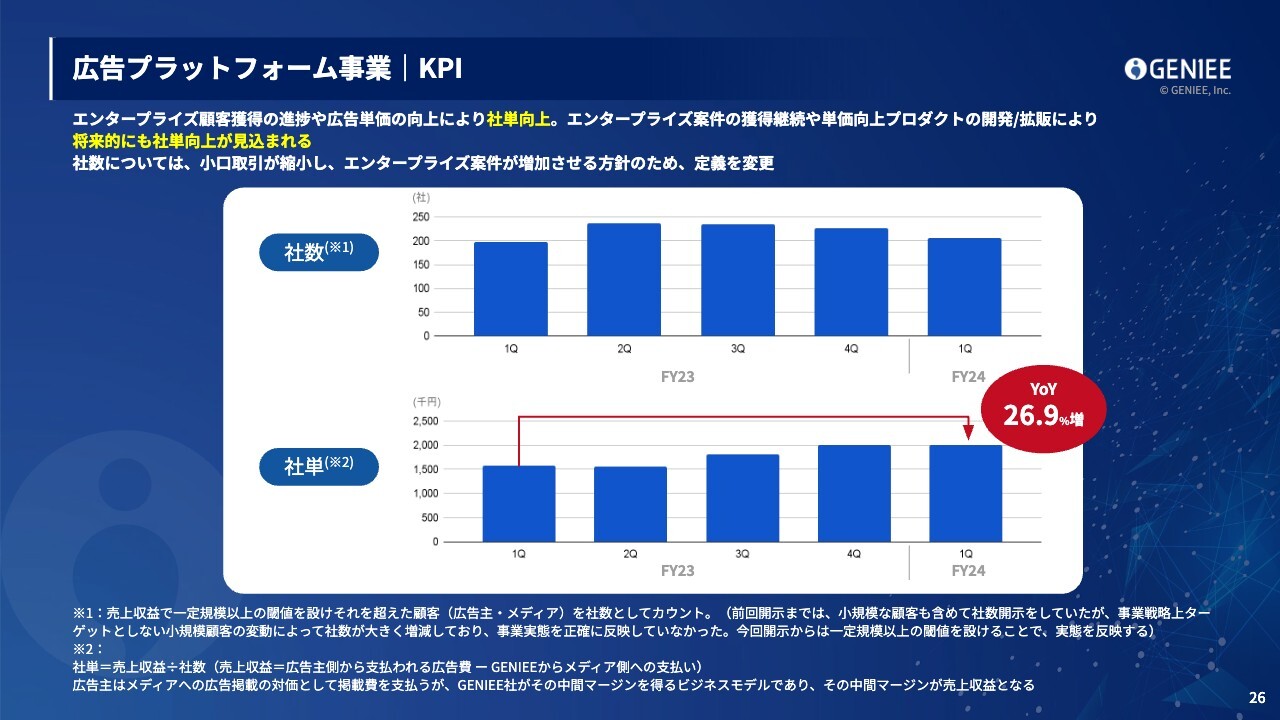

広告プラットフォーム事業|KPI

広告プラットフォーム事業のKPIについてです。社数は伸び悩んだものの社単が大きく増加し、引き続き成長を実現しています。

なお、これからはエンタープライズ案件を増加する方針のため、社数の定義を変更しました。今後は社数を増やすべく、あらためて新規開拓を進めています。

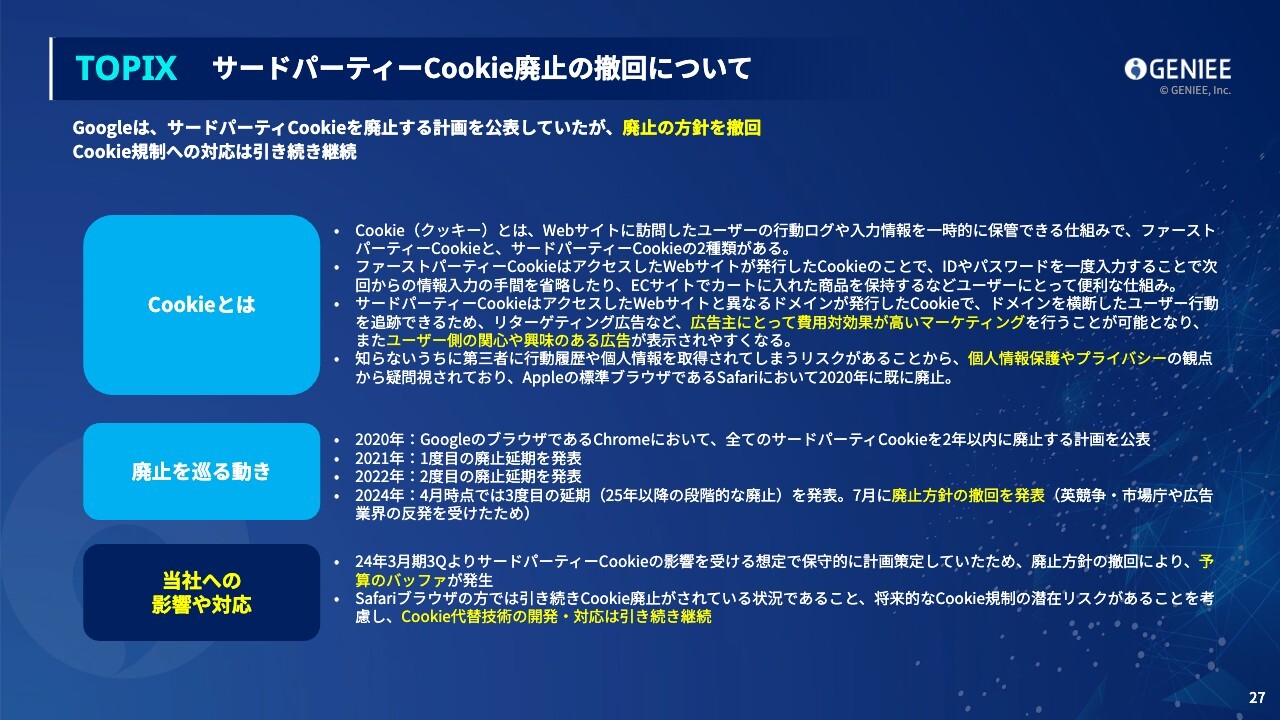

TOPIX サードパーティーCookie廃止の撤回について

今期は、「Google Chrome」やインターネット広告業界でよく活用されているサードパーティCookieの廃止が話題となっています。これにより、広告関係の会社は業績に大きなダメージを受けるのではないかという予想もありました。

しかし先日、Googleは「廃止自体を撤廃する」という方針を掲げ、引き続きCookieが利用できるようになりました。加えて、代替技術の開発も進んでいくため、我々の業績のボラティリティに対するリスクもなくなったと思っています。

もともとはサードパーティーCookieが廃止される前提で予算を組んでいたため、今はバッファがある状態で予算が進行しています。今後の予算は、第2四半期や第3四半期の進捗を見ながら進める予定です。

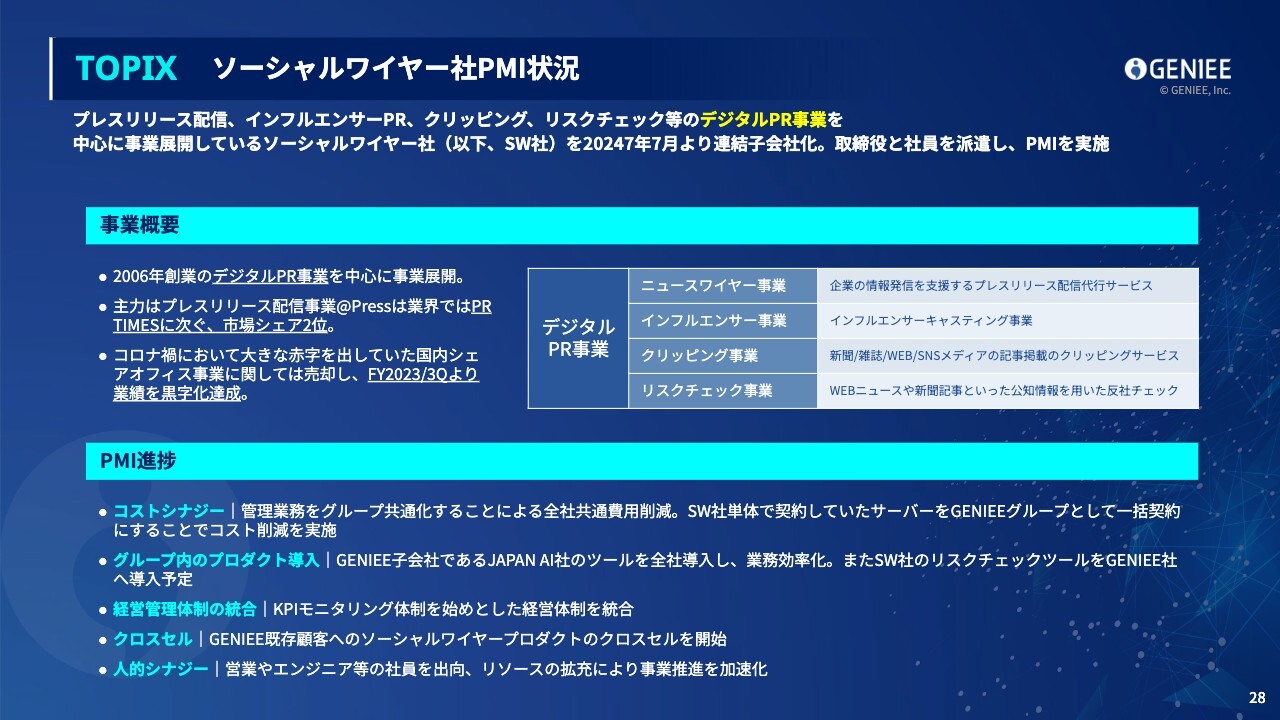

TOPIX ソーシャルワイヤー社PMI状況

今年7月にデジタルPR事業を行うソーシャルワイヤー社を買収しました。現在はPMIの真っ最中ですが、まずは短期的に数字として効くところへ手を打っています。コストシナジーの点では、我々との共通仕入等を行うことで彼らのコストを引き下げています。

またAIツールをソーシャルワイヤー社へ導入し、業務効率化や生産性改善を行っています。当社が使っていたリスクチェックツール等は、ソーシャルワイヤー社のものに切り替えていっています。

さらには、KPIモニタリングをはじめとした経営体制の統合やクロスセル、当社の営業やエンジニアの出向なども進めています。

このように現在は、短期的なコスト削減施策に加え、次の成長施策を打ち始めている状況です。

ソーシャルワイヤー社は、デジタルPR事業で業界2位のシェアを持っています。昨今は、シェアオフィス事業がコロナ禍において赤字となり、厳しい時代もありました。しかし、シェアオフィス事業はすべて売却が完了し、営業利益ベースでは2024年3月期第3四半期より黒字化を達成しています。黒字化後に、当社での連結子会社化を行っています。

市場規模

当社がターゲットとする市場規模はスライドのとおりです。市場規模は、今までの報告よりも非常にシャープかつ現実的に獲得できる可能性があり、ターゲットとしてプロダクトを提供している市場において再算定しました。

アドプラットフォーム(広告プラットフォーム)は、現在獲得可能な市場規模2,050億円のうち、この3ヶ年で87億円まで増進する計画です。

マーケティングSaaSは、アドプラットフォームよりも広大な4,590億円の市場規模があります。その中の61億円を、この3ヶ年で獲得していく計画です。

海外事業については、530億円の市場規模の中で23億円を獲得するのが我々の計画です。

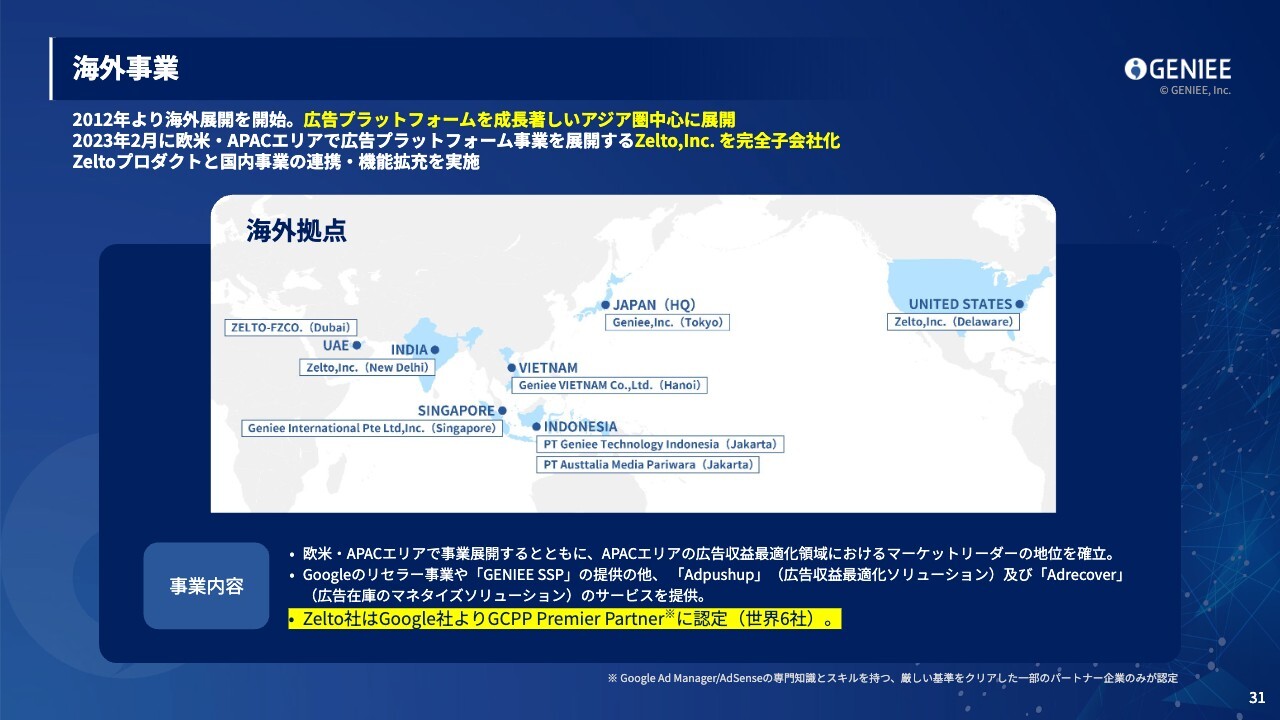

海外事業

事業別のハイライトです。海外事業では、日本で作ったプロダクトを東南アジアを中心に市場展開しています。

昨年、Zelto社を買収してインド北米に進出し、東南アジアだけでなくインド北米でもシェア拡大を進めています。また、当初想定していたPMIがこの第2四半期で実現してきているため、ここから増進ペースを上げられると思います。

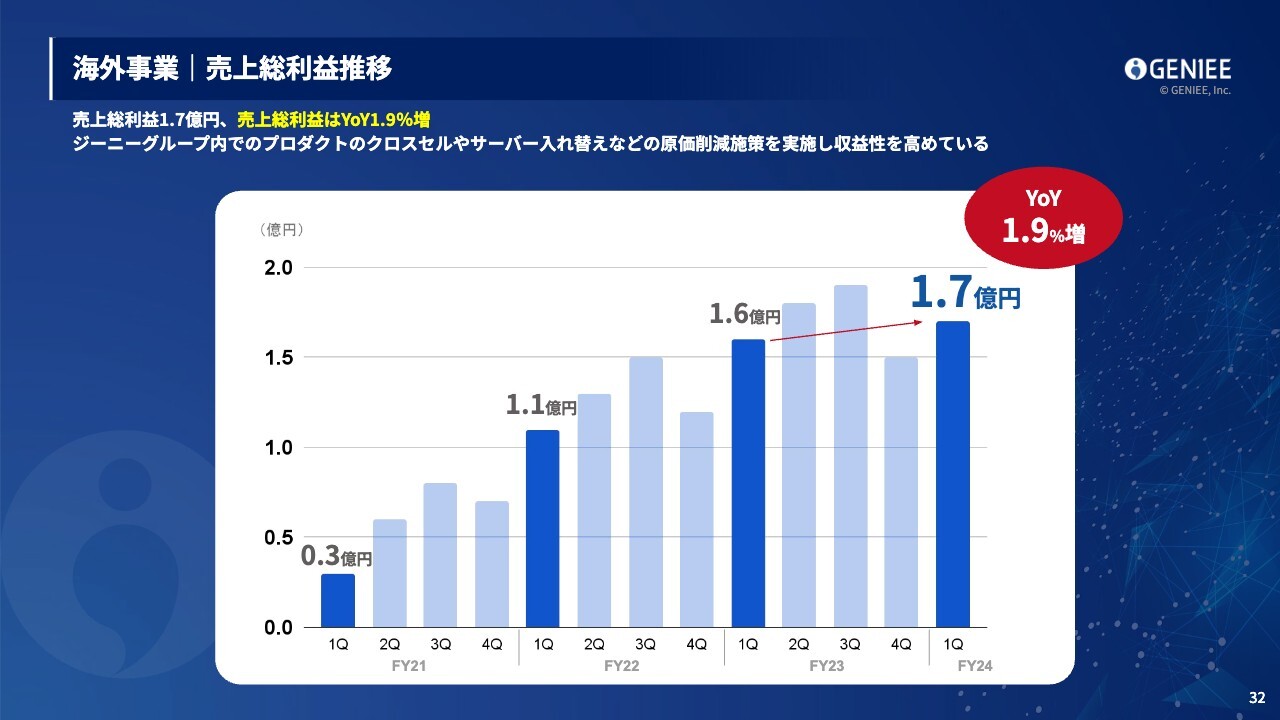

海外事業|売上総利益推移

第1四半期は前年同期比1.9パーセント成長で、売上総利益は増加しています。足元ではプロダクトのクロスセルやサーバーの入れ替え、原価削減施策などを行い、第2四半期以降も収益性を高めています。

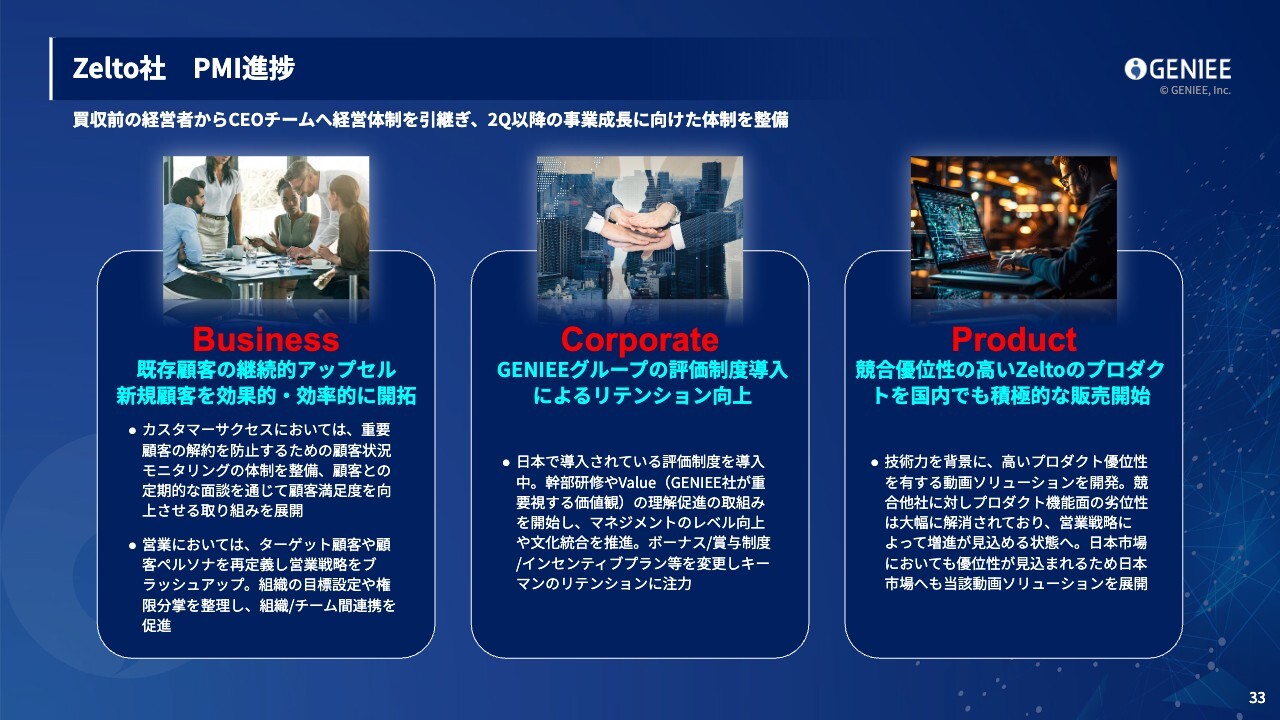

Zelto社 PMI進捗

Zelto社のPMI進捗です。1年経ってようやく安定的に回せるようになってきたという印象です。既存顧客を維持しアップセルできる体制ができました。今後は、新規顧客の効率的な開拓についても強化していきます。

また、これまでZelto社は評価制度が存在しなかったため、ジーニーグループの評価制度を導入し、リテンションや事業の成長に合わせた昇給が行われる仕組みに変えたりしました。

Zelto社のプロダクトは強く、競争優位性も高いため、日本だけでなくアジアでも積極的に拡販するなどしてクロスセルを強化していきます。

マーケティングSaaS事業の領域

マーケティングSaaS事業は予約来訪から優良顧客化の領域を手掛けており、スライドに示したプロダクトを提供しています。

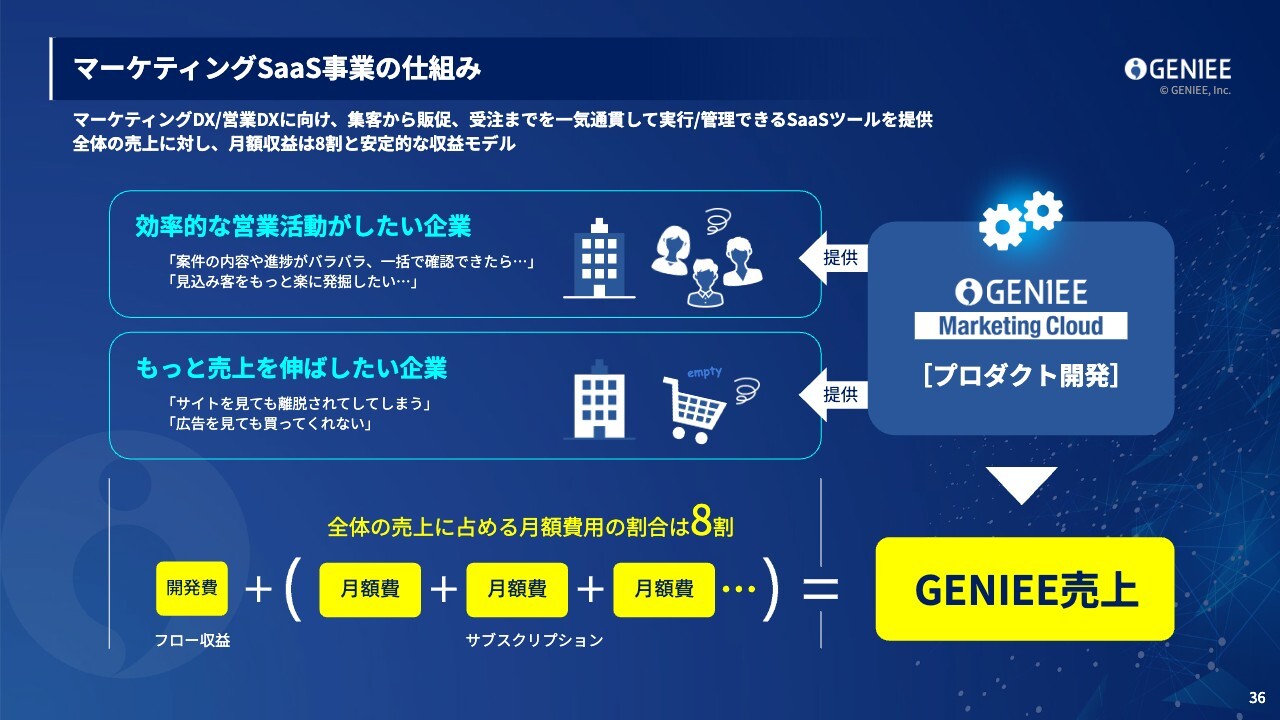

マーケティングSaaS事業の仕組み

マーケティングSaaS事業の詳細についてご説明します。例えば、「案件の進捗が確認ができていない」「見込み顧客をもっと楽に開拓したい」「営業管理をしっかりしたい」といった、効率的な営業活動を望まれる企業には「GENIEE SFA/CRM」を提供しています。

また「広告費を使ってサイトに呼んだ人に離脱してほしくない。もっと買ってほしい」と考えている企業に対して、我々のSaaSのツールを提供しています。

基本的には月額のビジネスモデルです。我々の売上は2割の初期費用と開発費用、そして8割の月額の安定的な固定費用で成り立っています。したがって、収益が安定的に積み上がっていくモデルと言えます。

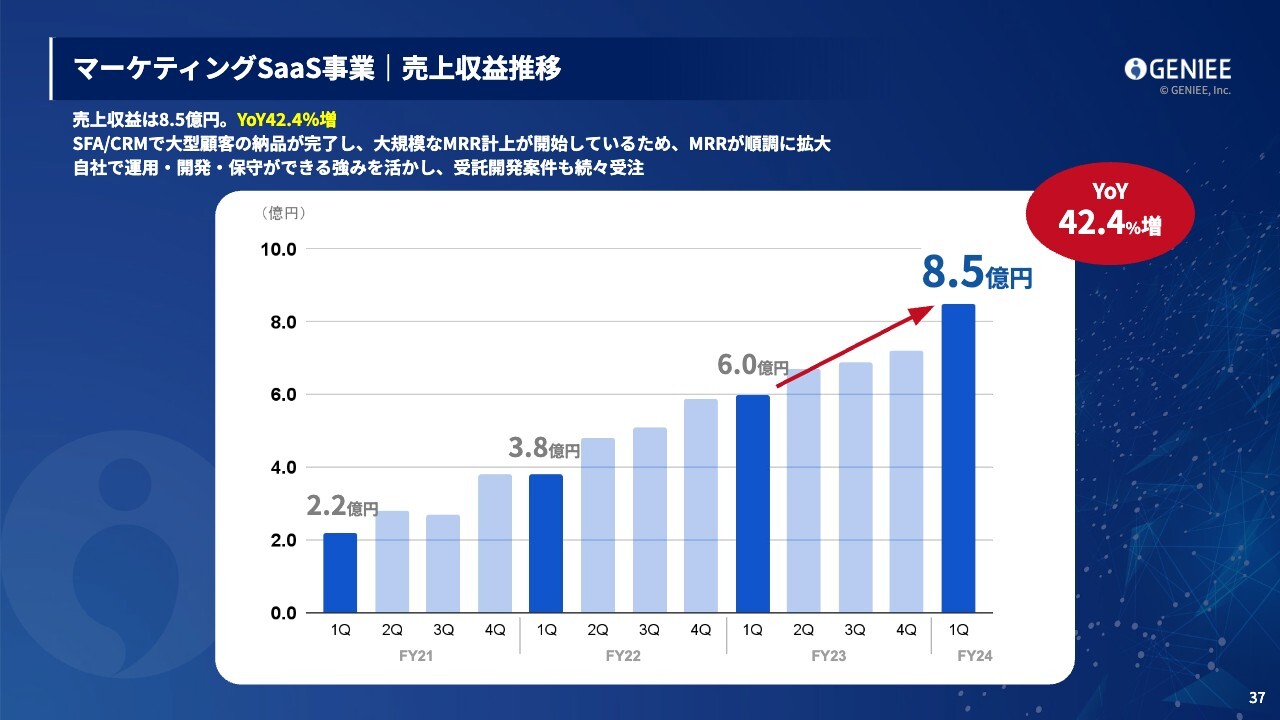

マーケティングSaaS事業|売上収益推移

こちらも大変成長しており、前年同期比で42パーセント成長しています。大型顧客の納品に伴い、大規模なMRR計上が4月以降に始まり順調に伸びています。第1四半期では8億5,000万円ほどの売上収益となっています。

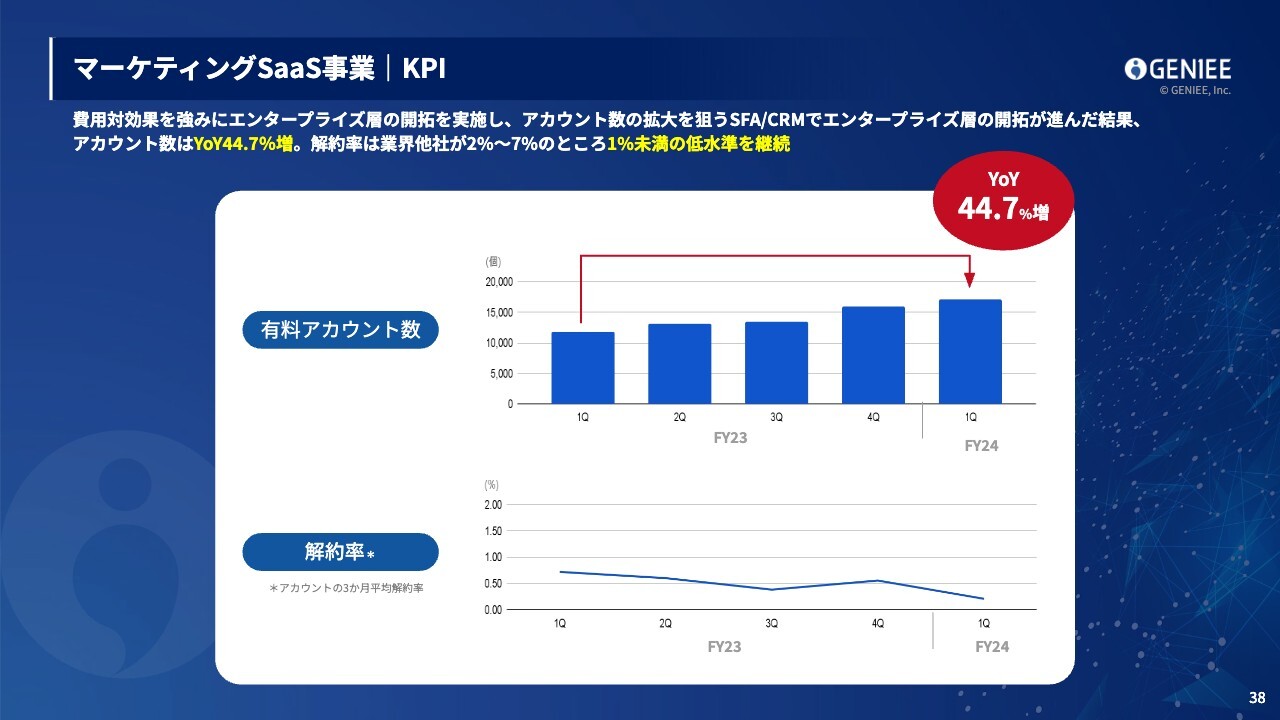

マーケティングSaaS事業|KPI

有料アカウント数についても順調に拡大しています。特にエンタープライズ層で大量にアカウント数をいただいており、前年同期比で44.7パーセント増となっています。

一般的に解約率が高いとされるマーケティング業界ですが、当社の解約率は1パーセント未満となっています。先ほどご紹介したカスタマーサクセスの体制が機能し、低い解約率を維持しながら新規アカウントを積み上げている状況です。

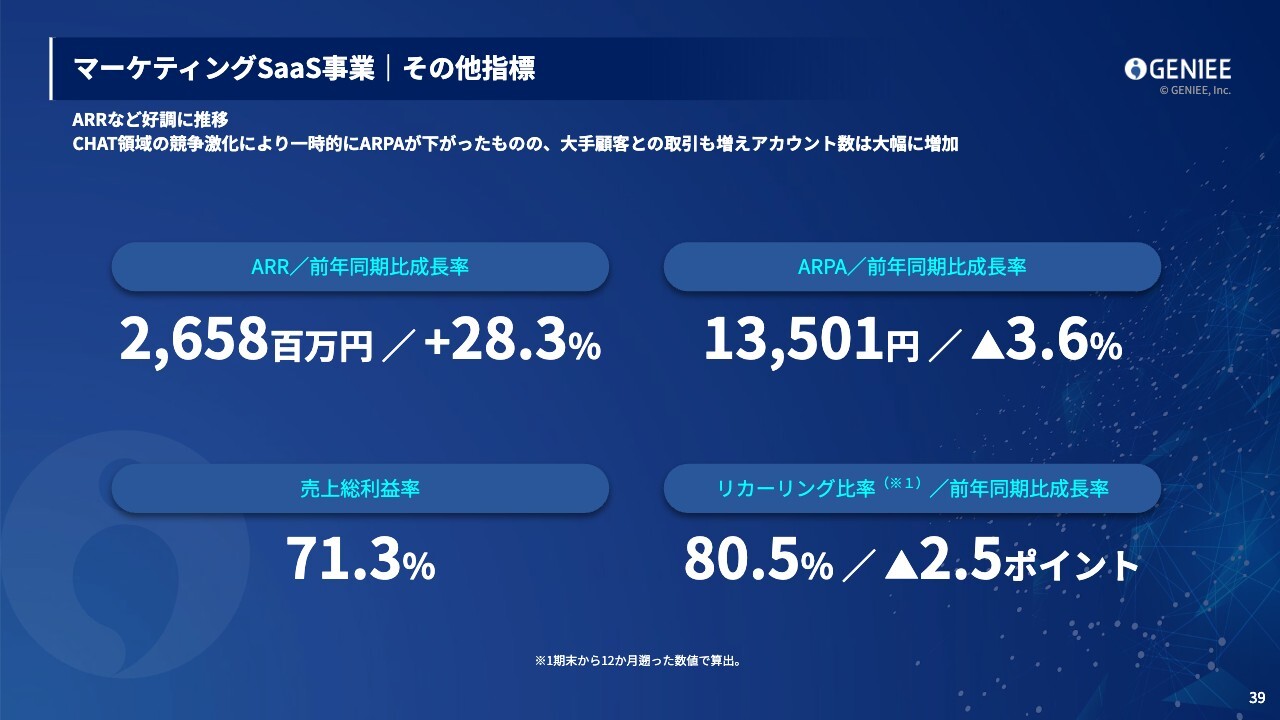

マーケティングSaaS事業|その他指標

マーケティングSaaS事業の主な指標です。ARRは26億5,800万円となりました。ARPAは1万3,501円で、前年同期比でほぼ同じ水準となっています。

リカーリング比率は80.5パーセントで、引き続き健全な水準のSaaS運営ができていると考えています。

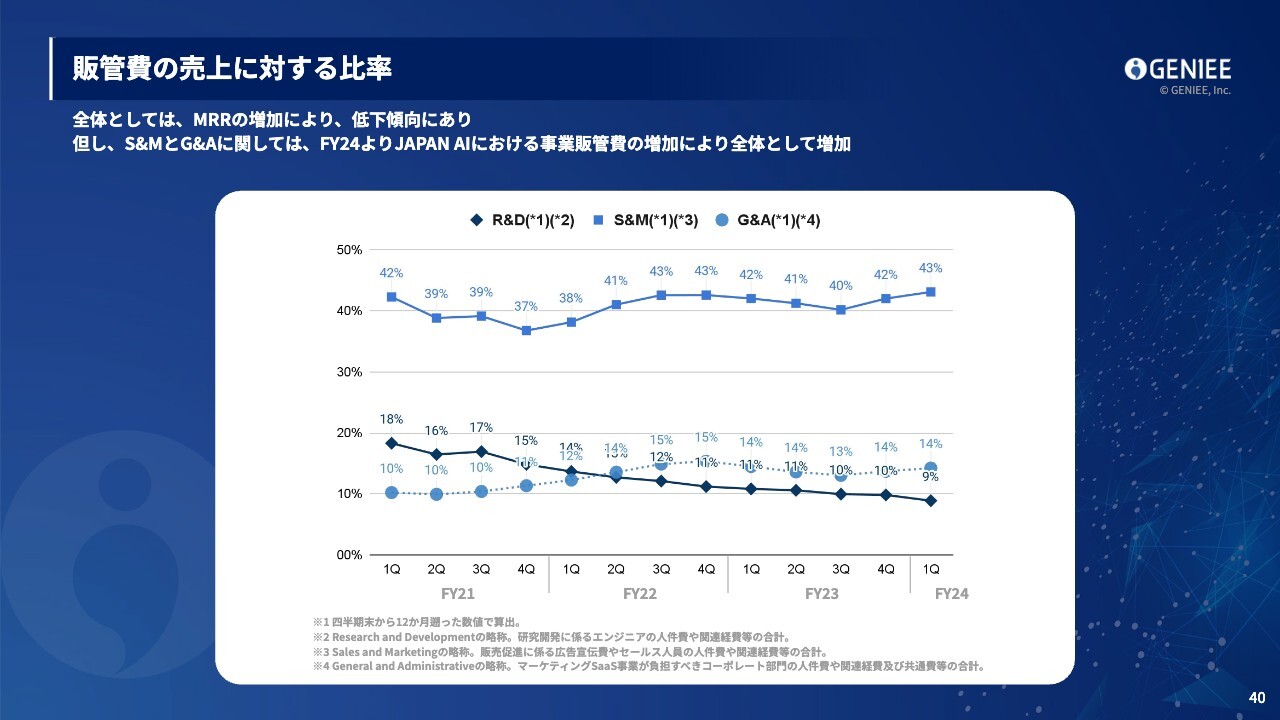

販管費の売上に対する比率

売上に対する販売費の比率は、スライドのとおりです。

FY2024|通期業績予想

中期経営計画についてです。今期の業績はソーシャルワイヤー社抜きで、売上収益27パーセント成長、売上総利益30パーセント成長を目指します。

シナジー及びコストダウン未考慮の参考値ではありますが、ソーシャルワイヤー社の連結込みでは54パーセントの成長を目指しています。営業利益では一時利益を入れた23億円が今期の我々の計画です。

広告プラットフォーム事業の領域は安定成長を続けており、第1四半期で25パーセント成長しています。第2四半期以降も同様に成長を目指します。

海外事業についても、Zelto社のPMIを成長させ、前年同期比で20パーセント強の売上総利益まで成長させたいと考えています。

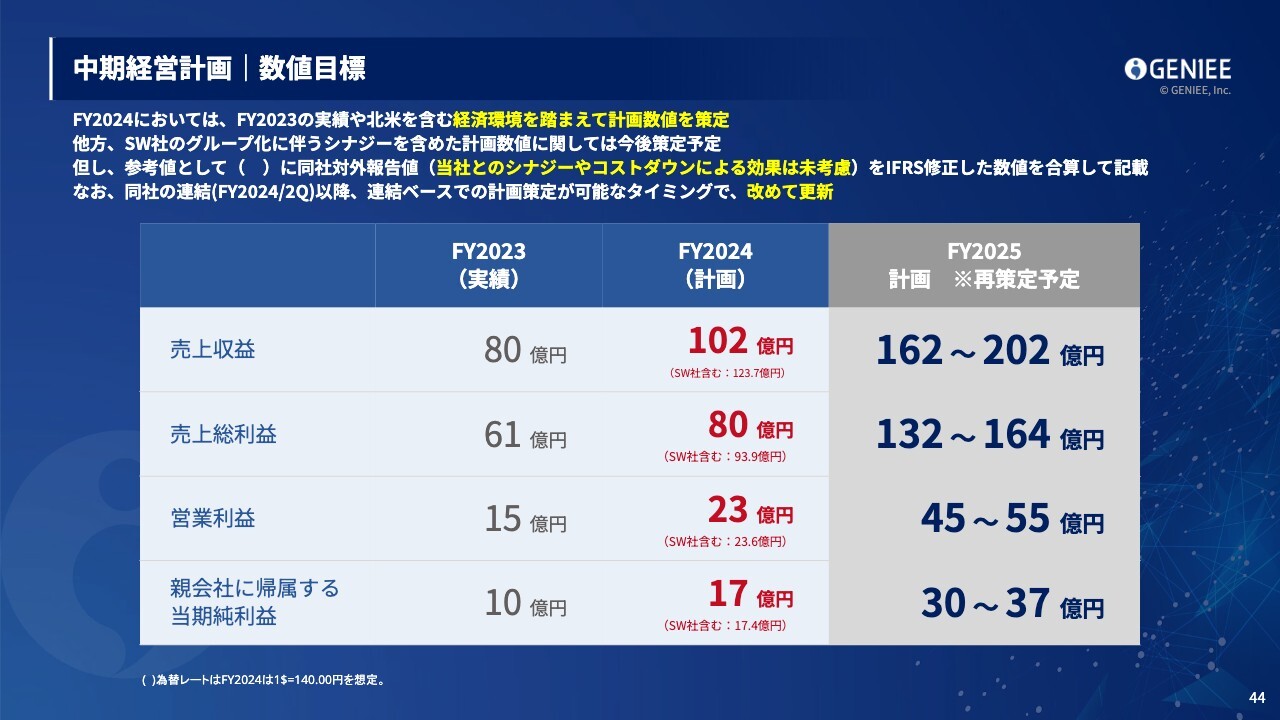

中期経営計画|数値目標

2024年度の計画です。買収したソーシャルワイヤー社の連結前の数値と、括弧内は連結後の想定の数値です。想定の数値もPMIの効果は未考慮となっており、現在PMIを進捗しているところでもあるため、この数値を参考として掲載しています。

来期の計画については売上収益162億円以上、売上収益132億円以上を掲げています。こちらについてはあらためて連結の計画策定、シナジーの策定などすべて終わったタイミングで再策定する予定です。

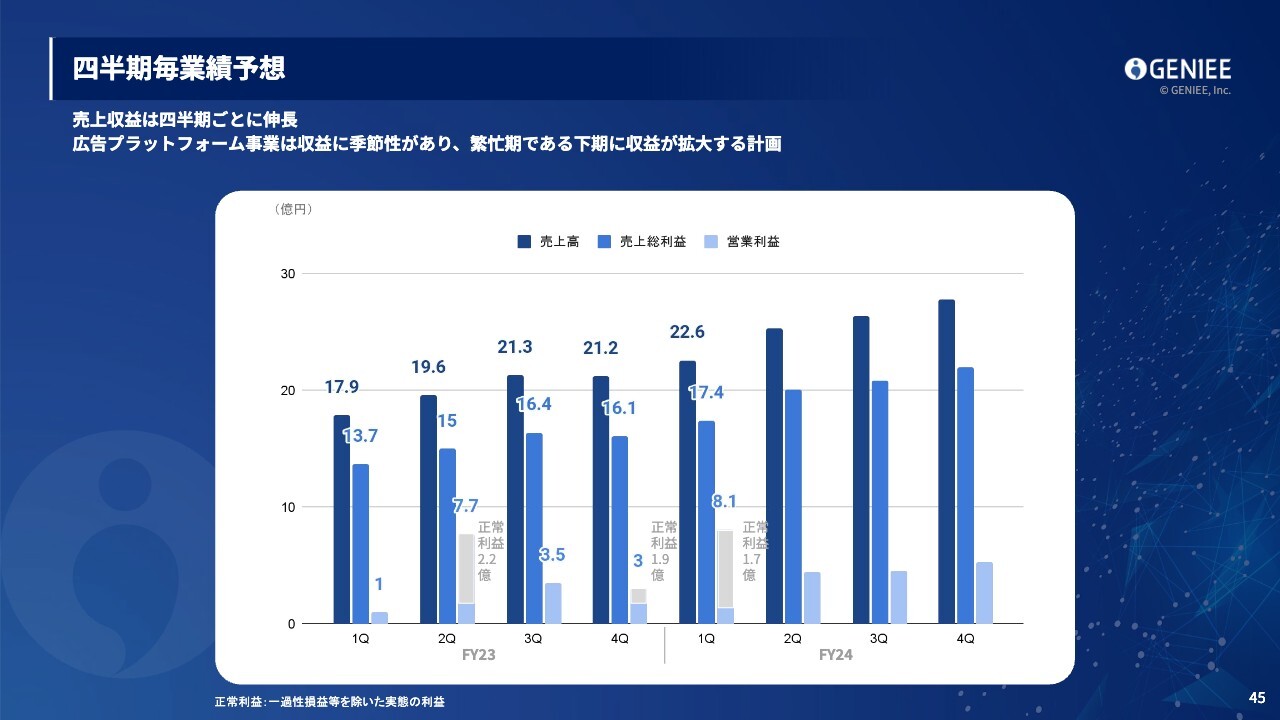

四半期毎業績予想

四半期ごとの業績予想はスライドのとおりです。

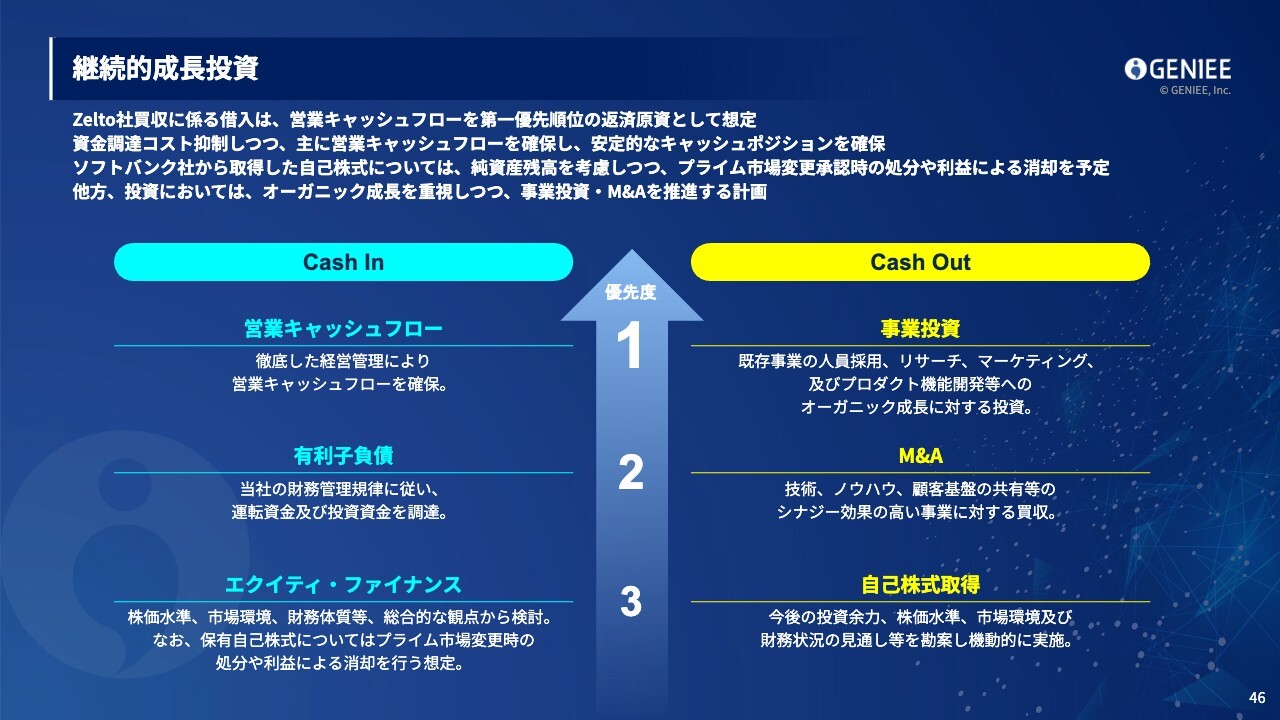

継続的成⻑投資

当社の資金使途の方針です。今は営業キャッシュフローを使い、有利子負債を返済していくフェーズだと考えています。

ただし、第1四半期にソフトバンク社から880円で全株取得した株があるため、そちらは我々の純資産残高を考慮しながら、プライム市場変更時に一部売却したり、株の消却等を行うなど、株主還元施策の実施を考えています。

その一方で、一部は残しておき、オーガニック成長に加え当社のパーパスを叶えるような新しいプロダクトも買収していく計画です。

質疑応答:アーンアウトの取り崩しの背景につ

新着ログ

「サービス業」のログ