ジーニー、売上収益は前年比24.1%増の80.1億円と過去最高 既存事業の再加速によりFY24の売上総利益は30%増を計画

Highlight

工藤智昭氏:代表取締役社長の工藤です。2024年3月期の通期決算についてご説明します。

まず、決算の結果についてです。売上収益は80億円を超え、前年同期比24パーセント増となりました。売上収益・売上総利益は過去最高を更新しています。

また、ソーシャルワイヤー社を子会社化し、デジタルSNSとデジタルPRの領域を強化しています。こちらの数字は、今回開示している決算の今期計画にはまだ入っていませんが、次回以降の開示では、ソーシャルワイヤー社の数字も含めて開示します。

ジーニーでは昨年いろいろありましたが、既存事業の成長が再加速し、今期は買収したソーシャルワイヤー社の連結前で、前年同期比30パーセントの売上成長率を計画しています。前期は一部未達がありましたので、今回は必達したいと思っています。

5月に発表したとおり、大株主のソフトバンク社から自己株式を取得する予定です。株主還元を含めて、機動的に活用していきます。今期はこの交渉も終わったところから、IRを最重要課題として活動を強化していきます。

その他のトピックスについてお話しします。広告プラットフォーム事業では、我々は中小メディアで圧倒的なシェアがあったのですが、エンタープライズ領域や新しいビデオフォーマットなどで、市場獲得することができました。第4四半期には前年同期比15パーセントの成長が実現できています。

海外事業では昨年、北米とインドでビジネスを行っているZeltoを買収しました。PMI推進により、前社長から経営体制を引き継いで、事業基盤が安定化したと思っています。Zeltoの連結効果により、売上収益は前年同期比59パーセントの成長を実現しています。

また、Zeltoでは、買収する直前から北米を中心とした広告単価が下がってきたこともあり、大変な状況でしたが、市況状況をもとに最新の広告単価で今期以降の3ヶ年計画を変更し、この計画を推進していきます。

マーケティングSaaS事業では、エンタープライズの受注の導入が進んでおり、売上収益は前年同期比36.8パーセント増となりました。また、3月末までに、MRR1,000万円を超える大型のお客さま数社の納品が完了しました。今期以降、大規模なMRR計上を開始しています。

2025年3月期は下半期で営業利益黒字化を目指しており、マーケティングSaaS事業も、いよいよ収益化に向けて、全力でラストスパートをかけています。

加えて、デジタルSNSのインフルエンサー領域やPR領域に強みを持つ、ソーシャルワイヤー社と資本業務提携し、連結子会社化しました。ソーシャルワイヤー社は、国内シェアオフィス事業が赤字でしたが、その売却処理等が終わったため、当社と近い類似事業のPR事業とインフルエンサー事業中心の会社に戻ってきたこともあり、直近では黒字化しています。

直近で黒字化を果たした後、我々と連結をスタートしており、PMIチームもこちらに加わって、Zeltoと並行してPMIをスタートしています。現在は両社ともに、PMIやお互いのシナジーなしのプランで予算を開示しています。次の開示を目処に、シナジー効果等を含めた数値を作り、連結を開始する予定です。

現時点で、ジーニーグループでは単独でも30パーセント成長を実現しようとしています。ソーシャルワイヤー社を含めると、今期は50パーセントくらいの成長を見込めるのではないかと思っています。この計画を達成すべく推進していきます。

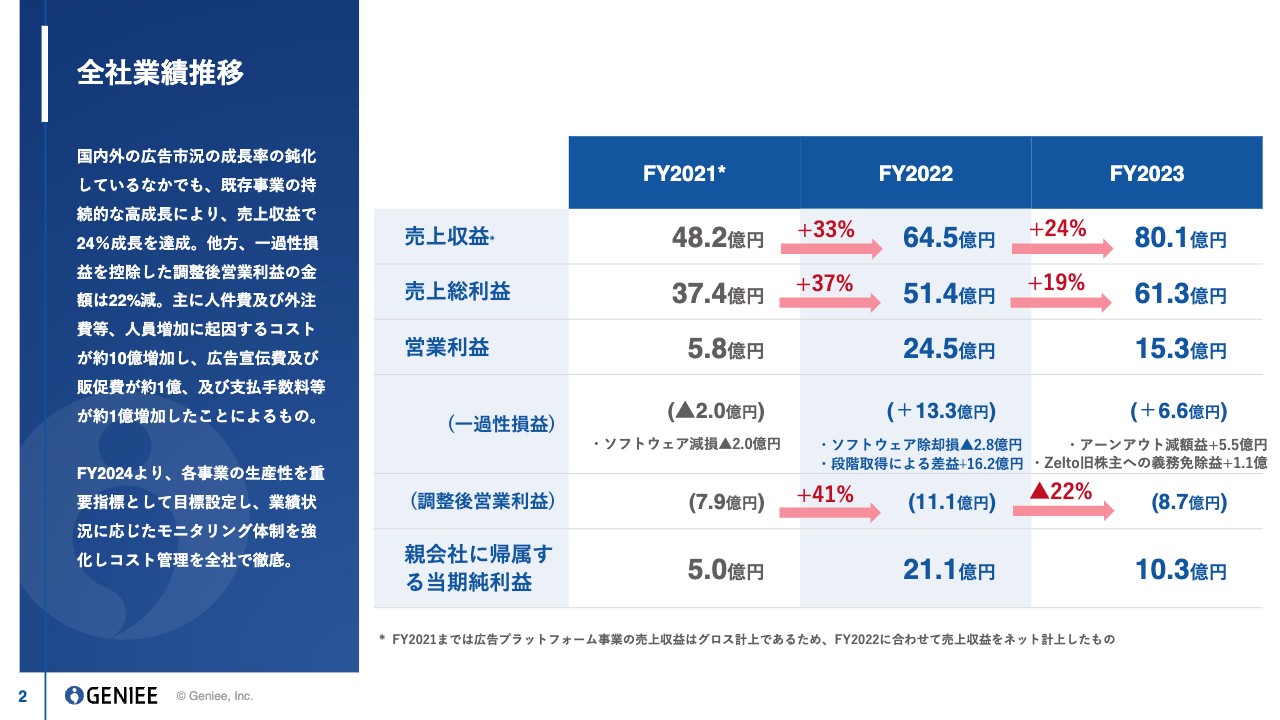

全社業績推移

FY2021から3期分の全社業績推移です。前期に関しては、特に上半期に広告市況の成長率等が鈍化し、我々の既存事業も一部影響を受けたことにより、売上収益は24パーセント成長となりました。

一方で、一過性損益を控除した調整後営業利益は、2023年3月期の11億円から、2024年3月期は8億円へと減益となっています。これは主に販管費や人員増加が要因です。

今期に関しては生産性を重視し、1人当たりの売上総利益を、経営企画と一緒に厳密にモニタリング管理していきます。これにより今期は人員の増加と、営業利益増加の両方を成し遂げるように推進していきます。

FY2023決算サマリ(通期)

2024年3月期の決算サマリです。売上収益は前年同期比24.1パーセント増、売上総利益は19.4パーセント増となりました。

営業利益については、先ほどお話しした人員・販管費の増加や、2023年3月期にはZeltoの買収時の一時利益があったため、減収しているように見えますが、本業は基本的に問題なく、力強く成長していますので、今期以降の数字をご期待いただければと思います。

前期の計画では第3四半期、第4四半期と未達の数字がありましたが、広告プラットフォーム事業は達成しました。

しかし、Zeltoは北米の広告収益市況が改善されず、広告単価の向上が見込めなかったこと、マーケティングSaaS事業は前期に予定していたエンタープライズ顧客の獲得のタイミングが今期にずれて受注となったため、海外事業およびマーケティングSaaS事業で業績未達となりました。結果として、通期計画全体として若干未達となっています。

今期はそのようなことがないように、海外事業については最新の市況をもとに3ヶ年計画でアップデートし、業績モニタリングを強化して推進しています。マーケティングSaaS事業については期がずれただけで、受注がなくなったわけではありません。事業が不調になったわけでもありませんので、順調に推移していくと思います。

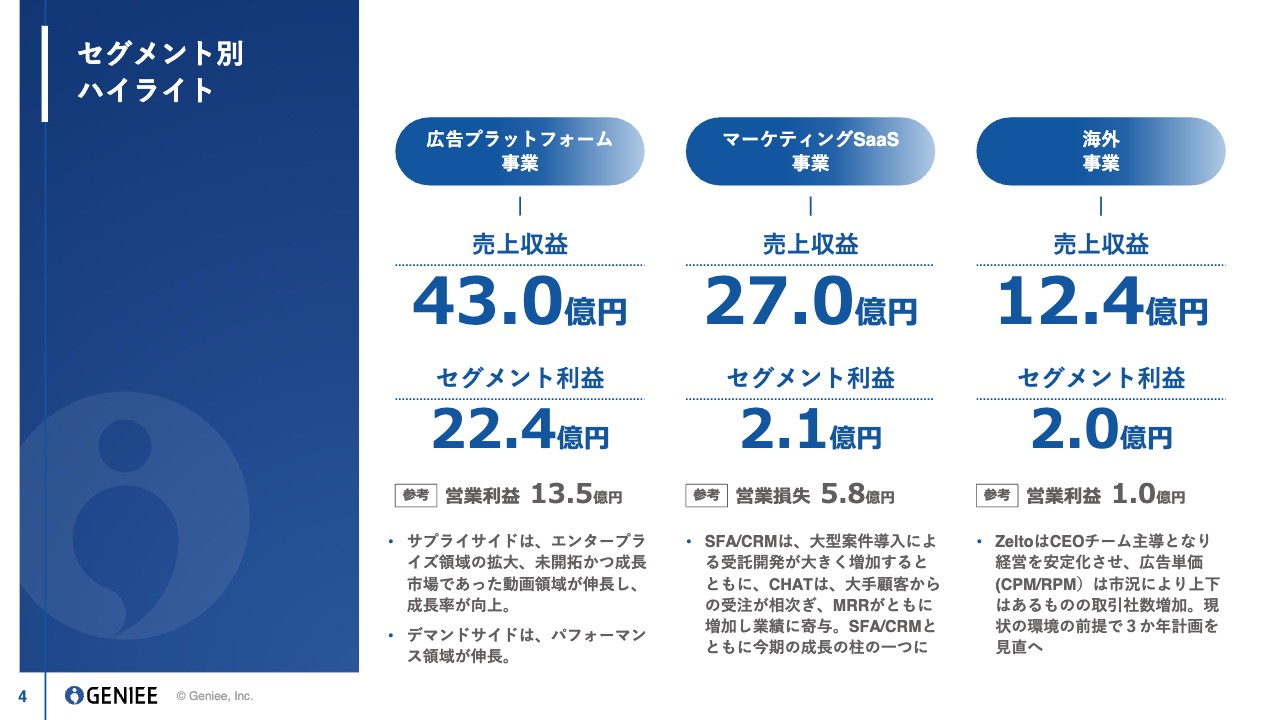

セグメント別ハイライト

セグメント別ハイライトです。広告プラットフォーム事業は、先ほどお話ししたとおり、下半期も達成しました。エンタープライズ領域での市場シェアの拡大や、未開拓だった動画市場でかなりの市場シェアを取ったことで、広告プラットフォーム事業の数値は大きく伸びています。

ジーニーの祖業でありながらも10パーセント以上の成長を成し遂げ、単体でも営業利益は13億円を超えています。

マーケティングSaaS事業は、我々の「次なる柱」となる事業です。2024年3月期の売上収益は27億円となっていまして、セグメント利益は通期で黒字化しています。一方で、全社費用を含めた営業損失は、5.8億円の赤字となっています。

SFA/CRMは、大型の案件としてエンタープライズのお客さまへの導入が進んだことで、数字が加速していきました。CHATも、第4四半期から大手顧客からの受注が相次ぎ、MRRとともに業績に大きく貢献し始めています。

マーケティングSaaS事業は、今期下半期に黒字化することをマイルストーンと置いて、事業を推進していきます。

海外事業については、売上収益が12.4億円、セグメント利益が2億円、営業利益が1億円となりました。成長もしながらも、利益を出している事業となっています。

ZeltoはCEOチーム主導となり、経営を安定化させました。広告単価によって、達成状況や数字の上下はありましたが、取引社数自体は増加しています。現状の市況感を前提に、我々のチームで3ヶ年計画を見直し、こちらを達成すべく第1四半期から推進しています。

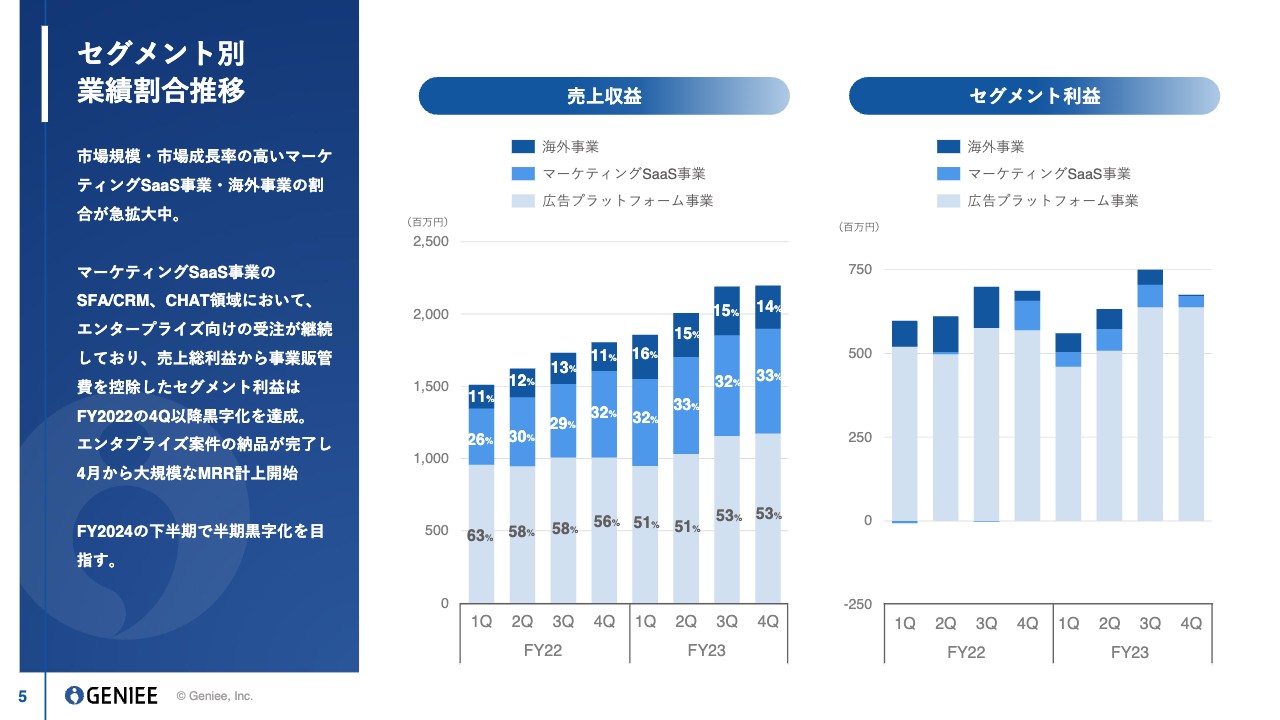

セグメント別業績割合推移

セグメント別の業績割合推移については、スライドのとおりです。

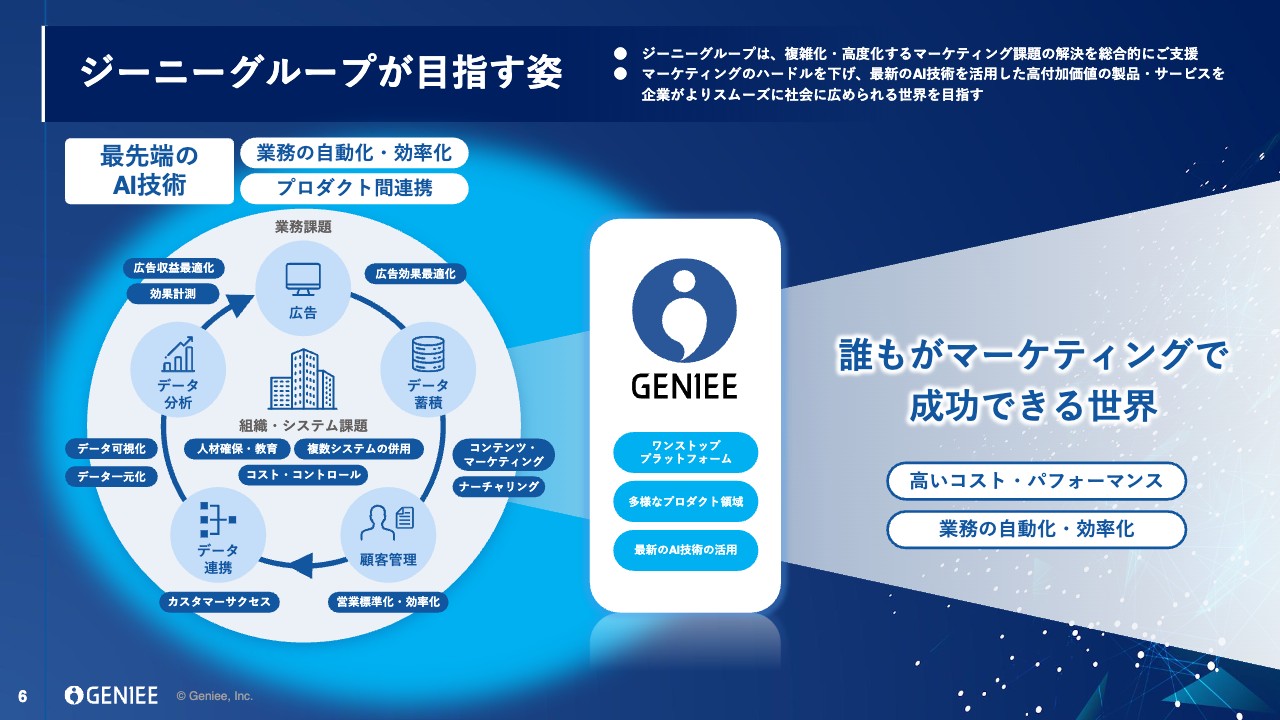

ジーニーグループが目指す姿

ジーニーグループが目指す姿についてお話しします。我々はいろいろな会社を買収し、海外にも拡大していますが、マーケティングの領域では、いろいろなマーケティングツールが氾濫しています。

買収や新規事業によって、ジーニー1社でほとんどのマーケティングツールを構成することで、マーケティングツールが氾濫することによる業務システムや人材教育、コストの問題を解消することができます。

それにより、「誰もがマーケティングで成功できる世界」を作ることを、我々はミッションとして掲げています。

我々のプロダクトの特徴は、特に日本の企業向けの費用対効果が極めて高いものになっていることです。去年も広告市場では業績を崩した会社などもありましたが、費用対効果が良いということで他社からのリプレイスも進み、どのプロダクトも市場シェアの獲得が進んでいます。

昨年から生成AIの子会社を作り、本格的に技術開発を進めています。生成AIが、業務の自動化や効率化、プロダクト間の連携をさらに後押ししてくれることで、ジーニーの目指すパーパスを実現するための技術が出現し、そこに向けて大きく投資しています。

事業領域

事業領域を広告業界のファネルとして、お客さまが新規に商品を知ってから購買してリピートするまでの図でプロットすると、スライドの図のようになっています。

我々は主に、広告業界のユーザーが認知するところから、ホームページに訪問するところのプロダクトをAds Platform領域と呼んでおり、比較検討から優良化していくところまでのツールをMarketing Cloudの領域として、2つに分けて行っています。

どちらも、マーケティング業界の広告主やマーケッターの人をターゲットとしてプロダクトを作っており、関連のない事業を行っているわけではないため、クロスセルや事業間の人材の異動等もあることで、効率的な経営ができているかと思います。

昨年、JAPAN AIという生成AIソリューションの会社を立ち上げました。マーケティングでは非常にいろいろな用途で活用できるため、それぞれのプロダクトにも生成AIを使ったツールを作ったり、JAPAN AI単独でもいろいろなツールを使い、より高い費用対効果でマーケティングを成功させるようなツール群を作り、顧客支援をしています。

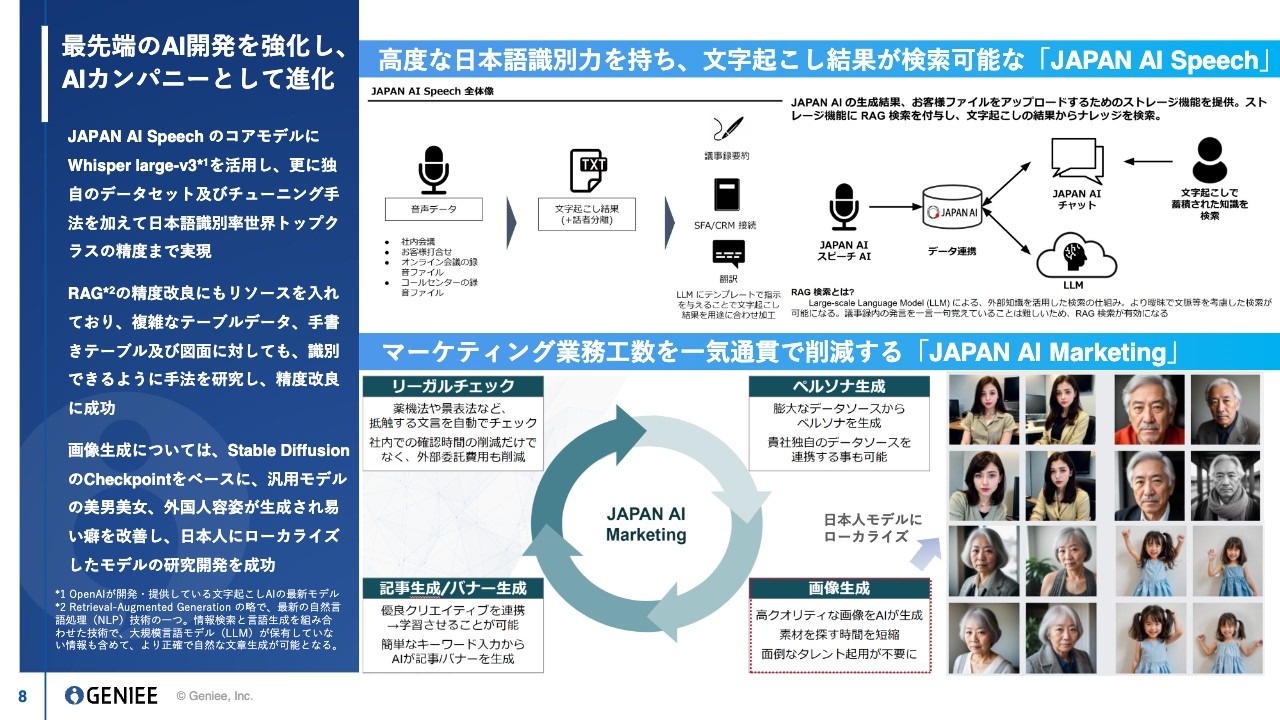

最先端のAI開発を強化し、AIカンパニーとして進化

JAPAN AIが行っていることの一部を公開します。直近では議事録の文字起こしです。社内のミーティングや今回のような発表会など、いろいろなところで、会議やプレゼンテーションが行われていると思いますが、それを機械が自動的にテキスト化するような「JAPAN AI Speech」というものを提供しています。

こちらは「OpenAI」のツールも使いながら、我々独自のチューニングも行うことで、世界最高の精度、また日本国内でも最高の精度を出しており、また、AIと連携することで非常に便利なユースケースをいろいろと提供しています。

ほかにも、マーケティングの業務工数を削減するようないろいろなツールを提供しています。バナーや記事を作るような生成AIのツール、また、ホームページなどいろいろなところで写真が使われると思いますが、そのような画像を自動生成するようなツールを、ジーニーグループのプロダクトとセットで販売しています。

特に他社ができないような、日本人をファインチューニングで学習させた生成AIができるようになっています。他社はアジアの他の国の方の画像が生成される場合が多いのですが、我々のツールは日本のデータを学習させており、日本人がそのまま生成されるようになっています。

広告プラットフォーム事業 事業概要

事業別に業績のハイライトをご説明します。広告プラットフォーム事業は、先ほどお伝えしたとおり認知の領域に取り組んでおり、広告主と広告枠を保有しているインターネットのメディア企業を、マッチングするようなプラットフォームとなっています。

特徴は、日本最大規模の広告在庫を保有していることで、大規模に費用対効果高く広告主がプロモーションできるプラットフォームを提供しています。

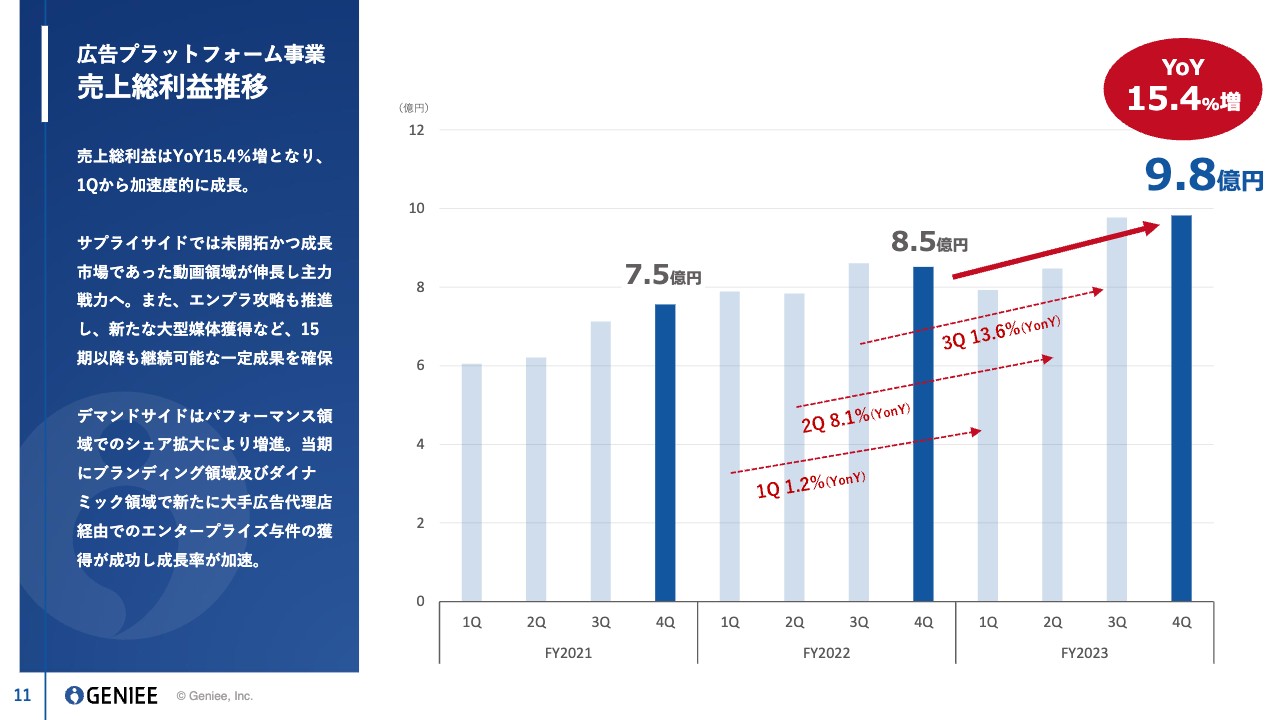

広告プラットフォーム事業 売上総利益推移

広告プラットフォーム事業の前期の業績です。特に第4四半期に関しては再び成長率を上げることができ、15.4パーセントの成長ができました。

第1四半期と第2四半期は広告業界全体がやや不調だったこともあり、それぞれ1パーセントと8パーセントの成長率でした。しかし、第3四半期、第4四半期と市場が回復してきたことと、我々も努力してエンタープライズの領域や動画の領域を獲得していったことで、第4四半期にかけて成長率を上げることができました。

また、昨年はデマンドサイドの領域では、ダイナミック広告の領域の会社のツールを買収したため、こちらもエンタープライズ与件の獲得が成功し、併せて今期の成長できる土台が整い始めているかと思います。

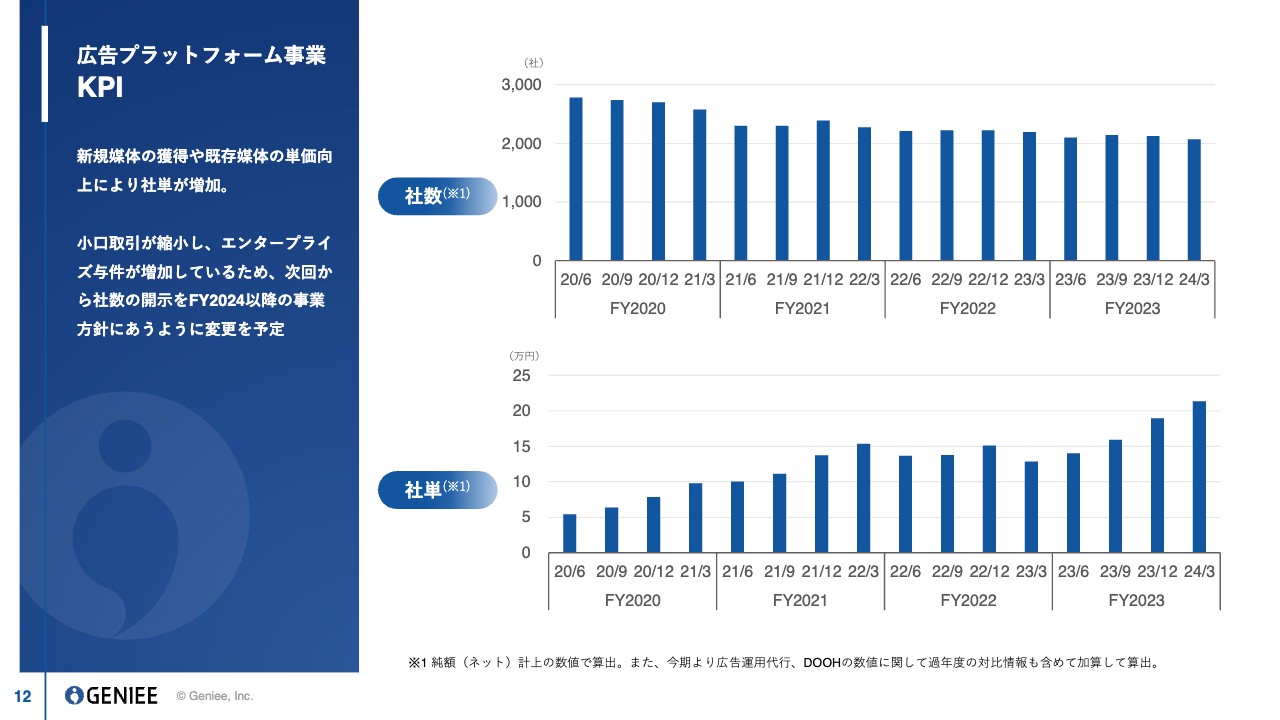

広告プラットフォーム事業 KPI

こちらは社数と社単の推移です。社数はそこまで増えてはいませんが、エンタープライズの与件を次々に獲得していることから、今は社単が大きく伸びており、業績を牽引しています。

今回は、我々の業績とあまり直接的に紐づいていない、小型の取引先を含む社数を開示していますので、次回の開示から、広告プラットフォーム領域のKPIは見直す予定です。

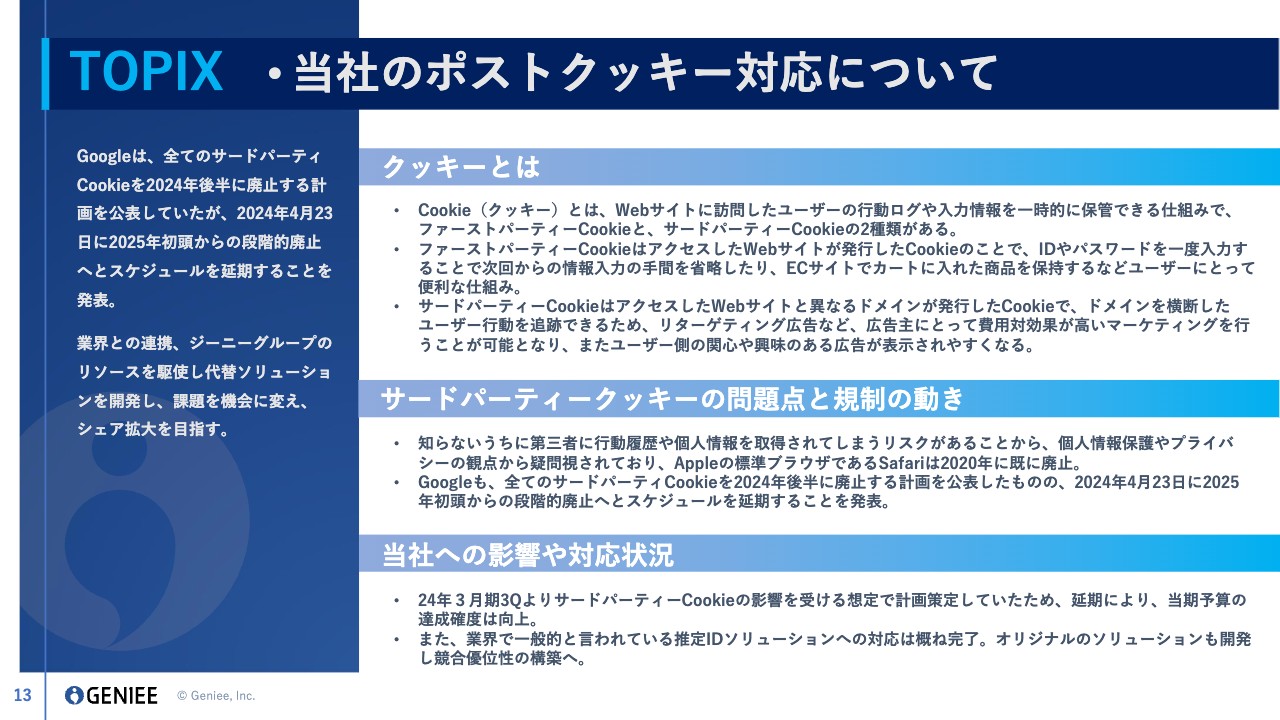

TOPIX・当社のポストクッキー対応について

みなさまが気になっていることの1つかもしれませんが、広告業界では、ポストクッキーと呼ばれる「Google Chrome」においてCookieが使えなくなるというイベントがあります。今年の10月から段階的に廃止する予定ではあったのですが、そちらが再び延期になり、来年の初頭以降に延期になっています。

今期の予算では、Cookieの影響をきちんと計算して、それが10月から行われる前提で予算を作っていますので、我々の予算の達成確度は向上していると思います。

また、業界でも代替のソリューションはいくつも生まれてきていますが、一般的と言われているIDのソリューションは概ね対応を終え、ここからオリジナルのソリューションも開発して、逆にこのイベントを競争優位性といいますか、市場の機会の創出に活用したいと思っています。

海外事業 事業概要

続いて海外事業です。海外事業は、広告プラットフォーム事業を海外展開したものです。広告のプラットフォームを、ベトナムやインド、シンガポール、インドネシア、アメリカなどに提供しています。

ジーニーは東南アジアを中心に海外展開していましたが、北米とインドで我々と類似のプラットフォームのビジネスを行っているZeltoという会社を昨年買収し、PMI統合は落ち着いてきました。これから成長に向けて、業績の新たな3ヶ年計画を達成する方向で、今みんなと一致団結してがんばっています。

ZeltoはGoogle社から、世界で数社程しかいない「GCPP Premier Partner」に認定されています。Googleはインターネット広告でも非常に強いポジションを築いていますが、彼らとも連携しながら、市場シェアの拡大を進めています。

昨年、世界の優良企業がジーニーグループに加わり、ようやくPMIが落ち着いてきたという状況です。

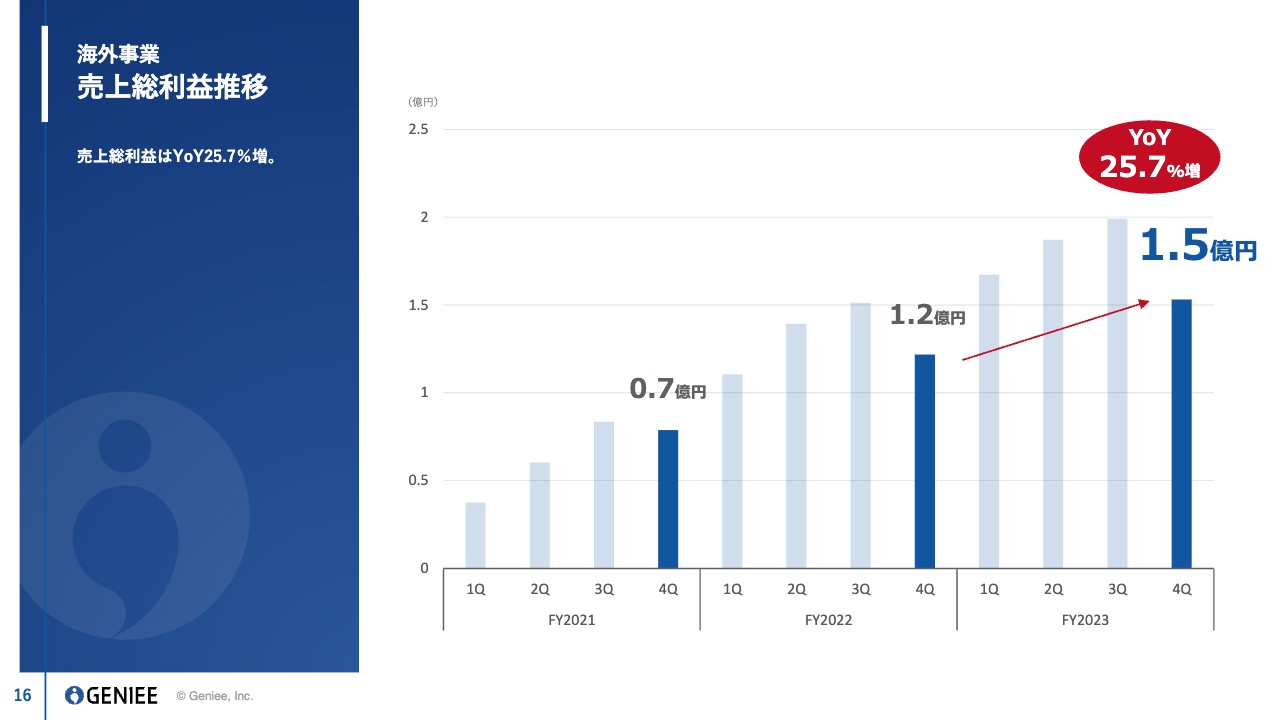

海外事業 売上総利益推移

海外事業の業績については、前年比で売上総利益が25パーセントほど伸びています。海外事業で言うと、第3四半期はクリスマスシーズンの12月で繁忙期となり、例年一番伸びが良いため、第4四半期は落ちています。 しかし、前年比ではしっかりと伸びた数字となっています。

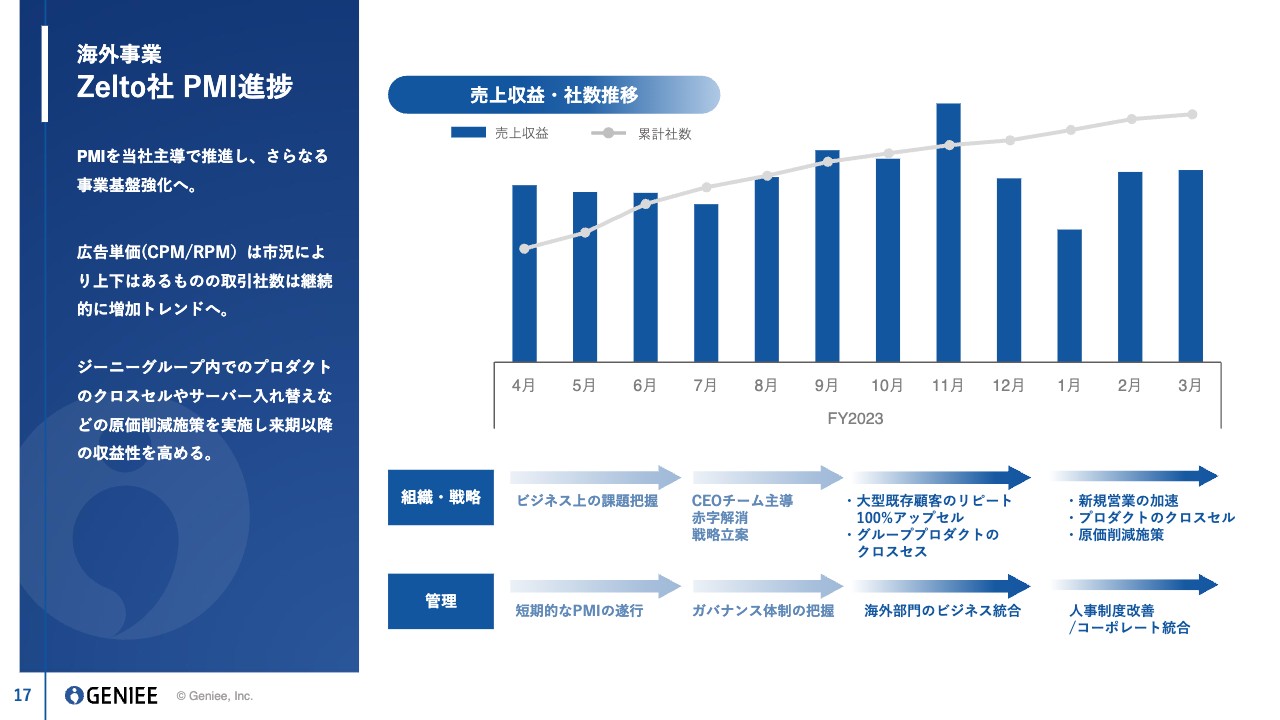

海外事業 Zelto社 PMI進捗

ZeltoのPMIは、CEOチームが日本とも連携しながら進めており、赤字を解消したり、大口顧客のリピートが終わったり、グループのプロダクトのクロスセルを開始したりしています。

また、原価の削減も、サーバーや配信コストを含めて、いくつもできるところが見つかっており、ジーニーグループが持っているノウハウを提供して、原価削減などのコスト削減も開始しています。

累計社数は順調に拡大しています。今期も新しい媒体社の獲得が進んでおり、特に世界の競合や他の会社からリプレイスする例もいくつも出ていますので、今期以降のジーニーグループの業績に貢献してくれるものと思います。

マーケティングSaaS事業 事業概要

マーケティングSaaS事業と言われる領域では、マーケティングで使われるツールをSaaSとして提供しています。

ジーニーとしては長年投資してきた事業で、今期下半期黒字化に向けて進めていますが、スライドにロゴを表示したように、さまざまなツールを広告主や代理店に提供しています。

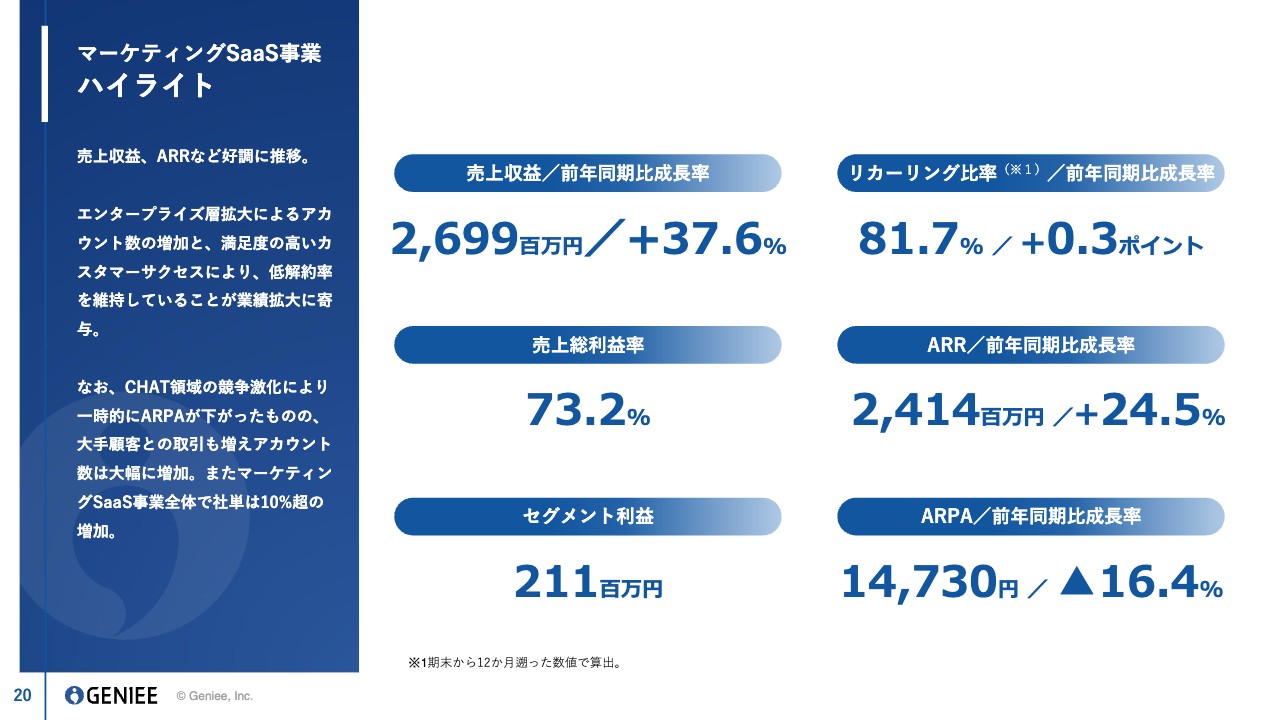

マーケティングSaaS事業 ハイライト

マーケティングSaaS事業の業績ハイライトです。売上収益は前年比37パーセント増と、とても順調に拡大しています。リカーリング比率も高水準に拡大して81パーセントとなり、ARRも24億円を超え、非常に大きなSaaS企業となっています。

24億円というと、このぐらいの規模で単独でも上場する企業がいる程度の水準になってきているかと思います。今期も前期と同等水準の成長率を掲げ、マーケティングSaaS事業を行います。

一方でARPAは前年比で若干落ちており、CHAT領域で上半期に競争が激化して単価が下がりましたが、1月から3月に大手顧客がどんどんと増加したことで、今期は改善していくものと思います。

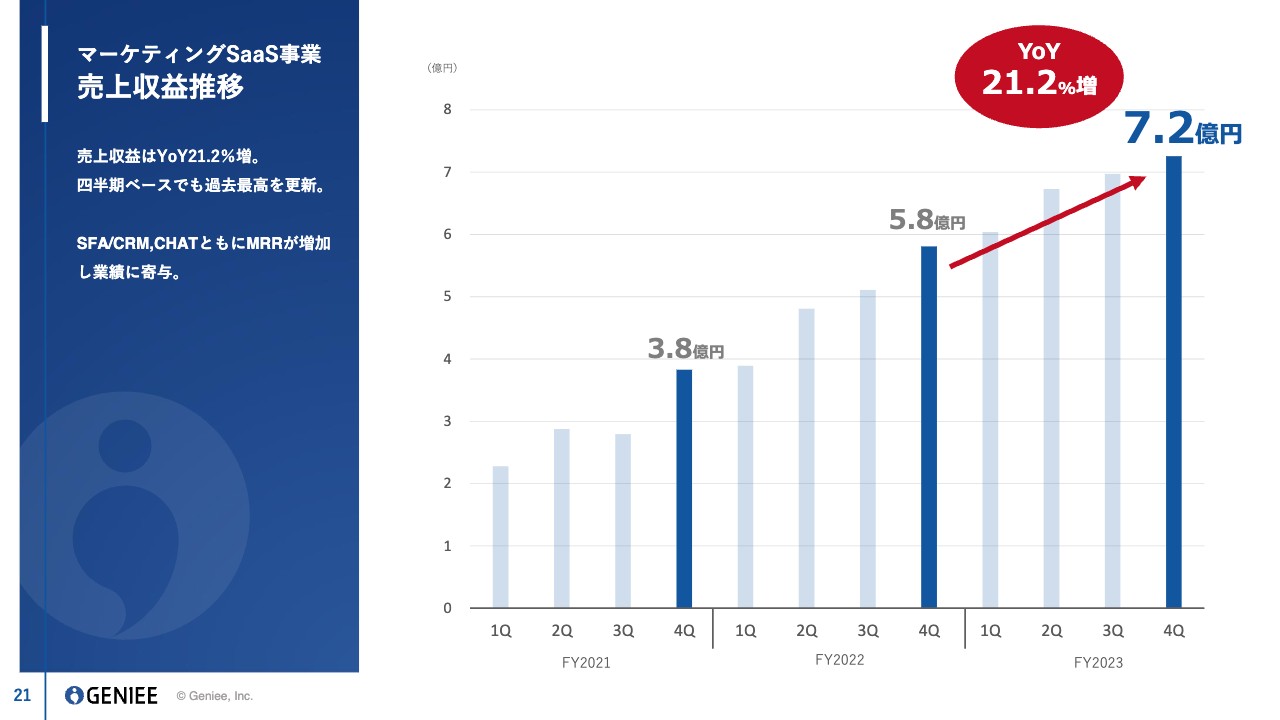

マーケティングSaaS事業 売上収益推移

スライドに四半期の売上収益推移のグラフを示しています。第4四半期は大型顧客が一部、今期に期ずれしてしまいましたが、YoY21パーセント増と成長できました。

エンタープライズ領域で好調なSFA/CRMが、前期は業績を牽引していましたが、第4四半期からCHATも大手顧客がどんどんと増えるようになってきて、今はマーケティングSaaS事業全体で増加ペースが上がり始めています。

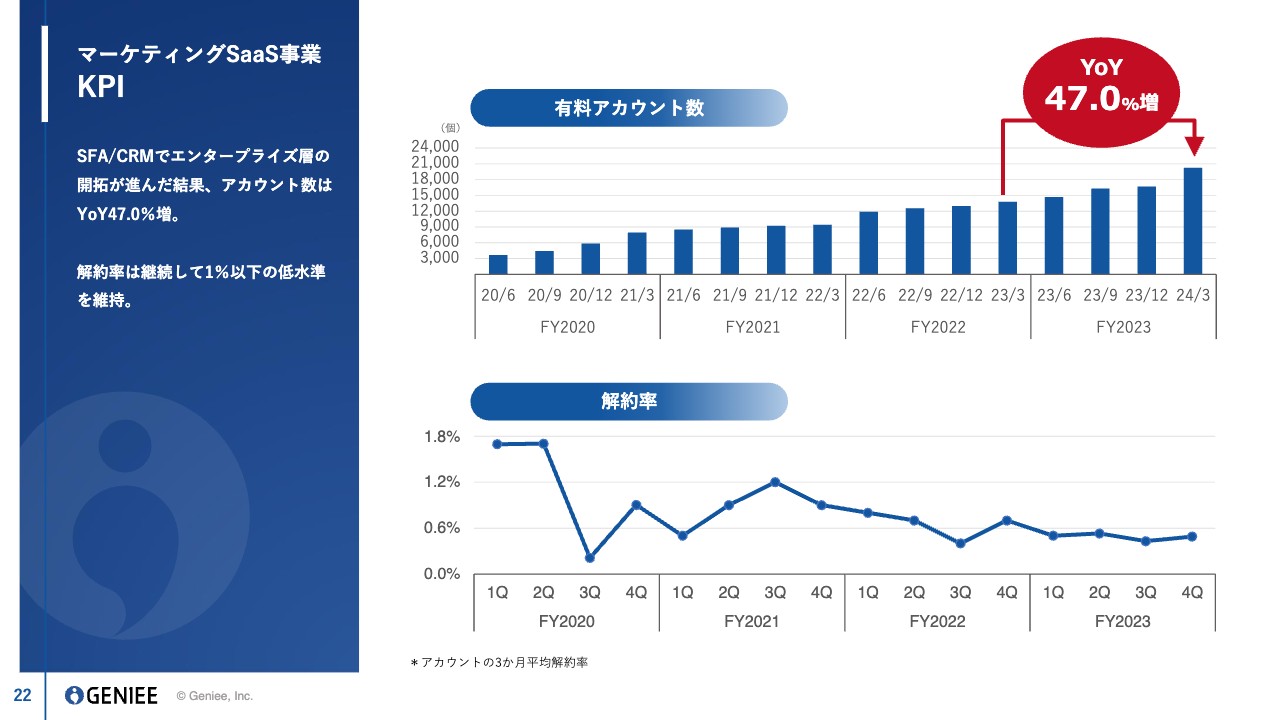

マーケティングSaaS事業 KPI

有料アカウント数の推移と解約率についてです。有料アカウント数は3月でYoY47パーセント増と、かなりの数が増えています。解約率は1パーセント以下を記録しており、今は顧客がどんどん積み上がりながらも、新しいお客さまが増えている状況を維持できています。

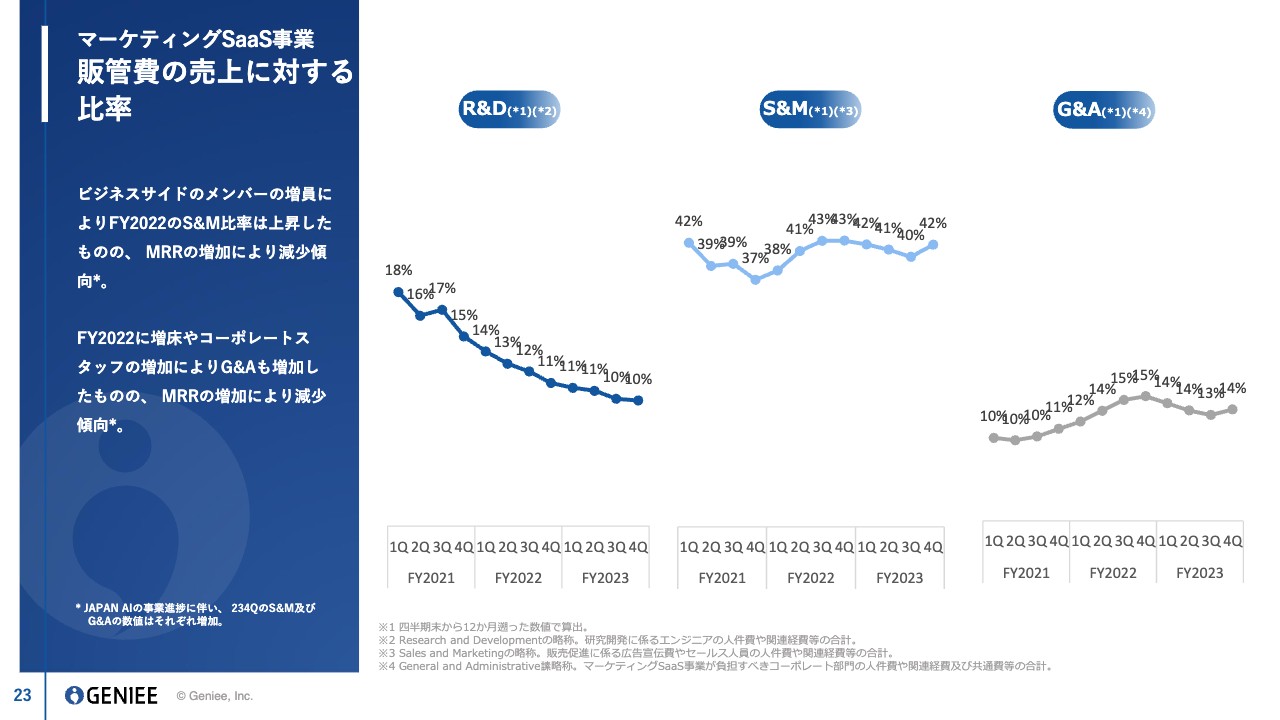

マーケティングSaaS事業 販管費の売上に対する比率

販管費の売上に対する比率などはスライドのとおりです。

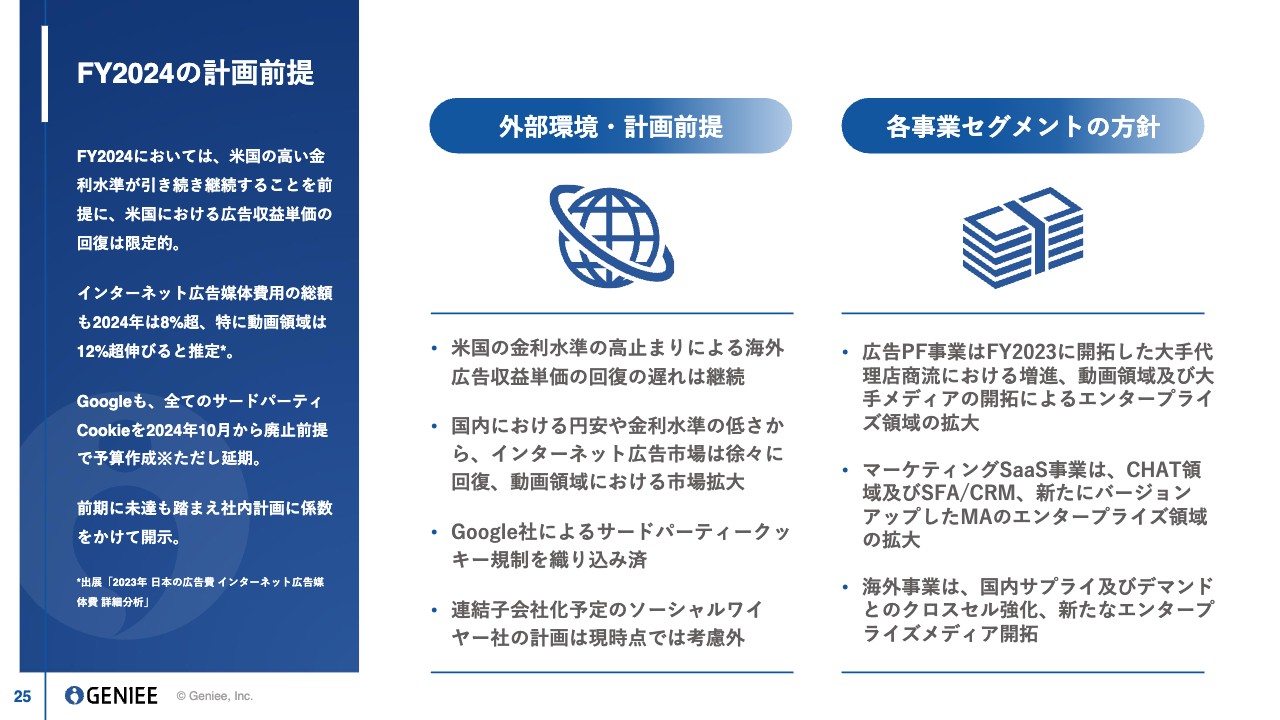

FY2024の計画前提

中期経営計画と戦略、今後の展望についてご説明します。今期の前提として、アメリカの広告単価が上昇することは、いったん限定的と捉えて現状の市況ベースで、海外事業の計画もすべて見直しています。

日本に関しては、インターネット広告媒体費用の総額は8パーセントの成長、動画市場は12パーセント伸びる推定で事業活動しています。予算を策定した3月時点では、Cookieが10月から廃止される前提で、マイナスの分を織り込んだ数字となっています。しかし、直近で延期が発表されたため、その分がバッファーとなっています。

前期の最後に未達だったことを踏まえて、社内の計画をそのまま開示せず、今期からは係数を掛けて外部計画は必ず達成できる、達成するという数字で開示しています。

ソーシャルワイヤー社は4月に買収を発表しましたが、今は連結していないジーニーの既存事業のみの数字で開示しています。

FY2024 通期業績予想

今期は、全体の売上収益は27パーセント増、売上総利益は30パーセント増、営業利益は50パーセント増と想定しています。先ほどご説明したとおり、成長率が上がっている広告プラットフォーム事業は、継続的にメディアが獲得できているという前提のもと、高成長を成し遂げられるという数字になっています。

海外事業は直近の市況をもとに算定し直し、20パーセント超の売上成長をZeltoも計画しています。マーケティングSaaS事業は、CHATの大手獲得が進んだことと、SFA/CRMがエンタープライズの領域を順調に獲得している状況を踏まえて、36パーセント成長で計画しています。

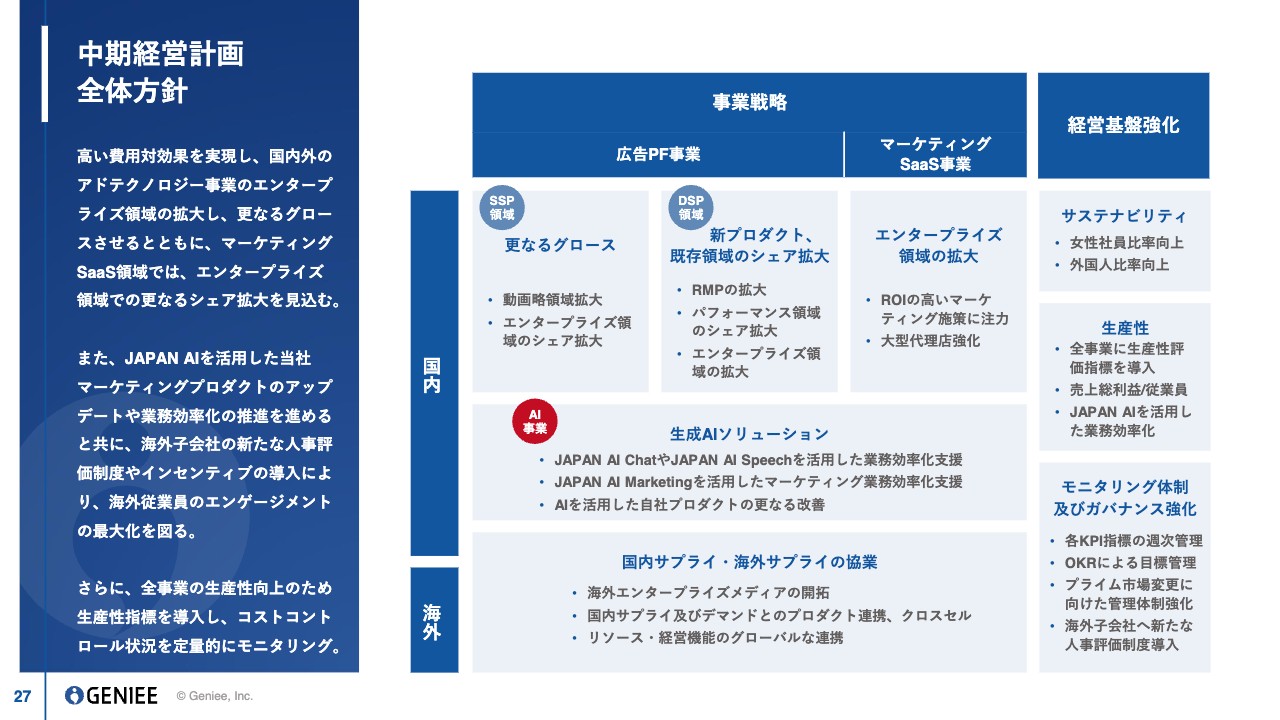

中期経営計画 全体方針

中期経営計画の方針は変更ありません。

中期経営計画 数値目標

FY2024の計画は、売上収益が102億円、売上総利益が80億円、営業利益が23億円となっています。おそらく次回の開示で、ソーシャルワイヤー社を含めた今期の連結数字を開示できるかと思います。

FY2025に関しても、いったんスライドに記載した数字で開示していますが、北米市場とソーシャルワイヤー社の連結を踏まえて再算定し、次回の開示以降で更新したいと思います。

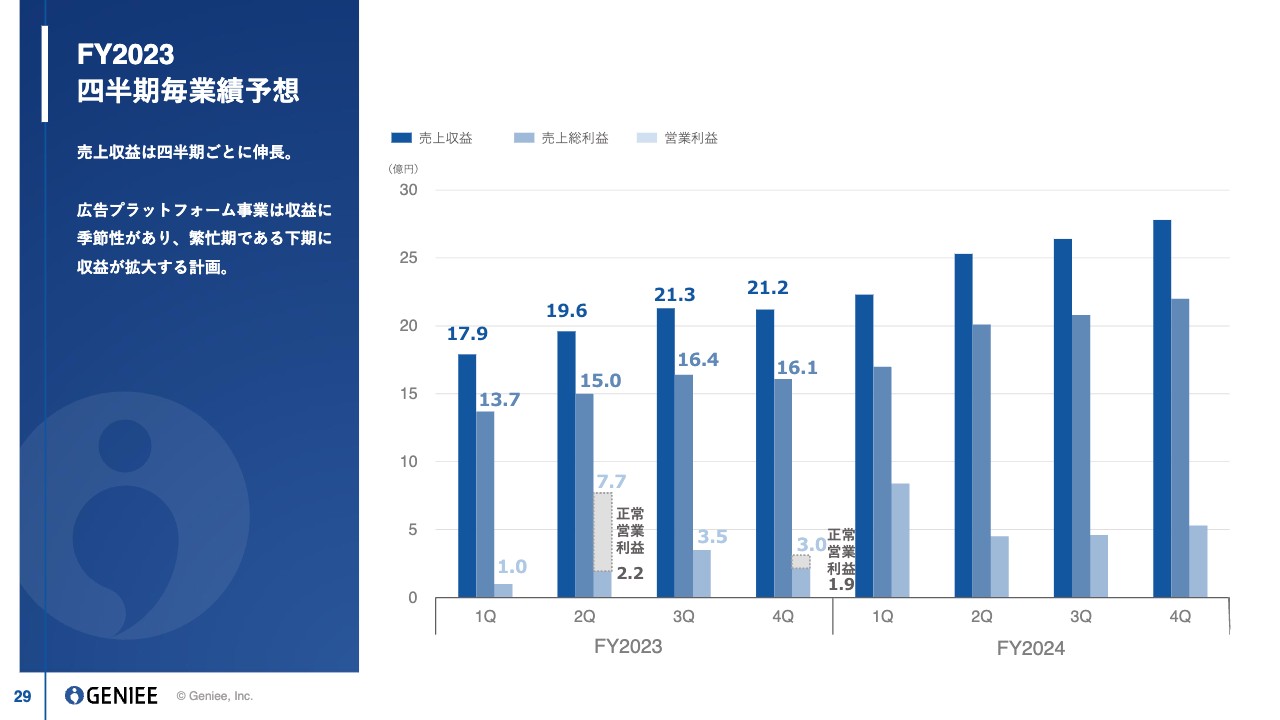

FY2023 四半期毎業績予想

四半期毎の業績予想はスライドのとおりです。

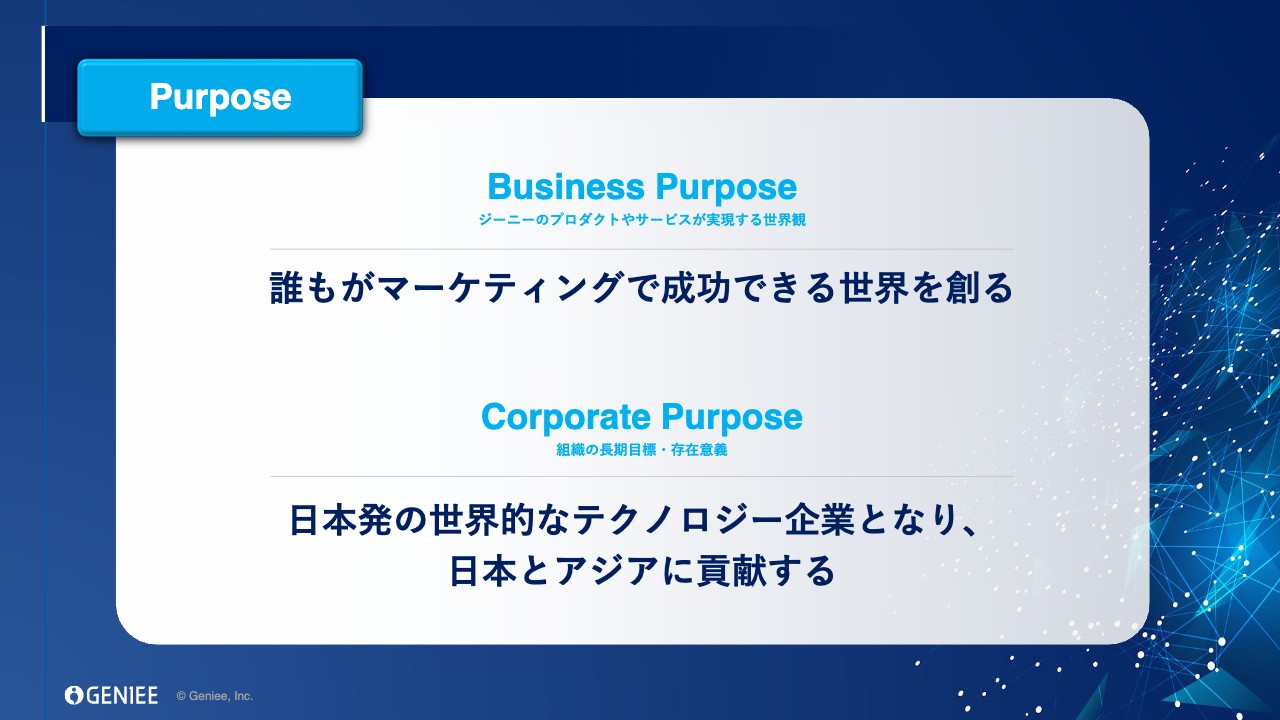

Purpose

今後の戦略と展望についてご説明します。冒頭にお話ししたとおり、ジーニーは「誰もがマーケティングで成功できる世界を創る」ため、いろいろなプラットフォームを1社で提供して、費用対効果の高いプラットフォームを提供する会社になることを目指しています。

日本だけではなく東南アジアや北米にも進出して、世界的なテクノロジー企業となり、日本やアジアの企業に貢献していくことを目指しています。

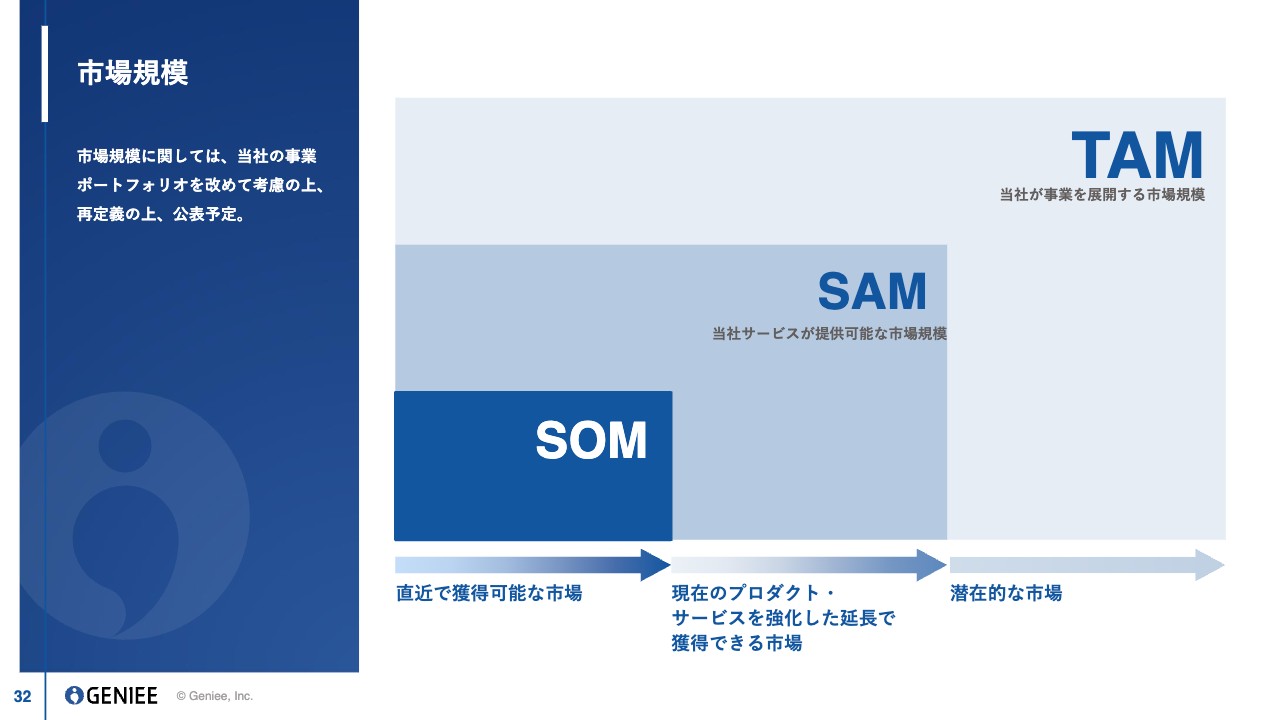

市場規模

現在は買収などいろいろな動きがある状況のため、TAM・SAM・SOMは、再度算定し直しています。こちらも次回の決算以降で、より厳密な数字を開示したいと思います。

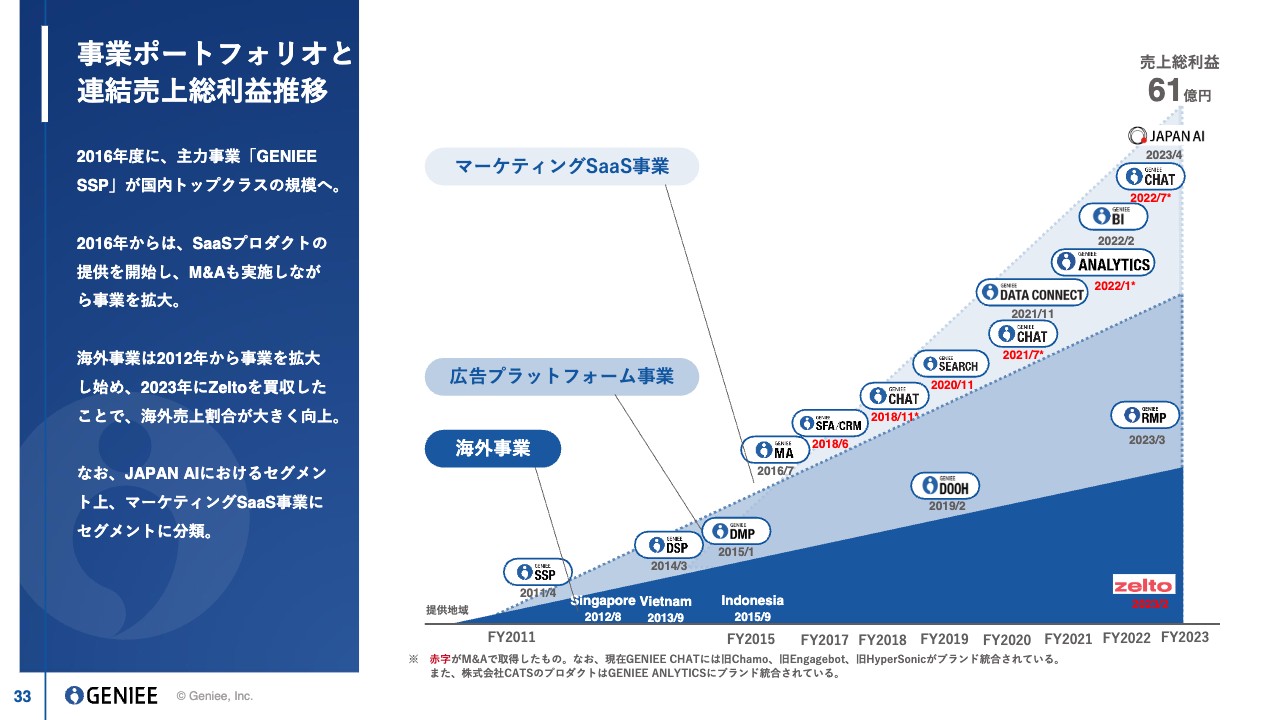

事業ポートフォリオと連結売上総利益推移

事業ポートフォリオと売上総利益の推移です。誰もがマーケティングで成功できる世界を叶えるべく、いろいろなプラットフォームを買収しながら、それぞれがオーガニックで高成長しつつ、クロスセルも行っている事業体となっています。

2013年から海外事業に進出しており、Zelto社を買収して2023年3月期からは北米とインドにも進出しています。

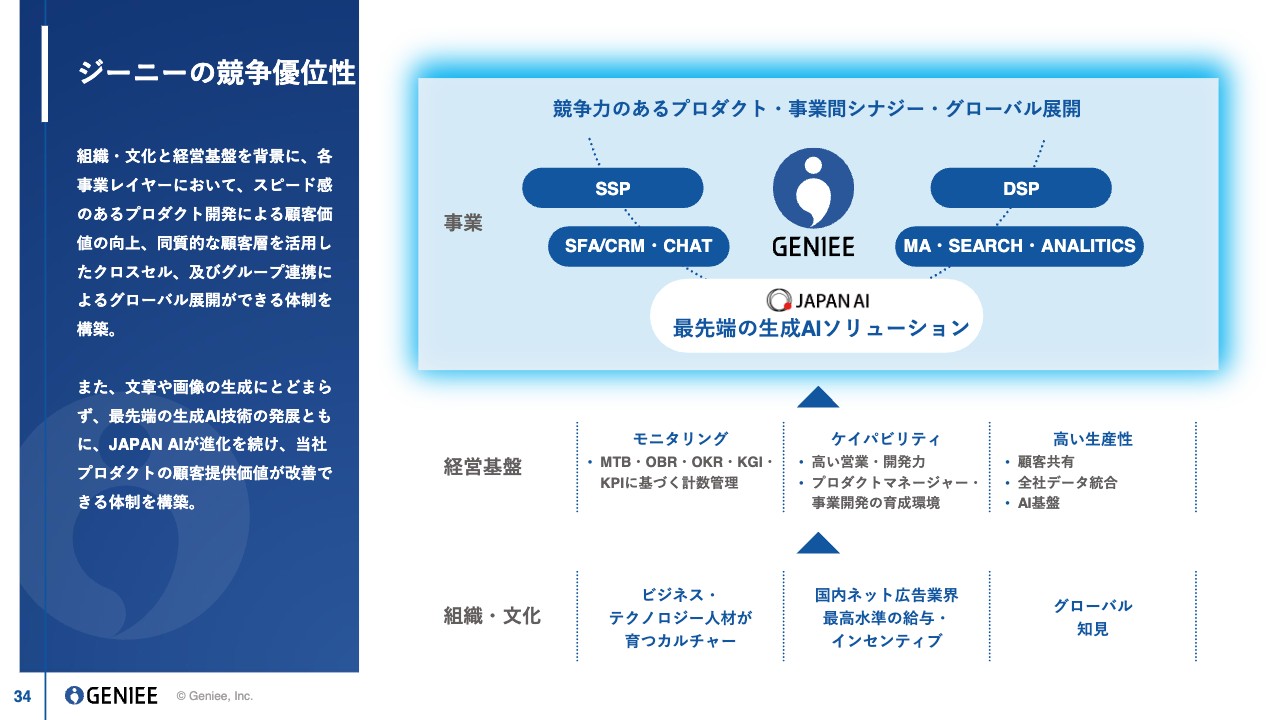

ジーニーの競争優位性

当社の競争優位性についてです。強い企業文化をもとにさまざまなネットのプロダクトやマーケティングのプロダクトを買収していますが、そのようなマーケティング事業やテクノロジー事業を牽引する人材がとても多く育つカルチャーを持っており、多角化がうまくいっています。

去年から生成AIのソリューションも加わっており、我々の競争優位性にAIが加わってさらに強くなり、全部のプロダクトの価値を底上げしている状況です。

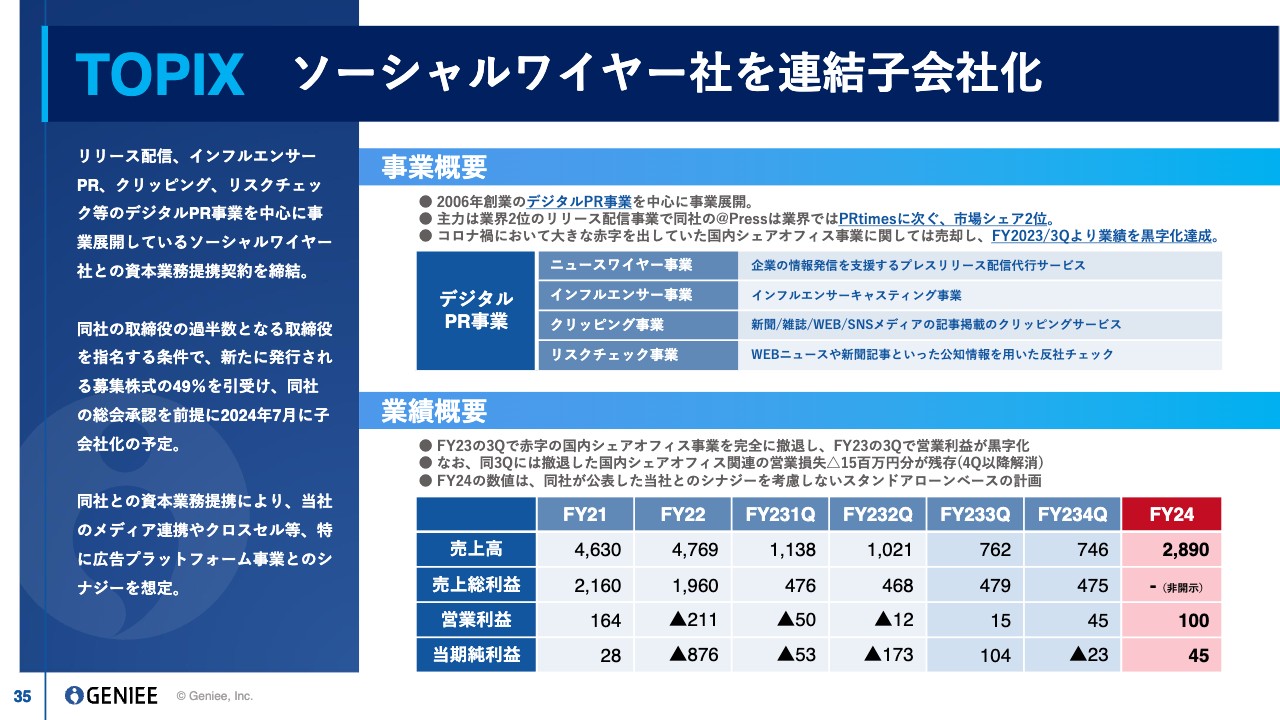

TOPIX ソーシャルワイヤー社を連結子会社化

トピックスについてです。4月に開示しましたが、ソーシャルワイヤー社という、デジタルPRとインフルエンサーの事業を行う企業を買収しています。

特にPR事業に関しては、PRtimesに続いて市場シェア2位を持っています。スライド下部の表のとおり、直近まで四半期の営業利益は赤字でしたが、赤字を出していた事業から撤退して、黒字化しています。

今は同社と資本業務提携して人員を送り込んでいます。プロダクト開発やクロスセルなどをジーニーグループと行うことで、ソーシャルワイヤー社が当社と同じような成長曲線を描けるように支援しています。

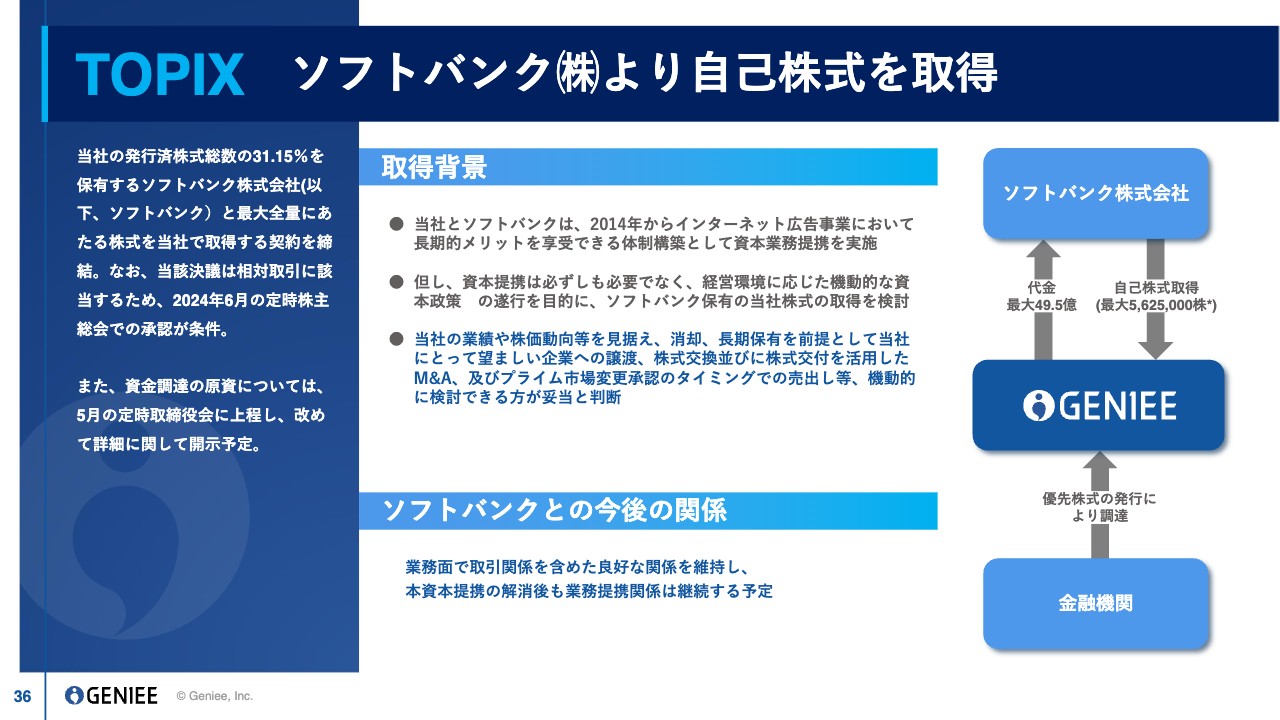

TOPIX ソフトバンク(株)より自己株式を取得

大きなトピックスとして、ソフトバンク社より自己株式を取得する方針で、契約を締結しています。ソフトバンク社とは2014年から資本業務提携しており、相互にいくつかのビジネスをしていました。資本提携がなくても、そのビジネスは継続していくと確認は取れています。

長期的に、プライム市場変更承認の後に売り出すという方針などもあったため、株価や現在の動向などを見据えて、自社で株式を保有して、償却や長期保有、もしくは新たに事業連携する会社との譲渡などに機動的に使っていこうという観点で、ソフトバンク社から株を買い戻しています。

資金調達の詳細なスキームは、5月の取締役会で上程して詳細に開示する予定ですが、金融機関から優先株のスキームで資金調達して、その資金でソフトバンク社から株を買い戻す予定です。

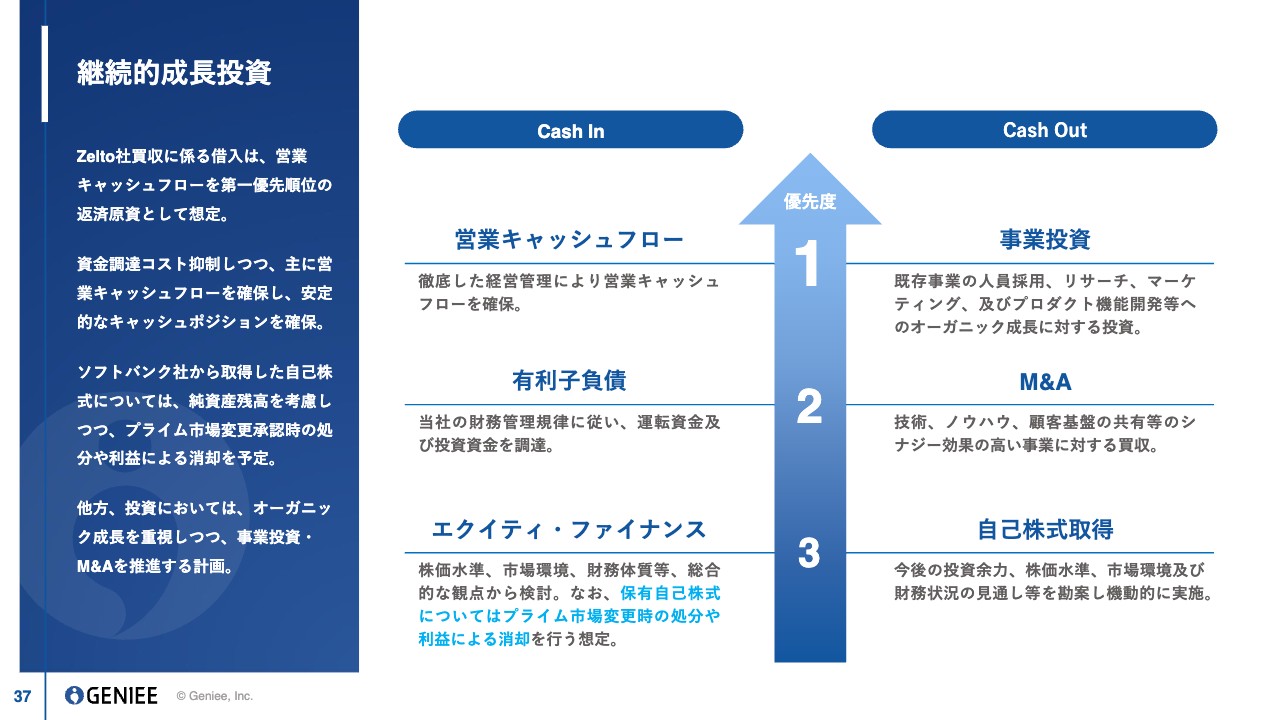

継続的成長投資

継続的成長投資はスライドのとおりです。

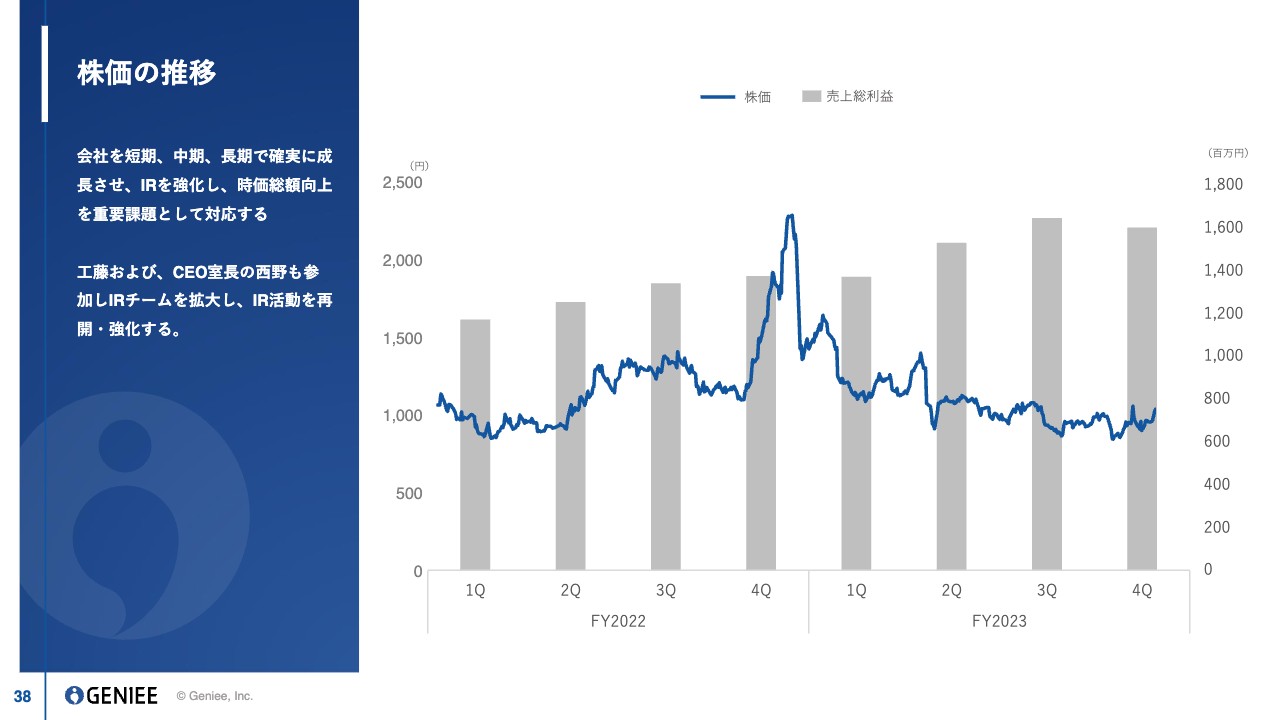

株価の推移

昨年後半からソフトバンク社とさまざまな交渉や話し合いを続けていますが、やっとそちらが完了したこともあり、今期からIR活動を再開していこうと思います。

時価総額向上を優先重要課題として、私やCEO室長の西野も参加してIRチームを拡大し、今期はIR活動を再度強化していこうと思います。

新着ログ

「サービス業」のログ