ノーリツ、新中期経営計画「Vプラン26」で設定したDOE2.5%に従い、年間で1株当たり67円の配当を予定

目次

腹巻知氏:ノーリツ代表取締役社長の腹巻です。ただいまより、2024年上期の決算説明を行います。

本日はスライドの目次順に、2024年上期の決算報告と中期経営計画「Vプラン26」の進捗、2024年通期の見通しについてご説明します。

また、本日はご説明を割愛しますが、決算説明資料の3ページから10ページには当社の企業理念・特徴・強みをまとめています。ぜひご覧ください。

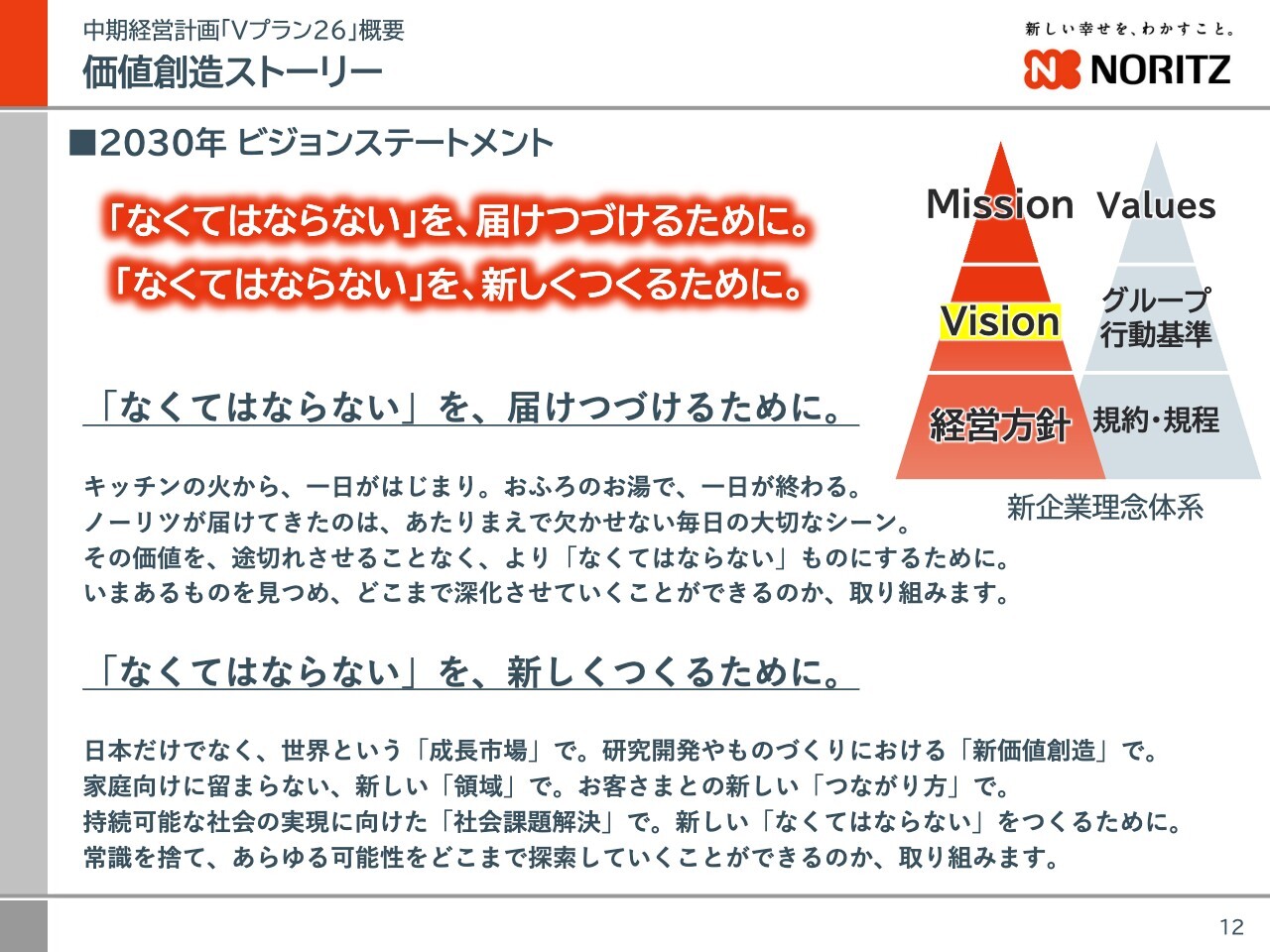

価値創造ストーリー

中期経営計画「Vプラン26」の概要についてご説明します。こちらのスライドは2030年に向けたビジョンステートメントです。

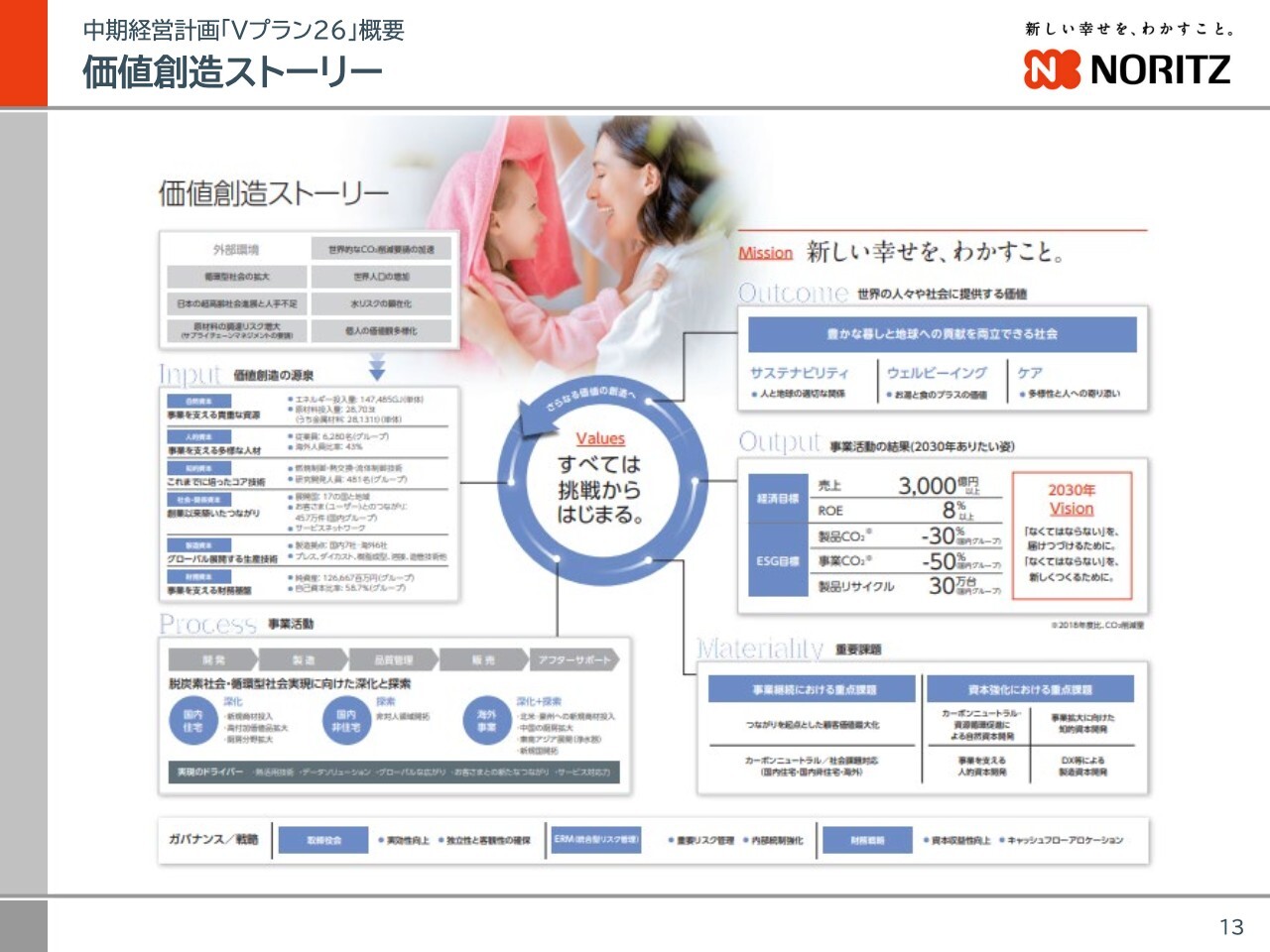

価値創造ストーリー

当社の価値創造ストーリーはスライドに記載のとおりです。

価値創造ストーリー

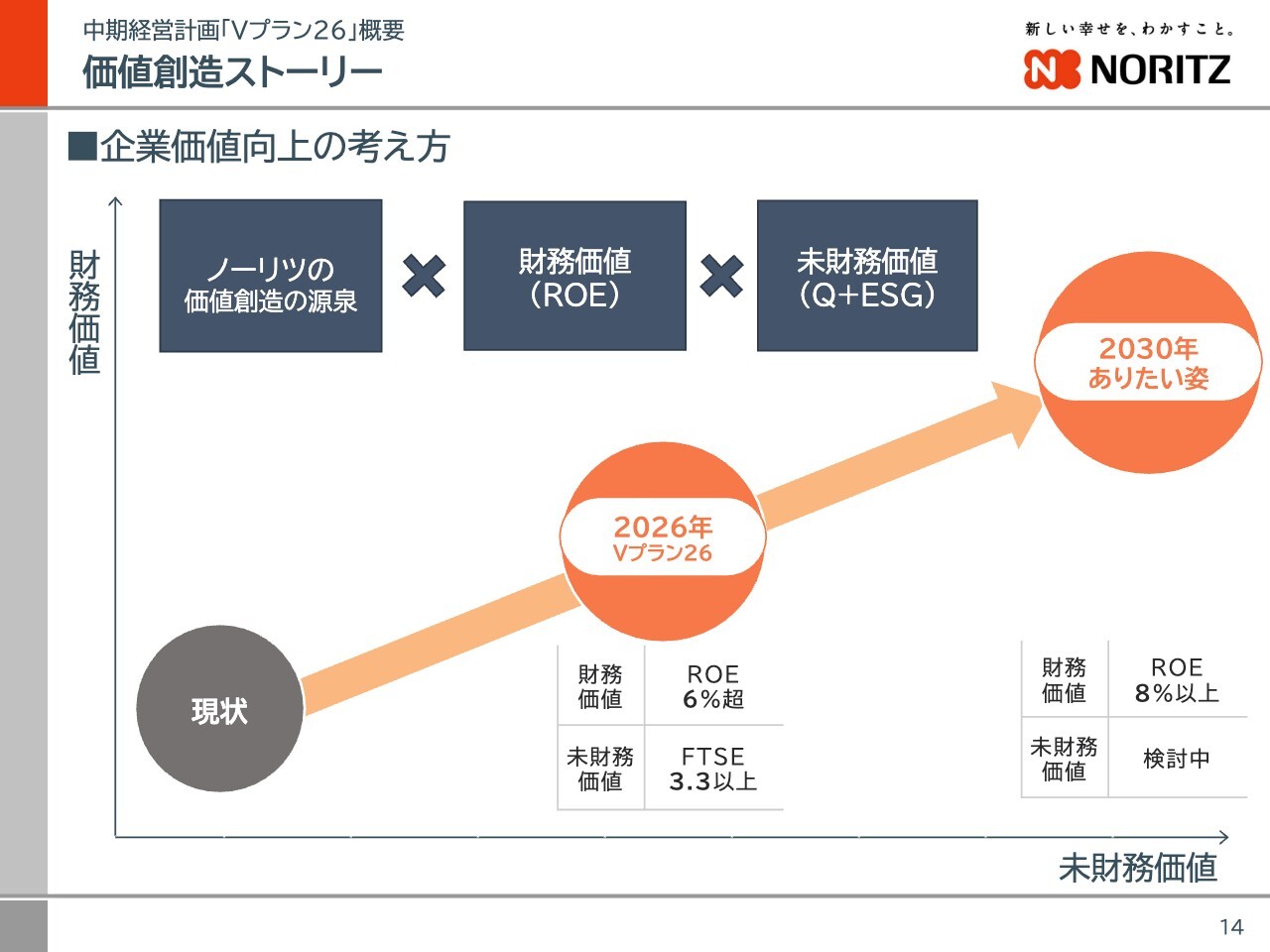

スライドの図では「Vプラン26」における企業価値向上の考え方を簡素に表現しています。2030年のありたい姿の実現に向け、縦軸の財務価値と横軸の未財務価値の向上を両輪として進めることが重要だと考えています。

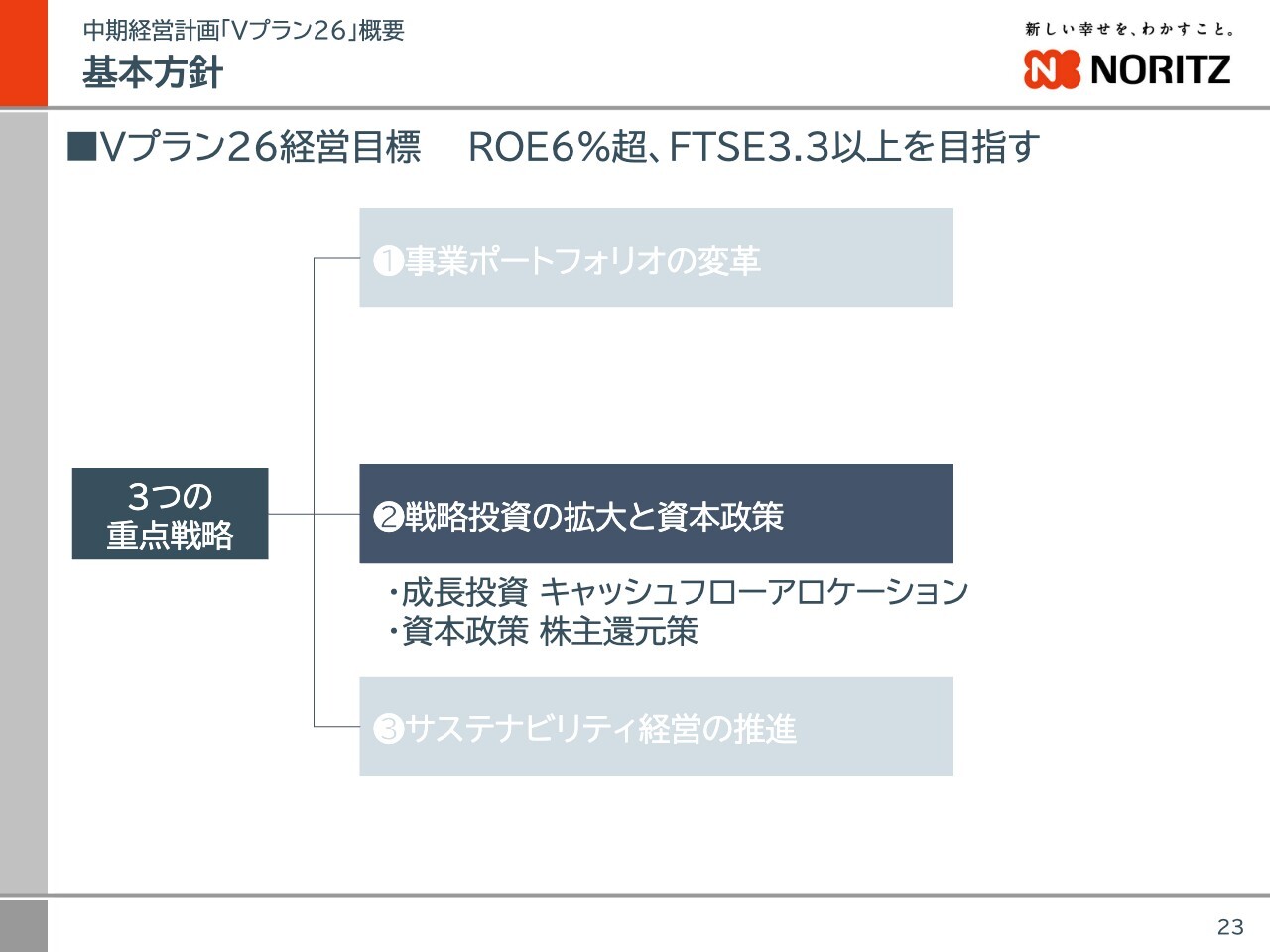

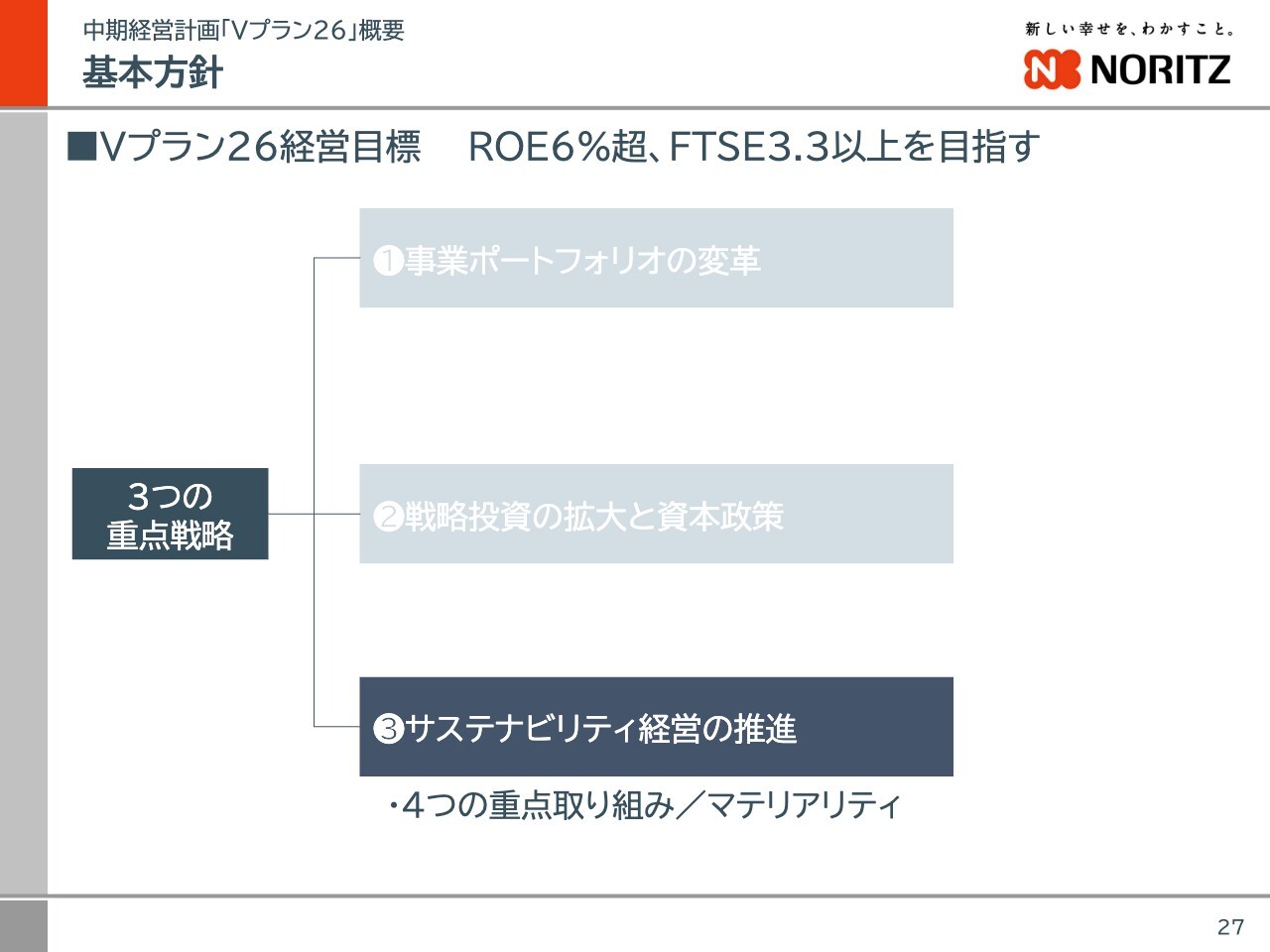

基本方針

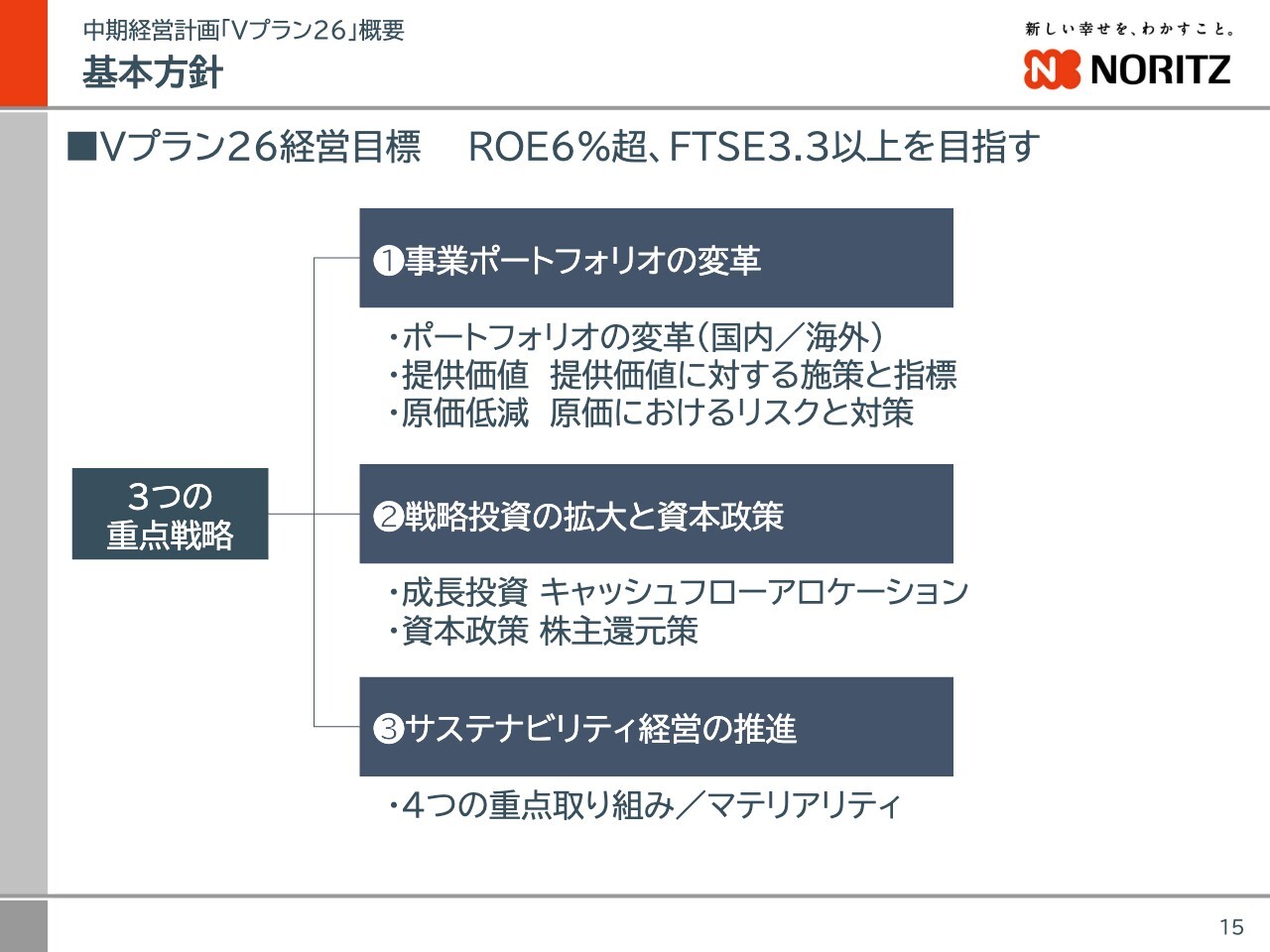

「Vプラン26」の具体的な戦略です。「Vプラン26」の経営目標を実現するために、重点戦略として「事業ポートフォリオの変革」「戦略投資の拡大と資本政策」「サステナビリティ経営の推進」の3つを挙げ、事業戦略を展開しています。

基本方針

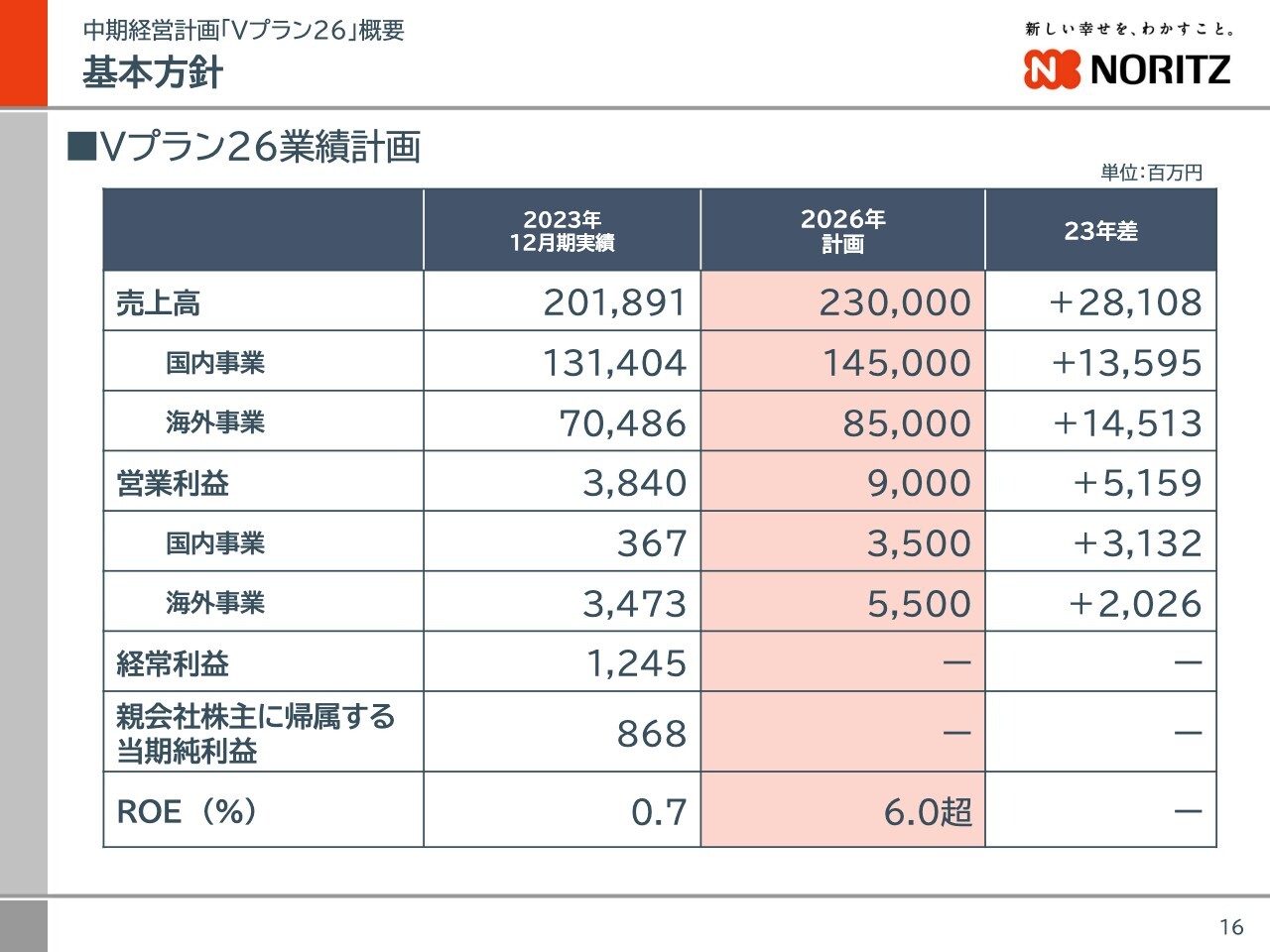

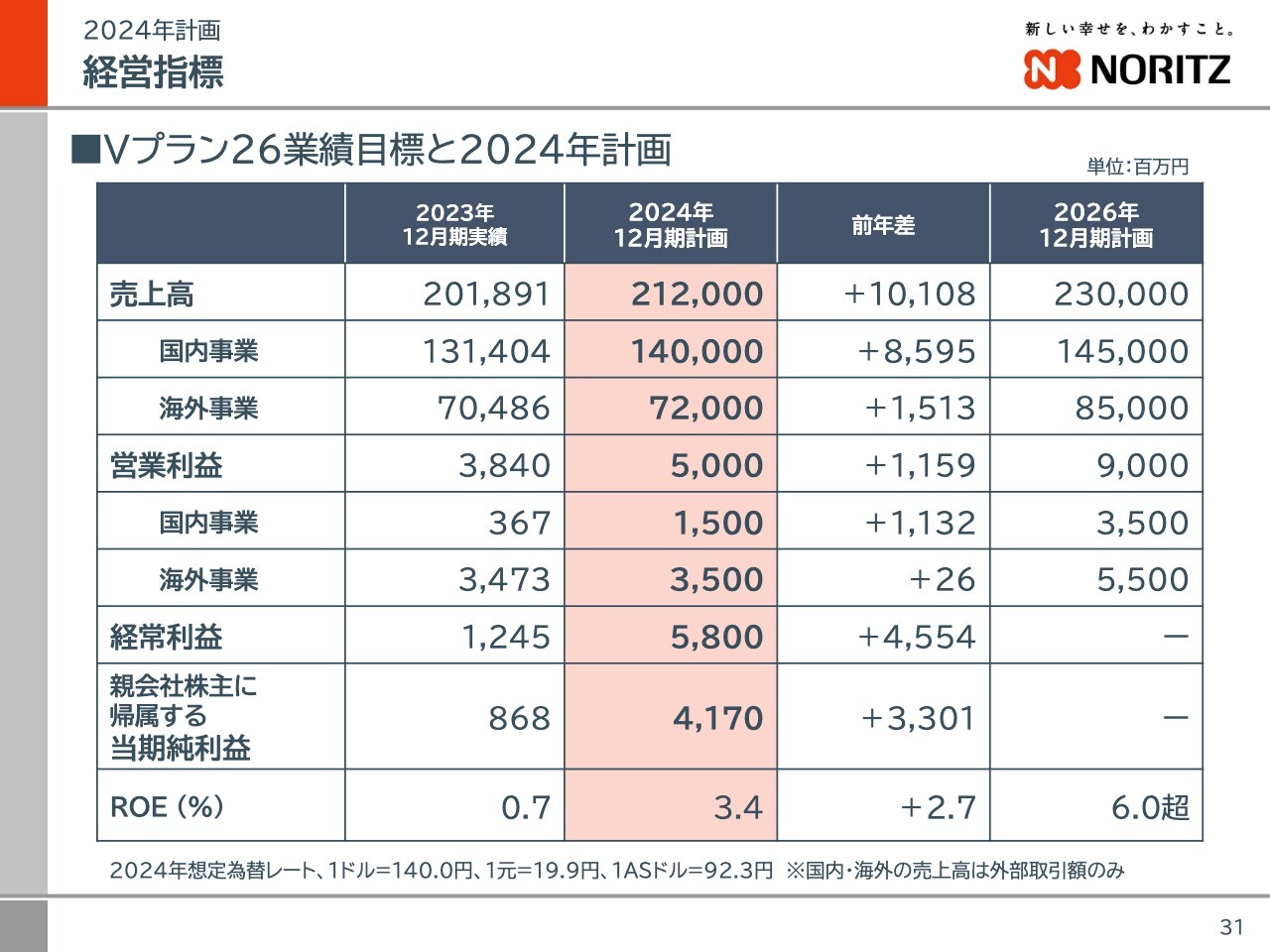

スライドの数字は「Vプラン26」の最終年度の業績目標となります。2026年の業績計画として売上高2,300億円、営業利益90億円、ROE6パーセント超を目指していきます。

基本方針

重点戦略の1つ目である「事業ポートフォリオの変革」についてご説明します。

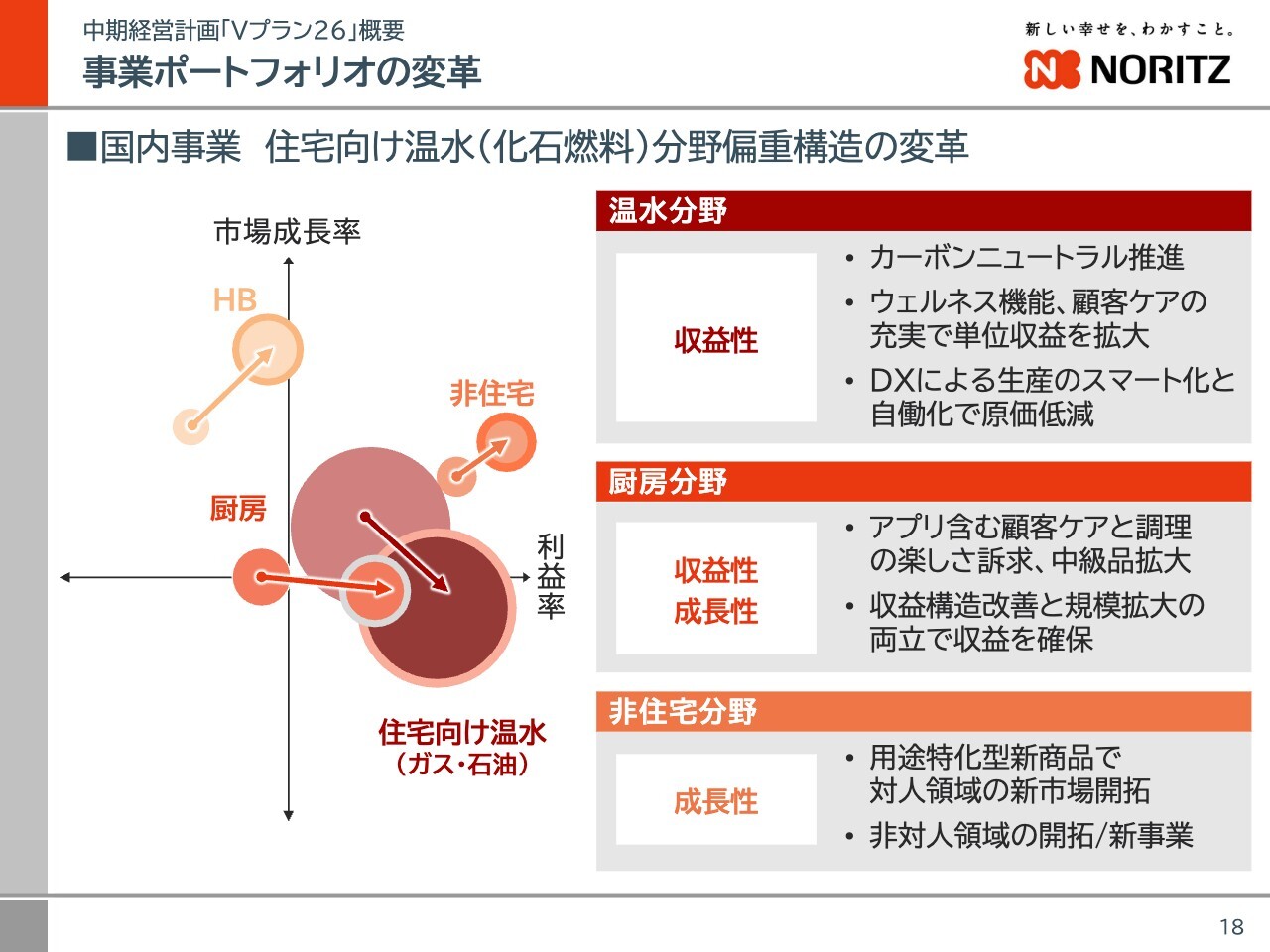

事業ポートフォリオの変革

国内事業のポートフォリオです。スライド左側の図にも示していますが、国内事業全体の方向性としては、化石燃料を使用している機器が主である住宅向け温水分野に偏重した事業構造を変革していきます。

すなわち、ガス・石油機器分野の売上については従来の規模を維持しながら収益性の向上を目指し、厨房分野と非住宅分野を拡大します。これにより、住宅向け温水分野に偏重した売上構成を是正し、国内事業全体としての売上と利益の拡大を目指します。

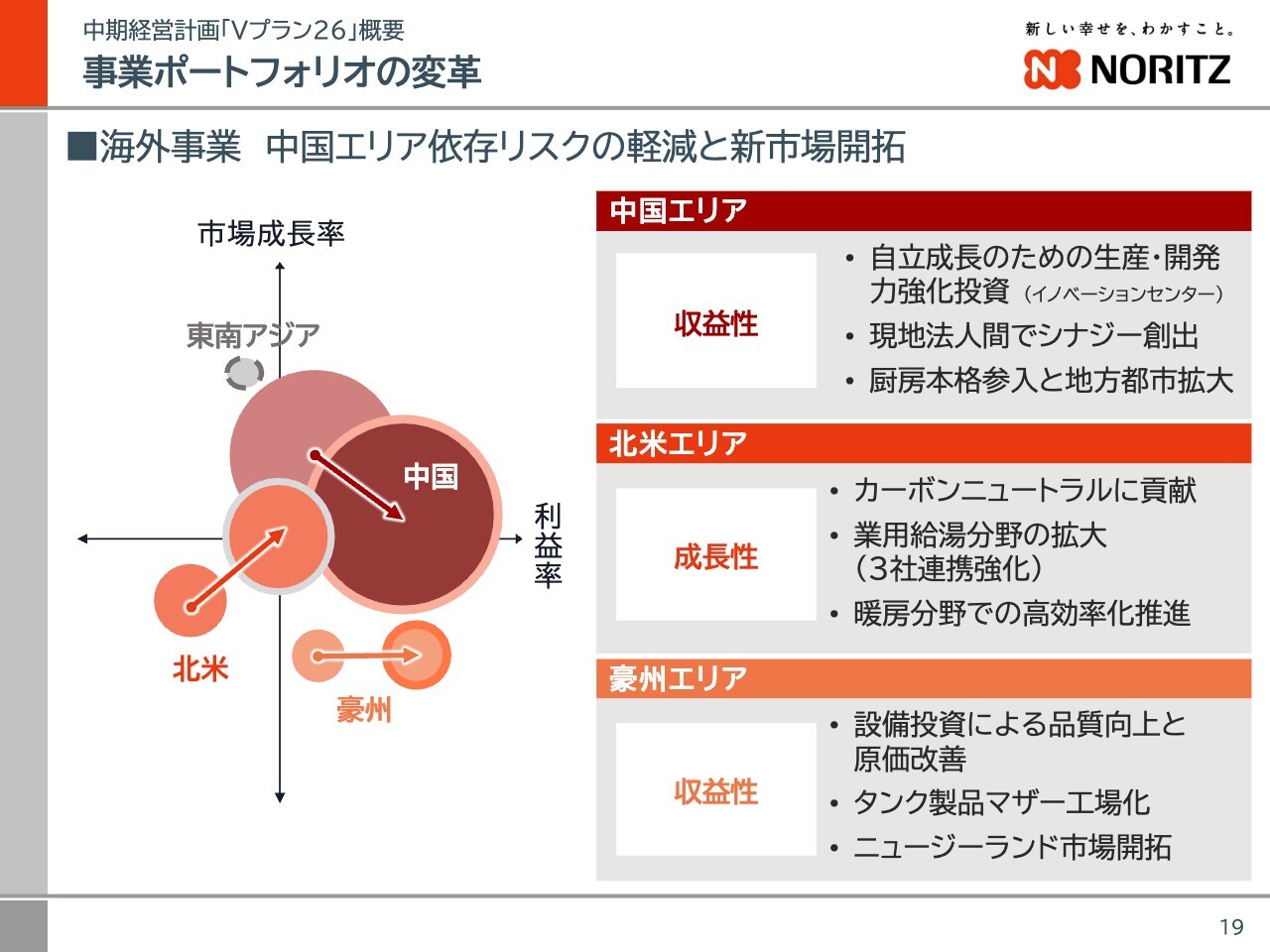

事業ポートフォリオの変革

海外事業のポートフォリオです。当社の海外事業は中国エリアに大きく依存をしており、これまでの海外事業の成長も中国エリアが牽引してきました。

今後は中国以外の国・地域の中でも、特に北米エリアでの事業拡大と東南アジアでの事業展開を加速させることで、中国エリアを維持・成長させつつ、全体としてのリスクを分散する経営を目指していきます。

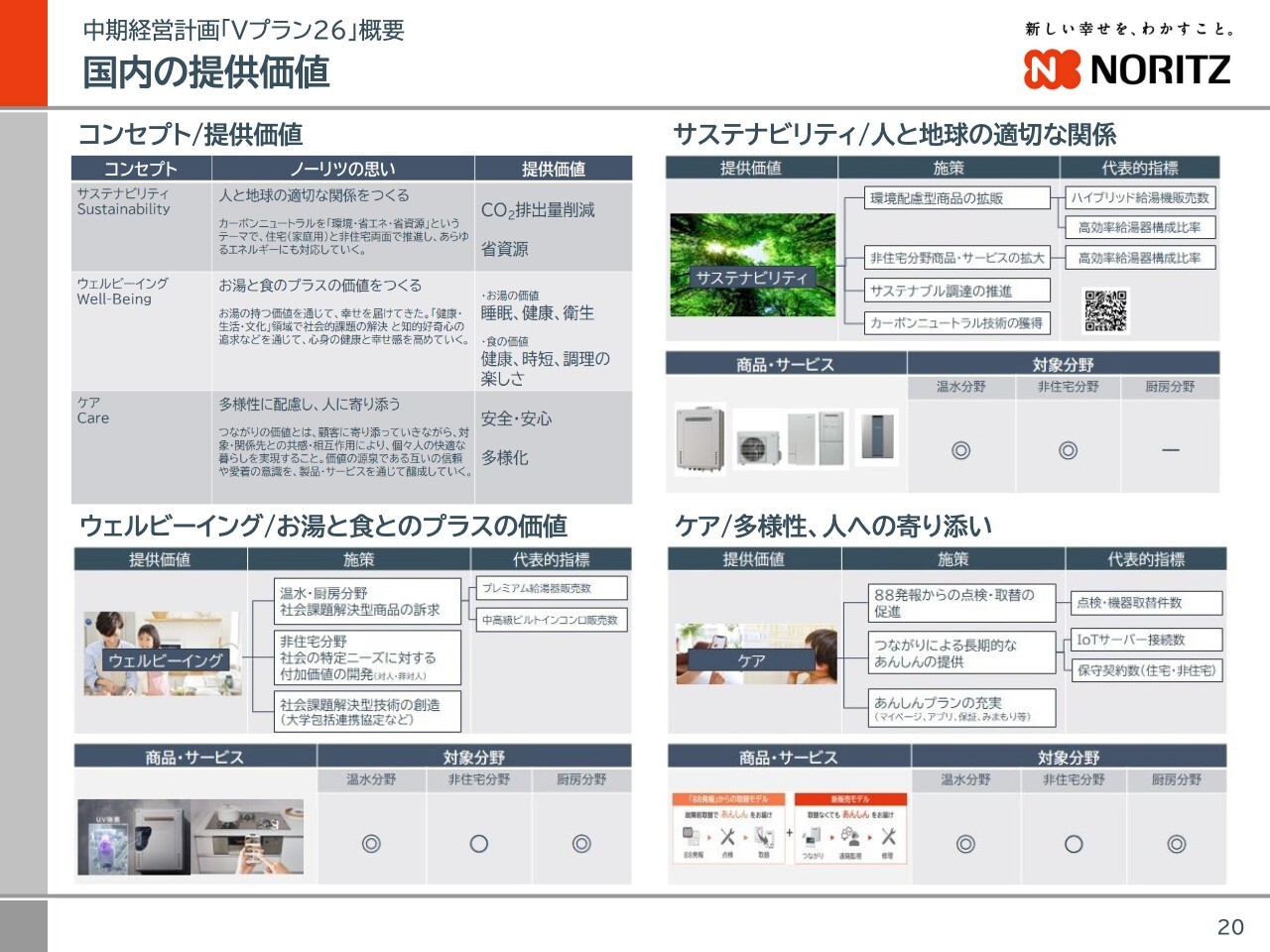

国内の提供価値

スライドの20ページと21ページには、事業ポートフォリオにおける提供価値について記載しています。エリア・分野に応じた提供価値を最大化していきます。

こちらのスライドには国内の提供価値について記載しています。

海外の提供価値

海外の提供価値についても、詳細は資料でご確認ください。

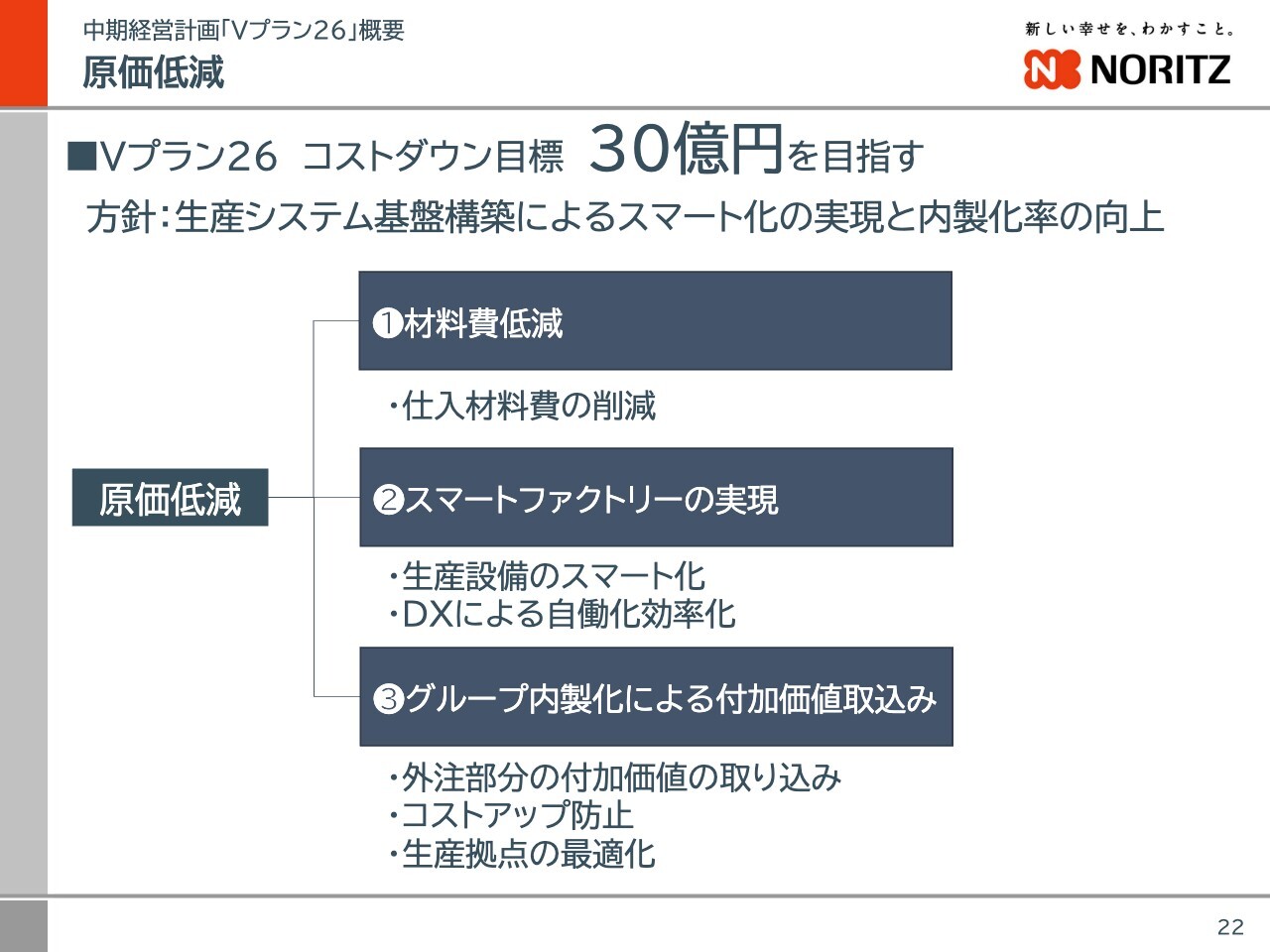

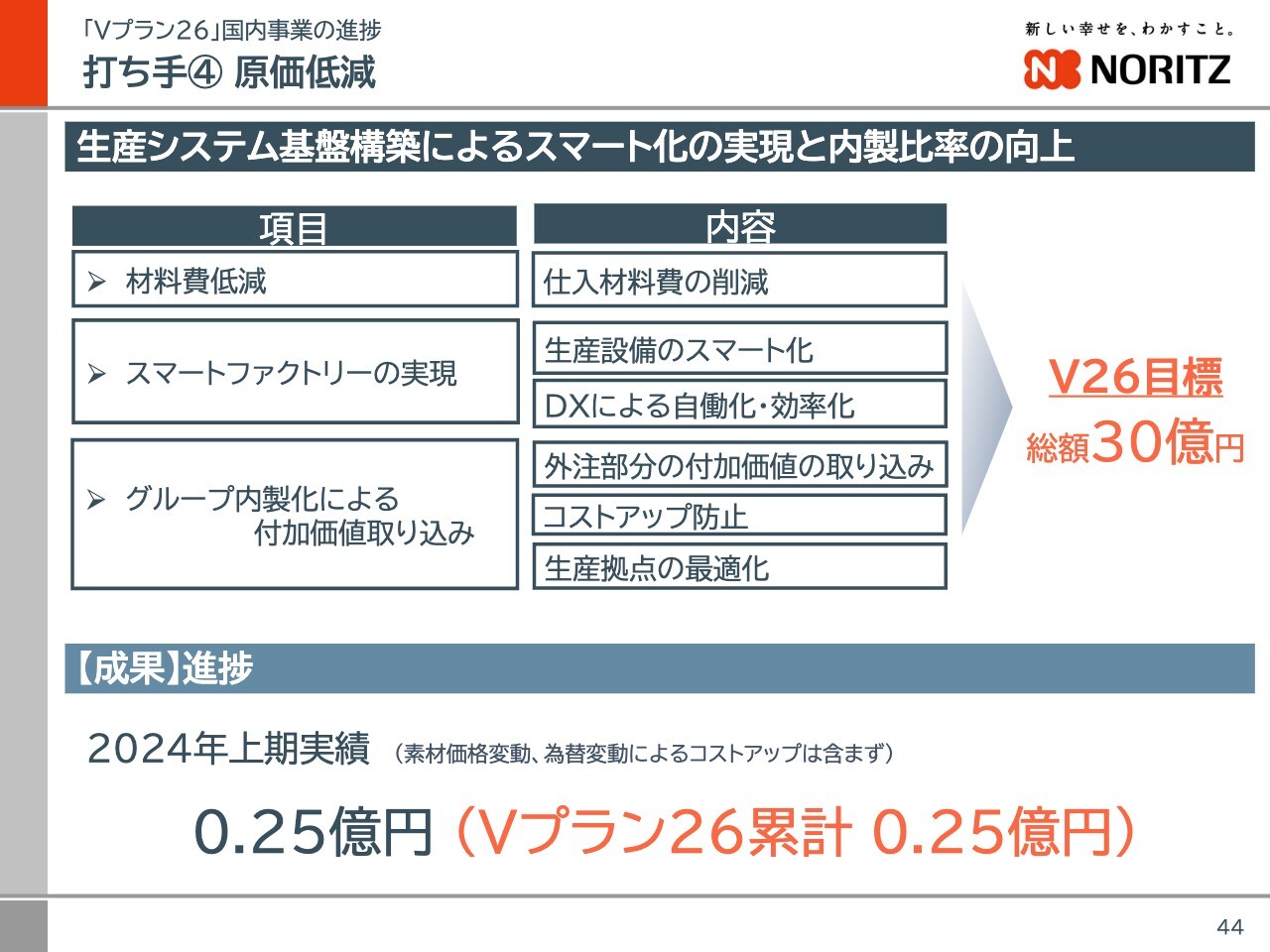

原価低減

事業ポートフォリオの変革における原価低減の方針です。「Vプラン26」の期間中に、生産システムのスマート化の実現と内製化率向上への取り組みを進め、総額30億円の原価低減を目指していく方針です。

基本方針

重点戦略の2つ目である「戦略投資の拡大と資本政策」についてご説明します。

戦略投資の拡大と資本政策

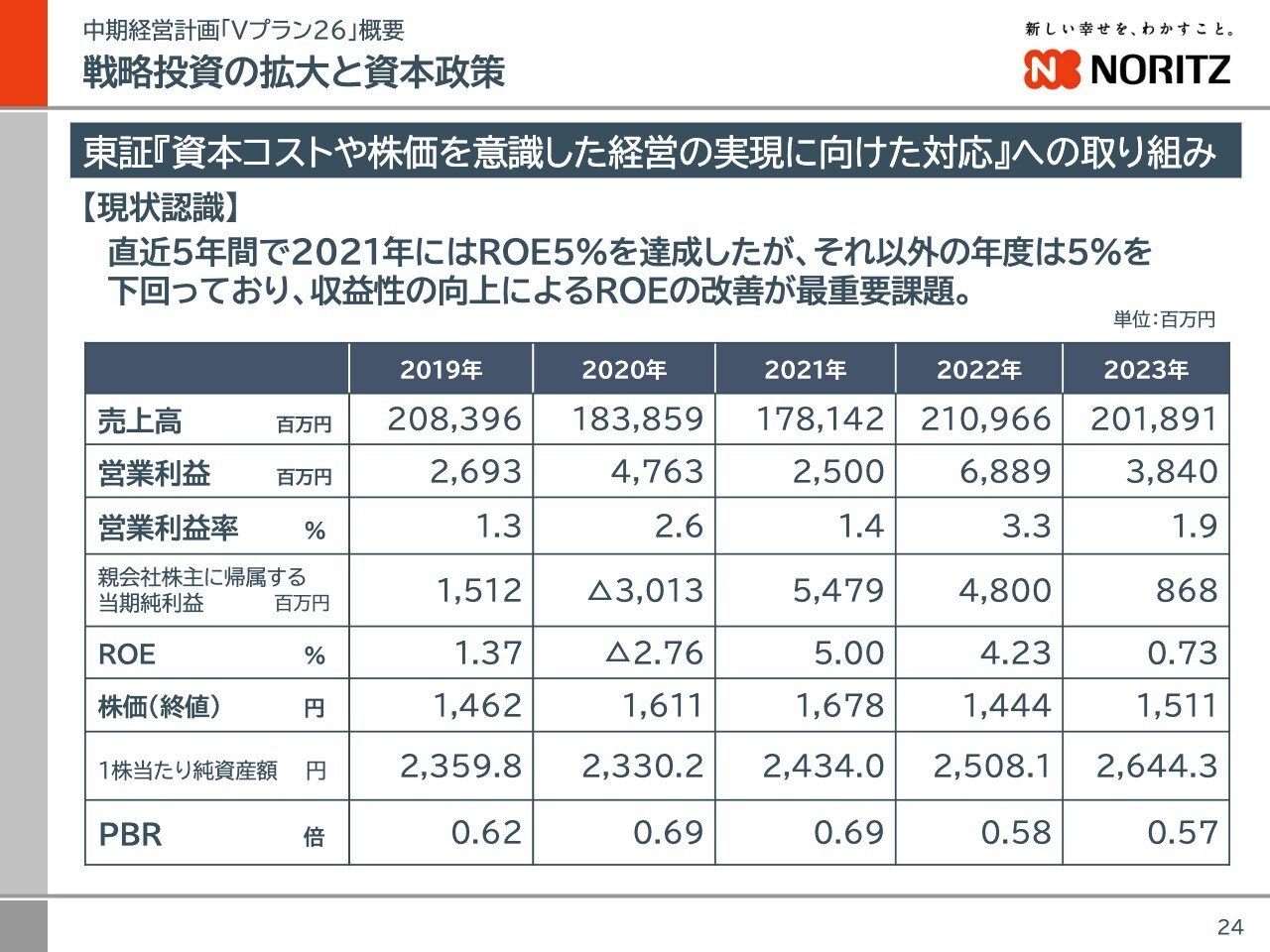

まず、過去5年間のPBRを振り返ります。過去5年間で当社のPBRは1倍を超えていません。また、ROEは2021年の5パーセントが最大値となっています。このことから、PBRが低い要因はROEの低さ、すなわち収益性の低さが要因であると認識しています。

解決の方向性として、事業ポートフォリオの変革でもご説明した事業戦略を実行することで、収益性を高めていきます。

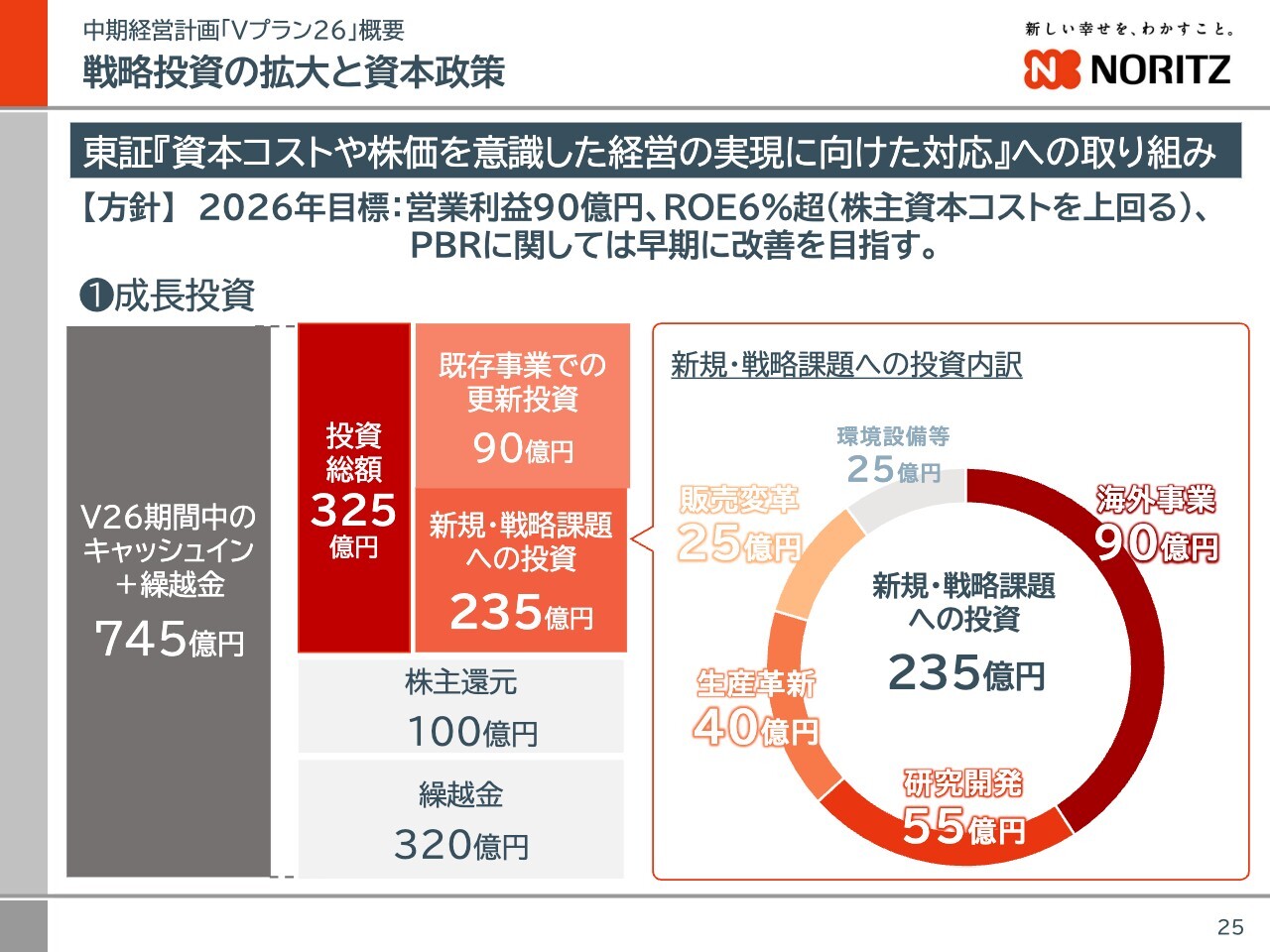

戦略投資の拡大と資本政策

戦略投資拡大のイメージです。事業戦略を実行するにあたり、総額325億円の投資を計画しており、そのうち235億円を成長分野へ投資していきます。

戦略投資の拡大と資本政策

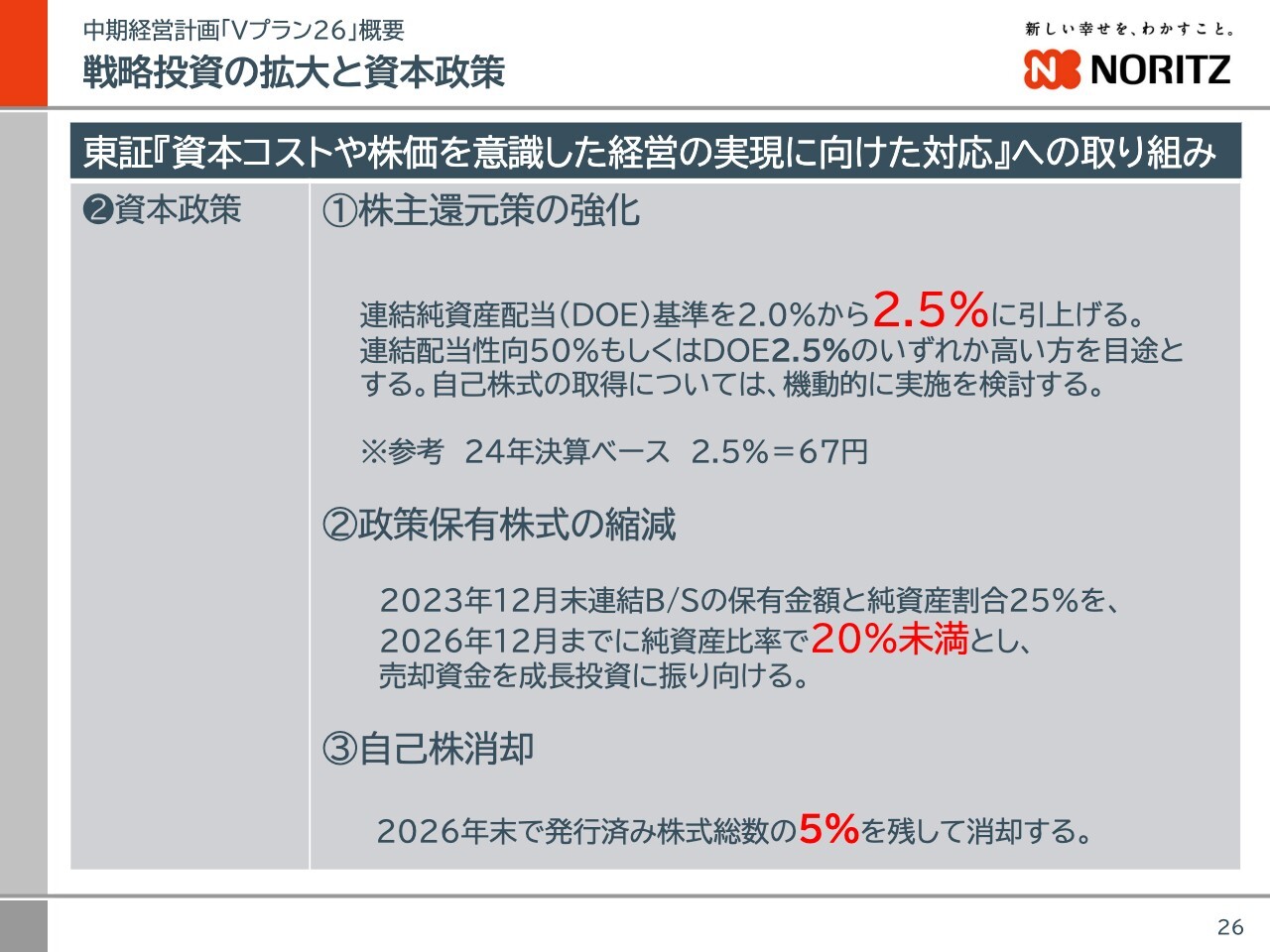

資本政策における「株主還元策の強化」「政策保有株式の縮減」「自己株消却」の3つについてご説明します。

1つ目の「株主還元策の強化」では、連結純資産配当基準を2.5パーセントに引き上げます。2つ目の「政策保有株式の縮減」では、2026年12月までに政策保有株式を純資産比率20パーセント未満まで縮減します。3つ目の「自己株消却」では、発行済み株式総数の5パーセントを残して消却します。

基本方針

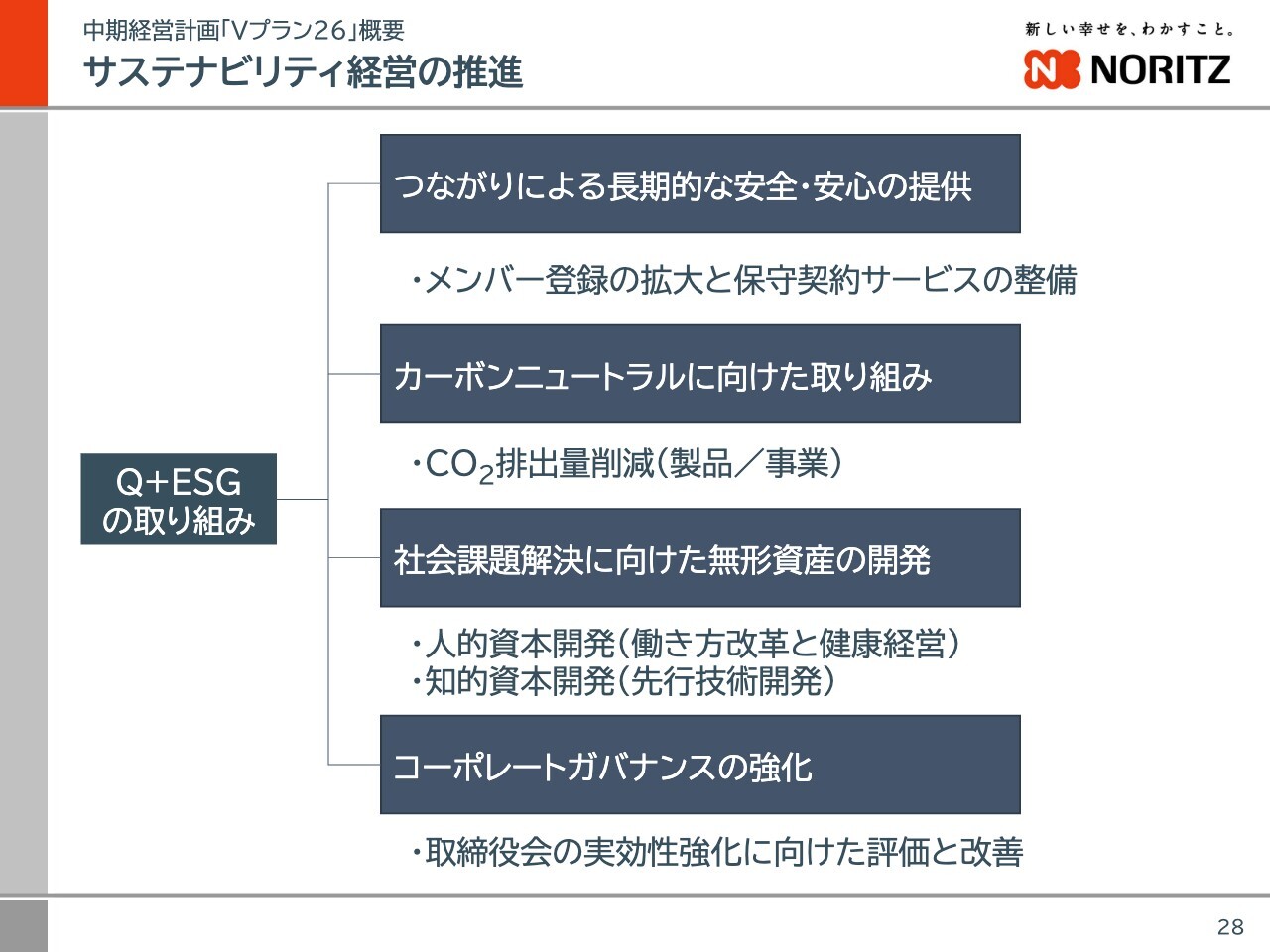

重点戦略の3つ目である「サステナビリティ経営の推進」についてご説明します。

サステナビリティ経営の推進

サステナビリティ経営の推進に当たり、取り組む課題はスライドに記載している4項目です。

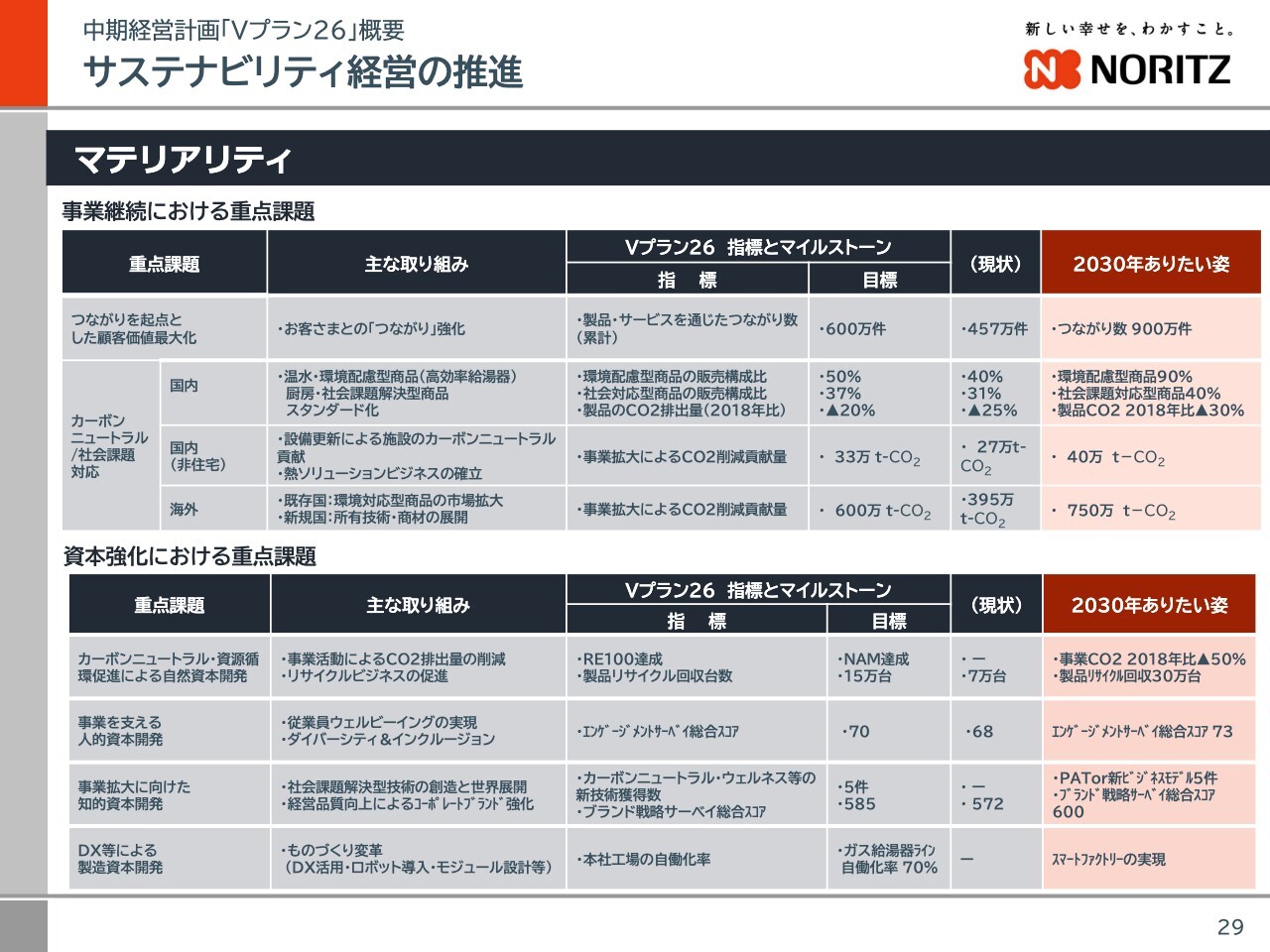

サステナビリティ経営の推進

各課題の詳細については資料にマテリアリティとして掲載していますので、ご確認ください。

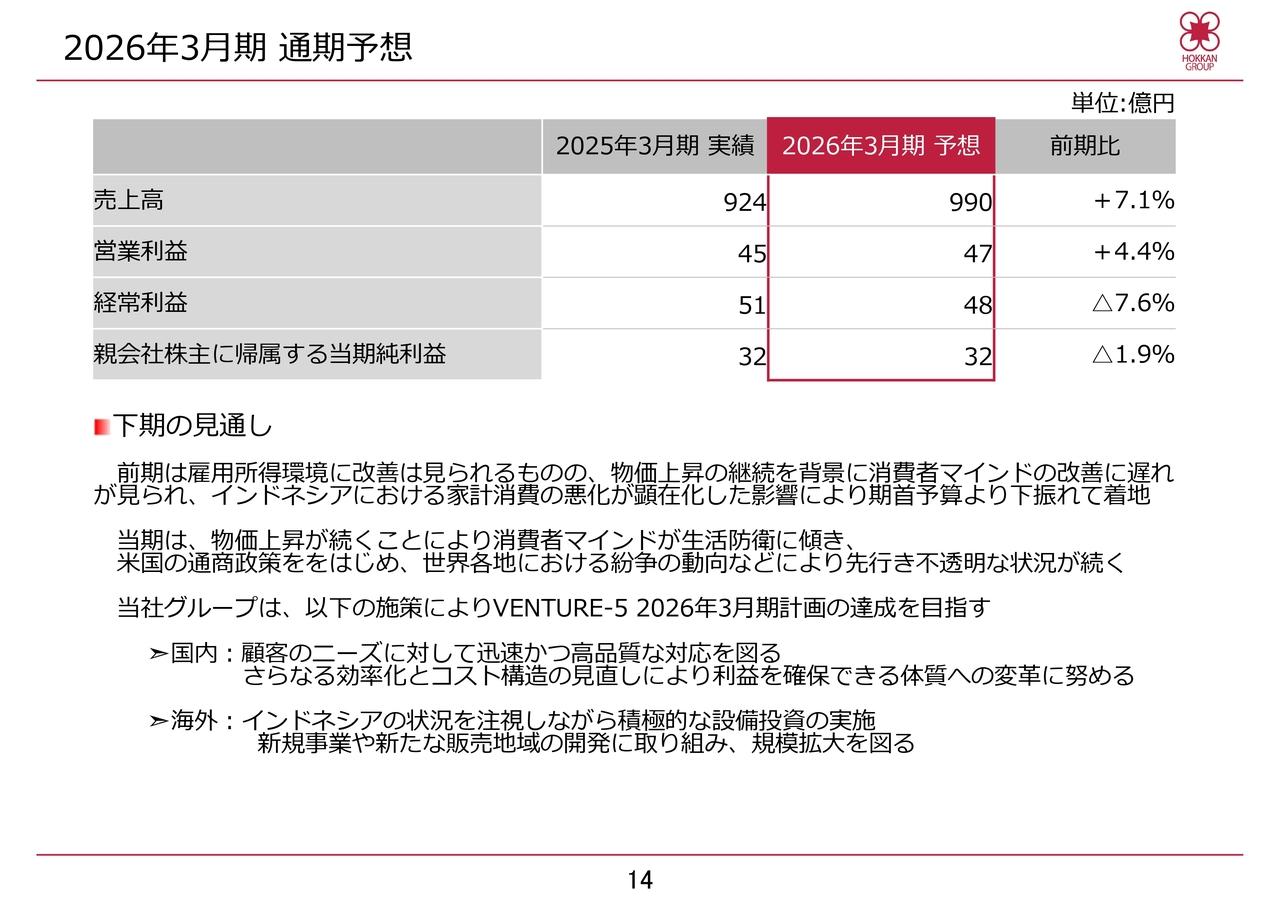

経営指標

ここからは2024年度の業績計画についてご説明します。2024年12月期は売上高2,120億円、営業利益50億円、親会社株主に帰属する当期純利益41億7,000万円の計画です。

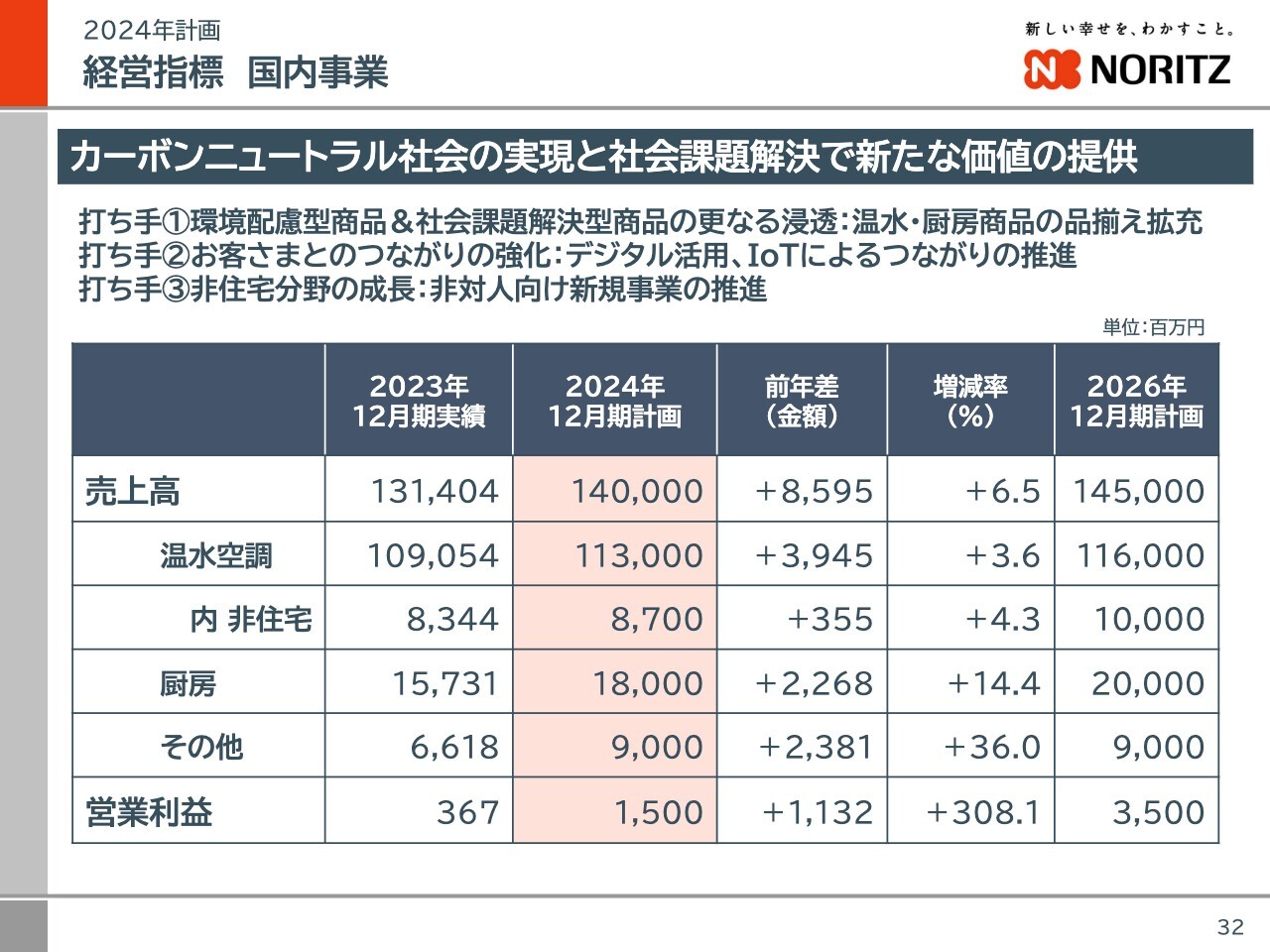

経営指標 国内事業

2024年12月期の国内事業における分野別計画はスライドの表のとおりです。計画の達成に向け、「環境配慮型商品や社会課題解決型商品のさらなる浸透」「お客さまとのつながりの強化」「非住宅分野の成長」という3つの打ち手を進めています。

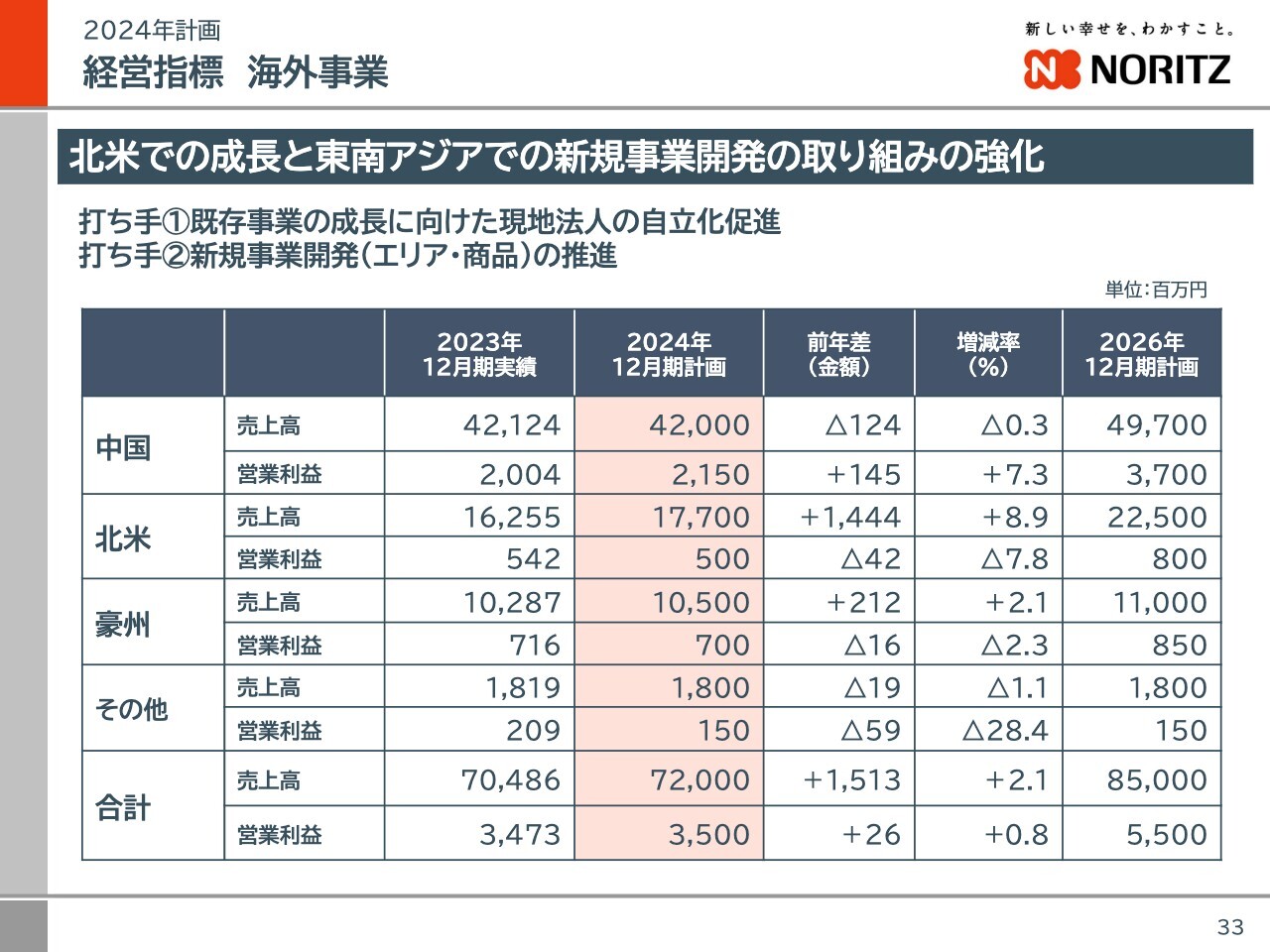

経営指標 海外事業

海外事業のエリア別計画と打ち手はスライドのとおりです。国内事業と海外事業の打ち手に対する進捗については、この後詳しくご説明します。

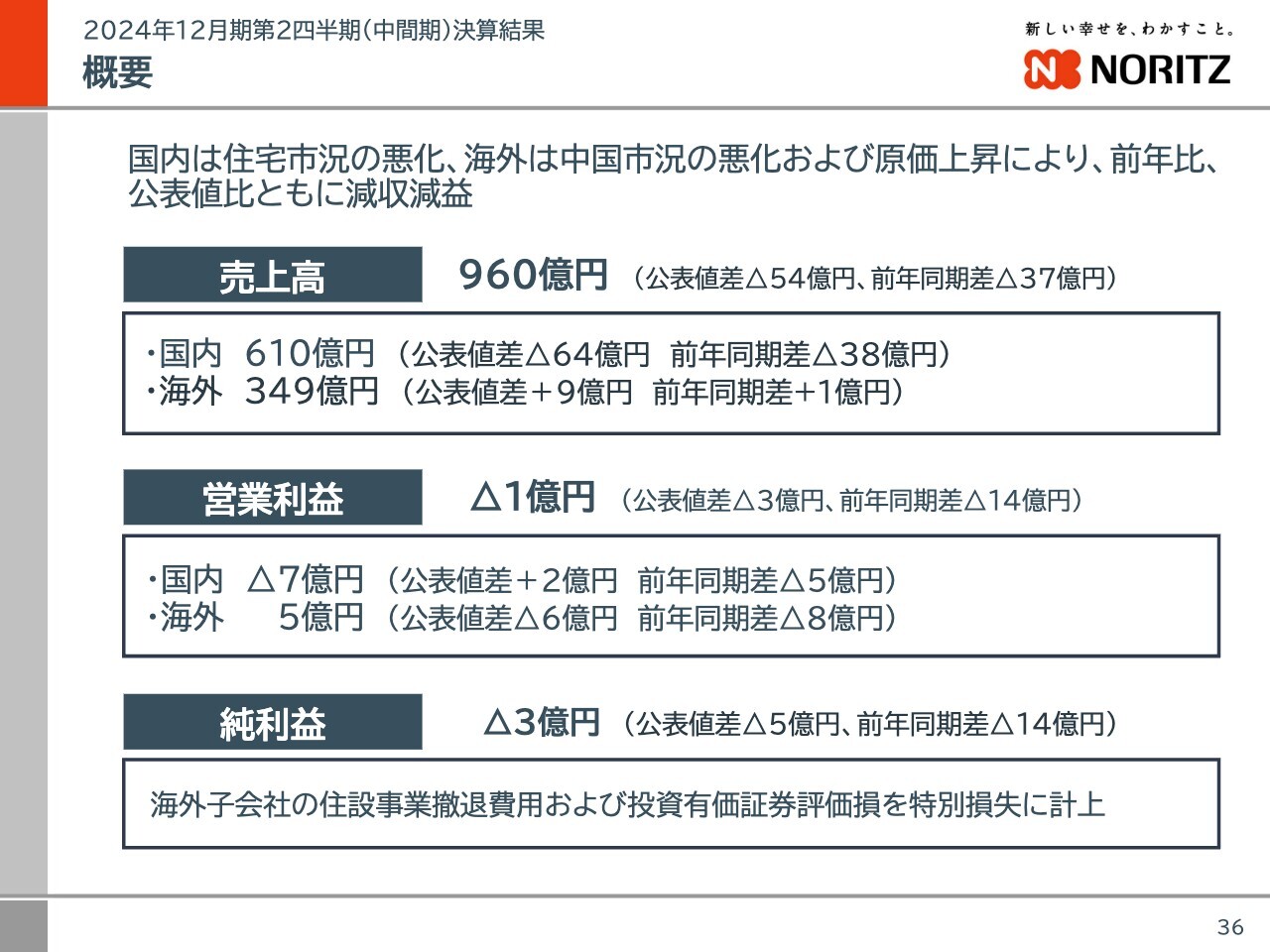

概要

2024年12月期上期決算と「Vプラン26」の進捗についてご説明します。

2024年12月期上期決算では、連結売上高は公表値に対して54億円減の960億円、連結営業利益は公表値に対して3億円減となる1億円の赤字で減収減益となりました。

国内事業の売上高は公表値に対して64億円減の610億円、営業損益は公表値の損失を2億円圧縮し、7億円の赤字という結果になりました。国内事業は売上高の減少に対して費用をコントロールすることで、公表値の営業損失を圧縮することができました。

海外事業の売上高は公表値に対して9億円増の349億円、営業利益については公表値に対して6億円減の5億円です。海外事業は為替による追い風もありましたが、構成比の高い中国エリアの市況悪化や原価率上昇により増収減益となりました。その結果、純利益は公表値に対して5億円減の3億円の赤字となっています。

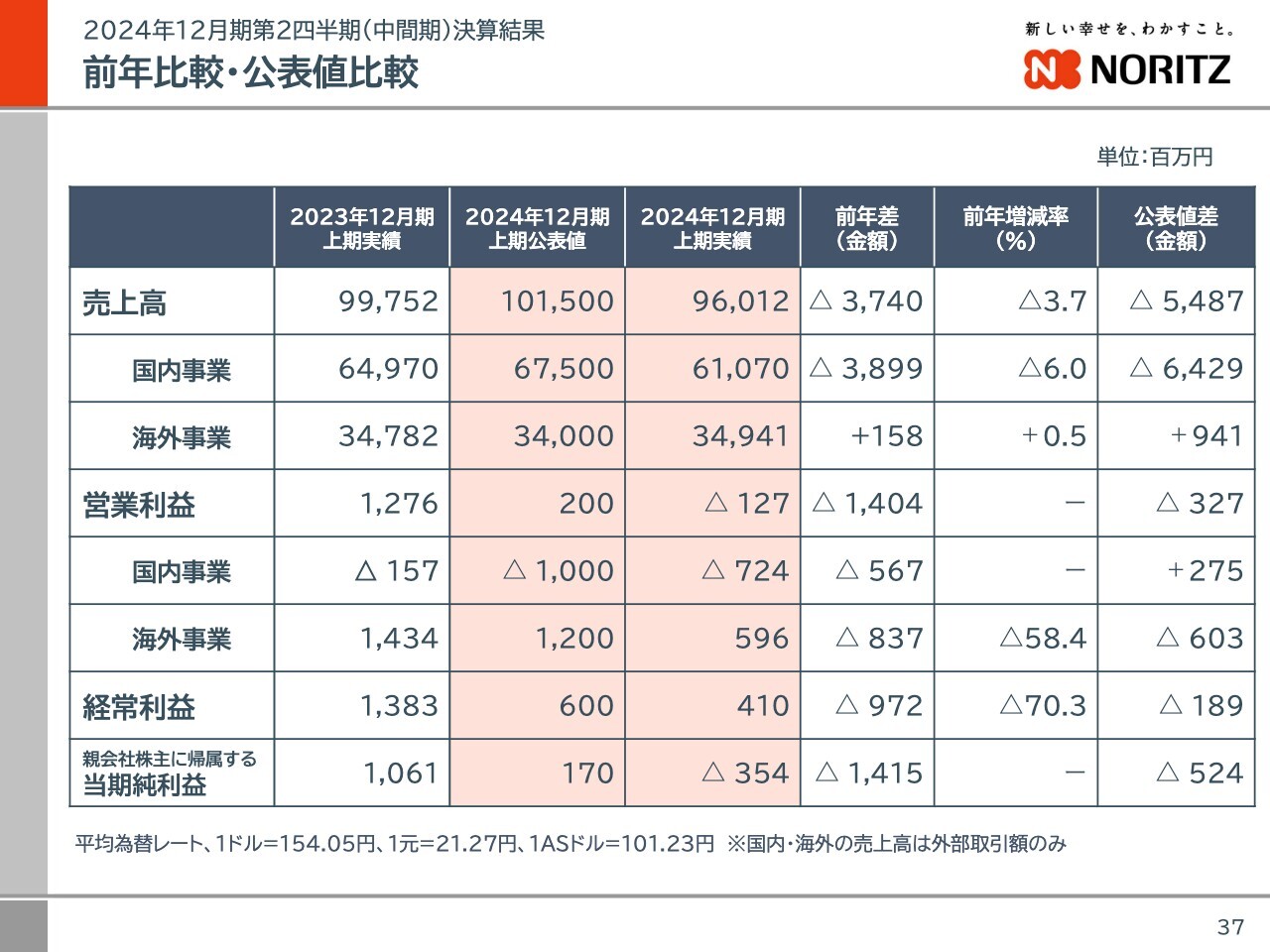

前年比較・公表値比較

国内事業と海外事業でのセグメント別の公表値と前年同期の比較を掲載しています。結果はスライドの表のとおりです。

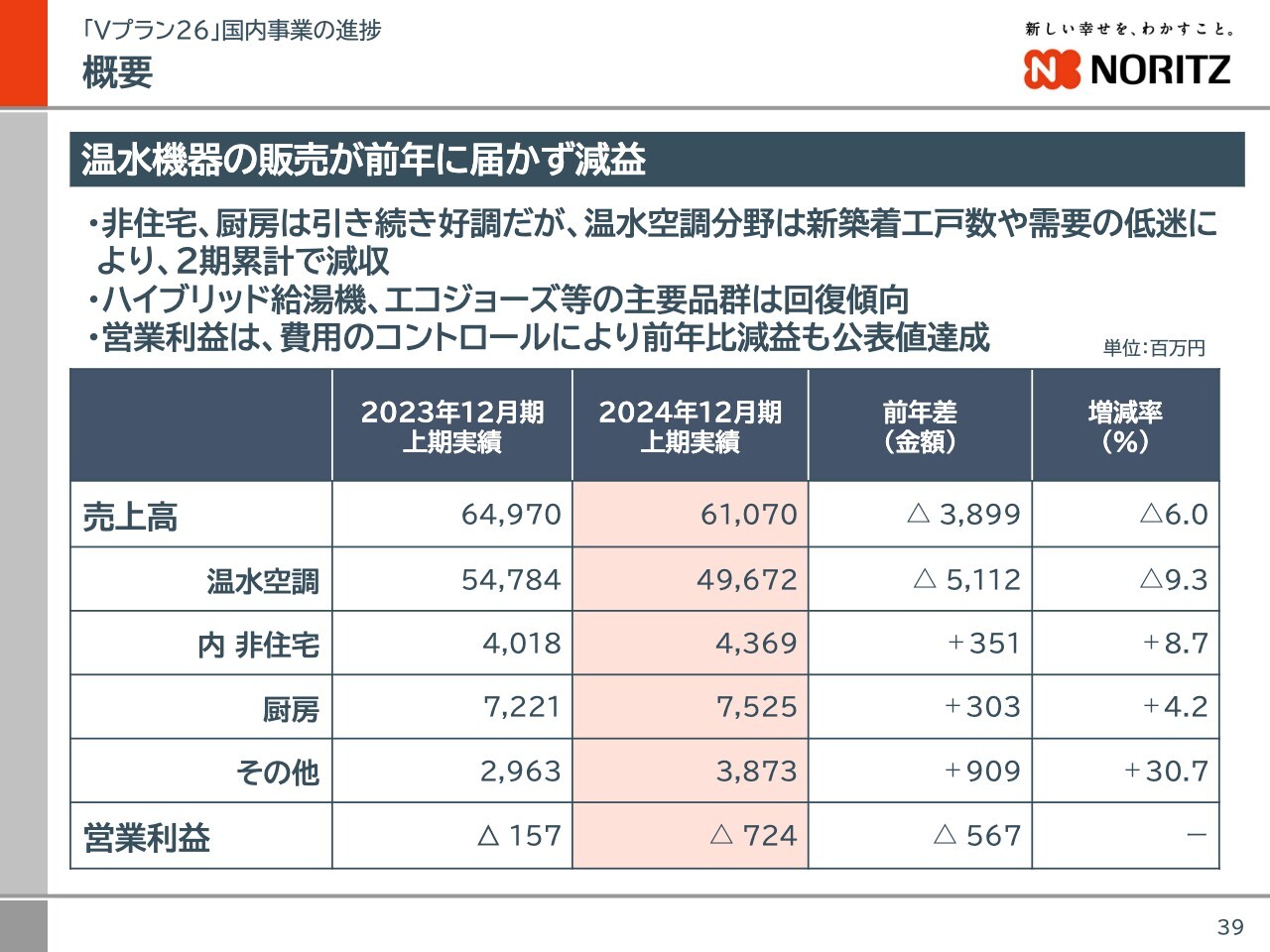

概要

今回の業績に至った要因と今後に向けた重点課題については、国内事業と海外事業に分け、「Vプラン26」の打ち手に準じてご説明します。

まず、国内事業の上期決算結果と「Vプラン26」の課題進捗です。国内事業の上期における売上高は610億7,000万円、営業利益は7億2,400万円の赤字で減収減益となりました。

非住宅分野はインバウンド向けの宿泊施設投資などにより増収となり、厨房分野もレンジフードの取り替え販売が前年以上に推移したことにより増収となりました。

一方、温水空調分野の中でも構成比率の高い住宅向け温水分野については、新築着工戸数の低迷や耐久消費財の需要が低調に推移したことに加え、暖冬も影響し、売上の減少をまねきました。以上のことから温水空調分野全体では減収となりました。

また、営業利益についてはグループ全体で費用の低減に努めましたが、売上高の減少を補うことができず減益となりました。

打ち手① 環境配慮・社会課題解決商品の更なる浸透

国内事業における「Vプラン26」の課題進捗と成果についてご説明します。

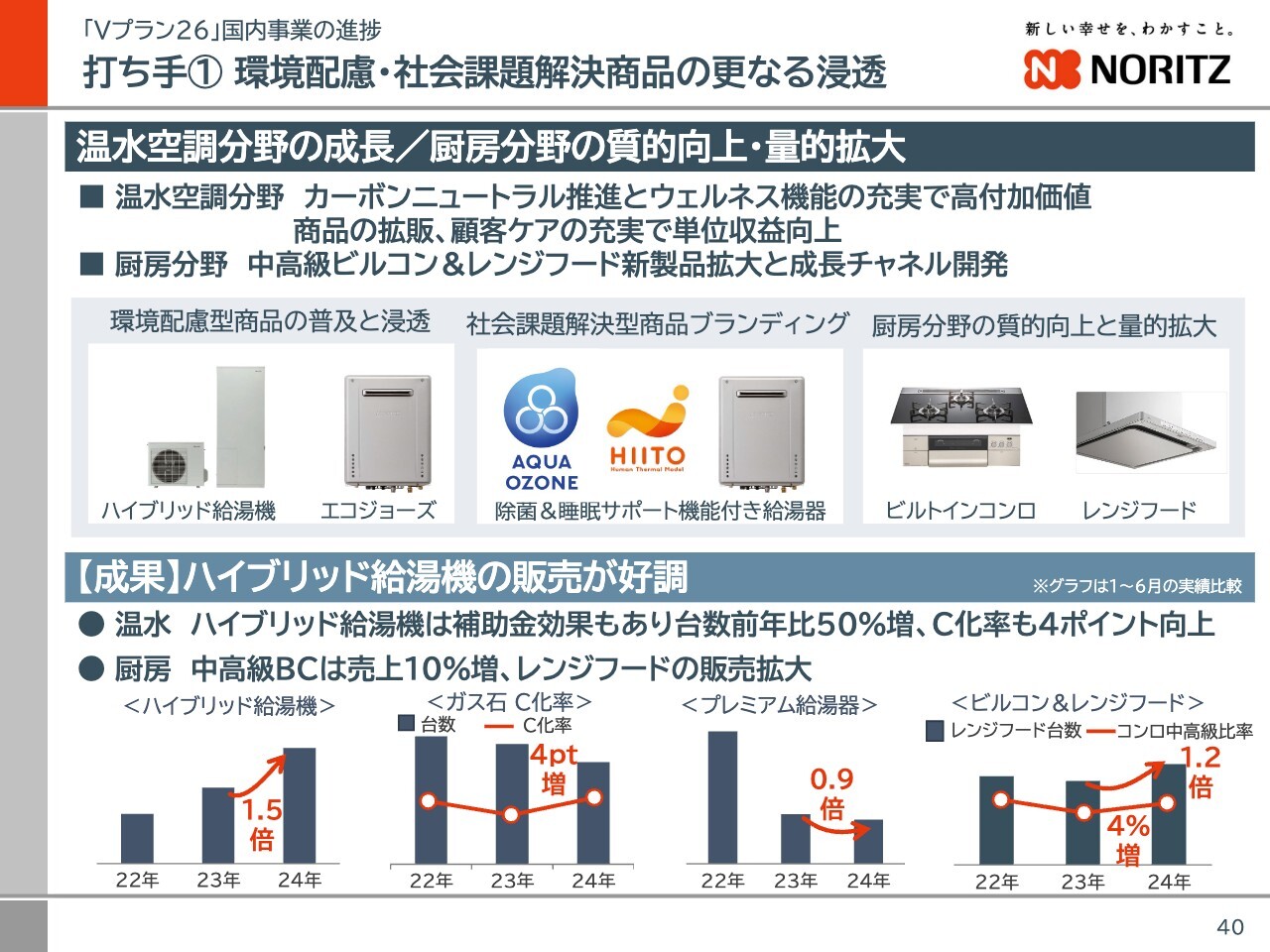

国内事業の打ち手の1つ目は「環境配慮・社会課題解決商品のさらなる浸透」です。

上期は住宅の省エネ補助金を追い風に、ガスと電気の2つのエネルギーで効率よくお湯を作るハイブリッド給湯器の採用が拡大し、販売台数が前年比1.5倍に伸長しました。

また、ガス・石油給湯器の高効率化も4ポイント向上するなど、カーボンニュートラル社会の実現に向けた取り組みが進みました。除菌機能を搭載したプレミアム給湯器の販売台数は、温水器需要低迷のあおりを受け、前年比で減少しています。

厨房機器では量販チャネルでレンジフードの販売が前年比1.2倍に伸長しました。また、ビルトインコンロの中高級品比率が4パーセント上昇したことで売上の拡大に貢献しました。

下期は環境配慮型・社会課題解決型商品など付加価値の高い商品を拡販していきます。

打ち手② お客さまとのつながりの強化

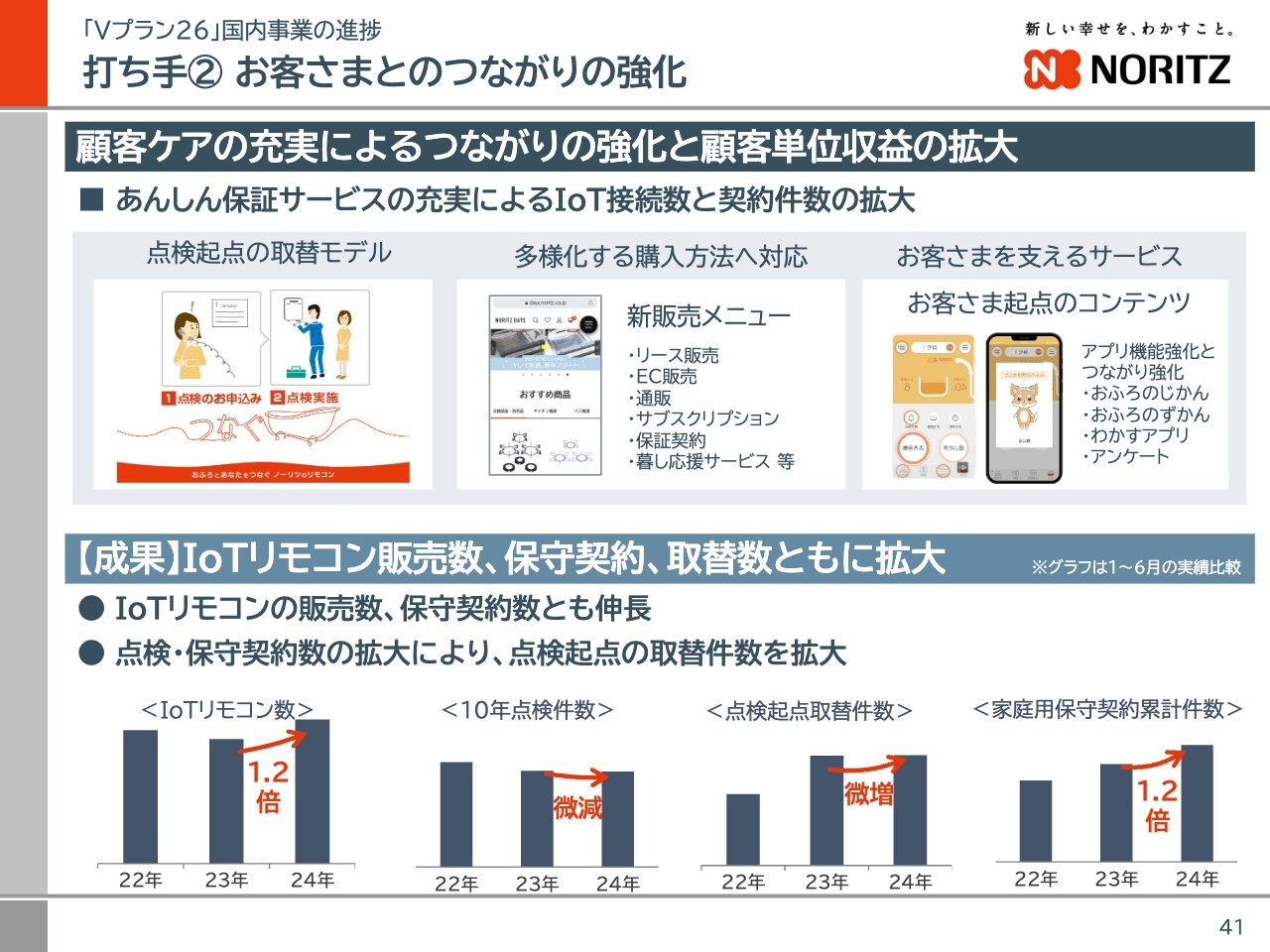

国内事業の打ち手の2つ目は「お客さまとのつながりの強化」です。

この打ち手では、IoTリモコンや保守契約によってお客さまとのつながりを強化し、顧客接点を拡大していきます。

IoTリモコンの上期の販売数は前年比で1.2倍となりました。10年点検数は微減となったものの、点検からの商品の取り替えは前年から微増しています。一方で、アフターサポートの保守契約は前年比で1.2倍に伸長し、顧客との接点は確実に拡大しています。

下期も継続してお客さまとのつながりを強化・拡大していくことで、新たな価値を創出していきます。

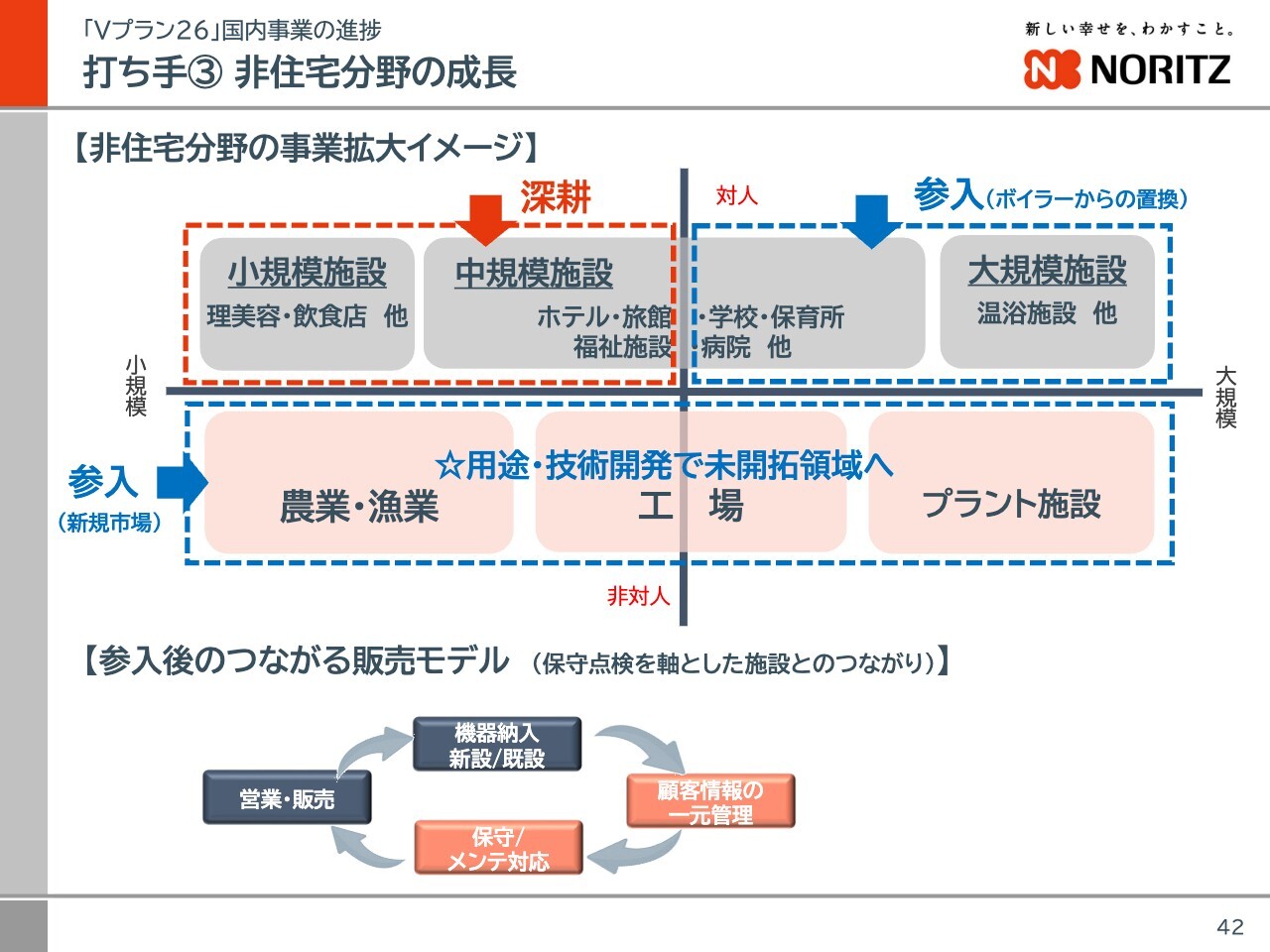

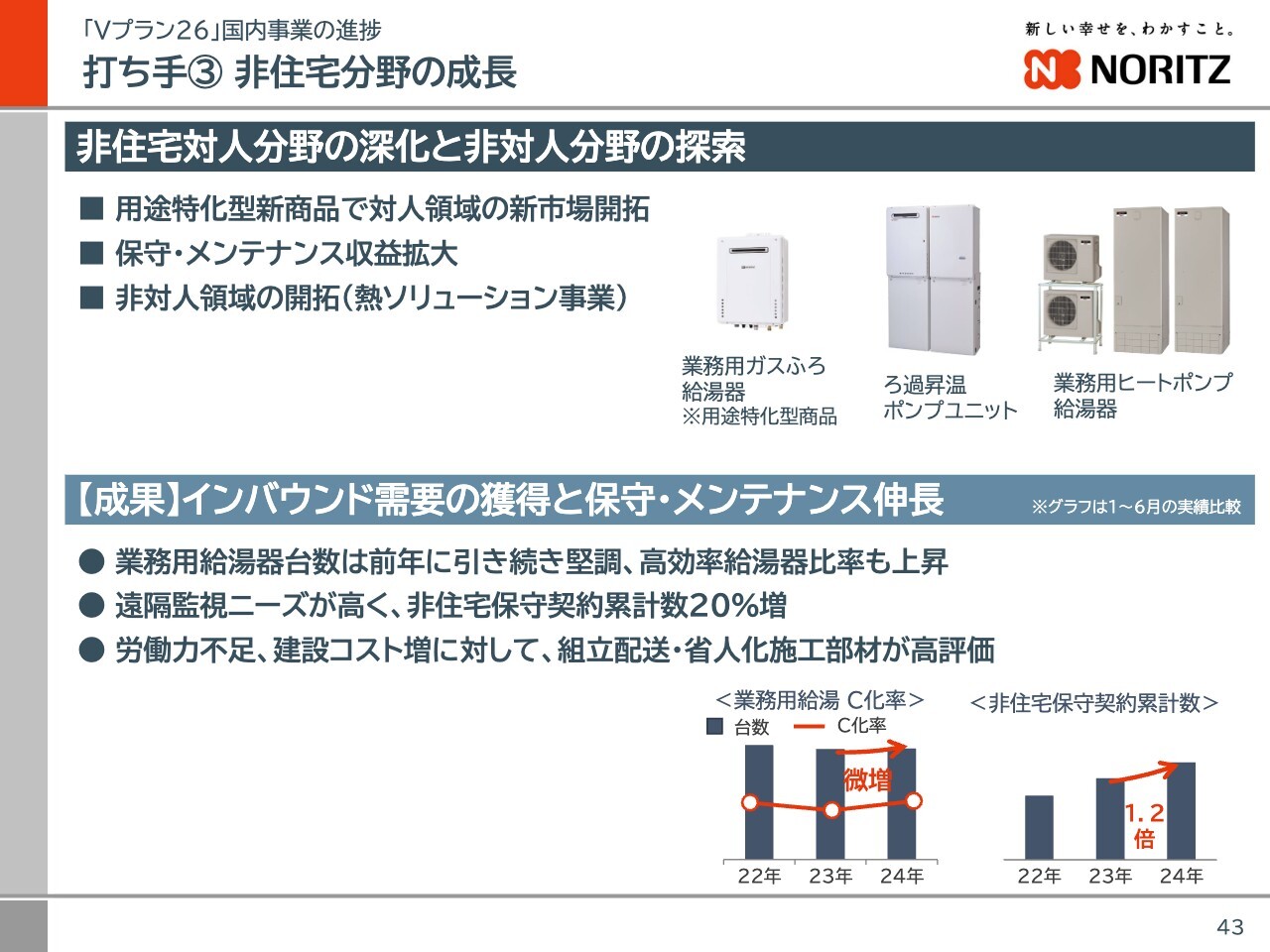

打ち手③ 非住宅分野の成長

国内事業の打ち手の3つ目は「非住宅分野の成長」です。

スライドの図は非住宅分野拡大のイメージです。業務用給湯機器で現在高いシェアを維持している小規模施設や中規模施設の販売単価アップに加え、中規模施設から大規模施設への開拓を進めています。

灯油や重油ボイラーからガス業務用給湯器への取り替えを促進することで、カーボンニュートラル社会の実現にも貢献していきます。工場などの非対人分野に対しては、拡大を見据えた打ち手の推進を進めていきます。

打ち手③ 非住宅分野の成長

この打ち手の具体的な成果として、上期はインバウンド向けの宿泊施設投資などにより、業務用給湯器が堅調に推移しました。また、「つながる販売モデル」の強化に努め、保守契約件数は前年比1.2倍と順調に伸長しました。

昨年から注力している省施工を実現する組立配送サービスにおいては、建築現場の労働力不足に対するソリューションとして業務用給湯機器の受注増に貢献しました。

下期は用途特化型の新商品でさらなる対人領域の拡大を目指します。また、継続的に保守契約の拡大にも取り組んでいきます。

打ち手④ 原価低減

国内事業の打ち手の4つ目は「原価改善」です。

「Vプラン26」の3年間で合計30億円の原価改善目標を掲げて活動していますが、スタートして間もないこともあり、2024年上期は2,500万円の改善にとどまりました。

政策的に進めている課題は順調に進捗していますが、原材料価格の高騰や為替の影響で仕入れ価格が高騰し、原価に大きな影響を及ぼしています。下期はさらなる原価改善を推進し、「Vプラン26」の原価改善目標である30億円の達成を目指していきます。

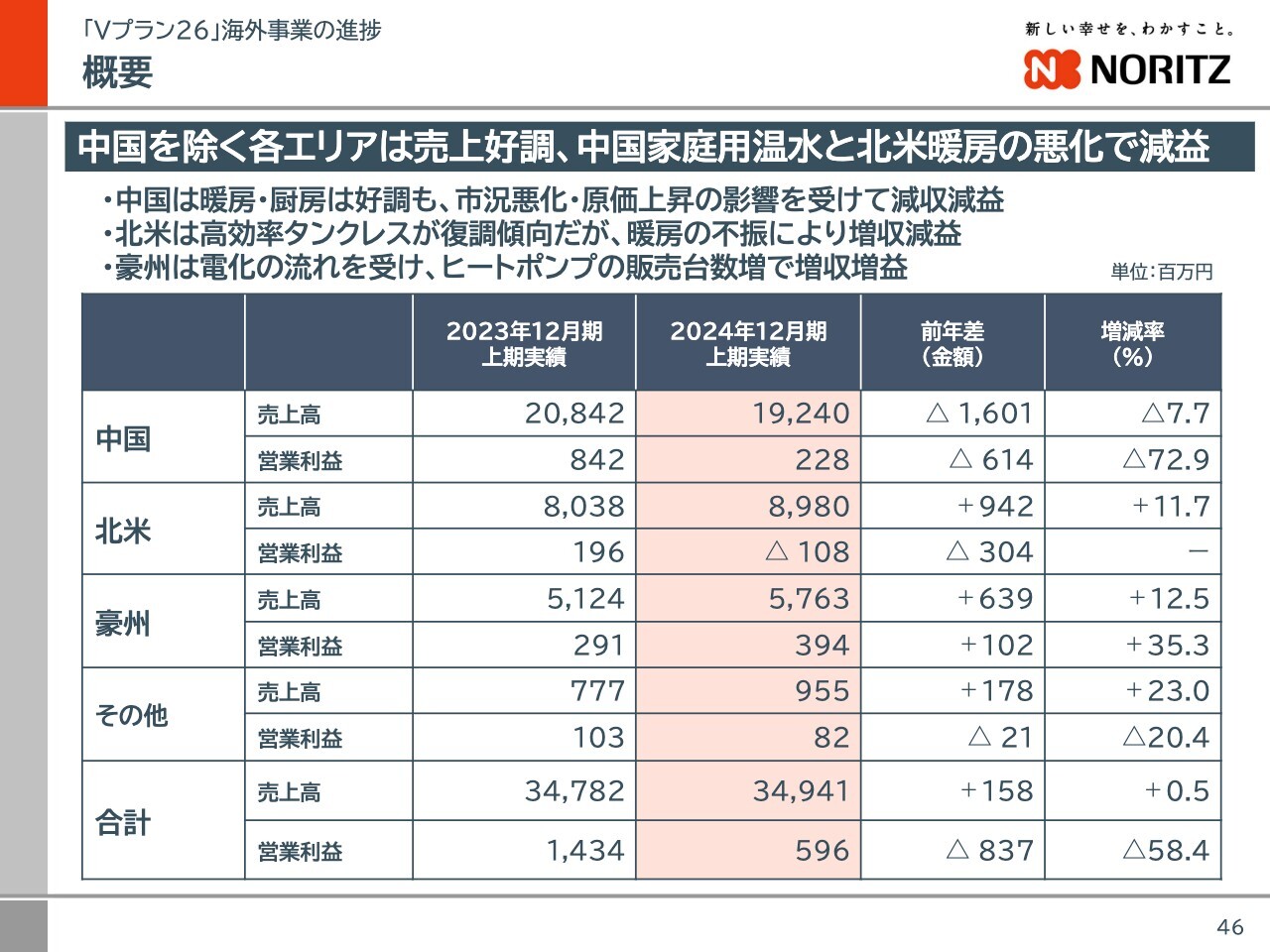

概要

海外事業の上期決算結果と「Vプラン26」の課題進捗についてご説明します。

まず、海外事業におけるエリア別の業績についてご説明します。

中国エリアでは、市況の低迷による影響が顕在化し、厨房分野と暖房分野は健闘しましたが、主力である温水事業のマイナスをカバーするには至らず減収となりました。また、販売の落ち込みと素材の高騰による原価率の悪化により減益となりました。

北米エリアでは、家庭用分野と業務用分野は健闘し増収となりましたが、収益性の高い暖房分野の不振により減益となりました。

豪州エリアでは、電化政策の流れを受けてヒートポンプ式給湯器の販売が拡大したことなどにより、増収増益となりました。

結果として海外事業全体では増収減益となりました。各エリアの具体的な上期業績はスライドの表のとおりです。

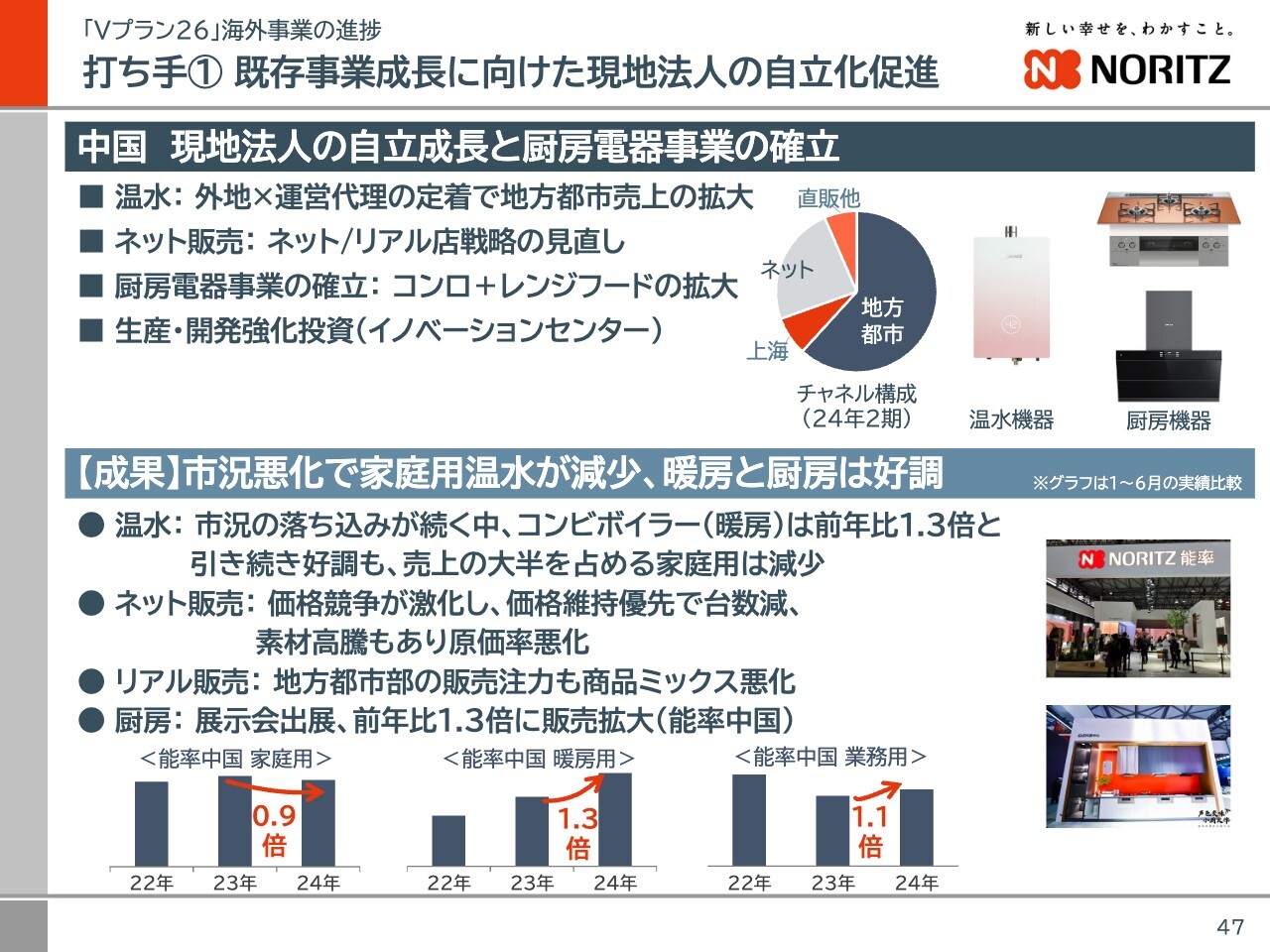

打ち手① 既存事業成長に向けた現地法人の自立化促進

海外事業における「Vプラン26」の課題進捗と成果についてご説明します。

海外事業における打ち手の1つ目は、「既存事業成長に向けた現地法人の自立化促進」です。この打ち手に関してはエリアごとにご説明します。

中国エリアでは商品バリエーションの強化と販売政策で堅調に拡大してきましたが、第2四半期からは特にネットチャネルでの家庭用給湯器の販売競争が激しく、計画に対して大幅な未達となりました。また、販売の落ち込みと素材の高騰による原価率の悪化で利益を圧迫しました。

このような状況下においても、前年から注力してきたコンビボイラーと厨房分野は前年比1.3倍と大きく伸長しました。

下期には好調なコンビボイラーと厨房分野の拡販に注力するとともに、温水分野では比較的価格が安定している地方都市での運営代理モデルの拡大と、ネット・リアル店に対する価格戦略の見直しで立て直しを図っていきます。

打ち手① 既存事業成長に向けた現地法人の自立化促進

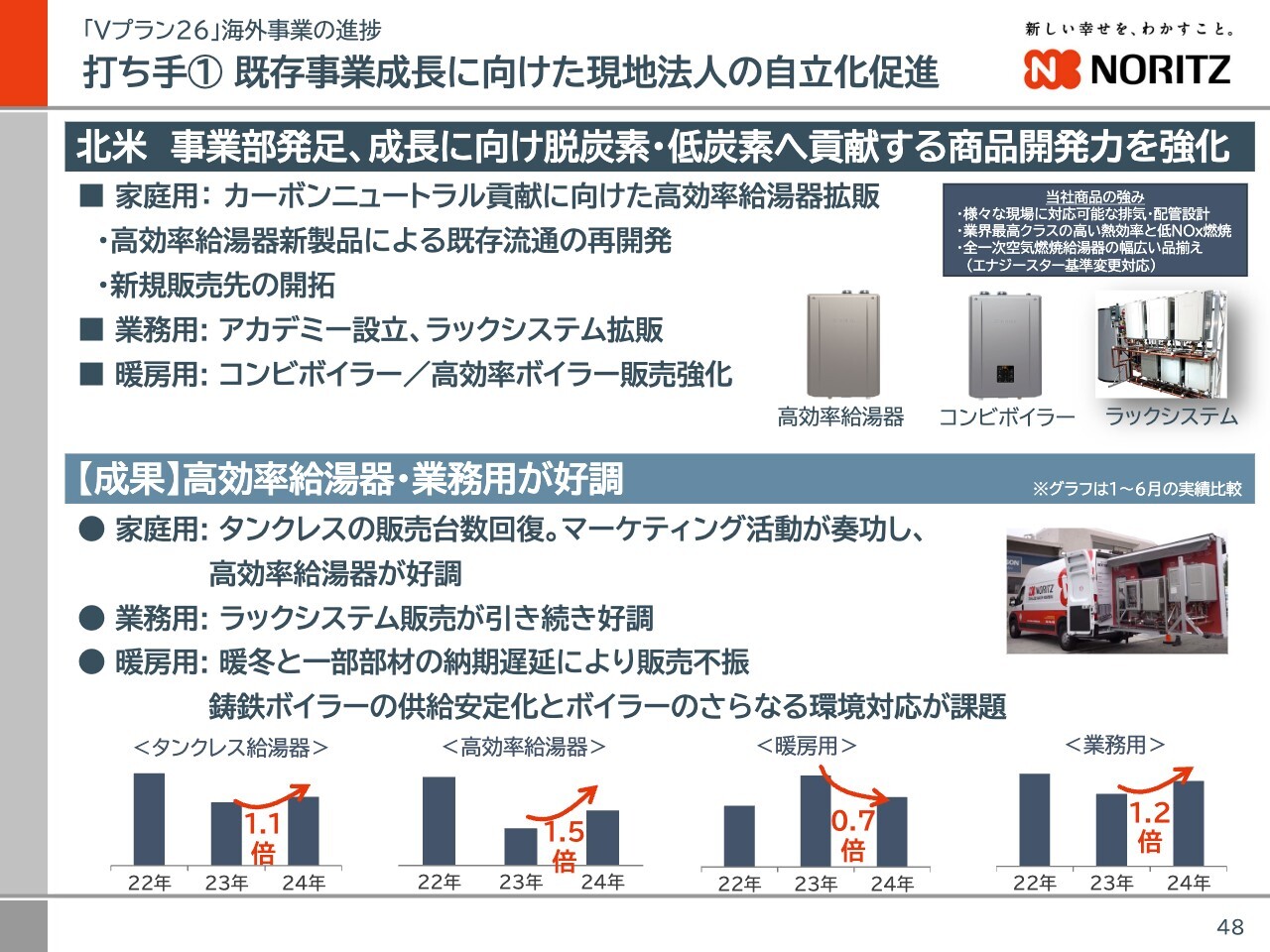

北米エリアでは、成長に向けた基盤強化のために新たな販売ネットワークを構築し、将来の取り替え需要獲得に向けた打ち手を進めています。

上期はナショナルビルダーでの高効率モデルへの切り替えや、コントラクターへの研修会などの販促強化により、家庭用給湯器の売上が伸長しました。また、収益性の高い業務用給湯システムの売上も前年比1.2倍と伸長しました。

一方で、暖房用熱源は熱交換器の調達先変更による納期遅延により、鋳鉄ボイラーの販売が低迷しました。

下期も販促活動の強化により、新たなネットワークの構築に注力していきます。

打ち手① 既存事業成長に向けた現地法人の自立化促進

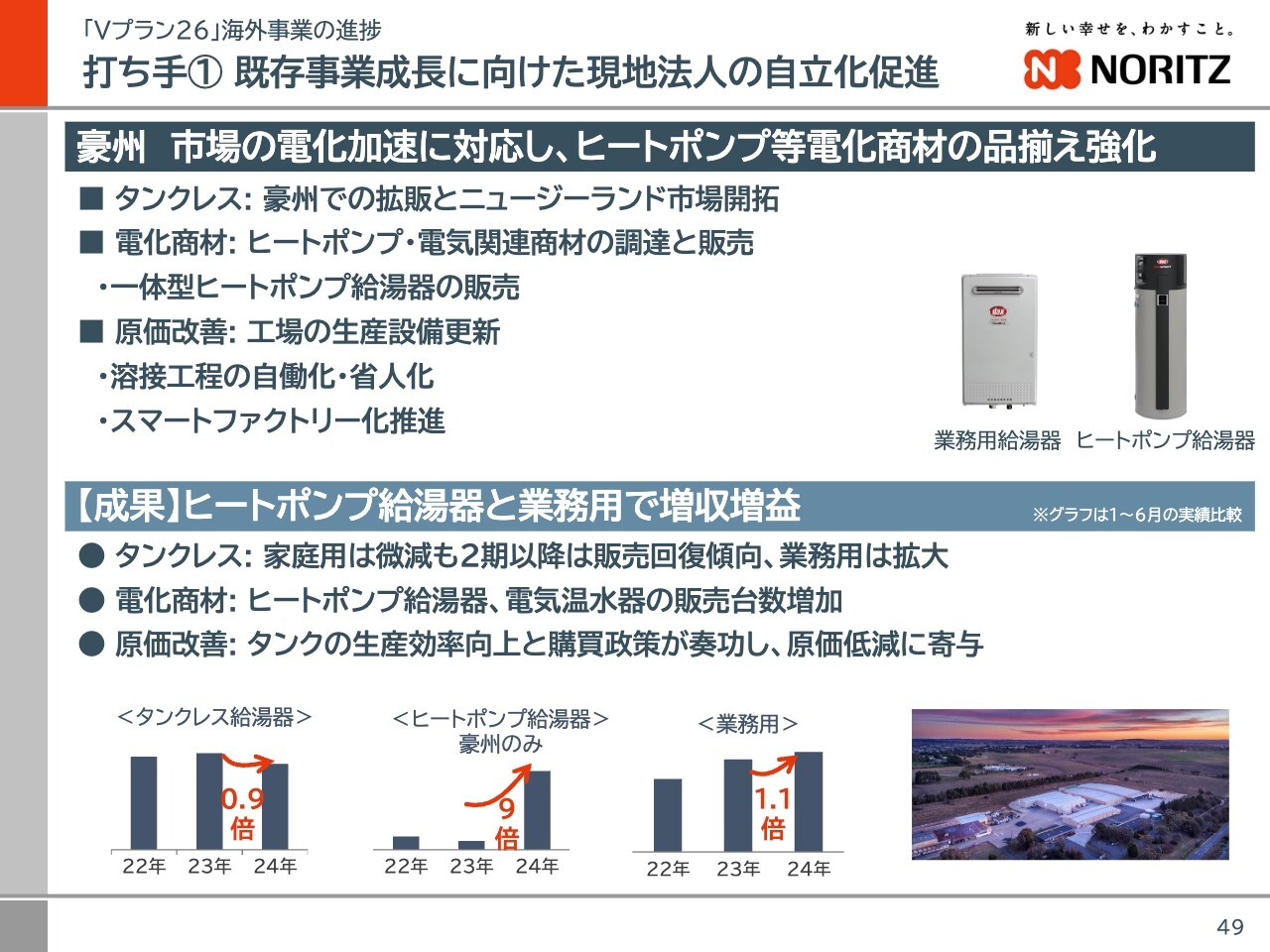

豪州エリアでは、Dux社の事業母体であるタンク式の給湯器に加え、ノーリツからのタンクレス給湯器を家庭用・業務用の分野で拡販してきました。

上期は家庭用タンクレス給湯器の売上は微減となりましたが、業務用は前年比1.1倍と順調に推移しました。また、電化政策の影響を受けてタンク式電気温水器の販売が好調であり、特にヒートポンプ式の販売台数が前年比9倍と躍進しました。

下期もタンクレス給湯器と好調なヒートポンプ式給湯器の拡販に注力するとともに、生産効率の改善による収益性向上を推進していきます。

打ち手② 新規事業開発(エリア・商品)の推進

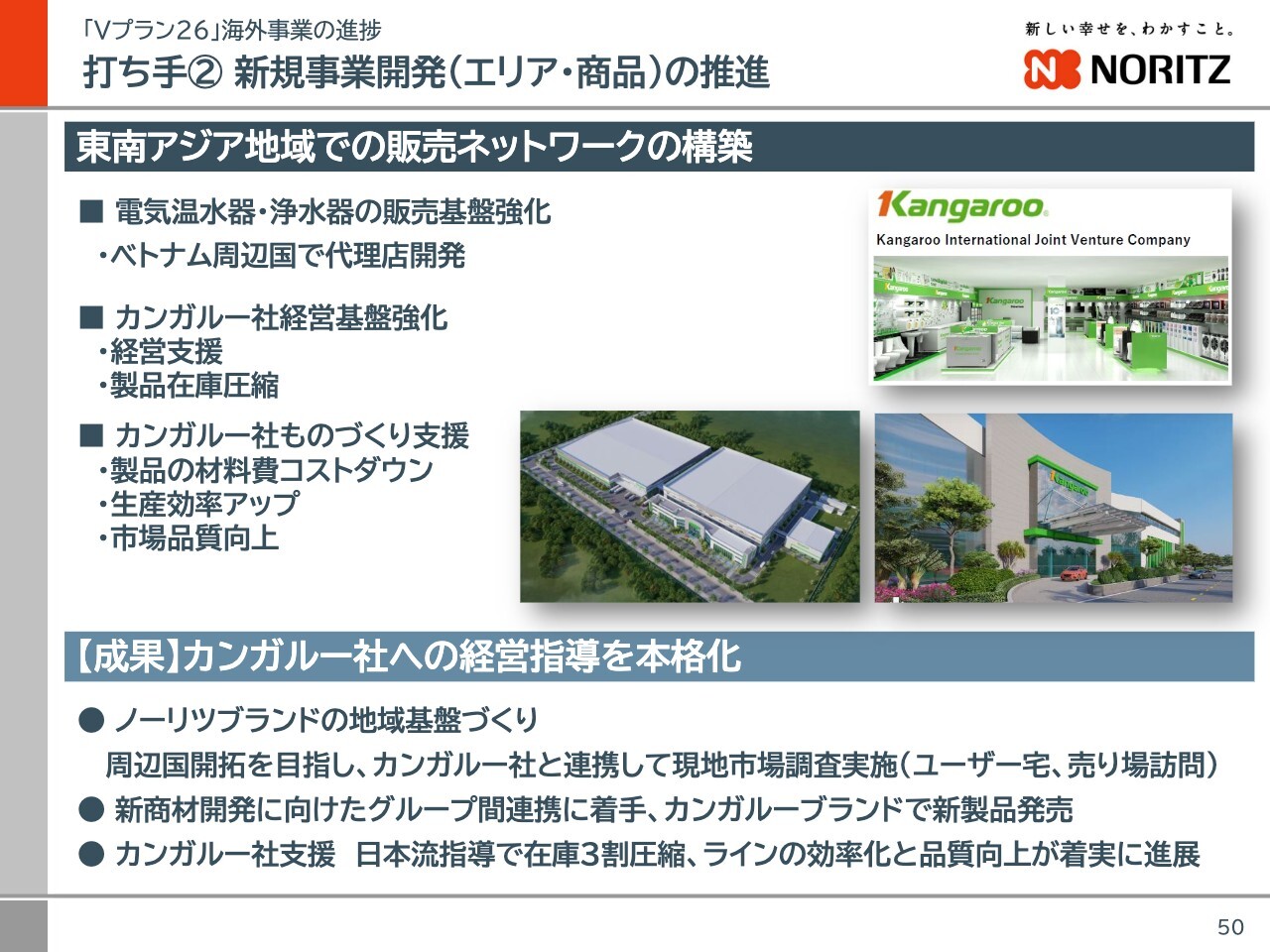

東南アジアでは、持分法適用会社であるカンガルー社にノーリツグループとして最大限の支援を行い、経営基盤の強化に努めています。

上期はノーリツ流のもの作りを導入したことで生産品質が向上したことに加え、生産・販売・在庫計画の精度が向上し、生産効率が改善しました。

下期はもの作りのさらなる改善に取り組むとともに、グループ連携で開発した新商品をラインナップし、売上の拡大に努めていきます。

売上高、営業利益の通期見通し

2024年通期の業績見通しと株主還元についてご説明します。

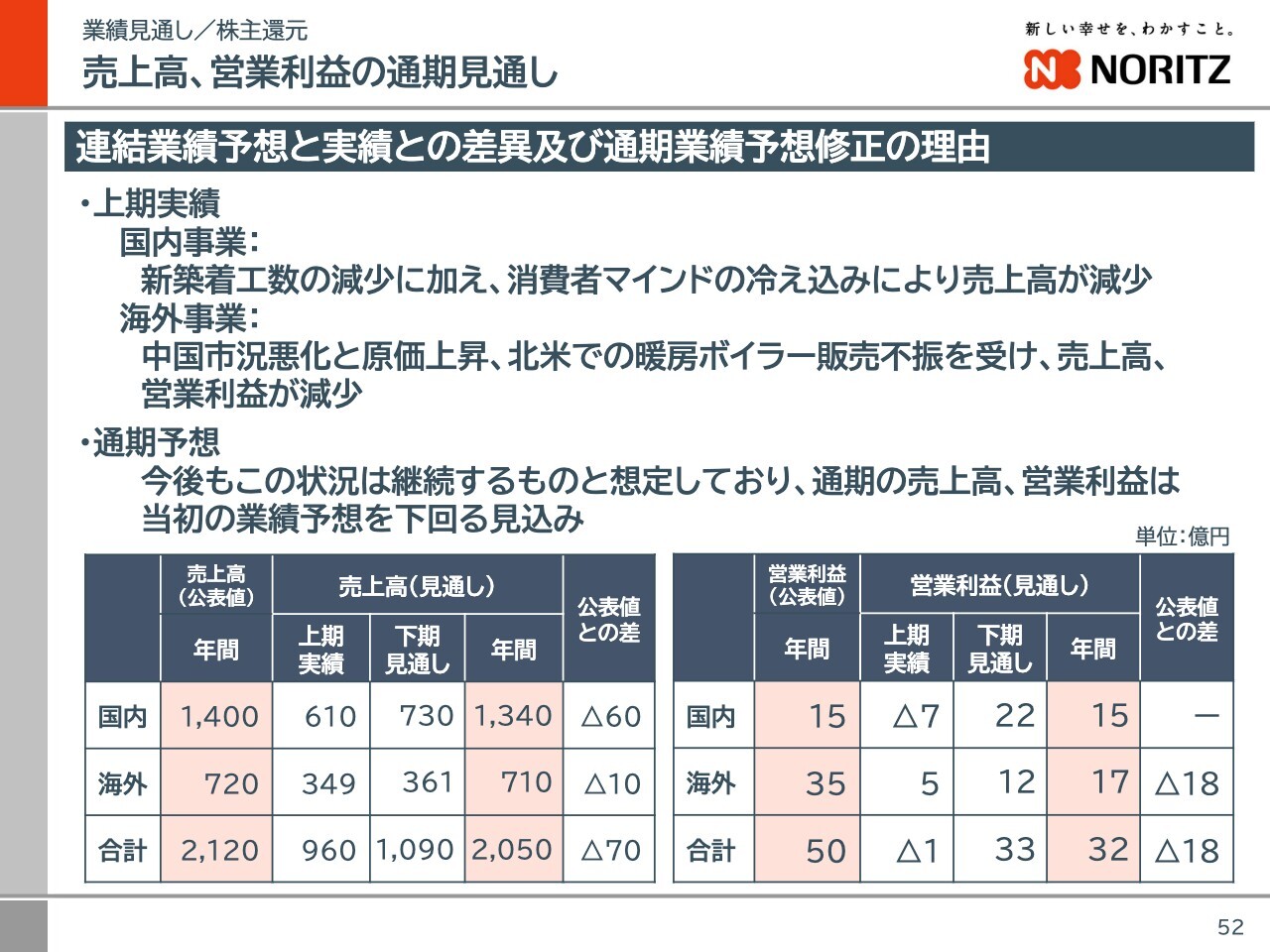

まず、2024年12月期の通期見通しについてご説明します。国内事業では、当初、温水機器・厨房機器の需要が前年を上回ると見込んでいましたが、上期実績は大きく下回りました。

第2四半期後半から需要回復の兆しが見えていますが、上期の減収分を吸収するには至らず、年間の業績に反映することで売上高は公表値から60億円の減収となる見込みです。

国内事業の上期の営業利益は公表値ほどの損失には至りませんでしたが、下期は素材高騰の影響を織り込み、当初計画を据え置いています。

海外事業では、特に中国エリアの業績が当初見込みを下回ったものの、全体では為替の影響もあり、売上は公表値を上回りました。下期は第2四半期の後半から顕在化した中国市況のさらなる悪化と、北米暖房分野の不振を織り込み、年間の売上高は公表値から10億円の減収としています。

また、上期の営業利益は収益改善に努めましたが、素材価格が当初の想定よりも高値で推移したため、公表値を下回る結果となりました。下期も同様の状況が維持されることが見込まれ、年間の営業利益は公表値から18億円の減益となる見通しです。

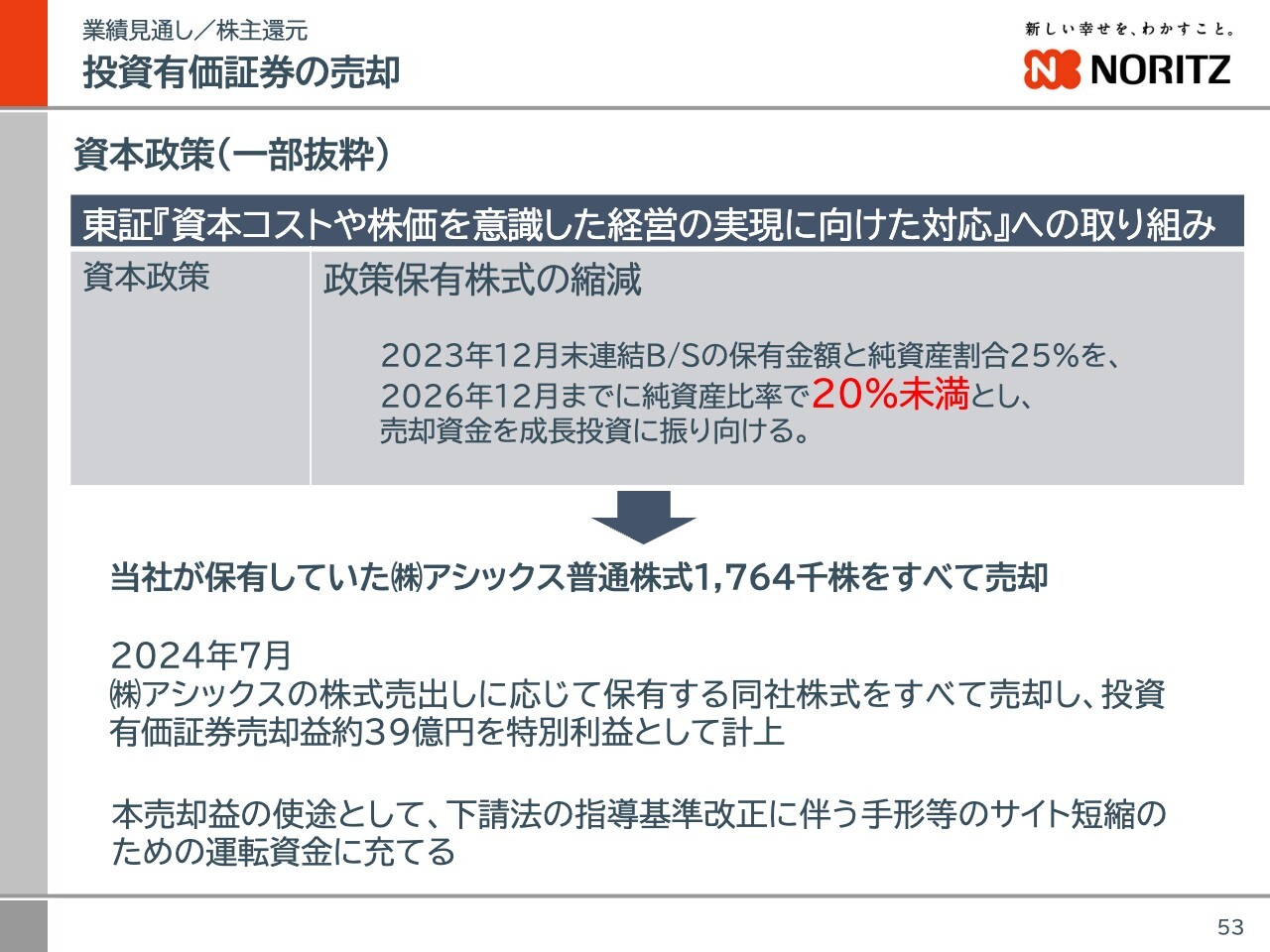

投資有価証券の売却

投資有価証券の売却についてです。政策保有株式縮減の方針に沿って、当社が保有していたアシックス社の普通株式176万4,000株を、今年7月にすべて売却しました。それに伴い、投資有価証券売却益として約39億円を特別利益として計上します。

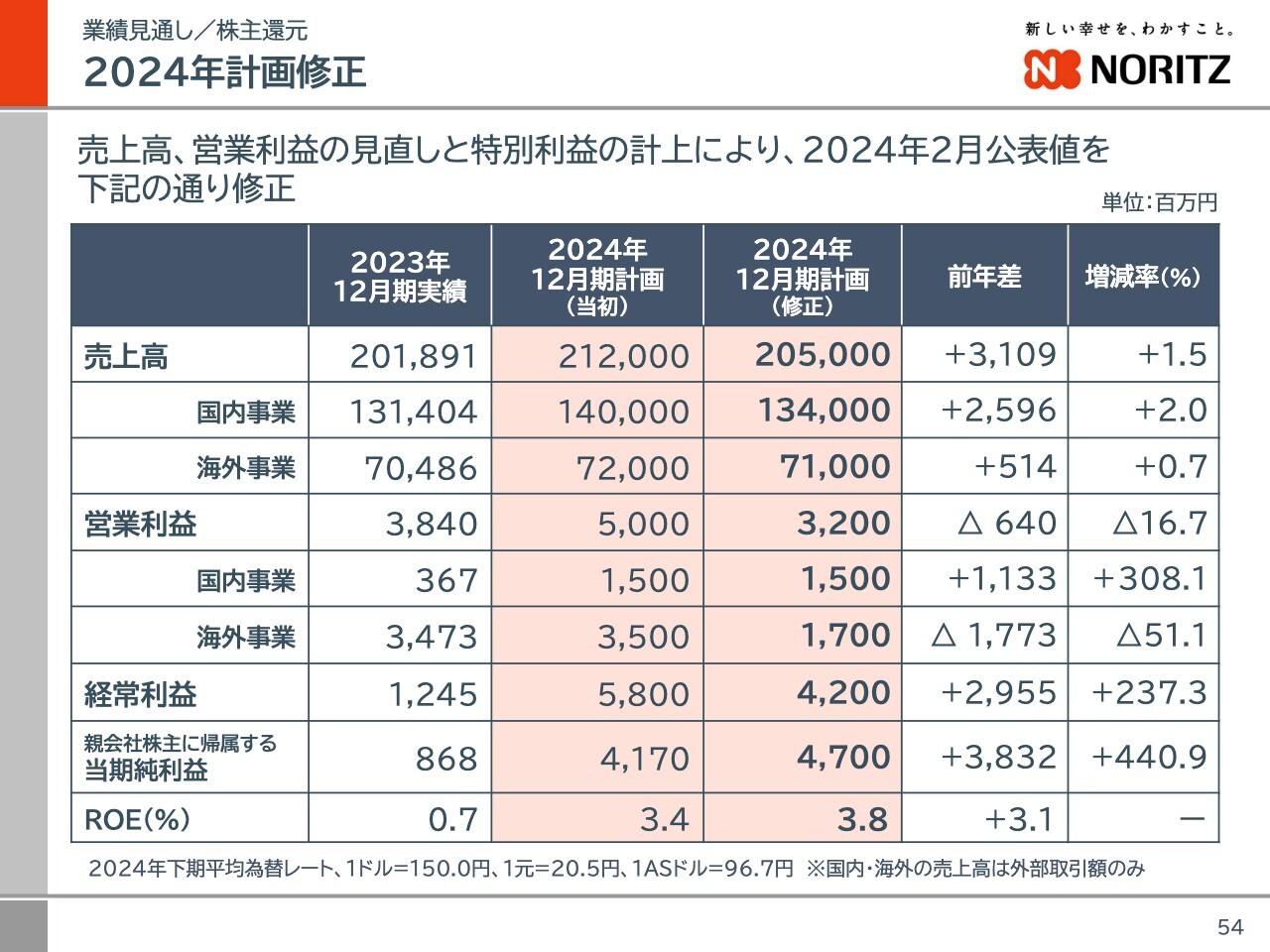

2024年計画修正

以上の売上高・営業利益の通期見通しと投資有価証券の売却により、2024年2月に発表した公表値をスライドのように修正します。

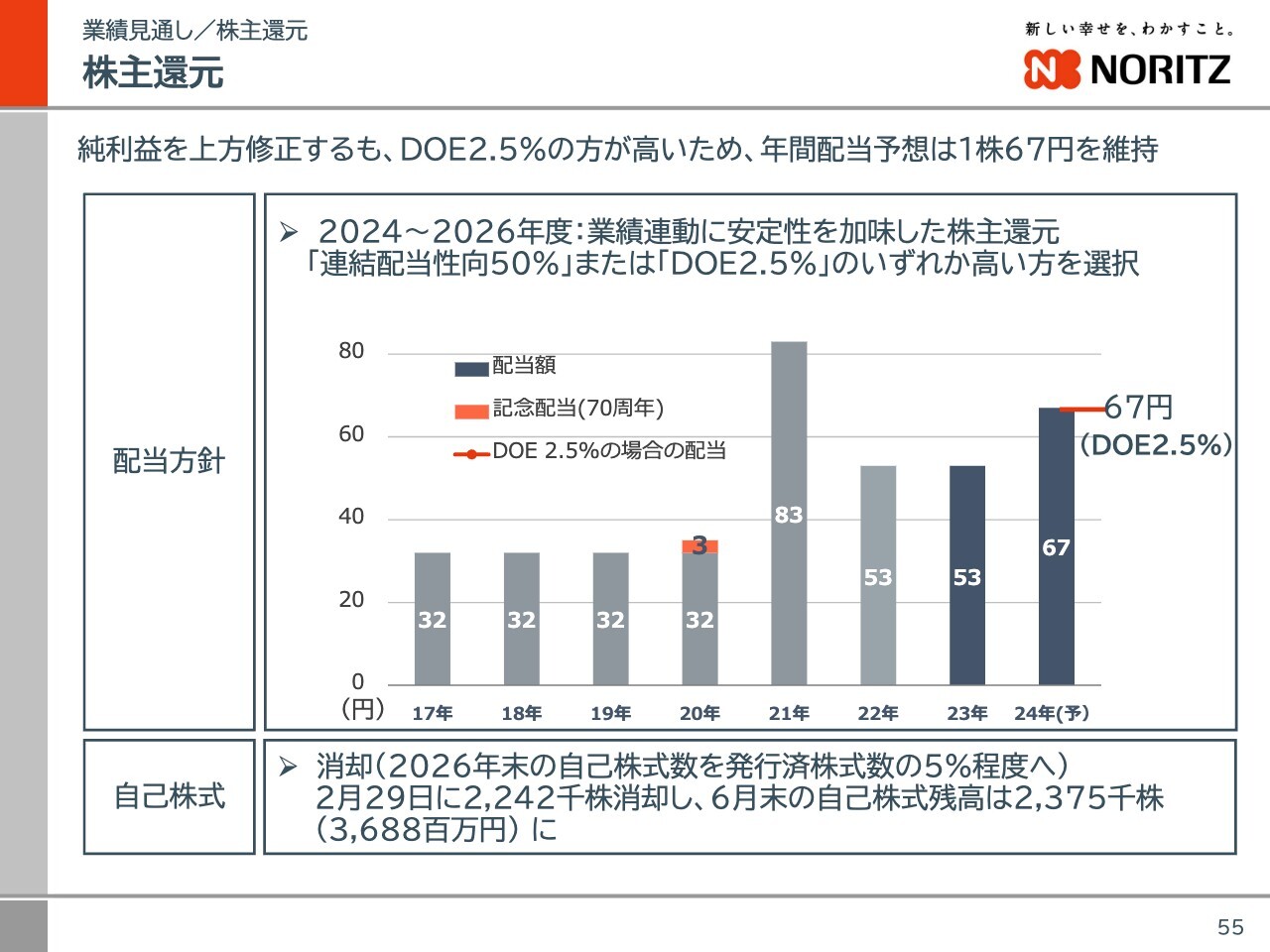

株主還元

最後に、株主さまへの還元についてご説明します。「Vプラン26」で新たに設定した配当性向であるDOE2.5パーセントに従い、当期は年間で67円の配当予定としました。修正後の公表値においても年間配当予想についての変更はなく67円となります。

以上が、本日のご報告内容です。長時間のご清聴、誠にありがとうございました。

新着ログ

「金属製品」のログ