カオナビ、1Q業績は計画どおりの進捗 2Q以降も先行投資を実行して、中期成長を見据えたマルチプロダクト化を推進

Purpose

佐藤寛之氏:みなさま、こんにちは。カオナビの代表取締役社長Co-CEOの佐藤です。本日はお忙しい中、当社の決算説明会にお越しいただき、誠にありがとうございます。2025年度の第1四半期ということで、今年度はどのようなスタートだったのか、みなさまにご報告します。

昨年末からお伝えしているとおり、当社は、マルチプロダクト化を推進していくという方針のもと、今期から新規事業の育成を開始しています。従来はタレントマネジメントシステム(以下、TMS)としての「カオナビ」1本で事業展開を行ってきましたが、現在は、労務管理の「ロウムメイト」、経営管理の「ヨジツティクス」を2本目、3本目の柱として構築しているところです。

今回の決算においては、収益の大部分は「カオナビ」であり、「ロウムメイト」や「ヨジツティクス」のインパクトは大きくありませんが、当社の経営としては、新規事業育成を通じたマルチプロダクト化の推進に注力している状況です。

本日は、トピックスと業績のサマリーについては私から、数字の詳細についてはCFOの橋本からご説明します。

新サービスのリリース

「ロウムメイト」というプロダクトをカオナビとは異なる新しいブランドでリリースし、労務領域に進出しています。ご覧になった方もいらっしゃるかもしれませんが、テレビ、タクシーといったマス広告を開始し、キャラクターは「カオナビ」と同様に、香取慎吾さんにお願いしています。

製品は7月にリリースしましたが、広告は少し前から展開しています。テレビCMの効果もあり、7月の段階で数十社から受注が入りました。まだ開発を続けている状況のため、開発の推進が優先ではあるものの、広告の効果が高ければ、マーケティング投資を早めていきたいと考えています。滑り出しとしては、非常に順調です。

労務管理は競合企業が先行している領域ではありますが、DXの流れの中で、ホワイトスペースも非常に広く、TAMも大きいと考えています。タレントマネジメントの隣接領域としてシナジーを発揮しながら、第2の柱として成立させていく想定です。

新機能のリリース(TMS)

TMSの新機能として、「ロケーションサーチ」をリリースしました。こちらは、主にサービス業など、多店舗展開しているお客さま向けの機能です。昔から、従業員が住んでいる場所と配属する場所の距離、時間、コストなどを考慮しながら、「どこの店舗で働いてもらおうか」と悩まれる方は少なくありません。

そこで、経路検索のサービスなどとAPI連携し、距離や運賃を基に最適な配置を考えられるような機能を開発しました。特定の業種に特化したような機能ですが、要望も多く、評判も良いため、今後も機能を充実させていきます。

新機能のリリース(TMS)

こちらもTMSとしての新機能です。LMS(Learning Management System)の機能として「ラーニングライブラリ」をリリースしてから、リアルな研修よりもeラーニング配信などの機能拡充を多く行ってきました。

しかし、コロナ禍も明け、人的資本経営、リスキリングの流れの中で、人的資本ROIへの関心が高まり、大企業を中心に教育研修・人材育成への投資意欲は強まっています。

そうなると、eラーニングだけではなく、リアルな集合研修の申し込み、受付、管理も人事にとって非常に重要なファクターになってきますので、これらに対応する機能を「ラーニングライブラリ」にも拡充しました。人材育成の領域でもニーズに合った新機能をリリースしています。

TMSとしての機能を拡充し、ホワイトスペースを獲得していきつつ、労務管理や予実管理のような新しい柱をどれだけスピーディに立ち上げられるかに挑戦しています。

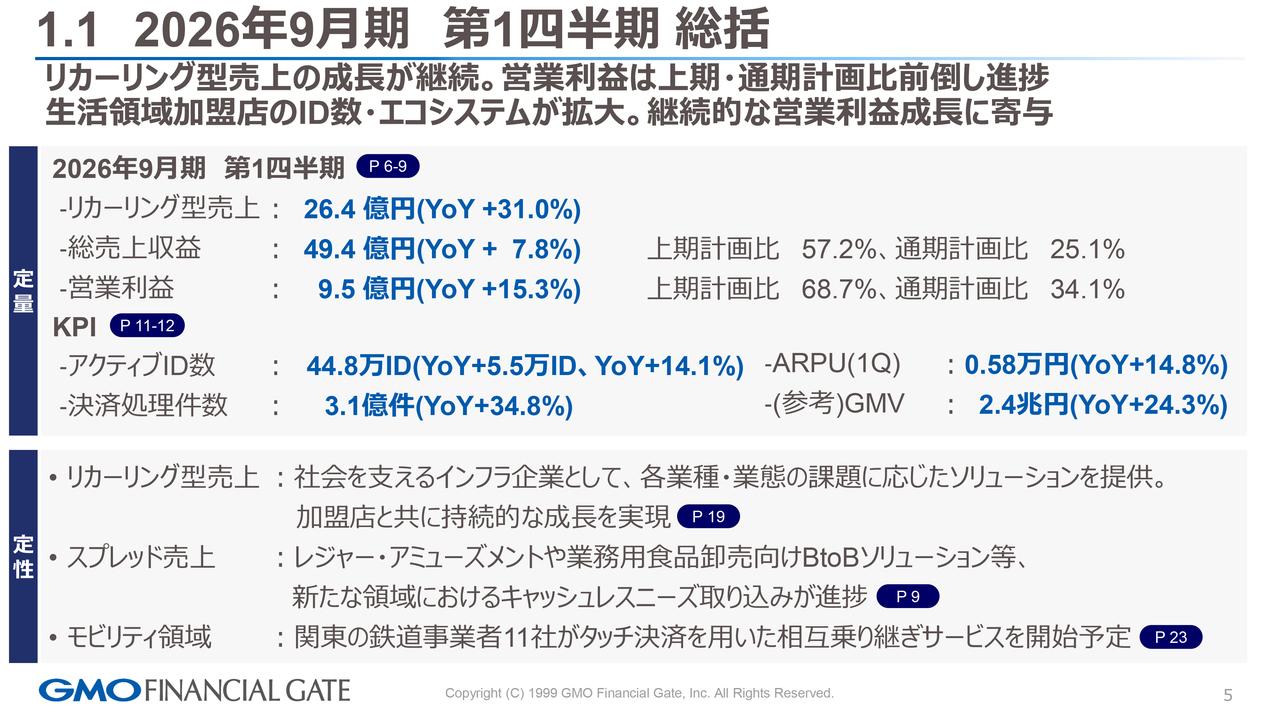

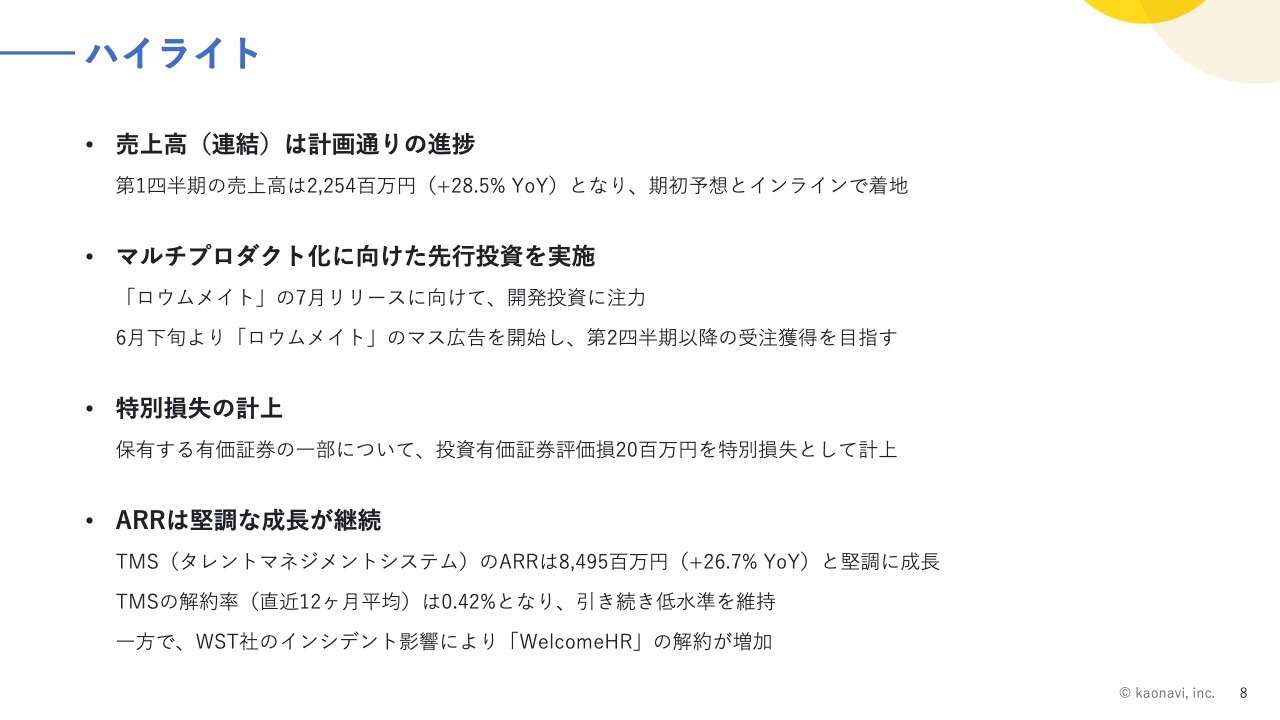

ハイライト

ハイライトです。第1四半期の売上高は、前年同期比28.5パーセント増の22億5,400万円となり、期初予想とインラインで着地しているため、今のところ順調な滑り出しだと思います。

現在、売上の大半を占めているのはTMSですが、マルチプロダクト化に向けた先行投資として、「ロウムメイト」の開発に投資しています。また、ロケットスタートを目指して6月下旬からタクシー、テレビなどのマス広告を開始し、マーケティングコストも投下しています。

売上に大きく反映されるのは来年度かもしれませんが、今年もグロースの状況を一部みなさまにご報告したいと考えています。早期の立ち上げに注力していることが、コストにも反映されています。

特別損失についてです。当社は「カオナビ NEXT FUND」で、企業シナジーがある周辺領域に対して、マイナーな出資を行っています。今回、その中の1社において減損を実施したため、2,000万円ほど特別損失として計上しています。

事業投資は、そこで収益を上げるというよりも、周辺領域の情報収集や事業シナジーを求めて行っているため、当社の期待値と合わない会社が出てくる場合もあります。その場合は適切に減損処理をするという方針の中で、ある1社について今回減損し、特別損失を計上しました。

当社は「ARRは20パーセントから30パーセントの成長を継続させます」と投資家のみなさまに中期財務目標としてお伝えしており、その中でTMSのARRは順調に成長しています。

なおかつ、タレントマネジメント事業は、さまざまな投資をしてきたため、解約率はかなり低い水準を保っており、ARR全体も堅調に伸びています。こちらに、新規事業である「ロウムメイト」や「ヨジツティクス」のARRが乗れば、成長率を高めていくこともできるのではないかと尽力しているところです。

一方、春に子会社のワークスタイルテック(以下、WST社)で情報漏えいのインシデントがあり、同社の「WelcomeHR」というサービスの新規営業の鈍化や既存顧客の解約が生じました。全体の売上、ARRに対しては軽微な影響ではあるものの、前四半期よりも「WelcomHR」のARRが減少しています。現在では、インシデントの影響は一定程度収束してきています。

ハイライトは以上です。それぞれのKPIの詳細と業績については、CFOの橋本からご説明します。

決算サマリー

橋本公隆氏:財務数値とKPIについてご説明します。

まずは第1四半期の決算サマリーです。売上高は前年同期比28.5パーセント増の22億5,400万円、売上総利益は前年同期比29.7パーセント増の16億9,800万円、売上総利益率は75.3パーセントで着地しています。

調整後営業利益は前年同期比68.9パーセント増の2億300万円、利益率は9パーセントです。

営業利益は前年同期比180パーセント超と大幅に増加していますが、これは収益性の改善に加え、昨年第1四半期は本社移転に伴う加速償却費用などが5,000万円弱計上されていたため、その一時的な費用がなくなった影響もあります。

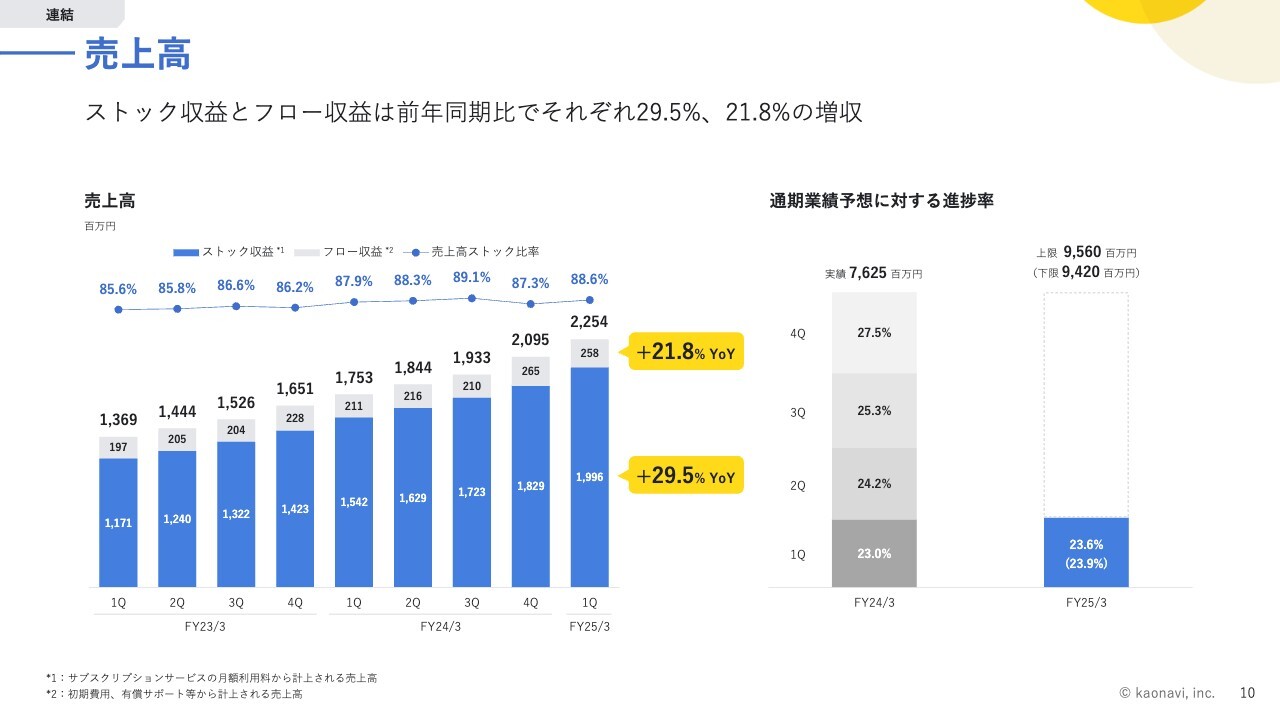

売上高

売上高です。昨年第4四半期から連結決算を開始していますが、子会社株式のみなし取得日が3月31日だったため、昨年第4四半期の売上高は、基本的にカオナビ単体の数字となっています。そのため、この第1四半期は、初めて子会社の数値を合算した連結数値となります。

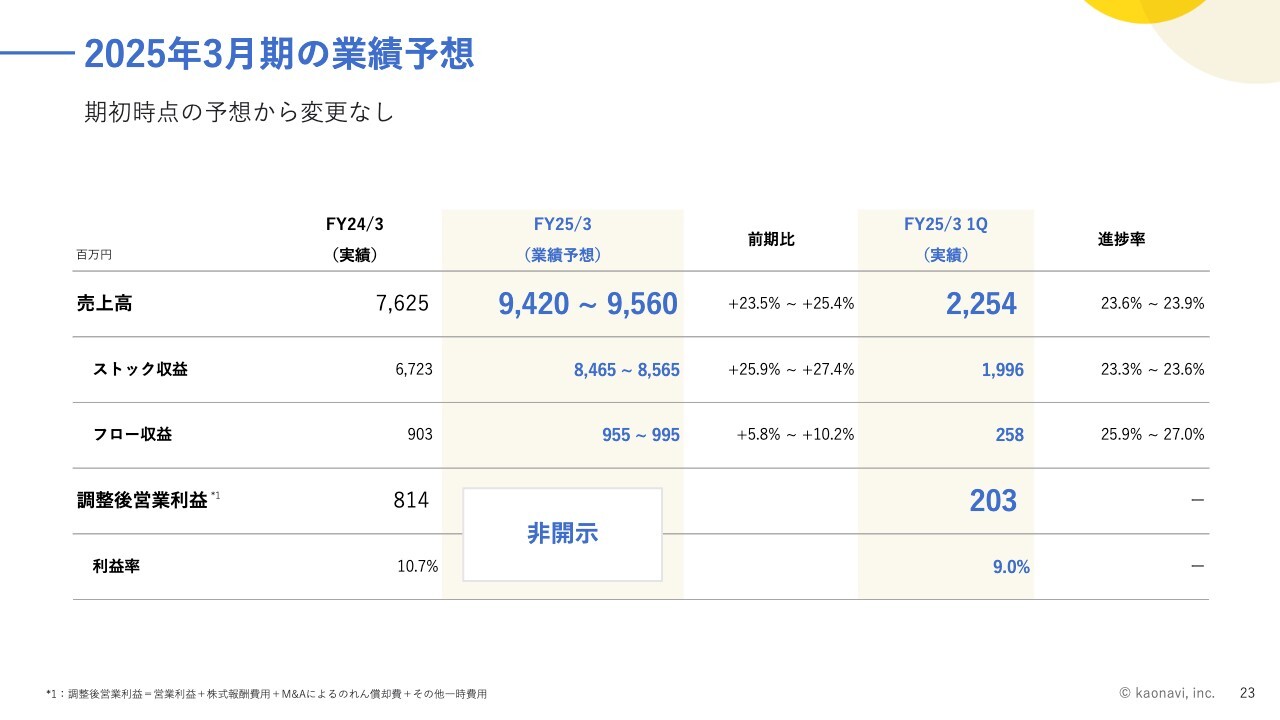

サブスクリプションサービスから計上されるストック収益は、前年同期比29.5パーセントの増収です。また、初期費用や有償サポートから計上されるフロー収益は、前年同期比21.8パーセントの増収です。

通期業績予想に対する進捗率は、第1四半期終了時点で、23.6パーセントから23.9パーセントと、順調な滑り出しになっていると思います。

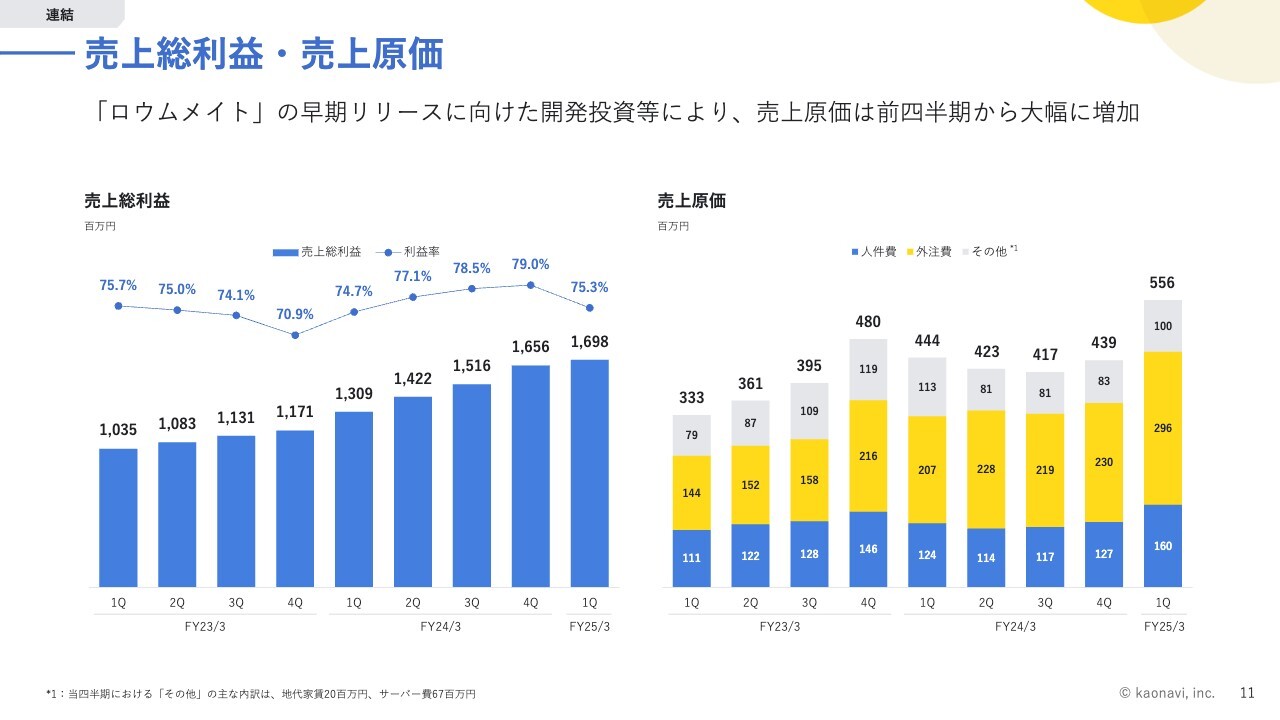

売上総利益・売上原価

売上総利益と売上原価の推移です。売上高と同様に、第1四半期から子会社の数値が合算されたことに加え、「ロウムメイト」の早期リリースに向けた開発コストの増加により、売上原価が昨年第4四半期から大幅に増加しています。

結果として、売上総利益率は75.3パーセントと、昨年第1四半期より向上していますが、昨年第4四半期と比較すると低下しています。

今期は、前回の期末決算でもお伝えしたとおり、マルチプロダクト化を進めていくことで、労務管理の「ロウムメイト」、予実管理の「ヨジツティクス」といった新規サービスの機能開発に注力していく方針です。短期的には売上総利益率が低下する可能性がありますが、将来の成長を見据えた重要な投資のため、ここで確実にプロダクトの競争力を高めていきたいと考えています。

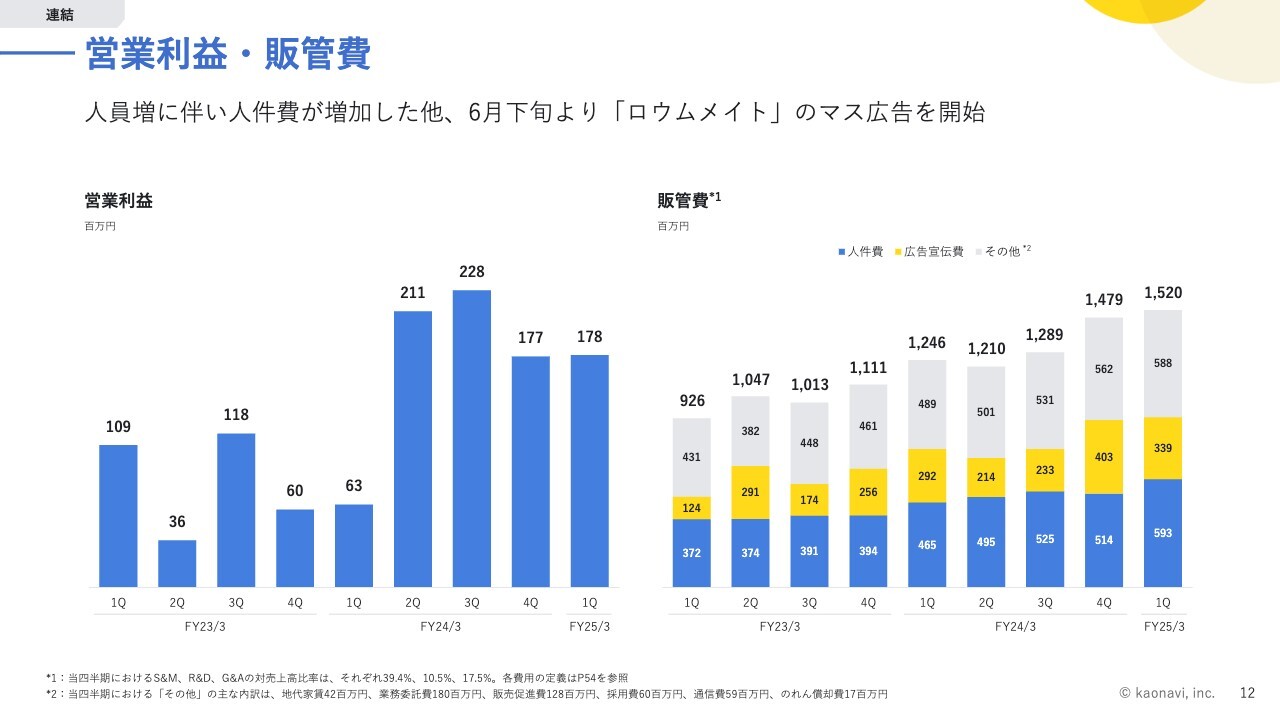

営業利益・販管費

営業利益と販管費です。販管費が増加した要因の1点目は、連結化による人員の増加、採用の加速化に伴い、人件費が増加したことです。

2点目は、6月下旬から「ロウムメイト」のマス広告を開始したことです。広告宣伝費は3億4,000万円程度計上されています。

その他の費用としては、今期からのれん償却が開始され、第1四半期は1,700万円が計上されています。

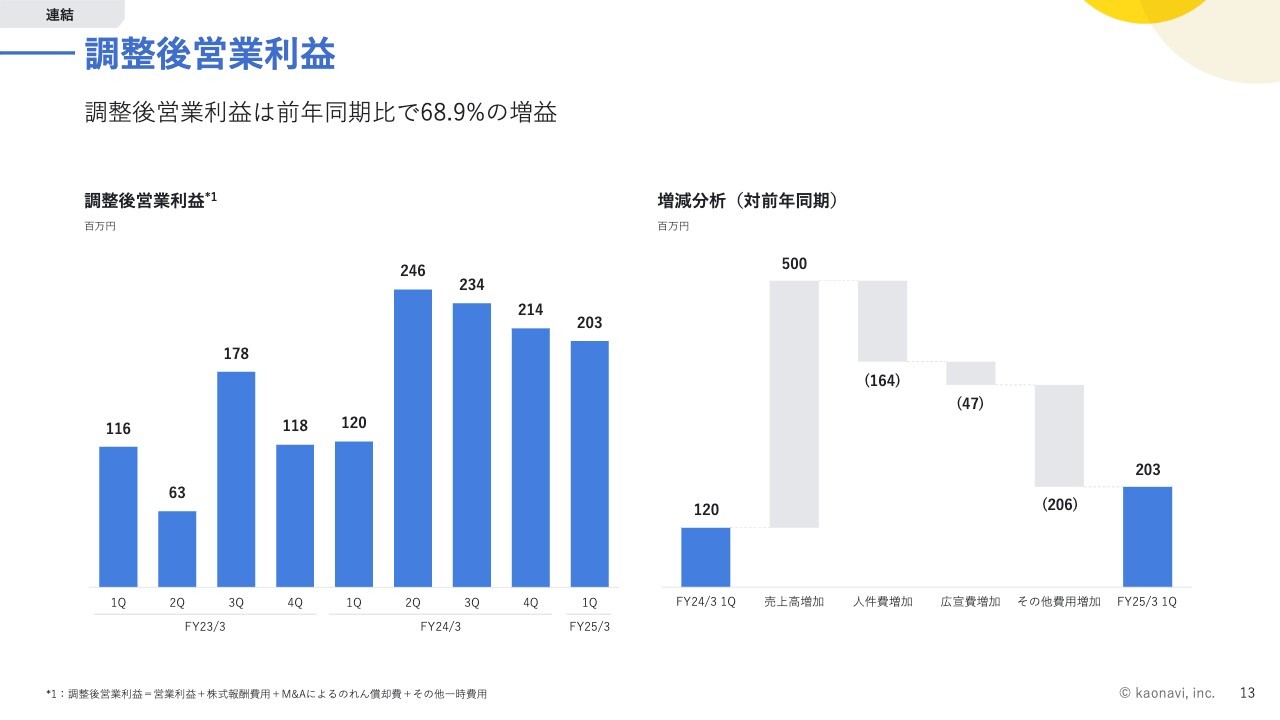

調整後営業利益

調整後営業利益です。売上高成長が各種コストの増加を吸収し、前年同期比68.9パーセントの増益で着地しています。

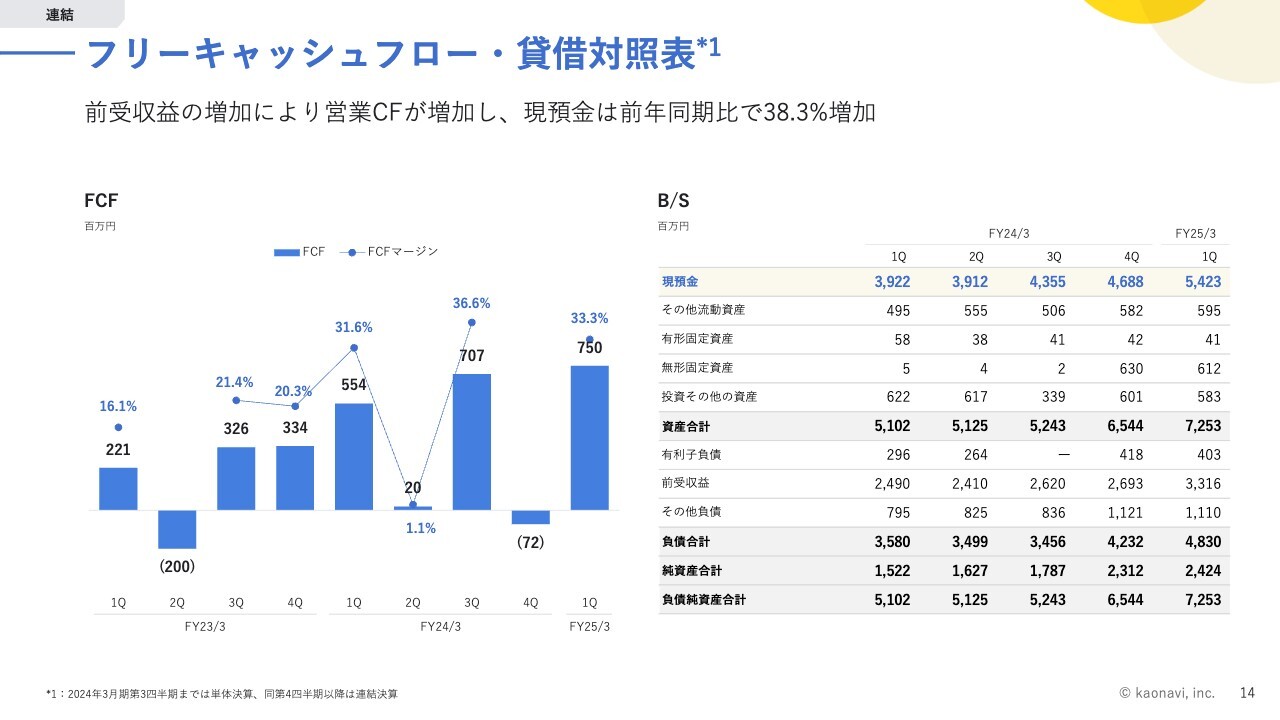

フリーキャッシュフロー・貸借対照表

フリーキャッシュフローとB/Sです。昨年第4四半期は、WST社の子会社化によって投資キャッシュフローが増加した影響で、フリーキャッシュフローがマイナスになりました。

第1四半期は、投資キャッシュフローの影響はなく、7億5,000万円のフリーキャッシュフローを計上しています。

フリーキャッシュフローの増加要因としては、前受収益が大きく増加している点が挙げられます。これは昨年第4四半期の受注状況が非常に良かったためです。

現預金は54億2,300万円です。今後のM&Aや新規事業への投資資金などが、しっかりと積み上がってきたと思います。

KPIサマリー

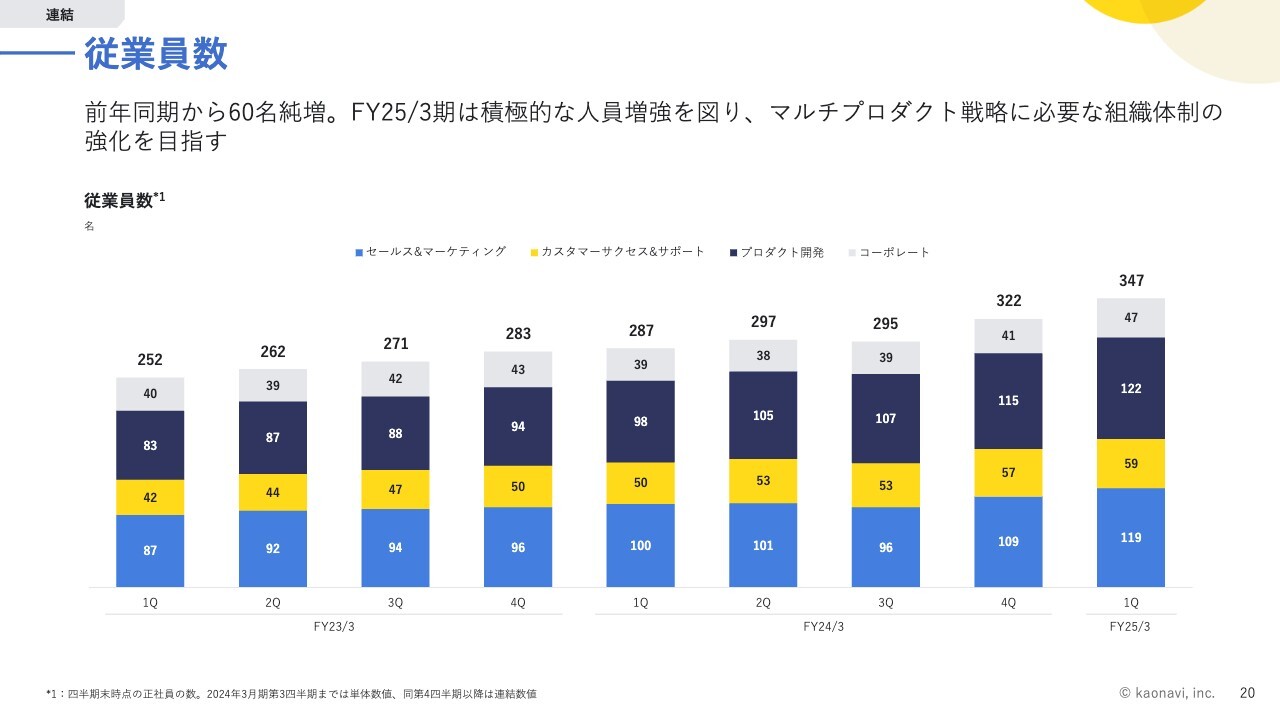

KPIのサマリーです。連結のARRは、前年同期比29.2パーセント増の86億6,500万円です。従業員数は、前年から60名増加して347名となっています。

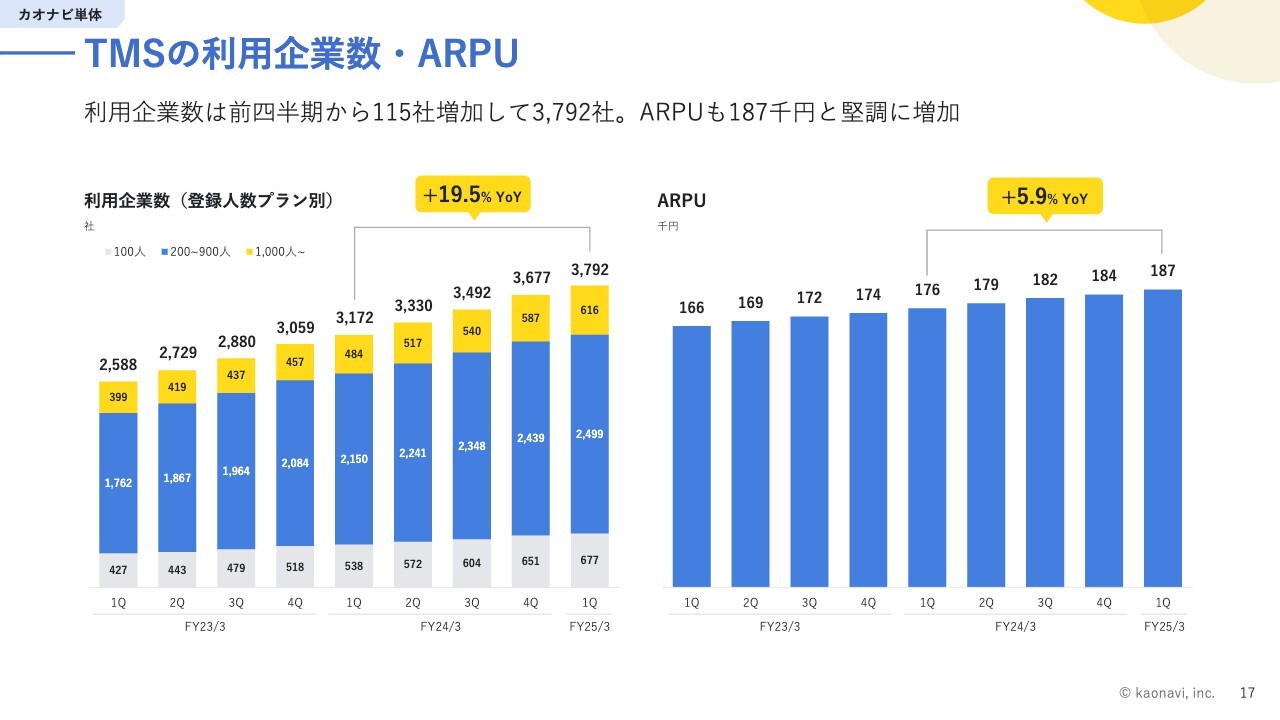

スライド右側には、単体の数字を記載しています。従来開示していたTMSのARRは、前年同期比26.7パーセント成長の84億9,500万円となりました。利用企業数は前年同期比19.5パーセント、ARPUは前年同期比5.9パーセント、それぞれ増加しています。

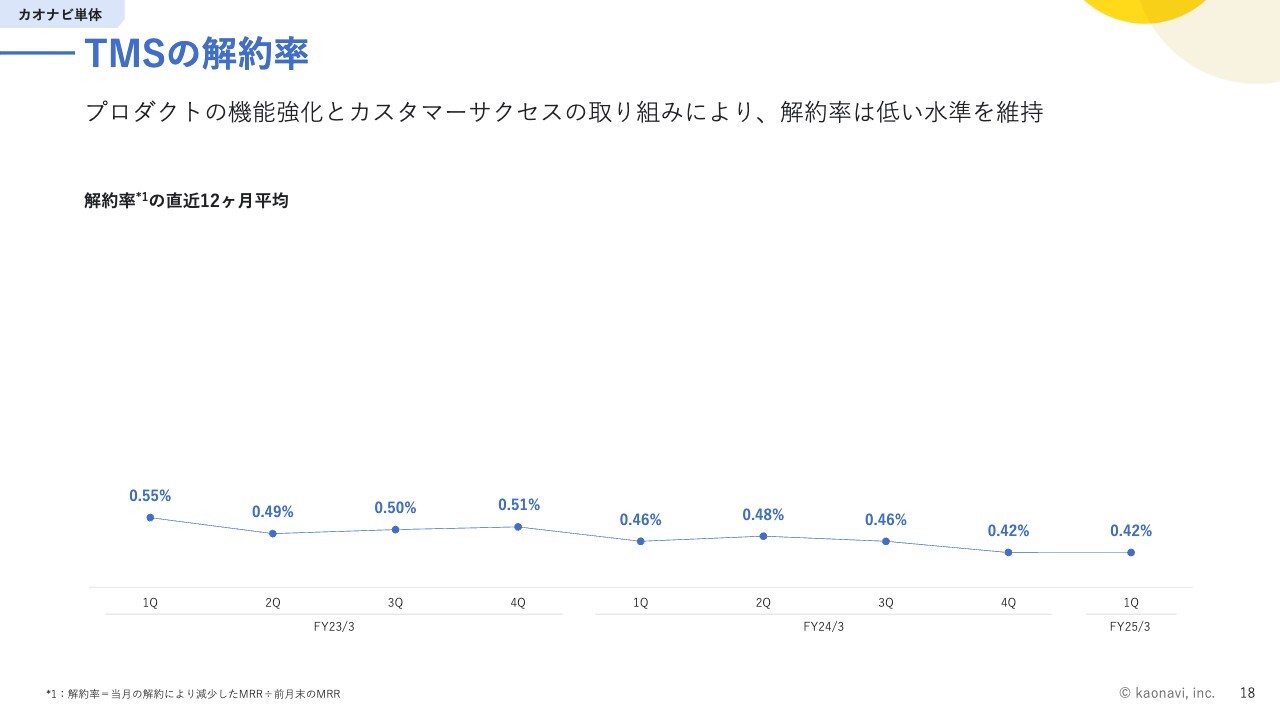

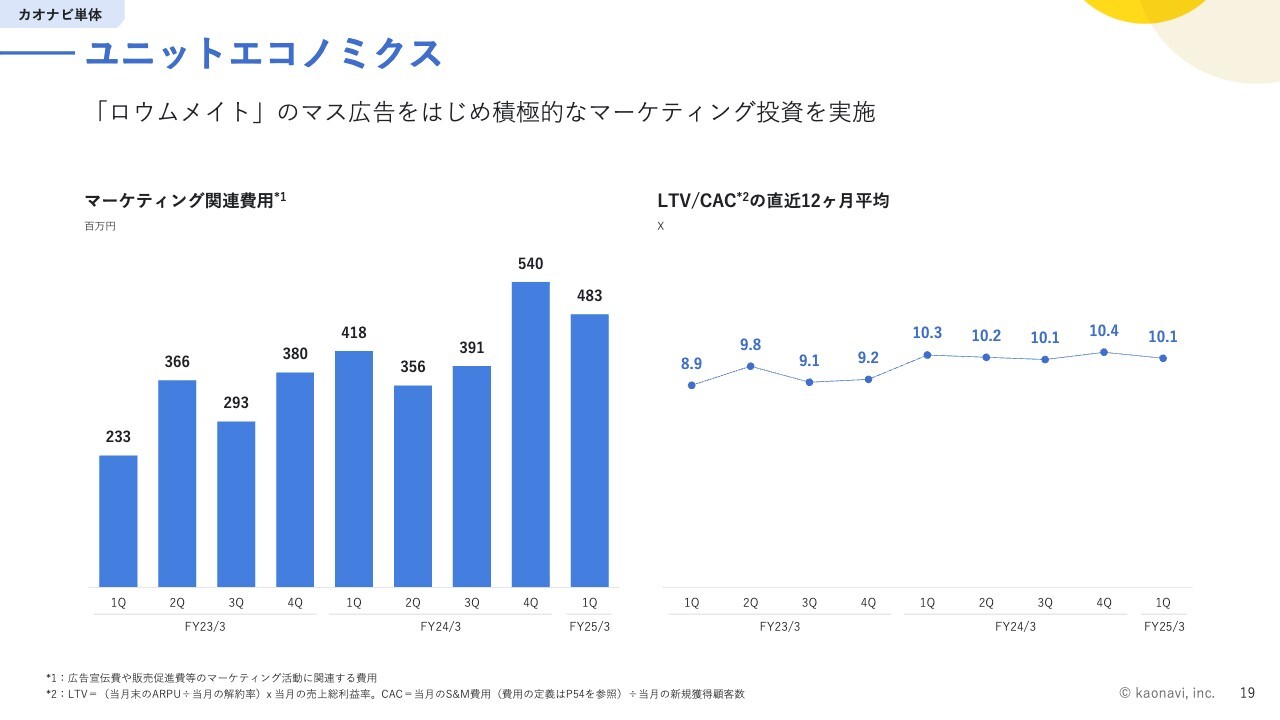

TMSの解約率の12ヶ月平均は0.42パーセントと、依然として低い水準を維持できています。LTV/CACの12ヶ月平均は10.1倍と、投資効率の観点で特段問題は生じていません。

全体的に、KPIはほぼ計画どおりに推移したと評価しています。

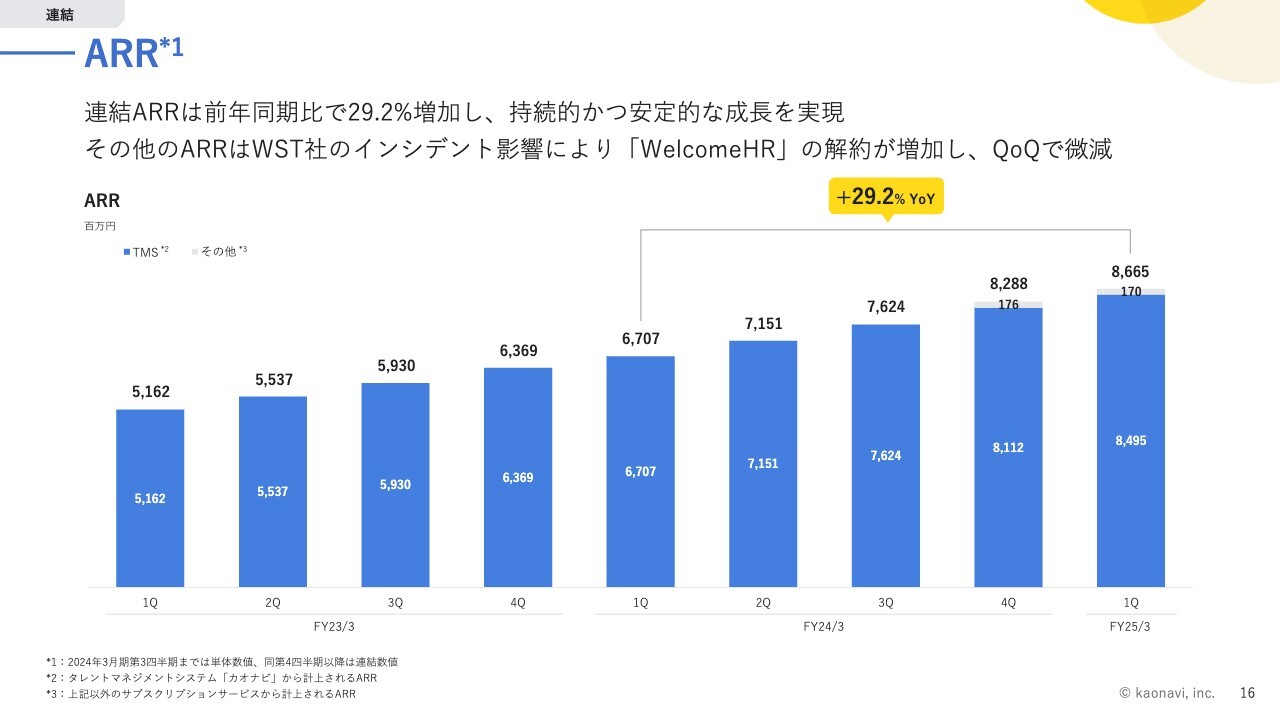

ARR

昨年第4四半期から、連結ARRをTMSとその他で分類しています。

TMSのARRは、従来開示してきたタレントマネジメントシステム「カオナビ」のARRと同義です。TMSのARRは堅調に増加していますが、一方で、その他のARRは前四半期比で微減となっています。情報漏えいのインシデントによって、「WelcomeHR」の解約が増加したことが主な原因です。

WST社では、インシデント後に初めて新規顧客の獲得が決まるなど、明るいニュースも出てきていますが、引き続き影響が残っています。しばらくは厳しい状況が続くと見込んでいます。

新規サービスとしてローンチした「ヨジツティクス」に加え、7月から販売を開始した「ロウムメイト」などのARRを積み上げて、その他のARRの成長を目指していければと思っています。

TMSの利用企業数・ARPU

TMSの利用企業数とARPUです。利用企業数は昨年第4四半期から115社増加し、3,792社で着地しています。昨年から注力してきたエンタープライズ企業も、29社の純増となっています。第1四半期としては、良い結果だったと思います。ARPUも18万7,000円と、順調に増加しています。

TMSの解約率

TMSの解約率は、安定して低い水準で推移しています。過去最低の水準をキープできており、非常に良い状態だと思います。

ユニットエコノミクス

ユニットエコノミクスです。LTV/CACの直近12ヶ月平均は10.1倍と、昨年第4四半期と比べて若干低下しています。今期は新規サービスを立ち上げる初年度のため、投資の効率性という観点ではこれまでよりも悪化し、結果としてLTV/CACが低下する可能性があります。

しかし、中長期の成長を実現するためには、新規サービスの認知度を高めたり、人員増強により販売体制を整備していくことが重要だと思っています。

6月から7月にかけて「ロウムメイト」のマス広告を実施した効果もあり、リードが着実に積み上がってきている状況です。今後はこちらのリードを受注につなげ、ARRを積み上げていきたいと思います。

従業員数

従業員数は、前年同期から60名純増の347名です。スライドには、部門別の内訳も記載しています。各部門でまんべんなく人員増強が図れています。今後のマルチプロダクト戦略に必要な組織体制の強化を目指し、今期もより積極的に人員増強を図る方針です。

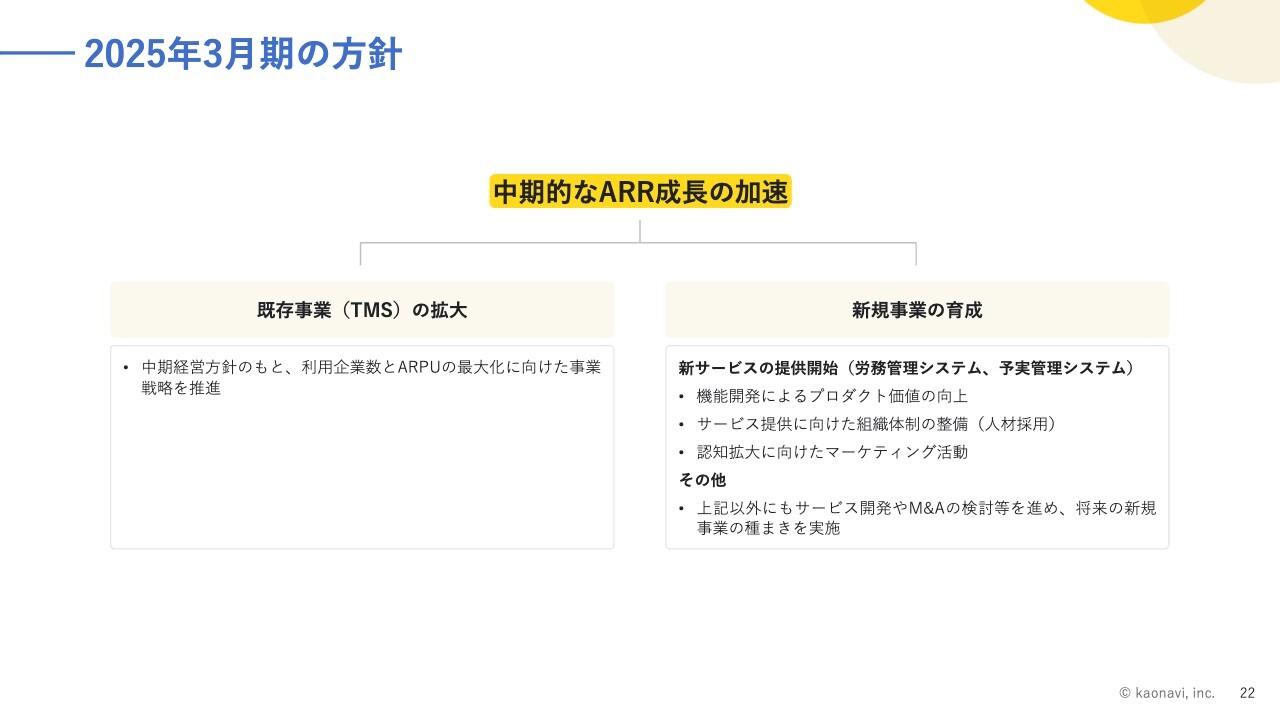

2025年3月期の方針

2025年3月期の方針です。前回の期末決算で佐藤からお伝えしましたが、あらためてご説明すると、今期の経営方針の骨子は、「中期的なARR成長の加速」を実現するため、マルチプロダクト化を進めていくことに尽きると思っています。

「既存事業(TMS)の拡大」については、中期経営方針のとおり、利用企業数とARPUの向上によってARRを積み上げていく計画ですが、ARRをさらに積み上げるため、「新規事業の育成」として、「ロウムメイト」や「ヨジツティクス」などの新規サービスも着実に立ち上げていきます。

当然、機能開発も行わなければなりませんし、人員増強やマーケティング投資など、先行投資が必要となりますので、サービスの立ち上がり状況を踏まえて、アクセルの踏み具合をコントロールしていこうと考えています。

2025年3月期の業績予想

2025年3月期の業績予想については、期初時点から変更ありません。新規サービスの立ち上がり状況を踏まえた先行投資を実行していきたいと考えているため、今後投資の解像度が上がってきた段階で、利益予想を開示する方針です。

新着ログ

「情報・通信業」のログ