提供:E・Jホールディングス株式会社 2024年5月期決算説明

E・JHD、工期延伸で売上高と利益が減少するも受注高が増加 中計最終年度となる2024年度は目標達成の見通し

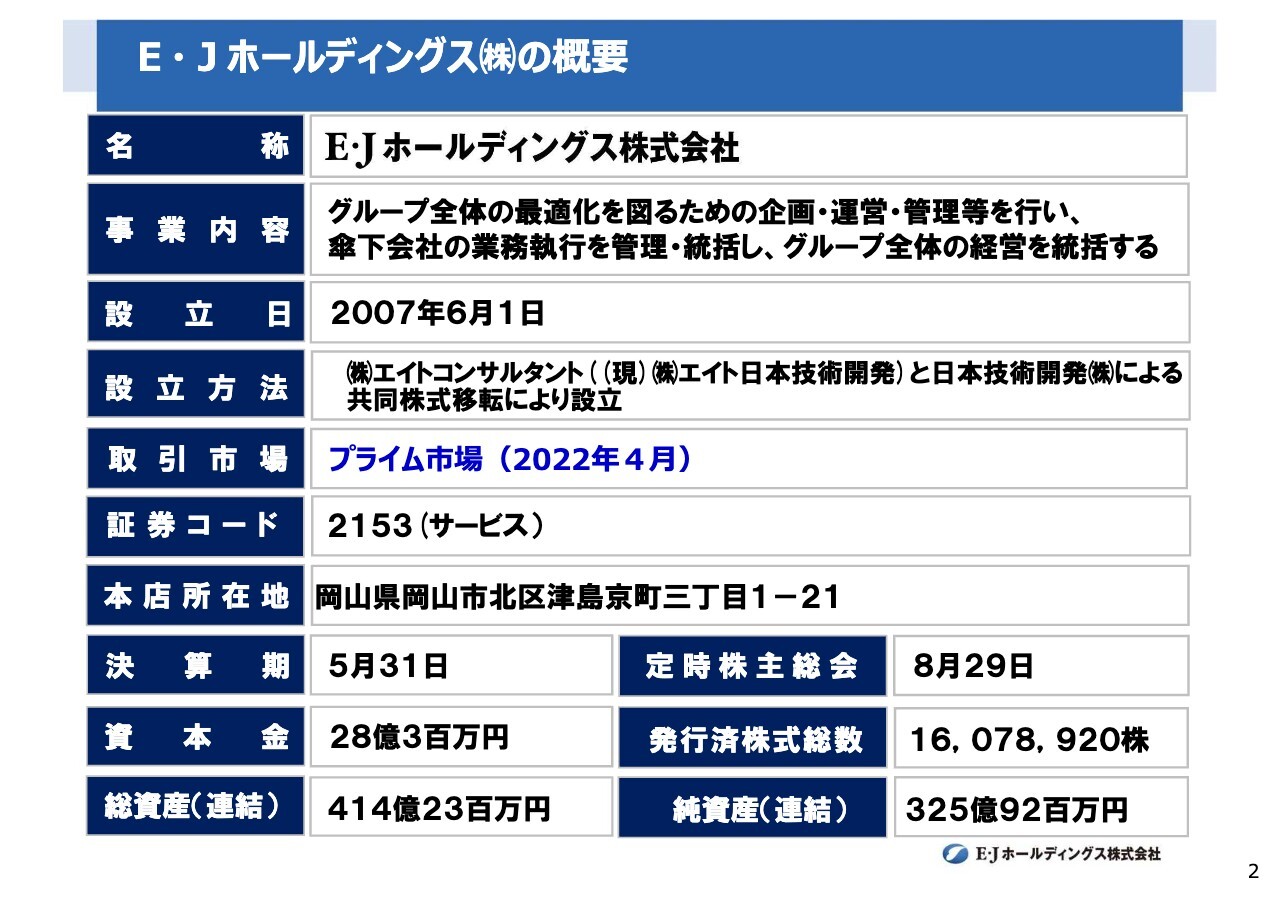

E・Jホールディングス(株)の概要

尾崎和喜氏:財務部長の尾崎和喜です。どうぞよろしくお願いします。私から、会社概要、2024年5月期決算の概要、2025年5月期の業績見通しについてご説明します。

当社の名称は、E・Jホールディングス株式会社です。当社は純粋持株会社で、グループ会社の経営管理を行っています。設立は2007年6月1日で、現在18期目に入っています。取引市場はプライム市場へ上場しており、決算期は5月です。

2024年5月末時点での資本金は28億300万円、総資産は414億2,300万円、純資産は325億9,200万円となっています。第17回定時株主総会は、8月29日を予定しています。

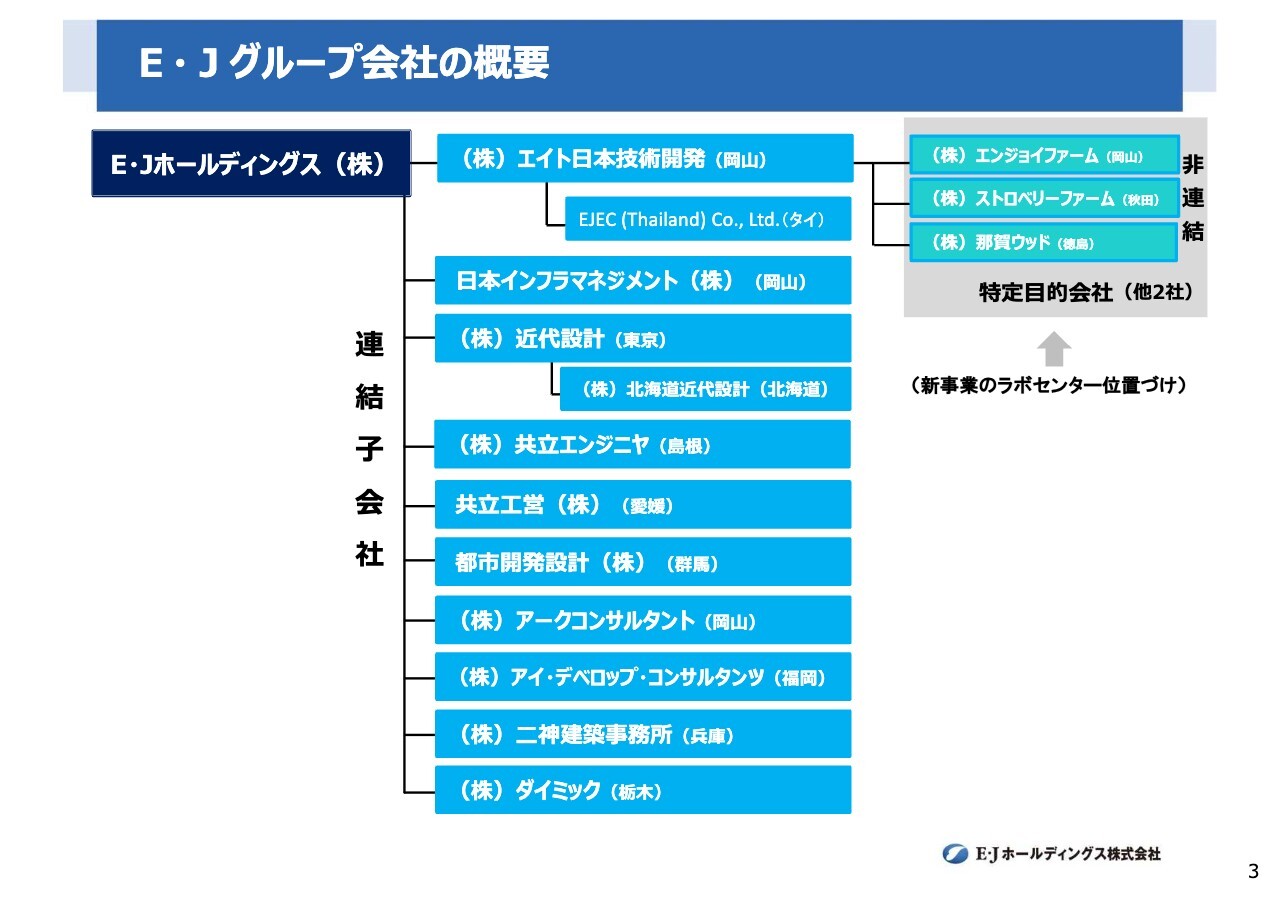

E・Jグループ会社の概要

E・Jグループ会社の概要です。当社の下に連結子会社として、スライド一番上に記載したエイト日本技術開発から一番下のダイミックまで、12社を擁しています。

エイト日本技術開発は、地域振興を目的とした子会社である、エンジョイファーム社、ストロベリーファーム社、那賀ウッド社と、さらにその他2社を保有しています。

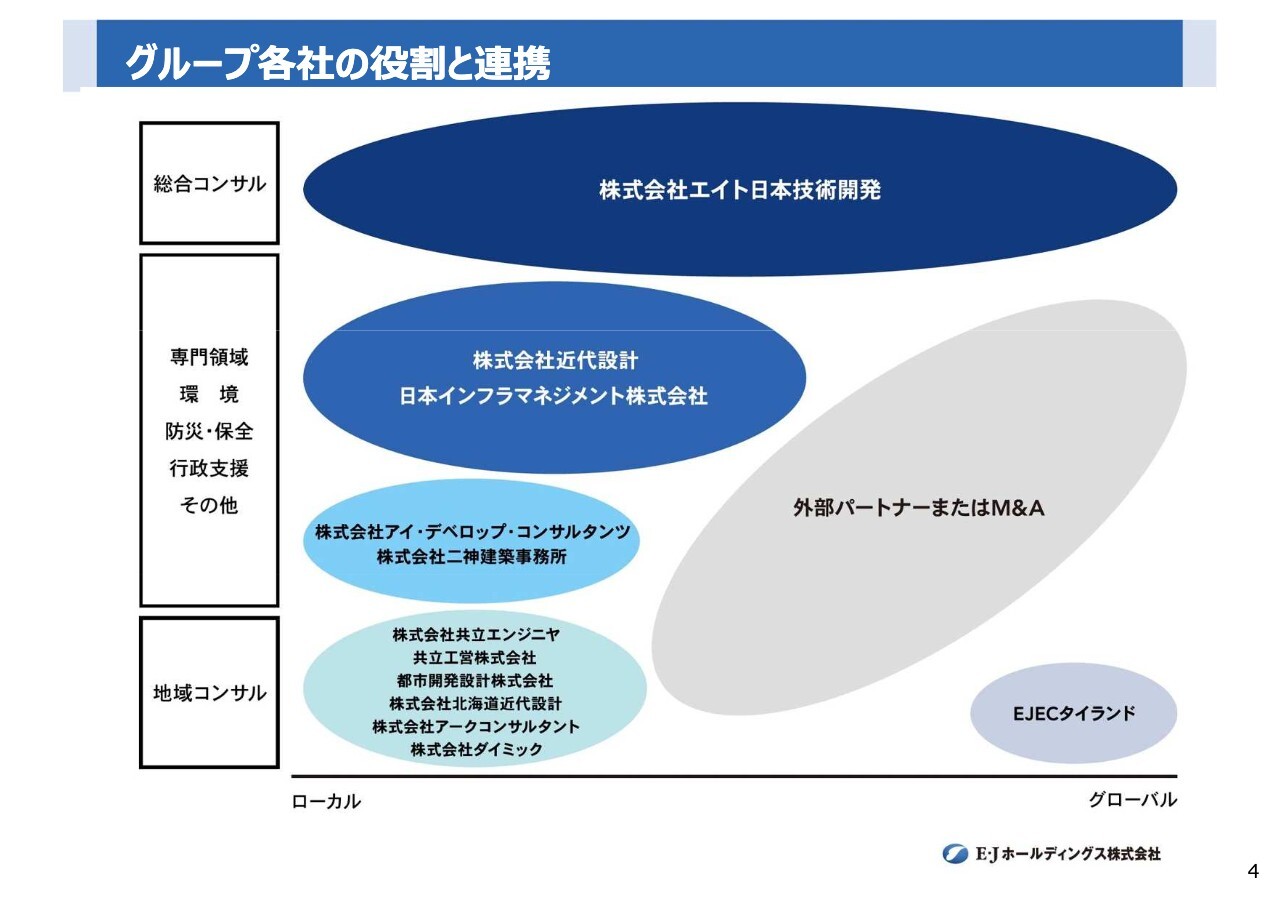

グループ各社の役割と連携

グループ各社の役割と連携です。縦軸に領域、横軸にエリアを示しています。エイト日本技術開発は、総合コンサルタントとしてローカルからグローバルに展開しています。

専門領域として、近代設計、日本インフラマネジメント、アイ・デベロップ・コンサルタンツ、二神建築事務所があります。

また、地域に根ざした地域コンサルとして、共立エンジニヤのほか、5社があります。現在はグローバルに展開するということで、タイに現地法人としてEJECタイランドを設立し、事業を行っています。

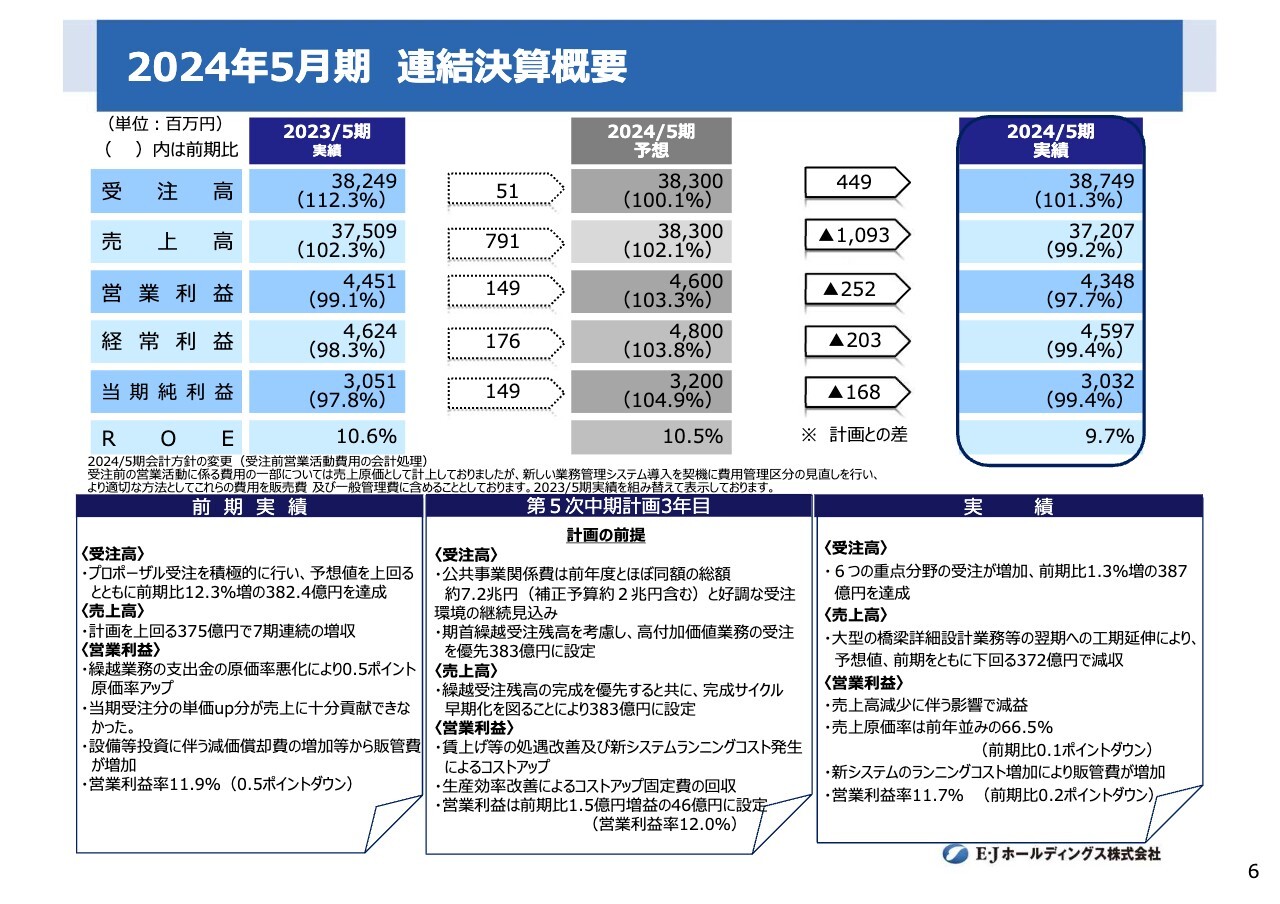

2024年5月期 連結決算概要

2024年5月期決算概要をご説明します。スライドは縦3つに分かれており、スライド左側に2023年5月期の実績、中央に2024年5月期の計画、右側に2024年5月期の実績を記載しています。

スライド下部には、2024年5月期の計画の前提を記載しています。受注高については、公共事業関係費が前年とほぼ同額の総額約7兆2,000億円と、好調な受注環境が継続する見込みであること、また、期首繰越受注残高261億円を考慮して、高付加価値業務の受注を優先し、383億円に設定しました。

売上高は、先ほどの繰越受注残高の完成を優先するとともに、完成サイクルの早期化を図ることで、受注額と同額の383億円を設定しました。

営業利益は、賃上げ等の処遇改善、さらにERPシステム(基幹系情報システム)のランニングコスト等が発生することによるコストアップ、生産効率改善によるコストアップの回収など、営業利益については前期比1億5,000万円増の46億円で設定しました。

その結果として、2024年5月期の実績をスライド右上に記載しています。受注高は387億4,900万円で、計画比4億4,900万円増、前期比101.3パーセントとなりました。

売上高は372億700万円で、計画比10億9,300万円減、前期比で99.2パーセントです。営業利益は43億4,800万円で、計画比2億5,200万円減、前期比97.7パーセントとなりました。

経常利益は45億9,700万円で、計画比2億300万円減、前期比99.4パーセントです。ボトムの当期純利益は30億3,200万円で、計画比1億6,800万円減、前期比99.4パーセントとなりました。この要因については、最後の総括の部分でお話しします。

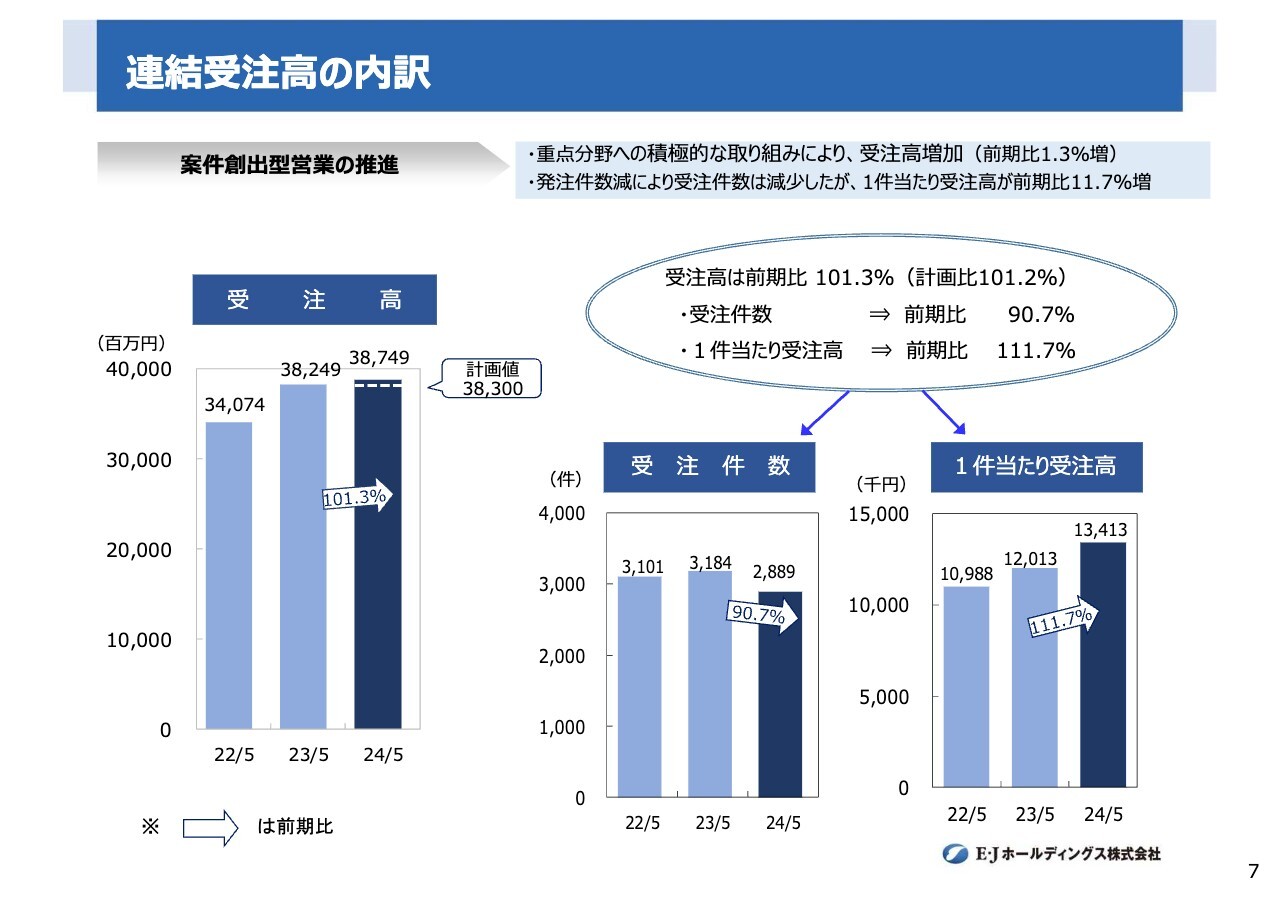

連結受注高の内訳

連結受注高の内訳です。受注高は387億4,900万円で、前期比約5億円上回り、計画比では4億4,900万円増加となりました。この要因として、6つの重点分野の積極的な提案営業の取り組みが挙げられます。

発注件数の減少により受注件数は2,889件で、前期比295件の減少となりました。一方で、1件当たり受注高は1,341万3,000円で、前期比140万円増加となっています。

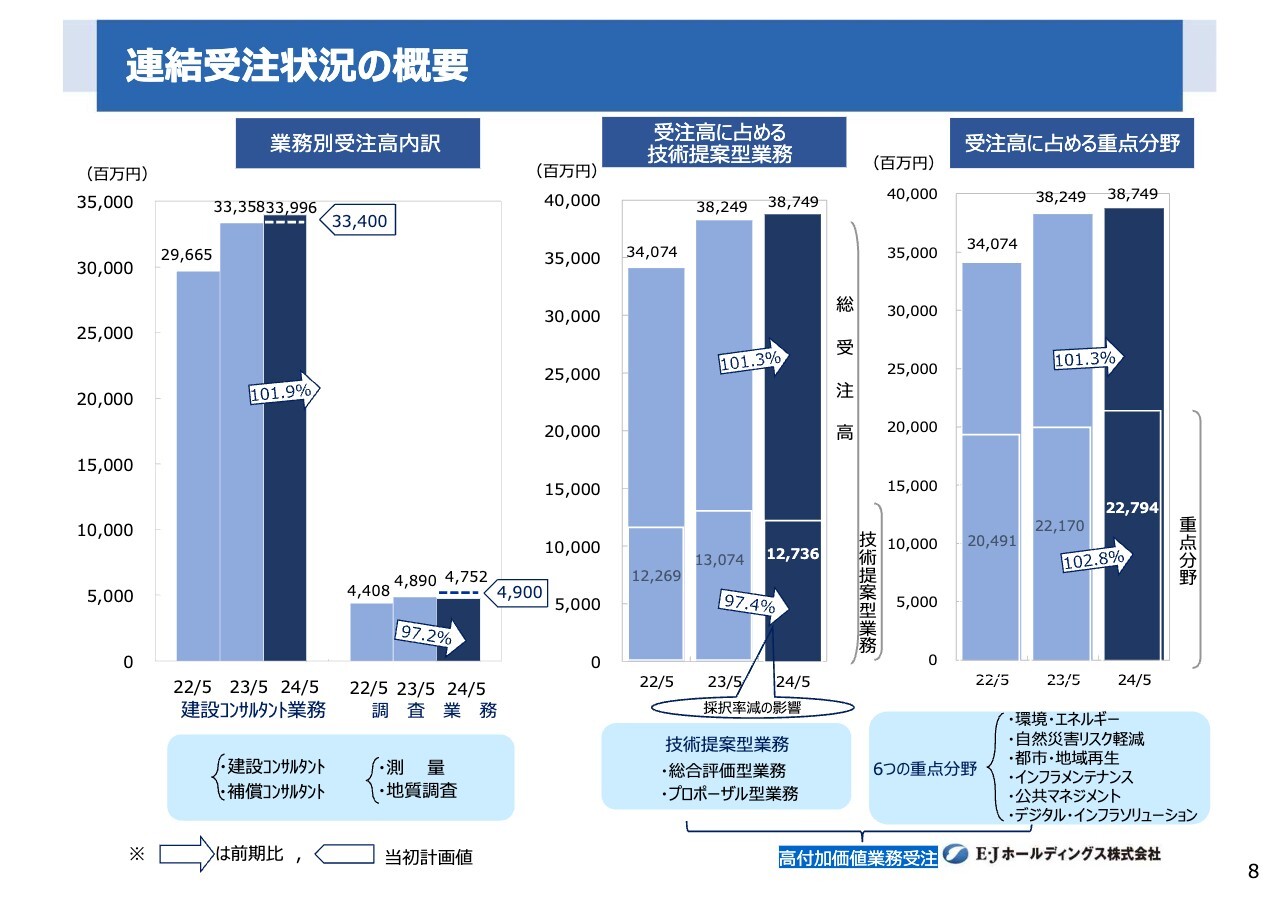

連結受注状況の概要

業務別の受注高内訳です。スライド左側は、建設コンサルタント業務と調査業務に分けています。調査業務については前期比、計画比ともに約1億5,000万円下回ったものの、建設コンサルタント業務については前期比で約6億4,000万円、計画比では約6億円上回っています。

スライド中央は、受注高に占める技術提案型業務です。こちらは127億3,600万円で、前期比約3億4,000万円減となりました。

スライド右側は、受注高に占める6つの重点分野を記載しています。227億9,400万円で、前期比約6億2,000万円増加となりました。

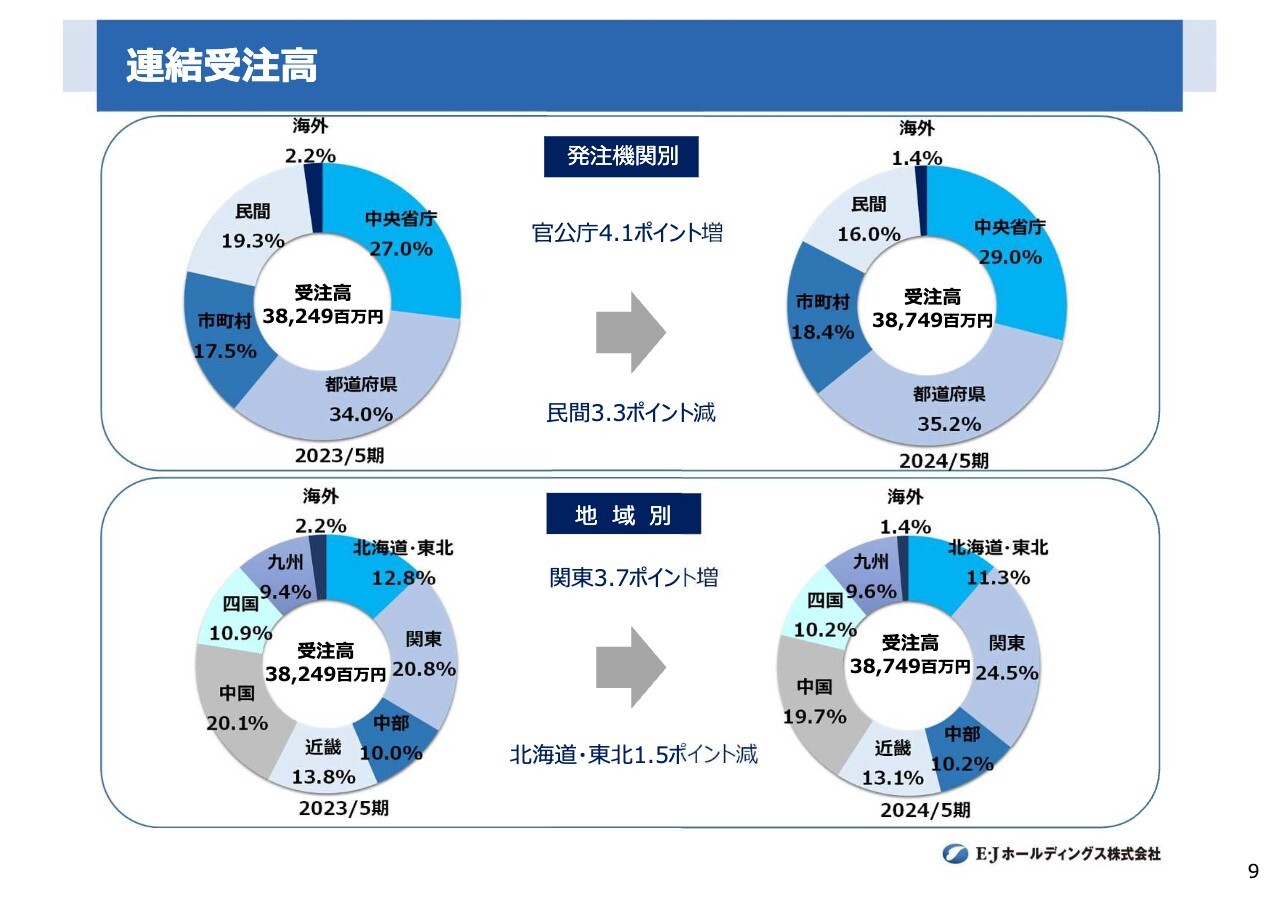

連結受注高

発注機関別の状況です。中央省庁と地方自治体を含む官公庁は4.1ポイント増、民間は3.3ポイント減となりました。地域別では、関東が3.7ポイント増、北海道・東北は1.5ポイント減となっています。

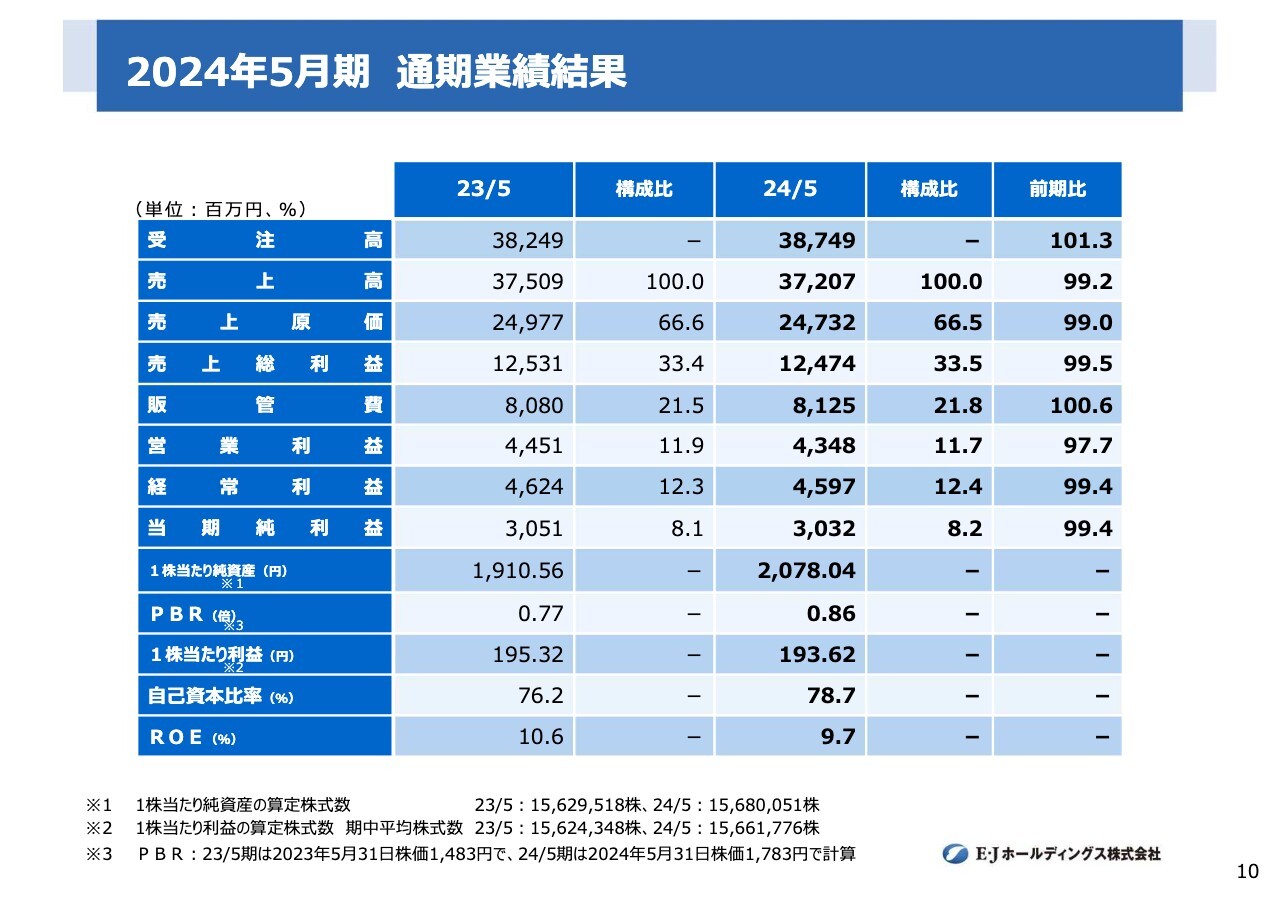

2024年5月期 通期業績結果

2024年5月期の通期の業績結果です。受注高から当期純利益については、先ほどご説明したとおりです。その下のBPS(1株当たり純資産)等は、2,078円4銭となりました。

PBRは0.86倍、EPS(1株当たり利益)は193円62銭、自己資本比率は78.7パーセント、ROEが9.7パーセントとなりました。

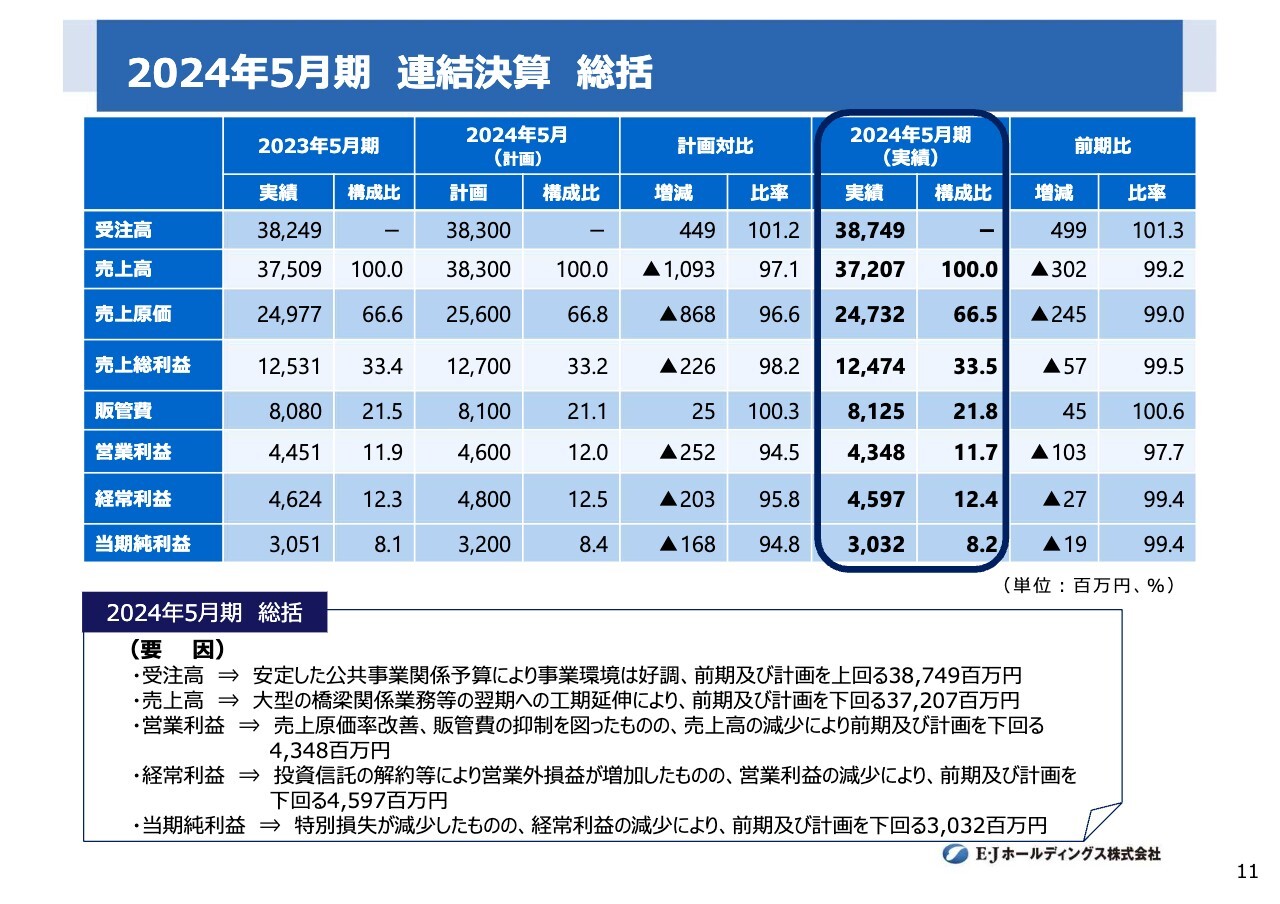

2024年5月期 連結決算 総括

連結決算の総括です。数字は、先ほどご説明したとおりです。スライド下部の要因についてご説明します。

受注高は、安定した公共事業関係予算により事業環境が好調で、前期および計画を上回る387億4,900万円となりました。

売上高は、大型の橋梁関係業務等の翌期への工期延伸があり、前期および計画を下回る372億700万円となりました。8期ぶりの減収となっています。

営業利益について、2024年5月期の売上原価率は66.5パーセントで、2023年5月期および2024年5月期の計画と比較して0.1ポイントから0.3ポイント改善となっています。また、販管費の抑制も図りましたが、売上高の減少により、前期および計画を下回る43億4,800万円となりました。

経常利益は、投資信託の解約等で営業外損益は増加しましたが、営業利益の減少によって前期および計画を下回る45億9,700万円となりました。

ボトムの当期純利益は、特別損失が減少したものの、経常利益の減少によって前期および計画を下回る30億3,200万円となりました。

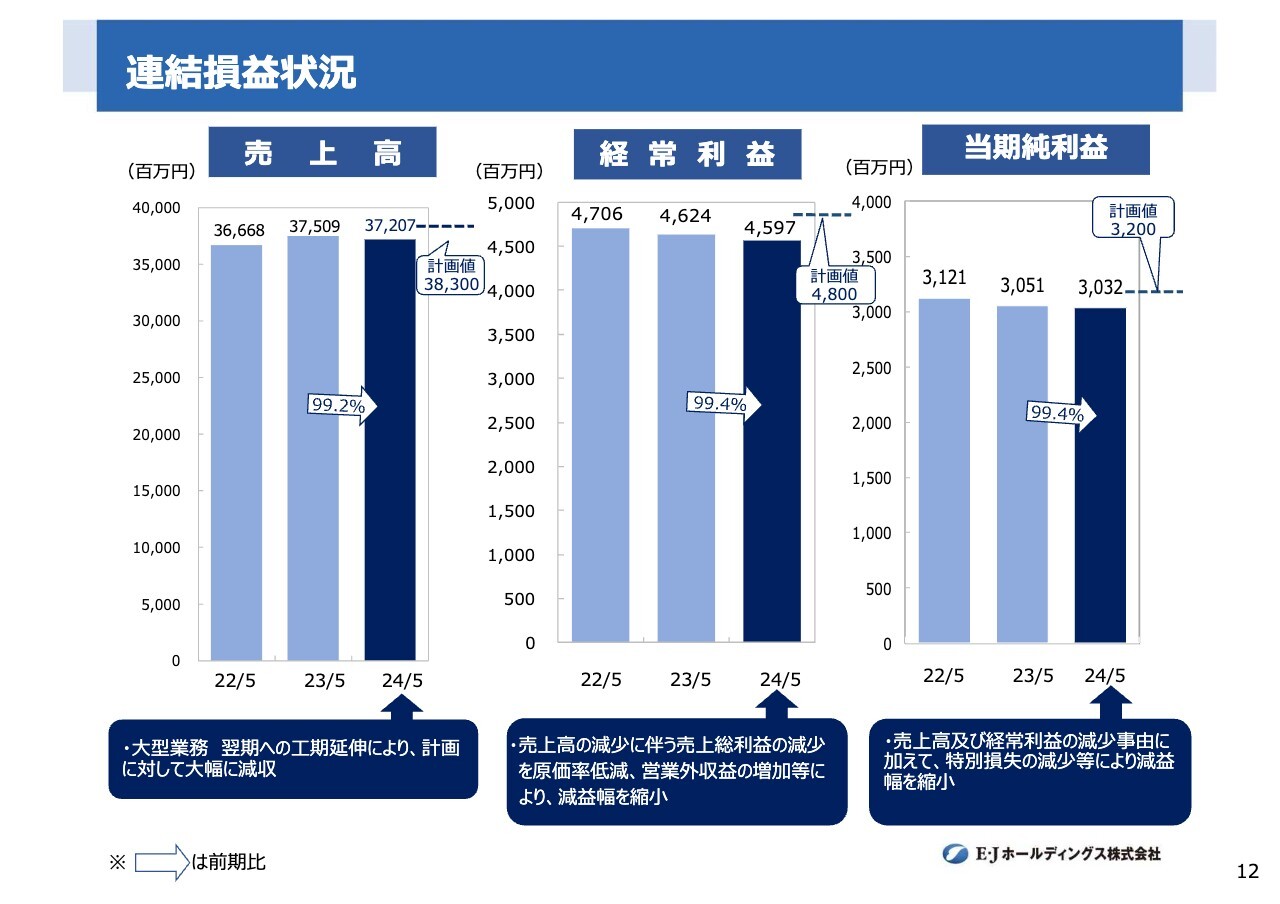

連結損益状況

連結の損益状況です。売上高と経常利益、当期純利益の過去3期のトレンドを記載しています。

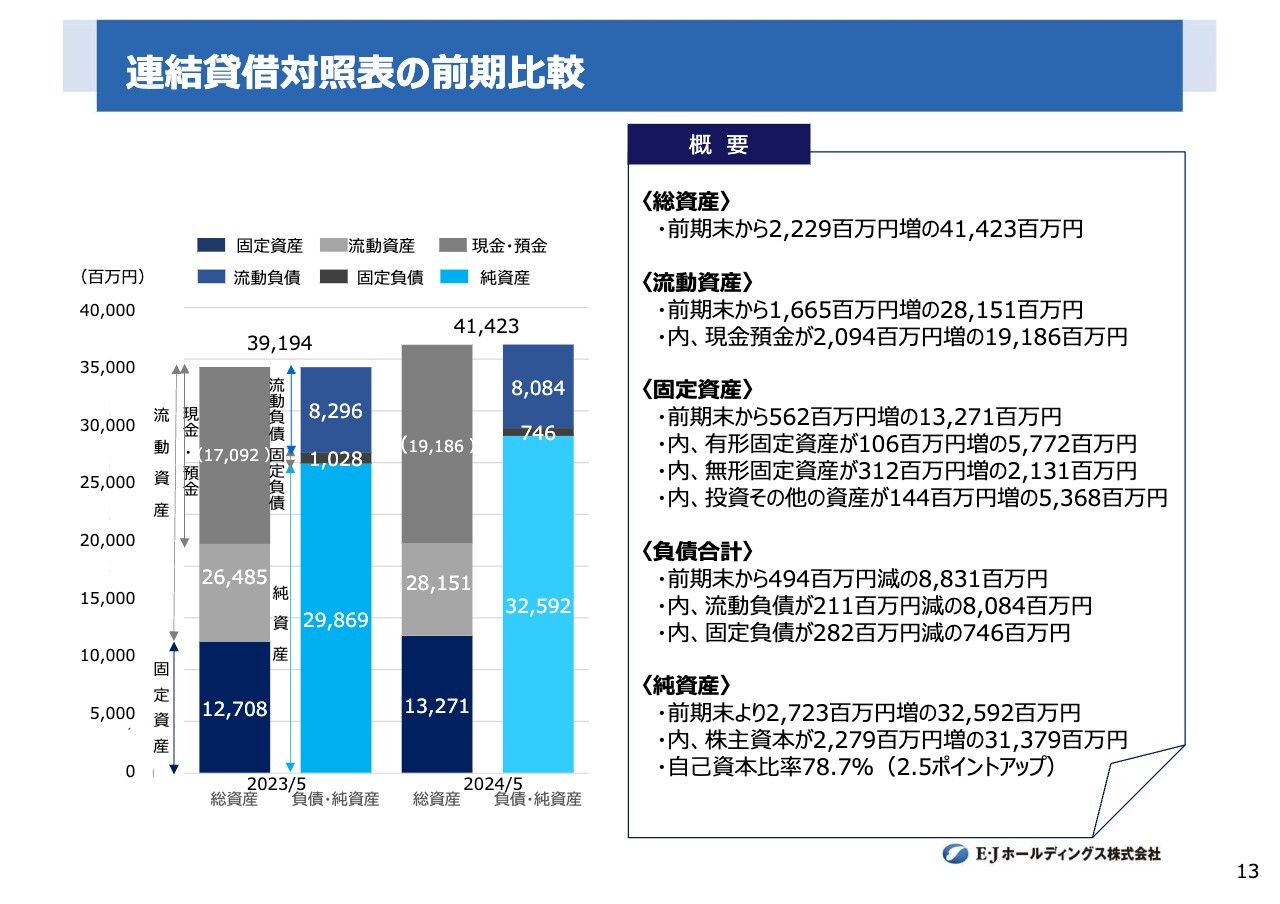

連結貸借対照表の前期比較

連結貸借対照表の前期比較です。総資産は、前期末から22億2,900万円増の414億2,300万円となりました。内訳として、流動資産は前期末から16億6,500万円増の281億5,100万円です。そのうち、現金・預金は前期末から20億9,400万円増の191億8,600万円となりました。

固定資産は、前期末から5億6,200万円増の132億7,100万円となりました。そのうち、有形固定資産は1億600万円増の57億7,200万円、無形固定資産は3億1,200万円増の21億3,100万円、投資その他の資産は1億4,400万円増の53億6,800万円となりました。

次に負債は、前期末から4億9,400万円減の88億3,100万円です。そのうち、流動負債は2億1,100万円減の80億8,400万円、固定負債は2億8,200万円減の7億4,600万円となりました。

純資産は、前期末より27億2,300万円増の325億9,200万円です。そのうち、株主資本が22億7,900万円増の313億7,900万円となっています。その結果、自己資本比率は78.7パーセントとなり、前期末から2.5ポイントアップとなりました。

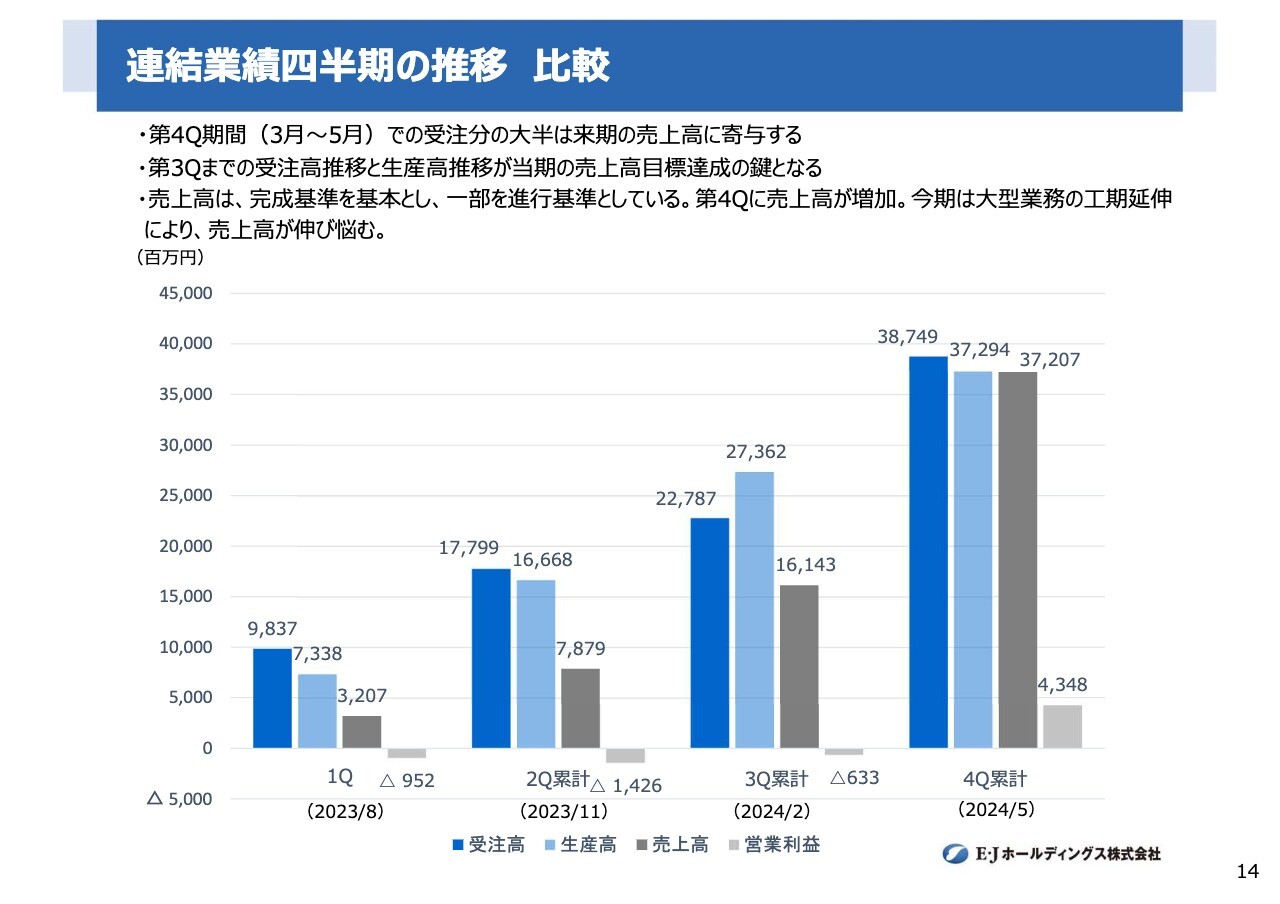

連結業績四半期の推移 比較

受注高、生産高、売上高、営業利益の連結業績をグラフに記載しています。受注高と生産高は、コンスタントに上がっています。

売上高に関して、当社は発注者支援等の役務提供については工事進行基準を適用しており、測量、設計、調査といったコンサル業務については完成基準を基本としています。官公庁を主体としている関係でどうしても第4四半期に売上が上がるため、業績に季節変動があります。

第3四半期までの売上が約40パーセント、第4四半期会計期間で約60パーセントが計上されます。したがって、損益については第3四半期までは赤字となり、第4四半期で黒字になるという業績変動があります。

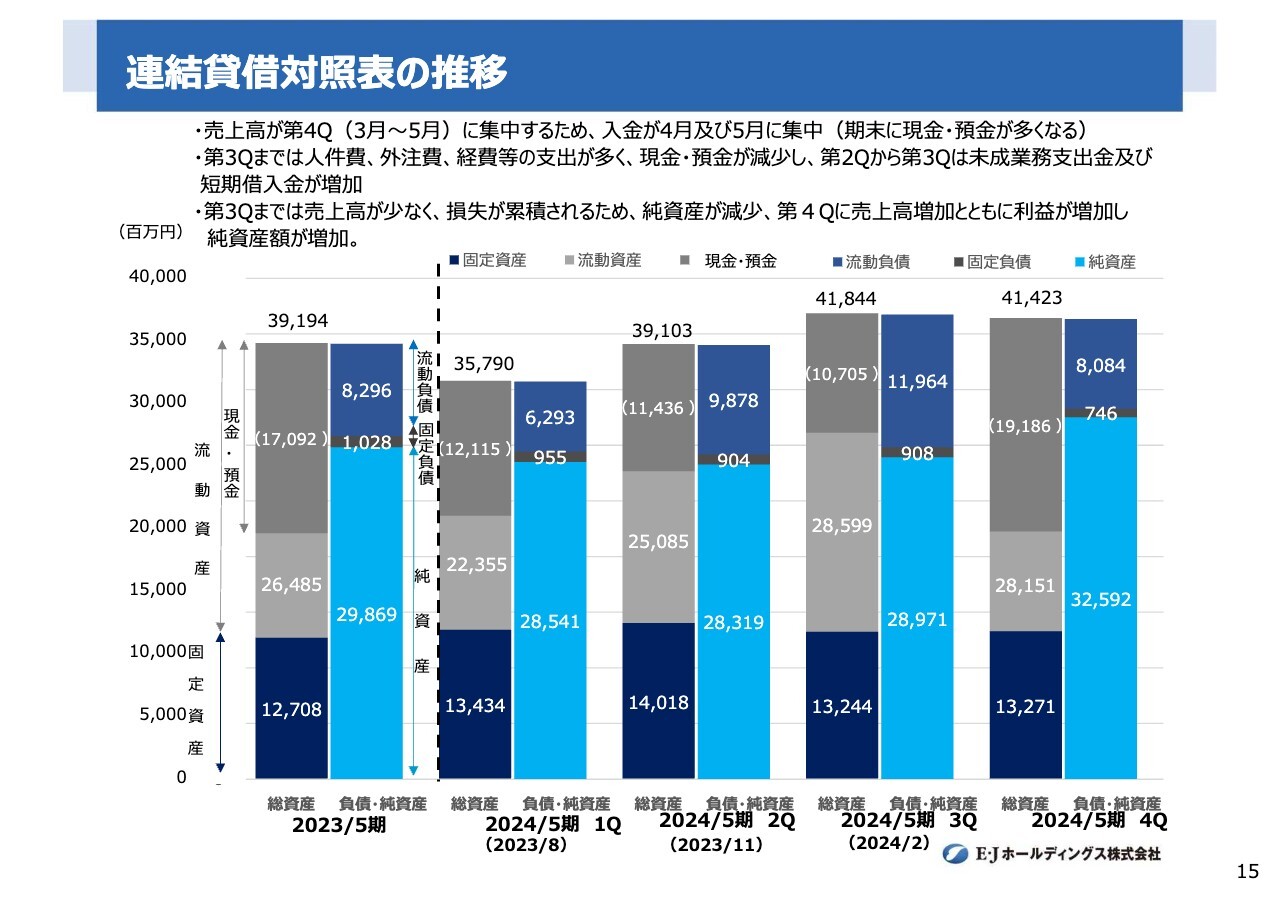

連結貸借対照表の推移

連結貸借対照表の推移です。こちらも、四半期ごとの数字です。

先ほどご説明した損益とも関連しますが、期末日現在は非常にキャッシュリッチな状態であるものの、第1四半期から第3四半期は売上があまり上がらないため、キャッシュが減っていく傾向にあり、その反面、棚卸資産にある未成業務支出金が増加していくこととなります。

したがって、だいたい9月から3月までは資金需要が増加するため、金融機関から借り入れを行っている状況になります。最大55億円程度を調達する状態で、第4四半期会計期間となる4月に入ると売上債権の回収があるため、その段階で借入金の返済をしていく状況になります。

損失が発生していることによって純資産も減少傾向になりますが、第4四半期会計期間末では増加となる特性を有しています。

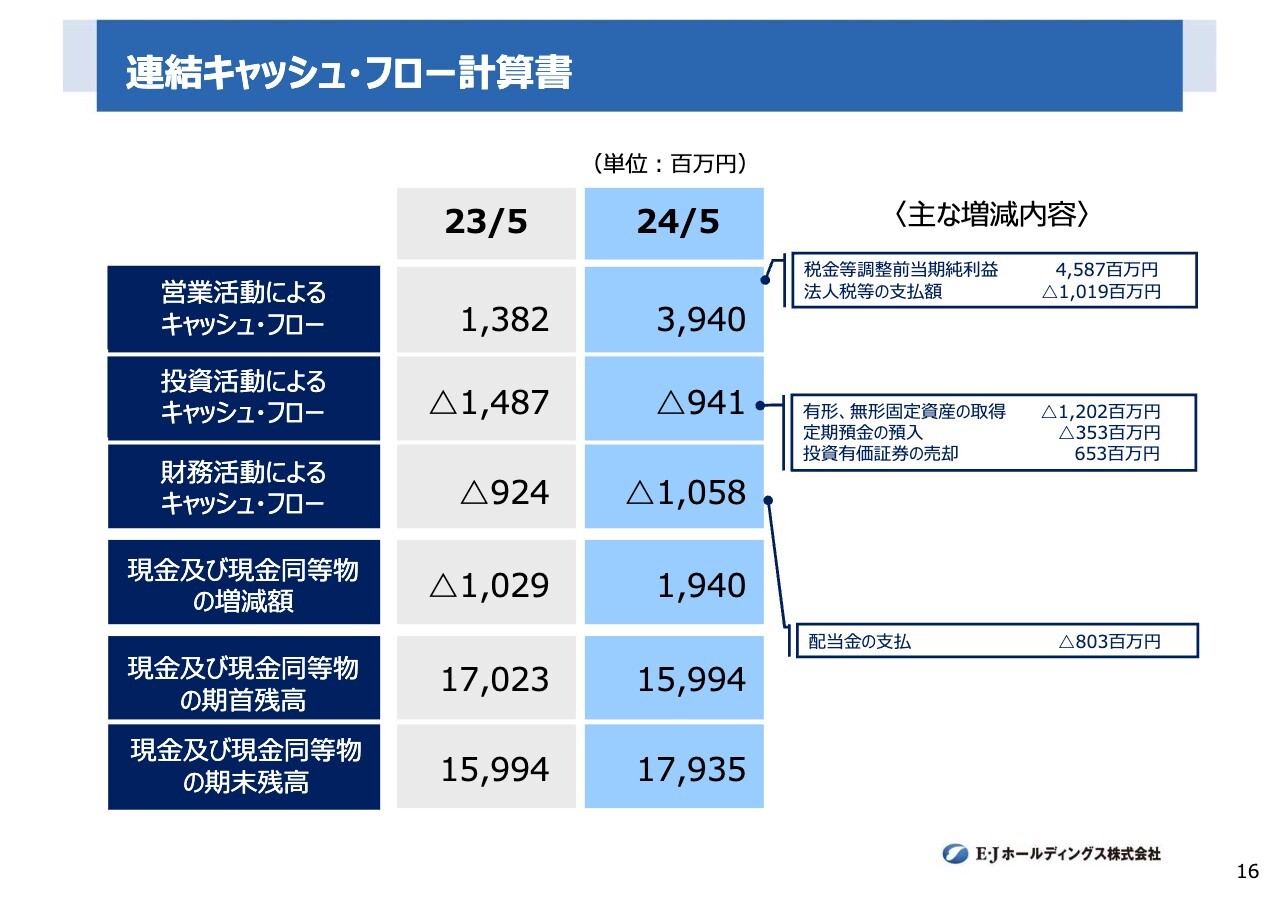

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業活動のキャッシュ・フローは39億4,000万円の資金の増加となっています。

投資活動のキャッシュ・フローは9億4,100万円の資金の減、財務活動のキャッシュ・フローは10億5,800万円の資金の減、現金及び現金同等物の増減額は19億4,000万円の資金の増加となっています。

その結果、現金及び現金同等物の期末残高は179億3,500万円となっています。

足元の経営環境

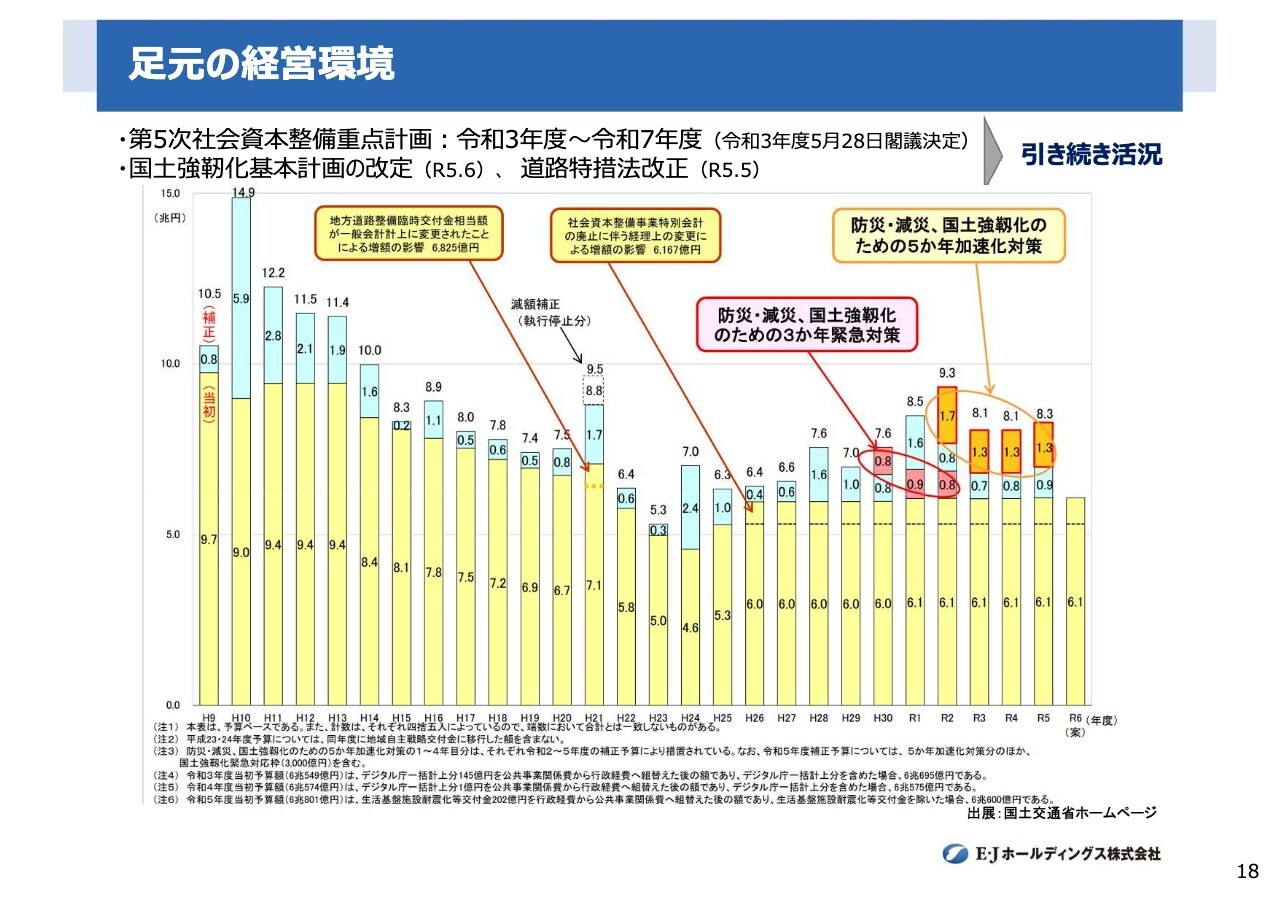

2025年5月期の通期業績見通しです。公共事業予算のトレンドを記載しています。

グラフ中央にある平成23年がボトムでした。ちょうど民主党政権の時であり、「コンクリートから人へ」と言われた時代です。

また、同年2011年3月11日に東日本大震災があり、翌年以降は自民党政権へと変わっていきました。近年においては7兆円から8兆円ほどの公共事業予算が続いており、非常に安定的な業務量確保が可能な状況です。

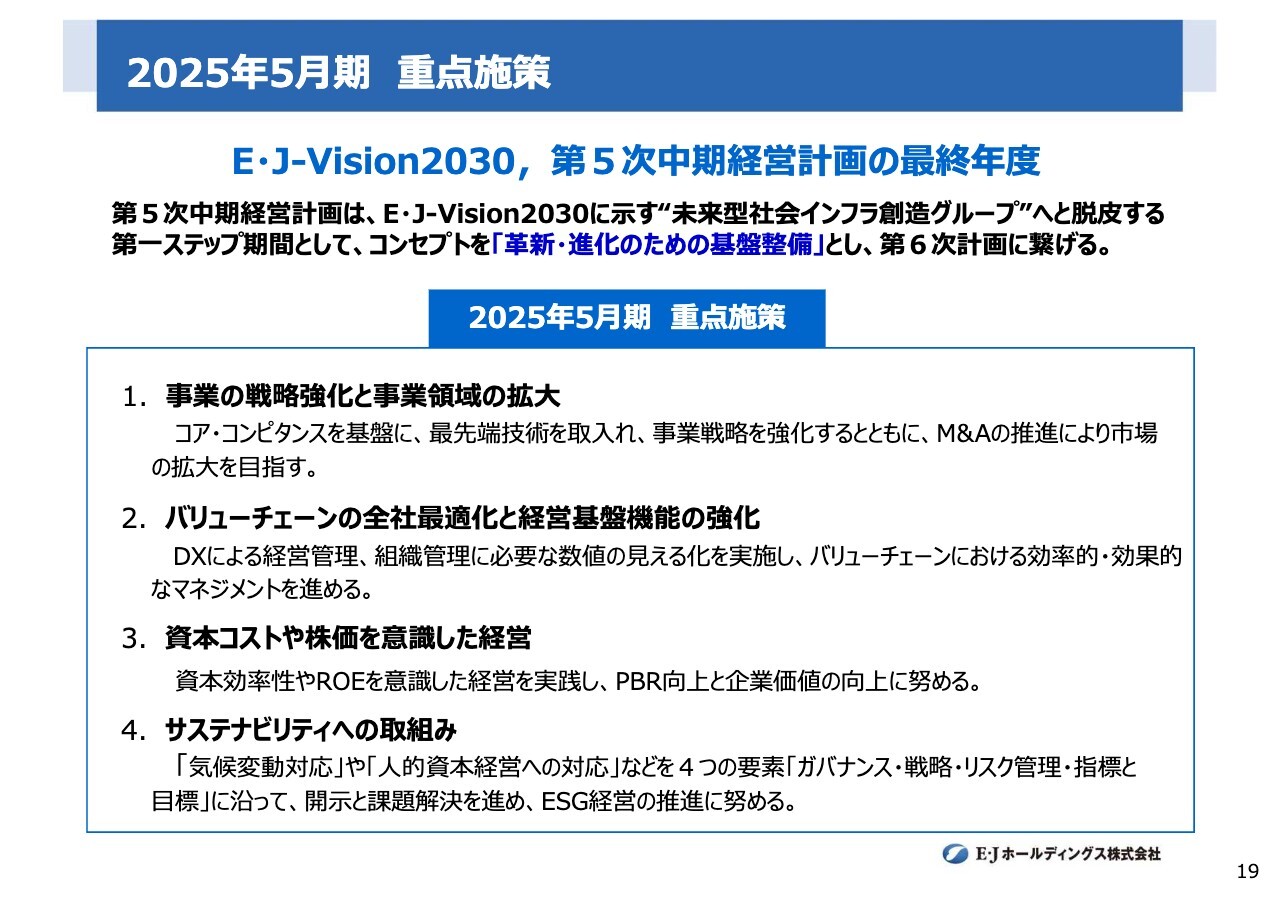

2025年5月期 重点施策

2025年5月期の重点施策です。今年度は、第5次中期経営計画の最終年度となっています。第6次中期経営計画のステージへ、革新から進化というかたちで移っていきますが、その橋渡しをしていくための重要な年度となります。

その中で、4つの重点施策として「事業の戦略強化と事業領域の拡大」「バリューチェーンの全社最適化と経営基盤機能の強化」「資本コストや株価を意識した経営」「サステナビリティへの取組み」に取り組んでいきます。

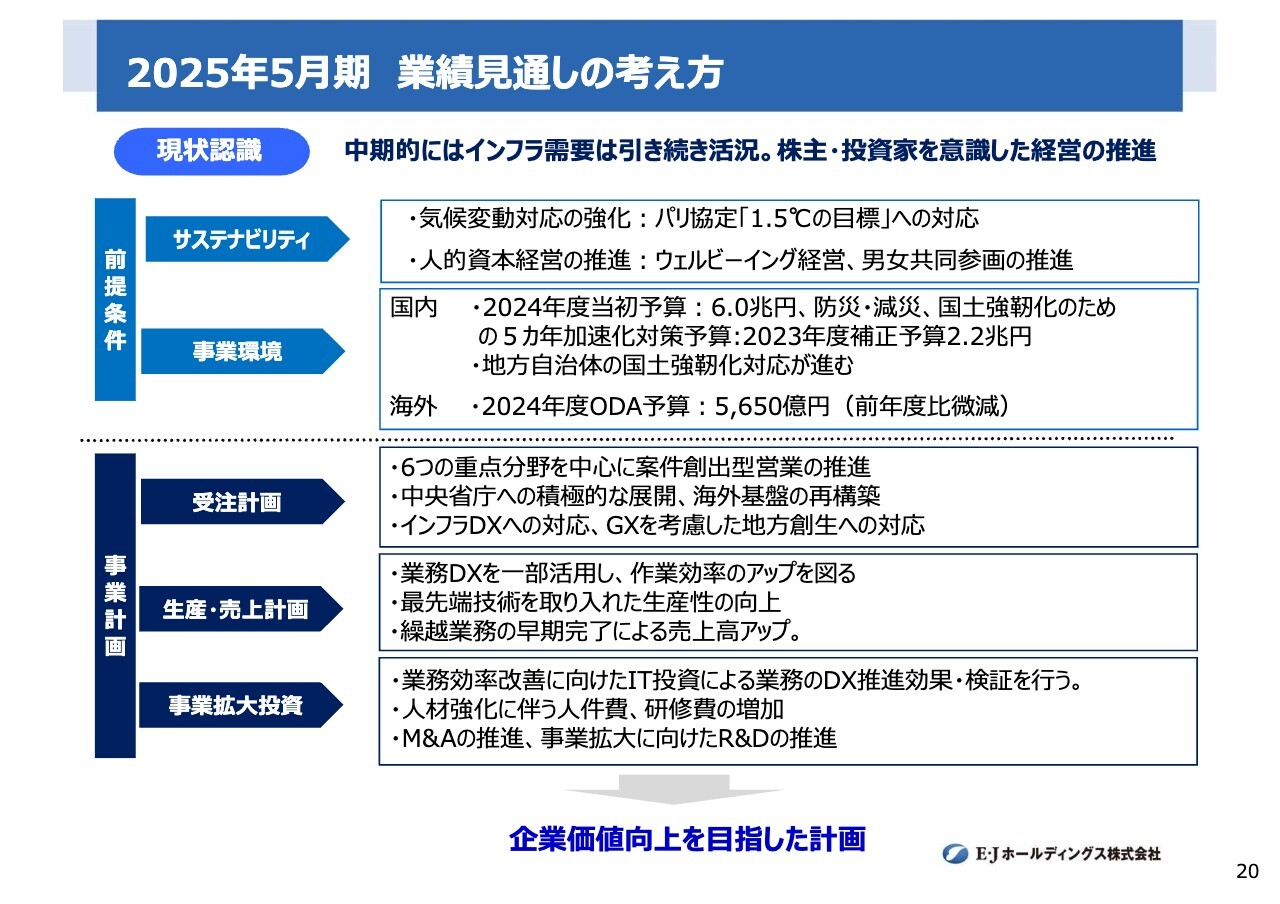

2025年5月期業績見通しの考え方

2025年5月期の業績見通しの考え方です。サステナビリティとしては、気候変動対応の強化と人的資本経営の推進を行います。

事業環境としては、国内は2024年度当初予算が6.0兆円、2023年度の補正予算が2兆2,000億円です。海外は2024年のODA予算が5,650億円と、安定した環境にあります。

事業計画についてご説明します。受注計画は、引き続き6つの重点分野を中心に、案件創出型営業の推進、中央省庁への積極的な展開、海外基盤の再構築、インフラDXへの対応、GXを考慮した地方創生への対応を行います。

生産・売上計画は、業務DXを活用した作業効率のアップ、最先端技術を取り入れた生産性の向上、繰越業務の早期完了による売上高アップです。併せて、コスト低減を図っていきます。

事業拡大投資は、業務効率改善に向けたIT投資による業務のDX推進効果・検証を行います。また、人材強化に伴う人件費・研修費の増加、M&Aの推進、事業拡大に向けたR&Dの推進など、このようなイノベーション投資を積極的に行っていきます。

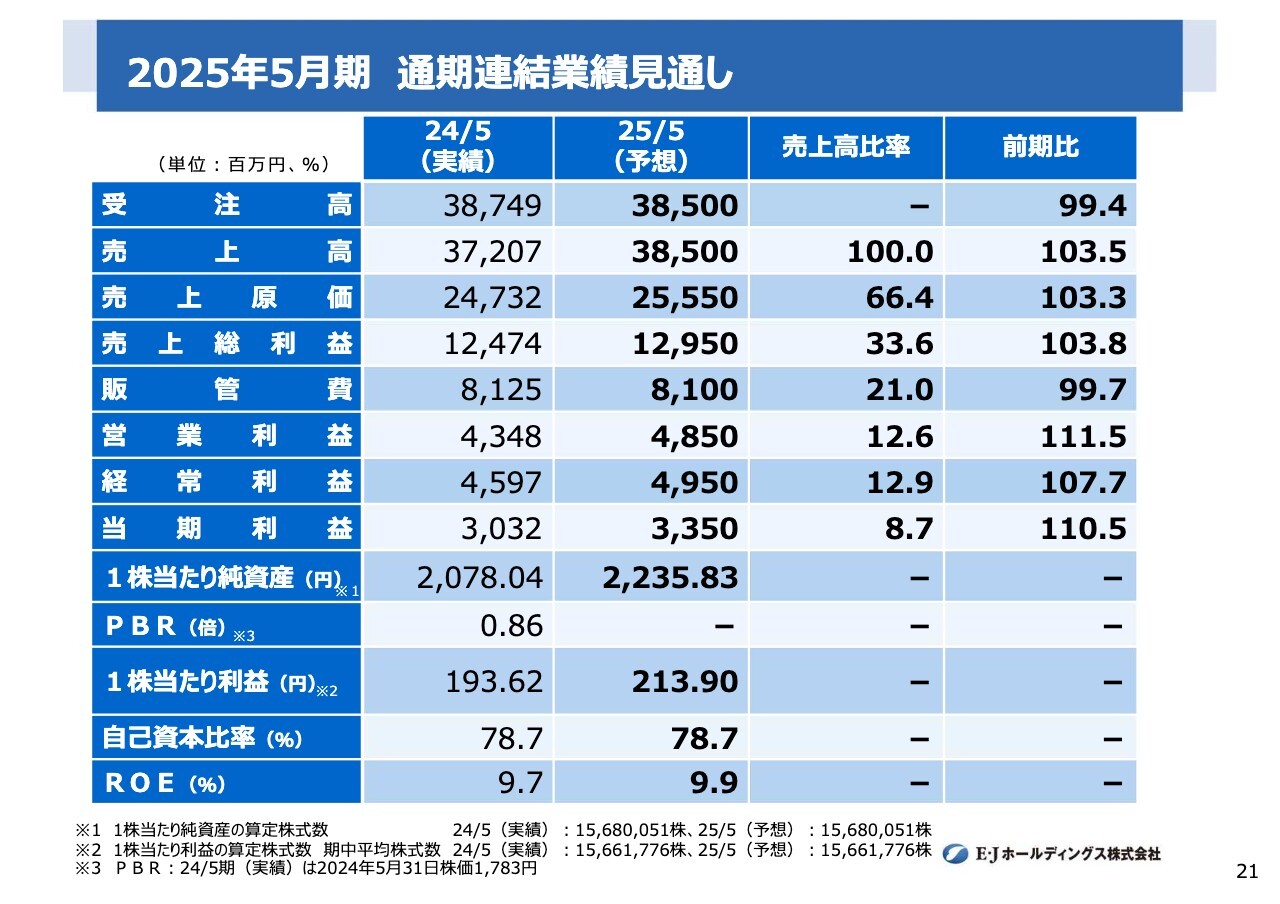

2025年5月期通期連結業績見通し

2025年5月期の通期連結業績見通しの計数です。

受注高と売上高が同額の385億円、売上原価が255億5,000万円、売上総利益が129億5,000万円、販管費が81億円、営業利益が48億5,000万円、経常利益が49億5,000万円、当期利益が33億5,000万円です。

BPSが2,235円83銭、EPSが213円90銭、自己資本比率が78.7パーセント、ROEが9.9パーセントを見込んでいます。

第5次中期経営計画の概要(基本方針)と主な事業内容

浜野正則氏:中期経営計画の進捗状況と、企業価値向上への取組みについてです。本来は社長の小谷よりご説明する予定でしたが、昨日コロナ陽性となったため、急遽私が代わりにご説明します。よろしくお願いいたします。

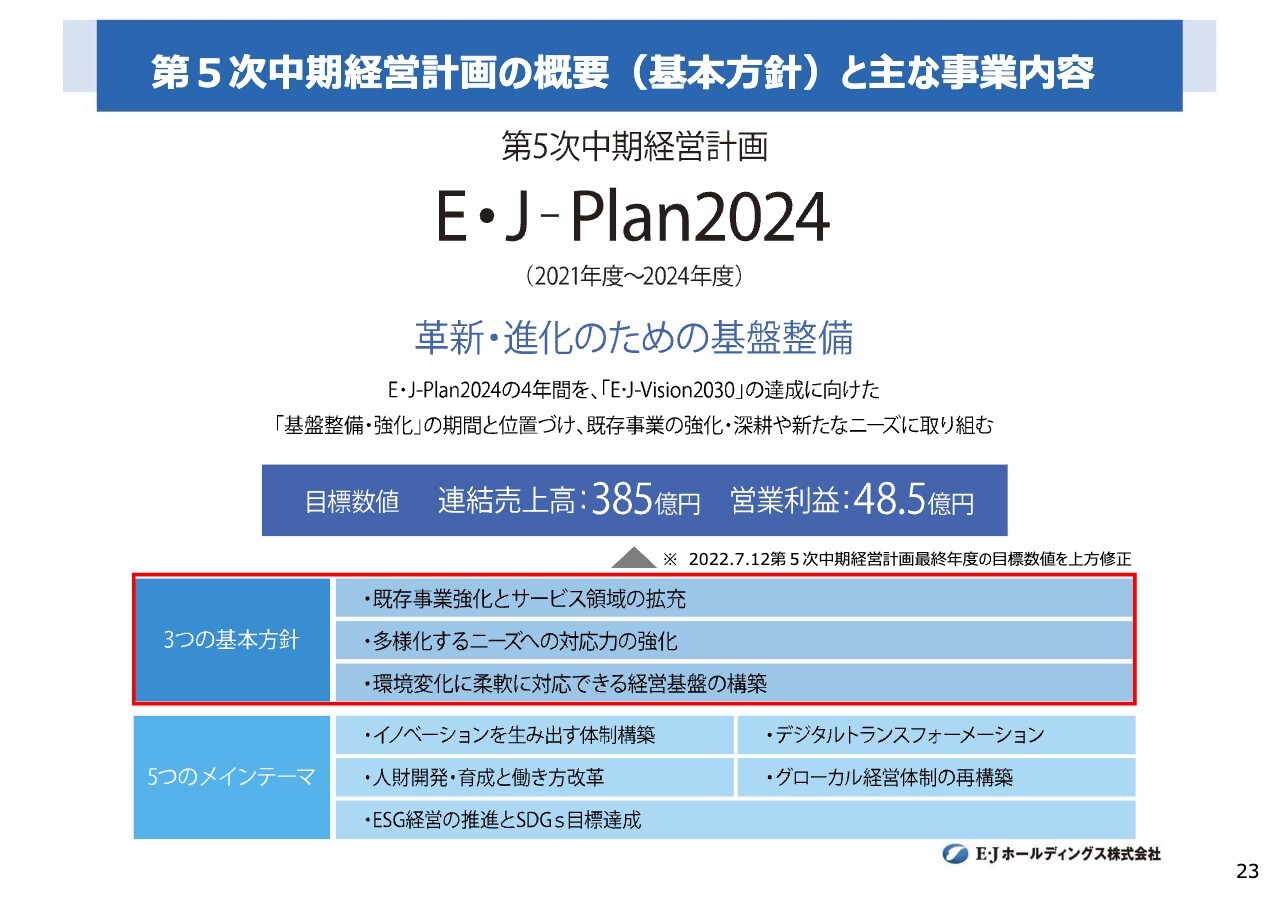

2021年に、長期ビジョン「E・J-Plan2030」を策定しました。最初のステップとして策定した第5次中期経営計画「E・J-Plan2024」は、2024年5月期で3年目を終え、新たな年度が中期経営計画の最終年度という位置づけになります。

第5次中期経営計画はスライドに記載している全体フレームのとおりで、2021年度から2024年度までの4ヶ年計画としています。長期ビジョン「E・J-Vision2030」の達成に向けた基盤整備・強化の期間と位置づけています。

3つの基本方針として、「既存事業強化とサービス領域の拡充」、「多様化するニーズへの対応力の強化」、「環境変化に柔軟に対応できる経営基盤の構築」を掲げています。

当初は2025年5月期に売上高380億円、営業利益46億円、当期純利益31億円を達成するという目標を設定していましたが、初年度で利益目標をクリアし、上振れているため、数値を変更しています。

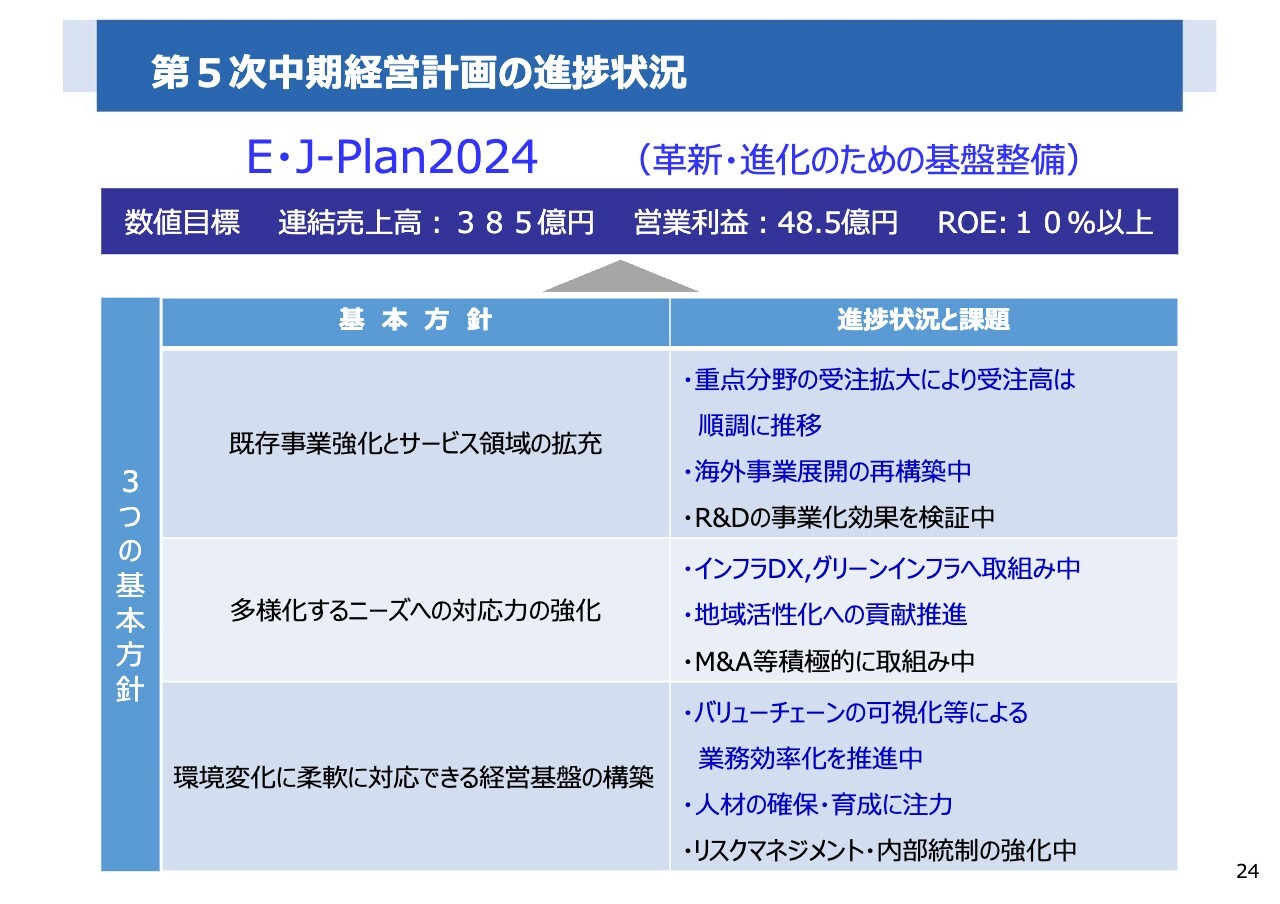

第5次中期経営計画の進捗状況

スライドには、中期経営計画の3年目を終えた時点の状況について、3つの基本方針における進捗状況と課題を示しています。

さまざまな対応を図っていますが、全体的には75パーセントの進捗だと推測しています。しかし、人材の確保や育成は急務な課題であり、M&Aを含めて重点的に対応しています。

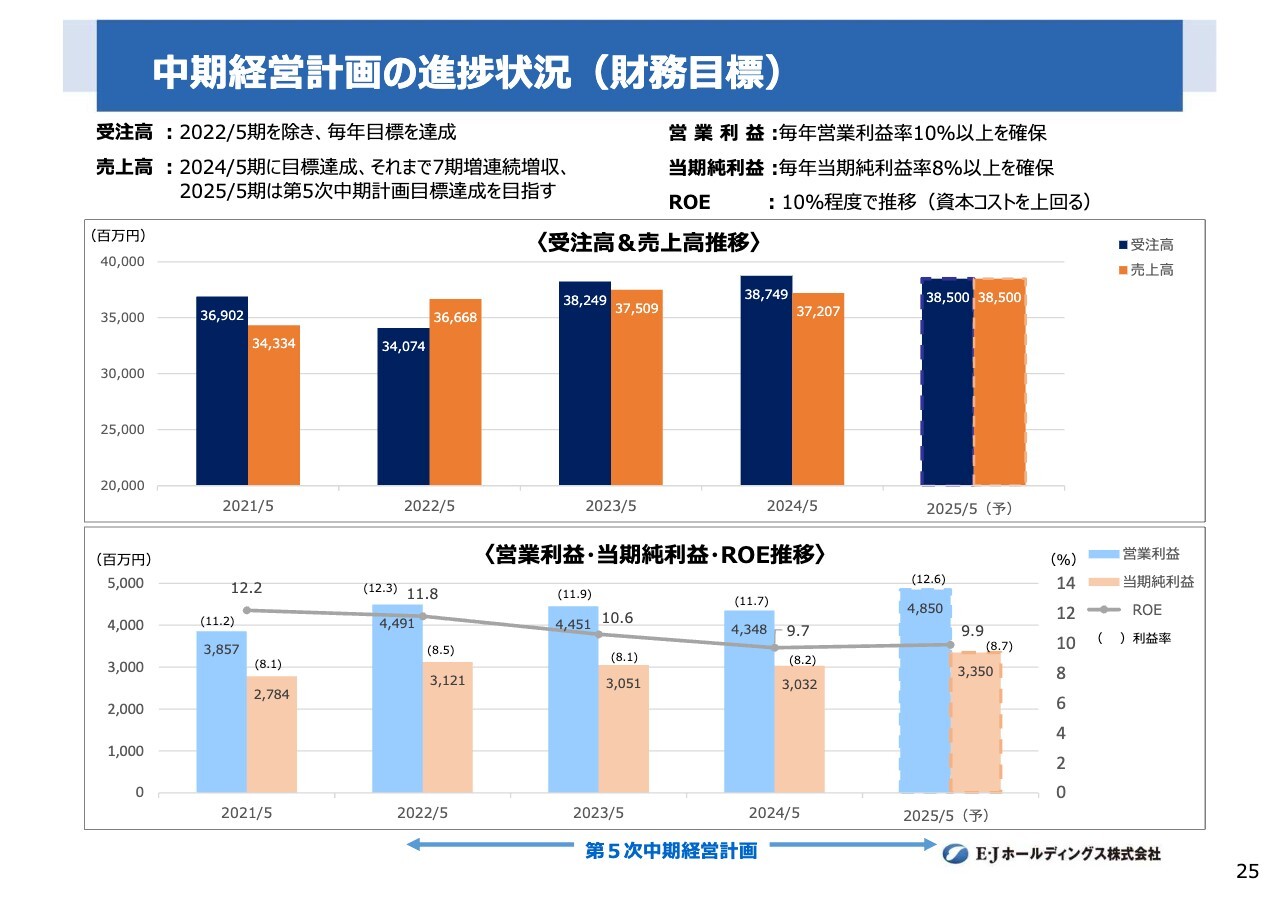

中期経営計画の進捗状況(財務目標)

中期経営計画の財務目標の進捗状況です。

初年度で当期純利益31億円という目標をクリアしたため、2022年7月に売上高を380億円から385億円、営業利益を46億円から48億5,000万円、経常利益を46億円から49億5,000万円、当期純利益を31億円から33億5,000万円に上方修正しています。

当初計画はほぼ達成しそうな状況で推移しており、受注面では目標数値385億円を確保する目途もほぼできている状況です。生産性向上と早期売上によって売上高も達成すると想定しており、今期の繰越受注が15億円増加しているため、生産と売上の原資は十分確保している認識です。

利益面は、原価率が低減傾向にあることから、売上高を達成すれば自ずと利益目標も達成できると見込んでいます。

基本方針① 既存事業強化とサービス領域の拡充

3つの基本方針の状況についてご説明します。

1つ目は、「既存事業強化とサービス領域の拡充」を掲げています。6つの重点分野を中心に、最先端技術を取り入れながら、国土強靱化対応やインフラ老朽化対策、環境配慮型の社会インフラ整備、行政支援サービスの深化、防災・減災など、既存事業の受注アップを図るとともに、DXの推進を進めていきます。

また、海外事業基盤の再構築も図っていきます。これらの活動を通して、SDGsの7番、9番、11番、12番、13番の目標達成に努めていきます。

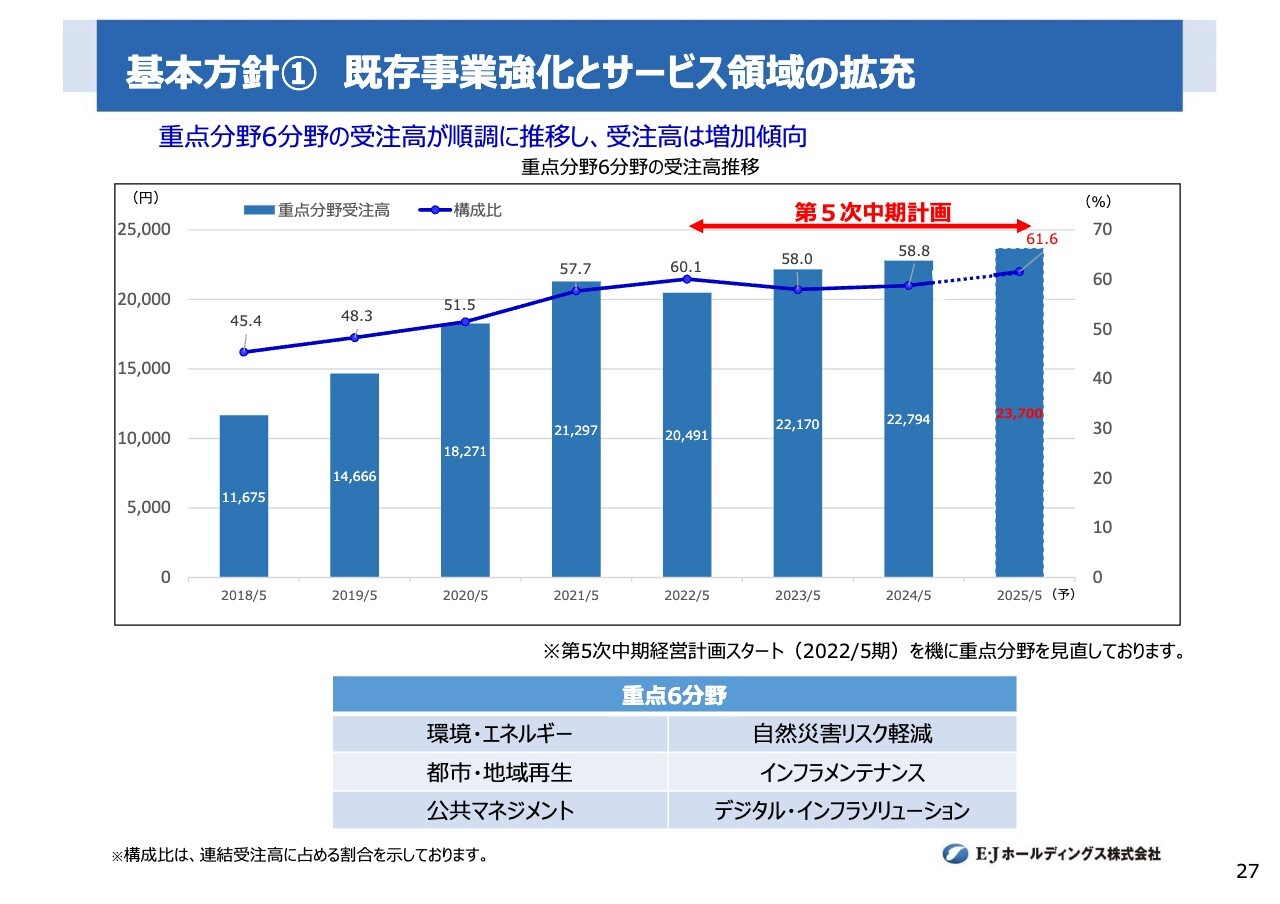

基本方針① 既存事業強化とサービス領域の拡充

既存事業強化により、重点分野が占める割合が年々向上してきています。これらを中心に提案型の営業を進めることで、受注高を増やして売上高を確保していきます。

基本方針① 【環境・エネルギー】 土壌汚染対策関連業務(EJEC)

1つ目の事例として、環境エネルギー分野についてご説明します。不法投棄による土壌汚染対策を行いました。

12年前に調査検討を進めた後、設計・工事監理を行っています。顧客との信頼関係により、長期継続した事業の例です。環境問題をコア・コンピタンスとする、当社グループならではの取り組みだと考えています。

基本方針① 【自然災害・リスク軽減】 2023年度「全建賞」受賞(EJEC)

2つ目の事例は、自然災害・リスク軽減分野です。こちらは2018年7月の豪雨で被災した河川激甚災害プロジェクトの対応例で、2024年に事業が完了しています。

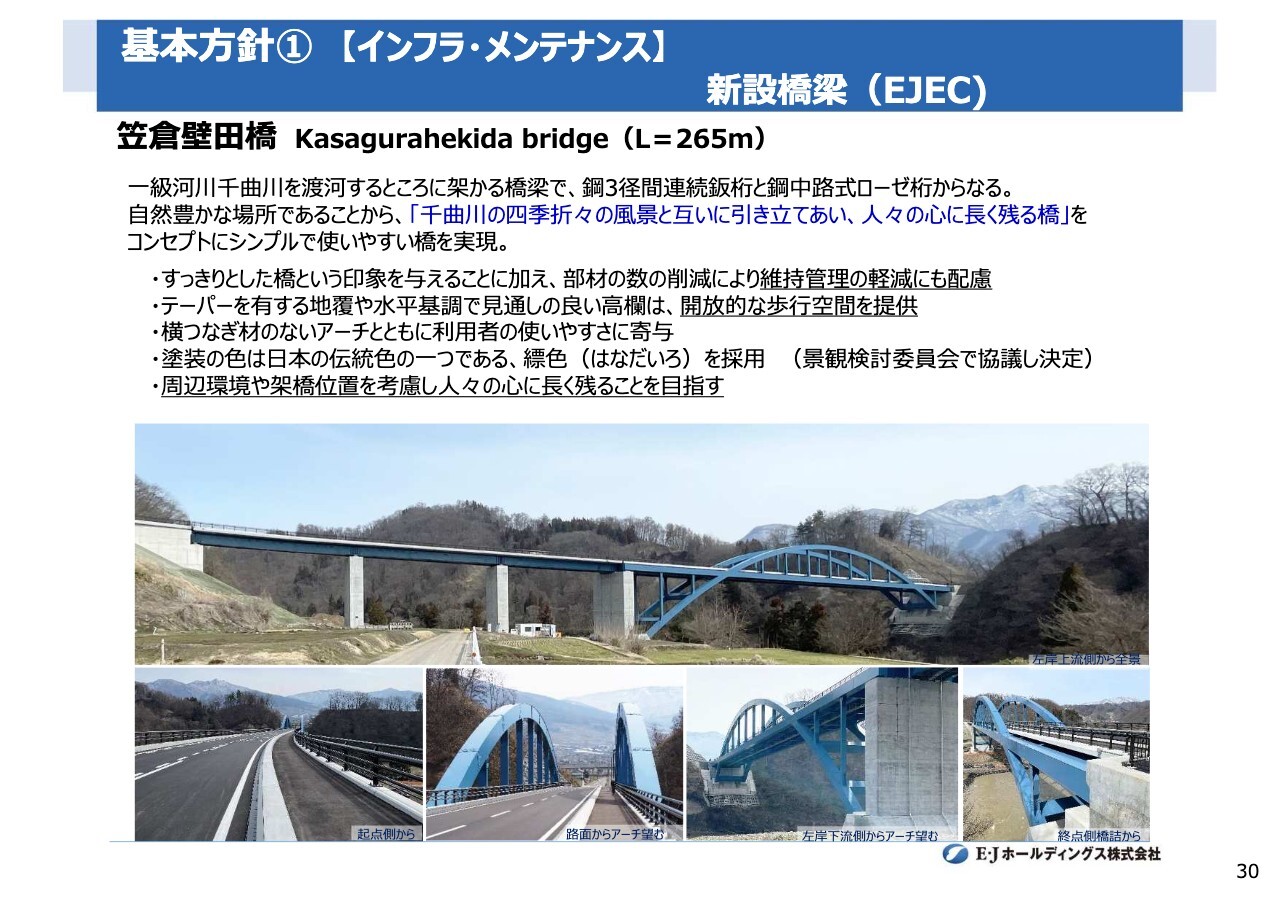

基本方針① 【インフラ・メンテナンス】 新設橋梁(EJEC)

インフラ・メンテナンス部門では、長野県にある千曲川の新設橋梁設計の例を掲載しています。周辺環境と景観、竣工後の維持管理の軽減を考慮した橋梁の設計を行っています。

基本方針① 【デジタル・インフラソリューション】 溝橋点検ロボット(EJEC)

デジタル・インフラソリューション分野の事例です。構造物点検は目視が原則ですが、狭い箇所や危険な箇所では、新技術を活用した点検ロボットが不可欠となっています。スライドには、溝橋点検用のボート型ドローンの開発例を掲載しています。

狭く危険な場所でも、ボート型点検ロボットで調査可能としています。こちらの機器は、近畿地方整備局主催のインフラDXコンペにおいて優秀技術賞を受賞しています。

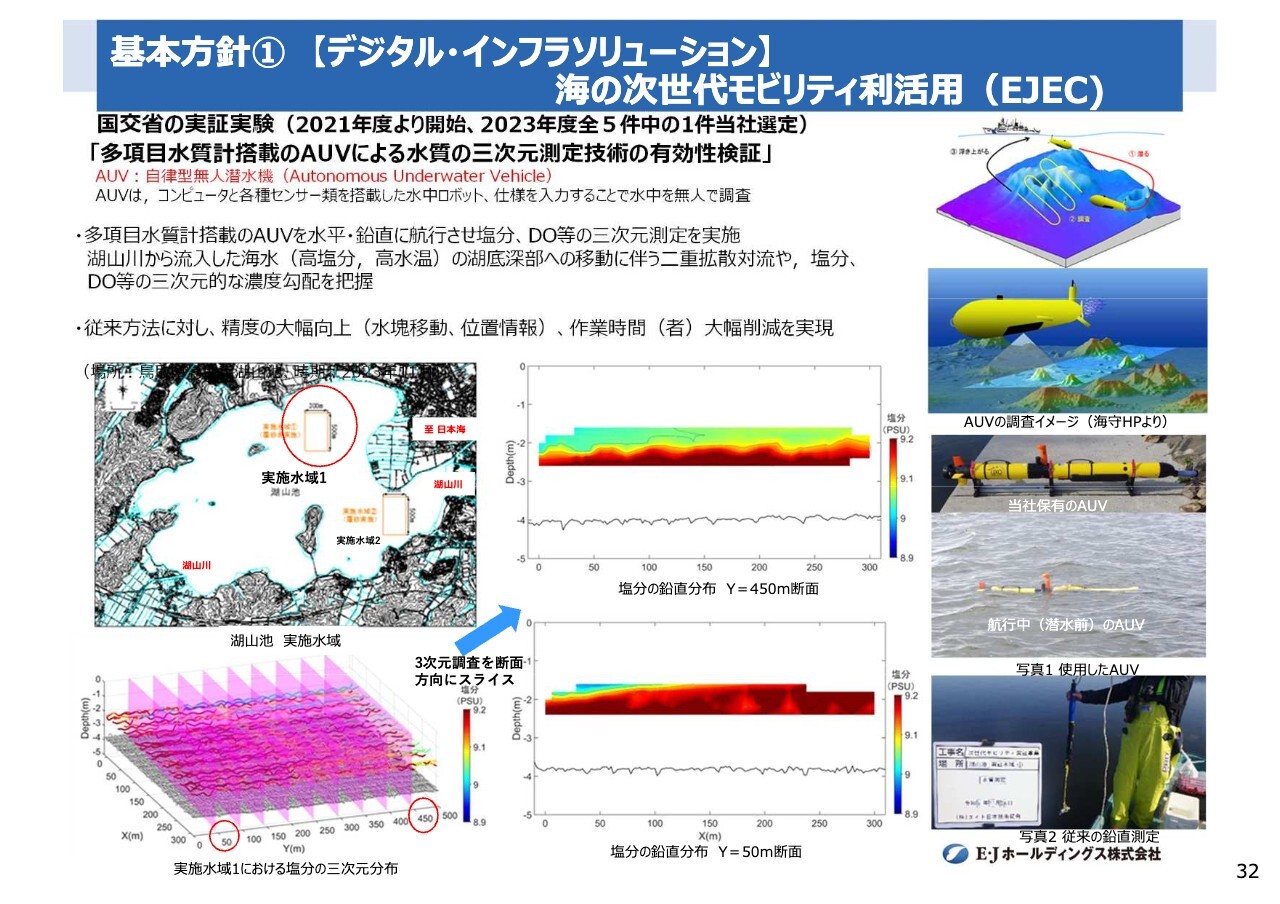

基本方針① 【デジタル・インフラソリューション】 海の次世代モビリティ利活用(EJEC)(EJEC)

こちらも、デジタル・インフラソリューション分野の例です。

先ほどと同様に、環境調査においても広域かつ深い箇所の調査が要求されます。こちらは湖水の状況を把握し、湖の活性化を図ることを目的に調査した例です。自律型無人潜水機によって、短時間で広範囲の水質・水温・地形調査が可能です。

経年変化の状況を把握することで、具体的な対策が可能となります。ダム湖や港湾調査などにも活用できます。

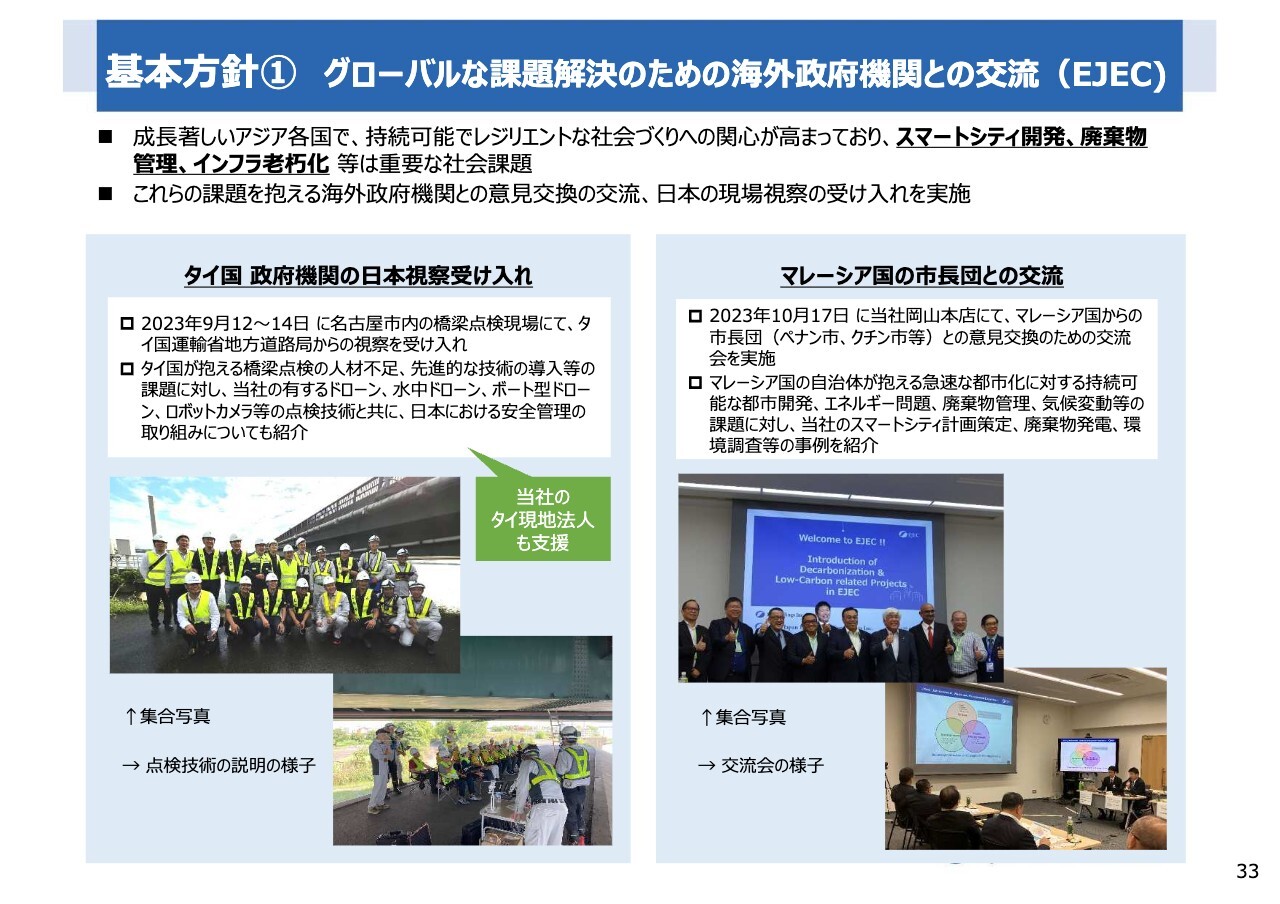

基本方針① グローバルな課題解決のための海外政府機関との交流(EJEC)

当社の重点分野に興味を示した海外の官公庁が、当社の事業箇所や事務所を視察した例をご紹介します。

スライド左側の写真は、タイ国が当社の橋梁点検に興味を持ち、点検現場を視察した例です。タイ国でも橋梁の老朽化や橋脚の浸食などが問題視されており、対応方法を検討中のようです。

右側はマレーシア国です。岡山本店にて、廃棄物対策を得意とする当社の事例や、日本での対応方法などについて意見交換をしました。マレーシア国においても、廃棄物問題は大きな課題となっています。

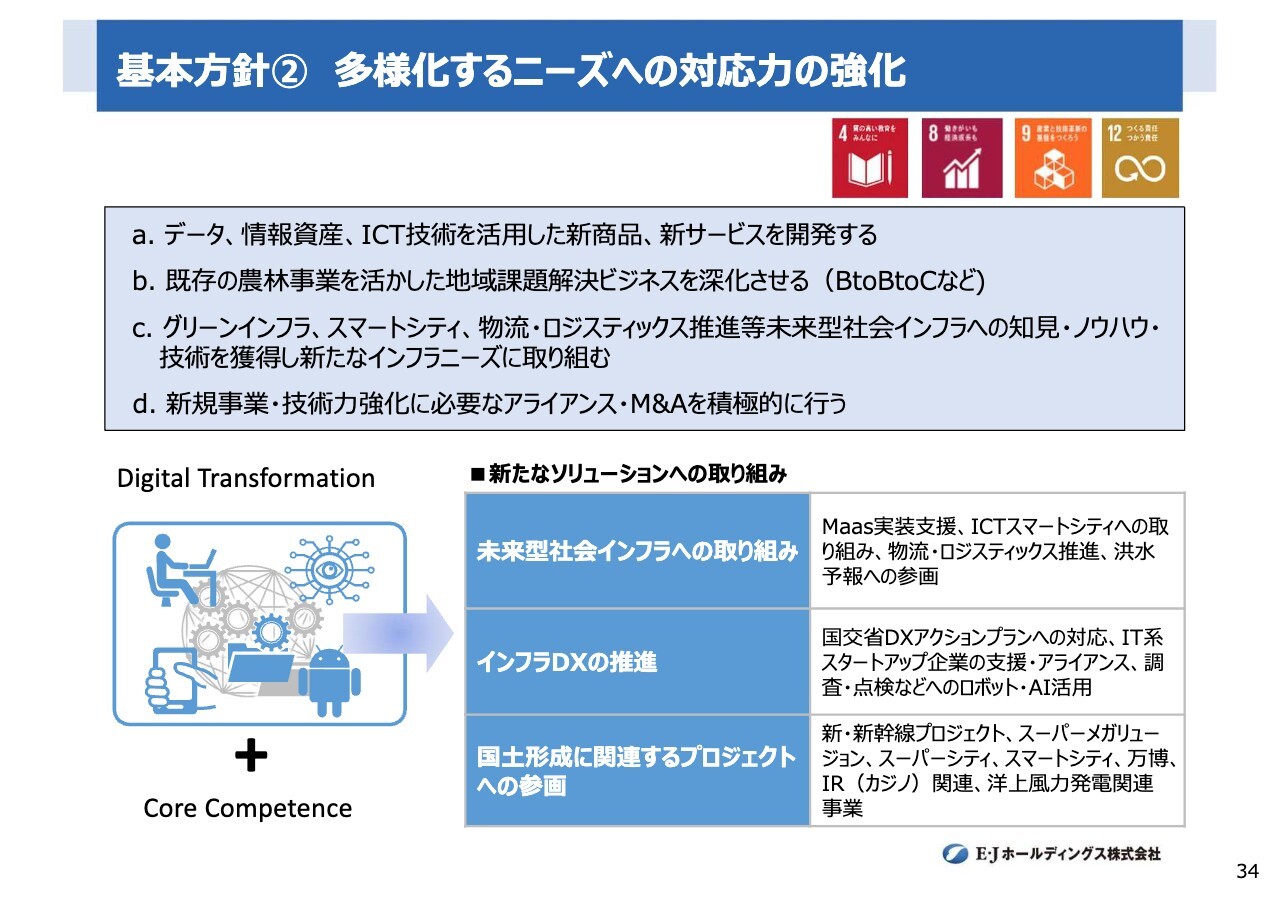

基本方針② 多様化するニーズへの対応力の強化

基本方針2つ目は、「多様化するニーズへの対応力の強化」の事例です。

これまで実施してきた事業のデータ、情報資産、ICT技術を活用して新商品や新サービスを開発するとともに、ラボセンターとして運営してきた農林事業や観光農園事業などの実績を高度化し、地域課題解決ビジネスに深化させていきます。

また、グリーンインフラやスマートシティ事業など、未来型社会インフラへの新たなニーズへの対応力を強化していきます。これらの活動を通して、SDGsの4番、8番、9番、12番の目標達成に貢献していきます。

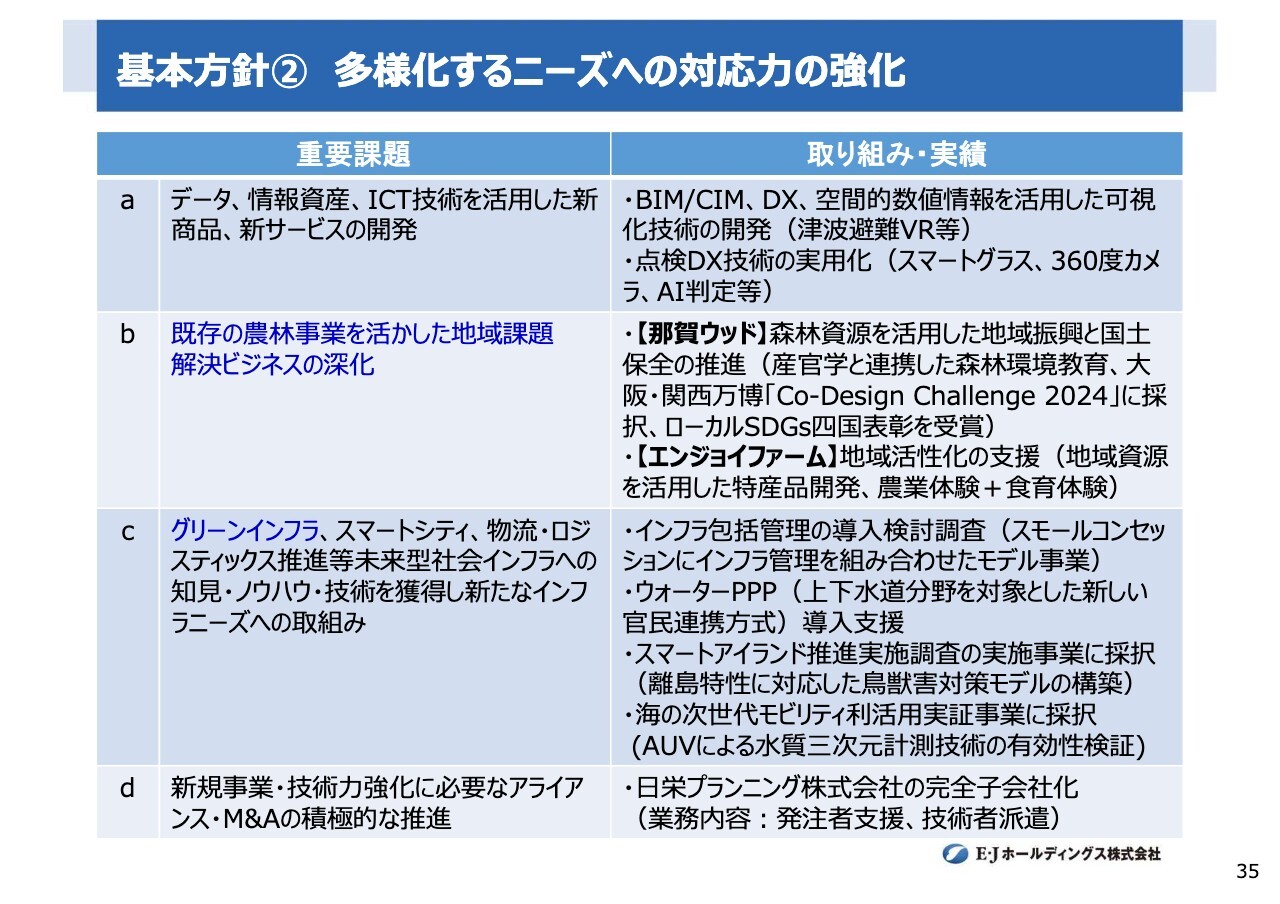

基本方針②多様化するニーズへの対応力の強化

「多様化するニーズへの対応力の強化」における課題と取り組み・実績は、スライドに掲載しているとおりです。

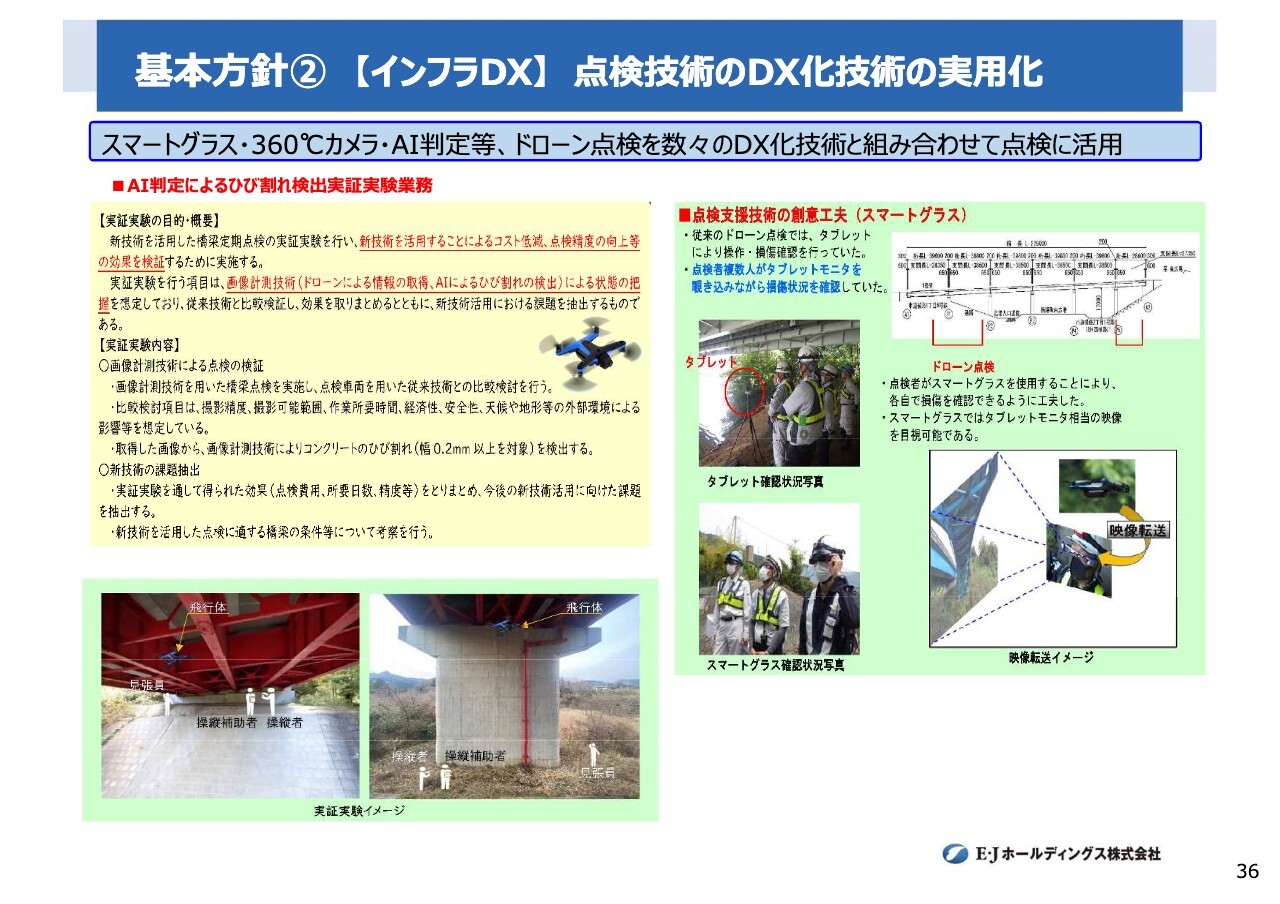

基本方針② 【インフラDX】点検技術のDX化技術の実用化

これは、インフラDXへの対応事例です。スライドには、AI技術を取り入れた事例と、スマートグラスを活用した現場での点検支援機器の活用状況を掲載しています。どちらも構造物点検のインフラDX対応の例となっています。

360度カメラとAI判定技術を取り入れた劣化把握やドローン点検の成果を、数々のDX化技術を組み合わせることで、生産性を高めるとともに現場における技術伝承が容易になります。これらを用いて、将来のメンテナンスに備えるなどの対応を行っています。

基本方針② 農業支援による地域活性化事例 (エンジョイファーム)

次は、農業支援による地域活性化事例です。町が保有する観光農園を当社グループが支援する、公設民営型の事業です。エイト日本技術開発の子会社である、エンジョイファームが行っています。

こちらで生産する果物を、6次生産型農業により町を活性化させるのみならず、体験型観光や食育につなげることで、地域の雇用創出や活性化に貢献しています。

基本方針② グリーンインフラ事業(那賀ウッド)

森林資源を活用した地域振興と国土保全機能を高める事業例です。こちらは、那賀ウッドという子会社が担っています。

森林の伐採や植林、林業の担い手確保は森林組合や町が行い、当社グループは森林資源の製品化や販売支援、環境教育支援を行うなど、町と一体となり、地域活性化やグリーンインフラ整備に役立っています。

こちらは、大阪・関西万博の未来社会ショーケース事業にも採択されています。

基本方針② カーボンニュートラル(ダイミック)

グループ会社のダイミックが実施した、「森林経営管理権集積計画」の策定業務についてです。

林業経営の効率化および森林管理の適正化を図り、カーボンニュートラルやSDGsに資する持続可能な森林づくりの実現に向け、貢献しています。

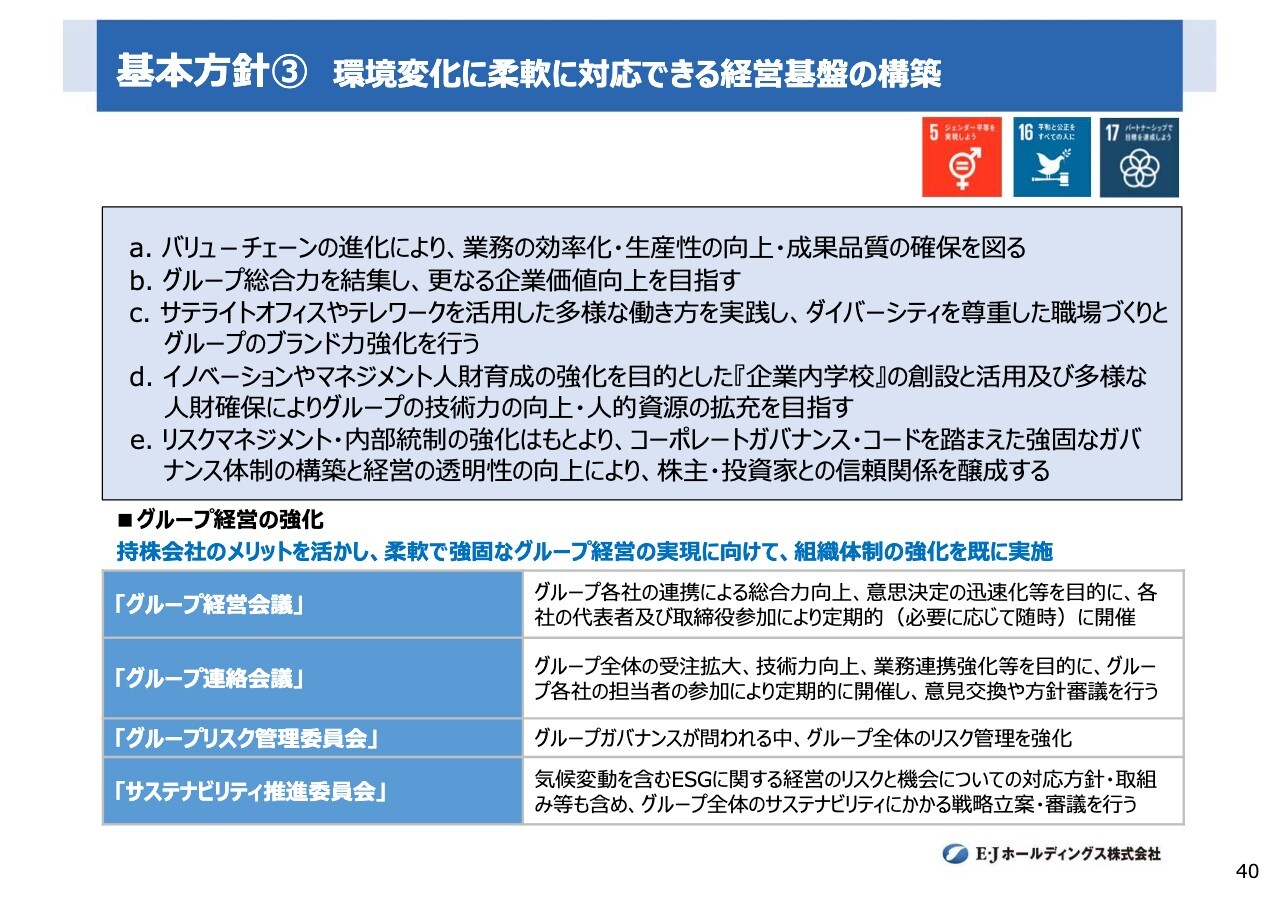

基本方針③ 環境変化に柔軟に対応できる経営基盤の構築

基本方針の3つ目は、「環境変化に柔軟に対応できる経営基盤の構築」についてです。

グループ総合力を結集し、企業価値向上を推進するとともに、働き方の多様化やダイバーシティの尊重、ガバナンス強化を進めていきます。主にSDGs目標の5番、16番、17番に貢献していく考えです。

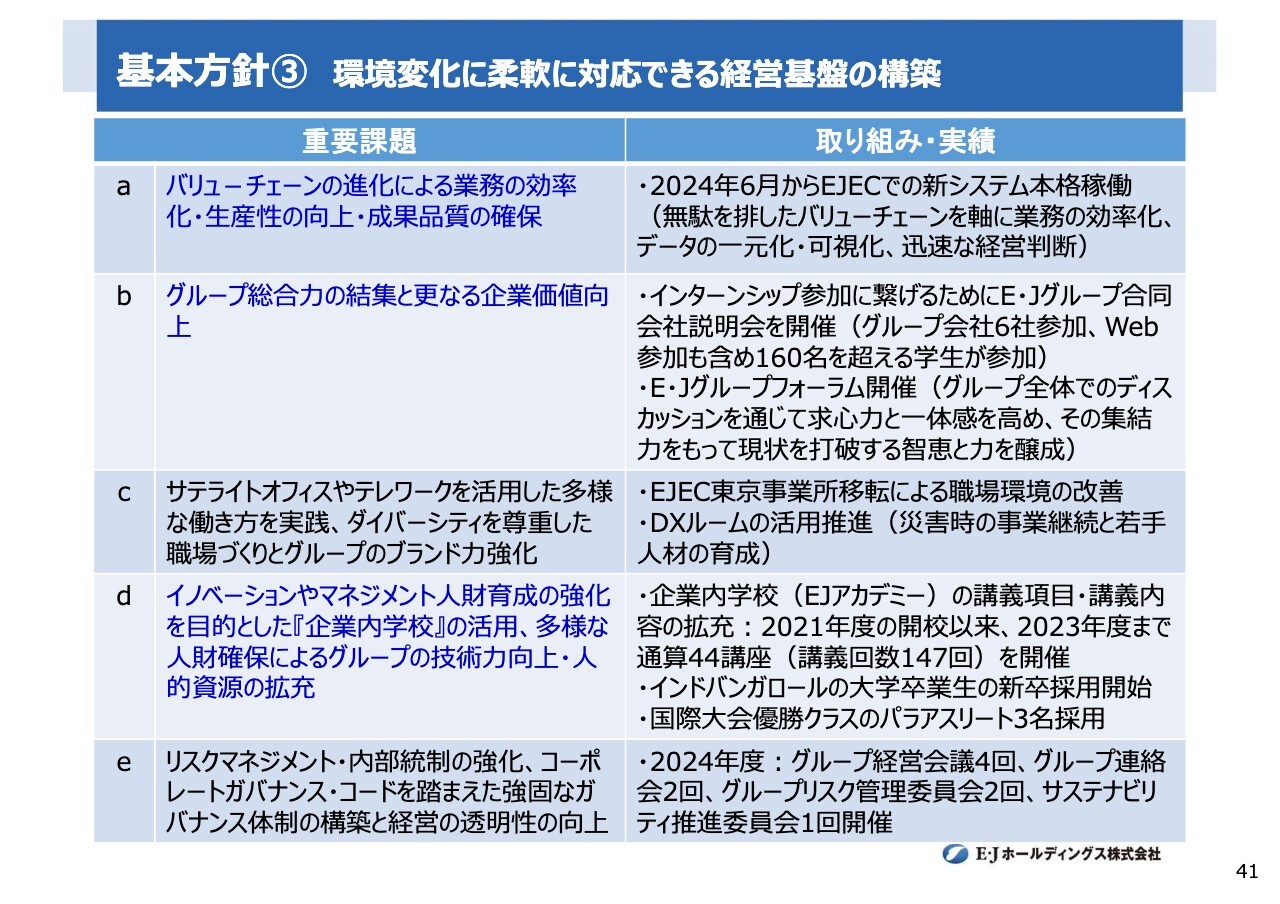

基本方針③ 環境変化に柔軟に対応できる経営基盤の構築

「環境変化に柔軟に対応できる経営基盤の構築」における方針の重要課題、取り組み・実績は、スライドに示したとおりです。

バリューチェーンの進化を進めるべく、業務・経営に関わるすべてのデータを一元管理する業務管理DXの導入を進めてきました。また、人材確保・育成は急務のため、その施策を進めています。

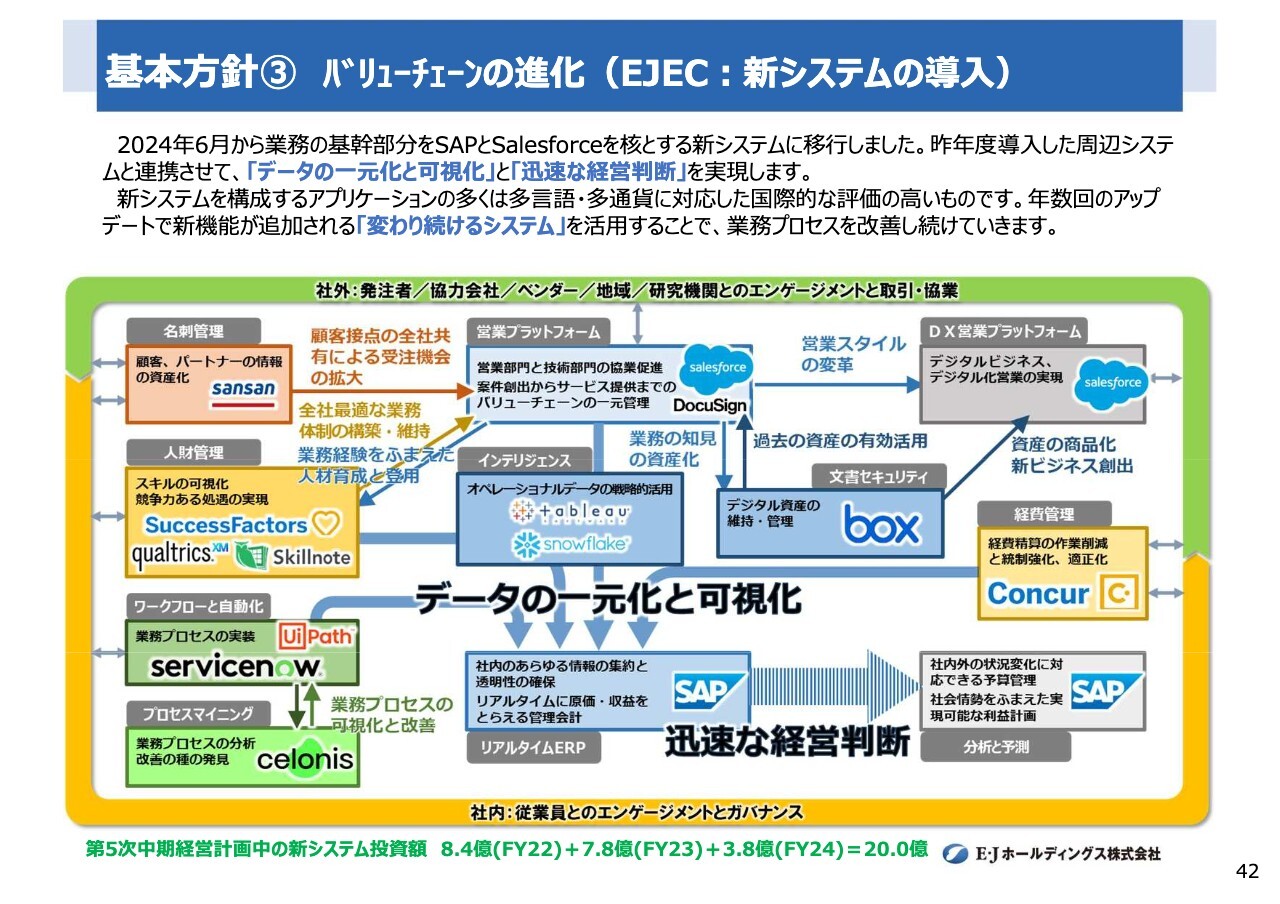

基本方針③ バリューチェーンの進化(EJEC:新システムの導入)

1つ目の事例は、バリューチェーンの進化を目的とした受注、生産、売上、利益、人材育成など業務に関わるすべてのデータを一元管理する業務管理DXの導入です。2024年5月期までシステム構築に時間を要し、新年度からスタートします。

会社の経営に関するデータを一元管理するとともに、瞬時に可視化できることから、迅速な経営判断や改善施策の実行が可能になると考えています。

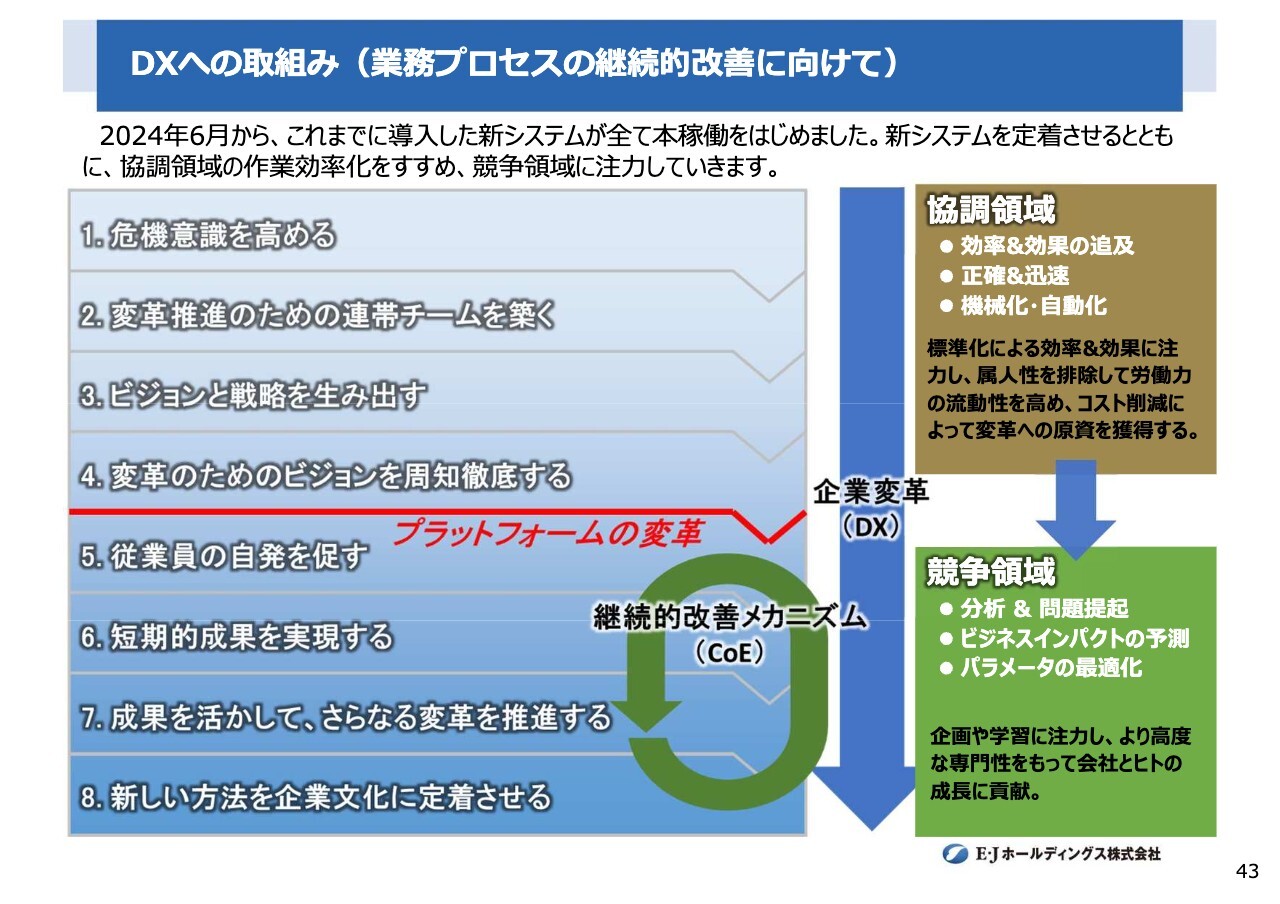

DXへの取組み(業務プロセスの継続的改善に向けて)

本格的に運用を開始する今年度の業務管理状況により、新システムの効率性、効果の検証、正確性と迅速性の検証などを行っていきます。作業の機械化・自動化を推進し、継続的な改善によって企業の競争領域を高めていく考えです。

基本方針③ グループ総合力の結集・更なる企業価値の向上、人材確保育成

2つ目の事例は、グループ総合力の結集による企業価値向上や人材確保育成です。グループ企業が合同で新卒社員採用説明会を開催したり、グループ技術フォーラムなどを開催したりして、技術力向上や社員交流の場を持つことで、ウェルビーイングの一助になればと思っています。

基本方針③ EJEC 東京事務所移転による職場環境の改善

スライドは、エイト日本技術開発の東京支社と東京本社が中野駅前の新ビルに入居した事例です。これから職場環境を改善し、本格的なハイブリッドワークを稼働させていきます。

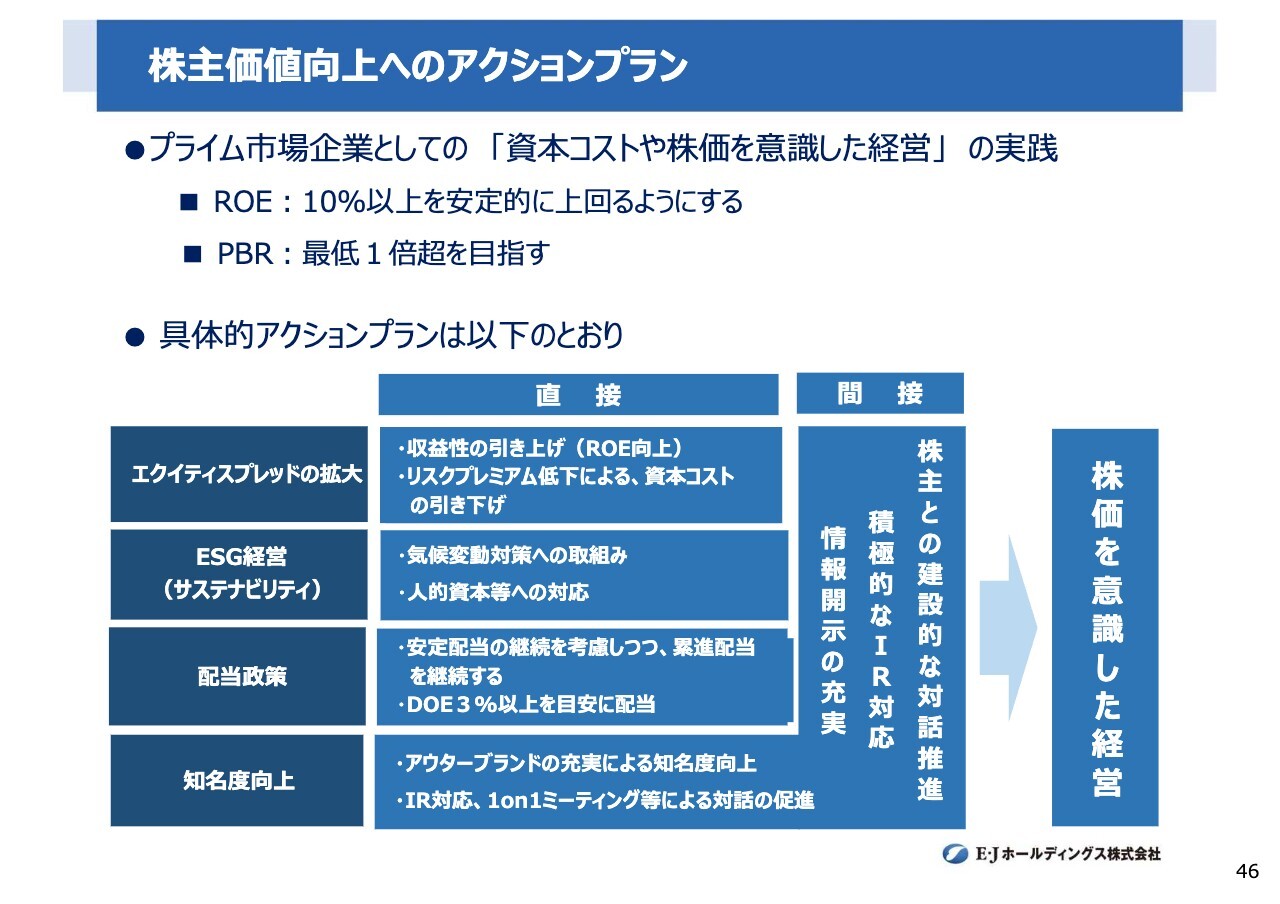

株主価値向上へのアクションプラン

中期計画の実現とともに、企業価値向上への対応は不可欠だと考えています。現在、当社はプライム市場に上場しており、プライム市場企業としての展開策も明確にしていきます。

具体的には、「資本コストや株価を意識した経営の実践」を行っていきます。長期ビジョンに向けた成長戦略に基づき、資本コストを意識した収益性の拡大により、エクイティスプレッドの拡大化を図ります。

また、サステナビリティ経営を実践すべく、気候変動対策や人的資本経営の対応を進めるとともに、配当施策の変更や株主・投資家との積極的な対話推進による知名度向上により、株主価値向上に努めていきます。

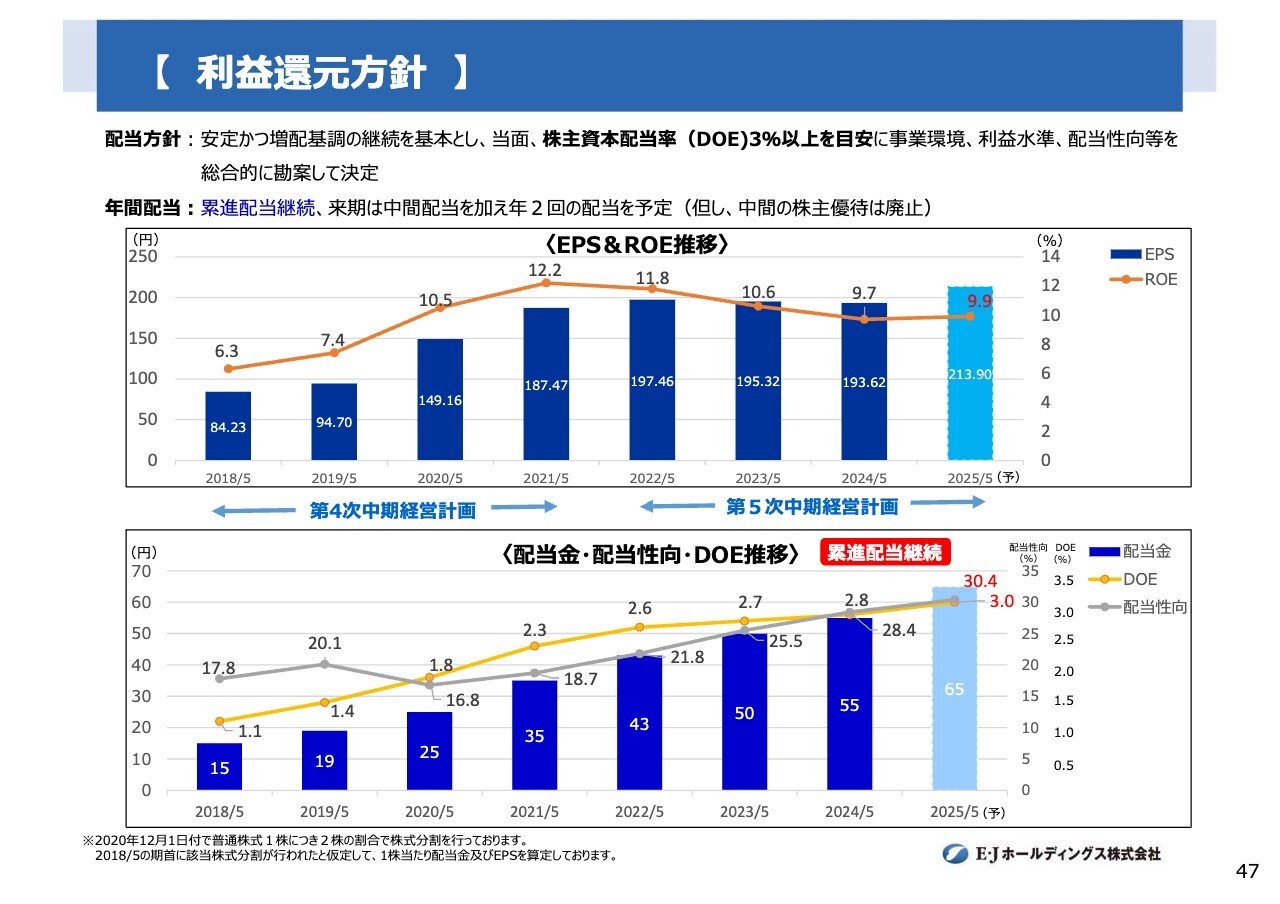

【利益還元方針】

利益還元方針については、安定的な累進配当をベースに、DOE3パーセント以上の配当を実施する方針としました。

また、従来は株主のみなさまに中間で提供していた株主優待を廃止すると同時に、株主価値向上のために新たに中間配当を取り入れ、年2回の配当方針としました。

過去の配当実績は、スライドの表のとおりです。今期は、株主総会に55円の配当を提案する予定です。翌期は中間に25円、期末に40円、通期で65円の配当を予想しています。

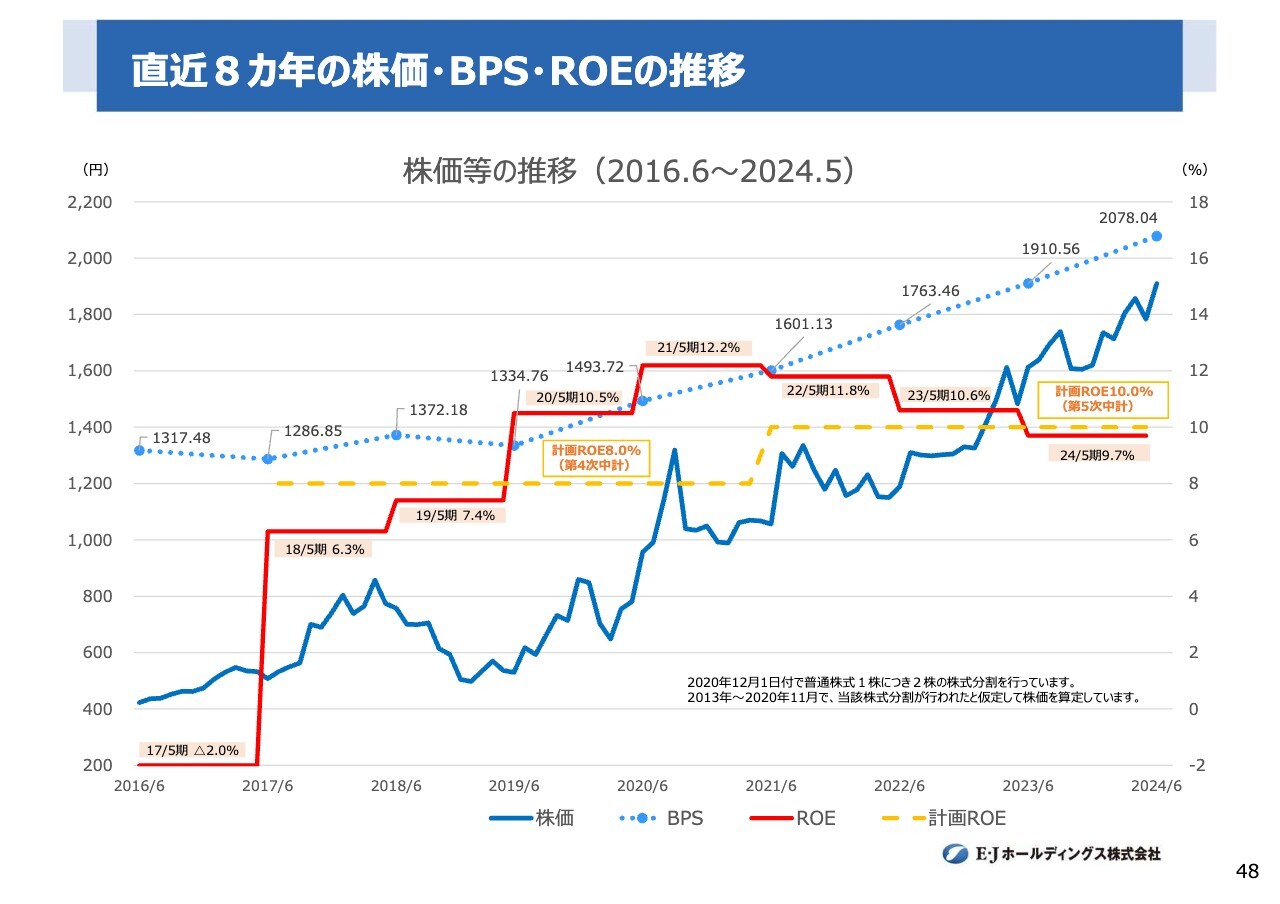

直近8カ年の株価・BPS・ROEの推移

スライドは、直近8年間の株価・BPS・ROEの推移を示したグラフです。

収益の拡大等によってROEは目標を上回る状況となっており、株価がBPSに近づいてきています。残念ながら今期は目標ROEを若干下回りましたが、早期回復に向けて努力していきます。

株主・投資家との対話方針

当社の株主・投資家のみなさまとの対話方針です。スライドに示したように、個人投資家、機関投資家のみなさまへの会社説明会、1on1ミーティングを継続的に実施し、内容の充実を図っていきたいと考えています。

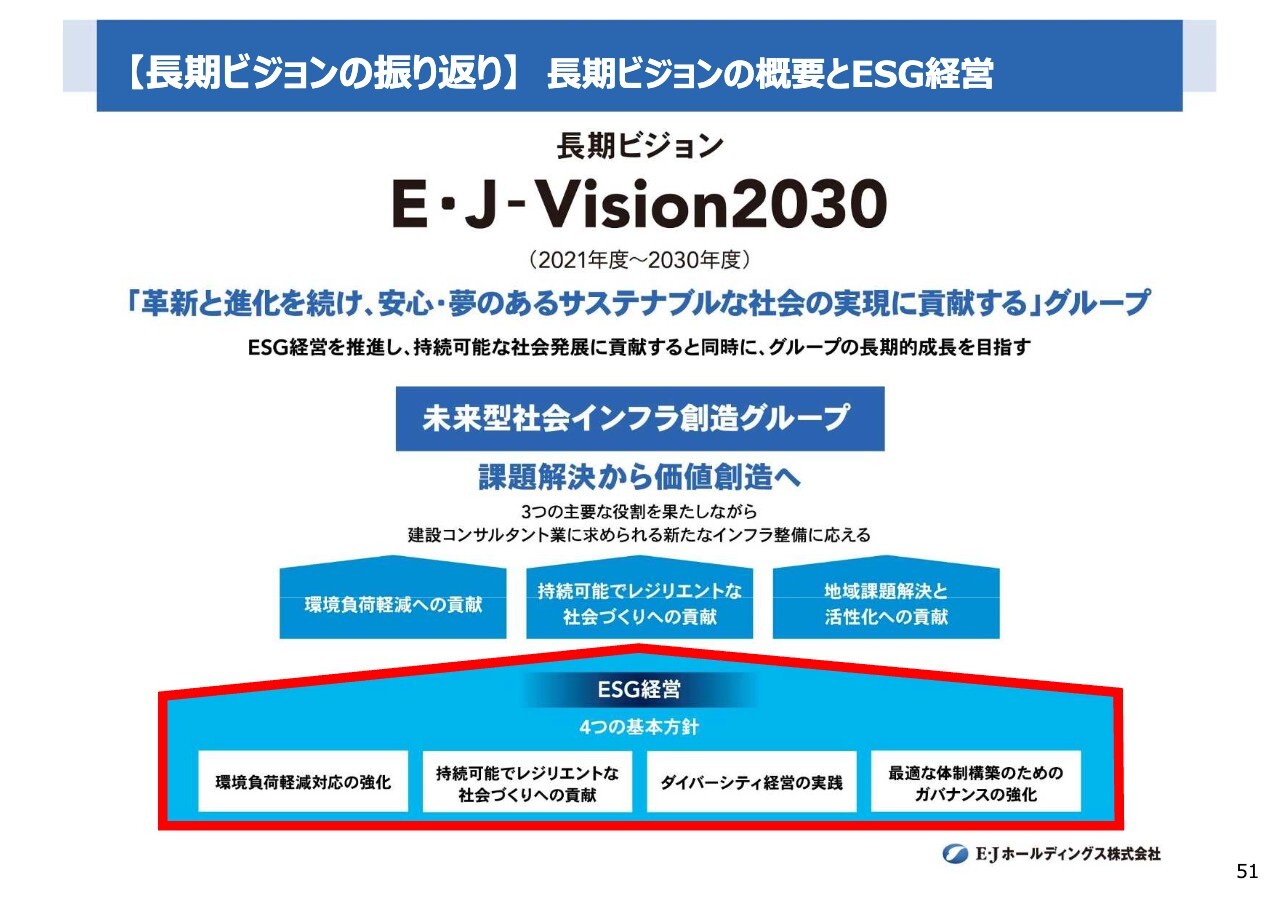

【長期ビジョンの振り返り】 長期ビジョンの概要とESG経営

5つ目の、「サステナビリティに関する取り組み」についてご説明します。

長期ビジョン「E・J-Vision2030」の全体像は、スライドに示したとおりです。2030年において「革新と進化を続け、安心・夢のあるサステナブルな社会の実現に貢献する」グループを目指していきます。

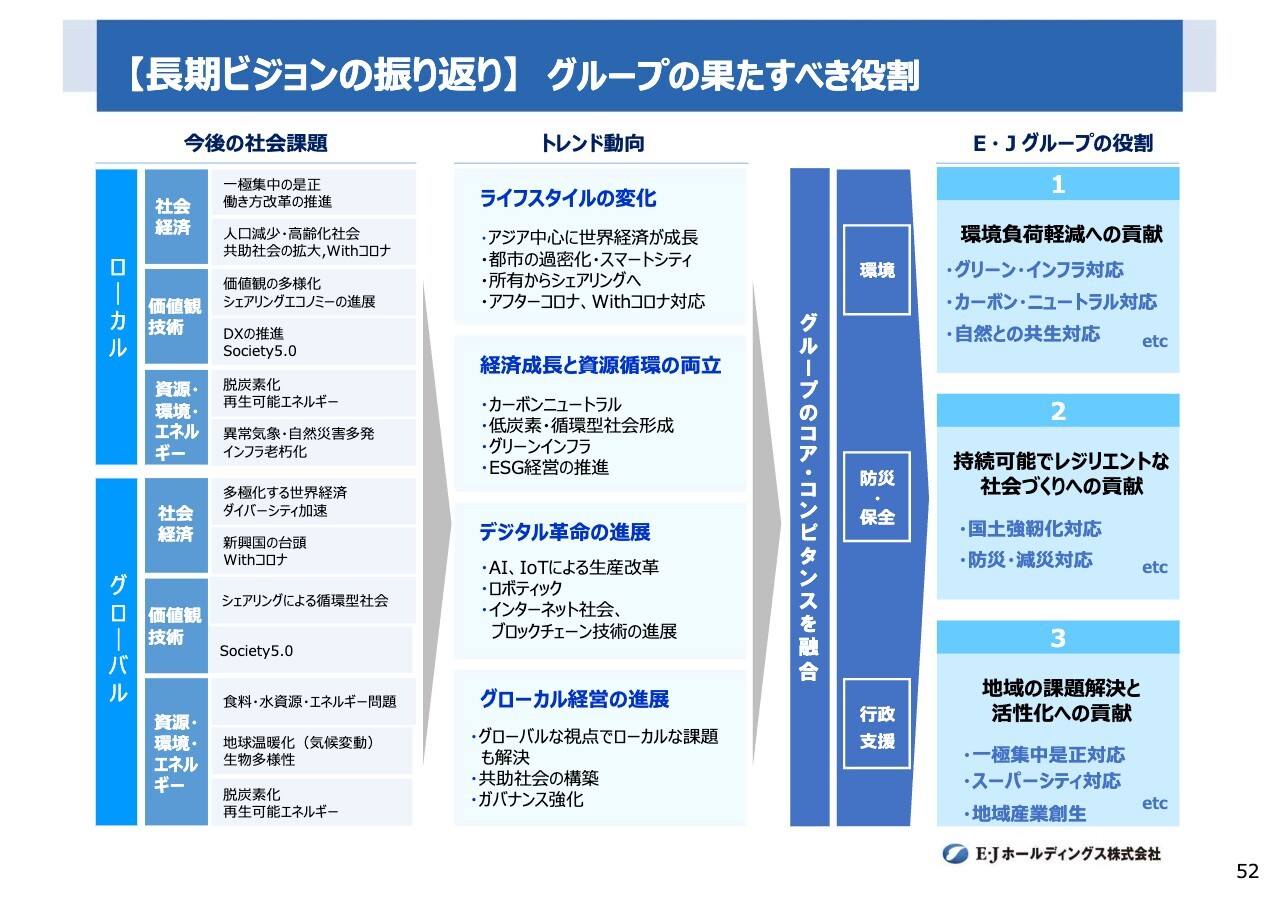

【長期ビジョンの振り返り】 グループの果たすべき役割

国内外における今後の社会課題として、国内では人口減少、高齢化社会、一極集中の是正、価値観の多様化、シェアリングエコノミー、DX推進、Society5.0への対応、自然災害の多発、インフラ老朽化、脱炭素社会などが挙げられます。

グローバルでは、人口増加による資源・エネルギーの問題、多極化する世界経済、地球温暖化、脱炭素化など、多くの課題が挙げられています。

それらの中で、E・Jグループが注目すべきトレンドの動向は4つあります。

1つ目は「ライフスタイルの変化に伴う社会資本整備」、2つ目は「経済成長と資源循環が両立する社会形成」、3つ目は「デジタル革命の進展に伴うSociety5.0の形成」、4つ目は「グローバルな視点でローカルな課題解決が行える経営の推進」を取り上げています。

これらに対してE・Jグループの役割は、コア・コンピタンスである「環境」、「防災・保全」、「行政支援」の技術やノウハウを融合させ、Society5.0を見据えながら、「環境負荷軽減への貢献」「持続可能でレジリエントな社会づくりへの貢献」「地域の課題解決と活性化への貢献」などの新たな社会形成に真価を発揮させていく考えです。

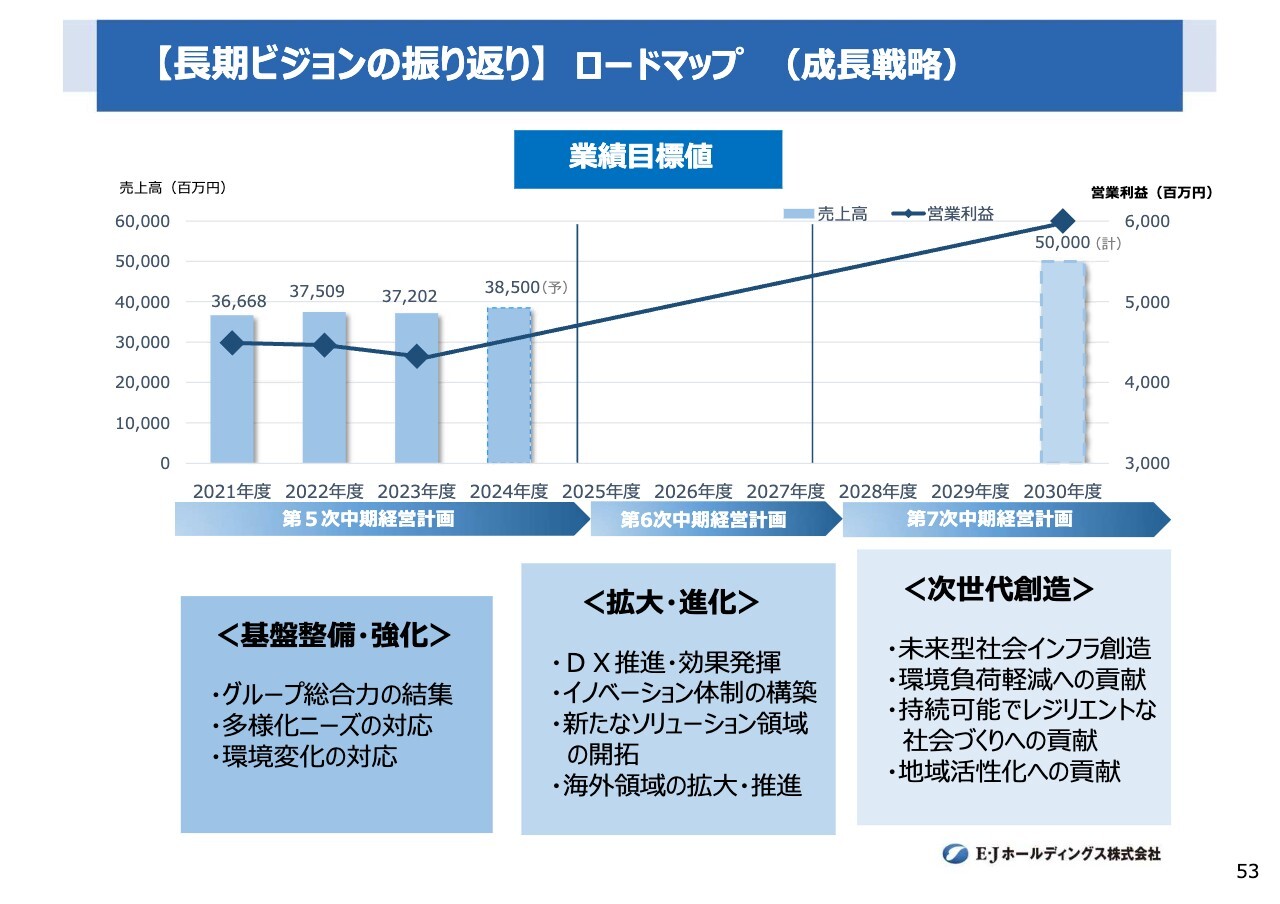

【長期ビジョンの振り返り】 ロードマップ(成長戦略)

スライドは、長期ビジョン達成に向けたロードマップを示しています。第5次中期経営計画期間は基盤整備・強化、第6次中期経営計画期間は拡大・進化に位置づけています。

第7次中期経営計画期間は長期目標達成に向けた次世代創造の位置づけで、最終売上高500億円を目指していきます。

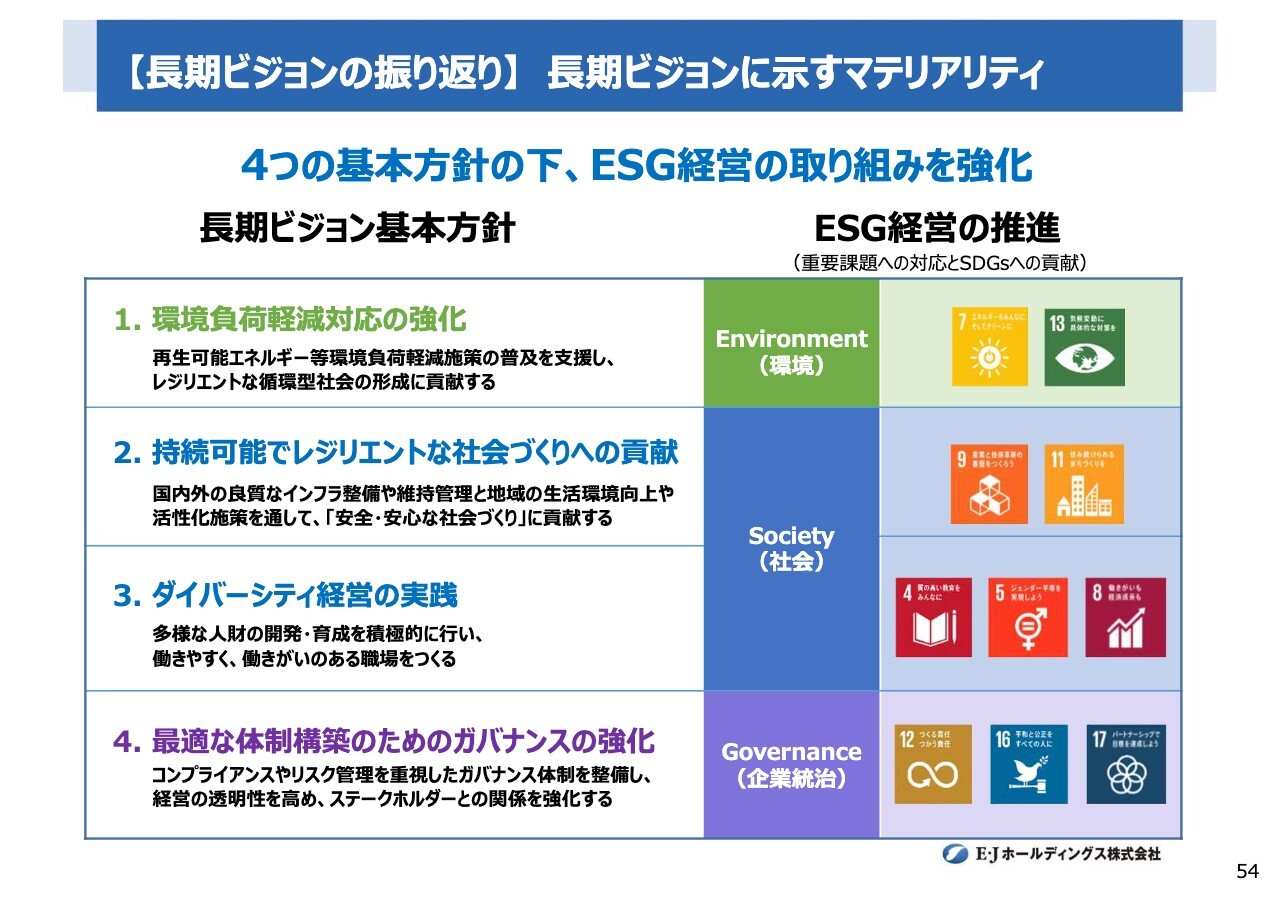

【長期ビジョンの振り返り】長期ビジョンに示すマテリアリティ

スライドは、長期ビジョンの4つの基本方針と、それに対応するESG経営、SDGs目標を示しています。

「環境負荷軽減対応の強化」はSDGsの7番、13番、「持続可能でレジデントな社会づくりへの貢献」は9番、11番、「ダイバーシティ経営の実践」は4番、5番、8番、「最適な体制構築のためのガバナンスの強化」は12番、16番、17番を目標に定めて展開していきます。

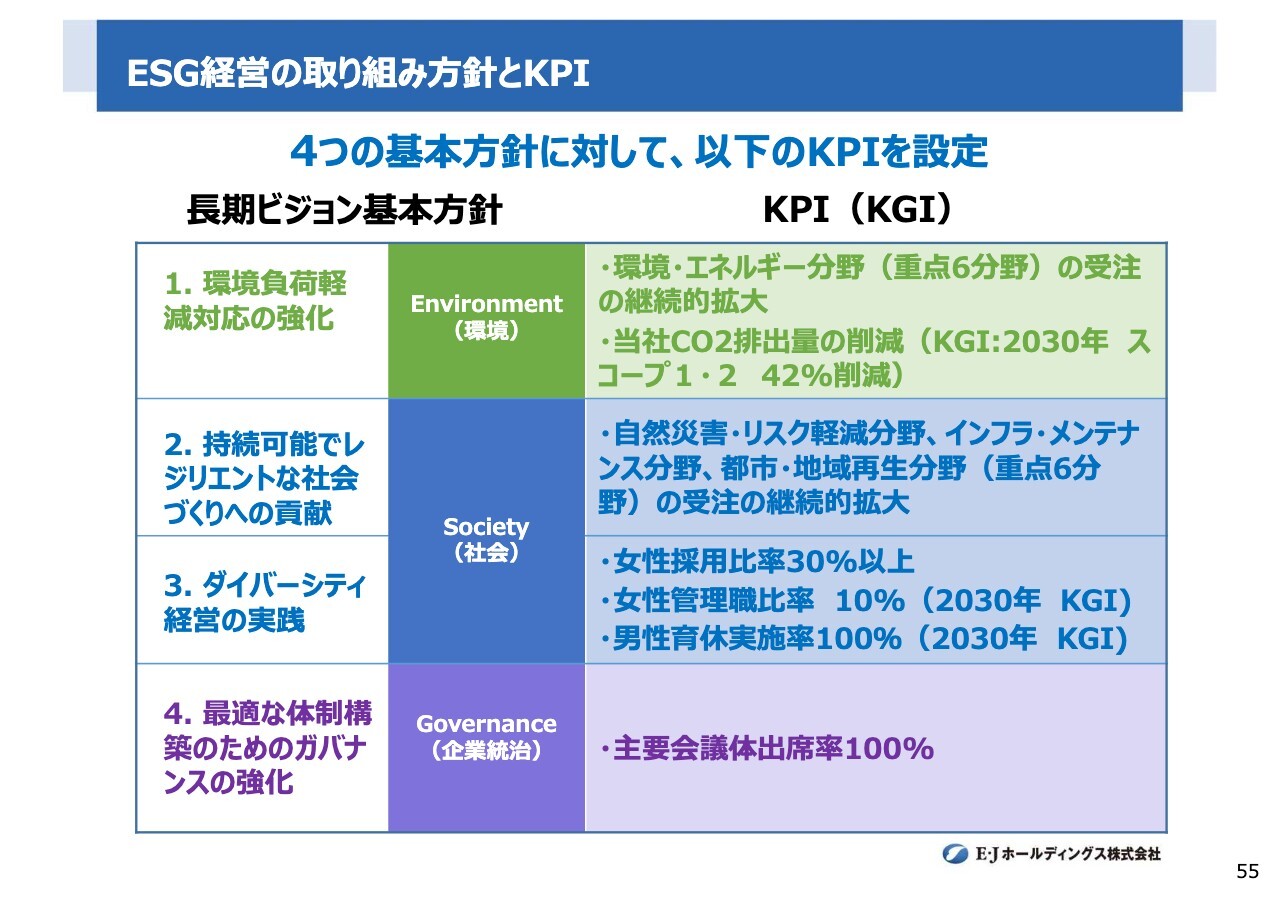

ESG経営の取り組み方針とKPI

長期ビジョンの4つの基本方針に対し、KPIまたはKGIを設定しています。

「環境負荷軽減対応の強化」においては、環境・エネルギー分野の受注拡大、CO2排出量の42パーセント削減としました。

「持続可能でレジリエントな社会づくりへの貢献」においては、自然災害・リスク軽減分野、インフラ・メンテナンス分野、都市・地域再生分野の受注拡大を定めました。

「ダイバーシティ経営の実践」においては、女性採用比率30パーセント以上、女性管理職比率10パーセント、男性育休実施率100パーセントを定めました。

「最適な体制構築のためのガバナンスの強化」においては、主要会議体の出席率100パーセントを目標として定め、展開していきます。

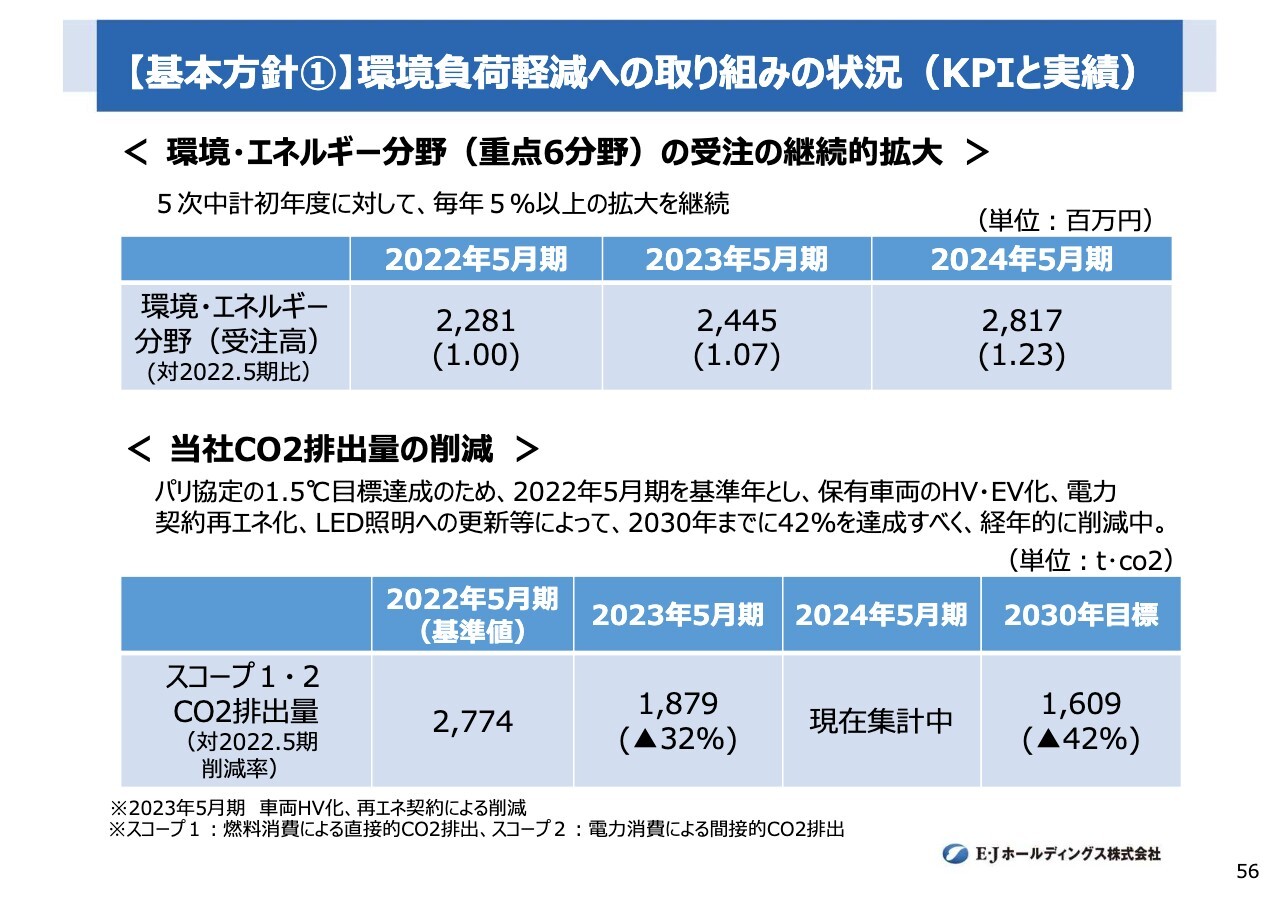

【基本方針①】環境負荷軽減への取り組みの状況(KPIと実績)

気候変動対応への取り組み状況です。TCFD提言に賛同し、2030年度までにパリ協定の1.5℃目標達成に向けてCO2排出量の削減目標を定めるとともに、環境エネルギー分野の受注拡大を図ることで社会貢献と企業成長を続けていきます。

環境エネルギー分野の受注高は毎年5パーセント以上拡大を続けており、CO2排出量は2031年5月期には42パーセント削減の目標を掲げて展開中です。2024年5月期は現在集計中ですが、集計でき次第、速やかに開示します。

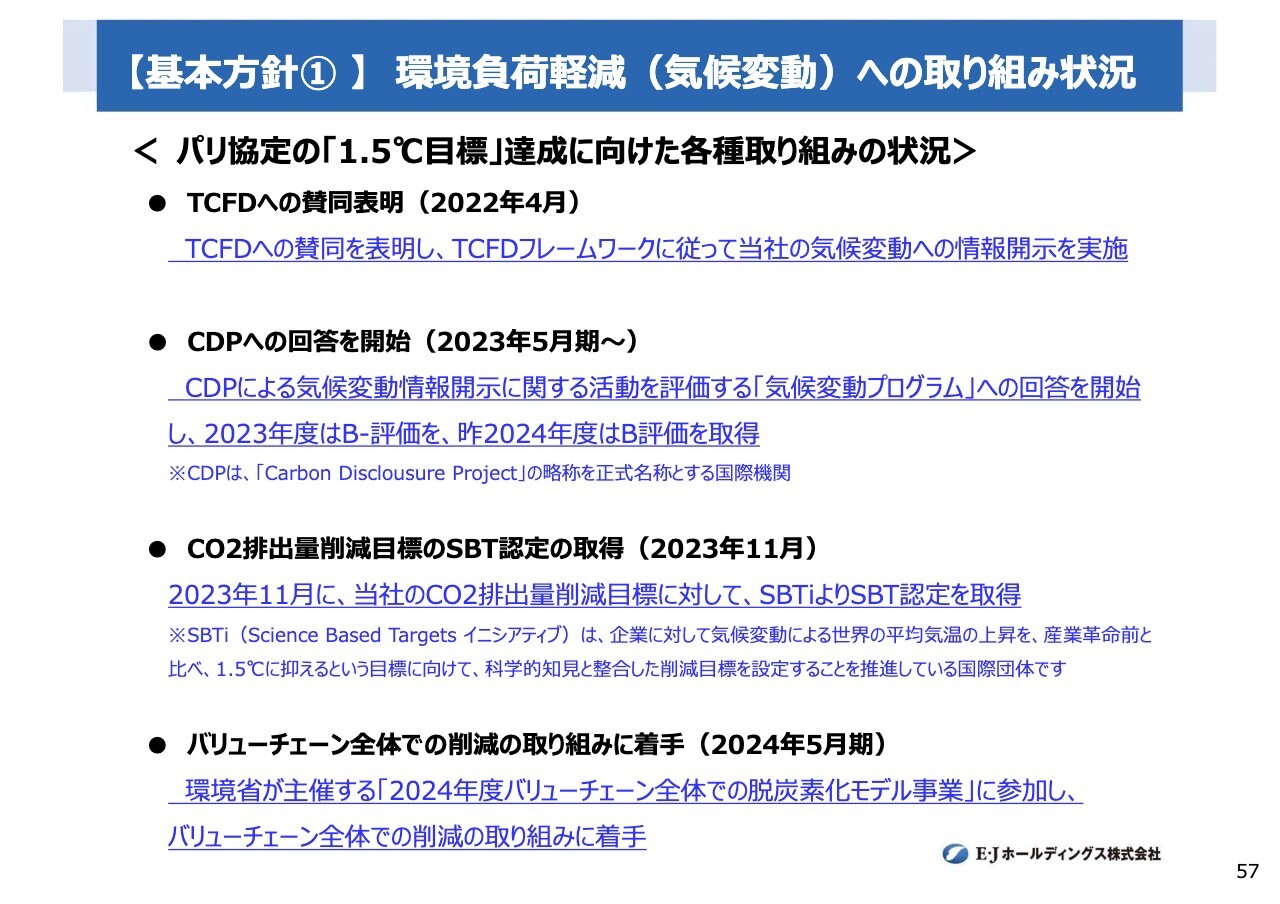

【基本方針①】環境負荷軽減(気候変動)への取り組み状況

スライドには、気候変動への取り組み状況を示しています。

TCFD提言に賛同し、2030年度までにパリ協定の1.5℃目標達成に向けてCO2排出量削減目標を設定しました。SBT認定を受けるとともに、毎年運用結果を報告しています。

また、CDPによる評価を受けており、今期はB-評価を取得しました。昨年よりも、評価が多少上がっています。

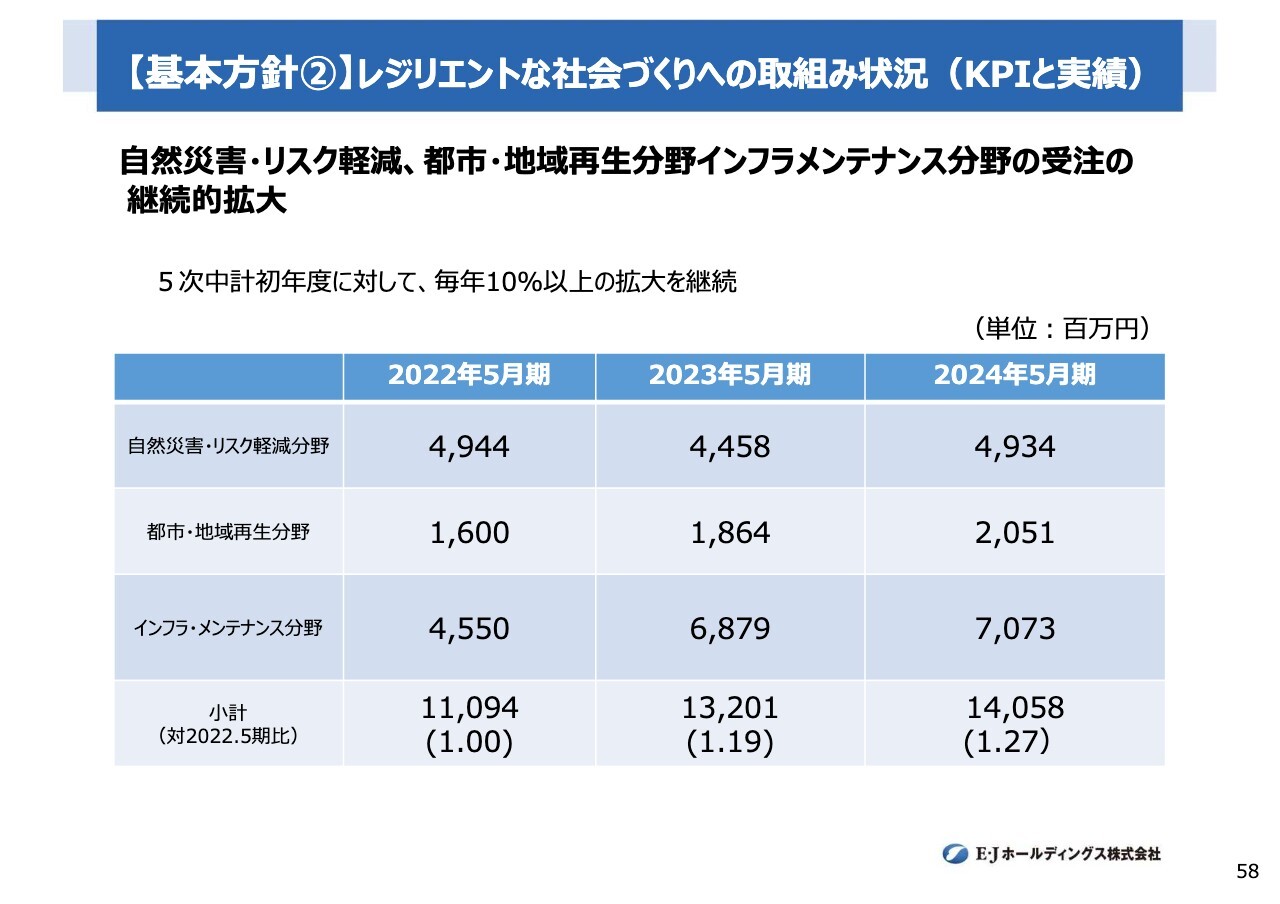

【基本方針②】 レジリエントな社会づくりへの取組み状況(KPIと実績)

基本方針の2つ目は、「レジリエントな社会づくりへの取り組み」状況です。

安全安心な社会づくりに貢献すべく、自然災害・リスク軽減分野、都市・地域再生分野、インフラ・メンテナンス分野の受注高を拡大することで、地域づくりに貢献していきます。現時点では、毎年10パーセント以上拡大しています。

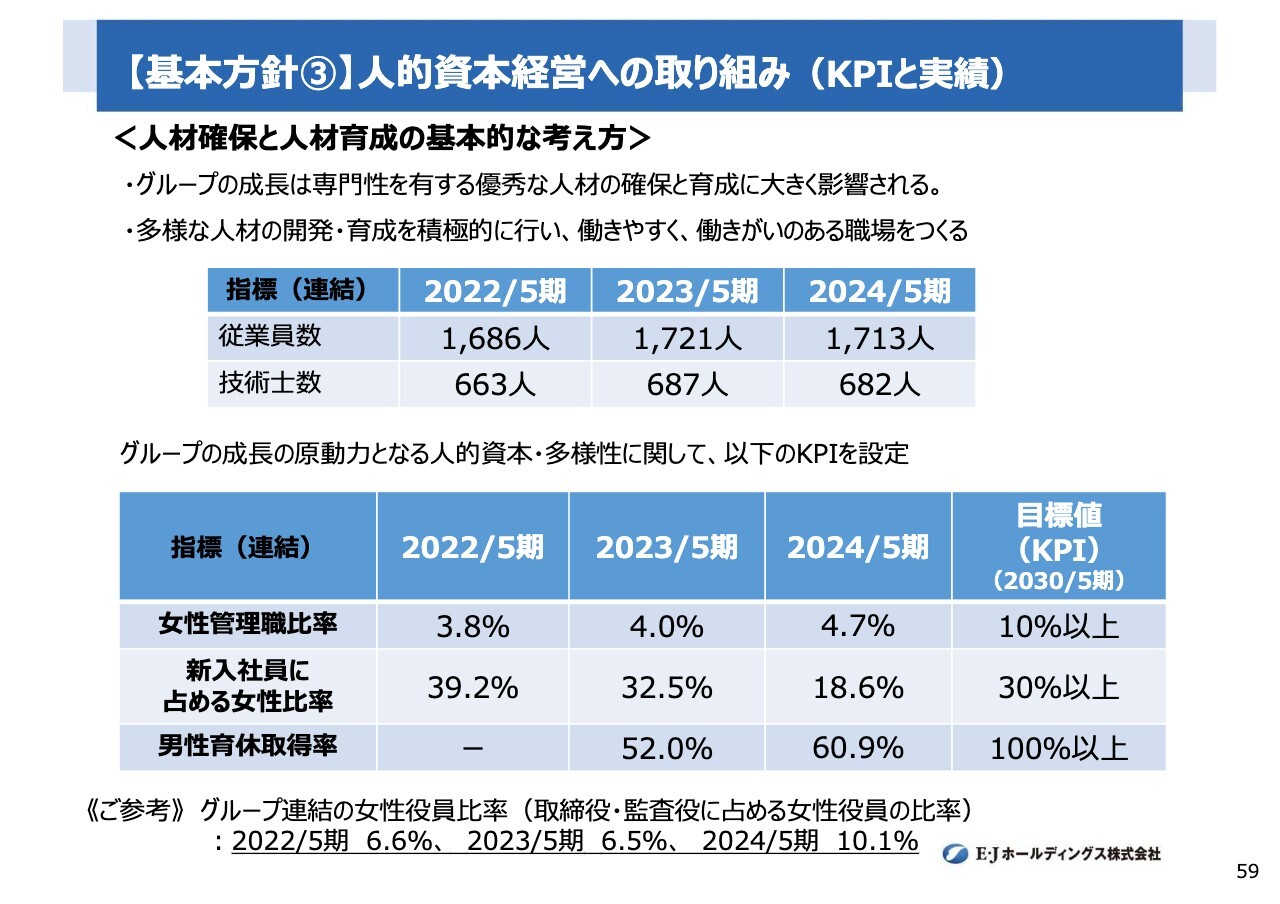

【基本方針③】人的資本経営への取り組み (KPIと実績)

基本方針の3つ目は、「ダイバーシティ経営の推進」です。

人的資本経営を推進すべく、人材確保と人材育成の基本的な考え方を示すとともに、人的資本・多様化に関する目標を定めて推進しています。スライドに示したとおり、現状ではまだ課題解決へ向けた努力が必要な状況です。

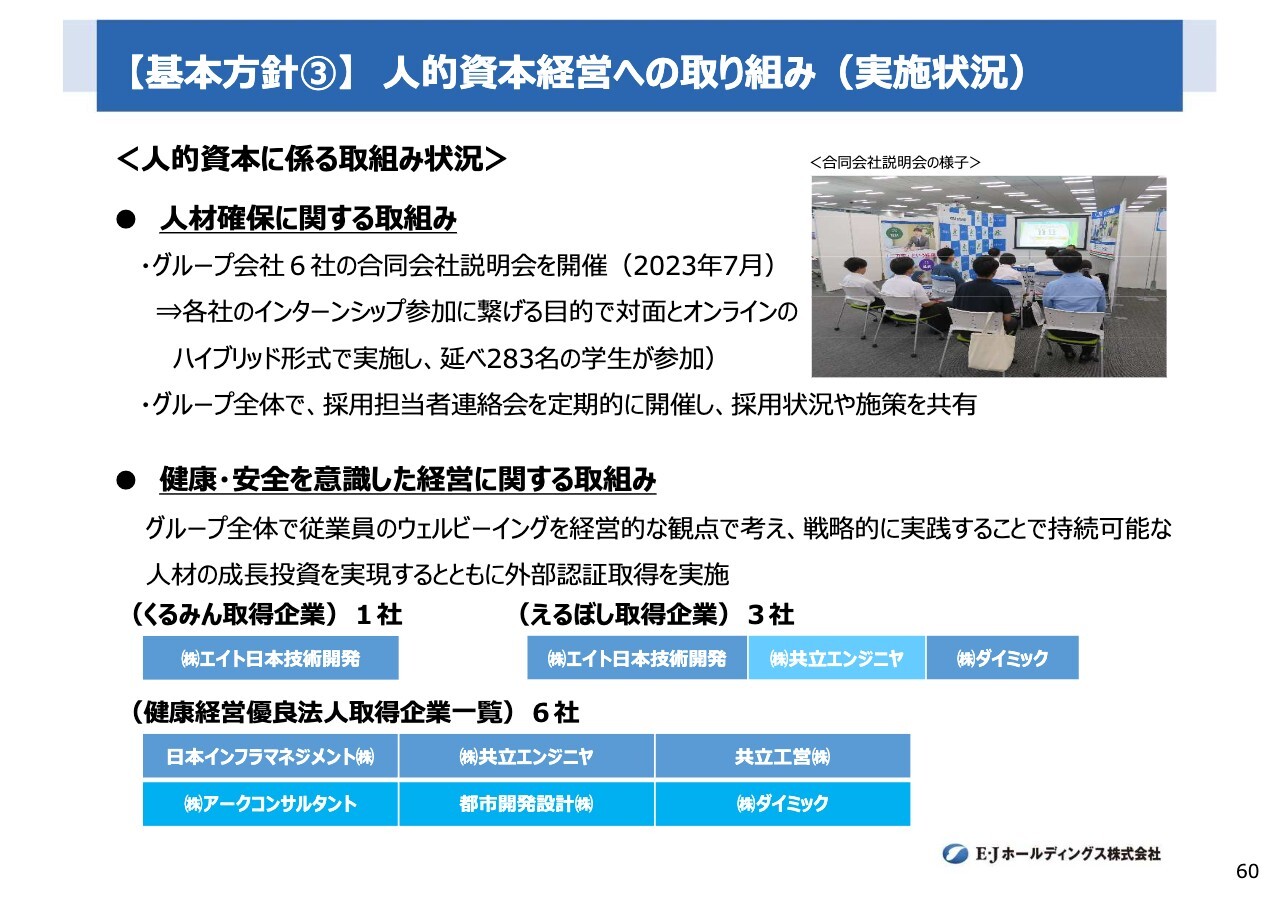

【基本方針③】人的資本経営への取り組み(実施状況)

人的資本経営への取り組み例です。当社グループは、ミッションに示す「地球環境にやさしい優れた技術判断力」を有する人々の総合力が経営資源です。

人権基本方針を制定し、グループ全体での人材確保の取り組みを行うとともに、ウェルビーイング経営を推進すべく、健康・安全を意識した取り組みを行い、外部認証を取得しています。

グループ各社における認証取得の状況は、スライドに示したとおりです。

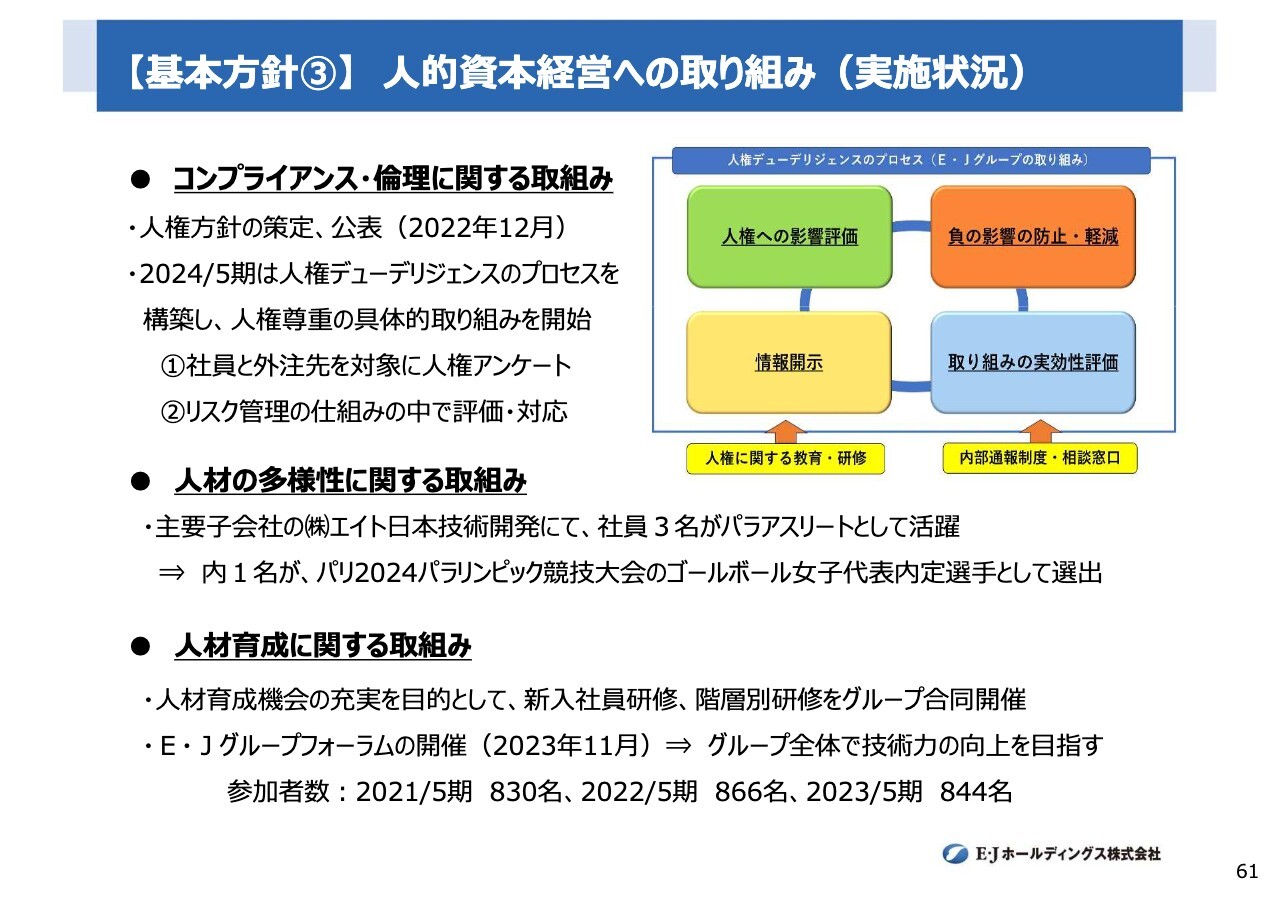

【基本方針③】人的資本経営への取り組み(実施状況)

その他、E・Jグループフォーラムによる技術発表会やE・Jアカデミーによる専門技術の学習機会を与えるなど、教育研修の充実も図っています。

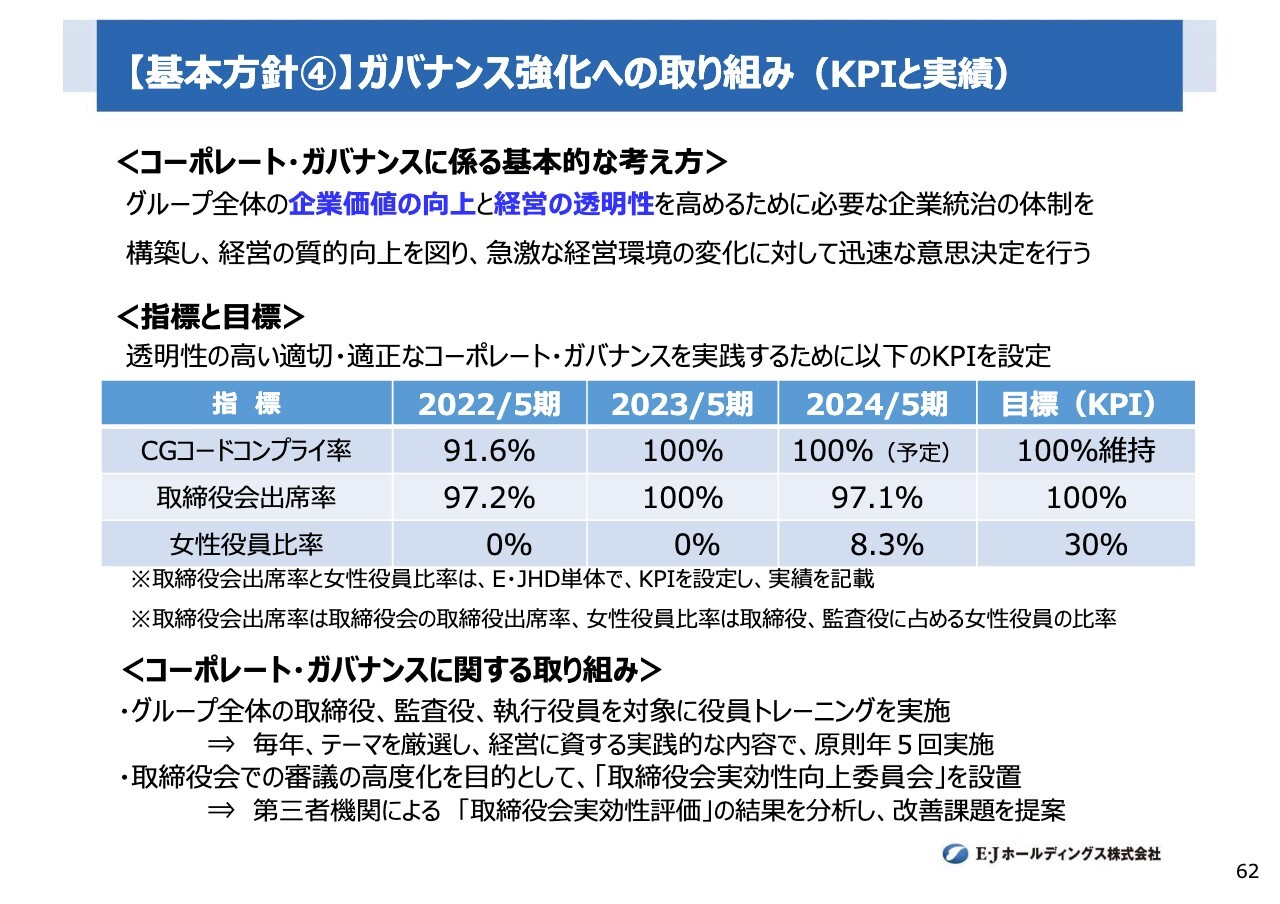

【基本方針④】ガバナンス強化への取り組み (KPIと実績)

基本方針の4つ目は、「最適な体制構築のためのガバナンス強化」です。

グループ全体の企業価値の向上と経営の透明性を高めるため、企業統治の体制整備とコーポレート・ガバナンスの遵守を徹底しています。毎年グループ全体の役員研修を実施するとともに、取締役会の実効性評価を行って改善しています。

KPIについては、E・Jホールディングス単体のKPIならびに各社独自の目標設定を行い、取り組んでいる状況です。

本日の決算発表のご説明は以上です。引き続き、企業価値向上に尽力していきます。ご支援を賜りますよう、よろしくお願いします。ご清聴いただきありがとうございました。

新着ログ

「サービス業」のログ