【QAあり】白銅、半導体製造装置業界の停滞継続により前年比減収減益も、昨年買収の子会社が貢献し海外セグメントの売上高は増加

目次

角田浩司氏(以下、角田):みなさま、おはようございます。白銅株式会社代表取締役社長の角田浩司です。本日はお忙しい中、当社説明会にご参加いただき、誠にありがとうございます。ただ今より、2024年3月期の決算説明を開始します。どうぞよろしくお願いします。

本日はこちらの目次に沿ってご説明します。1番目の2024年3月期決算内容を執行役員経営管理本部長の關濵が説明し、2番目の2025年3月期業績予想と、3番目の中期経営計画達成に向けた取り組みと進捗状況を私がご説明します。

決算ハイライト

關濵亮氏:執行役員経営管理本部長の關濵です。どうぞよろしくお願いします。それでは2024年3月期の決算内容をご説明します。

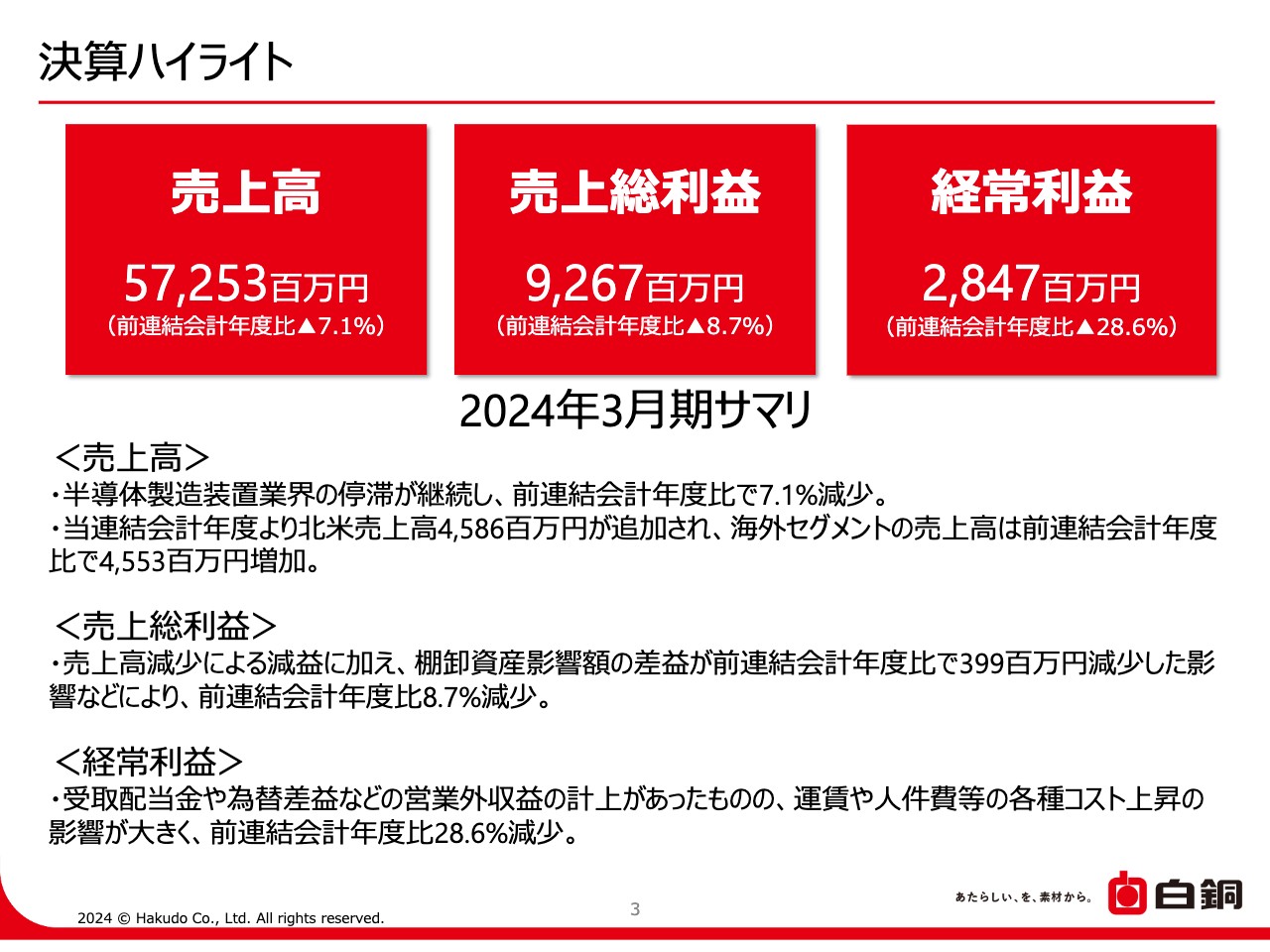

決算ハイライトです。売上高は、前連結会計年度から7.1パーセント減少の572億5,300万円となりました。当連結会計年度より、2023年3月に取得したWest Coast Aluminum & Stainless社の売上高が追加され、海外セグメントの売上高が前連結会計年度と比較し、45億5,300万円増加しました。

一方で、国内は主要顧客である半導体製造装置業界の停滞が継続しており、販売数量の減少を主因として、前連結会計年度比43億4,900万円の減収となりました。

売上総利益では、売上高減少による減益に加え、棚卸資産影響額による差益額が、前連結会計年度から3億9,900万円減少したこともあり、前連結会計年度比8.7パーセント減少の92億6,700万円となりました。

経常利益においても、営業外損益で受取配当金の増加や為替差益、米国子会社の債務免除益などプラスの要因がありましたが、前述の棚卸資産影響額による差益額の減少や、販売量、単位当たりの運賃、人件費などの各種コスト上昇の影響が大きく、結果としては、前連結会計年度比28.6パーセント減少の28億4,700万円となりました。

連結損益計算書(PL)サマリ

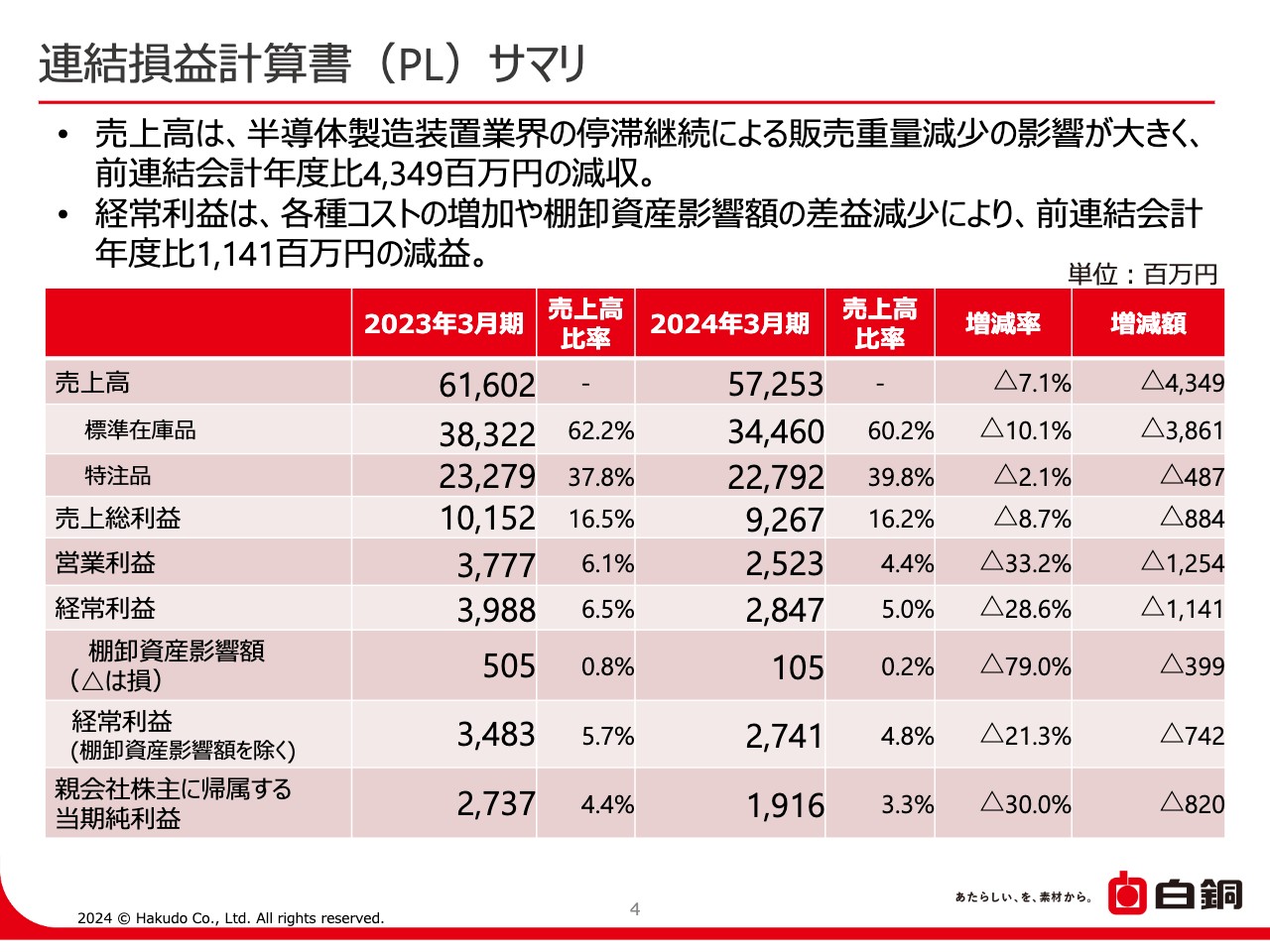

連結損益計算書のサマリです。売上高および各利益の実額と売上高比率などを記載しています。棚卸資産影響額を別枠で記載し、これらを除く経常利益も記載しています。

売上高の前連結会計年度比差異要因

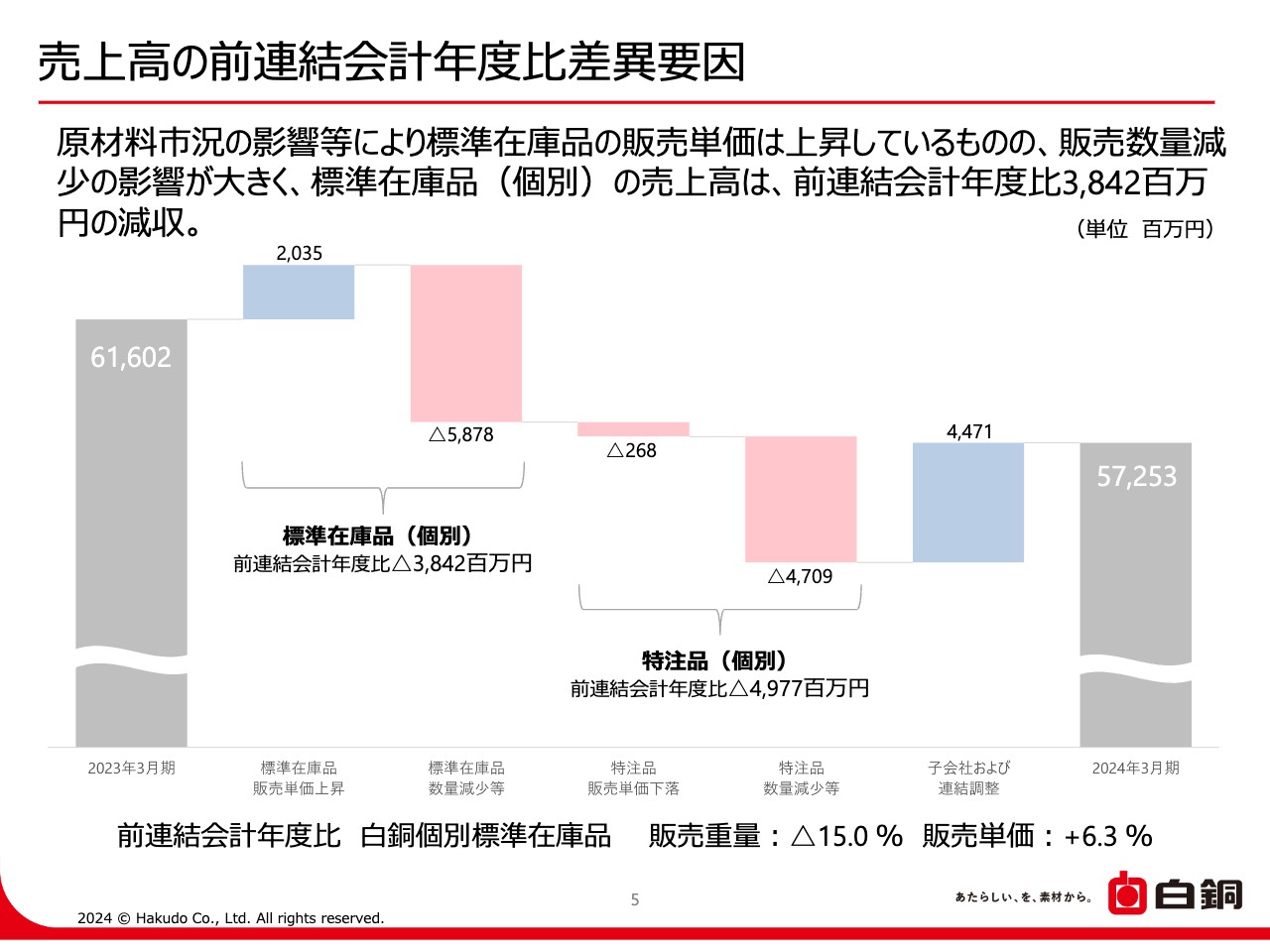

売上高の前連結会計年度比差異要因のグラフです。原材料市況の影響などにより、標準在庫品の販売単価が上昇し、売上高増加への寄与がありましたが、販売数量減少の影響が大きく、連結売上高は、前連結会計年度比で7.1パーセント減収となりました。

なお、白銅個別での標準在庫品の売上高については、販売重量は、前連結会計年度比15.0パーセントの減少、販売単価は6.3パーセントの上昇となりました。

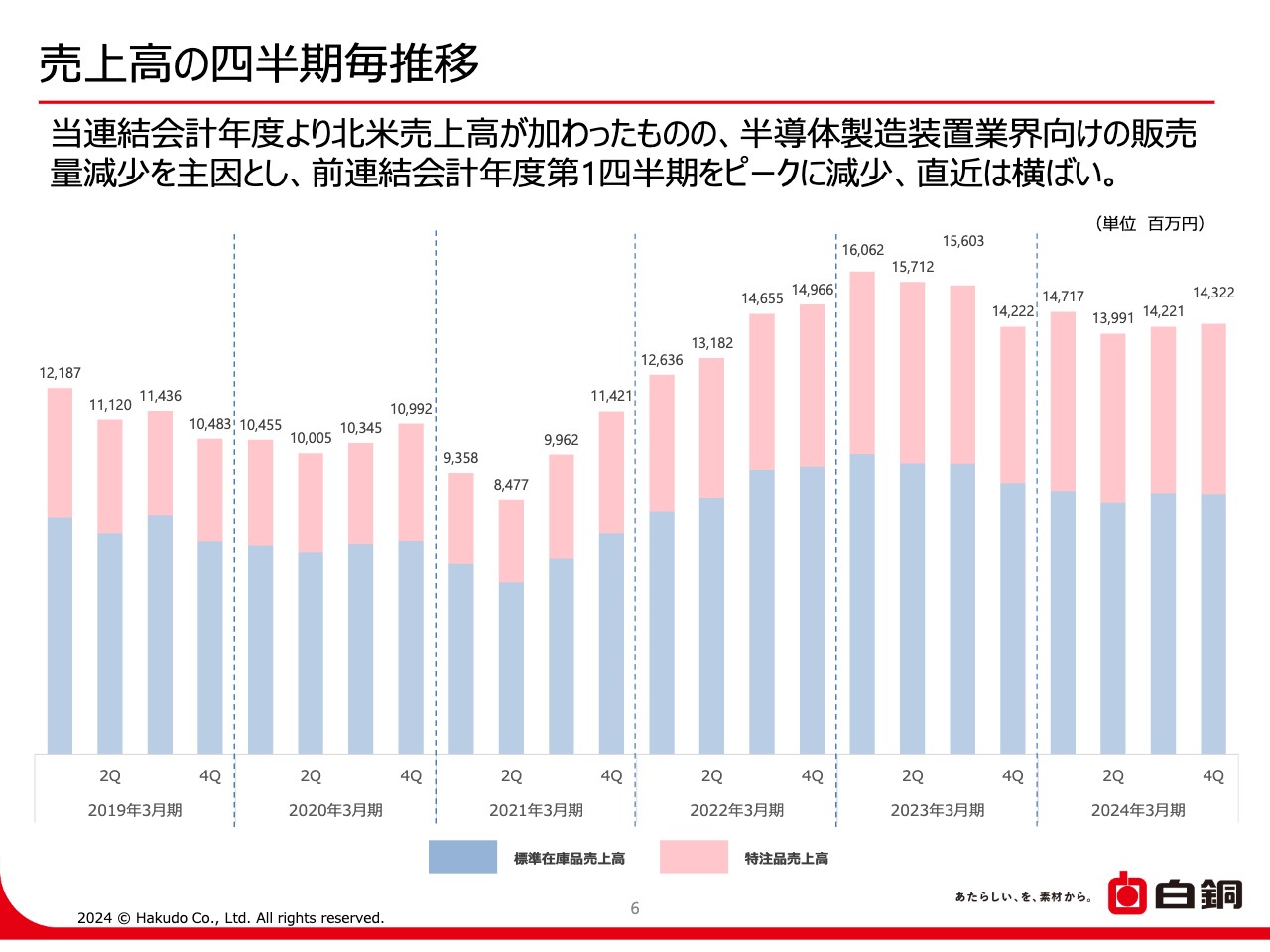

売上高の四半期毎推移

売上高の四半期ごとの推移を記載しています。当連結会計年度より、北米セグメントの売上高が加わったものの、主力である半導体製造装置業界向けの売上減少を主因として、前連結会計年度第1四半期をピークに減少し、直近の売上高は横ばいとなっています。当連結会計年度第3四半期との比較では、1億100万円増収の143億2,200万円となりました。

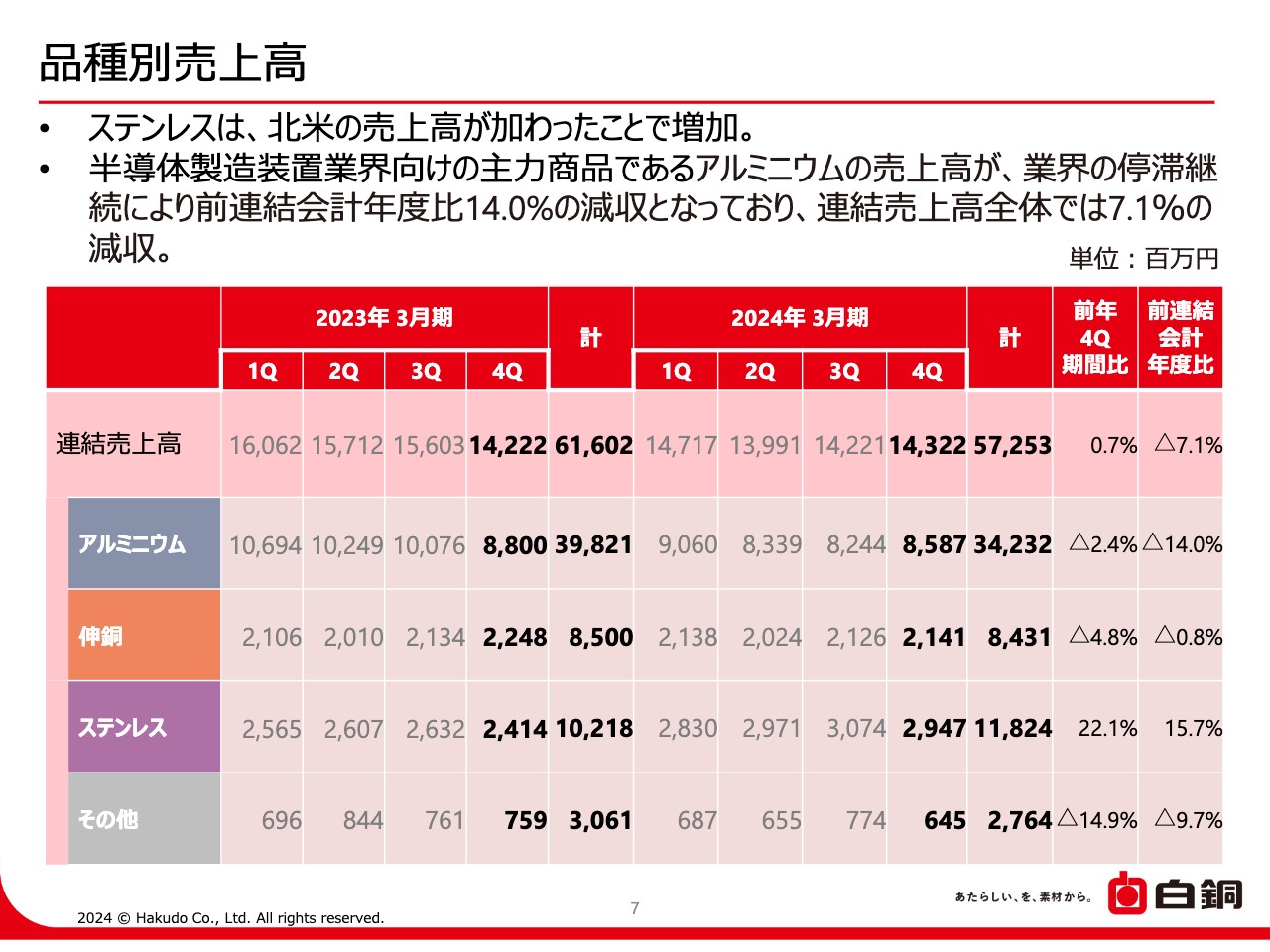

品種別売上高

品種別売上高です。四半期ごとの売上高を記載しています。半導体製造装置業界向けの主力商品であるアルミニウム商品の売上高が、業界の停滞継続により、前連結会計年度と比較し14.0パーセント減少しました。

一方で、ステンレスの売上高が約60パーセントを占める米国子会社、West Coast Aluminum & Stainless社が加わったことで、ステンレスの売上高は、前連結会計年度比15.7パーセントの増加となりました。

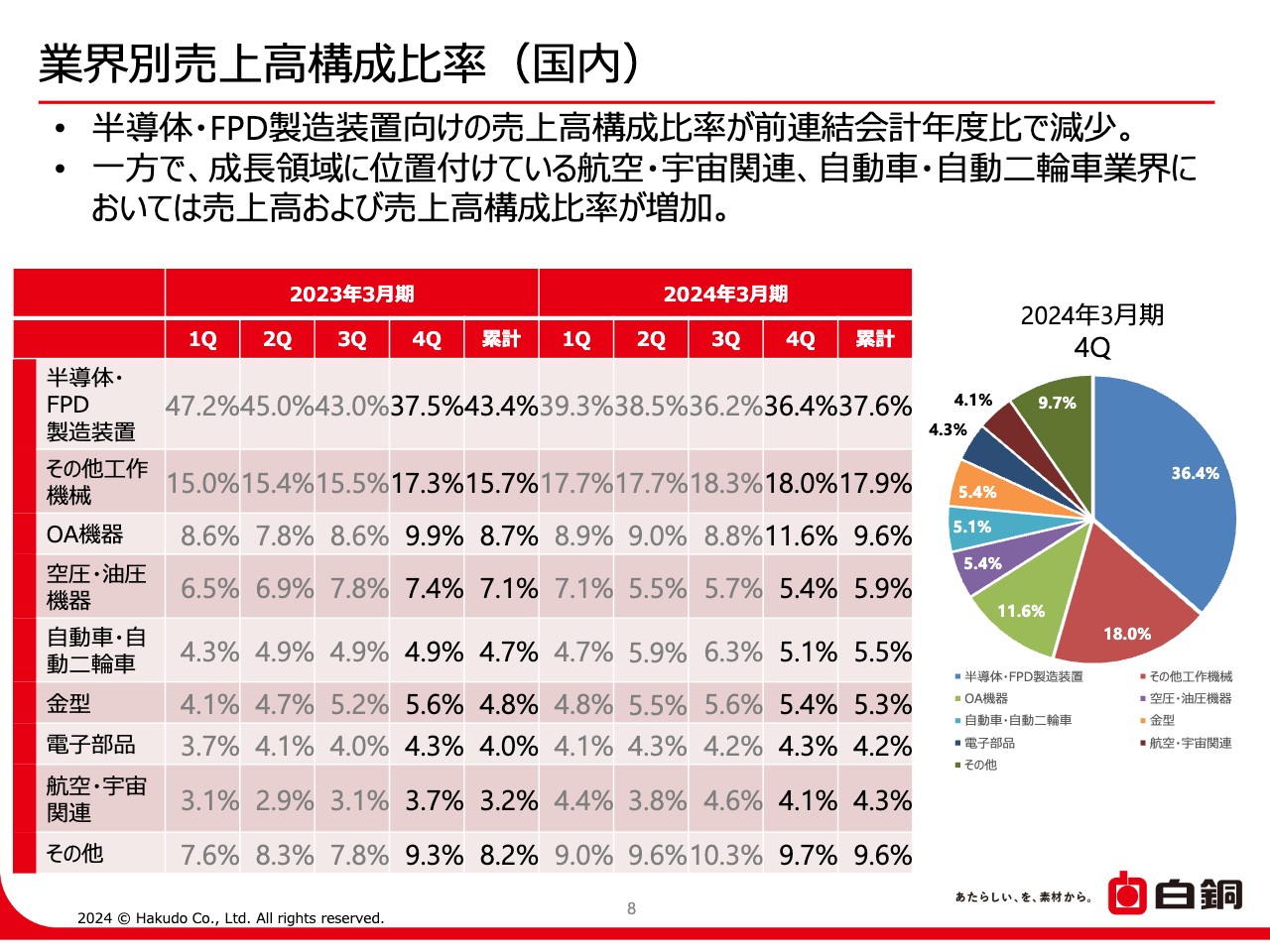

業界別売上高構成比率(国内)

四半期ごとの国内における業界別の売上高構成比率です。2023年3月期との比較で、半導体、フラットパネルディスプレイ製造装置業界向けの比率が大きく低下しました。

一方で、その他の業界の売上高構成比率が相対的に増加しており、特に自動車および航空宇宙関連業界向けでは、売上高構成比率、売上高実額ともに前連結会計年度比で増加しました。

後ほど角田からご説明しますが、自動車領域、航空宇宙領域は中期経営計画で重点戦略として掲げる成長領域であり、積極的なマーケティングおよび営業活動の成果と考えています。

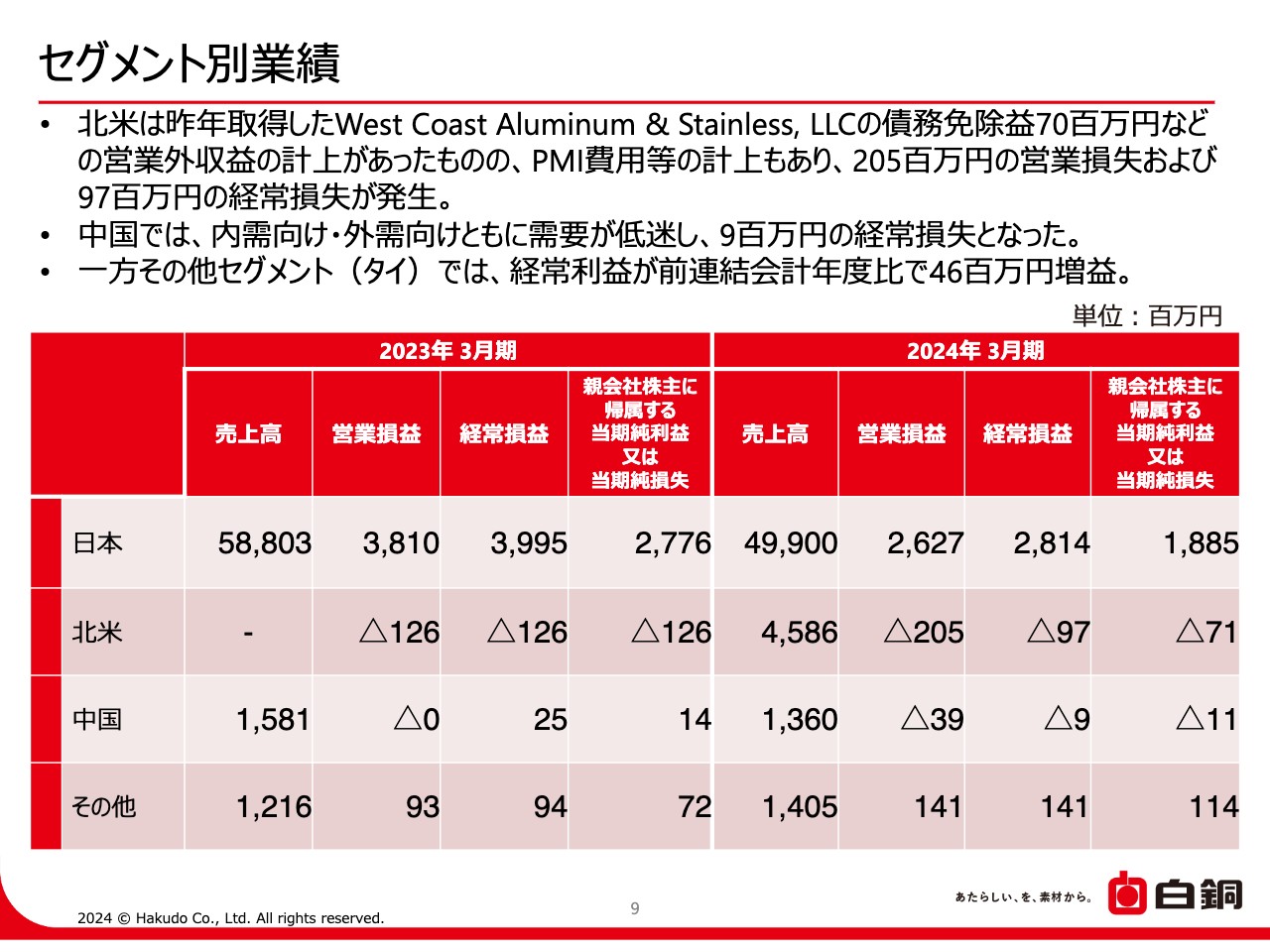

セグメント別業績

セグメント別の業績です。本連結会計年度より、北米セグメントにWest Coast Aluminum & Stainless社の売上高が追加されており、海外売上高の増加に寄与しています。

北米セグメントの利益については、West Coast Aluminum & Stainless社の債務免除益7,000万円などの営業外収益の計上があったものの、買収後統合費用などの計上もあり、2億500万円の営業損失および9,700万円の経常損失を計上しています。

ただし今後、既存事業を含めた加工販売や、Eコマースなどの事業の拡大を行う予定で、回復を見込んでいます。

中国セグメントでは、自動車業界や半導体業界などの国内および輸出の需要低迷により、900万円の経常損失となりました。なお、白銅タイランドを表すその他セグメントでは自動車業界の回復や、Eコマース事業の効果により、前連結会計年度比4,600万円増益の1億4,100万円の経常利益を計上しました。

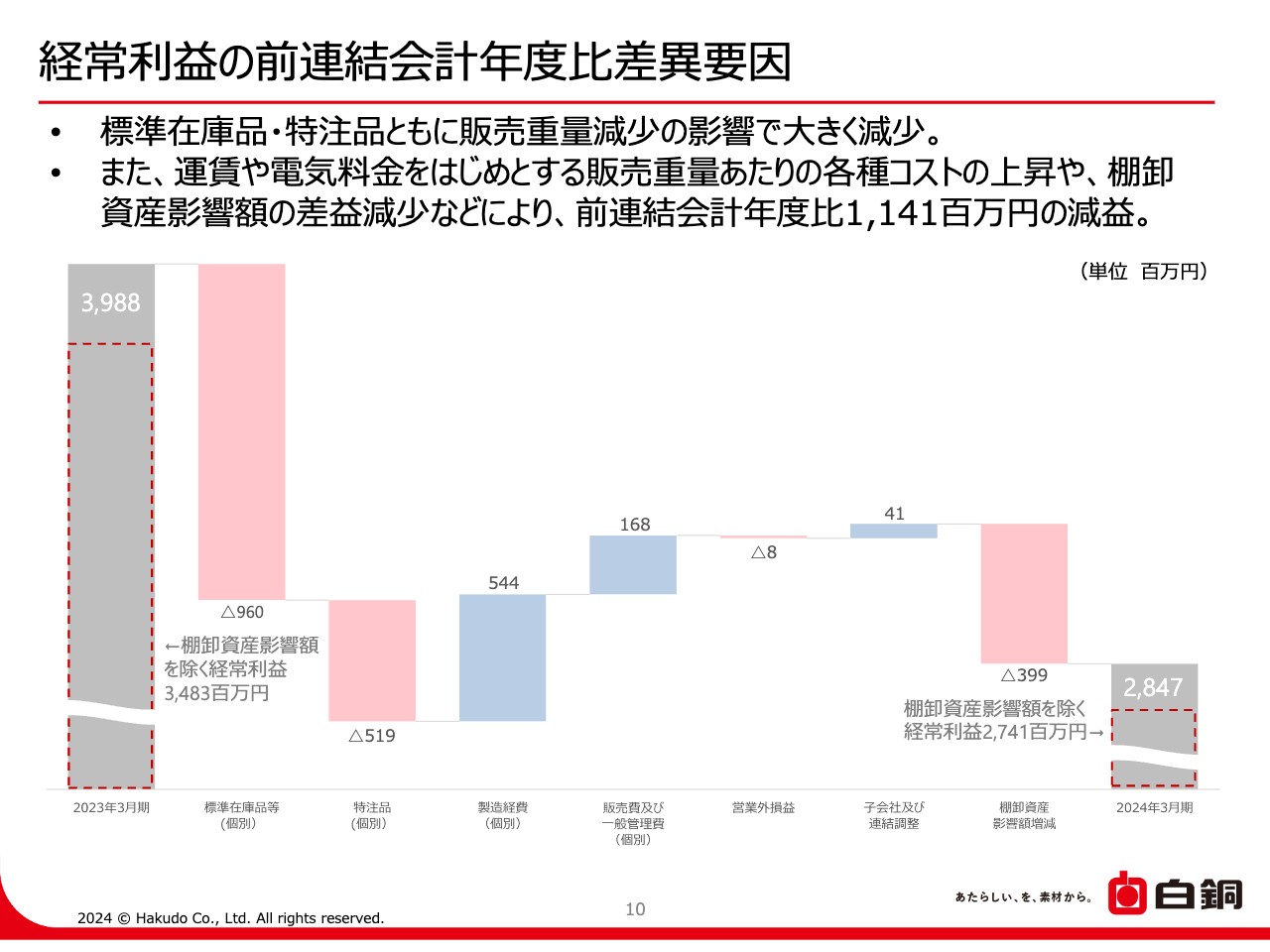

経常利益の前連結会計年度比差異要因

経常利益の前連結会計年度比差異要因のグラフです。経常利益は11億4,100万円減益の28億4,700万円となりました。販売重量減少の影響に加え、販売重量単位当たりの電気代、運賃など各種コストの上昇、棚卸資産影響額の差益額が3億9,900万円減少したことが減益要因となっています。

経常利益の四半期毎推移

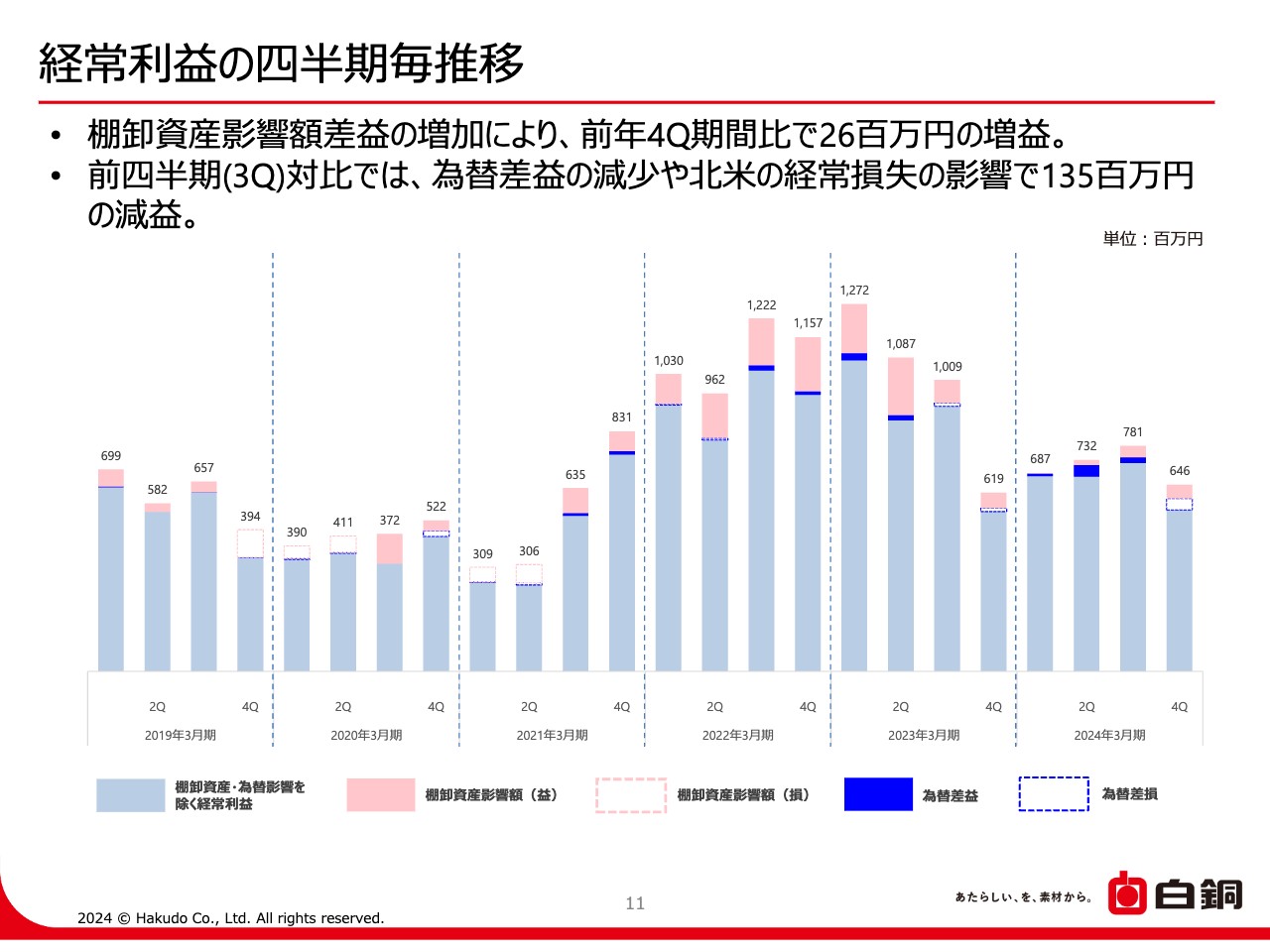

経常利益の四半期ごとの推移を記載しています。主力販売先の半導体製造装置業界の停滞継続により、2023年3月期第1四半期をピークに、直近の業績は引き続き減益傾向です。

一方で、前年第4四半期との比較では、原材料価格の上昇などに起因する棚卸資産影響額の差益額の増加により、2,600万円の増益となっています。

貸借対照表(BS)

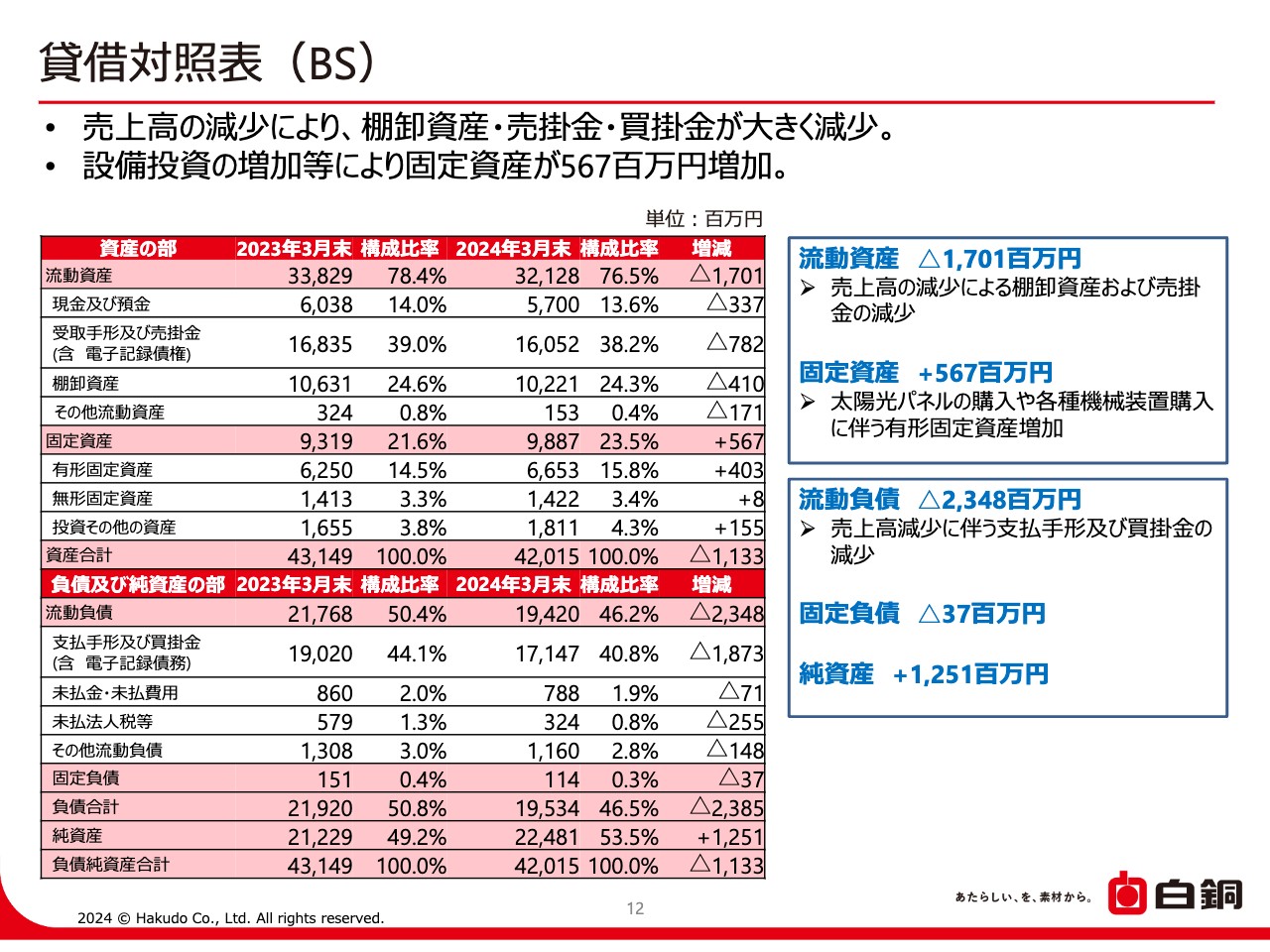

貸借対照表です。2023年3月末と比較しますと、売上高の減少により、棚卸資産、売掛金、買掛金が大きく減少しました。また、太陽光発電パネル購入や各種加工機械装置購入に伴う有形固定資産などの増加により、固定資産が5億6,700万円増加しています。

キャッシュ・フロー

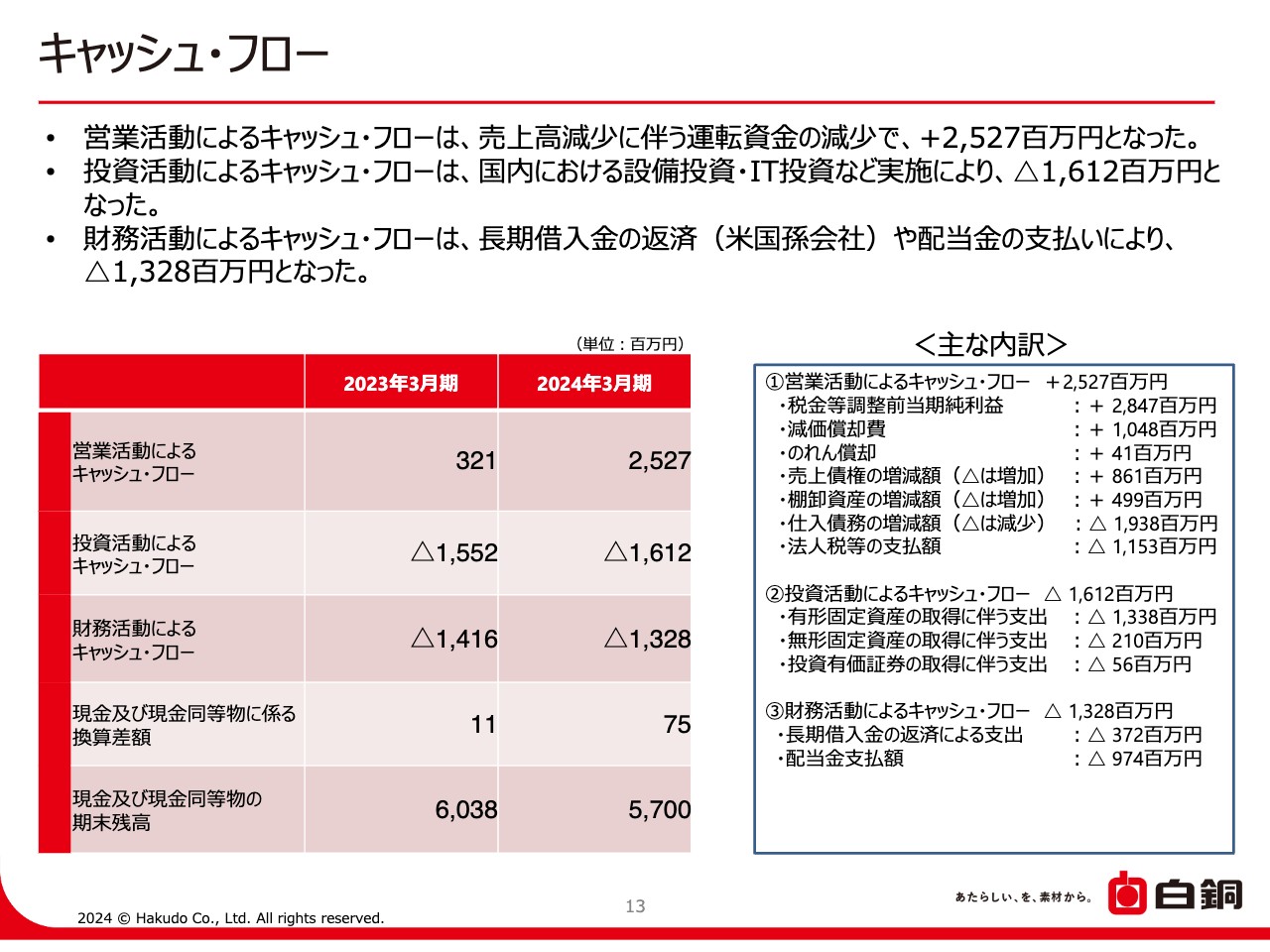

キャッシュ・フローについてです。2024年3月期の営業キャッシュ・フローは、売上高減少に伴う運転資金の減少でプラス25億2,700万円となりました。

投資キャッシュ・フローについては、国内における設備投資、IT投資などの施策により、マイナス16億1,200万円となりました。次に、財務キャッシュ・フローは米国子会社の長期銀行借入金の返済や、白銅本体の配当金の支払いにより、マイナス13億2,800万円となりました。

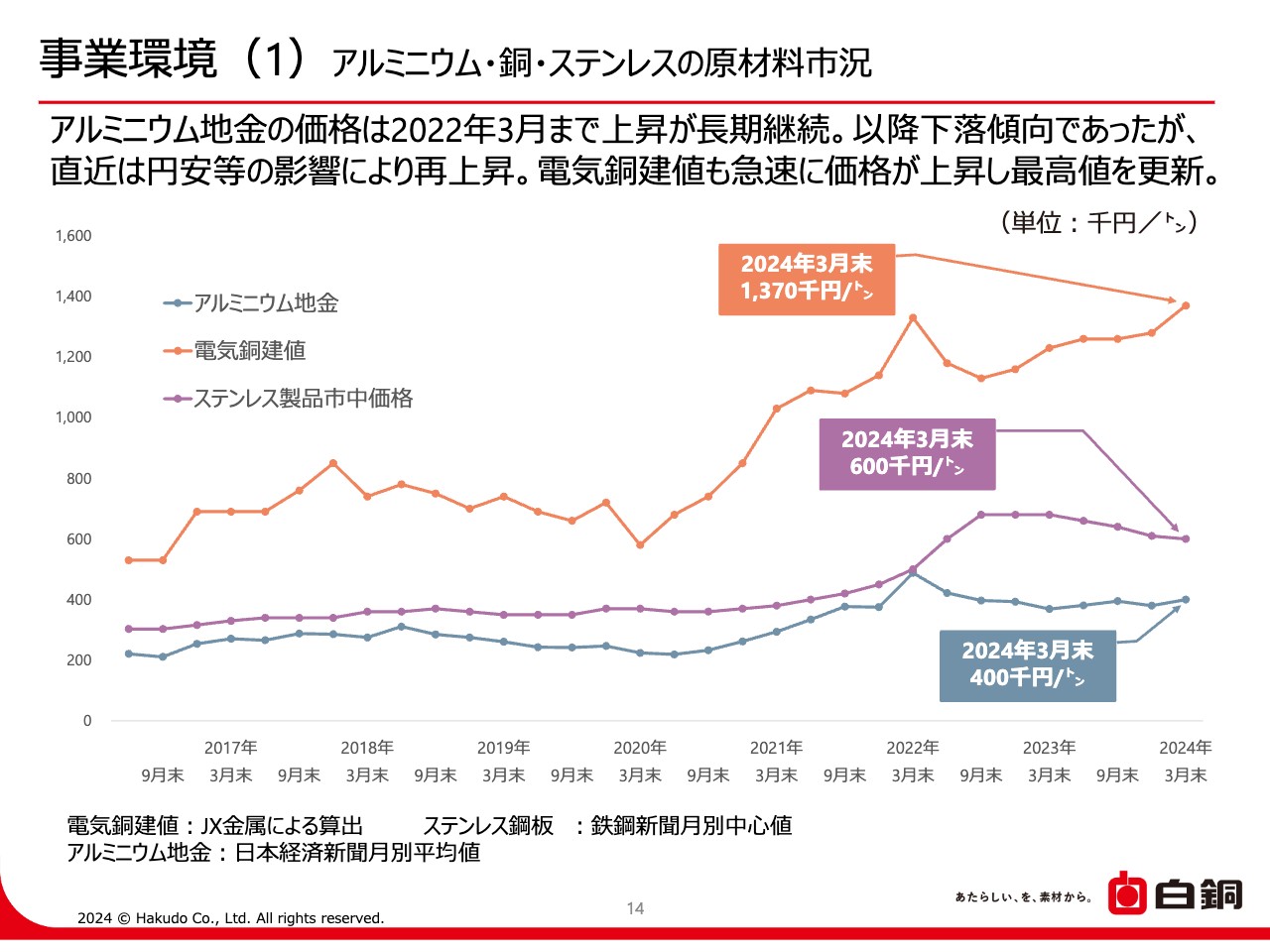

事業環境(1)アルミニウム・銅・ステンレスの原材料市況

14ページから17ページの資料で、当社の事業環境をご説明します。まずは原材料市況の推移です。

2022年3月以降、下落傾向にあったアルミニウムの原材料価格が、円安や地政学などの影響により、足元で上昇傾向にあります。電気銅建値も直近で急速に価格が上昇し、最高値を更新しました。原材料市況については、為替相場と併せ、引き続き動向を注視していきます。

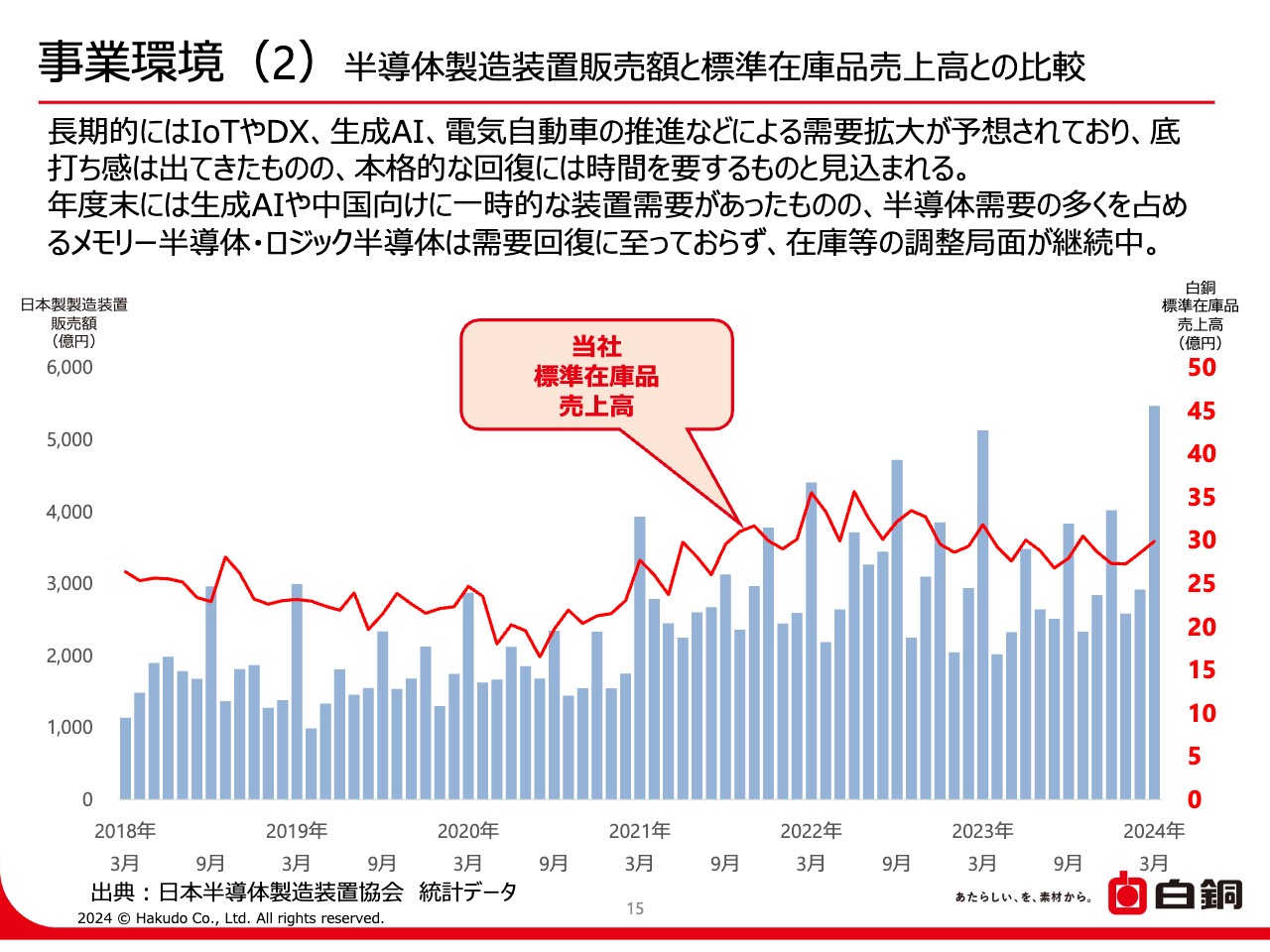

事業環境(2)半導体製造装置販売額と標準在庫品売上高との比較

半導体製造装置販売額と白銅個別の標準在庫品売上高との比較です。このグラフは、日本半導体製造装置協会が公表している日本製半導体製造装置の販売額と、白銅個別の標準在庫品の売上高を比較したものです。

半導体製造装置業界は、長期的にはIoTやDX、生成AI、電気自動車などの進展により、需要拡大が予想されており、足元では底打ち感は出てきました。また年度末には生成AIや、中国向けに一時的な半導体装置需要がありましたが、半導体需要の多くを占めるメモリ半導体、ロジック半導体は需要回復に未だ至っていません。

足元では半導体メーカーの在庫調整や生産調整による設備投資計画見直しの動きが継続しており、本格的な回復には時間を要するものと考えています。

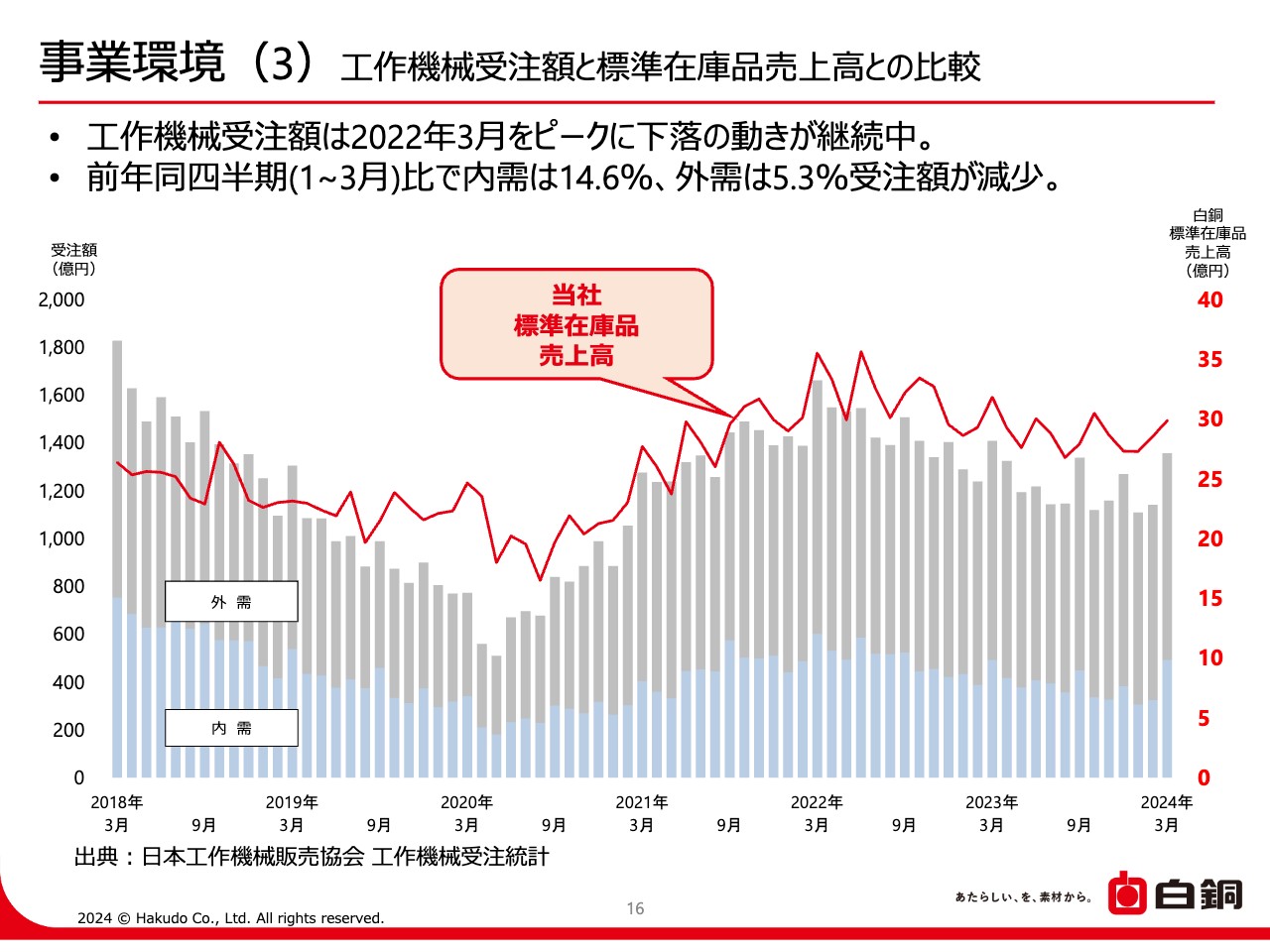

事業環境(3)工作機械受注額と標準在庫品売上高との比較

工作機械受注額と白銅個別の標準在庫品売上高との比較です。スライドのグラフは、日本工作機械販売協会が公表している工作機械の受注動向を示すグラフと、白銅個別の標準在庫品の売上高を比較したものです。

工作機械の受注額と当社標準在庫品の売上高は、ほぼ同様の傾向で引き続き推移しています。2022年3月をピークに下落の動きが継続しており、前年1月から3月との比較では、内需では14.6パーセント、外需では5.3パーセントの受注額減少となりました。

米国や欧州での金利の高止まりや中国景気の減速継続、地政学的な影響などが背景にあるため、引き続き世界における経済、地政学の状況を含め市況を注視していきます。

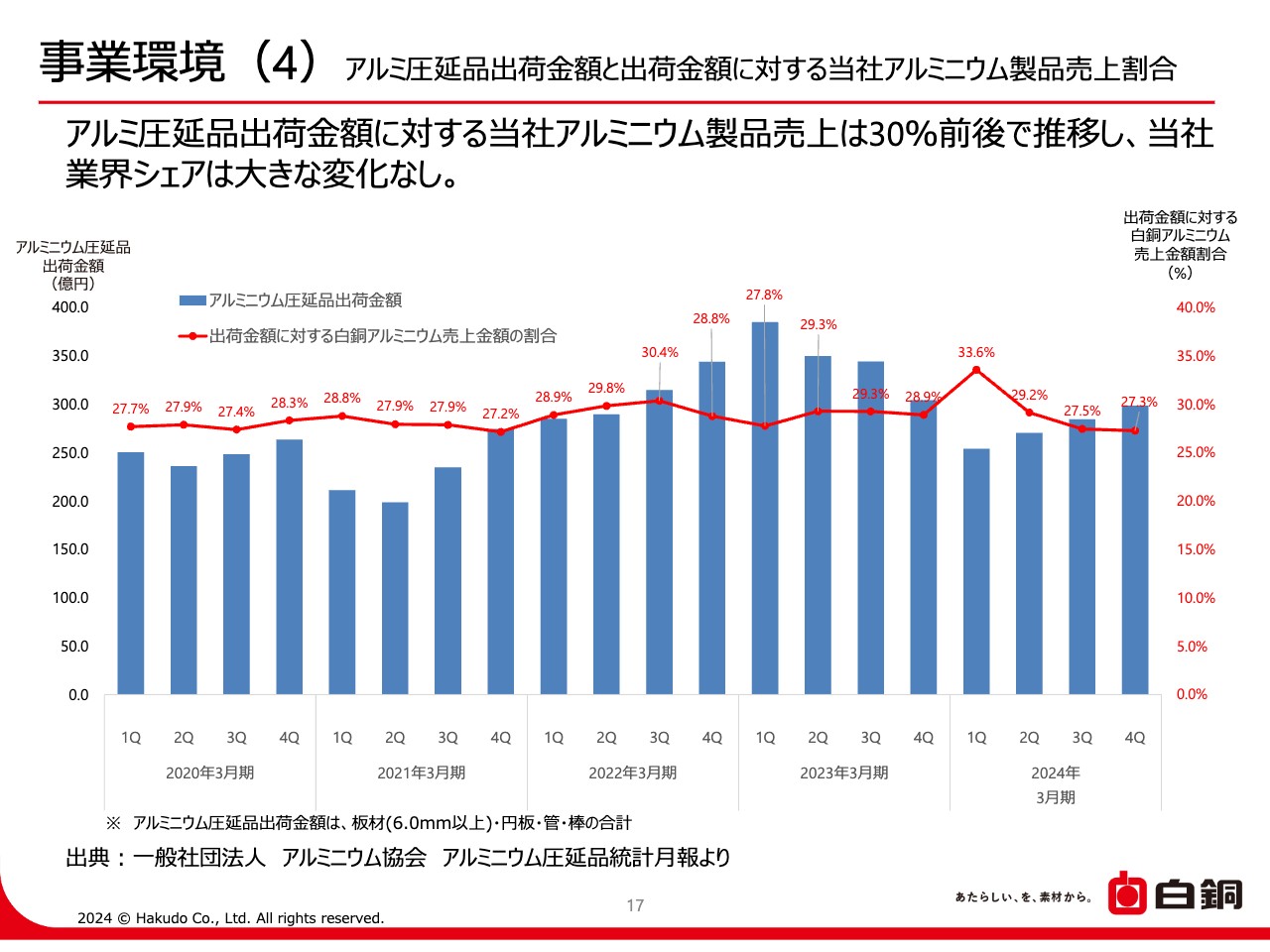

事業環境(4)アルミ圧延品出荷金額と出荷金額に対する当社アルミニウム製品売上割合

アルミ圧延品出荷金額と、その出荷金額に対する当社アルミニウム製品売上高の割合の推移です。このグラフは、一般社団法人アルミニウム協会が公表しているアルミニウム圧延品における6ミリメートル以上の板、円板、管、棒の出荷金額と、白銅連結でのアルミニウム製品売上高を比較したものです。

ここで抽出したアルミニウム圧延品は当社が主力とするアルミニウム製品で、当社アルミニウム製品の市場におけるシェアは、売上高の減少にもかかわらず、比較的安定的に推移していることがわかります。

それでは次ページの2025年3月期業績予想以降は、弊社社長の角田からご説明します。

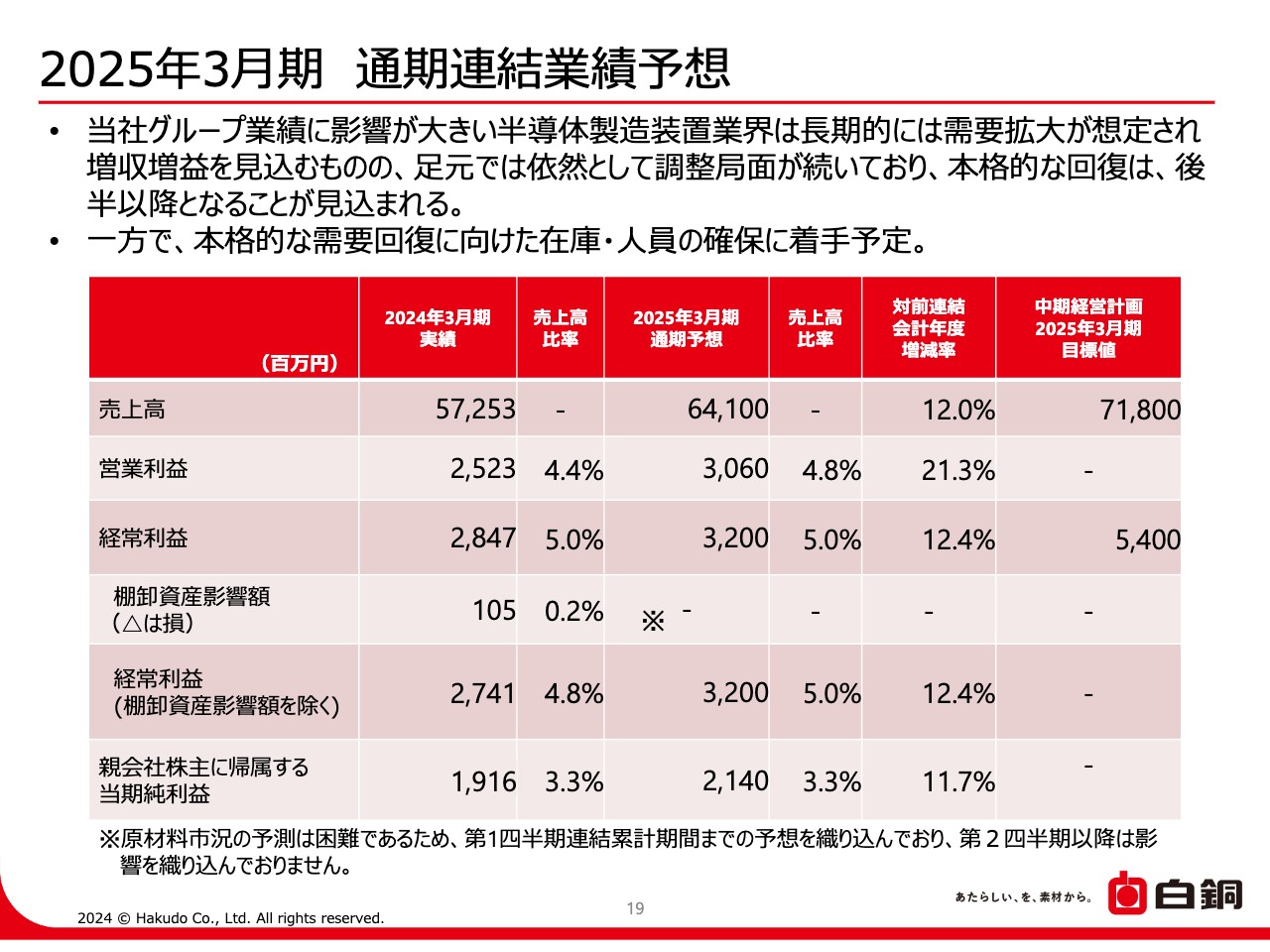

2025年3月期 通期連結業績予想

角田:あらためまして、代表取締役社長の角田浩司です。ここからは私がご説明します。よろしくお願いします。

2025年3月期の通期連結業績予想および中期経営計画の目標値です。当社グループ業績に影響が大きい半導体製造装置業界は、長期的に需要拡大が予想されており、こちらは間違いないと考えています。

2025年3月期については、2024年3月期から増収増益を見込んでいますが、半導体関係の業界においては、足元は調整局面がまだ続くと見ており、本格的な回復は進行期の第3四半期、もしくは第4四半期以降になるのではないかと見込んでいます。

中期経営計画作成時には、2024年3月期に半導体製造装置の需要が伸びると予想されていましたが、実績は前期比6パーセント程度の下落になっており、それ以外にも、工作機械の受注額が15ヶ月連続で前年同月割れを起こすなど、低調に推移しています。

このように、当時見立てていた景況感と実際が大きく食い違ったことが、中期経営計画を達成できなかった大きな理由です。ただしその間に、我々が数々の施策をきちんと遂行できたかといいますと、若干遅れているところもありますので、その点は大きく反省しなければいけないと考えています。

また、半導体はこれから先まだ伸びる業界だと思っていますが、そこだけに依存することなく、他の業界への販売も増やしていくことを進めていました。そこについて若干の成果は出たものの、思うような結果ではなかったところが反省点です。

そのような中においても、円安の影響等による原材料の上昇、販売単価の上昇、棚卸資産影響額の差益などの追い風はありましたが、販売量の減少、人件費や運賃などの上昇もあり、追い風を活かしきれず、計画を下回る結果となってしまったということになります。大変申し訳ございませんでした。

現時点では、最終年度の中期経営計画の目標は未達成となる予想ですが、達成に少しでも近づけるよう、需要回復時にV字回復ができるよう努めていきたいと思います。また、その他の施策を遅れることなく進めていきたいと考えています。

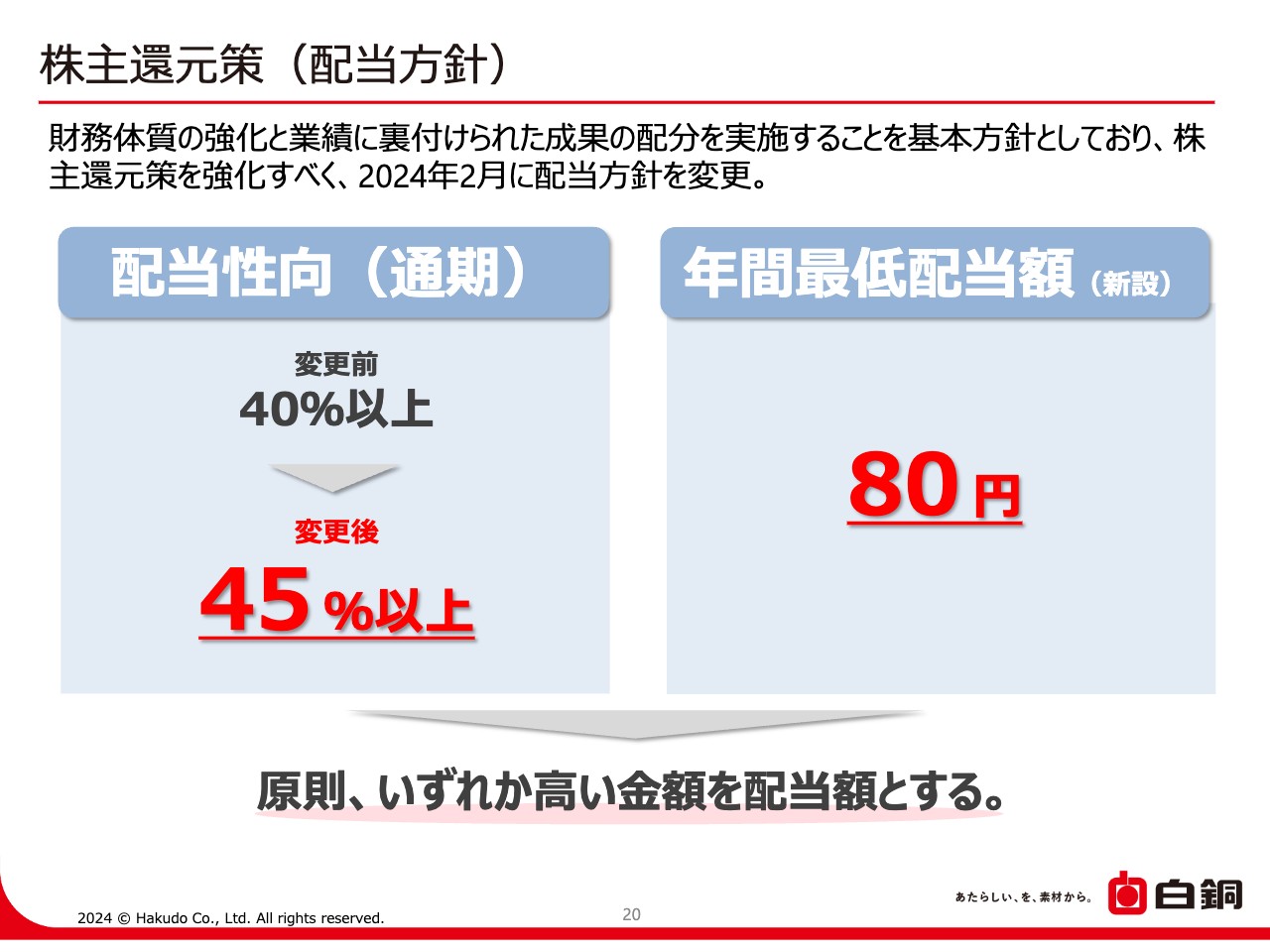

株主還元策(配当方針)

配当方針についてです。当社は株主還元をより強化すべく、2024年3月期期末配当より、配当方針を記載のとおり変更いたしました。

配当性向を40パーセント以上から45パーセント以上に変更し、年間最低配当額を新たに設定しました。配当額は、年間の純利益をベースに変更後の配当性向から算出した1株当たりの配当額と年間最低配当額80円のいずれか高いほうとすることを原則とします。

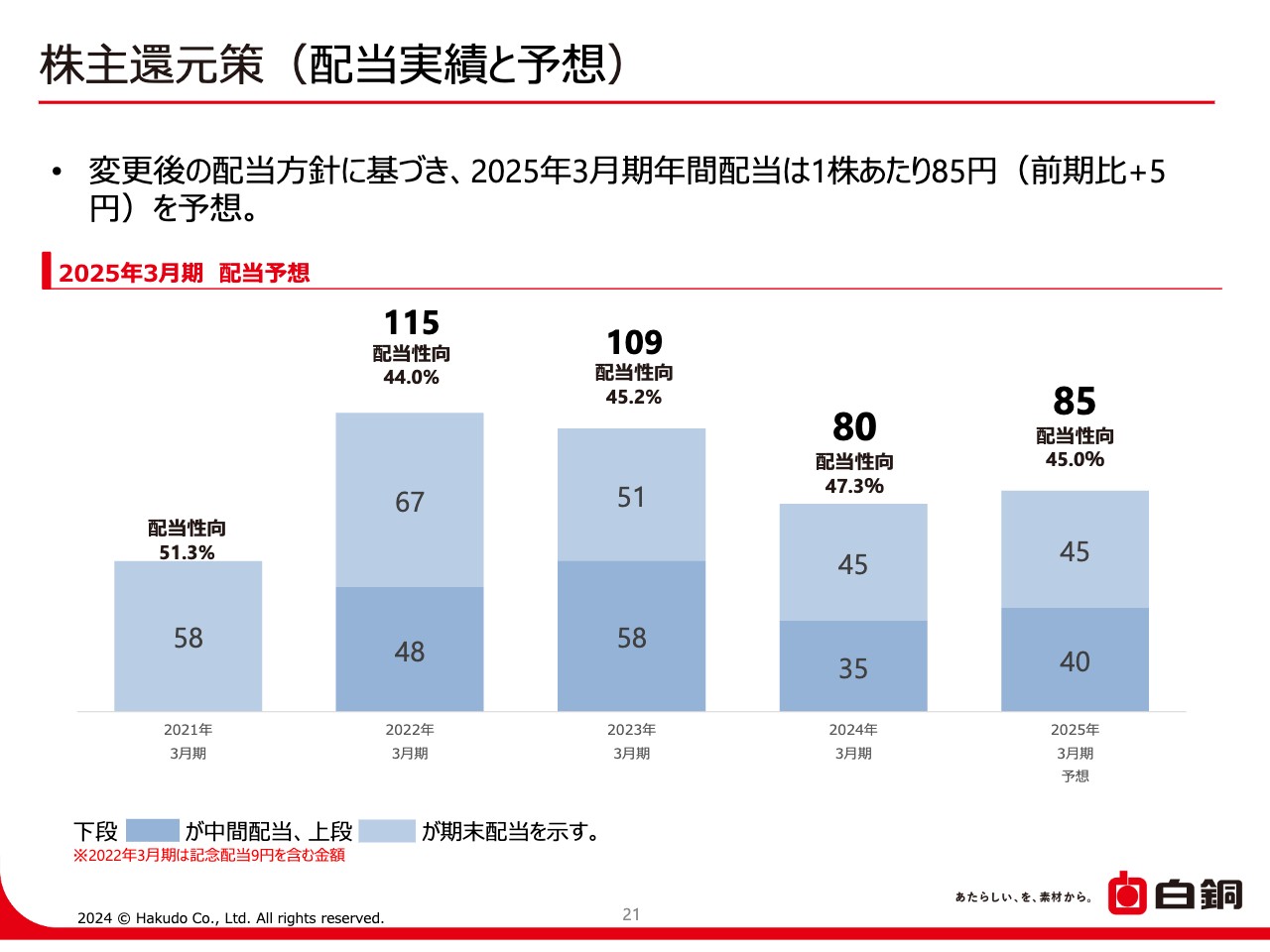

株主還元策(配当実績と予想)

配当実績と予想についてです。変更後の配当方針に基づき、2024年3月期期末配当金額は年間最低配当金額80円が適用され、期初予想より1株当たり2円増配の45円となります。

2025年3月期の配当については、配当性向45パーセント以上という原則に基づき、前期比プラス5円の増配で、1株当たり85円を予想しています。業績を向上させ、それ以上の配当ができるように努めていきます。

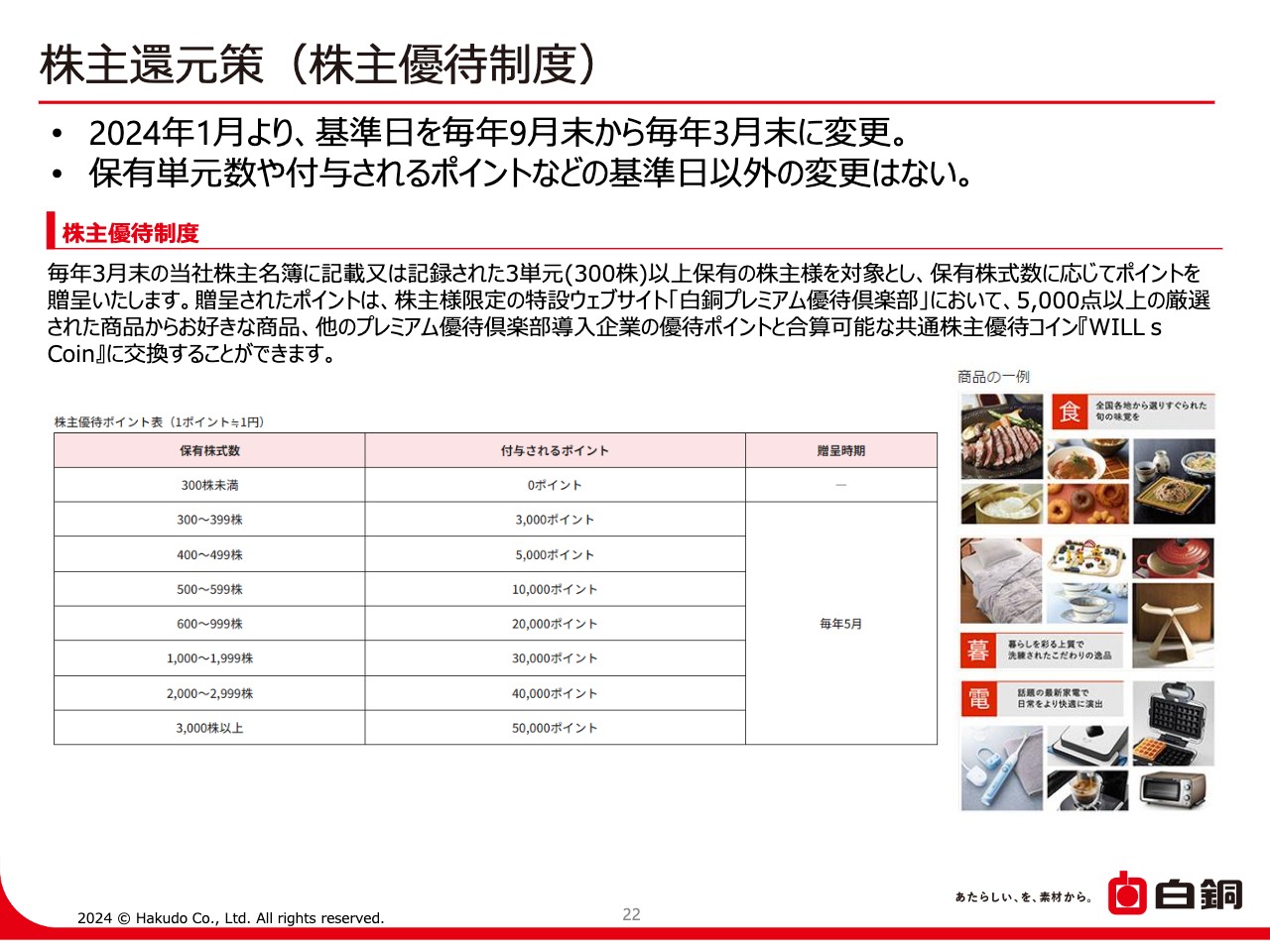

株主還元策(株主優待制度)

株主優待についてです。2024年1月17日に、これまで9月末だった株主優待の基準日を3月末に変更しました。基準日以外の優待の内容に変更はありません。

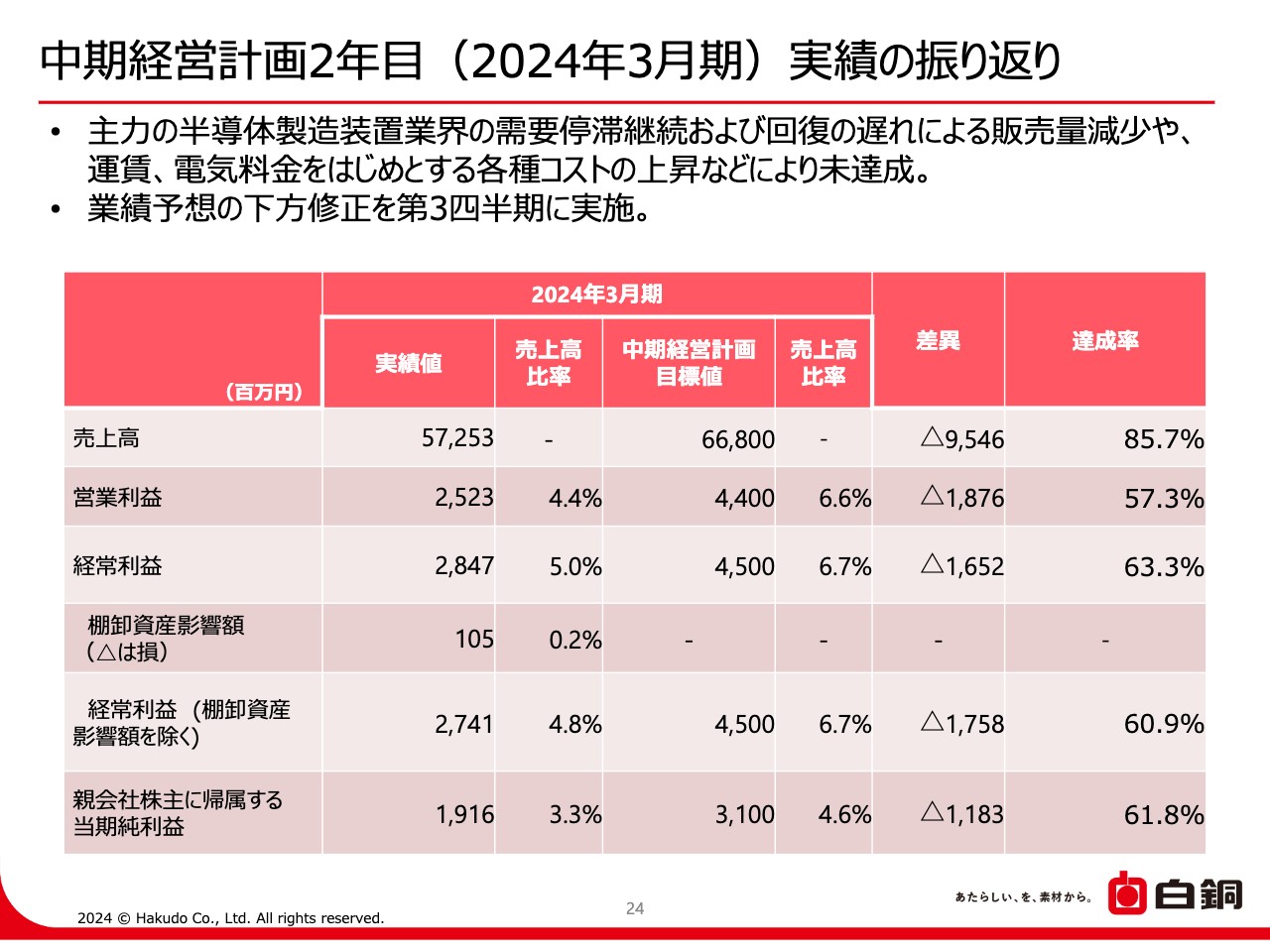

中期経営計画2年目(2024年3月期)実績の振り返り

2022年5月に発表した、中期経営計画の進捗状況と達成に向けた取り組みをお伝えします。

中期経営計画2年目の実績の振り返りです。主力の半導体製造装置業界における需要停滞の継続と回復の遅れにより、販売量の減少、販売量単位当たりの運賃や電気料金をはじめとする各種コストが上昇しました。そのため、売上高、経常利益ともに計画未達成となりました。

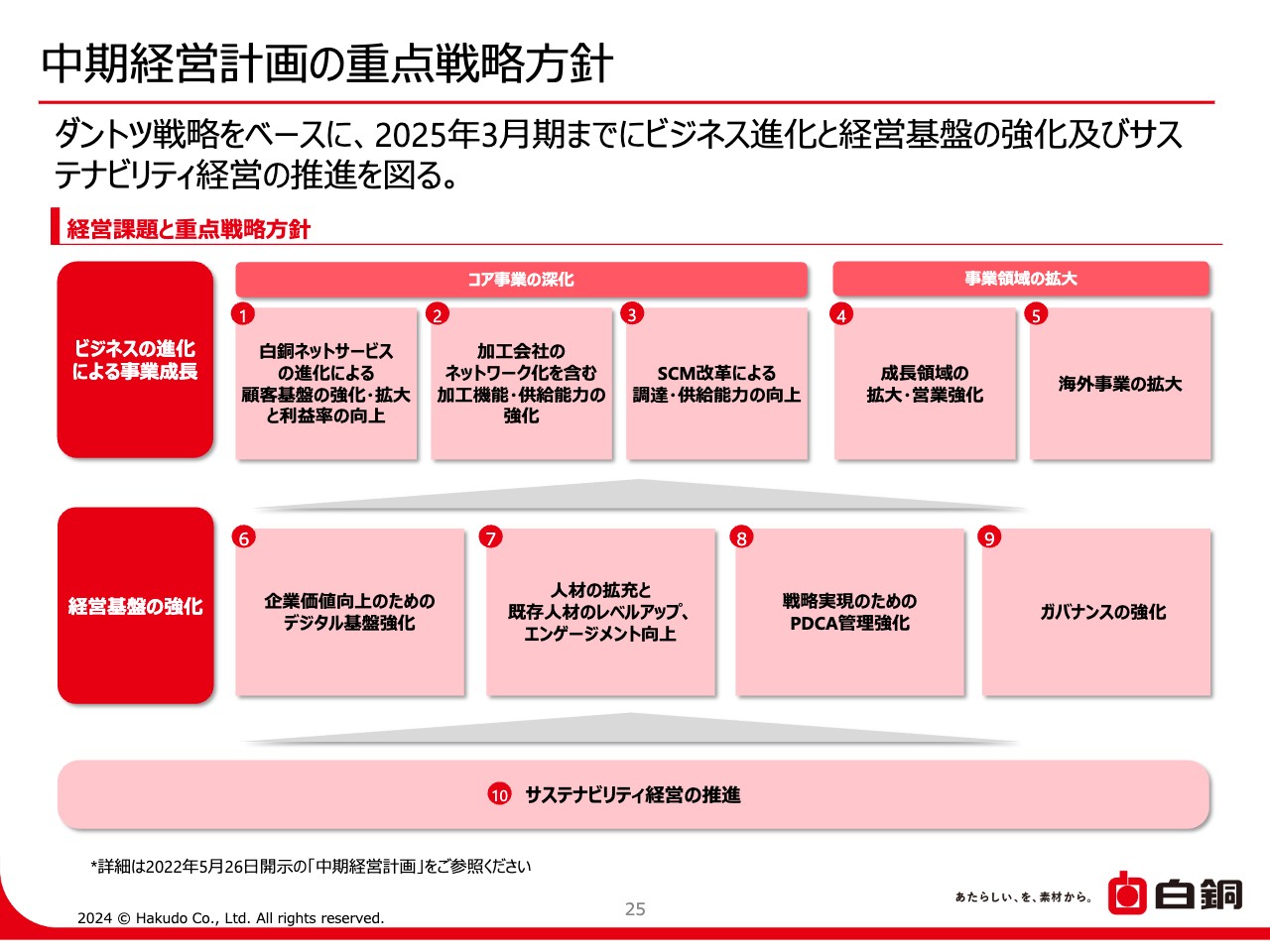

中期経営計画の重点戦略方針

重点戦略方針についてご説明します。中期経営計画では、ダントツ戦略をベースに、2023年3月期から2025年3月期までの3ヶ年の重点戦略方針を定めています。

ビジネスの進化による事業成長については、コア事業の進化と事業領域拡大の2点を重点戦略方針とし、こちらを根幹として、サステナビリティ経営の推進を図ります。

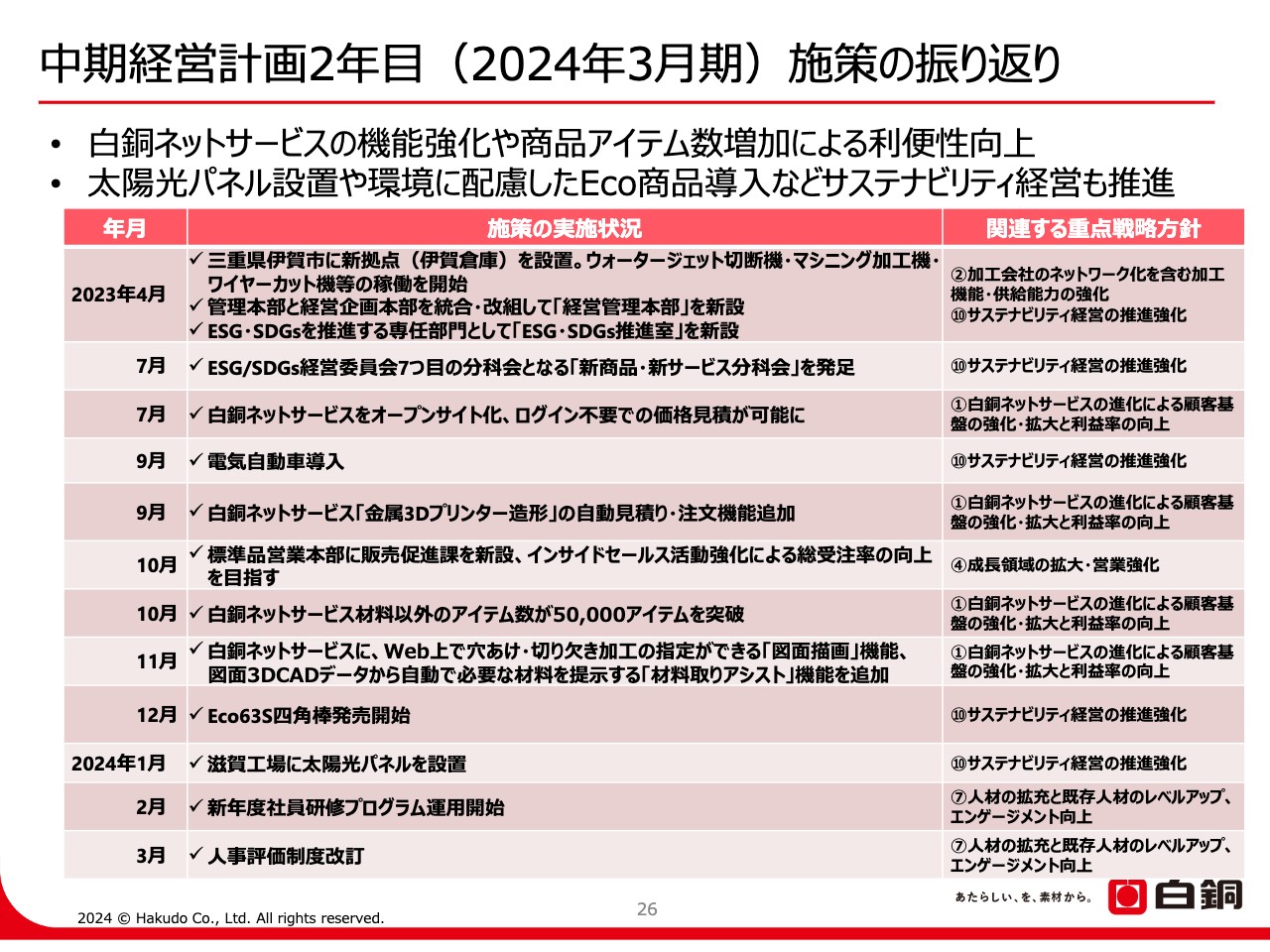

中期経営計画2年目(2024年3月期)施策の振り返り

中期経営計画2年目における施策の振り返りです。中期経営計画2年目は、計画作成時からの環境の変化に対応しつつ、新製造拠点設置による加工機能や供給能力の強化、「白銅ネットサービス」の機能追加、営業体制の変更による営業力強化、電気自動車や太陽光パネルの導入によるサステナビリティ経営の推進など、さまざまな施策を展開してきました。

また、主として標準在庫品を販売する標準品営業本部において、販売促進課という課を新設し、インサイドセールスを強化することで販売力をつけ、受注率を向上させるテーマを推進してきました。そのほか、滋賀工場における太陽光発電パネルの設置、環境に配慮したエコ商品の導入・拡販などサステナビリティ経営の推進も進めています。

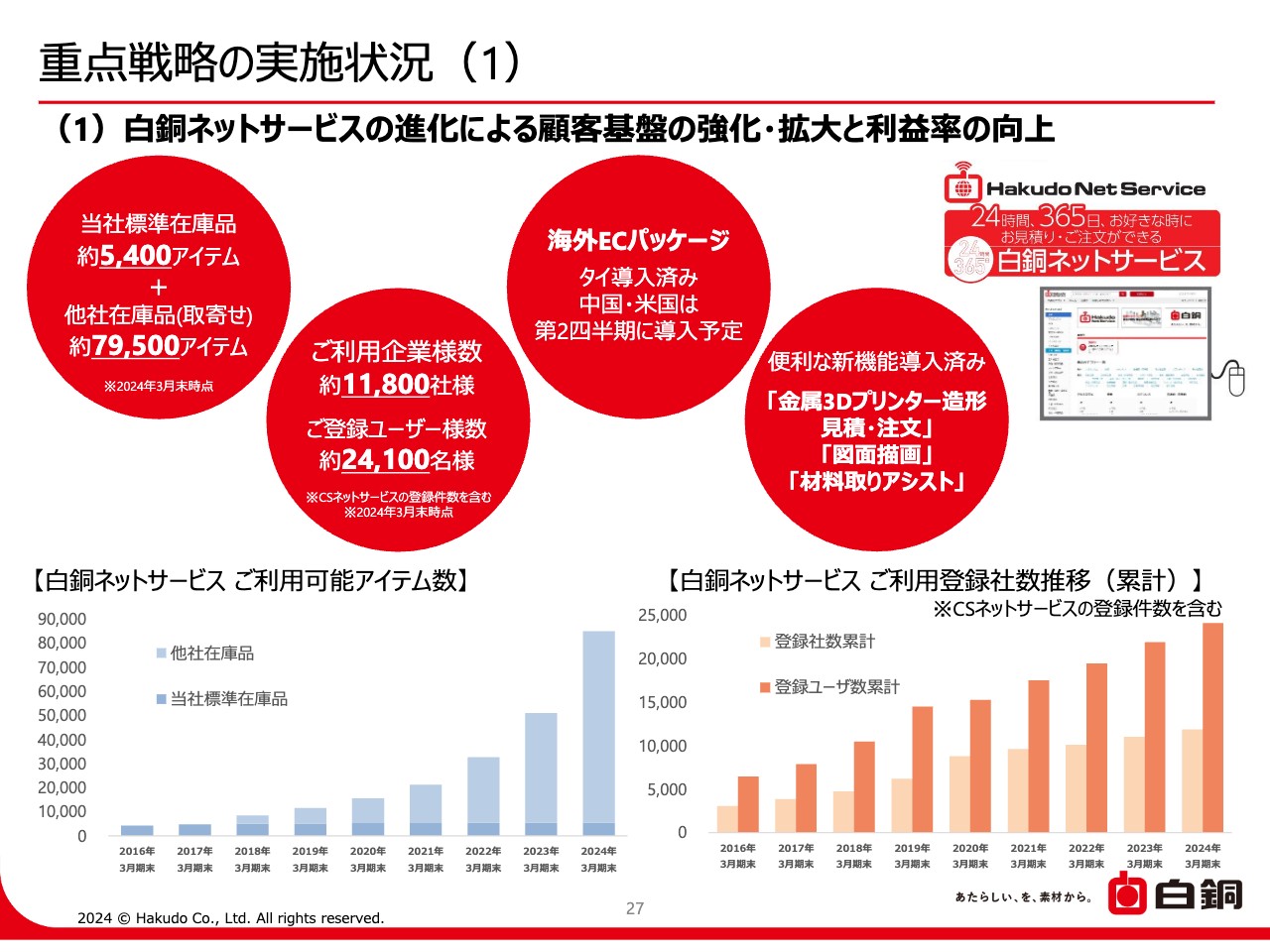

重点戦略の実施状況(1)

「白銅ネットサービス」の進化による顧客基盤の強化・拡大と、利益率の向上についてです。

「白銅ネットサービス」のご利用可能アイテム数は、2023年3月末の5万900アイテムから8万4,900アイテムまで増加し、それらを見積もりだけでなく、ご購入いただけるところまで対応しています。ユーザー数は、2024年3月末時点で1万1,800社、2万4,100名のご登録をいただいています。

昨年7月には「白銅ネットサービス」のオープン化を実施しました。それまでは見積もりする際にログインが必要でしたが、ログインなしでも見積もりできるようにし、お取引をしているお客さまだけでなく、個人のお客さまなど幅広い方に使っていただけるように改良しています。

「白銅ネットサービス」の新たな機能として、我々が手掛けている金属3DプリンターにCADデータを入れていただければ、その場で見積もりが出るという仕組みを追加しました。簡単な穴あけ、切り欠きといった加工については、絵を描いて指定することができ、その場で見積もりを出せます。また、納期について365日24時間、回答できる機能も追加しています。

同じように、CADデータで部品データを投げ込むと、それに必要な材料の大きさや値段を簡単に回答できる機能を追加しています。こちらは、業界において先駆けとなる機能だと自負しており、これから先、このようなサービスを提供することでお客さまのお役に立ちたいと考えています。

現在、「CSネットサービス」と呼んでいるネットサービスシステムを流通業者に展開・拡大中です。これは、流通業者のその先のお客さまもご利用いただけるもので、流通業者のDXに我々が協力するツールとなっています。これからその利用拡大を図っていきたいと考えています。

今お伝えしたもの以外にも今後計画しているものがあり、お客さまの使いやすいネットサービスになるように、利便性の向上に努めていきます。

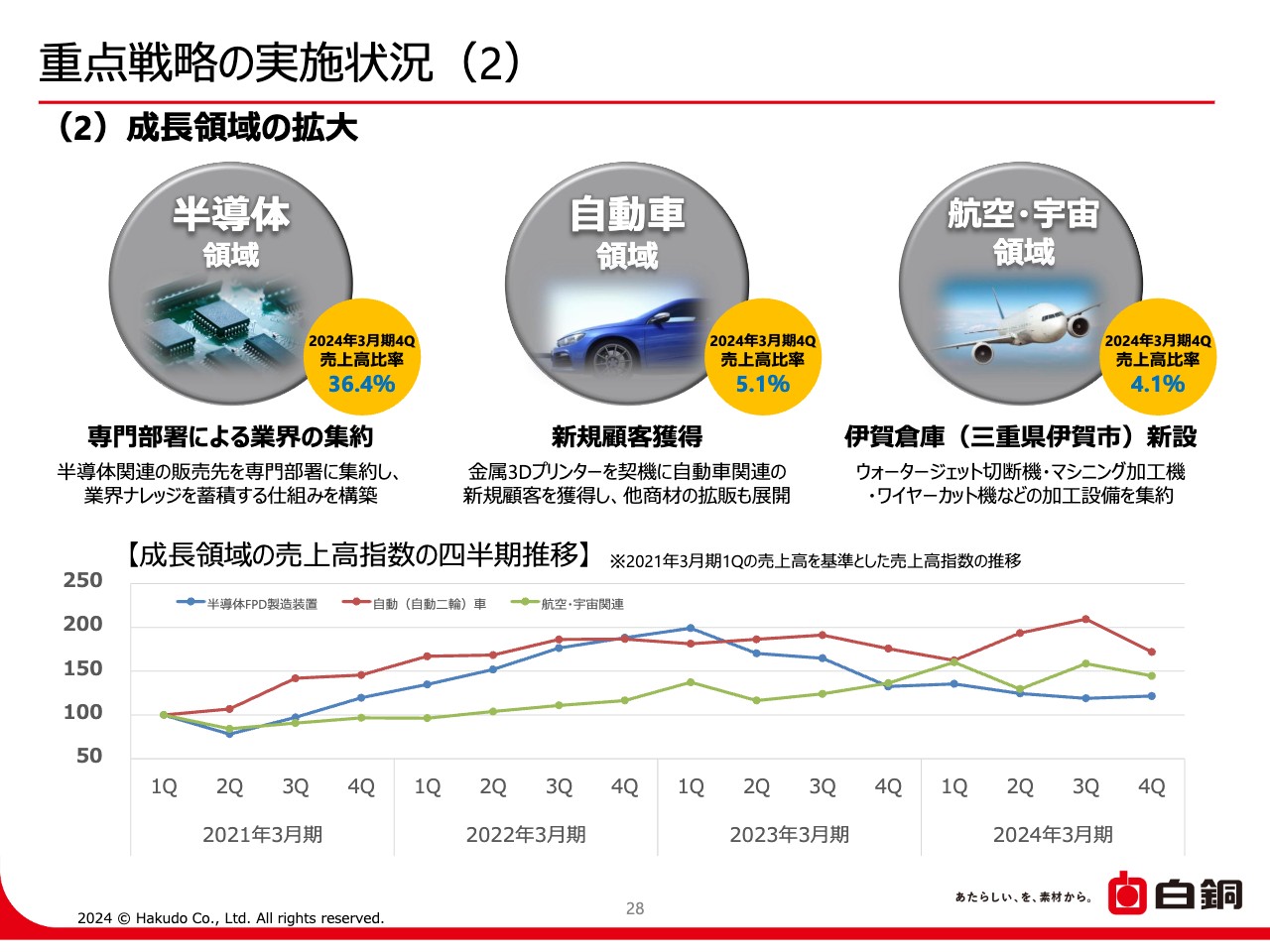

重点戦略の実施状況(2)

成長領域の拡大・営業強化です。当社では、半導体、航空・宇宙、自動車産業を成長領域と位置付けています。航空・宇宙領域の拡大として、昨年度より三重県伊賀市に新加工拠点を新設し、航空・宇宙業界を中心にご好評をいただいているウォータージェット切断機やマシニングセンターを稼働しています。

スライド下段のグラフは、2021年3月期第1四半期を基準値とした成長領域における売上高の支出の推移です。いずれも重点業界への売上高指数が上昇しており、今後さらに強化していきたいと考えています。

重点戦略の実施状況(3)

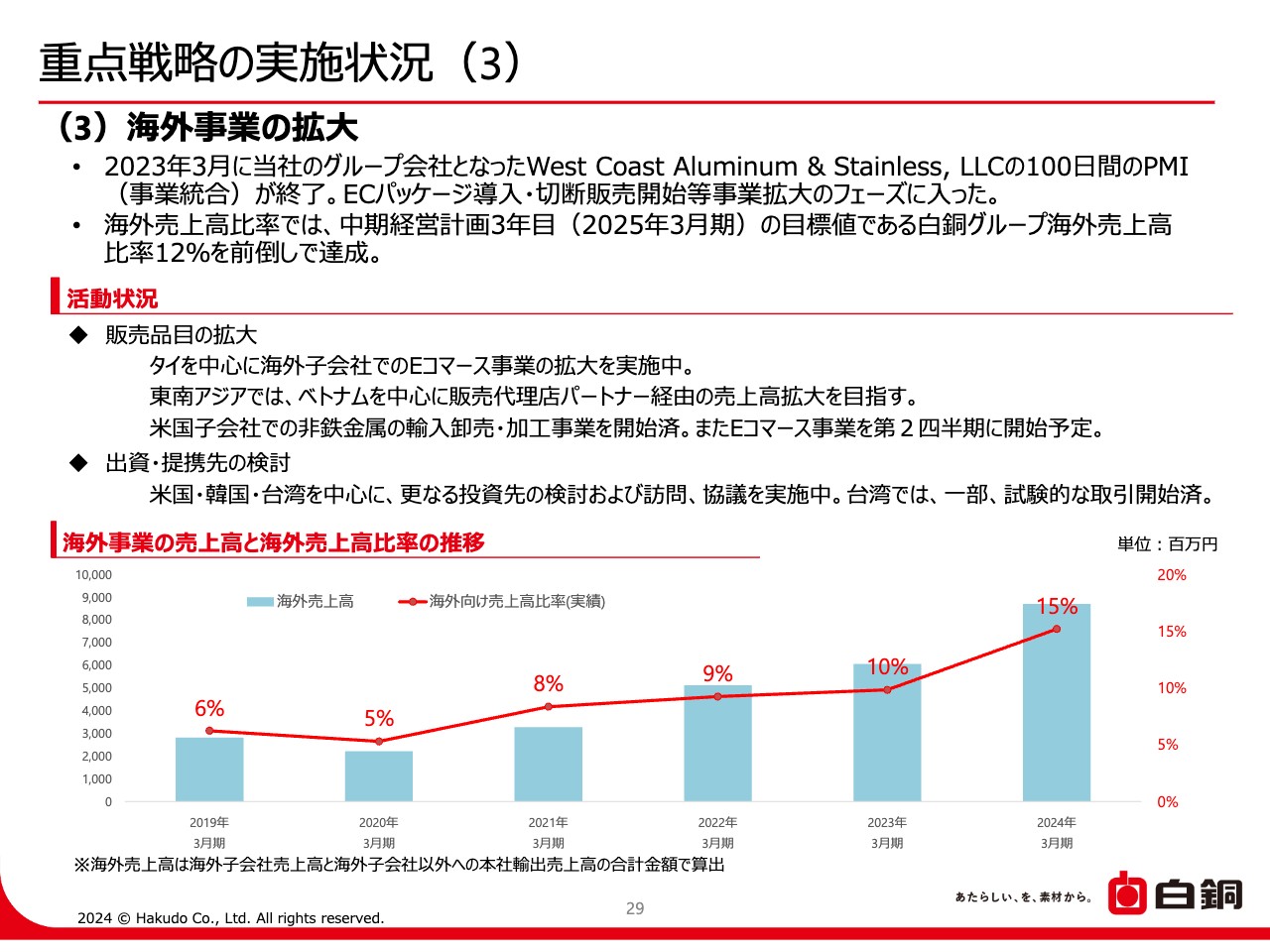

海外事業の拡大についてです。買収して当社の子会社となったWest Coast Aluminum & Stainless社の買収後統合プロセスが2023年12月に終了しました。これまでは、我々と同等レベルの管理ができていなかったため、ガバナンス体制を築くことも含め、把握に努めてきました。そのようなプロセスも終わった現在は、拡販のフェーズに入っています。

今年度中、第3四半期にはEコマースを導入しようと動いています。また、丸棒の切断販売はすでに開始しており、そのあたりをベースに拡販し、数字を上げていこうと考えています。

今後、我々が取り揃える豊富なアイテムを、米国のWest Coast Aluminum & Stainless社と協力して強化し、お客さまに利便性を感じてもらえるようにしていきます。

米国ではロールアップを目指していますが、それ以外の韓国・台湾については、すでに事業パートナーの候補が出てきています。さらなる投資先の検討および訪問を重ねており、これからのパートナーシップなどの進め方について協議を実施しています。なるべく早くに終了させて、拡販フェーズに入りたいと考えています。

スライド下段のグラフは、海外事業の売上高と海外売上高比率の推移を示しています。当連結会計年度から、West Coast Aluminum & Stainless社の業績が加わり、中期経営計画最終年度となる2025年3月期の目標としていた海外売上高比率12パーセントを前倒しで達成することができました。

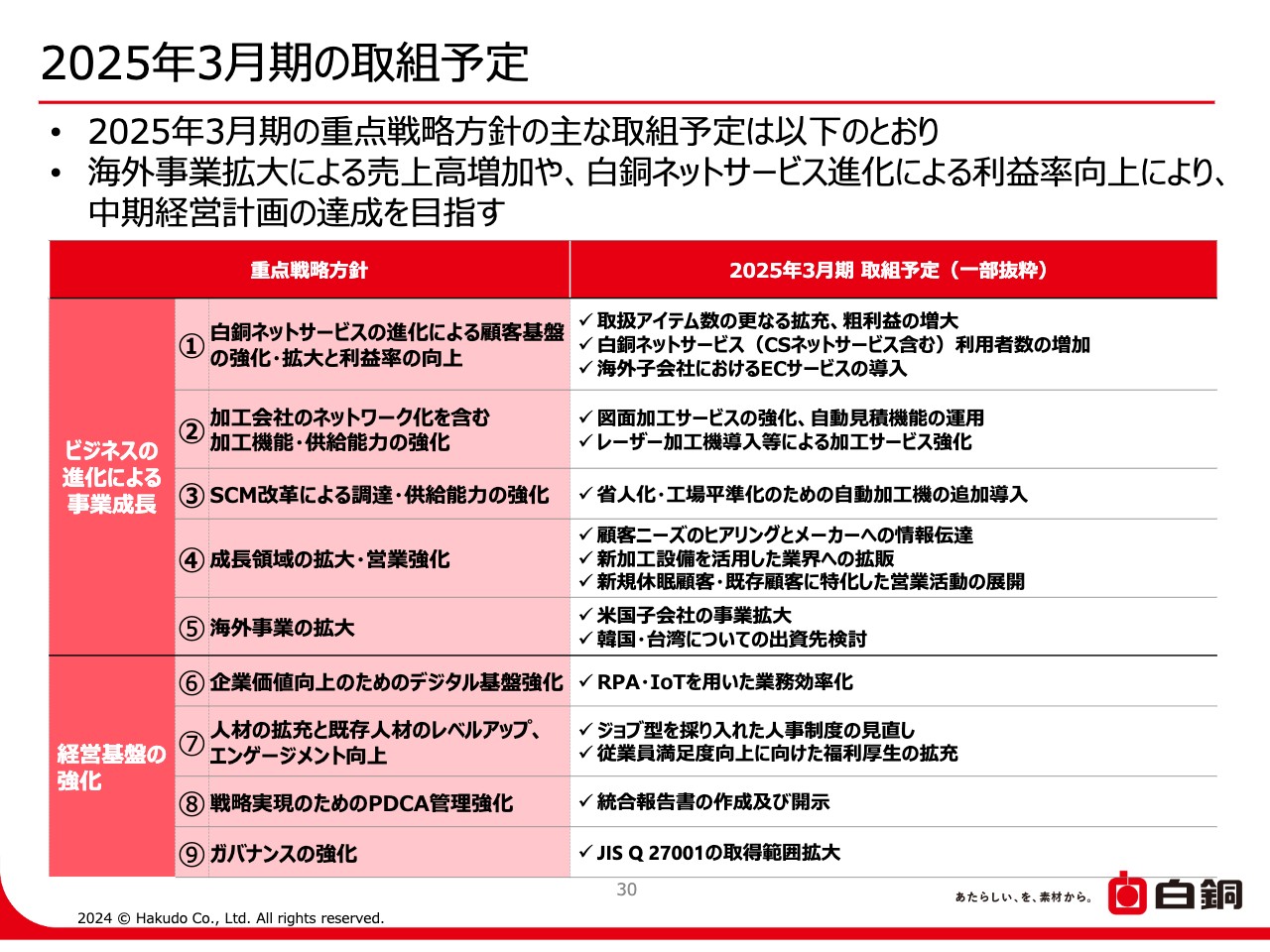

2025年3月期の取組予定

2025年3月期に取り組み予定の施策です。「白銅ネットサービス」における取扱アイテム数のさらなる拡充、海外の子会社やパートナー、代理店でのEコマースシステム導入、「白銅ネットサービス」の進化、顧客基盤の強化、利益率の向上を目指します。

2024年4月より、既存顧客の担当者と、新規休眠顧客の担当者を明確に分けました。休眠顧客というのは、何度かお取引があったものの最近ご無沙汰というお客さまのことです。担当を分けることで目標を立てやすくし、何をしなければならないかがわかりやすい販売体制を敷いています。

標準在庫品の販売を行う標準品営業本部による拡販活動により、お客さまに寄り添ったサービスの提案が可能になると考えています。

海外事業の拡大についても、米国だけではなく韓国・台湾での業務提携、出資の検討をさらに進めていこうと考えています。Eコマース、我々が得意としている切断という仕組みを軸に、海外展開させていこうと考えています。

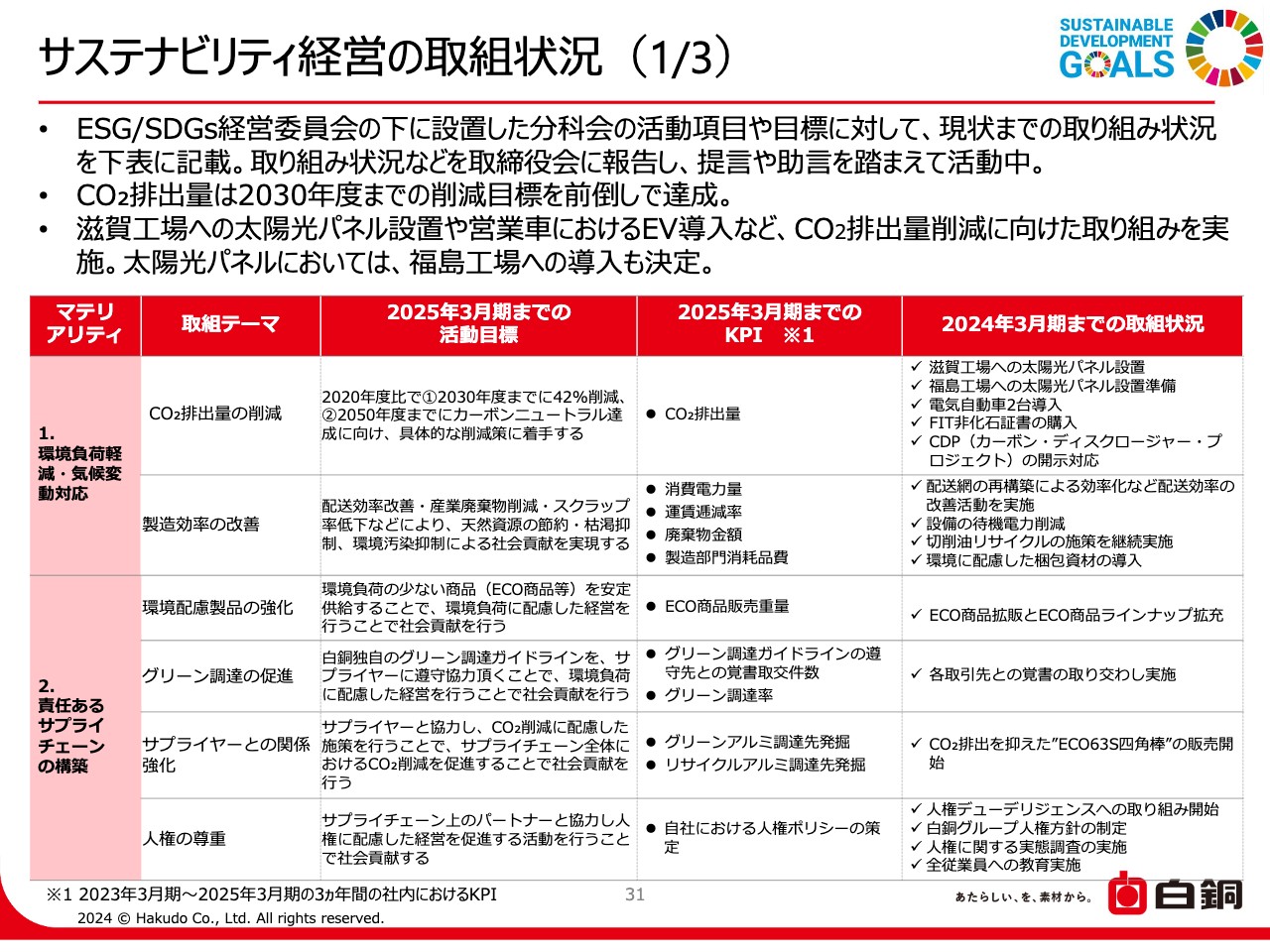

サステナビリティ経営の取組状況(1/3)

サステナビリティ経営の取り組み状況についてです。当社にはESG/SDGs経営委員会がありますが、その各分科会が設定した目標や取り組み状況を記載しています。

CO2排出量削減の具体的な取り組みとして、2024年1月には滋賀工場に太陽光発電パネルを設置しました。また、小さなことかもしれませんが、営業車の電気自動車化も行っています。さらに、福島工場に太陽光発電パネルを設置することもすでに決定しており、自社のCO2排出量は2030年までの削減目標を前倒しで達成できそうな状況です。

また、環境に配慮したECOシリーズの商品ラインナップも拡充しています。こちらを拡販するところにも力を入れており、販売量は年々増加しています。ちなみにECOシリーズの売上高の一部は寄付に回しています。拡販すればするほど社会に貢献できるため、社員にとっては拡販のモチベーションにもなっているように感じます。

また、2023年11月にはグループ内で人権方針を制定しました。私たちは、すべてのステークホルダーのみなさまと向き合い、人権に対するコミットメントを実現するために最大限努力していきます。

これら以外にも、昨今、高まっているサステナビリティの要求にお応えできるよう、サステナビリティに関する重要課題の解決に向け、各種方針や新規事業を含めた施策の企画立案を実行していきます。

サステナビリティ経営の取り組み例

白銅のサステナビリティ経営の取り組み例を記載しています。当社ではサステナビリティ経営の一環として、モノ作りを通じた社会への貢献に加え、自社農園による雇用創出など、幅広い活動を行っています。社内の一体感を醸成するとともに社会に貢献できるよう、引き続き取り組んでいきます。

以上で2024年3月期の決算説明会を終了します。ご清聴ありがとうございました。

質疑応答:半導体市況の見通しにつ

新着ログ

「卸売業」のログ