【QAあり】東京計器、全利益段階で前期比増収増益と業績は好調に推移 今期も防衛事業の急伸により増収増益予想

発表のポイント

安藤毅氏(以下、安藤):東京計器社長執行役員の安藤です。本日はお忙しい中、当社2024年3月期決算説明会にご参加いただき、誠にありがとうございます。

初めに2024年3月期の決算についてご説明し、新たに策定した2024年度から2026年度の新中期経営計画についてご説明します。

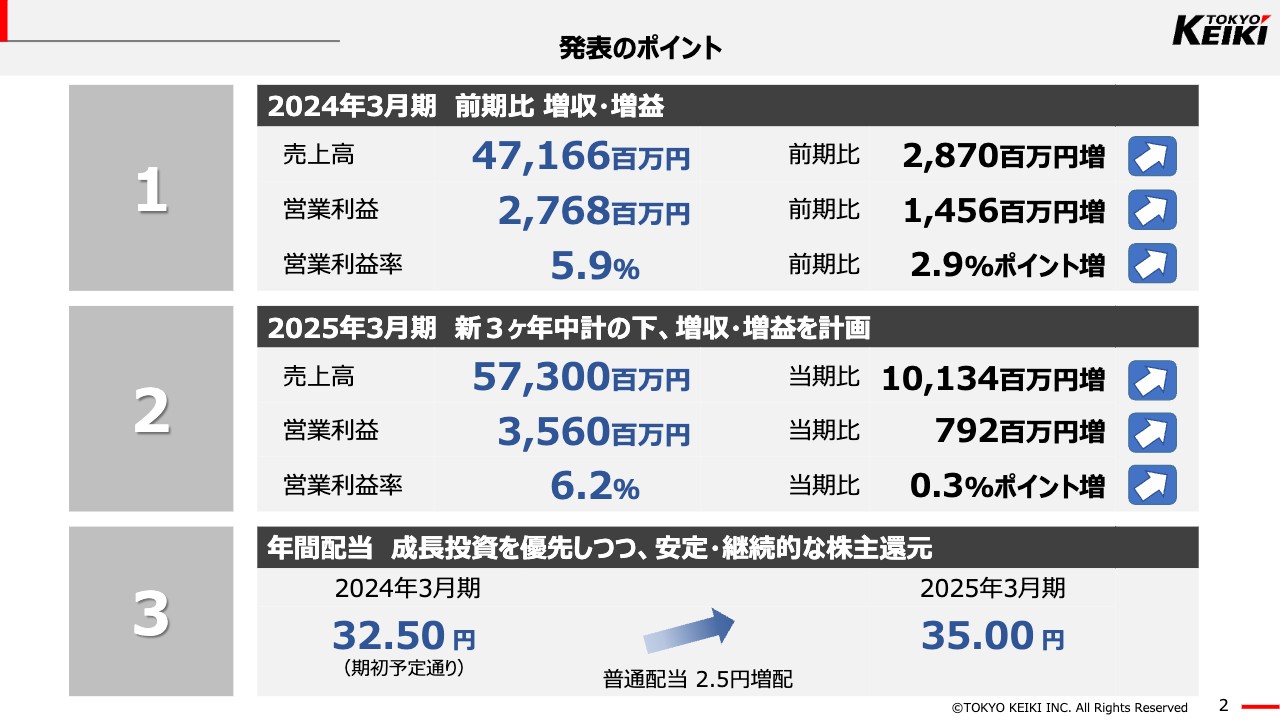

決算説明の大きなポイントは3点です。まず、2024年3月期は前期比増収増益となりました。売上高は前期比28億7,000万円増の471億6,600万円、営業利益は14億5,600万円増の27億6,800万円、営業利益率は2.9ポイント増の5.9パーセントとなりました。

2025年3月期は新3ヶ年中期経営計画のもと、防衛事業の急伸により、売上高は前期比101億3,400万円増の573億円、営業利益は7億9,200万円増の35億6,000万円、営業利益率は0.3ポイント増の6.2パーセントを計画しています。

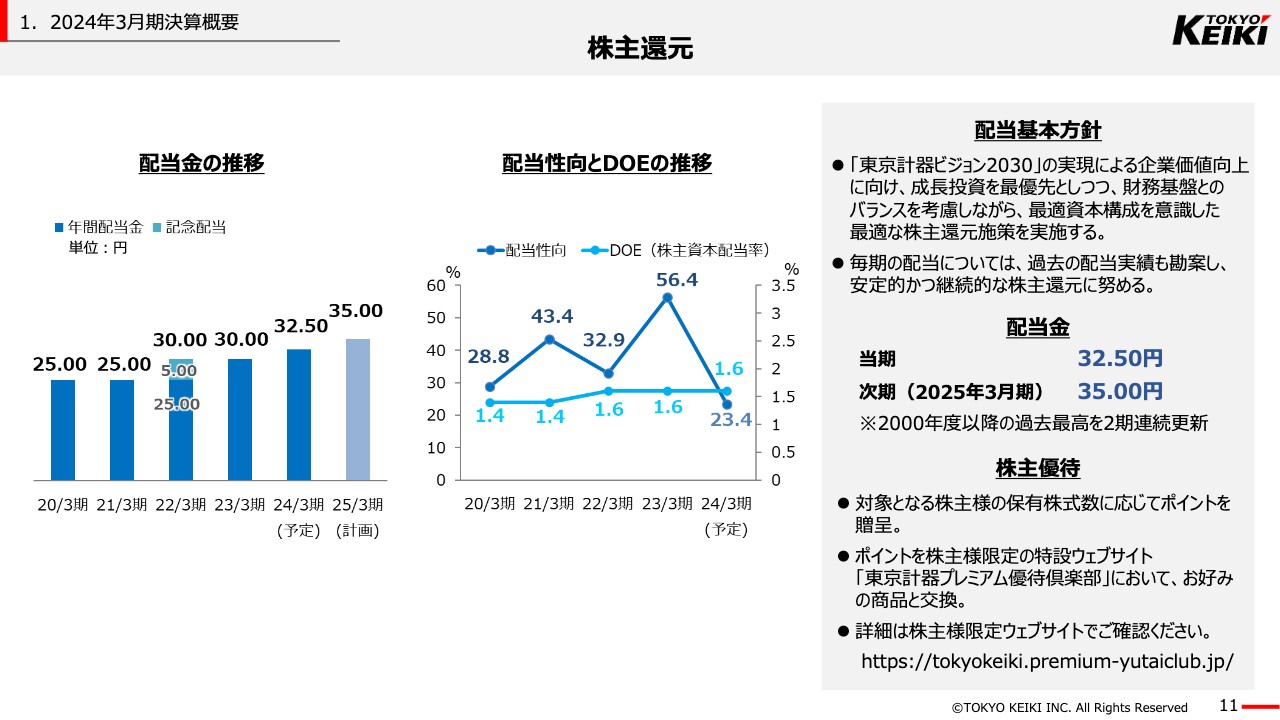

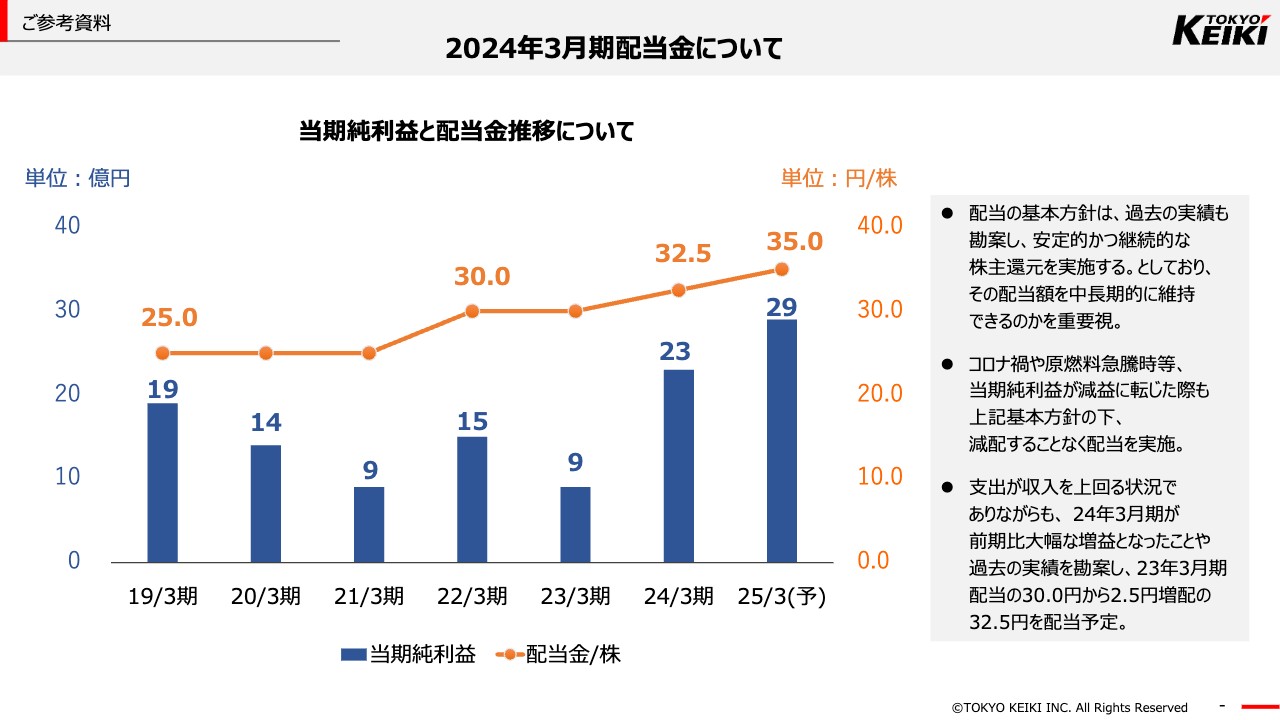

また、2024年3月期の年間配当は期初の予定どおり32.50円、2025年3月期は普通配当2.5円増配の35.0円を計画しています。これは、2000年度以降の過去最高を2期連続で更新する予定です。成長投資を優先するため、キャッシュ・フローが潤沢とは言えない状況ですが、安定的かつ継続的な株主還元を続けていきます。

売上高・損益

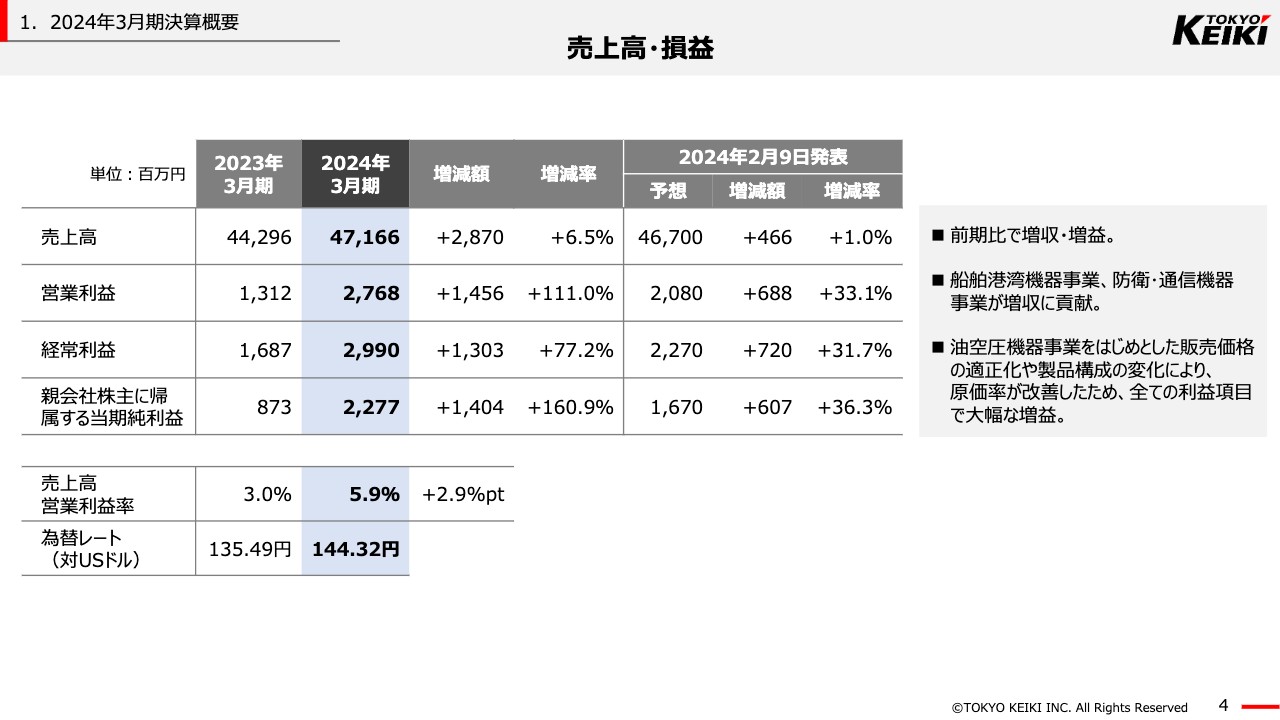

2024年3月期の売上高・損益です。

スライドの表の青色が、2024年3月期の実績です。先ほどご説明した売上高、営業利益のほか、経常利益は前期比77.2パーセント増の29億9,000万円、親会社株主に帰属する当期純利益は前期比160.9パーセント増の22億7,700万円と、すべての利益項目で大幅な増加となりました。

当期純利益が大きく伸びた要因は、営業利益の大幅な増加と、前期に計上した減損損失が当期はなかったためです。また、為替レートが円安傾向に推移したことは、売上高、利益ともプラスに貢献しました。

営業利益増減

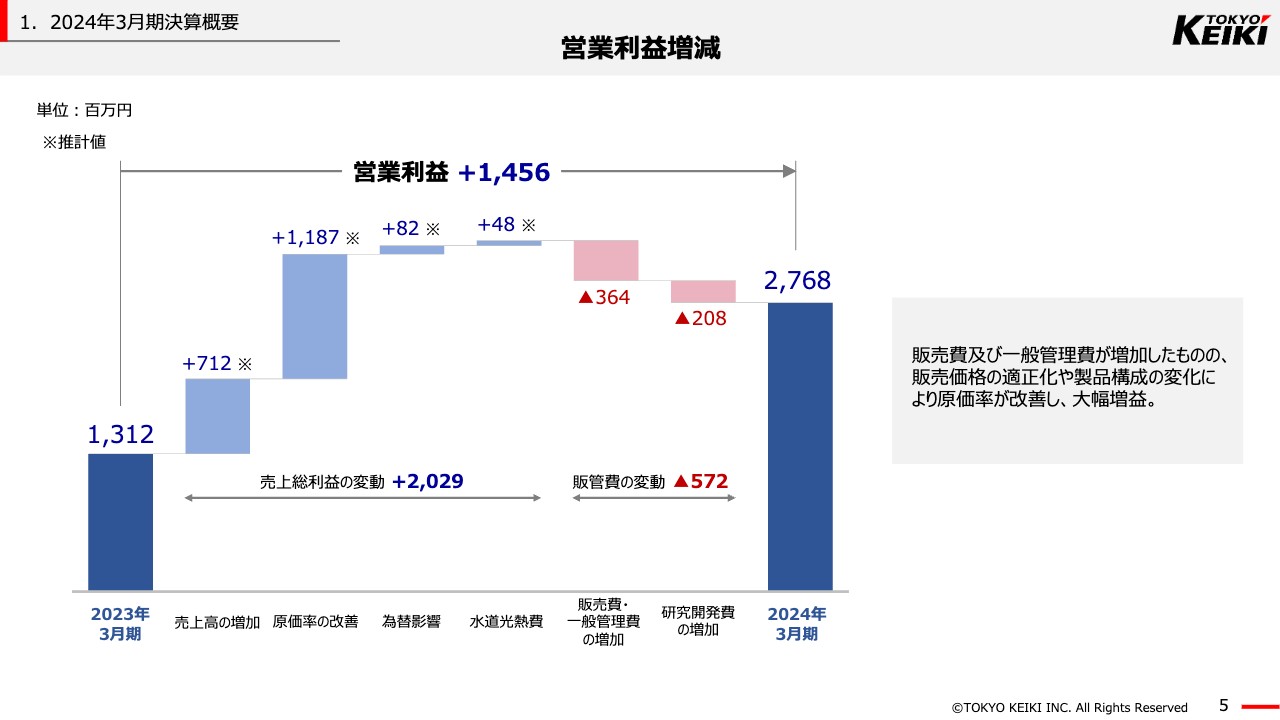

営業利益の増減要因です。スライド左側に記載した2023年3月期の営業利益は13億1,200万円、右側の2024年3月期が27億6,800万円、この間の増加額14億5,600万円をウォーターフォールで示しています。

主に売上高の増加および原価率の改善を要因に、営業利益が大きく増加しました。原価率の改善は、油空圧機器事業をはじめとする販売価格の適正化や、製品構成の変化によるものです。

ここでの「製品構成の変化」とは、高原価率製品と低原価率製品の売上構成比が変わり、売上原価率が上下することを言います。当期は高原価率製品の比率が小さくなったことにより、原価率が改善しました。

2024年3月期においては、第4四半期に売り上げた防衛・通信機器事業における艦艇搭載機器や海上保安庁向けの新製品納入などが、原価率の改善に寄与しています。

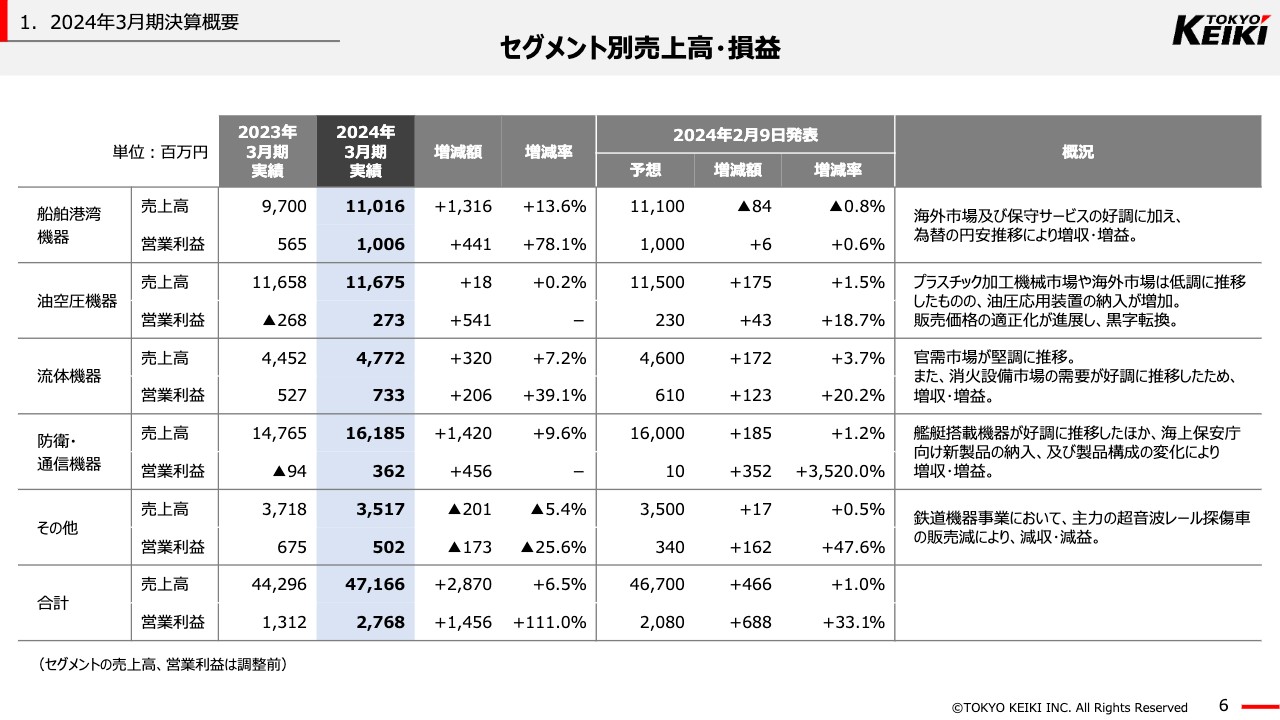

セグメント別売上高・損益

セグメント別にご説明します。

船舶港湾機器事業は、主に東アジアでの新造船向けや欧米での在来船向けの機器販売増加、また、保守サービスが好調だったこと、さらに為替が円安に推移したことから、増収増益となりました。

油空圧機器事業は、以前から取り組んできた販売価格の適正化により、黒字に転換しました。これを一過性のものとせず、増収増益基調となるよう引き続き努めていきます。

流体機器事業は、官需市場が堅調に推移したほか、消火設備市場の需要が好調に推移したため、増収増益となりました。

防衛・通信機器事業は、艦艇搭載機器や海上保安庁向けの新製品など、製品構成の変化により原価率が下がったため、増収増益となりました。

その他の事業は、鉄道機器事業の期初に見込んだとおり、主力の超音波レール探傷車の販売減によって減収減益となりました。

なお、2月に発表した業績予想が上振れした最大の要因は、第4四半期に売上が集中する防衛通信機器事業における製品構成の変化です。原価率の高い航空機用機器が減少し、原価率が改善された艦艇搭載機器の増加や、海上保安庁向けの新製品が想定よりも低原価となったためです。

また、販売費および一般管理費が減少したこともあり、営業利益が前期比を大きく上振れる結果となりました。

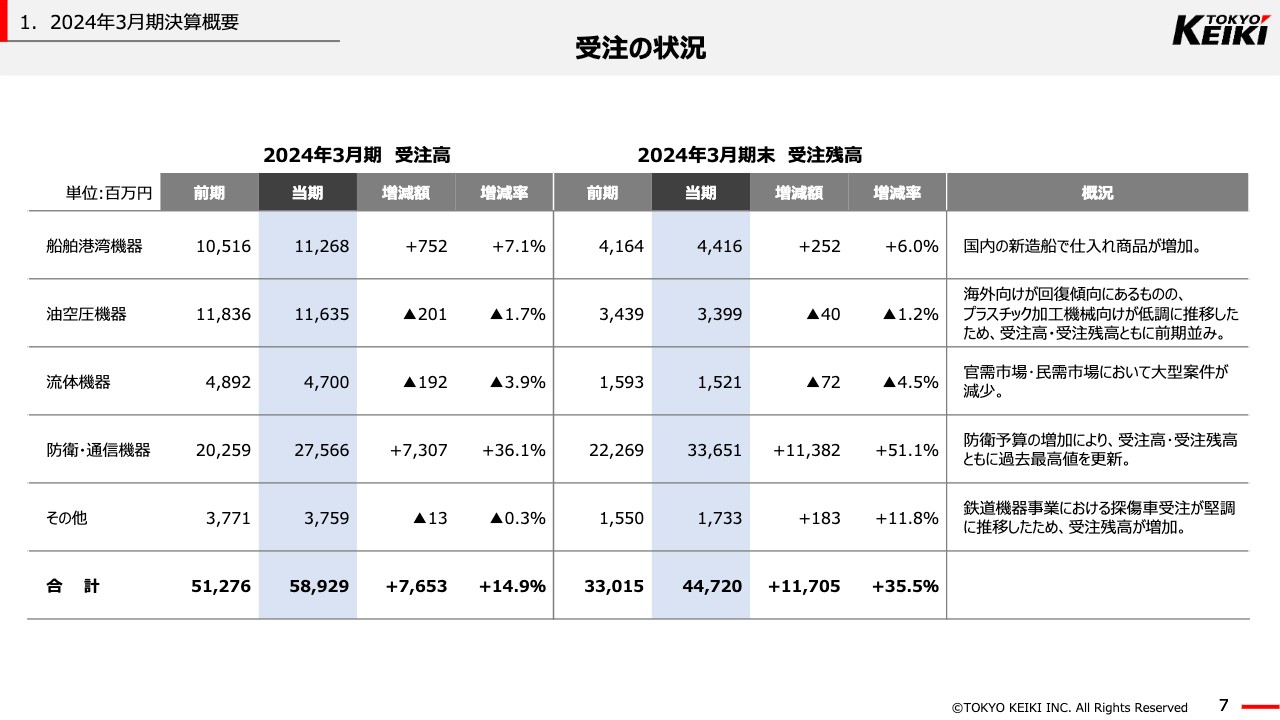

受注の状況

受注高・受注残高の状況です。全体の受注高・受注残高ともに高い水準を維持しています。

防衛・通信機器事業は前期に引き続き、当期は防衛予算の増額を背景とする受注が大幅に増加し、受注高・受注残高は過去最高を更新しました。

当社の防衛関連製品は、受注から売上までのリードタイムが1年から3年と幅があり、積み上がった受注残が今後3年にわたって売上高の増加に大きく寄与する見込みです。

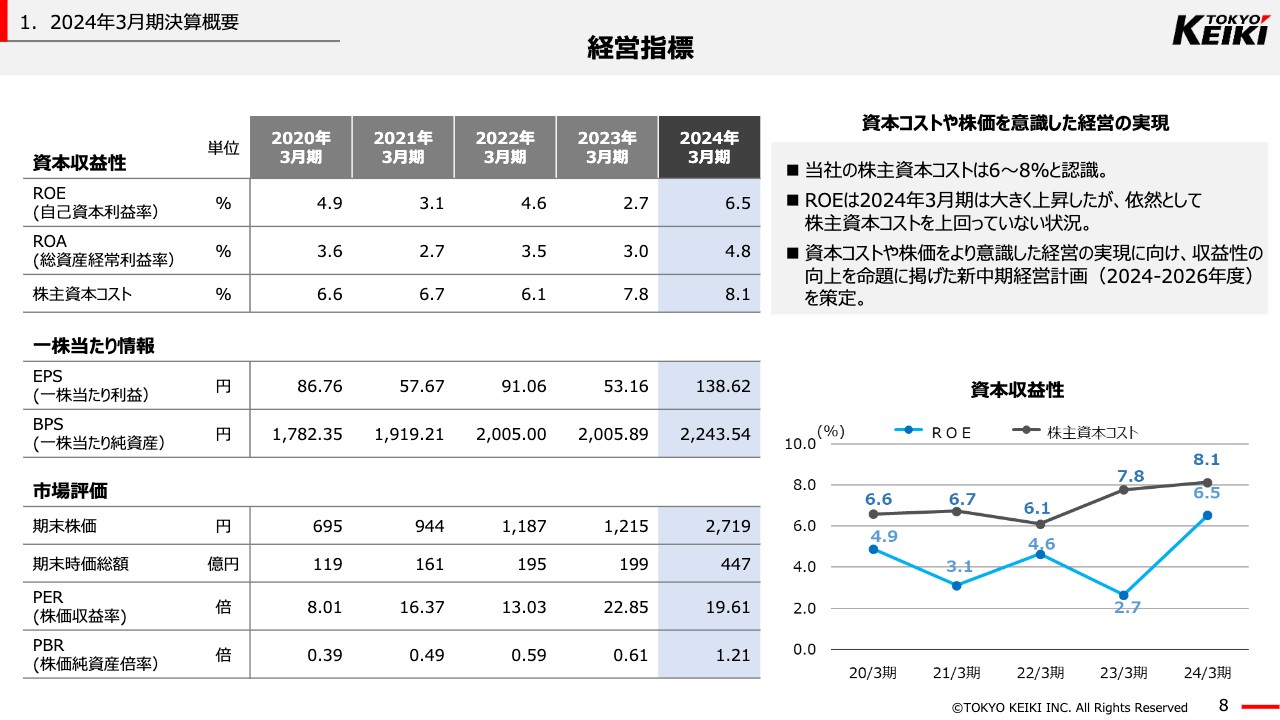

経営指標

経営指標の推移です。ROEは前年比3.8ポイント増の6.5パーセントとなりましたが、依然として株主資本コストの8.1パーセントを上回っていない状況です。

新中期経営計画では、さまざまな角度から施策を打っていきます。当社としては、ROE向上のため、収益力の強化が優先課題であると認識しています。

そこで、新中期経営計画では、「稼ぐ力の強化」を基本方針の柱と位置づけました。PBRをはじめとする当社の市場評価は昨年から大きく高まりましたが、これは防衛産業に対する期待感による上昇だと認識しています。今後も収益性の向上を命題に掲げ、さらなる改善を進めていきます。

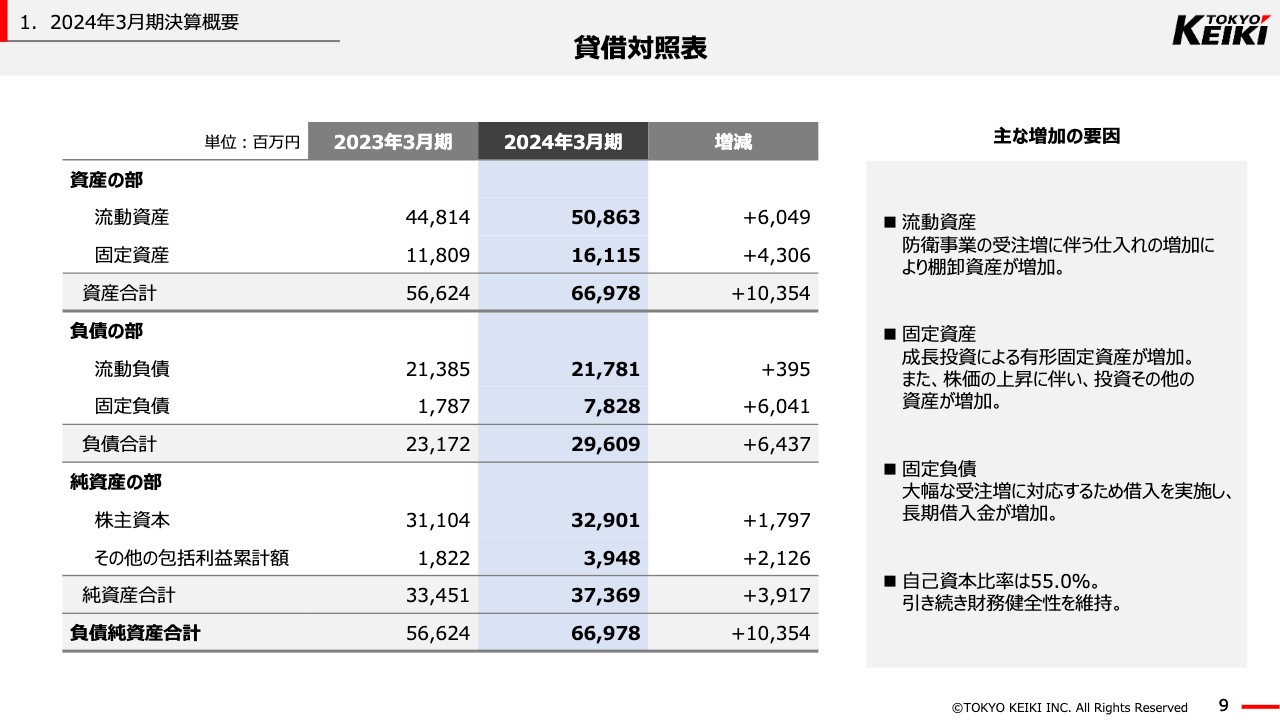

貸借対照表

貸借対照表です。防衛事業における大幅な受注増と、それに伴う原材料・部品などの仕入れ、および仕掛品が増加したことで、流動資産は棚卸資産が増加し、固定負債は借入実施により増加となりました。

固定資産は、宇宙事業のための新工場棟が竣工したことによって有形固定資産が増加したほか、株価上昇によって投資その他の資産が増加しました。

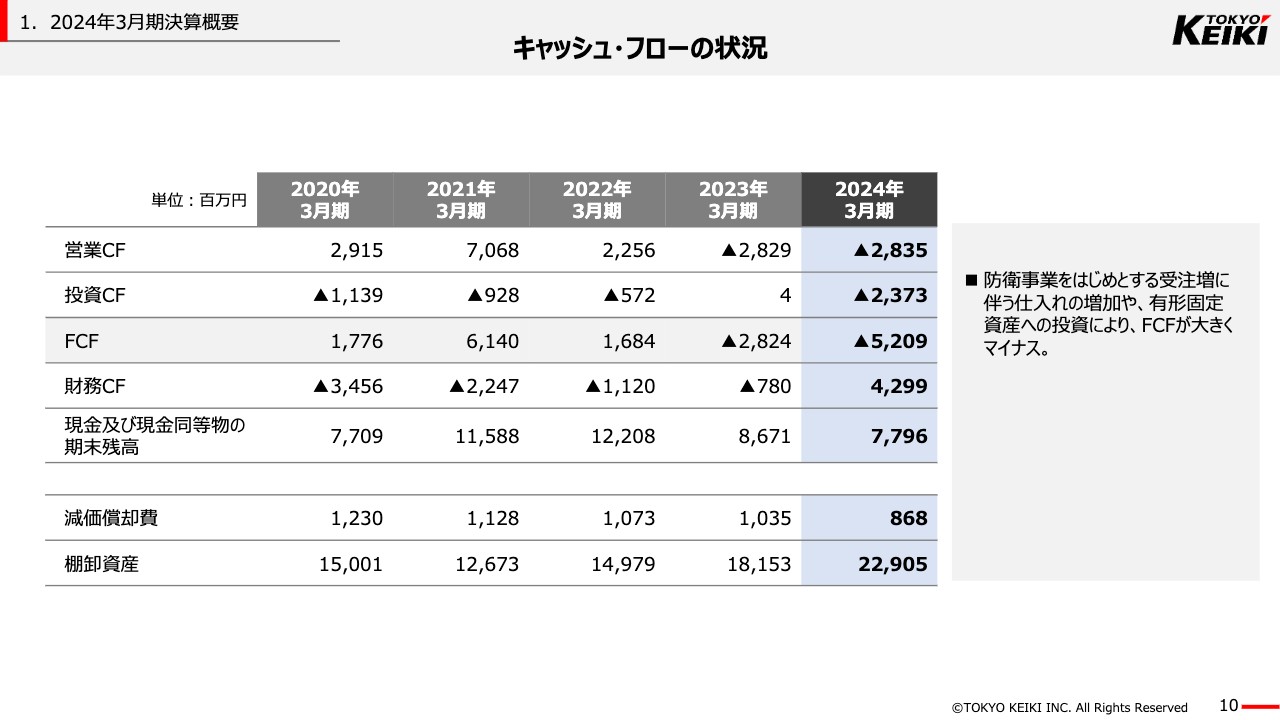

キャッシュ・フローの状況

キャッシュ・フローの状況です。営業キャッシュ・フローは、棚卸資産の47億4,400万円増、売上債権の19億900万円増によってマイナスとなりました。

投資キャッシュ・フローは、6月に竣工した宇宙事業の新工場棟をはじめとする固定資産の取得により、マイナス23億7,300万円となりました。

以上の結果、フリー・キャッシュ・フローはマイナス52億900万円となっています。

また、防衛事業をはじめとする仕入の増加などに対応するため、長期借入金が70億5,000万円になったことなどから、財務キャッシュ・フローは大きく増加しました。

今後3年間の業績を防衛事業が大きく牽引する一方で、棚卸の増加や固定資産の取得が先行するため、キャッシュ・フローは負債を活用しながらの状況が続く見通しとなっています。

株主還元

株主還元施策です。

2024年3月期の配当は、1株当たり普通配当32.50円を予定しています。2025年3月期の配当は、1株当たり普通配当を2.5円増配し、35.0円を予定しています。

「東京計器ビジョン2030」達成のため、引き続き成長投資を優先する必要があることや、キャッシュ・フローの状況を考慮し、配当基本方針に基づいた安定的かつ継続的な配当を継続します。

以上が、2024年3月期の決算概要のご説明です。

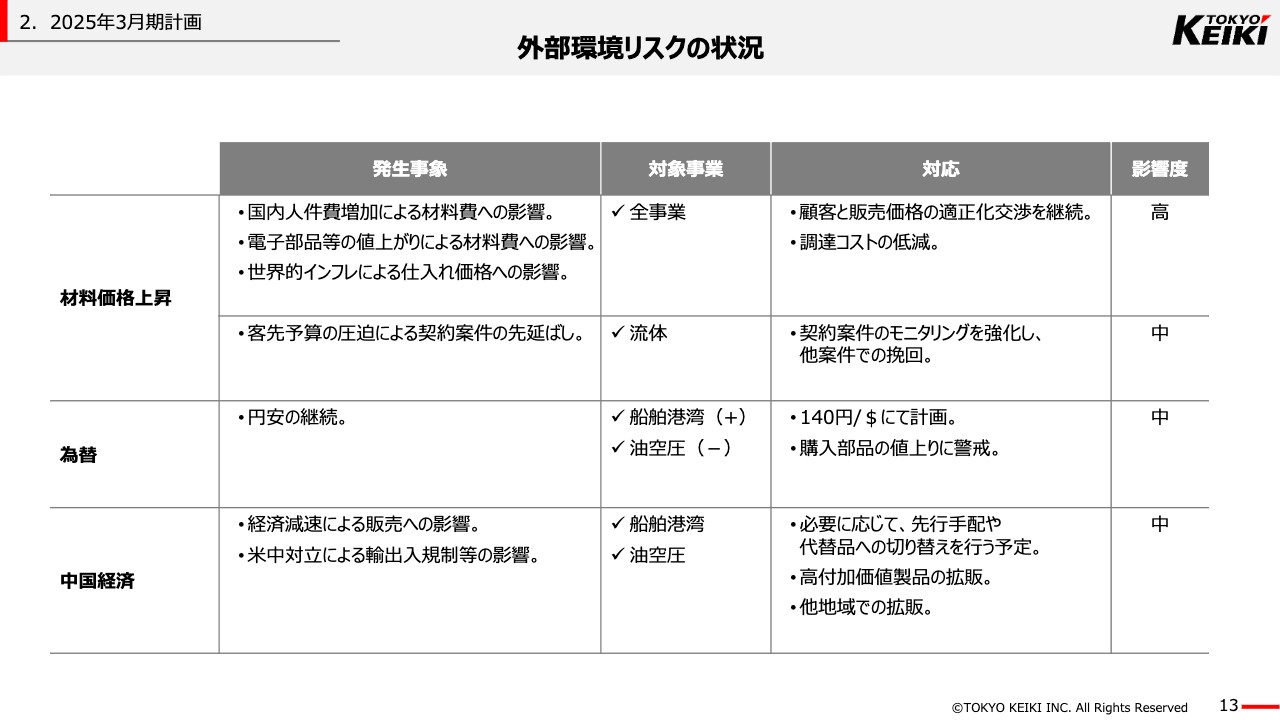

外部環境リスクの状況

2025年3月期の計画です。2025年3月期の外部環境リスクの状況認識については、スライドに記載した業績への影響が想定される3件について注視し、環境の変化への対応を図ります。

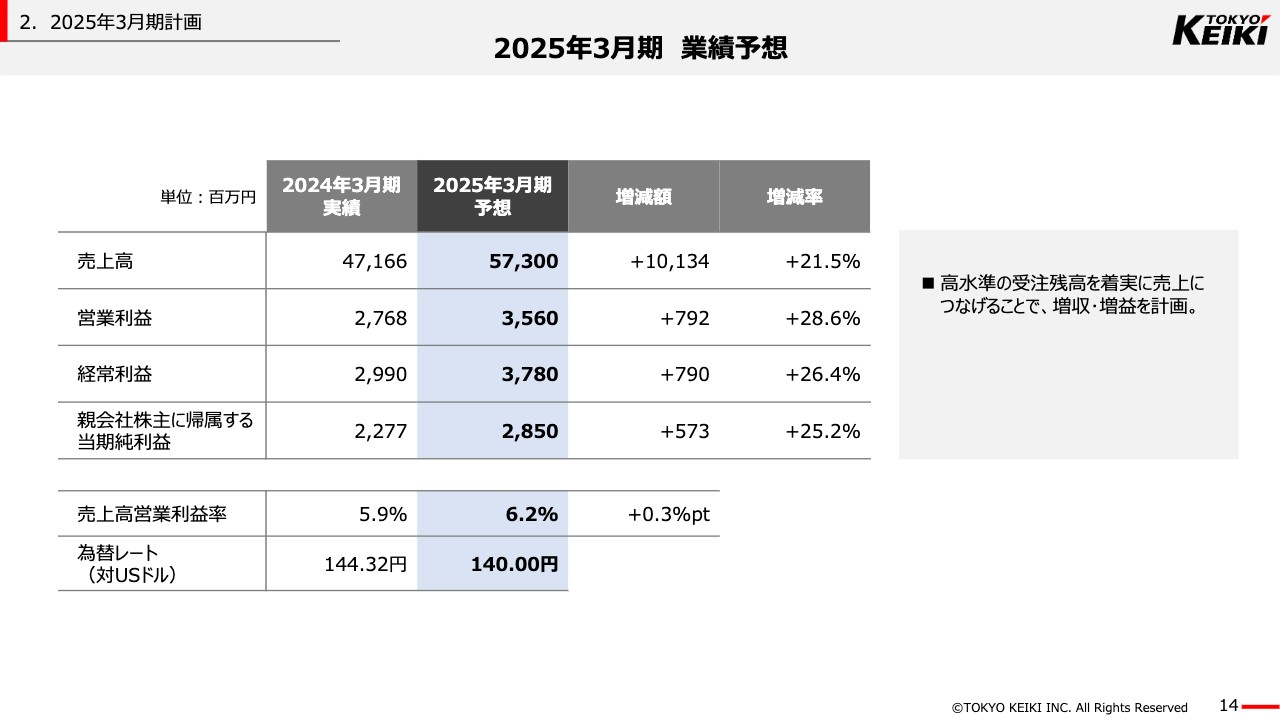

2025年3月期 業績予想

2025年3月期の業績予想です。2025年3月期は、大幅に増加している防衛事業の受注残高を着実に売上に繋げることで、増収増益を計画しています。

為替は140.0円で計画しています。全社の為替感応度は、通期で1,200万円です。現在は計画より円安に推移しているため、プラス傾向となっています。

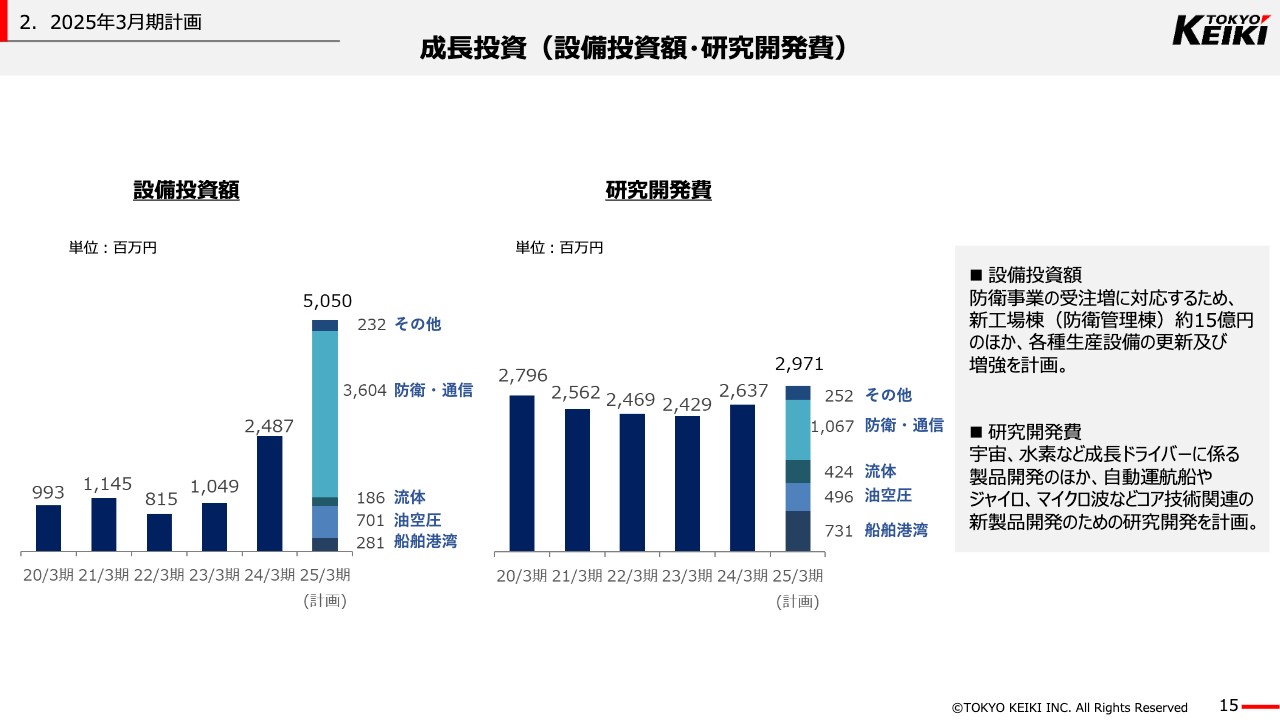

成長投資(設備投資額・研究開発費)

設備投資、研究開発です。

2025年3月期の設備投資額は、2024年3月期の2倍となる50億500万円を計画しています。このうち7割を防衛・通信機器事業が占めていますが、こちらは防衛事業に関する新工場棟の建設費約15億円のほか、各種生産設備の老朽化更新や能力増強を計画しています。引き続き高水準な受注状況に対応すべく、生産体制の強化を進めていきます。

研究開発費は、29億7,100万円を計画しています。宇宙、水素など成長ドライバーに係る新製品開発のほか、自動運航船、ジャイロ、マイクロ波など、当社のコア技術に関連した研究開発が主な内容となります。

これらの成長投資により、「東京計器ビジョン2030」の達成に向けて成長を加速させます。

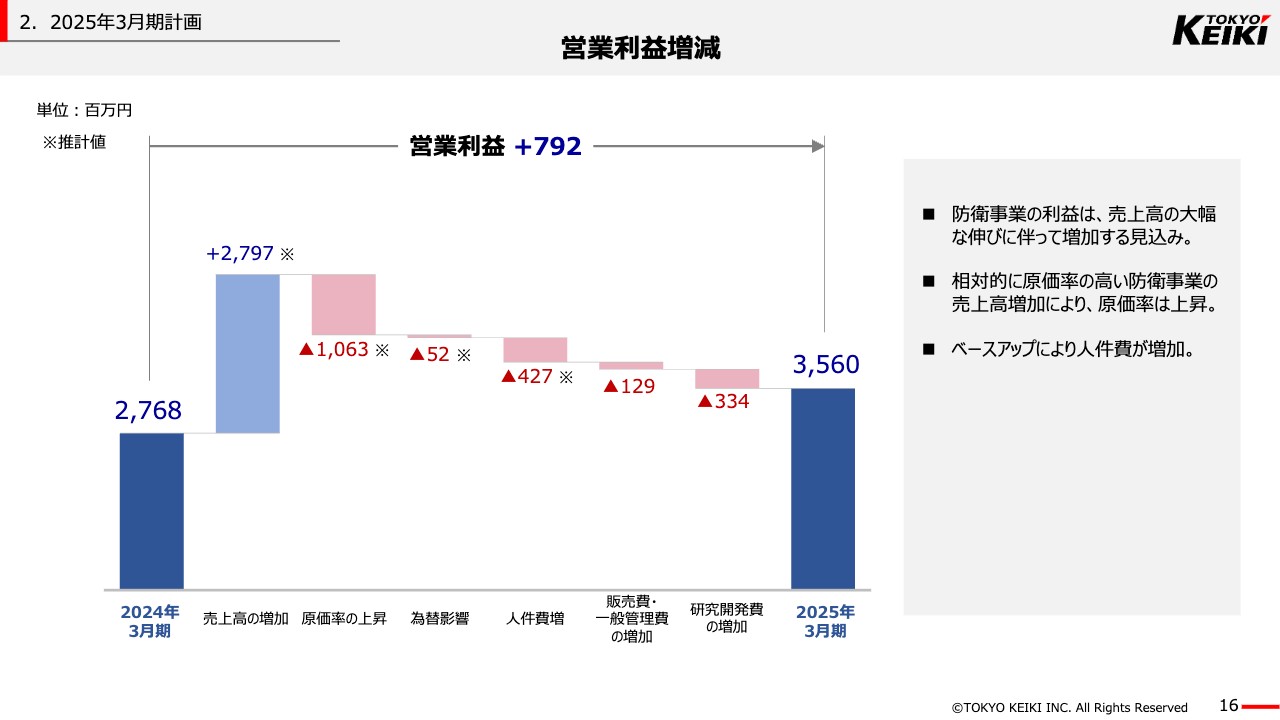

営業利益増減

営業利益の増減です。2024年3月期実績の27億6,800万円から、2025年3月期予想の35億6,000万円までの増減をウォーターフォールで表しています。

売上高の増加によるプラス要因が原価率の上昇から研究開発費の増加までのマイナス要素を十分に補い、営業利益は7億9,200万円の増加を見込んでいます。

原価率の高い防衛事業が売上高に占める割合が相対的に大きくなることで、全社で原価率が上昇すると見込んでいるためです。

防衛事業では、防衛省による利益改善が期待されていますが、本計画策定時点では利益改善の程度が認識されておらず、現時点では十分に反映できていません。今後、利益率の変動によって業績に変化が予想される場合は適時お知らせします。

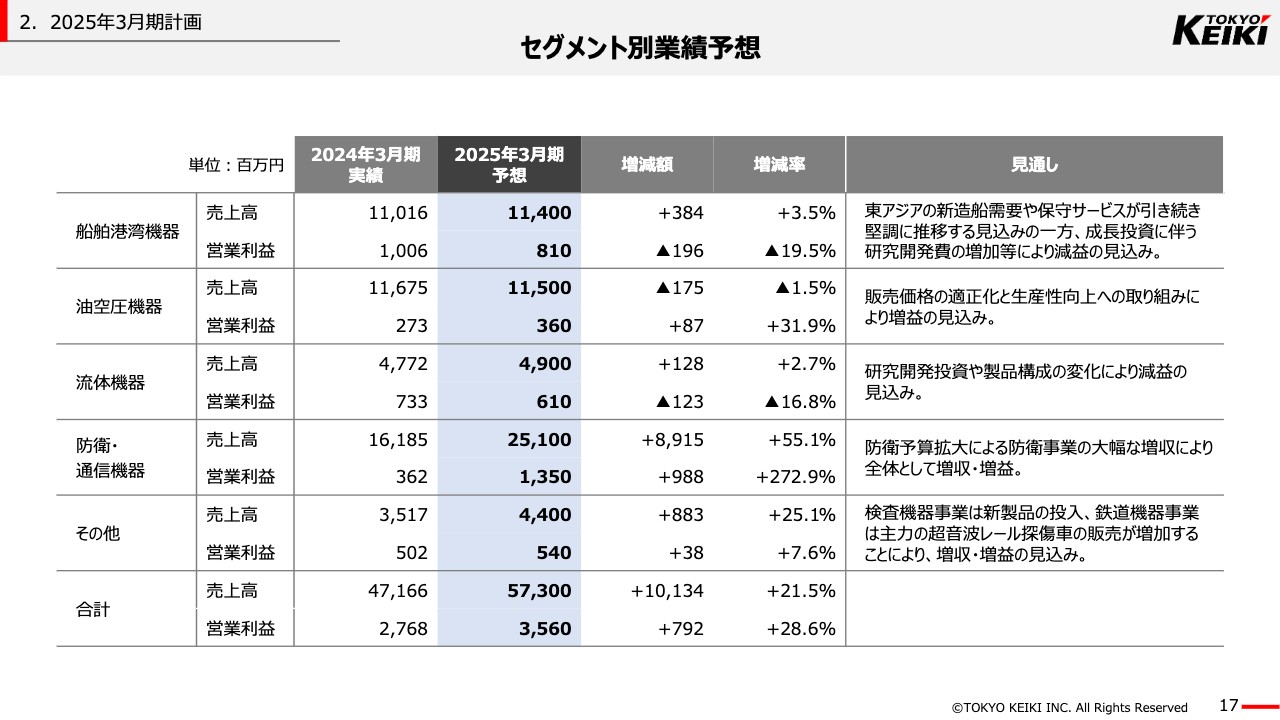

セグメント別業績予想

セグメント別の業績予想には、増減に濃淡があります。

防衛・通信機器事業に大きく牽引され、全社では増収増益となります。防衛事業以外では、黒字転換した油空圧機器事業での引き続き販売価格の適正化や生産性向上、および建設機械用の電子機器製品の販売強化を通じて、増益を目指します。

また、その他の事業では、鉄道機器事業の主力製品であるレール探傷車の販売増加を見込んでいるため、増収増益を予定しています。

以上が、決算のご説明です。

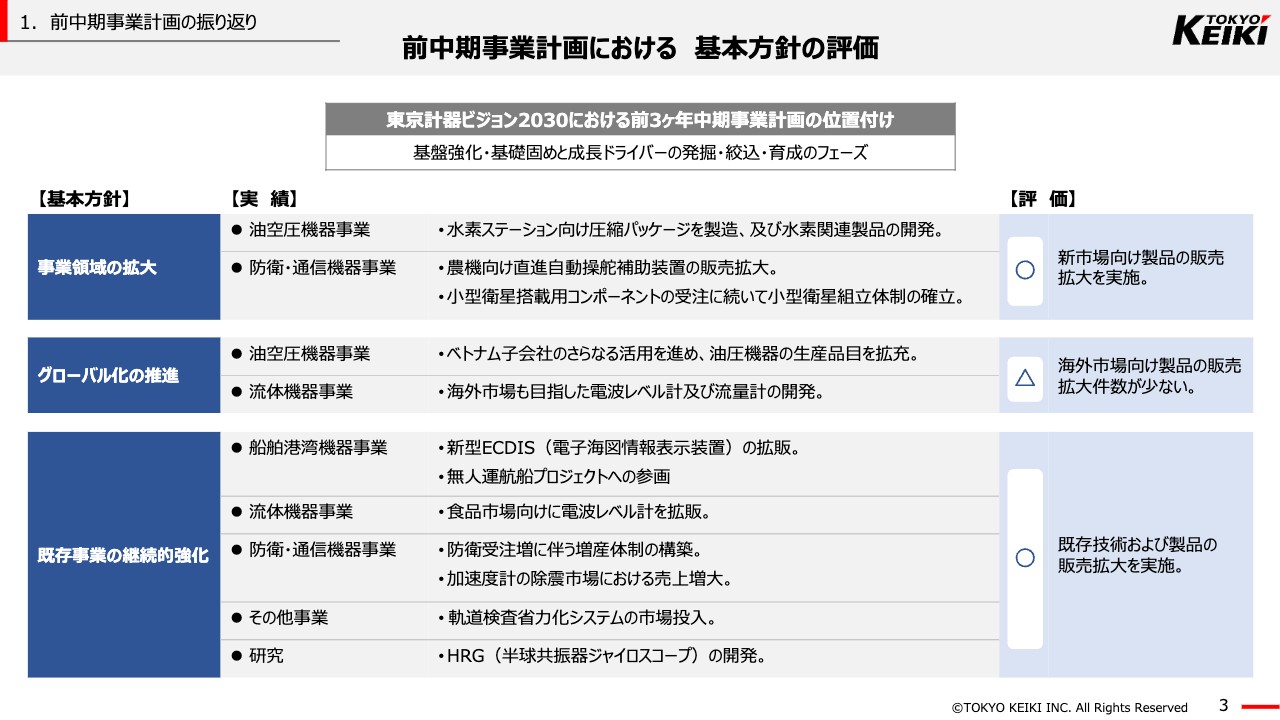

前中期事業計画における基本方針の評価

この度新たに策定した、2024年度から2026年度までの3ヶ年にわたる中期経営計画についてご説明します。まずは、2021年度から2023年度までの前中期事業計画を振り返った後に、新中期経営計画についてご説明します。

なお、このあとのご説明は昨年度までの前中期事業計画を「前中計」、新中期経営計画を「新中計」の略称で進めていきます。

前中計の振り返りです。前中計においては、スライド左側の青い背景で示した3つの基本方針に沿って事業を進めてきました。この基本方針3点のうち、当社として評価しているのは、「事業領域の拡大」と「既存事業の継続的強化」です。

「事業領域の拡大」については、水素や宇宙といった成長ドライバーや農業機械分野での進展を図ることができました。「既存事業の継続的強化」については、多くのセグメントでスライドに記載した新たな取り組みを通じて販売の拡大を実現しました。

一方で「グローバル化の推進」については、コロナ禍で海外での拡販が進まなかったことや、油空圧機器事業において販売価格の適正化を進める過程で、シェア拡大を優先した価格競争をやめたことから、大きな進展はありませんでした。

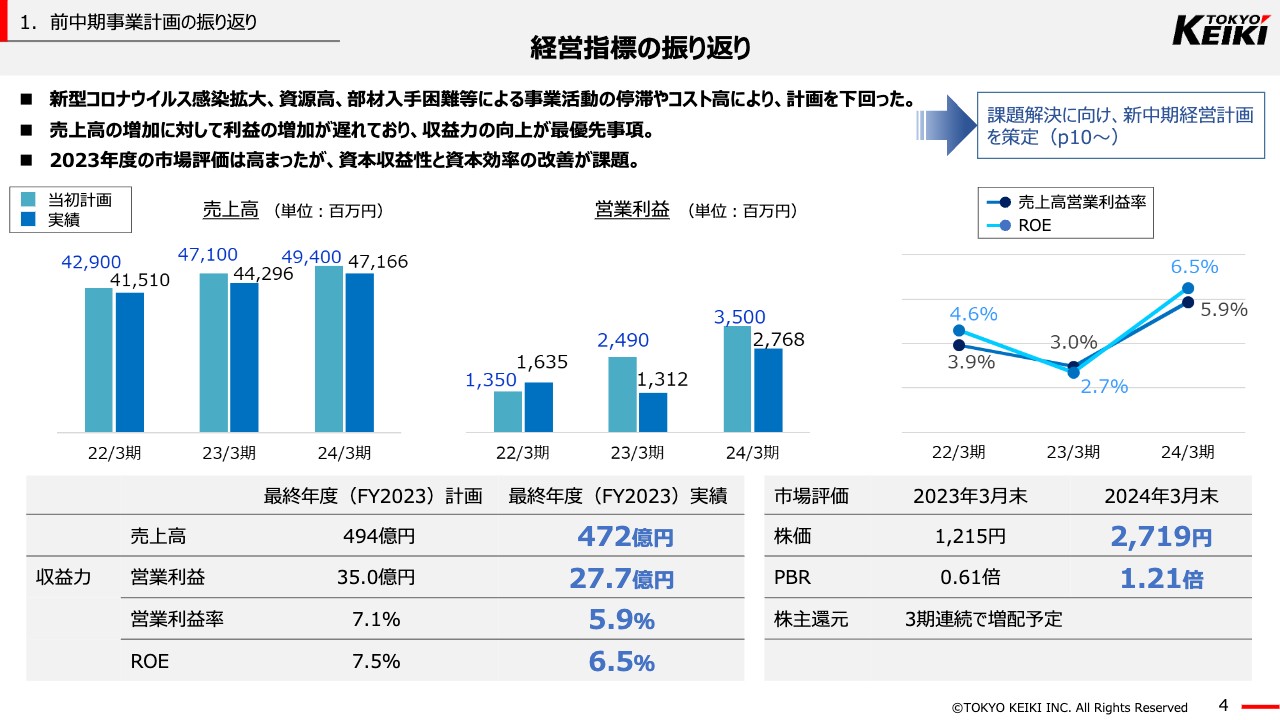

経営指標の振り返り

経営指標の振り返りです。前中計では、新型コロナウイルス感染拡大、資源高、部材入手困難等による事業活動の停滞やコスト高により、2024年3月期の売上高は直近10年で2番目の結果となったにもかかわらず、計画を下回る結果となりました。

特に利益面の反省を踏まえ、新中計において収益力の向上を優先事項に掲げています。

なお、2024年3月期は防衛予算の急増を背景とした防衛事業への期待感から、当社の市場での評価が高まったと認識しています。しかし、引き続き資本効率の改善が課題であると考えています。

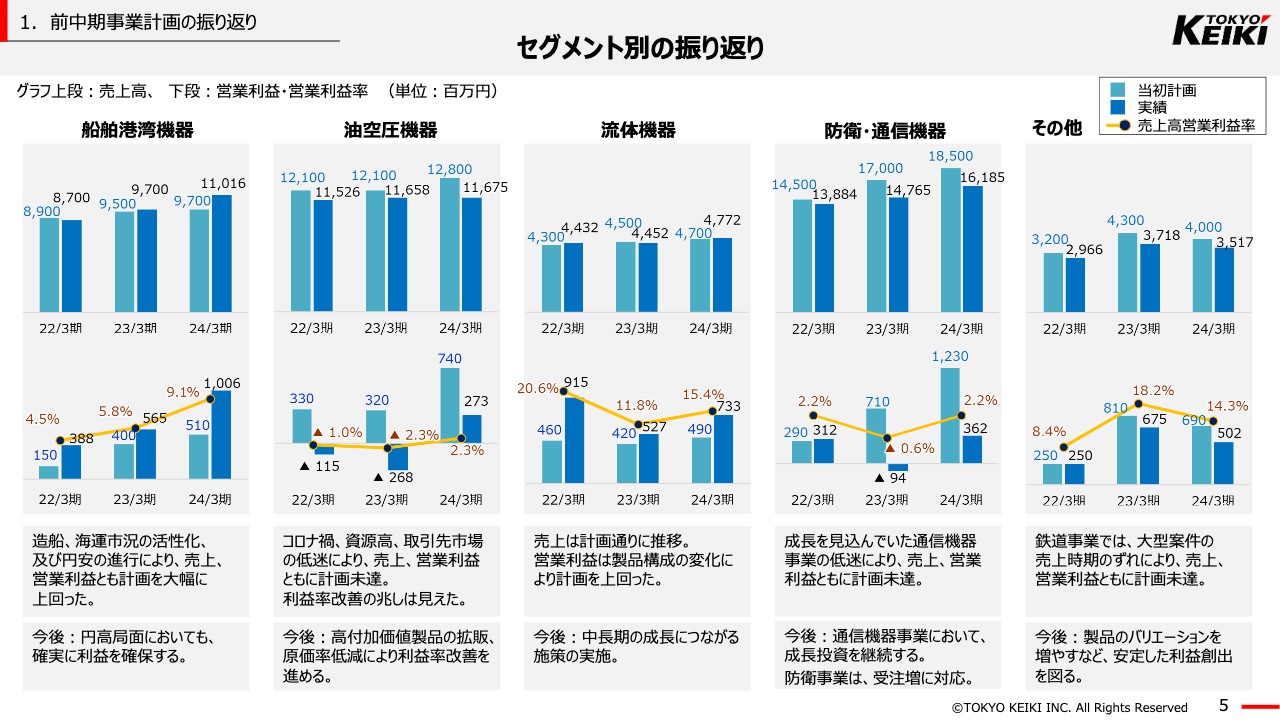

セグメント別の振り返り

各セグメントの結果は、スライドに記載のとおりです。

営業利益のうち、特に中期経営計画との差異が目立つのは、船舶港湾機器事業と流体機器事業が大きく伸ばせた一方で、油空圧機器事業と防衛・通信機器事業が大きく下回った点です。

3ヶ年の計画と実績のそれぞれを累計した達成率を比較すると、船舶港湾機器事業は3ヶ年の間に市況の活性化や為替の影響が進展した結果、営業利益の達成率185パーセントになりました。流体機器事業は3ヶ年にわたって製品構成の変化があり、達成率159パーセントと計画を大きく上回りました。

一方で、油空圧機器事業は最終年度に黒字転換したものの、外部環境の変化に大きく影響されたため、営業利益は3ヶ年の累計でマイナスとなりました。

防衛・通信機器事業は、成長を見込んでいた通信機器事業が半導体市場の停滞や宇宙事業の計画変更で思うように進まず、達成率26パーセントと大幅な未達となりました。

これらの結果を踏まえた今後の対応については、この後のセグメント別事業計画にてご説明します。

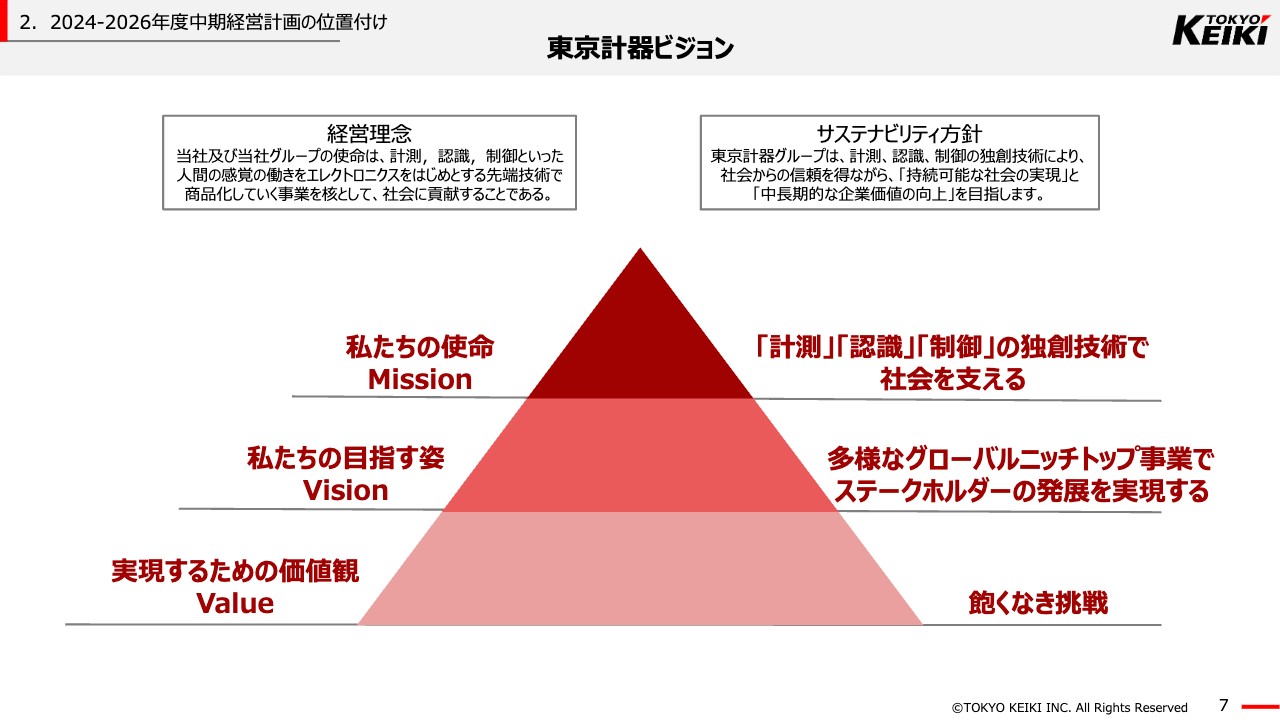

東京計器ビジョン

新中計の位置づけについてご説明します。

この度、新中計を策定するにあたり、前中計の計画未達の反省を踏まえ、「東京計器ビジョン2030」におけるミッション、ビジョン、バリューの文言を若干見直しました。

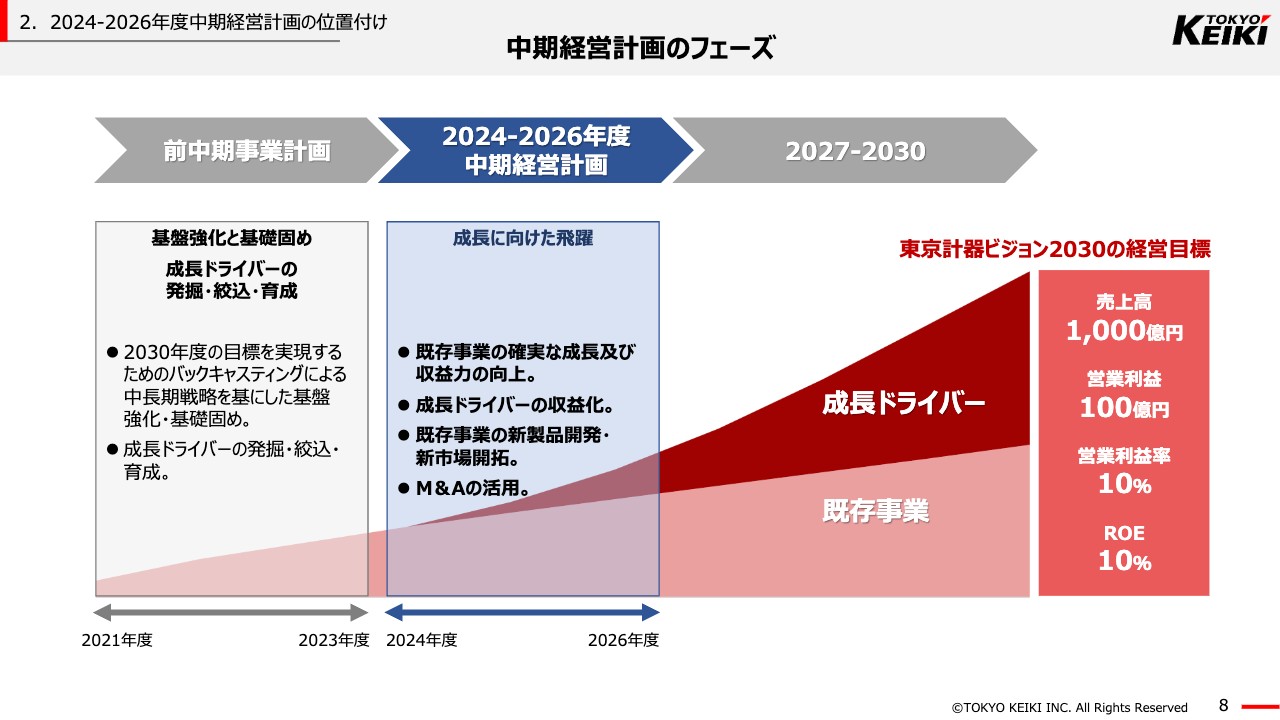

中期経営計画のフェーズ

「東京計器ビジョン2030」における新中計の位置づけについてご説明します。

「東京計器ビジョン2030」実現に向けて、前中計は基盤強化と基礎固めのフェーズと位置づけ、既存事業の強化に加えて成長ドライバーの発掘・絞込・育成を図ってきました。

この成果を踏まえ、新中計は2030年度の目標達成に向けて成長の芽を確実に育て、収益化を図っていくフェーズと位置づけています。既存事業のさらなる成長と、成長ドライバーの確実な収益化を図っていきます。

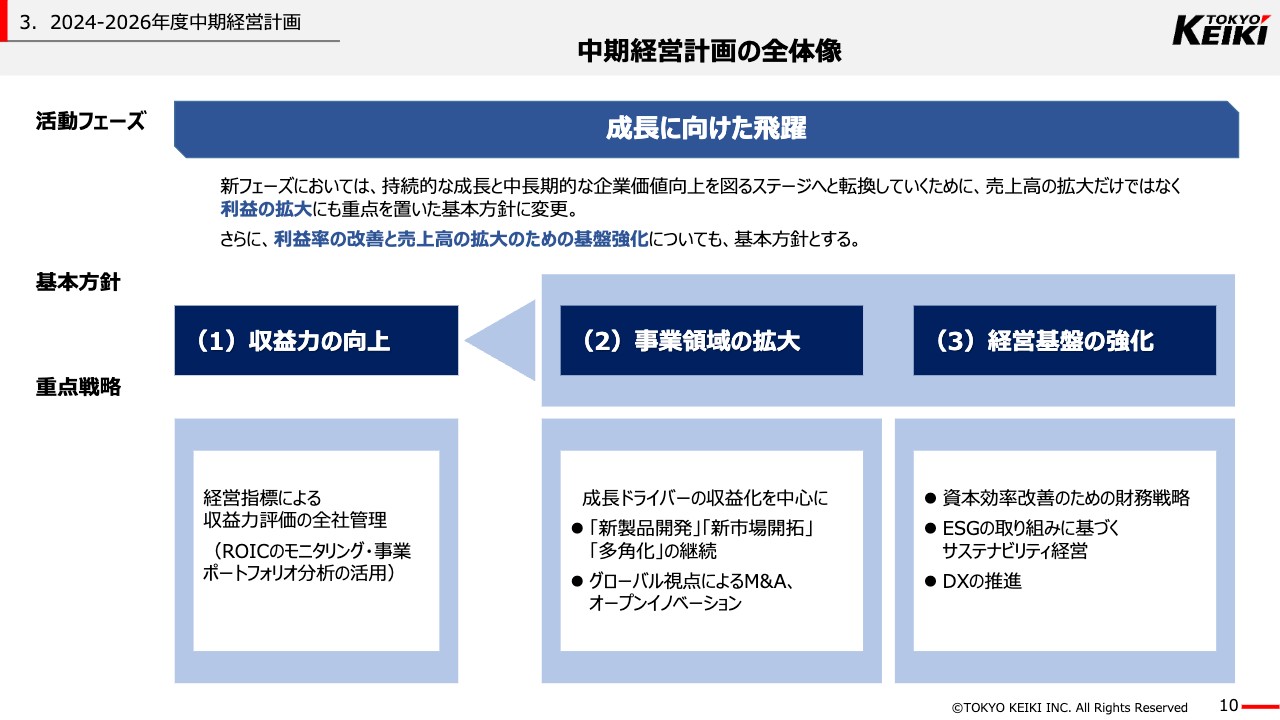

中期経営計画の全体像

新中計の内容についてご説明します。

新中計は、持続的な成長と中長期的な企業価値向上を図るステージへと転換していくために、前中計の反省も踏まえました。売上高の拡大だけでなく、利益の拡大に重点を置いていきます。

そこで、基本方針の1番目に「収益力の向上」を挙げ、その達成のために「事業領域の拡大」及び「経営基盤の強化」を設定しています。

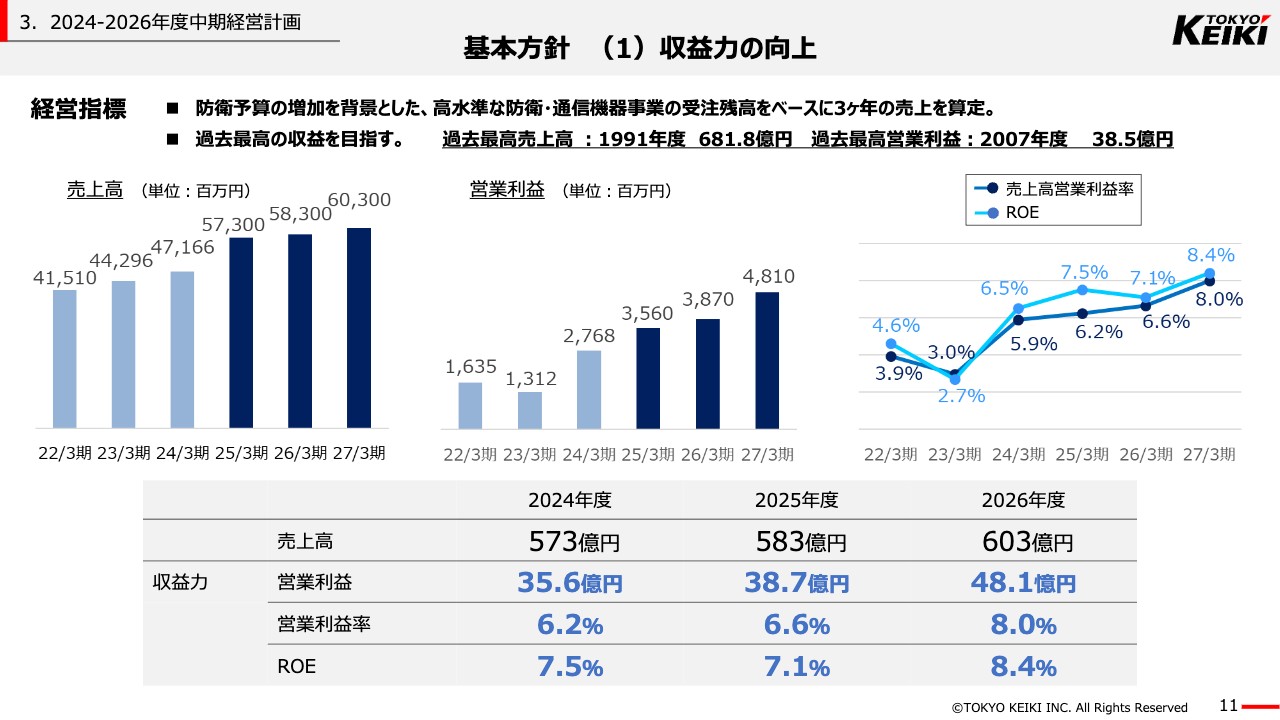

基本方針 (1)収益力の向上

各方針の戦略について、まずは収益力の向上についてご説明します。

新中計においては、最終年度となる2027年3月期の売上高603億円、営業利益48億1,000万円、営業利益率8パーセント、ROE8.4パーセントを計画しています。

主に、防衛省から高水準な防衛予算が2027年度まで示されていることにより、防衛事業において大きな伸びを見込んでいるためです。株主、投資家のみなさまは、防衛省から示されている利益改善がこの計画にどのように反映されているか注目されていると思います。

防衛省の利益改善施策は、2024年3月期の受注から適用されています。しかし、受注から売上までの期間が長いため、改善の程度が明確になるには未だ実績が少ない状況です。

したがって、現在お示ししている計画では、防衛事業の売上高が損益分岐点を大きく超えることで、セグメント全体の利益を押し上げると想定しています。今後、利益率の変動によって業績に変化が予想される場合は、適時お知らせします。

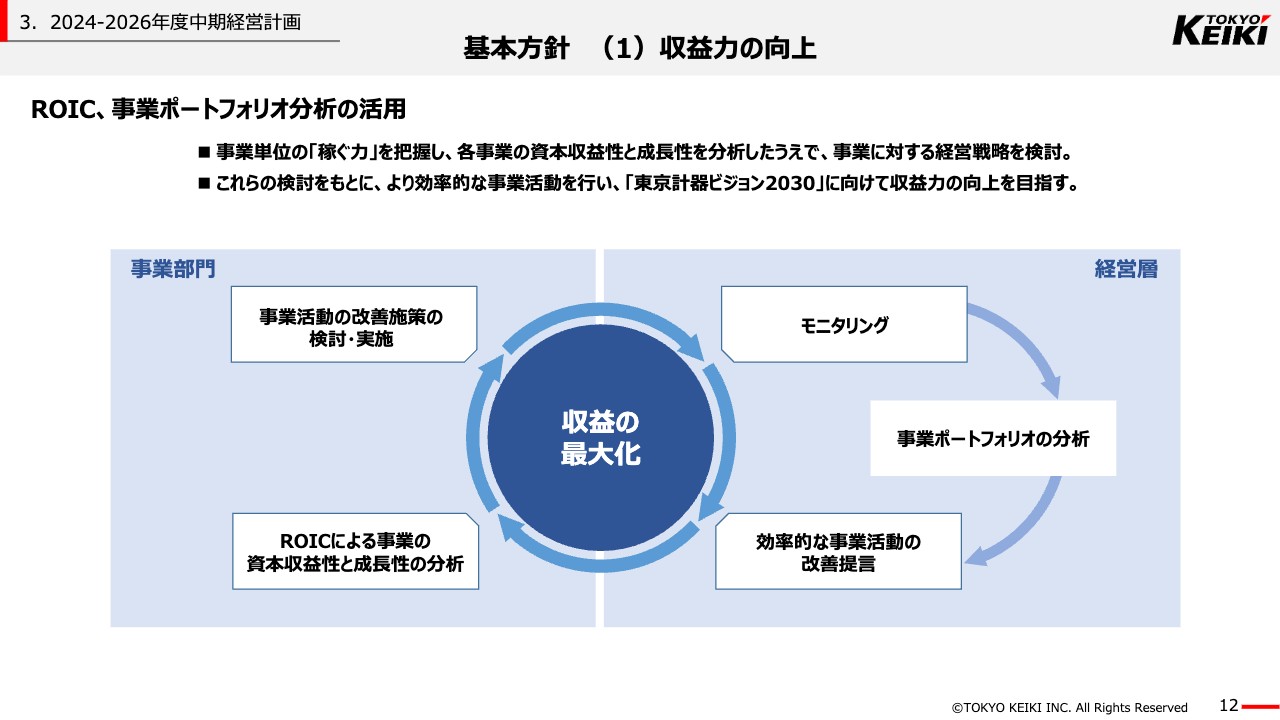

基本方針 (1)収益力の向上

収益力の向上にあたって、ROICや事業ポートフォリオ分析の活用も行っていきます。各事業部門でROICによる事業の分析を行い、それに基づいて重点施策を策定し、実施していきます。

経営においては、事業部門の活動を詳細にモニタリングし、事業ポートフォリオの分析を行います。事業ポートフォリオの検討について、当社の場合は、各事業の収益力向上のための施策や部門間の連携などの提言を実施するための過程だと捉えています。

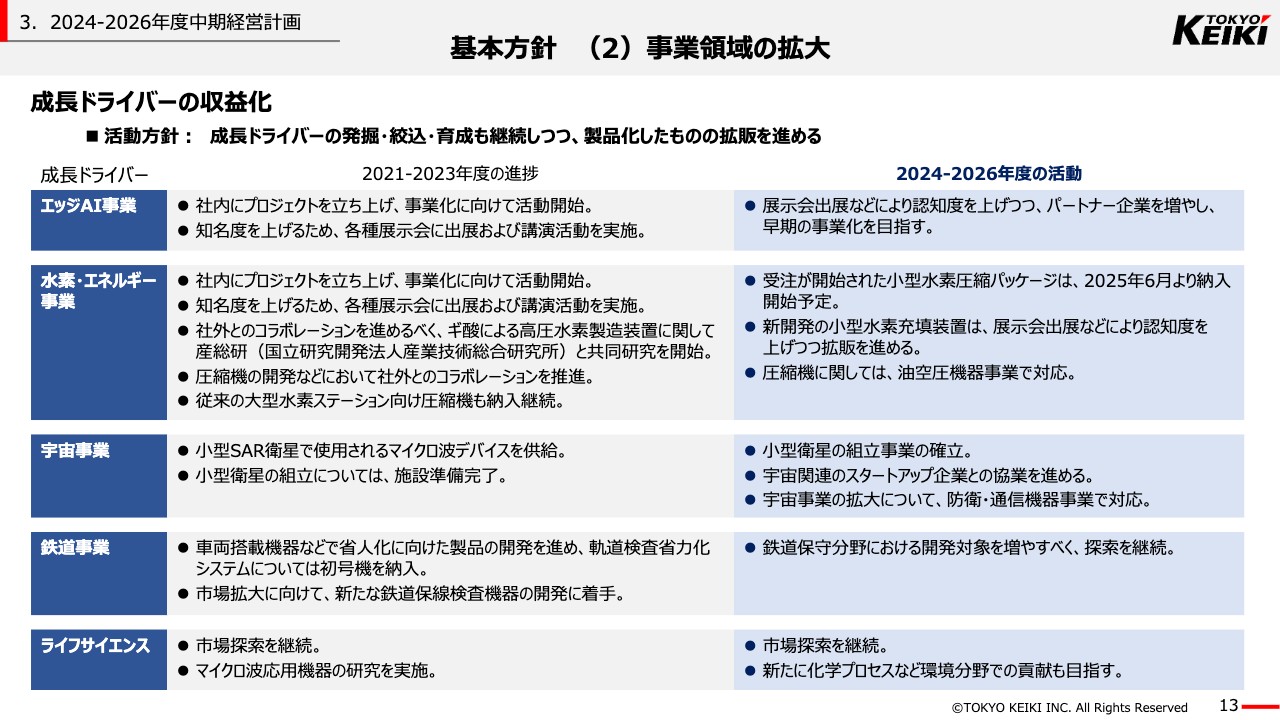

基本方針 (2)事業領域の拡大

事業領域の拡大については、前中計期間から取り組んでいる成長ドライバーの収益化をこの3ヶ年でさらに進めていきます。これにより「東京計器ビジョン2030」達成に向けて、2027年度以降に大きく飛躍するように準備します。

スライドの左半分にある灰色の箇所に前中計の取り組み、右半分の水色の箇所には新中計の活動を記載しています。

エッジAI事業では、当社のエッジAIチップを活用していただける開発パートナー企業を増やし、早期事業化を目指していきます。

水素・エネルギー事業では、街中の水素ステーションとは別に、水素フォークリフトへの給水素など、事業所に設置する小型の水素圧縮パッケージの販売を進めていきます。

宇宙事業では、2023年度に竣工した宇宙棟での小型衛星の組立を2024年度下期から 本格的に開始します。Synspective社に加え、他社とも協業を進めていきます。

鉄道事業では、より安全で効率的なメンテナンスに資する製品の開発を進めていきます。

ライフサイエンスは、ここまでの成長ドライバーの中では進捗が乏しい分野です。市場探索の継続と、新たに化学プロセスなどの環境分野での貢献も目指していきます。

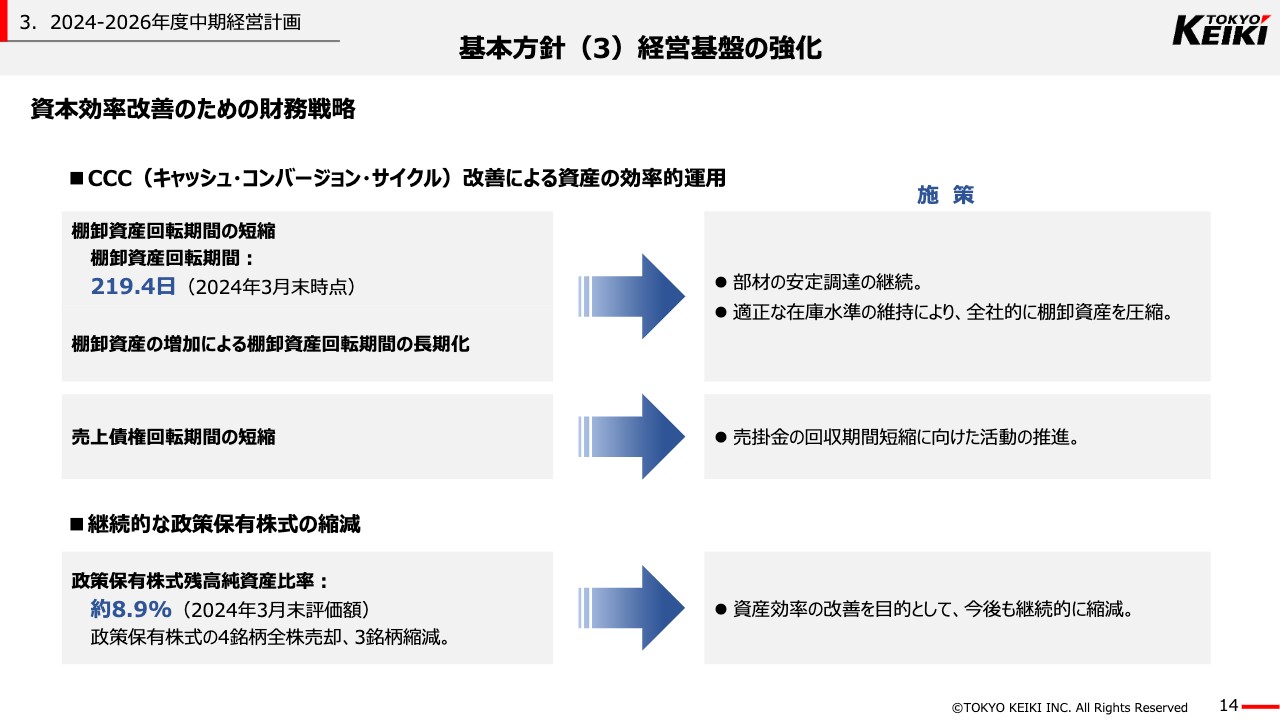

基本方針(3) 経営基盤の強化

経営基盤の強化の1つに、「資本効率改善のための財務戦略」を掲げています。CCC(キャッシュ・コンバージョン・サイクル)の改善については、棚卸資産回転期間と売上債権回転期間の短縮を進めていきます。

現在、当社の棚卸資産は、部材高騰の高止まりや長納期対応へのまとめ買い、また、直近では製品リードタイムが長い防衛事業の受注増もあり、大きく増加しています。

棚卸資産回転期間の短縮は簡単ではない状況にありますが、必要在庫の精査を徹底しながら全社的に部材の安定調達を継続しつつ、適正な在庫水準の維持に努め、棚卸資産の圧縮を図っていきます。

政策保有株式の縮減については、前中計期間で進めてきました。相手先さまのご理解を得ながら、引き続き取り組んでいきます。

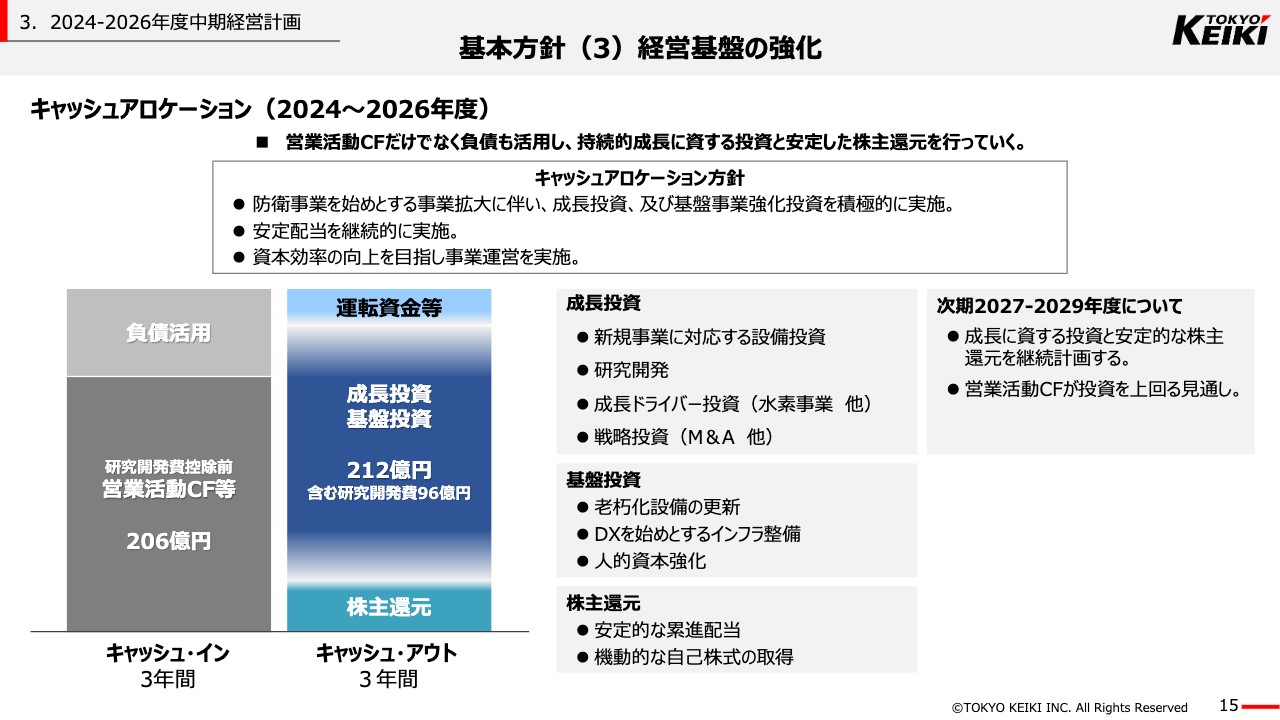

基本方針 (3)経営基盤の強化

経営基盤強化を進めるための、キャッシュアロケーションについてご説明します。

この3ヶ年は、成長ドライバーへの投資や生産性向上のための設備投資、さらに人的資本の強化として、当社が目指す自律型成長ができる人材の育成と登用などへの対応を行います。

これらの成長投資、基盤投資を進めるためにフリーキャッシュフローがマイナスとなりますが、次期2027年度から2029年度にはプラスに転じる見込みです。

キャッシュ・インについては、防衛事業の受注増加に伴って仕入が増加することもあり、負債を活用して旺盛な需要環境に対応し、成長を目指していきます。

株主還元については、このようなキャッシュ状況下においても、安定的な累進配当を実施する予定です。

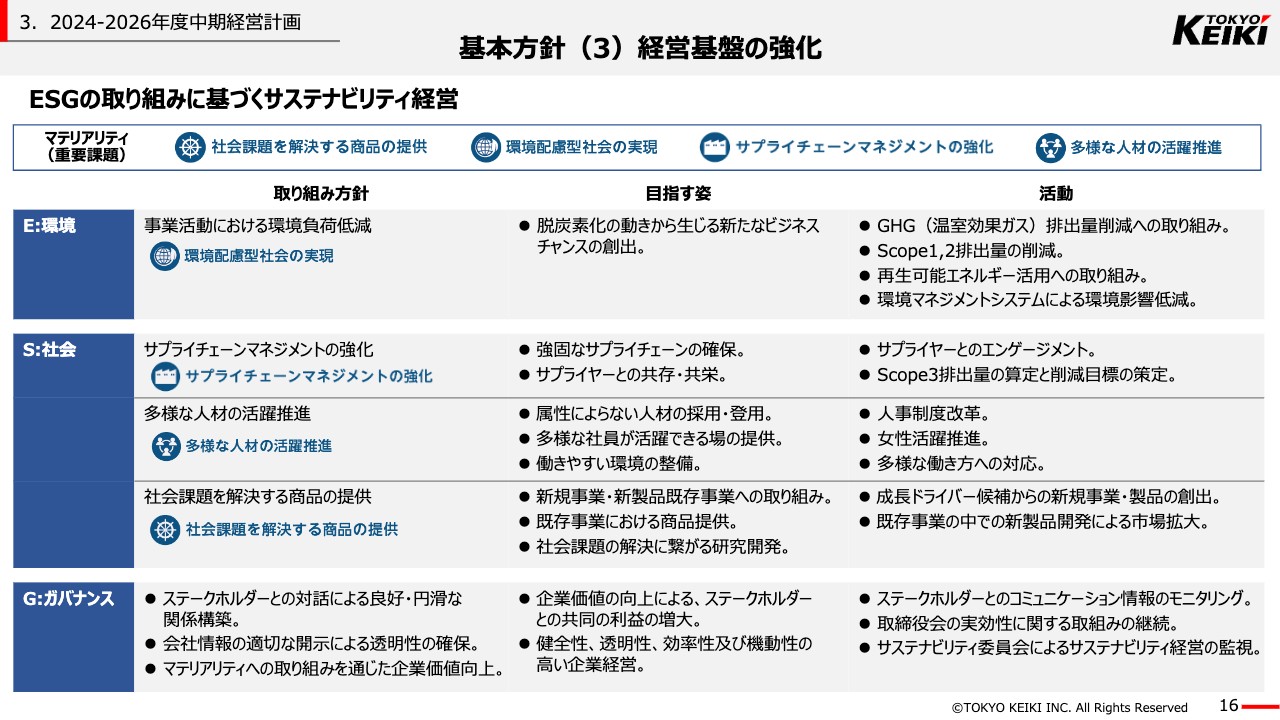

基本方針 (3)経営基盤の強化

経営基盤の強化においては、ESGの取り組みに基づいたサステナビリティ経営を進めていきます。サステナビリティ方針に従い、4つのマテリアリティ(重要課題)を特定しました。スライドに記載した環境、社会、ガバナンスについて活動を推進し、持続的成長を支える経営基盤の強化を図っていきます。

なお、毎年発行しているサステナビリティレポートも、お時間があればご参照ください。

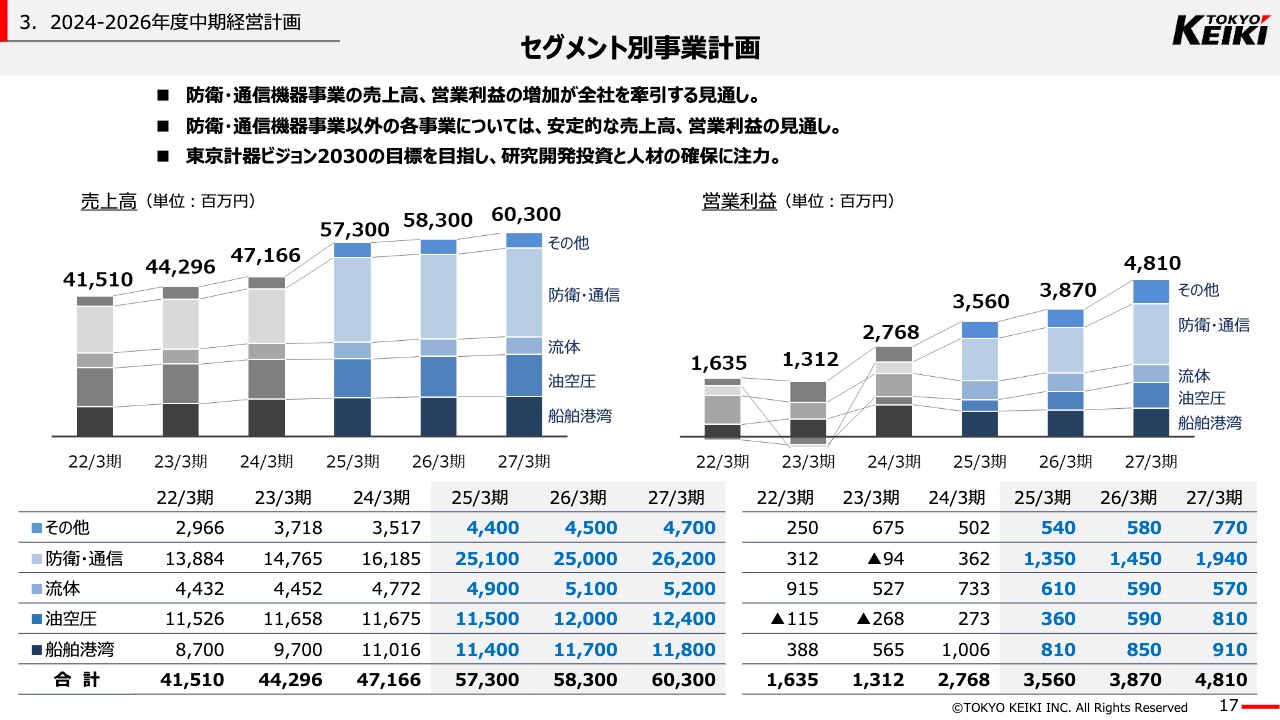

セグメント別事業計画

セグメント別の事業計画についてご説明します。新中計であるこの3ヶ年は、防衛事業が大躍進する計画です。

防衛事業については、これまでの低い利益率が常態化するとともに、大型案件の有無によって業績が大きく変動してきました。それでもなお、当社のコア技術や製品を通じて国防という使命に貢献すべく、粘り強く事業を進めてきました。

今後は受注の大幅増加に伴って利益も改善し、成長事業への転換点になると認識しています。

船舶港湾機器事業や流体機器事業は減益の計画となっていますが、これは新中計の3ヶ年だけでなく、さらにその先も見据えた市場環境の変化に対応すべく、人材投資や研究開発が先行するためです。2027年度以降のさらなる飛躍を目指していきます。

セグメント別事業計画

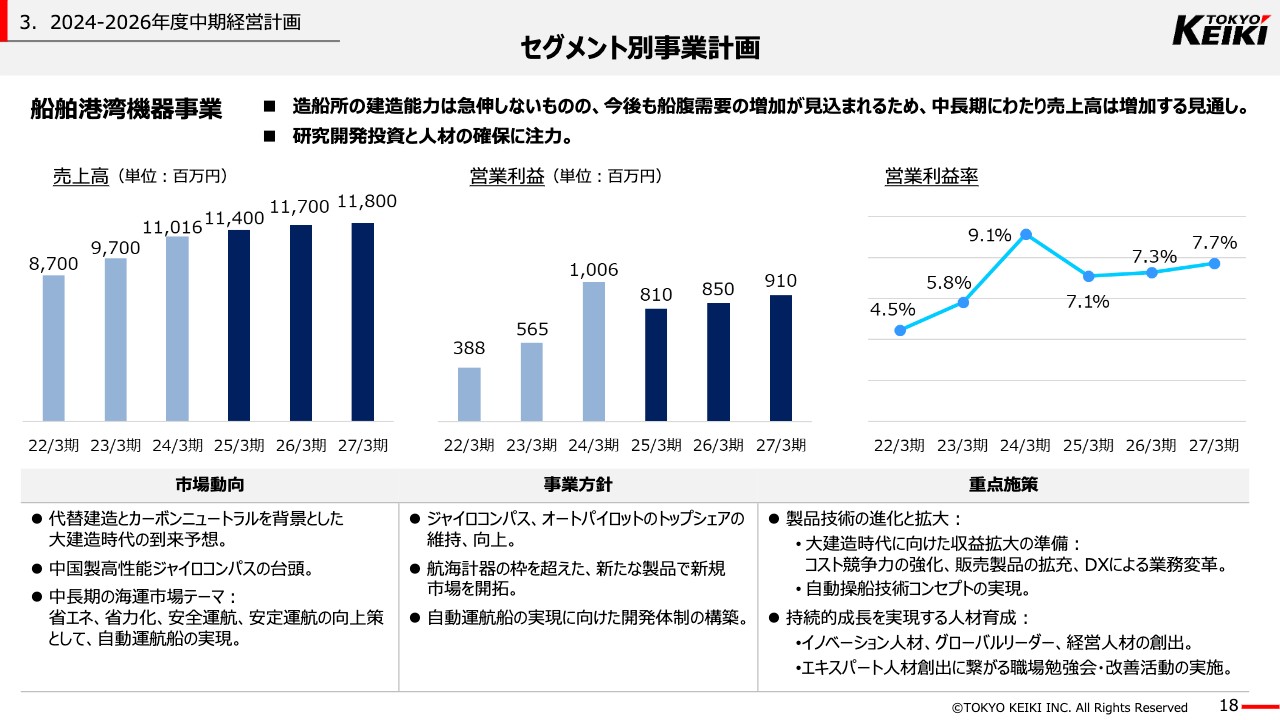

船舶港湾機器事業についてご説明します。

日本造船工業会の予想によると、2010年頃の大建造ブームで建造された船舶の老朽化更新と、温室効果ガス削減対応船への換装需要が重なり、今後の造船需要は2030年に向かって上昇し、2050年頃まで高止まりが継続するとのことです。

しかしながら、現在の造船所の建造能力は2010年の6割ほどしかないと見込まれているため、今回の計画は急拡大ではなく、高止まりの需要が長期にわたって維持されるという前提で策定しています。造船所の設備拡張によって建造能力が高まれば、市場の拡大が期待できると考えています。

2030年に向けたさらなる事業拡大のため、すでに進めている自動運航船のほか、新規市場を開拓すべく新製品の開発にも挑戦していきます。そのための人材育成、研究開発を進めていくことから、2024年度以降の利益計画は2023年度と比較すると減益を見込んでいます。

為替を円高に設定していることも利益を押し下げる要因となっていますが、円高局面においても利益を確保できるよう努めていきます。

セグメント別事業計画

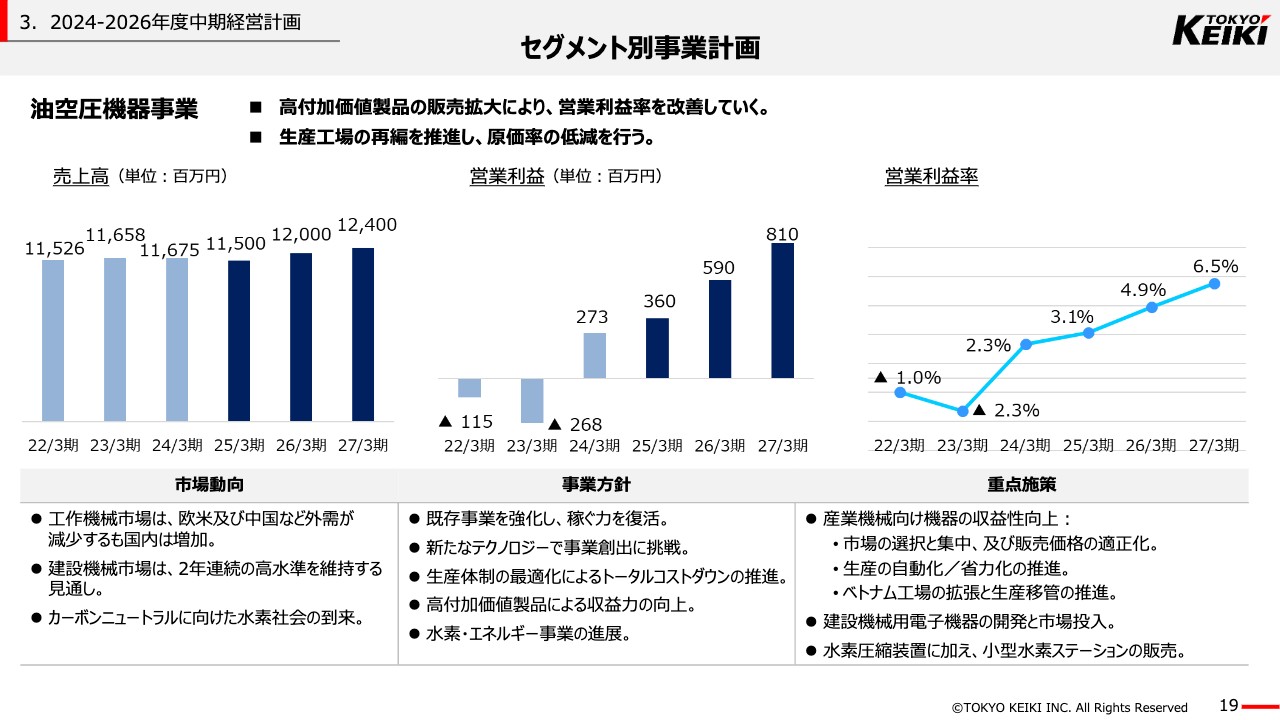

油空圧機器事業についてご説明します。油空圧機器事業は2023年度に黒字転換し、2024年度以降は増益を計画しています。本事業では、今後は建設機械向けの電子機器へ注力していきます。

油圧機器については、ベトナムでの生産工場の生産移管などで生産の効率化を進め、競争力を高めて利益の拡大を図ります。また、2030年度に向けて水素・エネルギー事業を推進していきます。

セグメント別事業計画

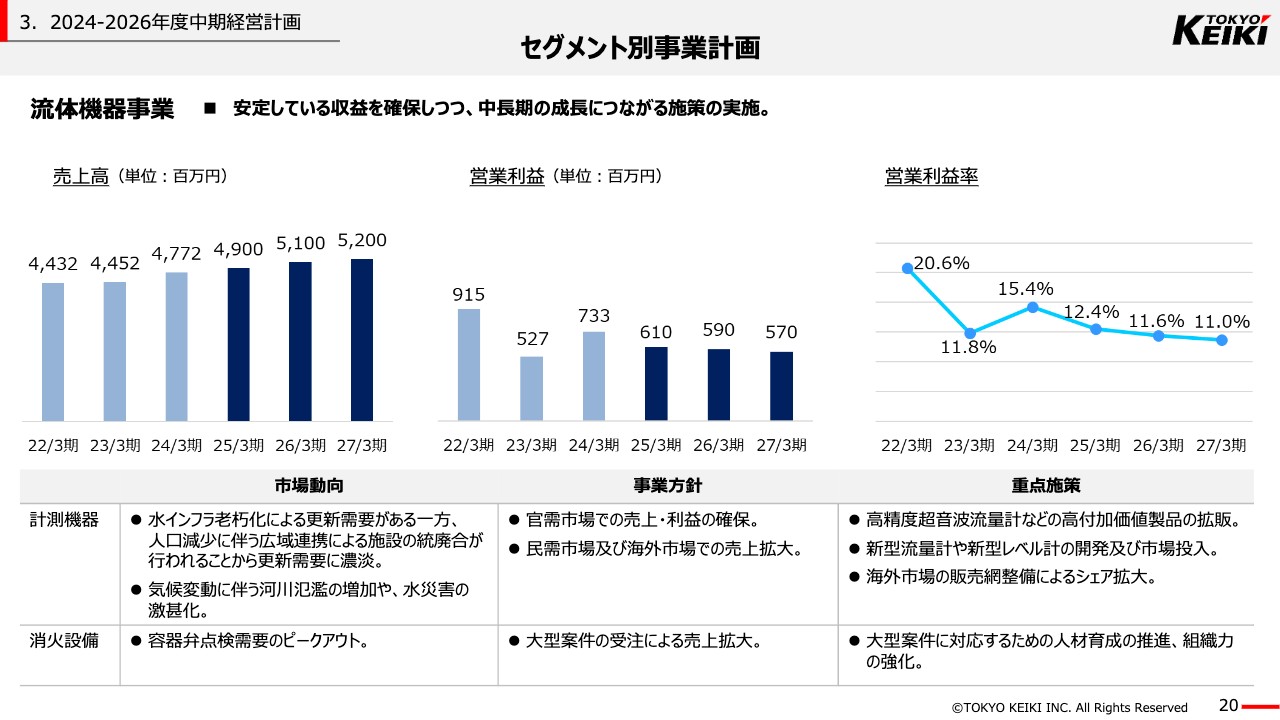

流体機器事業についてご説明します。流体機器事業は、安定した収益を確保しつつ、中長期の成長に向けた施策を進めていきます。

これまで高い利益率を確保してきた計測機器事業における官需市場の需要の変化や、消火設備市場の点検需要のピークアウトといった市場動向に対し、新たな民需市場や海外市場への進出などによって収益を確保していきます。

3ヶ年を通して、将来に向けた成長投資や人材投資に注力し、引き続き高い収益力を維持できるよう取り組んでいきます。

セグメント別事業計画

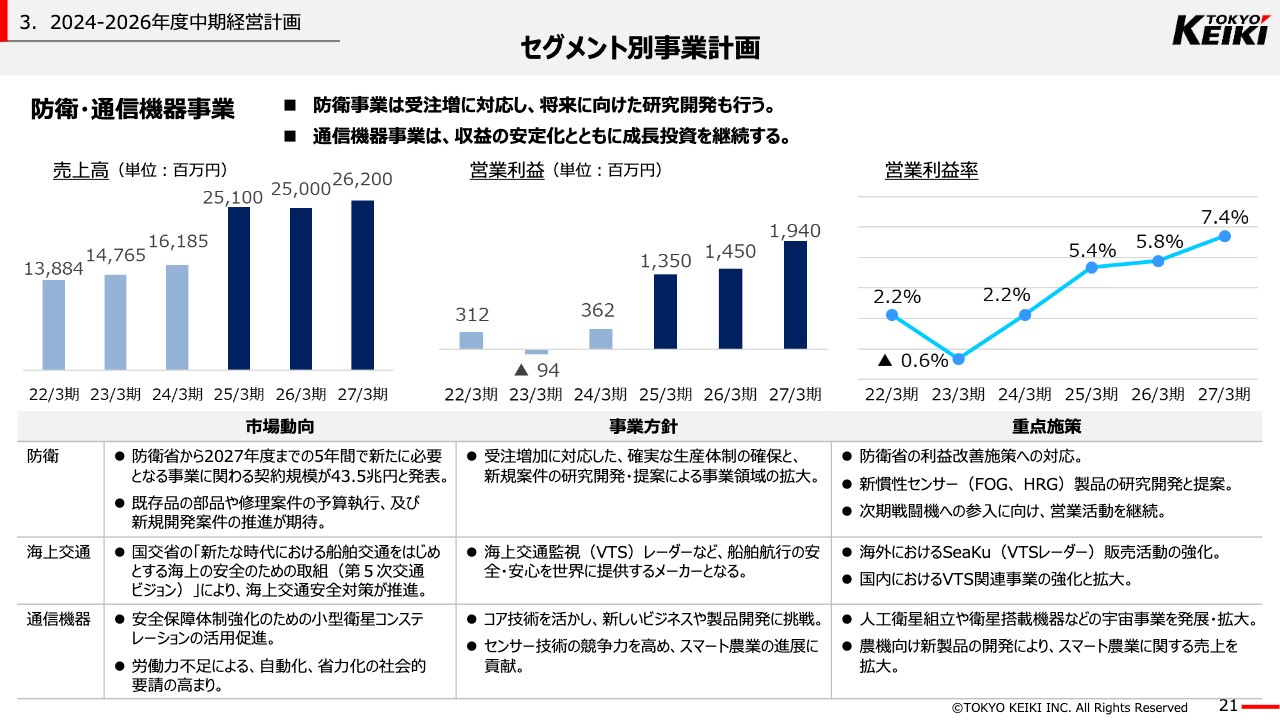

防衛・通信機器事業についてご説明します。

防衛・通信機器事業の3ヶ年は、防衛事業が大きく伸びる計画としています。2023年度から急増した防衛予算により、2023年度末の防衛事業の受注残は336億5,100万円と過去最高を更新し、新中計期間の収益を大きく押し上げています。

防衛予算は2024年度以降、2027年度まで高水準であることが防衛省より公表されているため、新中計期間においても高水準の受注が期待できます。

海上交通事業では、2023年度に納入した新製品の販売拡大や海外での拡販を進め、事業拡大を進めていきます。

当セグメントの民需事業である通信機器事業では、成長ドライバーでもある宇宙事業での人工衛星の組立開始や、センサ技術をはじめとするコア技術を活かした新製品開発や新規事業に挑戦していきます。

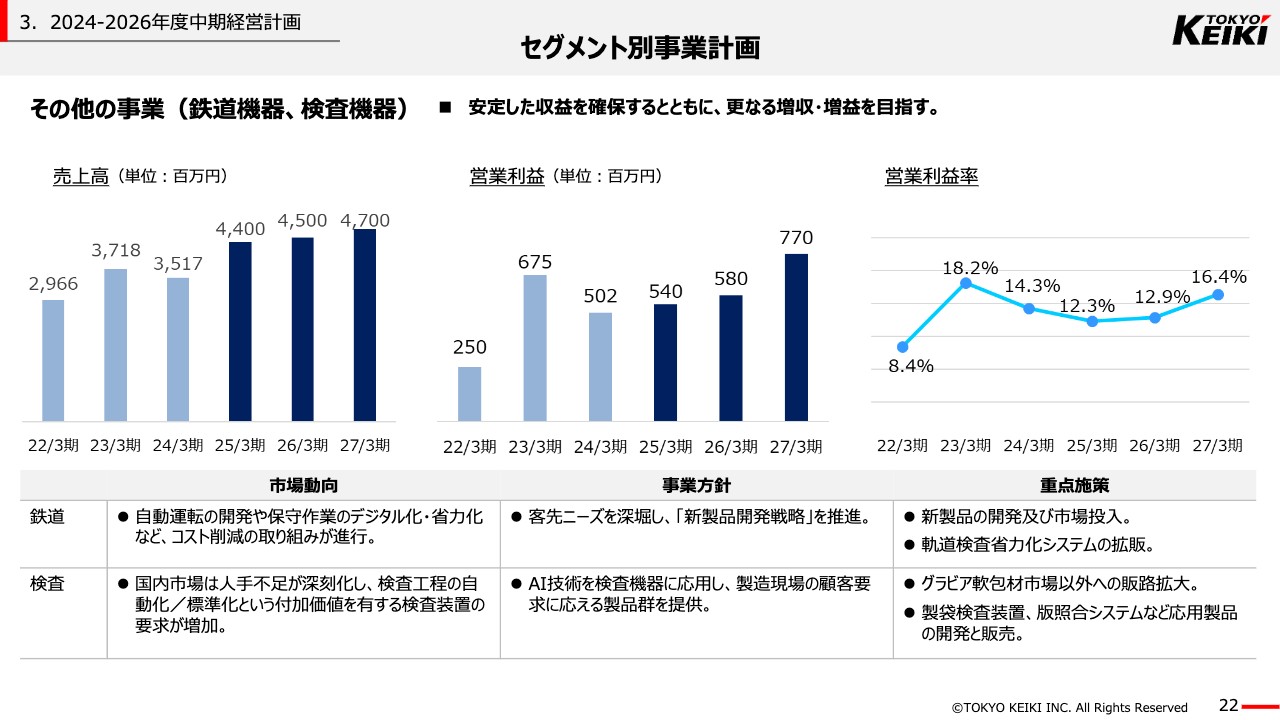

セグメント別事業計画 その他の事業(鉄道機器、検査機器)

その他の事業についてご説明します。

鉄道機器事業では、引き続き主力の超音波レール探傷車の販売に努めながら、2023年度に販売を開始した画像処理技術を利用した新製品「軌道検査省力化システム」の拡販を進めていきます。加えて、当社のコア技術を用いた新製品の開発にも注力していきます。

また、検査機器事業においても、人手不足の解決に資するAI技術を用いた新製品をラインナップし、販路を拡大していきます。

以上、安藤よりご説明しました。ご清聴ありがとうございました。

質疑応答:配当の考え方について

司会者:「株主還元については増配予定ですが、今後の配当の考え方を教えてください」というご質問です。

安

新着ログ

「精密機器」のログ