帝国通信工業、研究開発機能と本社機能を複合した新たな本社ビル建設を計画 エレメント技術のさらなる進化を目指す

エグゼクティブ・サマリー

羽生満寿夫氏(以下、羽生):みなさま、こんにちは。本日はご多用のところ、弊社決算説明会に多数のご参加を賜り、厚く御礼を申し上げます。代表取締役社長の羽生満寿夫です。それでは2024年3月期決算説明会を開催します。

はじめに、本日の説明会のポイントについてご説明します。弊社を取り巻く事業環境について、新型コロナウイルスによる緊急事態宣言も終了し、経済活動も徐々にコロナ禍前の状態に戻りつつあります。

その中で、中国の景気減速は継続しており、市場環境は厳しくなっています。また円安による物価上昇圧力により、原材料やエネルギーコストの高騰、さらに物流費や人件費も上昇基調であることから、総じてコスト高が継続しました。

このような環境の中、2024年3月期の業績実績は、自動車電装市場は堅調に推移しました。一方、家電・産業機器などの特定の市場で在庫調整が遅れており、さらに第2四半期まで堅調であったアミューズメント市場向けの売上高が第3四半期後半から減速し、売上高が一段と減少しました。

営業損益については、円安のプラス効果に加え、販売価格の見直しを推し進めました。一方で工場稼働率の低下に加えて、材料費、人件費、運送費等のコストアップが影響したことで、結果的に売上高、営業利益は当初予想を下回り、売上高152億円、営業利益9億円の着地となりました。

2025年3月期の予想については、コスト上昇基調の継続が見込まれることから、さらなる販売価格の見直しや、製品設計や材料の見直し、自動化・省人化を進めることで、売上高162億円、営業利益11億円としました。

最後に、中期経営計画の進捗についてご説明します。2024年3月期については、先ほどご説明したとおり売上高、営業利益ともに計画を下回る結果となったものの、5ヶ年計画の累計としては計画どおりの進捗となっています。

また昨年、資本効率および株主還元のさらなる向上を目的に、自己株式の消却と取得を行いました。

現状では中期経営計画を上回る実績を確保していますが、今中計を達成するため、事業ポートフォリオの見直しと、他社とのコラボレーションをより積極的に進めていく所存です。

目次

まずは2024年3月期業績実績と2025年3月期の業績予想についてご説明します。その後、資本政策やサステナビリティへの対応も含めた、中期経営計画の具体的な取り組み状況や進捗についてお話しします。

24/3期業績実績と25/3期業績予想

2024年3月期業績実績と2025年3月期の業績予想について、スライドの目次に従ってご説明します。

過去業績と25/3期予想(累計ベース)

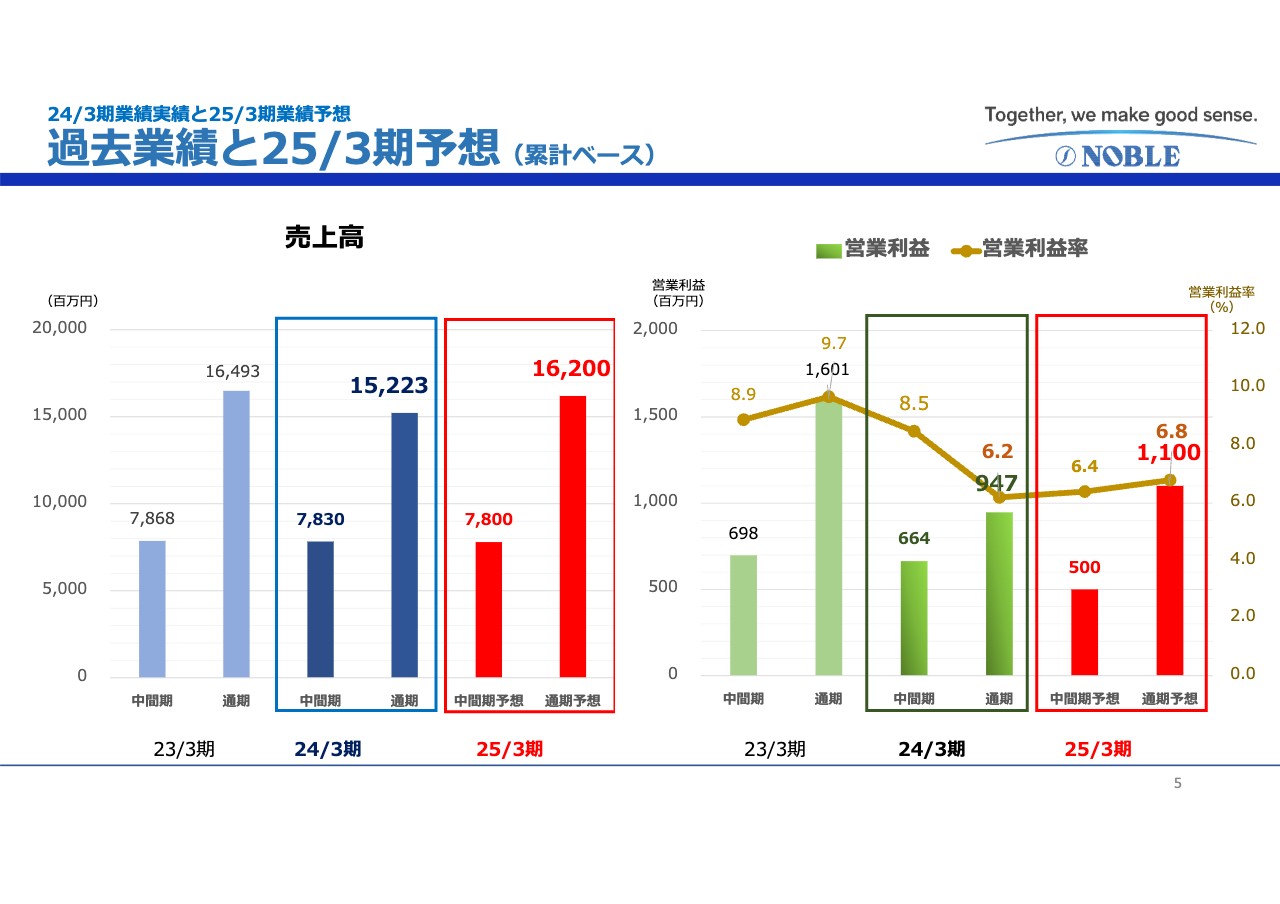

過去の実績と2025年3月期の予想についてご説明します。スライドのグラフは、売上高と営業利益の推移です。

2024年3月期は、自動車電装市場は堅調に推移したものの、家電・産業機器などの特定の市場で在庫調整が遅れました。さらに、第2四半期まで堅調だったアミューズメント市場向けの売上高が、第3四半期後半から減速したことにより、第3四半期に通期業績予想の修正を発表しました。

この結果、2024年3月期は、売上高は152億円、営業利益は9億円、営業利益率は6.2パーセントの着地となりました。詳細については後ほどご説明します。

2025年3月期の業績予想です。上期は市場によって厳しい状況が続くと想定しています。下期は全般的に回復して受注増となり、売上、営業利益とも増加するものと予想しています。したがって、売上高は162億円、営業利益は11億円、営業利益率は6.8パーセントを見込んでいます。

24/3期の利益増減要因分析(前年同期比較)

2024年3月期の営業利益増減要因分析についてご説明します。2023年3月期に対し、2024年3月期は、製造工程の自動化および省人化と、期を通して円安傾向が進んだことによるプラス2億3,000万円と値上げ効果によるプラス1億5,000万円の、合計3億8,000万円の利益増加要因がありました。

一方で、第3四半期後半から想定以上の売上の減少となり、見込んでいた固定費の回収ができなかったことと、人件費や変動費などのコスト削減が遅れたことによるマイナス6億8,400万円、資材価格等の高騰による影響でマイナス1億4,500万円、さらに人件費アップや運送費等の高騰によるマイナス1億2,000万円などの利益圧迫要因から、営業損益は合計で6億5,400万円減少し、9億4,700万円となりました。

経常利益は前期同期比6億3,300万円減の15億5,900万円、親会社株主に帰属する当期純利益は前期同期比2,300万円減の13億6,200万円となりました。

25/3期の利益増減要因予想(通期前年比較)

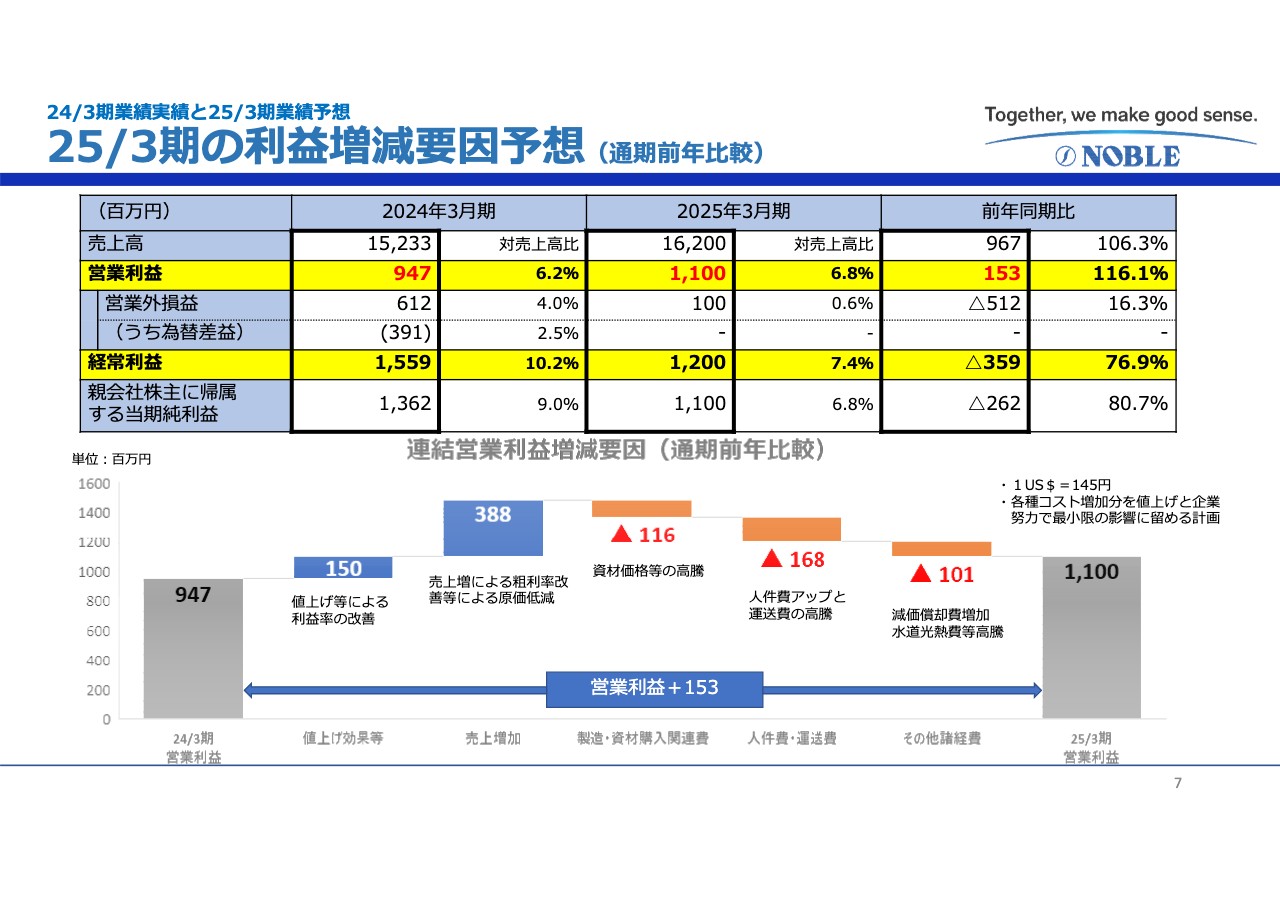

2025年3月期の営業利益予想の分析について、2024年3月期と比較してご説明します。計画策定の前提である為替レートは、1USドルを145円としました。

損益のプラス要因として、値上げ等による利益改善としてプラス1億5,000万円、さらに売上高の増加と製品設計や材料の見直し、製造工程の自動化および省人化によるプラス3億8,800万円を想定しています。

一方で、資材価格等のさらなる高騰によるマイナス1億1,600万円、人件費アップと運送費の高騰によるマイナス1億6,800万円などを、利益を圧迫する要因として想定しています。これにより、営業利益は2024年3月期比プラス1億5,300万円の11億円を予想しています。

経常利益については、為替差損を見込んでいないため、2024年3月期比3億5,900万円減の12億円、親会社株主に帰属する当期純利益は2024年3月期比2億6,200万円減の11億円を計画しています。

電子部品セグメントにおける市場別売上高の24/3期実績と25/3期予想

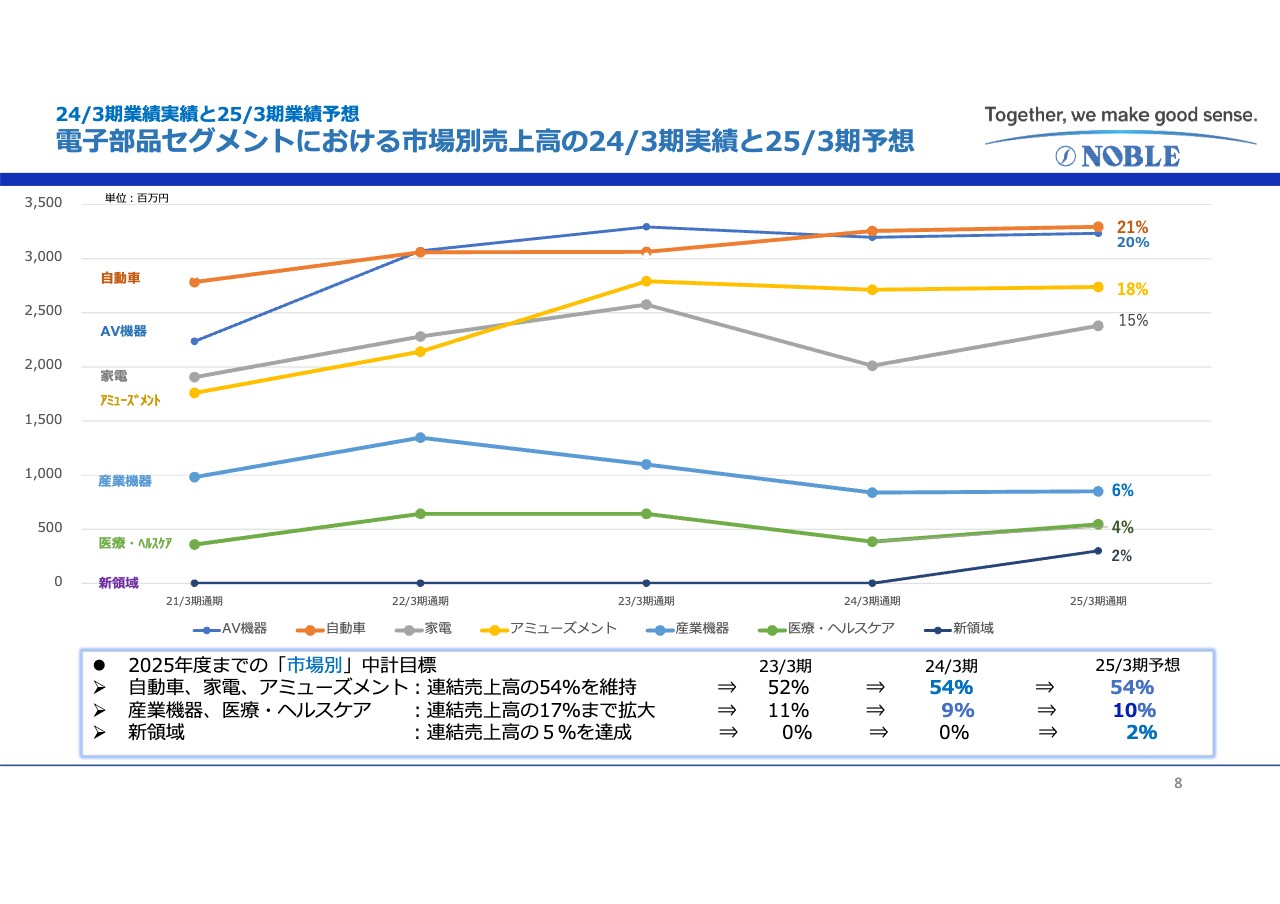

2024年3月期の市場別売上高と2025年3月期の予想を、金額推移のグラフでご説明します。まずは電子部品セグメントにおける市場別売上高の過去の実績と予想です。

近年、自動車、アミューズメント市場における製品が着実に伸びているとともに、以前から弊社の主力市場であったAV機器向けの市場が復活してきています。これは、ミラーレスカメラ等の交換レンズ向けに弊社独自のセンサーが採用されたことにより、順調に伸びている結果であると考えています。

一方で、2024年3月期に低迷した家電、産業機器、医療・ヘルスケア市場向け製品は、市場の在庫調整が進むことで、2025年3月期の計画では受注が徐々に回復してくると見ています。

新領域については、国内外の展示会等に積極的に参加しており、今までとは違う市場からの問い合わせや引き合いをいただく機会が増えてきています。新規の引き合いも取りこぼすことなく、売上に結びつけていきたいと考えています。

また、医療・ヘルスケア市場向け製品は、ラインナップを増やし、着実に売上高を伸ばしていきたいと考えています。

製品別売上高の24/3期実績と25/3期予想

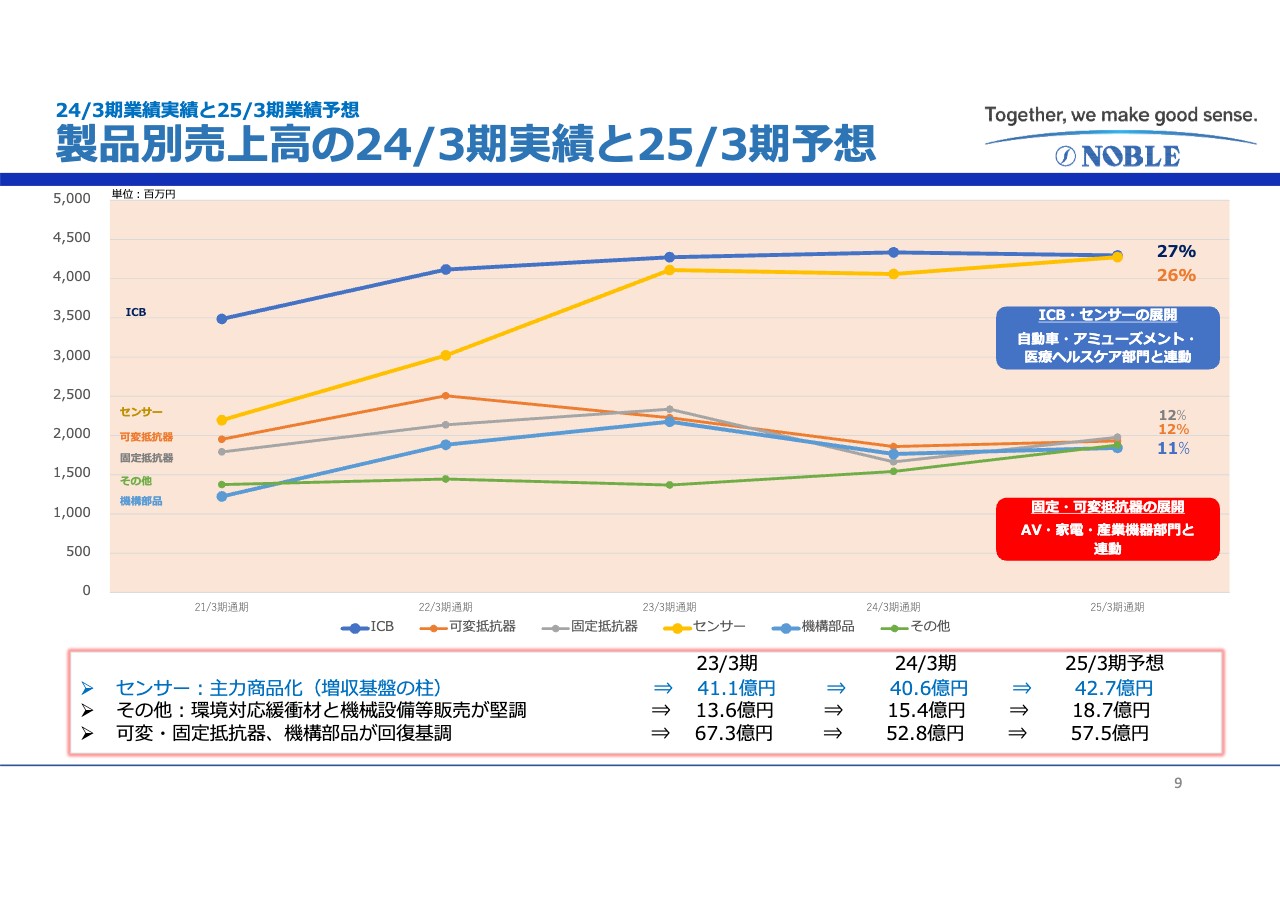

製品別売上高の2024年3月期の実績と2025年3月期の予想です。従来の弊社主力製品である「ICB(Integrated Control Block)」と、近年、売上高の増加により製品分けしたセンサーが、2025年3月期では同レベルの売上予想となっています。このことから、センサーが弊社の主力製品の一翼となってきたことがおわかりいただけるかと思います。

また、その他の製品が着実に増加してきています。これは電子部品セグメント以外の、環境対応緩衝材の製造販売と機械設備販売が着実に伸びてきていることが要因となっています。既存の可変抵抗器、固定抵抗器、機構部品の製品についても、2025年3月期に需要が回復する兆しが出始めています。

中期経営計画の進捗

中期経営計画の進捗について、スライドの目次に従ってご説明します。

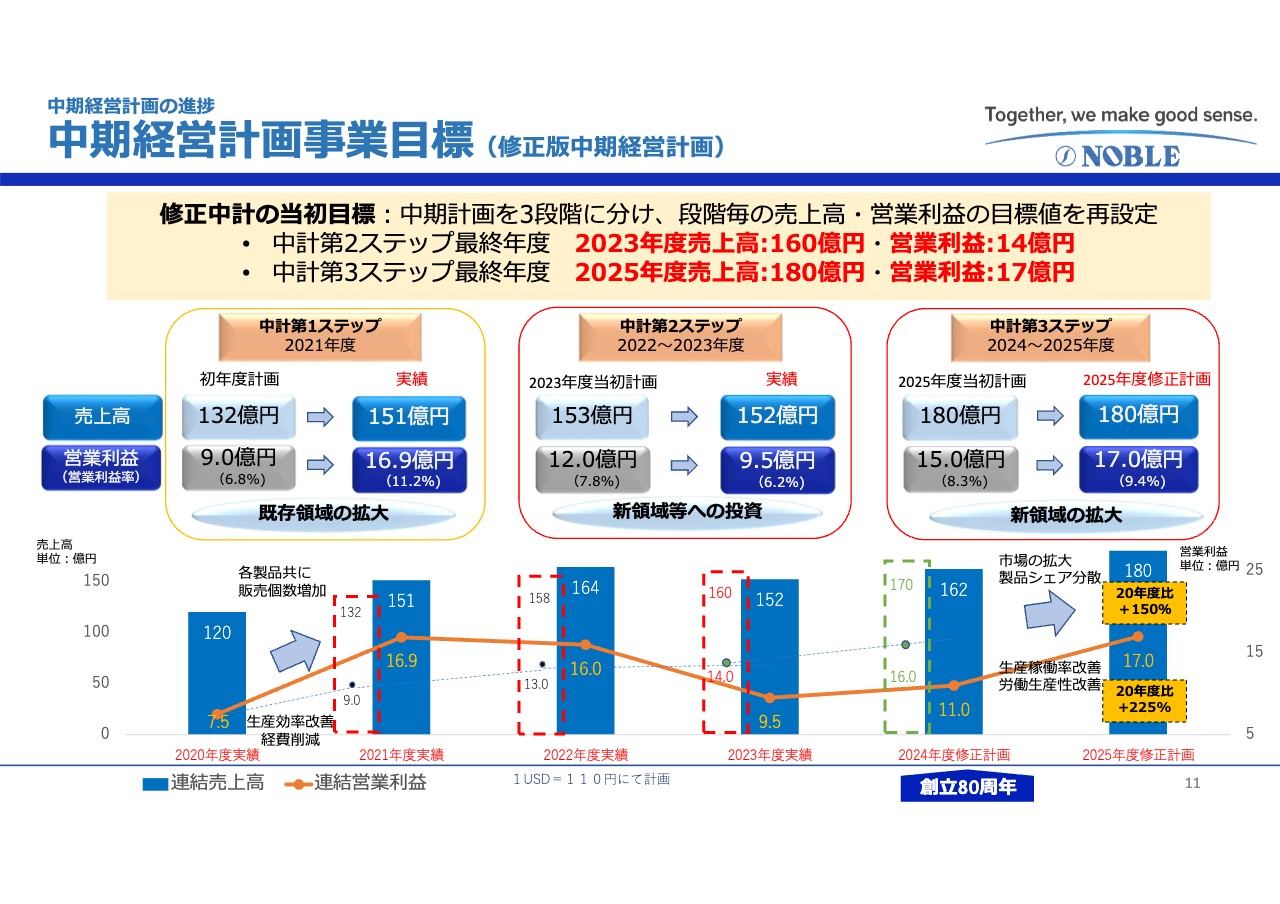

中期経営計画事業目標(修正版中期経営計画)

事業目標に対する目標値と実績の単年度比較です。2022年度までは売上高、営業利益ともに目標をクリアしていましたが、2023年度は、先ほどご説明した要因により、計画を下回る結果となりました。

中期経営計画概要分析(修正版中期経営計画達成率)

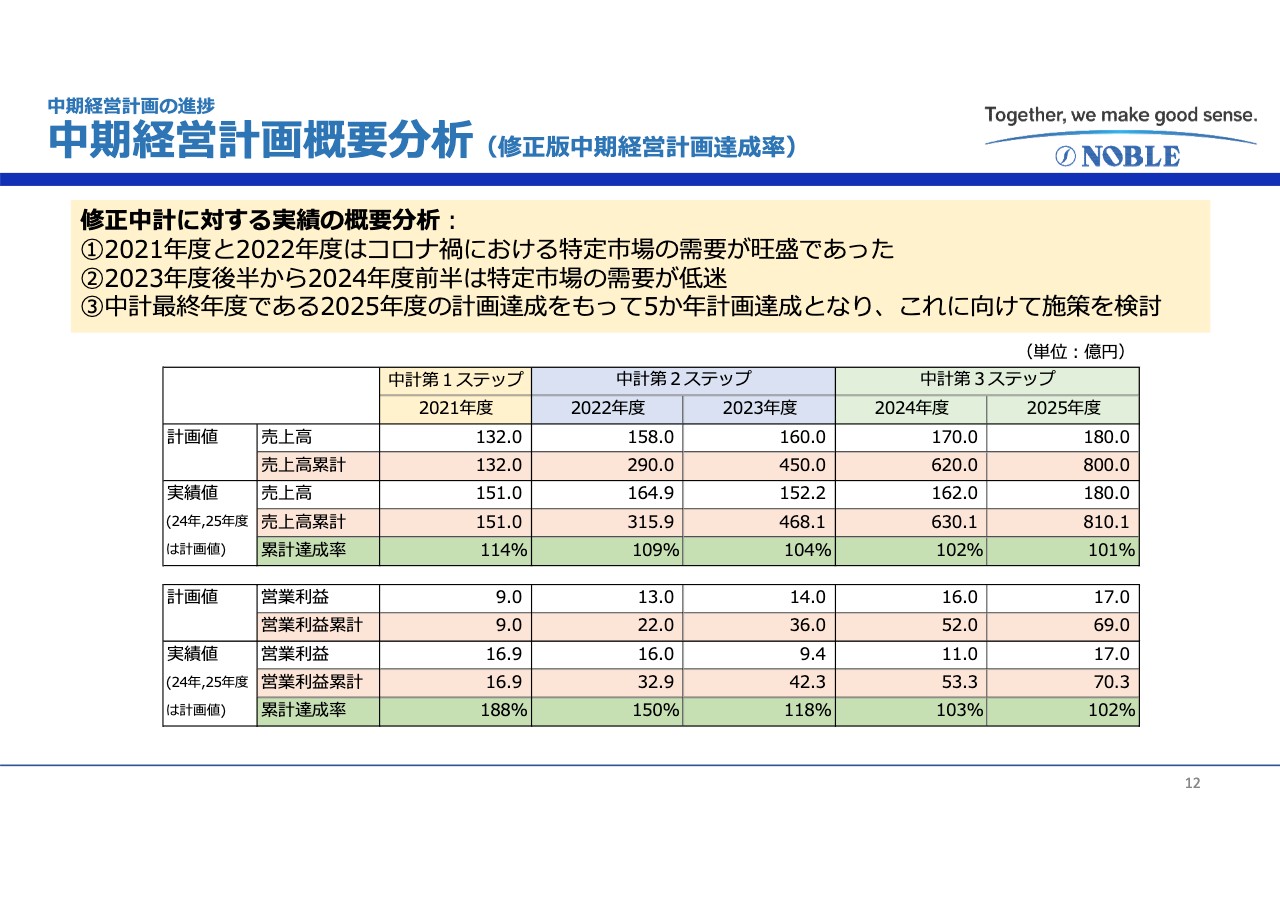

5ヶ年の中期経営計画の概要分析です。中計第1ステップである2021年度と2022年度は、コロナ禍における特定市場の需要が旺盛だったこともあり、売上高、営業利益ともに目標をクリアしました。

2023年度実績と2024年度予想は、残念ながら中期経営計画を下回る数値ですが、2021年度から2024年度までの売上高と営業利益の累計では、ほぼ計画どおりの進捗となっています。

したがって中期経営計画の達成には、2024年度業績予想および5ヶ年計画最終年度となる2025年度の計画達成が必須と考えています。この計画達成に向け、事業ポートフォリオの見直しによる営業利益の向上や、積極的な他社とのコラボレーションの実現、そして着実な研究開発活動や販売活動により、売上高の確保を確実に進めていきたいと考えています。

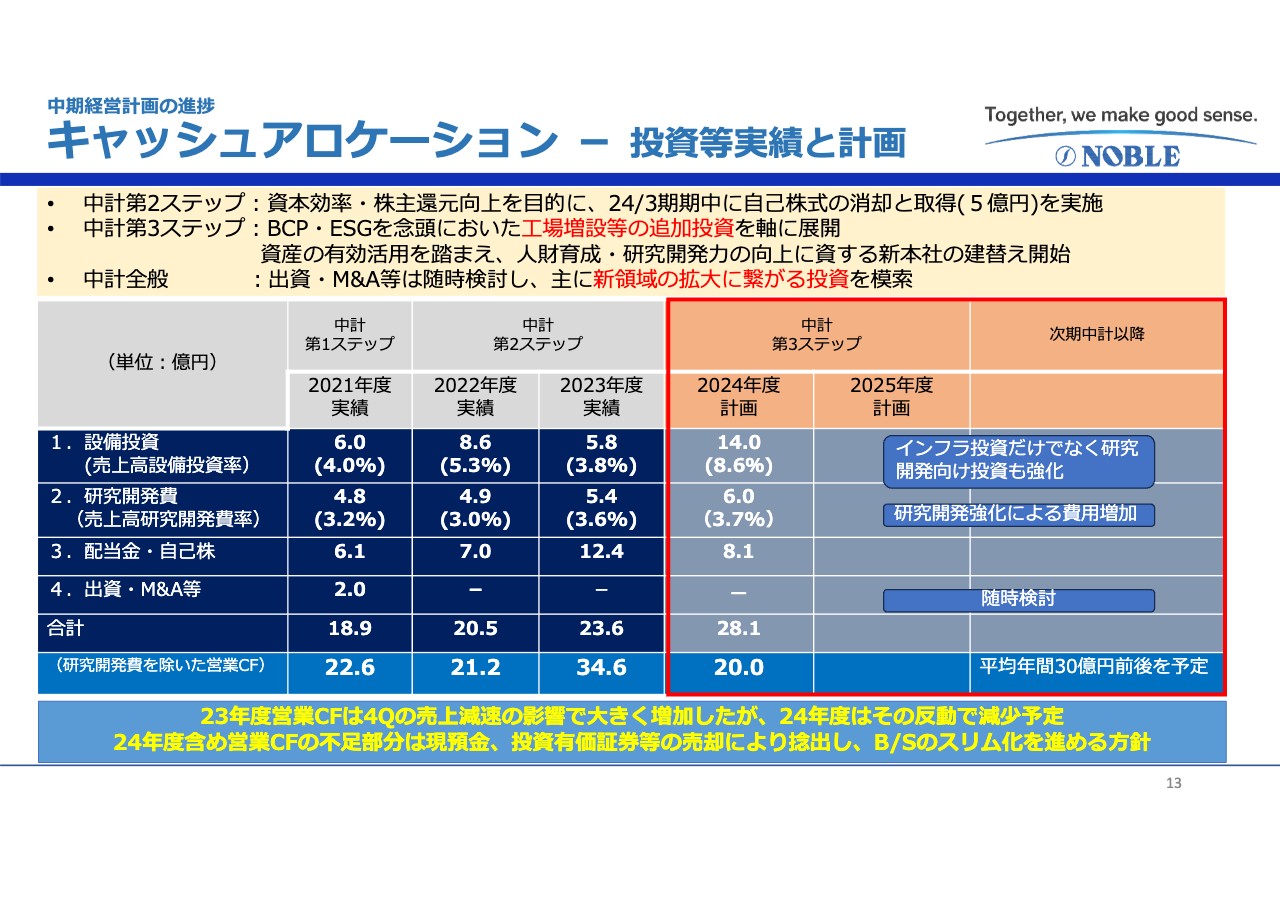

キャッシュアロケーション - 投資等実績と計画

キャッシュアロケーションです。2023年度は、期後半の売上減速に伴う在庫や売掛債権の減少により、研究開発費を除いた営業キャッシュ・フローが一時的に増加し、34億6,000万円となりました。

また資本効率と株主還元の向上を目的として、保有していた自己株式の消却と、新たな自己株式約5億円の取得を行いました。

設備投資は、資材価格の高騰により、予定していた環境対応等を踏まえた工場への投資が本年度にずれたため、計画を下回る結果となっています。

2024年度は、2023年度の期後半の特殊要因の反動で、研究開発費を除いた営業キャッシュ・フローが大幅に減少する予定ですが、現有資金や政策保有株式の売却により、投資等支出資金の補填を行う予定です。

さらに、先送りした投資関係も含まれているため、設備投資金額は大幅に増加しています。今年度以降も、設備更新やインフラ設備に加え、自動化や省人化、新製品・新技術に関わる投資を積極的に行っていきます。併せて他社との協業や事業提携等も積極的に検討し、必要であれば、手元現金に加えて資産を圧縮し、キャッシュ・フローを捻出する予定です。

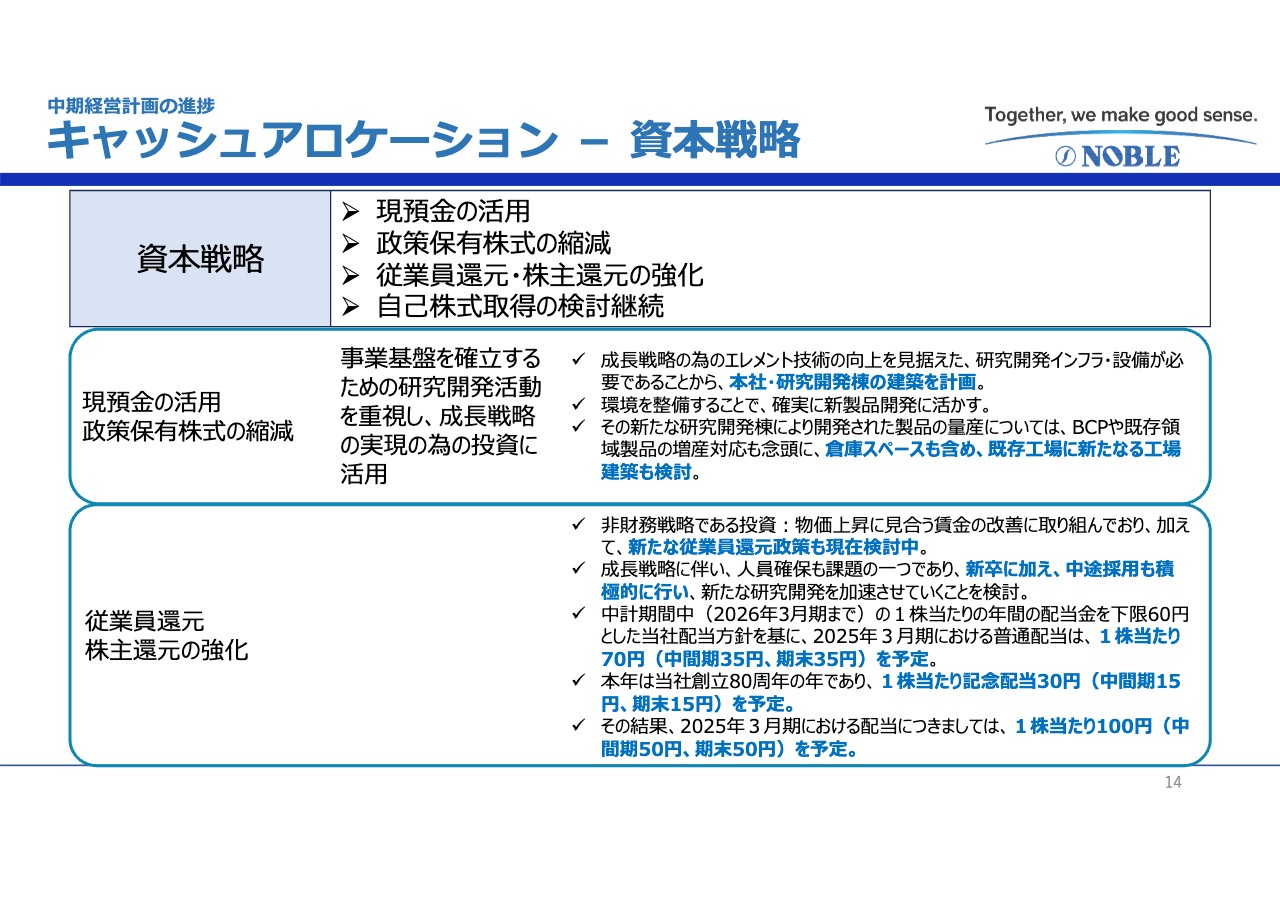

キャッシュアロケーション - 資本戦略

資本戦略として、「現預金の活用」「政策保有株式の縮減」「従業員還元・株主還元の強化」「自己株式取得の検討継続」の4つを掲げています。

「現預金の活用」と「政策保有株式の縮減」については、事業基盤を確立するための研究開発活動を重視し、成長戦略実現のための投資に活用します。本社・研究開発棟や工場等建設のインフラ投資や、研究開発や生産のための設備投資などに活用し、不足する部分については、政策保有株式の売却などで賄いたいと考えています。

「従業員還元・株主還元の強化」については、新たな従業員向け還元政策の導入や人的投資の観点から、事業基盤確立のため、新卒者だけでなく中途採用者も含めた人材を確保していきたいと考えています。

株主還元については、今年、弊社は80周年を迎えるに当たり、記念配当30円を予定しています。その結果、2025年3月期の配当は1株当たり100円となる計画です。

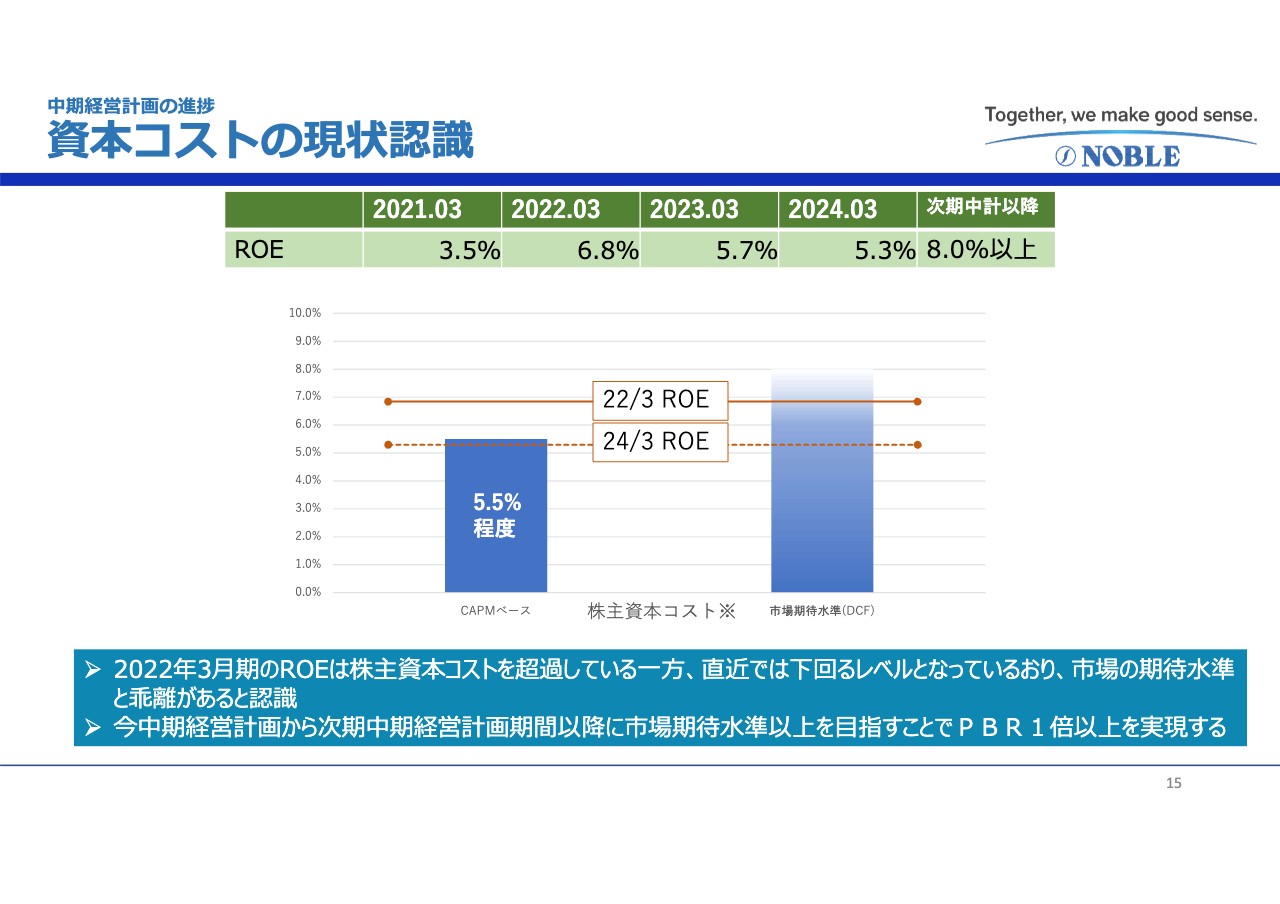

資本コストの現状認識

資本コストについてご説明します。持続的な成長と中長期的な企業価値向上を実現するため、資本コストや資本収益性を意識した経営を実践するにあたり、まずは弊社の資本コストを認識するために試算を行いました。その結果、CAPMベースで5.5パーセント、DCFで8パーセント程度となりました。しかしながら弊社の現状のROEは5.3パーセントであり、これを下回る結果となりました。

今後も研究開発投資や人的資本投資、設備投資、事業ポートフォリオの見直し等の取り組みを進め、次期中期経営計画以降でROE8パーセント以上を目指し、これを達成することでPBR1倍を実現したいと考えています。

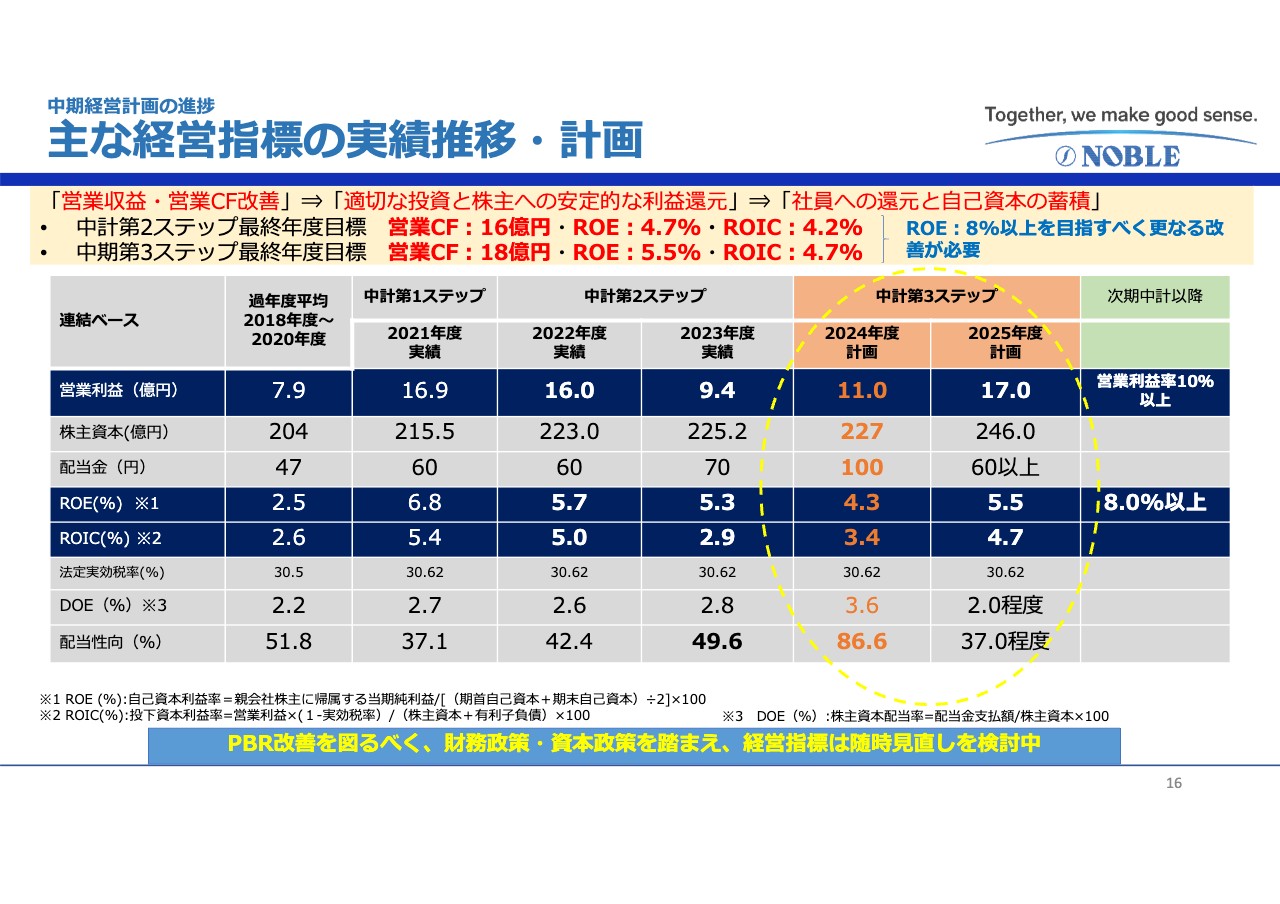

主な経営指標の実績推移・計画

主な経営指標の実績推移と計画です。2023年度のROEの実績は5.3パーセント、ROICは2.9パーセントとなり、前年比で減少となりました。

課題に対するさまざまな政策を実現し、収益性を高めることで、次期中期経営計画以降に表記している営業利益率10パーセント以上を早期に達成し、ROE8パーセント以上を目指していきます。

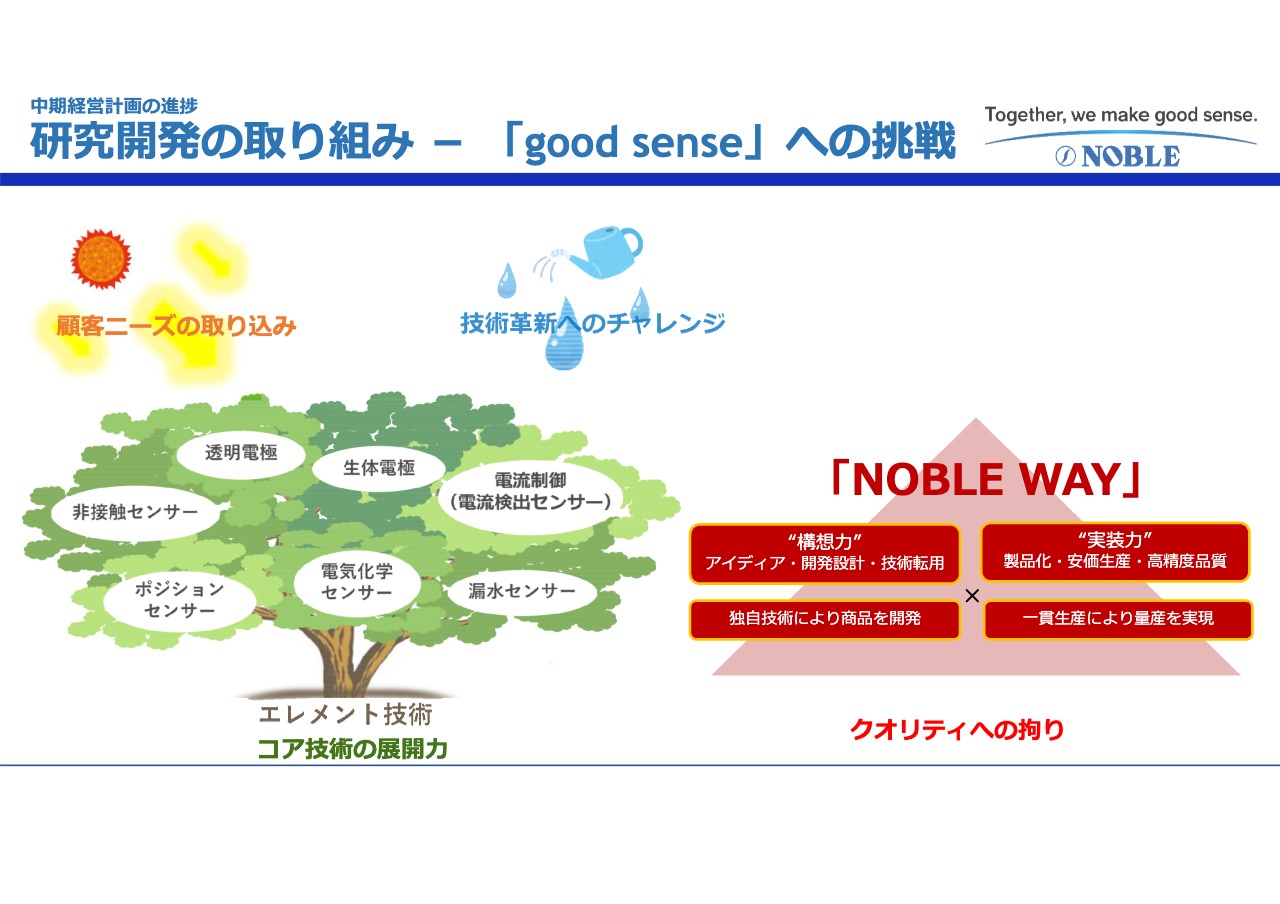

研究開発の取り組み - 「good sense」への挑戦

水野伸二氏:取締役専務執行役員開発統括の水野です。私から、弊社の事業を支える研究開発活動についてご説明します。

スライドは、弊社の重要な技術であるエレメント技術を用い、各種センサーなどに展開していくイメージを表したものです。エレメント技術には、多岐にわたる素子のコア技術があります。それらを肥料として、市場からさまざまな顧客ニーズを取り込み、各種センサーの実を育てて刈り取っていくという、弊社の研究開発のビジネスモデルを表したものです。

研究開発の取り組み- 研究開発活動の方針

弊社はBtoBのメーカーとして、研究開発活動の方針を大きく3つ掲げています。1つ目に、環境に配慮した要素技術開発に磨きをかけ、「エレメント技術」や「ICB技術」を応用した製品開発を目指します。

2つ目に、マシン・インターフェースとしての新しいデバイスの開発と、スクリーン印刷技術や部品実装技術を活かしたフレキシブルな「I.o.T」デバイスの開発に注力し、通信関連やインフラ等の新規市場にも新たなモジュール製品を提案していきます。

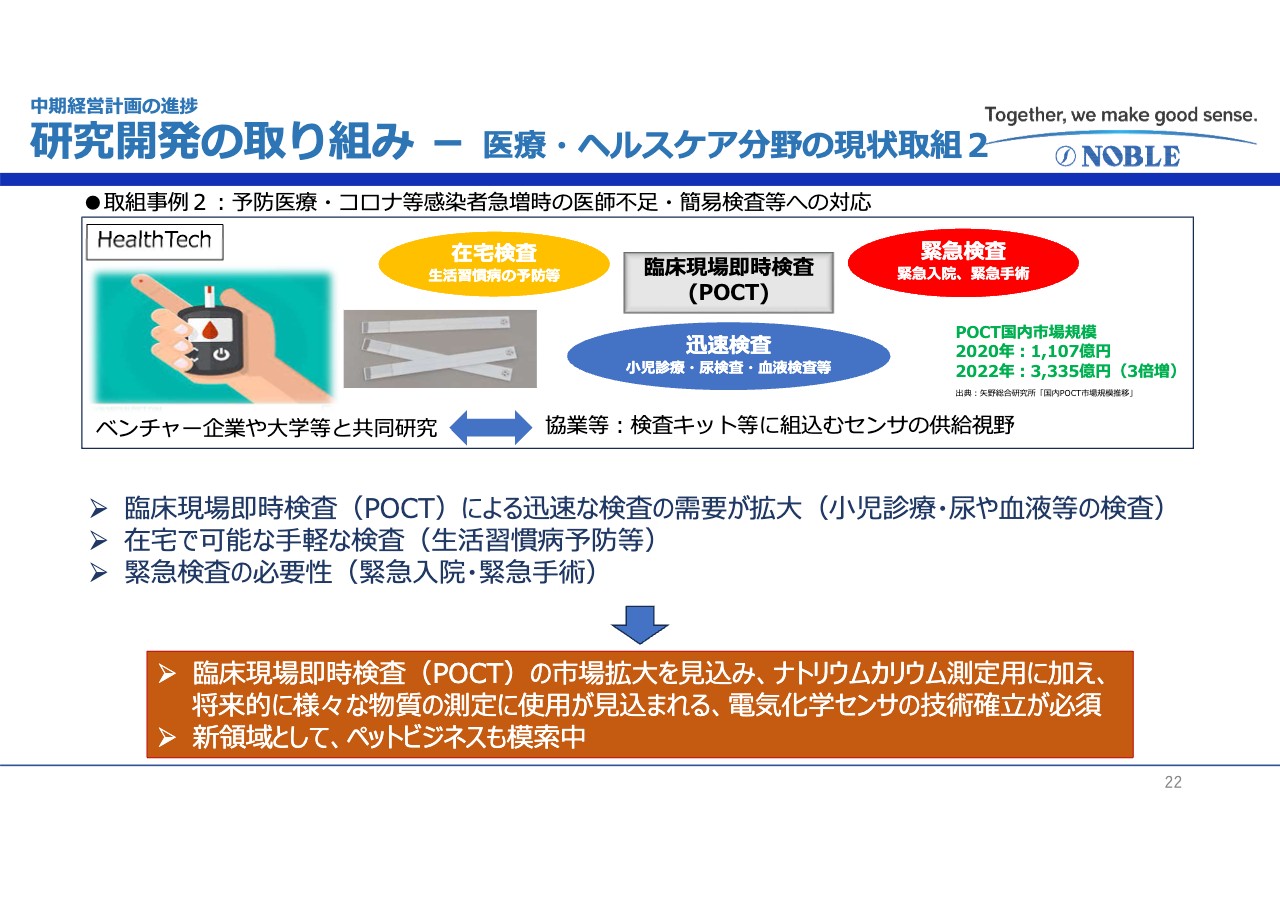

3つ目に、医療・ヘルスケア分野で需要が高まってきているPOCT(Point of Care Testing)では、バイオセンサー技術で量産化が近づいている「ナトリウムカリウム測定」にとどまらず、将来的にさまざまな物質の測定に使用が見込まれる「電気化学センサ-」の技術確立を今後の柱の1つとして考えています。

研究開発の取り組み - NOBLEのセンサー群

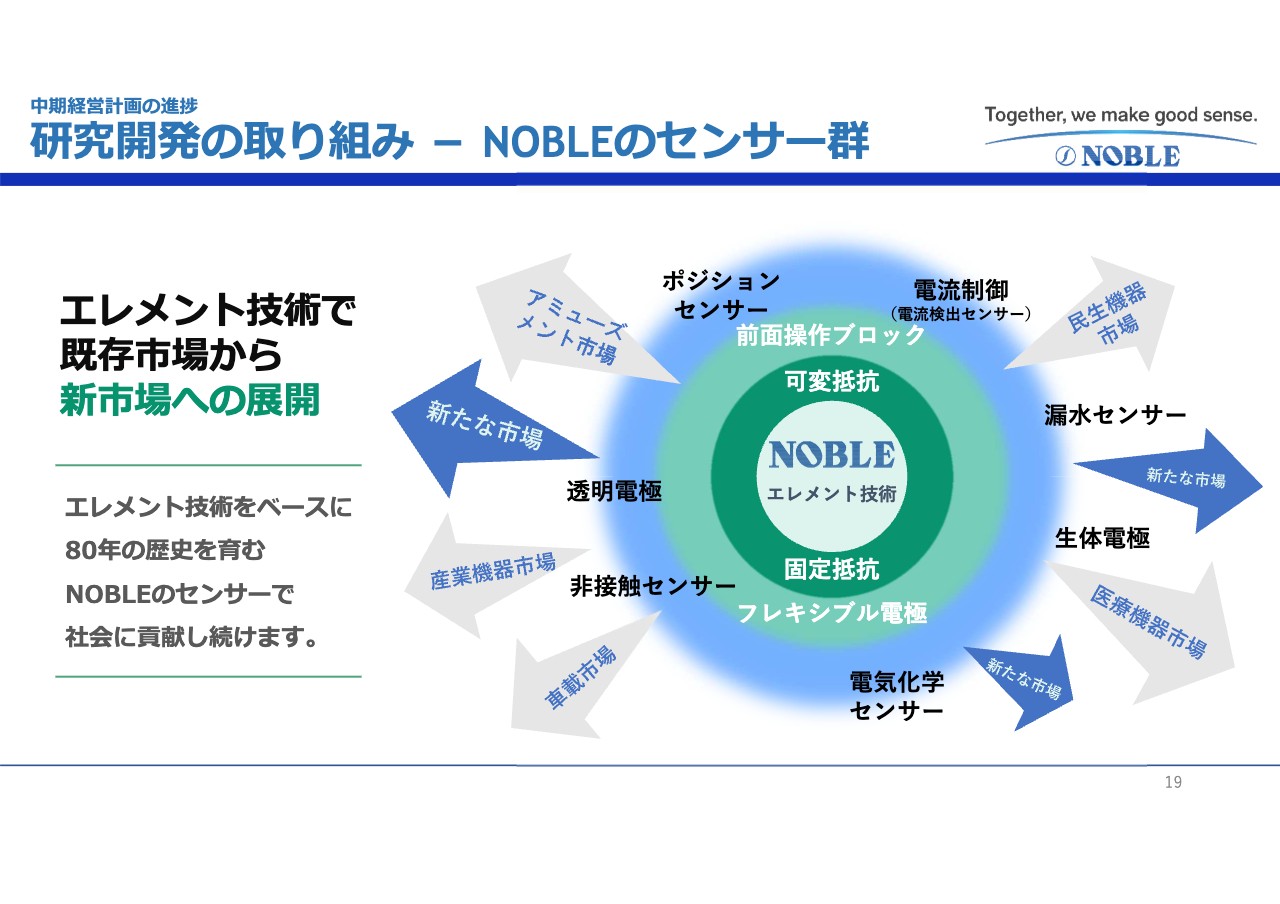

スライドの図は、エレメント技術がどのような市場へ展開されているかを表したものです。図の中心がエレメント技術であり、いわゆる素子を作る技術で、古くは可変抵抗器や固定抵抗器に始まりました。そこから前面操作ブロックなどを経て、各種センサーに展開されています。

ポジションセンサーは、アミューズメント市場や一眼レフカメラのレンズに使われ、透明電極はタッチスイッチ、非接触センサーは静電容量で水分検知なども行っています。

既存市場では、高性能化への改良や価格競争力アップによりシェアを広げる努力を行い、同時に新たな市場にも常に目を向けて、弊社のビジネスチャンスを探っていきます。

研究開発の取り組み - 医療・ヘルスケア分野の分析

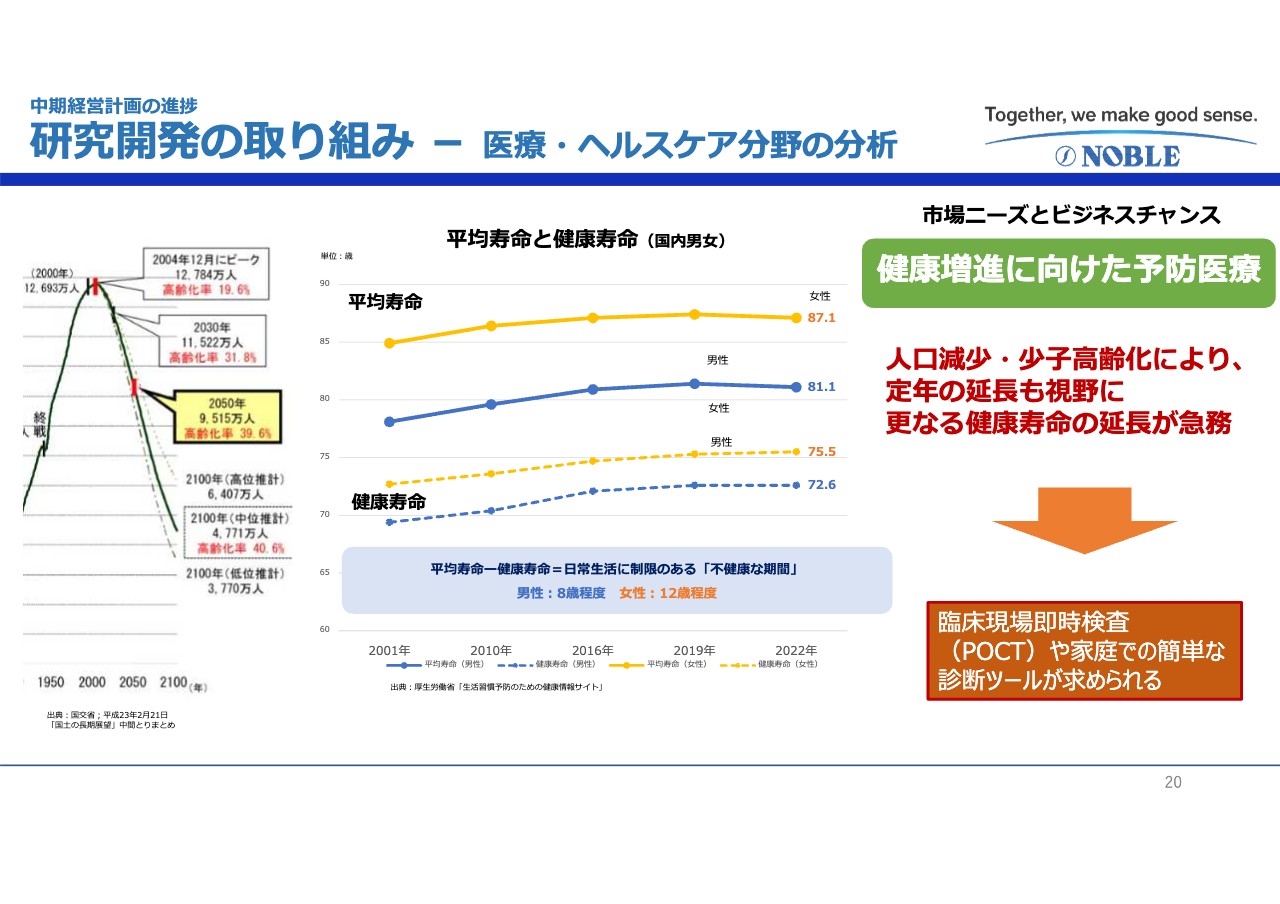

成長事業として注力している、医療・ヘルスケア分野の開発状況についてご説明します。

スライド左側は日本の人口のグラフです。高度経済成長期から爆発的に増加し、2004年にピークの約1億2,800万人となりました。そこから減り続けて、2050年には9,500万人の予測となっています。その時の高齢化率は4割となることが予想され、極端な高齢化社会へ向かっています。

このような状況下、医療・ヘルスケア市場のニーズは高まり、市場規模は2050年には50兆円となり、マーケットとしては日本最大産業に拡大するといわれています。

スライド右側のグラフは、2001年から2022年の平均寿命と健康寿命の推移を表しています。世界トップの健康寿命を誇る日本ですが、平均寿命と健康寿命にはおよそ10年の差があり、現在も縮まっていません。

この10年を縮めるというニーズの中で、社会貢献への取り組みも兼ねて、予防医療は大きなビジネスチャンスであると考えています。

研究開発の取り組み - 医療・ヘルスケア分野の現状取組1

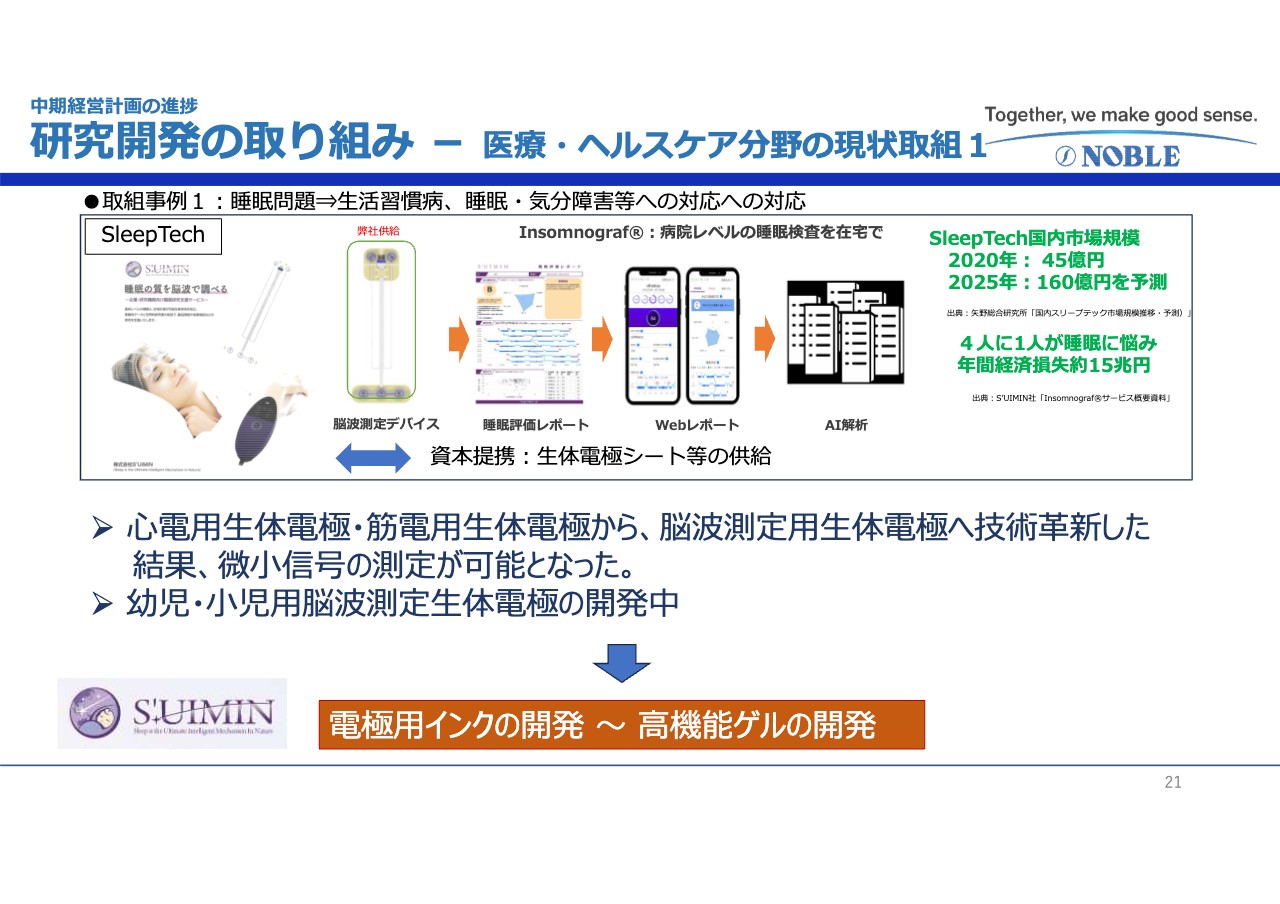

弊社が取り組んでいる、大学との協業や資本提携の事例についてご説明します。スライドの事例は、ノーベル生理学賞候補者となられた筑波大学の柳沢正史教授が代表取締役を務める株式会社S'UIMINと資本提携を行っているもので、弊社の生体電極センサーを昨年9月から供給しています。

睡眠障害は4人に1人が悩む社会課題であり、精神疾患をはじめとするさまざまな病気の「目に見えないきっかけ」とも言われており、この取り組みは医療全般の負担を軽減する効果も期待されています。またこの脳波測定は、睡眠時無呼吸症候群の検査にも利用される予定です。

研究開発の取り組み - 医療・ヘルスケア分野の現状取組2

ヘルステック分野における取り組みです。昨年初めまで新型コロナウイルス感染症が世界的に蔓延し、感染症に向き合う生活や働き方を余儀なくされました。ピーク時は、対面で話すことすらも敬遠されました。その時に採用された検査が、PCR検査や抗原検査でした。

スライドに記載の臨床現場即時検査(POCT)はその抗原検査のようなイメージで、予防医療なども可能にしたものです。健康寿命を延ばすため、生活習慣病など自分で気づかないうちに進行している体調の変化を、自覚症状が出る前にキャッチできるものです。

現在、共同研究を行いながら、尿、唾液、血液などの体液で健康状態をチェックできるように取り組んでいます。

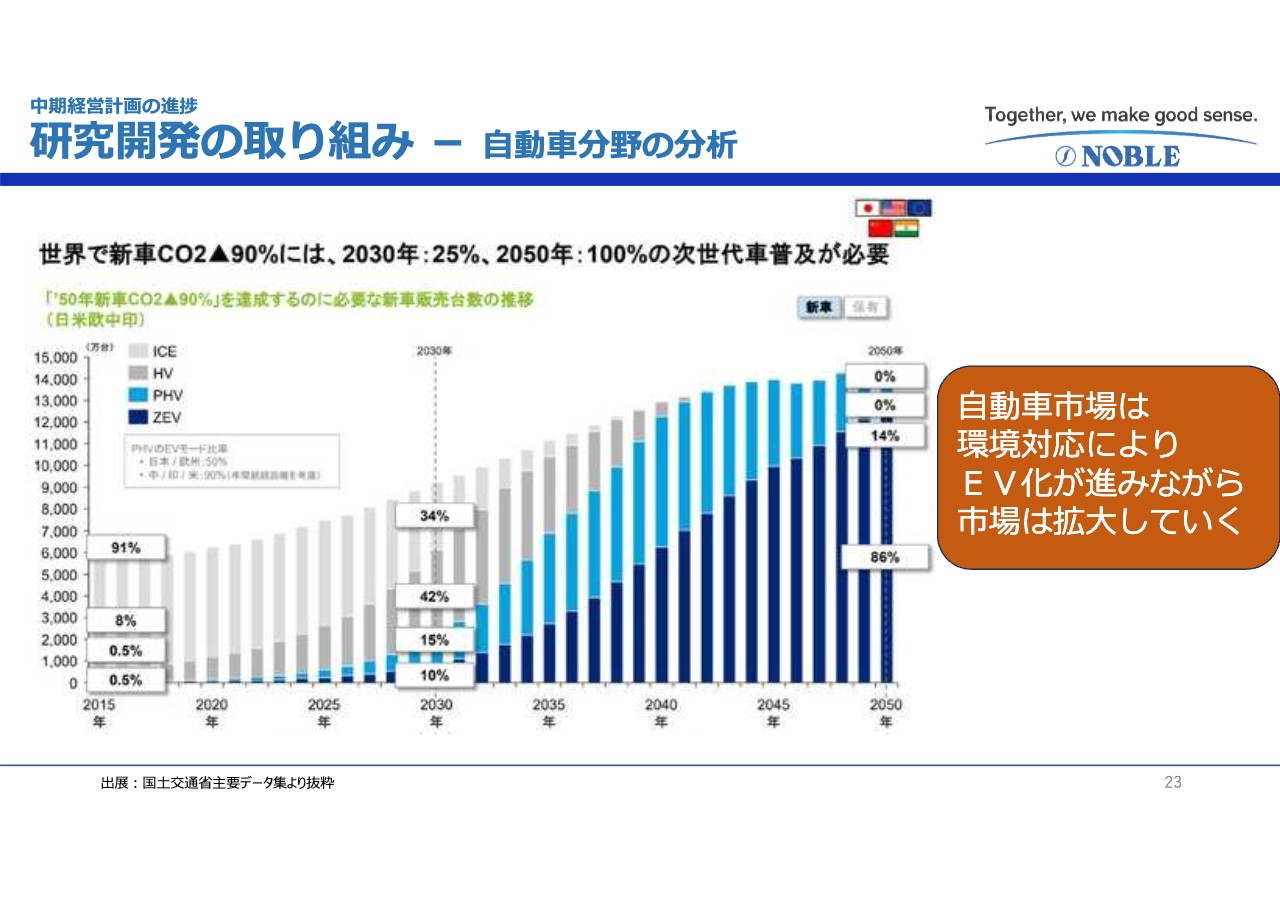

研究開発の取り組み - 自動車分野の分析

自動車分野への取り組みです。スライドのグラフは、自動車のEV化が進み、2050年までに内燃機関がほぼなくなることを示しています。弊社はこのEV化の流れにも対応すべく、各種の取り組みを進めています。

研究開発の取り組み - 自動車分野への現状取り組み

自動車電装への取組事例についてご紹介します。ドアミラーセンサーは、例えば、お父さんと娘さんとで、運転する時の座席の位置やミラーの角度が異なる場合、その設定を記憶してワンタッチで戻すところに使われています。また、バックなどでミラーの角度が変わる場合も記憶しています。

HVACアクチュエーターセンサーは、オートエアコンに必ず必要なものです。エアコンの内部で温度調整する時にバルブを自動で開閉していますが、その時のバルブの角度を検知しているものです。

ドアミラーセンサーも、HVACアクチュエーターセンサーも、車両のEV化に関係なく、1台当たりの搭載数が増えています。

プリチャージ・ディスチャージ抵抗についてご説明します。ご存じのとおり、EVではガソリン補給の代わりに電池の充電を行います。その充電の際に、回路の保護に使う抵抗器がプリチャージ・ディスチャージ抵抗です。

車載向け透明電極シートは、タッチスイッチ用の透明電極です。民生用のものをレベルアップし、車載スペックを満足するものに仕上げています。

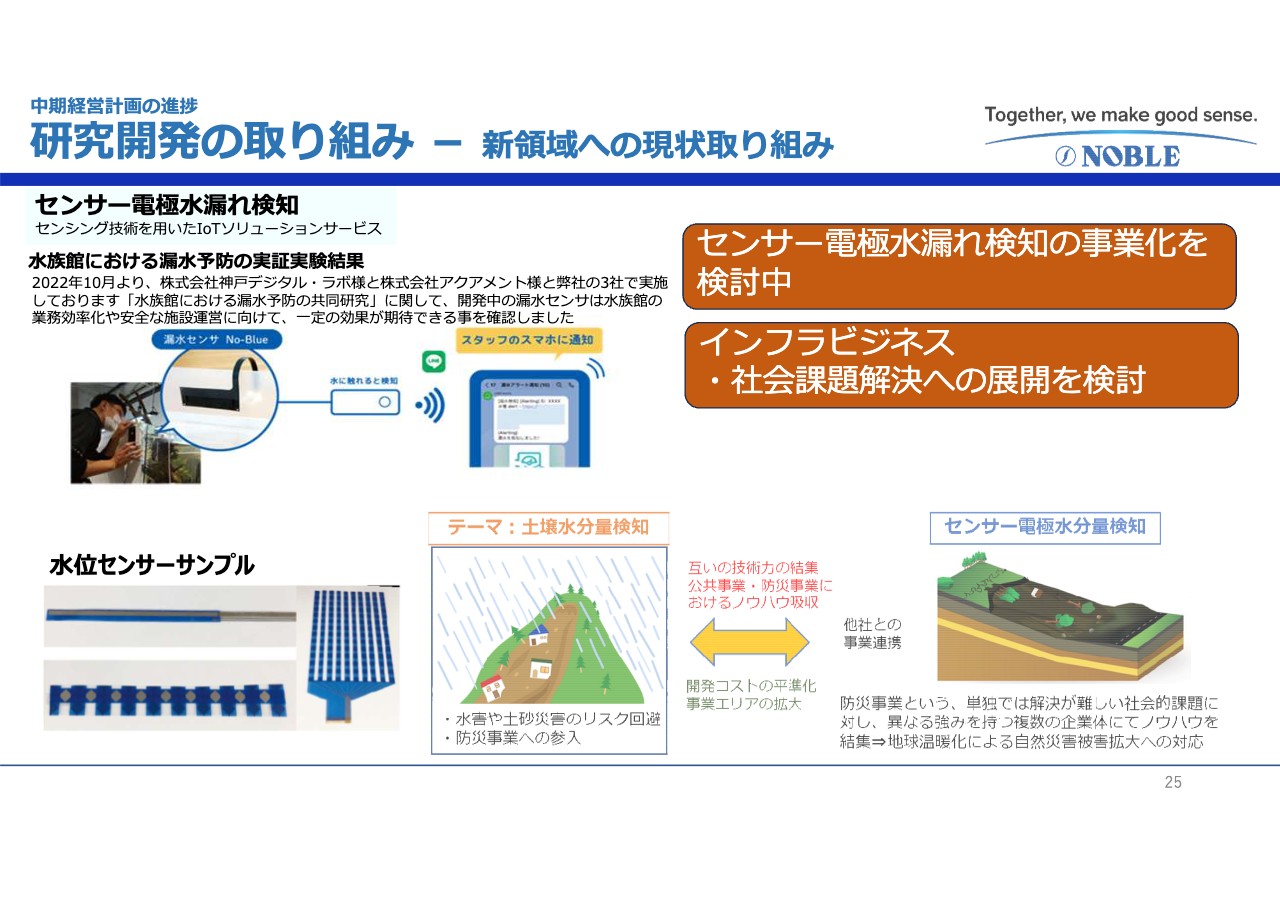

研究開発の取り組み - 新領域への現状取り組み

新領域の確立とチャレンジ分野への取り組みをご紹介します。ご紹介するのは、以前からお伝えしているセンサー電極水漏れ検知です。水族館施設との共同開発により、弊社センサーのレベルアップに取り組んでいます。

スライド上段の記事は、デジタルアートなどが融合した次世代型水族館「átoa(アトア)」に設置したもので、水漏れ等をリアルタイムで職員にLINE通知するシステムとなっています。

これらの商品や仕組みだけではなく、ノウハウを次世代の商品化や実用化につなげていくことで、新領域としての開発範囲を広げていく方針です。

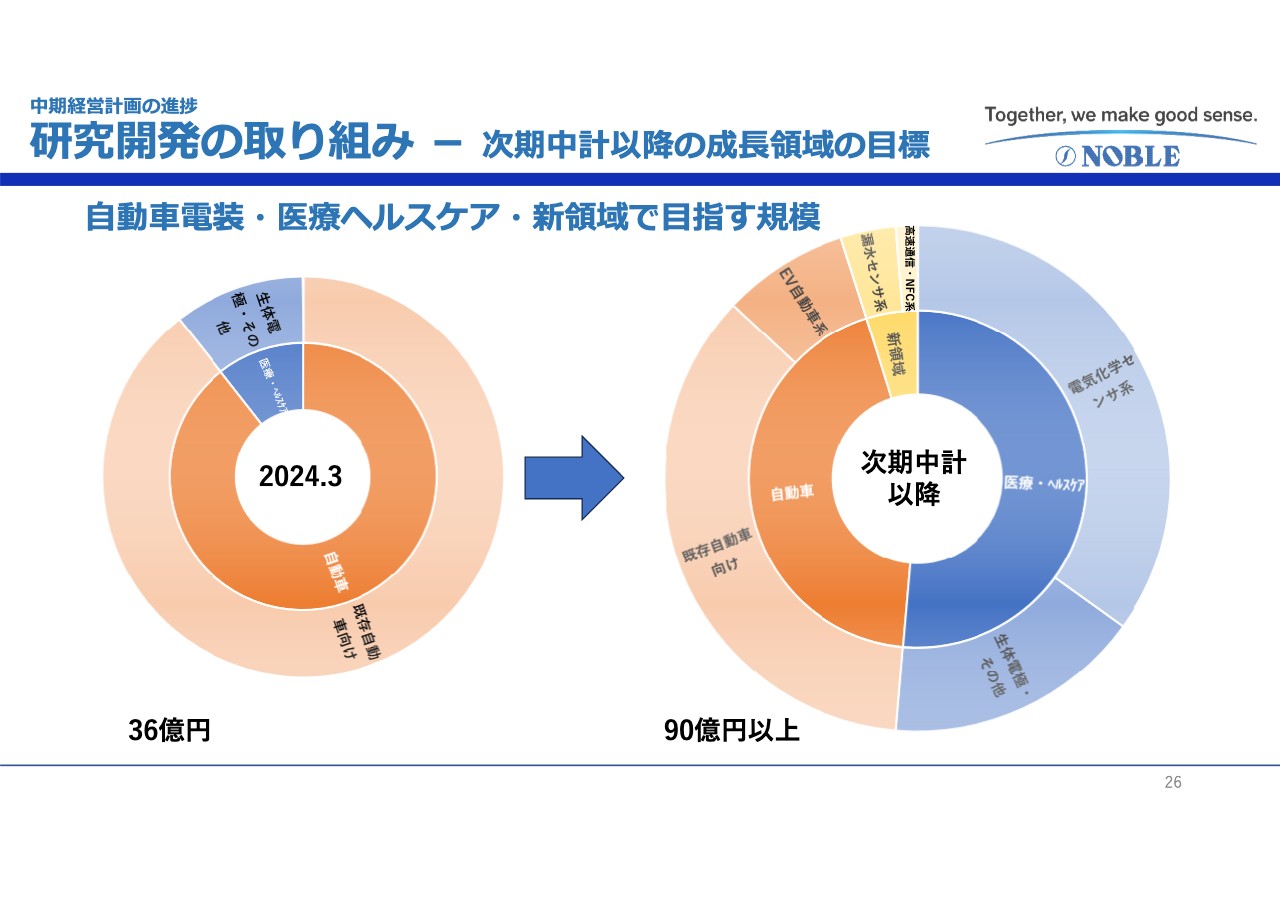

研究開発の取り組み - 次期中計以降の成⻑領域の目標

これら成長分野への取り組みを進めることで、EV関連への進出や、医療・ヘルスケア分野での生体電極のさらなる拡大、また電気化学センサーの拡販により、徐々に量産につなげていきます。次期中期経営計画以降では、この領域での売上高90億円突破を目指しています。

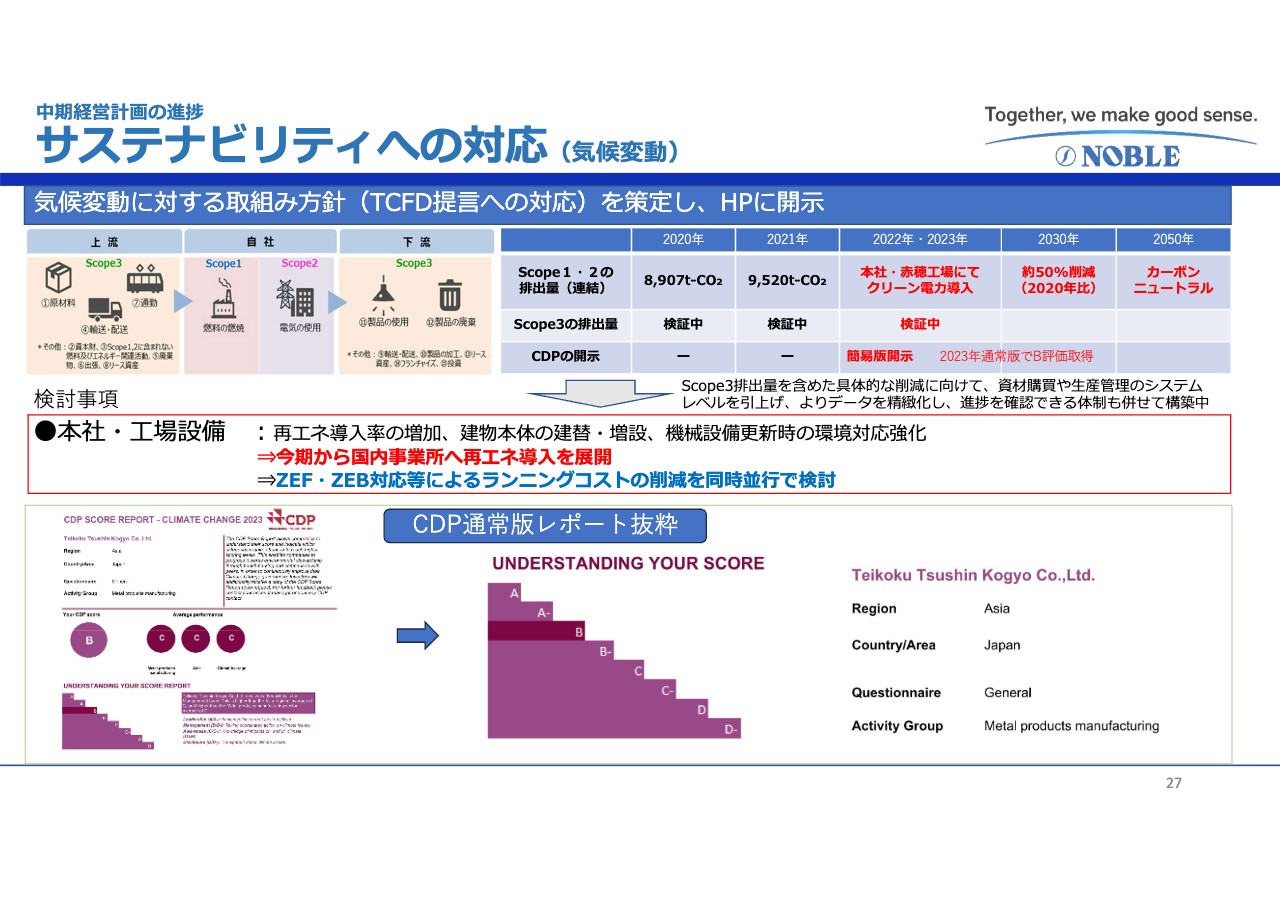

サステナビリティへの対応(気候変動)

羽生:サステナビリティへの対応についてご説明します。弊社は気候変動に対する取り組みとして、2050年までのカーボンニュートラルを目指し、2022年から本社および赤穂工場にてクリーンエネルギーの導入を実施しました。さらに、クリーンエネルギーの導入の拡大に向けて、今年から国内関連事業所への導入も決定、実施しています。

また、グローバルな環境課題への取り組みとして、2022年から2023年にかけてCDPアンケートへの回答を行い、2023年にB評価を取得しています。スライド下段には、その評価レポートの一部を掲載しています。今年も、これまでの取り組み結果を踏まえて、9月頃に回答する予定です。

今後も脱炭素社会を目指し、Scope3の排出量を含めた削減に向けて、データ収集と検証を行っていきたいと考えています。

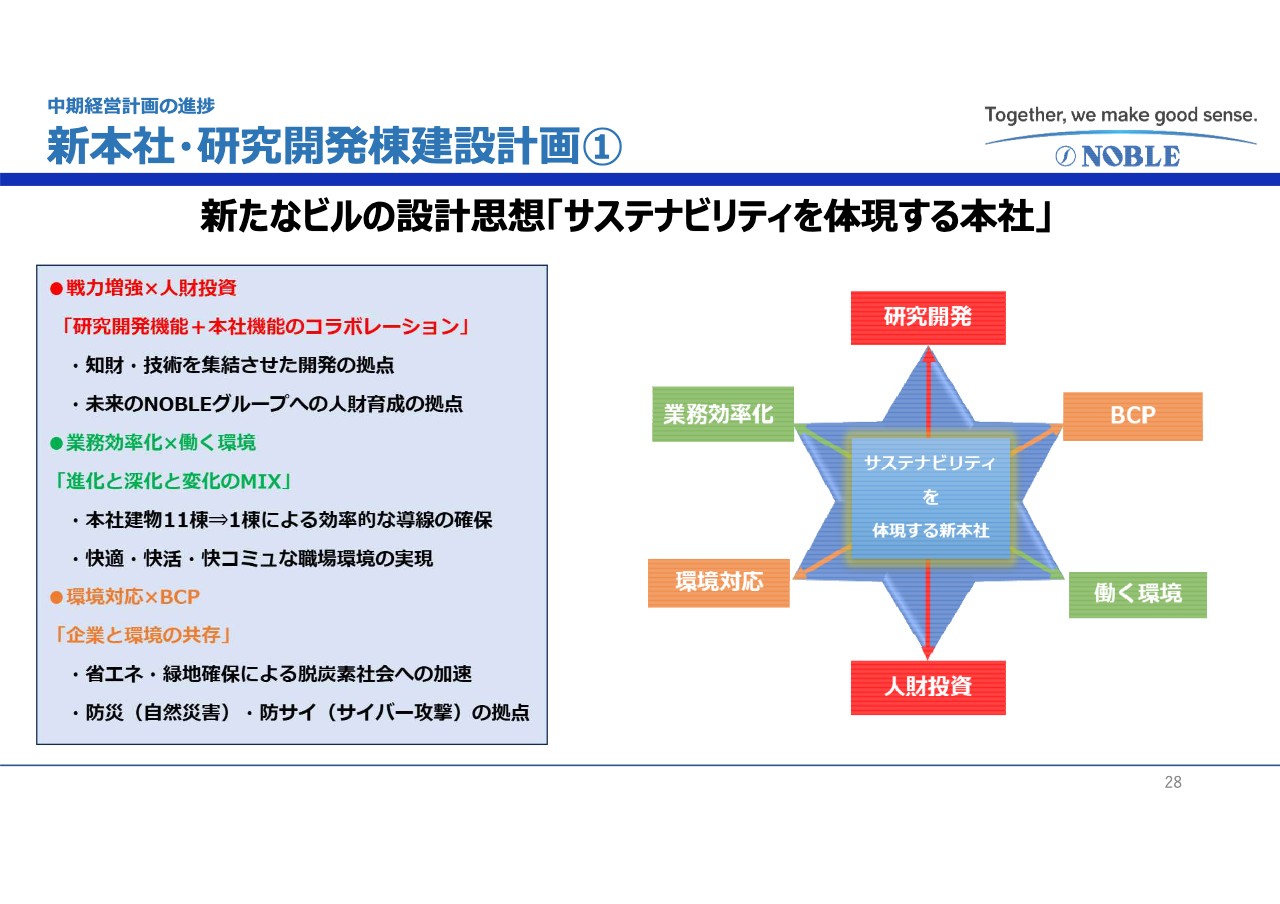

新本社・研究開発棟建設計画①

2024年5月14日に開示した、新本社と研究開発棟の建設計画についてご説明します。弊社は今年、創立80周年を迎えます。この80周年を機に、事業の成長と継続を図るため、また弊社のコア技術であるエレメント技術をさらに進化させるため、研究開発機能と本社機能を複合した新たな本社ビルの建設を計画しています。

この新たなビルの設計思想は、「サステナビリティを体現する本社」です。まず戦力増強と人財投資に向けて、「研究開発機能+本社機能のコラボレーション」により、知財と技術を集結させた開発拠点として、また未来のNOBLEグループの人財育成の拠点として生まれ変わります。

また、業務効率化と働く環境の改善として、「進化と深化と変化のMIX」により、現在複数ある本社建物を1棟に集約し、快適で風通しのよいコミュニケーションが可能な職場環境を実現させ、従業員のエンゲージメントを高めていきます。

さらに環境対応とBCP対応として、「企業と環境の共存」の観点から、省エネ・緑地確保による脱炭素社会への加速的な対応に取り組みます。また周辺地域との連携も含めた自然災害等の防災対応や、近年多発しているサイバー攻撃から弊社グループを守るための防サイ拠点としての機能を充実させたいと考えています。

新本社・研究開発棟建設計画②

スライドの画像は、新本社ビルの外観イメージ図です。

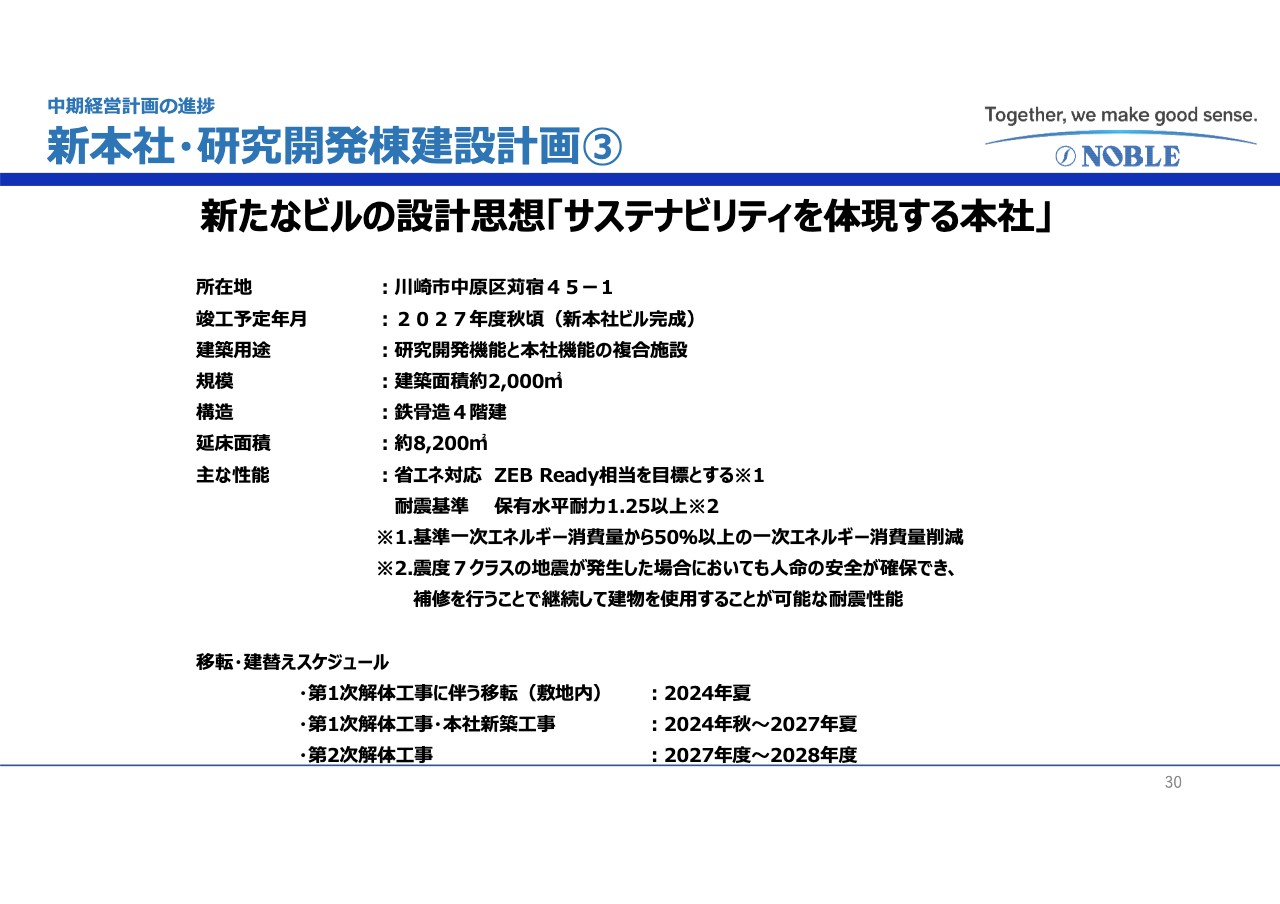

新本社・研究開発棟建設計画③

建設予定の新本社ビルの概要についてご説明します。創業からの地である川崎市中原区にある本社ビルを解体し、新本社ビルを建設します。竣工予定は2027年度秋頃を計画しています。

新本社ビルの規模は、建築面積約2,000平方メートル、鉄骨造4階建で、延床面積は約8,200平方メートルです。主な性能としては、省エネ対応や耐震基準を満たし、消費電力の削減、社員の安全と命を守ります。

移転・建替えの大まかなスケジュールです。第1次解体工事に伴う敷地内での移転を2024年夏に行います。第1次解体工事を2024年秋から始め、本社新築工事を2027年夏までに終わらせる予定です。その後、敷地内の残りの建物を2028年度までに解体する計画となっています。

IR戦略

IR戦略についてご説明します。前期は英文開示、また各種メディアへの露出を増やし、展示会や個人投資家説明会も積極的に行い、弊社の知名度や理解度向上に努めてきました。その結果、弊社を知っていただく方々も少しずつですが増えてきました。

また、今年は創立80周年の節目を迎え、新スローガンである「Together, we make good sense. NOBLE」を掲げ、社員一丸となってIR活動を行い、企業価値向上に取り組みます。

また、さらに深く弊社の歩んだ歴史を知っていただくために、弊社80周年記念誌を2024年8月に発刊する予定です。ぜひ、みなさまにもご購入いただき、ご一読していただければと思います。

今後も、情報開示の充実や英文開示義務化への対応を行い、IR活動の継続と強化を図っていきます。

弊社としても、中期経営計画の着実な実行を継続することで、持続的な売上拡大、利益の確保に努めていきます。今後ともご支援のほど、よろしくお願いします。

新着ログ

「電気機器」のログ