【QAあり】ラクーンHD、EC事業の顧客増加策が国内外で奏功 25年は営業利益の倍増と過去最高益の達成によるV字回復を計画

FY2025/4期はV字回復を果たし営業利益の倍増・過去最高益達成の見込み

小方功氏(以下、小方):こんにちは。株式会社ラクーンホールディングス代表取締役社長の小方功です。よろしくお願いいたします。

本日は、当決算説明会の大きなポイントである今期の方針に関して、私から簡単にご説明します。その後、前期の決算内容と今期の業績予測について、副社長の今野から詳しくご説明します。

昨年は大きな決断をし、投資の1年としました。その投資はおおむね成功したと思います。したがって、今期はそれを刈り入れる年になると考えています。

現在進行中の中期経営計画において、初年度はEC事業の単価上昇を目標にしましたが、残念ながら市況がなかなか追いつきませんでした。そのため、こちらは昨年度から、顧客単価の上昇ではなく顧客数の獲得を目標とすることに切り替えています。

これにより1年間を棒に振ってしまい、3年目の数値目標は残念ながら達成が困難な状況となりました。しかし我々としては、試行錯誤なども含めて3年目の成長の土台が完成したと認識しています。

そのため、この転換によって営業利益と売上の大きな上昇を見込んでいます。営業利益は前期比120.5パーセント増の12億5,000万円、広告宣伝費・販促費を除いた営業利益は前期比12.4パーセント増の21億8,800万円の予想です。

「営業利益の倍増・過去最高益の達成」ということでV字回復を果たし、当社は再び成長フェーズに入ります。

実現の鍵はEC事業は顧客数増加戦略の更なる推進 フィナンシャル事業の選択と集中

今お話ししたことの根拠をご説明します。先ほど「客単価の上昇から顧客数の獲得へとシフトした」とお伝えしましたが、昨年9月から「スーパーデリバリー」の料金体系を一部変更し、無料枠を設定しています。

これにより入会ハードルがずいぶん低くなったものの、「スーパーデリバリー」が対象とする小売店は、まだ未開拓の顧客がかなりいます。こちらに掛け合わせてプロモーションやリスティング広告の強化などを行ったことが、非常に功を奏しました。その結果、大量の顧客獲得に成功し「スーパーデリバリー」のGMVが成長しています。

フィナンシャル事業は、中期経営計画に比較的沿った数字で動いています。こちらでは「Paid(ペイド)」と「URIHO(ウリホ)」家賃保証の事業を行っていました。

しかし、家賃保証はトップラインの成長率が若干低く、営業利益率も高くなく、他のサービスへのシナジーもさほど高くなかったため、今期に思い切って売却することを決定しました。

これにより資本効率を高めることができ、「Paid」と「URIHO」に開発やほかのリソースを集中投下することができます。経営資源の集中によって、よりサービスの向上が早まると認識しています。

以上の理由により、営業利益の倍増と最高益を達成できると見込んでいます。

V字回復の果実は、還元方針を踏まえて株主の皆様に機動的に還元

当然ながら、V字回復の果実は株主のみなさまへ機動的に還元しようと考えており、配当は20円を予定しています。

今までは、配当性向を45パーセントから50パーセントと発表していましたが、今期は計画どおりに進めば61.2パーセントとなります。こちらは、家賃保証事業の撤退に関わる事業の整理損を配当予測の計算に入れない方針のための数字です。

また、自社株買いも、株価の変動を見ながら機動的に実行していきたいと考えています。7月の株主総会においては、資本準備金や利益準備金の取り崩しをお諮りする予定ですが、それが無事通過した後には、自社株買いの機動性も増すと認識しています。

このような理由において、当社は今期から再び成長フェーズへと移行していきます。

まとめ

前期の試行錯誤により、いろいろな成長の土台ができましたので、今期はそれらを「ステップ」としてV字回復を行います。

ただし、今期のV字回復のための広告施策やフィナンシャル事業における経営資源の集中は、当然その後も継続します。これらを「ジャンプ」として、来期以降もそのまま成長戦略を続ける予定です。

ポイント①EC事業| FY2024/4期は「スーパーデリバリー」の顧客獲得施策が奏功し購入者数が大幅に増加

今野智氏(以下、今野):今野でございます。小方から今期決算と前期決算、今期の業績予想をご説明しましたが、私からはもう少し詳細な部分についてご説明します。ポイントをご説明した後、細かいデータをかいつまんでお話しします。

ポイントの1つ目はEC事業に関してです。2024年4月期のEC事業は「スーパーデリバリー」の顧客獲得施策が非常に上手くいき、購入者数が大幅に増加しました。

国内の新規会員登録数は、YoYで38.4パーセント増加しています。新規購入者数は37.8パーセントの増加です。こちらは、直近の第4四半期とその前の期の第4四半期との比較になります。

なぜこのような数字になったかと言うと、以前からお付き合いのある投資家のみなさまはよくご存じかと思いますが、先ほど小方がお伝えしたように料金体系を変更して無料プランを作り、同時にプロモーションを強化したからです。その施策の相乗効果によって、この結果を達成できました。

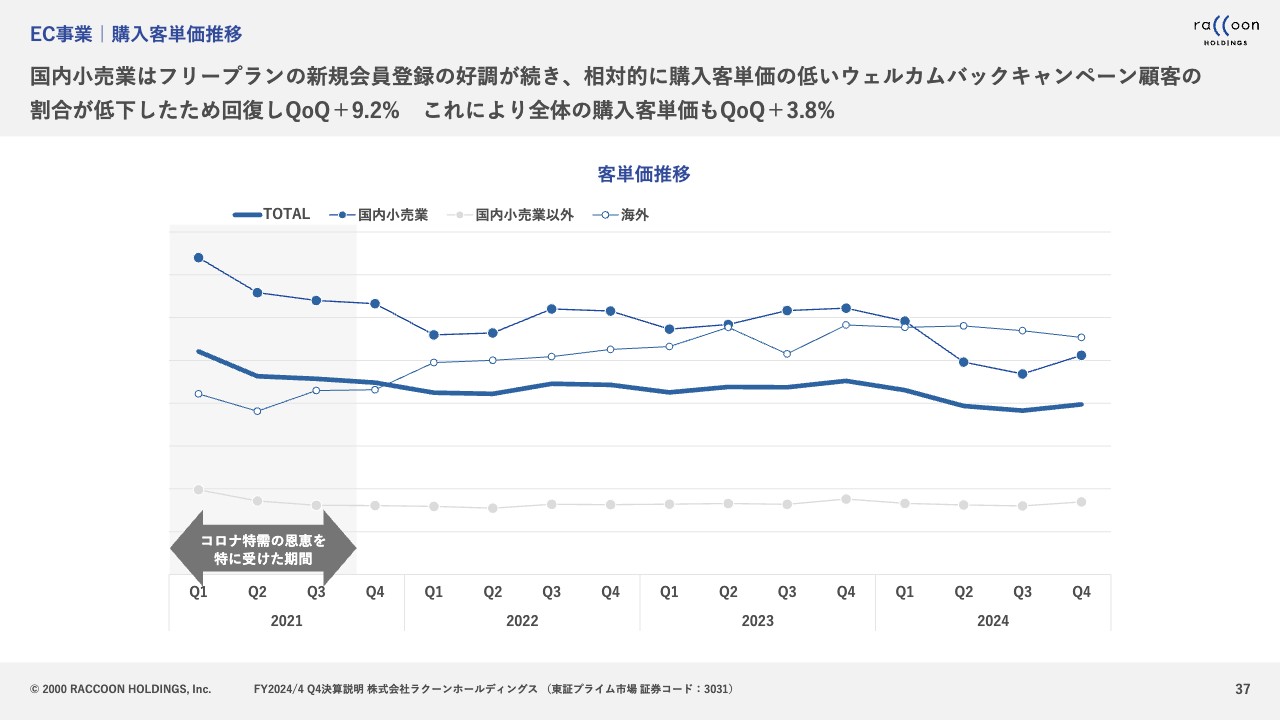

一方で、昨年来、我々が懸念する部分として客単価の低下があります。昨年度は、けっこう大きく低下しました。これによって、お客さまの数が増えた効果が一部オフセットされています。

ただし、購入者数の増加が非常に大きかったため、累計GMVとしては5.1パーセントの成長となっています。なお、客単価に関しては、この決算の第4四半期においてQoQで多少ながら上昇に転じています。

まだ第1四半期だけの動きですので、今後の動きを完全に占えるわけではありませんが、我々としては客単価の低下の底打ちが近づいてきているのではないかと考えています。

今期に関しては、業績予想の前提は、昨年度のようなYoYでの客単価の大幅な低下はなく、低下するにしても小幅だろうと考えています。そのため、GMVの成長率が、会員登録もしくは新規購入者数の増加率にかなり近似してくると予想しており、我々としては非常に大きく期待しています。

海外での一番大きな動きとしては、アメリカと韓国で行ったインフルエンサーやYouTuberとの契約があります。それによるプロモーションを昨年度から始めています。

こちらは実験的な試みでしたが、実施後は非常に効果が高い施策だということがわかりました。結果として、第4四半期のGMVは、アメリカ・韓国ともに50パーセント超という非常に高い水準を達成しました。そのような施策によって、会員登録数が大幅に増加しています。

一方で、非常に構成比の高い台湾や香港についてですが、台湾は直近でそこそこ大きなプラス成長に転じています。しかし香港は、残念ながらマイナス成長が続いている状況です。

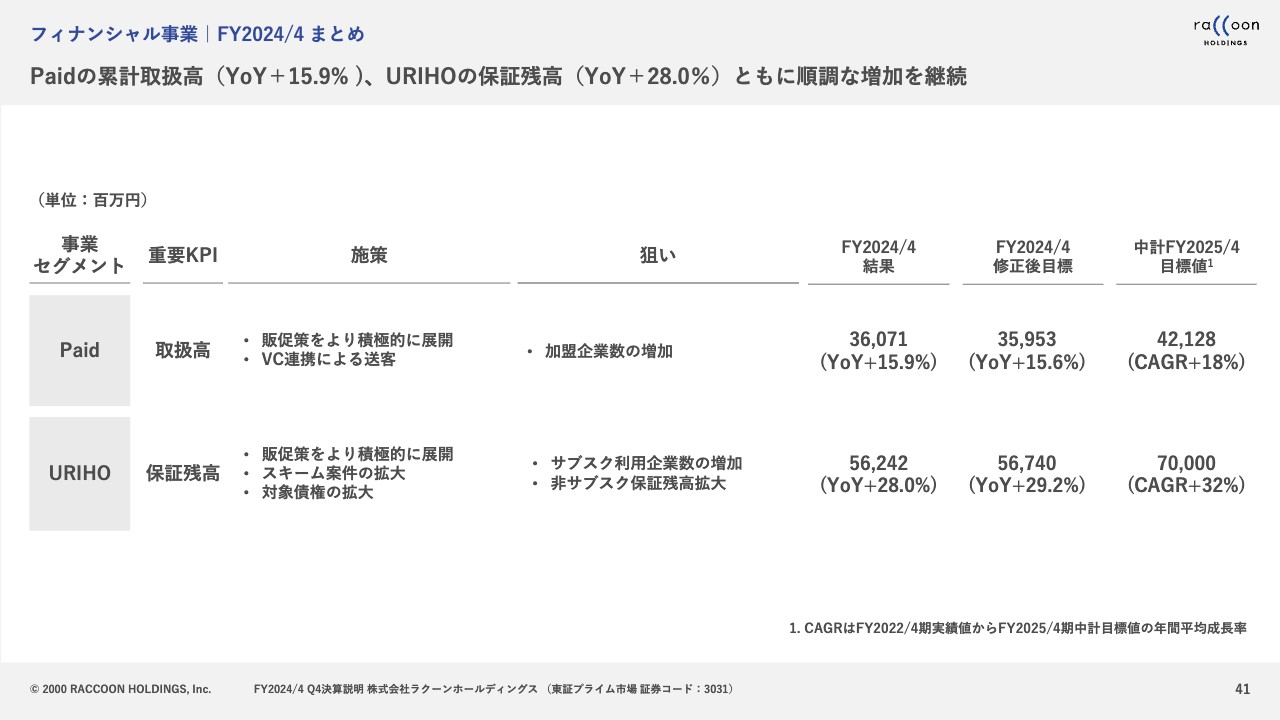

ポイント②フィナンシャル事業:FY2024/4期は「Paid」の累計取扱高、「URIHO」の期末保証残高ともに2桁成長と順調な増加を継続

ポイントの2つ目はフィナンシャル事業です。フィナンシャル事業は、EC事業のように波乱万丈な状況ではなく、ここ数年は非常に順調な成長が続いています。前期も、「Paid」の累計取扱高や「URIHO」の期末保証残高は2桁成長を達成しました。

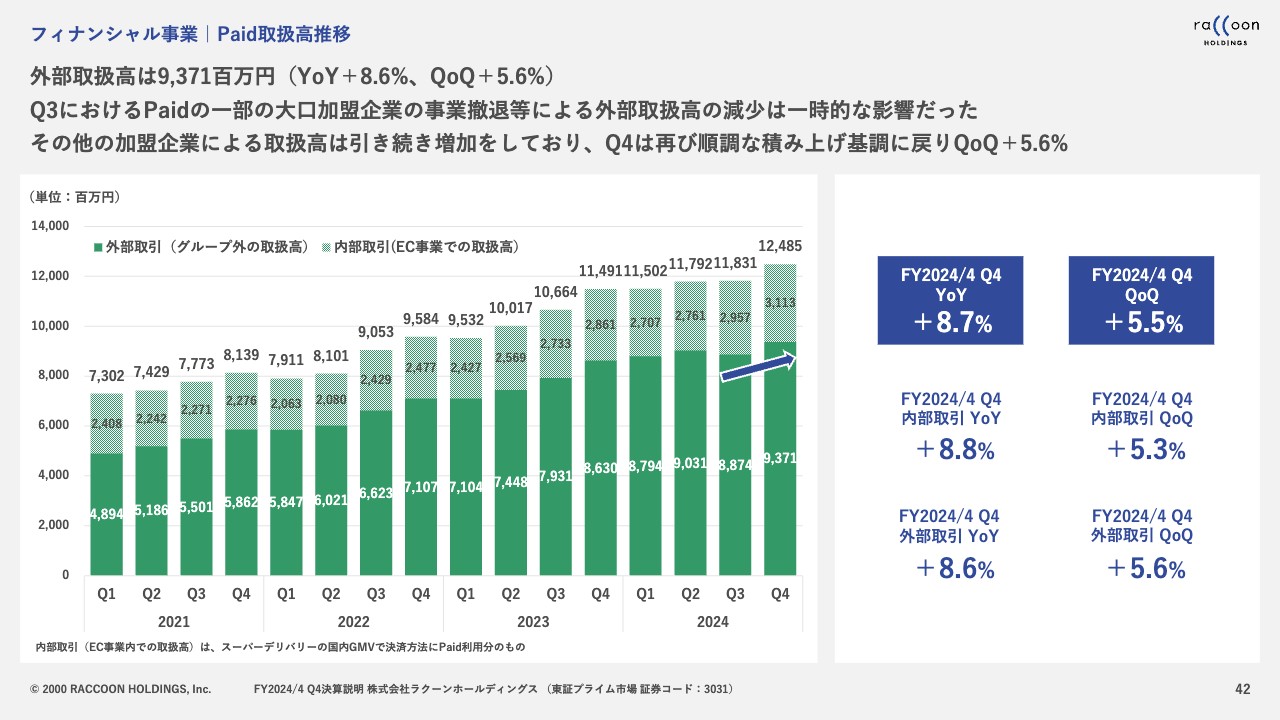

第3四半期の決算発表の時に、1つだけ「Paid」の懸念事項をご説明しました。投資家のみなさまからもご心配の声をいただいていたのですが、それは、第3四半期におそらく初めて「Paid」の取扱高がQoQで若干低下したことです。

ただし、その理由は明確です。一部の大口加盟企業が「Paid」で決済していた事業自体をやめたり、事業の性質上どうしても契約初期に取り扱いが増える事業が第3四半期に集中したりしたためです。

これにより、第3四半期の取扱高は若干減少しました。しかし、一時的な影響であったため、結果としてはあまり心配する必要はなかったということが現状ではわかっています。第3四半期以降は、その他の加盟企業の取扱高や取扱加盟企業数が非常に順調に増加していますので、第3四半期から第4四半期において再び順調な成長に戻っています。

結果として、第3四半期から第4四半期へのQoQでは5.6パーセントの成長となりました。引き続き、「Paid」には期待していただければと思います。

そして、やはりポイントになるのは売上原価です。こちらに関しても、特に波乱はなくおおむね想定内の水準で推移していることを、ポイントとして付け加えたいと思います。

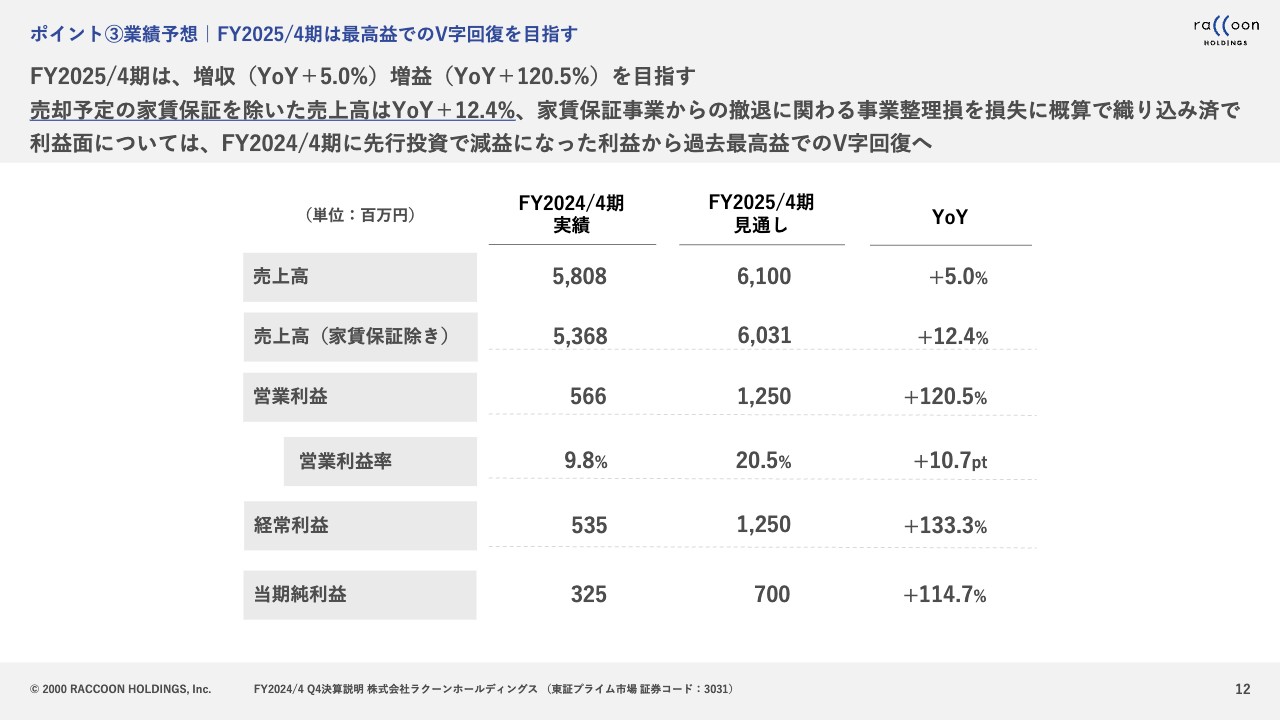

ポイント③業績予想|FY2025/4期は最高益でのV字回復を目指す

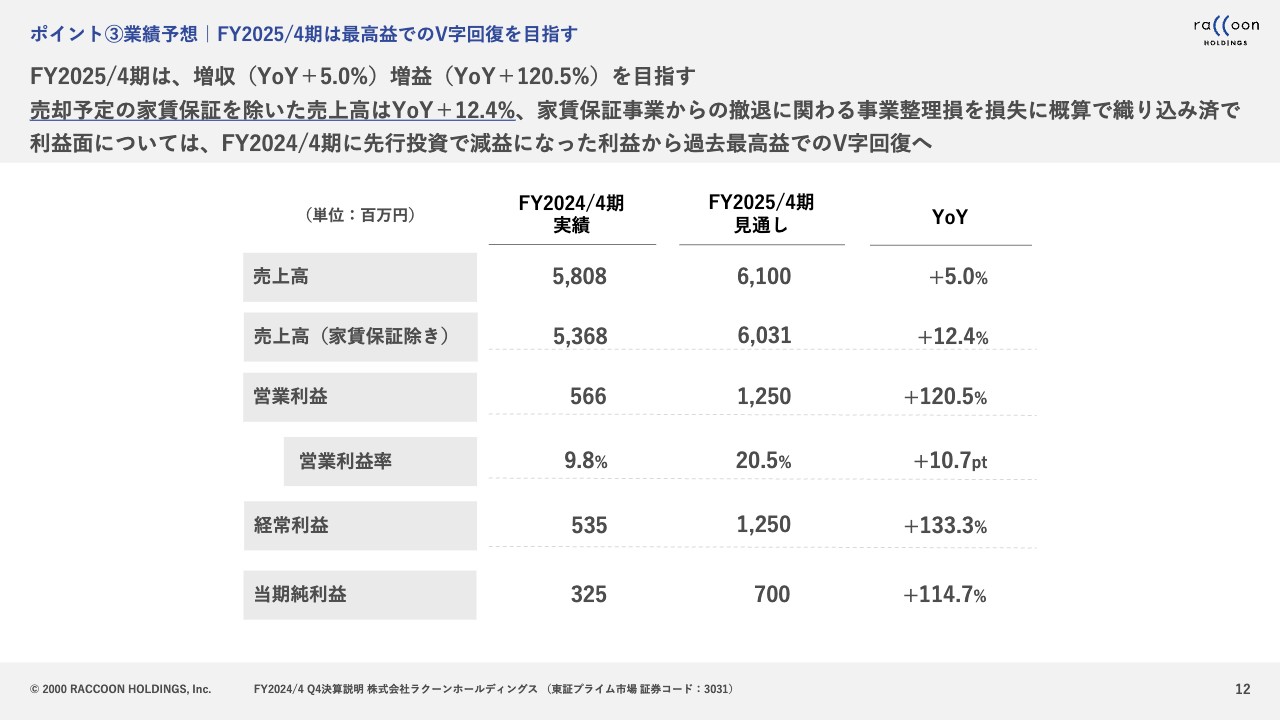

ポイントの3つ目は業績予想です。先ほど小方から再三ご説明したとおり、2025年4月期は、最高益でのV字回復を目指すことがテーマとなっています。

具体的な数字は、スライドのとおりです。その前に、1点前提としてご理解いただきたいことがあります。今回、同時に発表していますが、フィナンシャル事業のサービスの1つである家賃保証事業を売却する方針です。

本日(2024年6月13日)、東証スタンダード上場企業の株式会社イントラストと、売却に向けた基本合意書を締結しました。まだ明確な時期は決まっていませんが、家賃保証の売上高や利益は当然なくなるため、その部分が今期の業績予想に若干影響を与えています。

そのようなことを前提に、売上高としては61億円の見通しです。これはYoYで5パーセントの成長になります。ただし、昨年度実績には家賃保証が12ヶ月分含まれていますので、そこを補正した家賃保証を除く売上高としての成長率は、12.4パーセントと2桁成長になります。

営業利益は12億5,000万円で、120.5パーセントの成長を予想しています。営業利益率は、昨年は9.8パーセントと非常に低水準だったのですが、今期は20.5パーセントで10.7ポイントの向上を目指しています。経常利益は前期比プラス133.3パーセントの12億5,000万円、当期純利益は前期比プラス114.7パーセントの7億円の想定です。

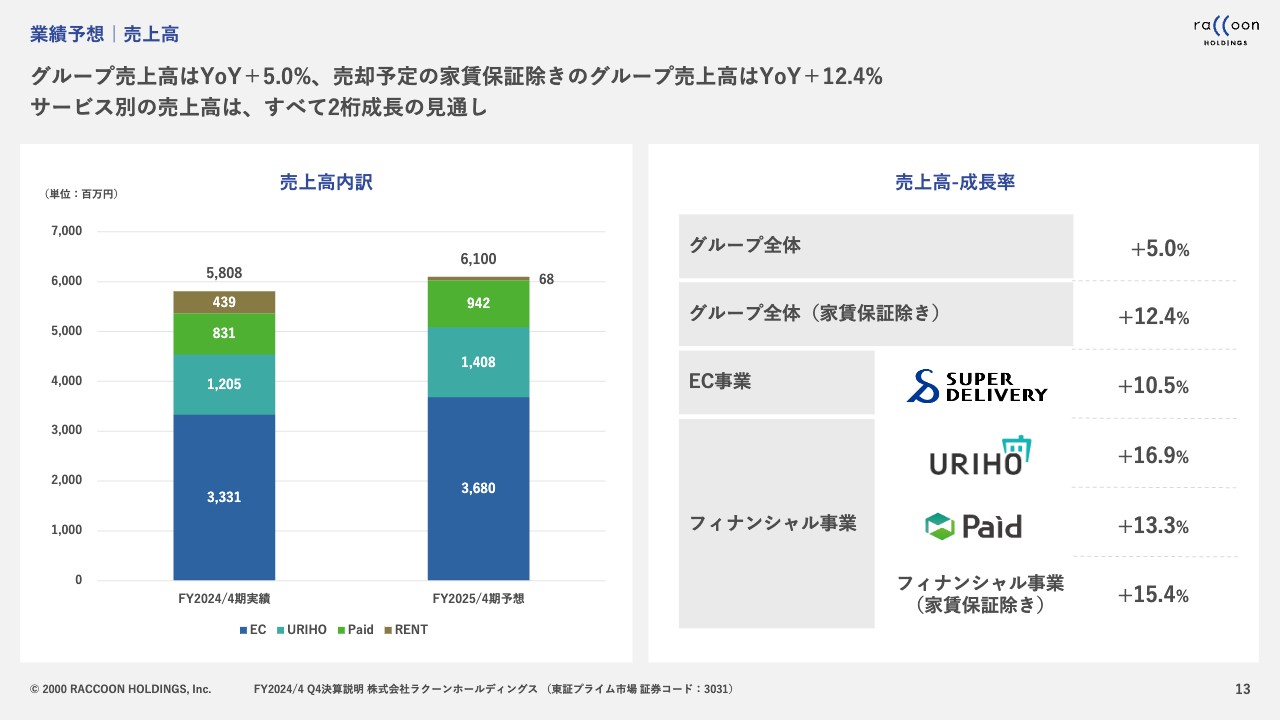

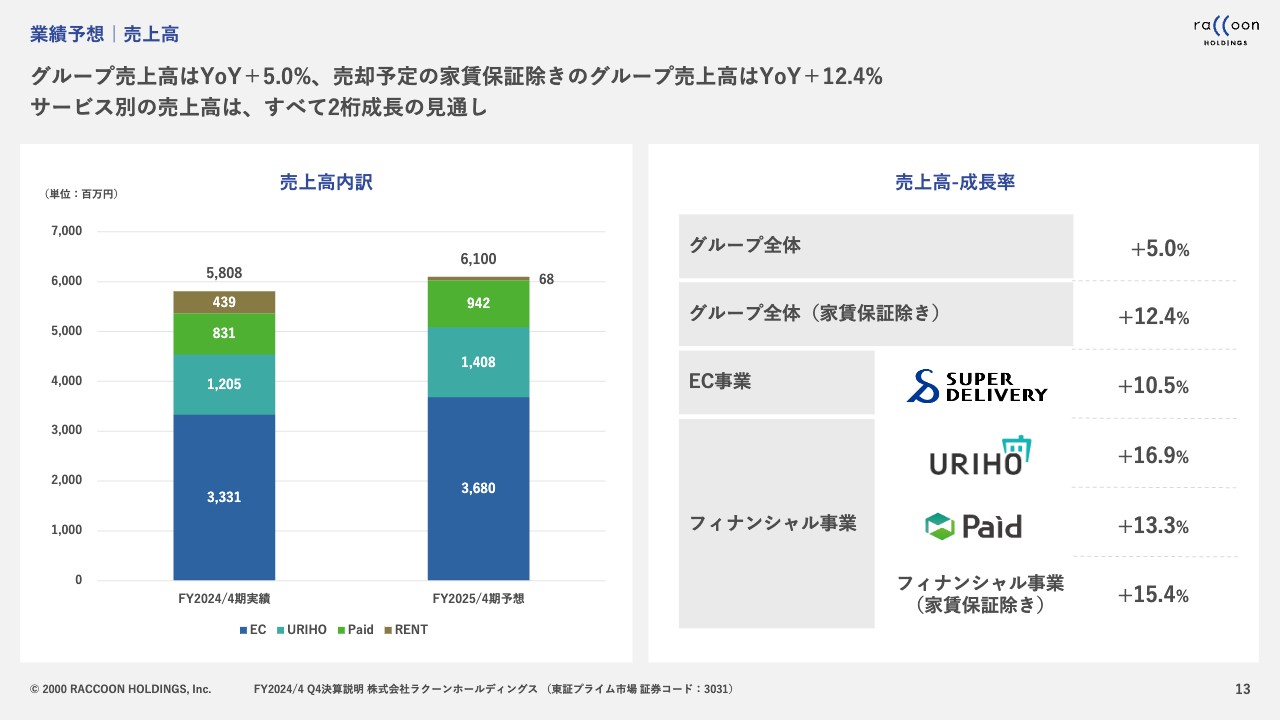

業績予想|売上高

事業別の売上高予想です。特徴的なのは、前期に4億3,900万円あった家賃保証の売上高が、今期は売却までの概算金額6,800万円しか計上されていないところです。

「スーパーデリバリー」「Paid」「URIHO」に関しては、スライド右側のとおり、すべて2桁成長を予想しています。EC事業はプラス10.5パーセント、「URIHO」はプラス16.9パーセント、「Paid」はプラス13.3パーセントです。

フィナンシャル事業の家賃保証を除いた「URIHO」と「Paid」合算の成長率は15.4パーセントで、こちらも2桁成長を目指しています。

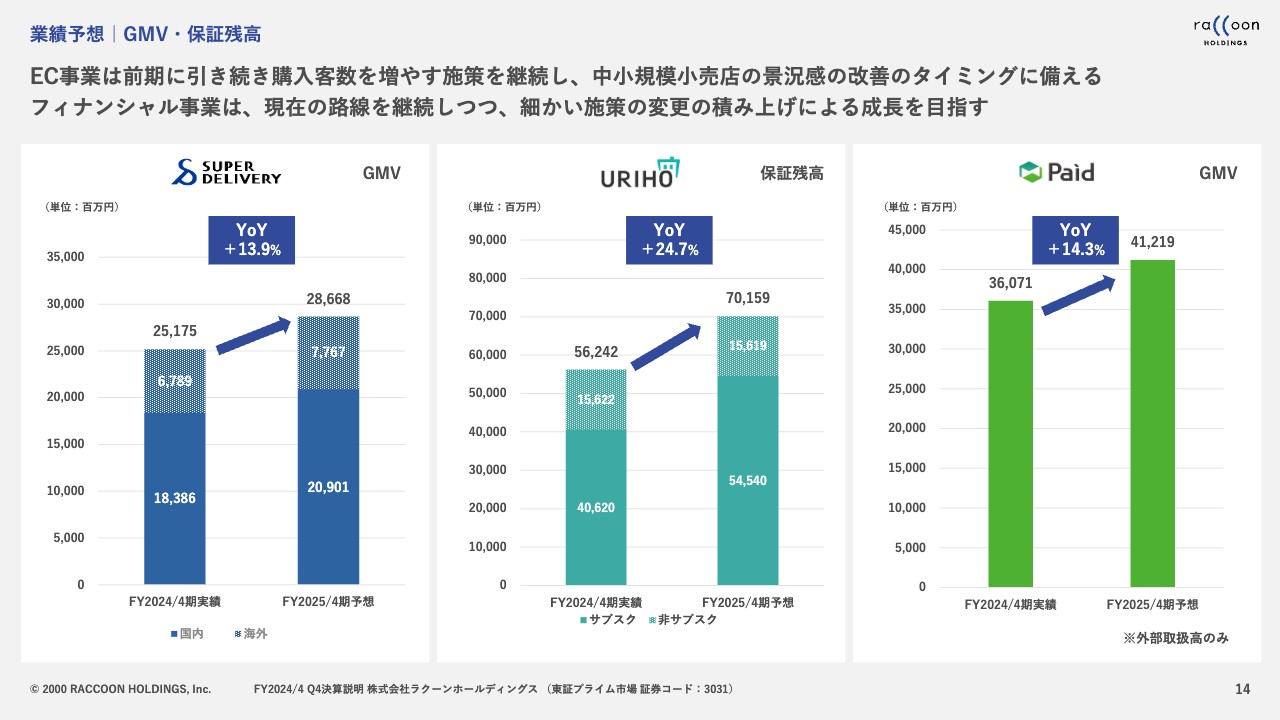

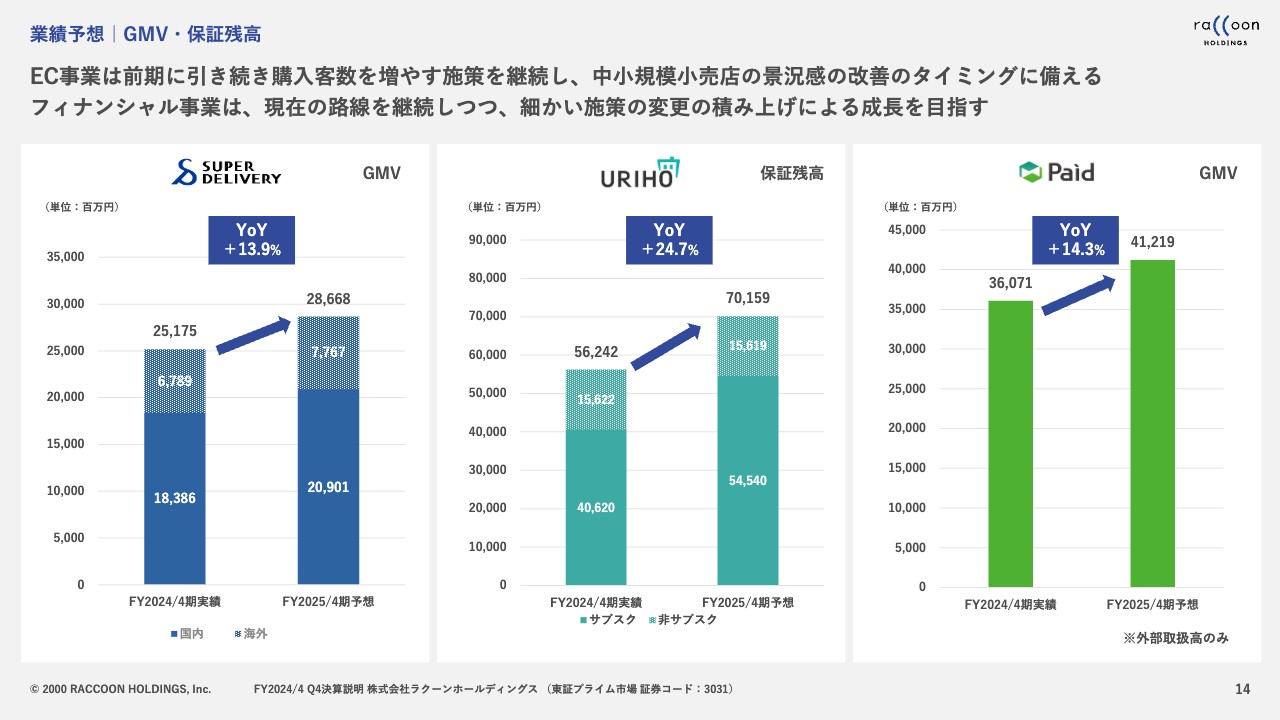

業績予想|GMV・保証残高

KPIであるGMVについてです。スライド左側の「スーパーデリバリー」のGMVは、国内・海外ともに伸びてプラス13.9パーセントの見込みです。「URIHO」は、プラス24.7パーセントの保証残高を積み上げ、「Paid」のGMVはプラス14.3パーセントの成長を予想しています。

「Paid」については、第3四半期で生じた大口顧客の一部離脱の影響がYoYでは計算上残りますので、以前のような20パーセント成長からは若干下がってきてはいますが、しばらくはQoQの成長を注視していただくことになると考えています。

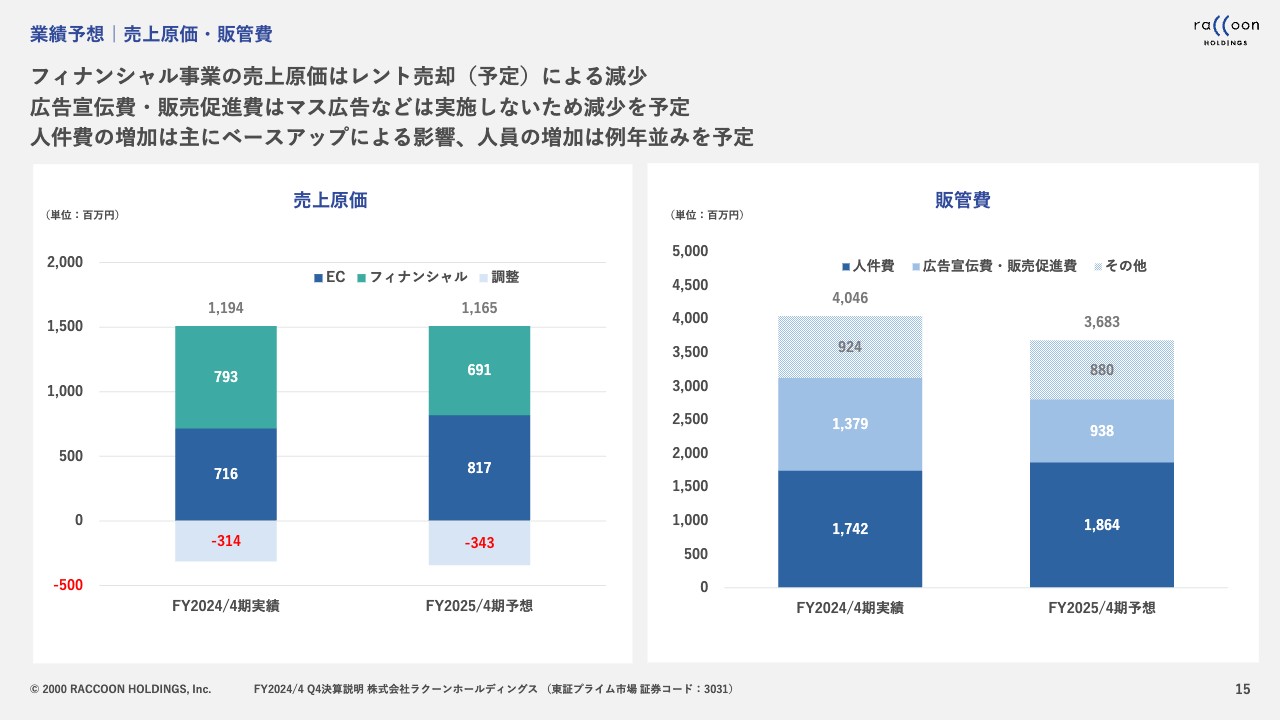

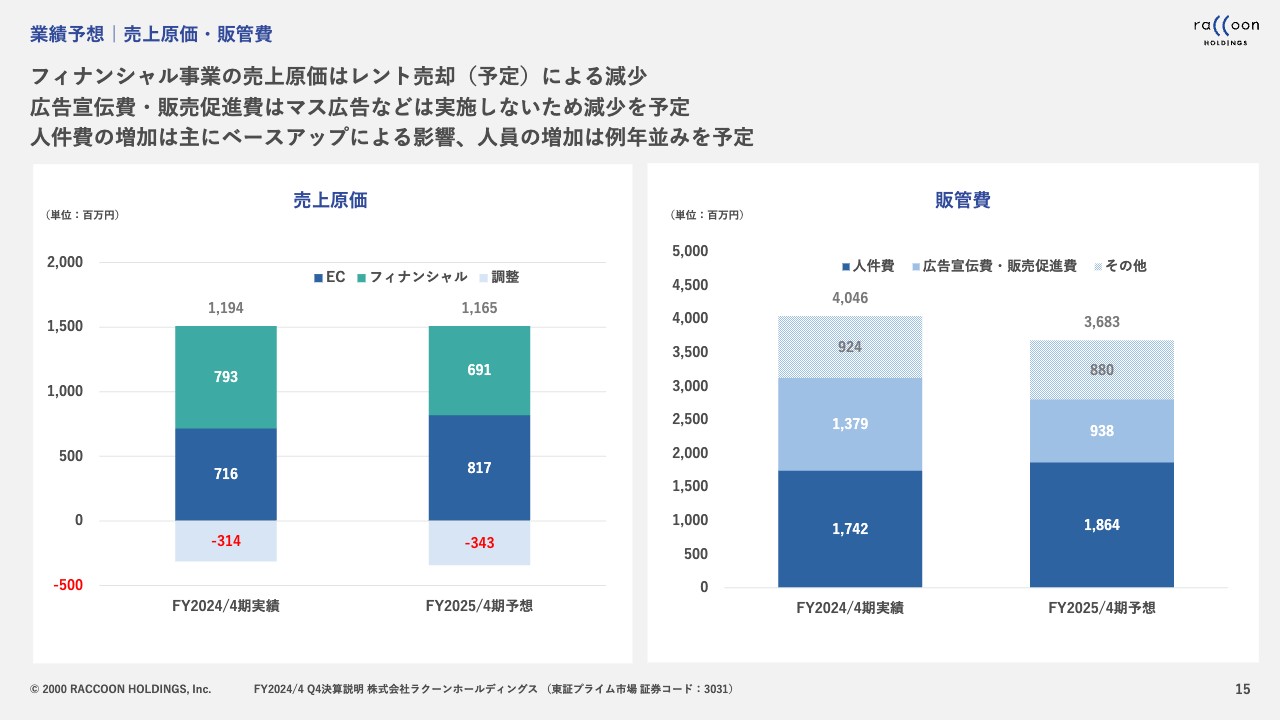

業績予想|売上原価・販管費

売上原価です。フィナンシャル事業の原価が1億円ほど下がっているのは、ラクーンレントの売却によるものです。また、「Paid」や「URIHO」の原価率設定を若干修正していることも影響を与えています。

販管費は大きな動きがあり、一番大きいのは広告宣伝費です。昨年度は大幅に広告宣伝費を積み増しました。EC事業・フィナンシャル事業ともに、積み増したところから費用対効果が高いものを残し、費用対効果が低いものを削減します。その結果、前期の約13億円から今期予想は9億3,800万円と大幅に削減する予定です。

削減した中身は、基本的にマス広告の部分が大きいです。昨年は実験的な意味合いも含めて、マス広告にたくさんのお金を使いました。もちろん効果はあったのですが、やはり効果が読み切れないところもあって今期は止めています。

一方で、リスティング広告は非常に効果がありました。「YouTube」やSNS系の広告は非常に効果が高いため、こちらは前期増やした水準と同水準を拠出します。

人件費に関しては、昨今の事情を反映して若干ベースアップする等の変化があります。

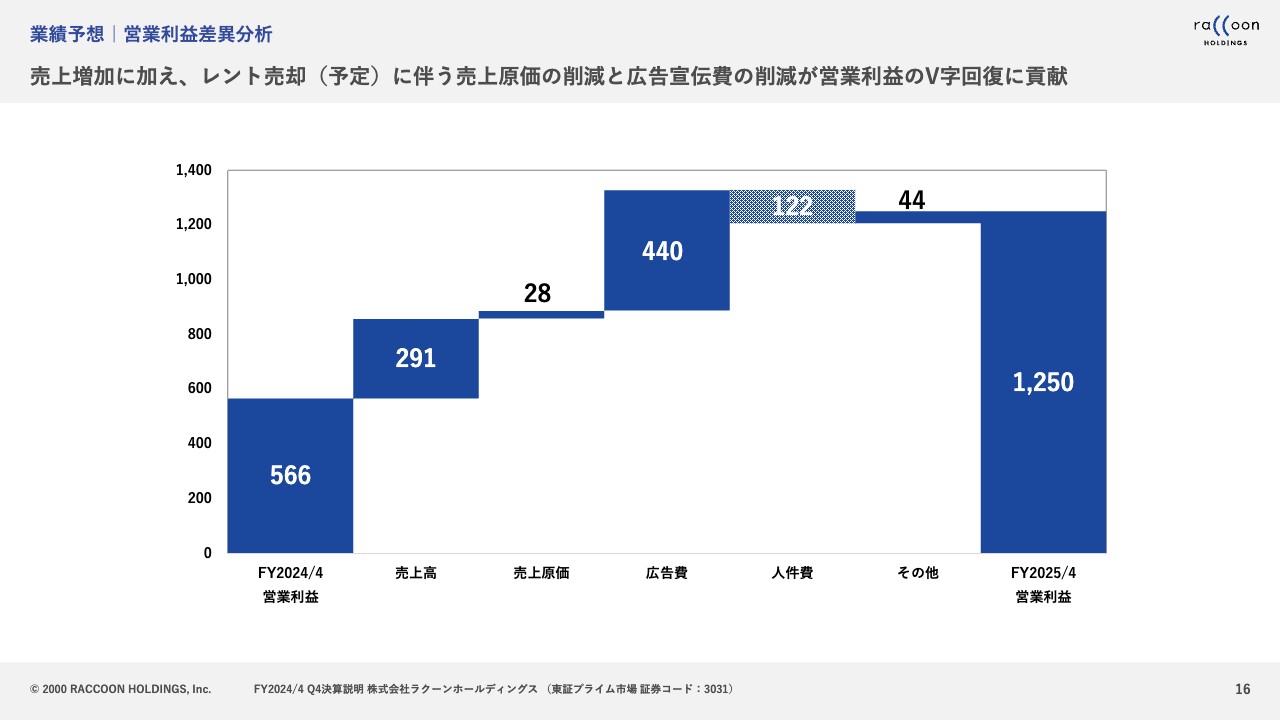

業績予想|営業利益差異分析

前期と今期の営業利益の差異分析です。効果としては、売上の増加部分と広告宣伝費の減少部分が大きなところとなります。

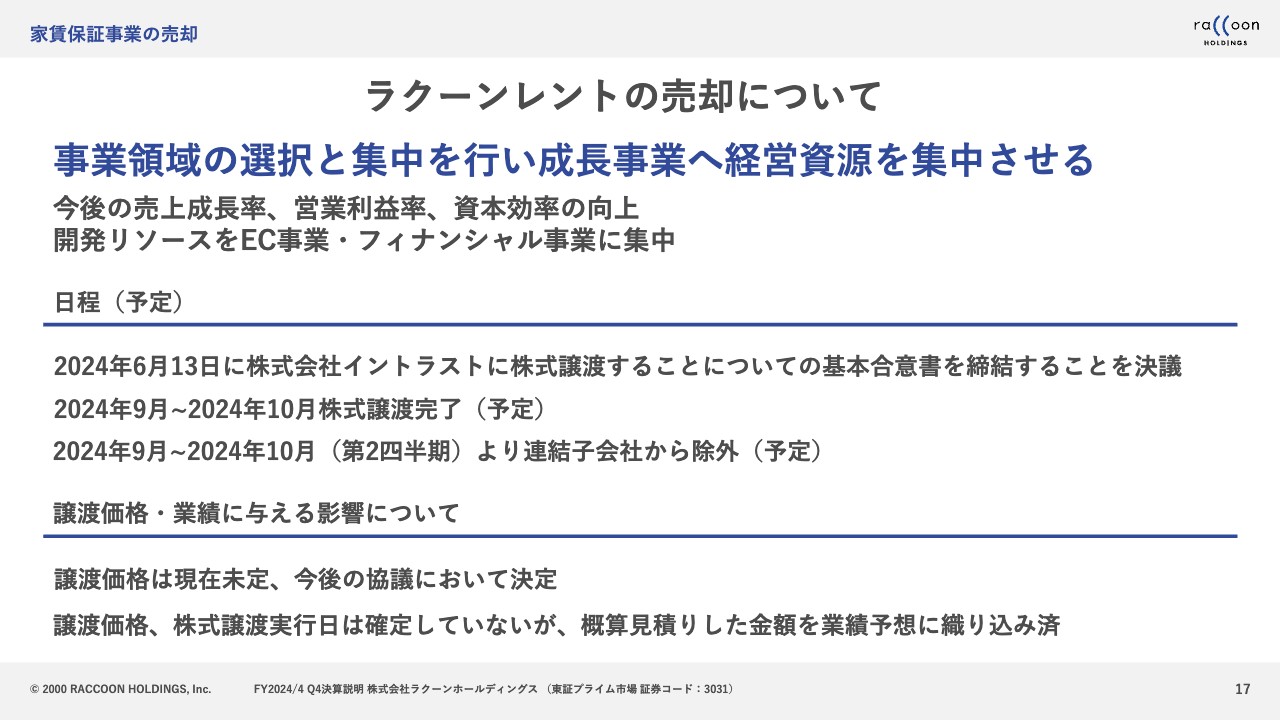

家賃保証事業の売却

ラクーンレントの売却についてです。本日発表しているプレスリリースもご覧いただければと思いますが、先ほどご説明した家賃保証事業の売却に関して、簡単なスライドにまとめました。かなり悩みましたが、このような結論に至っています。

目的は、先ほど小方がお話ししたとおりです。複数事業を展開する中で、家賃保証事業は売上成長率や営業利益率が低く、マーケット自体も比較的レッドオーシャンであることから、なかなか投資を行えないという状況が続いていました。

そこで本日、縁あって株式会社イントラストに譲渡するための基本合意書を締結しました。今期のラクーンホールディングスは、売却分の売上成長率は下がるものの、今後、売上成長率が出やすくなって営業利益率が高まることで資本効率が上がります。

現在はあくまでも基本合意を結んだばかりですので、譲渡価格や時期はまだ最終決定ではなく正式発表できる段階にはありません。ただし、概算価格でおおむね業績予想に反映できています。大きな変化があった時には、あらためて公表します。

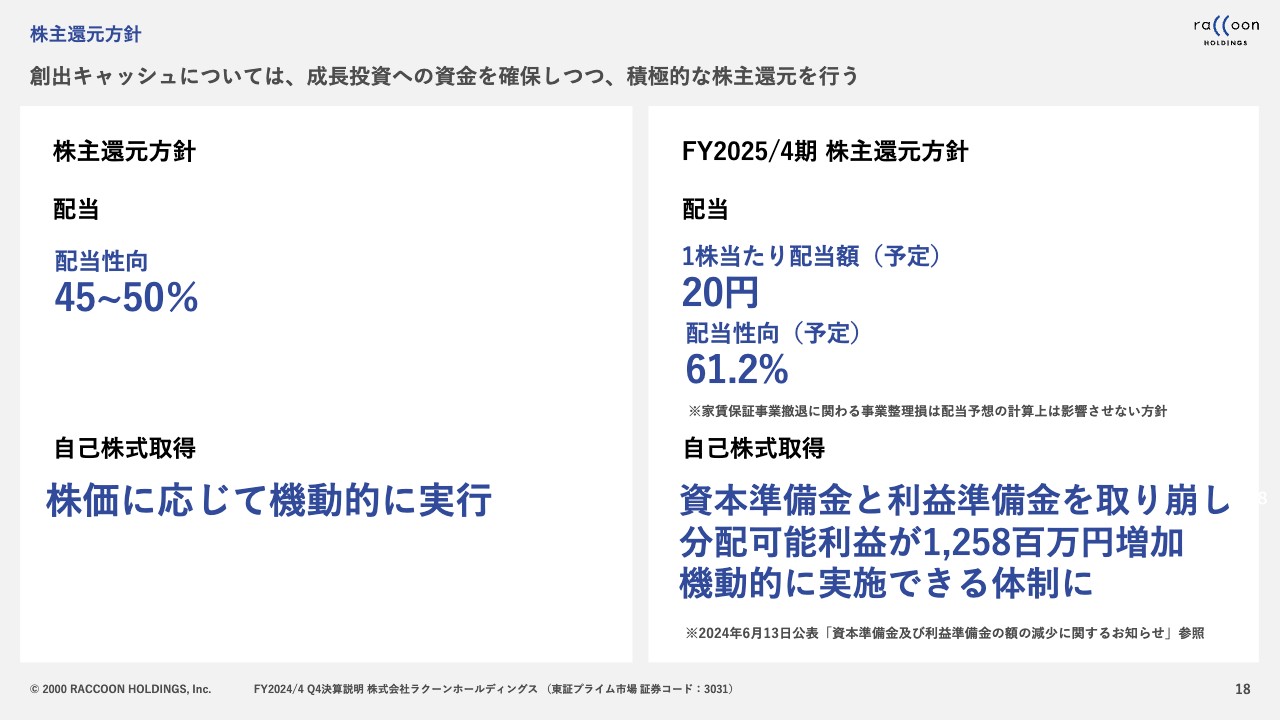

株主還元方針

株主還元方針についてです。当社は、配当性向45パーセントから50パーセントを基本方針とし、自己株式取得は株価を見ながら機動的に実行しています。昨年度は業績予想の下方修正に伴って期末配当を当初予想の9円から5円へ修正しましたが、今期の1株当たり年間配当額は過去最高水準の20円を予定しています。

配当性向は61.2パーセントで当社オリジナルの方針とは若干異なりますが、こちらは家賃保証事業の撤退に伴って一部事業整理損が特別損失として計上され、その分を除外した利益ベースで計算しているためです。

自己株取得は、いつ・どの程度実行するのかを現段階でお話しすることはできませんが、中期経営計画の中でROEの引き上げ目標を25パーセントとしていることもあり、それに近づくためにも積極的に実行していきたいと思っています。

今回、資本準備金と利益準備金の取り崩しについて、株主総会でお諮りする予定です。これにより会社法上の分配可能利益が12億5,800万円増加し、こちらが自社株買いの原資となります。したがって、機動的に動ける体制が整うことになります。

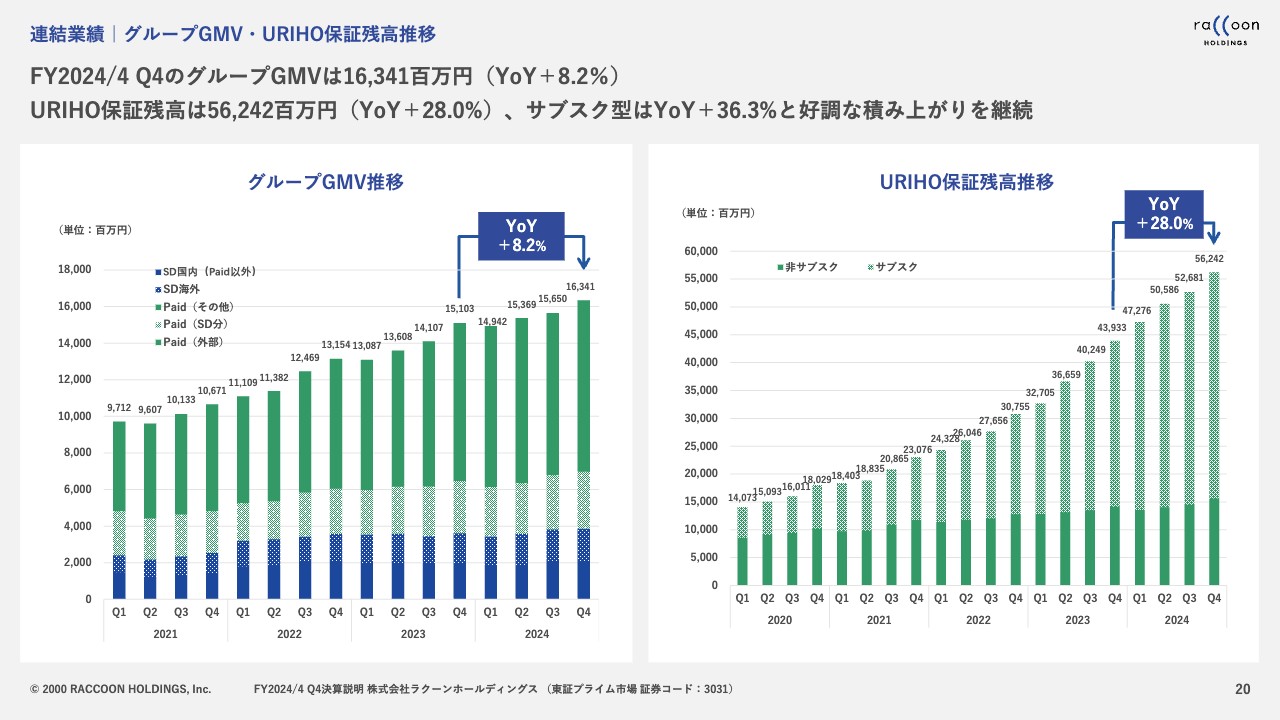

連結業績|グループGMV・URIHO保証残高推移

続いて、2024年4月期の連結業績についてご説明します。

まずはグループGMVと「URIHO」の保証残高の推移です。スライドから、順調に増加していることがお分かりいただけると思います。

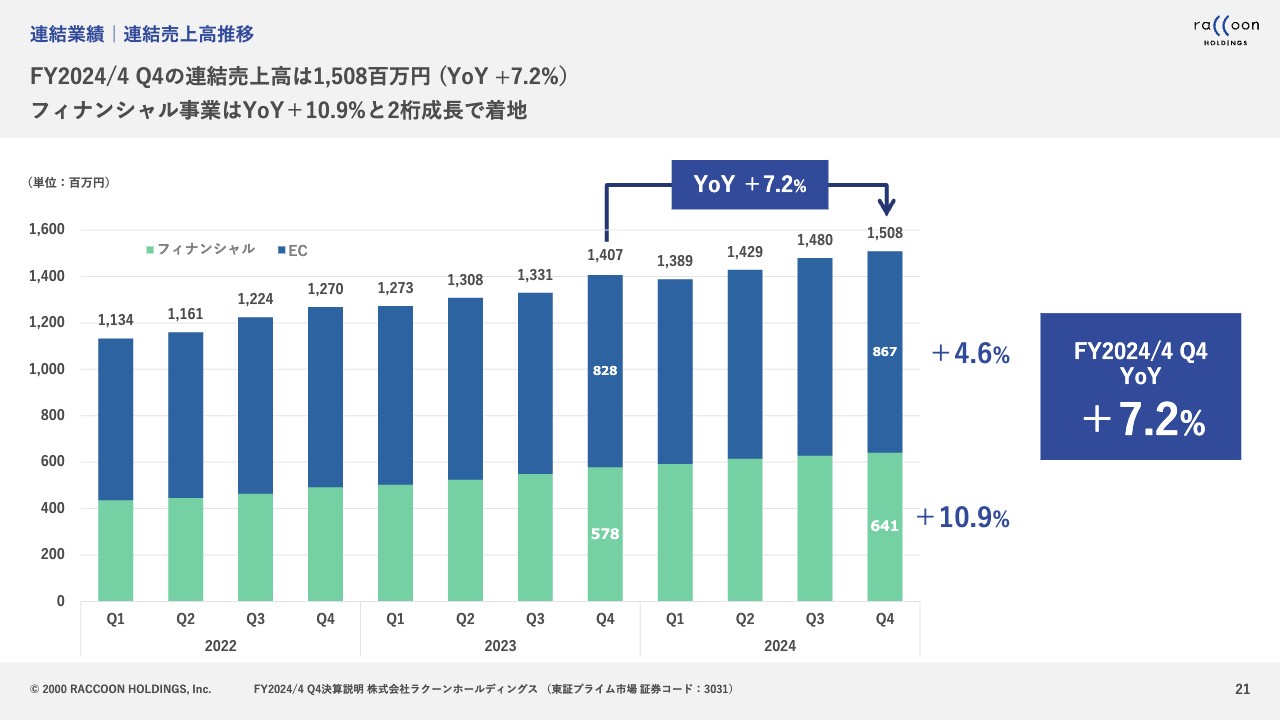

連結業績|連結売上高推移

連結売上高の推移です。スライドのグラフでは、EC事業の効果がようやく出始め、以前ご心配をおかけしたタイミングから、第3四半期と第4四半期では若干角度がついてきていると思います。

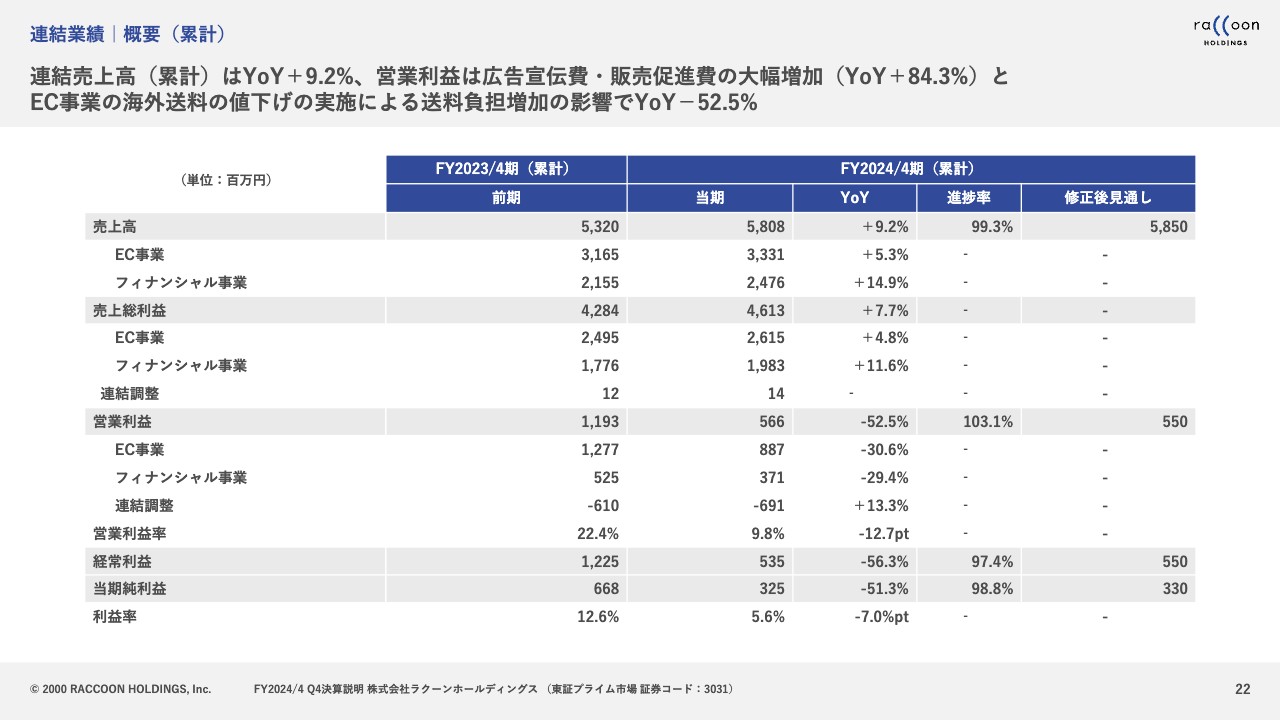

連結業績|概要(累計)

累計連結業績の概要です。スライドに記載のとおり、昨年度は減益となりました。

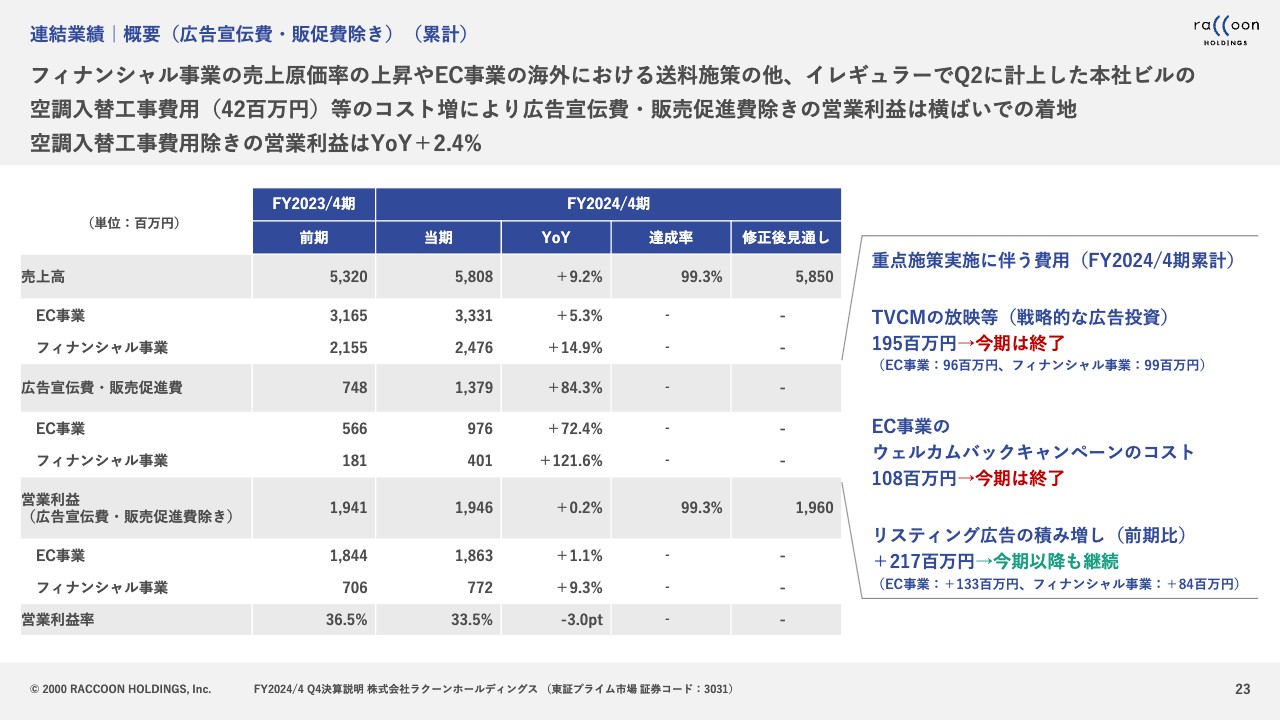

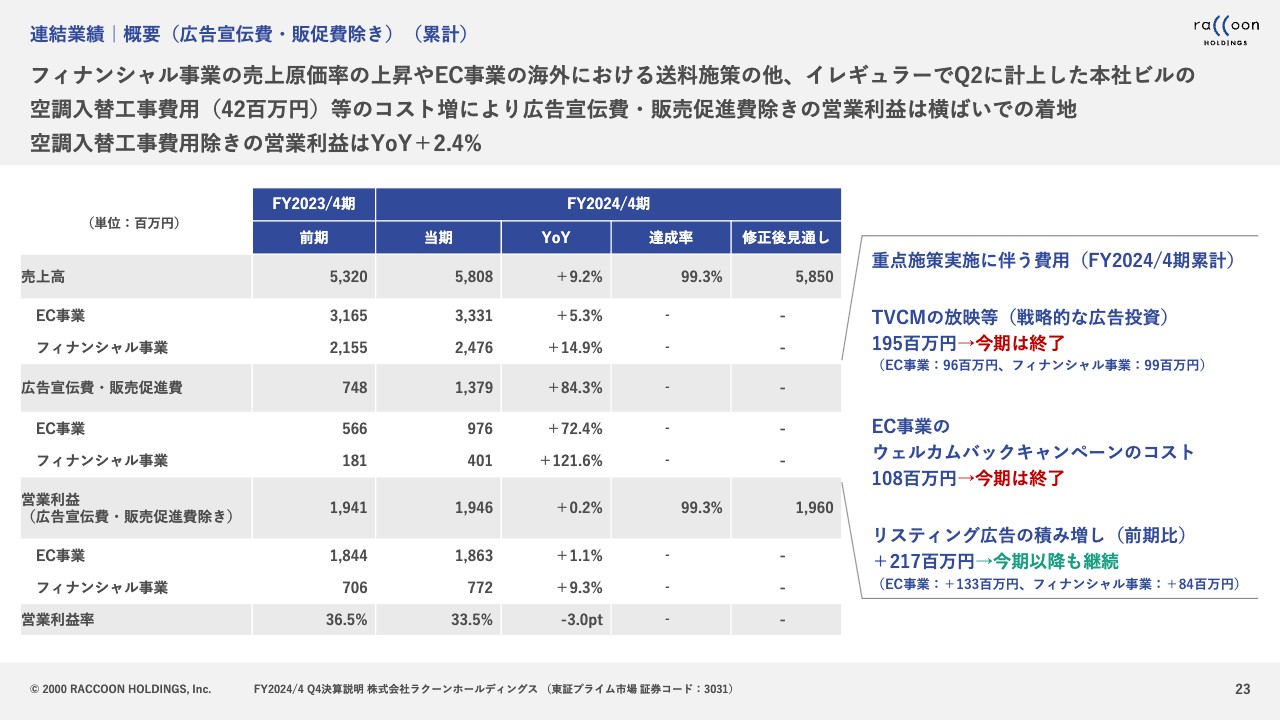

連結業績|概要(広告宣伝費・販促費除き)(累計)

広告宣伝費・販売促進費を除いた業績は、ほぼ横ばいとなっています。

昨年度は、広告宣伝費・販売促進費としてテレビCMに1億9,500万円、EC事業の「ウェルカムバックキャンペーン」に1億800万円ほど使用しました。しかし、これらはイレギュラーとなり今期は計画していません。

リスティング広告は前々期比で2億1,700万円増加していますが、こちらは非常に高い効果が見込まれるため、成長投資として今期も同水準で継続する予定です。

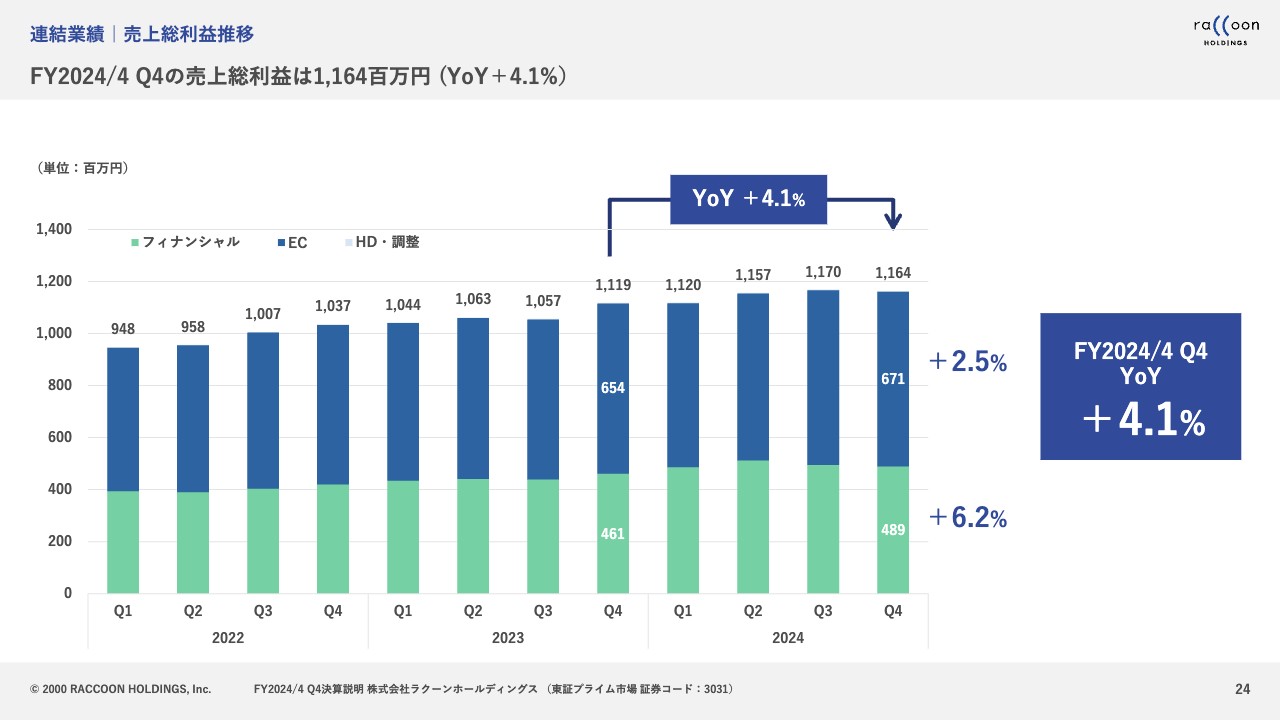

連結業績|売上総利益推移

売上総利益の推移です。第4四半期は売上総利益が若干減益となっています。後ほどご説明しますが、こちらはフィナンシャル売上原価率を保守的に会計処理したことが影響しています。

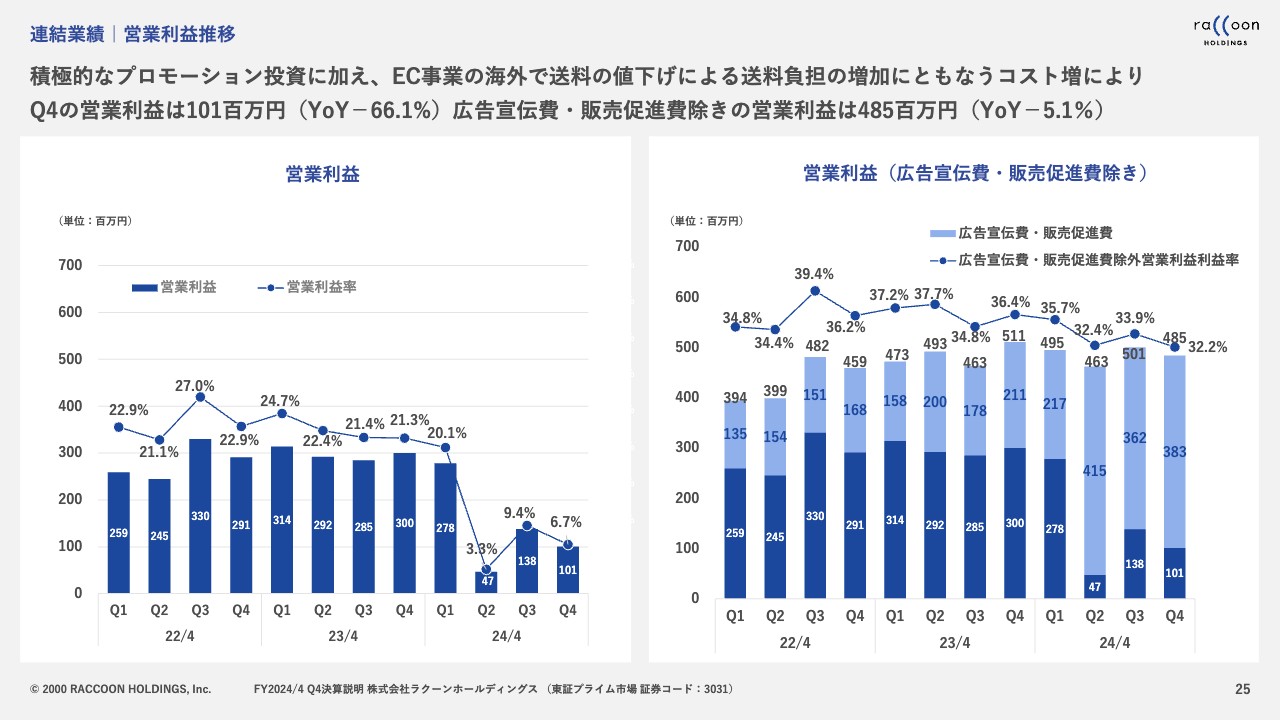

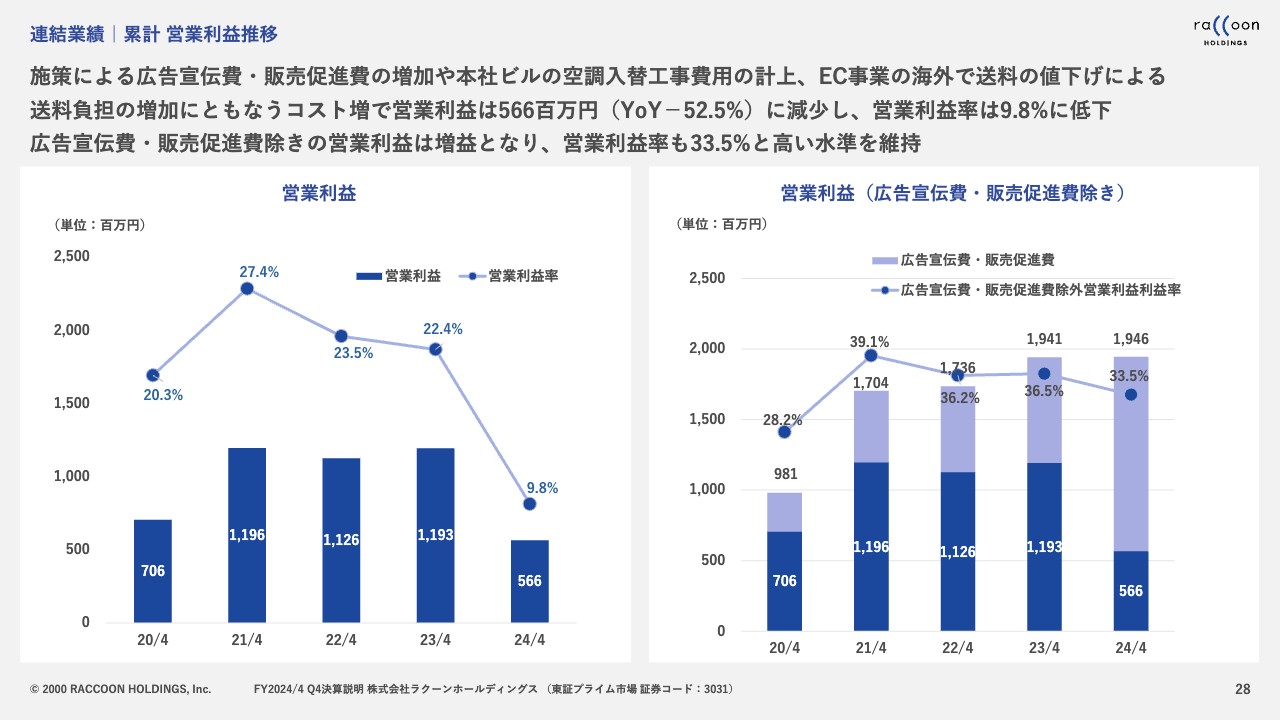

連結業績|営業利益推移

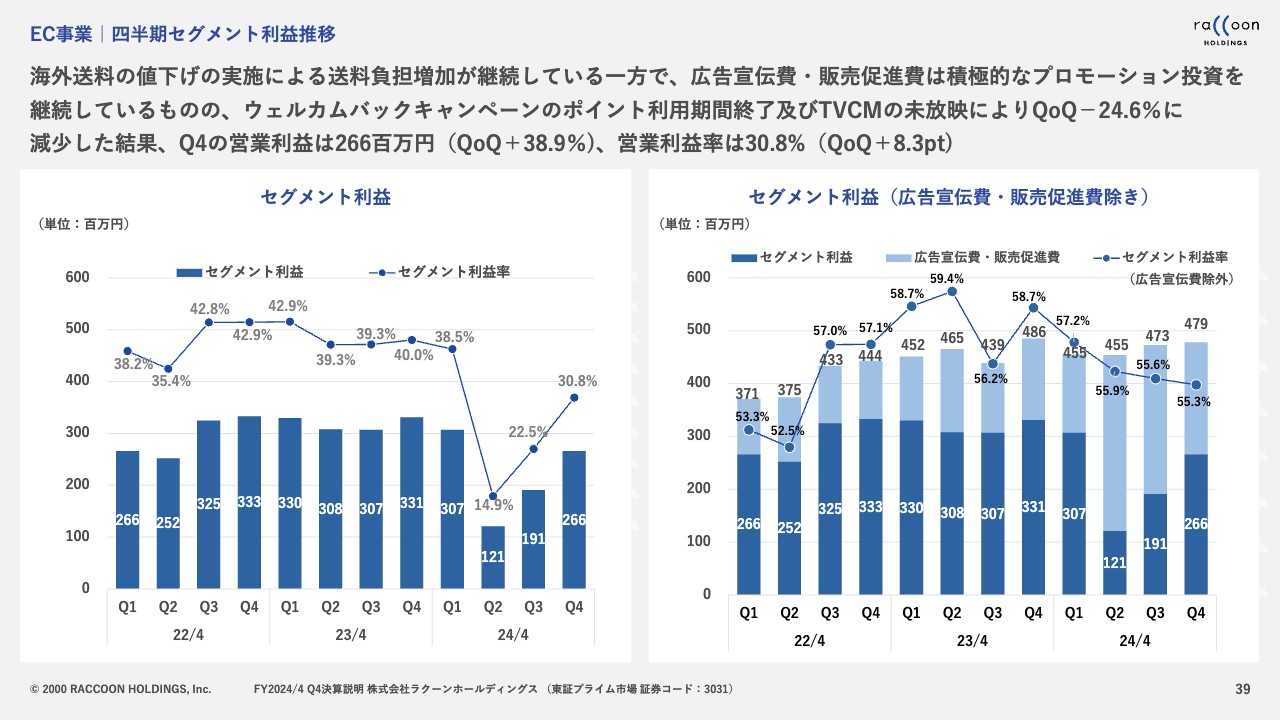

連結営業利益の推移です。スライド左側のグラフからもわかるように、大きくプロモーションを増やしたところから営業利益が減少しています。こちらを割り戻したのが右側のグラフですが、おおむね堅調に推移しています。

残念ながら、前期は営業利益がそれほど増加しませんでした。主な要因は、昨年度にEC事業で送料の値下げを実施したことです。これにより、アメリカなどの遠い国でのGMV成長や購入が加速された一方で、送料負担が増加して足を引っ張りました。

加えて、以前よりお話ししている、デフォルト水準の戦略的な引き上げによる売上原価の上昇も影響しています。

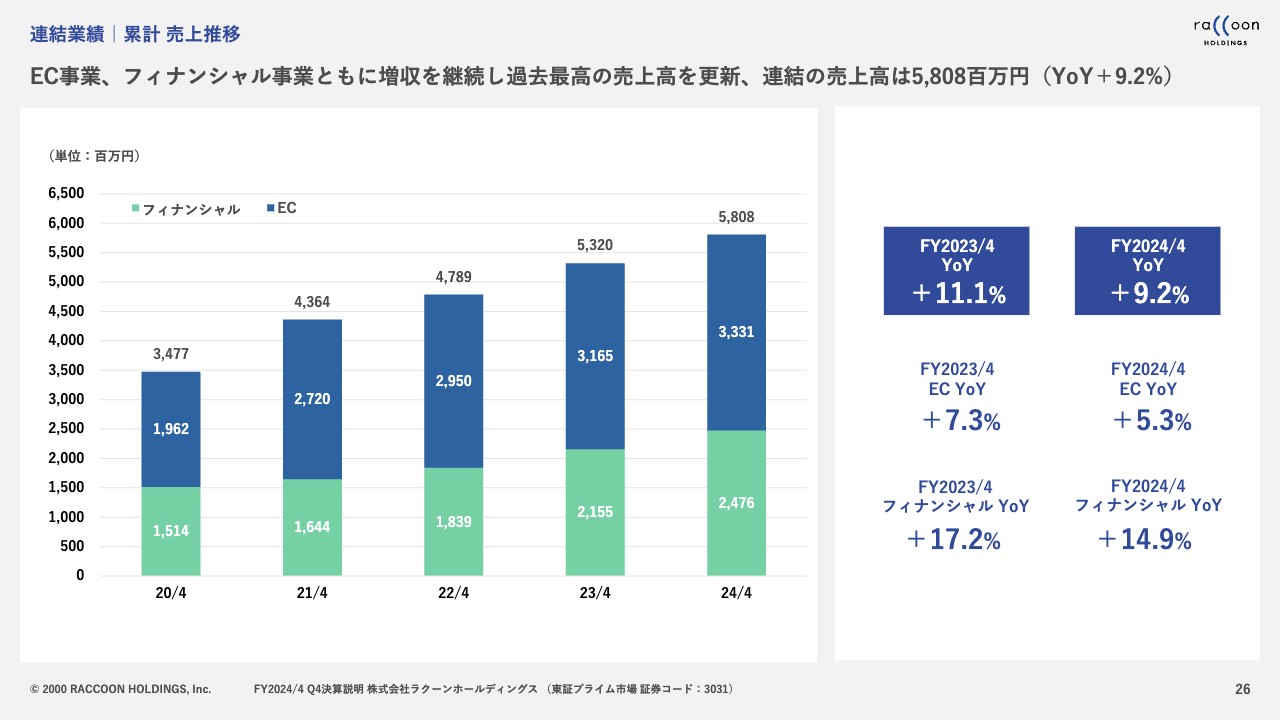

連結業績|累計 売上推移

累計の売上推移です。スライドに記載のとおり、堅調に推移しています。

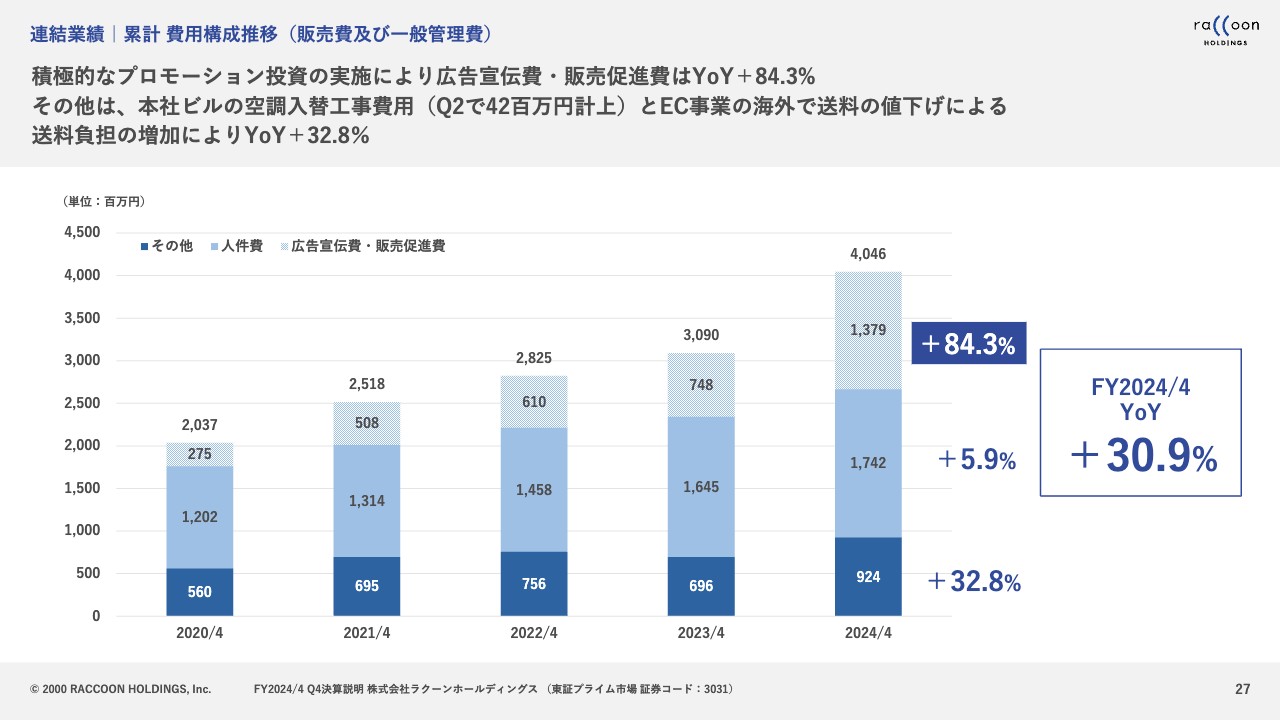

連結業績|累計 費用構成推移(販売費及び一般管理費)

累計の費用構成推移です。広告宣伝費・販売促進費が大きく増加しています。

連結業績|累計 営業利益推移

営業利益の推移です。アクセルを踏むために利益をある程度犠牲にしてプロモーションを実施した結果、昨年度の営業利益は減益となりました。しかし、広告宣伝費・販売促進費を除いた営業利益は増益となっています。

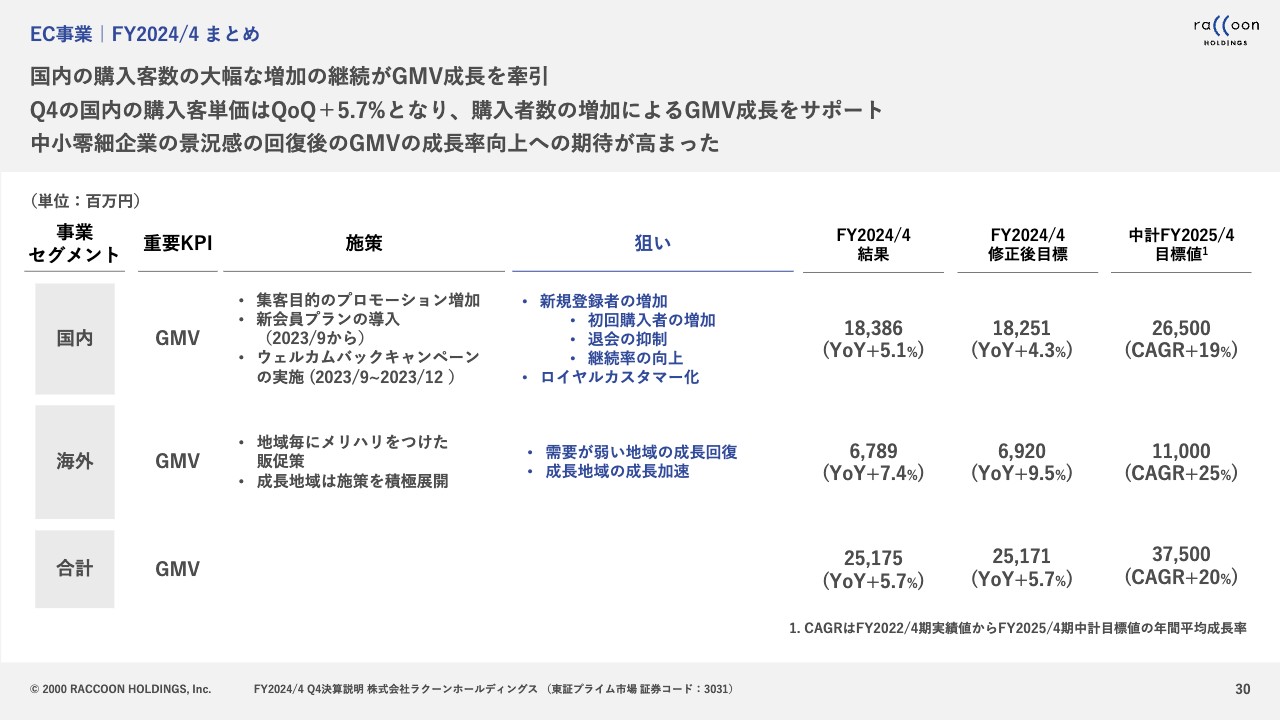

EC事業|FY2024/4 まとめ

セグメント別の概要をご説明します。

まずはEC事業です。こちらのスライドには、2024年4月期に実施した施策や結果をまとめました。

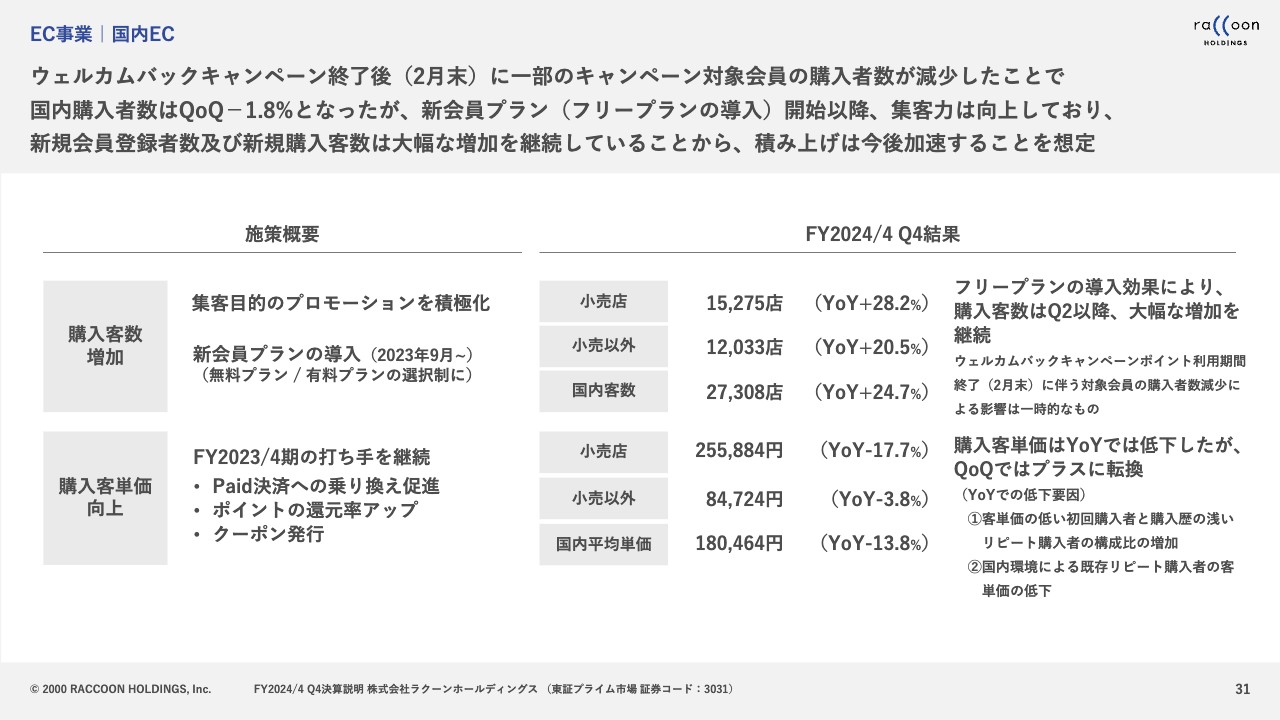

EC事業|国内EC

国内EC事業の客単価と客数の推移です。国内客数はYoYで24.7パーセント増加しました。

冒頭で「第4四半期は30数パーセント伸長した」とご説明しましたが、これは通年の数字です。上半期は会費の施策やプロモーションの増加を実施していないため、比較的低い水準となっており、そちらを含めて計算すると24.7パーセントとなります。

一方で、顧客単価は国内平均でYoY13.8パーセント低下し、足を引っ張っています。

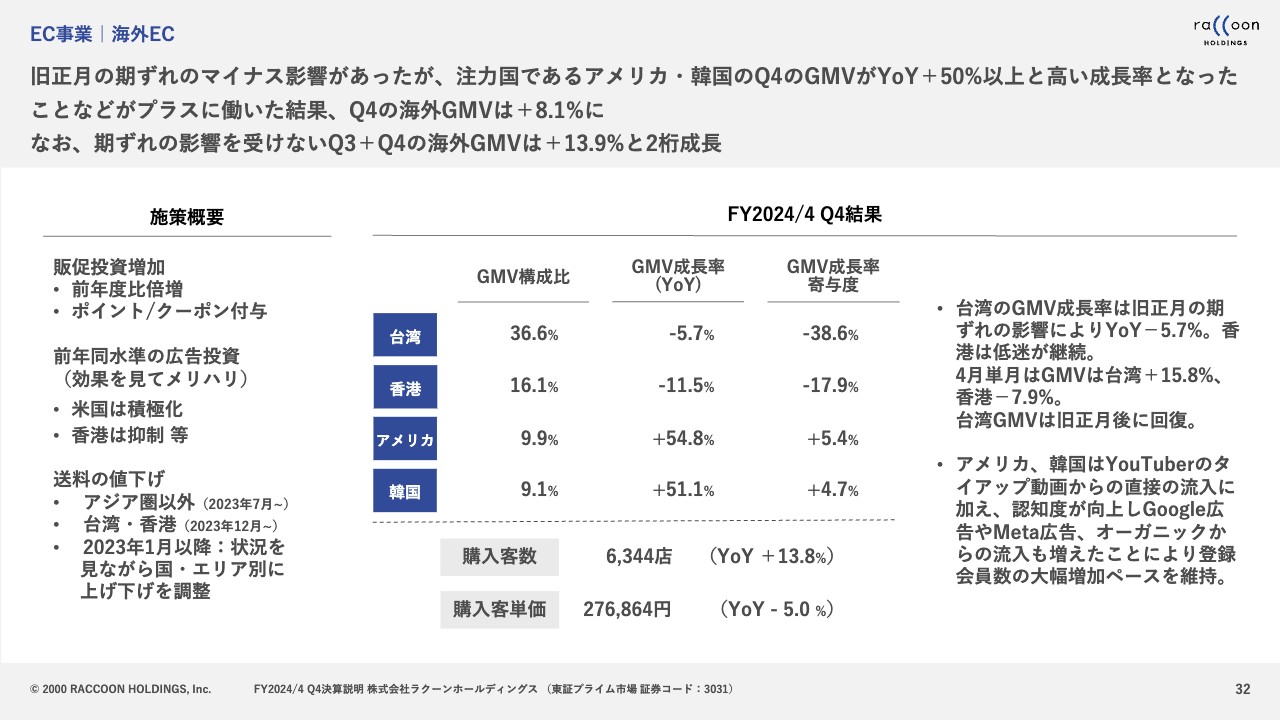

EC事業|海外EC

海外のEC事業についてです。年間では、台湾がYoY5.7パーセント減、香港がYoY11.5パーセント減、アメリカがYoY54.8パーセント増、韓国がYoY51.1パーセント増となりました。

中華圏では旧正月が色濃く影響し、1月のGMVは非常に好調だったものの、2月の落ち込みが想定以上に大きく第4四半期は落ち込んでいます。しかし、旧正月の影響がなくなる第3四半期と第4四半期の合算では、GMVは13.9パーセントと2桁成長を達成し、比較的好調であると言えます。

台湾は通年で5.7パーセントのマイナス成長ですが、旧正月以降は大きく回復しており、4月単月では15.8パーセントの2桁成長となっています。香港もYoY7.9パーセントのマイナス成長ですが、通年よりはかなり小さな水準となっています。

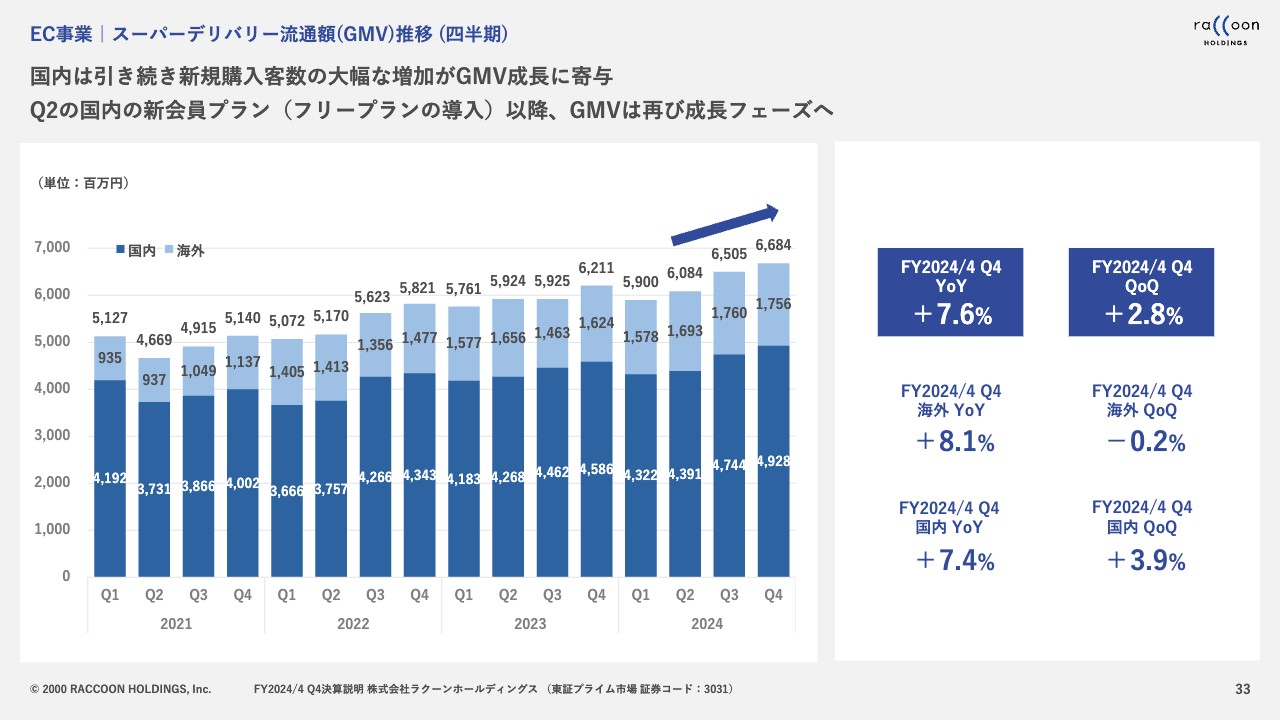

EC事業|スーパーデリバリー流通額(GMV)推移(四半期)

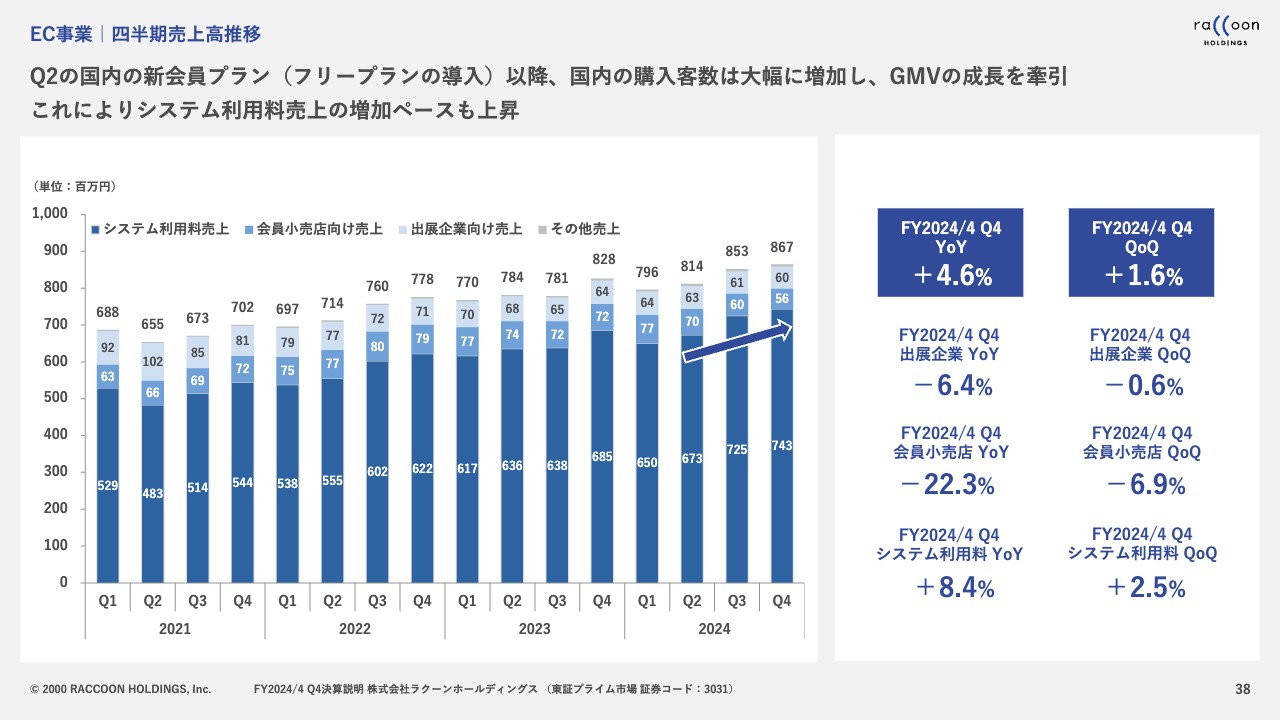

GMV流通額の推移です。スライドのグラフは手前味噌ではありますが、会費施策を実施したタイミングから、GMV成長の角度が若干高まってきていることがお分かりいただけると思います。

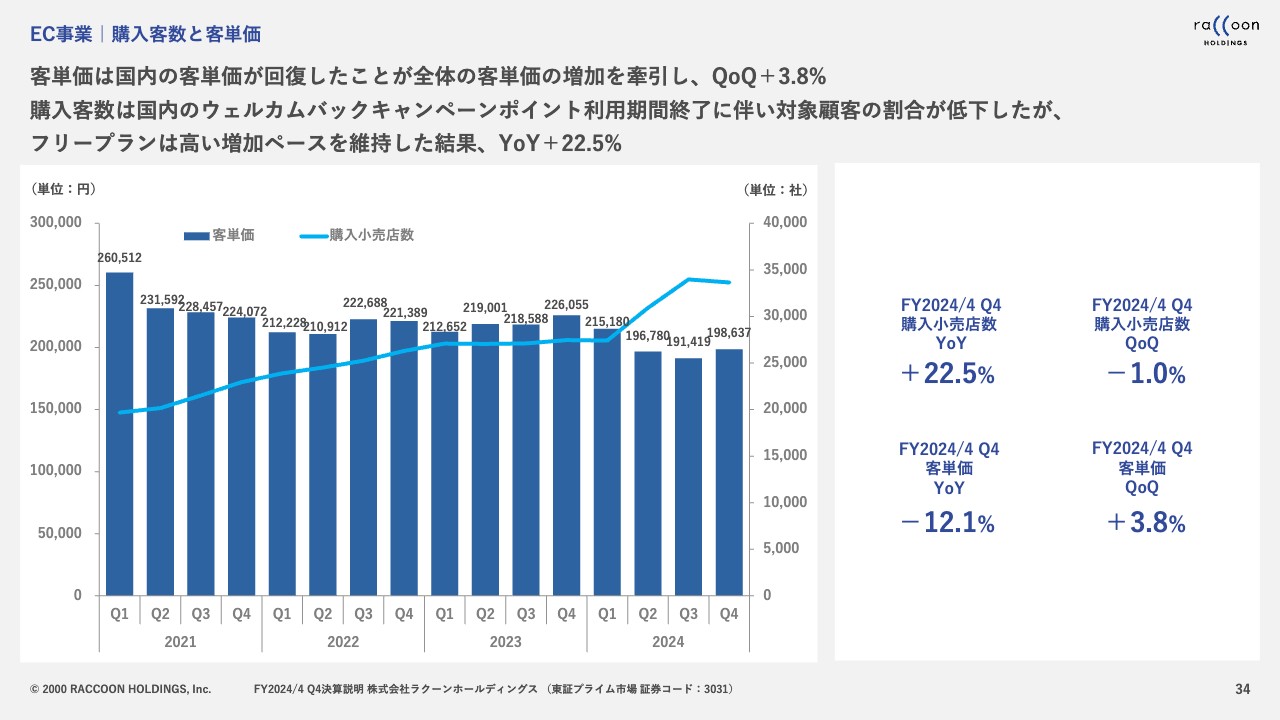

EC事業|購入客数と客単価

購入客数と客単価についてです。国内の客単価は回復しています。ただし、こちらは第4四半期単体の数字であることに加えて季節変動の影響も考えられるため、まだ一概には言えませんが、我々としては底打ちが近づいているのではないかと考えています。

一方で、みなさまも注視しているであろう購入客数は、第4四半期で若干減少しています。

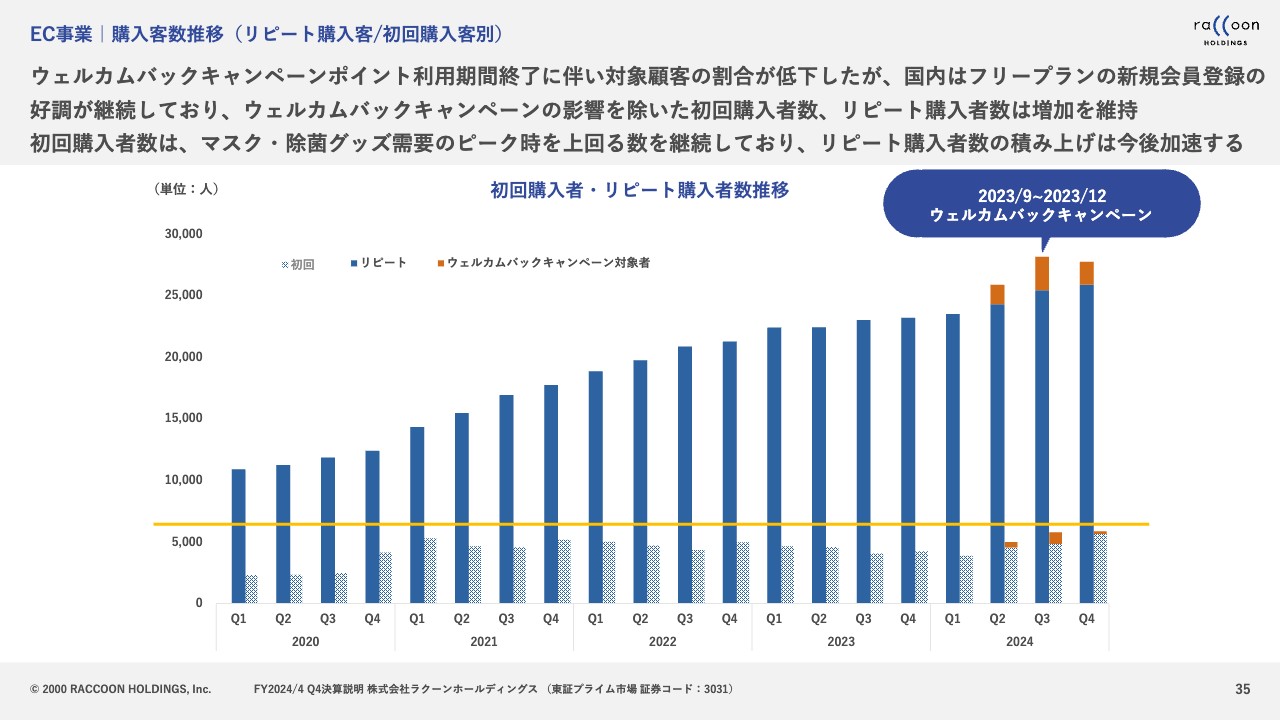

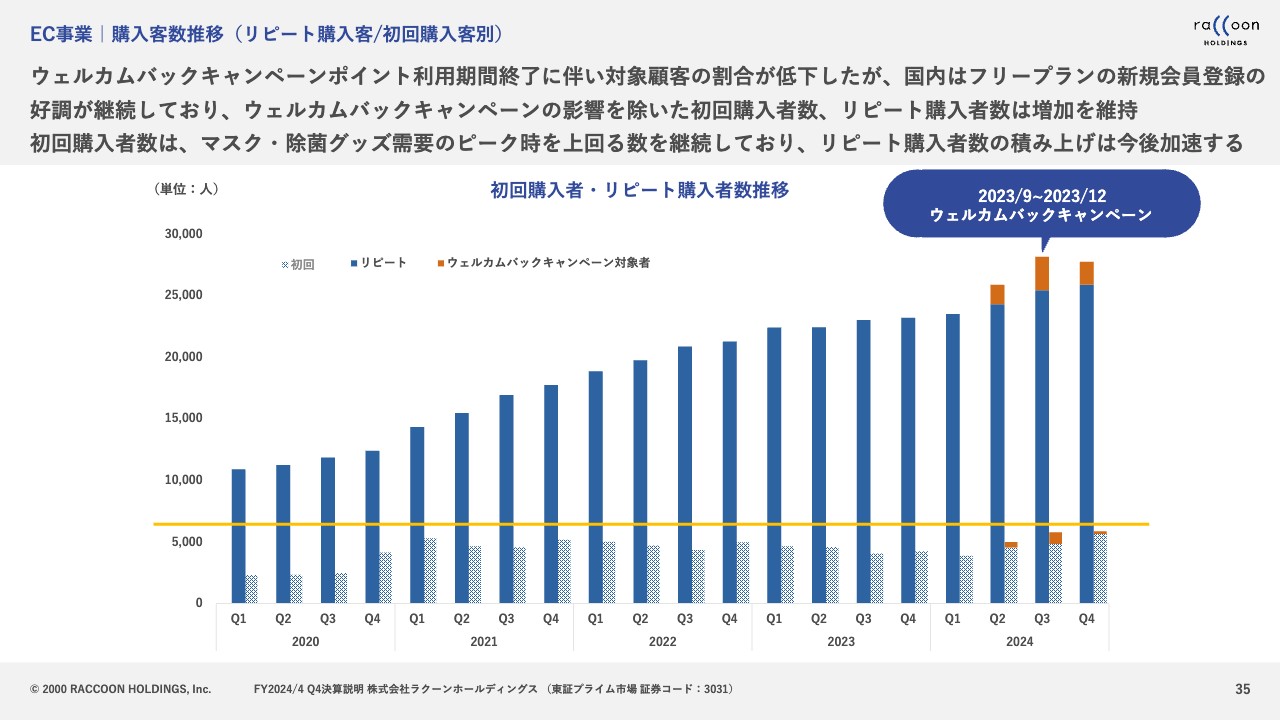

EC事業|購入客数推移(リピート購入客/初回購入客別)

購入客数の減少について、あまり心配する必要がない理由をご説明します。スライドのグラフは、2023年9月から12月に実施した「ウェルカムバックキャンペーン」の影響を示しています。

「ウェルカムバックキャンペーン」を実施した結果、第2四半期と第3四半期の購入者数は想定を超えるものとなりました。本キャンペーンでは2万円のクーポンをお配りしましたが、当然ながらクーポンを利用した後は購入しない方もいます。想定はしていたものの、第4四半期は離脱部分が影響してリピーターの減少を招く結果となりました。

しかしながら「ウェルカムバックキャンペーン」の対象を除くと、以前より初回購入者数やリピート購入者数は増加しています。そのため、あまりご心配いただく必要はないと言えます。

また、非常に良い部分として、第2四半期以降は「ウェルカムバックキャンペーン」を除いた新規購入者数が増加しています。薄い青色の棒グラフで示しているように、第2四半期より第3四半期、第3四半期より第4四半期とどんどん増加しており、今後も期待が持てると考えています。

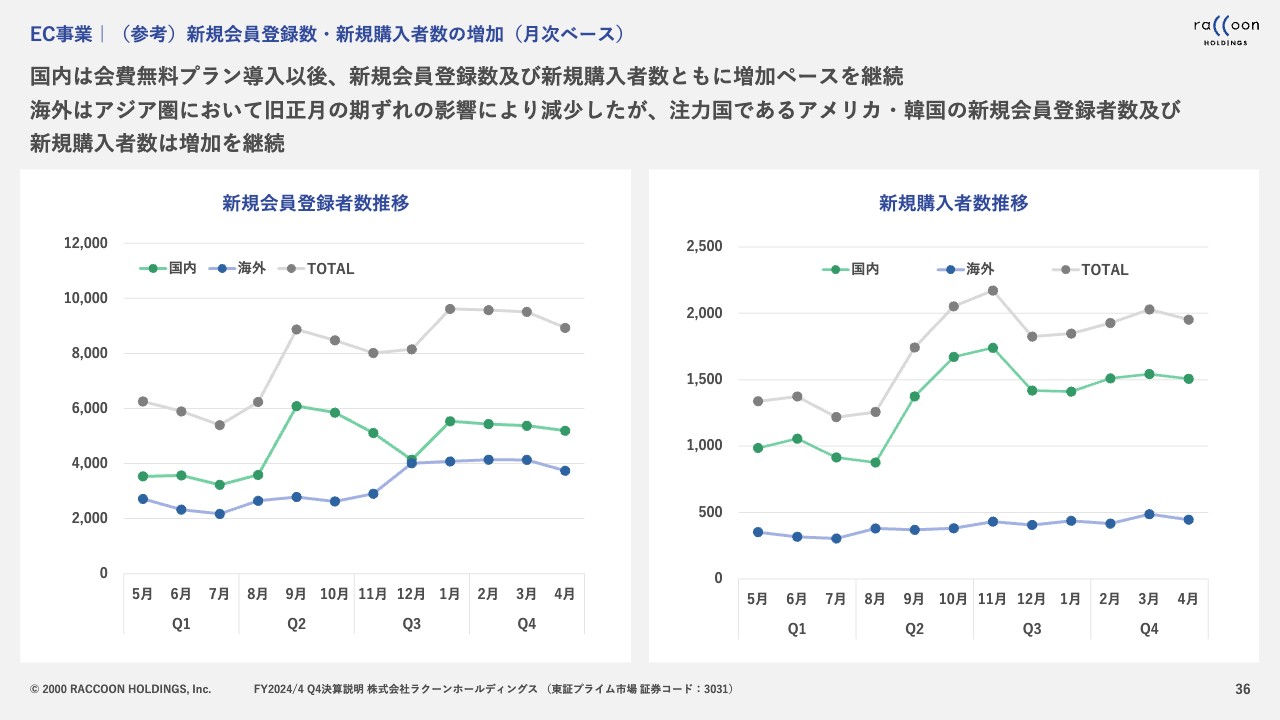

EC事業|(参考)新規会員登録数・新規購入者数の増加(月次ベース)

月次ベースにおける、新規会員登録数と新規購入者数の推移です。ご覧のとおり、以前と比較してはるかに高い水準で安定しています。

EC事業|購入客単価推移

購入客単価の推移です。全体的に減少しており、特に2023年度は大きく下がりましたが、小売業における客単価の減少は底打ちが近いと予想しています。

EC事業|四半期売上高推移

四半期売上高の推移です。GMVの成長と同じものとなるため割愛します。

EC事業|四半期セグメント利益推移

四半期セグメント利益の推移です。おおむね先ほどのご説明と同様です。

フィナンシャル事業|FY2024/4 まとめ

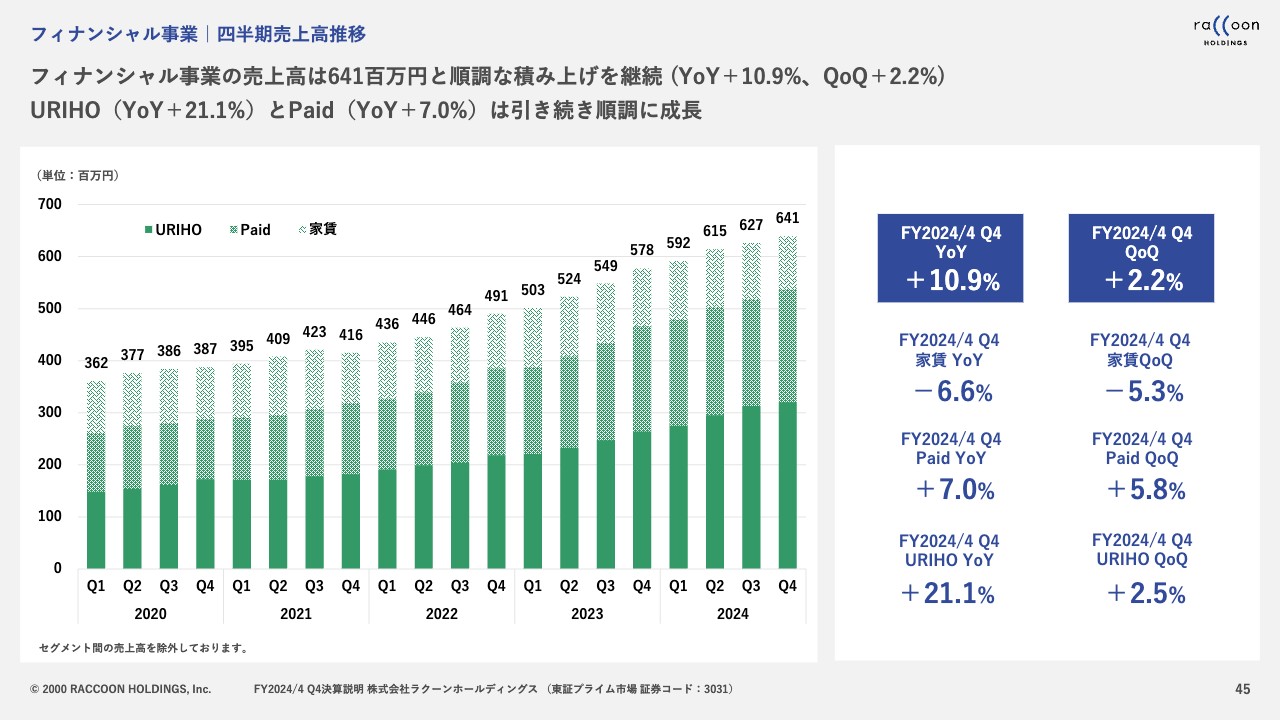

フィナンシャル事業についてご説明します。「Paid」「URIHO」ともに非常に順調で「Paid」の取扱高はYoY15.9パーセント、「URIHO」の保証残高はYoY28パーセントの成長となっています、

フィナンシャル事業|Paid取扱高推移

「Paid」の取扱高の推移です。先ほど「第3四半期に異変があったが第4四半期には回復した」とご説明しましたが、グラフにするとスライドのようになります。濃い緑色で示した外部取引が第2四半期から第3四半期にかけて若干減少し、ご心配をおかけしましたが、第4四半期にはきっちりと成長しています。

こちらは、あくまでもお客さまの事業撤退という一時的なマイナス影響によるものだとご理解いただければと思います。

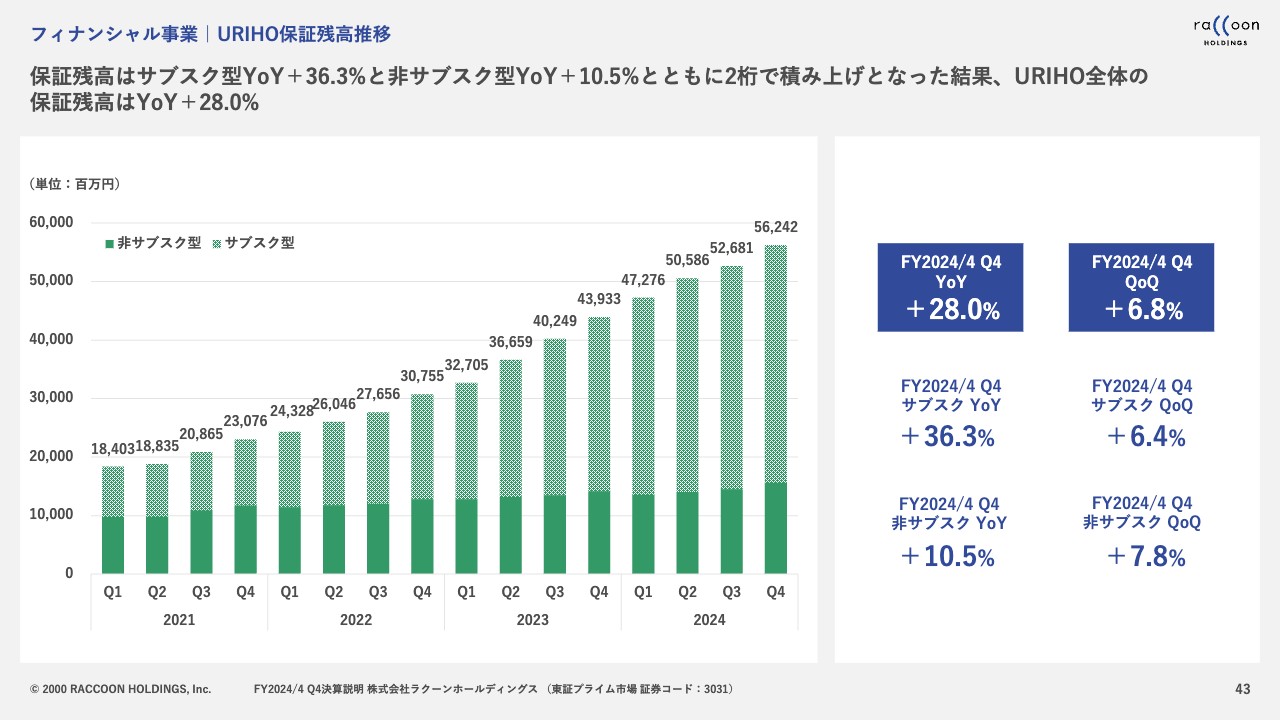

フィナンシャル事業|URIHO保証残高推移

「URIHO」の保証残高の推移です。「URIHO」はサブスク型と非サブスク型がありますが、やはりサブスク型がメインとなっています。

「URIHO」には、単価の安い順に社内で「Aプラン」「Bプラン」「Cプラン」と呼んでいるものがありますが、単価の高いCプランへの移行を促す施策や仕組み作りが功を奏し、件数や単価が上昇しています。その結果「URIHO」の保証残高が増加しました。

一方で、実は非サブスク型も伸びており、YoY10.5パーセントと2桁成長を実現しています。

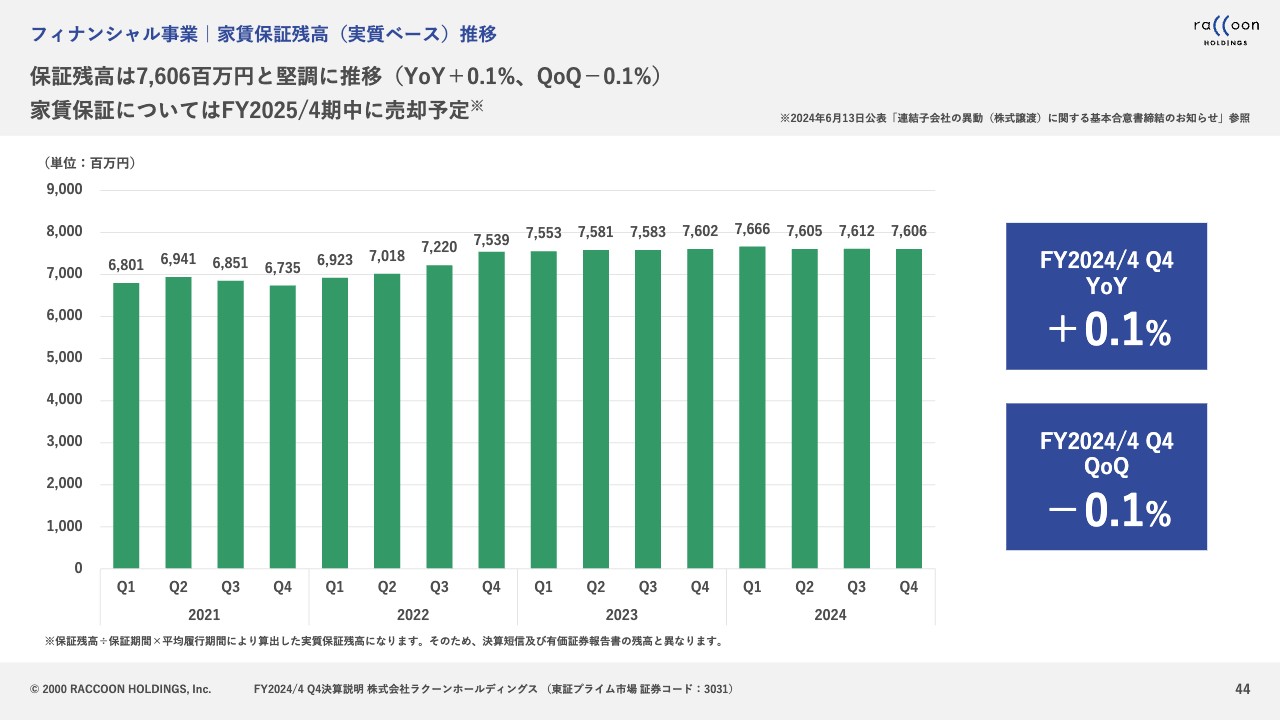

フィナンシャル事業|家賃保証残高(実質ベース)推移

実質ベースでの家賃保証残高の推移です。スライドのグラフからもわかるとおり、伸びていないため売却を予定しています。

フィナンシャル事業|四半期売上高推移

フィナンシャル事業の売上高はスライドのとおりで、四半期ごとに順調に推移しています。

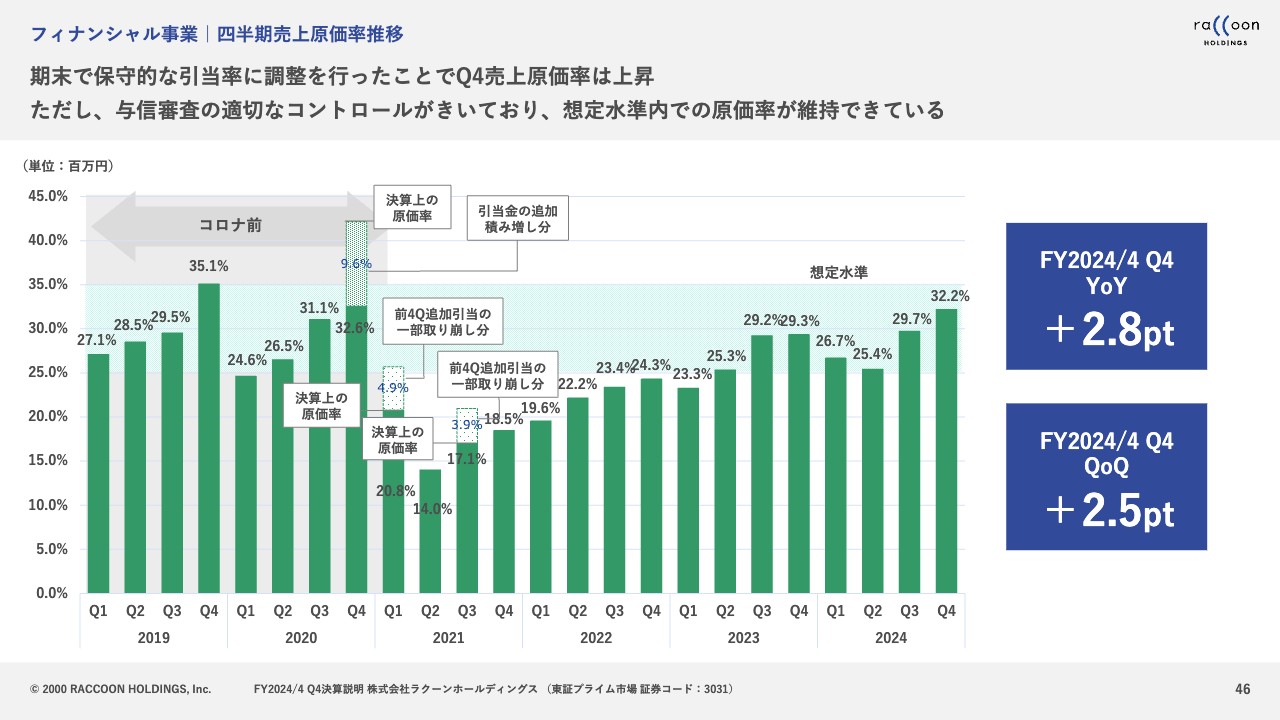

フィナンシャル事業|四半期売上原価率推移

原価率と、その水準についてご説明します。スライドの棒グラフのうち、1番右側の4本が2024年4月期の数字になります。直近第4四半期の原価率は32.2パーセントと、おおむねコロナ禍の前の水準まで戻ってきました。

なお、グラフでは尻上がりに悪化しているように見えますが、こちらは季節変動が影響しているためで、ご心配いただく必要はありません。

デフォルトに関しては、うまくコントロールが利いていて大きな波乱もなく、おおむね我々が想定する水準の中で変動していると言えます。ただし、直近の第4四半期は上がっているため、短期で見ると若干足を引っ張っている側面は当然あります。

しかし、ある程度のリスクは取りながらお金をいただくのがフィナンシャル事業です。今後も、スライドに示した想定水準内で原価率を維持することが、中長期の成長には重要だと考えています。

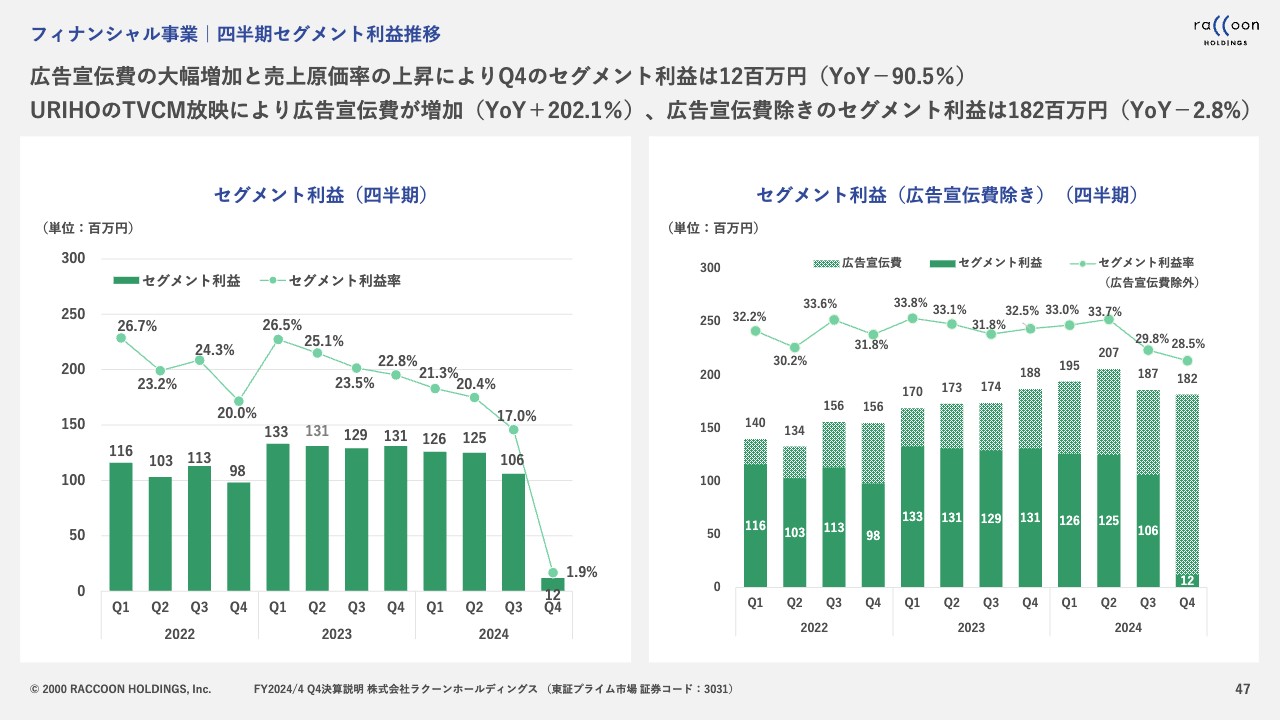

フィナンシャル事業|四半期セグメント利益推移

フィナンシャル事業のセグメント利益の推移です。第4四半期は、一気にテレビCMを放映したために広告宣伝費が増加し、ほとんど利益は出ませんでした。

しかし、広告宣伝費を除けば、以前と同等の水準の利益が出ています。第3四半期と第4四半期はデフォルトの部分のコストが積み上がっているため、短期業績では若干低い水準にとどまっているということです。

EC事業もフィナンシャル事業も、広告宣伝費・販売促進費を除いた利益はそこまで伸びていません。これは「減益ならば今のうちに試してみよう」ということで、2023年の1年間にさまざまな施策を行ったためです。EC事業での送料引き下げや、フィナンシャル事業でのデフォルト等で、大きめのコストを計上したことが影響しています。

今期はその経験値を基に、利益を四半期ごとにきっちりと積み上げ、ある意味で慎重な経営判断をしながらV字回復に向けて進んでいきますので、ご理解いただければと思います。私からのご説明は以上です。

質疑応答:「URIHO」の非サブスク保証残高がマイナス予想となる理由について

「2025年4月期の『URIHO』の非サブスク保証残高について、YoYでマイナスになると予想しているのはなぜですか? これまでYoYでマイナスになったことはない気がします」というご質問です。

スライドの真ん中のグラフを見ると、サブスク型は約406億円から約545億円と上がっている一方で、非サブスク型は156億2,200万円から156億1,900万円と若干下がっています。こちらは、実際にはそれほど下がっていません。

なぜ下がる予想になっているかと言うと、単価の高いサブスク型プランは限度額がけっこう高く、非サブスク型プランのニーズをかなり満たしてしまうからです。それにより、以前であれば非サブスク型で契約する方が、サブスク型で契約するケースが最近増えています。その傾向が今期以降も続くだろうと考え、マイナス予想としました。

質疑応答:次期中期経営計画の検討時期について

「次の中計は、いつ頃の検討になるのでしょうか?」というご質問です。

3年計画の現中期経営計画は今期が最終年度です。ご質問は次期計画の公表時期に関してだと思いますが、来年の決算発表で公表するのが通常かと思います。実際のところ、社内ではまだ検討が始まっておらず、しばらく動きを見ながら検討する流れになると思います。

質疑応答:EC事業の客単価について

「2025年4月期のEC事業の客単価はどのように見ていますか? 客単価は上がるのでしょうか、下がるのでしょうか?」というご質問です。

今期に関しては、主なターゲットは客数です。一方で、当然ながら客単価も業績に多大な影響があるため、非常に大事なところです。客数をターゲットとしていますが、客単価の向上や下げ止まりのためにも、実はいろいろなことを現場でしています。

今期の見方としては、客単価は若干低下することを前提としています。逆に、前期のような大きな低下は前提にしていません。

質疑応答:EC事業の増収予想の根拠について

「今期は、EC事業の売上高を10.5パーセントの増収と予想されています。『ウェルカムバックキャンペーン』があり売上が楽だった前期よりも、成長が加速すると予想する根拠は何でしょうか?」というご質問です。

1つ目の根拠は積み上がりです。当社の事業構造上、お客さまは高い割合でリピートしていきます。昨年9月からお客さまの獲得が促進され、そこからは以前よりも高い絶対数で毎月お客さまの数が積み上がっています。

加えて、以前よりも積み上がりのスピードが上がっている状況です。そのため、ある程度時間が経過したほうが、お客さまの数の増加が数字としてしっかり表れてくるため、増収と予想しています。

2つ目の根拠は、客単価の前提として若干の低下を想定しているからです。多少は足を引っ張る前提ですが、前期ほど大きな引っ張られ方はしないというのがその理由です。

質疑応答:マス広告の効果について

「広告宣伝費について、今期はマス広告を実施しないため減少するとのことでしたが、結局、テレビCMなどのマス広告は効果がなかったのでしょうか?」というご質問です。

決して効果がなかったわけではありません。昨年、EC事業とフィナンシャル事業の「URIHO」で、合計2億円程度のマス広告、主にテレビCMをし、それぞれ効果はありました。

EC事業では、地方と都市も両方でテレビCMをしており、EC事業もフィナンシャル事業も、テレビCMを流している期間とそこからしばらくの間は、会員登録や申し込み、問い合わせが増えます。また、「URIHO」に関しては認知度調査をしていますが、結果として認知度が目に見えて上がりました。

これを非常に長い目で見て、もっと大きな規模でテレビCMをどんどん流せば、認知度がさらに上がって業績の底上げになるだろうとは思います。ただし、しばらくは業績がかなり悪化するだろうとも思います。

やはり、今期は利益を確実に出していきたいと考えており、だからと言って来期はまたマス広告をするという話ではありません。しかし、取捨選択の中で、今はテレビCMのような回収に長期を要して投資単価も大きいものよりも、確実に刈り取れるリスティングや「YouTube」、SNSなどに集中すべきだという判断です。

したがって、将来的にテレビCMで大きく伸ばす余地がないとわかったというような話ではありません。我々の利益水準が今の何倍かになった時に関しては、もう少し大きな規模のテレビCMをやっても業績には影響しないかもしれません。その時にはぜひ検討したいと、個人的には思っています。

質疑応答:「ウェルカムバックキャンペーン」と購入客数について

「スライドの図について『ウェルカムバックキャンペーン』の対象顧客は、すでに解約し終わったのでしょうか? また、足元ではオレンジ色はなくなりつつあるのでしょうか?」というご質問です。

そうではありません。今は無料プランがあるため、退会は非常に少ないです。もちろん中には退会される方もいますが、本当に退会する理由があまりない状況です。

購入客数に関連するのは、買うか買わないかです。お客さまによって、毎月、毎日買う人もいれば、季節ごとに買う人、1年に1回買う人もいます。スライドのグラフの意味合いとしては、第4四半期に我々から物を買った人の中で、第3四半期以前に購入履歴のある方の数を示しています。

オレンジの部分で減ったのは、基本的には退会したわけではなく、第4四半期には買わなかったという意味です。したがって、そのような人は今期第1四半期にまた買うかもしれません。しかし、当然ながら100パーセントリピートするわけではないため、ある程度までは徐々に減ってくると思います。

ただし「ウェルカムバックキャンペーン」で戻ってきた方のリピート率は我々の想定よりも高く、キャンペーンで積み上げたオレンジの部分が、第4四半期と同様に今後もある程度は残っていきます。「ウェルカムバックキャンペーン」によって業績を底上げすることができたと言っていいかと思います。

質疑応答:今期の営業利益について

「今期の営業利益は過去最高とのことですが、中計で掲げていた目標の半分にとどまっています。広告投資を実施しなかった前々期の5パーセント増で、迫力に欠ける気がします。会社としてはどのように評価していますか?」というご質問です。

今回の業績予想は過去最高益ですが、前々期の利益水準と比べて大きな違いを出せていないのは事実です。ただし、冒頭で「土台ができた」とお話ししたように、前々期の約12億円の利益と今回の業績予想における12億円という利益は、中身がかなり違います。

前々期の12億円の時は、特にEC事業においてお客さまの数は当然増えていますが、劇的に増やす方法が見えていたわけではありません。ただ増やして客単価を上げていき、利益が積み上がりました。結果として、広告宣伝費の水準はずいぶんと低かったです。

今期の12億円は、前々期と比べるとかなり高い広告費の支出になります。例えばEC事業では、広告宣伝費が前々期と比べて2億5,000万円増えています。フィナンシャル事業に関しても8,000万円くらい増えています。今期の業績予想の前提になっている広告宣伝費は、前々期から合わせて3億円くらい増えているのです。

これは、増やせる土台ができたとご理解いただきたいです。前々期の我々のビジネスモデルでこの3億円を積み増しても、あまり効果はなかったと思います。今は、この3億円を積み増して業績にブーストをかけられる土台ができたということです。

そのような意味での5パーセント増であるため、頼りなく見えるかとは思いますが、中身がぜんぜん違うことをご理解いただけると非常にうれしいです。

質疑応答:2024年4月期の広告投資について

「2024年4月期は戦略的な広告投資による減損を謳っていたと思いますが、結果を見ると、広告宣伝費を除いた営業利益は横ばいでした。結局、広告投資がうまくいかなかったのでしょうか? 何が良くなかったのでしょうか?」というご質問です。

これに関しては、広告宣伝費以外の送料施策や売上原価が原因です。短期的には広告宣伝費を除いてもほぼ横ばいですが、昨年からすでにコストを使う体制になっているため、前年同期比ではマイナス要因にはならないとご理解いただければと思います。

質疑応答:客単価を上げる取り組みについて

「客単価を上げる取り組みはしないのでしょうか?」というご質問です。

いろいろな取り組みを行っています。具体的な施策はご説明しづらいですが、今も一定の投資を続けています。

質疑応答:フィナンシャル事業の売上原価について

「今期、フィナンシャル事業の売上原価はどう見ていますか? 2024年4月期は水準内に収まりましたが、世の中の倒産状況を鑑みると今期は跳ね上がるように思います」というご質問です。

これについては、おおむね前期くらいで想定水準内です。世の中の倒産水準に我々のデフォルトがまったく影響がないのかというと、そのようなことはありません。ただし、倒産のリスクを取るのが我々の仕事のため、そのような不測の事態が起きても一定のデフォルトに収まるように、審査をしてコントロールするのがまさに我々のノウハウです。

そのような意味で、おそらく不測の事態は起きず、一定の水準内に収まるだろうと考えています。今、実際に倒産が増えていますが、これはむしろ我々としてはビジネスチャンスでもあります。そのような中で「URIHO」「Paid」ともに営業を推進していきたいです。

質疑応答:フィナンシャル事業の原価率について

「今期の業績計画におけるフィナンシャル事業の原価率は低下する予想ですが、これはラクーンレントの売却で説明がつくのでしょうか? また、引当率の低下などを前提にしていますか?」というご質問です。

おっしゃるとおり、ラクーンレントの売却の部分が大きいです。

質疑応答:香港の復調について

「今期の業績計画に、香港の復調は織り込んでいますか?」というご質問です。

香港の復調はまったく織り込んでいません。香港に関してはまったく諦めたわけではないのですが、香港から中国本土への物流が政治的な要因もあって難しいという理由が非常に大きいです。我々が努力してどうにかなるものでもない側面が多々あるため、香港に関しては、短期的には投資をゼロにしてしまっています。

しかし、一方で台湾の復調は織り込んでいます。

質疑応答:今期の広告投資について

「中計の最終年度で見通しがなくなったため、もう一度広告を踏むのかどうか心配です。どう考えればよいでしょうか?」というご質問です。

広告投資は行いません。今期はV字回復することが最大の目標です。V字回復して、前期に作った来期以降の土台をより強固にし、来期以降のより大きな利益成長の足がかりにしたいと考えています。

今期はそれをしっかり継続できるかどうかの試金石になると思っており、今期はもう一度広告投資によって減益にするという考えはありません。

質疑応答:来期以降のスタンスについて

「来期以降は利益成長目線にしていくということでしょうか? 土台構築は、長期的な意味で終わったと見てよいのでしょうか?」というご質問です。

今の我々の考えとして、来期にまたアクセルを踏み込んで減益体制にする方針はありません。経営判断によるため「100パーセントしない」とは当然言えませんが、今は方針として、利益成長をきちんとすることが大事だと思っていますし、それが会社の意思だと理解しています。

土台構築としては、もちろん土台は高ければ高いほどよいため、これが100パーセントというわけではないです。

今回は主にEC事業で土台を作りました。日本にも海外にも、中小の小売店は数え切れないほどあり、その中で我々のお客さまはごく一部です。もともとは、そこに掘る余地がたくさんあり、そこに一定の投資をすれば一定の割合で掘れていました。

それが今、客単価の問題が出ているとはいえ、GMVにしっかり結びついていくという検証がある程度の精度でできて土台になったと思っています。そのような意味では、前期は非常に大きなことができたと思っています。

ただし、土台は高く広いほうがよいため、今後も何かしら取り組んでいくことにはなると思います。

小方氏からのご挨拶

小方:現状をどう見ているかというご質問もありましたが、我々のお客さまは地方の中小企業が多く、一昨年あたりまでは新型コロナウイルス感染拡大の影響が色濃く残っていました。地方の中小企業の実体経済は、まだあまり良くなっていなかったのだと思います。しかし今は、それが少しずつ良くなってきています。

特に我々の場合はeコマースに関わる事業を行っているため、BtoCと混同されることがあります。BtoCの場合は、コロナ禍の巣ごもり需要により家で買い物などをしていた人たちが、新型コロナウイルス感染拡大が落ち着いたら、一斉に実店舗に買いに行ったために売上が落ちました。

そちらと一緒にされがちなことは不本意ですが、人が家で買わずにお店に行ったということは、実は我々の売上に移動しているのです。インフレもやがて馴染んできますし、普通の家庭であれば買い控えたり節約したりするような戦争の影響やガソリンの高騰も、時間とともにだんだん落ち着いてきています。

我々はこの上昇気流に乗っかって過去最高益を目指します。前々期と比べると差がないという意見もありましたが、このタイミングにおける最高益は、私はとても重要だと思っています。方向性としてもそれは来期につながるため、社内ではみんながやる気満々で臨んでいる状態です。ぜひ、そのように捉えていただけるとうれしく思います。

新着ログ

「情報・通信業」のログ