信和、全国有数の仮設施工企業を子会社化 国土強靱化計画を背景に新製品「ラピッドフロア」の収益貢献に期待

2024年3月期決算説明

則武栗夫氏:信和株式会社代表取締役社長の則武です。本日は弊社2024年3月期決算説明会をご視聴いただき、誠にありがとうございます。

2024年3月期は、建設資材の高止まりや建設労働者の人手不足による工事延期などを背景に厳しい環境が続き、減収減益の着地となりました。このような状況に対応すべく、当社は事業戦略の見直しを進めています。

その一環として、2024年4月1日にヤグミグループの子会社化を実施し、5月9日には新たな中期経営計画の公表を行いました。新たな価値創造と企業価値の向上を目指し、着実に取り組んでいきます。

それでは、これから決算の内容と業績見通しについてご説明します。

Contents

IR担当:本日はご覧の進行に沿って説明します。

パーパス

会社概要についてご説明します。信和のパーパスは「命を守り、未来を支える」です。私たちの製品やサービスを使うすべての人のために、また、製品やサービスによって発展する社会のために、当社は金属製品の製造、サービスの提供を通じて、人と社会の安全と未来に貢献し続けます。

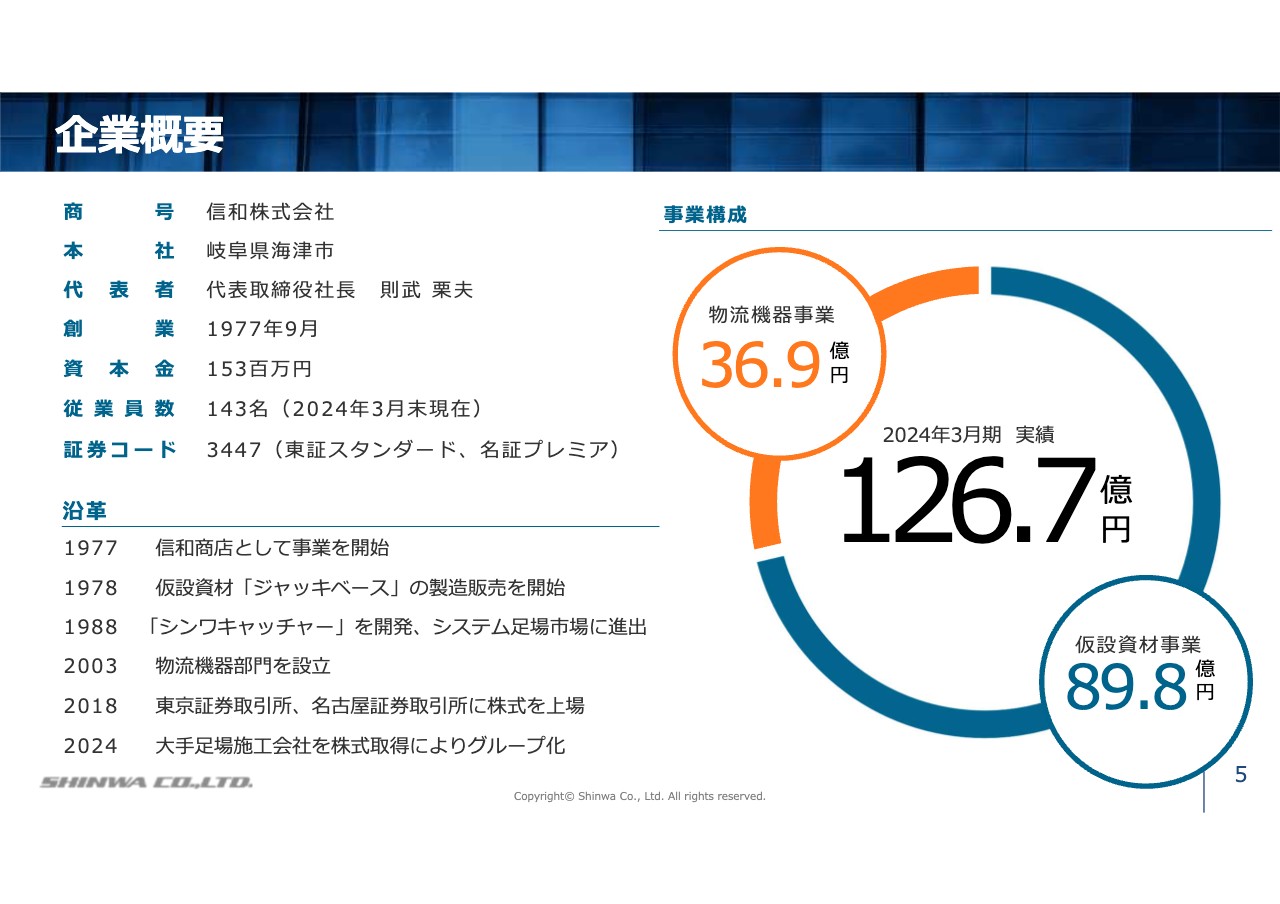

企業概要

当社は、岐阜県海津市に本社を置き、創業して47年目です。2018年に東京証券取引所、名古屋証券取引所へ上場しました。2024年3月期の売上収益は126億7,000万円です。

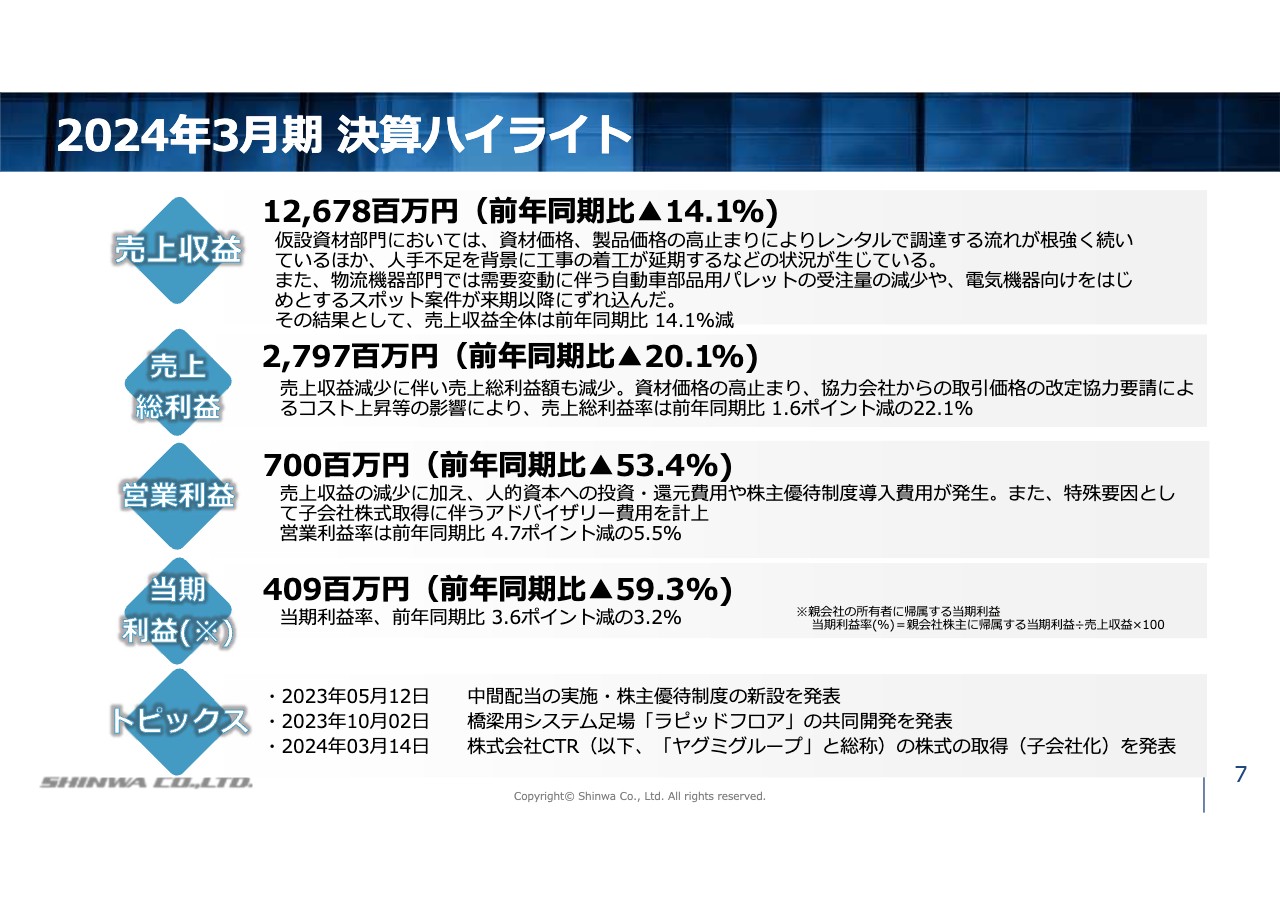

2024年3月期 決算ハイライト

決算概要についてご説明します。まずは、決算ハイライトです。2024年3月期は売上収益126億7,800万円、営業利益7億円と、2期連続で減収減益となりました。

売上収益のうち、仮設資材部門については、全体としては、当社顧客は製品の購入ではなく、レンタルで調達する流れが根強く続いているほか、人手不足を背景に工事の着工が延期されたり、工期が長引いたりするなどの状況が続いた影響がありました。

また、物流機器部門では、需要変動に伴う自動車部品用パレットの受注量の減少や、電気機器向けをはじめとするスポット案件が来期以降にずれ込んだ結果、売上収益が減少しました。これらの結果として、売上収益全体は前年同期比14.1パーセント減となりました。

利益面では、売上収益の減少による影響のほか、資材価格の高止まりが続く中、協力会社からの取引価格の改定要請に対して誠実に対応し、加えて、従業員のモチベーション向上を図るための人的資本への投資、還元の拡充、株主優待制度の導入などによるコスト上昇の影響がありました。

さらに特殊要因として、子会社株式取得に伴うアドバイザリー費用を計上した結果、売上総利益、営業利益、当期利益ともに前年同期比で減益となりました。

トピックスとしては、株主還元策として、中間配当の実施・株主優待制度の導入を行ったほか、新製品として橋梁用システム足場である「ラピッドフロア」を市場に投入しました。さらに、事業領域拡大のために、大手足場施工会社であるヤグミグループの株式を取得し、グループ化しました。

2024年3月期 連結業績

ただ今ご説明した数値を、連結損益計算書にまとめたものです。

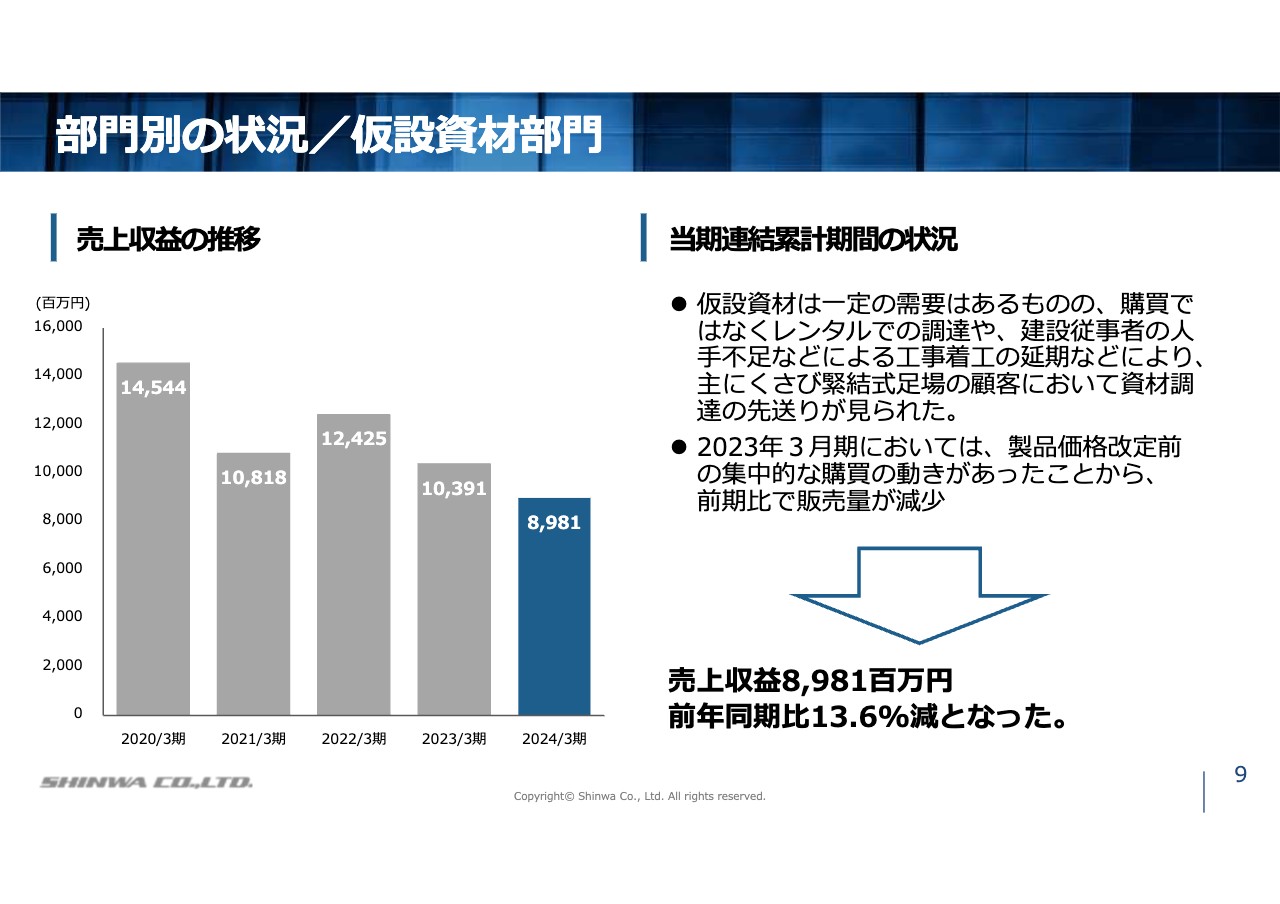

部門別の状況/仮設資材部門

売上収益の内容について、仮設資材部門と物流機器部門に分けてご説明します。

仮設資材部門では、2年ほど前から続く資材価格の高止まり、それによる製品価格の高騰により、仮設資材をレンタルで調達する流れが続いています。また、建設従事者の人手不足などにより、工事着工が延期するなどの状況も生じています。

これらにより、主にくさび緊結式足場の顧客においては、資材調達を購入ではなくレンタルで行うケースや調達自体を先送りにするケースが見られました。

また、2023年3月期には、製品価格改定前の集中的な購買の動きがあったことで、売上収益が増加した部分もありました。

以上から、くさび緊結式足場については、前年同期比で販売量が減少し、結果として売上収益は前年同期比13.6パーセント減の89億8,100万円となりました。

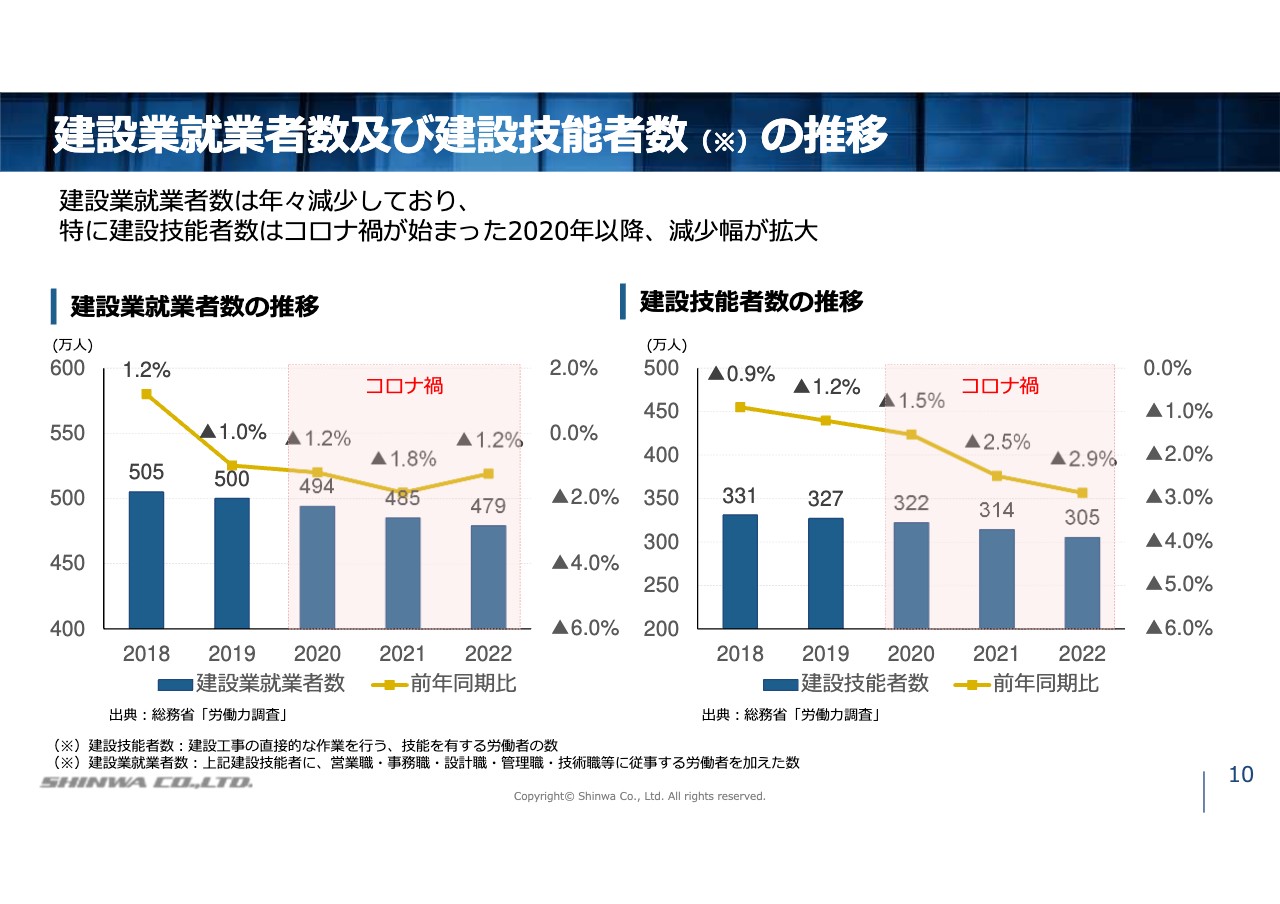

建設業就業者数及び建設技能者数の推移

建設就業者数の減少状況をご覧ください。

スライド左側のグラフが建設就業者数の推移です。年間1パーセントから2パーセントの幅で年々減少しています。右側のグラフは、そのうちの建設技能者数の推移を示しています。コロナ禍が始まった2020年から減少幅が加速しています。

これらは、建設業全体の供給力の低下にもつながるものですが、当社の主要顧客である足場施工会社にとっても、人手不足による仕事量の減少として影響が顕在化しており、当社の仮設資材販売量減少につながるものとなっています。

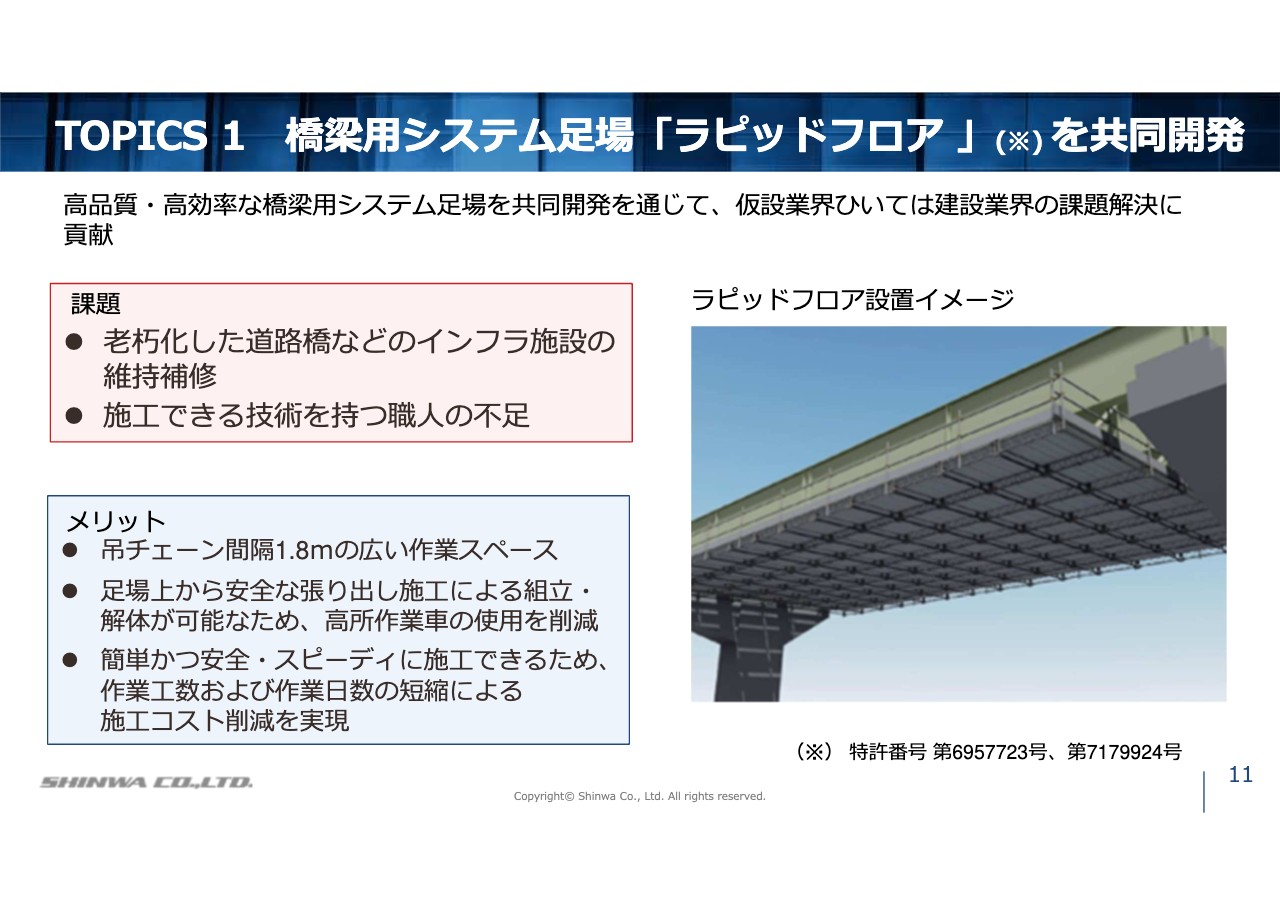

TOPICS 1 橋梁⽤システム⾜場「ラピッドフロア 」を共同開発

トピックスの1つ目として、橋梁用システム足場の「ラピッドフロア」を市場に投入しました。こちらは、橋梁メンテナンス大手のIHIインフラシステム、仮設レンタル最大手の日建リース工業と、当社の3社で共同開発し、10月2日に公表したものです。

高速道路の下を覆うようなかたちで仮設足場が組まれているのを見たことがあるかと思います。外部からは見えないものの、中には作業場が組まれており、その中で橋梁の補修作業がなされています。

国内の道路橋は73万橋以上あり、2030年にはそのうち55パーセントが建設後50年を経過することから、これらの点検、維持補修は急務となっています。そのような作業場を作るには、専門的な足場施工職人が必要ですが、その担い手が不足している状況です。

これらの課題に対応するために、本製品は安全かつ簡単に組立・解体ができるようにシステム化されており、広い作業スペースを確保できる、優れた足場となっています。これにより、作業人員の省力化と工期の短縮、コストの削減を実現できる製品となっています。

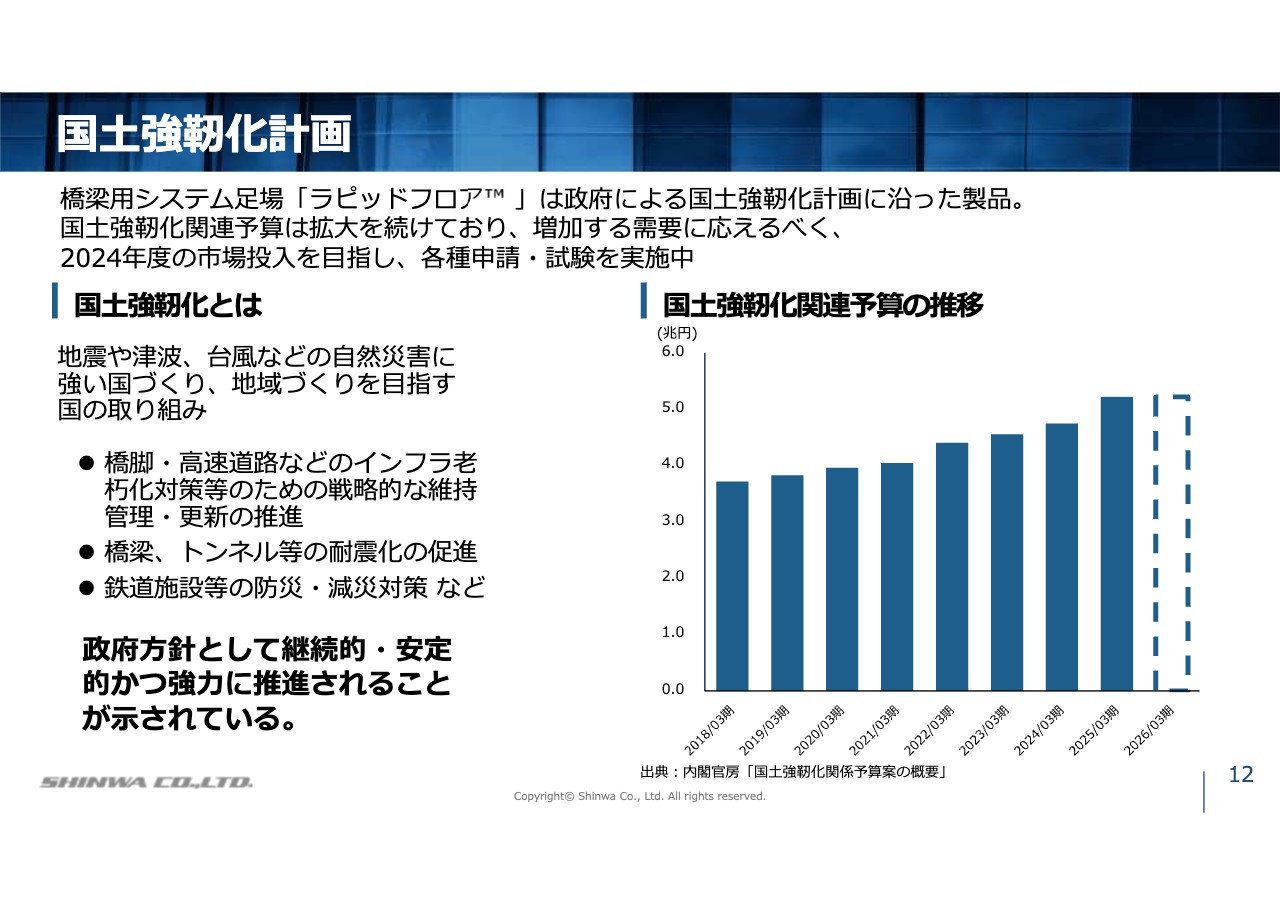

国土強靭化計画

橋梁の維持補修を後押しする政府方針として、国土強靱化計画があります。橋脚や高速道路などのインフラの老朽化対策や耐震化の促進など、国土強靱化に関連する予算は、直近で5.2兆円となっており、引き続き、強力に推進されることが政府方針として示されています。

先ほどの「ラピッドフロア」はこちらの政府方針に沿った製品です。今後の収益貢献に資する商材として、大いに期待できるものと考えています。

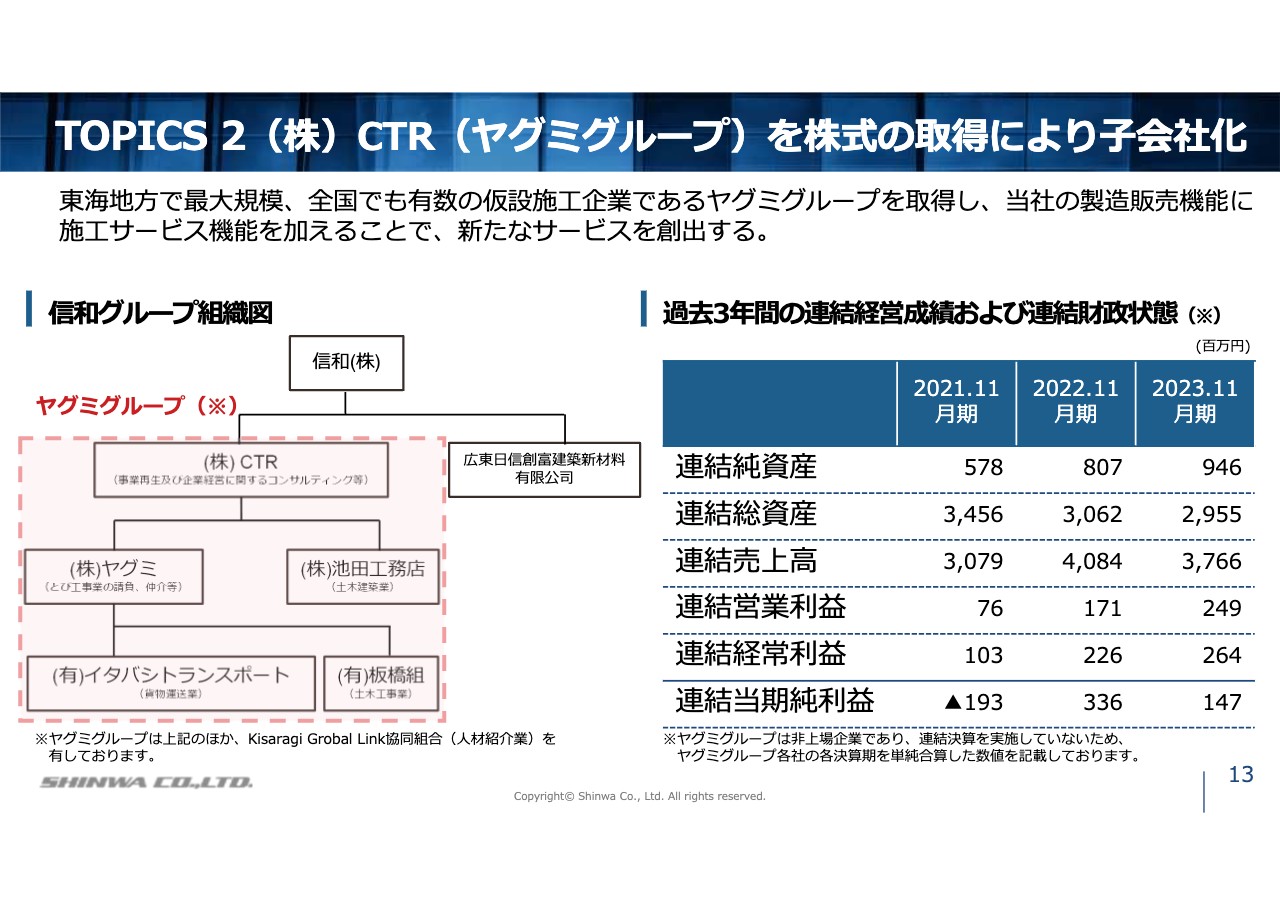

TOPICS 2(株)CTR(ヤグミグループ)を株式の取得により子会社化

トピックスの2つ目として、2024年3月14日にヤグミグループを子会社化する旨を公表し、4月1日付で実行しました。

ヤグミグループは、東海地方で最大規模、全国でも有数の仮設施工企業です。また、さまざまな周辺ビジネスを取り込み、将来の事業成長を見据えた運営を行っています。

今般、ヤグミグループが当社グループに参画したことで、仮設資材のトップメーカーである当社は、製造から販売、施工サービスに至るまでの強固なバリューチェーンを構築することが可能となりました。これにより、グループ内でシナジー効果を発揮し、販売・施工ともにマーケットでの存在感を高めつつ、新たな仮設・建設関連サービスを創出していきます。

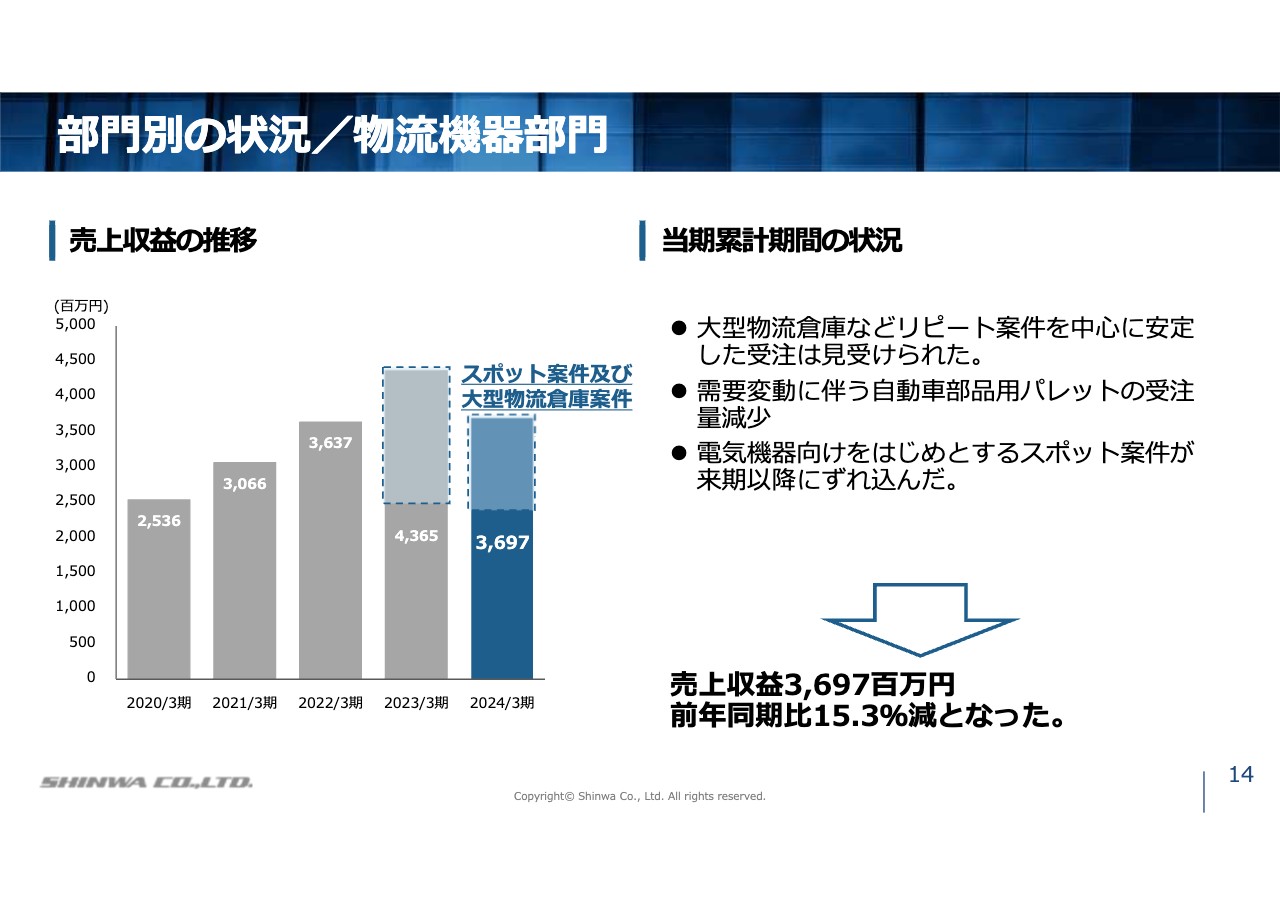

部門別の状況/物流機器部門

物流機器部門についてご説明します。こちらは、各種産業における生産活動が活発化したことを背景に、大型物流倉庫などのリピート案件を中心に、安定した受注が見られました。ただし、自動車部品用パレットは、市場需要がいったん落ち着いたことで、出荷量は減少しました。

そのほか当事業では、スポット的にまとまった量の案件や大型物流倉庫案件の受注によって売上収益が大きく変動する特性があり、このまとまった量の案件として、電気機器向けの製品等の受注が来期以降にずれ込みました。大型物流倉庫案件は引き続き堅調に受注しています。

これらの結果、売上収益は前年同期比15.3パーセント減の36億9,700万円となりました。

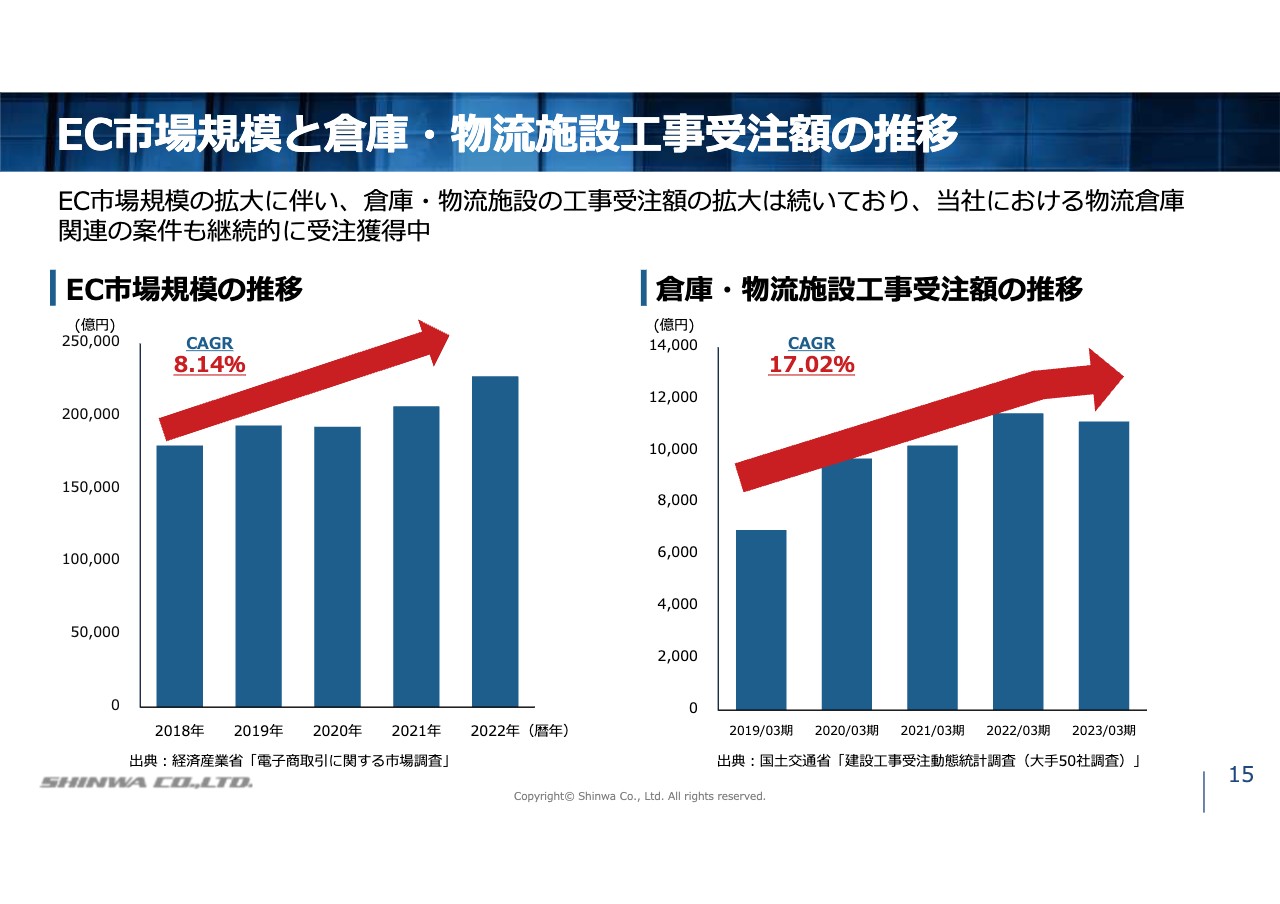

EC市場規模と倉庫・物流施設⼯事受注額の推移

物流機器事業が直面する市場に関連するものとして、Eコマース市場の拡大に伴い、倉庫・物流施設工事の需要が生じています。当社としても、引き続きこの需要の拡大を着実に業績に取り込んでいく予定です。

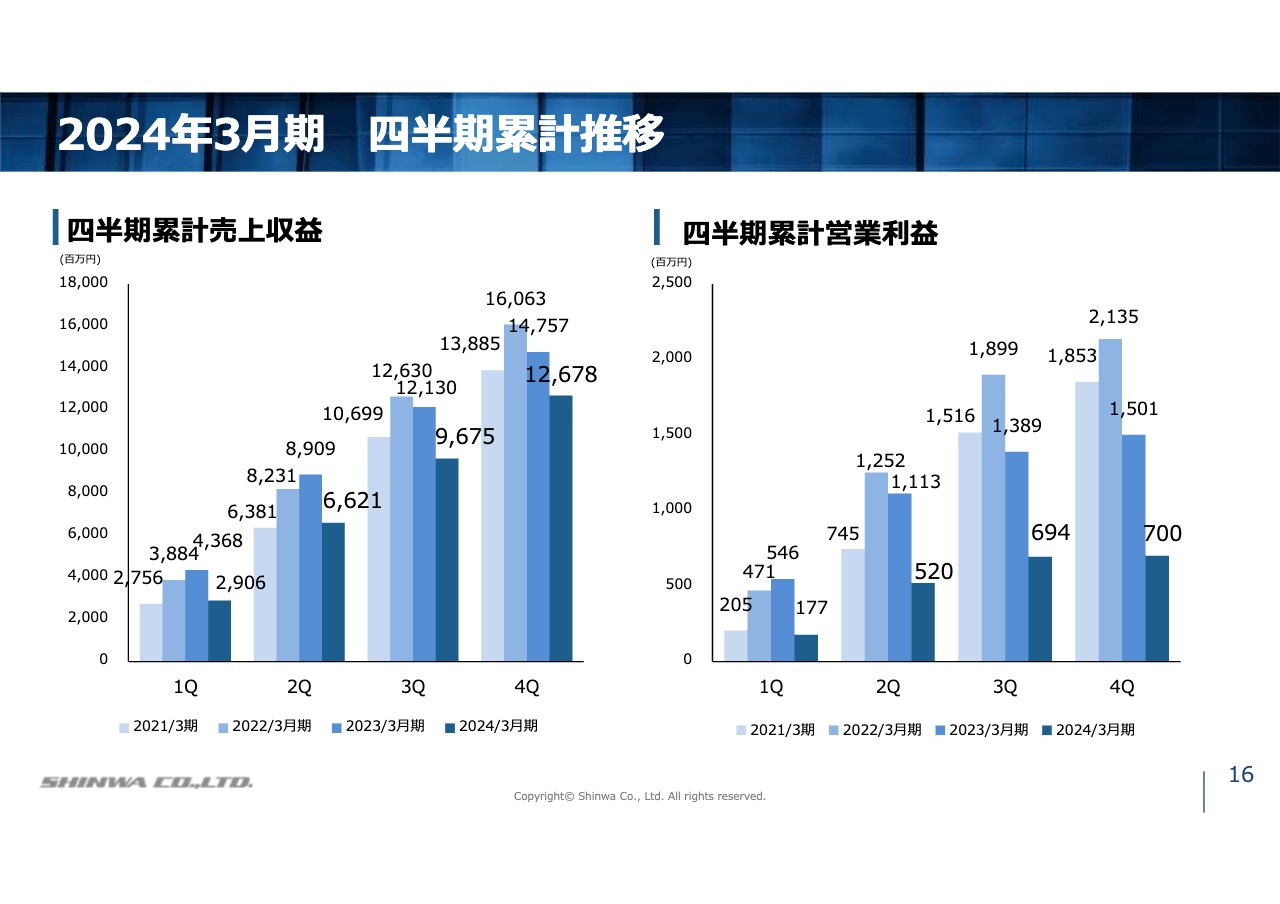

2024年3月期 四半期累計推移

スライドのグラフは、四半期ごとの売上収益と営業利益の累計を4期並べたものです。濃い青の棒グラフが、当期の実績です。

左側は売上収益のグラフです。ご覧のとおり、第1四半期から第2四半期累計期間にかけて、3期前のコロナ禍の時期における水準と同程度で推移しましたが、第3四半期以降は伸び悩み、コロナ禍の売上収益を下回る結果となりました。

右側は営業利益のグラフです。売上収益が減少したことも要因となり、第3四半期以降の利益の伸びが鈍化するという厳しい結果となりました。

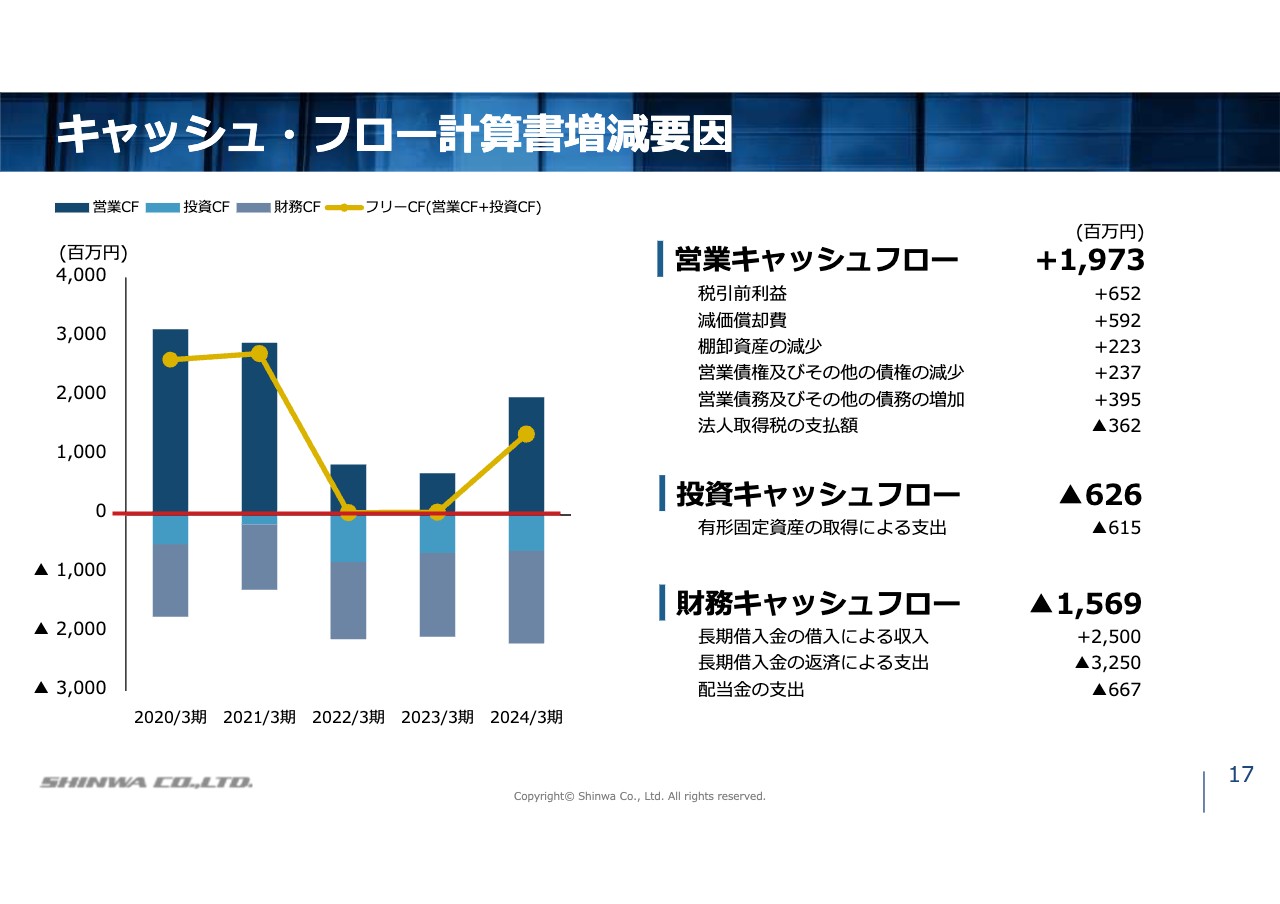

キャッシュ・フロー計算書増減要因

こちらは、連結キャッシュ・フローの状況です。営業キャッシュ・フローは、プラス19億7,300万円となりました。これに対し、投資キャッシュ・フローは主にレンタル資材への投資によりマイナス6億2,600万円となりました。結果として、フリーキャッシュ・フローは13億円以上となりました。

そのほか、財務キャッシュフローとしては、既存のシンジケートローンの借り換えとして32億5,000万円を返済し、25億円を調達しました。配当金の支出も含め、結果としてはマイナス15億6,900万円となり、キャッシュ残高は前期末から2億2,000万円減少しました。

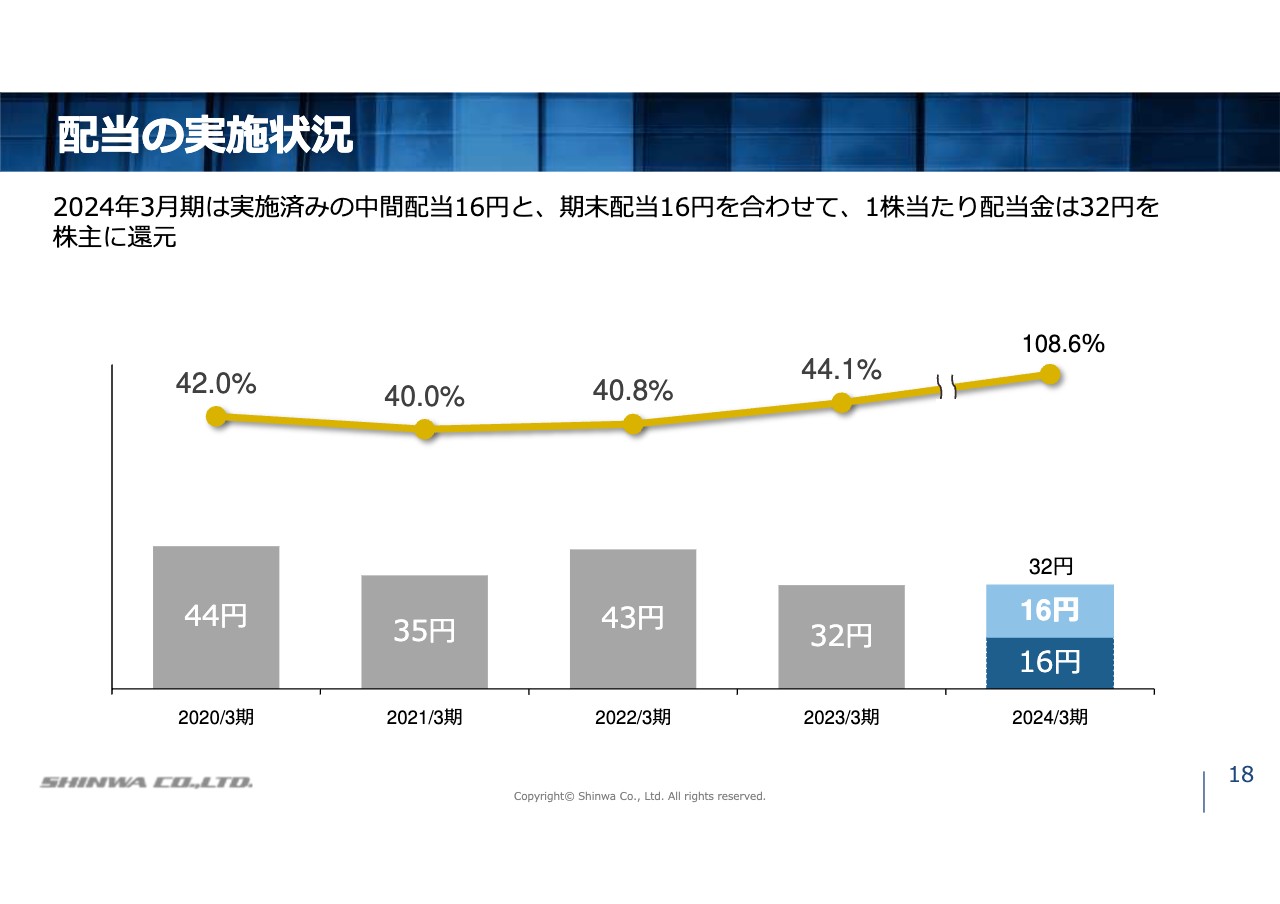

配当の実施状況

当社では、配当性向40パーセント以上を目標とし、配当金額を定めています。2024年3月期は減益ではあるものの、当初発表した配当額を減額することなく、すでに実施済みの中間配当の16円と期末の配当16円を合わせ、通期で32円の配当となります。

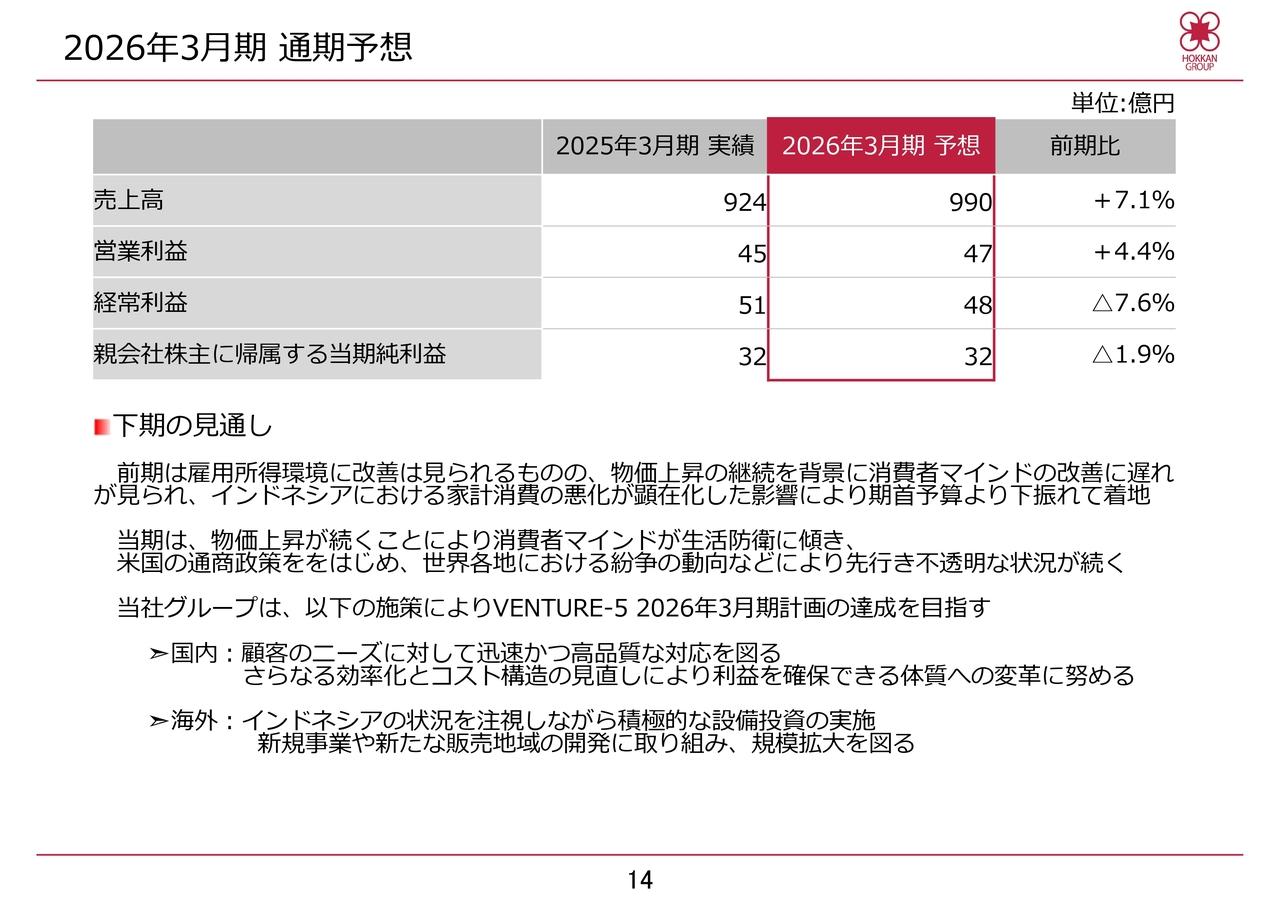

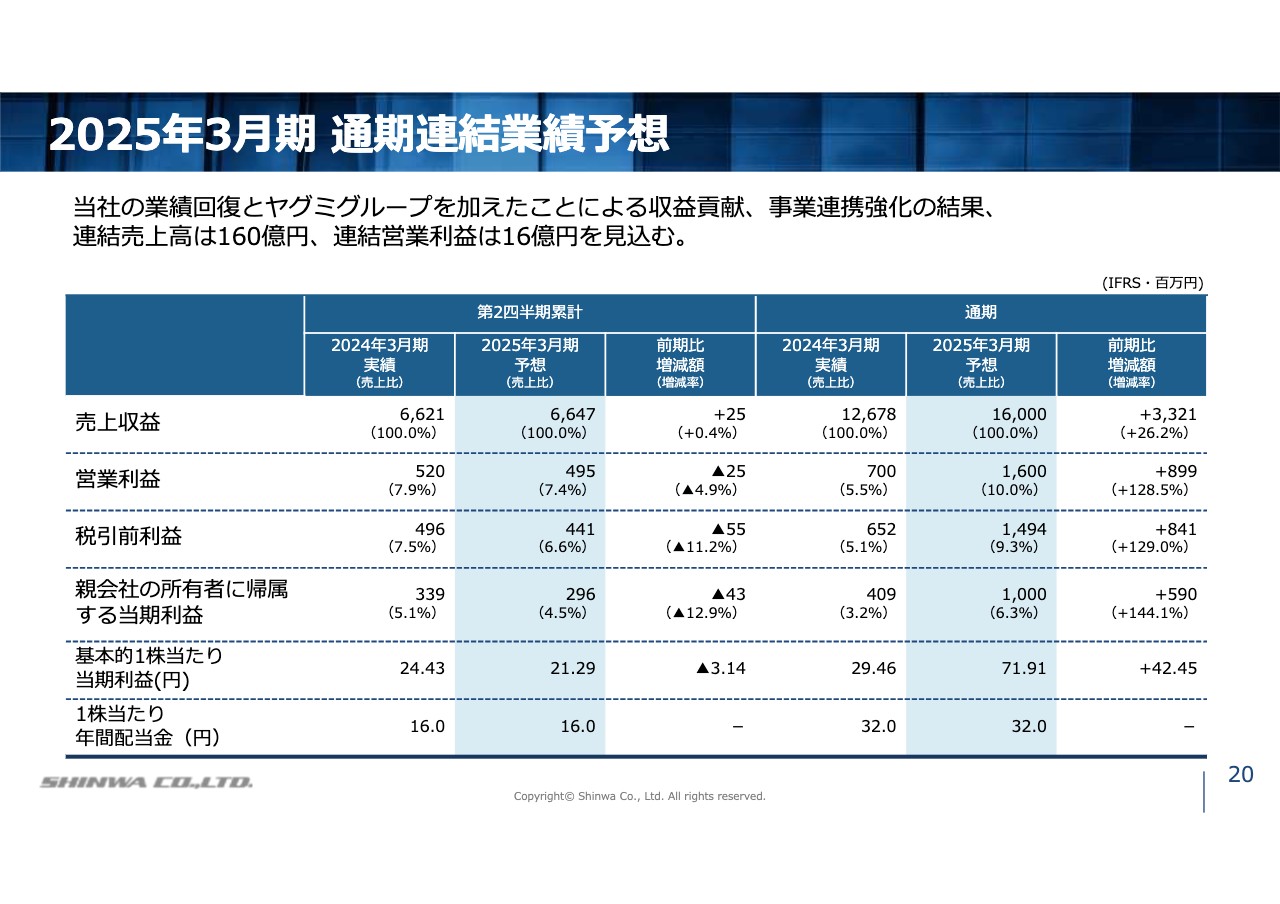

2025年3月期 通期連結業績予想

2025年3月期の業績見通しについてご説明します。上期は依然として厳しい経営環境が続き、その中で将来の成長に向けた準備を進めていきますが、下期ではその結果の刈り取りを開始していきます。

また、ヤグミグループが収益貢献するとともに、当社との事業連携強化により、新たな顧客の獲得や新たなサービスの展開が期待できるものと考えています。

以上により、売上収益は160億円、営業利益は16億円と、増収増益を見込んでいます。

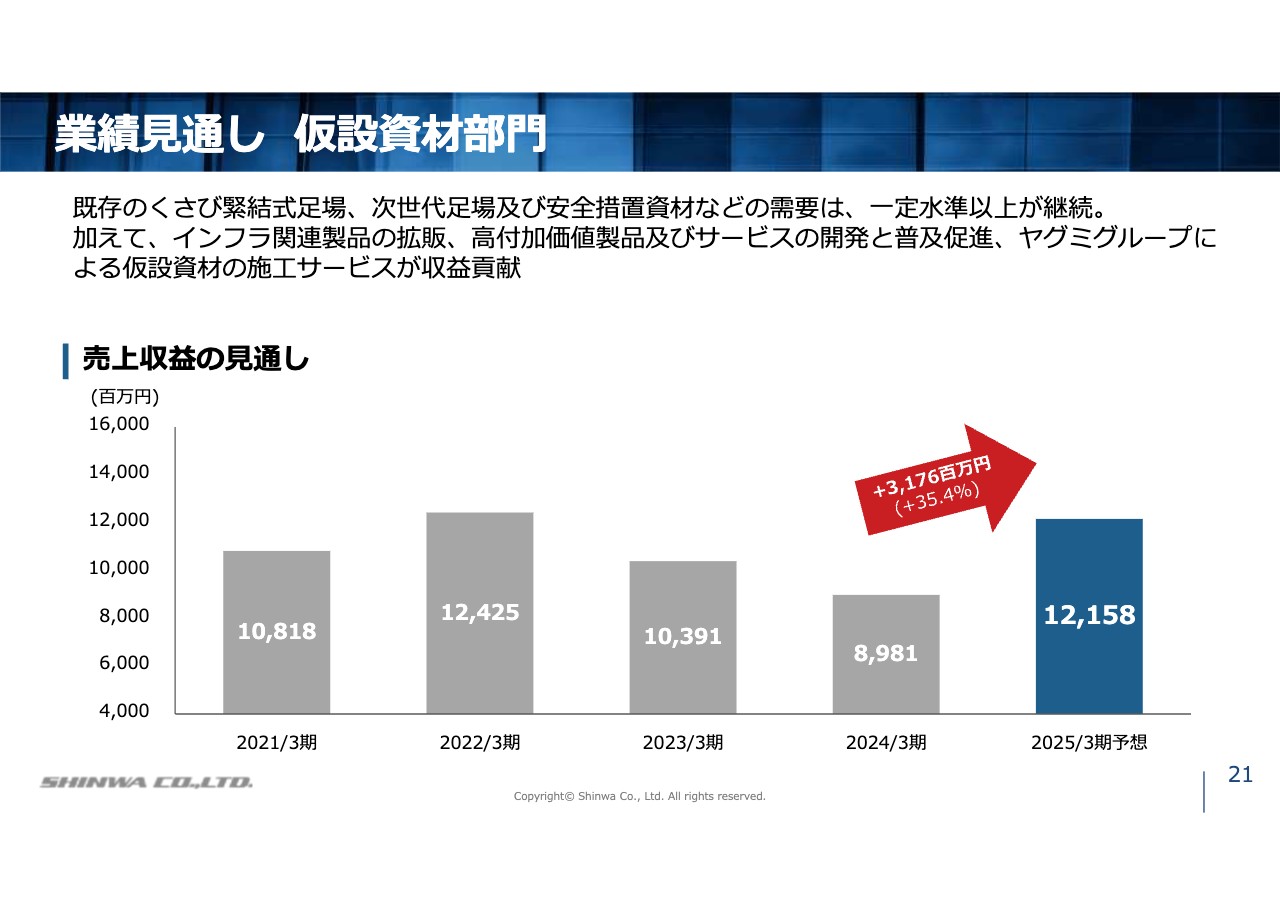

業績見通し 仮設資材部門

仮設資材部門と物流機器部門の業績見通しについてご説明します。まず、仮設資材部門です。

仮設資材部門では、既存のくさび緊結式足場、次世代足場および安全措置資材などの需要に加え、インフラ関連製品の拡販、高付加価値製品およびサービスの開発と普及促進、また、ヤグミグループの主な事業である仮設資材施工サービスの売上収益による増加を目指しています。

売上収益の見通しは前年同期比35.4パーセント増の121億5,800万円としています。

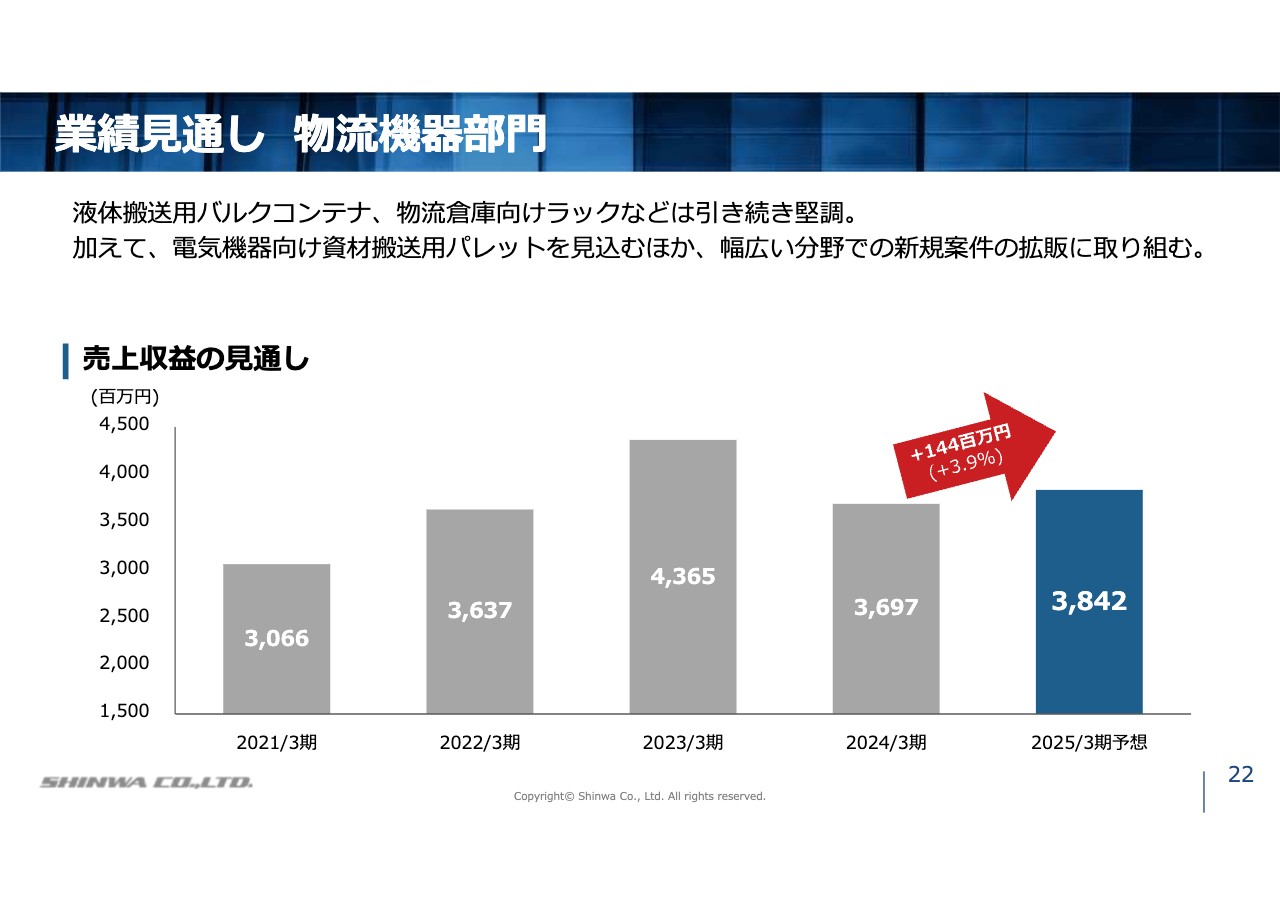

業績見通し 物流機器部門

続いて、物流機器部門です。液体搬送用バルクコンテナ、物流倉庫向けラックなどは引き続き堅調に推移することに加え、電気機器向け資材搬送用パレットを見込んでおり、そのほか幅広い分野での新規案件の拡販に取り組んでいきます。

売上収益の見通しは前年同期比3.9パーセント増の38億4,200万円としています。

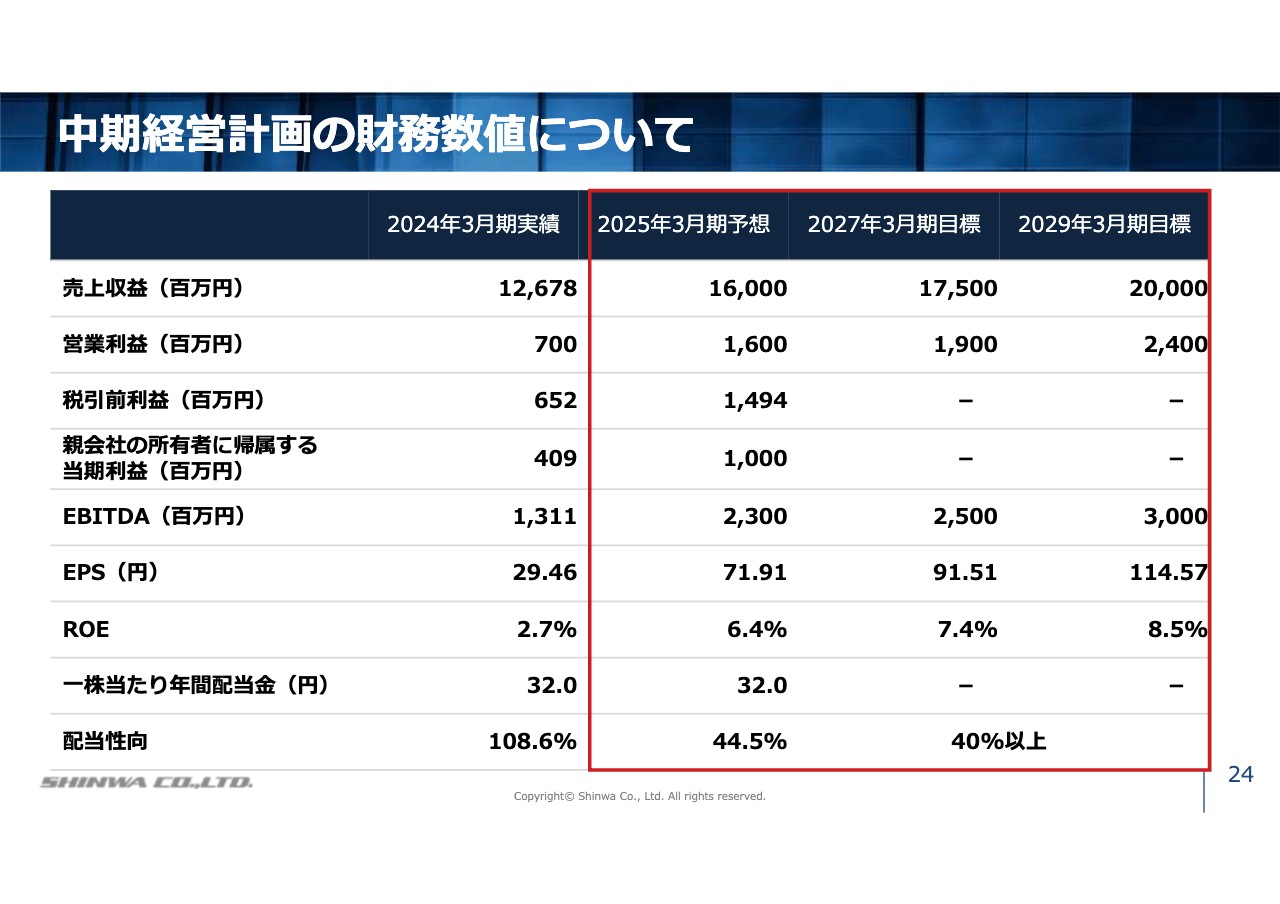

中期経営計画の財務数値について

5月9日に発表した中期経営計画についてご説明します。スライドの表は、中期経営計画の財務数値目標をまとめたものです。

今期より5年後の2029年3月期には、売上収益200億円、営業利益24億円を達成すべく、全社一丸となって取り組んでいく所存です。

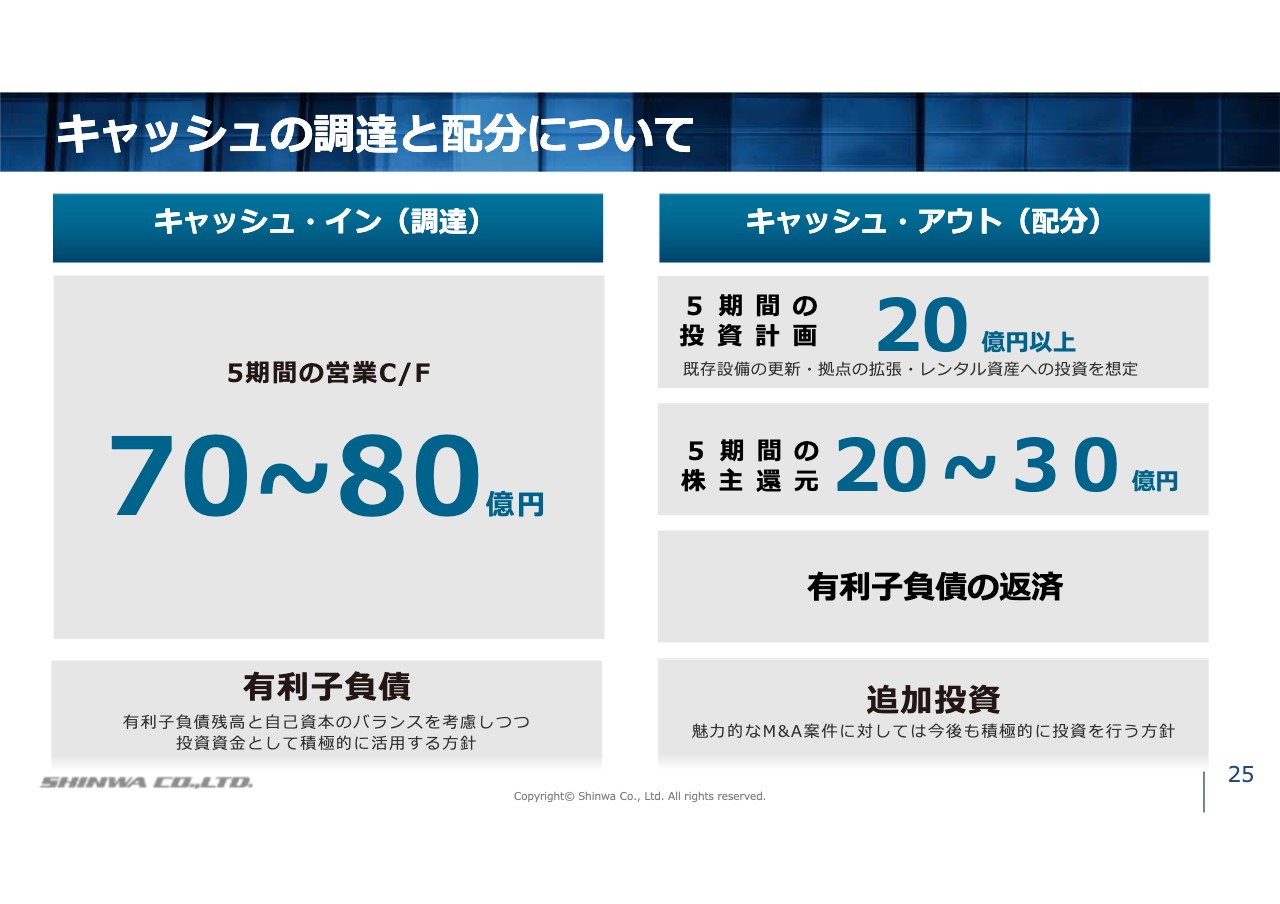

キャッシュの調達と配分について

計画期間内に獲得される営業キャッシュ・フローは、70億円から80億円と見込んでいます。このうち少なくとも20億円以上は、既存設備の更新や拠点の拡張、レンタル資産の拡充のために投資することを予定しています。

株主還元としては20億円から30億円を想定しており、残額を既存有利子負債の返済に充当する予定です。

そのほか、事業戦略に即した有望なM&A案件があれば、積極的に追加投資を行う方針です。なお、その資金は、主に有利子負債の調達により賄う予定です。

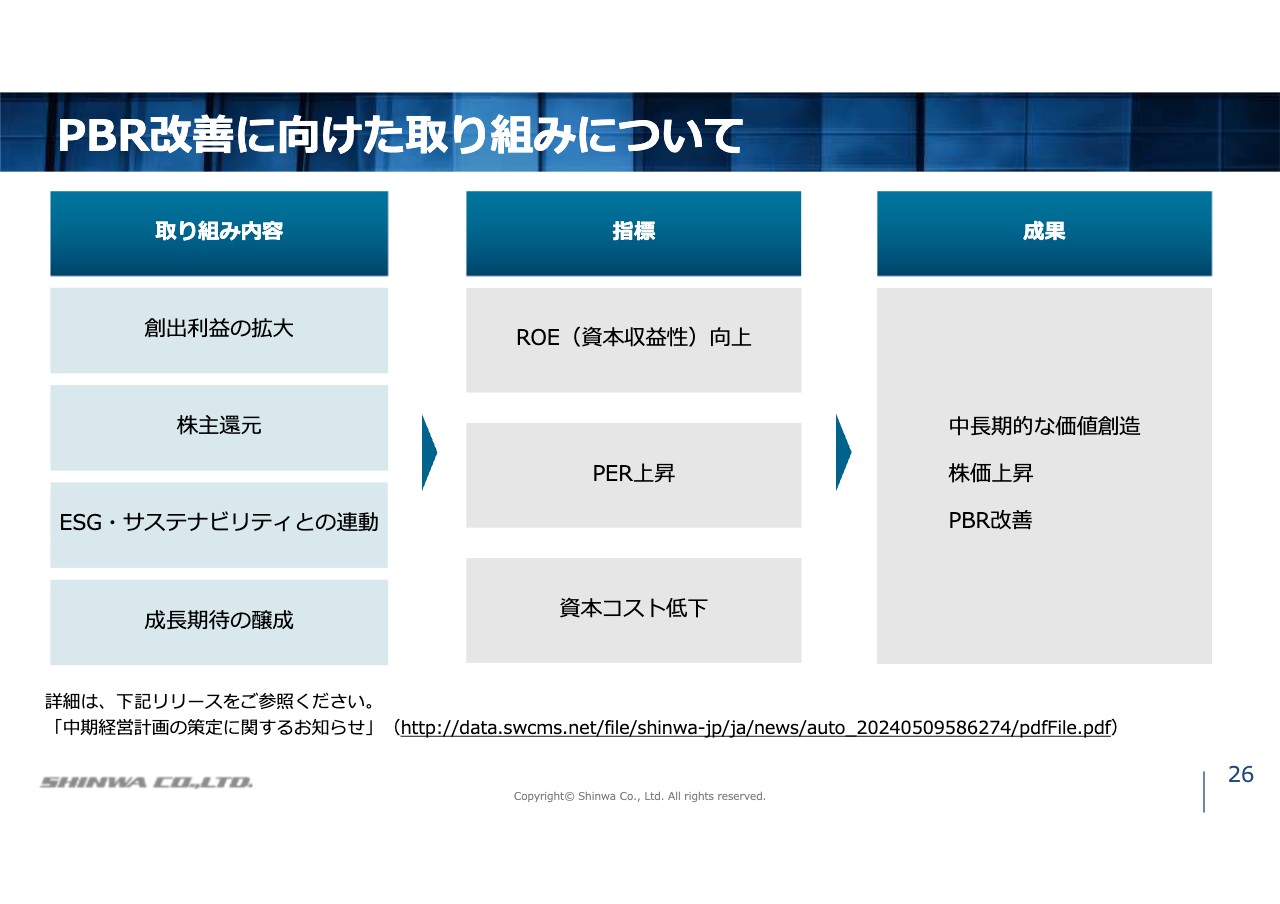

PBR改善に向けた取り組みについて

PBRの改善に向けた取り組みとして、まずは着実に業績目標を達成し続け、利益を拡大していくことが重要と考えています。

その過程で適切に株主還元を増額しながら、将来の飛躍に備えESGにも配慮した事業基盤を固めていくこと、さらには実現可能性の高い成長戦略を打ち出していくことが、当社への信頼性の向上、ひいては投資案件としての魅力を高めることにつながるものと考えています。

これらを通じ、資本効率の改善、PBRの改善を実現していきます。

ESGの取り組み

社会の持続的成長と関連の高い当社が持続的に成長するために、経営においてもESGの観点を重視し、環境・社会・企業統治、それぞれの課題に取り組んでいきます。

以上で、信和株式会社2024年3月期決算説明会を終了します。ご清聴ありがとうございました。

新着ログ

「金属製品」のログ