第一稀元素、半導体基板向け研磨材が評価され好調、売上が前期比で倍増近く伸長 研究開発の環境整備・特許出願等で事業育成へ

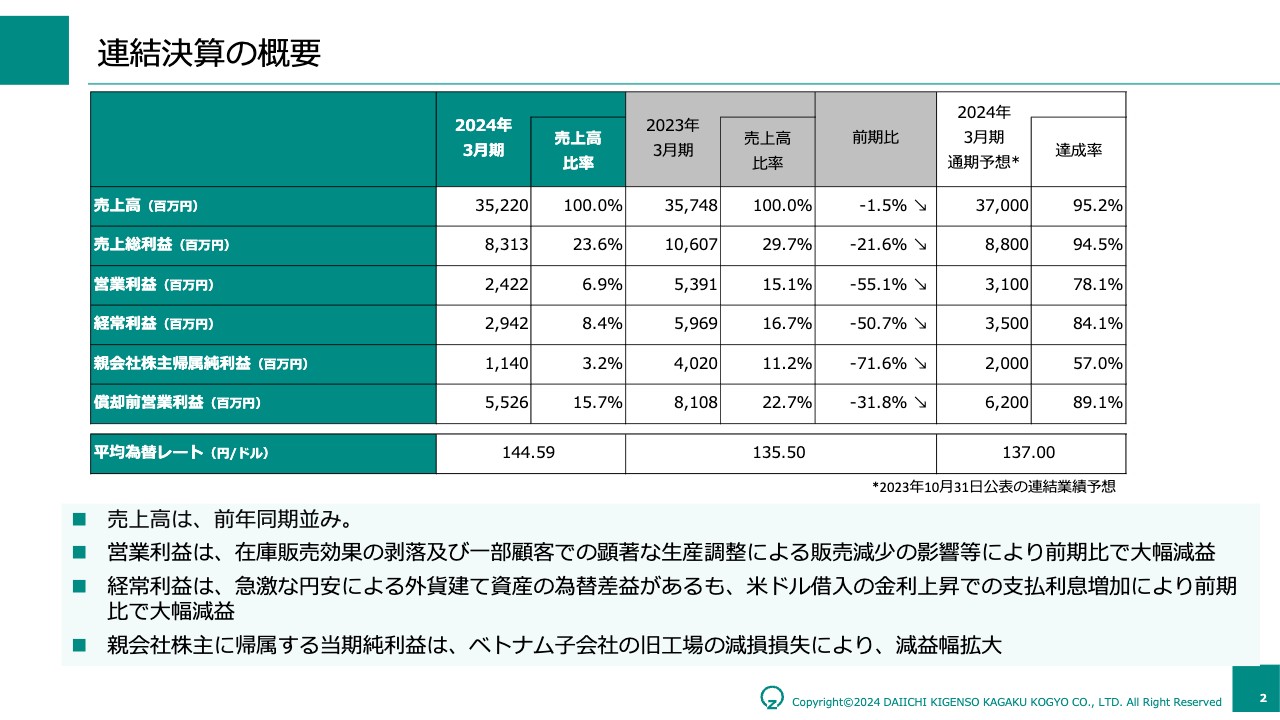

連結決算の概要

國部洋氏:代表取締役社長執行役員の國部です。本日は決算説明会にご参加いただき、ありがとうございます。5月13日に発表した2024年3月期の決算についてご説明します。

まずは、決算の概要です。総括しますと、売上については、市場環境の変化を打ち返すだけの事業の柱を確立するに至らず、前期を下回る結果となりました。利益についても、前期の利益を大きく引き上げた特殊要因の剥落に加え、減収に伴う大幅な減益となりました。

売上高と利益について、さらに詳しくご説明します。

売上高については、期首に400億円の計画で動き出しました。途中で環境変化を受け、2023年10月末に370億円へ下方修正しましたが、自動車排ガス浄化触媒並びに二次電池分野が修正後の計画も下回ったことから、前期比でマイナス1.5パーセントとなりました。

営業利益については、2023年3月期は2022年3月期に戦略的に仕入れた原料を市場価格で転嫁したことで約28億円の利益を押し上げていましたが、この効果が剥落したことが主な要因となり、前期比でマイナス55.1パーセントとなる30億円弱の減益となりました。

経常利益については、外貨建資産の為替要因によるプラスの影響があり減益幅は減少しているものの、外貨建の支払金利の上昇もあったため、前期比でマイナス50.7パーセントの減益となりました。

当期純利益については、第1四半期にベトナム子会社の旧工場で減損損失を計上した影響から、前期を大きく下回る11億4,000万円となりました。

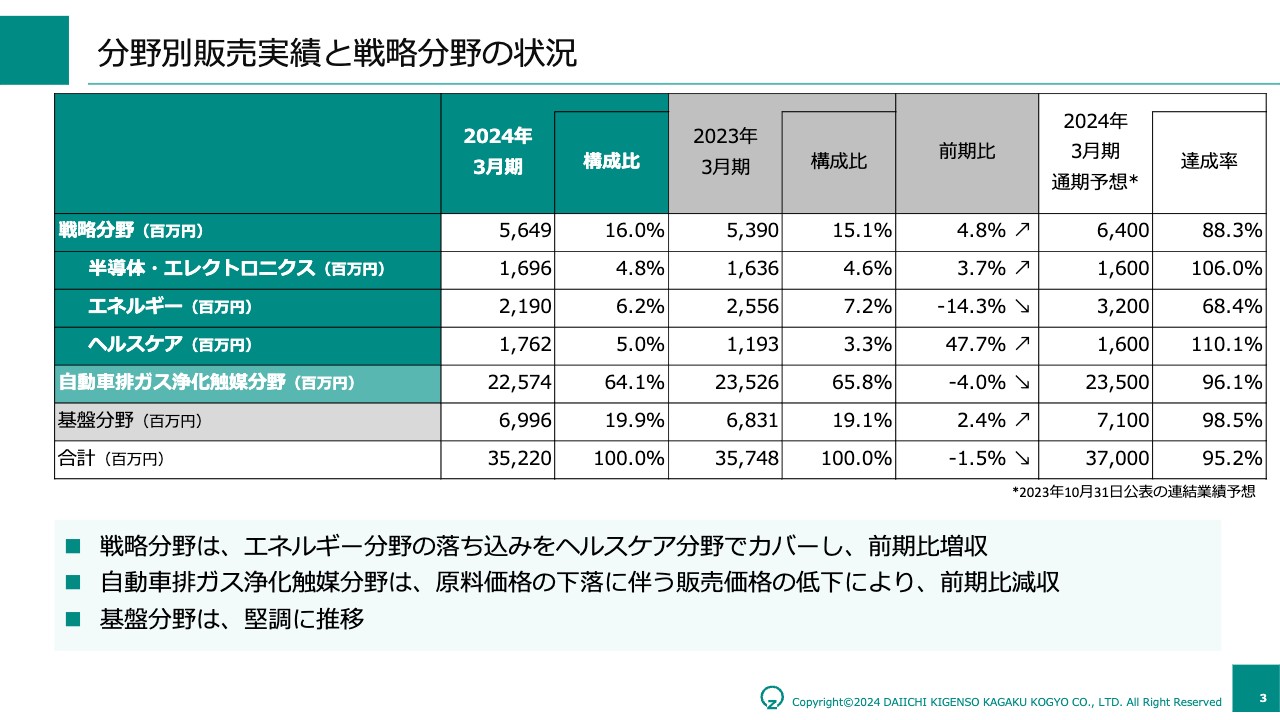

分野別販売実績と戦略分野の状況

分野別販売実績に関するご説明の前に、まずは10ヶ年の中期経営計画「DK-One Next」で我々が目指している方向性について、あらためてご説明します。

現在、当社の売上は自動車排ガス浄化触媒分野が6割以上を占めています。内燃機関搭載車の減少を見据え、我々が戦略分野に位置付けている各分野に経営資源を集中して投下することにより、「DK-One Next」の最終年度である2032年3月期には、この戦略分野を自動車排ガス浄化触媒分野と同規模の事業にまで拡大させるという計画です。

この計画のもと、2年が経過した現時点における戦略分野の進捗は、想定していたとおりに進んでいる分野とそうでない分野があります。前者は半導体分野とヘルスケア分野、後者は二次電池正極材への添加剤に代表されるエネルギー分野です。また、基盤分野は、文字どおり底堅く基盤を固めるかたちで着地しました。

一方、自動車排ガス浄化触媒分野の販売数量は微増、売上高は、原料価格が下落したため若干のマイナスとなりました。

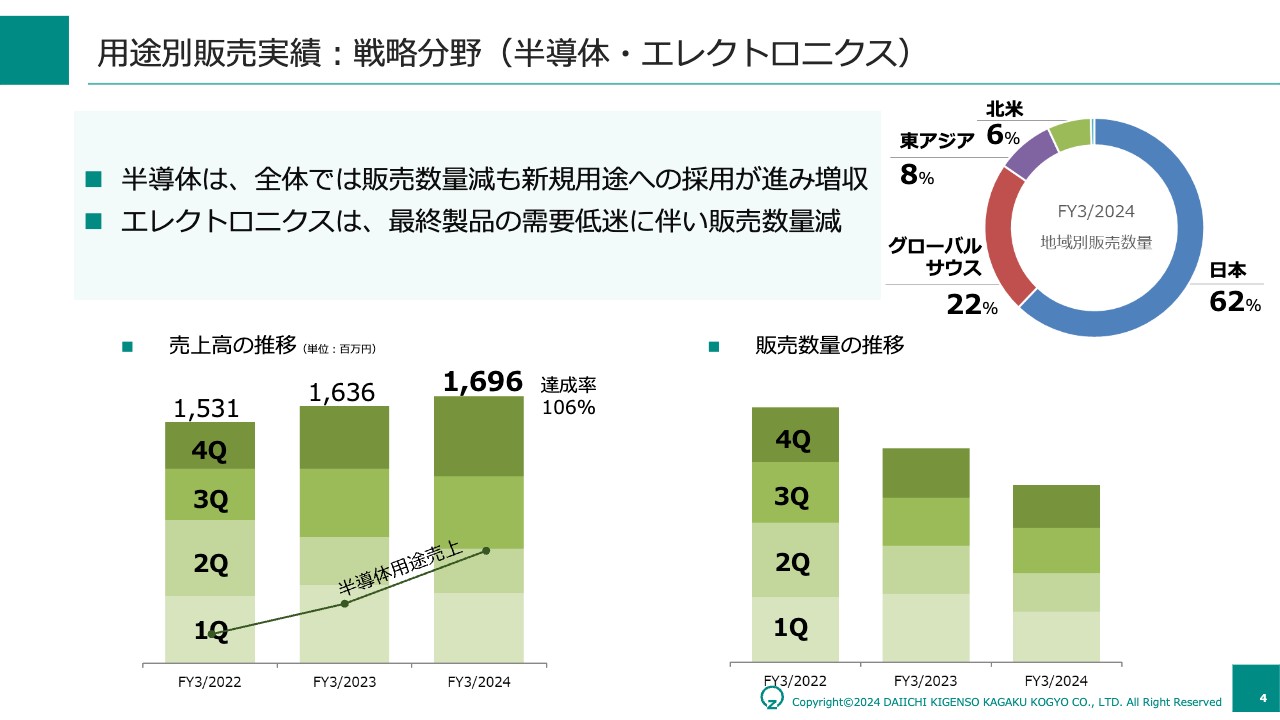

用途別販売実績:戦略分野(半導体・エレクトロニクス)

戦略分野の1つである半導体・エレクトロニクス分野です。

売上高は、前期比でプラス3.7パーセントとなる16億9,600万円となりました。この成長率にとどまった理由には、MLCCや圧電体向けのエレクトロニクス分野が前期比でマイナス約15パーセントとなったことが影響しています。

スライド左下の折れ線グラフは、「半導体用途売上」を示しています。我々が注力している半導体用途に関しては、前期比で倍増に近い伸びとなりました。

売上高が増加した理由は、半導体基板を研磨する材料として、ジルコニアの特性が評価されているためです。この分野については、伸び率に変動はあるものの、右肩上がりの成長が見込まれます。研究開発センターで研磨評価設備も整え、積極的に特許を出願するなど、中長期的に当社の売上の柱の1つとして育成していきたいと考えています。

なお、スライド右下に記載した販売数量の棒グラフは右肩下がりになっていますが、半導体関連の製品は付加価値が高いことから、販売数量よりも売上高の伸びに貢献しているため、問題視はしていません。

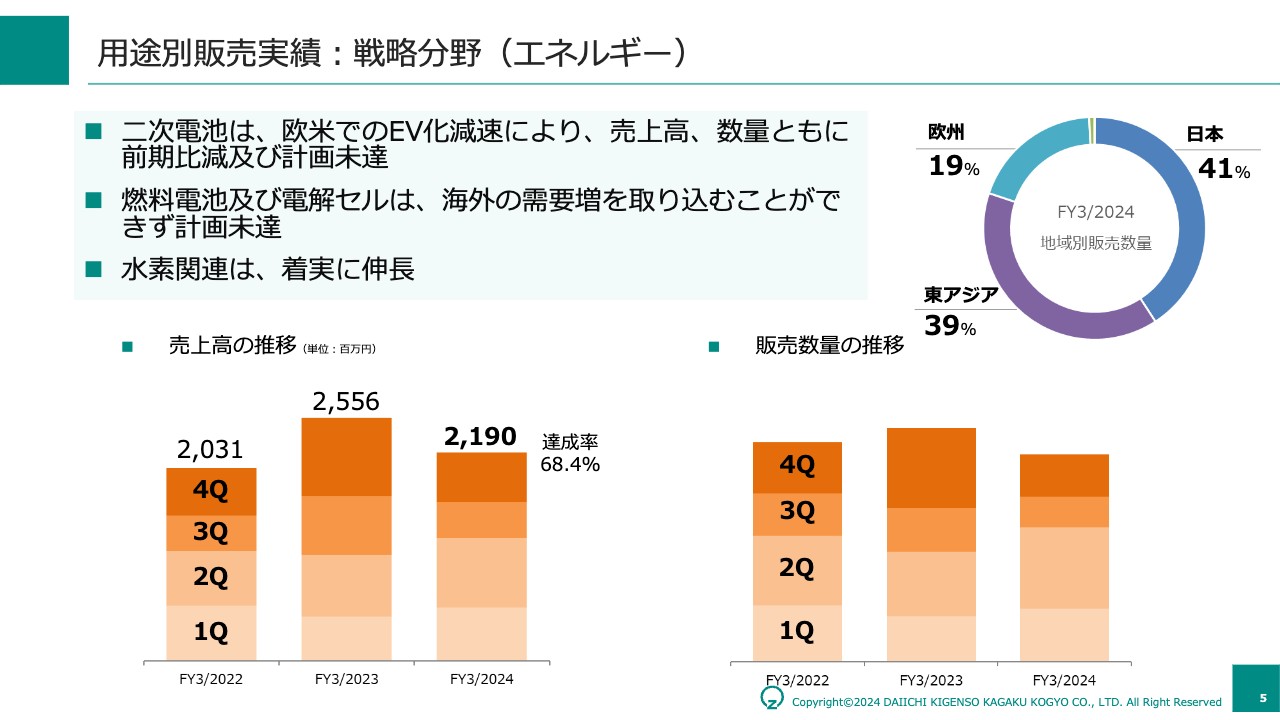

用途別販売実績:戦略分野(エネルギー)

エネルギー分野です。エネルギー分野の主な製品は、二次電池正極材の添加剤、燃料電池および電解セルの電解質材料です。この2つの製品の実績が、2024年3月期の計画を大きく下回った要因です。

スライドに記載した棒グラフのとおり、第1四半期および第2四半期は売上高と販売数量ともに前期を上回る推移を示していました。しかし、第3四半期で急激に減少し、第4四半期も伸びなかったことがご確認いただけるかと思います。

想定よりも減益となった要因は、欧米での自動車の電動化の減速です。例えば、米国のIRA(インフレ抑制法)に関連して中国に依存しないサプライチェーンを構築していく流れを受け、中国外で唯一ジルコニウム中間原料を量産できる我々への注文が増えていましたが、こちらが下半期から急激に減少しました。

バッテリーEVについては、アーリーアダプターに行き渡ったことや充電インフラ面で課題が顕在化したことで、市場が大きく変化しました。我々はその変化を織り込み2023年10月に売上見込みを下方修正したものの、その予想も下回る結果となりました。

足元でもバッテリーEVの工場建設を先送りする事例が見られますが、長い目で見れば自動運転との相性が良いこともあり、バッテリーEV市場は拡大するだろうと考えています。また、その中でも、エネルギー密度が高い電池を搭載した航続距離が長い電動車へのニーズが高まることを見込んでいます。

このエネルギー密度が高い電池にはジルコニウムが使用されるため、足元の停滞期ではジルコニウムの特性をお客さまにご理解いただける活動を強化し、市場が成長するタイミングでその効果を着実に取り込んでいく計画です。

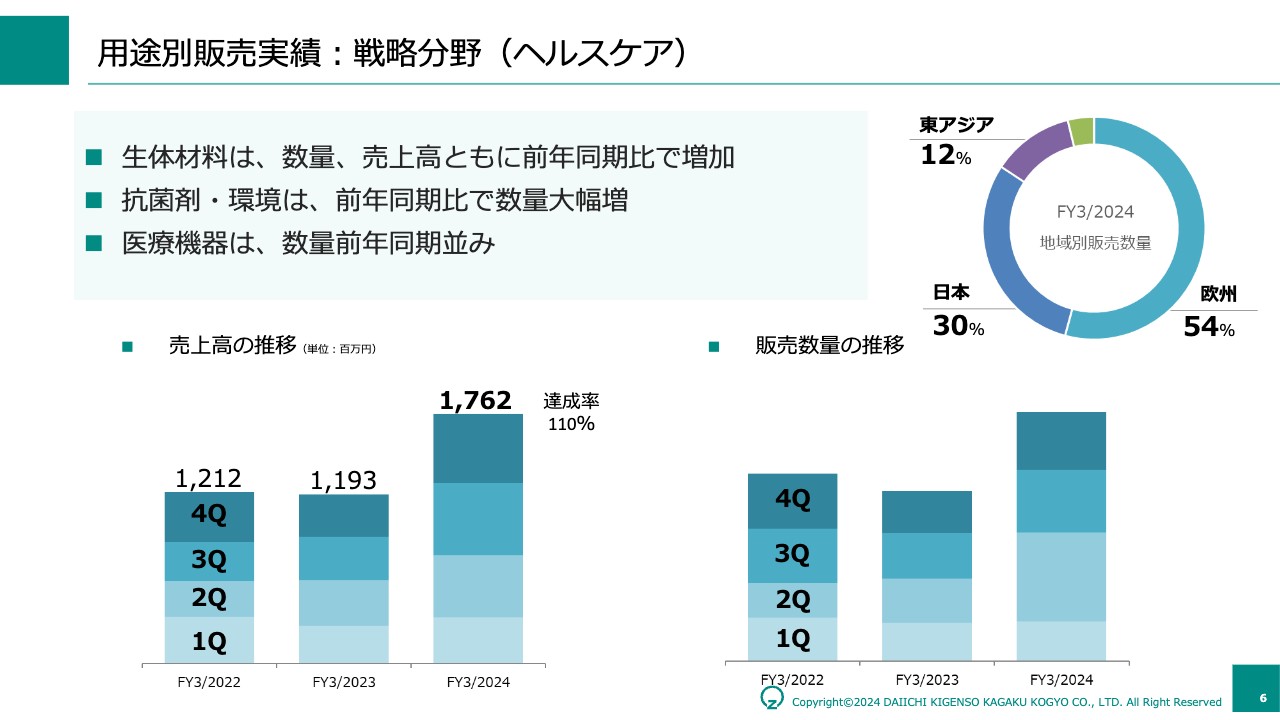

用途別販売実績:戦略分野(ヘルスケア)

ヘルスケア分野についてご説明します。この分野は、第3四半期の時点で前期実績を売上高と販売数量ともに上回りました。そのような状況を折り込み、2023年10月に着地見込みを上方修正しましたが、それをも上回る結果となりました。

スライドの右上の円グラフのとおり、性能とコストのバランスをご評価いただき、欧州や東アジアのお客さまからの注文が増加しています。現在、当社製品の生産効率を高めるとともにキャパシティアップにも努めており、着実に強化していきたいと考えています。

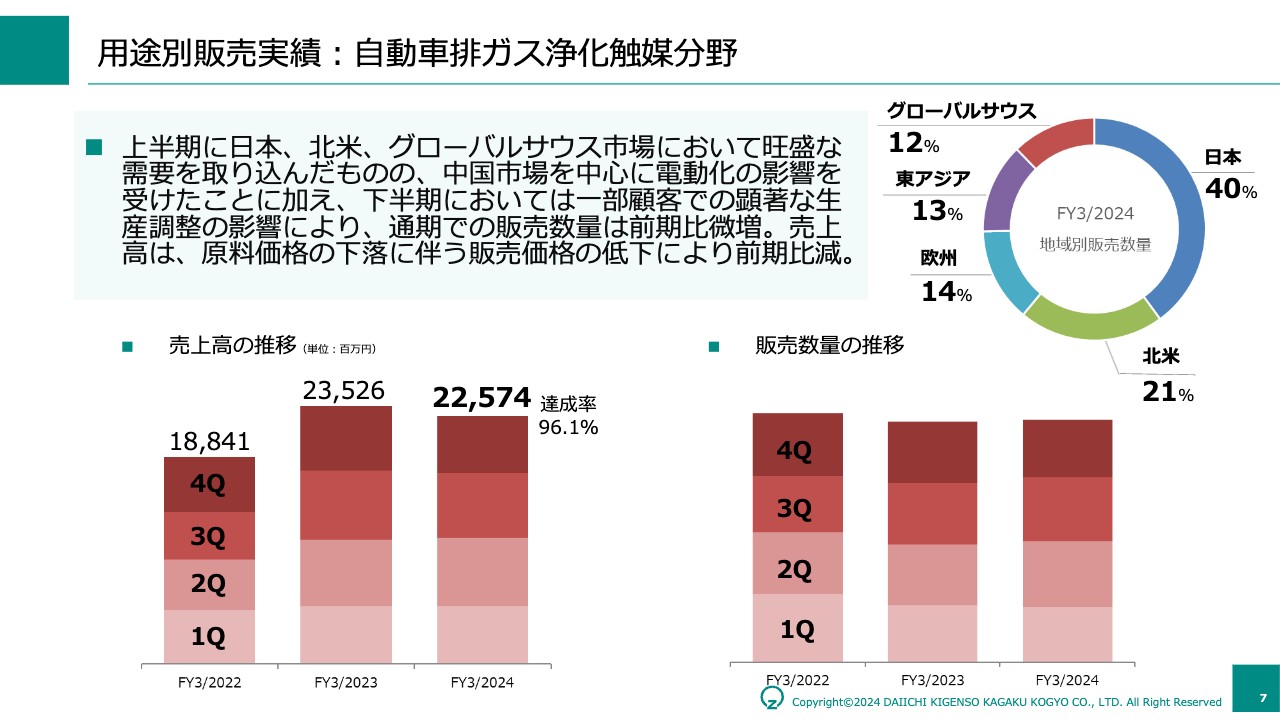

用途別販売実績:自動車排ガス浄化触媒分野

自動車排ガス浄化触媒分野です。バッテリーEVの変調やハイブリッド車の好調といった情報が多く出ているため、この分野の伸びはもう少し大きいのではないかと受け止められる方もいらっしゃるかと思います。確かに、ハイブリッド車の需要には力強さを感じていましたが、いくつかの要因があり2024年3月期の計画を下回る結果となりました。

まず、上半期はサプライチェーン内での在庫消化と見られる動きがあり、完成車の生産・販売と当社の販売数量の間に若干の乖離が発生していました。この在庫調整は夏場に底打ちした感覚がありましたが、大口顧客の欧州向けの取引において10月以降は欧州現地での倉庫販売に切り替えたことにより、当該取引の出荷が約2ヶ月スキップされました。

さらに、日系大手メーカーが品質重視の生産体制をとり、第4四半期には急激な生産調整をしたことに伴い我々の売上が急激に落ちました。これらの要因はいずれも一時的なものであり、2025年3月期には解消されるばかりか、挽回生産も含めて増加する見込みです。

1点、注意深く見ていく必要があるのは、中国メーカーのバッテリーEVの販売動向です。中国メーカーのバッテリーEVのシェアが中国国内だけではなく、中南米やASEANでもじわりと上昇しています。

中国のバッテリーEVは、正極材にジルコニウムを使用しない電池が搭載されている割合が非常に大きく、中国車の世界的なバッテリーEVのシェアが拡大する動きが我々の自動車排ガス浄化触媒と正極材の添加剤の両方の需要が低迷することになります。

それ以外の動きについては、例えば、全体で見るとバッテリーEVは伸びないものの、ハイブリッド車や日本と欧米でバッテリーEVが伸びれば、当社はいずれの用途に向けても同じ生産ラインから製品を供給できる強みを有しているため、市場の動向をしっかりと見て対応していきたいと考えています。

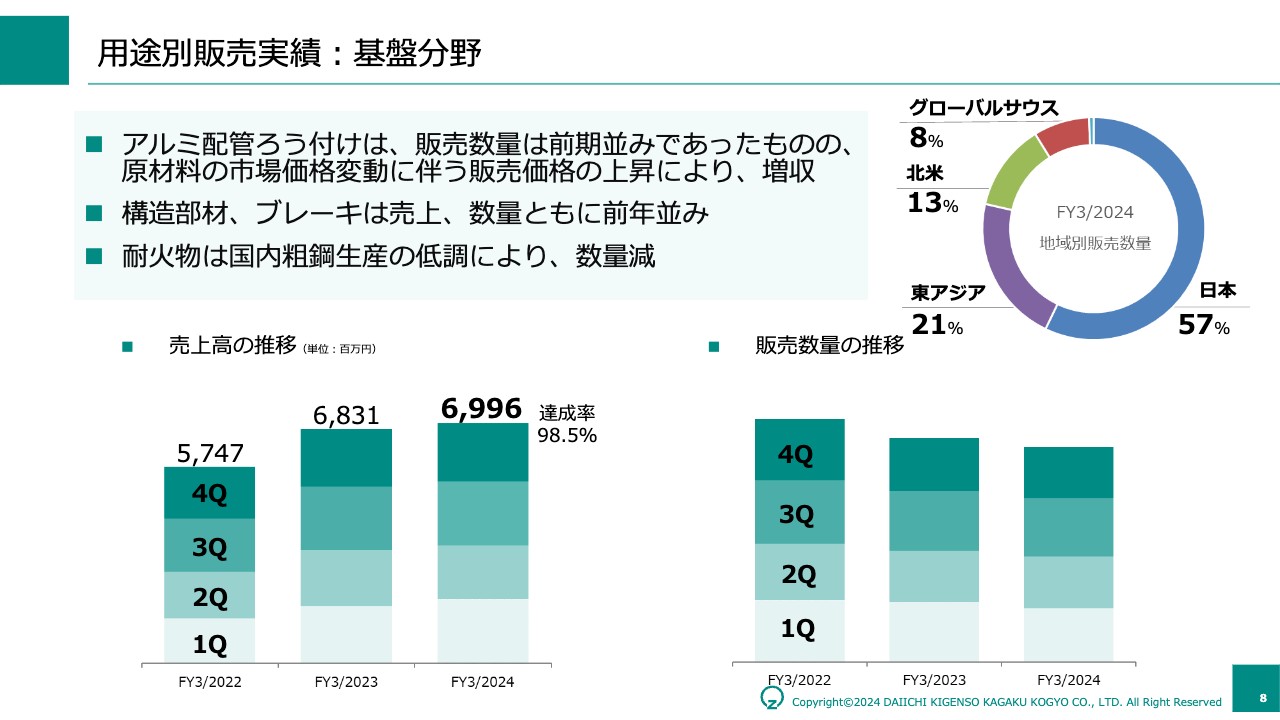

用途別販売実績:基盤分野

基盤分野です。耐火物は前期比で2割近い販売数量の落ち込みがありましたが、その他の用途がカバーをして全体の販売数量の減少を最小限にとどめました。

加えて、アルミ配管ろう付け向け製品では、原材料価格の上昇もあり、全体の売上は約3パーセントの増加となりました。アルミ配管ろう付けとブレーキは今後も安定して推移することが見込まれます。

また、当社が「構造部材」と呼んでいるセラミックスの材料でも新規案件があります。基盤分野は、大きな伸びは見込めないものの着実に売上を固められる分野だと考えています。

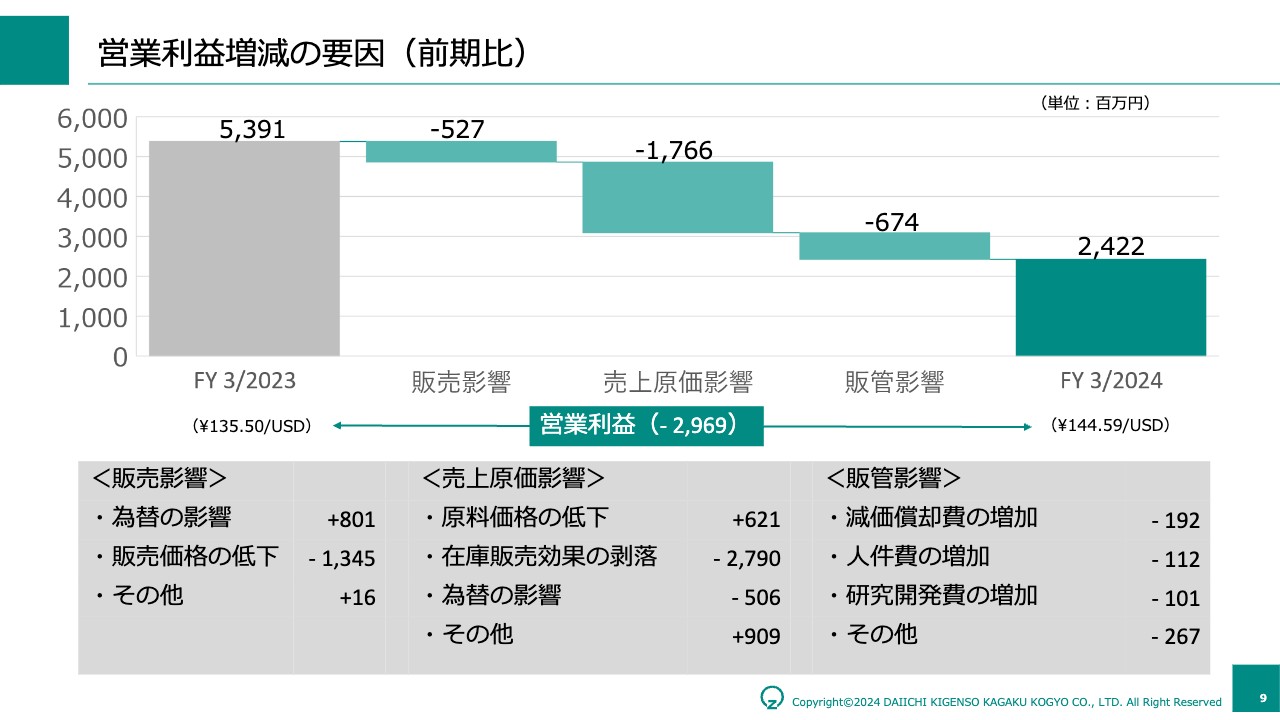

営業利益増減の要因(前期比)

営業利益の増減要因です。スライド中央下段に記載した「売上原価影響」の「在庫販売効果の剥落」が一番大きな数字になっています。こちらは、冒頭でご説明したとおりです。

円安に伴う影響は、販売では輸出面でプラス、売上原価では原料価格の上昇でマイナスとなり、通算すると営業利益で約3億円の増益であると試算しています。

スライド右側の販管費については、研究開発センターの償却負担の増加に加え、物価上昇を踏まえた人件費などが増加しています。

結果として、販管費は前期を大きく上回りましたが、引き続き原価低減に加え適切なコスト転嫁の活動をさらに強化していくことにより、収益性を悪化させることなくしっかりと事業を運営できる体質を維持していきたいと考えています。

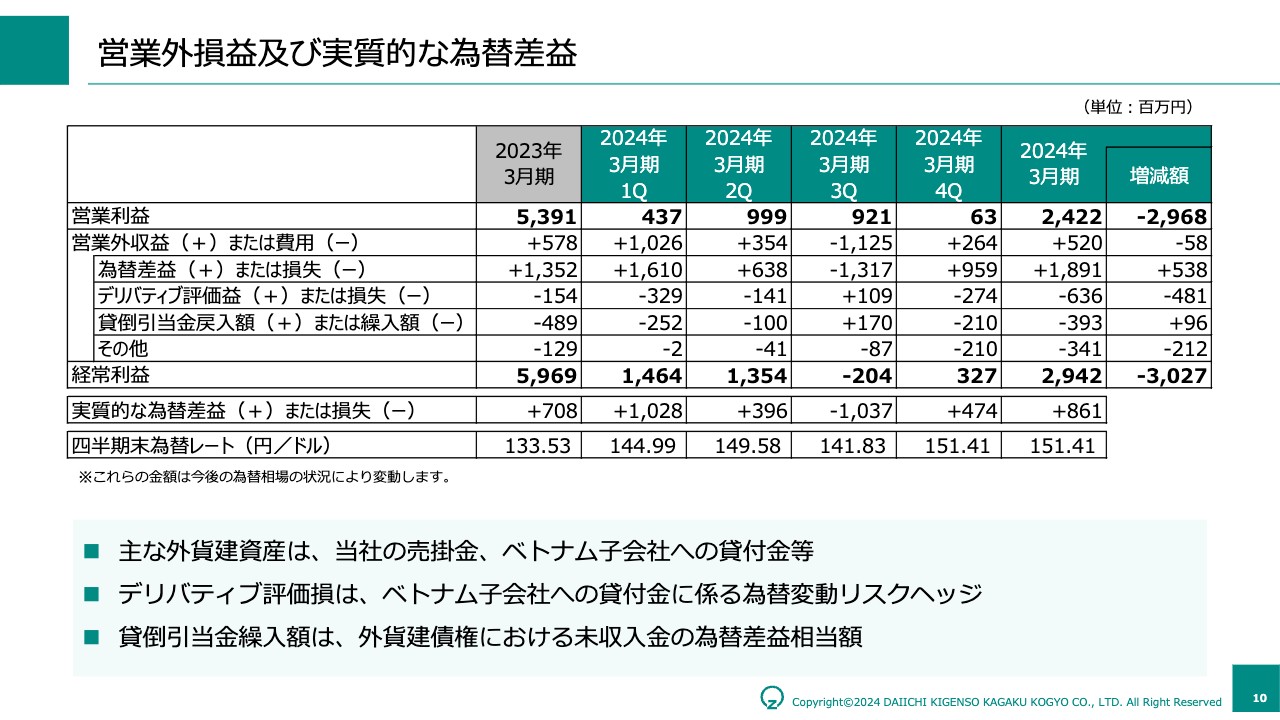

営業外損益及び実質的な為替差益

営業外損益及び実質的な為替差益です。

当社は、ベトナム子会社向けに100万ドルを超える外貨建貸付債権を保有しており、為替変動のリスクヘッジのためにデリバティブ取引や為替予約取引をしています。

さらに、過去にはベトナム事業に関連して鉱山関連の投資をしましたが、全額貸倒引き当て処理を行っています。その処理分が未収入金および貸倒引当の両建てになっており、こちらも為替の変動の影響を受けています。

以上の理由から、当社の営業外収支は四半期ごとにプラスマイナスの大幅な変動が出ています。デリバティブ評価損益の四半期ごとの推移を見ると、第4四半期にかけてデリバティブ取引や為替予約取引によるヘッジ効果が現れています。

為替変動そのものを受けない状態に持っていくように努めていますが、子会社向けの貸付債権は長期プロジェクトであるため、なかなか圧縮することができていません。

今後も未収入金の早期回収と適切な為替ヘッジを継続的に推進することで、収益変動を極力抑制する活動を続けていきたいと考えています。

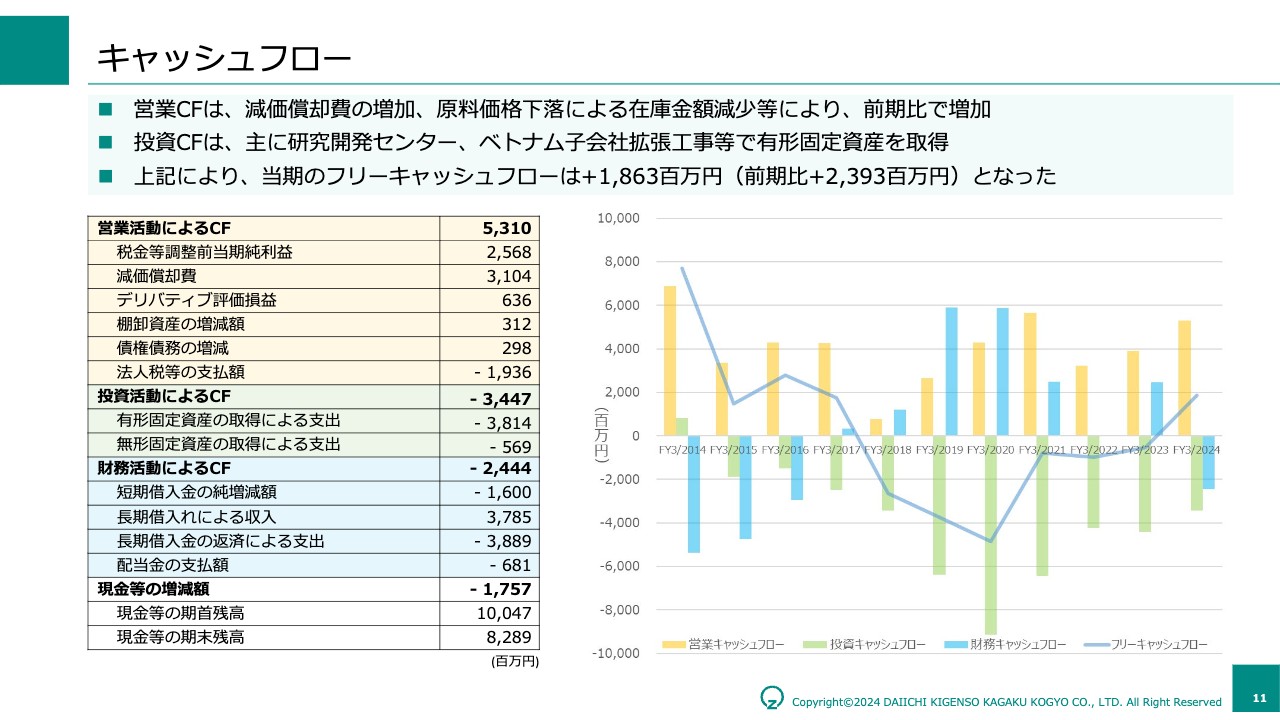

キャッシュフロー

キャッシュフローの推移です。営業活動によるキャッシュフローで前期と大きく変わった点は、棚卸資産の増減です。前期はマイナス22億7,800万円でしたが、2024年3月期は在庫圧縮活動の強化や原料価格の下落が寄与した結果53億1,000万円のプラスとなりました。

それに対して、投資キャッシュフローでは、ベトナム事業と研究開発センター以外にも、国内拠点の生産設備を増強したこともあり、長いスパンで投資を継続しています。その結果マイナス34億4,700万円となり、2024年3月のフリーキャッシュフローは18億6,300万円のプラスとなり、計画どおりとなりました。

今後は増産投資も実施していきますが、規模は大きくないため当面のフリーキャッシュフローはプラスで推移する見込みです。

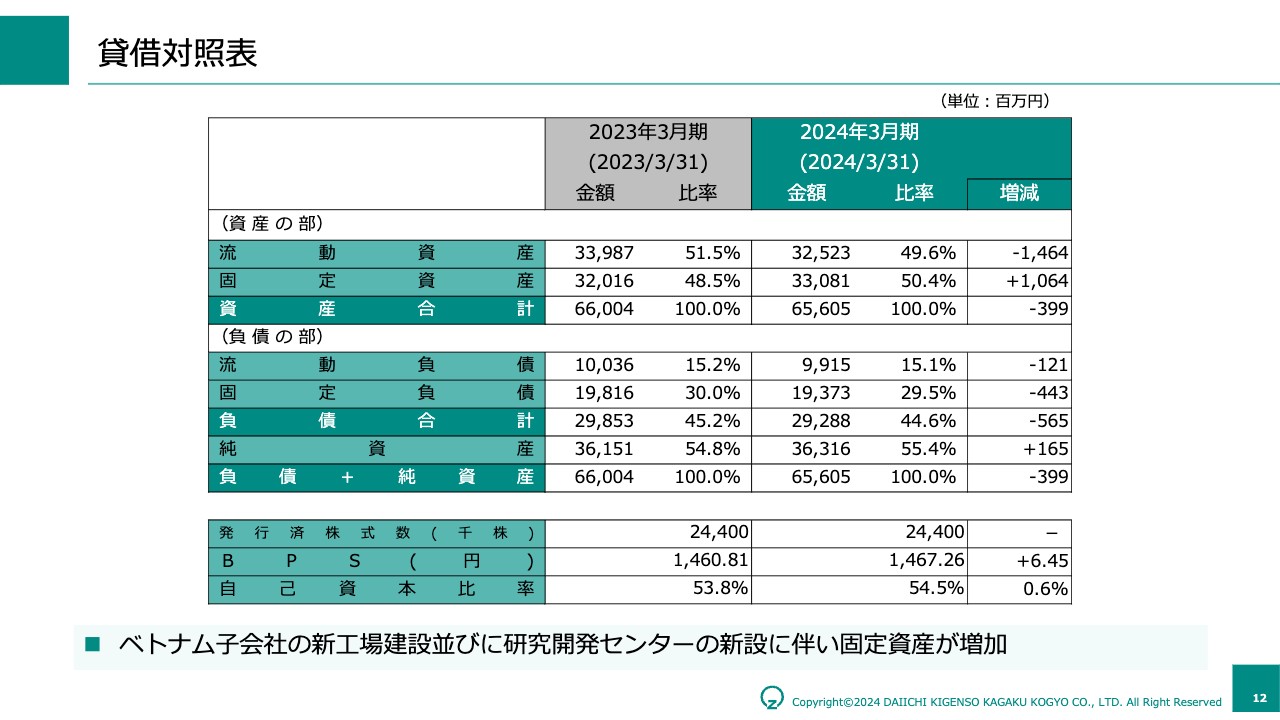

貸借対照表

貸借対照表です。今までご説明しているとおり、ベトナム子会社の新工場建設並びに研究開発センターの新設に伴い固定資産が増加し、総資産は全体で656億500万円と大きな規模になっています。

今後、当社は在庫圧縮を中心に全社的にROIC向上に向けた施策を継続的に推進し、資産効率を引き上げていきたいと考えています。

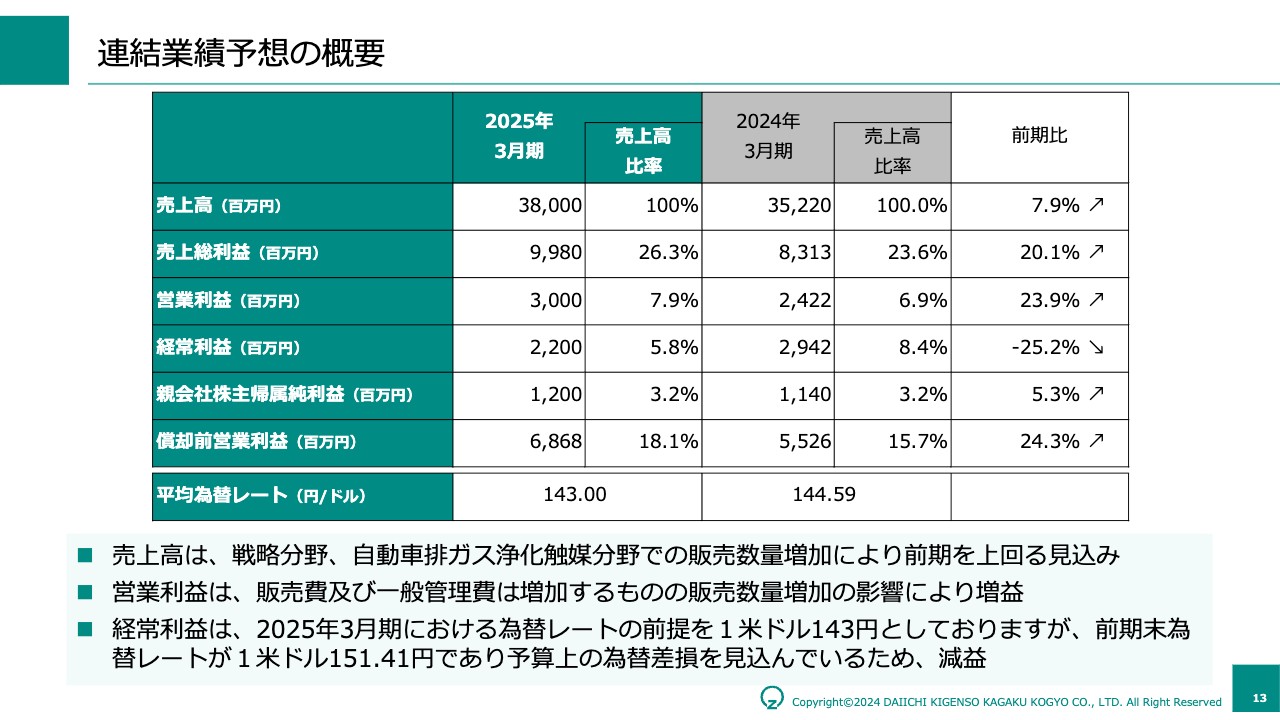

連結業績予想の概要

2025年3月期の連結業績予想の概要です。売上高は、2024年3月期比でプラス7.9パーセントとなる380億円を見込んでいます。最終利益はわずかですが、増益となる計画です。

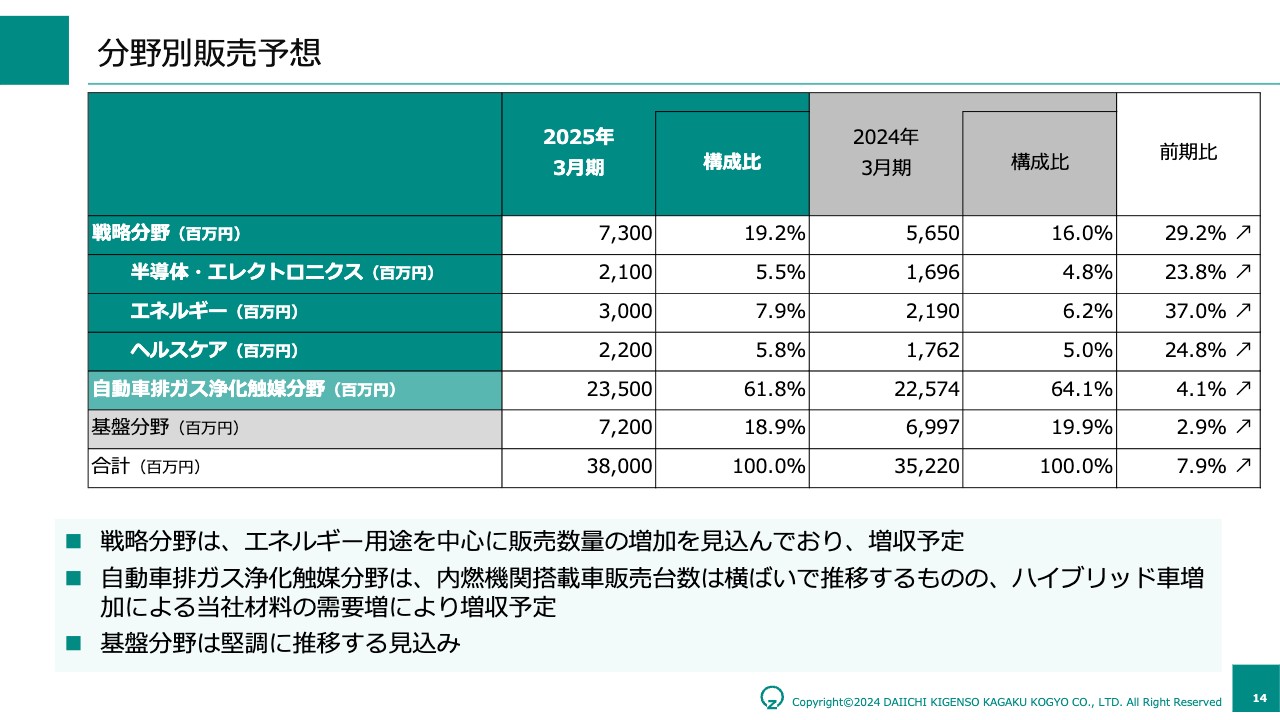

分野別販売予想

分野別の売上予想です。戦略分野のうち、半導体・エレクトロニクス分野に関しては、半導体は2024年3月期ほどの伸び率は見込めませんが、スマホやパソコン向けの需要が回復していることにより、ベースのエレクトロニクス向け材料は着実に回復を見込み、半導体・エレクトリック分野では2024年3月期比で23.8パーセントの増収を計画しています。

エネルギー分野に関しては、上半期は引き続き二次電池は緩やかな回復にとどまると考えていますが、下半期以降は2024年3月期に見込んでいたような出荷拡大を見込んでいます。一方で、燃料電池並びに電解セル向けの電解質材料は、2024年3月期にさほど成長していないため、2024年3月期並みを見込んでいます。したがって、エネルギー分野では2024年3月期比で37.0パーセントの増収を計画しています。

ヘルスケア分野に関しては、2024年3月期の下半期並みの水準で安定して推移するだろうと考えており、ヘルスケア分野では2024年3月期比で24.8パーセントの増収を計画しています。

自動車排ガス浄化触媒分野に関しては、先ほどご説明したとおり、2024年3月期に発生した一時的なマイナス要因がないため、ハイブリッド車の需要増加を享受できると考えています。したがって、自動車排ガス浄化触媒分野では2024年3月期比で4.1パーセントの増収を計画しています。

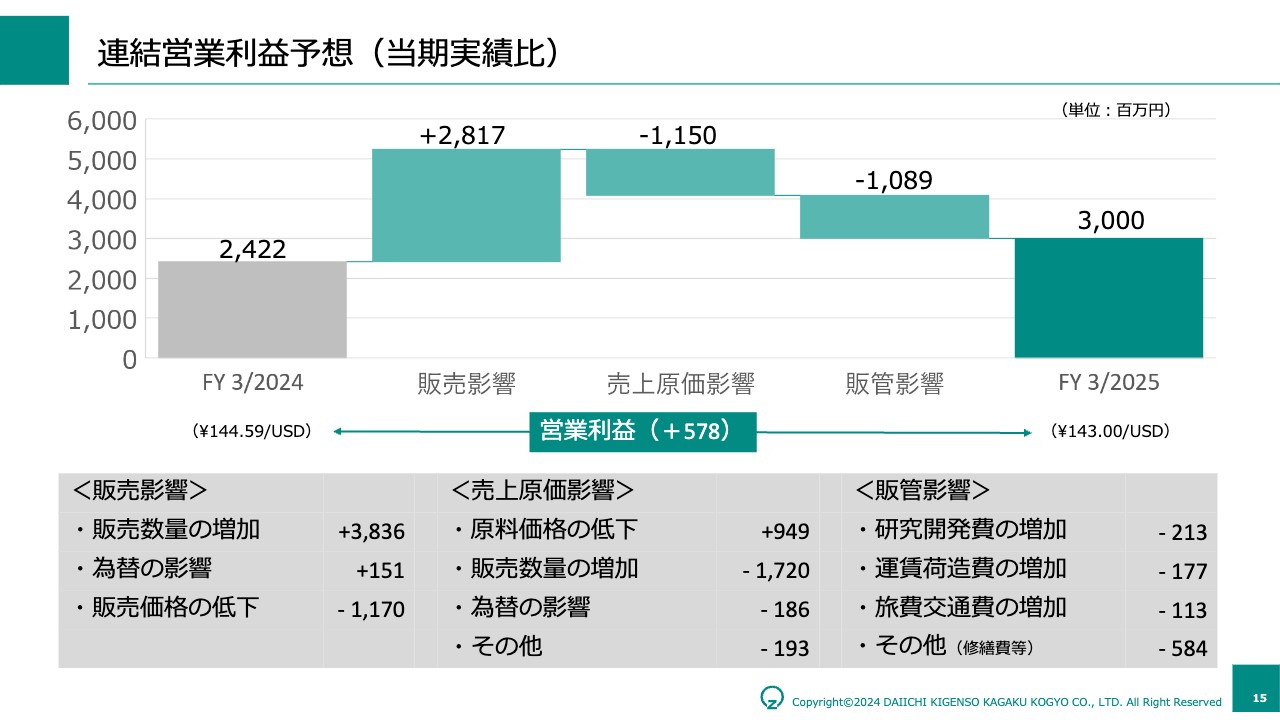

連結営業利益予想(当期実績比)

営業利益の増減の要因分析です。2025年3月期の為替レートは1米ドル143.00円を前提としているため、2024年3月期の平均と大きな変化はありませんが、若干の為替差損を織り込んでいます。

一番影響が大きな項目は、先ほどご説明した販売数量の増加です。加えて、スライドでは分類していませんが、継続的に取り組んでいる生産効率の向上の効果により販売数量の増加における減益を抑制しています。

このような原価低減を図ったことによる利益の増加のほか、研究開発費や運賃荷造費の増加を吸収し、営業利益は2024年3月期比で30億円の増益を計画しています。

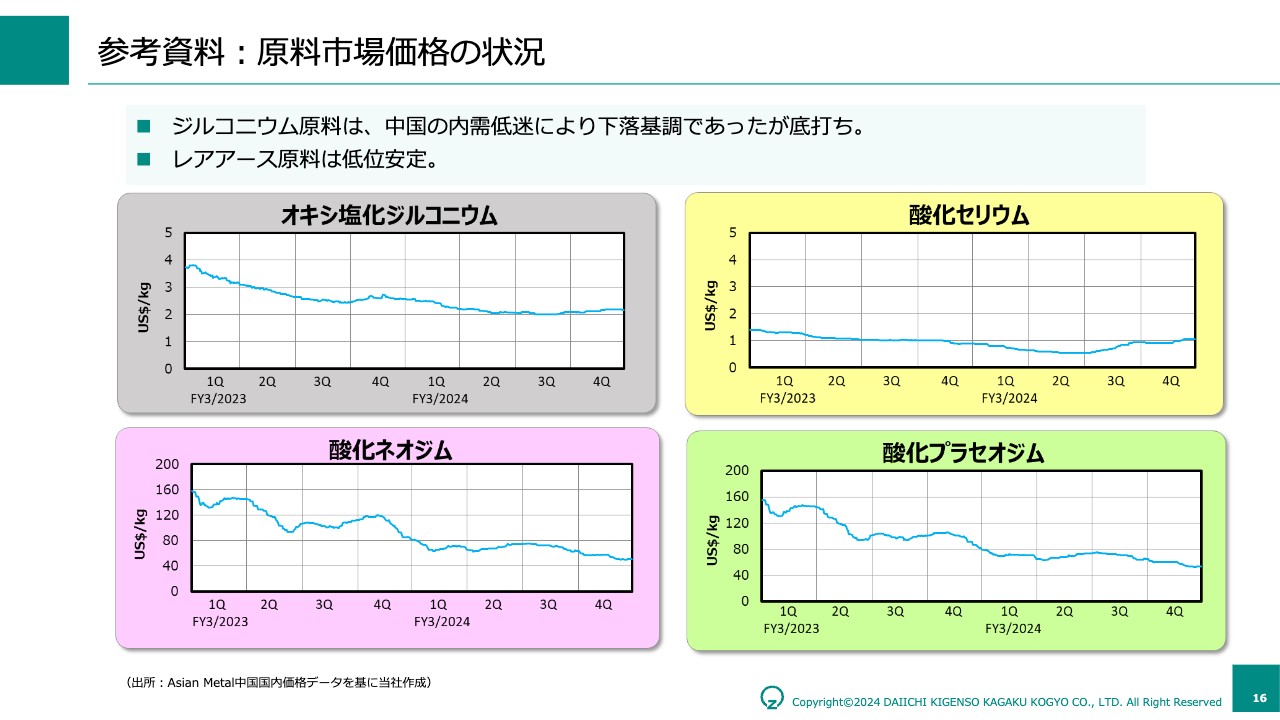

参考資料:原料市場価格の状況

主要原料の市場価格の状況です。オキシ塩化ジルコニウムは底を打ち、レアアース原料は弱含みで推移しています。いずれもそれほど大きな変動ではないため、当社の2025年3月期決算に与える影響はそれほど大きくないだろうと考えています。

新着ログ

「化学」のログ