【QAあり】J-MAX、新社長のもと電動化サプライヤーへの転換、持続可能な企業体質の構築を推進、新事業創出にも注力

報告事項

山﨑英次氏:みなさま、こんにちは。株式会社J-MAX代表取締役社長執行役員の山﨑英次です。2024年3月期決算および中長期経営計画についてご説明します。どうぞよろしくお願いします。

本日は、スライドの報告事項に従ってご説明します。

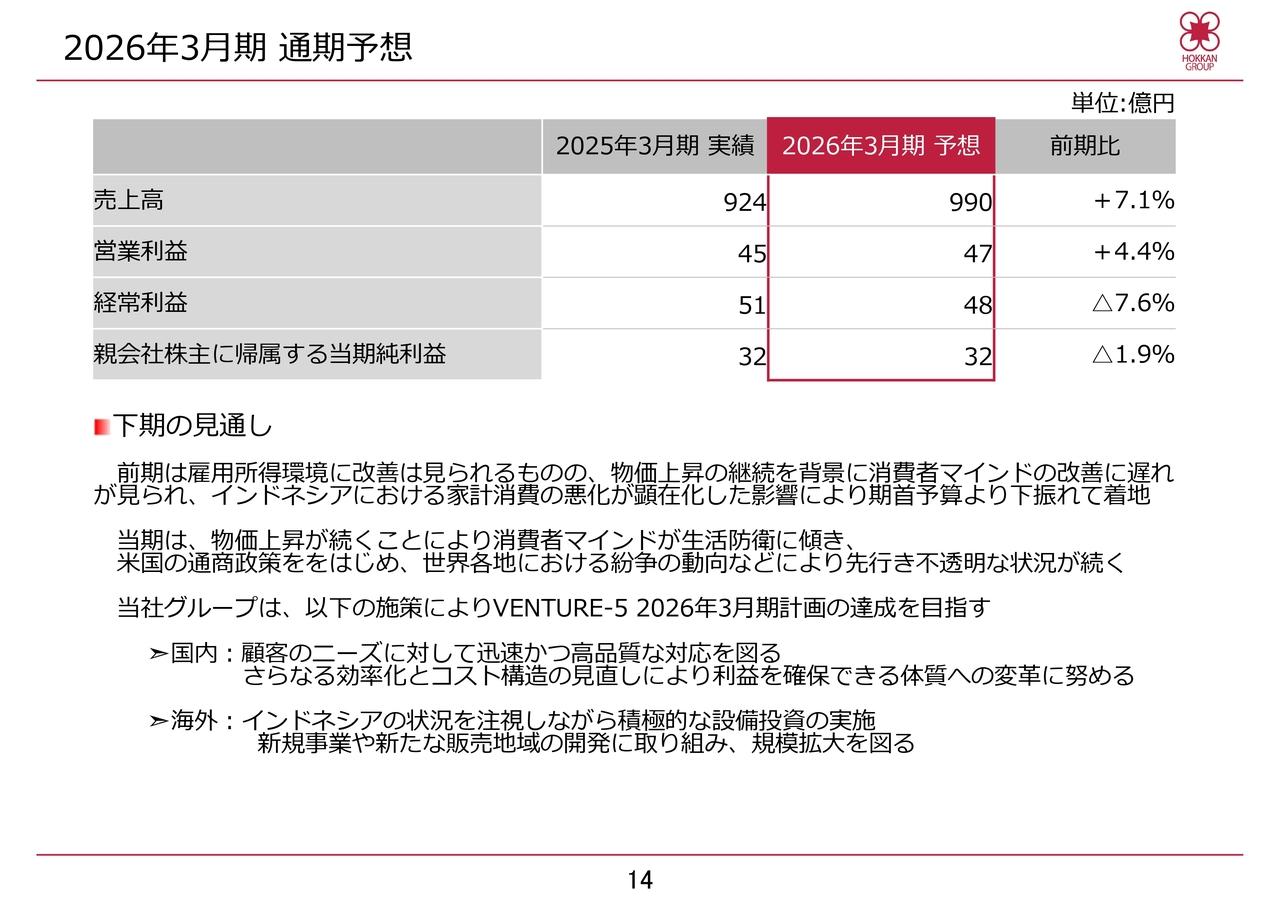

主要客先(HONDA)生産状況

はじめに、2024年3月期決算および2025年3月期業績予想について、主要客先であるホンダ(HONDA)関係における2024年3月期の当社拠点別の生産実績からご説明します。

日本においては、ホンダの鈴鹿製作所、寄居製作所の生産がともに微減となり、生産台数は前期比で2パーセント減少しました。

中国においては、EVシフトの加速による影響が大きく、広州・武漢ともに生産台数は10パーセント強減少しました。

タイにおいては、輸出向け部品は減少したものの、国内生産台数は増加し、合わせて前期比で31.6パーセントの増加となりました。汎用エンジン生産台数は、EVシフトの加速により41.7パーセント減少しました。

トータルでは、中国と日本の減産影響により、生産台数は減少となりました。

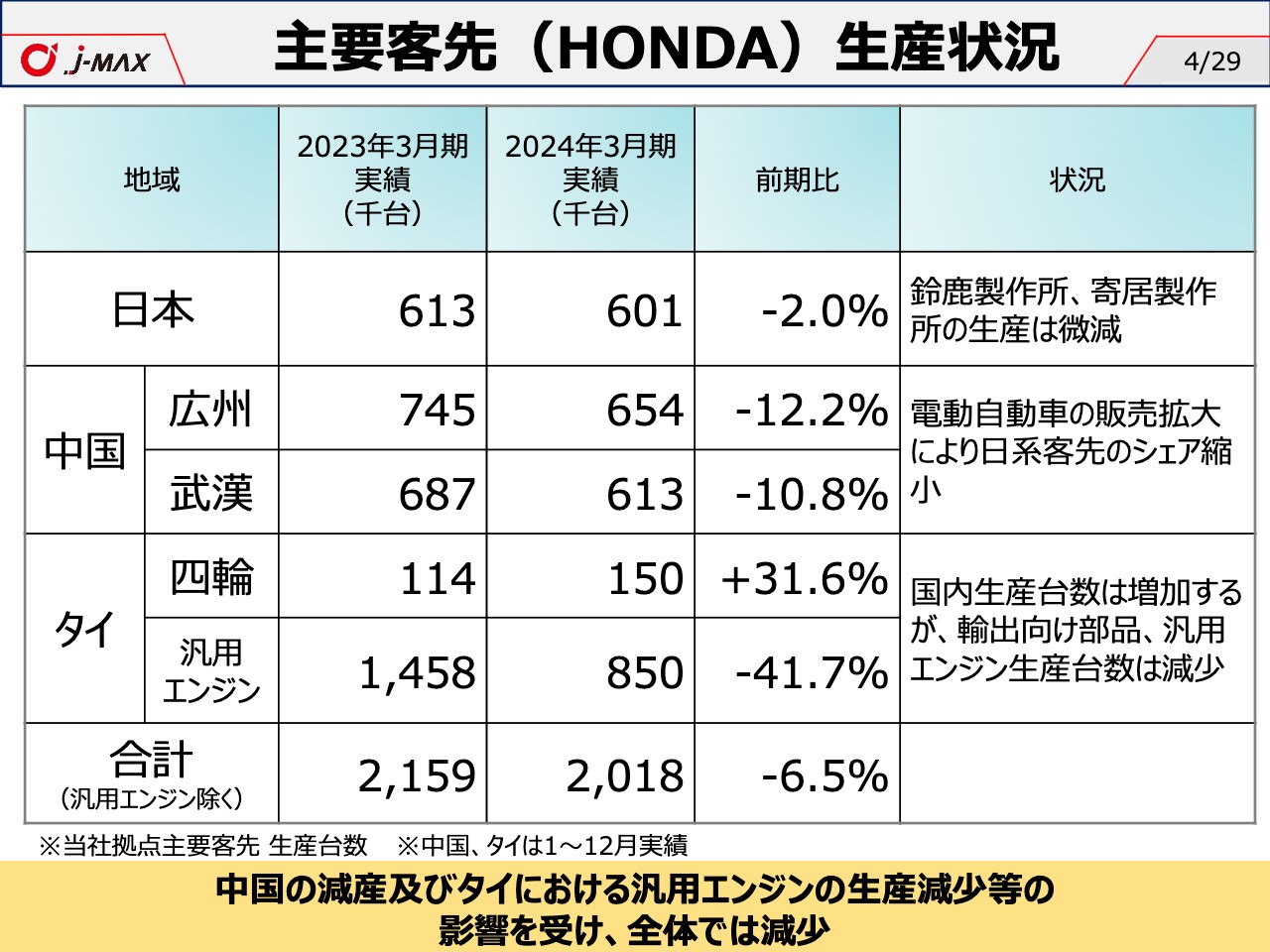

2023年度 量産開始車種

当社が部品を製造する車種における、2023年度の量産開始状況についてご説明します。日本ではホンダのN-BOXの量産を開始しました。また、トヨタのアルファード・クラウンSUVの量産も開始しています。

タイでは、ホンダのCR-V・アコード・MR-Vに加え、日産のアルメーラや、トヨタのヤリス クロス等の部品の量産を開始しました。

中国においては、ホンダのシビック・アコード・CR-V等が量産を開始しています。加えて小鵬汽車(Xpeng)、CATL社向けなどの部品の量産も開始しました。

全体としては、ホンダ向けを中心としつつも、各拠点における積極的な営業活動により、他メーカーへの受注が順調に拡大しています。

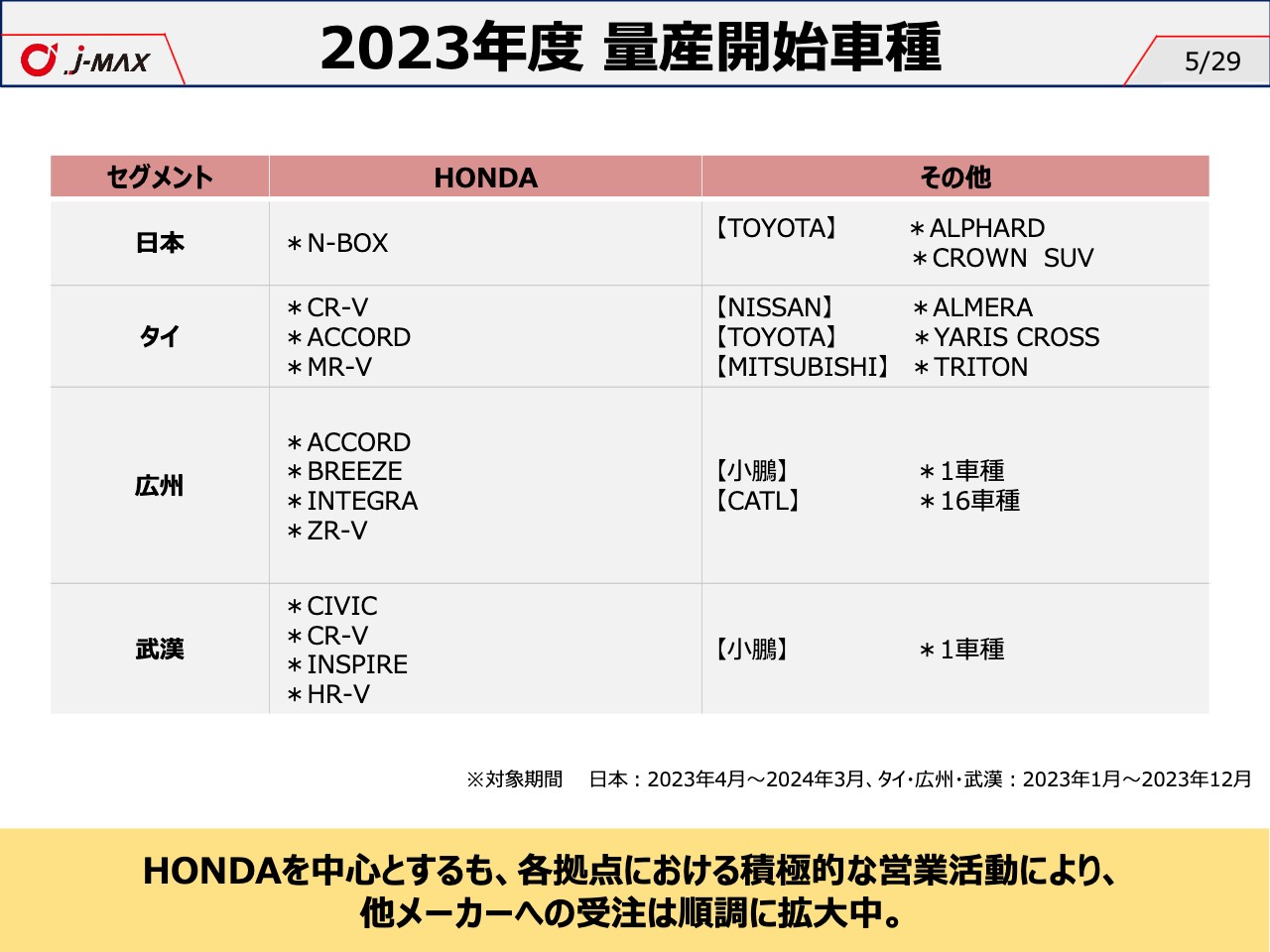

連結損益状況

2024年3月期の連結業績についてご説明します。売上高は前年同期比3.8パーセント増の543億4,700万円、営業利益は前年同期比63パーセント減の10億4,100万円、経常利益は前年同期比73パーセント減の7億3,100万円となっています。親会社株主に帰属する当期純利益はマイナス10億2,600万円、前年同期は12億9,800万円でした。

親会社株主に帰属する当期純損失については、タイ拠点および広州拠点において、固定資産廃棄損および特別退職金等の構造改革費用を特別損失に計上したことが要因となっています。

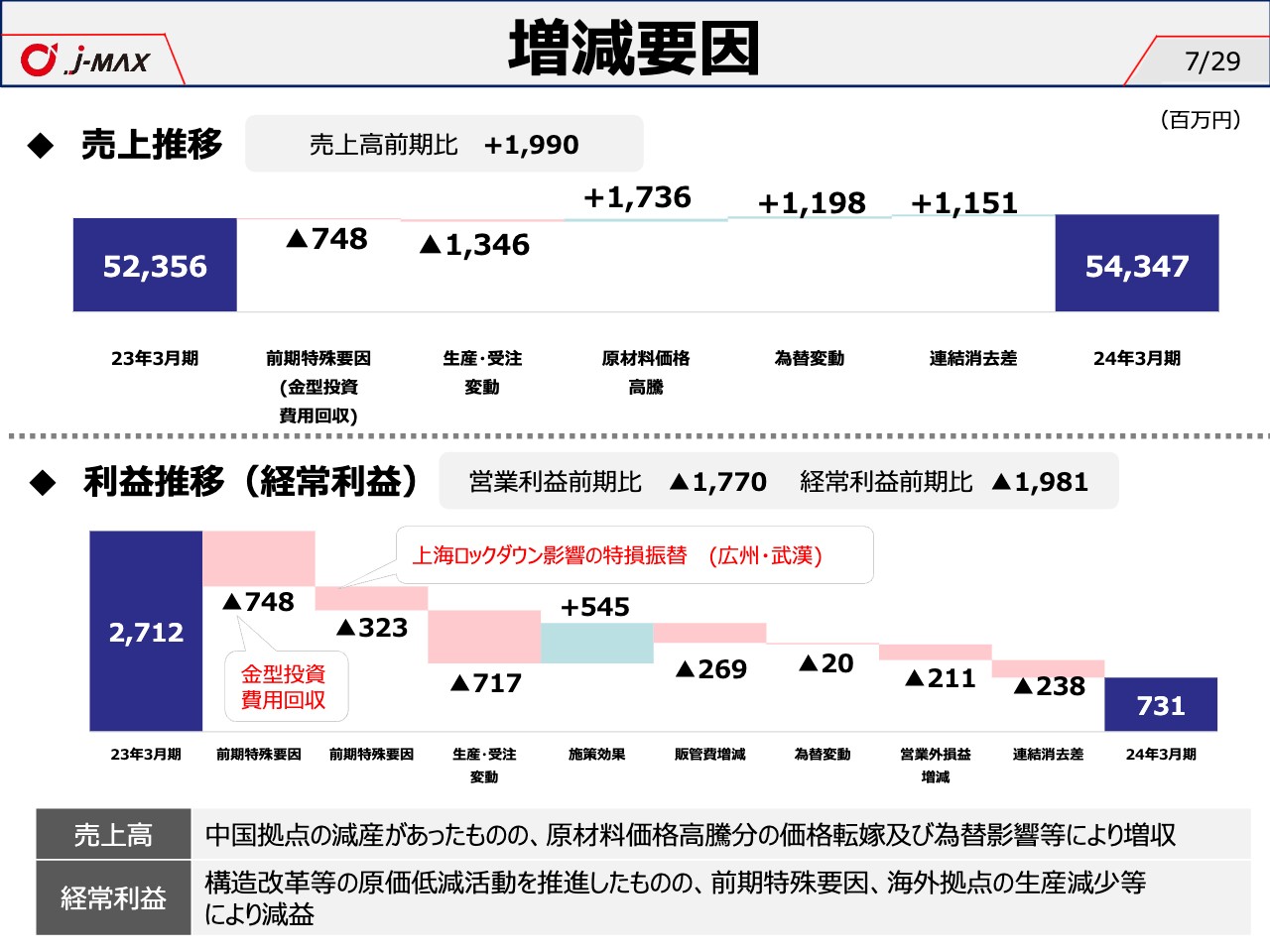

増減要因

業績の増減要因についてご説明します。まず売上面において、当期は前期と比べ19億9,000万円の増収となりました。その要因としては、中国拠点において主要客先の減産影響を受けたものの、原材料価格高騰分の価格転嫁や、円安による為替の影響を受けたことが挙げられます。

次に利益面において、当期は前期と比べ、営業利益段階で17億7,000万円の減益、経常利益段階で19億8,100万円の減益となりました。

その要因としては、構造改革等の原価低減活動を推進したものの、海外拠点において生産が減少したことと、加えて前期に量産車種終了に伴う金型投資費用の回収、および上海ロックダウンに伴う特損への振替等の特殊要因があったことが挙げられます。

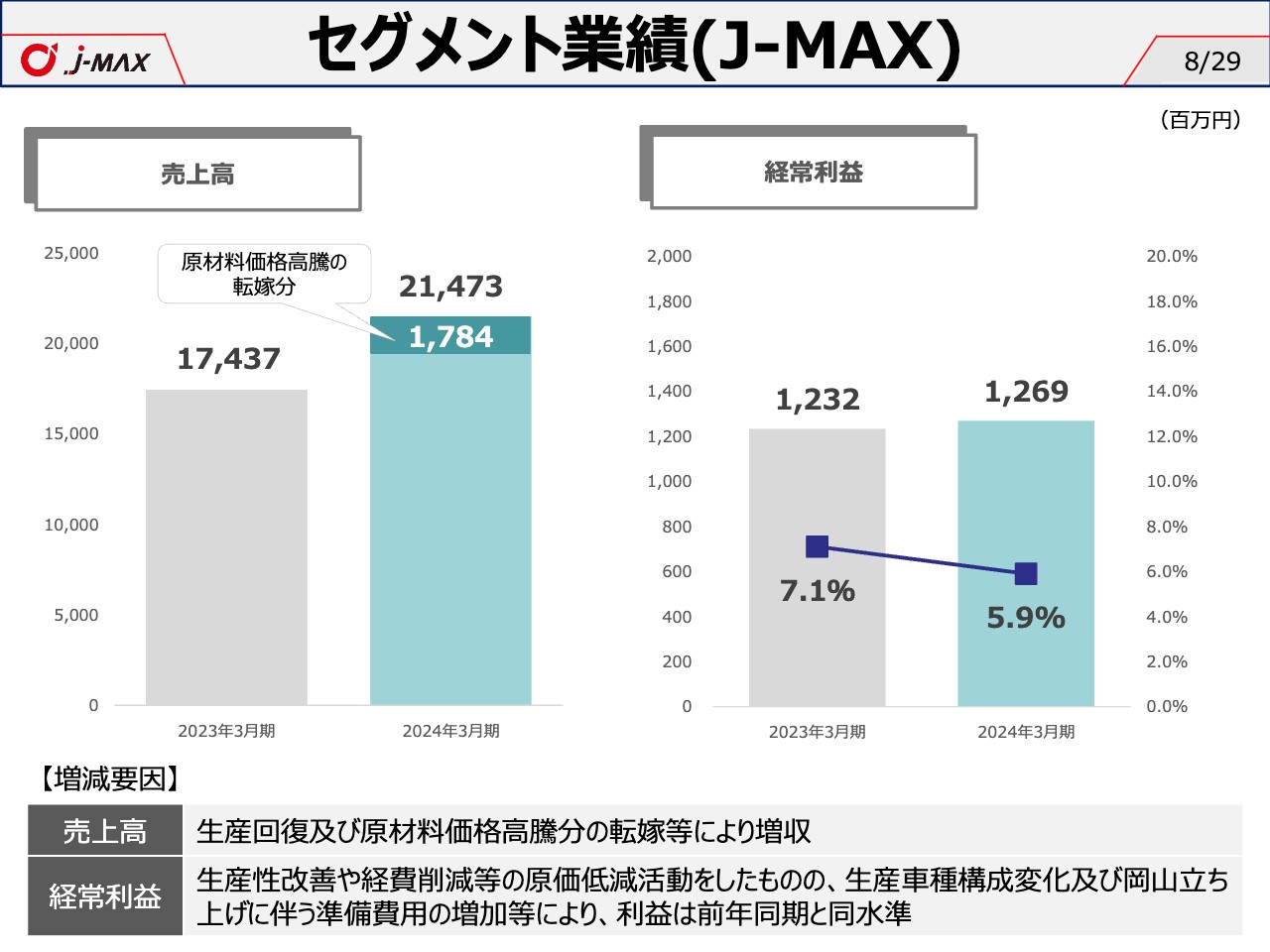

セグメント業績(J-MAX)

セグメントごとの業績です。J-MAXにおいては、主要客先の生産回復および原材料価格高騰による製品売価の増加等により、売上高が増加しました。

また、生産効率改善等の原価低減活動を推進したものの、生産車種構成の変化および岡山工場の立ち上げに伴う準備費用の増加により、利益は前年同期と同水準となりました。

セグメント業績(タイ)

タイにおいては、主要客先の生産は減少したものの、原材料価格高騰による製品売価の増加、および円安の為替影響により売上高が増加しました。

また、要員適正化および運送積載効率向上等の原価低減を推進したものの、生産車種構成変化などにより、利益は減少しました。

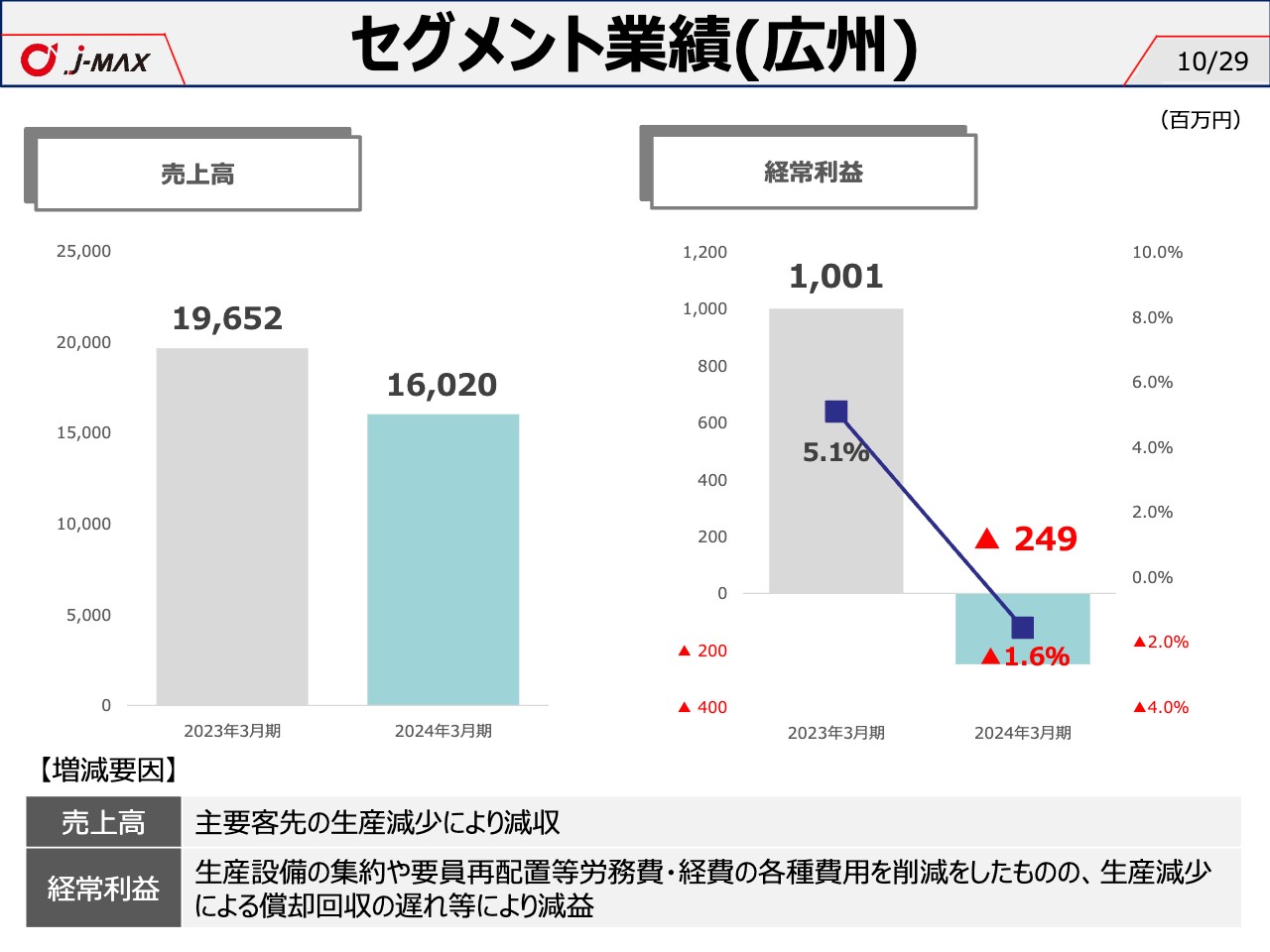

セグメント業績(広州)

広州においては、主要客先の減産影響などにより売上高が減少しました。また、生産設備の集約や要員再配置等により、労務費・経費の各種費用を削減したものの、生産減少に伴う償却回収の遅れ、さらに前期に量産車種終了に伴う金型投資費用の回収などの特殊要因があったことにより、利益が減少しました。

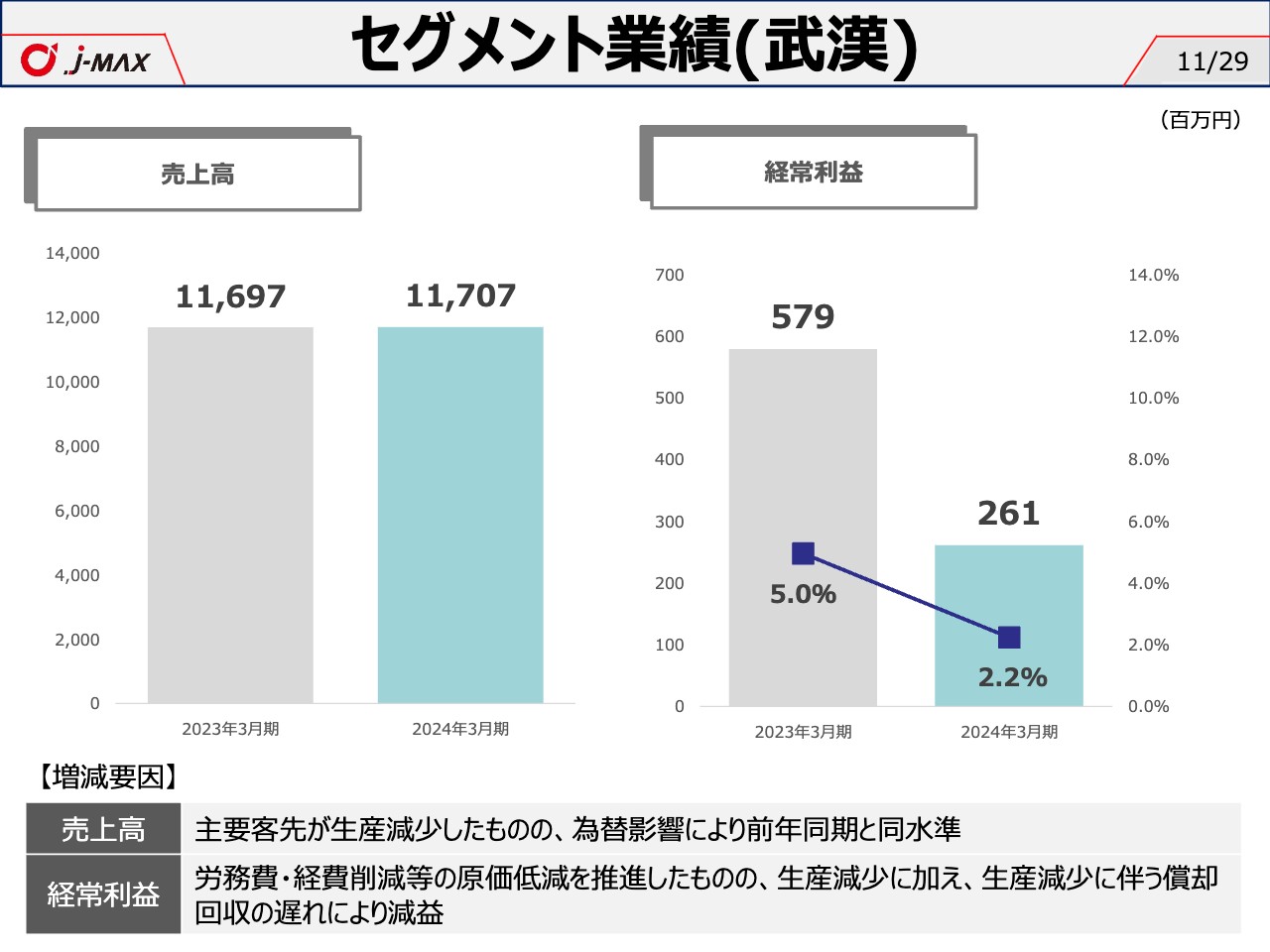

セグメント業績(武漢)

武漢においては、主要客先の減産影響に伴い、売上高は現地通貨ベースでは減少したものの、円安により邦貨ベースでは前年同期と同水準となりました。また、生産改善に伴う労務費・経費削減などの原価低減活動を推進したものの、生産減少に伴う償却回収の遅れなどもあり、利益は減少しました。

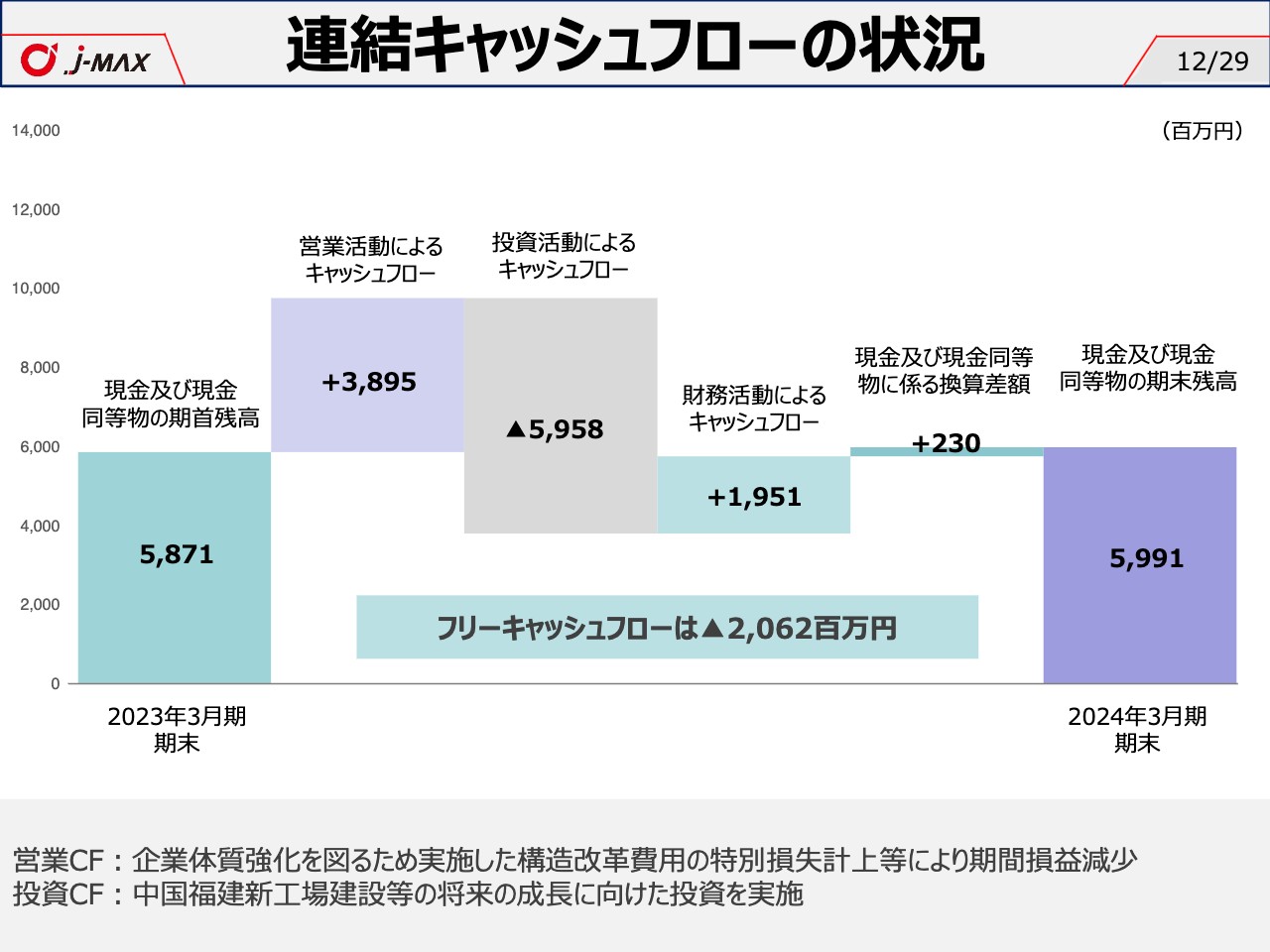

連結キャッシュフローの状況

キャッシュフローの状況です。2024年3月期の営業活動によるキャッシュフローは38億9,500万円、投資活動によるキャッシュフローはマイナス59億5,800万円、財務活動によるキャッシュフローは19億5,100万円、フリーキャッシュフローはマイナス20億6,200万円となっています。

中国福建新工場等の将来を見据えた成長投資の実施により、フリーキャッシュフローはマイナスとなりました。

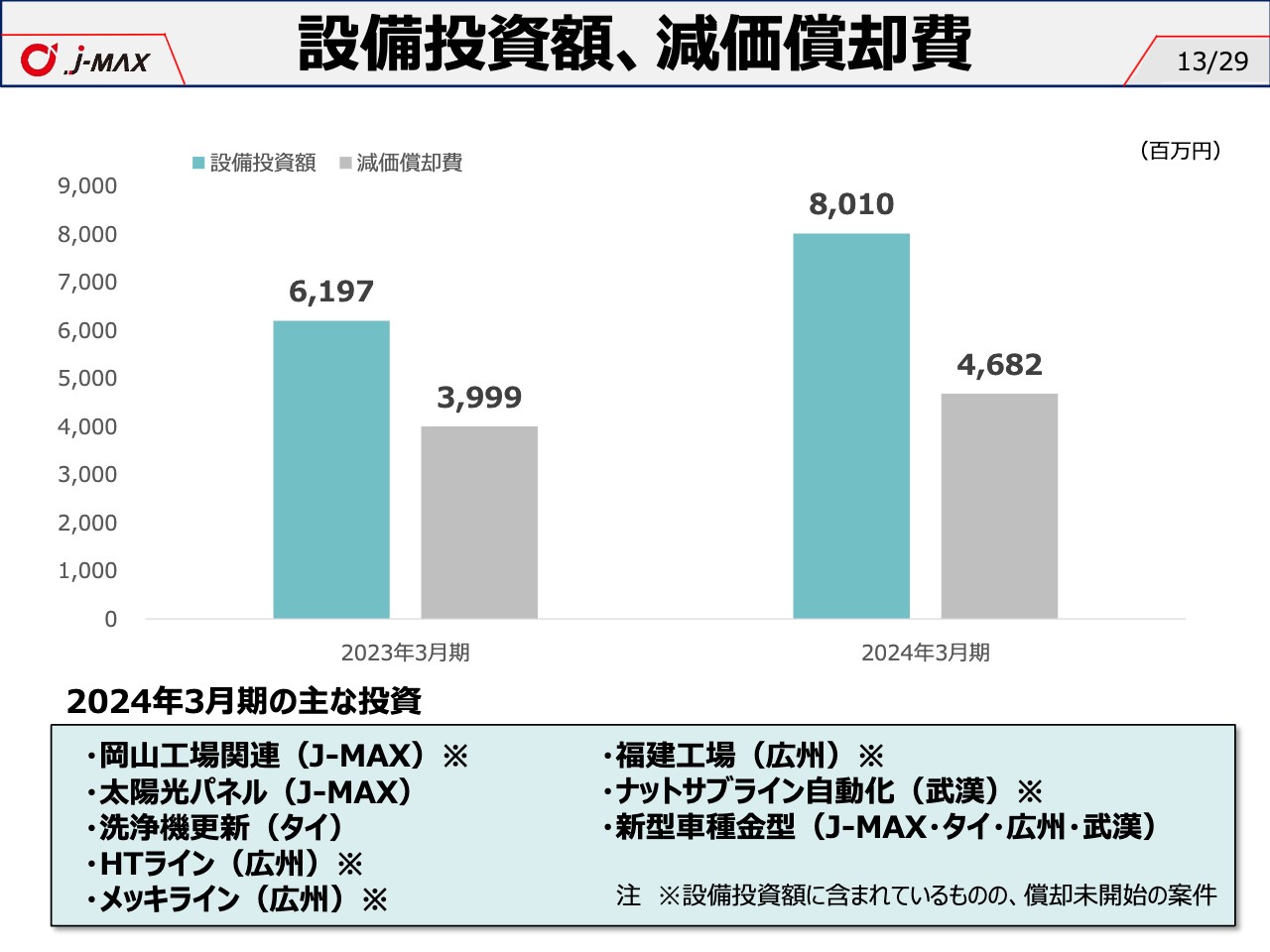

設備投資額、減価償却費

設備投資額と減価償却費の状況です。2024年3月期の設備投資額は連結で80億1,000万円、減価償却費は46億8,200万円となっています。主な投資は、J-MAXの岡山工場や広州の大型プレスライン、福建工場などに関するものです。

投資金額としては前期に比べ大幅に増加していますが、大半が事業規模拡大に向けた成長投資であり、中長期的な企業の成長に伴う投資を推進しています。

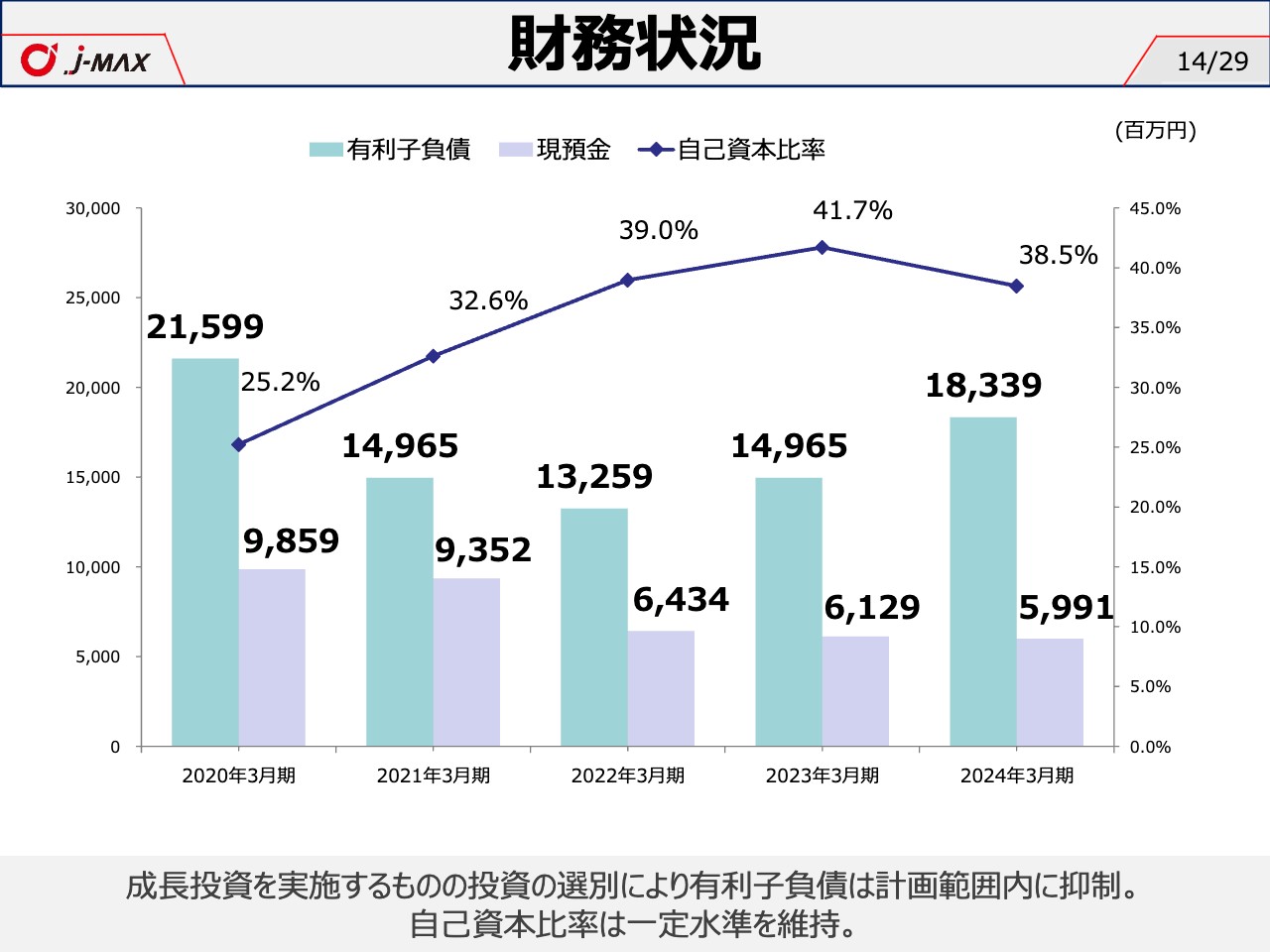

財務状況

財務状況の推移です。2024年3月期は成長投資資金を借入金で充当した影響により、有利子負債が前期から増加していますが、計画範囲内で抑制しています。現預金は前期と同水準で維持しています。

自己資本比率は前期から若干低下するものの38.5パーセントで推移しており、一定の水準は維持しています。

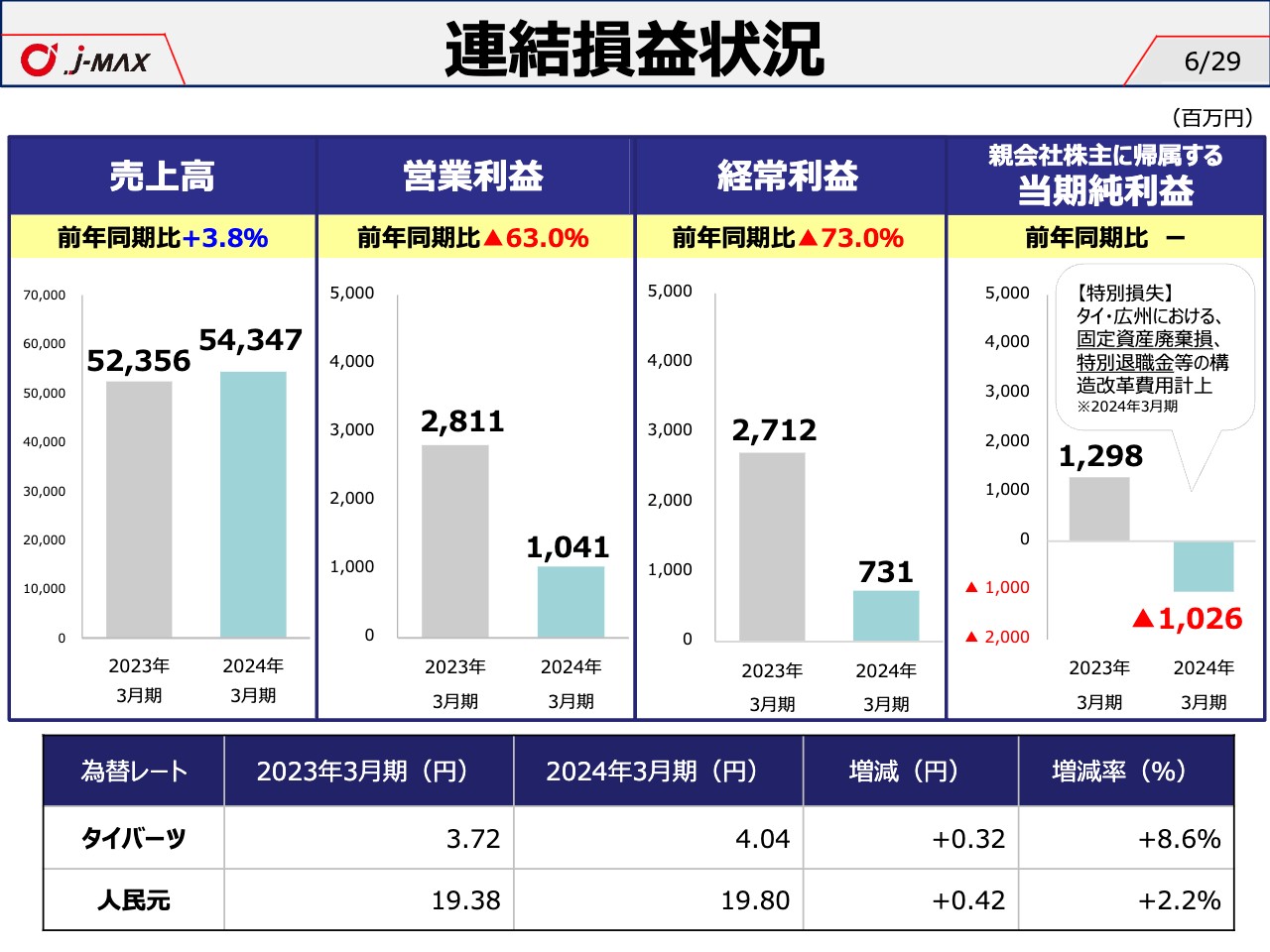

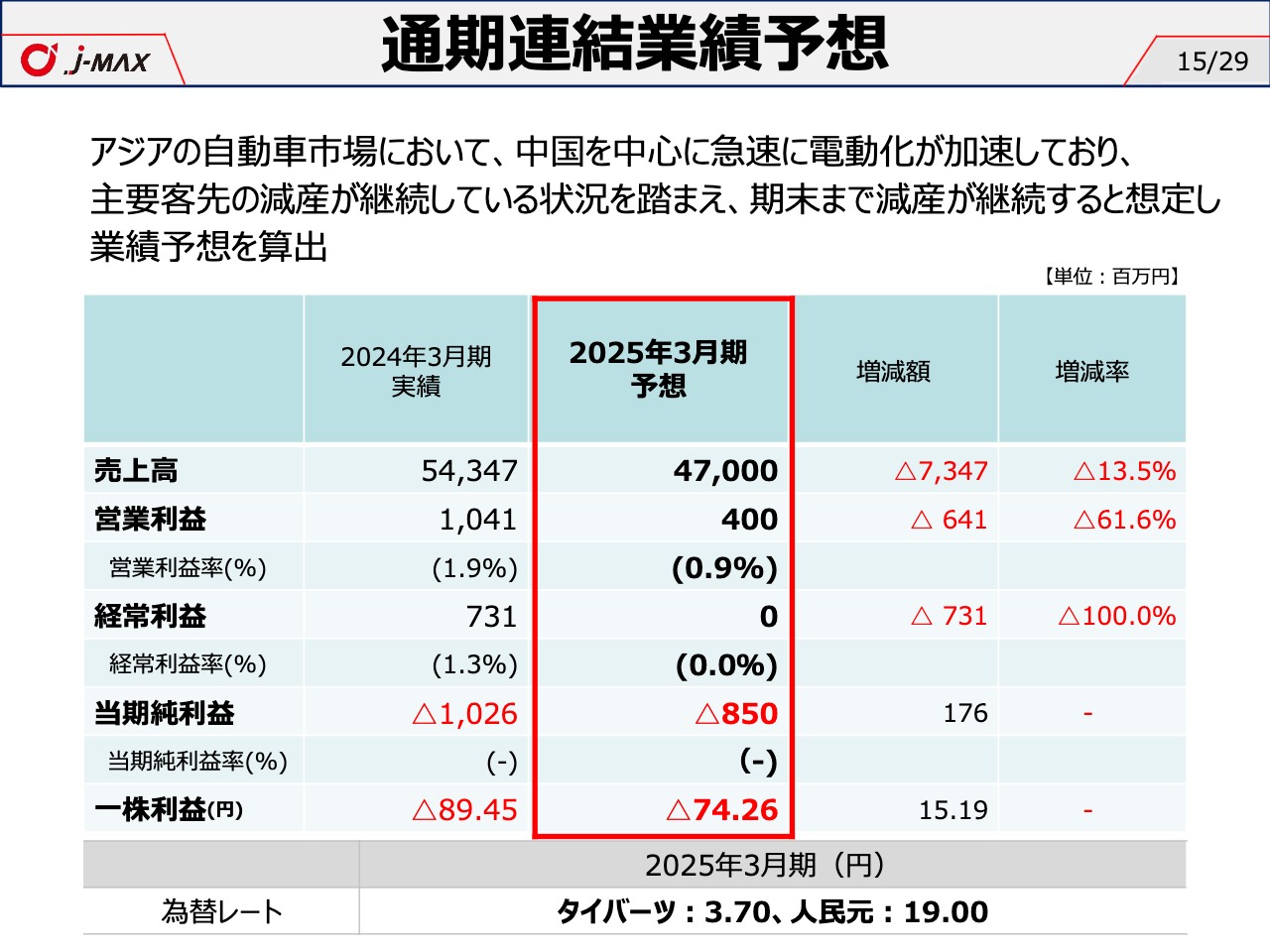

通期連結業績予想

2025年3月期の業績予想についてご説明します。当社は連結業績に占める中国比率が高いため、中国における主要客先のEV化シフトへの対応の遅れにより、生産減少が継続している状況にあります。このような状況を踏まえ、期末まで生産減少の影響が継続すると想定し、業績予想を算出しています。

2025年3月期の業績予想は、売上高470億円、営業利益4億円、経常利益0円、親会社株主に帰属する当期純利益マイナス8億5,000万円としています。

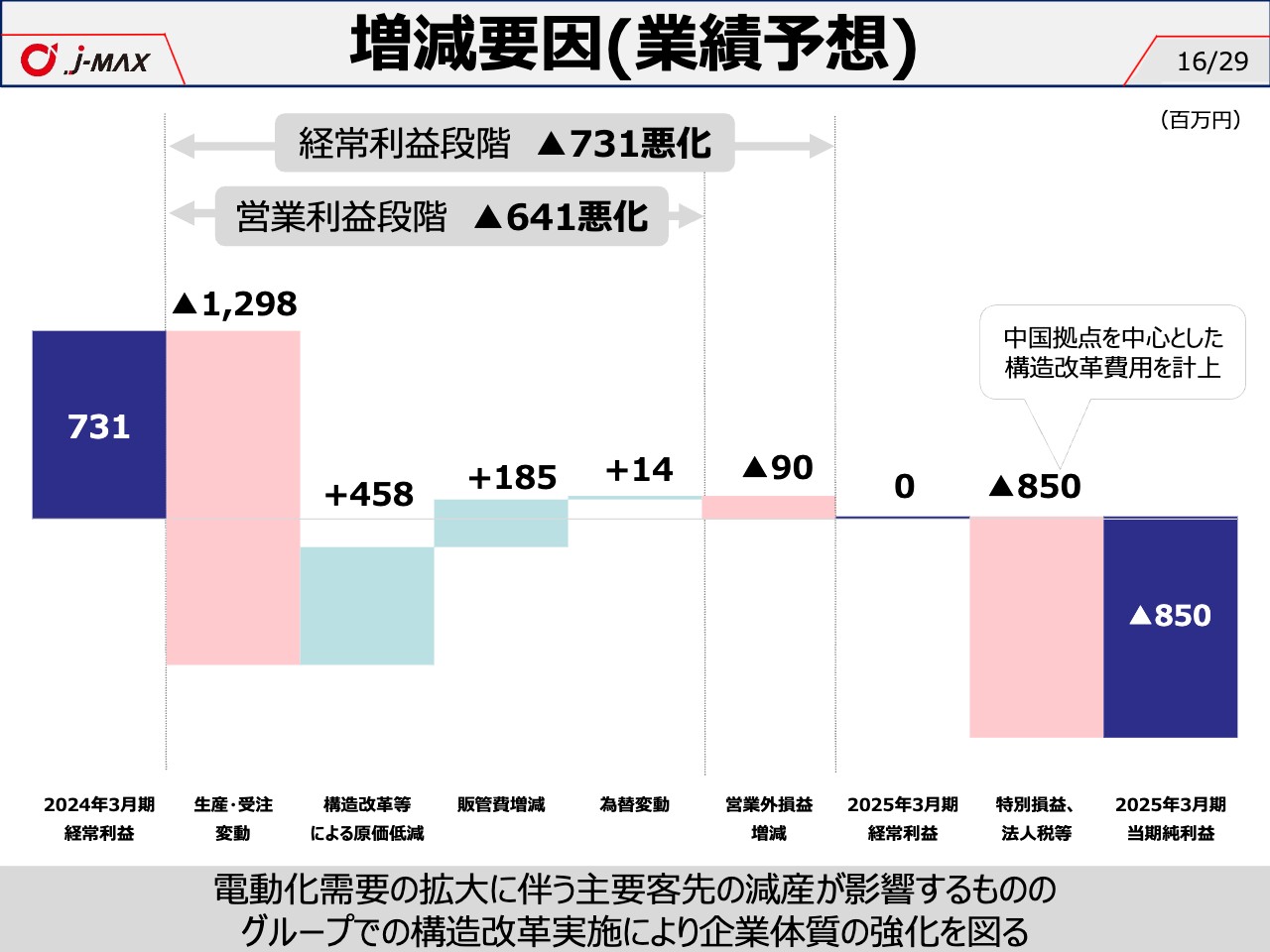

増減要因(業績予想)

業績予想の増減要因についてご説明します。営業利益段階で6億4,100万円の減益、経常利益段階で7億3,100万円の減益としています。

主要客先の減産影響により大幅な減益となるものの、構造改革実施による原価および販管費の削減などの取り組みにより企業体質を強化し、挽回を図ります。

なお、中国拠点を中心とした構造改革費用については、特別損失への計上を予定しています。

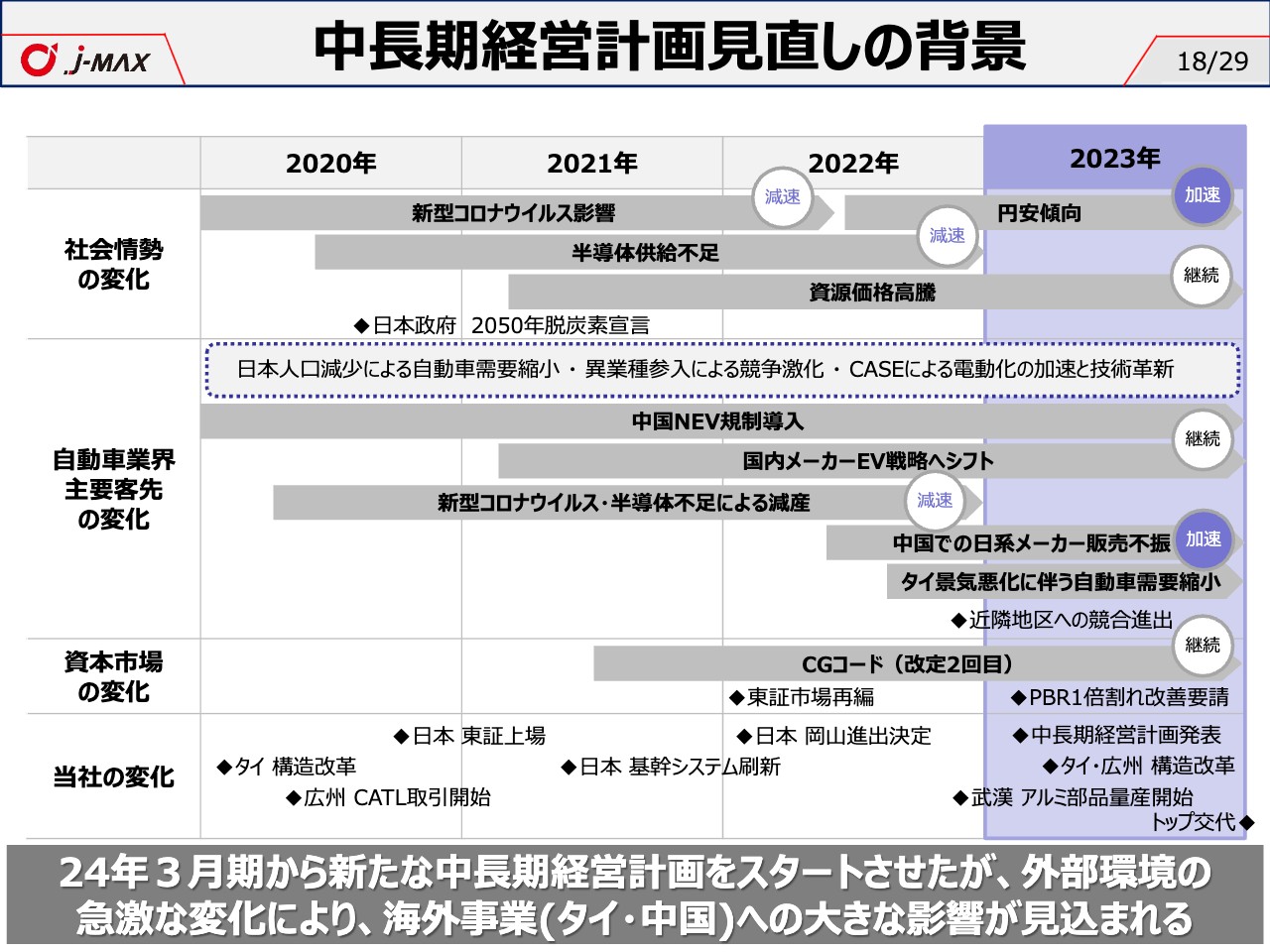

中長期経営計画見直しの背景

中長期経営計画の見直しについてご説明します。まず見直しの背景です。現中長期経営計画の初年度である2023年度の環境認識について、2021年より徐々に始まった資源価格高騰の影響が継続していることに加え、円安が加速するなど混乱した社会情勢となっています。

自動車業界においては、国内の人口減少に伴う自動車需要の縮小に加え、異業種参入に伴う競争の激化、技術革新、カーボンニュートラルやCASEの進行などによる電動化の加速など、大きな変革期となっています。

また、当社の主要子会社が属するアジア地域の自動車業界では、中国での日系メーカーの販売不振、タイの景気悪化に伴う自動車需要の縮小などがさらに加速し、依然として厳しい状況が続いています。

そのような状況を見据え、2023年から日本における岡山進出に加え、広州にてCATL社との受注拡大に向けた新会社の設立など、成長戦略に向けた中長期計画経営計画をスタートさせました。

しかしながら、外部環境の急激な変化により、タイや中国の海外事業に大きな影響が見込まれるため、中長期経営計画の見直しを実施します。

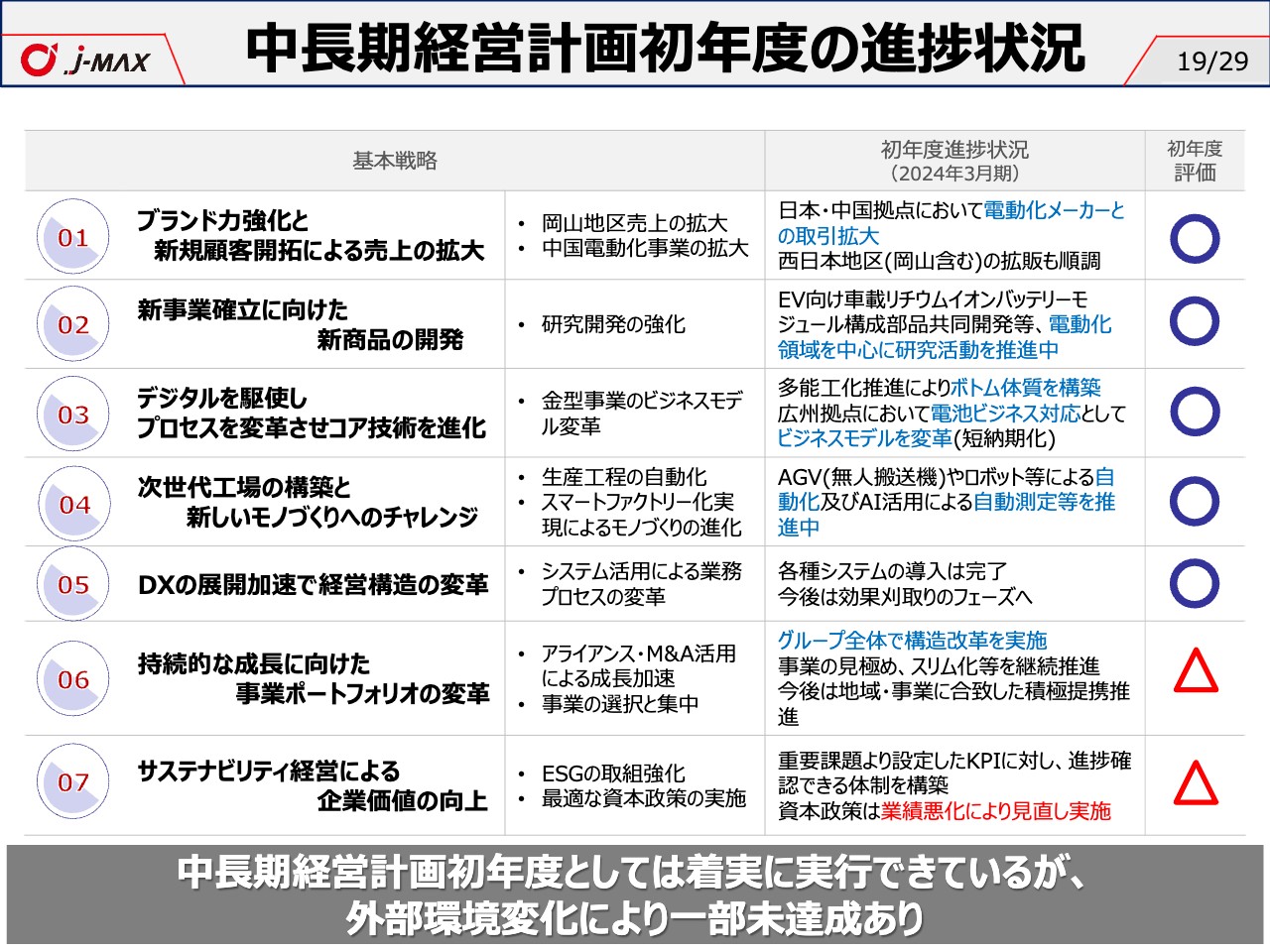

中長期経営計画初年度の進捗状況

中長期経営計画初年度の基本戦略と、その進捗状況です。1つ目の「ブランド力強化と新規顧客開拓による売上の拡大」については、日本および中国拠点において順調に電動化メーカーとの取引を拡大できており、評価は「◯」としています。

2つ目の「新事業確立に向けた新商品の開発」については、電動化領域を中心に研究開発活動を推進できているため、評価を「◯」としています。

3つ目の「デジタルを駆使しプロセスを変革させコア技術を進化」については、多能工化の推進によりボトム体質の構築を推進していることに加え、広州の拠点において金型事業のビジネスモデル変革により電池ビジネスに対応できているため、評価は「◯」としています。

4つ目の「次世代工場の構築と新しいモノ作りへのチャレンジ」については、AGV(無人搬送機)やロボット等による自動化、AIの活用による自動測定などを積極的に拡充しており、評価は「◯」としています。

5つ目の「DXの展開加速で経営構造の変革」については、各種システムの導入が完了しており、評価は「◯」としています。

6つ目の「持続的な成長に向けた事業ポートフォリオの変革」については、グループ全体で構造改革を実施しているものの、成長の加速に向けた取り組みが不十分だったことに加え、今後は積極的な提携の推進が必要になってきていることもあり、評価は「△」としています。

7つ目の「サステナビリティ経営による企業価値の向上」については、ESGの取り組みを強化できている一方で、業績の悪化により資本政策の見直しを実施しているため、評価は「△」としています。

以上が、各基本戦略に対する初年度の進捗状況です。全体としては着実に実行できているものの、外部環境の変化によって一部の項目において遅れが発生しています。

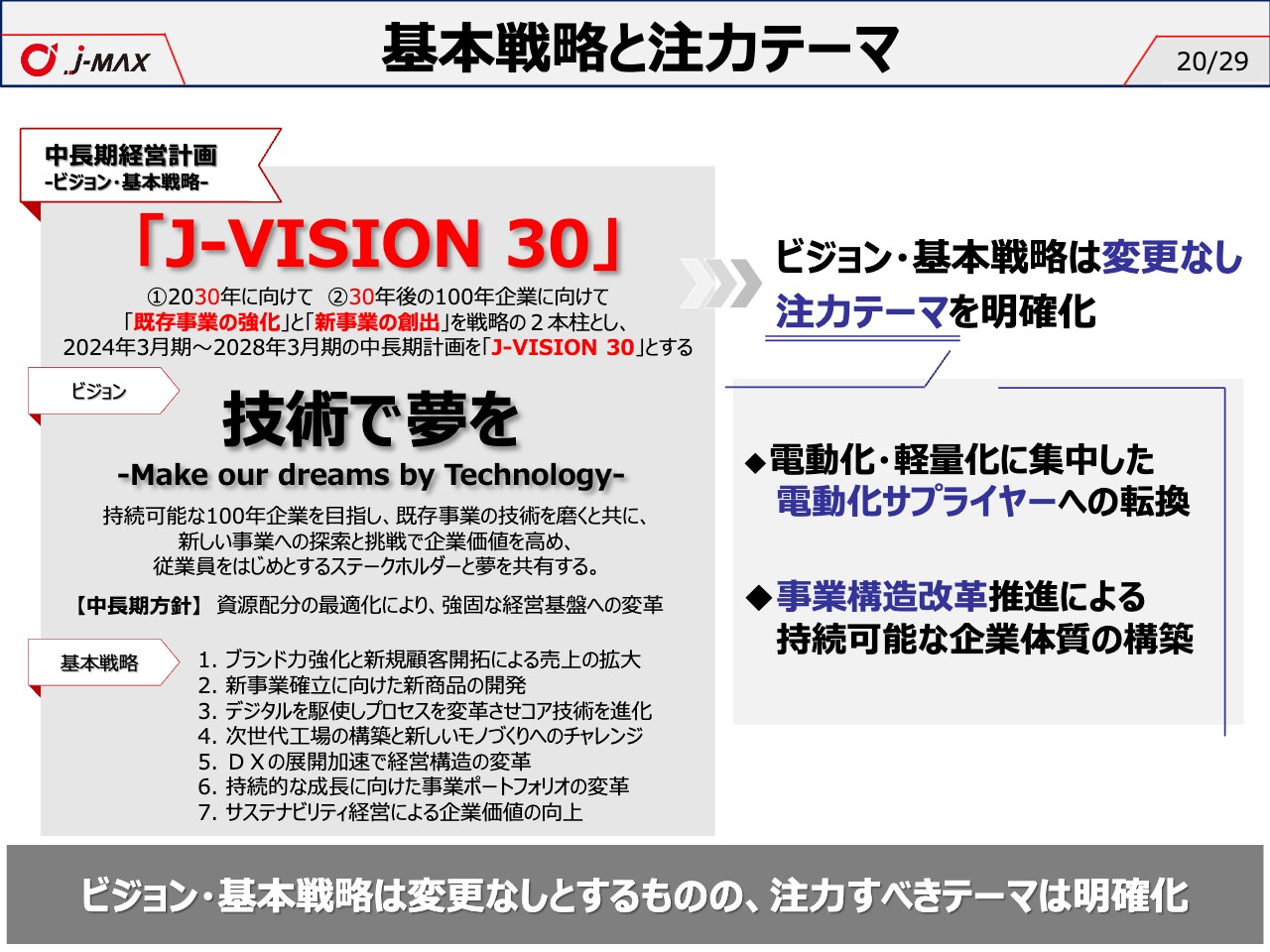

基本戦略と注力テーマ

2024年5月10日に公表した、中長期経営計画の見直し内容です。見直し後の中長期経営計画「J-VISION 30」について、ビジョン「技術で夢を -Make our dreams by Technology- 持続可能な100年企業を目指し、既存事業の技術を磨くと共に、新しい事業への探索と挑戦で企業価値を高め、従業員をはじめとするステークホルダーと夢を共有する。」と、基本戦略7項目は変更していません。

ただし、「電動化・軽量化に集中した電動化サプライヤーへの転換」「事業構造改革推進による持続可能な企業体質の構築」の2つを注力すべきテーマとして明確化し、グループ全体で達成に向けて取り組んでいきます。

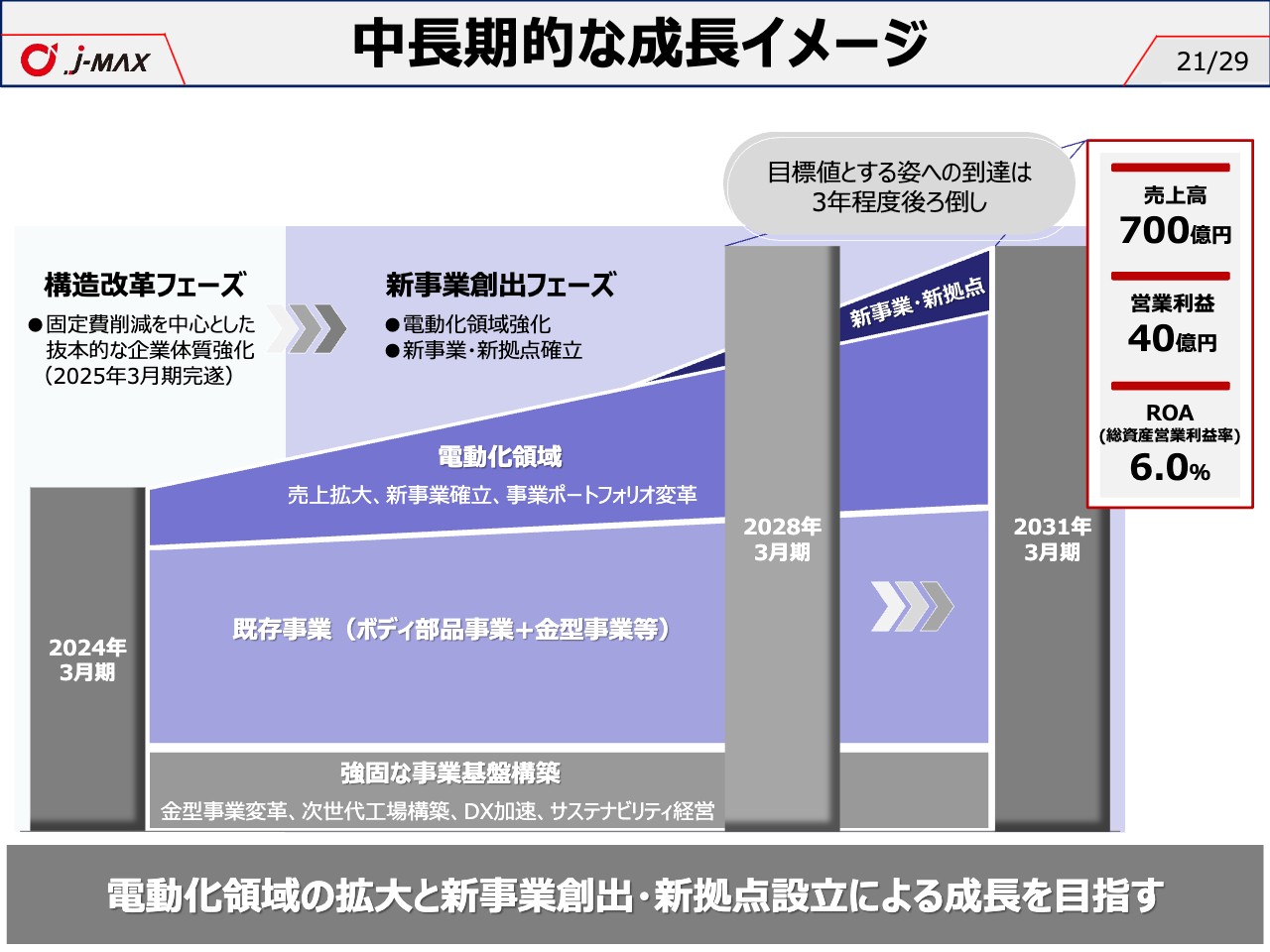

中長期的な成長イメージ

見直し後の中長期経営計画に基づいた、当社グループの中長期的な成長イメージについてご説明します。

当初は中長期経営計画の期間を、2024年3月期から2028年3月期までの5年間としていました。しかしながら、外部環境の急激な変化により、中長期経営計画の初年度であった2024年3月期の業績が想定より悪化してしまったことに加え、以降も同様の厳しい経営環境が続くと想定されています。

これを受け、当社では2025年3月期までを「構造改革フェーズ」と定め、固定費削減を中心に、抜本的な企業体質強化に向けた各種取り組みを実行することとなりました。

その後、2026年3月期からは「新事業創出フェーズ」とし、電動化領域の強化や新事業・新拠点の確立に向けた活動を強化していく予定です。

また、目標値として設定した売上高700億円、営業利益40億円、ROA(総資産営業利益率)6パーセントへの到達は、構造改革フェーズを中長期経営計画の前半部分で実行することもあり、当初予定していた2028年3月期から3年程度後ろ倒しすることとなります。

なお、目標値とする姿への達成は3年程度後ろ倒しになったものの、当初の中長期経営計画「J-VISION 30」で策定した「2030年に向けて」「30年後の100年企業に向けて」のありたい姿として、「既存事業の強化」と「新事業の創出」を戦略の2本柱としていくことに変わりはありません。企業価値の向上を目指し、引き続き努めていきます。

電動化サプライヤーへの転換

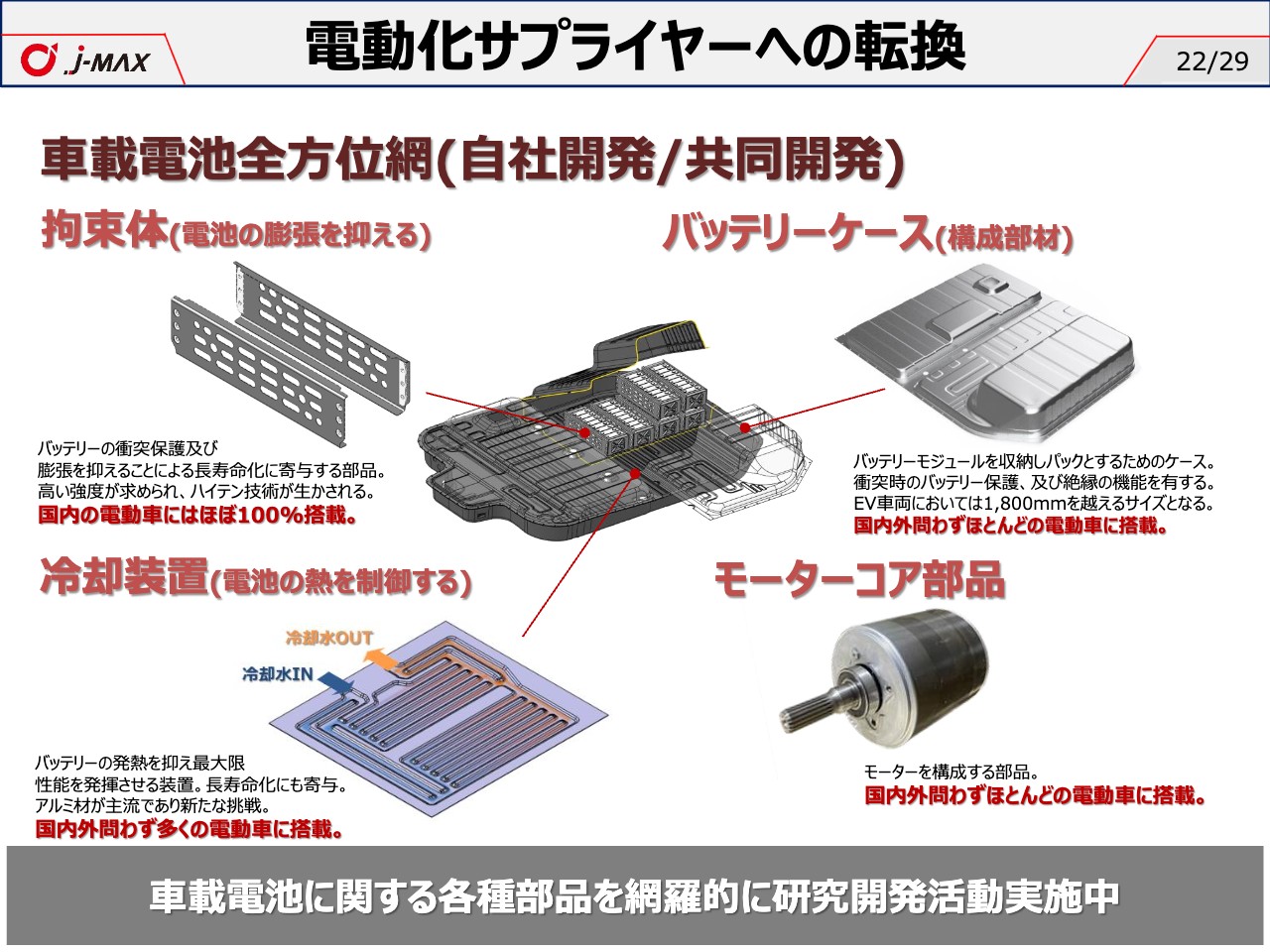

中長期経営計画における注力テーマとして掲げた「電動化・軽量化に集中した電動化サプライヤーへの転換」についてご説明します。

当社は現在、電動化サプライヤーへの転換を図るべく、車載電池全方位網で自社開発および他社との共同開発を推進しています。

すでに受注、生産を行っているバッテリーの拘束体やバッテリーケースなどに加え、冷却装置やモーターコア部品といった新たな部品についても研究開発を進めています。

バッテリーケースとは、衝突時にバッテリーを保護する、バッテリーモジュールを収納するケースのことです。また、拘束体には衝突時のバッテリーの保護や発熱によるバッテリーの膨張を抑える役目があり、高い強度が求められる部品になります。

冷却装置はバッテリーの発熱を抑える装置で、多くの電動車に搭載されている装置です。モーターコア部品は車載電池関係の部品ではありませんが、今後、全固体電池等の出現によって車載電池の仕様が変更になった場合でも、なくならない部品になります。

当社は、バッテリーモジュールを保護するバッテリーケース、バッテリーの膨張を抑える拘束体、バッテリーの発電の発熱を抑える冷却装置、車載電池の変革時も需要が継続するモーターコア部品の車載電池全方位網で研究開発を推進し、電動化サプライヤーへの転換を図っていきます。

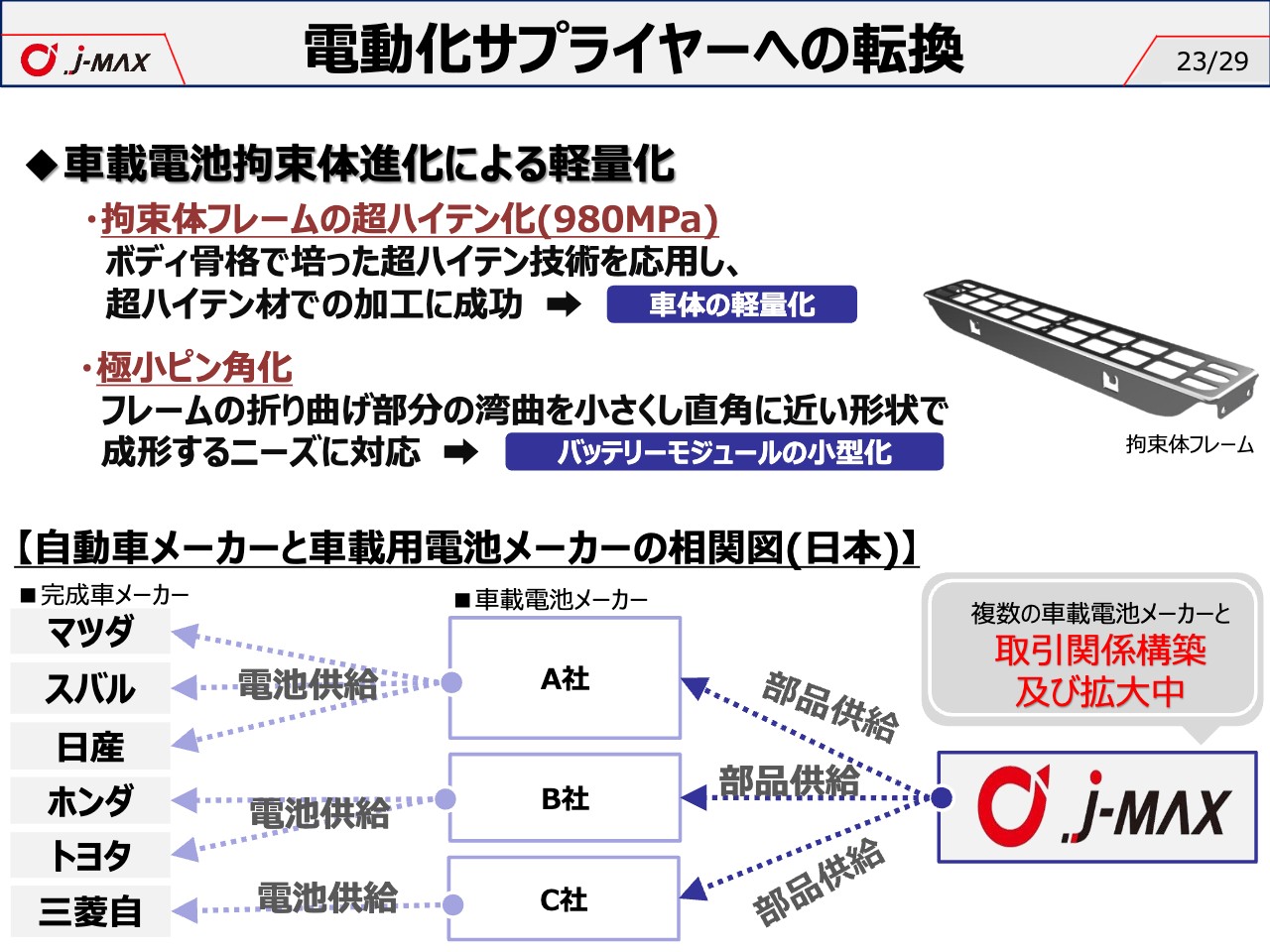

電動化サプライヤーへの転換

車載電池拘束体の進化による軽量化についてです。先ほどご説明した車載電池拘束体において、ボディ骨格で培った超ハイテン技術を応用し、超ハイテン材での加工に成功しました。硬く強度の高い超ハイテン材を使用することで、バッテリーの膨張をさらに抑えられるほか、車体の軽量化にもつなげられます。

また、車体電池は車体の限られたスペース内で効率よくレイアウトする必要があるため、フレームの曲げ加工部分はより湾曲を小さく、直角に近い形状が求められます。

当社はシミュレーション解析を活用した仕様提案やプレス技術、ならびに材料メーカーで開発された新たな高加工性材との融合によって、極小ピン角化を実現しました。これはバッテリーモジュールの小型化にもつながっていきます。

スライド下段の図は、日本における自動車メーカーと車載電池メーカーとの相関図です。現在さまざまな車載電池メーカーが系列の垣根を越え、各自動車メーカーに車載電池を供給しています。

当社は複数の車載電池メーカーとすでに取引関係を構築しており、今後のさらなる電動化事業の拡大を考えています。

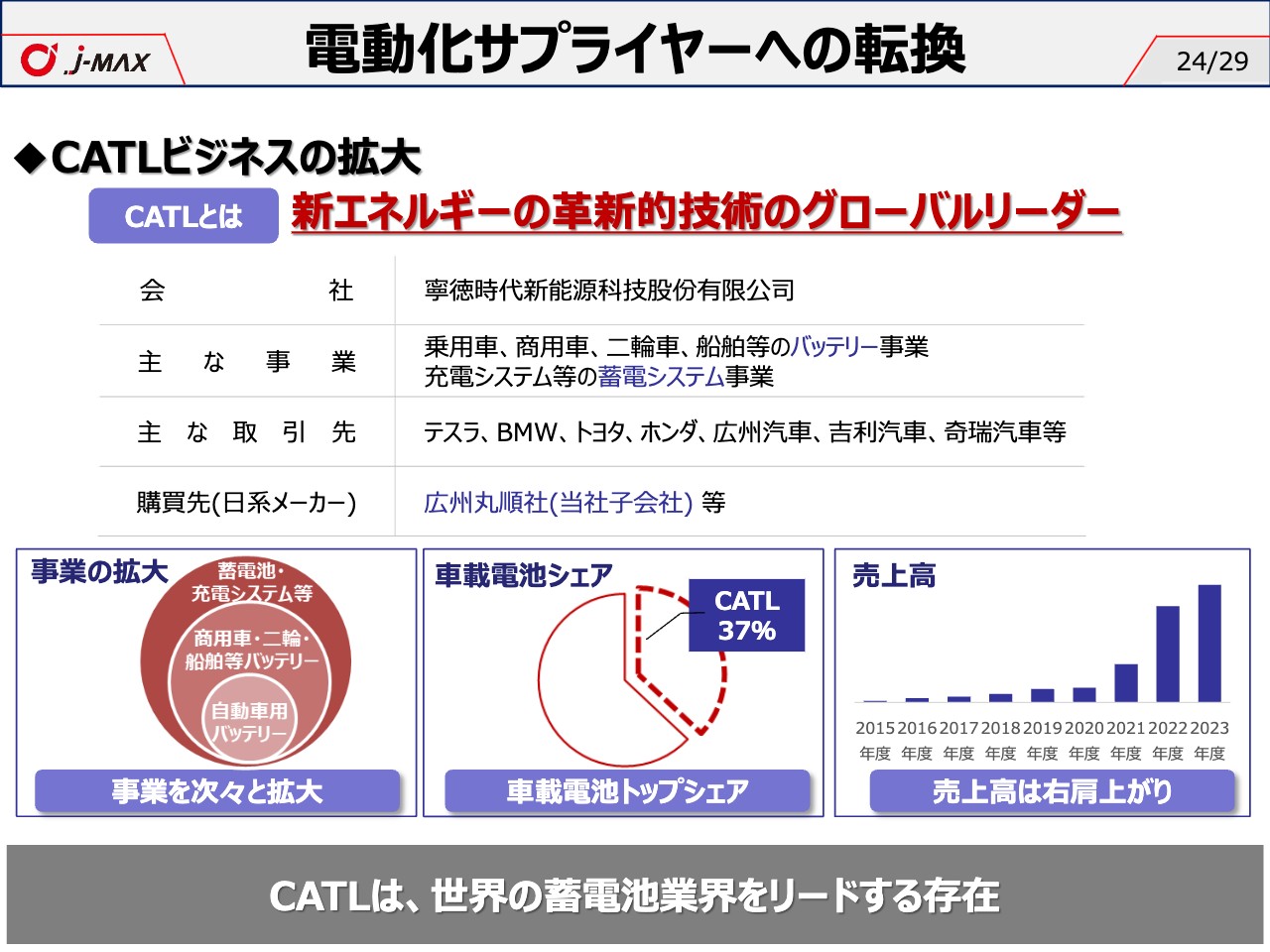

電動化サプライヤーへの転換

中国においてビジネスの拡大を図っているCATL社についてご説明します。CATL社は、新エネルギーの革新的技術のグローバルリーダーであり、自動車用のバッテリーを皮切りに二輪や船舶などのバッテリー、さらには蓄電池や住宅用充電システムなど、次々に事業を拡大しています。

主要な取引先はテスラ、BMW、トヨタ、ホンダ、広州汽車、吉利汽車など、一流自動車メーカーになります。車載電池シェアの37パーセントを占めているほか、売上高も大幅な右肩上がりとなっています。CATL社は急成長を遂げており、世界の蓄電池業界をリードする存在となっています。

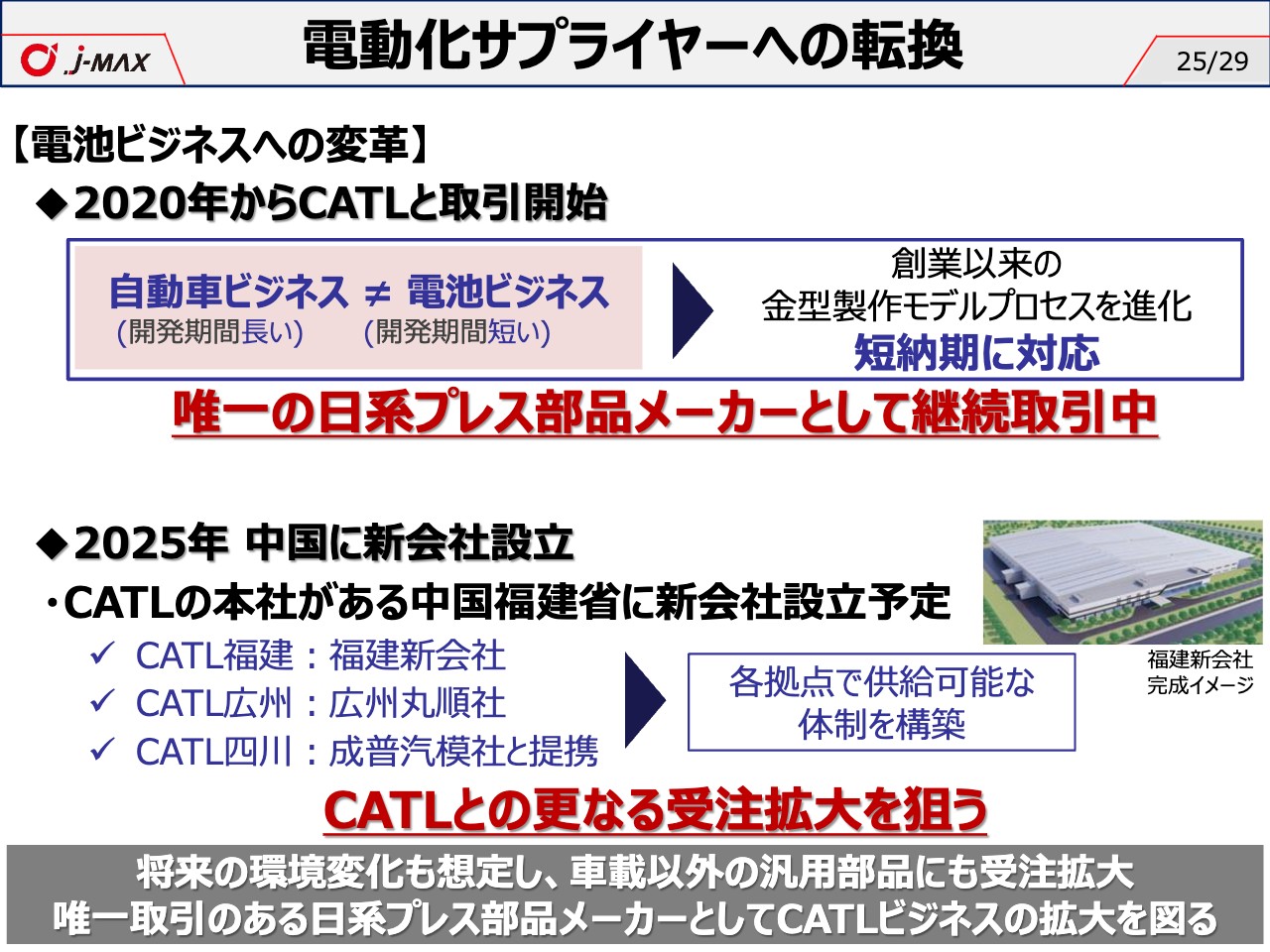

電動化サプライヤーへの転換

当社は、2020年からCATL社と取引を開始しています。自動車ビジネスとは違い、電池ビジネスは開発期間が極端に短いのが特徴です。取引当初はたいへん苦労しましたが、創業以来の金型製作モデルプロセスを進化させ、短納期に対応しています。

このような電池ビジネスに向けた業務プロセスの進化もあって、当社は唯一の日系プレス部品メーカーとして、CATL社と取引を継続しています。2025年には受注競争力を強化し、CATL社とのさらなる受注拡大を図るため、CATL本社がある中国福建省に新会社を設立し、稼働を開始する予定です。

新会社設立によって、CATL社の中国主要工場である福建省・広州地区・四川省において、福建新会社、および既存の広州丸順社、2022年に業務提携した成普汽摸社の各拠点で供給可能な体制を構築します。また将来の環境変化も見据え、車載以外の汎用部品の受注拡大にも注力していきます。

現在、中国で電動車の需要拡大により、日系自動車メーカーは苦戦を強いられていますが、当社は電動化事業の拡大を図るため、CATLビジネスのさらなる拡大を図ります。

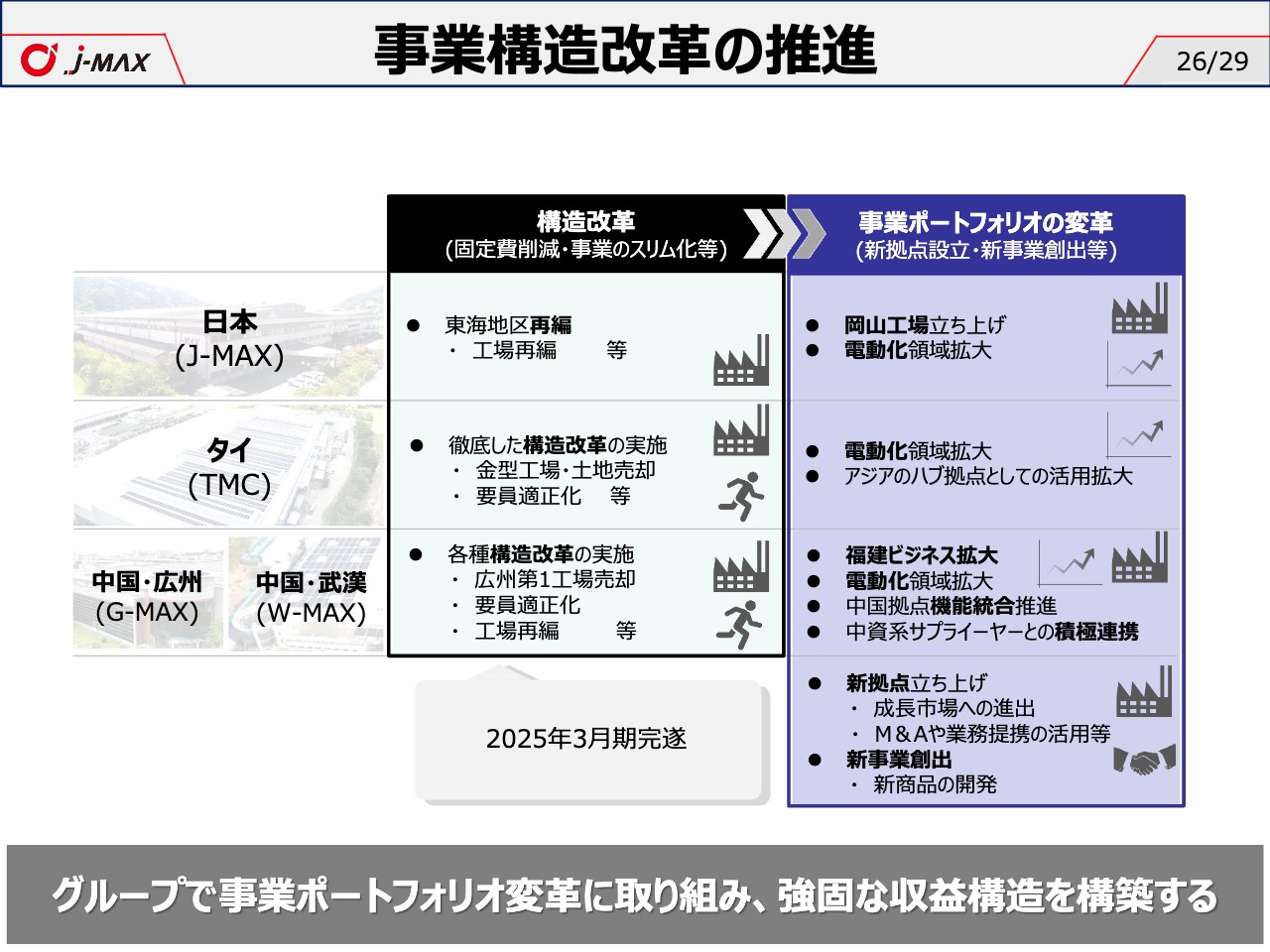

事業構造改革の推進

もう1つの注力テーマとなっている、「事業構造改革推進による持続可能な企業体質の構築」についてご説明します。事業構造改革については、大きく分けて、固定費の削減・事業のスリム化等を中心とした「構造改革」と、新拠点設立・新事業創出等を目的とした「事業ポートフォリオの変革」の2つに区分しています。

構造改革については、工場再編や要員適正化、一部工場の売却等を2025年3月期までに完遂します。

事業ポートフォリオの変革については、電動化領域の拡大、すでに公表済みの日本・岡山工場および中国・福建工場の立ち上げによるビジネスの拡大、その他の新拠点の立ち上げ並びに新商品開発等の新事業創出等を、強力に推進します。グループで事業ポートフォリオ変革に取り組み、強固な収益構造の構築を図っていきます。

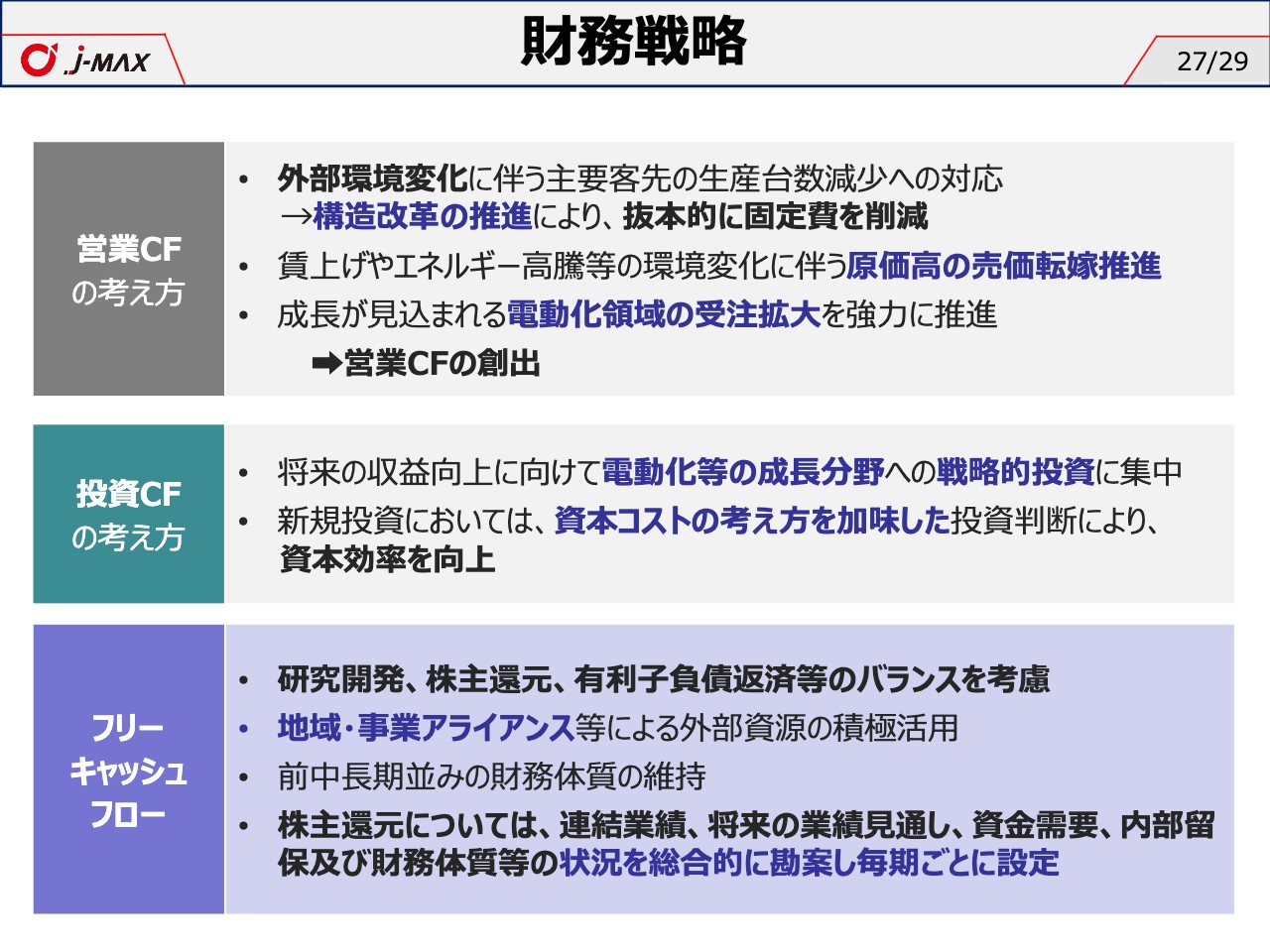

財務戦略

財務戦略についてです。営業キャッシュフローの考え方としては、外部環境変化に伴う主要客先の生産台数減少への対応として、構造改革の推進により、抜本的に固定費を削減します。

また、成長が見込まれる電動化領域の受注拡大、および賃上げやエネルギー高騰分の売価転嫁などの売上高拡大により、営業キャッシュフローの創出を図ります。

投資キャッシュフローの考え方としては、将来の収益向上に向けた電動化等の成長分野への戦略的投資に集中します。また新規投資においては、資本コストの考え方を加味した投資判断により、資本効率の向上を図っていきます。

フリーキャッシュフローについては、研究開発、株主還元、有利子負債返済などのバランスを考慮し、前中長期並みの財務体質の維持を図ります。株主還元については、連結業績、将来の業績の見通し、資金需要、内部留保および財務体質等の状況を総合的に勘案し、毎期ごとに設定することとします。

トップ交代

あらためて、4月1日より代表取締役社長執行役員に就任した山﨑英次です。昨今の自動車業界の流れを見ていると、電動化シフトの加速およびSDGs・カーボンニュートラルといった社会問題解決への取り組みが広がる等、大きな変革期を迎えています。

また、中国では日本車の販売不振、およびタイの景気悪化に伴う自動車需要縮小など、当社への影響として深刻な減益要因を抱え、大きな困難に直面し厳しい環境下であるという認識です。

そのような中でも、社長交代により経営体質の強化・刷新を図り、強固な事業基盤の構築、および電動化領域の強化や新拠点設立などにより、さらなる活性化に挑戦していきます。

経営トップを担うことへの重責をひしひしと感じていますが、持続可能な100年企業に向け、既存事業の強化および新事業の創出による企業価値向上を目指し、尽力していきます。

今後とも、ご指導、ご支援をいただきますよう、よろしくお願いします。

技術で夢を

最後になりますが、当社YouTubeチャンネルでは株主総会および決算説明会の動画を、X(旧Twitter)ではサステナビリティにおける活動を中心に情報発信しています。みなさま、ぜひ一度ご覧ください。

質疑応答:日系自動車メーカーの低迷が続く中国への投資について

「中国で日本の自動車メーカーが低迷し、ホンダも中国で希望退職を募集している中、中国に多額の投資を実施して大丈夫なのでしょうか?」というご質問です。

現在、中国では日系の自動車メーカーが低迷しています。しかし、これは中国自動車市場の電動化需要の拡大による対応の遅れが大きく影響していると考えています。

当社の中国における投資は、CATL社向けの部品を中心とする福建新会社への投資が大きく、中長期経営計画で注力テーマとした「電動化・軽量化に集中した電動化サプライヤーへの転換」につながる投資となっています。したがって、CATLビジネスの拡大は、電動化需要を取り込むビジネスチャンスであると捉えています。

質疑応答:電動化の需要鈍化における成長戦略について

「中長期経営計画に『電動化・軽量化に集中した電動化サプライヤーへの転換』とありますが、近々では電動化の需要が鈍化する中で、成長戦略を描けているのでしょうか?」というご質問です。

電動化の需要が鈍化している状況は認識していますが、長い目で見るとEV化は進むと考えています。中国においては、ハイブリッドなどのエンジンを使った駆動系では日系メーカーに太刀打ちできないことに加え、国策としてEV化を進めている背景から考えても、EVの普及は進むと考えています。

先ほどもご説明したように、当社は世界の蓄電池業界をリードするCATL社とのビジネス拡大を図り、EV化に対応する方針です。日本については、先が読めない部分はありますが、中国ほどのスピードはないにしろ、脱炭素社会実現に向かう自動車業界の動向を見ても、EVの普及は進むと考えています。

すでに電池メーカーとの共同開発で商品化を進めている案件もあり、他社より先行していると自負しています。今中長期経営計画中には収益貢献できると考えています。

質疑応答:減配予定および今後の配当の方向性について

「減配予定について、赤字の状況からみて一定の理解はできますが、株主軽視ではないでしょうか? 今後の配当の方向性はどのように考えているのでしょうか?」というご質問です。

現在、アジアの自動車市場において、中国を中心とした急速な電動化シフト、ローカル部品メーカーの台頭、主要客先の減産など、外部環境の変化により当社は厳しい環境に直面しています。

今はグループで構造改革を実施し、このような環境変化に備えることの優先順位が高いと考えているため、2025年3月期の配当については連結業績、将来の業績見通し、資金需要、内部留保および財務体質などの状況を総合的に勘案し、中間配当2円、期末配当2円の予定としました。

今後の配当については、岡山新工場の立ち上げ・CATLビジネスの拡大・電動化開発などの成長戦略により収益拡大となったあかつきには、みなさまのご期待に沿えるよう努めていきますので、何卒ご理解のほどよろしくお願い申し上げます。

以上で、株式会社J-MAX2024年3月期決算および中長期経営計画のご説明を終了します。ご清聴ありがとうございました。

新着ログ

「金属製品」のログ