【QAあり】J-MAX、金型販売の増加、価格転嫁等により、売上高は前年比+11%増、持続的成長のためさらなる構造改革を検討

本⽇の報告事項

松井恒夫氏:みなさま、こんにちは。株式会社J-MAX取締役上席執行役員の松井恒夫です。2024年3⽉期中間決算についてご説明します。どうぞよろしくお願いします。

本日の報告事項に従って、「2024年3月期中間決算及び2024年3月期業績予想」「成長に向けた取り組みについて」「サステナビリティの取り組みについて」の順でご説明します。

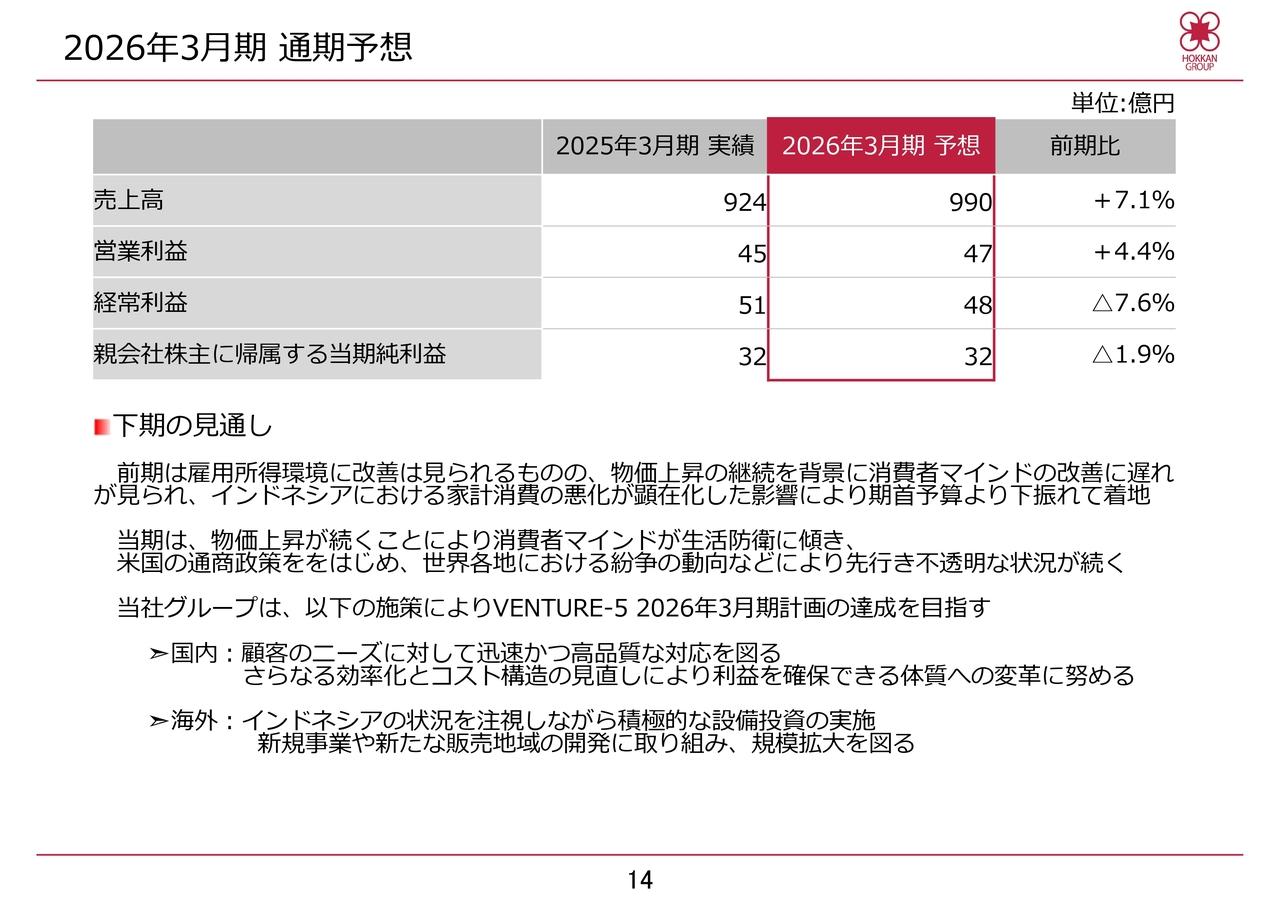

1-1.主要客先(HONDA)⽣産状況

はじめに、2024年3月期中間決算および通期業績予想についてご説明します。まず、主要客先であるホンダ(HONDA)関係における当社拠点別の生産状況についてお話しします。

日本では、ホンダの鈴鹿製作所、埼玉製作所の生産回復により生産台数が増加しました。

中国では、中国国内で電気自動車の需要が拡大する中、日系メーカーの販売が低迷しており、生産台数は減少しました。タイでは、タイ国内の生産台数は増加していますが、輸出向け部品と発電機等に使用される汎用エンジンの生産台数は大幅に減少しています。

トータルでの生産台数は若干の減少となっていますが、中国とタイにおける減少影響が当社の収益に大きく影響しています。

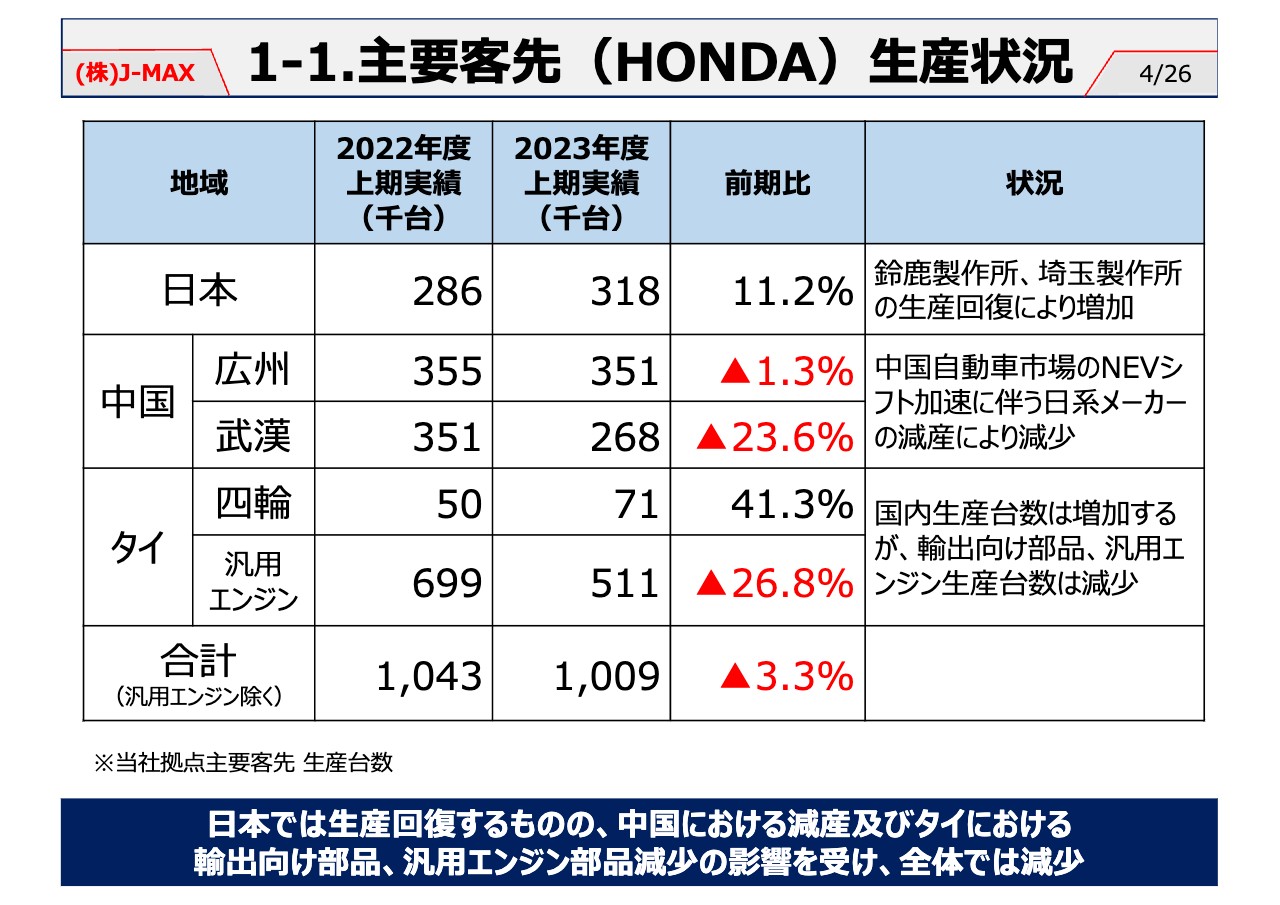

1-2.決算サマリー

2024年3月期中間決算のサマリーです。売上高は前年同四半期比11パーセント増の256億5,300万円、営業利益は前年同四半期比87パーセント減の1億700万円となりました。

経常利益は、前年同四半期の8億900万円から、今期はマイナス7,000万円となりました。親会社株主に帰属する四半期純利益は、前年同四半期の2億7,400万円から、今期はマイナス1,500万円となりました。

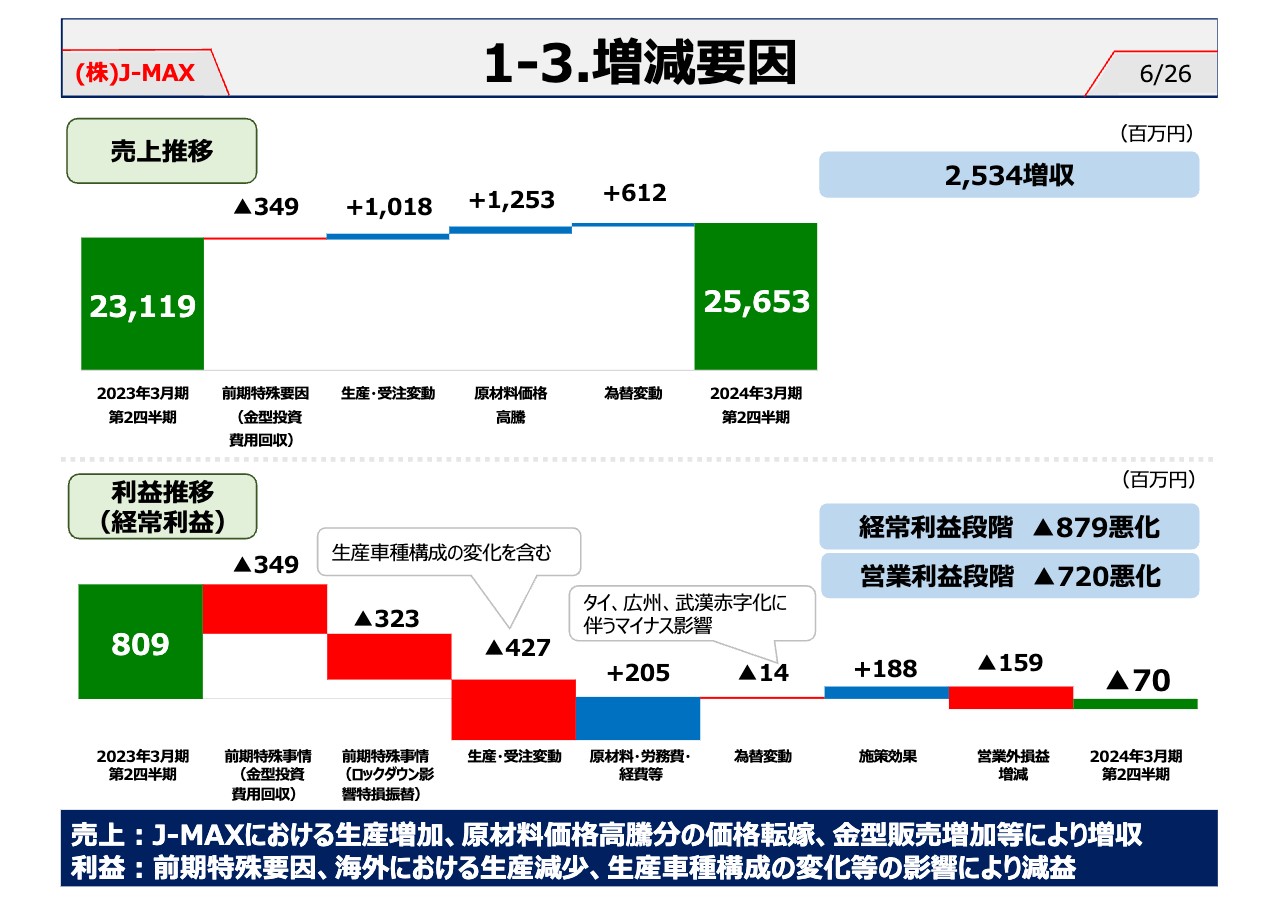

1-3.増減要因

業績の増減要因です。売上面においては、当期は前期と比べ25億3,400万円の増収となりました。主な要因としては、金型販売の増加および原材料価格高騰分の価格転嫁に加え、円安の為替影響が挙げられます。

利益面においては、当期は前期と比べ営業利益段階で7億2,000万円の減益、経常利益段階で8億7,900万円の減益となりました。主な要因としては、前期は金型投資費用の未回収分の回収や、上海ロックダウン影響の特損振替等の特殊事情があったことが挙げられます。また、生産車種構成の変化を含む生産・受注変動等の影響がマイナス方向に働きました。

さらに、労務費・経費等の固定費の減少や要員適正化、生産性改善等の原価低減活動の施策効果がプラス方向に働くものの、前期特殊事情に加え、生産・受注変動等の外部環境変化が大きく影響し、結果として減益となりました。

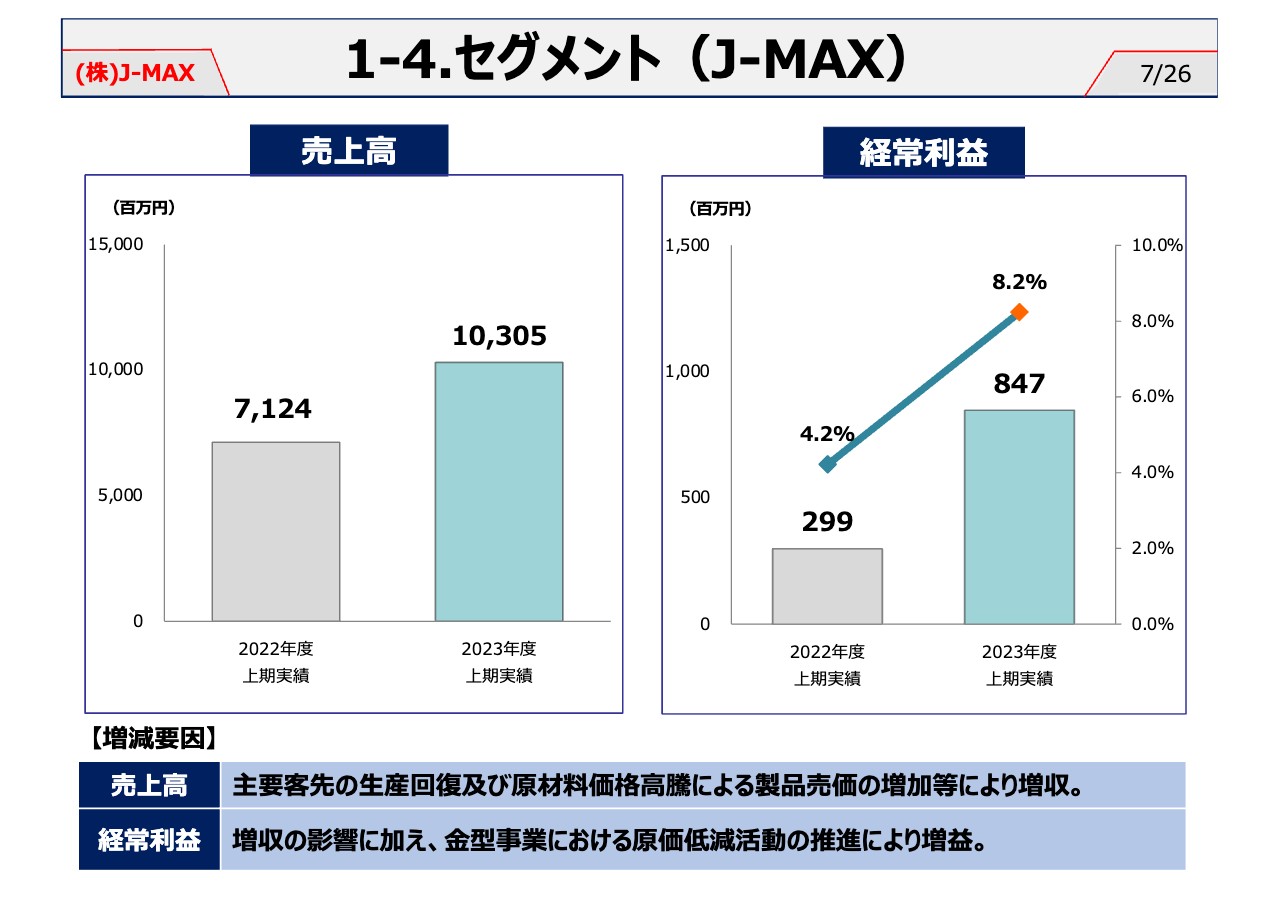

1-4.セグメント(J-MAX)

セグメントごとの業績です。J-MAXにおいては、主要客先の生産回復および原材料価格高騰による製品売価の増加等により、売上高は増加しました。また増収の影響に加え、金型事業における原価低減活動の推進により、経常利益は増加しました。

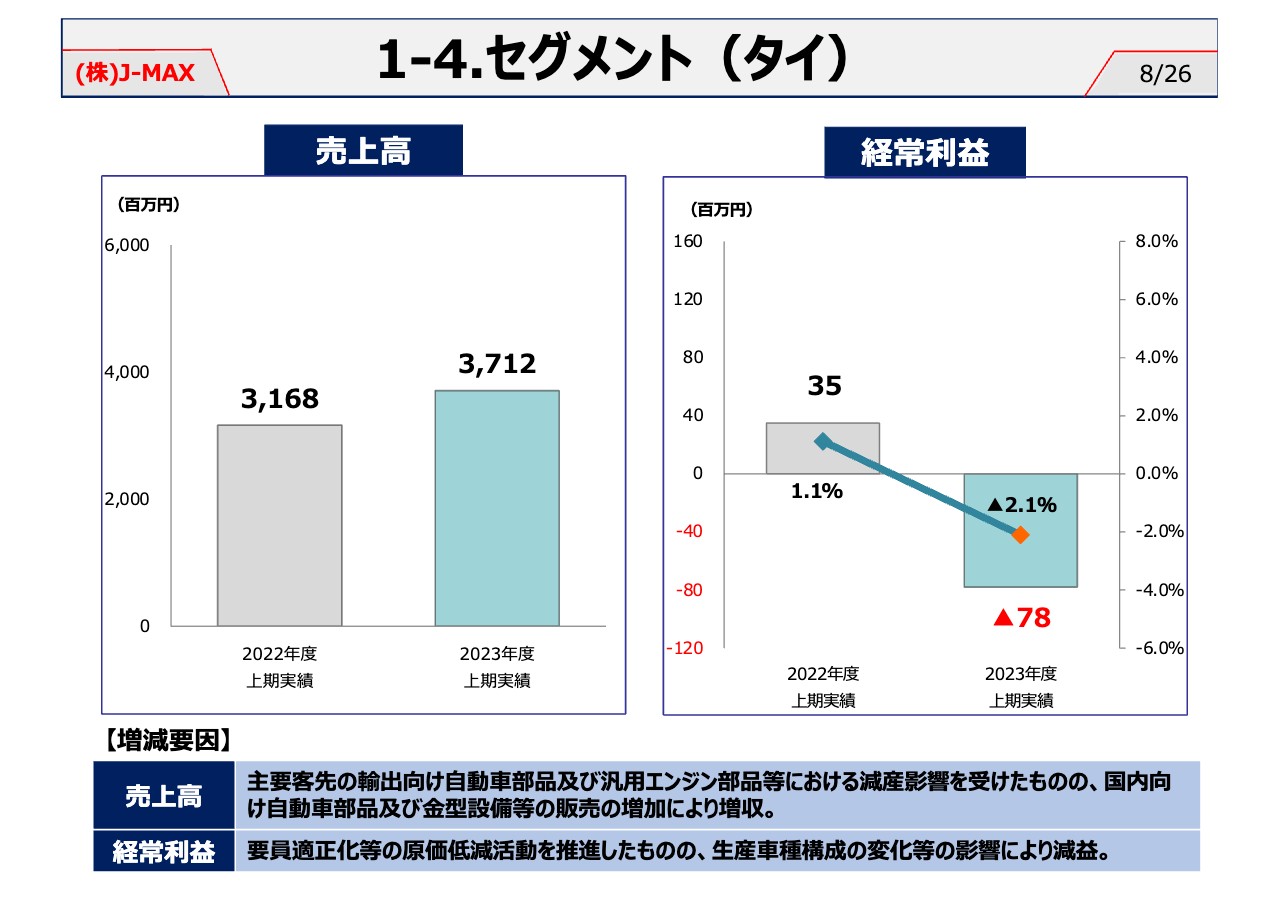

1-4.セグメント(タイ)

タイにおいては、主要客先の輸出向け自動車部品および汎用エンジン部品等における減産影響を受けたものの、国内向け自動車部品および金型設備等の販売増加の影響により、売上高は増加しました。

また、要員適正化等の原価低減活動を推進したものの、生産車種構成の変化等の影響により、経常利益は減少しました。

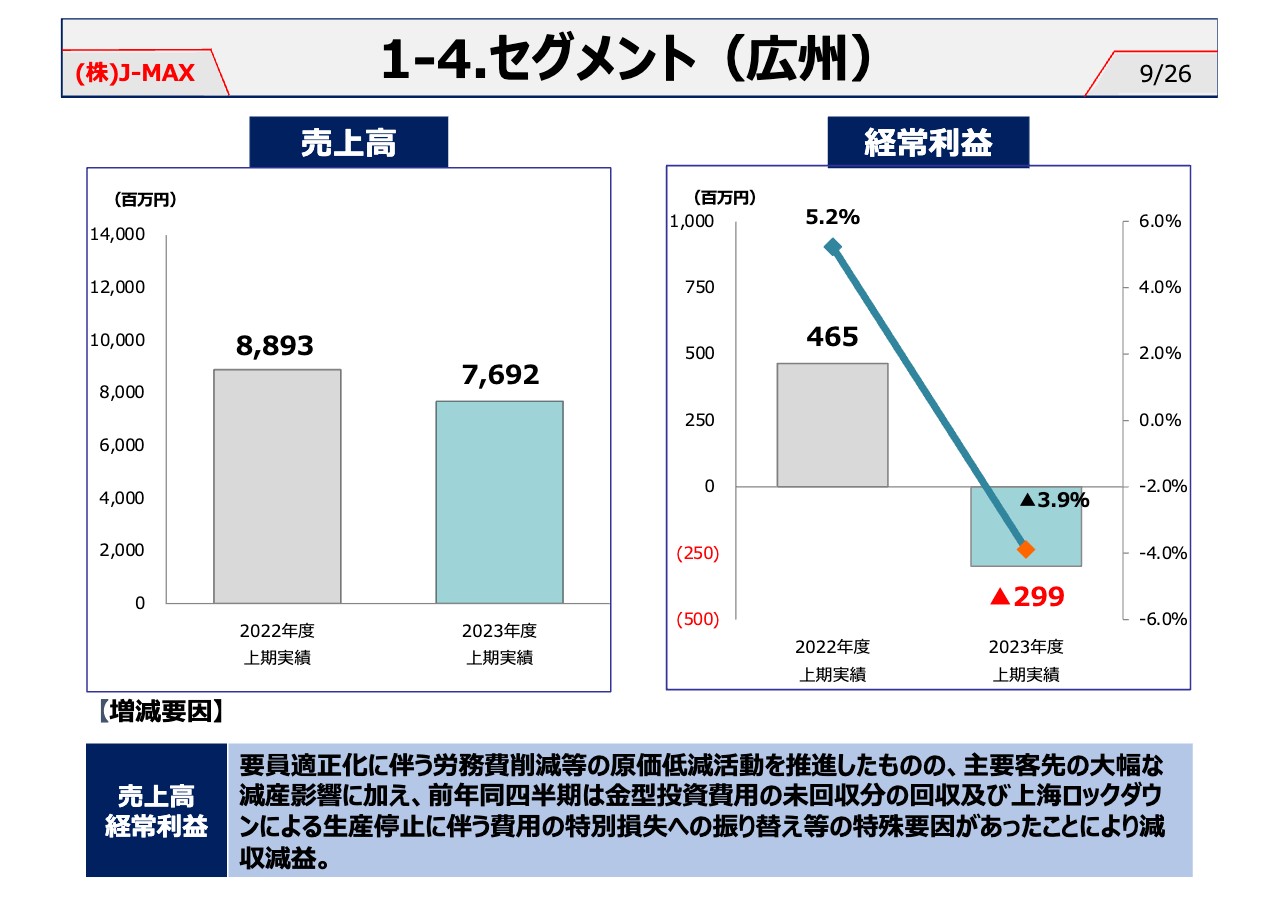

1-4.セグメント(広州)

広州においては、要員適正化に伴う労務費削減等の原価低減活動を推進しました。しかしながら、主要客先の大幅な減産影響に加え、前年同四半期は金型投資費用の未回収分の回収および上海ロックダウンによる生産停止に伴う費用の特別損失への振り替え等の特殊要因があった影響により、売上高・経常利益ともに減少しました。

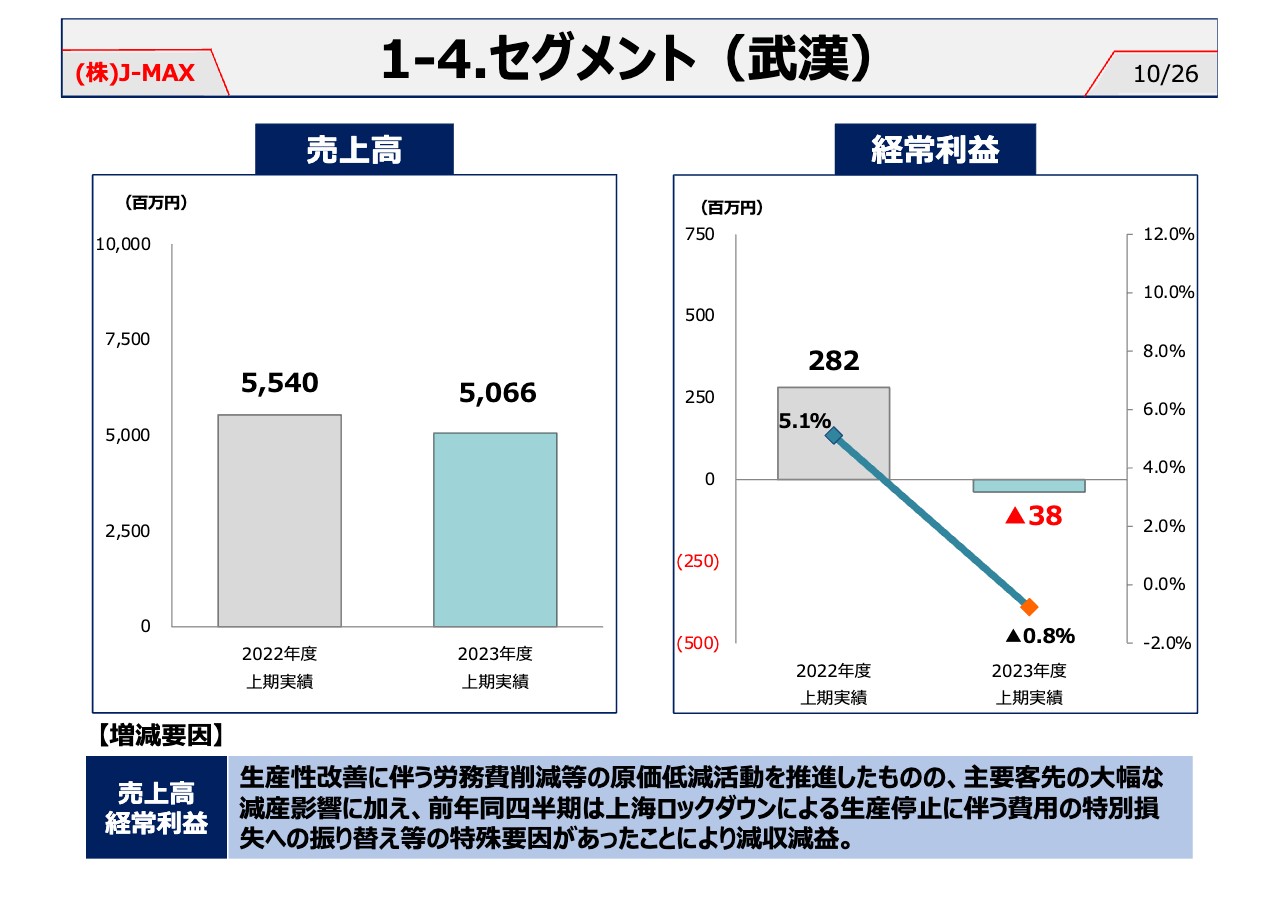

1-4.セグメント(武漢)

武漢においては、生産性改善に伴う労務費削減等の原価低減活動を推進したものの、主要客先の大幅な減産影響に加え、前年同四半期は上海ロックダウンによる生産停止に伴う費用の特別損失への振り替え等の特殊要因があったことにより、売上高・経常利益ともに減少しました。

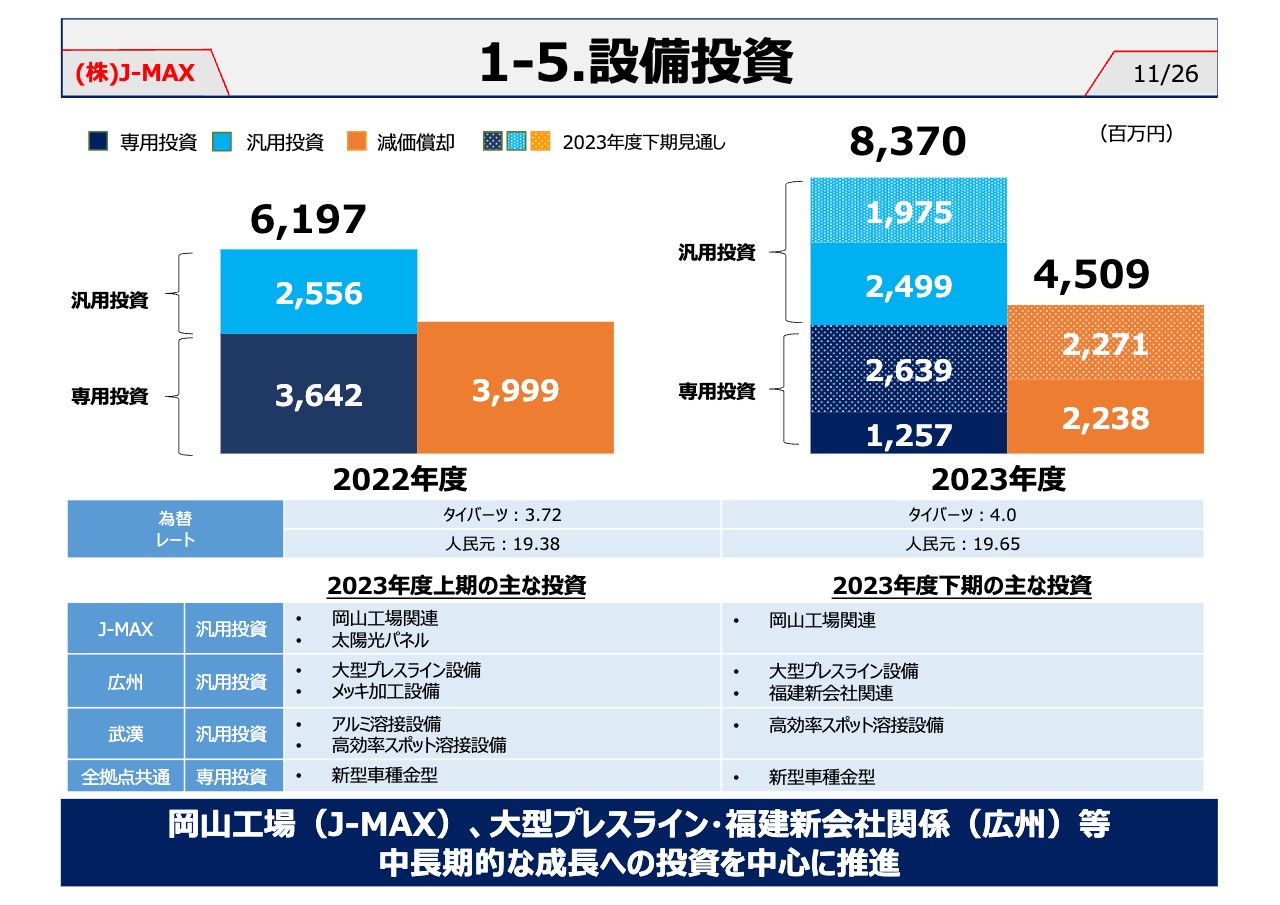

1-5.設備投資

設備投資の状況です。2023年度上期は、連結で37億5,600万円の投資を実施しています。主な投資は、J-MAXの岡山工場や、広州の大型プレスライン、武漢のアルミ溶接設備等です。

また、2023年度通期では、83億7,000万円の投資を予定しています。下期は上期に引き続き、J-MAXの岡山工場や、広州の大型プレスラインに加え、2025年稼働予定の福建新会社等における投資を予定しています。

投資金額としては、前期に比べ大幅に増加する想定です。大半が事業規模拡大に向けた成長投資であり、中長期的な企業の成長に伴う投資を積極的に推進しています。

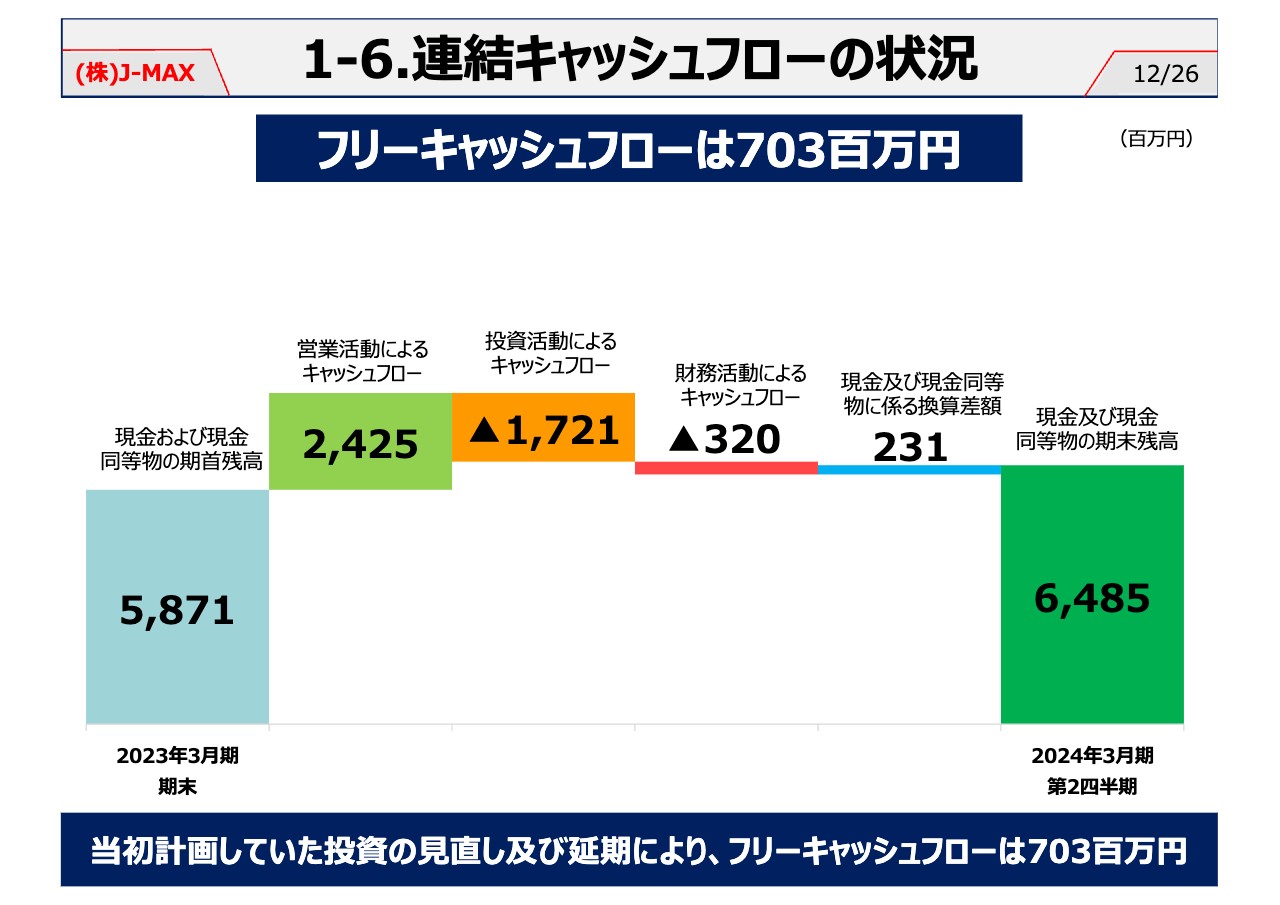

1-6.連結キャッシュフローの状況

連結キャッシュフローの状況です。営業活動によるキャッシュフローはプラス24億2,500万円、投資活動によるキャッシュフローはマイナス17億2,100万円、財務活動によるキャッシュフローはマイナス3億2,000万円です。

2024年3月期第2四半期は、当初計画していた投資の見直しおよび延期により、フリーキャッシュフローはプラス7億300万円となっています。

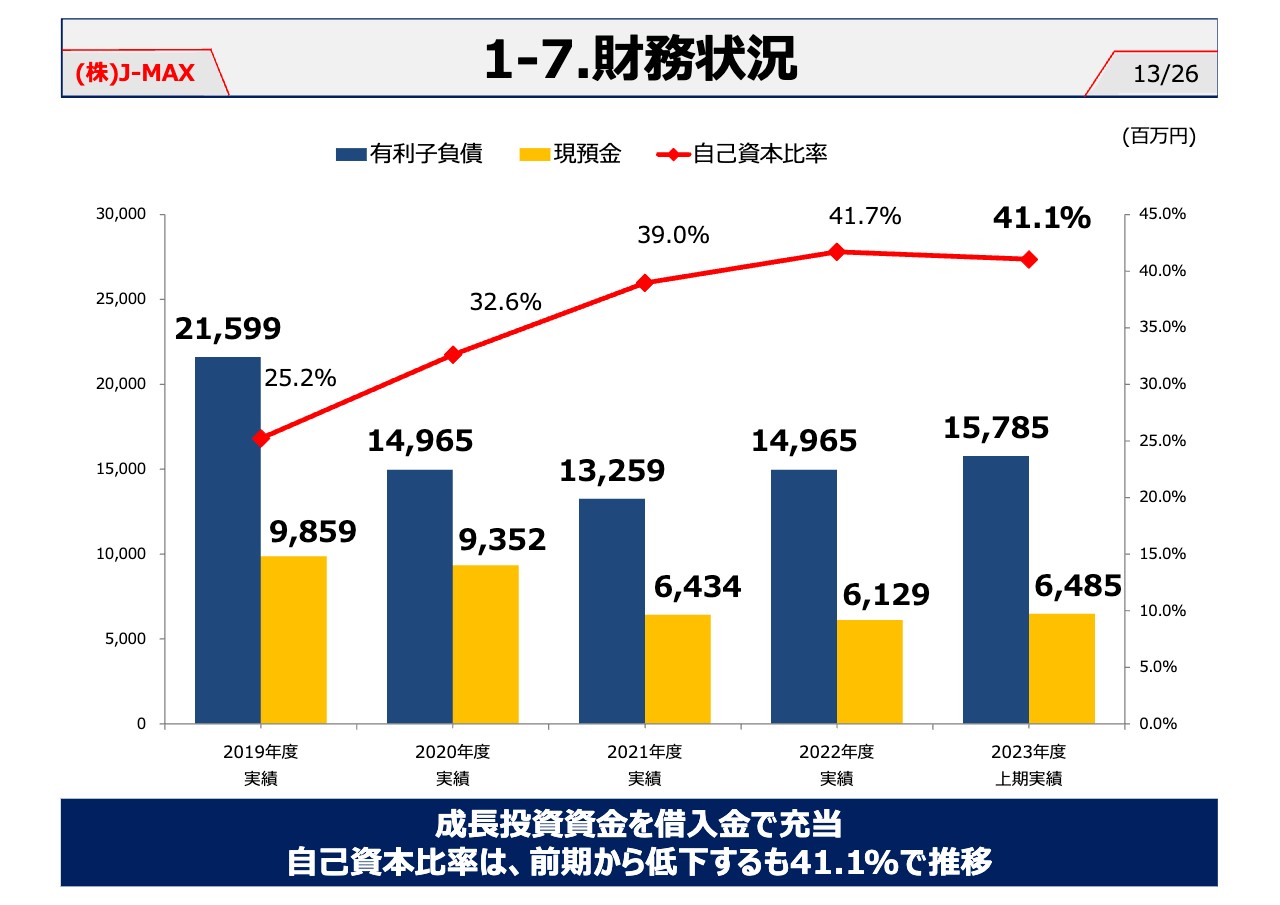

1-7.財務状況

財務状況の推移です。2023年度上期は、成長投資資金の借入金で充当した影響により、有利子負債が増加しました。

自己資本比率は、前期から低下するものの41.1パーセントで推移しており、前中長期計画で強化した財務体質を維持しています。

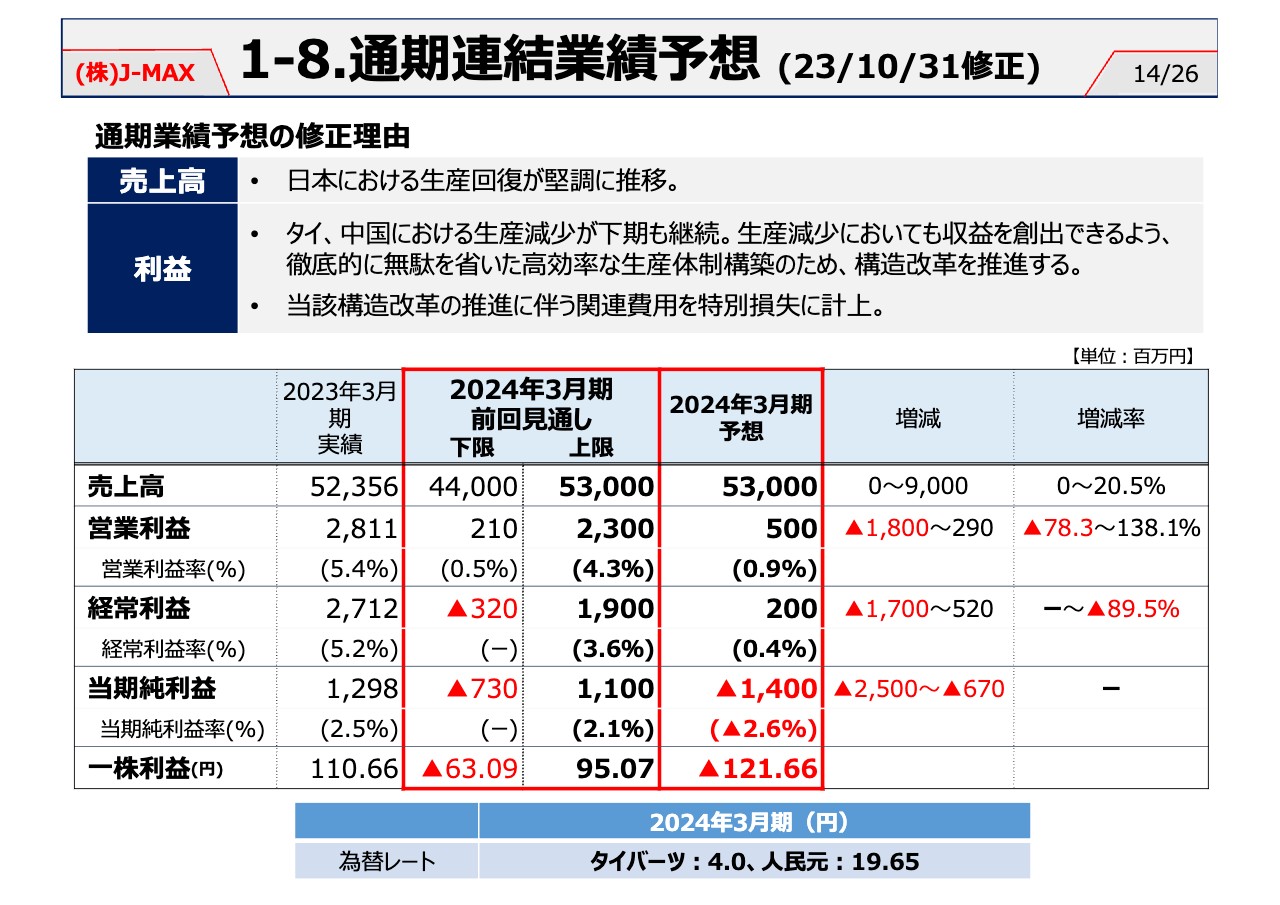

1-8.通期連結業績予想 (23/10/31修正)

通期連結業績予想です。業績予想については、最新の業績動向と前回公表したレンジの業績予想から、固定値の業績予想へと修正しています。売上高が530億円、営業利益が5億円、経常利益が2億円、親会社株主に帰属する当期純利益がマイナス14億円となる見通しです。

売上高については、日本における生産回復が下期も堅調に推移する想定であり、当初予想値のレンジ内となる見込みです。

利益面については、タイ、中国における生産減少の影響が下期も継続する想定であり、当初予想値の下限値に近い数値になる見込みです。

また、親会社株主に帰属する当期純利益については、後ほど説明する構造改革費用を特別損失に計上することにより、レンジ下限値を下回る見込みです。

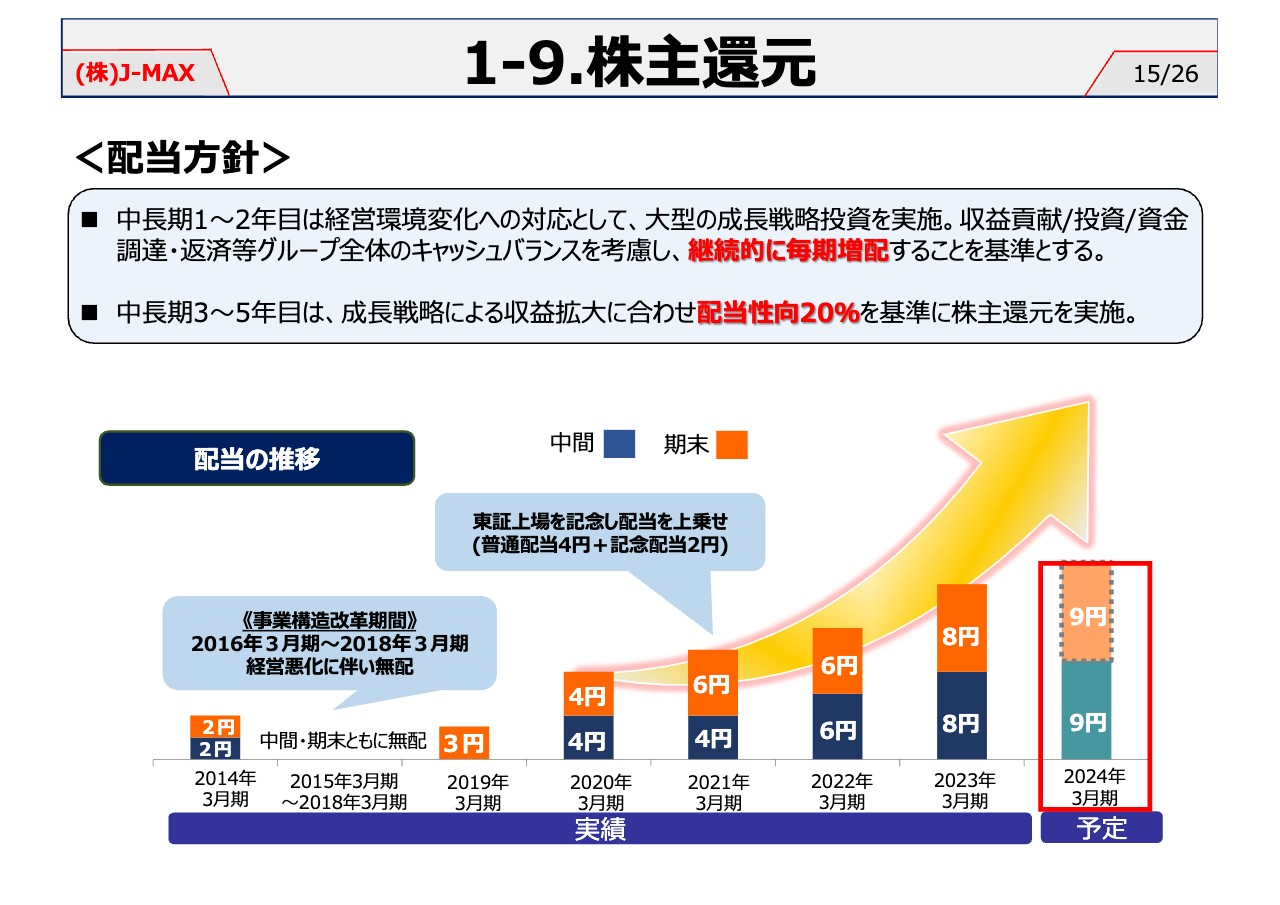

1-9.株主還元

株主還元です。現中長期計画の配当方針として、1年目から2年目は大型の成長戦略投資に伴う資金需要があるため、収益貢献・投資・資金調達および返済等、グループ全体のキャッシュバランスを考慮し、継続的に毎期増配することを基準としています。

3年目から5年目は、成長戦略による収益拡大に合わせ、配当性向20パーセントを基準としています。今期の中間配当については、当初の計画どおり9円としています。

予想については、先ほどご説明したとおり、今期の業績は大幅な減益となる見通しであるものの、J-MAX単体の業績やフリーキャッシュフローの動向を考慮し、当初の計画どおり9円とし、中長期計画の配当方針に沿って継続的な増配を予定しています。

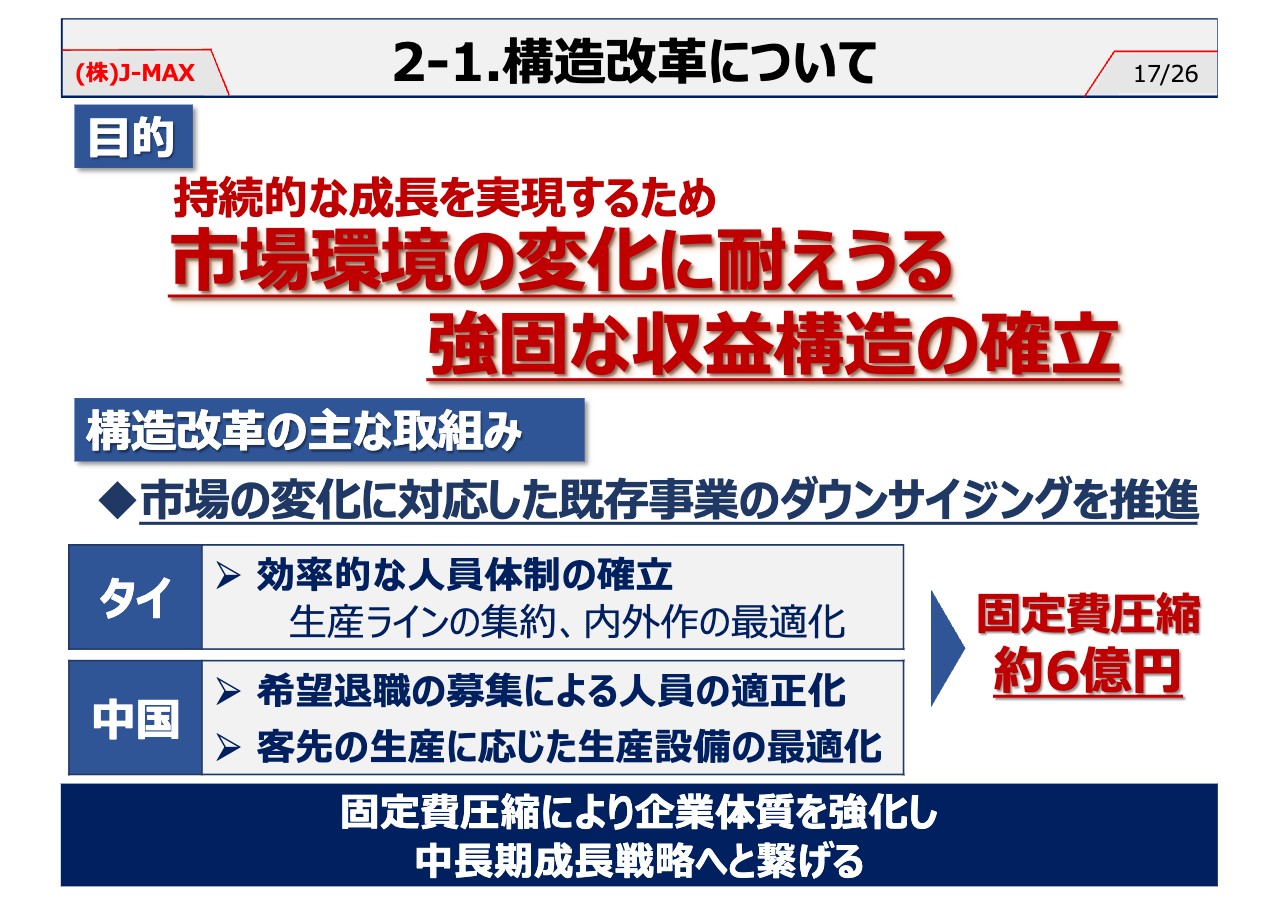

2-1.構造改革について

成長に向けた取り組みについてご説明します。はじめに、構造改革の実施についてです。中国における新たな電気自動車メーカーの台頭や、タイ国内の自動車市場の低迷等により、主要客先の生産が大幅に減少しています。そのため、当社グループにおいて固定費負担増による採算性が悪化し、経営環境が非常に厳しい状況となっています。

厳しい経営環境の中で持続的な成長を実現するため、市場環境の変化に耐えうる強固な収益構造を確立することを目的とした、構造改革を実施することを決定しました。

前中長期計画においては、中国市場のさらなる成長等を見据えて生産体制の強化を図っていきました。しかし電気自動車の需要拡大に伴い日系メーカーが不振に陥っている状況や、今後の市場動向等に鑑み、市場の変化に対応した既存事業のダウンサイジングを推進します。

主な取り組みとして、タイでは生産ラインの集約や、内外作の最適化等、生産体制の見直しによる効率的な人員体制を確立します。中国では希望退職者の募集に加え、客先の生産数に対応した生産設備の最適化を実施します。

これらの構造改革で徹底的に無駄を省き、客先の生産台数が減少する状況においても収益を創出できるよう、約6億円の固定費圧縮を図ります。現在、構造改革の推進に伴う関連費用については詳細を精査中です。他拠点を含むさらなる構造改革についても検討しています。

構造改革は中長期計画の成長戦略につなげるための取り組みであり、強力に推進していきます。

2-2.新規受注(J-MAX)

J-MAXにおける新規受注案件についてご説明します。トヨタ自動車より、2023年6月に発売されたアルファードならびにヴェルファイアの部品を新規受注し、量産を開始しました。当該部品は1,180メガパスカルのスーパーハイテン材のボディ骨格部品や、内装に取り付けられる振動対策のプレス部品であり、車体の強度や軽量化に貢献しています。

なお、アルファードとヴェルファイアにおいては部品量産のみならず、完成車メーカーであるトヨタ車体で使用する金型を製造しており、部品と金型の両面で同車種に携わっています。

その他にも、トヨタ自動車販売車種ではクラウンスポーツ・LEXUS NX・カローラクロスなど、多岐にわたるカテゴリーの部品を受注しています。今後もスーパーハイテン材加工技術を磨き、部品生産および金型製造の両面で広範囲に営業活動を展開し、ホンダ以外の他販拡大に努めていきます。

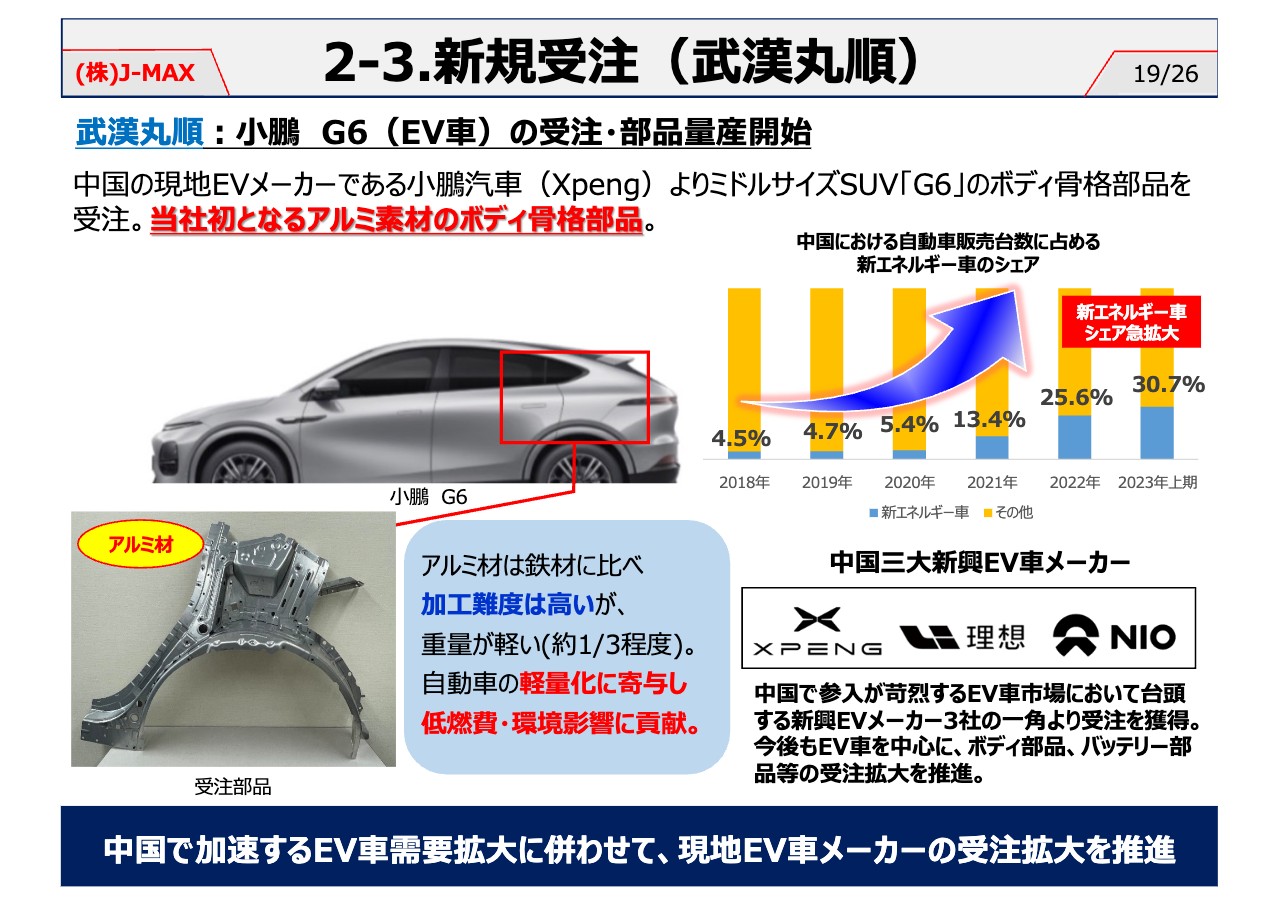

2-3.新規受注(武漢丸順)

武漢丸順社における新規受注案件です。武漢丸順社は、中国の電気自動車メーカーである小鵬汽車(Xpeng)より、ミドルサイズSUV「G6」について、当社初となるアルミ素材のボディ骨格部品を受注しました。

中国国内の自動車市場では電気自動車の普及が急速に拡大し続けており、新車販売における電気自動車のシェアは直近で30パーセントを上回っています。このような状況の中、日系の自動車メーカーのシェアが縮小し、中国現地の電気自動車メーカーのシェアが急速に拡大しています。

その中でも小鵬汽車は、理想(リオート)とNIO(ニオ)とともに自動車市場で台頭する三大新興電気自動車メーカーの1つであり、当社が受注した「G6」についても順調に販売が推移しています。

今後、自動車においては鉄よりも重量の軽いアルミの採用が拡大することが想定されます。当社は鉄、アルミの両面で加工技術を有しており、中国で加速する電気自動車の需要拡大に合わせ、現地メーカーの受注拡大に努めます。

2-4.CATLビジネス(概要)

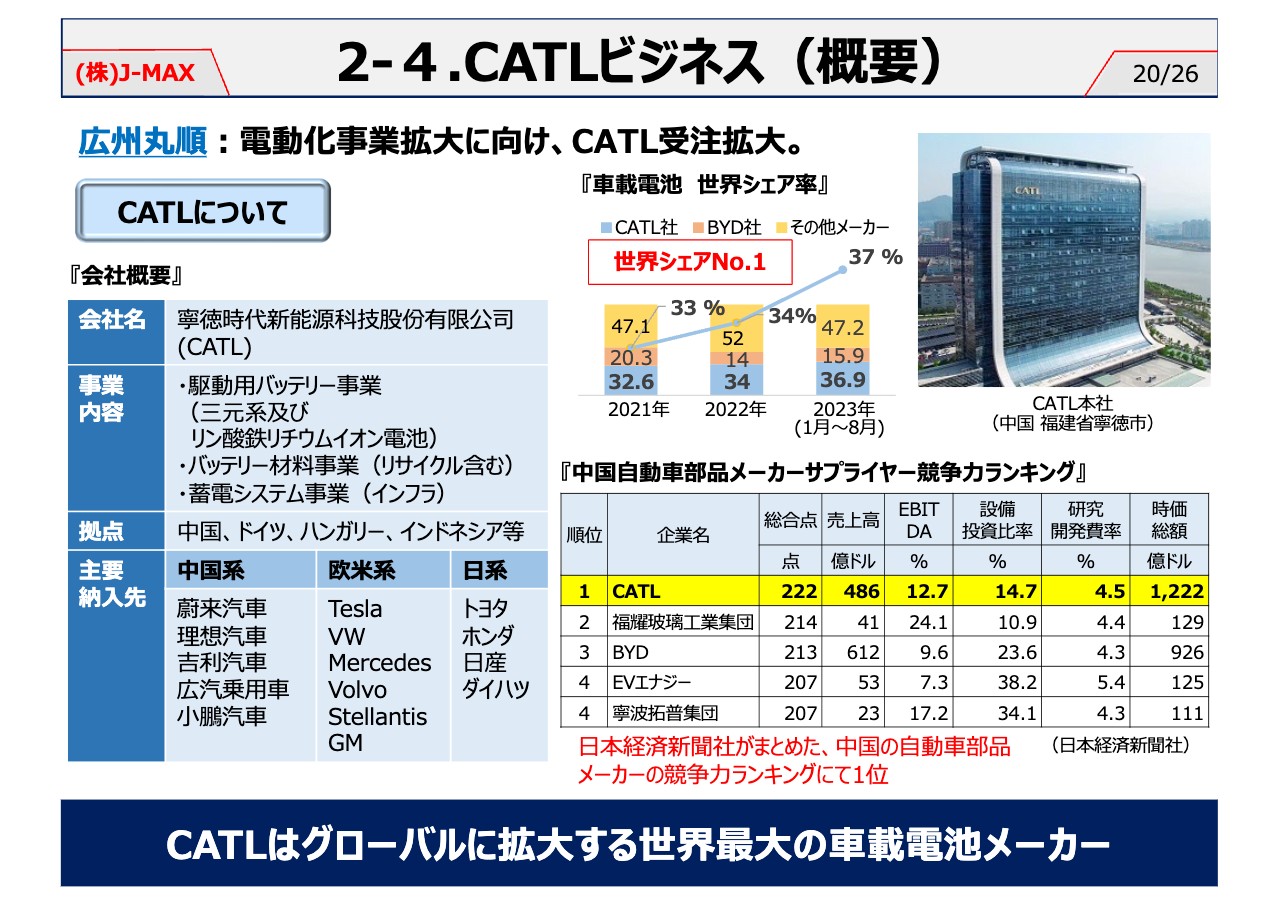

CATLビジネスについてご説明します。当社は、電動化事業拡大に向けCATL社の受注拡大を推進しています。まずは、当社が現中長期計画で重要視するCATL社の概要をご説明します。

CATL社は中国福建省にある世界最大級の車載電池メーカーであり、主力の駆動用バッテリー事業においては、三元系とリン酸鉄系の車載電池を開発製造しています。また、リサイクルを含むバッテリー材料事業、発電所や工場向けの蓄電システム事業等、幅広く事業展開しています。

CATL社の納入先は中国国内メーカーはもとより、欧米および日系の世界的な主要メーカーが名を連ね、車載電池のシェア率は直近で約37パーセントと、グローバルシェアトップの企業です。日本経済新聞社の調査でも、中国自動車部品メーカーにおいて非常に競争力の高い企業と認識されています。

2-4.CATLビジネス(関係強化)

当社は以前からCATL社との関係強化に努め、2020年の取引開始以来、バッテリーカバー等の多くの部品受注を獲得しています。2022年にはCATL向け新型車種立ち上げのスピーディな対応に向け、福建省に福建開発・営業センターを開設しました。

今後は2024年に新プレスラインの導入稼働、2025年には今年設立した福建丸順の稼働を予定しています。当社の電動化事業拡大に伴うCATL社との関係強化は順調に進捗しており、CATL向け売上高は、現中長期計画最終年度の2027年度において、2023年度比約4倍の80億円を目指します。

2-5.部品検査作業の自動化

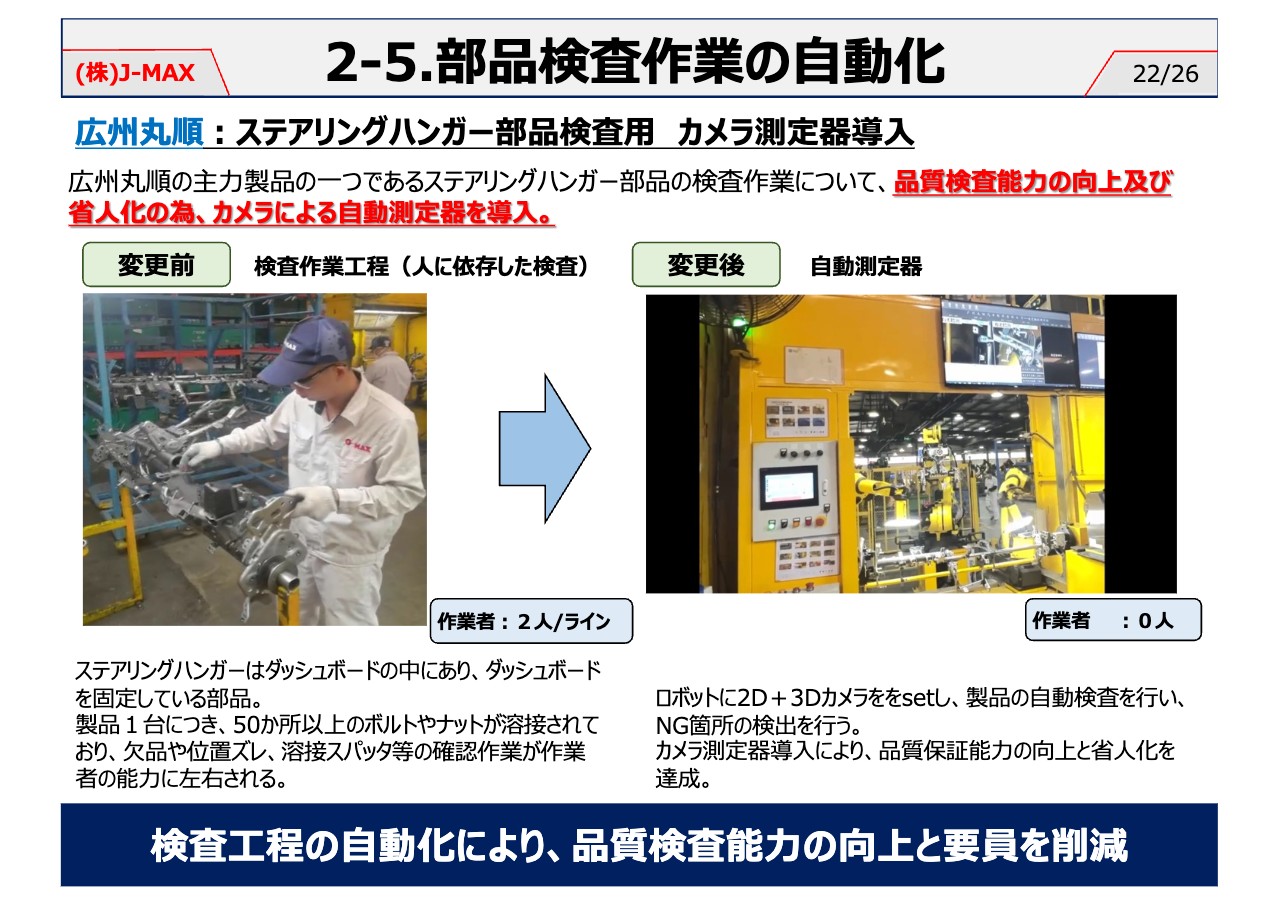

広州丸順社における、ステアリングハンガー部品検査用のカメラ測定器導入についてご説明します。ステアリングハンガーとは、自動車のダッシュボード内にあるハンドルなどを支える車体機能部品のことで、製品1台につき50ヶ所以上のボルトやナットが溶接されています。

ステアリングハンガーの検査項目は、部品の欠品や位置ずれ、溶接スパッタ等、多岐にわたるため、確認作業が作業者の能力に左右されるという状況でした。

そのステアリングハンガーの検査に、このたびカメラ測定器を導入しました。ステアリングハンガーの検査作業に加え、検査後のパレットへの投入作業も自動化することで、品質保証能力の向上と生産ラインの省人化を達成しています。

2-6.AI活用

J-MAXにおける、精密部品の製品外観検査へのAI活用についてです。精密部品は自動車のトランスミッション等の駆動部分を構成する部品であり、ボディ部品に比べ、製品や外観の精度要求が非常に高くなります。そのため、精密部品には細かい検査が必要となり、先ほどご説明したステアリングハンガー部品と同様に、検査工程が作業者の能力に左右される状況となっていました。

このたび精密部品の検査作業において、検査AI装置を自社開発し、実作業に初めて導入しました。これまでの検査作業ではカメラ検査を導入していましたが、AI検査では、ルールベースのカメラ検査では発見しきれない、合否の判断が困難な想定外の不具合も検出できます。

検査AI装置は精度要求の高い精密部品の検査に最適であり、品質保証能力の向上と作業工数の削減を達成しています。今後、他の生産ラインへ展開し、ゆくゆくは当社オリジナルのAIシステムの商品化も検討しています。

3-1.サステナビリティに関する取組状況

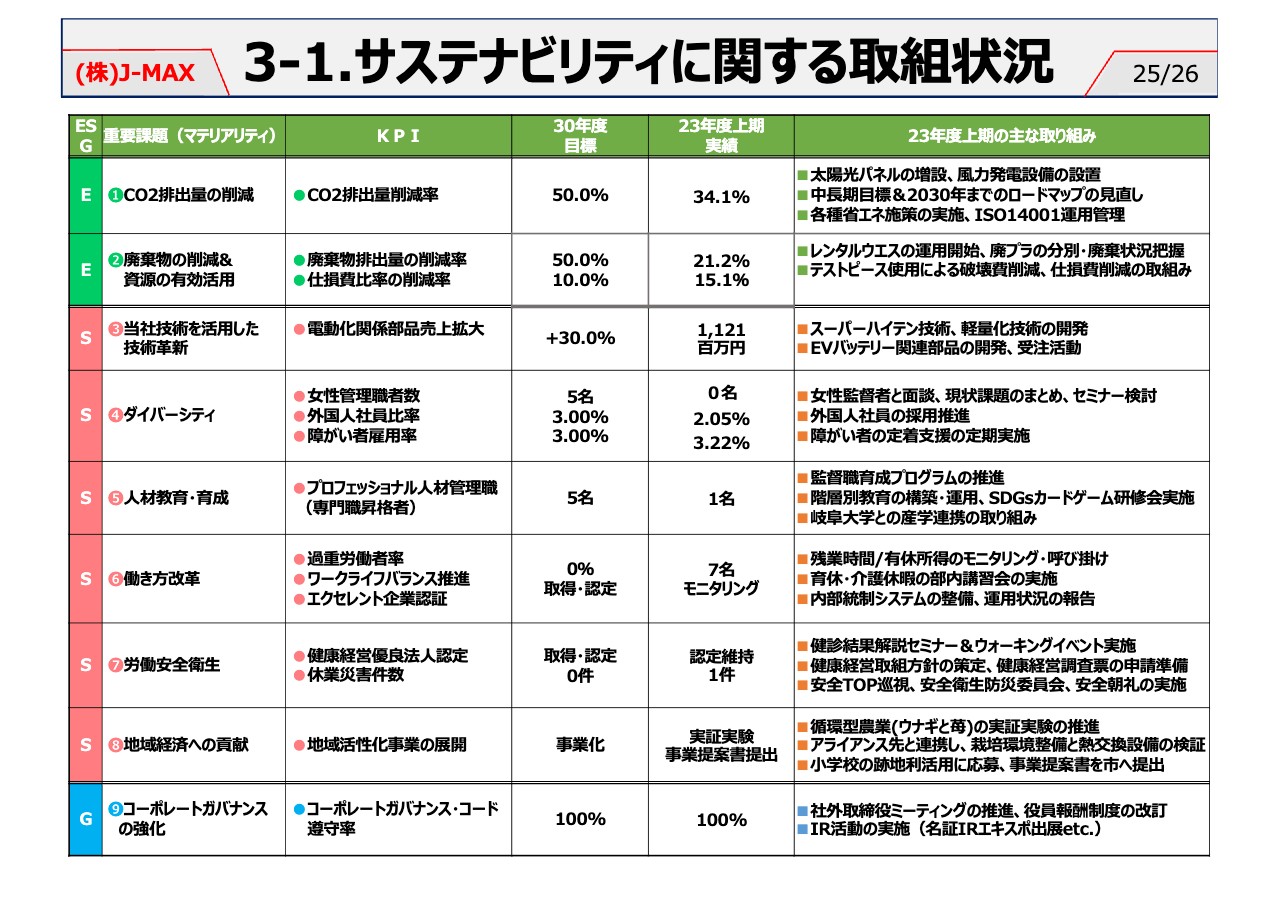

サステナビリティの取り組みについてご説明します。まずは、当社が設定したサステナビリティの重要課題における上期の推進状況です。

「E(環境)」の領域であるCO2排出量削減率は、太陽光パネルの増設、風力発電設備の設置等の省エネ施策の推進により、2013年度対比で34.1パーセント削減しています。2030年度目標値である50パーセント削減に向け、引き続きさまざまな施策を打っていきます。

「S(社会)」の領域については、女性管理職数やプロフェッショナル人材管理職等の人材目標値に対し、実績が少ない状況ですが、社内セミナーの開催や監督職育成プログラム、階層別教育等、目標値達成に向けたさまざまな取り組みを推進しています。

また、社内でのSDGsセミナーや健康セミナー、その他イベントの開催により、健康管理の強化にも取り組んでいきます。さらに職場を跨いだコミュニケーションの活性化を図り、社内エンゲージメントの向上にも努めていきます。

「G(ガバナンス)」の領域については、社外取締役ミーティングの推進と当社取締役会運営における適正性の確保に向け、3分の1以上の比率を占める社外取締役の意見を積極的に吸い上げ、取締役会へフィードバックしています。

今後も引き続き、サステナビリティにおける取り組みを通じて持続的な企業価値の向上および持続可能な社会の実現に努めていきます。

3-2.サステナビリティの取り組み

サステナビリティにおける上期の取り組み事例についてご紹介します。先ほどもご説明しましたが、本社工場の南西側に小型風力発電設備を設置しました。発電した電力は、本社工場の夜間照明等に活用しています。またJ-MAX本社では、すでに設置している太陽光パネルを増設しました。これにより、海外3拠点を含めたJ-MAXグループ全拠点に、太陽光パネルの設置を完了しています。

以上の取り組みにより、当社は再生可能エネルギーの活用によるCO2排出量の削減に努めています。2030年度のCO2排出量50パーセント削減を目標に、今後も環境負荷軽減に向けた取り組みを強化していきます。

技術で夢を

最後になりますが、当社YouTubeチャンネルでは株主総会および決算説明会の情報を、X(旧Twitter)ではサステナビリティにおける活動の情報を中心に発信しています。ぜひ一度ご覧ください。

それでは、中間決算のご説明をいったん終了し、続いてみなさまから事前にいただいたご質問について回答します。

質疑応答:構造改革の内容や効果、および費用の計上時期について

「構造改革の内容および効果は何でしょうか? また、構造改革に関わる費用は今期中にすべて計上されるのでしょうか?」というご質問です。

当社は、中国とタイにおける主要客先の大幅な生産減少といった、外部環境の変化に伴う固定費負担の増加による採算性悪化を受け、両国における構造改革の実施を決定しました。

内容については先ほどご説明したとおり、タイと中国のみならず、他拠点を含めた案件も検討しており、抜本的な収益体質の強化に向けた取り組みを推進します。

費用については現在精査中ですが、業績予想でお示しした数値は、タイと中国における既存の構造改革費用を試算したものであり、新たな取り組みによって変化する可能性があります。現時点では、今期中に出しつくし、来期以降に効果を出す予定です。

質疑応答:中国の構造改革がCATLビジネスに与える影響について

「中国の構造改革について、現中長期計画において特に強化するCATLビジネスに影響はあるのでしょうか?」というご質問です。

中国で構造改革を実施する要因は、現在の主要取引先である日系メーカーの急激な生産減少に伴うものです。そのため、現状の生産規模に見合う無駄を省いた高効率な生産体制を構築し、当社の収益体質を向上させることが目的です。

先ほどもご説明したとおり、CATLビジネスは今後の電気自動車の需要拡大に伴う、当社の成長戦略における重要案件であると認識しています。構造改革の実施によって、CATLビジネスを縮小させることはありません。

電動化部品の生産能力拡大やCATLビジネスの強化等に伴う新プレスラインの導入、福建丸順生産拠点の設立等については、当初の計画どおり、手を緩めず推進します。

質疑応答:構造改革による中長期経営計画の見直しの有無について

「構造改革の実施により、中長期経営計画は見直すのでしょうか?」というご質問です。

今期開示した2023年から2027年の中長期計画については、主に売上規模拡大に伴う成長戦略を描き、策定しました。

ただし、中国とタイにおける外部環境の変化による生産減少については、当社の想定以上の規模感で推移しており、当初の中長期計画から現在の間で環境認識が大きく変化しています。

中長期計画については、環境変化および構造改革の効果等を含めて現在内容を精査しており、必要に応じて修正し、その内容を開示します。

質疑応答:来期の業績予測について

「来期の業績予測を教えてほしいです」というご質問です。

来期の業績予想については現在策定中のため、公開できる段階ではありませんが、外部環境としては、現状の中国とタイにおける生産減少が来期でも継続すると想定しています。

ただし来期は、今期の下期に推進する構造改革が収益にプラス効果となって反映される見通しです。来期業績予想についても、計画策定後に開示します。

質疑応答:今期の業績悪化に伴う経営責任について

「今期の大幅な業績悪化に伴う経営責任についてどう考えているのでしょうか?」というご質問です。

何よりも業績および収益体質の改善がマストであり、そのための構造改革であると認識しています。構造改革については、強力な推進力のもと、聖域を設けず固定費の削減を行い、抜本的な収益体質の向上を図ります。

構造改革によって採算悪化の要因を解消し、利益創出できる体質を確立することが経営責任であると考え、まずは構造改革の完遂に努めます。

質疑応答:株価状況に対する考えについて

「株価状況についてどう考えているのでしょうか?」というご質問です。

株価については、前期末の決算以降は下落傾向にあり、直近においても低水準で推移している状況です。まずは構造改革の完遂による業績の回復、および成長戦略を示すことが最重要だと思っています。

併せて、これまで以上に積極的なIR活動を継続して行っていくことで、株価の改善を図っていきたいと考えています。

質疑応答:今後の株主還元に関する変更の有無について

「今後の配当金等、株主還元について変更はありますか?」というご質問です。

今期は大幅な減益となる想定であるものの、配当金についてはJ-MAX単体の業績やフリーキャッシュの動向を考慮し、中長期計画の方針に沿って、期初の想定どおり中間配当9円、期末配当9円、合わせて年間配当18円を計画しています。

ただし、中国とタイにおける生産減少等、中長期計画策定当初と比較し外部環境が大きく変化しているため、現在は来期計画を含め、中長期計画全体についても精査している状況です。現段階においては、現中長期計画でお示しした配当方針のとおりです。

新着ログ

「金属製品」のログ