【QAあり】インターネットインフィニティー、営業利益は前期比139%増 25年3月期予想は+54%増の過去最高益を見込む

INDEX

別宮圭一氏:みなさま、本日はご視聴いただきまして誠にありがとうございます。株式会社インターネットインフィニティー代表取締役社長の別宮圭一です。これより、2024年3月期通期決算についてご説明します。

本日は、スライドに記載のとおりの順に進めていきます。

会社概要

最初に、会社概要として事業概要とビジョンについてご説明します。当社はコーポレートスローガン<経営理念>として「健康な未来」、使命(ミッション)として「創意革新と挑戦による、超高齢社会における課題解決」を掲げています。

本決算期間中に、本社所在地が変わり、以前の品川区大崎から麹町駅近くの千代田区二番町に移転しています。

IIF Vision2030 リアル×テクノロジーで『健康な未来』を創造する

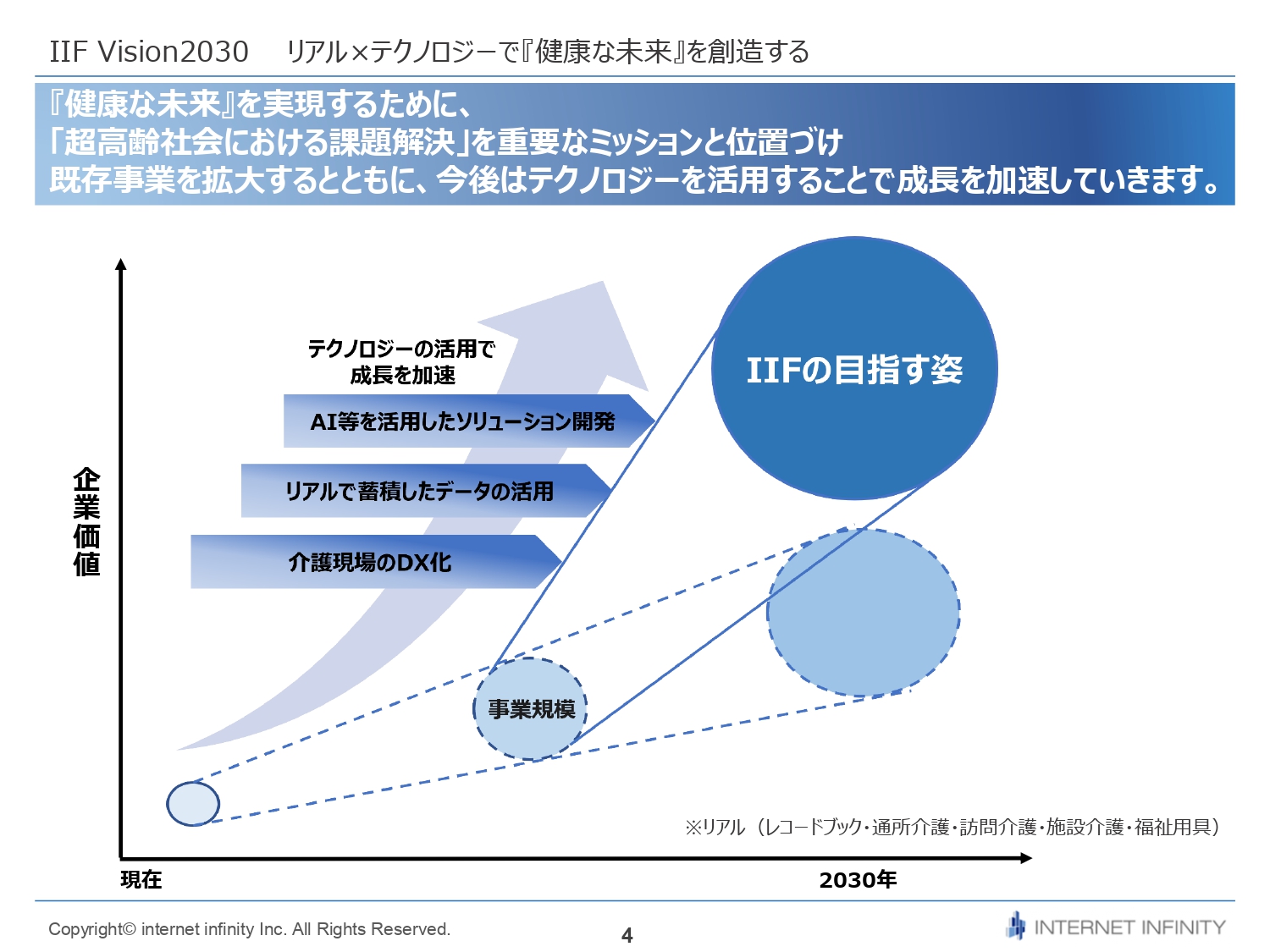

当社のビジョンをご説明します。前回もお話ししたとおり、「IIF Vision2030」として「リアル×テクノロジーで『健康な未来』を創造する」をビジョンとして掲げています。当社は過去10年間、2025年問題と言われている健康寿命延伸に取り組んできました。

2025年問題とは、人口ボリュームゾーンである団塊世代が75歳以上の後期高齢者になることで、国民の5人に1人が後期高齢者という超高齢社会となり、介護や医療費の増加が問題になることです。この対応策として、国や政府では健康寿命の延伸が大変重要であると言われています。

したがって、当社も健康寿命の延伸としてコア事業のレコードブック事業に力を入れています。リハビリ型デイサービス「レコードブック」に通っていただき、健康寿命を延ばしていくことに過去10年間取り組んできました。

来年に迫った2025年問題に加え、医療や介護ニーズの高まる85歳以上の高齢者が、2040年にかけて大変増加するという予想もあります。医療や介護の分野では需要がピークを迎える一方で、供給側の人手不足が大変懸念されています。これが、いわゆる2040年問題です。

当社のビジョンとしては、2040年問題の解決に向けて、介護現場のDX化や、リアルな事業を通じて蓄積したデータの活用、AI等を活用したソリューション開発のようなテクノロジーの活用で、成長を加速していきたいと考えています。

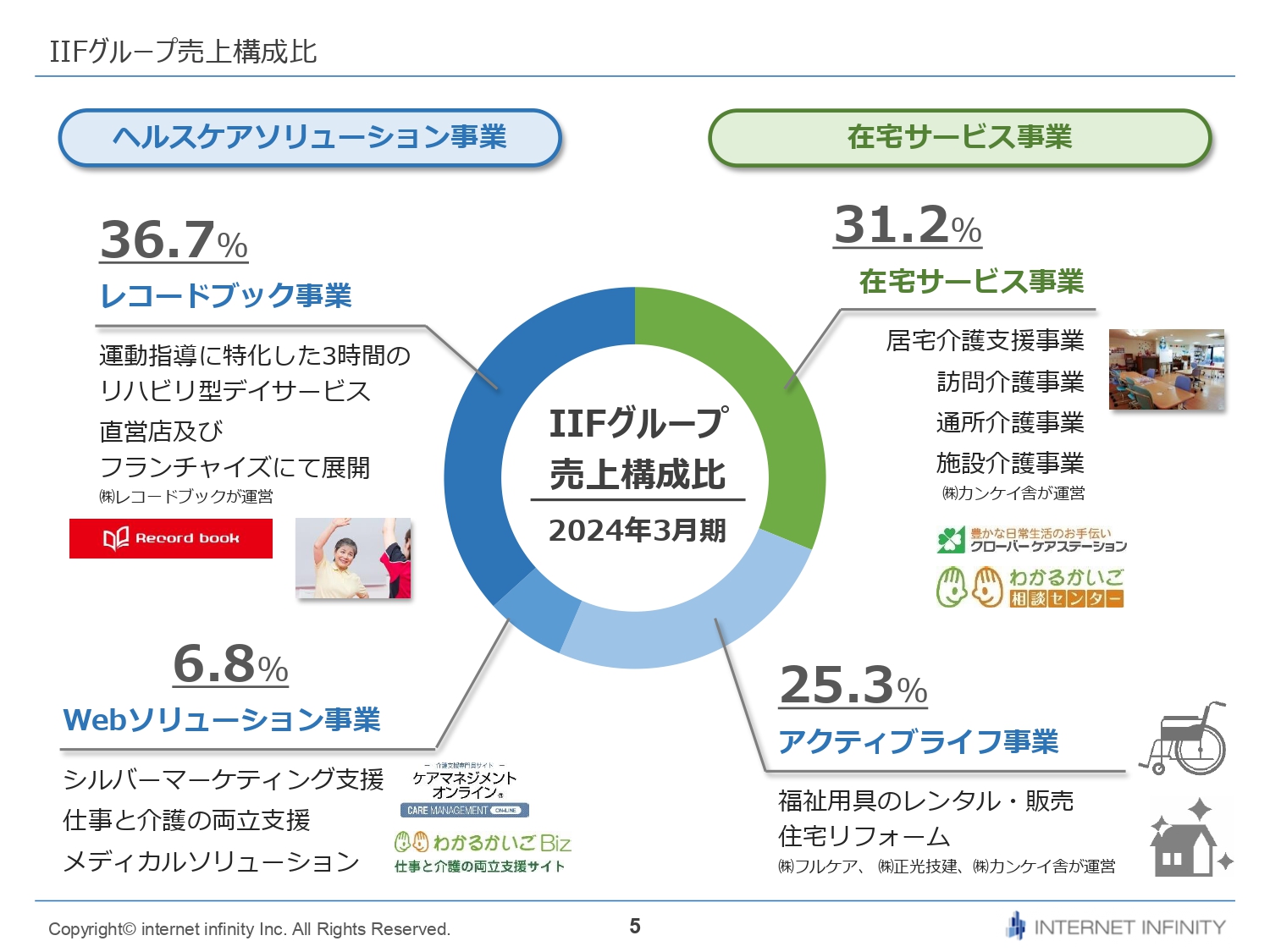

IIFグループ売上構成比

当社グループの売上構成比です。ヘルスケアソリューション事業と在宅サービス事業の2つのセグメントに分かれており、スライドに記載のとおりの構成比となっています。

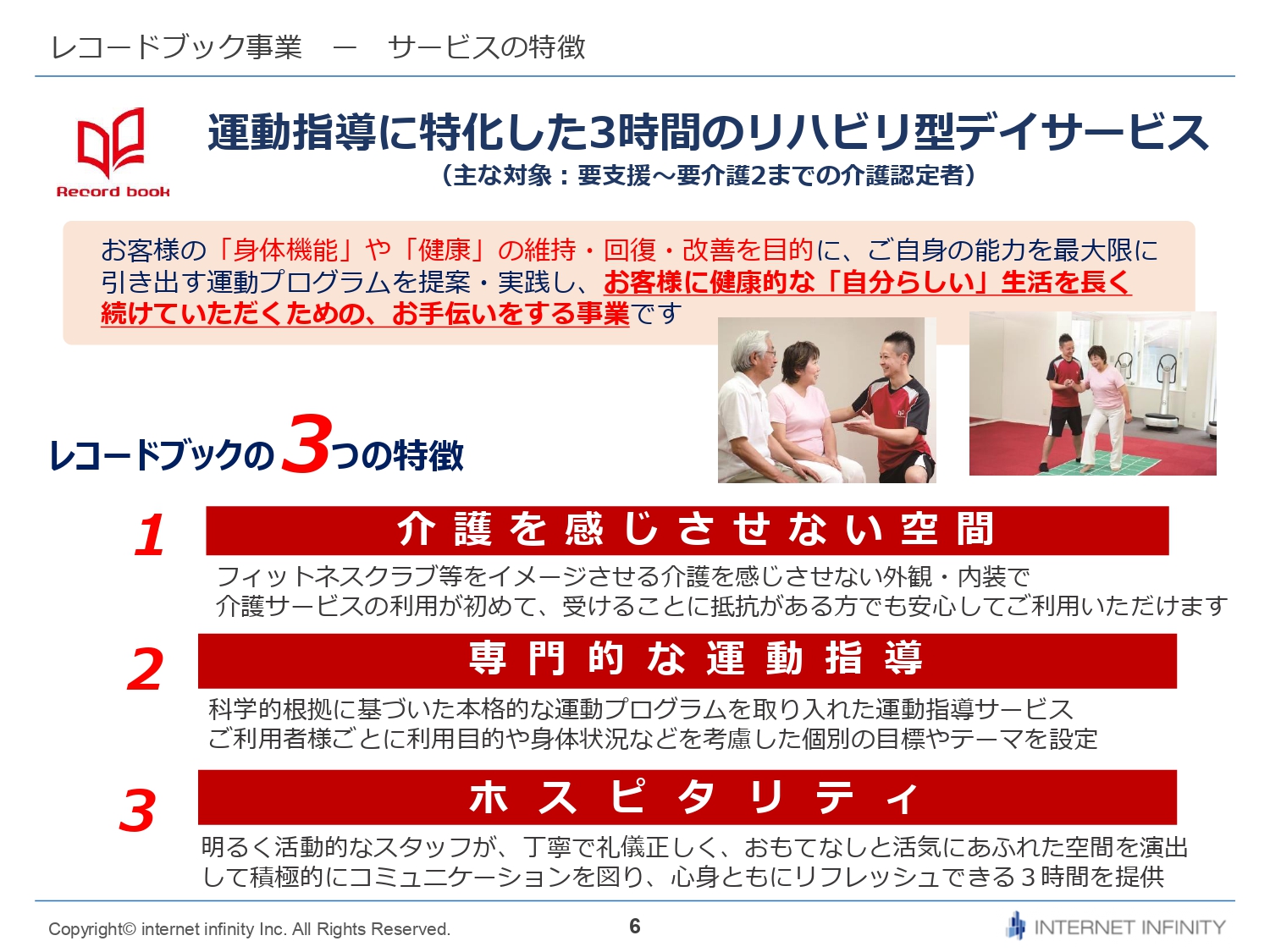

レコードブック事業 ー サービスの特徴

事業概要についてご説明します。まず、レコードブック事業です。「レコードブック」は、運動指導に特化した3時間のリハビリ型デイサービスです。主な対象は、要支援から要介護2くらいまでの比較的軽度な介護認定者となっています。

「レコードブック」には3つの特徴があります。1つは「介護を感じさせない空間」です。フィットネスクラブなどをイメージさせる外観・内装で、スタッフも同様に介護を感じさせない空間を意識しています。

初めて要介護認定・要支援認定を取られた方のご利用が多く、いわゆる介護施設や介護らしい空間に抵抗がある方が多いため、意識して介護を感じさせない空間を演出していることが特徴です。

2つ目は「専門的な運動指導」です。筑波大学の田中教授と共同開発した、科学的根拠に基づいた本格的な運動プログラムを取り入れた運動指導サービスを行っています。

3つ目は「ホスピタリティ」です。店舗では明るく活動的な若いスタッフが、丁寧で礼儀正しくおもてなしと活気にあふれた空間を演出していることも、「レコードブック」の大きな特徴となっています。

このようなサービスを通じて、お客さまに健康的で自分らしい生活を長く続けていただくためのお手伝いをします。

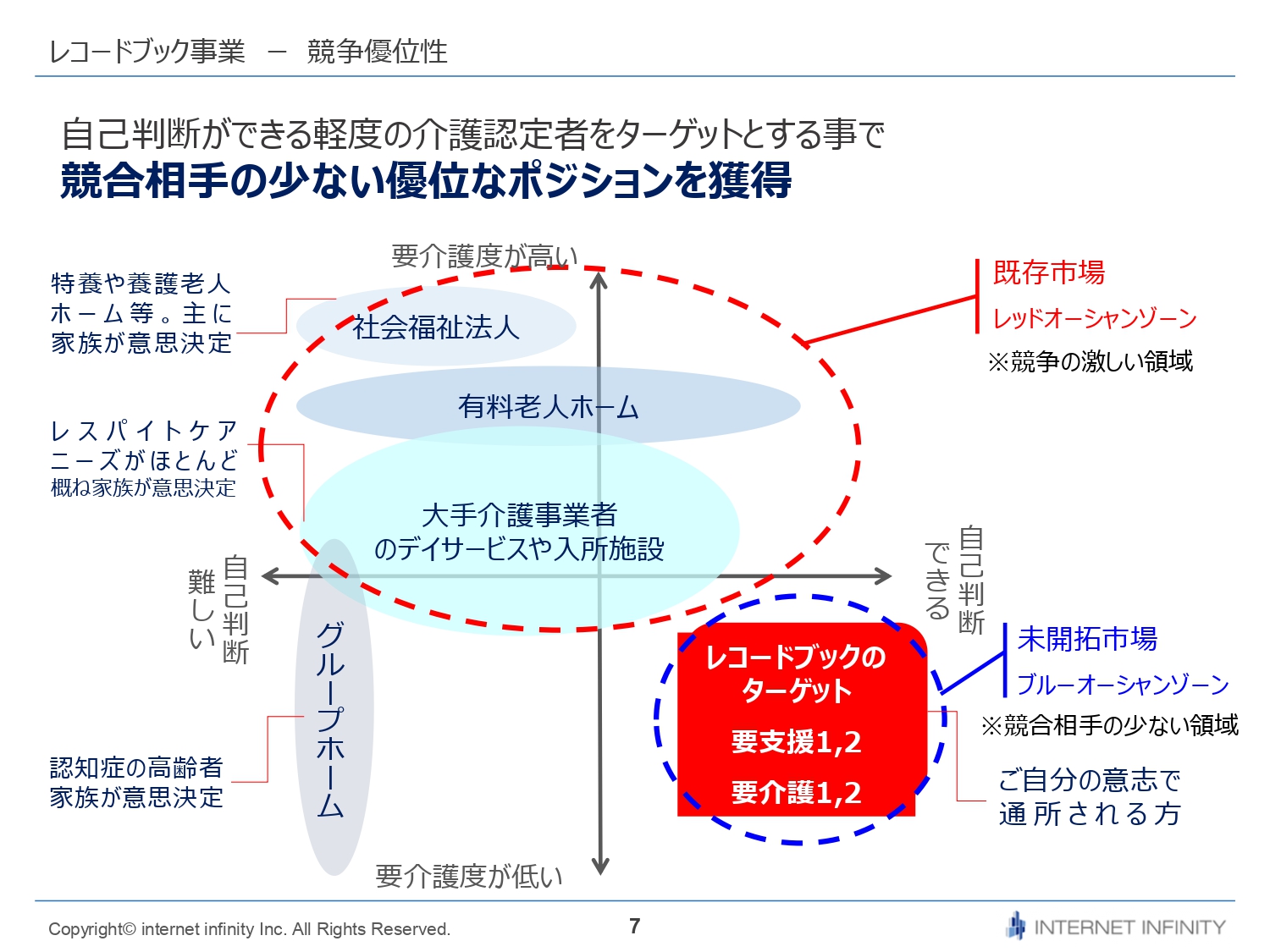

レコードブック事業 ー 競争優位性

レコードブック事業の競争優位性についてです。スライドのチャートの縦軸は、要介護度を示しています。上が要介護度が高いお客さま、下が要介護度が低いお客さまを対象としています。

横軸は、右側に「自己判断できる」、左側に「自己判断難しい」と記載しています。ご自身で意思決定ができるかどうかということで、認知症状の有無を示しています。左側にいくほど意思決定が難しく、認知症状がある方を対象にしたサービスとなります。

左上に記載の社会福祉法人のように、国内の介護事業、介護施設、介護事業者は、要介護度が高く、自己判断が難しい方向けのサービスが多いです。

一方で、右下に記載の「レコードブック」は、ご自身でしっかり意思決定ができる方で、要介護度が低く、比較的元気な方を対象にしています。高齢者介護のサービスは数々ありますが、競合が非常に少ない未開拓市場でサービスを提供しているため、競争優位性が高いと認識しています。

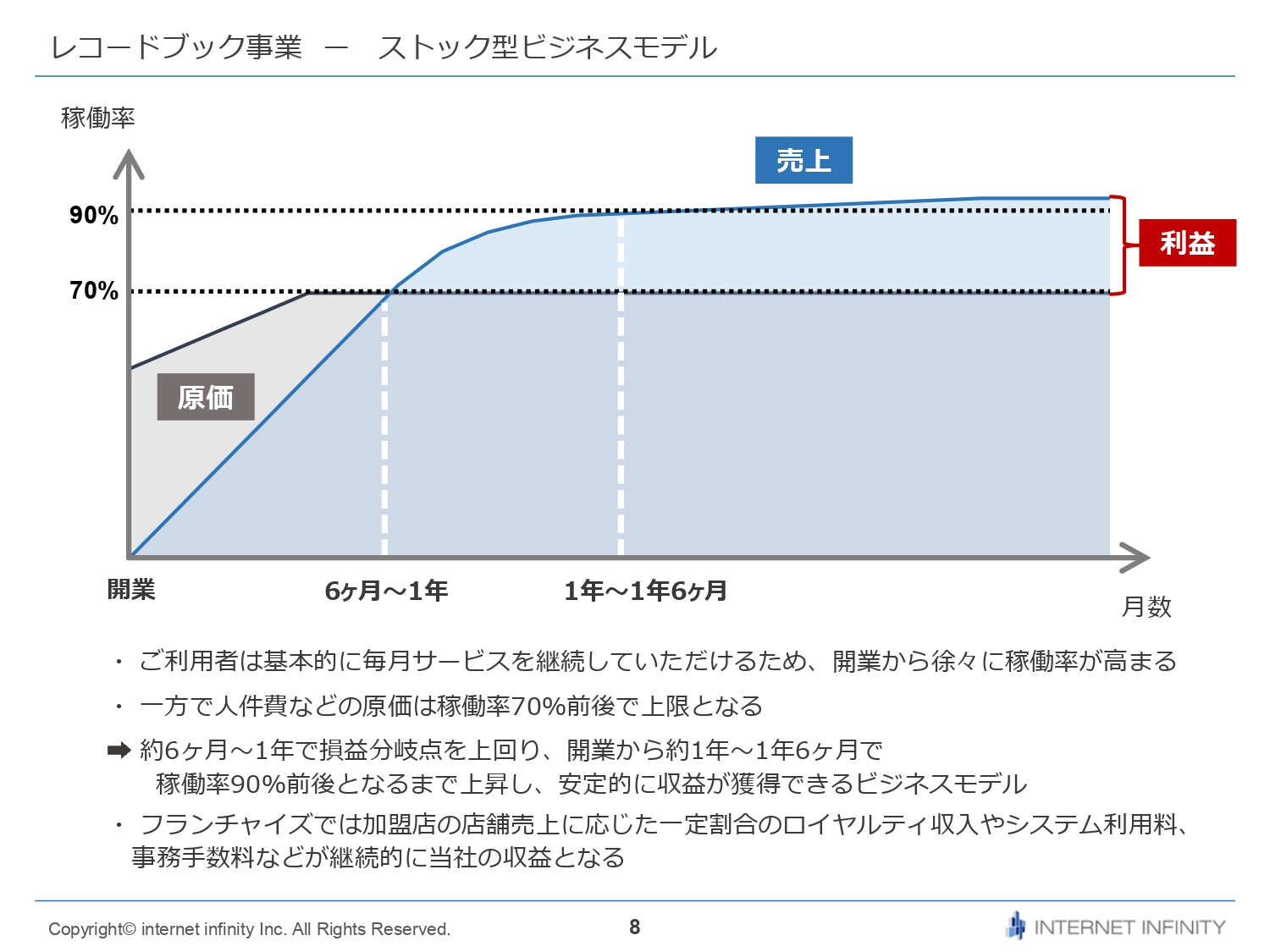

レコードブック事業 ー ストック型ビジネスモデル

レコードブック事業の1店舗当たりの収益モデルです。「レコードブック」は、1店舗当たり最大約120名のお客さまを受け入れることができるサイズの店舗です。利用者には基本的に毎月サービスを継続していただけるため、開業してから徐々に稼働率が高まります。

一方で、原価の多くは人件費が占めています。人員配置が法律で定められているため、スタートの段階からしかるべき人員を配置しています。稼働率70パーセント前後で採算分岐点を上回ることになります。開業から約1年から1年6ヶ月で稼働率90パーセント前後に到達し、安定的に収益が獲得できるビジネスモデルです。

こちらは、直営店とフランチャイズがあります。フランチャイズでは、加盟店の店舗売上に応じた一定のロイヤルティ収入やシステム利用料、事務手数料などが継続的に当社の収益となります。

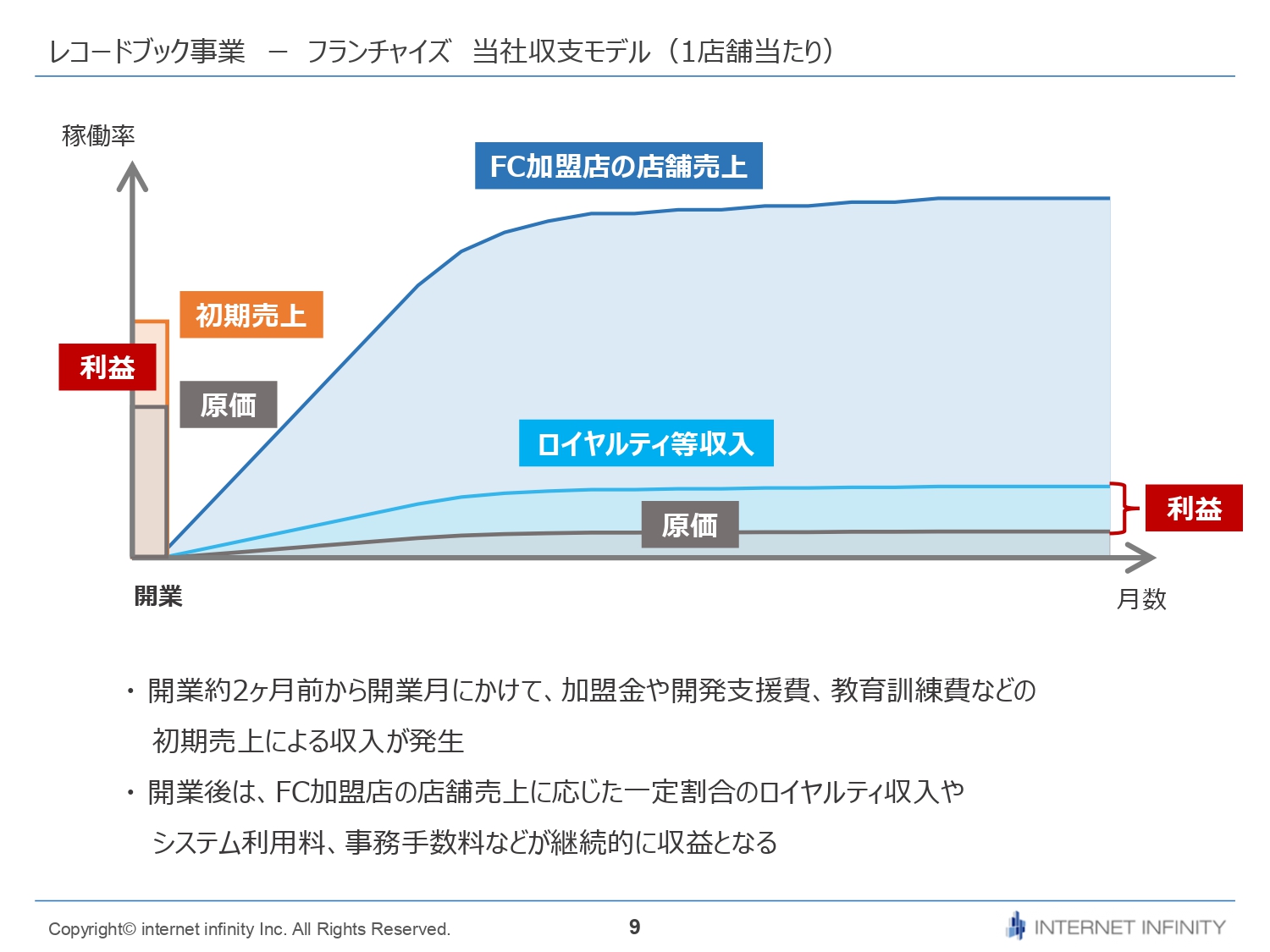

レコードブック事業 ー フランチャイズ 当社収支モデル(1店舗当たり)

フランチャイズ1店舗あたりの収益モデルです。開業の約2ヶ月前から開店準備を行いますので、開業の約2ヶ月前から開業月にかけて、加盟金、開発支援費、教育訓練費などの初期売上による収入が発生します。

開業後は、FC加盟店の店舗売上に応じた一定割合のロイヤルティ収入やシステム利用料、事務手数料などが継続的に収益となります。

なお、レコードブック事業では、現在フランチャイズの出店に大変力を入れています。出店戦略としては、既存店の収益を高めていき、既存店、主にフランチャイズのオーナーに2店舗目、3店舗目、4店舗目と増店していただきます。

「レコードブック」は全国にありますが、主に都市部を中心に既存店でドミナント出店を行うことが基本的な出店戦略です。

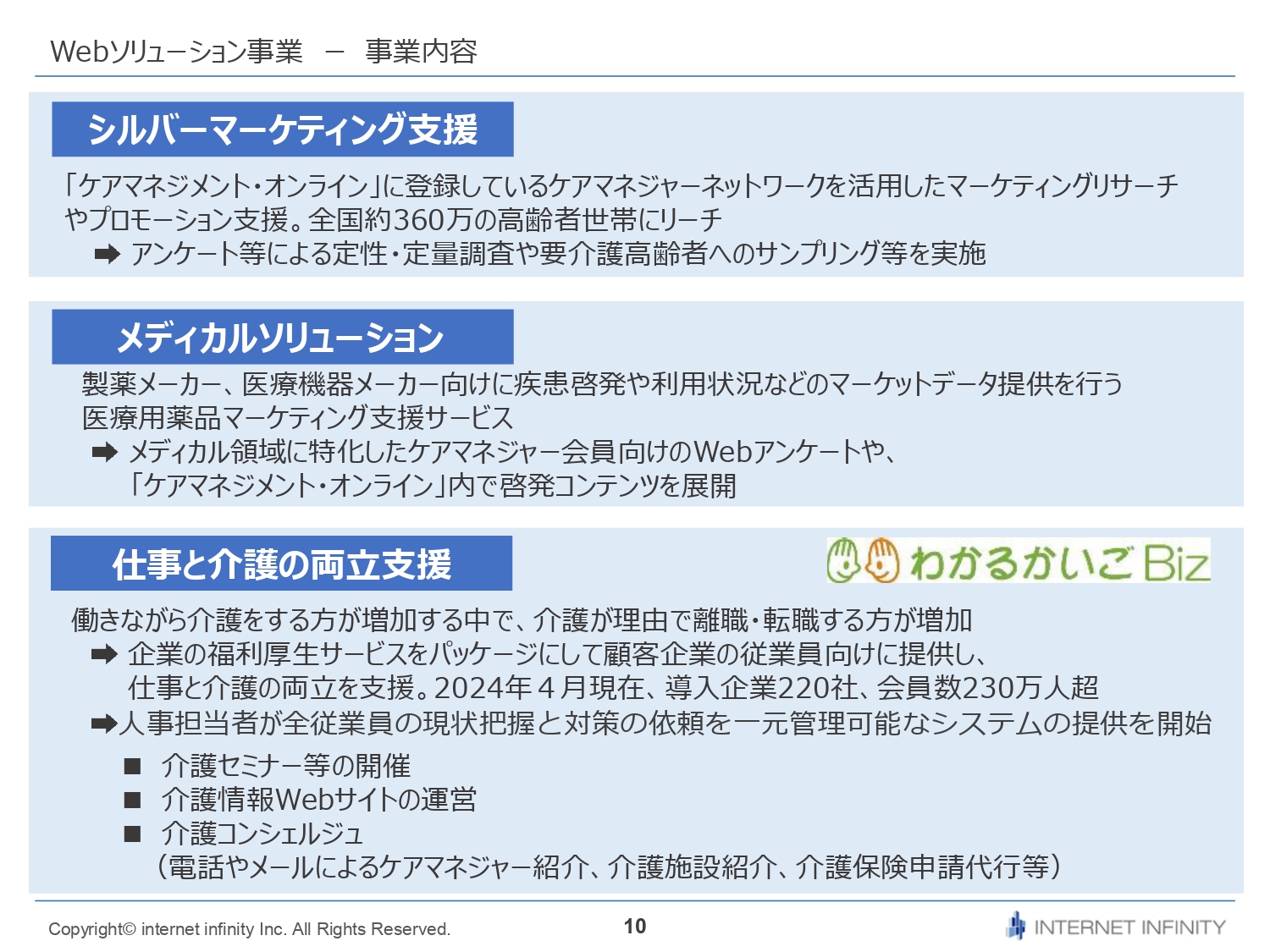

Webソリューション事業 ー 事業内容

Webソリューション事業です。スライドに記載のとおり、3つの事業を行っています。1つはシルバーマーケティング支援で、主にメーカーがお客さまです。「ケアマネジメント・オンライン」に登録しているケアマネジャーの会員基盤を活用したマーケティングリサーチやプロモーション支援などのサービスを提供しています。

メディカルソリューションは、シルバーマーケティング支援の中でも、特に製薬メーカー、医療機器メーカーに絞り込んだサービスです。医療用薬品に特化したマーケティング支援を行っています。

こちらも、「ケアマネジメント・オンライン」に登録していただいているケアマネジャーの会員基盤を活用しています。主にケアマネジャーを通じて、要介護高齢者やそのご家族向けに疾患啓発活動などを行う事業です。

仕事と介護の両立支援は、働きながら介護をする方が増加する中で、介護が理由で仕事を辞めざるを得ない方が急増しているということで、介護離職を防ぐための支援を行うサービスです。最近話題となっているビジネスケアラーの支援なども行うBtoBのサービスとなっています。主に大手企業に福利厚生サービスとして導入していただいています。

アクティブライフ事業 ー 事業内容

アクティブライフ事業です。福祉用具のレンタル・販売、住宅改修工事、住宅リフォーム工事などを行っています。

「レコードブック」は、健康寿命延伸を目指して、転びづらい身体を作るために体幹やバランスを鍛えていただく運動を行っており、転倒骨折をなくそうという目的で利用していただきます。

アクティブライフ事業は、レコードブック事業とシナジーのある事業と位置づけています。自宅に帰った際に、自宅内で転倒しないように、住宅リフォームで危険箇所の改修を行ったり、外出時や自宅内での移動の際に転倒の危険がある場合は、福祉用具を上手にお使いいただくために福祉用具専門相談員が要望を聞き、利用者に提供しています。

グループ会社として、主に広島でサービス展開を行っているフルケアと正光技建があります。また、現在、通所介護の「レコードブック」と福祉用具レンタルを組み合わせた新しいタイプのブランドサービスの開発について、東京都大田区の店舗でテスト展開しています。

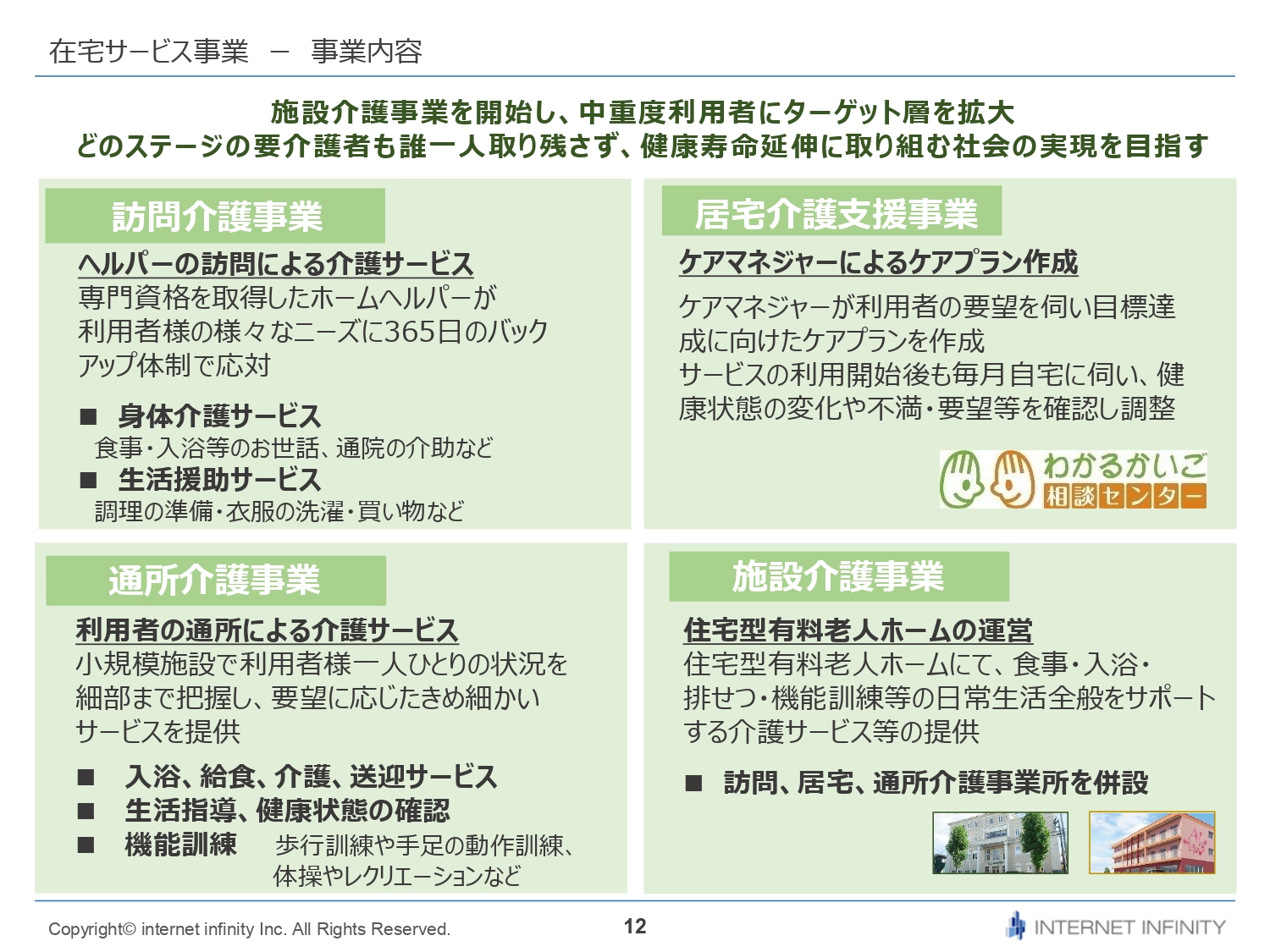

在宅サービス事業 ー 事業内容

在宅サービス事業です。スライドに記載のとおり、主に在宅の要介護者向けサービスを行っています。2022年から施設介護事業にも取り組んでおり、要介護度が中重度の利用者にターゲット層を拡大しています。

当社グループは、どのステージの要介護者も誰1人取り残さず、健康寿命延伸に取り組んでいきたいと考えており、老人ホーム運営を通じた健康寿命延伸にもチャレンジしています。

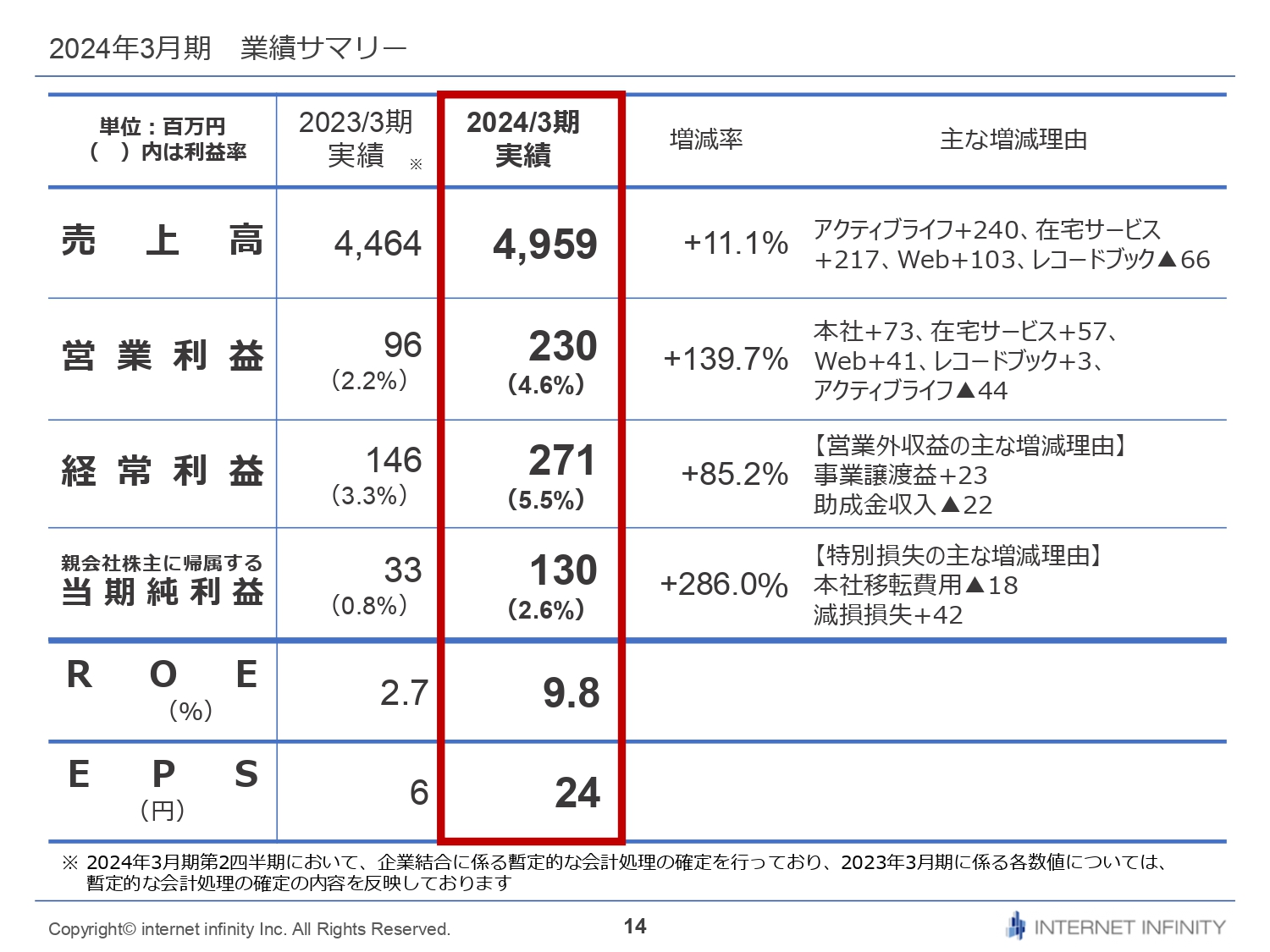

2024年3月期 業績サマリー

2024年3月期の通期業績についてご説明します。まず、業績サマリーです。2024年3月期の実績は、売上高が前期比11.1パーセント増の49億5,900万円となりました。

主な増減理由は、表の右側に記載のとおりです。アクティブライフ事業が2億4,000万円増えています。こちらは、2022年10月にグループインした正光技建が当決算期に1年間フルで業績寄与したためです。

在宅サービス事業も2億1,700万円増えています。こちらも、2022年12月にM&Aで取得した老人ホーム「フルール・ガーデン」が1年間フルに業績に寄与しましたので、その分が上乗せになっています。

営業利益は前期比139.7パーセント増の2億3,000万円、経常利益は前期比85.2パーセント増の2億7,100万円となりました。

主な増減理由として、まず事業譲渡益を計上しています。レコードブック事業の直営3店舗をフランチャイズ加盟店に譲り、FC化したことによる譲渡益です。助成金収入のマイナス表示については、コロナ禍が収束し、前期比で新型コロナウイルス関連の助成金などの収入が減少したことによるものです。

当期純利益は前期比286パーセント増の1億3,000万円となりました。主な増減理由は、当決算年度の本社移転費用でマイナス1,800万円です。また、前期は「レコードブック」を約8店舗減損したことによる減損損失がありましたが、当決算期では減損がありませんでしたので、その分がプラスとなっています。

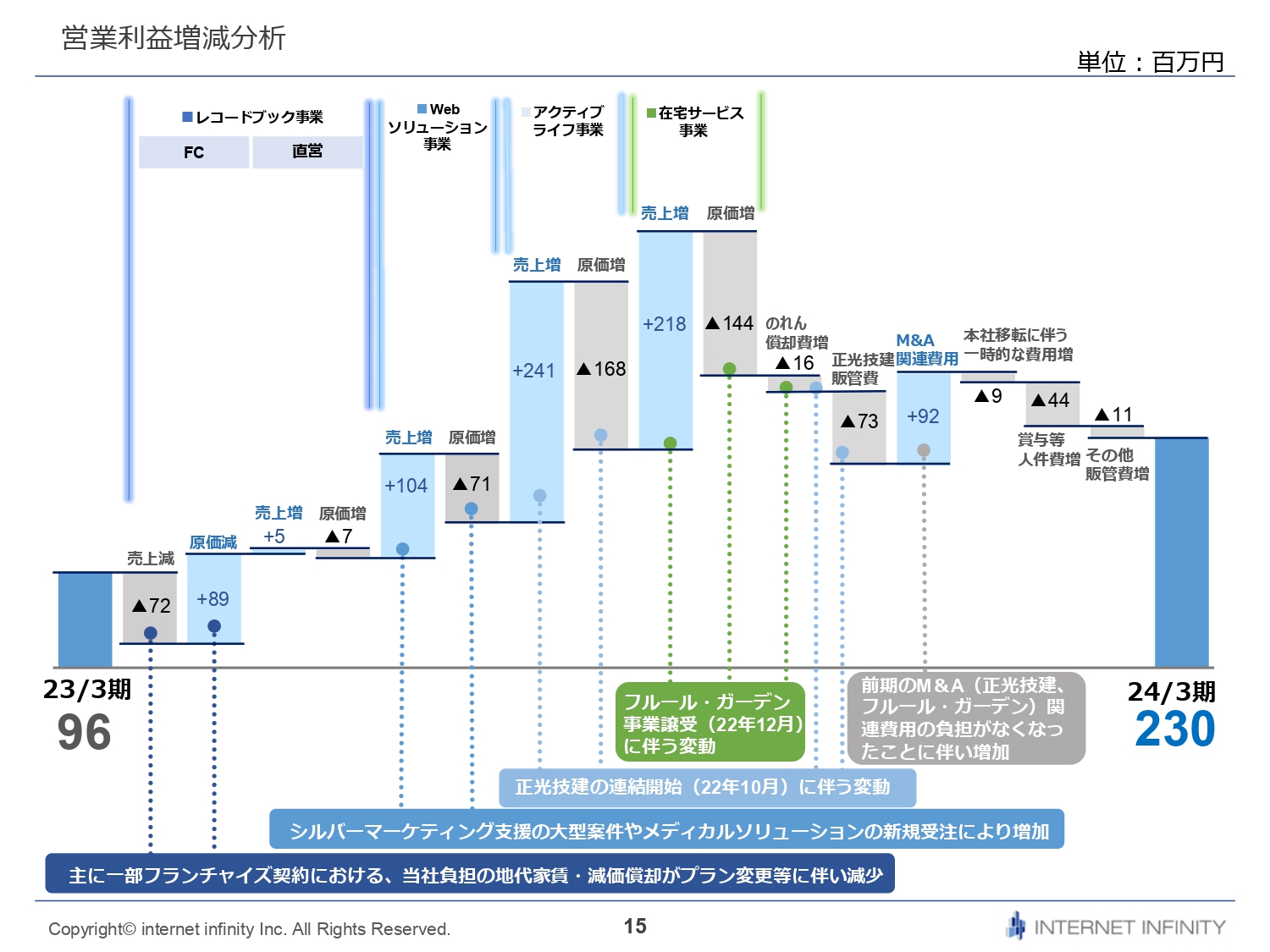

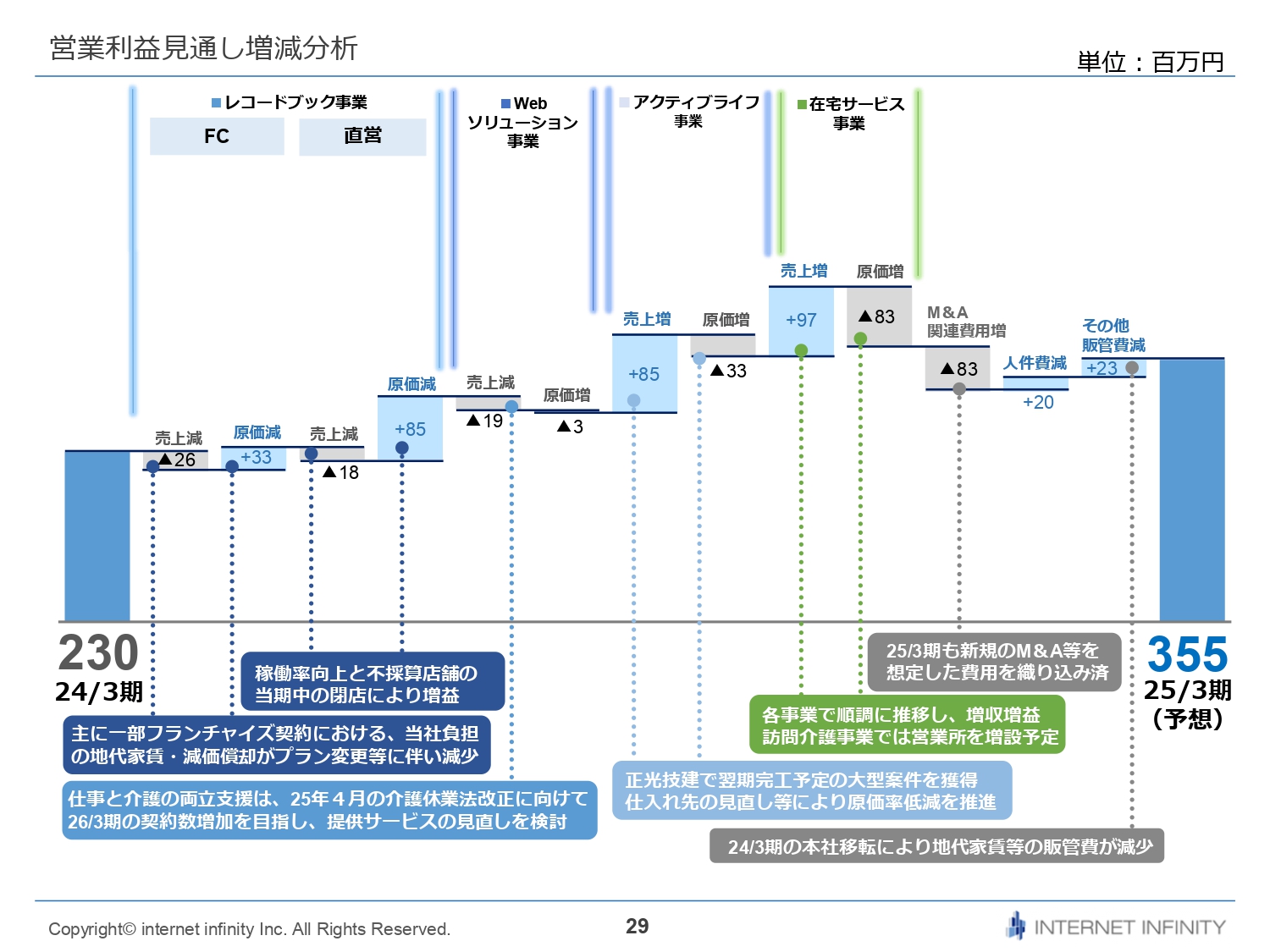

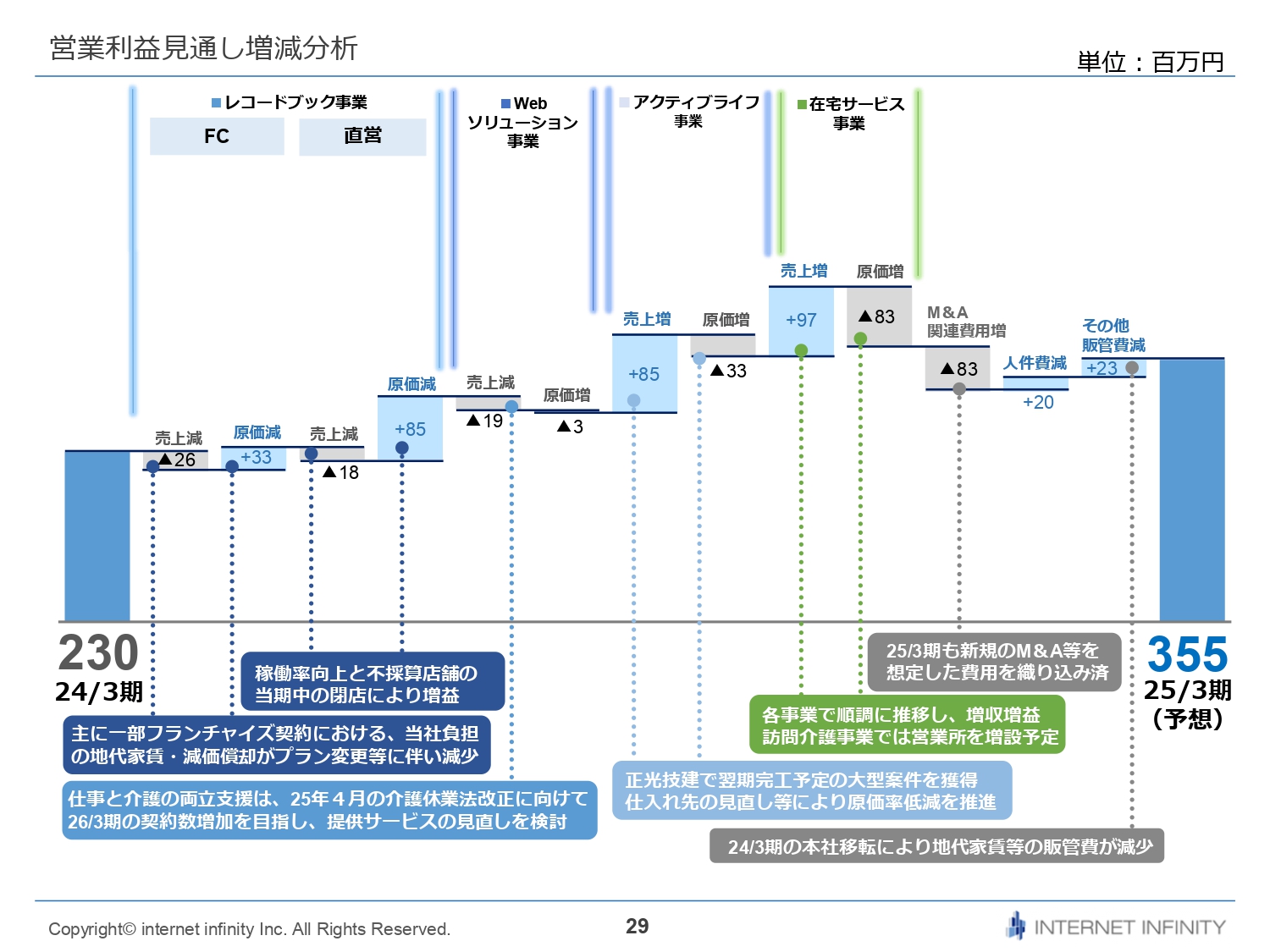

営業利益増減分析

営業利益増減分析です。レコードブック事業の売上が減少しています。こちらは後ほどご説明しますが、フランチャイズ加盟店のプランの変更によるものです。直営店についてはスライドに記載のとおりです。

大きなところでは、Webソリューション事業において前期比で売上が伸びたことと連動し、原価も増加しています。アクティブライフ事業は、正光技建が1年間フルに業績寄与しましたので、売上の増加に連動して原価も増加しました。在宅サービス事業も同じく、老人ホーム「フルール・ガーデン」の事業譲受で増加しています。

右から4番目に、青字でM&A関連費用とあります。こちらは前期ほど費用を使わなかったことが要因です。M&A等の予備費を予算計上していましたが、予算消化がありませんでした。

結果として、2024年3月期の営業利益は2億3,000万円で着地しました。

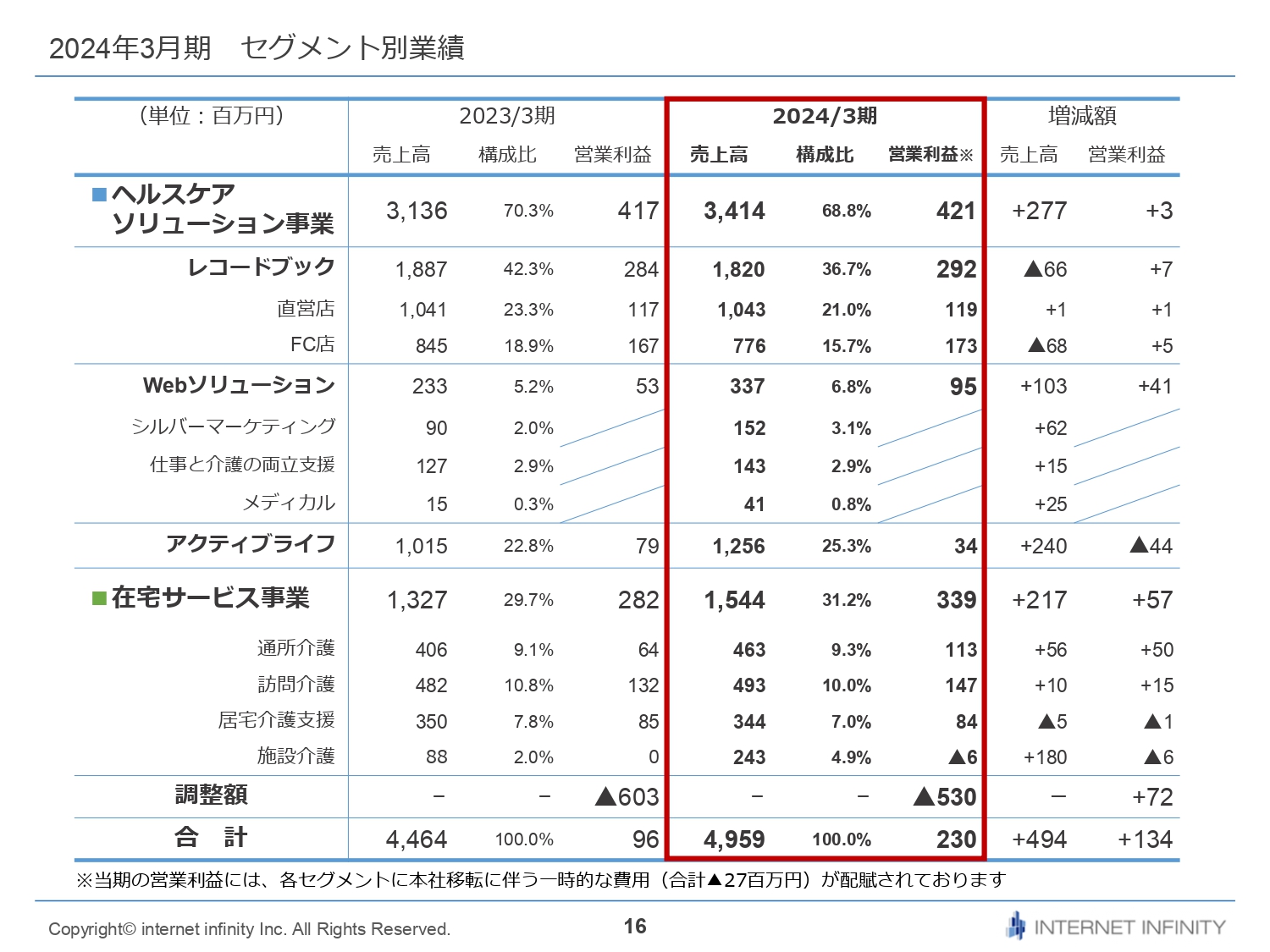

2024年3月期 セグメント別業績

セグメント別業績についてご説明します。ヘルスケアソリューション事業のサブセグメントであるレコードブック事業について、直営店は前期比で売上高も営業利益も微増となりました。フランチャイズは、売上高が前期比マイナス6,800万円、営業利益はプラスです。こちらはフランチャイズ加盟店の契約プラン変更の影響によるもので、詳細は後ほどご説明します。

Webソリューション事業は、比較的好調に進捗しました。コロナ禍も明けて、正常な営業活動ができるようになったためです。お客さまも、コロナ禍でしばらくストップしていたマーケティング活動を再開しました。前期と比較すると大型案件が取れたこともあり、売上高・営業利益ともにプラスで着地いたしました。

アクティブライフ事業は、売上高が前期比2億4,000万円増加しました。先ほどお伝えした正光技建の通年寄与によるものです。ただし、営業利益はマイナスとなりました。正光技建をM&Aしましたが、PMI1年目ということで構造改革に伴う費用が先行し、マイナスで着地しています。こちらは後ほど詳細をご説明します。

在宅サービス事業は、当年度においてはコロナ禍が収束しましたので、ほぼすべてのサービスでお客さまの数が純増し、比較的堅調に推移しました。全体の売上が大きく増えているのは、老人ホーム「フルール・ガーデン」の取得によるものです。

調整額のプラスは、先ほどお伝えしたとおり、M&Aの予備費の予算消化がなかったためです。

なお、各セグメントの営業利益については、表の下の注記のとおり、当年度の本社移転に伴う一時的な費用の配賦を織り込んでいます。

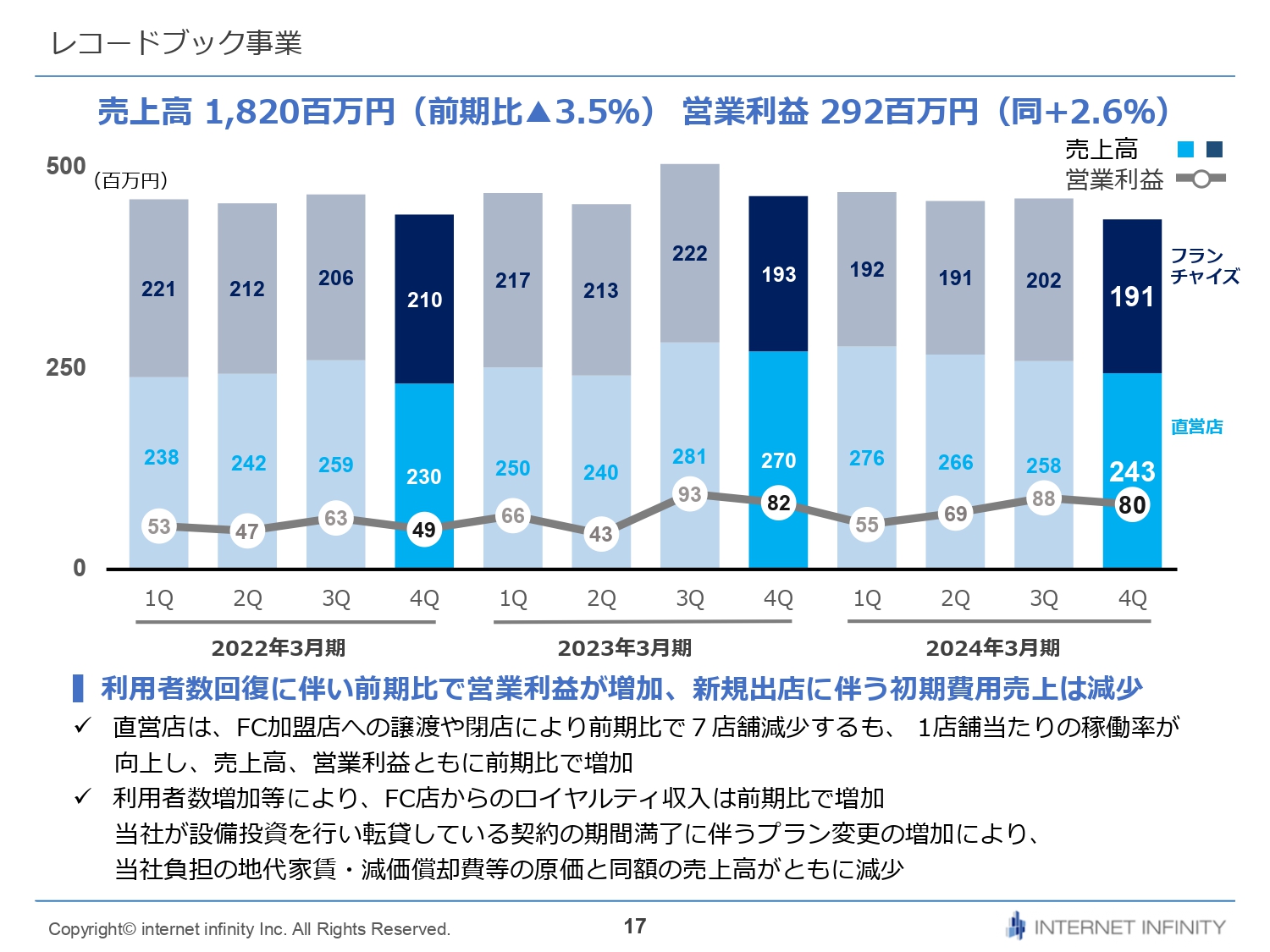

レコードブック事業

ここからは事業ごとにご説明します。まずレコードブック事業です。売上高は前期比6,600万円減、3.5パーセントの減収となり、営業利益は前期比700万円増、2.6パーセントの増益となりました。

詳細はスライドのグラフの下に記載しています。「レコードブック」のフランチャイズの加盟には、AプランとBプランがあります。

Aプランは、通常プランです。物件探しや内装工事、什器備品の調達まで我々がお手伝いし、費用は加盟店に負担していただくものです。

Bプランは、当社でこれらの設備投資を行い、フランチャイズオーナーに転貸するかたちです。転貸費用として初期に発生した費用を、5ヶ年(60ヶ月)で分割してお支払いいただきます。フランチャイズ加盟から5年経過して6年目に入るタイミングで初期費用の支払いが終了し、BプランからAプランへ自動的に変更される仕組みです。

当事業年度においては、前期からこのプラン変更が多数発生しています。2017年から2018年頃に多くの加盟店にBプランで契約していただきましたが、ちょうど5年が経ってフランチャイズ加盟契約が満了したことで、当年度から2期目の5年契約に入っています。

したがって、多くの加盟店がBプランからAプランに変更になりました。我々が設備投資を行って転貸していた費用の売上が、5年経過した後に無くなりますので、その影響がほとんどを占めています。

Bプランにおいて当社が設備投資して転貸している費用の売上は、減価償却として原価に反映されます。売上と原価を対で立てていますので、利益にはまったく影響しませんが、売上には影響があります。そのため、利益が増えているものの売上が減少している要因は、主にプラン変更によるものです。

直営店については、当年度は比較的業績が思わしくない店舗の廃店・撤退ならびにフランチャイズ加盟店への譲渡などがありましたので、店舗数は減少しました。ただし、1店舗当たりの稼働率が非常に伸びましたので、売上高・営業利益は前期比で増加しています。

売上高については、先ほどのプラン変更や初期費用の売上も含まれていますが、フランチャイズ店舗の稼働率もかなり上がってきていますので、メインであるお客さまのご利用によるロイヤルティ収入が前期比で増加しています。

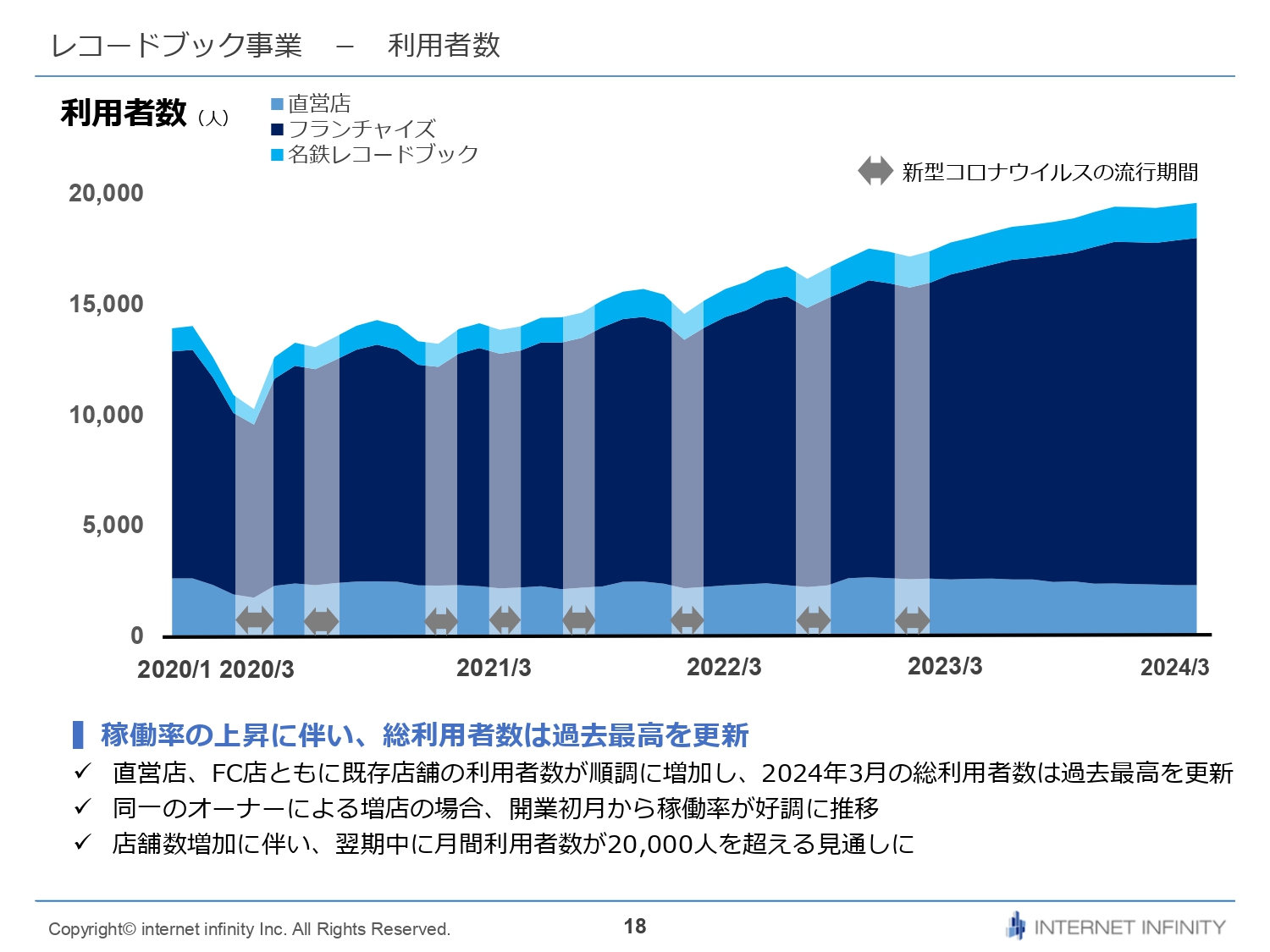

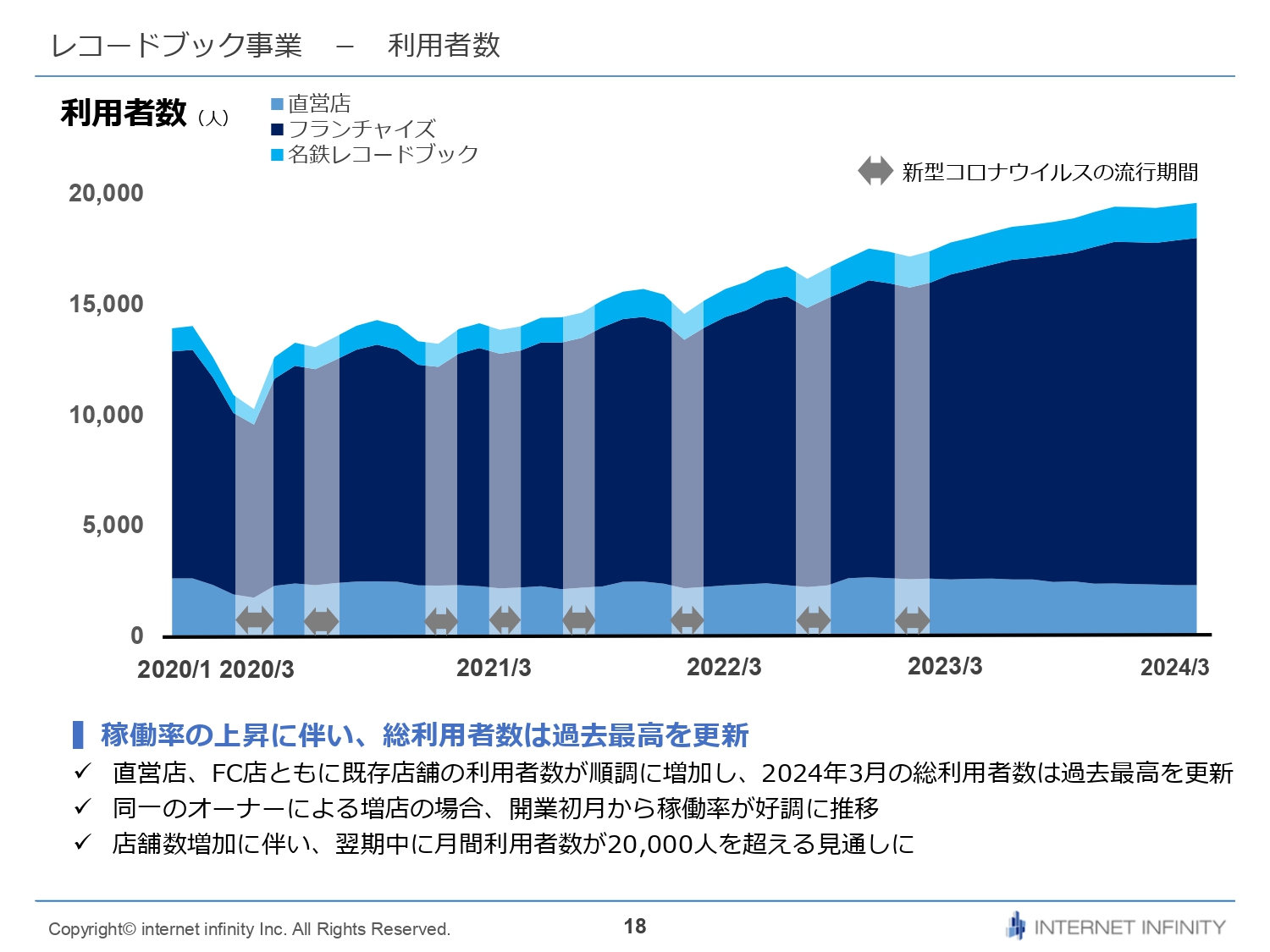

レコードブック事業- 利用者数

利用者数です。稼働率の上昇に伴い、総利用者数は過去最高を更新しています。「翌期中に月間利用者数が2万人を超える見通し」と記載していますが、店舗数も増えており、2024年3月末の段階で1万9,500人を超えていますので、数ヶ月後には2万人を超えてくるような力強い勢いでお客さまの数が増加しています。

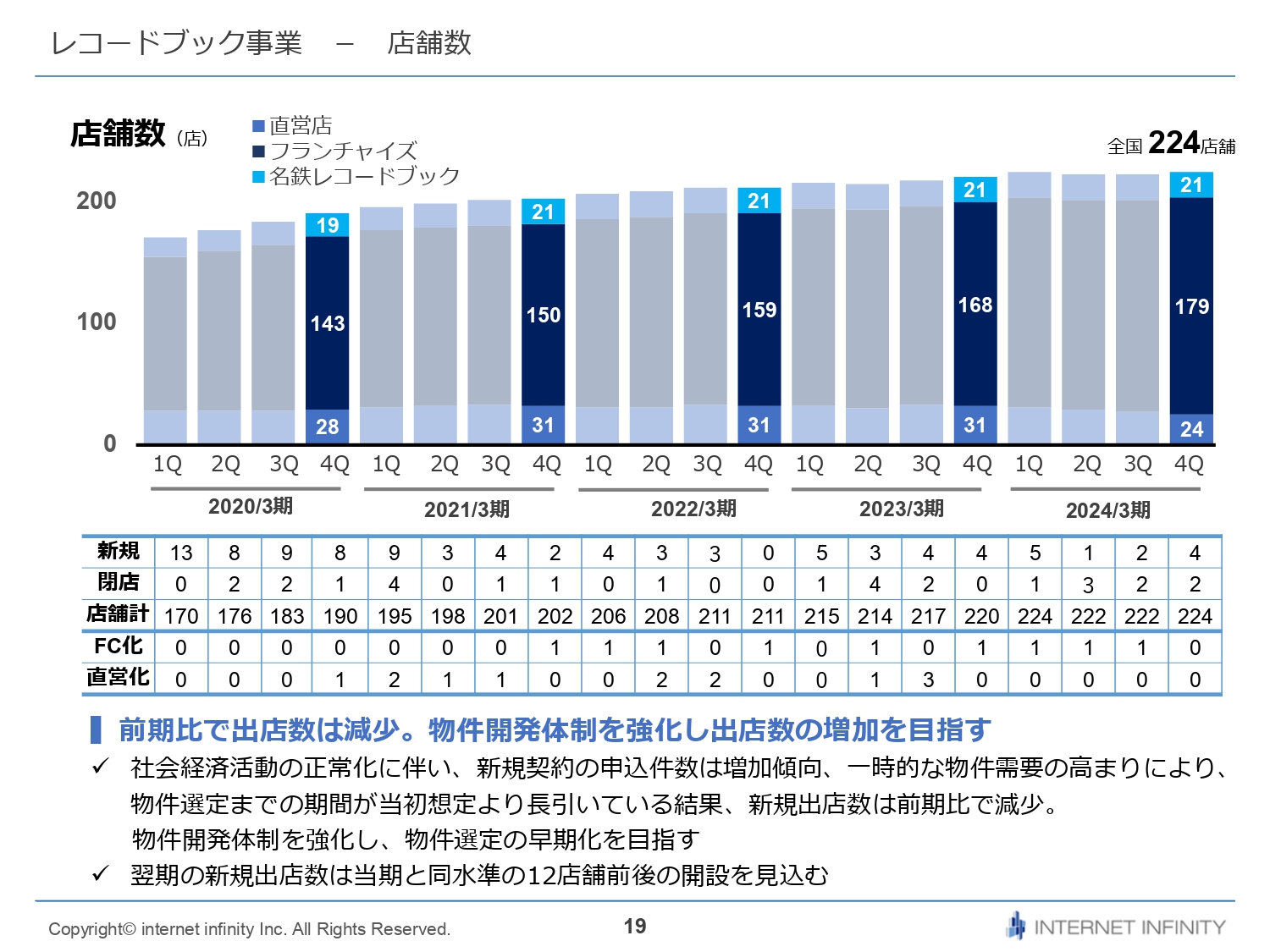

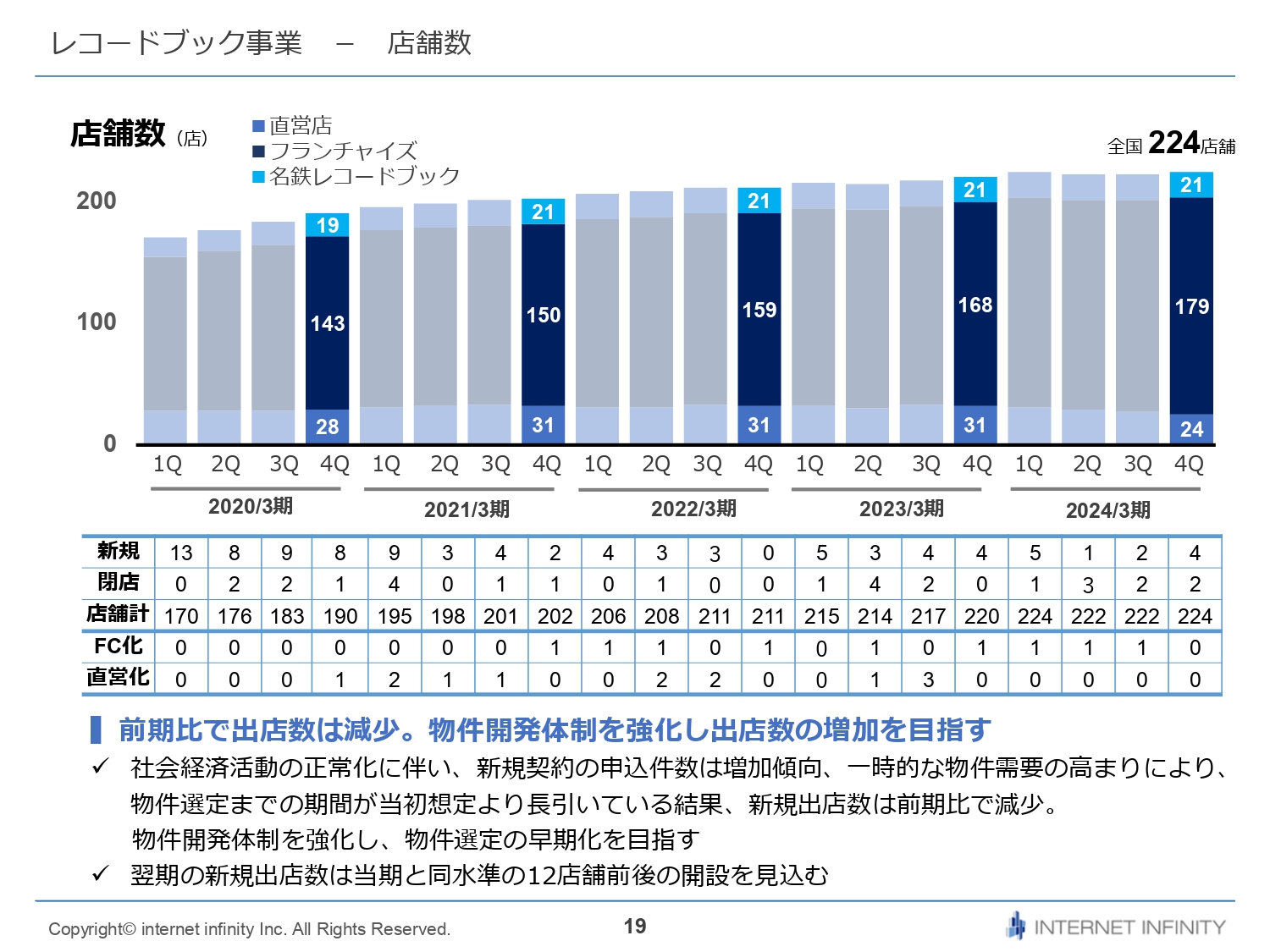

レコードブック事業- 店舗数

「レコードブック」の店舗数です。スライドのグラフで示したとおり、総店舗数は微増となりました。当期は12店舗を新規出店しています。

コロナ禍が明け、主に既存の加盟店から新規出店の申し込みを多くいただいていますが、物件選定にかかる時間が想定より長引いています。アフターコロナにおける外部環境の変化の1つと認識していますが、競合他社や飲食業などの異業種の各社が我々と似たような店舗物件を探しており、物件選定に時間がかかっています。

この課題への対策として、人員増などで物件開発体制を強化しています。

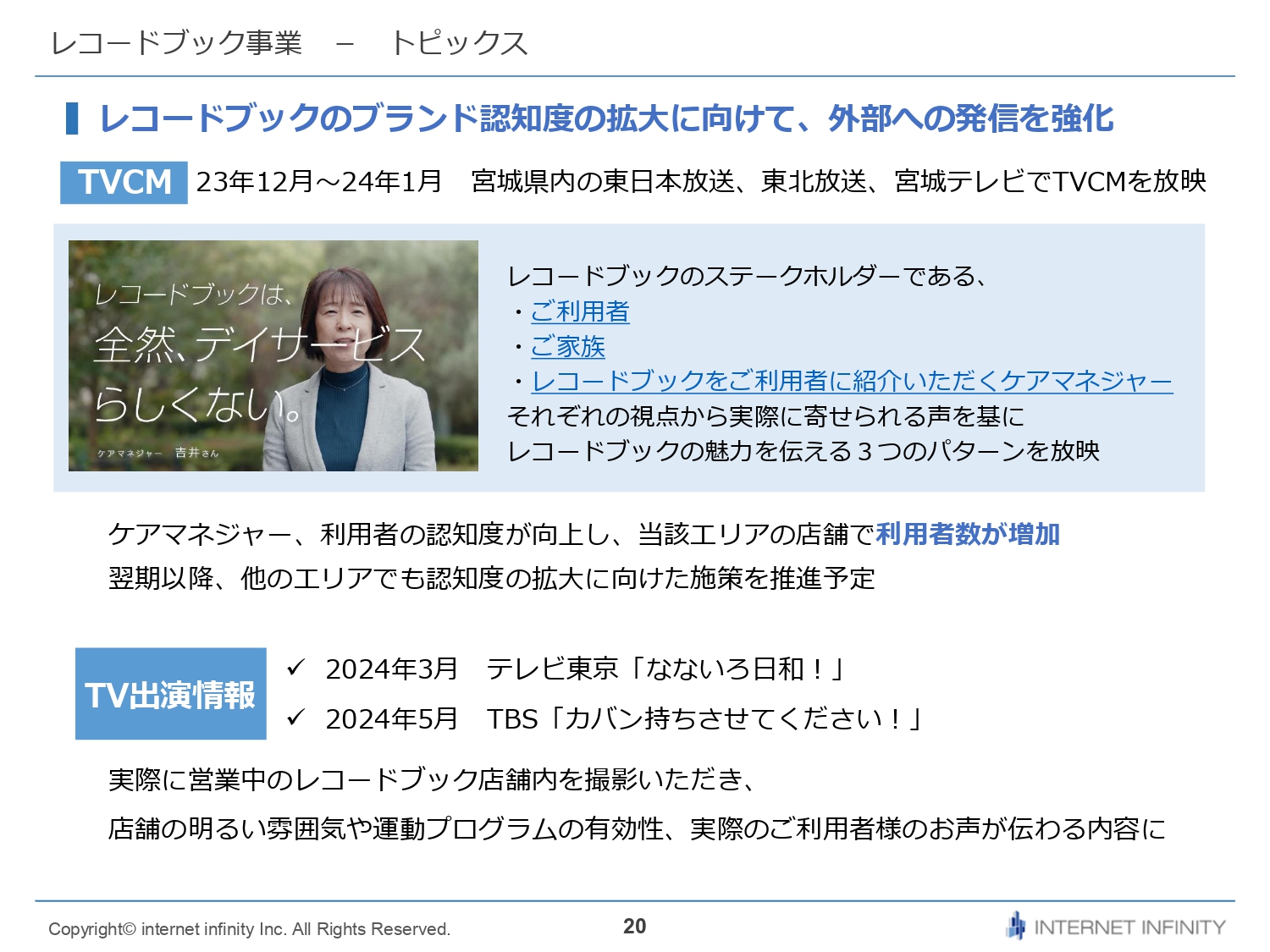

レコードブック事業- トピックス

トピックスです。「レコードブック」のブランド認知の拡大に向けて、外部への発信を強化しています。昨年末から今年1月末まで、宮城県内でテレビCMを放映しました。

「レコードブック」は、お客さまの獲得経路の99パーセントが地域におられるケアマネジャーを通じたご紹介です。一部のケアマネジャーからの認知度はかなり高まってきています。

今後さらに顧客を獲得するために、新たな顧客獲得経路や手法を開発したいと考えています。このようなマスメディアやマーケティングを通じて、ケアマネジャーからお客さまをご紹介いただく経路に加え、お客さまから直接お問い合わせいただけるように、今回テスト的にテレビCMを放映しました。

なぜ年末年始なのかといいますと、年末年始には多くの方が実家に帰省してご家族で過ごされます。テレビCMの視聴者としてご覧いただきたい対象は、「レコードブック」のご利用者の息子さまや娘さま、お嫁さまなどのご家族の方々ですので、そのような方に向けたテレビCMになっています。

お正月にご家族で集まった時にテレビを見て、おじいちゃん、おばあちゃん、お父さん、お母さんの介護やデイサービスについて家族会議する際に、「レコードブック」を想起していただきたいと考えました。

このような理由から、あえてこの時期に放映しています。テレビCMの単価が安い時期だと代理店から説明を受けましたので、ちょうどいいタイミングでした。

テスト放映の結果としては、非常に大きな反響があり、多くのお客さまから問い合わせをいただいています。宮城県では現在、フランチャイズを中心に6店舗を展開していますが、短期間でお客さまの数が大きく増加し、今回のテストについては一定の成果が得られたと考えています。

今後も、今までどおりのケアマネジャー経由のご紹介とあわせて、マーケティング活動においてさらなる手法の開発にも力を入れていきたいと思います。

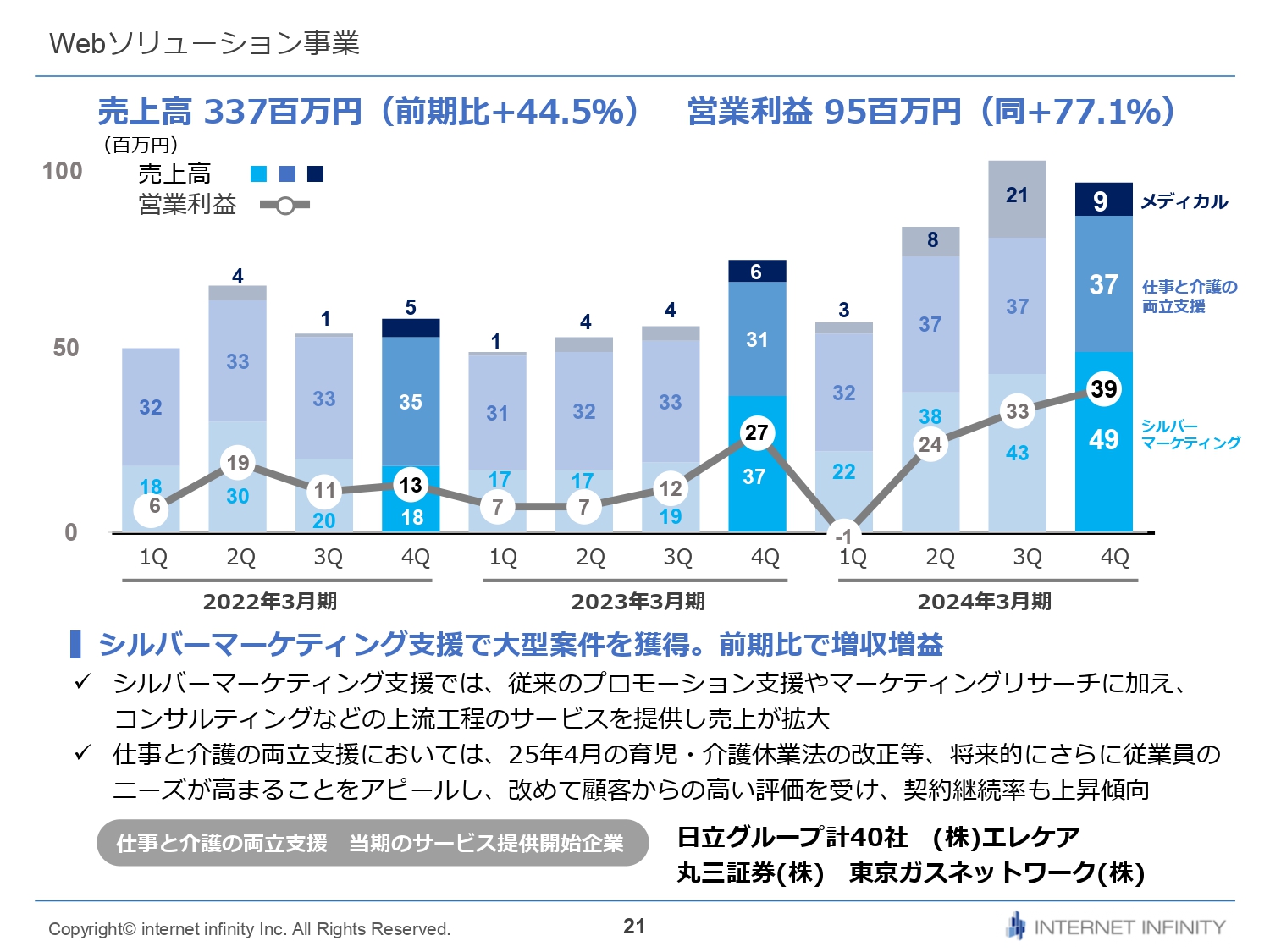

Webソリューション事業

Webソリューション事業です。売上高・営業利益ともに、非常に順調に推移しました。シルバーマーケティング支援は、いわゆるインターネット広告の販売営業のようなかたちから、お客さまとのコミュニケーションをしっかり取れるようになりました。

お客さまの製品の開発段階、もしくはプロジェクトを立ち上げるタイミングでお声がけいただき、上流工程からコンサルティングサービスとして入らせていただいて、ケアマネジャーの機能をご活用いただくという大型案件が取れるようになってきました。

また最近、仕事と介護の両立支援について大変話題になっています。来年4月に育児・介護休業法において、我々が提供しているような仕事と介護の両立支援がすべての企業に義務づけられます。この流れを受けてお問い合わせが非常に増えており、お客さまの契約継続率も上昇傾向で、当年度においても大変多くのお客さまに新規でご契約いただいています。

特に日立製作所には以前より導入していただいていますが、グループ各社においても新たに導入していただきました。

今までは、主に大企業向けに仕事と介護の両立支援を受けるフルスペックのサービスを提供していましたが、来年の法改正に向けて、中小企業向けのライトなプロダクトサービスの開発もこの夏から秋に向けて進めていきます。完成次第、みなさまにお知らせしたいと考えています。

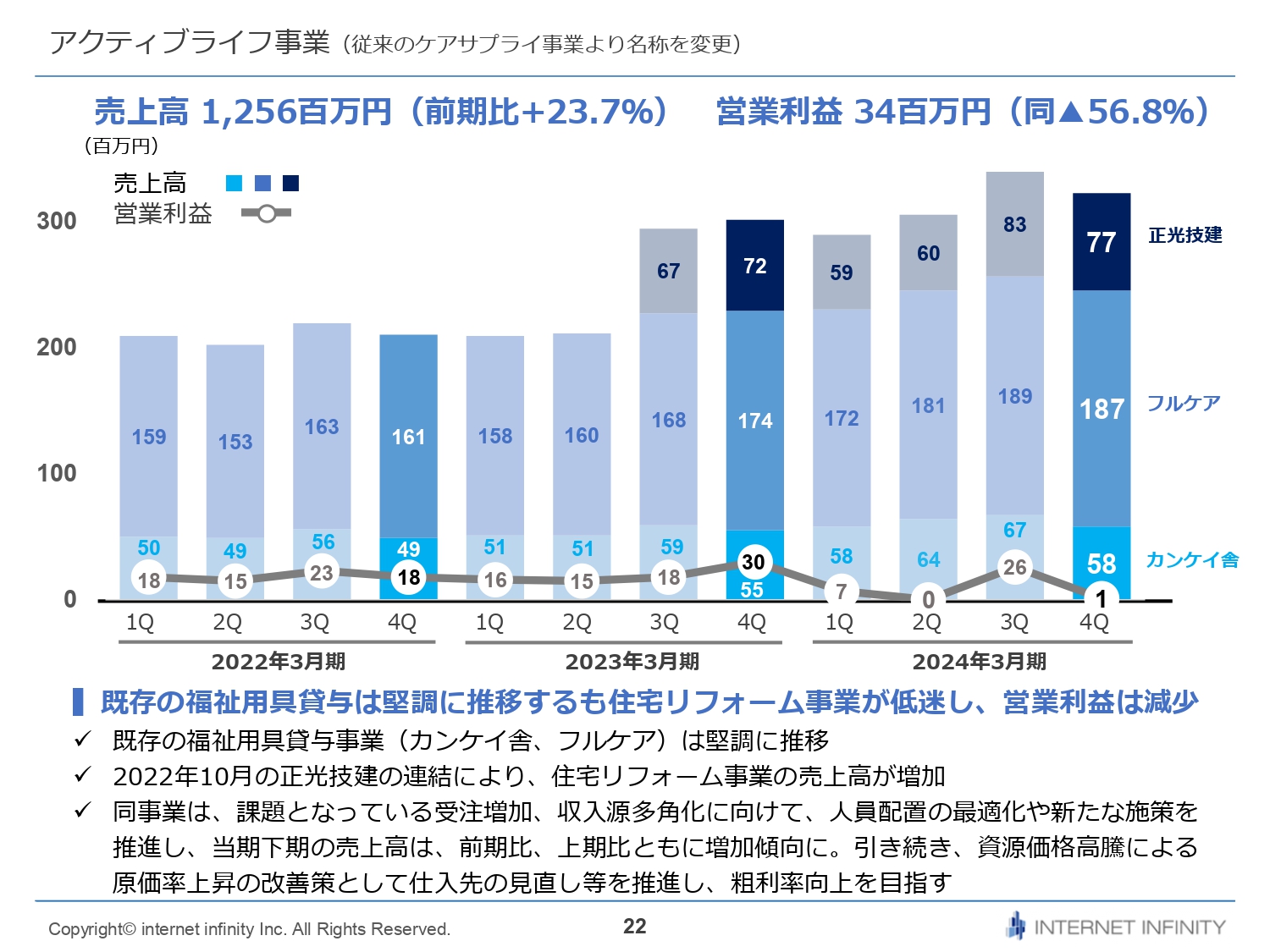

アクティブライフ事業(従来のケアサプライ事業より名称を変更)

アクティブライフ事業です。前期比で売上高は伸びていますが、営業利益はマイナスとなりました。福祉用具のレンタル・販売事業は概ね堅調です。フルケア、カンケイ舎の双方で福祉用具のレンタルを行っていますが、両方とも順調に推移しました。

正光技建は、M&A後のPMI1年目ということで構造改革を行っています。主に受注を増やし、収益源の多角化を目指しています。当初目論んでいたように、同じ地域にあるフルケアの顧客基盤とのシナジーやクロスセル・アップセルを進めているところです。

あわせて外部からの受注ということで、インターネットなどを使った受注経路、法人向けサービス、リフォームなどの営業開拓を進め、人員配置の最適化も図っています。

また、資源価格高騰によって原価率が上昇しており、当初計画していたよりも原価率がやや上がっている状況です。まさに現在の構造改革の取り組み中に、仕入れ先の見直し、社内フローの見直しなどを通じて、原価率上昇に対する改善策を打っています。

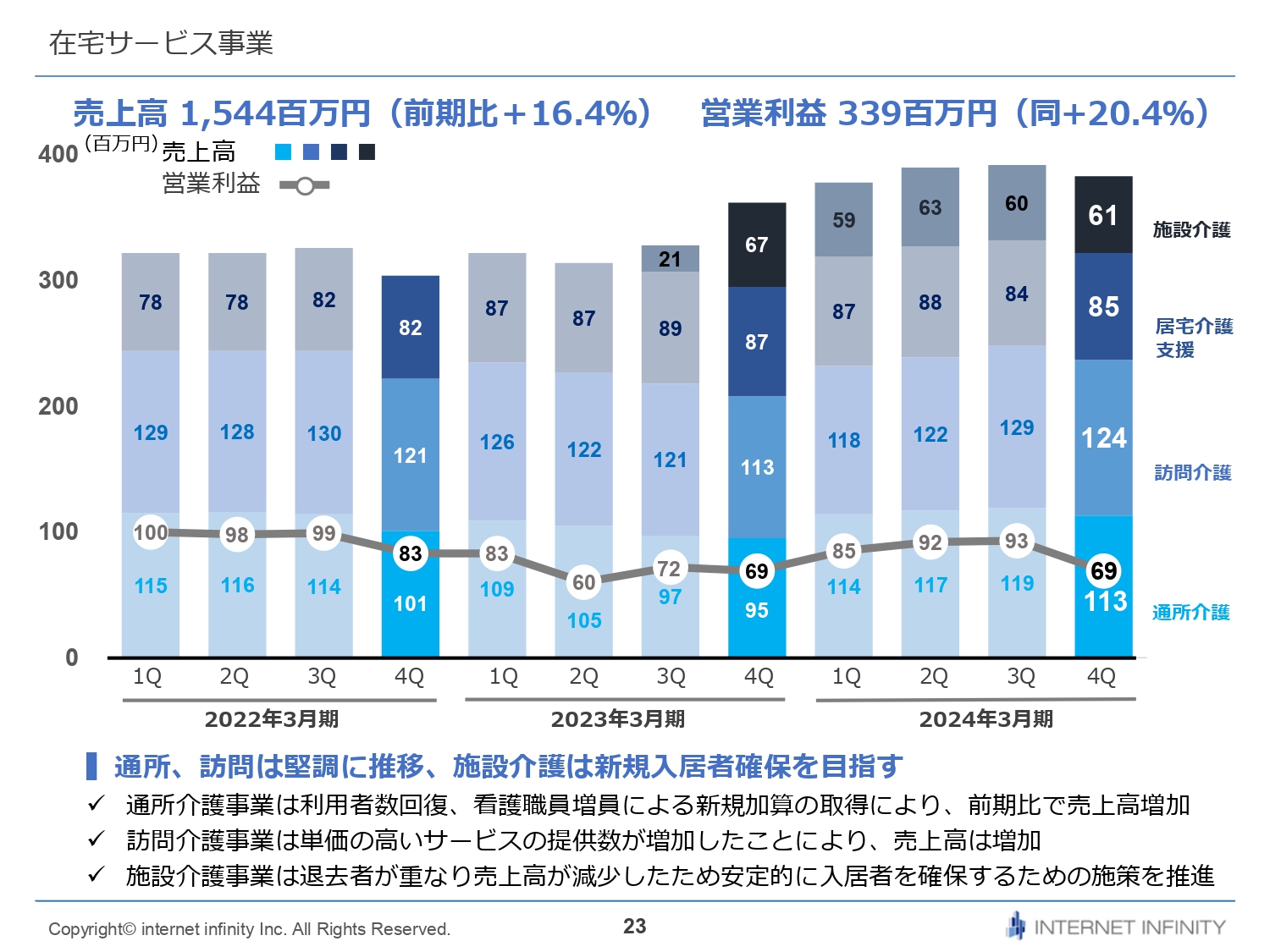

在宅サービス事業

在宅サービス事業です。スライドのグラフに示したとおり、売上高・営業利益ともに増えています。コロナ禍が明け、すべてのサービスにおいてお客さまの数が増えてきていますので、概ね順調・堅調に進んでいます。

2022年12月に取得した老人ホームについては、取得後に退去者が重なり、売上が減少した時期がありました。現在は安定的に入居者を獲得する施策が順調に進んでいますので、足元では2つの老人ホームをほぼ満床の状態で運営できています。

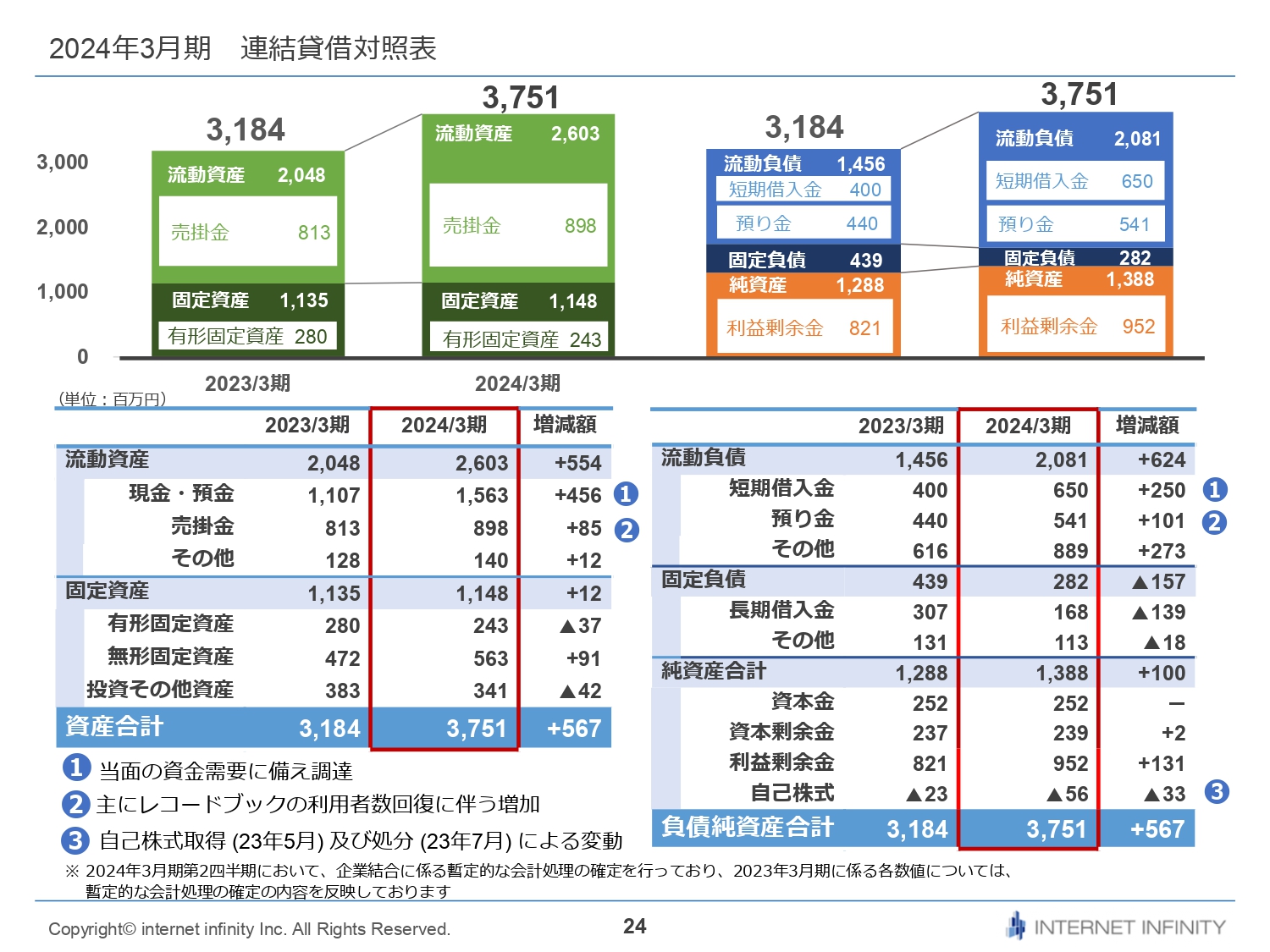

2024年3月期 連結貸借対照表

B/Sです。前回から大きな変化はありませんので、トピックスのみご説明します。

スライド左下に記載の①については、年明けにリリースしたとおり、レコードブック事業について今年の4月1日に株式会社レコードブックへ分社化を行いました。これに備えて、短期借入により資金を調達し、手元資金を少し厚くしています。

②については、主に「レコードブック」の利用者の人数増加に伴い、売掛金が増えています。③はスライドに記載のとおり、自己株式取得などによる変動です。

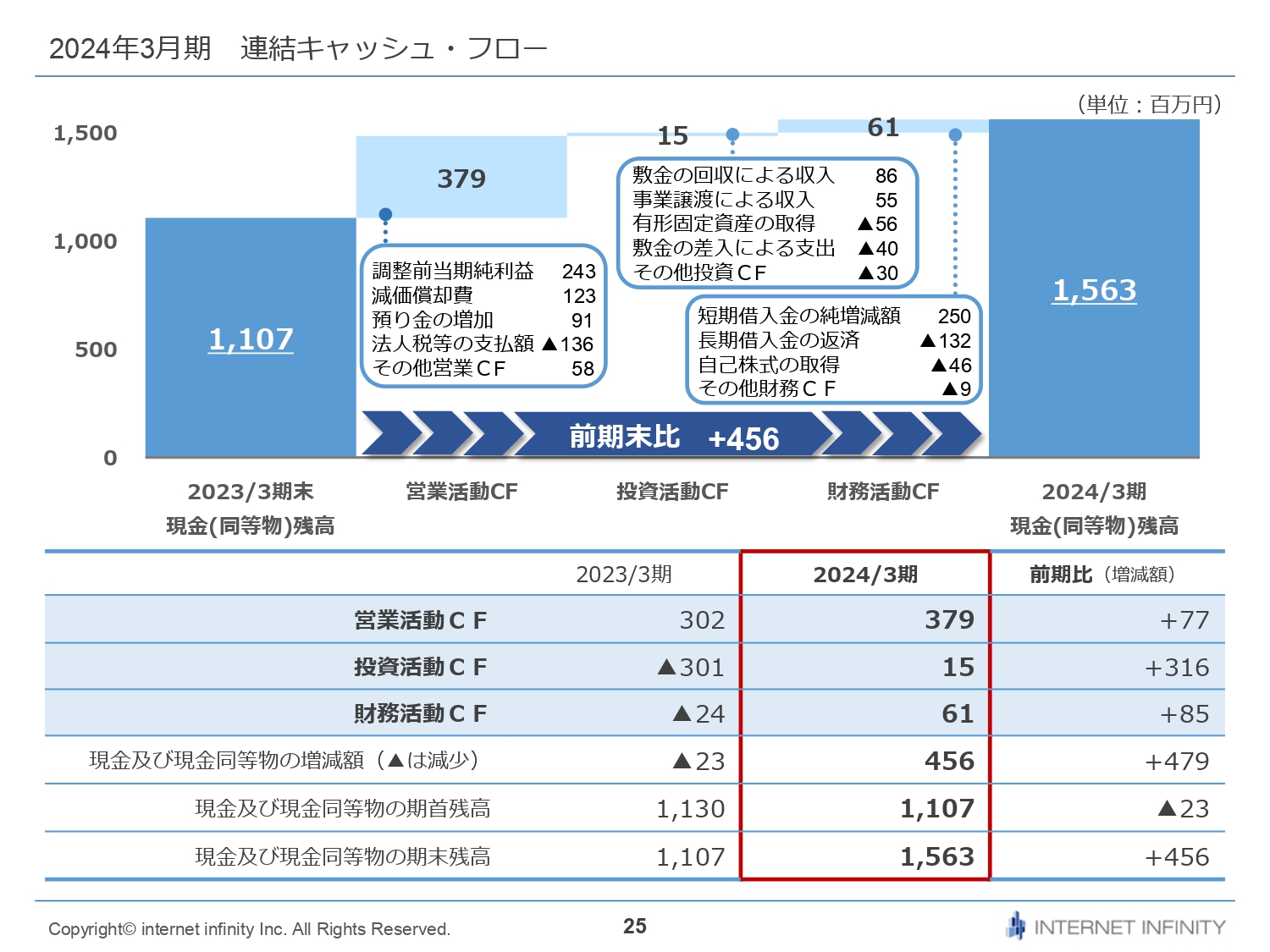

2024年3月期 連結キャッシュ・フロー

連結キャッシュ・フローです。営業活動におけるキャッシュ・フローは、主に調整前当期純利益と減価償却で構成されており、特に変わっていません。

投資活動におけるキャッシュ・フローは、旧大崎本社からの退去に伴う敷金の回収がありました。また、事業譲渡による収入、有形固定資産の取得、敷金の差入による支出など、麹町の本社へ入居するに当たってかかった費用もあり、このようなかたちとなっています。

財務活動によるキャッシュ・フローはスライドに記載のとおりです。結果として、現金及び現金同等物の期末残高は15億6,300万円となりました。

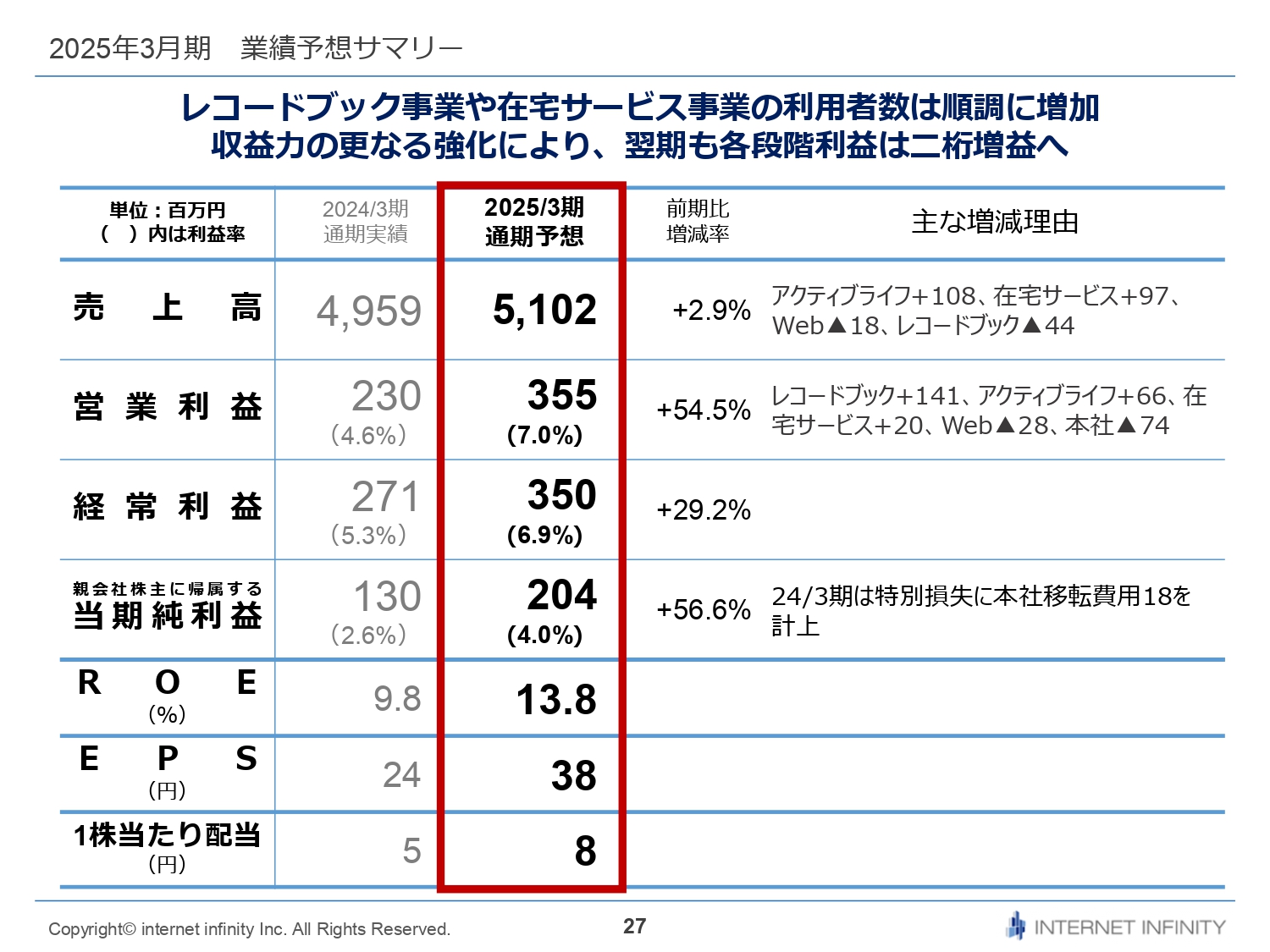

2025年3月期 業績予想サマリー

続いて、2025年3月期の通期業績見通しについてご説明します。まず、業績予想のサマリーです。

レコードブック事業や在宅サービス事業の利用者数は、順調に増加する見込みです。収益力のさらなる強化により、翌期においても各段階利益は2桁増益を計画しています。売上高は51億200万円、当期純利益は2億400万円を見込んでいます。

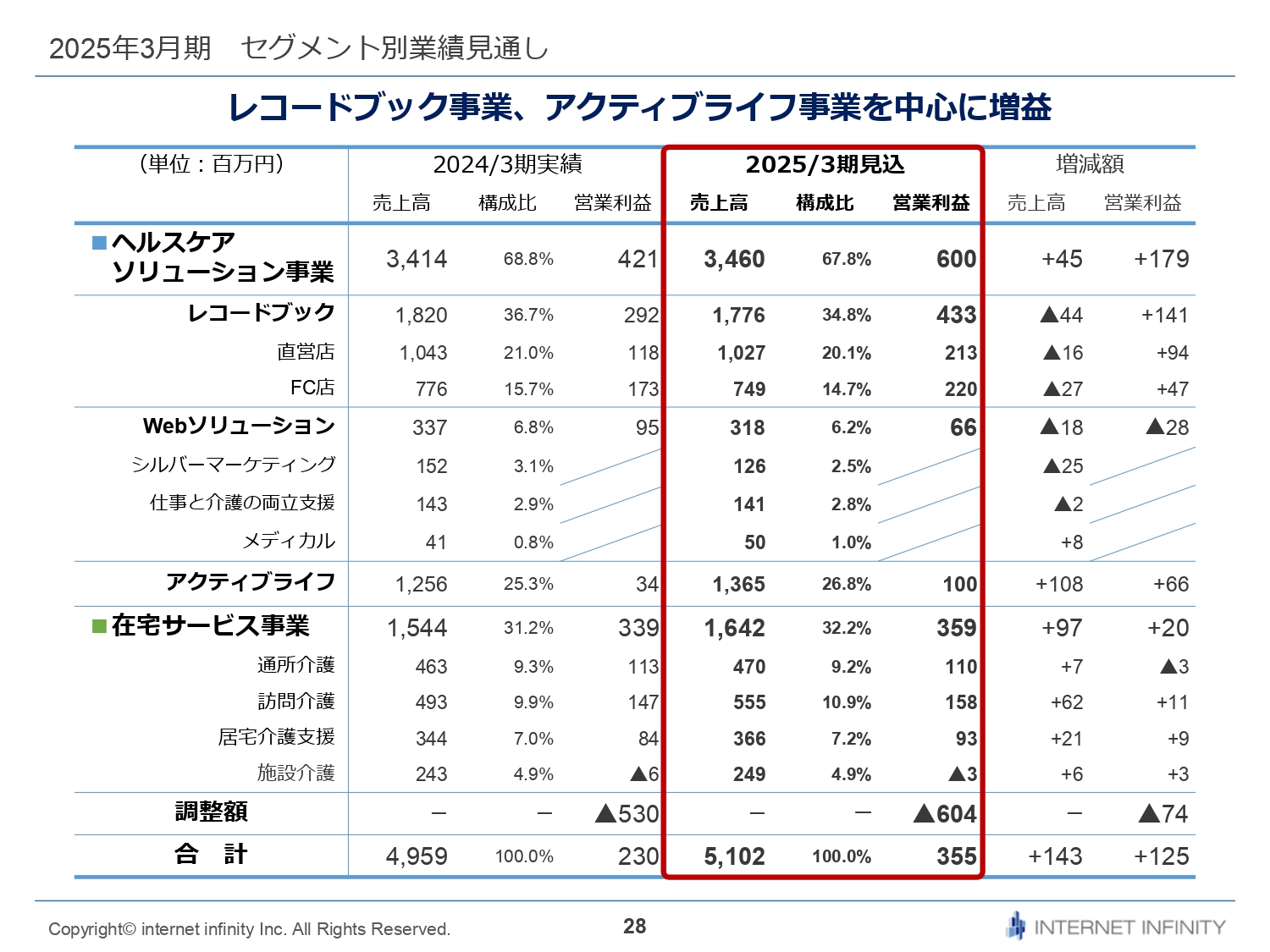

2025年3月期 セグメント別業績見通し

各セグメントの詳細です。ヘルスケアソリューション事業のレコードブック事業については、前期比で売上高はマイナスですが、営業利益はプラスを見込んでいます。

直営店の売上高のマイナスは、2024年3月期に業績不振の4店舗を廃店していますが、その店舗の売上も含まれているためです。赤字店舗もありましたので、前期比で売上高は減少するものの、利益はプラスとなっています。

フランチャイズの売上高のマイナスについては、先ほどお伝えしたプラン変更が影響しています。2025年3月期においても、2019年頃にBプランに加盟していただいた加盟店のプラン変更の影響が続きます。営業利益のプラスについては、ロイヤリティ収入の増加、顧客数の増加が影響しています。

Webソリューション事業は、前期比でややマイナスを計画しています。2024年3月期に、シルバーマーケティング支援のコンサルティングサービスで大型案件を獲得したことによるものです。当該案件は2025年3月期も引き続き追いかけていますが、計画段階では保守的に見ています。

アクティブライフ事業は、前期比で売上高・営業利益ともにプラスとなります。売上高については、福祉用具のレンタル事業が変わらず好調のため、プラスとなる計画です。利益面においては、先ほど「正光技建の構造改革を行っている」とお話ししましたが、2025年3月期において構造改革に一定の目処がつき、利益獲得に向かう見通しであるため、プラスを見込んでいます。

在宅サービス事業についても、すべてのサービスでお客さまの数が増える見込みであるため、おおむね堅調に推移する計画です。特に訪問介護は千葉県で1店舗の増設計画があるため、前期比で大きく増加する予定です。

調整額については、前期比でマイナスのため費用が増えているように見えていますが、先ほどお伝えしたM&Aなどの予備費を当期も計画どおりに予算計上しています。前期に予算を消化できなかった分が増加しております。

営業利益見通し増減分析

営業利益の見通しの増減分析は、スライドに記載のとおりです。特に大きなトピックはありません。

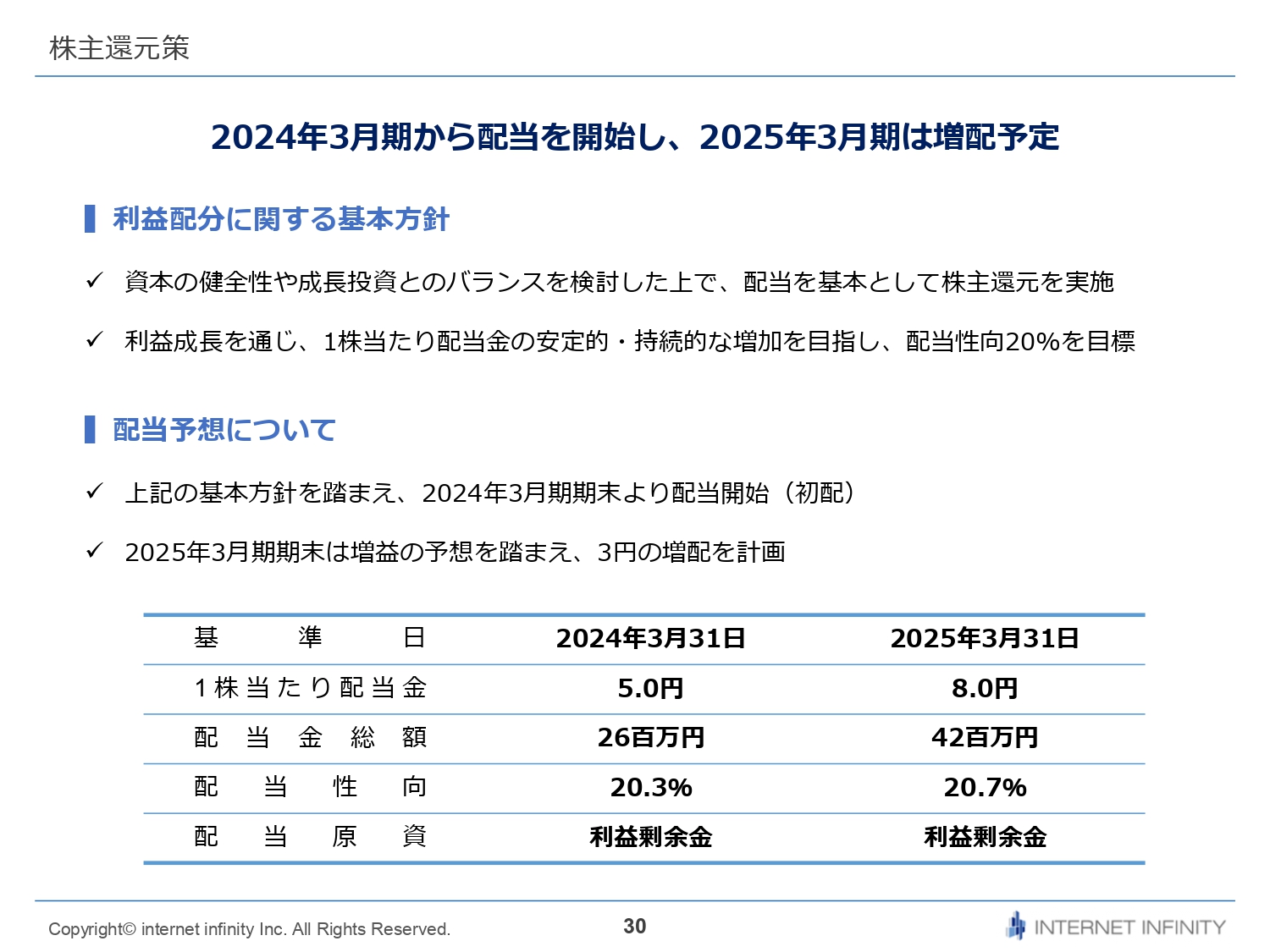

株主還元策

株主還元策です。当社においては2024年3月期から配当を開始し、2025年3月期については計画段階では増配を予定しています。

当社の利益配分に関する基本方針は、「資本の健全性や成長投資とのバランスを検討した上で、配当を基本として株主還元を実施」としています。配当性向20パーセントを目標として、これからも配当を実施していきたいと考えています。

配当予想については、2025年3月期期末は増益の予想を踏まえ、3円の増配を計画しています。

私からのご説明は以上です。

質疑応答:M&Aで今期狙っている領域について

「今期のM&Aについては費用のみ計画していますが、狙っている領域など戦略を教えてください」というご質問です。

可能な範囲でお話しできればと思います。先ほどビジョンのところでお話ししたとおり、私どもは2025年問題の課題解決とあわせて、これからは2040年問題の課題解決も視野に、健康寿命延伸に資する事業を目指すという成長戦略を描いています。

その上で狙っている領域は、1つはレコードブック事業の周辺です。過去には福祉用具の事業会社や住宅リフォームの事業会社とのM&Aを行いましたが、引き続きレコードブック事業とシナジーのある事業を狙っていきます。

2つ目は、在宅サービス事業です。エリアを限定する在宅サービス事業では、地の利が非常に重要であるため、そのエリアの中でシナジーを出せる介護事業をリサーチしています。

3つ目は、Webソリューション事業です。こちらは2040年問題の課題解決を目指し、介護現場のDX、もしくは医療と介護の連携におけるDXを実現できる会社をリサーチしています。

具体的には、ソフトウェアのメーカー、システム開発会社、プラットフォームを持っている企業です。我々の「ケアマネジメント・オンライン」や全国にある店舗、もしくは顧客基盤とのシナジーを出せる領域、またはDXサービスが提供できる領域を現在リサーチしているところです。

質疑応答:レコードブック事業のプラン変更による利益面への影響について

「2025年3月期計画について、レコードブック事業のプラン変更による減収・原価減少は、利益面にどのように影響しますか?」というご質問です。

先ほどお伝えしたとおり、プラン変更による減収に関しては、基本的には利益面には影響しません。

Bプランで当社が転貸しているものにかかる費用は加盟店からいただき、売上に計上していますが、それと同額の減価償却費として原価を計上しています。したがって、プラン変更が行われると売上と原価がそのままなくなるため、利益面には影響しません。

質疑応答:仕事と介護の両立支援における将来の展望について

「法改正の影響もあり、介護離職防止が話題となっていますが、仕事と介護の両立支援の将来の展望をお聞かせください」というご質問です。

先ほど少しお伝えしましたが、今国会で育児・介護休業法の改正が議論されており、おそらくそのまま通過するだろうと言われています。具体的にはいくつかポイントがありますが、改正された場合、来年の2025年4月からすべての企業において仕事と介護の両立支援の取り組みが義務づけられます。(※2024年5月24日時点で法案可決となりました。)

我々の仕事と介護の両立支援サービスの将来における展望としては、今までは大手企業向けにフルスペックのサービスを提供しており、対象企業が大手企業のみに絞られていました。しかし、来年の春以降は、中小企業をはじめとするすべての企業が我々のお客さまの対象になります。

中小企業においては、現在の我々のフルパッケージの仕事と介護の両立支援サービスを導入していただくことは、費用面からおそらく難しいのではないかと考えています。そのため、先ほどもお伝えしたように、少しライトな新プロダクトの開発を進めているところです。

これらの状況から、当社にとっては導入先対象企業が圧倒的に増えることに加え、法律で義務づけられることで強力なバックアップがある状態になるため、将来の展望は非常に明るいと考えています。営業面も増強していく必要があると思っていますので、今年度に着実に準備を進め、来年度の拡販に向けて力を入れていきます。

質疑応答:フランチャイズの2026年3月期以降の出店計画および400店舗体制が整う時期について

「レコードブック事業において、2025年3月期のフランチャイズの出店計画は、当期と同等の12店舗ほどとのことですが、2026年3月期以降の出店計画を教えてください。以前より掲げている400店舗体制は、いつ頃達成できると考えていますか?」というご質問です。

おっしゃるとおり、2025年3月期の出店計画については、前期と同等の12店舗ほどを見込んでいます。その翌期については、もう少し出店数を増やしていきたいと思っています。

我々は既存店の稼働率を高めて、既存店オーナーに既存店を中心としてドミナントで出店・増店していただく戦略をとっています。現在、既存店舗の稼働率が非常に高まってきており、あわせて増店意欲も高まっていることで、増店のチャンスがかなり増えています。

ただし、現在の課題は店舗物件開発にあるため、今年度の2025年3月期中に店舗物件を見つけてくる力を着実につけていく施策を進めているところです。しっかりキャッチアップし、翌期2026年3月期以降はコロナ禍前のように出店スピードを加速させていきたいと考えています。

以前より掲げている400店舗体制という目標は旗を下ろしていませんので、ここから3年から4年ほどで400店舗を達成したいと考えています。そのためには、我々のボトルネックとなっているいくつかの課題解決が必要になります。

既存店舗の稼働率を見ていると、市場としては3年から4年で400店舗は十分可能なペースだと思います。店舗開発は我々が注力して取り組んでいかないといけない課題ですので、克服していきたい考えです。

質疑応答:「レコードブック」での福祉用具サービスの試験導入の進捗と新たなビジネス展開の予定について

「『レコードブック』での福祉用具サービスの試験導入について、現在の進捗を教えてください。今後はフランチャイズ等の展開も含めた本格実施を計画していますか? この他にも、『レコードブック』を活用した新たなビジネス展開の予定があれば、お話できる範囲でお聞かせください」というご質問です。

「レコードブック」での福祉用具サービスの試験導入については、先ほどお話ししたとおりです。現在、東京都の直営店2店舗でテストを行っており、テスト期間が約半年強過ぎたところになります。

おおむね計画どおりに進捗している部分と、対応しなければならない課題が出てきている部分があり、当初想定からいくつかチューニングしながらテストを進めているところです。

先ほど「レコードブック事業の顧客数が全国で2万人を超える見通し」とお話ししましたが、この2万人はあくまでもアクティブなお客さまで、その後ろには以前「レコードブック」を使い、卒業された方もいらっしゃいます。

ただし、「レコードブック」のサービスはあくまで来所していただかないと売上にならないため、卒業いただいた方との関係がそこで切れてしまうことが事業の課題でした。「レコードブック」と福祉用具を組み合わせる、もしくは住宅リフォームを組み合わせることにより、「レコードブック」の利用者を増やしたいと考えています。

「レコードブック」を卒業された後、身体の状態が重くなってしまう方もいらっしゃいます。

身体の状態が悪くなると福祉用具や住宅リフォームのニーズが高まるため、「レコードブック」を卒業された後も、福祉用具や住宅リフォームのサービスを通じてずっとお客さまとつながっていられます。すなわちLTVが大変高くなりますので、非常に親和性の高いサービスだと考えています。

今後、フランチャイズへの展開も進めていく方針です。2025年3月期中には、フランチャイズ店舗でのテストも実施していきたいと思っています。こちらも進捗があれば、みなさまへリリースしたいと思います。

他にも、「レコードブック」を活用したビジネスの展開を予定しています。例えば、「レコードブック」に来られない方に、「レコードブック」の運動コンテンツをBtoBで同業他社にオンラインで配信するようなサービスです。

収益の多角化を進めていくために、このようなかたちで「レコードブック」のアセットやコンテンツを活用し、さまざまな事業開発を行っています。こちらも進捗がありましたら、みなさまにリリースしたいと考えています。

質疑応答:2024年度の介護報酬改定の影響について

「2024年度の介護報酬改定の影響について、業績へのインパクトを教えてください」というご質問です。

今年4月に、介護・医療の診療報酬の同時改定として比較的大きな法改正がありましたが、我々のセクターではそれほど大きな影響はありませんでした。

訪問介護は報酬単価が若干下がりましたが、下がった分は処遇改善加算などの別の名目で上乗せされています。通所介護においては微増で、基本報酬が少し増えました。今まで取れていた加算が取れなくなるということもありますが、業績への影響は、当初我々が想定していたものよりは軽微なもので、大きなインパクトはありません。

お問い合わせ先

決算説明および書き起こし記事に関するご質問等は、IR専用メールアドレス(ir@iif.jp)宛にご連絡ください。

新着ログ

「サービス業」のログ