【QAあり】神戸天然物化学、医薬・バイオ分野の需要好調等により、通期売上高は3期連続で過去最高を更新

エグゼクティブサマリー

真岡宅哉氏(以下、真岡):神戸天然物化学代表取締役社長の真岡宅哉です。本日はご多忙の中、当社の決算報告会にご参加くださり、誠にありがとうございます。心より感謝申し上げます。2024年3月期の決算についてご説明します。

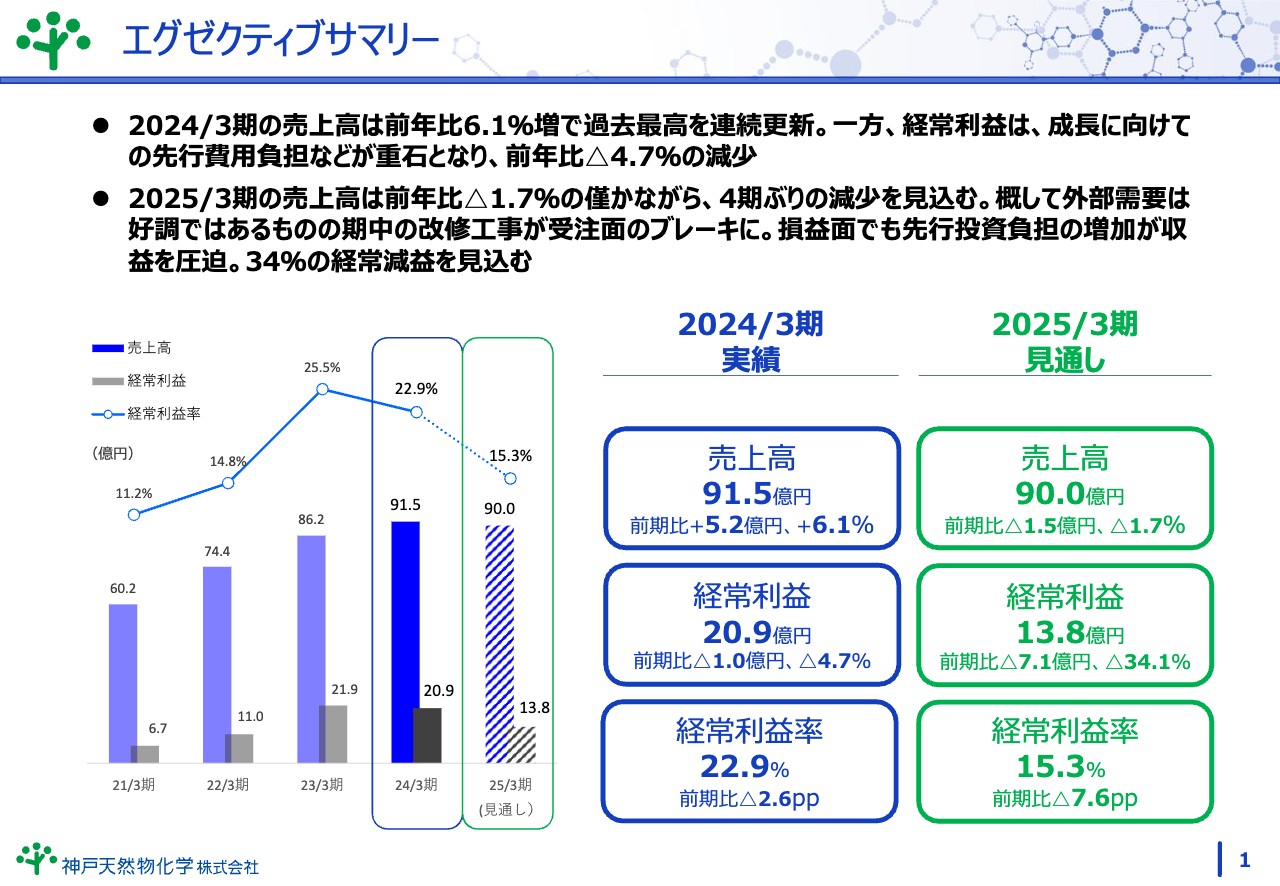

初めにエグゼクティブサマリーにて、昨年度の実績と今年度の計画についてご説明します。2024年3月期の売上高は、前年比プラス5.2億円の91.5億円となり3期連続で過去最高を更新しました。

経常利益は前年比マイナス1億円の20.9億円となりました。経常利益率は前年比マイナス2.6ポイント減の22.9パーセントとなりましたが、引き続き20パーセントを超える高い利益率を達成することができました。

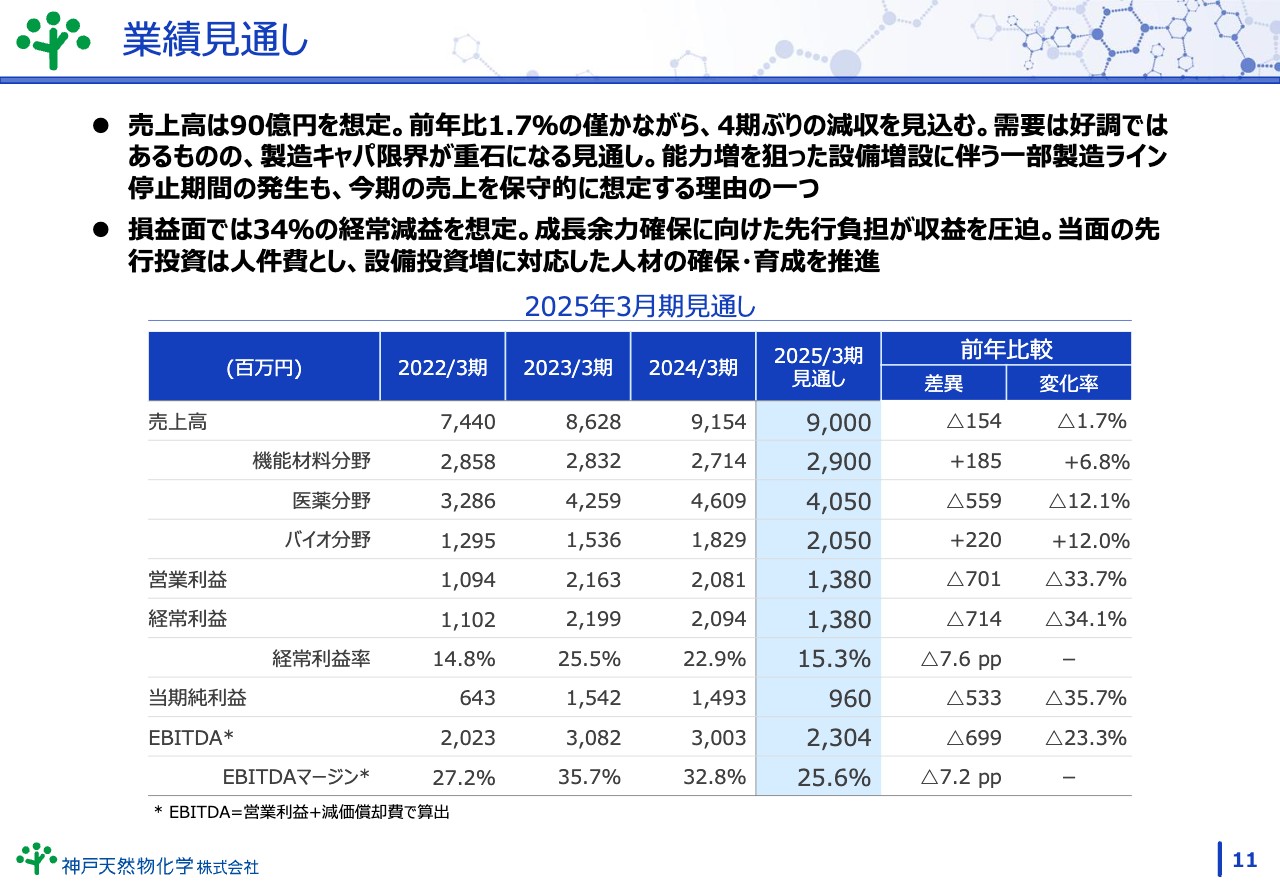

今年度の計画は、売上高は前期比マイナス1.5億円の90億円、経常利益は前期比マイナス7.1億円の13.8億円です。経常利益率は15.3パーセントとなっています。

見通しについては、売上高が前期比マイナス1.7パーセントと、4期ぶりの微減を見込んでいます。これは、外部需要は引き続き好調ではあるものの、医薬分野にて出雲工場の一部改修工事を予定しているため、受注面でのブレーキによるものです。

損益面では、先行投資負担の増加が利益を圧迫するかたちとなり、34パーセントの経常減益を見込んでいます。

決算の状況

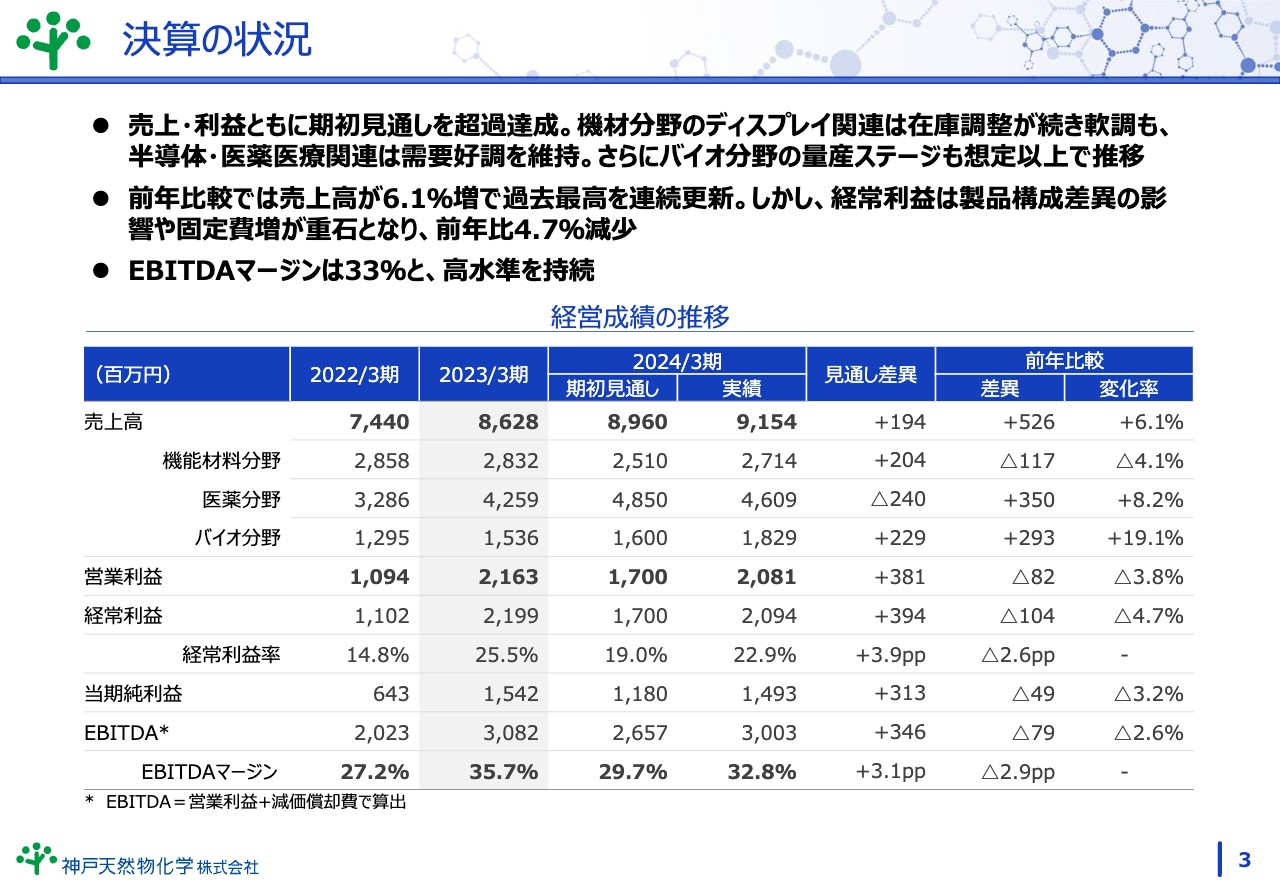

2024年3月期の決算概要です。売上高は先ほどご説明したとおり、91.5億円と過去最高を更新しました。期初計画の89.6億円に対してプラス1.9億円、前年比では5.2億円の増加となりました。

分野別にご説明します。機材分野は期初計画が25億円、実績が27.1億円と、計画に対して2億円の増加となっています。前年比ではマイナス1.1億円となりました。

機材分野はディスプレイ関係が軟調ですが、半導体・医薬医療関連の需要が好調のため、2024年3月期は計画に対して2億円の超過となりました。

医薬分野は48.5億円の計画に対して46億円と、2.4億円のマイナス、前年比ではプラス3.5億円となりました。

医薬分野においては、見込んでいた2024年3月期の売上が、期ズレにより2023年3月期に計上されたこともあり、昨年度は計画を達成することができませんでした。

バイオ分野は期初計画が16億円、実績が18.2億円と、計画に対して2.2億円の超過です。前年比でもプラス2.9億円と、引き続き非常に好調です。量産ステージも想定以上に進捗しており、今後が楽しみな分野です。

経常利益は期初計画が17億円、実績が20.9億円と、計画に対して3.9億円のプラスです。製品構成差異の影響や固定費増が重石となり、前年比ではマイナス1億円、前年比で4.7パーセント減少となりました。

EBITDAマージンは引き続き高水準を維持し、2024年3月期で32.8パーセントの結果となりました。

四半期別経営成績

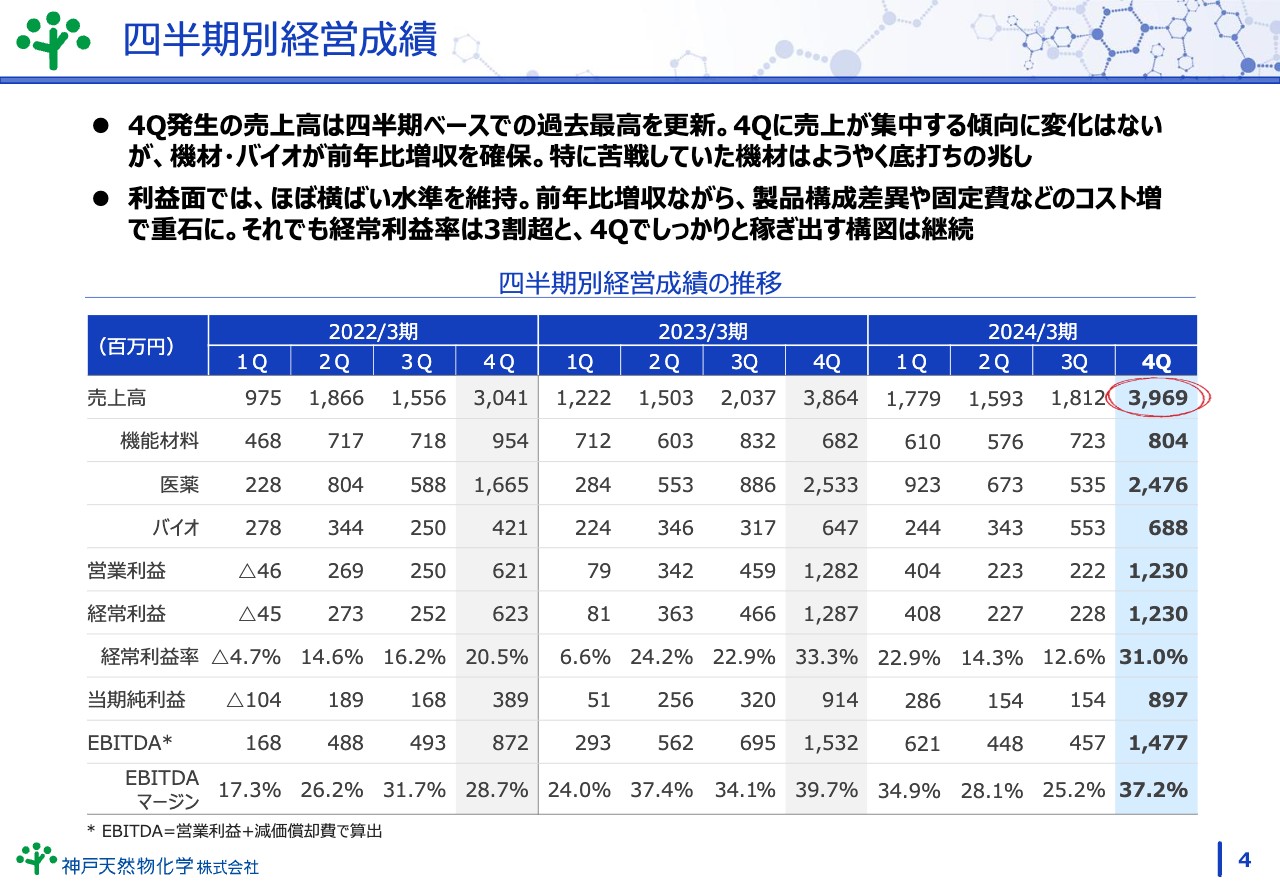

四半期別の経営成績についてです。第4四半期の売上高は、四半期ベースで過去最高の39.6億円を達成しました。第4四半期に売上が集中する傾向に変化はありませんが、機材分野の8億円、バイオ分野の6.8億円と、前年比で増収を確保しました。特に機材分野は、苦戦していたディスプレイ関係や半導体関係などの底打ちの兆しが見られると考えています。

四半期単独での利益面は、前年とほぼ横ばいの水準を維持しています。製品構成差異や固定費などのコスト増が重石になり、四半期ベースでは過去最高の売上を計上しましたが、利益面は、わずかながら減益となりました。

ただし経常利益率は31パーセントと、非常に高い利益率を達成することができました。2024年3月期も、第4四半期でしっかりと稼ぎ出す構図が継続できていると思います。

また、売上が非常に好調な第4四半期に高い経常利益率を達成することができたため、通期でも20パーセント以上の高い利益率を達成できたと思います。

経常利益 増減要因分析

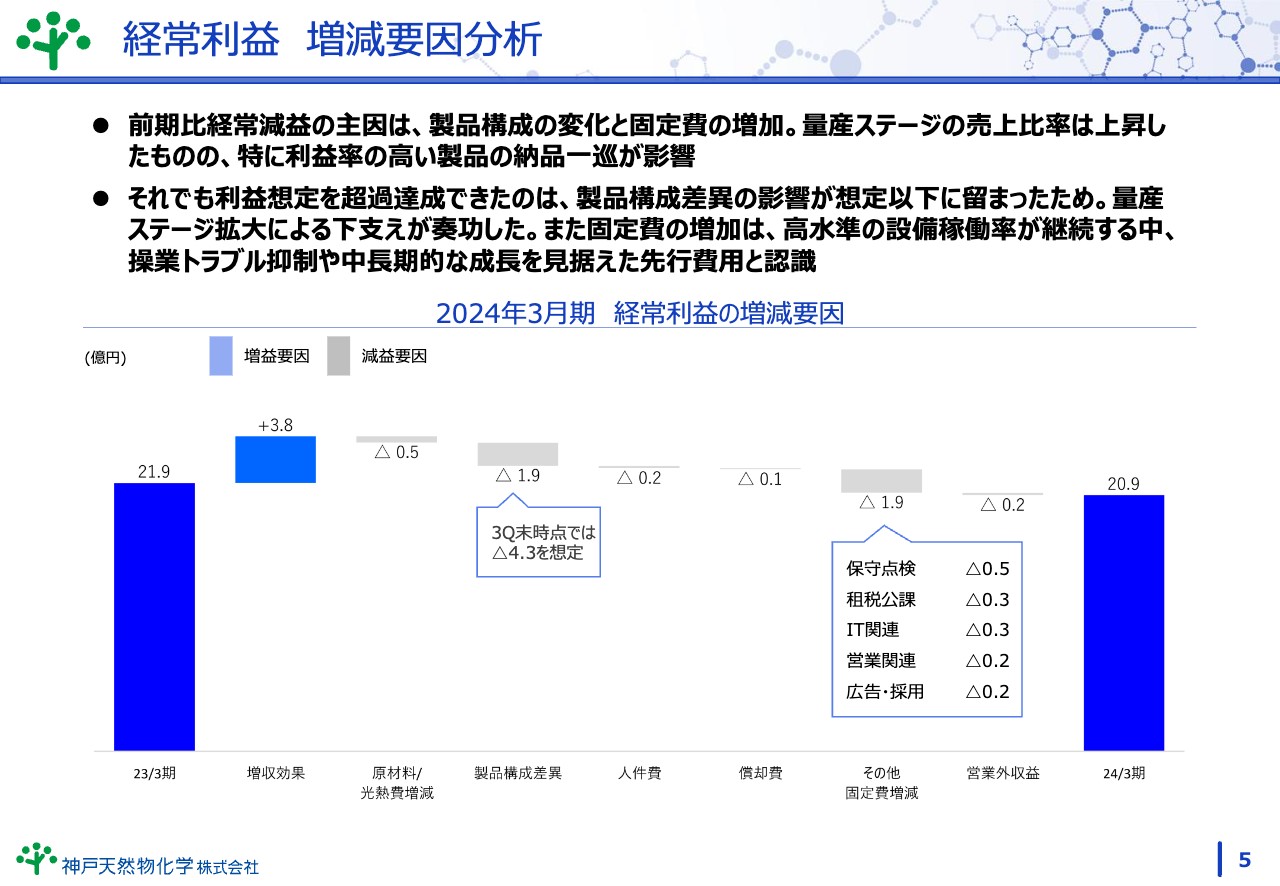

2024年3月期の、経常利益の増減要因についてご説明します。経常利益減益の主な要因は、製品構成の変化と固定費の増加が挙げられます。増収効果で1.9億円の増収となり、3.8億円の増益効果があったと考えています。

一方で、製品構成差異は想定以下にとどまったのですが、1.9億円の減益と、少し影響が出ています。

その他の固定費については、積極的な人材採用を進めているため、販促の宣伝広告費にとどまらず、採用広告にも2,000万円の費用増加となりました。

保守点検においては、委託費の価格上昇や、設備の老朽化、設備数の増加のため、保守点検費用が昨年度より5,000万円増加しています。

租税公課は、2024年3月期のBRC(バイオリサーチセンター)新棟の影響のため、一時的な費用となります。

このような状況で、2024年3月期は増収ではありましたが、1億円の減益で終了しました。ただし固定費の増加は、高水準の設備稼働率が継続する中で、操業トラブルの抑制や中長期的な成長を見据えた先行投資です。こちらは、タイムリーな投資が必要だと認識しています。

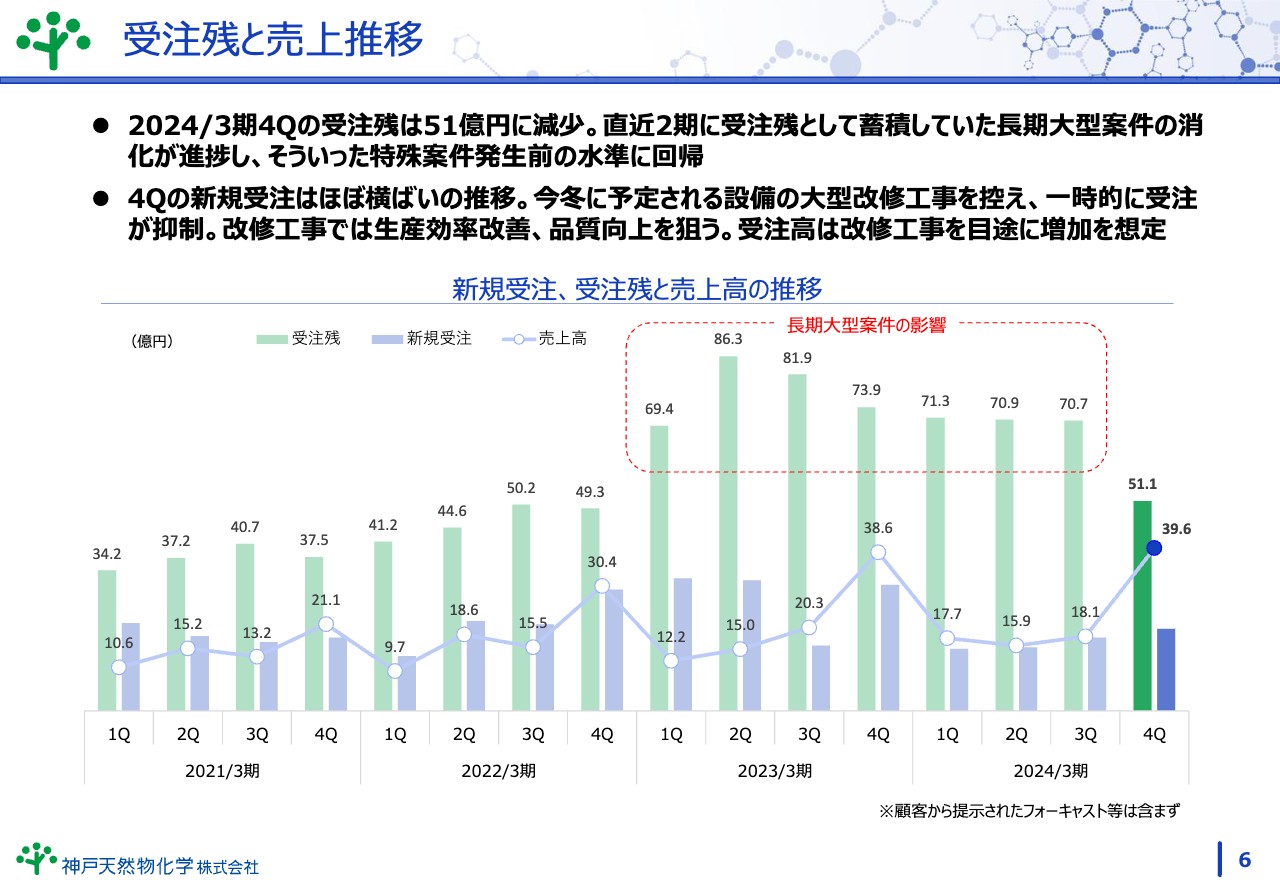

受注残と売上推移

2024年3月期第4四半期の受注残は、51億円に減少しています。直近2期に受注して蓄積していた、長期大型案件の消化が進捗し、そちらが発生する前の水準に回帰しました。

2024年3月期終了時の受注残は51.1億円でしたが、現在も受注を積み重ねています。スライドにも記載のとおり、今冬に予定される医薬設備の大型改修工事を控えていますので、一時的に受注が抑制された結果となっています。

抑制とはいえ、お客さまからの問い合わせは非常に活発です。我々が納期調整を進める関係で、お客さまにも発注を調整していただいています。

もちろん、改修工事は生産効率改善と品質向上が目的です。受注高は、改修工事を目途に増加を想定しています。「改修工事を目途」というのは、工事が終わってからではありません。今年度に入り、工事の目途が立ってきましたので、特に医薬の大型案件の受注活動を積極的に進めています。

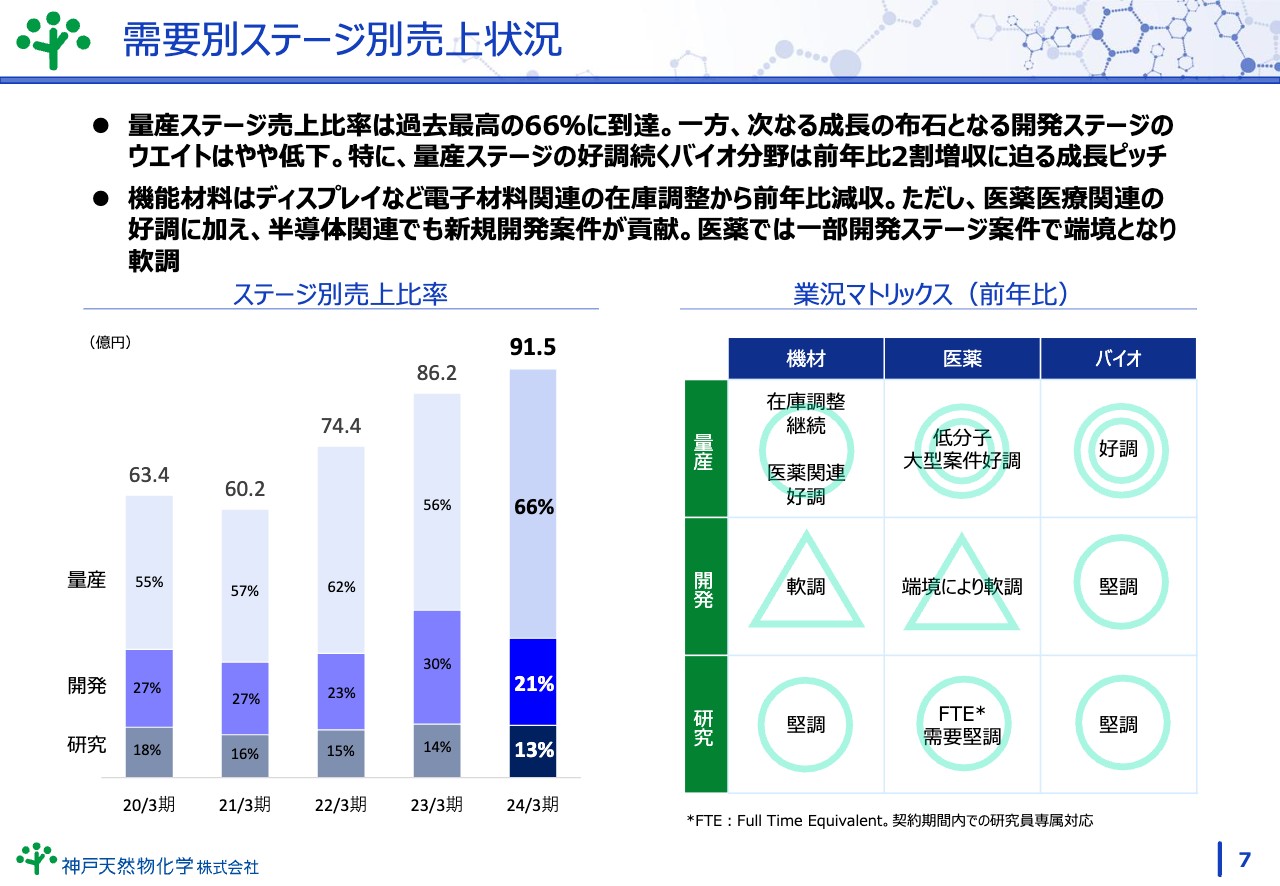

需要別ステージ別売上状況

需要別ステージの状況についてです。量産ステージの売上比率は、過去最高の66パーセントに到達しました。一方、次なる成長の布石となる開発ステージは、昨年度の30パーセントから今年度は21パーセントと、やや低下しました。ただし研究ステージについては、ほぼ横ばいです。

当社は研究ステージを積極的に受注することにより、開発・量産とグロースアップしていきますが、昨年度は開発ステージの案件が比較的多く量産ステージに進みましたので、当社の期待どおりの動きかと思います。

また、研究ステージの案件も開発ステージへと上がっているため、好循環なステージのグロースアップが進んでいると思います。

スライド右側の、業況マトリックスで、各分野の「研究」「開発」「量産」についてご説明します。

「研究」は、機材・医薬・バイオ、いずれの分野も堅調に推移しています。当社は1985年に研究開発型の企業として起業しましたので、研究ステージには力を入れています。営業部、事業部ともに、この研究ステージのテーマやプロジェクトをいかに受注するかを模索し、次の開発・量産ステージに進むことを見据えています。

「開発」は、機材分野がやや軟調でしたが、研究ステージの案件が着実に進んでいますので、今後に期待できると思います。医薬分野は端境期で、少し軟調な結果となっています。一方、バイオ分野は開発ステージも非常に好調に推移しています。

「量産」において、機材分野は在庫調整が継続されたこともありましたが、医薬・医療関連が好調だったため、全体的には良い結果につながったと思っています。医薬分野は低分子の大型案件が非常に好調で、その売上の貢献度が非常に大きかったと思います。

バイオ分野は量産ステージも好調です。いずれのステージも好調なため、繰り返しにはなりますが、期待している分野です。昨年度も想定以上の量産品を受注・販売することができましたので、3年連続過去最高売上の更新につながったと思っています。

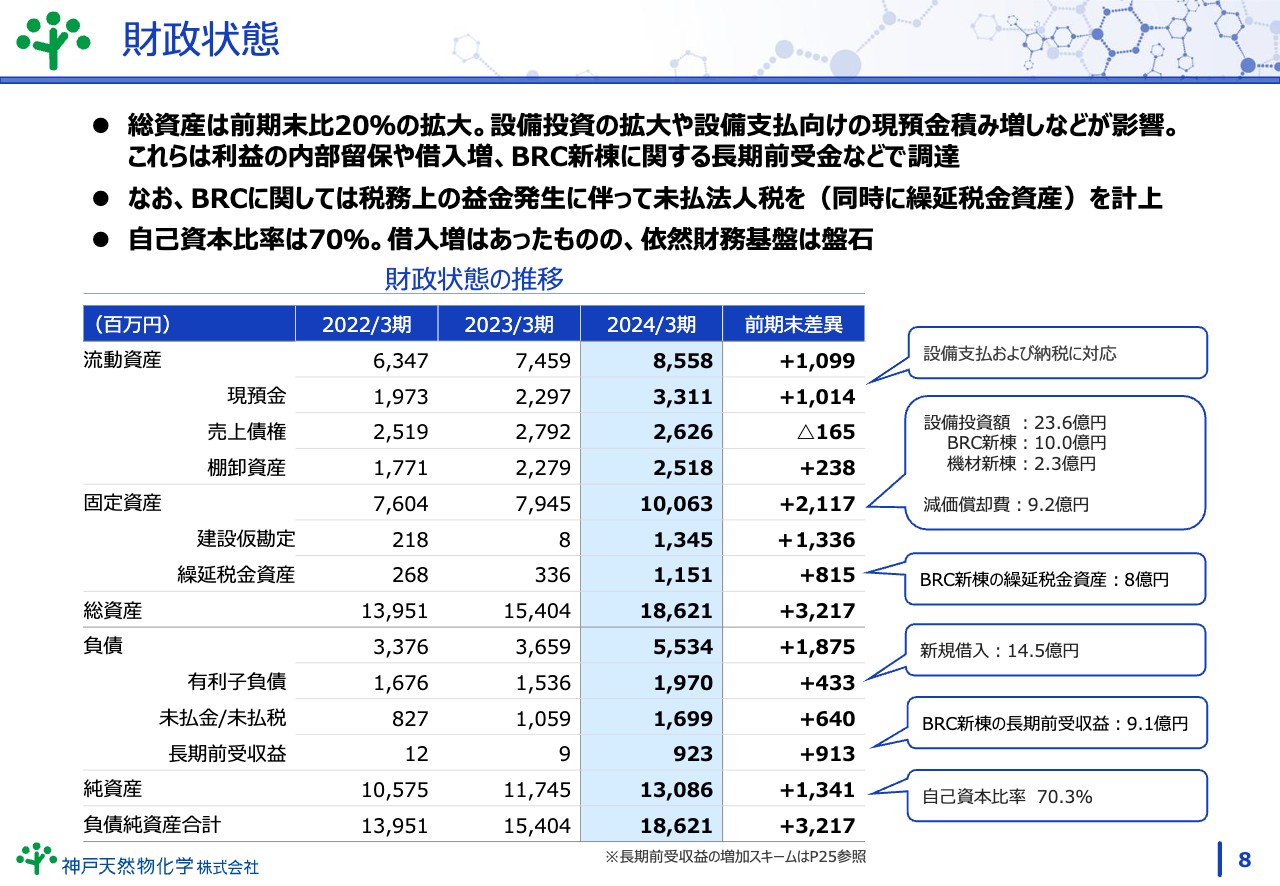

財政状態

財政状態についてご説明します。総資産は前期末比で20パーセント拡大し、186億円となりました。

個別の財政状態について、現預金は設備支払および納税に対応するために、前期末比で10億円を積み増し、33億円となりました。

売上債権は26.2億円と、2023年3月期より減少しましたが、期末では引き続き高い水準となりました。特に、2024年3月期は売上の大きい第4四半期の売上債権を回収できた効果もあり、現状は26.2億円となっています。

棚卸資産は少し増加して25.1億円、固定資産は100億円と、前期末比で21.1億円の増額となりました。その内訳は、設備投資額が23.6億円、BRC新棟が10億円、出雲の機材新棟が2.3億円です。減価償却費は9.2億円となっています。

建設仮勘定は13億円で、BRCおよび機材新棟の数字が上がってきています。繰延税金資産はスライドに記載のとおり、BRC新棟関連の繰延税金資産が8億円乗っているため、11億円とかなり高い水準で推移します。

負債について、2024年3月期に14.5億円を新規で借り入れたため、有利子負債がやや増加し、19.7億円、未払金/未払税は6億円増加し、16.9億円です。長期前受収益は、取引先にてBRC新棟の建築費を支払っていただくため、長期前受収益として9.1億円を計上した関係で、9.1億円という高い数字になっています。

純資産は130億円、自己資本比率は70.3パーセントです。借入増はあったものの、財務基盤は盤石だと考えています。

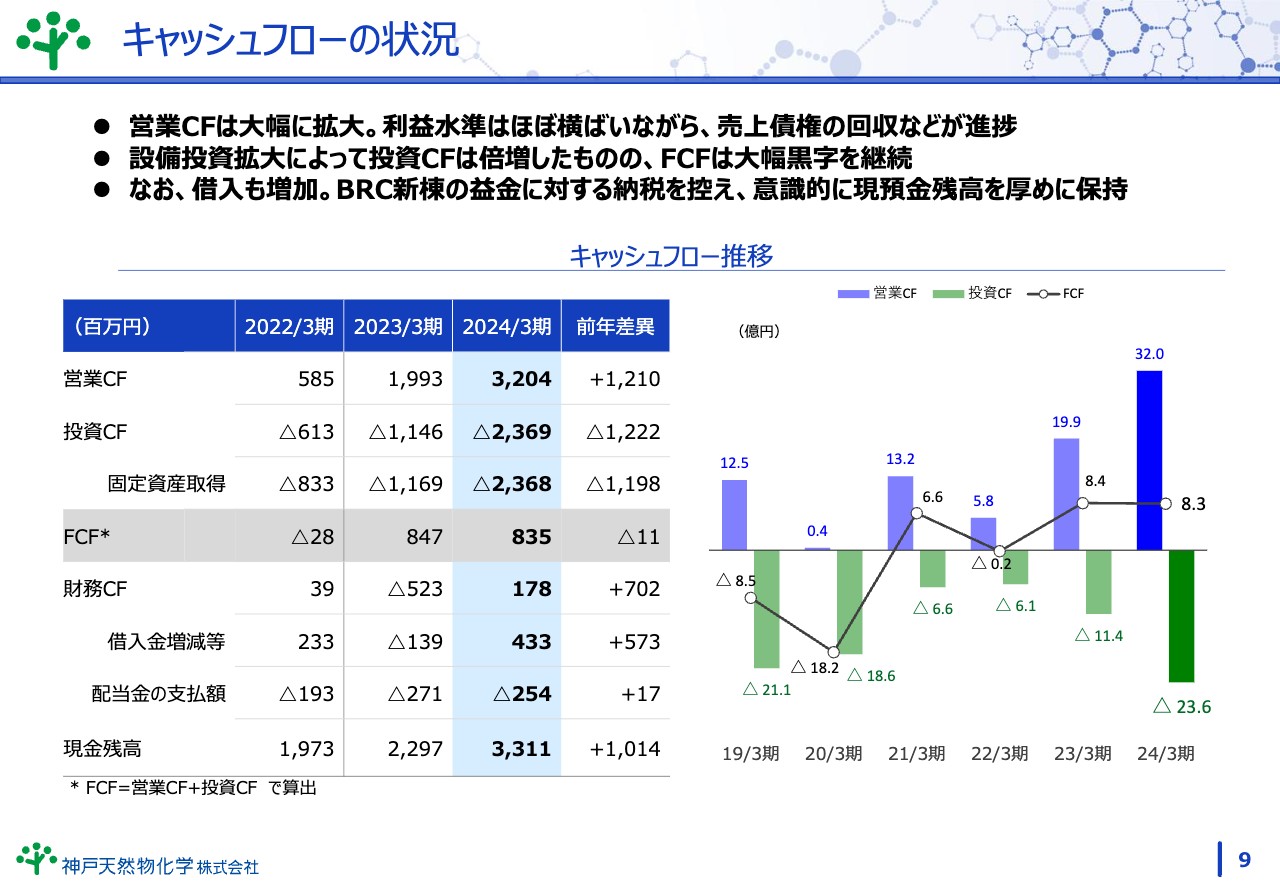

キャッシュフローの状況

キャッシュフローの状況です。営業キャッシュフローは大幅に拡大しました。利益水準はほぼ横ばいながら、第4四半期に売上高が過去最高を達成し、期中で回収したことが大幅増につながりました。

投資キャッシュフローは、設備投資拡大により前年同期比で倍増しました。しかし、フリーキャッシュフローは大幅黒字の8.3億円を継続している状況です。

なお、借入も増加しました。BRC新棟の益金に対する納税を控えていますので、意識的に現預金残高を厚めに保持しています。

業績見通し

2025年3月期通期の見通しをご説明します。まずは業績見通しです。売上高は90億円を想定しています。前年比1.7パーセントと、わずかながら4期ぶりの減収を見込んでいます。需要は好調ですが、製造キャパの限界がやや影響し、売上が下がると見通しています。

能力増を狙った溶媒タンクを出雲の医薬事業部で増設することが決定しているため、設備増設に伴う一部製造ラインの停止期間があり、今期の売上は少し保守的に想定しています。

分野別にご説明します。機材分野は、昨年度の27億円から今年度は29億円と、1.8億円の増額を見込んでいます。こちらは、半導体関係や医療機器関係などが増収の効果をもたらすと考えています。半導体関係は、国策として非常に力を入れていると思いますが、当社も売上を上げていくことを考えています。

医薬分野は、昨年度の46億円から今年度は40.5億円と、5.5億円の減収を見込んでいます。後ほどご説明しますが、一部商品の分納などの影響が出る可能性があるためです。

バイオ分野は、好調を維持することを期待しています。計画としては20.5億円、前年比プラス2.2億円と、4期連続の増収を見込んでいます。バイオ分野は先ほどお伝えしたとおり、「研究」「開発」「量産」と、すべてのステージで順調に売上を計上しています。当社としても、その力強い売上をさらに後押しするべく、各種投資を行っていきたいと思っています。

損益面では、34パーセントの経常減益を見込んでいます。成長余力確保に向けた先行負担が収益を圧迫することによるものです。

当面の先行投資は人件費です。先ほどからご説明しているとおり、2つの工場で、それぞれ30億円弱の大型設備投資を行います。そのため、設備投資増に対応した人材の確保・育成が必要になってきます。

その影響から、経常利益は13.8億円を見込んでいます。過去2年間、経常利益率は20パーセント以上と、高い利益率を保っていましたが、今年度は15.3パーセントとなる見込みです。

EBITDAマージンも、過去2年間は30パーセントを超えていましたが、今年度は25パーセントを見込んでいます。

上下期業績及びステージ別見通し

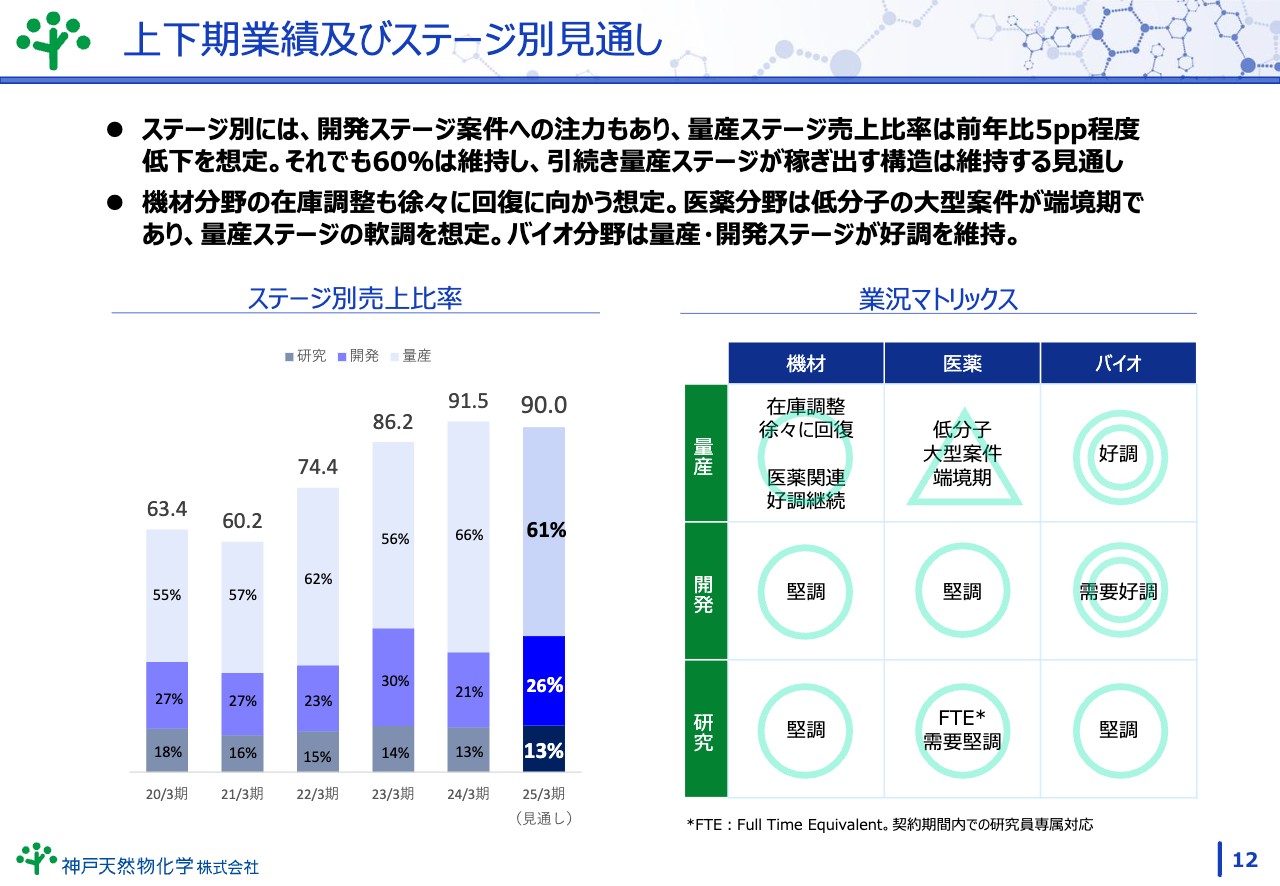

ステージ別の見通しです。先ほどお伝えしたとおり、量産大型案件一巡の影響などから、売上比率は26パーセントが開発案件だと考えています。

研究案件は引き続き13パーセントと、毎年ほぼ横ばいのかたちです。我々は研究開発企業として、研究と開発にさらに力を入れ、次の量産ステージへと進めていき、このサイクルを繰り返したいと思っています。量産ステージの売上比率は61パーセントと、超大型案件が一巡したものの、60パーセントを維持すると考えています。

業況マトリックスで、「研究」「開発」「量産」の各部門をご説明します。「研究」については、3分野とも堅調に推移すると思っています。研究ステージは、我々のドライビングフォース(Driving force)です。研究開発型企業として創業したという生業からも、引き続き力を入れていきたいと思っています。

「開発」も、3分野とも堅調に推移すると考えています。特にバイオ分野は需要が好調です。国策でも力を入れていますので、当社もさらに力を入れていきたいと思っています。

「量産」は、機材分野において、在庫調整が徐々に回復しています。また、医薬関連が好調を継続するため、今年度も売上が見込めると思っています。一方で医薬分野は、量産比率の低下にも表れているように、低分子の大型案件が端境期のため、今年度に影響してくると見ています。

バイオ分野は量産ステージも引き続き好調ですので、売上を引っ張っていくかたちで、4期連続の増収を見込んでいます。

需要分野別業績見通し

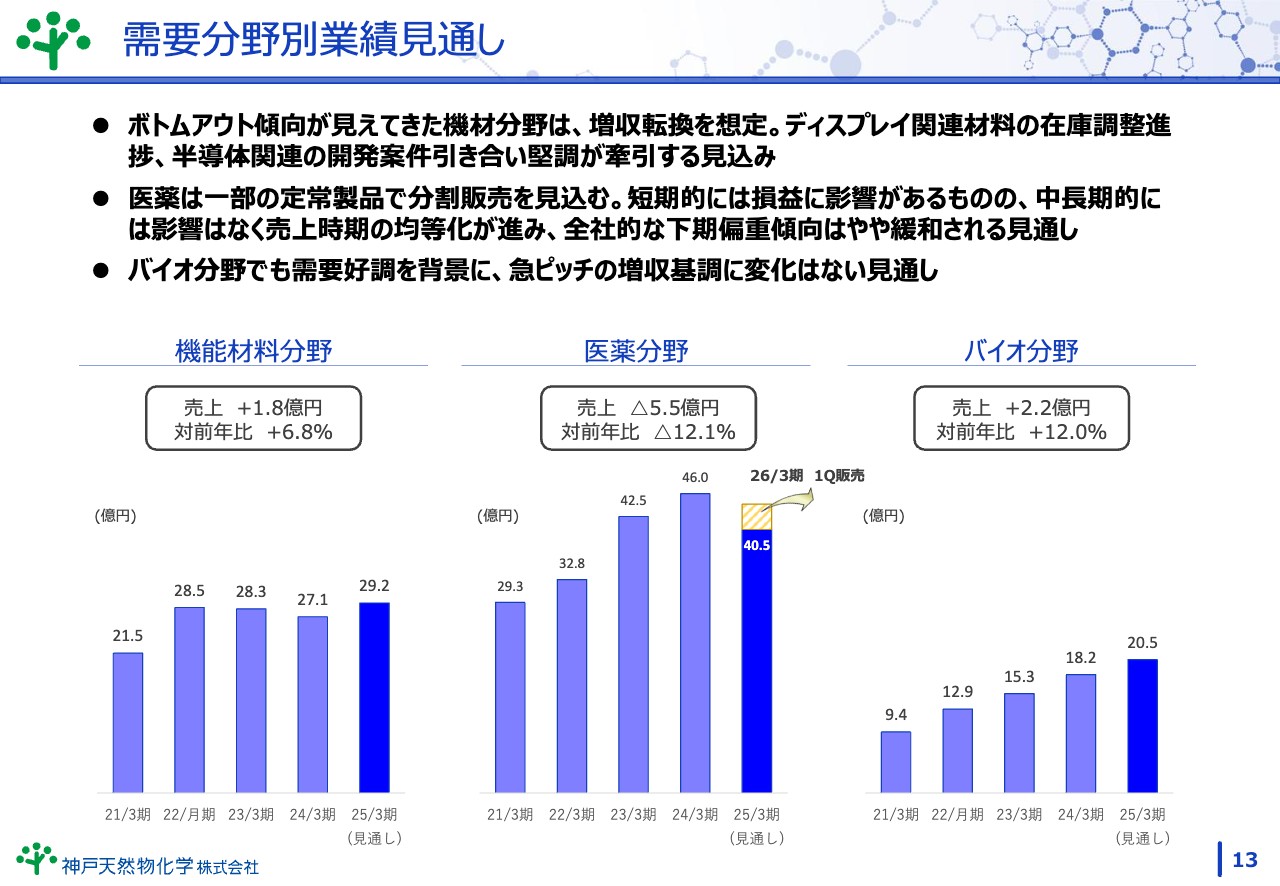

需要分野別の業績見通しです。機材分野は、前年比プラス1.8億円の29.2億円を見込んでいます。ディスプレイ関連材料の在庫調整進捗、半導体関連の開発案件の引き合い堅調が牽引する見通しです。

半導体関連は国策でも力を入れているため、昨年度は業績があまりよくなかった企業も今年度は回復すると聞いています。そのため、当社への委託についても非常に期待している分野です。

医薬分野は昨年度の46億円から今年度は40.5億円と、5.5億円の減収を見込んでいます。一部の定常品で分割販売を見込んでいる関係上、製造は今年度に実施しますが、売上計上の一部が来年度に動く案件や、今年度を見込んでいたものの、売上計上が来年度になる案件もあるためです。

医薬分野も3期連続増収で進んでいたのですが、今年度は減収を見込んでいます。短期的には損益に影響がありますが、中長期的に大きな影響はなく、売上時期の均等化が進み、下期偏重傾向がやや緩和される見通しです。

バイオ分野は需要好調を背景に、急ピッチの増収基調には変化がない見通しです。今年度は20億円超の売上、4期連続の増収を見込んでいます。

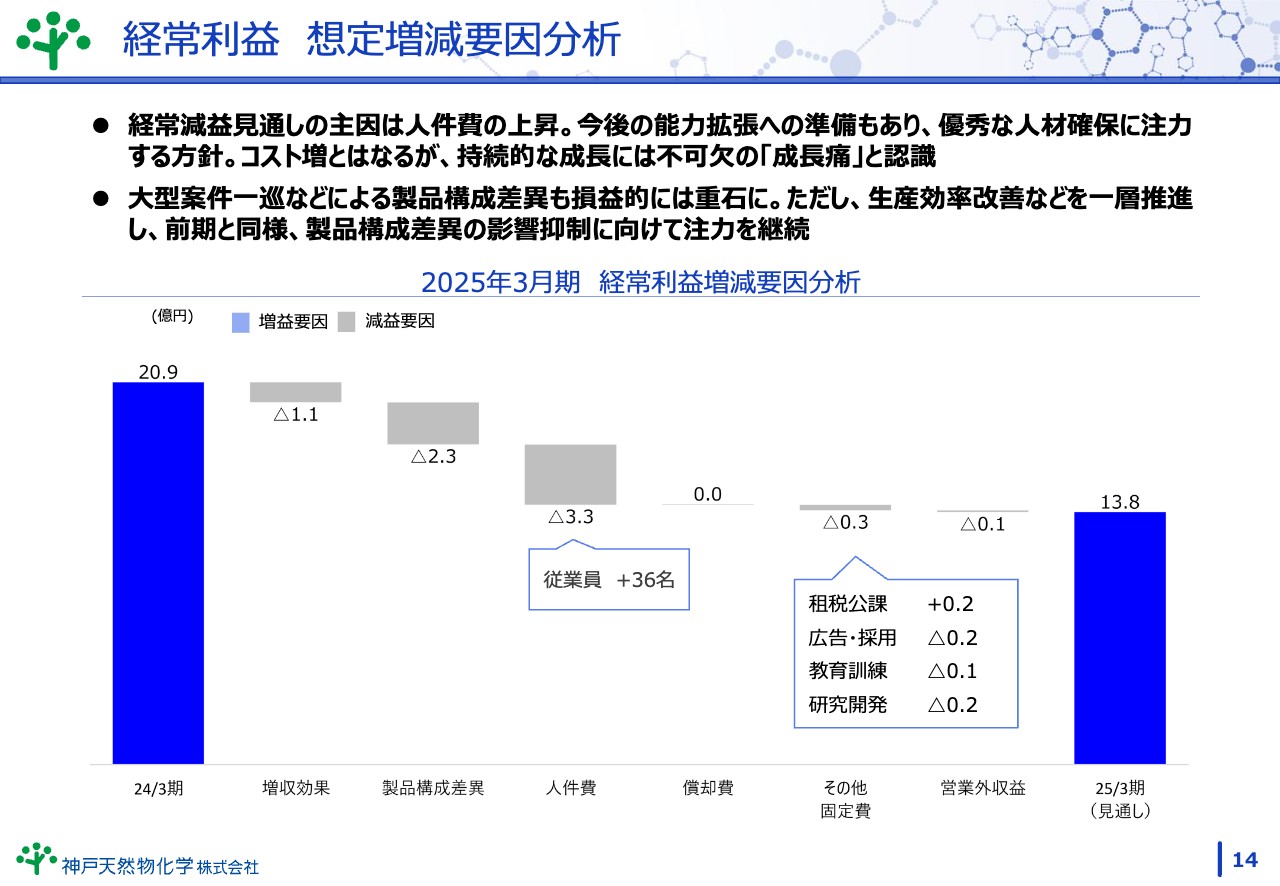

経常利益 想定増減要因分析

経常利益の想定増減要因についてです。今年度は13.8億円と、減益を見込んでいます。こちらは先行投資としての従業員採用36名、3.3億円のインパクトが非常に大きいと考えています。

また、製品構成差異も2.3億円を見込んでいます。損益的には重石になっていますが、生産効率改善などを一層推し進め、製品構成差異の影響を受けないように注力していきたいと思っています。

広告・採用についても、昨年度と同様、多くの費用がかかると思っています。 我々は、会社を知っていただくために、取引先だけでなく一般の採用活動にもつながるような広告・宣伝を出していきたいと考えていますし、従業員の採用にも投資していきたいと思っています。 租税公課は、昨年度は一時的に支払いが発生しましたが、そちらが解消されるため、2,000万円の増収要因となっています。

教育訓練は、従業員が増えることもありますが、当社としては人材育成が大きな課題の1つですので、費用をかけて良い人材を育てていきたいと思っています。

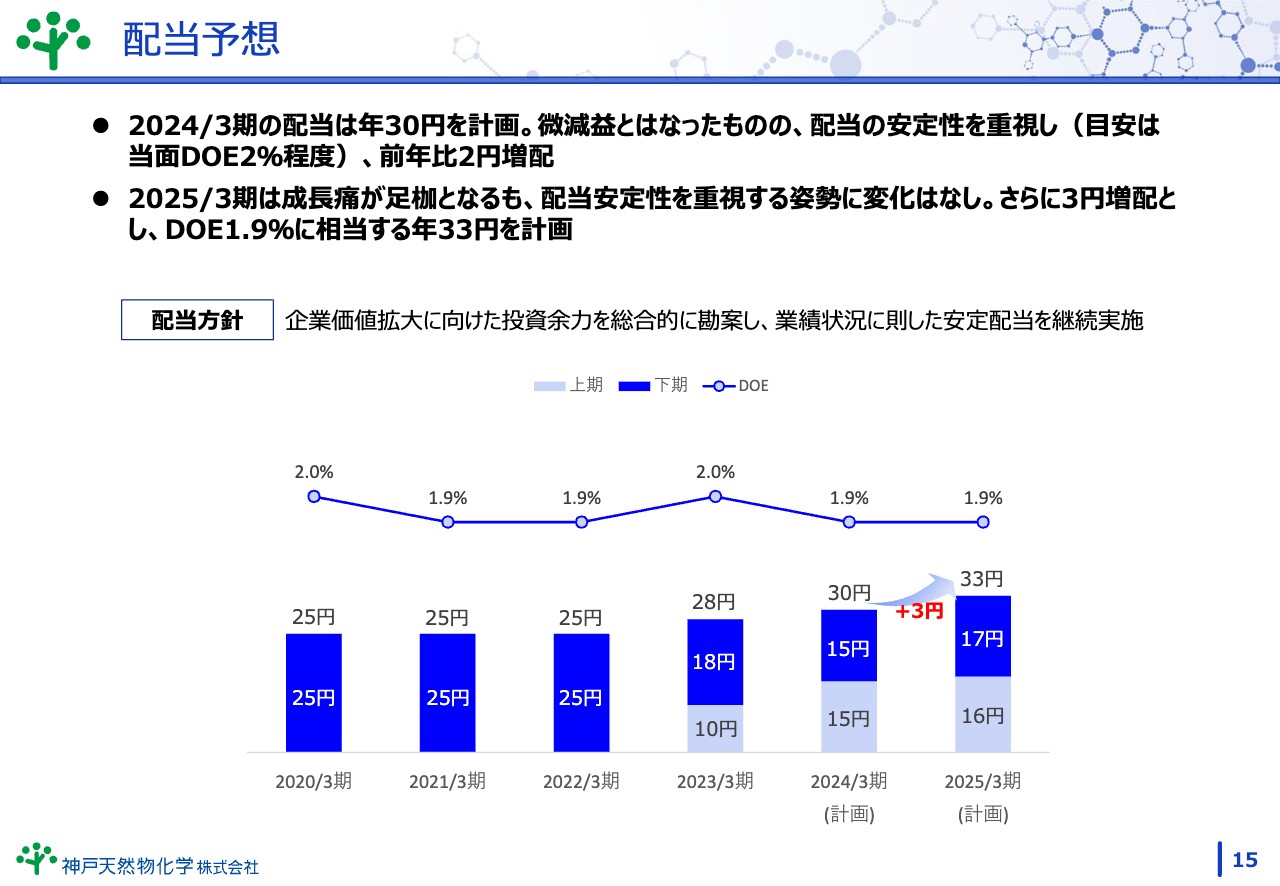

配当予想

配当予想です。2024年3月期の配当は、年30円を計画しています。微減益となったものの、配当の安定性を重視し、目安として当面DOE2パーセント程度、前年比2円の増配を見込んでいます。

配当方針については、スライドに記載のとおり、企業価値拡大に向けた投資余力を総合的に勘案し、業績状況に即した安定配当を継続的に実施していきたいと考えています。

また、2025年3月期は成長痛が足かせとなりますが、配当安定性を重視する姿勢に変化はありません。したがって、さらに3円増配し、DOE1.9パーセントに相当する年33円を計画しています。

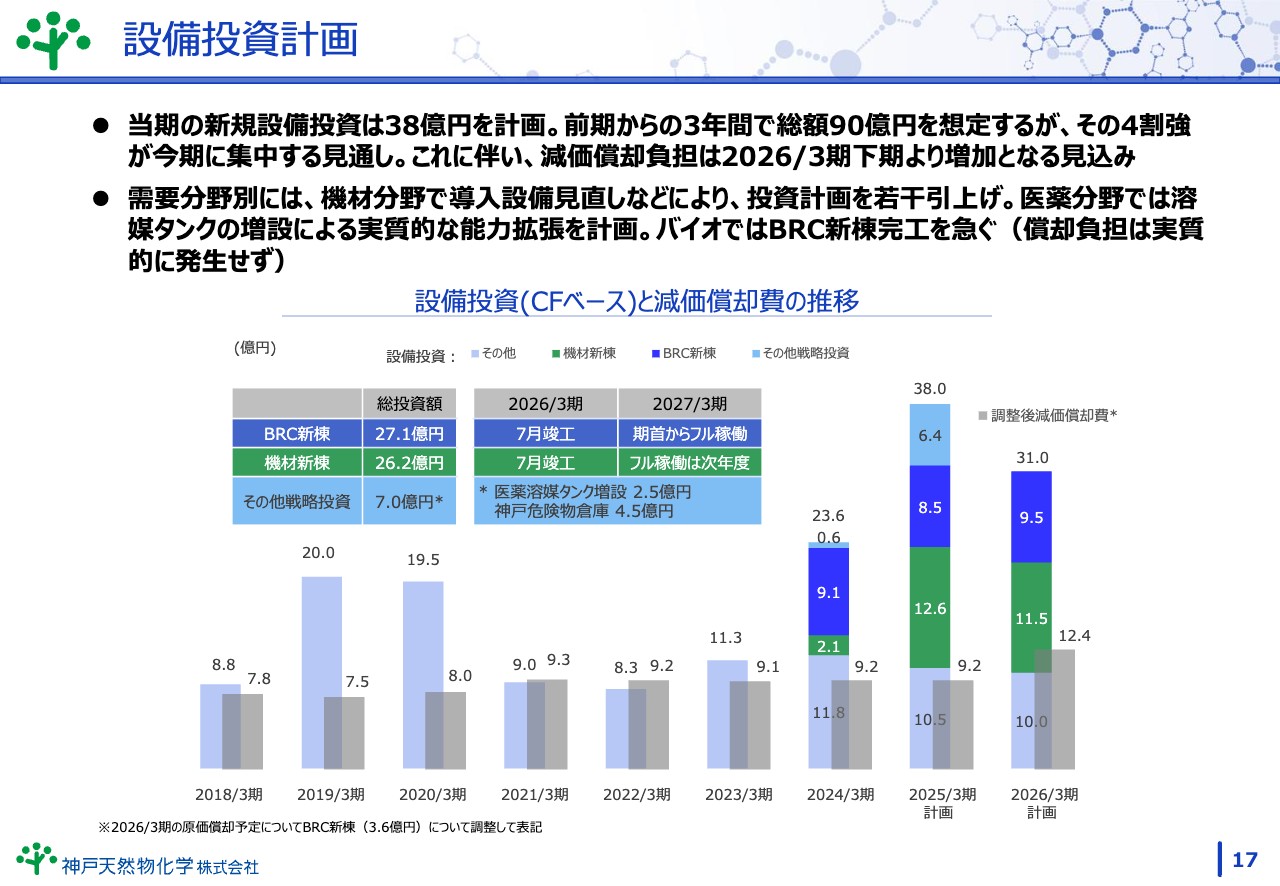

設備投資計画

事業の中期展望「キャパシティ増強と新たな成長分野への展開」について、ご説明します。

設備投資計画です。当期の新規設備投資は38億円を計画しています。2024年3月期から2026年3月期までの3年間で、総額90億円の投資を想定していますが、その4割強が今年度に集中する見通しです。

これに伴い、減価償却負担は大型のBRC新棟・出雲の機材新棟、それぞれが稼働する時期を考慮し、2026年3月期下期から増加する見込みです。

なお、需要分野別には、機材分野で導入設備見直しなどにより、投資計画を若干引上げました。医薬分野では、溶媒タンクの増設による実質的な能力拡張を計画しています。

こちらの溶媒タンク増設については先ほどご説明したとおり、今年度、一部の工場の稼働がなくなるため、売上に少し影響します。しかし今後の我々の成長を考えると、溶媒タンク増設は作業の効率化・品質の安定化につながります。したがって、今年度の実施を決定しました。

バイオ分野では、BRC新棟・工場の完成を急ぎます。2025年7月には確実に竣工し、すぐに売上に直結するかたちで、鋭意努力していきたいと思っています。

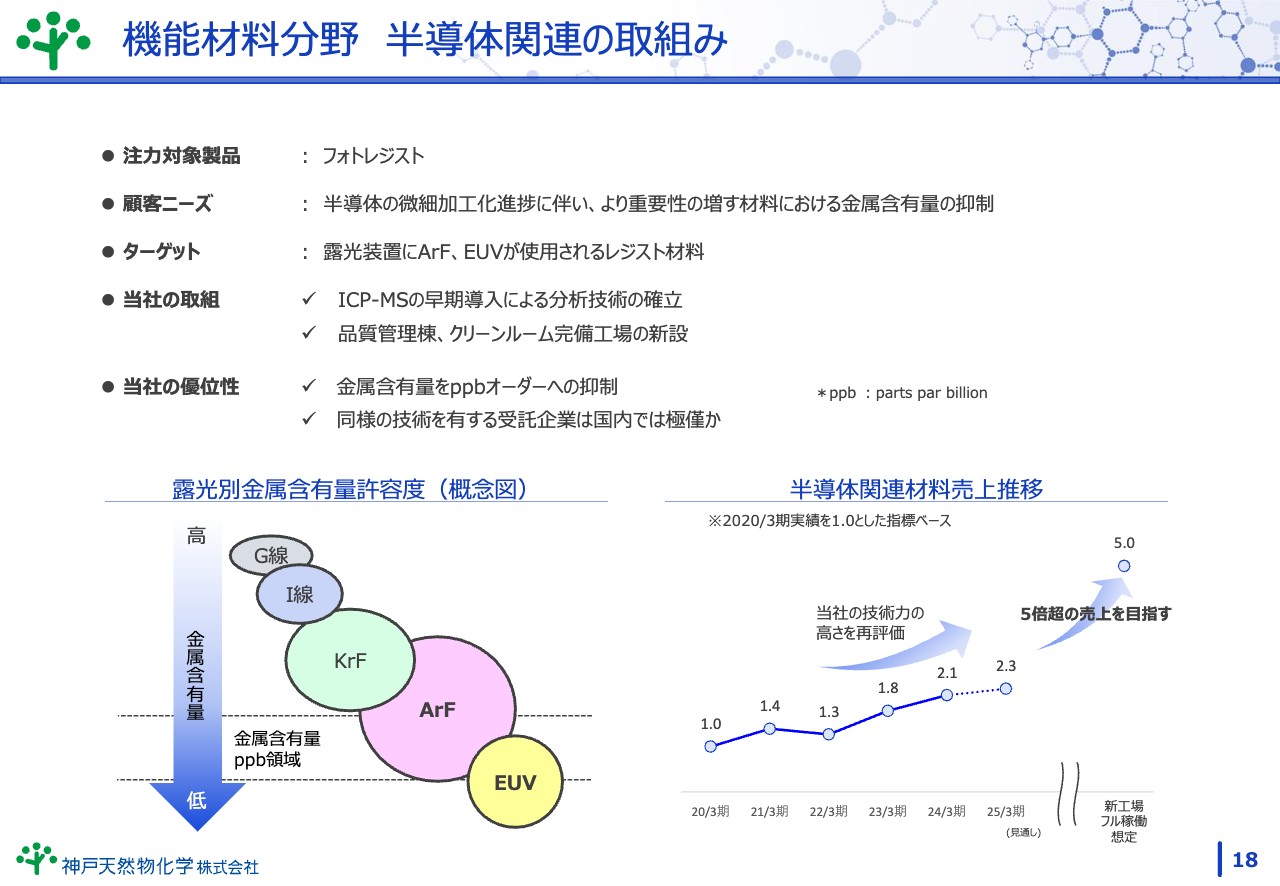

機能材料分野 半導体関連の取組み

半導体関係の取り組みについてご説明します。2025年7月に完成する出雲の工場において、注力したい対象製品として、半導体のフォトレジストを考えています。

取引先のニーズという点では、半導体の微細加工化進捗に伴い、より重要性の増す材料における金属含有量の抑制があります。当社はこのニーズに確実に応えていくため、新たな工場の建設を決定しました。ターゲットのフォトレジストについては、露光装置にArF、EUVが使用されるレジスト材料が中心になります。

当社の取り組みとして、製品分析などの金属含有量がどの程度含まれているかを分析するための装置である、ICP-MSの早期導入を行いました。このような高額な分析装置もすでに導入していますし、機能材料事業部(出雲工場)での品質管理棟の建設も終えています。また、クリーンルームも完備する最先端の新工場建設も予定しています。

当社の優位性は、金属含有量ppbオーダーへの抑制ができることと、同様の技術を有する受託企業が、国内では僅かだということです。

スライド左側に記載の図は、露光別金属含有量許容度の概念図です。ArF・EUVといったフォトレジストになると、金属含有量を極力抑えていかなければならないという事情があります。このあたりで、我々の新工場がかなり優位に立ってくると思っています。

また、スライド右側のグラフにあるように、「低いから高い」という意味合いで、化学合成についての難易度はArF、特にEUVになると非常に上がってきます。当社は有機合成を専門とするプロ集団のため、特に難易度の高い有機合成については優位性があると思っています。したがって、EUV関係の半導体ビジネスは、当社と非常にマッチしていると考えています。

当社での半導体関連材料の売上は、2020年3月期を「1.0」と置くと、新工場がフル稼働した際には、5倍超を目指せると考えています。

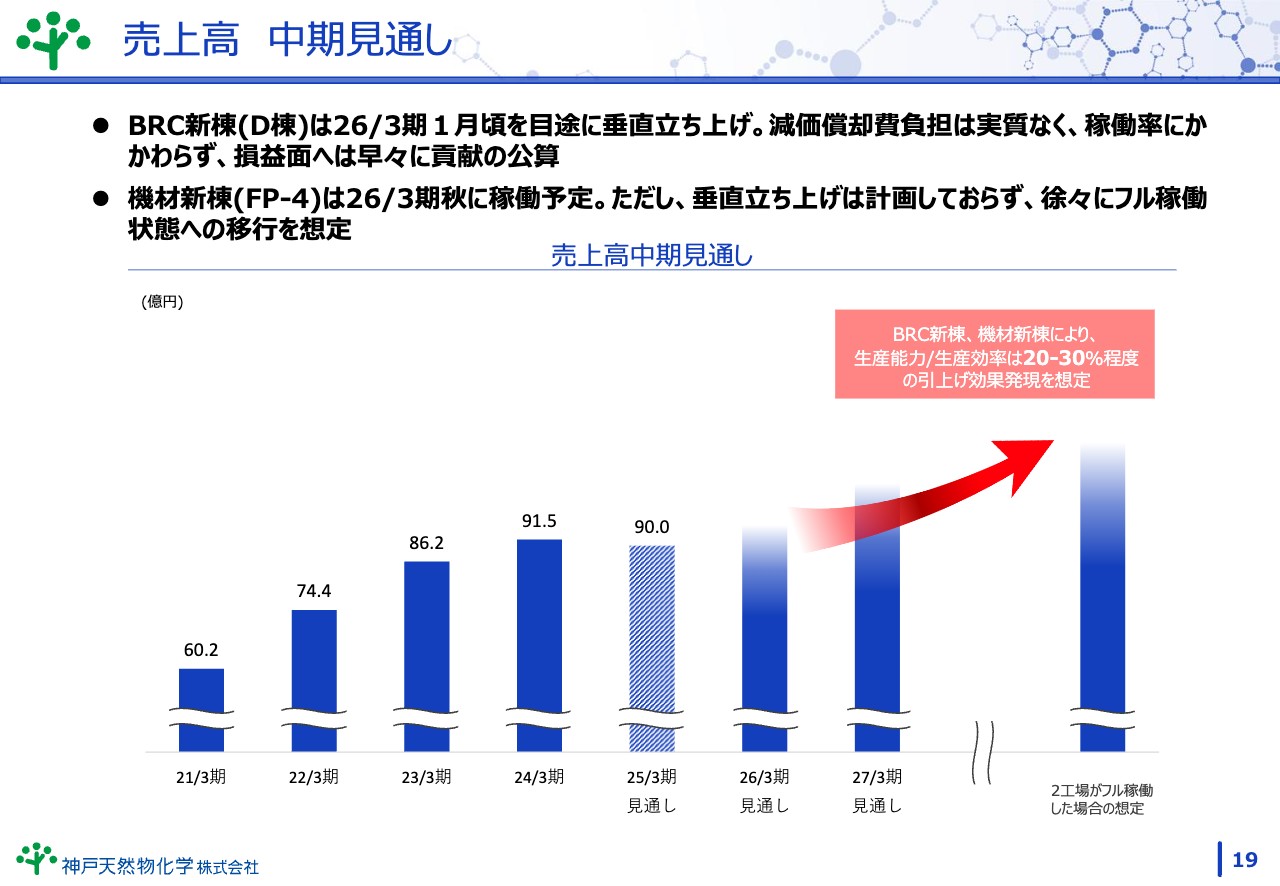

売上高 中期見通し

中期の見通しです。BRC新棟は、2026年3月期1月頃を目途に垂直立ち上げする見込みです。減価償却費負担は実質なく、稼働率にかかわらず、損益面への早々の貢献が見込まれています。当社としても、バイオ分野の成長に必要なものと感じているため、工場建設・工場稼働に注力していきたいと思っています。

機材新棟(FP-4)は、2026年3月期秋に稼働予定です。ただし、こちらについては垂直立上げを計画しておらず、徐々にフル稼働状態へ移行することを想定しています。

BRC新棟と機材新棟の立ち上げにより、生産能力・生産効率は20パーセントから30パーセント程度の引上げ効果を発揮すると想定しています。そのため、2工場がフル稼働した場合には、売上にもそれ相応の貢献がされると考えています。

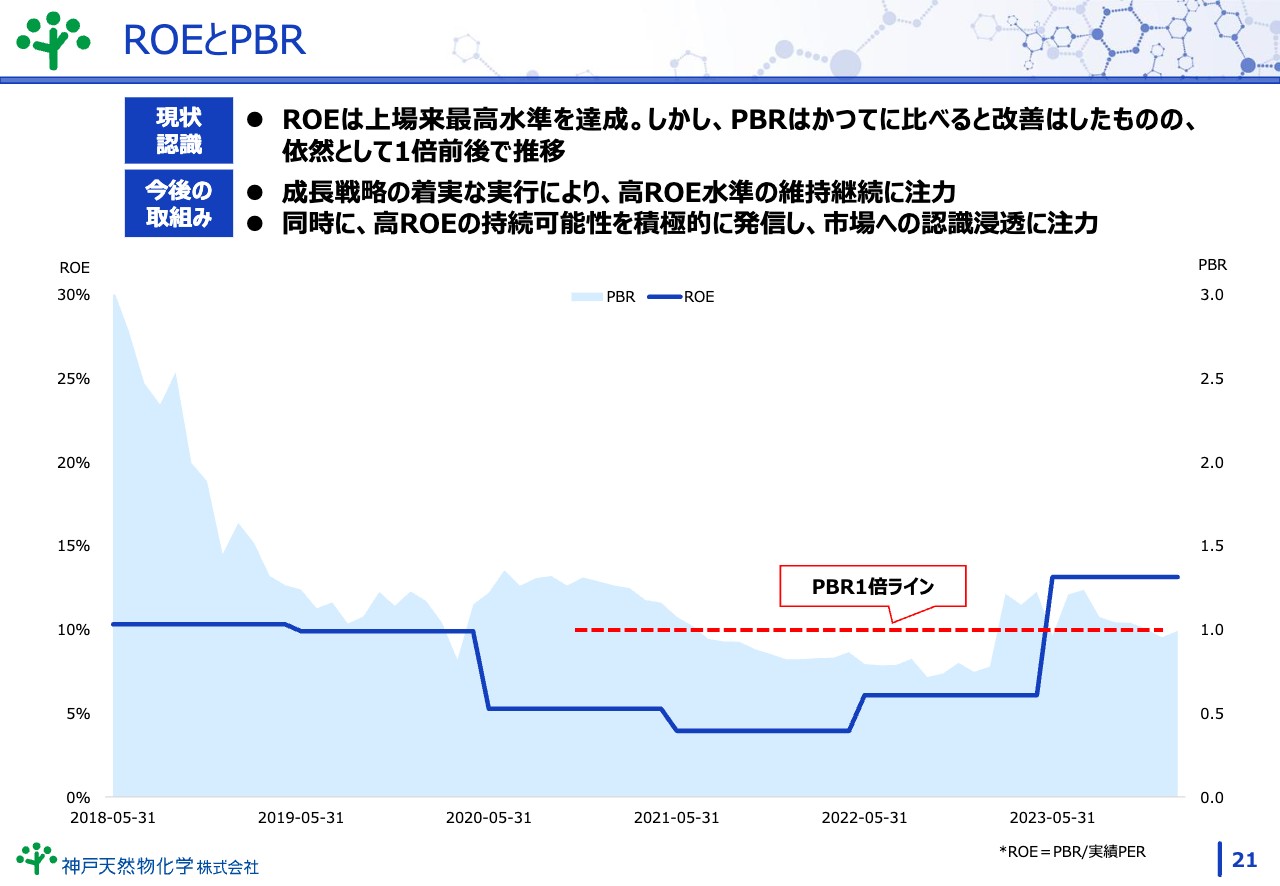

ROEとPBR

「資本コストと株価を意識した経営の実現」について、当社としてはROEとPBRを意識しながら、会社を運営していきたいと思っています。

ROEは上場来最高水準を達成しており、12パーセントのラインにまでなっています。しかしPBRは、かつてに比べると改善しているものの、凸凹したかたちで依然として1倍前後で推移していると認識しています。

それを持って、今後の取り組みにはなりますが、成長戦略の着実な実行により、高いROE水準の維持継続に注力していきたいと思います。同時に、高いROEの持続可能性を積極的に発信し、市場への認識透過に注力していきたいと考えています。

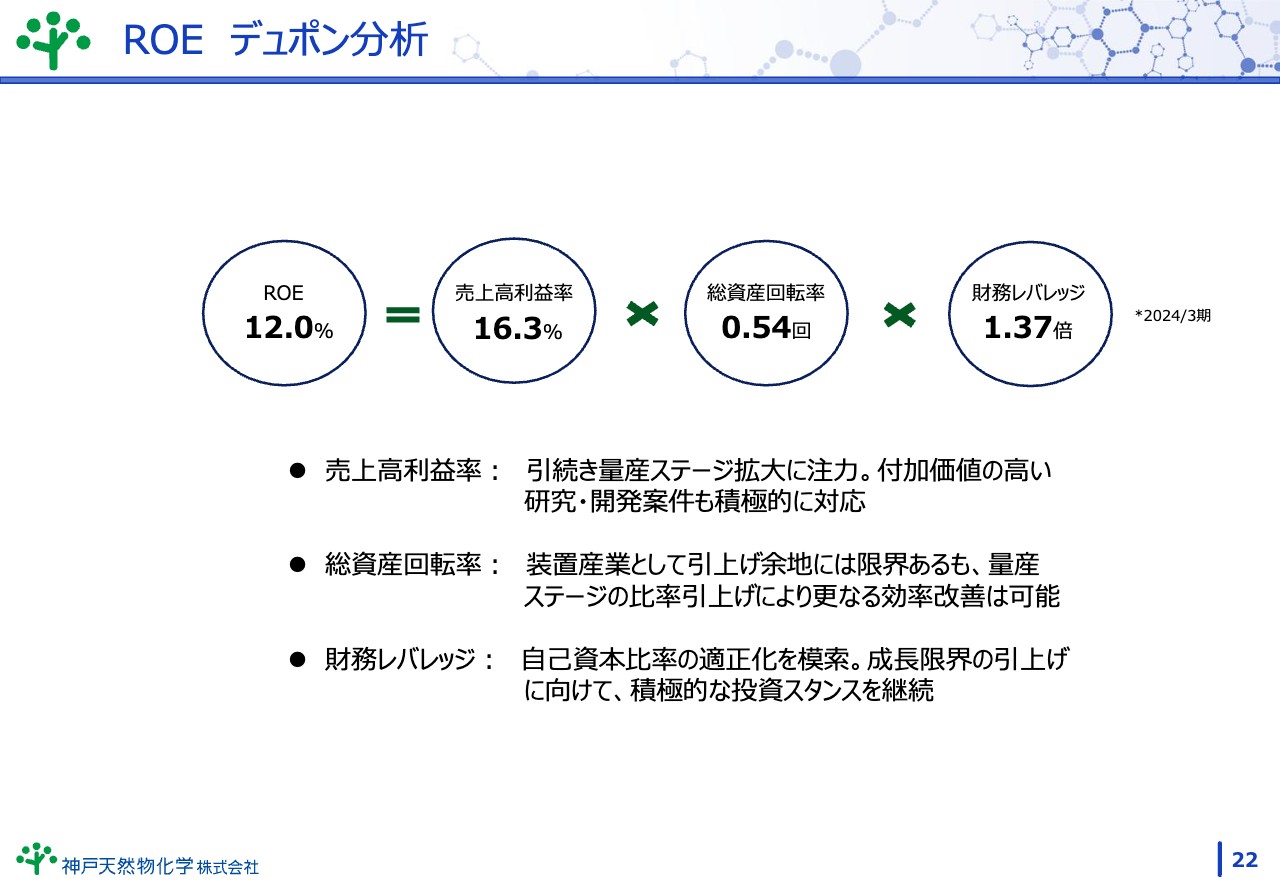

ROE デュポン分析

デュポン分析です。当社ROEは現状、3月末で12パーセントという数字でしたが、こちらは「売上高利益率」「総資産回転率」「財務レバレッジ」からなる数字です。

売上高利益率は、引き続き量産ステージ拡大に注力し、付加価値の高い研究・開発案件にも積極的に対応します。

当社は今後も、高付加価値なビジネスを中心に進めていきたいと思っています。そのため、売上高・利益率の高い案件に注力して受注していきます。そのため、「どのようなサービスが可能か」を、我々から取引先に発信していきたいと考えています。

総資産回転率は、装置産業として引上げ余地には限界があると認識していますが、量産ステージの比率引上げにより、さらなる効率改善が可能になってきます。したがって、研究・開発にとどまらず、量産ステージの比率を引き上げ、総資産回転率をさらに上げていきたいと思っています。

財務レバレッジについては、自己資本比率の適正化を模索しています。成長限界の引上げに向けて、積極的な投資スタンスを引き続き取っていきたいと考えています。

このような関係から、ROEは現状の最高は12パーセントという数字ですが、さらに高めていきたいと考えています。

以上で、2024年3月期の決算報告を終了します。

質疑応答:現段階における半導体関連の取り組みと、売上貢献の時期について

質問者:半導体関連の取り組みについて、「国策で伸ばす」と何度かご解説いただきました。実際に北海道と九州で工場が立ち上がる流れの中で、このようなことは、御社にとってはポジティブな動きかもしれません。

しかし、具体的に北海道で2ナノの製造がスタートするのは2027年だと言われています。EUVのところらしいのですが、一般的な感覚として、今はどのステージにあるのでしょうか?

社長のご発言にありましたが、半導体材料でターゲットとしているものがうまくいった時に、どのような時間軸で物事が進んでいくかのイメージについても、教えてください。

真岡:半導体関係についてはご承知のとおり、日本国としても政府が非常に力を入れているところだとは思っています。EUVも、ただ1種類のEUVがあるわけでなく、さまざまな種類のEUV、いろいろな化合物が研究・開発されています。

現在は、研究から開発の段階です。一部で量産のかたちになってはいるものの、良いものが次々に出てくる関係で、必ずしも1種類ではありません。そのため、我々もそのような化合物に、さまざまな角度から対応し、売上へと進めていきたいと考えています。EUVについても、まずは研究ステージの案件を着実に受注していきたいと思っています。

いつから売上に貢献するかは、先ほどご説明したとおり、2020年3月期を「1.0」とすると、約5倍の成長は十分に見込めると考えています。そのため、時期については、取引先がどのような開発・量産ステージに進むかによって、大きく違ってきます。

したがって、ここで私から明確な時期をお話しするのは難しいのですが、九州や北海道で本格的にEUVなどの量産品が動き、実際にAIや自動車などで、最先端の半導体として使われることになれば、非常に楽しみな状況になってくると想定しています。

質疑応答:受注残の金額について

司会者:「受注残は50億円で終息するのか、もう少し上向くのかについて教えてください」というご質問です。

真岡:2024年3月期について、受注残は51億円だとご説明しました。先ほどもお伝えしたとおり、我々も、もちろん積極的な受注を目指していきます。当社では医薬分野が受注残の多くを占めます。特に、納期が長期にかかるような案件が受注残として乗っていくかたちです。そのような案件を多く受注するためにも、やはり溶媒タンクをさらに増設し、受注残につなげていきたいと考えています。

したがって、受注残は50億円で終息するのではなく、さらに伸ばしていきたいと思っていますし、現在そのような手応えもつかんでいます。

質疑応答:人件費と原材料費等を含めた価格転嫁の進捗について

司会者:「人件費と原材料費等を含め、価格転嫁を進めていますか?」というご質問です。

真岡:価格転嫁については、営業部・事業部ともに尽力しています。他社の状況はわかりませんが、我々としては十分な価格転嫁が進められていると思っています。

先ほどお伝えしたとおり、保守点検費なども非常に高額になっていますし、我々がお願いしている会社の人件費などが高騰していることもあります。

我々は、お客さまからの受託で仕事をしているため、かかった費用についてはいただいています。結果として、実績をしっかりと残していく必要はありますが、幸いにも、お客さまには非常にご理解をいただいています。

原材料についても、サプライヤーから見積もり時に金額を提示していただくため、その金額を乗せて、お客さまに請求させていただくことで、回収をきちんと進めています。

新着ログ

「サービス業」のログ