【QAあり】サカイ引っ越しセンター、引越業界初の売上高1,000億円達成 積極的M&Aを実施し世界一の新生活応援グループ へ

本日お伝えしたいこと

山野幹夫氏(以下、山野):専務取締役の山野です。本日はお忙しい中、決算説明会にご出席いただき誠にありがとうございます。前期は、ドライバーの確保という観点からは、まだコロナ禍の爪痕が大きく残った状態でのスタートとなりました。

待遇改善を実施し、作業量をコントロールしたことで、第2四半期途中から徐々にドライバーを増やしていけるようになってきました。また、新入社員も順調に採用できたことで、進行期では体制作りを少しずつ行っています。

これからは、人材を確保する力、定着させる力が企業に求められると考えています。当社は、ブランド力を含めて人を集める力はあると思っていますので、実現できると考え、引き続き取り組んでいきます。2024年問題も当社のチャンスと捉えてがんばっていきたいと思っています。

第4四半期においては、事業会社の転勤需要が大幅に回復したこと、閏年で1日営業日数が多かったことがトピックスとして挙げられます。閏年の関係では、引越作業だけではなく繁忙期の見積もりを1日多く行う事ができるため、大きく影響しました。

また、当社の売上計上タイミングが卸日ベースであり、3月31日が日曜日だったことから、特需となりました。通常引越は日曜日に卸すことが多いため、カレンダーの兼ね合いで、4月に売上がずれていましたが、今回は3月31日に卸しが多く、ずれなかったこともあり、特需となりました。単価については、燃料費、資材費、傭車費の高騰が続いており、ダンボール価格も、一昨年頃から比べると30パーセントほど上がっているため、大きな経費増となっていますが、市場環境を含めて価格転嫁ができたと考えています。昨年7月には、長距離引越における運賃改定を行いました。100キロメートル以上の運賃を改定したことによって、好調に推移しました。

運賃については、今後も適宜改定をしていきたいと考えています。文化庁の移転、選手村跡地の引越ほか、大型移転や特殊な引越にも新たにチャレンジしていきます。一般顧客以外の要望にも応え、運ぶことについて新たなチャレンジをしていきたいと考えています。

最後に、今期は引越業界で唯一、単一企業初の売上高1,000億円を突破しました。今後も顧客接点を維持するために、「暮らしの中にもっと"SAKAI"を!」をキャッチコピーに、既存グループ会社を含めて拡大していきたいと考えています。

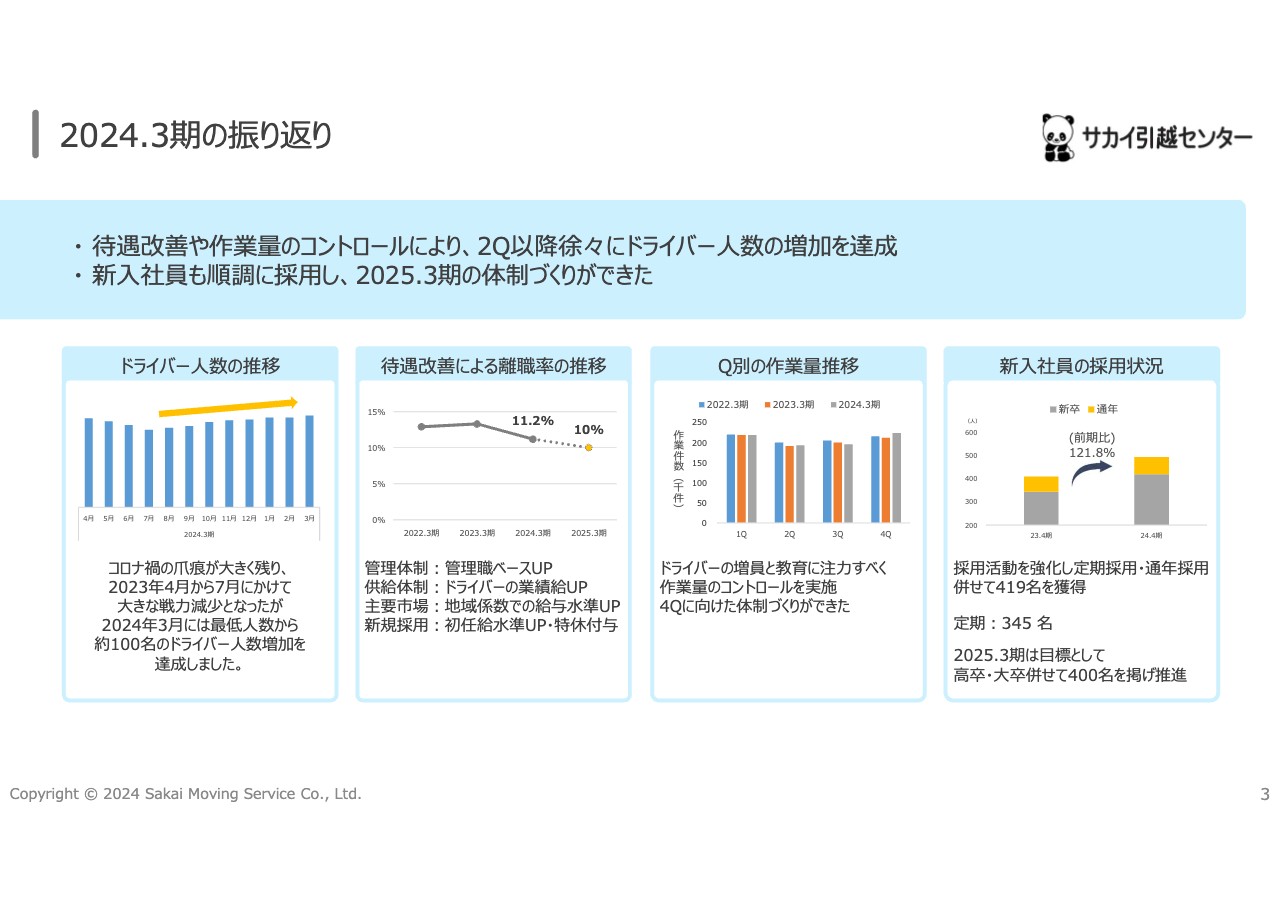

2024.3期の振り返り

2024年3月期の振り返りです。ドライバーの人数は、コロナ禍の影響で、7月までは減少しておりました。7月以降はある程度人を増やし、100名くらいは増えたと思います。助手職含めてドライバー候補も教育しているため、今後も増やしていきたいと思っています。

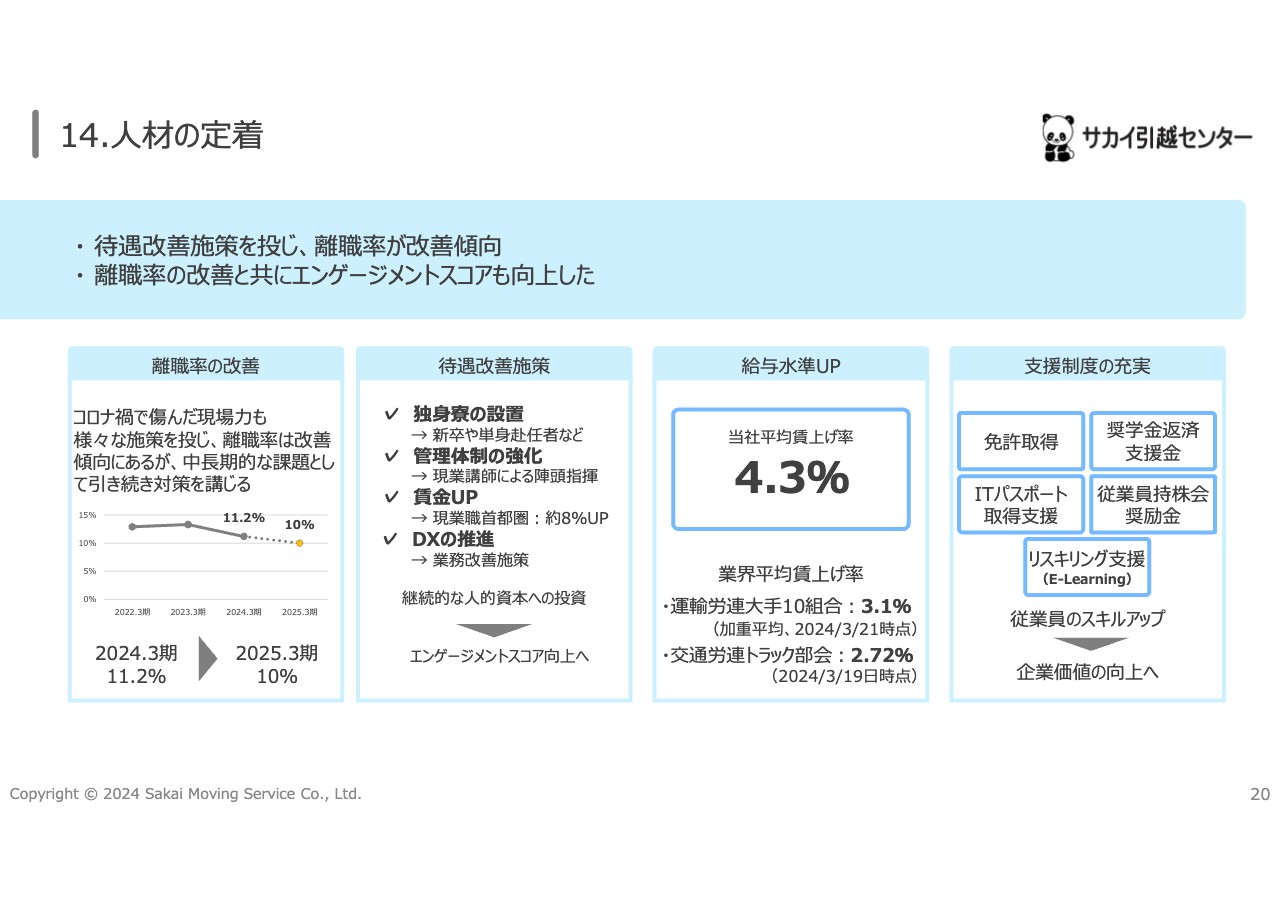

スライドに掲載している、待遇改善による離職率の推移のグラフをご覧ください。コロナ禍前は、離職率は8パーセント台で推移していました。コロナ禍となり約2年間は耐えていただきましたが、3年目になると疲労感や疲弊感から退職が目立ち、13パーセントを超える状況でしたが、前期は、11.2パーセントまで戻すことができました。2025年3月期は、10パーセントまで戻したいと考えています。

四半期別の作業量推移としては、第1四半期から第3四半期は、うまくコントロールできたと考えています。

第4四半期は法人需要がペントアップ需要でかなり増えましたが、体制作りをしていたおかげで、なんとか対応できた状況です。

新入社員の採用人数は345名と、他社よりも多くの新入社員を迎え入れられたと考えています。

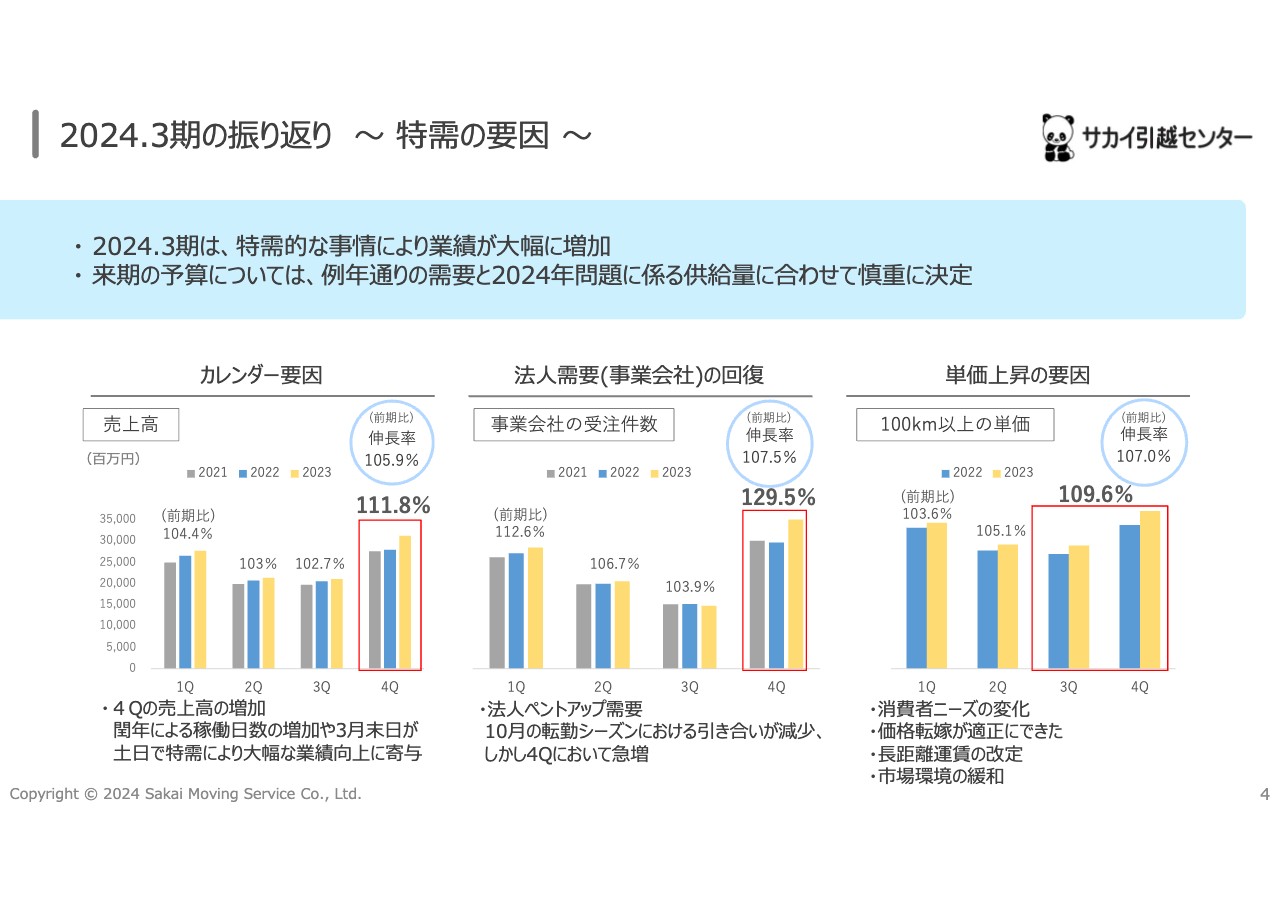

2024.3期の振り返り ~ 特需の要因 ~

特需の要因です。カレンダーの都合で、111.8パーセントも伸ばすことができています。また、法人需要も129.5パーセントと伸びました。本来9月末から10月にかけては転勤シーズンで、受注件数が大幅に増えなければならないところ、今期はそこまで増えず、受注件数が少なかったと認識しています。しかし、3月にはしっかり法人需要があり、戻ってきたと感じています。

コロナ禍には転勤をやめてリモートワークにする仰っていた会社でも過去最高の転勤をご依頼いただいた企業もあり、リモートワークも、少しずつ変わってきたと感じています。

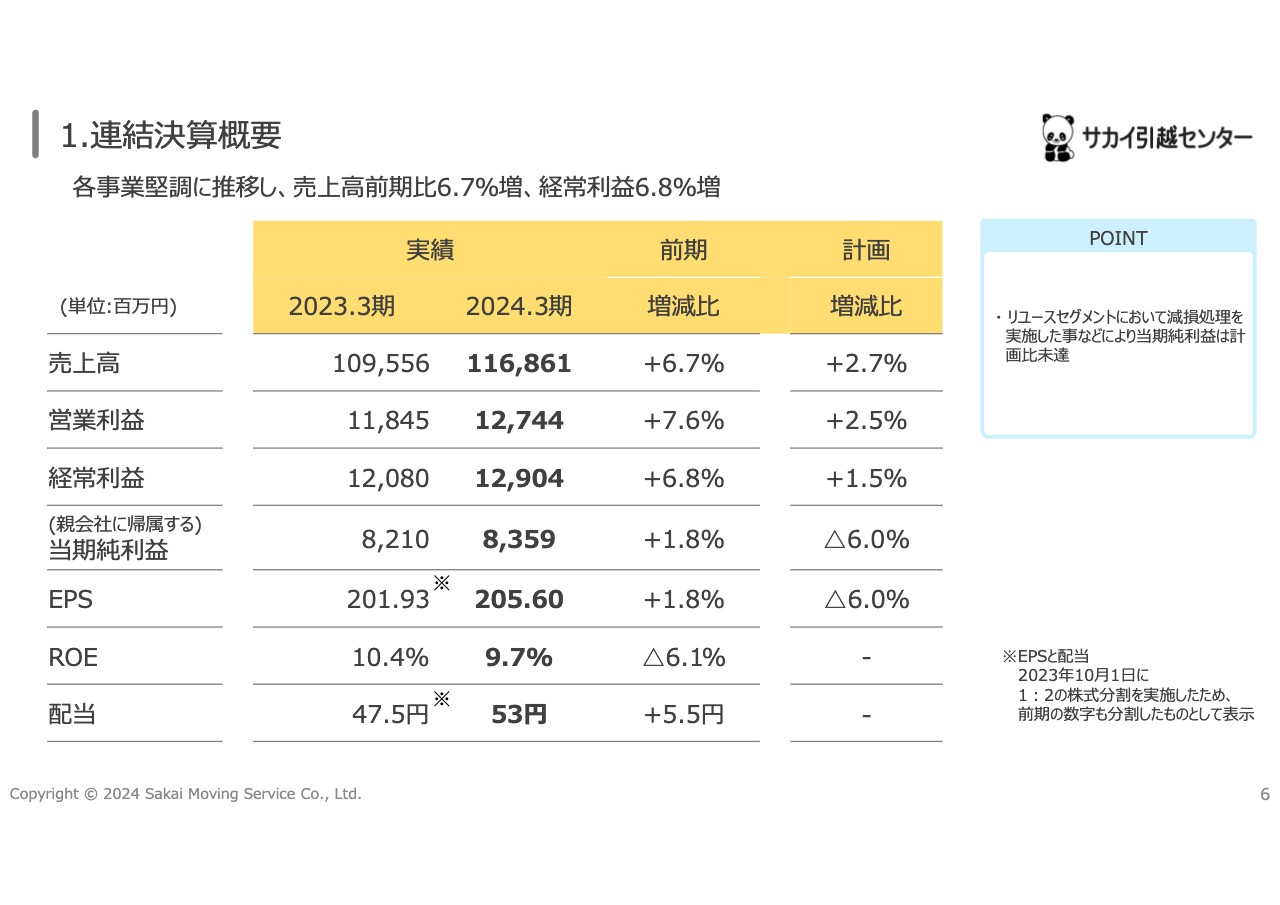

1.連結決算概要

多田健吾氏(以下、多田):連結決算の概要をご説明します。2024年3月期の売上高は、前期比6.7パーセント増の1,168億6,100万円、営業利益は前期比7.6パーセント増の127億4,400万円、経常利益は前期比6.8パーセント増の129億400万円です。親会社に帰属する当期純利益は、前期比1.8パーセント増の83億5,900万円となりました。

なお、EPSと配当につきましては2023年10月1日に1:2の株式分割を実施したため、2023年3月期の数字も分割したものとして表示しています。

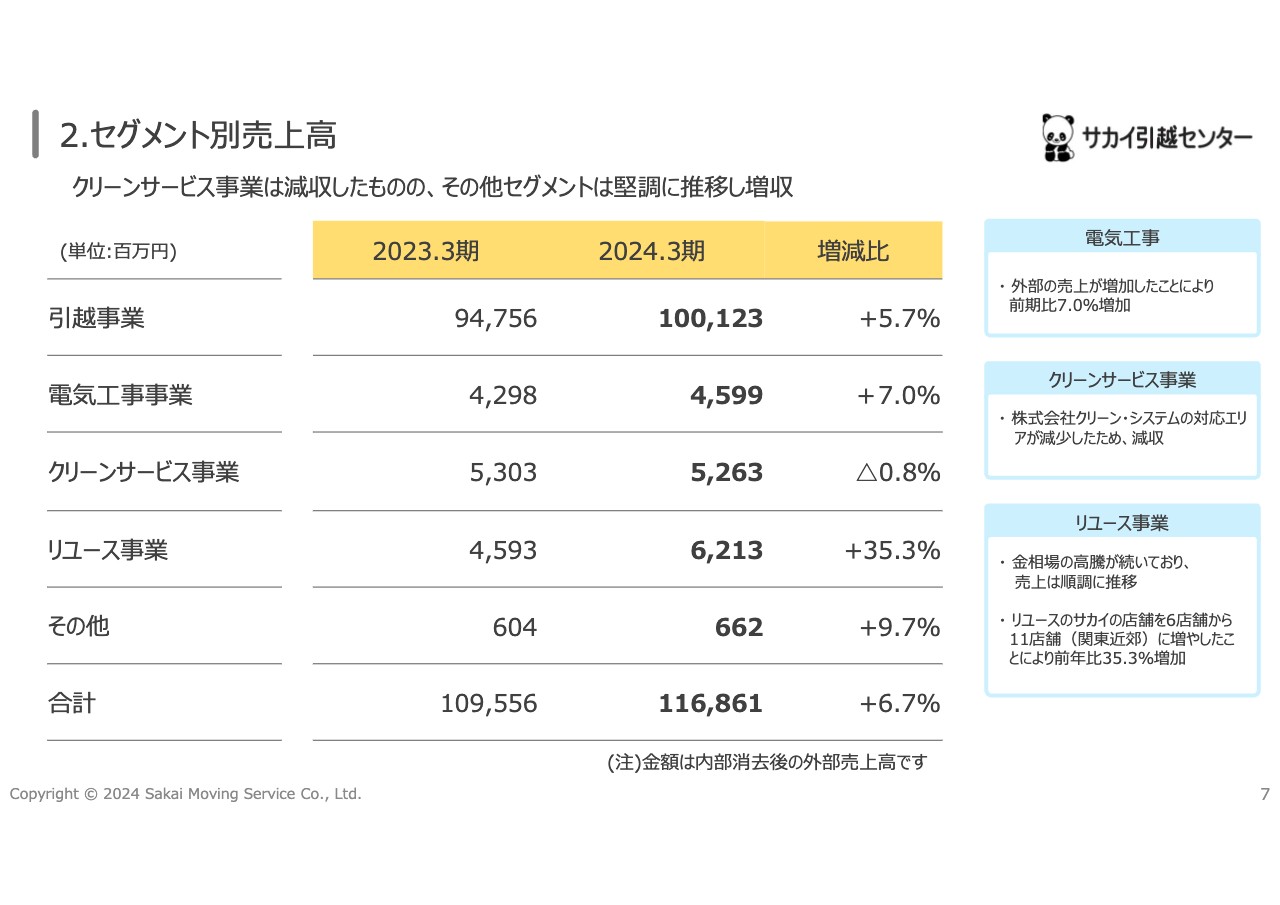

2.セグメント別売上高

セグメント別売上高です。今期より連結会社になった新世紀サービスは引越事業、キッズドリームはリユース事業に含まれています。引越事業は前期比5.7パーセント増の1,001億2,300万円、電気工事事業は前期比7.0パーセント増の45億9,900万円です。

クリーンサービス事業は前期比0.8パーセント減の52億6,300万円です。リユース事業は前期比35.3パーセント増の62億1,300万円です。その他の事業は前期比9.7パーセント増の6億6,200万円となっています。

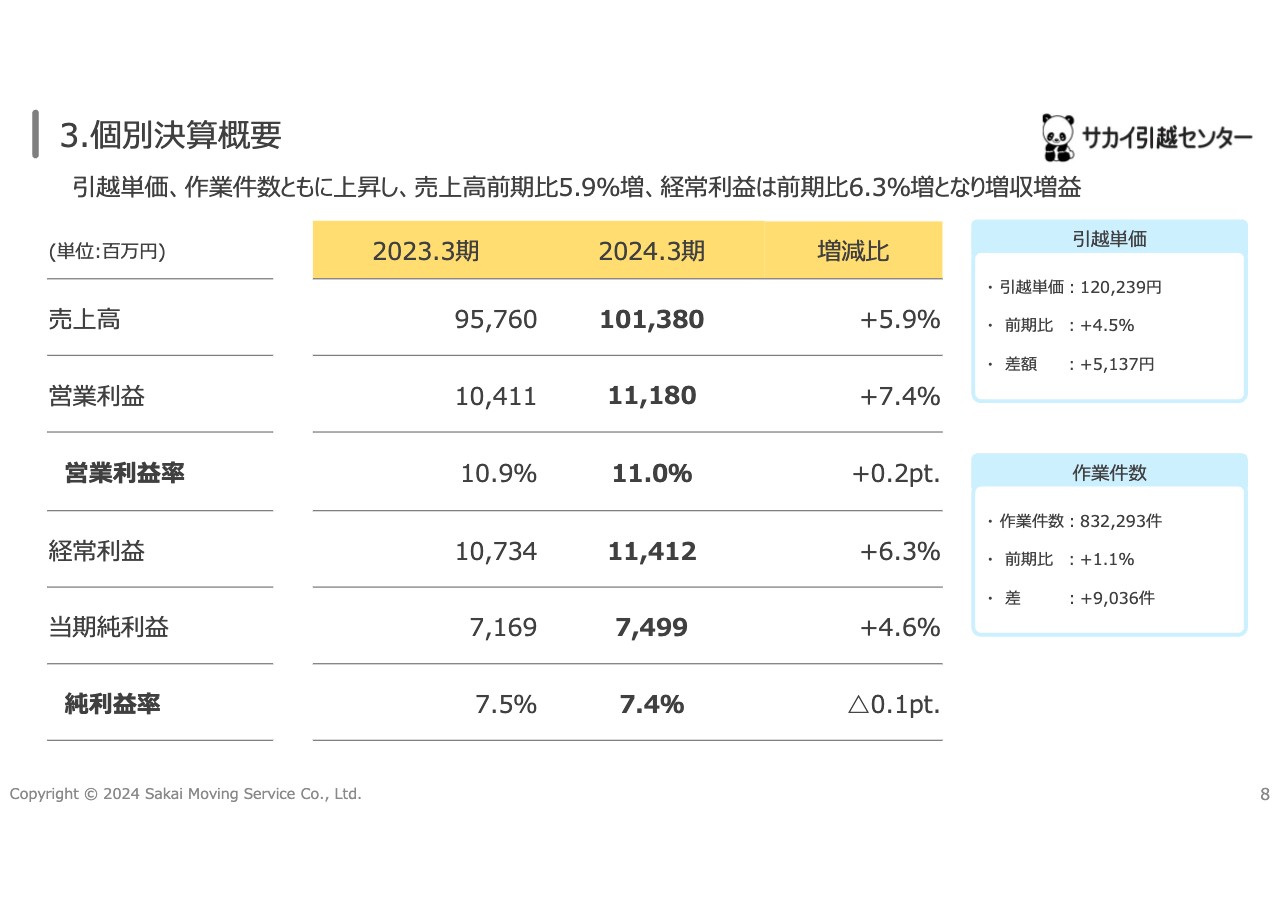

3.個別決算概要

個別決算概要です。2024年3月期の売上高は、前期比5.9パーセント増の1,013億8,000万円、営業利益は前期比7.4パーセント増の111億8,000万円、経常利益は前期比6.3パーセント増の114億1,200万円です。当期純利益は4.6パーセント増の74億9,900万円となりました。

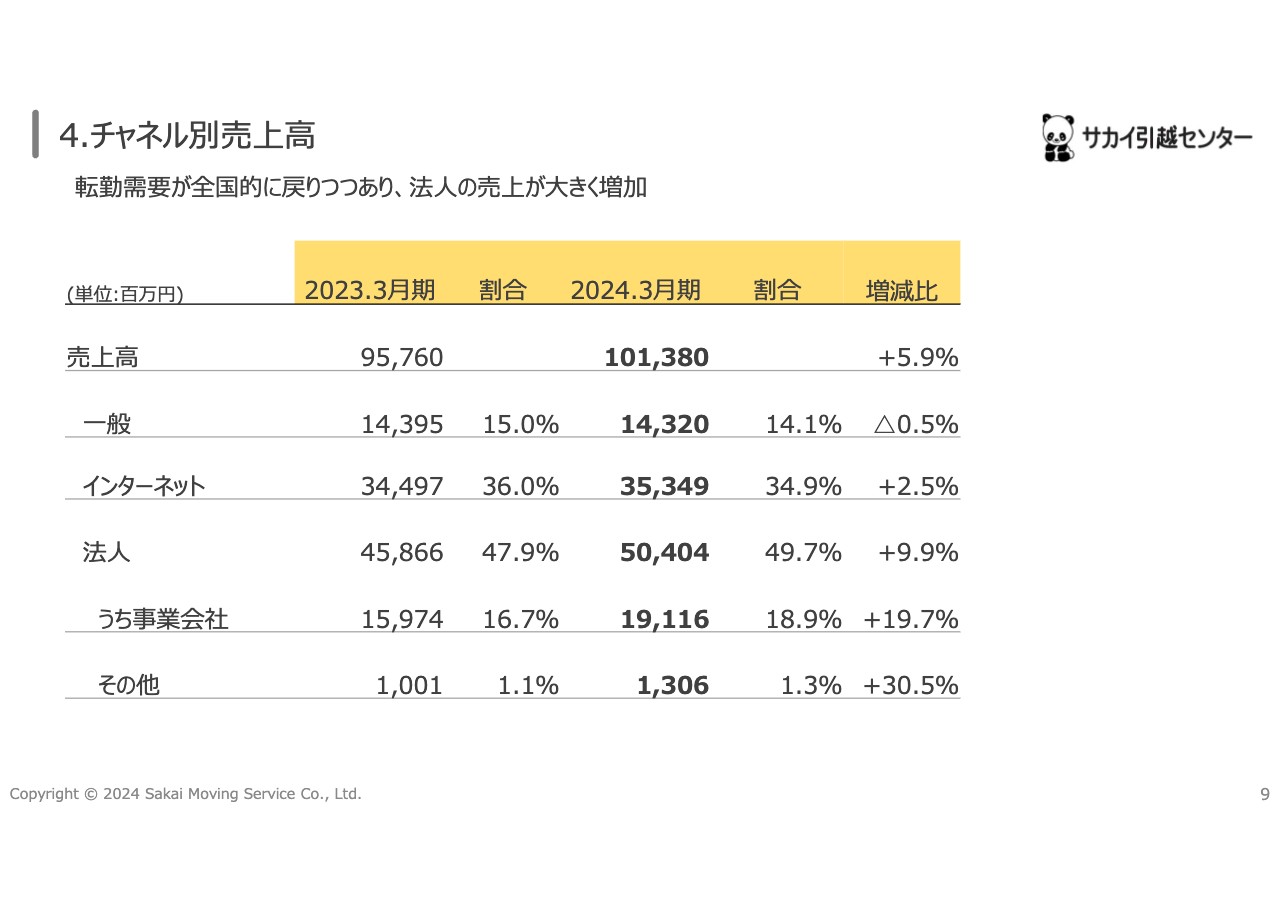

4.チャネル別売上高

チャネル別売上高です。一般は前期比0.5パーセント減の143億2,000万円です。インターネットは前期比2.5パーセント増の353億4,900万円です。法人は前期比9.9パーセント増の504億400万円です。法人のうち、事業会社は前期比19.7パーセント増の191億1,600万円です。その他は前期比30.5パーセント増の13億600万円となっています。

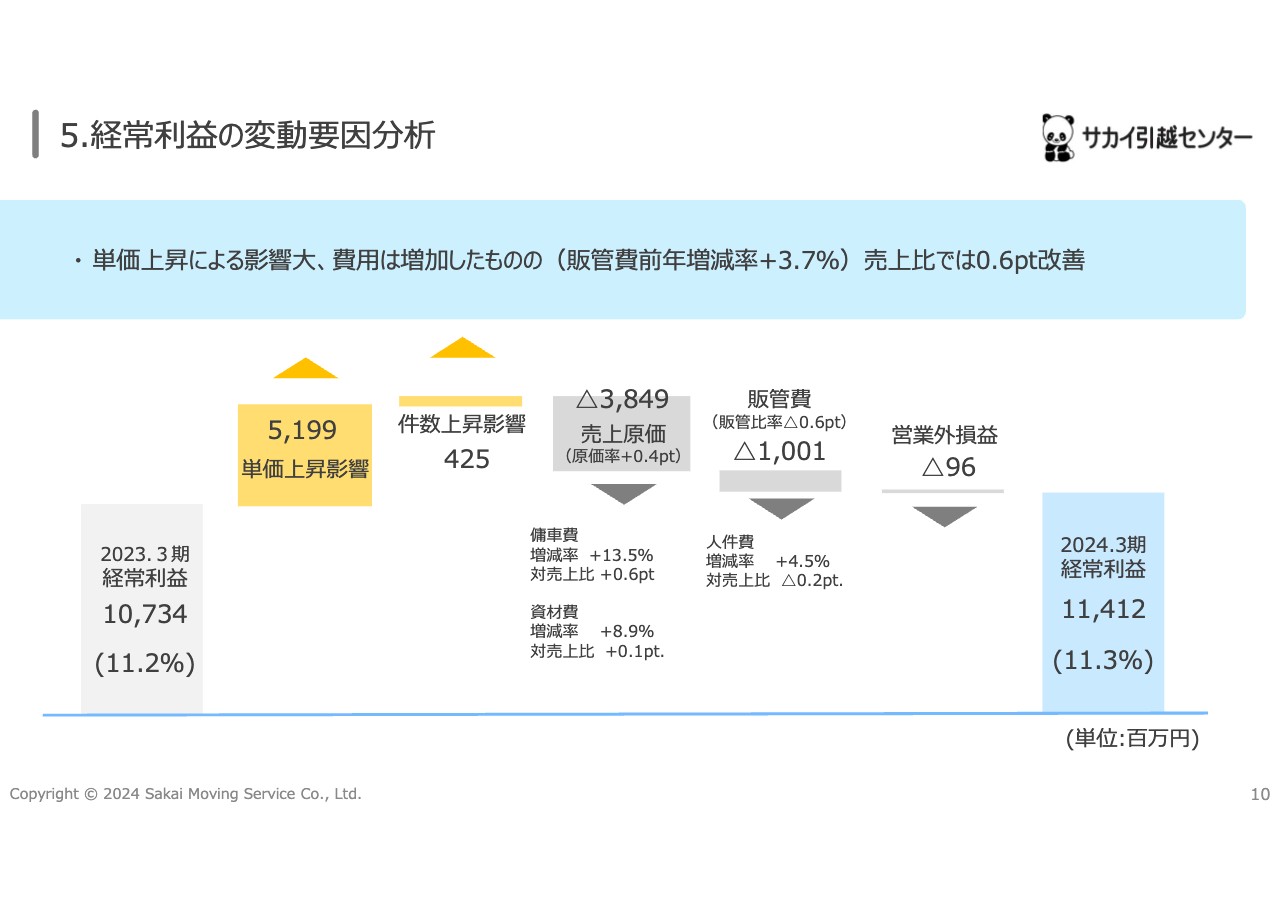

5.経常利益の変動要因分析

経常利益の変動要因についてご説明します。増益要因は、単価上昇影響が51億9,900万円増、件数上昇影響が4億2,500万円増となっています。減益要因は、売上原価で傭車費の増加などにより38億4,900万円減、販管費では人件費の増加などにより10億100万円減となっています。

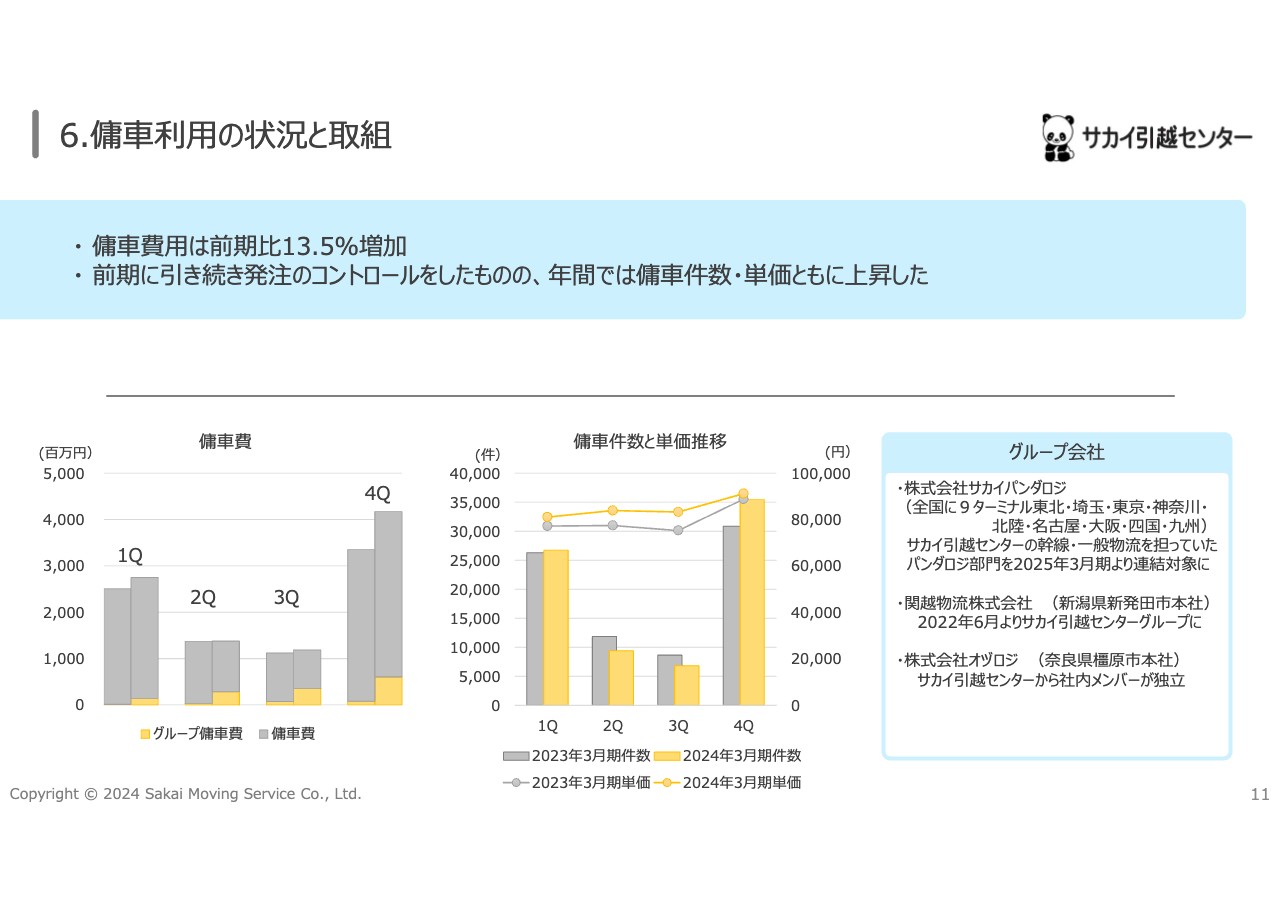

6.傭車利用の状況と取組

傭車利用の状況と取り組みについてご説明します。傭車費は、第3四半期までは計画的にコントロールしてきました。しかし繁忙期の3月に想定以上の受注をいただいたことから、件数・単価ともに上昇し、年間では前期比13.5パーセント増加しました。

進行期は、グループ会社を使用することで内製化を図るとともに、傭車費を引き続きコントロールしていきます。

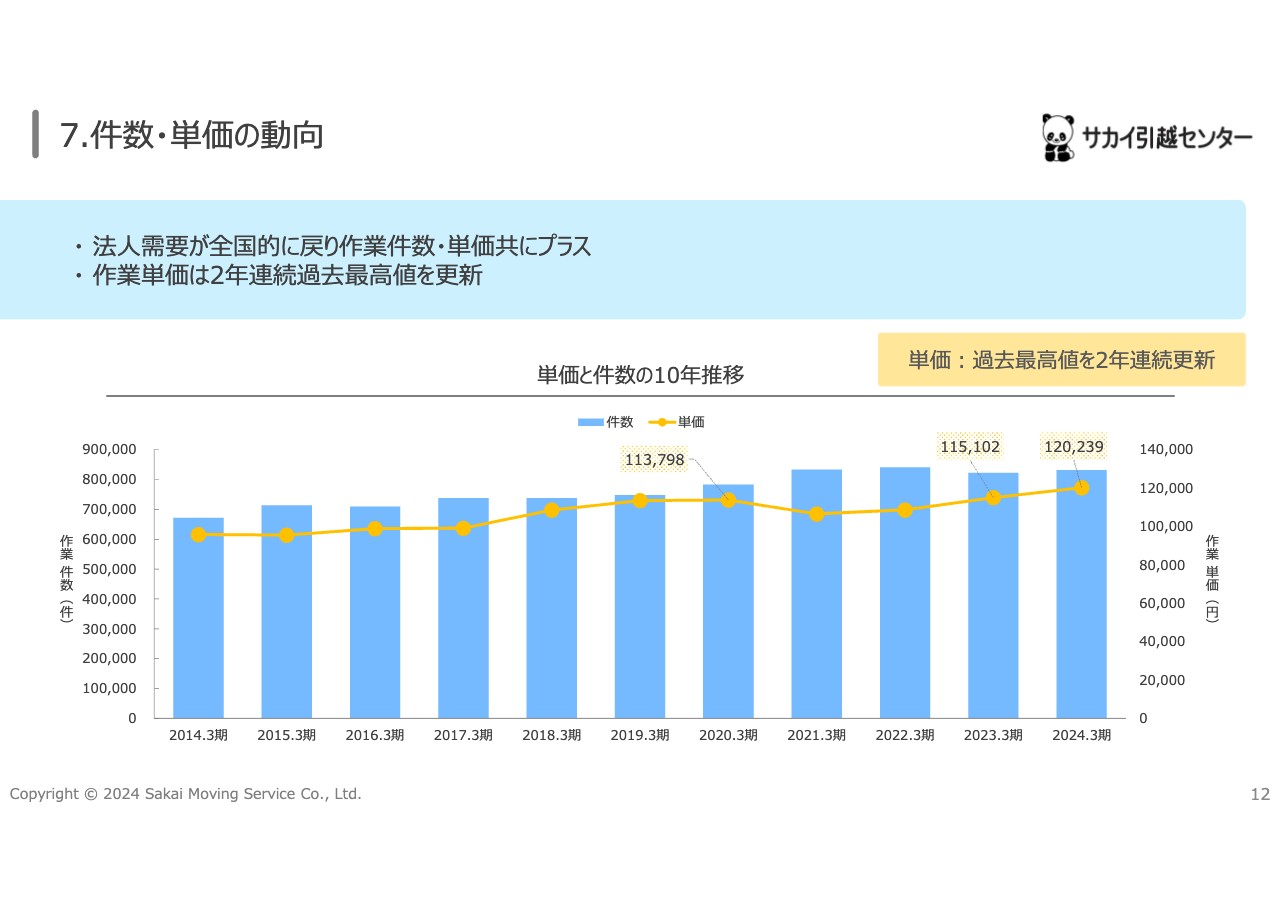

7.件数・単価の動向

件数と単価の動向です。全国的に法人需要が戻ったことなどから、件数・単価ともにプラスとなりました。作業単価は、2年連続で過去最高値を更新しました。

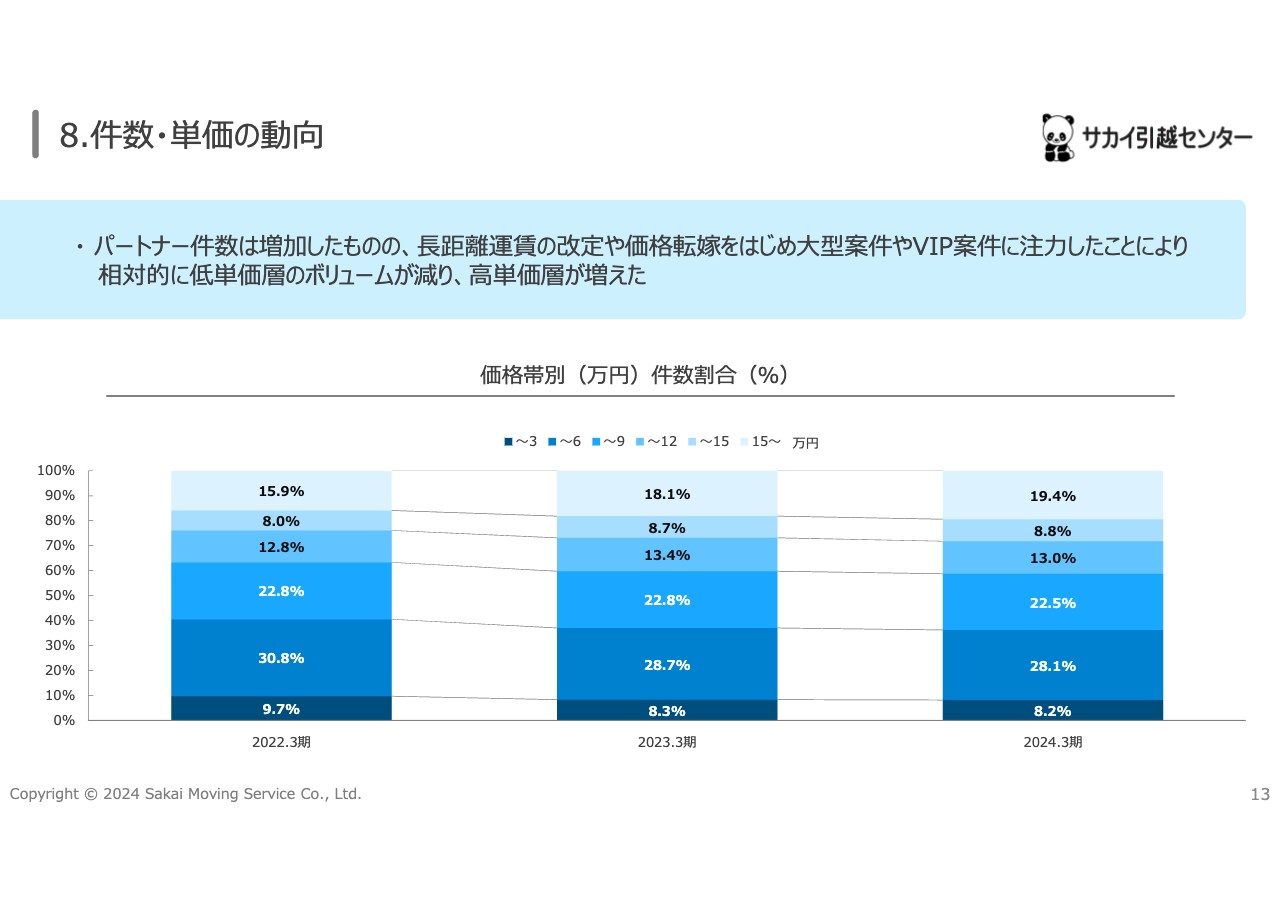

8.件数・単価の動向

価格帯別の件数割合です。パートナー件数が増加したものの、長距離運賃の改定やコストアップによる価格転嫁をはじめ、大型案件などにも注力したことから、低単価層の割合が減少し、高単価層の割合が増加しました。

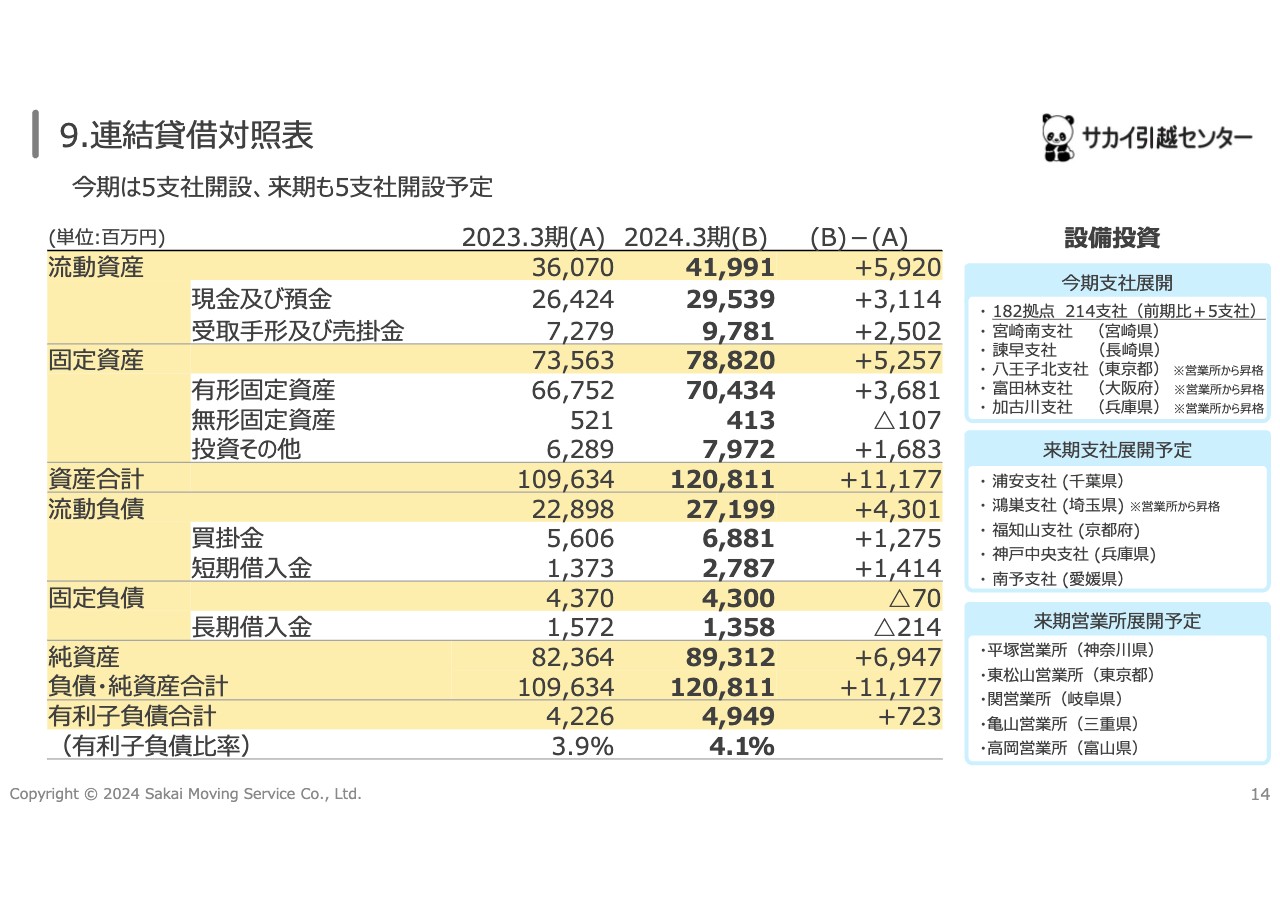

9.連結貸借対照表

連結貸借対照表です。現金及び預金が31億1,400万円増加し、295億3,900万円となりました。純資産は69億4,700万円増加し、893億1,200万円となりました。有利子負債の残高は前期末と比較して7億2,300万円増加し、49億4,900万円となりました。

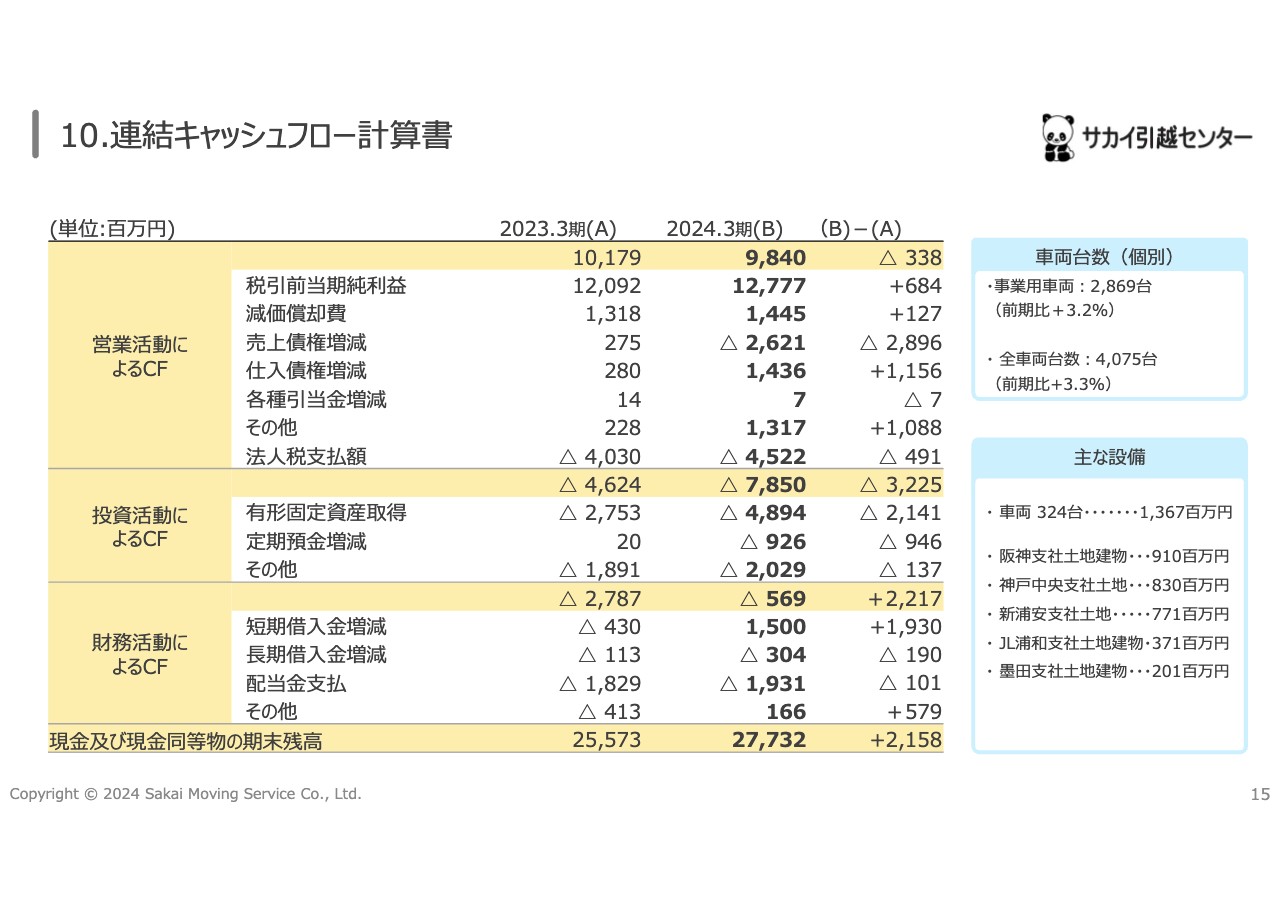

10.連結キャッシュフロー計算書

営業活動によるキャッシュ・フローは、前期比で3億3,800万円減少しました。投資活動によるキャッシュ・フローは、土地の取得などにより32億2,500万円減少しました。財務活動によるキャッシュ・フローは22億1,700万円増加しました。現金及び現預金同等物の期末残高は、21億5,800万円増加し277億3,200万円となりました。

続いて経営戦略について専務の山野よりご説明いたします。

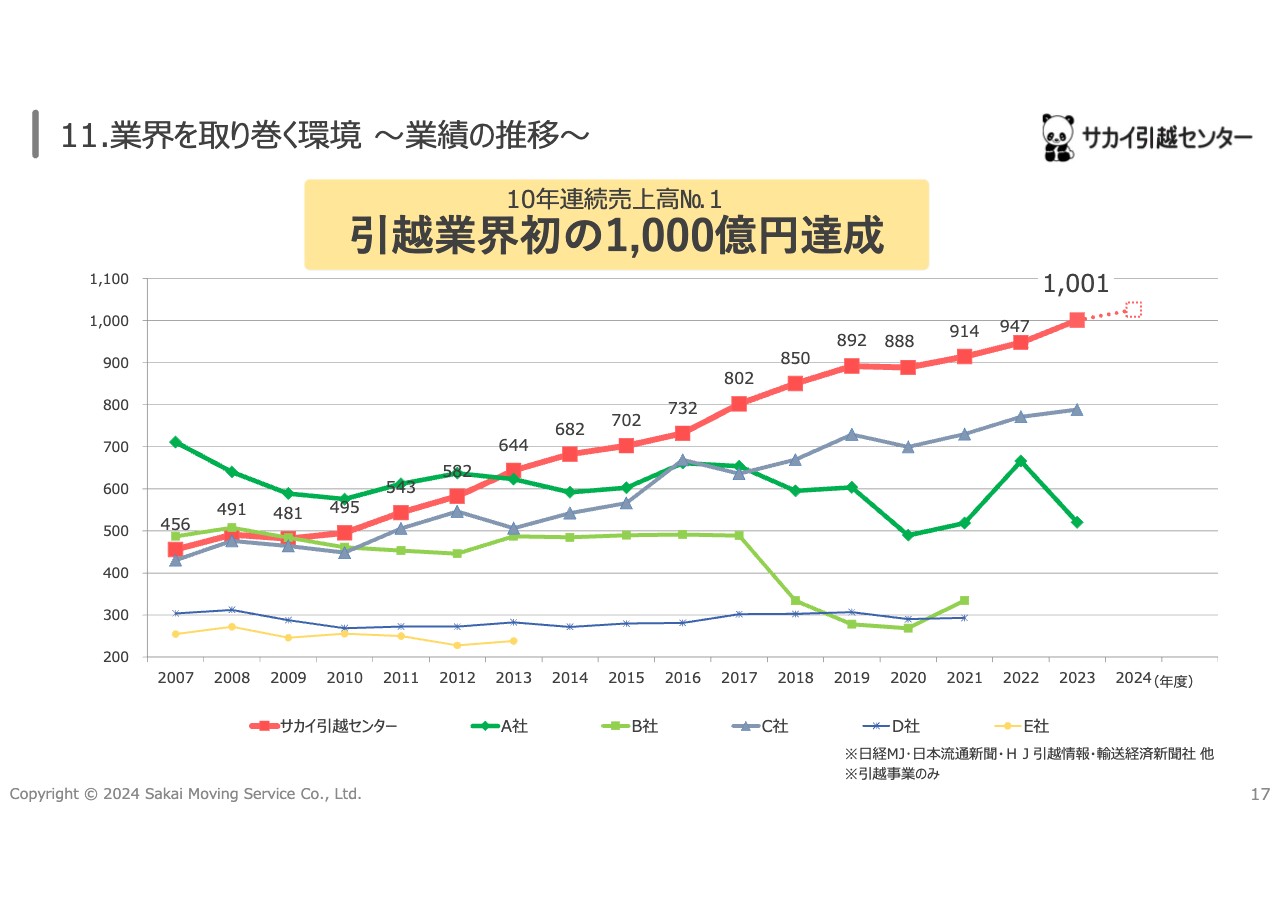

11.業界を取り巻く環境 ~業績の推移~

山野:このたび、引越業界で初めて売上高1,000億円を達成しました。引き続き当社はシェアを伸ばしていけると思っています。

引き続き顧客接点を維持しながら、引越事業も、グループ全体でも伸ばしていきたいと考えています。

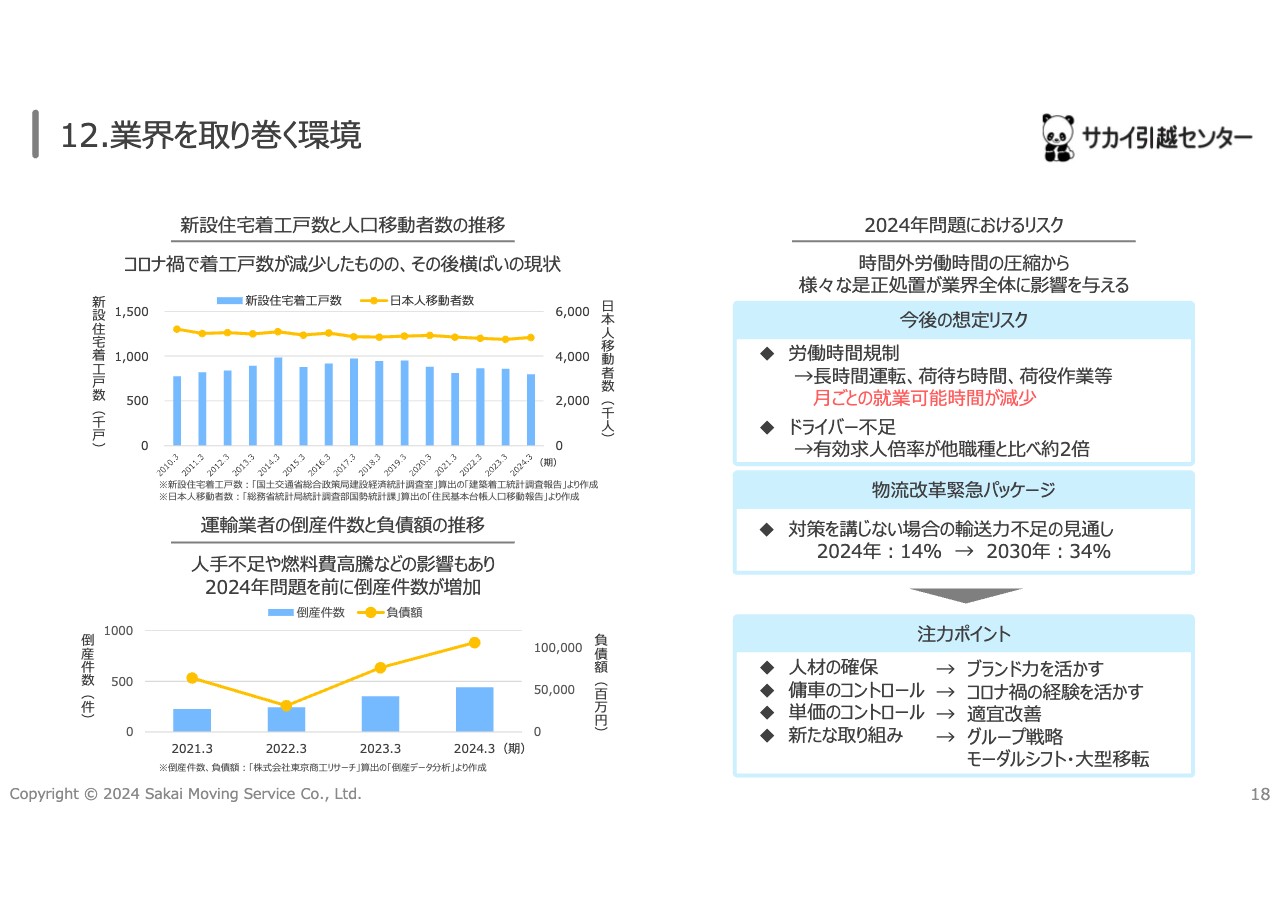

12.業界を取り巻く環境

業界を取り巻く環境です。新設住宅着工戸数自体は、減少傾向にあります。人口移動者数は、今後も少しずつシュリンクしていくと思いますが、今のところは横ばいという認識です。ですので、まだ市場はあると考えています。

スライドの左下のグラフをご覧ください。運輸業者の倒産件数は、過去最大数となっています。倒産の原因は、物価の高騰や人材の確保が難しい点が挙げられます。

スライドの右側は、2024年問題についてです。残業の上限時間が80時間になり、今まで8時間のインターバルだったところ9時間になり、1日の拘束時間も1時間ずつ減っていきます。かなり厳しい方針ですが、以前からきちんと対応していたため、まだ伸ばせる余地があると考えています。

内閣府から出ている物流革新緊急パッケージについては、対策を講じない場合、2030年には34パーセントの労働力不足となる可能性があるとされています。このような環境の中でも、しっかりと生き残り、会社を拡大させてまいります。注力ポイントは、人材の確保です。こちらは、ブランド力を活かしていきたいと考えています。

傭車のコントロールとしては、コロナ禍で学んだことを活かして、しっかりコントロールしていきたいと考えています。単価のコントロールについては、適宜運賃改定を実施していきます。昨年は長距離を適正価格にしました。今後は、4時間や8時間制の地場の引越作業についても、若干の改定をしたいと考えています。

新たな取り組みについては、グループ戦略、モーダルシフト・大型移転に取り組んでいきます。

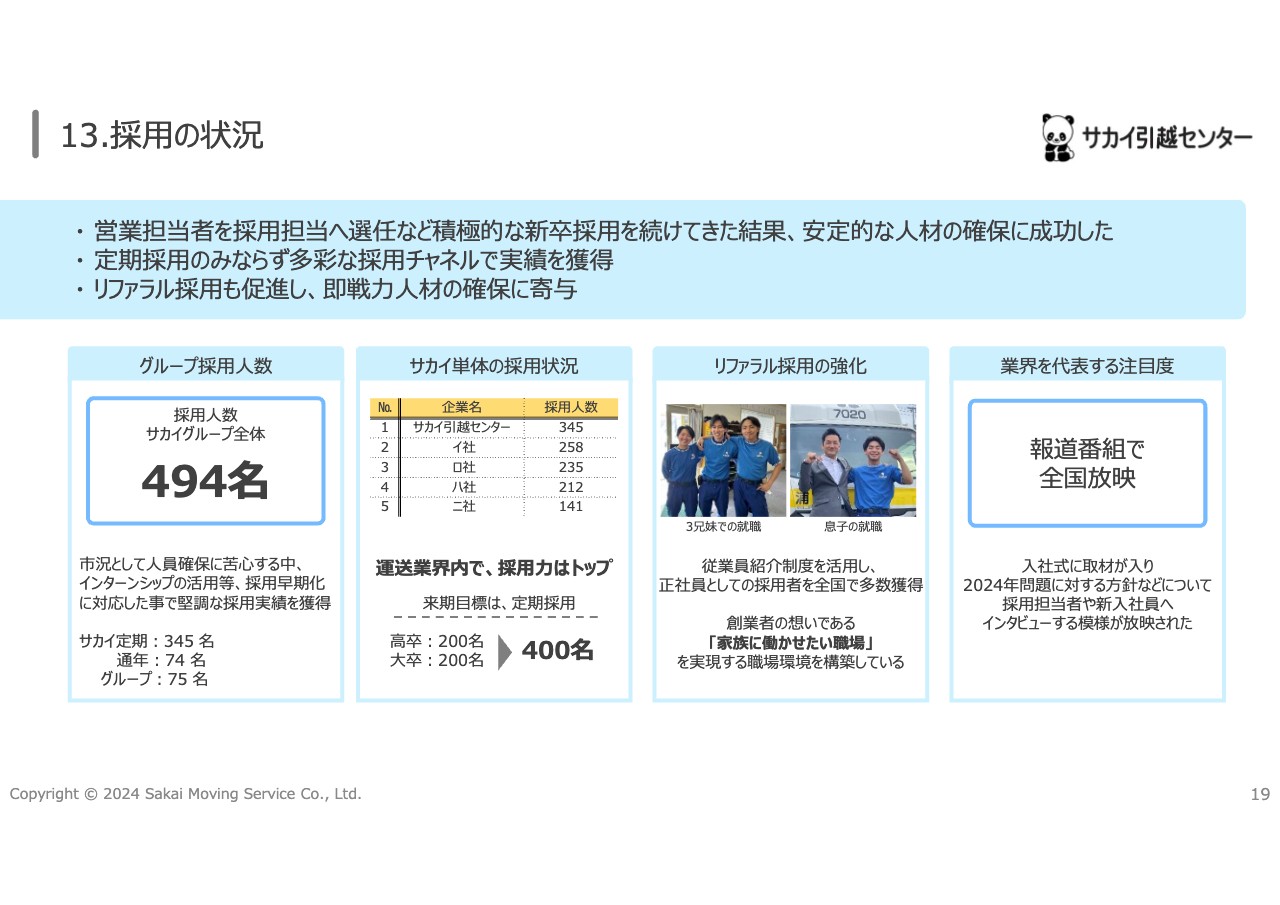

13.採用の状況

採用の状況です。今年は、サカイ単体の定期採用で345名の新入社員が入ってきました。現在も「まごころ学校」という研修プログラムで、営業も現業も勉強しています。通年採用も新卒扱いで力を入れており、74名入社しました。グループには75名入社し、グループ全体では494名の新入社員を採用しました。

スライドに掲載している、サカイ引越センター単体の採用状況の欄をご覧ください。運送業界で当社が一番多く、採用する力はある程度あると認識しました。来春に入社する方も高卒200名、大卒200名を目標に、取り組んでいるところです。

実は4月1日に報道番組から、入社式の取材を受けました。2024年問題で人材の確保が難しい中で、それなりに人を集めていたということで依頼がありました。社長が話すようすも映っており、全国規模で採用の状況をお伝えでき、良かったと思っています。

14.人材の定着

人材の定着についてご説明します。2025年3月期は、離職率を10パーセントにしたいと考え、施策を実行しています。

例えば、独身寮の設置があります。当社には若い世代がたくさん在籍しているため、会社でバックアップとケアをしていきます。管理体制の強化としては、昨年現業講師をすべて事務所の管理職としました。一時的に事務所の人数が増えますが、現業スタッフが帰ってきた後のフォローや技術の指導を専属で行いました。

賃上げは、首都圏の現業職で8パーセント弱アップしています。地方は約3.5パーセントのアップです。特に首都圏を中心に上げていっており、引き続き、エンゲージメントスコア向上に向けて行っていきたいと思っています。

給与水準も、全社平均で約4.3パーセント賃上げをしています。各組合等が、3.1パーセントや2.72パーセントのため、適切な賃上げができていると思っています。

高校を卒業した方もたくさん入社されるため、自動車免許を取得できる支援制度を充実させているほか、大学生は奨学金を利用している方が多いため、返済のための支援制度も取り入れています。

また、ITリテラシーを進めなければ、引越業も業界で生き残れないタイミングがくると考えています。そのため、ITパスポートの資格取得支援を強化しているところです。

従業員持株会は、毎月10パーセントの報奨金が出ているほか、リスキリング支援として、E-Learningを含め、個々の能力を上げる機会を整え、人材が定着するよう努めています。

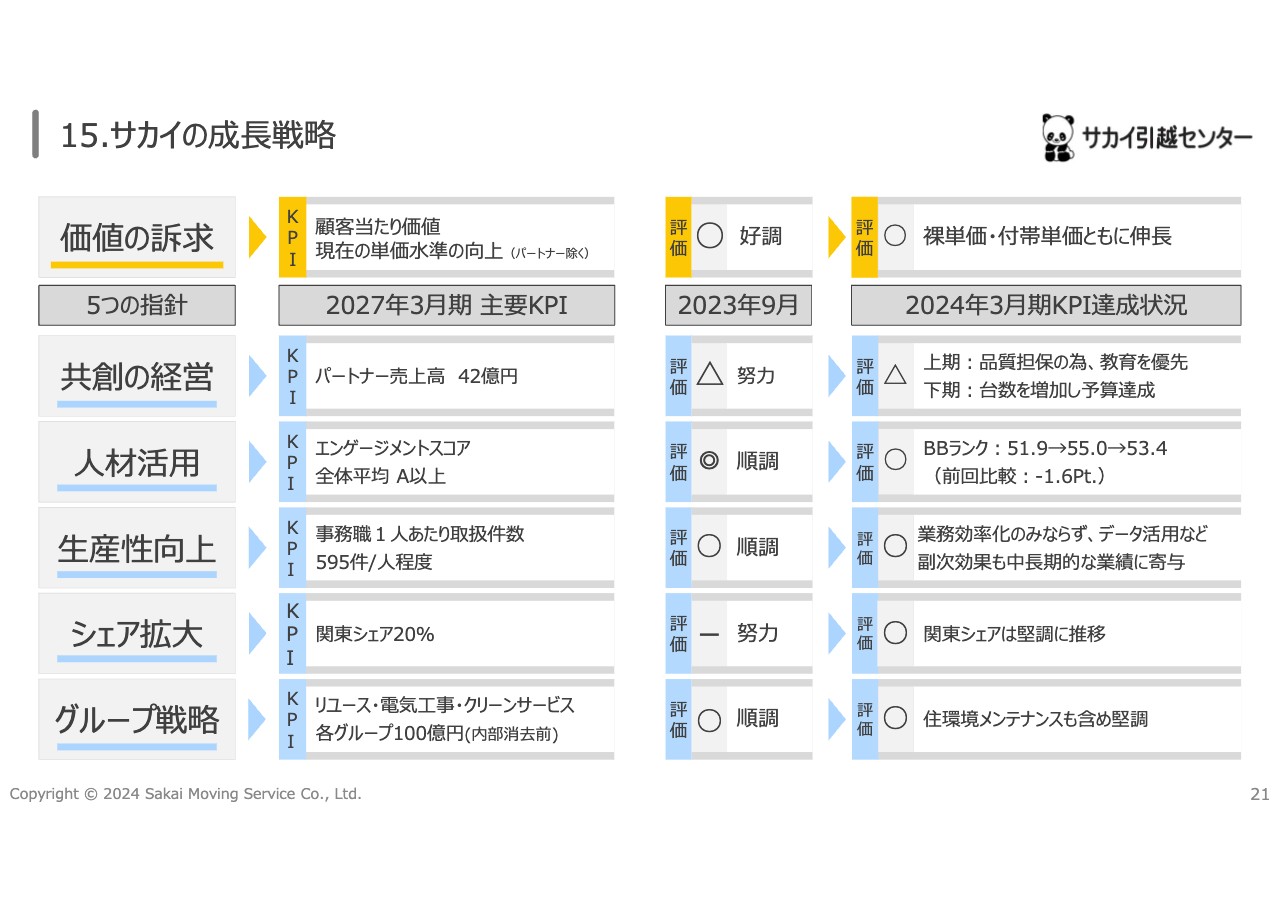

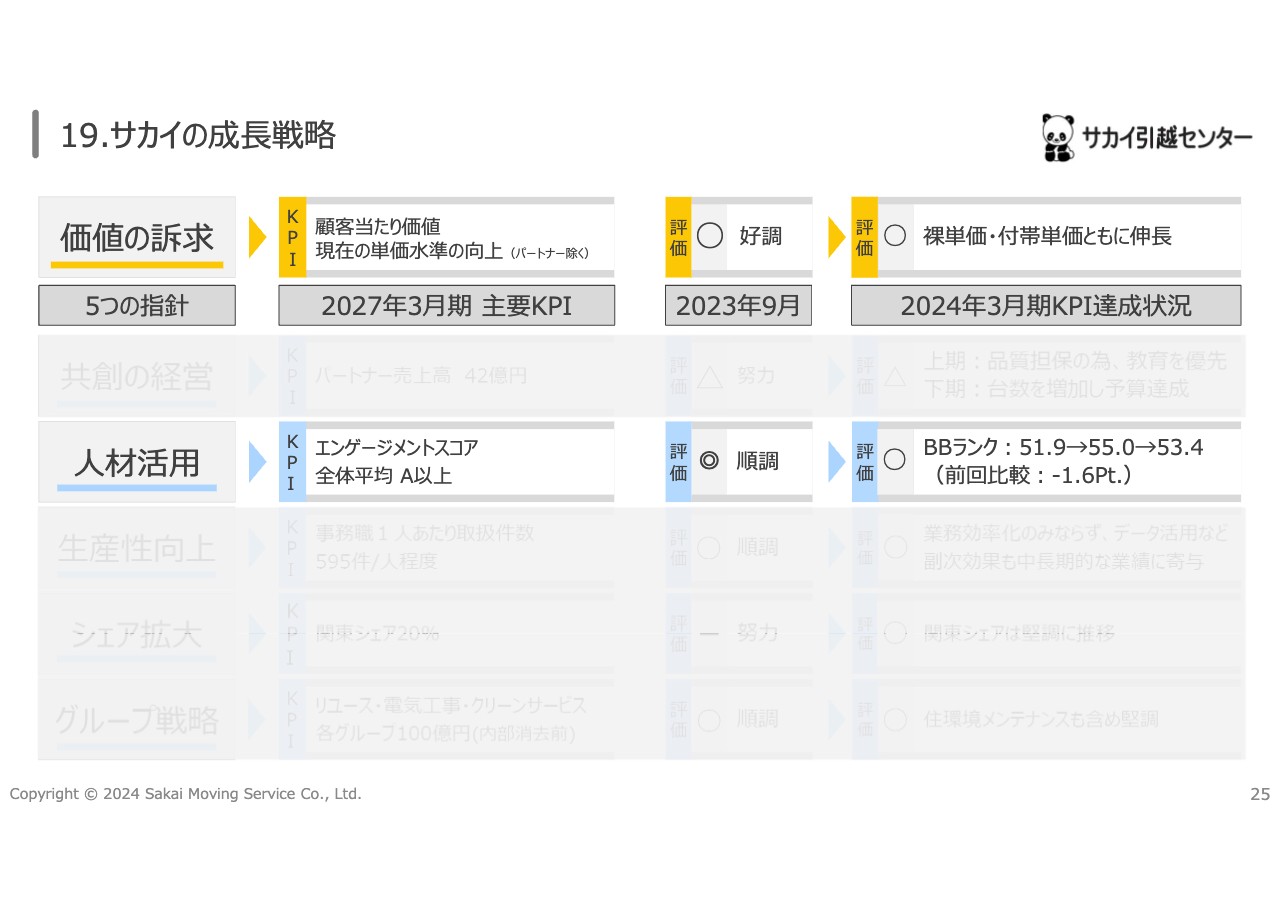

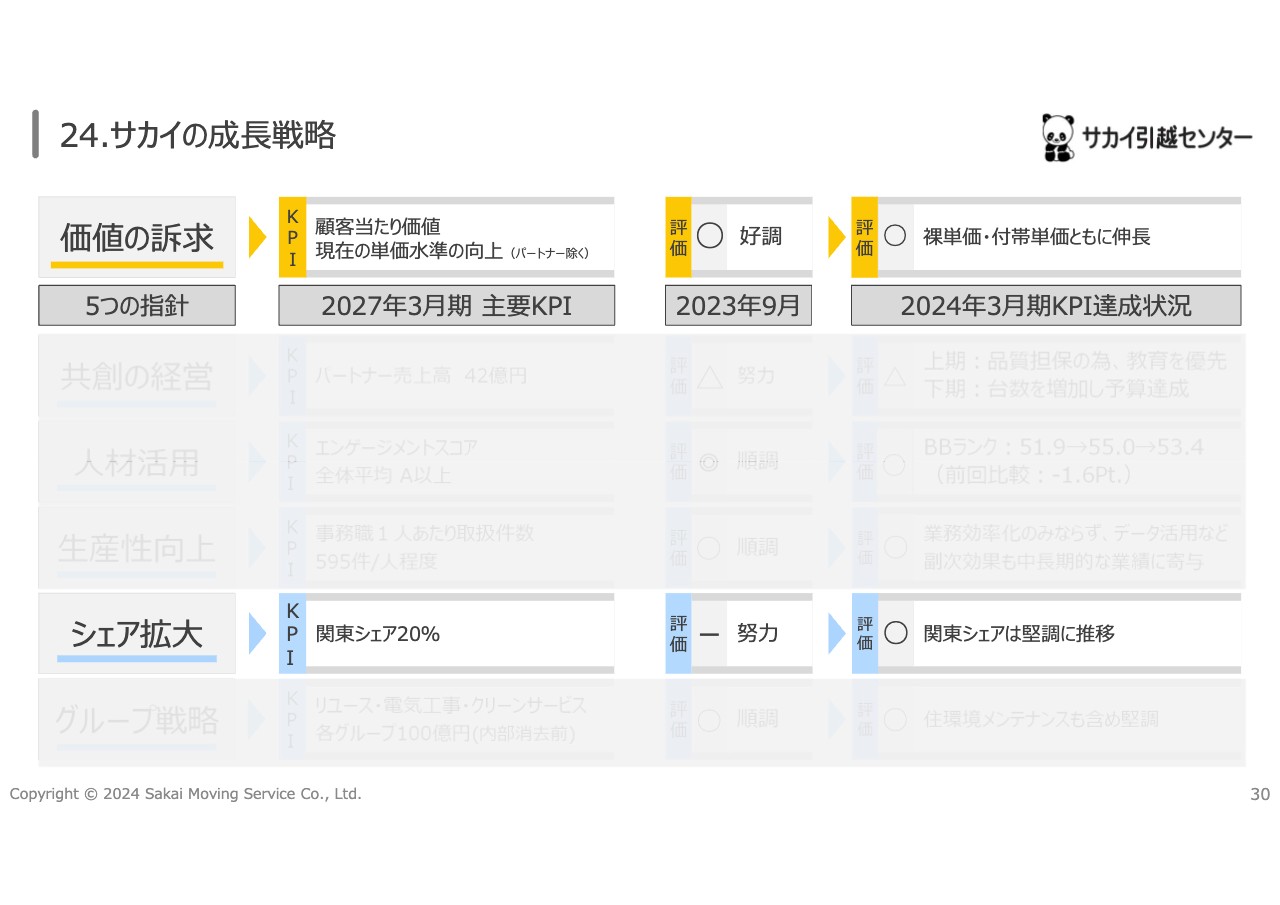

15.サカイの成⾧戦略

価値の訴求をもとにした、5つの指針の進捗を発表させていただきます。

まず、価値の訴求評価は「〇」としています。

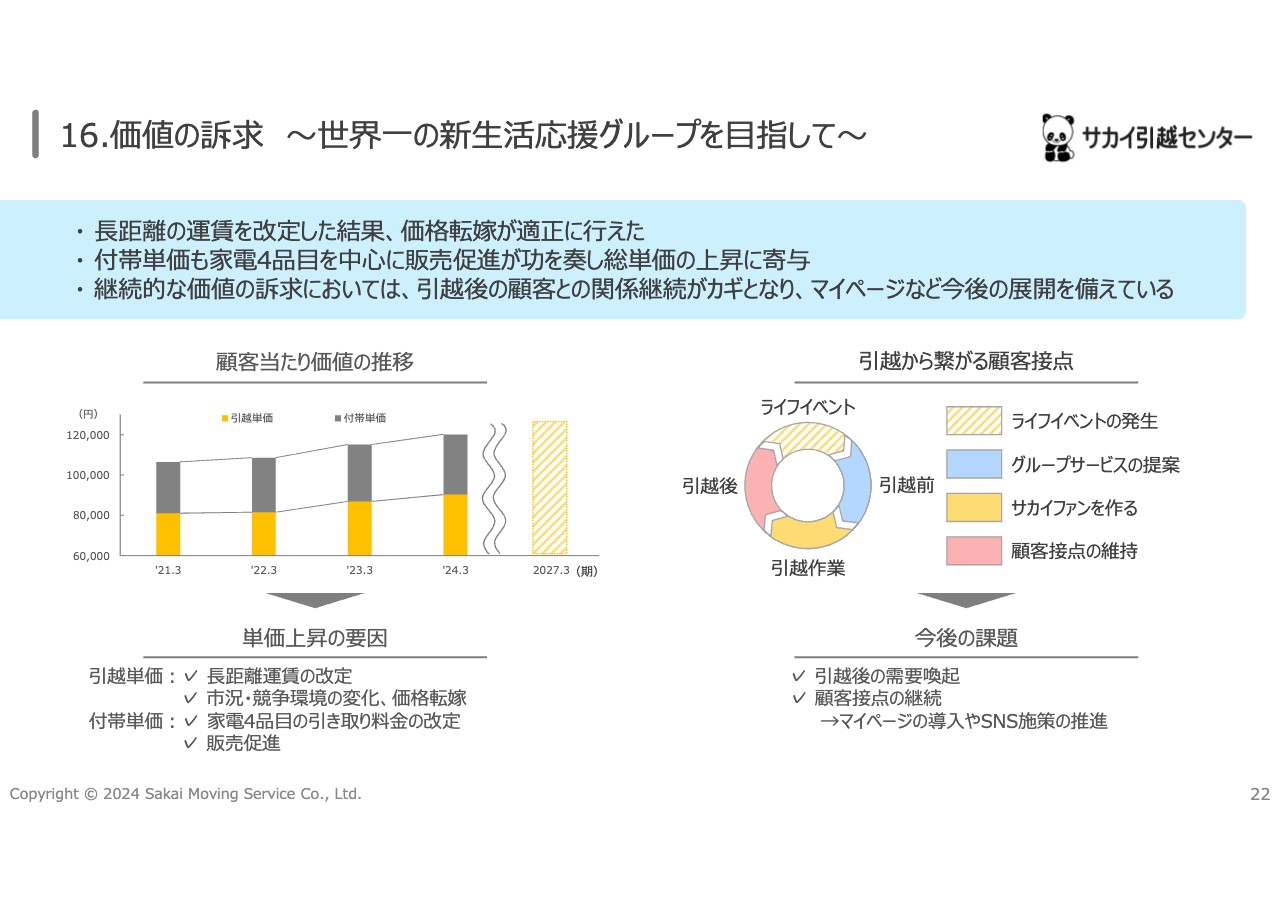

16.価値の訴求~世界一の新生活応援グループを目指して~

スライド左のグラフについてご説明します。黄色は引越単価です。その上のグレーは、商品販売や電気工事などの付帯単価です。どちらも価格を上げることができているため、よい方向に推移しています。

また、右のグラフにあるように、引越後の顧客接点を維持するため、お客さまが活用するマイページの導入やSNSの活用を進めています。IT技術を用いて、お客さまとの接点を継続させる施策を運用していきたいと考えています。

同時に、引き続き単価にもこだわっていきたいと思っています。

17.サカイの成⾧戦略

次に、共創の経営についてご説明します。

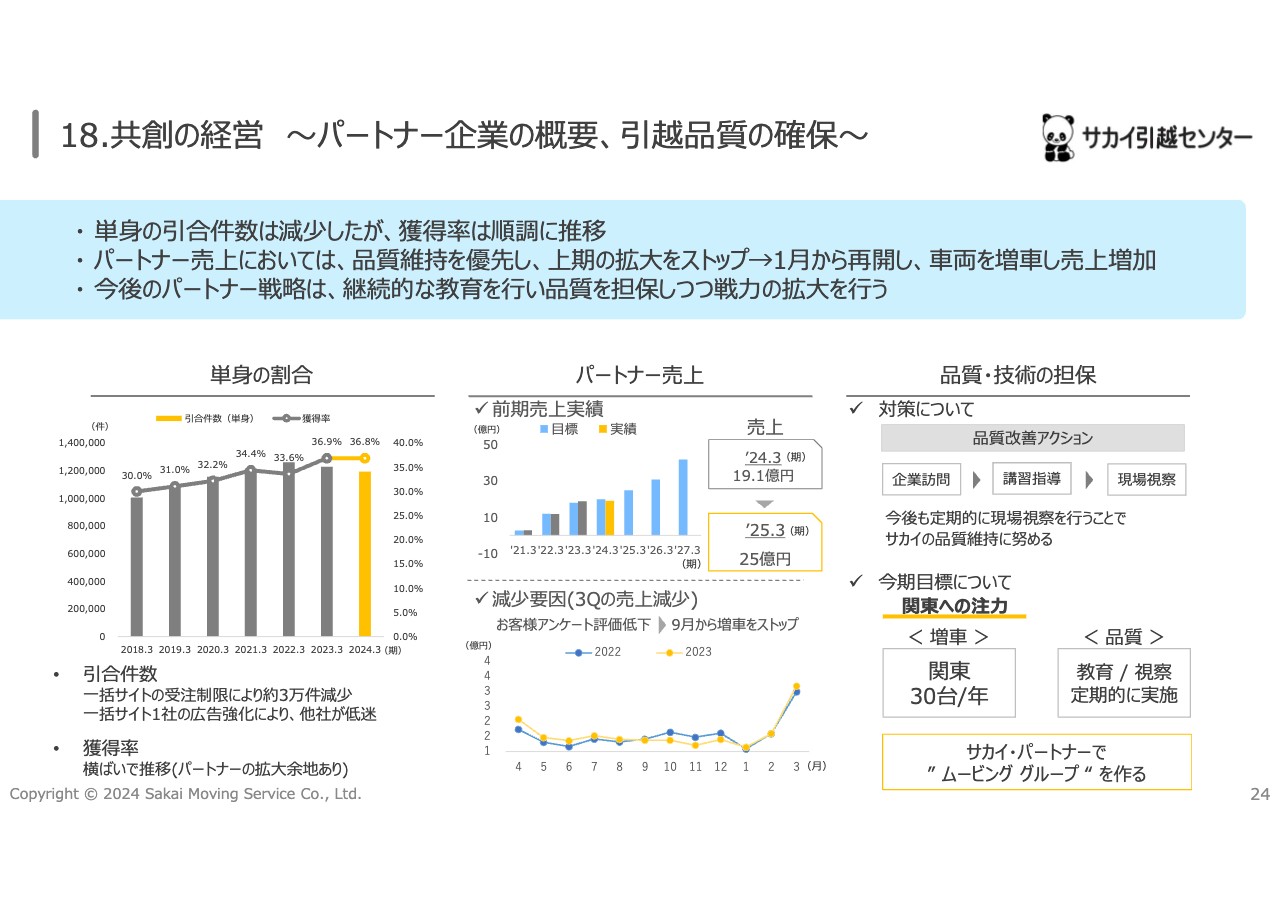

共創の経営評価は、2023年9月に「✕」となりました。理由は一部のパートナーさまに、服装などでマナー違反が多くあったためです。アンケート結果も悪くなり、そのような点を今期は注視しました。

18.共創の経営~パートナー企業の概要、引越品質の確保~

単身の引越は引き続き需要があると考えています。受注制限を増やしており引合件数は下がっておりますが、獲得率だけで見ると横ばいで問題ないレベルで推移しています。

パートナー売上については、第2四半期の途中から第3四半期は増車をストップし、パートナーを増やさなかったため、ほぼ横ばいとなりました。前期は18億円、2024年3月期は19億1,000万円のため、成果が振るわなかったと思っています。

増やさなかった理由については、やはりアンケートでの評価がかなり悪くなったためです。お客さまの声を真摯に受け止め、もう一度指導体制から見直しを行って、パートナー企業に対応をお願いしました。

しかし、1月からはまた増車を行っております。今期中に関東だけで30台増車し、パートナー企業を増やしていきたいと思っています。

パートナー企業とサカイ引越センター、そして、弊社のグループ会社である一般物流の関越物流、サカイパンダロジを含めて、ムービンググループを作ることで、シェアを拡大していきたいと思います。

パートナー戦略にも、力を入れていきたいと思います。

19.サカイの成⾧戦略

人材活用の評価は、「〇」となっています。

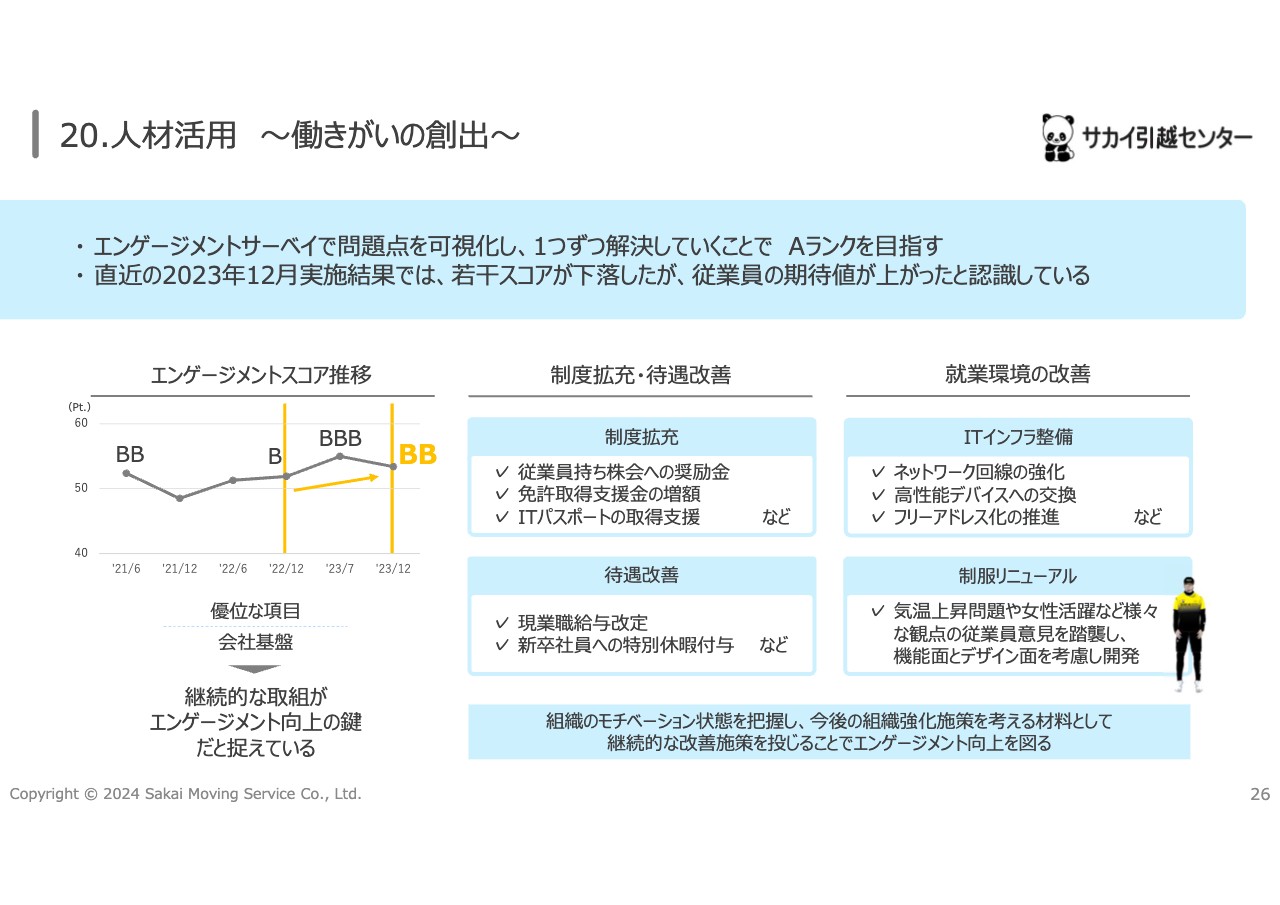

20.人材活用~働きがいの創出~

人材活用において、エンゲージメントスコア推移は、2023年12月末に「BB」となり、その前の調査結果「BBB」から1ランク下がっていました。

しかし、2022年12月と比較すると、「B」が「BB」となっています。エンゲージメントについては、従業員期待値も高まっていくため、常に右肩上がりになるのは難しいと考えていますが、ジグザグしてもよいのでスコアを上げていきたいと思っています。

2027年3月期には「A」にするため、今様々な施策を行っているところです。

また、待遇改善については、制度の拡充や新卒社員への特別休暇の付与、ITインフラの整備や制服のリニューアルを行っています。制服はこれまでつなぎを含めてフルレングスのズボンでしたが、従業員の要望を受け、スパッツとハーフパンツの形を導入します。従業員が「これを着て働きたい」と思うような、時代にあった制服を目指しています。おそらく来年には、すべて新しい制服に切り替わる予定です。

制服は社員全員が参画して選んだものです。そのような意味では、働きがいの創出を含め、いろいろなことに取り組んでいます。

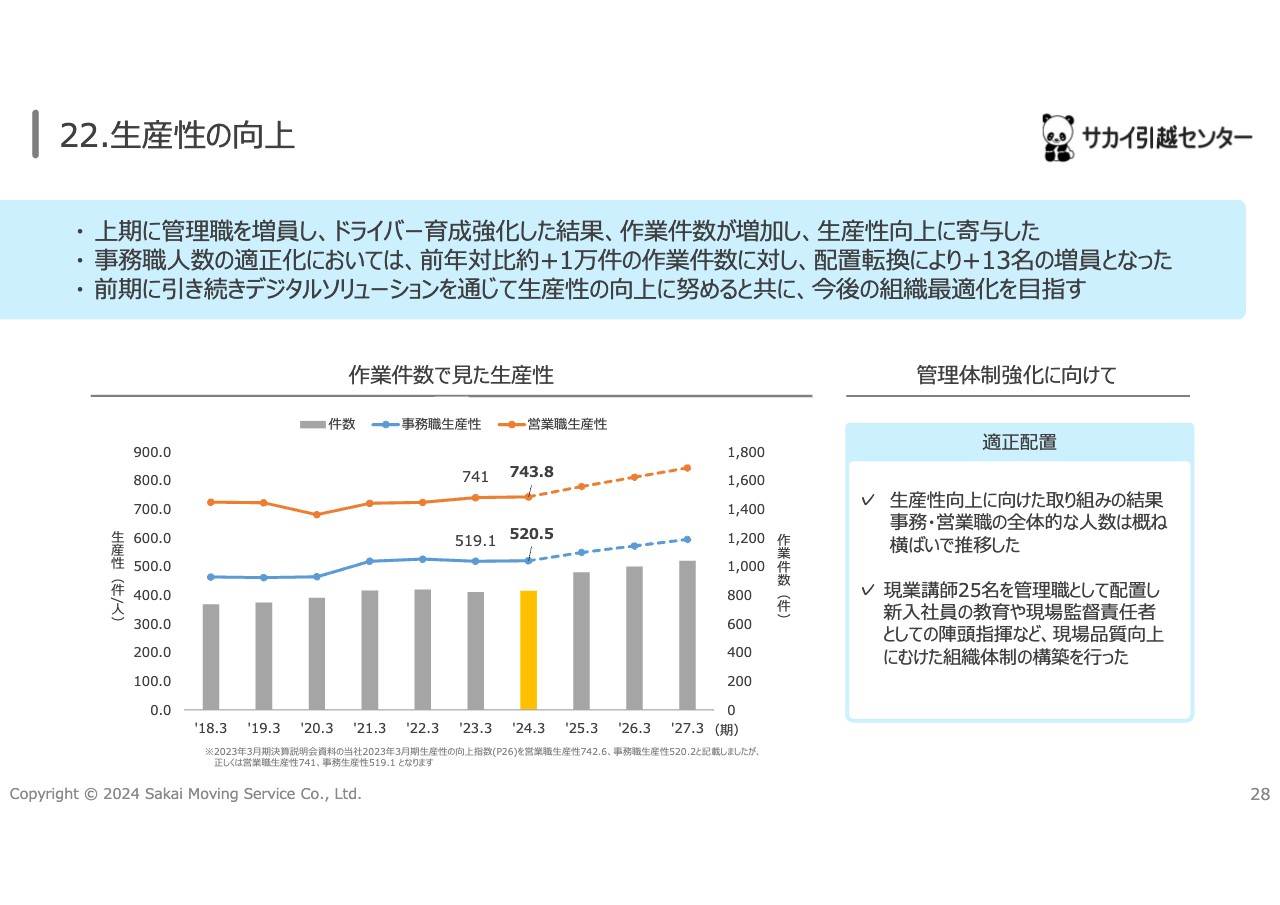

22.生産性の向上

生産性の向上について、去年の評価は「〇」でした。前回の数字に誤りがあり訂正させていただいています。尚、今期は若干増えてきています。

事務職員については、現業講師25名を事務側である管理職に配置しています。全体でいうと、約13名のプラスになっていますが、生産性は上がって来ています。

事務職は自動化やオンライン化を進める事で、書類の記入や電話をかける業務がかなり減っており、生産性の向上を加速させていきたいです。

営業職についても、リモート見積り件数がかなり増えています。現業職は生産性を高めることがなかなか難しいと考えていますが、事務職・営業職はITの力を借り、生産性を高めていきたいと考えています。

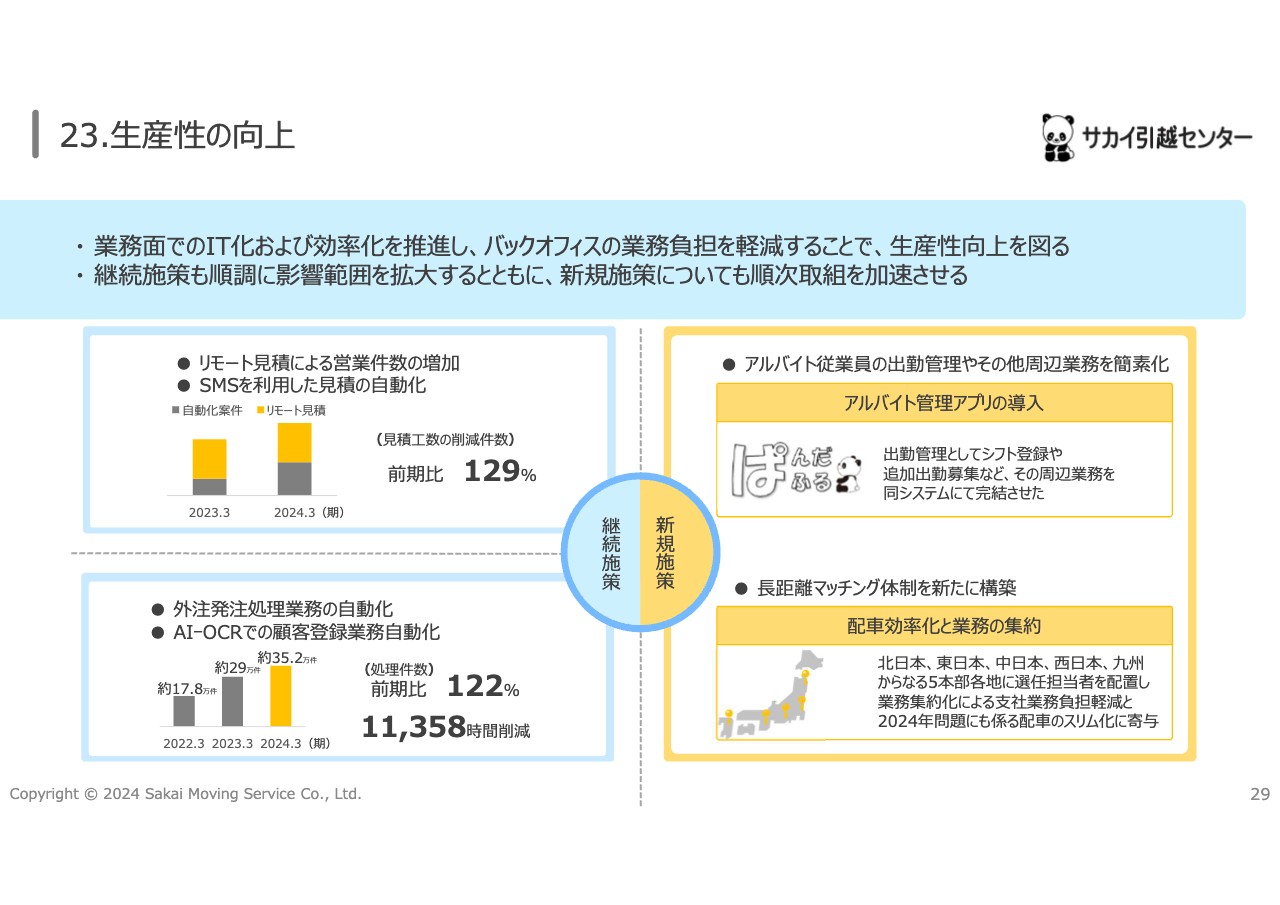

23.生産性の向上

法人契約でのお引越の場合、相対契約を結んでいるためタリフができており、お見積もり依頼を頂いた段階で、すぐに料金もお返ししています。

また、エアコン設置やピアノ運搬などの外注発注は、手作業からすべて自動発注に変わっています。

アルバイト従業員のシフトは、アプリを使うことできっちりと管理できるようになりました。特に学生は、夏休みや冬休みなど、長期休暇がある月に多く入っていただけるため、そのような部分もしっかり管理ができています。

さらに、長距離マッチング体制も新たに構築するなど、生産性の向上に努めています。

24.サカイの成⾧戦略

シェア拡大についてご説明します。

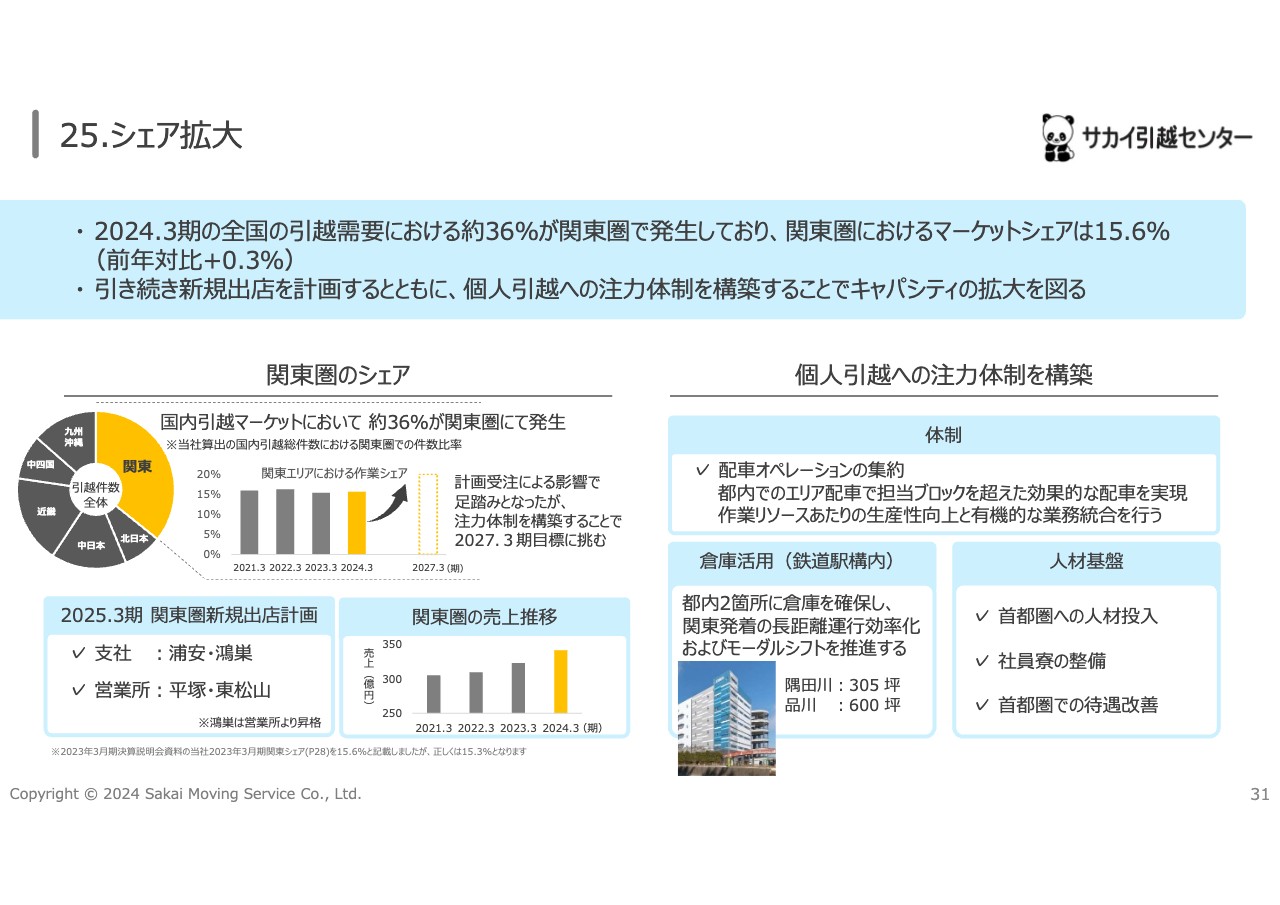

25.シェア拡大

当社国内引越では、関東圏のシェアが約36パーセントです。今期は新たに浦安、鴻巣に支社を、平塚、東松山に営業所を出店します。

関東圏の売上は下のグラフにあるとおり、現在約350億円弱となっています。売上をさらに増やすため、実験的に都内の配車オペレーションの集約を行っているところです。

また、配送効率を上げるため、隅田川の駅構内に305坪、品川に600坪の倉庫を借りています。これは将来的に目指しているモーダルシフトの起点にするため、実験的に行っているところです。

北海道、東北地方でもモーダルシフトを進めています。前々期までは長距離案件の約5パーセントを電車で運んでいましたが、今は約10パーセントを電車で運んでおり、ノウハウを貯めているところです。

今後も首都圏への人材投入を進めるとともに、社員寮を設けるなど待遇面も改善し、関東戦略をさらに進めていきたいと考えています。

26.シェア拡大~法人チャネル~

法人チャネルでの獲得実績については、九州大学や大阪府庁といった大型移転、それ以外では事務所移転も行いました。

また、高価格帯の高層マンションも担当させていただいており、それに注力するVIP課も立ち上げました。

さらに、大型一斉入居が行われた選手村跡地の引越も担当しました。1月だけで約3億円の売上となりました。

また、現在は選挙会場の設置作業も多く行っています。各都道府県の市役所に営業を行い、会場設営などを含めた投票箱の設置など、引越だけではなく、物を運ぶ案件にも業務を広げていきたいと考えています。

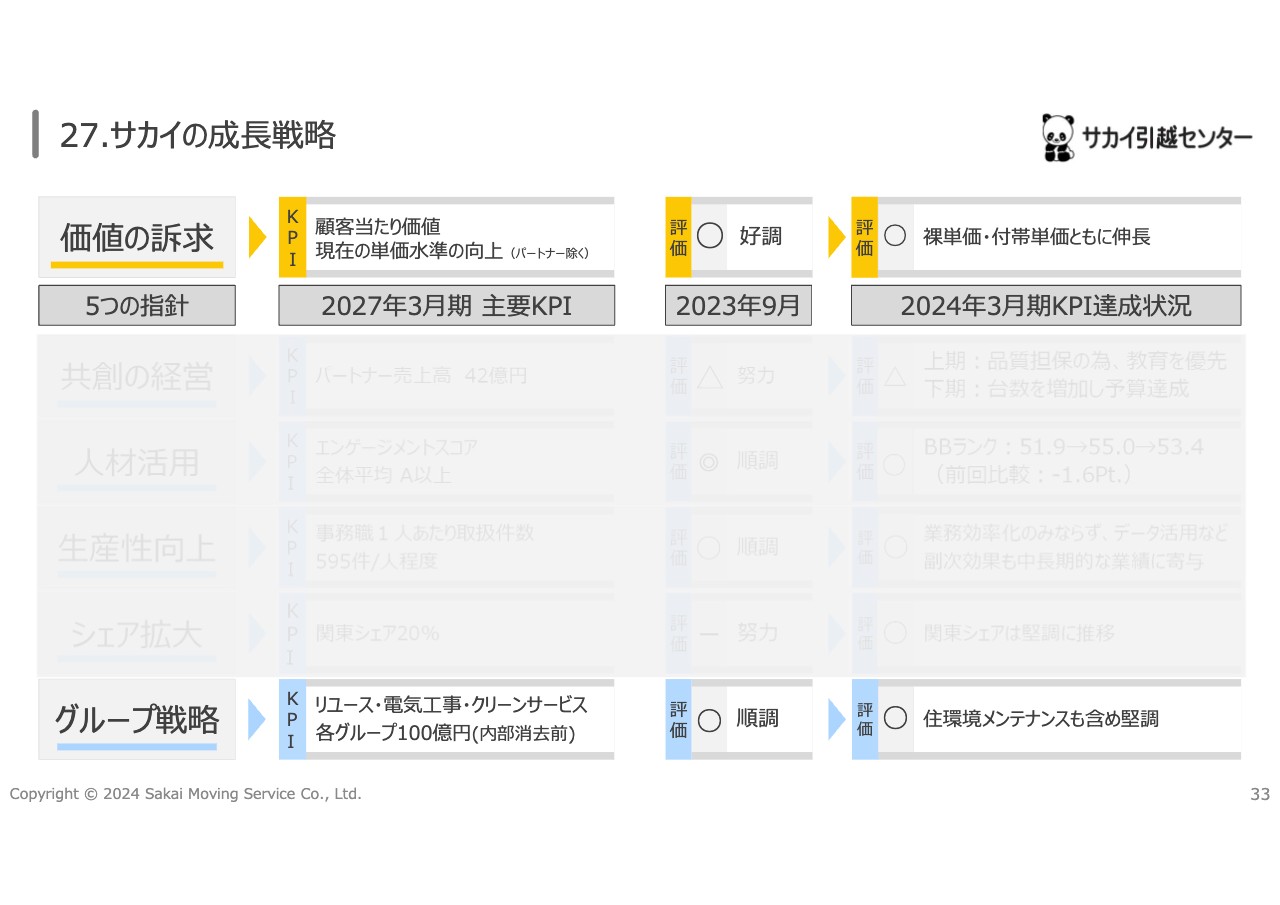

27.サカイの成⾧戦略

グループ戦略についてご説明します。

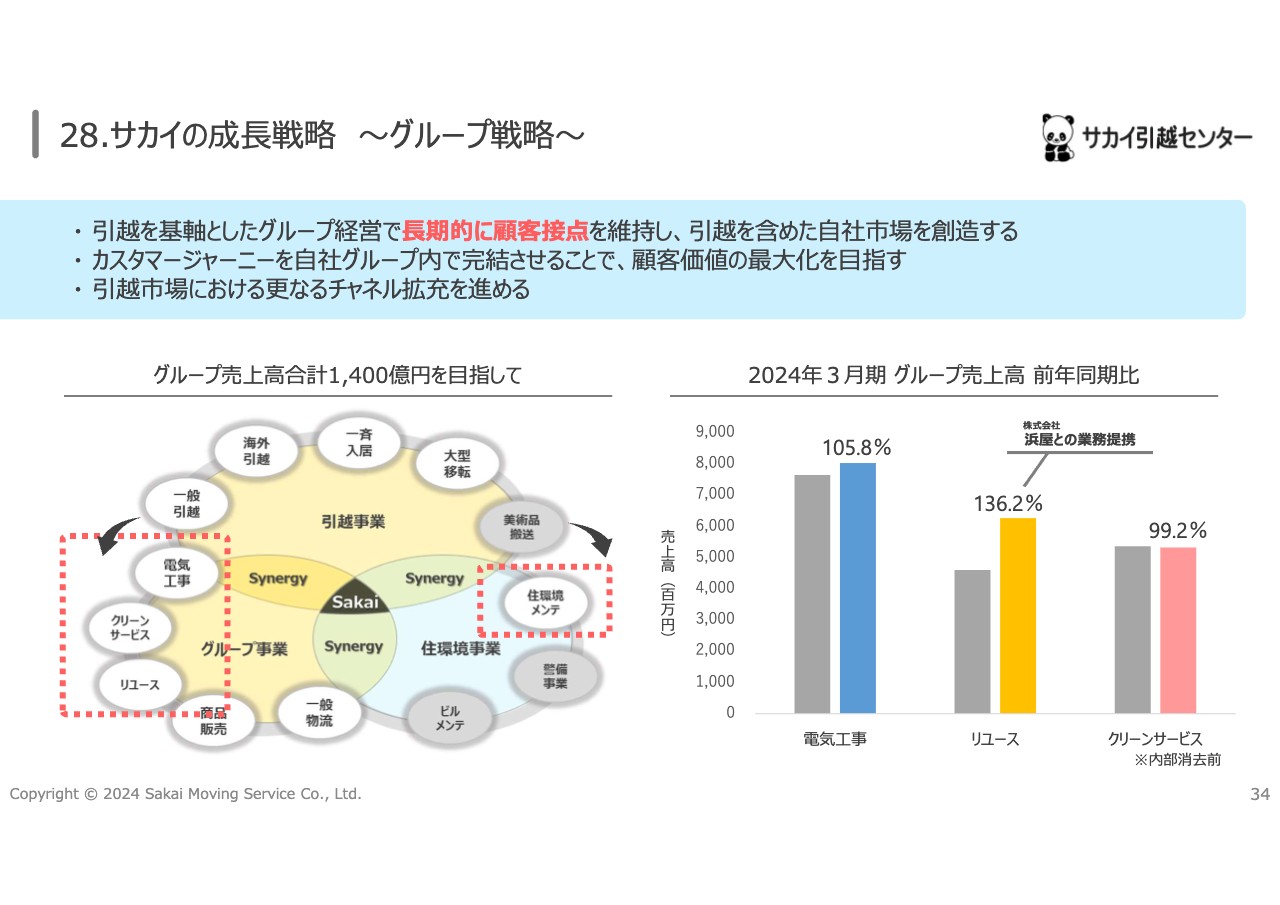

28.サカイの成⾧戦略~グループ戦略~

以前からお話ししているとおり、グループ戦略については長期的に顧客接点を維持するため、様々な取り組みを進めています。

グループ売上高1,400億円を目指し、現在は電気工事、クリーンサービス、リユースの3本を柱にしています。

電気工事、リユースについては比較的順調です。昨年、リユース会社の浜屋と業務提携しました。関東圏で手広く事業を行っている会社で、互いにいろいろなノウハウを共有しているところです。

住環境メンテ事業についてはキャンディル社と協業しています。こちらの案件も今後も増やしていきたいと考えています。

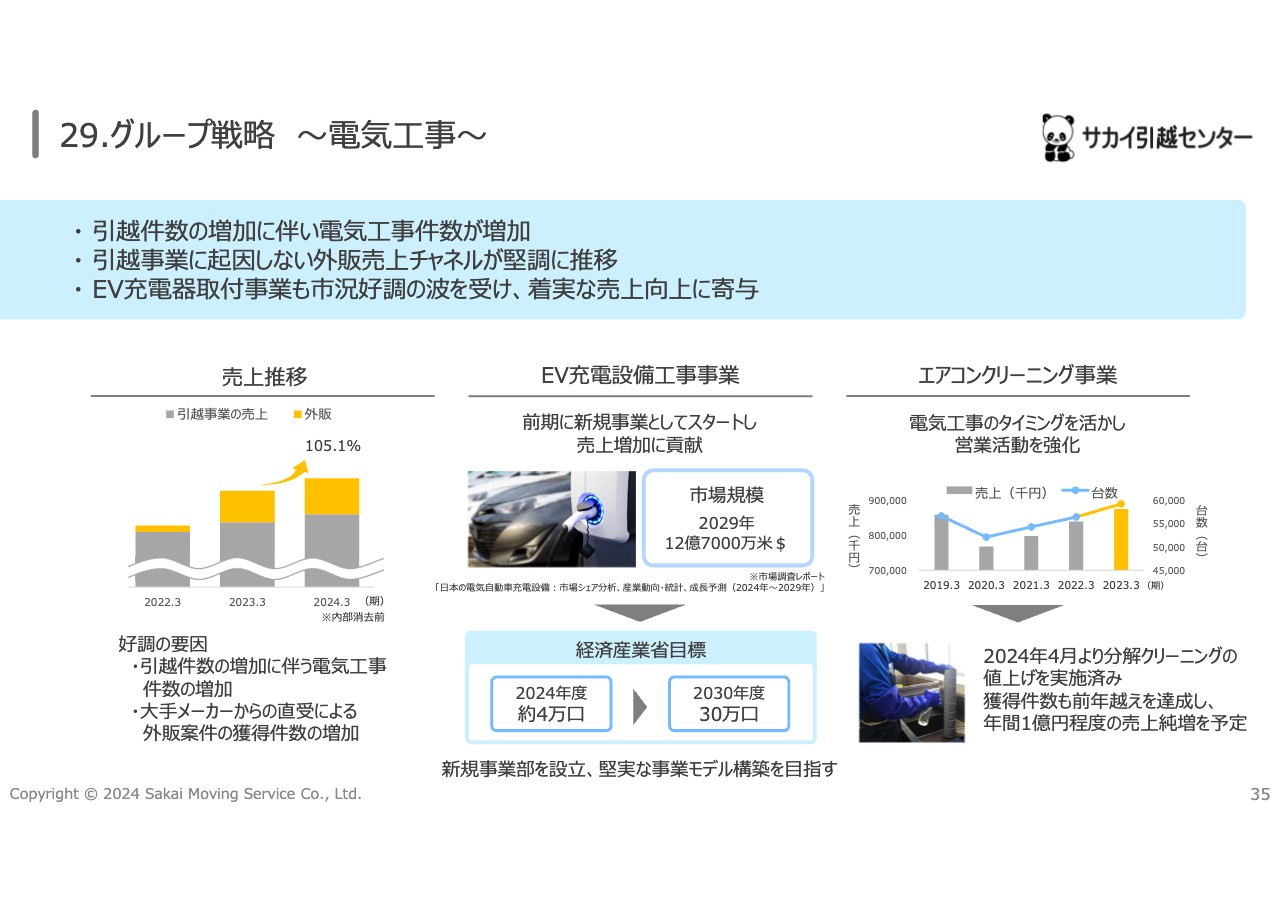

29.グループ戦略~電気工事~

グループ戦略として、弊社が受注したエアコン電気工事は、ほぼすべてエレコンにお願いしています。

それ以外にもメーカーと直接契約を結んでいますが、東北地方でもエレコンが直接契約で設置をしています。

最近は、EV充電設備工事も請け負っています。こちらは市場が大変大きいため、設置だけでなく、メンテナンスも含めて行っています。今、Panasonicが運営する共創型コミュニティ「everiwa」に、弊社も協力会社として加わっています。

EV市場は、一度取り付けてしまうと放置されてしまうケースが多くありますが、エレコンはその後のメンテナンスも含め、すべて請け負うことにしています。

エアコンクリーニング事業も比較的好調です。引越されるタイミングでエアコンのクリーニングを行っています。

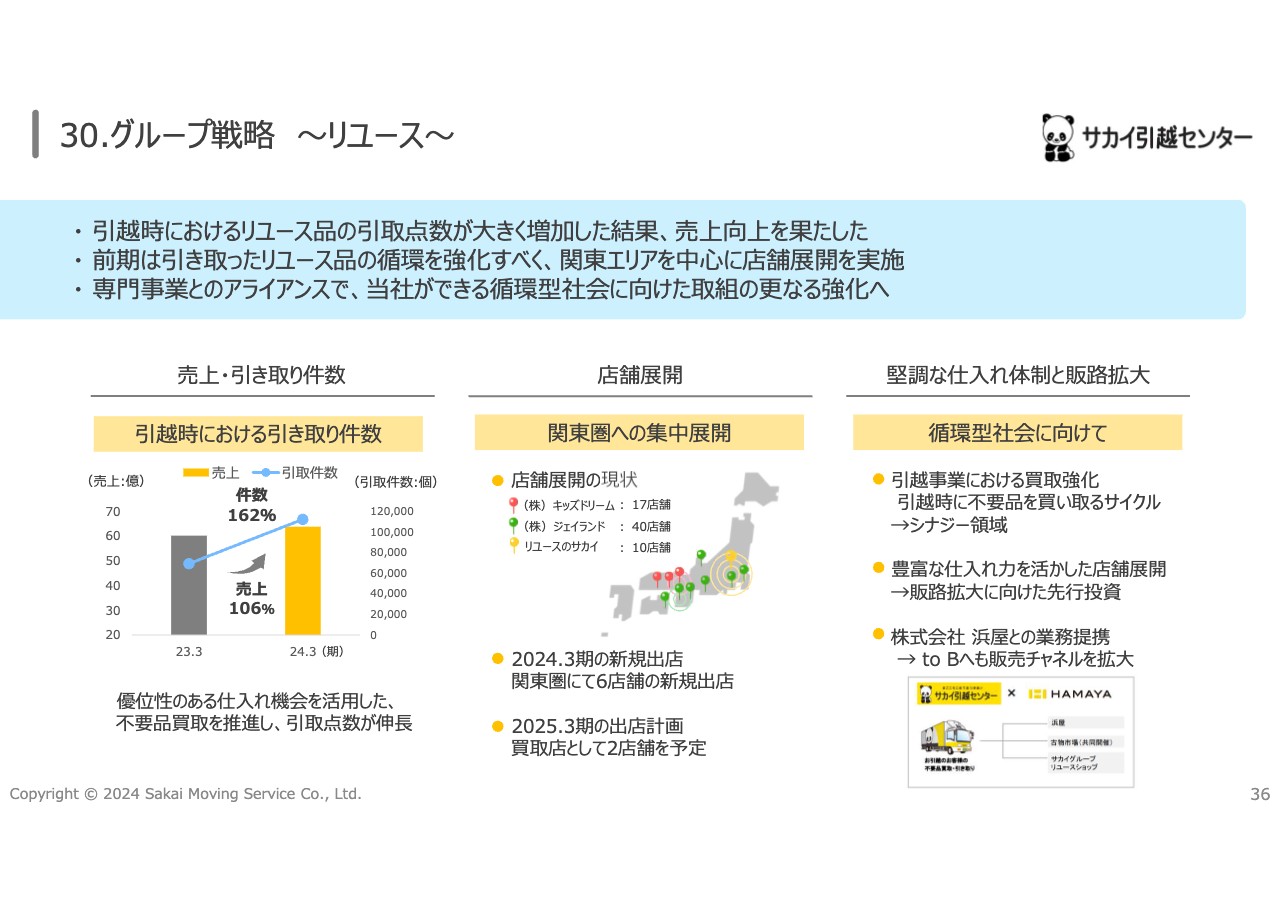

30.グループ戦略~リユース~

グループ戦略であるリユース事業についてご説明します。今は引越時における引取件数はかなり増えています。リユース事業は仕入れが大切です。

関東圏は転勤などで引越をする方が多く、質の高い商品が多いため、関東圏で集中展開を行っています。

しかし出口となる部分は弱いため、循環型社会に向け、今後はそのようなところも強化したいと考えています。

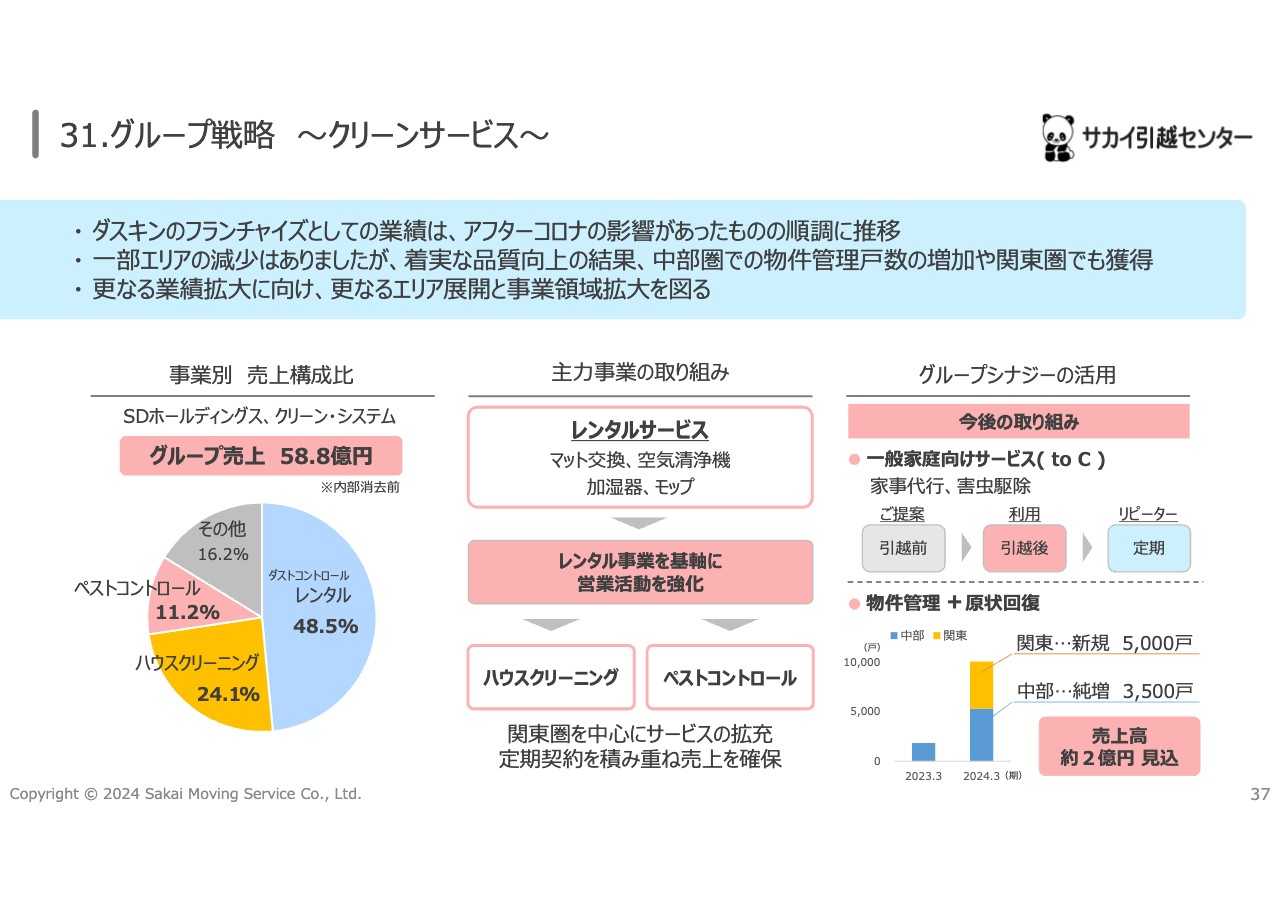

31.グループ戦略~クリーンサービス~

クリーンサービス事業についてです。クリーンサービスはダスキンのダストコントロールレンタルが一番多くなっています。それ以外はハウスクリーニングとペストコントロール、害虫獣駆除です。

今はBtoBの仕事が多くなっています。人員がまだ足りていないこともあり、BtoBの事業展開が続いている状況です。今後はBtoCの展開を目指していきたいと考えています。

他方では、物件管理と原状回復も含めたクリーンサービスを行っています。今後はそのような取引先を増やしていきたいと思っています。

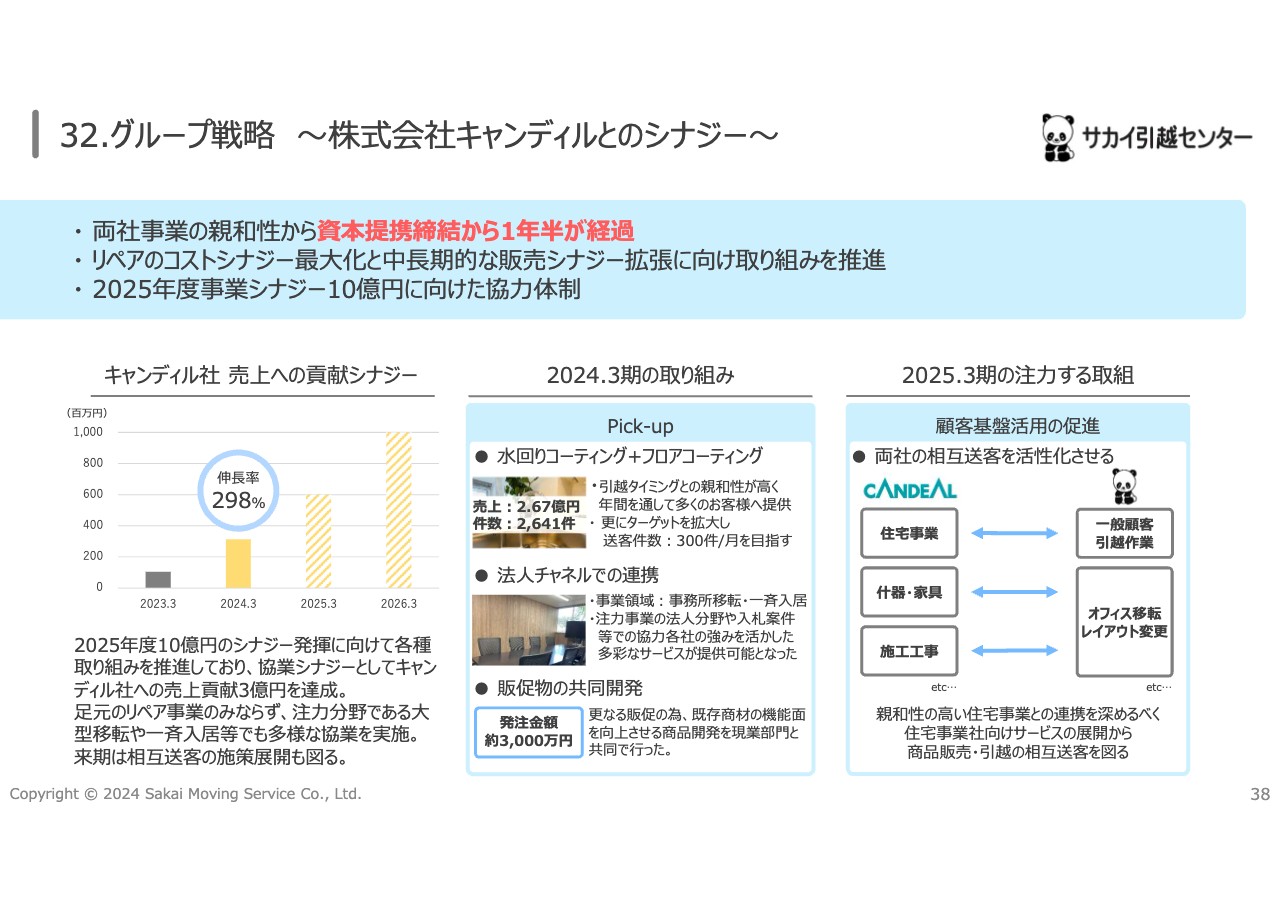

32.グループ戦略~株式会社キャンディルとのシナジー~

最後にキャンディル社についてご説明します。

キャンディル社は水回りコーティングが好調に推移しています。今後はキャンディル社とお取り引きがある住宅事業関連会社へも、引越を仲介していただきます。

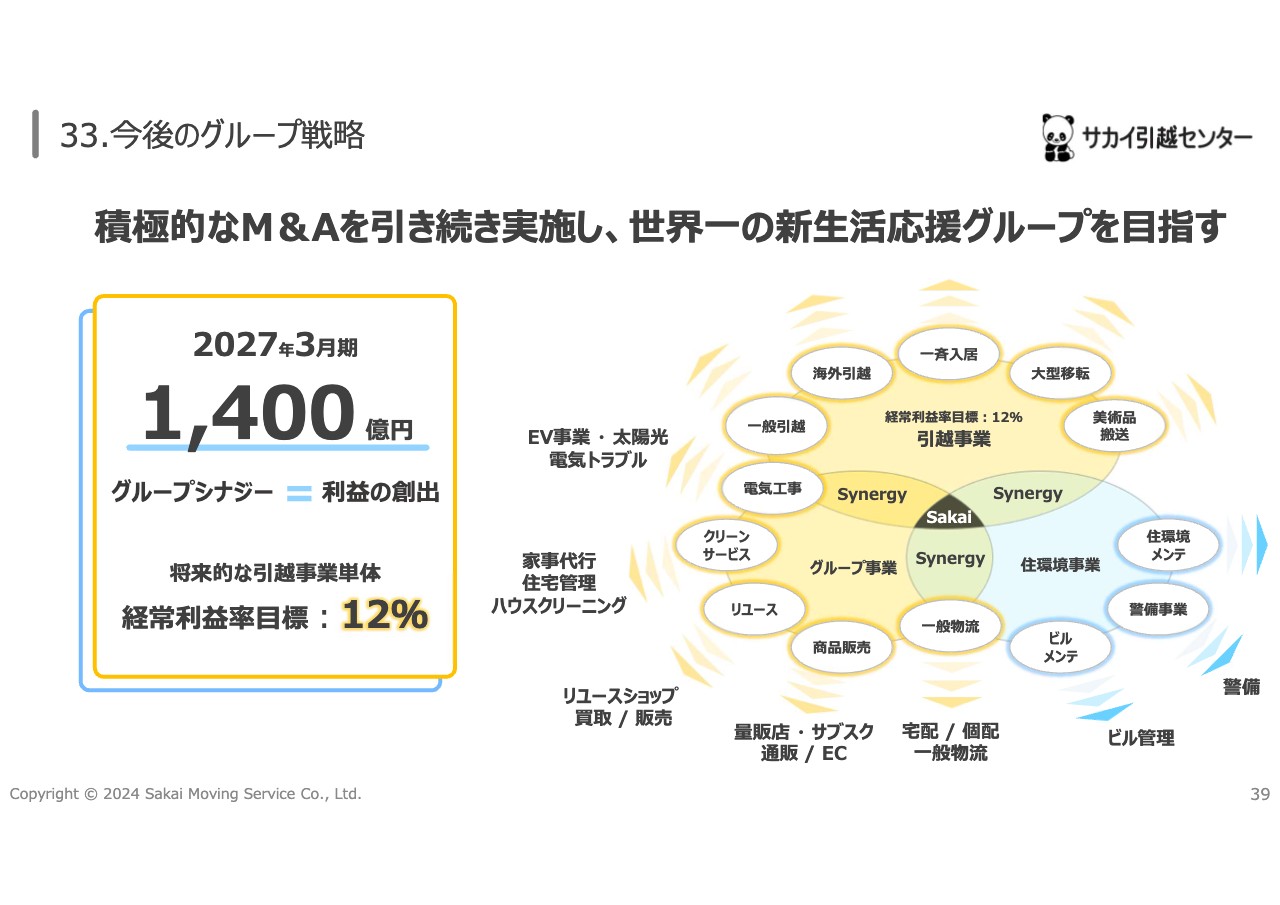

33.今後のグループ戦略

一般電気工事に関して、EV事業・太陽光、電気トラブルの対応など、クリーンサービスやリユース事業をさらに展開し、サカイグループを拡大していきたいと考えています。

先ほど採用についてお話ししましたが、引越事業しか行っていなかった時は、弊社に就職を希望しても、ご家族や先生方に「引越作業員は30過ぎたらできなくなるからやめておきなさい」と言われることがあったようです。

そのため、FA制度を含め、グループ会社にもチャレンジできる機会を設けました。若い時は引越作業を行い、将来は電気工事や長距離運行を行うなど、生涯サカイグループで働ける環境を整え、採用活動にも活かしながら、2027年3月期1,400億円を目指していきたいと思っています。

そして、将来的には引越事業で利益率12パーセントを維持できるようがんばります。

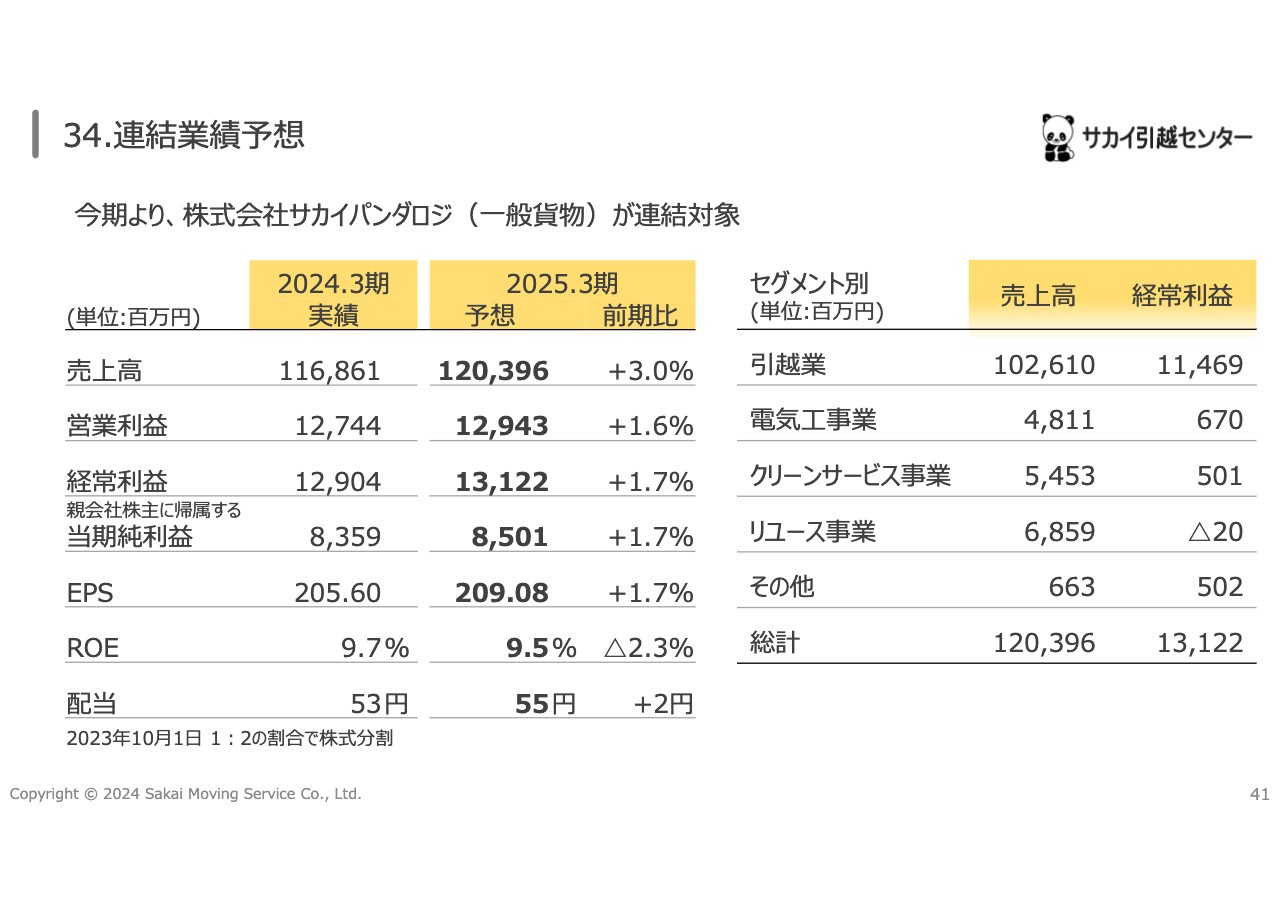

34.連結業績予想

多田:2025年3月期の予想については次のとおりです。

連結業績予想は、売上高は3.0パーセント増の1,203億9,600万円、経常利益は1.7パーセント増の131億2,200万円、当期純利益は1.7パーセント増の85億100万円を見込んでいます。

また、今期より、株式会社サカイパンダロジを連結子会社としました。

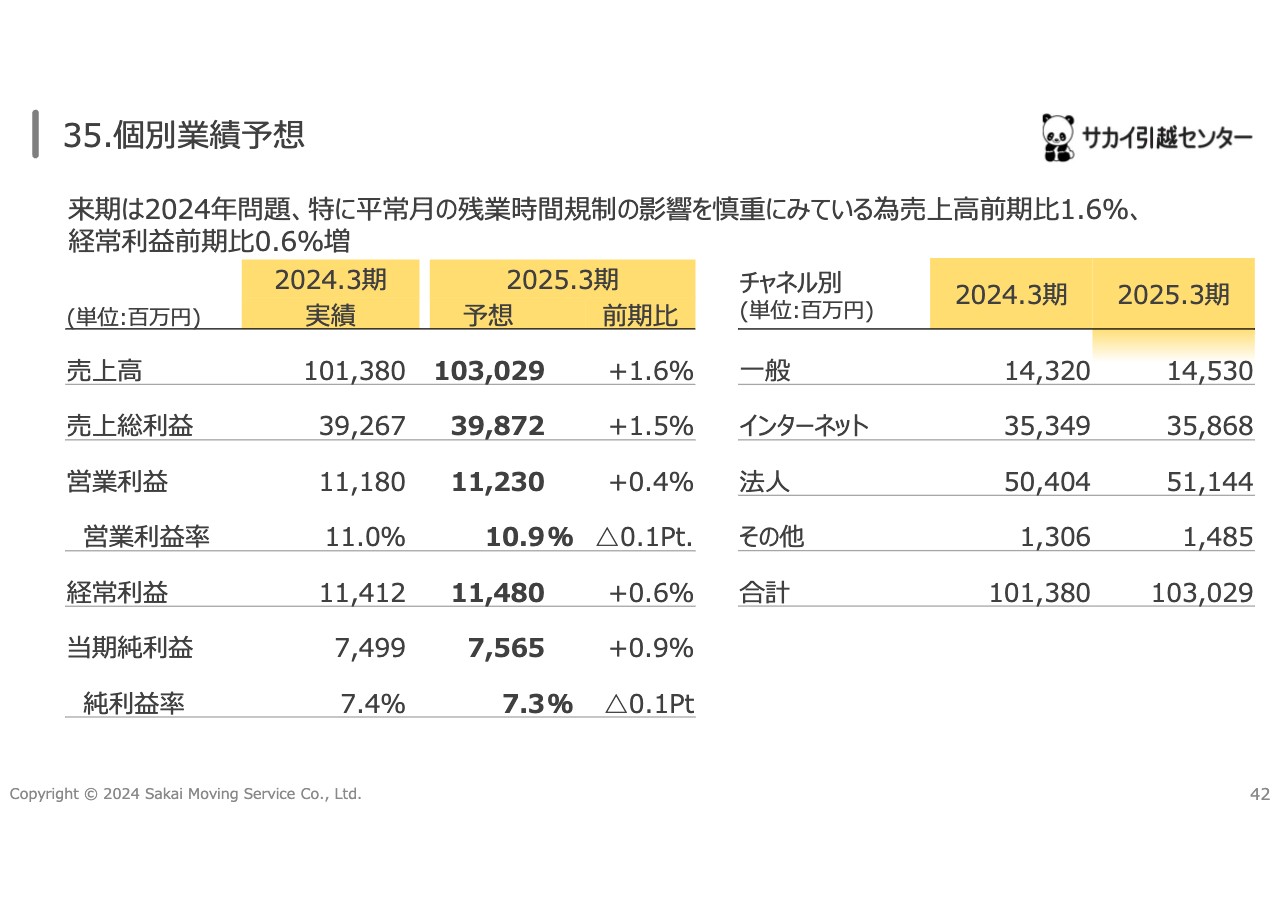

35.個別業績予想

個別業績予想は、売上高は1.6パーセント増の1,030億2,900万円、経常利益は0.6パーセント増の114億8,000万円、当期純利益は0.9パーセント増の75億6,500万円を見込んでいます。

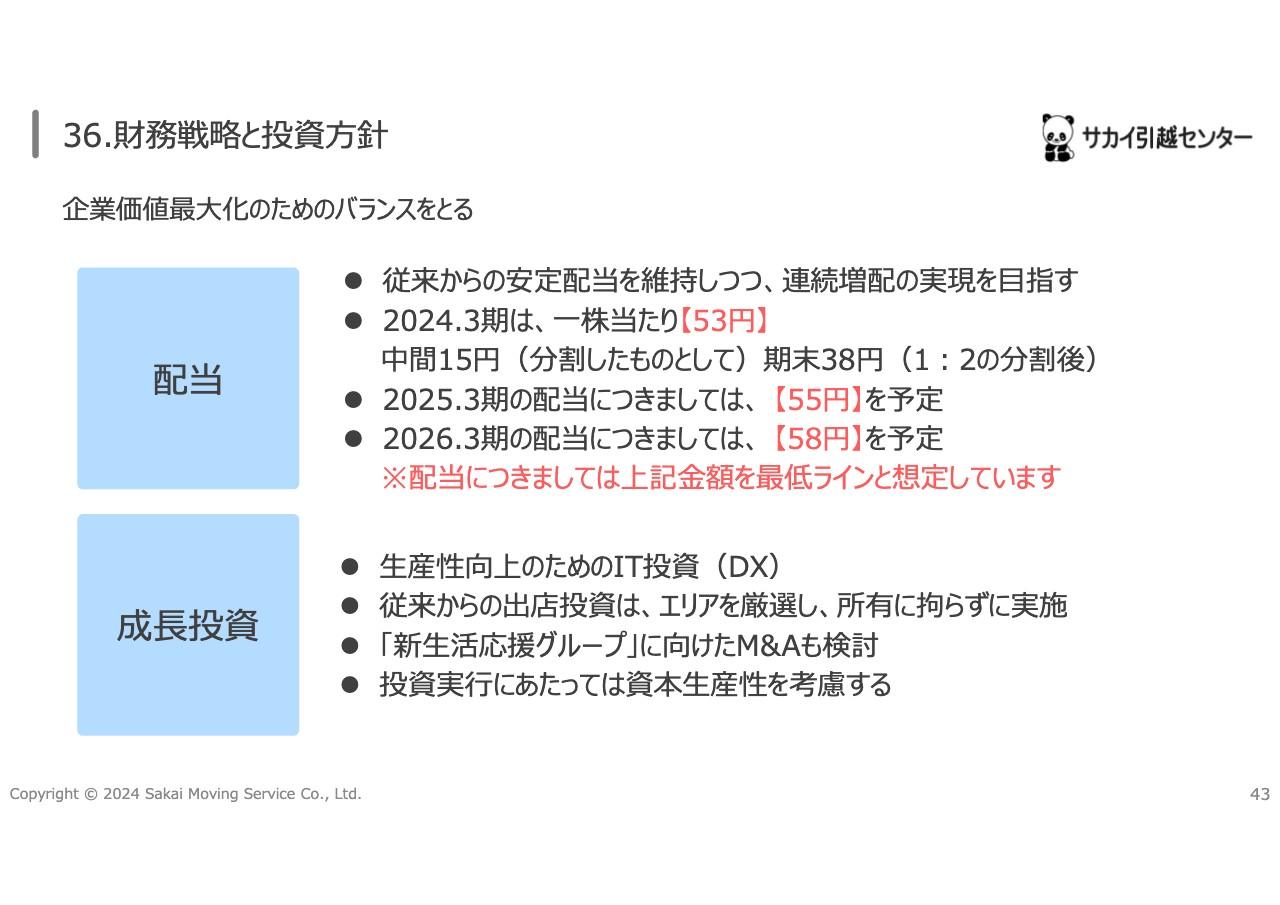

36.財務戦略と投資方針

山野:配当方針につきましては、従来の安定配当を維持しつつ連続増配をしていきたいと考えています。

2024年3月期は株式の分割がありわかりにくいのですが、2024年3月期は53円、2025年3月期は55円、2026年3月期は58円を予定しています。これは最低ラインを想定しているため、それ以上の配当ができるように一生懸命がんばりたいと思います。

M&Aにもかなり力を入れていろいろ行って、最終的にいいところまでいったものの成就しない案件があり、なかなかうまくいきませんでした。

今期はきっちりとM&Aを成就させて、しっかりとグループを拡大させていきたいと思っていますので、今後とも何とぞよろしくお願いします。以上でご報告を終わります。

質疑応答:売上高の内容について

質問者:今期トップラインの3パーセント増加について、数量増と単価要因に分解するとどのようになっていますか?

多田:件数と単価、予算についての件数と単価の考え方ですが、パートナーを除いた作業件数については、前期と横ばいを見込んでいます。

パートナー抜きの作業単価については、約2,000円アップで想定しています。ただし、今回パートナーを25億円まで上げますので、最終的なトータルの作業件数は増加し、単価はその分ミックスの要因で、若干マイナスと想定しています。

質疑応答:上期と下期のバランスについて

質問者:トップラインは上期、下期でたいして変わらないと思いますが、営業利益のほうが下期偏重型となっているのはどのような想定からでしょうか?

多田:上期予算と下期予算の利益についての説明に当たっては、前期2024年3月期の第4四半期の利益がおそらくかなり低い理由を説明いたします。

今回、突発的な経費が多くかかってしまいました。まず国税局の調査が入り、申告についてご指摘いただいています。主に消費税ですが、3月に1億5,000万円の経費を入れています。

その他には、経費認識といって、確定した自己の経費などではないのですが、見積もり段階のもので、当社では経費を早めに認識しようという取り組みをしています。今回たまたま大きい車両事故の分があって、3月に約3億円を経費として計上しています。

その他に、精算金というかたちで3億5,000万円と、通常かからない経費が全体で8億円かかっている状況になっています。月またぎの影響もあり、今回、土日が3月30日、31日に当たりましたので、売上がほとんど4月にまたいでいない状況になっています。

前期2024年3月期の4月は、4月1日、2日が土日になっていましたので、売上が大きく4月にきています。したがって前期4月との対比で見ると、かなり厳しい状況ということになるため、上期がマイナスとなっています。

それでは、下期でなぜそれを戻せるのかというと、先ほどお伝えした8億円というのは、進行期ではかからないと考えているためです。3月の予算が達成できれば、利益は最終的には前年対比でプラスにすることができると考えています。

質疑応答:現預金の蓄積について

質問者:現預金の蓄積について、特に290億円くらい現金および有価証券に変わっていると思いますが、その資金の活用について、御社のお考えがあれば教えていただきたいです。

多田:現預金についてはご指摘のとおりで、溜まってしまっている状況です。繰り越し配当分が、正直少し足りていないという課題はあると思いますので、M&Aや設備投資は積極的に行っていきたいのですが、株主還元も含めて、議論を進めていきたいと考えています。

質疑応答:サカイ引越センター単体での単価引き上げと人材確保について

質問者:まず1点目が、先ほどミックス等で単価の話もありましたが、サカイ引越センター単体の取り扱い単価は、コストの転嫁を図って、今後どの程度引き上げていけるのか教えてください。

2点目が、作業件数の見通しです。作業キャパシティーを考慮し、受注が抑制傾向にあると思いますが、そのサカイ引越センター単体での案件数を増やすことができる体制に持っていくために、どのようにして人材の確保を図っていくのか教えていただければと思います。

多田:単体の単価については、先ほど山野の説明からあったように、コストアップ等の分については、価格転嫁しなければいけないと考えています。

そのためには、今あるものをただお客さまに「いくら上げてください」というのは、なかなか難しい状況ですので、価格の見直しは、適宜行っていかなければいけないと考えています。

先ほど、単価一部2,000円とお伝えしましたが、今回、過去2年間、単価として最高値を更新してきていてます。今回2024年問題の案件もあり、どこまで引き上げられるか、明確には出しづらいため、けっこういろいろなことを保守的に見ている部分もあります。

ただし最低2,000円ですし、前回と比べて今回は5,000円アップしていますので、最終的にはそのぐらいは見込んでいきたいと思っています。

山野:補足ですが、運賃の届出を全国レベルで実施しようと、会社としては今そのような方向に持っていきます。

それ以外に、いろいろな物価が関東圏や都市部では上がっていますので、地域ごとに運賃の改定を行うという2段階で単価を上げたいと思っています。

1つは、運賃全般の改定で大きく上げていくということです。もう1つは、エリア差がかなりありますので、そのようなところについては、もう少しお客さまにご理解いただくというところです。単価については、そのように様子を見ながら適宜対応していきたいと思います。

2点目の作業件数です。作業件数は、当社もガバナンスを含めて、かなりしっかりと見ていかないといけないということで、かなり堅めとなっています。

体制を立て直している最中ですが、今、従業員に負荷をかけていくと、また離職が増える可能性があります。特に2024年問題で、昨年の労働時間からだいたい15パーセント減らさなければならない月も出てきています。

一番忙しい繁忙期は、ほとんど一緒で設定していますが、閑散月に関しては、15パーセントぐらい働く時間を削減していっています。そのような意味では、2024年問題で一番最初から加速させるわけにもいきませんので、ある程度堅めな件数で見ています。

質疑応答:競争環境について

質問者:競争環境についてです。引越を兼業されているところと比べて、引越専業のほうが現状では優位性があるというところで、キャパシティーの面でも優位になってくると考えているのですが、現状の競争環境について、もう少しおうかがいできればと思います。

特にプラットフォーマーについて、以前言及されていたと思いますが、その点に対する見方を教えてください。

山野:プラットフォーマーの方もがんばっておられるというのは聞いています。特に大手が受けきれなかった仕事を、一番下のプラットフォーマーの方が独立経営にどんどん流していっているということも聞いています。

ただし、サカイ引越センターに依頼するお客さまと、またそこは違うと思っています。価格を優先されるお客さまに関しては、プラットフォーマーに依頼していただければいいと思っていて、品質を重視されるお客さまはサカイ引越センターにと、今後も展開していきたいと思っています。

他社との競合関係も、脅威は脅威なのですが、今のところ大慌てするようなレベルではありません。

サカイはサカイらしく、シェアにこだわりつつ、生産性を向上して利益を出していけたらと考えています。

質疑応答:株式の流動性について

質問者:株式の流動性に対する考え方についてお伺いします。以前、売り出し等の話もありましたが、現状では流動性についてどのように見ているのでしょうか?

多田:以前、流動性の観点から売り出しを検討して、最終的には中止になったのですが、分割は行いました。

実際、その当時の出来高よりは少しは上がってきている状況だと思っています。ただし、どちらかというと、私たちが取った施策の影響というよりは、新NISAなど外的要因もあると思いますので、一概にすべて改善しているとは思っていませんが、引き続きデータを見ながら、そのような施策も含めて考えていきたいと思っています。

質疑応答:法人需要の活況について

質問者:3月に法人の需要が想定以上に戻ってきたというお話でしたが、この需要の活況は、今年度も持続すると見ていますか?

山野:4月単月で見ると、関東圏はまだ非常に伸びています。5月も進捗だけで見ると、受付件数はかなりまだ伸びています。前年までが少なかったかどうかはわかりませんが、かなり戻ってきたというイメージではあります。

関東法人部と関西法人部という大きな部門が2つありますが、東日本系はすべて関東法人部が担当しており、西日本系は関西法人部が担当していて、事業会社が担当しています。その関東法人部は、かなり活況だと考えています。

関西のほうはどうかというと、昨年10月もそうですが、そこまでも乗り切れていないと感じています。ただし、4月から5月の状況を見ると、かなり上振れはしていると思います。

質問者:以前、首都圏から戻ってきて、それが地方に波及していくようなお話をされていたと思いますが、地方への波及はまだ本格的には始まっていないのでしょうか?

山野:そうですね。3月単体で見ると、かなり戻っていますが、4月、5月で見ると、また落ち着いてきているかと思います。

質疑応答:パートナーの状況とムービンググループについて

質問者:パートナーについて、昨年いったん抑制する方針をとられて、1月からまた増やされているとのことでしたが、アンケート評価が悪くなった点については、ある程度、是正されたのでしょうか?

また、ムービンググループを作るというお話でしたが、グループで囲うことによって、どのようなことを期待されているのでしょうか?

山野:1つ目のパートナーについてです。アンケートはがきでも、当社の現場の評価では、だいたい93パーセントから95パーセントぐらいが良いと書いていただいています。

パートナーについては、パートナーの力不足ではなくて当社からの教え方が悪かったんだと思いますが、一番悪い時で、88パーセントぐらいまで落ちていました。そのような意味では、当社の教え方も初めてのことで、きちんと教育できていなかったと思います。

それが今では、ご協力いただいて90パーセント以上に持ってこられましたので、きっちりできていると思っています。

ムービンググループについては、高価格の家族の引越も、もしくは「なんとか安くしてください」というお客さまの要望も、当社だけでは応えきれないと思っていますので、グループ内で、ある程度、守備範囲を分けることを考えています。

サカイ引越センターは、ある程度品質を求められる方を対象にどんどん進めて、「安いほうがいい」、もしくは若い方で「本当に少しの荷物を運んでほしい」という場合は、パートナー等で対応していただくということです。

グループ会社に関しては、今その間の傭車が運んでいるようなところをお手伝いいただいたり、荷下ろしまで行っていただくなど、そのようなところをグループで担っていただきます。そうすることによって、シナジーが出てくることと、シェアを伸ばしていくことを目的にムービンググループを展開しています。

質問者:パートナーを始めてから、そのような価格コンシャスか、品質コンシャスかを分けて受注するという考え方はあったと思いますが、それをグループ化することによって、どのように進化させるのでしょうか?

山野:引越作業というのは、荷物を積んで運んで下ろすだけではないと思っていて、かなりのノウハウが必要です。

当社も50年間かけて培ったいろいろなノウハウを持っていますので、やはり当社の考えに合った取り組みをしていただけるしっかりした会社に対して、そのノウハウを教えていきたいと考えています。誰しもに「パートナーをお願いしたい」と出すわけではなく、そのような理念を理解いただいている会社をグループ化していくということです。

質疑応答:引越以外の運送案件について

質問者:引越以外の物を運ぶことを広げていくというお話がありましたが、これは引越とは違う季節性で、通期で見ると生産性を上げることに貢献するという期待が持てるという話でしょうか?

山野:おっしゃるとおりです。そこも期待が持てますし、特に今、例えば選挙の応援や、確定申告の応援もしています。そこでは椅子や机等のレンタルも含め、すべて当社が段取りして納品しています。それも当社の規模でいうと、1社だけが行うわけではなくて、チームを作って展開していけるというのが非常に大きな魅力です。

大型移転も同様で、今回の選手村跡地も、全国から精鋭メンバーを集めて対応しました。日常的な支社の業務はその支社ごとにしっかり行い、その隙間で、特別チームがまた大きな仕事をするというイメージで、今おっしゃっていただいたとおりです。

新着ログ

「陸運業」のログ