【QAあり】ブロードマインド、売上高・営業利益・経常利益各段階で過去最高を更新 コンサルタント純増による好調な伸長

Executive Summary

伊藤清氏(以下、伊藤):ブロードマインド株式会社代表取締役社長の伊藤です。お忙しい中、お集まりいただきありがとうございます。

本日は、私がエグゼクティブサマリーをお話しした後、鵜沢から2024年3月期の決算概要についてご説明します。事業トピックス、2025年3月期業績予想、株主還元については、私からご説明します。

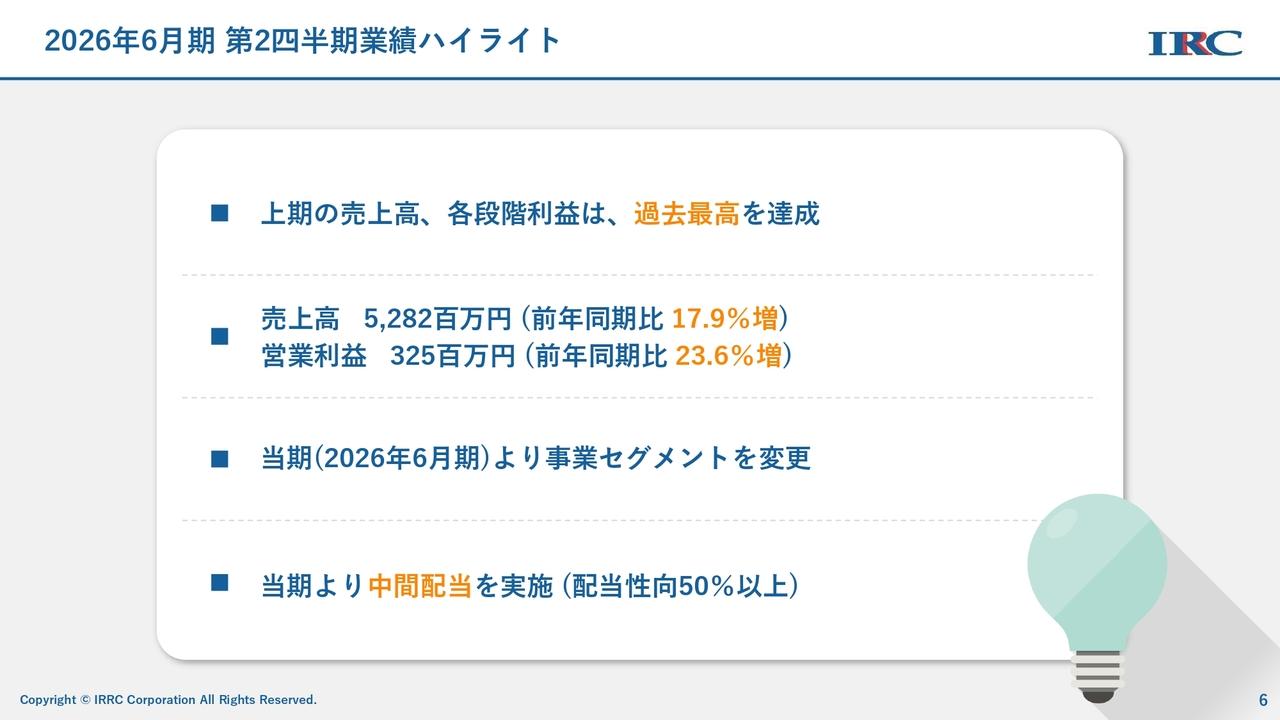

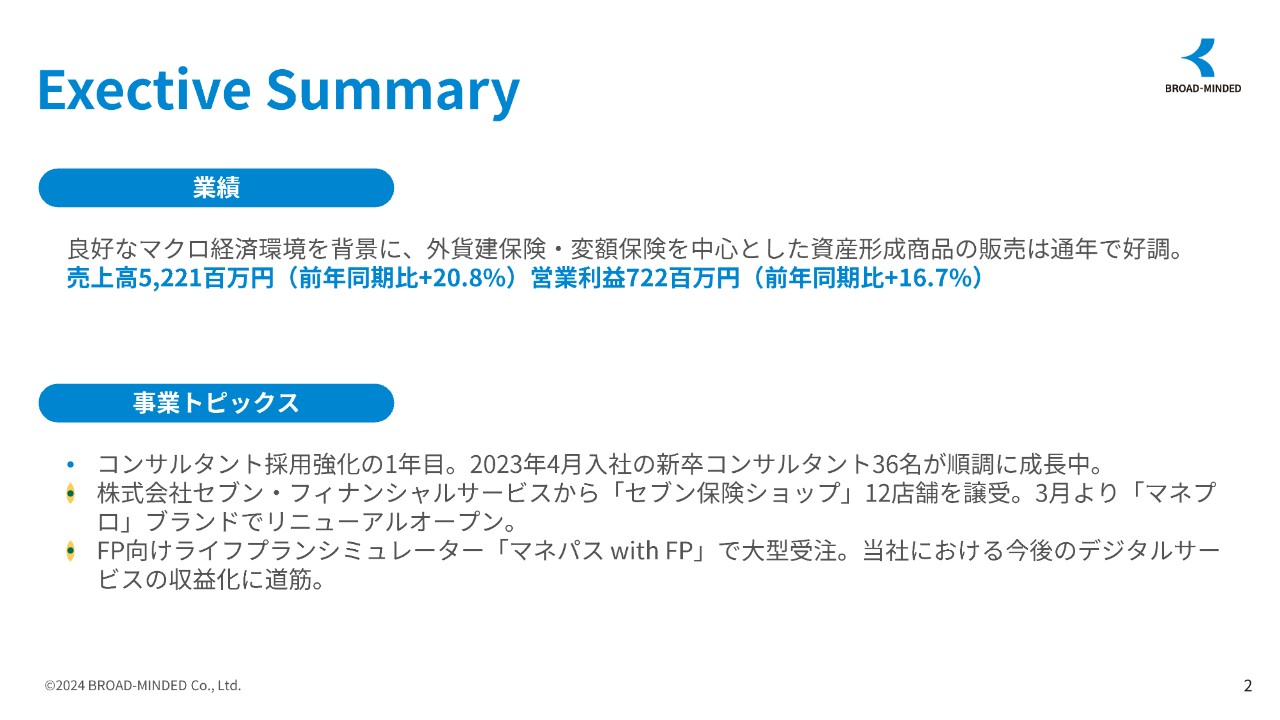

まずはエグゼクティブサマリーです。2024年3月期の業績について、良好なマクロ経済を背景に、外貨建保険・変額保険を中心とした資産形成の商品の販売が好調でした。

その結果、売上高は前年同期比20.8パーセント増の52億2,100万円、営業利益は前年同期比16.7パーセント増の7億2,200万円となりました。

主な事業トピックスとしては、前回もお話ししましたが、新卒採用を強化し、新卒コンサルタント約36名が順調に成長しています。

また、今年3月にセブン・フィナンシャルサービスからセブン保険ショップ12店舗を譲り受け、3月より「マネプロ」ブランドでリニューアルオープンしています。

FP向けライフプランシミュレーターの「マネパス with FP」では、保険会社の大型受注により、弊社における今後のデジタルサービスの収益化に道筋ができました。

Executive Summary

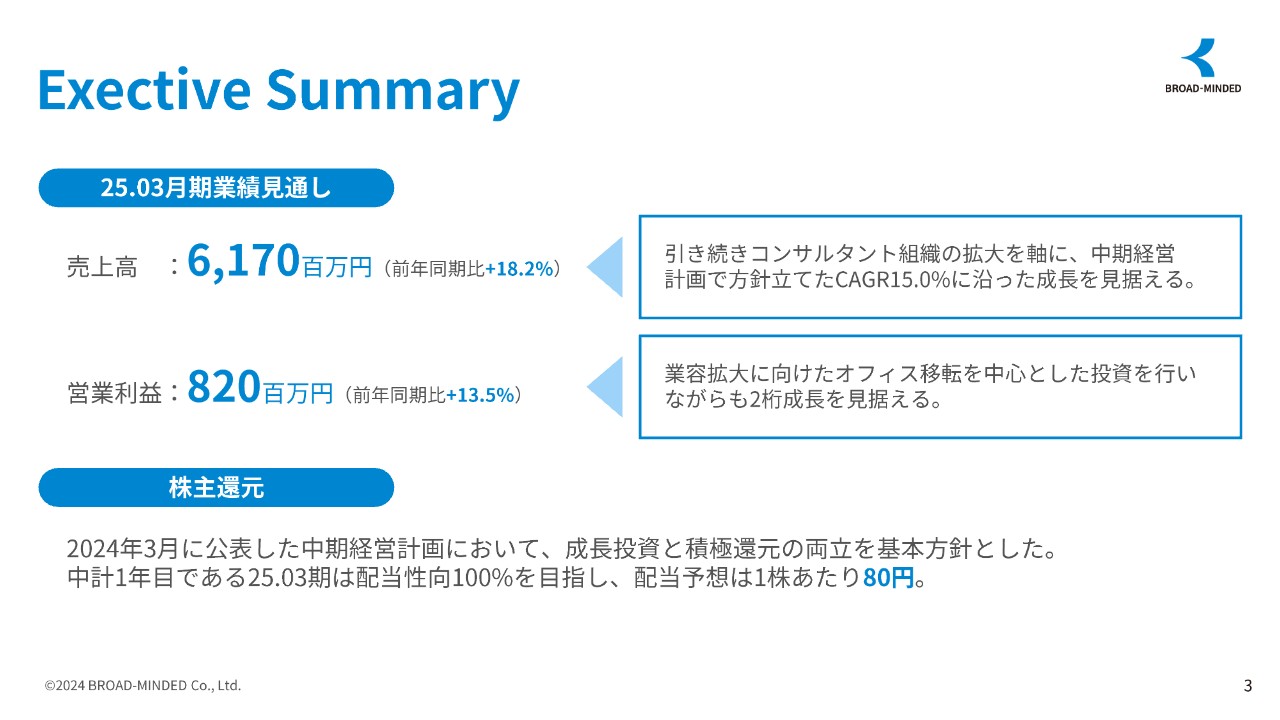

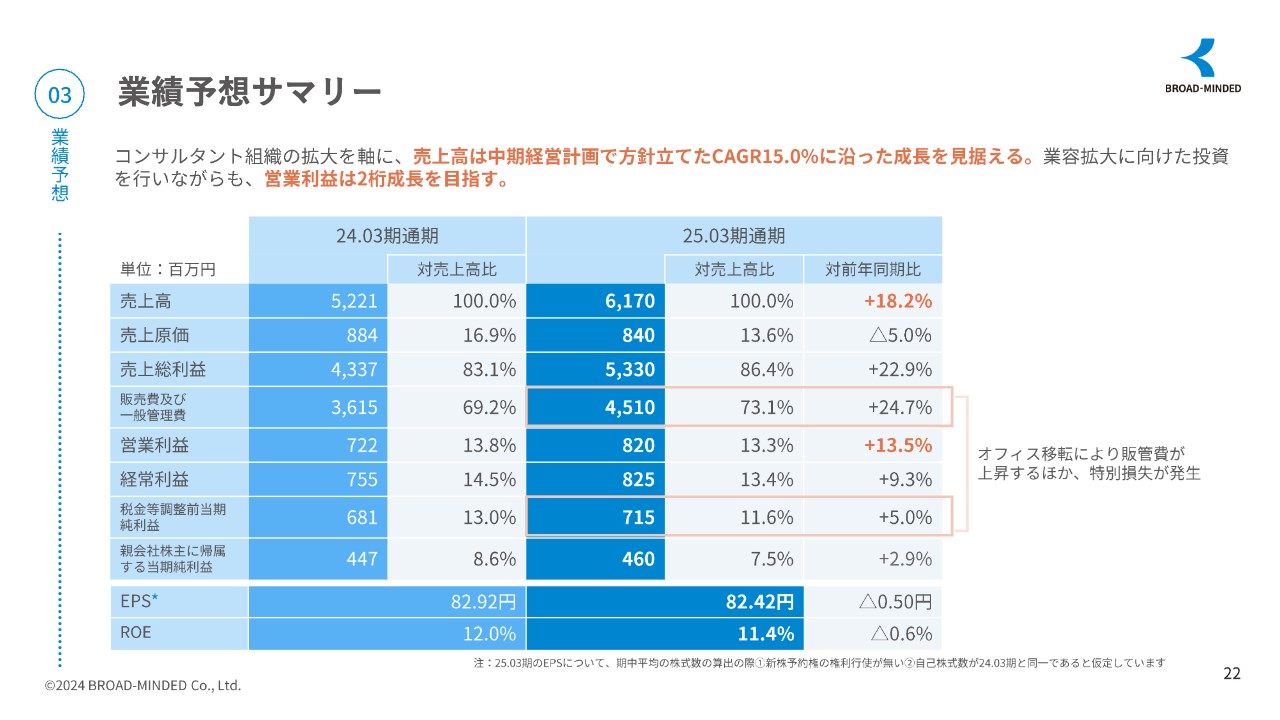

2025年3月期の業績見通しについて、売上高は前年同期比18.2パーセント増の61億7,000万円です。新卒採用を強化し、引き続きコンサルタント組織の拡大を軸に、中期経営計画で方針を立てたCAGR15パーセントに沿った成長を見据えます。

営業利益は、業容拡大に向けたオフィス移転を中心とした投資を行いながらも、2桁成長を見据えます。

株主還元は、3月5日のIRデーで発表したとおり、配当性向100パーセントを目指し、配当予想は1株あたり80円以上を維持していきたいと思っています。

後ほどご説明しますが、上期は新卒採用の人件費等が大きくなっています。なお、新卒のデビューは下期の予定です。また、オフィス移転による費用等がかかり、固定資産の除却費および原状回復費用についても特別損失を出します。

下期においては、営業利益率が20パーセント近くになる見通しですので、期待していただければと思っています。

サマリー

鵜沢敬太氏(以下、鵜沢):取締役の鵜沢です。私から2024年3月期の決算概要をご説明し、その後、伊藤から事業トピックスをご説明します。

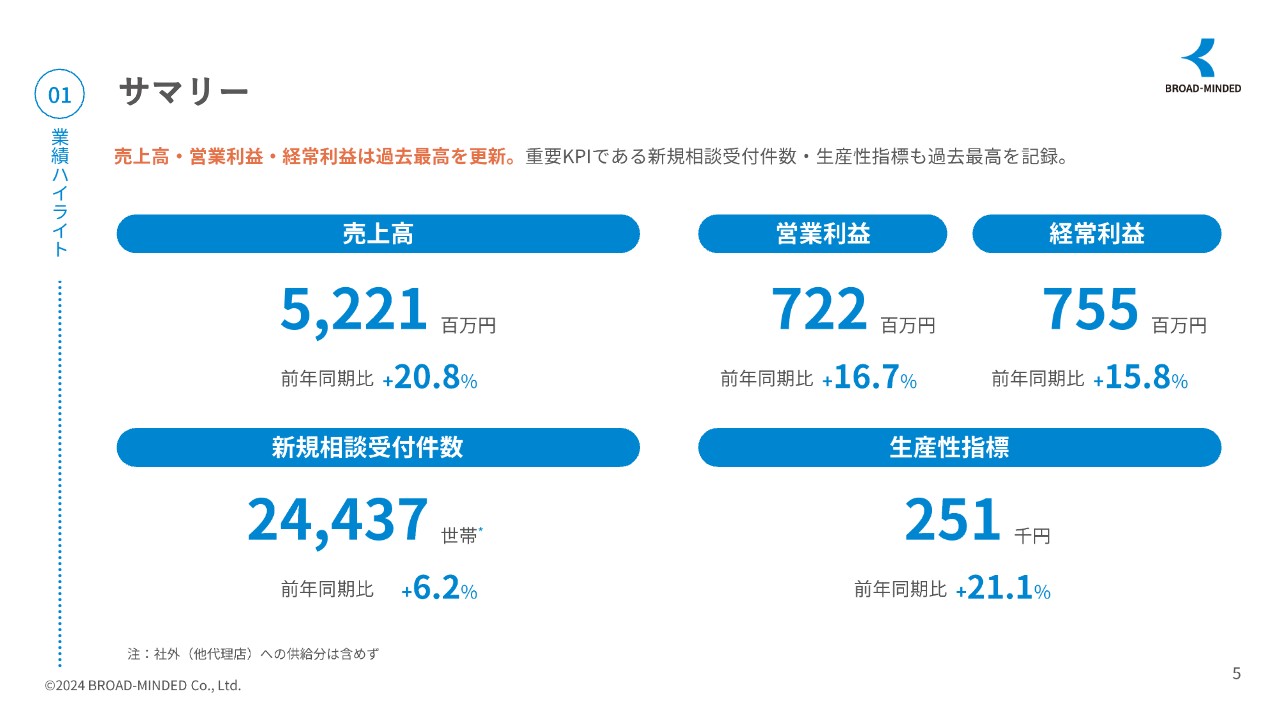

まずはサマリーです。伊藤のご説明とやや重複しますが、売上高は前年同期比20.8パーセント増の52億2,100万円、営業利益は前年同期比16.7パーセント増の7億2,200万円、経常利益は前年同期比15.8パーセント増の7億5,500万円で着地しています。売上高、営業利益、経常利益ともに過去最高を更新しています。

後ほど詳しくご説明しますが、重要なKPIである新規相談受付件数、生産性指標についても過去最高を記録しています。

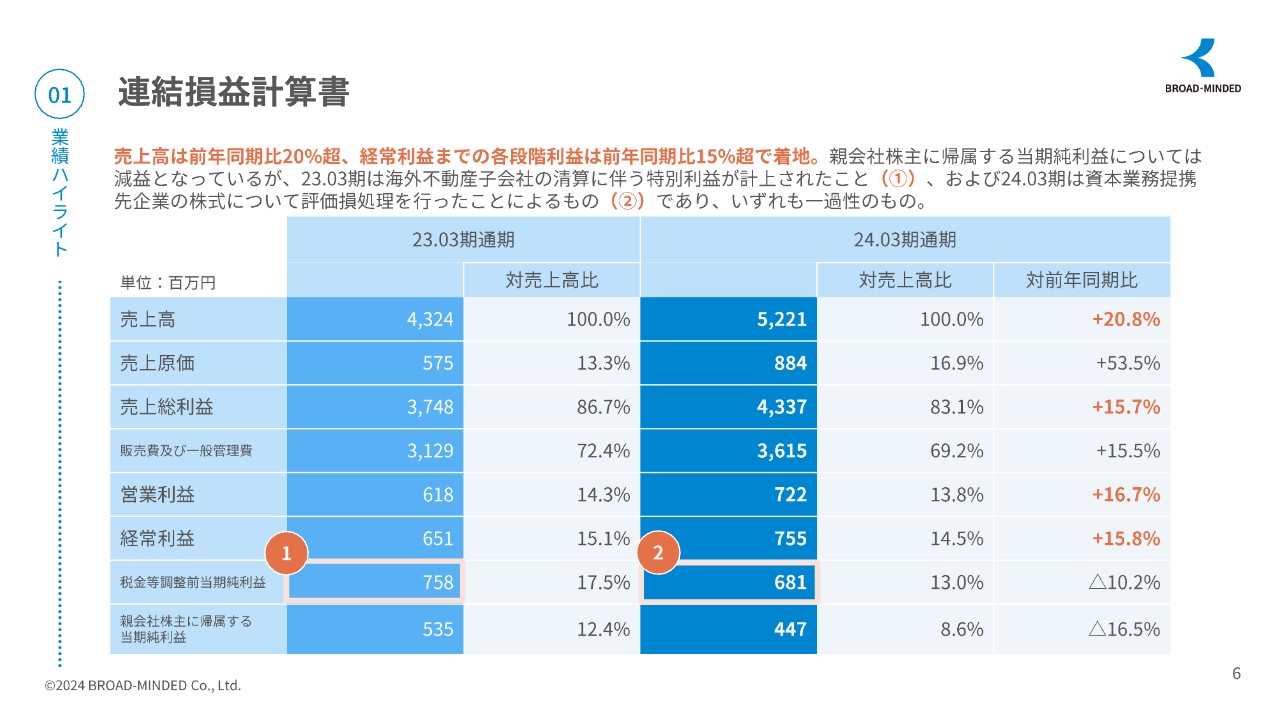

連結損益計算書

連結損益計算書です。売上高から経常利益までは、先ほどのスライドでご説明したとおりです。いずれも前年同期比15パーセント超で着地しています。

当期純利益の減益について、補足でご説明します。まず2023年3月期は、海外不動産子会社の清算に伴う特別利益が1億1,000万円計上されました。これまでの決算でも重ねてご説明したとおり、それが要因としてあります。

また2024年3月期に、資本業務提携先企業の株式について評価損処理を行い、特損が発生しました。したがって、当期純利益は減益になっていますが、いずれも一過性のため、対応がいったん終了しています。

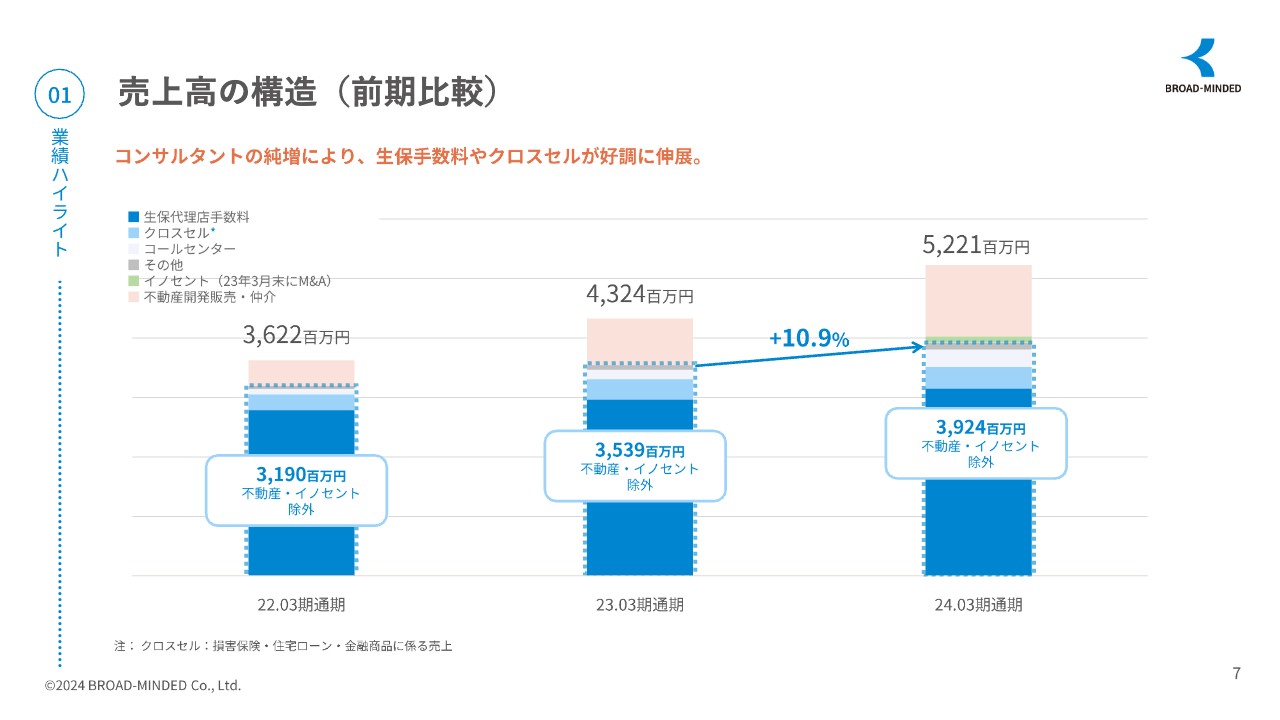

売上高の構造(前期比較)

売上高の構造についてです。主に2023年3月期との比較でご覧いただきたいと思います。弊社はこの3期間でも、スライドに薄いオレンジ色で示した不動産の開発が、一定の売上を占めるようになってきています。2023年3月期は約22パーセントの売上がありました。

不動産の開発による増収・増益の効果も一定数あります。しかしながら、不動産の開発やM&Aを行ったイノセントの増収分などを除いた、いわゆるベースのフィナンシャルパートナー事業の金融コンサルティングサービスでの売上の伸びで、2桁増収を果たせています。

コンサルタントの純増も順調に進んでおり、コンサルティングの質に関する生産性の指標も向上しています。このような部分がベースで、しっかりとオーガニックに成長しているとご認識ください。

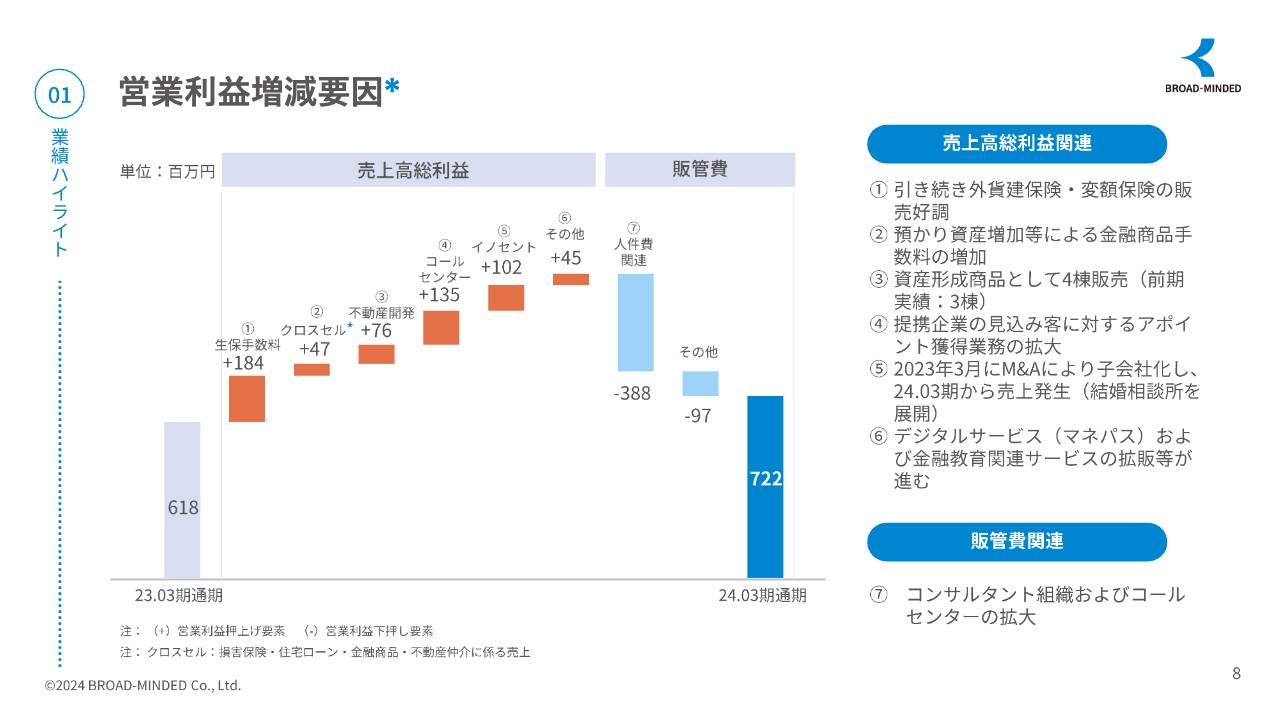

営業利益増減要因

営業利益の増減要因です。スライド左端に、2023年3月期の営業利益6億1,800万円を記載しています。そして、スライド右端の2024年3月期営業利益7億2,200万円に、売上高総利益・販管費の各科目がどのように影響しているかを、ウォーターフォールチャートで示しています。

まず、売上高の部分です。一番大きいのは「①」の生命保険手数料です。伊藤のご説明でもありましたが、引き続き外貨建保険や変額保険といった、保障性・資産性(貯蓄性)の商品の販売が好調で、1億8,400万円と大きく利益貢献しています。

また、「②」から「④」のクロスセル、不動産開発、コールセンターといった、我々が提供しているフィナンシャルパートナー事業の各サービスが順調に成長しています。「⑤」のイノセントについては、2023年3月にM&Aを実施して子会社化し、2024年3月期から売上・利益に貢献している状況です。

「⑥」においては、「マネパス」というデジタルサービスや「ブロっこり」をはじめとした金融教育関連サービスが立ち上がり、新たな収益源の開発も進んでいます。こちらは後ほど事業トピックスでお話しします。

売上高総利益の部分は各科目・商品サービスが順調にグロースしたり、立ち上がったりしています。販管費の部分は、人件費関連で人や組織への投資を積極的に行っているため、2023年3月期と比べて支出が4億円弱増加しています。

営業利益の7億2,200万円は、このようなかたちで構成されています。

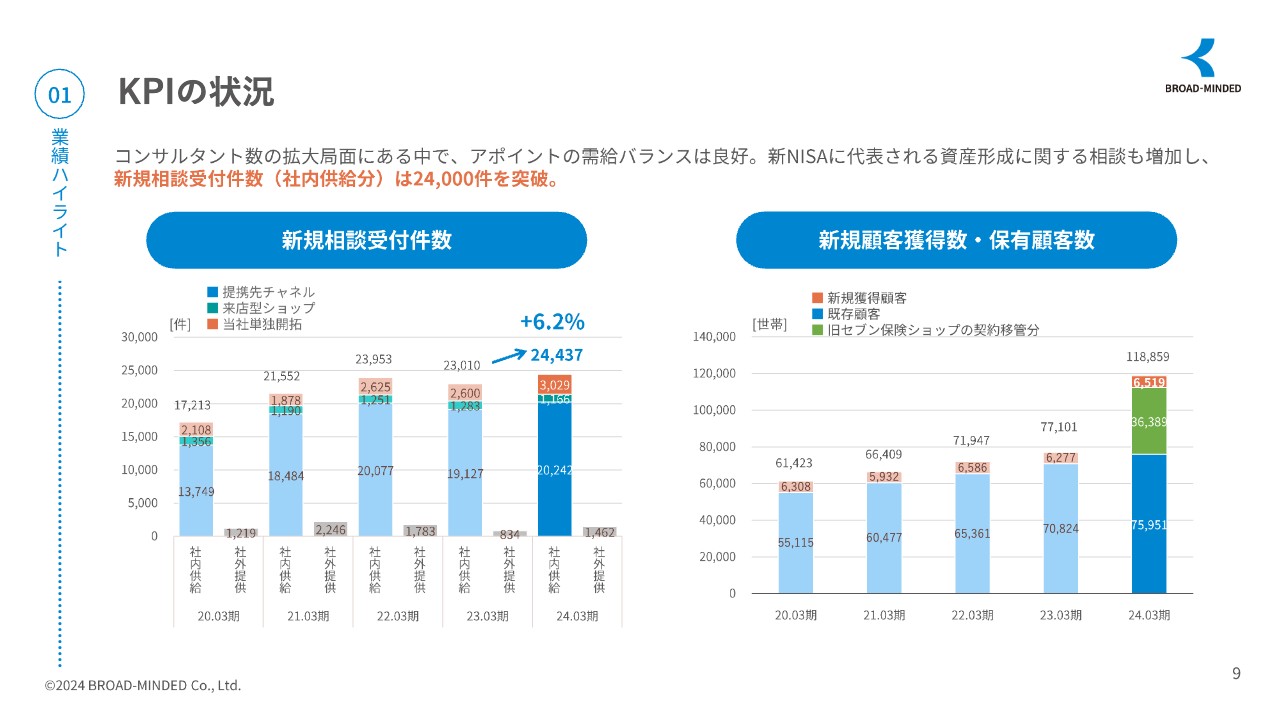

KPIの状況

KPIの状況です。通常は3スライドですが、今回は4スライドでご説明します。1スライド目は、フィナンシャルパートナー事業の成長性のベースになる基礎的な情報です。

スライド左側の新規相談受付件数は、2024年3月期下期、特に年末にかけて顕著でした。新NISAに代表される資産形成に関する相談が非常に増加した背景もあり、過去最高の2万4,000件を突破しました。

新規相談受付件数で開示するパラメーターについて、2025年3月期から「社外提供」を増やしています。これまで新規相談受付件数として開示してきたデータは、スライドに記載している「社内供給」でした。

「社外提供」について、我々が自社で獲得したリードのうち、提携している同業の会社に提供している部分は、これまでも一定数ありました。それをこのタイミングでKPI化した理由には、先ほどご説明した「マネパス」や同業者向けの教育サービスの引き合いが増えていることがあります。

アポイントの獲得は、保険金融業界において、同業者が共通して持っている大きな課題の1つです。したがって「マネパス」のようなデジタルサービスや教育サービスと組み合わせて、社外のアポイントを提供していくことで、新領域のビジネスを伸ばしていくことができるため、開示しています。この開示によって、アポイントの総量や社内・社外の提供のバランスなどをご確認いただければと思います。

スライド右側は、新規顧客獲得数・保有顧客数です。2024年3月期は、新たに6,519の世帯・法人に顧客になっていただきました。加えて、大きなトピックとしては、セブン・フィナンシャルサービスからセブン保険ショップの事業譲渡を受け、店舗・人・契約の移管も受けています。約3万6,000件の世帯・法人、期末時点では合わせて約11万8,000件を有するかたちになっています。

我々が注力している新規の顧客だけでなく、保有顧客に対してもアフターフォローを向上させ、それにより顧客LTV(ライフタイム・バリュー)のさらなる向上を目指します。こちらにも、ご注目いただければと思います。

KPIの状況

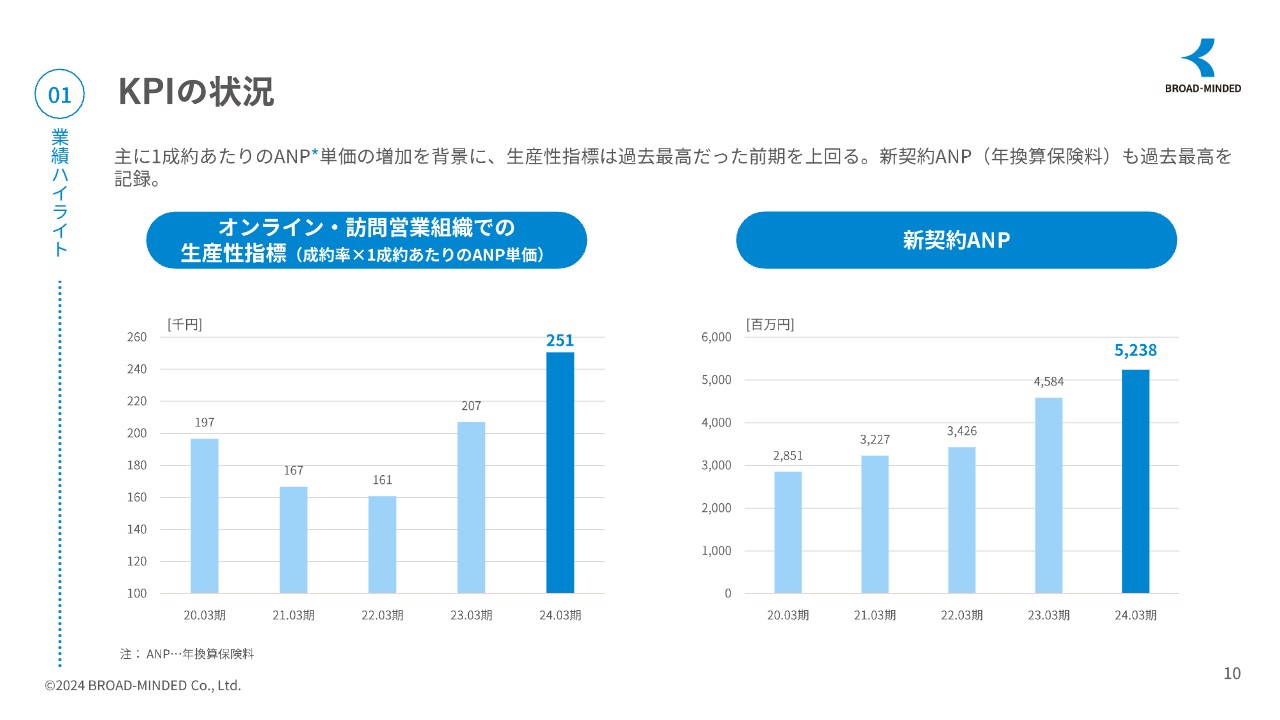

2スライド目は、フィナンシャルパートナー事業におけるコンサルティングの質を表すKPIです。

スライド左側は、先ほども出てきた生産性指標です。成約率と1成約あたりのANP単価(年換算保険料)の掛け算で示しています。

2024年3月期の生産性指標は25万1,000円です。2023年3月期は20万7,000円と、その時点でコロナ禍前の水準を超えて過去最高でした。そこからさらに20パーセント、全社で向上しています。

スライド右側の新契約ANPは52億3,800万円と、こちらも過去最高を記録しています。

KPIの状況

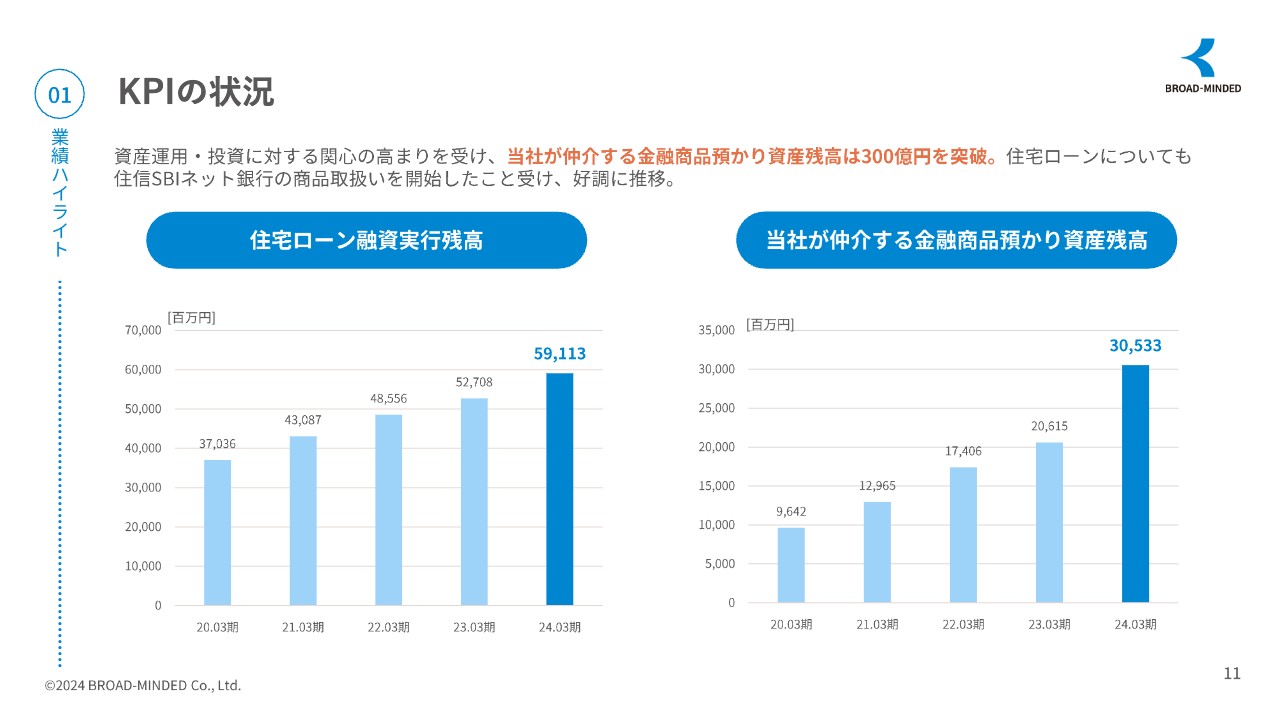

3スライド目は、クロスセルの状況を示すKPIです。スライド左側の住宅ローン融資実行残高も順調に推移しています。スライド右側の弊社が仲介する金融商品預かり資産残高は、300億円を突破しています。

2023年3月期末に200億円を突破し、そこから1.5倍と、これまでの成長角度と比べて急勾配になっていることをご確認いただけると思います。

我々は、先ほどお伝えした新NISAだけでなくIFA事業も、業界で先行して継続的に取り組んできています。その成果が大きく出ていると考えています。

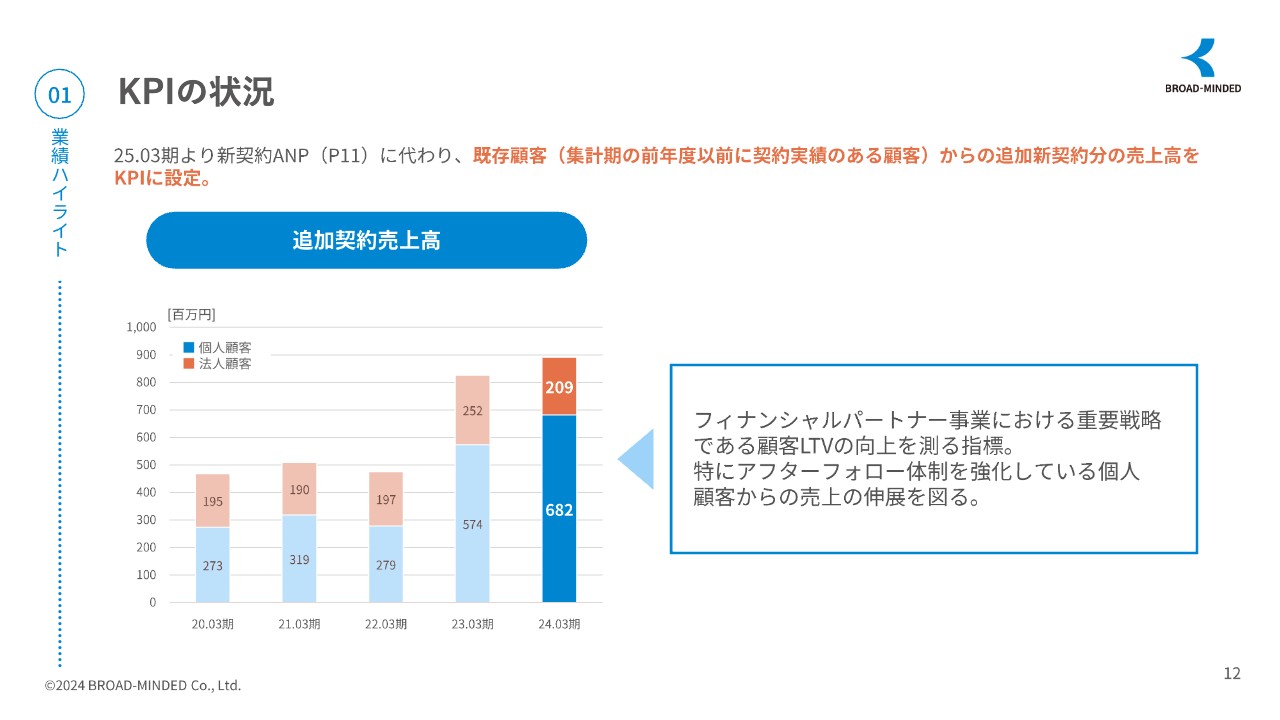

KPIの状況

2025年3月期から、新たに追加したKPIとして、追加契約売上高を開示したいと思います。追加契約売上高は既存顧客から追加で生じた新規契約による売上高です。

新たなKPIとして設定した背景をご説明しますと、我々は上場来、フィナンシャルパートナー事業において、顧客のライフタイム・バリューを高めていくことを重要な自社の戦略として推し進めてきました。

会社としてライフタイム・バリューの向上に取り組むことは、当然ながら顧客満足度を高めることにもつながります。それに加えて、取り組んだ結果を開示していくことは、弊社の事業モデルの優位性を示し、高めることにもつながっていくと考えています。

どのようなことかと言いますと、我々は新規の顧客になっていただくタイミングで、ライフプランニングを非常に大切にしています。そのため、ライフプランニングの中で顧客から預かった属性情報や資産の状況、将来の意向に関する情報など、非常に重要な情報を、自社で開発した「マネパス」というデジタルツールに取り込んでいきます。

我々は生命保険だけでなく、さまざまな金融サービスや不動産仲介も含めて扱っています。ですので、顧客のライフイベントの変化に合わせ、さまざまな金融サービスを提案していけることが大きな事業上の強みや特徴になってきます。

スライド左側に示した過去5年間のトレンドをご覧いただくと、2024年3月期の追加契約売上高は8億9,100万円、そのうち2億900万円が法人顧客からの売上でした。過去5年間は法人顧客の売上が2億円前後で推移しており、特に過去2期は個人顧客の売上が増加していることがおわかりいただけると思います。

この時期は、社内で顧客LTVに取り組んでいこうと戦略を立てた時期と重なります。2024年3月期は約8万世帯の顧客で8億円の売上を上げていたことになりますが、2025年3月期からはこの世帯・法人顧客を12万件に増やし、さらに顧客LTVを高め、追加契約売上高を高めることに注力していきたいと思っています。この点もご期待いただければと思います。

以上が2024年3月期決算についてのご説明です。

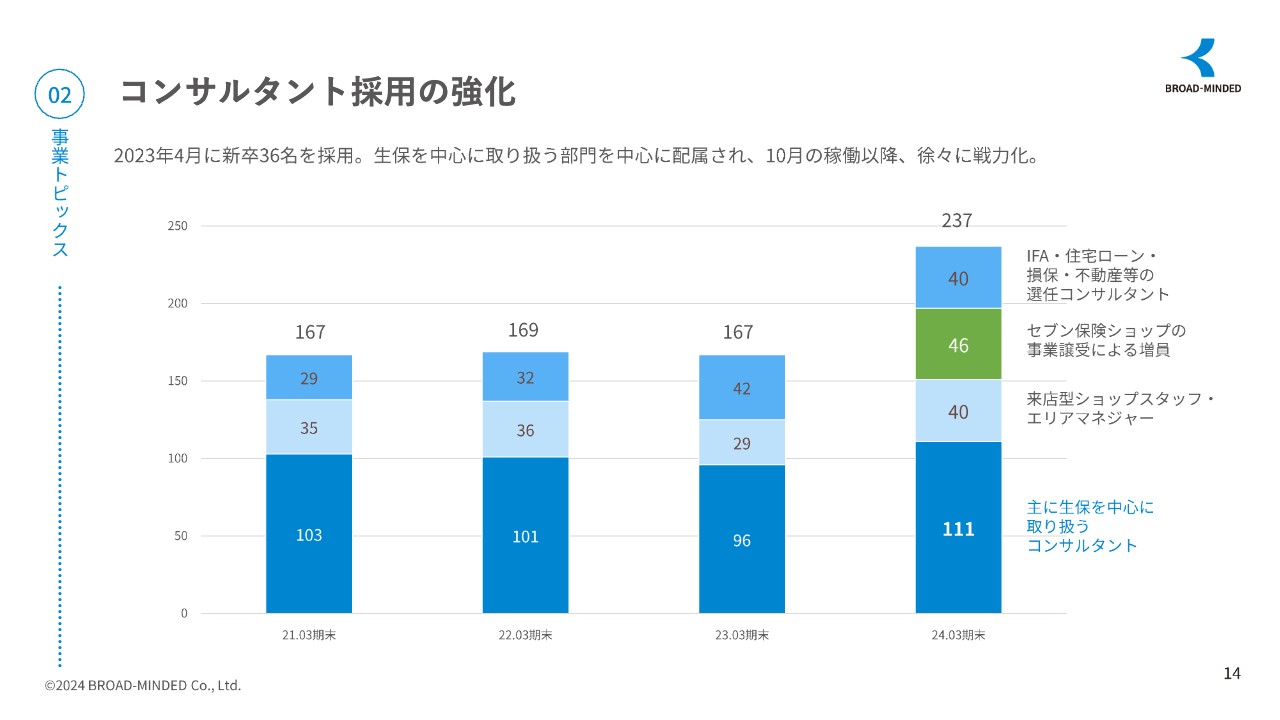

コンサルタント採用の強化

伊藤:事業トピックスについてお話しします。まず、コンサルタントの採用強化は以前からお話ししていますが、2025年3月期についても新卒40名以上を目標に、順調に採用が進んでいます。また、セブン保険ショップを12店舗ほど譲り受けたことで約46名増えています。

このような人材面では、さらなる教育により、生産性のアップをどれだけ早くスタートできるかが1つの鍵になっています。

また、セブン保険ショップや四国等のショップに関しても、ただお客さまを待つのではなく、弊社の「ブロードトーク」を使い、オンラインで対応することも考えています。それにより顧客対応の件数を増やし、さらに生産性を上げていくことを考えています。

マネプロブランドでの店舗展開 ー セブン保険ショップの店舗譲受 ー

先ほどお話ししたセブン保険ショップは、「マネプロ」ショップとして約12店舗展開しています。今まで保険ショップだったところから「マネプロ」ショップとして、NISAやiDeCo、金融商品など、全般的な金融の相談を受けるかたちを目指していきます。

マネプロブランドでの店舗展開 ー セブン保険ショップの店舗譲受 ー

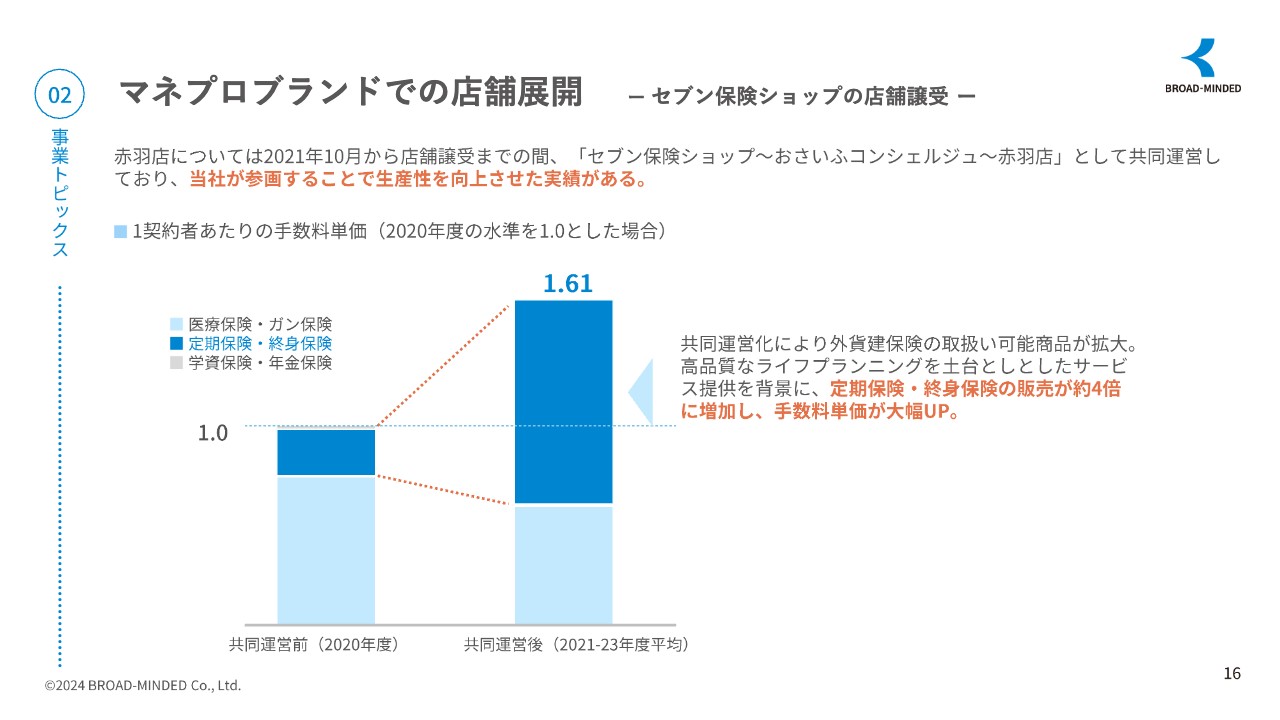

「マネプロ」ブランドの店舗展開については、セブン保険ショップの赤羽店をパイロット店として弊社が運営しました。

スライドのグラフでも示しているとおり、生産性は約1.61倍に上がっています。当時「店舗ワースト3」に入っていたところを、「店舗トップ2」ほどにまで引き上げた実績があります。こちらについても、スタッフの教育を生産性の向上につなげられるのではないかと感じています。

マネプロブランドでの店舗展開 ー セブン保険ショップの店舗譲受 ー

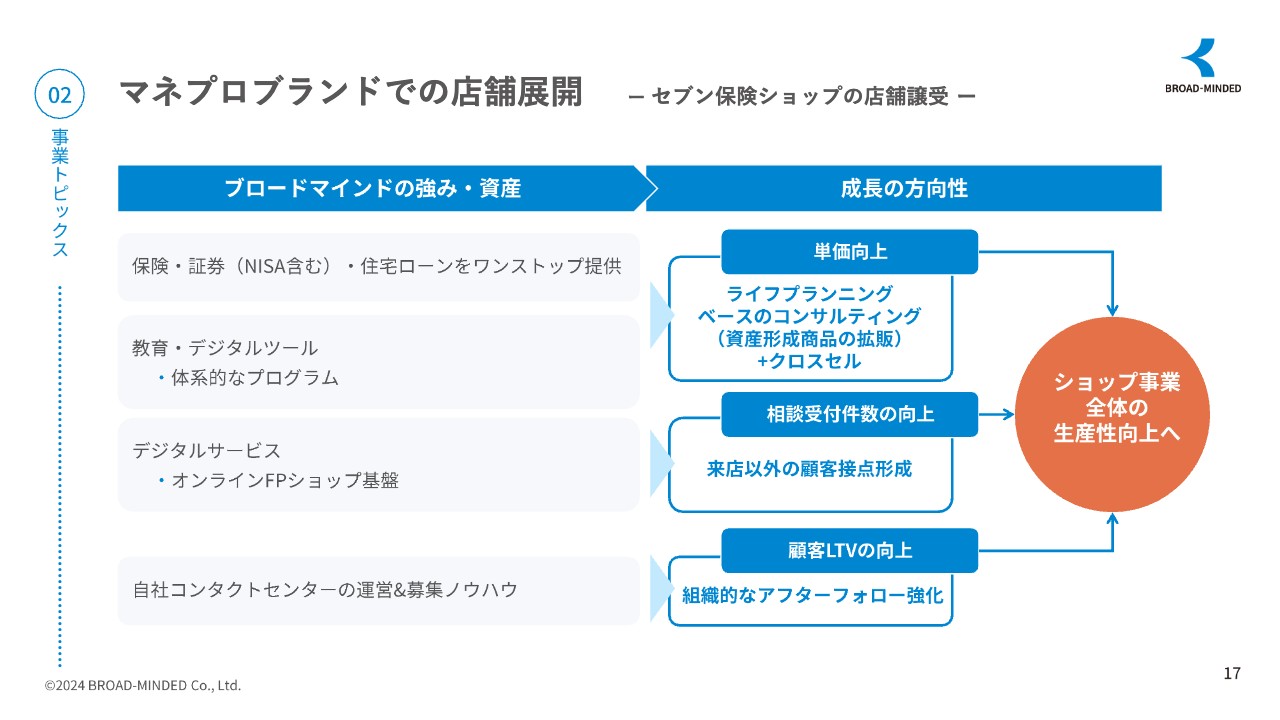

「マネプロ」ブランドでの店舗展開については、弊社の強みの1つである、保険・証券(NISA含む)や住宅ローンなどをワンストップで提供できることを活用します。そして、弊社の新卒教育のノウハウを利用し、体系的なプログラムを使って教育していきます。

デジタルサービスについては、先ほどお話ししたオンライン対応を活用します。弊社の約80パーセントがオンラインでコンサルティングを行っていますので、ショップも含めてデジタルツールを活用していきます。

また、弊社の「マネパス」というライフプランシミュレーターは、大きな生産性を上げる1つの鍵となりますので、活用していきたいと思っています。さらに自社のコールセンターの運営・募集ノウハウを活用していくことで、単価の向上、相談件数の向上、顧客LTVの向上へつなげていきたいと考えています。

FP向けライフプランシミュレーター「マネパス With FP」の展開

ライフプランシミュレーター「マネパス with FP」の展開についてご説明します。先ほどお話ししたとおり、「マネパス with FP」は、弊社コンサルタントの生産性を上げるために社内でも積極的に活用しています。

「なぜ御社は新卒でそれだけ生産性が高いのか?」と言って、同業も含めたさまざまな業界から「マネパス」を使った教育の依頼が来ています。そのような中で、大手保険会社への約2,000IDの提供からスタートし、大型の受注ができました。こちらも順次拡大していく予定です。今後のデジタルサービス収益化に向けて、1つの道筋ができたと思っています。

業績予想の前提

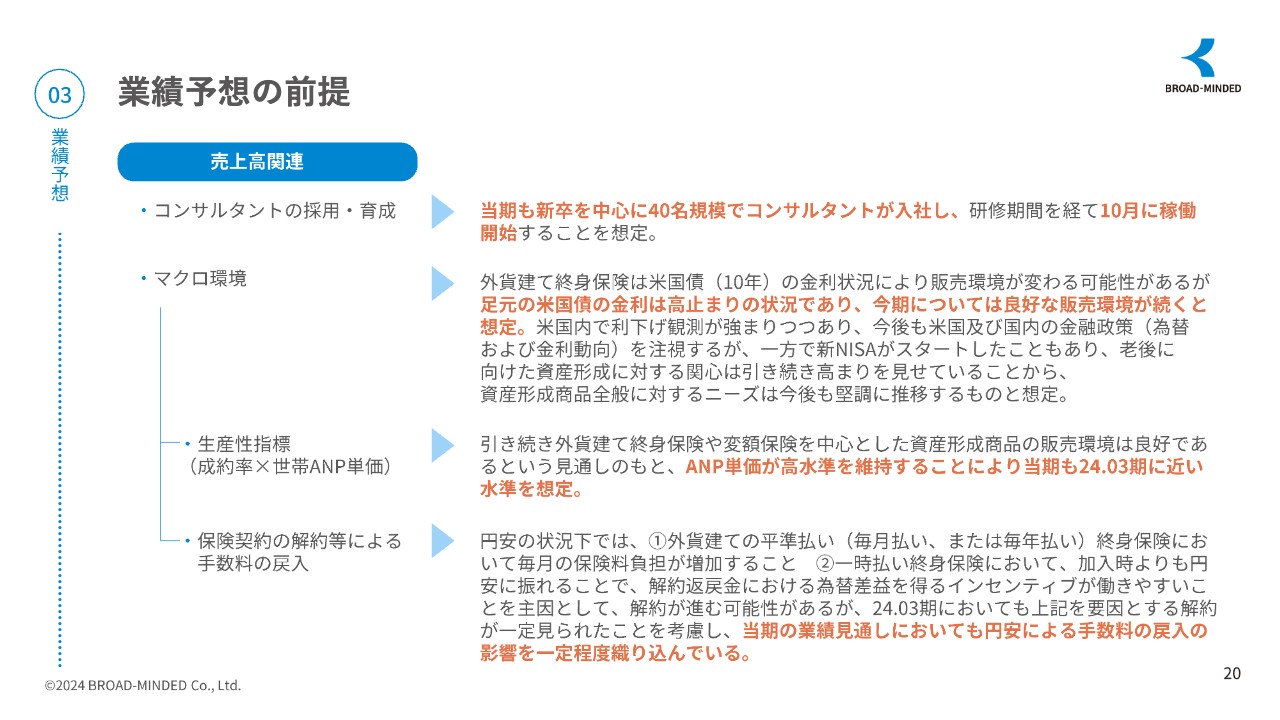

2025年3月期の業績予想についてご説明します。まず業績予想の前提です。何度もお伝えしていますが、コンサルタントの採用と育成があります。2025年3月期も新卒を中心に40名規模でコンサルタントが入社しています。約3ヶ月から半年の研修を経て今年10月から稼働する予定であり、こちらが下期にインパクトが出る背景となっています。

マクロ環境について、足元の米国債の金利は高止まりの状況です。2025年3月期についても良好な販売環境が続くと想定しています。また新NISAがスタートしたこともあり、老後に向けた資産形成に対する関心は引き続き高まりを見せています。資産形成商品に対するニーズは今後も堅調に推移していくと考えています。

生産性指標についても、引き続き外貨建て終身保険や変額保険を中心とした資産形成商品の販売環境は良好であると考えており、2024年3月期に近い、あるいはそれ以上の水準が見込めると考えています。

最後に、保険契約の解約等による手数料の戻入について少しお話しします。まず、外貨建て保険は円安の状況が続くと毎月の保険料が値上がることから、一時解約のかたちになる場合があります。そこで手数料の戻入が発生するわけですが、2023年3月期と2024年3月期あたりから一定の戻入が発生しています。

私自身は、お客さまの中で一巡したと考えていますが、2025年3月期の業績見通しにおいても、円安による手数料の戻入の影響を一定程度織り込んだ計画になっています。

また外貨建て保険についても、現在弊社では、今後は変額保険を中心に販売していこうと考えています。今後、それによる戻入リスクも減らしていきたいと考えています。

業績予想の前提

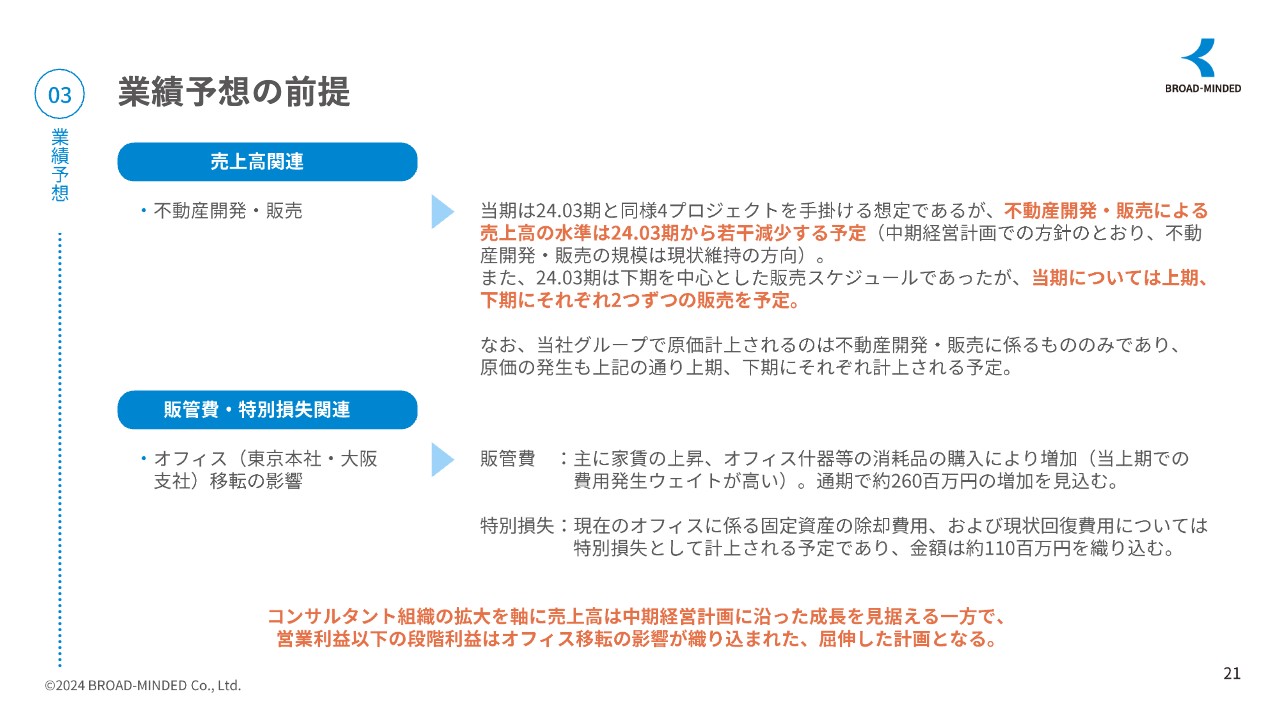

不動産開発・販売です。不動産開発・販売売上高の水準は2024年3月期から若干減少する予定です。2024年3月期、2023年3月期については下期に寄っていたのですが、2025年3月期は上期・下期にそれぞれ2つずつの販売を予定しています。

また、2025年3月期の1つのポイントでもありますが、販管費・特別損失関連のお話です。弊社オフィスの移転により、かなりコストがかかってきています。販管費においてもオフィス什器の消耗品購入等を含めて、通期で2億6,000万円の増加を見込んでいます。

そして特別損失においては、現在のオフィスにかかる固定資産の除却費用、および原状回復費が特別損失で計上される予定です。金額は1億1,000万円を織り込んでおり、計3億7,000万円近くが費用としてかかってきます。

しかし、このようなことを抱えながらも、先ほどから2桁以上の成長を目指すとお話ししていますので、本業での伸び率はかなり伸びていると予想していただければと思います。

業績予想サマリー

業績予想のサマリーです。売上高は中期経営計画で方針を立てたCAGR15.0パーセントに沿った成長を見据えています。業容拡大に向けた投資を行いながらも、営業利益も2桁成長を目指します。

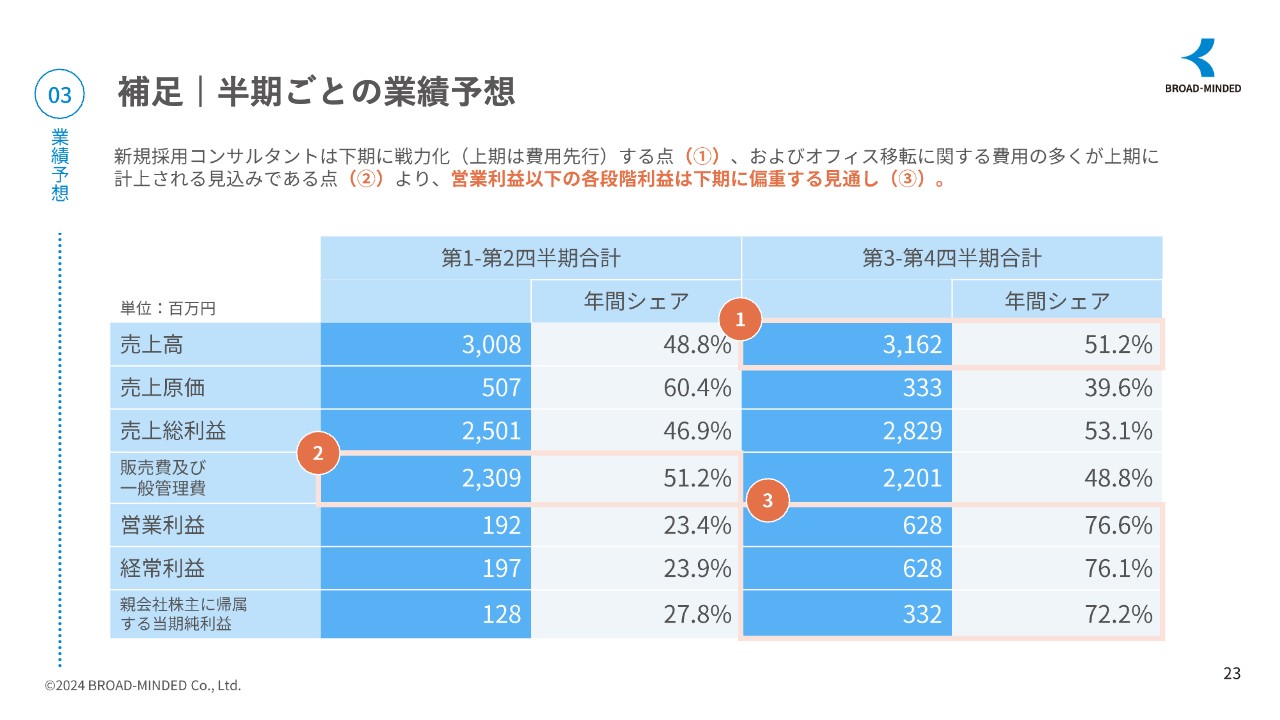

補足 | 半期ごとの業績予想

業績予想の補足です。スライドに半期ごとの業績予想を記載しています。上期にオフィス移転に関する費用等がかかってきています。また、下期に業績が寄っていますので、営業利益率は下期にかなり上がってくる見通しです。

冒頭でお話ししたとおり、2025年3月期、2026年3月期に向けて非常によい業績を見込めるのではないかと思っています。

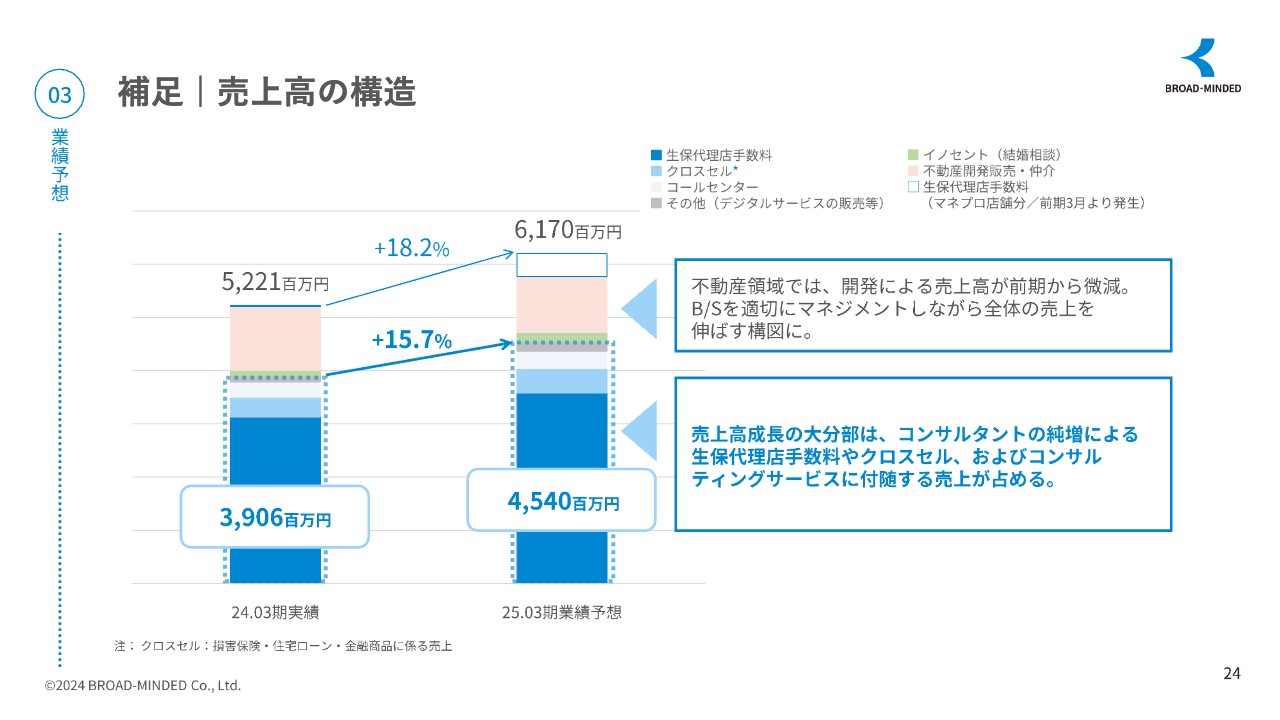

補足 | 売上高の構造

売上高の構造です。不動産領域の開発により、売上高は2024年3月期から微減するため、B/Sを適切にマネジメントしながら全体の売上を伸ばす構造にしています。

3月5日のIRデーでお話ししましたが、今後の方針は不動産開発をこの水準に抑えておき、フィナンシャルコンサルティングサービスおよび新領域の金融教育関連サービス、「マネパス」等も含め、大きく伸ばしていくことです。そのため、不動産開発については全体の割合は下がっていく傾向になると考えています。

売上高の成長の大部分は、コンサルタントの純増による生命保険の手数料やクロスセル、およびコンサルティングサービスに付随する売上で占められています。

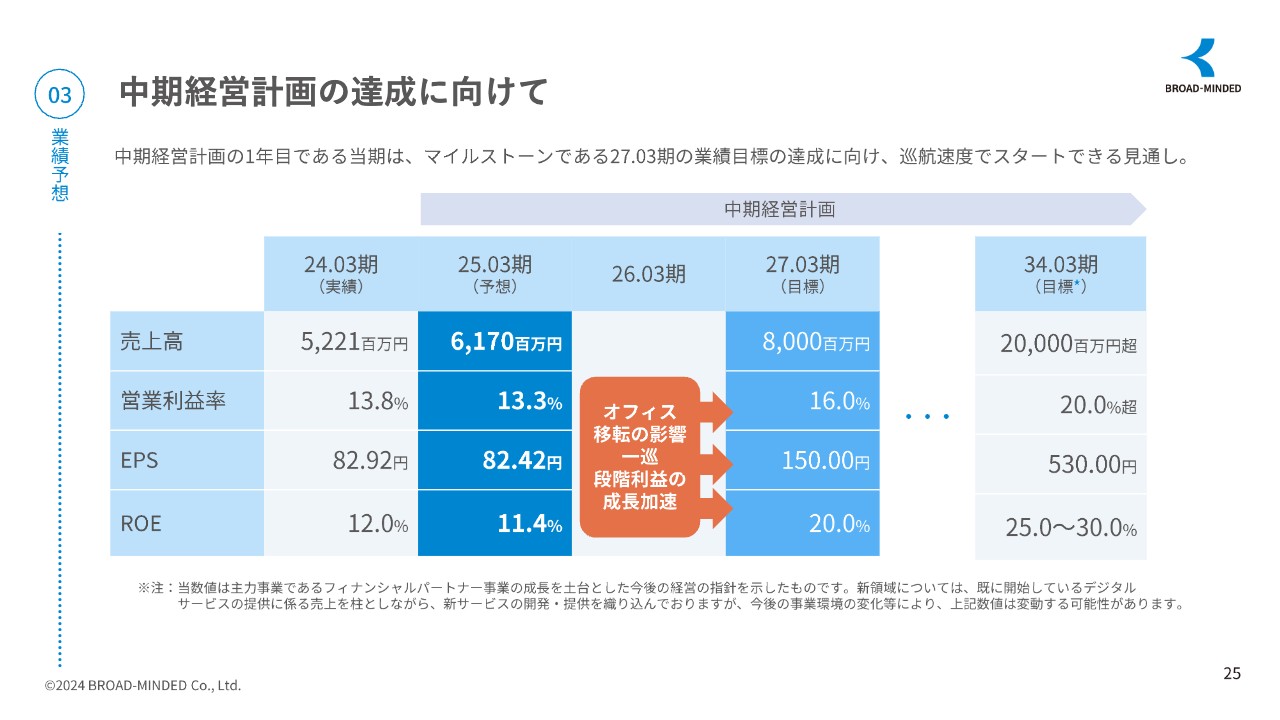

中期経営計画の達成に向けて

中期経営計画の達成については、2027年3月期の業績目標の達成に向けて巡航速度でスタートできていると思っています。

スライドの表にも記載しているとおり、オフィス移転の影響の一巡と段階利益の成長加速に加えて、コンサルタントについても昨年入社の36名と今年入社の40名の新卒を含め、順調に育ってきています。

このような部分での利益率等も上がってくることが見込まれますので、期待していただければと思います。

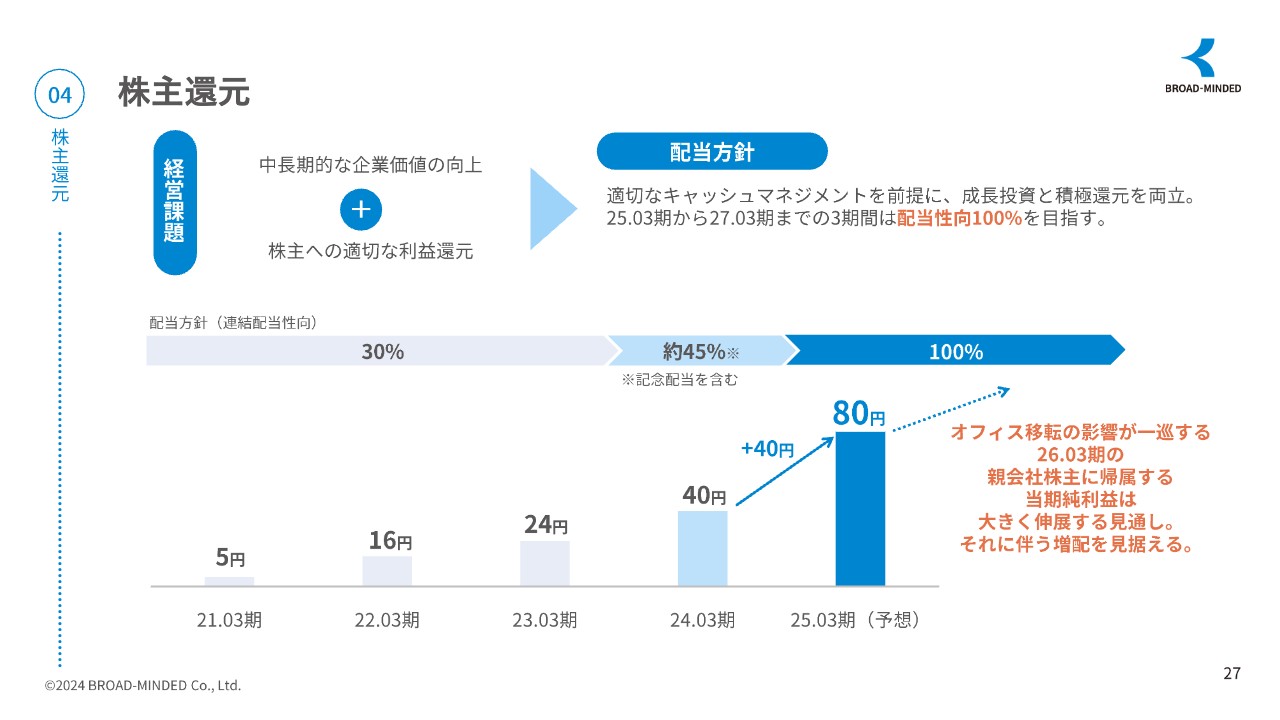

株主還元

株主還元です。こちらも冒頭でお話ししましたが、オフィス移転の影響も一巡し、2026年3月期においても当期純利益は大きく伸びる見通しです。それに伴う増配を見据えています。

また、適切なキャッシュマネジメントを前提に、成長投資と積極還元を両立し、2025年3月期から2027年3月期までの3期間は配当性向100パーセントを目指します。2025年3月期は80円以上の配当をお約束したいと思っています。

ご説明は以上です。ありがとうございました。

質疑応答:オフィス移転費用について

司会者:「2025年3月期(今期)のオフィス移転費用を教えてください。費用はすべて販管費に計上される予定でしょうか?」というご質問です。

伊藤:まず販管費の増加分は、主に家賃の上昇と、オフィス什器等の消耗品の購入により、通期で約2億6,000万円を見込んでいます。その中で、約1億円は今期のみ発生するものです。

一方、オフィス移転に伴う原状回復費用、また固定資産の除却費は今期の特別損失として計上される予定であり、その金額は約1億1,000万円です。

質疑応答:中期経営計画における2027年3月期営業利益目標について

司会者:「2025年3月期の計画における営業利益8億2,000万円から、中期経営計画の2027年3月期営業利益12億8,000万円の達成は、一見とてもハードルが高く感じます。

この計画は必達とお考えでしょうか? それとも、あくまで目指したい数値という位置づけでしょうか?

目標達成には営業利益率の改善が必要になりますが、あと2期で3ポイント近く改善させる具体的な策を教えてください」というご質問です。

伊藤:まず2027年3月期の営業利益目標は、簡単ではないものの現実的な数値であり、必達すべきと考えています。

今期の営業利益計画は、オフィス移転の費用が計上された結果の8億2,000万円です。移転の影響が一巡する2026年3月期の営業利益の伸び率は見込めると考えており、今期の下期は20パーセント近い営業利益率が期待できます。その意味では、十分に達成可能な目標だと考えています。

また、オフィス移転に伴い、今期はオフィス什器などの消耗品購入で、販管費において相当な費用が発生していますが、来期は発生しません。また、全体の売上高に占める不動産開発の割合は徐々に減少する見通しです。不動産開発は唯一、原価が発生するビジネスです。足元の原材料等の影響などで、利益率は12から13パーセント程度です。

2027年3月期にかけては、プロジェクト数を増やすことなく、売上高も今期と同水準と考えています。そのため、金融商品の成長がこれまで以上に全体の売上高を支えていく構図になっていきます。既存顧客に対するアフターフォローを強化し、そこから追加売上を伸ばしていくなどの施策により、利益率を改善していく計画です。また「マネパス」等のDX系の売上を伸ばすことも、利益率の改善につながると考えています。

質疑応答:MDRT取得者の転職リスクについて

司会者:「貴社のMDRTの取得率と、平均契約金額は非常に高いですが、MDRT取得のための教育をして転職されるリスクはないのでしょうか?」というご質問です。

伊藤:まず弊社は、経験者の中途採用はあまり行わない方針です。フィナンシャルコンサルティングビジネスにおいては、8割以上が新卒になっています。

弊社は業界でも考えられないほど離職率が低く、3年離職率が10パーセントを割っています。弊社の新卒は、収入というよりも人や組織、事業面に対して魅力を感じて入社する人間が多いです。高収入を求めて他代理店に転職する動きは、足元ではまったく見られません。

フルコミッション系の代理店では見られない特徴として、弊社は仕組み作りが得意で、自動的に相談が来る仕組みを作っています。会社がそのような環境を作ることで、新卒は新規顧客の開拓よりも、コンサルティング業務に注力できます。

フルコミッション系の代理店は、属人的な働き方をするところがありますが、弊社の新卒はチームでナレッジ共有する文化があり、そのような意味では転職リスクがほぼないと考えています。

質疑応答:成長投資の資金確保について

司会者:「配当性向100パーセントと、親会社株主に帰属する当期純利益のすべてを還元することになると思いますが、成長投資の資金はどのように確保されるのでしょうか?」というご質問です。

鵜沢:まず弊社のビジネスは、基本的にバランスシートへの大きな投資を必要としないものになっています。現在、通常の事業運営については十分な資金を確保していると考えています。

他方で、借入はほぼない状況です。上場している以上、資本コストを意識して経営していかなければならないと考えると、借入したほうが資本コストは下がっていくという観点もあります。今後、成長投資が必要な際には、借入を積極的に活用して資本コストを下げながら、質のよい投資を行っていきたいと考えています。

質疑応答:預かり資産の増加に対する新NISAの寄与について

司会者:「預かり資産が急激に増加していますが、これに対して新NISAはどのぐらい寄与されているのでしょうか? 具体的に売れている投資信託などもご教示いただければ幸いです。また、新NISA口座開設などで、人気のある金融機関もご教示ください。オルカン『eMAXIS Slim 全世界株式(オール・カントリー)』などが増加しているかと思料いたします」というご質問です。

鵜沢:まず前提として、預かり資産の増加のところでは、投資信託に限らず、プレーン債や劣後債といった債券も一定以上寄与しています。

投資信託については、新NISAによる寄与分を正確に把握するのは難しい状況ではありますが、具体的な商品としては、オルカンとご推察のとおり、全世界株式や米国株式に投資するものが中心です。

質疑応答:「マネパス」拡大のスピード感について

司会者:「『マネパス』の拡大を見込んでいるとのことですが、どの程度のスピード感なのでしょうか? 生命保険以外の金融業態への展開も含め、具体的に教えてください」というご質問です。

鵜沢:「マネパス」は、我々が開発したライフプランニングのシミュレーションツールです。大きな特長としては、弊社がいわゆる生命保険だけではなく、資産運用や資産形成に関するIFAのビジネスもかなり長い期間行ってきていることが挙げられます。

現在、保険金融のリテールの世界では、「ライフプランニングをしっかりしていこう」という流れがあります。当局も発信しており、その文脈でニーズが高まっている状況です。

また、これまで生命保険だけを扱っていた代理店、事業者、FPが、それだけでは新NISAの相談などに対応しきれないということで、新たに金融商品仲介業に登録するなど、興味・関心を寄せているといったマーケットの流れがあります。

そのような背景から、さまざまなライフプランニングのシミュレーションツールがある中、我々が事業を営む中で他社に先行して開発したツールとして、マーケットから評価をいただいている手応えがあります。拡大のスピード感についてはご説明が難しいですが、この1年間で外販したID数は月間で約2,400です。

事業の構造としては、「社外に提供している月間のID数×ID単価」が、月次収益(MRR)のかたちで入ってきます。現在、このMRRが月間で750万円から800万円ぐらい、ARRでは1億円ぐらいになっています。こちらがきちんと積み重なってくれば、1つの大きなビジネスになるかと思います。

既存の保険代理店もありますし、IFAや生命保険会社など、さまざまなチャネルからの引き合いが来ている状況ですので、今後も積極的に展開していきたいと思っています。

質疑応答:ライフプランニングにかかる研修サービスへの引き合いについて

司会者:「ライフプランニングにかかる研修等のサービスについて、今後、生命保険会社や代理店から引き合いが増えていく見込みでしょうか?」というご質問です。

伊藤:ライフプランの研修サービスについては、生命保険会社、保険代理店、IFAなど、いろいろなところから引き合いをいただいており、地方銀行からの問い合わせも数件来ています。そのような部分で、我々は研修とセットで、ライフプランにこだわって開発した「マネパス」を販売していきます。

弊社の新卒コンサルタントの生産性が非常に高いことは業界でも話題になっていますので、そのような意味でも、今後も研修ニーズは大きく広がっていくと思っています。

伊藤氏からのご挨拶

伊藤:駆け足でのご説明となり、わかりづらい点もあったかと思いますが、本日はありがとうございました。

冒頭でもお話ししたとおり、弊社は新卒採用も順調に進んでおり、人材も確保できている状況です。下期においても営業利益率が上がってきていますので、今期から来期にかけて、今まで以上のスピードで成長を続けていきます。

みなさまにはぜひともご期待いただき、応援していただければと思います。ありがとうございました。

新着ログ

「保険業」のログ