【QAあり】オーケーエム、売上高、受注高ともに過去最高を達成 受注残は舶用を中心に堅調に推移し過去最高を更新

目次

奥村晋一氏(以下、奥村):株式会社オーケーエム代表取締役社長の奥村でございます。本日は、スライドに記載の1点目から5点目までをご説明します。まずは私から、オーケーエムについてお話しします。

PURPOSE

パーパスです。当社の存在意義は「いい流れをつくる。」です。私たちは、目に見えるもの、見えないもの、世の中の流体、ステークホルダーのみなさまの思いや考えをつないでいます。

社会の課題を見つけ環境を考え、働きやすく暮らしやすい世の中に貢献していきます。社是にある「独創的な技術」で、社内、お客さま、社会に、「いい流れ」をつくっていきます。

社是

社是を4つ掲げています。1つ目は「独創的な技術」です。製品開発だけではなく、製造、販売、管理に至るまで、すべてのプロセスで独創的な技術を発揮し、すべてのプロセスで工夫・改善を織り込みます。

2つ目は「最高の品質 最低の資源消費」です。お客さまに喜ばれる商品創り、顧客満足度の向上を図ります。

3つ目の「余裕ある生活と豊かな心」は、従業員満足度の向上です。4つ目の「地域社会に貢献する」は、社会や株主のみなさまの満足度の向上です。

オーケーエムとは

社名について簡単にご説明します。1962年5月に設立した奥村製作所に由来しています。1993年4月に、新たな可能性を広げる企業としてイメージを刷新する思いを込めて、奥村製作所からオーケーエムに社名変更しました。

社名変更前には、「OKUMURA」という7文字のロゴを製品のバルブに入れていました。しかしながら、製品のバルブは鋳物でつくられているため、文字が潰れやすい側面がありました。

そこで「OKM」という3文字のシンプルなロゴを採用することによって、鋳出し文字の潰れも防止できるようになりました。

バルブとは?

バルブについて簡単にご説明します。バルブは、流体を「流す」「止める」「絞る」「調整する」ための機能を有した機器です。2000年以上前から存在しており、時代のニーズに合わせて、さまざまなニーズを取り入れて形を変え、さまざまな用途で使用されてきました。

配管がある限り、バルブはなくなることはありません。非常にサステナブルな業界だと言えます。バルブが活躍する場所は、私たちの生活や産業を支えるインフラです。配管があるところには、必ずバルブが使われています。

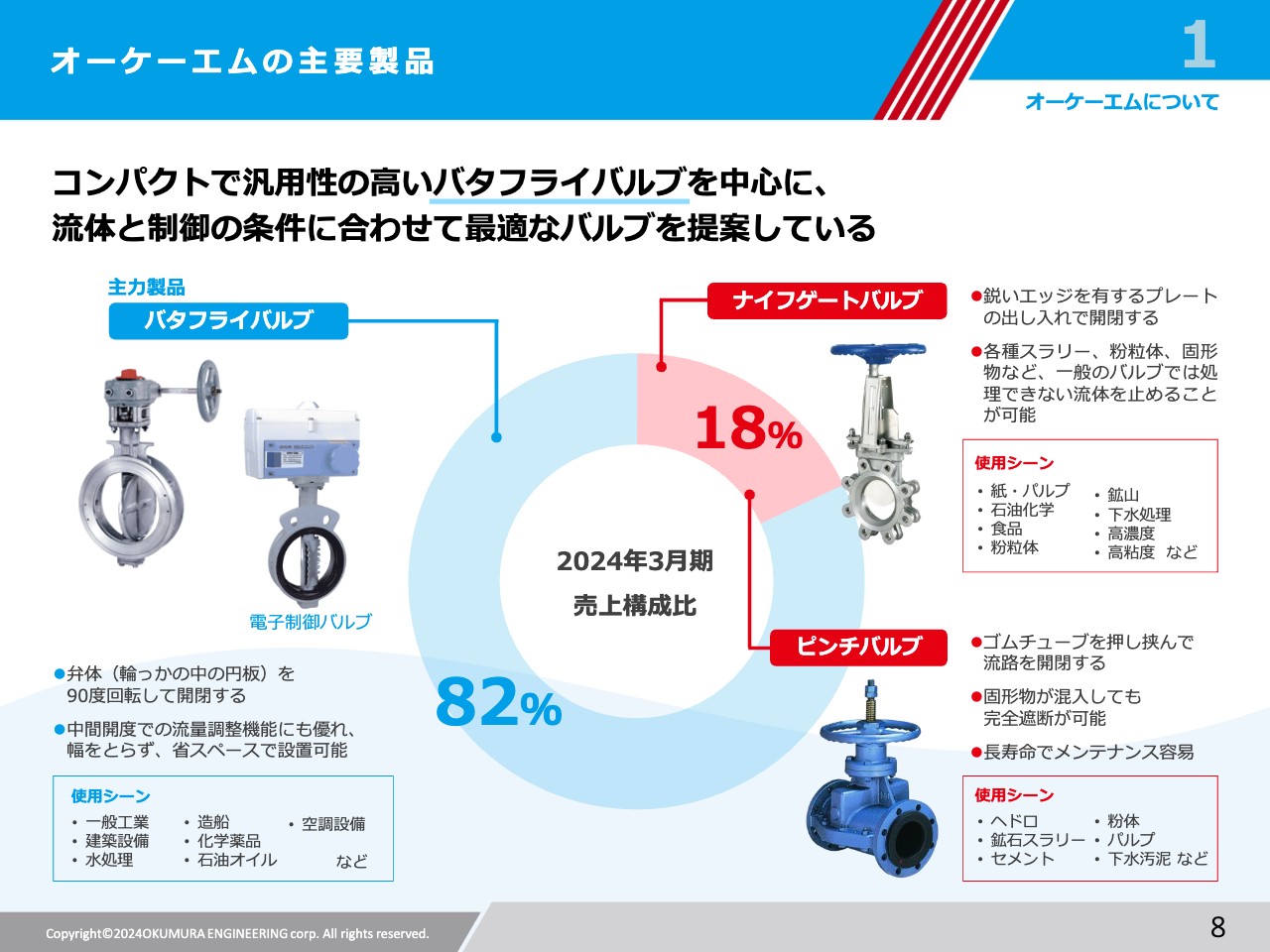

オーケーエムの主要製品

オーケーエムの主要製品には、大きく3つの製品群があります。

1つ目は、バタフライバルブです。輪っかの中に円板を配置し、そちらを90度開閉することによって、流体を流す、止める、調節する、絞るなどの動作を行うことができます。中間開度での流量調節機能にも優れています。

2つ目は、ナイフゲートバルブです。輪っかの中のプレートを出し入れすることによって、流体を流し、止めることができます。

3つ目は、ピンチバルブです。ゴムチューブを潰して流体を止め、開放して流します。

サイズは、2.5センチから2メートルくらいまで、配管に取り付けられるバルブをラインナップしています。

流体には、液体、気体、固体、泥などのスラリー状のもの、粒のような粒状のものなど、さまざまな種類があります。

メイン製品であるバタフライバルブ、特に大きなバルブに関しては、グローブバルブなどの一般的な他のバルブに比べて、非常にコンパクトで軽量となっています。そのため、大きな配管には、バタフライバルブが使われることが多いです。

また、スラリー状のものに関しては、ナイフゲートバルブやピンチバルブを推奨しています。

カタログに載っているような標準的なバルブだけではなく、お客さまの細かいニーズに合わせたカスタマイズバルブを提供していることが、当社の特徴および強みとなっています。

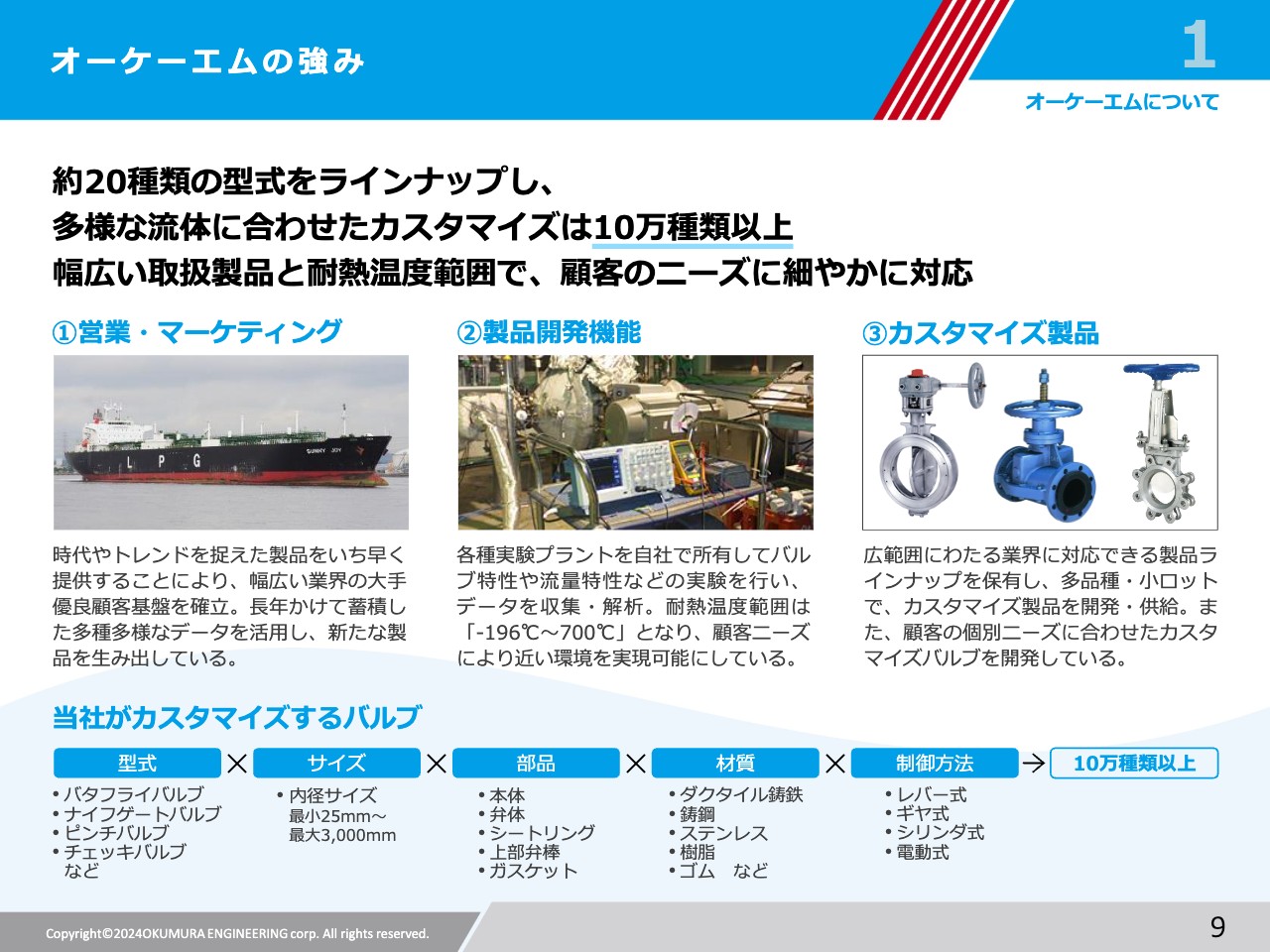

オーケーエムの強み

当社の強みは3つあります。1つ目は、営業・マーケティングに関してです。従来、時代や市場のトレンドをいち早く察知して、ニーズを捉えてきました。

ニーズにマッチするバルブを開発し、製造・提供してきたことで、幅広い業界のお客さまから、さまざまな流体制御の情報を収集することができました。その蓄積した情報を、新たな製品の開発やマーケティングに活かしています。

2つ目は、製品開発機能です。カスタマイズ製品の開発・設計段階においては、お客さまが使う環境や流体をできるだけ再現して、テストを重ねています。そのデータを蓄積し、次の開発に活かしています。

3つ目は、カスタマイズ製品です。流体には、水や、水の中でも酸性のもの、アルカリ性のもの、油、固体、スラリー、粉体など、いろいろなものがあります。さらに、温度も高温から低温まで、流体の圧力も低圧から高圧まで、さまざまです。

お客さまの多様な流体のニーズに、できるだけ合致した部品や半製品を組み合わせることで、短納期でタイムリーに提供できることが当社の強みです。

競争優位性を発揮した成功事例

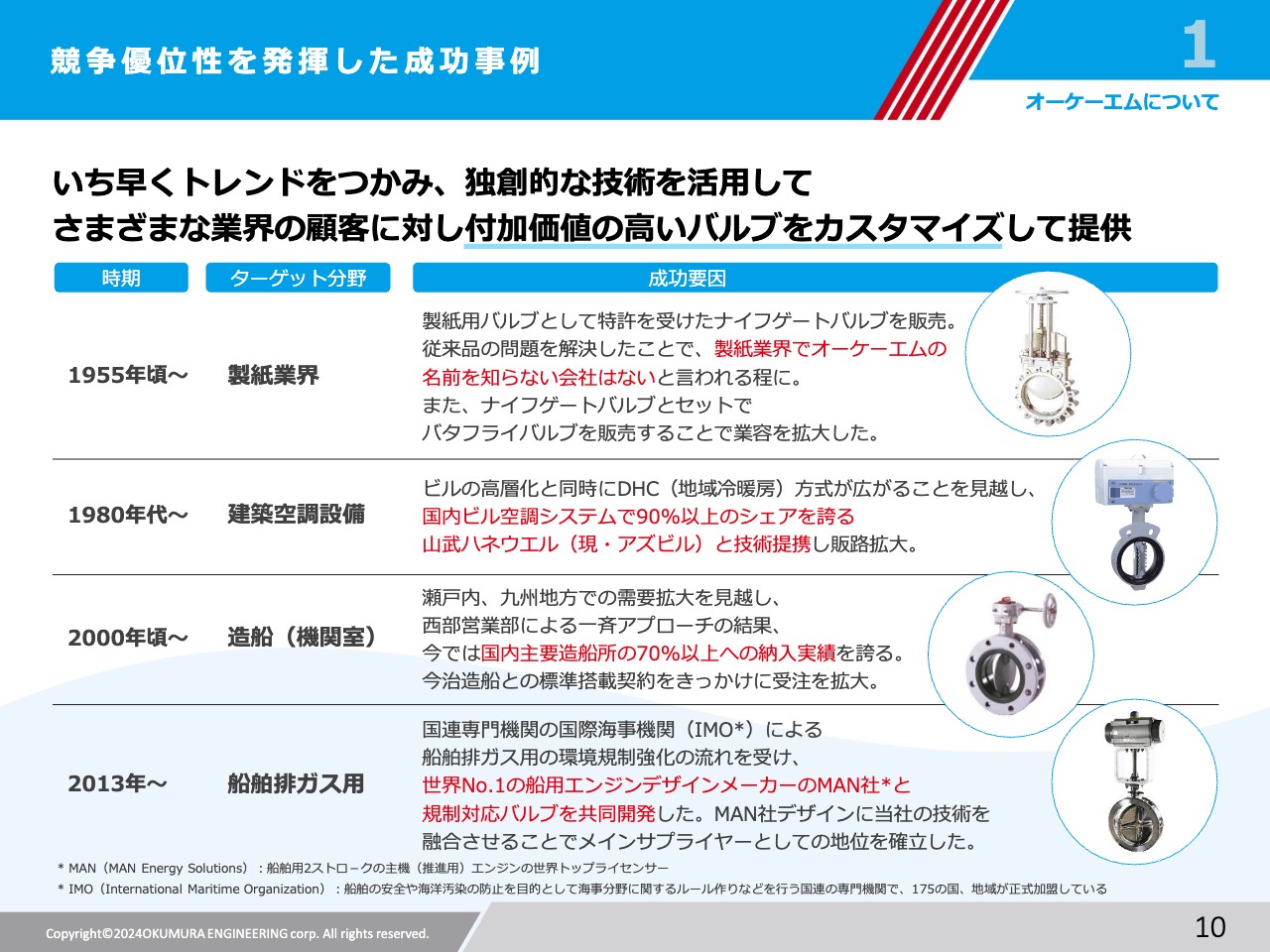

時代に合わせたカスタマイズ製品を提供することで、さまざまな業界のお客さまから評価されてきました。その成功事例をご紹介します。

1950年代には、製紙業界において、紙パルプのプラント向けにナイフゲートバルブ、プレートバルブを中心にカスタマイズ製品を開発しました。

1980年代は、高層ビルの建設が非常に活況を呈していました。当時の高層ビルでは、冷水、温水を制御して、冷暖房を実現していたため、冷水、温水をコントロールする電子制御式のバルブを開発しました。

2000年代には、造船ブームが起きたため、造船メーカー向けにカスタマイズ製品を設計し、提供してきました。カスタマイズ製品の評価を受けて、近年では船舶排ガス用バルブが業績にしっかりと貢献しています。

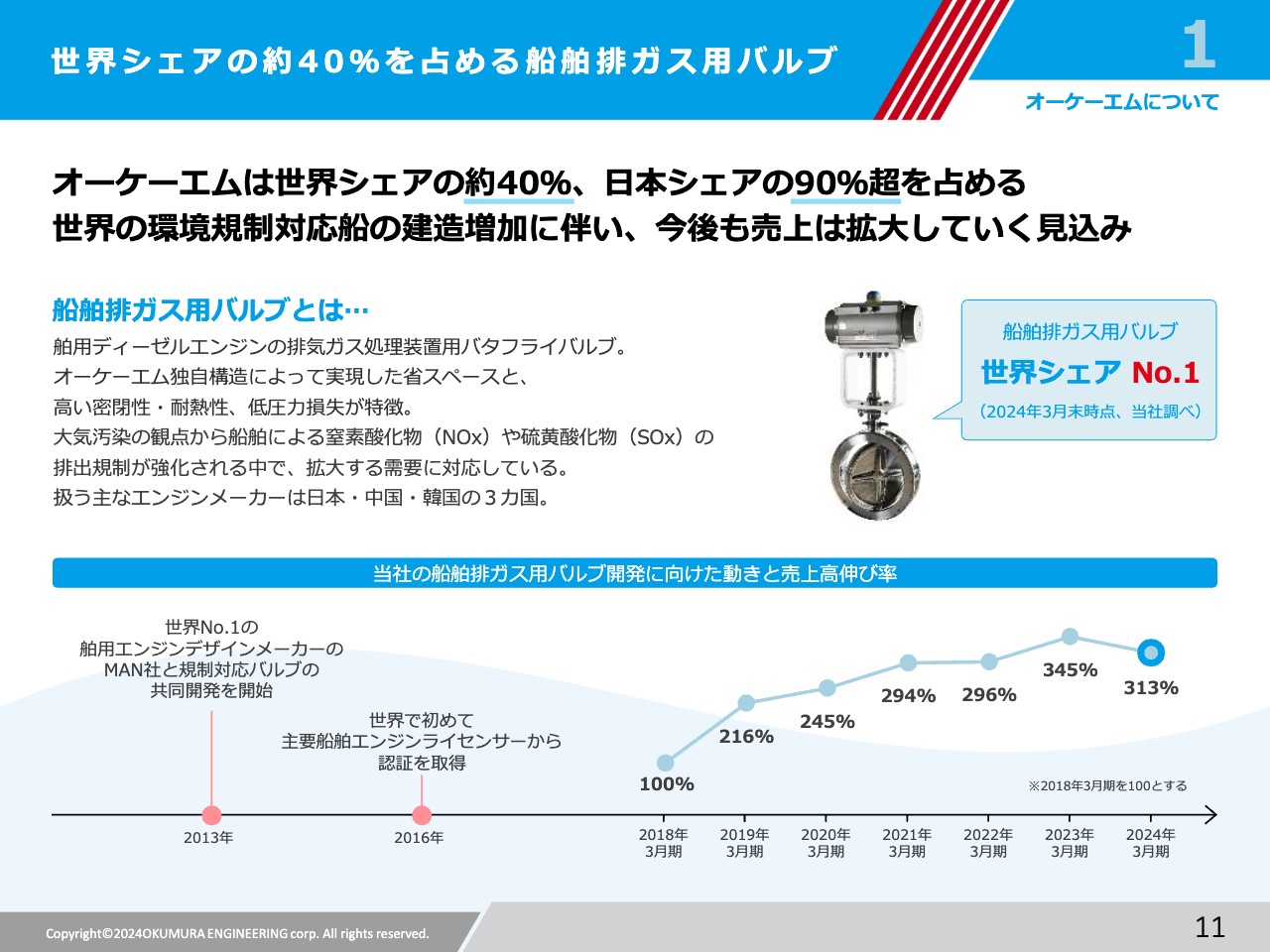

世界シェアの約40%を占める船舶排ガス用バルブ

近年、船舶エンジンに使われる船舶排ガス用バルブの売上拡大により、カスタマイズバルブの販売が伸びています。

船舶排ガス用バルブは、船舶のエンジンから排出されるNOx(窒素酸化物)を処理し、除去するための装置に使われるバルブです。スライド下の折れ線グラフに示したとおり、近年の市場売上高の伸び率は右肩上がりです。

このように、時代に合わせたカスタマイズバルブを提供することによって、お客さまから信頼を得ています。以上で、当社の概要についてのご説明を終わります。

2024年3月期 トピックス

木田清氏:取締役上席執行役員管理統括本部長の木田でございます。私から、2024年3月期決算概要と2025年3月期業績予想についてご説明します。まずは、2024年3月期のトピックスです。

1つ目に、脱炭素社会に向けた製品の開発を推進しました。アンモニア燃料船向けバルブのプロトタイプが完成し、試験搭載に向けて進めています。液化水素用大口径バタフライバルブの研究開発は、計画どおり進んでいます。

2つ目に、国内大手製鉄所の次世代熱延ライン向けの大口受注を獲得し、2025年3月期に納入する予定です。

3つ目に、DXプロジェクトを再始動しました。全体最適、データの清流化、デジタル化を進め、データに基づく意思決定ができる仕組みを構築していきます。

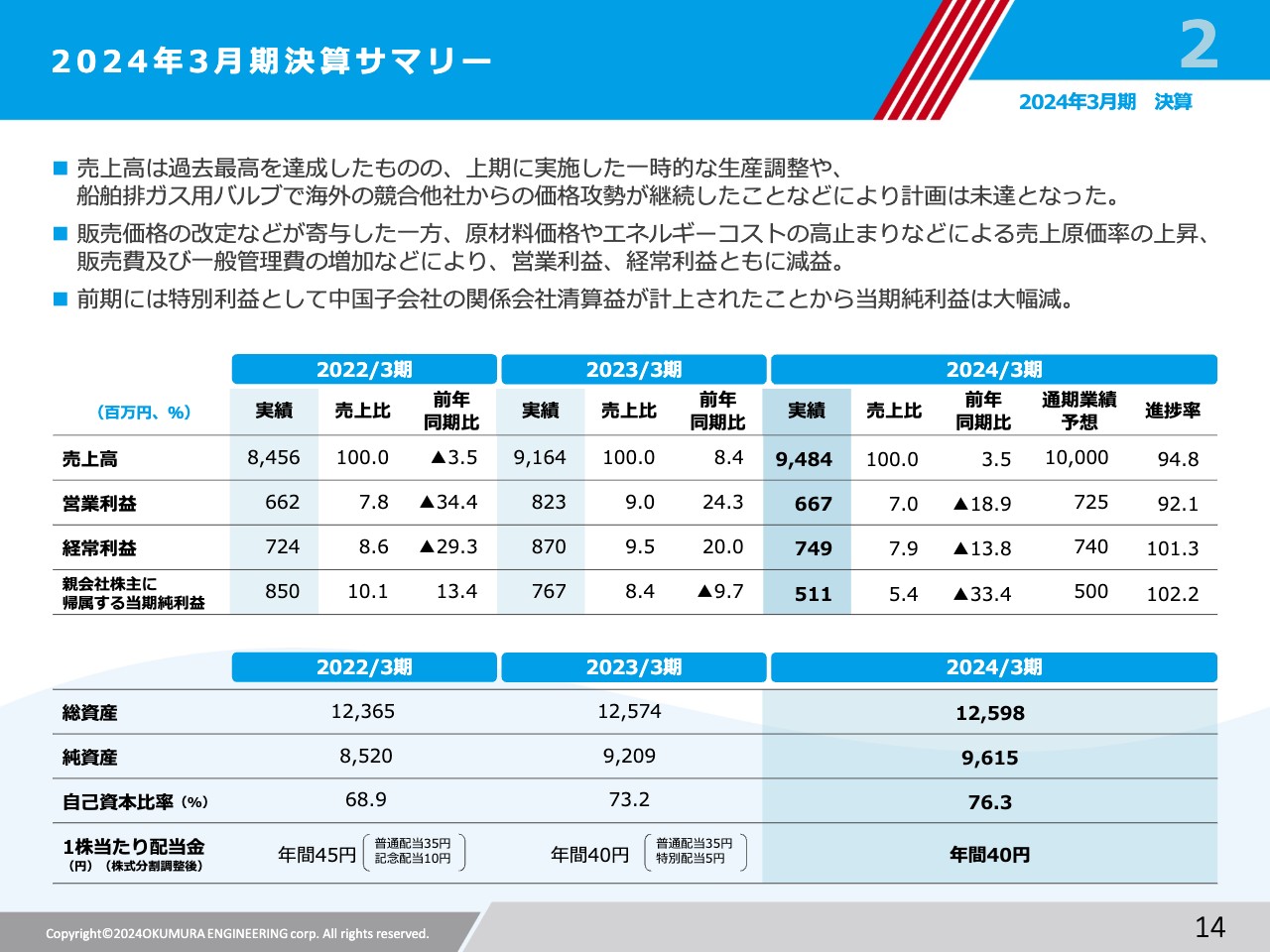

2024年3月期決算サマリー

2024年3月期の決算サマリーです。売上高は94億8,400万円、営業利益は6億6,700万円、経常利益は7億4,900万円、親会社株主に帰属する当期純利益は5億1,100万円となりました。

前年同期比および進捗率は、スライドに記載のとおりです。売上高は過去最高となりましたが、上期に実施した生産調整、船舶排ガス用バルブの販売価格の下落、中国経済減速による販売の伸び悩み等などにより、計画は未達となりました。

販売価格の改正などが寄与した一方で、原材料価格、エネルギーコスト、輸送費などの高止まりなどによる売上原価率の上昇や、販売費及び一般管理費の増加が、営業利益、経常利益を押し下げました。

前期には、中国子会社の清算益が特別利益として計上されたこともあり、当期純利益は大幅な減少となりました。

配当について、1株当たり配当金35円、配当性向30パーセントを目途とした配当政策の中で、期初予想の1株当たり配当金は普通配当35円としていました。

2023年12月14日に開示した「資本コストや株価を意識した経営の実現に向けた対応について」の取り組みの一環として、5円増額し、1株当たり配当金は40円としました。なお、配当性向は35.4パーセントです。

引き続き、内部留保の充実を図り、配当の継続性、安定性に留意していきます。

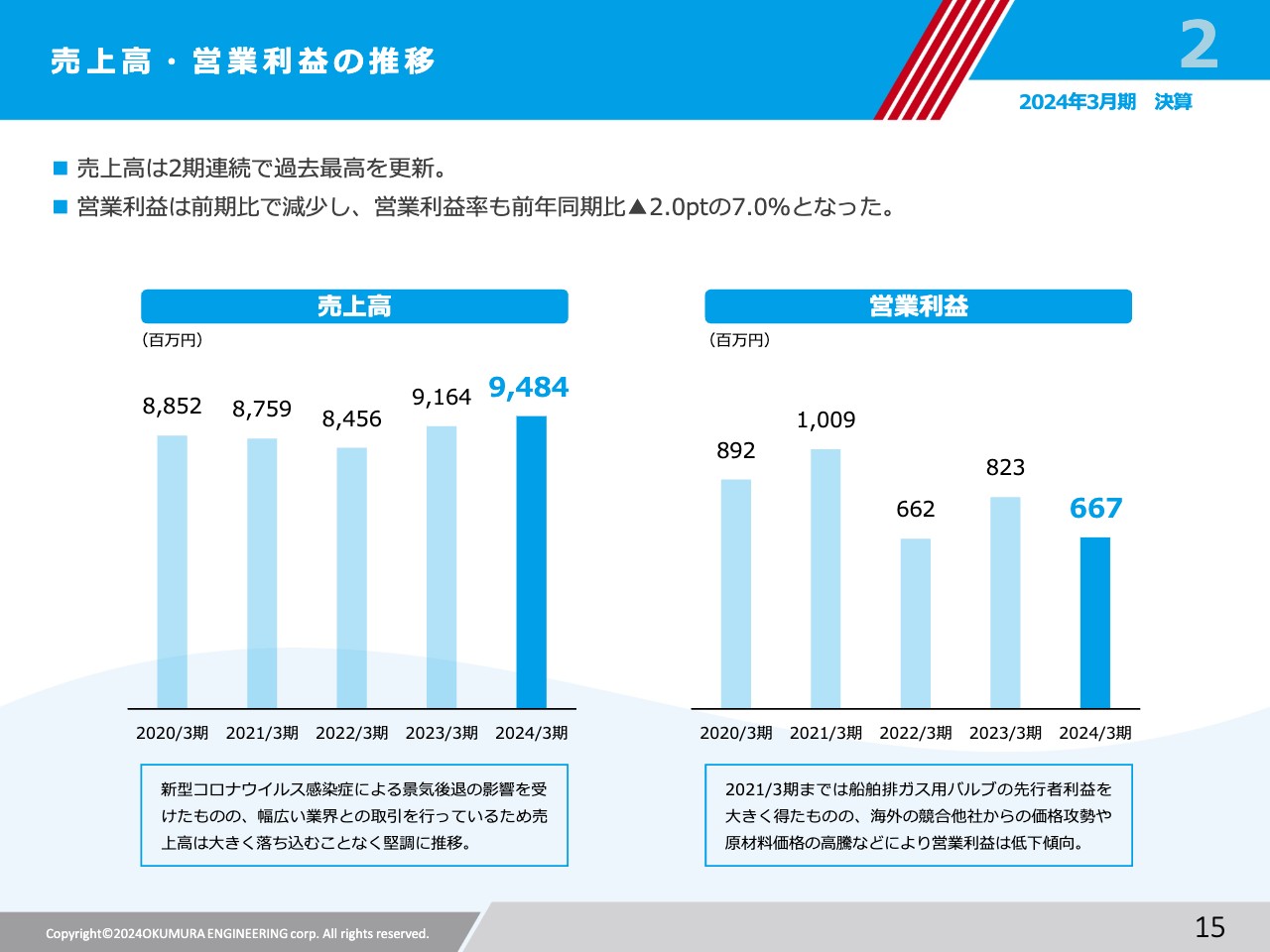

売上高・営業利益の推移

売上高・営業利益の推移です。2024年3月期の売上高は計画未達でしたが、過去最高となりました。

営業利益は、販売価格の改定が寄与した一方で、売上比率の高い船舶排ガス用バルブ市場での価格競争が続いた結果、営業利益率は7パーセントにとどまりました。

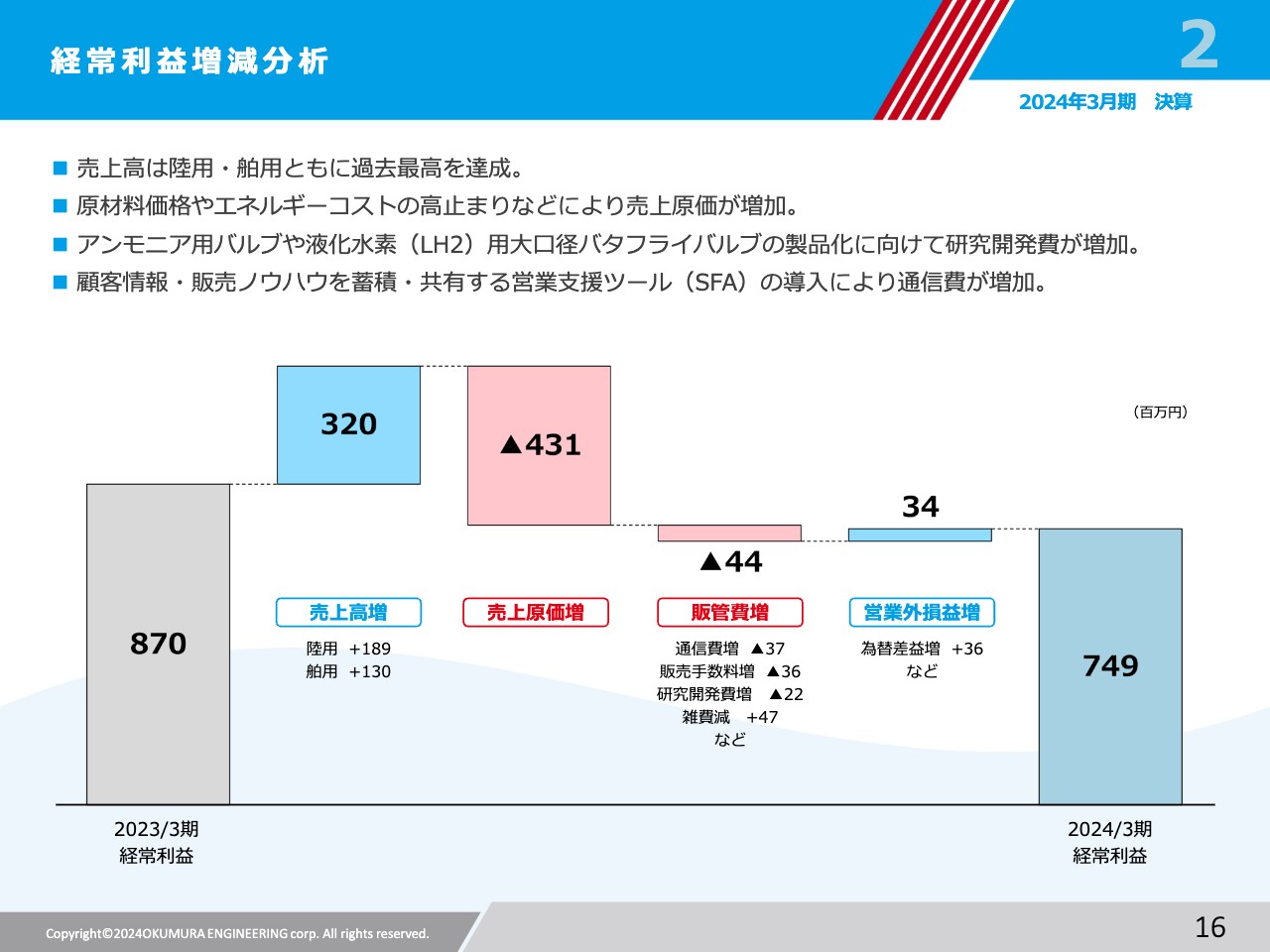

経常利益増減分析

経常利益の増減分析です。売上高は、陸用・舶用ともに前年比増となりました。経常利益は、予算比101パーセントとなっていますが、前年比では13パーセントの減少となりました。

大型設備投資は一段落していますが、営業支援システム、会計システムおよび周辺システムの導入により、通信費が増加しました。また、脱炭素社会に向けた新燃料向けのバルブの研究開発費も増加しています。

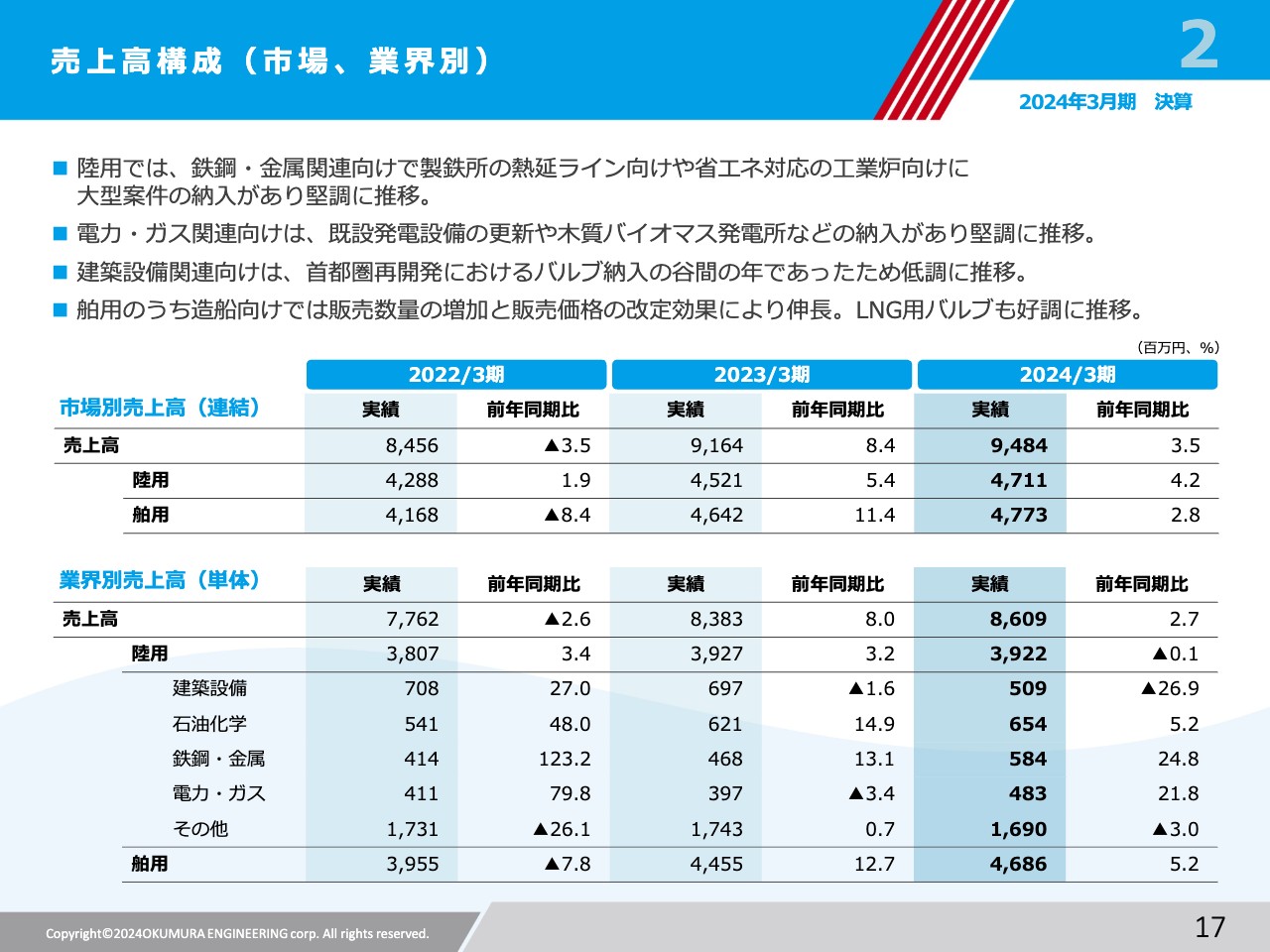

売上高構成(市場、業界別)

市場および業界別の売上高構成についてです。連結の市場別売上高構成比は、陸用と舶用が「50対50」と、前期とほぼ同様でした。

単体の業界別売上高構成比は、陸用が46パーセント、舶用が54パーセントとなっています。業界別売上高は、建築設備がバルブ納入の谷間であったため、大きく減少しています。

石油化学、鉄鋼・金属、電力・ガスの各業界においては堅調に推移しました。その他には、機械装置関連5億7,000万円、紙パルプ2億5,000万円、水関連などの業界が含まれています。

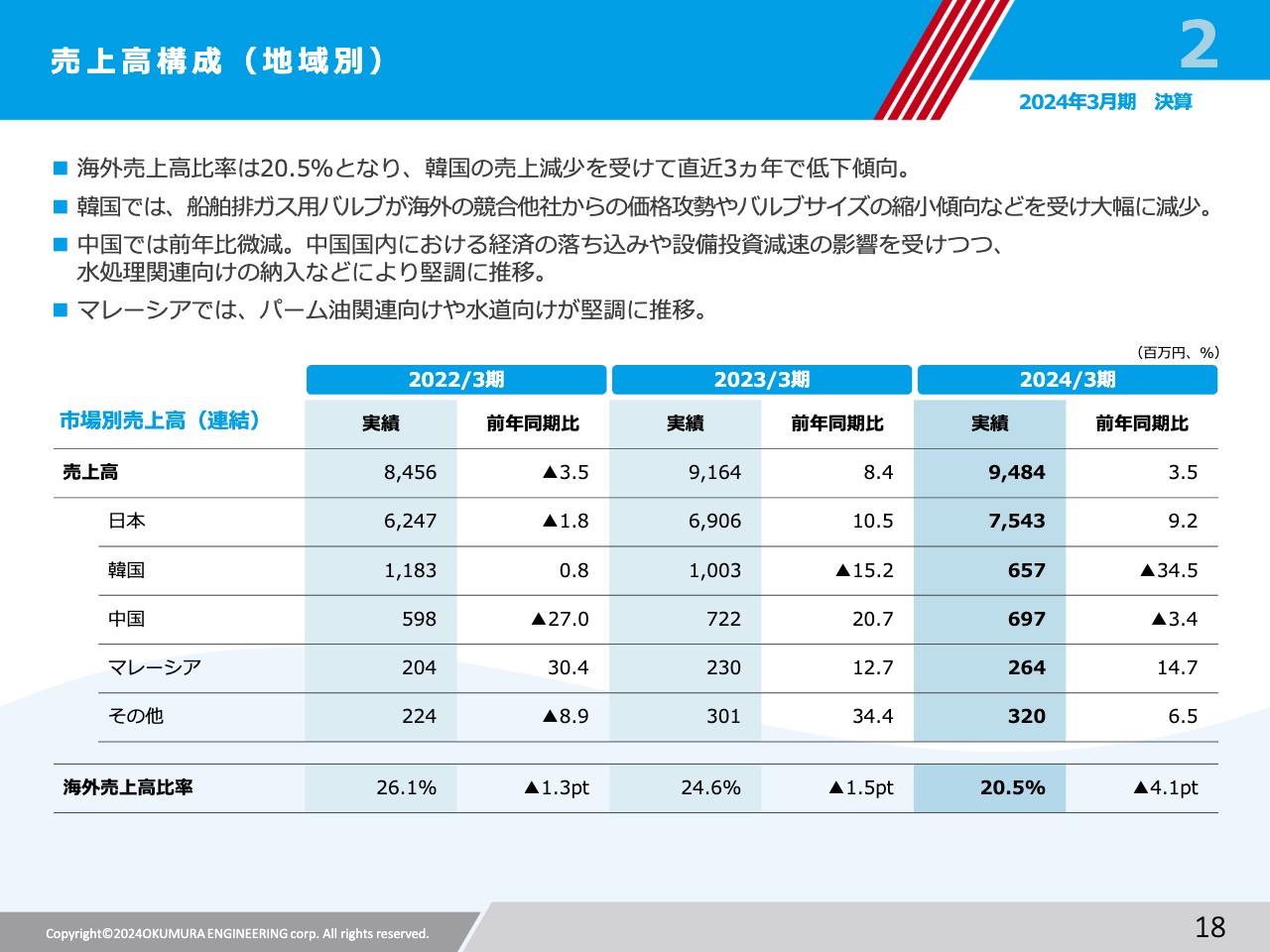

売上高構成(地域別)

地域別の売上高構成です。海外売上高の構成比は、20.5パーセントとなりました。特に、韓国での売上減少が顕著に表れています。決算サマリーでもお伝えしたとおり、韓国では船舶排ガス用バルブの売上高比率が大きく、海外メーカーの参入により価格競争となっています。

中国では、中国経済の落ち込みはありましたが、半導体工場向け水処理案件の取り込みにより、前年同期比3.4パーセント減となりました。

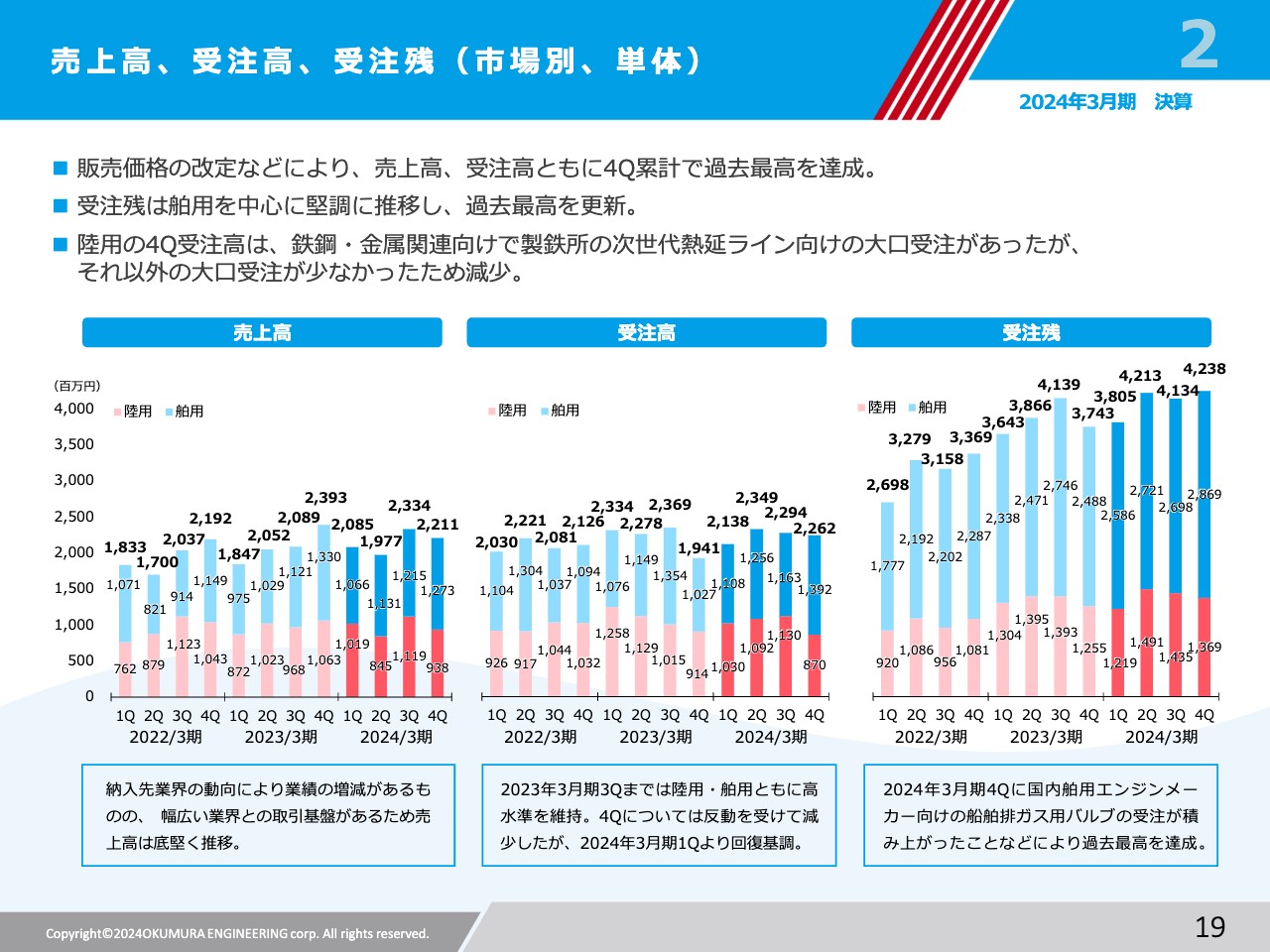

売上高、受注高、受注残(市場別、単体)

売上高、受注高、受注残の推移です。スライドの棒グラフの赤色が陸用、青色が舶用となります。

売上高は、上期の受注調整により短納期要求製品の売上が減少し、第2四半期で落ち込んだものの、その後は回復しています。受注残は、順調に積み上がり、期初スタート時点では過去最高の数字を確保しています。

貸借対照表

貸借対照表です。資産合計は前年比で横ばいに推移し、負債合計は減少しました。コロナ禍の供給網混乱を想定して積み上げた在庫の適正化を図り、棚卸資産を圧縮しました。

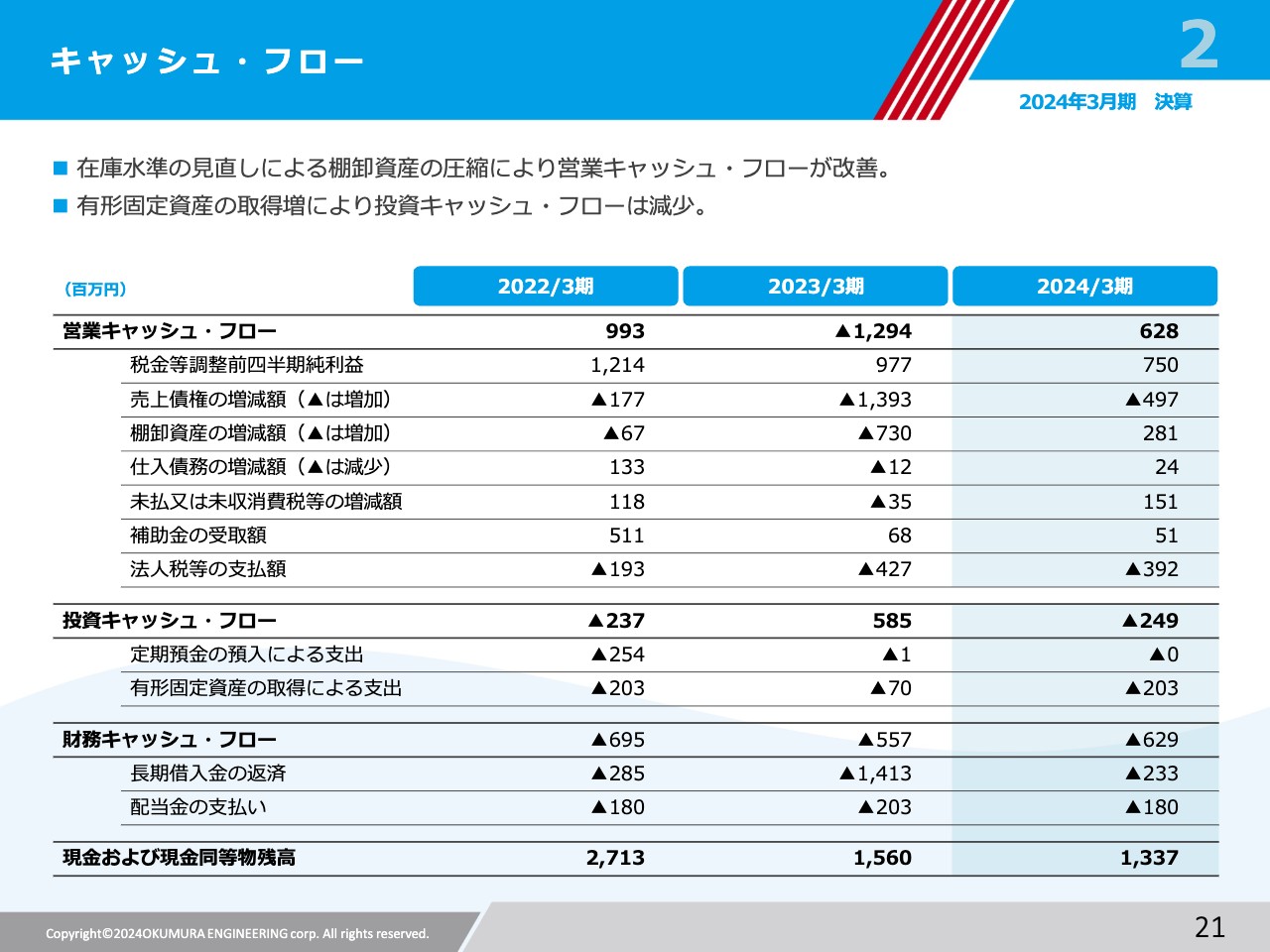

キャッシュ・フロー

キャッシュ・フローです。営業キャッシュ・フローは大幅に改善しています。投資キャッシュ・フローは、有形固定資産の取得増により減少しました。

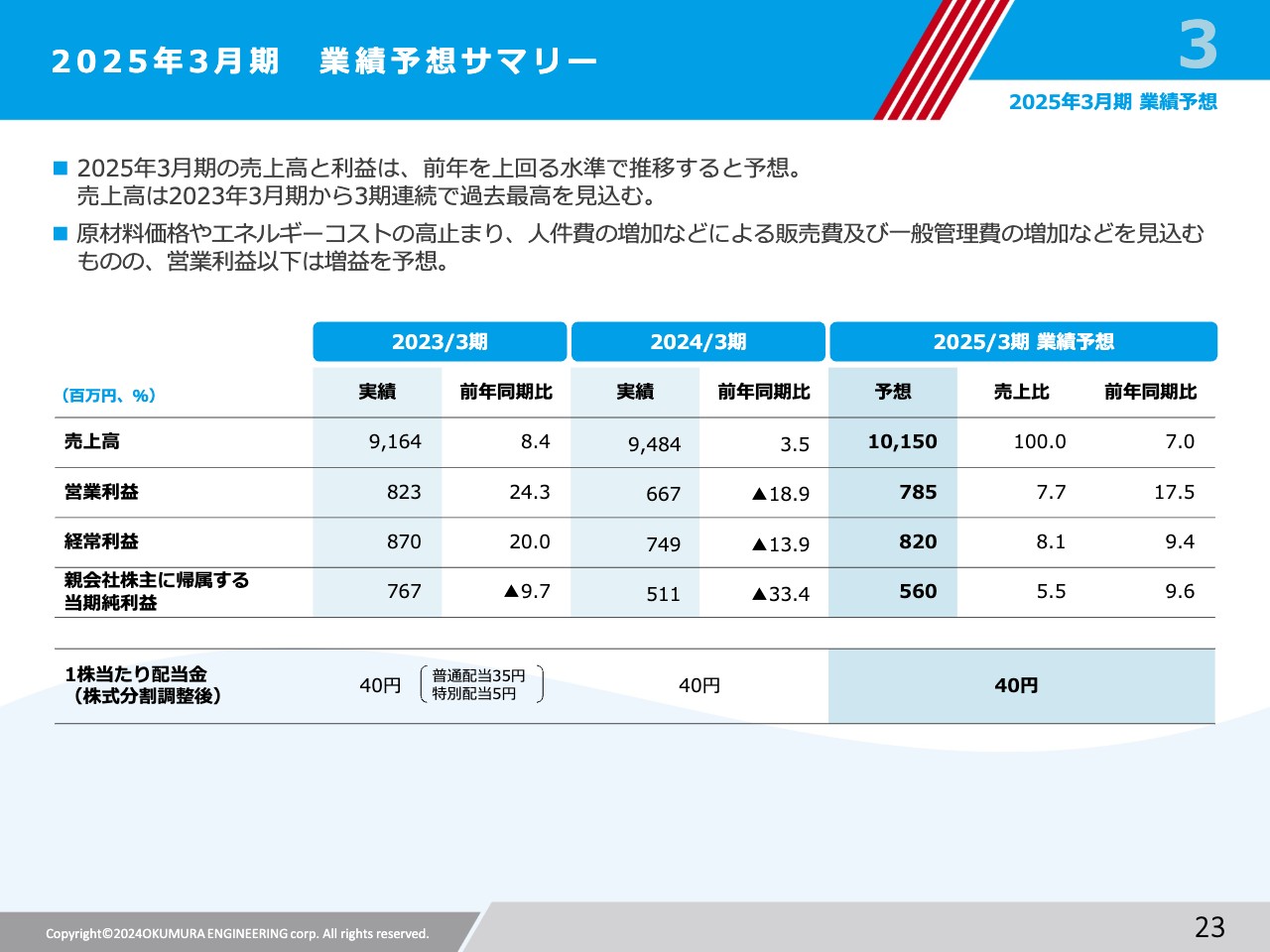

2025年3月期 業績予想サマリー

2025年3月期業績予想についてご説明します。売上高は101億5,000万円、営業利益は7億8,500万円、経常利益は8億2,000万円、親会社株主に帰属する当期純利益は5億6,000万円、1株当たり配当金は40円を計画しています。

原材料価格やエネルギーコストの高まり、輸送費の増加による人件費や販管費の増加を見込んだ中での増益予想となっています。このような外部環境により、2024年7月1日受注分より、販売価格の改定実施を発表しています。

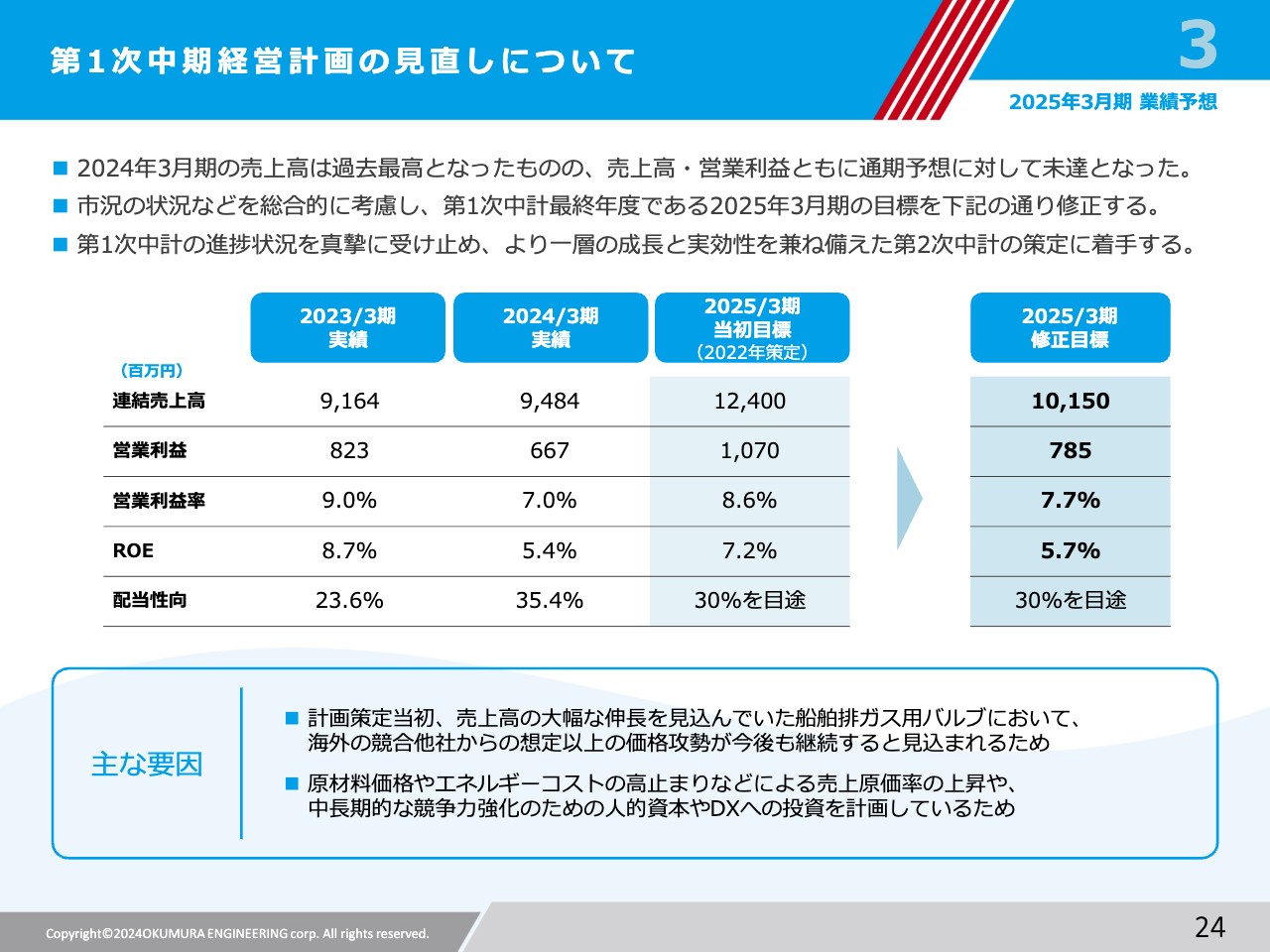

第1次中期経営計画の見直しについて

第1次中期経営計画の見直しについてご説明します。今期は3ヶ年の第1次中期経営計画の最終年度となりますが、当初計画より大幅な修正となりました。

主な要因は、船舶排ガス用バルブにおいて、海外の競合他社からの想定以上の価格攻勢がしばらく続くことが見込まれることや、各造船所の受注増により建造前倒しがあると想定していたものの、昨今の人手不足と働き方改革により、建造平準化(操業スローダウン)の流れとなったことなどが挙げられます。

今後の国内市場においては、環境を意識した設備投資や、環境対応製品の開発、市場投入を図ります。中国市場は、景気の減速感から脱していませんが、大型半導体工場の建設が続いており、付随する水処理関連、供給ガス関連に期待しています。マレーシアにおいては、ASEAN地区の水道事業、パームオイル市場をターゲットに活動していきます。

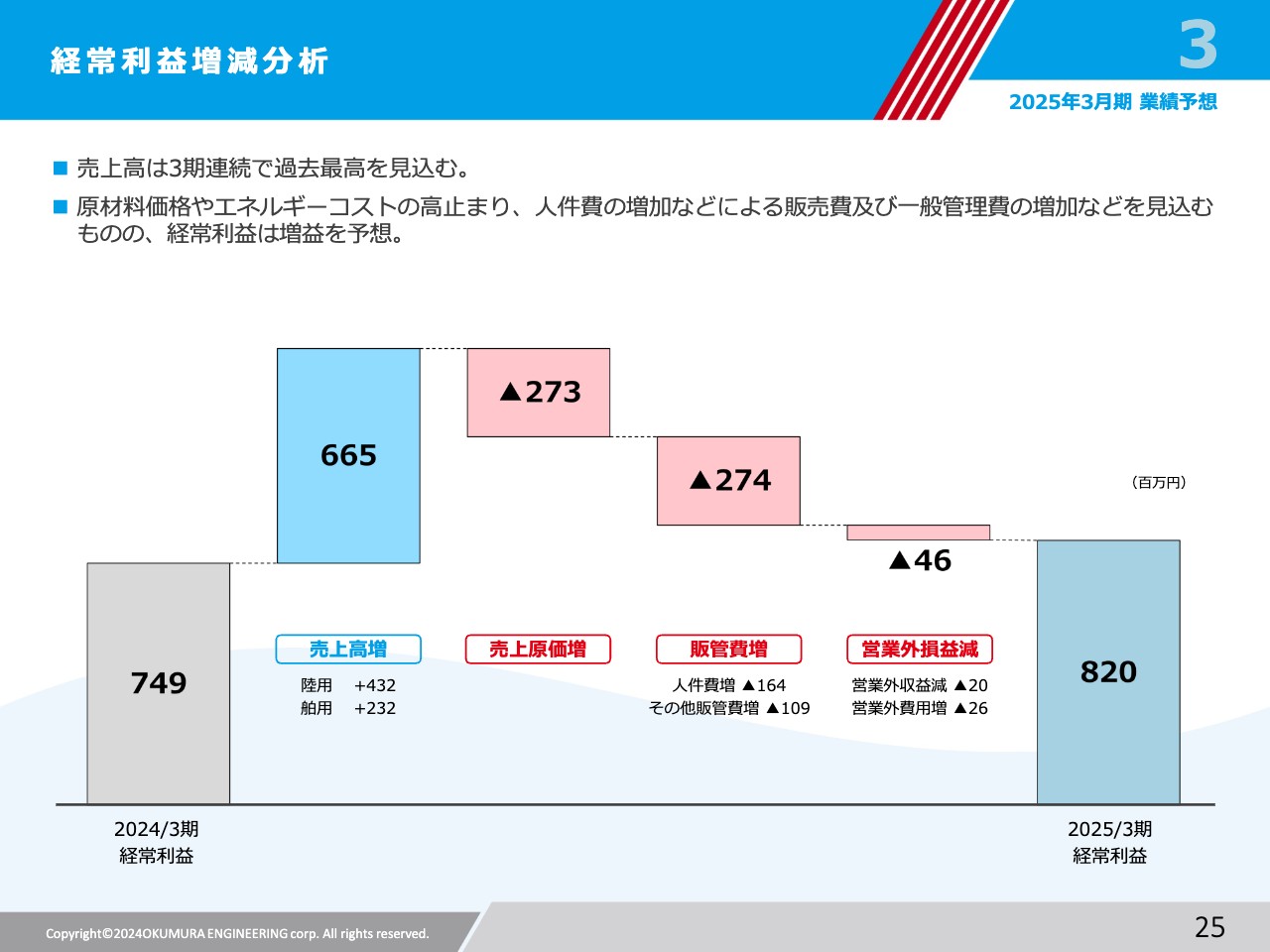

経常利益増減分析

2025年3月期の経常利益増減分析は、スライドに示したとおりです。

ご支援いただいている株主のみなさまのご期待に沿えるよう、対処していきます。加えて、これまで以上の成長と実効性を兼ね備えた、第2次中期経営計画の策定に着手します。

以上、2025年3月期の業績予想についてご説明しました。

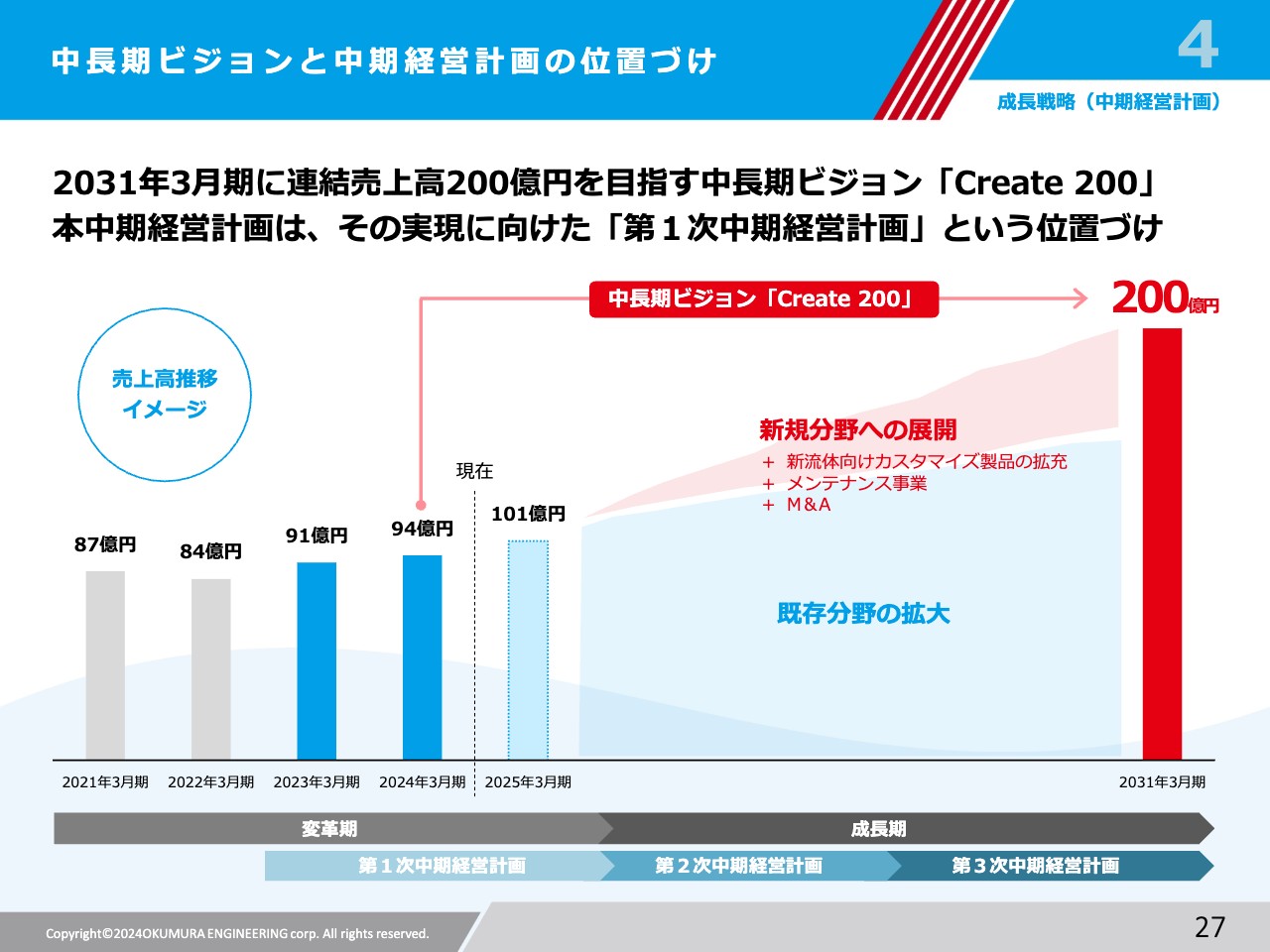

中長期ビジョンと中期経営計画の位置づけ

奥村:私から、成長戦略と企業価値向上に向けた取り組みについてご説明します。

スライドは、中長期ビジョンと中期経営計画の位置づけを示しています。中長期ビジョン「Create 200」では、2031年3月期に連結売上高200億円を目指しています。その達成に向けて、既存分野の拡大はもちろんのこと、新規分野への展開も進めていきます。

最近では、クリーンエネルギーへの移行に関連した環境対策の推進に伴い、新しい流体へのニーズが高まっています。こうした分野へのマーケティングや、カスタマイズ製品の開発・拡充にしっかりと取り組みます。

さらに、従来のバルブをコアに、流体制御機器やシステムへの拡大も視野に入れて事業を推進していきます。

現在、五月雨式に注文いただいているバルブのメンテナンスに関しても、受身ではなく提案型に変革し、積極的に取り組んでいきたいと考えています。加えて、事業を成長する過程において足りないピースに関しては、M&Aも視野に入れて検討していきます。

第1次中期経営計画の最終年度となる今期は、「Create 200」の実現に向けた変革のための最終段階と位置づけて活動を展開していきます。

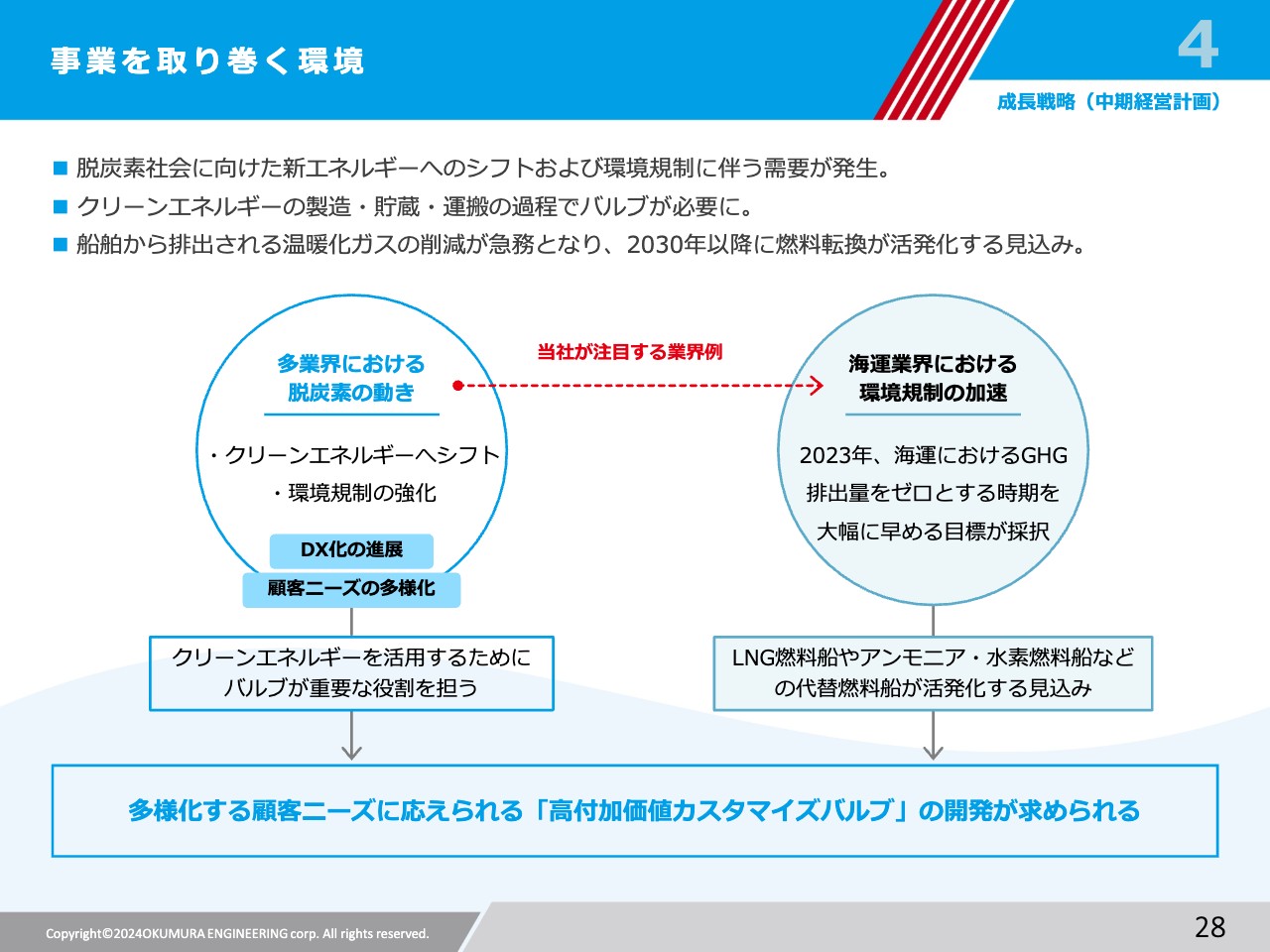

事業を取り巻く環境

当社を取り巻く事業環境についてご説明します。昨年2月に閣議決定された「GX(グリーントランスフォーメーション)実現に向けた基本方針」には、カーボンニュートラルに向けて、今後10年を見据えたロードマップが示されています。

天然ガス、燃料としてのアンモニア、そして水素への転換についてしっかりと言及されており、今後10年間で、官民合わせて150兆円のGX投資の実行を見据えていることが記載されています。

「低炭素・脱炭素」に向けたクリーンエネルギーへのシフトが加速しているといえます。海運業界のトレンドも同様に、脱炭素がキーワードとなっています。バルブ、流体制御の業界もこの大潮流に乗っています。

今後もバルブのニーズは変化し、新たなカスタマイズの要求も出てくると考えています。

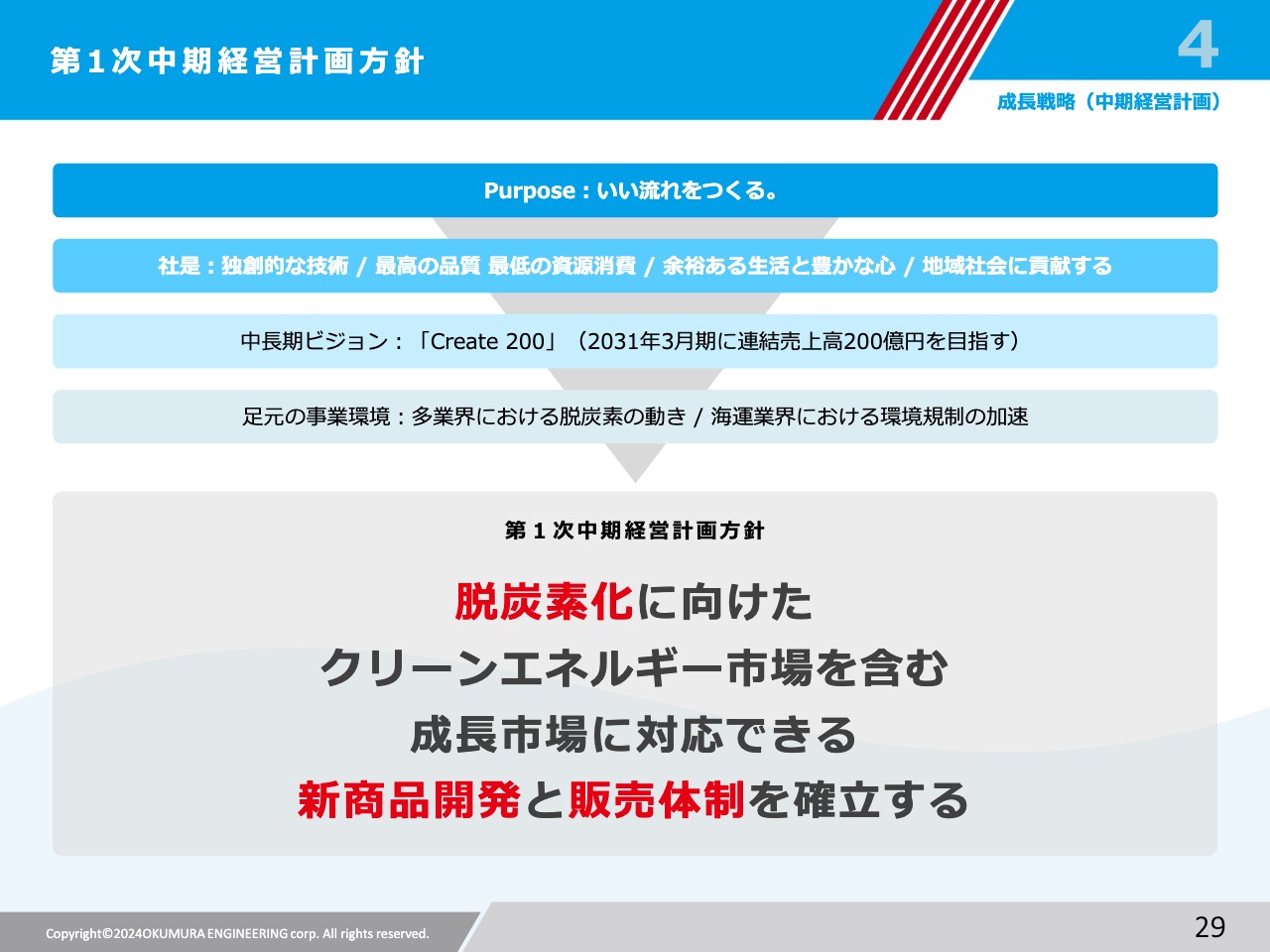

第1次中期経営計画方針

第1次中期経営計画の方針は、「脱炭素化に向けたクリーンエネルギー市場を含む成長市場に対応できる新商品の開発と販売体制を確立する」です。

基本経営戦略

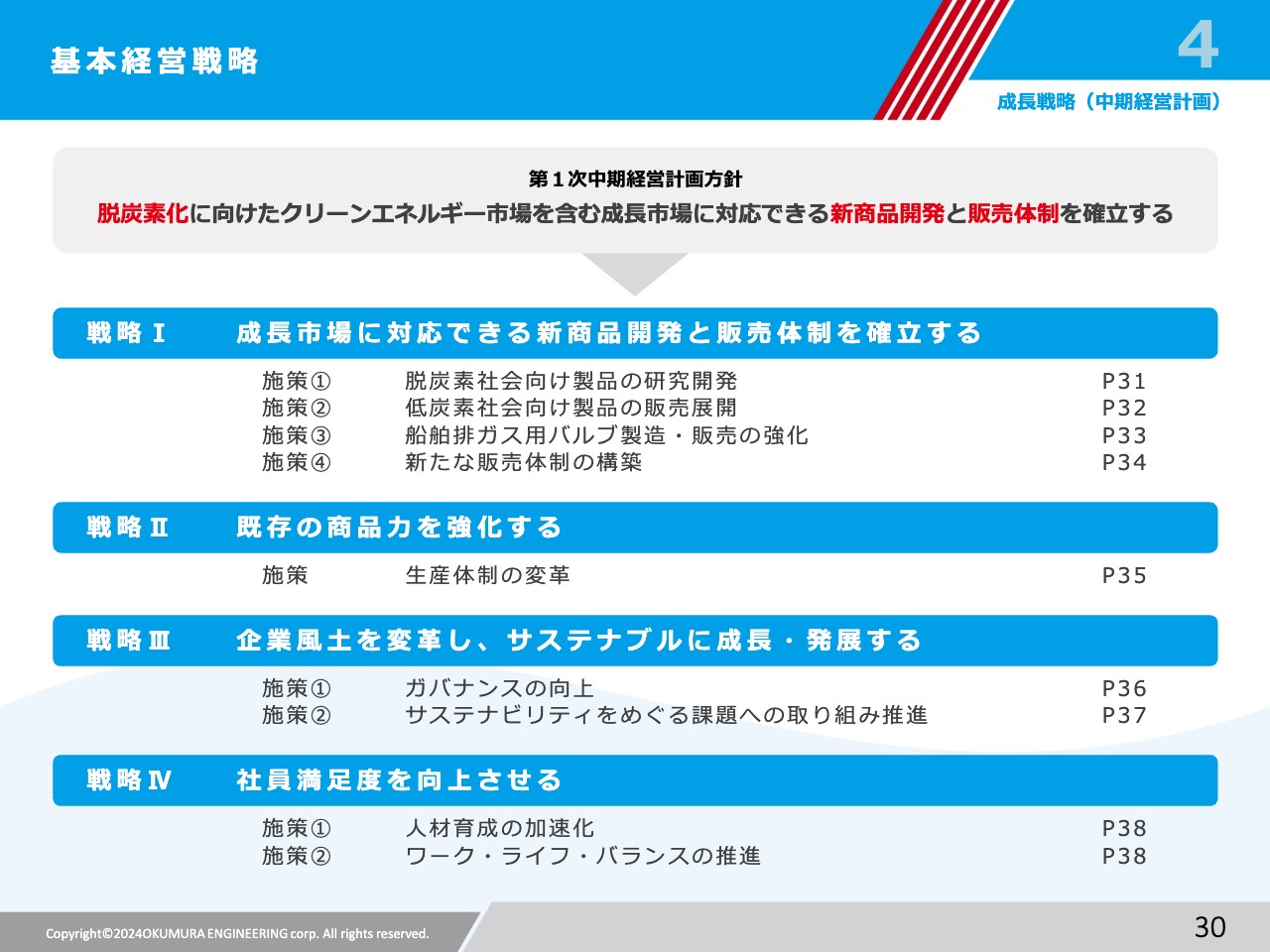

この基本方針を受け、4つの基本経営戦略を展開していきます。戦略Ⅰは「成長市場に対応できる新商品開発と販売体制を確立する」で、4つの施策を展開します。

戦略Ⅱは「既存の商品力を強化する」です。戦略Ⅲは「企業風土を変革し、サステナブルに成長・発展する」で、2つの施策を展開します。戦略Ⅳは「社員満足度を向上させる」で、こちらも2つの施策を展開していきます。

戦略Ⅰ 成長市場に対応できる新商品開発と販売体制を確立する

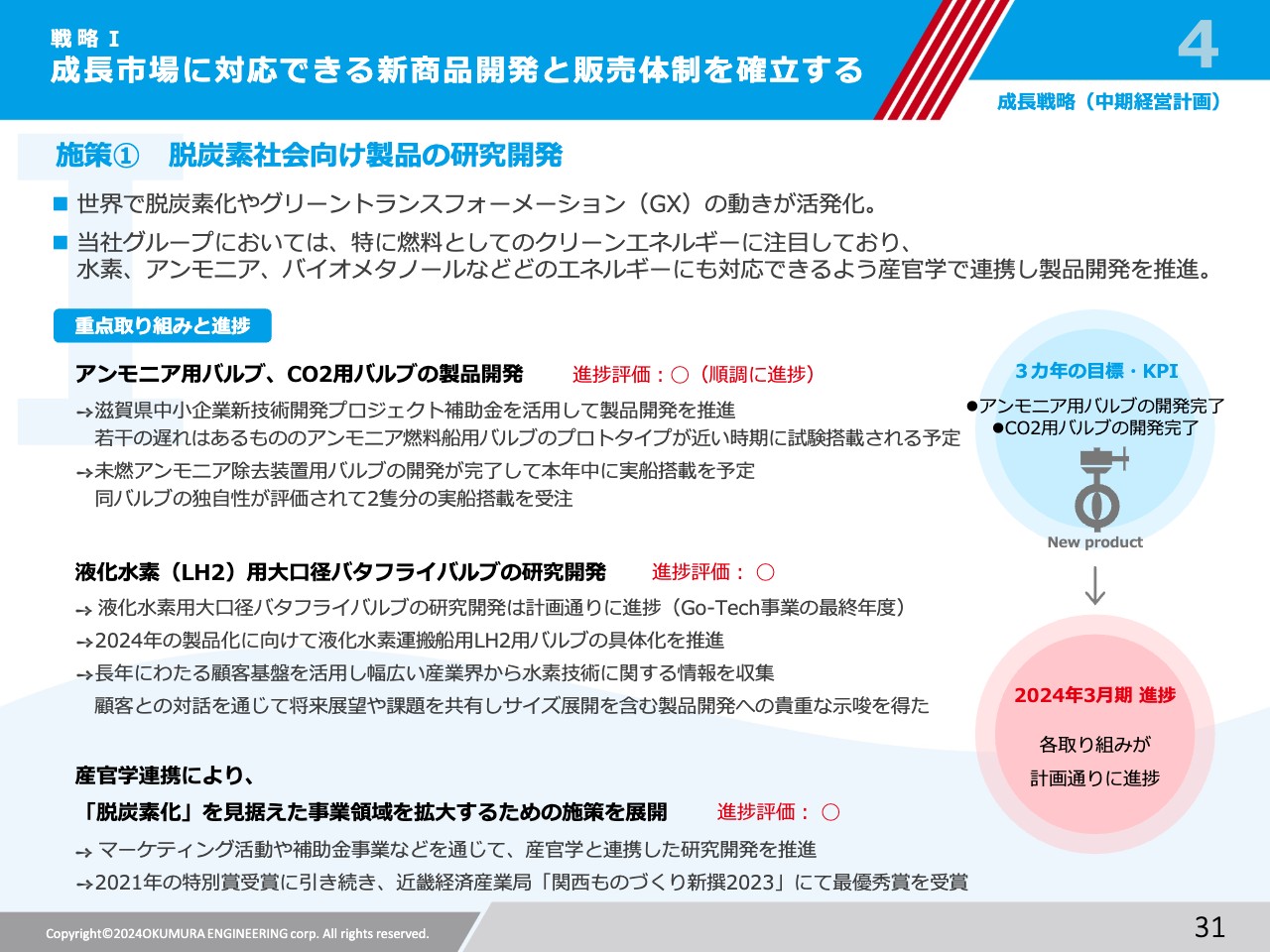

戦略Ⅰの施策①「脱炭素社会向け製品の研究開発」についてご説明します。アンモニア用バルブとCO2用バルブの製品開発です。二酸化炭素を回収して地中へ埋めたり、再利用したりするためのCO2用バルブと、アンモニアを燃料とする船舶エンジン向けのバルブの開発を進めています。

毒性のあるアンモニアを外部に漏らさず、内部に確実にシールするための機構を開発しました。近々、プロトタイプを実際の船舶用のエンジンに試験搭載してもらう予定です。

液化水素(LH2)用大口径バタフライバルブの研究開発にも取り組んでいます。液化水素用大口径バタフライバルブの研究開発は、経済産業省の戦略的基盤技術高度化支援事業(サポイン事業)、現在の成長型中小企業等研究開発支援事業(Go-Tech事業)に採択された事業です。

産官学で構成した開発プロジェクトを立ち上げ、計画どおりに進行しています。今年3月でひと区切りとなるため、今後は製品化に向けて設計のブラッシュアップと検証を重ねていきます。

マーケティング活動においては、水素の見込み顧客の開拓を進めながら、お客さまとのコミュニケーションを重ね、情報収集を行っています。

産官学の連携に関しては、現在、補助金事業を他にも活用しながらマーケティング開発を推進しています。近畿経済産業局が主催する「関西ものづくり新撰2023」にて、LNG用の極低温用のバルブが最優秀賞を受賞しました。

戦略Ⅰ 成長市場に対応できる新商品開発と販売体制を確立する

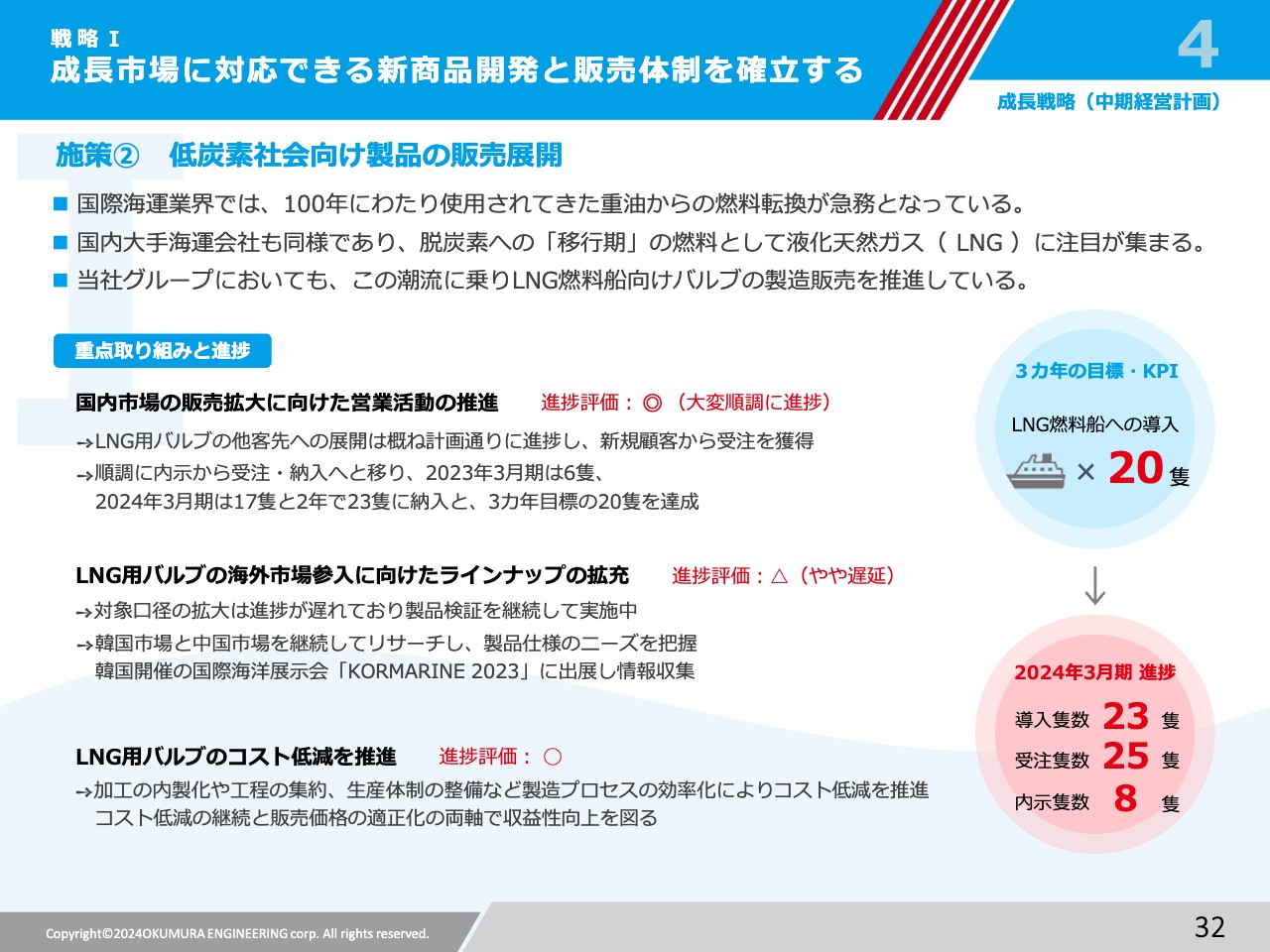

戦略Ⅰの施策②「低炭素社会向け製品の販売展開」についてご説明します。

国際海運業界では、世界的に重油から天然ガスへの燃料の移行が進めていられています。当社はこのトレンドに乗り、天然ガスを燃料とする船舶に向けて、バルブの製造販売を推進しています。

LNG用バルブの販売活動においては、2024年3月期までの2年間で23隻分を納入し、中期経営計画3ヶ年の目標をすでに達成しています。しかし、品質の安定化とコストダウンが課題と認識しており、現在取り組みを進めています。

LNG用バルブの海外展開については、製品開発が若干遅れています。鋭意、開発を進めていきます。

昨年10月には、韓国で開催された国際海洋展示会「KORMARINE 2023」に出展しました。韓国のお客さまを中心に、情報の収集と蓄積を行っています。

戦略Ⅰ 成長市場に対応できる新商品開発と販売体制を確立する

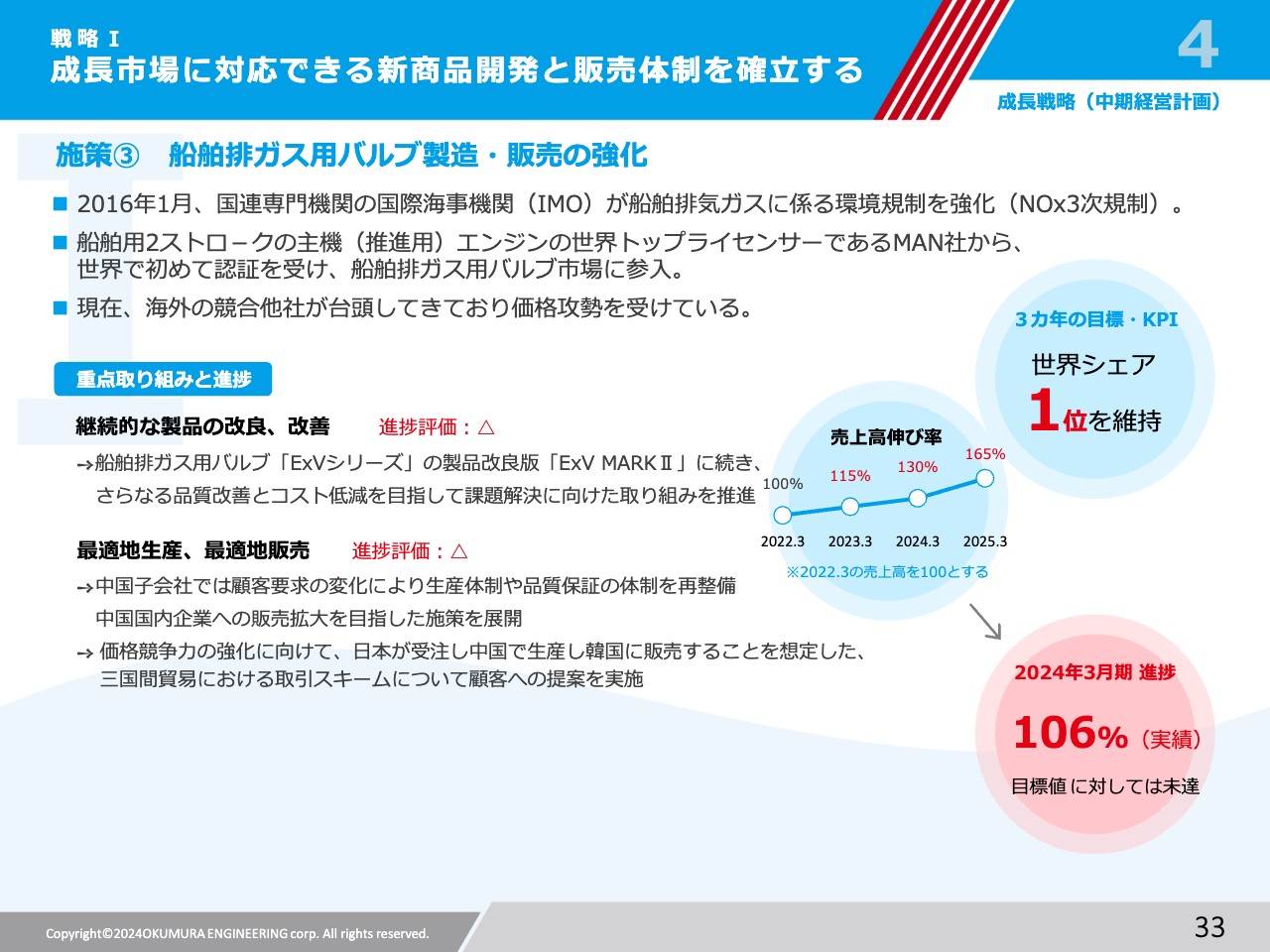

戦略Ⅰの施策③「船舶排ガス用バルブ製造・販売の強化」についてご説明します。

船舶エンジンから排出される窒素酸化物(NOx)に関して、2016年に国際的な規制が強化されたため、NOxを除去する装置に使用するバルブの製造・販売を強化しています。当社の業績に寄与しているバルブで、現在世界シェアNo.1を維持していると認識しています。

しかしながら、激しいコスト競争にさらされているため、製品の改良を継続して進めています。今後もさらなる品質の安定、製品改良、コストダウンに取り組んでいきます。

最適地生産、最適地販売については、中国子会社での製造を開始しましたが、顧客要求などの変化に対応するため、生産体制の見直しを行っています。まだ途上ではあるものの、こちらも順調に進捗しています。

戦略Ⅰ 成長市場に対応できる新商品開発と販売体制を確立する

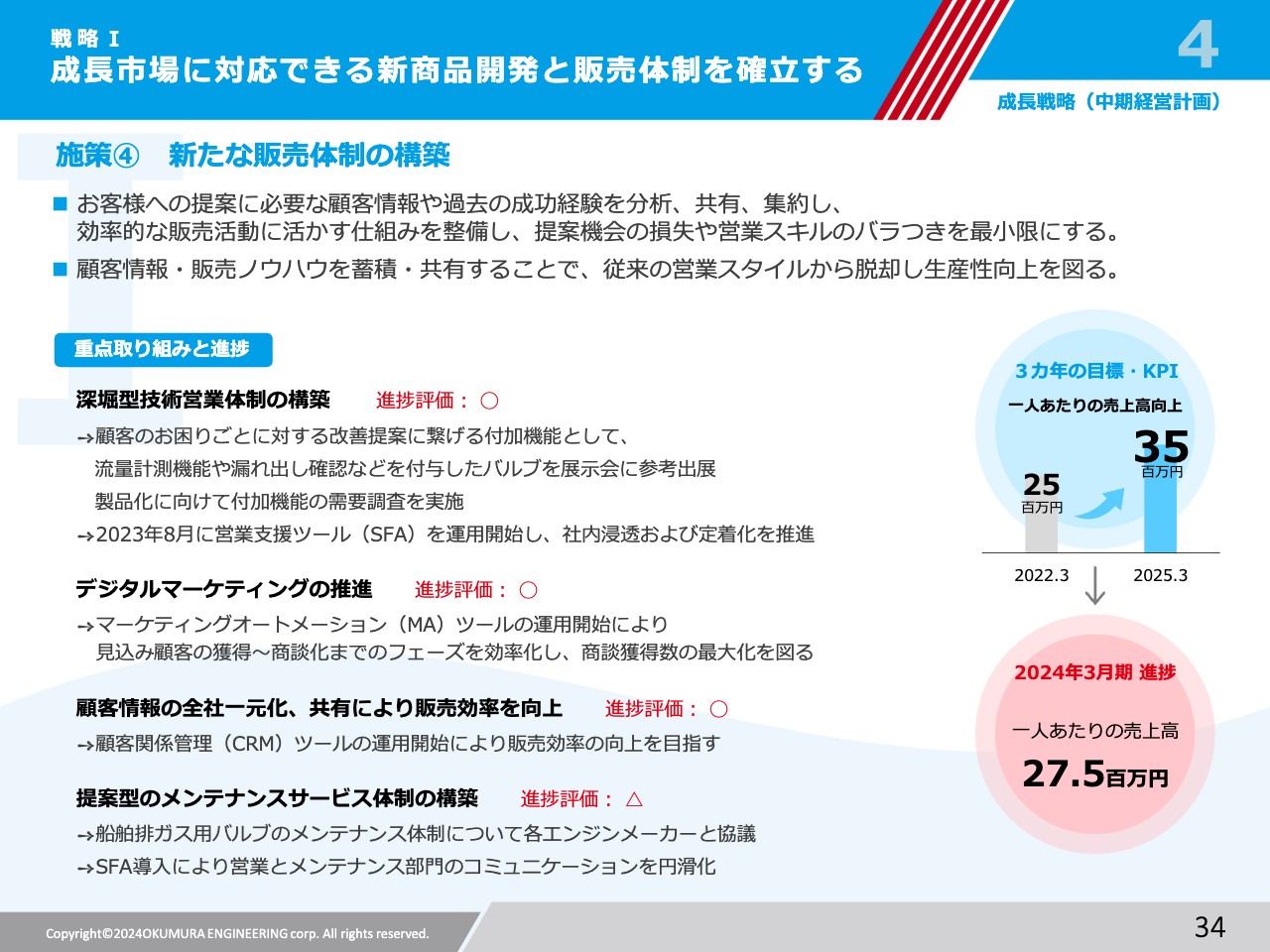

戦略Ⅰの施策④「新たな販売体制の構築」についてご説明します。今まで属人化していた顧客情報や製品の使い方といった情報を集約、共有、分析することで、組織的なマーケティングと販売を展開していきます。

顧客の情報・販売のノウハウを蓄積・共有・活用できるシステムを構築し、販売の生産性向上に取り組みます。

現在、マーケティングオートメーション(MA)ツール、カスタマーリレーションシップマネジメント(CRM)ツールの運用を開始し、情報共有が格段に改善しています。しかしながら、まだ緒に就いたばかりですので、さらなる定着化を推進していきます。

加えて、深堀型技術営業体制を強化し、デジタルマーケティングを推進するとともに、販売効率の向上に努めます。具体例としては、空調設備分野におけるお客さまの問題を解決する機能の研究開発を進めています。

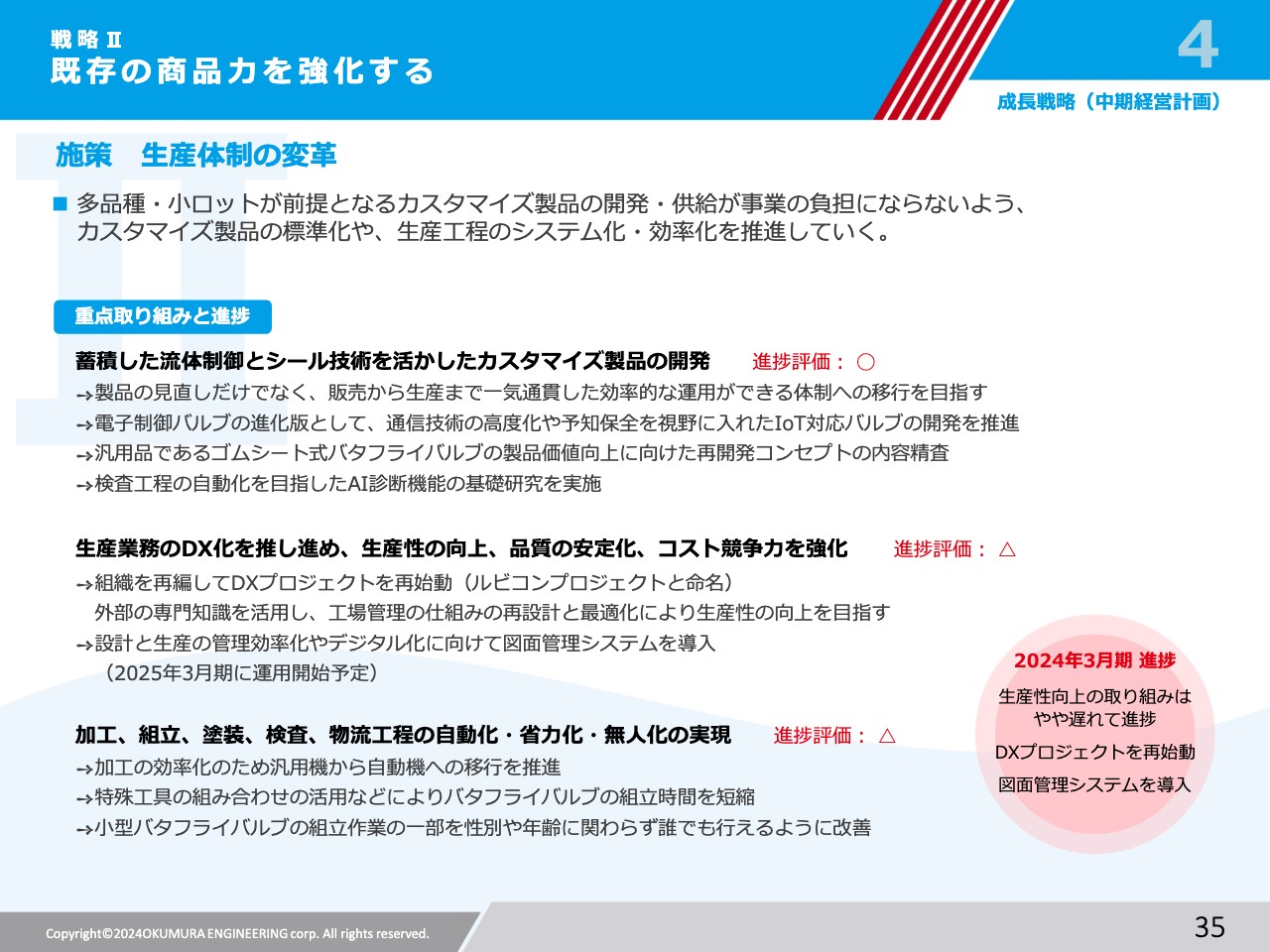

戦略Ⅱ 既存の商品力を強化する

戦略Ⅱの施策「生産体制の変革」についてご説明します。既存製品の再開発は若干遅れており、現在はコンセプトを練っている最中です。カスタマイズ製品の設計開発においては、システム化を視野に入れたIoT対応バルブの研究を進めています。IoT対応バルブは、展示会などで参考出品も行っています。

生産面においては、自動化に取り組み、DXに向けたプロジェクトを再編しました。「ルビコンプロジェクト」と名づけて、製品群の整理整頓や、生産工程、生産管理、生産プロセスを再設計し、最適化する作業に取り組んでいます。

現在、最上流である設計部門の図面管理システムを導入し、仕組みの整備を進めている最中です。

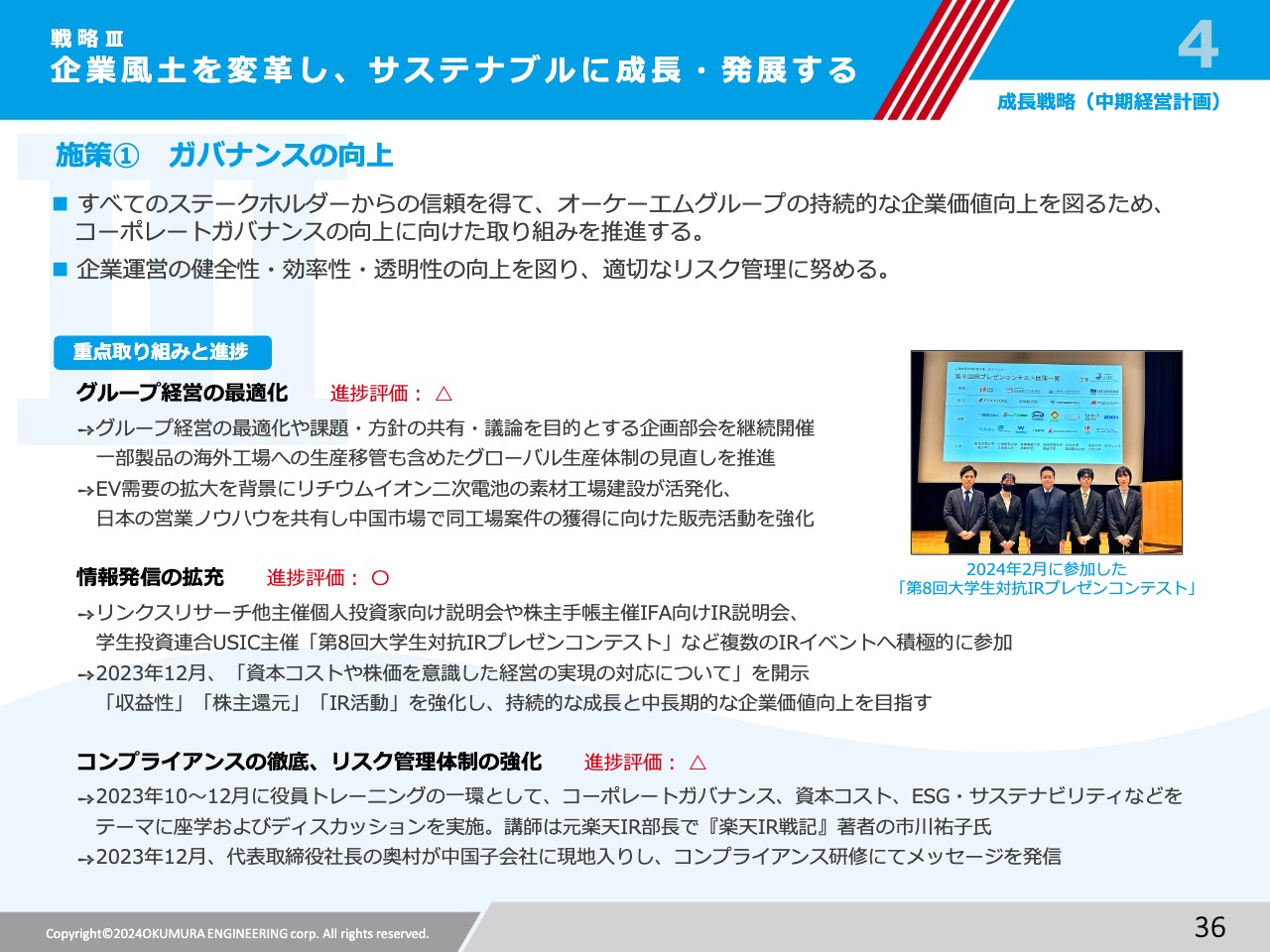

戦略Ⅲ 企業風土を変革し、サステナブルに成長・発展する

戦略Ⅲの施策①「ガバナンスの向上」についてご説明します。グループ経営の最適化として、オーケーエムグループ間や工場間での生産体制の見直しを進めています。一部製品の生産移管を含め、過去に生産移管を行った製品の品質管理の強化を推進しています。

販売面でも、日本と中国間の販売部門で連携し、業界ごとに戦略を展開して販売拡大を目指しています。

情報発信の拡充に関しては、個人投資家向けの説明会に参加し、当社の認知度向上に努めてきました。日経新聞などメディアへの露出にも注力しています。今後は、社外へのIR・PR活動だけでなく、社内向けのPR活動も強化し、社内のコミュニケーションを活性化していきます。

コンプライアンスの徹底とリスク管理体制の強化については、グループ全体でのリスク管理の整備はまだ道半ばです。監査等委員会や内部監査室とも連携し、現在取締役会で議論を重ねています。

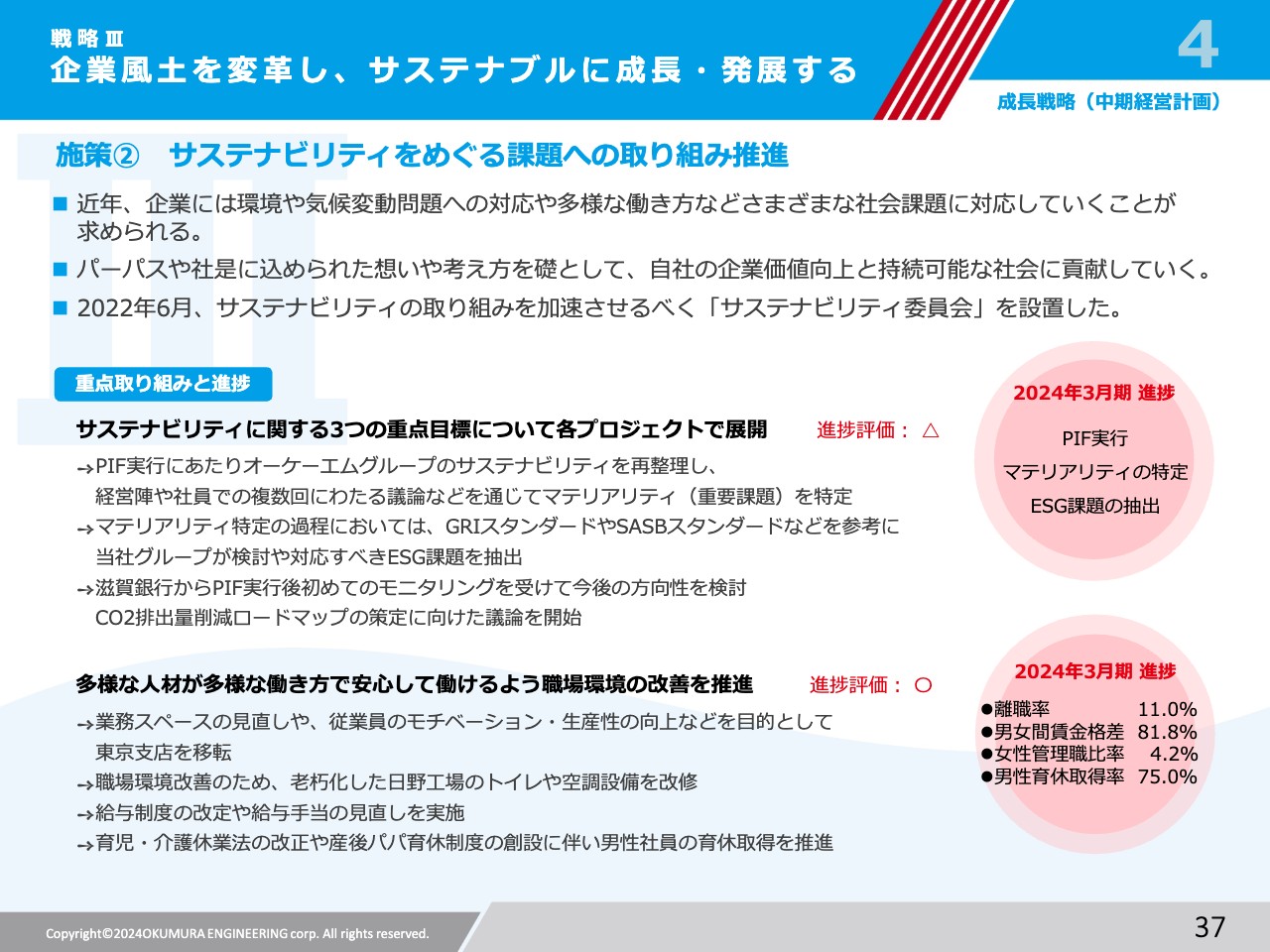

戦略Ⅲ 企業風土を変革し、サステナブルに成長・発展する

戦略Ⅲの施策②「サステナビリティをめぐる課題への取り組み推進」についてご説明します。2022年6月に「サステナビリティ委員会」を立ち上げ、モニタリング体制を整備しました。今後は、結果を出していく活動に落とし込むことが課題であると認識しています。

職場環境改善の推進では、東京支店の移転、日野工場の改修などを実施し、給与制度の改定や男性の育休取得推進を図ってきました。今後も改善を進めていきます。

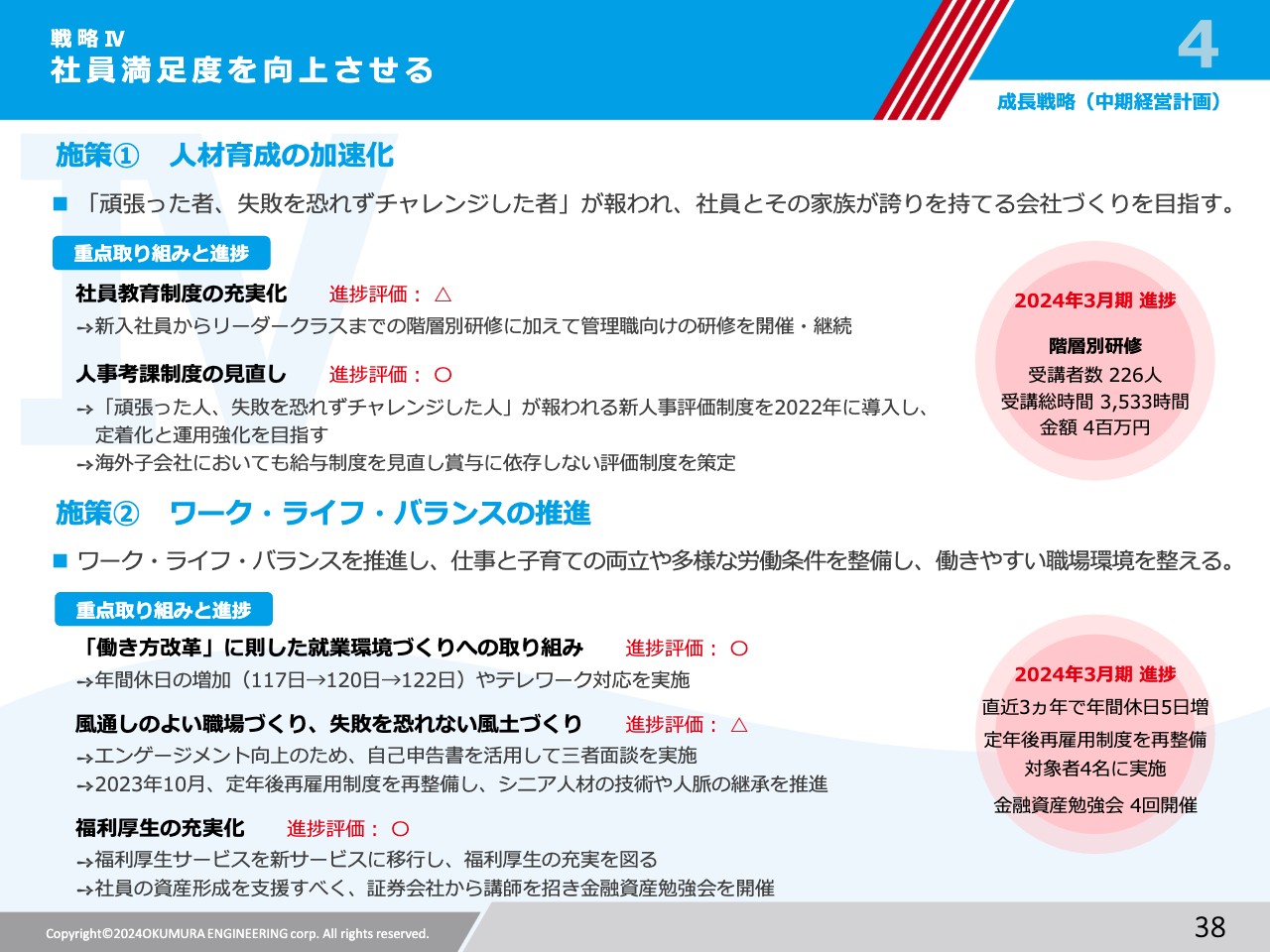

戦略Ⅳ 社員満足度を向上させる

戦略Ⅳの施策①「人材育成の加速化」です。社員教育においては、階層別研修、管理者向け研修を開催しました。今後も、継続して開催していきます。

人事考課制度については、2022年に新しい人事評価制度を導入しました。今後も、制度の継続的改善を行っていきます。同時に、海外子会社においても給与制度の見直しを実施しました。

施策②「ワーク・ライフ・バランスの推進」です。年間休日の増加など、各種施策を展開してきました。職場環境にはまだ課題があると認識しており、引き続き取り組みを進めていきます。

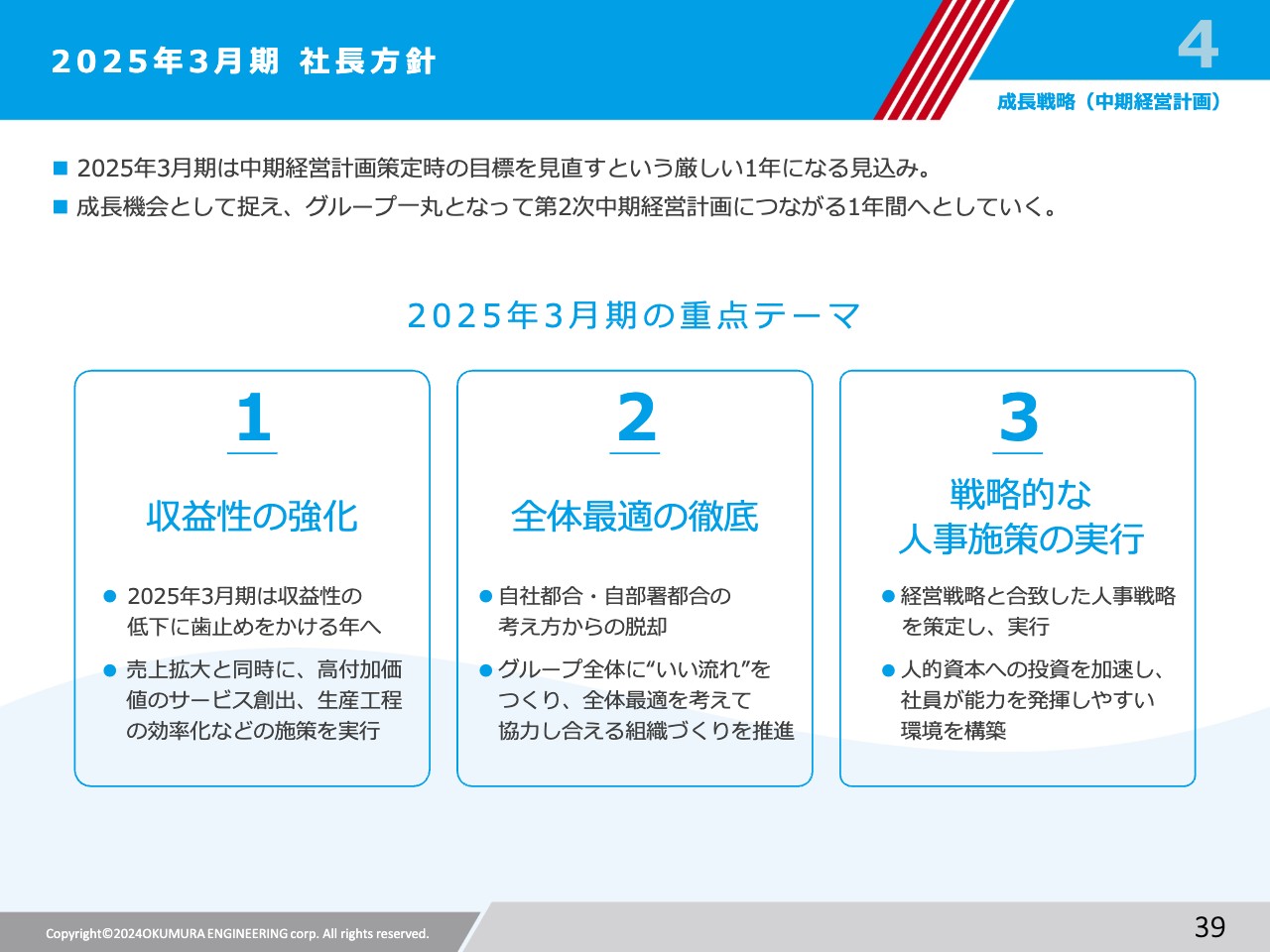

2025年3月期 社長方針

社長方針です。今期は、3つの重点テーマを掲げています。1つ目は、収益性の強化です。収益性を高めるため、付加価値の高い製品・サービスの開発を進めます。既存製品を含め、当社の付加価値をお客さまにしっかり理解していただく活動を展開していきます。

2つ目は、全体最適の徹底です。会社が大きくなり、組織にも壁ができて、厚くなったと認識しています。グループ全体に「いい流れ」をつくり、全体最適の視点で業務の整理整頓とシステムの再構築を進めていきます。

3つ目は、戦略的な人事施策の実行です。「人材」の「材」を「財」に変えていくため、社員がスキルアップできる社内の教育・育成の仕組みを構築していきます。

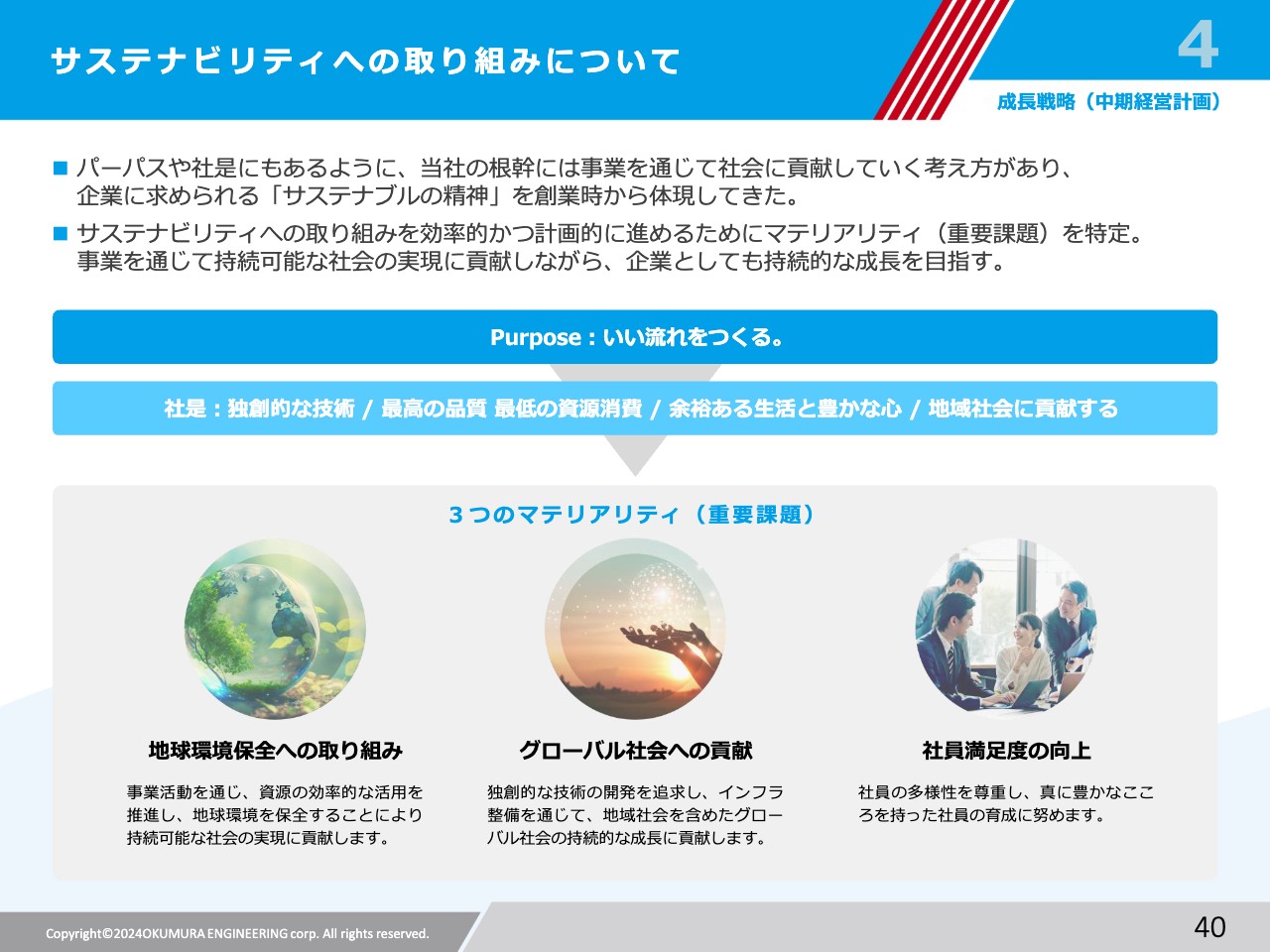

サステナビリティへの取り組みについて

サステナビリティへの取り組みです。創業時から、パーパスや社是に掲げているように、事業活動の中で「サステナブルの精神」を実践しています。マテリアリティを設定して、サステナビリティへの取り組みを推進していきます。

ESGへの取り組み(サステナビリティ戦略)

ESGへの取り組みです。バルブ製品を通じて貢献していくもの、地域貢献活動を通じて貢献していくもの、社内の活動で実現していくものなど、取り組みを展開していきます。

各種取り組みに対する評価

スライドに、各種事業活動の中で評価をいただいた事例を掲載しています。

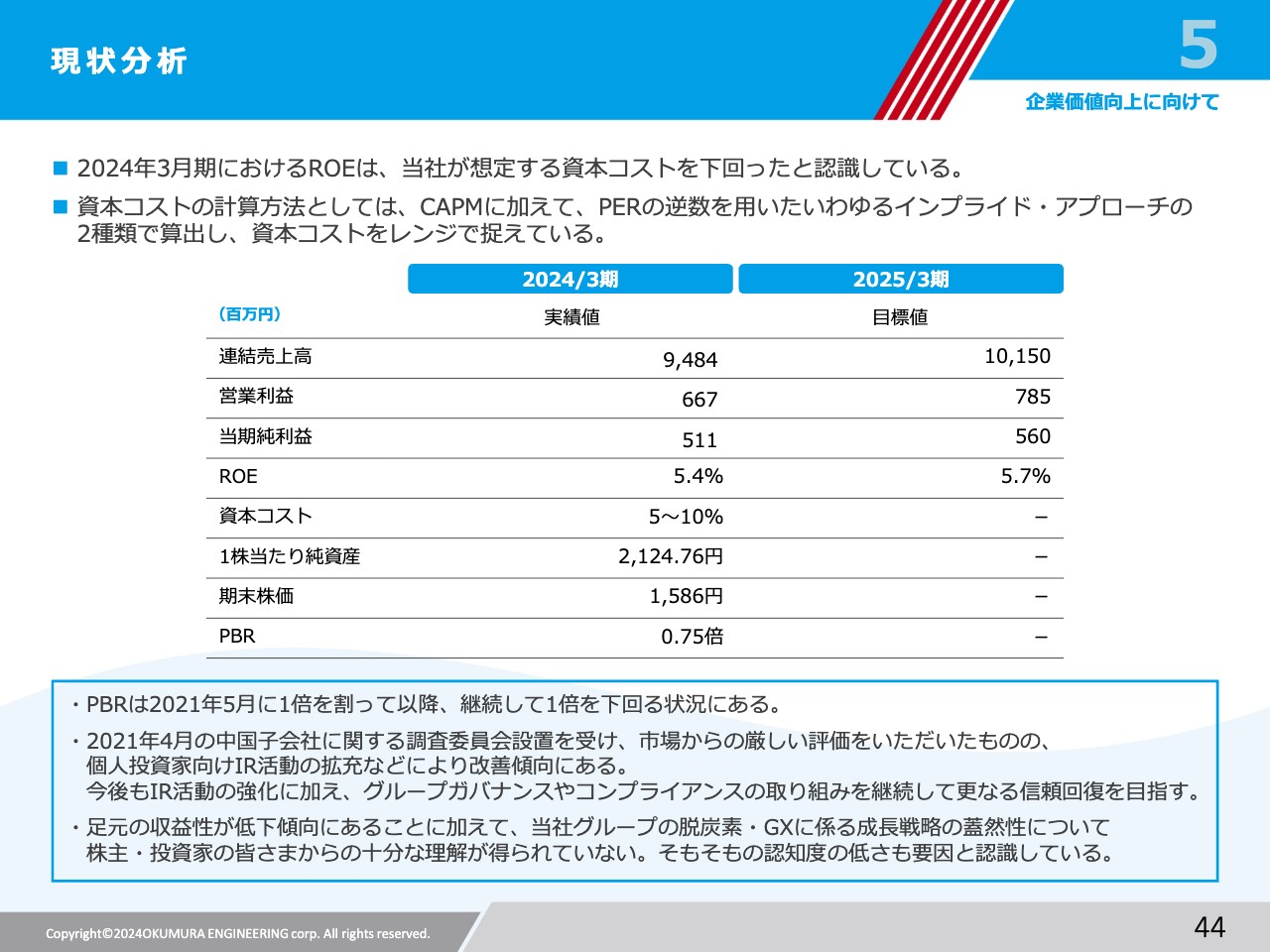

現状分析

企業価値向上に向けた施策についてご説明します。現状分析です。ROEは2021年3月期の11.2パーセントをピークに低下傾向にあり、2024年3月期が底であると考えています。PBRも2021年5月に1倍を割って以降、継続して1倍を下回る状況です。

当社の事業戦略のうち、特に脱炭素、GXに関わる成長戦略について、投資家のみなさまにまだ十分に伝わっていないと認識しています。また、当社の認知度が低いと考えています。

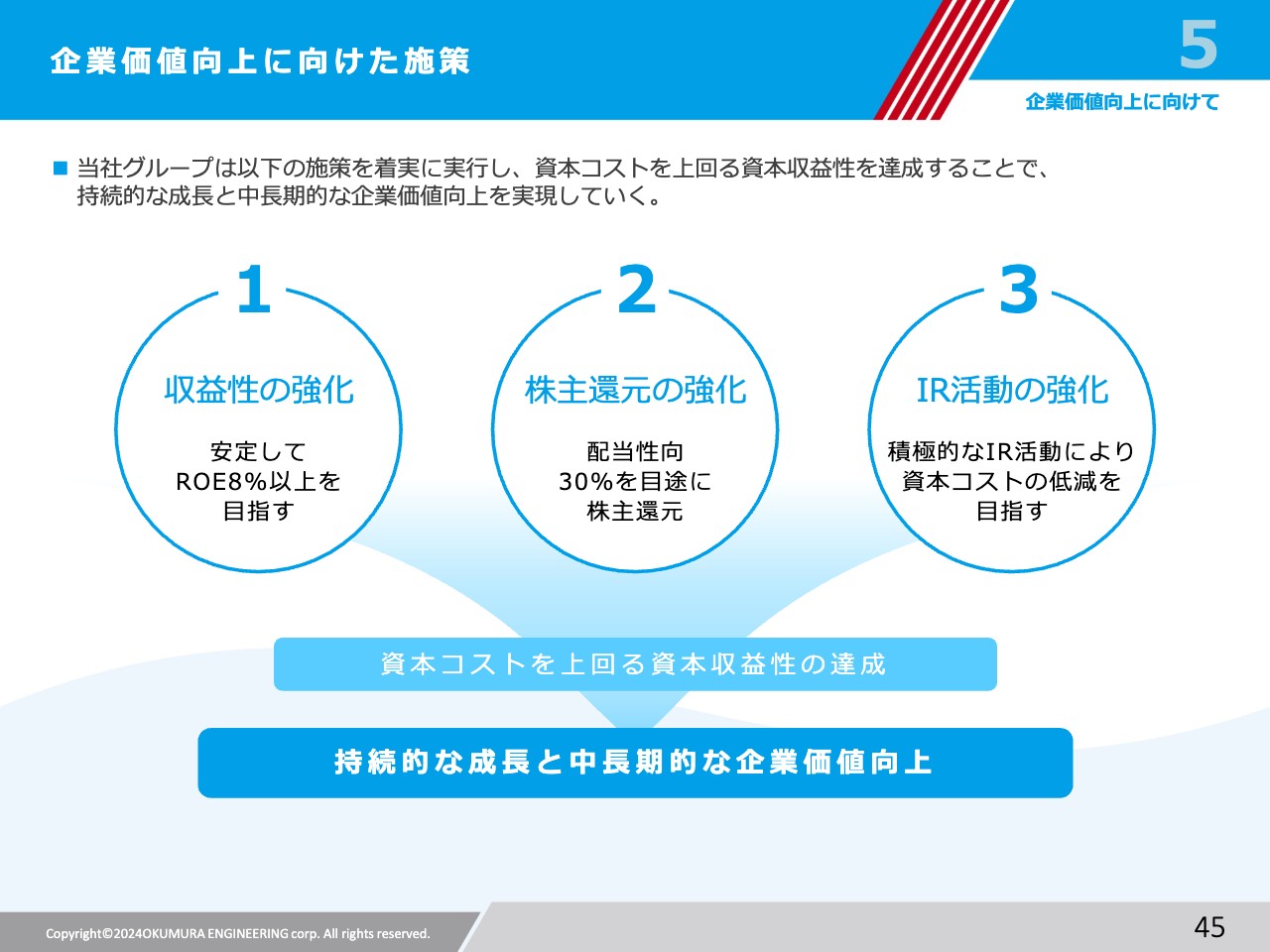

企業価値向上に向けた施策

企業価値向上に向けた施策として、3つの取り組みを展開していきます。1つ目は収益性の強化、2つ目は株主還元の強化、3つ目はIR活動の強化です。

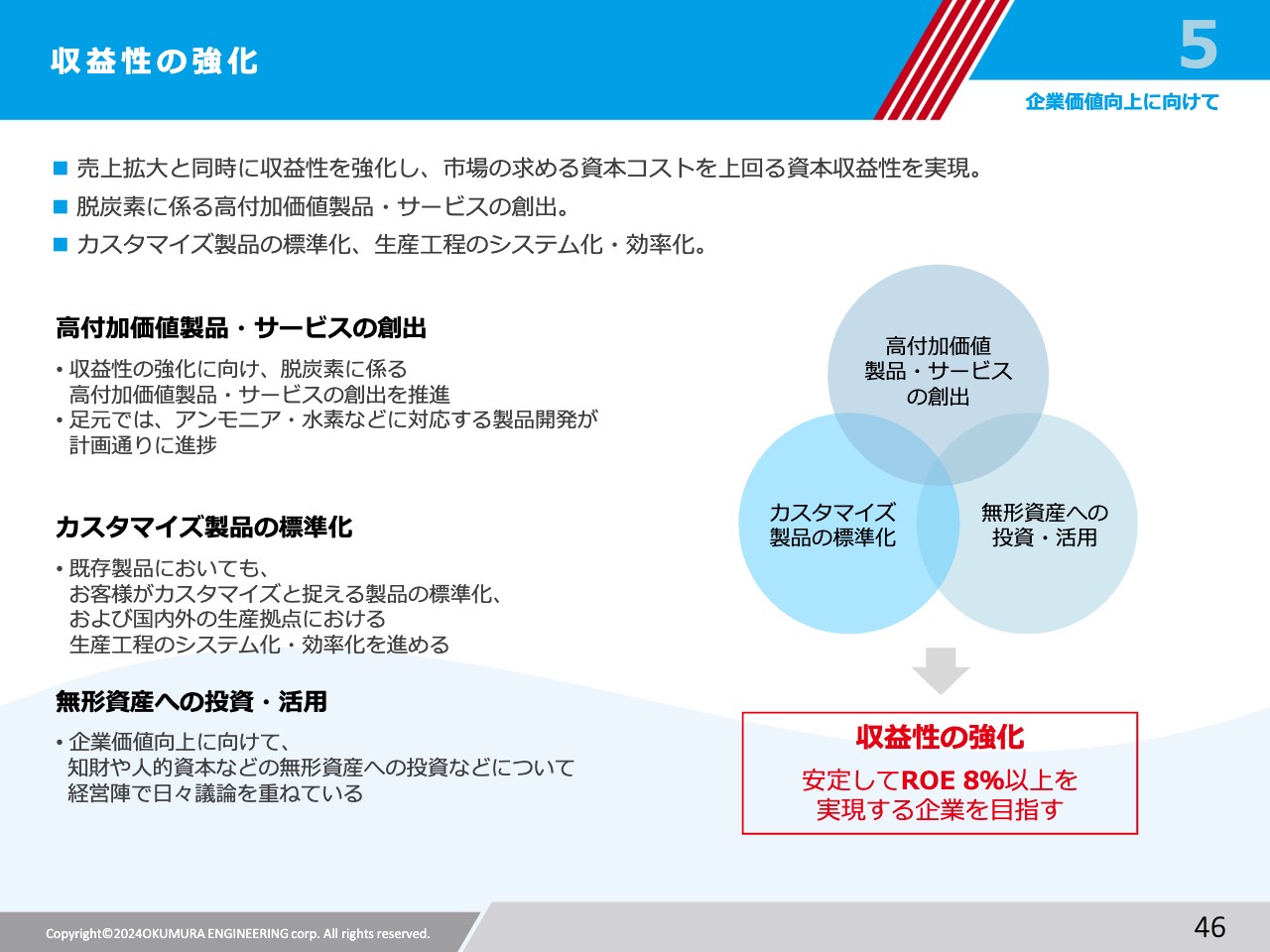

収益性の強化

1つ目の収益性の強化については、スライドに示した3つの重点項目を含む、中期経営計画の事業戦略を着実に実行していきます。市場・業界の状況は刻々と変化していきます。その変化にしっかり対応した施策を迅速に打ち、収益性の強化を図っていきます。

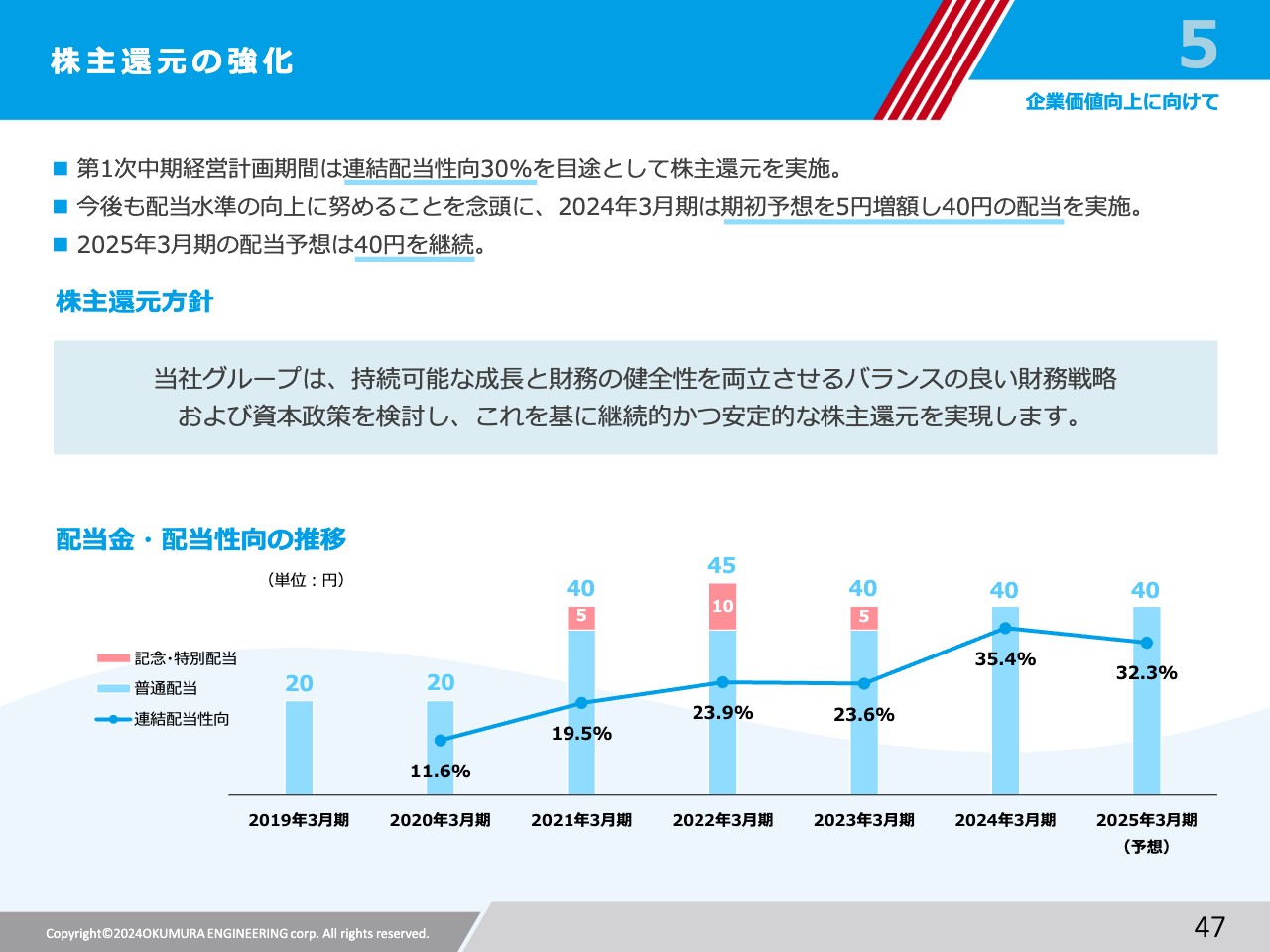

株主還元の強化

2つ目の株主還元の強化については、研究開発・設備投資への充実を図りつつ、連結配当性向30パーセントを目途に、継続的・安定的に配当していく方針です。

2024年3月期には、期初予想の普通配当35円を5円増額し、40円の配当としました。2025年3月期も、安定的に40円を配当できると予想しています。

IR活動の強化

3つ目のIR活動の強化については、当社の認知度を上げ、正しく理解していただくことが課題と考えています。決算情報など適時の情報開示に加え、個人投資家向け説明会を年に4回から5回程度、継続的に実施していきたいと考えています。

当社は、お客さまの流体制御のニーズに細かくお応えすることで事業を発展させていきます。事業発展を通じて、顧客満足度、社員満足度、株主満足度の向上を図り、持続可能な社会に貢献していきます。ご説明は以上です。

質疑応答:上期・下期の売上高と営業利益の差異について

司会者:「決算短信に記載されている2025年3月期の連結業績予想を見ると、第2四半期までの上期と第3四半期以降の下期の売上高の差に比べ、営業利益では大きな差が生じていますが、この理由を教えてください」というご質問です。

奥村:主な要因として、上期・下期の売上高の差額が利益額に与える影響があると考えています。また、上期・下期で研究開発費の予算に差額が出ています。下期に研究開発費の予算を厚く配分しているため、その影響も1つの要因です。

質疑応答:「Create 200」のビジョン達成について

司会者:「2025年3月期の業績計画を大きく下方修正したことにより、『Create 200』の2031年3月期に売上高200億円達成は難しくなったのではないでしょうか? 2026年3月期からの第2次中期経営計画で、どのようにリカバリーするか教えてください」というご質問です。

奥村:足元の経済情勢や受注状況などを勘案した結果、売上高は第1次中期経営計画の当初目標値を下回る水準となりました。

ただし、今後の持続的な成長と発展のために、現実をしっかり見据えた上で、第2次中期経営計画には企業価値の向上を織り込み、反映していきます。現在の戦略・戦術が確実に実現できれば、中長期ビジョン「Create 200」は達成できると考えています。

質疑応答:今後の海外展開について

司会者:「2024年3月14日の人事異動の開示で、海外法人管理部長の松田氏が執行役員に就任されましたが、今後の海外展開をどのように考えているのでしょうか?」というご質問です。

奥村:松田は、入社以来長く海外事業に携わってきました。執行役員として、しっかり責任を担い、判断のスピードを上げていきたいと考えています。

海外法人のガバナンス強化はもとより、海外での販売展開と収益性を着実に伸ばしていきたいと考えています。また、海外展開については、これから策定する第2次中期経営計画にしっかり盛り込んでいきたいと考えています。

質疑応答:価格改定について

司会者:「2024年5月10日に発表した製品の価格改定は、業績予想に織り込まれているのでしょうか? 織り込まれていない場合、上方修正することになるのでしょうか?」というご質問です。

奥村:価格改定については今期に入ってから検討したため、業績予想には織り込んでいません。足元の数字をしっかり注視しつつ、修正する必要があれば、速やかに開示していきたいと考えています。

質疑応答:離職率について

司会者:「貴社の離職率は低かったように記憶していますが、2024年3月期の離職率は11.0パーセントとのことでした。この数字を高いと考えているのか、低いと考えているのか、理由も合わせて教えてください。また、離職率が上がっているのであれば、その理由についても教えてください」というご質問です。

奥村:近年の業界の平均値や過去データと比較して、当社の離職率は高くなっていると認識しています。外部環境において、人手不足や転職市場の活況、働き方改革などによるライフスタイルの変化が起こっており、その変化に素早く対応しきれていないことが要因だと考えています。

今後も、社員との定期的な面談や社内コミュニケーションを通じて、社員と会社の間の理解を深めていきます。先ほどご説明したとおり、職場環境の整備や制度の見直しなど改善を進め、人への投資を加速して、社員の定着化を図っていきたいと考えています。

新着ログ

「機械」のログ