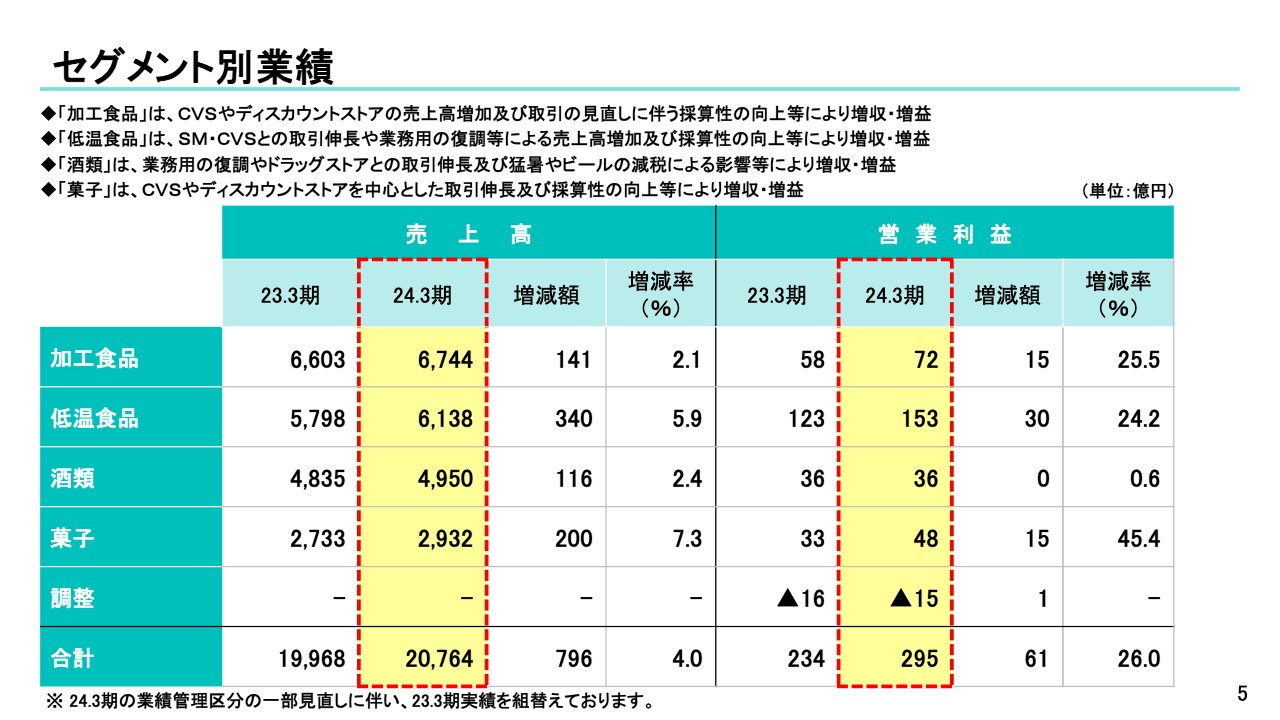

【QAあり】三菱食品、新経営ビジョンを策定 2030年に経常利益500億円、累進配当を宣言し、配当性向40%以上を目指す

連結業績(前期比・業績予想比)

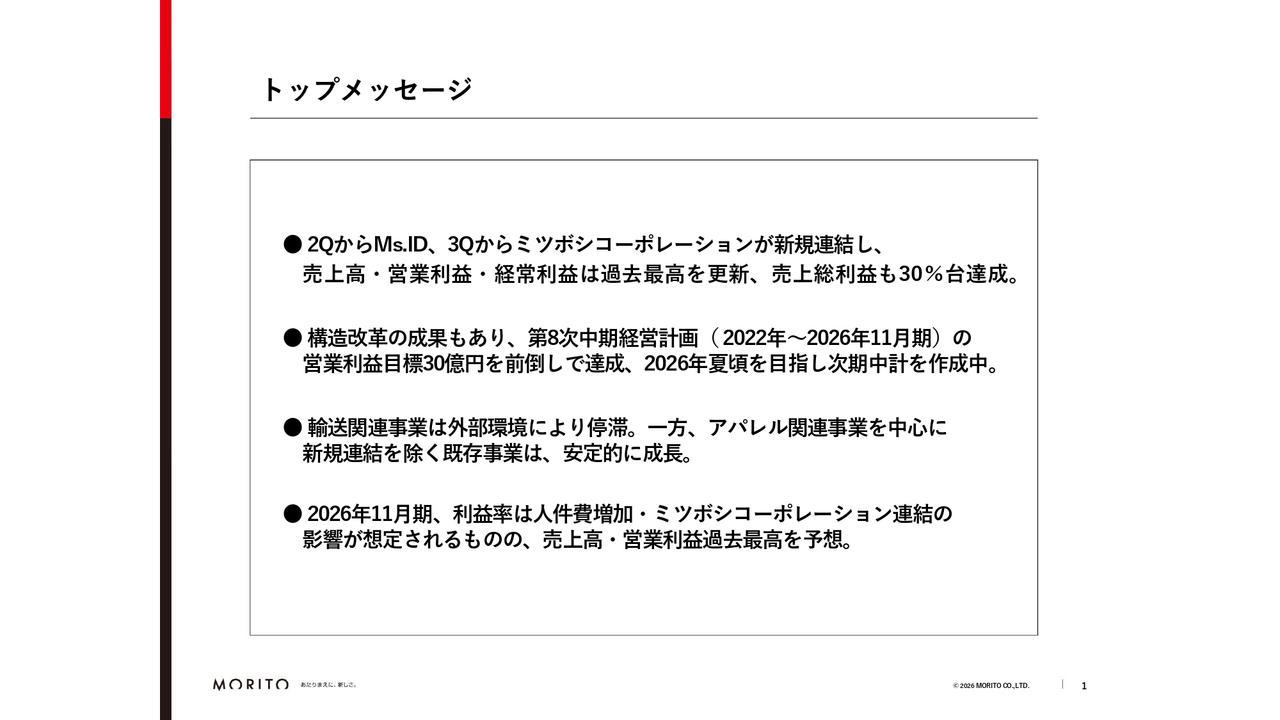

川本洋史氏(以下、川本):三菱食品取締役常務執行役員CFOの川本です。本日は、社長の京谷からの次期経営計画のご説明に時間を割きたいと思っているため、私からのご説明は極力簡潔になることをご容赦ください。それでは、2024年3月期の決算概要についてご説明します。

2024年3月期は、新型コロナウイルス感染症の5類移行に伴い、インバウンドを含む人流が本格的に回復しました。加えて、断続的なコストプッシュ型の食品価格上昇にも適切に対応できたことから、業績は好調に推移しました。

売上高は、コンビニエンスストアや業務用取引を中心として全般的に取引が伸長し、前期比796億円増の2兆764億円となりました。

利益面では、今お伝えした売上高の増加に加え、過年度より継続的に行っている採算管理強化による利益率の改善がさらに進みました。この結果、経常利益は前期比62億円増の314億円、親会社株主に帰属する当期純利益は前期比55億円増の226億円と、3期連続で過去最高益を更新しました。

経常利益の増減要因(前期比)

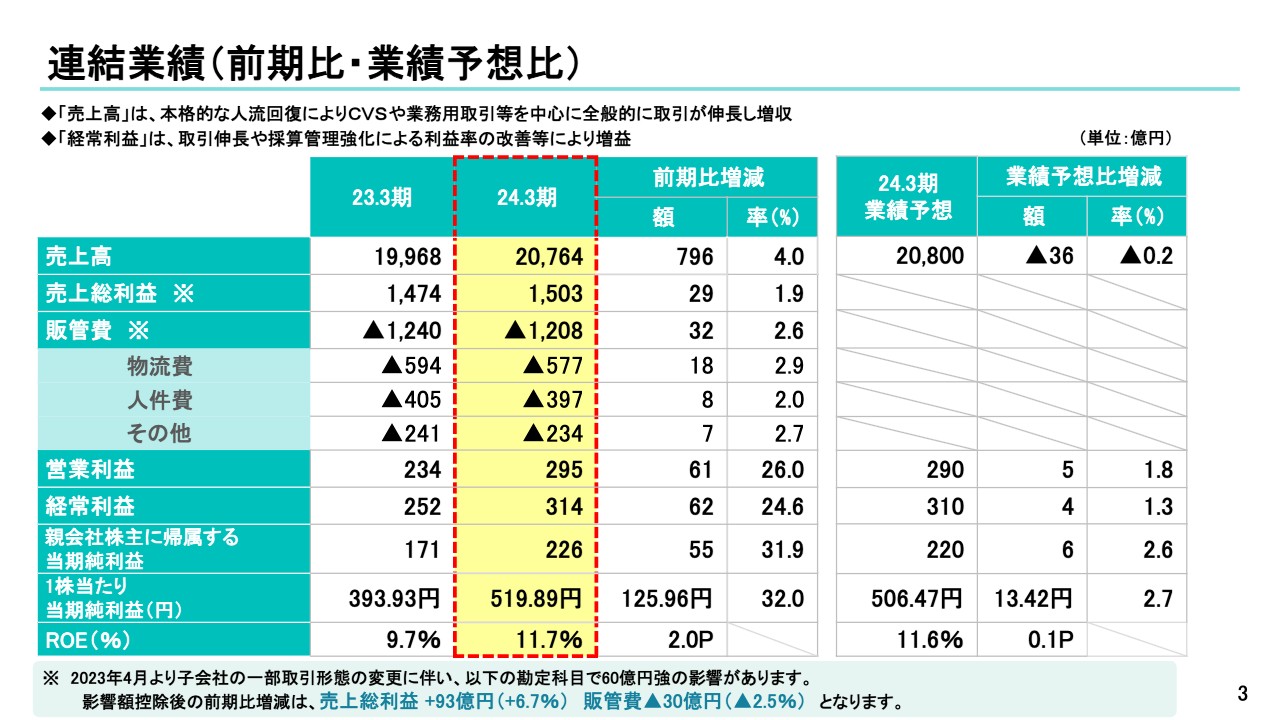

スライドのグラフは、前期からの経常利益の増減要因を項目別にまとめたものです。売上高の増加や利益率改善による粗利の増加額が、物流コストや人件費の増加額を上回り、前期から62億円の増益を達成できました。

セグメント別業績

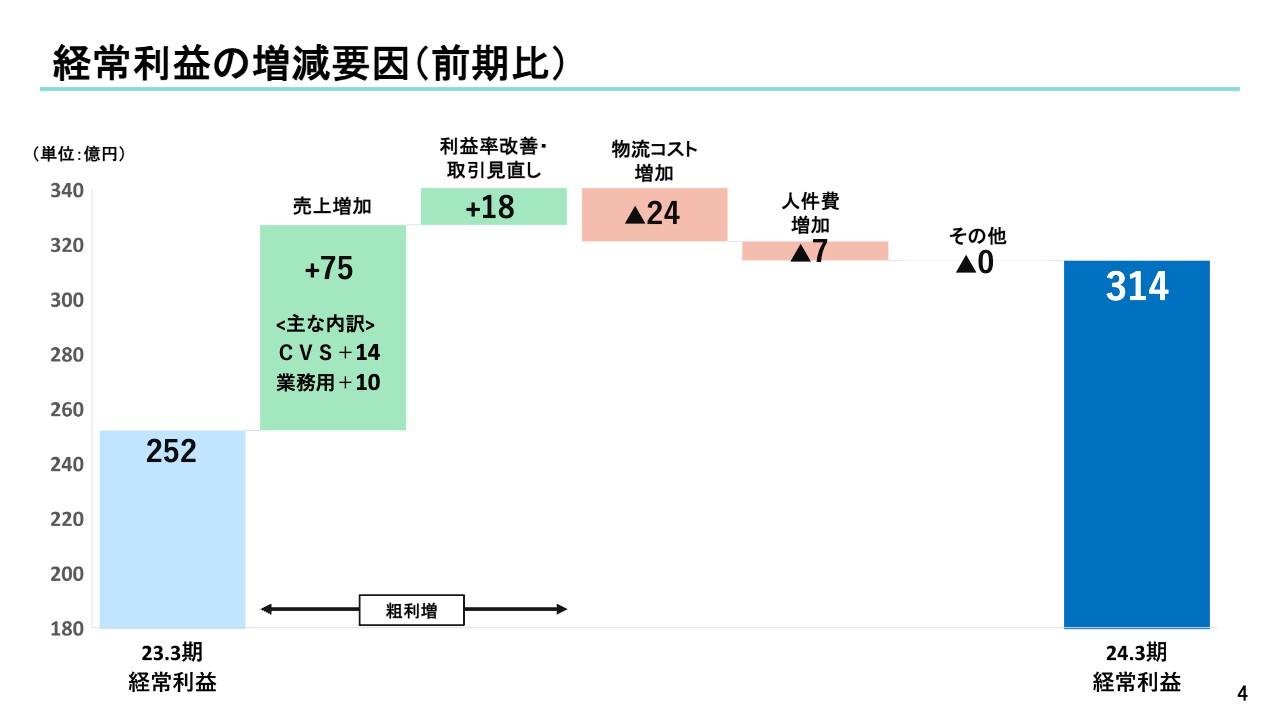

セグメント別の業績です。全セグメントで増収・増益となりましたが、ここでは特徴的な点のみご説明します。

「加工食品」は、飲料を中心にコンビニエンスストアやディスカウントストアとの取引が好調でした。「低温食品」は、業務用商材が復調したことに加え、猛暑によりアイスクリームが好調でした。

「酒類」は、前年度発生した値上げ前の駆け込み需要の反動があった一方で、業務用商材の復調等によりわずかに増収となりました。「菓子」は、コンビニエンスストアを中心に取引が伸長しました。

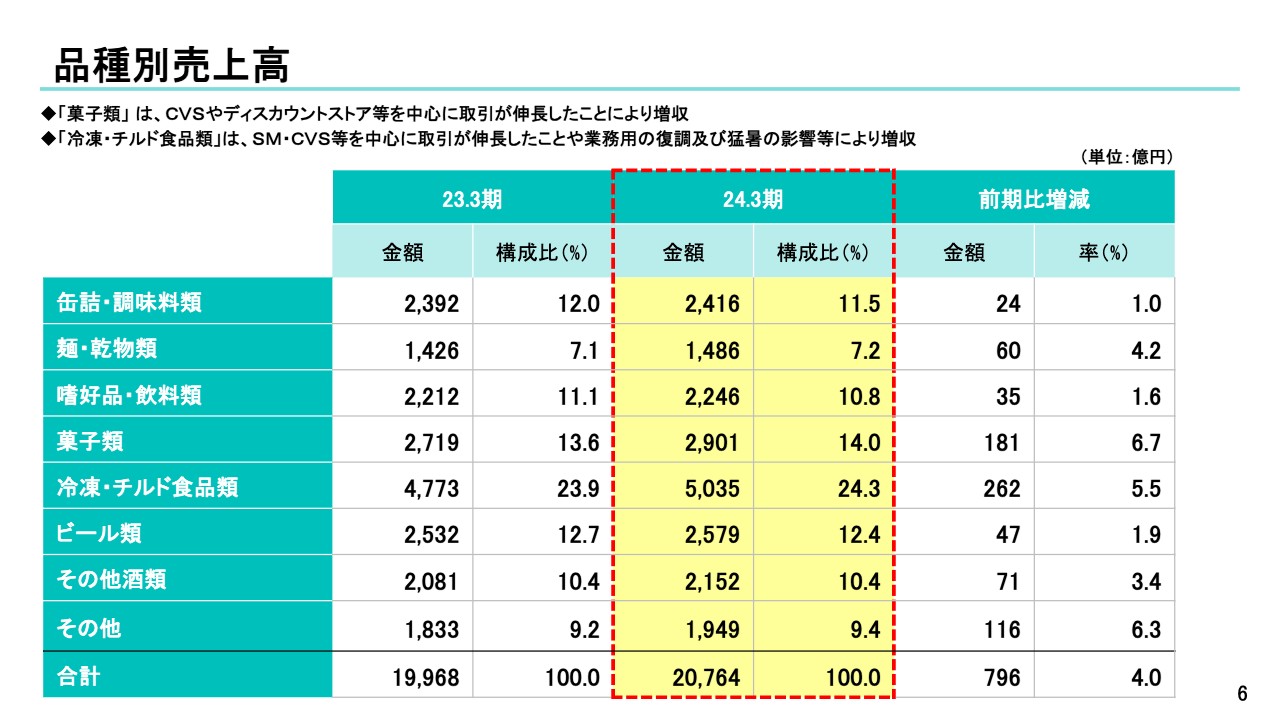

品種別売上高

品種別の売上高です。スライドのとおり、各品種でまんべんなく増収となりました。

特に「菓子類」は、イベントや行楽での需要が回復し、コンビニエンスストアやディスカウントストアの取引が伸長しました。「冷凍・チルド食品類」は、業務用商材の復調のみならず、市販用冷凍食品の好調により増収となっています。

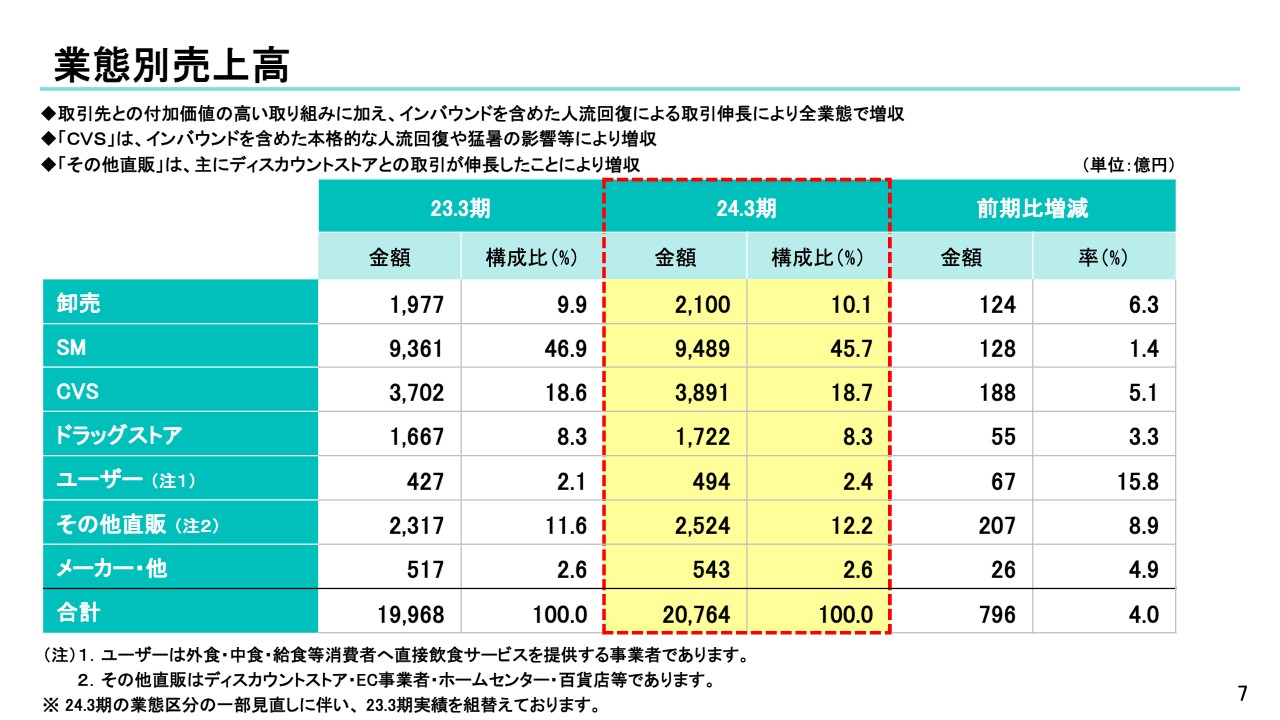

業態別売上高

業態別でも、すべての業態で増収となっています。「コンビニエンスストア」は、インバウンドを含めた人流回復や猛暑の影響により、大幅な増収となりました。

「その他直販」は、主にディスカウントストアが、猛暑や節約志向の影響により増収となりました。

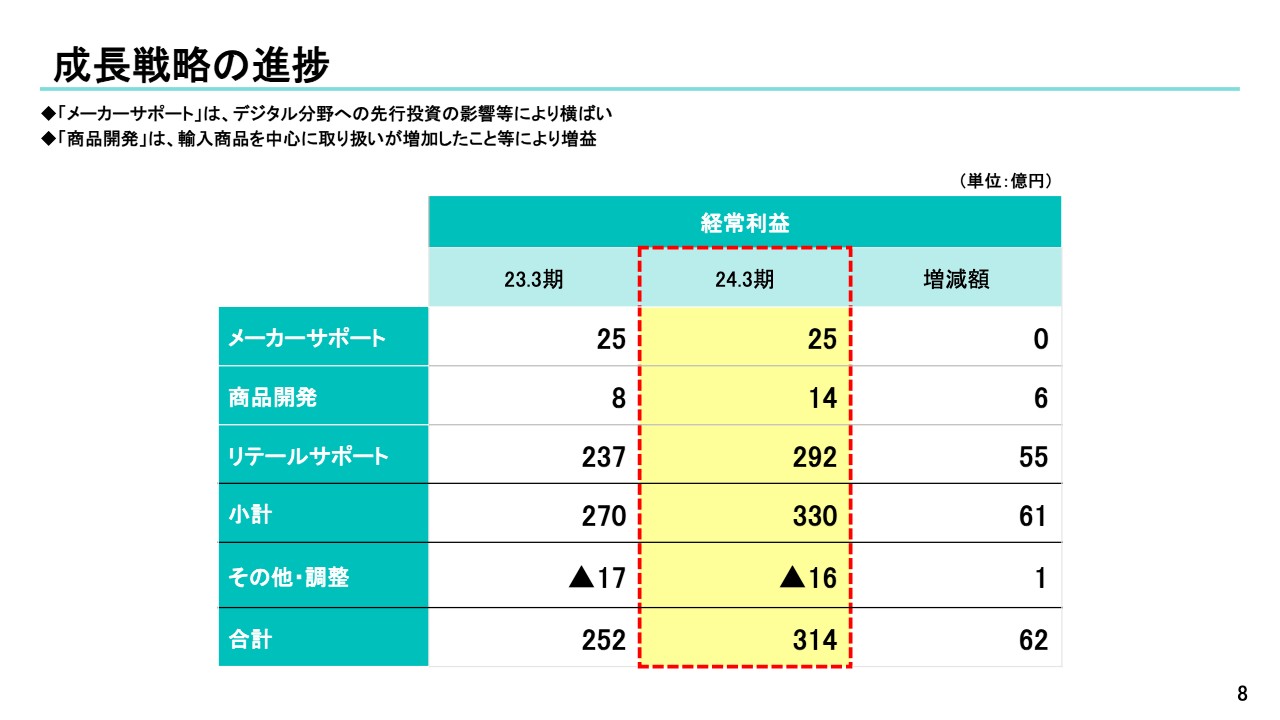

成長戦略の進捗

成長戦略の進捗です。「メーカーサポート」は、デジタル分野への先行投資の影響により前期から横ばいとなりました。「商品開発」は、輸入商品を中心に取り扱いが増加し、増益となりました。

当期の増益に大きく寄与したのは「リテールサポート」です。売上増が主要因ではありますが、データ×デジタルを活用した粘着性の高い取り組みが奏功し、大幅な増益となりました。

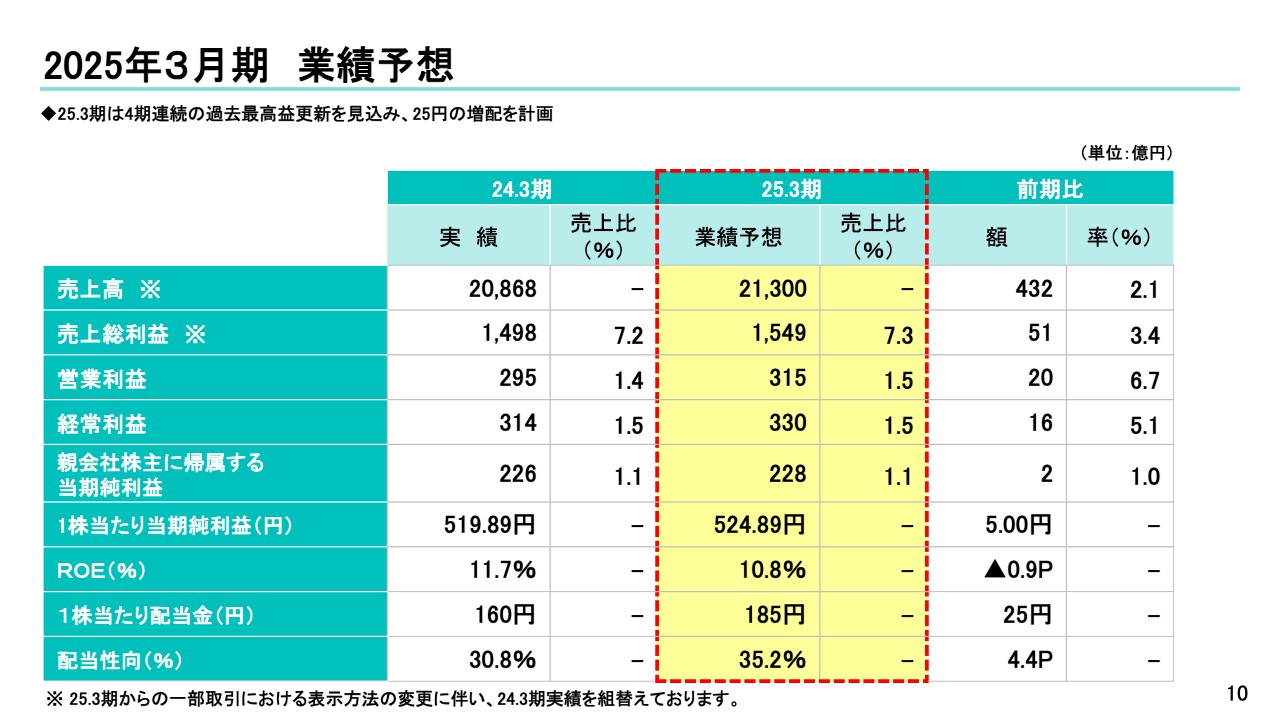

2025年3月期 業績予想

2025年3月期の業績予想についてご説明します。2025年3月期は、賃金上昇による所得環境の一部改善が見られる一方で、コストプッシュ型の食品価格の上昇は当面継続傾向であり、消費の二極化が進むなど楽観視できない状況が続くことが予想されます。

このような環境下においても、強固な収益基盤をもとに、次なる収益の柱を構築すべくチャレンジを続けていきます。

売上高は前期比2.1パーセント増の2兆1,300億円、経常利益は前期比16億円増の330億円、親会社株主に帰属する当期純利益は前期比2億円増の228億円と、4期連続の最高益更新を見込んでいます。また、配当は25円増配の年間185円を計画しています。

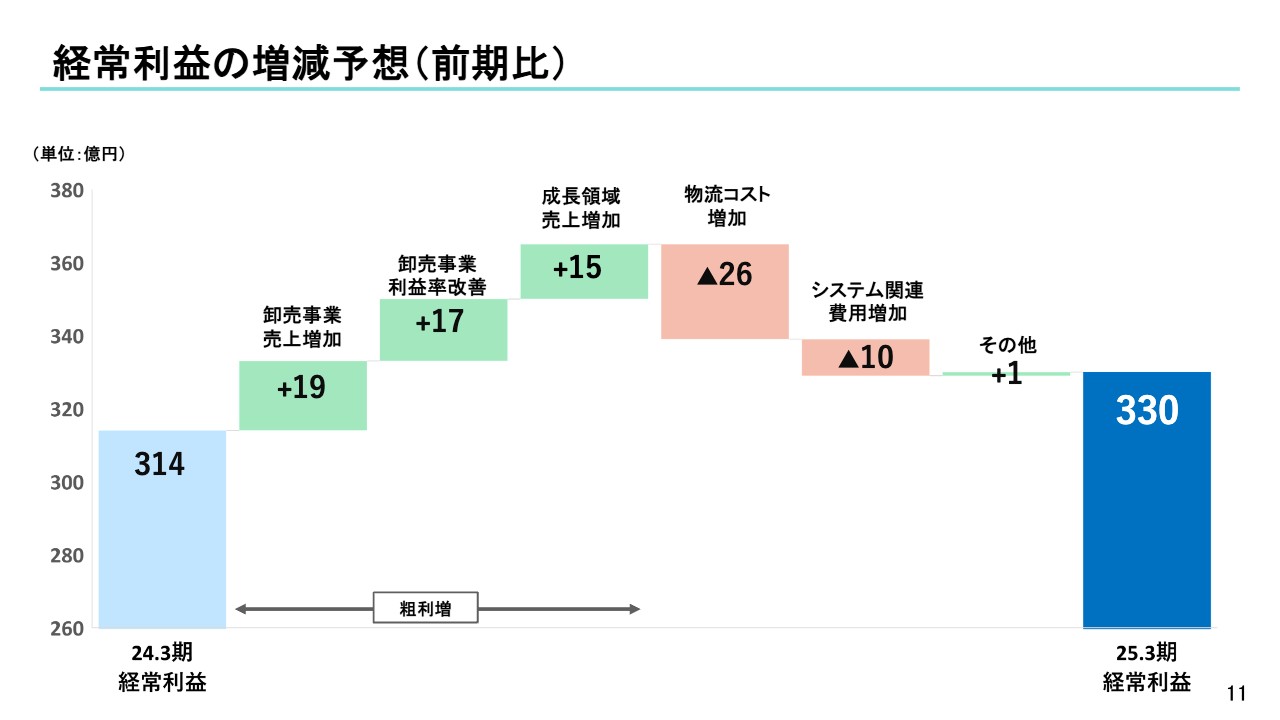

経常利益の増減予想(前期比)

経常利益の増減予想です。粗利額は、卸売事業の売上高増加と利益率改善に加え、過年度より取り組んでいる成長領域での売上増加により、51億円の増加を見込んでいます。

費用面では、物流の2024年問題も一因として、前年度に続き物流コストが増加します。こちらについては、過年度から取り組んできた物流与件の緩和・効率化をさらに進めることにより、前期比26億円の増加にとどめる方針です。また、デジタル活用を推進するため、システム関連費用の10億円増を見込んでいます。

これらの結果として、粗利額の増加がコストの増加を上回る2024年3月期と同様の構図となり、経常利益は前期比16億円増の330億円を見込んでいます。

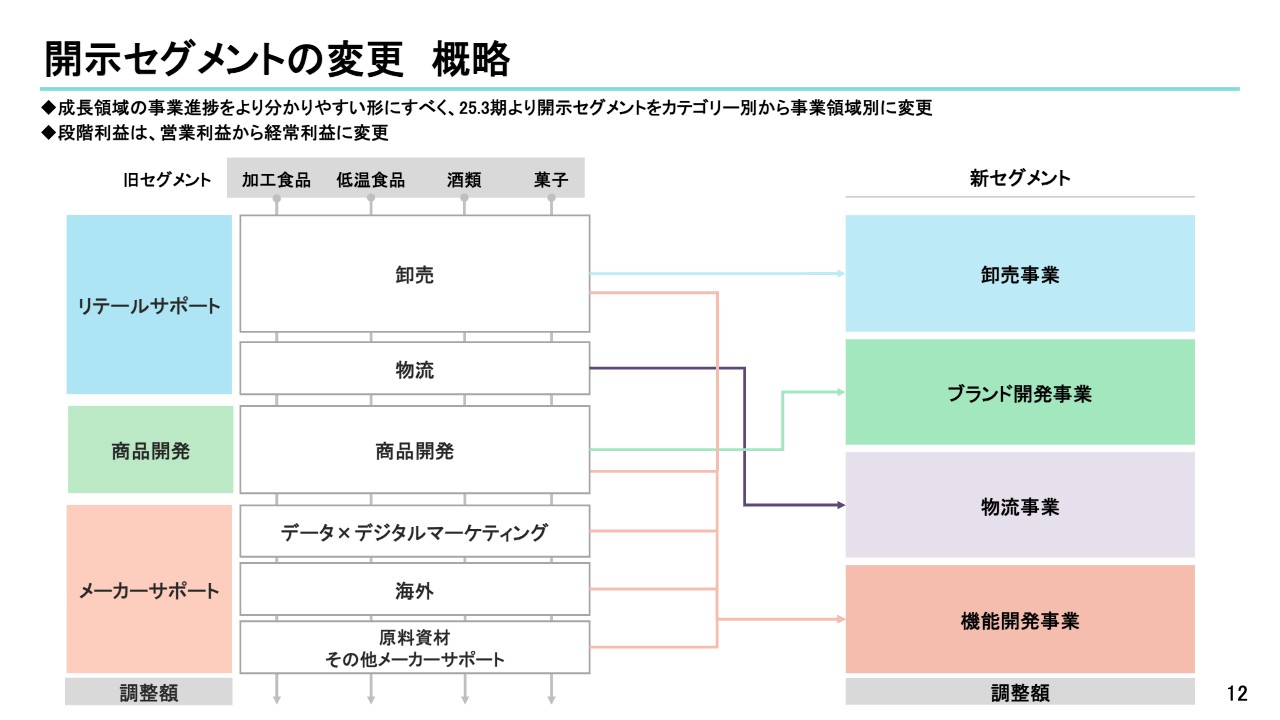

開示セグメントの変更 概略

開示セグメントの変更についてご説明します。成長領域を含めた当社の事業進捗をよりわかりやすく開示すべく、2025年3月期より、開示セグメントを従来のカテゴリー別から事業領域別に変更します。

こちらのスライドは、新旧セグメントの概略を図で示したものです。

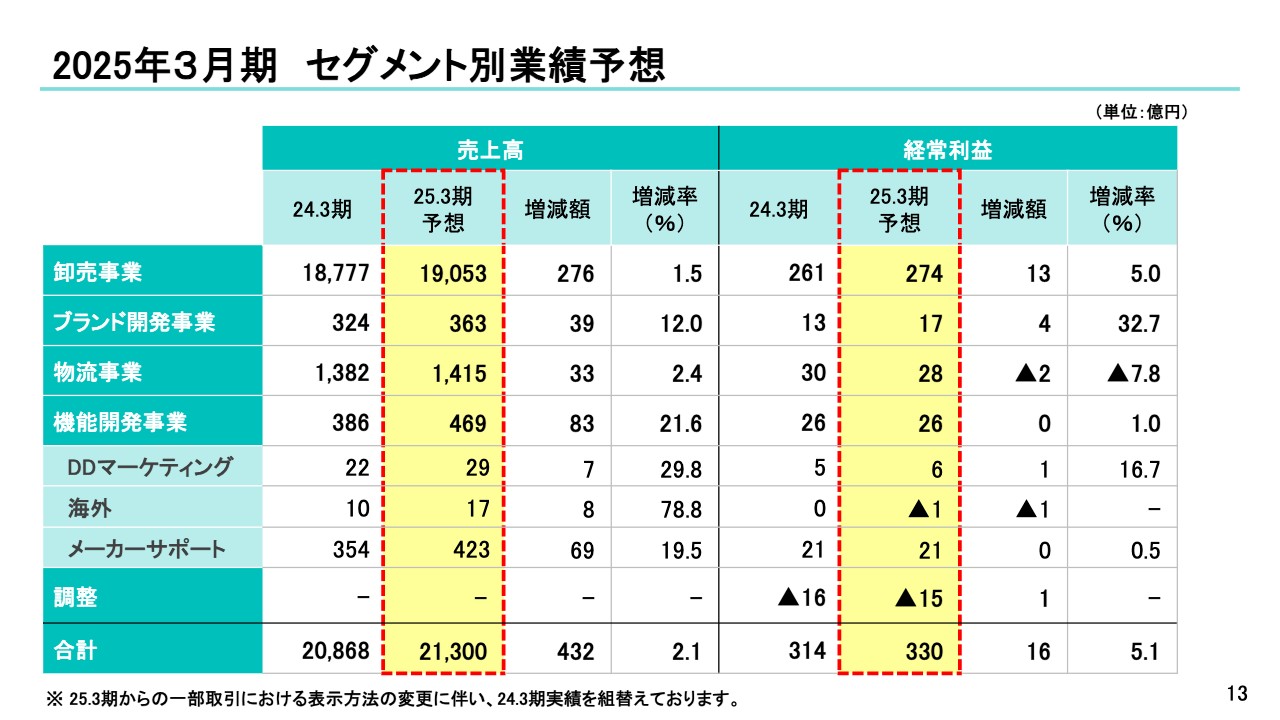

2025年3月期 セグメント別業績予想

新セグメント別の業績予想についてご説明します。売上高の9割弱、経常利益の8割を占めるのが、スライド最上段の「卸売」です。

「ブランド開発」「物流」と、「DDマーケティング」「海外」「メーカーサポート」をまとめた「機能開発」はまだ小規模であり、それぞれの事業ステージにより売上・利益の伸長率は異なります。

これらの成長領域における2030年に向けた取り組み方針については、社長の京谷よりこの後ご説明します。

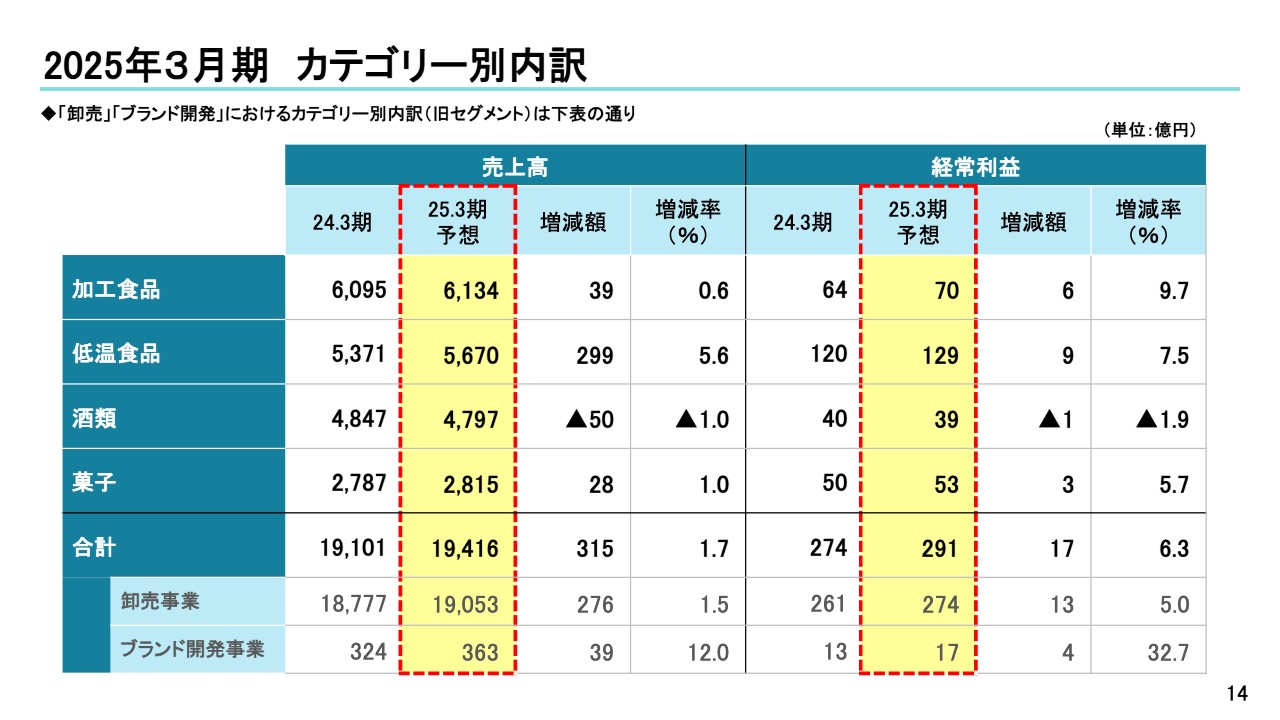

2025年3月期 カテゴリー別内訳

カテゴリー別の内訳です。スライドの表は、従来セグメントにおけるカテゴリー別の推移比較を可能とすべく、新セグメントの「卸売」と「ブランド開発」の合計額をカテゴリー別に分解しています。

「加工食品」「低温食品」「菓子」については、インバウンドを含む人流の拡大や単価上昇の影響などにより増収・増益の予想としています。「酒類」については、大口取引の減少などにより若干の減収・減益を見込みます。

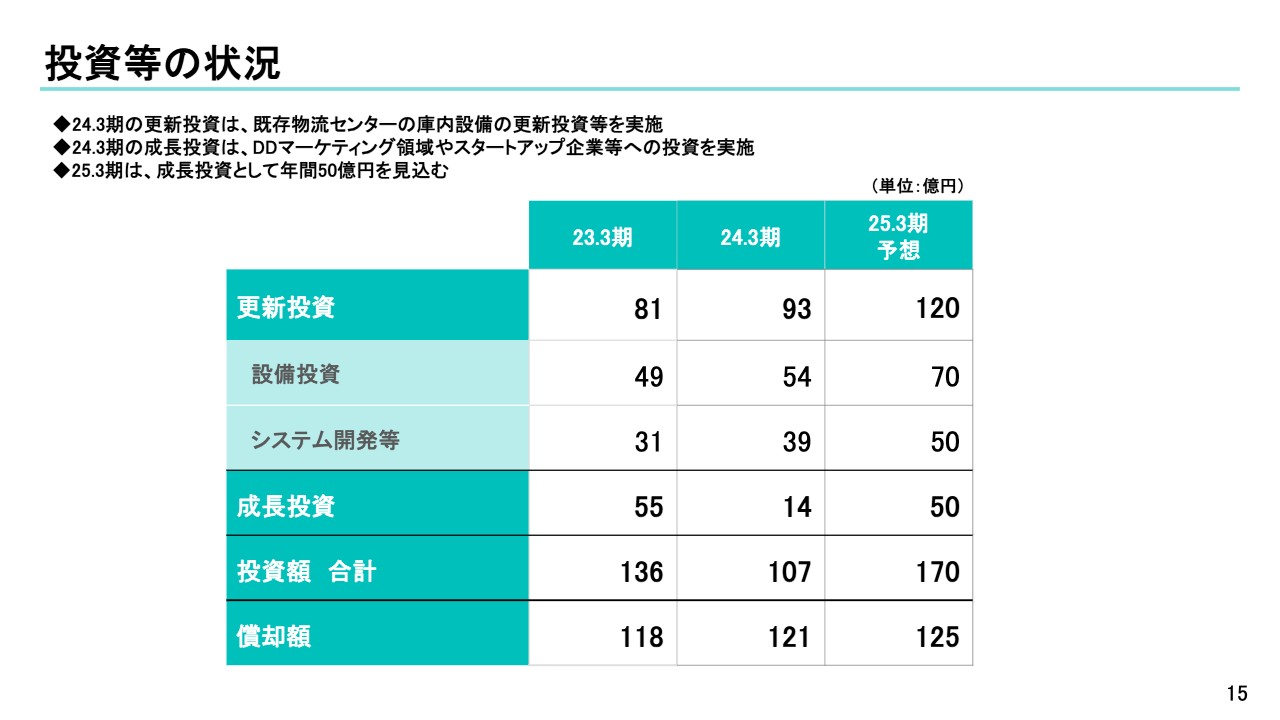

投資等の状況

投資等の状況についてご説明します。2024年3月期の投資総額は107億円となりました。内訳は「更新投資」として既存物流センターの庫内設備やIT機器の入れ替え等に93億円、「成長投資」としてDDマーケティング領域やスタートアップ企業への出資に14億円です。

2025年3月期の投資総額は170億円を見込み、内訳は「更新投資」で120億円、「成長投資」で50億円となっています。「成長投資」は、卸売事業から得られる盤石な収益基盤を活かし、協業やシナジー効果を狙って、海外・物流・デジタルなどの成長領域へ積極投資を進めていきます。

私からのご説明は以上です。

MS Vision 2030

京谷裕氏(以下、京谷):みなさま、おはようございます。三菱食品代表取締役社長の京谷です。本日はご多用のところお集まりいただき、誠にありがとうございます。私からは、三菱食品の新しい経営ビジョン「MS Vision 2030」の概要についてご説明します。

本日共有する当社の新しい経営ビジョンを「MS Vision 2030」と名付け、サブタイトルを「つぎの100年へ、食が創造する未来へ、たすきをつなぐ」と掲げることにしました。「MS Vision 2030」では、その名のとおり「我々が2030年頃に実現したい未来」を、チャレンジングな目標設定とともに、仮説的なビジョンとして示しています。

昨年の中間決算発表の際にもご説明したとおり、こちらは当社の経営のあり方を、現在我々が置かれている事業環境、つまり先行きが極めて不透明で変化が激しい時代に合わせて、これまでの「短期スパンでの緻密な積み上げ方式」での計画策定を取り止め、「2030年頃のありたい姿」を起点にチャレンジングな目標を設定し、そこから「バックキャスト型の成長戦略」を組み立てる方法へと改めるものです。

2025年は、当社の前身である「北洋商会」の創業から100周年を迎えます。未来に向けて当社の価値観を共有しながら、次の100年も「持続可能な食のサプライチェーン」が機能し続け、「新たな食の価値」が継続的に創造できるよう取り組んでいきます。

サブタイトルの「つぎの100年へ、食の創造する未来へ、たすきをつなぐ」には、すべてのステークホルダーのみなさま、パートナー企業のみなさま、生活者のみなさま、当社の役職員が一丸となり、次の時代を切り開いていきたいという覚悟と思いが込められています。

本日お話ししたいこと

本日は、スライドに記載の項目順にお話しします。

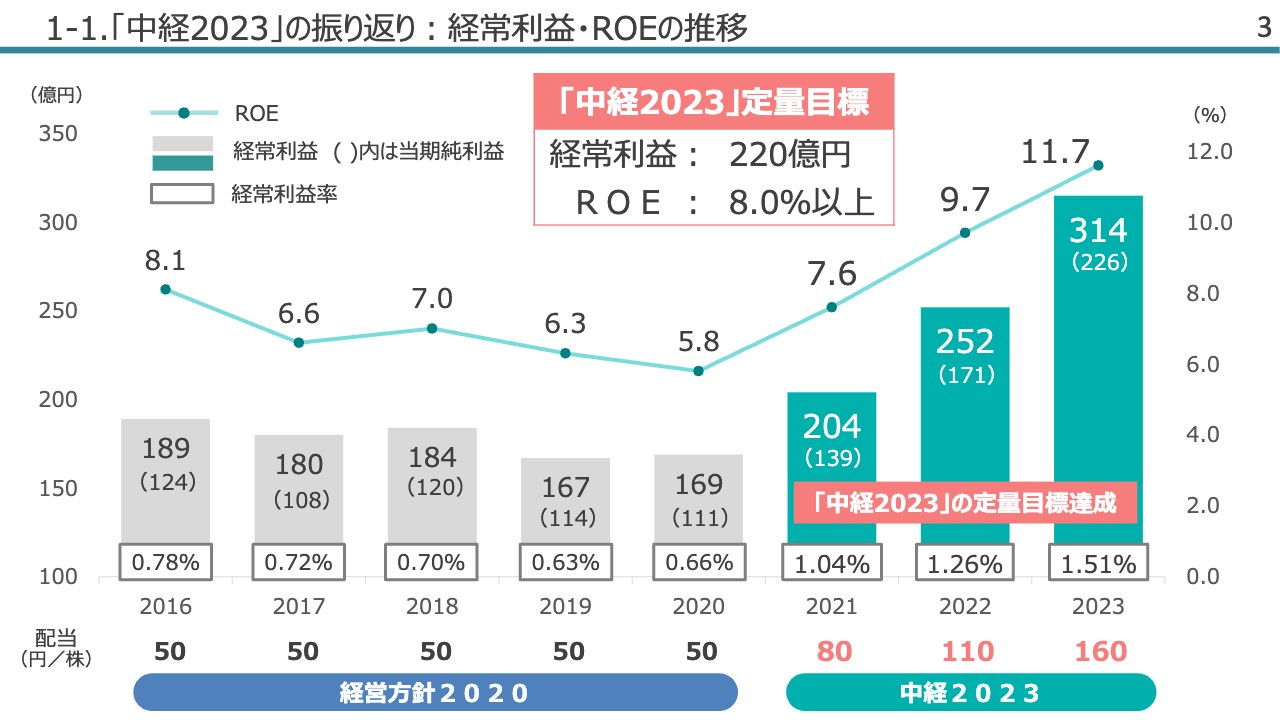

1-1.「中経2023」の振り返り:経常利益・ROEの推移

スライドのグラフは、2016年度から2020年度までの「経営方針2020」と、2021年度から2023年度までの「中経2023」の期間における経常利益・経常利益率・ROE・配当の推移を示しています。

2021年度以降は3年連続で過去最高益を更新し、「中経2023」の定量目標を1年前倒しで達成することができました。

また「中経2023」では、経常利益・ROEともに、過去の水準とは一段違うレベルに引き上げられた手応えがあります。その成長に合わせて配当も3年連続で増配し、2023年度の配当性向は30パーセントを超える見込みです。

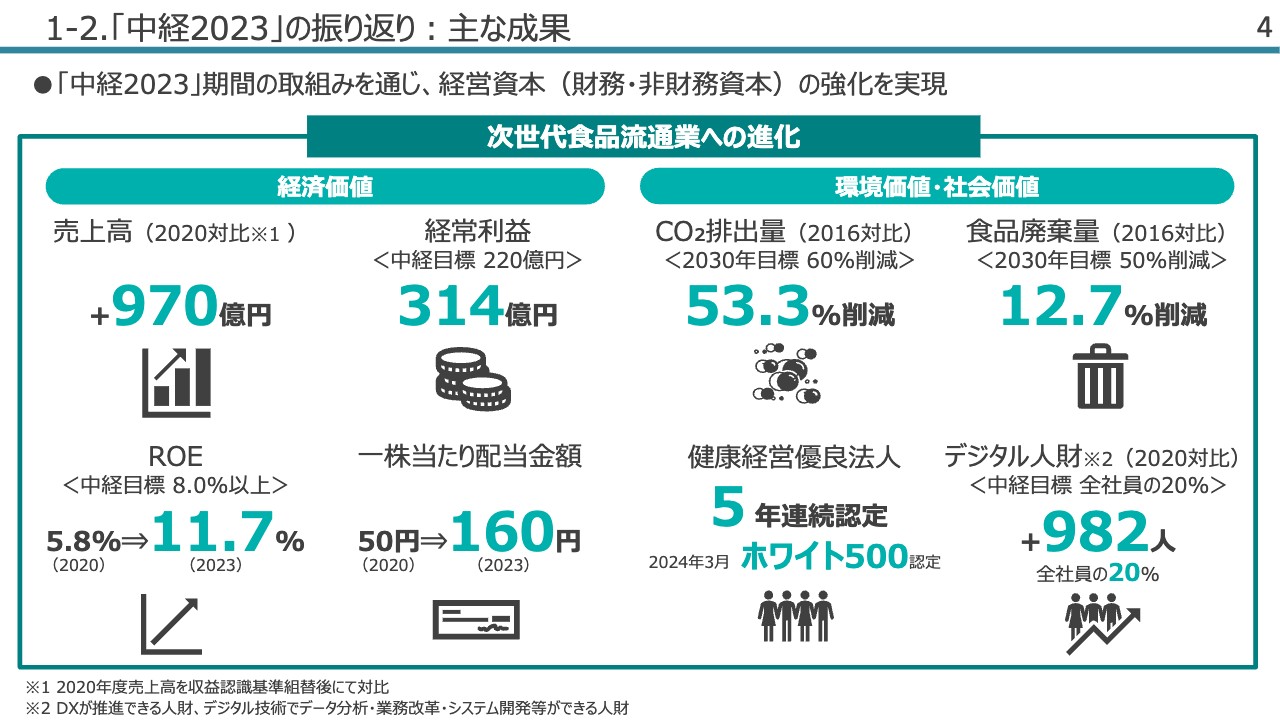

1-2.「中経2023」の振り返り:主な成果

こちらのスライドでは、先ほどのグラフでも示した定量的な「経済価値」に加え、「中経2023」の期間中に達成した「環境価値・社会価値」における主な成果を示しています。

環境価値では、CO2排出量と食品廃棄量の削減について、2030年の目標達成に向けて順調に進捗しています。社会価値では「健康経営優良法人」の5年連続認定に加え、2024年3月には念願の「ホワイト500」の認定を獲得することができました。

また、「中経2023」で全社員の20パーセントを目標としていた「デジタル人材の育成」についても、計画どおり達成できています。

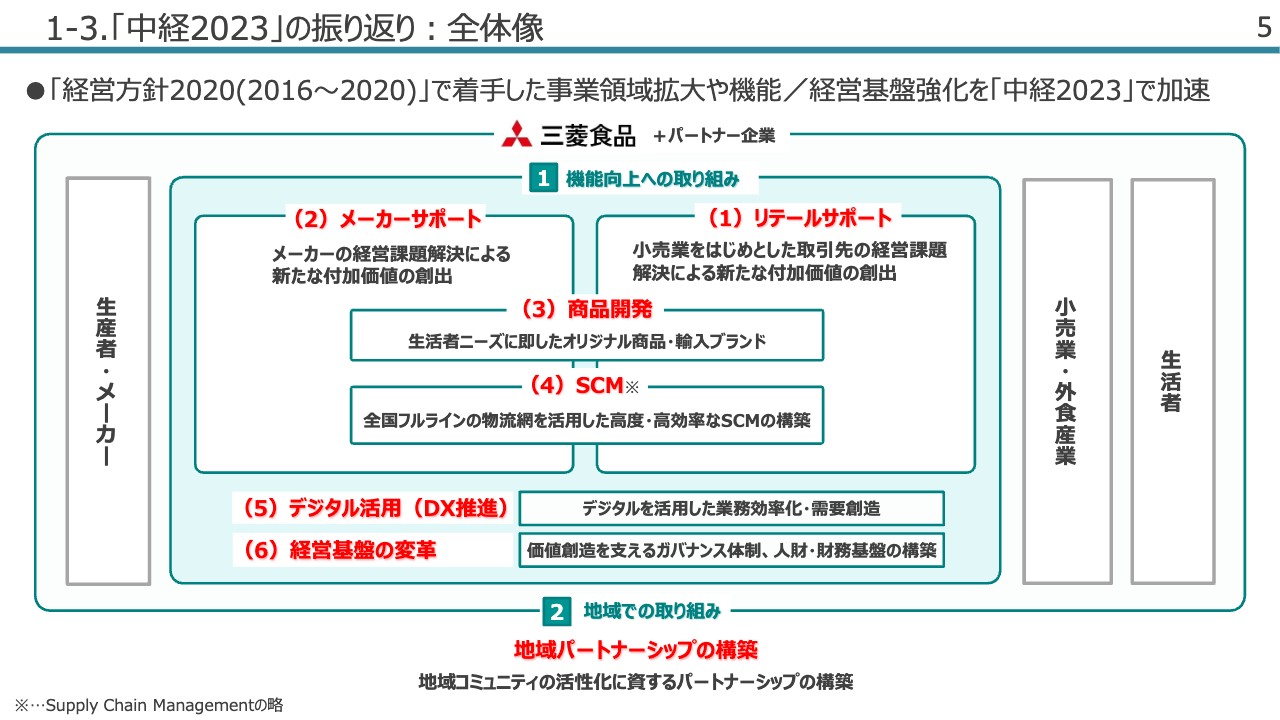

1-3.「中経2023」の振り返り:全体像

スライドの図は、3年前にみなさまに示した「中経2023」の全体像です。見覚えのある方もいらっしゃるかと思います。「中経2023」は、前中経である「経営方針2020」で着手した、事業領域拡大や当社の機能・経営基盤強化を、さらに加速させることを主眼に策定しました。

スライド上段の「機能向上への取り組み」としては、「(1)リテールサポート」「(2)メーカーサポート」「(3)商品開発」「(4)SCM」の機能強化を推進し、同時並行的に、それらを強化するツールとなる「(5)デジタル活用(DX推進)」や、それらすべての機能を支える「(6)経営基盤の変革」に取り組んできました。

スライド下段の「地域での取り組み」では、食のビジネスを起点として、それぞれの地域コミュニティにおける社会課題や潜在的なニーズの掘り起こしから着手し、コミュニティ経済の活性化に資する多様なパートナーシップの構築を推進してきました。

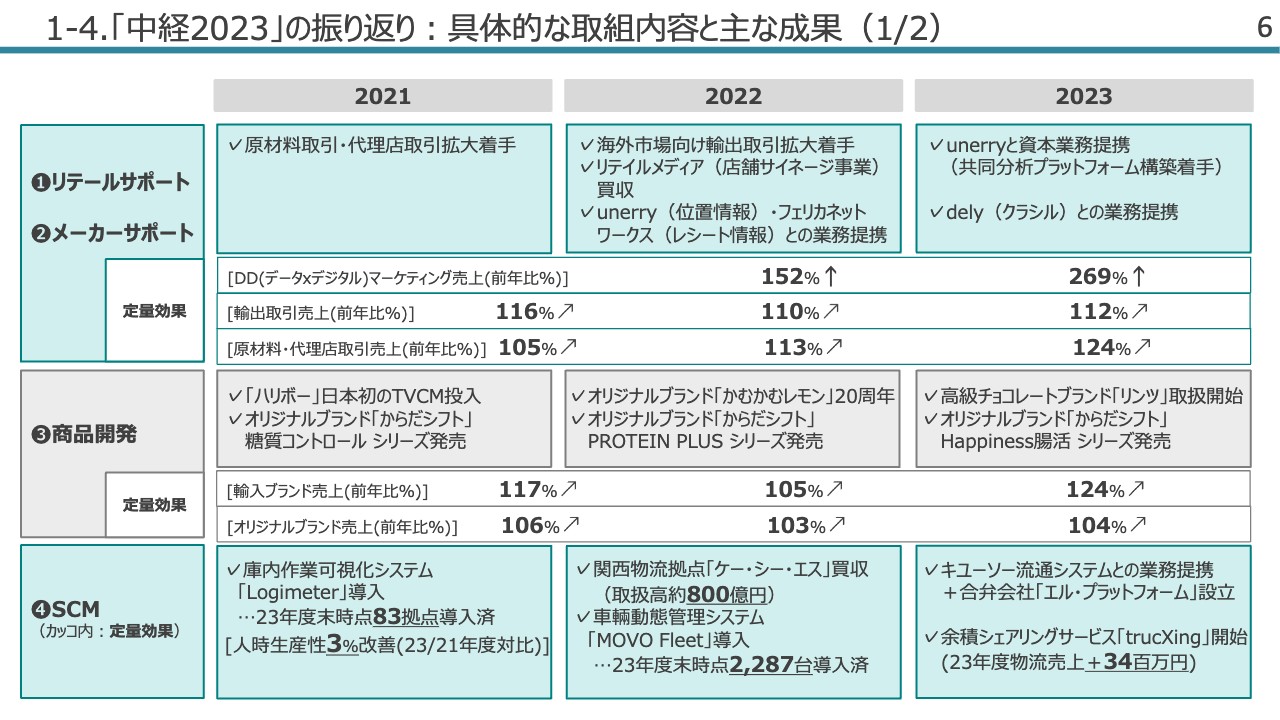

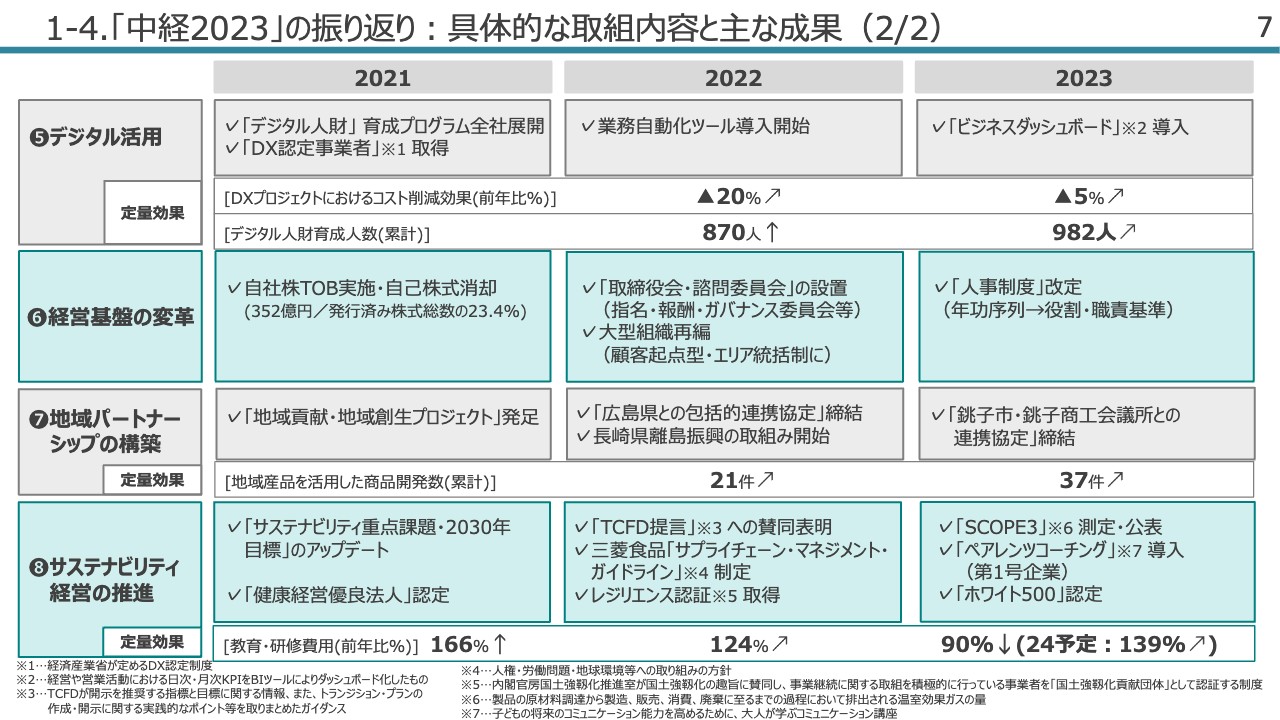

1-4.「中経2023」の振り返り:具体的な取組内容と主な成果(1/2)

こちらと次のスライドでは、先ほど示した「中経2023」の全体像における7つの取り組みについて、具体的な内容と成果の概要を年表形式で示しています。

1-4.「中経2023」の振り返り:具体的な取組内容と主な成果(2/2)

ここではそれぞれの項目について詳しくご説明しませんが、ご不明な点などありましたら、後ほどご質問いただければと思います。

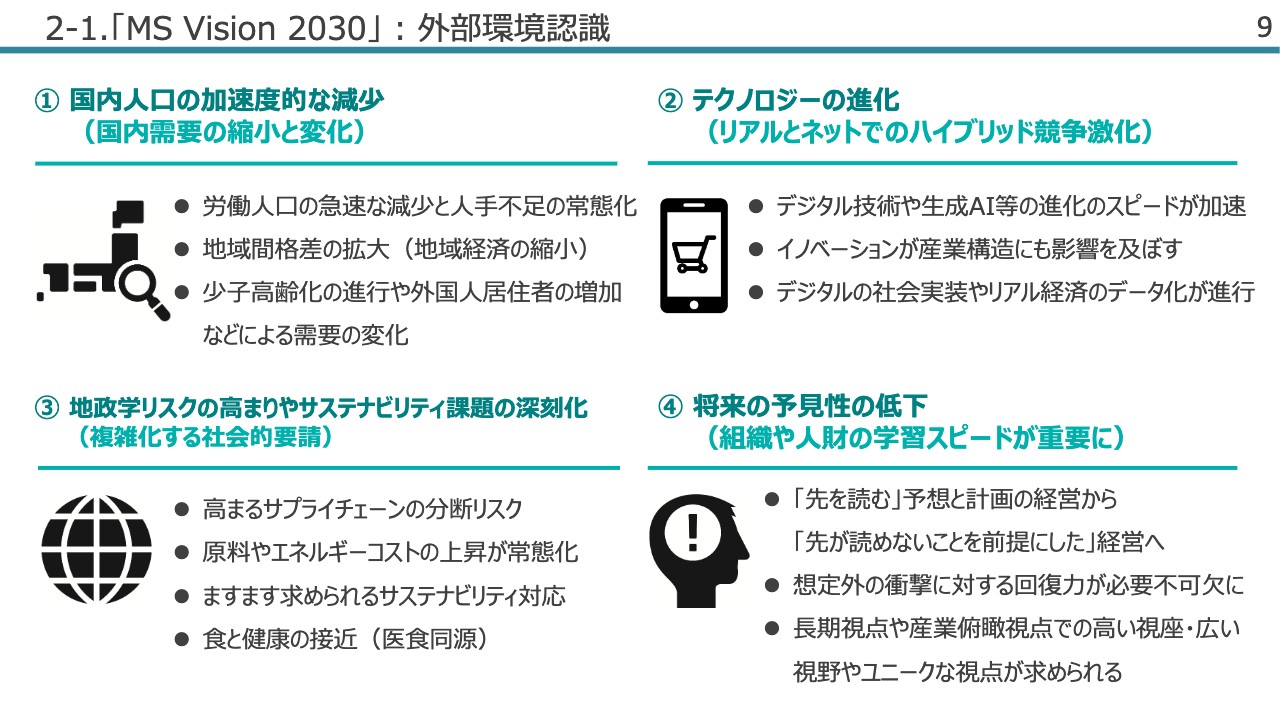

2-1.「MS Vision 2030」:外部環境認識

「MS Vision 2030」の概要をご説明します。まずは「MS Vision 2030」策定の前提とした、主な外部環境認識についてです。①から④のそれぞれの項目の下に括弧書きで記載しているのは、これらの環境認識を踏まえた当社の課題認識です。

「①国内人口の加速度的な減少」によって、我々は今後「国内事業の縮小と変化」という課題に向き合っていかなければなりません。

また、これまでもそうであったように、今後も「②テクノロジーの進化」が継続することで、食品流通産業においても、勝負の土俵はほぼ確実に「リアルとネットの融合型・ハイブリッド型の競争」になっていきます。その前提で、今後はリアルとデジタルそれぞれの機能を磨き込んでいくことが重要だと考えています。

加えて③に記載したとおり、みなさまも日々感じているように「地政学リスク」がますます高まり、「サステナビリティ課題」への対応が深刻化しています。結果として、企業に対する社会的な要請はますます多様化・複雑化し、それにどのように対応していくかが今後の企業の重要な経営課題の1つです。

「④将来の予見性の低下」については、①②③などの環境変化が複合的かつ同時並行的に発生している現在の事業環境は、過去に誰も経験したことがありません。

このように不確実な事業環境下において、我々の企業経営は「先を読む」予想と計画の経営から「先が読めないことを前提にした」経営にシフトしていくことが求められており、それを実践するためには、組織や人財の学習スピードを上げることが不可欠です。

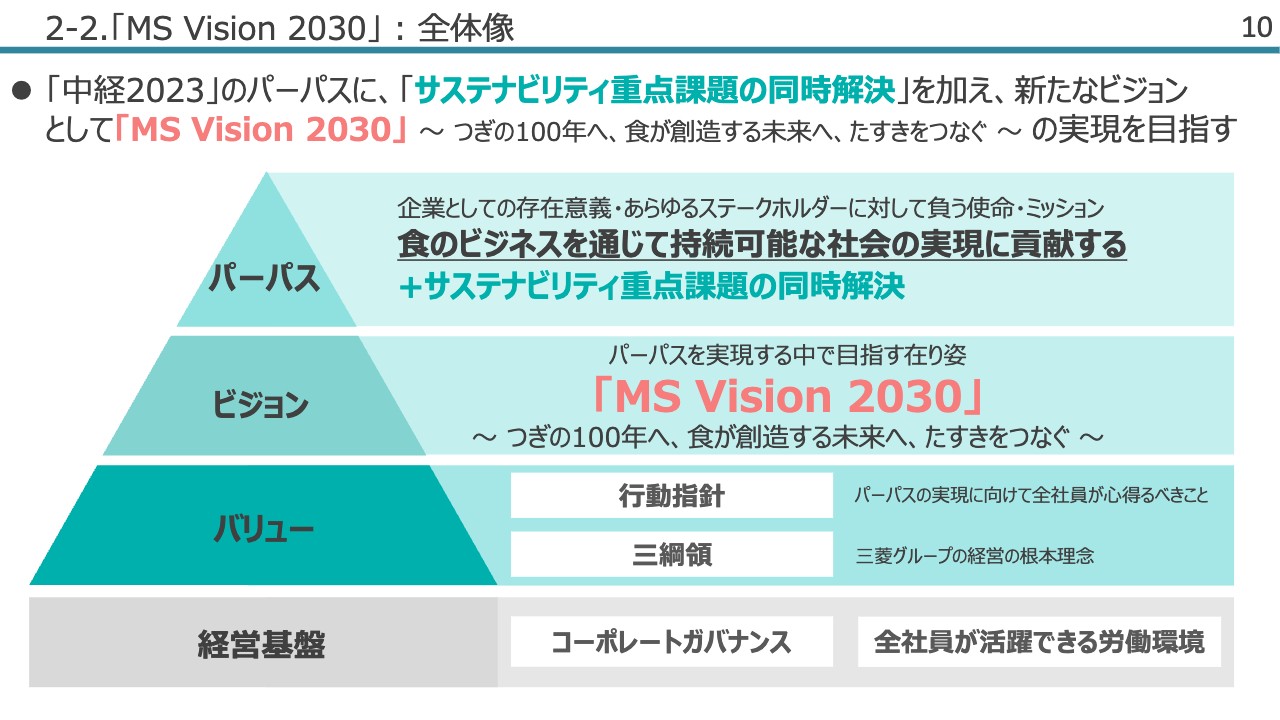

2-2.「MS Vision 2030」:全体像

スライドの図には「MS Vision 2030」の全体像を示しています。

パーパスは「中経2023」の「食のビジネスを通じて持続可能な社会の実現に貢献する」をそのまま引き継いでいます。加えて、昨今はサステナビリティ対応の重要性がますます高まっていることから、そちらと横並びで「サステナビリティ重点課題の同時解決」を追加しました。

さらに、パーパスを実現するための新たな将来ビジョンとして「MS Vision 2030」を、サブタイトルとして「つぎの100年へ、食が創造する未来へ、たすきをつなぐ」を策定しました。

ビジョンを支えるために当社が拠りどころとする価値観・バリューには、当社の全役職員が心得るべき「行動指針」と、三菱グループの経営の根本理念である「三綱領」をあらためて設定しています。

また、パーパス・ビジョン・バリューを支える経営基盤がコーポレートガバナンスや全社員が活躍できる労働環境であることに、今後も変化はありません。

2-3.「MS Vision 2030」 : サステナビリティ重点課題

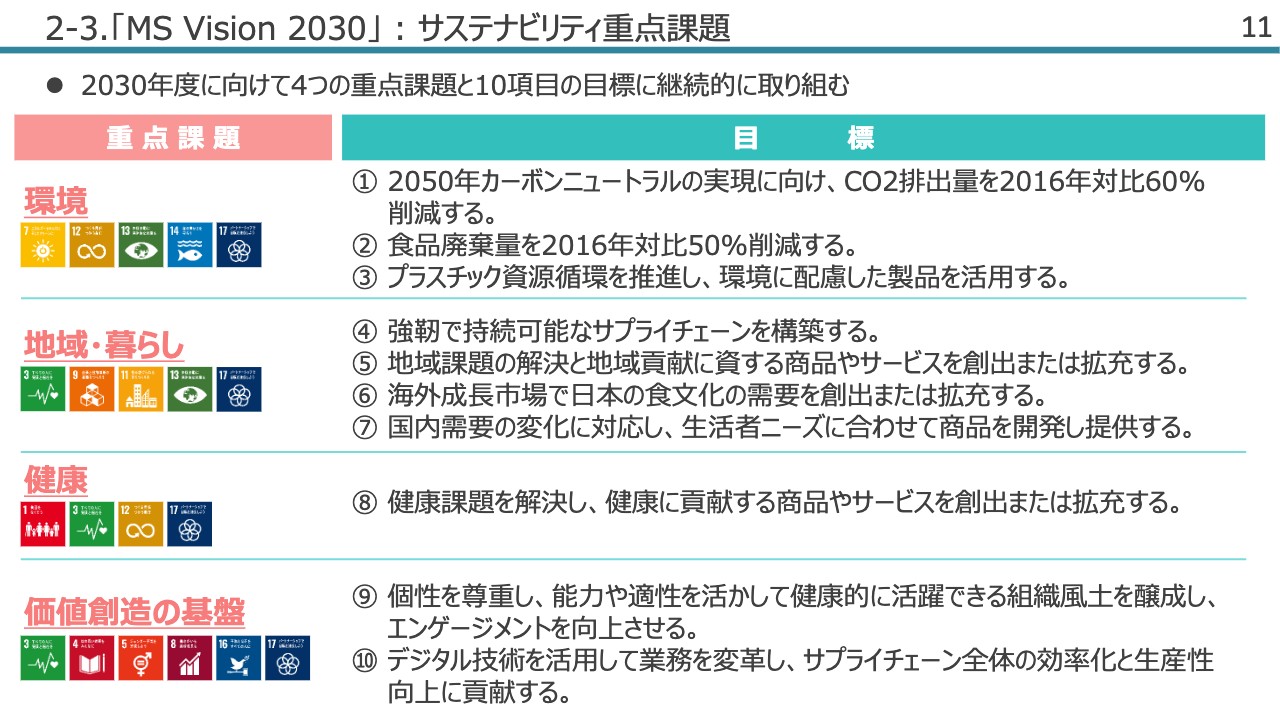

「MS Vision 2030」からパーパスに追加した「サステナビリティ重点課題の同時解決」に関する具体的な目標についてご説明します。

「中経2023」で掲げた4つのサステナビリティ重点課題に変更はありませんが、「MS Vision 2030」で掲げる成長戦略に合わせて、従来7つだった2030年の目標に3つを追加し、合計で10の目標を設定しました。

追加した目標は「⑥海外成長市場で日本の食文化の需要を創出または拡充する」「⑦国内需要の変化に対応し、生活者ニーズに合わせて商品を開発し提供する」「⑩デジタル技術を活用して業務を変革し、サプライチェーン全体の効率化と生産性向上に貢献する」の3つとなります。

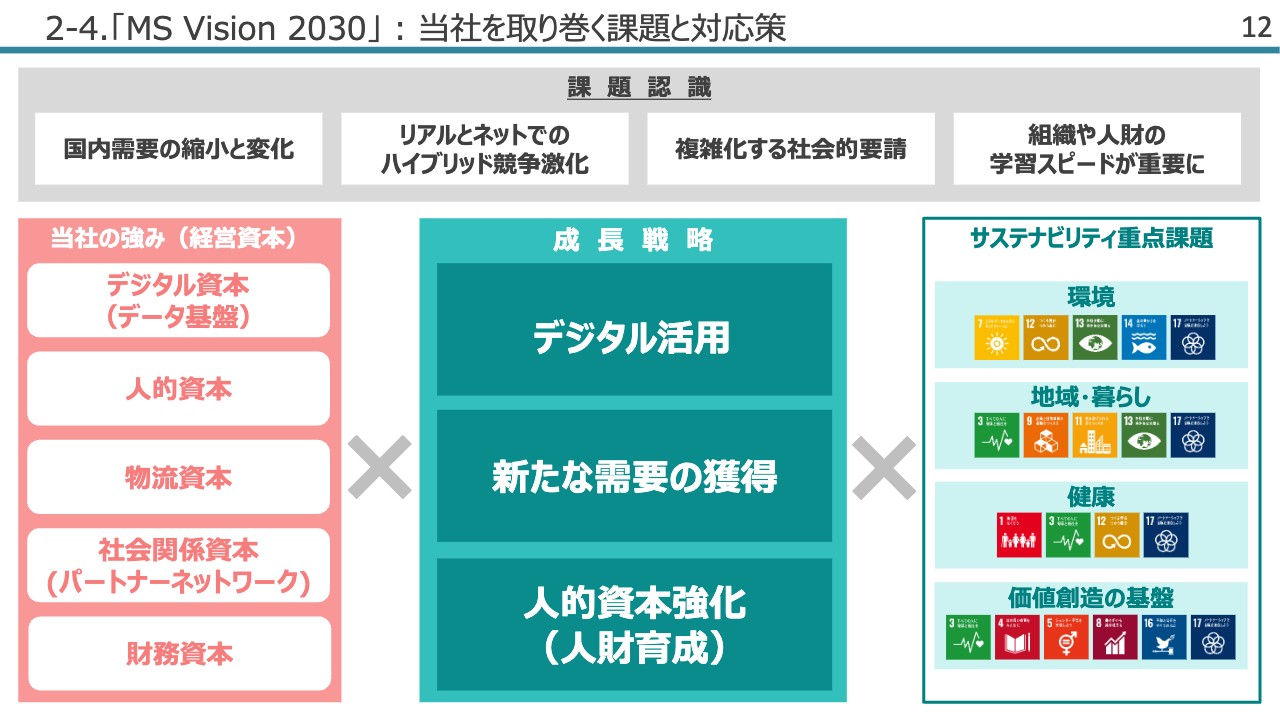

2-4.「MS Vision 2030」 : 当社を取り巻く課題と対応策

こちらのスライドでは、先ほどご説明した外部環境認識を踏まえた「課題認識」の対応策となる、当社の「成長戦略」の位置づけを示しています。スライド中央の「成長戦略」については、後ほど詳しくご説明します。

これらの成長戦略は、スライド左側の「当社の強み(経営資本)」を最大限活用することや、スライド右側の「サステナビリティ重点課題の同時解決」につなげることで独自性が担保され、差別化が図られています。

2-5.「MS Vision 2030」 : 2030年に向けて三菱食品が目指す在り姿

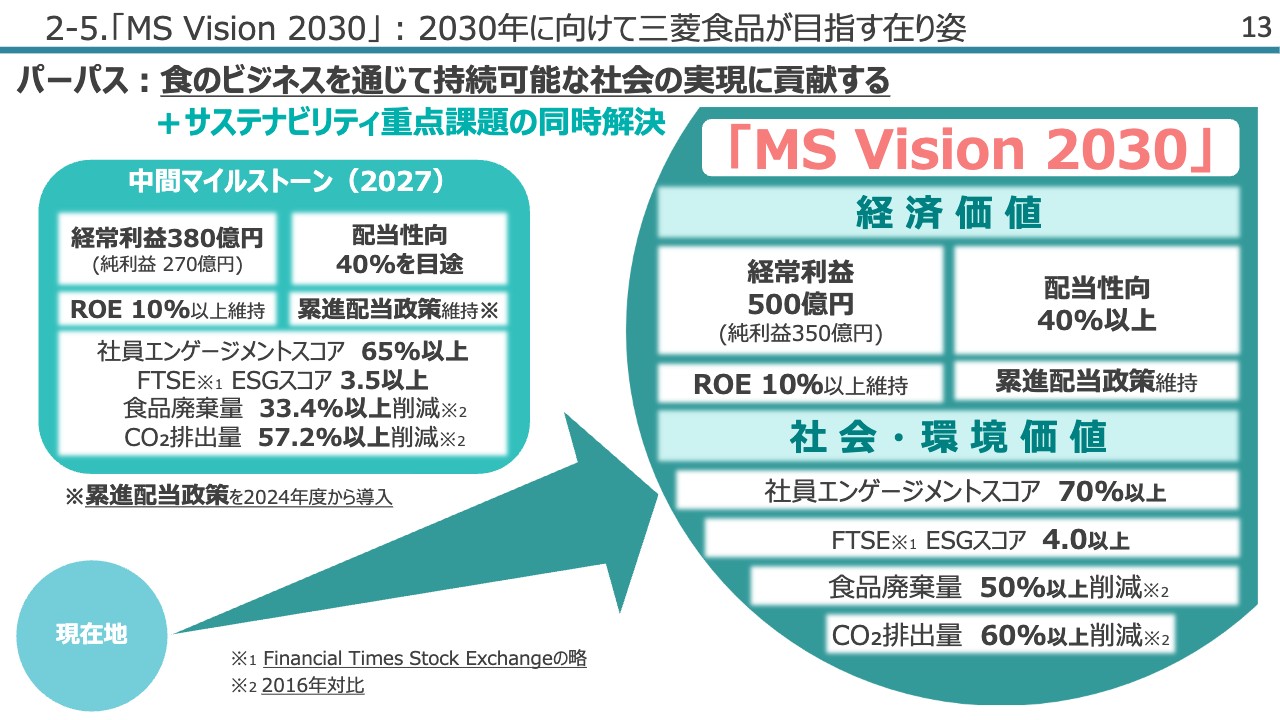

「MS Vision 2030」の「2030年に向けて三菱食品が目指す在り姿」における、経済価値と社会・環境価値の定量目標についてご説明します。スライドには、中間マイルストーンとして、現時点における2027年度の目標値も併記しました。

経済価値では、2030年に経常利益500億円、ROE10パーセント以上を維持しながら、配当性向40パーセント以上を目標とします。大変チャレンジングな目標であり、難易度は高いと言わざるを得ませんが、後ほどご説明する投資計画と成長戦略の着実な推進によって実現を目指します。

なお、2024年度以降は累進配当政策を導入し、配当性向を徐々に上げていくとともに、2030年までは配当を減らさない方針とします。

社会・環境価値では、こちらも非常にハードルが高いものの、社員エンゲージメントスコア70パーセント以上、FTSE・ESGスコア4.0以上の達成を目指していきます。食品廃棄量およびCO2排出量の削減については、公表済みの目標から変えていません。

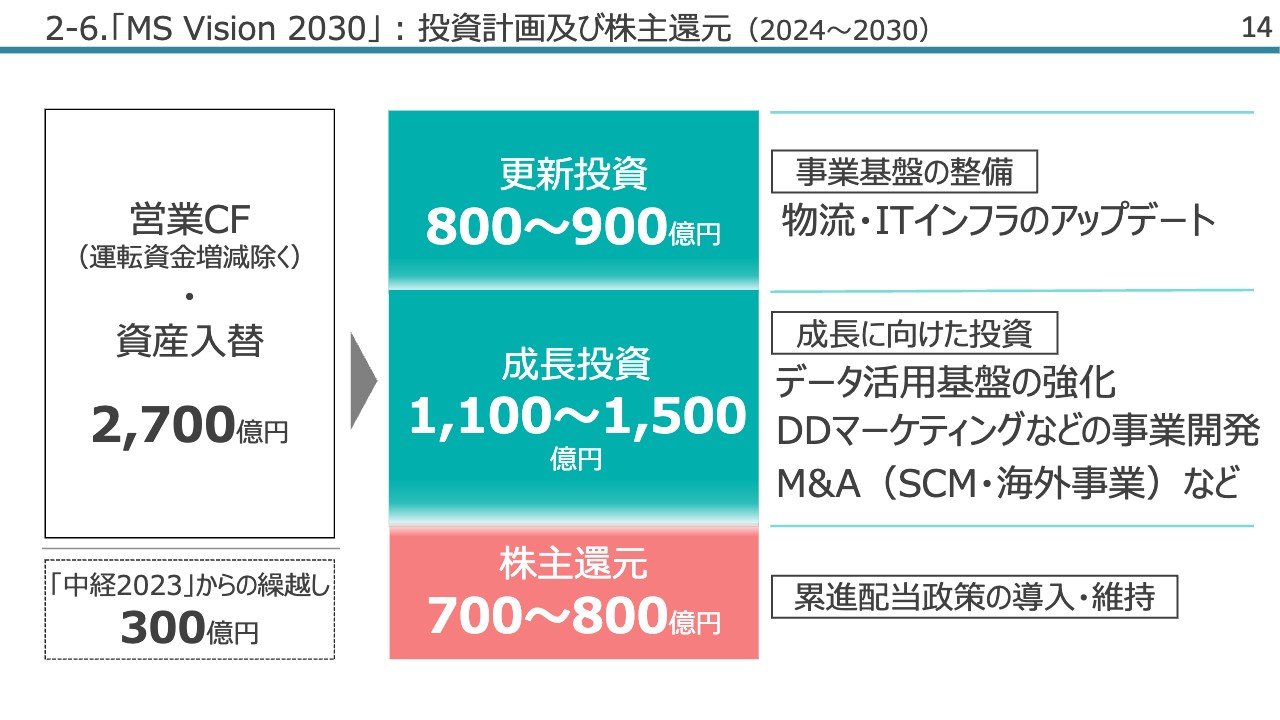

2-6.「MS Vision 2030」 : 投資計画及び株主還元(2024~2030)

「MS Vision 2030」を実現するための投資計画と、先ほどご説明した株主還元に必要なキャッシュアロケーションについてご説明します。インフローは、2024年度から2030年度までの累計で2,700億円を見込み、「中経2023」からの繰越し300億円との合計で約3,000億円となります。

アウトフローは、更新投資として800億円から900億円を物流・ITインフラなどのアップデートに充て、事業基盤の整備を進める予定です。成長投資としては、データ活用基盤の強化、DDマーケティングなどの事業開発、SCM・海外事業でのM&Aなどに、合計1,100億円から1,500億円程度の投資を実行したいと考えています。

また、「MS Vision 2030」での配当性向目標および累進配当政策を踏まえた株主還元金額は、スライドに記載のとおり、累計で700億円から800億円となります。

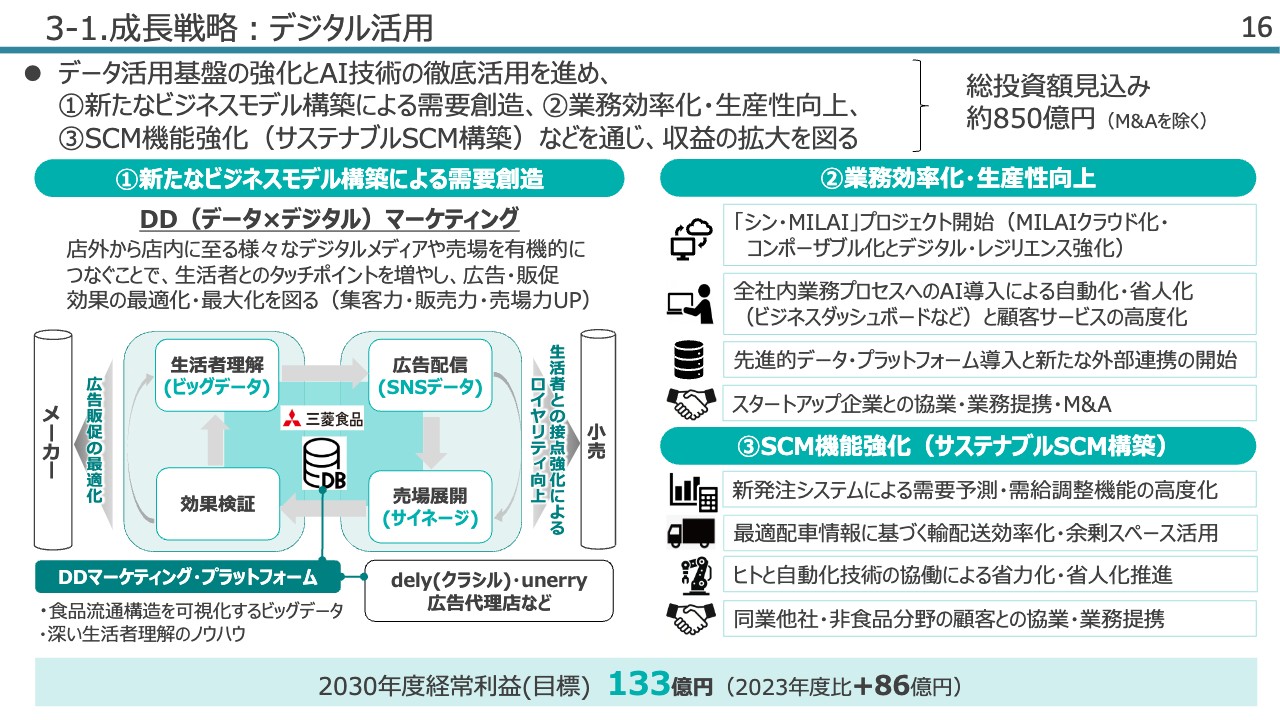

3-1.成長戦略:デジタル活用

「MS Vision 2030」実現のための3つの成長戦略について、それぞれご説明します。

成長戦略の1つ目は「デジタル活用」です。外部環境認識でも触れたとおり、急速に進化するデジタル・生成AIなどの技術を徹底的に活用することで「①新たなビジネスモデル構築による需要創造」「②業務効率化・生産性向上」「③SCM機能強化」を推進していきます。

「①新たなビジネスモデル構築による需要創造」については、「中経2023」の期間中に、ITインフラの整備やパートナー企業との提携関係の構築を急ピッチで進めてきました。当社独自のビジネスモデルである「DD(データ×デジタル)マーケティング事業」の今後の拡大に向けて、現場での実績も積み上がり、強い手応えを感じています。

この事業をさらに加速し展開していくことで、当社との取り組みを求める取引先のみなさまと、より強固なパートナーシップを構築していきたいと考えています。

「②業務効率化・生産性向上」については、スライドに記載の施策を着実に推進することで業務効率化・生産性向上を実現し、コスト競争力の強化を図っていきます。

今後は、基幹システム「MILAI」のアップグレードとデジタル・AI技術のフル活用を通じて、当社ならびにサプライチェーン上の仕事のやり方を変革し、自ら圧倒的な生産性を発揮する企業に生まれ変わります。同時に、パートナー企業のみなさまのコスト削減にも貢献できるような仕組みを整備していきたいと考えています。

「③SCM機能強化」については、スライドに記載の施策を着実に実行し、サステナブルな物流体制の構築を目指します。

デジタル活用の分野では、2030年までにM&Aを除いて約850億円を投資する見込みで、2030年度には経常利益約133億円を実現したいと考えています。

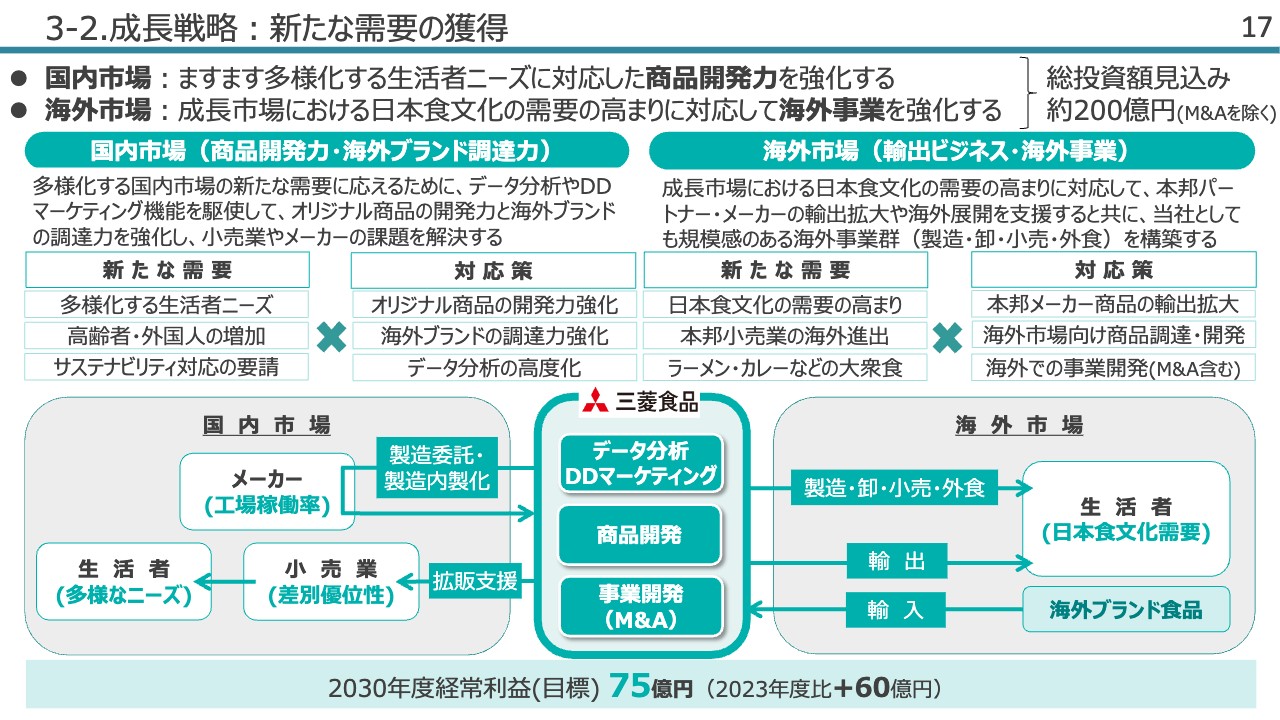

3-2.成長戦略:新たな需要の獲得

成長戦略の2つ目は「新たな需要の獲得」です。こちらも先ほど触れたとおり、国内市場の急速な縮小が見込まれると同時に、少子高齢化の進展や外国人居住者の増加などによって、サステナビリティ課題への対応を含めた生活者のニーズはますます多様化していくことが確実です。

スライド左側の「国内市場」についてです。当社はますます多様化する生活者ニーズに対応するため、これまで蓄積してきた生活者理解の知見や、先ほどご説明した「DDマーケティング事業」を通じて培ってきたデータ分析能力を最大限活用し、市場ニーズに即したオリジナル商品の開発力強化と海外ブランドの調達力強化を図っていきます。

残念ながら今後は需要減少が加速し、国内市場はますますモノが売りにくい市場になっていきます。激変していく事業環境において、さまざまな課題を抱えるパートナー企業のみなさまの課題解決に、当社の機能が貢献できると考えています。

例えば、当社が市場ニーズに即した商品の開発・調達を推進すると同時に、当社の「DDマーケティング機能」を最大限活用していただくことで、小売業様の販売維持・拡大、生活者のみなさまの当該小売業に対するロイヤリティの強化に貢献できるはずです。

また、需要が減少し、生産能力に余剰が生じるメーカー様に対しては、当社のオリジナル商品の委託生産や、本邦における輸入ブランド商品の現地生産パートナーになっていただくことで工場稼働率を上げることができ、海外への輸出を支援することも可能です。

スライド右側の「海外市場」についてです。昨今の海外成長市場などでは、日本食や日本の食文化に対する需要が急速に高まっています。当社は先述のとおり、取引先メーカー様の輸出拡大や海外展開を支援するとともに、当社としても規模感のある海外事業群を構築していきたいと考えています。

先日ベトナムの新興小売企業への出資を公表しましたが、海外市場においては、その市場の特性や成長余力の観点から、製造・卸・小売・外食を問わず、食品サプライチェーン全般を対象に成功モデルの確立を図ります。

新たな需要の獲得分野では、2030年までに約200億円を投資する予定で、2030年度には経常利益約75億円を実現したいと考えています。

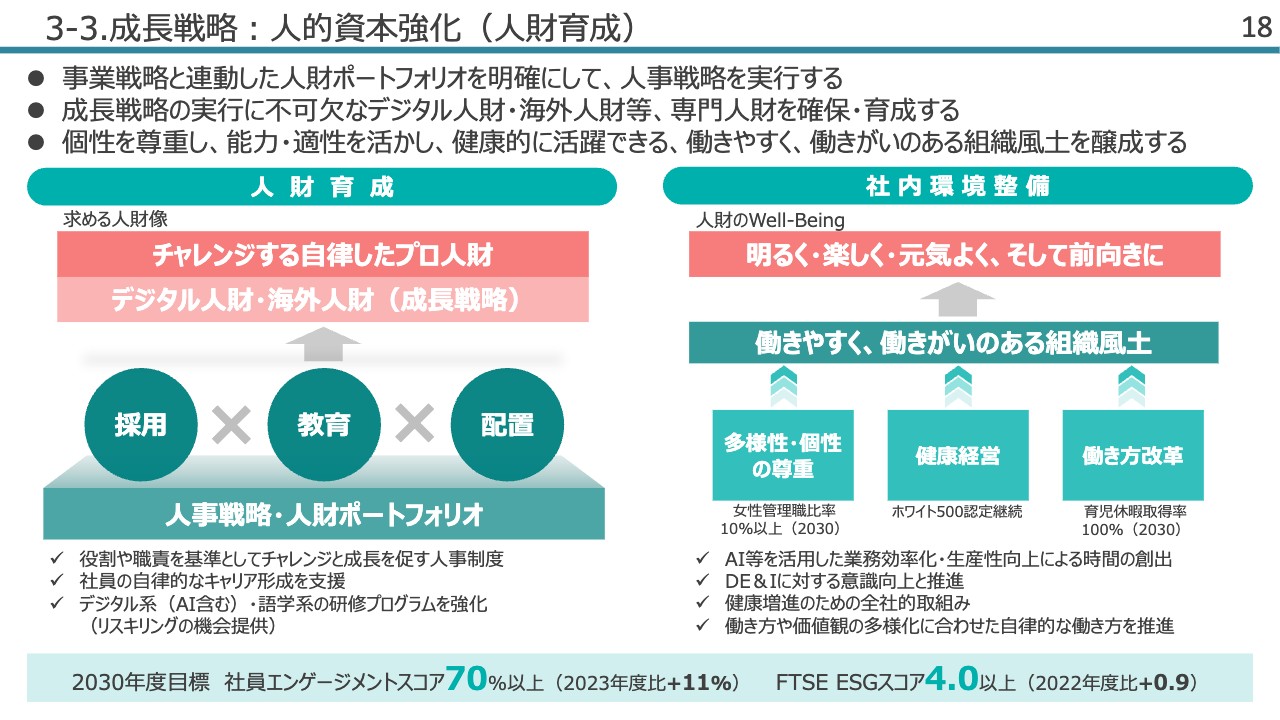

3-3.成長戦略:人的資本強化(人財育成)

成長戦略の3つ目は「人的資本強化」です。「MS Vision 2030」に則って、今後の成長を確実に実現するためには「人的資本」が最も重要な経営資本であることは論をまちません。

今年3月にリリースしたとおり、当社は2024年4月より1万5,000円から2万円のベースアップを実施するとともに、最大15万円の一時金支給などを実施し、平均8.6パーセントの賃金アップを実行しました。これにより、2024年4月入社の大卒新入社員の初任給は月額25万円に達しています。

今後も事業戦略と連動した人財ポートフォリオのあり方を明確にし、成長戦略の実行に不可欠なデジタル人財・海外人財・専門人財を確保・育成していきます。

人財育成強化の施策としては、スライド左側に記載のとおり、2023年に導入した「チャレンジと成長を促す新人事制度」の浸透を図ります。同時に、社員の自律的なキャリア形成を支援し、デジタル系や語学系などの研修プログラムの強化を推進します。これらにより、当社の求める人財像である「チャレンジする自立したプロ人財」を継続的に育成します。

また、スライド右側に記載のとおり、当社では個性を尊重し、能力・適性を活かして健康的に活躍できる、働きがいのある組織風土の醸成を目指して、社内環境の整備を図っています。具体的な施策としては、AIなどを活用して業務プロセスを抜本的に見直し、効率化・生産性の向上により、残業時間の削減に加えて研修や自己研鑽時間を創出します。

また「DE&I(ダイバーシティ・エクイティ&インクルージョン)」「健康経営」「働き方改革」を継続して推進することで、「明るく・楽しく・元気よく、そして前向きに」働ける組織風土の醸成も図っていきます。

「人財育成」と「社内環境整備」の両面における施策の実行を進め、2030年には社員エンゲージメントスコア70パーセント以上、FTSE・ESGスコア4.0以上を目指していく所存です。

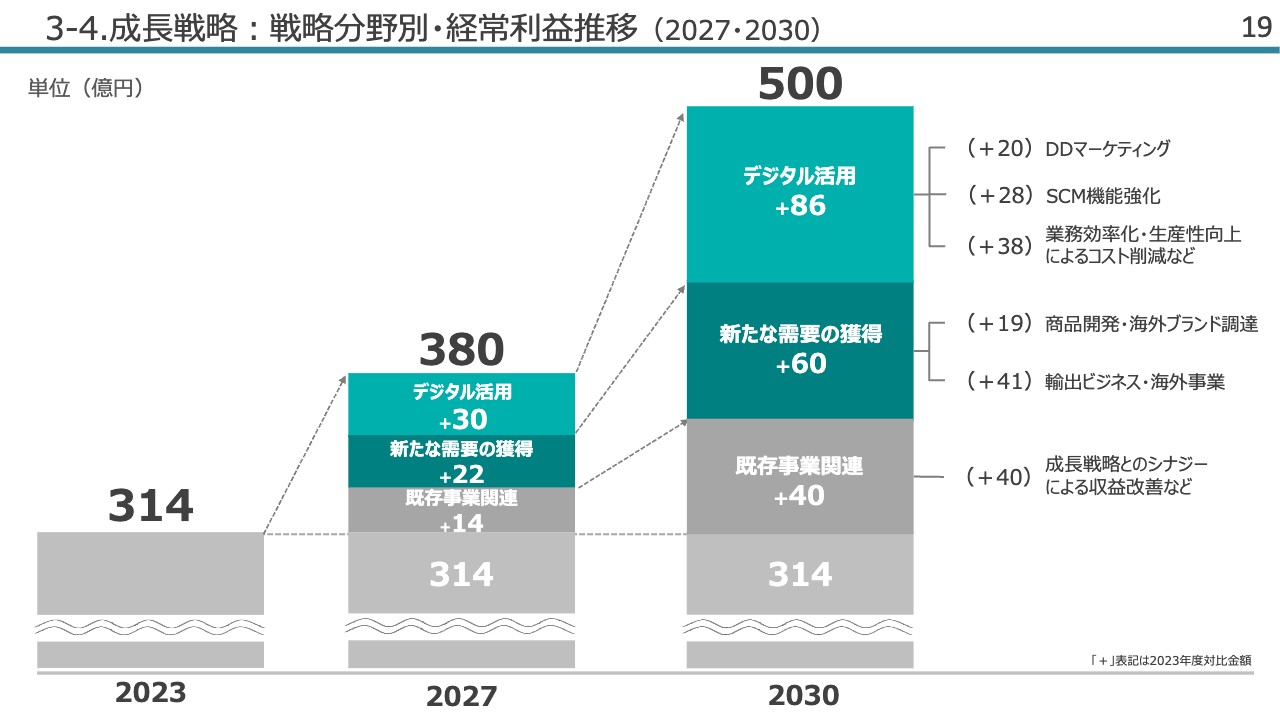

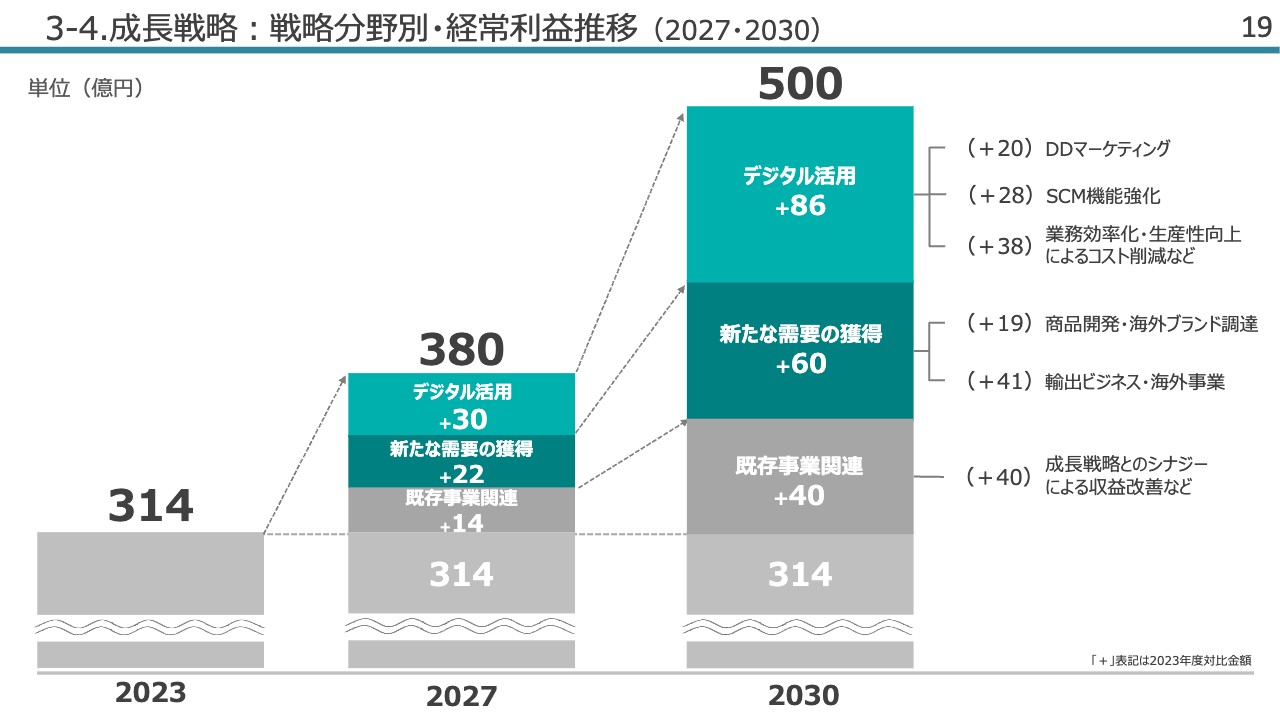

3-4.成長戦略:戦略分野別・経常利益推移(2027・2030)

先ほどご説明した3つの成長戦略を着実に推進することで、それぞれの戦略分野別に収益拡大を図っていきます。

なお、ここでは現時点における将来仮説に基づいた目標を記載していますが、当然ながら今後発生するさまざまな事業環境の変化の影響を受け、その将来仮説も変化していくことになるかと思います。

以上、駆け足になりましたが「中経2023」の振り返りと、当社の新しい戦略ビジョンである「MS Vision 2030」の概要をご説明しました。ご清聴いただき、誠にありがとうございました。

質疑応答:前期実績および今期計画の組み立てについて

質問者:価格と数量を分解した、前期実績と今期の計画組み立てについて教えて下さい。

今回の中期経営計画では「経常利益500億円」というアグレッシブな目標を出されています。先ほどのご説明のとおり、今中経期間もコストプッシュ型のインフレが続くと思いますが、中期経営計画の前提においてもインフレ状態が続くのでしょうか? 価格面や数量に関する前提などがあれば教えてください。

川本:先ほどご説明したとおり、2023年度と2024年度は売上高や利益率がある程度進捗し、粗利が伸びる部分でコスト上昇をカバーする構図になっています。当社のケース単価全体としては、2023年度の実績で前期比5パーセント強増加している状況です。

2024年度については、どちらかと言うと下期のほうが落ち着いていきます。2023年度も下期は上期よりも落ち着いて前年同期比4パーセント程度の上昇になっています。2024年度はこの上昇傾向は多少落ち着いてくるものの、引き続きある程度の上昇が続いていくと考えています。

インフレ傾向については、ここ1年から2年のような急激な変化は落ち着きつつも、中期的に緩やかな上昇が続いていくと前提しています。

新経営計画にどこまでインフレ率を織り込んでいるかについては、ボトムアップの積み上げというよりは、全体的な戦略部分を含めて数字を作っています。ただし、世の中の傾向としては、今のような環境がある程度継続する前提で見ています。

質疑応答:「MS Vision 2030」における成長戦略のポイントについて

質問者:今中期経営計画について「経常利益500億円はかなりチャレンジングな目標である」とご説明されていました。成長戦略としてはデジタル活用に約850億円、新たな需要の獲得に約200億円を投資し、2030年度にはかなり利益を上げられる前提となっています。ご説明された中でも特にこの案件が良いなど、具体例等があればご説明いただけますか?

京谷:デジタル活用分野については、新たな時代に入ってきています。

当社は「MILAI」という基幹システムを活用していますが、2030年までには、今までとは違うかたちで基幹システムをクラウド化し、さらにそれをより容易に外部と連携できるように転換する計画としています。その基盤を使うことでデジタルマーケティングも伸び、社内業務も大きく効率化されて削減が期待できます。

加えて、こちらは物流関係の協業データ基盤にもなるため、デジタルの新たな基盤を作る点に非常に重要なポイントがあると思います。現時点では、スライド右側の「2030年」の積み上げグラフのとおり、デジタル活用におけるそれぞれの分野で利益を出すと想定しています。

新たな需要の獲得については、輸出ビジネスも含めた海外事業をどこまで伸ばせるかが大きなポイントになってくると思います。

具体的な案件もいくつかありますが、現在はみなさまに共有できる状況にありません。しかし、先日公表したベトナムの案件のように、今年度もいろいろな案件を順次共有していきますので、ぜひご期待ください。

質疑応答:食品価格の値上げに対する消費者の動向について

質問者:ケース単価については、2023年度が5パーセント強、2024年度は4パーセント程度の上昇が続くとのことでした。消費者は昨今の食品価格の上昇に対して寛容なのか、総じて値上げを受け入れているように見えます。

特定カテゴリーや特定チャネルでの数量増減や安価なプライベートブランドへのシフトなど、御社だからこそわかる消費者の変化があれば教えてください。

京谷:直近の数年間は値上げがずっと続いています。今後は、これまでの頻度や値上げ幅に対しては少し緩やかで落ち着いた価格上昇になると思いますが、今年も円安進行や地政学リスクの高まりがあるため、この傾向は続くと考えています。

唯一のプラス材料は賃上げで、今年4月以降の上げ幅は30年以上ぶりとなっています。どこまで継続できるかという問題はありますが、1つの緩和要因にはなると想定しています。

とは言え、消費者の節約マインドはどんどん強くなっており、こちらも継続していくと考えています。結果として、どのようなところに影響が出ているかと言えば、ディスカウントストア様やドラッグストア様などとなります。また、すべての業態において、少しでも安い商品やプライベートブランドへシフトしている傾向がかなり多く見受けられるように思います。

この傾向は継続しますが、我々が頭に入れておかなければいけないのは「食品」という業種やカテゴリーの特殊性です。もちろん食品の中にも贅沢品や付加価値の高いものはありますが、基本的には毎日3食食べるためにどうしても買わなければならないため、他の生活必需品や消費財に比べると値上げを容認せざるを得ません。

したがって、耐久消費財等の消費を抑えても、食品は優先的に買うという状況は継続すると思います。

一方で、節約志向が強くなるのと同時に、先ほどもお伝えしたとおりニーズは多様化しています。いろいろな消費の仕方が生まれることによって、付加価値品が売れるチャンスも増えています。一概に安いものだけではなく、売り方や商品開発の仕方によっては付加価値の高いものも売れるチャンスが出てきています。

私見も混じっていますが、現在はそのようなマーケットの状況にあると私自身は考えています。

川本:ケース単価の話も出たため、足元の状況についてカテゴリー別で補足します。先ほど「2023年度全体で5パーセント強、足元の2023年度下期で約4パーセント」とお伝えしましたが、カテゴリーで見ると高いのは「菓子」で上期から下期にかけて約7パーセントを継続しており、むしろ足元の下期の方が高くなってきています。

2022年度は、少し容量を落とすことによって実質的な値上げを行いましたが、価格自体は上げない傾向がありました。しかし、2023年度はこれ以上容量を減らすのが難しいため、直接的な値上げにつながっている傾向が見られます。

「酒類」は、2022年度下期から2023年度上期にかけてかなり値上げがありました。下期は比較的落ち着いている状況で、前期比約2パーセント増となっています。

質疑応答:プライム市場上場に対する考え方について

質問者:御社の利益水準や企業規模を総合して見た時、東証スタンダード市場に上場しているのが適切なのかを、あらためて考える必要があると思います。プライム市場上場に対する考え方を教えてください。

川本:結論から言いますと従来の方針から変えていません。スタンダード市場を選択しながらも、プライム市場でも十分に対応できるコーポレートガバナンスの充実を図ります。

流動比率は、ようやく35パーセントのバーをクリアし、現在は37パーセント程度になっています。さらに上がっていくかどうかは、ご存知のとおり親子上場の会社のため劇的な改善は難しく、当面は35パーセント前後を維持する状況が続くと考えています。

その中で、先ほどご説明したガバナンスの充実も含め、外形的にはかろうじてクリアできる状況にあるため、プライム市場に移行することは1つの選択肢として常に頭にあります。一方、移行してどのくらいメリットがあるのかは、投資家のみなさまと話していても、現在の株価や出来高ではもう少し慎重に見ていかないといけないと思っています。

先ほど京谷からもお伝えしたとおり、今後は株主還元も含めて資本政策そのものを積極的にチャレンジングに行っていきます。プライム市場への移行は、柔軟に構えながらも常に選択肢を頭に置いておくというのが、我々の立場です。

質問者:累進配当政策については、今回発表した185円が下限配当金という認識でよろしいでしょうか?

川本:おっしゃるとおりです。

質疑応答:利益面の改善要因と取引先のポートフォリオの変化について

質問者:直近数年間は劇的に利益面が改善しましたが、外部環境の変化と御社の努力で分けると、それぞれどのくらいの貢献度だったのでしょうか? 3年くらいを振り返り、自社努力の中でどのような施策が一番効いたのか教えてください。

また、御社としては取引先の選別という言葉は使わないと思いますが、取引先のポートフォリオがどのように変わってきたのか教えてください。ポジティブに変化している面があれば、お聞かせください。

京谷:直近の3年間は、幸い最高益を更新し続けています。他社の業績について私からお伝えできることはありませんが、業界全体が良くなっているため、外部環境が後押しをしてくれたところは一部あると思います。

内部と外部の割合に分けることは極めて難しいというのが実態で、逆にみなさまが他社と比較した分析結果を教えていただきたいほどです。ただし、3年間で従来と異なるのは、売上を追うのではなく、量の経営から質の経営に大きく舵を切ってきたことです。こちらが、一番の内部要因だと思います。

先ほど赤字取引の話題もありましたが、採算が合わない不採算取引は、場合によっては止める選択肢もありました。しかし、いろいろな話をする中で、採算が改善したものも多数あります。さまざまな判断基準を量から質に変えてきたところが、非常に大きなポイントだったと思います。

効率的に進められた理由は、やはり我々が持っている機能にあります。物流やデジタル関連でいろいろな機能を積み上げてきた評価が、全体として採算性向上につながっています。それぞれの数字を出すことは非常に難しいのですが、機能の向上が取引先との粘着性の強化につながり、いろいろな取り組みができるようになってきました。

結果として、卸売事業の利益や利益率が上がっています。そのため、意図して取引先のポートフォリオが変わってきているのではなく、不採算取引の見直しは未来永劫続くため、より関係性や粘着性が深まった取引先とより深い関係を構築するようになっていくのだと思います。

しかし、毎年見直していく中で変化する部分もあるため、そのような取引先は固定しているわけではありません。不採算取引や赤字取引の撲滅を継続することで、結果的にその取引先との関係性も変わっていくだろうと思っています。

質疑応答:資本施策について

質問者:先ほど流動比率のお話がありましたが、流動性の部分で十分な売買代金やリクイディティがなければ、外資系証券会社や海外投資家が投資したくても難しいのではないかと考えています。流動性が十分な売買代金を維持するための、資本施策について教えてください。また、35パーセントクリアについてもコメントをお願いします。

川本:主要政策について、率直なご意見をありがとうございます。そのようなご意見は個別に投資家のみなさまと話をしていてもうかがいます。出来高については、直近の数年間を比較すると、流動比率の上昇に伴い上がってきていることは事実です。

個人株主の方や機関投資家の方々も増えてきました。今までは超長期保有者が非常に多かったと思いますが、売買もある程度活発になってきていると実感しています。

先ほど「37パーセントくらい」とお伝えしましたが、まだメーカー様を中心に政策保有で持っている方もいます。我々も保有している政策保有株の漸減は考えていますが、世の中がこのような状況のため、メーカー様から政策保有株の解消に向けた話もうかがっています。

このあたりは我々も積極的に対応していき、すぐにはなかなか難しいのですが、あと数パーセント上げて40パーセントくらいにできる可能性はあると考えています。

政策保有株が解消して市場に流通株式が出てきたものについては、より出来高が上がっていくよう積極的にコミュニケーションをしていきます。こちらを上回る、ある意味劇的な流動比率の増加となると、親会社の持分比率をどのようにするか、第三者割当増資はあるのかなどの議論になっていくと思います。

三菱商事とも連携しながら会話していくことになりますが、我々ができる方策は、このようなところです。満足いただける水準かという問題は別としても、現在の水準より、出来高も流動比率ももう一段上げていくことは可能な範囲でできると思っています。

新着ログ

「卸売業」のログ