イーグル工業、24年度売上高は1,670億円と過去最高を記録 半導体業界向け事業の減速で営業利益は減益となるも経常利益、純利益は増益

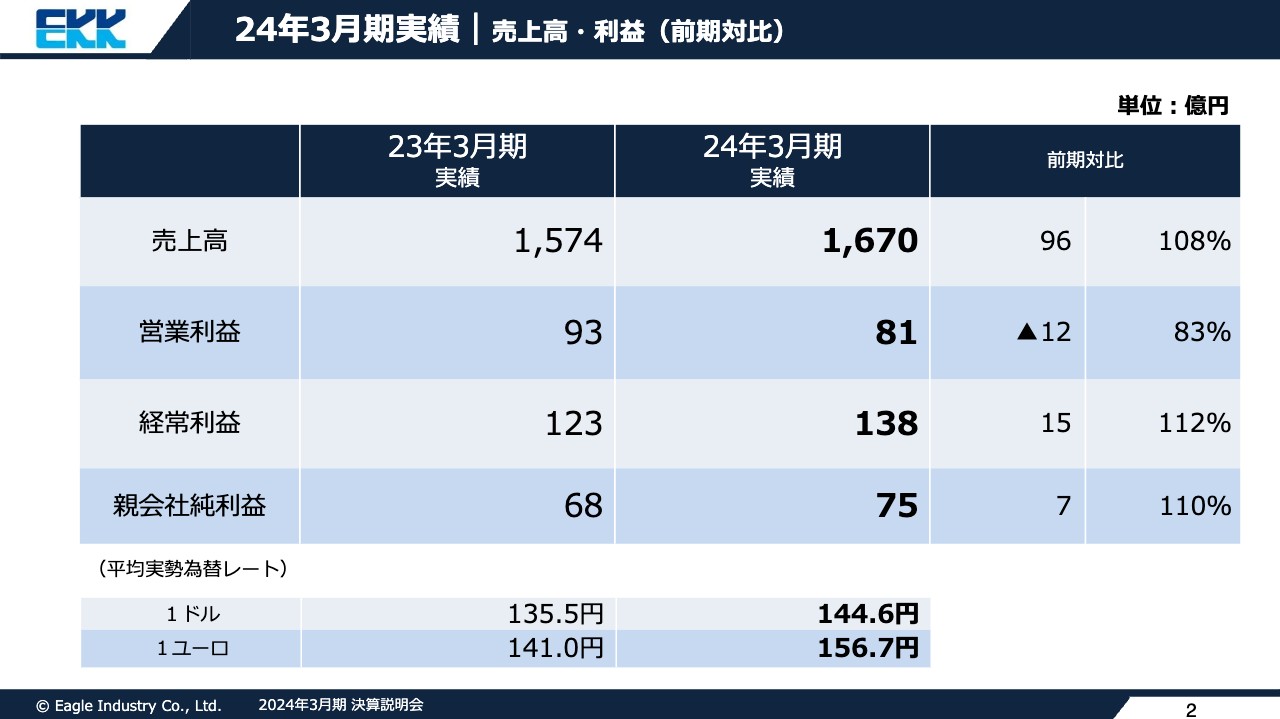

24年3月期実績|売上高・利益(前期対比)

鶴鉄二氏:イーグル工業株式会社、代表取締役社長の鶴です。まず、2024年3月期の決算概要と2025年3月期の業績予想についてご説明します。

2024年3月期の累計実績は、売上高が1,670億円と過去最高を記録しました。営業利益は81億円、経常利益は138億円、親会社純利益は75億円となりました。

営業利益は、主に下期以降の半導体業界向け事業の悪化により前期比減となりましたが、持分法投資利益の増加と為替が想定以上に円安に振れたことにより、経常利益、親会社純利益は増益となっています。

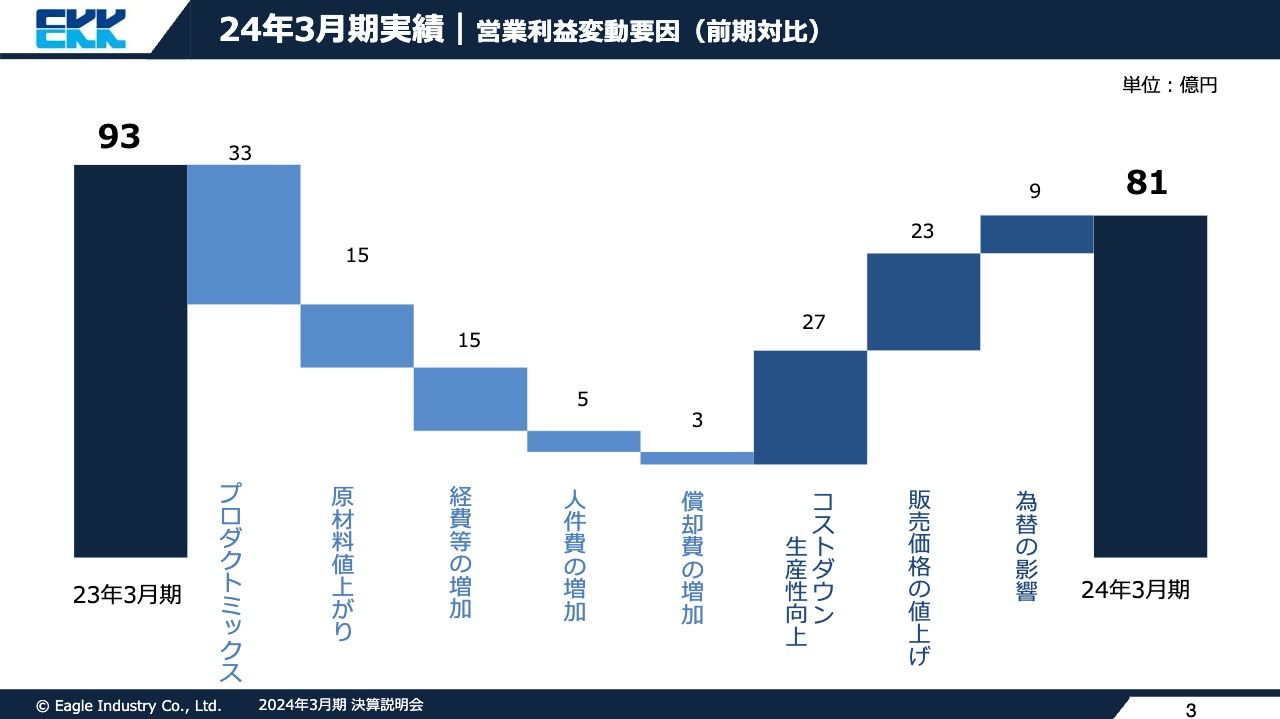

24年3月期実績|営業利益変動要因(前期対比)

営業利益の変動要因です。コストダウン・生産性向上や、販売価格の値上げが計画以上に実施できた効果もありましたが、主に半導体業界向け事業の生産減によるプロダクトミックスの影響や経費、人件費の増加等が影響し、減益となりました。

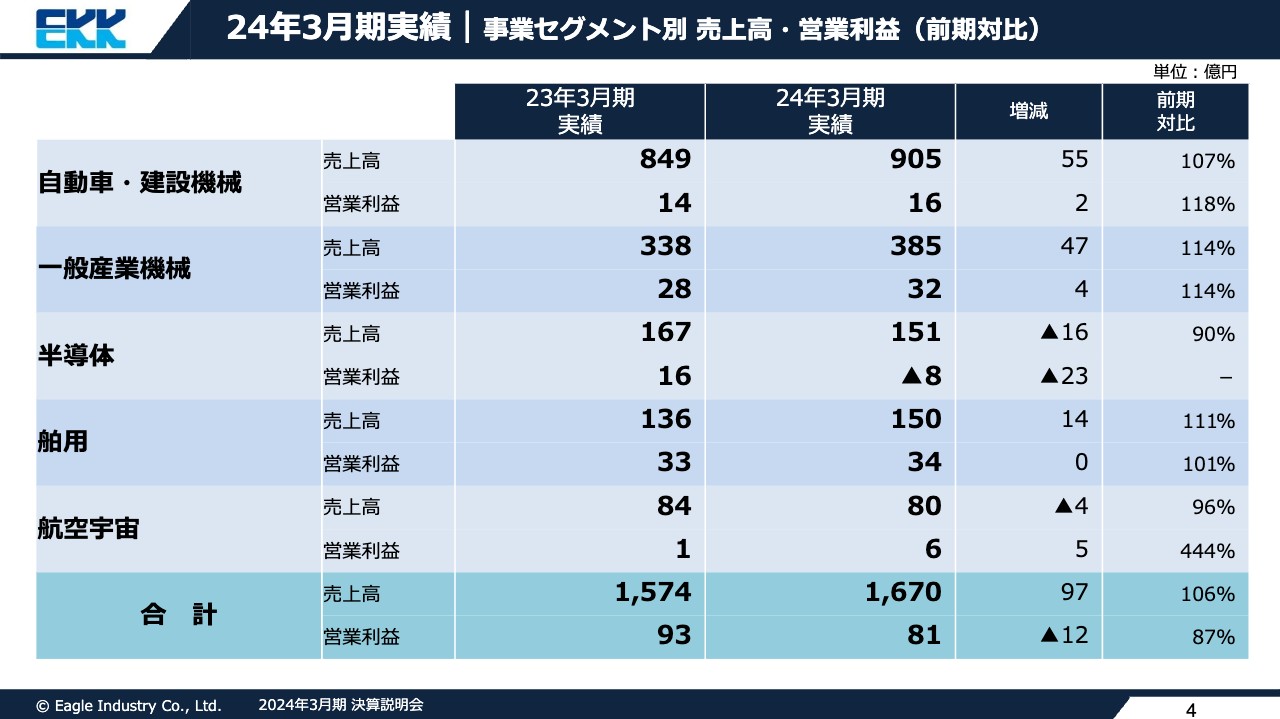

24年3月期実績|事業セグメント別 売上高・営業利益(前期対比)

セグメント別の売上高・営業利益実績です。自動車・建設機械は、上期までは営業利益が赤字でしたが、下期以降、売上の回復と販売価格の改訂や為替の影響で持ち直し、前期比で増収増益となりました。

一般産業機械は、インド、アジアパシフィック、日本各地域ともに好調に推移し、増収増益です。半導体は、下期以降の半導体業界の減速に加え固定費増加も重なり、減収減益となりました。

舶用は、新造船需要が計画以上に上振れしたことにより、前期に引き続き増収増益です。航空宇宙も、利益率の高い航空機向け製品の販売が伸びたことから売上高は減少しましたが、利益は増加しました。

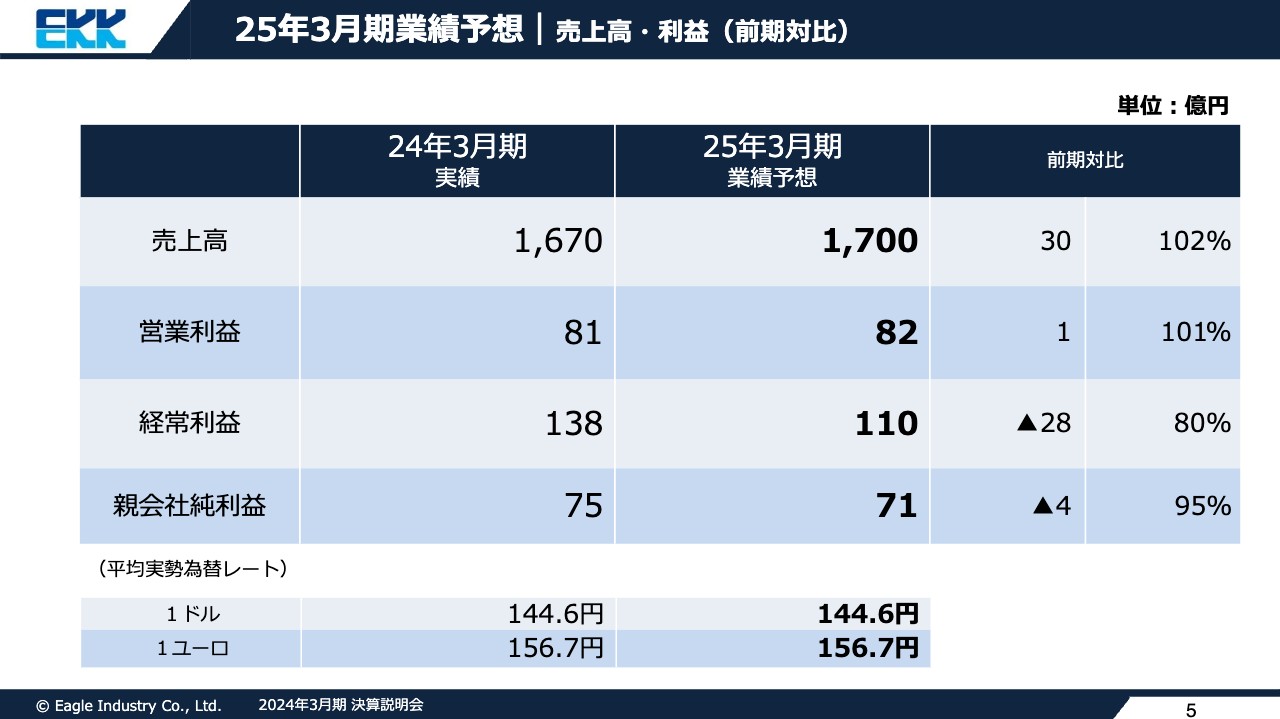

25年3月期業績予想|売上高・利益(前期対比)

2025年3月期の業績予想です。売上高は1,700億円、営業利益は82億円、経常利益は110億円、親会社純利益は71億円の計画です。

販売は継続して拡大する見通しです。主に半導体業界向け事業の低迷も続きますが、営業利益はわずかに増益の見通しです。

経常利益、親会社純利益は為替の影響を除いていますので、前期比減となります。なお、為替の影響は不確定要素が多いため、今期については2024年3月期の平均実勢為替レートを用いて算出しています。

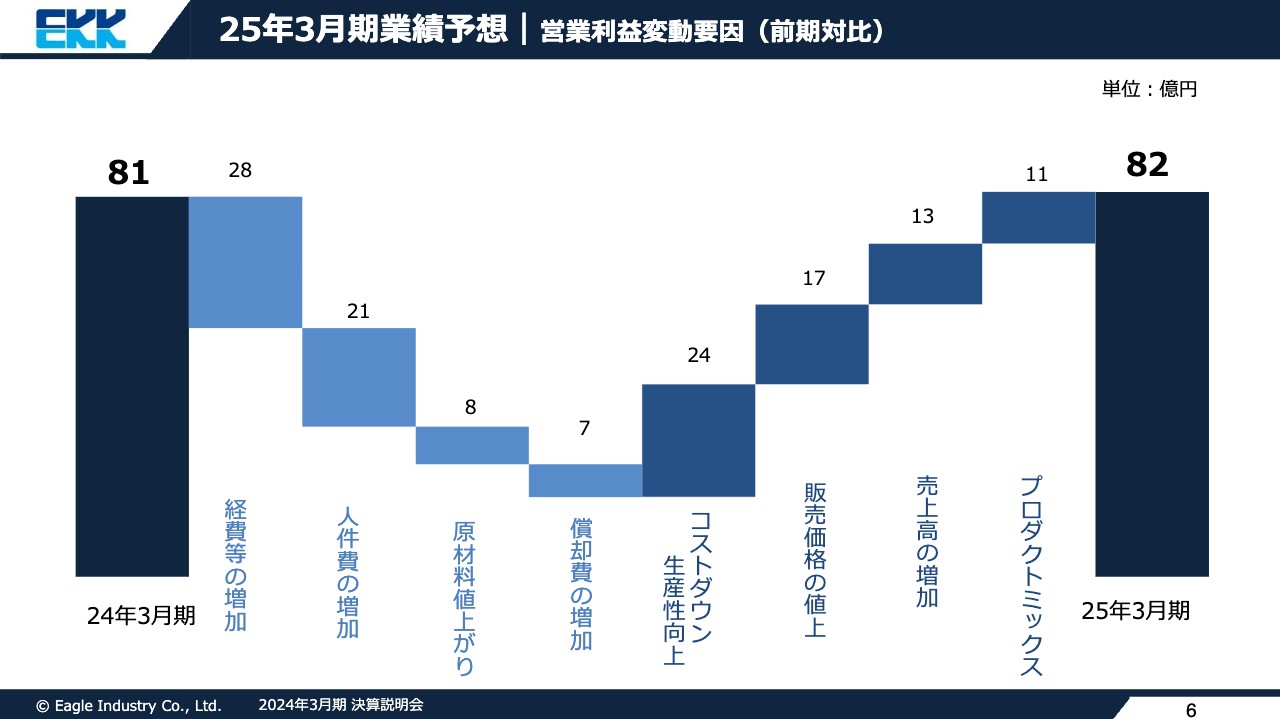

25年3月期業績予想|営業利益変動要因(前期対比)

営業利益の変動要因の予想です。主に経費や人件費の増加にあわせ、原材料の値上がりの影響も継続します。ただし、売上高の増加に加え、コストダウン・生産性向上、販売価格の値上げにより増益の見通しです。

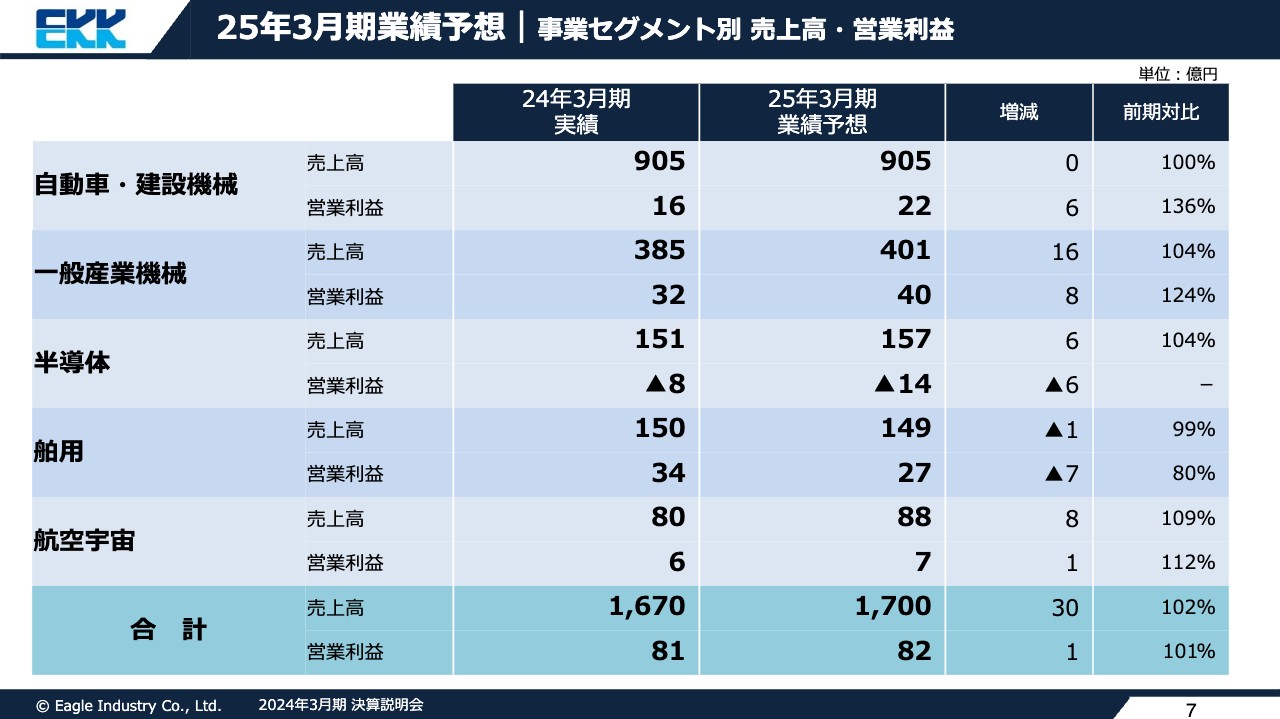

25年3月期業績予想|事業セグメント別 売上高・営業利益

セグメント別の業績予想です。自動車・建設機械は、販売は横ばいですが、コストダウン施策や値上げの継続により増益の見通しです。一般産業機械は、引き続き受注販売の好調により増収増益を見込んでいます。

半導体は、下期以降に販売が回復し損益分岐点を超えますが、依然として顧客の在庫調整や生産拡充による人員・償却費増により損失が拡大する見通しです。

舶用は、販売は横ばいの見通しですが、アフターサービス販売が減少することにより、減収減益を見込んでいます。

航空宇宙は、引き続き民間航空機向けを中心に、過去最高の販売を計画しています。

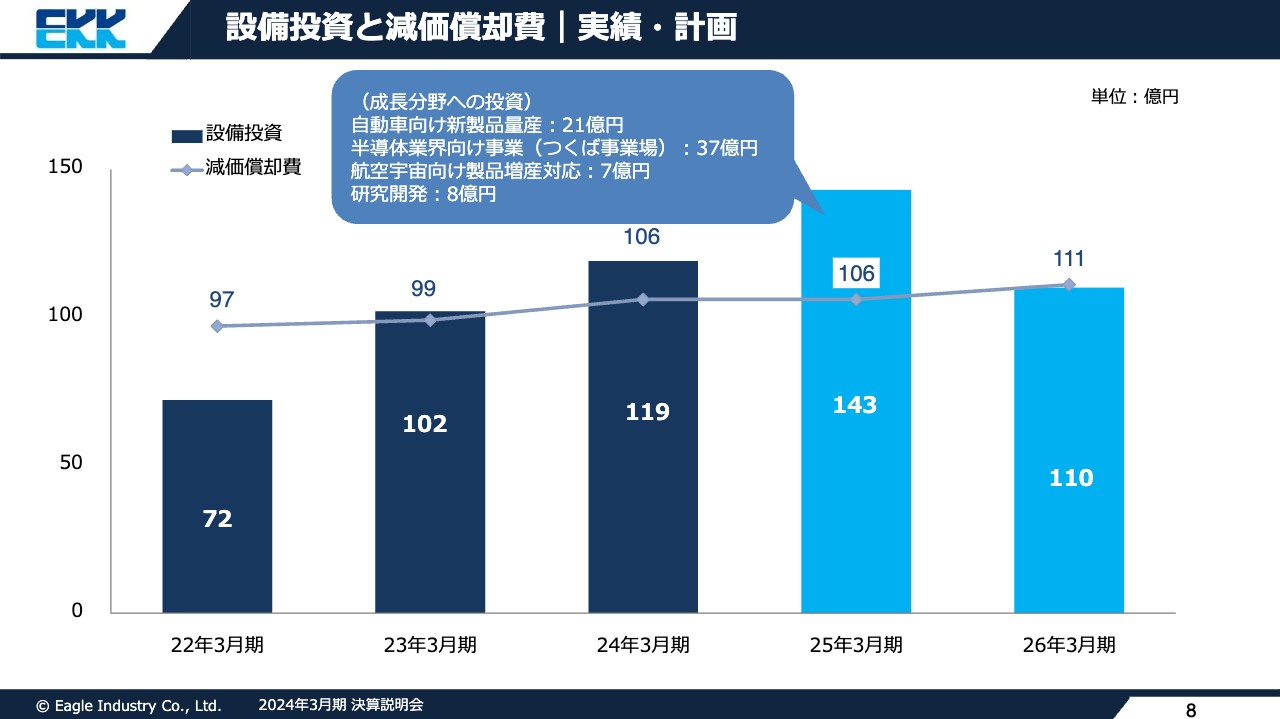

設備投資と減価償却費|実績・計画

設備投資と減価償却費の実績・計画についてご説明します。2024年3月期の設備投資の実績は119億円でした。今期、2025年3月期は143億円を予定しています。

主な投資としては、自動車向け新製品量産や、半導体業界向け事業での新規建屋、航空宇宙向け製品増産対応、R&D関係等、成長分野へ約70億円を予定しています。償却費を上回る投資が続きますが、将来の成長に向けて必要な投資は継続していきます。

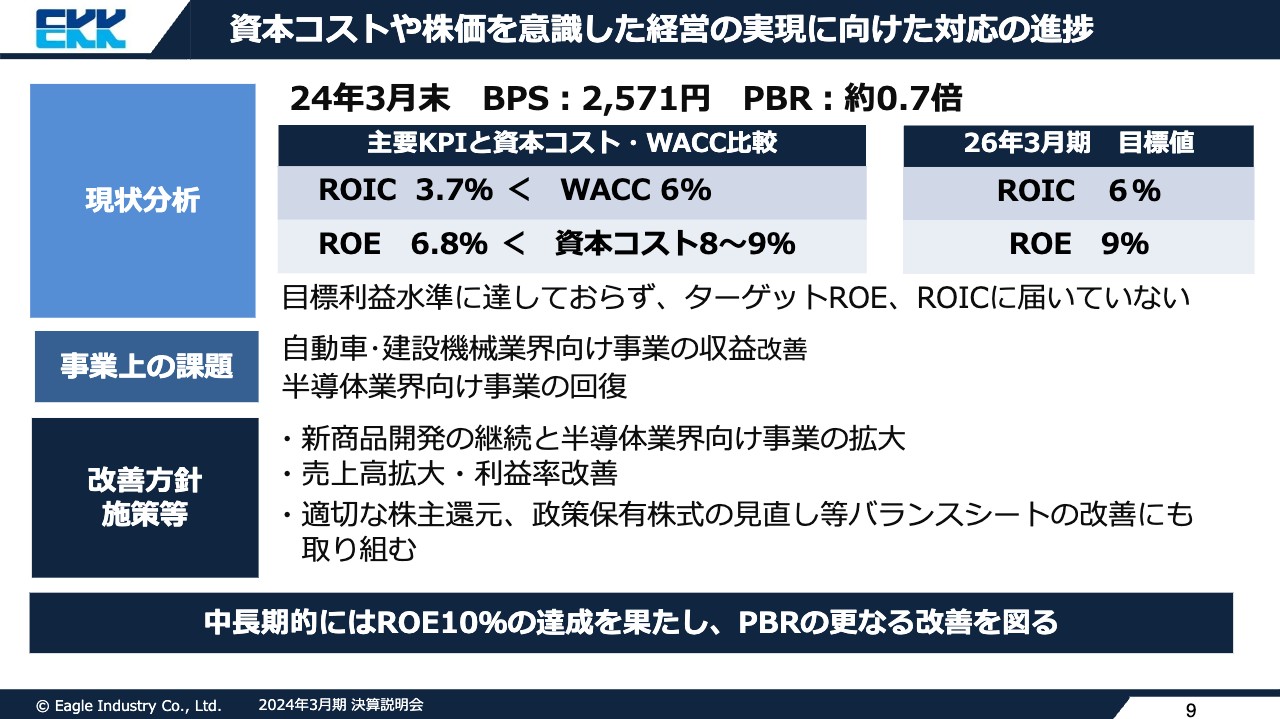

資本コストや株価を意識した経営の実現に向けた対応の進捗

資本コストや株価を意識した経営の実現に向けた対応状況をご説明します。現状の当社の1株あたり純資産は2,571円、市場株価約1,800円と比較すると、PBRは約0.7倍で推移しています。

当社ではROICを、収益力を測るKPIとしています。しかしながら、当期のROICは3.7パーセント、ROEは6.8パーセントと、いずれも資本コスト・WACCより低く、2年後の目標値には届いていない状況です。

この要因、事業上の課題として、自動車・建設機械業界向け事業の収益改善、半導体業界向け事業の回復がポイントと認識しています。中期的に取り組んでいく事項として、新商品開発の継続と半導体業界向け事業の拡大を進め、売上拡大・利益率の改善を図っていきます。

また、将来への成長投資とのバランスを見ながら、適切な株主還元の実施と政策保有株式の見直しなど、バランスシートの改善にも取り組みます。中長期的には、自己資本利益率(ROE)10パーセントの達成を果たし、PBRの改善を図っていく方針です。

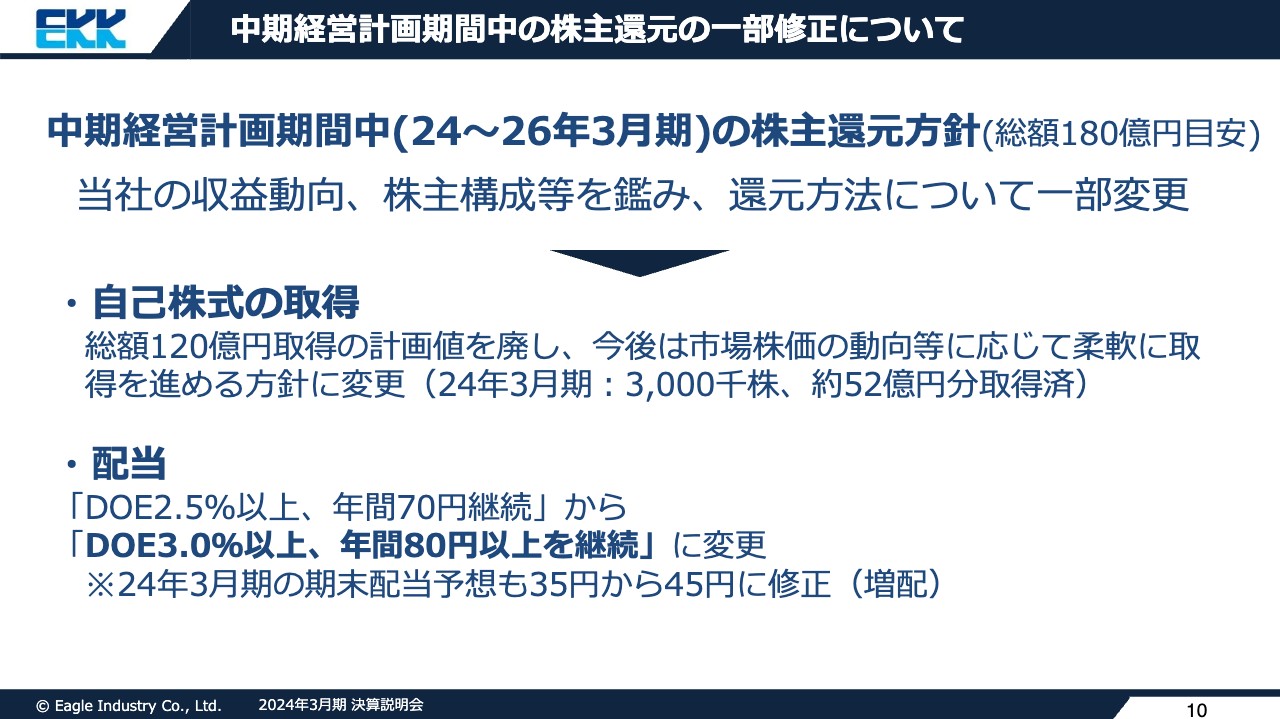

中期経営計画期間中の株主還元の一部修正について

これらの状況にあわせて、株主還元について、昨年は中期経営計画の期間中の還元施策として、総額180億円を目安とし、自己株式総額120億円の取得、配当は株主資本配当率・DOE2.5パーセント以上、年間70円を継続する方針でした。

しかし、当期の収益状況や株主構成等を鑑み、還元方法について一部変更することとしました。自己株式取得については、総額120億円取得の計画値を廃し、主要株価の動向に応じて柔軟に取得を進める方針に変更します。

また、配当金は、株主資本配当率・DOE3.0パーセント以上、年間80円以上を継続することとしました。これにあわせて、当期の期末配当は45円に修正し、年間80円に変更します。

なお、3年間の還元総額180億円は据え置きとなりますので、自己株式の取得、配当のバランス見直しとなります。

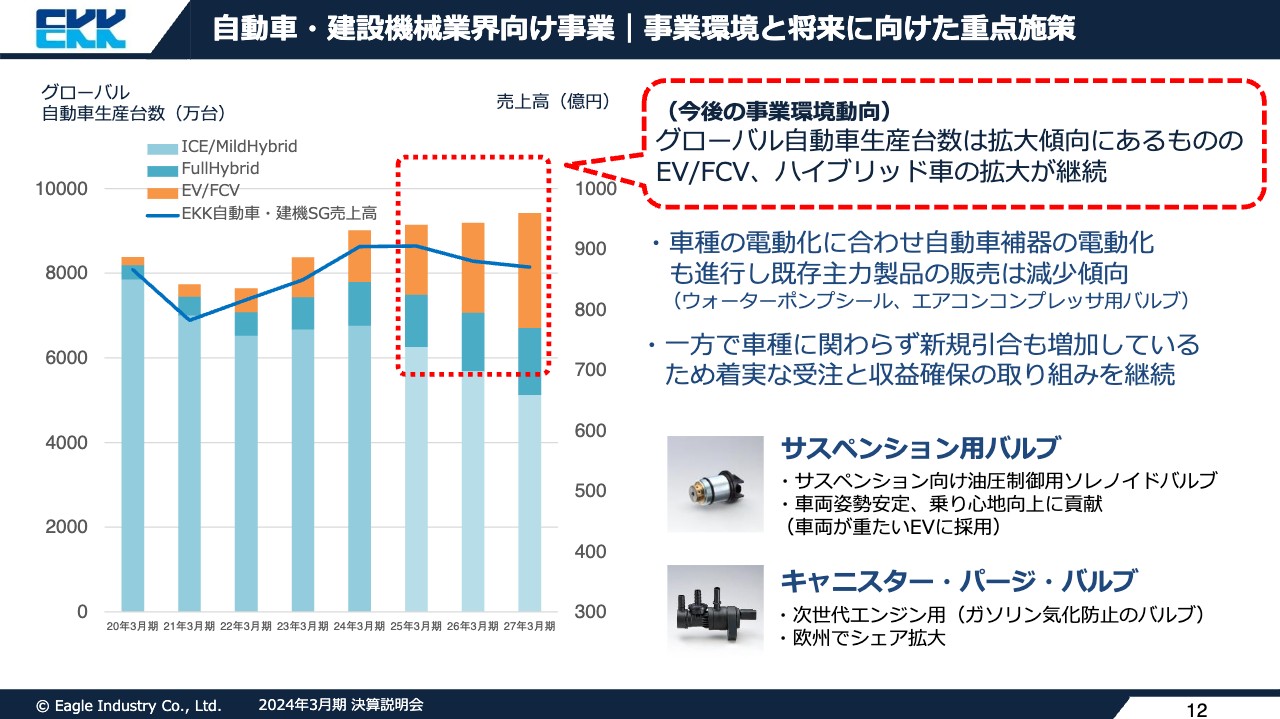

自動車・建設機械業界向け事業|事業環境と将来に向けた重点施策

今後の事業展開・各セグメントの取り組みをご説明します。まず、自動車建設機械業界向け事業の事業環境と将来に向けた重点施策をご説明します。

本事業はウォーターポンプシールなどの主力製品が、グローバルで高いマーケットシェアを有していることにより、スライド左のグラフのとおり、自動車生産台数の動向に収益が左右されます。

現状の自動車業界は、EVの伸び率の鈍化傾向についても報道されていますが、自動車生産台数に占める割合は今後も増加見通しに変わりはなく、当社製品が使用される自動車補器も電動化が進み、販売減少と収益減が課題となっています。

一方で、サスペンション用バルブなどの新商品や、次世代エンジン用の製品は拡大していく見通しです。したがって、今後増加見通しの製品の収益性向上、コストダウンを進めていく方針です。

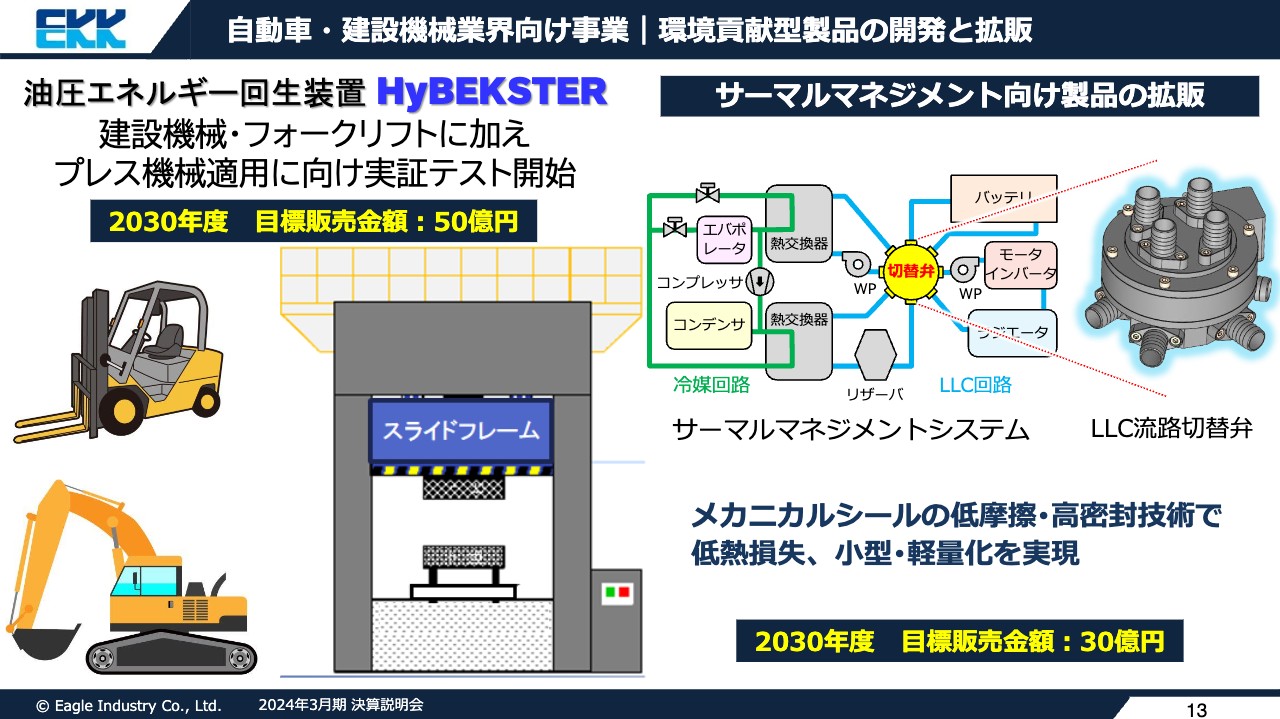

自動車・建設機械業界向け事業|環境貢献型製品の開発と拡販

その他、環境貢献型製品として、建設機械向け油圧エネルギー回生装置「HyBEKSTER」は、建設機械のみでなく、油圧機構を利用しているプレス機械にも実証テストを開始しました。

また、EVで重要となるサーマルマネジメント向け製品として、LLC流路切替弁も開発中で、各補機メーカーへの提案等を行っています。自動車・建設機械業界向け事業においては、これらの新商品開発も継続し、事業の成長を図っていきます。

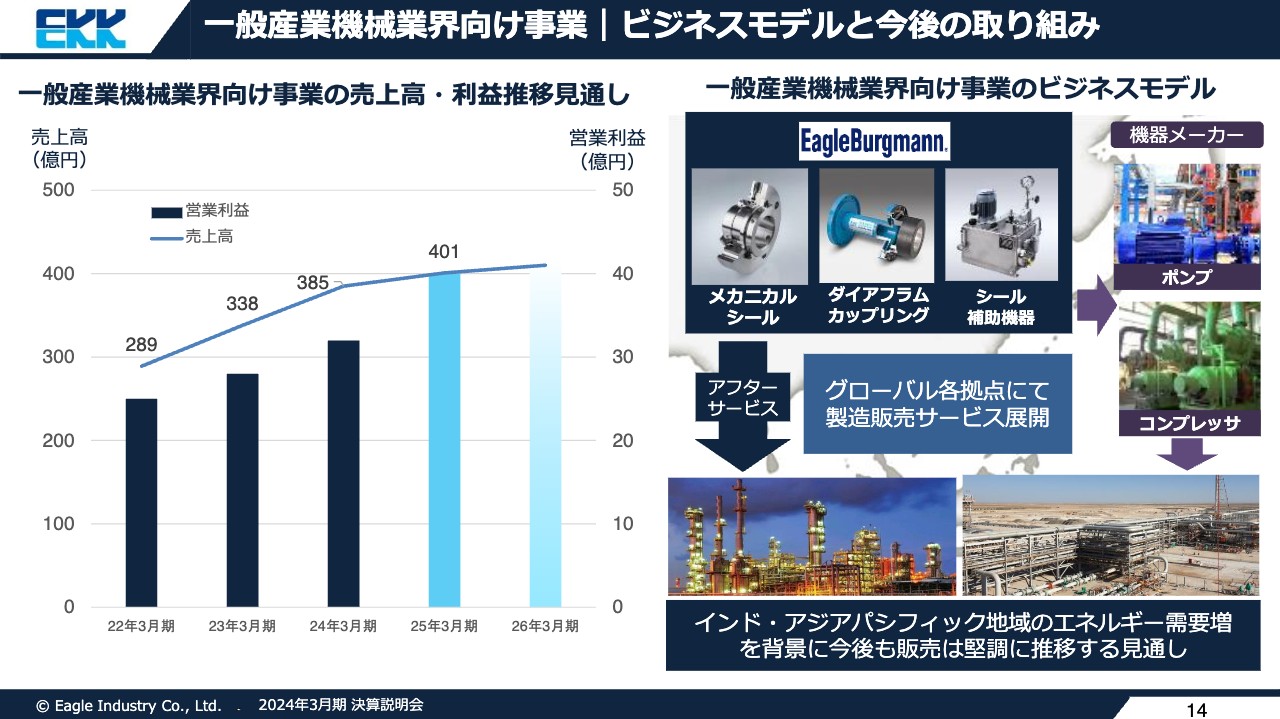

一般産業機械業界向け事業|ビジネスモデルと今後の取り組み

一般産業機械業界向け事業の動向です。当社の一般産業機械業界向け事業は、ドイツのブルグマン社とのアライアンス体制で事業をグローバルで展開しています。日本・インド・アジアパシフィック地域は当社の連結対象、欧米・中東・アフリカ・中国は持分法適用となります。

本事業のビジネスモデルは、各プラント建設プロジェクトへ納入されるポンプ、コンプレッサ等にメカニカルシール等を納入後、その後のアフターサービスで収益を得るビジネスモデルです。

当社が管轄するインド・アジアパシフィック地域の石油精製・石油化学産業は、依然エネルギー需要が高く、今期には当初見通しよりも前倒しの約400億円規模の販売見通しです。

さらに水素・アンモニアなどの次世代燃料やCO2回収貯留プロジェクトも具体的に動き始めており、今後はこれらのプロジェクト案件もターゲットとしていきます。

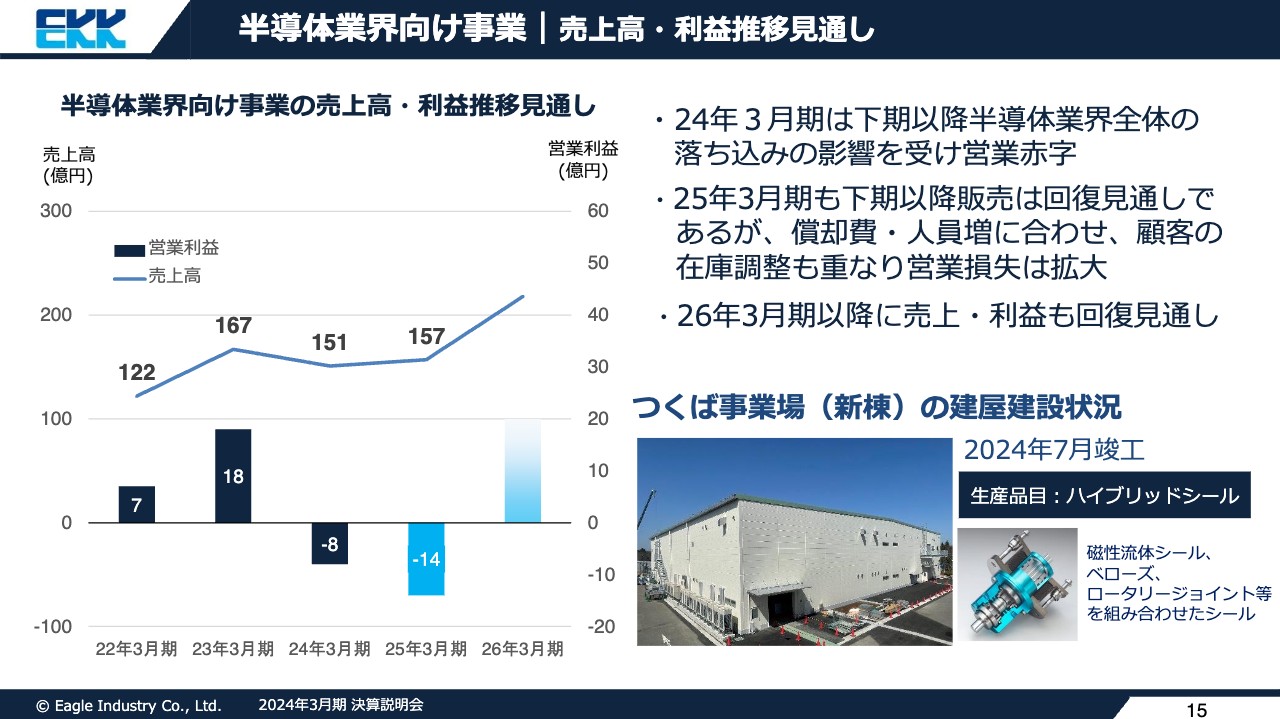

半導体業界向け事業|売上高・利益推移見通し

半導体業界向け事業の動向です。2024年3月期は下期以降、半導体業界全体の落ち込みの影響を受け、販売が大きく落ち込み、営業赤字となりました。

今期は下期以降、販売回復の見通しですが、先行投資分の償却費や人員増に合わせ、顧客の在庫調整も重なるため、営業損失は拡大の見込みです。

しかし、来期以降の市場回復に合わせ、現在建設中のつくば事業場の稼働により、再び販売も増加となる見通しのため、引き続き当社の成長ドライバーとして、経営資源を集中していきます。

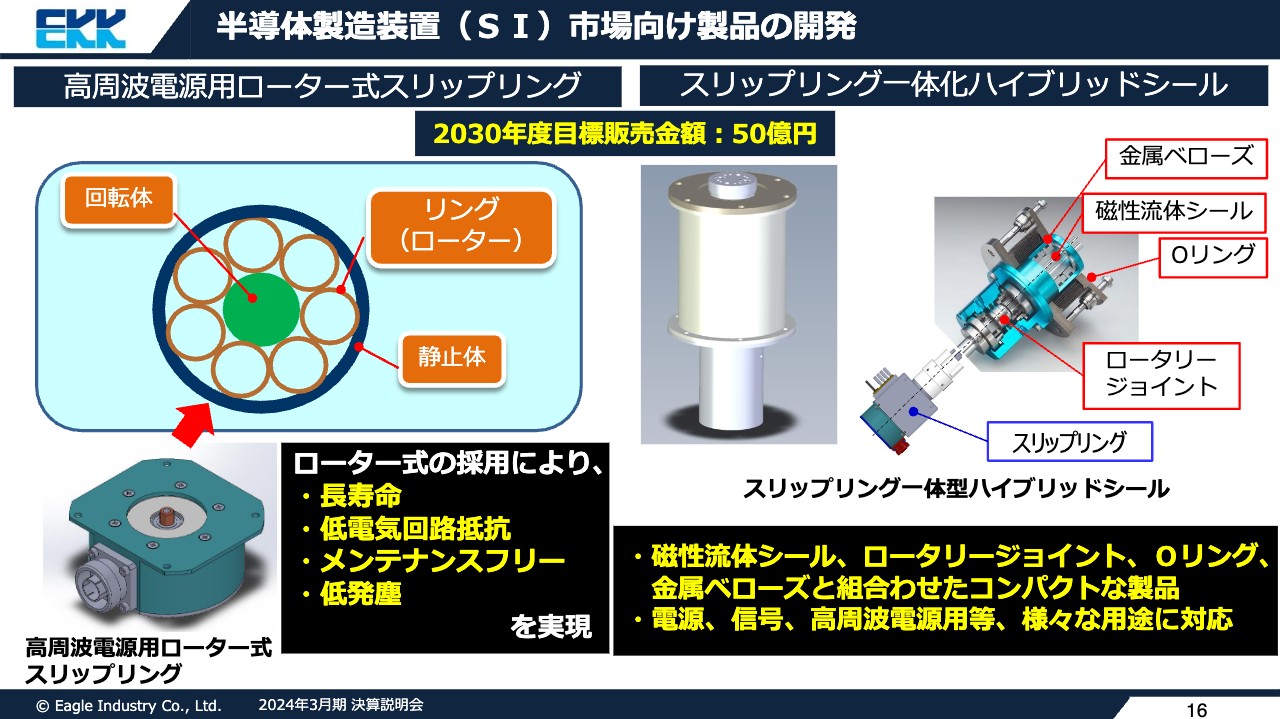

半導体製造装置(SI)市場向け製品の開発

半導体業界向け事業では、生産能力の拡大に合わせて、半導体製造装置向けに「スリップリング一体化ハイブリッドシール」等、当社製品を組み合わせた新製品の開発を進めています。

国内の半導体製造装置メーカーへの提案等も進んでおり、成長分野のため、研究開発も注力して行っていきます。

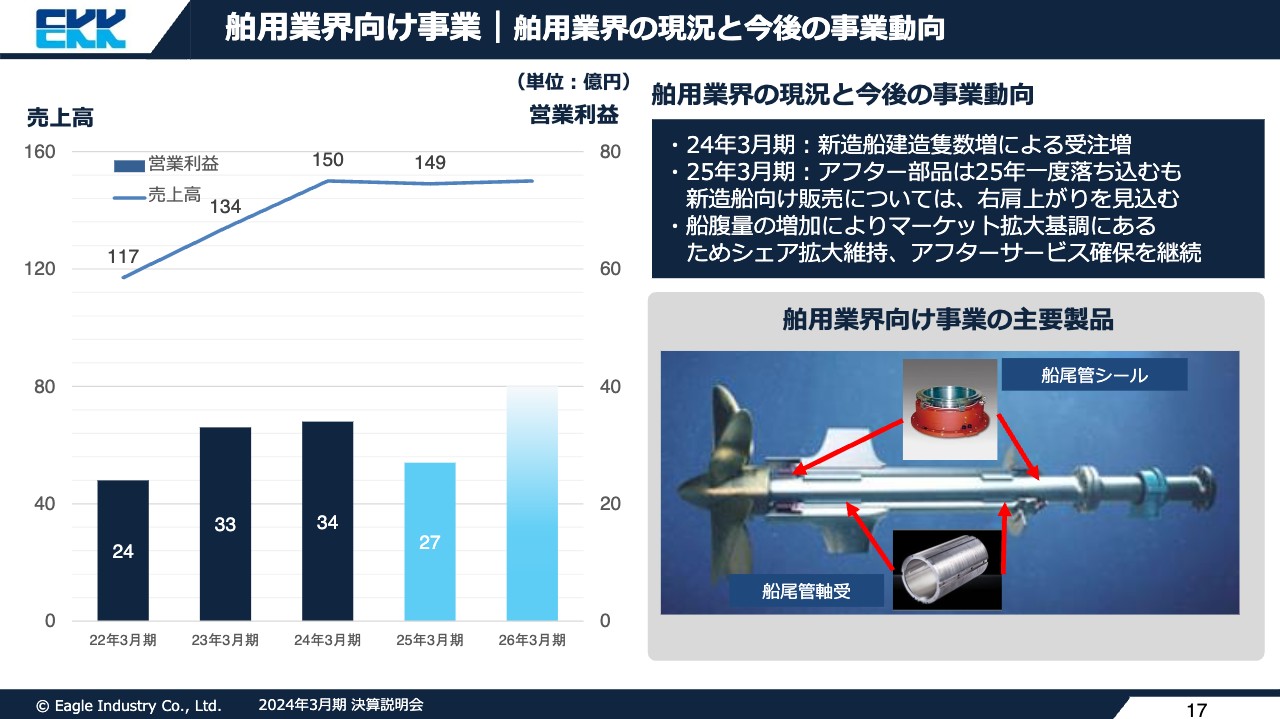

舶用業界向け事業|舶用業界の現況と今後の事業動向

舶用業界向け事業です。2024年3月期は世界的な物流、エネルギー資源の需要増による新造船需要が高水準で推移したことで、前期に引き続き販売が拡大し、過去最高益となりました。

今期は減収減益計画ですが、当社の中大型船船尾管シールはグローバルでトップシェアを有しており、新造船の発注が足元を含めて依然衰えていないことから、シェアの維持拡大、そして収益の柱となるアフターサービス確保を継続していきます。

舶用業界向け事業新製品・IoTマルチセンサ

舶用業界向け事業では、既存事業に加え、プレジャーボート、漁船等の小型船用シール「マリンエースシール」を開発し、2024年4月から販売を開始しました。

また、グループ会社のバルコムで開発している「マルチ温度・圧力センサモジュール」は、舶用業界向け事業のみの用途ではありませんが、大型船、各工場、生産設備等の監視、メンテナンス用途で需要があり、今後の新製品として、さまざまな分野で拡販に取り組んでいきます。

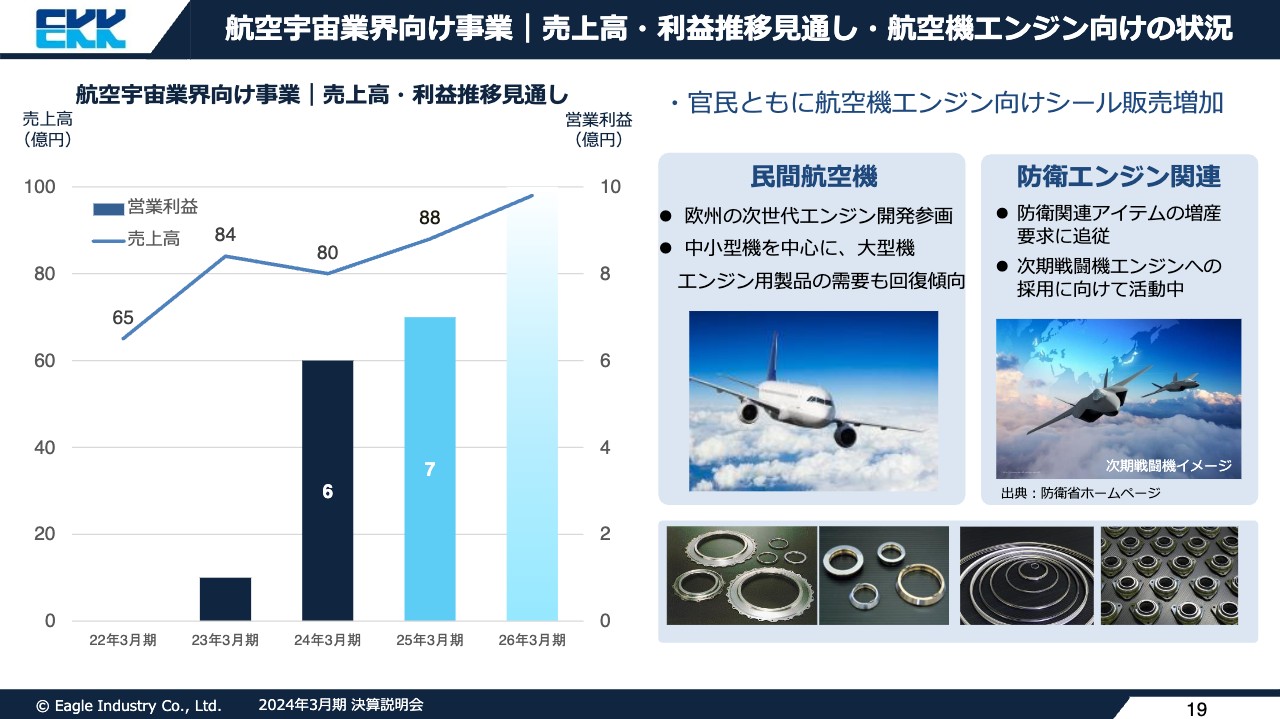

航空宇宙業界向け事業|売上高・利益推移見通し・航空機エンジン向けの状況

航空宇宙業界向け事業の状況をご説明します。拡販に取り組んでいる民間航空機市場は、中小型機を中心に需要が回復し、欧州エンジンメーカーの次世代エンジン開発に参画中です。直近では、大型機のエンジン用製品に向けても拡販に取り組んでいます。

また、官需防衛関連も、防衛エンジン用シールなどの増産に向けた対応を開始し、今期も売上高・利益ともに増加の見通しです。

航空宇宙業界向け事業|宇宙プロジェクト・次世代航空機への参画

宇宙開発関連のトピックスでは、2024年1月に小型月着陸実証機(SLIM)が月に着陸し、2月17日にH3ロケット2号機の打上げが成功しましたが、それぞれメカニカルシール等を納入しています。

これらの実績に合わせ、国内の民間ロケット会社や欧州地域のロケット開発にも参画しています。また、水素燃料や電動モーター等を活用した次世代航空機の開発も、各企業や研究機関で進んでおり、これらの開発にも参画しています。

航空宇宙産業は今後も成長が見込まれ、当社固有の技術が活かせる分野でもあるため、今後も各案件には積極的に取り組んでいく方針です。

(質疑応答なし)

新着ログ

「機械」のログ