PBR1倍を超えればいいわけじゃない 東証担当者が語る、東証再編が上場企業に求める本質とは

パネルディスカッション 東証改革

草刈貴弘氏(以下、草刈):みなさま、本日はお集まりいただき誠にありがとうございます。これほど多くの方に集まっていただき、私たちも本当にうれしい限りです。さっそく、本日のパネルディスカッションを進めていきます。

本日、4人で議論する内容は「東証改革」についてです。これをもとにみなさまとお話ししていき、最後に個人投資家のみなさま宛てにメッセージを送りたいと思います。どうぞよろしくお願いします。

それでは、出演者の自己紹介から始めます。池田さんからお願いします。

プロフィール 池田直隆氏

池田直隆氏(以下、池田):東京証券取引所の池田です。本日はよろしくお願いします。私は上場制度のルールメイクの仕事をしています。例えば今回の市場区分の見直し、あるいは本日ご紹介するPBR、資本コスト、株価を意識した経営など、制度全般のルールメイクです。

本日は東京証券取引所の再編をテーマにしていただき、非常にありがたいと思っています。足元の取り組みや、これからの上場会社の変化に対する期待もぜひお伝えできればと思っています。

プロフィール 川部正隆氏

草刈:続いて、川部さんお願いします。

川部正隆氏(以下、川部):スパークス・アセット・マネジメントの川部です。当社は日本の独立系の運用会社で、私はアナリストの仕事をしています。今、実際に行っている運用は、対話型(エンゲージメント型)のファンドです。まさにこの後、いろいろと議論する内容だと思います。

日々の調査活動の中で企業の方々と実際に対話していますので、そこでの生の声として、池田さんが作った制度が実際にどのように現場で議論されているのかなど、いろいろとお話ししていきたいと思います。

プロフィール 広木隆氏

草刈:続いて、先日の『Newsモーニングサテライト』でも同じような議論を行った広木さんお願いします。

広木隆氏(以下、広木):こんにちは、マネックス証券の広木です。今、草刈さんがおっしゃったとおり、金曜日(2024年2月9日)にテレビ東京の『Newsモーニングサテライト』に出演し、ちょうどPBRやROEの話をしてきたばかりです。

ただし、テレビ番組は8分と非常に尺が限られています。「広木さんのために最大限伸ばしました」と言われましたが、ぜんぜん話し足りないため、今日はその分、専門家のみなさまといろいろなディスカッションができるのを楽しみにしてきました。

今、日経平均株価は34年ぶりの高値まで来ています。しかし、それでもまだ史上最高値を抜けていません。ただし、この間いろいろ思うことがあります。私は気がつくとこの商売を始めて35年ほど経っていますが、この間に日本企業、日本の市場、日本のキャピタルマーケットの変遷をずっと見てきました。

この先さらに日本のキャピタルマーケットが良くなり、日本の企業が成長するにはどうすればいいのかというヒントを、本日の議論の中でみなさまと少しでもシェアできたら幸いです。

プロフィール 草刈貴弘氏

草刈:私は草刈貴弘です。カタリスト投資顧問という会社の共同社長を務めています。カタリスト投資顧問は、マネックス・アクティビスト・マザーファンドに投資助言を行っている会社です。また現在、朝日インテックという会社の社外取締役も務めており、投資家目線で企業の変革を担っていると自負しています。

投資家として求める側でありながら、取締役として求められる側でもある非常に珍しい立場にあるため、そのような視点も入れて本日のパネルディスカッションを進めていきたいと思います。

パネルディスカッション 東証再編と上場企業への要請

草刈:それでは、パネルディスカッションに進みます。本日は「東証改革」というテーマで、スライドに記載の3つのトピックについてお話しします。1つ目は、「東証再編と上場企業への要請」についてです。

日本株市場の変化

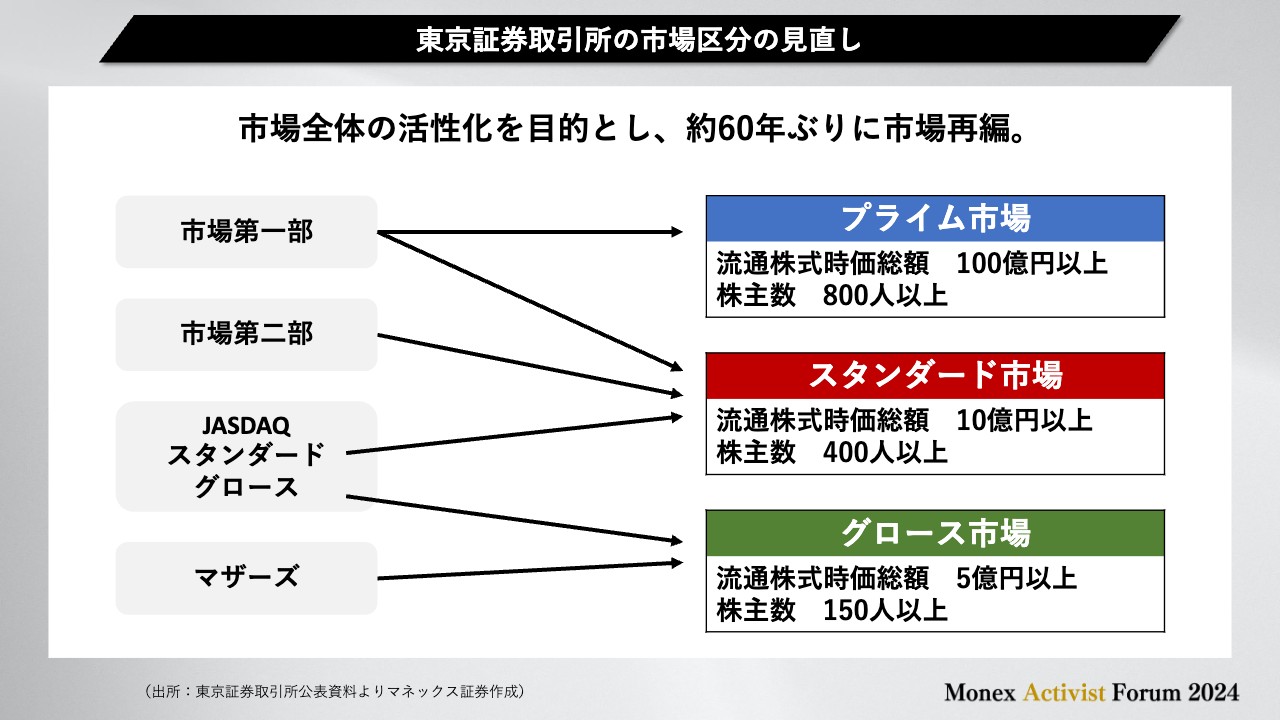

草刈:2021年6月にコーポレートガバナンス・コードの2回目の改訂がありました。その後、2022年4月に東京証券取引所の市場再編があり、市場第一部、市場第二部、JASDAQ、マザーズから、プライム市場、スタンダード市場、グロース市場に分かれました。

2022年7月にはフォローアップ会議が設置されました。さらに昨年の2023年3月には、東京証券取引所から資本コストや株価を意識した経営の要請があり、みなさまもご存知のとおり、PBR改革といったものが非常に盛んに報道されました。

東京証券取引所の市場区分の見直し

草刈:先ほどお伝えしたとおり、市場第一部、市場第二部、JASDAQ(スタンダード、グロース)、マザーズという市場区分から、プライム市場、スタンダード市場、グロース市場の3つの区分に変更されました。

東証:資本コストや株価を意識した経営の実現に向けた対応の要請①

草刈:資本コストや株価を意識した経営の実現に向けた対応について、東京証券取引所から上場企業に要請がありました。この点について、池田さんから詳しくご説明いただければと思います。

池田:今ご紹介があったとおり、昨年3月に上場会社のみなさまにお願いしています。スライドに4つの趣旨を記載しています。

1つ目は、東京証券取引所は2022年4月に市場区分の見直しを行ってから、上場会社の持続的な成長と中長期的な企業価値向上を通じ、投資家のみなさまの期待に応えられるような上場会社の集まるマーケットをどのように作っていくかをずっと検討し続けてきました。

先ほどお話があったフォローアップ会議でも議論しながら検討を進めていく中で、欧米等と比べると、日本企業のPBRやROEなどの指標が低いことに着目しました。ここにメスを入れていかないと真の変革は起きず、日本の企業や日本のマーケットの魅力が本質的に高まらないのではないかと考えました。

そこで、2つ目として、資本コストや資本収益性、あるいは株価などの市場評価など、マーケットや投資家の目線に立った経営をぜひ意識していただき、経営資源の適切な配分を通じてどのように成長していくかを経営者や上場会社の方に考えていただくことをお願いしたいとお伝えしました。

3つ目は、作っていただくだけではもちろん始まりませんので、企業の方針や目標などの具体的な内容を、実際に投資家にわかりやすく開示していただくことをポイントとしています。

4つ目は、やはりマーケットの主役は上場会社と投資家ですので、投資家に具体的な内容を示した上で対話しながら成長し、取り組みをブラッシュアップしていただきたいと考えています。

以上の4点を概要としてお願いしました。

スライドに対象を記載しています。PBR1倍というキーワードが後ほどあらためて出てきますが、プライム市場、スタンダード市場の全上場会社にお願いしています。

上場会社への対応としては、現状分析から、経営がどのように改善していくかの計画を作って開示していただき、取り組みを実行していただくという一連のプロセスです。

今回のテーマには継続性がありますので、今年だけ何かに取り組むのではなく、例えば年1回、継続して取り組みをブラッシュアップしていただきたいと考えています。比較的長い目線の取り組みであるとご理解ください。

草刈:「資本コストや株価を意識した」という言葉が、非常に難しい印象を与えているところもあると思います。スライド下部に記載のとおり、「現状分析して、上場会社が今どのような状況で、どのように改善していき、どのような目標を達成していくかを個人投資家にきちんと理解してもらうようにしましょう」というのがまず一番ですね。

池田:おっしゃるとおりです。

草刈:それを毎年きちんと見直して、どこまでできているかを投資家のみなさまに十分に理解してもらうための努力をしましょうということですね。

池田:ぜひ投資家に示していただきたいと思います。実際に取り組みを実行して、その過程も投資家に示しながら、上場会社と投資家がお互いに対話し、企業価値を上げていきましょうという取り組みです。

草刈:2023年からの要請ですが、実際はいかがでしょうか? 川部さんは投資先企業や投資候補先の企業と対話されていると思いますが、変わったところ、変わっていないところについて、ぜひ率直に教えてください。

川部:実際に要請が出てきて、対応としては大きく二極化していると感じています。

少し話が変わりますが、昨年頃から「MBO(Management Buy-Out)」というワードが少しずつ出てきていると思います。つまり、「本当に上場している意味はあるのか」、あらためて問い直す必要が出てきているということです。

おそらく東京証券取引所からの要請も背景にあるかと思いますが、実際に企業の方々にとっても、資本コストやROEについてあらためて考える良い機会になっていると思います。

先ほど「二極化している」とお伝えしましたが、1つは上場をやめると踏み切っている企業も多く、これは非常に良いことだと思います。

一方で、少し言葉が悪いのですが、取り組んでいるふりをしているだけの企業も一部では見られます。

そのような企業の方々と実際に対話すると、最初はROEについて議論して「投資家の言うとおり、ROEを上げないといけないですね」という会話になるのですが、後段で深い話になってくると、「いや、川部さん。投資家がROEを大切にするのはわかりますが、我々は事業を行っているのです。そのため、投資家が言うようにROEばかりを見ていられないのです」というような発言をされる会社も実際にあります。

しかし、資本市場に上場した以上は、株式市場に対してきちんと責任を負わなければならないと思います。そのため、この部分についてはしっかりと議論して、ROEがいかに大切かについて促していく必要があるのではないかと感じています。

草刈:上場企業の方は、上場したのが過去の出来事のため、上場している状態が当たり前になっているところがあります。今、上場していることに対して、積極的に何かを変えようとはあまり考えてこなかったはずですので、そのあたりが東京証券取引所の要請によってけっこう変わったのではないかと思います。

一方で、先日の『Newsモーニングサテライト』で広木さんは「会社にはステージがあるため、もちろん資本コストや資本収益性は意識するべきだとは思いますが、例えば配当をあえて出さずに成長するなど、やはりきちんとお金の使い道について企業がきちんと開示し、投資家に対して説明することが重要ではないか」といったことをおっしゃっていました。

広木:そうですね。すべての企業において資本効率を考える時、例えばROEもPBRも測る分母は一緒で、自己資本です。自己資本に対してどれくらいの利益を稼いだのかを示すのがROEで、自己資本に対して何倍の時価総額がついているのかを示すのがPBRです。そのため、どちらも元の分母は一緒なのです。

ROEが非常に高いビジネスでは、利益を配当や自社株買いにどんどん回さないと、また分母に組み込まれて自己資本がさらに肥大化していきます。

何もしないとROEが下がってしまいますので、配当をさらに増やしたり、自社株買いを行ったりすることで自己資本を肥大化させず、高いROEを維持します。その高いROEの期待値により時価総額を膨らませて、企業価値を高める資本政策を行っている会社は資本効率が高いということです。

『Newsモーニングサテライト』では、その典型例がAppleだというお話になりました。Appleはここ数年、毎年稼ぐ利益を上回る額の自社株買いと配当を行い、自己資本がまったく膨らんでいません。膨らまないどころか、どんどん減っています。ROEは100パーセントを超えるという信じられないほどの数字で、PBRも非常に高いです。

このような会社はすでに大成功しており、大きく成長しています。大変キャッシュリッチの会社ですので、このような資本政策が適切なのだと思います。

しかし、その真逆を行っている会社もあります。Amazonです。同じGAFAでも、Amazonは1回も配当や自社株買いを行っていません。そのため、資本は膨れ上がる一方です。そうすると、当然ROEも悪くなりますよね。

先ほどAppleのところで、「稼いだ利益以上に」というお話が出ましたが、Amazonは、株式を発行して、それを社員に報酬として与えているのです。したがって、新規の株式発行がどんどん続いていて、自己資本は膨らむだけ膨らんでいます。

これにより、ROEは10数パーセントの水準で、アメリカの企業の平均並みです。PBRもそれほど高いわけではありません。しかし、時価総額の増え方はApple以上です。

つまり、力技で資本を膨らませている状態です。その資本を時価評価したものが時価総額です。市場の評価もROEも関係ないと言っているのに等しいのです。ひたすらビジネスを進め、内部留保し、資本をどんどん膨らませて、時価総額も成長させる、このような力技で成長する企業もあるのです。

そのため、企業の事業、成長ステージ、戦略において、「増配と自社株買いをしてROE高めましょう」「資本を膨らませないで」「資本効率考えて」という方針が、当てはまる場合と、当てはまらない場合があるということです。当たり前のことなのですが、それを企業それぞれに考えてほしいというのが、東京証券取引所からの要請なのだと思います。

上場維持:経過措置のタイムスケジュール

草刈:上場と上場維持という2つの基準があると思います。上場維持については、「PBR1倍割れしていると上場廃止になってしまう」と誤解されているケースがけっこうあるようなのですが、このあたりについて少しご説明いただけますか?

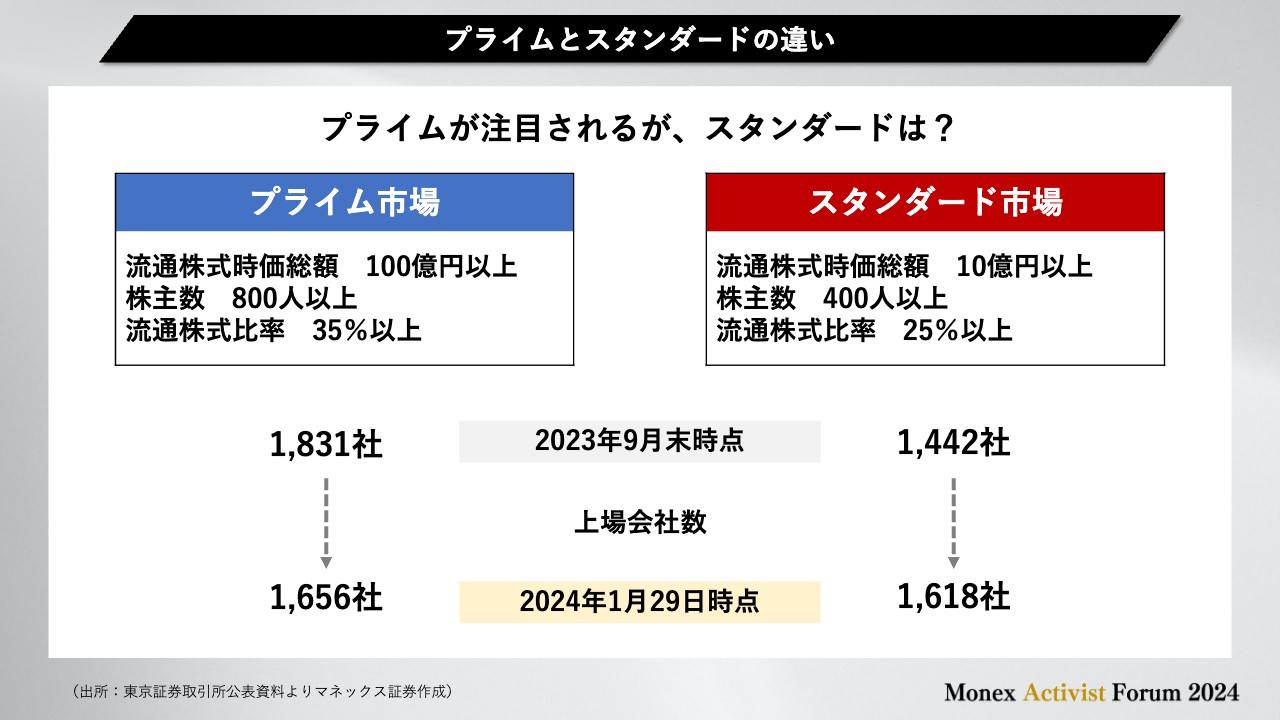

池田:上場の基準について簡単にお話しします。例えばプライムのマーケットでは、流通株式時価総額100億円という基準があります。これには経過措置がついており、スライド左側にフローを記載しています。

2025年3月以降順次、決算期ごとに経過措置が終了し、ここまでに基準を満たしていれば、プライム市場に残ることができ、達成できなければ上場廃止になるというルールです。

一方で、スライドの右側に記載しているのが、基準を満たすことが苦しい場合などに、スタンダード市場へ移行するケースです。全体像としては、このような会社も少し出てきています。

今ご案内した内容が上場基準ですので、PBR1倍自体は上場基準でも何でもないということです。したがって、PBR1倍を満たしていなくても上場廃止にはならず、逆に言えば、PBR1倍を満たせば良いという話ではまったくないとお伝えしたいのです。

業種によっても異なりますので、PBRのみを重要視しているのではありません。PBRは、水準や業種がさまざまある中で、各企業がより上を目指せるようにしていくための指標であり、基準にするものではないという話です。基準は企業ごとにあると思っています。

草刈:「ハードルを超えたらOK」ということではなく、きちんと成長するために、各自の基準でがんばっていきましょうということですね。

池田:おっしゃるとおり、企業ごとにということですね。

東証:資本コストや株価を意識した経営の実現に向けた対応の要請②

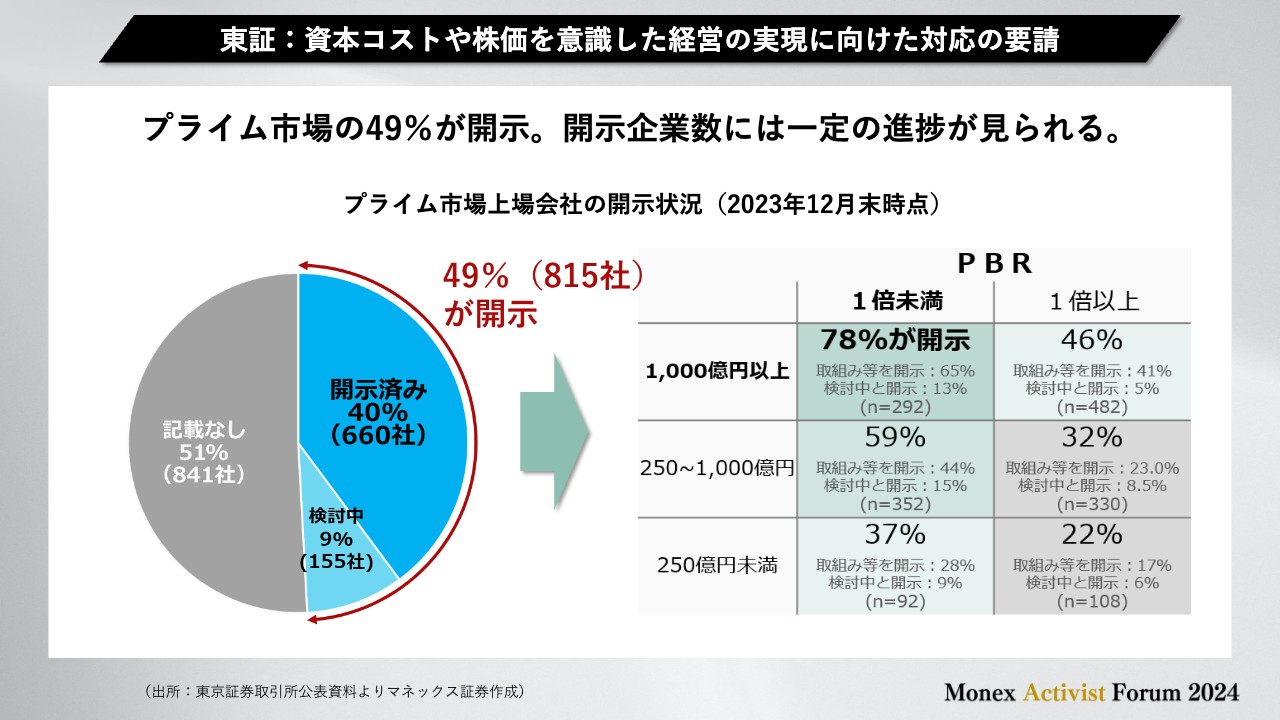

草刈:こちらは2023年12月末時点の開示状況ですが、実際は、プライム市場上場会社の49パーセントが、資本コストや株価を意識した経営の実現に向けて開示をしている状況です。ただし、記載なしや検討中という企業もいらっしゃいます。

さらに、PBR1倍未満と1倍以上で分けてみると、PBR1倍未満の特に1,000億円以上の企業は必死で開示しようとしていますが、PBR1倍以上の企業になると、意外に開示の比率が下がってしまうという事実があります。

このような実態からも、PBR1倍という言葉が独り歩きをしている、あるいは「PBR1倍を超えたら、もう大丈夫だろう」という誤解が各企業に生じている印象があります。このあたりはどうなのでしょうか?

池田:PBR1倍というキーワードは、確かに誤解も生んでいますが、昨年3月の開始以降、多くの企業が取り組むきっかけになり、投資家のみなさまに関心を持っていただいたという意味合いにおいては、正直良かったと思っています。

私は2010年くらいからこの仕事に携わっていて、これまでにコーポレートガバナンス・コードを作ったり、いろいろなものを出したりしてきました。その中で、「企業がどのように取り組んでいかなくてはならないのか?」ということを、企業側が本質的かつ直感的に理解していたかと言うと、そうでもなかった印象があります。

それが、昨年から今年にかけては各事業会社が明らかに意識しており、変化が感じられるため、そのような意味では良かったと考えています。

ただし、PBR1倍というキーワードが独り歩きして、PBR1倍を超えている企業には誤解を与えている面もあるかもしれません。実際に見るべきなのは、PBR1倍だけではないですし、それではROEなのか、マーケットの評価なのかというお話もあります。企業のみなさまには、さまざまな観点で分析しながら取り組んでいただければと思っています。

東証:資本コストや株価を意識した経営の実現に向けた対応の要請③

草刈:今後の取り組みについては、こちらのスライドに記載しています。1点目の「開示企業一覧表の公表」は、1月15日に公表されたものです。さらに「対応のポイント・取組事例の公表」「対応状況の集計・周知」と続きます。

池田:一覧表については、メディアでもかなり多く取り上げられたため、ひょっとしたら、関心を持っていただいている企業もあるかもしれません。

東京証券取引所としては、積極的に取り組んでいる企業を投資家の方に知っていただきたいと思っていますので、企業を応援する意味合いで、現在改善策を開示している企業を一覧表にして、1月15日から公表しています。

今後も毎月、月末の状況を翌月の15日に更新し続けるかたちにしますので、1月末の状況が2月15日に、2月末の状況が3月15日に出ます。これは継続的に進めていこうと思っていますので、ぜひ注目していただければと思います。

ご覧いただきたいのは、スライドにも記載のある「対応のポイント・取組事例の公表」です。先ほど川部さんのお話にもあったように、実際にこのような取り組みを進めていただくに当たって、対応は企業によってまちまちな部分があります。

そこで、投資家と企業のみなさまに目線を揃えてもらいたいという意味で、約100社の機関投資家にいただいた、自分たち(機関投資家)が考えるポイントや、「この企業は、比較的ポイントを押さえて取り組んでいるのではないか?」と思われる事例を集めて、2月1日に公表しています。

こちらの内容は、上場企業の方はもちろん、個人投資家のみなさまにも、参考になる面があると思いますので、ぜひご覧いただければと思います。

最後に「対応状況の集計・周知」についてです。プライム市場上場会社の49パーセントが開示している現在の状況が、どのように変化したかについては、およそ四半期ごとに集計していければと考えています。

次の3月期決算の企業が、決算を踏まえてどのように対応するのかは1つの注目点になると思います。

プライムとスタンダードの違い

草刈:今のお話のポイントは、開示が今後も続いていくということだと思います。

次のポイントとして、プライム市場とスタンダード市場があった場合、どうしてもプライム市場のほうが、例えば新聞報道でも非常に注目されることが多いと思います。先ほどの円グラフにもプライム市場のことが書いてありました。「スタンダード市場は大丈夫」「それほど改善しなくて良いのではないか?」という誤解もあるのではないかと思いますが、このあたりはどのように見ていますか?

池田:今回の資本コストや株価を意識した経営というのは、全マーケットに共通することではありつつも、グロース市場は若干ステージが異なる面もあるため、別に検討していることもあります。

ただし、今回の要請はプライム市場だけではなく、スタンダード市場の企業にもお願いしていることです。投資家の期待に応えていく姿勢は、上場企業である以上、どのようなマーケットでも共通のことですので、プライム市場・スタンダード市場の全上場会社を対象にしているということですね。

草刈:川部さんもスタンダード市場の企業と対話される時に、「ちょっと対応が違うな」と感じることがあると思うのですが、実際のところいかがでしょうか?

川部:雑談混じりではありますが、「このようなことをあまりやりたくないから、スタンダード市場にしたのに、このようなことを言われたら、スタンダード市場にした意味がない」とおっしゃる会社の方は、確かにいらっしゃいます。

一瞬、話題を変えてもよいですか?

草刈:どうぞ、お話しください。

川部:先ほどのプライム市場の49パーセントの企業が開示したことについて、池田さんにお聞きしたいです。

1月15日に、東京証券取引所のホームページで開示企業の一覧表が公開されました。おそらく、多くの方がお気づきになったと思いますが、日本を代表する企業がこのリストには全然入っていないのです。この場ではバイネームは避けますが、「えっ、入らなくて良いのですか?」という企業がいっぱいあります。

さらに、開示済みとなっているところについても、「では、何を開示しているのかな?」とホームページを見にいくと、これまでどおりの中計がただ貼り付けてあるだけなのです。もちろん、きちんと取り組んでいる企業もあるのですが、このような現状について、どのように考えていらっしゃるのか、少しうかがいたいです。

池田:1月15日に公表した際も「日本を代表する企業が比較的出ていないよね」と、メディアの関心は非常に高かったです。理由としては2つ考えられます。

1つは、いろいろなところで情報や取り組みについて公開はしているのですが、投資家からの注目が非常に集まっているため、あらためて出すのであれば中身を精査したいというケースです。そのような企業は、これから出てくる可能性があるため、少し注目していただければと思っています。

もう1つは、「いろいろな場所でもう十分に会社説明はしていて、投資家は当社の状況わかっているから、あえてここで特に対応する必要はない」と判断しているケースです。この中には、少し対応が遅れている企業もあります。

一方で、投資家のみなさまからの関心が非常に高いという現実もあります。さらに、確かに企業側が開示や説明などをしていても、資料がいろいろなところにパラパラある状態で、まとめては示されていない場合が多いです。

この中で、「具体的に投資家からの期待に、投資家の目線でどう応えていくのですか?」というところを書いていただくことが、今回の取り組みの趣旨です。したがって、ここに少しでも反映されるように、企業に働きかけていくことが必要だと思っています。

広木:それに関連したお話ですが、今のマーケットでどのような特徴の企業が先行で買われているのかと言いますと、ファクターとしては、バリュー効果が効いている、つまりPBRの低い銘柄が買われてたり、あるいはその反対と言いますか、ある意味同根かもしれませんが、ROEの低い企業が買われていたりするのです。

それは、明らかにマーケットが、「PBRの低い会社はこれから良くなるだろう」という期待からバリュー株を買い、「ROEの低い会社は今後がんばってROEを高めて、株価が上がるだろう」という期待から、今あえてダメなところを買いにいっているということです。これが今のマーケットの現状です。

そうすると、先ほどの「リストの中に日本を代表する企業が入ってない」というお話に、たぶんつながってくるのです。冒頭からの議論にあったように、「開示はもういい」という企業は、東京証券取引所からの要請にあまり一生懸命取り組んでいません。むしろお尻を叩かれているようなダメな企業の株を、マーケットは買っています。今はどちらかと言えば、お尻を叩かれている企業ががんばっている姿勢を見せる、そのようなボトムアップ、底上げのステージにいるのだろうと思うのです。

今のレベルではそれで良いと思いますが、東京証券取引所は最初から「そうではない」とおっしゃっています。PBR1倍割れのみを問題視しているわけではなく、日本のマーケット全体がもっと評価や企業価値を上げるようにしなくてはいけないということです。

今後の課題は、すでにPBR1倍を上回っている日本を代表する企業であっても、積極的に取り組みを開示して、さらに一段と高い、「アメリカのApple以上の評価を目指すんだ」くらいのことを言ってもらえるように、みなさまで盛り上げていくことなのではないでしょうか?

池田:おっしゃるとおりだと思います。

パネルディスカッション 企業が成長する上で必要なこと

草刈:川部さんにも一言いただきたいところですが、時間が迫ってきています。お話が非常に盛り上がっており、トピックはまだ1つ目です。

2つ目のトピックが、ちょうど今のお話に通じる大事なポイントとなります。おそらく良い企業とお尻を叩かれている企業、両方に必要なことは、企業の成長だと思いますが、この企業の成長について、ぜひ川部さんからご意見を聞かせてください。

企業の成長 ROEは緩やかに改善傾向にある

川部:こちらのスライドを元に、今お伝えしたかったことを混ぜながらお話しします。こちらの折れ線グラフは、上が米国のROEで、下が日本のROEを表しています。無理やり点線をつけているところもあるので、「本当に上がっているのか」という見方もあるのですが、一応上がっている前提でお話しさせてください。

これまで東京証券取引所からも、スチュワードシップ・コードやコーポレートガバナンス・コード、さらに「伊藤レポート」など、いろいろな取り組みが行われてきました。

毎回、株価も少し上がりますが、本質的に、「本当に日本は変わったのか?」というところが、海外投資家からの意見だと思います。人によっては、前回、日本には裏切られているため、今回は本当に違うのかということです。

もし本当に変わっていないと、2度裏切られることとなり、3度目も信用することはなかなかないと思います。そのため、今回の取り組みを成功させないと、今は日本の株式市場の株価が上がっていますが、長期的には大変なことになってしまう可能性があると感じています。

企業の成長 ROE改善の背景

川部:ROEは緩やかに改善傾向にあります。スライドにはオレンジの線で売上高を、グレーの線で経常利益を示しています。ご覧のとおり、ROEが上がっている大きなドライバーの1つには、日本がきちんと利益を出す国に変わってきたということが挙げられると思います。

ただし、売上がまったく伸びない中で利益を上げています。つまり、何かを削っているということです。何を削ってきたのかと言うと、人件費です。人件費はほとんど上がっておらず、場合によっては下がっているようにも見えます。

また、黄色い線はソフト以外の設備投資です。設備投資もほとんど実施してこなかったため、この期間は、売上が伸びない中で無理やり利益を上げており、この方法が日本のやり方だと思います。決してサステナブルな成長ではないと思っていますので、ここをしっかりと変えていく必要があります。

結果として、日本の企業は現預金だけでも300兆円以上をバランスシートに抱えていますので、これをしっかりと活用するように、対話して、促していかなくてはなりません。一時的に積極投資をすることによって収益性は下がりますが、長期的にそれを上回る投資を行っていくことが、今後日本がサステナブルに成長していく上で必要だと感じています。

企業の成長 一人あたりの労働生産性

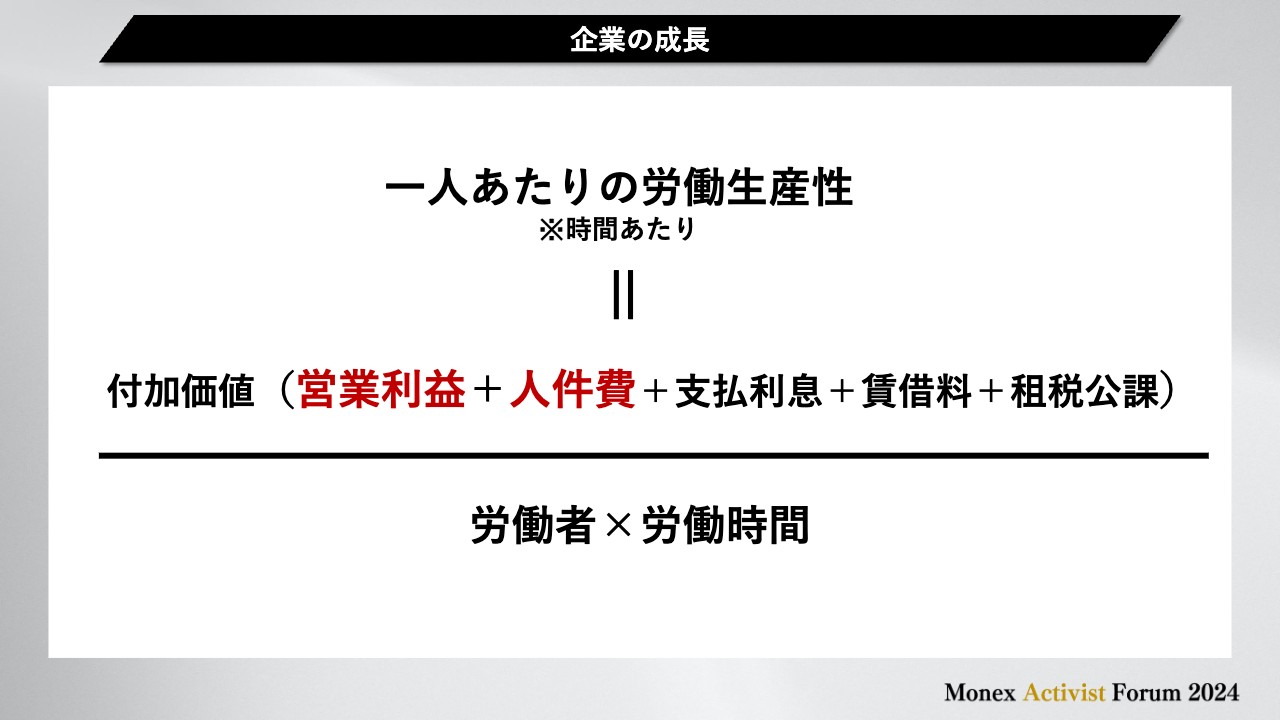

草刈:川部さんとこの話をする時に私も思うところがあります。みなさまも「日本の企業は生産性が低い」と報道されているのを見たことがあると思います。

スライドには一人あたりの労働生産性の計算式を記載しています。営業利益と人件費、支払利息、賃借料、租税公課をすべて足したものが付加価値です。それを労働者の人数と労働時間を掛けた数字で割ったものが、時間あたりの労働生産性となります。

企業の経営者にインタビューした際に、「どのようにして生産性を上げますか?」と尋ねると、「コストを下げて利益を増やし、生産性を上げます」と発言される方がけっこういます。その時に、おそらく「人件費もしくは研究開発費用を削る」ということが少し頭の中にあるのです。

実はそれらは付加価値を生むための源泉ですので、本来の計算式ではきちんと増やしていかなければならないのですが、なぜか日本では、人件費や研究開発費を支払う行為自体が付加価値を下げていると誤解されているように思います。

企業の成長 ほぼ全ての年代で給与は下がり、若者の人数が激減している

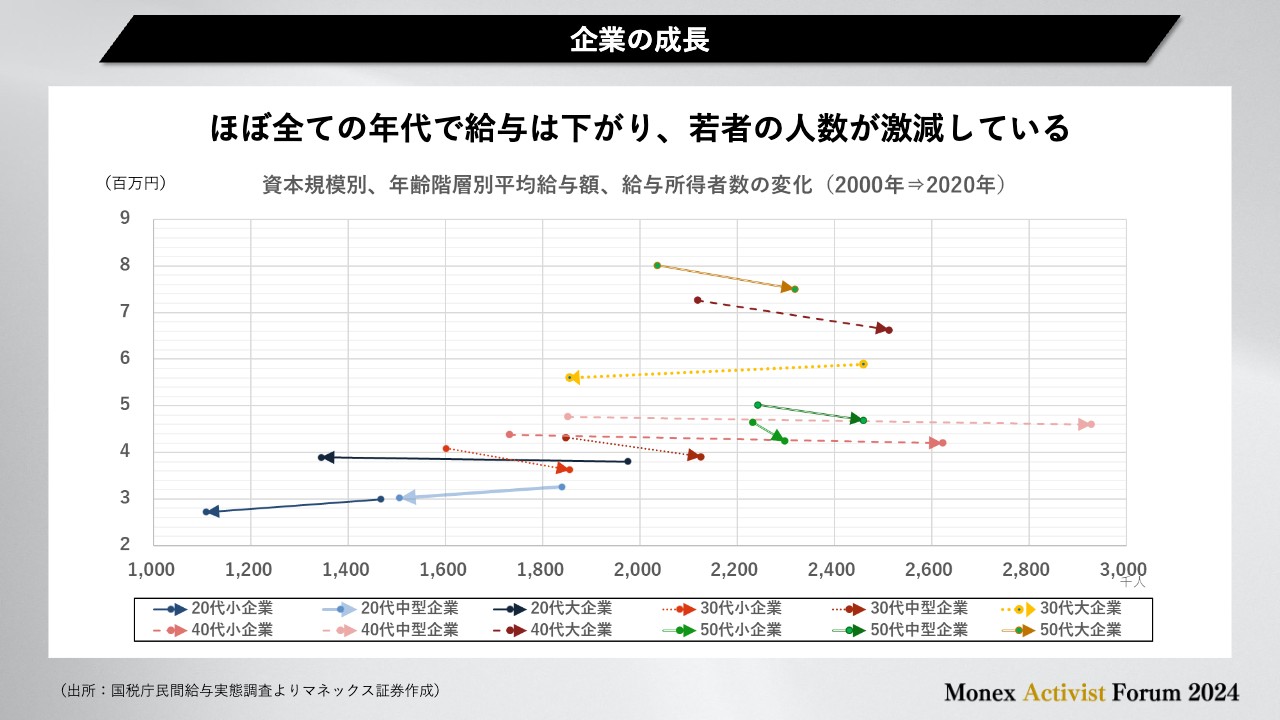

草刈:私がちょうど就職氷河期時代の人間のため、約20年前と比べてどのように変わったのかを見ていきます。スライドのグラフをご覧ください。各年代を色で分けています。2000年の50代と2020年の50代というように、各年代を比較しているグラフだとご理解ください。

少子高齢化ですので、40代、50代の人数は増えている状況です。団塊ジュニア世代は就職氷河期の少し前だと思います。

一方で、紺色や水色が示している若い人の人数、つまり働く人の人数が、20年前から減っているのです。給与水準はグラフの上下で示しています。企業の規模にかかわらず、ほとんどの世代の給与水準が減っていることがわかります。

先ほどもお話ししたように、日本の企業は利益を上げるために、人件費等のベースアップなどをきちんと行ってきませんでした。ベースアップがすべて正しいわけではありませんが、得た利益をさらなる成長への循環に使うことは下手だったという印象です。

このあたりについて、ぜひみなさまとパネルディスカッションしたかったのですが、時間が迫っているため、次にいきます。

企業の成長 パイを奪い合うのではなくパイ全体を大きくする

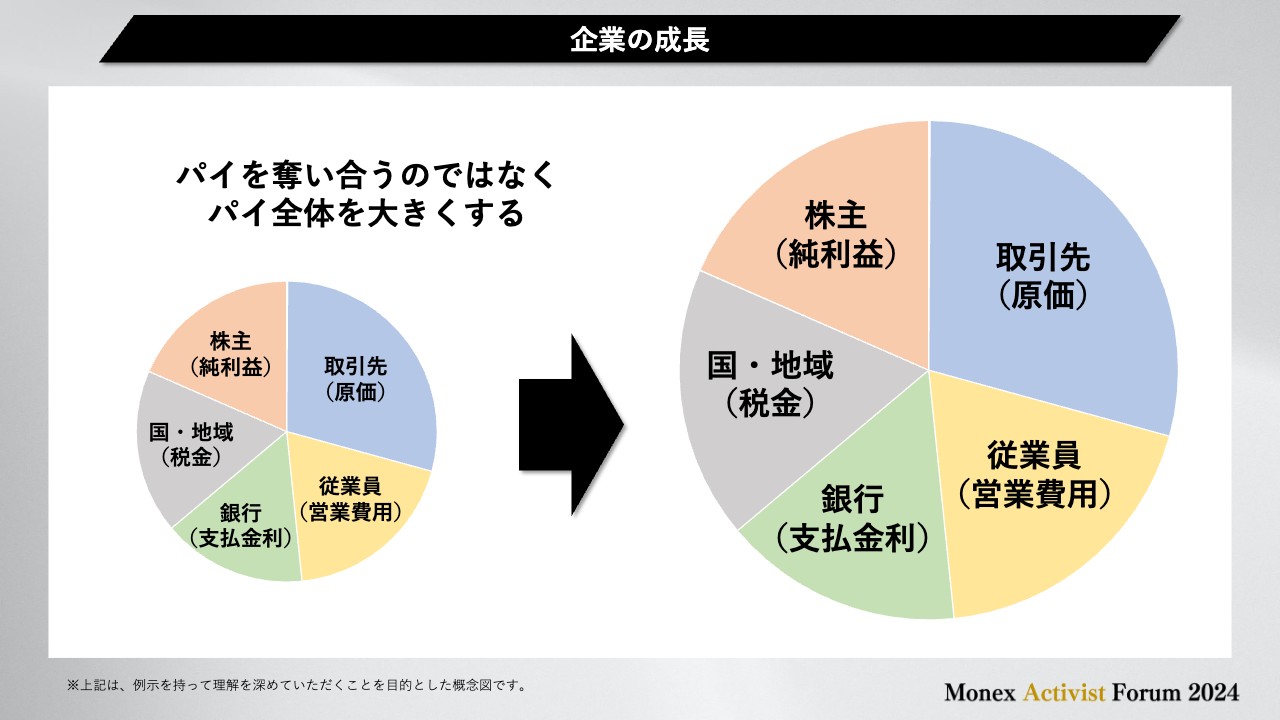

草刈:スライドの円グラフが企業の売上だとすると、パイを奪い合うのではなく、取引先(原価)や従業員(営業費用)、銀行(支払金利)、国・地域(税金)、株主(純利益)をみんなで分け合っているということです。

今までの日本は、小さなパイの中で奪い合いをしてきました。今は優れた企業もお尻に火がついた企業も、ともに企業全体が成長して、パイを奪い合うのではなく、パイ全体を大きくすることを考えなければいけない状況です。

広木:先ほど草刈さんに「これはどこから持ってきたの?」と聞いたら、「自分がずっと考えていたことです」と言っていて、すごいと思いました。実はこれは、ロンドン大学ビジネススクールのアレックス・エドマンズ教授の主張なのです。

草刈:そうなのですか?

広木:日本語訳の本も出ています。タイトルは文字どおり『GROW THE PIE』で、パイを大きくしようという意味です。新進気鋭のファイナンスの学者と同じ発想をずっと持っていたのはすごいですね。

要は「株主であるシェアホルダーと、その他のステークホルダーのどちらが優先されるのか?」という議論がずっと続いていたわけです。

昔は「株主第一主義」で、ミルトン・フリードマンが言った「フリードマン・ドクトリン」以来、企業の社会的責任は「株主の利益を最大化すること」として、ずっと進んできました。

しかし、限界が来て「それはサステナブルではない」と、2019年頃にアメリカのビジネス・ラウンドテーブルという経済団体が、「株主第一主義をやめます。これからはステークホルダー資本主義です」と声明を出しました。それ以来、シェアホルダーとステークホルダーのどちらが優先されるべきかという議論が続いてきましたが、「そうではないのだ」と主張したのがエドマンズ教授です。「限られたパイを奪い合うのではなく、パイ自体を大きくしようではないか」という彼の主張は、まさに今、素晴らしい理論だとされています。

草刈:日本はこれができなかったわけですよね。この中で取り合うことだけを一生懸命考えてしまっていました。やはり東京証券取引所の要請もあり、成長への後押しはかなり大きいものになるのではないかと思います。

池田:我々が昨年3月に要請した時も、PBRやROEの指標のみに着目すると、奪い合いではなく、むしろ株主への還元などに中身が終始するかもしれないという議論がありました。そうではなく、「企業が成長して、全体を大きくしていくために、どのように経営資源を使っていきますか?」ということを上場企業のみなさまにお願いしています。そのため、本質的に同じ方向の話だと思って聞いていました。

草刈:どうしても効率性の話ばかりになってしまうため、成長に目が向かないのですね。

池田:そうですね。そうならないように、メッセージをずっと出し続けているということです。

草刈:最後にご来場のみなさま、オンラインで見てくださっている方々に、お一人ずつメッセージをお願いします。

川部氏からのメッセージ 「ぜひ株主総会に参加し、議論を」

川部:ぜひみなさまにお願いしたいことがあります。

本日参加されたみなさまの中には、個別株式を保有している方が多いと思いますので、ぜひ株主総会に行っていただきたいです。そして、シャンシャン総会にしないでください。決して「演説をしてください」というわけではありませんが、実際に参加してみると、「これは何の時間なのだろう?」というような企業もあります。

そのような企業の経営者に対して、我々機関投資家だけではなく、個人投資家の方々も、ROEやバランスシートなどについて議論していただくと、本当の意味で日本が変わっていくのではないのかと感じています。

池田氏からのメッセージ 「投資家全体で上場会社を盛り上げるマーケットを」

池田:私は取引所の人間ですので、ずっと取引所で仕事をしています。何をしているのかというと、上場企業に、投資家の期待に応えられるような企業になっていただく後押しをしています。投資家の目線をお伝えしたり、「投資家の目線で経営してください」とお願いしたりしている立場です。

逆に投資家のみなさまは、取引所からも上場会社の変化やディスクロージャー、適時開示などいろいろな情報を発信していきますし、企業からも発信していただきますので、ぜひ耳を傾けて、随時状況を把握して、関心を持ってください。株主総会に行ったり、議決権を行使したり、上場会社を投資家全体で盛り上げるようなマーケットを作っていければと思っています。

広木氏からのメッセージ 「自らの環境に合わせた投資戦略が必要」

広木:ご来場のお客さまにお伝えしたいメッセージは、私の本の宣伝です。『利回り5%配当生活』という本を10日後に発売します。

私はこの商売を長く営んでいますので、みなさまのお顔を見るだけで、どのようなステータスの方なのかだいたいわかります。今日ご来場のみなさまは、働く必要がないほど資産を莫大にお持ちの方ばかりですので、ぜひこの本を読んで、「働かなくてもいいので、年率5パーセントの配当を受け取って、それを使って悠々自適に暮らしてください」とお伝えしたいです。

ただし、万が一そこまでの資産がなく、株式投資などで資産形成をお考えの方がいらっしゃったら、配当を受け取っても使ってはいけません。すべて再投資してください。配当生活ができるようになるには、それなりに大きな資産が必要です。1億円あっても年間500万円しか入ってきません。税金を引いたら400万円です。「それでどうやって配当生活できるんだ。タイトルに偽りありじゃないか」と、この本のあとがきでは自分で突っ込んでいます。

そのため、もしも資産形成したいのであれば、配当を全額再投資し、できるだけ大きな資産を作る必要があります。そのためにはどうすれば良いのかと言うと、一生懸命働くことです。「本業をがんばれ」「決して不労所得ばかりを夢を見るな」と書いています。

さらに重要なことは、配当をもらったら税金がかかるということです。それを再投資したらその分、効率が落ちます。ウォーレン・バフェットは自分が株主ですので、バークシャーで1回も配当を払い出していません。「税金を取られるのが嫌だから」と言っています。

そのように考えるのであれば、無配の株が一番良いわけです。悪いボロ株で無配は論外ですが、高成長で、先ほどお話ししたAmazonのように高い利益率のビジネスかつそれを内部留保で回していくような、無配の高成長株に投資するのが一番だというのが結論です。

企業には2パターンあると先ほどご説明しました。Appleのような企業、Amazonのような企業、企業の成長ステージによって配当政策は異なります。

投資家のみなさまもまったく同じです。自分のライフステージを考えて、配当を全部取って、それで豊かな人生を送りたい人はそうすれば良いのです。しかし、株式投資によって資産を形成したい人は、配当を全額再投資するべきです。可能であれば、無配の高成長株に投資するのが良いです。

みなさまの置かれている環境によって、投資戦略も変える必要があります。企業によって成長戦略、配当政策、資本政策が異なるのと同じことだと思います。ありがとうございました。

草刈氏からのメッセージ 「上場企業だけではなく、投資家にも変化が求められている」

草刈:私も川部さんと似た話になりますが、みなさまには、ぜひ議決権を行使していただきたいと思います。東京証券取引所が上場企業に対して要請を行うというのは、異例の事態だと思います。

つまり、日本の株式市場自体も、企業も我々自身も、成長への意欲をもう少し高めていれば、きちんと経済合理性で市場が動いていたはずなのですが、そうではなかったため、東京証券取引所側がルールを作り、後押しをして変えなければいけない状況となっています。

上場企業の方々だけではなく、私たち投資家側が変わることによって、日本の資本市場が活性化し、それがきっと日本の経済全体を活性化させて、我々の子や孫の未来につながっていくと思います。みなさまとともに、日本を変えることができると信じて投資活動を続けていきたいと思いますので、これからもよろしくお願いします。

新着ログ

「証券、商品先物取引業」のログ