【QAあり】YCPホールディングス(グローバル)リミテッド、前年比で大幅増収 国内外でのM&Aによる事業拡大が奏功

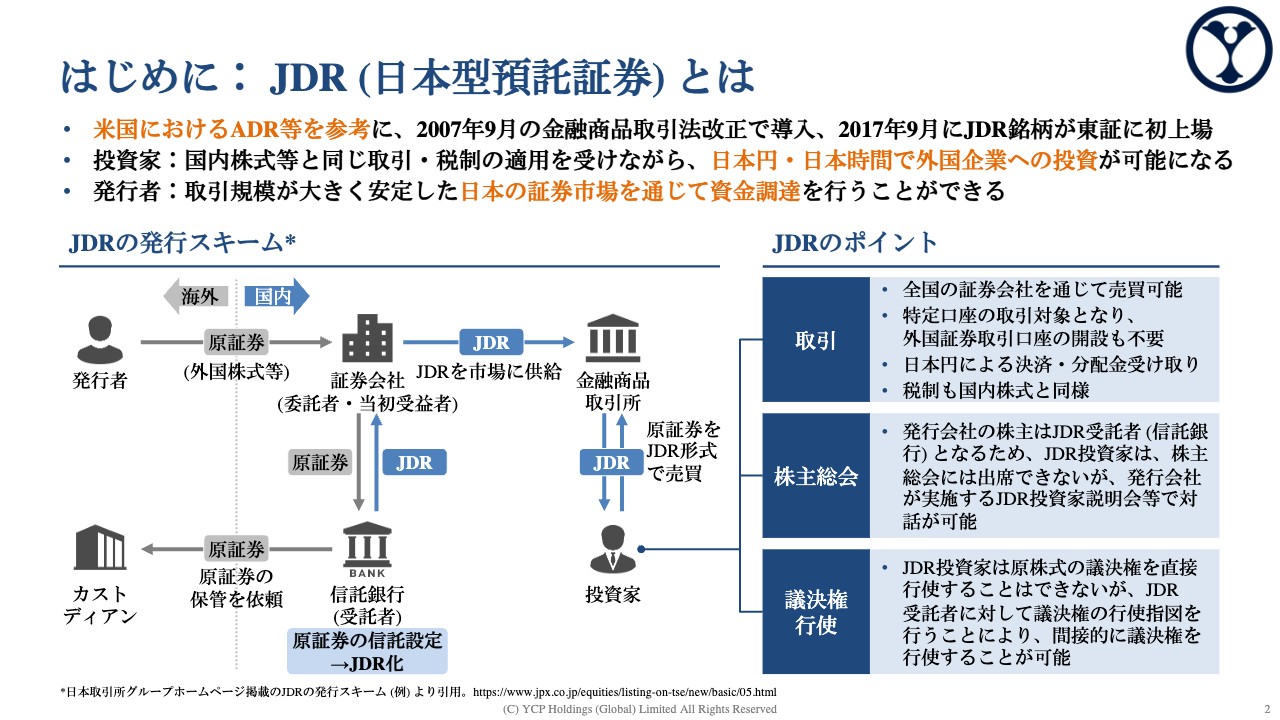

はじめに: JDR (日本型預託証券) とは

石田裕樹氏:みなさま、こんばんは。YCPホールディングス(グローバル)リミテッドのグループCEOを務めている石田裕樹です。本日は、2023年12月期通期の決算、並びに2024年から2025年にかけた中期事業計画についてご説明します。よろしくお願いします。

私どもはJDR(日本型預託証券)という新しいスキームで日本の東京証券取引所に上場しています。新しい制度のため、馴染みのない方も多くいらっしゃると認識していますので、弊社の会社概要や業績をお伝えする前に、簡単にJDRについてご説明します。

アメリカのニューヨーク証券取引所などでは、例えば日本企業もニューヨークの取引所にADRというかたちで上場しています。ニューヨークで上場している会社のうち約4割がADRという制度を使っており、アメリカ企業でもアメリカ国籍でもない、さまざまな外国企業がニューヨークに上場している状況です。

JDRはADRの日本版として、2017年に最初の案件ができました。弊社はアジアの会社として初めてのJDR銘柄としてお声がけいただきました。実際には2社目になりましたが、これからアジアの会社が日本の証券取引所にどんどんお誘いされていく中で、かなり初期にJDRで東京証券取引所に上場しています。

取引の際には、日本で上場している株式と同様に、日本円・日本時間で投資することが可能です。みなさまには株券ではなく、JDRという証券をお持ちいただくかたちになります。スライド右側に記載のとおり、直接ではなく間接的にはなりますが、例えば通常の株主のみなさまと同様に、議決権の行使もできる制度になっています。

投資参考指標のご案内

一方で、JDRの銘柄について、まだ各社の証券プラットフォームが完全には対応しておらず、例えば時価総額が適切に表示されていない等の課題を認識しています。

我々は決算発表のタイミングで、投資の参考指標についてもご案内しています。3月4日時点の株価は740円、発行済株式総数は2,190万株です。時価総額は162億3,000万円という評価をいただいています。それ以外の投資参考指標についても参考にしていただけると幸いです。

会社概要

お伝えしたとおり、私どもはシンガポール企業のYCPホールディングス(グローバル)リミテッドという会社です。13年前の2011年に、私が日本でヤマトキャピタルパートナーズという非常に日本寄りの社名で会社を興したことが始まりとなっています。

一方で、スライド右側に記載のとおり、海外、特にアジアの各都市に積極的にビジネスを展開してきています。コンサルティングという日本などでは何十年という歴史のある産業において、私どもは2011年創業ということでかなり後発です。

他のコンサルティングファームのみなさまとの差別化を図っていくために、かなり積極的にアジアに展開してきています。

当初は東京・青山にオフィスを構えて本社とし、中国や東南アジアでヤマトキャピタルパートナーズの子会社の展開を手がけていました。ただし、日本の会社のため、中国や東南アジアのメンバーを仲間に引き入れていく中で、社員がなかなか定着しないということがありました。

そのような課題を解決し、国際色豊かな組織を作り、アジアを牽引するファームを目指していくことを目標に、2014年に本社をいったん香港に動かしました。2021年にはシンガポールにYCPホールディングス(グローバル)リミテッドという会社を新たに設立し、東証マザーズ(現・グロース)市場に上場しました。

以降、グループ社員数は477名と500名近いコンサルタントが在籍している中、成長著しい東南アジア、特に最近ではインドにたくさんのフルタイムのコンサルタントに在籍してもらっています。アジアを牽引するファームを目指すため、グループ一同、業務に努めているところです。

一部、北米や欧州にも拠点を構えていますが、北米の会社、アメリカ企業、あるいはヨーロッパの企業がアジアを見ており、彼らのアジア展開を支援し、グローバルの本社に通うために北米のチーム、欧州のチームが在籍しています。

我々のビジネスの注力はアジアにあり、約500名体制のうちのほとんどが今アジアで仕事をしているかたちです。私はSBI証券におうかがいしていますが、ふだんはシンガポールで生活しながらグループ全体の経営を担っています。

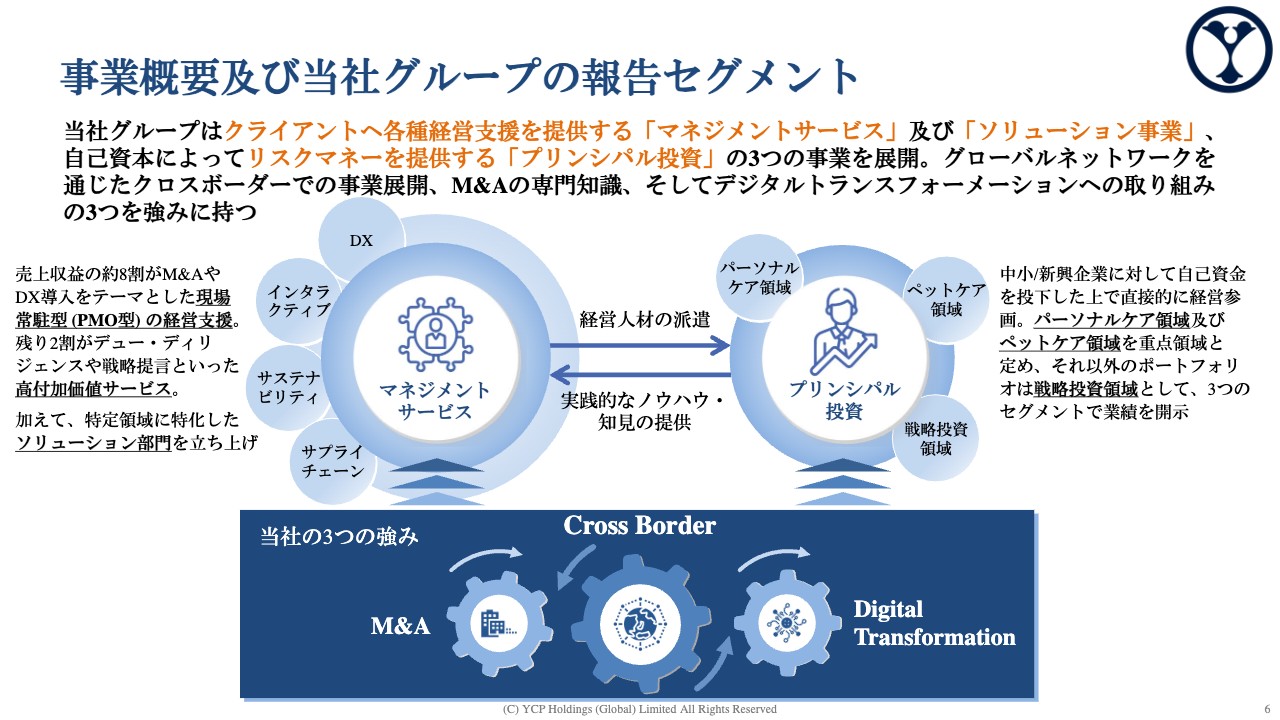

事業概要及び当社グループの報告セグメント

展開している事業についてです。1つはコンサルティングということで、主に戦略コンサルティングを手がけている事業に対し、思いを持って「マネジメントサービス」という呼称をつけています。

IPO以降は、特定の領域におけるソリューションを自社で開発しています。そして、より高い成長率を実現させながらお客さまにビジネスを拡大していくことを目的に、4つの領域に特定領域のソリューション部隊という専門部隊を作って、お客さまに対して提供できるサービスの幅を広げるという取り組みを行っています。

今約500人の仲間を擁し、この仲間がお客さまにサービスを提供しているものを「マネジメントサービス」あるいは「ソリューション」と呼んでいます。もう1つは、事業の一部に自分たちで投資し、あるいは自分たちで事業をゼロから作って、自分たちの事業としてチャレンジしているビジネスがいくつかあります。

この部分は、パーソナルケア領域、ペットケア領域、それ以外の投資先として区分しています。このようなお客さま向けのサービスに加え、自分たちで事業を作って経営していくことにもチャレンジしているのが「プリンシパル投資」という事業になっています。

いずれにしても、次の3つの点を強みとしています。1つ目は、我々が得意としているアジア全域をカバーできるクロスボーダーであることです。2つ目は、私のキャリアの大部分はM&Aに関連したところでビジネスを学んできており、M&Aに関係したお客さま向けのサービス、あるいは投資を手がけていることです。

3つ目は、直近ではDXとして取り上げられる機会が増えていますが、デジタルを通じて企業変革を実現していくことです。この3つが弊社の強みだと考えており、弊社グループはそれをお客さま向け、あるいは投資先向けにビジネスとして提供しています。

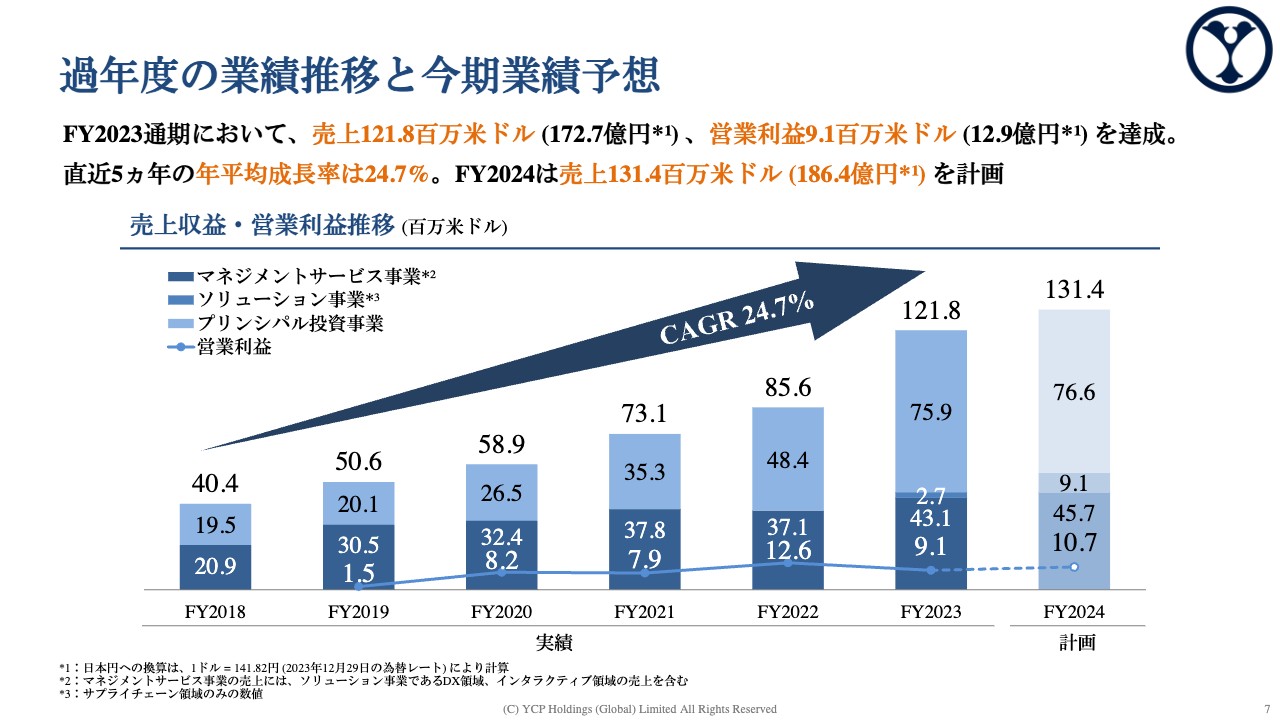

過年度の業績推移と今期業績予想

2月の中旬に、2023年12月期の決算を短信で発表しています。おかげさまで堅調に推移することができました。弊社は決算を米ドルで締めており、昨年度の売上は121.8百万米ドル、172.7億円の売上を計上することができています。

営業利益は9.1百万米ドルで、13億円弱を達成しました。2022年度に比べると減益に見えますが、2022年度は投資先の1つがTOBでより良いかたちで売却することができ、その利益が約400万米ドル計上されています。

それがなければ、2022年度の実力値として我々が日々ビジネスで展開しているものの利益は、約8.6百万米ドルです。そこから見ると、大幅な増収と若干の増益を確保することができたというのが2023年度の業績でした。2024年度以降の計画についてはこの後ご説明します。

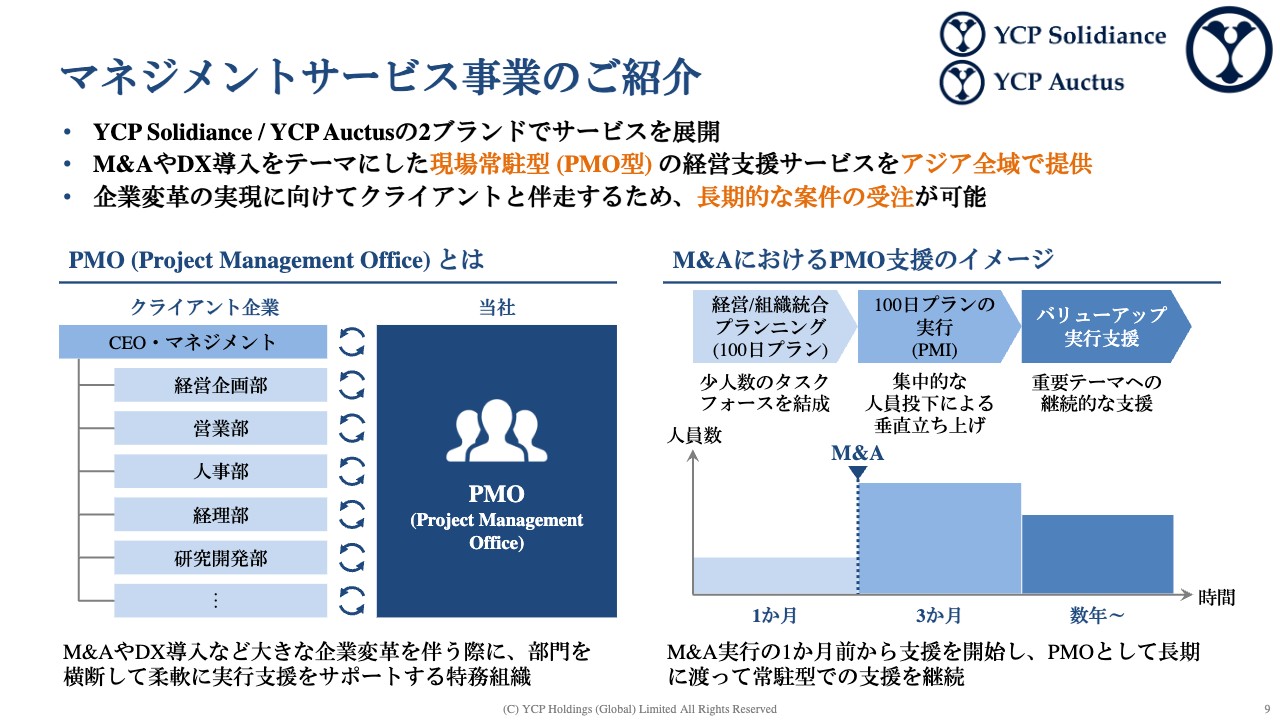

マネジメントサービス事業のご紹介

それぞれのサービスドメインの詳細と、2023年度の実績についてご説明します。まず、マネジメントサービスです。

我々は、いわゆるコンサルティングのサービスを提供していますが、調査したものを紙に書いてお客さまに提供するということは行っていません。できるだけお客さまの経営の現場に常駐しながらプロジェクトを提供しています。これをPMO(Project Management Office) 、またはインプリ型と言います。

コンサルティングではなく、マネジメントサービスという思いを持って呼称している部隊が、創業時からビジネスを展開している主力事業の柱ということです。

PMOは、社長直下で複数の部門を横断しながらプロジェクトを回す機能を担っていることが多く、特に我々のM&AにおけるPMO支援に多くの受注をいただいています。

例えばM&Aを実行する少し前からお客さまの現場に常駐し、M&Aを実行した後3ヶ月でどのようなことを実行する必要があるのかという計画(100日プラン)を作ります。

3ヶ月から半年くらいでその計画を実行していくフェーズがあり、そこから半年、さらに3年、5年、あるいはもっと長い期間をかけながら、M&Aを成功に導いていくためのバリューアップの実行支援を行っていきます。

数年単位でこのようなお仕事をいただき、毎月お客さまにご請求します。このようなビジネスを特徴としている会社です。

マネジメントサービス事業の業績

マネジメントサービスの業績です。2023年度の売上高は43.1百万米ドル、61.1億円となりました。

創業時は日本でしかビジネスがなかったのですが、そこから海外のビジネスを大きくする中で、現状では海外の売上比率が全体の6割を超えるところまで伸びました。特にアジアでのビジネスが大きく伸びています。

特に、2022年末にインドで1つのコンサルティングファームを買収し、そこでの貢献が大きく、海外売上がかなり大きくなっています。

日本のビジネスはドルで見ると若干減収してきていますが、過去2年間くらいで日本円がドルに対して約2割ずつ弱くなっているということがあります。ドルで締めると下がってはいますが、日本円では微増です。

お客さまのプロジェクトで大きなものが走ったり、大きなプロジェクトが満了したりしますので、どうしても若干の凸凹があります。しかし、過去5年間くらいで見ると、日本円でもビジネスが緩やかに成長してきています。

これをドルベースに直すと減収というかたちにはなっていますが、現地通貨ベースではビジネスを大きくしながら、かつインドのような成長著しい国において大きな成長を取り込んでビジネスを拡大してきているというのが、マネジメントサービス事業になっています。

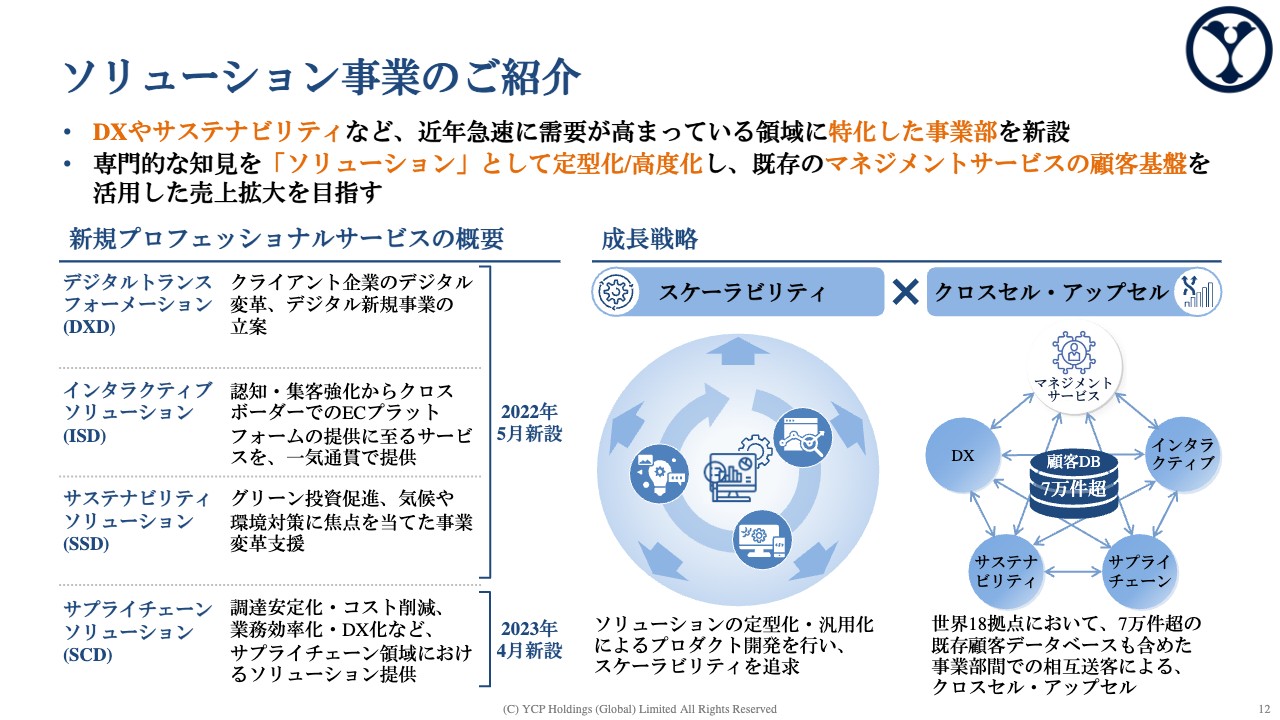

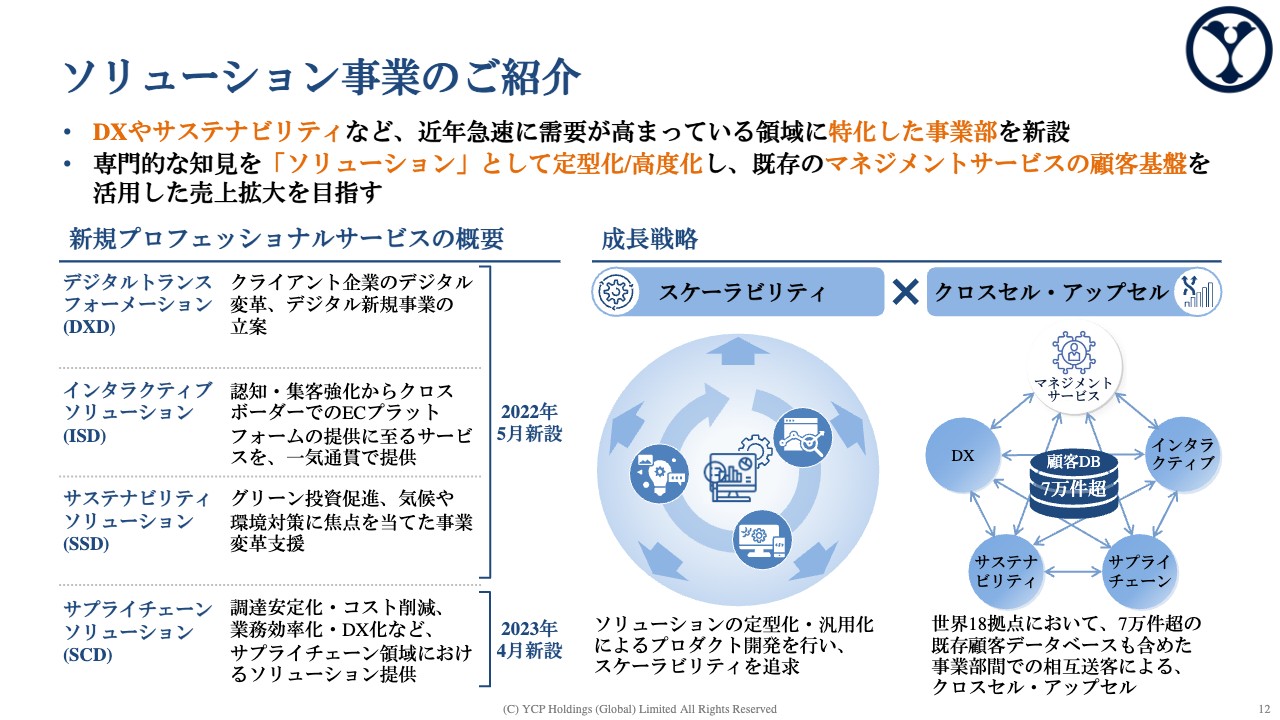

ソリューション事業のご紹介

IPO以降の取り組みとして、新しくソリューション事業を自社の中で立ち上げました。スケーラビリティ(拡張性)の高いかたちでお客さまの経営のお役に立つことを目指しています。

単に拡張性のあることに取り組むこと以上に、我々はマネジメントサービスを通じ、お客さまのデータベースとして、アジアの中での経営者の方々の情報、コンタクトポイントを約7万件いただいています。ですので、新しくDXのソリューションを開発したことを7万件のお客さまにお知らせし、サービスを提供します。

後ほどご説明しますが、直近では新しくシェンクオを買収してグループに取り込んでいくことを発表しています。これも弊社のデータベースにある7万件のお客さまに「シェンクオという、このようなことが得意な会社を弊社グループに招き入れました」とご案内します。

それにより、単に個別にソリューションするわけではなく、お客さまを活かしながらクロスセルし、お互いにいろいろなビジネスを提供・営業して幅を広げていきます。このようなことに取り組んで、ソリューション事業の拡大に努めているところです。

デジタルトランスフォーメーション、インタラクティブソリューションは、我々のマネジメントサービスとかなり密接してビジネスを提供していますので、2023年度は引き続きマネジメントサービスのビジネスのセグメントとして開示していました。

ソリューション事業(サプライチェーン領域)の業績

一方で、ソリューション事業の中でもサプライチェーン領域に関しては、コンサス・グローバルという会社を買収して立ち上げています。そのため、2023年度のソリューション事業に関しては、サプライチェーン領域の5ヶ月間連結しているビジネスのみを取り込んでいます。

2024年度からは、12ページのスライドに記載のデジタルトランスフォーメーション、インタラクティブソリューション、サステナビリティソリューション、サプライチェーンソリューションをマネジメントサービスから切り離し、独立したかたちでセグメントを開示していく予定です。

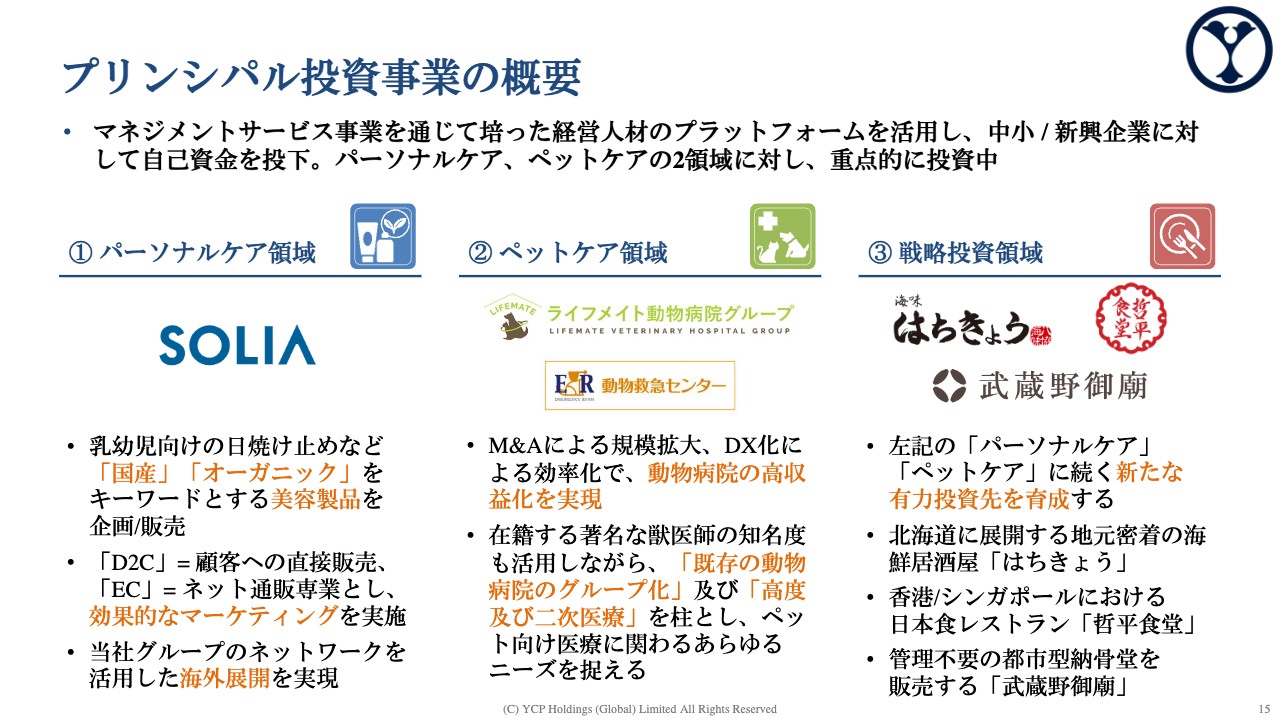

プリンシパル投資事業の概要

お客さまに提供している約500名のチームを投資先に活用していくというプリンシパル投資事業についてです。特に3つの領域に集中的に投資しています。その中でも「パーソナルケア領域」と「ペットケア領域」の2つに重点的に投資し、それ以外の投資先に関しては「戦略投資領域」として整理しています。

① パーソナルケア領域のご紹介

まず、パーソナルケア領域です。いわゆるD2Cと呼ばれていますが、小売店を通すのではなく、「楽天」「Amazon」を活用したEコマースを通じて、お客さまに直接商品を提供することを得意としています。

主力は、国産のオーガニックな商材を使った「ALOBABY」という赤ちゃん向けのスキンケア商材です。また、新たに力を入れている男性向けの「AMBIQUE」は、当初はパーソナルケア商材が柱でしたが、直近ではプロテインやEAAと言われるアミノ酸のサプリを展開しています。

先ほどお伝えしたとおり、D2Cでビジネスを伸ばしています。我々は例えば中国や東南アジアに持っていくクロスボーダーを得意としていますので、それを活かしながらビジネスの拡大に努めています。

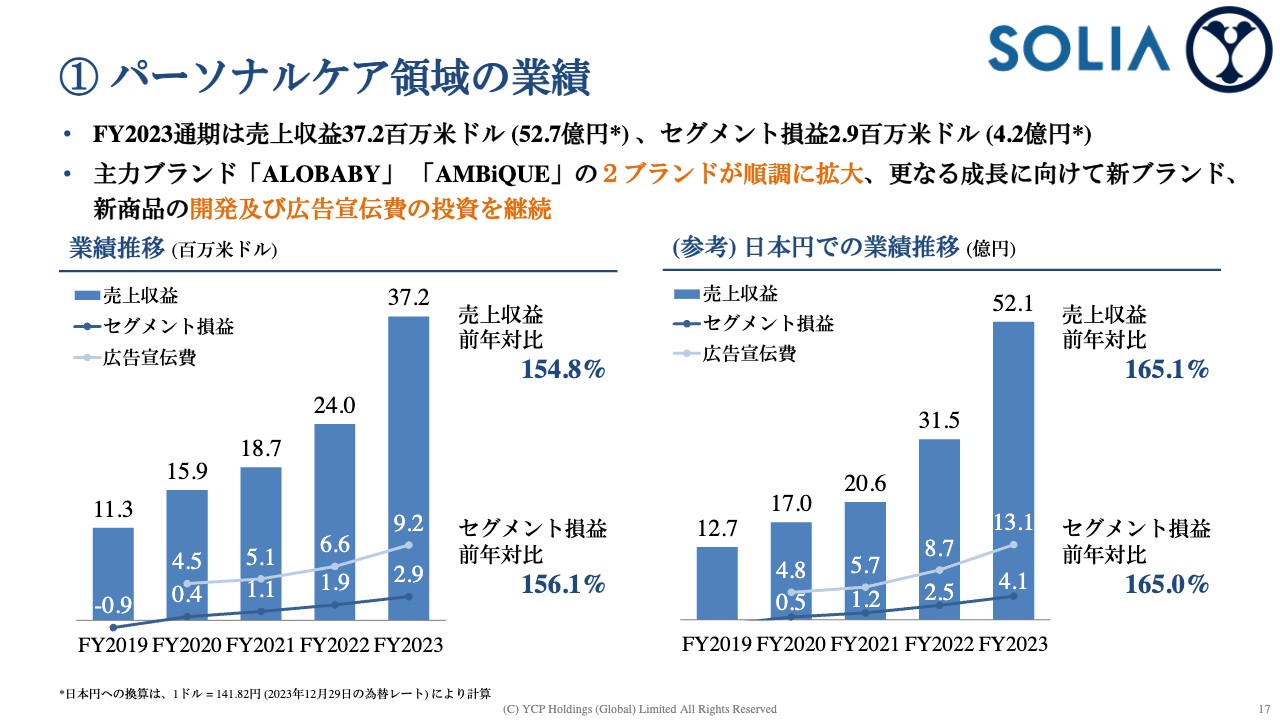

① パーソナルケア領域の業績

業績に関してです。今はまだ日本でのビジネスになっているため、日本円でご説明します。2023年度のSOLIAの売上高は52.1億円で、2022年度と比べると65パーセントもの成長を実現できました。

広告宣伝費は2022年度が9億円弱でしたが、2023年度に13億円強を投下し、お客さまの層を拡大しました。2024年度、2025年度の業績のための先行投資を続けていますが、広告宣伝費の投資を行った上で、セグメント利益が2.5億円から4.1億円に増加しています。安定した利益を上げるところまで会社が成長している状況です。

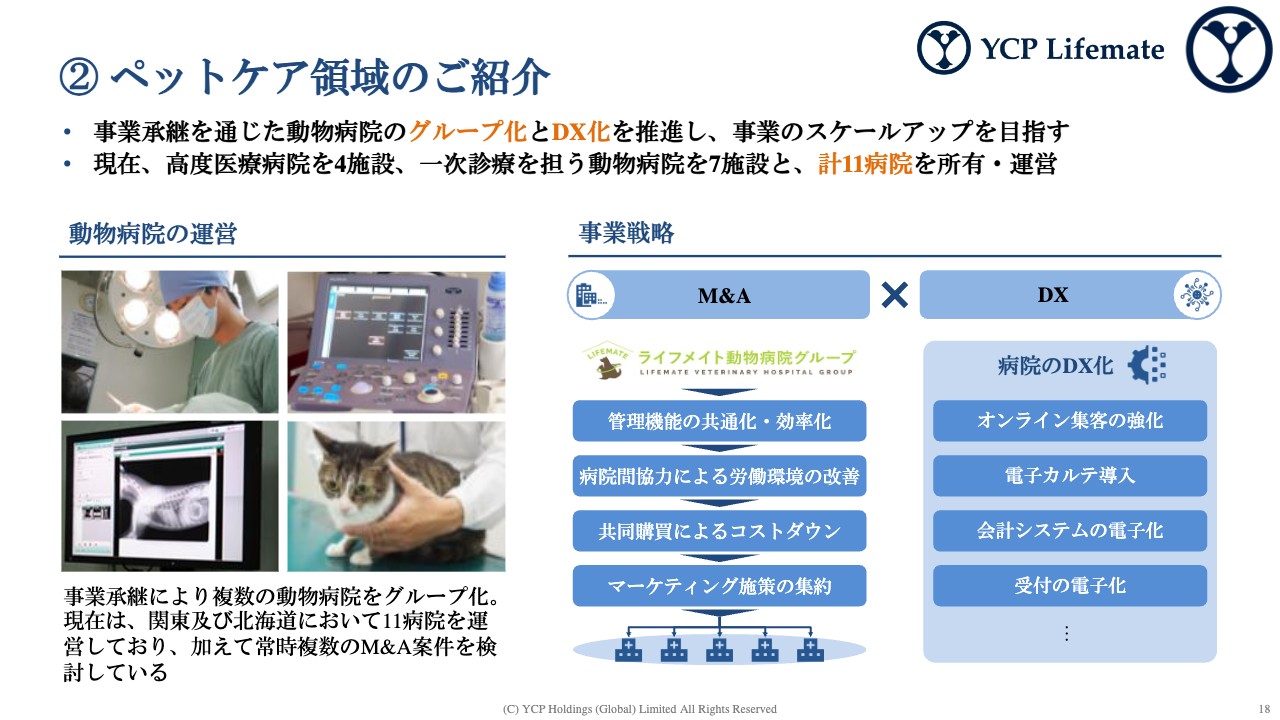

② ペットケア領域のご紹介

ペットケア領域についてです。ペットを飼われている方も多いと思いますが、実は動物病院の経営で事業承継に悩みを抱えている50歳を超えた院長や獣医師が非常に多くいます。人間の病院やほかの事業と異なり、動物病院の事業承継をする方がいないということを学び、我々はそのような課題の受け皿になる会社を作ろうと考え、事業を展開しています。

現在は11病院を所有するに至ります。10年ほど前から1つの病院に投資しており、そこからすべて事業承継で11病院までビジネスを拡大してきました。

我々が得意としているM&Aを実行し、グループシナジーをどのように作っていくのか、どのようにバリューを出していくのかを、マネジメントサービスのチームが協力しながらビジネスに取り組んでいます。

同時に、事業承継に悩んでいる病院の中には、デジタル化やオンライン化が進んでいないところもあります。YCP Lifemateは、病院のオペレーションをDXしていくことで収益性を上げることにも取り組んでいます。

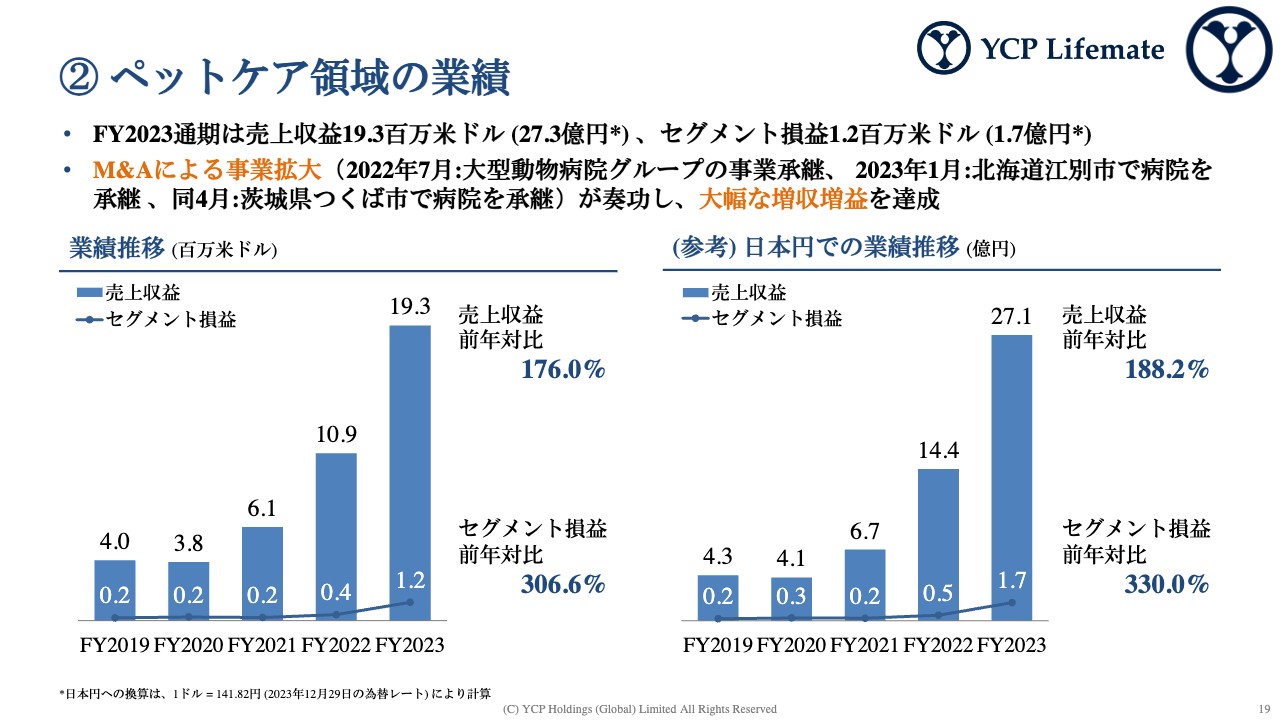

② ペットケア領域の業績

日本の会社ということで、日本円でご説明します。2023年度の売上高は27億円強となりました。こちらもM&Aで非連続にビジネスを大きくさせることができています。M&Aのペースをいったん落としつつ、引き続き良い動物病院の承継を受けながらビジネスを大きくさせたいと考えています。

一定数の病院を運営することになり、M&Aにおけるグループシナジーの最大化やDXを進めていくことで、SOLIAに続き、YCP Lifemateも安定した利益を計上することができました。

③ 戦略投資領域のご紹介

それ以外の投資先についてご説明します。詳細は割愛しますが、香港ではつけめん屋、シンガポールでは海鮮丼のお店を展開しています。

シンガポールではセントラルキッチンを自社で所有しています。現在、東南アジアで日本のスーパーが拡大しており、そのような日系スーパーが提供する惣菜や、増加している日系レストランが使用する食材の一部を、我々のセントラルキッチンで加工して納品することにもチャレンジしています。

(再掲)過年度の業績推移と今期業績予想

冒頭でお伝えしたとおり、2023年度の売上高は121.8百万米ドル、172.7億円です。2021年12月にIPOを行いましたが、当時の業績は73.1百万米ドルでした。1ドル110円くらいだったと思いますので、約80億円の売上からIPOを行い、みなさまから調達させていただいた資金を活用しながら、売上は倍くらいに拡大できました。

まだまだトップラインの成長を最優先するため、いろいろな投資を行っているところです。大きく利益が上がるまでに至っていませんが、まずはビジネスの規模を大きくして、その中で収益性を最適化し、大きな利益を生み出す会社を作っていきたいと考えています。

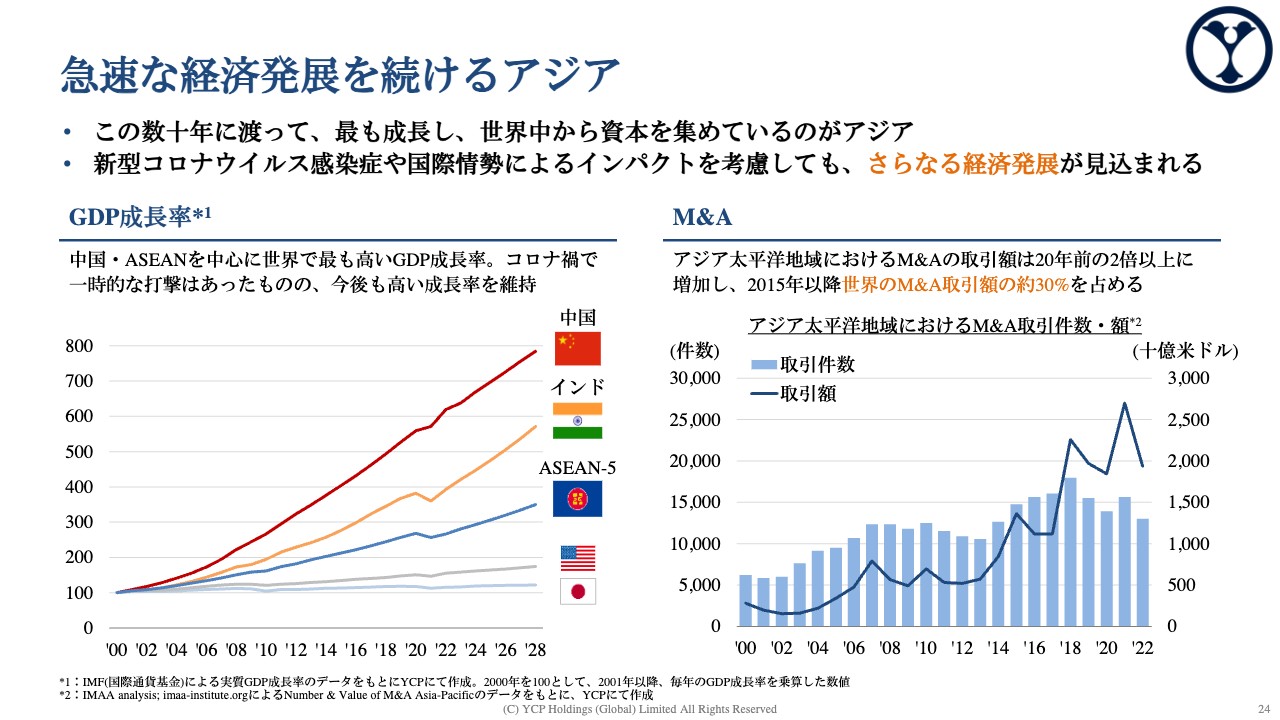

急速な経済発展を続けるアジア

2024年度の計画値はすでに開示していますが、中期経営計画とあわせてご説明します。みなさまもよくご存知の内容だとは思いますが、中期経営計画のご説明の前にアジアの経済についてお話しします。

GDPなどを見ると、中国やインドが日本を大きく抜いて、非常に高い経済成長を遂げています。直近では、ドイツが日本のGDPを抜いたという報道もありました。シンガポール周辺のASEAN諸国でも経済成長が進んでおり、毎月そのような国を訪れるたびに「また新しいビルができたのか」と思うこともあります。

私は2014年からアジアや香港、シンガポールに住居を移し、アジアからこのグループの経営を担ってきました。この10年間、大きく成長しているアジアのマーケットの波に乗ることを非常に強く意識しています。

加えて、お客さまも日系企業のみならず、アメリカやヨーロッパの企業が一様に、アジアにおいて多くの件数のM&Aに取り組んでいます。我々が得意としているクロスボーダーやM&Aのノウハウを活用しながら、大きな変革地点、あるいは大きな波に乗ってビジネスを拡大させたいと考え、中期経営計画の骨子を作成しています。

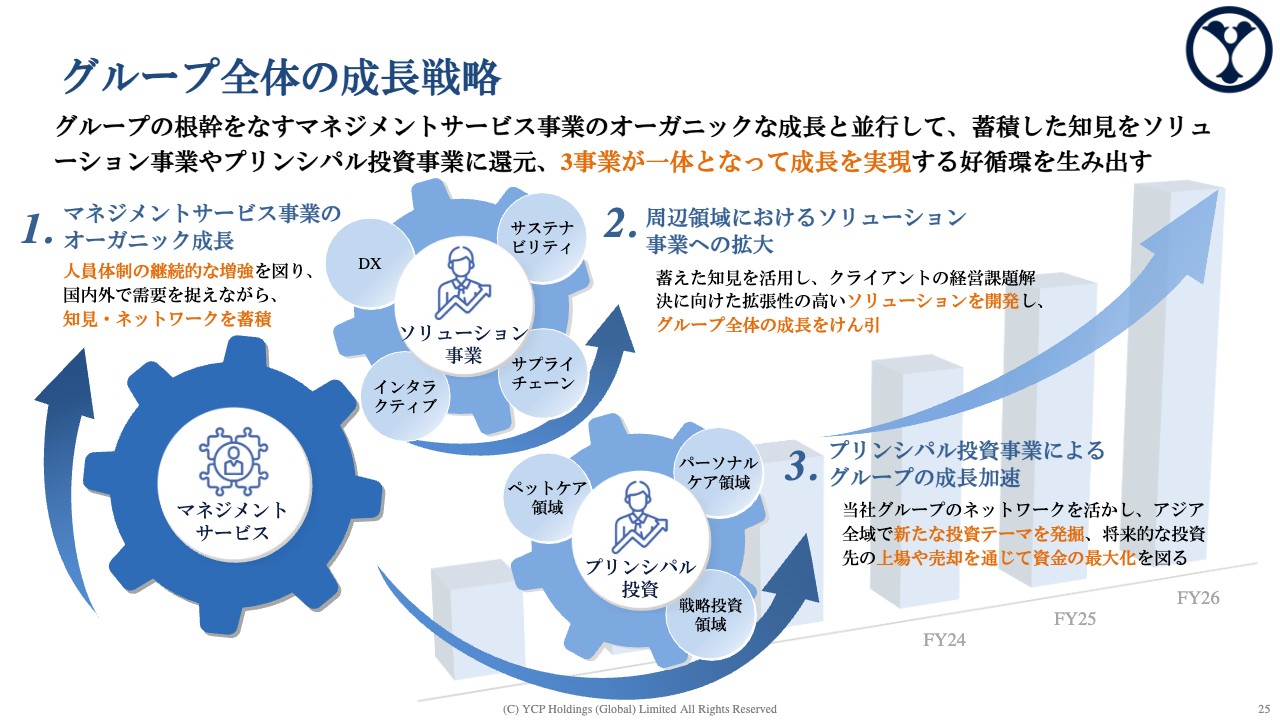

グループ全体の成長戦略

グループ全体の成長戦略をご説明します。1つ目の柱は、一丁目一番地であるマネジメントサービスをしっかりとしたビジネスの基盤にすることです。アジアの経営者であれば誰もが知っているコンサルティングファームを作っていくことが、一番重要だと考えています。

一方で、マネジメントサービスは人材の質に頼ったビジネスであるため、丁寧に採用・教育し、お客さまに高い価値を提供することが大事だと思っています。M&Aを除くと、マネジメントサービスの売上を飛躍的に上げることは実現しづらいです。

その中で、2つ目の柱として周辺領域におけるソリューション事業への拡大を挙げています。上場以降、投資家のみなさまの期待に応える成長性を実現させるため、拡張性の高いビジネスに取り組んでいます。これをソリューション事業として、グループ全体の成長を牽引させていくことが重要だと思っています。

3つ目の柱は、プリンシパル投資事業によるグループの成長加速です。実はIPOに至るまで、当時でいうと5,000万円から6,000万円くらいの資金を我々で少しずつ出し合ってビジネスを行ってきました。IPOまでは外部株主が誰もおらず、すべてメンバーで株を持ち合ってビジネスを行ってきました。

IPO以前は売上高80億円程度の規模でしたが、なぜ少ない資金でここまでビジネスを大きくすることができたかというと、プリンシパル投資でいくつか投資し、非常に大きなリターンを出したからです。このリターンをグループ全体の成長に活用していき、うまく歯車がかみ合って、ビジネスをIPOするまでに至りました。

IPO以降も、SOLIAやYCP Lifemateなど、業績が堅調なビジネスがいくつか生まれ、そのような投資先でIPOを行ったり、より良い株主の元に譲ったりしました。このように、投資資金を回収し、その回収資金をグループ全体の成長に活用していくかたちで3つの柱を循環させながら、大きな成長を実現させたいと考えています。

1. マネジメントサービス事業:成長戦略

本業のマネジメントサービスでは、得意領域を推進しています。今までは緩やかに行ってきましたが、現在は何百人という体制になっているため、お客さまに「YCPといえばこれが強みだよね」と明確にわかっていただけるように取り組んでいます。

例えば、常駐型でM&Aに関連したプロジェクトマネジメントを手伝ったり、日本企業がアジアに進出する際「アジア戦略ではこうしましょう」と戦略を提言したりしています。

セクターとしては、TMTや消費財・小売、製造業など、全部を行うのではなく、特定のサービス領域や特定のセクターに集中的に投資しながらビジネスを拡大していきます。お客さまに「YCP」のブランドをよりよく知っていただくことを戦略の柱に掲げています。

グローバル拠点の強化については、もちろんアジアに特化したビジネスではありますが、シンガポールからアジアのいろいろな地域を兄弟分として等距離に置くことができる、唯一の会社になりつつあると思っています。

日本や中国、インドにいろいろなコンサルティングファームがありますが、我々ほどグローバルで国際色豊かにアジア全部をカバーできる会社はないと自負しています。

一方で、この4つの地域は特徴がまったく異なります。それぞれの地域の特性に合わせたビジネスの拡大を図ることで、マネジメントサービスをいち早く100億円、100ミリオンドルのビジネスに育てていこうと、取り組んでいます。

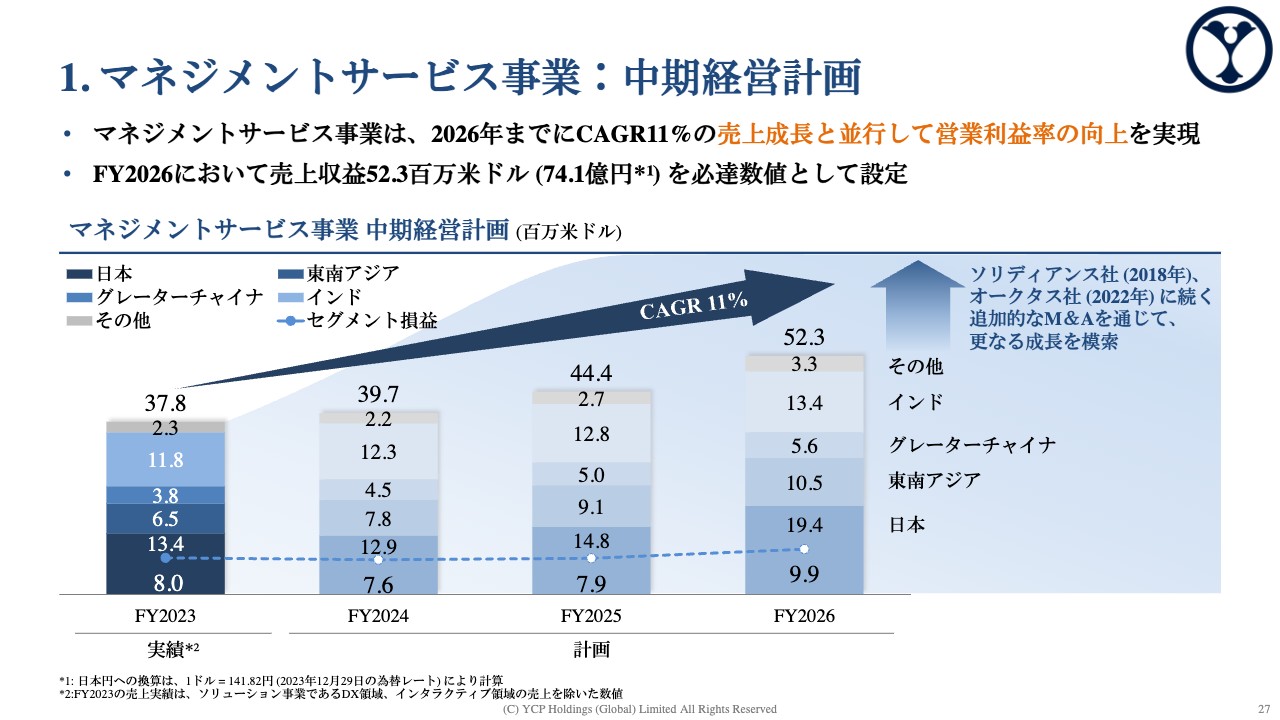

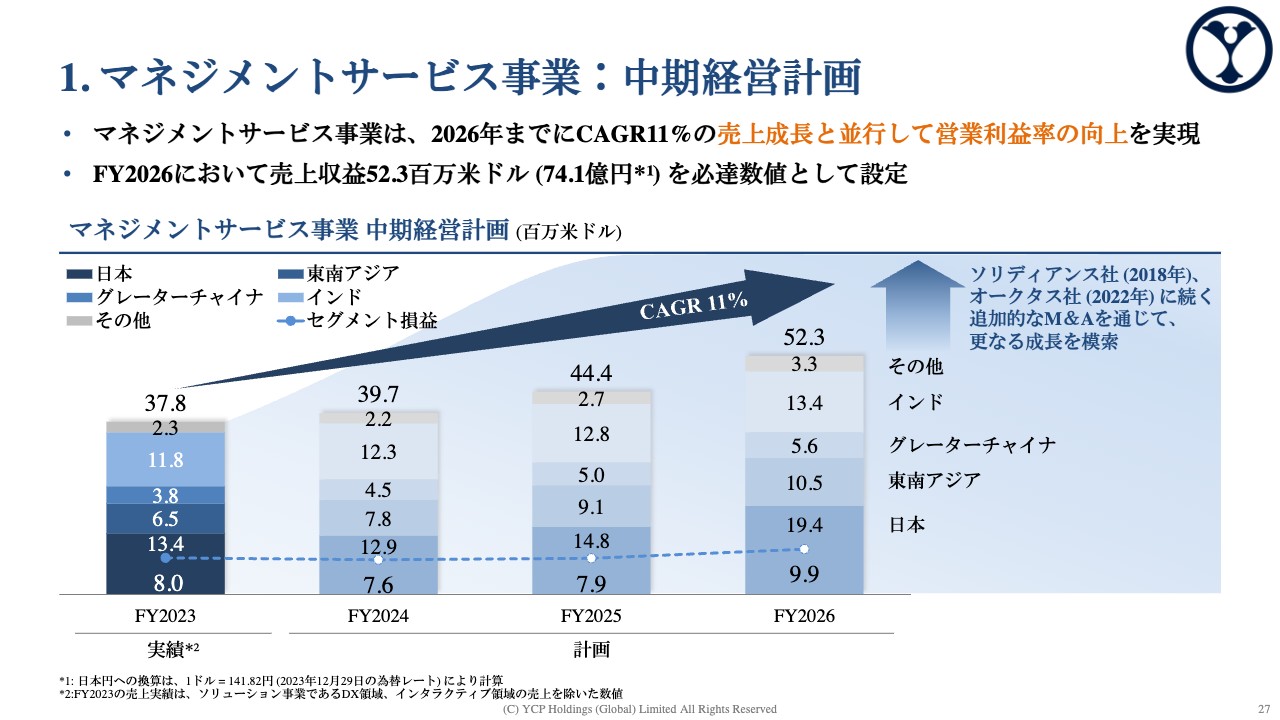

1. マネジメントサービス事業:中期経営計画

2023年度の売上高は37.8百万米ドル、約60億円で着地しました。中期経営計画では、2026年度までに52.3百万米ドル、74.1億円を必達数値として開示しています。創業の地である日本、日系企業やアメリカ企業からの投資が集まっているインド、そして東南アジアの3つの地域に注力しながら、ビジネスをさらに拡大させていきたいと考えています。

必達目標に売上高74.1億円を掲げていますが、我々としてはいち早く100億円のビジネスに育てることが重要だと思っています。

過去にもインドのAuctus Advisorsや、東南アジアのSolidianceを買収してきて、マネジメントサービスのビジネスを非連続に伸ばしてきました。そのようなM&Aを模索しながら、できるだけ早いタイミングで74.1億円の売上高を100億円に持っていくことに注力しながら経営にあたっています。

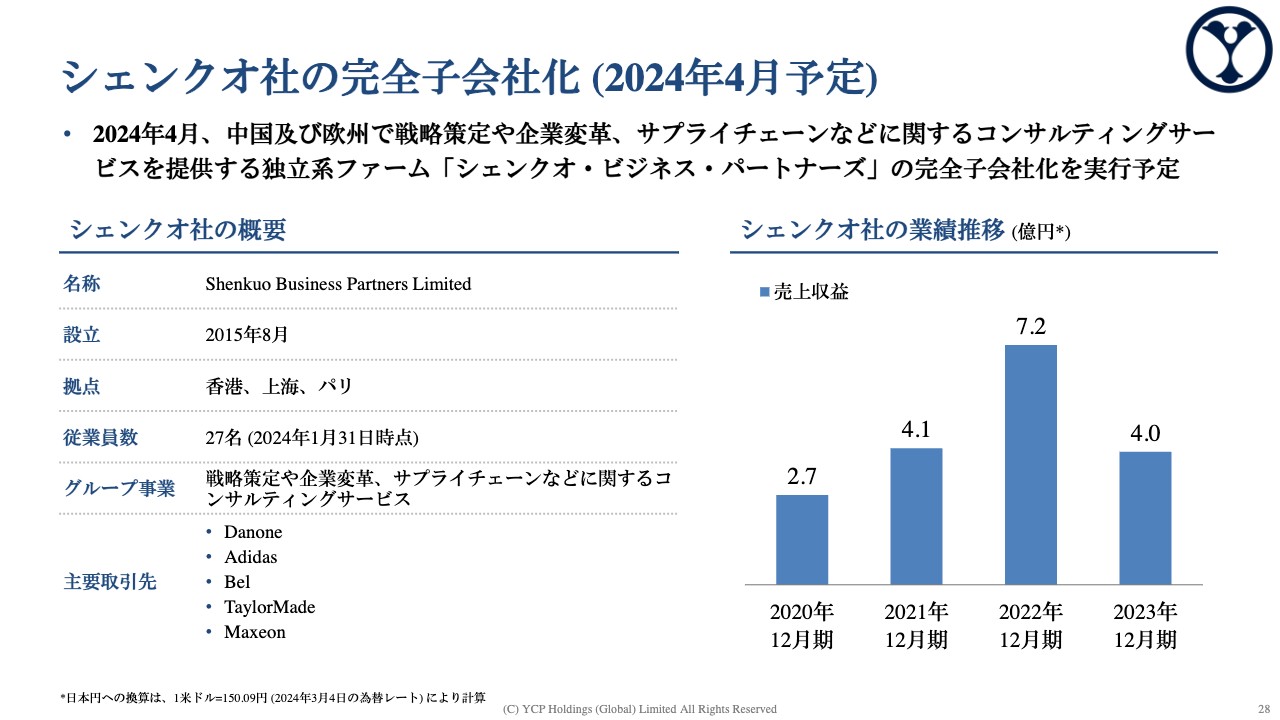

シェンクオ社の完全子会社化 (2024年4月予定)

直近で開示しているとおり、香港とパリでのビジネスが大きいシェンクオとのM&Aを発表しました。主要取引先にDanoneやAdidasと記載していますが、ヨーロッパの会社のアジア戦略をお客さまに提供しています。なお、M&Aの実行は4月を予定しています。

現在、コンサルティング業界では「アクハイヤー」という言葉が流行っています。アクはM&AのAcquisitionの「ac」で、ハイヤーは雇用を意味する「hire」です。27名の優秀な仲間を招き入れることを目的にM&Aを実行します。

シェンクオの売上高は4億円から5億円で推移しています。2022年度は出来過ぎだったと見ており、2023年度の業績でM&Aを交渉し、グループに招き入れています。

2023年度から2024年度にかけて売上が約3億円上がり、10パーセント弱の成長を目指すと開示しています。それを上回る規模の会社をグループに招き入れることができました。

加えてシェンクオ以外にも、常時10社ほどの経営陣と世界中で議論しています。「弊社はこのような会社です」「東証に上場しました」「アジアを代表するファームを目指しています」と、何十社に声をかけています。

常時10社程度と「どこかのタイミングで弊社に入ってもらえませんか」と議論しながら経営にあたっており、シェンクオ以外にもM&Aのニュースをみなさまにお届けしたいと思っています。繰り返しになりますが、100億円ほどの事業規模にいち早く至りたいと考えています。

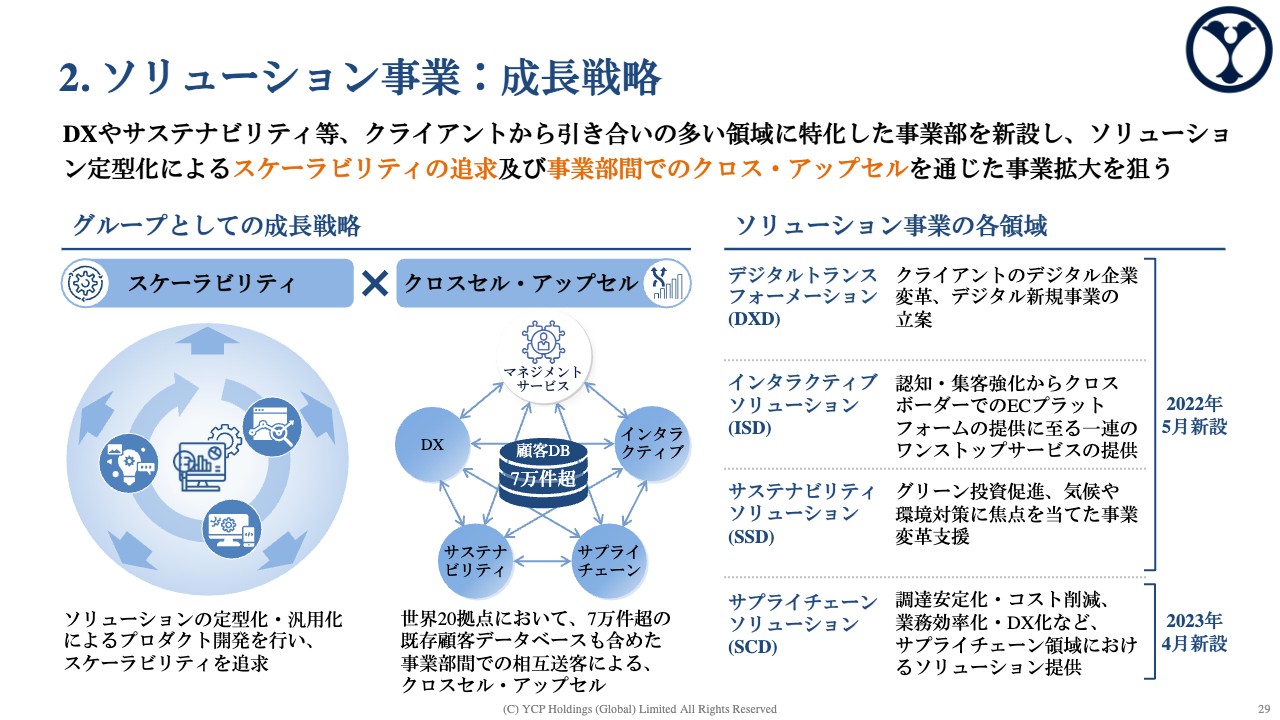

2. ソリューション事業:成長戦略

ソリューション事業の成長戦略です。先ほどお伝えしたように、拡張性のあるソリューションを自分たちの中で立ち上げて、さまざまなお客さまにそのサービスを提供していきます。

我々の一丁目一番地であるマネジメントサービス事業を通じて培ったお客さまとのネットワークを最大限活用しながら、クロスセル・アップセルのできるサービスをお客さまにいろいろなかたちのお手伝いとして提案していくことを戦略として掲げています。

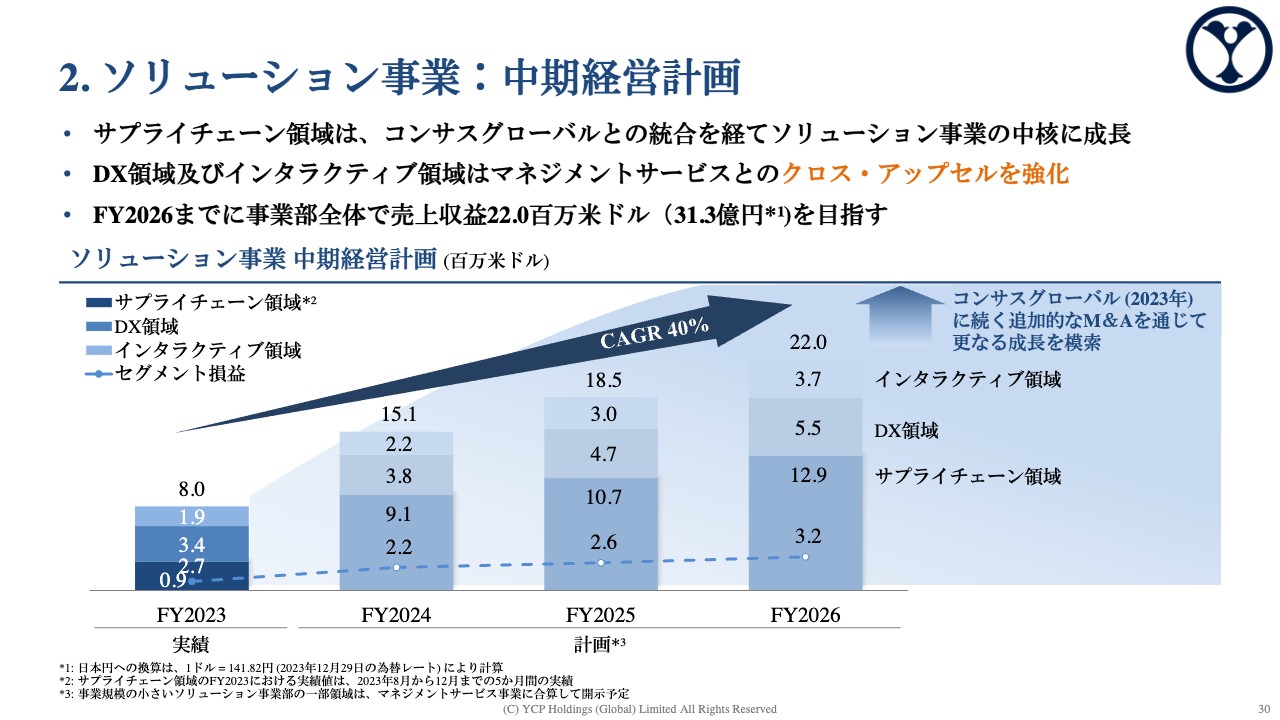

2. ソリューション事業:中期経営計画

お伝えしたとおり、DX領域とインタラクティブ領域に関しては、マネジメントサービスと非常に密接なビジネスを展開していましたので、2023年度はマネジメントサービスのセグメントの中に入れたかたちでご説明してきました。しかし、来年度からはきちんと切り分けてご説明したいと思っています。

スライドに記載のとおり、2026年度までに最低30億円を超える売上を目指していきます。サプライチェーン領域に関しては、コンサス・グローバルという会社を作り展開しています。

同様のM&Aを通じて、サプライチェーン領域、DX領域、インタラクティブ領域、現在挑戦中のサステナビリティ領域、これら一つひとつの領域を50億円から100億円規模のビジネスにしていきたいと思っています。

これをマネジメントサービスと合わせて、300億円から500億円規模の経営ソリューションの会社にしていくことを、当社グループのソリューション事業の中期経営計画の根幹としています。

3. プリンシパル投資事業によるグループの成長加速

プリンシパル投資事業についてです。パーソナルケア領域、ペットケア領域に関しては、かなり保守的な計画を開示していますが、スライドのグラフのとおり、非常に大きく成長しています。

パーソナルケア領域は、広告宣伝費に投資することでたくさんのお客さまに我々が育てているブランドを知っていただき、商品を手に取っていただきたいと考えています。ペットケア領域では事業継承に悩んでいる病院の受け皿となることで、さらに大きな病院グループを目指していきたいと思います。

例えば、SOLIAがIPOすることで我々の投資資金を回収することができ、その回収した資金をグループのさらなる成長に活用することができます。このようなかたちでグループの成長を加速させていきたいと考えています。

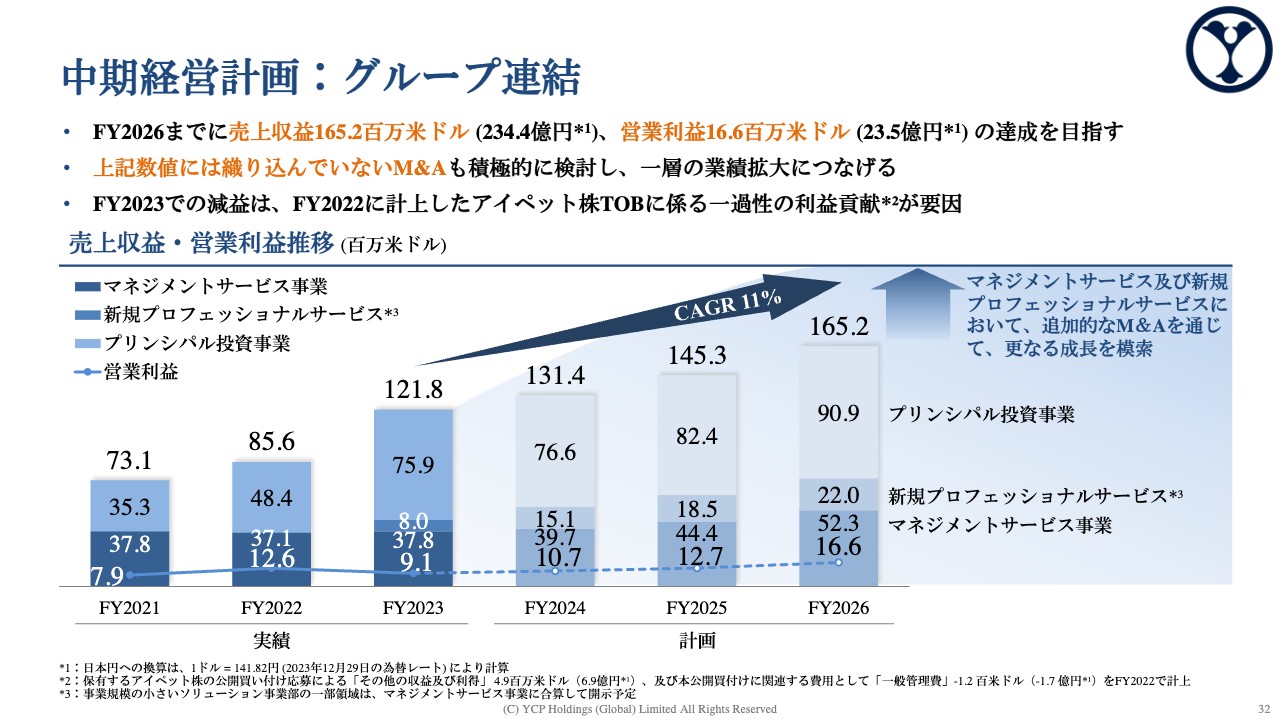

中期経営計画:グループ連結

プリンシパル投資事業、新規プロフェッショナルサービス、マネジメントサービス事業の3つの事業を組み合わせながら、2026年度までに売上高165.2百万米ドル、234.4億円を目指していきます。IPOの時点で売上高が約80億円あり、現在は170億円ほどですので、これを3ヶ年で230億円にするという計画は極めて保守的であると思っています。

繰り返しになりますが、我々はさまざまなM&Aを通じて会社を大きくしています。300億円から500億円規模のビジネスをみなさまにお示しできるように経営していきたいと考えています。

2026年の必達目標として、売上高234.4億円、営業利益23.5億円を目指しています。その前提として、2024年度は売上高131.4百万米ドル、現在のレートで約200億円強、営業利益は約15億円を中期経営計画の計画値としています。

質疑応答:成長の中心になる地域について

「中国の停滞やインドの成長が話題ですが、今後どの地域が御社の成長の中心になると考えていますか?」というご質問です。

インドは非常に経済成長が著しい国で、特に今のモディ政権になってからは安定的に経済が成長しています。その中で、岸田総理がモディ首相といち早く協力関係を築いたことで、日本とインドの協力関係が非常に重要になってきていると感じています。

我々は日本に出自を持つコンサルティングファームとして、さまざまなインドの財閥が我々の顧客になっていますが、彼らが我々に期待していることも非常に大きいと思います。同時に、日本企業がインドに積極投資する後押しを行っていくことも、今後何十年と続く大きなトレンドだと考えています。

インドの人口は14億2,000万人ということで、すでに中国の人口を抜いて世界一の大国になっています。これまで年間所得が数十万円だった人たちが、何億人単位で100万円、200万円の所得を得るようになりました。

以前のインドとは異なり、消費財を手にしたり、日本食を食べたりという日々が当たり前になりつつあります。このような変化が非常に大きな魅力であると思っています。

また、中国の停滞は非常に大きな課題であると思っています。米中関係、日中関係の後退に関しては非常にセンシティブな問題として捉えていますので、慎重に取り組んでいく必要があると思います。

一方で、中国なしではほとんどの大企業の経営は成り立たないというくらい、中国の経済力は大きくなっています。このような難しい局面だからこそ、我々のようなコンサルティングファームの必要性はますます増えてきていると感じています。

したがって、「今、このようことが中国の難しい点で、そのためにこのようなことを解決していかなくてはいけない」というアドバイスをお客さまに提供していくことが大切になってくると思います。このようなことから、中国は弊社にとって非常に重要な地域になっていくだろうと考えています。

質疑応答:成長の軸について

「今後もM&Aを成長の中心としていくのでしょうか? それとも独力での成長を重視していくのでしょうか?」というご質問です。

オーガニックと言いますが、自力での成長が一番重要だと思っています。我々が成長できずして、お客さまのビジネスを成長させることはできません。

コンサルティングファームとしてビジネスが大きくなっていますので、いろいろな方に「YCPグループって今すごく成長していていいね」と言っていただけるような、プラスの循環での自力での成長が一番重要だと思います。

私は株を30パーセントほど持っている立場として、みなさまには20パーセントから30パーセントを超えるような成長率を示していき、大きな成長をすることで会社の価値を上げることが非常に重要であると思っています。

M&Aに関しては、自力での成長を上回る、あるいは自分たちだけでは取り組みきれない部分をM&Aを通じて補い、当社グループの武器にしていきたいと考えています。そのような部分にも積極的に投資していきたい考えです。

質疑応答:採用の進捗について

「コンサルティング事業は社員数を増やすことで売上を伸ばす業界だと思いますが、採用は順調ですか?」というご質問です。

コンサルティング業界はどこもまったく人が足りていない状況で、採用に関してはどの企業も非常に苦戦しているかと思います。競争環境も大きく変化していますので、我々としても優秀な人材を確保していくことが重要だと思っていますし、弊社に興味を持っていただいた若手のみなさまには積極的に入っていただきたいと思っています。

おかげさまで採用は順調です。その理由の1つは、上場企業であることです。もう1つは、コンサルティング会社のトップは年配層が多い中、弊社は私のような人間がグループのトップですので、非常に社内の風通しがよく、20代、30代の若手社員がメインで活躍していることが挙げられます。

したがって、新卒採用でもすごくよいかたちで人気をいただいていると実感しています。「石田みたいな人が社長だったら、会社のトップに簡単になれるのではないか」「マッキンゼー・アンド・カンパニーで社長を目指すのはけっこう大変そうだけど、ここだったら会社のトップも目指せるのではないか」と思ってもらえるような明るい社風や、若手が活躍できる社風に魅力を感じて入社される方が多いと思います。

さらに、日本発の会社にも関わらず、これだけアジアでも成果を上げており、アジアを中心とした会社にも幅を広げています。日本のみならず、インドやシンガポール、インドネシア、中国といったアジアの人々に「このようなアジア発のコンサルティングファーム、欲しかったよね」と言っていただいています。

このあたりが他のコンサルティングファームと比べて差別化、あるいは魅力となり、関心を持っていただけているのではないかと思っています。

質疑応答:アジアの現地のコンサルティング会社との差別化について

「アジア各国には現地のローカルなコンサルティング会社も多いと思いますが、どのように差別化しているのでしょうか?」というご質問です。

日本もそうですが、やはりローカルなブティックコンサルタントはどの国においてもたくさんあります。

しかし、アジアの中から日本、中国、インドを除くと、特に東南アジアにおいては一つひとつのマーケットが意外に狭かったりします。その中で、日本と東南アジア、日本とインドのように、アジア全体の中で協力関係が提供できる会社であることが非常に大きな差別化要因になっていると思います。

一方で、当然マッキンゼー・アンド・カンパニーやボストンコンサルティンググループ、アクセンチュアのような企業も同じようにグローバル展開しています。しかし、そこにはグローバルの価格設定があるため、日本企業やアジアの会社からすると高額すぎて使いにくいという問題が生じてきます。

ここをローカルファームの価格設定にすることに加え、アジア全体を語れることが非常に大事だと思っています。

コンサルティングファームを立ち上げるのはけっこう簡単です。例えば、みなさまは「◯◯コンサルティング」という文字をたくさん目にされると思いますが、経験のある優秀なコンサルタントが1人いれば、数十人規模の会社を作ることは案外容易にできるビジネスだと思っています。

ただし、そこから人材を増やしていくことは大変です。今、弊社はおかげさまで約500名体制になっています。例えば人材教育や我々のビジネスを知ってもらうためのマーケティングにも投資することができ、上場することで上場企業としてのブランドを獲得することもできています。

ローカルのブティック会社はたくさんありますが、その中でも、このようなことができていることが大きな武器になっているのではないかと考えています。

質疑応答:新興企業への投資事業のリスクについて

「新興企業への投資事業はリスクも大きいと思いすが、いかがでしょうか?」というご質問です。

我々は、当然ながらリスクのバランスを取りながら投資事業を行っています。例えば、DtoCやデジタルマーケティングに関しても、お客さまにたくさんマーケティングのサービスを提供している中で、「これは絶対にいけるよね」というものに投資してきています。

動物病院やペットに関連の領域でのコンサルティングもたくさん行っていますが、「こんなに事業承継のニーズがあるのに、その受け皿の会社がないんだろう?」といったことにも気が付いた上で投資しています。

当然投資ですので、リスクがないわけではありませんが、我々の非常に詳しいところに限定して投資してきています。これは日本のみならず、東南アジアも同様です。我々はコンサルティングをしっかりとしたビジネスに育てて土台があるからこそ、その産業のことがよくわかり、投資できることが武器であると考えて取り組んでいます。

したがって、最大限リスクをコントロールしたかたちでビジネスを展開していきたいと考えています。

質疑応答:投資指標が正しく表示されていないことへの対応について

「時価総額やPRなどの投資指標が正しく表示されていないメディアがあるようですが、メディアに対してはどのような交渉を行っていますか? いつ頃改善される見込みでしょうか?」というご質問です。

我々のみならず、例えば東京証券取引所のみなさまなどとともに、各メディアや証券会社のプラットフォームに協力をお願いしています。特に東京証券取引所や金融庁は、アジアのIPOを東京証券取引所に持ってくることが非常に重要なテーマであると認識しています。

そのためにもJDRという制度を広め、メディアや証券取引所のプラットフォームを改善していく必要があります。この点においては、東京証券取引所のみなさまにも深くご理解をいただいており、非常に協力的に対応に当たっていただいています。したがって、我々も発行体としてみなさまと協力しながら、各社に対応を促していきたいと考えています。

質疑応答:今後のアジア以外の進出について

「将来的にアジア以外にも進出する予定はありますか?」というご質問です。

現状では、やはり一番経済成長しているのがアジアになります。成長のペースも速く、規模も大きいです。純粋に「GDPが何十パーセント伸びました」ということではなく、何兆円という規模の経済圏の成長率が10パーセント近くに上っていることは、何十年に一度の大きなブームだと思っています。

したがって、この大きなアジアの波に乗って、大きなビジネス・大きなグループを作っていくことが、投資家のみなさまに恩返ししていくための一番重要なポイントだと思っています。今後も引き続きアジアに注力し、アジアを牽引するファームを作っていくことを意識しながら経営していきたいと思います。

石田氏からのご挨拶

たくさんのご質問をいただき、誠にありがとうございました。答えられなかった質問もあると思いますので、引き続きご質問のある方は、スライドに記載のIRニュースレターをご覧ください。また、弊社のホームページにIRの質問窓口も設置していますので、ぜひ何なりとご連絡いただければと思います。

3ヶ年計画を発表していますが、この計画を上回るかたちで大きなビジネスを作っていきたいと考えています。みなさま、どうぞご支援いただきますよう、よろしくお願いします。

本日はみなさまの貴重なお時間をいただき、ありがとうございました。

新着ログ

「サービス業」のログ