【QAあり】エージェント・インシュアランス・グループ、2Qは累計で増収着地、取扱保険料・お客さま数も過去最高を達成

エージェント・インシュアランス・グループとは

一戸敏氏:株式会社エージェント・インシュアランス・グループ代表取締役の一戸敏でございます。初めての方も、2回3回と見ていただいている方も、本日はご視聴いただき誠にありがとうございます。

当社は、2022年12月22日に名古屋証券取引所メイン市場へ上場しました。証券コードは5836です。本日は、2023年12月期第2四半期の決算概要を中心に、事業内容や今後の展望についてご説明します。よろしくお願いいたします。

本日は当社の説明会を初めて聞く方も多いと思いますので、まずは簡単に会社概要をお伝えします。当社は「お客さまの利益創出に最善を尽くす」という企業理念のもと事業を行っている、損害保険中心の保険代理店です。スライドのオレンジ帯に記載の「保険業界を変える、という選択。」というキャッチコピーのもと、現在は保険代理店の事業承継及びM&Aを進めながら、この業界をより良く変えていくことを目指しています。

事業概要

事業セグメントは国内事業と海外事業の2軸で、国内には22拠点を構えています。直近では、5月8日に中部地方初となる愛知支店を新設しました。今後も全国で事業を拡大していきます。海外では、アメリカのカリフォルニア州を中心に3拠点で保険ブローカー業を営んでいます。

営業収益の内訳は、国内事業が94.7パーセント、海外事業が5.3パーセントです。我々は損害保険を中心に取り扱っており、国内事業における損害保険のポートフォリオは74.6パーセントとなっています。

当社の特長

当社の特長です。当社は統廃合の進む保険代理店業界に対し、積極的なM&A戦略を推進しています。事業を継続するためのプラットフォームとして、保険代理店で働く方々やご契約者さまが「あんしん」できる環境を創出しています。

2023年12月期第2四半期は累計506件の保険代理店の事業承継及びM&Aを行い、規模を拡大しました。

2023年12月期 2Q決算ハイライト

2023年12月期第2四半期の決算概要です。

当社の売上高に当たる営業収益は、連結で16億8,400万円、前年同期比8.5パーセント増、営業利益は3,200万円で前年同期比41.2パーセント減となりました。取扱保険料は、第2四半期累計で約5億円増加し312億円、お客さまの数は法人のお客さまが約1,400社増加し12,287社、個人のお客さまが約4,000人増加し12万8,568人となりました。

国内事業では、ビジネスモデルの根幹である事業承継及びM&Aの取り組みが引き続き順調に推移し、中部地方初となる愛知支店を新設しました。

海外事業では、新規保険獲得件数の増加、既存法人顧客の売上拡大に伴う保険料の増加、既存法人顧客・個人顧客へのクロスセルなどにより、営業収益、利益ともに大幅に増加しました。

一方で、営業利益については、合流する保険募集人を「保険代理店支援プラットフォーム」を通じて支援する組織体制・運営体制の強化を先行して行ったことにより、前年同期比で減少しています。

なお、最近のニュースにある、ビッグモーター社や損害保険会社各社の疑義案件を含む不祥事件については、当社事業及び業績に一切影響ありません。

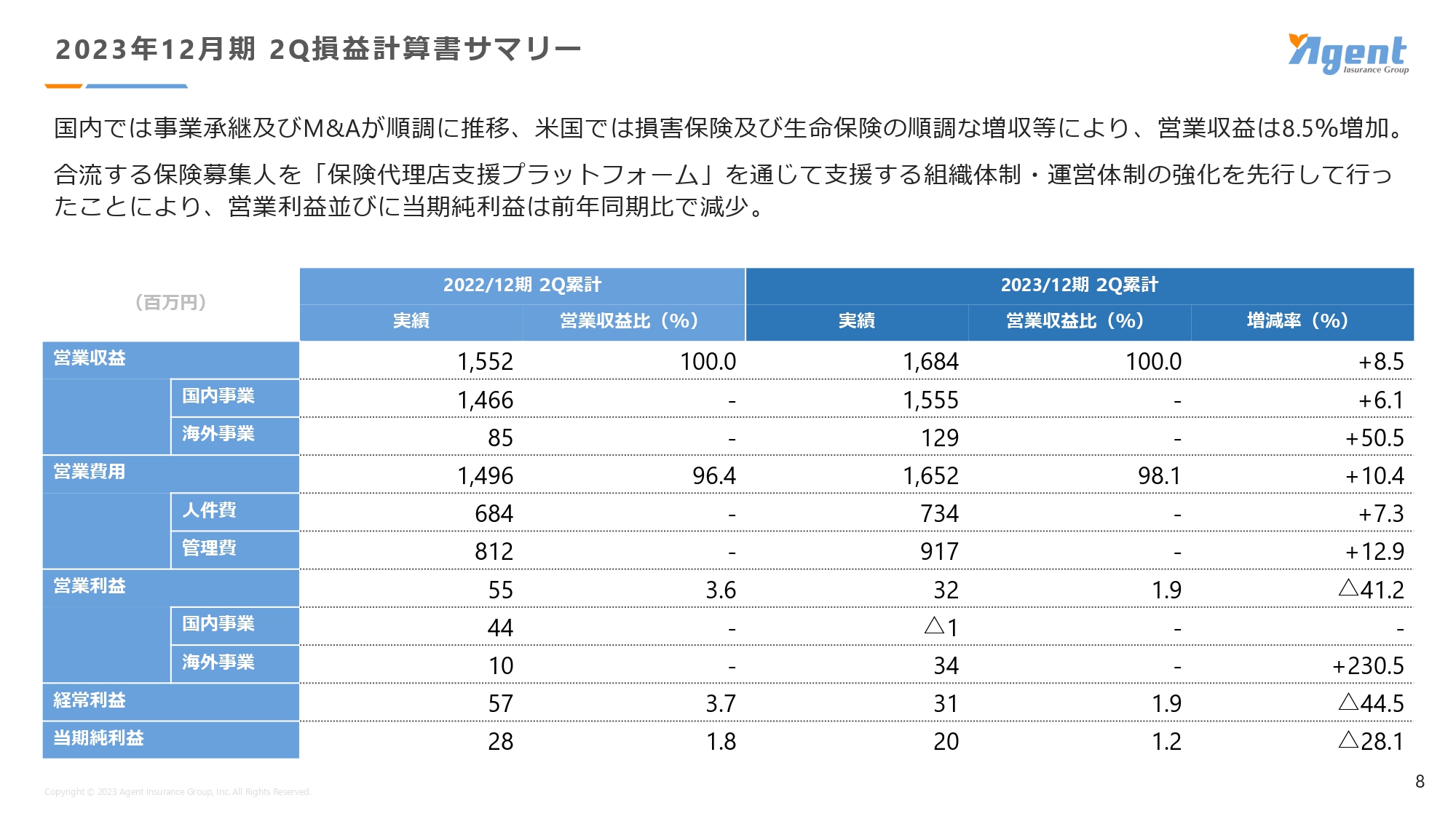

2023年12月期 2Q損益計算書サマリー

2023年12月期第2四半期の損益計算書サマリーです。当四半期は、国内の事業承継及びM&Aの進捗、米国の損害保険及び生命保険の増収などにより、営業収益が伸長しました。

また、先ほどお伝えしたとおり、合流する保険募集人を「保険代理店支援プラットフォーム」を通じて支援する組織体制・運営体制の強化を先行しました。さらに、従業員の採用強化や、保険診断アプリ「ほけチョイス」の開発などのシステム強化を積極的に行いました。

その結果、営業利益ならびに当期純利益は前年同期比で減少しています。

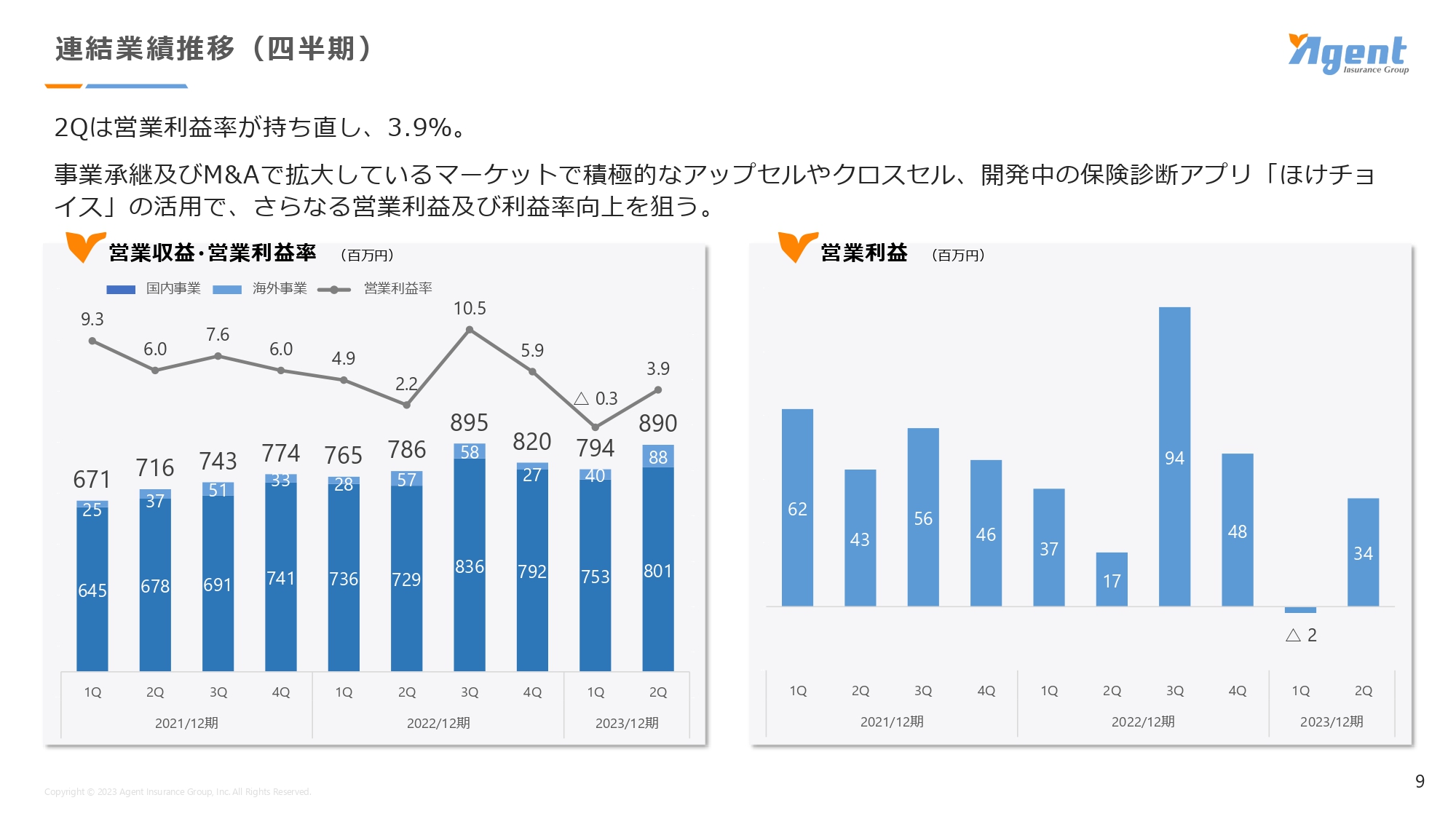

連結業績推移(四半期)

連結業績推移です。営業利益がマイナスであった第1四半期から持ち直し、営業利益率は3.9パーセントとなりました。下期も、事業承継及びM&Aで拡大しているマーケットにおいて、アップセルやクロスセルを積極的に行うことに加え、開発中の保険診断アプリ「ほけチョイス」を活用し、さらなる営業利益及び利益率の向上を図ります。

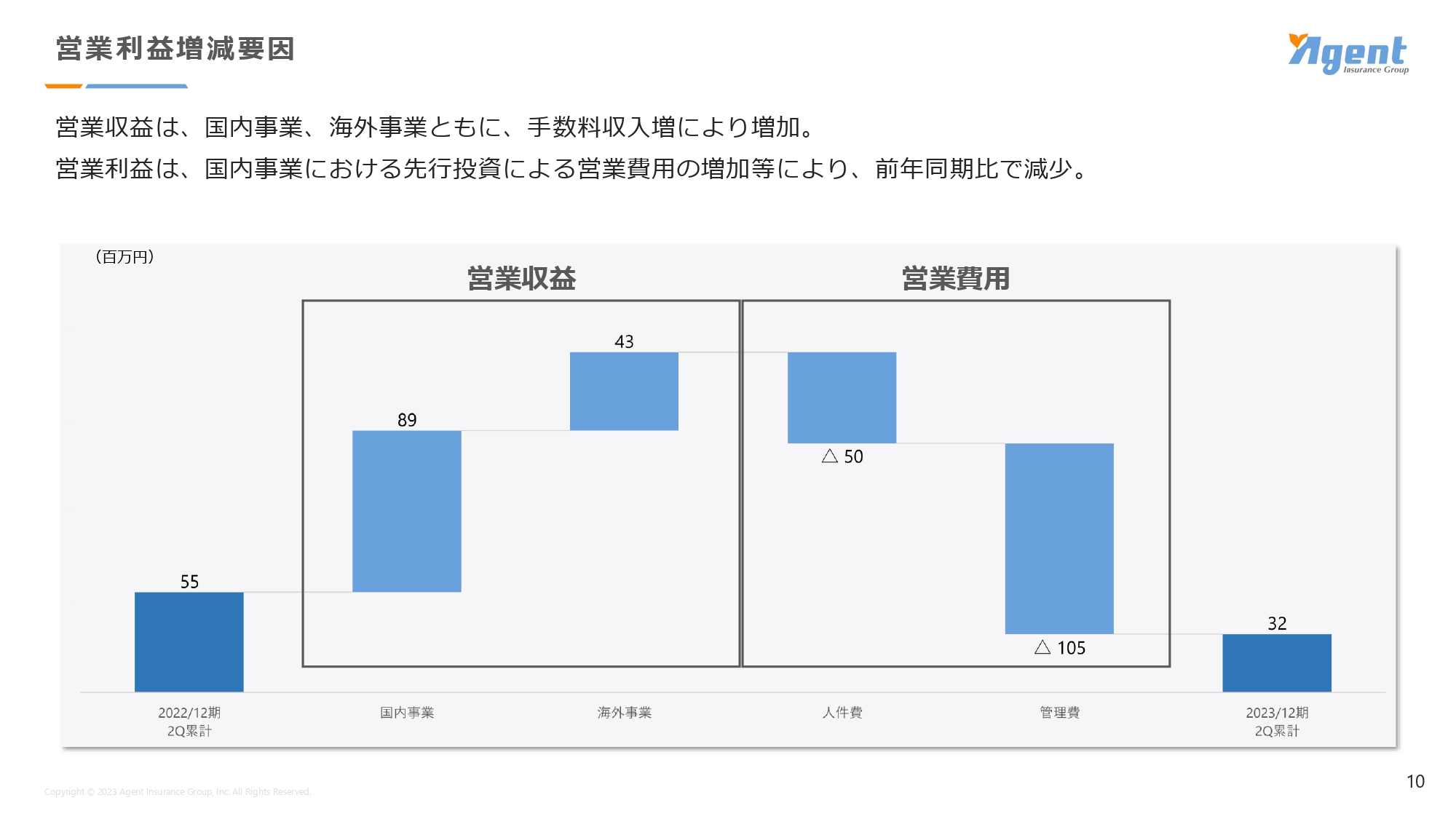

営業利益増減要因

スライドには、営業利益率増減要因のグラフを記載しています。後ほどご確認ください。

KPI推移

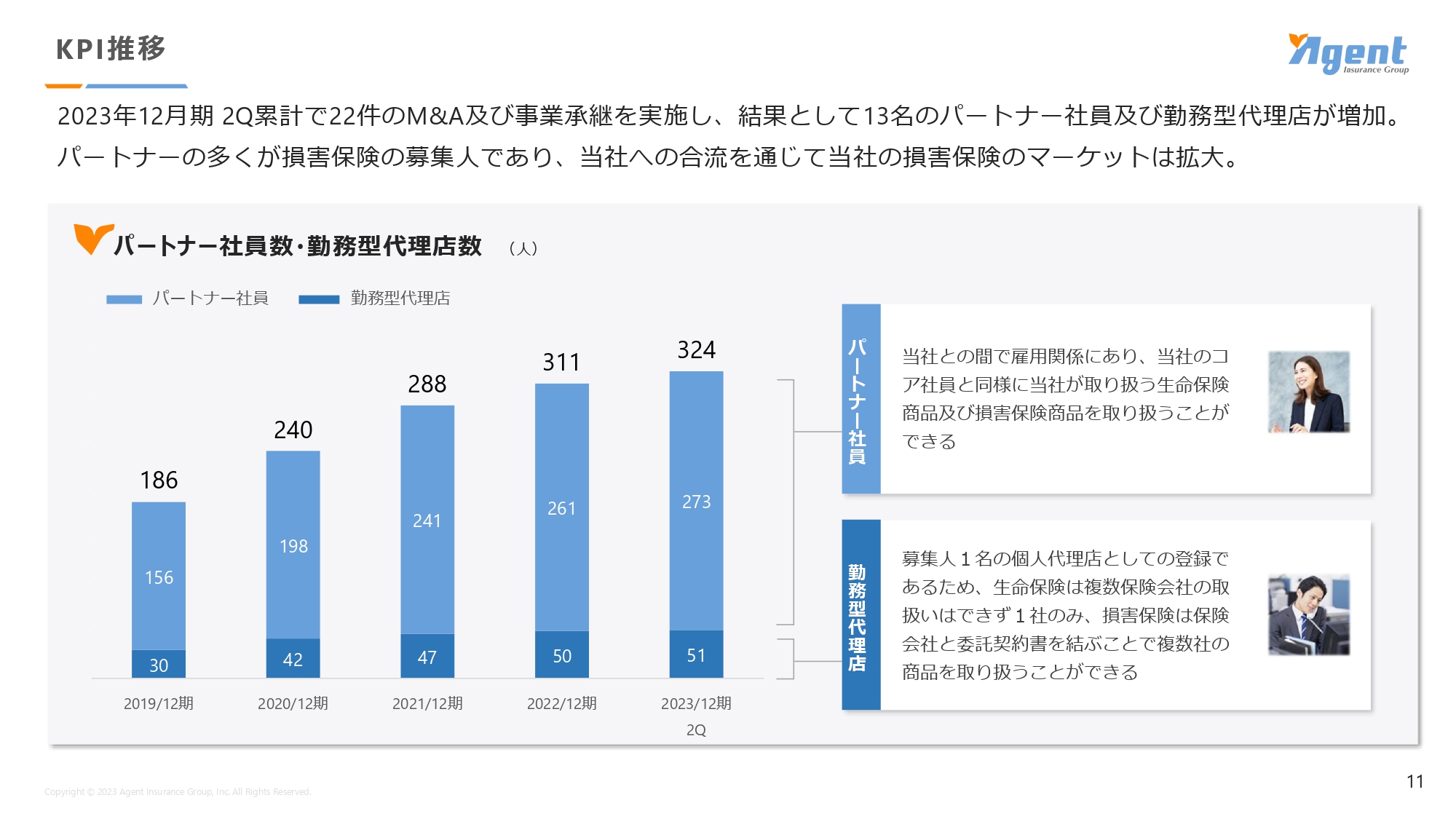

重要KPIについてご説明します。2023年12月期第2四半期累計で22件のM&A及び事業承継を実施し、13名のパートナー社員及び勤務型代理店が増加しました。パートナーの多くが損害保険の募集人であり、当社への合流を通じて当社の損害保険のマーケット拡大が進んでいます。

当社は、拡大した損害保険のマーケットでアップセルやクロスセルを推進することで、スピード感を持った成長を実現していきます。

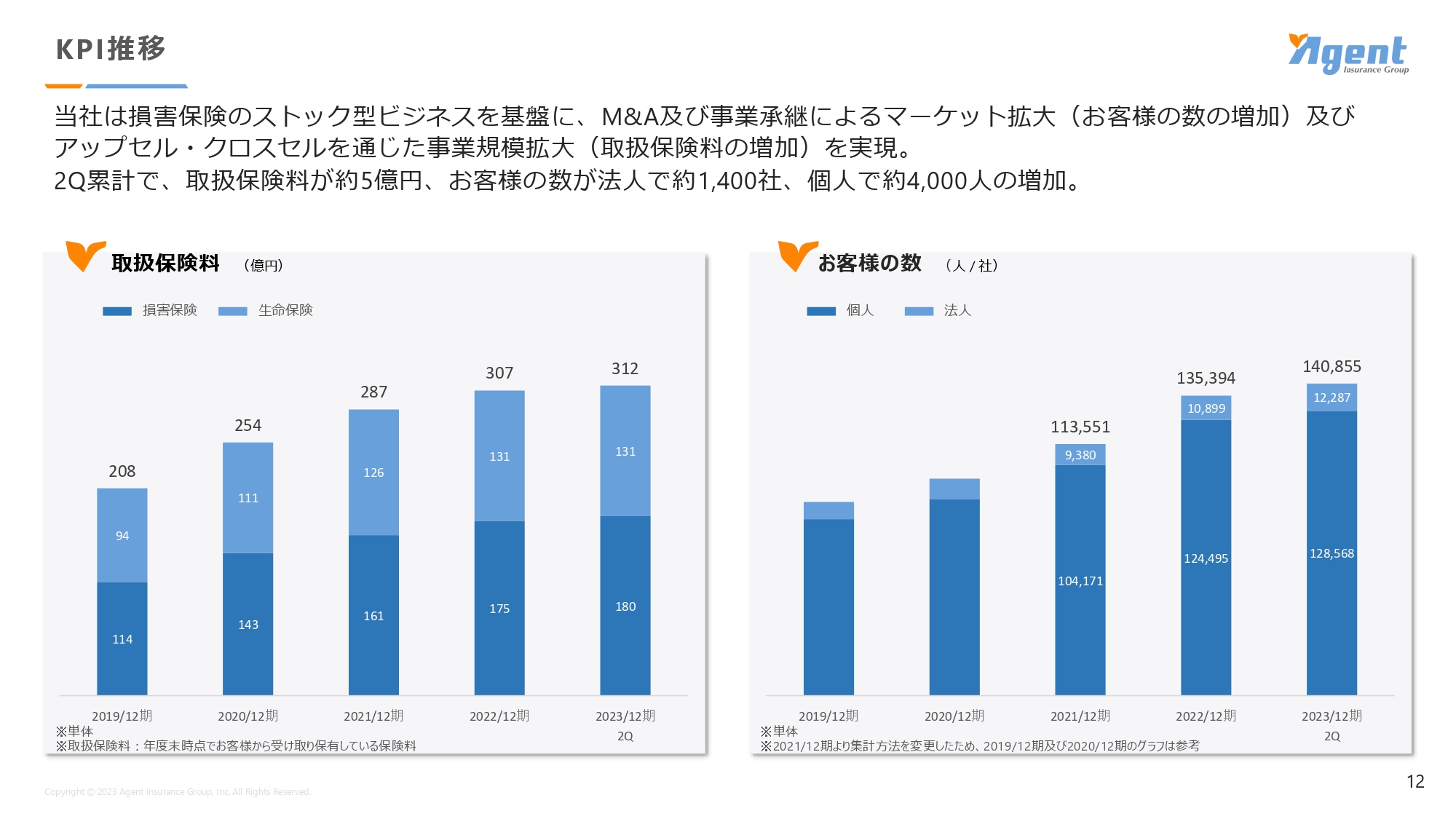

KPI推移

取扱保険料およびお客さまの数も過去最高となりました。取扱保険料は第2四半期累計で5億円増加し、312億円となっています。お客さまの数は、第2四半期累計で法人のお客さまが約1,400社増の12,287社、個人のお客さまが約4,000人増の12万8,568人となりました。

2023年12月期 2Q 賃借対照表サマリー

2023年12月期第2四半期の貸借対照表サマリーです。自己資本比率は57.2パーセントとなりました。長期借入金については、事業承継案件の見込みが増えていることや、M&A1件当たりの規模が大きくなっている背景があり、タイムリーにM&Aができる手元流動資金を確保するため1.5億円増加しています。

金融商品仲介業への参入検討開始のお知らせ(2023年8月14日リリース)

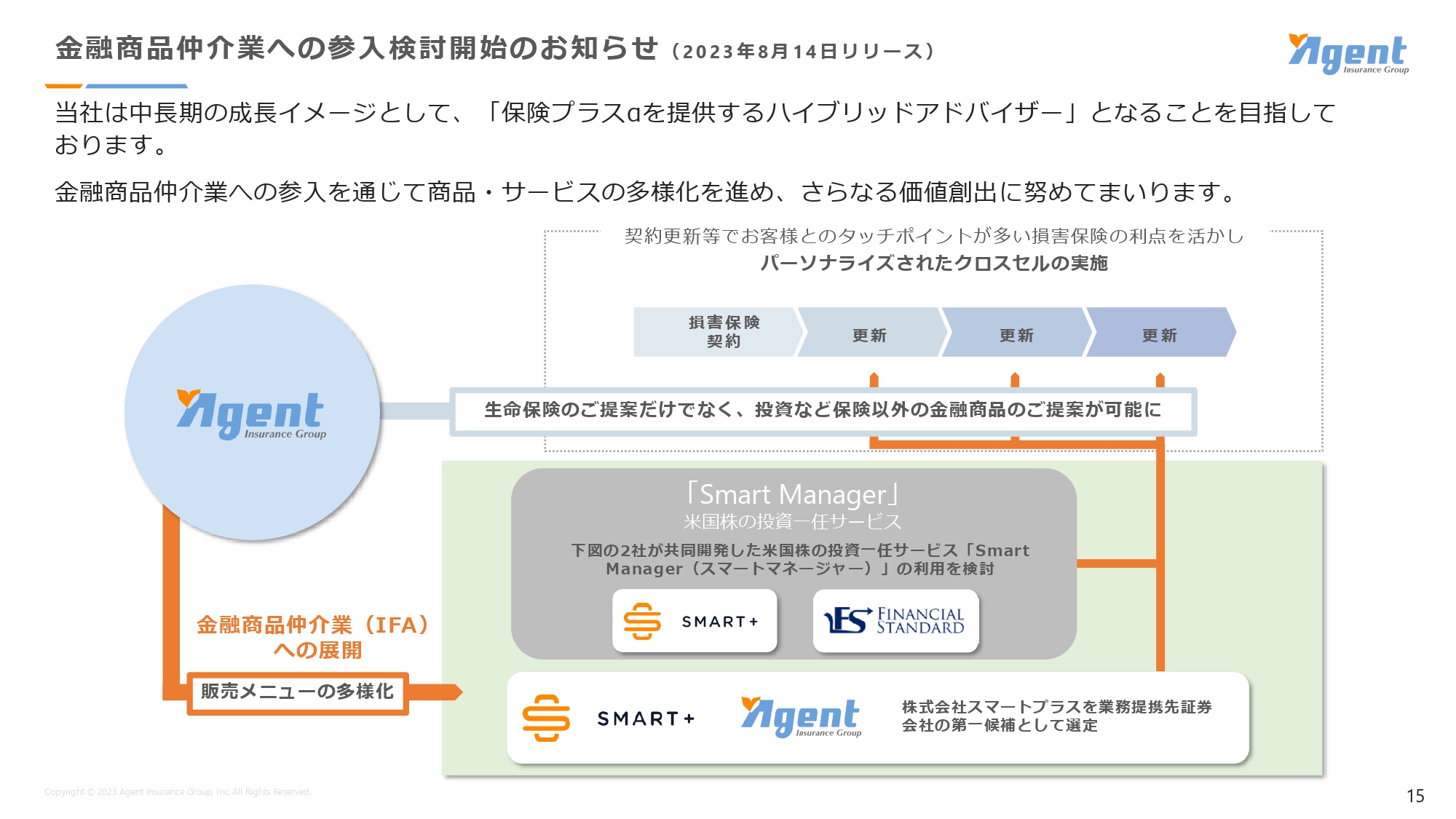

直近のトピックと2023年12月期の業績見通しについてご説明します。8月14日にリリースしたとおり、当社はお客さまの課題解決力を向上させるため、金融商品仲介業への参入検討を開始しました。

当社は中長期の成長イメージとして「保険プラスαを提供するハイブリッドアドバイザー」となることを掲げており、金融商品仲介業への参入を通じて商品・サービスの多様化を進めることで、お客さまにさらなる価値提供ができると考えています。また、幅広い金融商品の提供による付加価値の向上を図り、収益拡大を目指しています。

業務提携先の証券会社は、株式会社スマートプラス(以下、「スマートプラス」)を第一候補として選定しています。スマートプラスとの業務提携にあたり、スマートプラスとファイナンシャルスタンダード株式会社が共同開発した米国株の投資一任サービス「Smart Manager(スマートマネージャー)」の利用を併せて検討しています。

なお、金融商品仲介業の登録時期は来期上期を目指しています。金融商品仲介業への参入検討を第一歩として、人々が「あんしん」して生活できるサービスを提供できるよう、今後も事業基盤を強化していきます。

2023年12月期通期 業績見通し

2023年12月期の見通しをお伝えします。営業収益は37億6,700万円で前期比15.3パーセント増、営業利益は2億7,600万円で前期比40.2パーセント増、経常利益は2億7,600万円で前期比47.1パーセント増、当期純利益は1億8,600万円で前期比66.0パーセント増となる見通しです。

今後も、保険会社とのさらなる関係強化を図りながら、損害保険のマーケット拡大に向けた中小代理店の事業承継及びM&Aの推進に取り組んでいきます。14万人以上いるお客さまの数から、すでに成長の土台はできていると考えています。増加した既存のお客さまに対しクロスセルやアップセルができれば、これまで以上の成長率を実現できると考えています。

さらに、保険診断アプリ「ほけチョイス」を活用し、一人ひとりの営業スタッフの生産性向上を実現します。また、他業種のマーケットホルダーと積極的な業務提携を推進することで新たなマーケット創造を目指します。

拡大トレンドを継続している損害保険市場規模

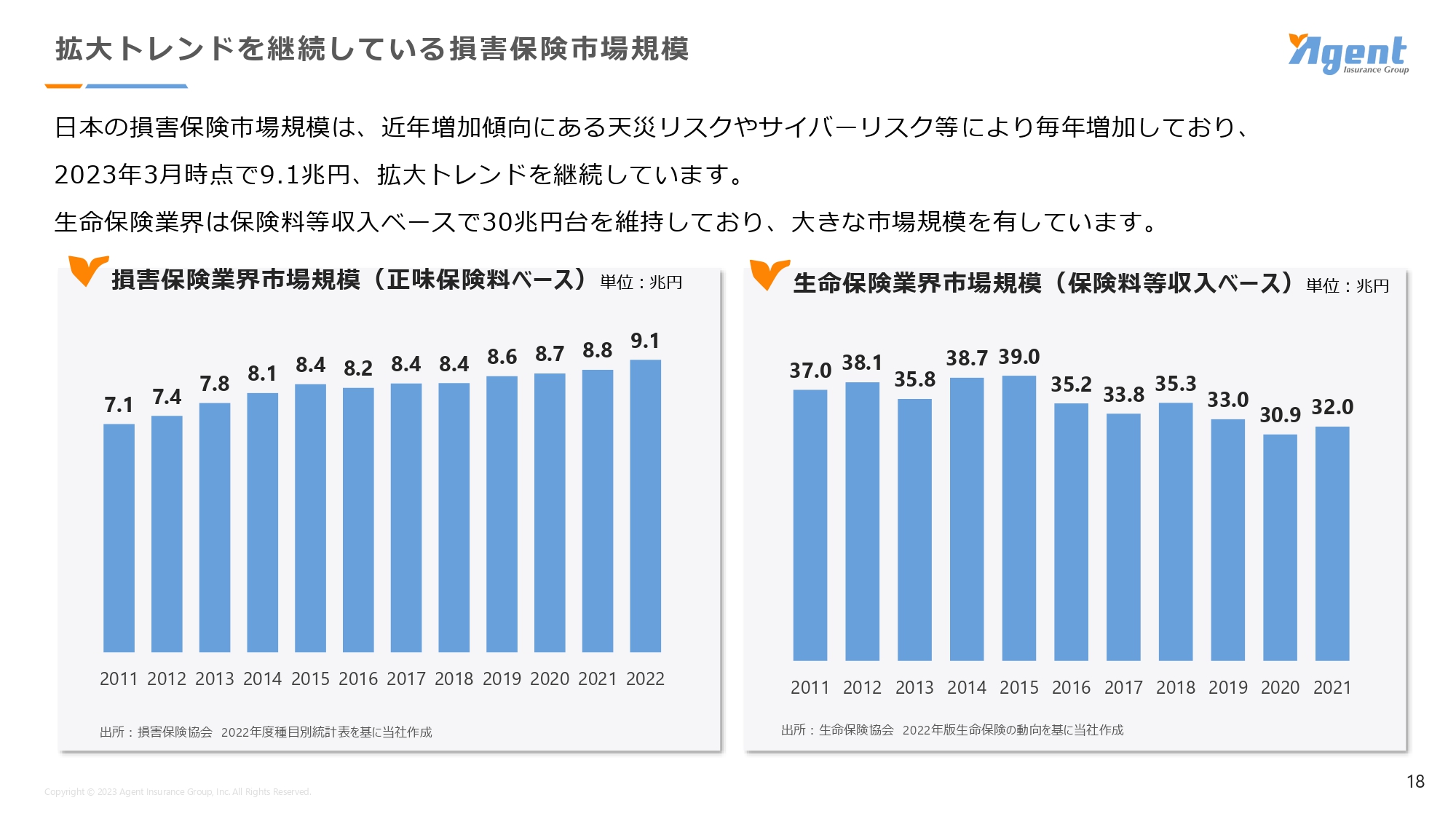

国内事業環境と成長戦略についてご説明します。

まずは国内事業市場についてです。スライド左側のグラフは損害保険市場規模の推移、右側のグラフは生命保険市場規模の推移を表しています。損害保険市場は、2011年の7.1兆円規模から、2023年3月時点では9.1兆円規模に成長し、約28パーセント拡大しています。

一方で、生命保険市場は2015年の39兆円をピークに、最新の2022年3月時点では32兆円規模へ約21パーセント縮小しています。損害保険市場は、近年増加傾向にある天災リスクやサイバーリスクなどにより、今後も拡大傾向にあると言われています。当社は、拡大傾向にある損害保険市場を主軸に事業を展開しています。

年々減少し続ける損害保険代理店数

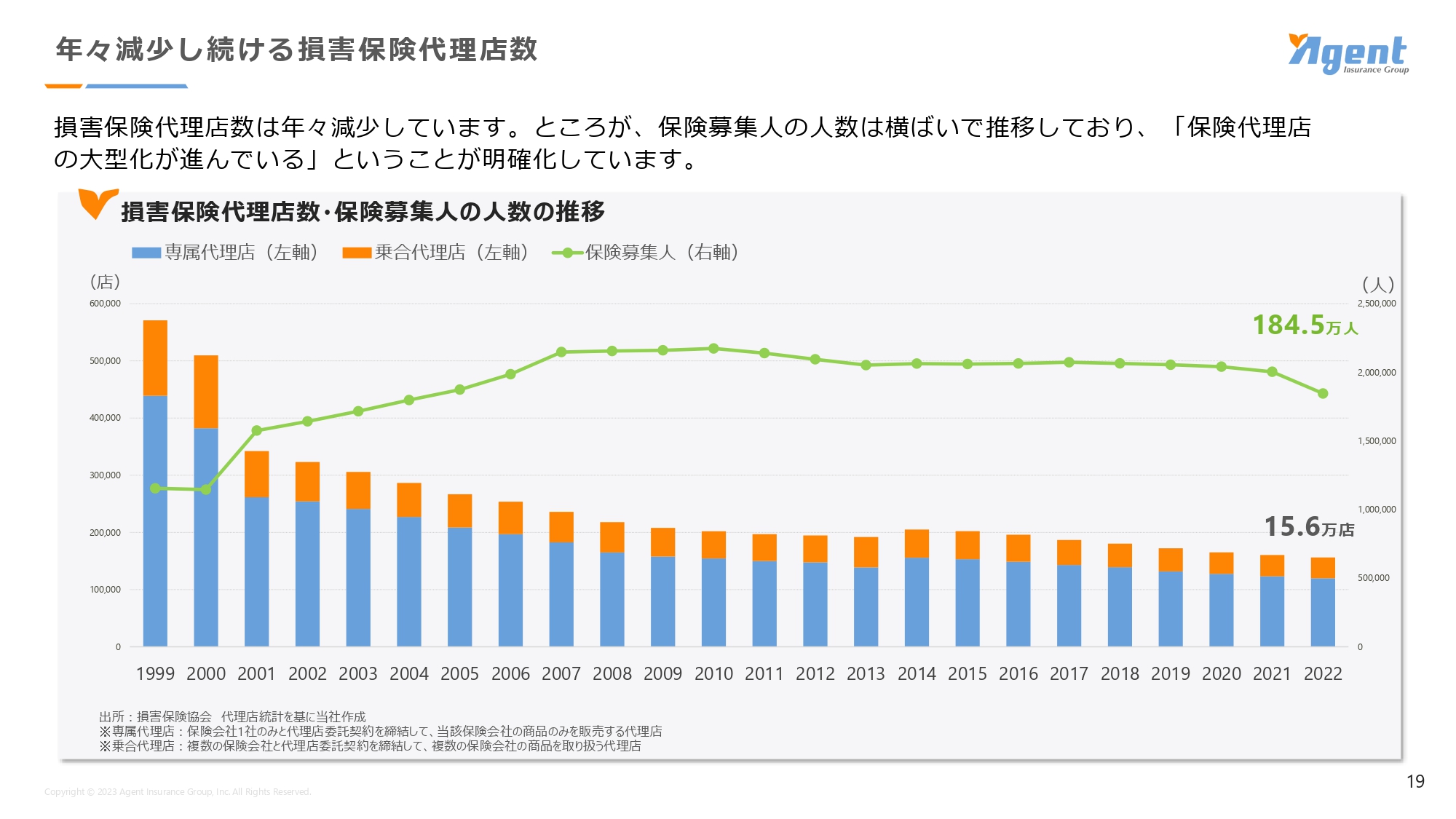

スライドの棒グラフは損害保険代理店数の推移、折れ線グラフは保険募集人、つまり保険を販売できる人の数の推移を表しています。損害保険市場が拡大傾向にある中、損害保険代理店の数は年々減少しており、1996年の62万3,000店をピークに、2023年3月時点では15万6,000店まで減少しました。

減少している理由の1つとして、保険業法の改正等に伴う体制整備の向上が求められ、中小保険代理店の単独での事業運営が困難になっていることが挙げられます。しかし、募集人の数は横ばいで推移しており、2023年3月時点では184万5,000人です。

これらのグラフから、保険代理店の大型化が進んでいることが読み取れます。

高まる保険代理店の事業継承ニーズ

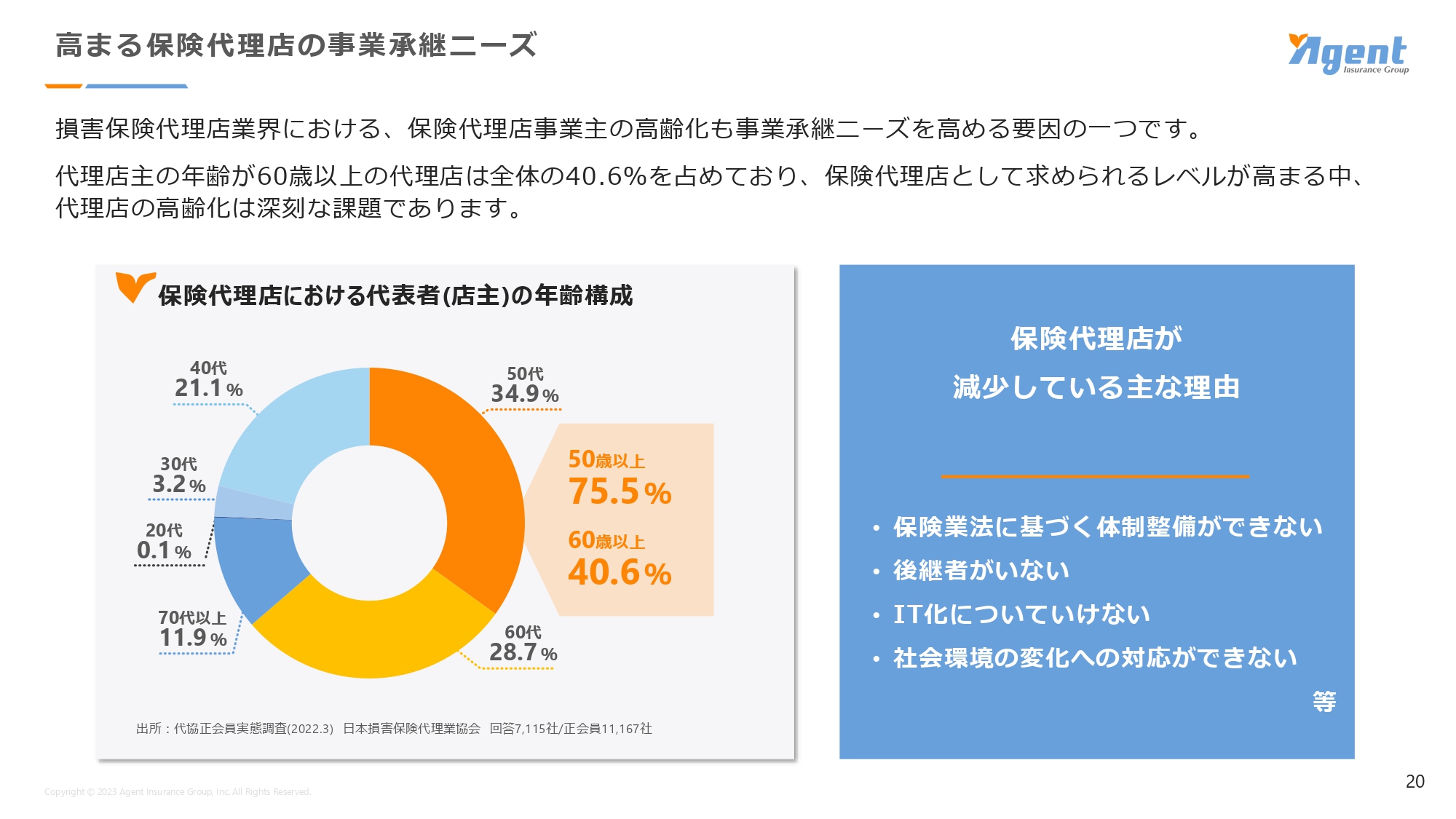

損害保険代理店の数が減少しているもう1つの理由が、代理店主の高齢化です。スライドの円グラフが示すとおり、代理店主が50歳以上の損害保険代理店の数は全体の75.5パーセント、60歳以上の数は40.6パーセントを占めています。保険業法の改正に伴う体制整備の強化、AI・IT化への対応、社会環境の変化などへの対応が困難である代理店が増えています。

保険代理店として求められるレベルが高まる中、代理店の高齢化も非常に大きな課題となっています。だからこそ、当社は統廃合の進む保険代理店業界に対して、積極的なM&A戦略を推進しています。

事業を継続するためのプラットフォームとして、保険代理店で働く方々やご契約者さまが「あんしん」できる環境を創出していきます。

国内事業戦略

これらの事業環境を踏まえた、当社の成長戦略についてご説明します。当社は、国内において3つの事業戦略を持っています。1つ目は保険代理店支援プラットフォームの構築、2つ目は損害保険を中心とした安定的な収益構造の構築、3つ目はアップセル・クロスセルを通じた好循環モデルの構築です。

1:保険代理店支援プラットフォームの構築

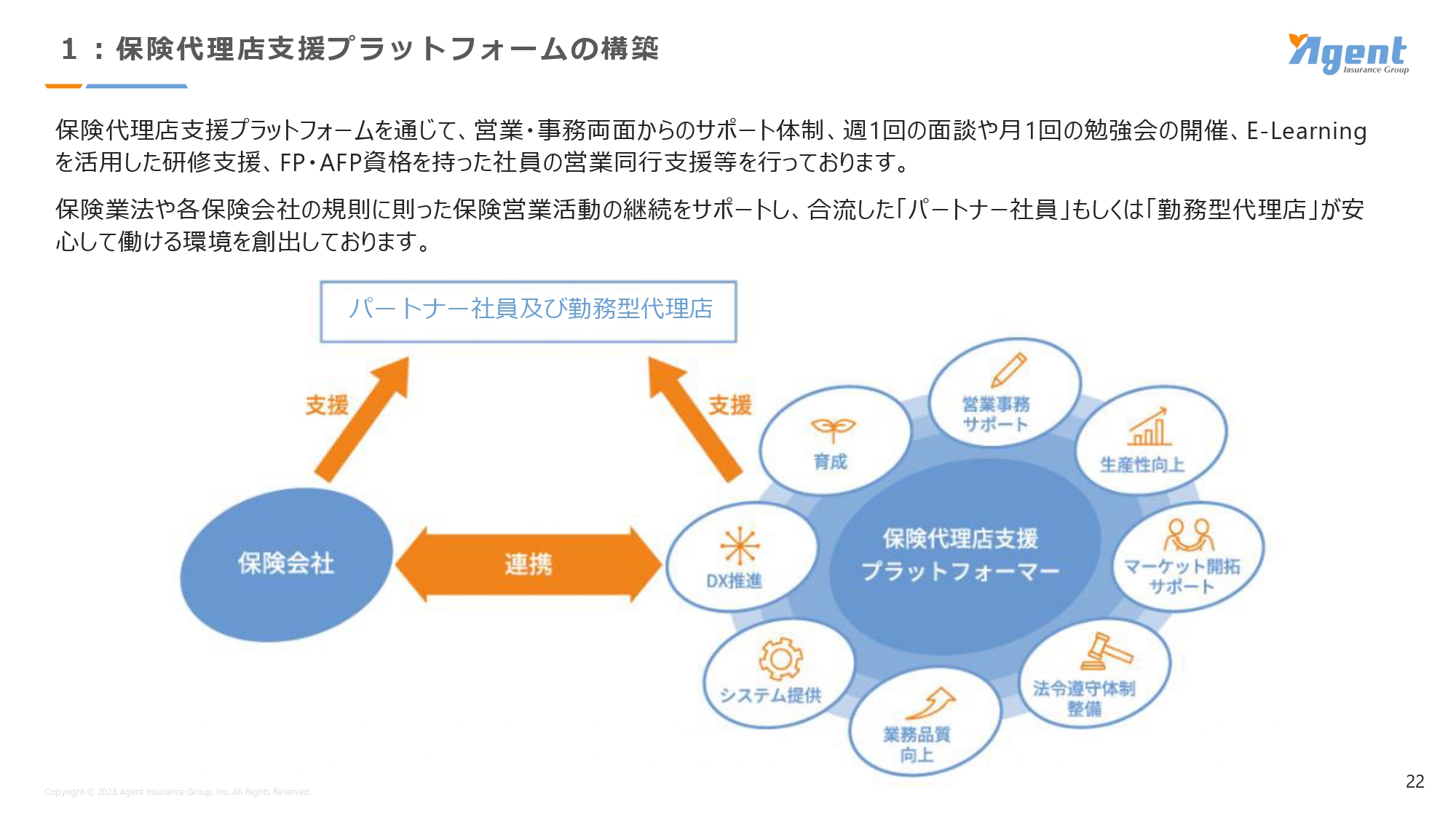

保険代理店支援プラットフォームの構築についてです。当社は、積極的なM&A及び事業承継を通じて、全国の保険代理店の方々を受け入れ、営業、事務の両面からのサポートを行うプラットフォームサービスを提供しています。

具体的には、週1回の面談や月1回の勉強会の開催、eラーニングを活用した研修支援、営業同行など、営業事務サポート、生産性向上サポート、マーケット開拓サポート、業務品質の向上、システムの提供など、あらゆる側面からの営業支援を行い、彼らが「あんしん」して働ける環境を創出していきます。

1:保険代理店支援プラットフォームの構築

保険代理店支援プラットフォームの構築において最も重要なことは、保険会社との連携です。当社は保険代理店として各保険会社から高い評価を受けています。その結果、経営の存続が難しい中小保険代理店の事業承継案件や、事業会社および金融機関との提携案件を、保険会社より多数ご紹介いただき、プラットフォームの基盤を構築しています。

例として、取引先の東京海上日動火災保険からは、26年連続でTOP QUALITY代理店のロイヤルエクセレントに認定されています。東京海上日動火災保険の商品を取り扱う4万4,761店のうち、わずか0.08パーセントにあたる36代理店が受けられる認定です。

これからも保険会社との良好な関係を構築しながら、保険代理店支援プラットフォームを拡大していきます。

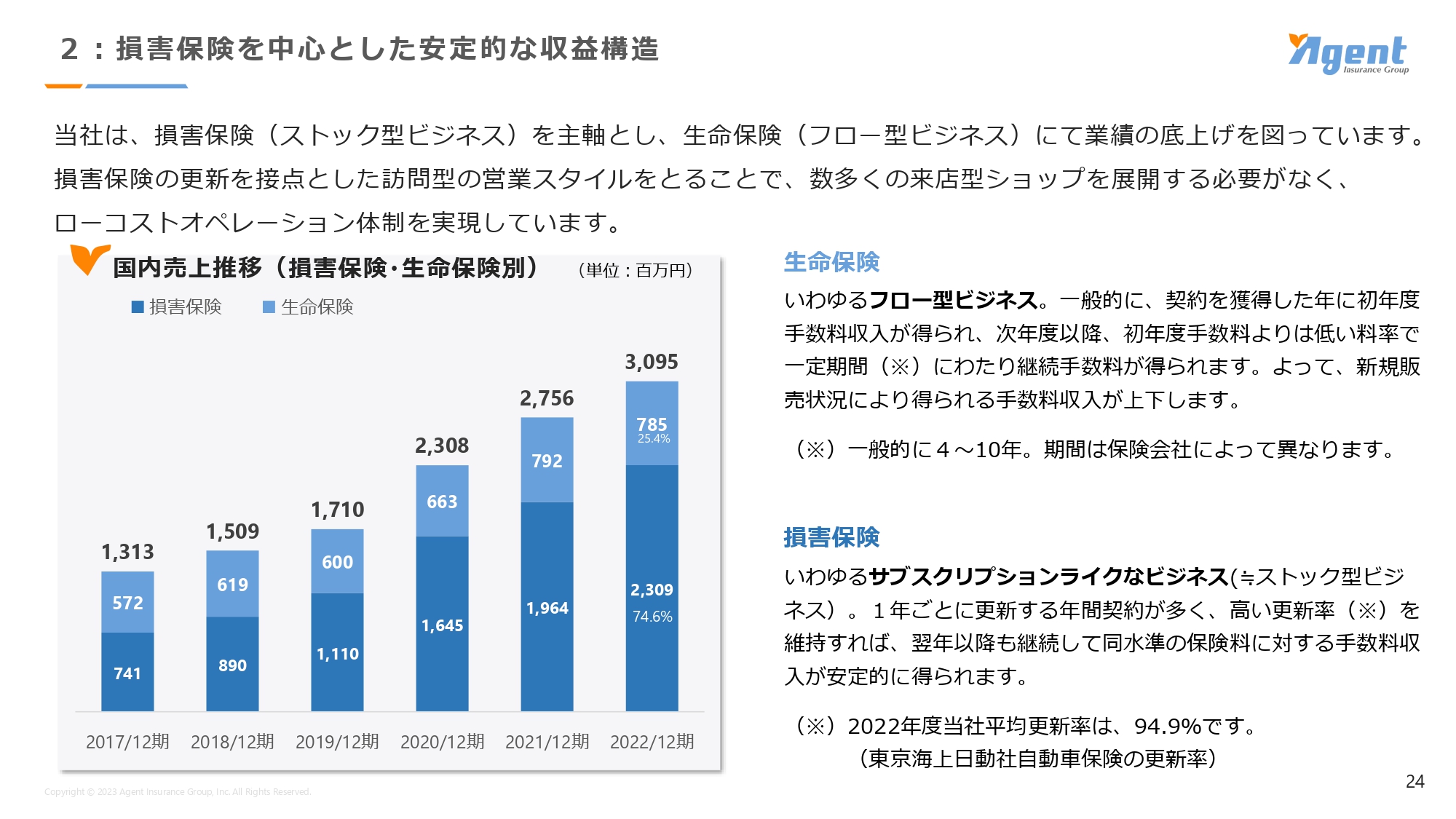

2:損害保険を中心とした安定的な収益構造

損害保険を中心とした安定的な収益構造についてご説明します。スライド左側のグラフは、損害保険・生命保険別の国内売上の推移を示しています。濃い青色が損害保険、水色が生命保険を示しており、当社はストック収益である損害保険を主軸に、フロー型ビジネスである生命保険による業績の底上げを図っています。

生命保険の場合は初年度に多くの手数料をいただくため、新規顧客を毎年獲得する必要がありますが、損害保険は毎年更新されるたびにお客さまから手数料をいただく、サブスクリプションライクなビジネスモデルになっています。

そのため、既存のお客さまを大切にし、サービスを提供していくことで、安定的な収益モデルを構築することができます。当社の2022年度の平均更新率は94.9パーセントで、高い更新率を維持しています。引き続き、損害保険を主軸にビジネスを展開していきます。

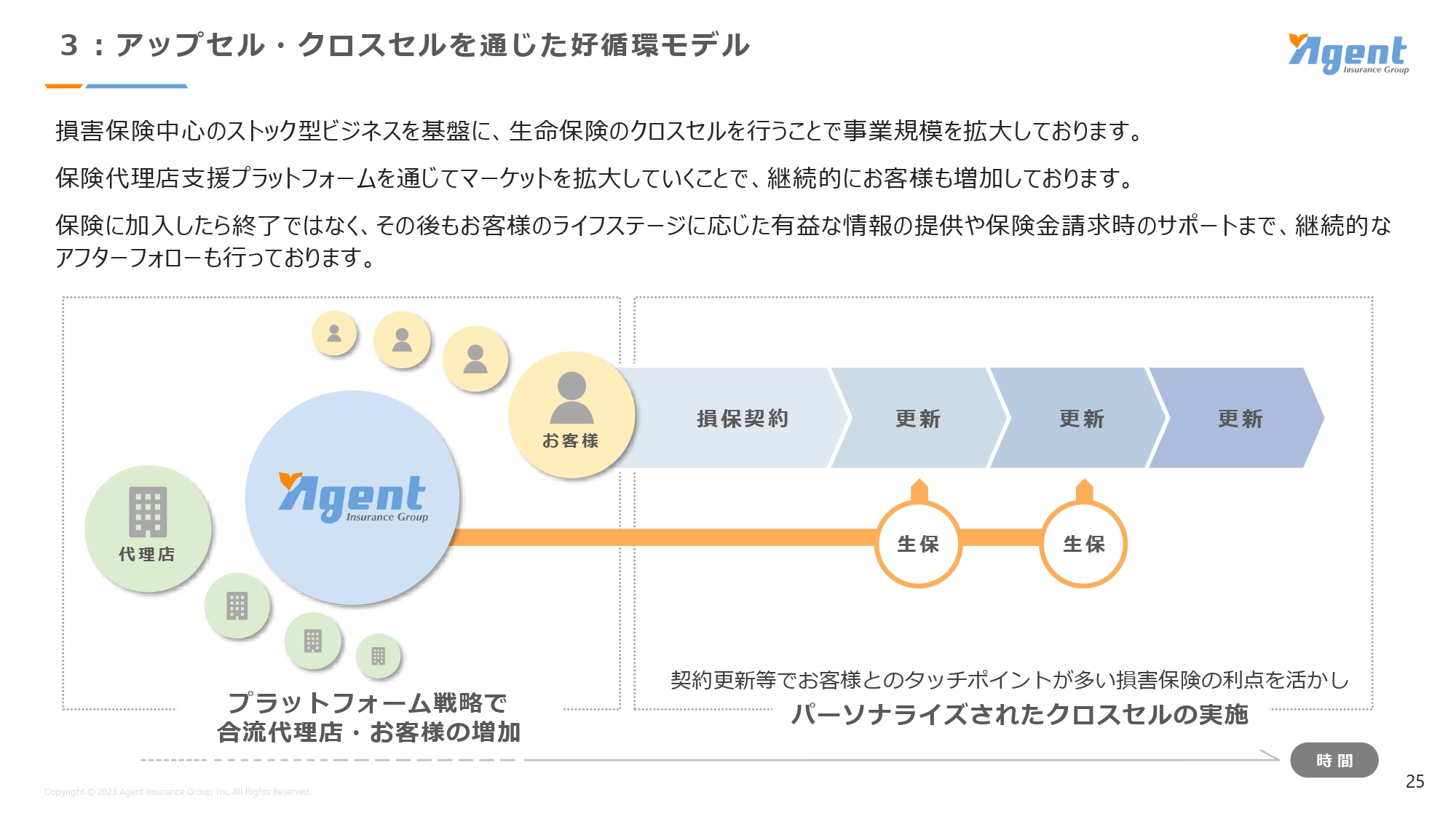

3:アップセル・クロスセルを通じた好循環モデル

アップセル・クロスセルを通じた好循環モデルについてご説明します。当社は、損害保険中心のストック型ビジネスを基盤に、生命保険のクロスセルを行うことで事業規模を拡大しています。保険代理店支援プラットフォームを通じてマーケットを拡大していくことで、継続的にお客さまも増加しています。

毎年更新があり、お客さまとの接点を作りやすい損害保険の特長を活かし、お客さまのニーズの変化にタイムリーに対応し、ライフステージに応じた有益な情報の提供や、パーソナライズされたクロスセルを実施することで、事業を拡大しながらお客さまにさらなる「あんしん」を提供していきます。

市場規模

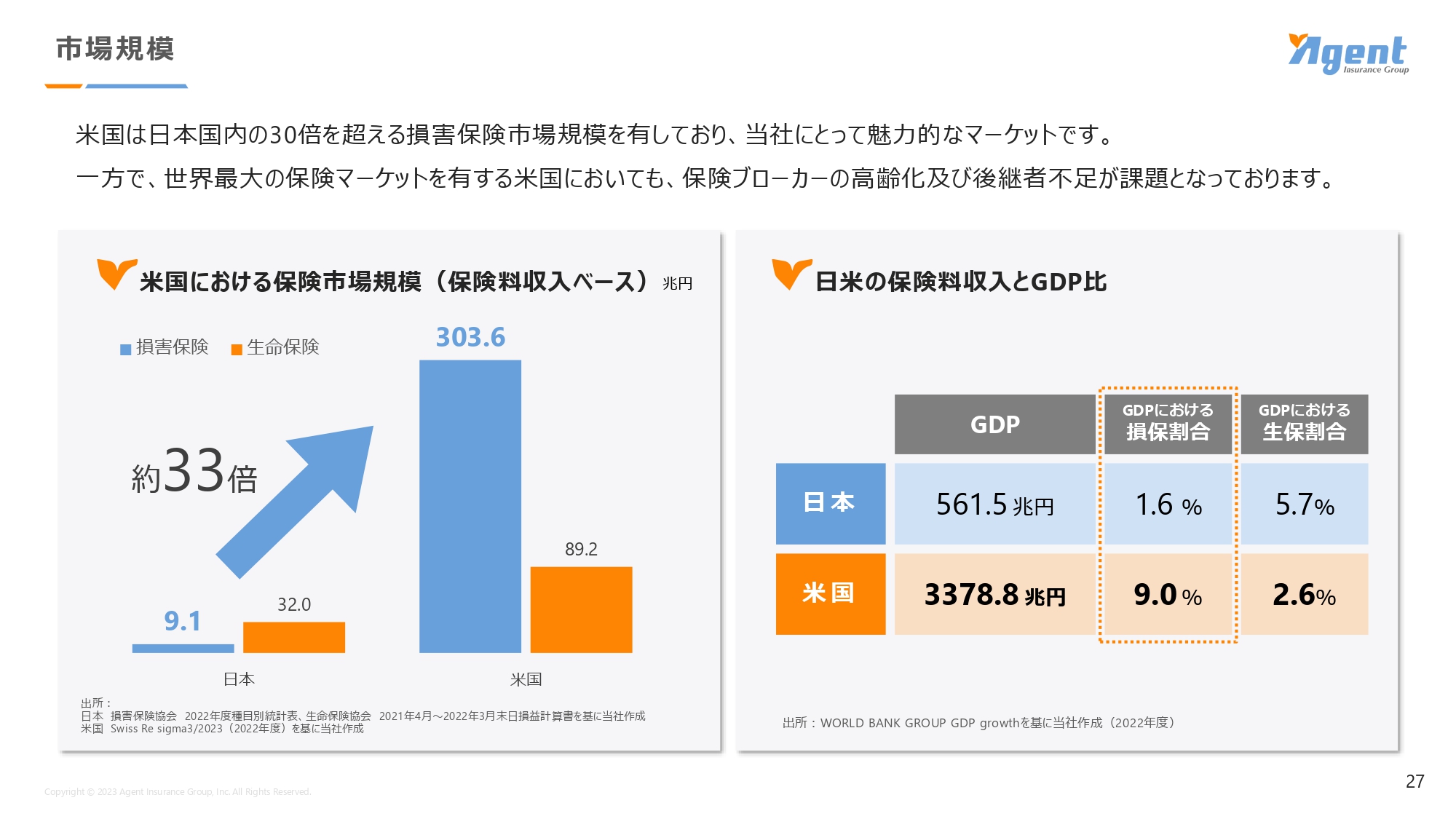

海外事業環境と成長戦略についてご説明します。

まずは米国の市場規模についてです。日本国内の損害保険市場9.1兆円に対し、米国市場はその33倍の303兆6,000億円です。米国はリスク大国であり、日本以上にリスクが顕在化していることから、大きなマーケットが広がっています。

一方で、世界最大の保険マーケットを有する米国においても、保険ブローカーの高齢化および後継者不足が課題となっています。

事業戦略

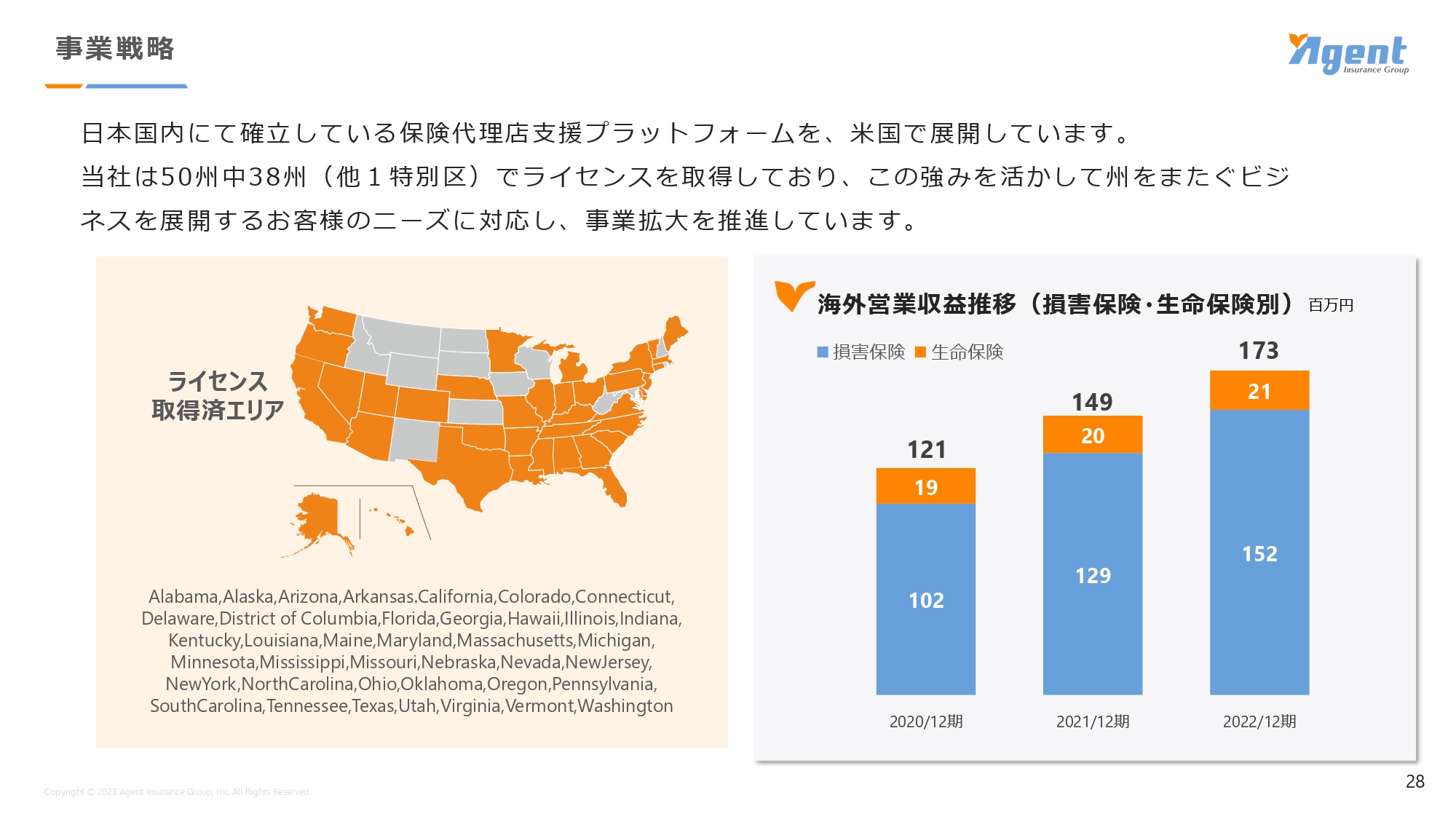

そのような中、当社は日本国内で確立している保険代理店支援プラットフォームを、米国へも展開しています。米国では州ごとに保険取り扱いライセンスを取得する必要がありますが、当社は50州中38州でライセンスを取得しています。直近ではデラウェア州でライセンスを取得しました。

現在はカリフォルニア州、テキサス州のみに拠点を構えていますが、今後は、州をまたいでビジネスを行うお客さまのニーズに対応するべく、保険代理店支援プラットフォームを通じて拠点を展開し、さらなる事業拡大を図っていきます。

保険代理店基幹システム「A-System」

中長期成長のイメージです。このイメージを支えているのが、当社が開発している保険代理店基幹システム「A-System」です。こちらは、損害保険・生命保険を共に取り扱う乗合代理店向けにカスタマイズされた、国内でも類を見ない顧客管理システムです。

通常は保険会社ごとのシステムで契約ベースの顧客管理をする必要がありますが、「A-System」ではお客さまを中心とした契約管理、分析、予算実績の管理など、保険会社を横断したあらゆるお客さまの情報を一元管理できます。

営業支援機能の強化と業務の生産性を向上し、すべての情報を集約することで、より効率的なデータベースマーケティングを実現します。

オンライン保険診断アプリ「ほけチョイス」

引き続き、保険診断アプリ「ほけチョイス」の活用も推進していきます。「ほけチョイス」は、自分に最適な保険をスマホ1つで簡単に診断できるアプリです。まずは既存のお客さまに展開していますが、最終的にはすべてのお客さまに使っていただけることを目標としています。

ゆくゆくは、スマホ1つで保険証券の診断から保険契約の手続きまでできるアプリを目指しており、現在は9月のバージョンアップに向けて開発を進めています。生命保険と損害保険のクロスセル・アップセルを促進させるとともに、労働集約型である保険業界から脱却するための1つのツールにしていきたいと考えています。

中長期成長イメージ

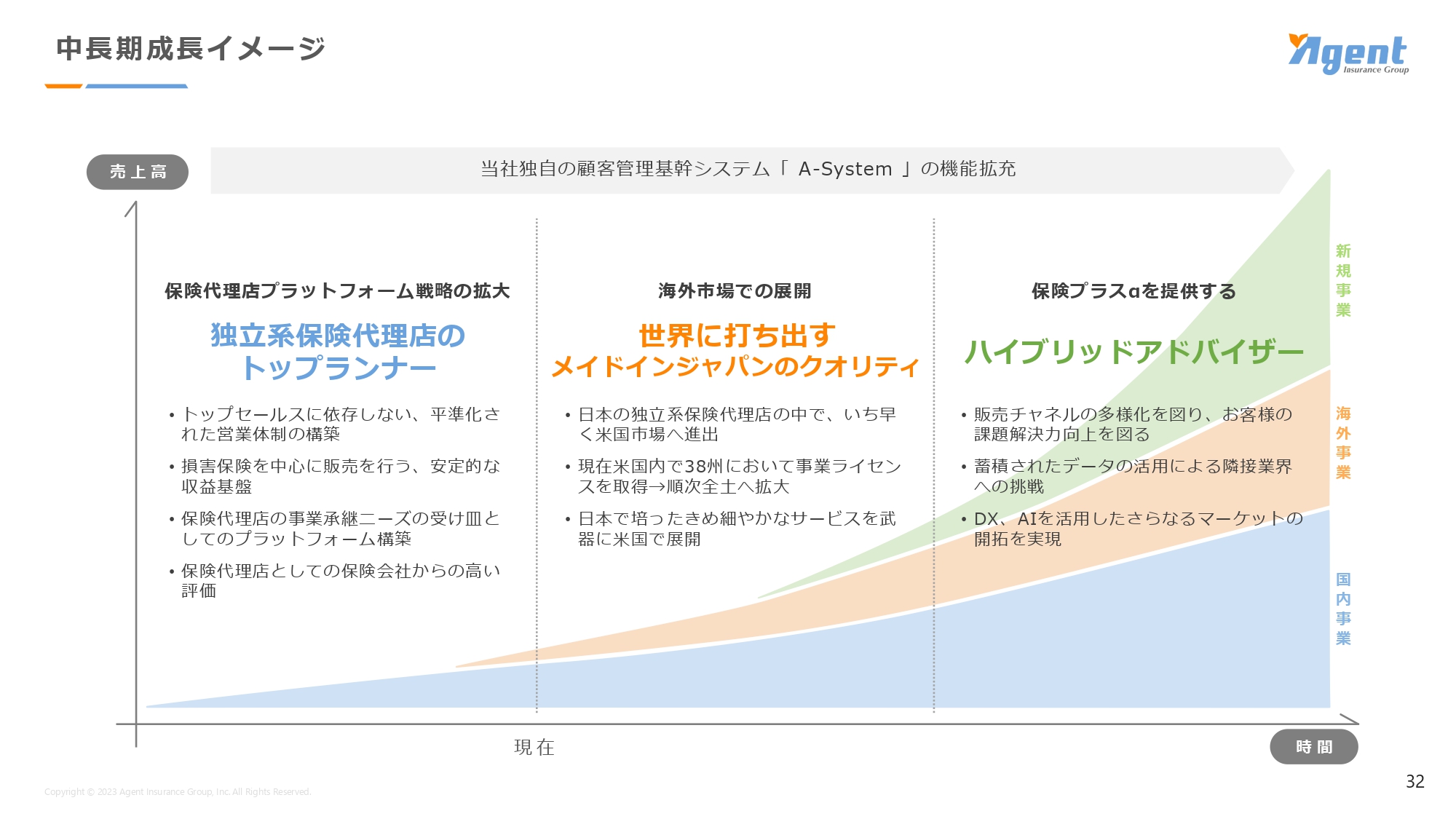

スライドの図には、中長期の成長イメージを記載しています。まずは、ストック型収益の損害保険を主軸とした安定的なビジネスモデルと、保険代理店支援プラットフォームの拡大を通じて、保険代理店としての価値をこれまで以上に確立します。

そして、世界にメイドインジャパンのクオリティを打ち出し、保険代理店支援プラットフォームの輸出事業を、米国を中心にグローバル展開していきます。

その後はハイブリッドアドバイザーとして、保険プラスアルファの提供にも挑戦していきたいと考えています。保険業界だけではなく隣接業界に挑戦することで、お客さまの抱える課題の解決力向上を図っていきます。このようなイメージで今後長期的に成長していきます。

SDGs達成に向けた取組み

最後に、当社が大切にしているSDGsの取り組みについてご説明します。当社はお客さまが「あんしん」して生活し続けられる社会の実現のために、持続可能な社会づくりに貢献することを目指しています。

保険代理店支援プラットフォームを通じた事業承継とDXを掛け合わせ、雇用促進や地方創生、「あんしん」「あんぜん」な労働環境の促進に寄与する等、あらゆる取り組みを進めています。保険はもともと社会課題を解決するために生まれたものです。当社は今後もすべての事業とSDGsをつなげ、事業発展と社会課題解決の両輪で事業を行っていきます。

本日のご説明は以上です。ご清聴いただきありがとうございました。

質疑応答:生命保険の取扱保険料とアプリについて

「ここのところ、生命保険の取扱保険料がまったく増えていませんが、保険のアプリはどのような状況になっていますか?」というご質問です。

本当におっしゃるとおりです。損害保険、事業承継、M&Aについては順調以上に予算をクリアしていますが、アプリを使ったアップセル・クロスセルについては、上期はうまく開発が進まず、機能付加できなかったことが率直に利益に出てしまったと考えています。

ただし、先ほどお伝えしたとおり、9月に向けてバージョンアップを目指していますので、下期にご期待いただければと思います。

質疑応答:金融商品の仲介について

「金融サービスの仲介に関心はありませんか?」というご質問です。

先ほどもお伝えしたとおり、8月14日に金融商品仲介業への参入検討開始というプレスリリースを出しました。投資信託の販売や一任勘定の残高を増やすビジネスを考えています。

ご質問の意図としては住宅ローンの仲介なども含まれると思いますが、今後はいろいろな周辺領域に進出しようと思っています。金融商品仲介業の登録など、さまざまなプレスリリースを出す予定ですので、どうぞご期待ください。

質疑応答:アメリカでの事業収益想定について

「アメリカでの収益は、どれくらいの伸びを想定していますか?」というご質問についてです。

参考になるかはわかりませんが、東京海上日動火災保険は、IR資料によると去年の収益の半分近くが海外のものです。当社の海外事業はトップラインでも5.3パーセントの割合ですが、決算資料を読み解いていただくと分かるように今四半期は海外事業で国内事業を支えるかたちになっています。そのため、これからアメリカの事業をきちんと整備し、積極的に展開していく必要があると考えています。

国内のM&Aや事業承継の規模が大きくなれば相対的に海外事業の比率が下がるため、大手保険会社のように収益の半分にまで拡大するのは時間がかかると思います。ただし、利益面ではかなりのウエイトを占める見込みですので、しっかりと拠点展開していきたいと思います。

質疑応答:情報の透明性の確保について

「ビッグモーターの件を受けて、御社における情報の透明性はどのように確保されているかをお聞きしたいです」というご質問です。

この質問は必ずいただくと思っていました。正直、この件自体に関しては「やはりこのようなことが起きてしまったか」と認識しています。

我々は損害保険のプロですので、当然ながら事故を偽装して保険金をお支払いするようなことはありません。中には保険の仕組みをしっかりと理解しておらず、モラルやリテラシーに欠ける事業者もいるのではないかと考えています。

今回の件について我々は一切関係なく、まったく違う次元の話だと捉えています。透明性の確保については、我々が日頃から取り組んでいることを、これまでどおりに続けていこうと考えています。

質疑応答:ロールモデルについて

「国内外でロールモデルとしている企業はありますか?」というご質問です。

よく「競合他社やロールモデルはどこですか」というご質問をいただきますが、あまり意識していません。強いて挙げれば、TKCという会社です。

TKCは、後継者に困っている会計事務所にコンサルティングやノウハウを提供しネットワーク化を進めている会社です。保険代理店は大小問わずたくさんの事業者がありますが、規模の小さいところがほとんどです。そのような事業者に対してTKCのようなサービスを提供する仕組みを整えていきたいと考えています。

質疑応答:第1四半期に行ったM&Aの数字が反映されるタイミングについて

「思ったよりも業績が伸びていないように感じるのですが、第1四半期のM&Aの影響はこれから数字に反映されるのでしょうか?」というご質問です。

M&Aの効果以上にいろいろなところに投資を行ったため、なかなか利益が伸びなかったという背景があります。前期あるいは今期前半に事業承継したものについては、今期後半に収益がドライブしていくと思いますので、今後の数字にご注目いただければと思います。

質疑応答:M&Aの規模と合流件数の増加ペースについて

「今期のM&Aは1件あたりの規模が大きくなるとのことでしたが、今のところ大きく増えていないのはなぜでしょうか? また、合流件数のペースについて、以前お話しされていた1,000件に達するには10年くらいかかるのではないでしょうか?」というご質問です。

M&Aによって収入保険料は徐々に増えていきます。目先ではあまり感じられないかもしれませんが、今期末に明らかになる数字がありますので、それを見ていただけたらと思います。

また、合流件数については、1件あたりの収入保険料が大きくなっていることもありますので、件数ベースではなく保険料ベースでお考えいただけたらと思います。現在いろいろと仕掛けをしているところですので、今期末に向けてどれだけ増えるかを見ていただけたらと思います。

質疑応答:顧客の規模について

「アメリカの市場規模が日本の30倍超とはいえ、アメリカの保険代理店は規模によって扱う顧客がはっきりと区別されていますが、御社は小規模の顧客のみと取引するのでしょうか? また、日系企業だけを顧客とする場合、市場における顧客規模はどの程度でしょうか?」というご質問です。

我々のターゲットが個人や中小企業のお客さまであることは間違いなく、大企業はマーシュ・アンド・マクレナンやエーオンのようなビッグブローカーと取引きしています。

ただし、我々もそのようなところを開拓するために、4月に発表したようにBaldwin Risk Partnersと提携し、大きなマーケットについて学べる体制を整えようとしています。

また、日系企業だけのビジネスでは規模が大きくないだろうと思われがちですが、日系の市場においては売り子の数も少ないため、全部を取りにいけば非常に大きな規模になります。さらに、日系に限定しているわけではなく、今後はローカル企業のお客様に対してもアプローチしていきたいと考えています。

質疑応答:東証への上場市場変更について

「東証への上場市場変更はお考えでしょうか?」というご質問です。

こちらもよく聞かれますが、もちろん考えています。可及的速やかに両市場へ上場したいと思っています。

質疑応答:国内事業を優先する理由について

「第2四半期もアメリカのほうが好調です。アメリカの方が単価・利益率が高いのであれば、先にアメリカ市場を取ったほうがよいのではないでしょうか? 国内事業を優先する理由を教えてください」というご質問です。

理由としては、日本国内の代理店数の減少が挙げられます。一昨年から去年にかけて、保険代理店が1万店ほど減少していますが、今後このペースは加速すると予想しています。

減少していく保険代理店網の再編が速いのが日本だと思っていますので、まずはそこに資本を投下してお客さまの数を取りにいくべきだと考えています。日本で面を広げつつ、市場規模の大きいアメリカでもきちんと展開していきたいと考えています。

質疑応答:通期予想の達成見込みについて

「『ほけチョイス』の完成が遅れています。そのため、今後は想定外のプラスがない限り、通期予想は未達になるのではないでしょうか?」というご質問です。

そのような懸念は当然あるかと思いますし、本日の株価もそのような動きをしていますが、今のところ予算修正は考えていません。我々としては通期予想を達成できると見込んでいます。

一戸氏からのご挨拶

当社は名古屋証券取引所のスモールIPOということもあり、なかなか知名度を上げられていませんが、きちんと利益を出し、お客さまを増やして、価値提供することに注力していきます。

我々はまだ小さい会社ですが、かなり大きなマーケットで仕事をしています。今年はもちろん、来年、再来年に向けた中期経営計画を実現するためにいろいろなことを考えていますので、引き続きご注目いただければ幸いです。本日はありがとうございました。

新着ログ

「保険業」のログ