【QAあり】銚子丸、上期は売上増加に加え、価格改定や廃棄ロス減少等、利益体質への改善が進み、営業利益は大幅増

業績ハイライト

仁科善生氏:取締役管理本部長の仁科です。みなさま、新年あけましておめでとうございます。新年最初の決算説明会にご参加いただきありがとうございます。さっそく当社の2024年5月期上期の業績についてご報告します。

売上高は、スライドに記載のとおり101億7,200万円となりました。前期の88億1,600万円より前年同期比で13億5,500万円の増加、増減率にして15.4パーセントの増加となっています。これは、イートイン客数の急回復と、5月16日に実施した価格改定の定着等により、前年同期比で大きく増加したものです。

営業利益は、売上増加に加えて、価格改定やフルオーダー化に伴う廃棄ロスの減少等による原価率の低下、並びに機械化・省力化による利益体質の改善努力等が奏功し、9億1,000万円となりました。前期の3,600万円より前年同期比で増減率2,406.9パーセントと大幅な増益になっています。

経常利益は9億2,100万円、税引前四半期純利益は9億1,200万円、四半期純利益は5億7,200万円となりました。受取協力金1億2,900万円を加味した前期の利益に対し、いずれも400パーセント、ないしは300パーセント超の増益となっています。

2024年5月期のトピックス

2024年5月期上期のトピックスについてご説明します。2023年5月に価格改定を実施しました。価格改定に際しては、グルメ回転寿司として商品に対するお客さまの期待値を決して失わないよう、当社の定める品質とボリュームのレベルを堅持するために必要な改定価格を設定しました。

幸いなことに、この価格改定はお客さまからしっかりと受け入れられ、その結果として売上高が大きく増加したと認識しています。

6月には、神奈川では久しぶりの新店となる横浜六ツ川店をオープンしました。また8月、9月には、SDGsへの取り組みの一環として、千葉市並びに千葉県がそれぞれ発行した市債・県債を1,000万円ずつ購入しました。

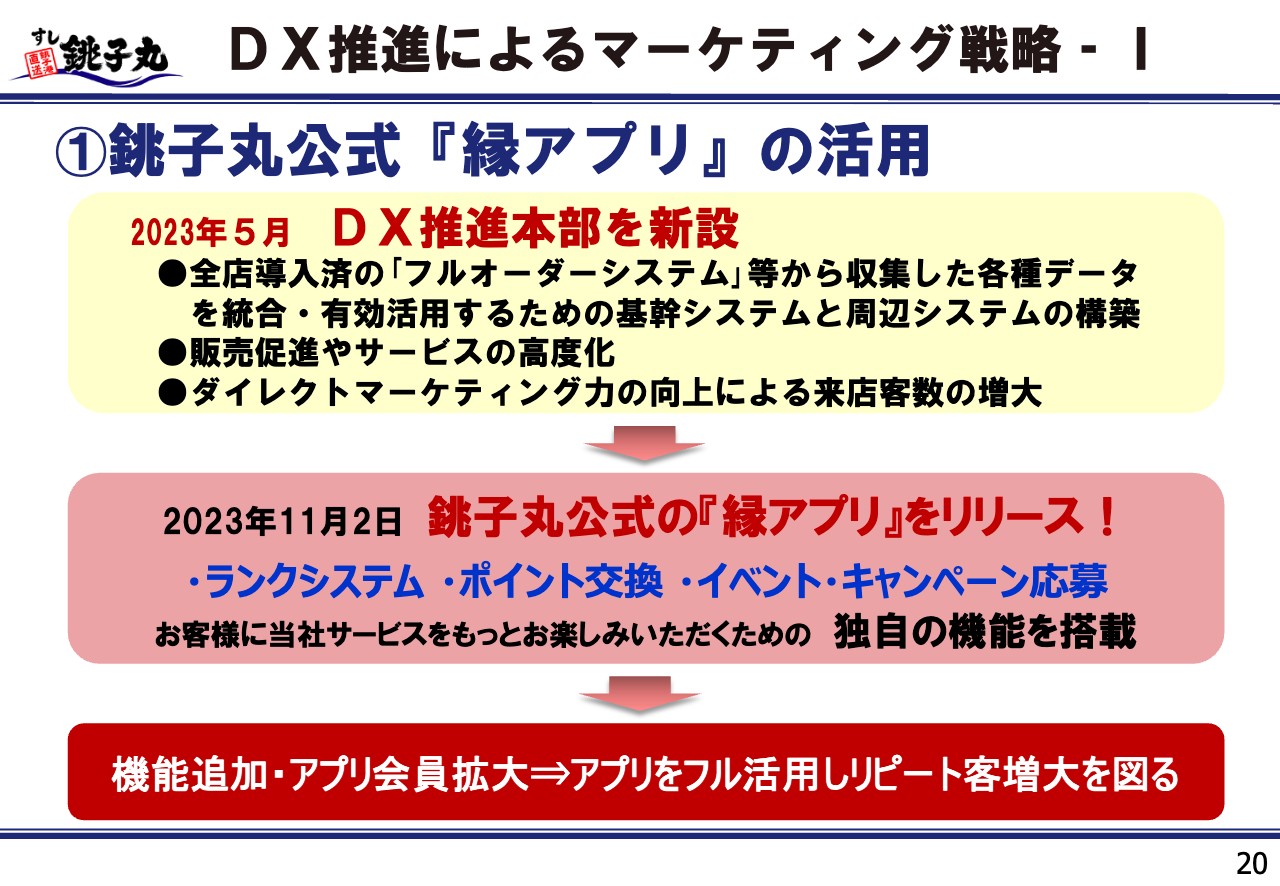

11月には、11月2日の当社の創業日に合わせ、銚子丸公式「縁アプリ」をリリースしました。これまで運用していたLINEアプリではさまざまな限界があったため、当社オリジナルの公式アプリとして新たに導入を進め、11月2日のリリースに至りました。

これにより「いつでも、どこでも、銚子丸と、もっとつながる」というコンセプトの実現を目指し、運用を強化していきます。

2024年5月期下期のトピックスとして、今年1月に正社員の給与の引き上げを決定しました。正社員約430名を対象に、2月16日以降の給与算定期間において、一律3万円、月額給与では平均9.3パーセントの賃上げを実施するものです。今回の賃上げは、例年行っている定期昇給とは別のものであり、今年5月の定期昇給は従来どおり実施する予定です。

店舗政策

店舗政策についてご説明します。今期上期末の店舗数は87店舗となっています。出店は横浜六ツ川店の1店のみ、退店は計7店舗となりました。

すし銚子丸南浦和店・三鷹店・浦和木崎店の3店舗については、店舗の老朽化や近隣店舗との競合等により、売上が減少傾向にありました。人が少なくなる中、店舗採算が悪化する店舗から有効的に人材を活用すべきと考え、退店を決定しました。

あわせて、コロナ禍に急増したテイクアウト需要に応えるために出店したすし銚子丸テイクアウト専門店の荻窪店・初台店・落合店、ペリエ海浜幕張店の4店舗については、全店退店しています。コロナ禍の収束に伴いテイクアウト需要が急減する中で、歴史的使命を終えたということで、人的資源の再配置のために退店しました。

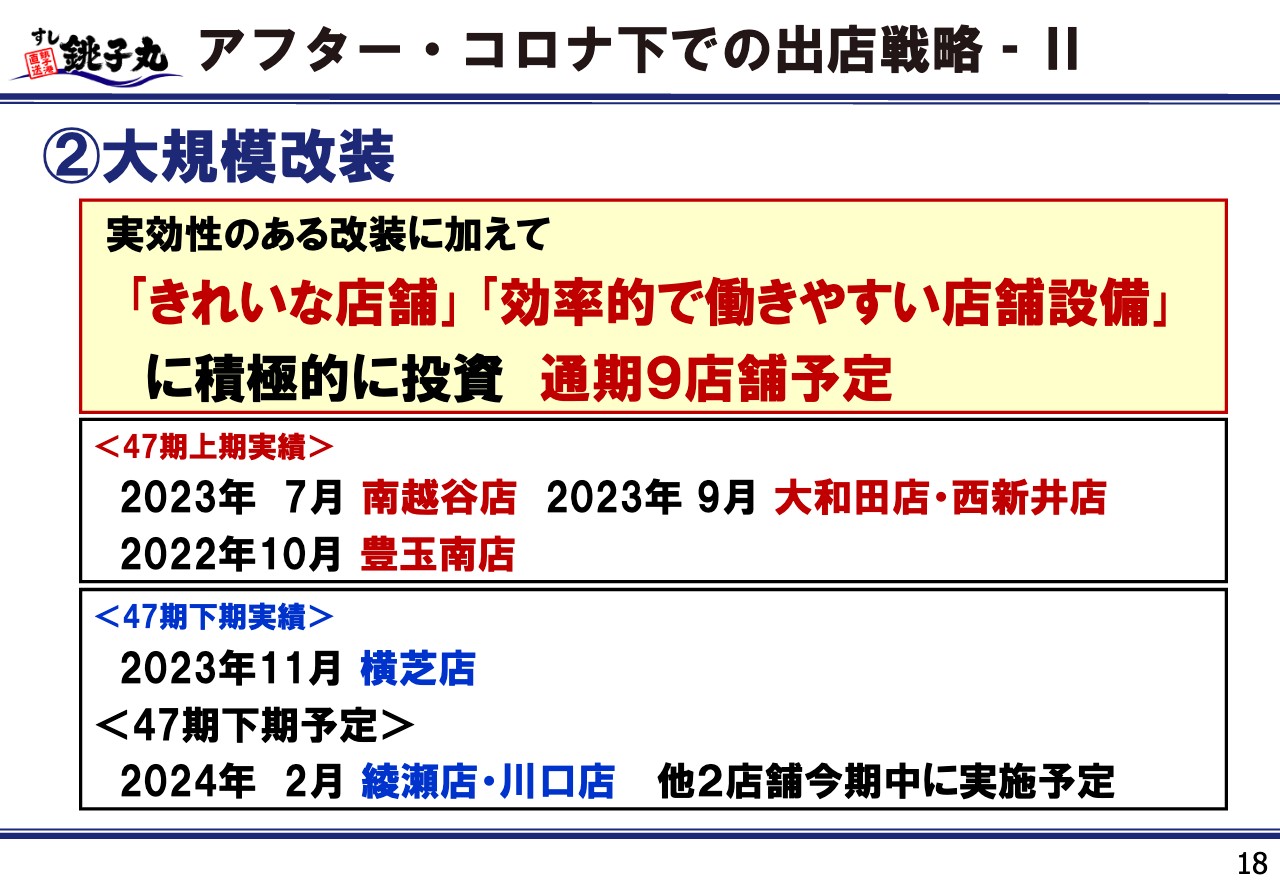

一方で、既存店の売上・利益体質の増強の観点から、大規模改装を積極的に推進してきました。7月に南越谷店、9月に大和田店・西新井店、そして10月に豊玉南店と、計4店舗において大型大規模改装を実施しました。下期においても実施済みの横芝店のほか、綾瀬店・川口店の2店舗についても実施予定です。

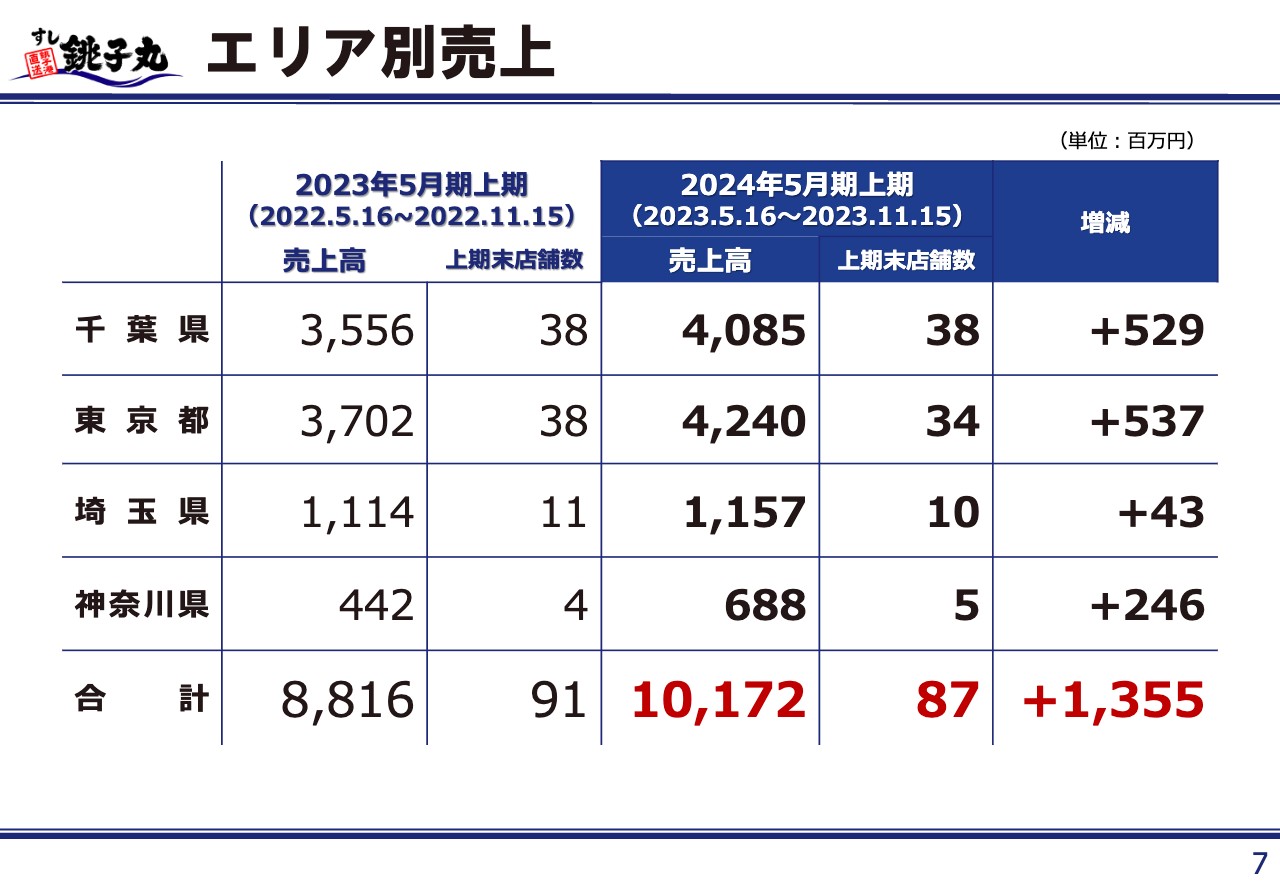

エリア別売上

退店・出店によるエリア別売上高への影響についてご説明します。退店店舗は、埼玉県と東京都に集中しています。

上期の売上高については、千葉県が40億8,500万円で前年同期比5億2,900万円の増加、東京都が42億4,000万円で前年同期比5億3,700万円の増加、埼玉県が11億5,700万円で前年同期比4,300万円の増加、神奈川県が6億8,800万円で前年同期比2億4,600万円の増加となりました。

店舗数が4店舗減った中で、売上高については各エリアとも大きく増加し、合計で13億5,500万円の増加となりました。退店した店舗の売上における影響は、その他の既存店舗の売上増によりカバーされた結果となっています。

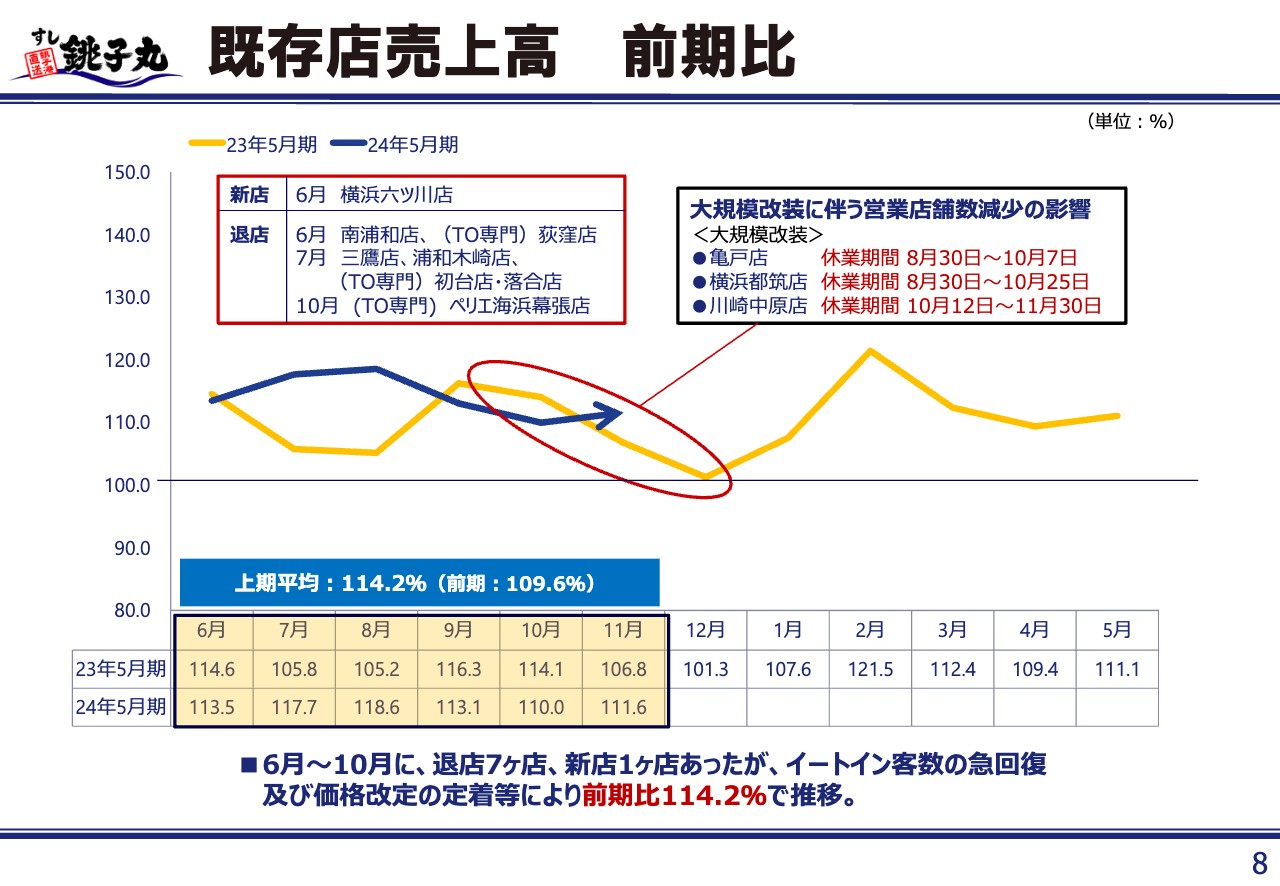

既存店売上高 前期比

既存店の売上高について、前期からの増減比率の推移をスライドに記載しています。オレンジ色の折れ線グラフが2023年5月期、青色の折れ線グラフが2024年5月期のものです。

スライド左上に記載しているとおり、今期上期には新店1店舗に対して退店が7店舗となっており、この影響が売上高に大きく反映されてくることになります。しかし、スライド下部にも記載しているとおり、イートイン客数の急回復や価格改定の定着により、結果的に売上高は前期比114.2パーセントとなりました。

5月8日の新型コロナウイルスの感染症5類への移行する中で、価格改定の受け入れが着実に進んだ結果であると考えています。

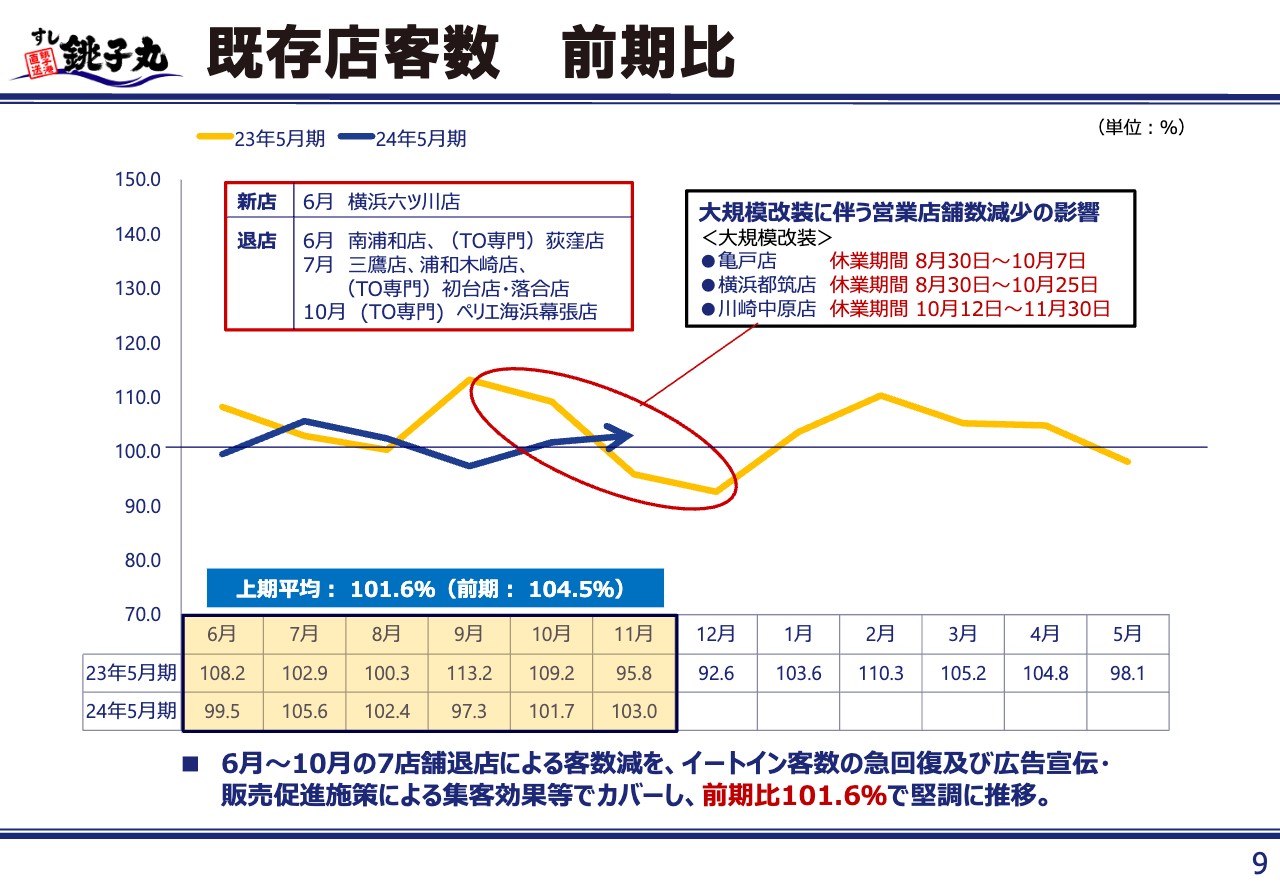

既存店客数 前期比

既存店客数の推移については、退店による客数の減少を既存店舗でしっかりと補うことができた結果、前期比101.6パーセントの客数を確保できました。

退店は非常に大きい減少要因となるため、101.6パーセントという評価については、減少要因を十分にカバーした結果であると認識しています。

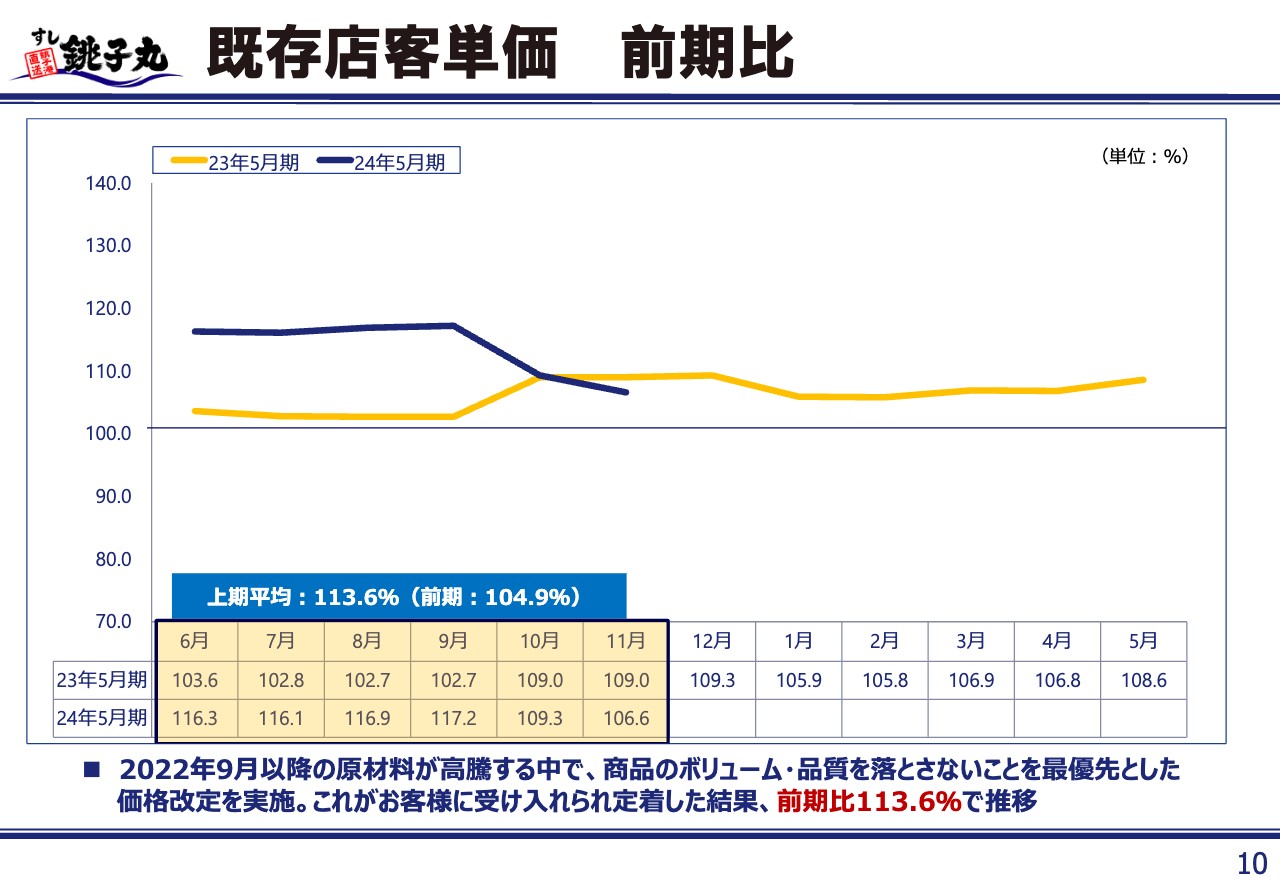

既存店客単価 前期比

既存店客単価の推移です。2023年5月期の推移であるオレンジ色の線が2022年10月に跳ね上がっているのは、2022年9月16日に実施した第1回目の価格改定の結果が反映されているものです。この価格改定後、客単価は前年同期比で5パーセントから6パーセント程度、増加し続けています。

2024年5月期の客単価については、2023年6月時点で前年同期比116.3パーセントと、いっそう高くなっています。これは前月である2023年5月に、第2回目の価格改定を実施した影響です。

2023年6月から9月までは、第1回目の価格改定前の価格に対する客単価の推移となっており、かなり跳ね上がっています。ただし10月から11月は、第1回目の価格改定後と比較して、少し落ち着きを取り戻しています。

いずれにしても、客数は前年同期比100パーセントを少し超える程度の水準だったのに対し、価格改定が受け入れられたこと等により客単価が大きくアップし、結果として売上額が大きくアップしたという構造になっています。

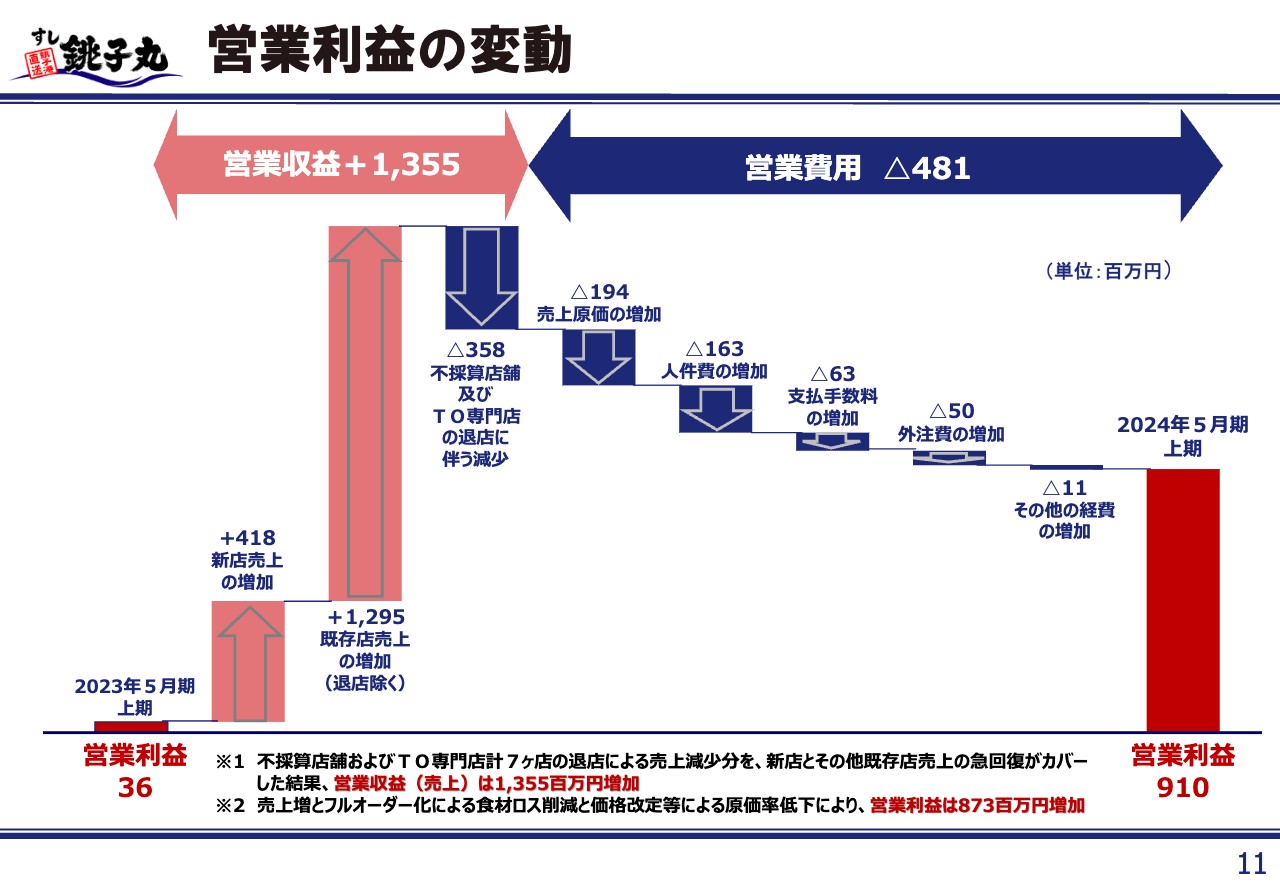

営業利益の変動

営業利益の変動についてです。2023年5月期上期の営業利益3,600万円に対し、2024年5月期上期の営業収益は13億5,500万円増加しています。

この内訳は、新店売上の増加が4億1,800万円、不採算店舗及びTO専門店の退店に伴う減少が3億5,800万円、退店店舗を除く既存店売上の増加が12億9,500万円となっています。退店の影響を、既存店の伸び率で十分にカバーした結果、営業収益が13億5,500万円増加しました。

一方で、営業費用は4億8,100万円の増加となりました。内訳は、売上原価の増加が1億9,400万円、人件費の増加が1億6,300万円、支払手数料の増加が6,300万円、外注費の増加が5,000万円、その他の経費の増加1,100万円となっています。この営業費用を引いた結果、今期上期の営業利益は9億1,000万円となっています。

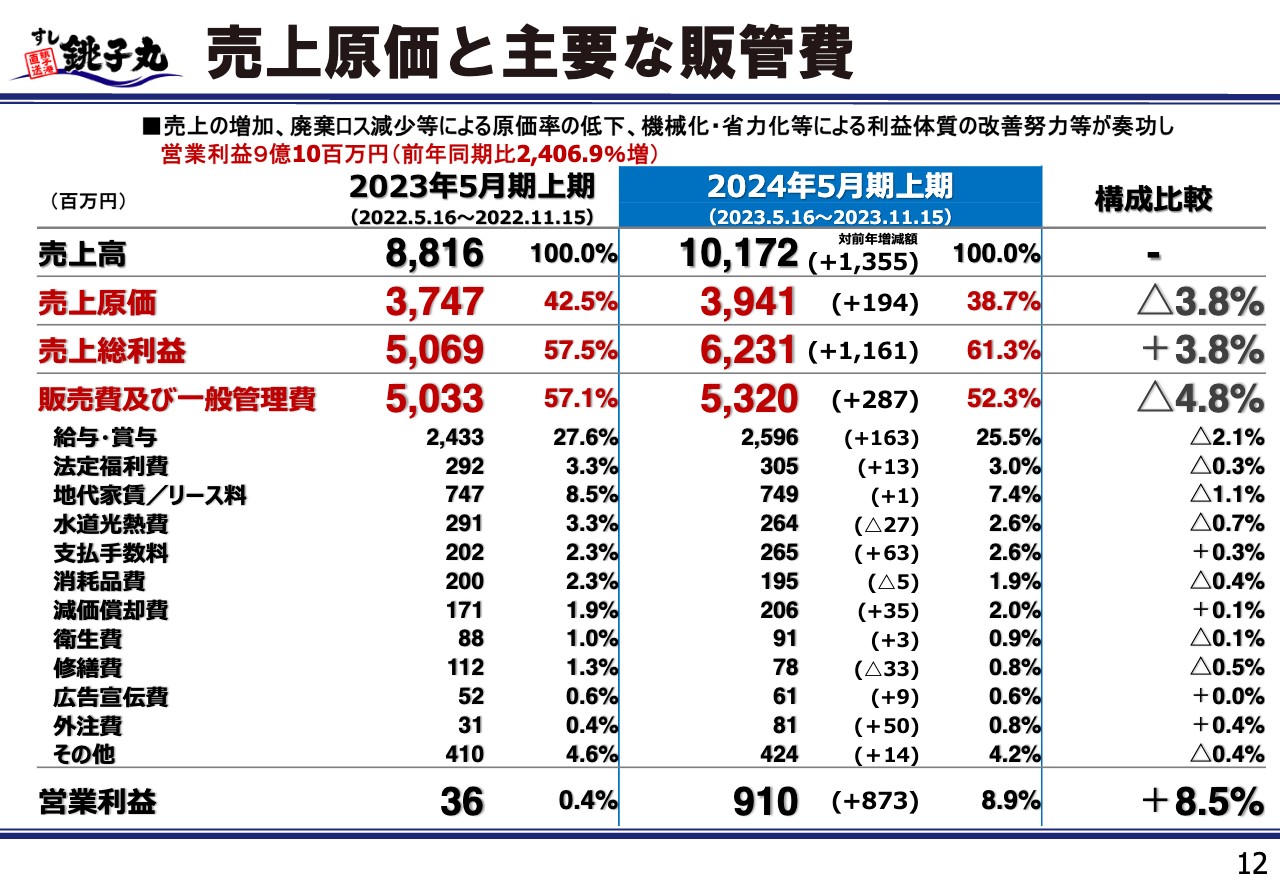

売上原価と主要な販管費

営業費用の詳細についてご説明します。2024年5月期上期の売上高は101億7,200万円で、前年同期比13億5,500万円の増収、売上原価は39億4,100万円で、前年同期比1億9,400万円の増加となっています。原価率は38.7パーセントと、前期の42.5パーセントと比較して3.8パーセントの減少となっています。

この大きな要因は、先ほどよりお話ししているとおり価格改定によるものです。さらに「フルオーダーシステム」の導入等により食材ロスが大きく減ったことも、売上原価の減少要因となっています。

売上原価の減少要因をさらに分析します。売上高とともに増加するはずだった売上原価の額は、理論値としては5億7,500万円です。一方で、原価率が低下することで3億8,100万円下がります。この差し引きにより、売上原価は1億9,400万円の増加となりました。

売上総利益については62億3,100万円で、前年同期比11億6,100万円の増加となっています。この要因としては、売上増加によるものが7億8,000万円、売上原価が下がったことによる増益効果が3億8,100万円となっています。売上総利益の62億3,100万円に対し、販売費及び一般管理費は53億2,000万円で、前年同期比2億8,700万円の増加となっています。

売上総利益が11億6,100万円増加しているのに対し、販売費及び一般管理費の増加が2億8,700万円となった結果、営業利益が8億7,300万円の増加となりました。

販売費及び一般管理費における主な増減要因は、給与・賞与が25億9,600万円で1億6,300万円増加しています。これはパートの時給等給与のアップ、さらに売上が増えた分だけ店舗も繁忙になり、労働時間が増えてきたことによるものです。しかし売上が大きく増加した結果、給与・賞与の構成比は25.5パーセントと、前年同期比2.1ポイント減少しています。

水道光熱費については2億6,400万円と、前年同期比で2,700万円減少しています。これは政府の電気・ガス価格激変緩和対策事業の特別措置によるものです。電気の場合、1キロワットアワーあたり7円の補助が出ており、当初想定より電気料金が大きく減少するという一時的な要因によるものです。

支払手数料は前年同期比で6,300万円増加しています。増加要因は、DX推進におけるシステム維持費用がおよそ半分を占め、さらにその他の費用として、キャッシュレス化の進展等に伴うクレジット等の決済手数料の増加が挙げられます。

その他、外注費が5,000万円増えています。これもDX推進によるもので、開発に必要な業務委託に関わる出費です。

結果として2024年5月期上期の営業利益は9億1,000万円となり、営業利益率が8.9パーセントとなりました。

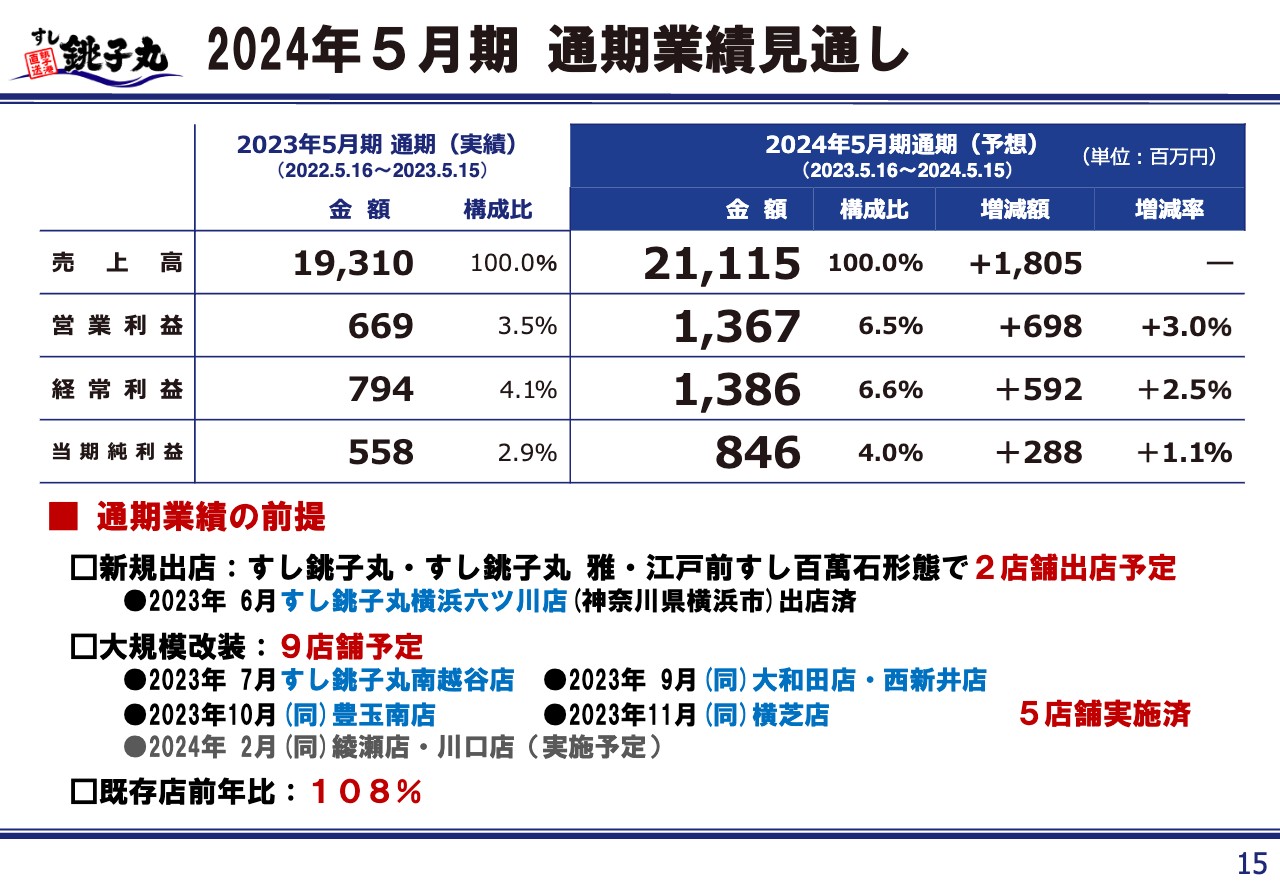

2024年5月期 通期業績見通し

通期業績見通しです。売上高は211億1,500万円で、前年同期比18億500万円の増加を予定しています。営業利益は13億6,700万円で、前年同期比6億9,800万円の増加、経常利益は13億8,600万円で、前年同期比5億9,200万円の増加、当期純利益は8億4,600万円で、前年同期比2億8,800万円の増加を見込んでいます。

これらの売上高、並びに利益については、協力金の要因を控除した上でも、創業以来の増収増益となる数字になっています。

なお前提として、スライド下部に記載のとおり、通期で新規出店を2店舗、大規模改装を9店舗と予定し、既存店の売上高は前年同期比108パーセントとして算定したものです。

引き続き、業績向上に注力してまいりますので、ご支援をよろしくお願いします。

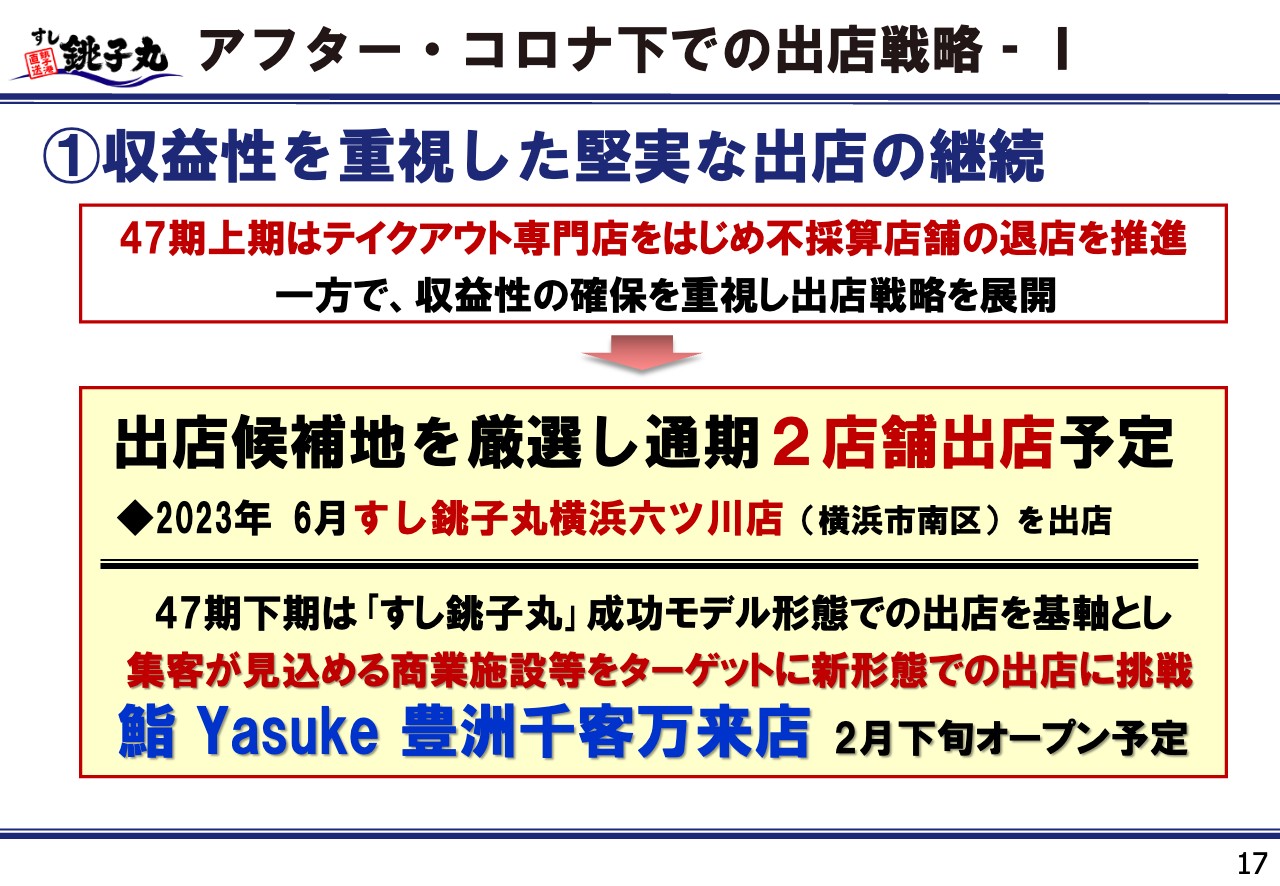

アフター・コロナ下での出店戦略‐I

石田満氏(以下、石田):今期下期の戦略についてご説明します。期首の説明会時点で、3つの経営方針をご案内しました。1つ目は収益性を重視した店舗戦略、2つ目はDX推進による顧客満足度の向上・利便性の向上・サービスの高度化、3つ目が人材確保と女性活躍推進です。これらに沿ってご説明します。

店舗戦略については、従前より、出店候補地を厳選して絞りながら、毎年約3店舗ずつ堅実に拡大していこうという方針で進めてきました。今期は、現段階では3店舗の新規出店が厳しい状況であるため、通期で2店舗の出店予定としています。6月にすし銚子丸横浜六ツ川店をオープンし、おかげさまで大変好調に推移しています。現在、予算比で約130パーセントという状況です。

2店舗目は、豊洲市場隣接の「豊洲 千客万来」という温浴施設に、テナントとして出店する予定です。いろいろ検討した結果、かつて大手町で一度実施した「鮨 Yasuke」というブランドを使い、テーブルサービスのお店をオープンしようと考えています。

多くのインバウンド客が想定されるため、よりよいものを使って、顧客単価を通常の「銚子丸」や「江戸前すし 百萬石」よりもさらに上のクラスに設定する予定です。しっかりとした売上を作っていくお店をオープンしようと考えています。

アフター・コロナ下での出店戦略‐II

既存店については、今期も改装を着実に進めてきています。大規模から小規模改装まで含めて12店舗の予定です。

改装予定店舗数は状況を見ながら増減させており、今期も予定より多めに改装できると考えています。現状では、大規模改装については席数を増やすことで売上をアップさせ、さらに中規模改装、小規模改装については機械化、省力化により人件費のコントロールを容易にし、売上および利益の増大を狙っていく方針です。

現時点では改装直後からの伸びが見込めており、この調子で進めていきたいと考えています。

アフター・コロナ下での顧客層拡大戦略

出張回転寿司についてご説明します。おかげさまで順調にお客さまの数が増えており、スライドに記載のとおり、47期上期は95件、4,186名にご利用いただきました。

上期の段階で年間予算3,500万円に対して3,000万円を超える状況となっており、ご利用件数が伸びるにつれて、売上も着実についてくる状況になっています。

出張回転寿司については、今後どのように仕組み化すれば、人財難の中でも大きく成長させていけるかについて、頭を悩ませながら進めています。

DX推進によるマーケティング戦略‐I

DX推進による顧客満足度の向上・利便性の向上・サービスの高度化を進めています。今期に入ってからは、主にアプリによる販促とマーケティング力の向上を目指しており、11月には公式アプリをリリースできました。

これにより、お知らせ機能やクーポンの発行、アプリによるイベント、アンケート機能、抽選会など、提供できるサービスが増えてきました。

今は第2フェーズに入っているところですが、まだマーケティングにフル活用できているわけではありません。現在、お気に入り店舗の登録や店舗ごとのお知らせ、お客さまのご利用実績に合った店舗ごとのご案内、Web決済なども進めています。今後は、データ収集の段階から活用の段階に入っていくため、しっかりと継続させていきます。

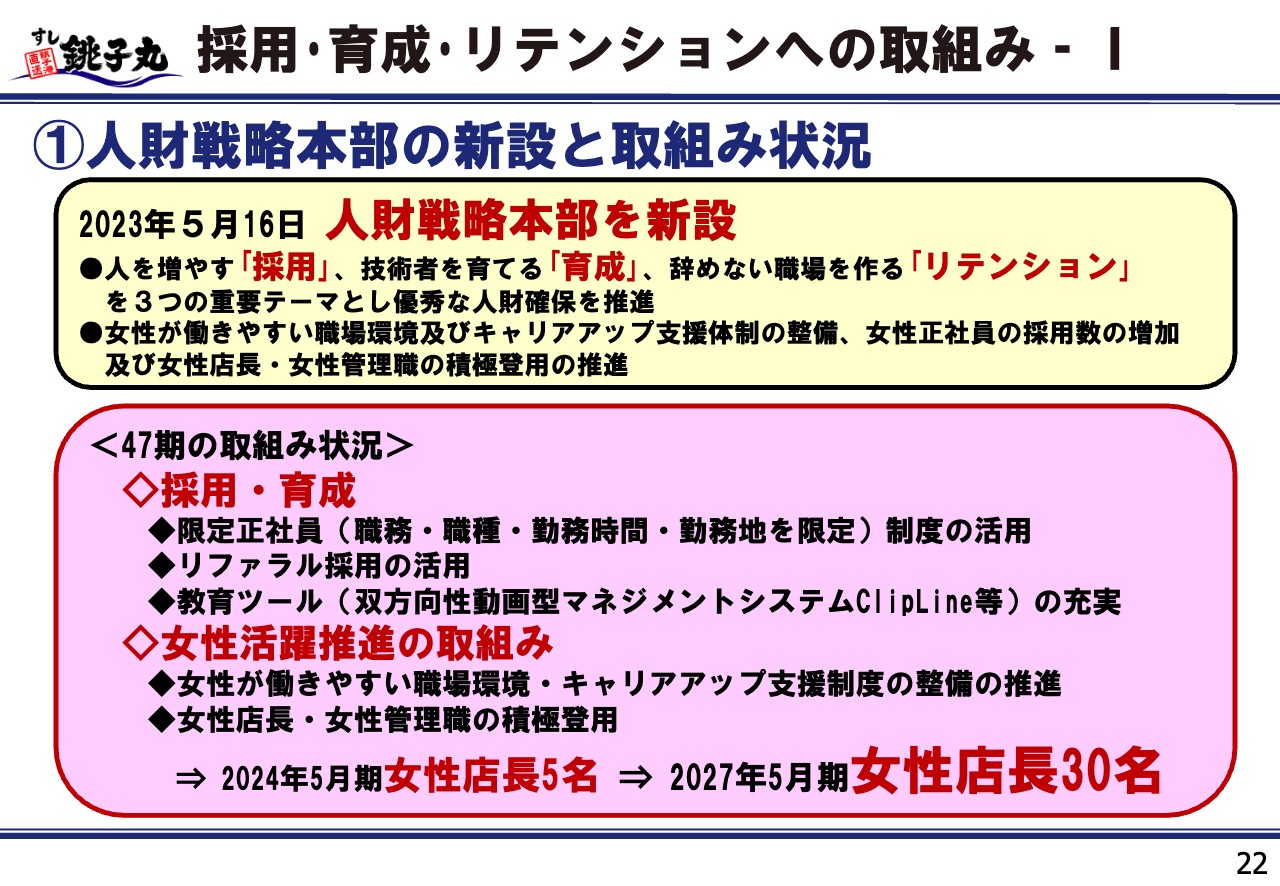

採用・育成・リテンションへの取組み‐I

人財確保と女性活躍の推進についてです。今期上期では、中途採用で20名の実績があり、そのうち6名が女性です。さらに、アルバイトやパートからの社員登用についても10名の実績、そのうち6名が女性です。アルムナイ採用(自社を退職した人を再雇用する採用方法)についても3名の実績ができ、上期は計33名を採用しました。そのうち12名が女性と、目標どおりの動きができていると考えています。

今後も女性社員の総数を増やすこと、また未経験者を拒まないという方針で進めていきたいと考えています。

今後の具体的な目標として、銚子丸50周年となる2027年には女性店長30名を実現したいと考えています。現在はまだ2名のため、2024年末までには5名にしたいと考えています。その間に育成方法や採用の効率化等の仕組みを作り、2025年、2026年でしっかりと育成して2027年には女性店長30名を実現できるよう、人財戦略本部が動いているところです。

また人財戦略本部では「採用」「育成」「リテンション」について、既存の劇団員がしっかりと定着し、活き活きと働いてもらえることを眼目に置いて動いています。

採用・育成・リテンションへの取組み‐II

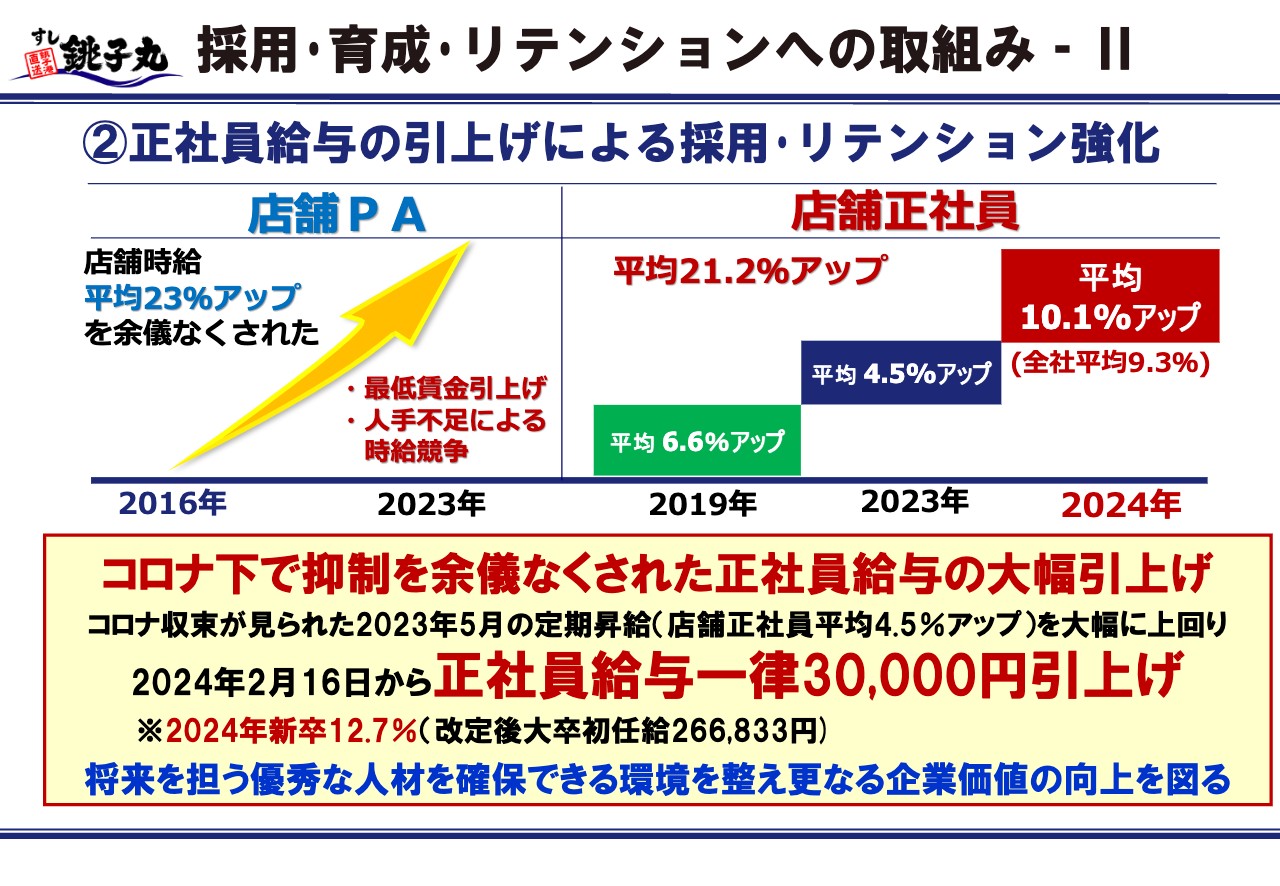

賃上げについては以前より検討してきました。本来であれば5月の新年度に評価に基づいて賃上げ(定期昇給)するところを、おかげさまで今期は良い業績状況となっているため、これとは別に2月16日(第4四半期)から正社員の給与を一律3万円引き上げることを決定しました。

まずは将来を担っていく人財を確保するという意味でも、初任給を上げていく方策を考え、既存の劇団員に対してもあまねく恩恵を受けていただくことを考えています。

正社員一律としたのは、これから女性活躍も含めてパート、アルバイトから正社員に移行してもらえる人が1人でも多くなってほしいという意図もあわせて、給与を一律3万円引き上げました。

世の中の最低時給の引き上げにより、2016年に当社が働き方改革を始める前と比べ、店舗の募集時給は23パーセントアップしています。これを鑑み、「これぐらい引き上げると正社員とバランスが取れる」と考え、思い切って実施しました。

2025年、2026年も、業績の状況により継続して引き上げていけるようにしていきたいと考えています。

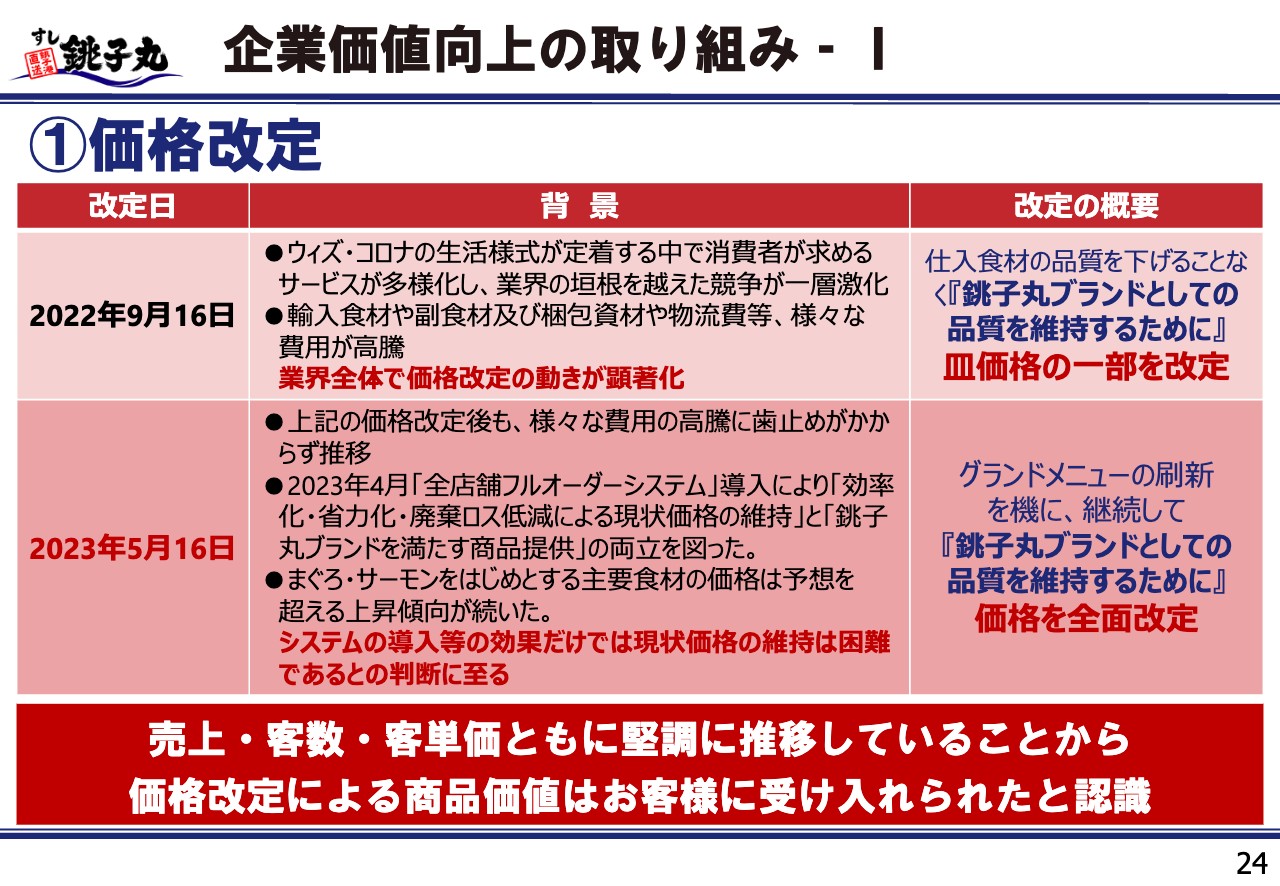

企業価値向上の取り組み‐I

今期の業績については、期首からの価格改定が大きく貢献しています。状況により販売単価が110パーセントから113パーセント上がるイメージで、グランドメニューを刷新しました。お客さまが減ることなくついてきてくださり、ご支持いただいていることを何よりありがたいと思っています。

客単価については現状約111パーセントと、当初の思惑どおりとなっています。我々の努力だけではなく、新型コロナウイルスが5類に移行し、お客さまが外食に戻ってきていることも含めてのことですので、今後もおごらずに進んでいきたいと考えています。

今期下期と2025年5月期については、食材が上昇し世の中がインフレ傾向の状況にありますが、消費者の方々もそろそろ値上げ疲れが出ていると考えています。現在の商品の質を落とさずに、どこまで維持できるかを考えていきます。

企業価値向上の取り組み‐II

SDGsとCSRに関する取り組みとして、フードバンク活動を重点的に行っています。47期上期では、累計1.05トンの実績が出ています。これは46期の累計である2.11トンの半分となっており、前期と同様の結果が出せると考えています。これもお客さまに定着してきた証だと考えています。

企業価値向上の取り組み‐II

SDGsについては、食育活動にも取り組んでいます。子どもたちに「魚の捌き体験」や「寿司握り体験」、また「仕事について」のご説明などを行っています。交流事業は14回、魚の捌き体験や環境保護、食育、キャリア教育イベントは5回と、こちらも昨年1年間に行った活動を上期でほぼクリアしており、良い結果だと考えています。

下期の方針としては、期首にお話ししたことを着実に進めていくことが一番だと思っています。現在社内では、既存店の再成長力を高めていくため、今来ていただいているお客さまに支持していただけるお店を作ることに全力を注いでいるところです。

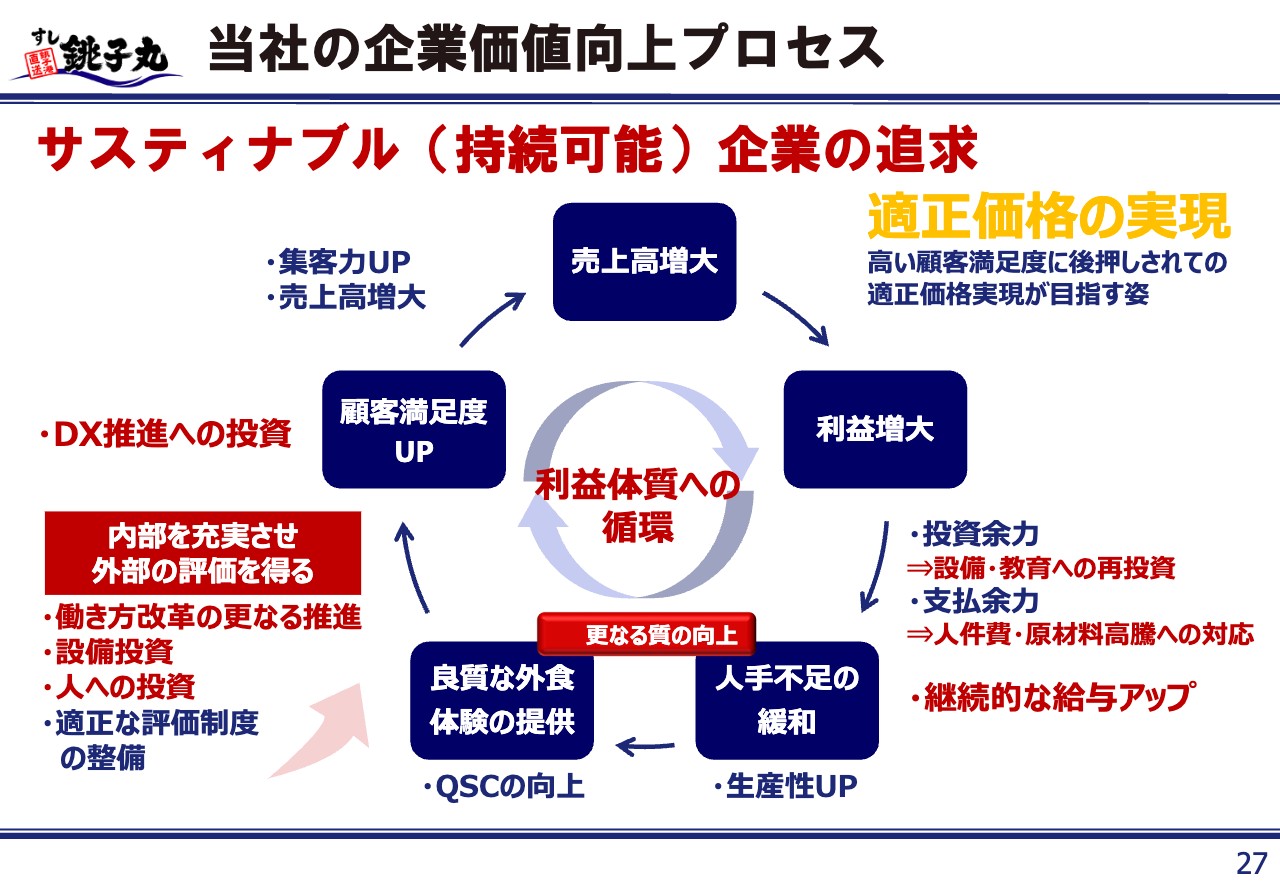

当社の企業価値向上プロセス

良質な外食体験を提供できれば、顧客満足度が上がっていきます。顧客満足度がアップしていけば、売上は増大していきます。売上が増大すれば、利益も増大します。この利益を、また投資余力として人や設備にかけていくと、なお良質な外食体験の提供が可能になっていきます。これを回していくことが、サステナブルな企業になる1つの道だと信じて取り組んでいます。

このように、下期も現在のトレンドをしっかりと守りながら、良い業績につなげていきたいと思っています。引き続き応援のほど、よろしくお願い申し上げます。

質疑応答:魚介類の市況の軟化の影響について

司会者:「一部の魚介類の市況が軟化していますが、この効果は2025年5月期から現れるのでしょうか?」というご質問です。

石田:ご質問のとおりです。我々の主要食材の中で言いますと、マグロ、ホタテ、イクラ、カニあたりが、高止まりではありますが、一時の値段よりは落ち着いていると聞いています。

ただ我々も、高騰しはじめた時に高いながらもしっかりと在庫を押さえています。今はすでに買ってあるものを消化している状況で、それらがはける2025年5月期第2四半期以降から、落ち着いた価格での良い影響が出てくると考えています。

新着ログ

「小売業」のログ