【QAあり】エレコム、成長軌道への回帰に向けて改革の途上 開発体制やコスト体質の強化、M&Aにより改善目指す

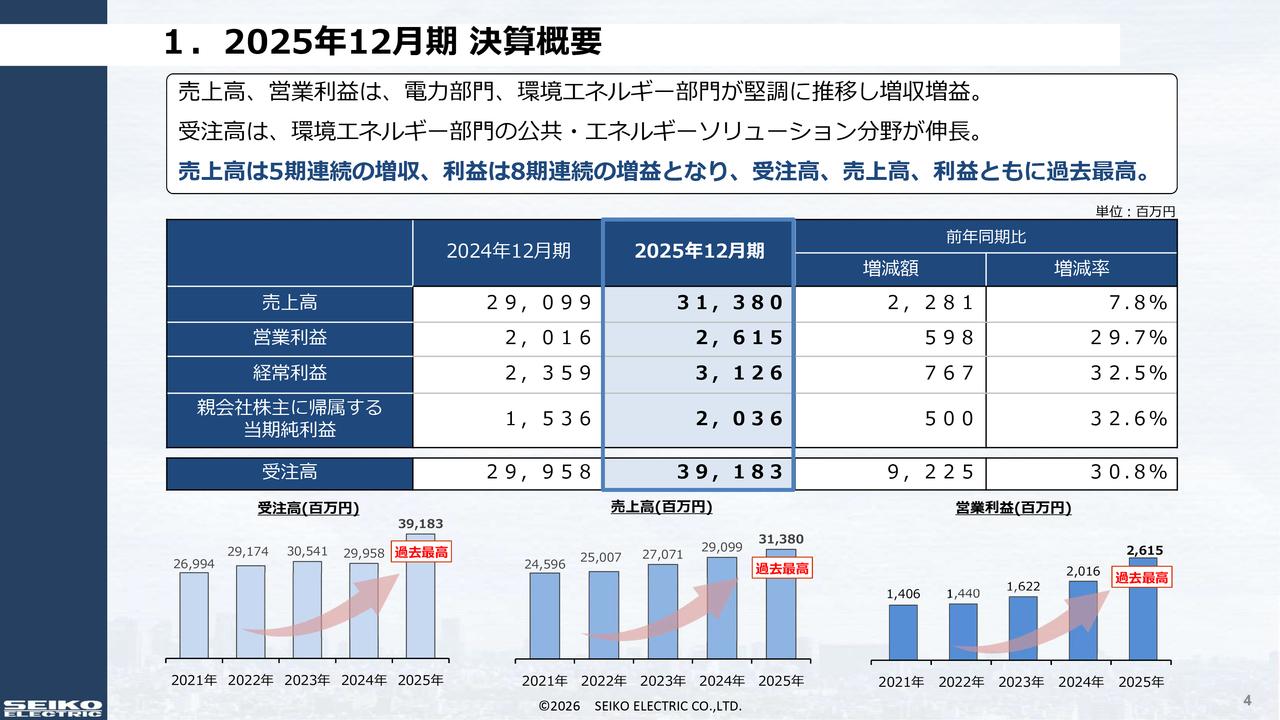

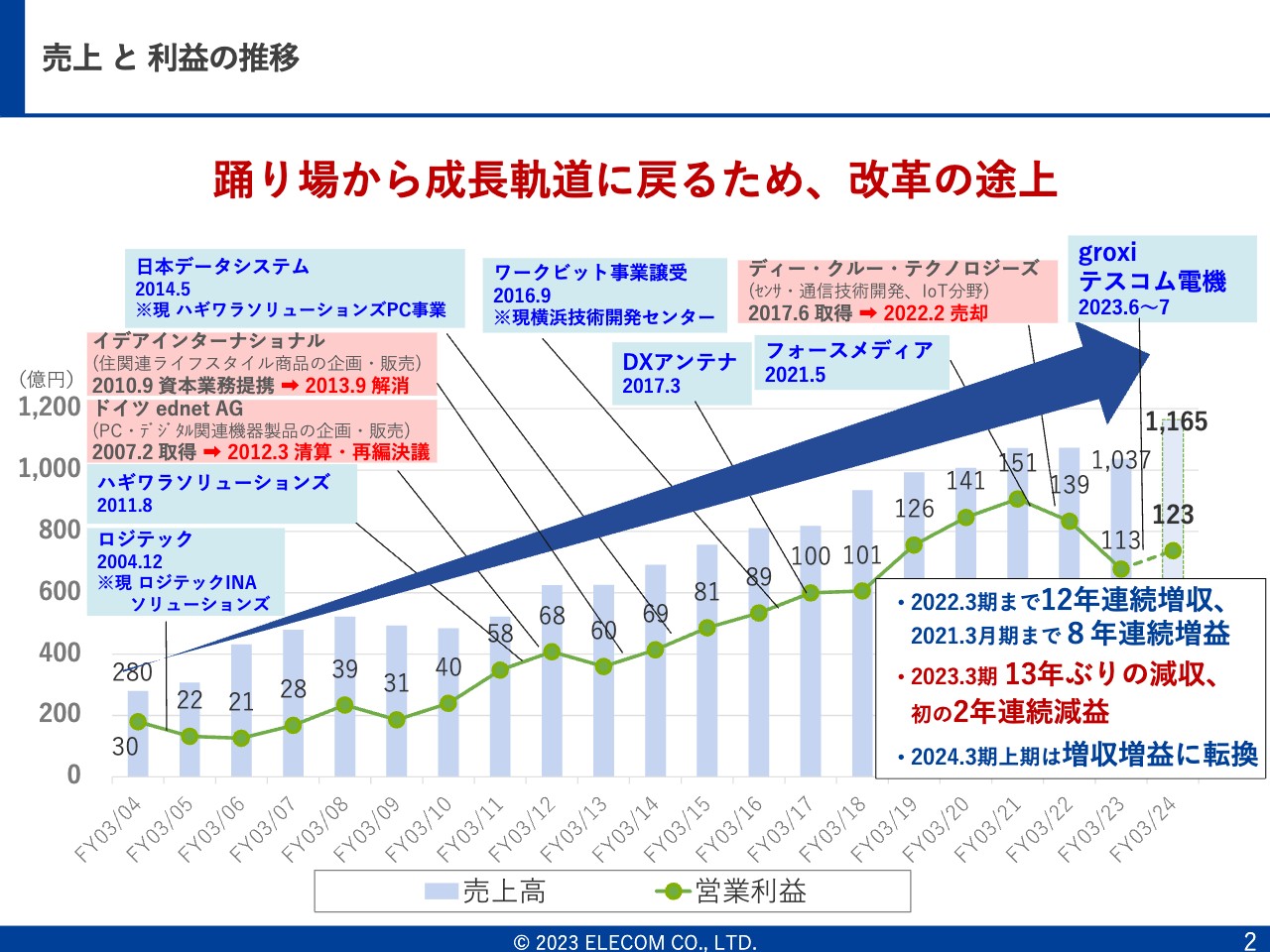

売上と利益の推移

葉田順治氏(以下、葉田):みなさま、こんにちは。本日はまず、スライドの表を見て気づいたことをお伝えします。

エレコムは基本的に、定期的なM&Aにより相乗効果を発揮して成長してきた会社です。

2期連続減収減益には、GIGAスクール関連やコロナ特需が剥落したことなどがありました。しかしよく見ると、現在売上約100億円企業であるDXアンテナを6年前に買収し、立て直していったことがわかります。

DXアンテナは非常に良い会社で、船井電機から買収した時の利益は1億円程度でしたが、すぐに15億円程度の利益が出ました。同様の案件が他にもないかと機会を探っていましたが、実際はそのような買収案件がなく、時間が空いてしまいました。フォースメディアも買収しましたが、少し小さいです。

また、これは私の大失敗ですが、ディー・クルー・テクノロジーズについては何もできなかったため、売却を行いました。

このようにM&Aの失敗や、先ほどお伝えした要素の影響により、この5年、6年はM&Aが止まっていました。しかし、ようやく我々の得意なM&Aが再開できました。後ほど詳しくお伝えします。

会社のビジネス環境が変わってしまったこともあり、M&Aによる相乗効果と合わせて現在大転換を行っているところです。

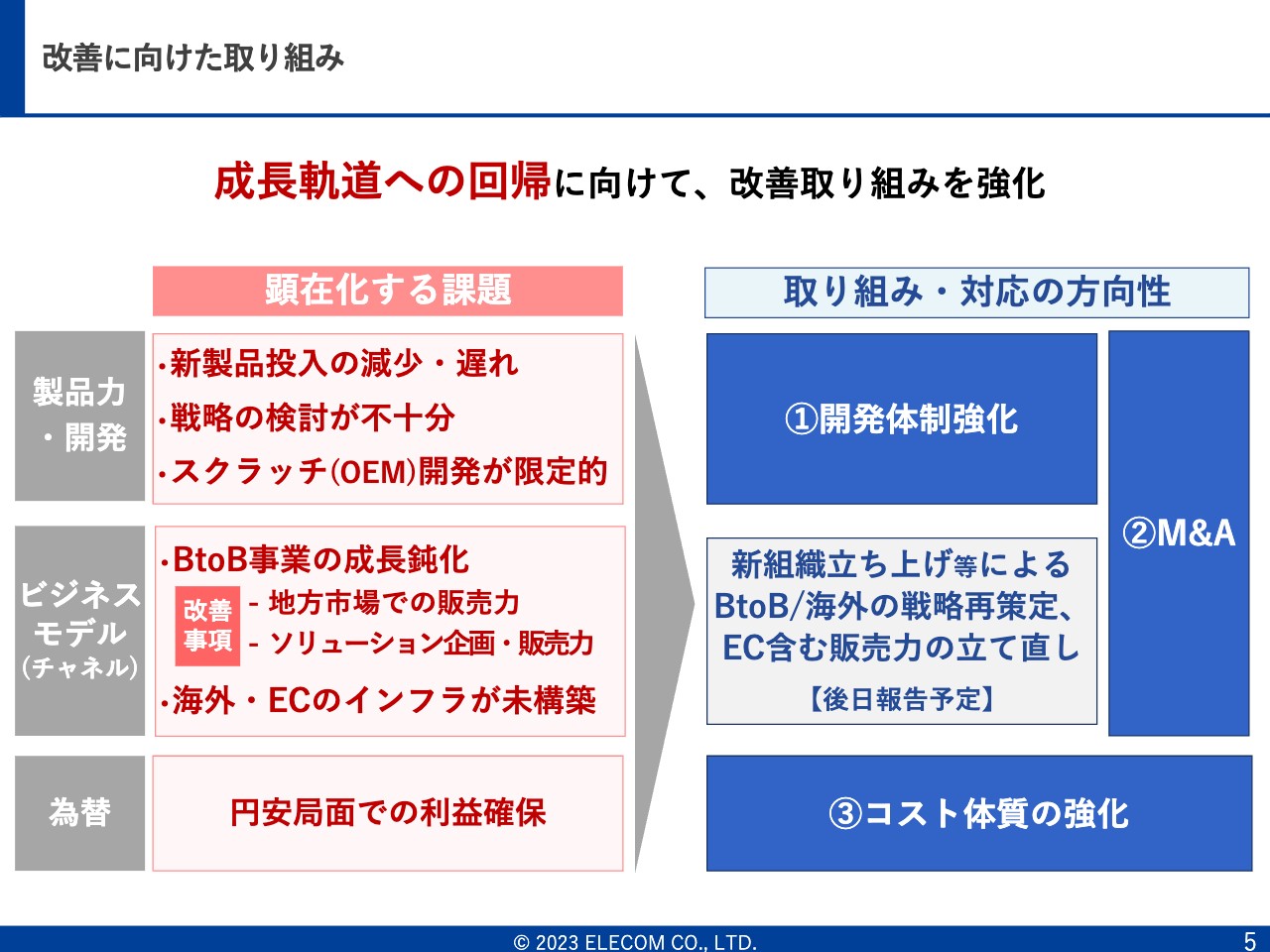

課題認識

事業環境の変化として、主に3つを挙げています。1つ目は私が得意としている、面で押さえる多品種開発です。2つ目はBtoCにおいてECが伸びてきたことへの対応、3つ目は円高から円安になったことへの対応です。

これまでとまったく異なる環境になってしまったため、このあたりの対策をどのように変えているのか、または変えつつあるのかという話とご理解ください。今年2月から復帰して、まさに改善に向けた取り組みを行っているところです。

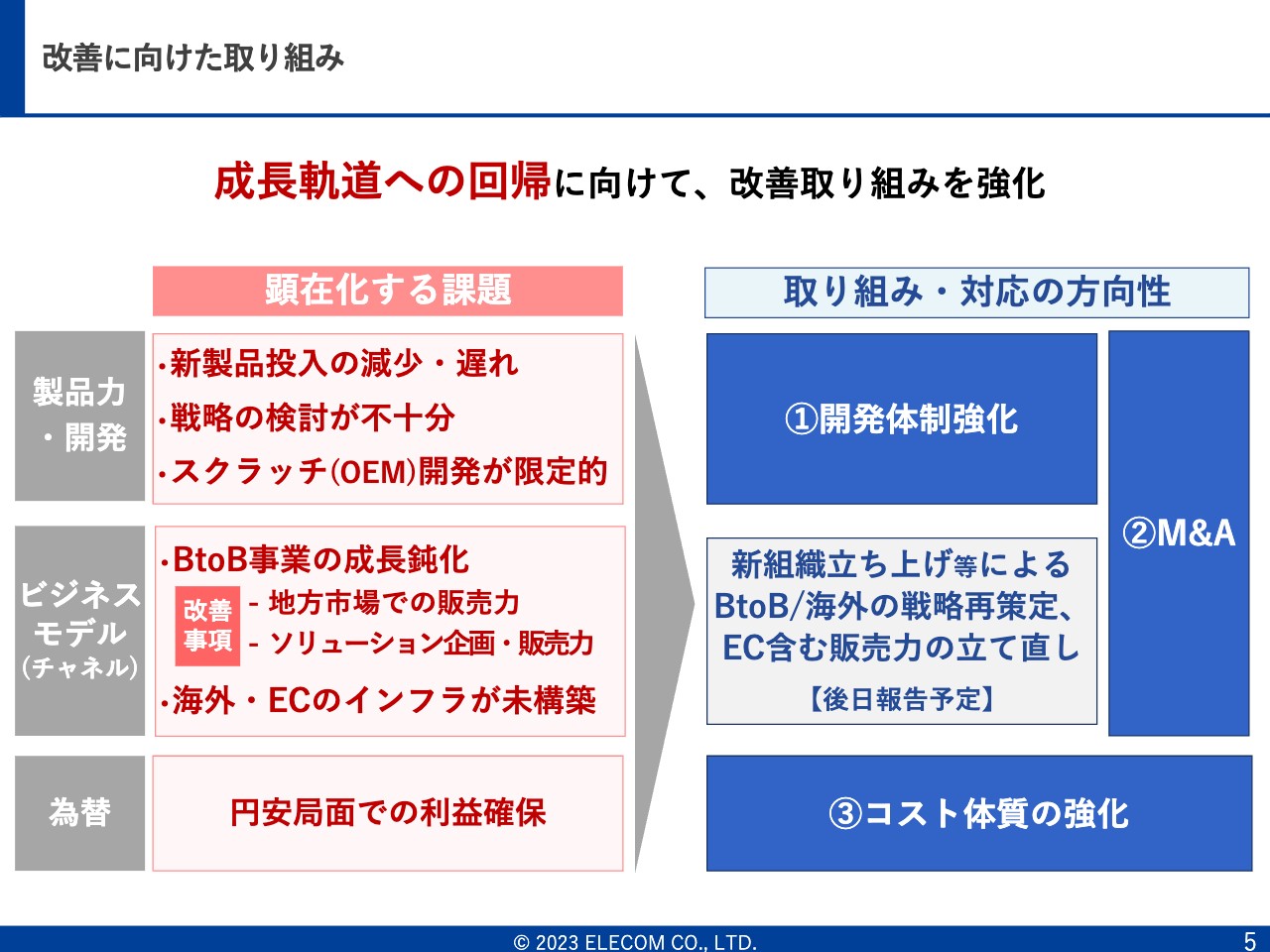

改善に向けた取り組み

今後は、家電量販店の出店ラッシュに乗じてやや右肩上がりの時に行っていたビジネスではなく、着実にマーケティングを行い、我々がスクラッチ開発と呼んでいるOEMとODMを2つに分けて行っていくことが重要だと考えています。いずれにしても開発体制をイチから見直して、海外にも通用する商品を作っていきます。

さらにこの1年、2年は、新製品SKU数が極端に減っています。これが最大の問題であり、立て直しを図っています。

BtoB事業の成長鈍化については、首都圏は良いものの、地方では人事的な失敗もあり、組織を変えて対策をしようと思っています。

海外は完全にECが課題です。現在トランスコスモスから来た副社長が、トランスコスモスの協力を得ながら海外ECのさまざまなインフラを整備しています。

またコスト体制の強化に通じる経費削減についてもお伝えしたいと思います。

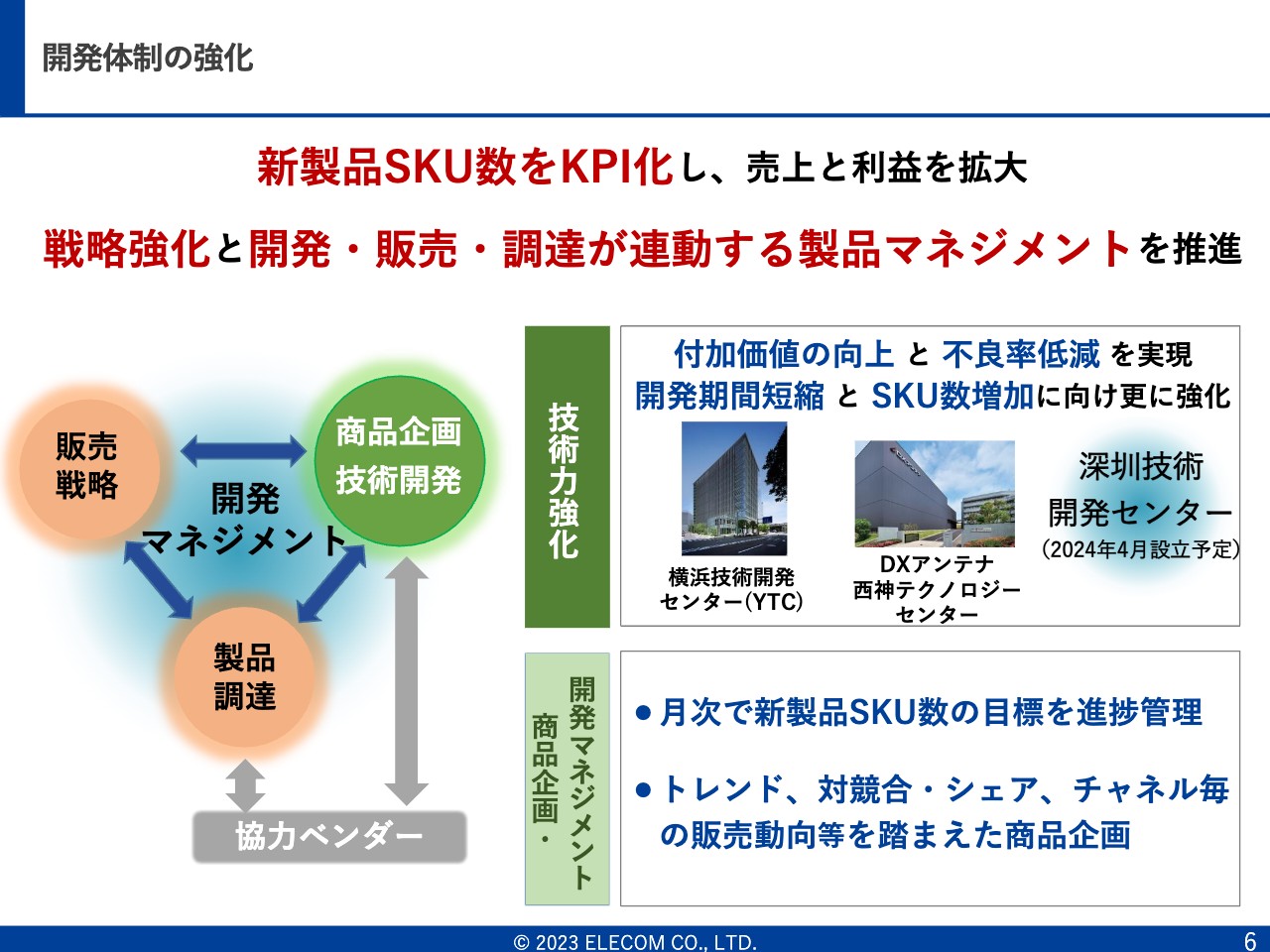

開発体制の強化

2ヶ月、3ヶ月前に発見したことです。当たり前ではあるものの、我々の強みはやはり「SKU×単価×販売数量」です。

調べたところ、前々期の約半分になっており、これでは売上が作れないため、現在は開発体制の大幅な見直と強化を行い、組織も劇的に変えました。

1つは横浜技術開発センター(YTC)です。主にネットワークやストレージ、IOデバイス、パワーデバイスなどを扱っています。ここでスクラッチ開発のほか、ODMの検証スピードアップを図っており、人員をさらに強化します。

加えて来年4月には深圳技術開発センターを設立予定です。深圳に設立した理由の1つは、ご存じのとおり、深圳にリチウムイオン電池の企業が多くあるためです。

リチウムイオン電池を国内で検証するのは大変です。飛行機には乗せられず、船で来るなどさまざまな要因で1ヶ月、2ヶ月は遅れてしまいます。

加えて、現在中国は景気が悪いため、比較的エンジニアが採用しやすくなっています。なにより、製造の検証機を8億円ほど買って、現地での検証体制を整えたいという意図があります。

もう1つの理由は、パワー半導体やアナログ半導体は、中国で続々と開発されているため、スピードアップが重要です。

アンカー社は非常に早いです。これは深圳で素材や半導体などいろいろなマテリアルを探して検証も現地で一気に行ってしまうためです。このスピードの差は3ヶ月、4ヶ月にもなるため、これを解消する必要があります。

深圳技術開発センターと名付けていますが、我々は従来、深圳に調達を行うエレコム深圳という会社があります。つまりゼロから立ち上げるのではなくて、すでに検証業務や調達業務、品質管理などを行っていたところに開発のエンジニアを入れます。さらにテスコムを買収しましたが、ここは調達がまったく得意ではありません。日本と中国の両方で検品を行うなど、効率がよくなかったのです。そのためテスコムの開発と検品、品質保証を併設して、グループで一挙に立ち上げていきたいと考えています。

また、月次で極端に落ち込んだSKUについてです。なぜSKUが落ち込んだかというと、昔は多品種開発を行っていましたが、現在は環境が変わったため、十分に狙いを定めずにただ商品投入することをやめることにしました。何かを工夫したオリジナルの商品を販売しようと突然急ブレーキを踏んだため、開発が固まってしまったのです。

ただ幸いにして、固まってしまった結果いろいろと考えるようになりました。SKUは落ちていますが、1SKUあたりの売上金額が増えているのです。単純ではありますが、SKUを増やそうとしています。

その結果、月次のSKUが徐々に増えていっていますが、12月頃からさらに増やして、再成長の軌道に乗せたいと思っています。これも昔はBtoCばかりでしたが、例えば先にECから始めて売れ行きを見てBtoCに持っていく方法が考えられます。

あるいは、同じ商品であってもBtoBとBtoCでは販売の期間が大きく異なり、BtoBが少し長くなっています。そのため、販売の継続政策を検討するなど、きめ細かい商品企画を行っていこうと考えています。

このように、現在は会社をイチから変えようとしています。特に、営業は元来しっかりしており、営業の4部長を海外、EC、法人、BtoC担当に定めて、次の事業承継に向けた体制を構築しているところです。

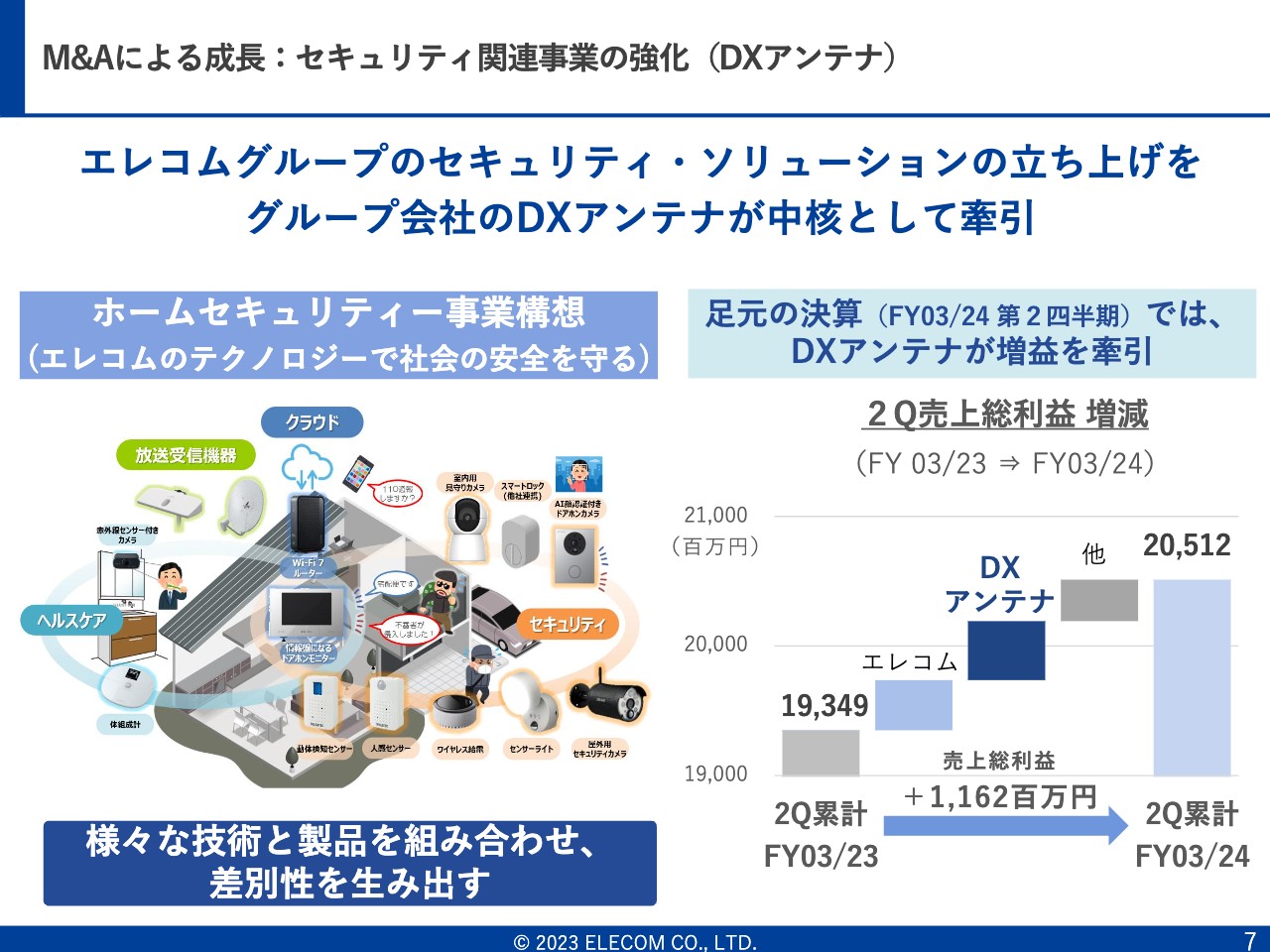

M&Aによる成長:セキュリティ関連事業の強化(DXアンテナ)

現在は関係会社が大きな助けになっています。ハギワラソリューションズという組み込み系半導体のさまざまな製品を扱っている会社があります。少し売上が落ちてきていますが、値下げをせずに踏みとどまり利益を挙げています。

また、DXアンテナが非常に好調です。IRの場で取り上げるべき話題ではないかもしれませんが、ハウスビルダーを訪問して「ドアホ」と言われたのです。なぜ「ドアホ」と言われたのだろうと思っていましたが、実は「ドアホン」のことをおっしゃっていたのです。

そこで、我々はそれを機会に「ドアホン」を作り、これから発売する予定です。ドアホンではありますが、人が動き出したら録画が始まりその録画をクラウドへ飛ばす仕様です。「Antenna-eye」というクラウドシステムがようやく立ち上がりました。家のサーバーに入れてもかまいませんが、家の内外のいろいろな場所が見守れます。

しかし、当初これが無線でつながらなかったのです。結局は11ahという新しいスペックができたため、現在影響はありませんが、このようなドアホンも利用可能です。

もう現代の子どもたちはスマートフォン中心であるため、また状況も変わるかもしれないとも思いますが、思いがけないご縁ができてホームセキュリティの製品が増えてきました。

監視カメラによって、DXアンテナは非常に好調に立ち上がっています。現在ハウスビルダーやセキュリティ会社に大変お世話になっています。悪質な強盗犯の手口では、サーバーだと、録画されても切って壊してしまいますが、一方クラウドの場合は絶対にバックアップされているため、証拠が残ります。

「Antenna-eye」は、3月からさくらインターネットと行っていましたが、ようやく10月に立ち上がりました。DXアンテナは、船舶のアンテナや古野電気との協業などにより新しいジャンルが増えてきています。

もう1つは、ロジテックでインダストリアルPCという堅牢タブレットを扱っていました。これは品質不良でトラブルが多くありました。これをハギワラソリューションズのインダストリー組み込み系の品質基準に変えようとしており、品質を劇的に改善して再立ち上げを行おうと考えています。

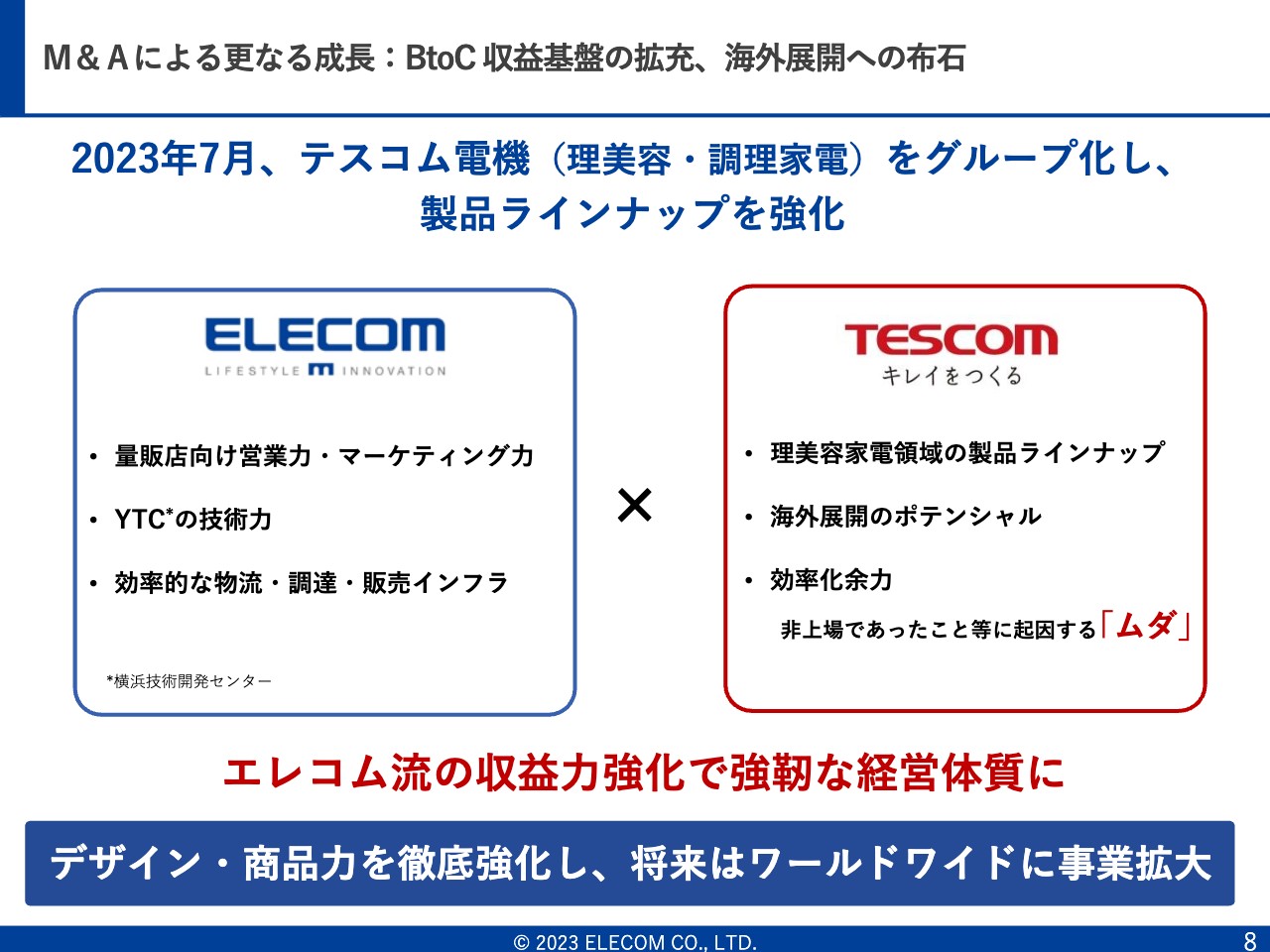

M&Aによる更なる成長:BtoC 収益基盤の拡充、海外展開への布石

なぜドライヤーとSIerを買ったのかについてお伝えします。2ヶ月、3ヶ月ほど期間を置けば良かったのですが、8日間くらいの間に2社のM&Aを行いました。

テスコム電機は今まで行ったM&Aと同様に商品開発投資を行ってコストを下げ、我々の技術力を入れるだけです。

家電量販店は我々の得意分野のため、今まで仲介経由で行っていたものを直接行うことによって利益改善を図ることができます。また、ご存じのように我々の物流は優れているため、家電量販店に毎日行っている便にドライバーが少し残って配達を行うだけでよいですので、ほとんど運賃が不要です。

またコストが非常に甘く、船運賃や航空運賃などの交通費が、うちのグループになるとすぐ半値になるなどします。さらにメーカーのサンプル品を着払いで買っているなど、非常に無駄な経費が多くみられました。加えて新商品も意思決定が遅いという課題がありました。

我々のノウハウを入れて品質基準を決めて、来年3月ごろから新商品をどんどん出していこうと思っています。

もう1つは、意外に海外での売上が多いため、海外販売を強化したいと思います。

実は、ドライヤーはこれからイノベーションが起こります。従来の温熱のヒーターで温める形式ではなくて、ブラシレスモーターというモーターに変わるのです。

わかりやすくいうと、私も毎日使っていますが、イギリスのダイソンが5年、6年前に発売したドライヤーは、柄のところにブラシレスモーターが入っています。つまり軽くて風量が強いのですが、テスコム電機はブラシレスで非常に苦しんでいました。

このブラシレスモーターは、何十年も前からハードディスクに使われています。ハードディスクを書いたり消したりする時にブラシレスモーターが激しく回転しています。ブラシレスモーターは回っているだけの部品であり、そのノウハウは我々が持っています。

またコントロールするファームウェアも我々が持っています。電源などは、我々の得意分野です。基盤はかなり大きかったため、我々が半分程度の大きさにすればオリジナルの商品ができます。

デザインはエレコムの得意分野のため、名前を出せませんが、デザインは今をときめくデザイナーの方に、格好の良いエンクロージャー、外のデザインを検討してもらおうと考えています。

そのようなことでコストは下がり効率がよくなり、新商品をどんどん発売できます。また品質も上がります。これはちょうど先週くらいまで行っていました。そのような分野が得意ですので、気合いを入れていましたが現在はもう担当に渡しています。

ドライヤー市場には某チャンピオンがいて、彼らに挑むなんてとんでもないことであり絶対に勝てないと思っていたのですが、そのメーカーに挑戦しようとしています。我々の技術力と一緒に行っていれば、いろいろできるのではないかと考えています。

また、調理家電やヘアアイロンなど、意外に売れている小物商品があります。今すぐはできませんが、これも着実に行っていけば、かなりおもしろい商売になるのではないかなと思います。

今は売上が100億円程度ですが、私は「3年で売上を200億円にして利益が30億円程度出るような会社にしろ」という指示を出しています。

M&Aによる更なる成長:BtoB ネットワーク(NW)設計能力の獲得

groxiは、わかりやすく言うとネットワーク設計ができる会社です。我々は工事部隊を持っているため、ネットワーク設計を引き受けて、我々のさまざまな製品を販売し、その後はサブスクリプションに持っていくなど、保守・メンテナンスを行おうとしています。ただし、私が入っていなかったため、まだ完全には意思疎通がうまくできていませんが、文化・教育業界を得意とする営業の方がエレコムに入ってきたため、彼らと組むなど、文教含めて行っていきたいと思います。

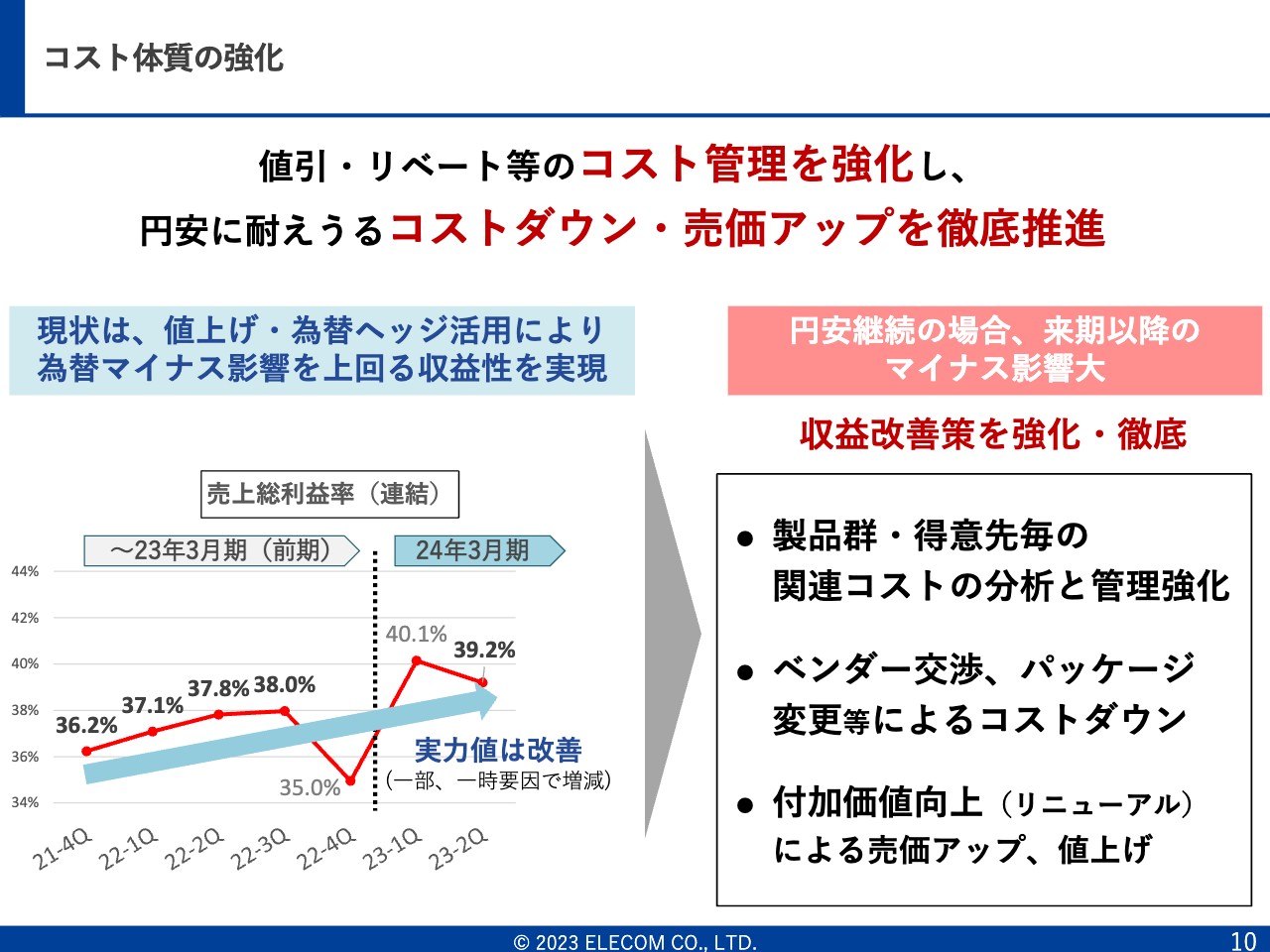

コスト体質の強化

このように、2月から復帰してさまざまな面で働き、いろいろな改善を行っていますが、なかなか円安など多くの課題はあります。ただ、いろいろ比べてみると、間違いなく会社は体質的には良くなっています。

コストの管理強化も意外に効いています。設立から37年間の間にさまざまなしがらみから協賛金が数多くありました。新しい3次長の中で1人抜擢した者が実によくコストの体質改善を行ってくれて、このコストが月次億単位で下がっています。

そのため、事業承継も含めて若い人材に任せてよかったと考えています。さらにきめ細かく行っていますし、パッケージ変更は、ESGの関連も含めてさらに進めています。

円安の中で値上げも行っていますが、数量が落ち、売上金額が同じであるため、限界利益は少し上がったと思っています。我々は為替予約も多く行っているため、150円になるまで時間がかかることを見込み、その対策も徐々に進めています。

いきなり進めるとまったく売れなくなってしまうため、日々さまざまな試行錯誤を繰り返しています。2年ほど休んでいたため9ヶ月で立て直すことはなかなか厳しいものの、間違いなく改善しています。

来年4月以降はかなり良くなる見通しですが、現在は過渡期のため、なんとか凌ぎながら計画達成に向けてがんばっています。

私からの説明は以上です。

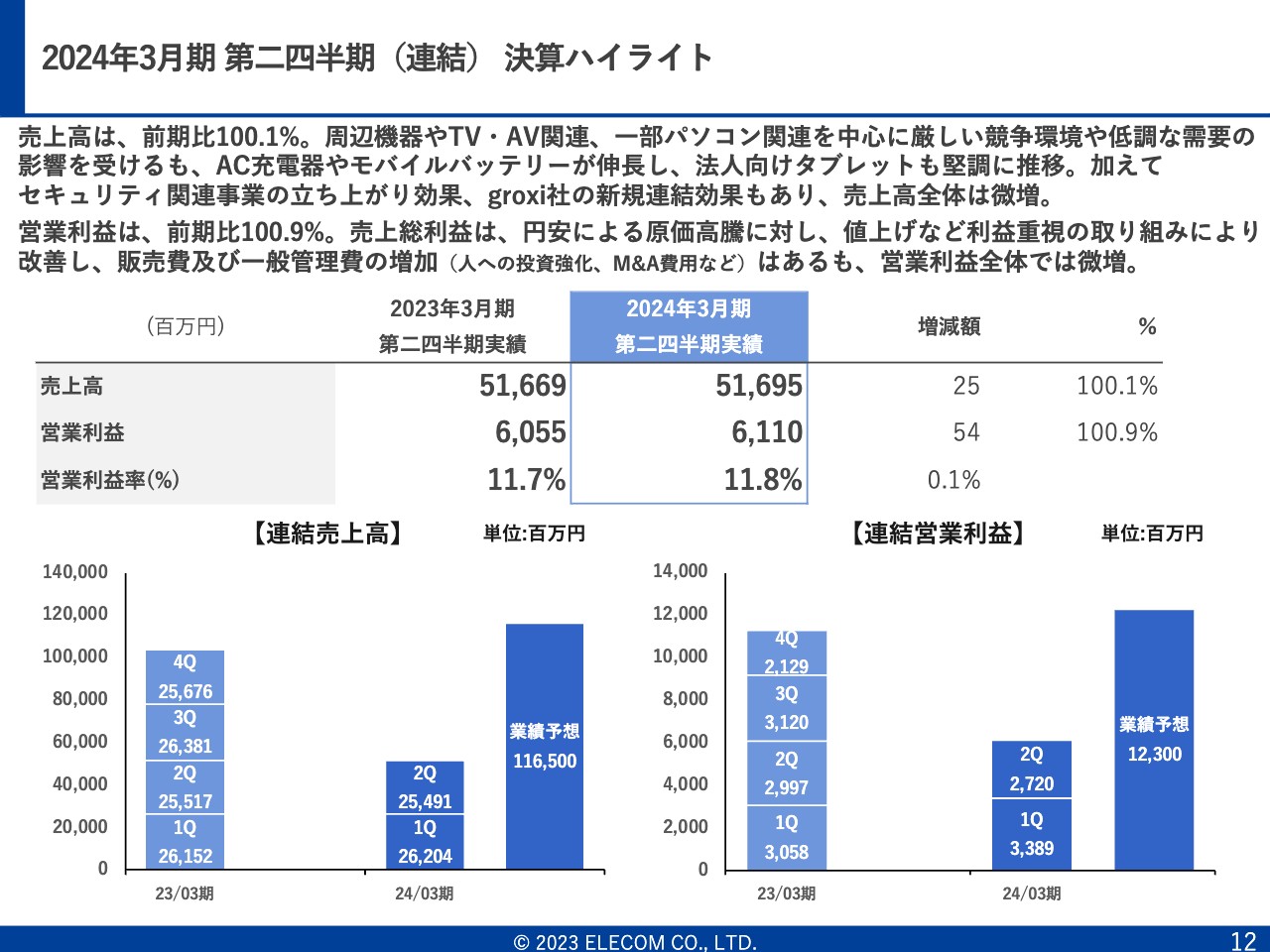

2024年3月期第二四半期(連結) 決算ハイライト

田中昌樹氏(以下、田中):2024年3月期第2四半期の業績について報告します。第2四半期における連結ベースの数値比較は、スライドに記載のとおりです。売上高は前期比2,500万円の微増、営業利益は前期比5,400万円の微増と、前期とほぼ横並びです。

2024年3月期第二四半期(連結) 前年同四半期比較

前年同四半期比較は、スライドに記載のとおりです。グループ全体の第2四半期累計予算との比較において、売上高は535億6,100万円の計画に対し516億9,500万円と、18億6,600万円下回っています。

売上総利益は203億7,900万円の計画に対し205億1,200万円と、1億3,300万円上回っています。その結果、売上総利益率は38パーセントの計画に対し39.7パーセントと、約1.6ポイント上回っています。

販管費は、146億7,900万円の計画に対し144億200万円と、2億7,700万円下回っています。売上総利益の計画比プラス1億3,300万円および販管費の計画比マイナス2億7,700万円を合わせた結果、営業利益は計画に対し4億1,000万円上回っています。

第1四半期と第2四半期の累計のお話をしましたが、特に第1四半期の売上総利益率が40.1パーセントと非常に高いことからV字回復したように見えますが、前期第4四半期の決算で前期の滞留在庫を引き当てるなどの処理を行った結果、実際の利益率は大幅に悪くなっています。

むしろ第1四半期の売上総利益率40.1パーセントは、前期第4四半期の引き当ての戻入益の影響も含まれていることにより、第1四半期決算後には「第2四半期の売上総利益率は39パーセント程度ではないか」という見通しを持っていましたが、第2四半期3ヶ月の着地は39.2パーセントとなりました。

2022年3月期第4四半期以降は為替の吸収や値上げもあり、粗利益率は少しずつ改善していっています。

ここから先、特に第3四半期から第4四半期がどうなるかが、今期の決算において重要になるだろうと見込んでいます。みなさまも若干心配されている第2四半期が実際どうだったのかと言えば、弱かったです。第2四半期を単体で取り上げると、

売上高は、当初の計画268億700万円に対し、実績は254億9,100万円と13億1,600万円下回っています。販管費は計画74億6,400万円に対し、実績は72億7,200万円と1億9,200万円減少で、営業利益は、計画に対し8,300万円の増加となり、第1四半期と比較しても第2四半期は落ち込んでいます。

以上のご説明のとおり、第2四半期は若干弱くなっています。

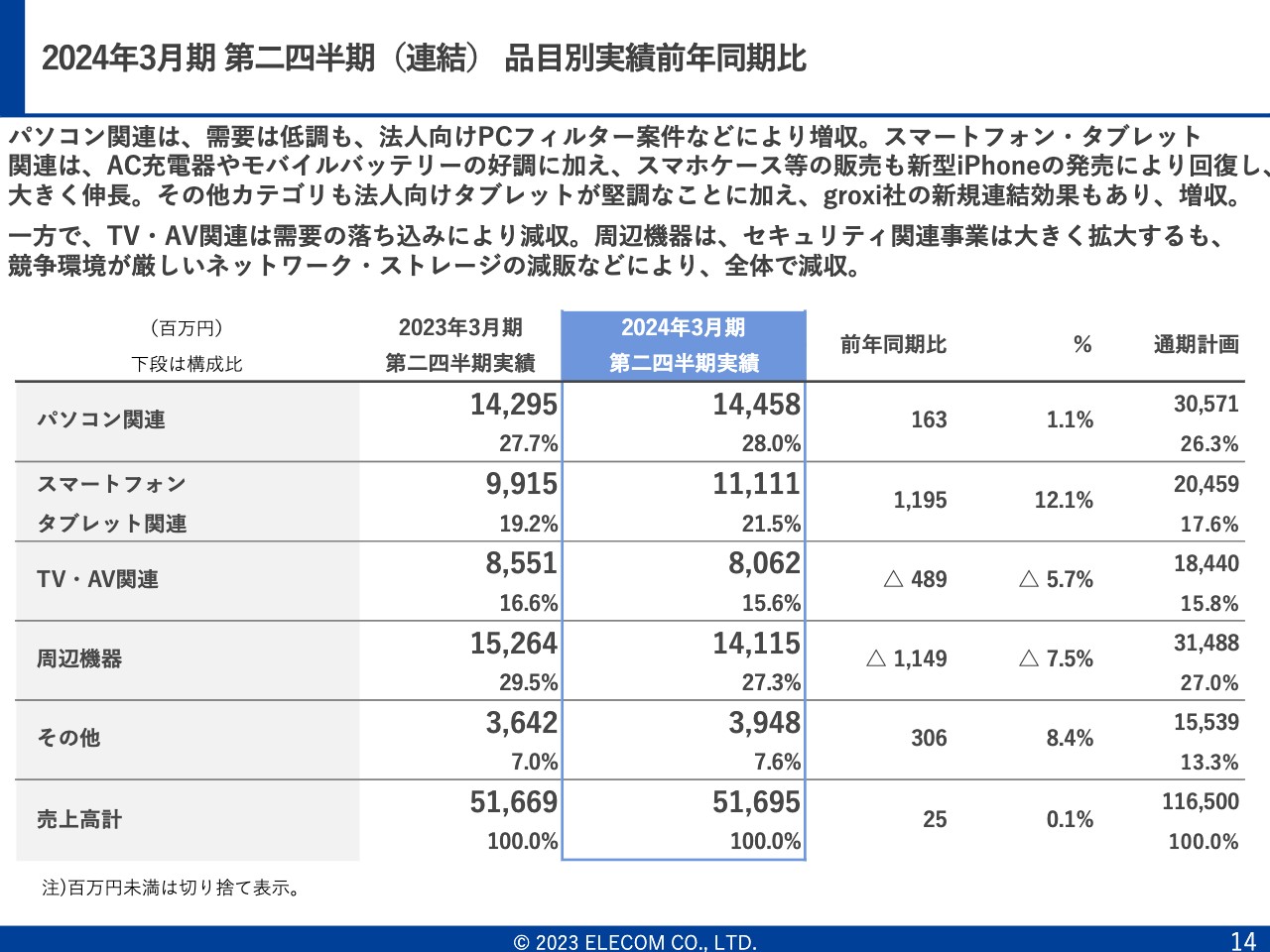

2024年3月期第二四半期(連結) 品目別実績前年同期比

第2四半期累計での品目別実績は、スライドに記載のとおりです。パソコン関連は前年同期比1.1パーセント伸びていますが、予算に対しては若干弱い状況です。

スマートフォン・タブレット関連は、前年同期比12.1パーセント伸び、対予算で上回っています。ここでは以前からお話ししているとおり、アンカー社対策のキャッチアップを始めています。特に高速充電器はマーケットに受け入れられ、非常によく売れているため、売上高と利益を稼いでいる状況です。

TV・AV関連は、前年同期比4億8,900万円減と若干マイナスですが、以前からお話ししていたとおり、TV・AV関連はエレコムとDXアンテナの2つがあります。DXアンテナは第1四半期の流れを引き継ぎ、第2四半期も非常に好調です。

ただしエレコムのTV・AV関連は、特にコロナ禍で好調であったヘッドホンやマイクセットの落ち込みが大きく、品種全体から見ても落ちています。

最も大きな問題は、周辺機器におけるコンペティターです。決算書を見ていただくとわかるとおり、メルコホールディングスの「BUFFALO」のIT関連事業が赤字になっている中、私たちは売上よりも利益を重視しながら事業を行っているため、明確に売り負けています。

メルコホールディングスが今後どうするのかはわかりませんが、来年4月には2割程度の値上げを行う話も聞こえているため、来年には競争環境も少し緩やかになってくるのではないかと思っています。むしろ、最近では海外企業のTP-Link社などが出てきていることにも注目しながら事業を行う必要があると考えています。

その他は、主にgroxi社の影響などで売上高を伸ばしています。テスコム社は9月20日から9月30日までの10日間分のみ数字が入っていますが、本格的な連結化は、第3四半期からとなります。

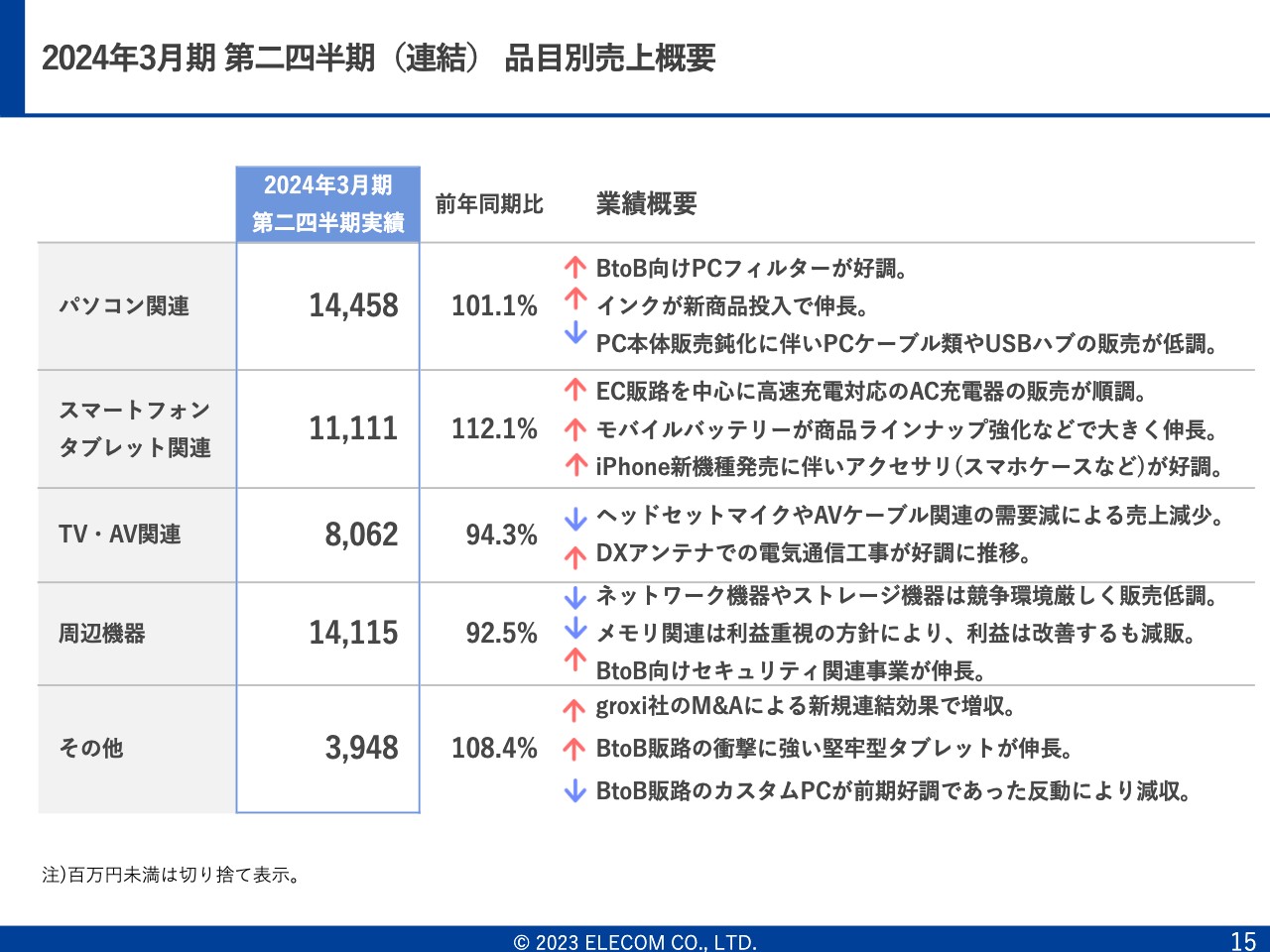

2024年3月期第二四半期(連結) 品目別売上概要

先ほどご説明した、品目別売上概要です。スライドに記載のとおり、パソコン関連とスマートフォン・タブレット関連は、前年同期比で伸びています。その他は、groxi社や一部BtoB販路の耐衝撃型のタブレットが売上を押し上げています。

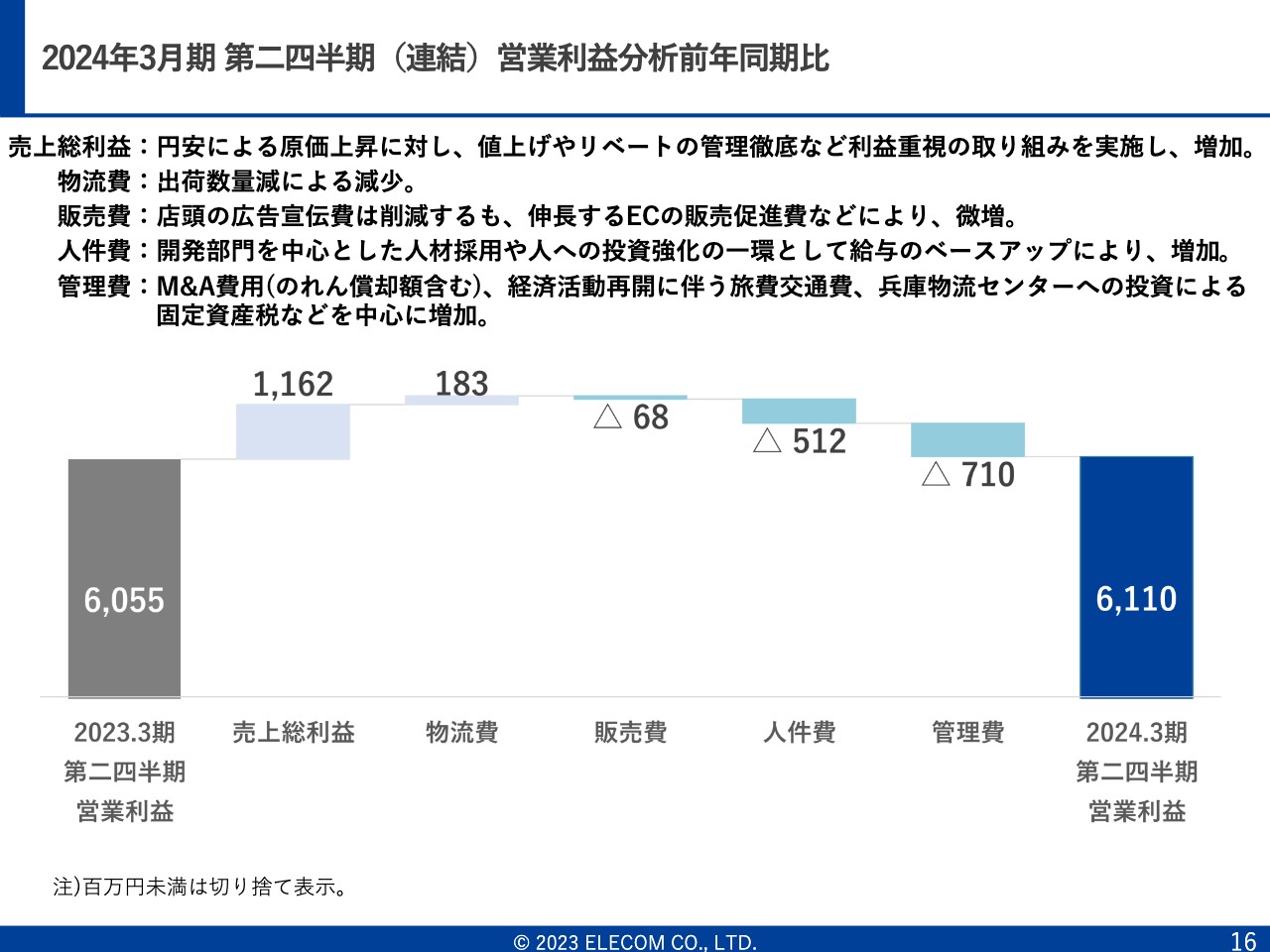

2024年3月期第二四半期(連結)営業利益分析前年同期比

第2四半期の営業利益分析においては、売上高の伸びが売上総利益を押し上げています。

物流費は、エレコムの部分が前年同期比で数量が減っているため、出荷額が落ち込んでいます。ただしここでは、投資を行った効果は出ています。

販売費と人件費、管理費は、前年同期比で増えています。特に人件費と管理費は、開発人員の増加、およびグループ全体で前年同期比4.5パーセントから5パーセント程度の賃上げを行ったことが要因です。

管理費は、主にM&Aの支払い金額の増加、および一部の経済活動の再開に伴う旅費交通費などが増えています。

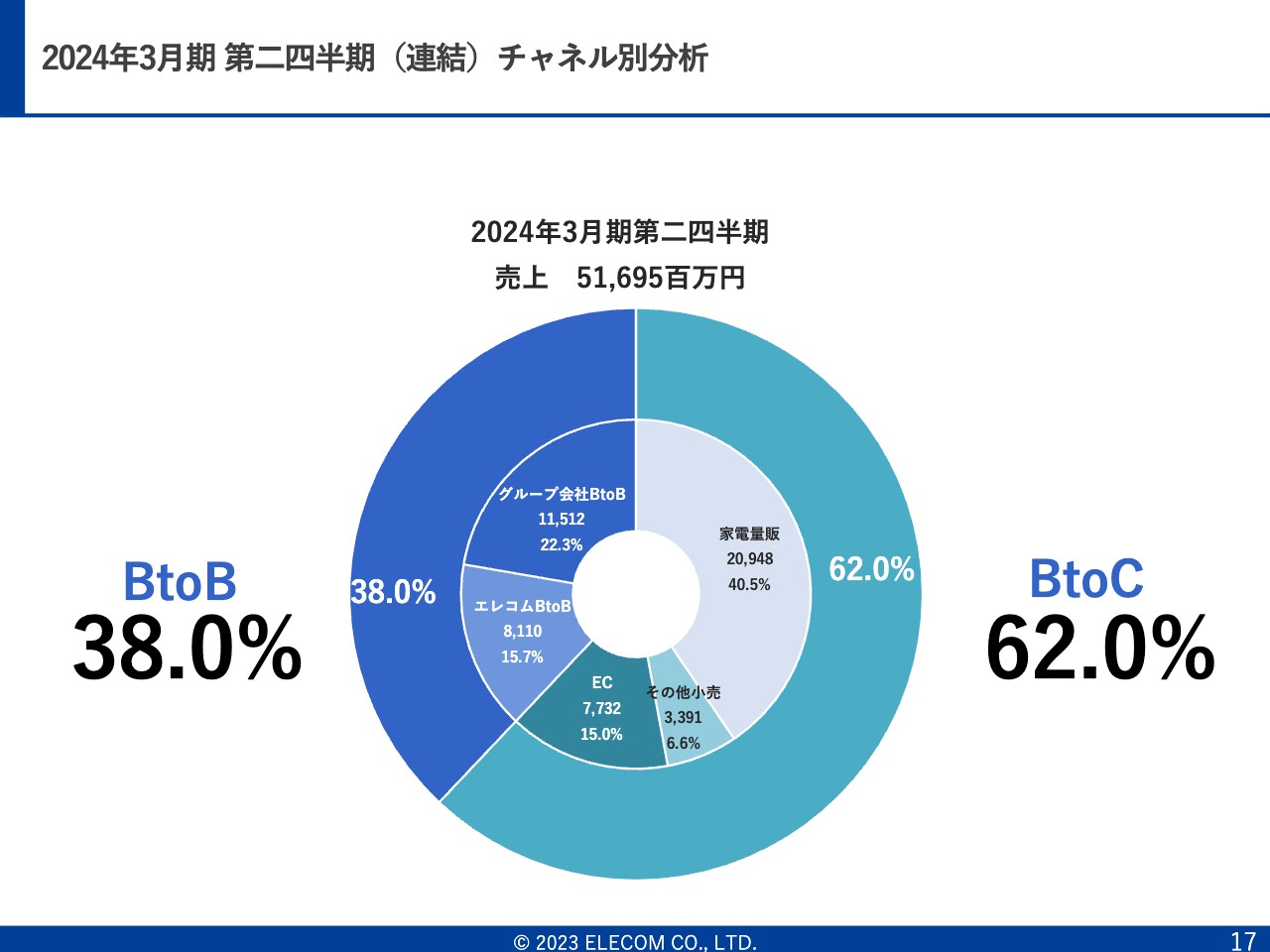

2024年3月期第二四半期(連結)チャネル別分析

チャネル別の分析です。以前からお話ししているとおり、BtoBが少しずつ膨らんできています。もともとBtoCが100パーセントでしたが、量販店やEC以外の売上が38パーセントまで伸びています。

私の個人的な意見ですが、こちらも以前からお話ししているとおり、将来的にはBtoBが半分から3分の2程度を占め、保守やメンテナンス、ストックビジネスが入ってくることで営業利益率の変化が出てくれば、投資家の見方も変わってくるのではないかと考えています。

2024年3月期第二四半期(連結) チャネル別売上

チャネル別売上です。当初はBtoBとECを前年比10パーセント程度伸ばしたいとお話ししていましたが、今期は少し弱く、どちらも5パーセント前後の伸び率になっていることが全体の売上計画に対し実績がショートしている要因になっています。

本来はBtoBやECの伸び率が2桁あれば、計画を達成できます。BtoBは少しずつ上がっており、足元では首都圏が非常に好調ですが、広域の部分の法人向けで売上が取れていないと聞いています。

2024年3月期第二四半期(連結) 貸借対照表

貸借対照表です。大きな流れに変化はなく、現金などは少し減っていますが、こちらは自社株買いとM&Aを行ったためです。

ただし、売掛債権や仕入債務の大きな流れは変わっていないため、おそらく今期末には以前と同じく余剰資金が200億円から230億円程度になり、次のM&Aへの待機資金が十分確保できるのではないかと思っています。

後ほどお話ししますが、株主さまに対する還元資金なども十分できるのではないかと思っています。「現預金を持ちすぎではないか?」とよく投資家から聞かれますが、ここは将来の成長のための資金として持っておきたいと思っています。

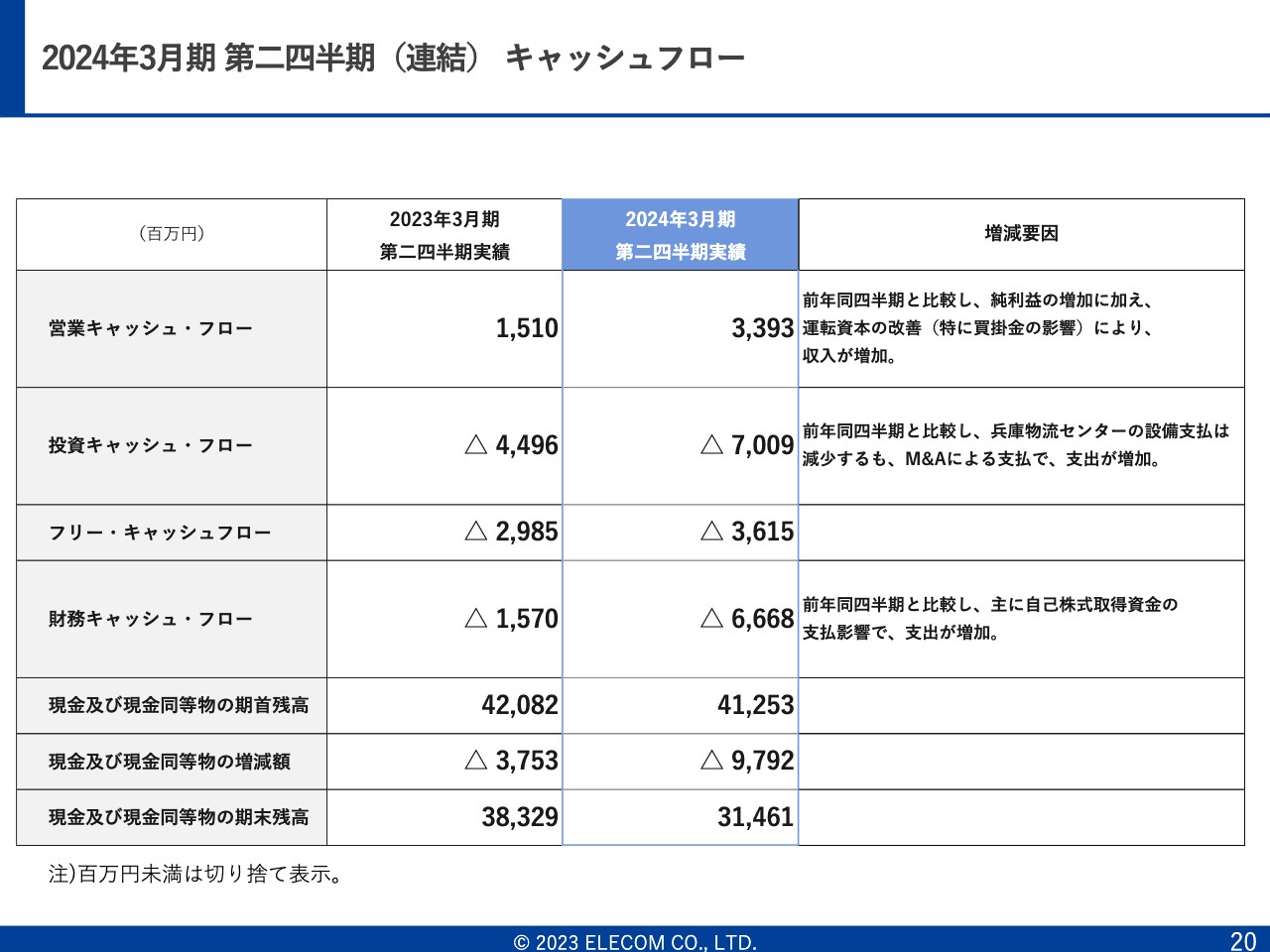

2024年3月期第二四半期(連結)キャッシュフロー

投資キャッシュ・フローの増減において、兵庫物流センターの支出は減りましたが、groxi社とテスコム社のM&Aによって、一時的に資金が流出しています。おそらく今期末には、200億円から230億円程度の運転資金を除く余剰資金が、M&Aや開発や投資のための資金として積み上がってくることを見込んでいます。

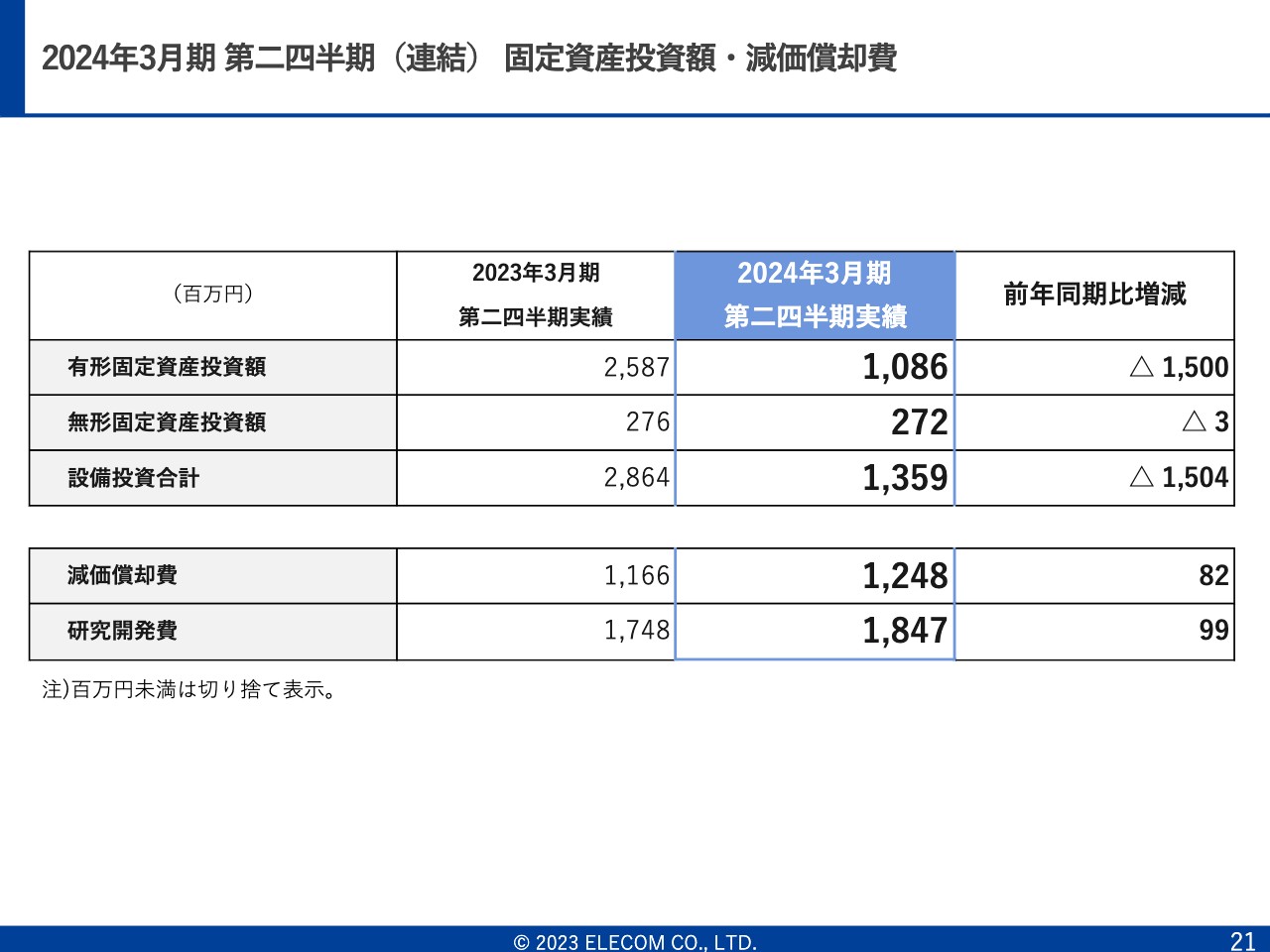

2024年3月期第二四半期(連結)固定資産投資額・減価償却費

無形固定資産の内容に大きな変化はありませんが、兵庫物流センターの投資がなくなっている関係上、有形固定資産が前期比で減っています。

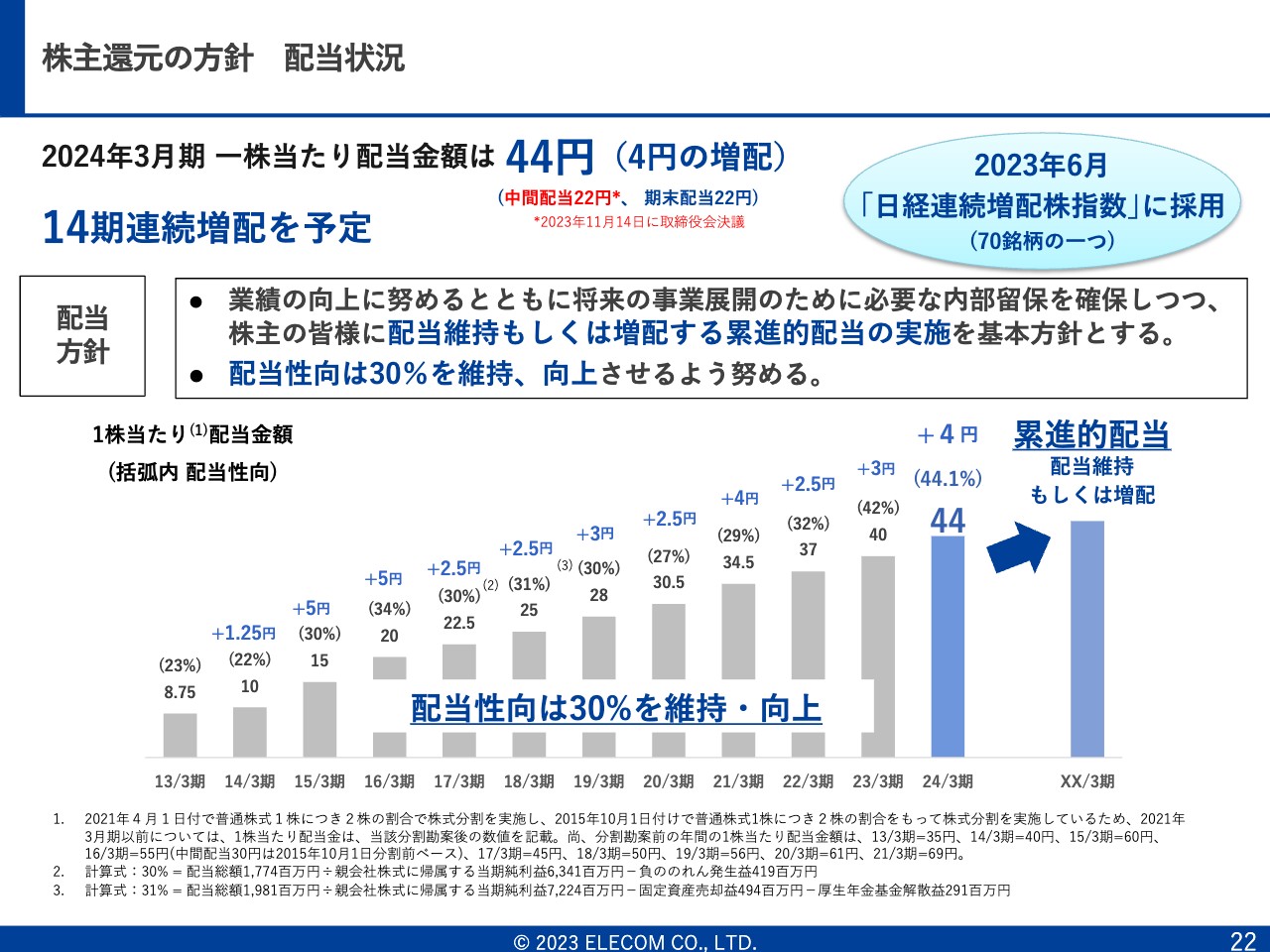

株主還元の方針 配当状況

配当状況です。今期から累進配当を意識しているため、期初に発表したとおり、前期から4円増配します。すでに9月末の株主さまへの中間配当では、2円の増配を実施することになっています。

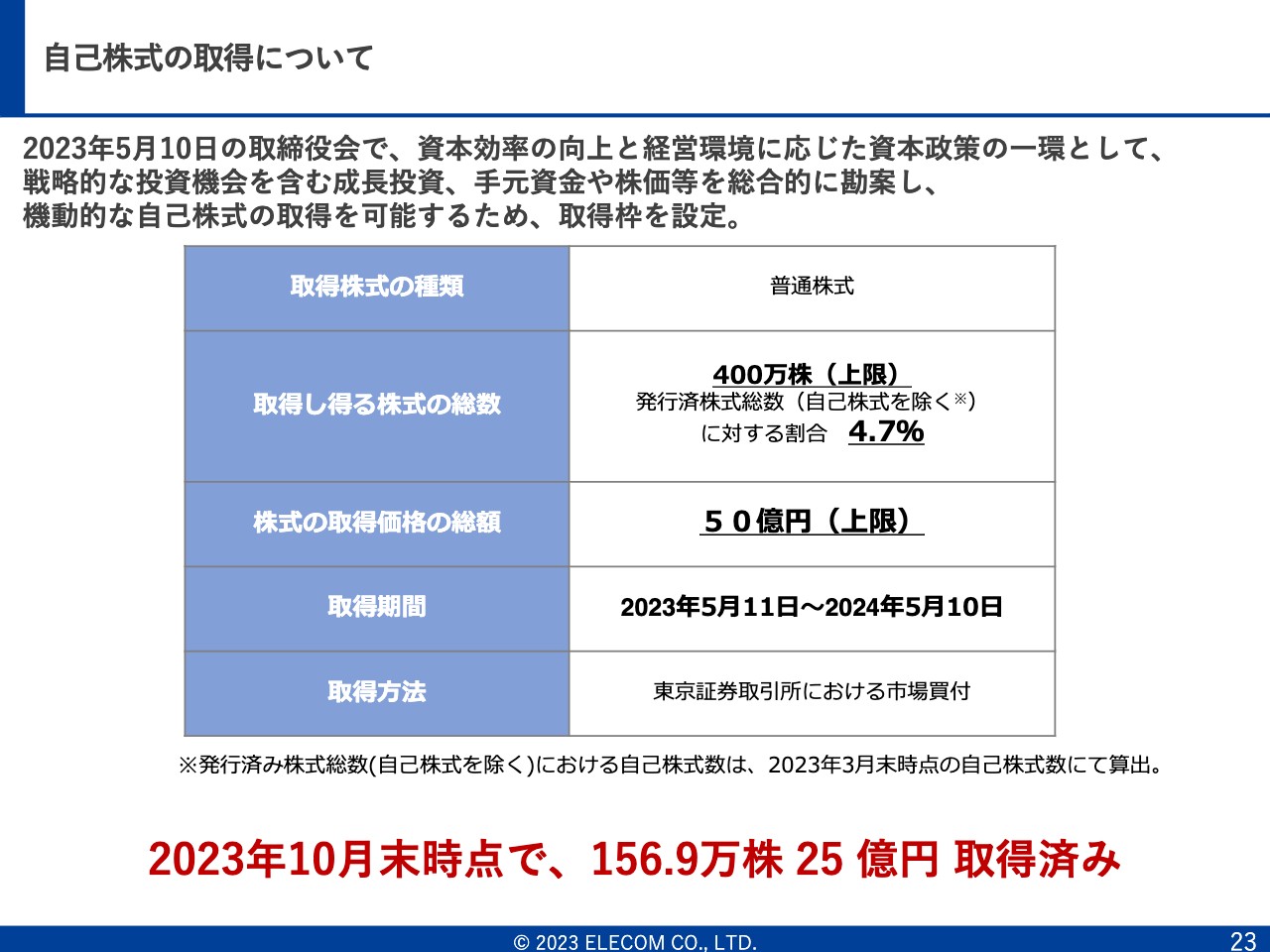

自己株式の取得について

当社は、50億円相当となる400万株の自己株式の取得について発表しました。現状は予定どおり進んでおり、10月末時点で約25億円の株式を取得済みです。残りの25億円も随時取得を進めているため、おそらく来年4月から5月には完了すると見込んでいます。

その後の配当は累進配当を謳っているほか、金額によっては自社株買いも検討できるだろうと思っています。

このスライド以降は補足説明のため、資料を見ていただければと思います。

第2四半期の大きなトピックスはありませんが、現在、進めているBtoBの事業再編では、フォースメディアなどグループ一体になって進めていく中で、来年3月末までに法人格を含めてどのようにしていくのかについて検討しています。おそらく、さまざまなコスト管理や協業を進める必要があると考えているため、随時対応していきます。

フォースメディアのオフィスは五反田にありましたが、現在は東京支社に統合し、営業担当や開発担当も市ヶ谷にあるエレコムのオフィスで一緒に進めているため、この効果が出てくるだろうと思っています。

また、以前からお話ししていたロジテックINAソリューションズにも、品質管理や営業などに課題があります。このあたりも、事業再編を含め将来のさらなる成長に向けて取り組んでいきたいと思っています。

もう1つは、5社あったテスコム社のうち3社を9月20日に統合しています。当初はこのM&Aによって20億1,000万円ののれん代を見込んでいました。こののれんを5年間で償却するかたちで、統合するまでの間に事業用資産1つと事業用資産以外の物件を含めて4物件、売却済みです。連結時にはすでに売却済みで、その含み益等が出ています。

実際にのれん代の分については、当初は20億1,000万円と報告しましたが、18億1,000万円になる予測をしており、5年間の償却のうち、のれん代の2億円が減っていると思われ、我々にとってはプラスに動いてくるかと思います。

これについては、事業用以外の不動産売却したことと、役員保険等の解約があったため、プラスに入れています。ほかにも事業用に寄与していない不動産が3ヶ所ほどありますので、3月末までには処理したいと動いています。

事業用に寄与しない不動産は軽くしたいと考えており、仮に含み益が想定していたよりも出てきた場合は、のれん代がもう少し少なくなるかもしれません。

先ほど葉田から報告したとおり、本来テスコムにおいては、プロジェクトリーダーが中心となって人を育てていました。しかし、葉田自らが陣頭指揮とったため、かなりのスピードで終わり、ほぼめどが立ちました。油断はできませんが、次のM&Aに対しても、今期末には200億円強の資金が出ますので、さらなる検討をしたいと思っています。

groxiについては、もともと岩崎通信という上場企業の子会社だったため、会計処理の間違いなどは一切なく、特記する事項はありませんが、保守・メンテナンスなどを考えながら協業を進めていきたいため、BtoBということもあり少し時間がかかると思われる状況です。

今期実施したM&Aのうち、テスコムにおいては想定以上にスピード感が出ており、効果が出てくるのは来期からかと思われます。BtoBでは大きなサプライズはなかったのですが、groxiに関しては、もう少し時間がかかるかと思われます。

以上で私からの報告を終わります。ありがとうございました。

質疑応答:下期の業況について

質問者:下期の業況について、どのように見ているか教えてください。パソコン関係、スマホ・タブレット関係、特に周辺機器に関しては、バッファローがあのような状況で、長くは続かないと思いますが、どのような見立てになりそうですか? 先述のとおり、今年は無理だという話になるのか、下期の業況についての考え方を教えてください。

葉田:まず、周辺機器は経済原理に反している状況ですので、きちんと利益が出る部分にだけ注力していきます。また、実はUSB Power DeliveryやType-Cなどが伸びており、こちらのほうが本業ですが、まだアンカー社に負けていますので、積極的に取り組んでいきたいと思っています。

特に深圳技術開発センターができると、かなり強化されます。スピードが上がってきていますので、まだ下期は不透明ですが、がんばりたいと思います。

第3四半期より、第4四半期のほうが良くなってくると思われます。商品もそのあたりから出てくる予定です。

質疑応答:テスコムについて

質問者:テスコムについてうかがいます。もともとこの下期は「不透明な部分も多いためゼロで見ています」というご説明もありましたが、半年前あるいは3ヶ月前より、少しいろいろなものが見えてきたのではないかという印象です。

先ほど会長は「トップメーカーに肉薄するか、上回れるかはわかりませんが、努力していきたい」とお話しされていました。どのあたりをチャンスと見ているのかも含めて、テスコムについてもう少し教えてください。

葉田:調達コストはまだ本格的に下がっていないのですが、オペレーションコストは劇的に下がります。また新商品については、なぜか業務を止めている人がいたため、12月1日から組織を変えました。したがって新商品をどんどん出せるようになると思います。

その上で、まだ少し手の届いていないところもありますが、トップメーカーさまにチャレンジするだけです。これまでほとんど何もしてなくてもやっていけた「良い業界」です。

上と下に分かれており、P社は4万円から5万円で売っていて、対するのがコイズミさまやテスコムです。温熱家電ですので、それなりに参入障壁があります。逆にこのあたりは非常に楽しみな部分だと思います。

質問者:エレコムグループとして、10パーセント程度の利益率を目指すということでしょうか?

葉田:出ると思います。さらに出るかもしれません。

田中:葉田の考えとしては「売上高200億円、利益率15パーセントを目指す」というもので、そのような指示は出ています。しかし、社内に向けての指示であり、公表はしていません。

葉田:本当に、これまでできていなかったことが多く、コストはどんどん下げられるわ、効率アップできるわといった具合です。新商品を展開していなかったのですが、私が入って進めています。

規模としては少し小さく100億円くらいですが、私の得意技ですので積極的に進めます。よほどのことがない限り、だいたいきれいに整えたのではないかと思います。

質問者:半年前に比べて、かなりトーンが上がっていますか?

葉田:まったく違います。

質問者:上がっていることを確認できて良かったです。ありがとうございました。

田中:補足です。テスコムに関しては、買収したらいきなり外注会社が潰れてしまったため、すでに決算前にきちんと処理をしました。いきなり資本関係のない、テスコム中国が出てきたため、この部分についても、3月末までにきれいなかたちになる予定です。もう大きな問題は出てこないと思うのですが、万が一あるとすると、過去に出した製品のリコールなどしか、考えられないかと思います。

葉田:それでも吸収できます。

質疑応答:業界環境の変化への対応について

質問者:過去2年間値上げしていなかった競合が、4月から値上げすると表明しており、おそらく業界環境が大きく変わると思われます。変化する中で御社はどのように立ち回ろうとしているか教えてください。

葉田:劇的に改善すると思います。ただメルコさまが勘違いしているかもしれないのは、国内トップシェアのように思っていますが、TP-Link社など、海外の強烈なコンペティターがいます。そのあたりを彼らはどう考えているのか気になります。

ルーターに関してはTP-Linkがどう出てくるか次第ですが、少なくともハードディスク、ストレージに関しては、もし値上げをされたら、非常に収益貢献になると思います。

質疑応答:海外メーカーへの対抗策について

質問者:TP-Linkなどの海外メーカーがとても強くなってきていますが、そこへの対抗策はありますか?

葉田:勝てないため最初から対抗しません。対抗すると失敗します。我々は、日本だけで扱う製品をきっちりと守って、カスタマーサポートをしていきます。例えば監視カメラも、ダーファ社など競合がいろいろとあります。AIを入れたりなど、そのような対抗は絶対にしません。まともに戦っても絶対に勝てません。

質疑応答:人事の改善策について

質問者:地方の人事によりBtoBであまりうまくいっていないというご説明についてうかがいます。会長がなにか失敗したとおっしゃると、半年後には良くなっていることが多いのですが、何が起こっていて、どのような改善策を打って良くするのか教えてください。

葉田:以前からお話ししていたとおり、BtoBの首都圏はまったく悪くありません。10月に落としているのは、BtoBの広域、地方です。

こちらは人事的に対応しました。うまくいっていないのは地方だけで、首都圏は悪くありません。首都圏担当と地方担当があって、地方の成績が芳しくなかったため、組織を見直しました。トランスコスモスから来た副社長がBtoBに強いため、彼にトランスコスモスの方式で立て直してもらっています。

質問者:わかりました。ありがとうございます。

質疑応答:値上げと利益率上昇の余地について

質問者:コスト体質の強化について、値上げは一気に進めていくのは難しいとのことでしたが、来年以降に向けて利益率を上げていく余地はどこにあると考えていますか?

葉田:値上げは毎日現場の判断で実施するようにしています。いきなり値上げするとなると、再び売れなくなってしまいます。過去に一時、値上げの影響で売れ行きが落ちましたので、毎日現場に任せて、値上げの仮説検証のようなものを繰り返しています。

また、コスト体質の強化として、協賛金の無駄な部分なども削減しようと試み、徹底的に行っています。

質問者:わかりました。利益率改善を進める余地はまだ残っているということですね。

葉田:はい、まだあります。

質疑応答:為替の状況について

質問者:為替の状況について、アップデートをお願いします。

田中:為替について、先ほどご説明が抜けていたためお話ししようと思っていました。まず第2四半期ですが、前期については119円62銭で決済できています。今期の第2四半期は、124円40銭で決済できており、4円78銭円安となっています。

支払い総額が1億1,720万ドルですので、前期の第2四半期と、今期の第2四半期を比べると、5億6,000万円ほど原価を押し上げています。

第2四半期までの累計で言いますと、前期の6ヶ月間の平均決済レートが117円92銭でしたが今期は124円39銭となり、6円47銭円安となっています。支払総額が2億180万ドルでしたので、原価を13億700万円押し上げている状況です。

反対に、今期はもともと1ドル135円を想定しており、前期と比べて20億2,300万円押し上げられると予想していました。10月1日から仮に為替が135円ではなく150円で動いたとすると、原価の上層の分に19億8,700万円の影響が出てくることになります。

利益率など「若干弱くなっている」とお話しした部分は、想定よりも円安に動いているためであり、こちらを下期においてどのように埋めていくかがポイントになると思います。

問題は今期というより来期です。残念ながら今期と同じように4億3,780万ドルを仕入れようとすると、45.3パーセントしか抑えられません。その部分については121円96銭で為替予約しているため、すでに差額がオープンになっており、為替感応度は約2億4,000万円ほどになります。

前期も同じご説明をしましたが、今から来期に向けて、利益率改善をどうしていくか、営業の値上げだけの話ではありません。現状、中国の景気が非常に良くないと聞いているため、調達としては仕入れのコストの交渉と、開発の人たちに共通部材を使ったり、部品の点数を減らしたりするよう伝え、全社を挙げて為替への対応策を検討していく予定です。

また、副社長の石見に、海外のドルベースの売上を早く作ってもらうように話しています。なかなか値上げだけでは対応しきれないため、検討していく必要があると思います。

質疑応答:ドルベースの売上の進捗について

質問者:ドルベースの売上ですが、スライド5ページに記載のとおり、海外については「後日報告予定」とあります。今日の時点で進捗状況で何かお話しできることはありますか?

田中:今後の部分は、石見が現在、BtoBとEコマースならびに海外の担当として、10月1日から組織を作り、動きはじめています。おそらく2月、3月には、中期経営計画が作成され、可能ならば本決算の時には、石見からBtoBについて話してもらおうと準備しています。

BtoCでは小売りやEコマースにおいて、営業企画があったのですが、BtoBにおいては今まで、そのような組織がありませんでした。石見からは、ようやくこの10月1日から30人ほどで、BtoBの営業だけではなく、商品の売り方、ビジネスモデルを検討する部隊を作り、目標に向かって仮説検証しながら、動いていくと聞いています。

葉田:また、アルコールチェッカーを手掛けており、売上に貢献してくれています。アプリの組み合わせでも売れています。

新着ログ

「電気機器」のログ