【QAあり】GMOフィナンシャルゲート、上場時に策定した中計は大幅進捗 2030年営業利益50億円達成に向け各種営業施策を推進

目次

杉山憲太郎氏(以下、杉山):GMOフィナンシャルゲート株式会社代表取締役社長の杉山です。2023年9月期通期決算説明会を始めます。どうぞよろしくお願いします。

本日のアジェンダはスライドのとおりです。

1.1 2023年9月期(前期) 総括

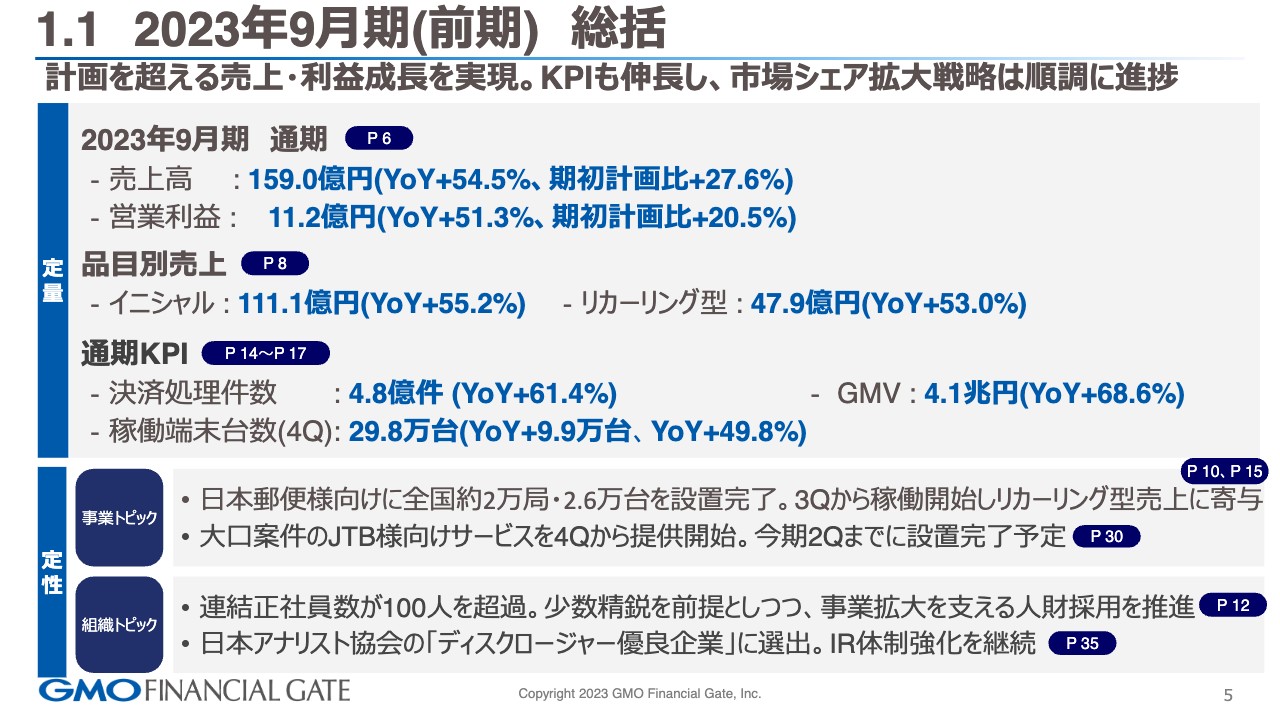

まず、2023年9月期の通期総括です。定量面と定性面からご説明します。定量面では、売上高が159億円、YoYでプラス54.5パーセント、期初計画比プラス27.6パーセント、営業利益は11億2,000万円、YoYでプラス51.3パーセント、期初計画比プラス20.5パーセントとなっています。

品目別売上は、イニシャルが111億1,000万円、YoYでプラス55.2パーセント、リカーリング型は47億9,000万円、YoYでプラス53パーセントでした。

これらを支えるKPIについては、決済処理件数4億8,000万件、YoYでプラス61.4パーセント、GMVは4兆1,000億円、YoYでプラス68.6パーセントとなっています。第4四半期の稼働端末台数は29万8,000台、YoYプラス9万9,000台の純増、プラス49.8パーセントの成長でした。

続いて定性面では、事業トピックが2点あります。1点目は日本郵便さま向けの案件で、全国の郵便局さま2万局に2万6,000台の端末を無事に設置完了しました。第3四半期からは稼動も確認し、今後のリカーリング型売上に寄与する案件となりました。

キャッシュレスは設置して半年から1年でフル稼働するのではなく、成功体験の積み上げで伸びていくところがあるため、引き続き注視していきます。

2点目は大口案件であるJTBさま向けサービスです。第4四半期から提供しており、今期第2四半期までに設置を完了する予定です。

組織トピックも2点あります。1点目は、我々がパートナーと呼んでいる連結正社員数が100人を超えました。経営テーマとしては、少数精鋭でしっかりと仕組みを作り、省人化も進めながら、事業拡大を支える人財の採用と教育を引き続き推進していきます。

2点目は、本日もご参加いただいているアナリストのみなさまのご支援により、「ディスクロージャー優良企業」に選出されました。引き続きIR体制を強化し、公明正大かつタイムリーなディスクローズを継続していきます。

1.2 業績サマリー

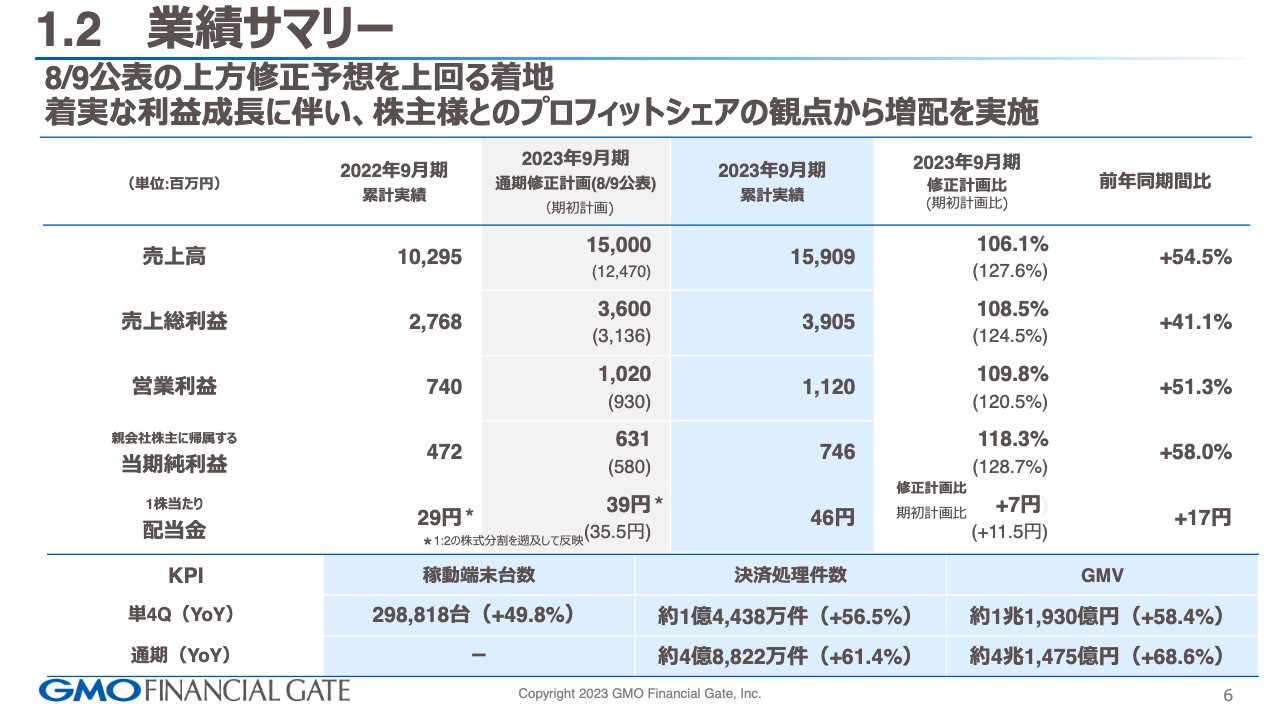

業績サマリーです。売上高に関しては先ほどお伝えしたとおりです。売上総利益は修正計画の36億円に対して39億500万円と、前年同期間比でプラス41.1パーセントとなっています。

営業利益も先ほどお伝えしたとおりです。親会社株主に帰属する当期純利益は修正計画の6億3,100万円に対して7億4,600万円の着地です。こちらは税制優遇の調整も入ったため、プラス58パーセントと高い成長率になっています。

配当金は39円に対して46円で、2022年9月期との比較では17円の増額です。KPIはスライドに記載のとおりです。

1.3 業績の変動要因

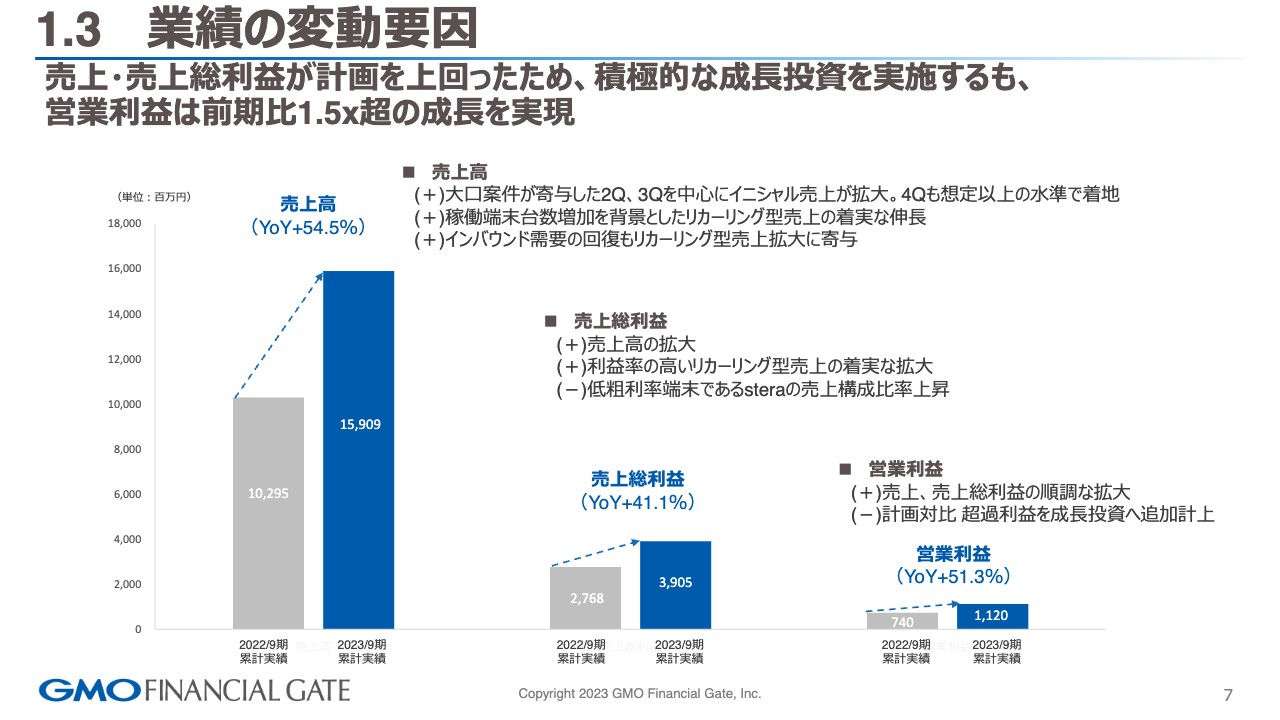

業績の変動要因です。主なトピックやトレンドに大きな変動はありませんが、特にリカーリング型売上は成長が一段階上がっています。

売上高に関しては、大口案件が第2四半期、第3四半期を中心にイニシャル売上に寄与しています。さらに、リカーリング型売上の着実な伸長とインバウンドの回復等がトップラインを押し上げています。

売上総利益に関しても、リカーリング型売上が利益率の高い部分である一方で、面を取っていく「stera」の事業に関しては、イニシャルは低粗利率での提供によるインパクトがありました。

営業利益は、第4四半期で将来投資も含めてマネージしています。今期のスタートダッシュの準備も兼ねて、人財並びに将来必要なコストを使って着地を迎えている状況です。

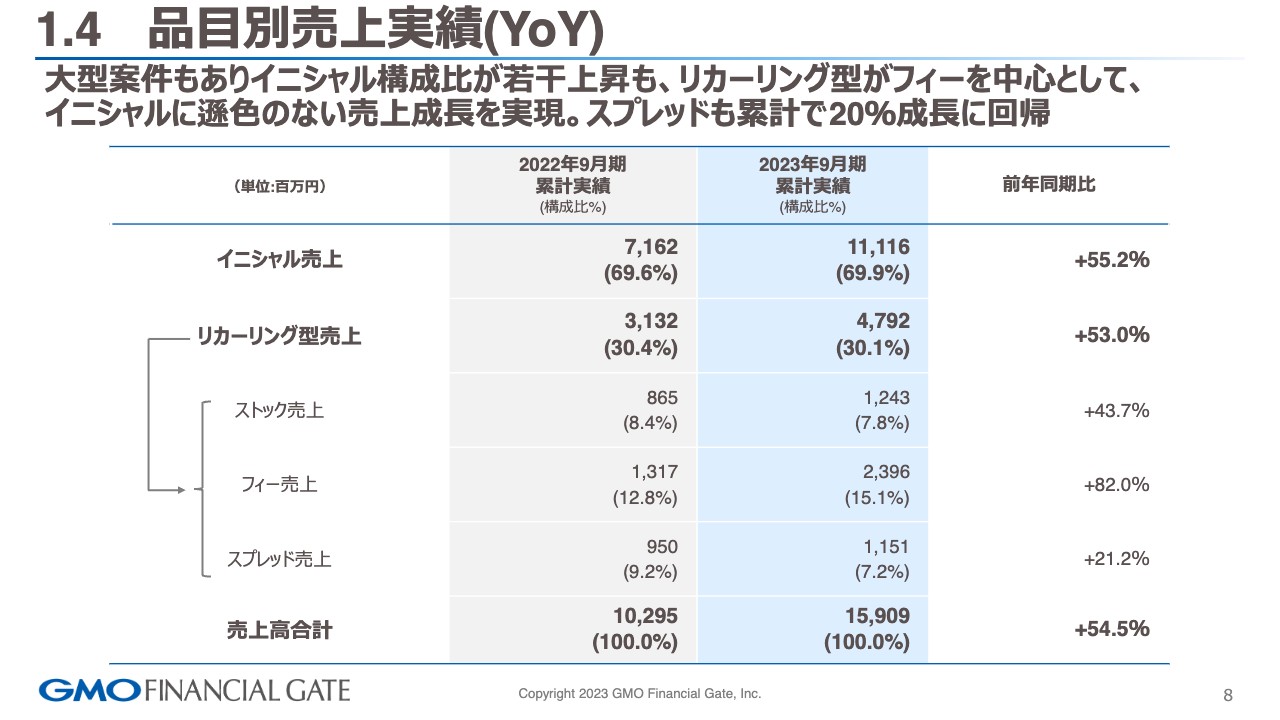

1.4 品目別売上実績(YoY)

イニシャル売上・リカーリング型売上とその区分による実績です。イニシャル売上は先ほどお伝えしたとおりの着地です。

リカーリング型売上をストック売上・フィー売上・スプレッド売上の区分別にすると、ストック売上は12億4,300万円、YoYでプラス43.7パーセントの成長でした。フィー売上は23億9,600万円、YoYでプラス82パーセントと高い成長を実現できました。

スプレッド売上に関しては、期初の説明会でもご説明したとおり成長が若干鈍化し始めたところでしたが、課題解決のための施策等が奏功し、開示している累計20パーセント成長はクリアしました。今期もスプレッド売上の成長を継続させていく準備をしています。

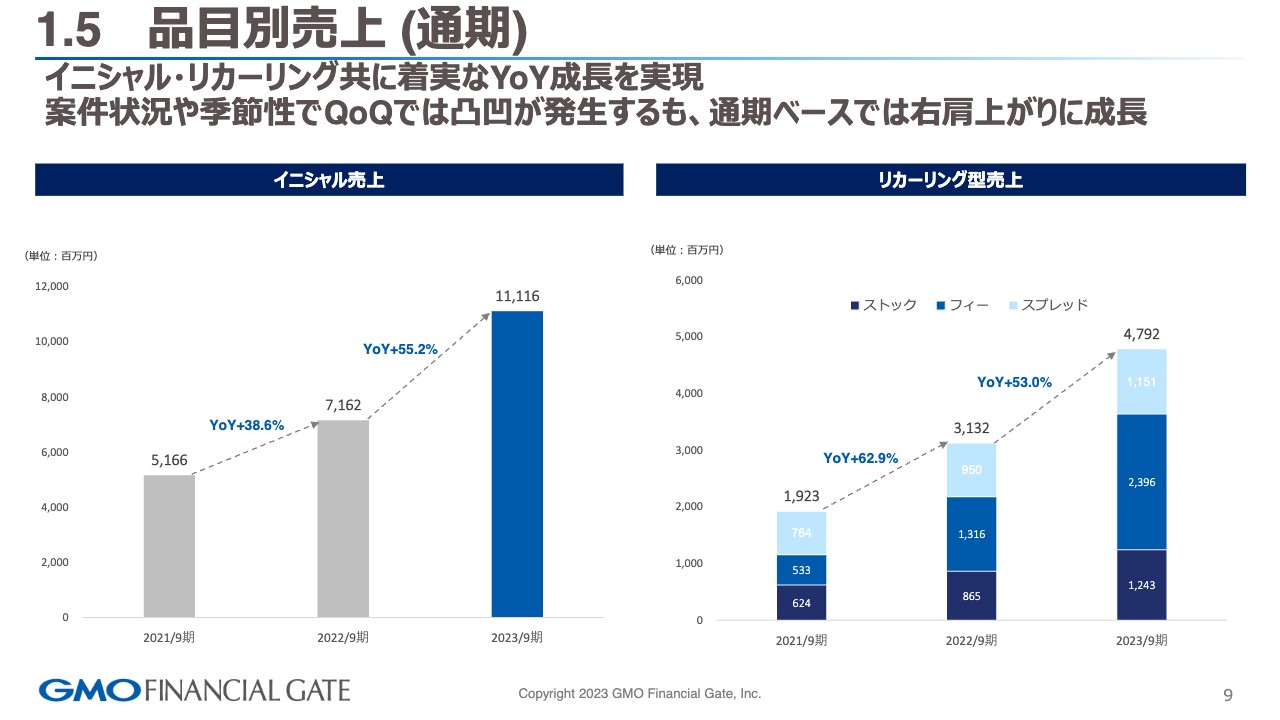

1.5 品目別売上 (通期)

品目別売上をYoYで示したものです。イニシャル・リカーリング型ともにプラス50パーセントを大きく上回る成長となり、合格点だと思います。

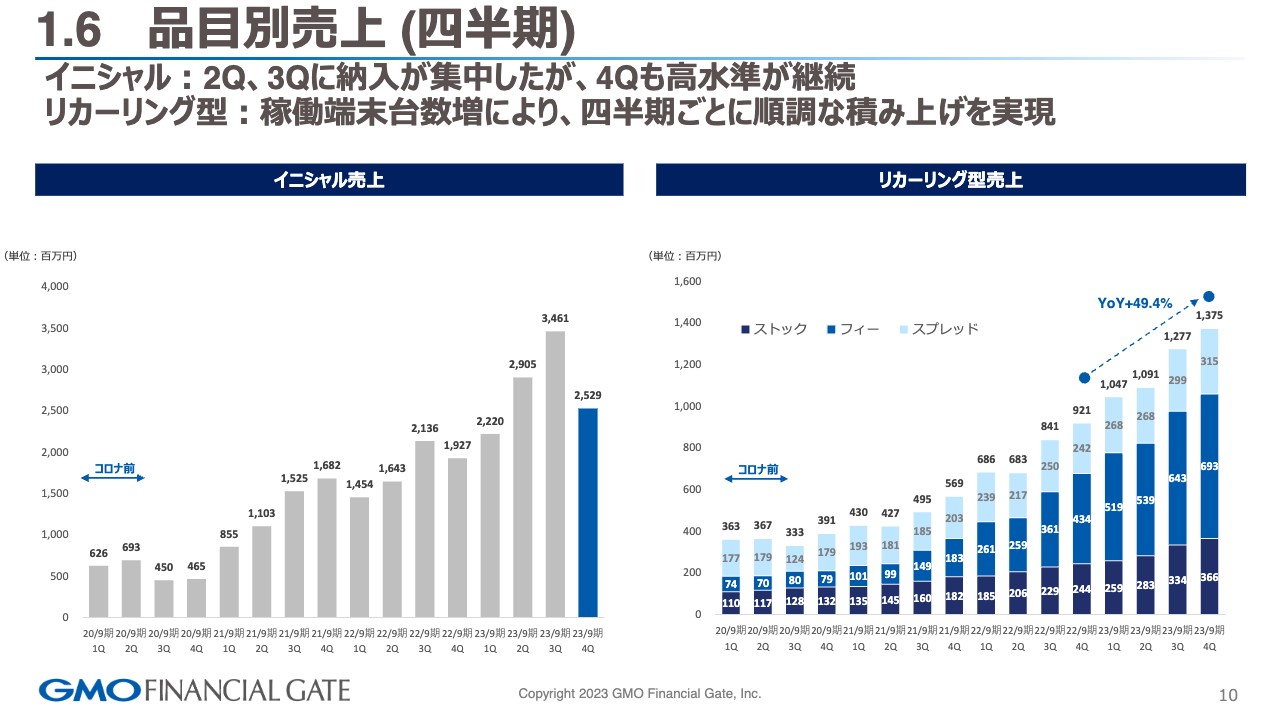

1.6 品目別売上 (四半期)

品目別売上を四半期別に表した資料です。リカーリング型は、QonQ並びにYoYでもプラス50パーセント近い成長ができています。イニシャルに関しても、第4四半期はもう少し保守的に見ていたのですが、今期のガイダンスも含めてベーストレンドが上がってきており、25億円を超える着地ができました。

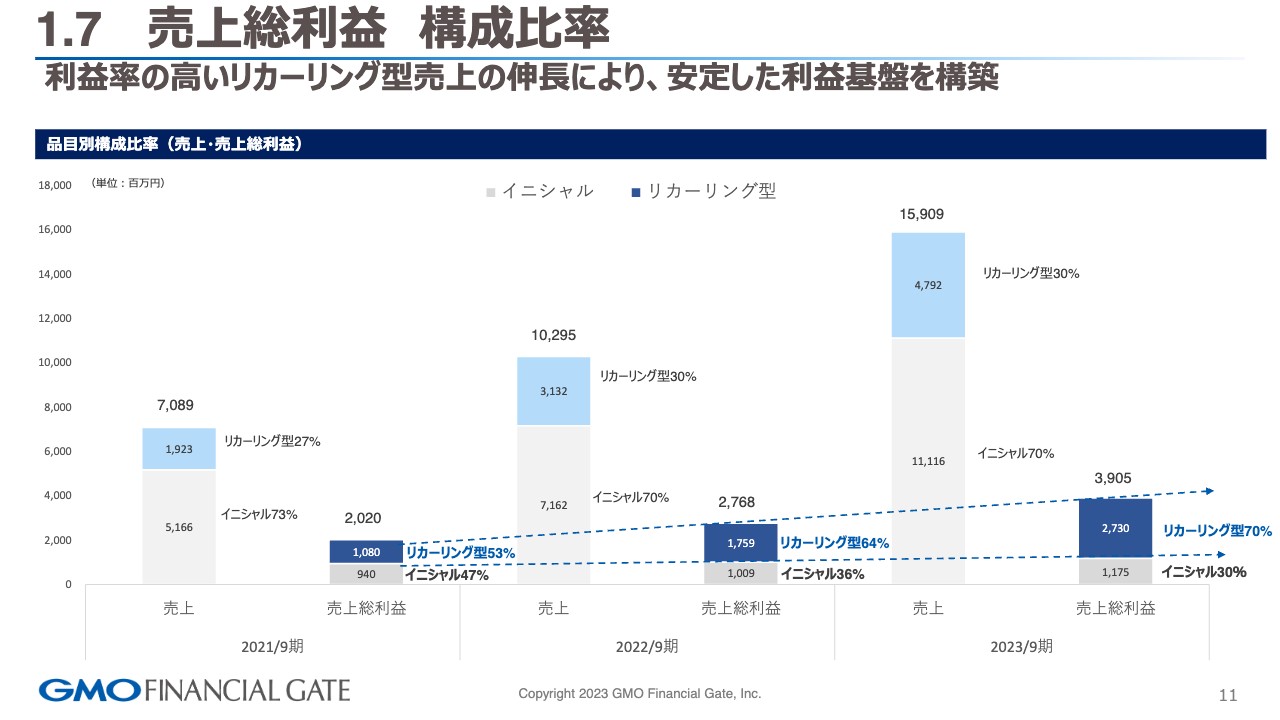

1.7 売上総利益 構成比率

売上と売上総利益の構成比率です。スライドのグラフには2021年から3年分を記載しています。2021年当初の売上に関しては、イニシャル対リカーリング型が7対3の構成比と、現在と変わりませんが、売上総利益はイニシャルが47パーセント、リカーリング型が53パーセントでした。

今期の着地では、売上の構成比は変わらないものの、売上総利益はリカーリング型が7割を占めてきています。まず面を広げ、そこから収益性の高いリカーリングビジネスにつなげていく取り組みが奏功した結果だと思います。

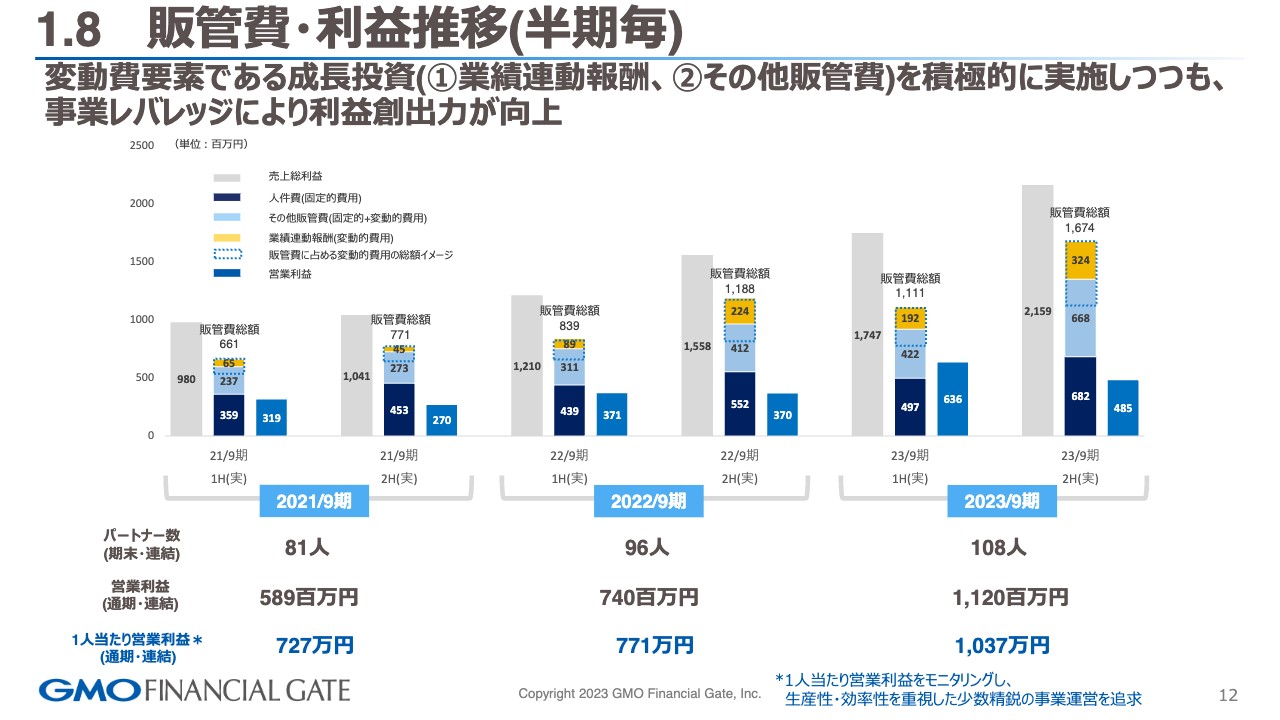

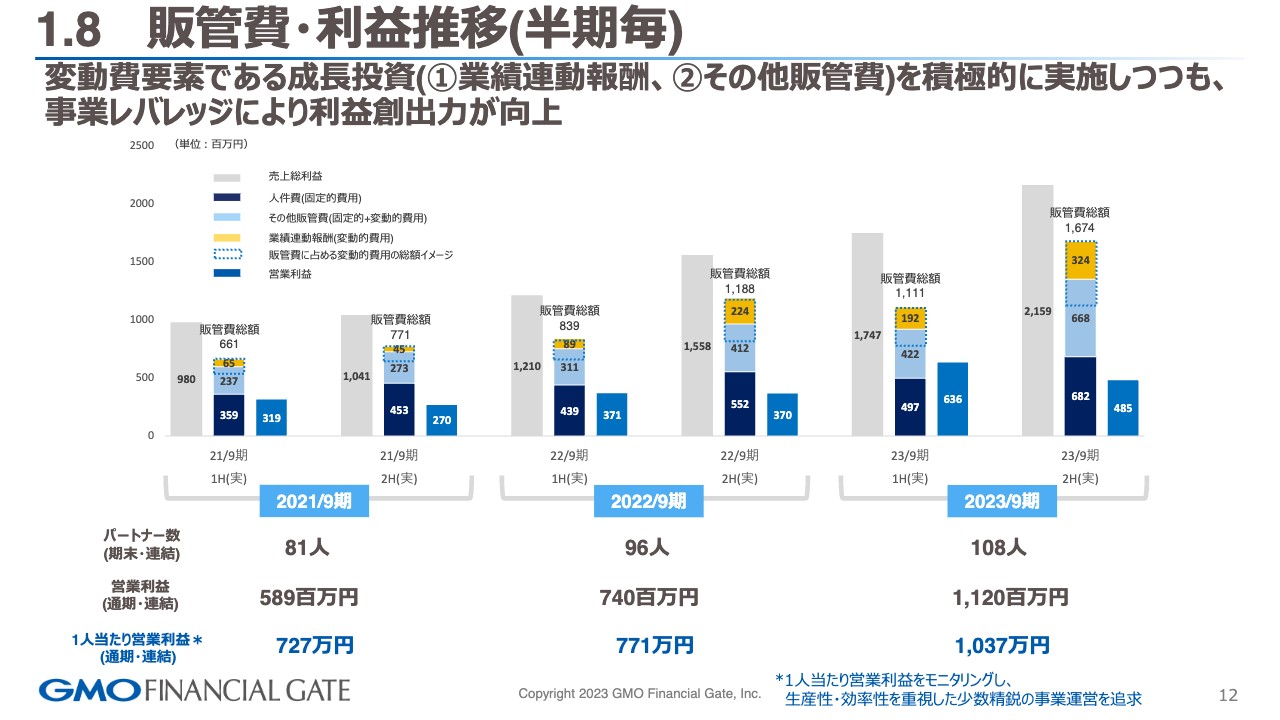

1.8 販管費・利益推移(半期毎)

半期ごとの販管費・利益推移です。ここはこだわりを持ち重要な経営テーマとして注視している部分です。冒頭でパートナー数が100人を超えたとお伝えしましたが、仲間が増えてくる中でも生産性を上げながら、リカーリング型の高粗利の収益を広げて、1人当たりの営業利益、生産性を確認しています。営業利益は1,000万円を超えるかたちとなってきました。

こちらはしっかりモニタリングして、KPIのバランスを考えながら成長投資と仕組み作りを引き続き推進していきます。

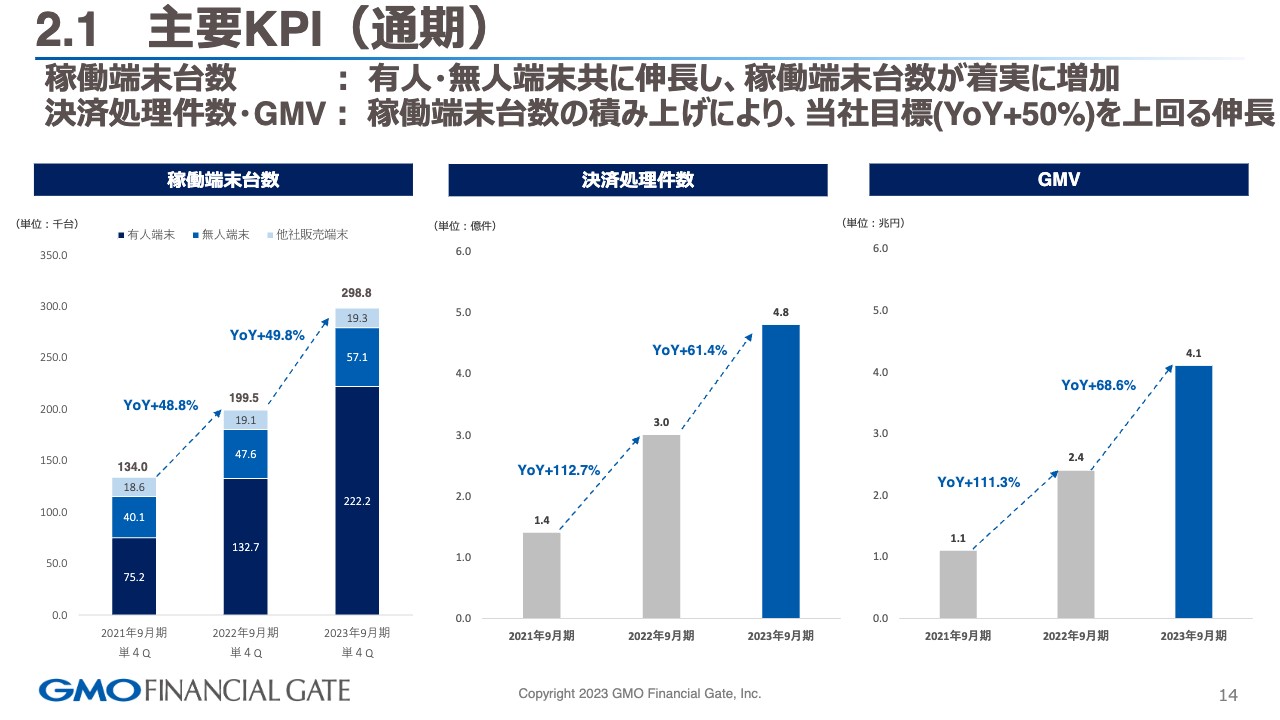

2.1 主要KPI(通期)

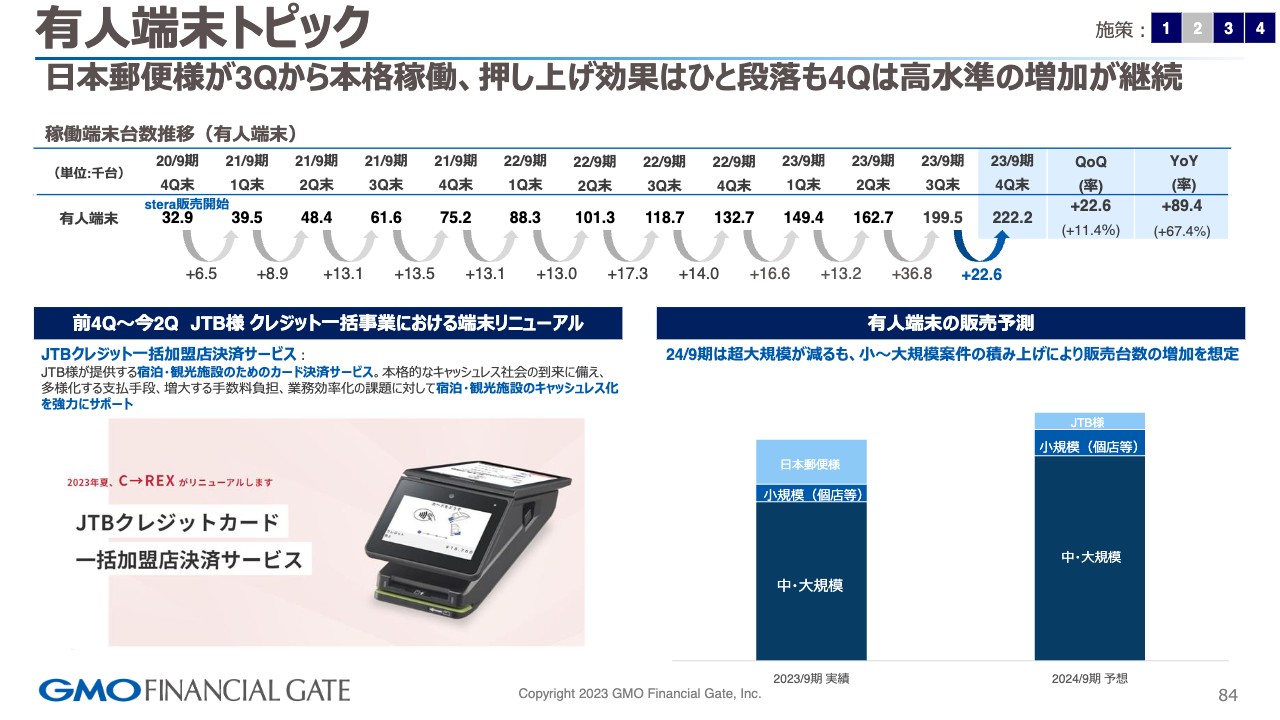

通期の主要KPIです。まず稼働端末台数は、有人端末・無人端末(IoT)ともに、ベーストレンドも含めて少しずつ上がってきています。こちらが奏功してこのような稼働につながっているのではないかと思います。

決済処理件数・GMVに関しては、当社の内部的指標をプラス50パーセントとしていたのですが、それを上回る伸長を見せています。

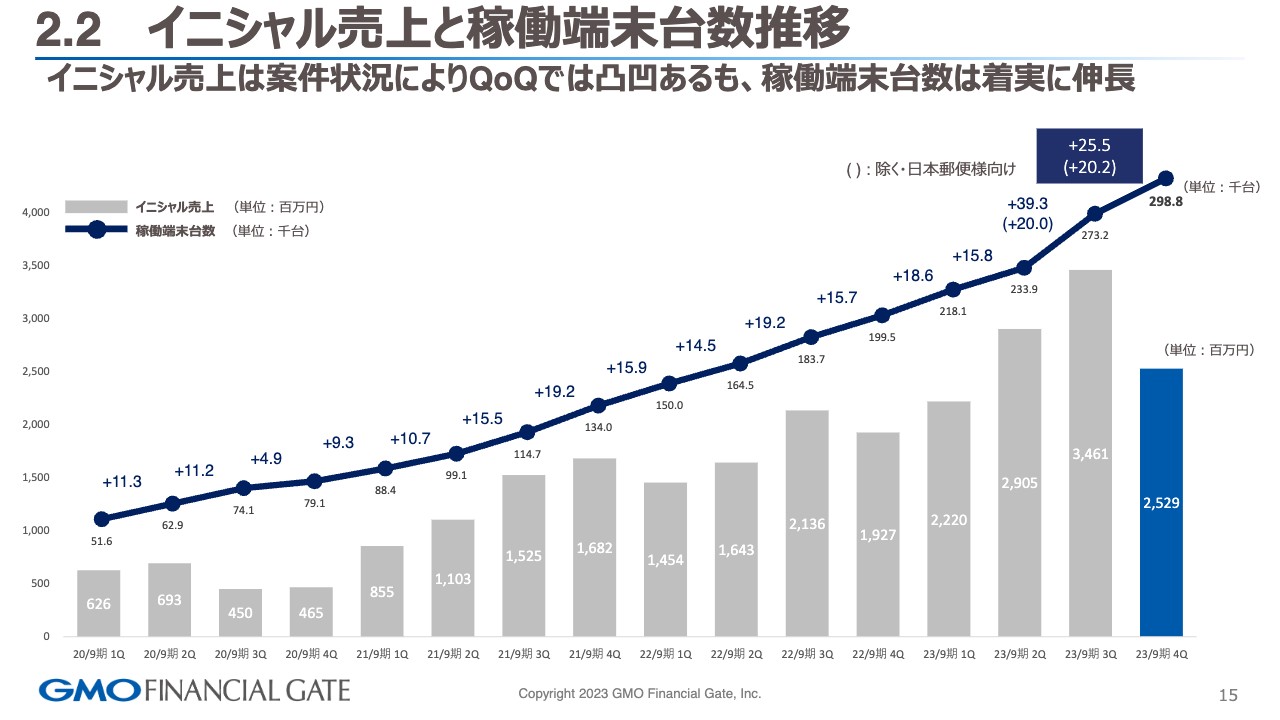

2.2 イニシャル売上と稼働端末台数推移

イニシャル売上と稼働端末台数推移です。ミスリードしないよう、日本郵便さま向け案件を除いた純増台数を括弧書きで記載しています。

第4四半期に関しては、2万台純増と多くの稼動を確認できました。イニシャルとのバランスはボラティリティがありますが、稼動にこだわってKPIを着実に達成していくところがポイントかと思います。稼働が確認されることによって、今期のリカーリングの準備がしっかりできました。

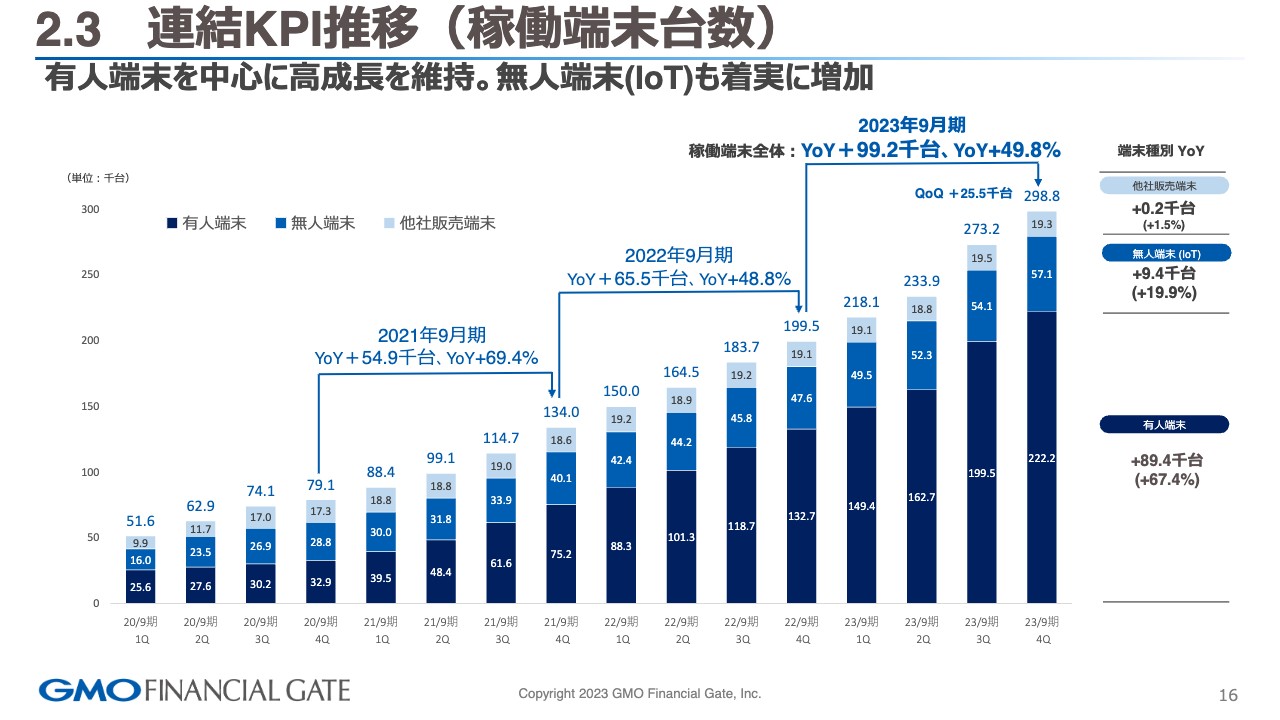

2.3 連結KPI推移(稼働端末台数)

スライドのグラフは連結KPIの推移(稼働端末台数)を第4四半期時点でのYoYで表したものです。こちらも2021年から3年分を記載していますが、2021年9月期はプラス5万4,900台、2022年9月期がプラス6万5,500台でした。前期2023年はプラス9万9,200台と、稼働端末台数の純増分がベースアップしていることを示す資料です。

有人端末・無人端末(IoT)・他社販売端末を含めた稼動がリカーリング型売上に寄与し、積み上がっている部分です。

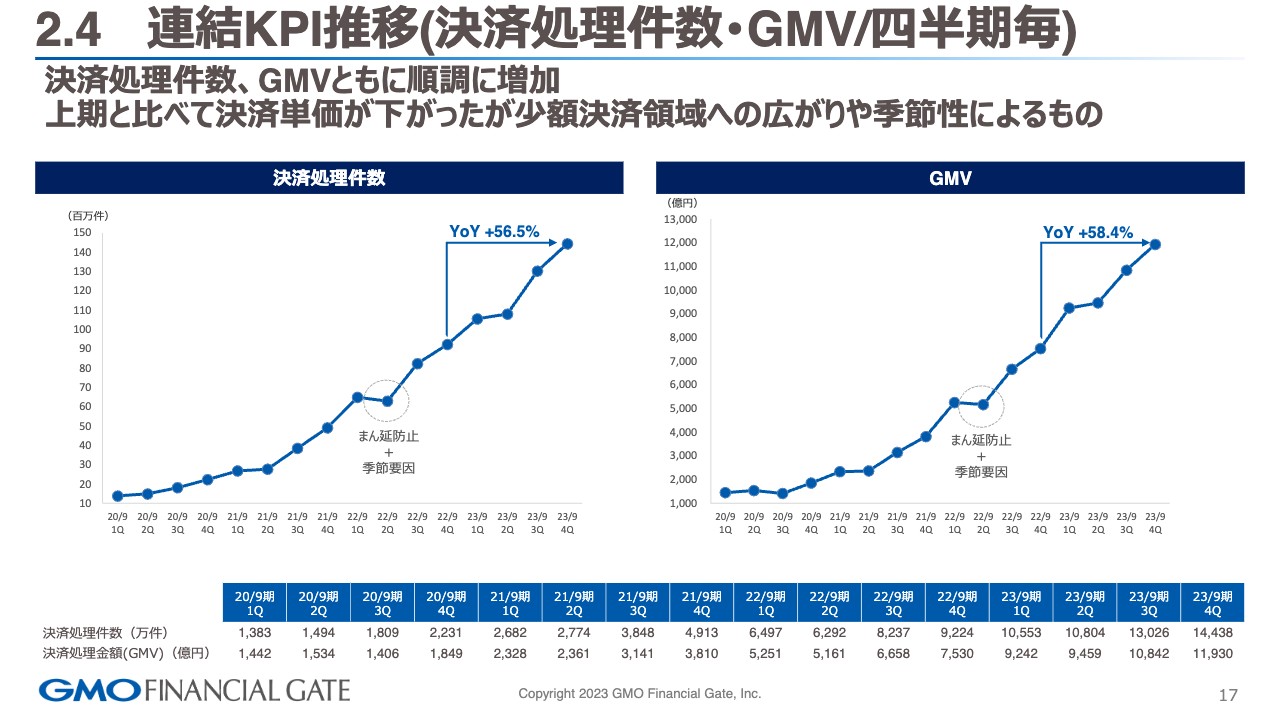

2.4 連結KPI推移(決済処理件数・GMV/四半期毎)

決済処理件数・GMVは、先ほどお伝えしたとおり、プラス50パーセントを上回る成長ができているため、合格だと思っています。

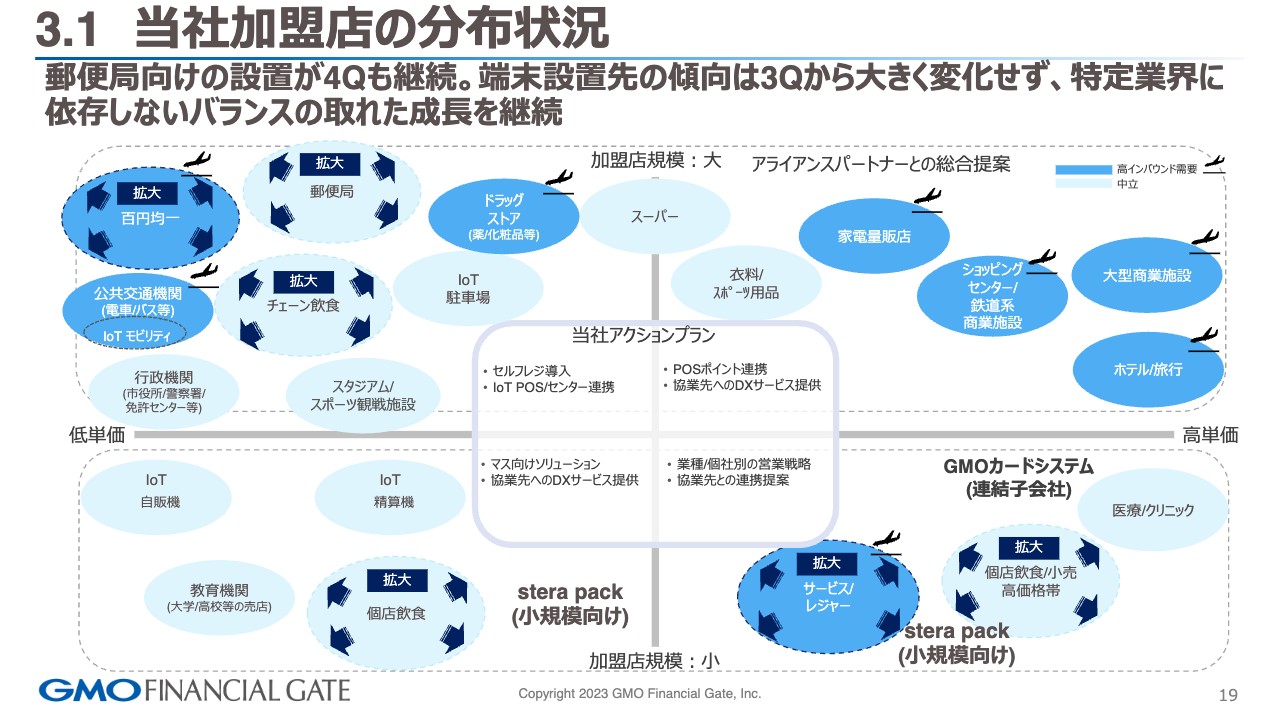

3.1 当社加盟店の分布状況

続いて事業ハイライトに移ります。まずスライドのバブルチャートに関しては、左が低単価、右にいくほど高単価となり、縦軸が加盟店の規模を表しています。

当社アクションプランのブレイクダウンを4象限にして戦略を練っているところですが、引き続き、低単価かつ加盟店規模の大きな「百円均一」を中心とした拡大が実現できています。

また、「郵便局」や生活インフラの部分においても、我々のプラットフォームをご利用いただくことになります。「個店飲食」や「サービス/レジャー」など、加盟店規模が小さなお客さまも着実に拡大しており、SMEの戦略が奏功していると思います。

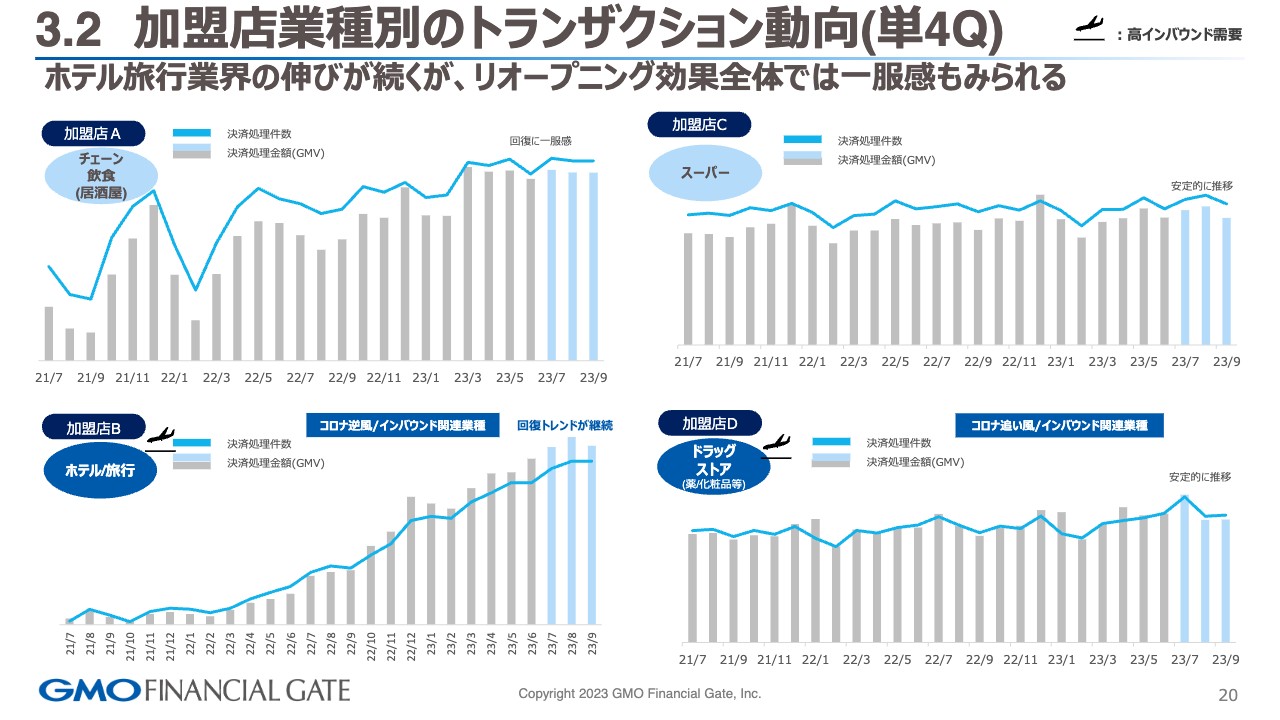

3.2 加盟店業種別のトランザクション動向(単4Q)

スライドのグラフは、ホテル旅行業界でインバウンド需要が高い加盟店さまの、空港内施設のトランザクション動向です。回復トレンドが継続していますが、チェーン飲食、スーパー、ドラッグストアは大きな影響を受けず、特にチェーン飲食は一服感が少し見られます。

引き続き、インバウンドの方々が多く訪れる決済シーンにおいて、プラットフォームをしっかり届けることに注力していきます。

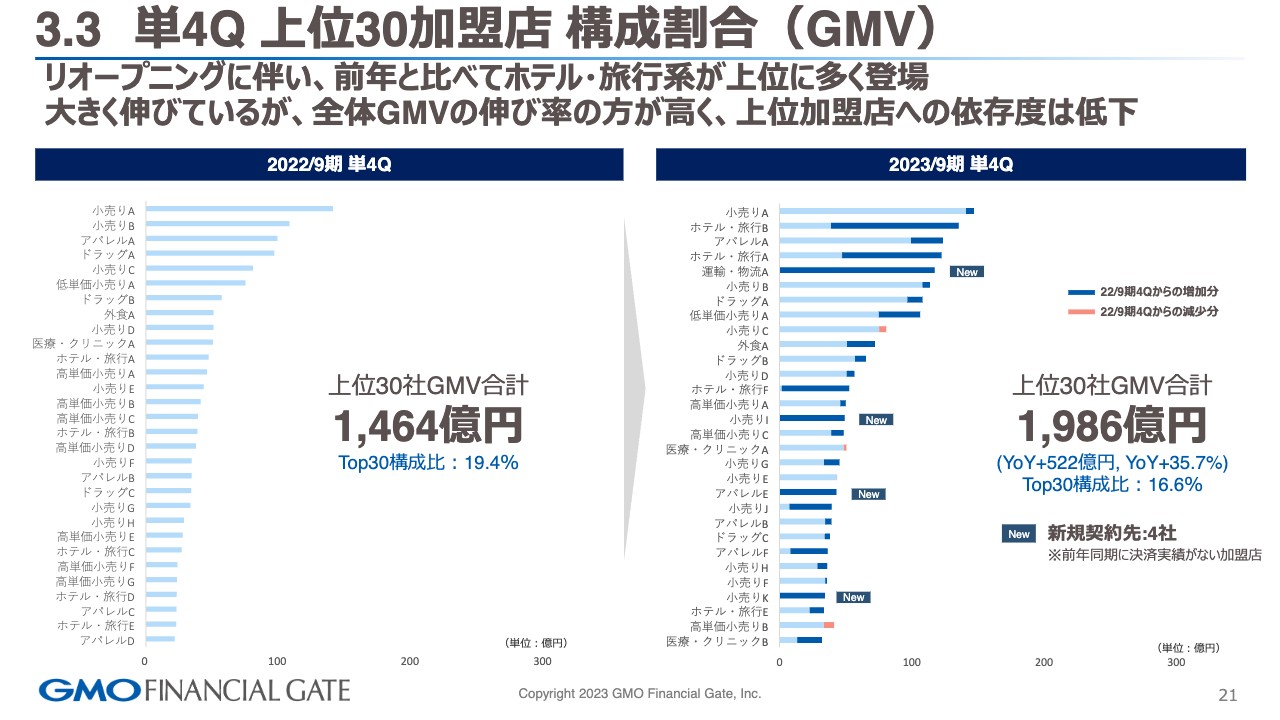

3.3 単4Q 上位30加盟店 構成割合(GMV)

第4四半期における加盟店上位30社の構成割合(GMV)です。上位30社GMV合計は、2022年9月期の1,464億円から2023年9月期が1,986億円、Top30構成比は、2022年9月期の19.4パーセントから2023年9月期が16.6パーセントとシェアが薄まっており、依存度が低下しています。

新規契約先4社も確認しており、こちらも依存度を低下させながら、引き続き多くの業種・業態に対するプラットフォームの提供を進めていきます。

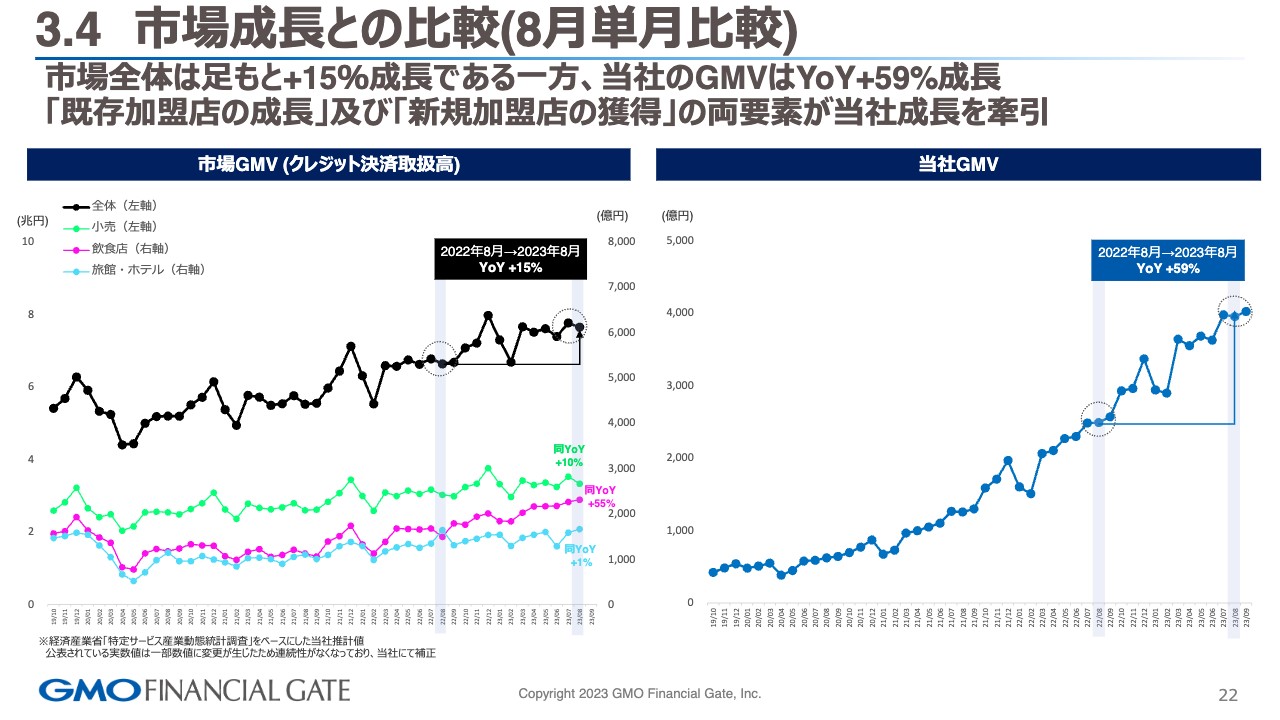

3.4 市場成長との比較(8月単月比較)

業界トレンドとのギャップです。トレンドとしては、クレジットカード決済の取扱高はYoYでプラス15パーセントです。それに対し当社の加盟店、または当社が新しく獲得した加盟店の成長がプラス59パーセントであるため、市場を上回る成長が継続できています。

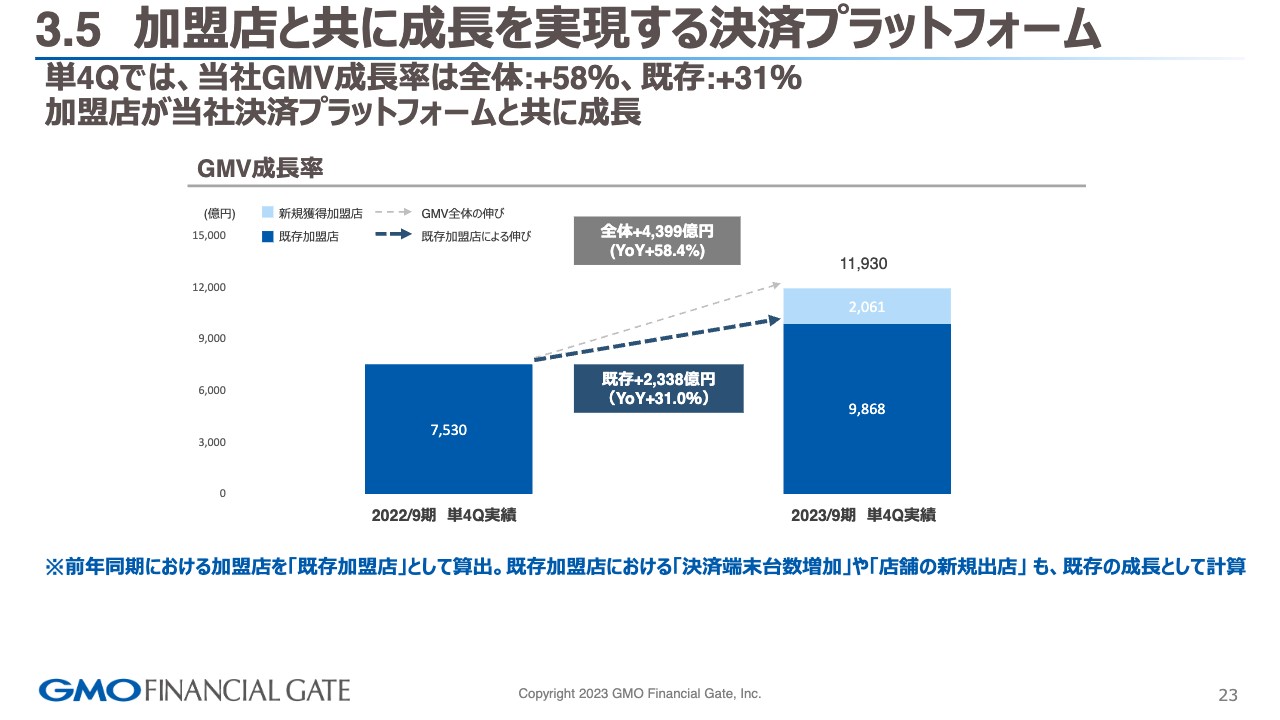

3.5 加盟店と共に成長を実現する決済プラットフォーム

スライドのグラフには、既存のお客さまの成長と全体の成長を分けて示しています。既存のお客さまはYoYでプラス31パーセントであり、トレンドの15パーセントを上回る成長です。我々のプラットフォームが成長中のお客さま、または回復基調にあるお客さま、そして新しく店舗を拡大していくお客さま等々に多く使われていることが、このギャップに現れていると考えています。

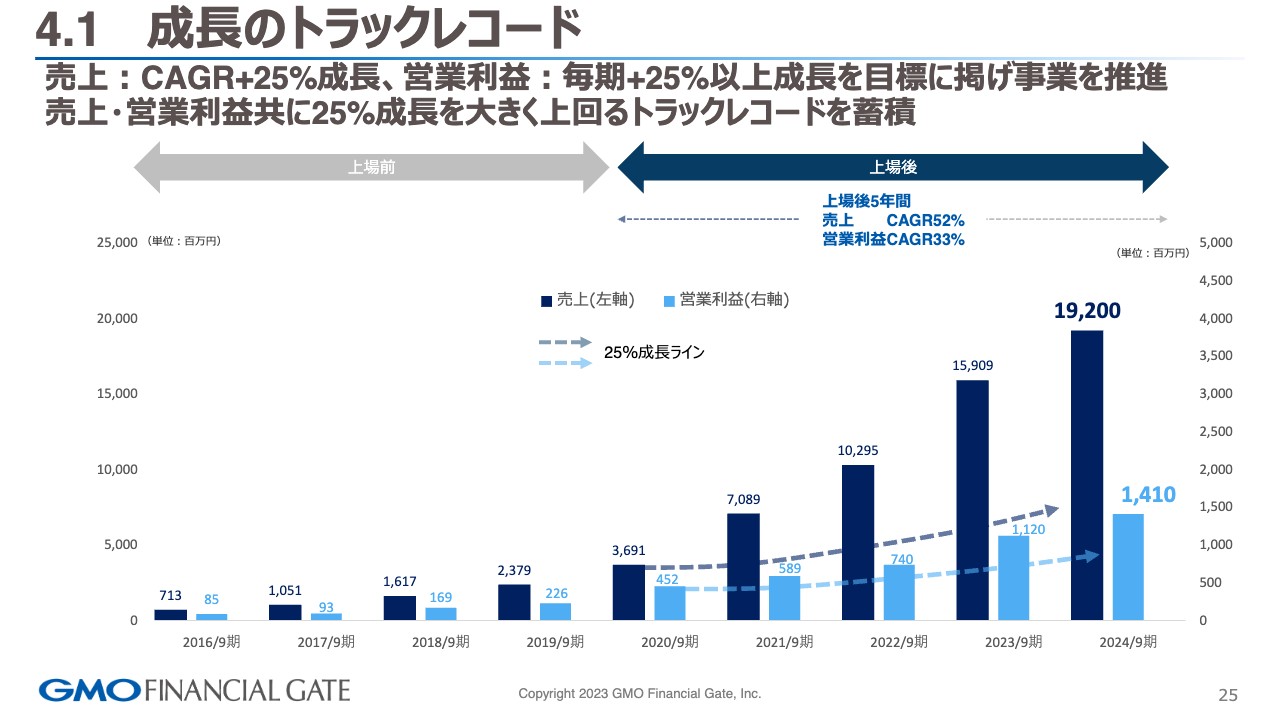

4.1 成長のトラックレコード

2024年9月期(今期)業績予想についてご説明します。はじめに成長のトラックレコードです。スライドのグラフは2016年からの当期売上と営業利益の推移です。まず、上場後5年間を振り返ると、CAGRは売上で52パーセント、営業利益で33パーセントでした。引き続き、好成長ができる準備と、中長期的なロードマップに対する対応を進めていきます。

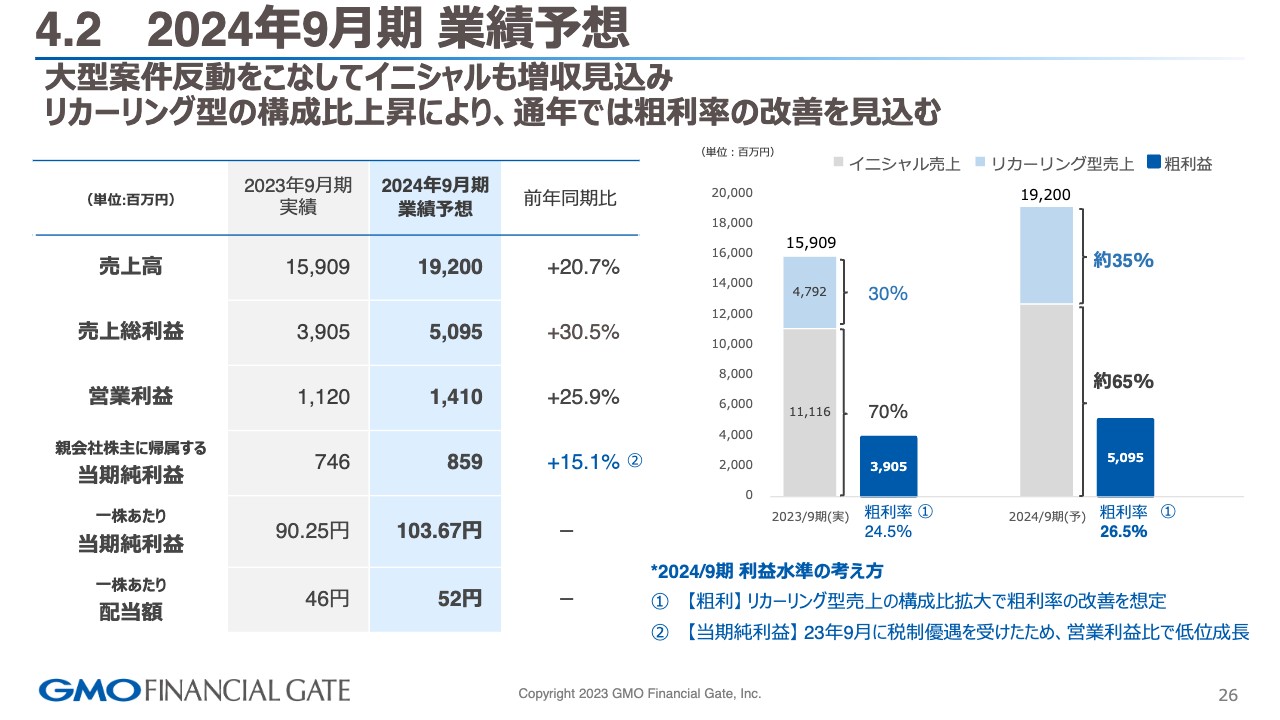

4.2 2024年9月期 業績予想

2024年9月期の業績予想です。売上は192億円で、前年同期比プラス20.7パーセントです。売上総利益は50億9,500万円でプラス30.5パーセント、営業利益は14億1,000万円でプラス25.9パーセント、親会社株主に帰属する当期純利益は税制優遇の兼ね合いもあり、8億5,900万円でプラス15.1パーセントです。

一株あたり当期純利益は103円67銭、一株あたり配当金は52円と、こちらも中長期のロードマップから逆算し、「2024年9月期に何を準備しなければいけないか」を落とし込みます。定量的なガイダンスとしては、こちらの数字を目指していきます。

粗利率に関しても、2023年9月期と比較すると上がってきています。これはリカーリング売上が一段上がってきたところがポイントになると思います。

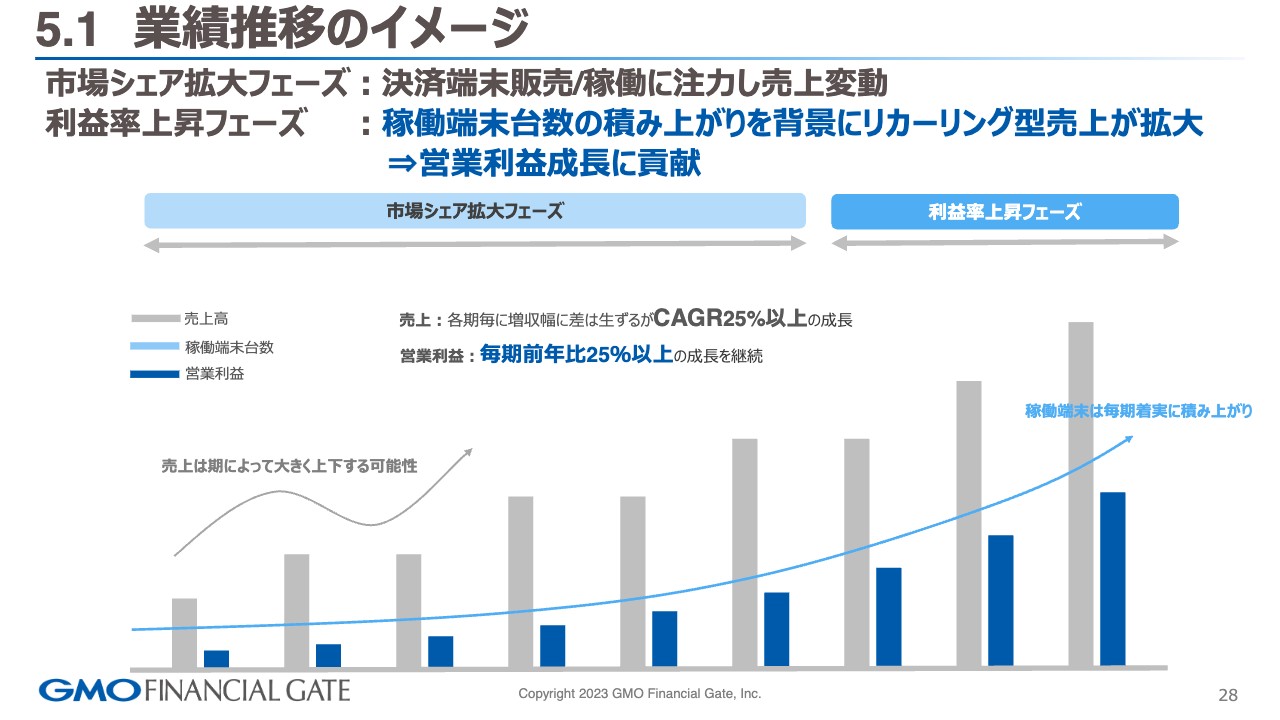

5.1 業績推移のイメージ

成長戦略のアップデートです。まずは業績推移のイメージについてご説明します。売上高の多くは決済端末の販売によるものです。こちらはプロダクトミックスで、高単価なものも低単価なものもあります。

決済は今、ハードウェアの端末がトリガーとなっています。それを加盟店がテクノロジーシフトによってソフトウェアで実現するなど、業種・業態、または決済バリエーションで変わっていくものだと思っています。

プロダクトが変わっていく、または加盟店のニーズが変化していく上では、ボラティリティーが生まれてきます。我々がコミットしていく部分は、やはり稼働端末台数です。そのトリガーを引く稼働と、我々のセンターにつながる部分については、しっかりと純増させていきます。

ひいてはリカーリング売上、または利益にミートすることができる部分においては、引き続き拡大・上昇それぞれのフェーズにおいて、加盟店のニーズに応じたプロダクトを提供し、利益率を上げていきたいと考えています。

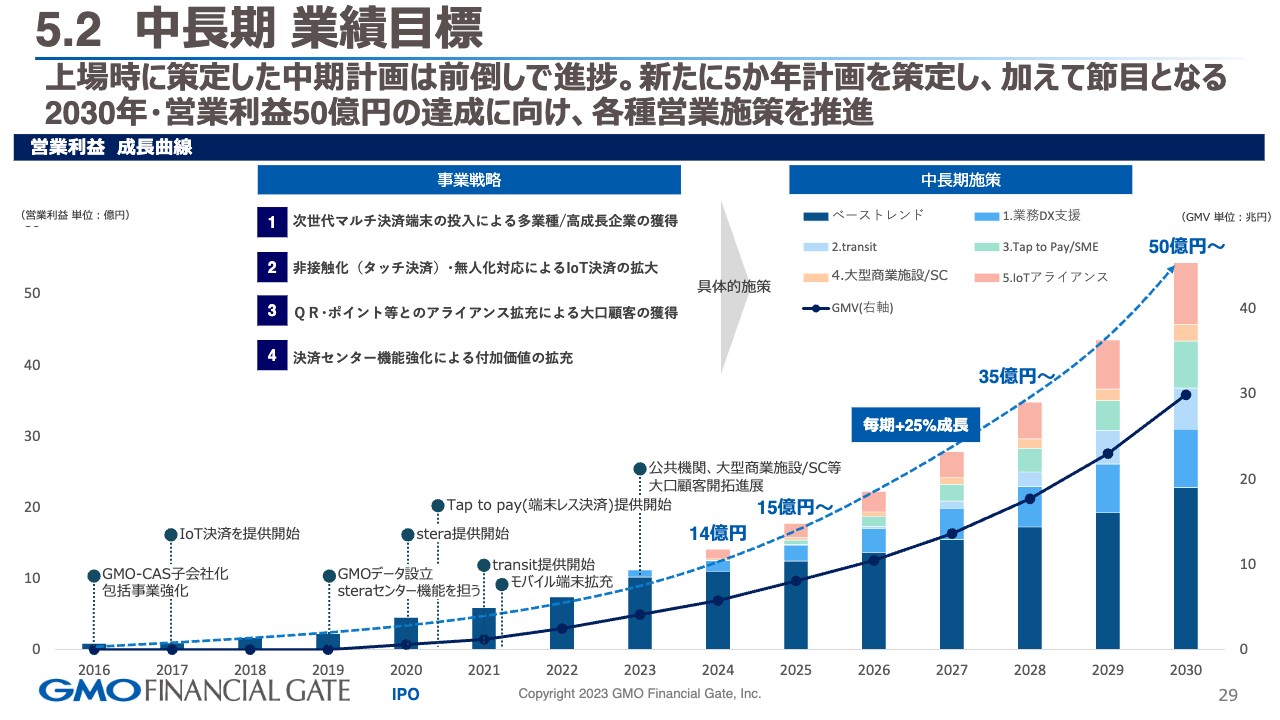

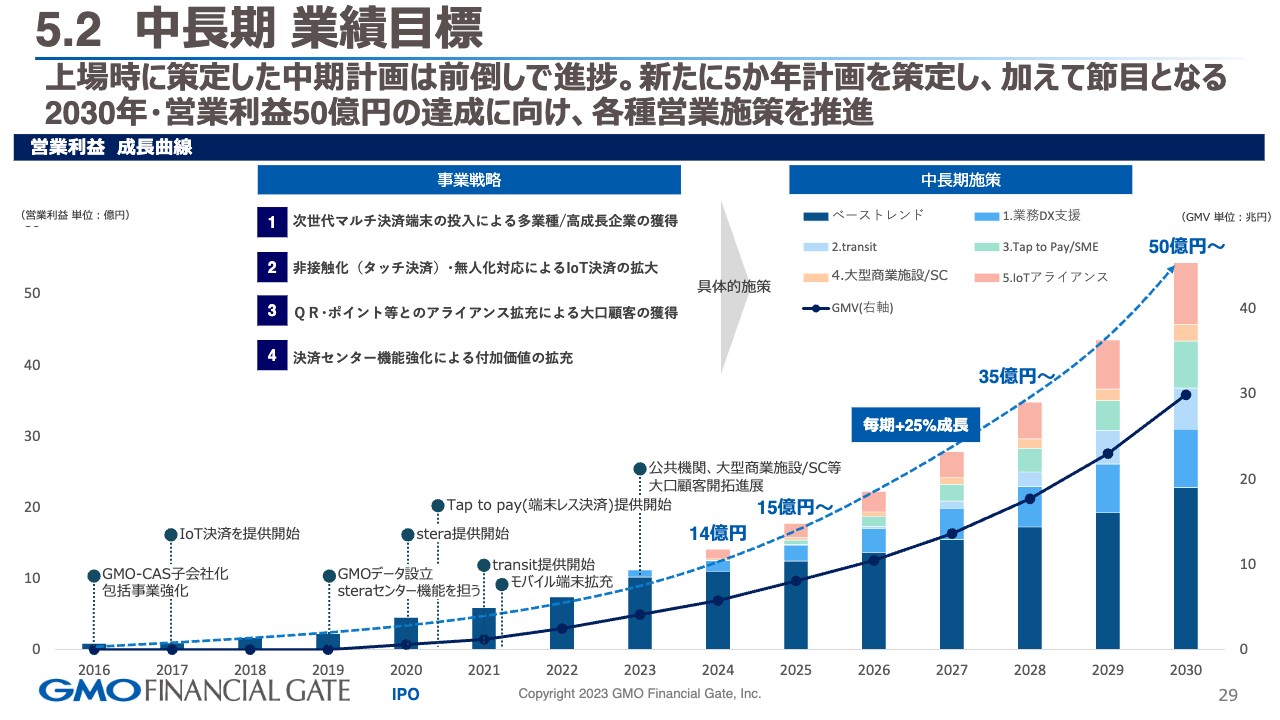

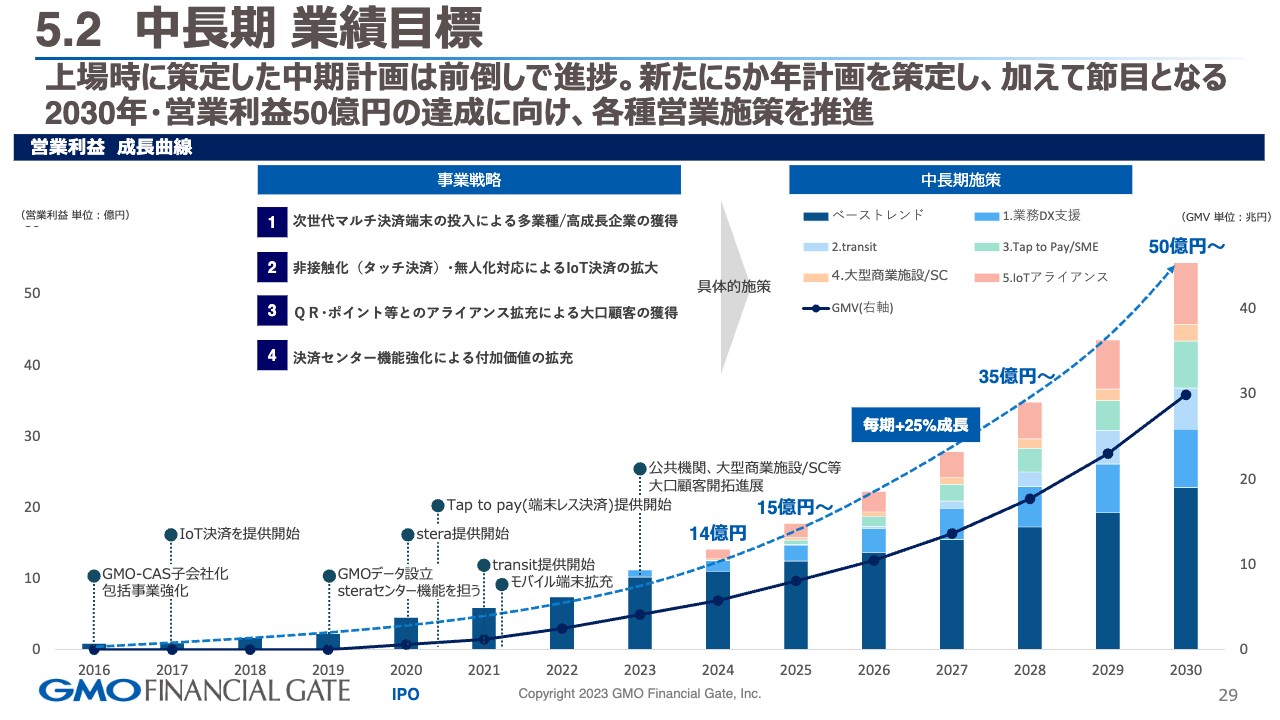

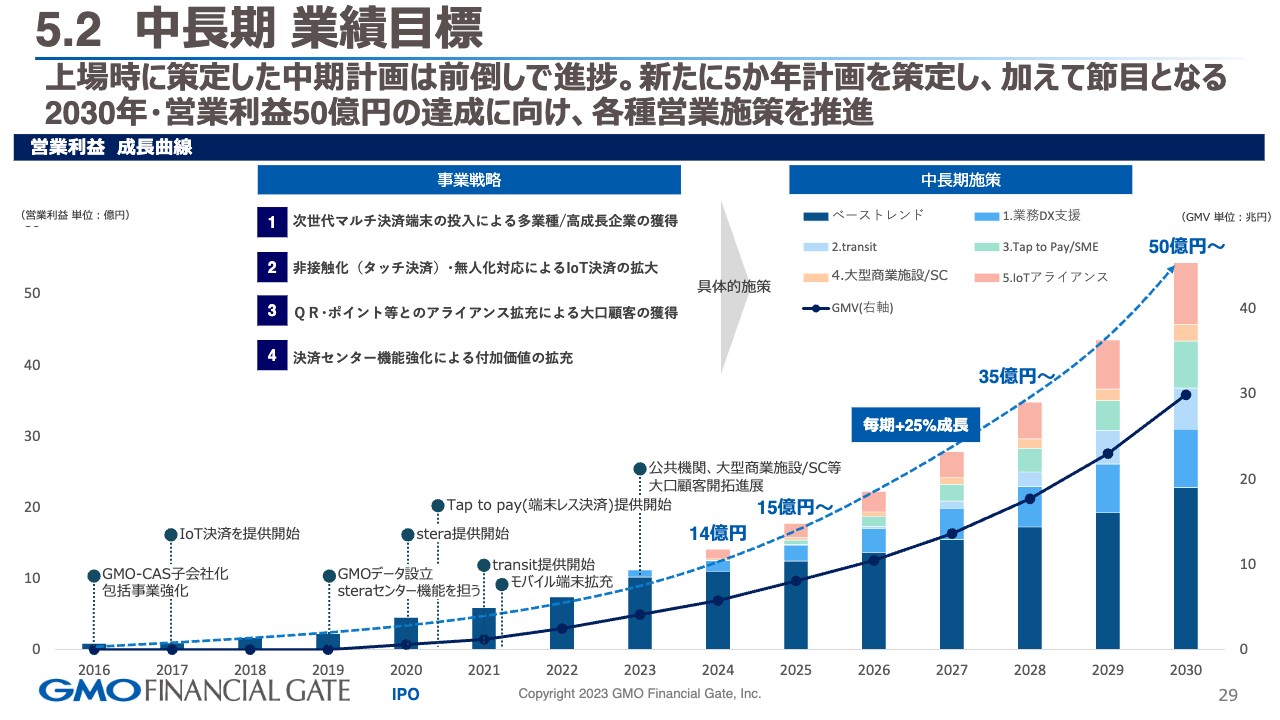

5.2 中長期 業績目標

中期業績目標のアップデートです。2025年に営業利益15億円、GMVで5兆円の定量的なコミットをしていましたが、今回のガイダンスも含め、約1年の前倒しの計画になっています。それを踏まえ、今後の中期的な目標である2030年の営業利益50億円、GMVで30兆円を達成していくべく、アクティビティにガイダンスを切り替えています。

4つの大きな事業戦略は不変であり、まずこの戦略の軸をもって、さらに中長期施策に落とし込んでいくことで、営業利益を積み上げていくといったグラフになっています。

事業戦略の1つ目は、次世代マルチ決済端末、またそれをご利用いただく高成長企業の獲得です。端末のプロダクト、ソフトウェア決済も含め準備しています。2つ目が、タッチ決済のIoTを中心とした無人のエリアに対するソリューションです。

3つ目はポイント・QRなどの事業者や、経済圏を持つ企業とのアライアンスの拡大です。そして4つ目が、決済センター機能の強化という守りの部分と、その機能を付加価値としてSaaSを提供していく準備をしています。

これらが中長期施策に置き換わってブレークダウンされています。1つ目が「業務DX支援」です。これはSaaSサービスの拡大と、データ関係の成長といった部分です。2つ目が「transit」で、MaaSの決済といった部分です。3つ目は「Tap to Pay」、これはSMEの領域に含めた部分です。4つ目は「大型商業施/SC」といったターゲットに対するソリューションの提供です。5つ目が「IoTアライアンス」です。

引き続き、この2030年の50億円を超える営業利益に向けたアクティビティを逆算して準備し、1年でも2年でも前倒しできるよう共有できればと思います。

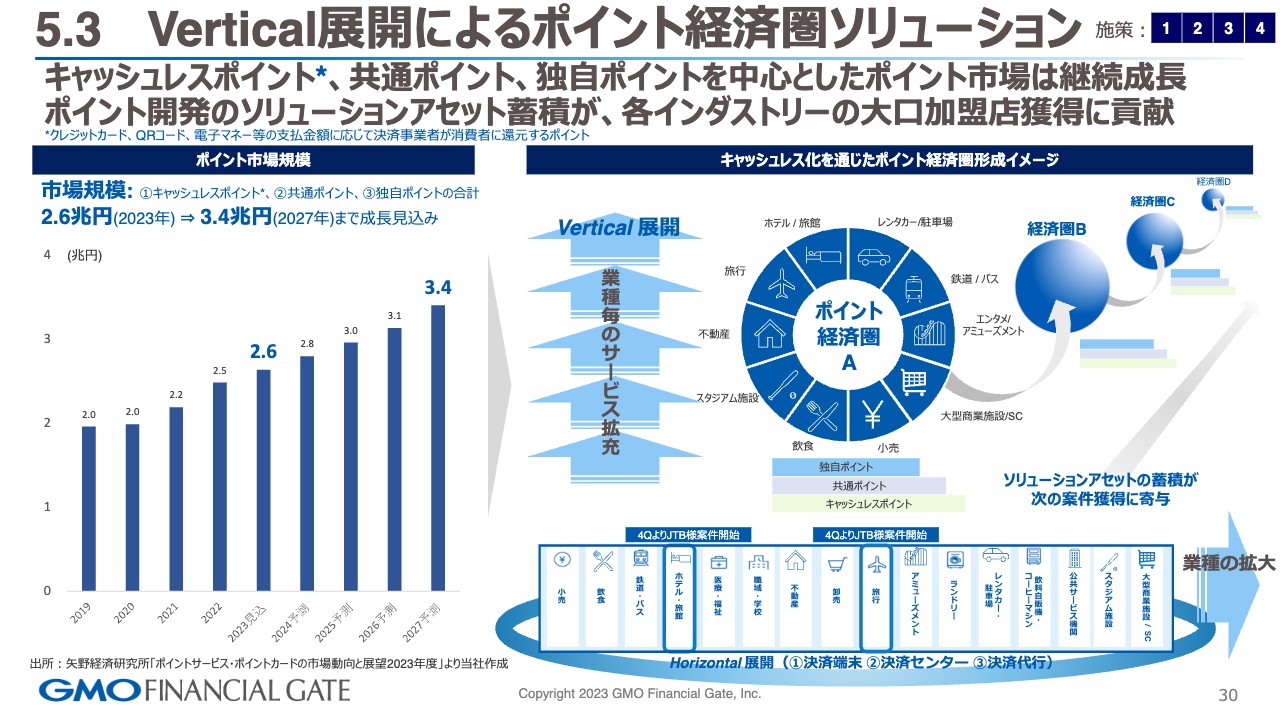

5.3 Vertical展開によるポイント経済圏ソリューション

先ほどご説明した、ポイント・QR等々の経済圏を持つ事業者とのアライアンスが成長エンジンの1つとなると考えています。キャッシュレスとポイントについては、日本の市場においてはこれから成長していくところであり、ただ単に決済バリエーションを提供するだけでは、なかなかその経済圏に入り込めません。

これは矢野経済研究所が提供しているデータです。ポイントの市場規模は2023年に2.6兆円でした。これはキャッシュレスポイントや共通ポイント、ハウスポイント、独自ポイントも含めた金額です。

それが2027年には3.4兆円に成長します。その約26パーセントの成長において、我々がそのポイントの仕組みをキャッシュレスにプラスして提供していきます。

スライドにあるとおり、Vertical展開の中でポイントのアライアンス、そしてデータ還元のDXなどの業務も含む部分にしっかりとサービスを提供し、この小売、飲食、鉄道・バス、ホテル・旅館等々の業種・業態、さまざまなポイント経済圏で、我々のプラットフォームをご利用いただくべくサービスを拡充しています。

スライドに示したようなソリューションアセットを、交通インフラや社会インフラを持つ事業者に展開することにより、我々の経済圏を広げていきます。ここは1つの重要な成長エンジンとして、投資も含めしっかりと成長できるように構築しています。

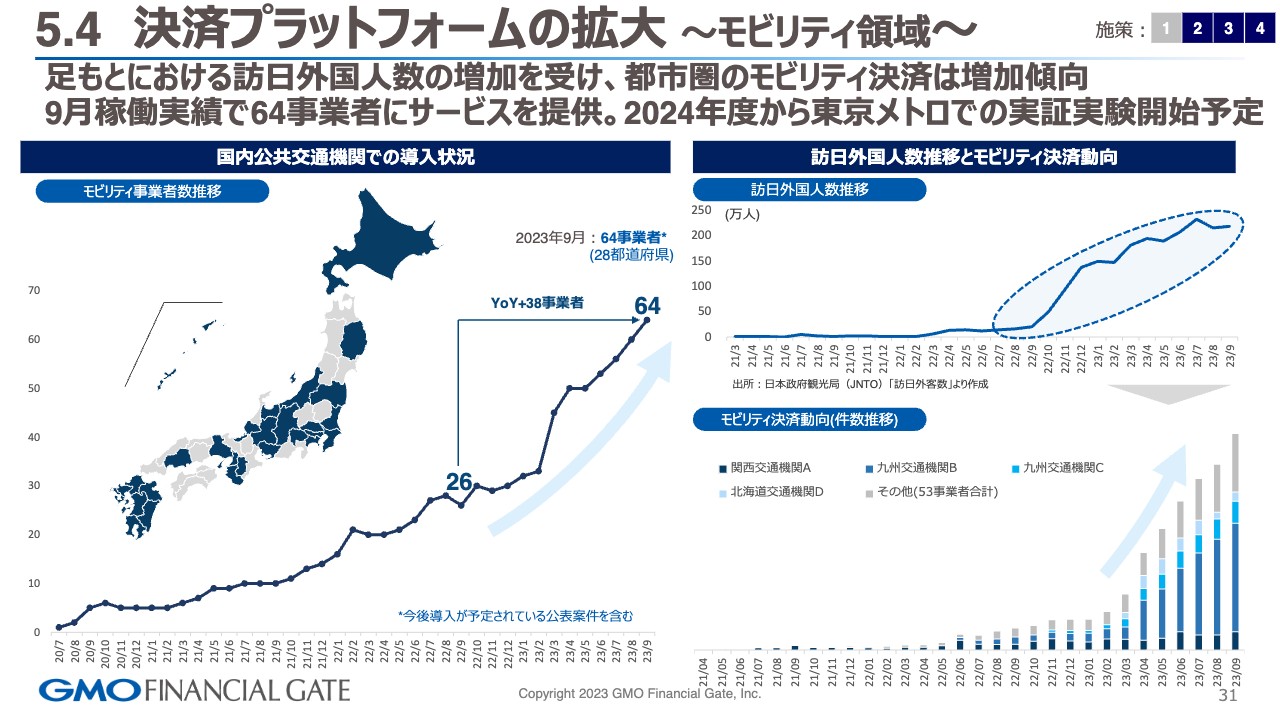

5.4 決済プラットフォームの拡大 ~モビリティ領域~

MaaSのモビリティ領域における決済プラットフォームの拡大についてご説明します。こちらも64事業者まで広がっています。YoYでプラス38事業者と、インバウンドの方々が回復することに比例するかたちで決済が伸びています。

今後、その回復に応じてしっかりと使われるシーンを増やしていくことで、まずは九州、関西、そして東京を含む関東へとエリアを広げていくロードマップとなっています。

5.5 2025年 大阪・関西万博に向けた展開

大阪・関西万博に向けたアクティビティとして、こちらも「stera」の事業を中心とした端末の設置、並びにサポートをする予定となっています。Osaka Metroさまもリリースされていましたが、インバウンドの方々が大阪・関西万博に向けて関西を中心に訪日されることについては、鉄道が移動手段の1つとなるため準備しています。

スライド右上は先日放送されたNHKのニュースです。私も偶然このニュースを目にしたのですが、外国の方が実際にタッチ決済し、乗り換えも含めてシームレスに利用しているところが印象的でした。

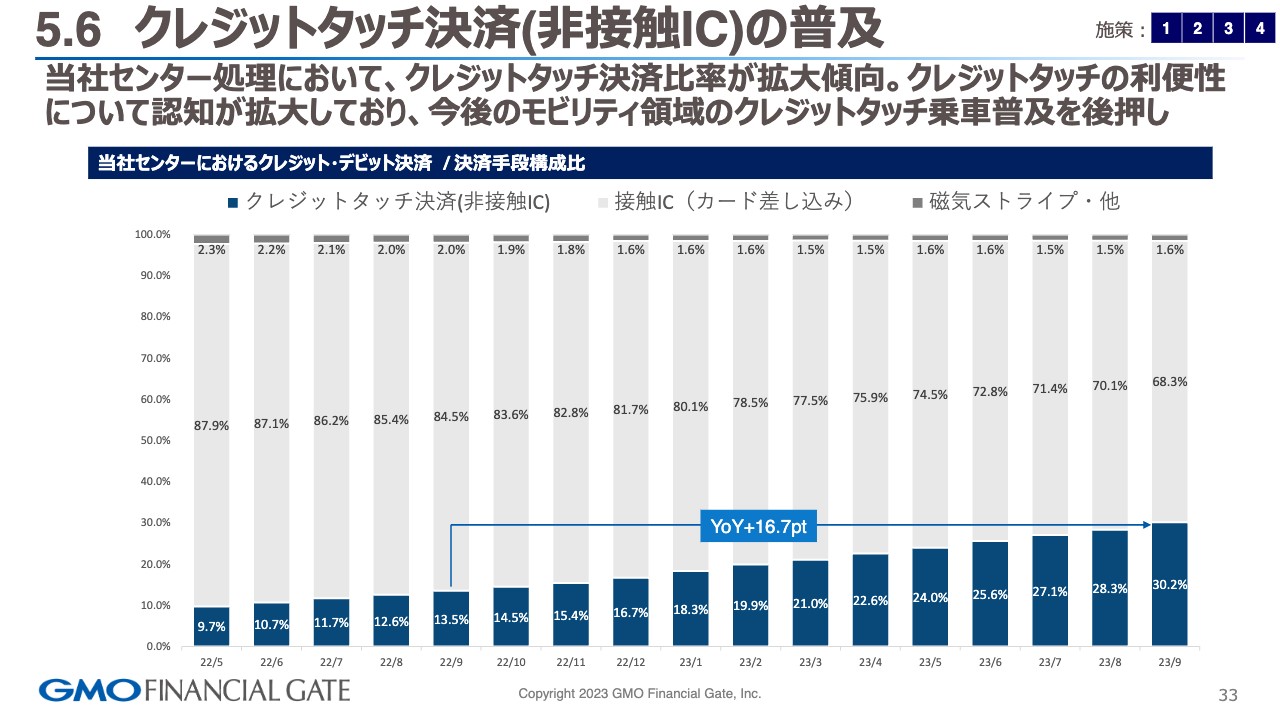

5.6 クレジットタッチ決済(非接触IC)の普及

タッチ決済になくてはならないトレンドである接触ICの普及ということで、スライドのグラフには当社センターのデータを示しています。2022年9月の時点で13.5パーセントだったものが、足元は30パーセントを超えており、YoYでプラス16.7ポイントの普及が進んでいます。

こちらもしっかり注視し、セキュリティ面も含め、タッチ決済やカード、または端末の故障率を減らす部分においても、我々のプラットフォームとしてしっかり推進していきます。

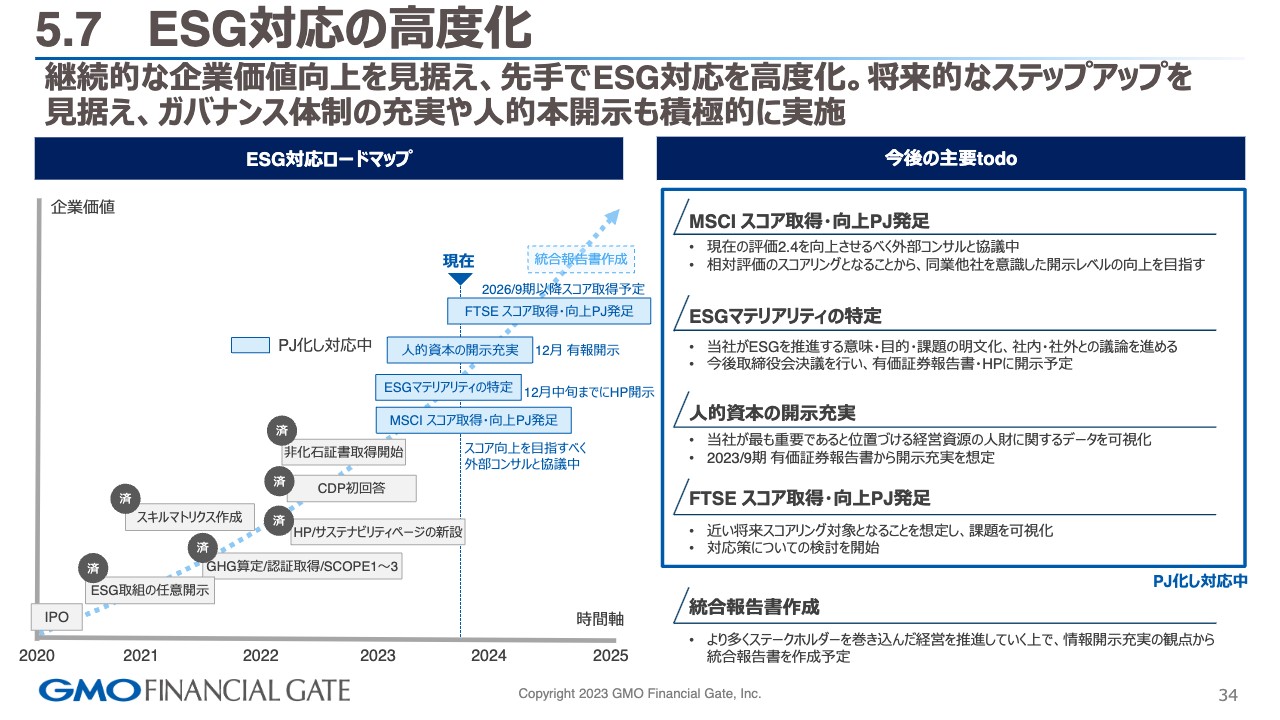

5.7 ESG対応の高度化

ESG対応について、まずは12月の有価証券報告書に向けた人的資本の開示や、ESGのマテリアリティの特定などを進めている状況です。MSCIやFTSEのスコア取得に関しても遅滞なく進めていきます。

5.8 ディスクロージャー優良企業 選定

冒頭にお伝えしたとおり、みなさまのご支援もいただきながら、我々が「ディスクロージャー優良企業」として選定されました。これをもって引き続き、市場との対話を強化していくとともに、みなさまから忌憚のないご意見をいただきながらマネジメントレベルでコミットしていきます。引き続き、どうぞよろしくお願いします。

質疑応答:中長期施策における「stera」以外の割合について

榎本佑介氏(以下、榎本):まず、いただいたコメントをご紹介します。「決算当日のデータブックを開示していただき、本当にありがとうございます。日々のディスクロージャーに感謝します。引き続きよろしくお願いします」

本通期決算から、決算開示と同時に、投資家アナリストのみなさまの分析に資するヒストリカルデータを、KPIと併せて開示しています。当社のホームページ、IRページをご参照いただけますと幸いです。それでは、質疑応答に移ります。

「中長期業績目標の更新をありがとうございます。中長期施策の1番から5番の中にどのくらい『stera』が入っているのでしょうか? 中長期施策を「stera」とそれ以外に分解して教えてください」というご質問です。

杉山:足元の構成比は、おおまかに7割くらいのイニシャルが、「stera」事業に関するところです。もちろん「stera」以外のアライアンスも成長曲線に入っており、お相手もあることですので何割とはなかなか言いにくいところですが、「stera」がトレンドになっています。ただし、それ以外のところでも、今いろいろな仕掛けをしています。

アクワイアラーとしていろいろな企業を選定できるという、マルチアクワイアリングの仕組みが当社の強みでもあります。加盟店さまのニーズに応じたソリューショニングとして、今期もそのようなRFPに対するお答えを数件しています。アクワイアラーを選定した結果が、どのような割合になるかについては、今は計れない部分がありますので、そのような表現にしています。

質疑応答:中長期施策「大型商業施設/SC」と「IoTアライアンス」の利益規模について

榎本:「中長期施策により、2023年9月期から業務DX支援が一部寄与し、2024年9月期には大型商業施設/SCとIoTアライアンスが入っているように見えます。この利益規模の物差しで測った場合、概ね正しいと思ってよいでしょうか? また、どのような案件なのでしょうか?」というご質問です。

こちらは私から回答します。「利益規模の物差しで測った場合」ということですが、中長期施策は営業利益ベースで開示していますので、一部のコストアロケーションを精緻化してお伝えするのが難しい部分があります。したがって、おおよそのイメージとして捉えていただければと考えています。

また、業務DX支援や、大型商業施設/SC、IoTアライアンスに関しては、ご質問の後に杉山からご説明したところですので割愛します。

杉山:大手FCを獲得するための取り組みは、実は3年前から始めています。先ほどご説明したポイントアライアンスのように、フィジビリティが向上した局面に入ってきたため、このように開示しています。

質疑応答:中長期 業績目標について

榎本:「『5.2 中長期 業績目標』のグラフ上の営業利益において、2030年の『50億円~』の他に、2028年に『35億円~』と記載があるのはなぜでしょうか?」というご質問です。

杉山:そちらは中長期の通過点として、必ずこの数字以上のものを積み上げるべきマイルストーンとして記載しています。

質疑応答:今期の有人端末のフォーキャストについて

榎本:「今期業績に係る有人端末のフォーキャストがないように見えます。有人端末における今期の会社計画の前提となる案件や、フォーキャストの状況を教えてください」というご質問です。

杉山:稼働端末台数推移は毎回公表している純増数を示しており、スライド右下がフォーキャスティングとなっています。左下のトピックスに記載したJTBさまの案件は、従前から共有している部分です。

積み上げとしては、日本郵便さまの2万6,000台のような大型規模はないものの、1,000台規模の案件がいくつかあり、先ほどご説明したように、アライアンスの奏効やロングテールの需要によりベースアップできています。そのような部分で「高水準の増加が継続」というガイダンスをしています。

質疑応答:成長投資の内訳について

榎本:「第4四半期に将来に向けた成長投資をしたとご説明がありましたが、具体的に何にどのくらいの投資を行ったのか教えてください」というご質問です。

成長投資について「1.8 販管費・利益推移(半期毎)」で示しているのは、第3四半期と第4四半期の合算にはなりますが、変動的な要素である業績連動の賞与と、一部のシステムインフラなどに対して、外部の知見をお借りし、第三者レビューを行っています。青の点線で囲った「販管費に占める変動的費用の総額イメージ」を、おおよその変動費的な追加成長投資と捉えていただければと考えています。

質疑応答:今期ガイダンスの前提要素について

榎本:「2023年度は売上・利益ともに大幅に上振れて着地しましたが、今期のガイダンス策定において保守的な、あるいはストレッチした前提要素はありますか?」というご質問です。

杉山:トップラインに関してはど真ん中といいますか、ストレッチしていくものも含めて今回のガイダンスに出しています。決して余裕があるわけではありませんが、コミットしている数字です。いろいろな最悪のシナリオも考え、オルタネーションプランを発動できるよう準備をしながら、達成すべきトップラインだと考えています。

質疑応答:イニシャルのベーストレンドが向上した要因について

榎本:「イニシャルのベーストレンドが上がってきているとご説明がありましたが、その要因を教えてください」というご質問です。

杉山:アライアンス先さまにおいてベースアップしていることや、ロングテールもこの2年、3年でかなり広がっているためです。ベースアップが一定量確認できたところがポイントとなります。

質疑応答:長期営業利益の内訳について

榎本:「2023年9月期までは営業利益のほとんどがベーストレンドですが、2030年9月期はベーストレンドが全体の4割に満たない構造に変化しているように見えます。この変化を実現させるために、M&Aなどインオーガニックな成長投資は必要でしょうか? また、IoTアライアンスの成長期待が大きいですが、この分野における貴社の競争優位性について、補足していただけますでしょうか?」というご質問です。

おっしゃるとおり、ベーストレンドのみに注目すると、成長を他で補う部分が大きいように見えます。しかし、施策に含まれるアクションアイテムにはすでに取り組んでいるものもあります。まったく新しいインオーガニックなものというよりは、既存事業プラスアルファの施策として伸ばしていくものです。

したがって、ベーストレンドとは切り離して、非連続なもので伸ばすものではないとご理解いただければと思います。

杉山:50億円の営業利益を出すためには、フォーキャスティングが50億円では当然達成できません。ある程度確度の高い積み上げと、それを上回るフォーキャスティング、いわゆる将来的な可能性のあるものは除いています。そのためぴったり張り付いて見えますが、それも踏まえてベーストレンドは保守的な部分を含むため、そのような表現になっています。

榎本:IoTアライアンスの成長期待について、コメントはありますか?

杉山:IoTアライアンスに関しては、ロードマップで示しているように2017年に提供を開始し、苦労した部分ではあります。日本品質の自販機、精算機、券売機において、すでにキャッシュで提供している事業者さまとのアライアンスや品質を確保することと、キャッシュレスとの連動というノウハウを、失敗も含めて蓄積していくテスト・アンド・ラーンで、我々は比較的優位に立っていると思っています。

加えて、省人化への取り組みや働く方々の賃上げ等々が進んでいくのと同時に、この省人化施策に少しずつ対応していかなければ難しくなるだろうと思っています。将来的にIoTは、キャッシュレスの中心になるだろうという考えで、積み上げているところです。

このように、他の事業者さまとの比較ではなく、我々自身がいろいろな勉強をさせていただきながら、ようやくサービス展開できたのがIoTです。

昨今、セルフレジも含めてスーパーなどで見かけるようになっています。そのようなトレンドが追い風になるだろうと思います。

質疑応答:端末ビジネスのリスクについて

榎本:「端末依存が引き続き強いものの、競争力も高いと思います。端末ビジネスはしばらくなくならないと思いますが、何かリスクはあるでしょうか?」というご質問です。

杉山:先ほどお話ししたテクノロジーシフトは、リスクというよりもチャンスだと思います。高単価の端末はトップラインに寄与しますが、「必ず設置しなければキャッシュレスができない」というのは我々の本望ではなく、そのようなテクノロジーシフトを指す場合はリスクといえるかもしれません。

我々にとっては、よりハードルを下げてキャッシュレスが提供できる、または、決済バリエーションを少し抑えて低単価でキャッシュレスを実現するチャンスだと考え、この技術革新に向け、セキュリティ面も含め準備している状況です。

質疑応答:今期のガイダンスの傾向について

榎本:「ガイダンスに関して、昨年のハードルは高く感じましたが、今期は保守的でミニマムなコミットメントラインという理解でよろしいでしょうか?」というご質問です。

杉山:売上については、先ほどご説明したとおり、ど真ん中です。トップラインは営業利益も含め必ず実現します。1年前倒しと表現しましたが、フルスイングすれば15億円は出せます。しかし将来投資も含め、今期も中長期計画に基づいたコストマネジメントを行っていきたいと思っています。

新着ログ

「情報・通信業」のログ