【QAあり】GMOフィナンシャルゲート、売上高・売上総利益予想を上方修正、イニシャル、リカーリング型ともに売上拡大

目次

杉山憲太郎氏(以下、杉山):GMOフィナンシャルゲートの杉山でございます。ご多用のところ、説明会へご参加いただき誠にありがとうございます。ただいまより、2023年9月期第3四半期の決算説明会を始めます。どうぞよろしくお願いいたします。

本日のアジェンダは、スライドに記載のとおりです。

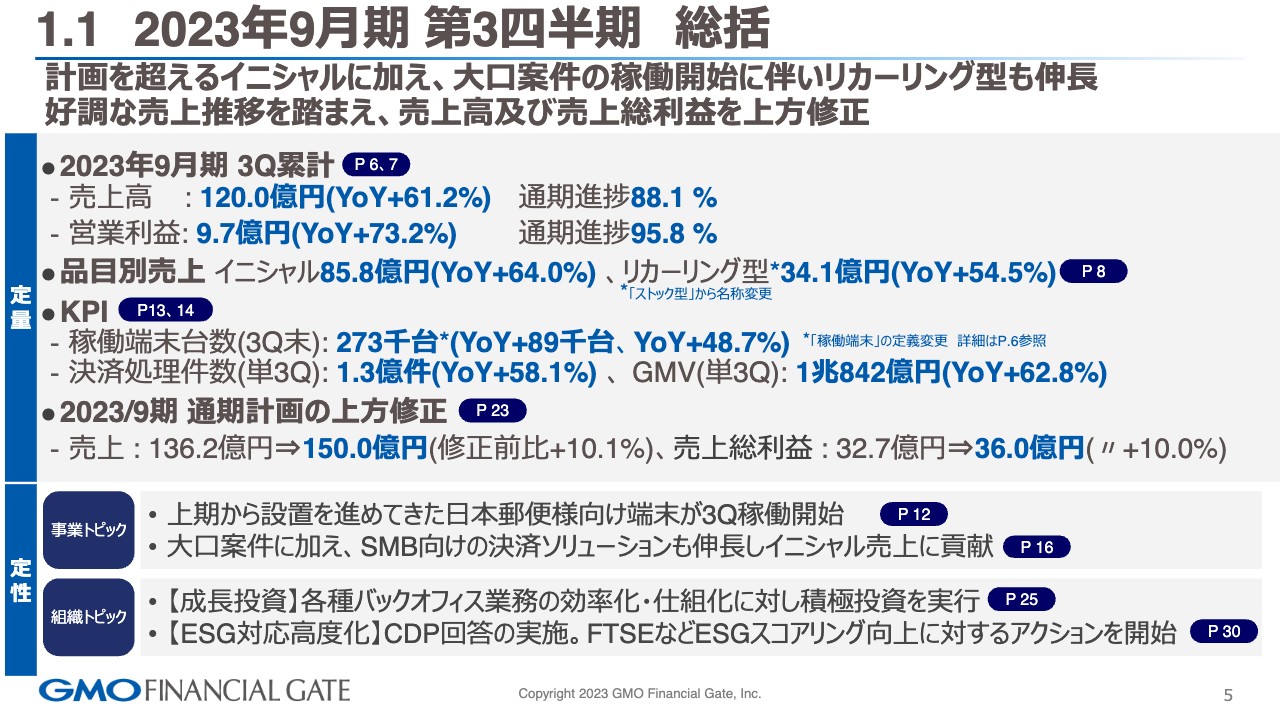

1.1 2023年9月期 第3四半期 総括

総括について、定量面と定性面でご説明します。まずは定量面です。第3四半期累計の売上高は120億円、YoYでプラス61.2パーセント、通期進捗率は88.1パーセントとなりました。営業利益は9億7,000万円、YoYでプラス73.2パーセント、通期進捗率は95.8パーセントです。

品目別売上の内訳は、イニシャルが85億8,000万円、YoYでプラス64パーセント、リカーリング型(ストック、フィー、スプレッドの合算)は34億1,000万円、YoYでプラス54.5パーセントです。

そちらを支えるKPIである稼働端末台数は、第3四半期末時点で27万3,000台、YoYでプラス8万9,000台、プラス48.7パーセント、決済処理件数は1億3,000万件、YoYでプラス58.1パーセントとなりました。GMVは、第3四半期単体で1兆842億円、YoYでプラス62.8パーセントと、初めて四半期で1兆円を超えることができました。

また昨日、通期計画の修正を発表しました。売上は、当初の計画である136億2,000万円に対し、10.1パーセントプラスの150億円としています。売上総利益は10パーセントプラスの修正です。

定性面は、事業トピックと組織トピックのカテゴリにわけてご説明します。まずは事業トピックです。売上をけん引している日本郵便さまの案件が、第3四半期に稼働を開始しました。また、大口案件に加え、SMB向けのロングテールの決済ソリューションのアライアンスも奏功しており、こちらもイニシャル売上に貢献しています。

組織トピックです。シェアを広げていく中で、バックオフィス業務の効率化・組織化に対し、成長投資として積極的に投資を実施しています。こちらは、第三者機関の評価やサポートも受けながら対応している状況です。

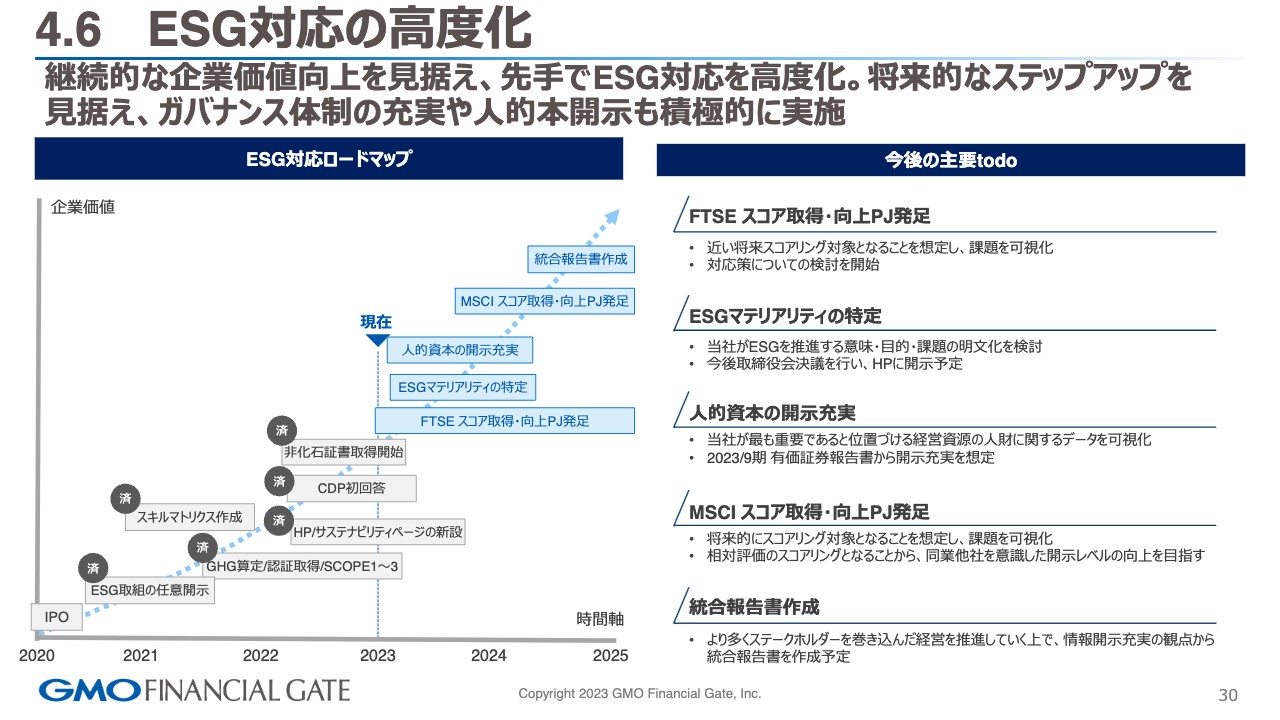

ESGの対応については、CDPへの回答を実施しています。さらに、将来を踏まえ、FTSE RussellさまやMSCIさまなどのESGスコアリングをしっかりと向上させるアクションを開始したところです。

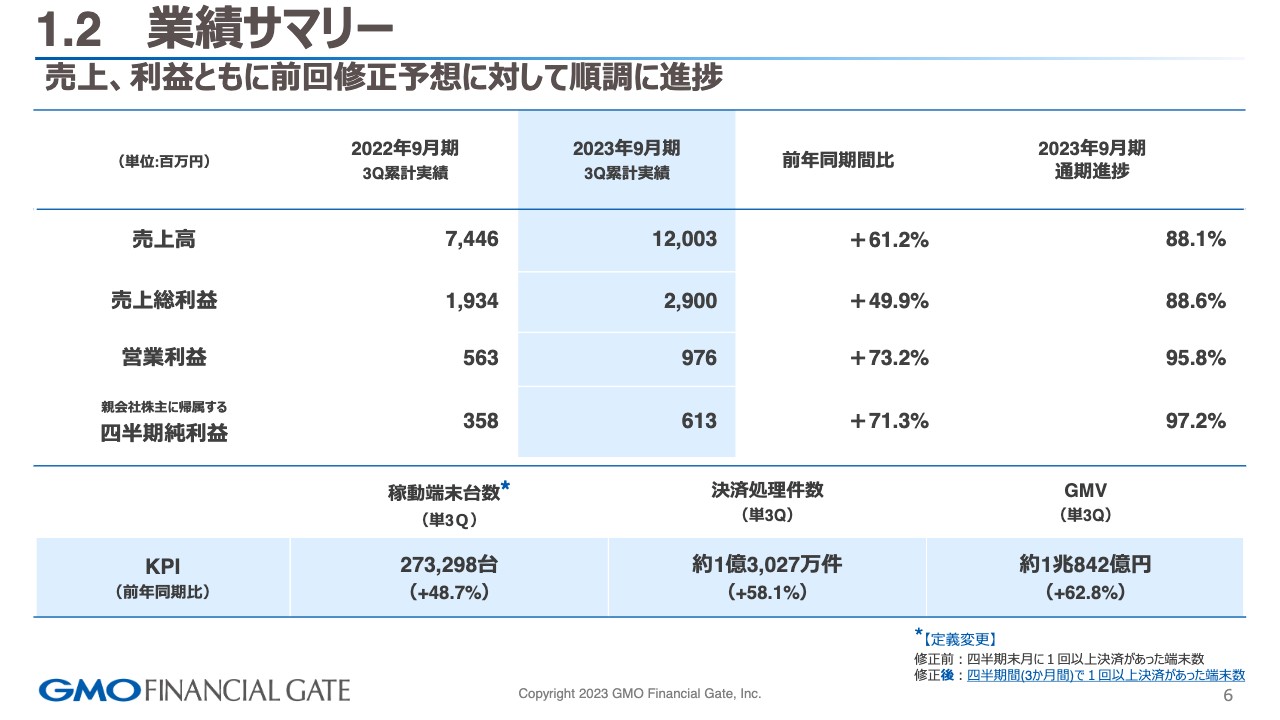

1.2 業績サマリー

業績サマリーです。売上高は120億300万円、YoYでプラス61.2パーセント、進捗率は88.1パーセントです。売上総利益は29億円、YoYでプラス49.9パーセント、進捗率は88.6パーセントです。営業利益は9億7,600万円、YoYでプラス73.2パーセント、進捗率は95.8パーセントです。

親会社株主に帰属する四半期純利益は6億1,300万円、YoYでプラス71.3パーセント、進捗率は97.2パーセントです。KPIに関してはスライドの表に記載したとおりです。

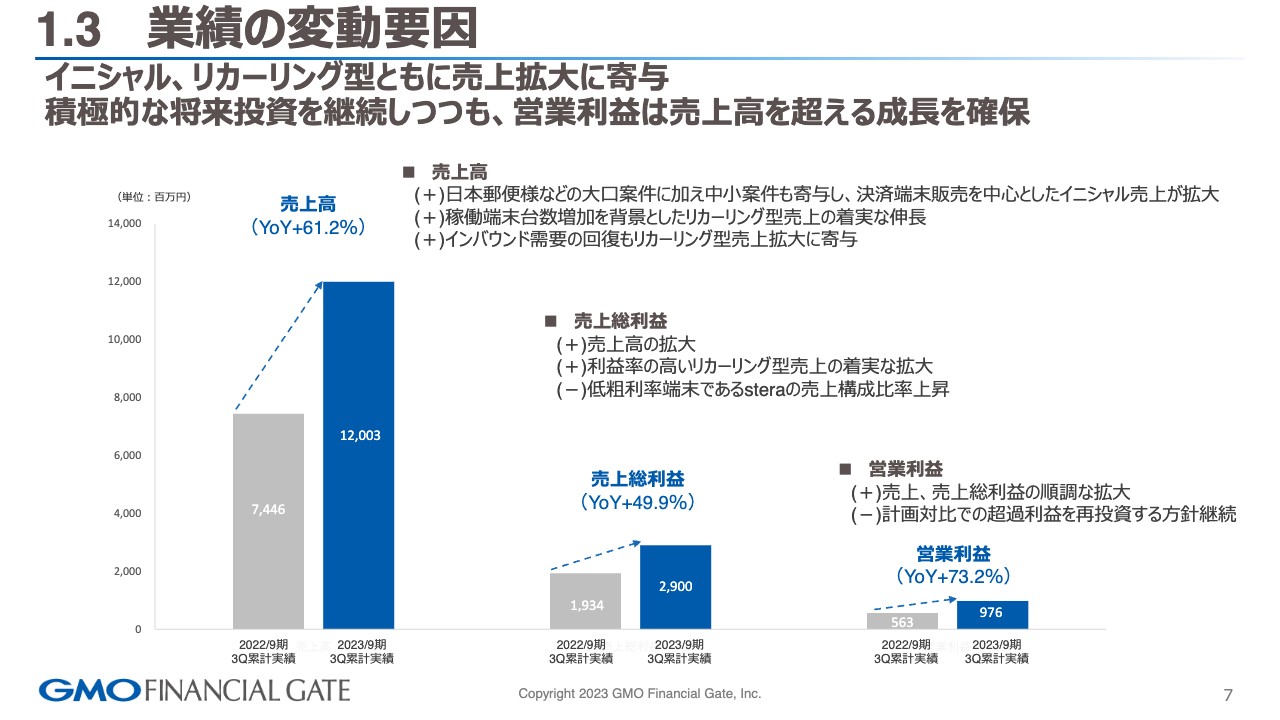

1.3 業績の変動要因

業績の変動要因として、売上高、売上総利益、営業利益のトピックについてご説明します。まず売上高においては、大口案件が遅滞なく進められたことに加え、第3四半期にしっかりと稼働できたことがトピックになります。

また、中小案件も功を奏し、端末販売を中心としたイニシャル売上にヒットしたこともポイントです。さらに、稼働端末台数の増加やインバウンド需要の回復等々により、リカーリング型売上が好調に拡大できていることもトピックとして挙げられます。

売上総利益は、売上高の拡大およびリカーリング型売上の拡大がプラス要因に、トリガーを引くイニシャルの端末売上は利益率が低いためマイナス要因になっています。

営業利益は、コストマネジメントをしっかりと行っています。第4四半期は、来期および中期的な成長を見据えた人財への投資や、第三者機関の評価等々を踏まえたシステムおよび運用プロセスの確認に、費用を計上していきたいと考えています。

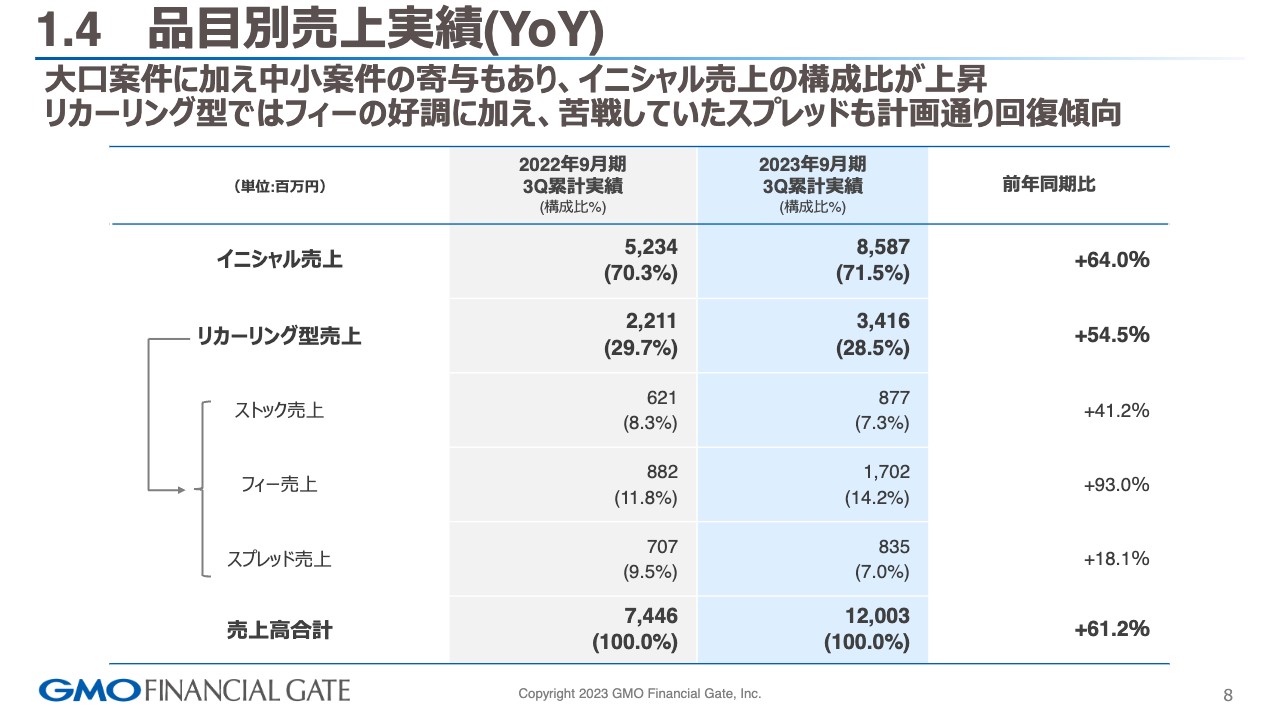

1.4 品目別売上実績(YoY)

品目別の売上実績です。イニシャル売上は85億8,700万円、構成比は71.5パーセントとなりました。リカーリング型売上については、スライドにストック売上、フィー売上、スプレッド売上とそれぞれ記載していますが、まず合算では34億1,600万円、構成比は28.5パーセントです。

内訳として、ストック売上は8億7,700万円、YoYでプラス41.2パーセント、フィー売上は17億200万円、YoYでプラス93.0パーセント、スプレッド売上は8億3,500万円、YoYでプラス18.1パーセントでした。

スプレッド売上に関しては、第1四半期の説明会時に、第1四半期のYoYがプラス12パーセントであり、その点を課題認識しているとお伝えしました。第4四半期に向け20パーセント、25パーセントと上げていくためのアクティビティがヒットした結果、第3四半期はYoYでプラス18.1パーセントまで上昇しています。

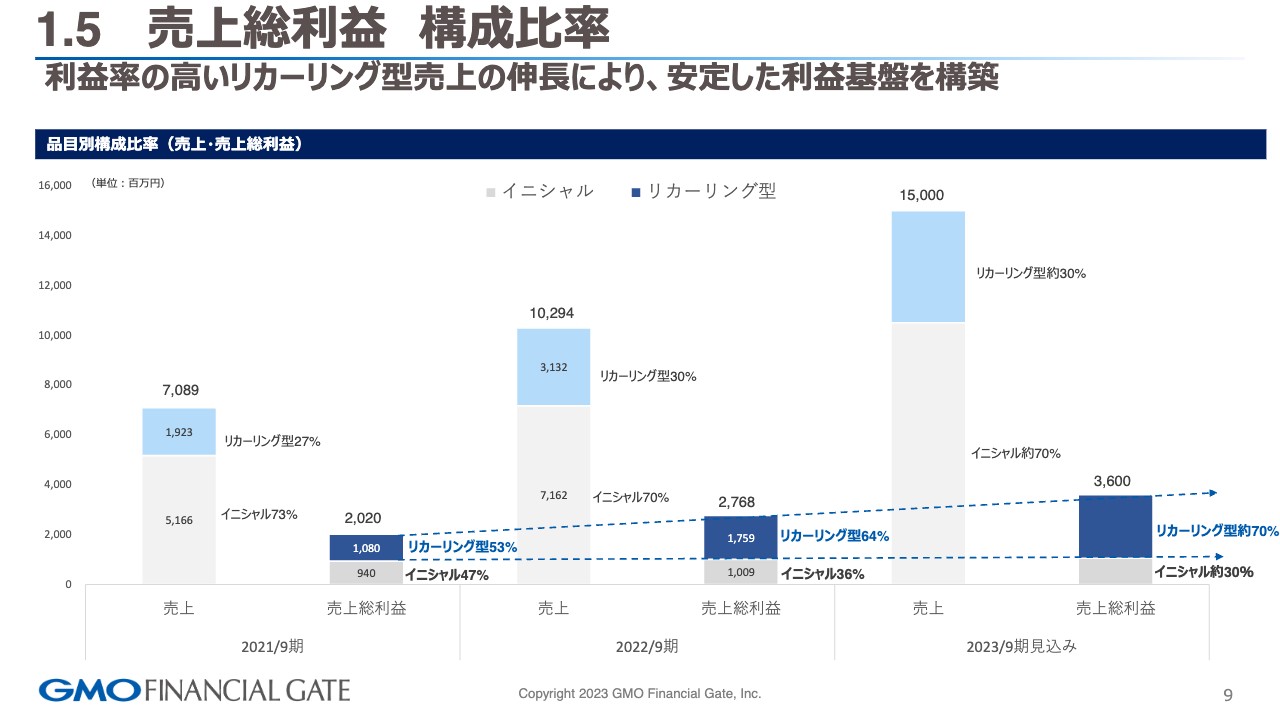

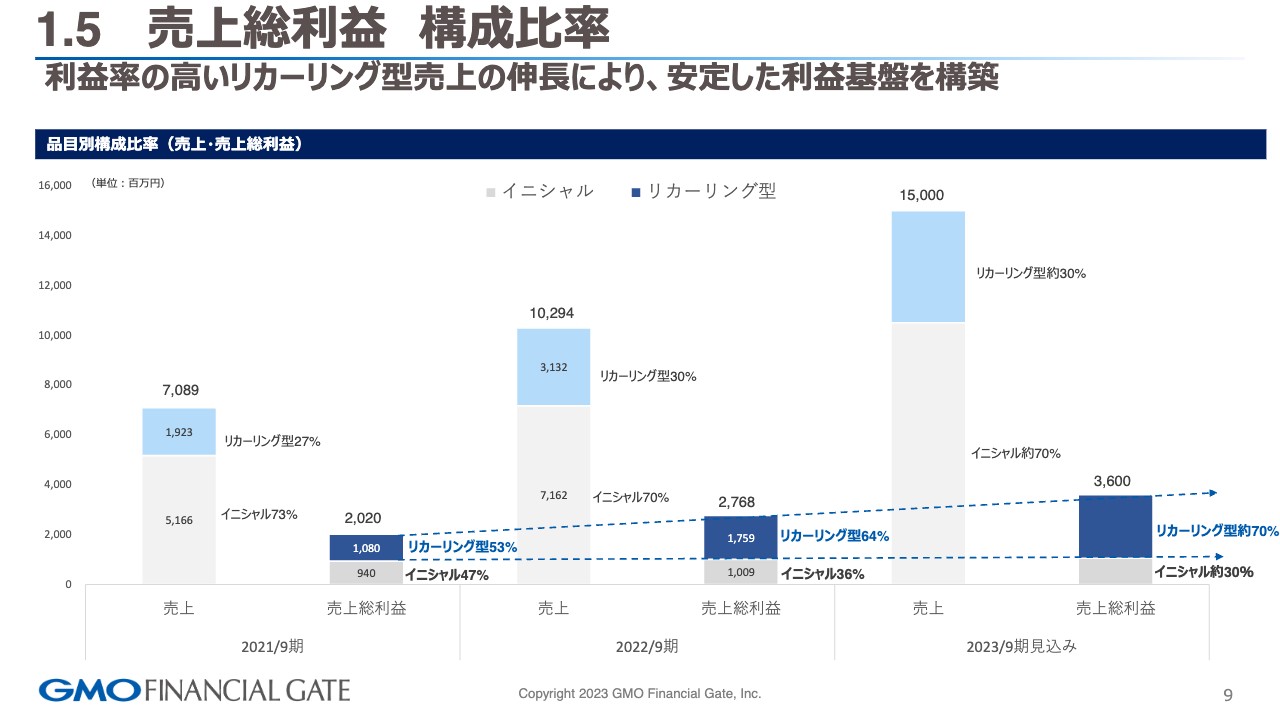

1.5 売上総利益 構成比率

売上総利益の構成比率です。スライドの棒グラフはそれぞれ左側が売上、右側が売上総利益となっており、2021年9月期と2022年9月期、そして今期見込みの3期についてヒストリカルに記載しています。

2021年9月期の売上総利益を分解すると、イニシャルが47パーセント、リカーリング型が53パーセントでした。

シェア拡大戦略として、イニシャルの端末で決済のトリガーを引きながら、リカーリング型売上を拡大する事業モデルが功を奏した結果、足元のイニシャルは、売上総利益の約30パーセントとなり、リカーリング型が約70パーセントまで上がっている状況です。

引き続き、売上総利益に注視しながら、リカーリング型売上を上げていく施策を進めていきます。

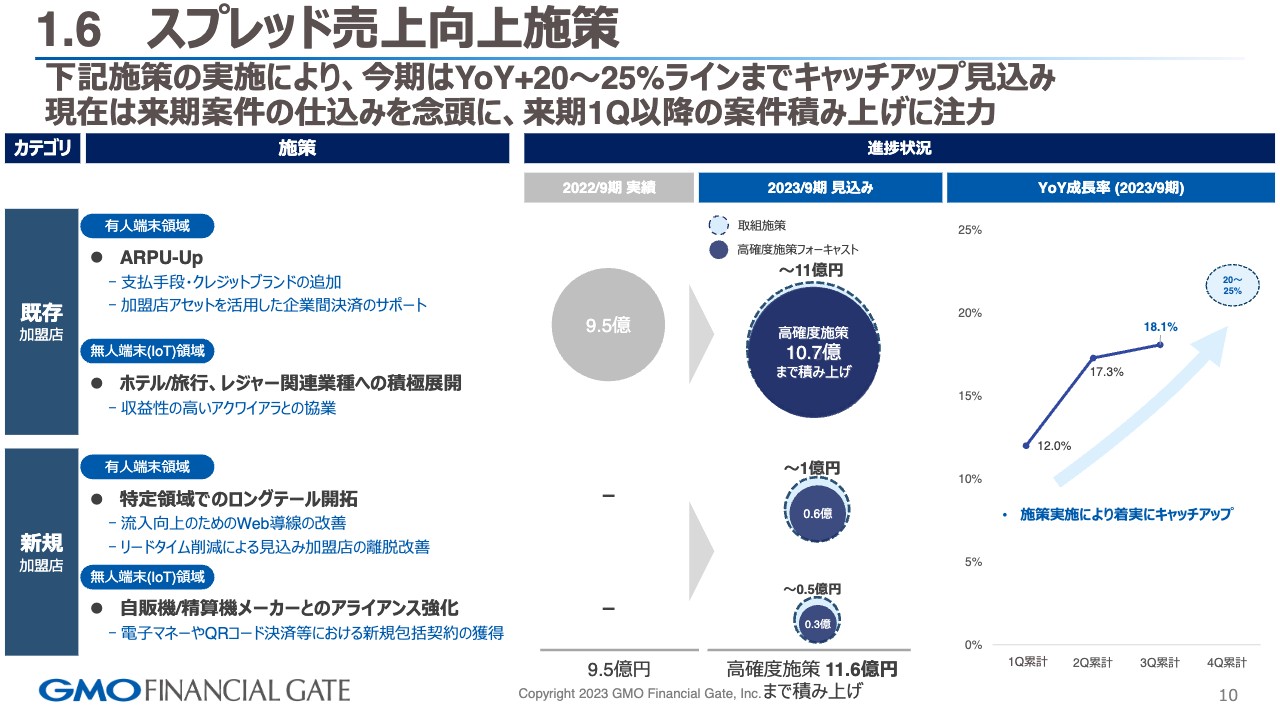

1.6 スプレッド売上向上施策

スプレッドの売上向上施策についてです。第1四半期はプラス12パーセントで着地していましたが、YoYでプラス18.1パーセントまで成長しました。既存加盟店では現在我々が持っている加盟店アセットを活用したARPU-Upに、新規加盟店では開拓に対する新規の取り組みについて、それぞれの施策を打ってきました。

その結果、確度の高い案件や獲得見込みを合わせると、足元では11億6,000万円という数字が見えてきており、昨年の9億5,000万円に対し21パーセントのグロースとなります。

こちらを第4四半期に向けて仕上げ、ネガティブなところも施策に置き換えながら、スプレッドの課題をクリアしていきたいと考えています。総じて、第3四半期は順調に着地できたと考えています。

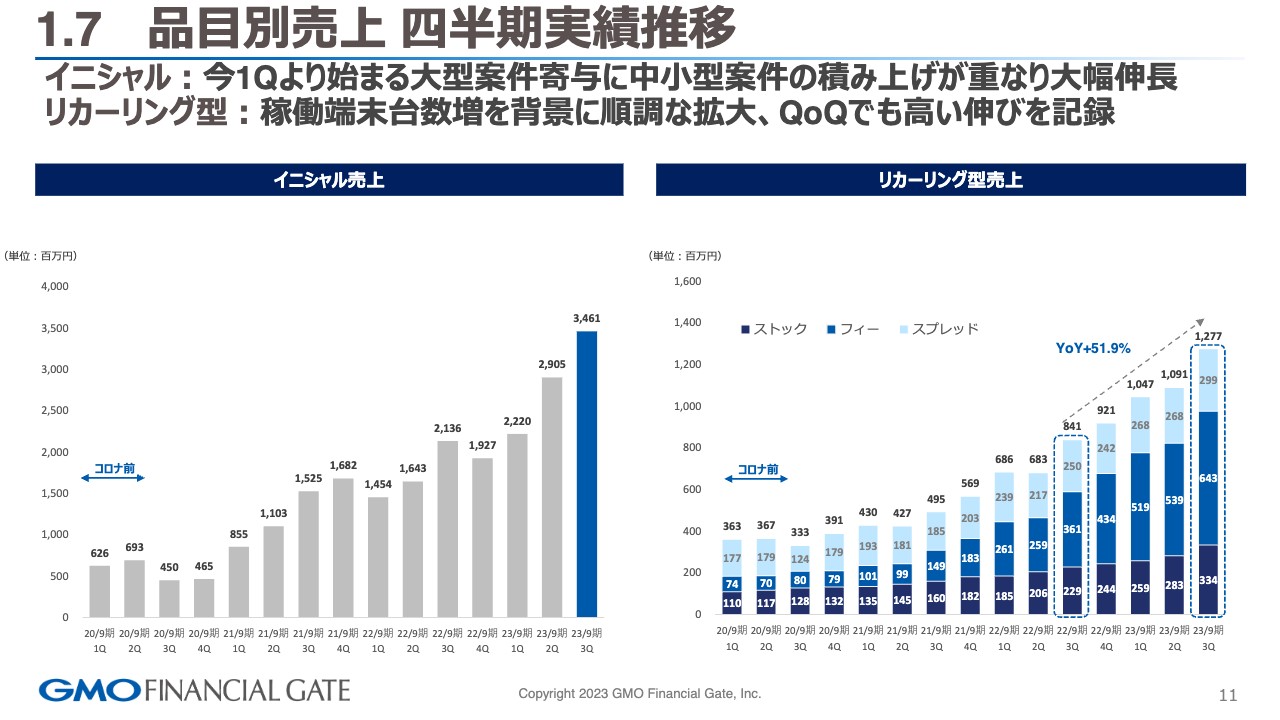

1.7 品目別売上 四半期実績推移

品目別の売上についてです。イニシャル売上は34億6,100万円で、QoQでも非常に高く成長することができました。難易度の高い大型案件を保守的に捉え、結果的に稼働まで到達できたことに加え、ロングテールのアライアンスが功を奏し、ベースアップできたことがポイントだと思っています。

リカーリング型売上は、YoYでプラス51.9パーセントとなりました。また、QoQでも伸びており、第2四半期と第3四半期を比べてもプラス17パーセント近く成長しています。こちらも、稼働端末台数が増加したことによりベースアップできたことがトピックになると考えています。

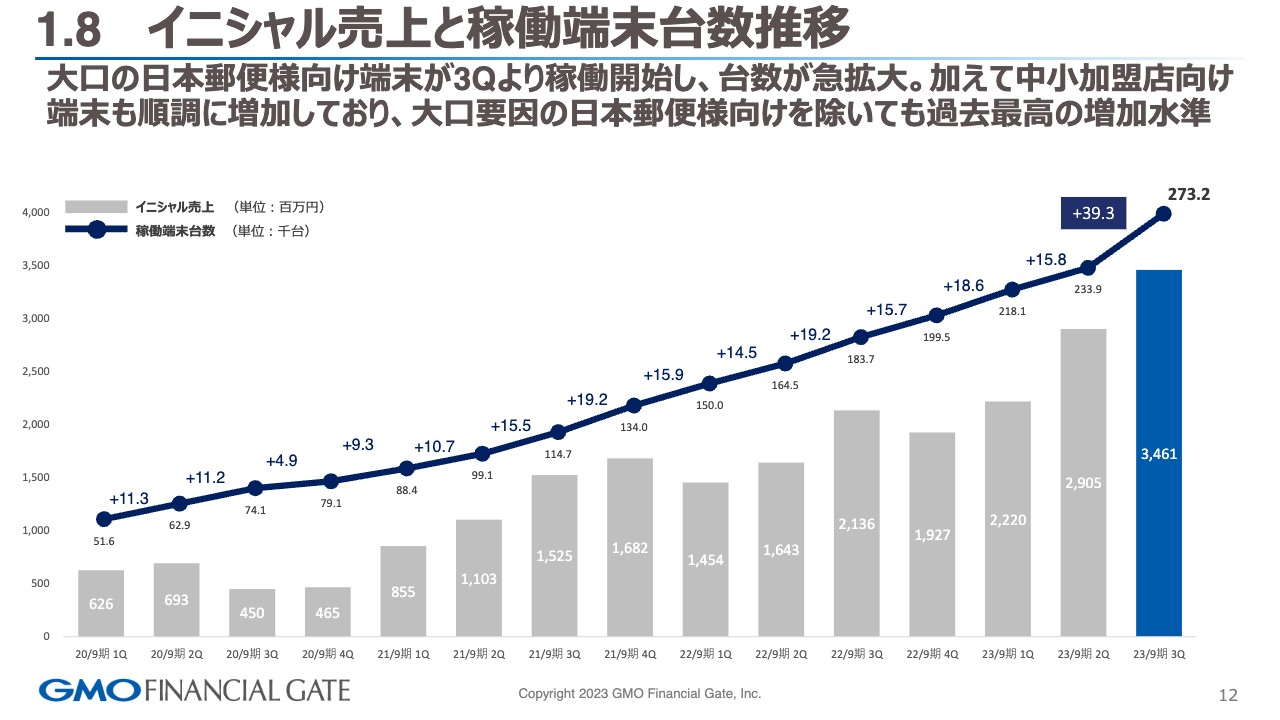

1.8 イニシャル売上と稼働端末台数推移

イニシャル売上と稼働端末台数の推移です。第3四半期は3万9,300台の純増となりました。内訳としては、日本郵便さまの案件で約1万9,000台増加しています。それを差し引いても、その他の案件で2万台純増しており、過去最高の水準となっています。

こちらは、我々が稼働のトリガーをしっかりと引けたことがポイントだと思います。引き続き、稼働端末台数を注視しながら施策を打っていきたいと考えています。

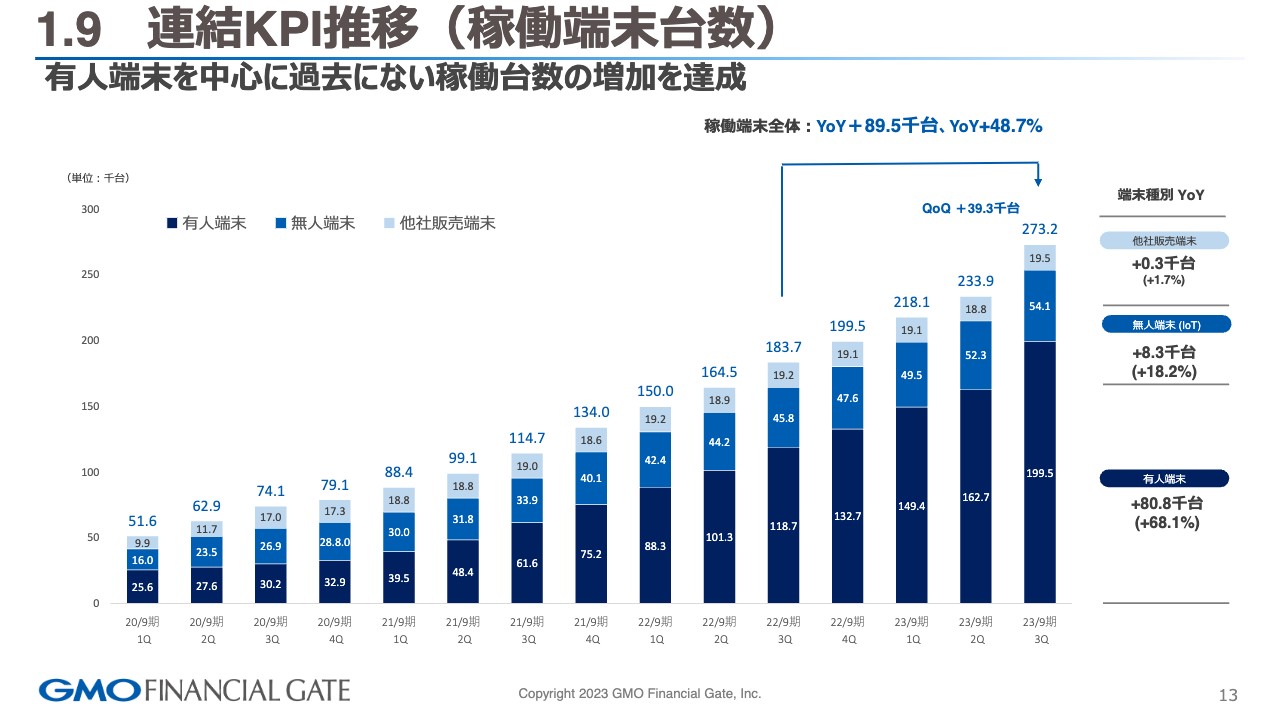

1.9 連結KPI推移(稼働端末台数)

KPIの推移です。スライドの棒グラフでは、端末種別を有人端末、無人端末、他社販売端末にわけて記載しています。

有人端末がYoYでプラス68.1パーセントとなり、ベースアップに寄与しています。無人端末においてもプラス18.2パーセントまで上がってきていますので、稼働としては非常に高水準となりました。

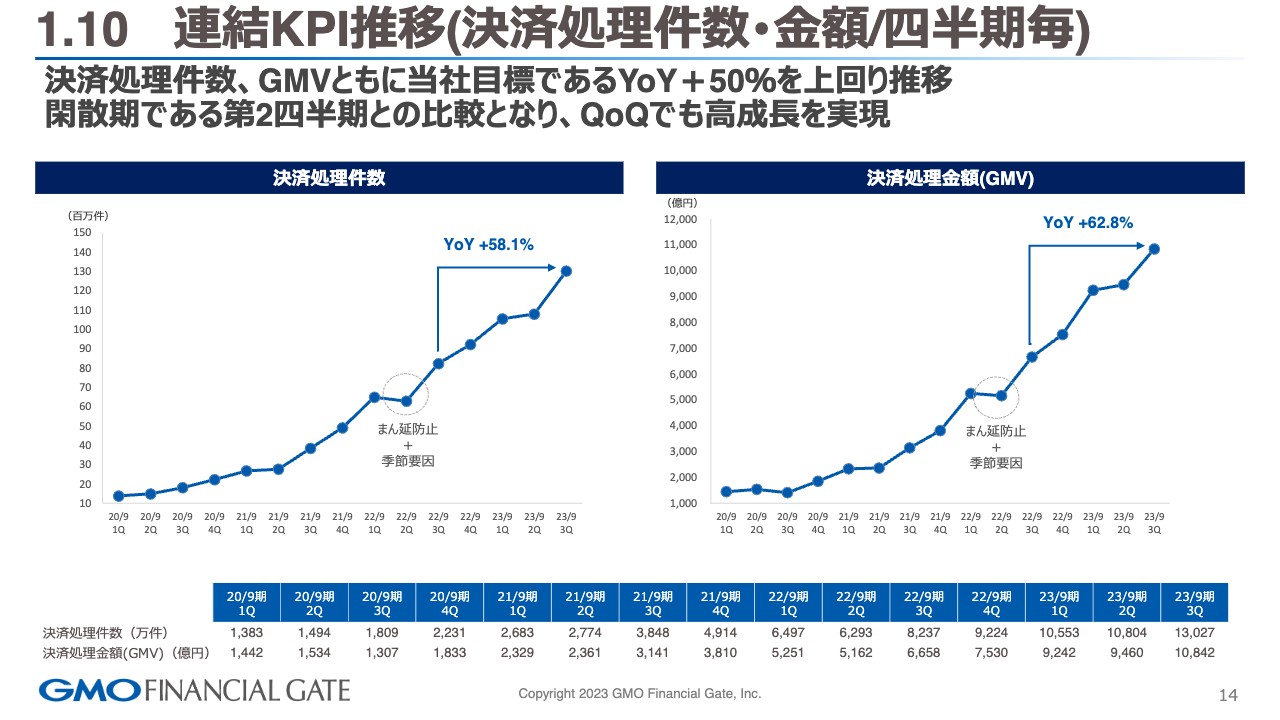

1.10 連結KPI推移(決済処理件数・金額/四半期毎)

決済処理件数とGMV(決済処理金額)の推移です。こちらは当社目標から逆算して、YoYプラス50パーセントを1つの指標としています。第3四半期は、決算処理件数がYoYでプラス58.1パーセント、GMVがYoYでプラス62.8パーセントと、大きくクリアすることができました。

また、先ほどもお伝えしたとおり、四半期で初めてGMVが1兆円を超えたことがポイントかと思います。

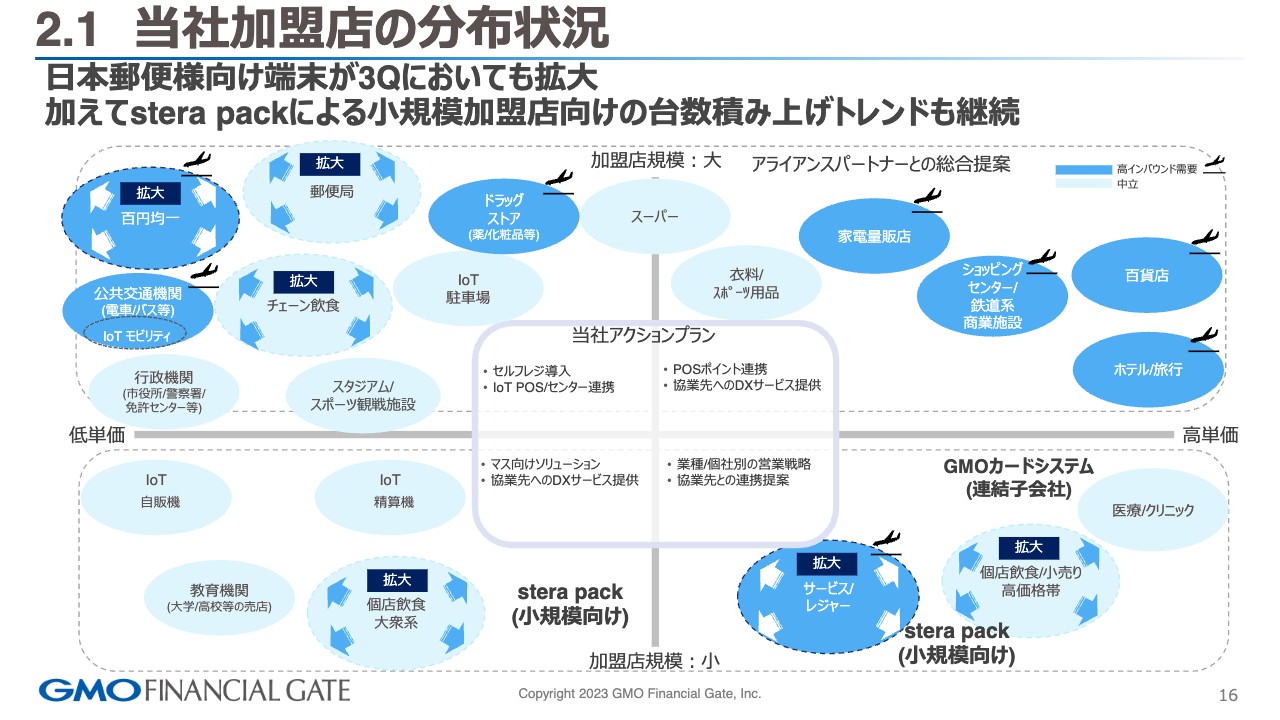

2.1 当社加盟店の分布状況

事業ハイライトです。スライドには、マトリックスの4象限を用いた図を記載しており、縦軸が加盟店の規模、横軸が決済の単価になります。また、当社のアクションプランに対して加盟店の獲得が拡大しているところには、「拡大」というフラグを立てています。

「百円均一」は、既存のお客さまとともに新規のお客さまが拡大しており、「郵便局」もしっかりと稼働することができています。「チェーン飲食」も、利用率が上がってきていることを踏まえ拡大傾向にあります。

もう1つのトピックはSMBのアライアンスです。スライド左下、つまり低単価で加盟店規模が小さい部分に位置する「stera pack」を中心とした三井住友カードさまとのアライアンスも功を奏しています。加えて、連結子会社であるGMOカードシステムについても、スプレッドに貢献するアクティビティを行い、高単価の加盟店を獲得できています。

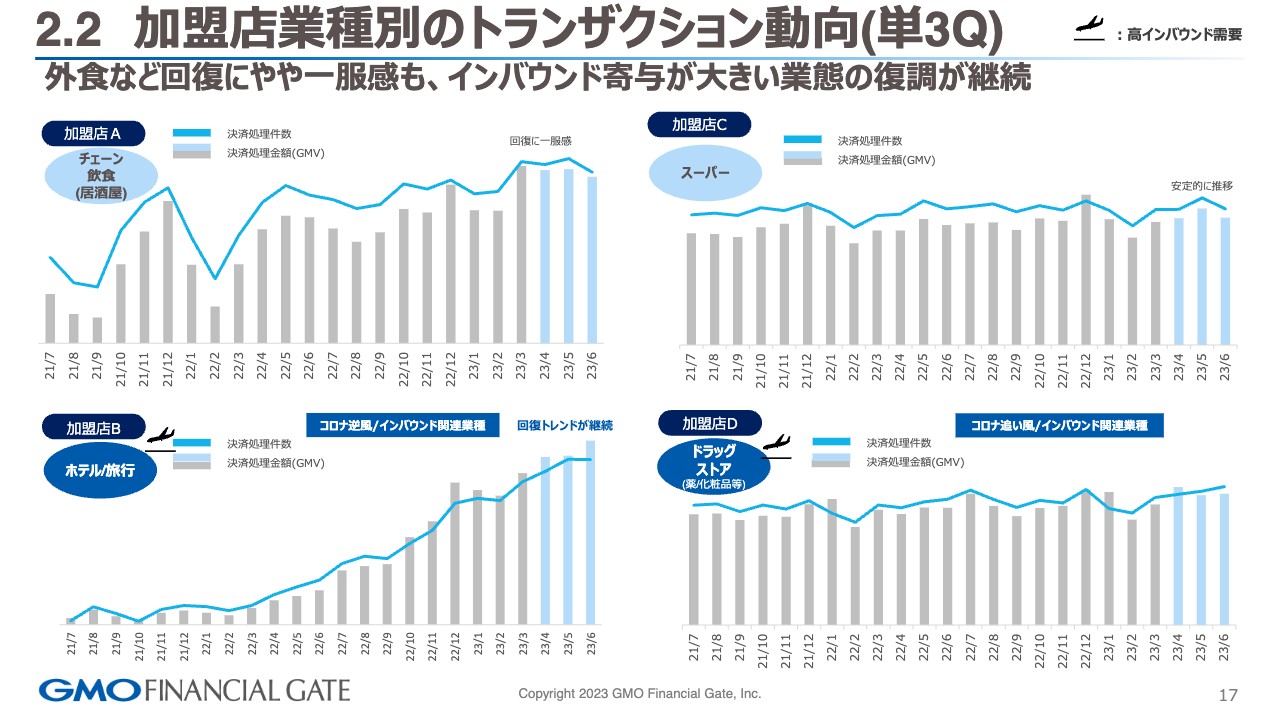

2.2 加盟店業種別のトランザクション動向(単3Q)

加盟店の業種別の決算処理件数およびGMVの推移です。加盟店Aのチェーン飲食業は変わらず、年度が変わる3月に経済活動が非常に高い水準までベースアップされ、一定の回復ができています。

加盟店Bのホテル/旅行業は空港施設に置かれている端末になりますが、こちらも回復のトレンドが継続し、右肩上がりとなっています。今後は、中華系団体の訪日が増えてくるとの報道もありますので、そのあたりもトレンドに寄与すると考え注視しています。

加盟店Cのスーパーおよび加盟店Dドラッグストアについては、変わらず安定的に推移している状況です。

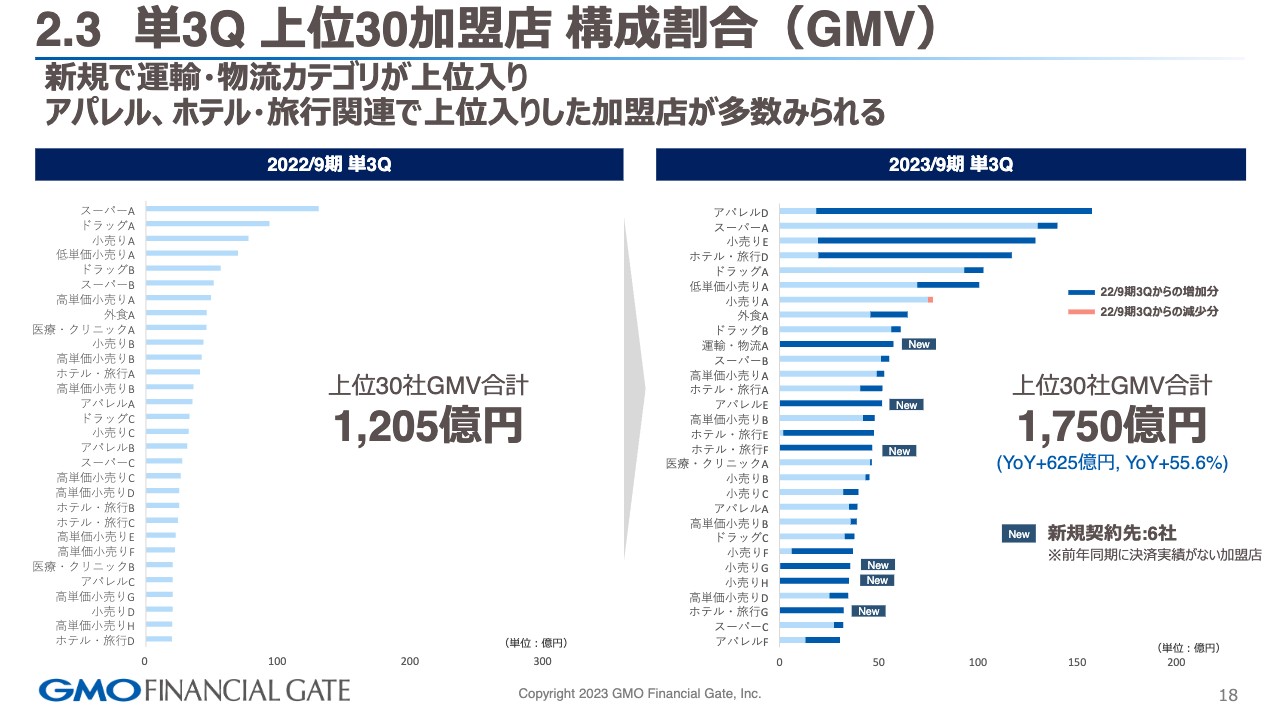

2.3 単3Q 上位30加盟店 構成割合(GMV)

トップ30(上位30加盟店)における、前期第3四半期と今期第3四半期の比較です。スライド左側の2022年9月期は、トップ30のGMVを合算すると1,205億円でしたが、足元では1,750億円となり、YoYでプラス55.6パーセントのグロースです。

トピックとしては、上位にアパレルやホテル・旅行といった、「アフターコロナ」でトランザクションとGMVが伸びてきている業者さまがランクインしています。また、新規加盟店も6社確認できています。

既存加盟店の成長と、新規加盟店に対するキャッシュレスのお手伝いのバランスを取れていることが、功を奏していると考えています。

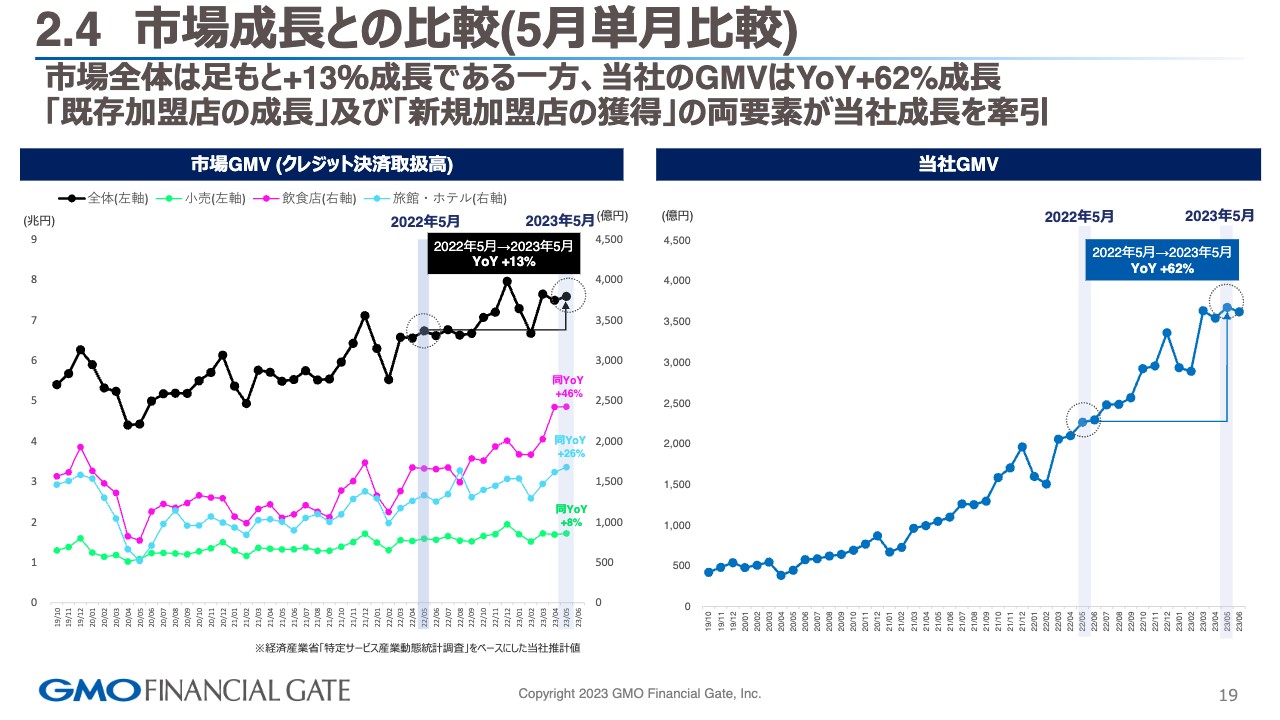

2.4 市場成長との比較(5月単月比較)

市場の成長と当社加盟店のキャッシュレスの成長についてです。市場の成長がYoYでプラス13パーセントであるのに対し、当社のGMVはYoYでプラス62パーセントと、引き続き、市場を大きく上回る成長ができています。

このように、キャッシュレスに高い関心を持つ、質の高いお客さまが我々のプラットフォームを活用している状況が続いています。

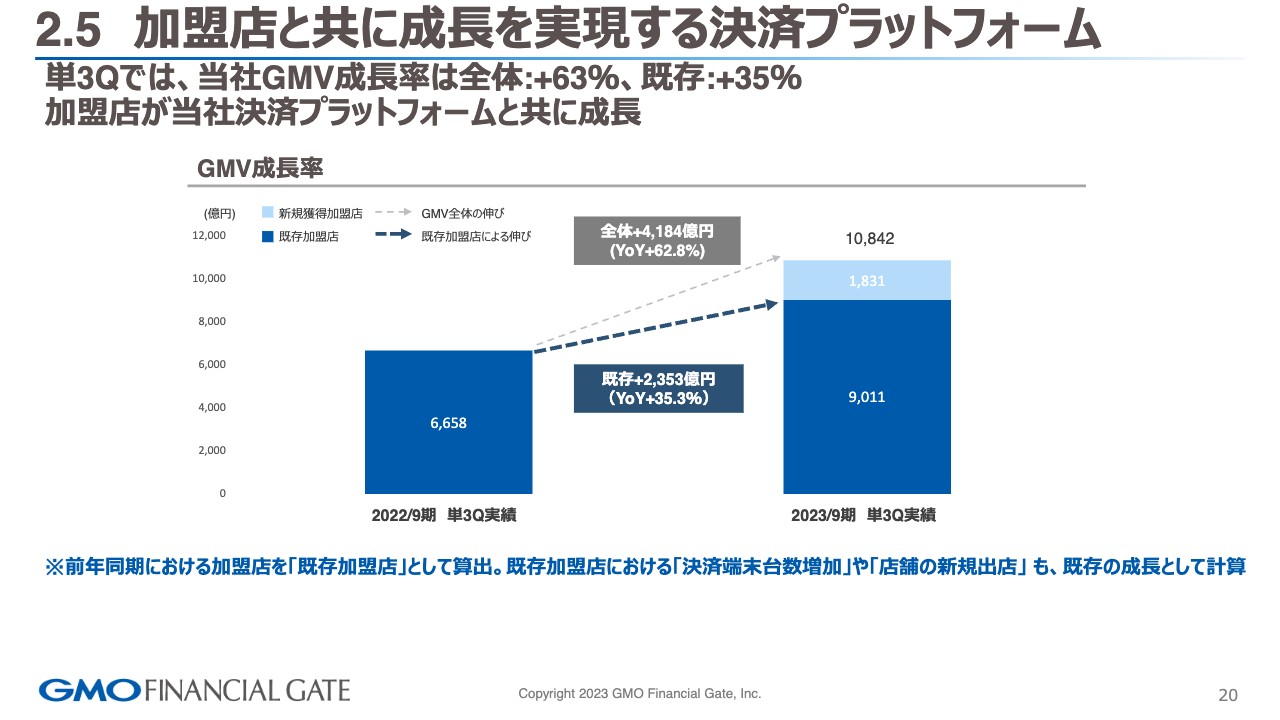

2.5 加盟店と共に成長を実現する決済プラットフォーム

スライドの棒グラフは、GMVの成長率をYoYで比較したものです。全体としては、新規加盟店と既存加盟店の合算でプラス62.8パーセントの成長率となりました。そのうち、既存加盟店がプラス35.3パーセントと、既存加盟店の成長にとても支えられていることがわかります。

このように、我々と加盟店がWin-Winとなるプラットフォームを提供できており、キャッシュレス比率が高い加盟店の成長を支えることができていると考えています。

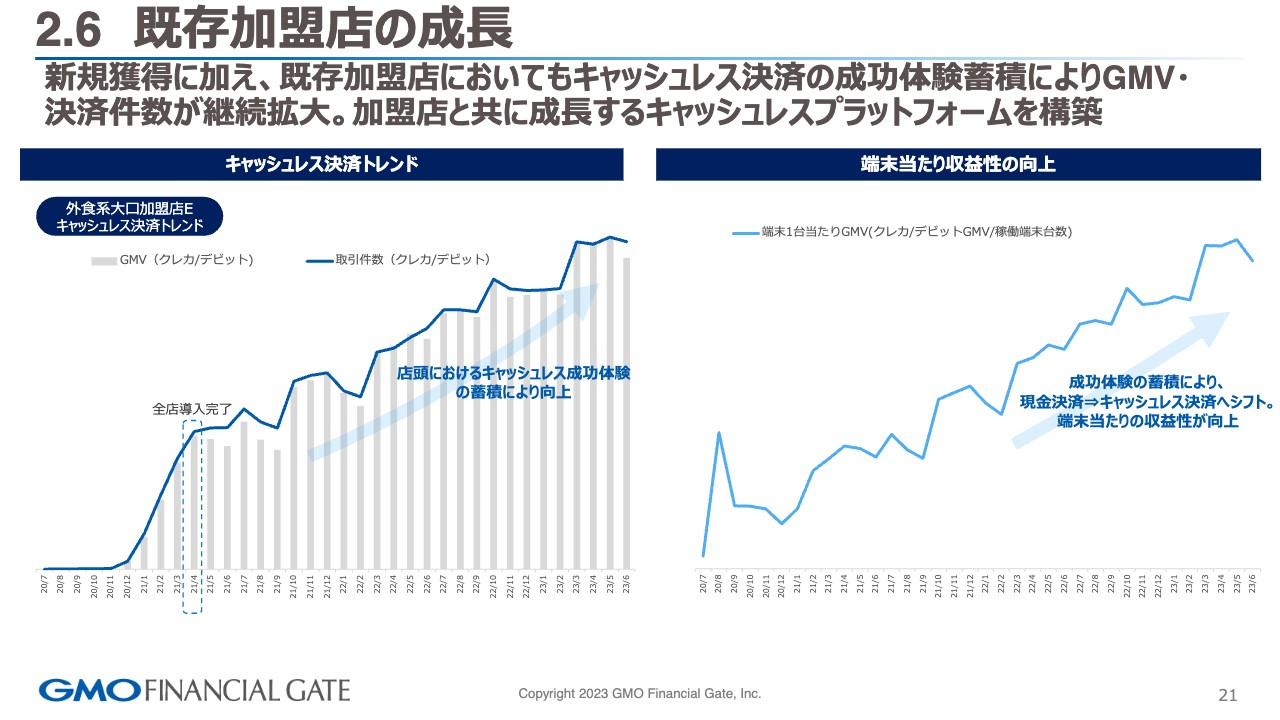

2.6 既存加盟店の成長

スライドには、外食系の大口加盟店におけるキャッシュレス決済の成功体験を、1つの例として記載しています。

大口加盟店のキャッシュレス化は、トライアル店舗でのキャッシュレスの運用法や消込といった、オペレーションの確認をしながら全店に展開されていきます。こちらの加盟店さまが全店にキャッシュレス化を展開したのは2021年4月で、そこから約2年かけて足元まで最大化していきました。

当然ながらコロナ禍での影響もありますが、最大化の経緯を見ると2年くらいのスパンで、スライドのようにGMV、トランザクション、件数が伸びています。店頭でのキャッシュレスの成功体験が奏功し、カードホルダーが利便性を認知することで、このようなスパンでボリュームが上がっていきます。

スライド右側のグラフは端末当たりの収益性です。端末1台当たりのGMV稼働率が上がっており、成功体験が蓄積されています。こちらも同様に、カードホルダーが利用環境を認知することがポイントになると思います。

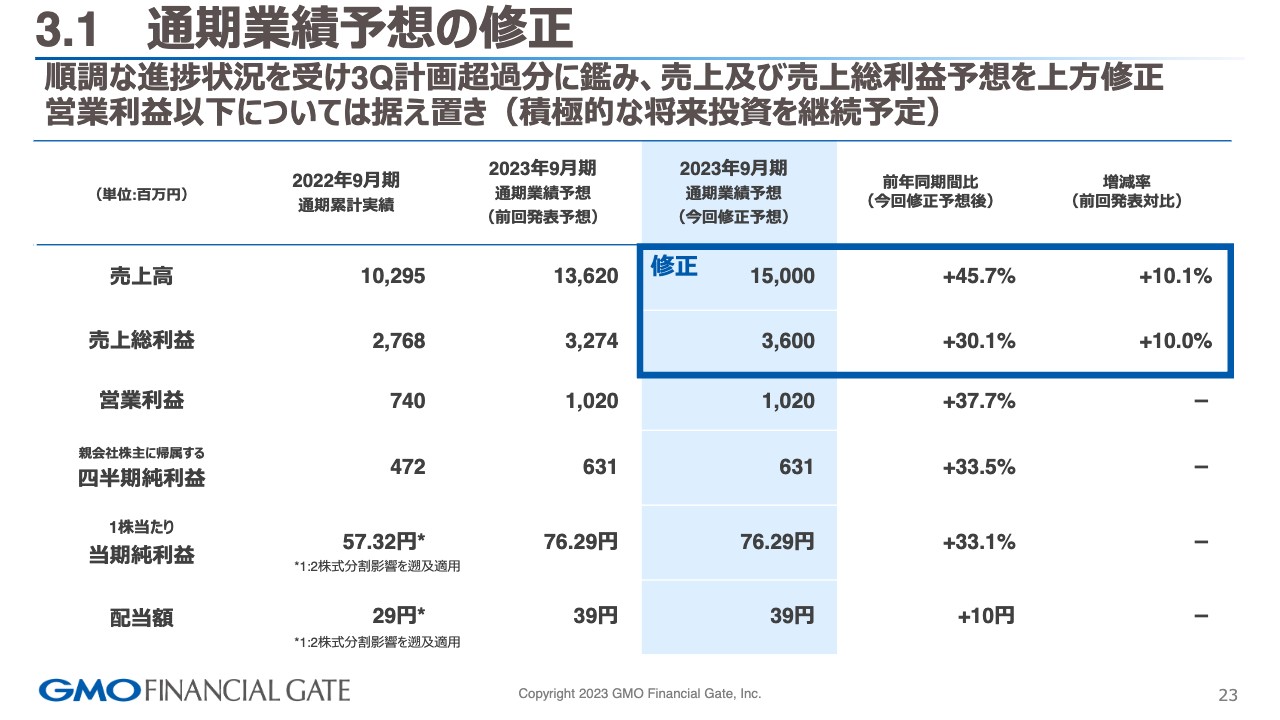

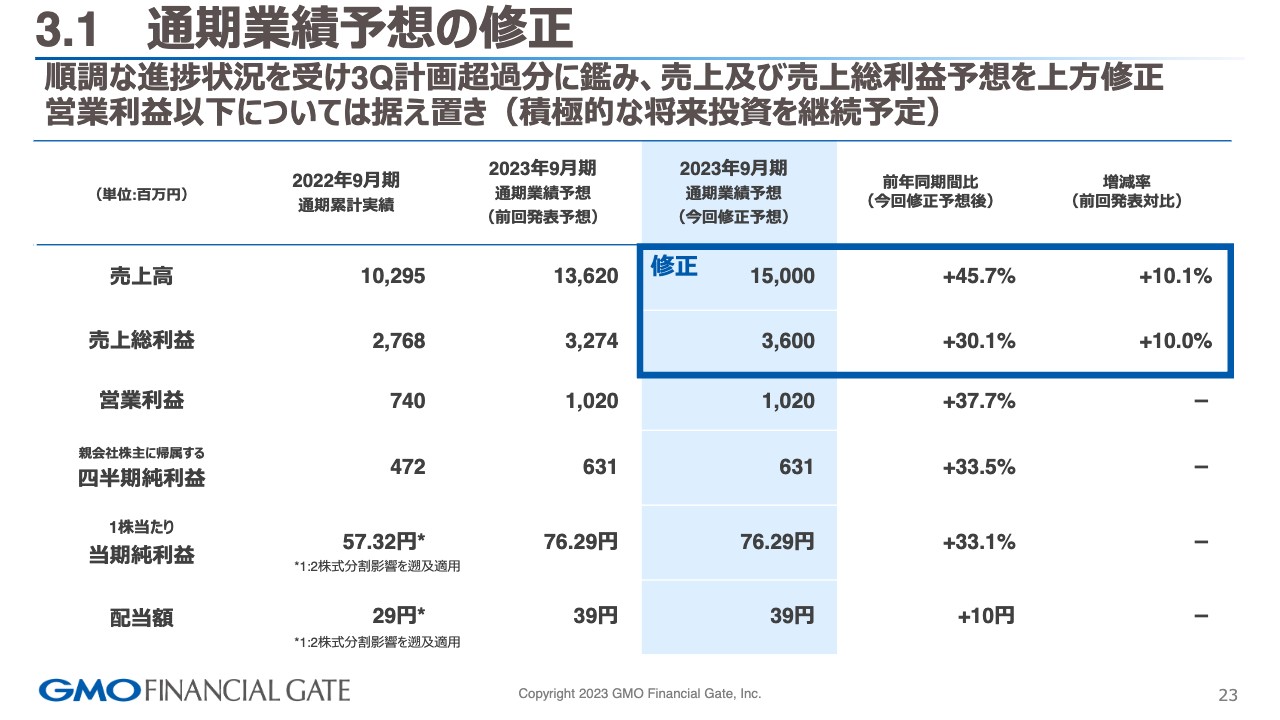

3.1 通期業績予想の修正

業績予想の修正についてです。スライドに記載のとおり、売上高は150億円に修正しました。売上総利益は売上高の増加に伴い、修正前比で約10パーセントの増加に修正しています。

営業利益は冒頭でお伝えしたとおり、来期も中長期的な成長投資を継続予定のため、まずは第4四半期を見極めてから、あらためて今期着地について共有させていただく予定です。

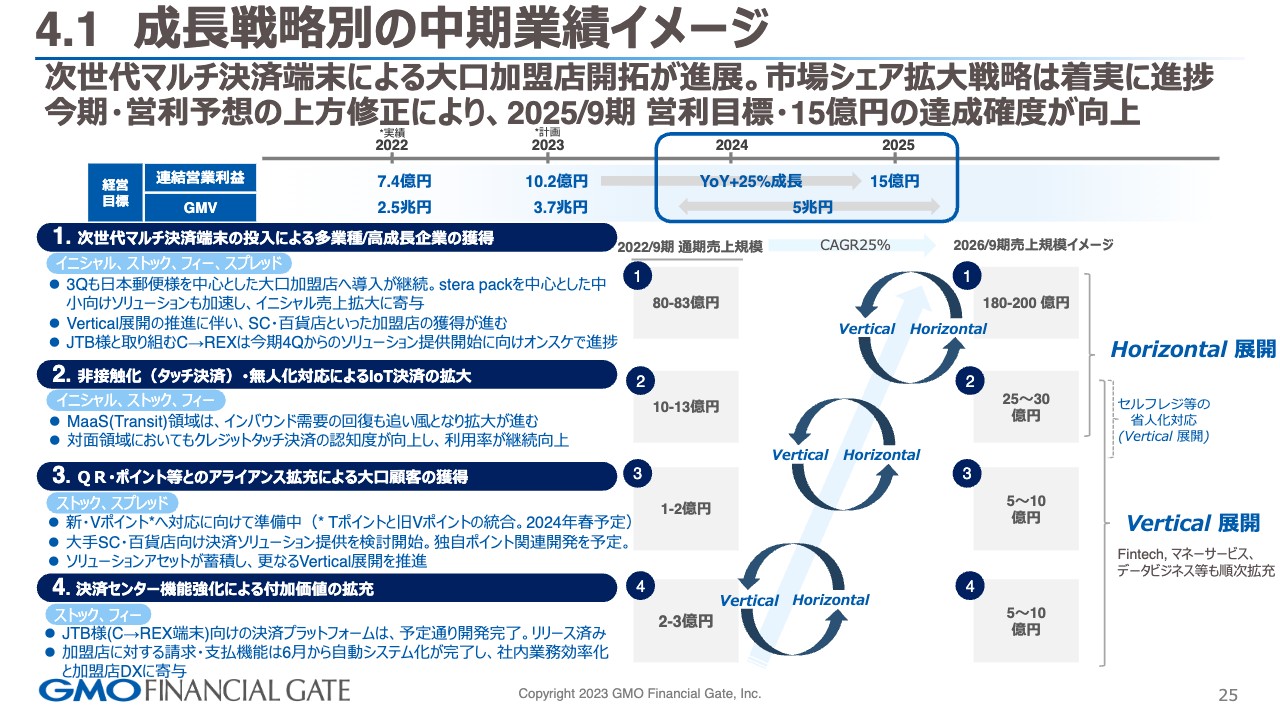

4.1 成長戦略別の中期業績イメージ

成長戦略と取り組み状況です。2025年度に営業利益15億円、GMV5兆円の達成を目指しています。今はまさに来期の予算策定の最中で、中長期から逆算して予算を策定していますが、営業利益15億円という目標はかなりフィージブルなところまできています。

現在、我々は2030年に向けたアセスメントを行っています。その1つとしてKPIを共有できるように、中期経営計画のフィージビリティアセスメントを進めています。確認でき次第、今後の決算開示において、みなさまにも共有したいと思います。

スライドには4つの施策におけるトピックを記載しています。1つ目の「次世代マルチ決済端末の投入による多業種/高成長企業の獲得」としては、先ほどお伝えしたとおり、第3四半期も大型案件が稼働しています。

加えて、スライド右側に記載している「Horizontal展開」「Vertical展開」のうち、Vertical展開として、SC・百貨店といった大口加盟店の獲得が進んでいます。また、JTBさまと取り組んでいる「C→REX(シーレックス)」の案件もオンスケで進んでおり、来期には本格展開する予定です。

2つ目の「非接触化(タッチ決済)・無人化対応によるIoT決済の拡大」については、MaaS(Transit)の領域において、一定のベースアップができています。最近の報道でも、いろいろなTransitのリリースが出ていますが、インバウンドの需要が増えることにより、既存の決済方法にプラスアルファするかたちで、カードの非接触決済を導入するところが増えています。詳細については後ほどご説明します。

3つ目は「QR・ポイント等とのアライアンス拡充による大口顧客の獲得」です。Verticalの一環として、決済に加えてポイントの付与および消化ができる機能を展開しています。加えて、三井住友カードさまが6月にリリースした、「Tポイント」と「旧Vポイント」の統合についても準備を進めています。

また、先ほどお伝えした大手百貨店向けの決済ソリューションには「決済プラスアルファで、独自ポイントをしっかり提供したい」という加盟店のニーズがあります。そのため、我々としても、そのようなポイント経済圏をプラットフォームで提供する準備をしています。

4つ目の「決済センター機能強化による付加価値の拡充」として、「C→REX」は予定どおりリリース済みです。また、バックオフィス業務に関して、請求・支払い機能は6月から自動化が完了しています。我々の業務プロセスも少しずつ効率化されており、加盟店にDXを提供できるため、サービスにも寄与する取り組みとなっています。

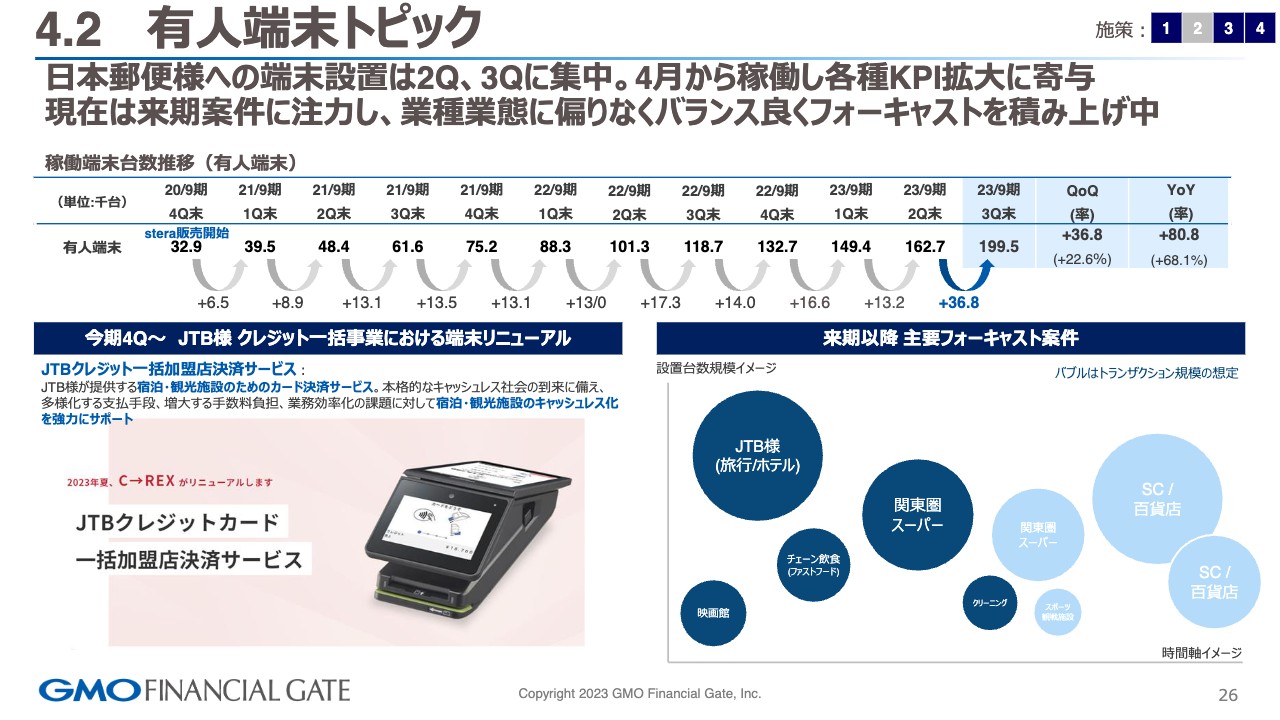

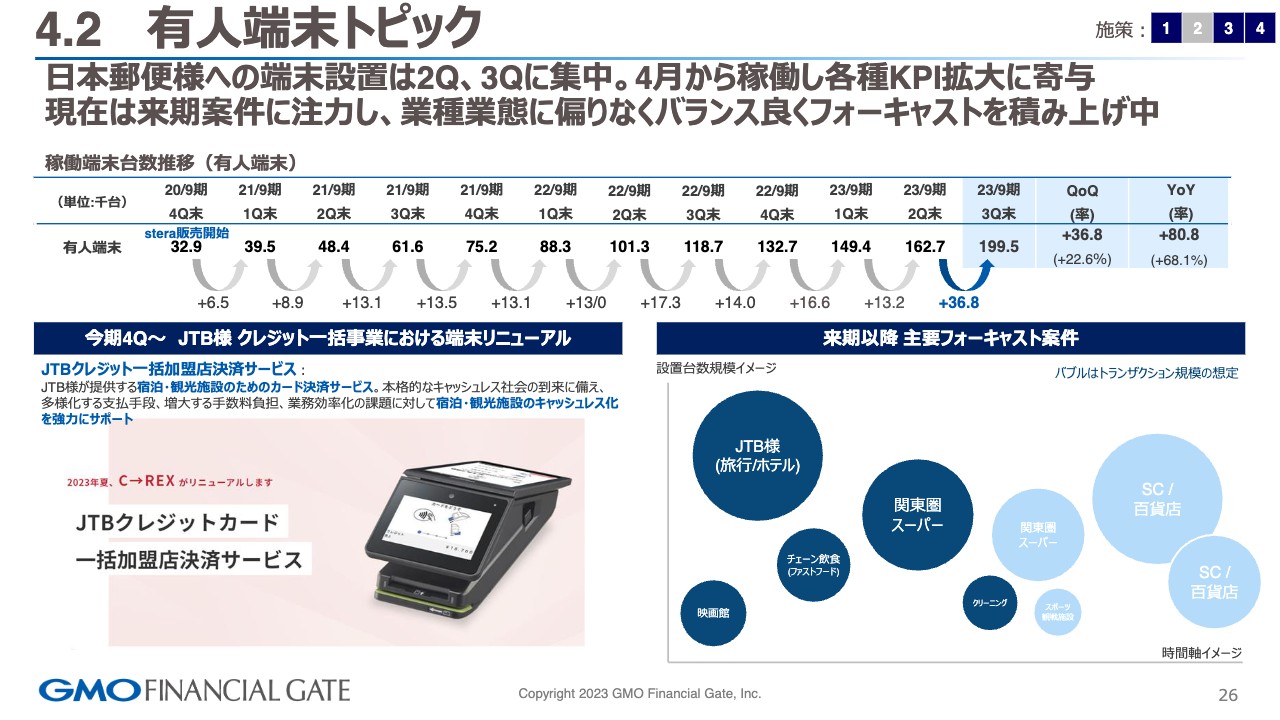

4.2 有人端末トピック

有人端末トピックです。有人端末タイプの稼働端末台数は前四半期より3万6,800台純増しています。スライド右下には、来期以降のフォーキャストをバブルチャートで示しています。JTBさまの「C→REX」案件が大口案件の1つになりますが、関東圏のスーパーや百貨店・SCも準備しています。

引き続き、フォーキャストのプロバビリティを上げ、プラットフォームの活用を推進していきたいと考えています。

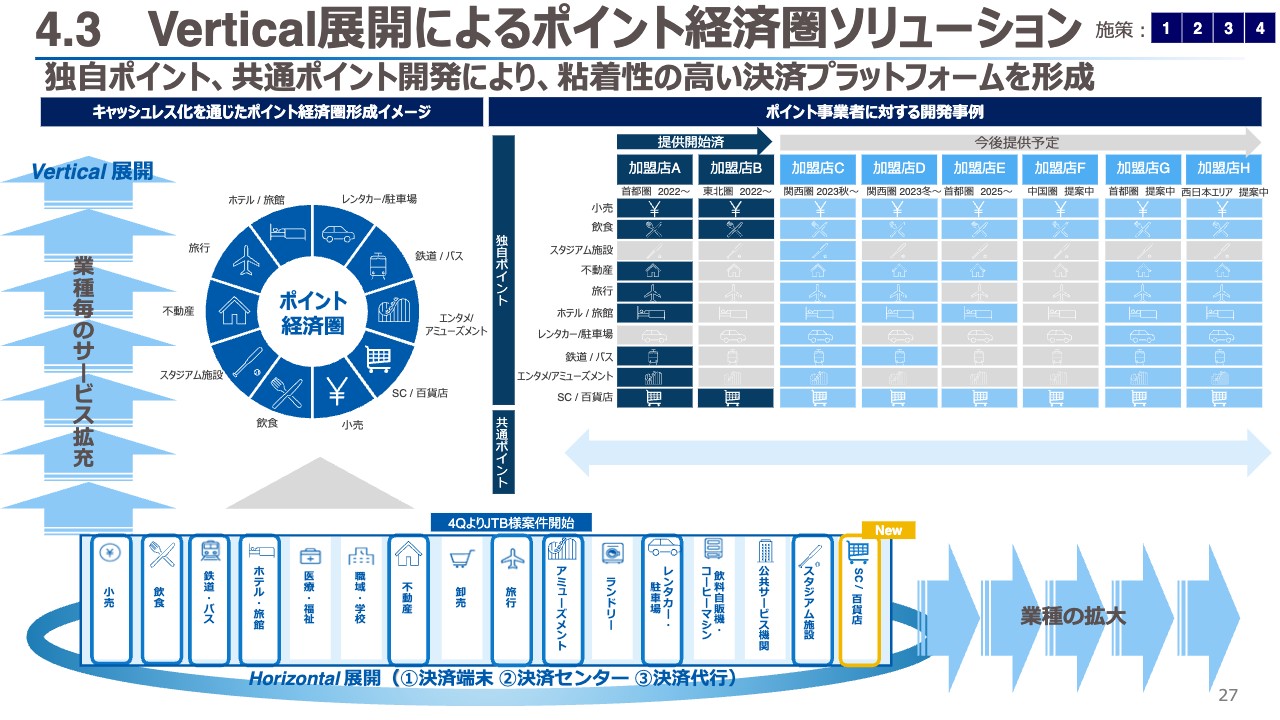

4.3 Vertical展開によるポイント経済圏ソリューション

先ほどポイントで少し触れた、業種業態を拡大するHorizontal展開と、業種業態に特化したVertical展開についてご説明します。さまざまな業種業態でポイント経済圏が展開される中、我々もキャッシュレスのプラットフォームにプラスアルファして、ポイントも連携できる機能を開発しています。

みなさまがご認識の全国で使える共通ポイントについては、端末ごとに当社のセンターを経由するケースもあり、すでに提供を開始しています。先ほどお伝えした「Vポイント」については、現在準備している状況です。

今回の独自ポイントは、鉄道インフラを担っている企業をはじめ、不動産業や百貨店を中心としています。さまざまなフランチャイズで使えるポイントを独自の経済圏で提供する企業に対し、我々がゲートウェイを提供することで、付与・消化もオールインワンで行うことができます。

スライド中央に記載の「加盟店A」は鉄道系の企業です。ポイントとキャッシュレスのプラットフォームを提供することにより、小売、飲食、旅行、ホテル、鉄道、バス、アミューズメント、百貨店といった、さまざまな業種にご活用いただいています。

このように、ポイント連携の取り組みが次の案件にソリューションアセットとして展開され、新たな経済圏にリーチできるという循環モデルを、Vertical展開として準備しています。今後、導入を予定されている加盟店が多くあるため、進捗があり次第ご共有させていただきたいと思います。

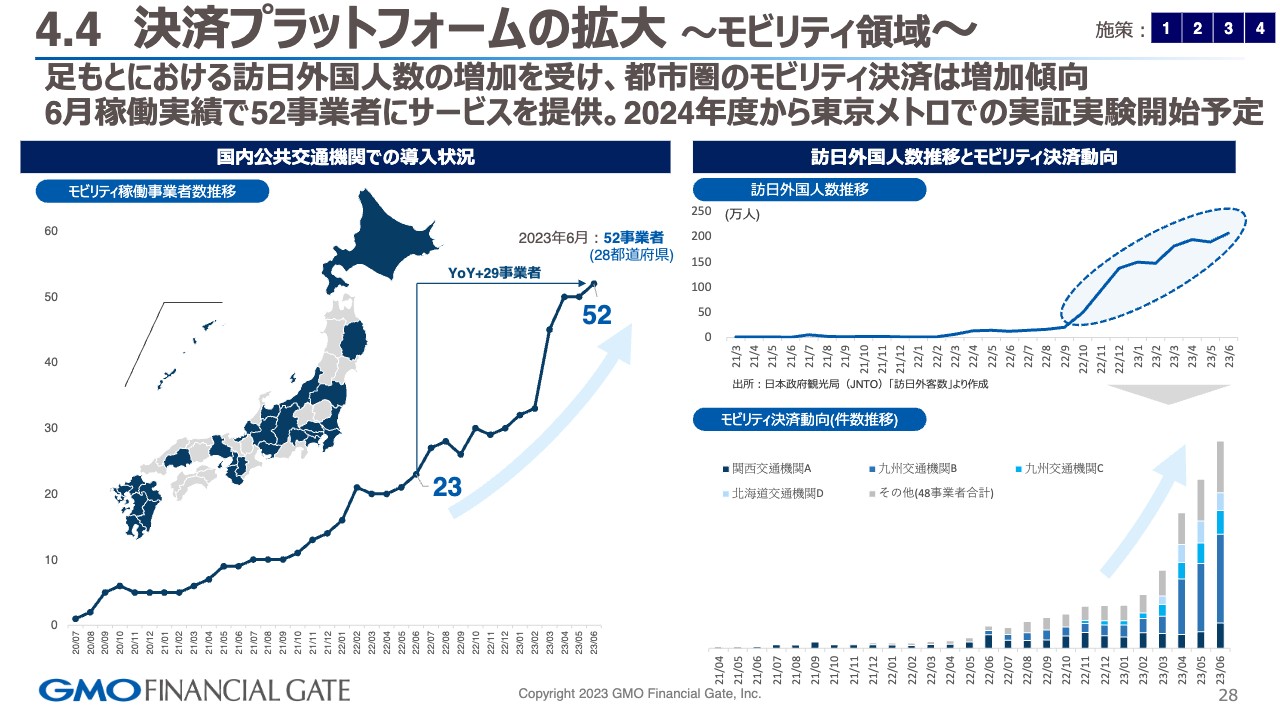

4.4 決済プラットフォームの拡大 ~モビリティ領域~

モビリティ領域における決済プラットフォームの拡大についてご説明します。現在はトライアルを含め、全国で52事業者が稼働しています。前年度から29の事業者が加わり「stera transit」のモビリティを検証しながら進めている状況です。報道もされたように、東京メトロさまも2024年から実証実験を開始する予定で、いよいよ関東圏にもイノベーションが起き始めています。

スライド右下のグラフは、我々がプラットフォームを提供している事業者のモビリティ決済件数の推移です。九州、特に福岡のお客さまは従前から実証実験を行っており、いよいよ本格展開するところまで来ています。それにより、トランザクションが一段階も二段階も上がってきている点を、実際のデータから確認できます。

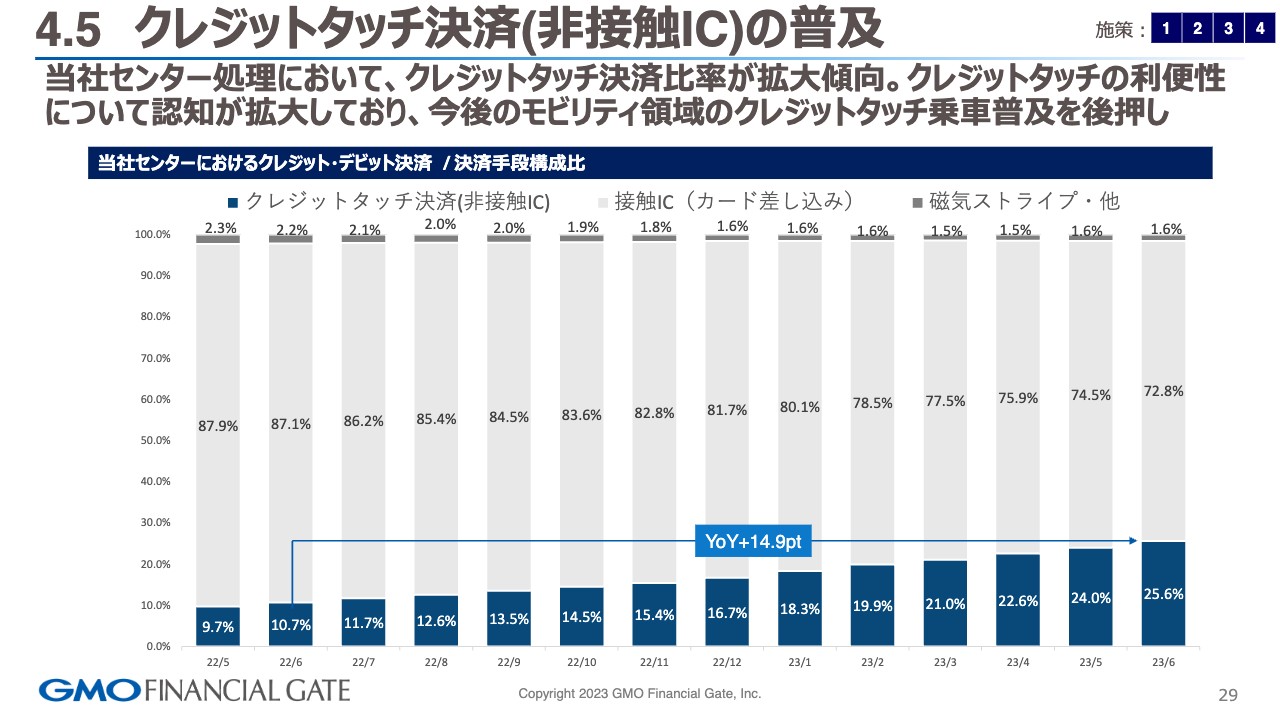

4.5 クレジットタッチ決済(非接触IC)の普及

クレジットタッチ決済についてです。スライドのグラフは、お客さまからお預かりしているデータのうち、実際の決済手段を記載したグラフです。モビリティ領域やセルフレジ等々を含め、カードホルダーがタッチ決済を認知し始めていることが示されています。

1年前は非接触のタッチ決済で10.7パーセントが処理されていましたが、2023年6月は25.6パーセントと、14.9ポイント上がっています。タッチ決済が認知されることにより、モビリティ領域でもユーザーから認知されやすい環境ができていきます。我々もデータを十分に注視し、さらに使用率が上がることを期待しています。

4.6 ESG対応の高度化

ESG対応の高度化についてです。今年5月に、GHGの排出量についてScope1から3のフルScopeで開示を行いました。冒頭の総括でお伝えしたとおり、今後FTSE RussellさまやMSCIさまといったグローバル企業からのスコアリングに備え、準備を開始しています。

将来的な展望については、先ほどご説明したモビリティ領域も含め、社会インフラを担うキャッシュレスプラットフォーマーとして、さらに高いレベルでESG対応をしていかなければならないと考えています。

そして、プライム市場での相当基準をクリアするべく、マテリアリティの特定、人的資本の開示を行い、最終的には統合報告書をご共有できるよう準備を進めています。それぞれのトピックについては、随時ご共有します。

私からのご説明は以上となります。

質疑応答:インバウンド事業回復による業績への貢献率について

榎本佑介氏(以下、榎本):「インバウンド事業の回復が業績に寄与としていますが、どの程度貢献したのでしょうか?」というご質問です。

我々の手元で決済が行われた加盟店のデータを分析する中で、日本発行と海外発行のカードをわけて可視化することにより、インバウンド需要がどの程度回復しているかを見ています。しかし、まだヒストリカルに追えるほどトラックができていないため、現時点では決算説明会資料等での開示はありません。

ただし、インバウンド需要との相性がよいと思われる加盟店は、一定程度インバウンド需要による回復があると考えています。そのようなところでは、海外発行のカードが2割から3割程度使われている可能性が高いため、一定程度寄与しているだろうと考えています。

質疑応答:SMB向け領域に関する競争環境の変化と同業他社比での強みについて

榎本:「好調としているSMB向け領域は、リクルートホールディングスさまや楽天グループさまなどもライバルになると思いますが、競争環境に変化はないでしょうか? 市場動向や同業他社比での強みについても教えてください」というご質問です。

杉山:「stera pack」は、手数料や機能面で条件を下げることができたため、ロングテールのお客さまにも経済的に、オールインワンで決済端末をご利用していただけるようになったと思います。そのため、他の選択肢である企業も含め優位に働いていると考えています。

引き続き、ユーザビリティも含めパッケージ化していく中で、どのようなファンクションを提供すべきかを考え、SMBの中で面を取っていくべくプロダクトの整理を進めて功を奏したいと考えています。

質疑応答:来期の売上や利益成長について

榎本:「今期は非常に好調に推移していますが、来期の売上や利益成長に対するビューはどのようなかたちでしょうか?」というご質問です。

杉山:今期の業績が非常に上振れたため、その着地からどのくらい成長するかが我々の中長期目標に影響すると思います。社内ではすでに「定義した数字をクリアできるか」についてアセスメントしていますが、みなさまには第4四半期の決算発表の中でご共有できればと思っています。

質疑応答:端末当たりの決済処理件数と単価が弱含んだ要因について

榎本:「第3四半期は、稼働端末当たりの件数や単価等が少し弱含んだように見えます。こちらは季節性、端末構成比、端末稼働タイミング等に分解した場合、どの影響が大きいでしょうか? また、大口案件の稼働開始による影響だった場合、いつ頃まで続くと考えればよいでしょうか?」というご質問です。

稼働端末当たりの件数やGMV、取扱高というKPIのうち、GMVはご指摘のとおり第2四半期から第3四半期にかけてやや落ちています。一方で、件数についてはおおよそ横ばい、ないしは第2四半期より第3四半期のほうがやや上がっています。

第2四半期は、インバウンド需要の回復に伴って増加した旅行需要によるリベンジ消費や、高価格帯での消費により、GMVが一定程度押し上げられました。第3四半期はその部分がいったん落ち着いたことにより、GMVがややスローダウンし横ばいになったと分析していますが、こちらは異常値などではないと考えています。

また、大口案件についても、稼働台数が増えることにより端末当たりの件数や単価が下がる可能性も考慮していましたが、大口加盟店さまにおける決済は一定程度の水準で着実に行われていると確認できています。そのため、稼働端末当たりのGMVと件数の押し下げ要因にはさほどなっていないと考えています。

質疑応答:大口案件の売上と一過性売上について

榎本:「大口案件による売上は、第2四半期と第3四半期を比較した場合、どのくらい増加したイメージでしょうか? また、第3四半期に発生する、その他の一過性売上があればご共有ください」というご質問です。

第2四半期から第3四半期にイニシャル売上が大きくジャンプアップしているのは、日本郵便さまを意図した大口要因によるものだとお考えになったのだと思います。しかし、日本郵便さまの要素だけを切り出すと、第2四半期と第3四半期でそれほど台数に差はなく、売上もおおよそ同じであるとご理解ください。

第2四半期よりも第3四半期にかけては、日本郵便さま以外の大口案件や中小案件の数をベースアップできたことが、イニシャル売上全体の増加につながっていると考えていただければと思います。

質疑応答:主要フォーキャスト案件の図の見方について

榎本:「スライド右下の図の見方を教えてください。前回の説明会でご説明いただいたとおり、JTBさまの設置台数は約1万台で、設置台数では最大案件ということでよろしいでしょうか? 加えて、濃い青色と薄い青色の色分けはあくまでも主要フォーキャストであり、この外数として中小案件のパイプラインがあるという理解でよいでしょうか?」というご質問です。

こちらについては、ご理解のとおりです。また、色分けについては、濃い青色が確度の高いフォーキャスト、薄い青色が仕掛中で、案件獲得および約定に向けてフォーキャストを積み上げているものです。案件確度のハイライトとご理解いただければと思います。

質疑応答:大口案件のイニシャル売上計上のタイミングについて

榎本:「大口案件のイニシャル売上計上のタイミングについて確認させてください。今後の端末売上イメージは、第2四半期末時点で開示された修正計画のバーグラフから変化はありますか?」というご質問です。

第2四半期時点で、第3四半期と第4四半期の売上が少し下がると見込んでいましたが、第3四半期は本日ご説明したとおり、想定を超過するかたちで強含みました。

第4四半期においては、JTBさまの大口案件などが一部始まりますが、今期第2四半期および第3四半期と比較すると大口案件の要素が少ないため、イニシャル売上の水準は低下すると計画しています。

どちらかと言うと、今は来期に向けたアクティビティを実施していますので、第4四半期に関しては、第2四半期末に開示したグラフから変化はないとお考えいただければと思います。

質疑応答:第3四半期の販管費の用途と計画に対する状況について

榎本:「下期の販管費について、第2四半期に開示された修正計画では11億4,300万円となっていました。実際には、第3四半期で8億1,300万円と、下期計画のうち71パーセントを使うかたちとなりましたが、その用途について教えてください。また、修正計画で想定していた内容やタイミングに対して、インラインかどうかもお聞きしたいです」というご質問です。

ご指摘のとおり、第3四半期の販管費は想定よりも多くなっています。しかし、第3四半期は、イニシャル売上、リカーリング型売上ともに、計画を超過して達成することができました。超過達成分を販管費段階での投資に追加充当しています。

そのため、第2四半期末に開示した修正計画とは前提が異なっており、追加的な将来投資をしているとご理解いただければと思います。

質疑応答:第3四半期修正計画の営業利益について

榎本:「第3四半期末での修正計画に示唆される第4四半期は、販管費が6億5,000万円、営業利益が4,300万円となりますが、この営業利益は保守的な計画だと見てよいのでしょうか?」というご質問です。

杉山:中長期的に見ると、第4四半期の予算を策定するにあたり、現在はコストに対して少し余剰分が出てきています。そのため、冒頭にお話しした人財投資・採用や第三者機関の確認などの支援を受けながら、次のプラットフォームの戦略に対する「将来投資」として、守りと攻めの両面に余剰金を活用しています。

おっしゃるとおり保守的に考えていますので、コストに対して余裕が出てきた分は、また計上するかたちになると思います。

質疑応答:来期の売上と営業利益の計画の立て方について

榎本:「来期の売上と営業利益の計画の立て方について、現時点での考えを教えてください。リカーリング型売上比率の高まりにより、売上総利益率の向上および営業レバレッジがかかる局面に入っているように見受けられます」というご質問です。

杉山:ご認識のとおりで、現在は利益が出しやすいかたちとなっています。先ほど、売上総利益に対するイニシャル売上とリカーリング型売上の割合をヒストリカルに示しましたが、徐々にリカーリング型売上の割合が増えてきています。

将来的には2030年を1つのターニングポイントとしています。現在は、この売上構成比率を考慮しつつ、今やらなければいけない投資も含め、トップラインもしっかり伸ばすための戦略を考えているところです。

具体的な内容については現時点であまりお話しできませんが、ご容赦いただければと思います。

質疑応答:「stera」の設置台数について

榎本:「『stera』の設置台数について、5年で30万台という当初の目標に比べ、どの程度の上振れが発生するとお考えでしょうか?」というご質問です。

杉山:お相手がいるアライアンス案件ですので、我々から「この数字が上振れています」とお伝えしにくいため、リリース当初から歯がゆい回答しかできていません。

しかし、アライアンスが功を奏していることは間違いなく、現在は次のステージに向けた施策を考えているところです。その1つとして「stera transit」も準備しているところですので、今後はそれらの新たな取り組みについて共有できると思っています。

質疑応答:中小加盟店向けの端末需要について

榎本:「中小加盟店向けの端末需要についてです。第4四半期も第3四半期並みの台数需要が想定できる状況でしょうか?」というご質問です。

第4四半期についても、我々がアウトバウンド営業をせずに流入される中小案件については、キャッシュレス市場の拡大とともに、堅調な需要が見込まれると考えています。

ただし、イニシャル売上ないしは全体の売上で見ると、大口案件要素は第2四半期や第3四半期と比べて落ちるため、全体の売上も減少すると予想しています。中小案件を切り出した場合は、第3四半期から第4四半期にかけても一定程度堅調に推移すると考えています。

質疑応答:中国団体客が業績にもたらす影響について

榎本:「中国団体客が業績にもたらす影響についてです。コロナ禍前のGMVに占める中国旅行客の割合と足元の割合で、比較分析があればおうかがいしたいです。今後、団体客が戻ることで、どの程度のアップサイドがあるかを考えたいです」というご質問です。

こちらは先ほどお伝えしたとおり、足元で「どの国の方がどの加盟店でどれだけ決済したか」を可視化する取り組みを始めています。コロナ禍前までさかのぼってヒストリカルに比較することは課題として残っているため、今後はその点についてもお伝えできるようにしていきたいと考えています。

質疑応答:来期の減収リスクについて

榎本:「今期がこれだけ強いと、来期、特に第3四半期のガイダンスにおいて減収リスクはないでしょうか? 来期もさまざまな大口案件があるとのことですが、四半期で見るとデコボコ感が出てくるのではないかと考えています」というご質問です。

杉山:第3四半期の数字に関しては、目標にしていた大口案件がしっかりと取れたことが奏功し、今後のフォーキャストにも、そのような大口案件が含まれています。

我々としては、大口案件がうまく進捗し集中的に稼働まで進むことは、なかなか難易度の高いことですので、そのような意味ではデコボコ感は出てくると思っています。通期でしっかりとプラス成長できるように、増収増益の計画を立てていきたいと考えています。

質疑応答:端末売上拡大の要因と継続性について

榎本:「あらためて、第2四半期から第3四半期にかけて端末売上がジャンプアップした要因と、その継続性について詳細をご共有ください」というご質問です。

先ほど、日本郵便さまを中心とした非常に大口の案件による影響は、第2四半期と第3四半期で同等であることをご説明しました。それ以外の大口案件である1,000台から2,000台規模の案件や、数百台規模の中型案件、SMB領域のベースアップなどの積み上げにより、第2四半期から第3四半期にかけて、イニシャル売上が拡大したとご理解いただければと思います。

質疑応答:「stera pack」好調の背景について

榎本:「『stera pack』好調の背景はどのようにお考えでしょうか? 一過性か、そうではないかについてお教えください。『Olive』のローンチに関わるキャンペーンのようなものがあったのでしょうか?」というご質問です。

杉山:「stera pack」は、従前から三井住友フィナンシャルグループさまの銀行の部分で営業のフックをかけていただき、そこに我々が仕組みを提案していったことが奏功しています。三井住友フィナンシャルグループさまが展開している「Olive」というサービスも、少なからず寄与していると思います。

どのくらい寄与したかについては、まだデータを見切れていませんが、アライアンス先のファンクションはベースアップ要因の1つだと思っています。

質疑応答:経営課題について

榎本:「業績は非常に好調に推移していますが、経営課題として考えていることがあれば教えてください」というご質問です。

杉山:従前からお伝えしているとおり、シェアの拡大は経営課題です。弊社の決済プラットフォームは社会インフラになりつつありますので、成長とともにその重要性に対する取り組みを行っていかなければなりません。

先ほどコストの部分でお話しした、来期以降の将来投資もその取り組みの1つです。内部のチェックだけではなく、第三者機関の手を借りながら、危機感を持って正しいプラットフォームおよびバックオフィスの仕組みを構築していかなければなりません。

これらの取り組みは、今後の成長や将来的な効率化、生産性の向上に必ず寄与すると思っています。したがって、そのような部分にコストをかけることが、我々の経営における危機感にもつながっているかと思います。

質疑応答:2030年に向けた計画について

榎本:「2030年に向けたKPI等を策定中とのことですが、現時点のガイドラインの中心とも言える「営業利益成長率25パーセント」という目線は変わりますか? 何か目新しい話があると考えておいてよろしいのでしょうか?」というご質問です。

杉山:25パーセントの成長は守っていく前提のもと、今期に必要な端末販売台数や稼働端末台数については逆算し、社内的にKPIを置きながら計画を立てています。

2030年というターゲットから逆算した時に、どこまで目新しいお話を共有できるかは現時点ではわかりません。そのようなところも含め、フィージビリティからアセスメントを行い、少しずつ段階を追って共有したいと思います。

新着ログ

「情報・通信業」のログ