テクミラHD、上期は経常増益で着地 また経常利益3.7倍を目指す新中期経営計画を発表

上場市場および商号の変更について

池田昌史氏:池田です。よろしくお願いします。最初にご挨拶があります。10月1日から、商号をJNSホールディングスからテクミラホールディングスへ変更しました。

10月20日から東証スタンダード市場にポジションを変更することに併せて、あらためて将来を見据えて、グループ名を変えて臨むということで、今回社名を変更したというご案内です。

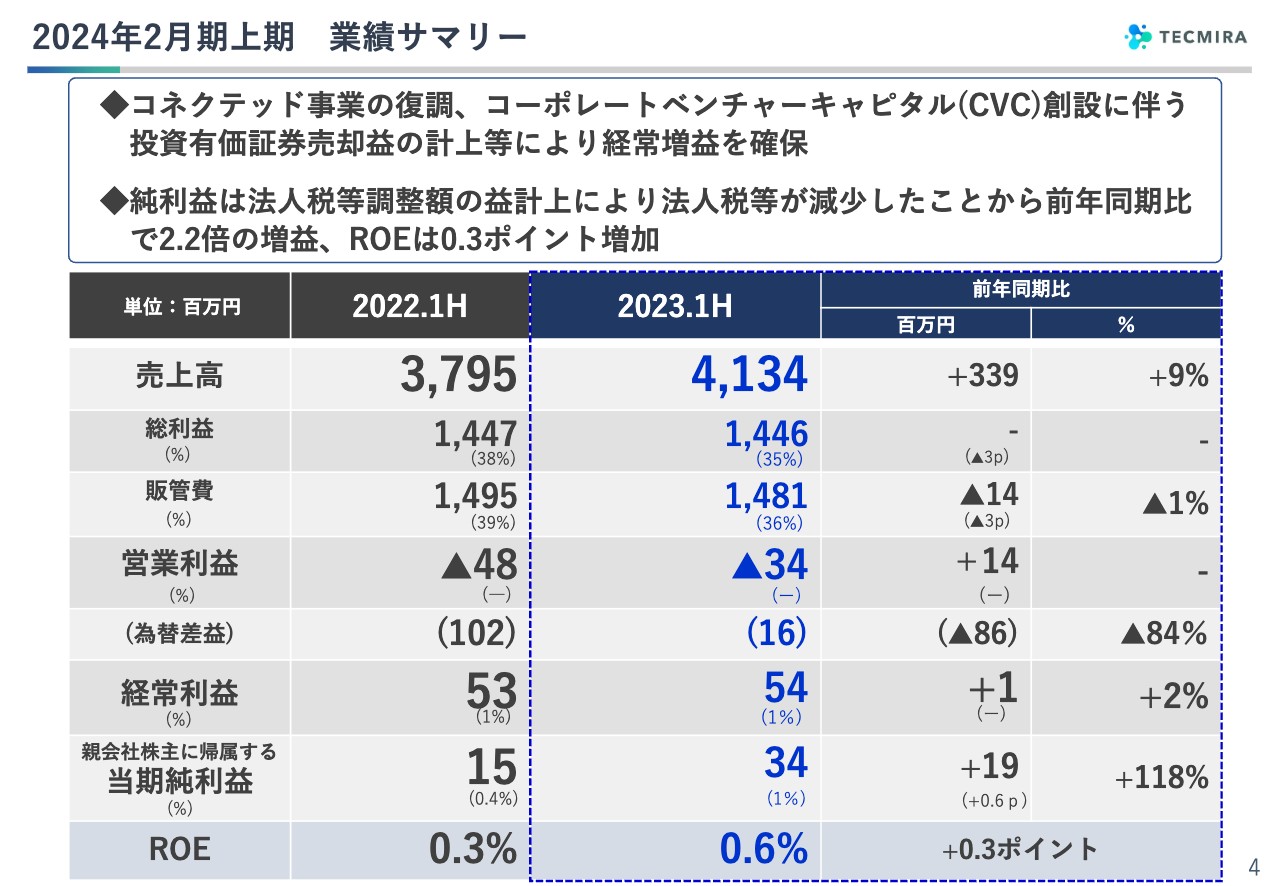

2024年2月期上期 業績サマリー

2024年2月期上期の決算概要です。売上高は41億3,400万円と、前年同期比9パーセント増になりました。経常利益も前年比若干のプラスの5,400万円で、当期純利益については、前年の約倍以上になりました。

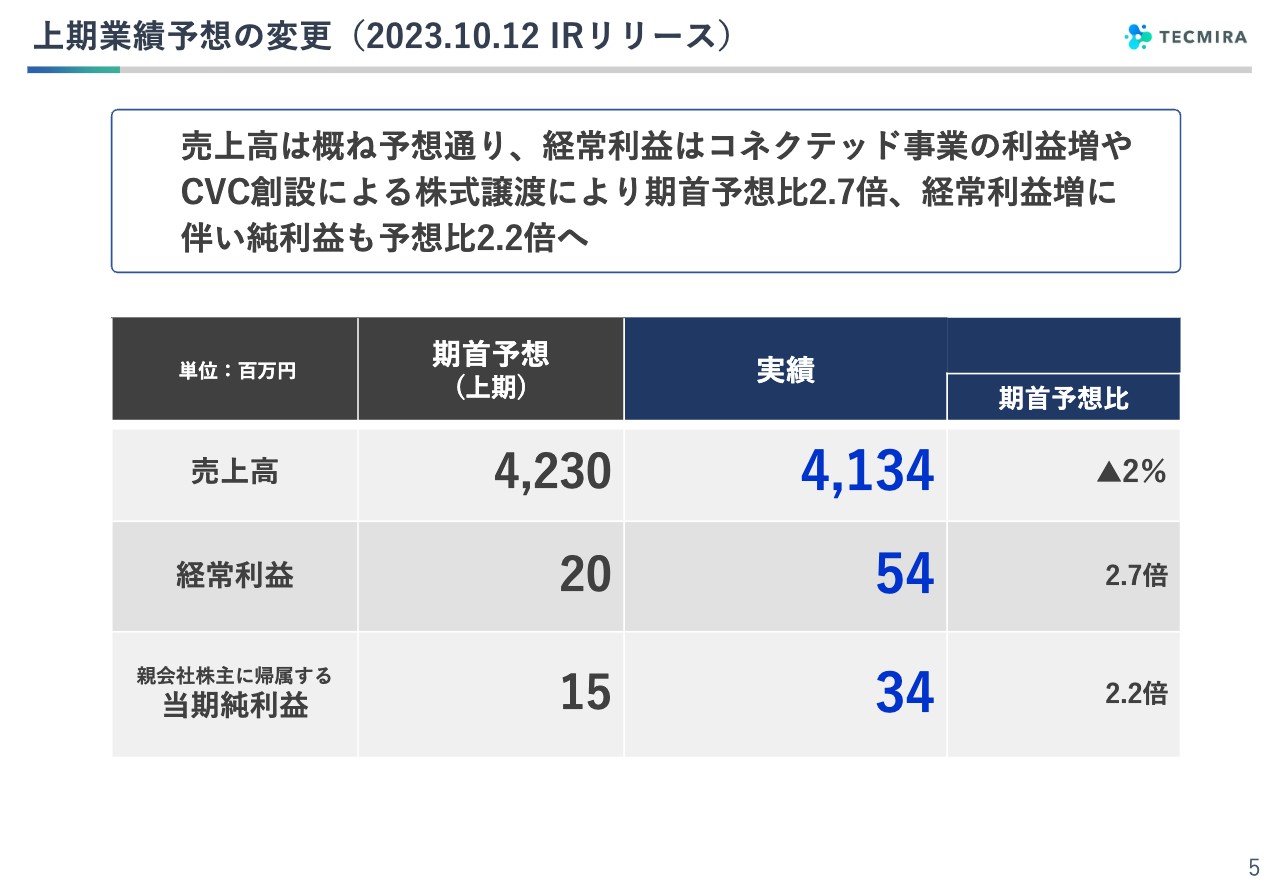

上期業績予想の変更(2023.10.12 IRリリース)

上期業績予想の変更について、10月12日にリリースしました。もともと上期予想を出していましたが、特に利益面で予想以上の大幅な伸び率が見られたため、規定にしたがって発表しています。期首予想に比べ、売上は若干マイナスですが、経常利益については2.7倍、純利益については2.2倍になっています。

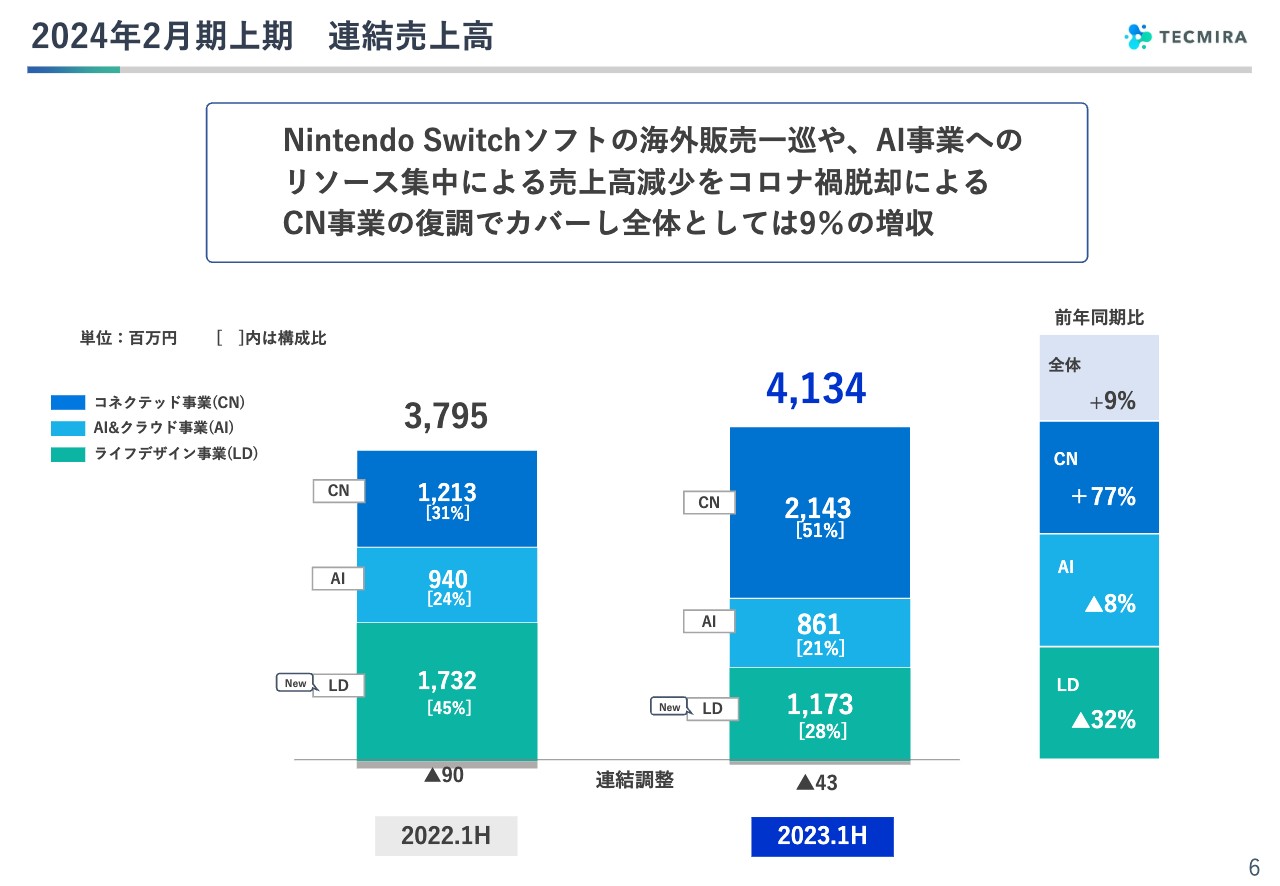

2024年2月期上期 連結売上高

連結売上高の内訳です。全体で前年同期比9パーセント増となった主たる要因は、コネクテッド事業が非常に大きく伸びたことです。

コロナ禍の3年間は非常に厳しい状況が続いてきましたが、ご存知のとおり今年5月からは5類に移行となり、コネクテッド事業は上期に順調に回復しました。特に売上高に関して、前年同期比77パーセント増という結果になりました。

一方、昨年度の5月に販売して予想以上の大きなヒットとなって売上を伸ばした「Nintendo Switch」ソフトの海外販売が一巡したことで、ライフデザイン事業は前年同期比で減少しました。これをコネクテッド事業がカバーしたかたちになっています。

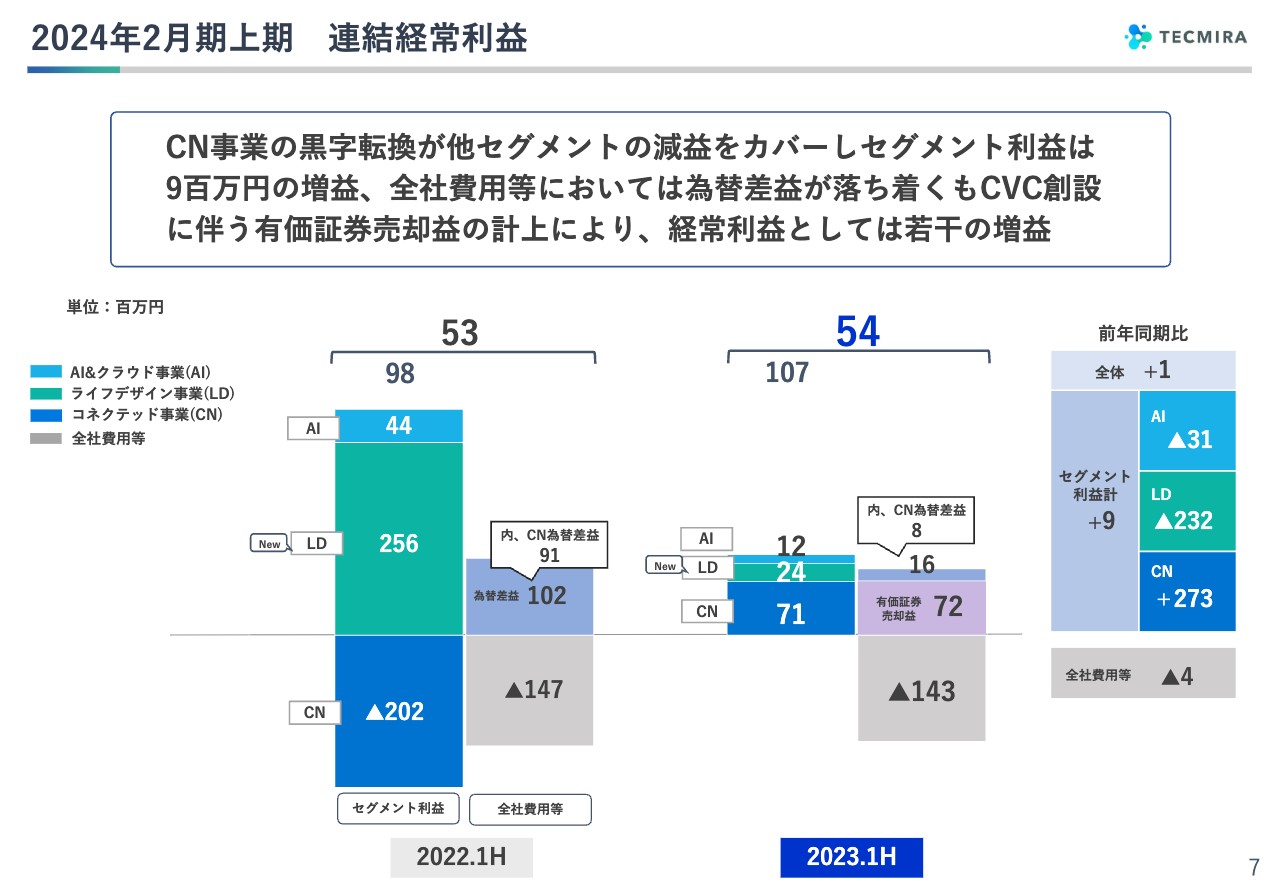

2024年2月期上期 連結経常利益

連結経常利益についてです。先ほどご説明した売上高の動向に準じて変化しており、昨年度の上期は、コネクテッド事業のセグメント利益はマイナス2億程円程度の状況でしたが、今年は黒字転換して7,100万円となっています。

一方、ライフデザイン事業に関しては、昨年度の上期にゲームで稼いでいた部分が縮小し、新しいセグメントのAI&クラウド事業に関しても、AIに対しての投資先行というかたちで進んでいることから、昨年度よりは利益が減ったということです。

スライドのグラフ右側には、全社費用等としてセグメント外損益をお示ししています。こちらの全社費用等の額は、前年同期比でほぼ変わっていませんが、為替差益が減少しています。この上期は昨年のような期首と期末での大きな変化がなく、為替差益が1,600万円程度で収まりました。

反対に、プラスが出たのは有価証券売却益です。コーポレートベンチャーキャピタルを開始したことにより、当社が保有する有価証券株式を譲渡しており、7,200万円を計上しています。

結果的に、セグメント外利益は前年同期とほぼ同様となり、経常利益は全体として前年同期比プラス100万円で着地しました。

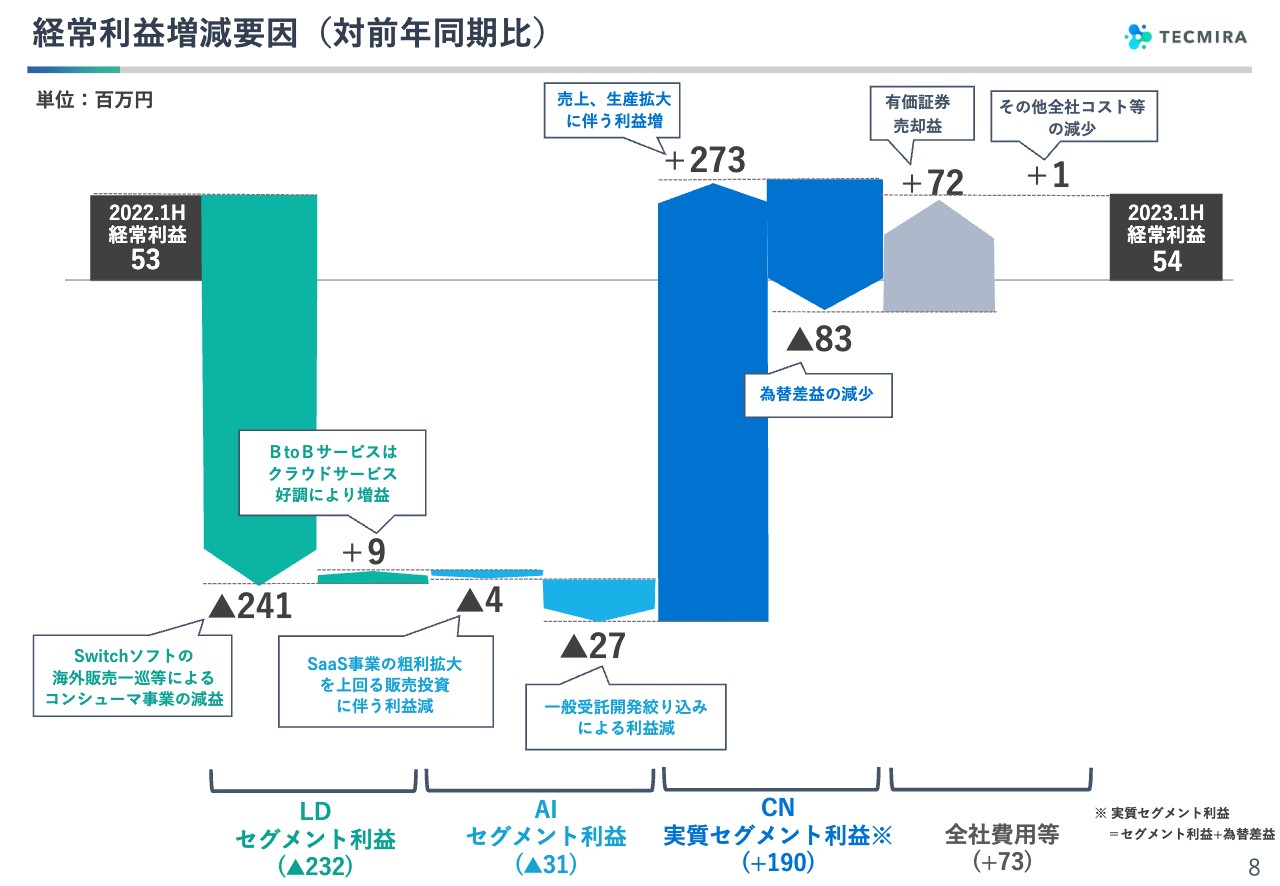

経常利益増減要因(対前年同期比)

スライドには、セグメントごとの経常利益増減要因を記載しています。ライフデザイン事業に関しては、やはり先ほどお話ししたコンシューマ事業の売上減が利益の減少に大きく効いており、2億4,000万円程度のマイナスインパクトになっています。

ライフデザインのそれ以外の事業については、プラス900万円となっています。今年からライフデザイン事業のセグメントを再編し、ビジネスイノベーションに入っていたヘルスケア系や決済系に関連するソリューション等がすべてこちらに移ってきています。前年同期比では、案件によってプラスマイナスはあるのですが、自社サービスとして法人向けに始めているサービス事業等は比較的好調に推移しており、ソリューションと合わせたネットではその分のプラスが若干効いているというかたちです。

AI&クラウド事業に関しては、特にチャットボット等をはじめとしたAIサービス事業の売上は順調に伸びていますが、研究開発および販売投資にかなり振り向けているため、利益的に言うとまだマイナスになっています。

加えて、AI分野を伸ばしていこうとリソースをそちらに注入し、一般受託開発については案件を絞り込んだ分、損益ではマイナスに効いてきたかたちです。

コネクテッド事業は売上、生産拡大に伴う利益増が前年同期比2億7,300万円のプラスとなっています。昨年から為替差益を加味した実質セグメント利益で見ていただいており、その為替差益は昨年比8,300万円の減益要因となっていますが、実質セグメント利益全体では1億9,000万円の増益となりました。

全社費用等の部分では、先ほどお伝えしたとおり、有価証券売却益がプラスとなり、最終的に5,400万円の経常利益となりました。

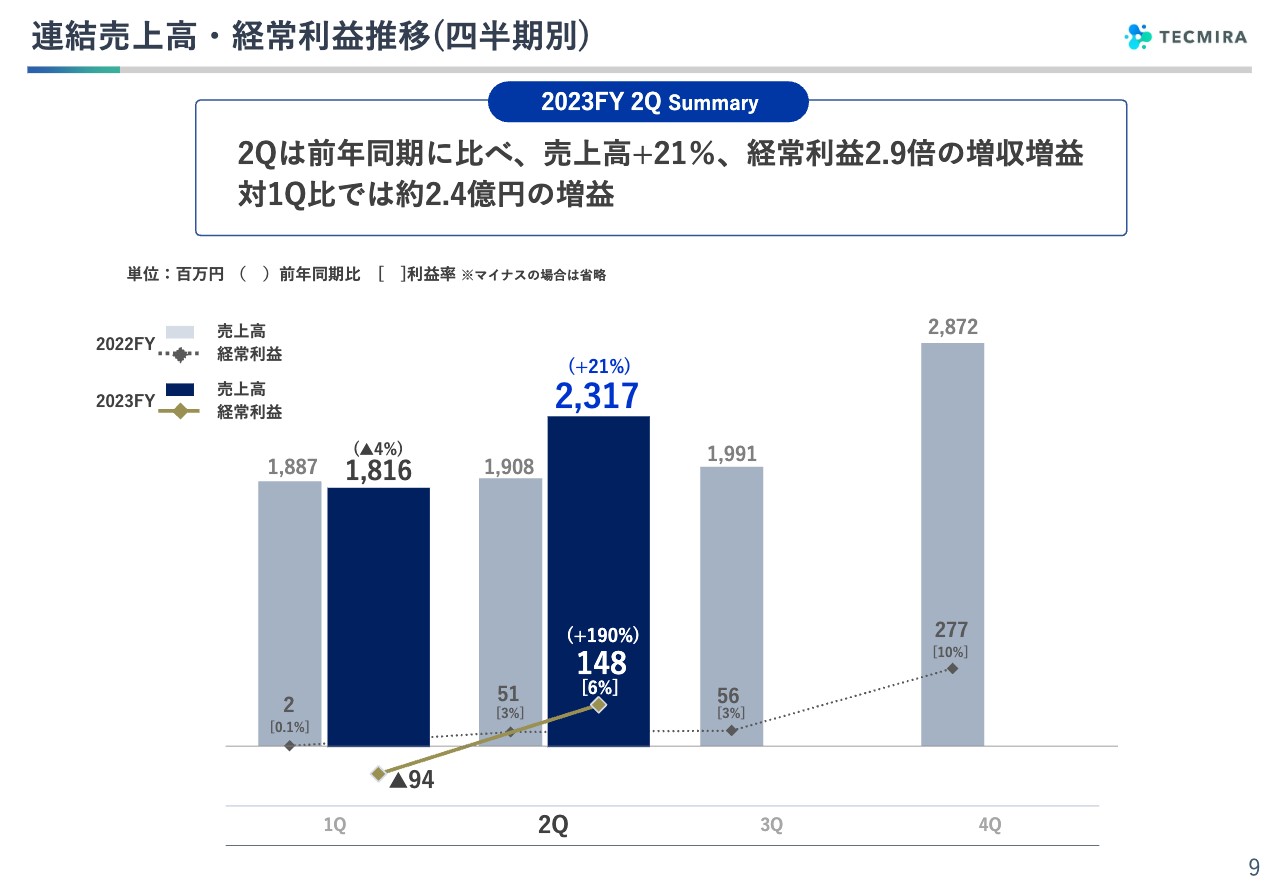

連結売上高・経常利益推移(四半期別)

四半期別の連結売上と経常利益の推移です。売上高は第1四半期の18億1,600万円から第2四半期は23億1,700万円と増加しました。経常利益についても、第1四半期のマイナスが第2四半期は大きくプラスになっており、第2四半期自体は非常に良い結果が出たと思っています。

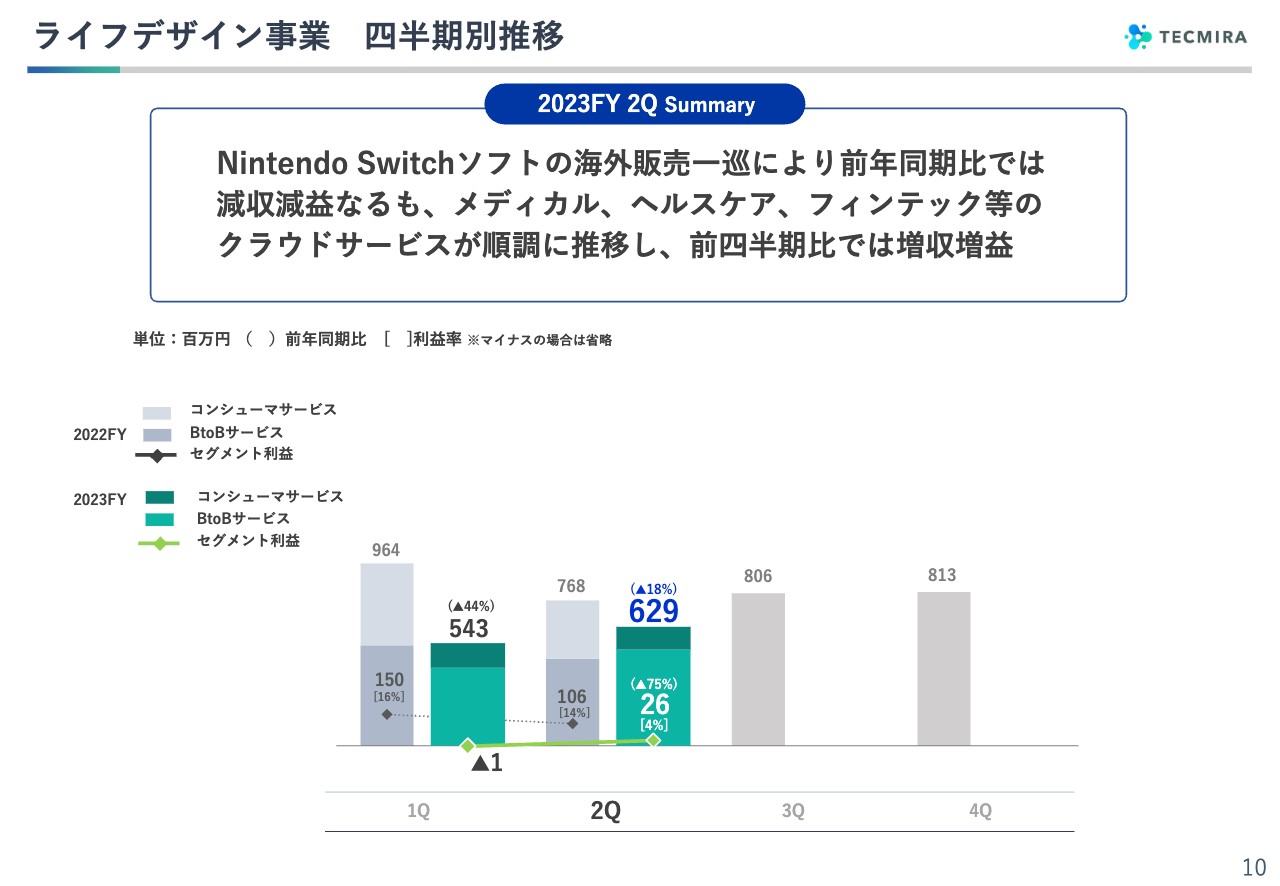

ライフデザイン事業 四半期別推移

各事業別の動向です。ライフデザイン事業については、決算補足資料では区分けをしていなかったのですが、スライドの棒グラフを色分けしてお示ししています。上部の濃い緑色がコンシューマサービス、下部の薄い緑色がBtoBサービスとなります。

BtoBサービスは自社サービスの「RenoBody」やウォレット系のサービス等が入っていますが、それ以外にソリューション系が大きく入っており、昨年度でいうと「Nintendo Switch」ソフトと同程度の売上規模でありましたが、「Nintendo Switch」ソフトの海外販売が一巡したことにより上の濃い緑色の部分が縮小したことで、昨年度と比較し減収となりました。

ただし、第1四半期と第2四半期を比較すると、基本的には増収基調で、セグメント利益もプラスに反転しています。

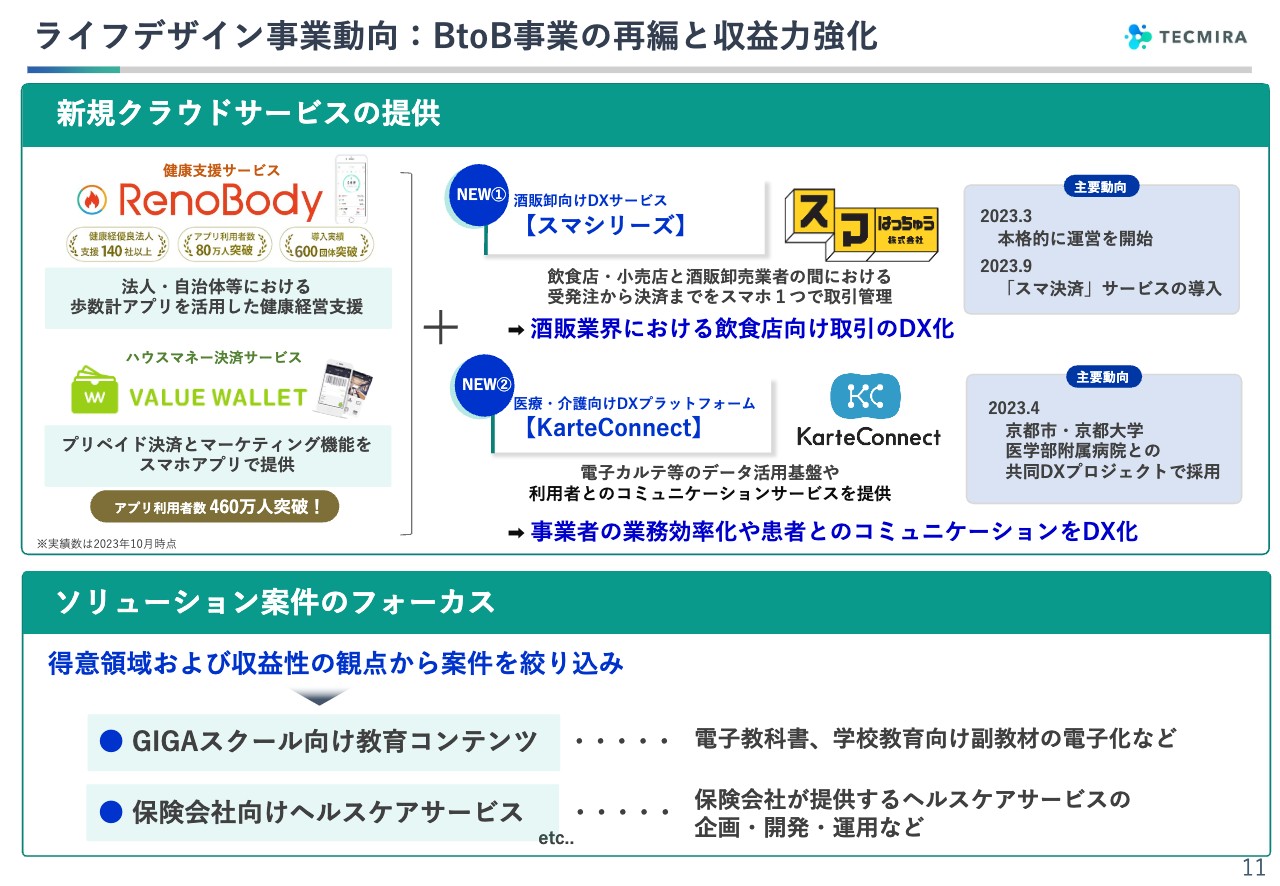

ライフデザイン事業動向:BtoB事業の再編と収益力強化

ライフデザイン事業の上期の主な事業動向について、特にBtoB事業をスライドにまとめています。先ほどお話ししたとおり、今年度からセグメントを再編しており、ヘルスケアやウォレット系のサービスは従来からこちらに入っていましたが、いわゆるソリューション系の事業は昨年度はほとんど入っていませんでした。

それらを、特にAI関係のものとライフデザイン関係のものということで再編し、ライフデザイン事業に新しいソリューション系のビジネスが入ってきています。ライフデザイン事業のBtoBサービスには、こうして新しく入ってきたソリューション系ビジネスと自社サービスで構成されています。

既存の大きな自社サービスである「RenoBody」と「VALUE WALLET」はいずれも順調に拡大し推移していますが、この上期にさらに法人向けに新しい2つのサービスを導入しています。1つが「スマシリーズ」で、もともとウォレットのビジネスで培ってきたノウハウを転用し、酒販業界向けの受発注と決済に特化した事業を立ち上げました。3月から本格的に運営が始まったところです。

もう1つは、ヘルスケアでは「RenoBody」というサービスを行ってきましたが、さらに医療寄りのところで「KarteConnect」という、病院や保健所等向けのDXプラットフォームを立ち上げています。1件目として、京都大学医学部附属病院で導入が開始されています。

また、ライフデザイン事業のソリューション案件ですが、こちらに関しては収益性および自社サービスとの親和性という観点から絞り込みをしています。特にGIGAスクールに関連した教育コンテンツ、保険会社等のヘルスケアサービスに注力している状況です。

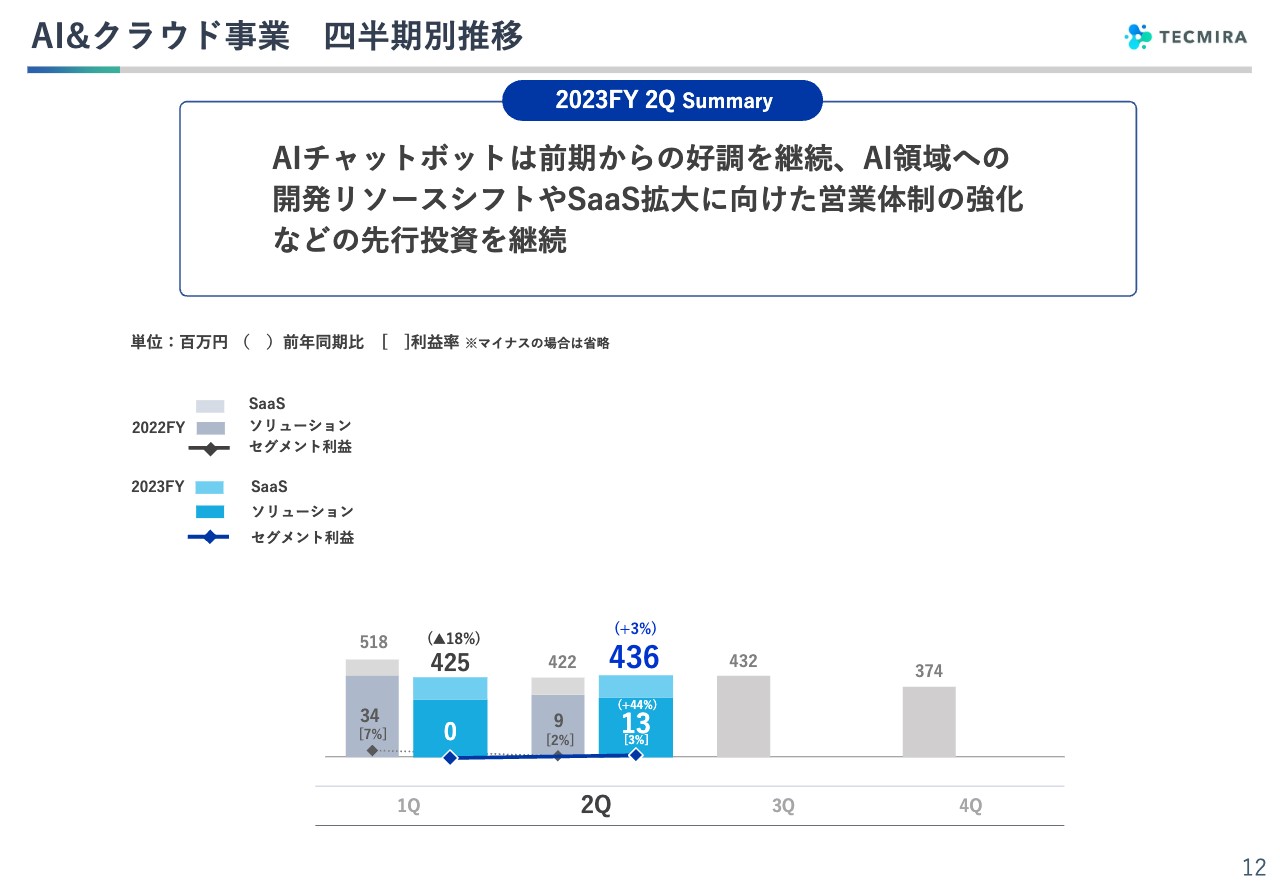

AI&クラウド事業 四半期別推移

AI&クラウド事業です。こちらも昨年度に比べると、先ほどお話ししたとおり一般受託開発についてはAI領域へ絞り込んだ分、売上としては減少しているのですが、やはり前四半期比で見ると増収基調にあります。

スライドの棒グラフは、上部の薄い青色がSaaSの自社サービスで、下部の濃い青色がソリューションとなっており、自社サービスは順調に伸び、ソリューションについては選別をしているという状況です。

AI&クラウド事業動向:AIチャットボットの拡大

AI&クラウド事業動向です。「ChatGPT」を取り込んだAIチャットボットを新たにシリーズ化しています。昨年12月に一般に登場した「ChatGPT」をいち早く取り込み、この上期から実際の製品展開をしていますが、非常に調子が良く、足元では前年の3倍くらいの受注となっています。一般企業および自治体を含めて採用が進んでおり、いろいろなアワードもいただいています。

スライド下部には、上期開発実績を記載しています。「OpenAI API」を採用したサービスの一新や、「Azure OpenAI Service」を使ってAzure環境でデータをクラウドに溜めていくようなところで、特に企業向けにはセキュアな環境が非常に意識されているため、このあたりを上期に展開しています。

また、宣伝販促活動にも積極的に打って出ています。いろいろな展示会に出展しており、潜在的なお客さまに対してかなりのリードをとっている状況です。

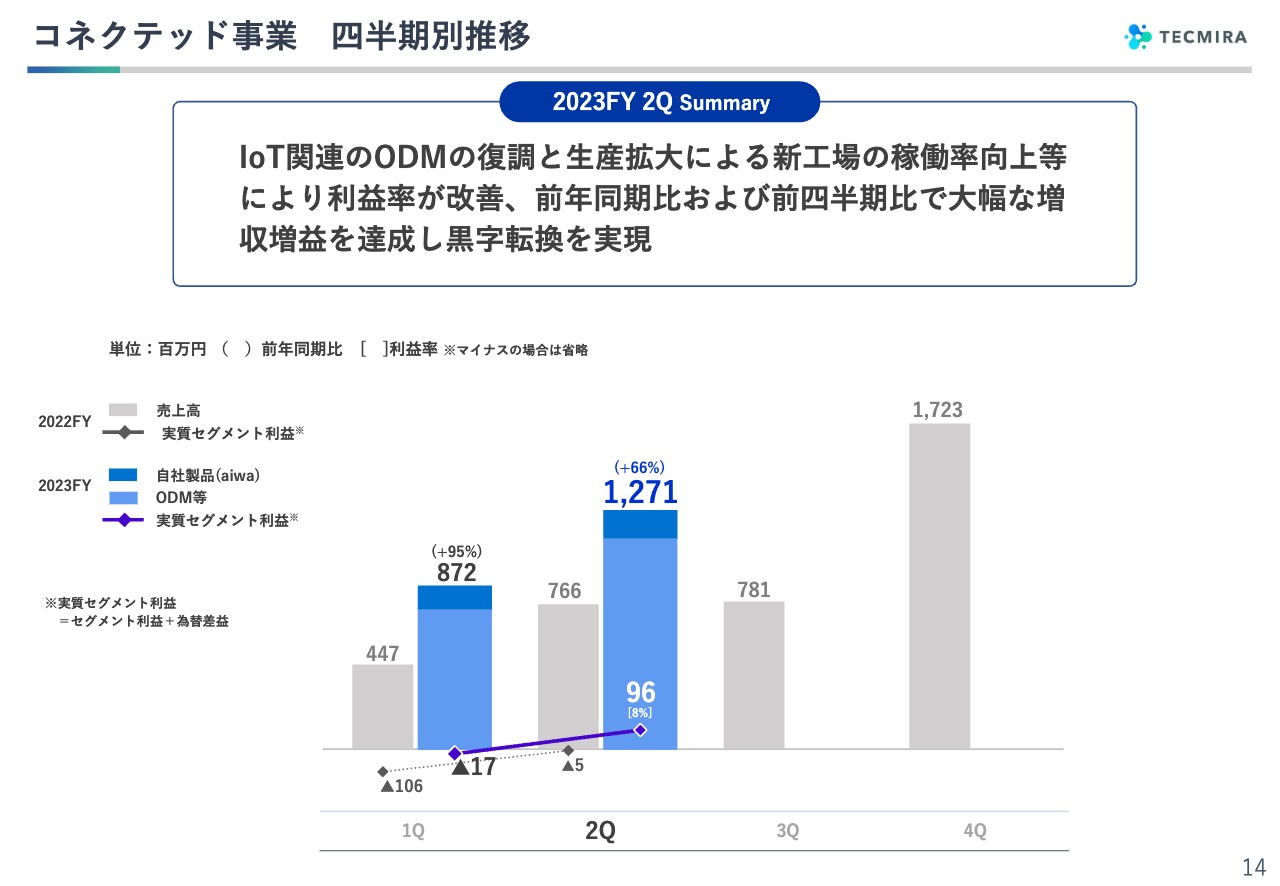

コネクテッド事業 四半期別推移

コネクテッド事業です。昨年までは非常に厳しい状況でしたが、この上期から大きく立ち上がりました。従来の主力であるODM事業はもちろん、昨年の下期から立ち上げ始め、今年に入って本格化しているaiwa事業は、しっかりとした事業の骨格が出来つつあります。

スライドの棒グラフの上部の色分けの割合でご覧いただけるとおり、非常に順調に滑り出しています。それに伴って、第2四半期に関しては非常に大きく利益も出したというかたちです。

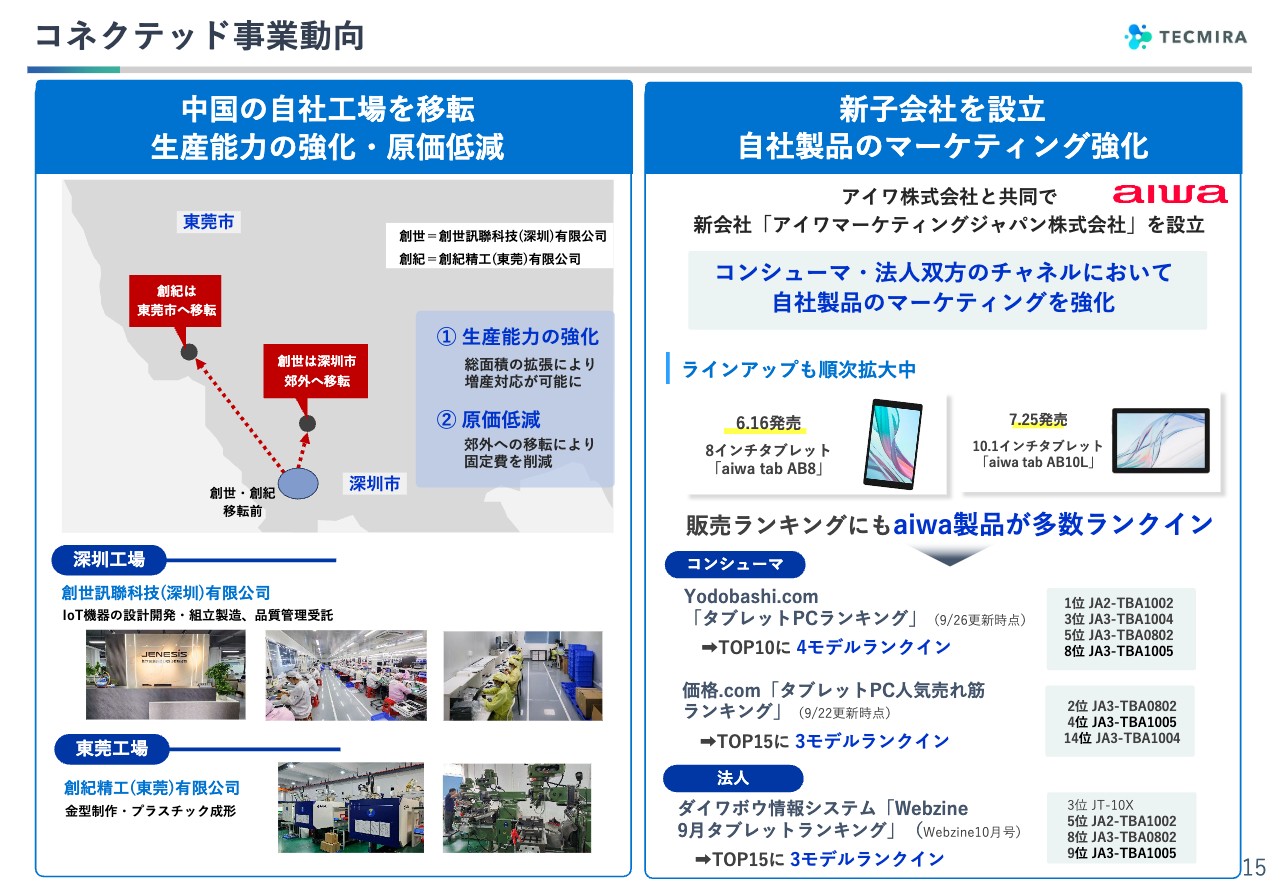

コネクテッド事業動向

コネクテッド事業動向です。今年の上期に、深圳市の生産拠点を移転するという非常に大きな変化がありました。現在中国には、いわゆる組み立て中心の創世と、金型の創紀という2つの工場を持っています。移転前はほぼ同じ場所にあったものを、創紀に関しては深圳市からさらに郊外の東莞市に移転し、創世も深圳市内の若干ローカルなエリアに移しました。

基本的には、面積の拡張対応が可能な新工場となっており、場所代に加えていろいろな原価低減が可能な新しい体制になりました。

また、スライドの右側はaiwa事業についてです。事業のさらなる拡大に向けて、マーケティング機能を会社として整理するため、アイワ株式会社と共同でアイワマーケティングジャパンという会社を設立しました。こちらで新しいセールスの人材も採用しています。もともとは法人需要を主として始めたのですが、コンシューマのチャネルも非常に好調で、いろいろな量販店との取引も強化しています。

特にタブレット市場では、シェアを大きく取っていこうという戦略で、ラインナップの拡張も行っています。いろいろなランキングがありますが、Yodobashi.comや価格.comのタブレットのランキングにaiwa製品が入ってきています。法人向けのダイワボウ情報システムのWebマガジンでも10位以内に3モデルがランクインしており、ようやく拡大が始まったと感じています。

貸借対照表概況

バランスシートです。総資産は79億2,000万円と若干は減ったもののほぼ変わらない中で、流動資産、特に現預金の減少と固定資産の増加が1つのポイントとして挙げられます。こちらには2つ要因があり、1つはコーポレートベンチャーキャピタルを立ち上げてファンドを組んだというところで、投資その他の資産の変化があります。

もう1つが開発投資です。後ほど出てくるゲームソフトやAIサービス等も含めて、無形固定資産の増加が現預金のマイナスというかたちで効いています。

一方で、借入金等の定期的な返済や、賞与引当金の2月末時点からの変化によって負債が減少し、純資産については保有株式の評価替えによる増加が大きく出ており、結果として自己資本比率が3ポイント上昇したという格好になっています。

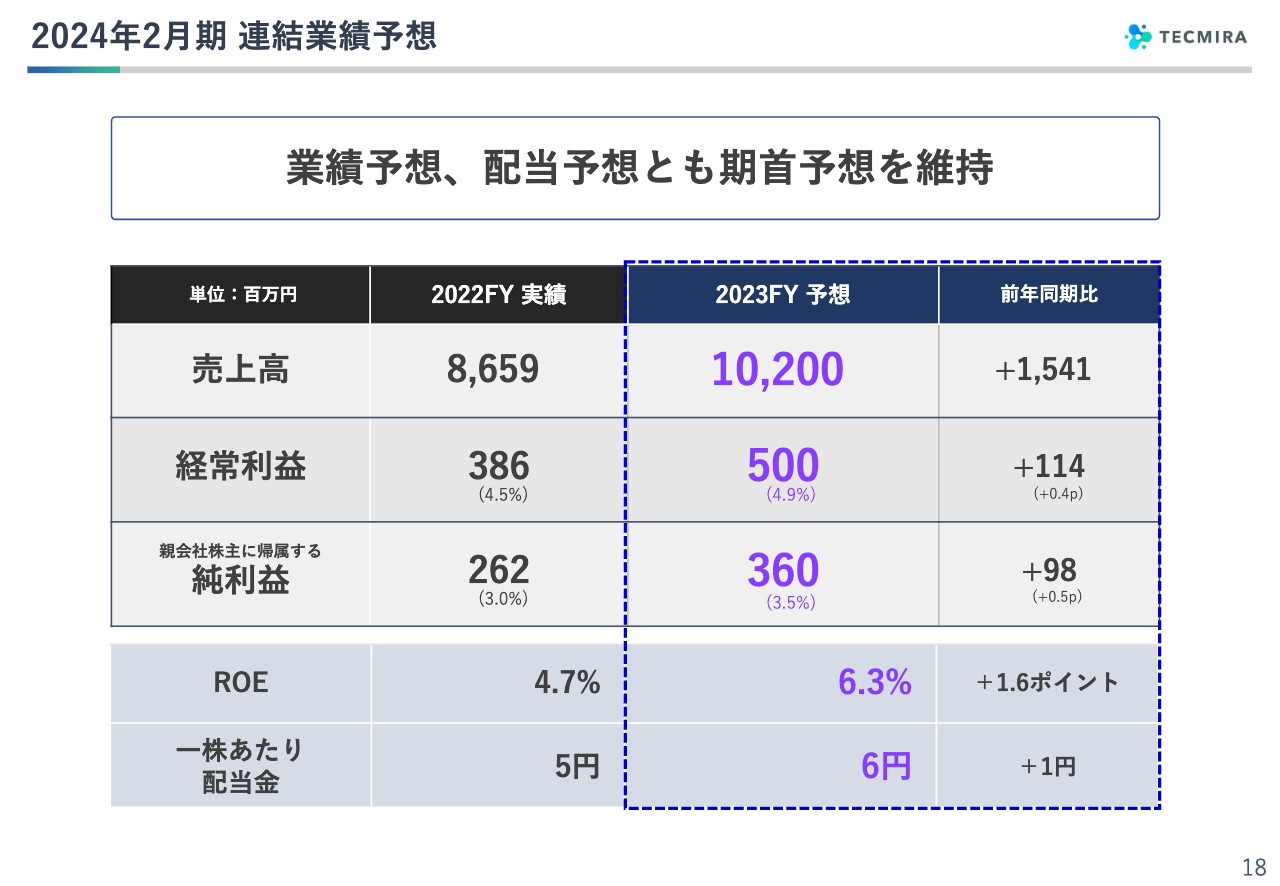

2024年2月期 連結業績予想

今期の見通しです。期首に発表した売上高102億円、経常利益5億円、純利益3億6,000万円については、今回は特に変更していません。また、ROE6.3パーセント、一株あたり配当金6円というかたちを堅持しています。

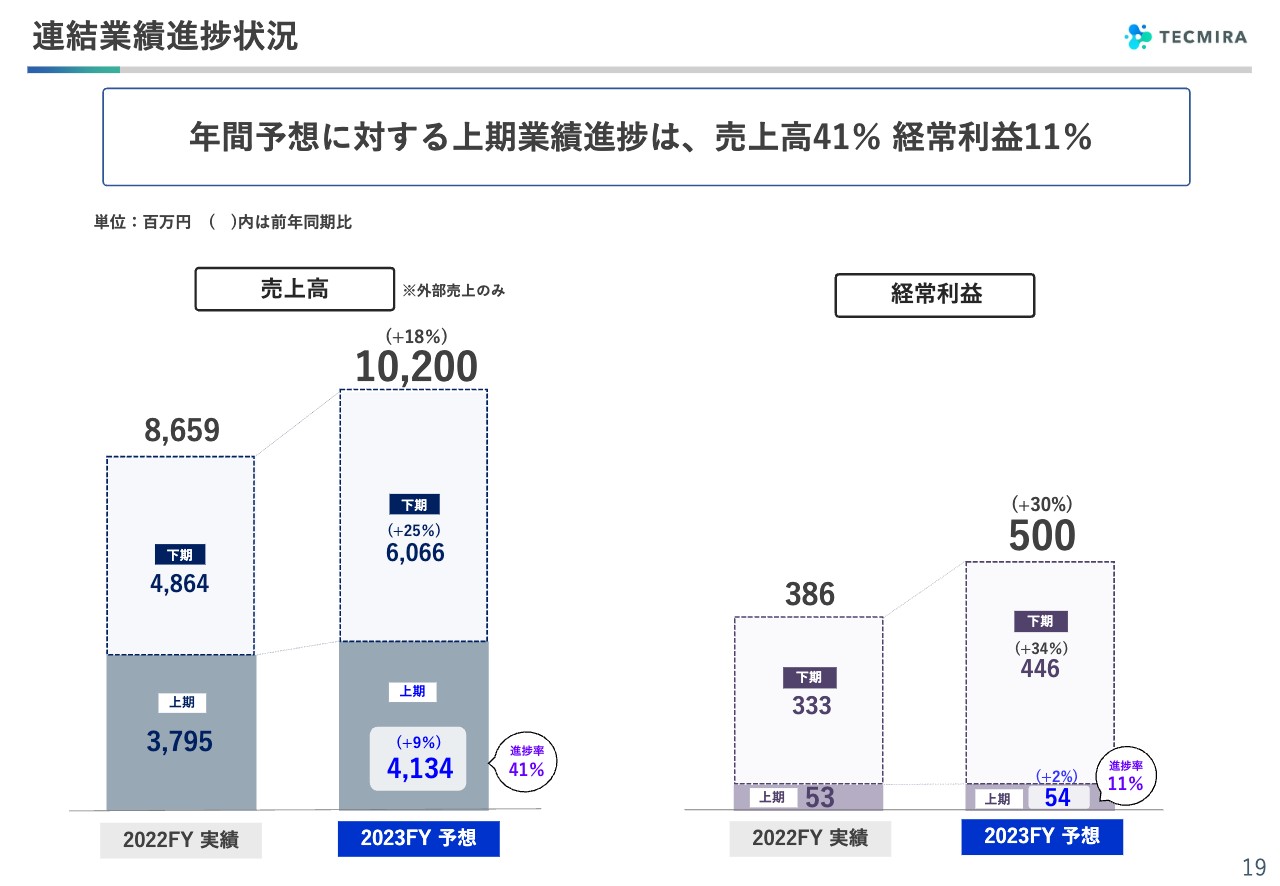

連結業績進捗状況

上期業績進捗については、売上高は41億3,400万円で進捗率41パーセント、経常利益は進捗率11パーセントと下期偏重となっています。

セグメント別業績進捗状況

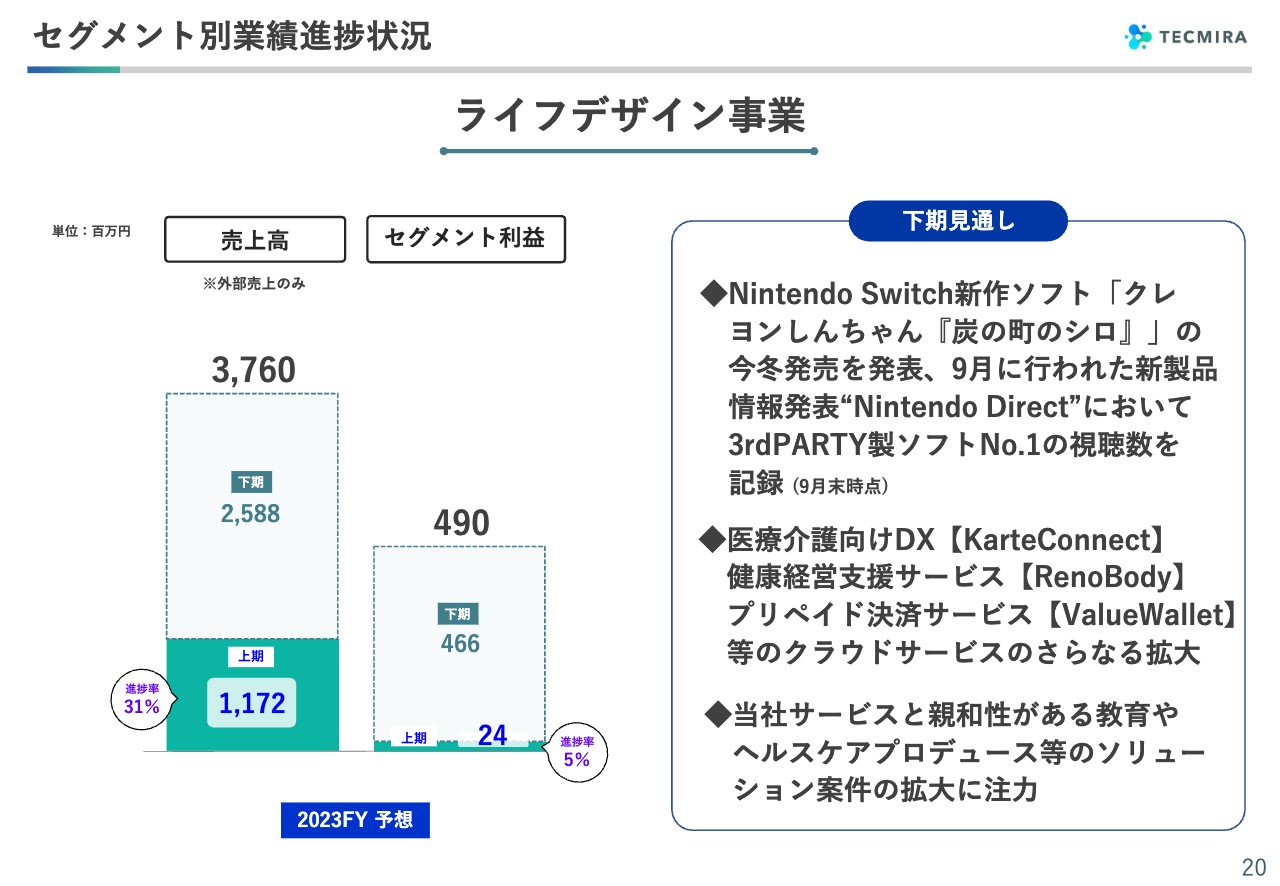

セグメント別業績進捗状況です。ライフデザイン事業では、売上高・セグメント利益ともに、かなり下期に重点が寄っています。

9月14日には、任天堂が新製品の情報発表を行うYouTubeチャンネル「Nintendo Direct」にて、当社より「Nintendo Switch」の新作ソフトを2年ぶりに発売することを発表しました。

3rdPARTY製ソフトとしてはNo.1の視聴数を記録し、大変好評です。テーマは1作目と同じく『クレヨンしんちゃん』です。1作目のテーマは夏で、『オラと博士の夏休み』というタイトルでしたが、今回は季節性を問わず『炭の町のシロ』というタイトルで発表しました。こちらは下期の発売を予定しており、非常に大きな期待をしています。

BtoBの自社サービスについては、成長の第2点として注力しています。従来からある「RenoBody」「VALUE WALLET」はいずれも下期型のサービスです。健康経営は秋に取り組まれることが多く、現在採用を増やしています。

また、新たに導入した「KarteConnect」は、京都大学医学部附属病院に続き、いくつか案件が決まっています。下期はこれらのサービスの導入拡大を図ります。

さらにソリューション系についても、上期は若干少なかったものの、下期は順調に推移しています。これらを含めて、下期の計画を達成したいと考えています。

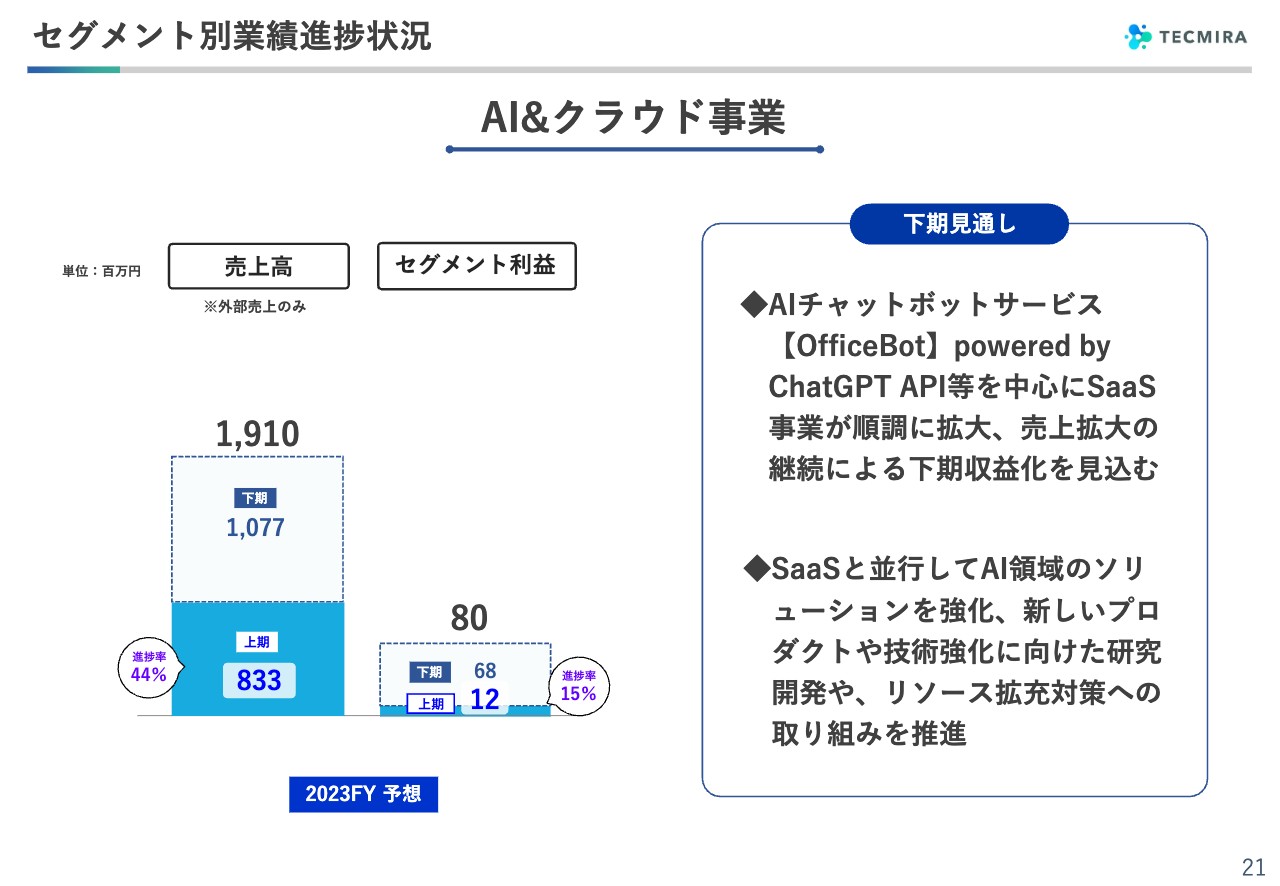

セグメント別業績進捗状況

AI&クラウド事業です。こちらも上期よりも下期に偏重しています。大きい部分は、AIチャットボットサービスの「OfficeBot」です。こちらが前年の3倍のペースで増加しており、現在も上期の好調を持続しています。このサービスが拡大することで、これまで投資先行で生じたマイナスが損益的にプラスに転じると計画しており、この好調が効いてくると考えています。

一方、SaaSの自社製品以外にもAI領域を強化しようと、新しいプロダクトや技術強化に向けた研究開発等を進めています。ソリューション面でもAIソリューション案件を増やしていきたいと考えています。

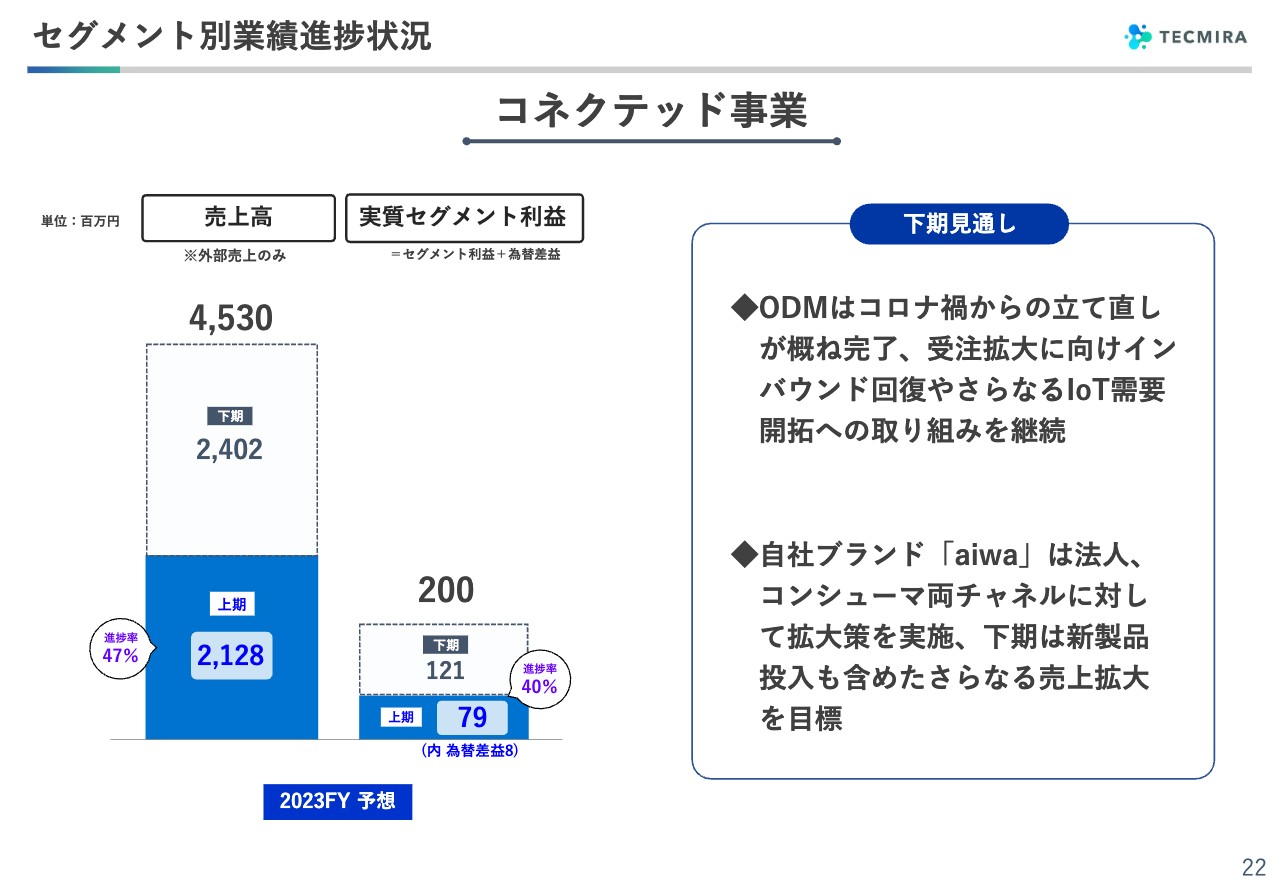

セグメント別業績進捗状況

コネクテッド事業は、上期が非常に好調です。年間の売上高45億3,000万円のうち、残りが下期24億200万円となっています。

ODMについては、コロナ禍から立ち直ってなんとか滑り出し始めました。引き続き今後も受注に向けて積極的に営業していきます。

自社ブランド「aiwa」については、コンシューマチャネルを含めていくと、商戦としては上期より下期は大きくなっていくため、事業の拡大を計画しています。そのような中で、下期は増収増益を図っていきたいと考えています。

以上が、上期の実績と通期見通しに関するご説明です。

経営理念

新中期経営計画についてご説明します。まずは経営理念です。

キャッチフレーズは、一昨年12月に中期経営計画を発表した時のものと変わらず「TechnologyとCreativeで未来を創る」ということで、「テクミラ」としてあらためてスタートしました。

TechnologyとCreativeで未来を創るテクミラグループ

当社は来年20周年を迎えます。現在はライフデザイン・AI&クラウド・コネクテッドの3つのセグメントにおいて多分野にわたり展開しています。また、我々のコンテンツ・サービス・ソフトウェア・ハードウェアは、歴史を経る中で培ってきた力だと考えています。この幅広さが独自性でもあり、それを支える人材がいることが我々の強みであると思っています。

我々はDX、あるいはICTの「宝箱」のような存在でありたいと考えており、この20年間でさまざまなソリューションやサービスを世の中に生み出してきましたし、今後もそのような存在であり続けたいと思っています。

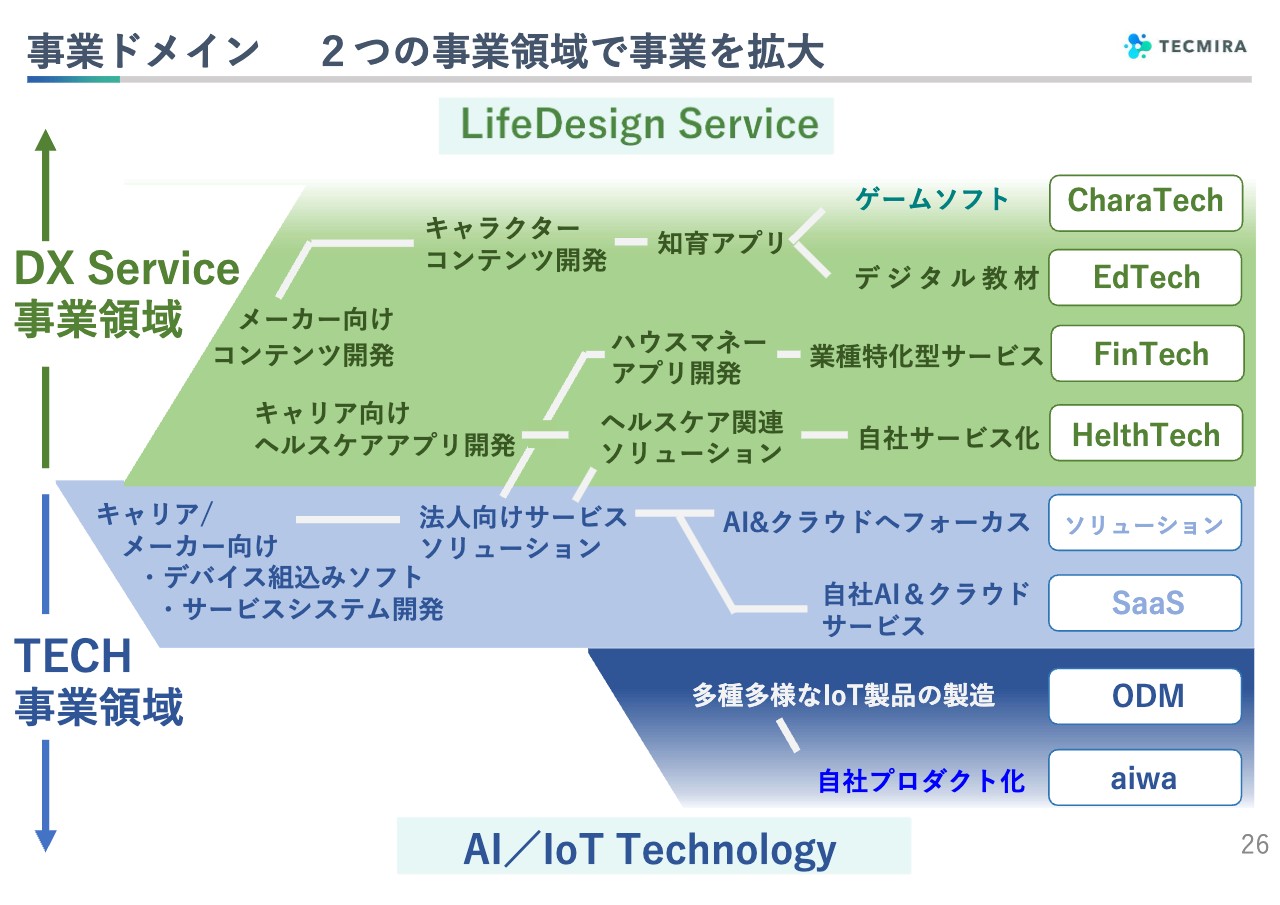

事業ドメイン 2つの事業領域で事業を拡大

現在3つのセグメントを持つ当社ですが、歴史をさかのぼると、IT会社としてテクノロジーを持って、TECH事業領域で世の中に貢献するところからスタートしています。一方、DX Service事業領域で、いわゆるサービス会社としても拡大してきたという歴史があります。

TECH事業領域については、ガラケー時代に、キャリアやメーカー向けのシステム開発やデバイス組込みソフトなどを手掛ける事業からスタートしています。

一方で、それに関連するさまざまなコンテンツ開発も手掛けてきました。スライド上部のDX Service事業領域にあるように、自社サービスやコンテンツとしてキャラクターコンテンツ開発に乗り出しました。それが知育アプリを経由してゲームソフト(CharaTech)やデジタル教材(EdTech)に発展しました。

端末がスマホになり、キャリアやメーカーから法人向けにシフトする中で、SIerとしてさまざまな分野の開発を行う領域と、業種やコンテンツを絞っていく領域に分かれていきました。そこからヘルスケアや決済というジャンル展開の流れが起き、それが現在のDX Service事業領域におけるFinTechやHelthTechになっています。

TECH事業領域については、法人サービスの中からAI&クラウドへフォーカスしていくソリューションと、一部は自社AI&クラウドサービスであるSaaSというかたちで取り組んでいます。

IoTやデバイス領域に関しては、2015年にJENESISとの業務提携契約からスタートしました。IoTの普及とともに、IoT製品の製造をはじめ、昨年度からは本格的に自社プロダクトに取り組んでいます。

このような歴史の中で、TECH事業領域はAI/IoT Technology、DX Service事業領域はLifeDesign Serviceというかたちで、現状のセグメントに至っています。

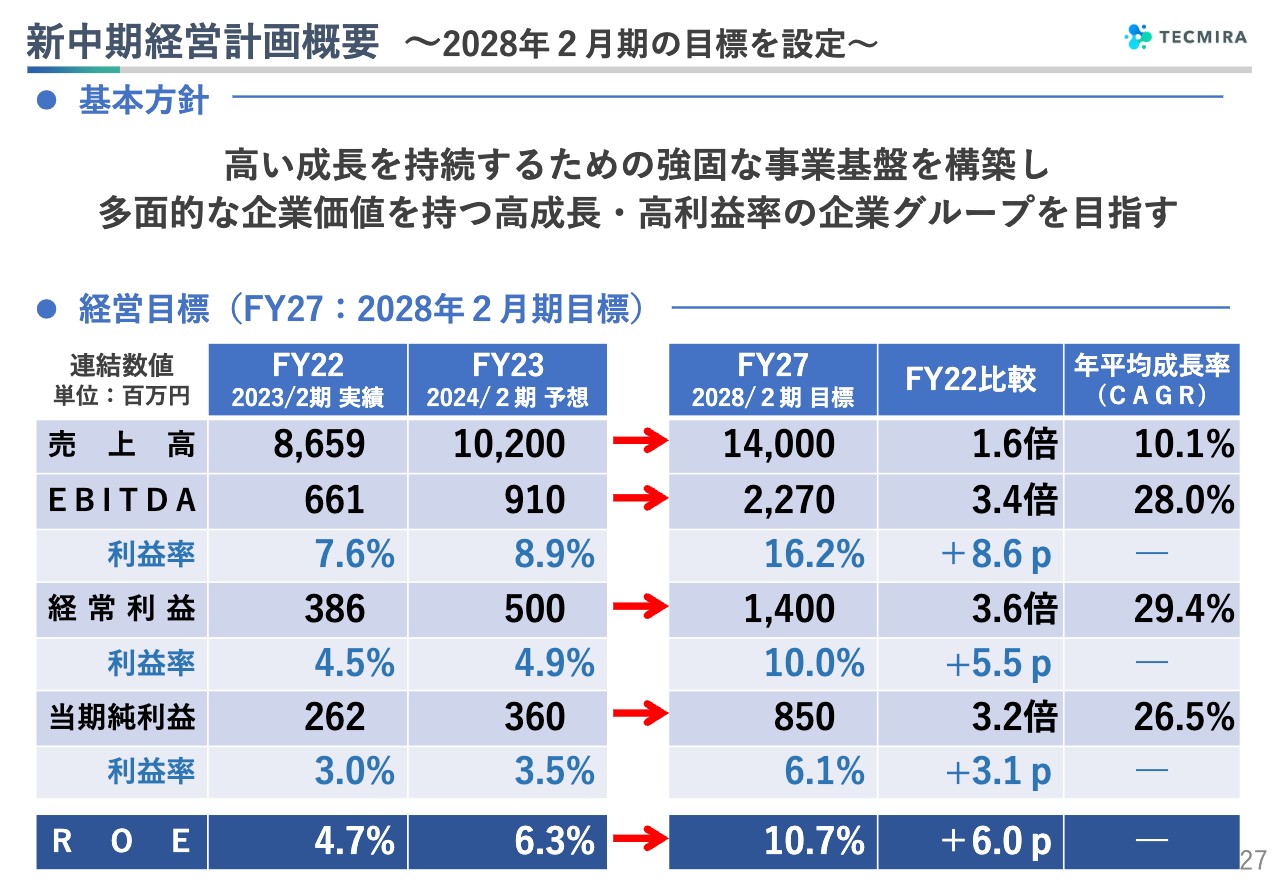

新中期経営計画概要~2028年2月期の目標を設定~

新中期経営計画概要です。一昨年末に発表してから約2年経ちましたが、あらためてスタンダード市場に移行することを意思決定し、目標を設定しました。中長期的に高い成長を継続できる体質を作るため、当面の取り組みとして投資も行い、M&A等も含めて拡大もし、中期的には継続的な高成長・高利益率の企業グループになっていきたいと考えています。

2027年度に向け、今年を入れた残り5年間で売上高140億円、EBITDA22億7,000万円、経常利益14億円、当期純利益8億5,000万円、ROEは10パーセント以上という企業体質を確保することを目標に、計画を立てました。

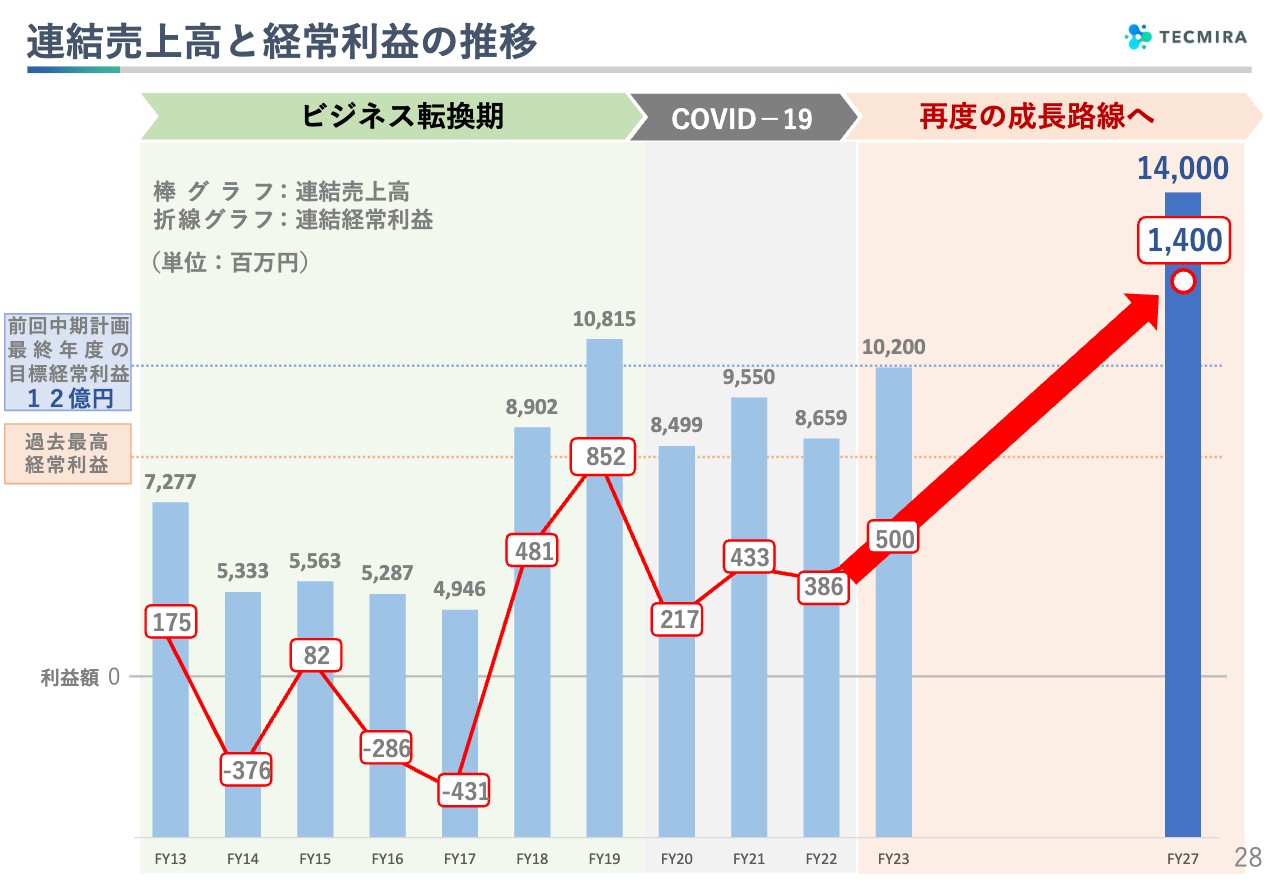

連結売上高と経常利益の推移

スライドは2013年度からの連結売上高と連結経常利益の推移を示したグラフです。当社は20年前にガラケーからスタートし、スマホに移行する中では赤字と黒字と繰り返し、2017年度までは非常に厳しい時期が続いたこともありました。

しかしながら、JENESISが合流し、そちらの事業が成長したこともあり、2018年度からは大きく飛躍しました。2019年度には連結売上高100億円を超え、連結経常利益も10億円が見えるところまで来たこともあります。

その後にコロナ禍の3年間があり、デバイス事業は非常に厳しくなりました。一方で、ゲーム事業やコンテンツ事業が大きくなり、売上高は100億円には届かないものの、85億円から95億円という中で、それなりに利益を出してきました。この時期は、さまざまな新しい構造を作るための3年間だったと思っています。

今年度をスタートとし、また再成長していこうということで、あらためて2027年度に連結売上高140億円、連結経常利益は10パーセントの14億円を目標とする計画を立てました。

2年前に立てた計画では連結売上高130億円、連結経常利益12億円でしたが、2027年度に向けてそれを上回る水準を目指すということで、今回発表させていただきました。

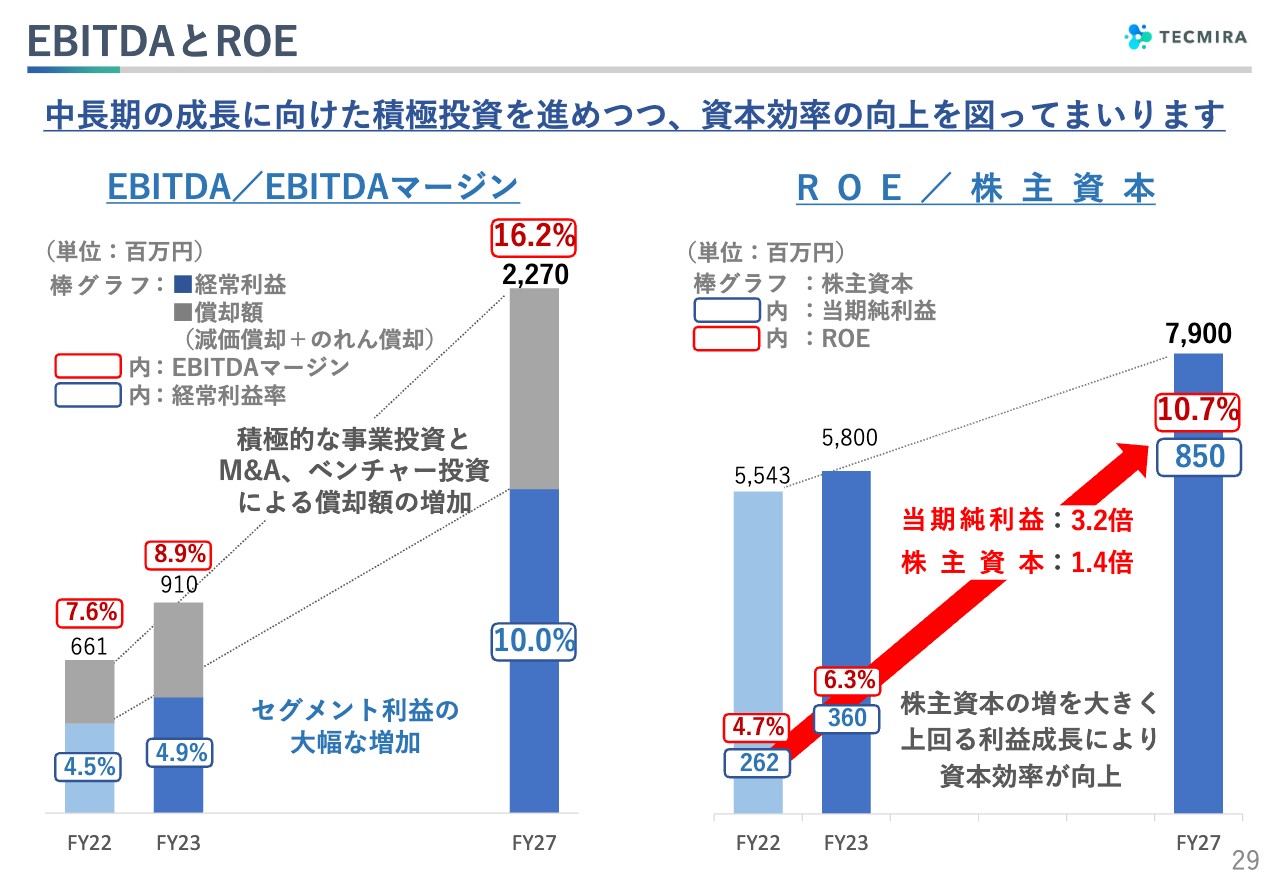

EBITDAとROE

当社はプライムワークスという社名でマザーズに上場し、そこからモバイルベンチャーをM&Aで吸収合併しネオスとなりました。さらにJENESISが加わってJNSホールディングスとなり、現在はテクミラホールディングスとして新たにスタートしています。

M&Aや投資については、これまでもアグレッシブに進めてきましたが、今後もさらに積極的に広げていこうと考えています。今回の計画でも、ベンチャー投資やM&Aに取り組んでいくことを見込んでいます。

そのような意味では、売上高に対してEBITDAマージン16.2パーセント、経常利益率10パーセントと、償却額も加味して高い成長性を目指しています。

ROE/株主資本に関しては、現在の利益計画では2027年度末の株主資本が約79億円と2022年度末の1.4倍となるのに対して、当期純利益は2022年度の3.2倍となり、ROE10.7パーセントとしています。定常的に10パーセント以上のROEを出せる体質に変化していくことを目標にしています。

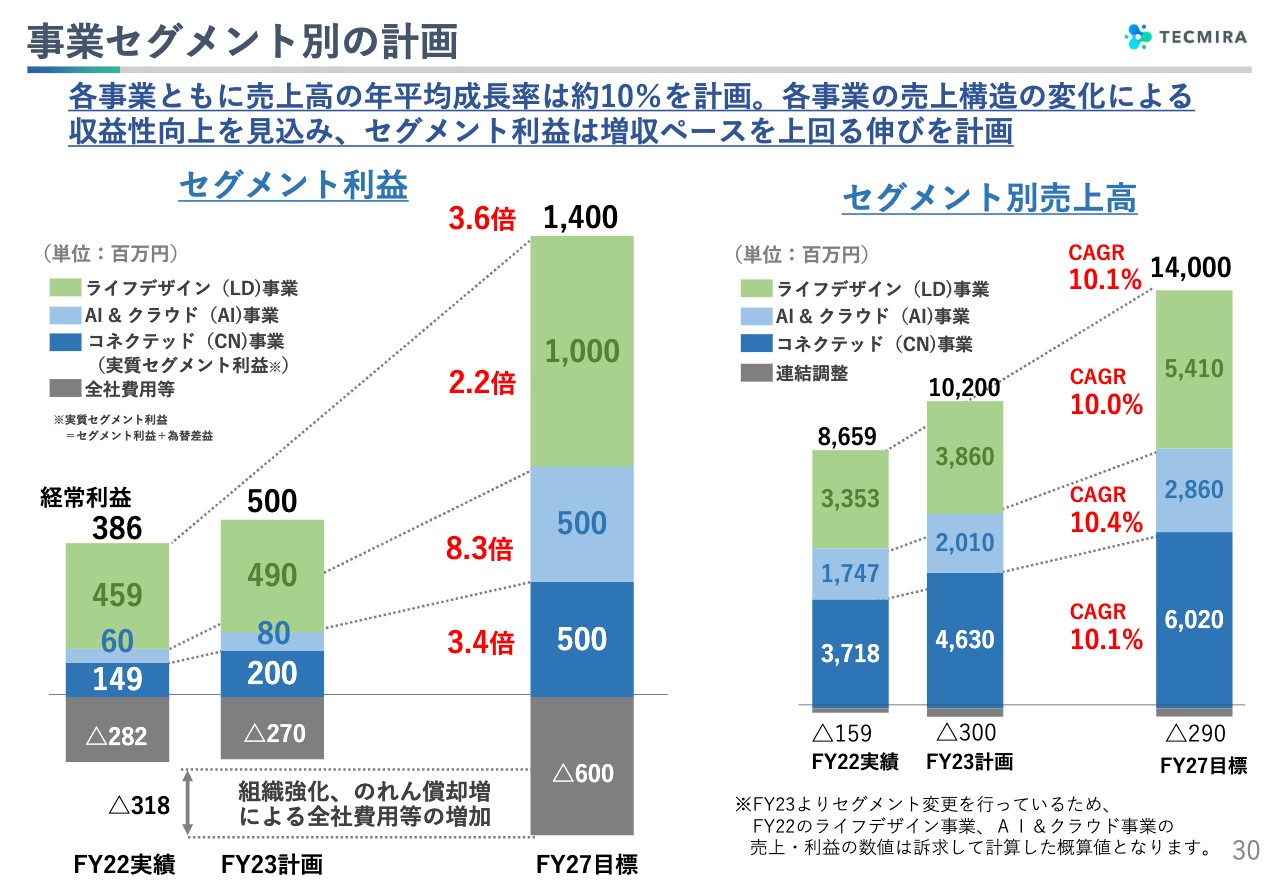

事業セグメント別の計画

2027年度における全体の売上・利益のバランスについてご説明します。セグメント利益に関しては、先ほどお話ししたTECH事業領域とDX Service事業領域それぞれ10億円ずつの20億円、そして6億円の組織強化、のれん償却増による全社費用等の増加も踏まえて、経常利益14億円を目標にしています。

セグメント別売上高に関しては、それぞれのセグメントで10パーセント程度の伸びを見込んでいます。後ほどお話ししますように売上の中身に関してはかなり大きく変わるのですが、結果的に各セグメント別売上高が年平均10パーセント増、全体でも10パーセント増で140億円を目指しています。

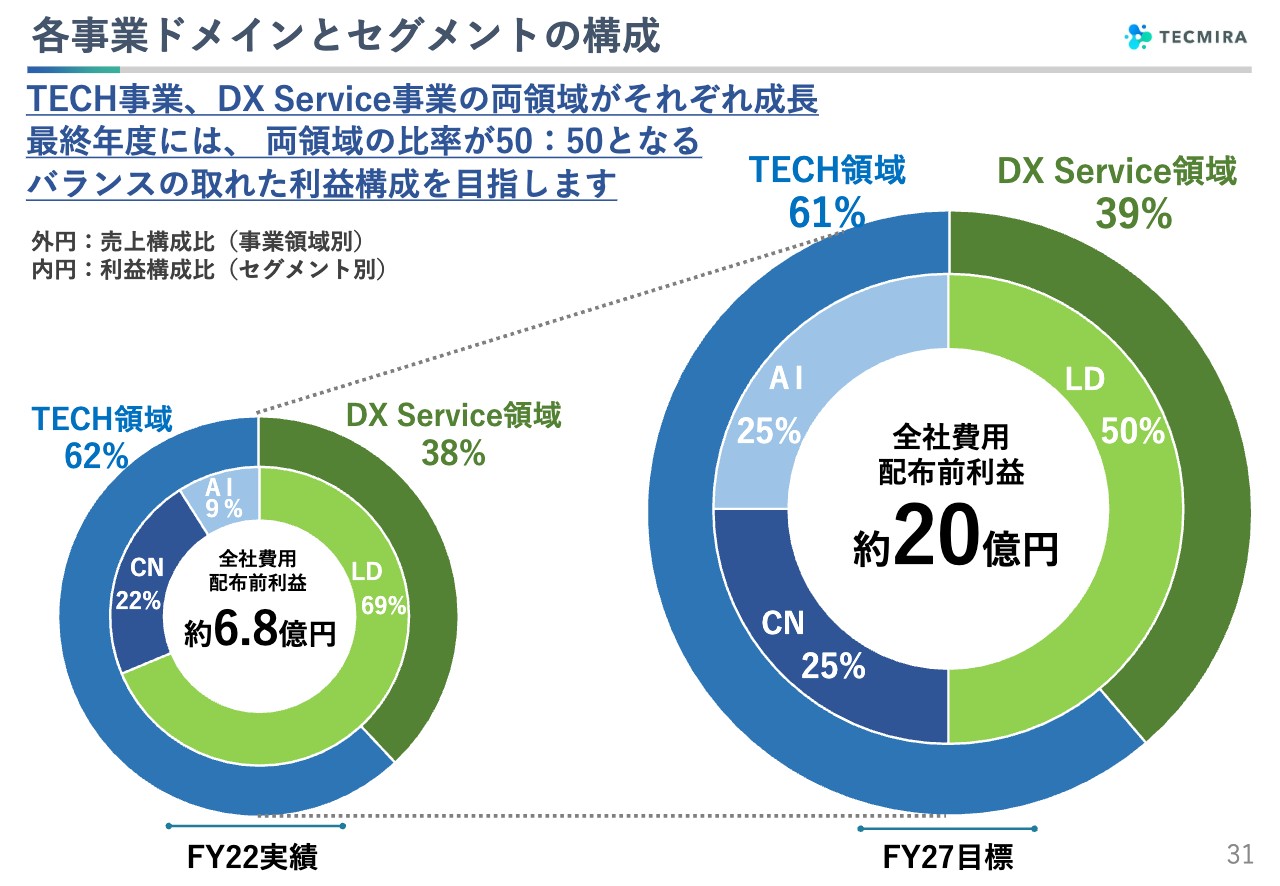

各事業ドメインとセグメントの構成

スライドの円グラフは、外側が事業領域別の売上構成比、内側が全社費用配布前利益、いわゆるセグメント別の利益構成比を示しています。

2022年度は、売上構成比はTECH事業領域62パーセント、DX Service事業領域38パーセントとなっています。一方で利益構成比は、特にライフデザイン事業(LD)の利益率が高く、DX Service事業領域69パーセント、TECH事業領域31パーセントとなっています。

2027年度には利益構成比を5対5にしようということで、各事業領域50パーセント、売上構成比では6対4で、TECH事業領域61パーセント、DX Service領域39パーセントを目指しています。TECH事業領域については、AI&クラウド事業(AI)とコネクテッド事業(CN)で25パーセントずつの利益構成比を目指していきます。

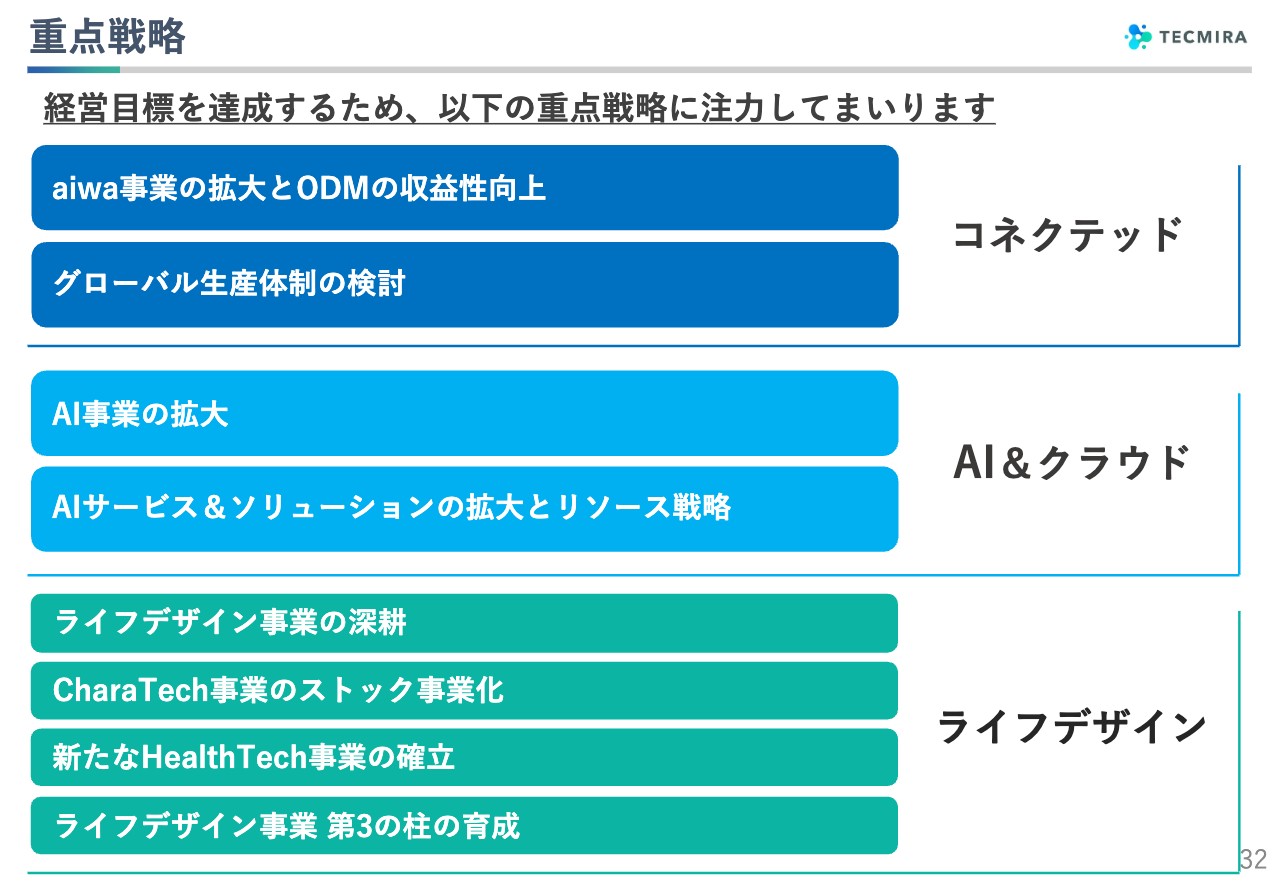

重点戦略

経営目標を達成するための、各セグメントの重点戦略です。

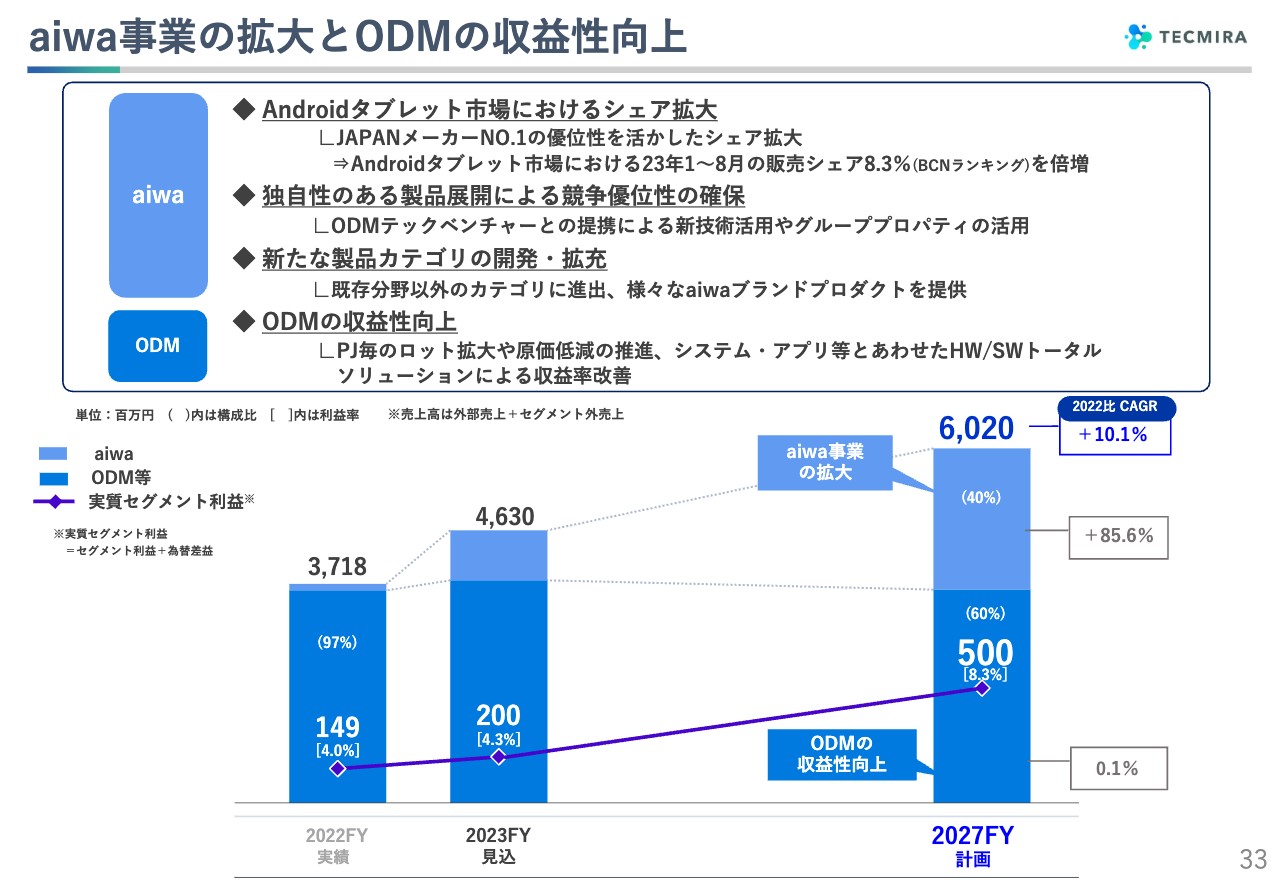

aiwa事業の拡大とODMの収益性向上

まずコネクテッド事業です。売上高を伸ばす要因として、aiwa事業を伸ばすことに重点を置こうと考えています。

2027年度のコネクテッド事業における売上高60億200万円のうち、自社事業が40パーセント、ODMが60パーセントとしています。この数字を達成するためにも、先ほど上期の実績でもお話ししました、もっとも成長力の大きい主力製品であるタブレットのシェア拡大を実現したいと思います。

現在、日本資本のメーカーが少なくなってきている中で、我々のタブレットのシェアは3位にランクインしています。現在、1位はNEC、2位はレノボ・ジャパンで、我々が3位となっており、NECは実質的にはレノボなので、日本メーカーでは我々がNo.1となっています。

我々は日本メーカーとしてのブランドイメージや品質といった優位性を活かし、現状8.3パーセントのシェアを倍に拡大したいと思っています。シェアを拡大するためには製品の差別化が必要であり、そのためにもさまざまな取り組みを行っていこうと考えています。

一方で、我々のODM事業は、さまざまなテックベンチャーとの関係性も強く、このような企業との提携で技術を取り込んでいこうと思っています。また、いわゆるハードウェアだけを取り扱う会社ではなく、コンテンツ事業やソフトウェア事業を持っているため、これをハードウェアに上手く入れ込むということも含めて、差別化に取り組んでいきたいと思います。

また、新たな製品カテゴリということで、aiwaブランド製品が非常に順調にスタートしていますが、製品カテゴリをもう少し増やしていく議論をしています。カテゴリを増やすことでかさ上げすることにより、中計期間中に、60億円という売上高全体のうちの約4割をaiwaで占められるようにしていきたいと思います。

一方で、ODMの売上は積んでいないのですが、さらなる収益性改善に向けて取り組んでいきます。もともと、少量多品種・小ロットの仕事が多かったのですが、プロジェクトごとのロット拡大・原価低減による収益性向上と、ハードウェアだけではなくソフトウェアトータルで応えていくことによる収益性改善によって、2022年度1億5,000万円程度の利益を、なんとか5億円に拡大したいと思っています。

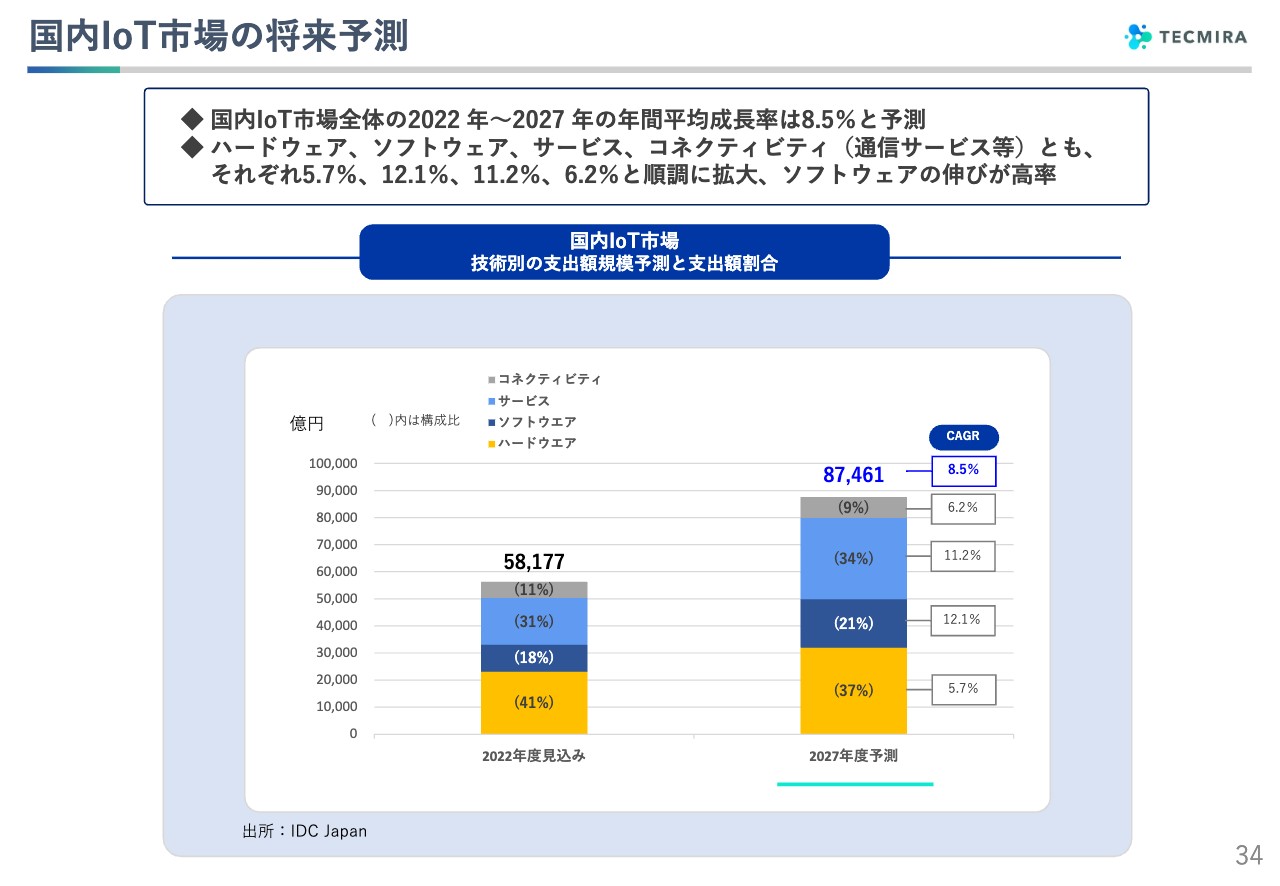

国内IoT市場の将来予測

スライドは国内IoT市場の資料です。ハードウェア市場よりソフトウェア市場が伸びるという見方を取り込み、底上げをしていきたいと思います。

グローバル生産体制の検討

拠点の展開については検討事項となっていますが、いろいろなカントリーリスクと為替変動が非常に大きくなっている中で、中期的に考えるときに現在の深圳での1本足打法については、コンティンジェンシーの考え方が必要であろうという意見も多くいただいています。

当然、そのようなことを考えていかなければいけないということで、日本でなんとかできる可能性がないか検討しています。また、ベトナム・ハノイに拠点がありますが、ハノイにはサムスン電子等も工場を置いており、いろいろな部品産業も集結しているという立地もあるため、ここの活用も含めて検討していきたいと考えています。

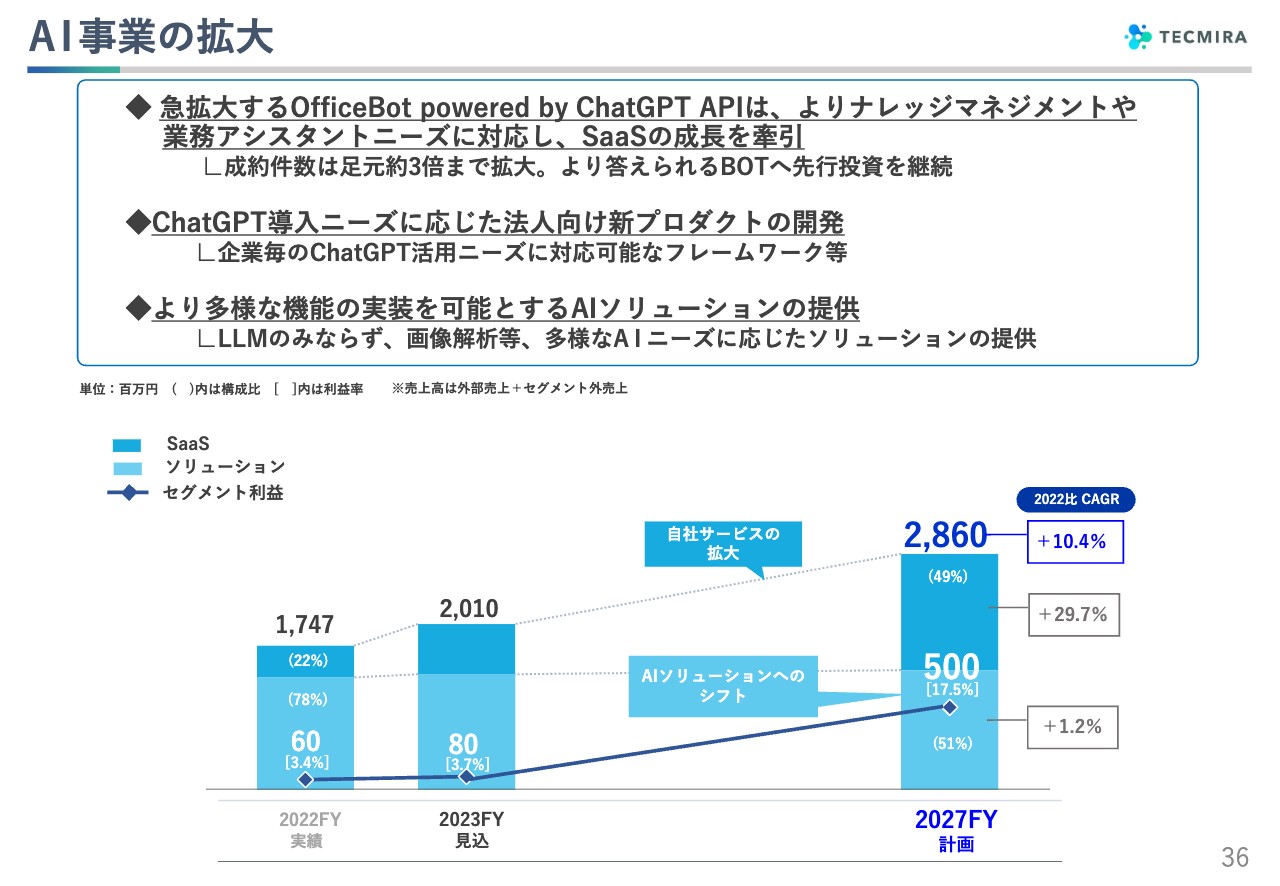

A I 事業の拡大

AI&クラウド事業です。現状、2022年度17億円を、2027年には倍増で28億6,000万円にしようという計画で、スライドの棒グラフ上部がSaaS事業、下部がソリューション事業です。AIチャットボットは非常に好調なので、これらをとにかく伸ばしていこうと考えています。

さらに、新しいプロダクトも展開していきます。ソリューション面でもAIにどんどんシフトしていこうということで、LLMの分野も「ChatGPT」一辺倒ではなくなりつつありますが、そのような部分の取り組みや、あるいは画像系のAIについてもニーズが非常に強いため、取り組んでいきたいと思っています。

国内A I 関連市場の将来予測

AIの市場自体はいろいろありますが、我々が主として取り組んでいる、スライド右側の現行プロダクト関連市場に関しても非常に高い成長が見込まれています。そのため、この分野の競争も厳しいですが、引き続き上位に入っていきたいと思っています。

A I サービス&ソリューションの拡大とリソース戦略

サービス、プロダクト、ソリューションを拡大するということでは、ChatBOTはSaaS製品としてある程度の企業ごとのニーズには応じられるのですが、一歩踏み込んだ個別対応ができないため、いろいろな会社から「AI人格」とも言うべき、それぞれの会社の考える「このようなAIがあれば」というニーズを、ソリューションに従事している中でいただいています。

それが可能なプロダクトやフレームワークのようなものを作っていけるかどうか、今、研究開発に取り組み始めています。

画像系エンジン、データ解析等、このようなLLM以外のAIソリューションについての取り組みも考えていきたいと思います。これにはもちろん、リソースをどうしていくのかという問題があります。

日本では札幌に技術拠点を持っていますが、それだけでは足りないため、やはりグローバルに求めていかなければ、国内だけではエンジニアが調達できません。グローバルな展開に加え、AIベンチャーと一緒に取り組んでいくことが必要だと思いますので、資本業務提携も考えたいと思っています。

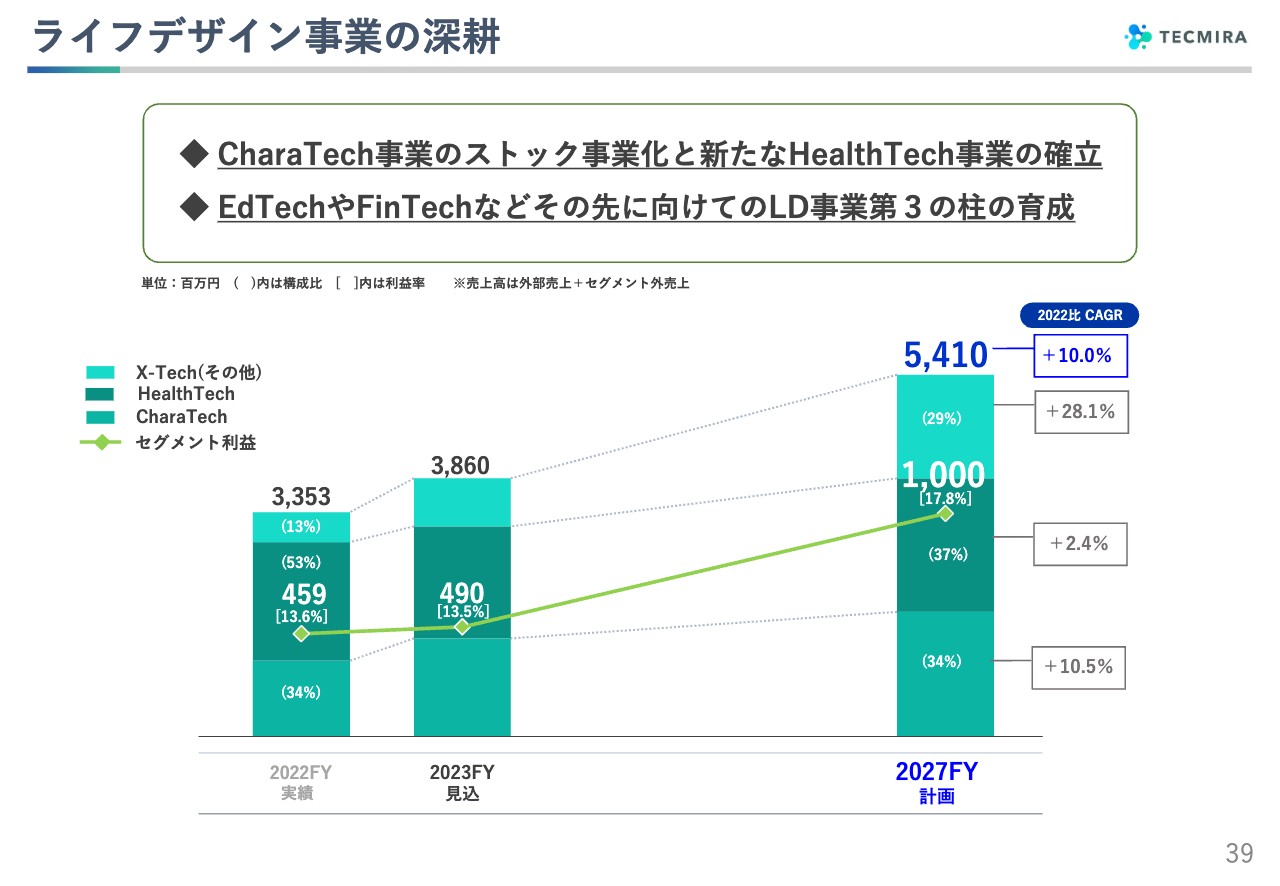

ライフデザイン事業の深耕

ライフデザイン事業です。ライフデザインは先ほどお伝えしたように、今年セグメント変更をして、メディカルなどのソリューション事業をこちらに持ってきています。そのような意味で、昨年まで行っていたライフデザインより、少し広い概念になっていますが、大きくCharaTech、HealthTech、X-Tech(その他)の3つに分けています。

昨年度でいうと、HealthTech領域は、メディカル領域、あるいは病院・クリニックの案件に取り組んだ部分も多く、2022年度は33億5,300万円の売上高の半分程度を占めています。

中身をいろいろ見直していくことも含めて、グラフ一番下のゲーム・コンシューマを中心としたCharaTech事業と、HealthTech事業、X-Tech(その他)事業を3本柱として、50億円を超える事業に育てたいと考えています。加えて、ここで10億円くらいのセグメント利益を上げたいと考えています。

CharaTech事業のストック事業化

1つ目の柱、CharaTech事業についてです。ゲーム事業は当たると非常に大きいのですが、それがなければしぼむということで、年によってどうしてもアップダウンが激しい事業です。そのため、これをストック化していくことが必要だと思っています。

まずは、我々はゲーム会社ではなく新参者として参入した中で、独自の世界観でブランドを作っていくことが必要だと思っており、現在の取り組みとしては、「シネマティック・アニメーション・アドベンチャー」と新たに名付けた領域を確立したいと考えています。

これは、映画レベルの高精細なグラフィックや、ストーリー性とシナリオの重視、そしてサイバーワールドに感情移入できる演出など、我々のオリジナルの作風によって、ユーザーを作っていきたいという考えです。今冬発売予定の2作目でもその線に沿って制作しており、非常に期待をいただいています。

そしてもう1つは、コンシューマ事業に隠れていますが、知育アプリの展開も中計期間中に考えていきたいと思っています。これまでは各ストアにバラ売りをして、トータルで売上を作ってきたのですが、これをネオスとしての統一サービスの中に集約することと、単に「キッズ」ということではなく、「ファミリー層」をターゲットとして、新たな切り口で提供するコンセプトでサービスの企画開発を進めており、この中計期間中には、新たなコンシューマ事業をデビューさせたいと思っています。

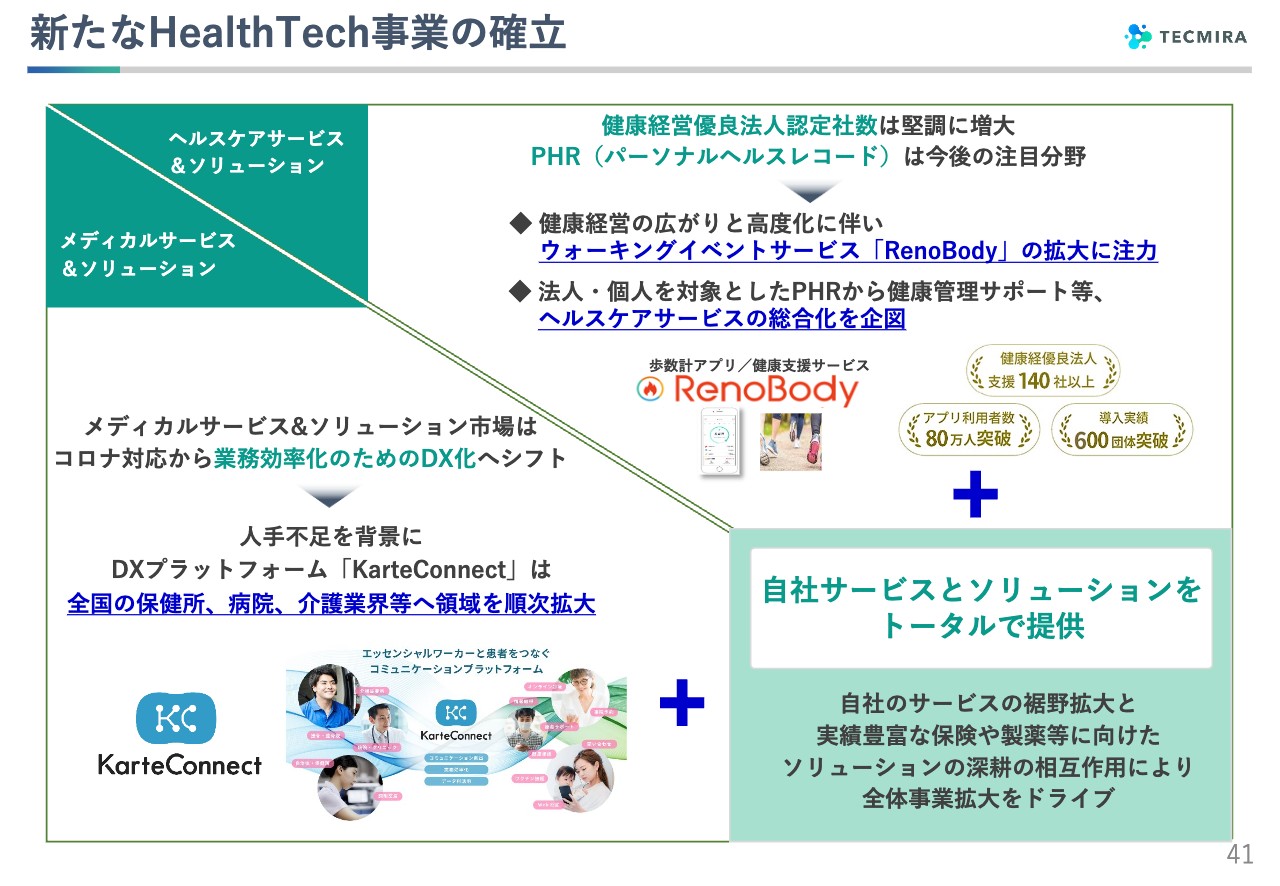

新たなHealthTech事業の確立

2つ目の柱、HealthTech事業についてです。昨年度まで、ヘルスケアの話はスライド右上に示したジャンルを中心に話していたと思います。「RenoBody」が中心となり、この自社サービスのノウハウを活用したソリューションを、保険会社等も含め展開してきました。「RenoBody」は、非常に大きく成長してきました。

もともとはビジネスイノベーションのセグメントにあったメディカルの事業と、「RenoBody」の領域には、当然関連性があるため、この2つを含めて広い意味でHealthTech事業としました。

ここに「KarteConnect」という自社製品を今年から導入したのですが、自社製品+ソリューションというかたちで、双方の事業を収益性の高い事業に確立させていくプロセスを、しっかりと行っていきたいと思っています。

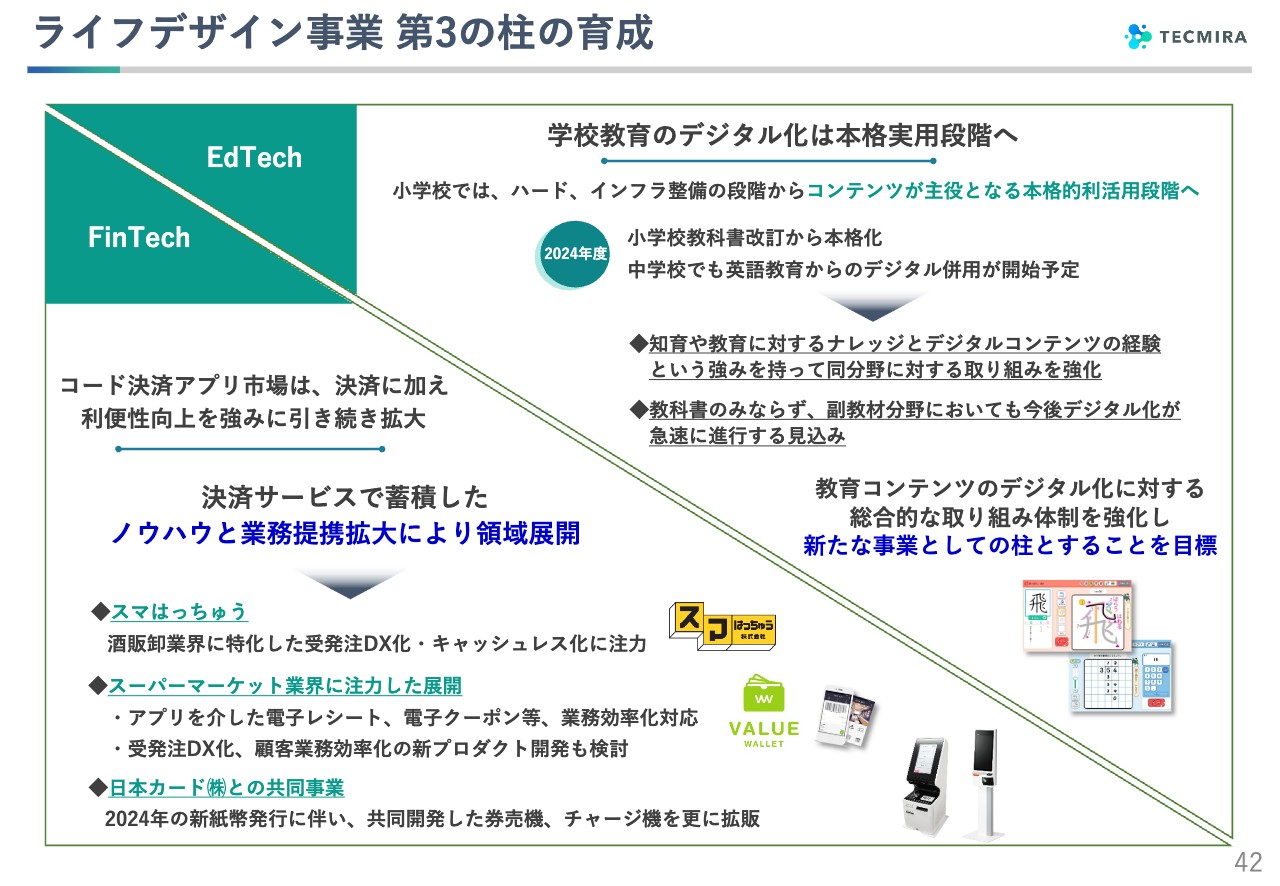

ライフデザイン事業 第3の柱の育成

3つ目の柱が、その他の分野です。EdTechとFinTechとスライドにありますが、EdTechの分野は特にGIGAスクールということで、学校にパソコン・インターネットという箱が入って、これからはその箱に入れるコンテンツが非常に大きくなると言われています。ここは我々の強みのコンテンツクリエーションとITの力を持って、この分野を走らせていきたいと思っています。

FinTechの分野はプリペイドから始めましたが、スーパーや酒販など業界特化というかたちでいろいろと新しい展開が出来てきており、こちらも1つの事業として塊になってくれればと思います。

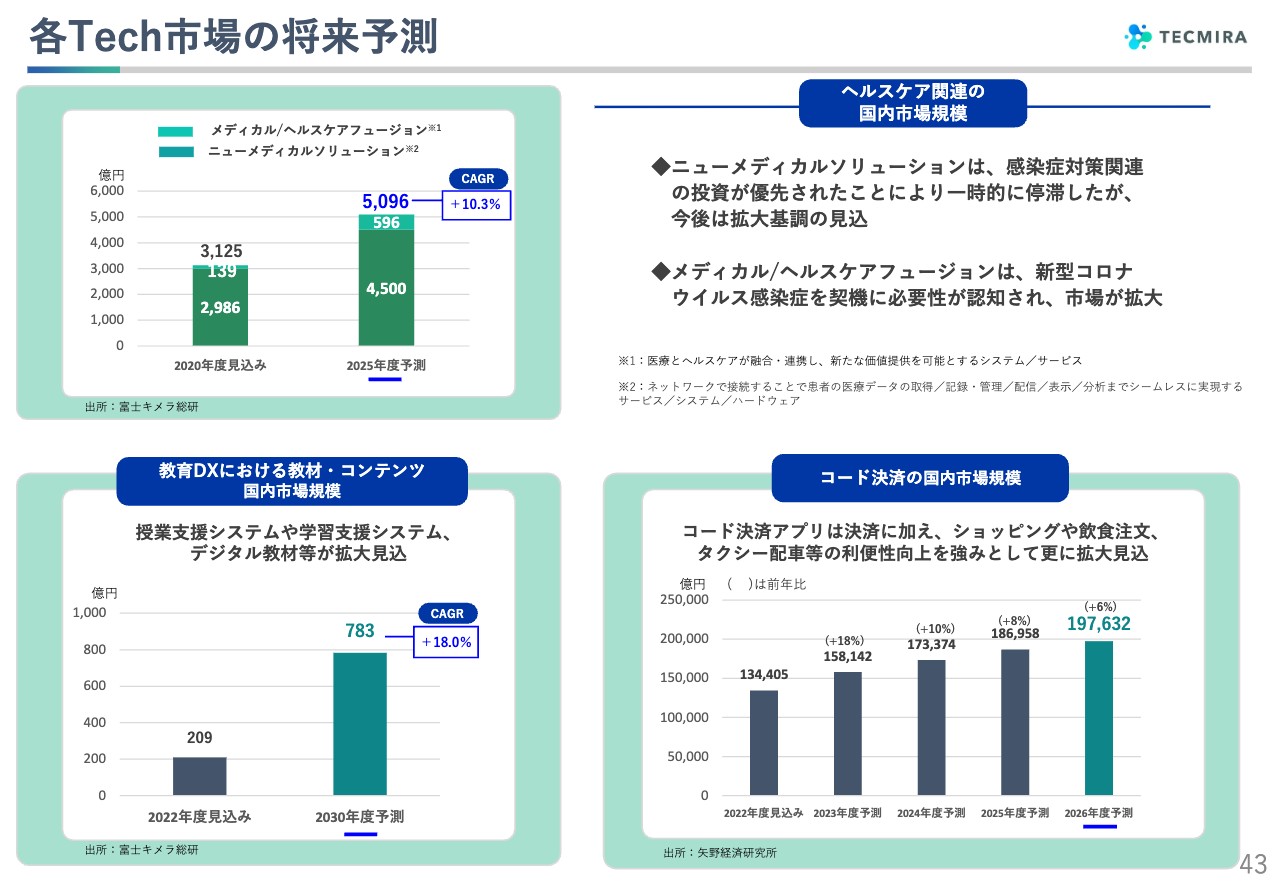

各Tech市場の将来予測

これらは、市場としていずれも大きな成長が見込まれているため、CharaTech、HealthTechに次ぐ第3の柱をライフデザイン事業の中で確立していきたいと思います。

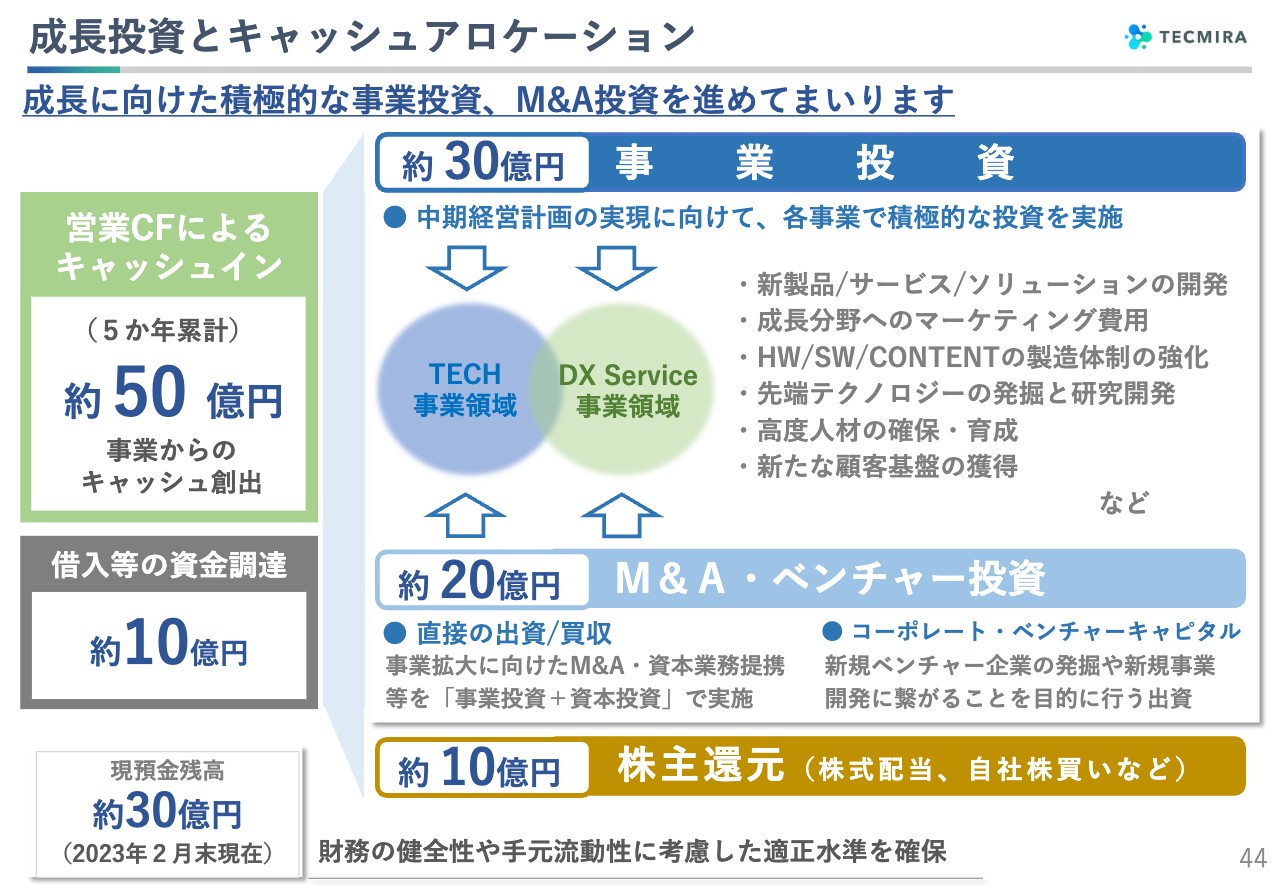

成長投資とキャッシュアロケーション

以上の計画では、事業全体として営業キャッシュフローでは約50億円の収入が見込まれます。それにプラスして、借り入れ等が10億円で、60億円の原資に対して、事業への投資を30億円、資本投資を20億円、株主還元を10億円と、このようなバランスで高成長に向けた体質を作っていきながら、きちんと株主還元を行っていきたいと思っています。

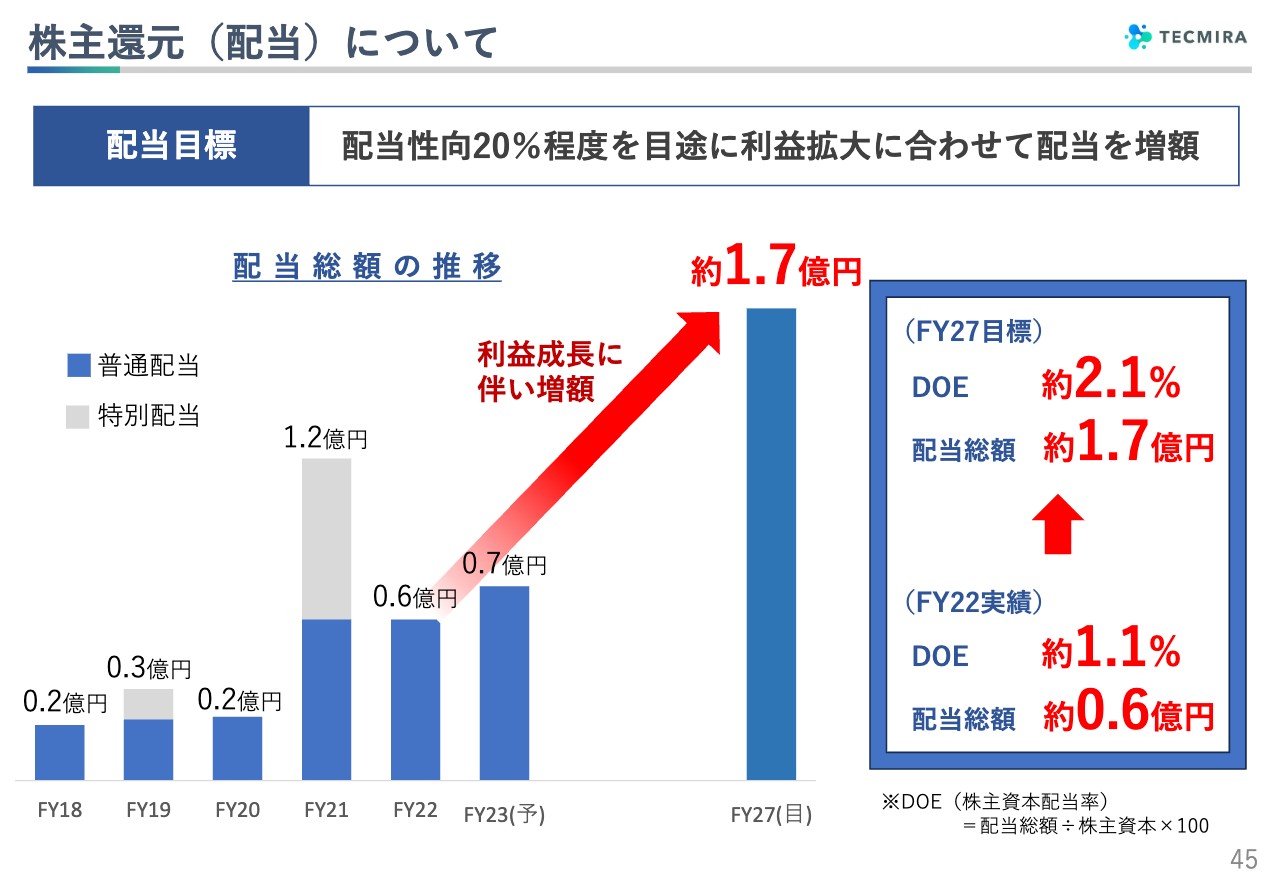

株主還元(配当)について

配当に関しては、配当性向20パーセント程度で安定配当という方針を掲げています。利益の成長に従って配当総額は約3倍、DOEは約2倍の2.1パーセント程度を目指します。

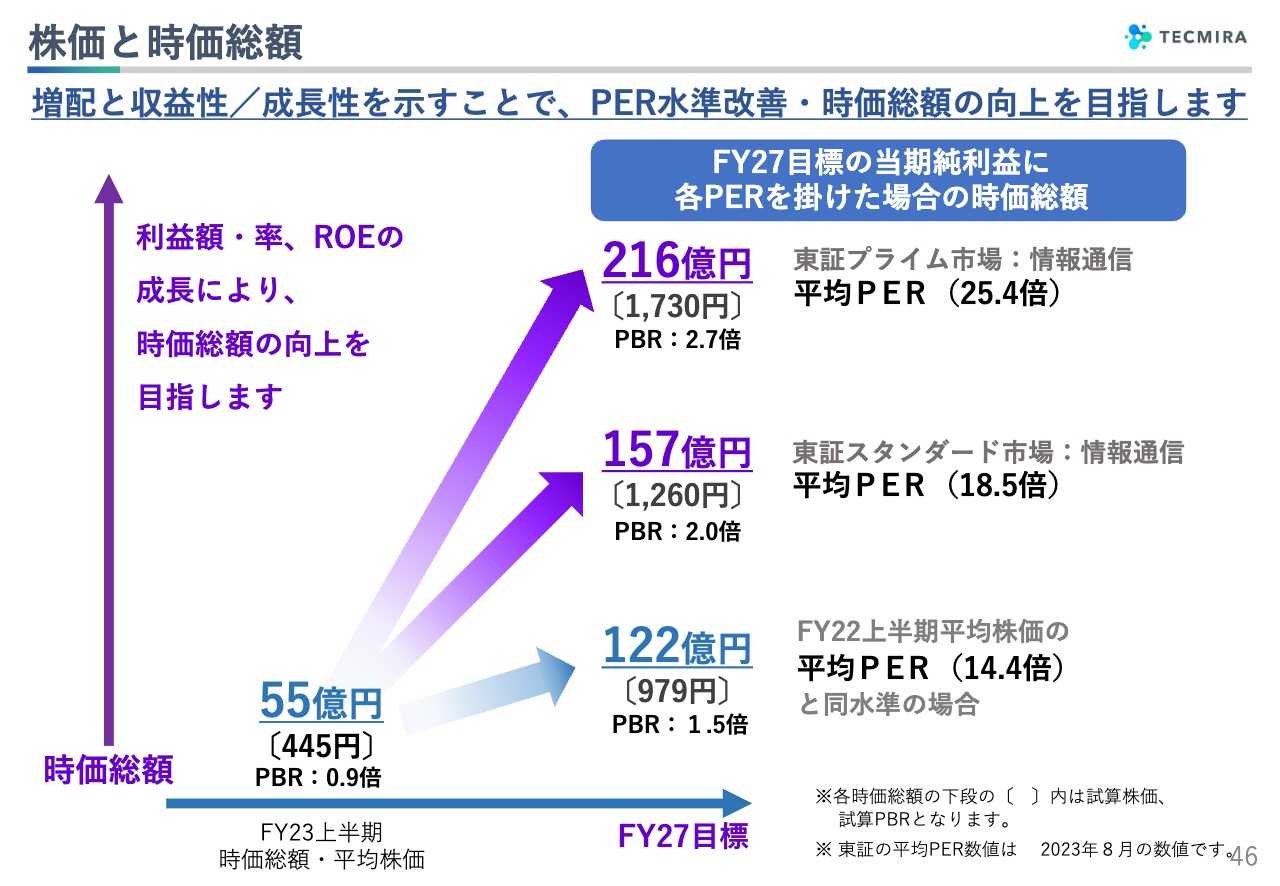

株価と時価総額

株価の時価総額についてです。現状、上期は平均が445円で55億円、PBR0.9倍です。現在の利益成長を続けていくことで、PERをぜひ上げていきたいと考えています。

東証スタンダード市場の情報通信の平均PERが18.5倍、東証プライム市場の平均PERがPER25.4倍です。利益成長で1株当たり利益を上げていけば、当然スライドのような時価総額、株価、あるいはPBRになると思っていますので、業績を実現しながらこのようなPER・株価にしていければと考えています。

当社グループ独自の<SDGs>

SDGsについては、我々の事業そのものが、まさにSDGsに直結すると考えています。いわゆるTECH事業領域に関して言うと、特にソリューションを通じた社会問題の解決が、そのアウトプットになると思います。

また、DX Service事業領域では、我々が事業として展開している健康、医療/介護、教育等は非常にSDGsに直結している分野です。

当社では、グループ表彰として年に1回社長賞等の表彰をしていますが、この中にSDGs貢献を評価した仕組みを導入していくことで、社会貢献にも積極的に取り組んでいきたいと思います。

TechnologyとCreativeで未来を創る

あらためまして、「TechnologyとCreativeで未来を創る」テクミラグループということで、中期経営計画に掲げて進めていきたいと思いますので、引き続きご支援をよろしくお願いします。

新着ログ

「情報・通信業」のログ