【QAあり】広済堂、新式場稼働率が順調に上昇し、葬祭収益が全体をカバー 通期業績の上方修正に伴い配当性向も引き上げ

2024年3月期 第2四半期決算説明

黒澤洋史氏(以下、黒澤):みなさまこんにちは、黒澤です。本日もよろしくお願いします。

7月から9月にかけて第2四半期の業務を行ってきました。世の中にとっては大変良いことですので悪い意味はまったくありませんが、当社の短期的な業績という観点からは、死亡者数が減少すると現実的な数字として当社の売上と利益が低くなるという相関関係があります。

常に数字を追いかける立場になって感じるのは、気温と人が亡くなる兆候には、極めて1に近い相関関係があるということです。7月、8月、9月の歴史的な猛暑により、第2四半期は亡くなった方が若干少ないというのが、当社を取り巻く全体的な環境でした。

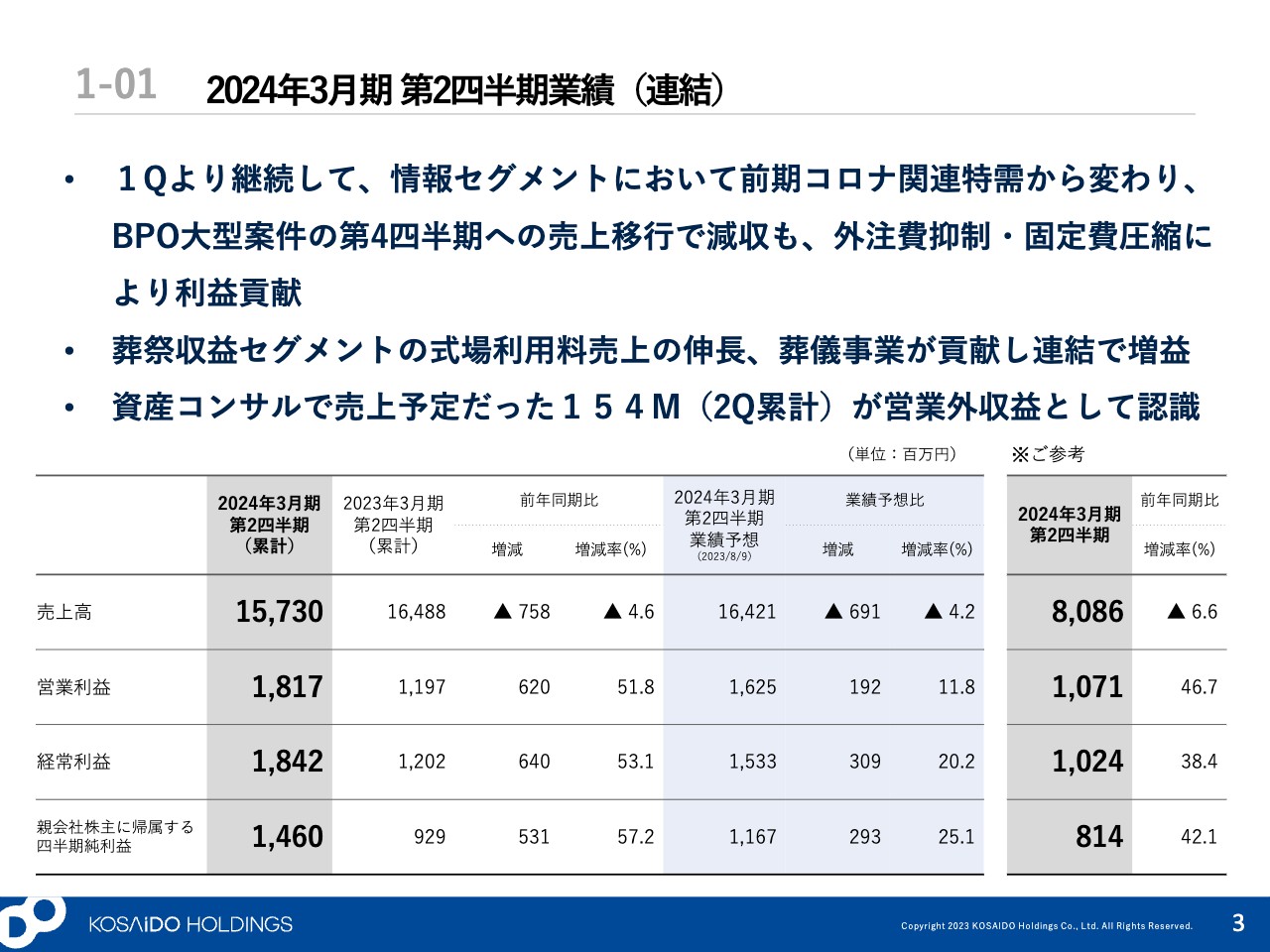

1-01 2024年3月期第2四半期業績(連結)

一方で、実際の業績についてはスライドのとおり、好決算を上げることができました。みなさまにお約束していたとおり、コストをしっかりコントロールし、情報セグメントや人材セグメントなどのサブセグメントでも着実に利益を出しました。また、資源高に基づくコスト増は業績予測に保守的に織り込んでいますが、こちらが想定したほど高くなかったことも好決算の要因として挙げられます。

こちらは決算説明のたびにご説明してきたことですが、我々は2年から3年の短中期スパンにおいては、火葬場における式場を大幅に増やします。これは利益率がきわめて大きい式場のレンタル事業で、当社はしっかりと成長できるとご説明してきました。その式場の稼働が想定よりも少し伸びたことなども、好決算の背景です。

しかし一番大きな要因は、コストに対する我々の取り組みが功を奏したことだと思います。

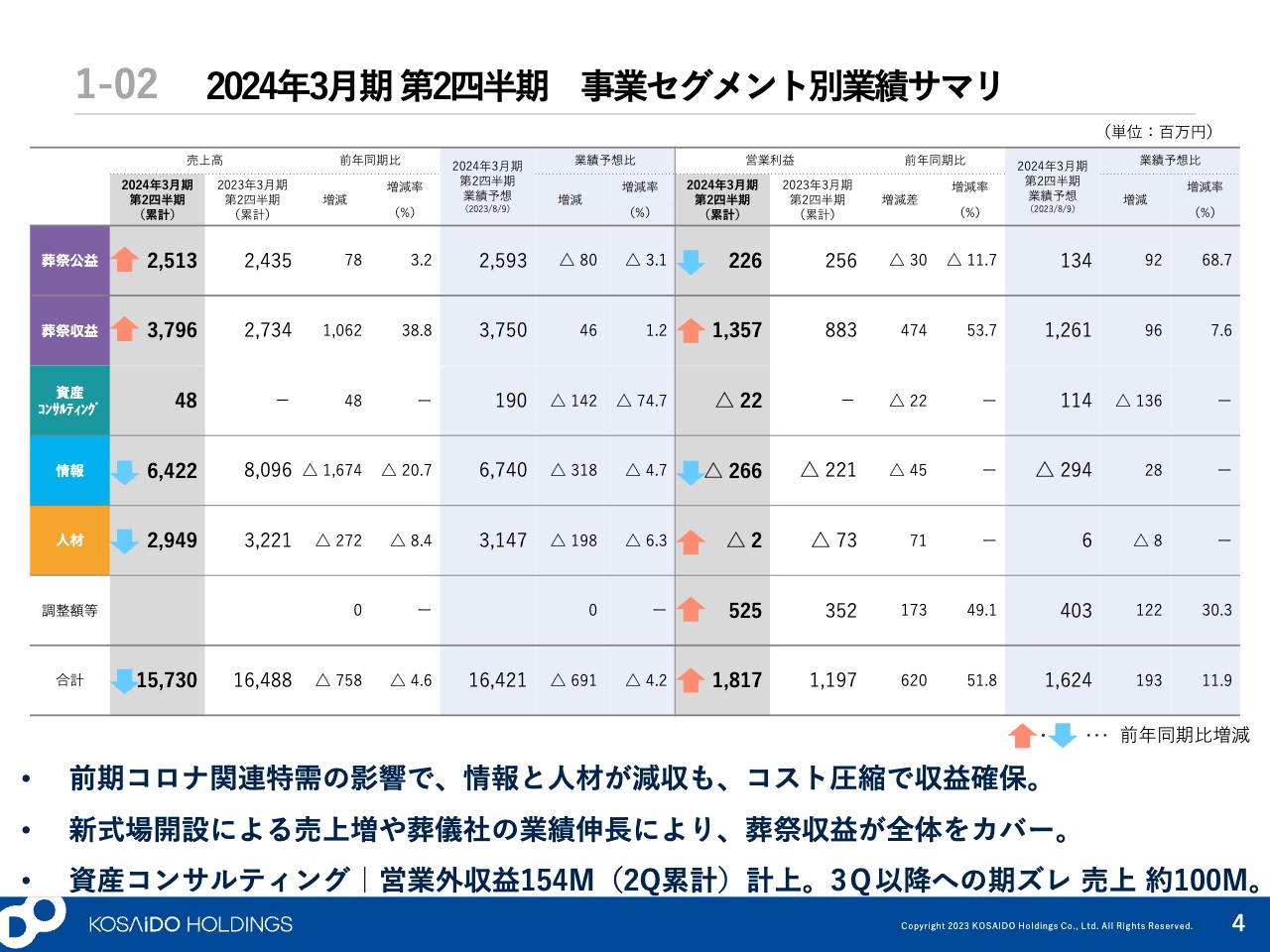

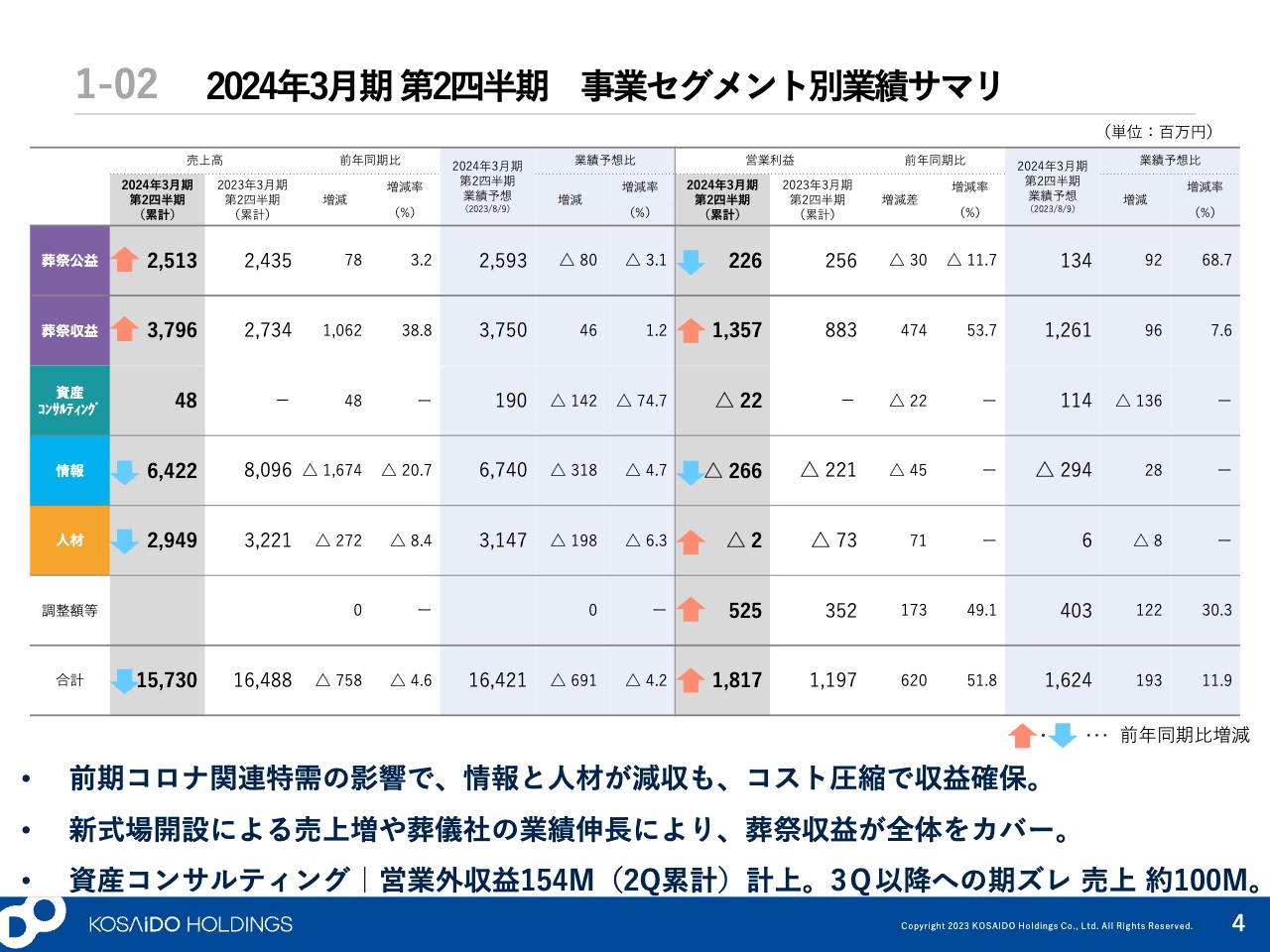

1-02 2024年3月期第2四半期 事業セグメント別業績サマリ

スライドの表は、今回の決算をセグメント別に示したものです。業績予想との比較では、やはり葬祭収益セグメントが良い状況です。なお、資産コンサルティング事業では想定外の収益があったものの、第2四半期に計上予定だった案件の決済が伸びたことにより、計上時期を第3四半期以降にずらしています。

しかし、我々は今期示した数字を最終的に達成できる自信があるため、資産コンサルティング事業においては、予定外の収益をプラスした業績予想としています。期ズレ分の収益は約1億円です。

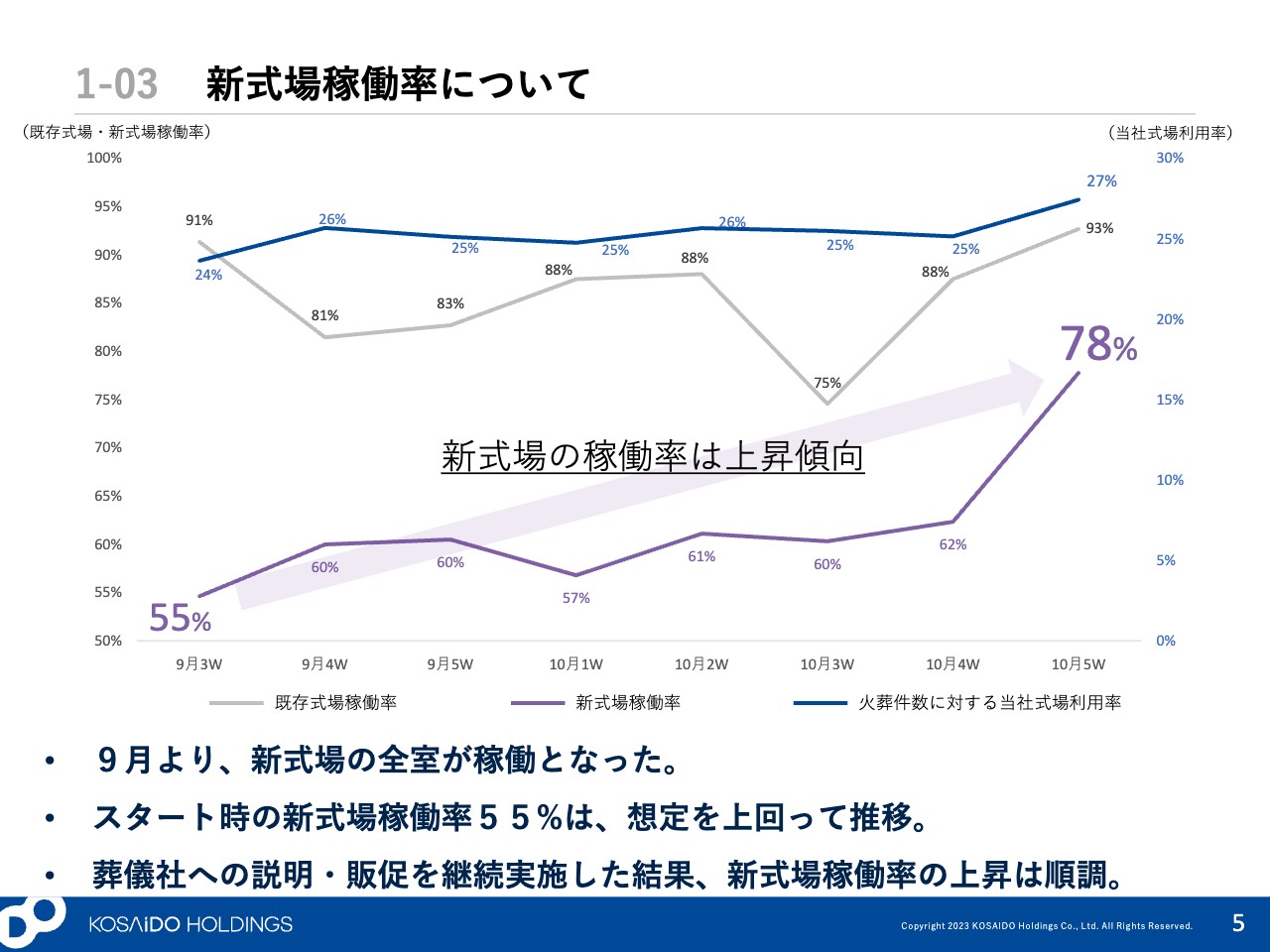

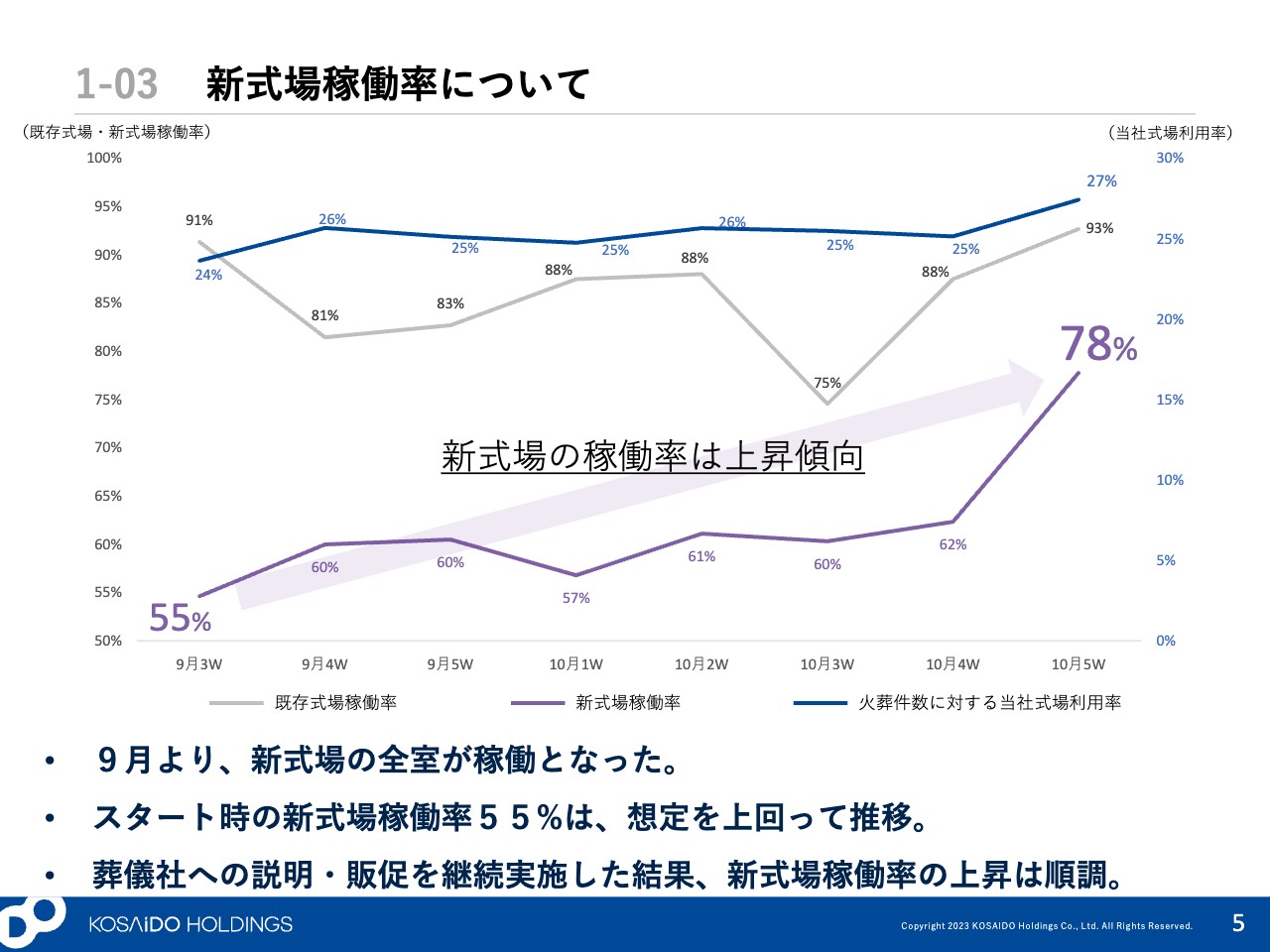

1-03 新式場稼働率について

これは先ほどもお伝えした、我々が短中期で最も収益のドライバーとして考えている新式場の稼働率です。過去にもご説明していますが、もともと我々の式場は、過去10年間ずっと通年平均93パーセントの稼働率を保ち続けてきました。こちらは、運営側から見るとほぼ満室の感覚です。

そのため、式場の数をほぼ倍近くまで一気に増やせると判断し、増設工事を行いました。新式場の稼働率については、新式場でも滞りなく良いお葬式ができるという認知が広がれば既存式場の通年93パーセントの稼働率に近づきますが、最初は50パーセント程度での立ち上がりを見込んでいました。

今のところ、新式場の稼働率の予測は9月から11月は50パーセント、12月と1月は例年式場が足りずにご遺族さまに葬儀を大変お待たせしてしまうことになっています。業界全体で、エンドユーザーに満足度の高いサービスを提供しきれていない状況です。

このようなこともあり、もともとの事業計画では新式場の12月と1月には半自動的に埋まるだろうと考えており、そちらを基に業績予測を出しています。したがって、今回発表する第2四半期決算のうち、9月の新式場の稼働率は当初50パーセントと予想していました。

当然ながらその数字にとらわれず一生懸命営業活動を行い、業績をさらに上げるべくさまざまな工夫をしてきました。結果、直近では78パーセントまで上がってきています。日によっては満室になる日も出てきました。この施策に関しては、想定以上に順調な手応えを感じています。

5ページのスライドのグラフの右上に、耳慣れない「当社式場利用率」という表記がありますが、こちらは「火葬件数に対する当社式場の利用率」を意味しています。

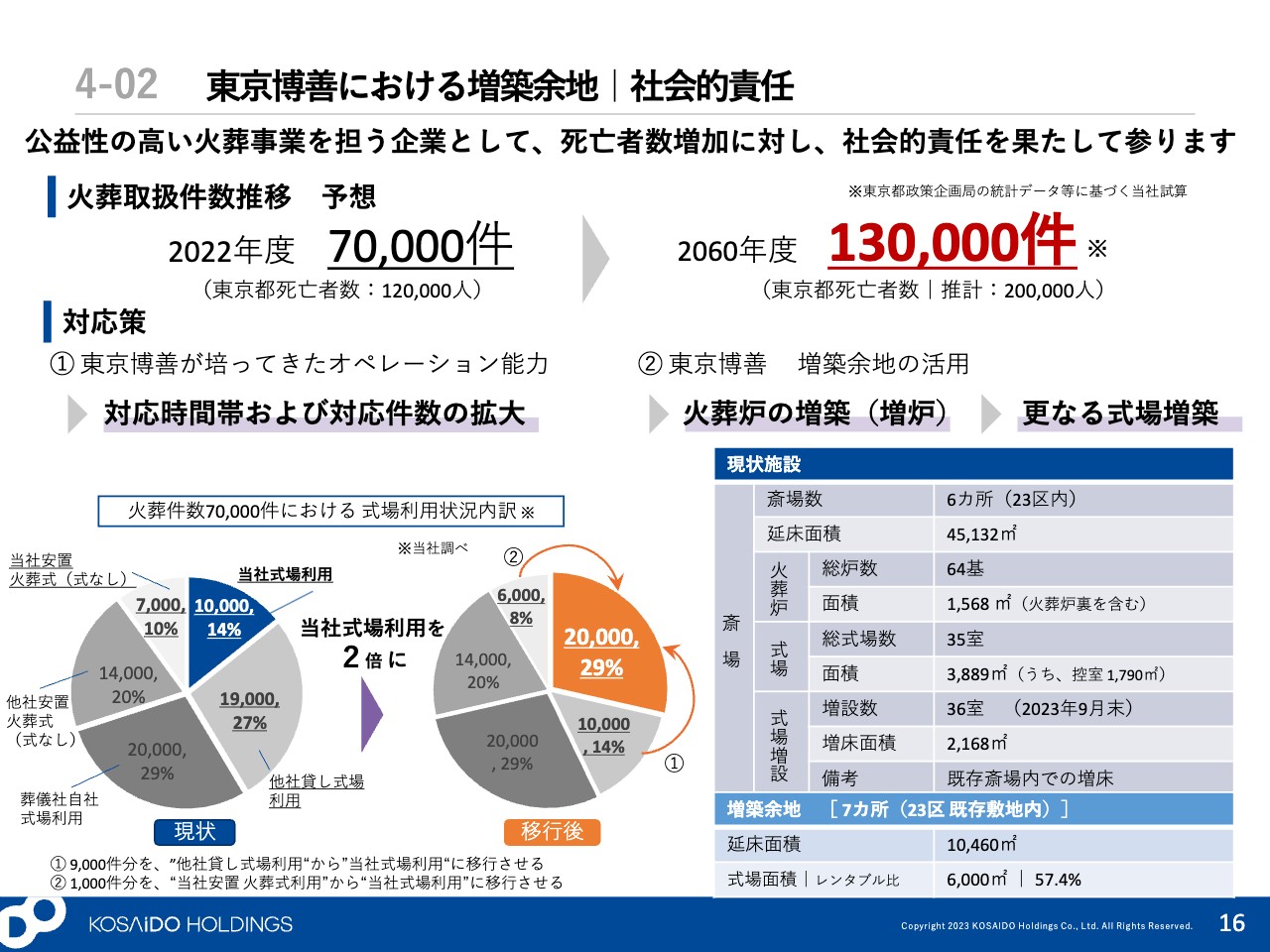

4-02 東京博善における増築余地|社会的責任

「式場利用率」について詳しくご説明します。こちらは前期末決算で示した資料です。「式場を約2倍に増やしても、お客さまがしっかりついてくるのか」というみなさまの疑問に先回りして答える意味で、スライド左下の円グラフを使ってご説明しました。

当社はもともと7万件の火葬を扱っており、式場は1万件ご利用いただいていますが、式場はすでに満室で予約が取れない状況です。したがって、この「1万件」という数字はユーザーが1万件しか使いたくないのではなく、使いたいけれど1万室以上の式場がないために借りられずにいる1万件に過ぎません。この円グラフは、他から1万件移行させて2万件にすることが可能であることを示しています。

火葬場内に式場があると霊柩車で棺を運ぶ必要がないため、式が短時間で終わります。さらに、霊柩車のような特殊車両を用意すると10万円近い費用となり、葬儀のエンドユーザーが支払う単価100万円超に対して1割近いコストがかかるため、当然ですが同じ建屋内で式場が使えるほうが良いわけです。

当社の式場は、競合である外部のレンタル式場と比べてまったく高くありません。このことが、式場を増やす策を立てた際に「自信がある」とお伝えした根拠でもあったわけです。

7万件の火葬のうち、式場利用を2万件にするには、簡単に言うと火葬件数に対する当社の式場利用率を28パーセントに近づける必要があります。2割る7が約0.28になるためです。

現在の利用率は27パーセント弱まで上がってきました。これは式場稼働率とも相関しますが冬場を越えた時に30パーセントにできれば、もともと持っていた式場稼働率93パーセントの指標をさらに上げられるのではないかと、社内目標を立てながら仕事に取り組んでいます。

逆に、これまでは自然に任せて93パーセントの稼働率を保っていましたが、積極的な販売策でこの数字をさらに底上げしていけば、今発表している予測や中期経営計画に少し利益をプラスした着地をすることもできます。

その目標を目指し、式場の火葬件数に対する利用率を追いかけながら取り組んでいるところです。そして、その数字は我々が今回新しく作った式場を93パーセント稼働させるにふさわしい利用率になりつつあります。

確実などという言葉をあまり使ってはいけないのかもしれませんが、冬場を越えれば、ほぼ自信を持って第3四半期、第4四半期に臨めるのではないかと思います。以上が、第2四半期までの新式場稼働率についてのご報告です。

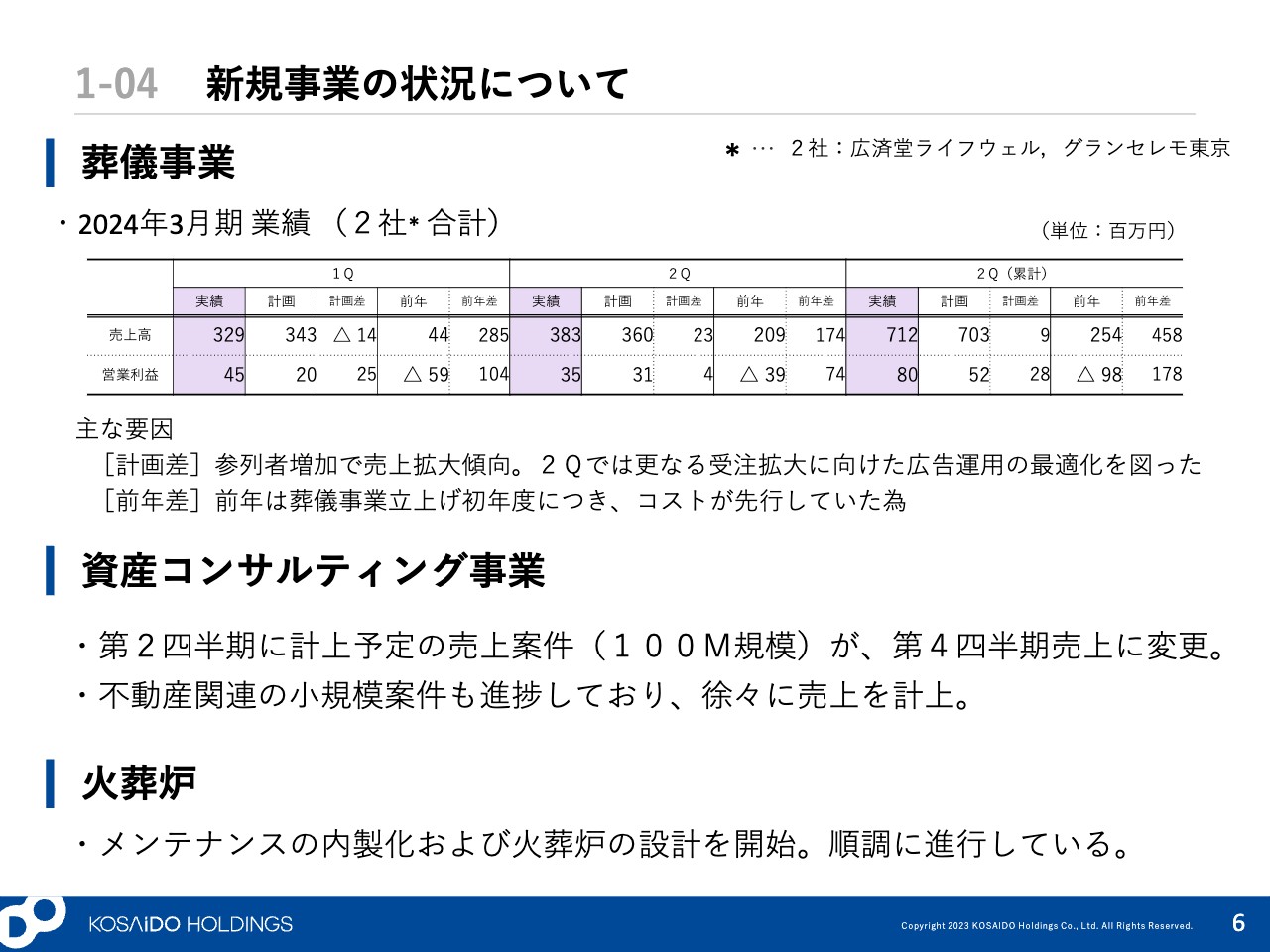

1-04 新規事業の状況について

子会社2社においては、前期から葬儀事業の展開に取り組んでいました。こちらについては、2年前に出した中期経営計画で「非常に大きな数字になっていくポテンシャルを秘めている」と発表していましたが、コロナ禍を経て単価が安かったこともあり、利益があまり出ませんでした。

我々が当初思っていたような急激な右肩上がりの成長には及ばず、現在示している「中期経営計画3.0」では少し自信をなくしたともお伝えしていましたが、スライドのとおり、第2四半期の営業利益は計画差でプラス400万円となりました。大したプラスではないと思われるかもしれませんが、経営側の感触は好調です。

前々回の決算説明では、客単価の低迷を受け、子会社の葬儀事業で計画していた投資を少しの間凍結・保留しているとご説明しました。投資の内容は、ご遺体を搬送するための車や、その車を運用するための免許取得にふさわしい設備と人材です。また、お花などを保管する冷蔵庫も含めて自前で整える予定でした。

以前は投資を行っていないとお伝えしましたが、結論から言うと投資を実行しました。スライドの表はそれらを踏まえた数字となっていますが、第2四半期の利益ベースでは早くも前年差でプラス1億7,800万円を達成済みです。もともと、子会社の葬儀事業は通期で前年比プラス約1億9,000万円と予測していたため、第2四半期で1億7,800万円へ到達したことは好調だと言えます。

こちらも火葬件数と同様に気温とほぼ一致した相関関係があるため、12月と1月が最も案件が増える時期であることは間違いありません。そちらを待たずしてここまで来ているということです。

その他の新規事業としては、資産コンサルティング事業や火葬炉事業があります。資産コンサルティング事業については、冒頭でお伝えしたとおり少し規模が大きかったため、早い段階から予定されていた売上が四半期ベースで期ズレしています。念のため、第4四半期に計上されるものとしておきました。

また、小規模案件も続々と進捗しており、徐々に売上を計上できるようになってきています。しかし、中期経営計画全体の柱になるような事業にはまだ育っていませんので、今は一生懸命育てています。可能性は十分あるため「育ってくれたらいいな」という気持ちで育てています。育った暁には、それなりの数字を添えてあらためて発表しますので、現段階では目標に向かって努力しているというご報告までとさせていただきます。

火葬炉についても同様です。設計に着手し、メンテナンス内製化のための人材も整うなど、粛々と進捗している状況です。

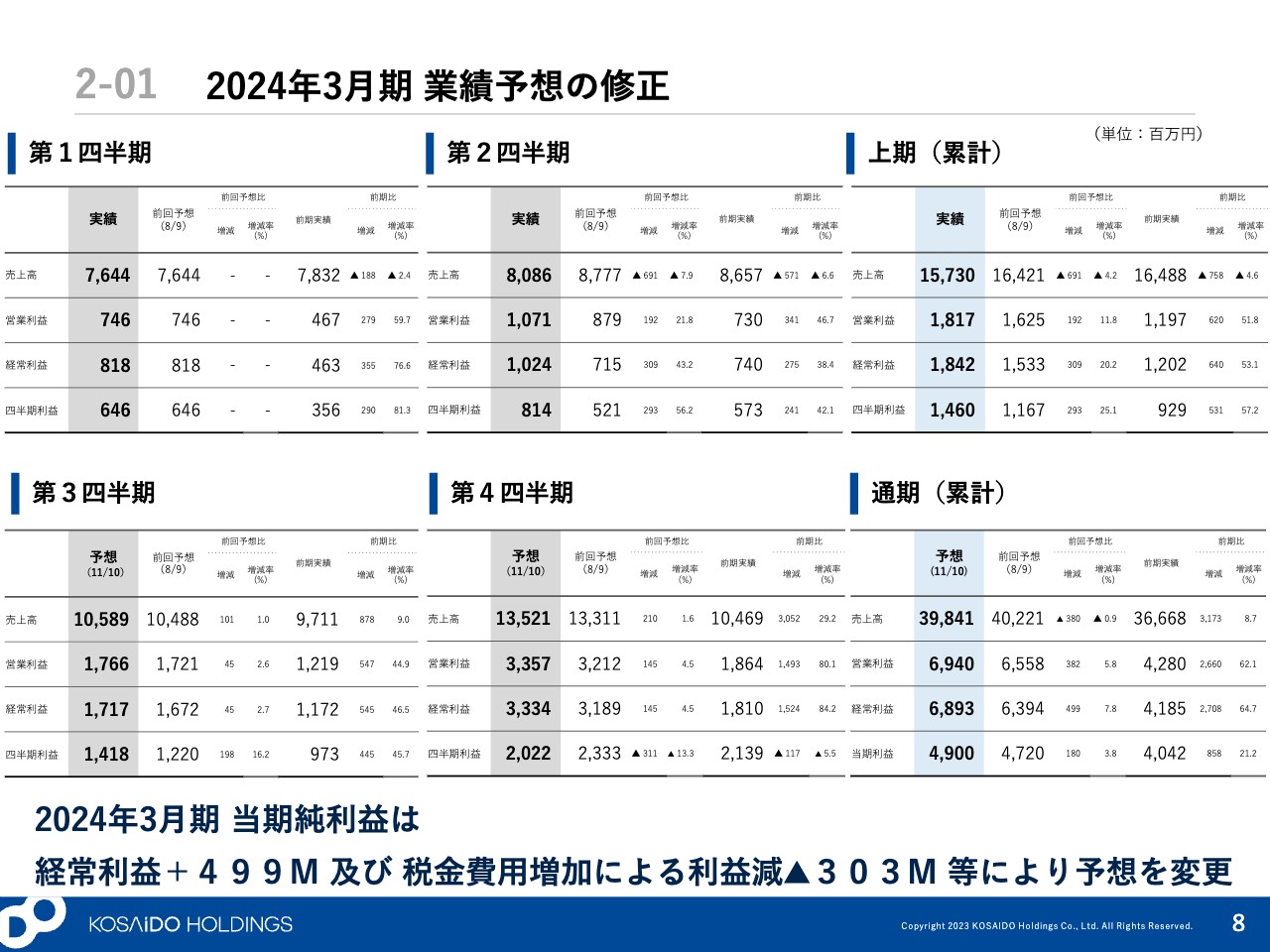

2-01 2024年3月期 業績予想の修正

今回も、業績予想の修正を行いました。第2四半期でプラスになった部分をそのまま反映したかたちとなります。

資産コンサルティング事業などの一部のセグメントで収益の期ズレなどがあった関係で、数字的には少し入り組んでいますが、表を見ていただければ修正点がわかると思います。

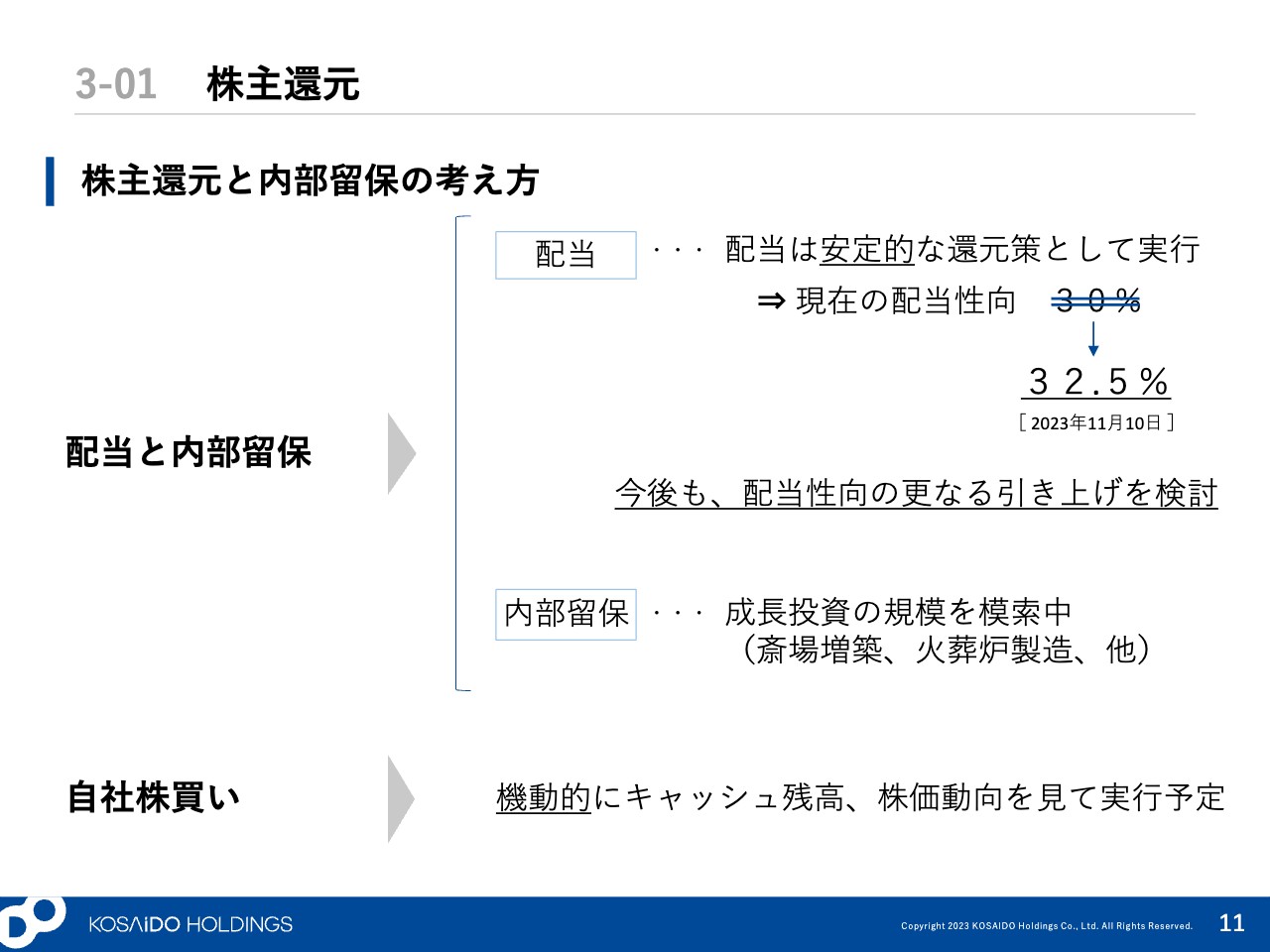

3-01 株主還元

本日の発表で大きなポイントとなる部分として、株主還元の考え方をさらに一歩進めました。業績や成長に対しての経営陣の自信がより深まってきたため、今後も徐々に議論を深め、さらなる向上をしていくための一歩目と受け止めていただければと思います。

これまでは配当性向30パーセントをお約束していましたが、取り急ぎ32.5パーセントまではすでに引き上げました。今後も随時引き上げ、さらに我々の企業価値を向上させていきたいと思っています。

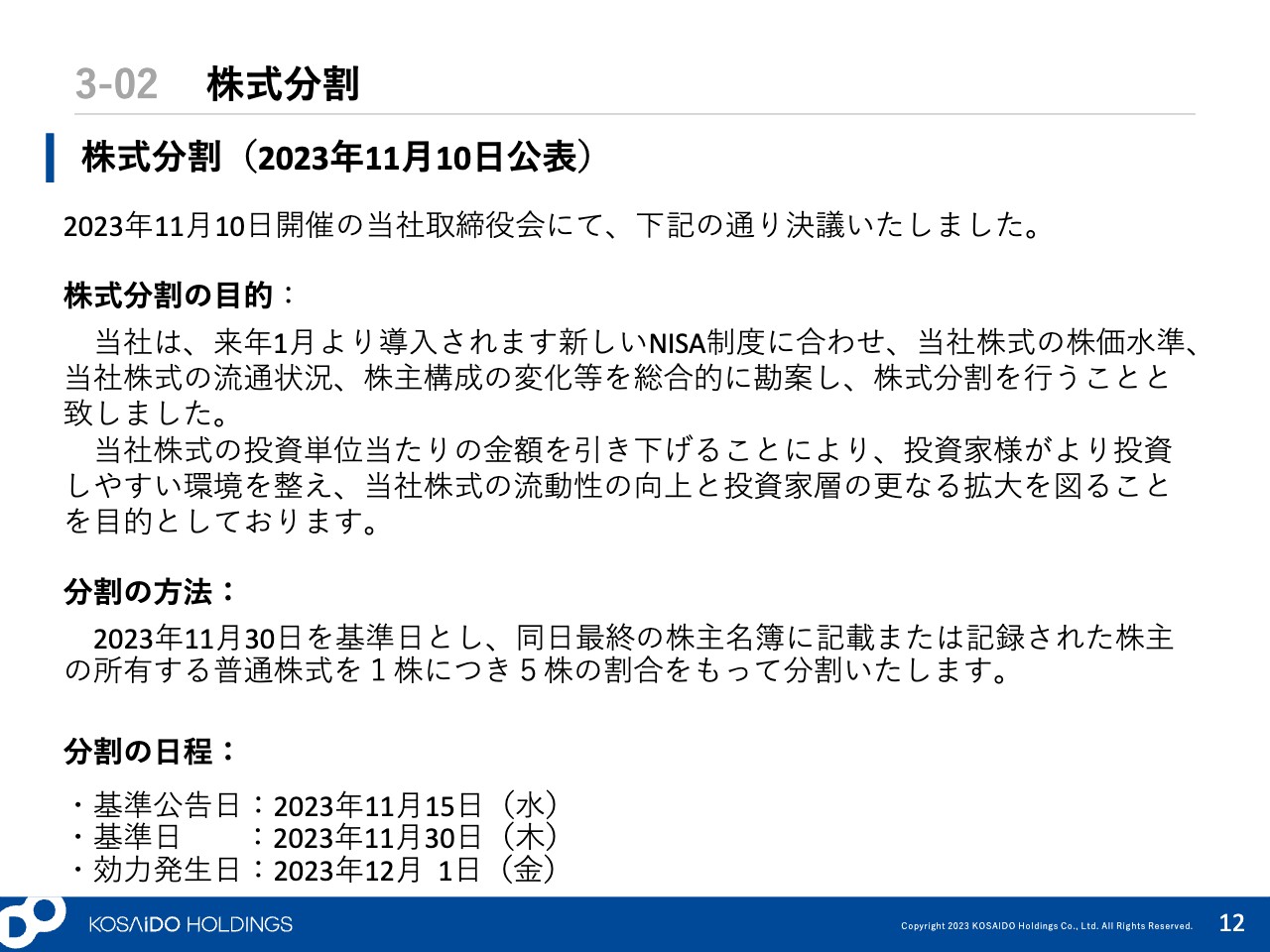

3-02 株式分割

株式の分割についてです。来年から新しいNISA制度が始まるため、少し踏み込んで1株当たり約600円となるように分割を行いました。

今まで、投資いただくには30万円が必要でした。しかし、NISAを始めたての新卒社会人でも投資できる6万円程度から選べる銘柄とすべく、分割することを決めました。先ほど「TDnet」でも発表しています。

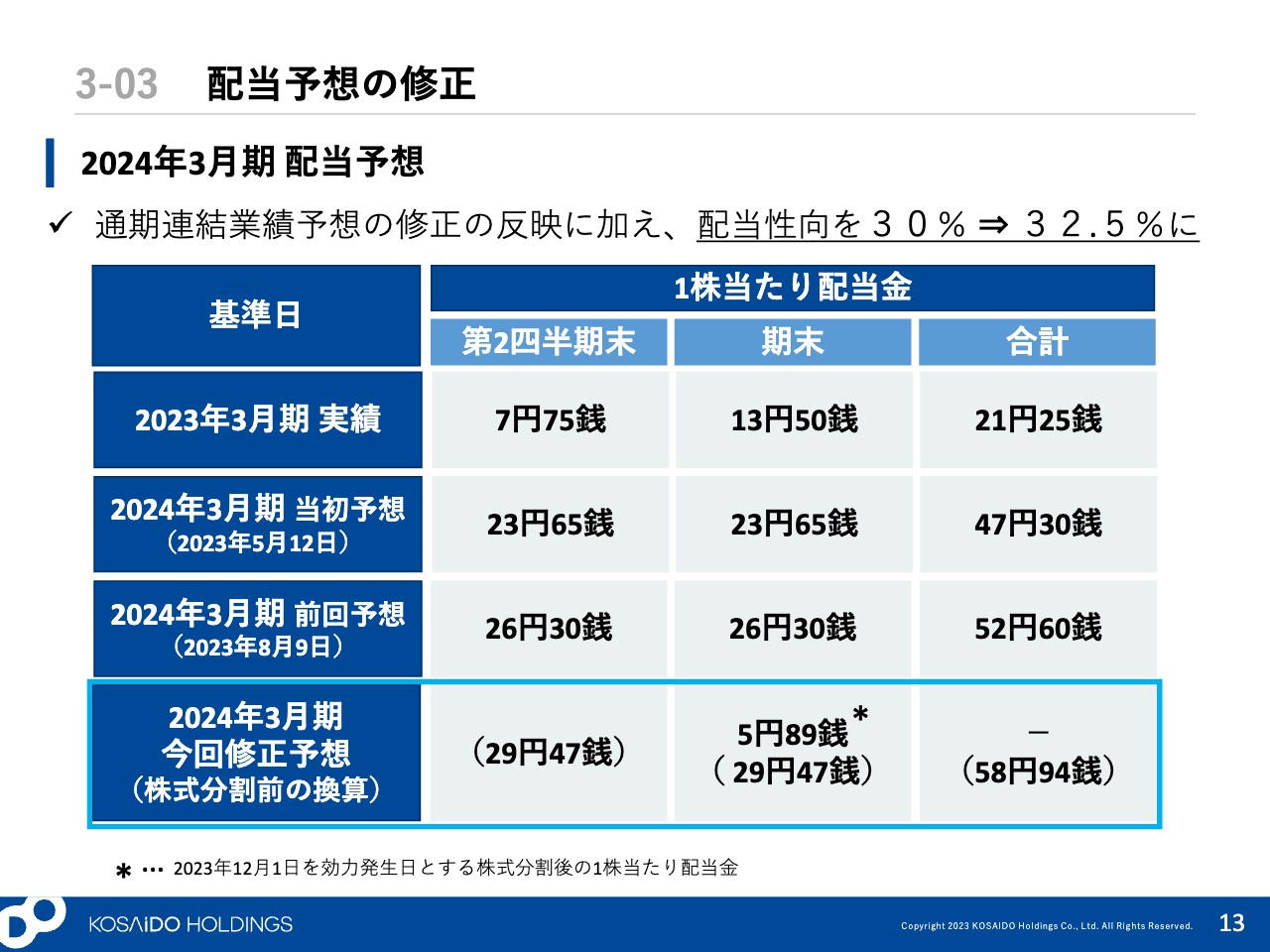

3-03 配当予想の修正

業績の上方修正に伴い、配当性向も上げました。これにより、1株当たりの配当金はスライドのとおりとなっています。これからも徐々に配当を引き上げていきたいと思っています。また、キャッシュの状況に応じて自社株買いの検討を行いたいと思います。

来春に現進行期の期末決算とともに新しい中期経営計画をお届けする予定ですが、そこでは、昨今の流れを踏まえて配当方針や累進配当なども発表したいと社内で議論を進めているところです。以上が、第2四半期の決算内容です。

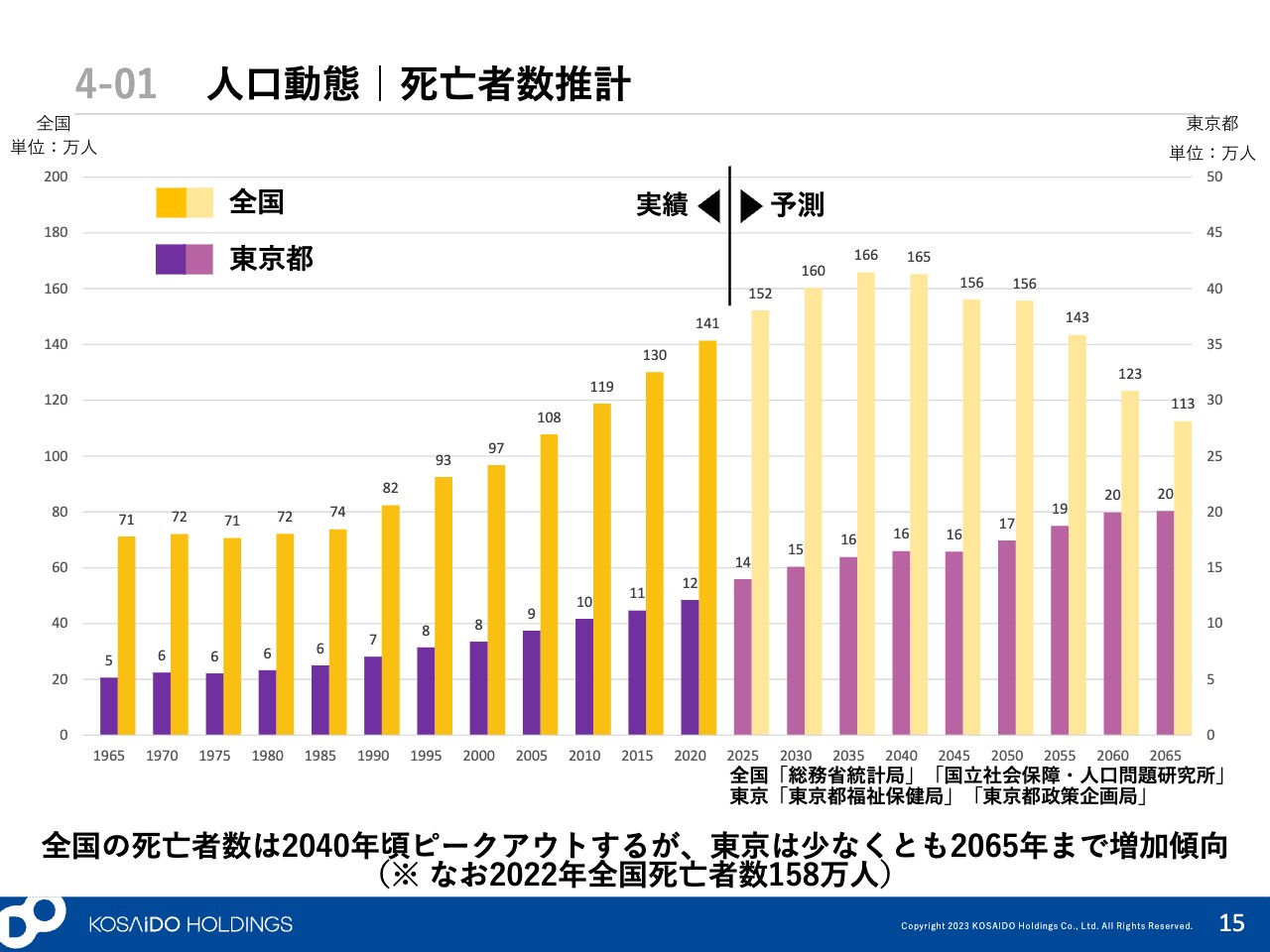

4-01 人口動態|死亡者数推計

長期的な展望については、今までお話してきたことと同じですので目新しいお話はありません。東京都の発表している統計からもわかるとおり、東京都のみで見れば人口流入があるため、2065年まで死亡者数は増えていきます。このような外部環境の中で、我々は増えていく葬儀をこなしていかなければなりません。

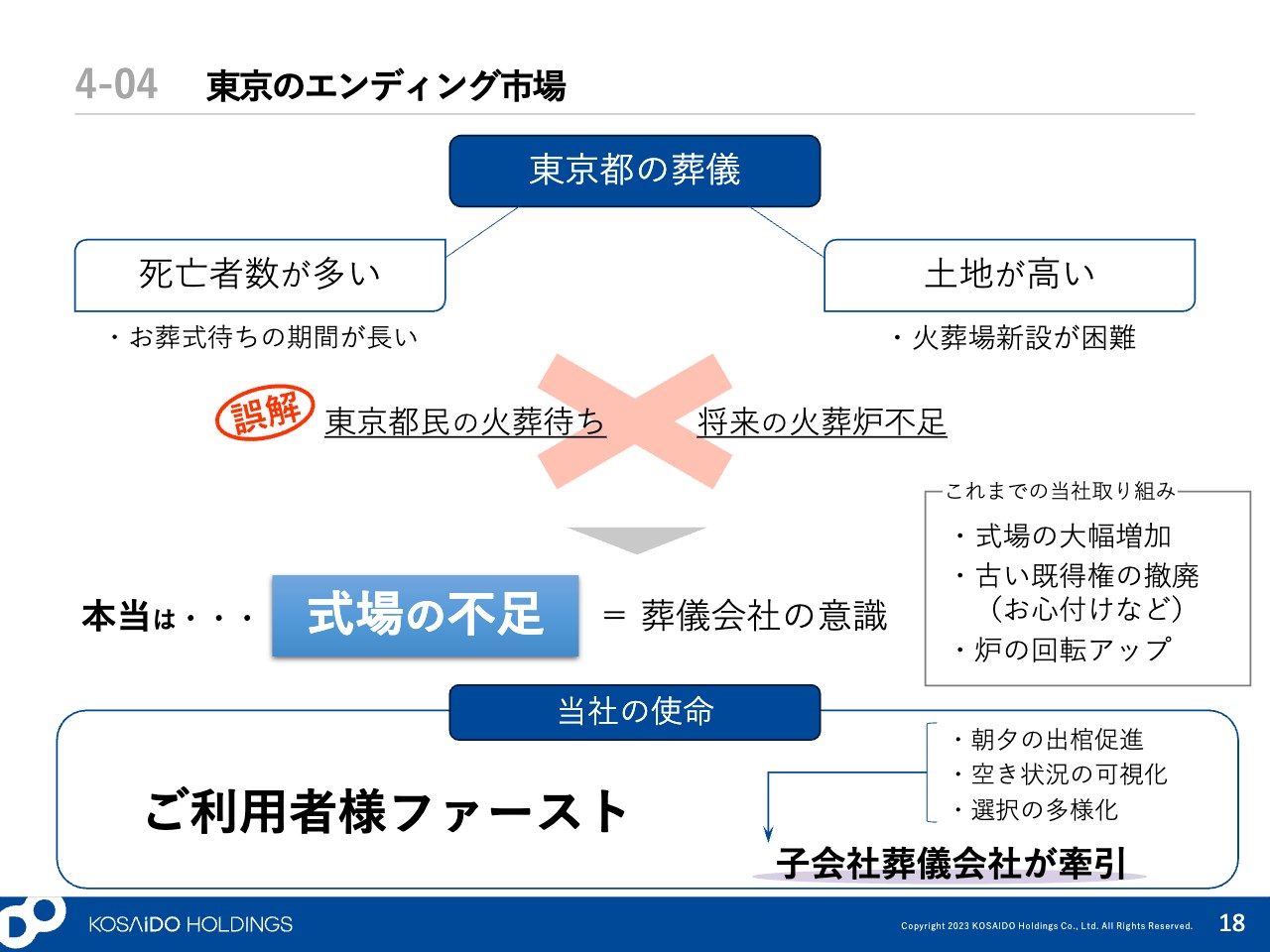

4-04 東京のエンディング市場

一方で、これまで関心が薄かったとまでは言いませんが、最近は徐々にメディアなどでも、火葬や葬儀に関してある議論を目にする機会が徐々に増えてきました。

それは「火葬をするためにエンドユーザーが待たなければいけない」という状況についてです。比較的メジャーな地上波のテレビ番組でも目にする機会があったため、そちらについて我々が考えていることを少し整理しました。こちらは折に触れて繰り返し表明し続けていきたいと思います。

我々は、社会から負託を受けて東京都での葬儀と火葬を行っています。東京都の葬儀は、他の都道府県の葬儀とは異なる特徴があります。それは、土地が高いことと死亡者数が多いことの2つです。

総務省の統計によると、全国平均では2040年で死亡者数の増加が止まると言われていますが、東京都の統計では死亡者数は2065年まで増えます。そのため、東京都にお住まいの方々に、親御さまが亡くなった後に「本当に滞りや不都合なく葬儀ができるのだろうか?」と不安に思われてはいけません。

我々はプロバイダとして「そのような心配はありません」と明確に言い続けなければいけません。そのようなメッセージ発信について、これまではあまり力を入れられませんでしたが、今後は折に触れてPR活動を行いたいと思います。

端的にお伝えすると、火葬炉が足りないために葬儀を待つという状況は現状も起きていません。すべては式場の不足から起きています。我々に限らず、葬儀会社は自分で式場を持っており、その式場のレンタル料が売上や利益になります。

したがって、自社の式場を稼働させるために、エンドユーザーを待たせる際には「火葬炉が空いていません」とご説明しているのだと思います。こちらが、報道と実態が乖離している原因ではないかと個人的に思っています。

先ほど、新式場の稼働率は平均93パーセントだとお伝えしました。一方で、東京博善の火葬炉の稼働率は50パーセントです。実は空いているため、火葬炉が埋まっているからお葬式ができないということはありません。子会社が行う葬儀では、出棺時間をずらすなど選択を多様化していく提案を今後も発信していきたいです。

これは業界が変わるきっかけになるかもしれませんが、やはり利用者である東京都民の方々を第一に考えることが我々の使命だと思いますので、いろいろなことを恐れずに行っていかなければならないと昨今思っています。

なお、これまでにも、今まで行われていなかった炉の回転数の向上や式場の大幅増などの取り組みを行っています。加えて、税法上から見ても極めて問題である従業員がご遺族からお心付けをいただく風習を撤廃するなど、今後も経営の近代化に取り組んでいきます。

これらの取り組みは、我々が通常の葬儀会社と差別化され、ひいては良い葬儀を提供することにつながります。そして、今後の成長にもつながっていくと思っています。この内容は具体的に数字では表せないため、現状の中期経営計画では示していません。

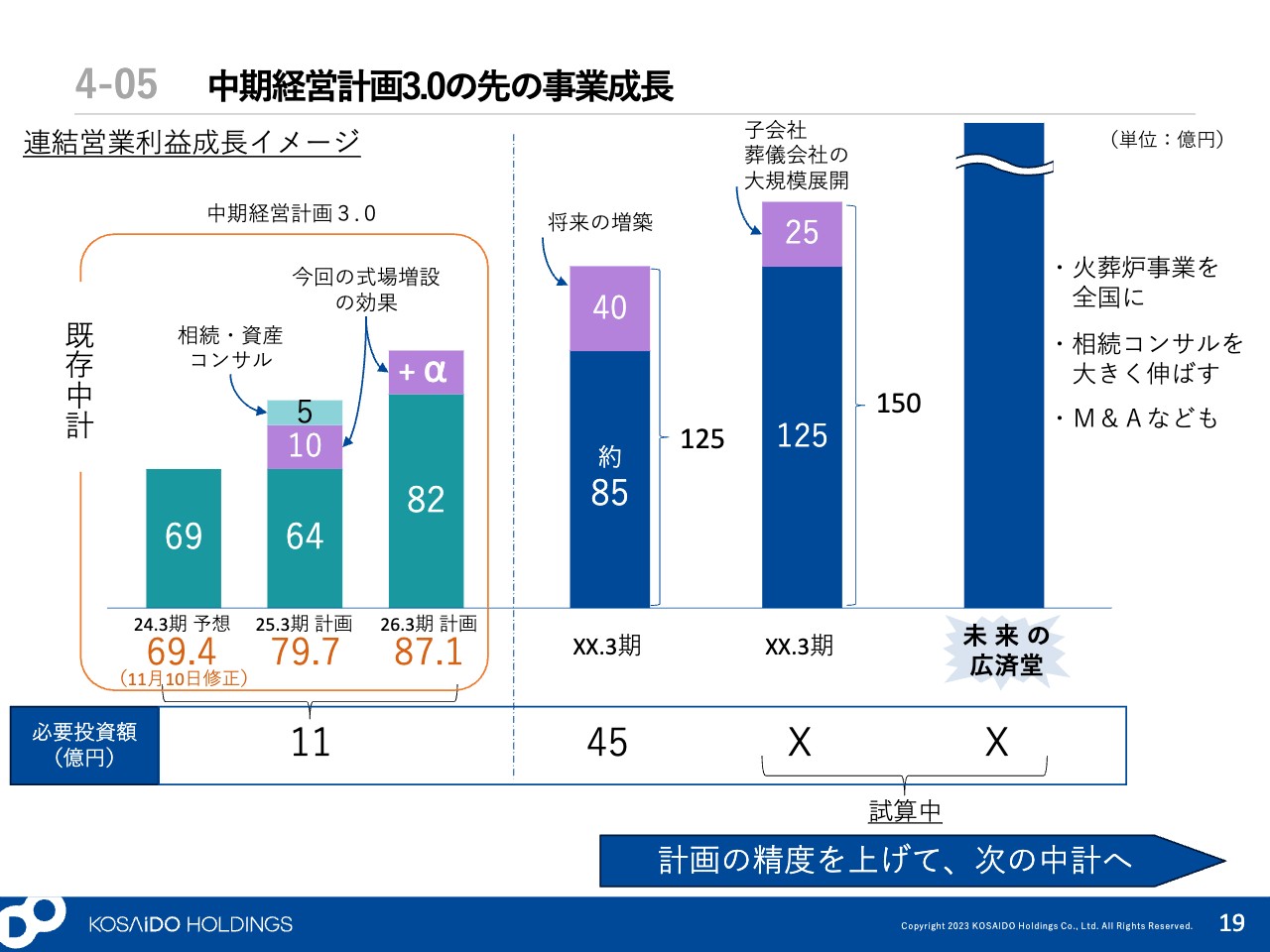

4-05 中期経営計画3.0の先の事業成長

中期経営計画で示しているのは、スライドの左から3つの棒グラフです。営業利益が87億1,000万円まで伸びるところまでは、数字を添えてみなさまに発表しているところです。

こちらは先ほどもお伝えしたとおり、式場の増設により実現可能な部分ですので、我々としては極めて自信を持っています。正直なところ以前は心配しながら行っていた部分もありますが、順調に稼働率が伸びたためもう大丈夫だと思っています。

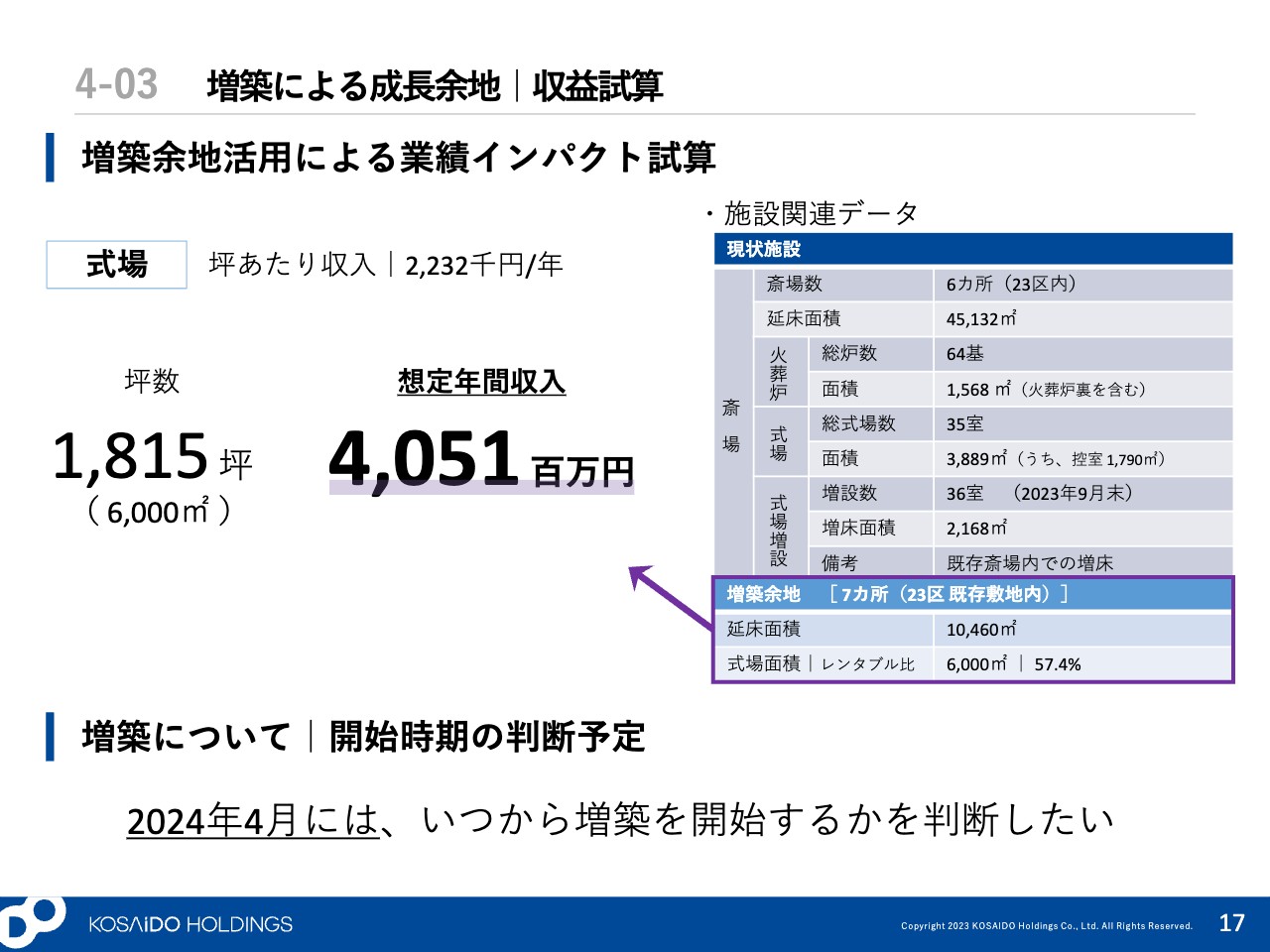

また、現時点では中計でお示しする段階まで試算しきれていませんが、投資額は坪単価をかけた45億円と仮定しています。我々は1万平方メートルの増築が可能ですので、そのうち6割を式場に回せば収入が増えます。そのため、ToDoベースでは営業利益125億円まで見えており、当期純利益は税引後で約90億円になると見込んでいます。

税引後100億円の利益を目指していくところになると、先ほどお伝えしたとおり、令和の東京都のお葬式というテーマで行っている我々の葬儀会社には、東京都内を超えた発展があるのかもしれません。数字が好調になってきたことにより、そのような計画が社内でスタートしました。

子会社における葬儀事業の大規模展開などが軌道に乗れば、見えてくるかもしれません。グラフは今想定できるところまでですが、必要投資額でXになっている部分に、子会社の葬儀事業の大規模展開に対して25億円を投入したいと思い描いています。こちらについては、まだみなさまに発表できる段階ではなく、漠然とした話です。

そしてさらに漠然とした話ではありますが、まだ我々に成長の余地があれば、火葬炉事業や資産コンサルティングを大きく伸ばしていきたいと思っています。それらが数字化した場合には、さらに計画を超える利益も狙えるのではないかと思います。

これらを目指して、今後もみなさまのご期待に沿えるように一生懸命仕事に取り組みます。思い付いたものやPDCAが回って着実に結果が出たものについては、都度ご報告していきたいと思いますので、どうかお付き合いいただければと思います。引き続き、ご指導ご鞭撻のほどよろしくお願い申し上げます。以上で、第2四半期決算のご説明を終わります。

質疑応答:式場の稼働が10月第5週に急上昇した要因について

質問者:式場の稼働が順調に立ち上がってきているとご説明がありました。スライドを見ると、特に10月第5週に、それまで60パーセント程度だった稼働率が急に上がってきたように見えます。この要因について教えてください。

黒澤:さまざまな施策を打つにあたって、当初は「これなら使っていただけるのではないか?」と考えて売り出し、予約を受けました。2周から3周して初めて結果を1回分析できるため、それを踏まえて「あれをやってみよう」「これをやってみよう」となります。

例えば、エレベーターを増設したのは1台だけですので、台車の使い方を工夫できる業者の場合は、祭壇部品や花を積み込めるできるような台車を自ら購入するなどして、エレベーターの往復回数を減らしています。

このような工夫を行う会社は、新式場を多く使っています。一方で、そのような工夫をされない業者は既存式場を使っており、そのことによってお客さまを待たせている可能性も否定しきれません。そのため、葬儀場や火葬場であらかじめ買って用意しておけばよいと考え、取り組んでいます。

また、小さな変更としては、予約画面において既存式場の下部に新式場を入れていたところを、新式場を上部に表示するUIに変えています。これ以外にも考えた施策をいろいろと行いました。

レンタル品が増えたという話については、告知してから効果が出ることになります。したがって、工夫して行って告知をした内容のローンチが、ちょうどこのあたりだったというところだと思います。

質疑応答:情報セグメントにおける赤字縮小要因と利益の進捗状況について

質問者:葬儀事業は非常に順調に行われていますし、KPIを見ても外部からもわかりやすいのですが、情報事業では「現在第1四半期のコストコントロールがかなりうまくいったために、想定していた赤字が大きく縮小した」とご説明いただきました。

第1四半期を拝見すると、期初想定どおりの赤字幅に近い水準で終わっています。そのような意味で言うと、コストコントロールは一過性の部分があったのではないかと見えてしまいますが、実際のところはいかがでしょうか?

どうしても季節的に第4四半期に利益が集中して、御社全体の業績にも大きく影響を与えるような業態になっているため、この進捗について教えていただきたいと思います。

黒澤:情報セグメントはコストコントロールの結果、業績予想比プラス2,800万円の改善に至っています。2,800万円という数字は、良化した部分とそうでない部分をすべて足し引きした最終的な値です。そのため、大きな要因はコストコントロールとなっています。

コストコントロールに一過性の部分があったかについては、項目が非常に多いため、当然その中には一過性のものも含まれていると思います。しかし、一番大きいのは昨年11月に実行した人員削減の効果です。こちらは業績予測において保守的に見ていたため、コストをやや大きめに入れていましたが、実際はそこまでの必要がありませんでした。

一方で、悪化したイベントも起きています。火葬ほどではありませんが、情報セグメントでも電気を使うため一定のエネルギーコストを計上しています。政府が行っている補助金によって、想定よりもエネルギーコストが抑えられている部分があるため、電気代も葬祭セグメントほどではありませんがそれほどかかりませんでした。こちらについては一過性に属するかもしれません。

この結果は、1つの施策ではなく分散した数多くの項目から得られたものですので、一定の再現性はあるだろうと思っています。

質問者:BPOにおける受注の進捗状況はいかがでしょうか?

黒澤:受注は予定どおり順調に進捗しています。第3四半期と第4四半期に下方修正しなければならないようなイベントは起きていません。

質疑応答:資産コンサルティング事業の期ズレや進捗状況について

質問者:新規事業の資産コンサルティングにおいて、一部の大型案件の期ズレおよび想定外に入ってきている案件の進捗について、もう少し具体的に教えてください。大型案件は物件売却が関与するようなものだと思いますが、今回前倒しで新たに入った収益はどのようなもので、PDCAではどのような点がうまくいっているのか教えてください。

黒澤:以前からご説明していた方針では想定していなかった、細かなものが大部分です。具体的には、喪主さまが当社の斎場で火葬を行いますが、当社の売上は概ねこちらに該当します。販促物を見て、約1ヶ月後にお電話で問い合わせをしてきた方に対し、相続のサービスをご提供しています。

その中でも、実際に物件を売却したい方から仲介のお仕事をいただくなどのニーズがある場合は、納税資金などのための貸付に関して「返済の代わりに不動産を売却するかたちでも良いですよ」等のさまざまな提案をしていきたいとご説明していました。しかし実は、このような案件は今期の業績予測には1円も入れていませんでした。

したがって、現在示している資産コンサルティング事業の業績予測は、具体的な案件が見えているもののみを対象としています。まだあまり大きな金額ではありませんが、以前からやりたいと思っていた事業に対してお客さまからお問い合わせをいただき、着実に受注へとつながっている状況です。

質疑応答:来期以降の式場の価格設定の考え方や方針について

質問者:今期の葬儀事業が非常に堅調に推移することは、KPI等からすでに見えてきています。気が早いと言われてしまうかもしれませんが、式場稼働率が直近で上がってきているため、来期以降の価格設定についての考え方と方針を教えてください。

黒澤:来期以降の式場価格については、70数パーセントでは目標の90パーセントに達しないため、12月から1月と冬が終わった後の2月から3月の稼働率が、既存式場と比較して遜色ない事業に育ってくれることを期待しています。

また、葬儀会社のお話を聞いていると、慣れていない会場では段取りに怖い部分があるとおっしゃる方が極めて多いです。こちらは12月から1月にご利用いただくことで解消されると思っているため、まずは実際の結果を見ていきたいと思っています。

結果が見えた後に、どのぐらいの価格まで上げても稼働が落ちないのかという観点で、値段を決めていくことになると思います。現時点では価格の目線を置いていない部分もあるため、春を目処に検討開始を見込んでいるという旨を回答とします。

質疑応答:増築を行う場合の時間軸や償却などの計画について

質問者:増築による成長余地についてご説明いただきましたが、スライドの「2024年4月には、いつから増築を開始するかを判断したい」という記載の詳細をうかがいたいです。

1万平米と記載がありますが、増築を行うと判断した場合は一度に行うのか、徐々に進めるのか、時間軸を教えてください。また、当然ながら償却が入ってくると思います。実際にどのようなかたちで葬儀費に貢献してくるのか、目線や絵姿について可能な範囲でご回答をお願いします。

黒澤:おっしゃるとおり、一度に増築を行うことはないと思っています。1箇所の斎場に偏って1万平米あるわけではなく、当社が経営している火葬場は6箇所あります。取り壊しおよび建て直しを行う時期が迫っている斎場もあれば、四ツ木斎場のように12年前に建て替えが終わったばかりの火葬場もあります。このような火葬場は、30年間程度は現状の建物を使うことになると思っています。

設計とともにこれらの整理を行い、順番を決めなければいけません。大きな方向性は、おそらく4月の設計に着手するタイミングで示せると思います。新たな式場を稼働する中で、具体的な策を打たなくてもすぐに稼働率が90パーセントを超えた斎場がある一方で、非常に工夫してようやく稼働率が60パーセントを超えた斎場があることがわかりました。

当然ながら、すぐに稼働率が100パーセントを超えた斎場は先に増築を行います。場合によっては木造などの軽い建物を建てる予定です。同じように、ニーズが高くすぐに新式場が埋まり、かつ建物が古い場合はすべて建て替える計画を想定しています。

その場合は、自治体に対して容積の緩和を交渉したいと考えています。先ほどもお伝えしたとおり、死亡者数が増えるという予想もあります。加えて、我々はそう思っていませんが、一部では火葬炉が足りないのではないかという声もあります。

それならばなおのこと、新たな土地に火葬場を建てるよりも、すでに火葬場がある土地に高層にして建てたほうが、社会的にも限られた敷地面積という資産を有効に使うことができます。したがって、行政の方にもご協力いただける点があるのではないかと思っています。

このような話が進められる場合、結果が出るまでは着工を遅らせることになると思います。こちらは増築に関するポリシーになりますので、当社の計画に変更を与える要因になると思っています。完全な結論は出せていませんが、ひとまず4月の段階で見えているであろう6割程度の計画を、多少なりともかたちにしてお示しできればという思いでスライドに記載しました。

ただし、あまりゆっくり考えることではないとも思っています。最も大きな数字として2065年までの死亡者数の予測が出ています。投資金額が大きなものは計画的に進めるべきであり、早く計画を立てて進めていくほうが周辺の方々にも安心して応援していただけると思いますので、4月にはいったんの方針を出したいです。

質疑応答:資本収益性、ROA、ROEの目標と目安について

司会者:「資本収益性、ROA、ROEの目標または目安としている数字はありますか?」というご質問です。

黒澤:当然のことながら社内には指針があり、基本的には「現状の中計で実現できるROAを下回るものはやらない」ことになっています。KPIは、現在の中計でも示しているとおり、シンプルではありますが「営業利益をどのように伸ばしていくか」を計画の中心に置いています。こちらは先ほどお話しした、投資金額が定まらない部分が株主還元施策をクリアにできていない要因にもなっており、当社が行える成長投資の内容と金額をまだ算出できていません。

2年前から経営を大きく変え、もともと行っていた事業モデルである火葬場の運営ではなく「さらにやれることがあるのではないか」「まだ果たせていないミッションがあるのではないか」を自問自答し、新しいことにもたくさん着手しようという考え方で取り組んでいます。

これらが現時点で未だに完了していないため、将来のB/S予測を固めきれていません。したがって、現在はROAなどのマイルストーンを置いて戦略を立てていない状況です。

質疑応答:連結の粗利に関する方針と目標数字について

司会者:「連結の粗利の見通しはさらに改善していくという理解であっていますか? 具体的な目標数字はありますか?」というご質問です。

黒澤:中計でも示したとおり、伸びていきます。先ほどのご質問でもお答えしましたが、現在は競合他社とほぼ同じ価格で式場を提供しているため、決して高くありません。

一方で、エンドユーザーがお支払いになる葬儀額100万円に対し、当社以外から式場を借りた場合は車の手配に余分なお金がかかります。このような部分の金額を5割から6割程度値上げしても、お客さまはあまり減らないだろうと考えています。

しかし、現在の価格を想定して事業を組み立てている利用者や葬儀会社もいるため、さまざまなバランスをとりながら進めていきます。ただし、当然ながら、式場の値段を上げたことによる増益については粗利は利益でしか伸びないため、粗利率の観点では高くなります。

また、当社の既存式場の粗利は、細かい管理会計を見るとそうではないものの、共有部分の減価償却費も原価に含まれています。一方で、先ほどご説明した増築によって増える利益は、現在は非常にざっくりとした数字でしか示していませんが、共有部分の床面積が非常に少ないことと、火葬炉をどれだけ増やすかが大きなポイントであると思っています。

火葬炉の床面積のほうが火葬炉以外の床面積より圧倒的に高いですが、火葬炉はあまり増築しなくてもよいという展望も見えています。こちらは行政の方ともお話ししながら最終的に決めていくため、本日この場で決まるものではありません。ここでお伝えしたいのは、増築によって増える式場の売上とともに、粗利率と営業利益率は極めて上がるということです。

全体の売上高と営業利益は上がっているため、当然ながら粗利も上がります。同時に、現在計画している施策は利益率が大幅に改善するものばかりであるため、粗利率も改善するだろうと見込んでいます。

新着ログ

「その他製品」のログ