【QAあり】TWOSTONE&Sons、通期売上高100億円突破・前年比40%超を達成 創業以来10期連続増収に

目次

河端保志氏:こんばんは。株式会社TWOSTONE&Sons代表取締役CEOの河端保志でございます。本日はお忙しい中、多くの方にご参加いただき誠にありがとうございます。2023年8月期通期決算について、私からご説明させていただきます。

当社は2023年10月2日に創設10周年を迎えることができました。10年前に資本金10万円で共同代表の高原と当社を創業し、10年で売上高100億円を達成できたのも、本日ご参加されている方を含めさまざまな方の応援やご協力があったからだと考えています。今後もさらなる飛躍に向けて精進していきますので、引き続き応援のほどよろしくお願いします。

本日は、スライドに記載の順序でご説明します。

エグゼクティブサマリー①

エグゼクティブサマリーです。まずは通期業績についてご説明します。

通期売上高は100億5,600万円と、初の100億円超えでの着地となりました。こちらは前年比46.4パーセント増の31億8,600万円増となっており、売上高、売上総利益ともに創業以来の最高値更新を継続しています。加えて、2022年8月期に続き上場後3期連続での上方修正を実施する結果となりました。当社の成長が非常に順調に進んでいると考えています。

また、2023年8月期も中長期の事業成長を見据えた過去最大規模の成長投資を実行しました。人材投資に注力し、年間採用人数は56人増、採用投資額は前年比55.3パーセント増となりました。広告投資額は前年並みでしたが、エンジニア獲得数も堅調に増加しました。こちらは「Midworks」のブランド化および知名度向上が寄与したものと考えています。

積極的な事業投資の結果、販管費は前年比で5億1,500万円増加しましたが、営業利益は前年比63.5パーセント増と大幅に上回り、3億1,900万円で着地しました。

エグゼクティブサマリー②

2023年8月期第4四半期の業績についてです。四半期売上高は前年同期比40.4パーセント増、8億4,200万円増の29億2,800万円となりました。この結果をもちまして、売上高、売上総利益ともに12四半期連続で最高値を更新しました。

利益進捗が第3四半期時点で100パーセントを超過していたため、2023年8月期第4四半期は四半期での営業利益をいったん度外視し、その利益を原資に、四半期営業利益が赤字になるほどの大規模な投資を行いました。それでも、四半期営業利益はプラス2,900万円で着地しています。こちらは当初の予想よりもさらに好調に利益が進捗した結果であると評価しています。

2024年8月期も中長期の成長を目標とした攻めの経営を行っていきます。具体的には、前年比で売上高は30パーセント以上の成長を必達目標とし、営業利益は40パーセント以上の成長を計画しています。既存事業の成長とM&Aによる非連続的な成長を組み合わせることで、さらなる飛躍的な成長を目指していきます。

エグゼクティブサマリー③ 組織体制強化の進捗状況

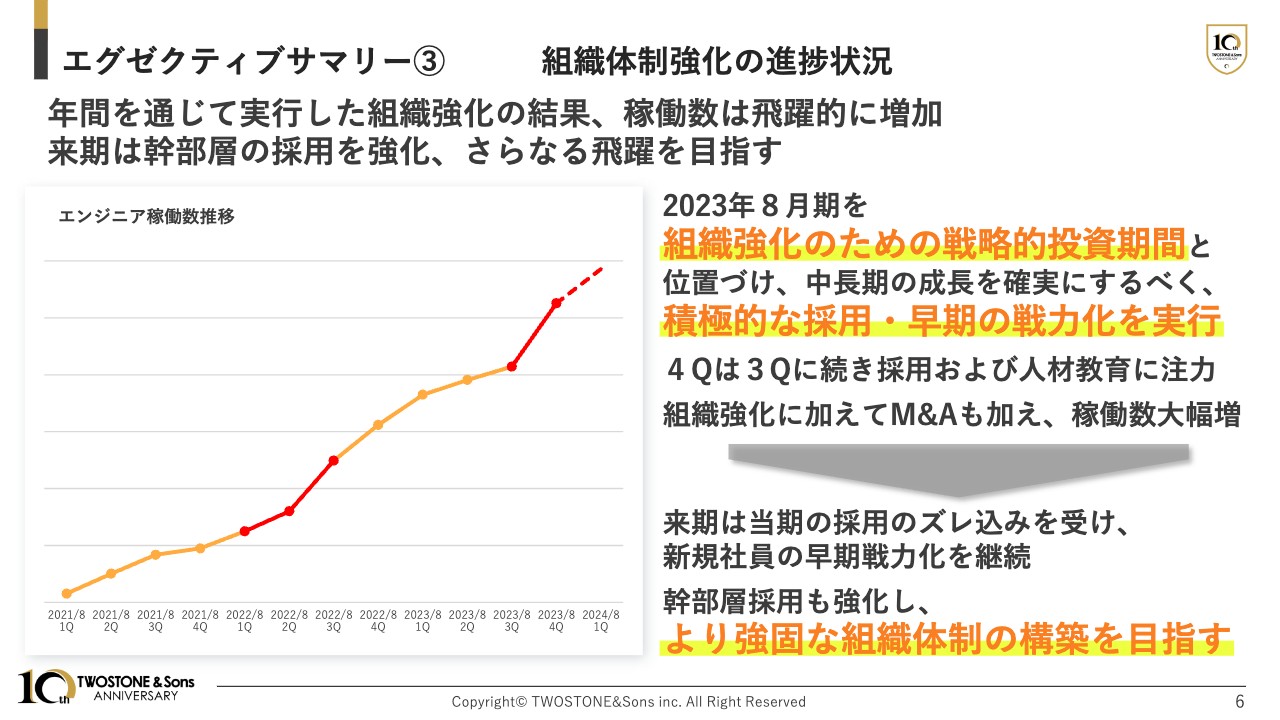

組織体制強化の進捗状況です。2023年8月期を組織強化のための戦略的投資期間と位置づけ、中長期の成長を確実にするべく積極的な採用および早期戦力化を実行しました。第4四半期は、第3四半期に引き続き採用および人材教育に注力し組織強化を行ったことに加え、M&Aの進捗も影響し、稼働数が大幅に増加しています。

2024年8月期は、2023年8月期の採用のズレ込みを受け、新規社員の早期戦力化を継続します。また、優秀な幹部層の採用も強化することで、より強固な組織体制の構築を目指します。

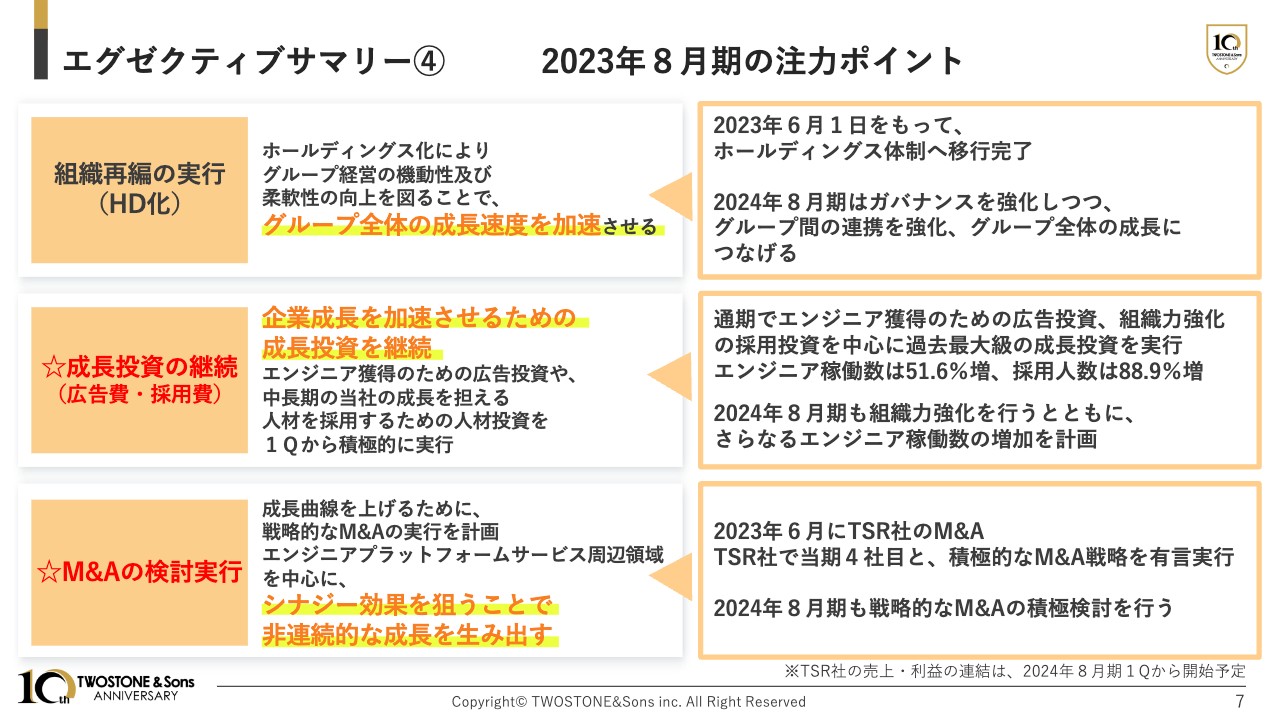

エグゼクティブサマリー④ 2023年8月期の注力ポイント

2023年8月期の注力ポイントのおさらいとその進捗についてご説明します。2023年8月期は組織再編の実行(HD化)、成長投資の継続(広告費・採用費)、M&Aの検討実行の3点を注力ポイントとしました。

組織再編の実行については、2023年6月1日をもってホールディングス体制への移行が完了しています。2024年8月期はホールディングス体制のもと、ガバナンスおよびグループ間の連携を強化することによって、グループ全体の成長を実現したいと考えています。

成長投資の継続についてです。エンジニア獲得のための広告投資、組織力強化の採用投資を中心に、通期で過去最大級の投資を実行した期となりました。その結果、エンジニア稼働数は51.6パーセント増、採用人数は88.9パーセント増となりました。2024年8月期も組織力強化を行うとともに、さらなるエンジニア稼働数の増加を計画しています。

M&Aの検討実行については、2023年6月にTSR社のM&Aを実行しました。2023年8月期はDeProp社に始まりTSR社まで4社と1事業の合計5件のM&Aを行い、期初よりお伝えしていた戦略的なM&Aの実現を果たすことができたと考えています。また、足元ではM&AのPMIも非常にうまくいっています。2024年8月期も、引き続き戦略的なM&Aの積極検討を行っていきます。

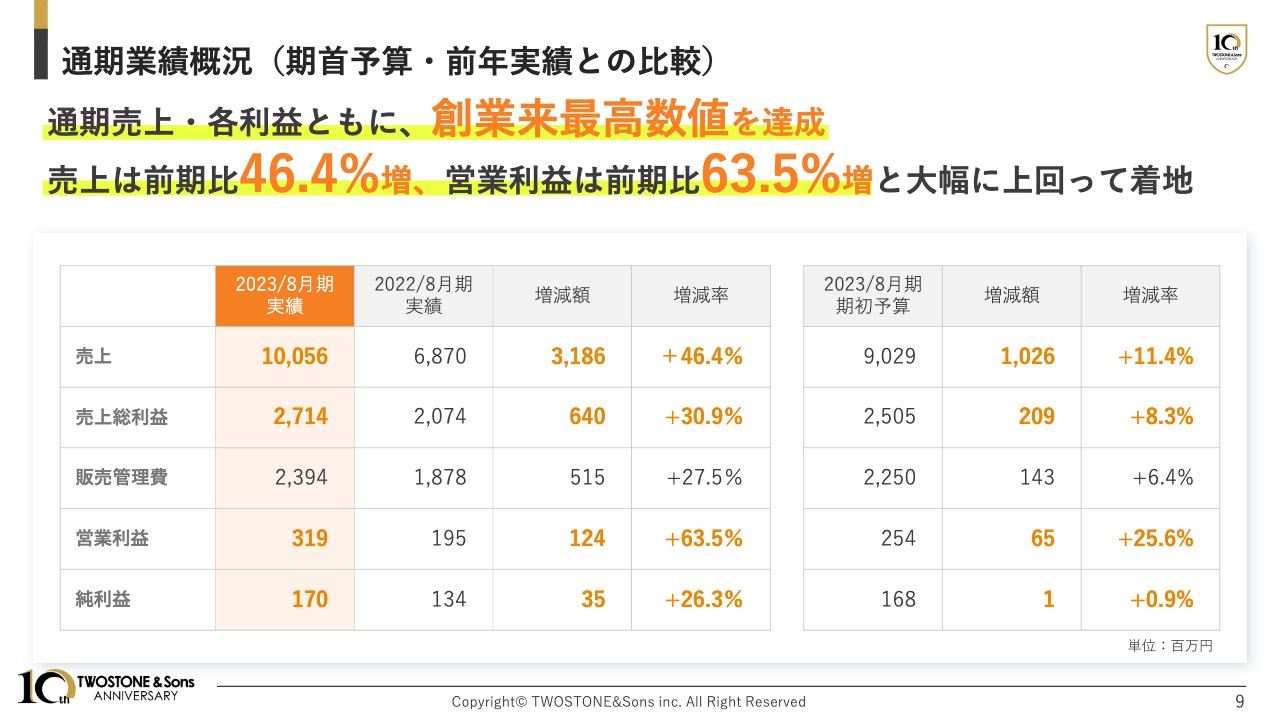

通期業績概況(期首予算・前年実績との比較)

2023年8月期の通期ならびに第4四半期の業績についてご説明します。

まずは通期業績です。冒頭にもお伝えしたとおり、2023年8月期の売上高は前年比46.4パーセント増の100億5,600万円となりました。期初予算比でも11.4パーセント増と、計画を大幅に上回る結果となっています。その結果、2023年8月期は上方修正を実行しました。

売上総利益は、前年比30.9パーセント増の27億1,400万円で着地しました。営業利益および純利益も前年から飛躍的に成長し、営業利益は前年比63.5パーセント増、純利益は26.3パーセント増となりました。

その結果、通期売上、各利益ともに創業以来最高値を達成し、非常に順調な成長ができていると考えています。

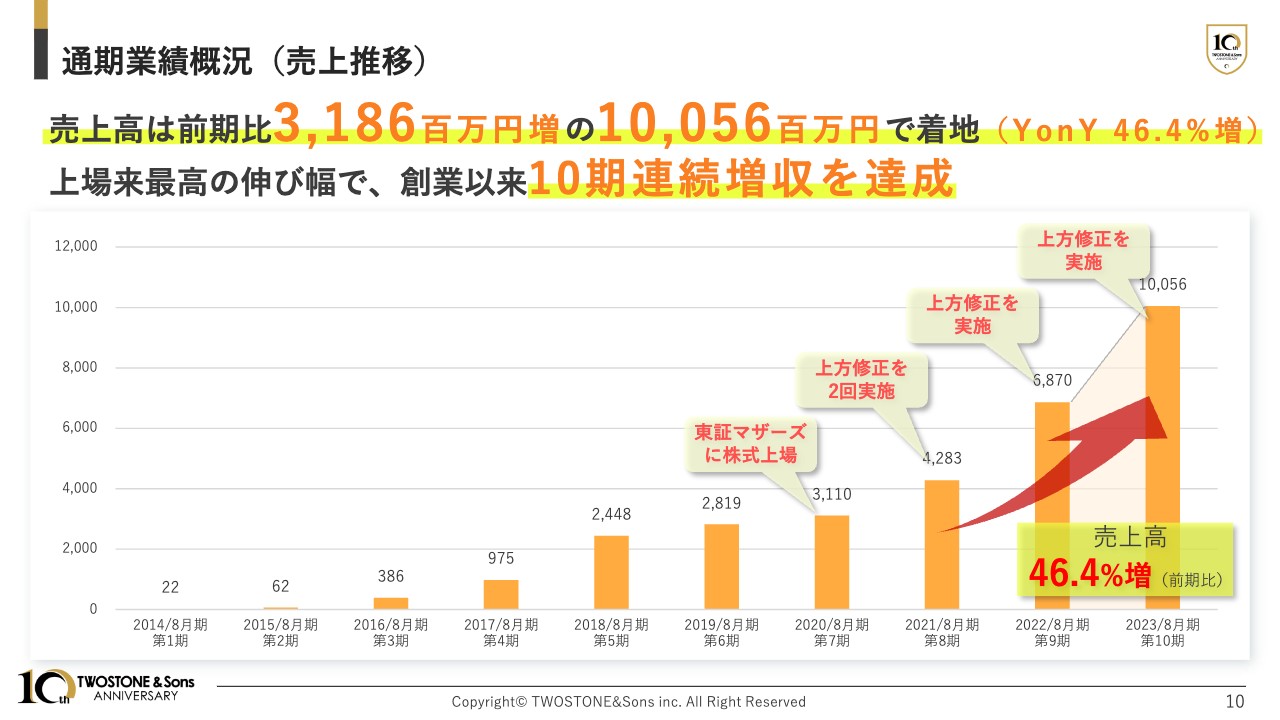

通期業績概況(売上推移)

これまでの売上推移についてです。2023年8月期の売上高は、前年比31億8,600万円増の100億5,600万円で着地しました。上場以来最高の伸び幅で、創業以来10期連続の増収を達成しました。上場以来3期連続で上方修正を実施できている点もポジティブに捉えています。

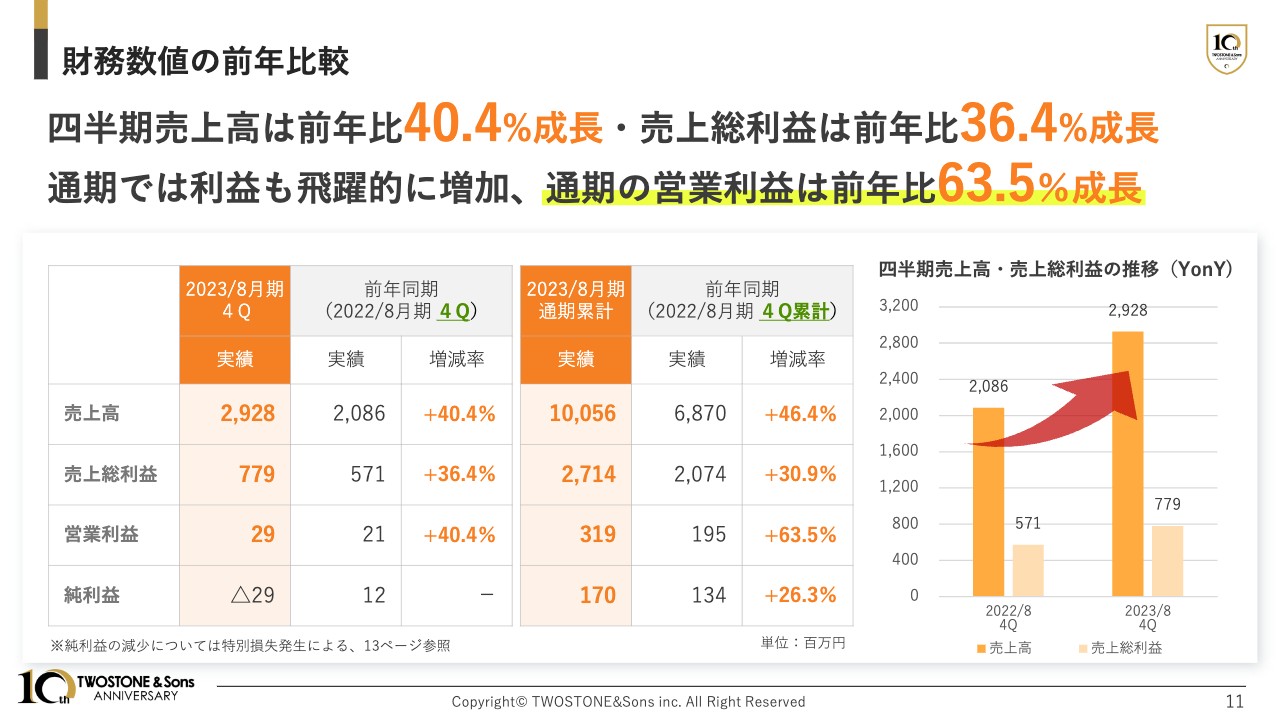

財務数値の前年比較

第4四半期の財務数値の前年比較です。四半期売上高は前年同期比40.4パーセント成長の29億2,800万円、売上総利益は前年同期比36.4パーセント成長の7億7,900万円となりました。通期営業利益は前年比63.5パーセント成長の3億1,900万円となり、通期の利益も飛躍的に増加し、成長しています。

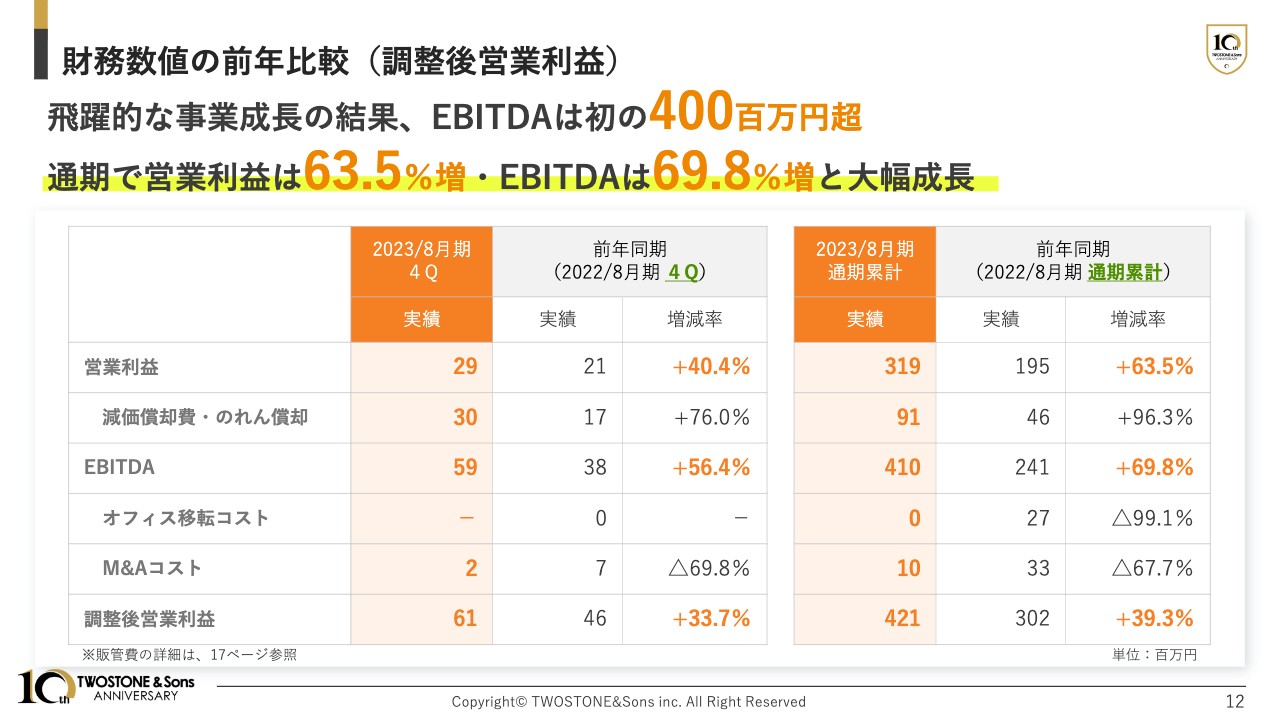

財務数値の前年比較(調整後営業利益)

調整後営業利益についてです。飛躍的な事業成長の結果、通期のEBITDAは初めて4億円を超え、前年同期比69.8パーセント増の4億1,000万円で着地しました。

オフィス移転コストやM&Aコストを抜いた調整後営業利益も4億2,100万円と、前年同期比で大幅増となりました。積極的な投資を行いつつも、利益を確保しながら事業成長ができたと考えています。

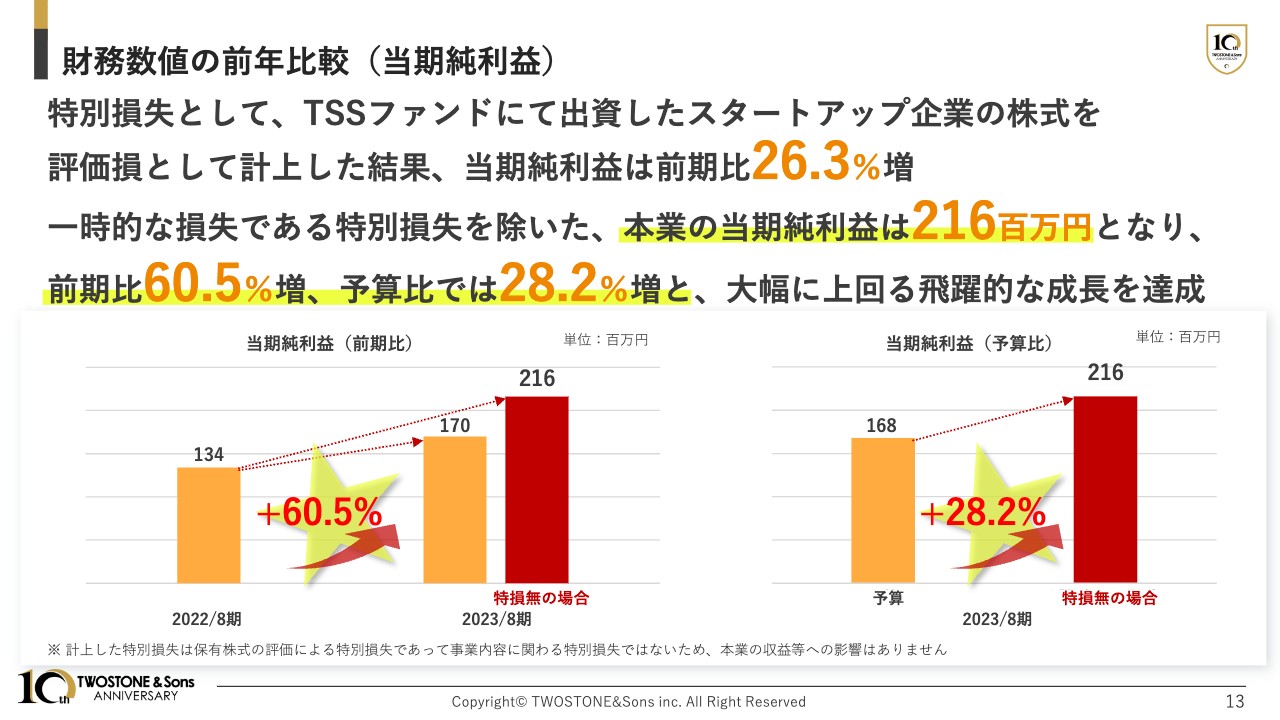

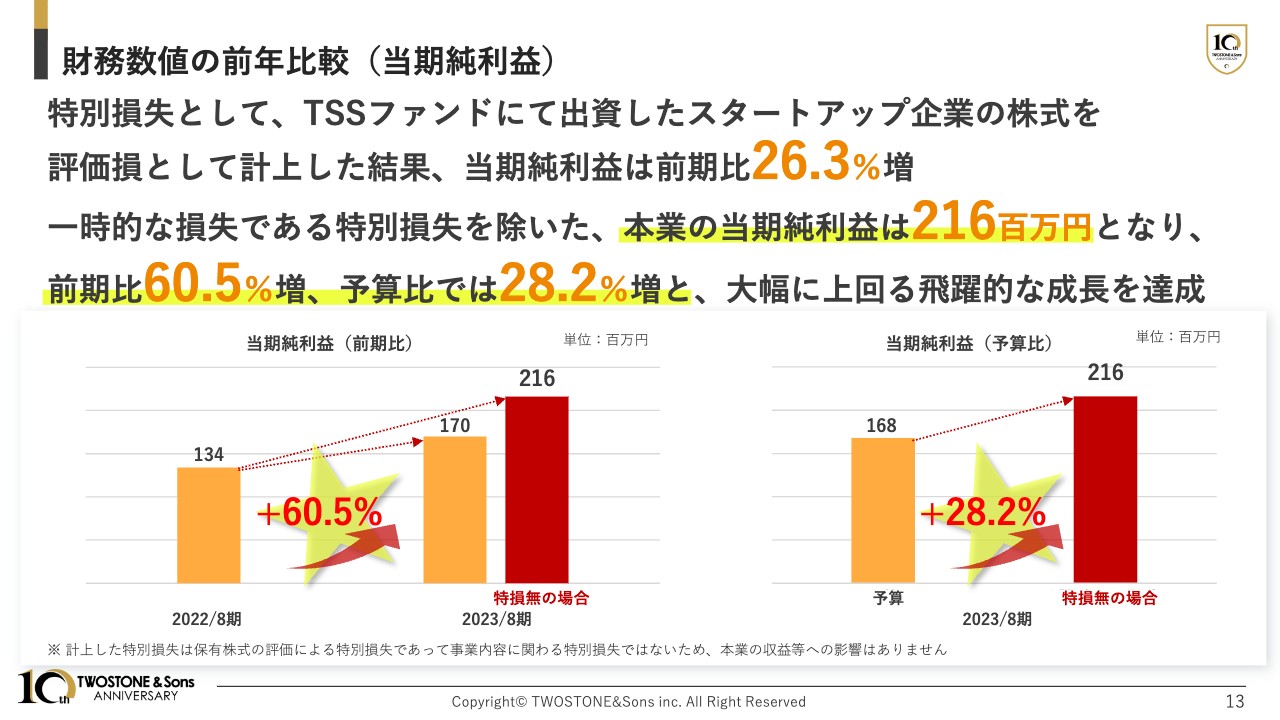

財務数値の前年比較(当期純利益)

TSSファンドにて出資したスタートアップ企業の株式について、特別損失を計上しました。この結果、当期純利益は前年比26.3パーセント増で着地しています。特別損失を除いた当期純利益は2億1,600万円となり、前年比60.5パーセント増、予算比28.2パーセント増と飛躍的な成長を達成できています。

この特別損失は、出資したスタートアップ企業の株式の評価損によるものです。会計上どうしても特別損失を計上しなくてはならなかったものであり、評価損を計上したスタートアップ企業は現在もしっかりと経営しています。

今回の特別損失は当社の本業における特別損失ではなく、本業に関わる今後の収益計画などへの影響は一切ありませんのでご安心ください。

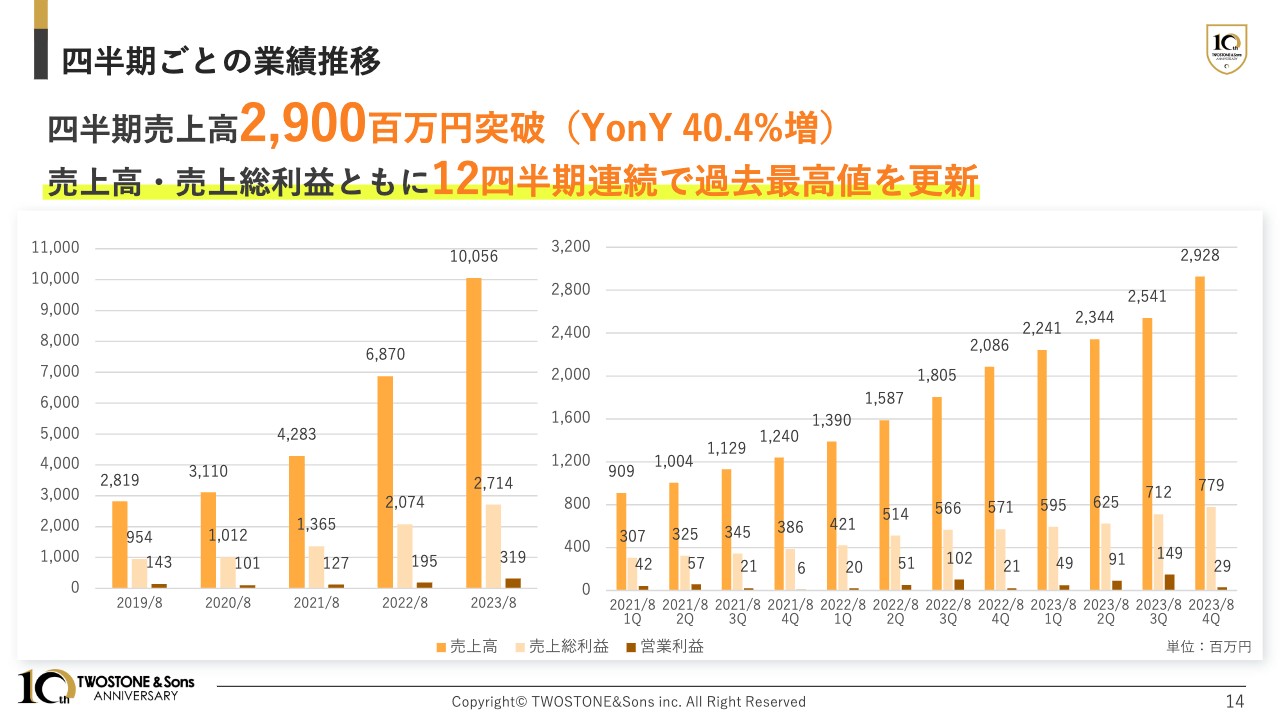

四半期ごとの業績推移

四半期ごとの業績推移です。四半期売上高は29億円を突破し、売上高、売上総利益ともに12四半期連続で過去最高を更新しました。2024年8月期もこの記録を途絶えさせないような成長を計画しています。

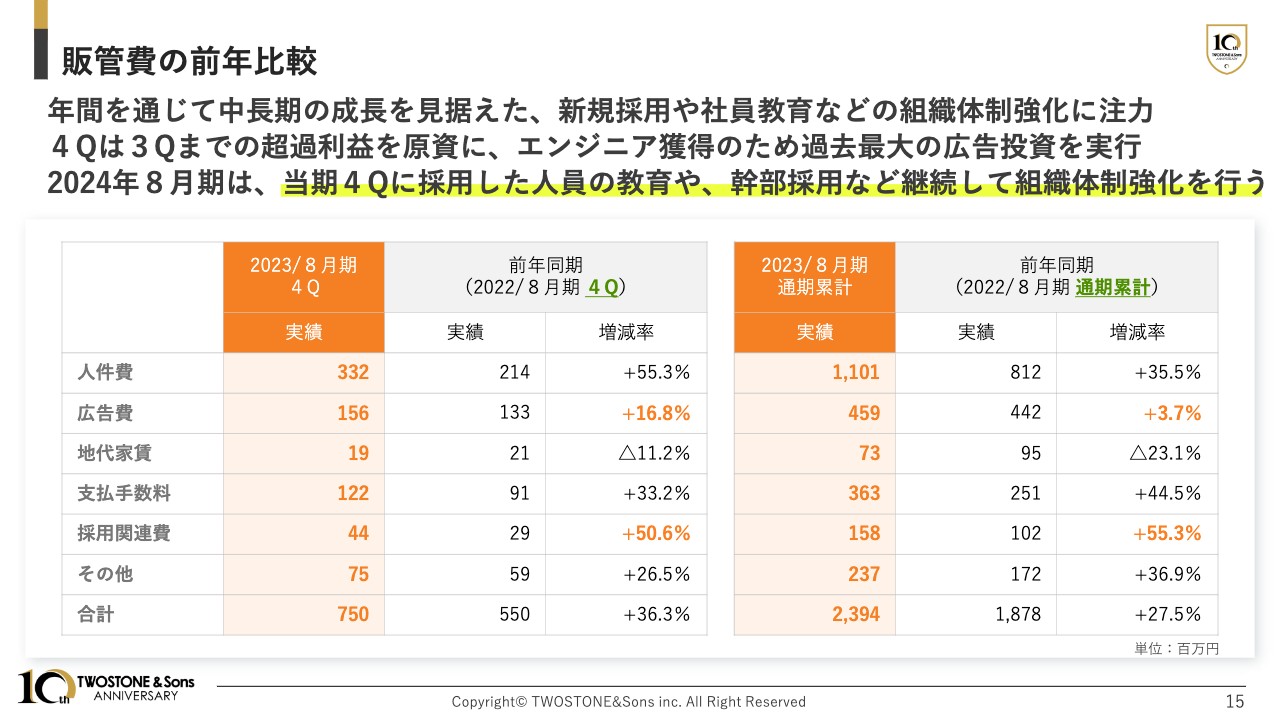

販管費の前年比較

販管費の前年比較です。2023年8月期は、年間を通じて中長期の成長を見据えた新規採用や社員教育などの組織体制強化に注力しました。第4四半期は第3四半期までの超過利益を原資に、採用投資だけではなく、エンジニア獲得のための過去最大の広告投資を実行しました。

2024年8月期は、2023年8月期第4四半期に採用した人員の教育や、幹部採用などを積極的に行うことで、継続して組織体制強化を行っていきます。

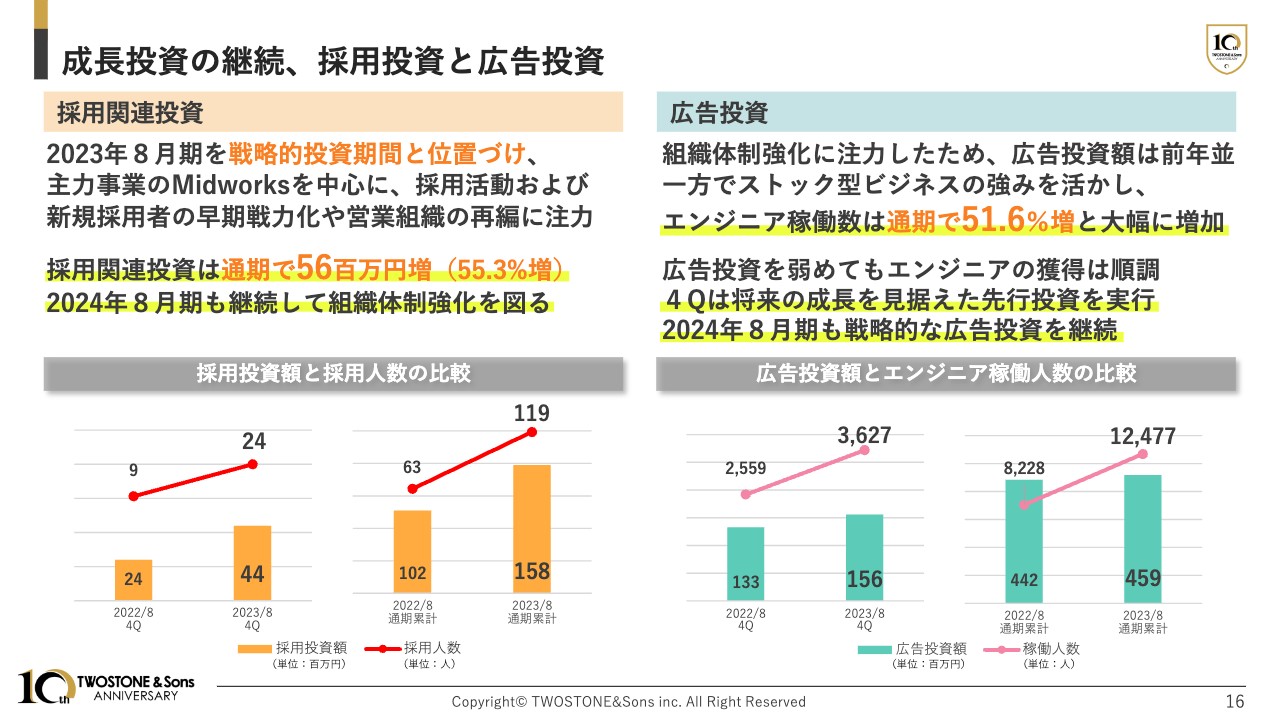

成長投資の継続、採用投資と広告投資

採用投資と広告投資の詳細をご説明します。まずは採用関連投資についてです。2023年8月期は、主力事業の「Midworks」を中心に、採用活動および新規採用者の早期戦力化や営業組織の再編に注力しました。通期の投資額は前年比5,600万円増で、採用数は119名となりました。採用したメンバーを土台に、売上の増加を狙っていきます。

採用関連投資の内訳は、主にエージェントに対する支払いという一過性の投資で、この投資をしなければ売上が上がらないわけではありませんのでご安心ください。

2024年8月期も継続して組織体制を強化していきます。

広告投資についてです。組織体制強化に注力したため、投資額は前年並みと少し控えめになりました。一方で、ストック型ビジネスの強みを活かし、エンジニア稼働数は通期で51.6パーセント増と大幅な増加を実現しました。

広告投資を弱めてもエンジニア獲得を順調に推移させることができたと評価しています。2024年8月期に関しても、引き続き戦略的な広告投資を行っていきます。

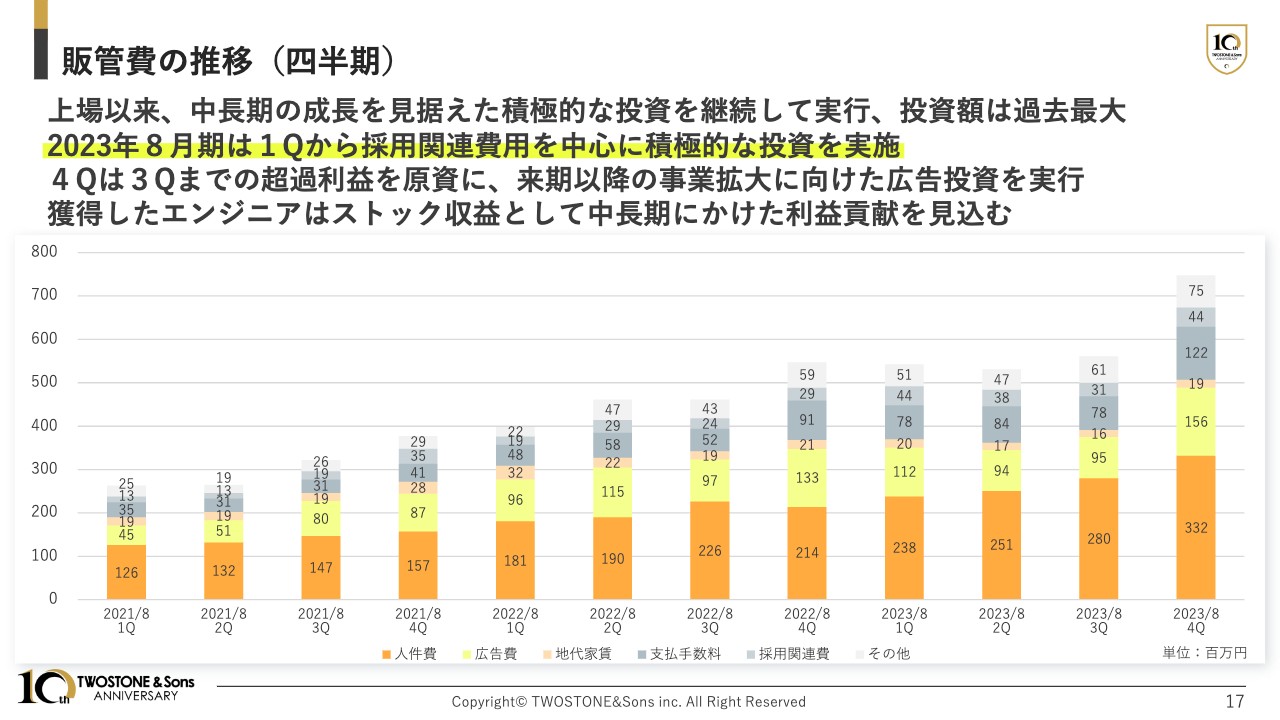

販管費の推移(四半期)

販管費の推移についてです。上場以来、中長期の成長を見据えた積極的な投資を継続して実行してきました。2023年8月期も第1四半期から積極的な投資を実行し、投資額は過去最大級となりました。

第4四半期は第3四半期までの超過利益を原資に、採用投資に加え2024年8月期以降の事業拡大に向けた広告投資を実行しました。この広告投資により獲得したエンジニアは、ストック収益として中長期にかけた利益貢献を見込んでおり、2024年8月期以降の数字に大きく影響すると期待しています。

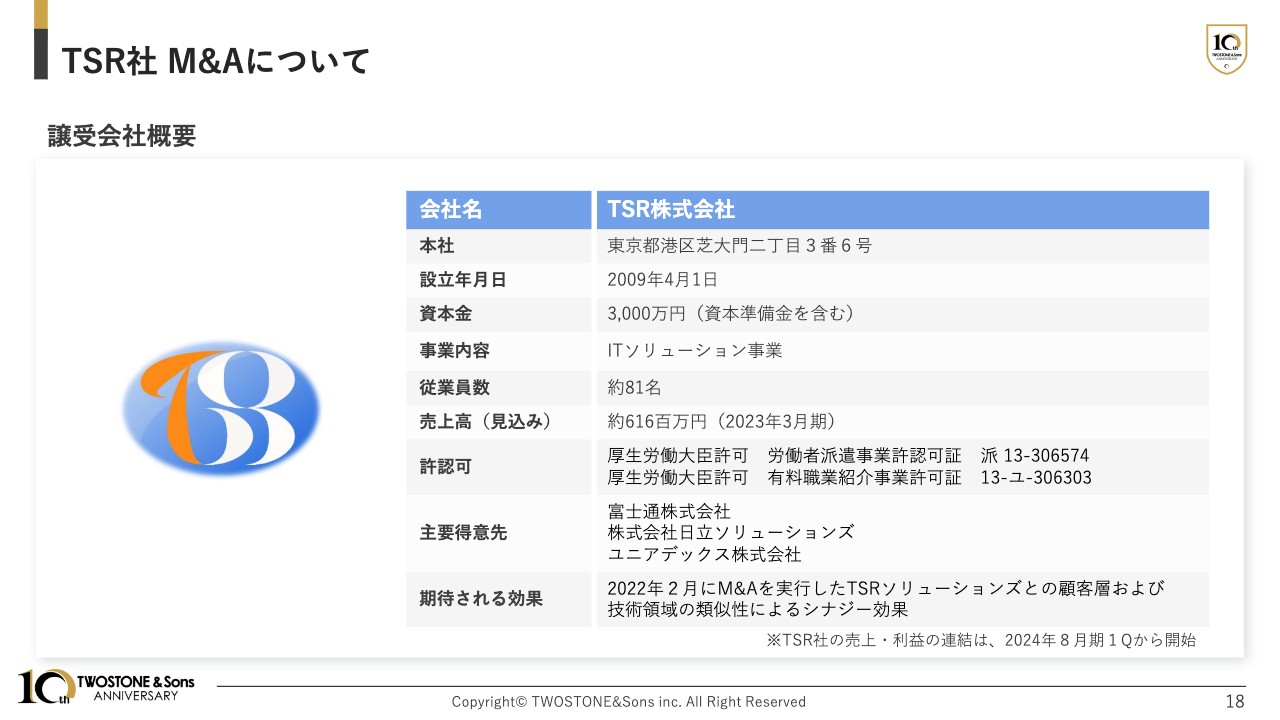

TSR社 M&Aについて

新たにM&Aを行ったTSR社についてです。前回の四半期説明会でも発表したため詳細は割愛しますが、TSR社の売上は2024年8月期第1四半期から計上していくかたちになります。

2024年8月期に関しても、当社の得意とするエンジニア領域を中心に積極的なM&Aを検討していきます。

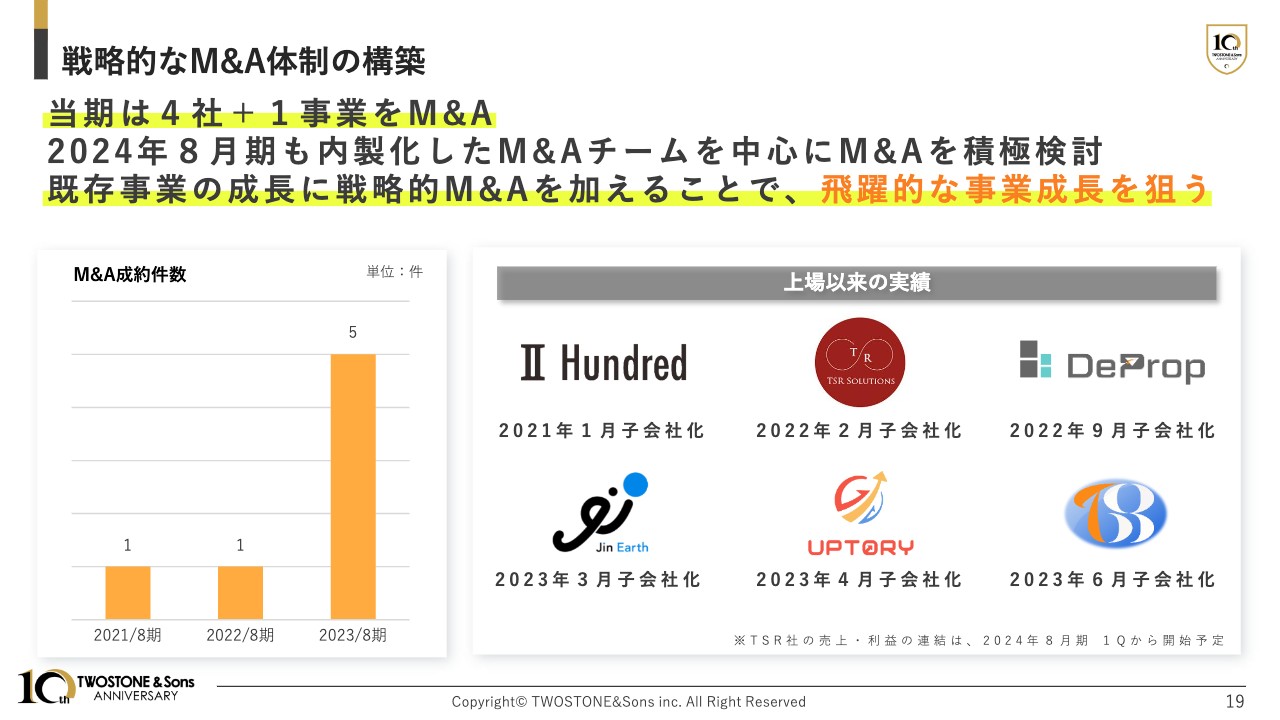

戦略的なM&A体制の構築

2023年8月期のM&A実績についてです。4社に加えて1事業をM&Aすることができました。当社のように上場して数年で多くのM&Aを実行し、その上でM&Aした会社のPMIが非常にうまくいっている会社は、市場の中でも非常に珍しいと考えています。この部分は積極的に今後もがんばっていこうと考えています。

2024年8月期以降も戦略的なM&Aを積極検討し、既存事業の成長に加えて飛躍的な事業成長を狙っていきます。

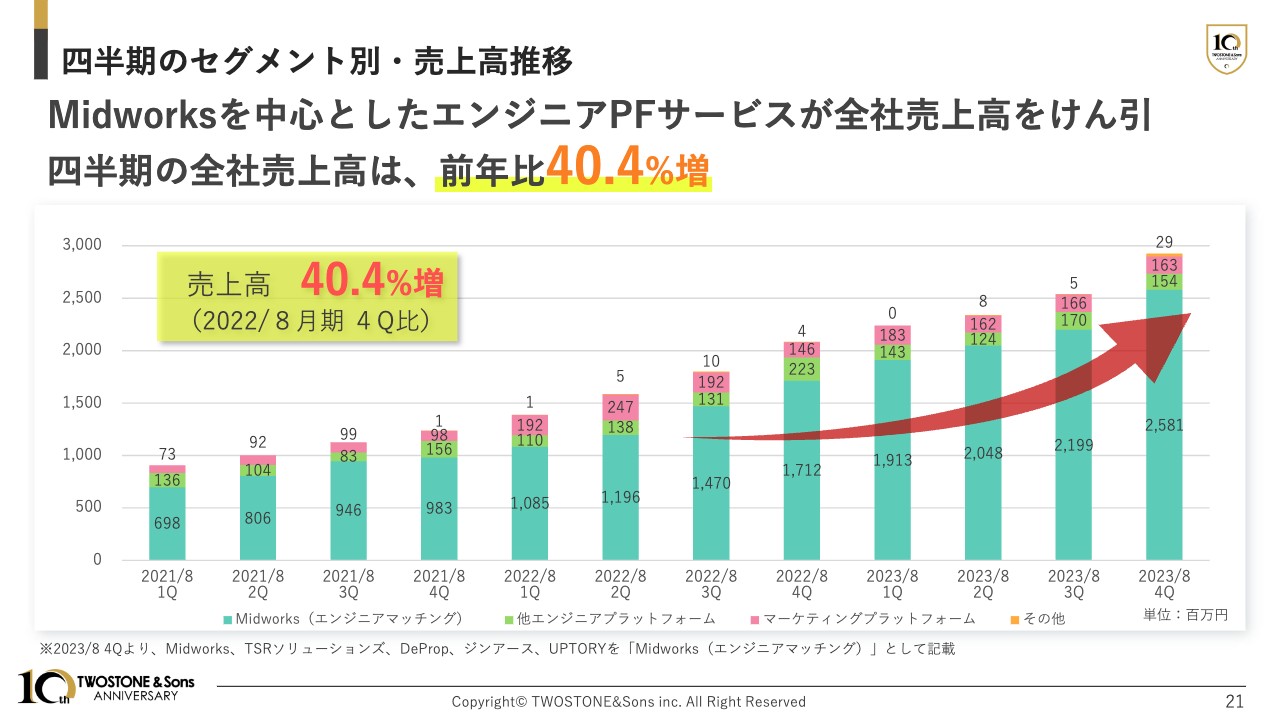

四半期のセグメント別・売上高推移

セグメント別の業績についてご説明します。まずは、セグメント別の四半期売上の推移です。第4四半期も「Midworks」を中心としたエンジニアプラットフォームサービスが全社売上をけん引し、全社の売上高は前年同期比40.4パーセント増となりました。

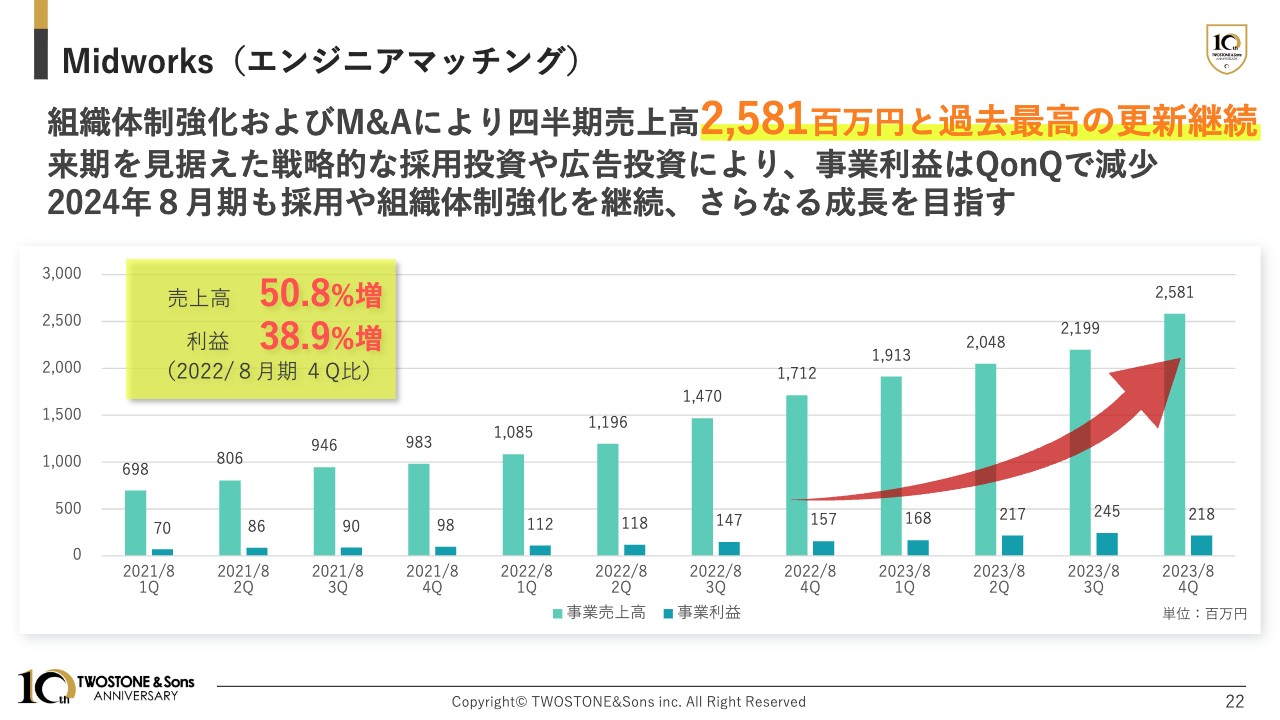

Midworks(エンジニアマッチング)

「Midworks」の四半期売上高は25億8,100万円となり、過去最高の更新を継続しています。

第4四半期は第3四半期と比較すると利益が減少していますが、こちらは中長期を見据えた戦略的投資によるものですので、まったく問題ありません。第3四半期の時点で、利益は100パーセントを達成していたため、第4四半期は意図的に、非常に強い広告投資などを行いました。

Midworks(エンジニアマッチング)

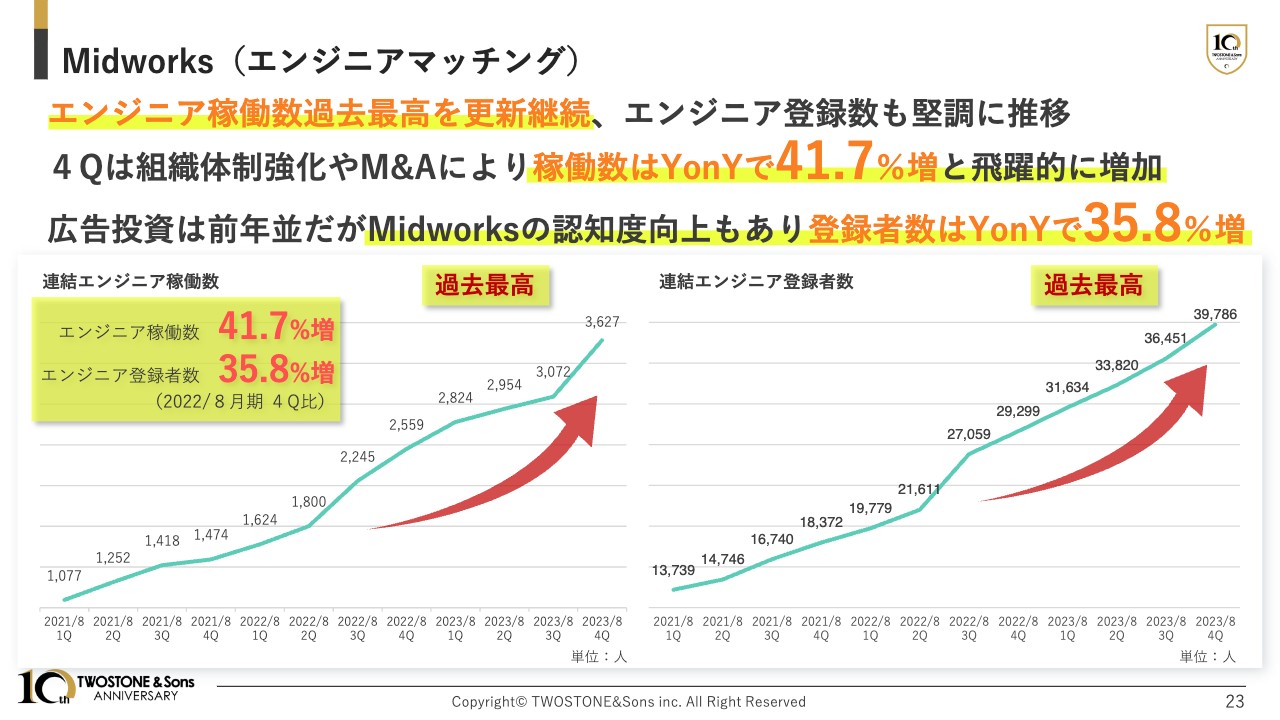

エンジニア稼働数および登録者数の推移です。エンジニア稼働数は過去最高の更新を継続しており、登録者数も堅調に推移しています。第4四半期に関しては、組織体制強化やM&Aによって稼働数が前年同期比41.7パーセント増と飛躍的に増加しました。

広告投資は前年並みですが、「Midworks」の認知度向上もあり、登録者数は前年同期比35.8パーセント増となりました。2024年8月期もこの成長を続けていきたいと考えています。

2024年8月期 注力ポイント

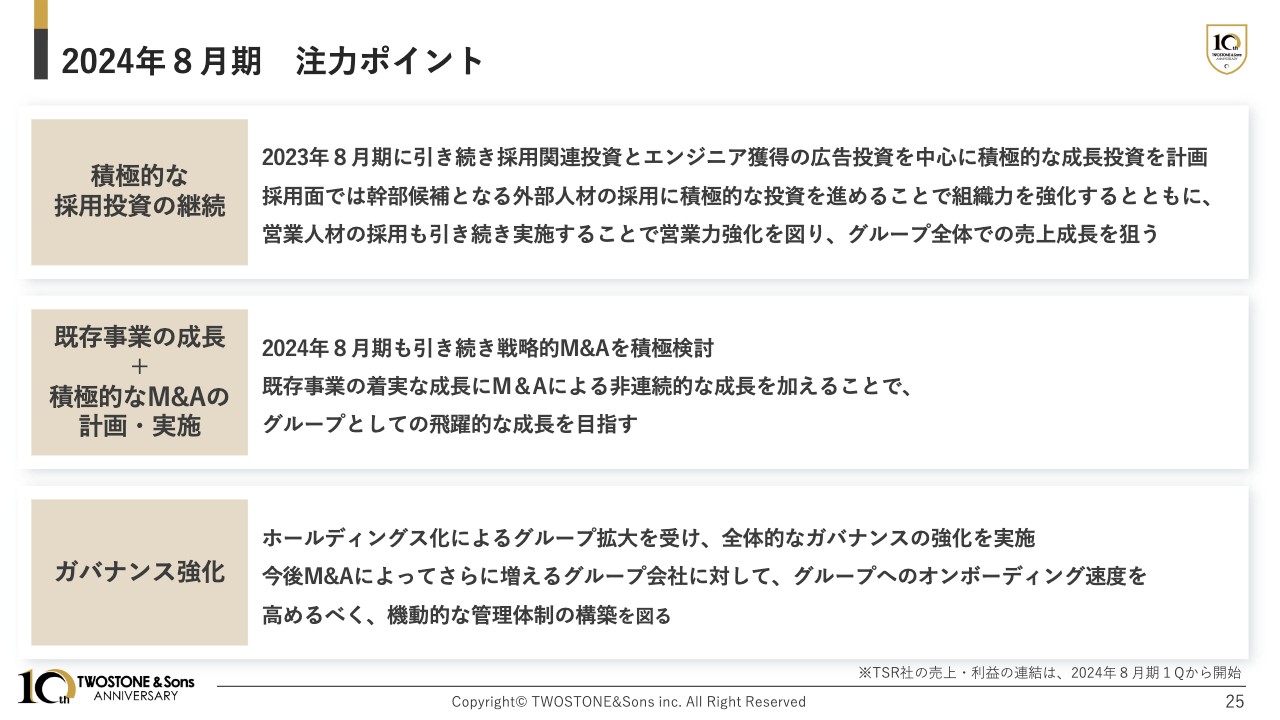

2024年8月期の方針についてご説明します。2024年8月期は、積極的な採用投資の継続、既存事業の成長に加えた積極的なM&Aの計画・実施、ガバナンス強化の3つに注力します。

1つ目、積極的な採用投資の継続についてです。2023年8月期に引き続き、採用関連投資とエンジニア獲得の広告投資を中心に、積極的な成長投資を計画しています。採用面では、幹部候補となる外部人材の採用に積極的な投資を進めることで、安定的な組織体制を構築していきます。また、営業人材の採用も引き続き実施し営業力強化に取り組むことで、グループ全体での売上成長を狙っていきます。

「どのような人材が入れば具体的な売上に直結するか」が明確なため、現在は採用と売上の連続的な成長が非常にリンクしている状態です。足元でも非常によい採用ができていますので、2024年8月期を楽しみにしていただけると幸いです。

2つ目、既存事業の成長に加えた積極的なM&Aの計画・実施についてです。2024年8月期も、引き続き戦略的なM&Aを実行していきます。既存事業の着実な成長にM&Aによる非連続的な成長を加えることで、グループとしての飛躍的な成長を目指します。足元では今までのフレームワークとして非常によいM&Aができており、M&Aした会社のPMIが非常にうまくいっていると考えています。

3つ目、ガバナンス強化についてです。当グループは、2023年8月期の6月にホールディングス体制へと移行しました。今後、M&Aによってさらに増えることが予想されるグループ会社に対して、グループへのオンボーディング速度を高めるべく、機動的な管理体制の構築を図ります。

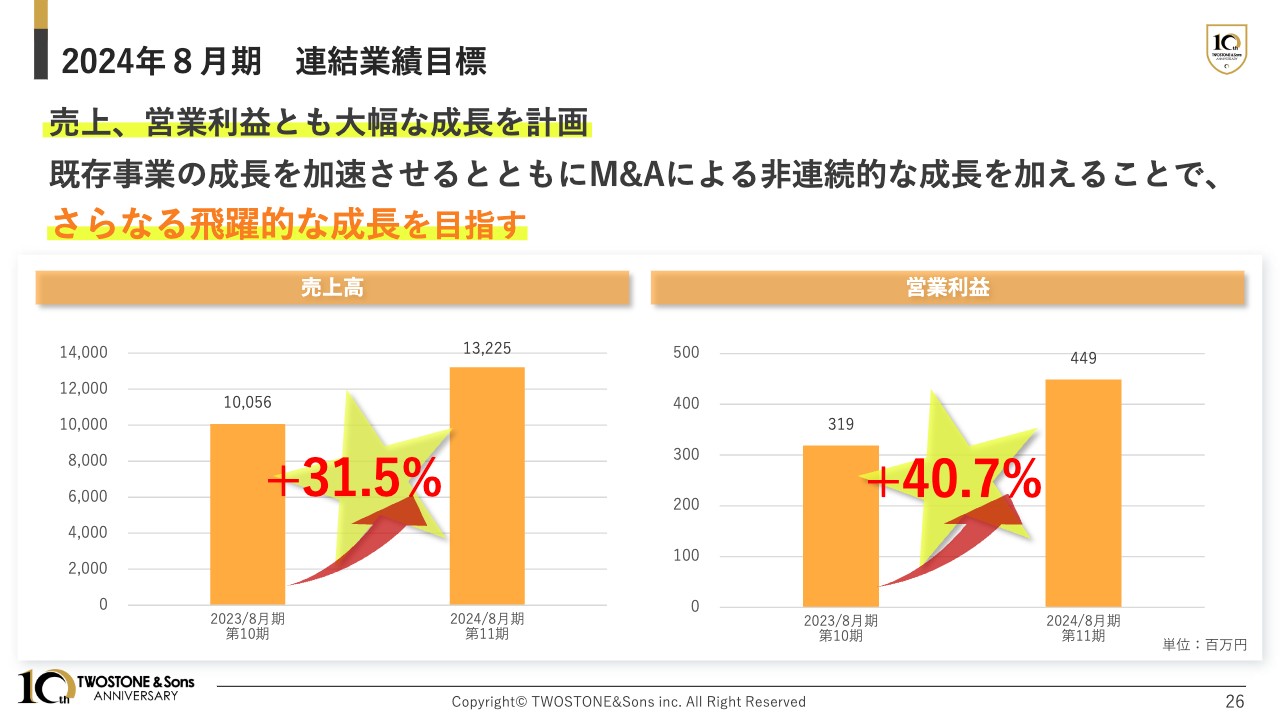

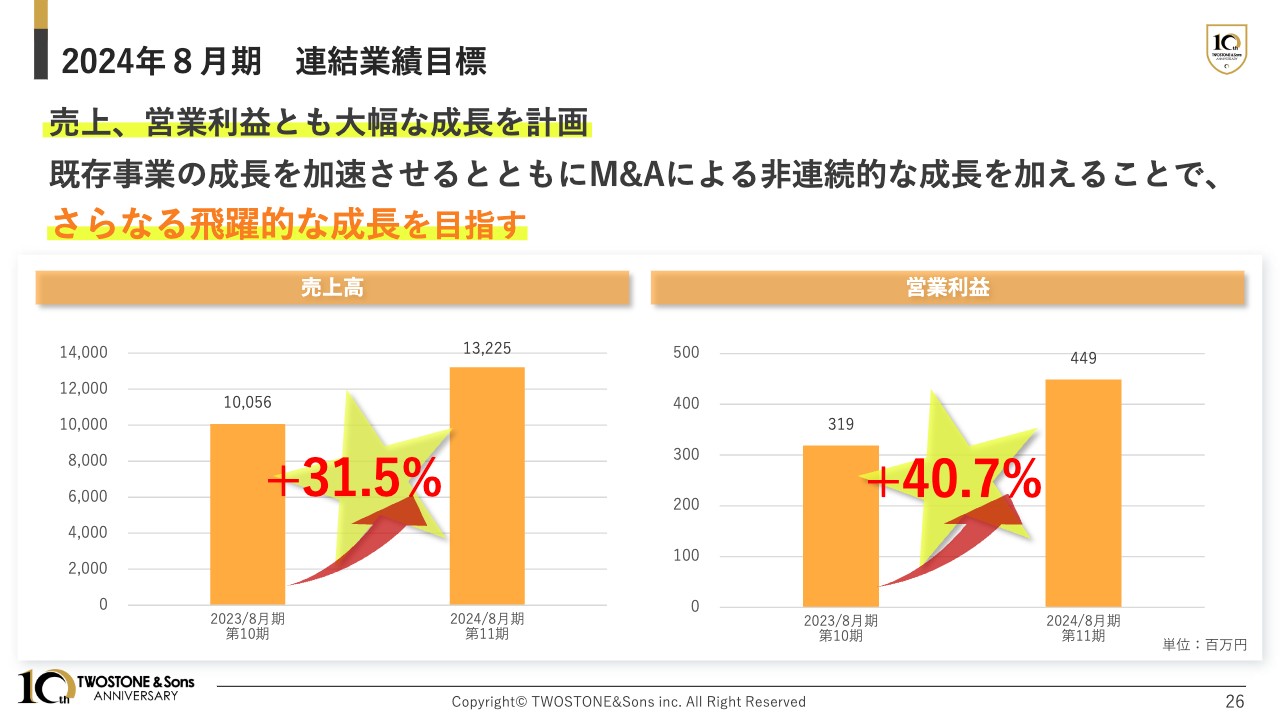

2024年8月期 連結業績目標

2024年8月期の連結業績目標についてです。2024年8月期の売上高は132億2,500万円、営業利益は4億4,900万円を必達目標としています。既存事業の成長の加速にM&Aによる非連続的な成長を加え、さらなる飛躍的な成長を目指します。

売上高は30パーセント、営業利益は40パーセントの成長を超えることを目標に、全社一丸となって取り組み、高みを目指していきます。

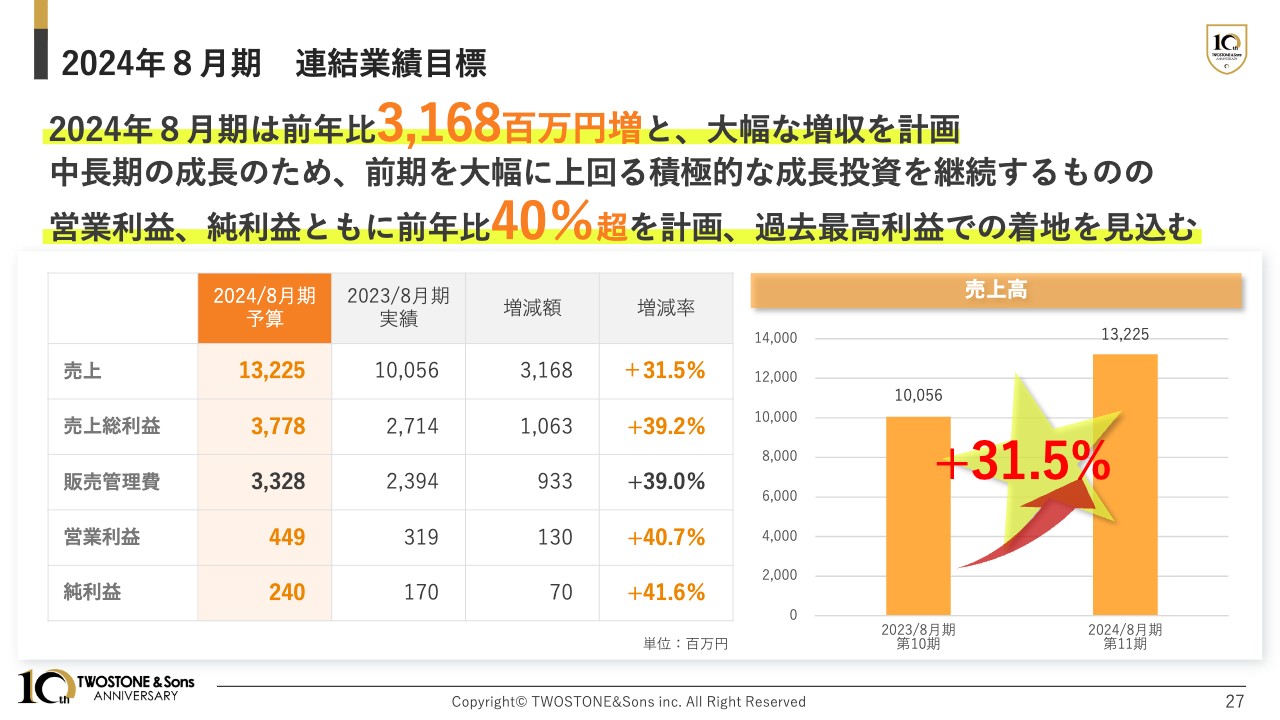

2024年8月期 連結業績目標

具体的な数値目標についてです。売上高は前年比31億6,800万円増と、大幅な増収を計画しています。中長期の成長のため、前期を大幅に上回る積極的な成長投資を継続するものの、営業利益、純利益ともに前年比40パーセント超を計画し、過去最高利益での着地を見込んでいます。

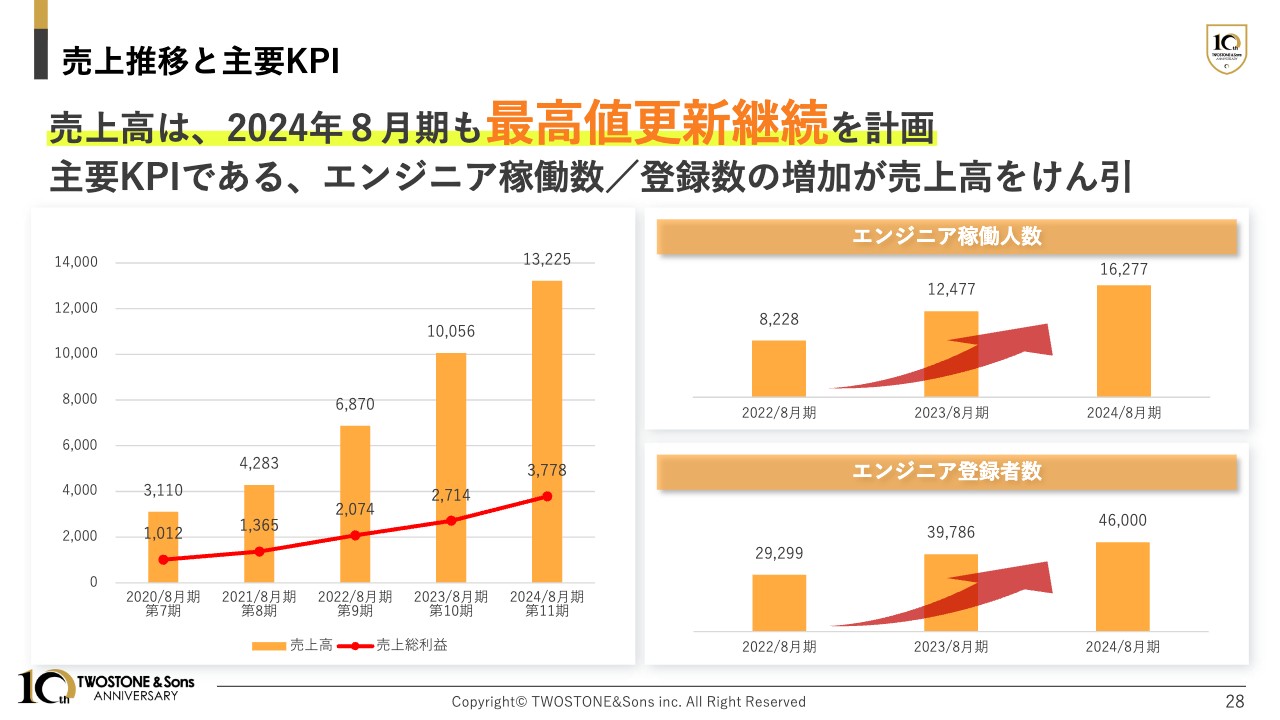

売上推移と主要KPI

売上高と主要KPIについてです。売上高は、これまでお伝えしたように最高値更新の継続を計画しています。主要KPIであるエンジニア稼働数ならびに登録者数の増加が売上高をけん引する計画となっています。

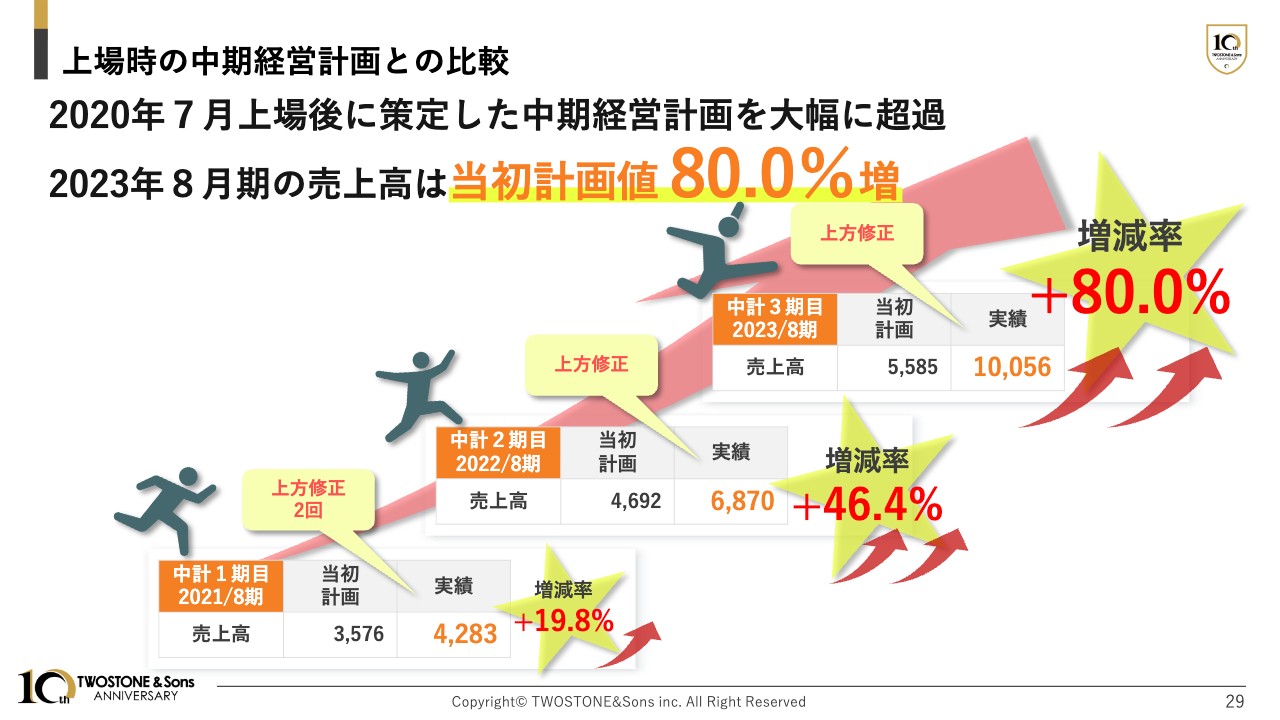

上場時の中期経営計画との比較

スライドには、2020年の上場時に開示した中期経営計画との比較を記載しています。2023年8月期の着地をもって、中期経営計画を大幅に達成しました。上場時の計画において、3年目となる2023年8月期の売上高は55億円となっていましたが、結果は100億円での着地となり、当初計画比80パーセント増と大幅に上回っています。

今回は新たな中期経営計画の開示はしませんが、今後も引き続きミニマムで売上高30パーセント以上、利益も基本的には30パーセント以上の成長を目指します。

2024年8月期の目標は40パーセント成長と少し高くなっていますが、しっかりと達成できるよう、気を引き締めて経営を行っていきます。

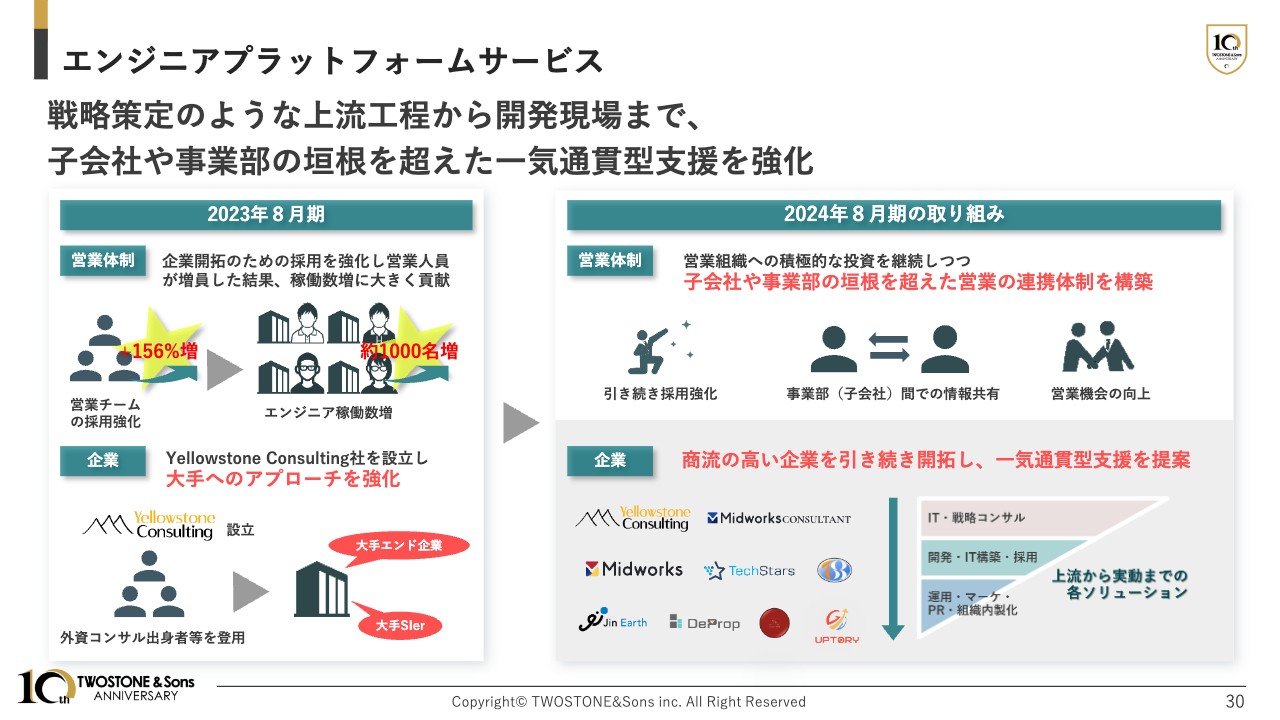

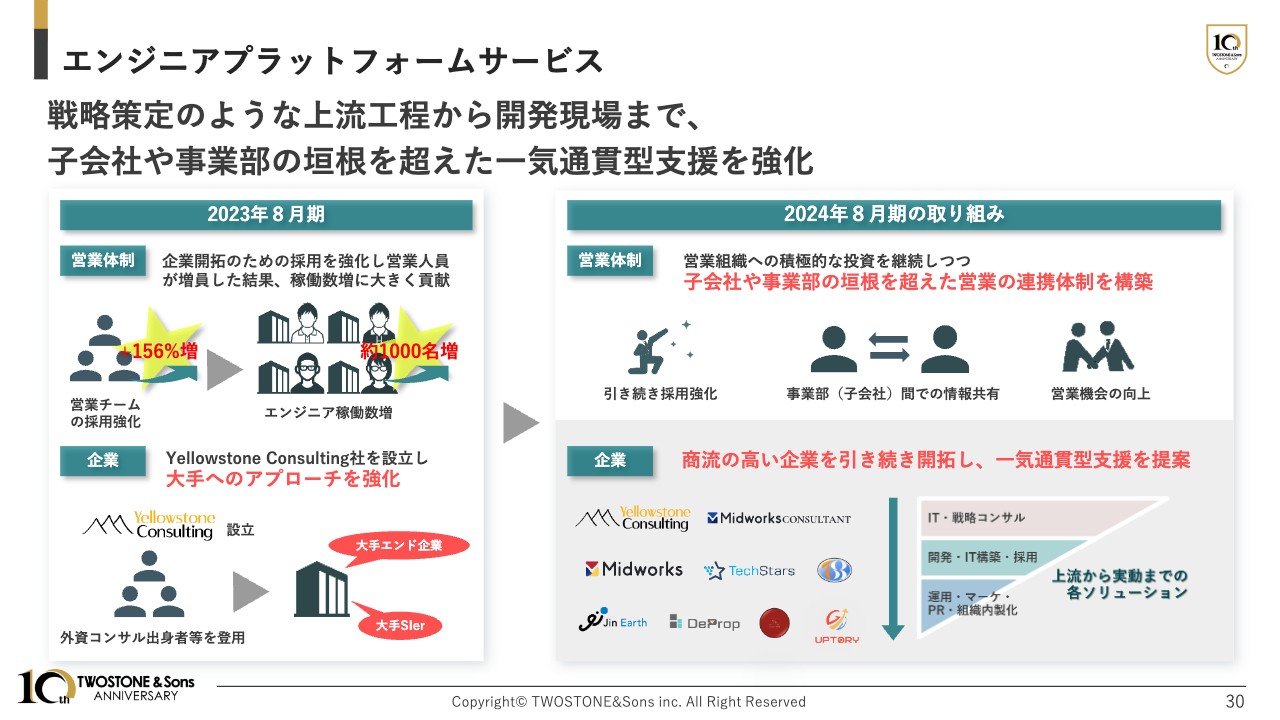

エンジニアプラットフォームサービス

エンジニアプラットフォームの方針についてです。2023年8月期は、企業開拓のための採用を強化し営業人員を増員した結果、稼働数増に大きく貢献しました。加えて、新たに設立したYellowstone Consulting社によって、大手企業へのアプローチを強化しました。

2024年8月期の取り組みとしては、先ほどご説明した幹部人材の採用を含む営業組織への積極的な投資を行いつつ、新たに事業部および子会社間での情報共有などをしっかり行うことで、営業機会の向上を図っていきます。

当グループの強みは、スライド右下の図のように、上流工程にあたる戦略コンサルから実動部分にあたる開発・運用・組織内製化までの各ソリューションを、グループ内で一気通貫で支援できることだと考えています。

戦略コンサルに関しても、最近は非常によい採用ができています。業界最大手や有名な外資系の戦略コンサルティングファームからの人材が非常に多くジョインしているため、この先の成長が期待できると考えています。

これらの取り組みを通じて、引き続き商流の高い企業を開拓しながら、積極的に一気通貫型の支援を提案していきます。

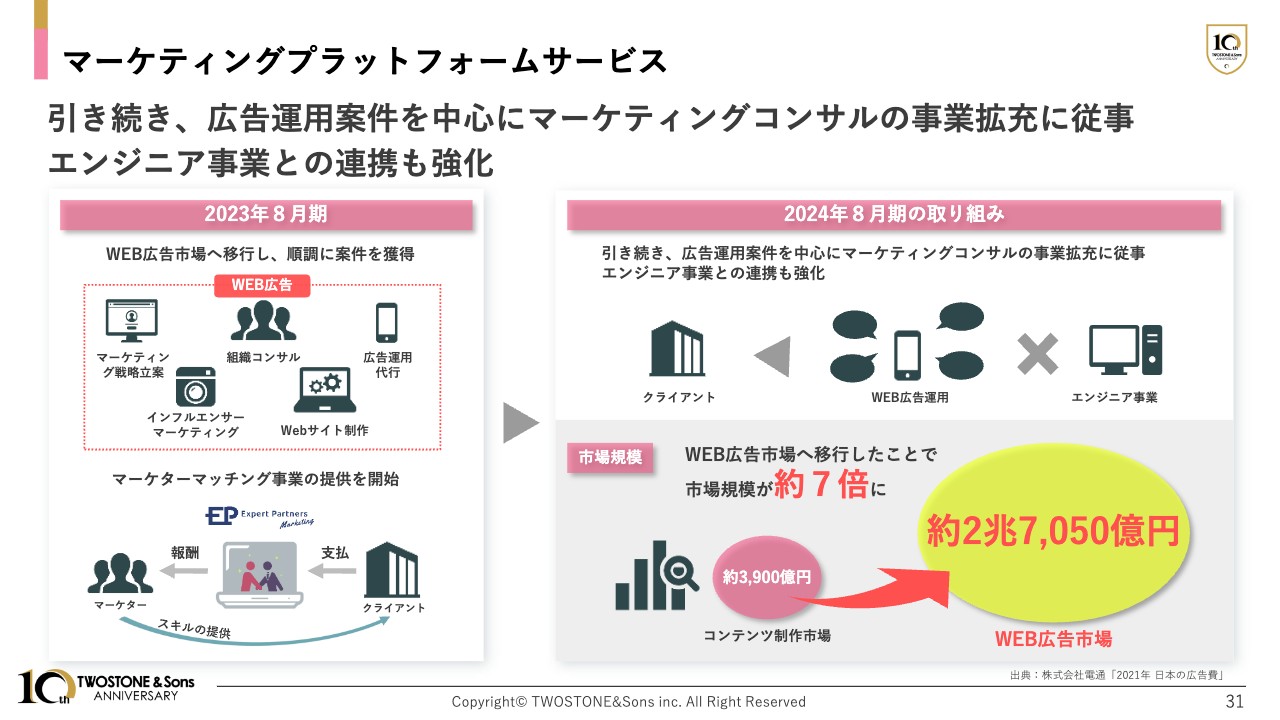

マーケティングプラットフォームサービス

マーケティングプラットフォームサービスの方針についてです。2023年8月期は、以前まで主流としていたWebメディアコンサルティング事業の領域を拡大し、Web広告市場を中心に新規開拓を進めた結果、順調に案件を獲得しました。また、エンジニアマッチング事業の経験を活かし、新たにマーケターマッチング事業の提供を開始しました。

2024年8月期は、引き続き広告運用案件を中心にコンサルティング事業拡充に取り組むとともに、エンジニア事業との連携も強化していきます。こちらは先ほどもご説明したような事業部および子会社間の連携や、一気通貫型支援の1つとしてセグメントの垣根を超えた連携を目指しています。

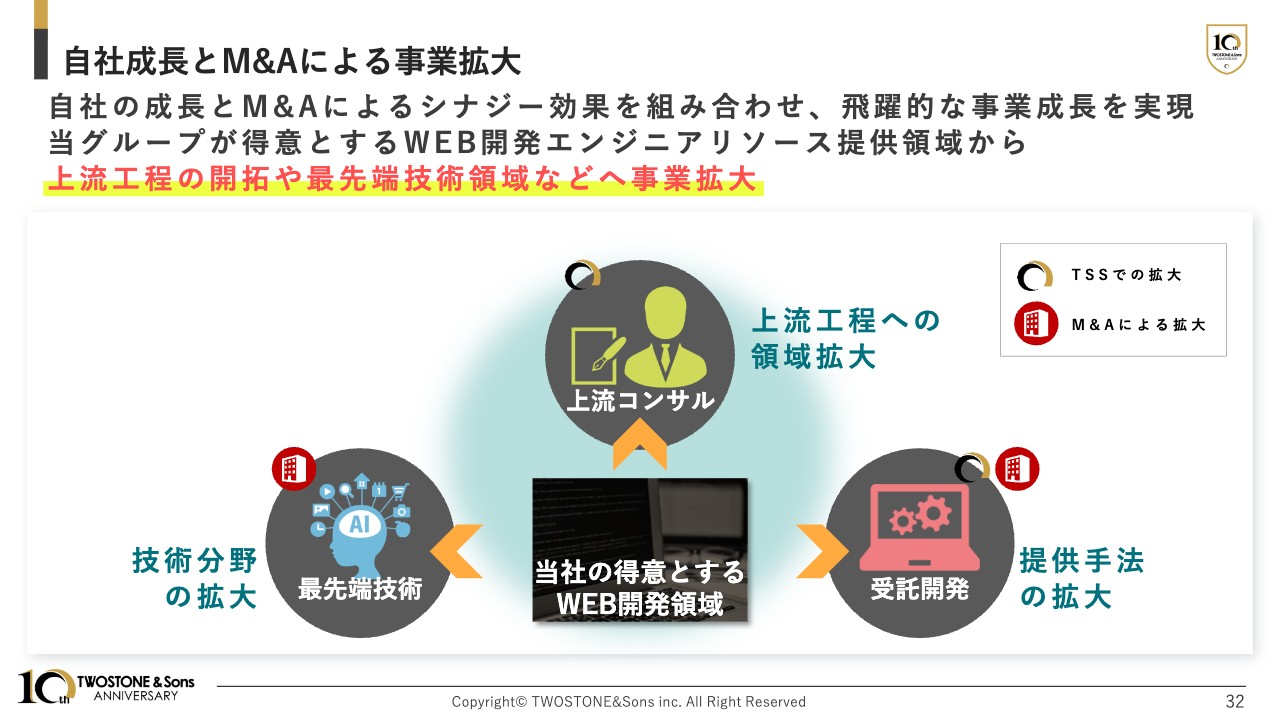

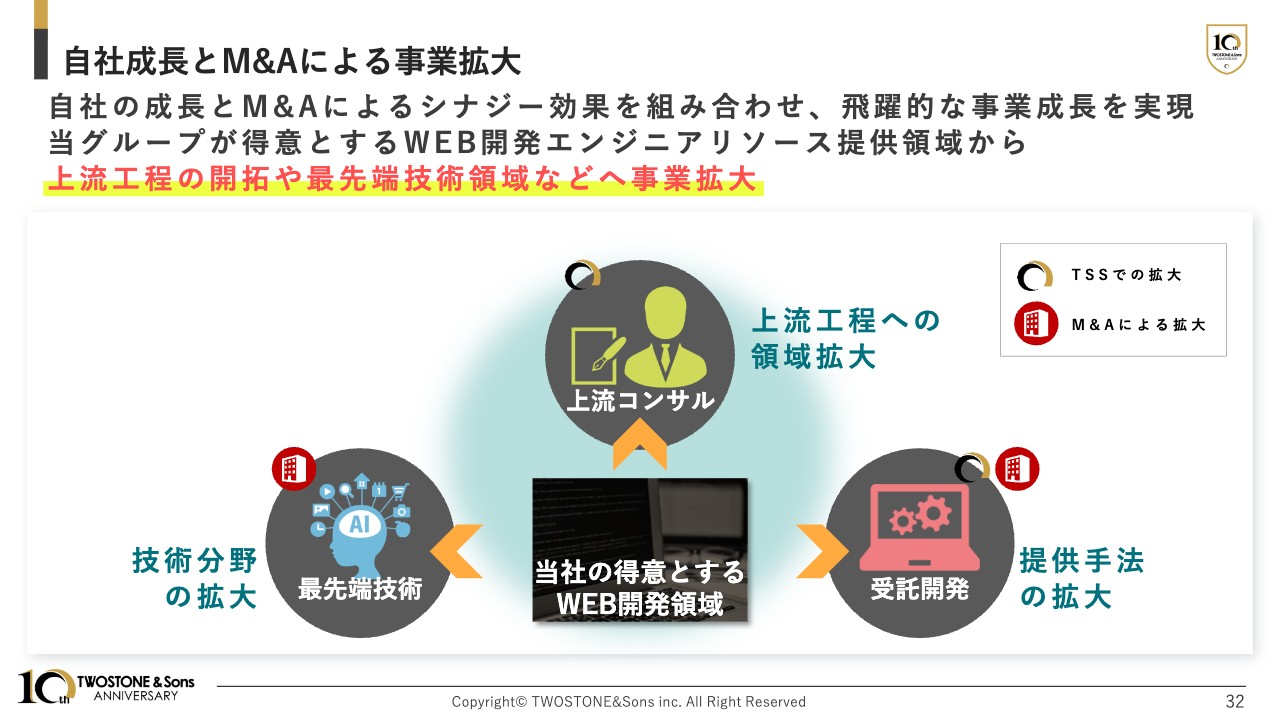

自社成長とM&Aによる事業拡大

M&Aによる事業拡大についてです。当グループの周辺領域を得意とするM&Aを行うことで、2024年8月期も非連続的な成長を実現していきたいと考えています。

当社としては、現在強みを持っているWeb開発領域の開拓を続けるとともに、上流工程への領域拡大や最先端技術の人材増強も行うことで、さらなる事業拡大を図っていきたいと考えています。

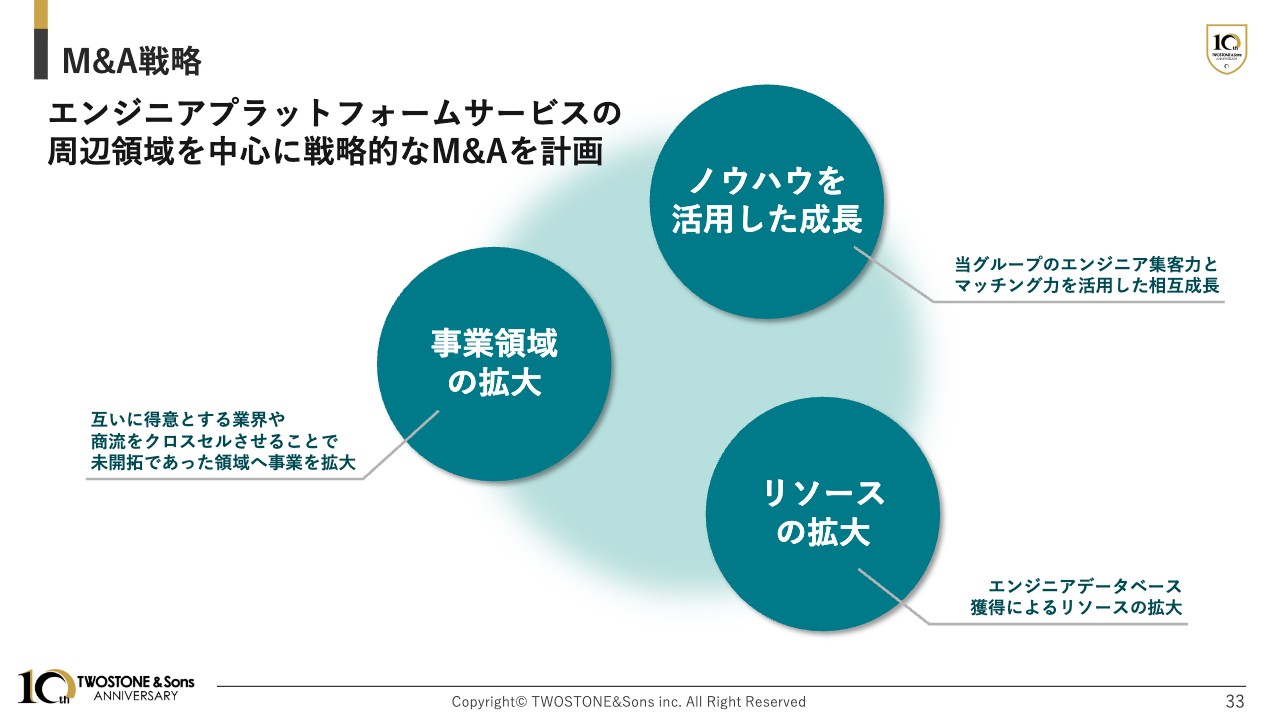

M&A戦略

当社はM&Aについて、飛躍的な成長を遂げるための重要なファクターであると考えております。これまでのM&Aのように、当社が展開するエンジニアプラットフォーム事業の周辺領域を中心に、戦略的なM&Aを実行したいと考えています。これまでの決算説明会でもお話ししてきた内容ですが、M&Aの3つの効果についてご説明します。

1つ目はノウハウを活用した相互成長です。当社の強みは、エンジニアの集客力とマッチング力の高さです。集客したエンジニアを買収先の企業が保有する案件へとマッチングすることで、相互に成長できると考えています。

2つ目は事業領域の拡大です。M&Aの相手企業が得意とする業界や商流をクロスセルさせることで、互いに未開拓であった領域や事業を展開し、それにより相互成長できると考えています。

3つ目はリソースの拡大です。M&Aの相手企業が保有するエンジニアデータベースを活用することにより、当社グループ全体のエンジニアリソースの拡大が見込めます。その結果、グループ全体の売上拡大につながると考えています。

M&Aのターゲット戦略

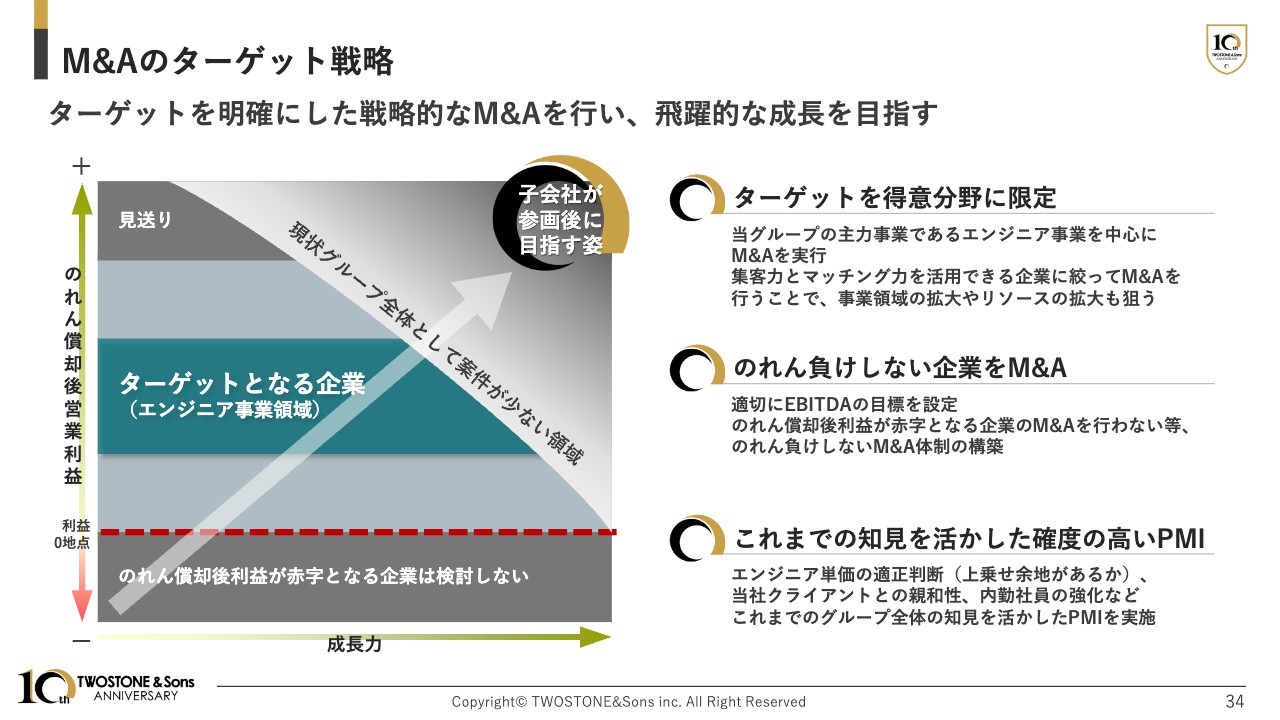

M&Aのターゲット戦略についてです。スライドに記載の3つの戦略を考えています。

1つ目は、ターゲットを得意分野に限定することです。当グループの集客力とマッチング力を活用できる企業を中心にM&Aを行い、事業領域やリソースの拡大を狙います。

2つ目は、のれん負けしない企業をM&Aすることです。EBITDA目標を適切に設定し、のれん期間を的確に定めることで、のれん負けしないM&A体制を構築します。こちらは、スライド左側の図にもあるように、のれん償却後の利益が赤字となるような企業は検討しないことを意味しています。つまり、M&Aした会社は業績に対して、非常にポジティブな影響をもたらすと思っていただいて問題ありません。

3つ目として、これまでの知見を活かした確度の高いPMIを実施します。エンジニア単価の適正判断や、当グループのクライアントとの親和性、内勤社員の強化など、これまでに培ってきた知見を活かしたPMIを実施します。加えて、当グループが使用してきたエンジニアの社内マッチングシステムを利用することにより、生産性の向上を目指していきます。

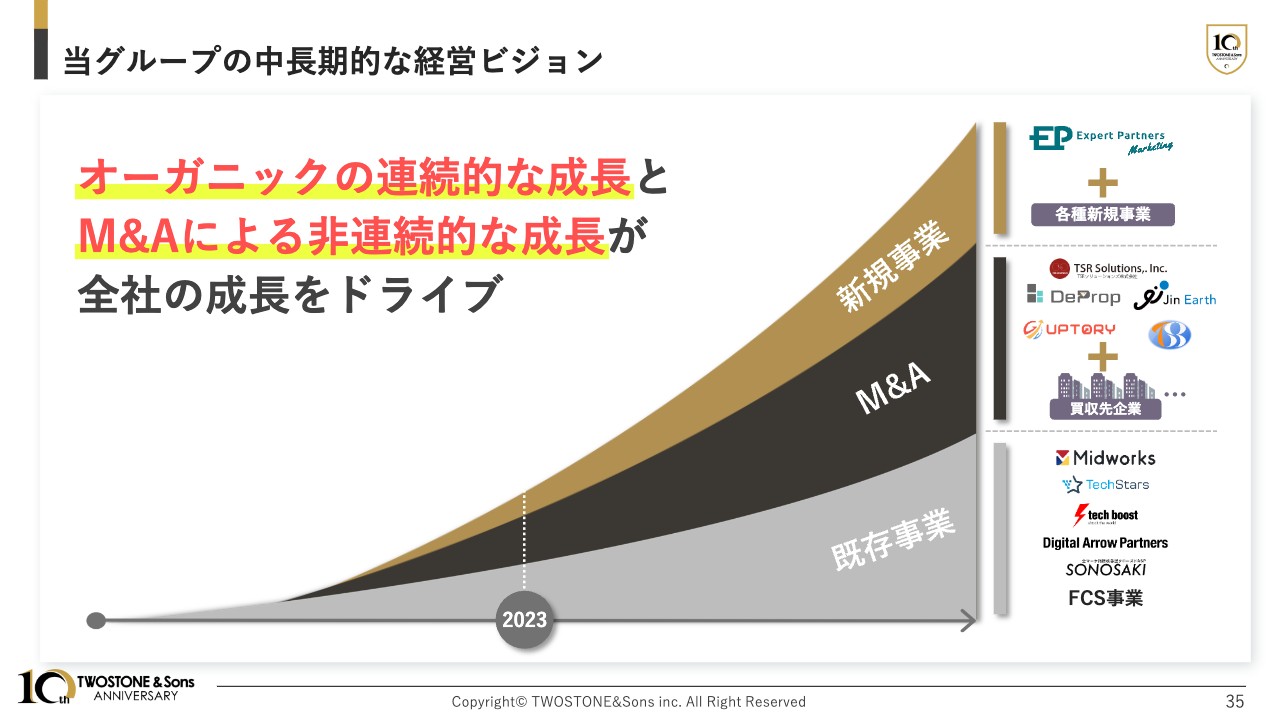

当グループの中長期的な経営ビジョン

これからも既存事業の連続的な成長とM&Aの非連続的な成長を組み合わせることで、中長期的にグループ全体の成長を達成していきたいと考えています。

以上が、2023年8月期の通期決算説明となります。より多くのご質問にお答えしたく少し駆け足になりましたが、本日はご清聴ありがとうございました。

質疑応答:TSSファンドのベンチャー企業への出資について

「TSSファンドのベンチャー企業への出資について質問です。複数のベンチャー企業に出資しているとありますが、ITエンジニア関連とはまったく異なる業種への出資も行なっているのでしょうか? 今回の出資先は先行投資で赤字になっているため評価損となったという理解でよいですか?

また、ファンドが計上する損失のリスクは『中』ですが、純利益が赤字に陥る可能性もある規模での出資ですか? 株価のボラティリティへの影響が気になります」というご質問です。

おっしゃるとおり、ITエンジニア関連とは異なる業種にも出資しています。ただし、基本的には当社のITエンジニアのニーズがある会社に出資しているため、出資した会社に有償ではありますが当社のエンジニアリソースを提供することで開発を進めることが出来る、先方にも非常にメリットがあるかたちになっています。

最近のスタートアップ企業は先行投資をするため、会計上は減損にしなければならない部分があります。そのため今回は、KPIとしては非常に順調であっても、会計上はどうしても評価損にしなければならないというケースが多々見込まれています。このような背景による評価損ですので、それほど大きな問題ではないと考えています。

1社当たりの投資金額は、おおよそでも1,000万円から2,000万円程度です。今回はむしろ利益がかなり超過していたため、まとめて何社かをいったん評価損にしました。つまり今後、純利益が赤字になるほどの影響があるような評価損があるかというと「ほぼ絶対ない」と言っても過言ではないと思っていますので、ご安心ください。

今回評価損とした部分は、今後イグジットした際の利益とそのままぶつかるようなかたちになるため、今後のことを考えると非常にポジティブな内容であると思っています。

質疑応答:急成長の要因と参入障壁について

「貴社が急成長した背景には、エンジニア需要の増加だけでなく貴社の参入障壁の高さがあると考えています。他社との比較について教えてください。戦略的M&Aが鍵なのでしょうか?」というご質問です。

戦略的M&Aは非常に重要なポイントだと考えています。当社はまずグロース企業として高い成長率を維持しようと考えています。そのため、利益を出そうと思えばもう少し出せる部分があるものの、先行投資を優先しています。そして、M&Aを行うことによって非連続的な成長ができると考えています。

昨今、市場のさまざまな上場企業を見渡しても、M&Aを実施した翌期の売上や利益がM&Aした会社ののれんに負けてしまい、利益がシュリンクしてしまう会社が非常に多いと考えています。

しかし当社の場合は、M&Aの際にかなり厳しいデューデリジェンスを行い、かつ再現性の高いPMIを実行しています。今はその手法がうまく活きているため、自信を持ってよいM&Aができていると考えています。

参入障壁については、M&A先の当社よりも小規模な同業他社からすると、物理的に当社には勝ちづらい部分があります。なぜかと言うと、上場している会社にはエンジニアにとっての知名度やブランド認知があるからです。そのため、小規模な会社が同じ広告を打ったとしても、当社のほうが広告投資の効果が高くなると考えています。

つまり、当社のほうがエンジニアの獲得コストが安く、商いに例えると「安く仕入れることができる」ということです。加えて、案件に関しても、規模が大きく上場している当社のほうが数も多く持っているため、獲得したエンジニアも複数の選択肢の中から当社を選んでくれます。

取引のある企業に対しては、こちらが安く仕入れている分、そのまま単価に還元でき、エンジニアにはより多くの案件を提案できる。この状況では基本的に営業力でごまかさない限り、当社より小規模な競合プレーヤーが当社以上のメリットを出すことは本質的にかなり難しいと思います。

買収した会社のPMIがなぜここまでうまくいっているかというと、当社の手法が機能することにより、買収した会社のエンジニアが非常に喜んでいるからだと思っています。

質疑応答:一気通貫型支援が強みと言える根拠について

「上流から実動までの支援を一気通貫で行えることが強みとお話しされていましたが、なぜ強みと言えるのでしょうか?」というご質問です。

当社では、マッキンゼー・アンド・カンパニー・ジャパンやボストン・コンサルティング・グループやアクセンチュアなどの戦略コンサルティングファームを「上流」、案件の開発やプロジェクトを管理するプロダクトマネージャーが在籍している会社を「中流」、当社がメインとしてきた手を動かしてシステム開発を行う領域を「下流」と定義しています。

従来、上流を請け負ってきた会社では、下流の部分は下請け企業に流す前提の単価で考えています。そして、上流の日本企業の発注先の多くは外資系企業です。外資系企業のほとんどの本社がアメリカにあるため、アメリカの本社に対して、非常に高いフィーを取られます。当社は外資系のように高い本社へのフィーがかからない上に上流出身の人材が集まる企業であるため、質もパフォーマンスも同等にもかかわらず単価が低いので、先方の会社に喜ばれます。

加えて、今までは上流が戦略を描き、その後の手を動かす作業は二次請け・三次請けというかたちで下流の下請け企業が行うのが当たり前の世界でしたが、当社は一気通貫でソリューションを提供できます。

これまでの歴史上、当社が持っているコンサルティングファームのケイパビリティと、開発するケイパビリティを兼ね備えた会社はほぼありませんでした。そのため、このような提案を行うことで、大手企業も含めた顧客からは非常に高い満足度が得られています。

まだまだ営業力が弱く「このようなことができる会社です」と伝えられる機会は少ないものの、この強みを活かした提案をすることによって、足元では非常に手応えを感じています。したがって、2024年8月期以降は、とても期待できるのではないかと考えています。

質疑応答:2024年8月期の業績予想について

「2024年8月期の業績予想はM&Aを含んだ想定となりますか?」というご質問です。

当社は基本的にコンサバティブに物事を考えているため、M&Aを含んだ想定はしていません。当然ながらM&Aは行いたいですし、社内目標では行わなければいけないとしていますが、市場に出している数字については、M&Aを実施できなかったとしても達成したいと考えているものになります。

質疑応答:配当について

「企業成長のための利益の内部留保も必要だと思いますが、配当についてはどのようにお考えですか?」とのことです。

株主の方には当社を応援していただいている分、しっかり還元していきたいと考えています。ただ現状は、今ある利益を今後の成長に投資することによって、できる限り株価を向上させ、キャピタルゲインとして還元していきたいと考えています。

今後、会社の規模が大きくなり利益が数百億円や数千億円となった時に、当社が今の成長率を維持できるかというと、今ほどの再現性はなくなってくると考えています。その際には、当然ながら利益をさらにしっかりと出して配当を増やすことで還元しようと考えています。

しかし、今は何に投資すれば確実に会社が伸びるのかが明確な状況であるため、配当というかたちではなく、会社の事業成長に投資することによるキャピタルゲインの部分で還元していきたいと考えているため、ご理解いただけると幸いです。

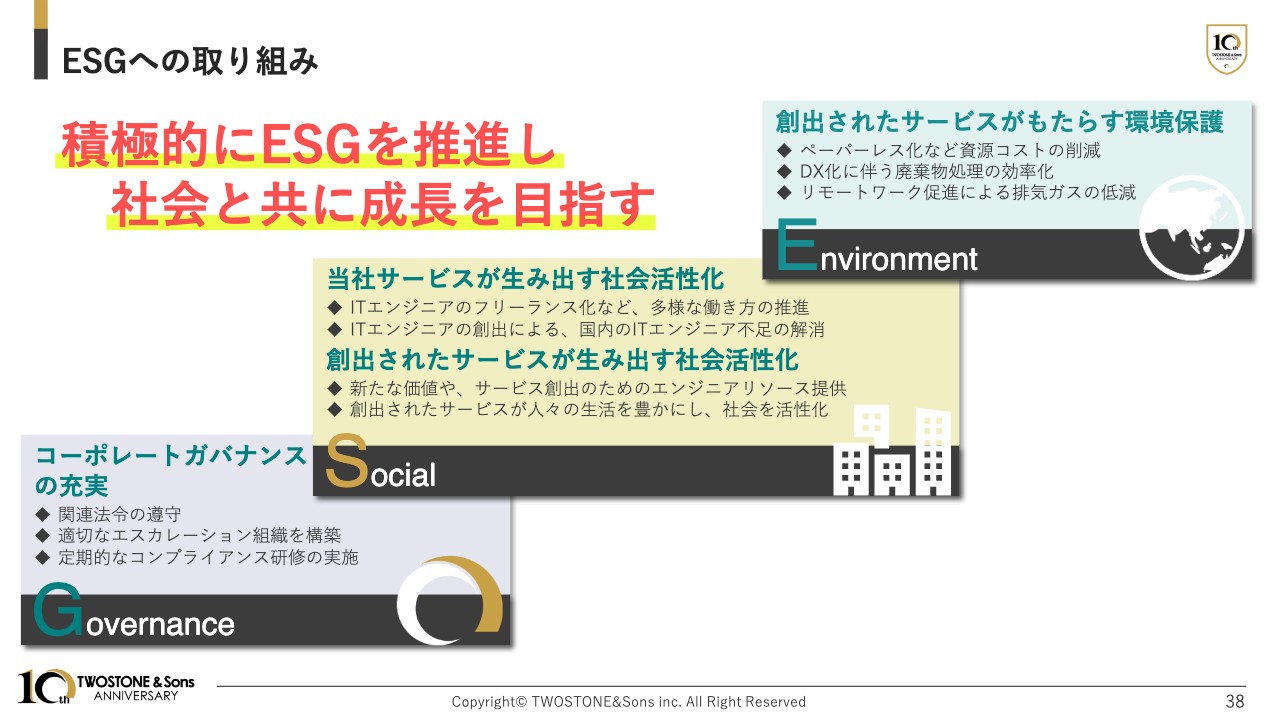

質疑応答:ESG関係の取り組みについて

「ESGの取り組みが投資の観点からも重要だと思いますが、ESG関係の取り組みで力を入れている部分、またこれから力を入れていきたい部分があれば教えてください」というご質問です。

今後はESGのすべての部分が非常に重要になってくると考えています。ヨーロッパのファンドの中でも特に機関投資家は、企業がESGをどのくらい重要視しているかを、投資の判断材料にしています。当社が今回も決算説明資料にESGの項目を載せているのは、そのような背景も影響しています。

当社の事業自体が、今までよりも大幅にCO2の排出量を減らすことのできる内容だと思っています。例えば、これまで物理的にやってきた作業を、主にシステム開発によってシステマチックにすることで、CO2排出削減に繋がっていると考えております。どのくらいのCO2排出量が削減できたかをいつか算出してみたいと思います。

また、日本の終身雇用という働き方自体に関しても、今は非常に大きなゲームチェンジが起きていると思っています。「フリーランス」という新しい働き方を根付かせることも、そもそも1つのESGの取り組みになっていると思っているため、今後もこのような部分に力を入れていきたいと考えています。

質疑応答:技術分野の拡大について

「スライドに『技術分野の拡大』とありますが、現時点で見通しが立っていることはありますか? アイコンのとおり、AI分野への拡大を意識されているのでしょうか?」というご質問です。

技術分野の拡大に関しては、昨今話題になっているブロックチェーンやAIなど、さまざまな部分で情報収集しています。

ただし技術分野のR&Dに関しては、その時求められている人材に応じて教育や案件を拡充することが必要になってくると考えています。AI分野への拡大を意識しているのは事実です。AIという分野は、いわゆるディープラーニング(深層学習)という領域における「システムエンジニアの派生系」と考えることができます。昨今話題の「ChatGPT」から派生するプロンプトのエンジニアリングもそうです。

過去のITの歴史においても、例えばかつて「ノーコード」と呼ばれる、コーディングをしなくてもモノが作れるサービスが非常に流行し、実際にホームページやランディングページが多く立ち上がりました。それによって参入障壁が下がったことで、ホームページやランディングページをもっとリッチにしたいという需要が高まり、より一層システムエンジニアのニーズが増したという背景があります。

このことから、このままAIが加速してAIエンジニアが増えると同時に、作ったシステムをシステムエンジニアによってさらに拡充させたいというニーズは増していくと思っています。

この両方の観点で市場を俯瞰し、変化に合わせた経営戦略や事業戦略を立てていくことが大事だと考えています。

質疑応答:中期経営計画の見直しについて

「中期経営計画を大幅に超過する業績と理解していますが、好業績に合わせた計画の見直しはないのでしょうか?」というご質問です。

我々として、今は「中期経営計画を何のために出すのか」について考えています。

ほとんどの会社が、中期経営計画を出す時には株価への影響について考えていると思います。ところが当社は、現状で2020年の上場期に出した中期経営計画は大幅に外れています。ポジティブに外したのでよかったものの、外していることは事実です。

今出せる中期経営計画は、私を含めた経営陣の性格上、保守的な内容にならざるを得ません。私としては、ここであらためて中途半端に保守的な計画を出して「また超過したよね」という結果になるよりも、毎期ごとにしっかりと高い成果を上げ、そちらを評価していただくことのほうが大事だと思っています。

仮に会社の事業が多少鈍化した際に「今期は戦略的にやっているから、来期以降は安心してください」と言えるように、中期経営計画を出すことはあるかと思います。現状はみなさまのご期待に応えられると思いますので、中期経営計画を新たに設定する必要性を感じていません。

質疑応答:株価の推移について

「市場の地合いもありますが、本日の株価の推移はどうお考えですか?」というご質問です。

私自身も、上場してからは株式市場をしっかり理解するため、インサイダーにならない範囲での個別株の投資など、株式市場について相当勉強しています。

今週はさまざまな会社の決算発表がありましたが、グロース市場の会社で決算発表の引けまでに株価が上がった会社は、それなりによい決算でも大幅に落ちていました。一方で、落ちていた会社は、それなりの決算を出すと上がっていました。

当社の場合は直近で大きく期待されている分、多くのグロース系会社が上がっていたことにより、昨日の決算後には非常に売られていました。おそらくその影響もあり、売った投資家が多かったのではないかと考えており、個人投資家がリスクヘッジをするのは当然のことだと思います。

当社がデイリーベースで株価をコントロールすることはできません。株の値動きは需給によるものですので、株主や投資家が当社を魅力的に思うかどうかの差だと思っています。当社は株価を意識しつつも、まずはよい業績を出し続けることによって、確実に時価総額を上げていくことが大事だと思っています。

今日多少売られてしまったことは市場の観点からやむを得ないことと思っていますが、中長期的にわたってしっかりとした成績を出して、みなさまにご安心いただけるような経営をしていきたいと考えております。

質疑応答:マーケティングプラットフォーム事業領域におけるM&Aについて

「マーケティングプラットフォーム事業領域でのM&Aは行わないのでしょうか?」というご質問です。

行う可能性はあります。ただし、現状はエンジニアプラットフォーム領域での再現性のほうが高いため、エンジニア領域を優先しています。

マーケティング領域に関しては、行うとしてもかなり慎重に進めることになると思います。会社の内部留保をいかに効率よく使っていくかという点が重要ですので、優先順位をつけてしっかりと選択と集中を行い、よいM&Aをしていく必要があると思っています。

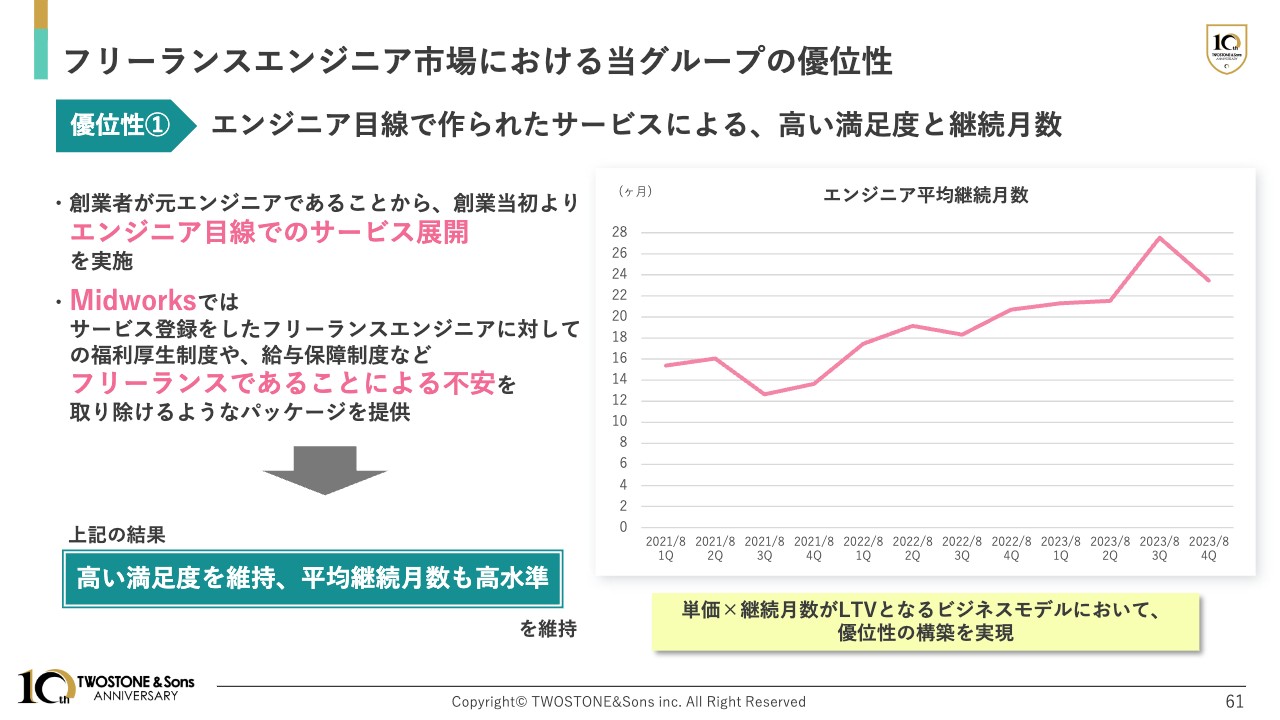

質疑応答:エンジニアの平均継続月数について

「エンジニア平均継続月数の下落が大きいように見えますが、理由は何でしょうか?」というご質問です。

こちらは計上月など、案件ごとの条件によって多少ボラティリティが発生します。

現在の平均継続月数が実際に落ちているかというと、そこまで影響はありません。たまたま終了月が重なって新規の方等の割合が大きくなると、今回のようにボラティリティが発生することがあります。悪い変化とは捉えていませんので、ご安心いただけたらと思います。

質疑応答:リスキリングを通じたキャリアアップ支援事業への申請について

「行政が行っている『リスキリングを通じたキャリアアップ支援事業』への申請は行わないのでしょうか? これらの取り組みに参入することで認知度が上がる効果があるかと思います」というご質問です。

こちらは本当に大事なことだと思っています。現在は、政府を筆頭にリスキリングのキャリアアップが推進され需要がありますので、非常に注力しているポイントです。

しかし、会社のリソースは有限です。選択と集中を考えた際に「売上に直結するか」を判断軸にすると、現在は他に優先すべきことが大量にあります。とは言え、こちらは絶対に進めなければいけないと考えていますので、頃合いを見ながら強化していきたいと思います。

当社では現在、「tech boost」というプログラミングスクール事業を展開していますが、ここに社内の優秀なリソースをもう少し割けば、売上のグロースはまだまだ見込めます。ただし、今の段階では「Midworks」に割いたほうがグロースする割合も大きいです。

そのため、しっかりとバランスを見極めながら進めていきたいと考えています。

質疑応答:マーケティング事業とエンジニア事業の連携について

「マーケティング事業とエンジニア事業の連携について、具体的にどのようなことを想定しているのでしょうか?」というご質問です。

当社がここまでよい事業成長を遂げられた大きな理由として、ビッグデータを持っていることが挙げられます。

基本的には、マーケティングに投資する企業は業績が順調です。当社はマーケティング領域でさまざまな会社を支援していますので、どの事業領域でどのような会社が伸びているかをすぐに把握できます。加えて、Webマーケティングに投資するということはWebシステムへの投資も行います。そのため、当然ながらWebエンジニアへのニーズがあります。

したがって、伸びている領域へ営業戦略を傾けたり、お客さまと当社の間で「Midworks」の領域を連携したりするかたちでの展開ができると考えています。

質疑応答:人員の受け入れ体制について

「来期も積極的な採用を進めるとのことですが、人材の受け入れ体制も整っているのでしょうか?」というご質問です。

当社としては「採用をしたから減益になった」という状況にはしたくありません。現状は、増益しながらも積極的な採用ができている組織になっていると思います。今回の計画も積極的に採用する前提で増益しています。

機関投資家のみなさまには、「最低でも売上と利益は30パーセント成長します」とお伝えしていたところ、2024年8月期は40パーセントの成長目標を出しています。そのような点もポジティブに捉えていただけたらうれしく思います。

足元では、非常によい幹部人材が採用できています。今後も引き続きさまざまな方のジョインが期待できると思いますし、上流部分にもスペシャリストが集まってきています。その意味で、来期は本当に楽しみな1年になると考えています。

質疑応答:事業部間での情報共有について

「事業部間での情報共有はどのように行うのでしょうか?」というご質問です。

社内では、事業部の責任者同士が集まった事業部経営会議など、連携のためのさまざまな定例会議が設定されています。当社はかなりフラットな組織ですので、「Slack」というメッセンジャーツールで日常的にやり取りしています。

また、若いメンバーが非常に多いこともあり、事業部責任者同士はとても仲がよいです。そのような関係性の中で、組織全体の成長について話し合う機会はしっかりと確保されており、密な情報共有ができていると考えています。

質疑応答:今後の「Midworks」の登録エンジニア数について

「現時点で、『Midworks』の登録エンジニア数をどこまで増やせるとお考えでしょうか?」というご質問です。

これは非常に難しい質問です。当社の参入するSIer市場にはNTTデータや富士ソフトなど多くの会社があり、彼らだけでも数十兆円以上の売上規模があります。これらのSIerはエンジニアを社員として雇用し、出向させるモデルを採っています。

このような会社が、最近はフリーランスという選択肢を考えています。そのため、仮に人材が1パーセントずれただけでも数千億円の市場規模が広がりますので、フリーランスの満足度も非常に高いです。元同僚との会話の中で「フリーランスすごくいいよ」と紹介されて検討する方も増えています。したがって、「Midworks」に登録するフリーランスエンジニアは今後も爆発的に増えるのではないかと思っています。

一方で、このような場では保守的な考え方をせざるを得ない部分があるため何とも言えないところもありますが、当社はフリーランスエンジニア領域において完全にトップティアを走っています。一番初めに検討していただける会社になることが非常に大切であり、それを達成するためには今が攻め時だと考えていますので、大きな先行投資をしているのが実情です。

質疑応答:機関投資家からのポートフォリオ組み入れの可能性について

「今後、機関投資家からのポートフォリオ組み入れなどの可能性はありますか?」というご質問です。

最近は四半期ごとに、インタビューの機会など、興味を持ってくださる機関投資家が増えており、本当にうれしいことだと思っています。会社の業績をしっかり出して認知度が上がるのはありがたいことですし、最近では成長株系のETFなどにも当社の株を組み込んでいただいていますので、非常によい流れだと思っています。

現状、特に機関投資家の中で、成長株投資やグロース株投資をしている会社のポートフォリオへの組み入れについてはお話をいただいています。「今回の通期決算で高い成長率を維持できたら、今期からまた組み入れるよ」と言ってくれるような会社もありますので、来週以降の動きを注視しています。

地合いによっても変わってきますが、今回の四半期も非常に多くの機関投資家の方からミーティングをいただいていますので、そこで自分たちの今後の成長性をしっかりとアピールできるかどうかが大事だと考えています。

河端氏からのご挨拶

現在はマーケットや世界情勢も非常に不安定ですが、当社ができることを淡々と続け、選択と集中をしていく中で高い成長率を維持し、限られたリソースの中で取るべき戦略を見極めながら、時代の変化に合わせて意思決定することが大事だと考えております。しっかりと行うことで、高い成長率を維持していきます。

みなさまの期待を裏切らないよう、社員一同、誠心誠意がんばっていますので、引き続き温かい応援をいただけると幸いです。今回も非常に多くの方にご参加いただき大変うれしく思います。今後とも何卒よろしくお願いいたします。

新着ログ

「サービス業」のログ