【QAあり】アルデプロ、販売用不動産在庫123億円の積上等、営業方針達成 通期は積極的な仕入活動と両輪で増収増益へ

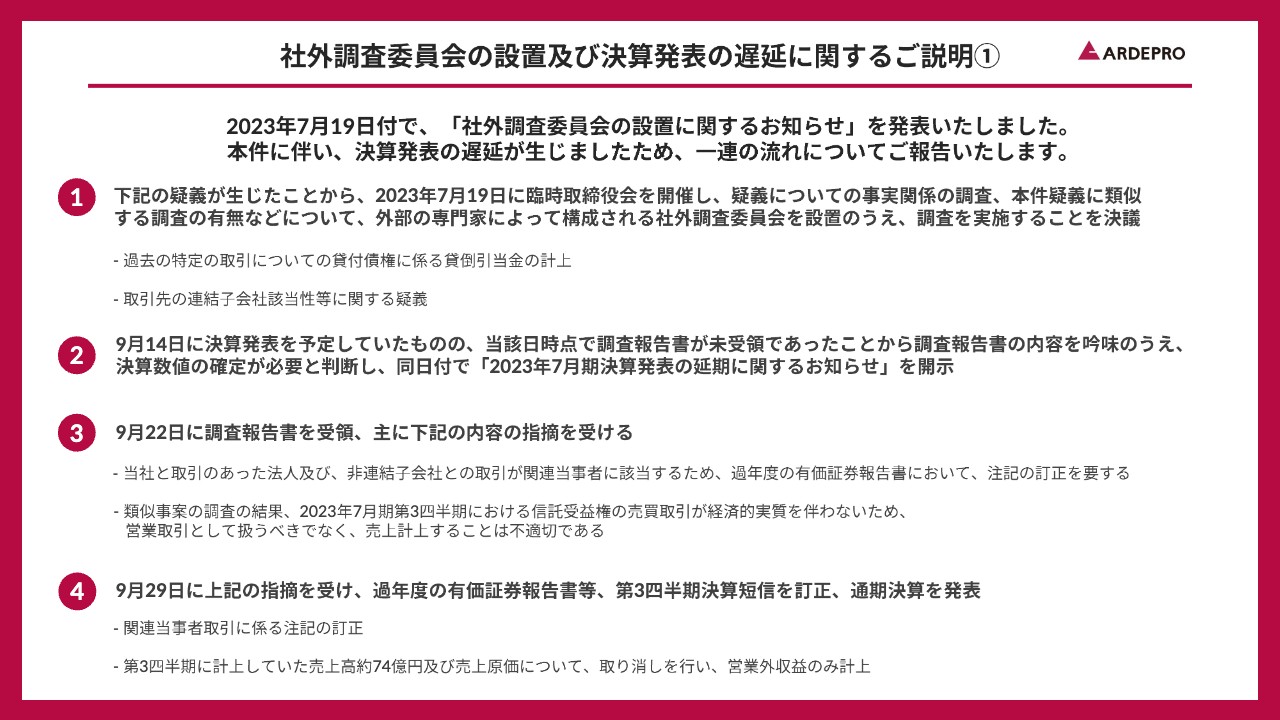

社外調査委員会の設置及び決算発表の遅延に関するご説明①

椎塚裕一氏:株式会社アルデプロ代表取締役の椎塚でございます。

初めに、7月19日付で行った適時開示についてです。過去の特定の取引についての貸付債権に係る貸倒引当金の計上および取引先の連結子会社該当性等に関する疑義が生じたことから、7月19日付でこれらの取引の調査ならびに本件疑義に類似する調査の有無などについて、外部の専門家によって構成される社外調査委員会を設置しました。

9月14日に決算発表を予定していたものの、調査委員会からの正式な報告書を9月22日付で受領することとなりました。この報告書に基づいて決算数値を確定させてから発表した方がよいと考え、決算発表を延期し9月29日付で行っています。

調査報告書の詳細についてはすでに開示済みですが、この報告書では主に2つの指摘を受けました。1つ目は「過去に当社と取引のあった法人及び、非連結子会社との取引が関連当事者に該当するため、過年度の有価証券報告書について、注記の訂正を要する」との指摘です。

2つ目は「類似事案の調査の結果、2023年7月期第3四半期における信託受益権の売買取引が経済的実質を伴わないため、営業取引として扱うべきではなく、売上計上することは不適切である」との指摘です。

9月29日にこれらの指摘を受け、過年度の有価証券報告書等、今期第3四半期の決算短信の訂正を行うこととなりました。

社外調査委員会の設置及び決算発表の遅延に関するご説明②

今回の調査委員会の設置ならびに決算発表の遅延について、投資家・株主をはじめとするステークホルダーのみなさまには、多大なるご心配及びご迷惑をおかけいたしましたこと、心よりお詫び申し上げます。

当社は、社外調査委員会による原因分析・再発防止策の内容を重く受け止め、内部統制及びコンプライアンス体制の強化により、再発防止に努め、みなさまからの信頼の回復を図っていきます。

調査報告書の詳細な内容については、9月28日付で開示した「社外調査委員会の調査報告書公表に関するお知らせ」をご確認ください。

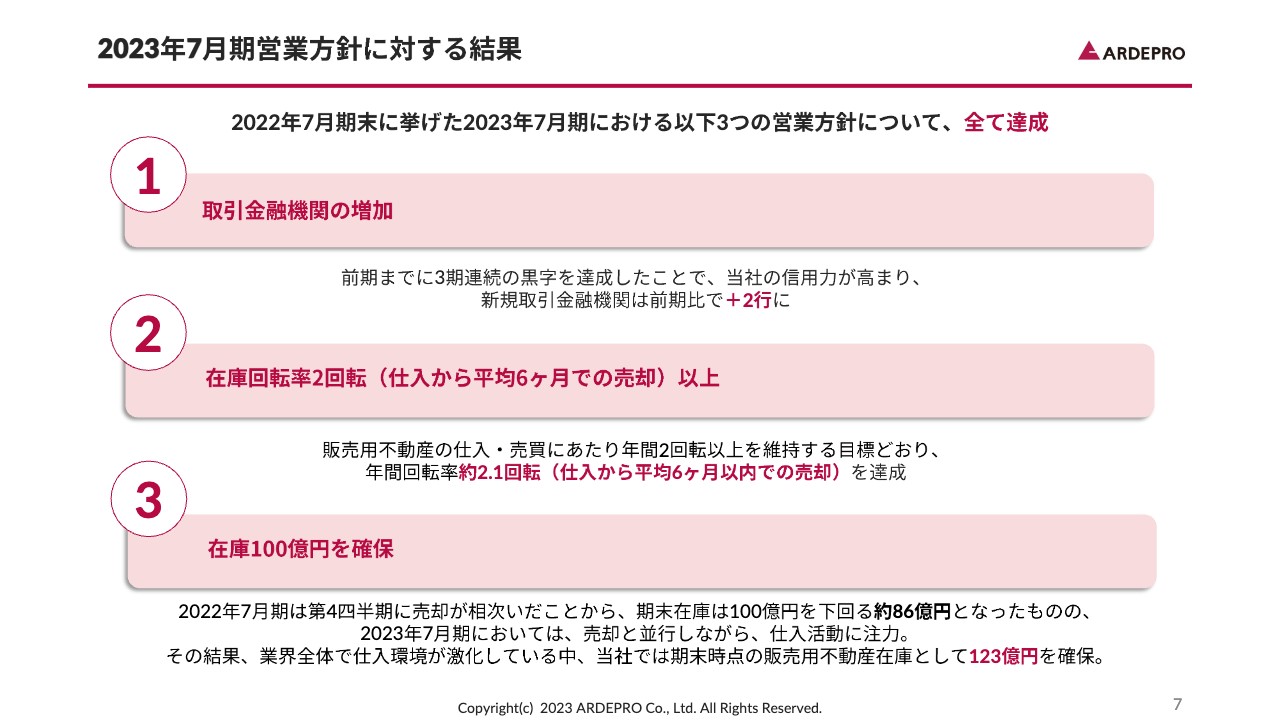

2023年7月期営業方針に対する結果

2023年7月期の通期決算概要についてご説明します。当社は期首の時点で3つの営業方針を掲げています。

1つ目の目標は「取引先金融機関の増加」です。前期までに3期連続の黒字を達成したことで、当社の信用力が高まり、新規取引金融機関は前期比で2行増加しました。

2つ目の目標は当社の営業において非常に重要な指標である「在庫回転率2回転以上」です。販売用不動産の仕入れや売買にあたり、年間2回転以上を維持するという目標どおり、今期は年間回転率約2.1回転を達成しました。

3つ目の目標は「在庫100億円以上を確保」です。2022年7月期は第4四半期に不動産の売却が相次いだことから、期末在庫は目標の100億円を大幅に下回る約86億円となりました。しかし、2023年7月期は売却と並行しながら仕入れ活動に注力しました。それにより、業界全体で非常に仕入れ環境が激化している中、当社では期末時点の販売用不動産在庫として123億円を積み上げることができました。

結果として、当社が期首に掲げた3つの営業方針をすべて達成することができました。

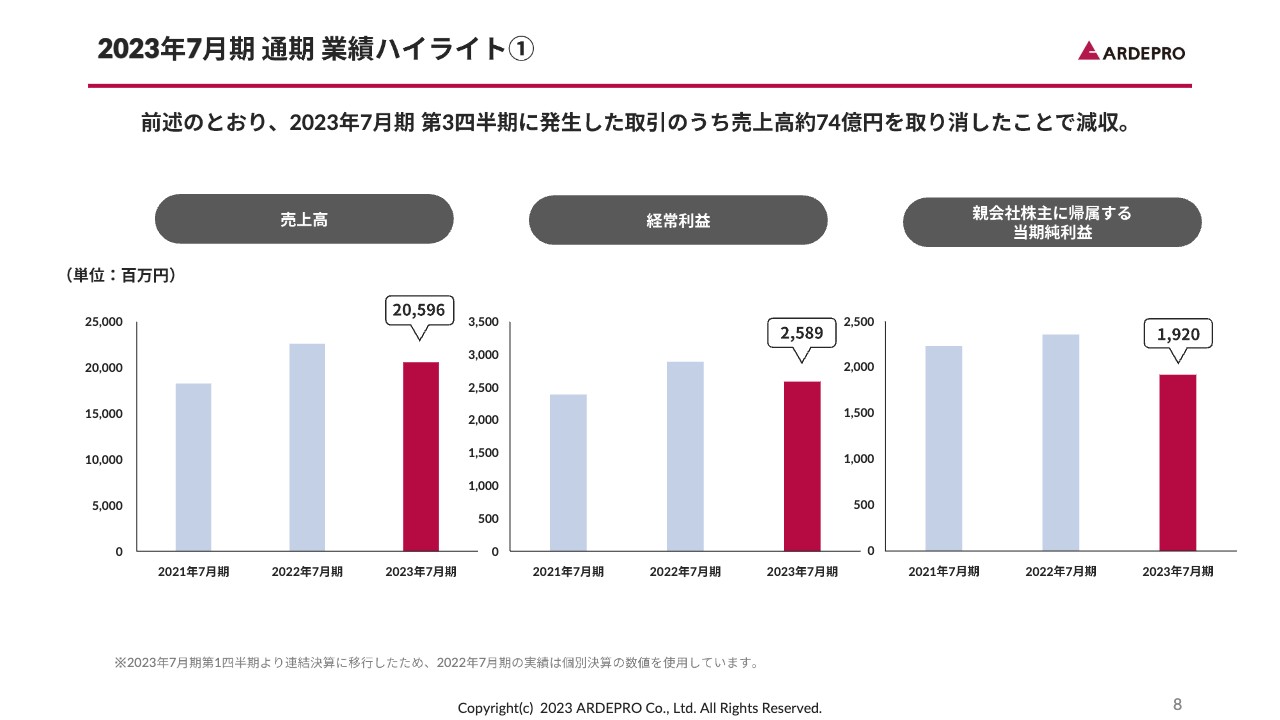

2023年7月期 通期 業績ハイライト①

2023年7月期通期の業績ハイライトです。冒頭にお話ししたとおり、2023年7月期第3四半期に発生した取引のうち、1件の売上計上を取り消しました。その結果、売上高、経常利益ともに、前期と比べて若干のマイナスとなっています。

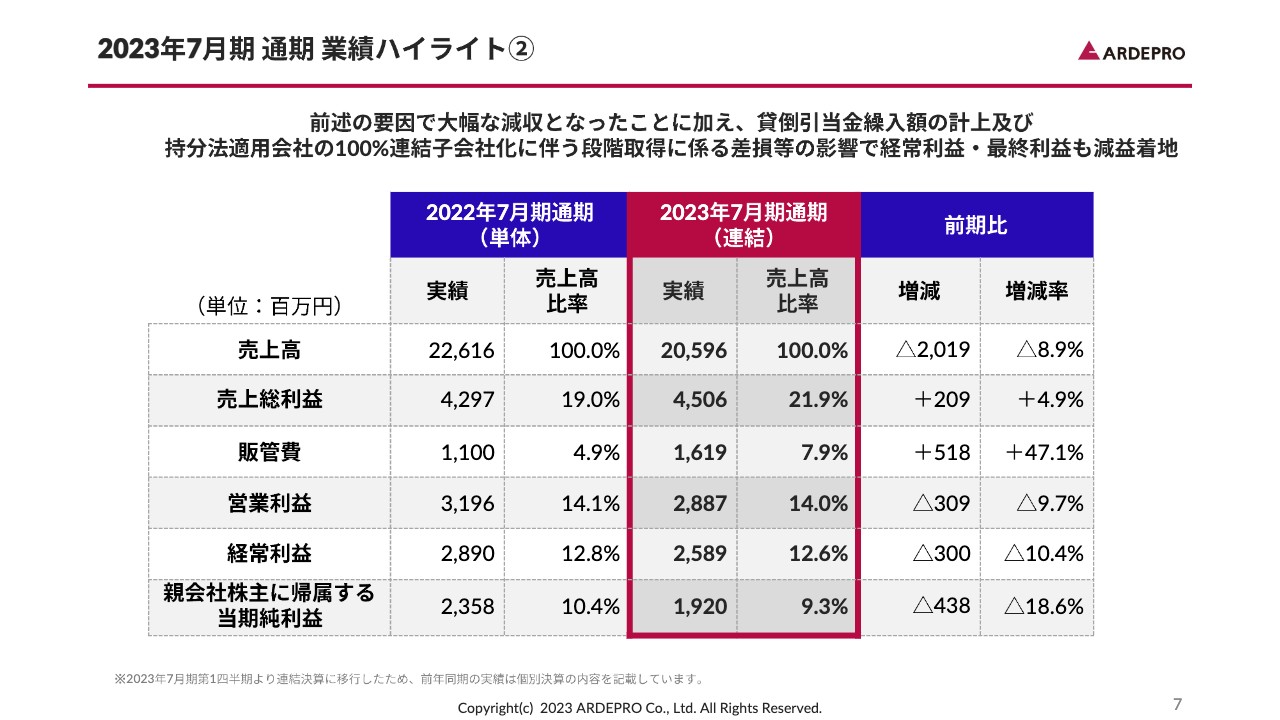

2023年7月期 通期 業績ハイライト②

具体的な数値についてご説明します。2023年7月期は売上高が205億9,600万円、売上総利益が45億600万円、営業利益が28億8,700万円、経常利益が25億8,900万円、当期純利益が19億2,000万円で着地しました。

2022年7月期に比べると、売上高、営業利益ともに10パーセント程度のマイナスで着地しています。繰り返しになりますが、主な要因は1件の売上計上を取り消したことによるものです。

営業外の部分においては、持分法適用会社の100パーセント連結子会社化に伴う段階取得に係る差損等の影響に加え、貸倒引当金が若干積み増されました。その結果、経常利益および最終利益も先期比でマイナスとなっています。

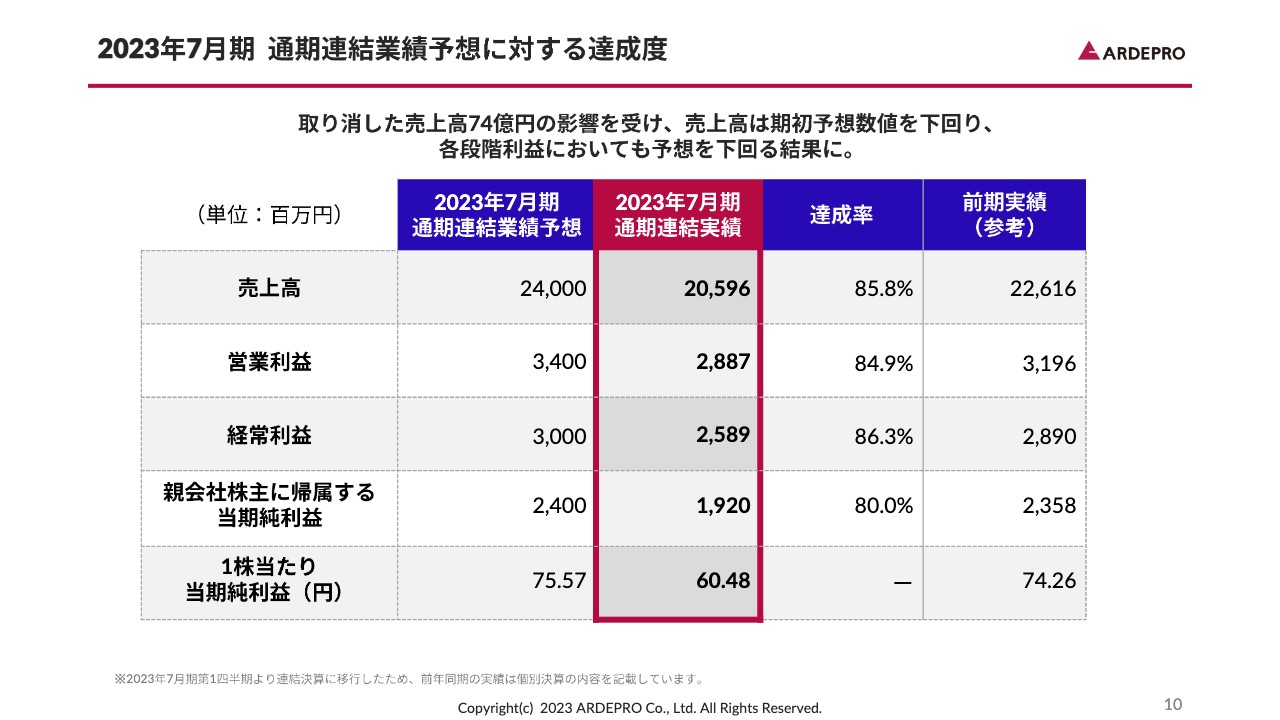

2023年7月期 通期業績予想に対する達成度

通期業績予想に対する達成度についてです。スライドに記載のとおり、売上高、利益面ともに約85パーセントの達成となり、通期業績予想に対しては若干のマイナスとなりました。

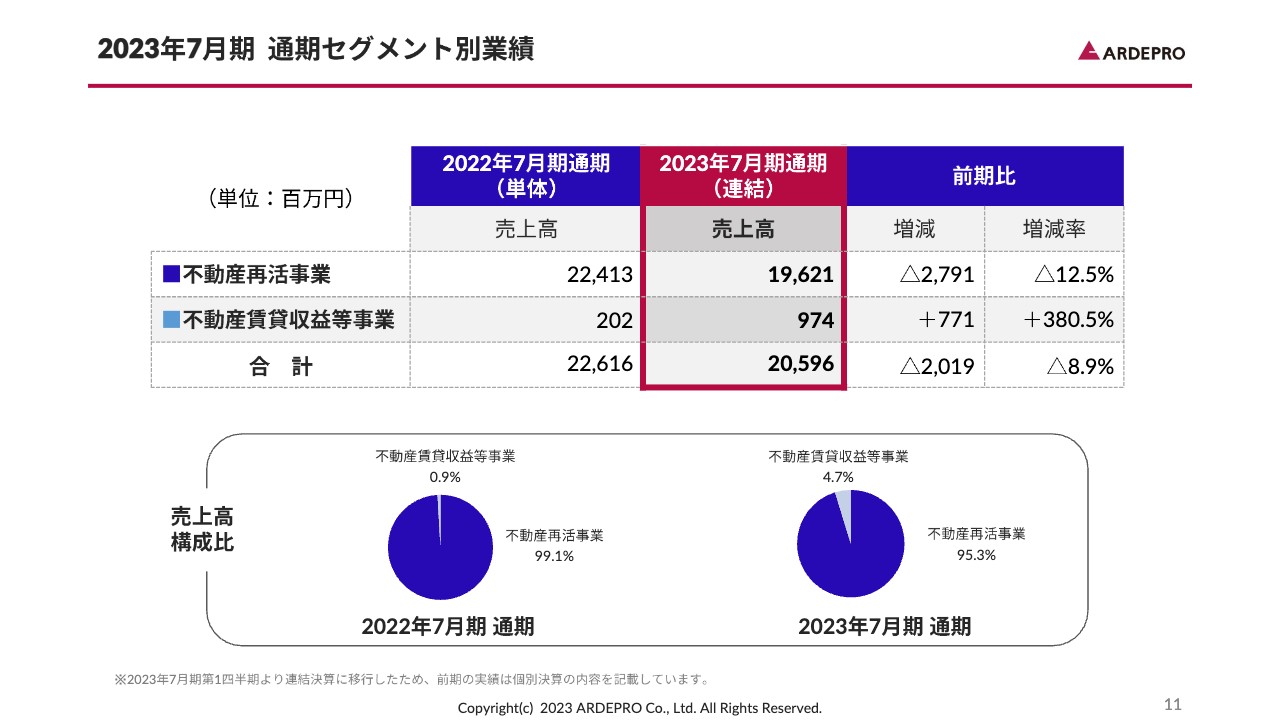

2023年7月期 通期セグメント別業績

セグメント別の通期業績です。当社には2つの事業セグメントがあります。1つは完全フロー型ビジネスの不動産再活事業、もう1つはストック型ビジネスの不動産賃貸収益等事業です。

先期に発表した中期5ヶ年計画では、不動産賃貸収益等事業の売上高を、売上比率に対して5パーセントから10パーセントにしたいという目標を掲げています。今期は、不動産賃貸収益等事業の売上高構成比を4.7パーセントまで高めることができており、5ヶ年計画の初年度としては比較的順調な滑り出しとなったのではないかと考えています。

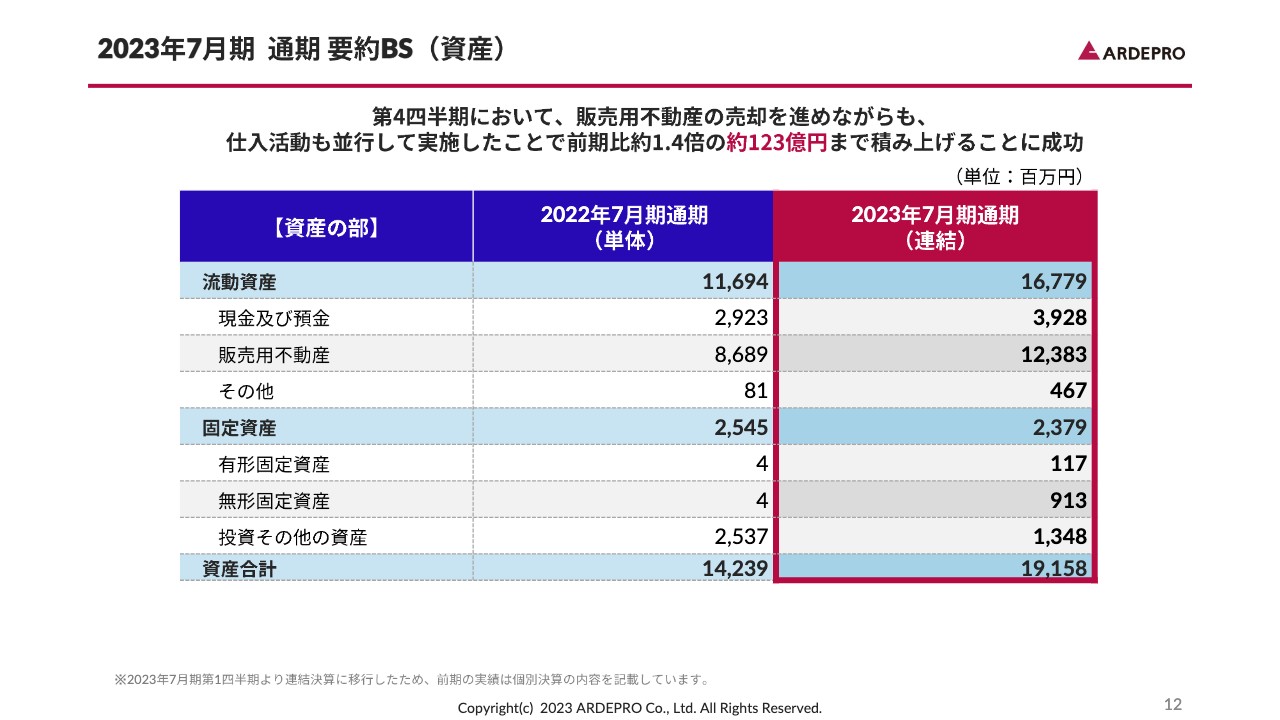

2023年7月期 通期 要約BS(資産)

バランスシートの要約です。今期の期末時点における流動資産は167億7,900万円でした。主な内訳は、現預金が39億2,800万円、販売用不動産が123億8,300万円です。これらに加え固定資産が23億7,900万円あり、総資産を191億5,800万円まで積み上げることができました。

販売用不動産の在庫については、先期の期末時点では約86億円でしたが、今期は約123億円と大幅に積み上げることに成功しています。

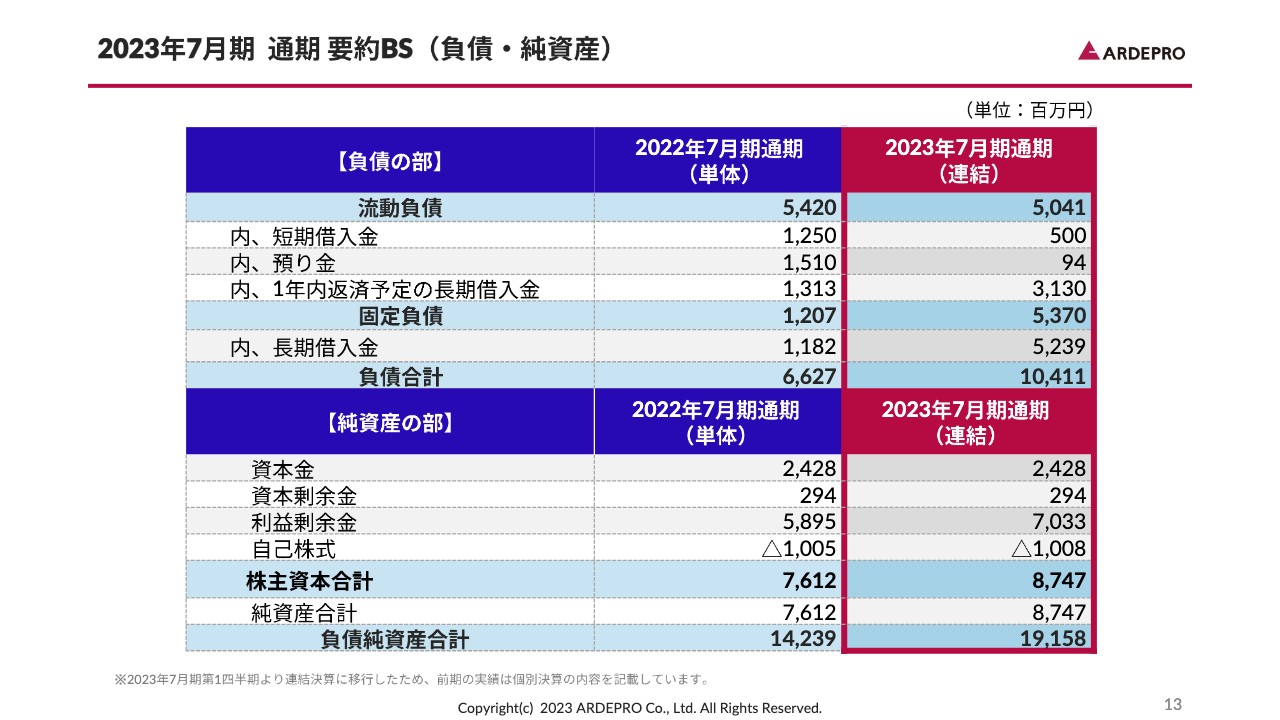

2023年7月期 通期 要約BS(負債・純資産)

負債ならびに純資産についてご説明します。負債の部については、流動負債が50億4,100万円、固定負債が53億7,000万円で、負債合計は104億1,100万円となりました。前期の66億2,700万円から大幅に増えています。

この負債は在庫を保有する際に発生するものですので、在庫が増えるとともに負債も当然増えていきます。したがって、負債の増加は当社の与信が高まっている現れだと考えています。

また、今期の純資産は87億4,700万円となりました。5ヶ年計画で発表したとおり、当社は純資産を積み上げることによって財務体質を強固にしたいと考えています。5ヶ年計画の初年度においても、順調に純資産を積み上げることができています。

2023年7月期 通期要約キャッシュフロー

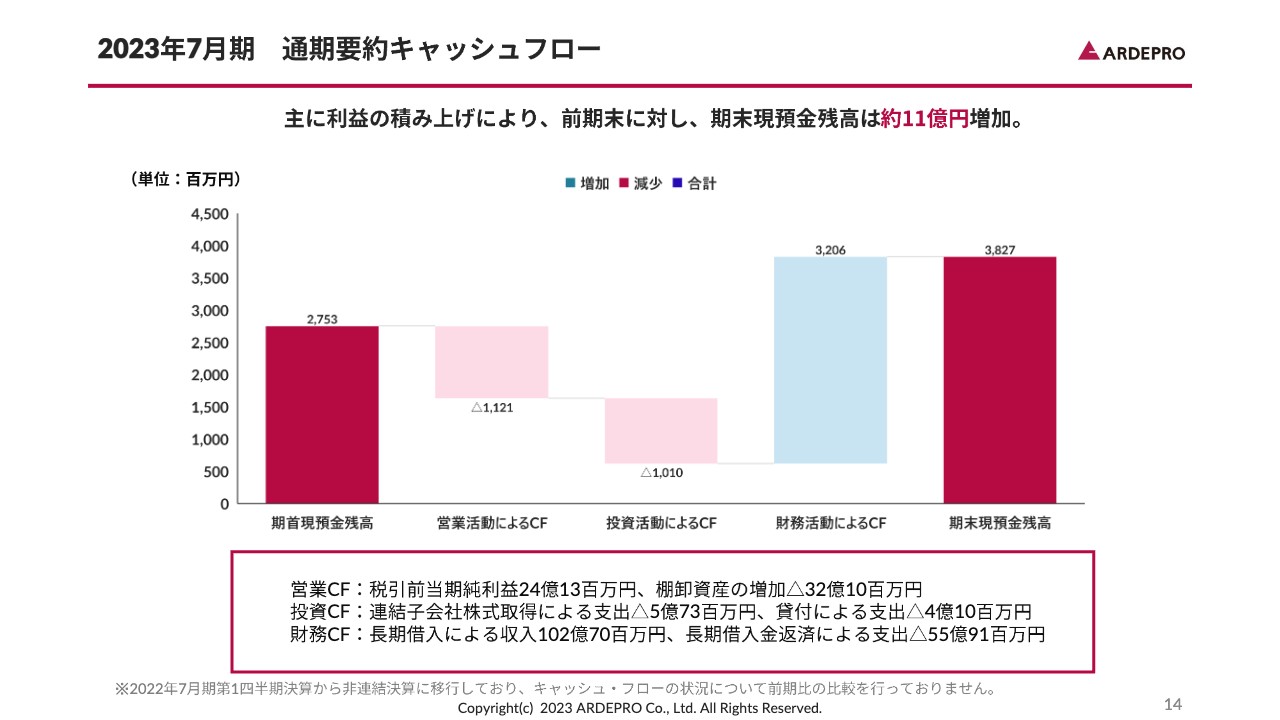

通期キャッシュフローの要約です。営業活動によるキャッシュフローがマイナス11億2,100万円、財務活動によるキャッシュフローがプラス32億600万円となりました。

一般的に、営業活動によるキャッシュフローがマイナスの場合は、会社の経営状態を不安視されがちです。しかしながら、当社のような完全フロー型の事業会社においては、営業活動によるキャッシュフローがマイナスであることは、今期売却したもの以上に来期の売却用不動産が積み上がっている証となります。

したがって、営業キャッシュフローがマイナスで、財務活動によるキャッシュフローがプラスであることは、当社にとっては比較的順調な状態だと考えています。

事業別案件数推移

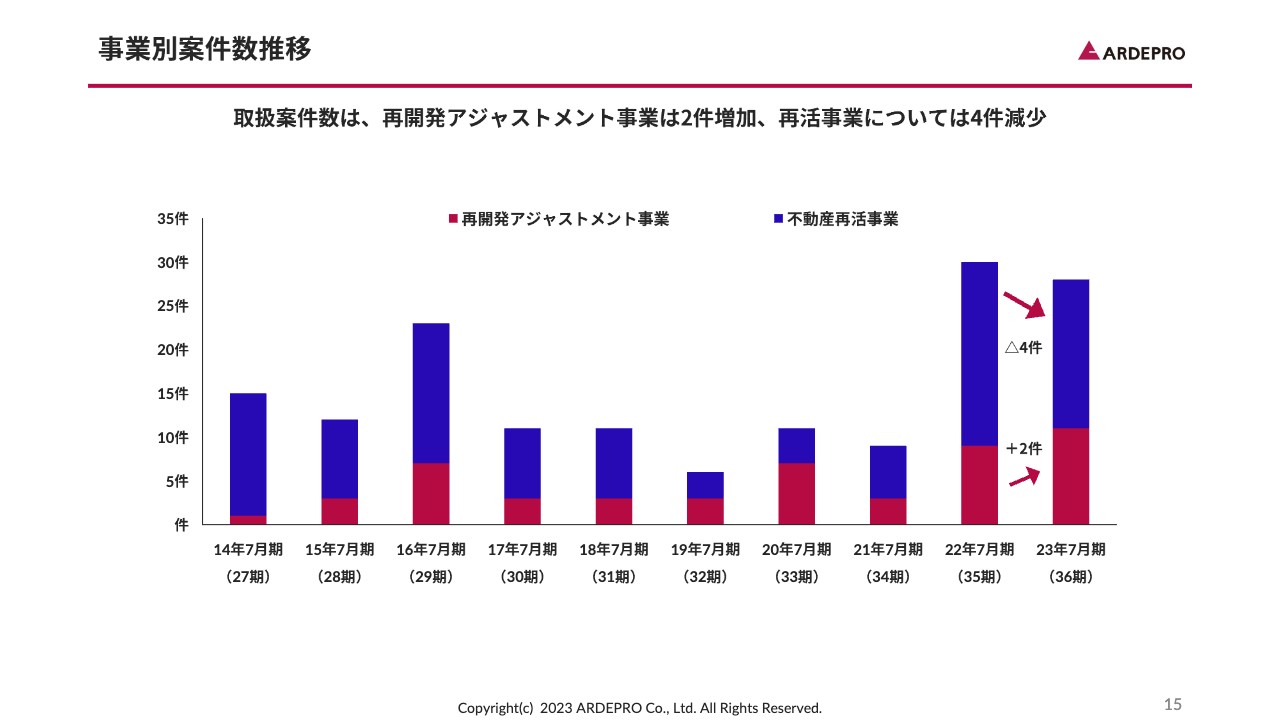

事業別案件数の推移です。ビジネスモデルについては後ほどご説明しますが、当社では、不動産再活事業を再開発アジャストメント事業と不動産再活事業に分けています。

先期に比べて取引件数自体は若干減っていますが、当社のメイン事業モデルである再開発アジャスメント事業は先期に比べて2件増加しています。また、若干利益率の悪い不動産再活事業は先期に比べて4件減少しています。

売上高営業利益率の推移

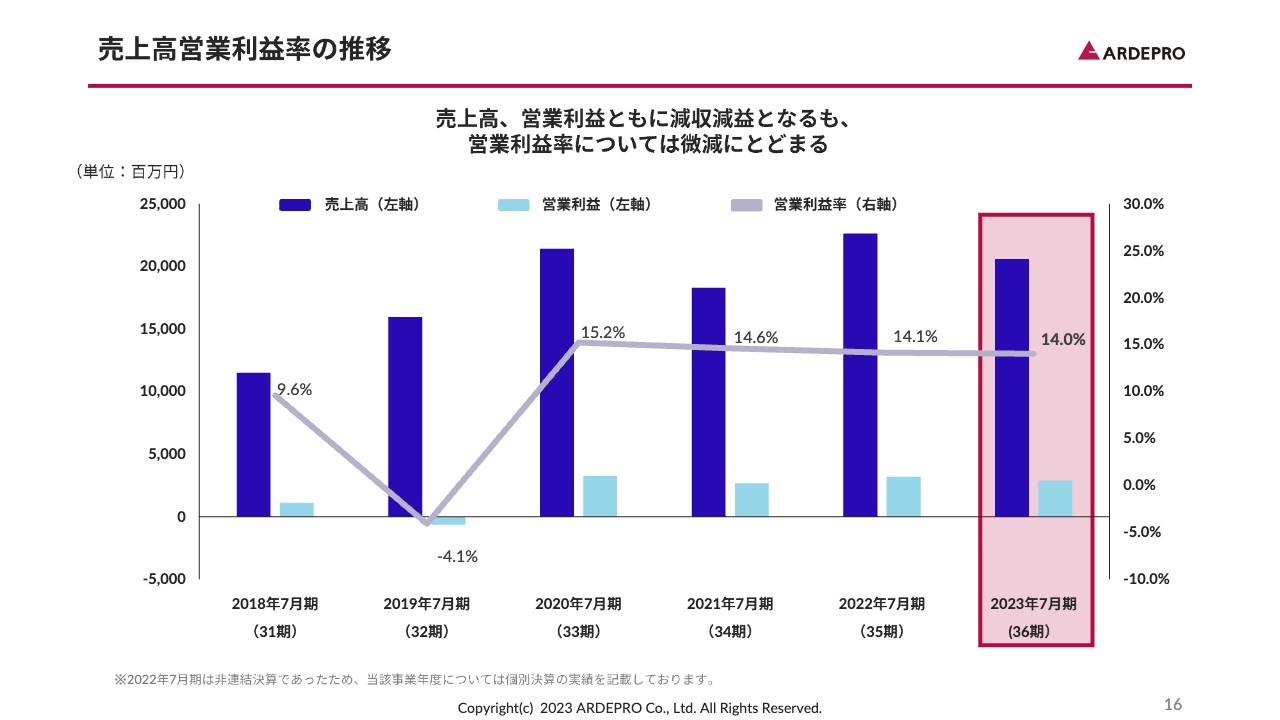

当社の経営数値についてご説明します。まずは、複数の経営数値の中でも非常に重要視している売上高営業利益率の推移です。

営業利益率約15パーセント前後を一定の目標として事業を行っており、これまでも順調にその目標を達成してきました。今期についても営業利益率14パーセントと、目標の15パーセントをやや下回ってはいるものの、ある程度の範囲内で収められていると考えています。

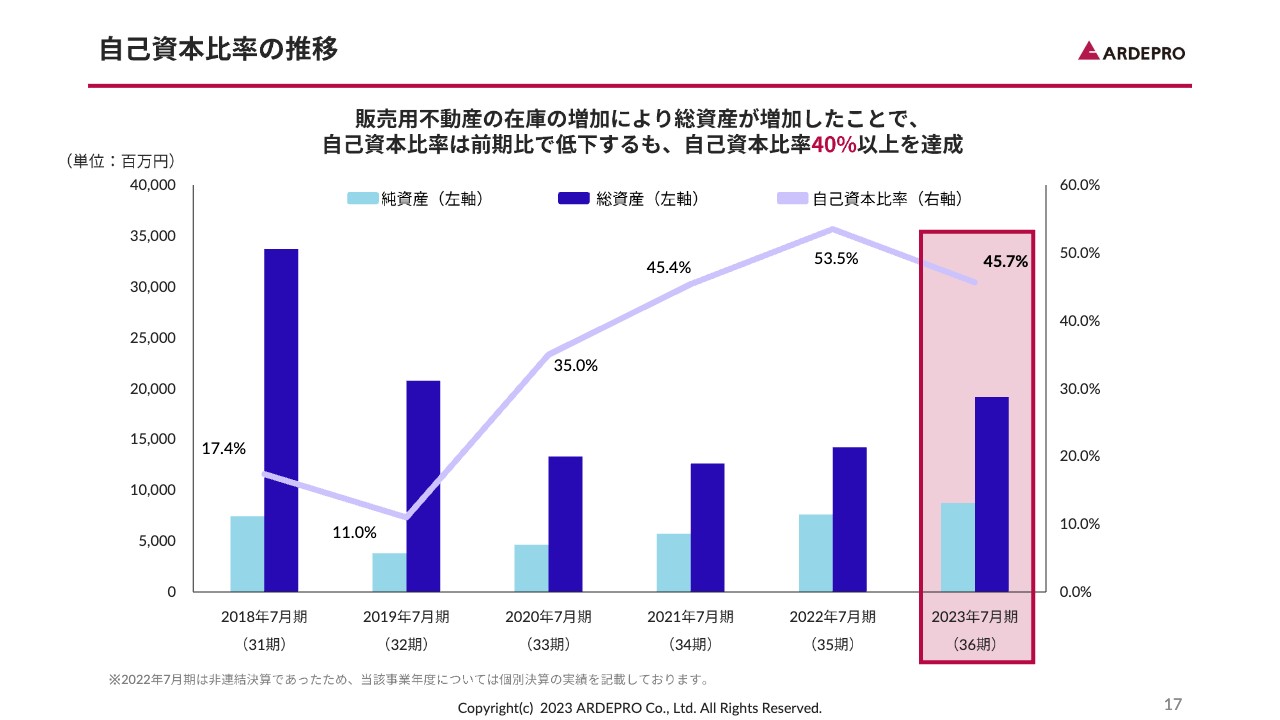

自己資本比率の推移

自己資本比率の推移です。以前より、自己資本比率は30パーセントから40パーセント程度の中で収めていくのが適正だと考えているとお話ししてきました。

今期の自己資本比率は45.7パーセントと、当社が属する不動産業界においては非常に高い比率となっています。負債をもう少し増やしてレバレッジを効かせ、LTVを向上させることにより、自己資本比率を下げてもよいのではないかと考えています。

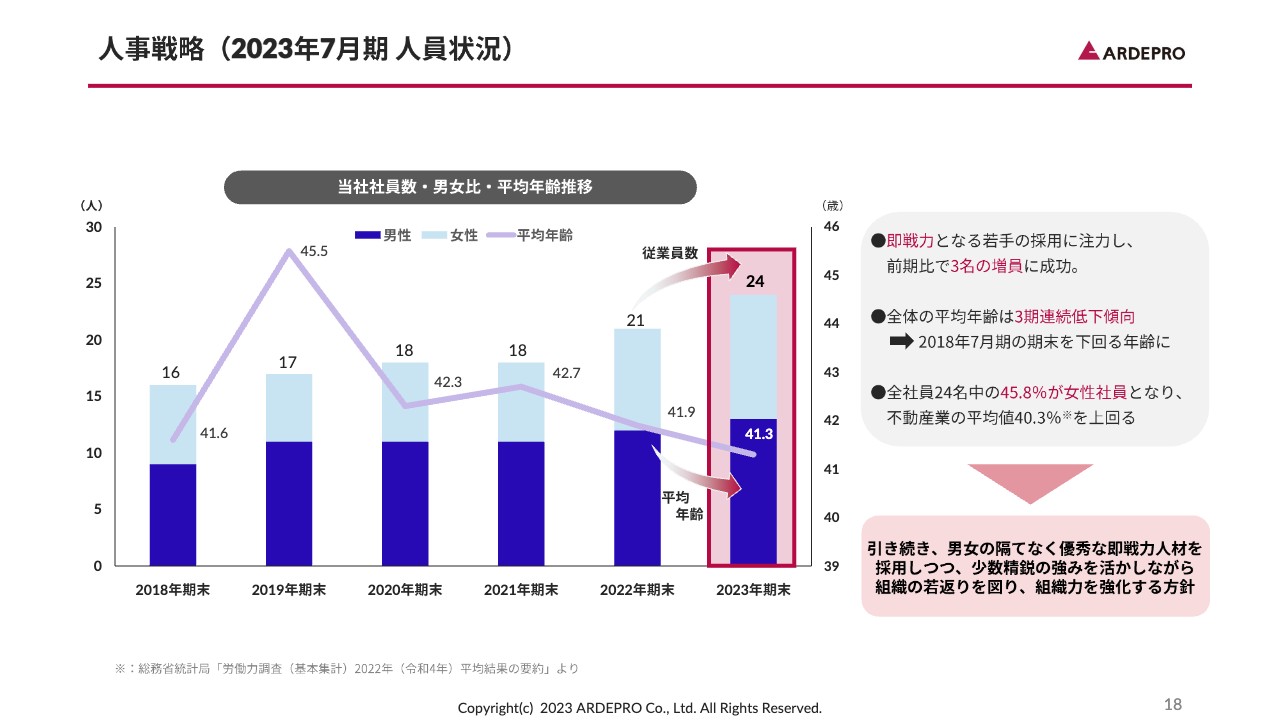

人事戦略(2023年7月期 人員状況)

今期の人事戦略の結果です。即戦力となる若手の採用に注力し、前期比で3名の増員に成功しました。全体の平均年齢は3期連続で低下しており、今後も平均年齢の若返りを図っていくとともに、事業を継続させていきたいと考えています。

また、全社員24名中の45.8パーセントが女性社員となり、不動産業界の平均値である40.3パーセントを大幅に上回りました。引き続き、男女の隔てなく優秀な即戦力人材を採用し、少数精鋭の強みを活かしながら事業を成長させていければと考えています。

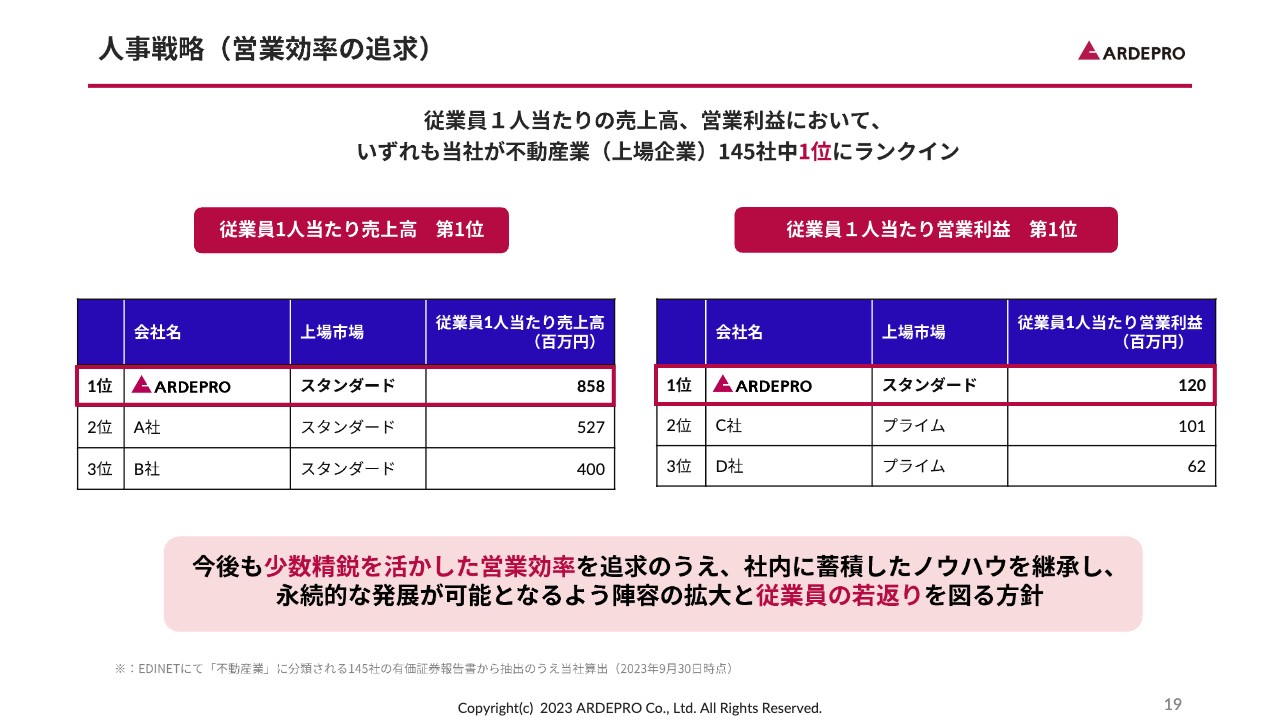

人事戦略(営業効率の追求)

スライドには、不動産セクターに属する上場会社145社の、従業員1人当たりの売上高と営業利益のランキングを示しています。こちらからは、営業効率の追求の面で非常にわかりやすい結果が出ていることが見て取れます。

当社の従業員1人当たりの売上高は8億5,800万円で、2位の5億2,700万円に比べて3億円以上も上回る売上高を達成しました。売上高のみならず、営業利益においても1位にランクインしています。

今後も少数精鋭を活かした営業効率を追求し、永続的に成長させていきたいと考えています。

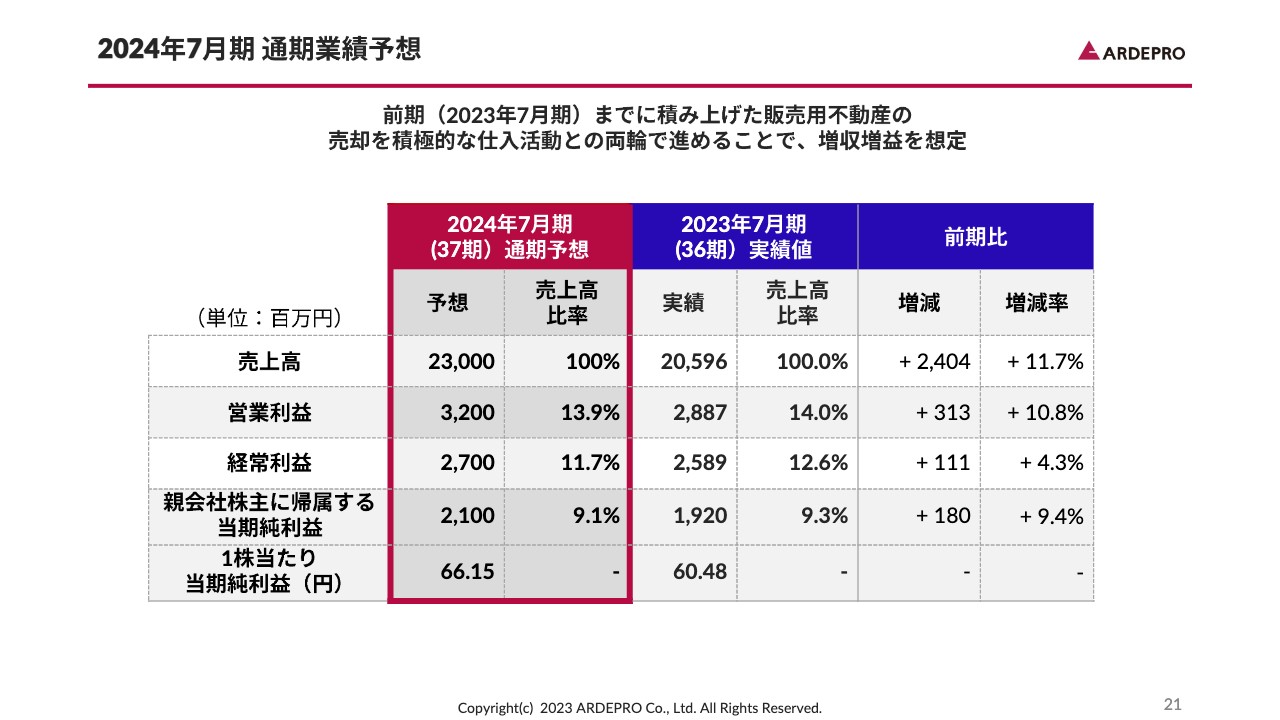

2024年7月期 通期業績予想

進行期である2024年7月期の業績予想ならびに経営計画についてご説明します。2024年7月期の売上高は230億円、営業利益は32億円、経常利益は27億円、当期純利益は21億円という業績予想を発表しています。こちらは今期の実績値に対し、売上高、営業利益ともに約10パーセント成長させる想定です。

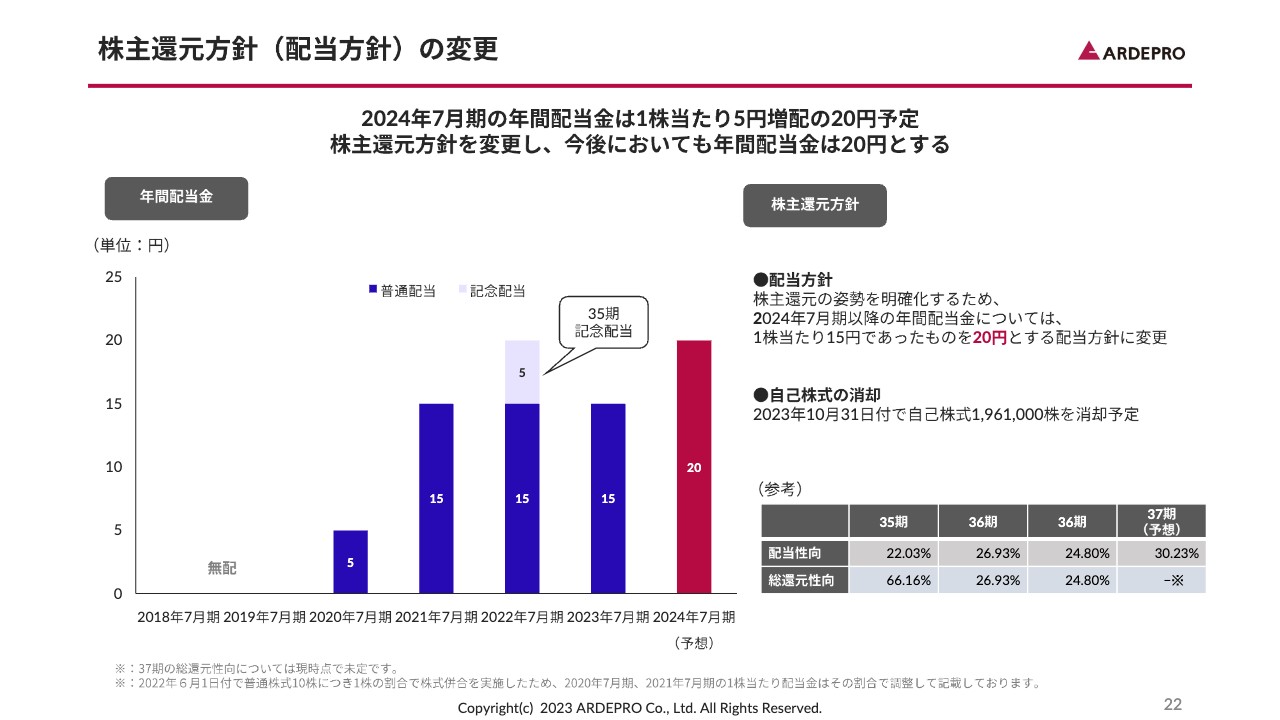

株主還元方針(配当方針)の変更

今期に掲げる大きな変化の1つとして、株主還元方針の変更も発表しています。これまでの配当方針では、1株当たりの年間配当15円を一定の基準として掲げていました。2024年7月期より、1株当たりの配当を20円とし、配当方針を変更することを決定しました。

今後は1株当たり20円を一定の基準として、配当を継続させていきたいと考えています。以上、私から2023年7月期の通期決算概要についてご説明しました。

当社のビジネスモデル

秋元和弥氏(以下、秋元):秋元でございます。私からはビジネスモデルおよび直近の売買動向についてご説明します。まずは、当社のビジネスモデルに関する動画をご覧ください。後ほど、動画内でご説明したビジネスモデルに沿った前期の売買事例をご紹介します。

2024年7月期 営業方針について

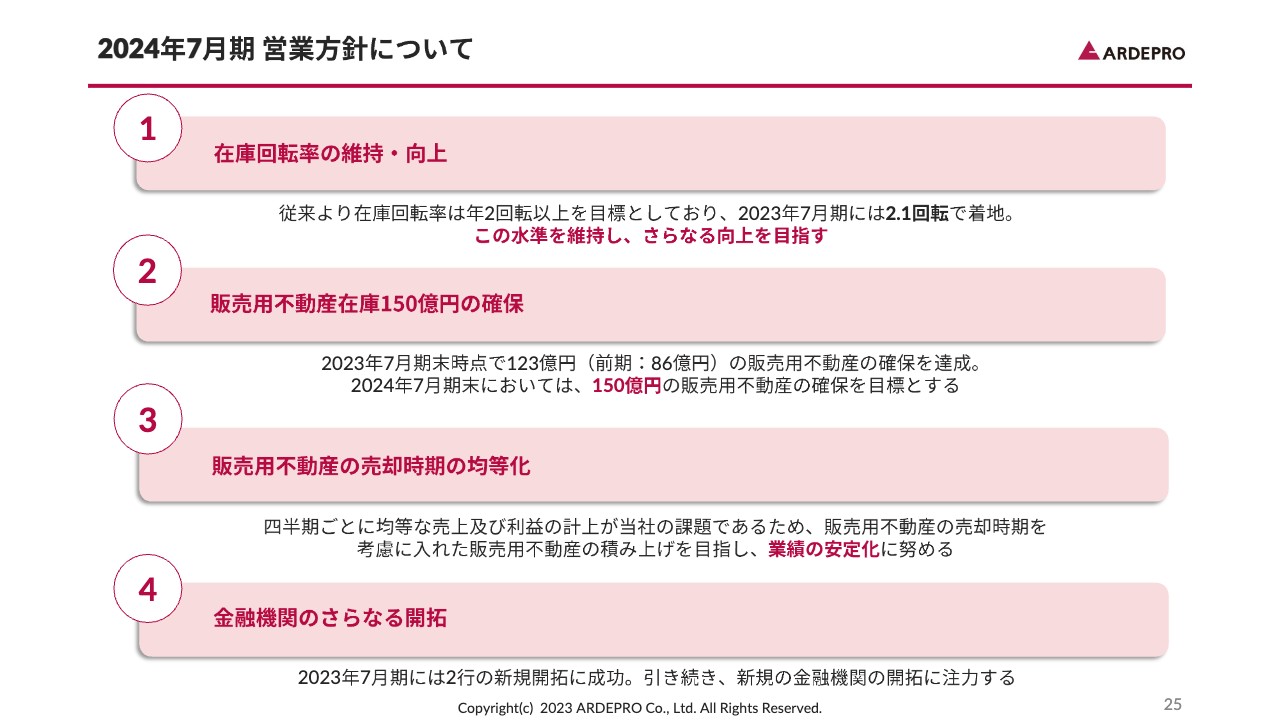

2024年7月期の営業方針についてご説明します。今期は大きく4つの営業方針を掲げています。

1つ目の「在庫回転率の維持・向上」について、先ほど椎塚からご説明したとおり、2023年7月期の在庫回転率は2.1回転で着地できました。これは当社にとって非常に理想的な水準ですので、進行期もこの水準を維持し、さらなる向上を目指していきます。

2つ目の「販売用不動産在庫150億円の確保」に関しては、2023年7月期末時点で、前期比約40億円増となる123億円の積み上げに成功しました。進行期末においては、150億円の販売用不動産の確保を目標とします。

3つ目の「販売用不動産の売却時期の均等化」についてです。当社の業績は下期への偏りが大きいことから、この進行期より業績の中間予想発表を控えました。当社の課題は、四半期ごとに均等な売上及び利益を計上することです。売却時期を考慮に入れた販売用不動産の積み上げを目指し、各四半期で均一の売上及び利益の計上を目指し、業績の安定化に努めていきます。

4つ目の「金融機関のさらなる開拓」について、2023年7月期は2行の新規開拓に成功しました。金融機関の開拓は、当社の業績や与信のバロメーターを測る上で非常に重要です。引き続き会社の価値向上に努め、新規金融機関の開拓および既存行の深耕に注力していきます。

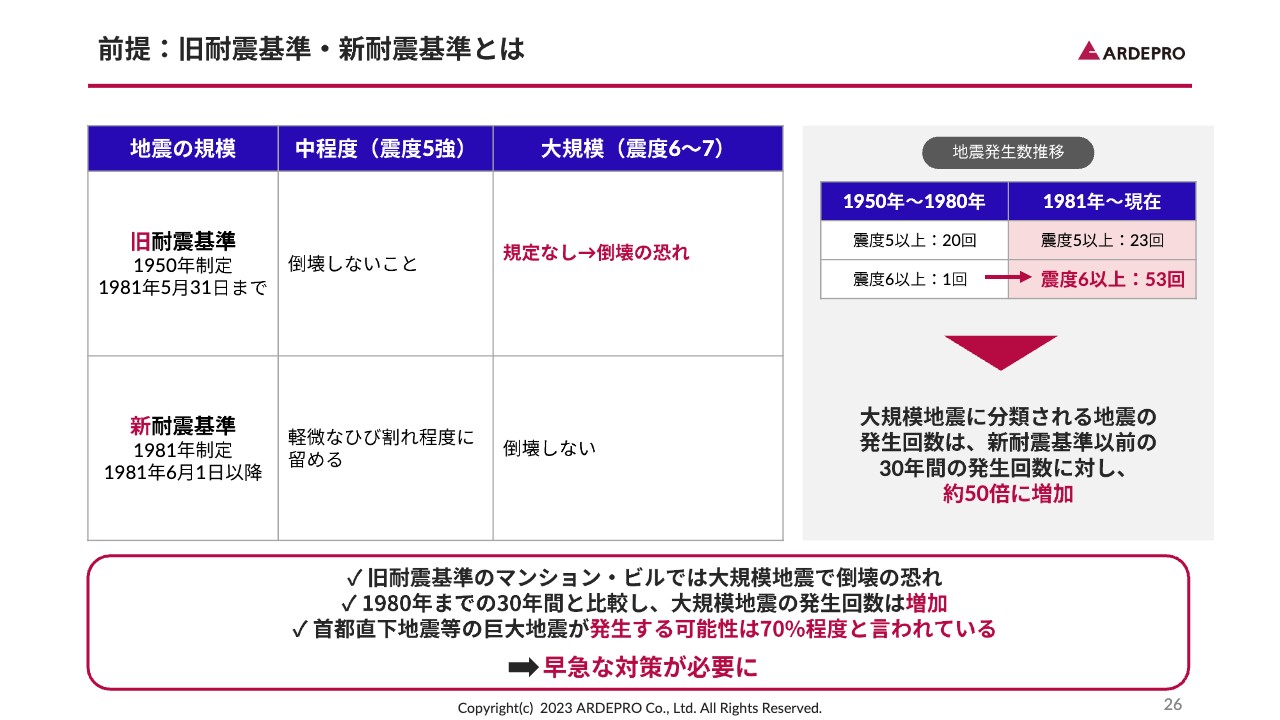

前提:旧耐震基準・新耐震基準とは

先ほどお伝えしたビジネスモデル、特に再開発アジャストメント事業を遂行する上で前提となる、現在のマーケット環境に関してご説明します。当社が取り組む再開発アジャストメント事業は、旧耐震基準の建物をターゲットとしています。

旧耐震基準の建物とは、1981年5月31日までに建築確認申請を出している建物です。震度5強程度の地震では倒壊しないことを規定しているものの、震度6から7の大規模地震に関しては規定を盛り込んでいません。したがって、旧耐震基準のマンションやビルでは大規模地震で倒壊するおそれがあります。

また、新耐震基準が制定された1981年6月1日から現在までに、震度6以上の地震が計53回発生しており、1980年以前の30年間と比較すると約50倍に増加しています。さらに、首都直下地震等の巨大地震が発生する可能性は70パーセント程度と言われており、早急な対策が必要な状況にあります。

国策と合致したビジネスモデル

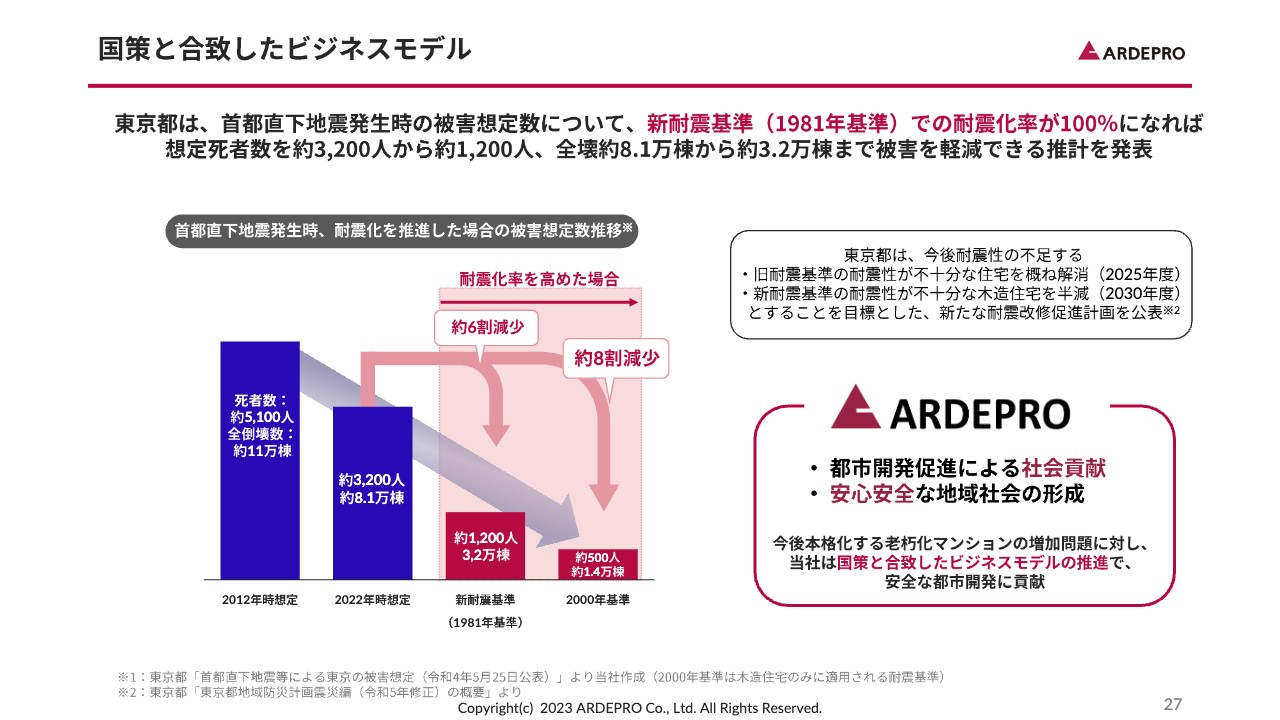

当社のビジネスモデルと国策の関連性について、再開発アジャストメント事業のメインビジネスエリアとなる東京を例にご説明します。

東京都は首都直下地震発生時の被害想定数について、新耐震基準での耐震化率が100パーセントになれば、想定死者数を約3,200人から約1,200人、全壊数を約8.1万棟から約3.2万棟まで軽減できるという推計を発表しています。これは死者数で約6割、全壊数で約8割の減少となり、それだけ新旧の耐震基準が異なることを意味しています。

加えて、今後2025年度までに耐震性の不足する住宅を概ね解消し、新耐震基準であっても耐震性が不十分な木造住宅を2030年度までに半減することを目標とした耐震改修促進計画を公表しています。

つまり、当社のビジネスモデルにより社会貢献がなされ、安心安全な地域社会の形成につながるということです。

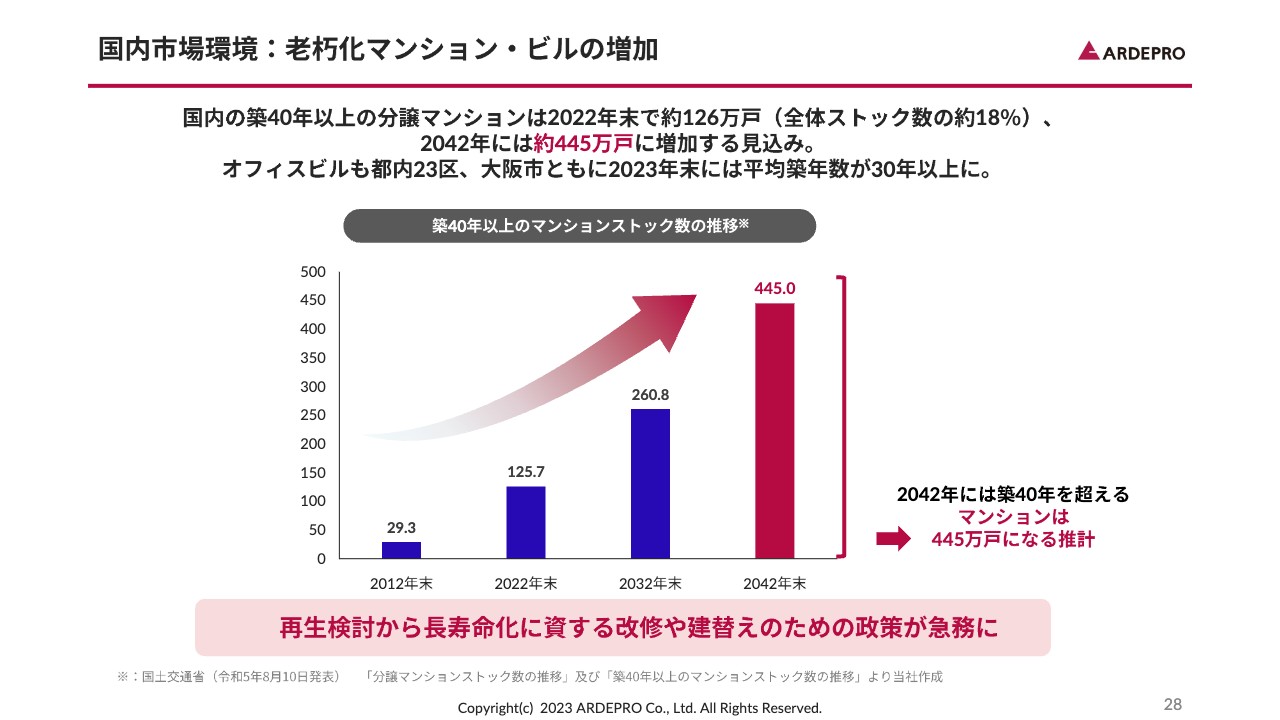

国内市場環境:老朽化マンション・ビルの増加

国内の市場環境についてです。スライドに記載のとおり、国内の築40年以上の分譲マンションは2022年末で約126万戸です。これは全体ストック数の約18パーセントにあたり、オフィスビルも都内23区、大阪市ともに2023年末には平均築年数が30年以上になります。

当社のビジネスの源泉は、築年数の経過したマンションおよびビルのストックです。つまり、ストックが増加傾向であることは、当社のビジネス機会が拡充していくことを意味しています。

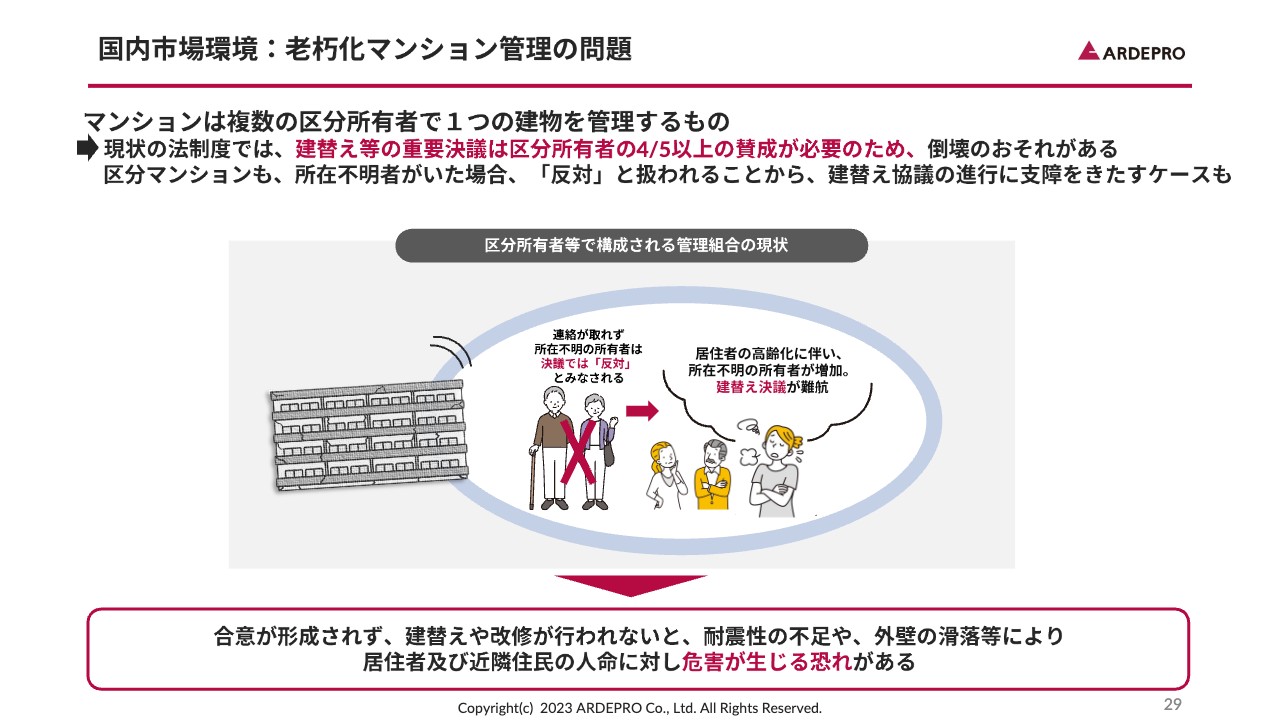

国内市場環境:老朽化マンション管理の問題

老朽化した区分・分譲マンションの管理問題についてです。分譲マンションは複数の区分所有者から構成されています。現状の法制度では、建替え等の重要決議は区分所有者の5分の4以上の賛成が必要となるため、倒壊のおそれがある区分マンションであっても、所在不明者がいた場合は「反対」として扱われます。それにより、建替え協議の進行に支障をきたすケースが多くあります。

合意が形成されずに建替えや改修が行われなければ、人命に危険が生じるおそれがあります。そこで、当社が旗振り役を担って多岐にわたる提案を行い、円滑な建替えに向けた合意形成を促していきます。

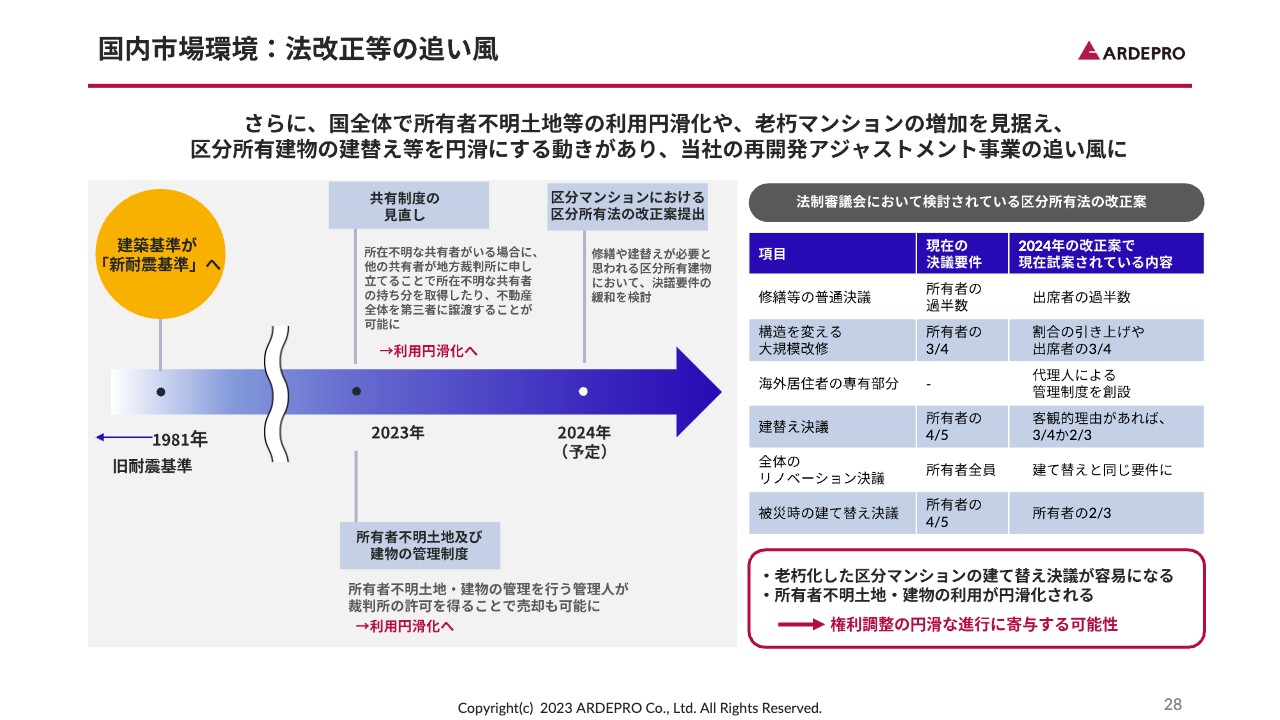

国内市場環境:法改正等の追い風

法改正等の追い風についてです。現在は国全体で、所有者不明土地等の利用円滑化や、先ほどご説明した老朽マンションの増加を見据えた区分所有建物の建替え等を円滑にする動きがあり、当社の再開発アジャストメント事業の追い風になっています。

スライドの右側に記載している、区分所有法の改正案の上から4つ目の建替え決議をご覧ください。現在の決議要件は所有者の5分の4の賛成が必要ですが、改正案では客観的理由があれば4分の3、もしくは3分の2でよいと大幅に緩和されています。

これは現状の決議要件では建替えに向けた合意が難しく、実行できていないことを意味しています。要件の緩和により、今後は老朽化した区分マンションの建替え決議が容易になり、所有者不明土地や建物の利用が円滑化され、権利調整の円滑な進行に大いに寄与すると考えています。

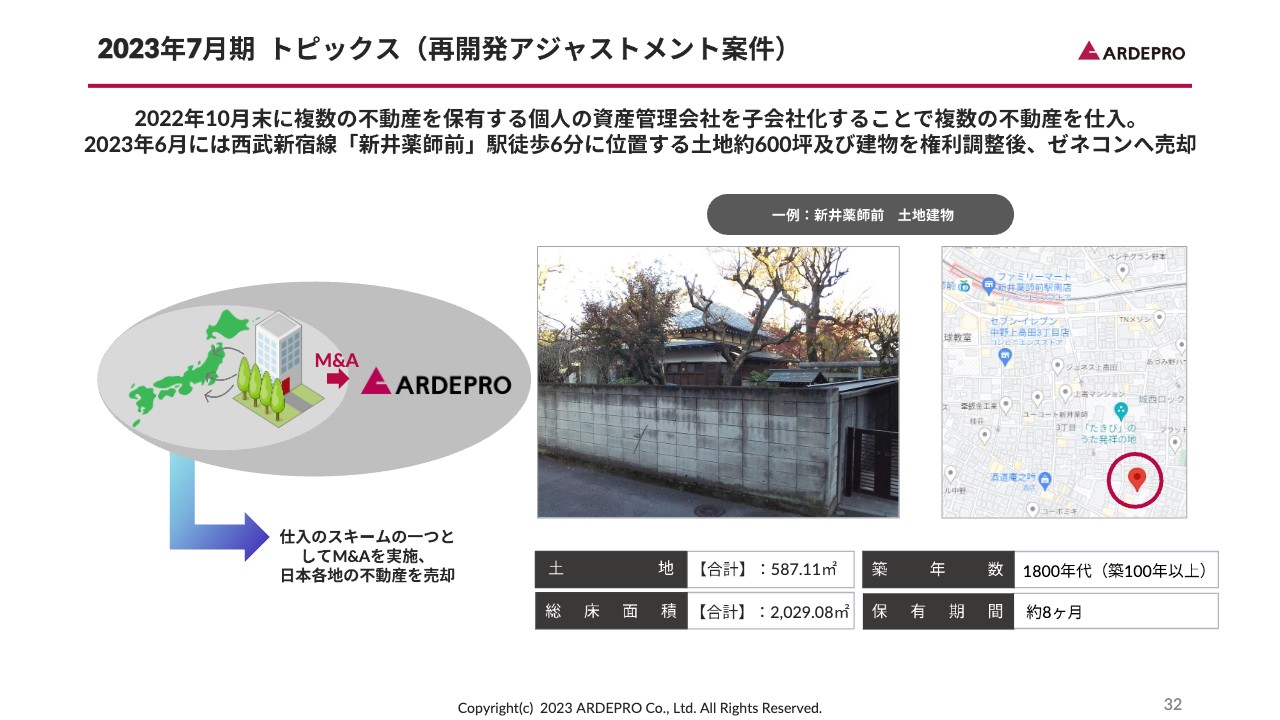

2023年7月期 トピックス(再開発アジャストメント案件)

ビジネスモデルのご説明と併せて、2023年7月期に取り組んだ具体的な案件をご紹介します。まずは、再開発アジャストメント案件の事例です。当社は、2022年10月末に複数の不動産を所有する個人の資産管理会社を子会社化し、複数の不動産を仕入れることができました。

1つ目として、西武新宿線新井薬師駅徒歩6分に位置する土地約600坪及び建物を権利調整し、2023年6月にゼネコンへ売却しました。この土地の上にはアパートや駐車場のほか、安政の時代に建築された築150年を超える登録文化財の建物があったため、役所と何度も協議を重ね、近隣住民への理解をいただきながら処分しました。

2023年7月期 通期トピックス(再開発アジャストメント案件)

2つ目は、東京都豊島区JR大塚駅徒歩3分にある約300坪の土地・建物で、非常に希少性の高い案件でした。ここでは都内最古のバッティングセンターが営業していたため、廃業から事務所の移転等のフォローを行いながら物件化し、2023年7月にタワーマンションの建築を想定した大手デベロッパーに売却しました。

2023年7月期 トピックス(再開発アジャストメント案件)

3つ目は、東京都新宿区各線新宿駅徒歩1分にある、土地および旧耐震基準の築古ビルです。本案件が存在する街区は将来的な再開発が見込まれており、各賃借人との契約を定期借家契約に巻き替えることで将来の開発を可能にしました。当社にて各テナントと権利調整後、2023年7月に同街区の地権者である一般法人に売却しました。

2023年7月期 トピックス(再活案件)

再活案件の事例を2つご紹介します。1つ目の案件として、2023年5月にJR線高田馬場駅徒歩6分に位置する店舗・事務所ビルを取得しました。早稲田通り沿いに位置し人口の流動性の高い立地にもかかわらず、相場よりも安価なテナント賃料で入居していたため、当社にてバリューアップ計画を立案し、2ヶ月という短期間で一般法人への売却を成功させることができました。

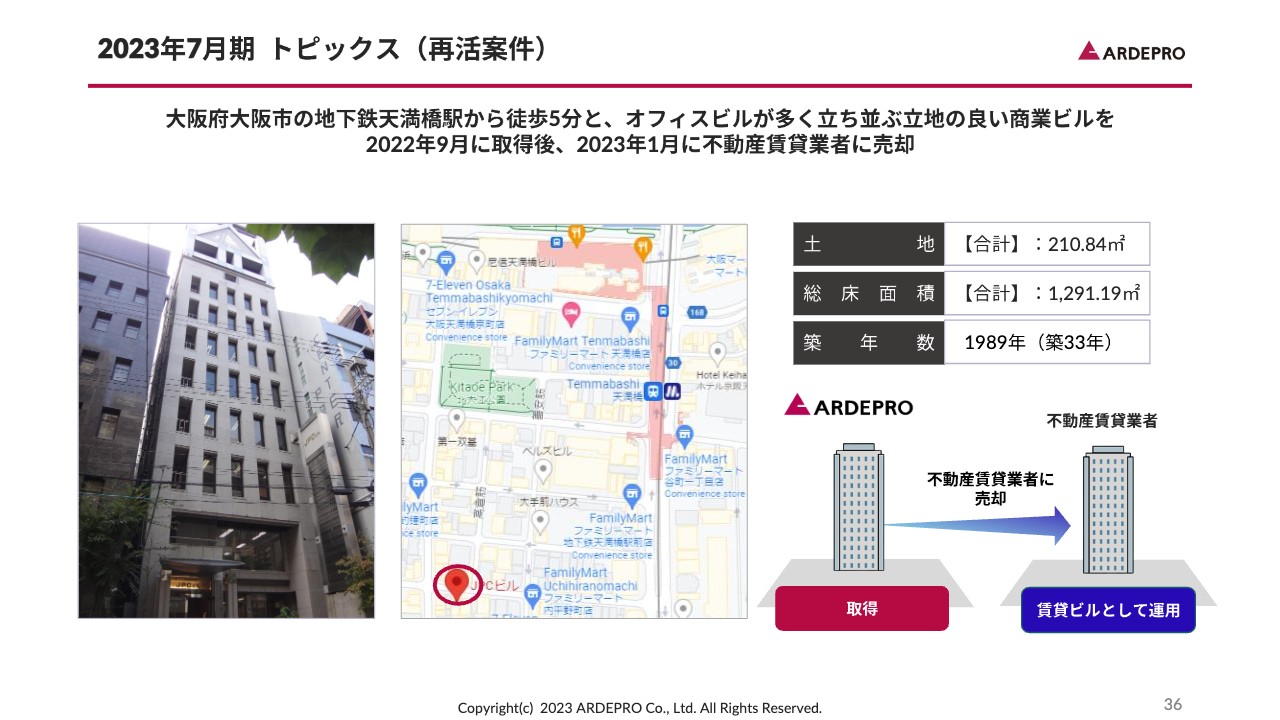

2023年7月期 トピックス(再活案件)

2つ目の案件として、大阪府大阪市の地下鉄天満橋駅から徒歩5分の商業ビルを取得しました。オフィスビルが多く建ち並ぶ立地の良い案件であったため、当社にて内外装の改装を加えてバリューを上げることにより、5ヶ月間という期間で不動産賃貸会社に売却しました。

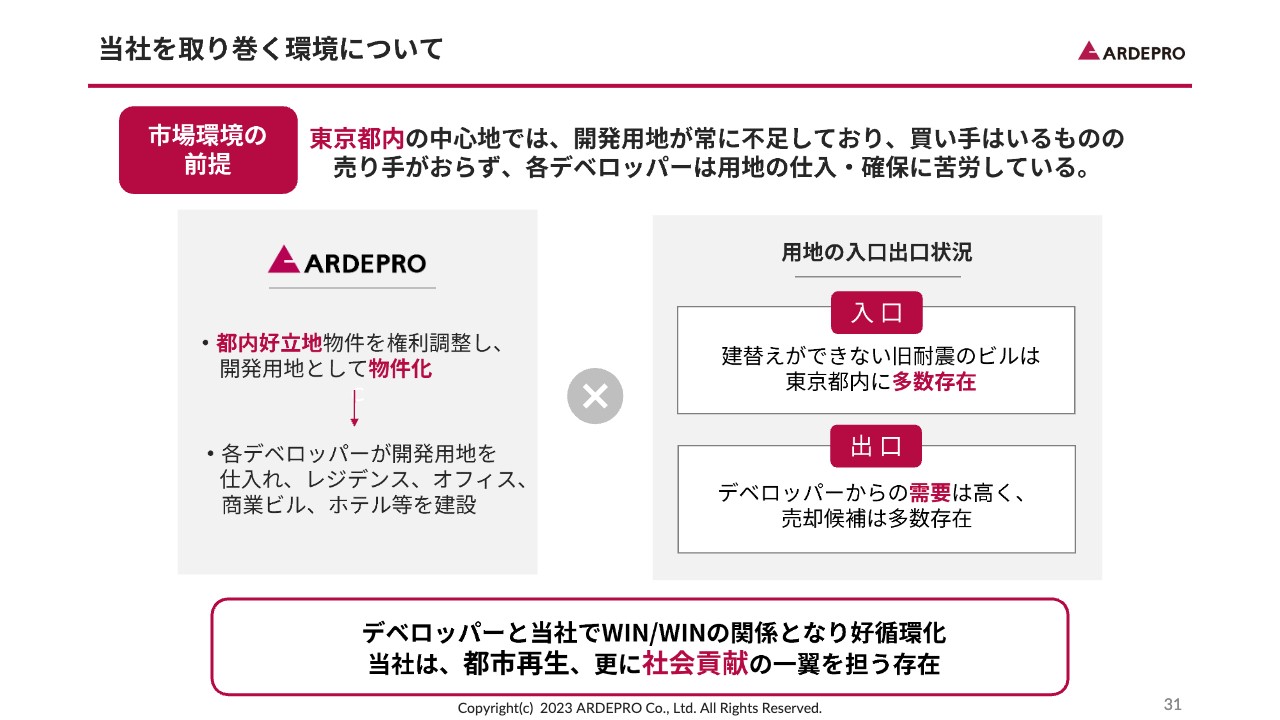

当社を取り巻く環境について

最後に、当社を取り巻く環境についての総括を行います。現在、東京都内の中心地では開発用地が非常に不足しており、各デベロッパーは用地の仕入・確保に苦労しています。当社は、都内の好立地の物件を権利調整し開発用地として物件化し、各デベロッパーがその開発用地をレジデンス、オフィス、商業ビル、ホテル等の建築へと活かします。

つまり、スライド右側に記載している入口と出口の架け橋をしているのが当社であり、当社のビジネスの源泉が入口と出口の間にあるということです。今後はさらにデベロッパーと当社との間にWIN/WINの関係を深く構築し、都市再生や社会貢献の一翼を担う存在として業界をリードし続けたいと考えています。

質疑応答:保有物件と売却物件の選定基準について

司会者:「物件の選別において、保有する物件と売却する物件の違いがあれば教えてください」というご質問です。

秋元:中期経営計画の中で、賃貸等収益事業の強化を図っていくとお伝えしているものの、こちらに関しては、あくまでも当社のメインビジネスモデルである再開発アジャストメント事業とのシナジーが生まれる物件を想定しています。

これまで当社は、完全にフローの中で再開発アジャストメント事業を推進してきており、期間で言うと約半年から1年、長くても1年以内に権利調整ができる物件を中心に仕入れていました。

しかし、期間を2年、3年と見ることができれば、より多くの利益を生むことができる物件は多数あります。また、そのような物件は旧耐震基準の建物であるため、一般の新築物件よりも良い利回りでの保有が可能となります。

そのため賃貸等収益事業としては、今後は2年から3年、長くて5年までの事業期間において高利で回すことができ、最終的に再開発アジャストメント事業の土地としてデベロッパーに提供できるような旧耐震基準物件の保有を検討しています。

質疑応答:事業別の利益率について

司会者:「再開発アジャストメント事業と不動産再活事業について、それぞれの利益率を教えてください」というご質問です。

秋元:ニュースなどで報道されているとおり、不動産はかなり高止まりをしているのが現状です。また、当社の不動産再活事業のバリューアップをしていく上でも、資材の高騰等があり、利益率の確保に関してはなかなか頭を悩ますところではあります。

ただし、先ほどご説明したとおり、再開発アジャストメント事業の領域を今までの短い期間のフローではなく、長い期間を見据えた物件、つまり時間をかければある程度の利益率が取れる物件を取捨選択していくことにより、中期的な在庫の確保および利益率を高い水準で維持することが可能であると考えています。

そのため、物件価格の高止まりでなかなか仕入れ環境が厳しい状況ではあるものの、事業期間を延長して当社のノウハウを展開し、そこに対しての金融機関の理解を得ることによって、利益率の推移に変化がない状況を生むことができると考えています。

質疑応答:ファンドやデベロッパーの購入意欲について

司会者:「不動産価格がかなり高騰していますが、ファンドやデベロッパーの買い意欲については今後も根強い需要があるでしょうか? 今よりも高値で買い取るほどの意欲を持っているのでしょうか?」というご質問です。

秋元:まず、ファンドに関しては投資家の資金を運用している機関であるため、彼らに対しての期待利回りが 提供できないほどの物件価格の高止まりが続くと、ファンドといえども取得環境としてはかなり厳しい状況になると考えています。

デベロッパーに関しては、昨今話題にも出ているように分譲マンションの単価もかなり高止まりし、今後も上昇の余地が十分見込める状況となっています。ただし、デベロッパーは一極集中の傾向がかなり強く、郊外に関しては分譲単価の伸びはそれほど著しくありません。そのため当社も、都心の好立地案件、特に都心の5区以内の物件取得に集中して取り組んでいる状況です。

建築費の高騰等を分譲単価等の利益である程度吸収できるような場所でなければ、デベロッパーの数字等も厳しくなってくると考えているため、当社も取得エリアに関しての選別をより吟味していければと考えています。

また、今よりも高値で買い取るほどの意欲を持っているかについては、先ほどご説明したように、ファンドに関しては市場環境がこれ以上高止まりすると取得は厳しくなると思うものの、新型コロナウイルス感染症の影響が一巡し、現在はインバウンドの投資家の方がかなり増えています。

われわれの大阪の再活案件の収益物件に関しても、海外の投資家から内覧や反響をいただくケースがかなり多くなっています。加えて、円安を含めて海外から投資しやすい環境になっているため、今後はプレイヤーが変わり、海外からの投資家などの層がマーケットの水準をさらに引き上げていくと推測しています。

新着ログ

「不動産業」のログ