【QAあり】ID&Eホールディングス、今期は組織再編後の新体制で基礎収益力を強化し、過去最高収益での中計達成を目指す

2023年6月期決算説明

新屋浩明氏(以下、新屋):みなさま、こんにちは。取締役代表執行役社長の新屋です。本日は大変お忙しい中、ID&Eホールディングス株式会社の決算説明会にご参加いただき、誠にありがとうございます。

2023年6月期は中期経営計画2年目として、目標達成の前倒しをもくろんでいましたが、業績の下方修正など、みなさまにはご心配・ご迷惑をおかけする結果となりましたこと、誠に申し訳ありませんでした。

2023年6月期はコロナ禍収束に伴い経済活動の正常化が期待される中で、金融引き締めを背景とした世界的な景気後退の懸念や、ロシアによるウクライナ侵攻を契機とする急激なインフレや為替変動など、目まぐるしく変化する外部環境の中での事業運営となりました。

しかし、このまま市場環境に翻弄され続けているわけにはいきません。本日は、これらの市場環境の変化に柔軟に対応し、サステナブルな事業運営とID&Eグループとしての成長を遂げていくために、現中期経営計画の最終年度の事業計画を策定しましたので、意見交換等をよろしくお願いします。

Agenda

アジェンダです。4つの項目についてご説明します。最初は、7月3日に発足したホールディングスについて簡単におさらいします。その後、前期の実績、今期の新しい計画、中期経営計画の中での前期の振り返りと今期の重点課題についてご説明します。

持株会社体制への移行

まず、ID&Eホールディングスの中身についてご説明します。2023年7月にID&Eホールディングスを設立し、私たちは新たなスタートラインに立ちました。ID&Eホールディングス傘下で、新たな体制での事業運営となりました。

これまで「誠意をもってことにあたり、技術を軸に社会に貢献する。」という基本精神として持ち続けてきたグループ経営理念を大切にしながら、新たな展開に取り組んでいきます。

社名の「ID&E」は、英文表記の社名の頭文字をとったものです。「Design」と「Engineering」は、「土木×建築×エネルギー」を包含する総合建設コンサルタント&エンジニアリング企業としての当社の事業を象徴しています。

これに加えてさまざまな分野を統合(Integrated)し、ワンストップで事業を発展させるという意志も込めています。ロゴに込めた思いはスライド右下に記載していますので、ご参照ください。

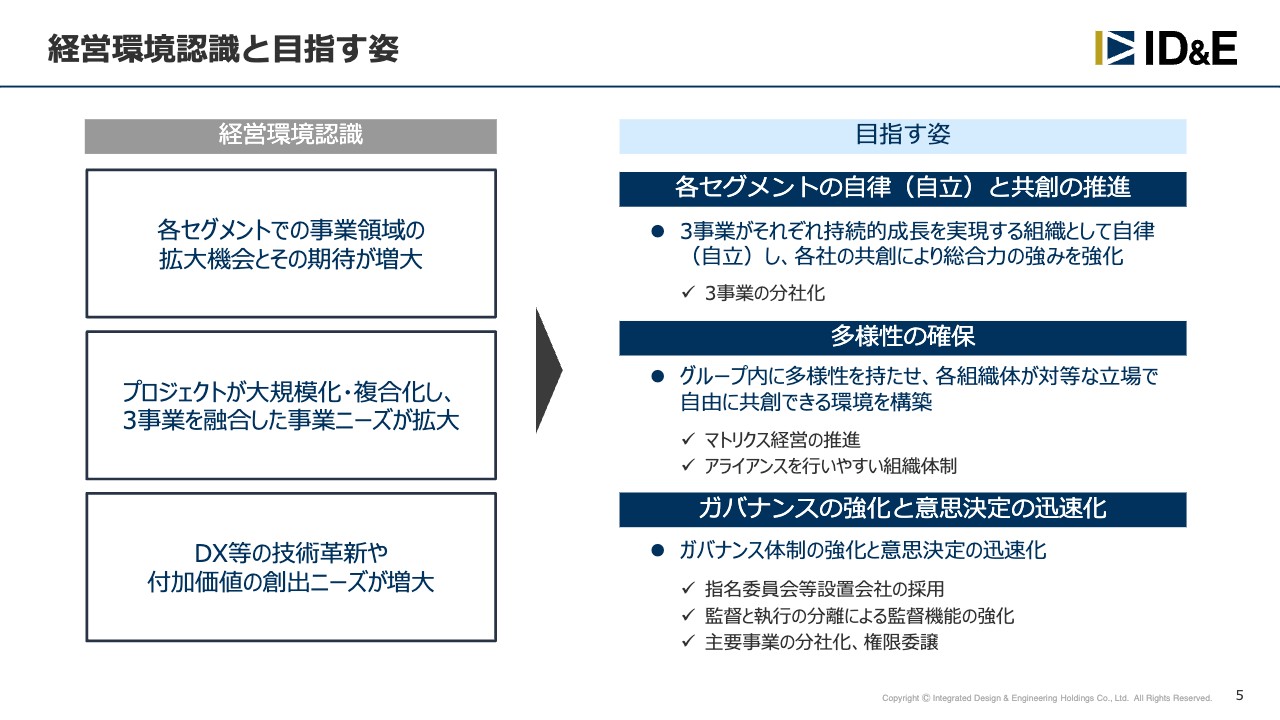

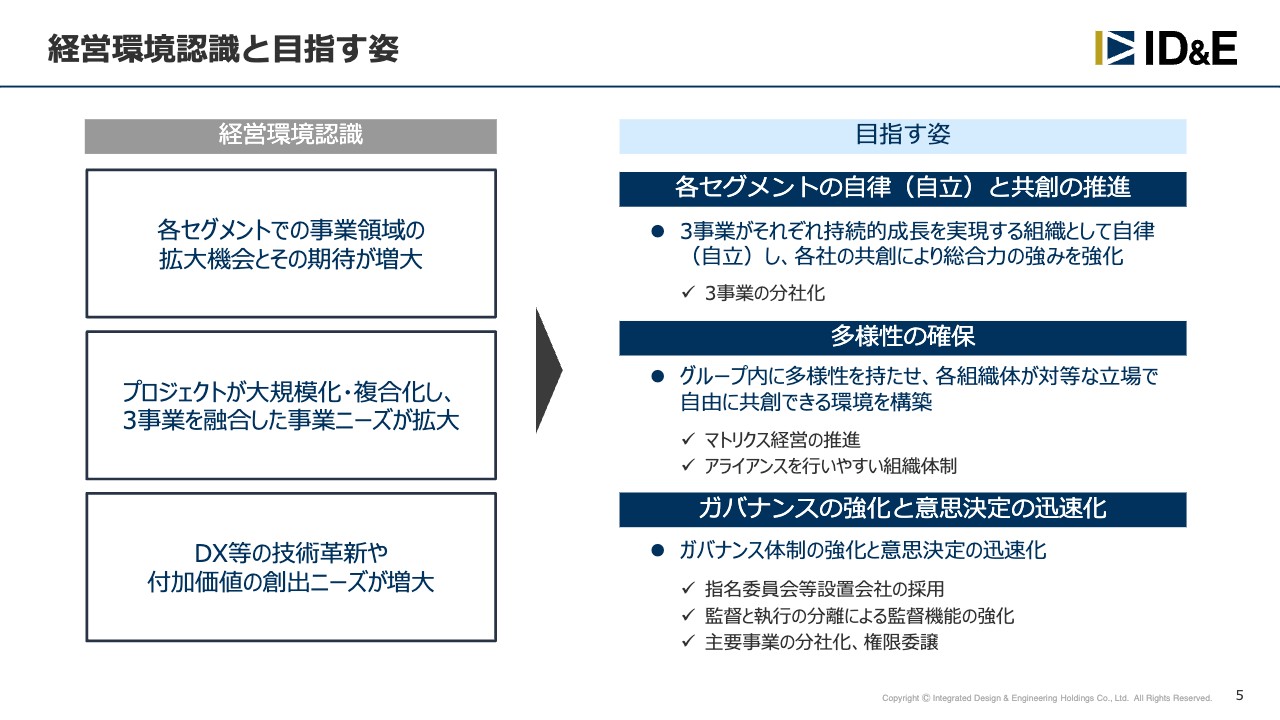

経営環境認識と目指す姿

経営環境認識と目指す姿です。経営環境認識としては大きく3つあります。いずれも我々に求められている役割が日々増加していることを示しています。その経営環境を踏まえ、組織再編では大きく3つの姿を目指しています。

スライドに記載のとおり、それぞれの分野で大きなプロジェクトが動き出しています。規模が大きいだけではなく複合化もしており、3つの事業を融合した規模・内容の事業ニーズが拡大してきています。

このようなものに対応していくために、各セグメントの事業会社が自立し、それぞれの会社がパートナーとして共創を推進していくことに取り組んでいきます。また、そのパートナーには多様性の確保とガバナンスの強化が必要で、意思決定も迅速化していかなければ社会課題を解決できず、役割を果たせないと考えています。

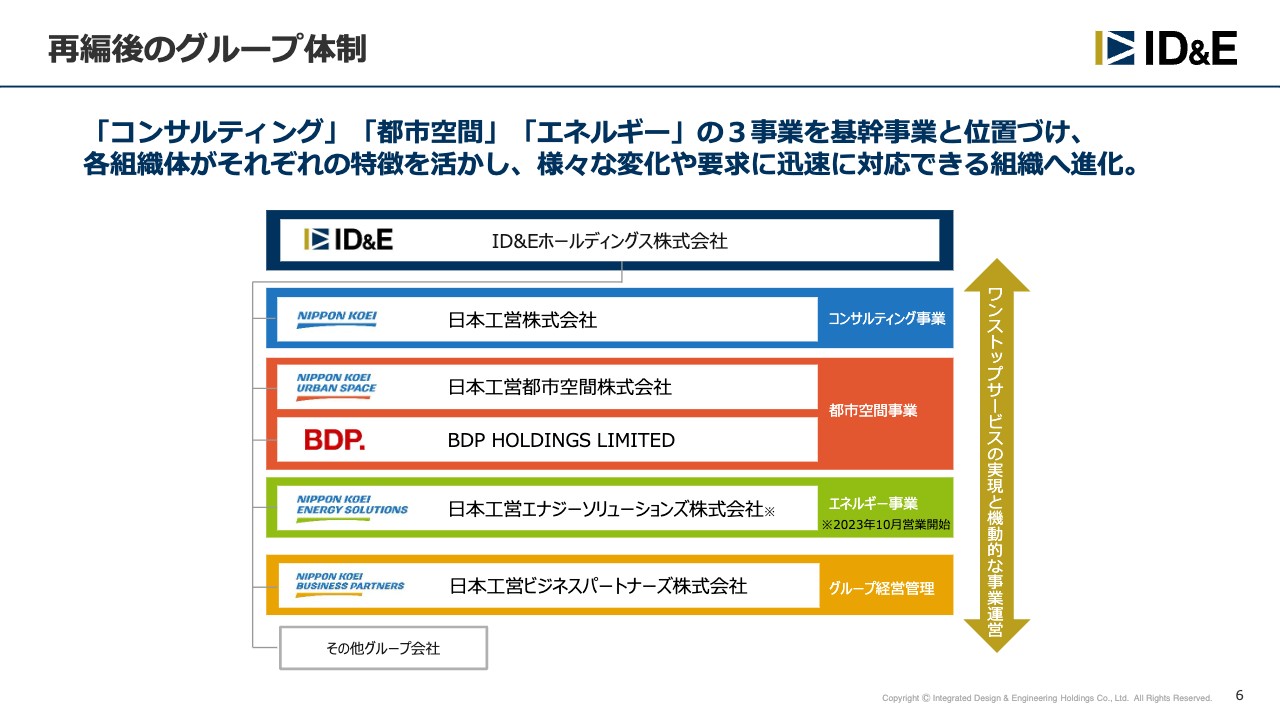

再編後のグループ体制

再編後の新たなグループ体制についてです。コンサルティング事業、都市空間事業、エネルギー事業の3つを基幹事業と位置づけ、各組織体がそれぞれの特徴を活かし、多様化・高度化する市場やクライアントのニーズに迅速かつ機動的に対応していきます。

各事業会社は自立し、その上でお互いをパートナーとして他の事業会社と連携しながら、成長に向けて共創していく考えです。

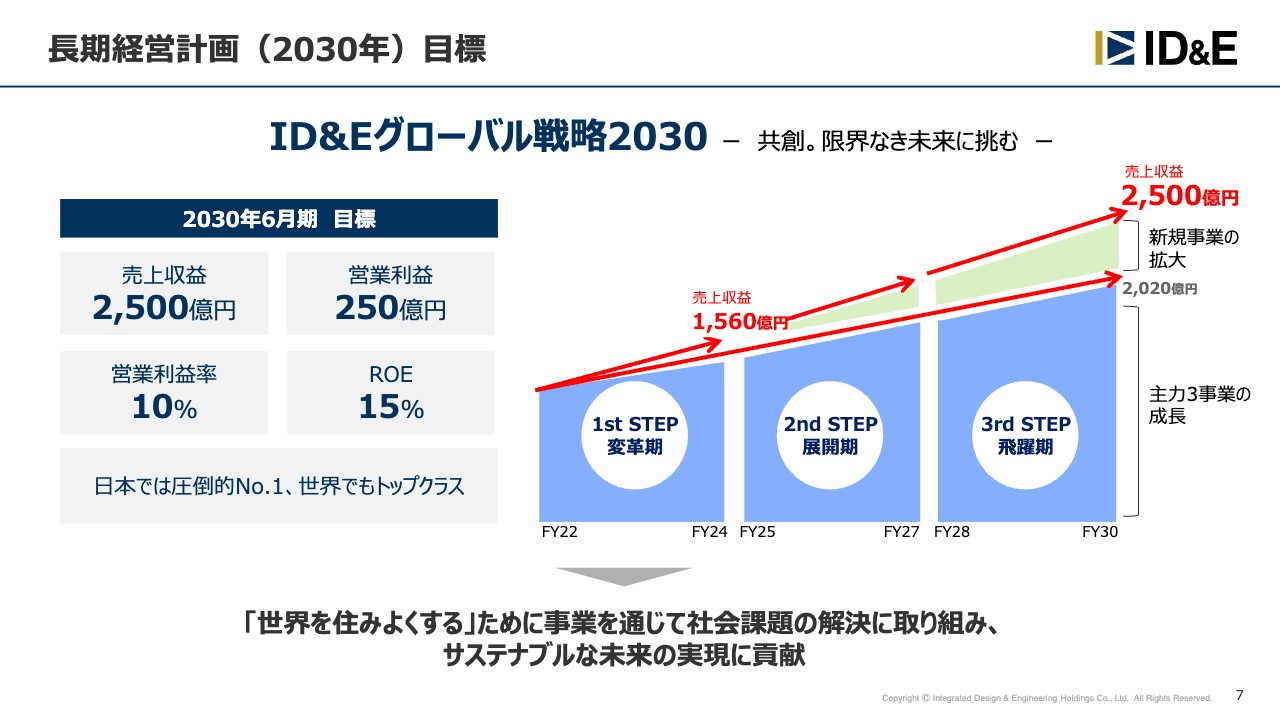

長期経営計画(2030年)目標

長期経営計画の2030年の目標についてです。長期経営戦略は「ID&Eグローバル戦略2030」で、コンセプトは「共創。限界なき未来に挑む」です。日本では圧倒的ナンバーワン、世界ではトップクラスのコンサルティング&エンジニアリング企業になることを目標に掲げています。

企業理念に則り、「世界を住み良くする」ために事業を通じて社会課題の解決に取り組み、サステナブルな未来の実現に貢献していきます。

今回のホールディングス体制への移行は、日本工営の長い歴史の中でも例を見ない大きな変革でした。今後の成長を確かなものとするための重要な一歩です。新たな体制の下、長期経営戦略の目標達成に向けて邁進していきます。

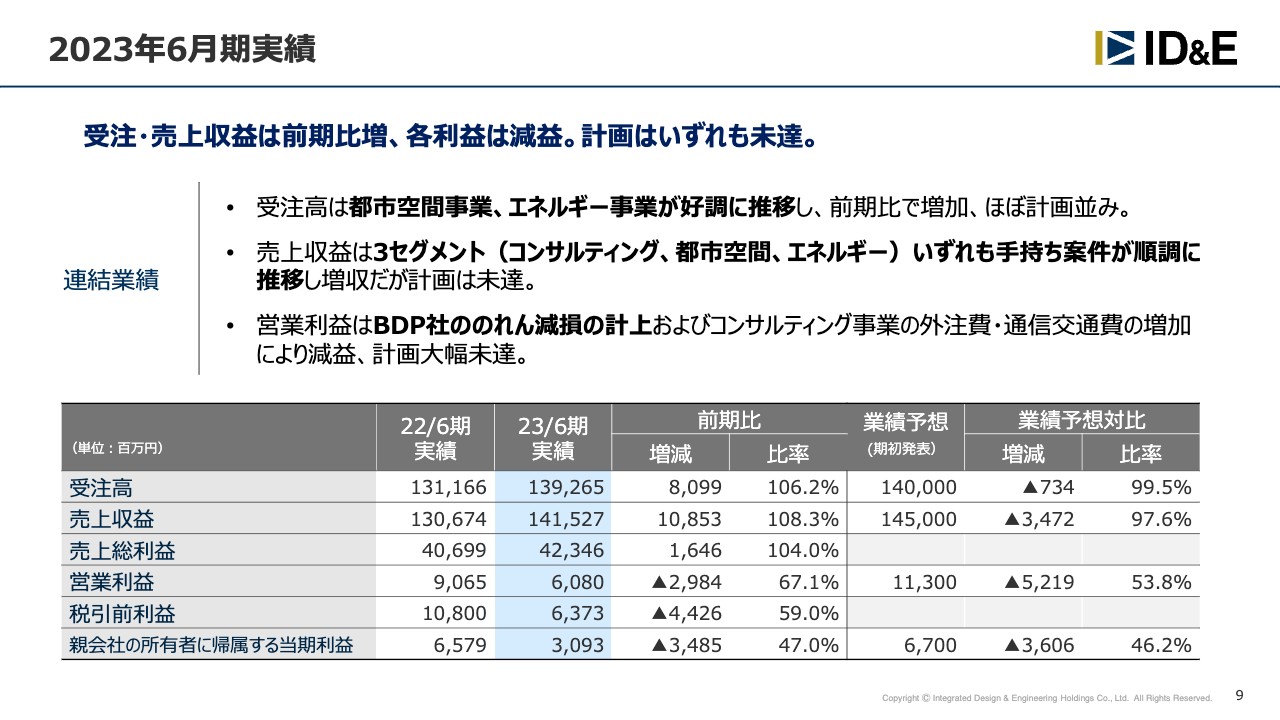

2023年6月期実績

2023年6月期の実績をお話しします。6月15日に業績予想の下方修正を発表しましたが、期末へ向けて多少持ち直し、受注高・売上収益は前期比増、各利益は減益となりました。また、前倒しした計画はいずれも未達という結果になりました。

スライドに記載のとおり、受注高は、都市空間事業、エネルギー事業が好調に推移し、前期比で増加、ほぼ計画並みとなりました。売上収益は、3セグメントとも手持ち案件が順調に推移し増収となりましたが、計画は未達です。

営業利益は、BDPののれん減損として約40億円弱の計上、およびコンサルティング事業の外注費・通信交通費等の増加により減益となり、計画値も大幅な未達となりました。「たられば」の話ではありますが、のれんの減損がなければ、前期比および計画比でプラスに転じています。

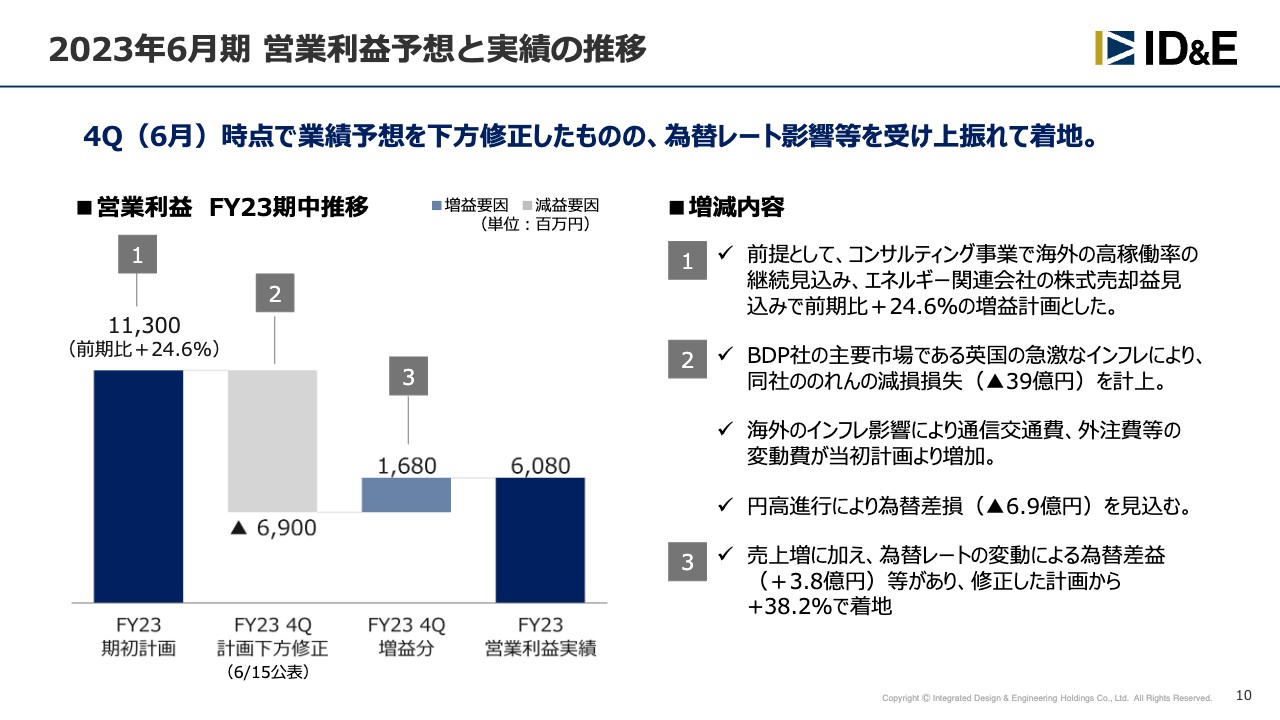

2023年6月期 営業利益予想と実績の推移

2023年6月期の期初業績予想と実績の推移についてご説明します。当期は期初予想から特に利益面で業績予想・実績が大きくぶれ、みなさまにご心配をおかけしました。その要因について営業利益を取り出してご説明します。

各時期の増減の内容を1番から3番で示しています。まず、1番です。期初計画の前提としては、特にコンサルティング事業で2022年6月期の海外の好調が継続していくと考えていました。また、エネルギー事業の関連会社の株式売却の利益も見込まれましたので、全体で前期比24.6パーセント増の計画を立てました。

しかし、2番目の第4四半期時点でBDPの主要市場である英国の急激なインフレにより、英国内の長期金利が上昇し、同社グループののれんの減損損失を計上することになりました。

また、この時点で海外のインフレ影響を受け、特にコンサルティング事業の通信交通費や外注費が当初計画より増加し、円高の進行等により為替差損等を見込んでいたため、下方修正を実施しました。

ところが、3番目として全体の増収に加え、期末にかけて為替レートが円安に推移し差益が発生したことで、結果的に上振れて着地したということです。

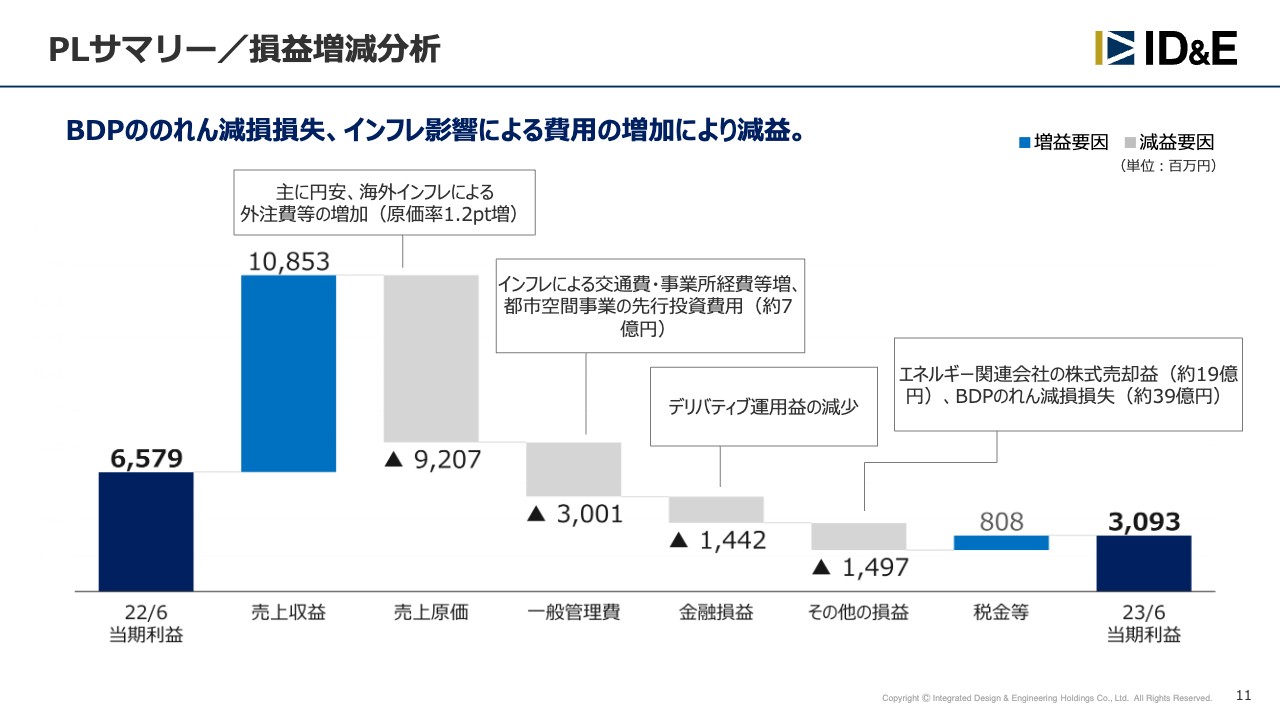

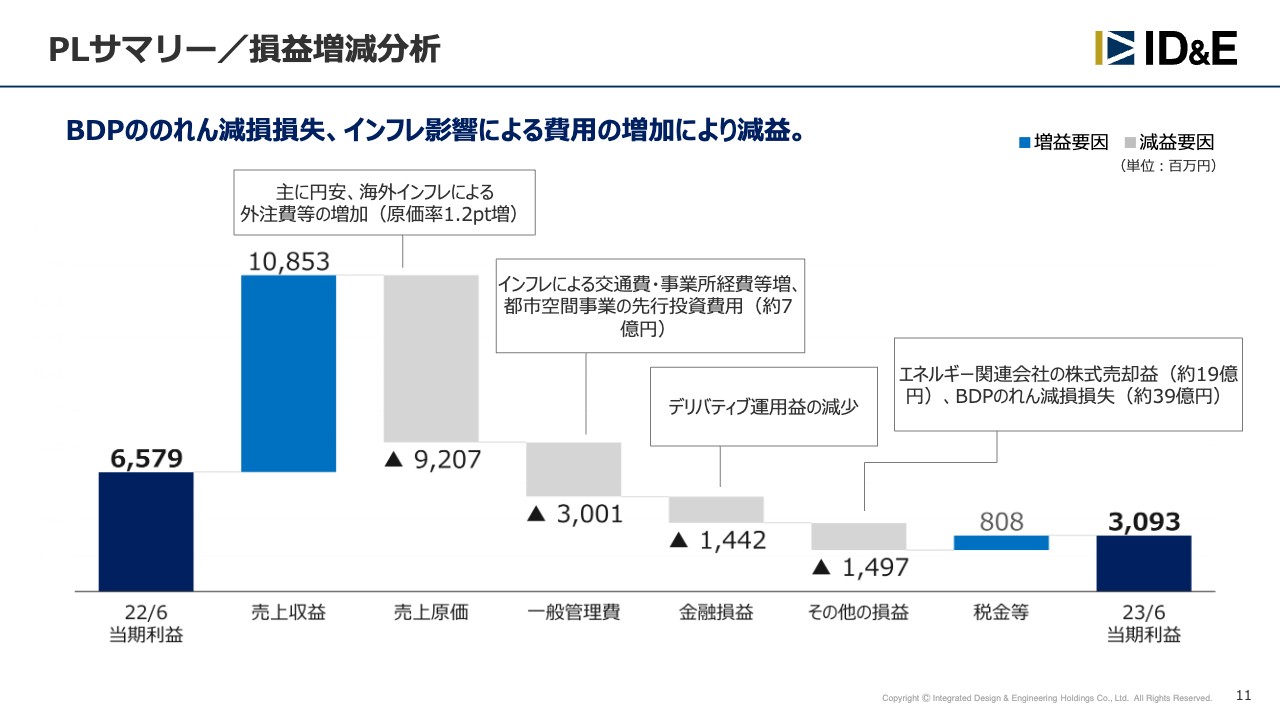

PLサマリー/損益増減分析

当期の損益の増減分析です。先ほど営業利益ベースでお話ししましたが、BDPののれんの減損損失、インフレの影響による費用の増加等により減益となり、2022年6月期の当期利益から35億円ほど下振れています。

要因としては、主に円安と海外のインフレ等による外注費の増加により、売上収益のわりに利益が乗らなかったことが挙げられます。また、インフレ等により交通費・事業所の経費等が増え、一般管理費も大きくなりました。株式の売却益もありましたが、BDPののれんの減損のほうが大きく、結果的にこのような着地となっています。

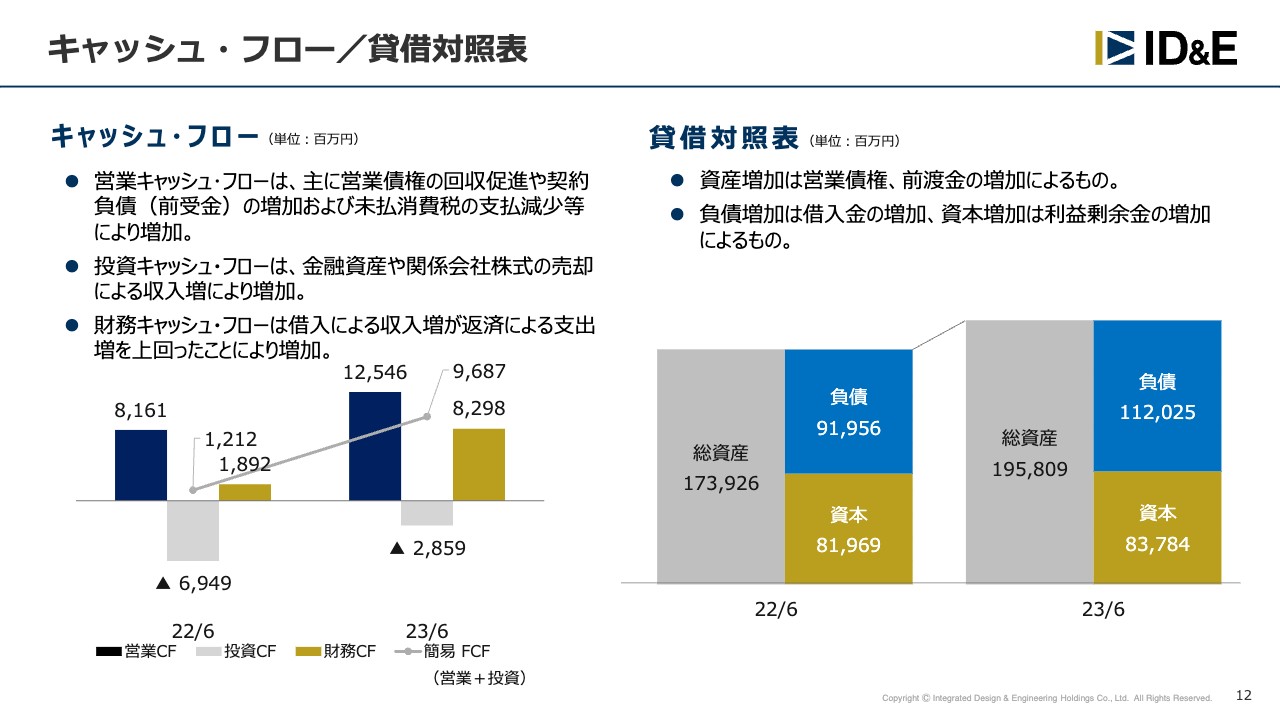

キャッシュ・フロー/貸借対照表

キャッシュ・フローの状況と貸借対照表についてご説明します。営業キャッシュ・フローについては、主に営業債権の回収促進、契約負債(前受金)の増加等によりプラスに転じています。

投資キャッシュ・フローは、金融資産や関係会社の株の売却等でプラスに向いています。財務キャッシュ・フローは、借入による収入増が返済による支出増を上回ったことによる増加です。簡易フリー・キャッシュ・フローは改善しています。

貸借対照表はスライド右側に記載のとおり、総資産は前期末より約218億円増となりました。

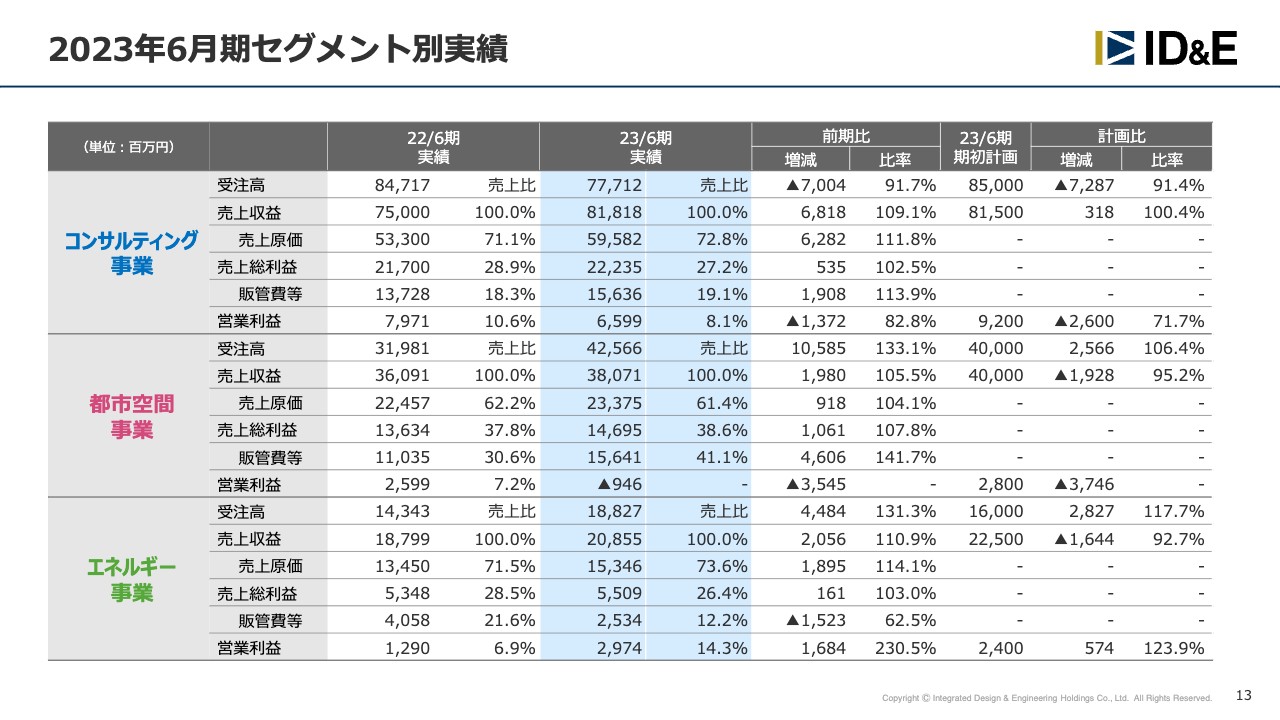

2023年6月期セグメント別実績

2023年6月期のセグメント別の実績を詳細に示した表です。各セグメントの実績は、次ページからご説明します。

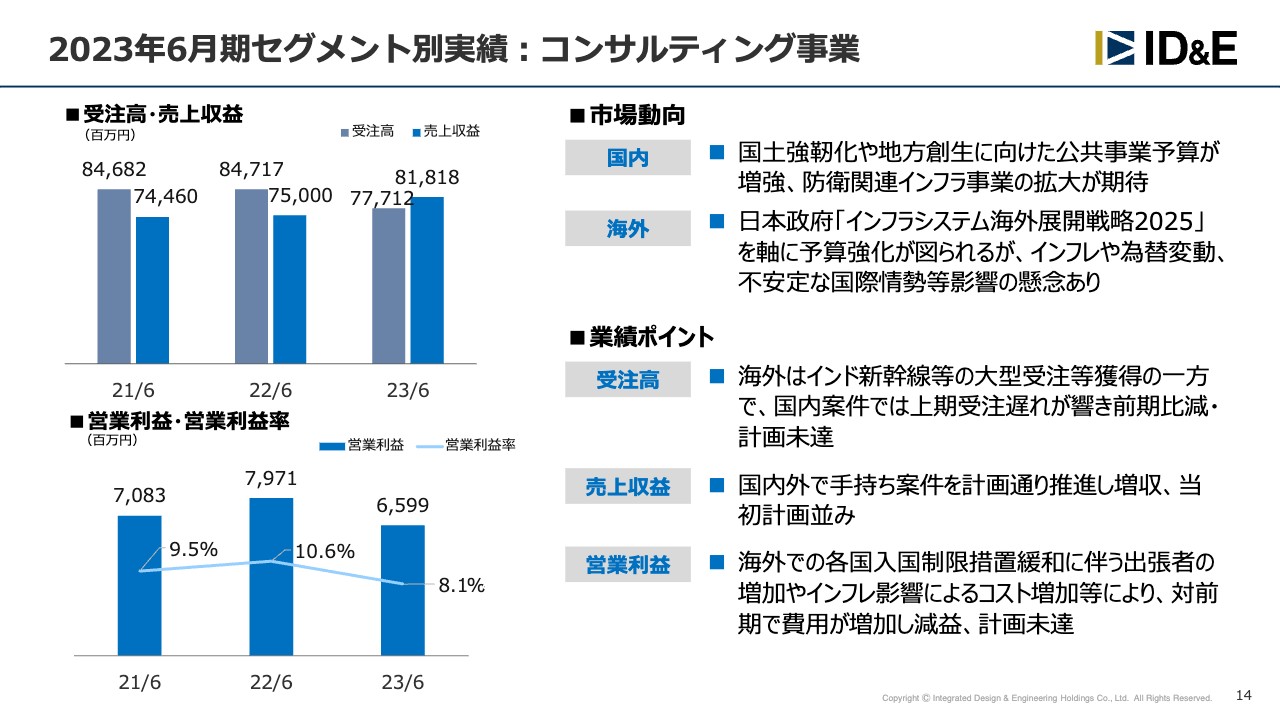

2023年6月期セグメント別実績:コンサルティング事業

まず、コンサルティング事業です。市場動向からご説明します。国内市場としては、国土強靭化5ヶ年計画の推進や地方創生に向けた公共事業の予算が増強されました。法整備も進んできています。

一方では、防衛関連のインフラ事業の拡大が期待されます。実際に、基地関連の整備事業が発注になり、マスタープランの作成も始まっています。防衛費は43兆円という枠が取られましたので、非常に期待できる市場です。

海外においては、「インフラシステム海外展開戦略2025」でのインフラ受注目標額を34兆円に据えて、これを軸に予算強化が図られています。一方で、インフレや為替変動、不安定な国際情勢等の影響が懸念されています。

このような中で、業績のポイントとして、受注高は海外でインド新幹線の大きな案件が受注できた一方、国内では上期の受注の遅れが響き、前期比減・計画未達となりました。売上収益は、国内外で手持ち案件を計画どおりに推進でき、当初計画並みに落ち着いています。

また、海外での各国入国制限措置緩和に伴う出張者の増加やインフレの影響等によるコストの増加により、前期比で費用が増加し営業利益は減益、計画も未達となりました。

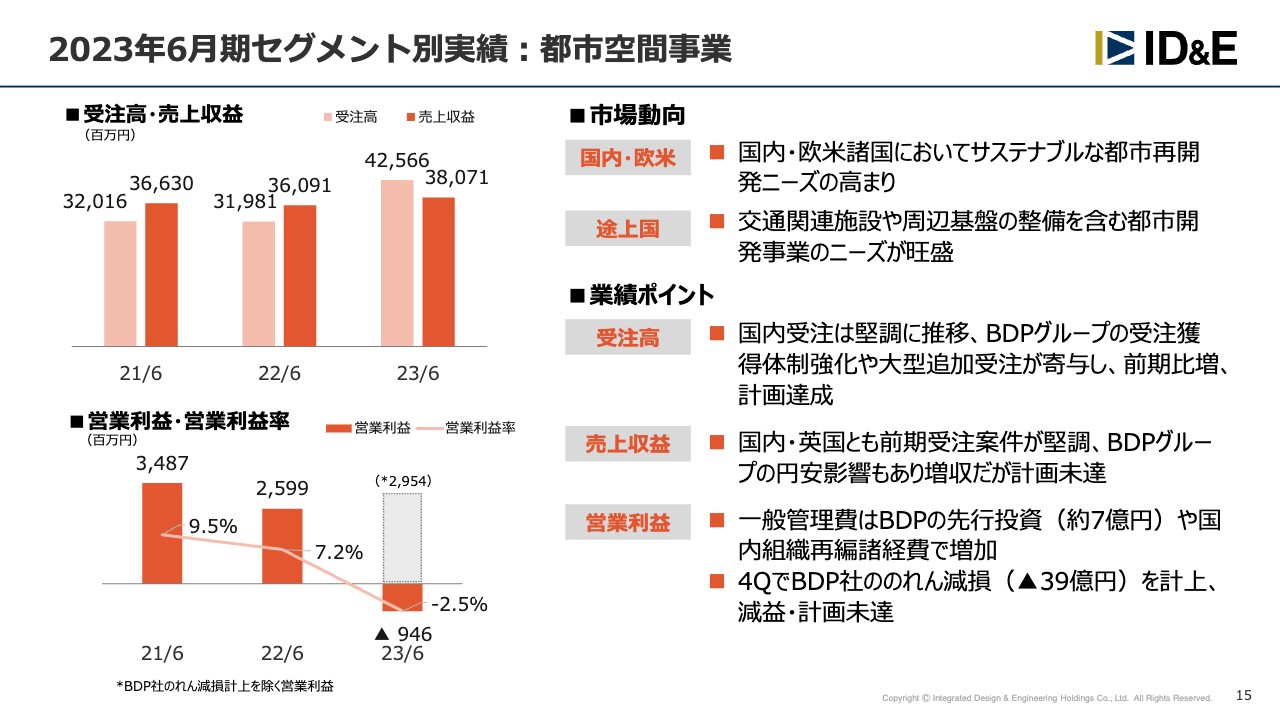

2023年6月期セグメント別実績:都市空間事業

都市空間事業についてです。市場動向からご説明します。国内・欧米諸国において、いわゆるサステナブルな都市再開発のニーズが高まっています。官民連携、臨海部の再開発、未来の都市づくりに向けたスマートシティやエリアマネジメントといった市場です。

途上国においても、アジア、アフリカ、中南米等で交通関連施設整備と一体となった建築、周辺基盤整備と一体となった拠点整備、それに付帯する面整備の市場が旺盛となっています。

業績のポイントとしては、BDPは減損処理があったものの、受注高・売上収益については順調でした。受注高は、BDPでダブリン小児病院やウェストミンスター宮殿などの大型案件の獲得があり、大きく寄与しています。国内でも土地区画整理事業の包括受注等があり、大きく受注に貢献しました。

売上収益は、国内・英国とも手持ち案件を堅調に進め増収となりましたが、計画は未達となりました。

営業利益は、一般管理費についてはBDPの先行投資に加え、ホールディングス化に絡む今回の組織再編の諸費用等で増加しています。これらは計画には織り込み済みでしたが、のれんの減損を計上し減益、計画未達となりました。

スライド下段のグラフで色を抜いている部分は、のれんの減損の影響分です。のれんの減損の影響がなければ、営業利益は29億5,000万円強で落ち着いたということになります。

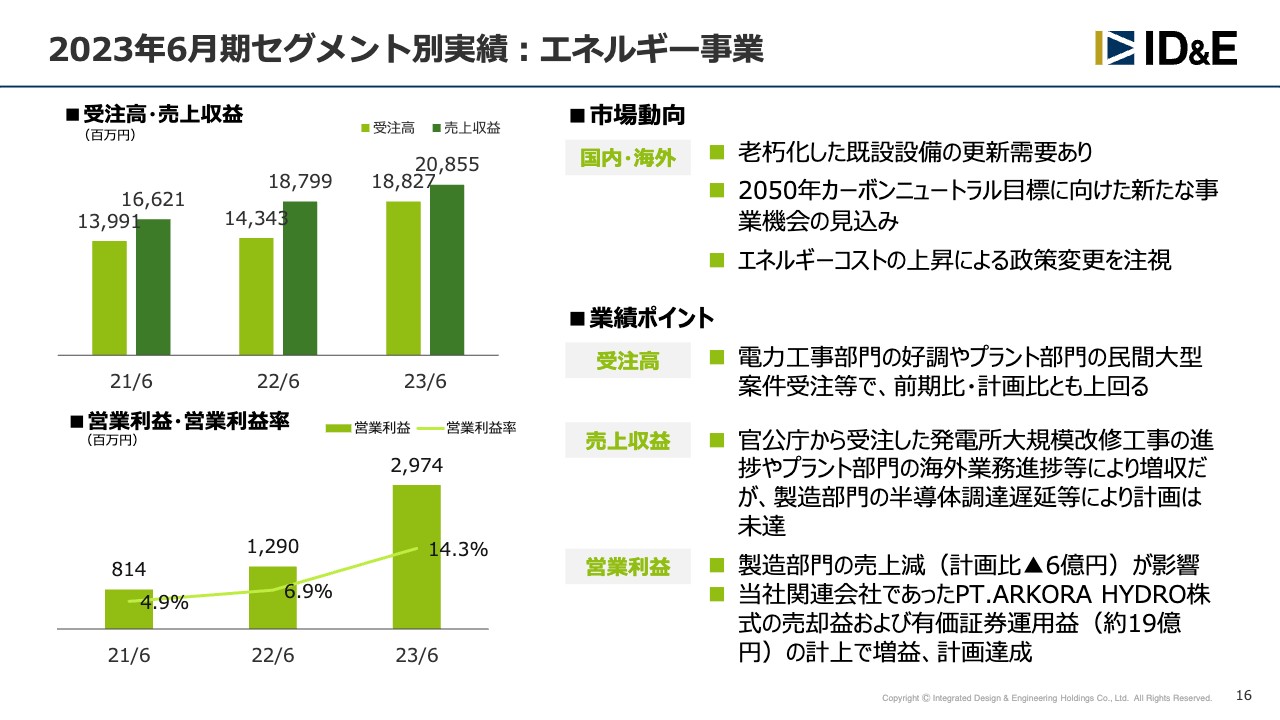

2023年6月期セグメント別実績:エネルギー事業

エネルギー事業についてです。市場動向からご説明します。国内の原油・物価高騰で投資抑制が懸念されましたが、電力会社などの老朽化設備の更新は計画どおりでした。

2050年のカーボンニュートラル目標に向け、再生エネルギーの主力電源化、送配電網の増強、電力取引市場の拡大、水素活用の検討が進展しました。エネルギー価格の高騰を受け、さまざまな国策が施行されると想定されますが、カーボンニュートラルに向けた大きなトレンドに変化はないと考えています。

欧米では「再生エネルギー+系統の安定化」がさらに進むと想定され、アジアは当面再生エネルギーの導入が先行し、その後系統の安定のための仕組みや施設・設備の導入に向かっていくと考えています。

業績のポイントとしては、受注高は大幅増となりました。民間の大型受注などが寄与し、前期比・計画比ともに上回っています。売上収益も増収となりましたが、製造部門の半導体調達遅延が響き、計画は未達でした。

営業利益は製造部門が不調でしたが、Arkora Hydro社の株式売却益等があり、計画も達成できました。以上が2023年6月期の実績です。

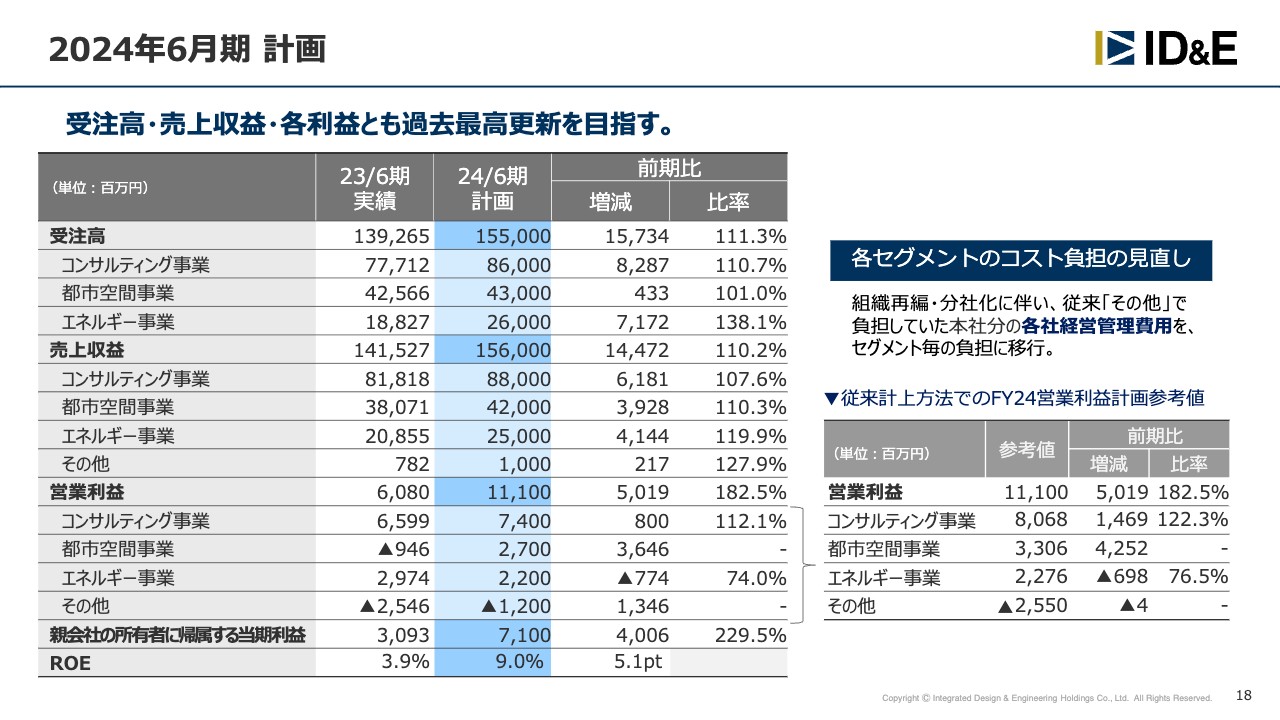

2024年6月期 計画

2024年6月期の見通しをご説明します。2024年6月期は、組織再編後の新体制で取り組む最初の1年であるとともに、現中期経営計画における総仕上げの1年です。前期の事業活動の中で明確となった課題には強い危機感を持って臨み、展開期となる次期中期経営計画に向けた足固めをしっかりと行っていきます。

受注高・売上収益・各利益とも過去最高を更新し、今中期経営計画の達成を目指しているところです。

ホールディングス化に伴い、これまで共通経費としてその他に計上していたコスト(経営管理費関係)は、セグメントごとの負担に移行しました。

スライド右側の表には従来の計上方法での2024年6月期の営業利益計画を記載しており、過年度と比較できるようにしました。

例えば、コンサルティング事業の営業利益は従来の計上方法で表記すると、80億6,800万円となります。しかし、現在の表記では74億円となっています。一見すると営業利益の伸びが小さいように見えますが、比較できるかたちで表記するとこのようになることをご確認いただければと思います。

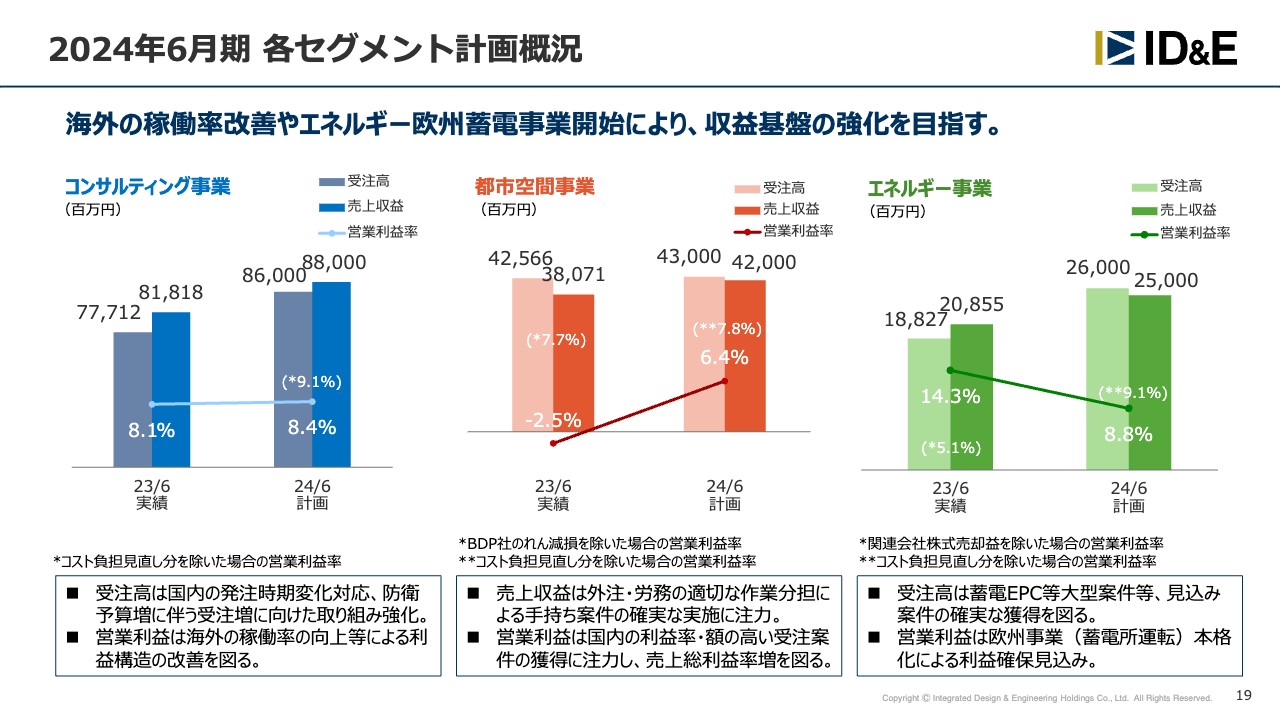

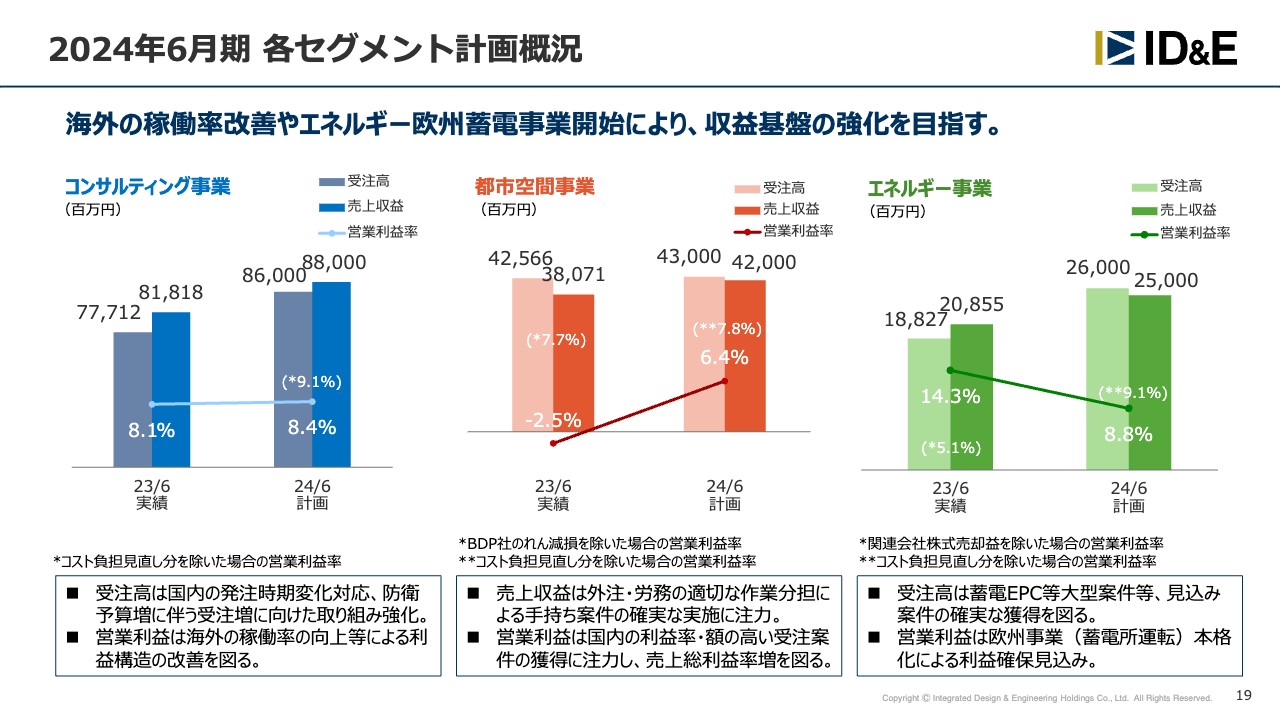

2024年6月期 各セグメント計画概況

各セグメントの計画です。一言で言いますと、海外の稼働率の改善やエネルギーの欧州蓄電事業の開始により、収益基盤の強化を目指していくことが2024年の大きな眼目の1つになっています。

細かく見ていきますとこれだけでは表現しきれないのですが、収益の改善が大きいと認識していただければと思います。特殊要因を除くとすべて増収増益の計画です。

営業利益率についてご説明します。コンサルティング事業は、2023年6月期は8.1パーセントでした。2024年6月期は、先ほどのコスト負担の見直し分を除くと9.1パーセントの伸びを計画しています。

都市空間事業においては、2023年6月期はBDPののれん減損分を除くと7.7パーセントでしたが、これを7.8パーセントに上げていく計画です。エネルギー事業では、2023年6月期は株の売却益を除いて5.1パーセントでしたが、9.1パーセントに上げていく計画となっています。

それぞれの事業がどのようなところに注力していくかを、スライドの四角の枠に示しています。エネルギー事業においては、受注高は蓄電EPC等の大型案件など、見込まれる案件を確実に獲得していきます。見えているものをしっかり取っていくことに注力し、営業利益は欧州事業(蓄電所運転)の本格化による営業利益の確保が非常に大きいと考えています。

同様に、都市空間事業、コンサルティング事業も受注高、営業利益、売上収益を伸ばすことを考えています。

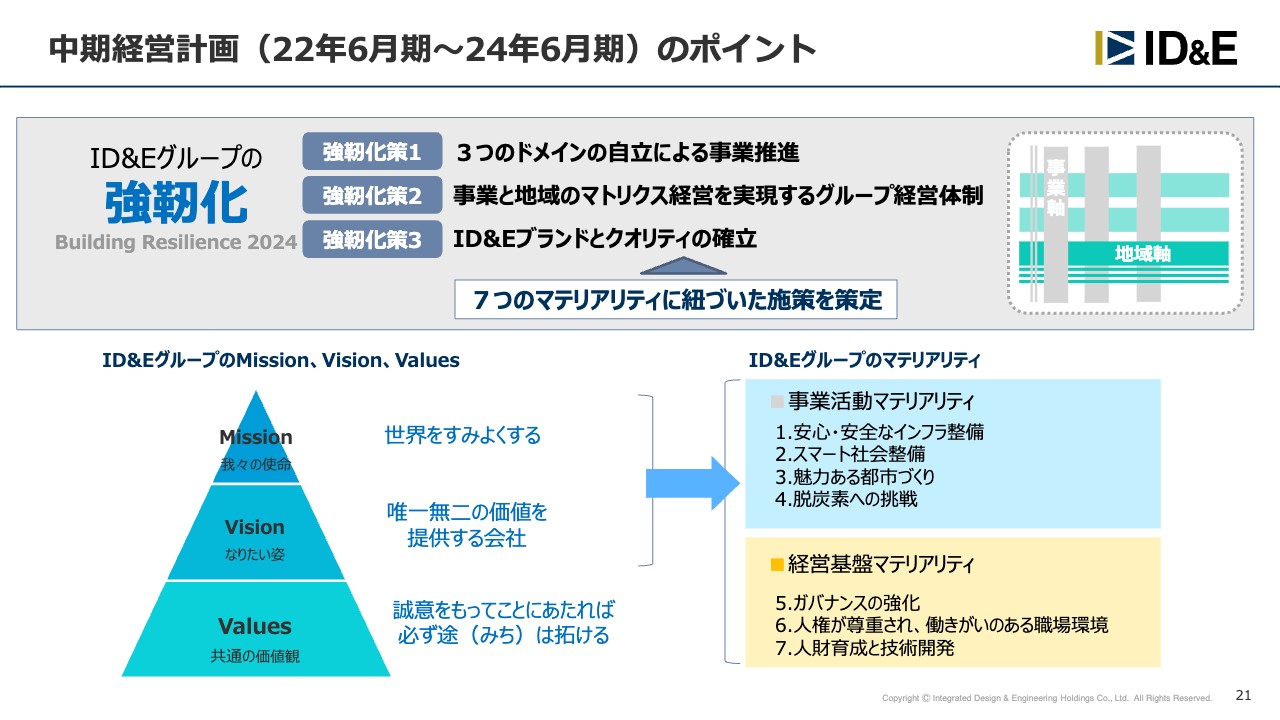

中期経営計画(22年6月期~24年6月期)のポイント

中期経営計画の2年目(2023年6月期)の振り返りと、2024年6月期における重点課題の中期経営計画の中での位置づけについてご説明します。

中期経営計画について少しおさらいします。当社グループは、2022年6月期から2024年6月期の3ヶ年にわたる中期経営計画「Building Resilience 2024」というタイトルで、3つの強靭化策とともに、7つのマテリアリティを設定しました。

強靭化策と位置づける各施策とマテリアリティを紐づけることで、中期経営計画の基本方針となる「サステナブルな未来の共創に向けた基礎固め」のための取り組みを推進していく考えです。

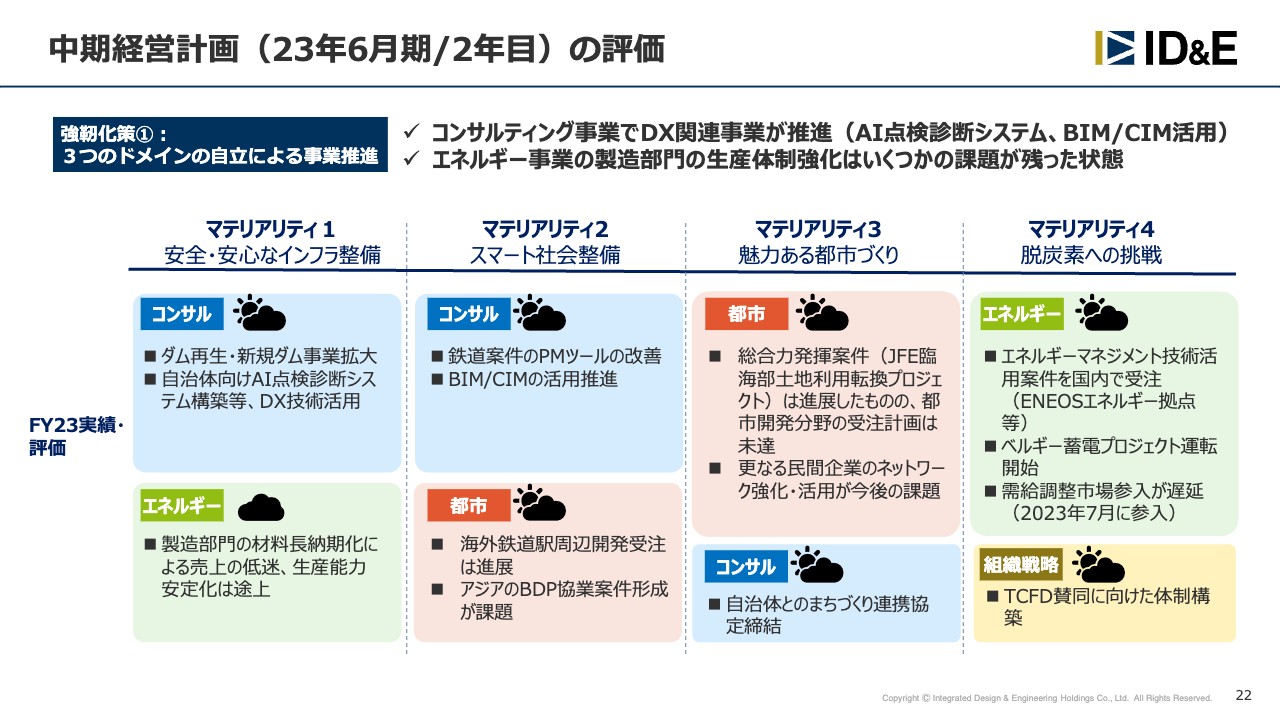

中期経営計画(23年6月期/2年目)の評価

強靭化策の1つ目です。「3つのドメインの自立による事業推進」の中身について、2023年6月期におけるマテリアリティとの関係を評価しています。

エネルギー事業のみ曇りマークになっています。エネルギー事業の製造部門の生産体制の強化にいくつかの課題が残った状態ですので、曇りという評価としています。

2年目ですので施策は推進中で、順調に進んでいるものもあれば一部課題を含んでいるものもありますが、他の事業については、基本的には晴れ時々曇りといったレベルで前向きな動きとなっています。

コンサルティング事業においては、DX関連の事業を推進しています。主にAI関係を活用した点検診断システム、BIM/CIMの活用といったところの事業が進んでいます。

中期経営計画(23年6月期/2年目)の評価

強靭化策の2つ目です。「事業と地域のマトリクス経営を実現するグループ経営体制」ということで、今回ホールディングス化し、事業会社・経営管理会社の稼働も始まりました。また、営業体制の拡充も始まり、地域統括体制を強化し、マトリクス経営の本格稼働も始まったということで、晴れ時々曇りといった状況までこぎ着けました。

組織戦略においては、ホールディングス化等が行われましたので、晴れという評価をしています。

強靭化策の3つ目の「ID&Eブランドとクオリティの確立」として、人財・技術戦略においては「ID&Eグローバルアカデミー」の準備等もできました。また、BIM社内資格制度も始まりましたので、晴れと評価しています。

全体的には、晴れ時々曇りのところが辛めの評価になっていますが、まだまだ大きく伸びる余地があるため、期待を込めてこのような評価にしています。

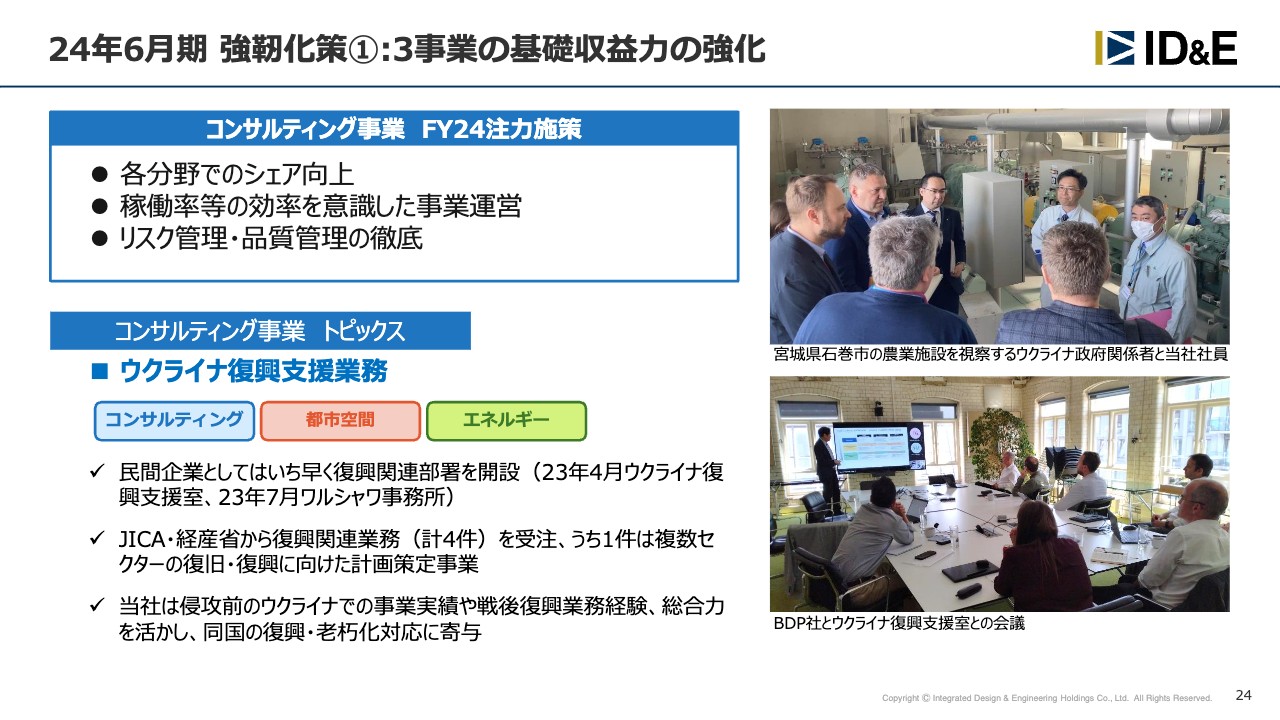

24年6月期 強靭化策①:3事業の基礎収益力の強化

今期は「3事業の基礎収益力の強化」を強靭化策の1番目に据えています。事業ごとの中身をご説明します。

コンサルティング事業においては、各分野でのシェア向上、稼働率等の効率を意識した事業運営、リスク管理・品質管理の徹底など、足元の課題をしっかり解決することを注力施策として挙げています。もう1回基礎から考え直そうといった部分もここに含まれています。

コンサルティング事業のトピックスについては、当社ではウクライナ復興支援に向けた取り組みを推進中です。英国・ロンドンで行われたウクライナ復興会議の声明で、パートナー国が総額約8兆6,000億円の追加支援に合意するなど、支援の内容が順次決定している状況です。

当社は民間企業としてはいち早く復興関連部署を開設しました。4月にはウクライナ復興支援室、7月にはワルシャワ事務所を開設しています。このような事務所で現在4件の復興関連業務を実施中です。

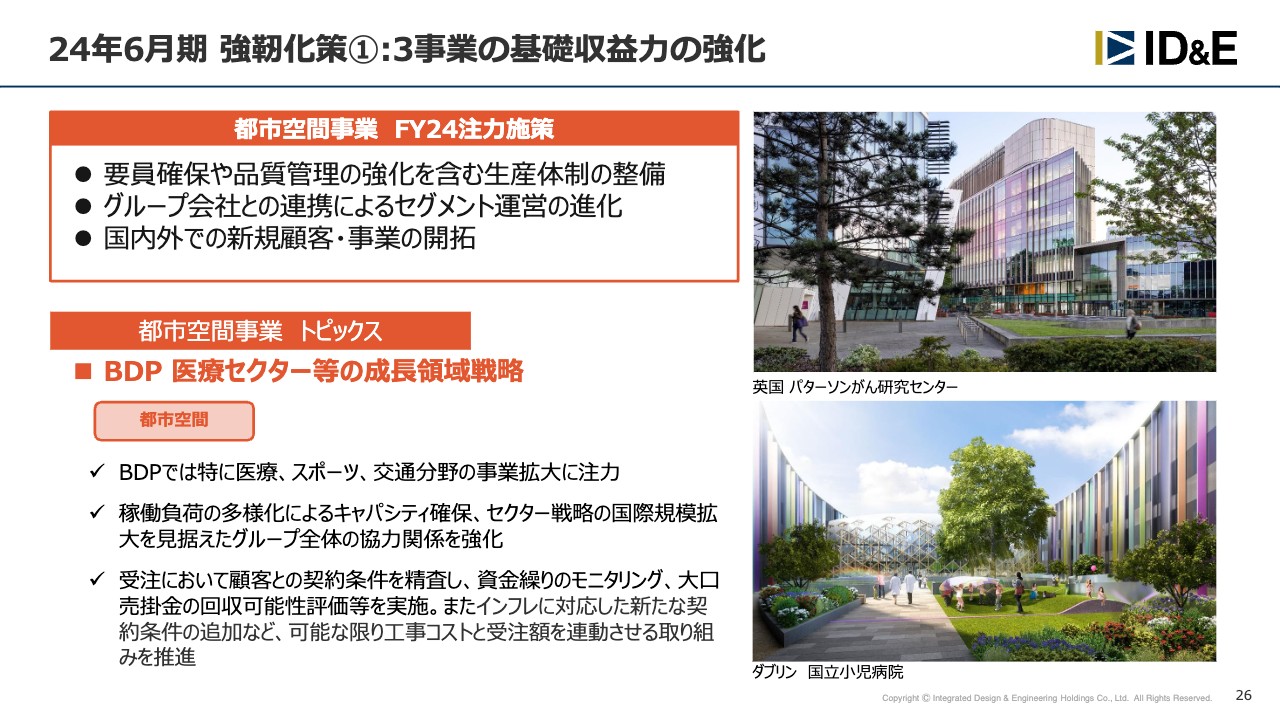

24年6月期 強靭化策①:3事業の基礎収益力の強化

都市空間事業の基礎収益力の強化としては、スライドに記載の3つの注力施策を決め、今期の収益力を上げる計画としています。1つ目は、要員確保や品質管理の強化を含む生産体制の整備で、基本的に生産体制を拡充していきます。2つ目は、グループ会社との連携によるセグメント運営の進化です。3つ目は、国内外での新規顧客・事業の開拓です。

都市空間事業のトピックスをご紹介します。海外との連携も始まっており、コンサルティング事業として、グループ会社との連携というかたちで、ケニア国モンバサ経済特区の開発事業にも参画しています。都市空間グループは、マスタープラン段階から開発計画に関わり、詳細設計、施工計画・積算の部分でも参画しています。

24年6月期 強靭化策①:3事業の基礎収益力の強化

都市空間事業の中でも、BDPは同じ施策の中で、医療、スポーツ、交通分野の事業拡大に注力しています。ただ注力するだけではなく、当初の受注においてかなりの工夫もし始めています。

スライドに記載のとおり、BDPでは近年の市場動向を考慮し、受注において顧客との契約条件を精査し、支払い状況や資金繰りのモニタリング、および大口売掛金の回収可能性評価を行っています。

インフレの影響を軽減するために、インフレに対応した新たな契約条件の追加など、可能な限り工事コストと受注額を連動させるように努力しています。受注という案件の入口のところで利益確保策をしっかりと実行していきます。

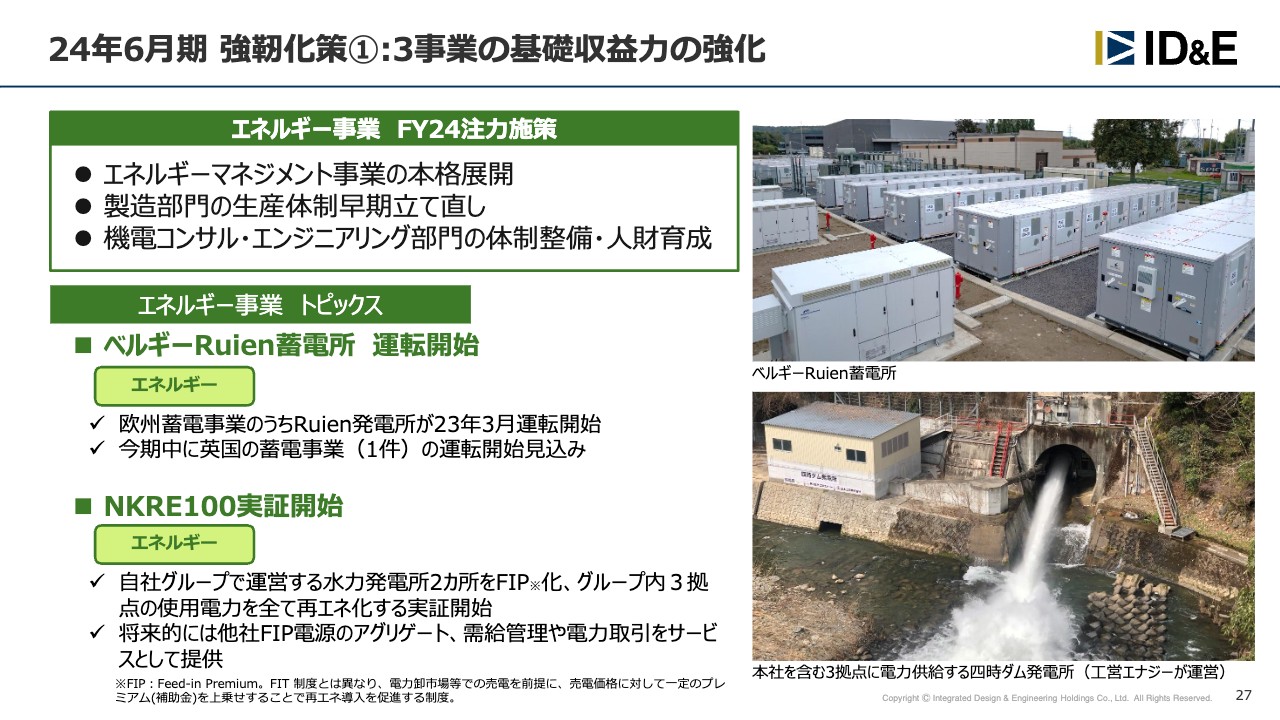

24年6月期 強靭化策①:3事業の基礎収益力の強化

エネルギー事業は、基礎収益力の強化として3つの施策を取り上げています。エネルギーマネジメント事業の本格展開、製造部門の生産体制早期立て直し、機電コンサル・エンジニアリング部門の体制整備・人財育成にしっかりと注力していきます。

エネルギー事業のトピックスとして、エネルギーマネジメント事業を国内外で本格展開していくことに対する事例を2つ示しています。

まず、3月にベルギーRuien蓄電所の運転が開始されました。ベルギーの系統接続システムとしては最大級となります。電力系統の安定化サービスに参入したことになり、2023年6月期の第4四半期から順調に売上を計上しています。

次に、NKRE100の実証を開始しています。リニューアブルエナジーを使い、自社グループで運営する水力発電所2ヶ所をFIP化し、グループ内の事業所3拠点の使用電力をすべて再エネ化するという実証実験を行っています。将来的には、他社のFIP電源のアグリゲート等のサービスも提供していくことを考えています。

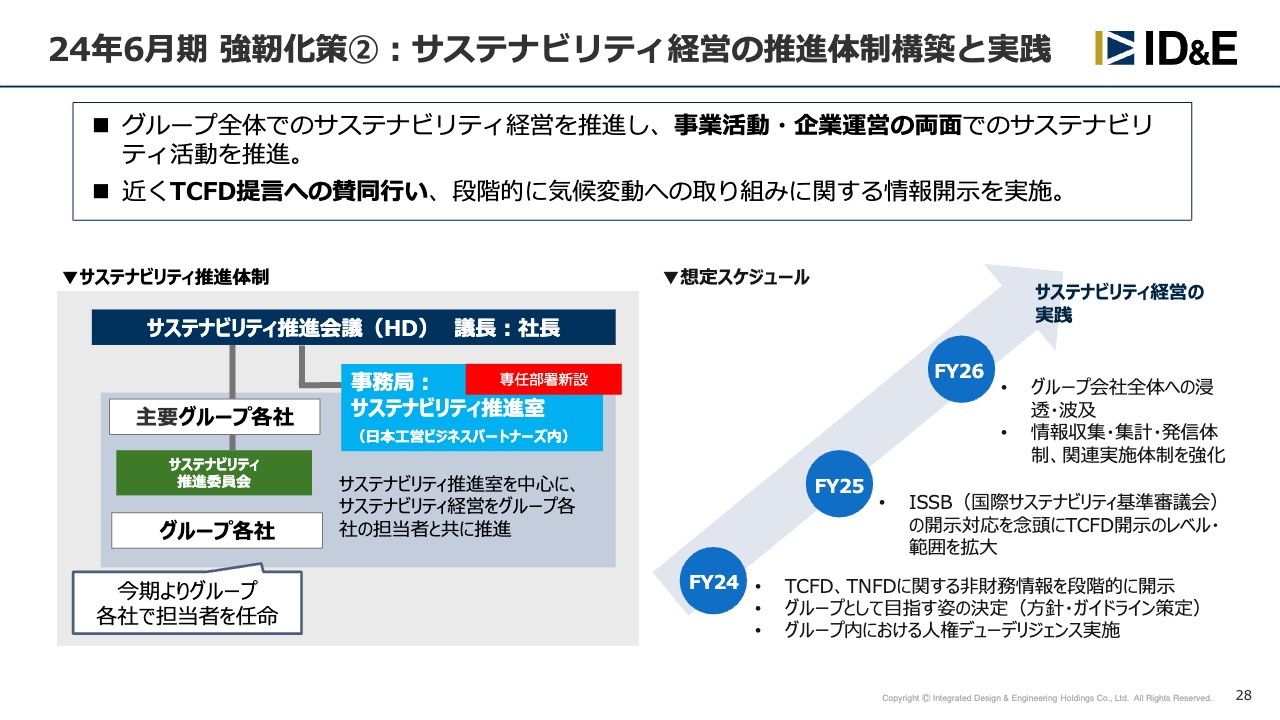

24年6月期 強靭化策②:サステナビリティ経営の推進体制構築と実践

強靭化策の2番目は、「サステナビリティ経営の推進体制構築と実践」です。新体制への移行を契機に、サステナビリティ経営をさらに強力に推進していきます。

ホールディングスに私が議長のサステナビリティ推進会議を設置し、その下に事務局としてサステナビリティ推進室を置いています。これは日本工営ビジネスパートナーズ社の中にあります。主要グループ会社には推進委員会を作り、グループ会社全社に担当者を任命し、スピーディかつグループ横断的な活動を推進していきます。

スライド右側に想定スケジュールを記載しています。この秋にもTCFD提言の賛同を行い、まずはTCFD提言が奨励する11の開示項目の半分を開示していきます。今後、段階的に開示を拡大していく予定です。2024年4月までにホールディングスの連結対象を範囲とした開示を目指していくことを考えています。

今年度はサステナビリティに関する開示のスタートの年ですが、TCFDに限らず、TNFDに関する非財務情報の段階的な開示も考えています。方針・ガイドラインの策定も行い、グループ内における人権デューデリジェンスも実施していきます。

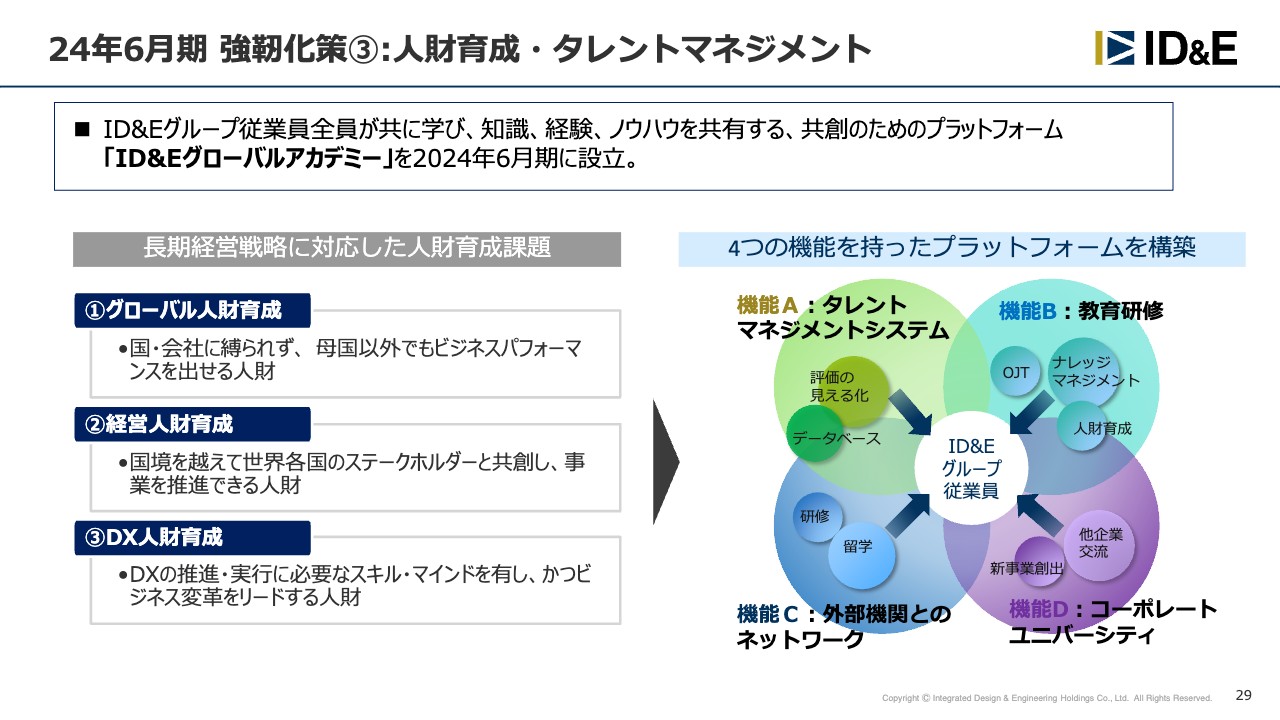

24年6月期 強靭化策③:人財育成・タレントマネジメント

強靭化策の3番目は、長期経営戦略に対応した「人財育成・タレントマネジメント」です。長期的にはスライドに挙げている人財育成の3つの課題解決に向け、今期末には「NKGグローバルアカデミー」改め、「ID&Eグローバルアカデミー」を設立していく予定です。

なりたい技術者像や身につけたいスキル、経験は一人ひとり異なります。アカデミーでは個々人が多様なプログラムから選んで学べるかたちを考えています。「ID&Eグローバルアカデミー」をとおして、グループ全体での人材・技術の底上げと、スキルの見える化を図っていく考えです。

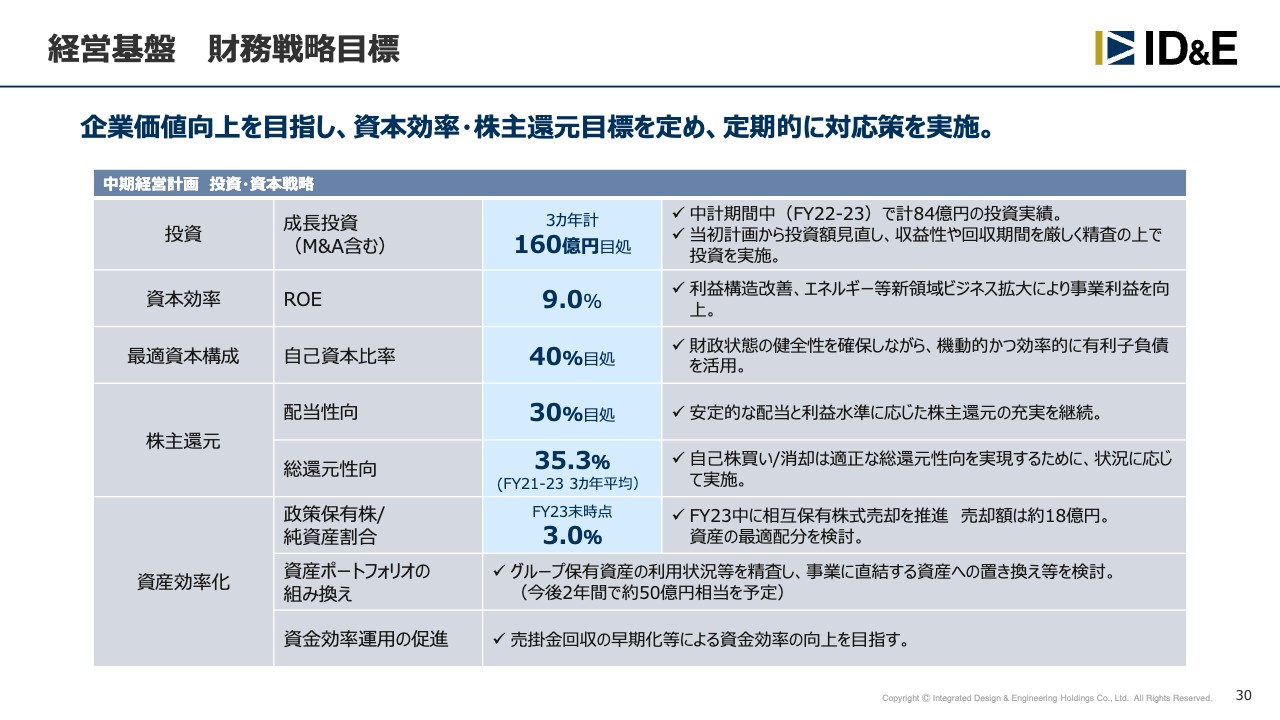

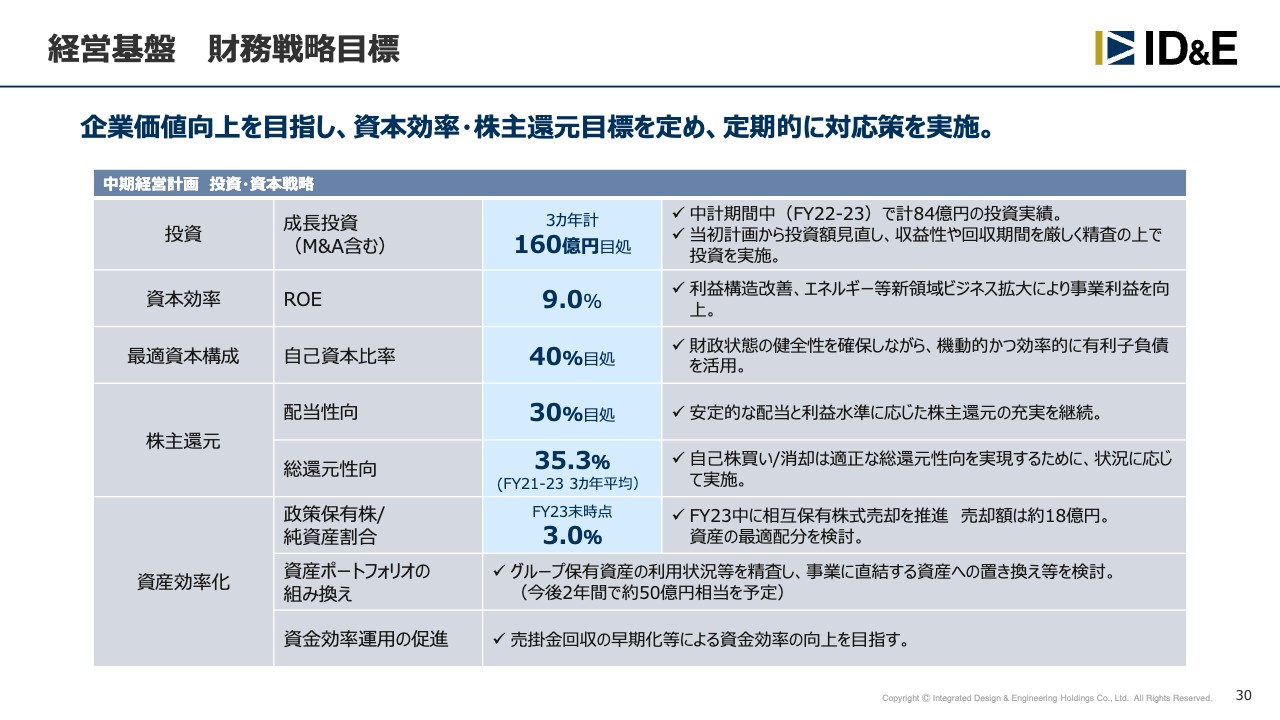

経営基盤 財務戦略目標

最後に、経営基盤の要となる財務戦略目標についてご説明します。基本方針はスライドに記載のとおり、企業価値向上を目指し、資本効率・株主還元目標を定め、定期的に対策を実施していきます。

投資、資本効率、最適資本構成、株主還元、資産効率化といった観点から、スライドに記載の指標を使い、数値目標を達成しつつ、数値目標をしっかりと明示していきたいと考えています。

成長投資については、中期経営計画期間中にすでに84億円の投資が実施済みです。基本的にはエネルギー事業を主体として、3ヶ年で160億円を目途に投資を考えています。ROEは9パーセントを目標とし、新領域ビジネスの拡大等による事業利益の向上を考えています。

自己資本比率は、財政状態の健全性を確保しながら、機動的かつ効率的に有利子負債を活用していくことを考えています。

配当性向は30パーセントを目処とし、安定的な配当を行うという、これまでどおりの考えを提唱していきます。総還元性向35.3パーセントが最近3ヶ年の平均ですが、これまでどおり自己株買い/消却は適切な総還元性向を実現するために、状況に応じて実施していきます。

政策保有株/純資産割合については現在3パーセントですが、前期の売却額は18億円にものぼりました。資産の最適配分を検討していきたいという観点からの動きでもあります。

また、資産ポートフォリオの組み換えも考えており、グループ保有資産の利用状況を精査し、事業に直結する資産への置き換えを検討していきます。例えば、今使われていない土地等をエネルギー事業への投資の原資にしていくなど、今後2年間で約50億円相当を予定しています。

それに加え、売掛金回収の早期化等による資金効率の向上を目指し、資金効率運用の促進もしっかりと指標に含めていきたいと考えています。

以上により、株価の向上につながる行動をしっかりと進めていきます。

説明は以上です。現中期経営計画最終年の2024年6月期は、是が非でも計画を達成し、次期中期経営計画につなげていきますので、みなさまご支援のほどよろしくお願いします。本日はありがとうございました。

質疑応答:ホールディングス化での一番の強化点と国の施策について

質問者:2点おうかがいします。日本工営の頃からお話を聞いていますが、1点目は、今回ID&Eホールディングスになり、社長として一番の強化点は何だと考えていますか? いろいろなことがこれからというお話でしたが、何がセンターピンだと考えているかを教えてください。

2点目は外部環境についてです。国土強靭化やエネルギー関連など、国として取り組まなければいけないことという意味では、御社に追い風が吹いている部分があるとお見受けします。

今後、防衛関連や少子化対策など、国として取り組まなければいけないさまざまなことが増えていきます。その中で財政的には財布が限られているとなった時に、御社に関わる分野の優先度は現状のままであると見ていますか? それとも、国債の未払い費が上がると優先度は下がると考えていますか?

7年後の2030年になった時にどのような状況になっていると考えているのか、現時点でのシナリオを教えてください。

新屋:1点目は、日本工営からID&Eホールディングスになり、一番の強化点は何かというご質問と理解しました。私としては、ID&Eホールディングスを立ち上げていくにあたり、我々が一番注力したところがこちらのスライド(P.5)に示している部分と考えています。

それぞれの会社がしっかり自立していなければ、競争も何もないということです。それぞれの会社が自立して外に出ていけば、しっかりと評価を受けられます。

今までは同じ日本工営という会社の中で、事業本部というかたちで存在していました。ある時は甘えがあり、もたれ合いになっていたのではないかなど、いろいろな反省もあります。1つの会社体となって自分たちをしっかり律し、自分の力で立てるものだけがお互いにパートナーとして競争し合えると考えました。

今まではある意味長男次男の関係があり、どうしても兄に甘えてしまうようなところもありました。そのような関係性をしっかり絶ち、上下の関係から横の関係と言いますか、パートナーとしての関係を作っていけるような組織体系の構築と気持ちのリセットを行っています。

また、それに合わせて、いろいろなパートナーが必要になってきます。今までの内側にいた仲間だけでなく、多様性を求めて新しい仲間も募り、その中で新たな競争をしていかなければ世の中で通用しないだろうということで、多様性の確保を考えていきました。

最後に、そのような者同士が集まった時に、ガバナンスの強化と意思決定の迅速化が必要になります。別れたからといって意思決定が遅くなれば非常に困ります。この3つの目指す姿を作ることがひいては強化点であるとご理解いただければと思います。

2点目のご質問についてです。外部環境の中で、これまで国土強靭化など国交省を中心とした事業がふんだんに盛り込まれ、通常の予算の6.1兆円前後に加え、国土強靭化予算として補正予算も組んでいます。また、法制化も行われていくため、このあたりの予算は今後もしっかりついていくと思います。

当然ながら国の財政がじわじわと伸びていくことも今後の姿だと思いますが、その中で防衛事業費の伸びが非常に大きくなっています。10年ほどを目途に伸ばしていくかたちで43兆円の予算がついていますが、その中で我々に関係するものが施設整備、公共インフラに関わる部分です。

いわゆるデュアルユースになっていく公共事業・公共施設の部分ですから、そのようなところは国交省の今までの施策と若干重なるところもあるため、素の状態で足し算はできませんが、ここでかなり伸びていくと考えています。

今の傾向として、国交省の予算も若干減りつつあるという実感はあります。しかし、それ以上に防衛省の我々のコンサルティング事業に関わる予算がかなり伸びてきているため、2030年あたりまでは業界全体としていろいろなかたちで伸びていき、予算はついていくのではないかと考えています。

防衛予算の伸びが大きいですが、今の国の方針としては、防衛の優先順位が非常に高いところにあると考えています。早急に予算が成立し、予算の執行も非常に早く、事業もどんどん進んでいるため、傾向は大きく変わらないと見て体制を構築しています。

質問者:例えば少子化対策など、予算を出さないとならない項目が増えているかと思いますが、その中でも御社の関わっている部分の優先度は変わらない想定ですか?

新屋:もちろん直近では、大きく減っていくことはないと思っています。若干伸びていくという方向で、その一番の材料が防衛予算だと考えています。

質疑応答:2024年6月期の受注戦略と成長投資について

質問者:2024年6月期の収益に関するお話がありましたが、受注戦略についてもう少し詳しいご説明をお願いします。また、中期経営計画の最終年度ということですが、成長投資の最終年度として特に力を入れていくポイント、あるいは次期中期経営計画につなげていく部分について、どのように考えているかを教えてください。

新屋:2024年6月期の受注戦略について、コンサルティング事業はお客さまの幅が広がったということが正直なところです。幅が広がったというのは、お客さまの持っている予算構造が変わってきたということです。防衛省の予算が非常に大きくなり、目標達成時期が早い事業もあるということで、防衛省案件の発注は確実に見込まれます。

今後、国土強靭化に向けてこの部分は法制化が行われる予定です。そのため、今後も予算が確実につき続けると考えています。

また、国交省の予算の根幹は、国土強靭化の予算に変わるという話があります。これをしっかり受注することが、我々にとっての大きな柱になると考えています。

海外については、インフラ輸出、特に鉄道関係の予算が非常に大きくなっています。また、円借款関係やODA関係の予算も、前期で1,000億円の大台に戻ってきました。これらがさらに伸びることが国際建設技術協会の資料からもうかがえます。新たな予算の割合に応じて受注を伸ばしていきたいと思います。

都市空間事業については、国内での民間の大型案件や、都市再生案件がいろいろな地域で始まっています。このような案件にしっかり向き合っていきたいと思います。

海外事業については、インフレや為替の変動などさまざまな問題があります。しかし、市場環境は底堅いと現地から報告が入っています。イギリスのインフレも高まっていますが、受注も収益も伸びています。

一番の問題は、これから先の利益です。人件費の高騰と技術者の流動化により、生産体制の確保が厳しいという問題があります。しかし、受注は十分に確保できると考えています。

エネルギー事業では、特にエネルギーマネジメント事業の再生エネルギーを活用するためのEPC関係の大型案件が増えています。太陽光や風力を活用した蓄電池等の引き合いが非常に高まっており、これらのファンドの組成について、自分たちが事業者となるのか、システムを導入するのかなど、いろいろな方法があると考えます。

しかし、特にEPC事業は、自分たちが投資する方向で蓄電事業とセットで行いたいと思っています。民間に需要があるため、受注は堅調に推移すると考えています。

もう1つの柱である福島県の生産部隊は、電力会社の更新需要が底堅いと思っています。大きく伸びることはなくても、設備更新を着実に実施すると宣言しており、レベニューキャップ制度には予算取りがあるため、十分な市場があります。そのため、受注に大きな問題は発生しないと考えています。

日本国内でのインフレが過度に進み、様々な問題が起きない限り、堅調な受注環境が続くと予想して計画を立てました。

成長投資について、コンサルティング事業はすぐに投資を行うわけではありませんが、三次元の自動設計の早期確立に向け、かなりの金額と人材を投入しなければいけないことを社内の技術戦略会議で協議しました。

これを行わない限り、2030年のID&Eホールディングスはないと考えています。そのくらいの覚悟を持ち、今後も技術開発を進めていくことを社内で誓いました。都市空間事業についても、BIMの活用化を進めていきたいと思っています。

これらが恒常化することで、我々の働き方も変わります。これが本当のDXだと理解しているため、十分に進めていくことが成長戦略の要になると考えています。

エネルギー事業については、ヨーロッパで蓄積した経験が国内で活かされつつあります。その技術が陳腐化しないように、最先端の技術を新たに取り入れて開発することが非常に大事だと考えています。

特にエネルギーマネジメントの分野においては、トップランナーの確立を実現したいと考えており、これが成長戦略にもつながると思っています。

質疑応答:期初計画未達の外部要因について

質問者:業績について、残念ながら期初計画を達成することができませんでした。その外部要因について教えてください。減損やコストの上昇などの諸問題については、今期はクリアしていると思ってよいでしょうか?

新屋:2023年6月期の業績に関して、マイナス要因をご説明しました。BDPののれんの減損については、英国のインフレ状況がこれ以上急激に動くとは考えていません。

ウクライナ情勢などの社会的な環境変化で想定外のことが起こればあり得ないことではないですが、そのような要因を除いたコストの問題や渡航の経費増の問題、為替の変動などへの対応がクリアできているかというご質問だと思います。

足元で行えるコスト縮減や品質確保など、今まで十分にできていたものについて設計ミスなどにより余計な経費がかかって利益をこぼすことがないよう、これまで以上にしっかり対策を進めていきます。

円高・円安に振れる局面もあり、リスクを完全に回避することはできませんが、これまでの経験値を踏まえながら対応していきたいと思っています。

リスク回避の方法は、各国に現地法人がありますので、その中でリスクヘッジも行いながら、経験値は少しずつ溜まってきています。すべてを完璧に改善することは難しいかもしれませんが、我々が改善できる部分は対応しているとご理解ください。

渡航の問題などを除けば、新型コロナウイルスが拡大した際の事業環境で実施してきたように、国内外の協力体制、分野間を超えた人の流動化はできると考えています。

質疑応答:PBRの改善について

質問者:PBRは残念ながら1倍を大きく下回っています。今後、どのように改善していくのかなど、意気込みを教えてください。

新屋:PBRについては、お伝えした施策を十分に行うことにより、本業の収益を十分に上げ、それを積み重ねることで株価を上昇させるという着実な事業行動が大切だと考えています。

効率化も行い、生産性の向上、DXの推進も十分に行いながら利益を上げ、その中で株価を上げる行動をみなさまに示していきます。スライド(P.30)の数値を指標として、モニターしながら取り組んでいきます。

質問者:個人的には業績だけでなく、今お話があったようなバランスシートのマネジメントや資本効率性に対する配慮なども含めて取り組んでいただけたらよいかと思っていますので、よろしくお願いします。

質疑応答:コンサルティング事業の国内受注環境、ホールディングス化による変化、エネルギー事業の収益機会、ウクライナ復興について

質問者:1つ目は、コンサルティング事業の国内の受注環境について教えてください。冒頭に「少し受注の遅れがある」というお話しがありました。国内に関する受注環境をどのように認識していますか?

2つ目は、ホールディングス化したことで「兄弟関係から横並びになる」というお話しがありました。外から見て、コンサルティング事業は十分に利益があり、エネルギー事業などはそこに寄りかかっているように思います。

具体的にはどのようなところを問題点として認識しているのでしょうか? その状態が変わってきているのか、施策の変化についても教えてください。

3つ目は、エネルギー事業について、国内では系統用蓄電池から事業機会が広がっているように思います。しかし、長期脱炭素関連に関しても、出資策や政策が日に日に変わっているように見えます。この事業収益機会をどのように見ていますか?

「海外での知見を活かす」というお話しがありましたが、収益機会の考え方をもう少し解像度を上げて教えてください。

4つ目に、ウクライナの復興についてです。膨大な予算がいろいろなところから出てくると思いますが、このフォーメーションはBDPが先頭になるイメージなのかを教えてください。

新屋:1つ目のコンサルティング事業の国内の受注環境について、「上期の受注が芳しくなかった」とお伝えしました。国交省が我々の労働環境の改善について非常に前向きな対応を行っており、発注時期を平準化すると労働環境も改善されるのではないかということで、その対策として前倒しで発注を行っていただけるようになりました。

これまでの発注は1月、2月に集中していましたが、今期は11月末から12月に大量の発注をいただきました。しかし、我々の準備不足のため十分な対応ができず、受注が計画比で若干不足してしまいました。ですので、施策の平準化が影響したとご理解ください。

質問者:どちらかと言いますと、御社個別の要因によるものということでよろしいですか?

新屋:おっしゃるとおりです。

2つ目のご質問についてです。コンサルティング事業については、我々は第一線で十分に戦える状況になっていると考えています。

都市空間事業の特に国内事業については、もともと玉野総合コンサルタントを母体としています。玉野の事業体に日本工営の都市空間事業をあわせたかたちです。これはこれで市場競争力はあると思っています。自立のレベルという点からお話しすると若干見劣りしますが、外に出て戦える組織体であり、海外のBDPも問題ないと考えています。

エネルギー事業については、実は長男なのですが、末っ子のような成熟度であると思っています。財政面については、ガバナンスをきかせながら運営しなければならないレベルだとご理解いただければと思いますので、ともに歩みながら成長していきたいと思っています。

質問者:エネルギー事業は電力会社向けのベースの事業があり、そこは成功していますが、電力系統関係の仕事は莫大な事業機会があるものの、マネタイズしきるまでには至っていない印象を受けます。こちらは意識的な話なのか、資金的な話なのか、どのような手立てで自立できると考えていますか?

新屋:エネルギー事業といいますか、福島県の事業所については市場が非常に大きくなるものではありません。今ある施設の補修を行いつつ、コスト縮減という大きな命題もあります。電力会社の事情もあり、大きく成長することは厳しい環境にあると考えています。

その分をカバーするため、新しい分野のエネルギーマネジメント事業に成長の機会を求めているところです。エネルギーマネジメント事業の成長のために、福島県の生産活動や製品の活用ができていますので、相乗効果を出していくことを考えています。

3つ目の系統蓄電池の事業機会については、民間事業者も再生エネルギーに関しては意欲的な行動を取っています。特に大企業は、カーボンニュートラルに向けた企業活動の一環として、蓄電池等を使った再生エネルギー事業に投資しています。また、自社の事業所にそれらの電源を導入する動きが非常に増えています。

そのような企業からの引き合いも増えているため、収益的には問題なく、事業を支援する側の売り手市場といった面も大きいと理解しています。

ただし、蓄電池の価格変動は非常に大きな問題です。リスクにもなるため、契約段階で価格設定を盛り込まなければリスクを背負うことになると思っています。

4つ目のウクライナでのフォーメーションについて、一番参加意欲を示しているのはBDPです。しかし、被害の状況がわかっていません。交通インフラやそれ以外のいろいろなインフラについて、現在、日本工営がセクター別に被害状況を調査しているところです。

農業関係や医療関係など社会システムの崩壊状況を把握する調査にもなりますので、まだコンサルティング事業のメンバーの活躍が大きくなっています。時系列を追うごとにBDPやエネルギー事業分野の出番もあるとご理解いただければと思います。

新着ログ

「サービス業」のログ