【QAあり】True Data、10期連続増収を達成 計画的な費用増により減益も、期初業績予想通り順調に推移

目次

米倉裕之氏(以下、米倉):株式会社True Data代表取締役社長の米倉です。本日は2024年3月期第1四半期決算説明会にご参加いただき、誠にありがとうございます。本日は主に第1四半期の決算概要と最近のトピックスについてご説明します。

説明会の際に、決算概要や進捗をしっかり聞きたいという投資家の方もいらっしゃいますし、最近は今後の戦略や進捗を教えてほしいといった声も届きます。今回は決算説明のため、まずは数値と進捗についてしっかりご説明し、その後、戦略や進捗についてもご説明したいと思っています。

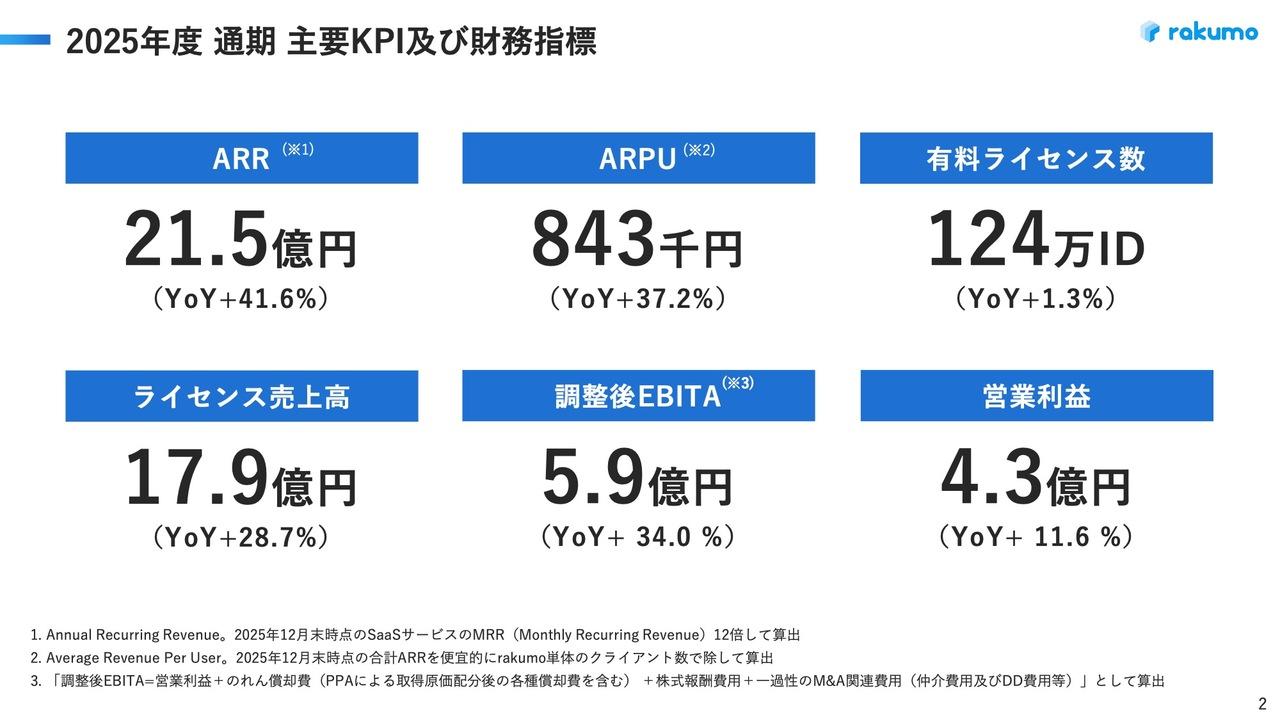

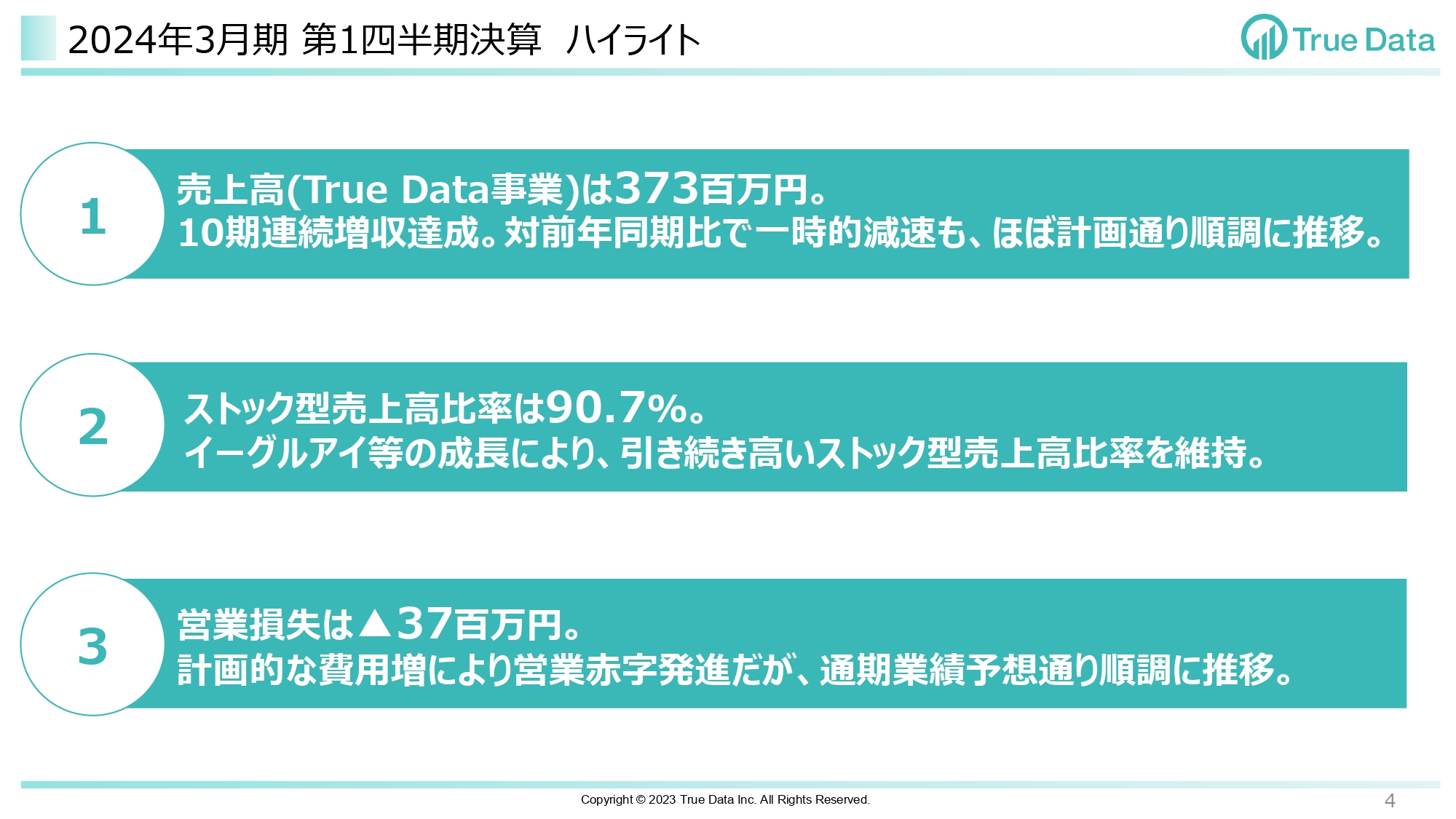

2024年3月期 第1四半期決算 ハイライト

決算概要をご説明します。スライドに第1四半期の決算ハイライトを3つまとめています。売上高は3億7,300万円で、10期連続の増収達成となっています。前年同期比で一時的に減速していますが、ほぼ計画のとおりに順調に推移しています。

ストック型売上高比率は90.7パーセントです。「イーグルアイ」等の成長によって、引き続き高いストック型売上高比率を維持しています。営業損失は3,700万円です。営業赤字ですが、計画的な費用増であり、通期業績予想のとおりに順調に推移していると考えています。

このように第1四半期は費用が先行していますが、計画どおりに進捗しています。

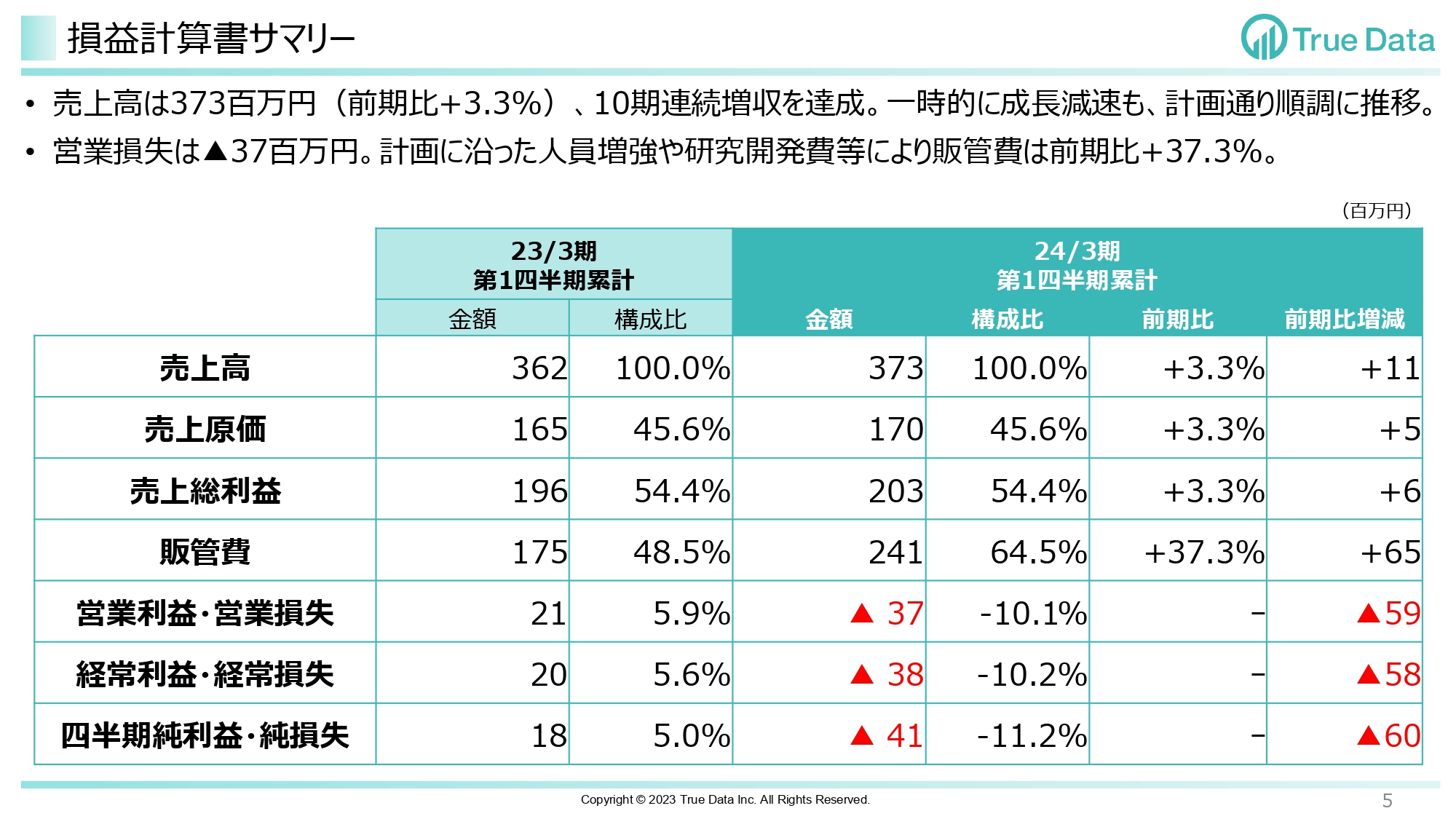

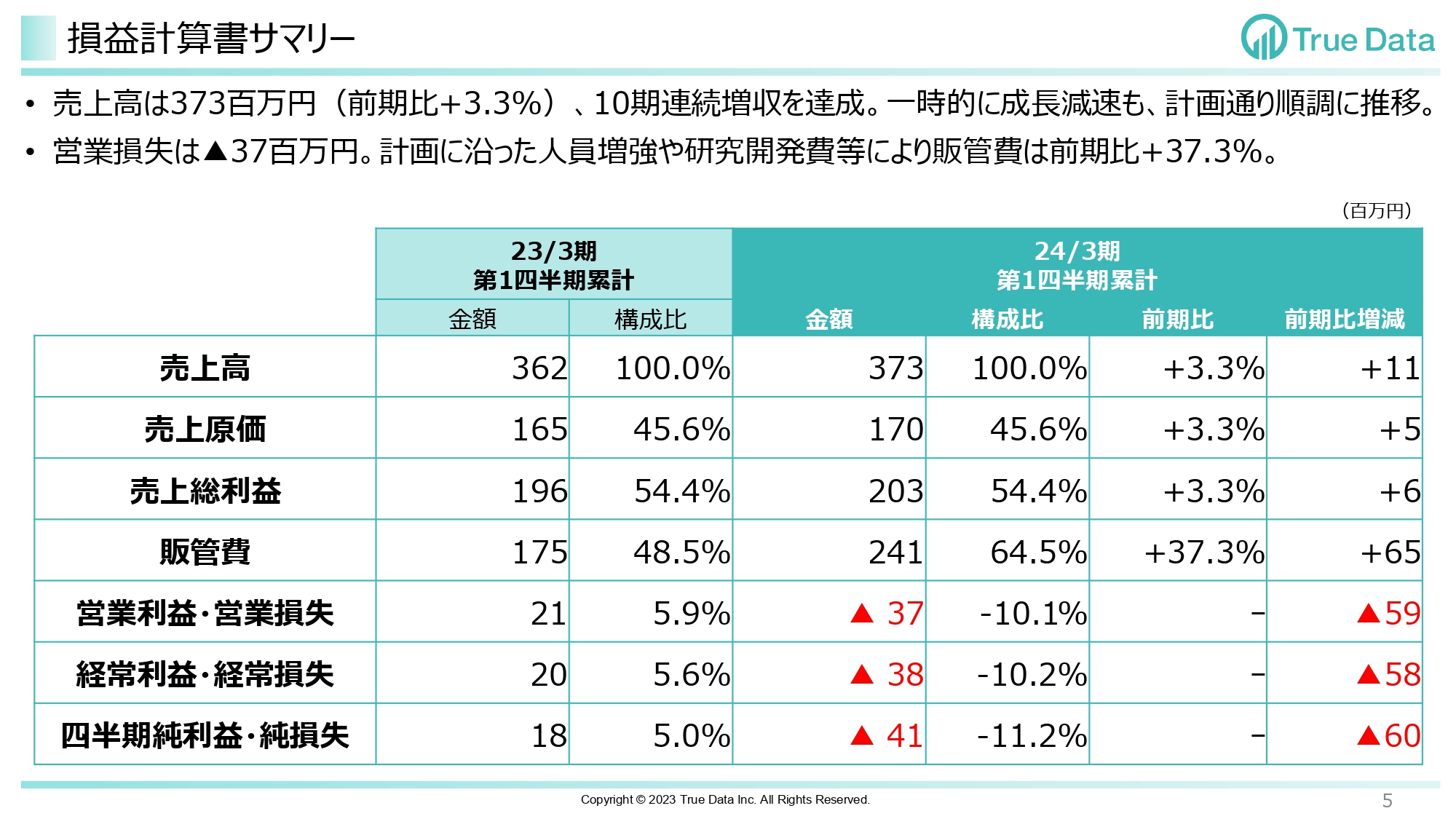

損益計算書サマリー

損益計算書です。スライドに前期の第1四半期と比較した数字を記載しています。売上高は3億7,300万円で、10期連続で増収を達成しました。一時的に成長が減速していますが、計画のとおりに順調に推移しています。営業損失は3,700万円です。

計画に沿った人員増強や研究開発費等により、販管費は前期比37.3パーセント増と大きく伸びています。背景として、前期から取り組んできた採用活動により人件費が増加しており、第1四半期で新卒と中途採用を合わせて12名が入社しています。また、今後のサービス開発のための一時的な研究開発費も発生しています。

人件費の増加および研究開発費の増加の理由については後ほどご説明しますが、いずれも5月15日に開示した通期業績予想に織り込んでいます。

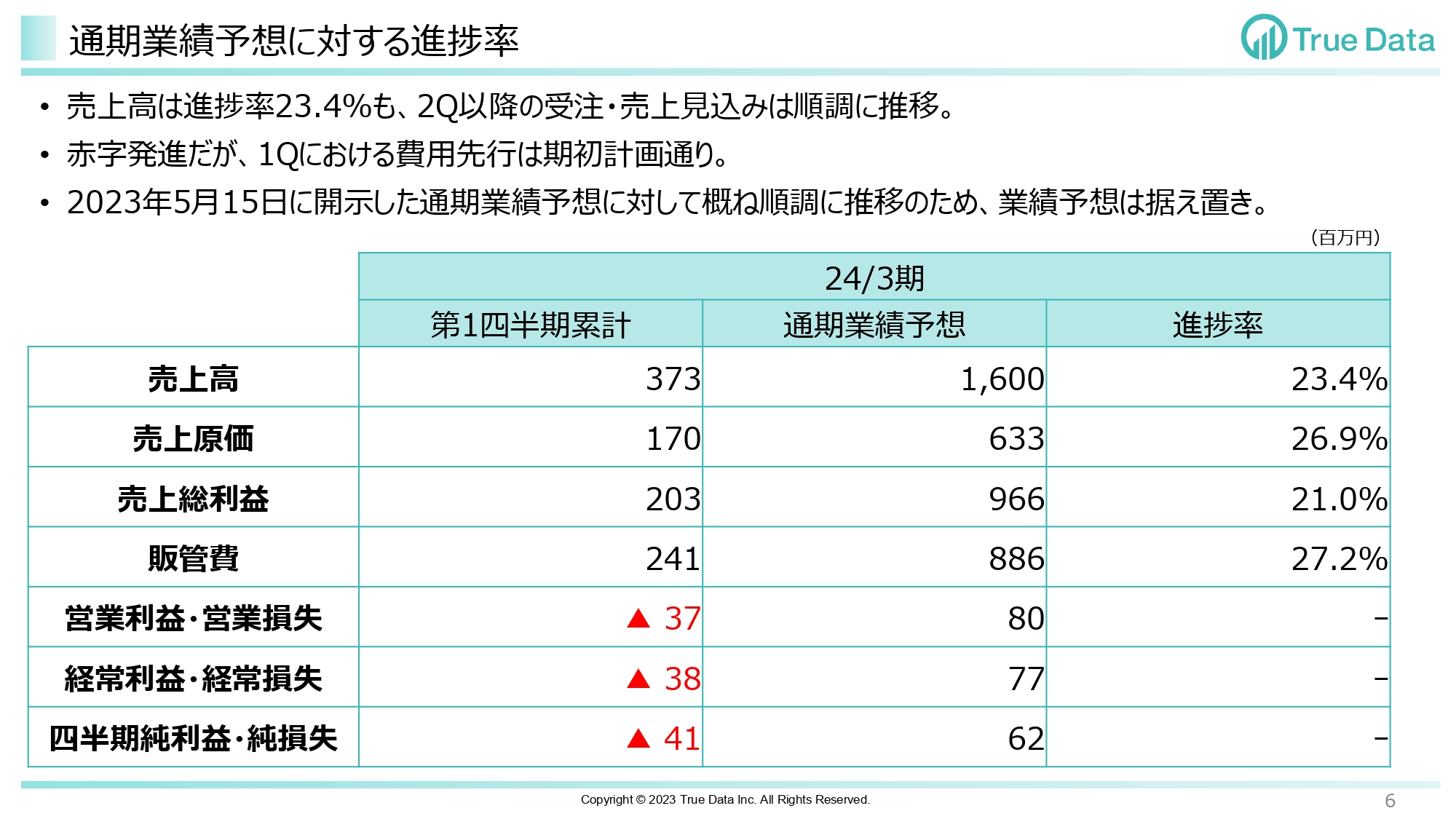

通期業績予想に対する進捗率

通期業績予想に対する進捗率についてご説明します。売上高の進捗率は23.4パーセントで、第2四半期以降の受注、売上見込みは順調に推移しています。赤字発進ですが、第1四半期における費用の先行は期初の計画のとおりです。

2023年5月15日に開示した通期業績予想に対しておおむね順調に推移しているため、業績予想は据え置きました。第1四半期に費用先行のため赤字となったのは、期初の予算のとおりです。もともと第2四半期以降に挽回していく予算となっており、通期の予算達成に向けて想定どおりの進捗となっています。

第1四半期で取り組んだ内容や先行した費用の詳細は後ほどご説明します。経営は守ることも大事ですが、攻めることも大事で、踏むべきアクセルを目一杯踏んでいるところです。

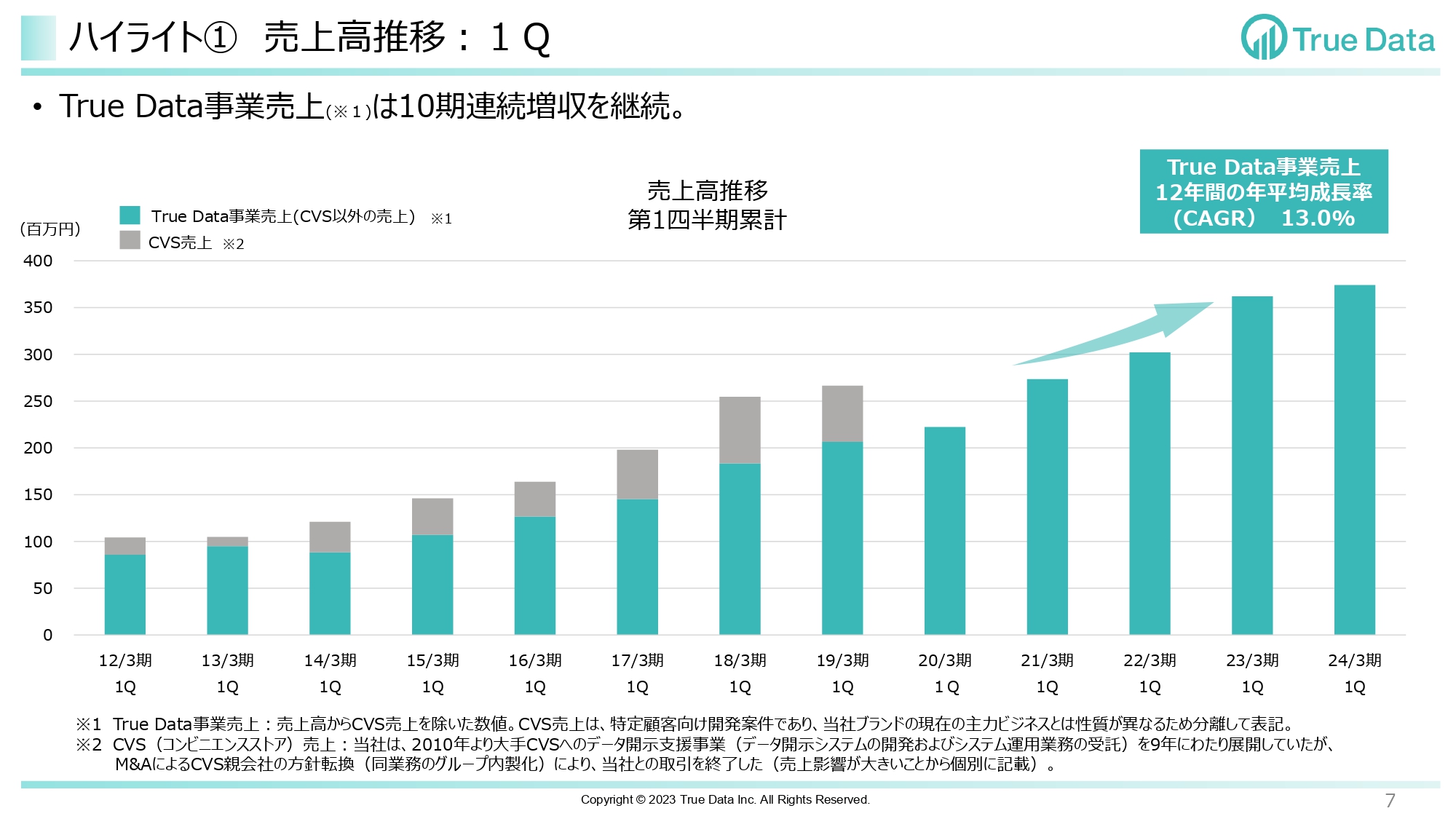

ハイライト① 売上高推移:1Q

売上高の推移です。True Data事業の売上は、10期連続増収を継続しています。過去12期の第1四半期の売上高推移を比較すると、スライドのとおり順調に増収を続けています。

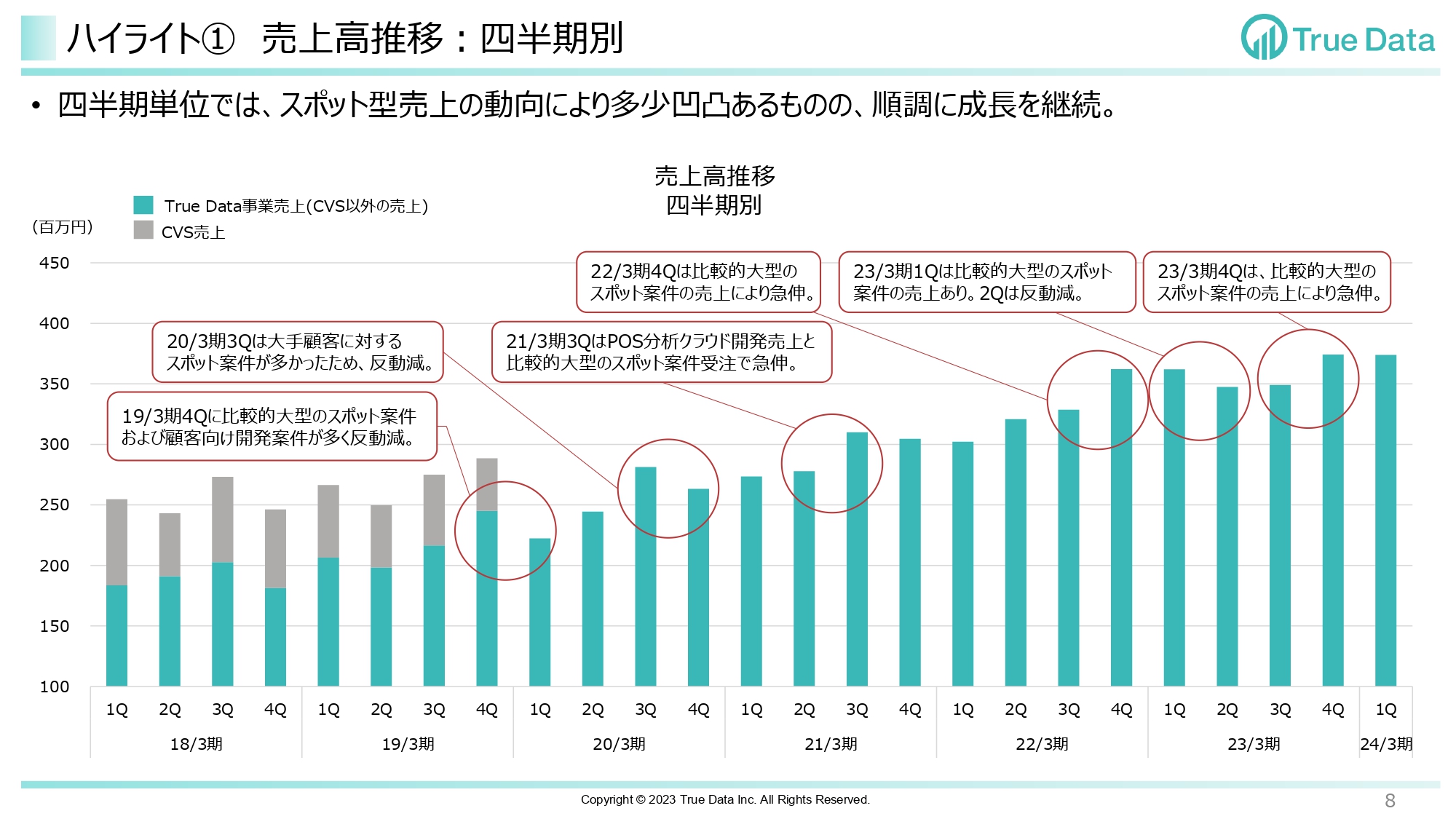

ハイライト① 売上高推移:四半期別

四半期単位の売上高推移です。スポット型売上の動向によって多少凹凸がありますが、順調に成長しています。スライドのグラフのとおり、中期で見れば順調に成長しています。

今期第1四半期は前期の第4四半期に対してあまり伸びていないように見えますが、前期の第4四半期では比較的大型のスポット型売上があり一時的に売上が増加していたため、伸びが緩やかに見えています。

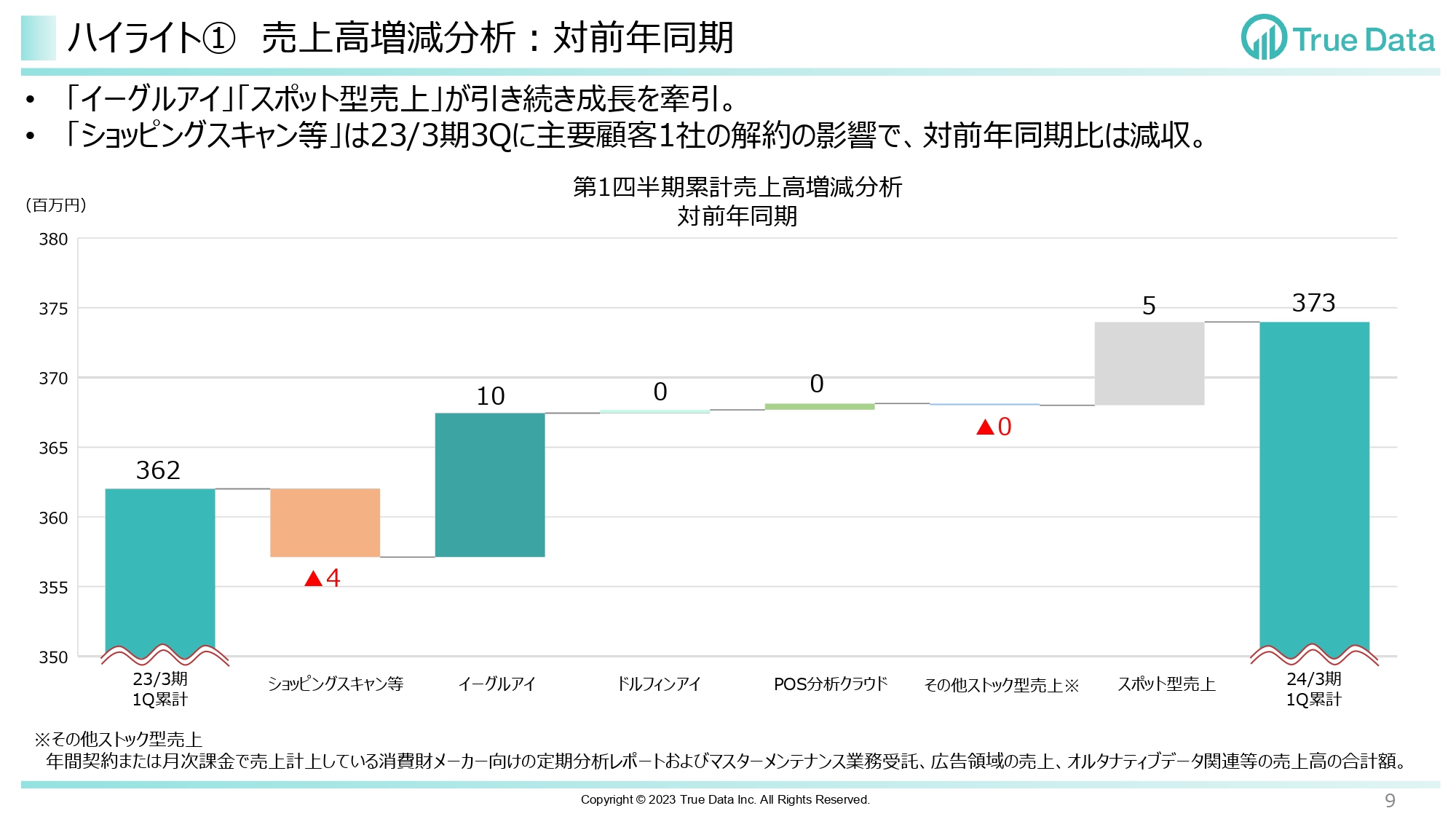

ハイライト① 売上高増減分析:対前年同期

スライドのグラフの左端は前期第1四半期の売上高で3億6,200万円、右端は今期第1四半期の売上高で3億7,300万円です。それ以外の部分では、増減の中身を分解して示しています。

ストック型の主力サービスである「イーグルアイ」は、順調に成長が続きました。一方で、「ショッピングスキャン」等は前期に主要顧客1社が解約となり、その影響で売上高が少し減少しました。スポット型売上については若干の伸びとなっています。

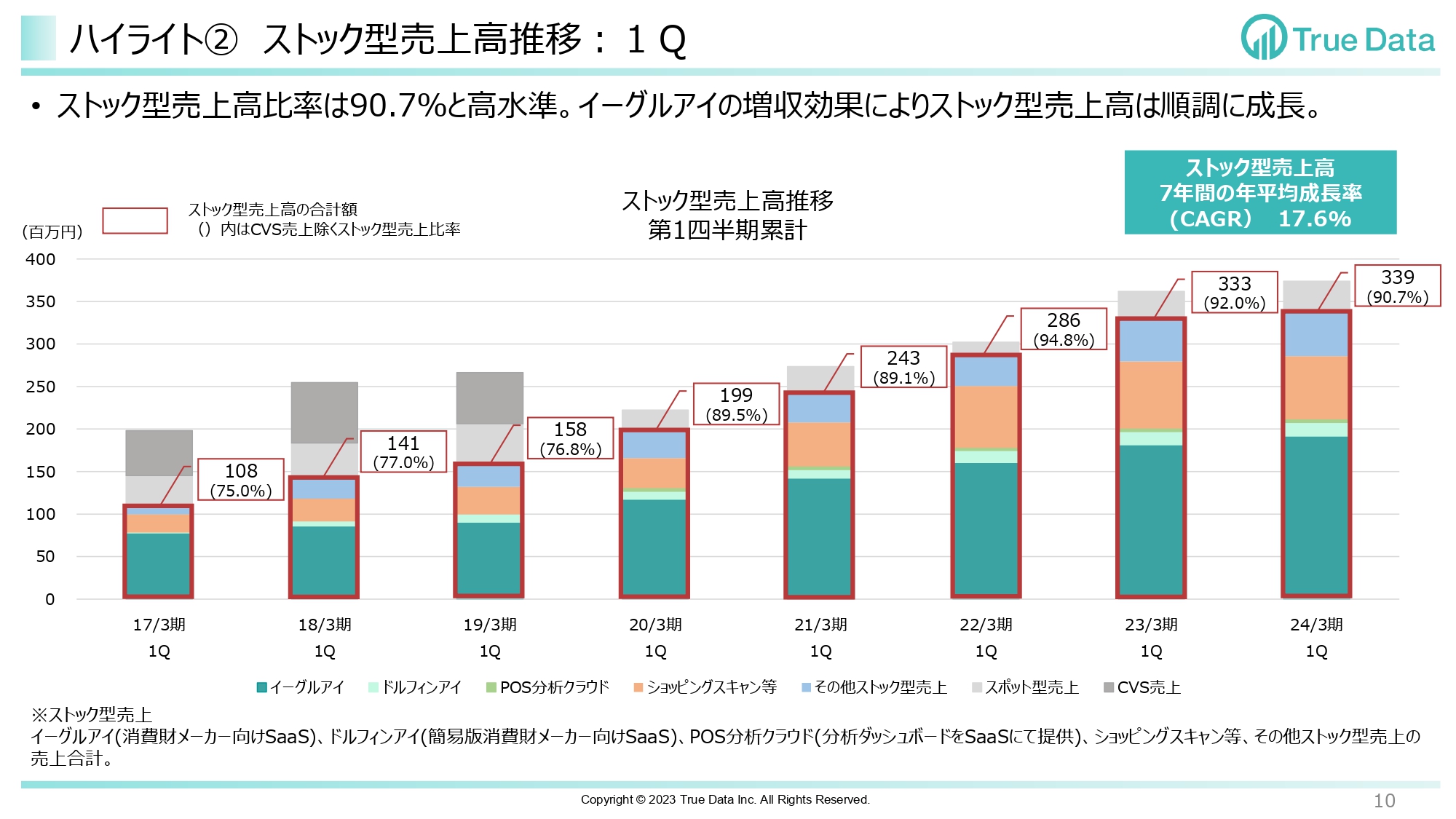

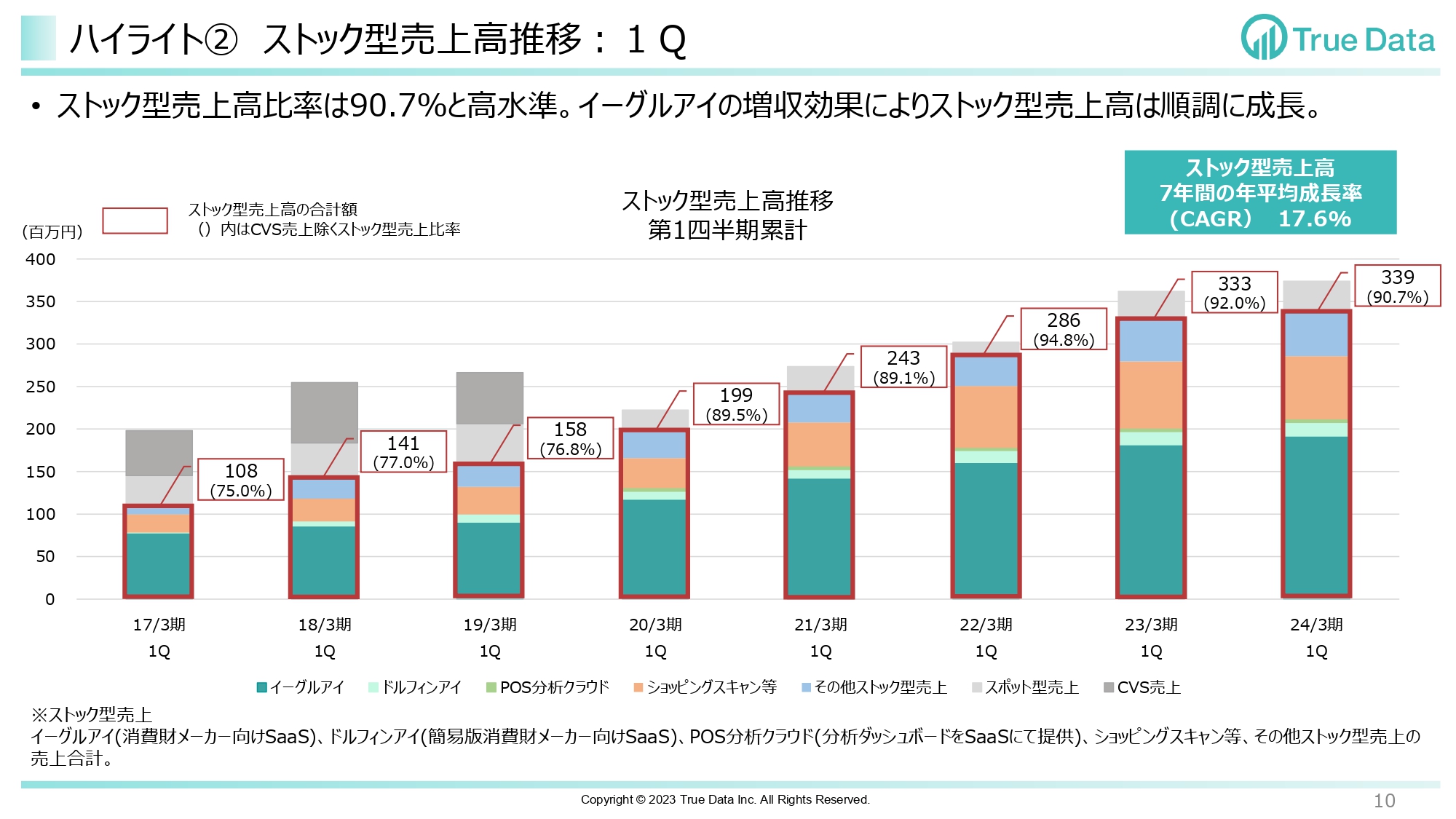

ハイライト② ストック型売上高推移:1Q

ストック型売上高比率は90.7パーセントと高水準です。スライドのグラフの赤枠部分がストック型売上高で、「イーグルアイ」の増収効果により順調に成長しています。「ショッピングスキャン」の解約影響はありましたが、ストック型売上全体では伸びており、売上高全体に占める比率は引き続き90パーセントを超えています。

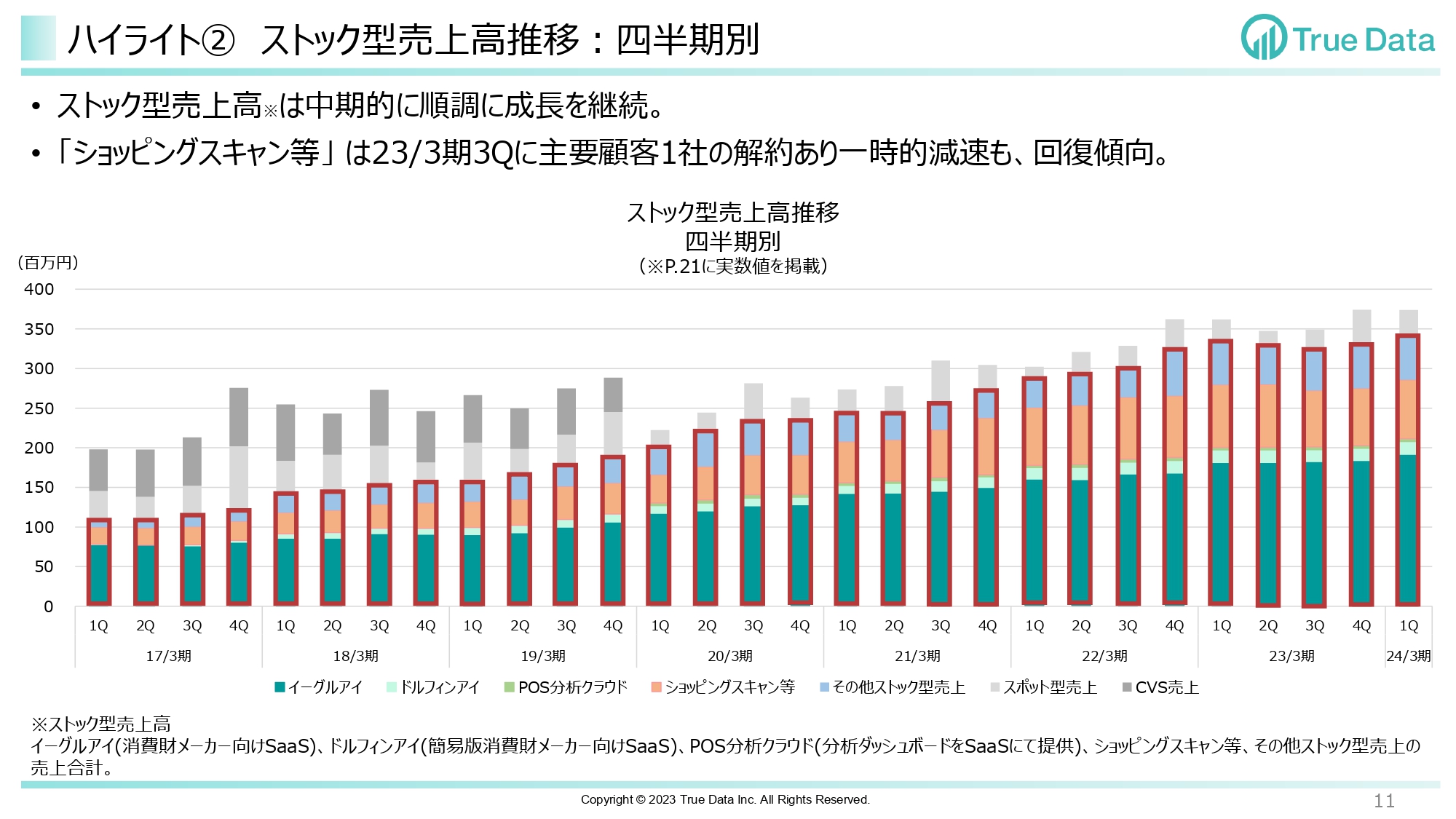

ハイライト② ストック型売上高推移:四半期別

四半期別のストック型売上高の推移です。全体では、中期的に順調に推移しています。

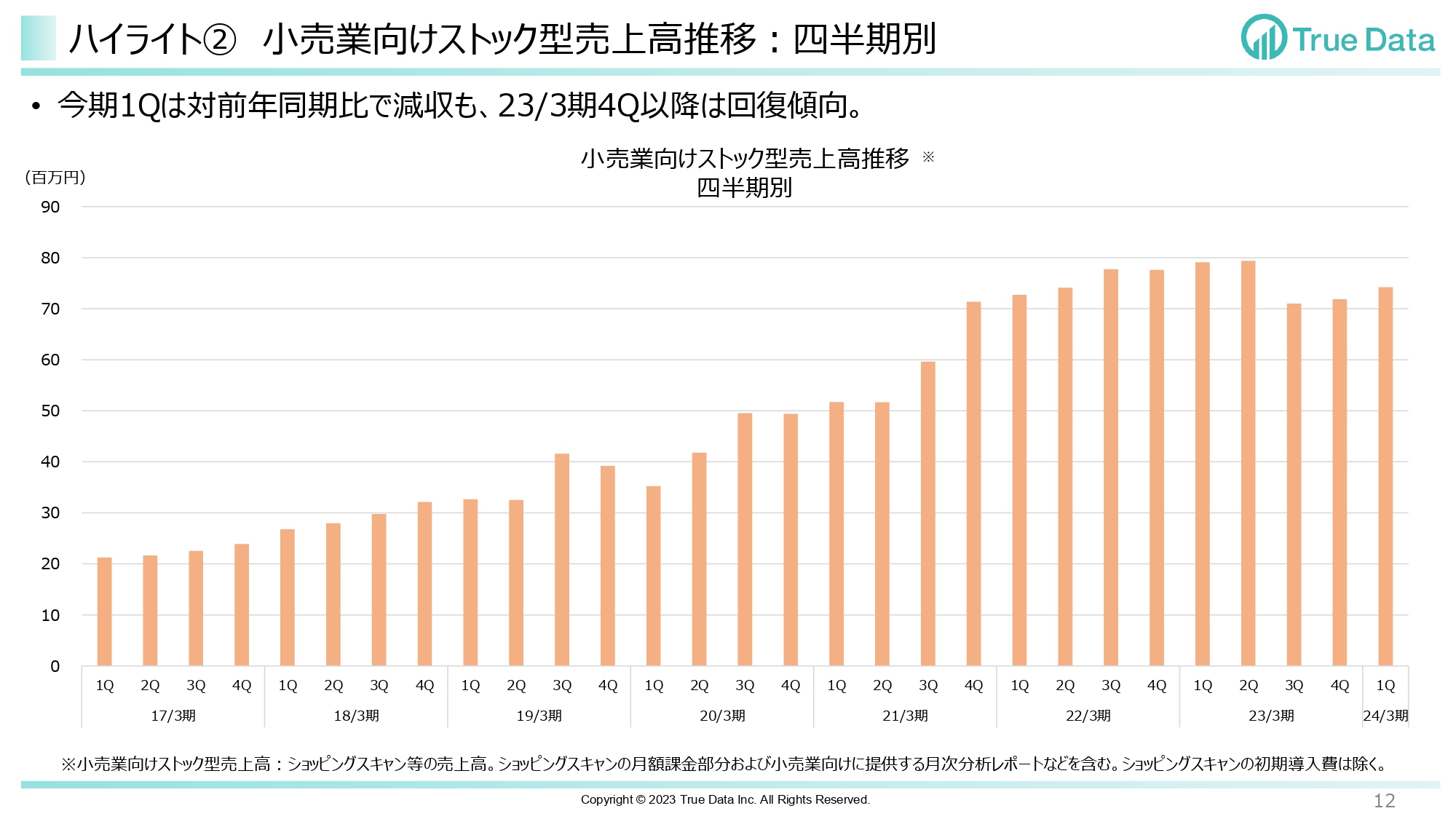

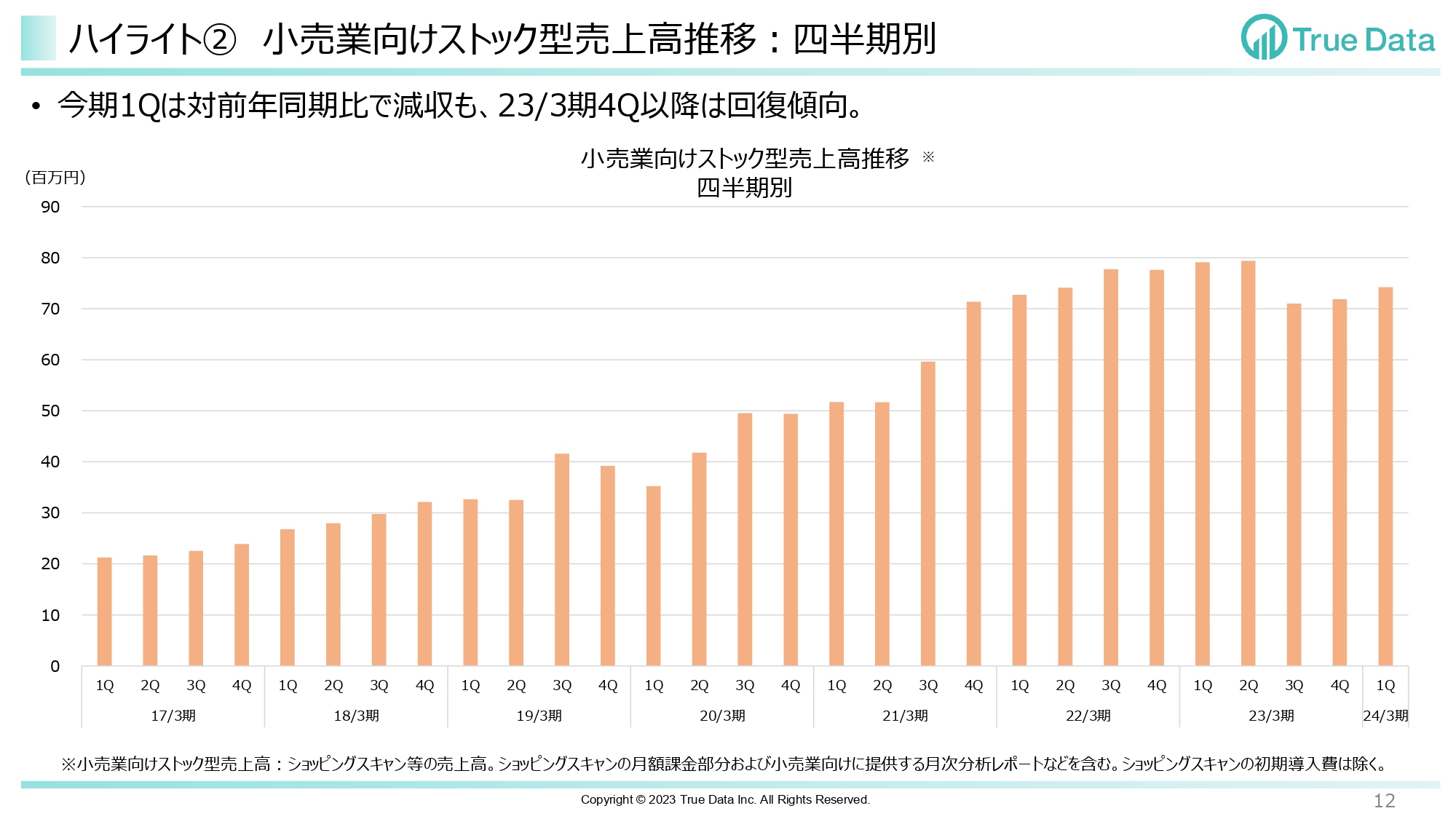

ハイライト② 小売業向けストック型売上高推移:四半期別

ストック型売上について、小売業向けと消費財メーカー向けに分解してご説明します。小売業向けストック型売上高の四半期推移をスライドに示しています。

前期の第2四半期末に1社解約があり、前年同期比では減収ですが、前期の第4四半期以降は少しずつ回復傾向にあります。こちらは、当社と契約している小売業「ショッピングスキャン」におけるデータ開示収益が徐々に増えていることを表しています。

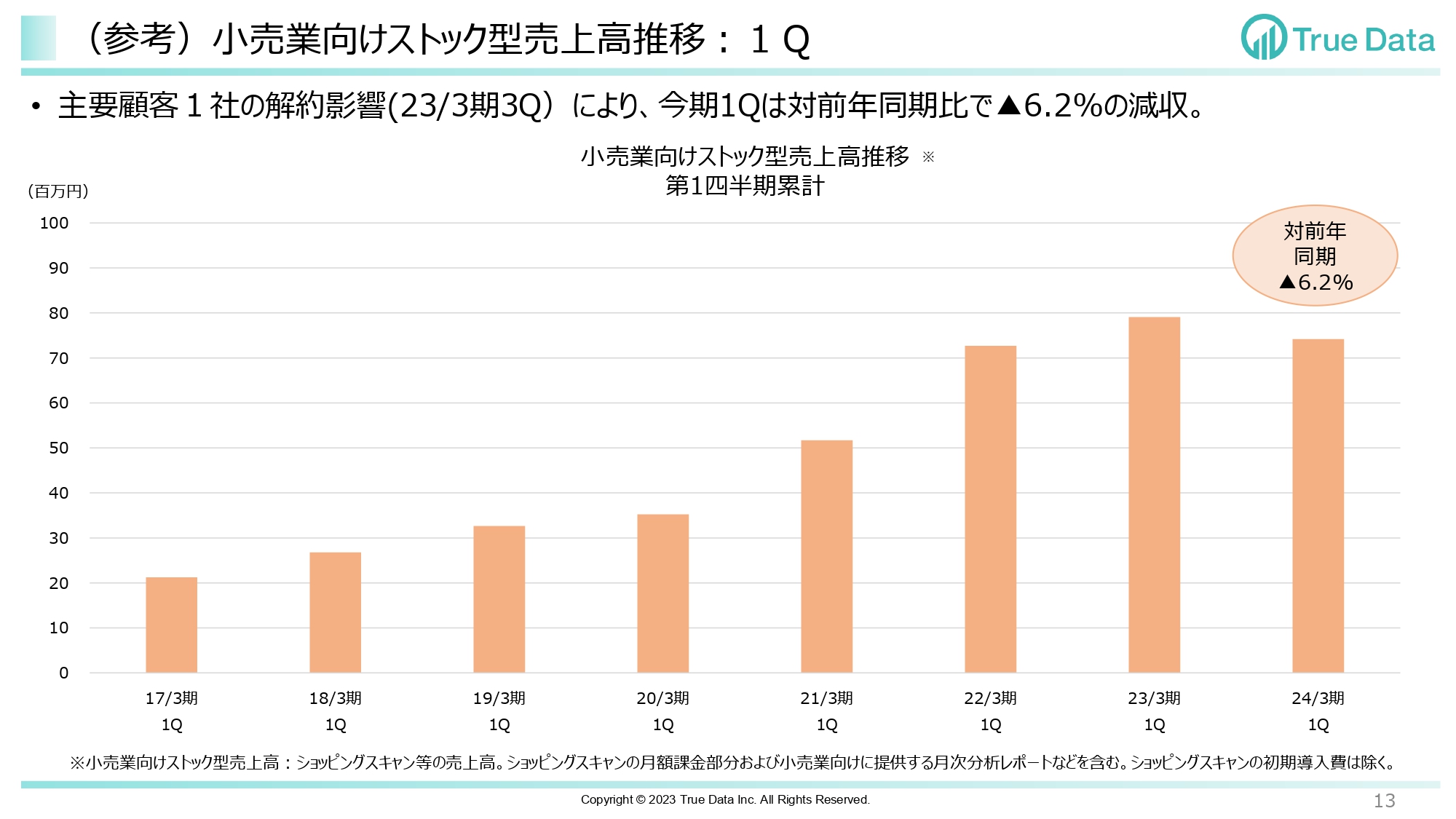

(参考)小売業向けストック型売上高推移:1Q

参考として、スライドは各年度の第1四半期だけを切り出したグラフです。先ほどお伝えしたように、前期の第1四半期と比較して今期の第1四半期は減収となっています。

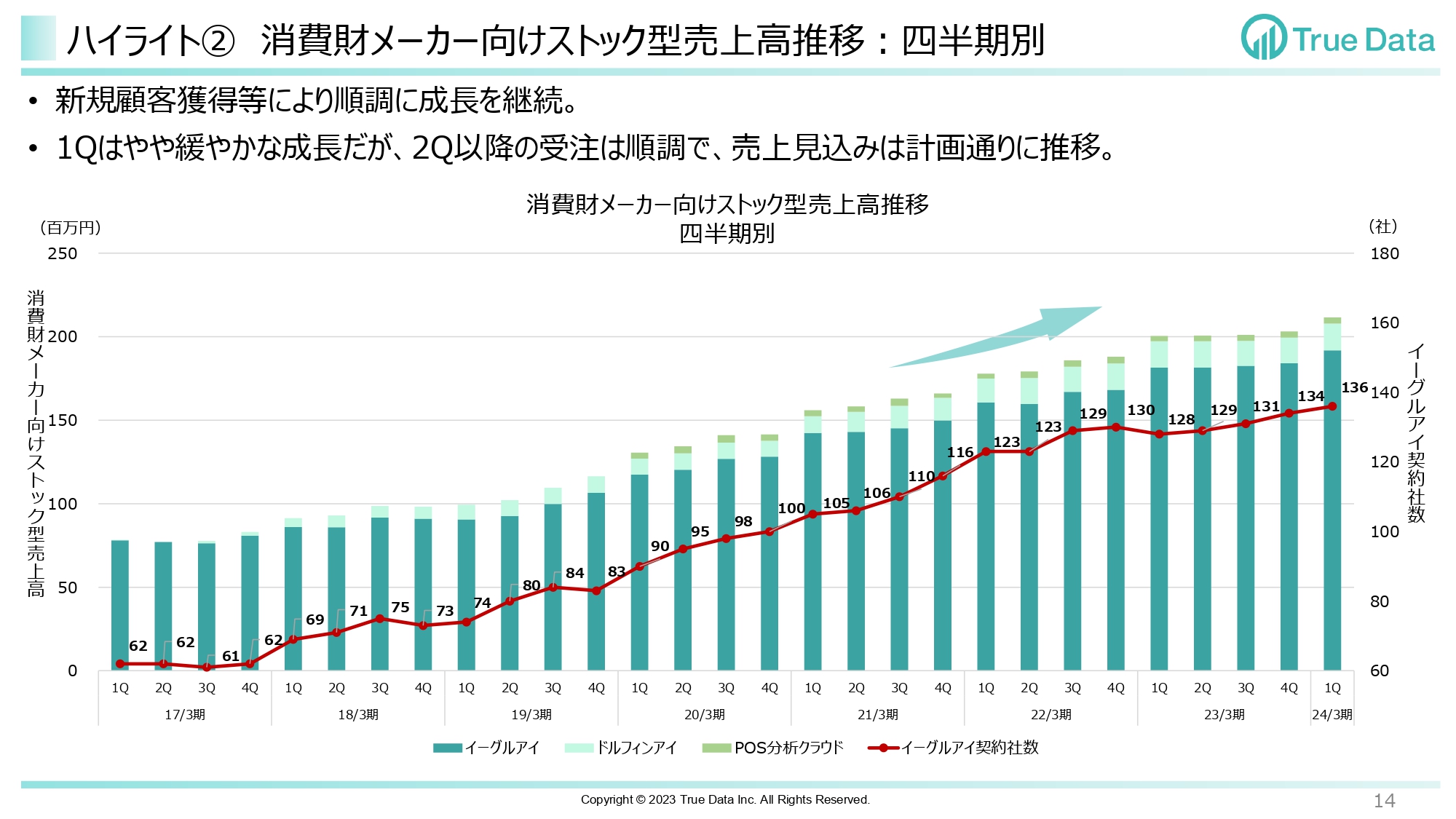

ハイライト② 消費財メーカー向けストック型売上高推移:四半期別

消費財メーカー向けのストック型売上高の推移です。新規顧客獲得等により順調に成長しています。第2四半期以降の受注状況は順調で、売上高は計画どおりに推移していく見通しです。

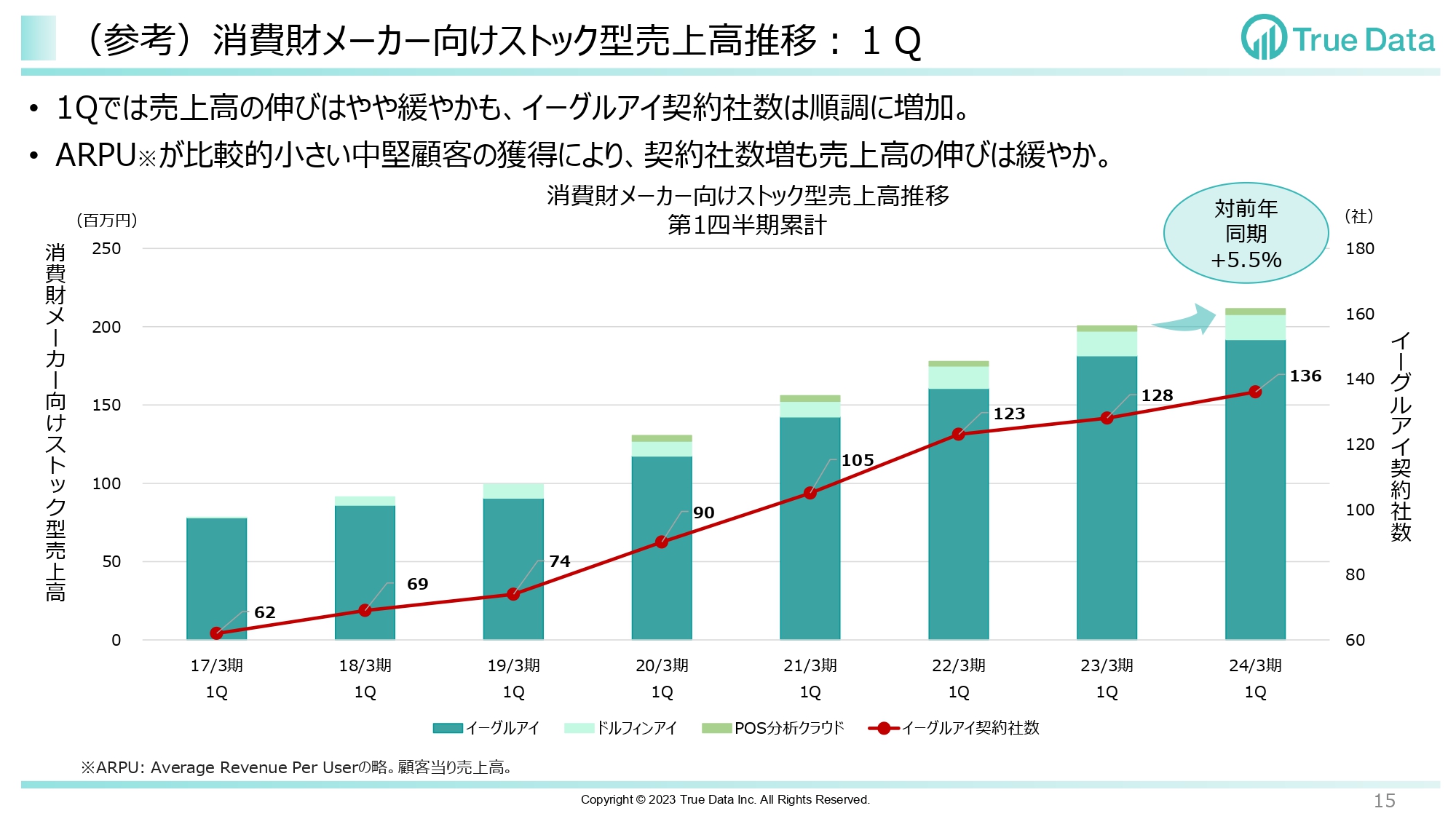

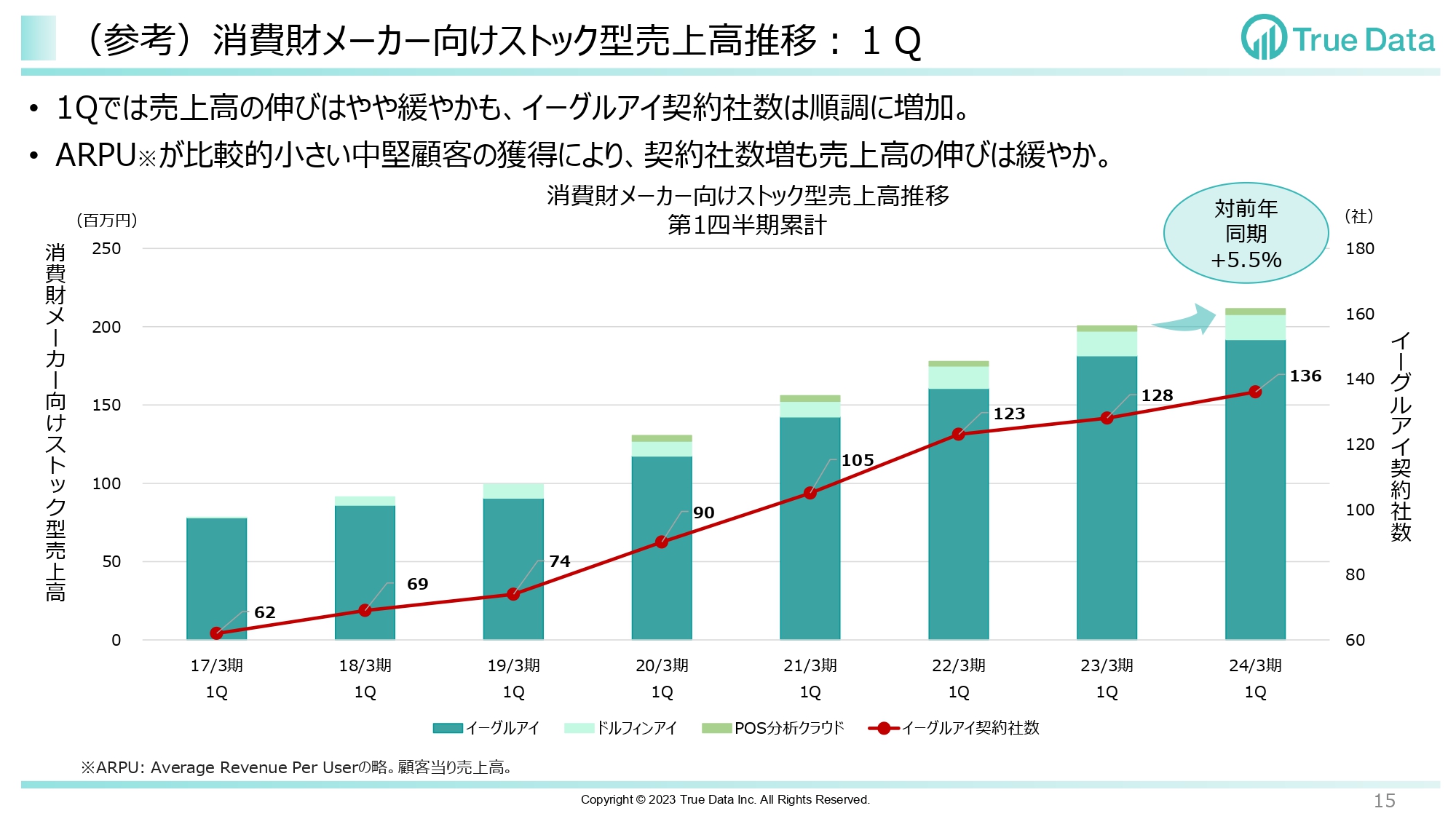

(参考)消費財メーカー向けストック型売上高推移:1Q

参考として、前のスライドから各年度の第1四半期だけを切り出しています。「イーグルアイ」は現在、お客さまの裾野の拡大を目指して中堅企業を含めた新規獲得を進めています。そのため、前期と比較して契約社数は順調に伸びているものの、新規のお客さまの契約単価は比較的低く、消費財メーカー向けストック型売上高全体では緩やかな伸びとなっています。

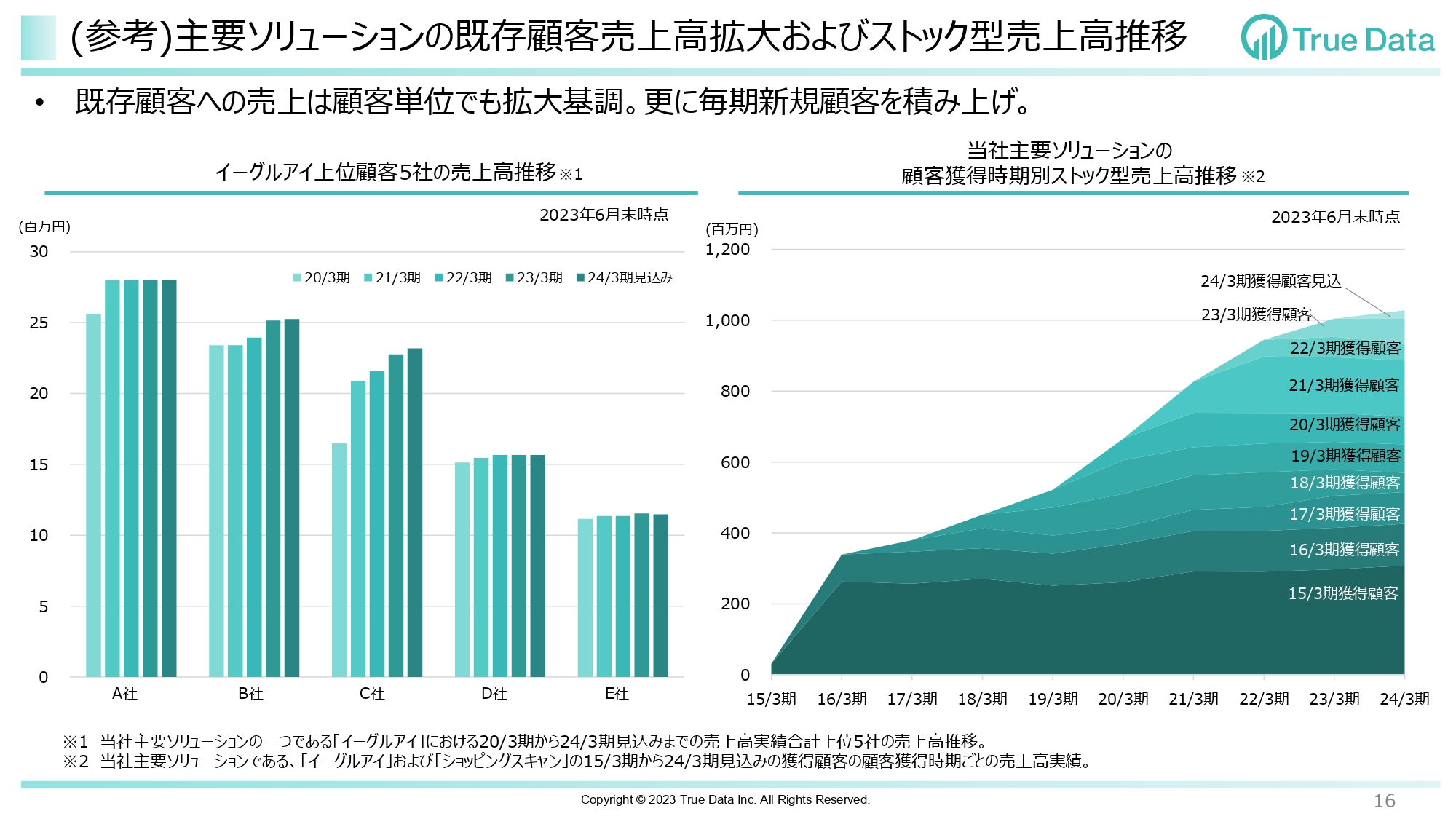

(参考)主要ソリューションの既存顧客売上高拡大およびストック型売上高推移

こちらは当社の決算説明資料で毎回載せているスライドで、当社の売上成長の特徴を2つのグラフでご説明しています。スライド左側のグラフは、過去5年間の「イーグルアイ」の累計売上における上位5社の売上高推移です。お客さま単位の売上高を少しずつ拡大しながら、積み上げてきています。

右側のグラフは「イーグルアイ」と「ショッピングスキャン」で獲得した新規顧客の売上を、各年度で記載しています。毎年新規のお客さまを着実に獲得し、ストック型売上を積み上げてきていることがわかると思います。

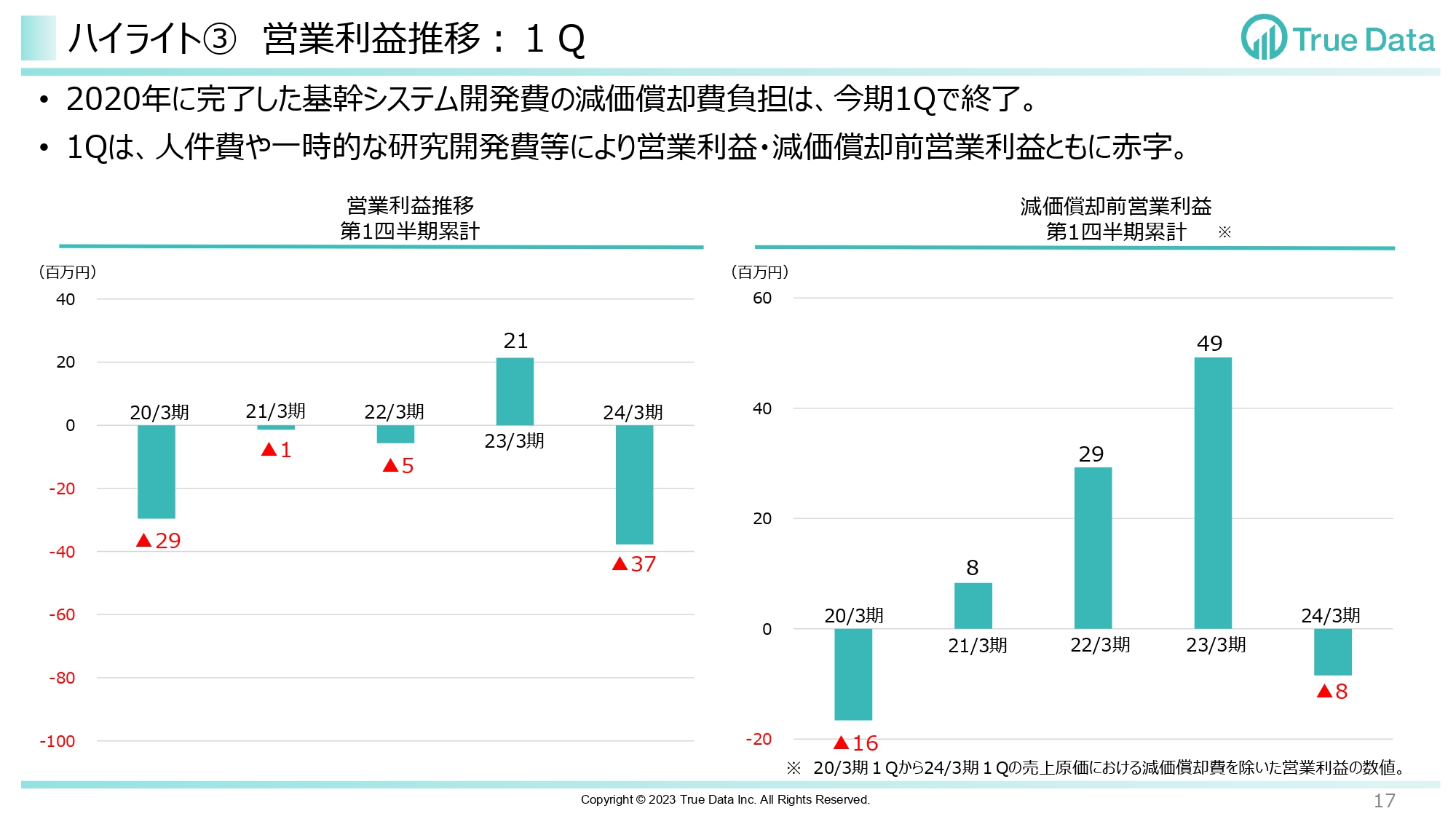

ハイライト③ 営業利益推移:1Q

営業利益推移です。スライド左側のグラフは、直近5年の第1四半期の営業利益の推移を示しています。今期の第1四半期は3,700万円の営業赤字です。先ほどもお伝えしたように、前期からの採用活動により第1四半期に12名採用しているため人件費が増加しました。また、一時的な研究開発費によって売上高の伸びを超える費用が発生したため営業赤字となっています。いずれも今期の通期業績予想には織り込んでいます。

スライド右側のグラフは、基幹システムの減価償却費を差し引く前の営業利益を表しています。今回は800万円の赤字ですが、今期第1四半期で大型の減価償却費が終了したため、第2四半期以降その負担は軽くなります。今後の成長のための投資は引き続き計画のとおりに実施していく予定です。

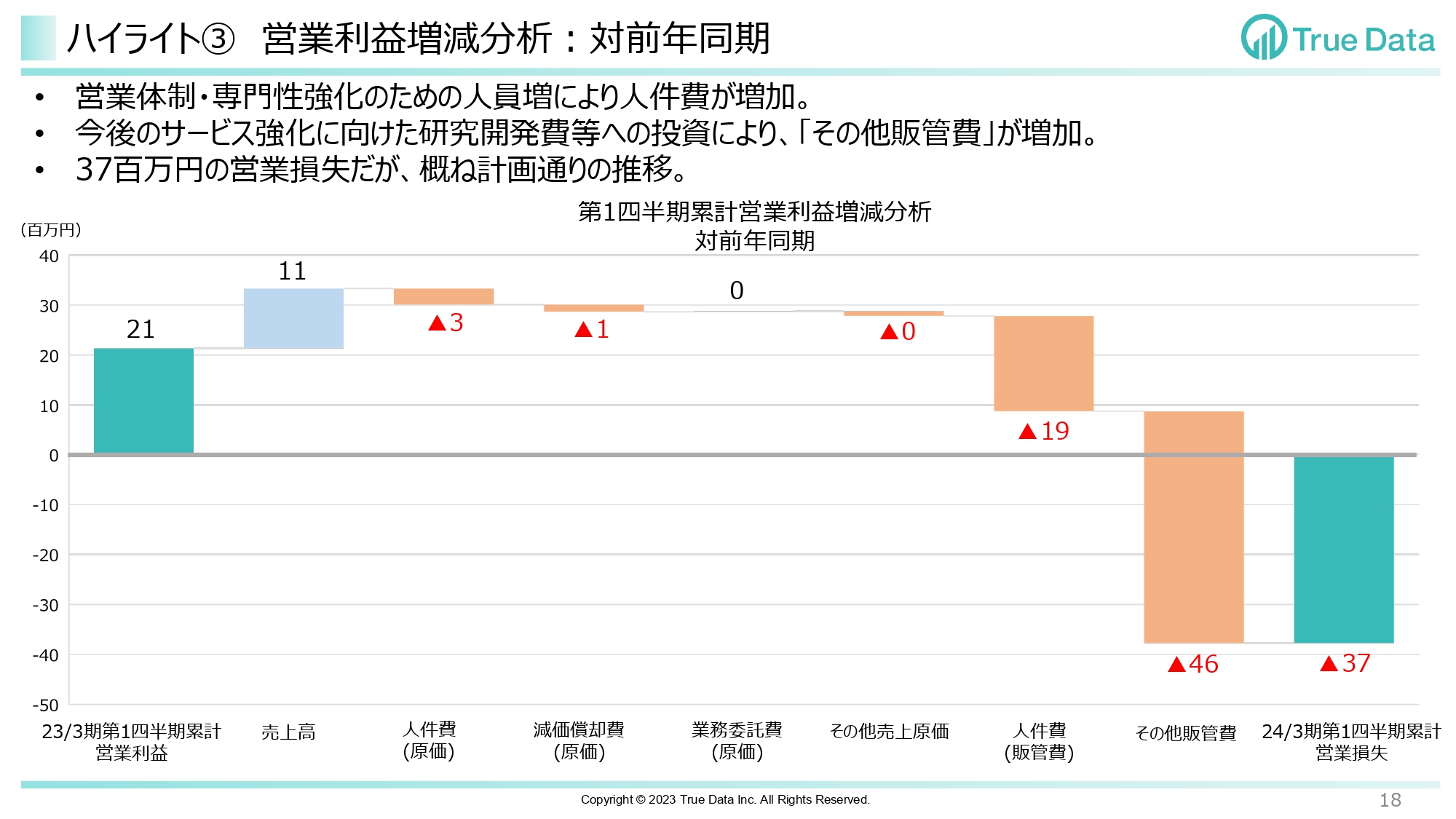

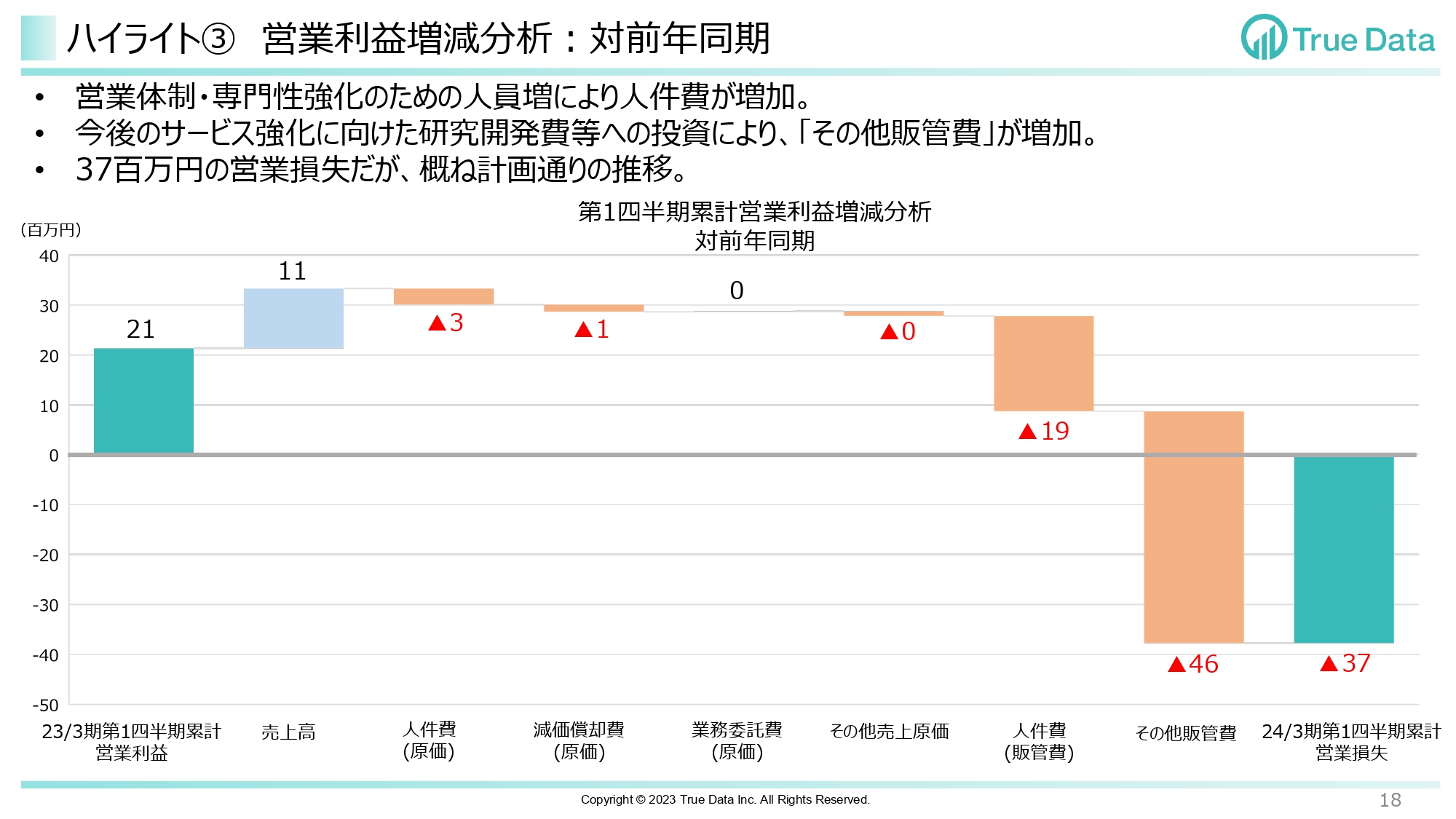

ハイライト③ 営業利益増減分析:対前年同期

スライドのグラフは、営業利益の前期第1四半期と今期第1四半期の増減分析です。前期第1四半期の営業利益は2,100万円、今期第1四半期は営業損失が3,700万円です。

売上高は1,100万円の増加となっていますが、費用面では営業体制や専門性強化のための販管費の人件費が1,900万円増加しています。その他販管費では、一時的な研究開発費や人員採用のための採用費などを含めて、前期の第1四半期と比較して4,600万円増加しました。

結果として営業損失は3,700万円となりましたが、おおむね期初の計画のとおりに推移しています。

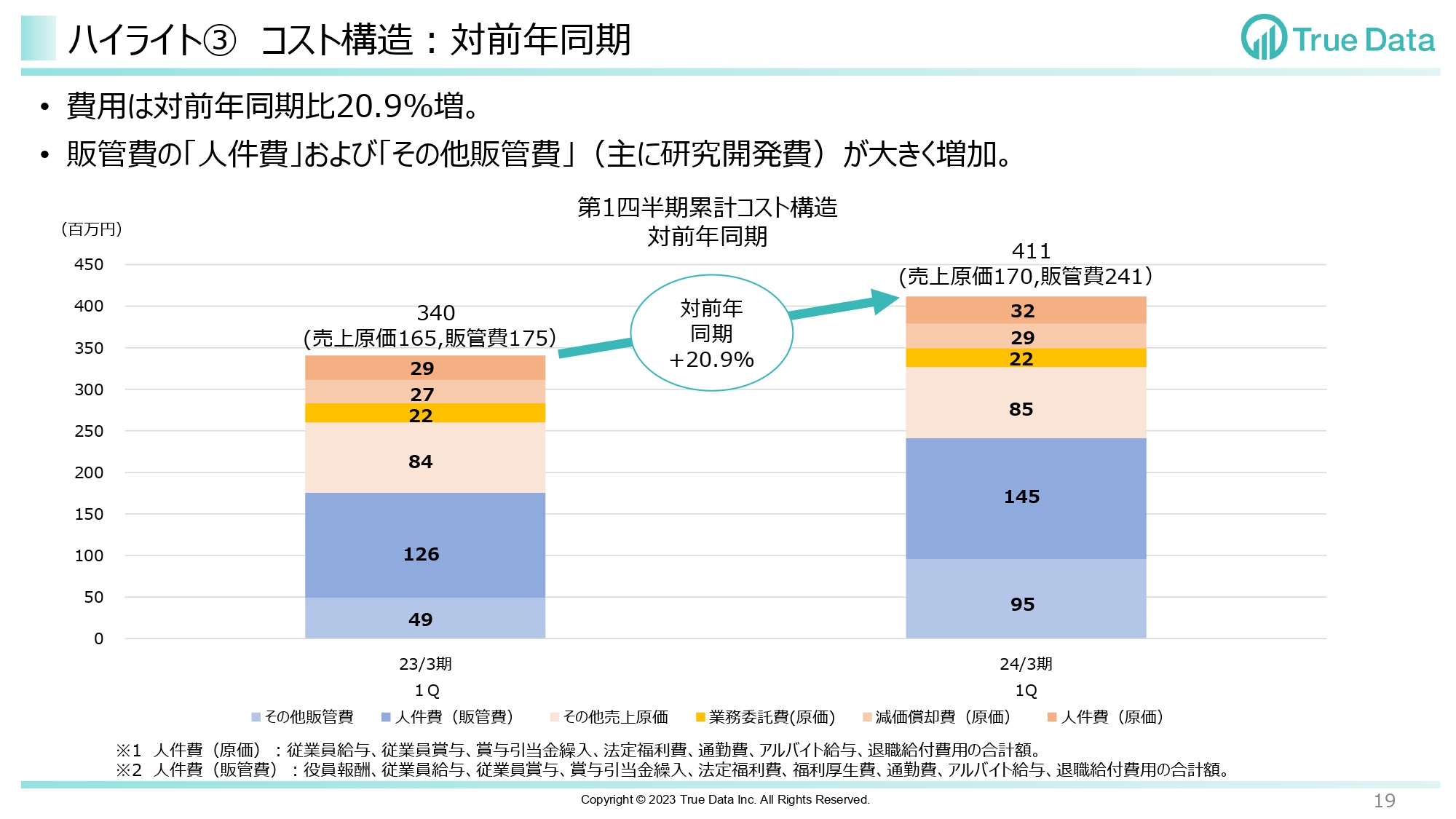

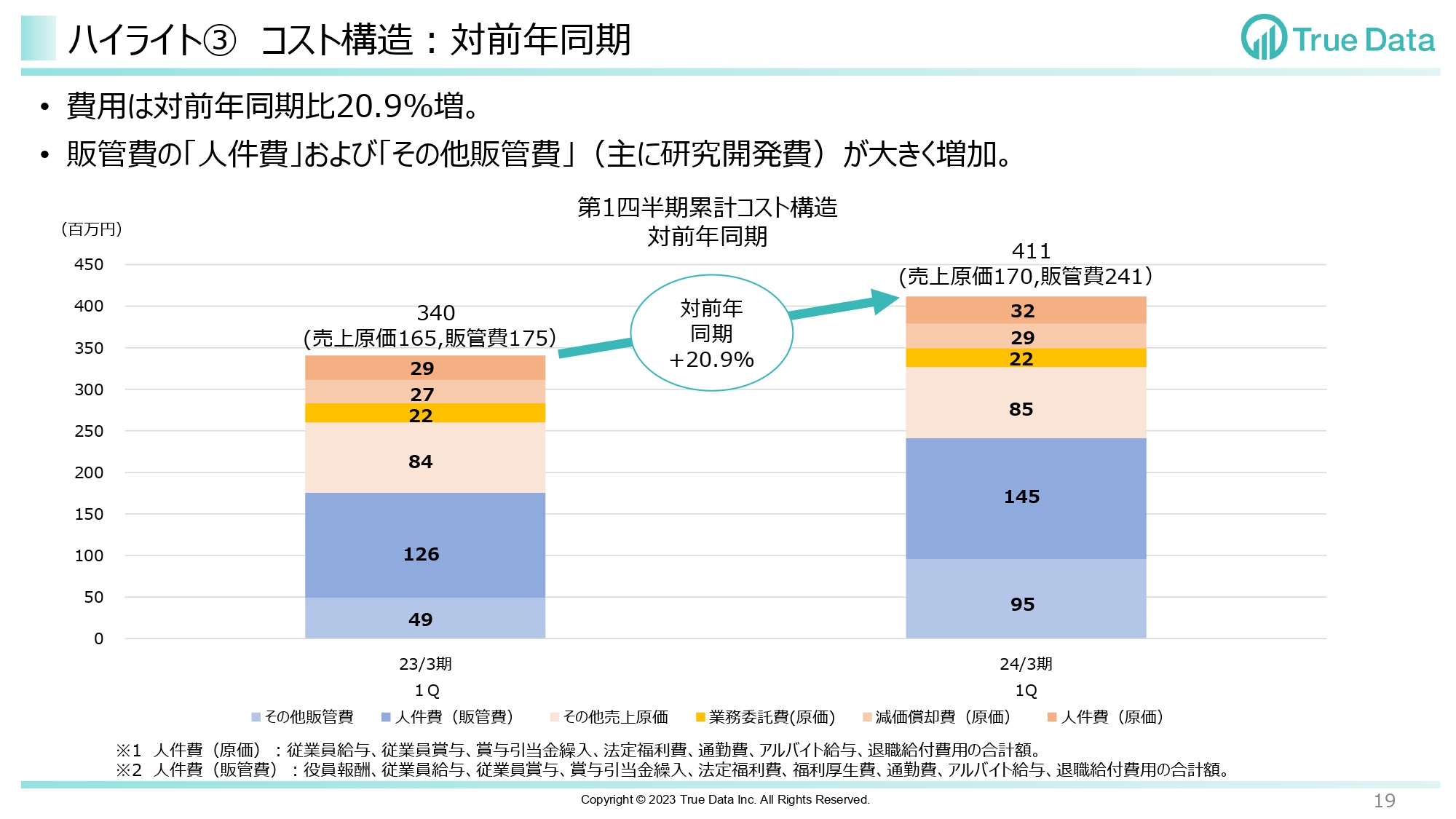

ハイライト③ コスト構造:対前年同期

スライドのグラフは、前期の第1四半期と今期の第1四半期のすべてのコストを比較したものです。人件費を中心に販管費が大きく増加しており、費用全体では前年同期比20.9パーセント増となっています。

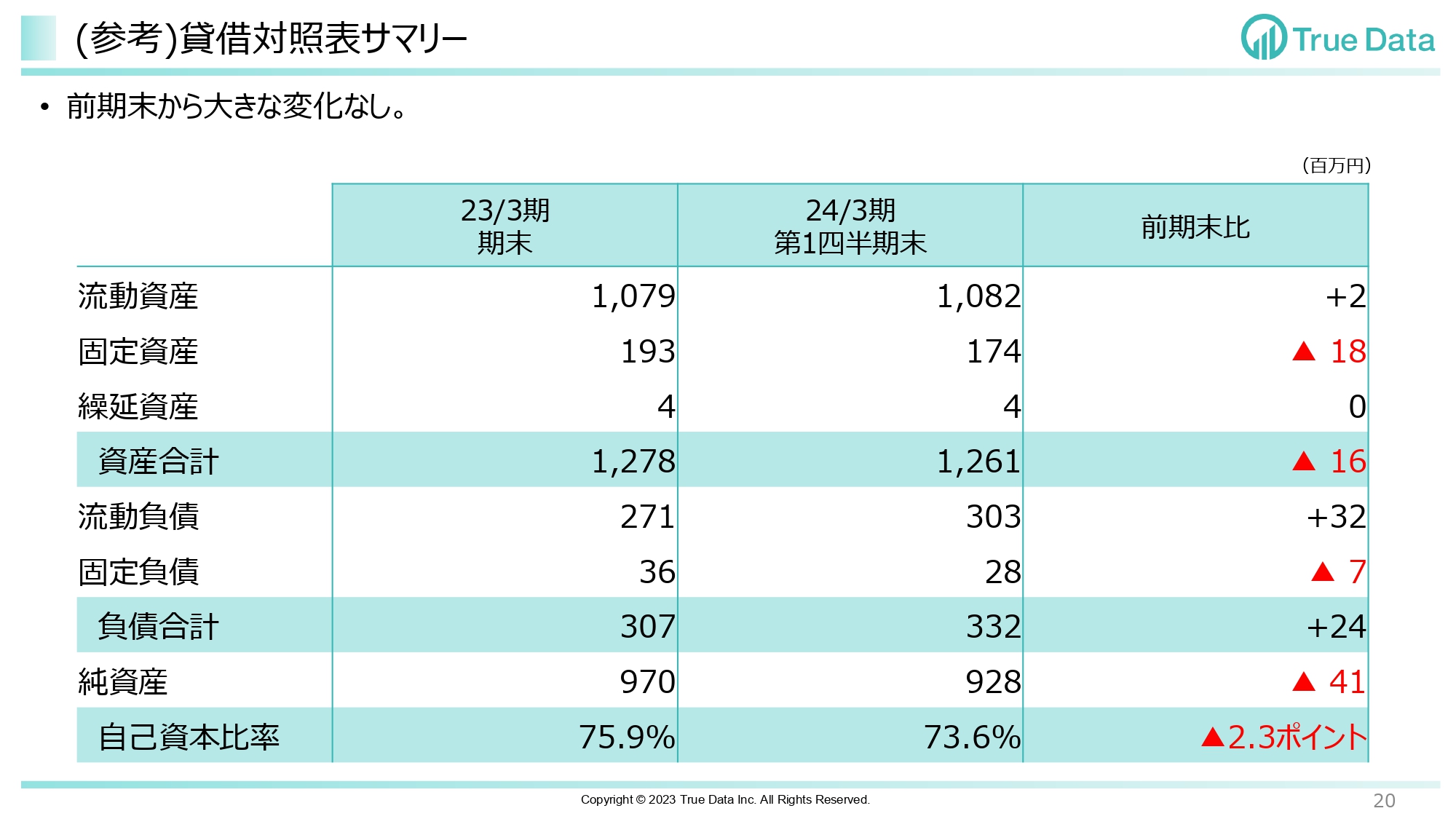

(参考)貸借対照表サマリー

バランスシートの状況です。前期末からは大きな変動はありません。

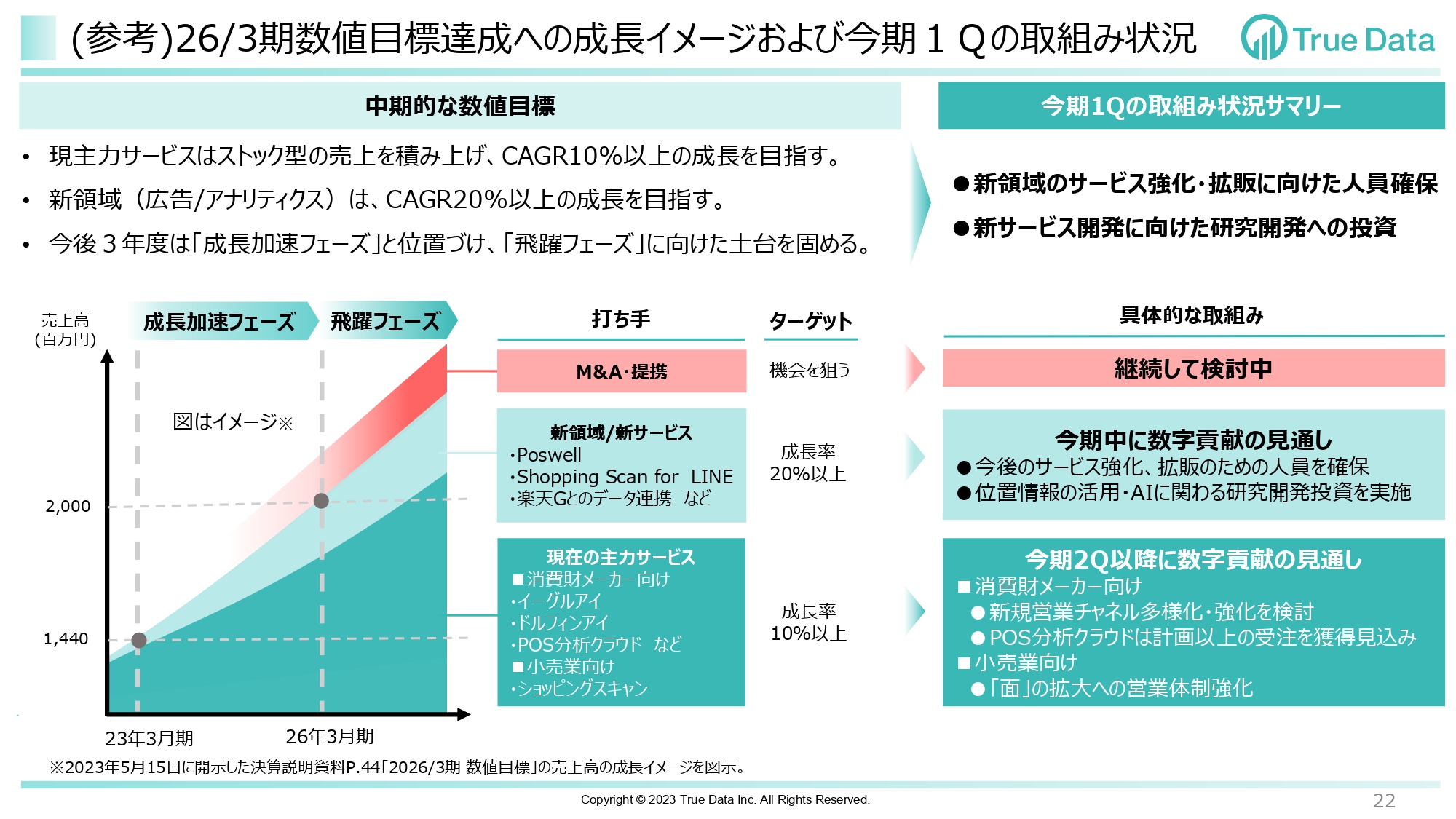

(参考)26/3期数値目標達成への成長イメージおよび今期1Qの取組み状況

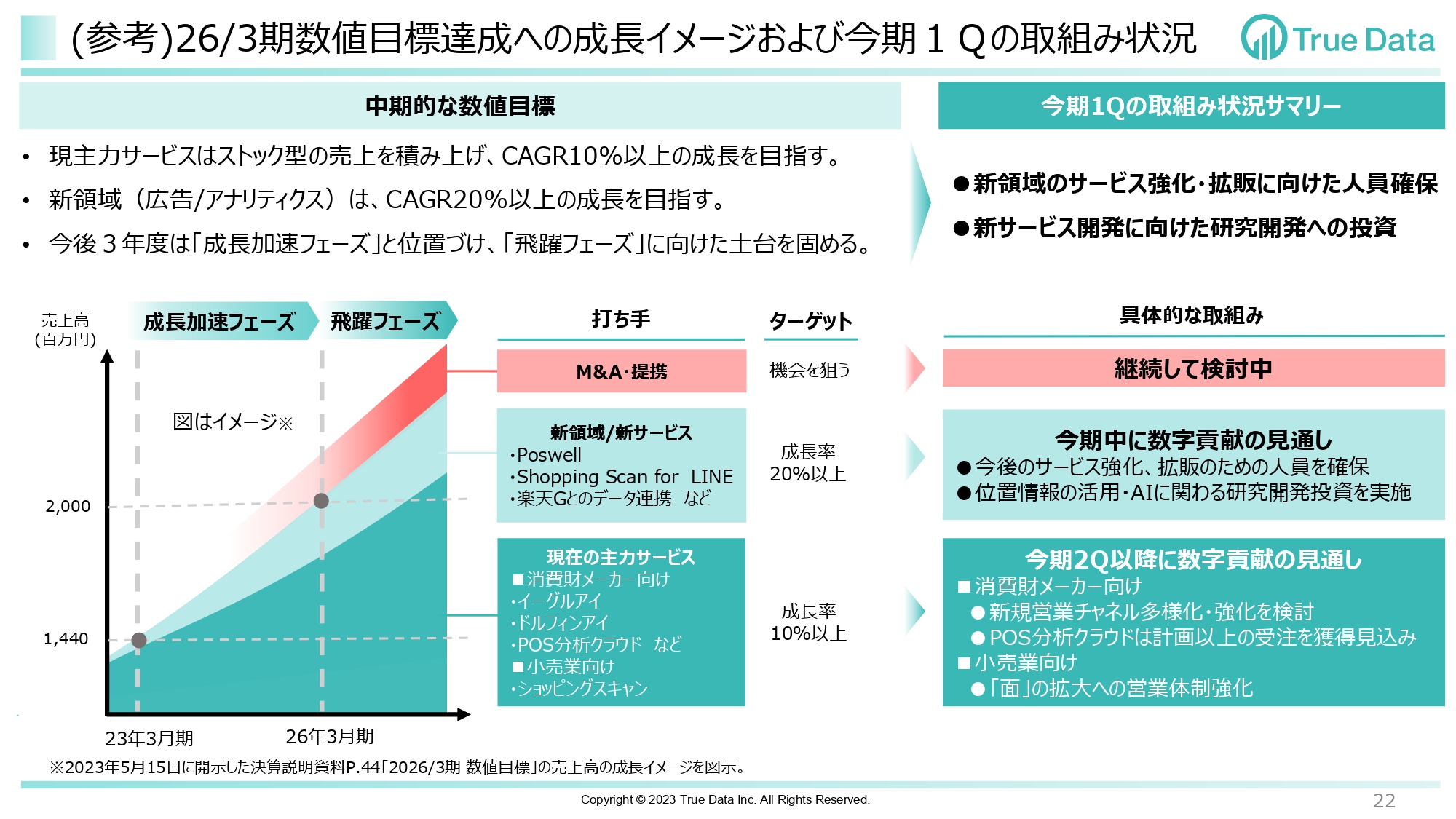

スライドは、5月15日に開示した2026年3月期の売上高目標に対する、今期第1四半期の取り組み状況を整理したものです。スライド左端に、中期的な目標である売上高20億円以上に向けて、各サービスの成長イメージを記載しています。

一番下の濃い緑色の部分は、既存の主力サービスである「イーグルアイ」と「ショッピングスキャン」等の売上成長のイメージです。こちらは年率10パーセント以上で伸ばしていく計画です。

中央の薄い緑の部分は、既存サービスに積み上げる広告領域やビジネスアナリティクス領域といった、新しい事業領域の成長イメージです。現時点で絶対額は小さいのですが、少なくとも今後3年間で年率20パーセント以上の成長を狙う計画になっています。

直近の3年間を成長加速フェーズとして、既存の主力サービスと新領域の積み上げで売上高20億円以上を目指しています。自力成長でこちらを作っていく考えです。

一番上の赤いグラデーションになっている部分は、M&Aや提携の売上です。案件を慎重に検討しながら、さらなる売上の上積みの機会を狙っています。成長加速フェーズで積み上げた売上をベースに、2026年3月期以降は飛躍フェーズとして事業をさらにジャンプさせる計画です。

中期的な数値目標に対して、今期第1四半期は大きく2つの取り組みを実施してきました。1つ目は、新領域のサービス強化・拡販に向けた人員の確保にアクセルを踏みました。広告やアナリティクス領域のサービス立ち上げや拡販は、専門性や事業領域の知見が必要です。これに対して、第1四半期に専門性の高い人材を獲得することができました。

2つ目は、新しいサービス開発に向けた研究開発への投資です。当社の購買データと連携することで付加価値の高いサービス開発が見込まれる位置情報データの活用や、AIに関わる検討を行いました。

それぞれの領域における具体的な取り組みもスライドに記載しています。新領域においては今期中に数字に貢献できるよう取り組んでいます。

主力サービスについては、消費財メーカーに向けた販売チャネルの多様化に取り組んでおり、徐々に成果が出始めています。また、POS分析クラウドは受注がすでに計画を上回っており、第2四半期以降の数字に貢献する見込みです。

小売業向けサービスについては、引き続き「ショッピングスキャン」を中心に、面の拡大に向けて動いています。この他にも販促施策の精度向上など、AIも含めた多数の引き合いがあるため、さまざまな角度から提案活動を行っています。

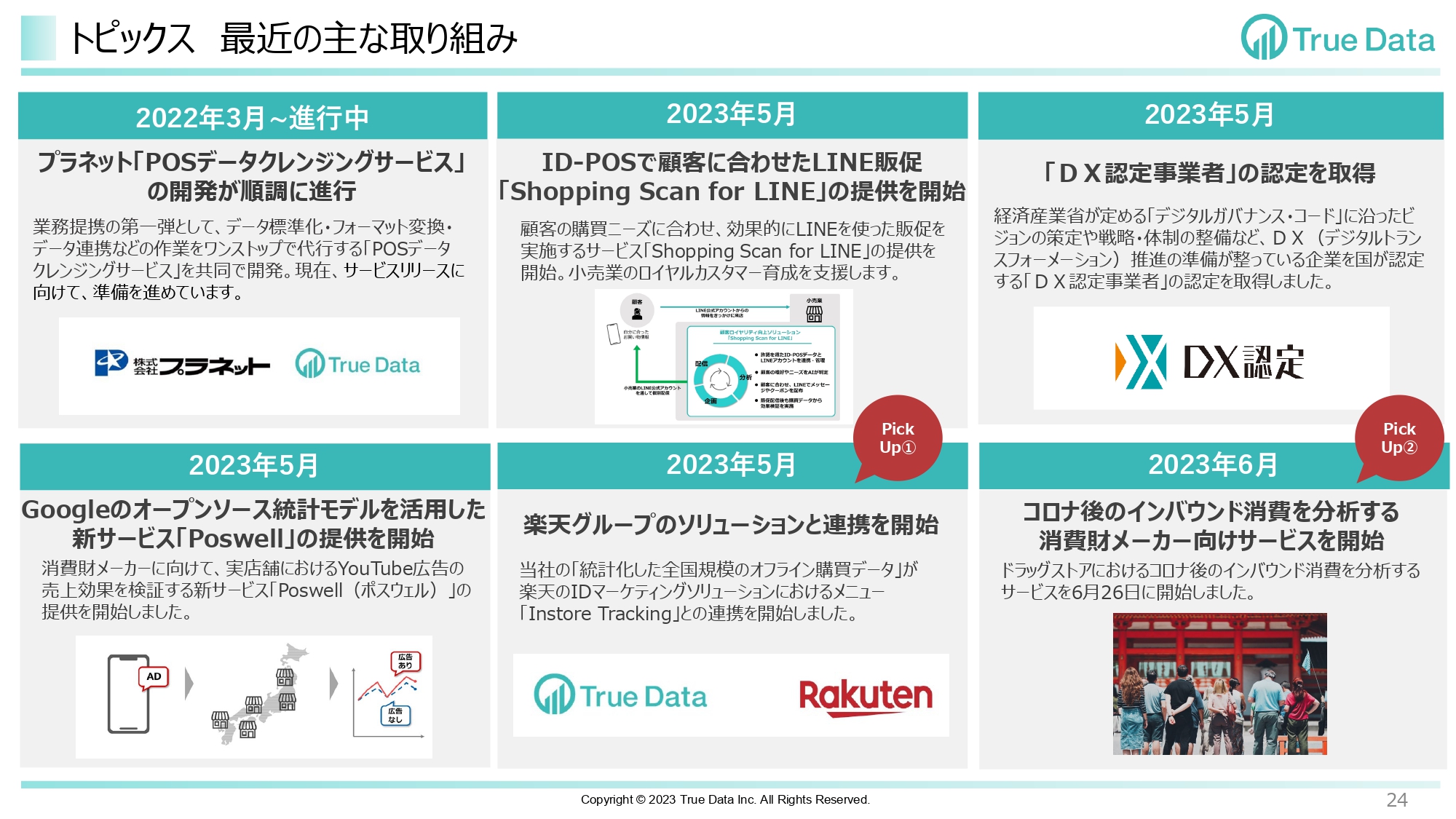

トピックス 最近の主な取り組み

スライドに、最近のトピックスの中から代表的なものを6つご紹介しています。

この中から2つと、加えて最近プレスリリースしました2つをご説明いたします。

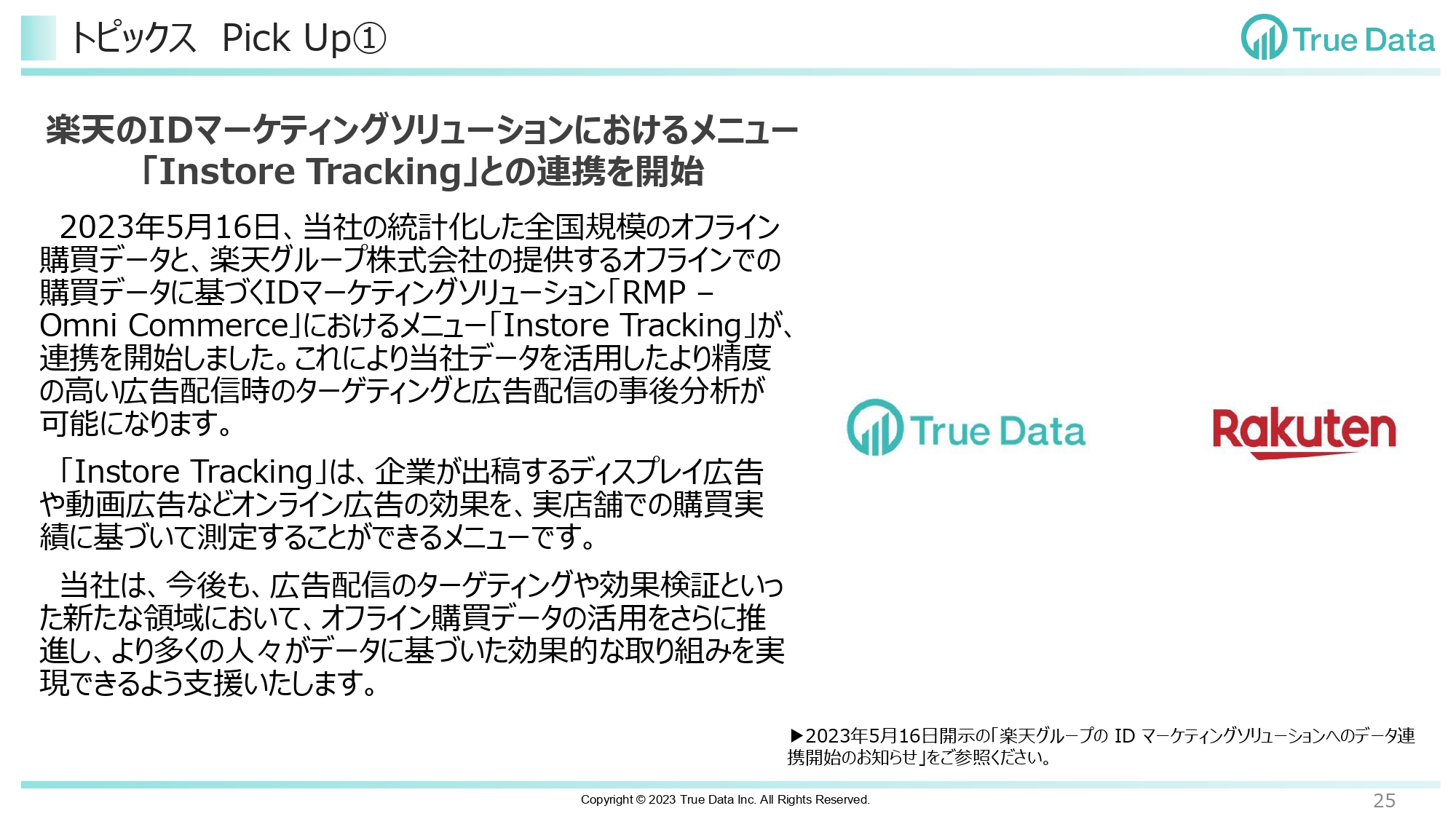

トピックス Pick Up①

他社の取り組みを支援する事例として、楽天の「Instore Tracking」との連携をご紹介します。こちらの事例では、当社が楽天とコネクトすることで、楽天のサービスのターゲティングや効果検証の精度が上がり、より多くの人に対してデータに基づいた効果的な取り組みが広がっています。

DXの1分野として、会社やサービスがコネクトすることで新たな価値を生み出すというものがあり、当社は他社のそのような取り組みを支援しています。

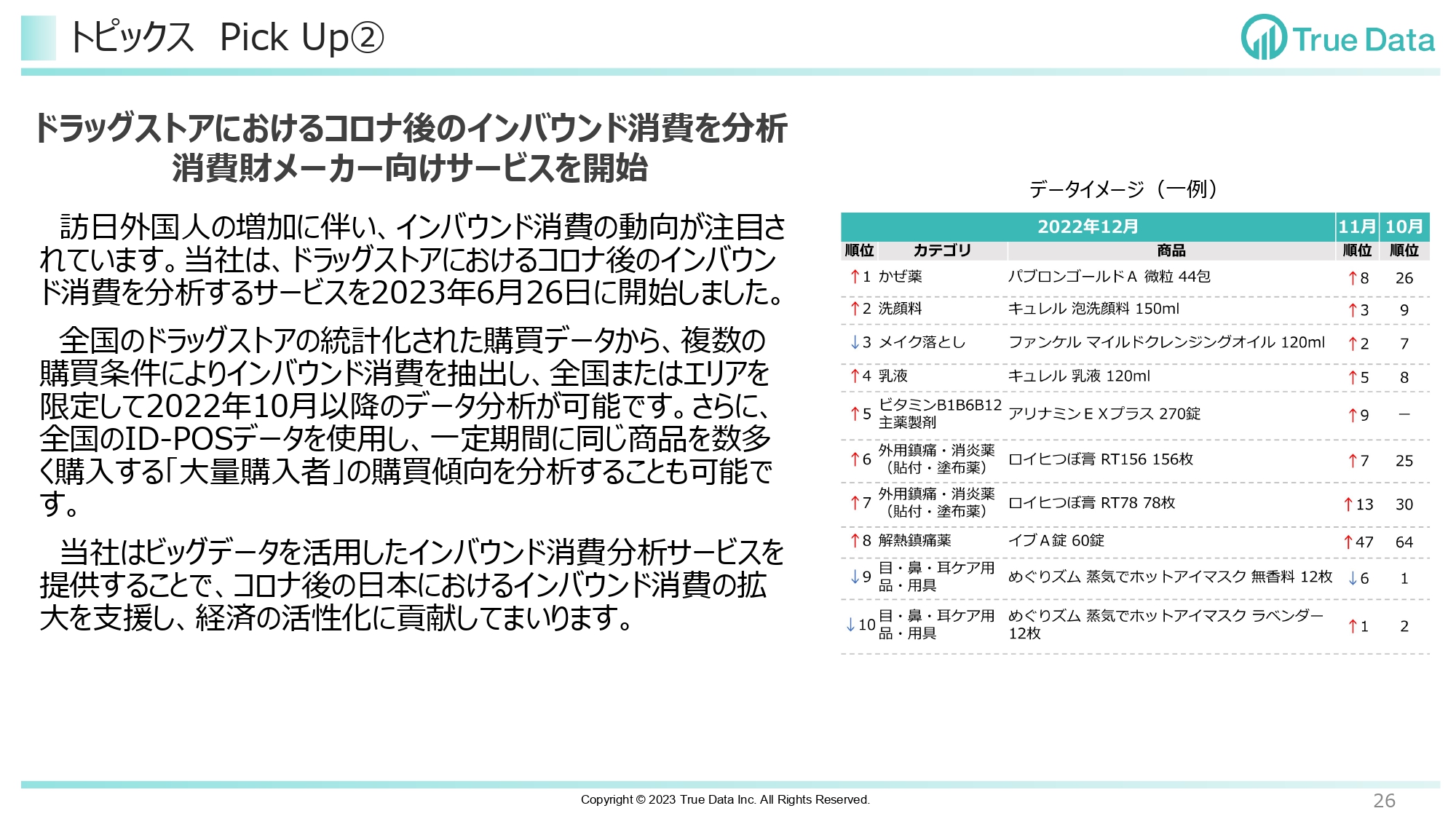

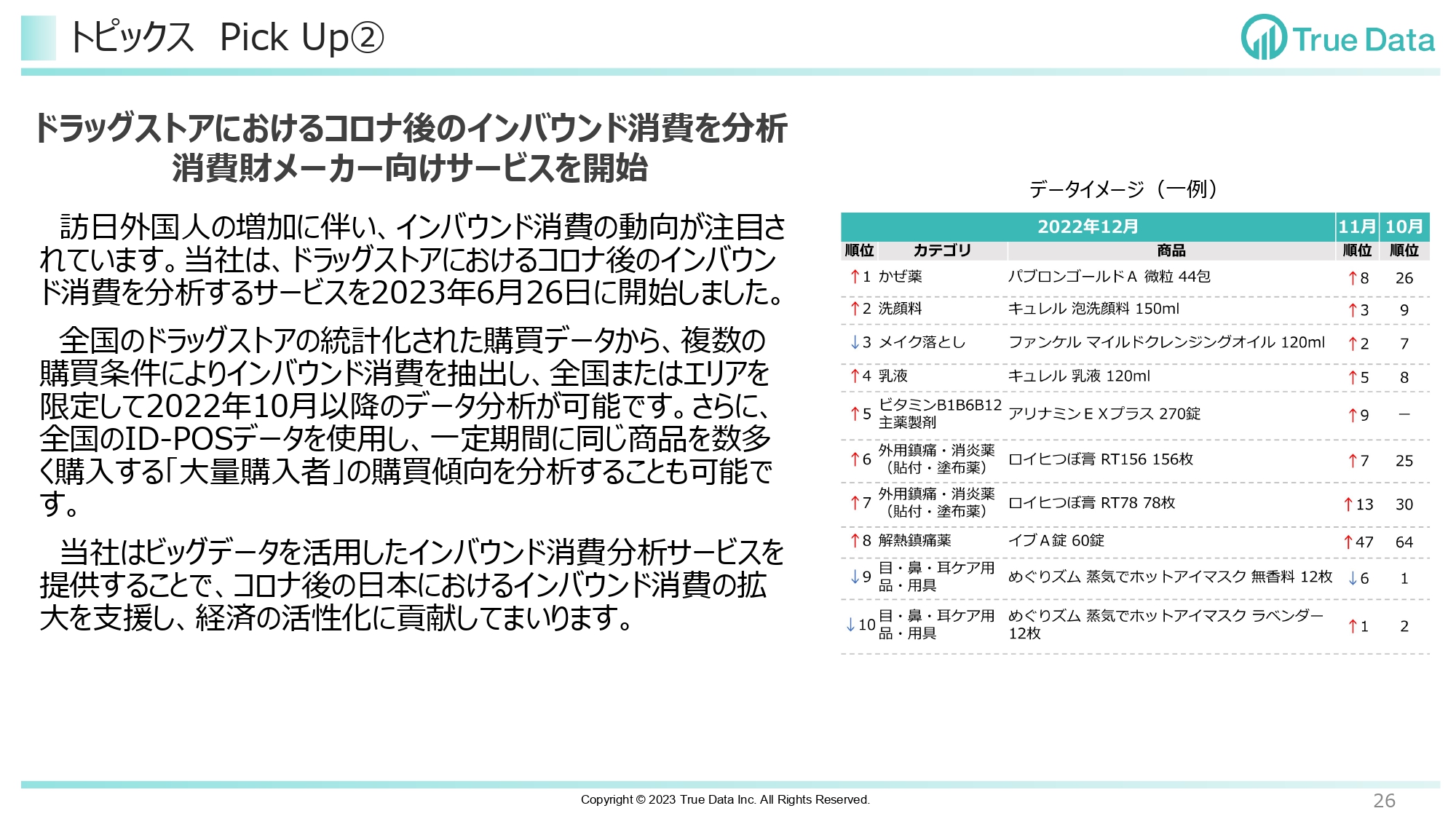

トピックス Pick Up②

こちらの事例はインバウンド消費についてです。コロナ禍で一時的に減少していたインバウンドによる購買が、再び活性化してきています。当社はこのような消費データを分析するサービスを提供することで、アフターコロナにおける日本のインバウンド消費の拡大を支援し、経済の活性化に貢献していきたいと考えています。

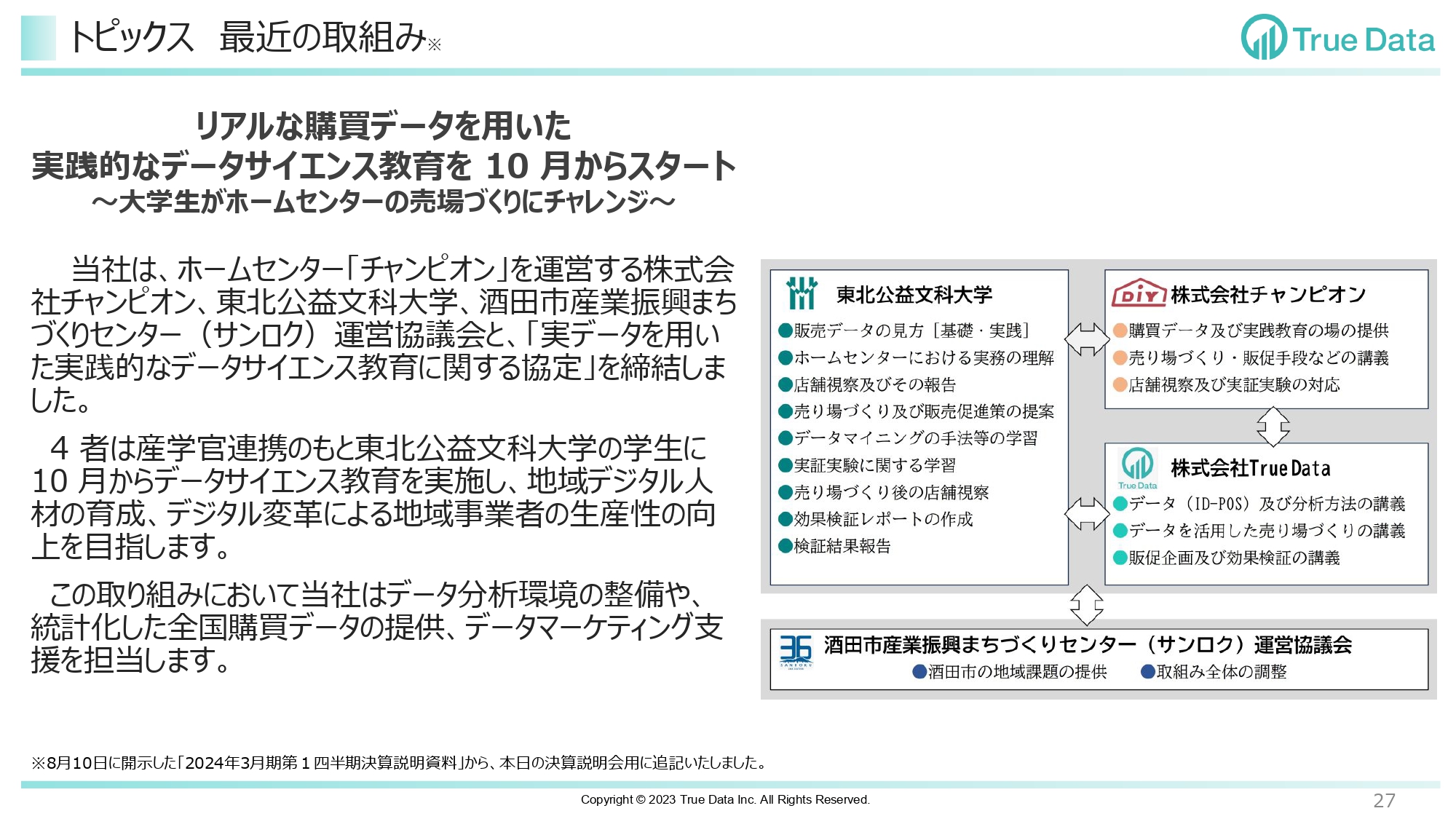

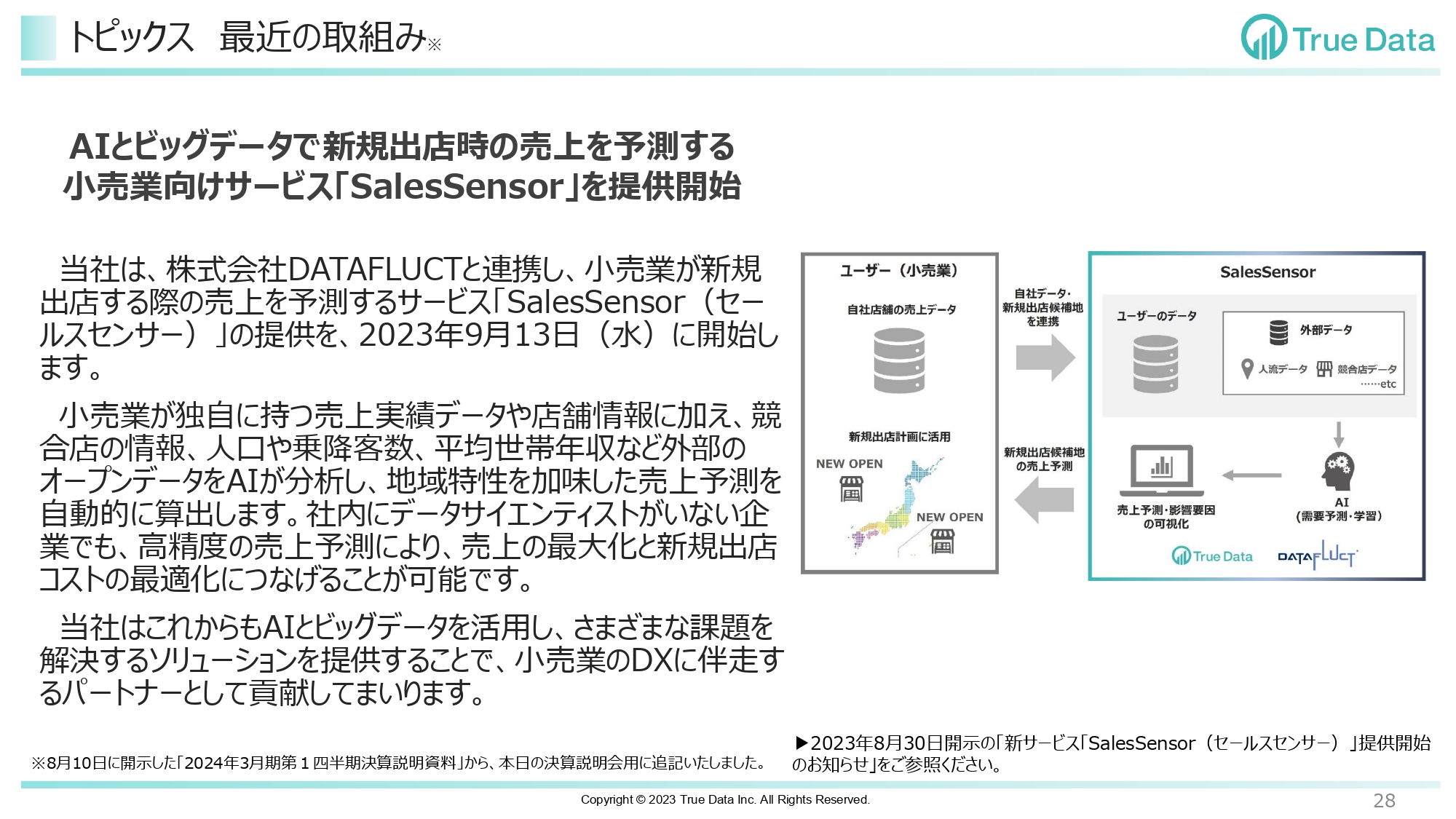

トピックス 最近の取組み

こちらは山形県のホームセンターの事例です。当社はドラッグストアやスーパーに続き、ホームセンターにおいても購買データの活用を進めています。そのような中では、ツールを導入するだけでなく、それを活用して成果につなげることが大切です。企業と地域の学生が一緒に取り組んで効果を実感できるようなサイクルを多くの地域で作ることで、地に足のついた活用が進んでいくと考えています。

トピックス 最近の取組み

今週リリースした「SalesSensor(セールスセンサー)」のご紹介です。こちらはAIを活用して新規出店時の売上を予測するサービスです。日本の人口が減少していく中で売上を伸ばすには、既存の顧客をファンにすることも大事ですが、新規顧客を獲得し続ける必要もあります。

その際に広告を打つ方法もありますが、新規出店によって新規顧客の獲得につなげることもできます。ただし、出店にはかなりコストがかかり、リスクを伴います。出店時の売上予測の精度が上がればリスクを抑えることができると考え、このようなサービスを展開しました。

こちらの取り組みもデータとテクノロジーのノウハウを組み合わせたものです。引き続き当社のプラットフォームにおける経営資源を活用し、新たな価値を生み出していきたいと考えています。

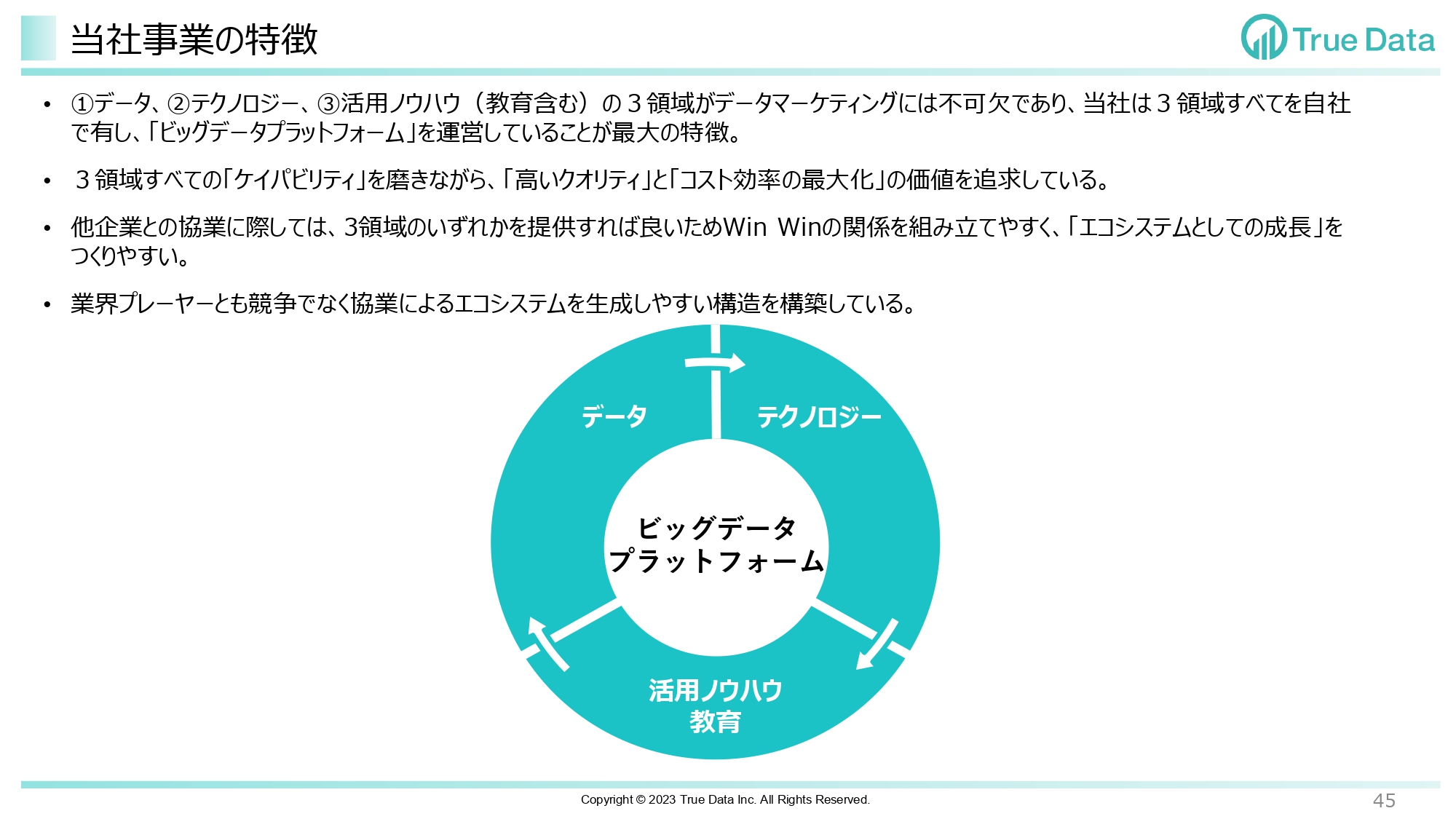

当社事業の特徴

当社の戦略について、データ、テクノロジー、ノウハウの領域からご説明します。今、成長戦略としてSaaSのストック型売上を積み上げていますが、企業がデータを活用するにはやはりテクノロジーが必要です。我々の業界では、大量のデータを素早く回すためのパフォーマンスを向上させるという意味や、UIの向上により使いやすいアプリケーションを構築することを指してテクノロジーということもあります。

これに加えて、最近注目されているのがデータとテクノロジーを使うためのノウハウです。従来は学びによって高い専門性を備えたデータサイエンティストを育成・活用してきましたが、個人のスキルにはどうしてもばらつきが生じます。

その点を機械によって支援できれば、より多くの人がデータを活用できるようになります。例えば、本来人がデータを読み解く部分について、生成AIがデータを下書きしてくれたら、そこから考えることが楽になるという発想もあると思います。

テクノロジーの領域では、パフォーマンスやUIを進化させるだけでなく、データ活用のノウハウを支援するステージに入ってきています。当社は今、より多くの企業が効果的にデータを活用できるよう、テクノロジーとノウハウをかけ合わせる方法を研究しています。

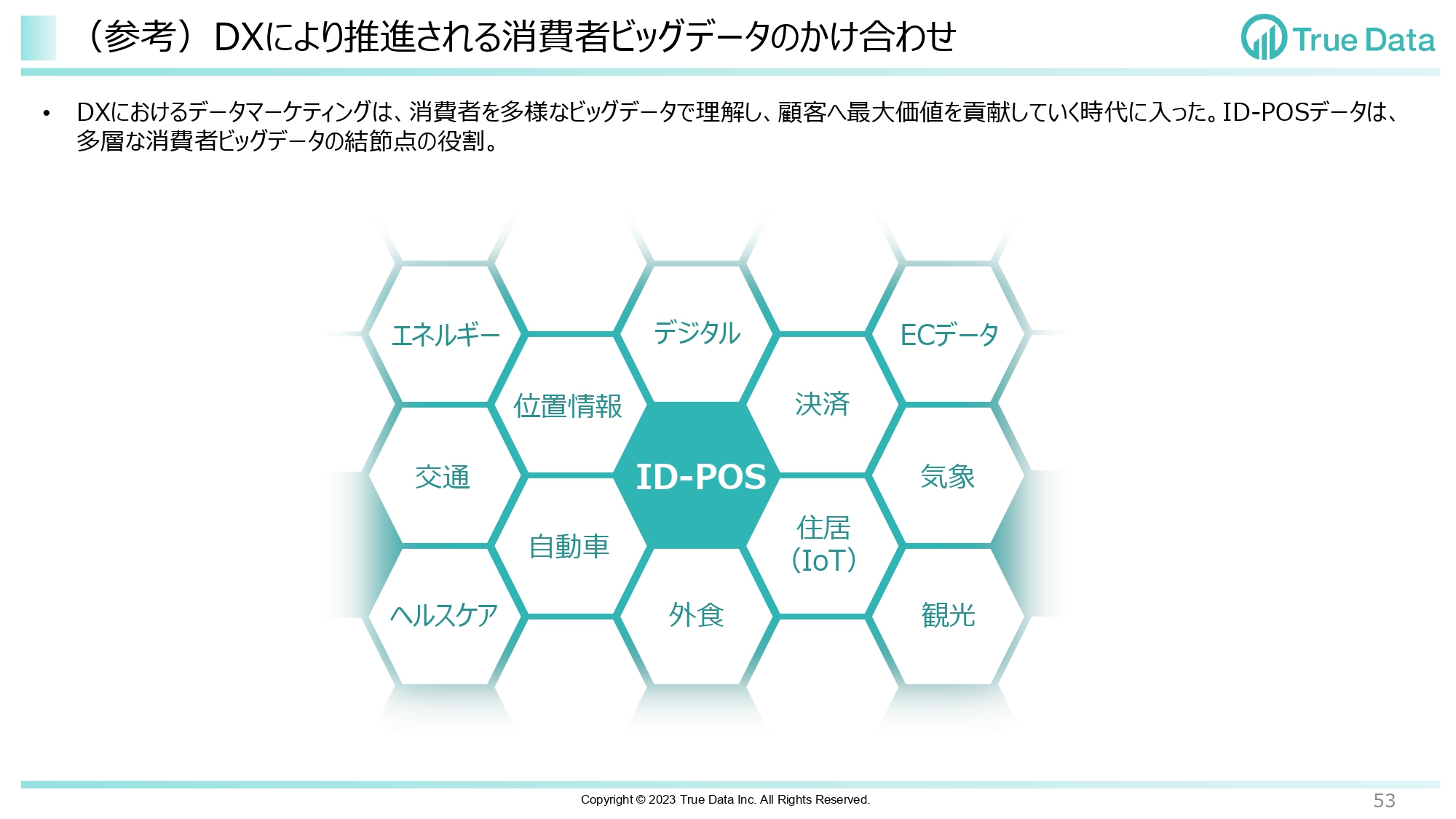

(参考)DXにより推進される消費者ビッグデータのかけ合わせ

データのかけ合わせで付加価値を生むには、どのようにデータをコネクトさせるかが重要です。当社は現在、プラネット社と連携し「POSデータクレンジングサービス」を共同開発しています。これによっていろいろなデータがつながりやすくなります。サプライチェーンのデータと商品の購買データがつながれば、ロスの削減などいろいろなことに役立ちます。

データをコネクトする上では、ガバナンスをしっかりと構築することも非常に重要なテーマだと思っていますので、このあたりの準備を着々と進めています。

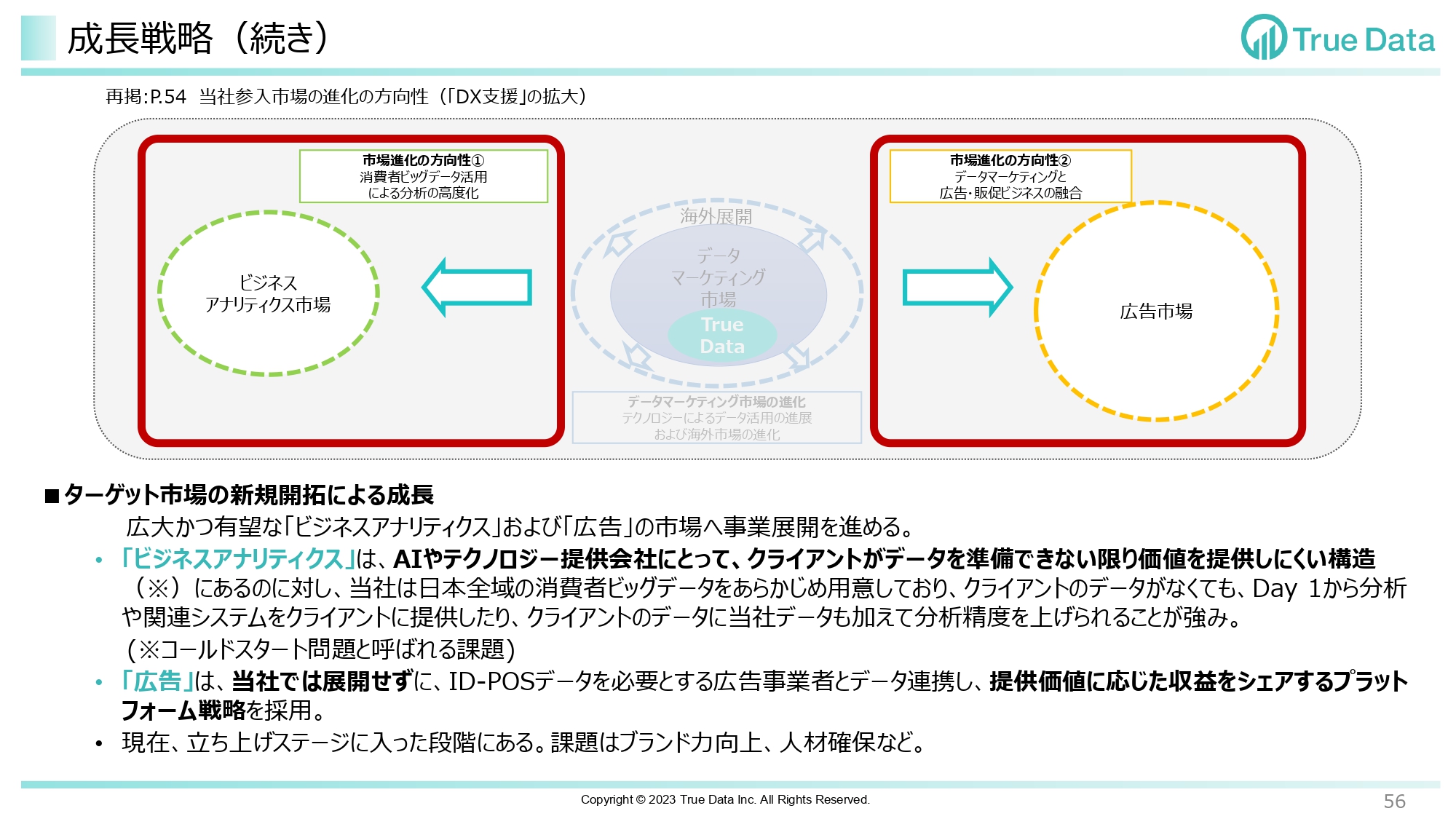

成長戦略(続き)

成長戦略として、新規事業のビジネスアナリティクス市場と広告市場における戦略を図式化しています。いろいろな事業者を支援しながら、ともに成長することを目指しており、サービスが立ち上がった際には適時開示等でみなさまに情報共有したいと思っています。

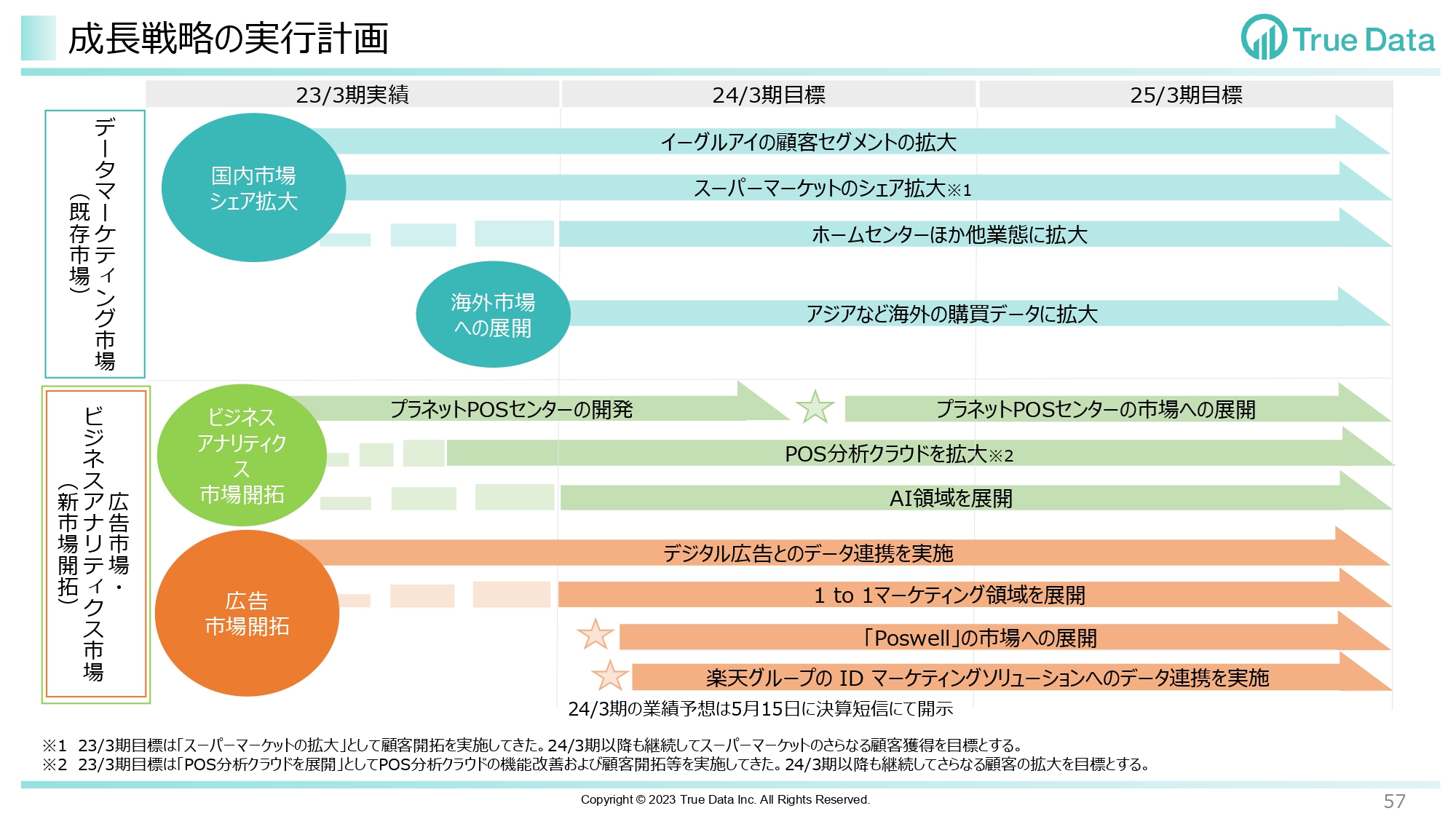

成長戦略の実行計画

成長戦略の実行計画です。国内市場シェアとして、先ほどご紹介した地域の事例として「ホームセンターほか他業態に拡大」に着手しました。

ビジネスアナリティクス市場の「プラネットPOSセンター(POSデータクレンジングサービス)の開発」は準備中ですが、市場へ展開するタイミングが迫っていると感じています。また、最近プレスリリースしたようにAIシリーズを次々と展開していきたいと思っています。

広告市場の開拓では、「Poswell(ポスウェル)」というYouTubeのターゲティングと効果検証サービスの展開と、楽天の支援を引き続き行っていきます。

質疑応答:第2四半期以降の業績見通しについて

司会者:「第1四半期の損益計算書では、売上高が前年同期比3.3パーセント増、通期予想では前年同期比11.1パーセント増となっています。第2四半期以降の見通しについて教えてください」というご質問です。

米倉:売上高の増加については、前期第2四半期末に大口顧客1社の解約があったため、そのストック型売上高が前期の第3四半期から大きく減少しています。今期の第1四半期と第2四半期はその契約があった時との比較になるため、成長率が低く見えています。そのような一時的な要因を除けば、業績はほぼ2桁成長を続けており、第2四半期以降に成長率は回復し通期予想を達成する予定です。

特にPOS分析クラウドは、すでに計画を上回る受注を獲得できる見込みです。こちらが数字に貢献するのは第2四半期以降ですが、導入時の初期費と導入後の運用費の両方が売上に計上されるモデルのため、スポット型とストック型の両面で成長が見込まれます。

質疑応答:一時的な売上減少の要因について

司会者:「第1四半期は売上成長が一時的な要因で減速したとのご説明でしたが、これは『ショッピングスキャン』での解約を指しているのでしょうか? その場合は一時的な要因とはいえないと思います」というご質問です。

米倉:おっしゃるとおり「ショッピングスキャン」での解約を指しています。当社としてはこの解約は一時的なものと認識しています。

質疑応答:今期の利益達成見込みについて

司会者:「売上高の成長率以上に費用の伸びが大きく、今期の利益達成は難しいのではないでしょうか?」というご質問です。

米倉:第1四半期の赤字を見ると本当に達成できるのかと心配されるかもしれませんが、第1四半期では大幅な人員増加など、今後の成長に向けてアクセルを思い切り踏みました。それに加えて研究開発費もこの期間に集中的に投下し、結果として営業赤字となりました。

今後は売上の計画達成は前提ですが、大規模な研究開発投資や人員増強は計画していません。第1四半期の赤字は期間を限定して集中的にコストを投下した結果であり、減価償却費負担は今後減るため、費用をコントロールしながら利益達成を目指したい考えです。

質疑応答:サービス解約の理由、およびAI領域での展開について

司会者:「サービスの解約が発生する理由はクライアント固有のものなのか、あるいは他社との競合によるものなのでしょうか? また、AI領域の展開で具体的な案件があればご教示ください」というご質問です。

米倉:サービスの解約理由については、クライアント固有のものと理解しています。

AIの展開については、現時点でリリースされたもの以外の詳細な説明は差し控えますが、データ分析とデータ活用の2つの領域に大きな可能性があると思っています。この2つの領域で有力なサービスを次々と展開していきたいと考えています。

質疑応答:POS分析クラウドの受注について

司会者:「POS分析クラウドの受注が想定を上回ったとのことですが、業績予想は据え置かれています。これはまだ第1四半期だからでしょうか? それとも開示基準に抵触しない程度の影響ということでしょうか?」というご質問です。

米倉:サービスはそれぞれうまく進行するものと、そうではないものがあり、現時点では数字への影響は確定的ではないと思っています。

POS分析クラウドは、初期の売上とその後の月次の運用における売上が組み合わさった案件です。さらに開発も伴うため、SaaSのように受注して導入したら終わりではなく、1件1件についてお客さまにあわせて提供していく必要があり、提供時期については不確定要素もあります。

ただし、受注が順調に積み上がっていることはいえると思っています。

質疑応答:第2四半期以降の研究開発費について

司会者:「第2四半期以降の人件費や採用費が減るのはわかるのですが、研究開発費も抑えられるのはなぜですか?」というご質問です。

米倉:必要な研究はかなり進めていますが、そのすべてが非常にお金のかかるものでもありません。大学や他の企業、海外と取り組んでいるものもあります。今期の第1四半期の場合はかなり集中的に資金を投下して研究しましたが、第2四半期以降にそのような資金の投下は予定していません。

研究開発において、グローバルの最先端のものをいかに取り込み、成長させていくかは非常に大切です。お金をそこまでかけはしないものの、そのレベルのものを追求していく姿勢は変わっていません。

質疑応答:インバウンド関連のサービスについて

司会者:「インバウンド関連のサービスリリースが記載されています。訪日外国人が増える中で、このサービスについての見通しを教えてほしい」というご質問です。

米倉:実際に売上がどうなるかはわかりませんが、コロナ禍前にはかなり引き合いがあったサービスを、一時的に停止していました。消費財メーカーのお客さまはインバウンド需要の伸びにも関心が強いため、当社としても数字の貢献には期待しているところです。

質疑応答:通期業績予想について

司会者:「通期の業績予想に対して不確実性を感じるのですが、いかがでしょうか?」というご質問です。

米倉:当社の売上は90パーセント以上がストック型で、かなり精度が高い見通しを立てていると思っています。POS分析クラウドの売上は順調に積み上がっており、これが今期のいつの時点で数字に貢献するかという点で不確実性がありますが、ダウンサイドリスクという意味ではありません。

質疑応答:「POSデータクレンジングサービス」のシステム構築について

司会者:「プラネットの第2四半期決算説明資料に『POSデータクレンジングサービス』のシステム構築が2023年8月頃に完了見込みと記載がありました。こちらの状況を教えてください」というご質問です。

米倉:こちらのサービスは、システム的な面を含めたサービスの開発と、これを受注して動かしていくためのオペレーションや業務プロセスの準備が必要です。いずれも順調に進んでいるため、具体的なサービスのリリース日を発表できる段階になりましたら、適時開示やリリースなどを通じて投資家のみなさまにお伝えするつもりです。

質疑応答:研究開発費が利益面に与える影響について

司会者:「研究開発費が増えるかもしれないとのことで、業績予想のうち利益面で不確実性を感じています」というご質問です。

米倉:第1四半期に研究開発費を集中して投下し、コストのかかる研究開発を行いました。研究開発自体は止めていませんが、今、新たに大きな費用が発生する先端的な研究開発は想定していません。今期の計画において、研究開発費による当社利益見通しについての不確定要素はほとんど感じていない状況です。

質疑応答:「イーグルアイ」の裾野拡大について

司会者:「『イーグルアイ』は裾野の拡大のため、中堅企業の拡大を進めていると説明がありました。売上高を伸ばすためには大手を積極的に狙っていく必要があると思いますが、中堅企業をターゲットとする狙いを教えてください」というご質問です。

米倉:今までは当社の直販営業チャネルを中心に新しいお客さまを獲得してきており、今後も大手のお客さまには直販営業を行っていきます。

一方で、消費財メーカーは全体で数万社あり、当社のリソースには限りがあるため中堅や準大手の企業については直接リーチできていない、もしくは直接リーチするには効率が悪い企業が数多くあります。今期の計画の4本柱の1つにも掲げているように、今期は協業先と連携しながら販売チャネルを広げることで、準大手・中堅企業に当社ソリューションの認知を広げ、契約を拡大していくことにチャレンジしています。

さらに、「イーグルアイ」導入以外にもお客さまの課題はたくさんあるため、そこにあわせた提案にも幅を広げていっています。消費財メーカー向けの売上全体を底上げすることも、当社の狙いの1つです。

質疑応答:M&Aについて

司会者:「中期的な数字の中にもM&Aなどの記載がありますが、検討はどこまで進んでいるのでしょうか?」というご質問です。

米倉:M&Aについては常に具体的な検討を続けており、ターゲットとしては当社との事業シナジーが期待できる企業に絞って検討を進めています。

具体的な事業領域としては、1つは当社の既存の主力サービスの競争力強化につながる事業領域です。もう1つはエコシステムで広げようとしている新規領域として、広告市場やアナリティクス市場の開拓・立ち上げにつながる事業領域を狙っています。

いずれにしても、業績に与える影響が大きい案件については適時開示などを行うつもりです。

質疑応答:取引先の状況について

司会者:「消費財メーカー、小売業各社ともに価格転嫁が進んで決算は好調ですが、取引先の状況はどうでしょうか?」というご質問です。

米倉:前期は当社の主な取引先である消費財メーカーにおいて、ウクライナ情勢に加えて資源高や円安など、材料高で一時的に業績が悪化した企業があります。一部の企業では「イーグルアイ」の解約などもありました。

今期は価格転嫁が進み、業績は回復している企業が多いように見受けられます。また、小売業については、コロナ禍が明けたことで消費者の需要が回復し、業績も堅調だと思っています。

一方で、今後は長く続く物価上昇によって消費マインドが冷え込み、消費財メーカー・小売業ともにさらに効率的な経営が求められていくと思っています。その中で、当社のお客さまである企業が消費者を獲得していくためには、効果的な広告や販促が必要です。コストを効率化させるための生産・販売・在庫などの需要予測に関する精度の高いデータ分析がより必要になっていき、DXの風がどんどん吹いてくるものだと考えています。

ご質問のあったAIについても、精度高く分析するAIや、データを読み取ることに貢献するAIの需要はどんどん拡大していくと思っています。そのようにデータとテクノロジーの両方でお客さまに貢献できるのではないかと予想しています。今後は、費用のかからない研究開発などは継続し、お客さまの課題にあわせた新サービスの開発を積極的に進め、これからもドライブしていくつもりです。

質疑応答:「ショッピングスキャン」等の見通しについて

司会者:「2024年3月期の『ショッピングスキャン』等の売上高が回復傾向とのことですが、今後の見通しはいかがでしょうか?」というご質問です。

米倉:見通しをご説明するにあたって、数字への影響をお伝えすべきところですが、「ショッピングスキャン」は基幹システムのリニューアルやシステム開発がある関係で「イーグルアイ」と比べて数字貢献のリードタイムが長く、具体的なタイミングを述べるのは適切ではないと思っています。

「ショッピングスキャン」はデータのプラットフォームでもあり、データ分析やAIでのデータ活用、アプリとの連携といったコネクターのような機能を持っています。

商品はサプライチェーンを通ってどんどん流れていき、それが小売業の店舗で消費というかたちに変わります。そこで購買データ以外のサプライチェーンに関連するデータをどんどんコネクトしていくことで、在庫を適正化してロスを減らしたり、さらには決済データやアプリを紐づけたりすることで、さまざまなことができるようになります。このようにデータ連携やデータのセキュリティなどに注意しながらサービスの開発を行っています。サプライチェーンに関する部分については、プラネットと連携している領域です。

また一方で、「ショッピングスキャン」以外の小売業から当社への相談内容は多様化してきています。例えば、お買い物をするお客さまを増やすための販促領域での提案をしてほしい、お客さまをファンにしていくための施策やデータ分析の方法について知りたいといった相談が多くなってきています。

そのような課題に対しても、「ショッピングスキャン」単体だけでなくデータコネクトによる付加価値という意味でのサービスが増えてくると思っています。進捗に関しては四半期ごとの決算でご説明したいと思います。

さらに、単にデータを分析するだけでなく、現場でのデータ活用を支援する領域も出てきています。これまでは学んで身につけていたところを、AIやテクノロジーによって支援するというかたちです。このような領域も、新たに売上につながると思っています。

このように、「ショッピングスキャン」の展開だけでなく、それにまつわるデータをコネクトすることで生まれる付加価値の部分や、データ活用を支援する領域などにおいてさらに膨らみが出てきて、小売業向けの売上を回復させていくイメージです。

新着ログ

「情報・通信業」のログ