株式会社ジーデップ・アドバンス 2023年5月期決算説明

【QAあり】ジーデップ・アドバンス、通期は増収増益 各段階利益において前期比+20%以上の高成長を達成

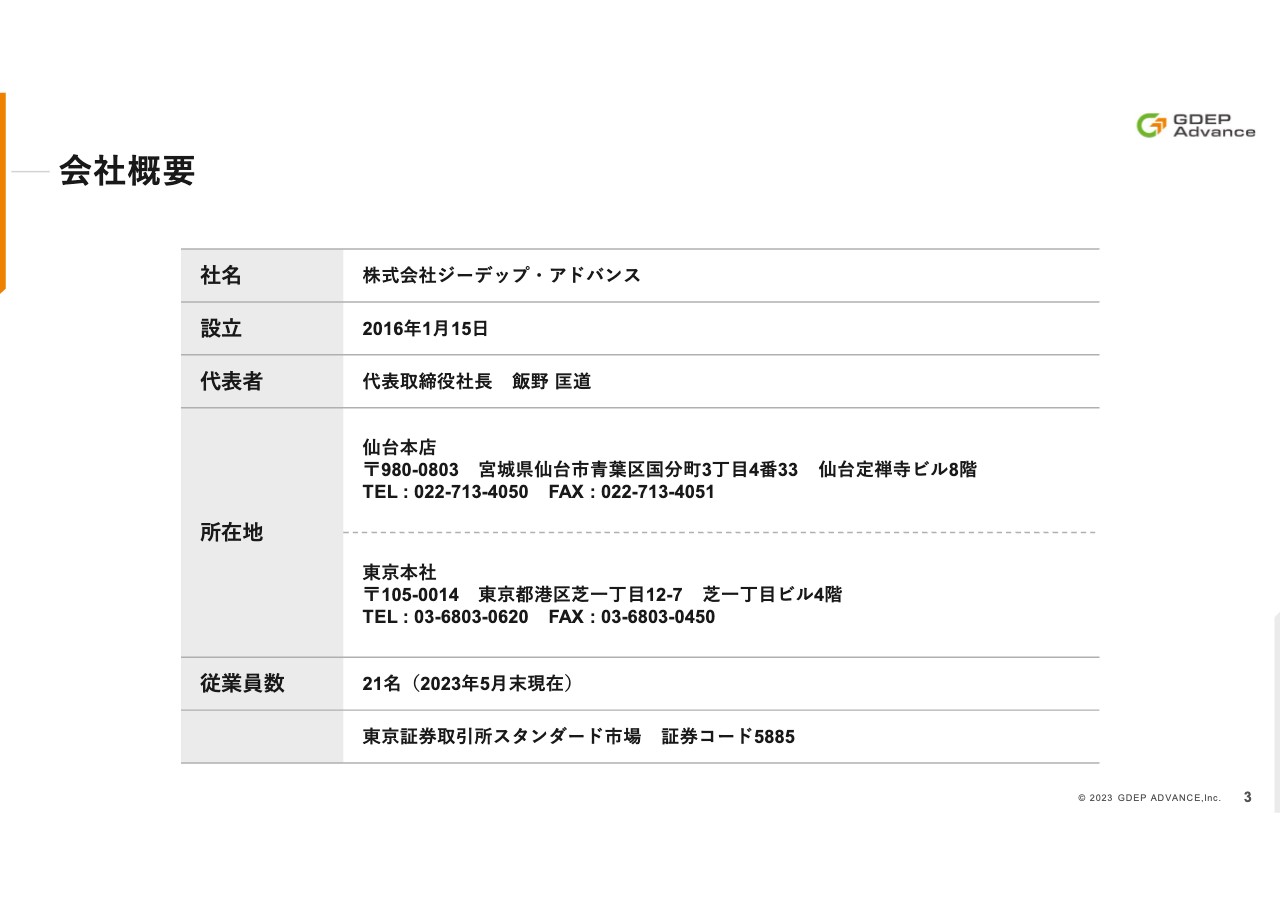

会社概要

飯野匡道氏(以下、飯野):本日はお忙しい中、私どもの決算説明会にお集まりいただき、誠にありがとうございます。

はじめに、私どもの会社の概要です。ご覧のとおり、本店は宮城県仙台市に構えています。

ミッション・行動指針

当社のミッションは「Advance with you 世界を前進させよう」です。私どもの仕事によってお客さまの課題が解決されて研究や仕事が前進し、その成果を得られることでより良い世界を実現してほしいという願いが込められています。

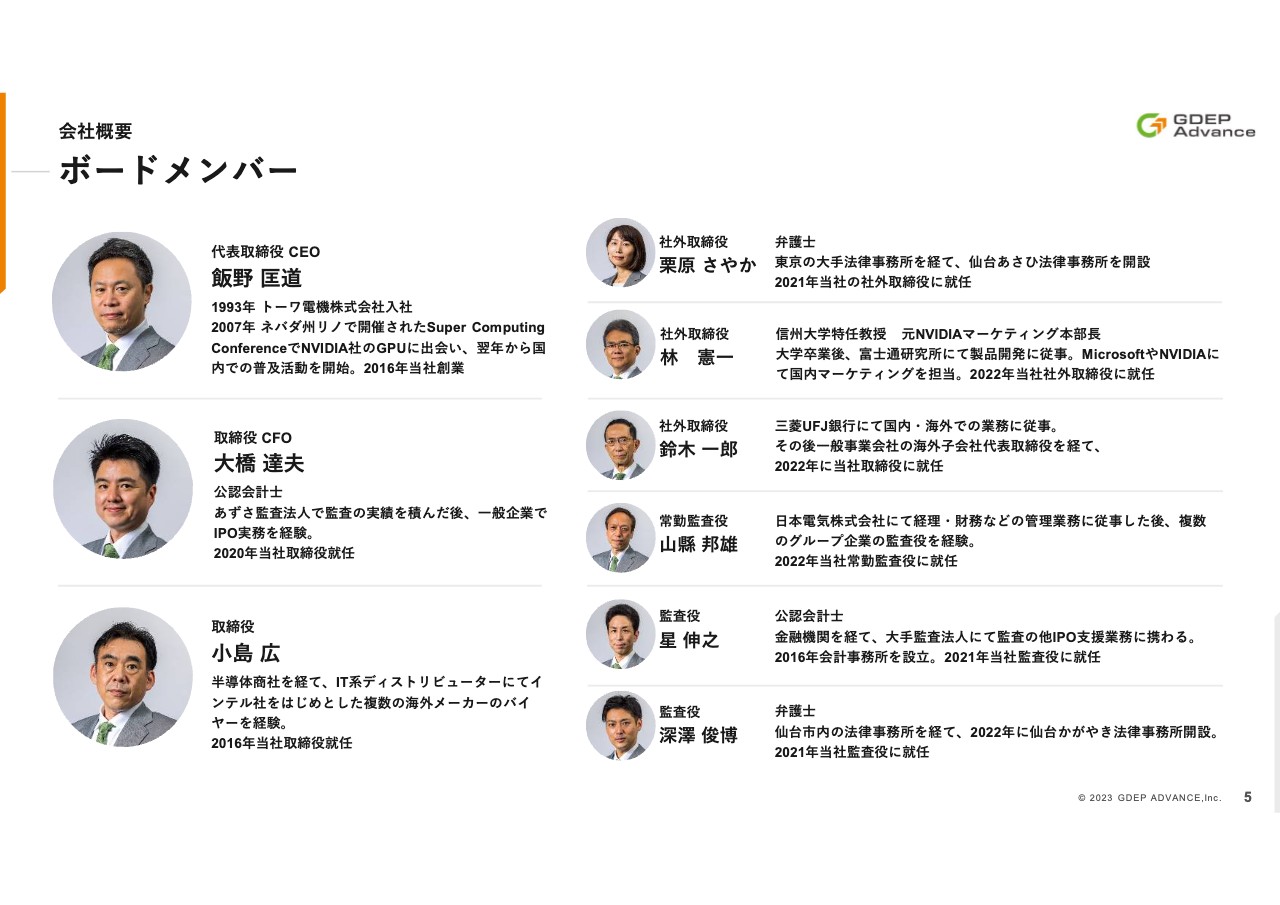

ボードメンバー

経営メンバーです。昨年より元NVIDIAマーケティング本部長で、現在は信州大学でAIに関して教えていらっしゃる林憲一氏を社外取締役に迎えており、技術的な見地からの助言をいただけるような体制を整えています。

事業内容

私どもの事業は、「システムインキュベーション事業」の単一セグメントになっています。「システムインキュベーション」とは、お客さまの個別の課題を解決することによって得られた知見のことです。卵が孵化するという意味である「インキュベーション」にちなんで、私どもが作った造語になります。

具体的な事業内容は「DXサービス」の展開です。DXと言っても非常に裾野が広い分野ですが、中でも私どもは2つの事業ドメインを中心に手掛けています。

1つ目はAIの事業で、特にディープラーニングを行うためのワークステーションやサーバーの開発を提供する「AIソリューション」です。2つ目は昨今話題になっている、仮想空間上でさまざまなサービスを展開するメタバースや、コンピューターグラフィックス、CAD/CAEなどで使われるシステム開発を提供する「ビジュアライズソリューション」です。

加えて、納入したシステムの保守・運用支援・性能向上支援などを行う「Service&Support」というサービスを提供しています。

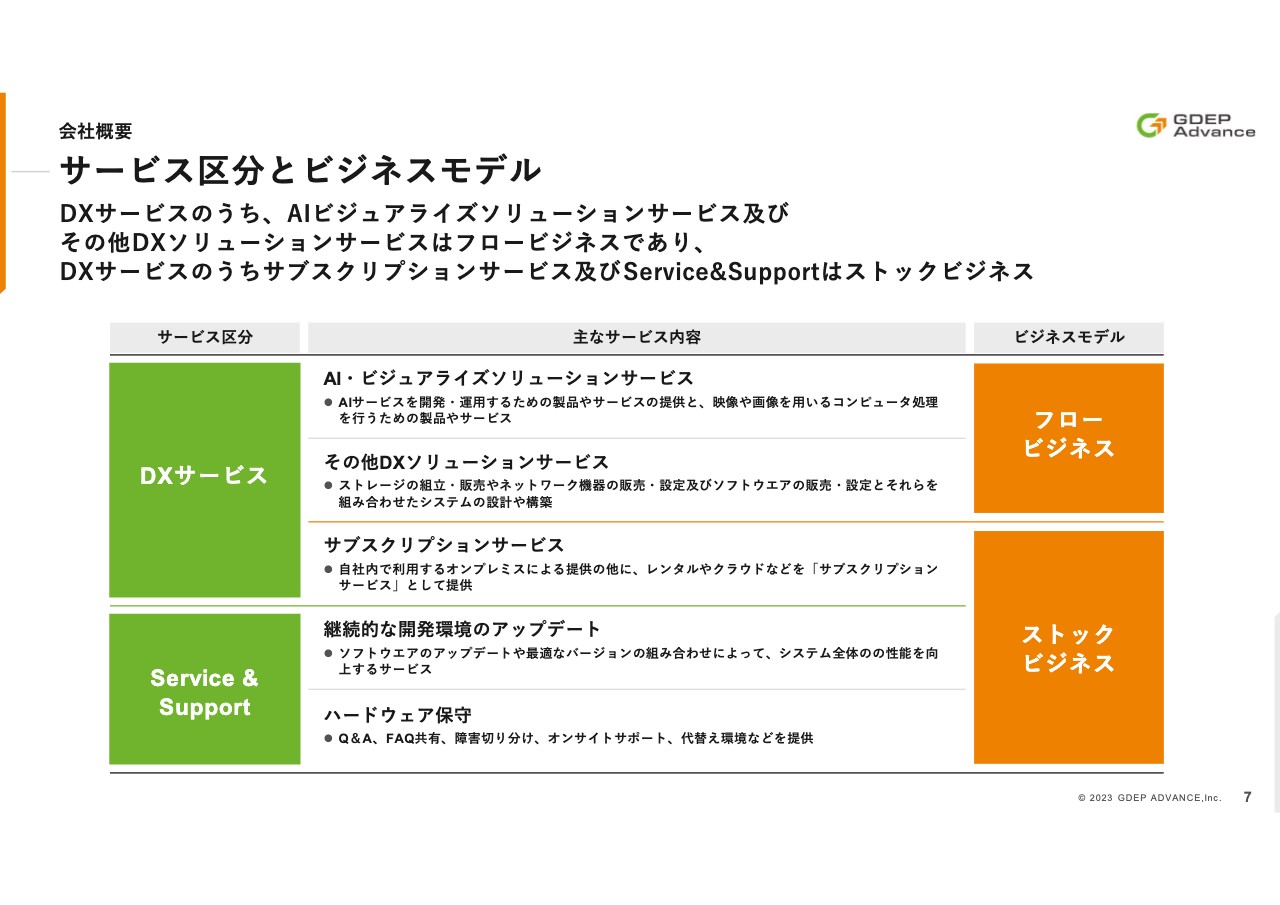

サービス区分とビジネスモデル

サービス区分とビジネスモデルです。「DXサービス」の中でも、製品やサービスを販売する「フロービジネス」と、同じ製品やサービスをレンタルやクラウドというかたちでご利用いただく「ストックビジネス」に分かれています。「Service&Support」はすべてストックビジネスに分類しています。

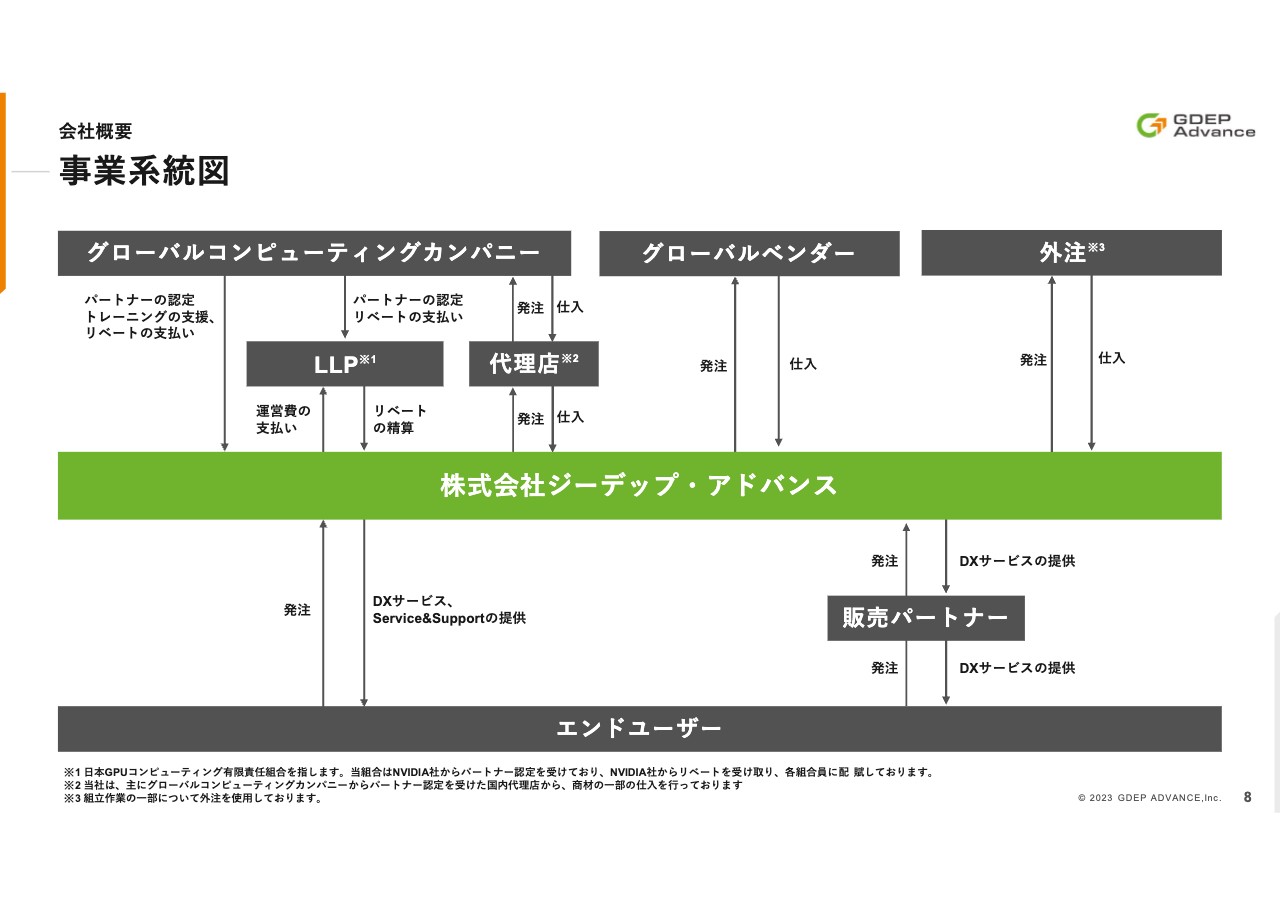

事業系統図

事業系統図です。私どもはNVIDIA社やインテルの代理店ではなく、認定パートナーという立ち位置にいます。

代理店の役割としては、NVIDIA社やインテルのようなプロセッサメーカーから製品を輸入し、在庫や物流を担っています。一方で、私ども認定パートナーは製品に対する知見を持って、お客さまに適切なご提案や、運用の支援などを行う役割を担っています。

事例紹介①

私どものビジネスについて、具体的な事例を用いてご説明します。

Infervison JAPANは、医療画像診断のアプリケーション開発を行っている中国のAIスタートアップ企業です。彼らは2020年に、肺のCT画像から新型コロナウイルスの医療画像診断を行うアプリケーションを開発しました。

このアプリケーションを中国、アメリカ、日本で展開するにあたり、アメリカでは市販のパソコンに自社のアプリケーションを搭載して病院や研究機関に納入していました。しかし、日本市場ではより高速で静音性が高く、なおかつ安定動作するシステムに搭載したいということで、私どもにご相談をいただきました。

これに対して、私どもはNVIDIA社のGPUに対する知見を豊富に持っていたため、最新のGPUを用いたAI用のエッジデバイスと推論デバイスを、当社のグローバルパートナーである台湾の会社と一緒に共同開発し試作を提供したところ、アメリカで使用していたパソコンの約36倍という高速処理が実現しました。さらに静音性も高いということで採用いただき、国内約10ヶ所の大学研究機関や利用機関に納入しました。

先ほどご説明したように、私どもはこの課題解決の工程を「システムインキュベーション」と呼んでいます。Infervison JAPANのケースで言えば、「NVIDIA社のどのGPUを何枚搭載し、どのバージョンのソフトウェアもしくはミドルウェアを実装するか」「安定動作させるための電源規格や冷却機構をどうするか」などを台湾のベンダーと一緒に企画開発する工程が、私どもの独自性であり、いわゆる「システムインキュベーション」に当たります。

私どものビジネスは、とある課題でインキュベート(孵化)した知見を、同様の課題をお持ちのお客さまに対してセミオーダーで提供できる特徴があります。

今回の事例では、AI診断用の端末が「Inference BOX」という名称で一般販売されました。例えばコンサートやスポーツイベントの入場ゲートで使用する顔認証や監視カメラ、人流解析などの端末として社会実装されています。この工程を私どもは「システムインキュベーション」と呼んでいます。

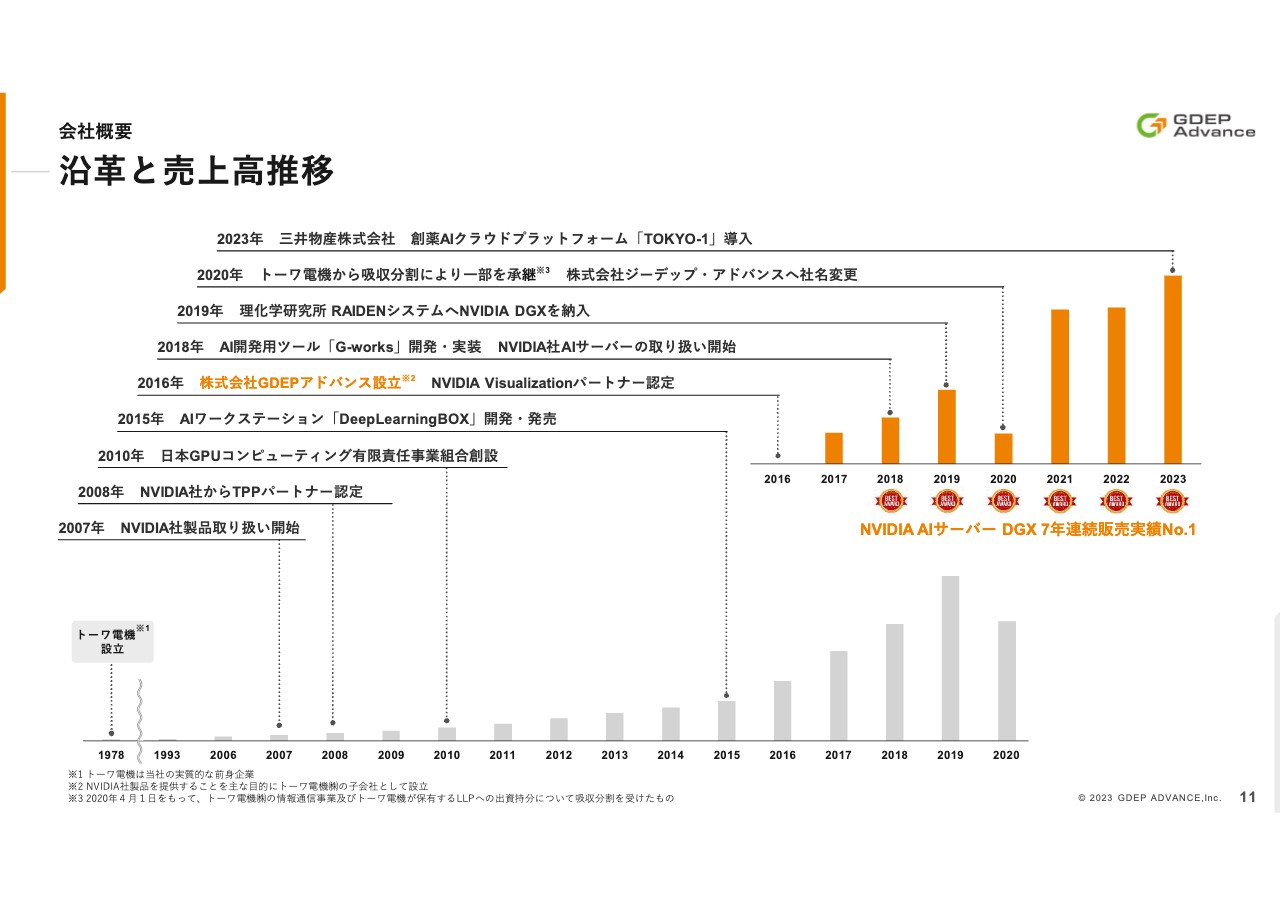

沿革と売上高推移

沿革と売上高の推移になります。私どもの前身は、1978年に創業したトーワ電機株式会社の情報通信部門です。2007年よりNVIDIA社の製品を取り扱い始め、NVIDIA社とともに日本でのマーケットの開拓を行ってきたため、国内でも最もつながりの深いパートナーになります。

2020年には経営資源の選択と集中、そして業務効率化のためにトーワ電機の情報通信部門を当社へ事業譲渡しています。NVIDIA社がAIを主戦場にシフトしていく中で、私どもも順調に業績を伸ばしてきた経緯があります。

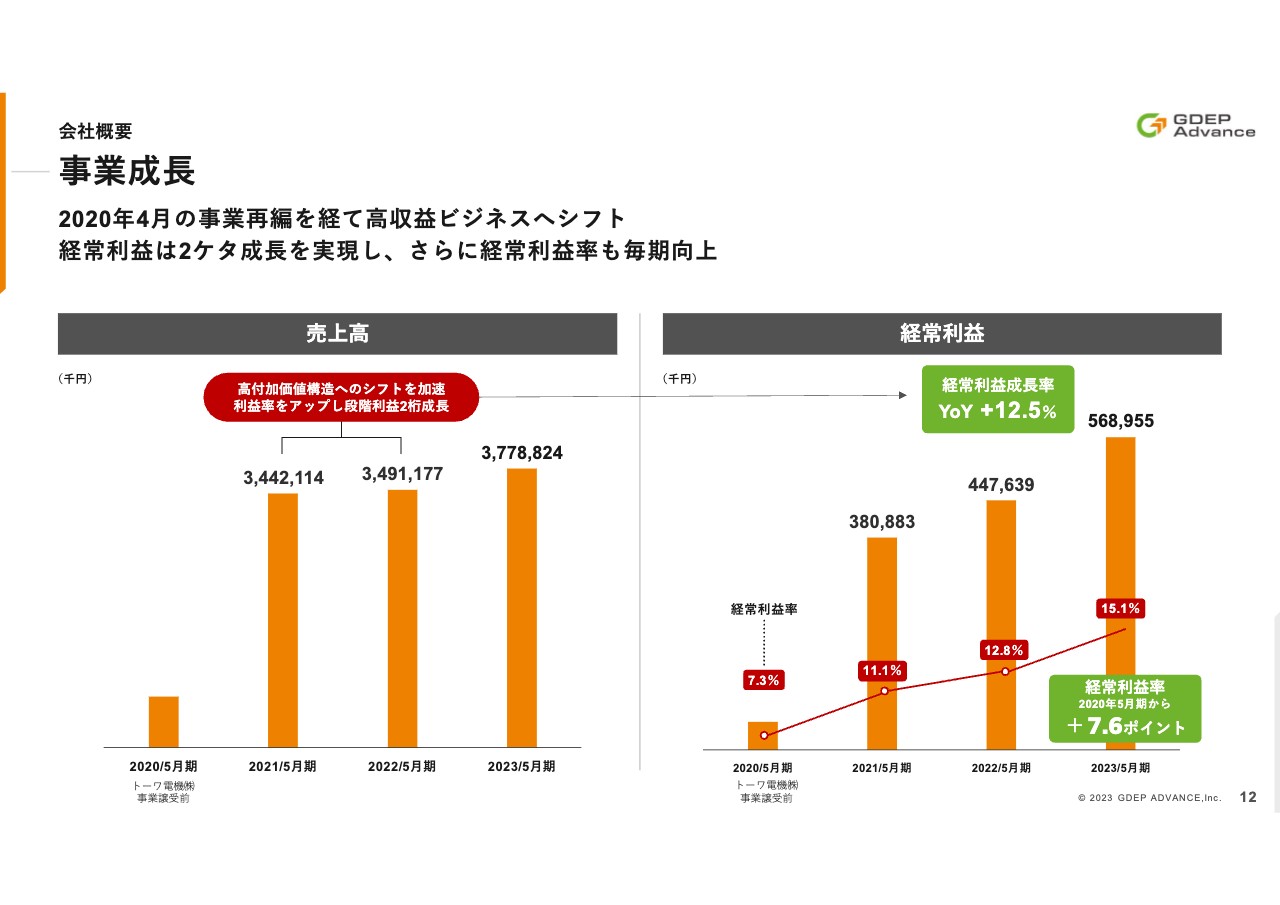

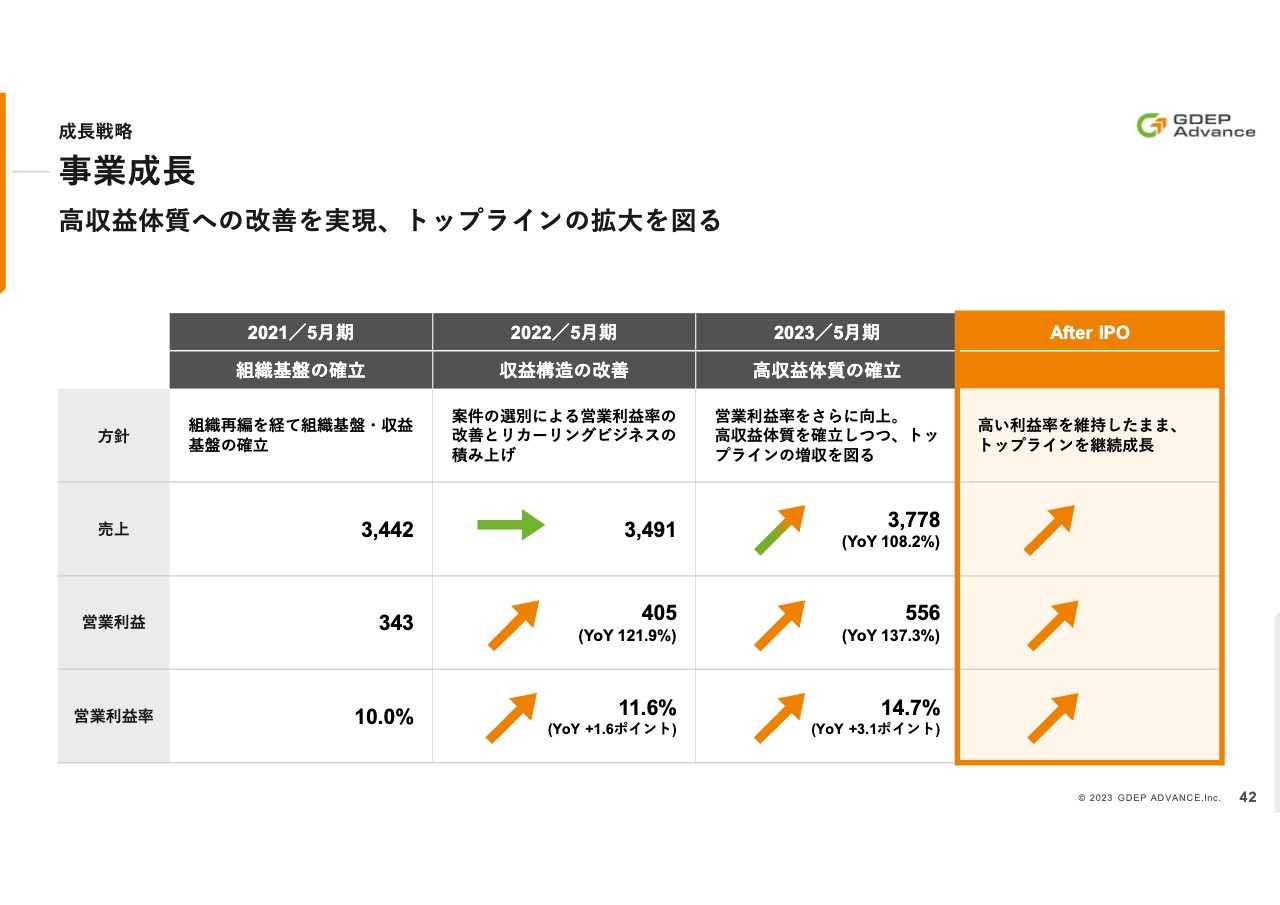

事業成長

直近の業績に関するご説明です。私どもがIPOを目指し始めた2019年より3年間は、収益体質の改善を最優先に取り組んできました。

具体的には、製品の模倣困難性を高め内部知見が蓄積できるような案件や、PoC(Proof of Concept:概念実証)のみならず実装フェーズまでお客さまと伴走できる案件など、より付加価値の高い商談を選択して取り込んできました。

その結果、トップラインは微増で推移していましたが、経常利益の利益率は3年間で7.6ポイント改善し、利益額も毎期2桁成長しています。新型コロナウイルスや為替の変動による円安などのネガティブな要因があった中でも、高収益体質がしっかりと定着してきていることがおわかりいただけると思います。

来期以降においても、いっそうの増収増益、かつさらなる各段階利益率の改善を図っていきます。

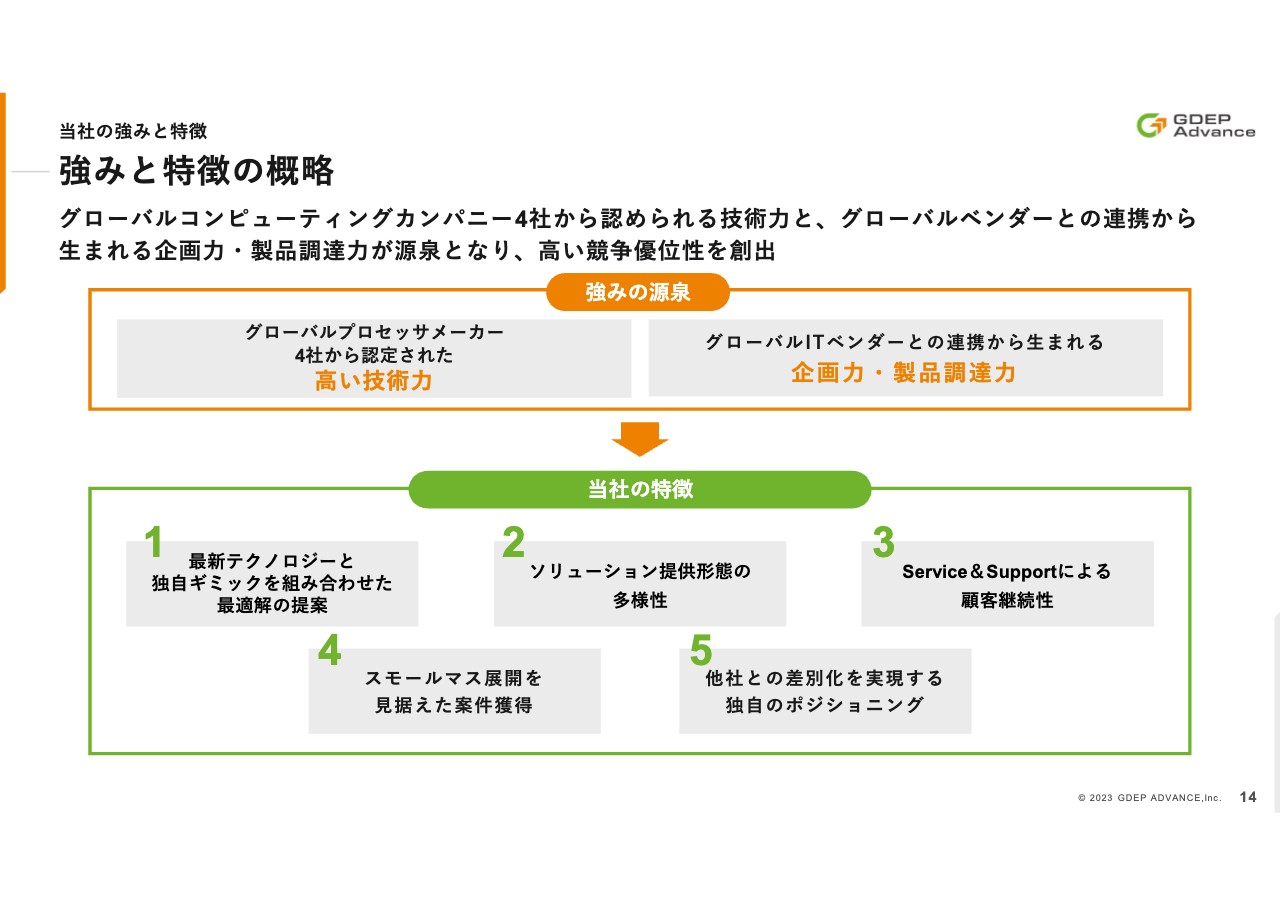

強みと特徴の概略

私どもの強みと特徴についてご説明します。当社の強みの源泉の1つ目は、NVIDIA社をはじめとするグローバルコンピューティングカンパニー4社から認定を受けている、高い技術力です。現在、NVIDIA社、インテル、AMD、AMDザイリンクスの4社から認定を受けているのは、国内では当社のみです。

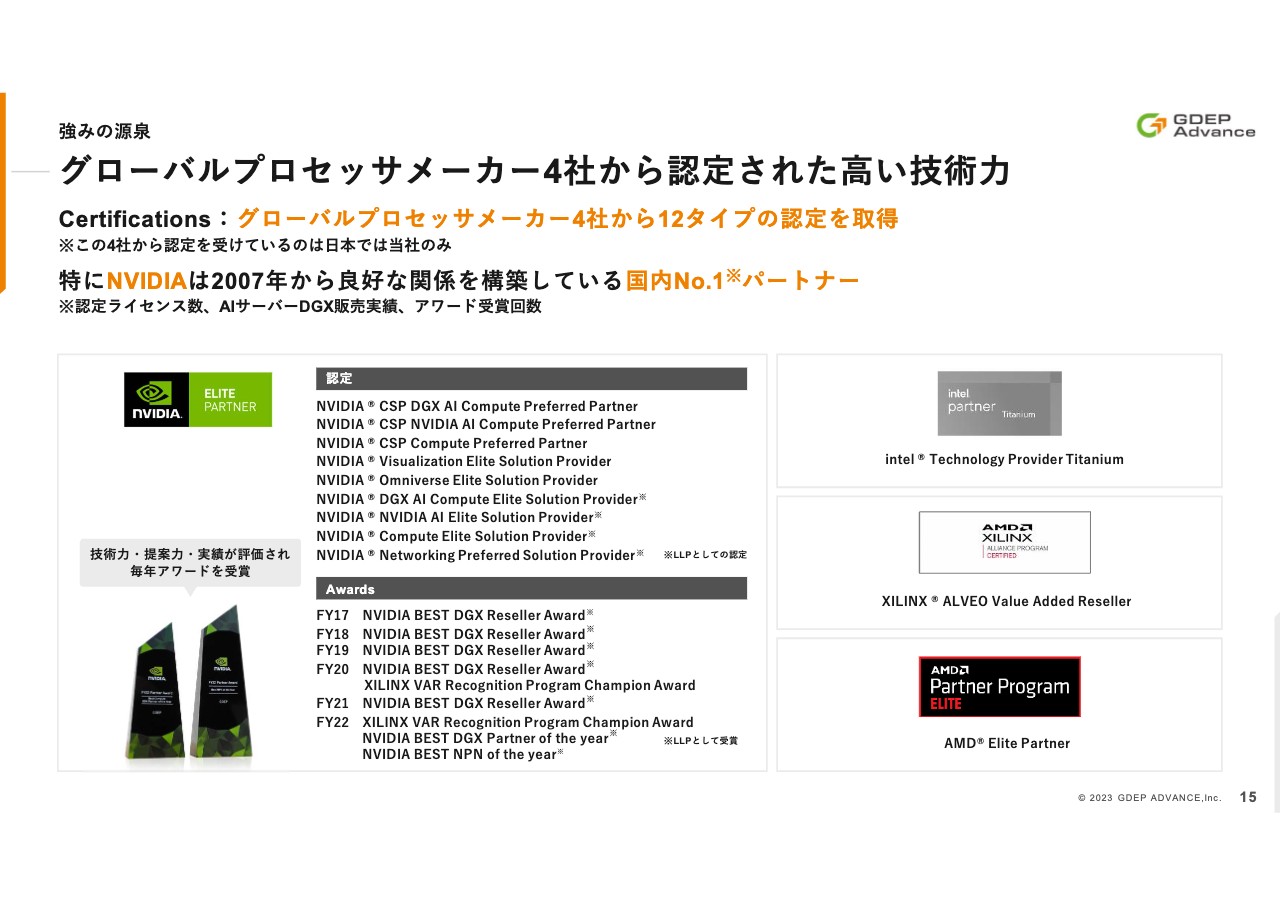

グローバルプロセッサメーカー4社から認定された高い技術力

特にNVIDIA社とは、現時点で国内最多の9タイプのパートナー認定と6回の受賞歴を有しています。また同社のAIサーバーの国内販売実績においても7年連続で国内1位となっており、名実ともに国内No.1のNVIDIAパートナーというポジションを獲得しています。

NVIDIA Best NPN Award を2023年も受賞

今年7月3日に「Best Infrastructure Partner of the Year」「Best NPN of the Year」の2つを受賞しました。「Best Infrastructure Partner of the Year」は、GPUカードからAIサーバーまでNVIDIA社の製品を十分に熟知し、お客さまに的確なご提案ができるスキルを有し、かつ販売実績も国内No.1であることが高く評価されるアワードです。

「Best NPN of the Year」は昨年設立されたアワードです。6月末現在で約80社あるNVIDIA社のすべての国内パートナーの中で、最もビジネス貢献度が高いパートナーとして認定された会社に贈られるアワードで、私どもは2年連続で受賞しました。

グローバルITベンダーとの連携から生まれる企画力・製品調達力

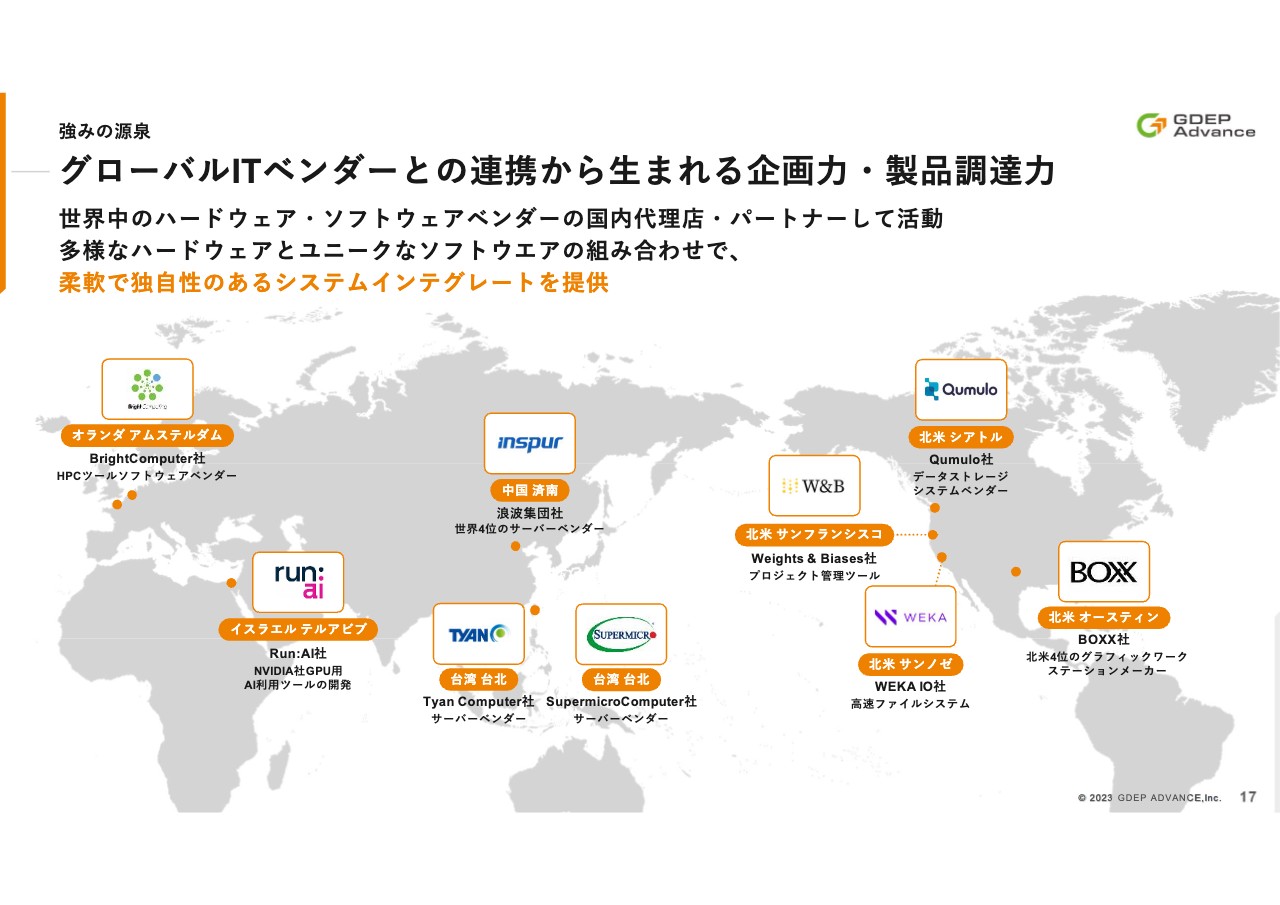

強みの源泉の2つ目は、グローバルITベンダーとの連携と製品調達力です。2023年5月現在、世界各国のソフトウェア・ハードウェアベンダーの国内代理店・パートナーとして活動しています。

台湾のハードウェアベンダーであるTyan Computer社とSuper Micro Computer社は、グローバルサーバーメーカーのOEMで非常に性能の高い製品を製造するスキルを擁している会社です。

また、ソフトウェアベンダーであるイスラエルのRun:AI社や、サンフランシスコのWeights & Biases社は、当社が国内で最初のパートナーです。このような会社との提携により、他社では対応が難しい柔軟でユニークなシステムの構築がタイムリーに提供できる体制を整えています。

1 最新テクノロジーと独自のギミックを組み合わせた最適解の提案

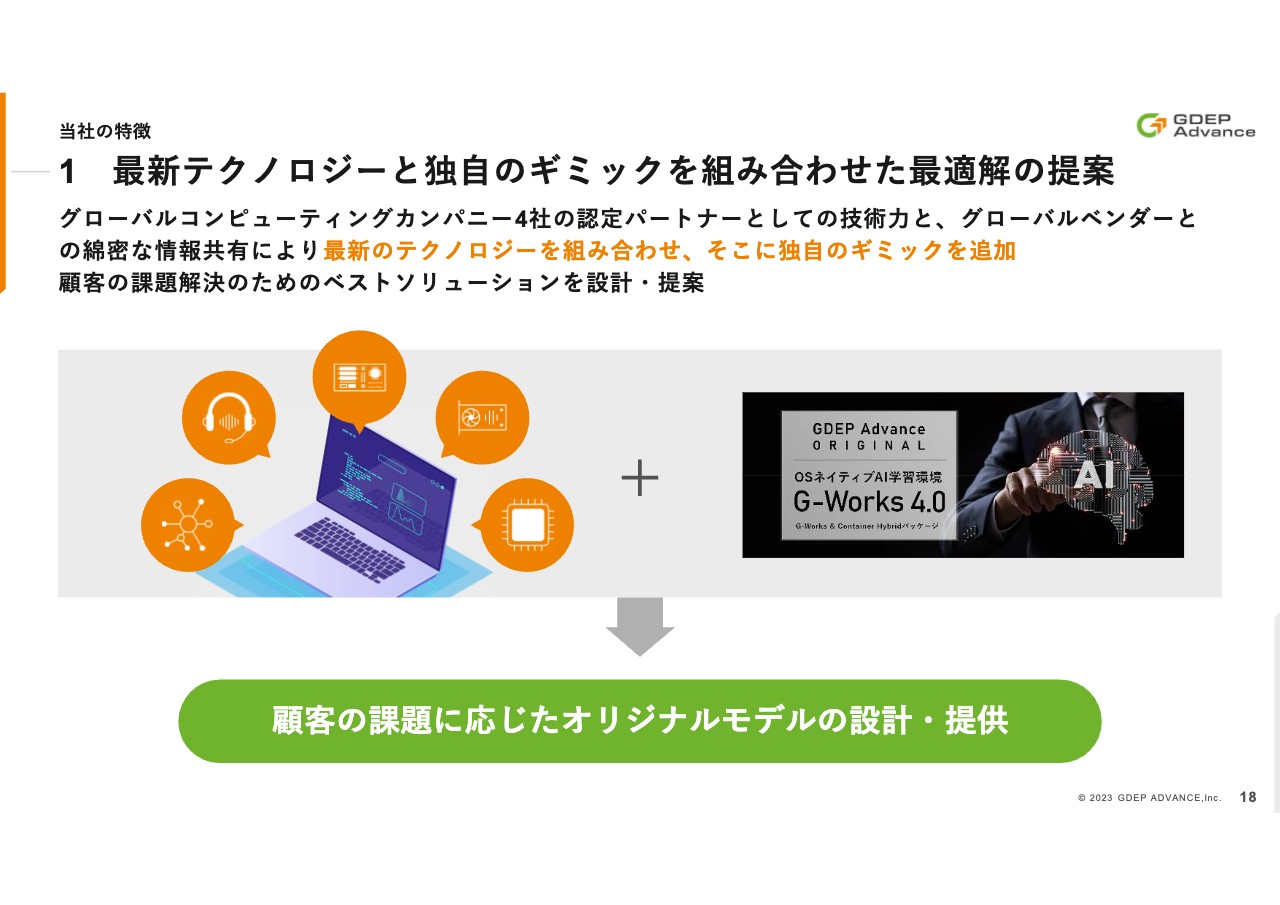

ご説明した2つの強みの源泉から生まれる、当社の特徴についてご説明します。1つ目は、柔軟でユニークな最新のテクノロジーの組み合わせと、それらをより使いやすくするための独自のギミックです。

独自のギミックとは、私どもが独自に開発するソフトウェアツールや、先ほどの事例でもご説明したようなグローバルベンダーと共同開発するハードウェア的な仕掛けです。これらは当社のソリューションの独自性と模倣困難性を高め、高い収益性を実現しています。

2 ソリューション提供形態の多様性(1/2)

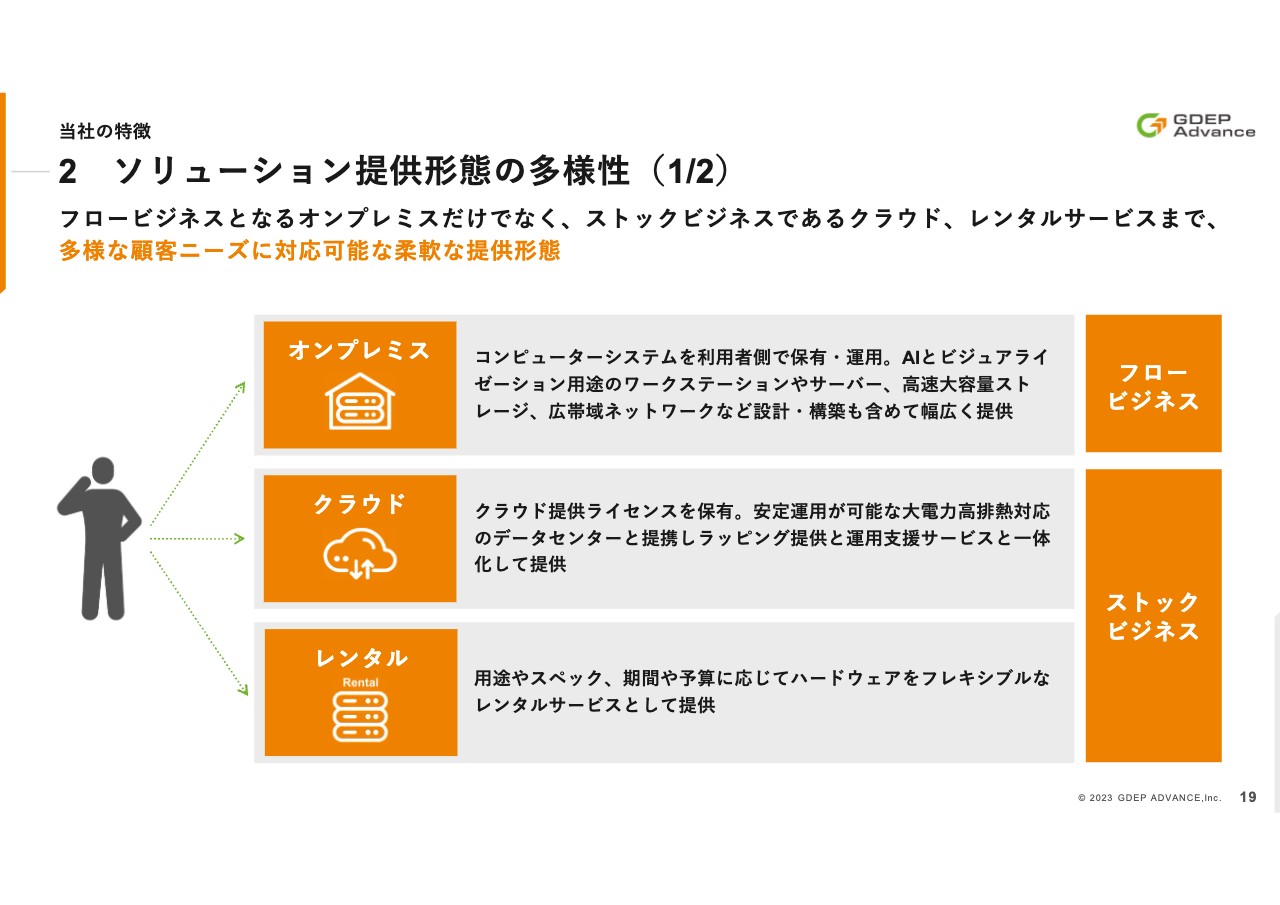

2つ目の特徴は、提供形態の多様性です。一般的なオンプレミスという提供形態だけではなく、クラウドやレンタルサービスなど、お客さまのご予算や利用時期に合わせて柔軟に計算リソースを提供できるライセンスを有しています。

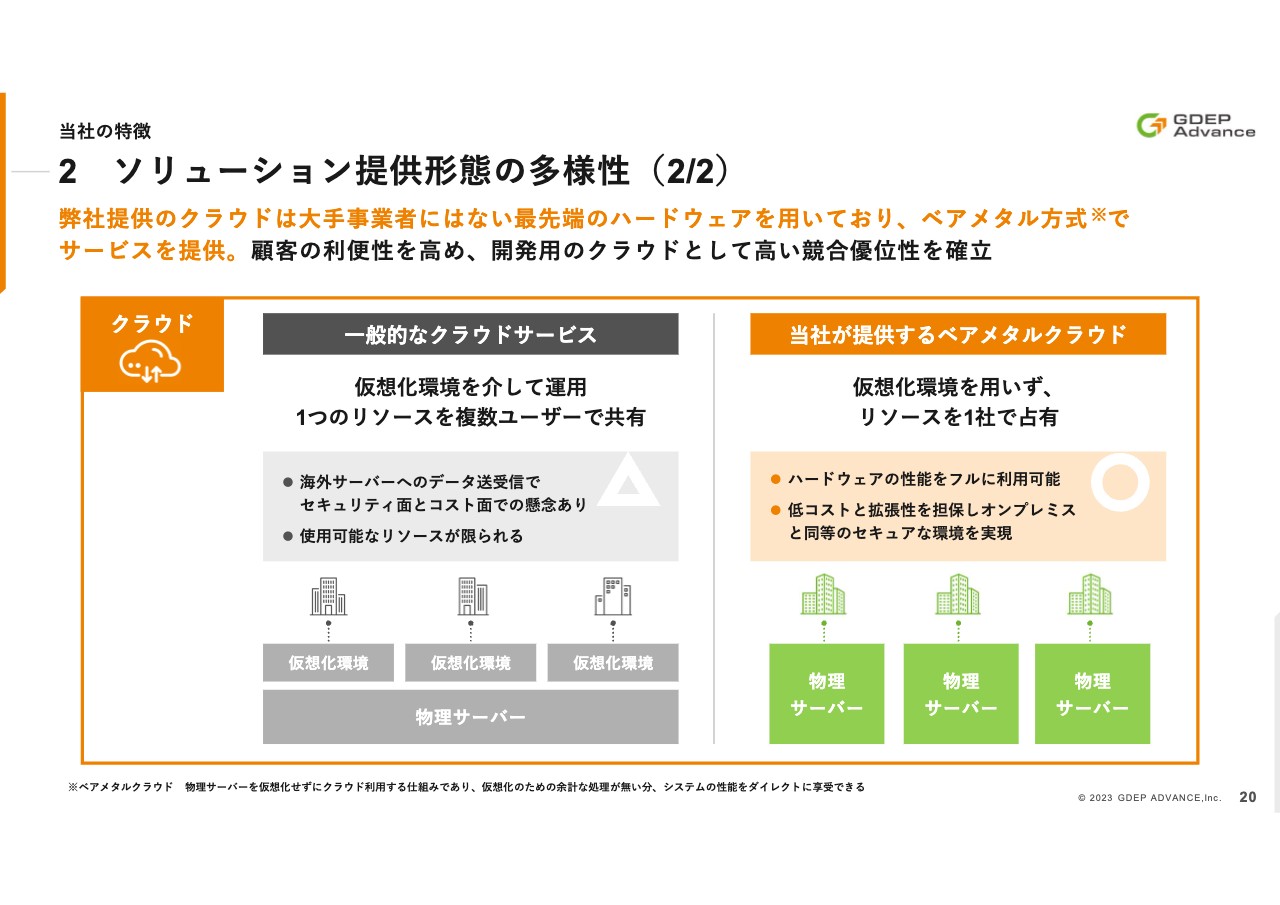

2 ソリューション提供形態の多様性(2/2)

特に私どものクラウドは「ベアメタルクラウド」という方式を取っています。メジャーなクラウドベンダーが提供するような仮想化環境を用いておらず、1ユーザーにつき最新のNVIDIA社製AIサーバーを丸々1台提供する方式を取っています。これにより安全かつ高性能なリモート環境を実現しています。

3 Service&Supportによる顧客継続性

3つ目の特徴は、「Service&Support」による顧客の囲い込みです。私どもの「Service&Support」は単なる機器の保守・メンテナンスではなく、エンジニアがソフトウェアのアップデートやバージョンの組み合わせなどを一つひとつ検証し、どのバージョンの組み合わせ、もしくはどのアップデートが最適かという最適値を見つけ、ハードウェアを変えることなく演算性能を向上させるサービスです。

一つひとつの組み合わせのベンチマークを取得して最適値を探し出し、お客さまにその情報を提供し、なおかつお客さまの環境も適時アップデートできることが、当社の「Service&Support」の特徴の1つになっています。

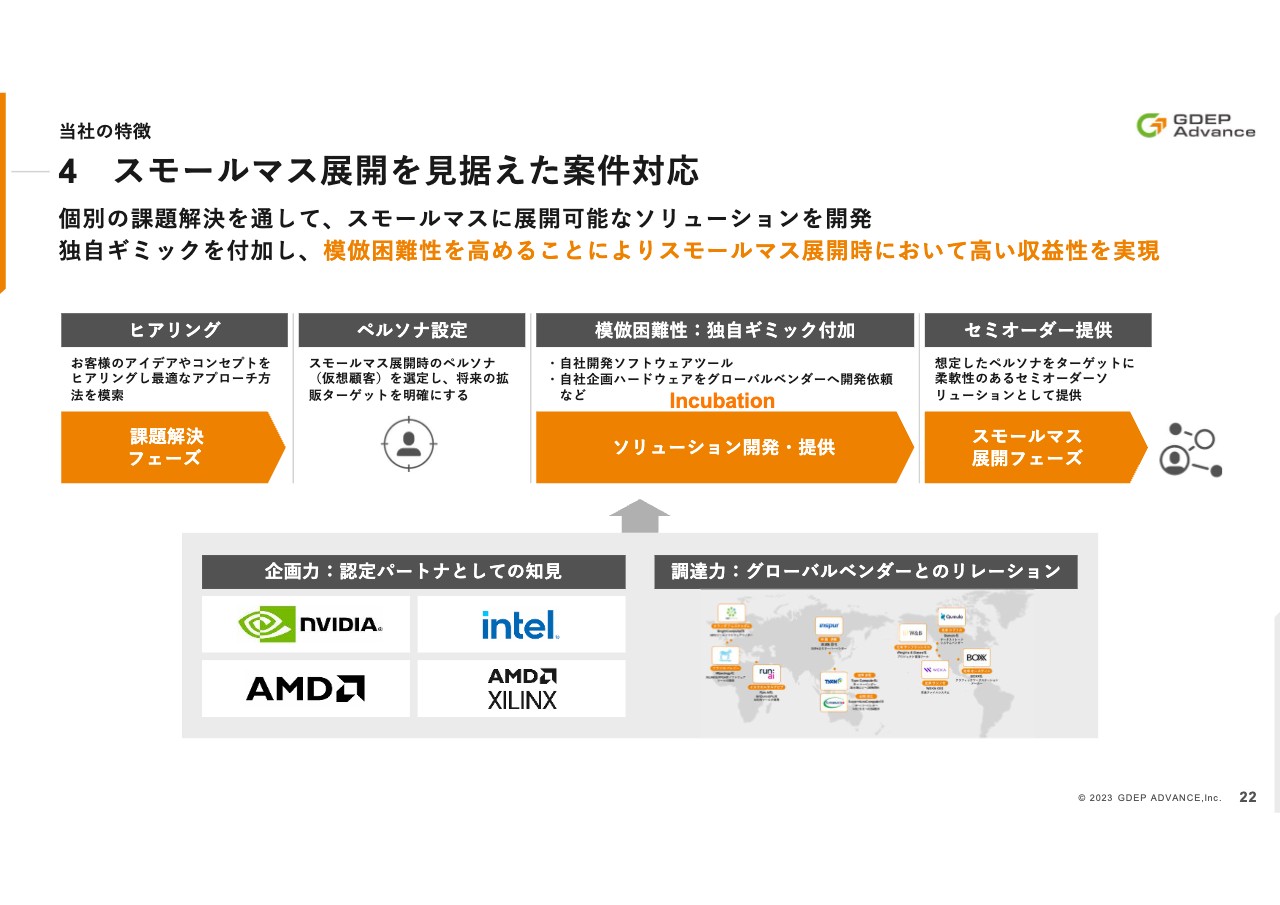

4 スモールマス展開を見据えた案件対応

4つ目の特徴は、スモールマス展開を見据えた案件獲得です。先ほどの事例でご紹介したとおり、個別の課題解決だけで終わらせず、その成功事例をアウトカムまで持ってくるといった仕組みが社内で体系化されています。

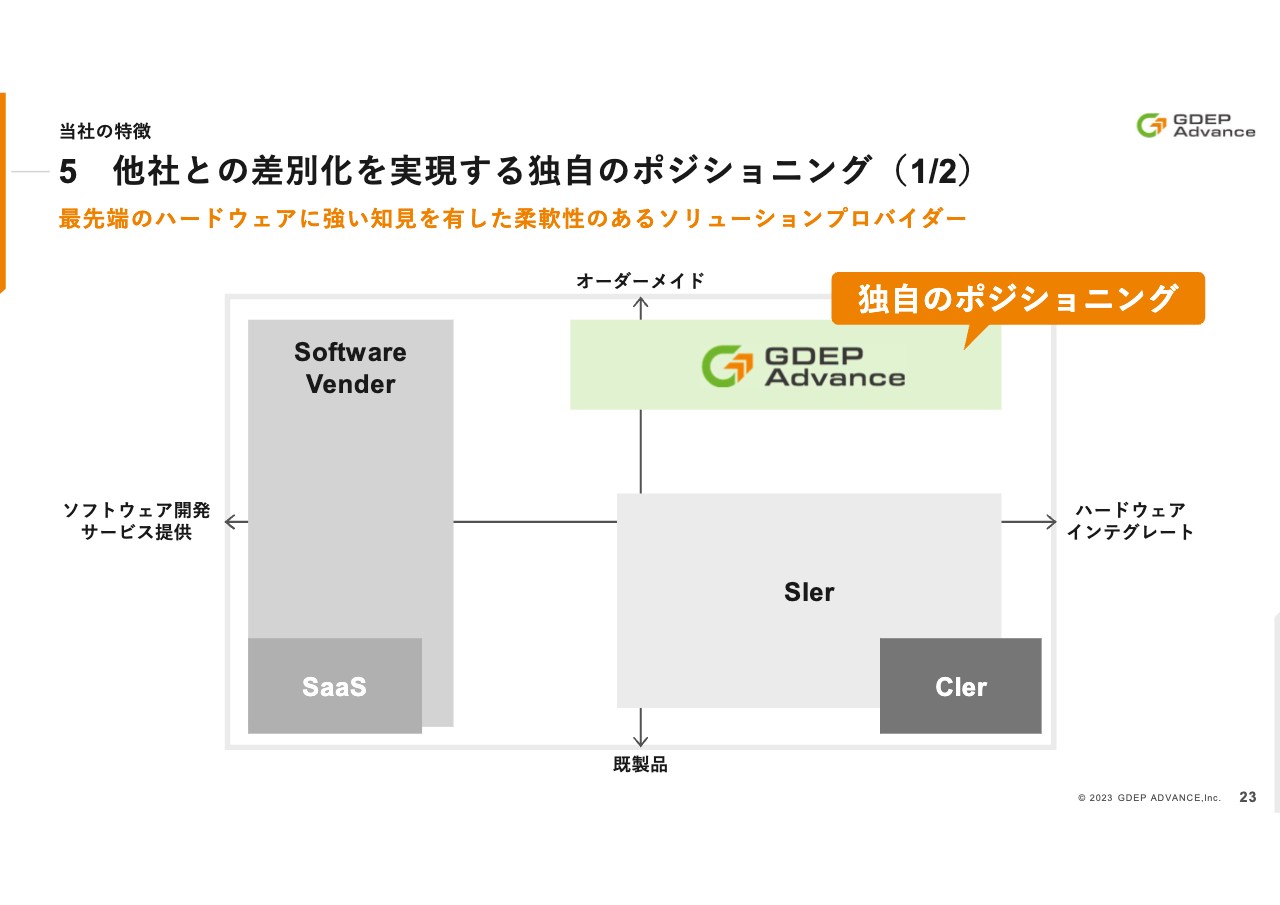

5 他社との差別化を実現する独自のポジショニング(1/2)

5つ目の特徴は、当社独自のポジショニングです。既存のSIerでは既製品を用いてシステムインテグレートを行うため、差別化や模倣困難性といった特徴を出すことが難しく、最終的には価格競争になりがちです。一方で、私どもはこれまでご説明した特徴と強みを活かし、他社と比較しても高い収益性と労働生産性を実現しています。

続いては、2023年5月期の決算内容について、CFOの大橋よりご説明します。

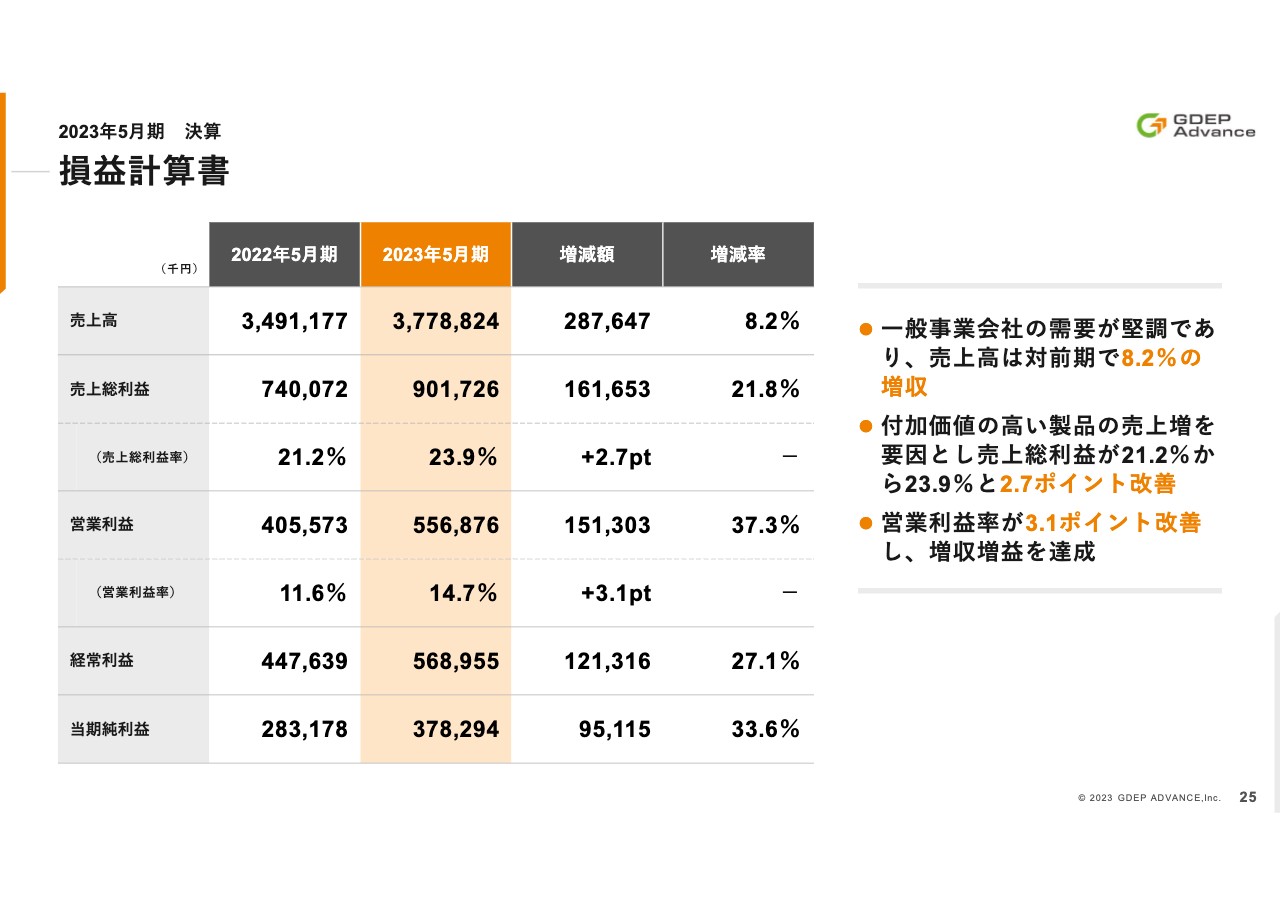

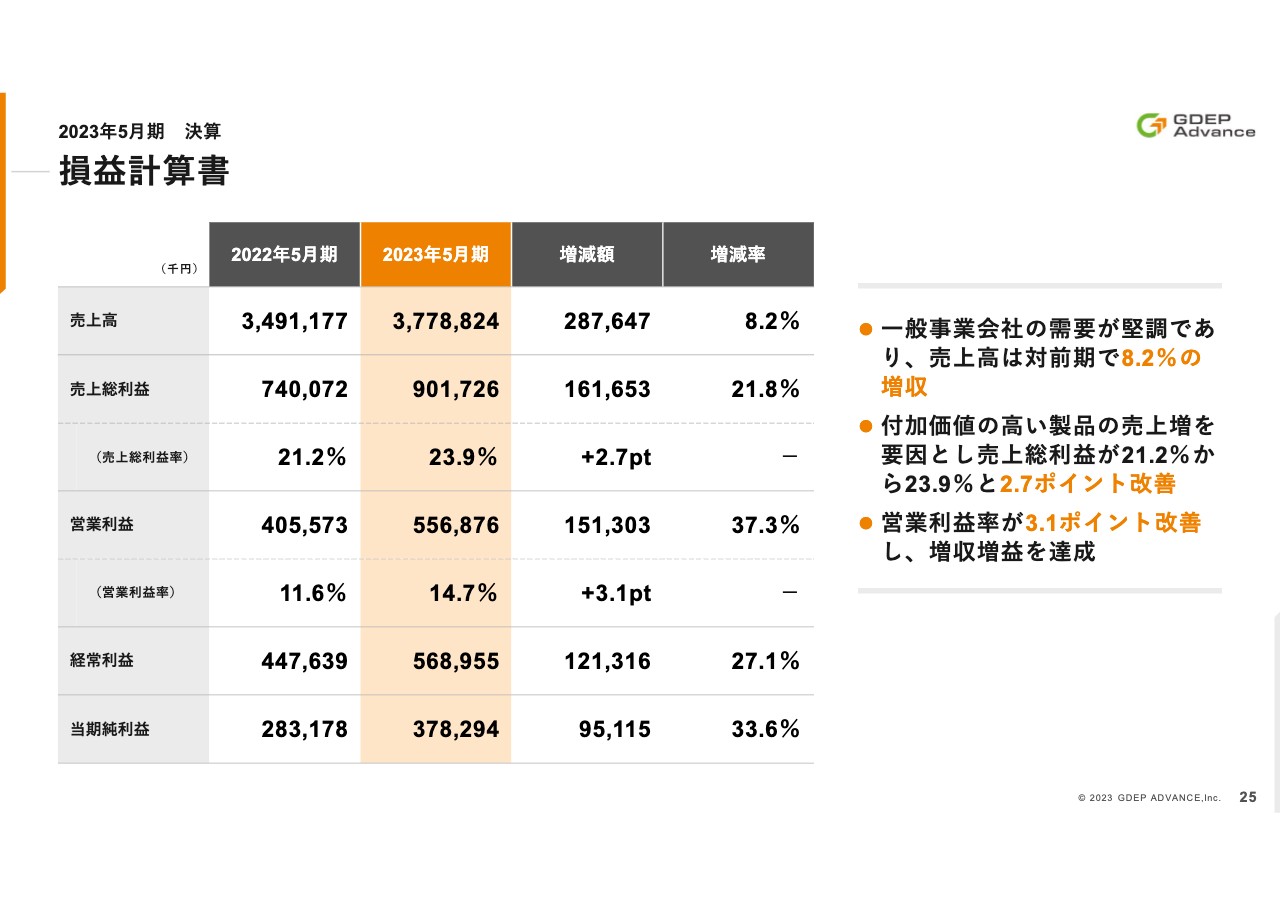

損益計算書

大橋達夫氏(以下、大橋):それでは私より、2023年5月期の決算内容についてご説明します。

損益計算書です。売上高は8.2パーセントの増収だったものの、各段階利益が20パーセント以上の成長率となっています。売上高については、一般事業会社の需要が堅調だったこともあり、前期よりも8.2パーセント増収の37億7,882万4,000円となりました。

売上総利益については、利益率が2.7ポイント改善した結果、21.8パーセント増益の9億172万6,000円となりました。付加価値の高い提案がお客さまに選択された結果、利益率が改善したものと分析しています。

営業利益については、利益率が3.1ポイント改善した結果、37.3パーセント増益の5億5,687万6,000円となりました。管理コストの増加などにより販管費が前期よりも1,000万円程度多く発生していますが、売上総利益の伸びほどは増加していないため、利益率が改善しています。

経常利益については、前期は為替差益が大きく発生したことに対し、当期は為替差益を計上したもののそこまで大きい金額ではなかったこと、IPO関連費用が発生したことにより、27.1パーセント増益の5億6,895万5,000円となりました。

以上の結果から、当期純利益は33.6パーセント増益の3億7,829万4,000円となりました。

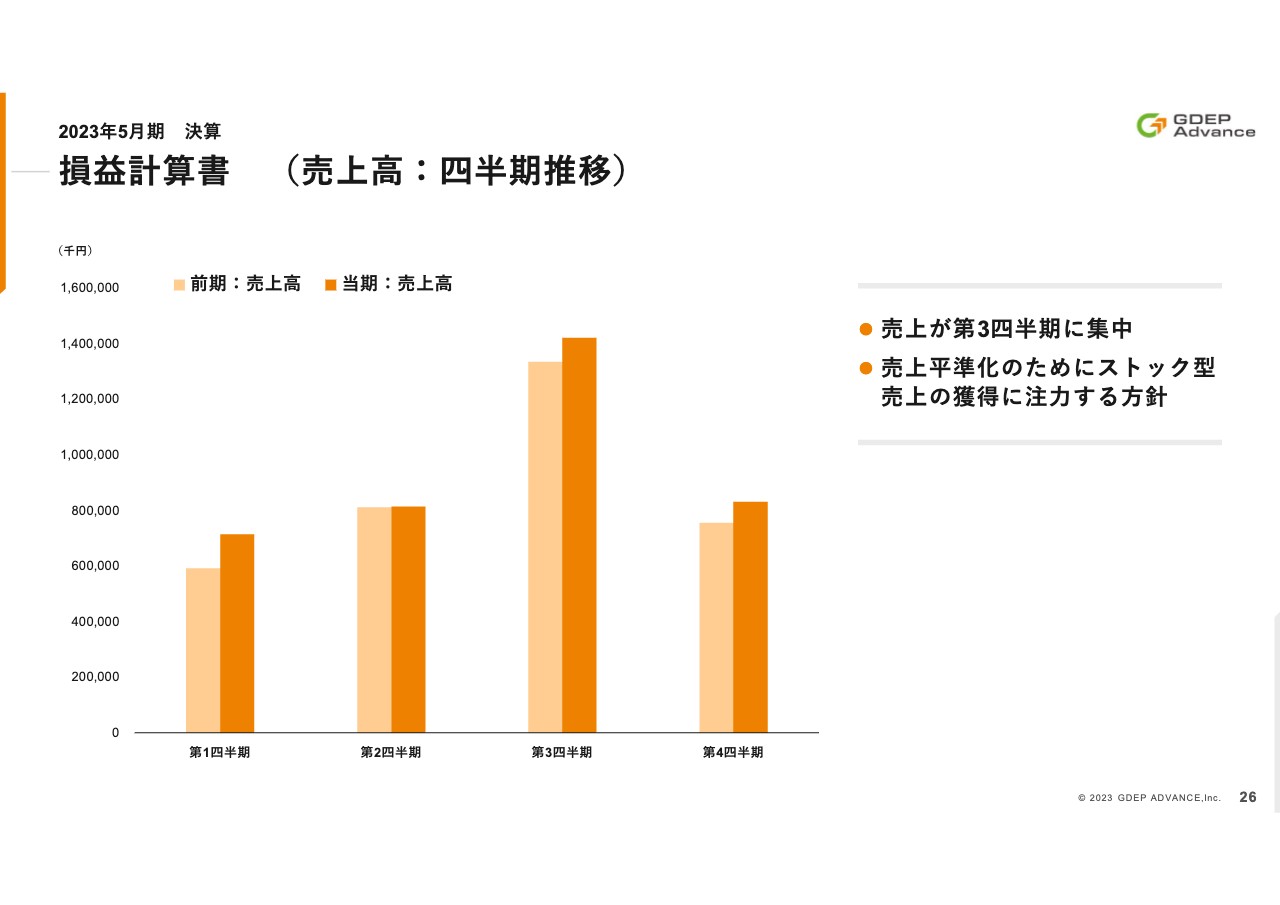

損益計算書(売上高:四半期推移)

売上高の前年同期比を四半期推移でお示ししています。目論見書のリスク情報に記載したとおり、当社の売上高には季節変動性があり、第3四半期に売上が集中しています。要因としては、当社の主なお客さまが国立大学法人や国立研究機関、3月決算の大手企業のため、1月と2月に納期が集中する特徴があります。

売上高の季節変動性については営業上の重要課題と認識しており、ストック売上の獲得に注力することによって平準化を目指していきます。

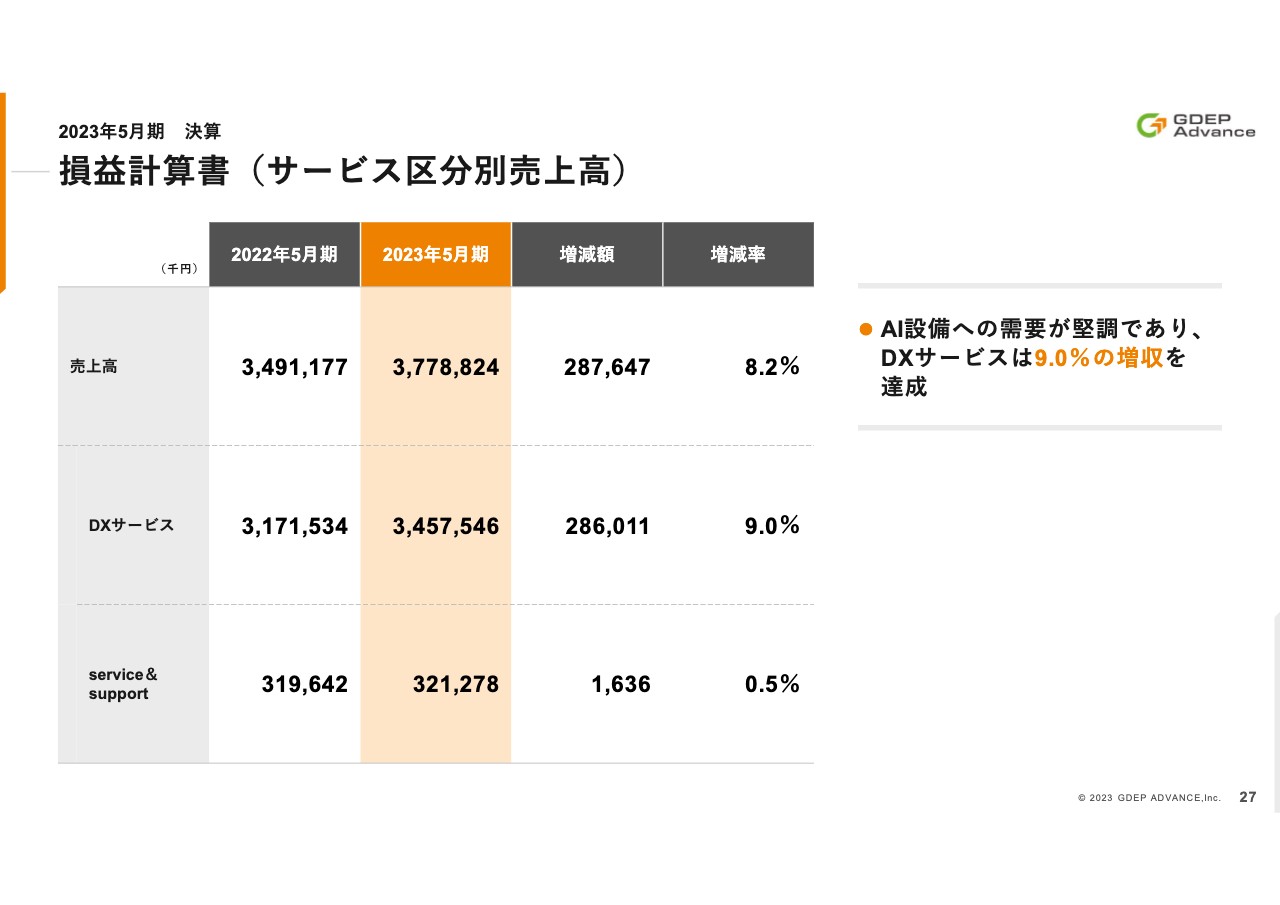

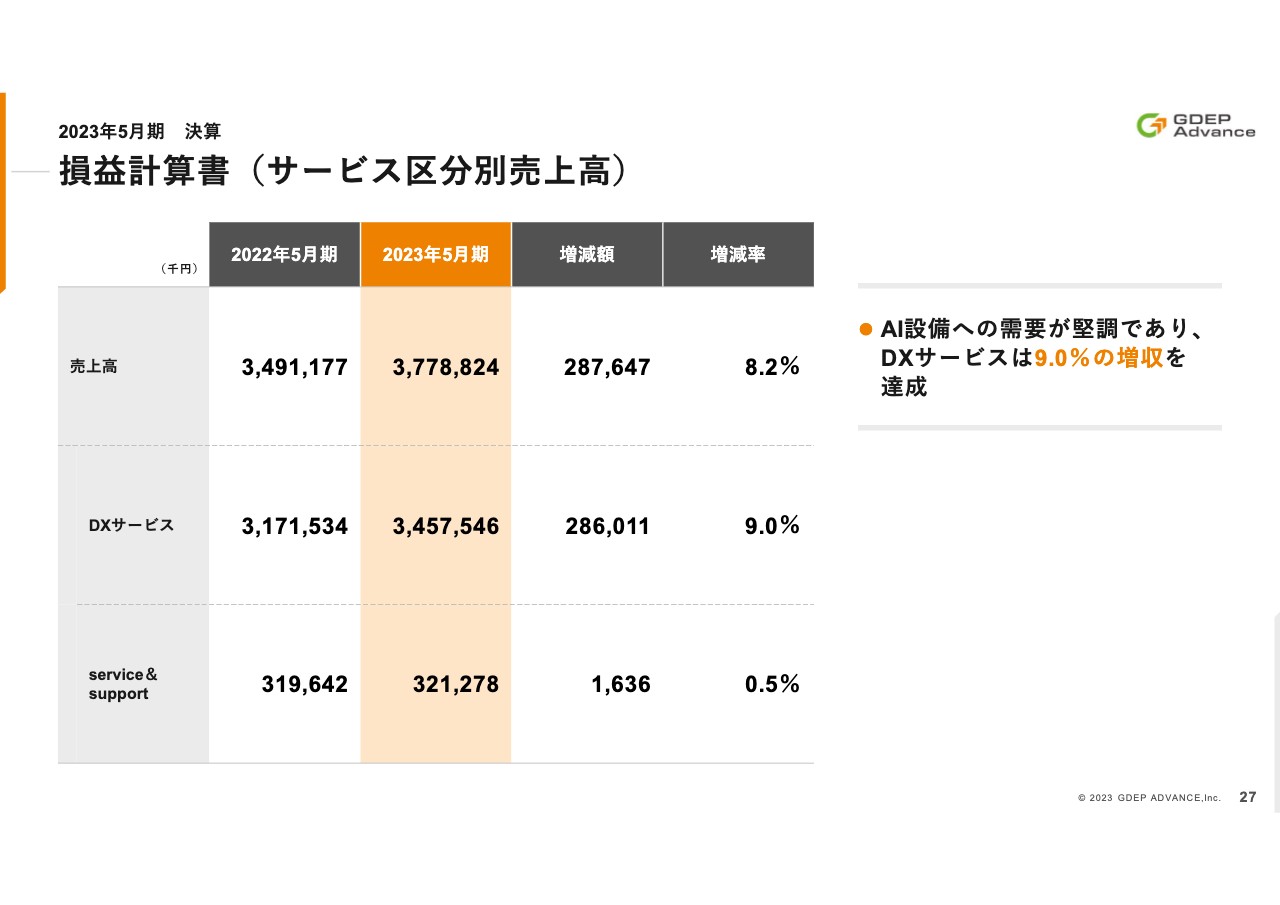

損益計算書(サービス区分別売上高)

サービス区分別売上高のご説明です。DXサービスは前年同期比9.0パーセント増収の34億5,700万円となりました。AI関連の設備投資が堅調であることが要因です。

一方で、「Service&Support」の数字は横ばいになっていますが、こちらは2022年5月期で大型契約が終了した影響によるものです。

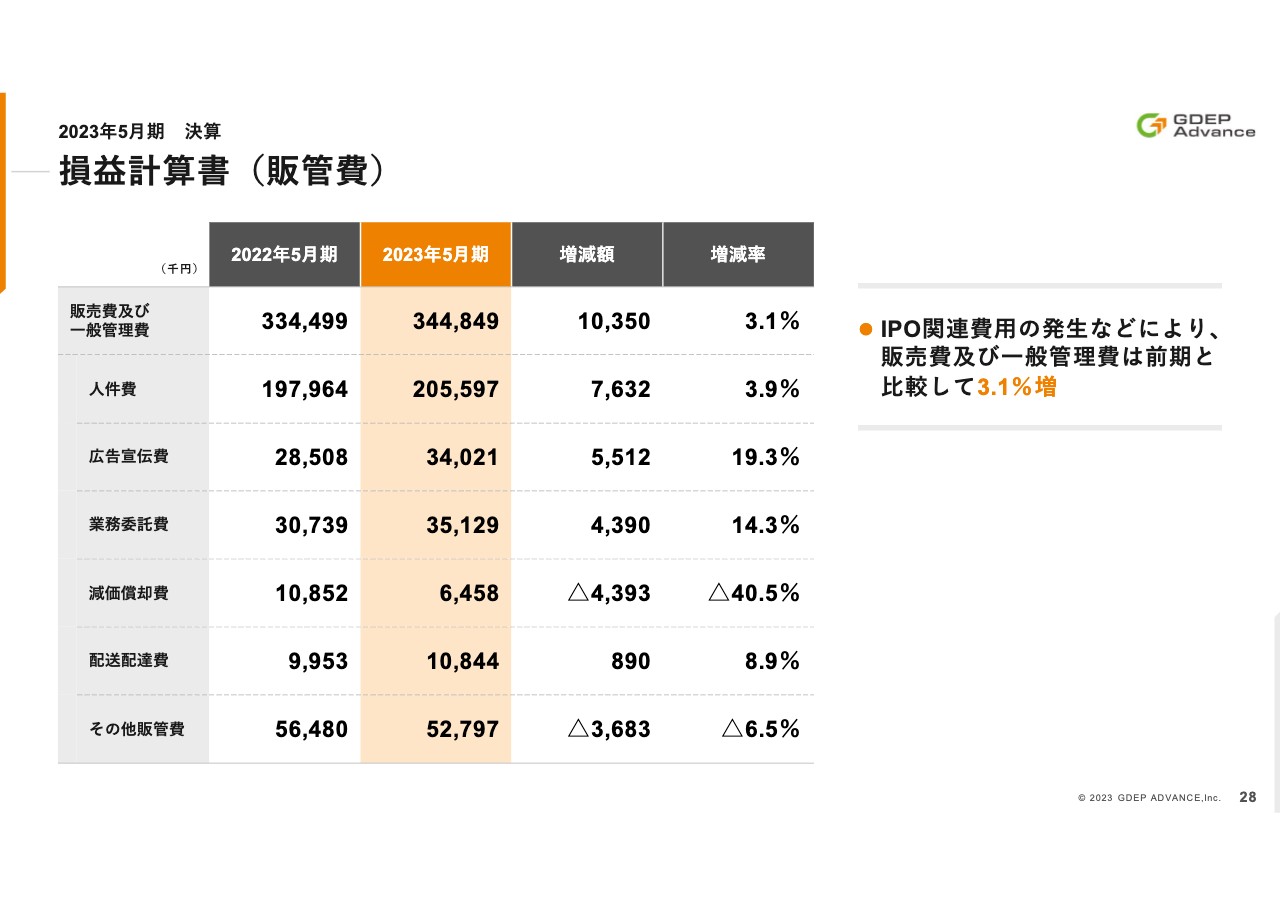

損益計算書(販管費)

販売費および一般管理費に関するご説明です。販管費は、全体で1,000万円の増加となりました。減価償却費は減少したものの、人件費や業務委託費などの管理コストが増加しています。

販管費については、ほぼ固定費という構造になっているため、売上総利益が伸びた結果として、営業利益率が改善しています。

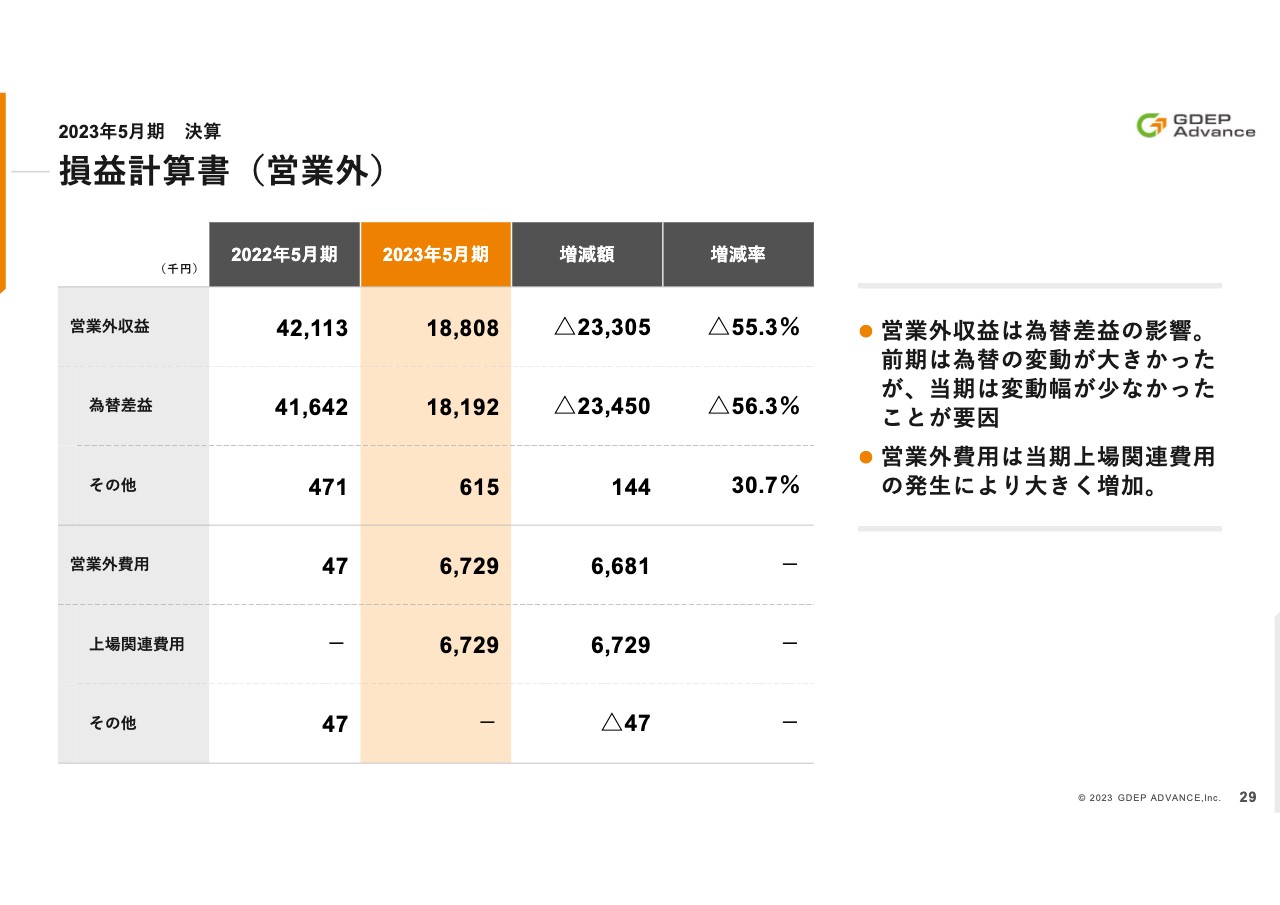

損益計算書(営業外)

営業外損益のご説明です。まず、営業外収益は前年同期比55.3パーセント減益の1,880万8,000円となりました。前期の為替差益が4,164万2,000円に対して、当期は1,819万2,000円だったことが大きな要因です。

前期のドル円の為替相場はボラティリティが大きかったことに対し、当期はボックスレンジだったことが影響していると考えています。一方で、営業外費用は上場関連費用の発生により、前期より672万9,000円増加しています。

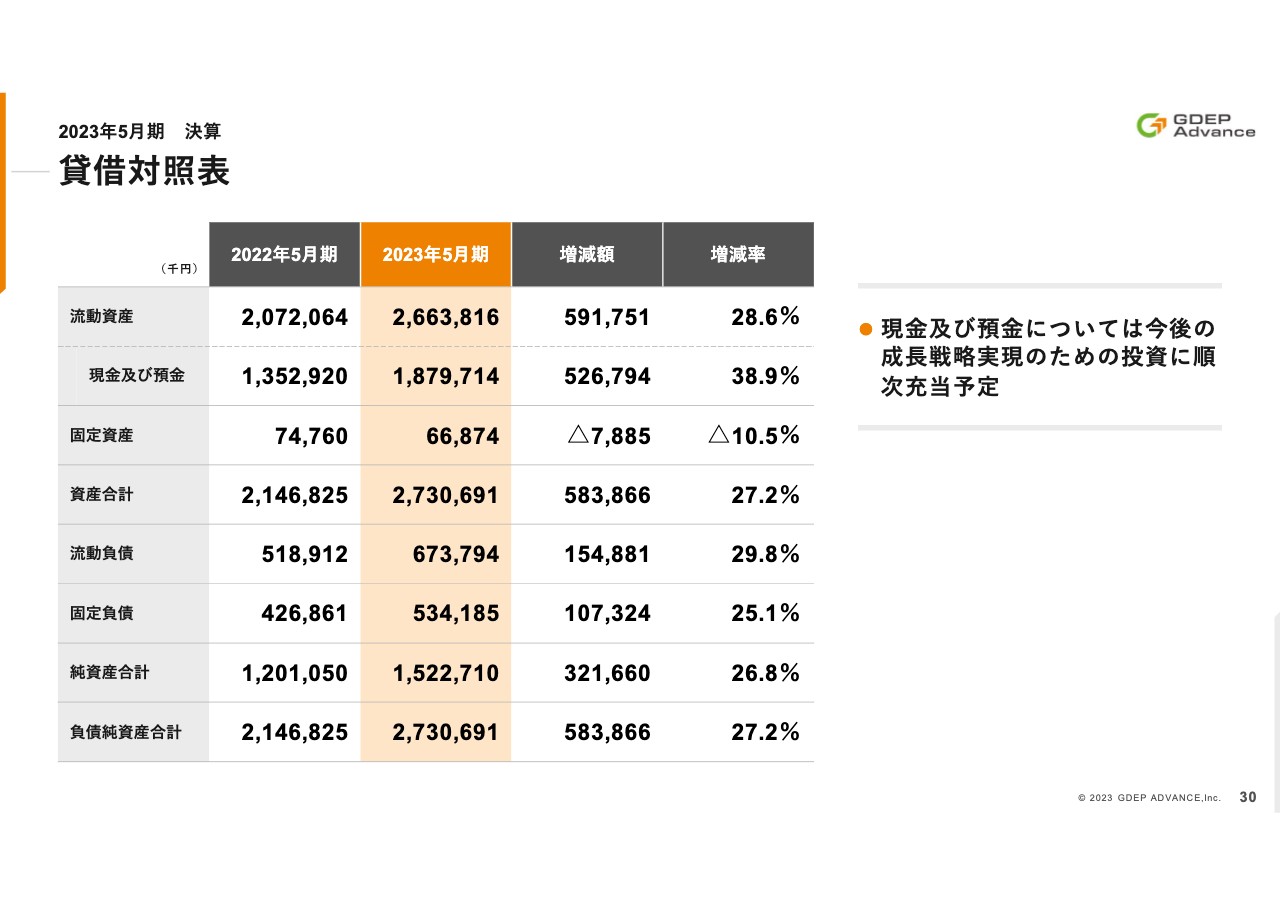

貸借対照表

2023年5月期の貸借対照表のご説明です。流動資産は5億9,175万1,000円増加し、26億6,381万6,000円となりました。主な要因としては、現預金の増加によるものです。現預金については、今後の成長戦略実現のための投資に充当する予定です。

総資産は5億8,386万6,000円増加し、27億3,069万1,000円となりました。流動負債は1億5,488万1,000円、固定負債は1億732万4,000円増加しています。純資産合計は、当期純利益の獲得と配当の支払いにより3億2,166万円増加しました。

以上で、2023年5月期の決算内容のご説明を終了します。

業績予想(2024年5月期)

2024年5月期の業績予想のご説明となります。

売上高は11.1パーセントの増収を予想しています。AI関連のシステム投資の需要が引き続き堅調であるため、このような数字の予想となっています。

売上総利益については、さらに付加価値の高い提案を行い、利益率を改善させることによって13.0パーセントの増益を予想しています。

営業利益については、設備投資等により販管費が3,900万円増加する見込みであるものの、売上総利益の増加の影響が大きく、14.0パーセントの増益を予想しています。経常利益については、IPO関連費用2,200万円が発生する見込みのため、7.7パーセントの増益、当期純利益は5.6パーセントの増益予想となっています。

業績予想(サービス区分別売上高)

続いて、サービス区分別の売上高予想のご説明です。DXサービス売上は、AI関連のシステム投資の需要が堅調なため、11.7パーセントの増収を見込んでいます。また、ストック型売上の獲得に注力する方針のもと、「Service&Support」は5.5パーセントの増収を見込んでいます。

なお、フロー売上の期末時点における受注残高を比較すると、前期よりも41.6パーセント増加しているため、足元の状況は堅調と言える結果になっています。

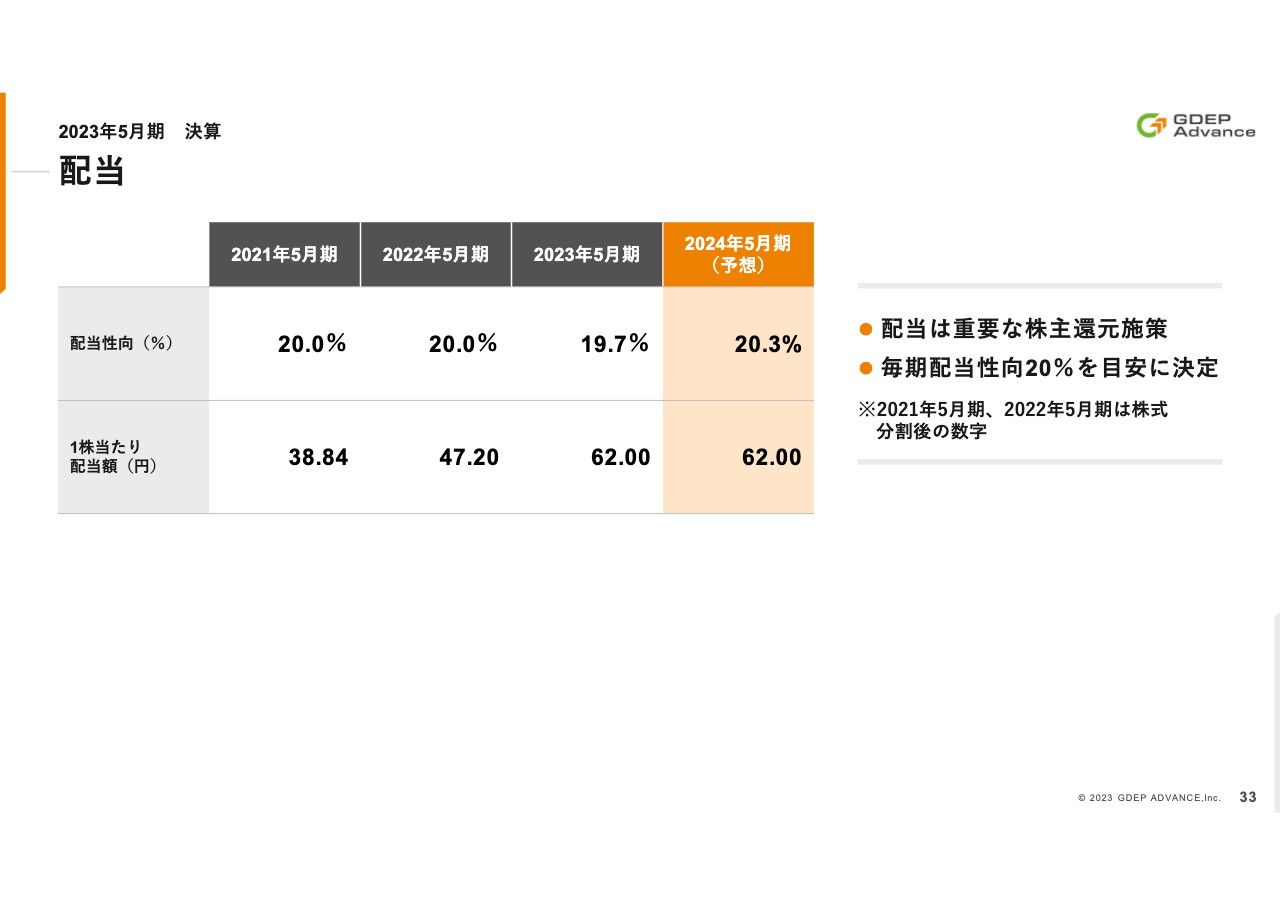

配当

配当についてのご説明です。当社では、現時点では配当性向20パーセントを目安に、配当額を決定しています。2024年5月期においても、配当性向20.3パーセントとなる1株62円の配当を予想しています。今後はこの配当性向を徐々に上げていく方針を掲げています。

以上で私からのご説明を終了します。

基本戦略

飯野:次に当社の成長戦略についてご説明します。基本戦略としてはご覧の5つで、オレンジ色で示しているのがフロービジネス、緑色はストックビジネスになります。フロービジネス、ストックビジネスにバランスよく注力し、トップラインの拡大を図っていきます。

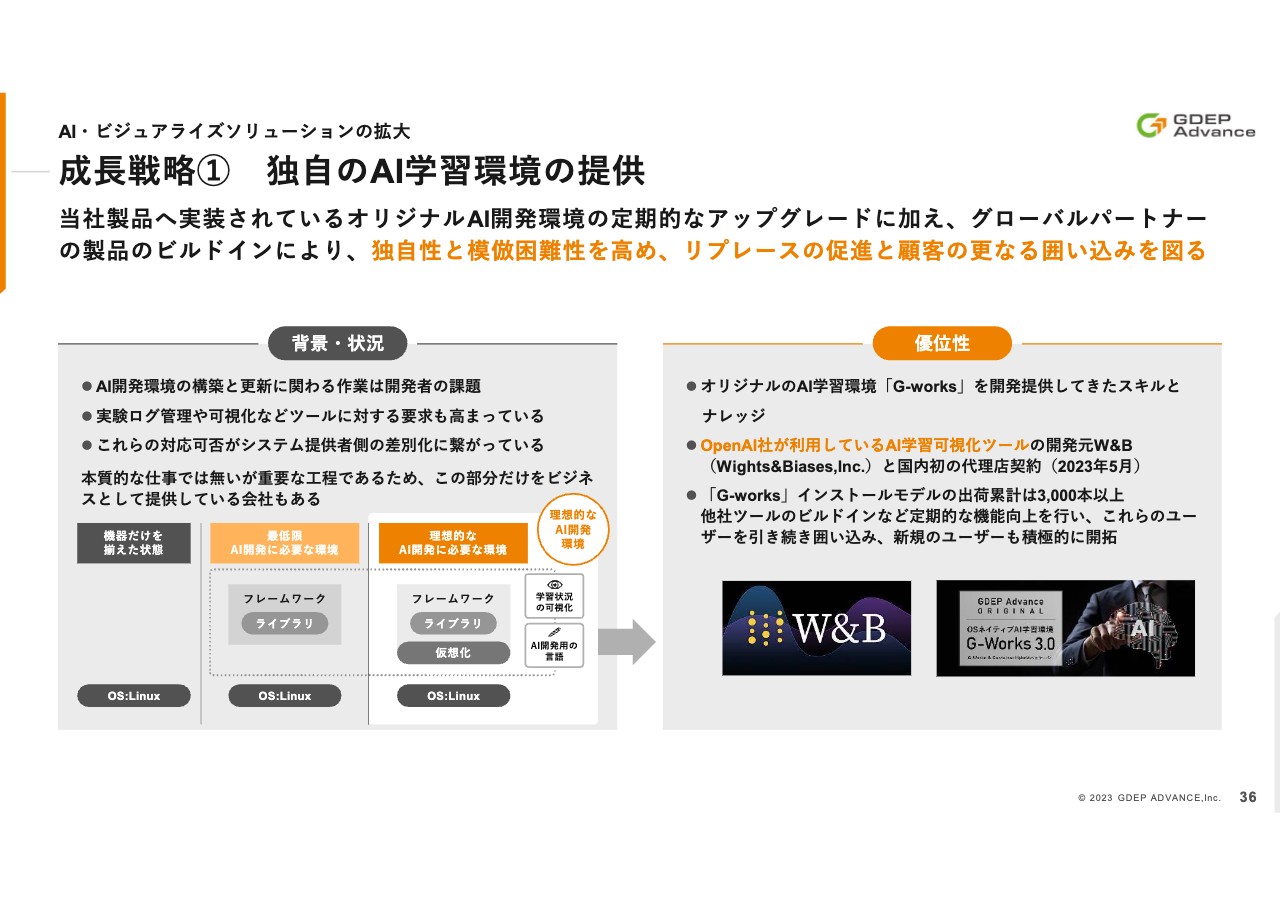

成長戦略① 独自のAI学習環境の提供

成長戦略の1つ目は、当社の主要な事業領域であるAI市場に対するアプローチです。昨今話題のChatGPTに代表される生成AIの台頭によって、AIの設備投資がさらに過熱しています。

現在、当社はオリジナルのAI開発環境G-worksを提供していますが、この実装システムは累計3,000台以上となっています。新機能の追加によるユーザーの確実なリプレースや、ソフトウェア・ハードウェアのバージョンアップを推進していくとともに、新しいユーザーの取り込みも積極的に行っていきたいと考えています。

成長戦略② ビジネスメタバース市場への注力

2つ目の成長戦略は、ビジネスメタバースの推進です。中長期的な戦略になりますが、私どもはNVIDIA社のビジネスメタバースである「Omniverse」のElite Solution Providerの認定を取得しています。

統計によると、国内メタバースの市場は2026年に1兆円を超えると言われており、その中でもビジネスでの利用が先行して普及すると予測されています。

AIとメタバースは非常に親和性が高く、仮想空間上における悪天候時の自動運転の学習や、ロボットのシミュレーションのように、自動車や医療にかかわる再現性の難しい状況を仮想空間上で繰り返し行うような利用が期待されています。

現時点における収益化という面では、まだまだこれからの市場ですが、当社でも昨年から自動車や医療機器といったお客さまに対してPoCの案件を導入しており、今後大きな成長が見込める有望な市場と考えています。

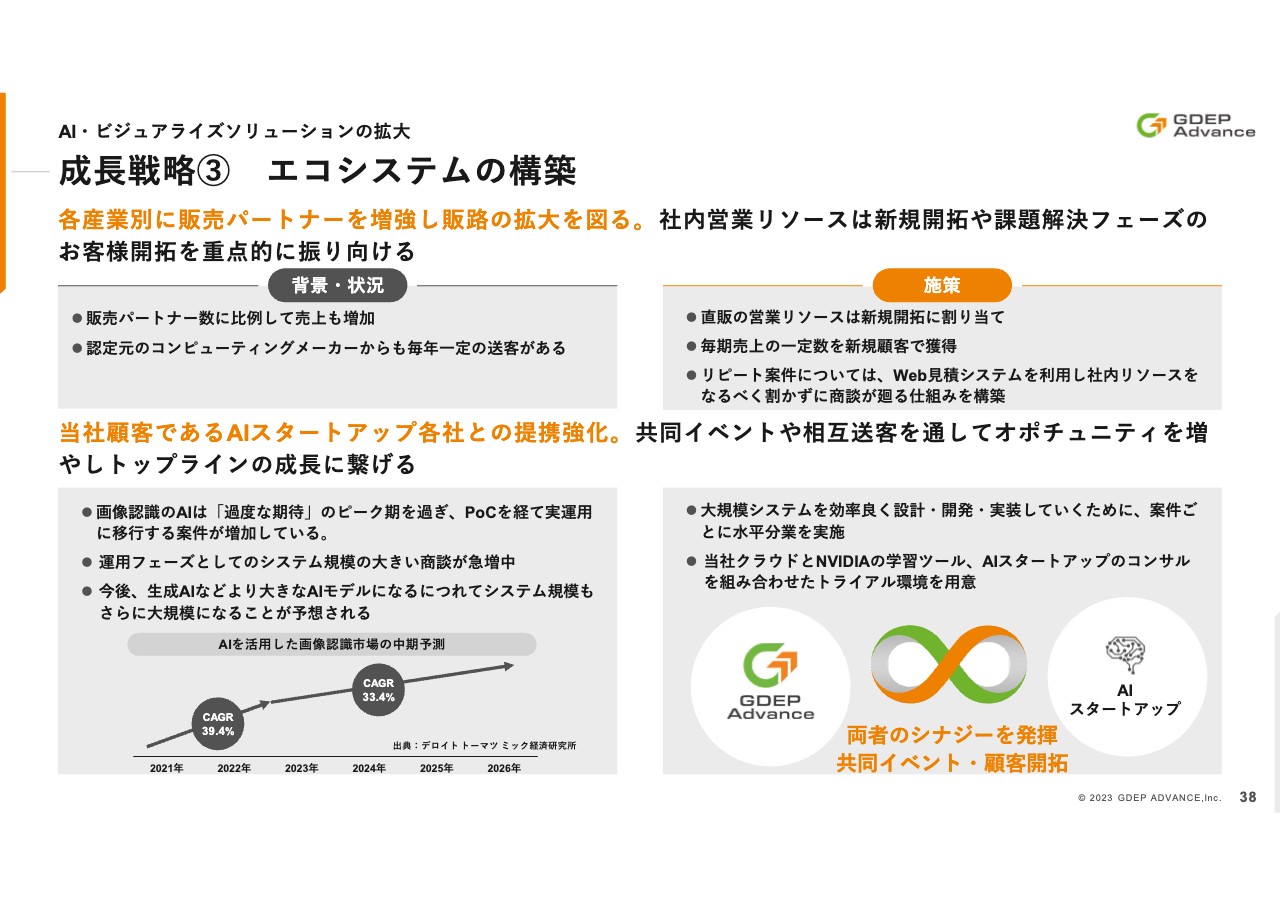

成長戦略③ エコシステムの構築

成長戦略の3つ目は、エコシステムの構築です。私どもの売上は、直販と代理店経由でバランスよく販売されており、加えてメーカーからも一定の案件紹介や送客があります。販売パートナー数の増加に比例して、毎年売上額も伸びているため、引き続き販売パートナーのリクルーティングや教育を行っていきたいと思っています。

私どもの営業担当者は、全員プロフェッショナルのコンサル営業ですので、新規顧客開拓や、知見を内部のアセットとして蓄積できるような付加価値の高い案件に効率よく社内リソースを振り向けることで、販売パートナー経由の売上と私どもの社内リソースの売上という両輪をうまく回して、トップラインの拡大を図っていきたいと考えています。

また、AIの中でも画像認識の分野は、すでにPoCのフェーズが完了し、完全に実装運用フェーズに移行していると言われています。私どもに相談が入る案件の規模も、桁が1桁変わってきています。

私どものお客さまであるAIスタートアップ各社との連携を強化して、製造、自動車、医療といったお客さまに対して、AIスタートアップ各社や我々の強みを活かすかたちで幅広い顧客ニーズに対応し、共同で案件開拓を行っていきたいと考えています。

成長戦略④ ハイブリッドクラウドの促進

成長戦略の4つ目は、リカーリングビジネスであるクラウドサービスの促進です。最新のGPUは性能の向上に伴い、消費電力量や発熱量が増大しています。お客さまの既存のサーバールームで安定稼働が難しくなってくるといった状況も見受けられます。

私どもはNVIDIA社のAIサーバーのクラウド提供事業者としての認定を取得しています。加えて、国内のデータセンター3社と提携し、安定稼働できる環境をお客さまに提供しようと考えています。

私どもの強みである「Service&Support」と抱き合わせて、独自のクラウドサービスとして提供することが可能な体制を整えています。

先ほどご説明したとおり、私どもはNVIDIA社のAIサーバーで圧倒的な国内トップシェアを有しているため、私どもが抱える国内のNVIDIA社のAIサーバーを持つお客さまに対してのリプレースの需要を確実に取り込むための選択肢として、クラウド提供ができる我々の立ち位置は非常に大きな武器になると考えています。

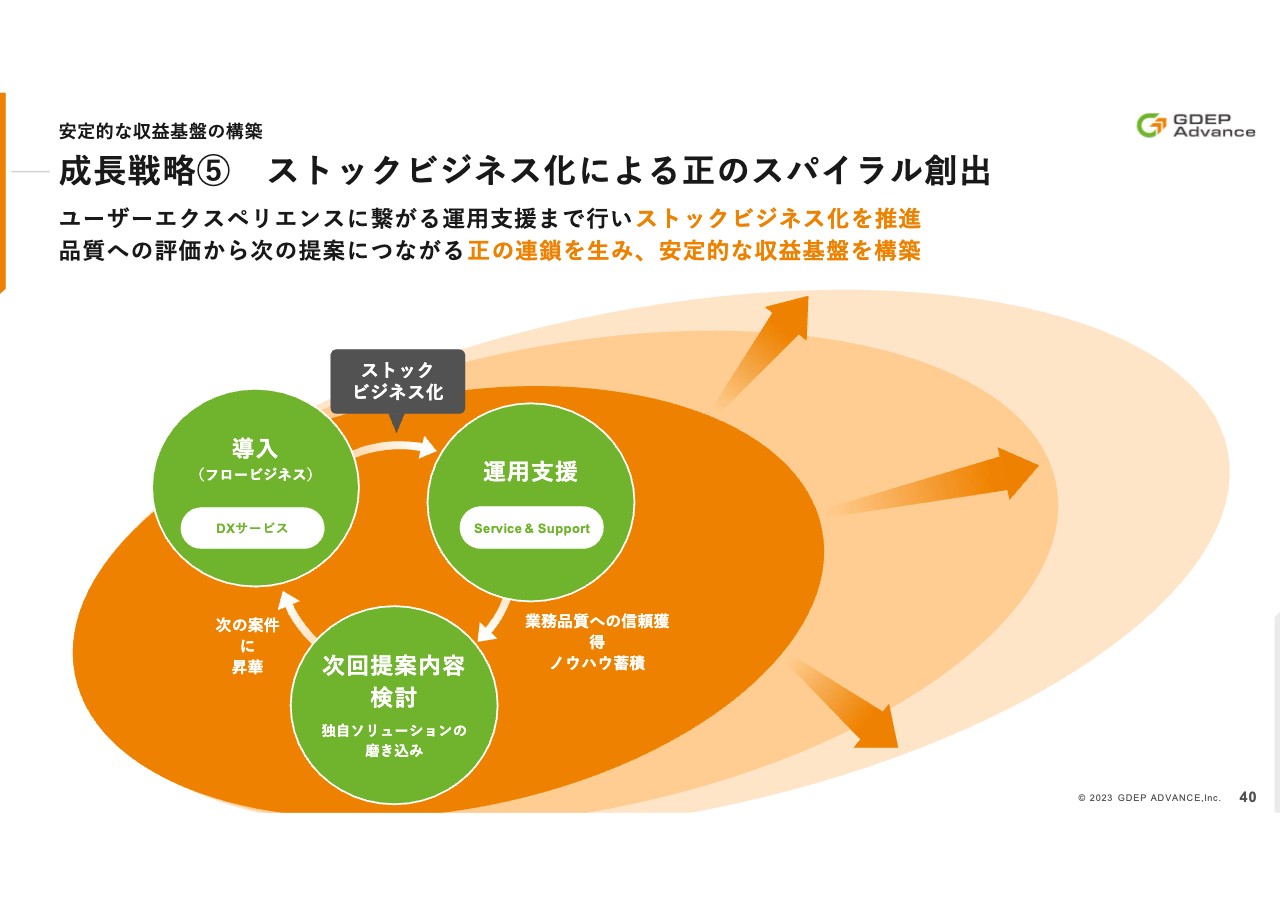

成長戦略⑤ ストックビジネス化による正のスパイラル創出

これらの成長戦略、導入から運用支援までしっかりとお客さまに伴走し、フロービジネスからストックビジネス、そしてまた次の新しいフロービジネスといった正のスパイラルを生み出していきたいと考えています。

事業成長

最後に、中期経営計画の数値目標についてお話しします。冒頭でお話ししたように、高収益体質の定着は、我々が社内で第1フェーズと呼んでいる前期までのフェーズで完成すると考えています。

IPOから成長のための第2フェーズと位置付けており、高収益体質をしっかりと維持したまま、トップラインの成長を目指していきたいと考えています。

2023年5月期は、ご報告のとおり、37億7,882万円の売上、前年比108.2パーセントという実績を出しています。営業利益は同137パーセントの5億5,687万円で、営業利益率も3.1ポイント改善して14.7パーセントになっています。この高い収益率を維持したままトップラインを拡大していきたいというのがIPO後の我々の計画です。

数値目標

2024年5月期の売上高は、先ほど大橋からご説明したとおり、前年比111.1パーセントとなる42億円を直近の目標としています。営業利益は、現状の高い営業利益率15パーセントを維持し、昨年比114パーセントで過去最高益を更新する6億3,400万円を目標としています。

数値目標

経常利益は、前年比107.7パーセントの6億1,200万円、最終の純利益は、こちらも過去最高益となる前年比105.6パーセントの3億9,900万円を目標としています。今後数年間においても、この高い収益率を維持したまま、トップラインの成長に合わせて利益も成長していきたいと考えています。

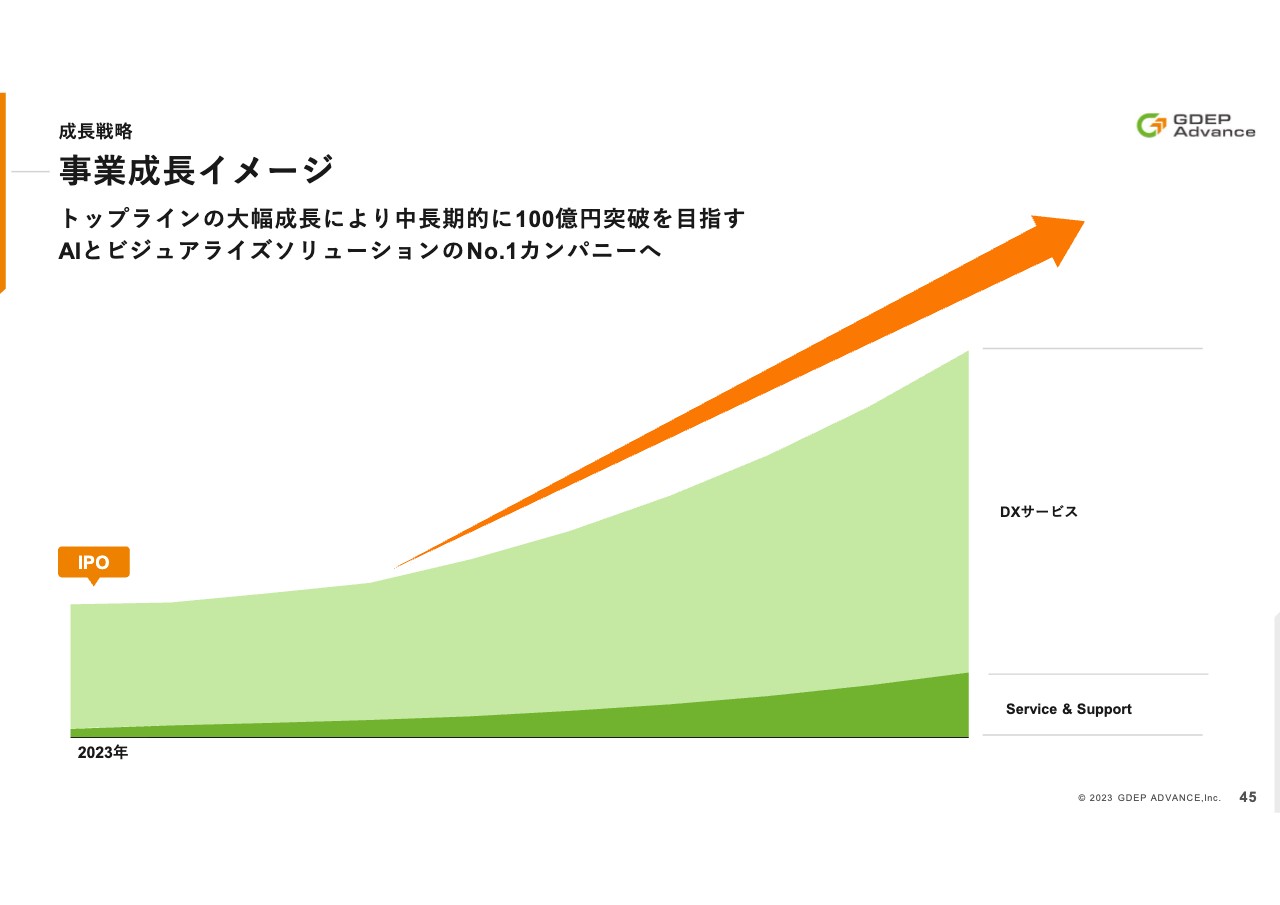

事業成長イメージ

現在の高い営業利益率とIPOによる知名度と信用力を背景に、積極的に優秀な人材を確保し、トップラインをさらに伸ばして、AIとビジュアライズソリューションのNo.1カンパニーを目指していきます。

以上が第8期の決算説明です。ありがとうございました。

質疑応答:為替影響について

質問者:今期は為替変動がそれなりに大きく影響していると理解しています。相場のことですので予想しづらい部分もあると思いますが、為替の動向や、目先の今期1年程度の為替のレンジ、利益への影響度についてのお考えをお聞かせ下さい。

大橋:為替の影響については、社内でも対策は取っていますが、為替の変動に応じた価格転嫁も柔軟に行っています。価格転嫁はお客さまにもご支持いただいており、粗利率が下がることなく進捗してきています。

当然、付加価値のサービスの高いサービスが前提となっていますが、当期についても引き続き、為替変動に対応した柔軟な価格転嫁を行っていきたいと考えています。

質疑応答:株主還元の指標について

質問者:株主還元について、配当性向の他に意識している指標があればお聞かせください。御社はまだ上場して間もないため、今は当てはまりませんが、昨今の東証の改革などにより、PBRが1倍割れの企業にはメスが入っている状況もあるかと思います。そのため、例えばROEなど、他に意識している指標等があればお聞かせください。

大橋:ご指摘のとおり、PBR1倍は当然最低限だと思っているため、それを上回るかたちで社内のコンセンサスを得て、いろいろと発表していきたいと考えています。

質疑応答:成長のボトルネックについて

質問者:先ほど今後の成長戦略についてご説明いただきましたが、成長戦略がうまくいかないリスクがあるとすれば、例えば人材などといった理由になるのでしょうか? 成長のボトルネックを教えてください。

飯野:私どものリスクに関しては、開示情報の中でいくつかお示ししていますが、まずは先ほどご説明した為替リスクです。我々の部材のほとんどが海外からの調達であるため、ここに関してしっかりヘッジを効かせることと、為替で原価が上がった分に関しては、お客さまに我々の製品の価値を丁寧にご説明し、ご理解いただいた上で売価に乗せさせていただいています。

これは独自性をしっかり高めてきた結果であるため、そこは引き続き狙っていきたいというところが1つです。

また、我々が扱っている製品はNVIDIA社のウェイトが高いため、全方向でしっかりと状況を見ながら、お客さまのニーズや社会情勢のトレンドを先取りし、お客さまのニーズにキャッチアップしていくことが、成長戦略を数字どおり進めていく1つのキーであると考えています。

質問者:内部的にリスクになるようなものは、それほどないということですか?

飯野:そのような意味では、我々が上場した目的の1つに、優秀な人材の確保があります。当然、今後組織を大きくしていきたいという思いの中で中期経営計画を立てているため、どの会社もそうだと思いますが、人の確保については重要な課題の1つと考えています。

質疑応答:中期経営計画上の採用計画について

質問者:会社概要を拝見したところ、従業員数が21人と、けっこう人数が少ないと思うのですが、この中期経営計画上の採用計画はどのようになっていますか?

飯野:実は、具体的な数字は表に出していません。と言いますのも、本当に良い人材に巡り会えれば計画に関係なく採用していきたいという思いがあります。

一方で、あまり妥協したくないという思いもあります。目標に左右されて、人を採用すること自体が目的になってしまうことも怖いという思いがありますので、数字に関しては表に出していません。

ただし、現在21名で約40億円の売上を上げられるような体制は作ってきています。この仕組みに関しては、先ほどご説明した販売パートナー経由の売上が社内売上と半分ぐらいのウェイトなのですが、パートナー戦略というものをしっかり持っているため、少ない人数でも効率良く独自性のある製品を展開していくことが可能です。

ある程度の数字までは、現体制での展開が見込めていますので、その間に優秀な人材をしっかり確保していきたいと考えています。

質問者:御社が求めるような人をきちんと採用できれば、生産性を落とすことなく、この中期経営計画に上乗せできるという可能性もあるということでしょうか?

飯野:おっしゃるとおりです。逆に言えば、仮に採用がそこまで上手く進捗していなくても、ある程度の成長は見込めるように体制は整えています。

質疑応答:中計期間のトップライン成長率について

司会者:「中計期間のトップライン成長が年率10パーセント程度に止まる理由についてです。国内AI市場の伸びはもっと高いのではないかと思われますが、御社が取り扱うハードウェアはそこまで伸びないという見通しでしょうか? あるいは御社のシェア低下を見込んでいるのでしょうか?」というご質問です。

飯野:今期が42億円ということで、トップラインの成長率が10パーセント程度になっていますが、ご指摘のとおり国内のAI市場のシステムの伸びは20パーセント強程度の予測が出ています。これもご存じのとおり、生成AIによるものです。

生成AIのシステムの投資は、大きく分けると2種類あります。1つが「スクラッチ開発」と言われる、ゼロから「ChatGPT」のようなシステムを作り上げるものです。この設備投資をする日本の会社は限られており、大手のITベンダーないしは研究機関といったところになります。当然、我々もそのような案件を視野に入れて商談をいくつか進めています。

もう1つのほうは、いわゆる「ファインチューニング」や「再学習」と言われるような、「ChatGPT」のようにすでに構築されたものを再利用するものです。例えば、日本語に適したかたちにしたり、社内のワードを再学習させて間違いを訂正したりするのですが、実はそちらの使い方のほうが需要が多いと見込んでいます。

「ファインチューニング」や「再学習」の対象は、既存のハードウェアリソースを使う、もしくは既存のハードウェアリソースを少し増強するといった規模の需要もあります。

この部分の需要の伸び率は不確定要素があり、うまく見込めていない状況です。しかし、お客さまのお話を聞くと要望は非常に高く、本当にお金のあるところは非常に大きな生成AIに対する投資をしますが、国内ではまだ少数に留まっています。

なおかつ、お客さまからは既存の設備を利用した「ファインチューニング」や「再学習」で生成AIを活用していきたいというリクエストが多いため、実際のところ、国内における現場のAIシステムの成長率を見ると、予測が難しいというのが我々の見立てです。

質疑応答:今期のトップラインの計画について

司会者:「今期も10パーセント程度のトップラインの伸びを計画されていますが、期末の受注残が昨対比で4割以上伸びていることを考えると違和感があります。需要は強いものの、供給が追いつかないなど、なにか特殊要因が織り込まれているのでしょうか?」というご質問です。

飯野:先ほどの説明に付け加えるかたちになりますが、大口の設備投資に関して、数字をまったく追い切らないわけではなく、そこはしっかりお客さまをグリップした上で、大口の案件も獲得しに行っています。

仮に、3年や4年に1回あるような何十億円といった大きな案件を獲得したとします。その案件が取れることも実力の一部ではあるのですが、それが来年、再来年にまたあるのかといった時に、「我々の実力値の数字です」と言って投資家のみなさまにご提示することが果たして正解なのかどうかというところが、我々の思いとしてあります。

一方で、お客さまの設備投資に合わせてしっかりご提案し、2年、3年、4年、5年とお付き合いをしていくお客さまの売上というのは、われわれの実力値だと思っています。

AI事業の中でも、ブーム的に設備投資がある中で我々が取り込めたものに関しては「今年取れた案件の中でも特別なものです」というところで、我々が毎年追いかけている数字とは分けて、しっかりご説明したいと思っているというところがあります。したがって、大きな案件を追わないということではない、というところはご理解ください。

その上で、ご質問いただいた内容について1つ懸念点があるとすれば、物の供給です。ここに関して、現在グローバルでGPUは取り合いになっており、納期も40週、50週という納期が出てきていることも事実です。

対策としてはメーカーとのリレーションをしっかり強化して、精度の高いフォーキャストを社内で運用し、先行手配で確保するといったことを、内部のシステムとしてここ2年ほど運用しています。こちらに関しては不安要素の1つではあるのですが、しっかり数字が追い切れる程度の確保はしていきたいと考えています。

ただし、不安要素の1つとして、ご指摘のとおり計算リソースの1つであるGPUが取り合いになっているといったところは、事実としてあります。

質疑応答:GPUの価格動向が事業に与える影響について

司会者:「最近のGPUの価格動向が事業に与える影響があればご教示ください」というご質問です。

飯野:先ほどお話ししたように、グローバルでGPUが取り合いになっています。半導体不足といったこともあって、価格が上昇傾向にあります。また、昨年に新しいGPUが発表になり、今年1月からそちらのデリバリーが開始となりました。前世代に比べるとだいたい3倍から3.5倍ぐらいの単価増になっています。

同じ数が売れれば売上も3倍、3.5倍となりますが、実際に設備投資がそこまで行くのかという話になると、先ほどお話ししたとおり、お金を持っていて最新の生成AIをスクラッチで作るようなお客さまはそのようなものを設備投資として入れます。そうではなく、「ファインチューニングレベルで良い」といったお客さまに関しては、一部のクラウドを使うお客さまもいらっしゃいますし、今までのGPUの後継ではなく、1つ下のレイヤーの製品を使うといった傾向も増えてきています。

したがって、我々が今何をしているのかというと、実はポートフォリオを拡大しています。お客さまの需要、リクエストが非常に広範囲になっていますので、我々がしっかり守備範囲やポートフォリオを広げ、お客さまのリクエストに答えられるような仕組みを作るといった対応を行っています。価格変動という影響はありますが、お客さまの選択肢が増えるといったところでは、しっかり対応できているのではないかと思います。

質疑応答:通常製品と高付加価値製品の違いについて

司会者:「スライド25ページに『付加価値の高い製品の売上増』とありますが、どのようなものでしょうか? 通常の製品と利益率がどの程度異なっていて、その比率がどの程度伸びたのでしょうか?」というご質問です。

大橋:あくまでお客さまのニーズに沿った上での対応になりますが、お客さまからシステム上の課題についてお話を聞いた上で、よりスペックの高い仕様をご提案するといったものです。スペックが高くなると利益率が高いアイテムも多くなるというところがあり、このようなご提案が受け入れられたという結果となっています。

通常の製品と利益率については、通常製品という概念があまりないため、なかなかそのあたりのご回答は難しいです。本当に案件ごとの対応となっていますので、具体的な数字はご回答しかねます。

質疑応答:AI設備に関する業績予想について

司会者:「スライド27ページに『AI設備への需要が堅調』とありますが、通常の製品との利益率の差はどのくらいなのか、また業績予想にはどの程度入っているのでしょうか? 前年からの伸び率はどの程度か教えてください」というご質問です。

大橋:先ほど飯野からご説明したとおり、基本的には、POC検証段階からの社会実装や実態としての運用が増えていますので、そのようなところを見込んだ上での業績予想の数字となっています。

質疑応答:中計のCAGRの内訳について

質問者:もう一度、中計のCAGRが10パーセント程度という点についてお話をうかがいたいです。先ほどのスクラッチというところと、ファインチューニングというところで、基本的にはファインチューニングのところだけを折り込んで数字ができているというような理解でよろしいのでしょうか?

飯野:生成AIに限ったお話でいうと、実はスクラッチのリソースを相当消費します。最新のGPUを使っても数ヶ月回し続けるというようなもので、1枚、2枚というレベルではありません。よく新聞にも出ているのですが、そのような設備投資が国内で果たしてどのくらいあるかというと、数百件もあるものではなく、正直に言えば数件レベルだと見込んでいます。

こちらに入ってくる情報でも、設備投資に関してグローバルの動きと日本国内の動きにはどうしてもタイム差がありますので、実態としてはそのような印象を肌で感じています。一方で、ファインチューニングや再学習は、比較的ハードルが低く生成AIに取り組めるところでので、そちら側から始められるお客さまがかなり多いといったところです。

我々は当然両睨みで、両方とも取りには行きますが、大きい案件ほど競争も激しいですし、そうなると利益率も少なくなっていきますので、そのバランスを見た上での我々の数値目標になります。

質問者:大きな案件が何件かくると、これは上乗せされるという理解でよろしいのでしょうか?

飯野:はい。おっしゃるとおりです。

質疑応答:中計上の限界利益率について

司会者:「新年度を含めて中計上の限界利益率が低いように見えます。何か理由はありますか?」というご質問です。

大橋:どのような水準で低いと見えているのか、なかなかご回答が難しいところではあるのですが、他社と比較するとそこまで低くないのではないかという認識でいました。

新着ログ

「卸売業」のログ