日東精工、自動車業界の生産回復を背景にファスナー事業が堅調に推移、EV車用の電池・ECU等の販売を推進

目次

荒賀誠氏:ただいまより、2023年12月期第2四半期決算についてご報告します。本日は、第2四半期業績概要、中期経営計画に基づく取組みと報告、通期の業績予想の順でご説明します。

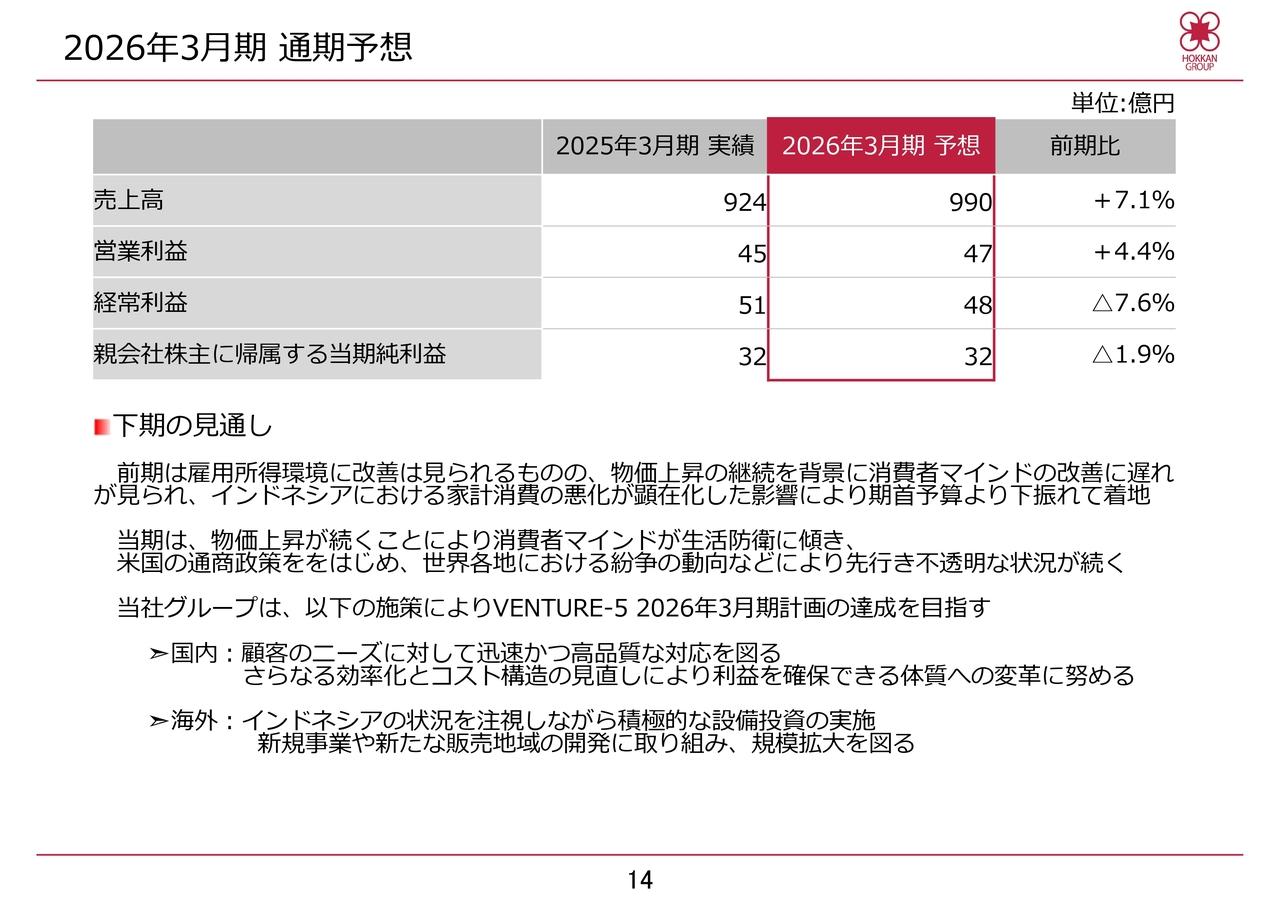

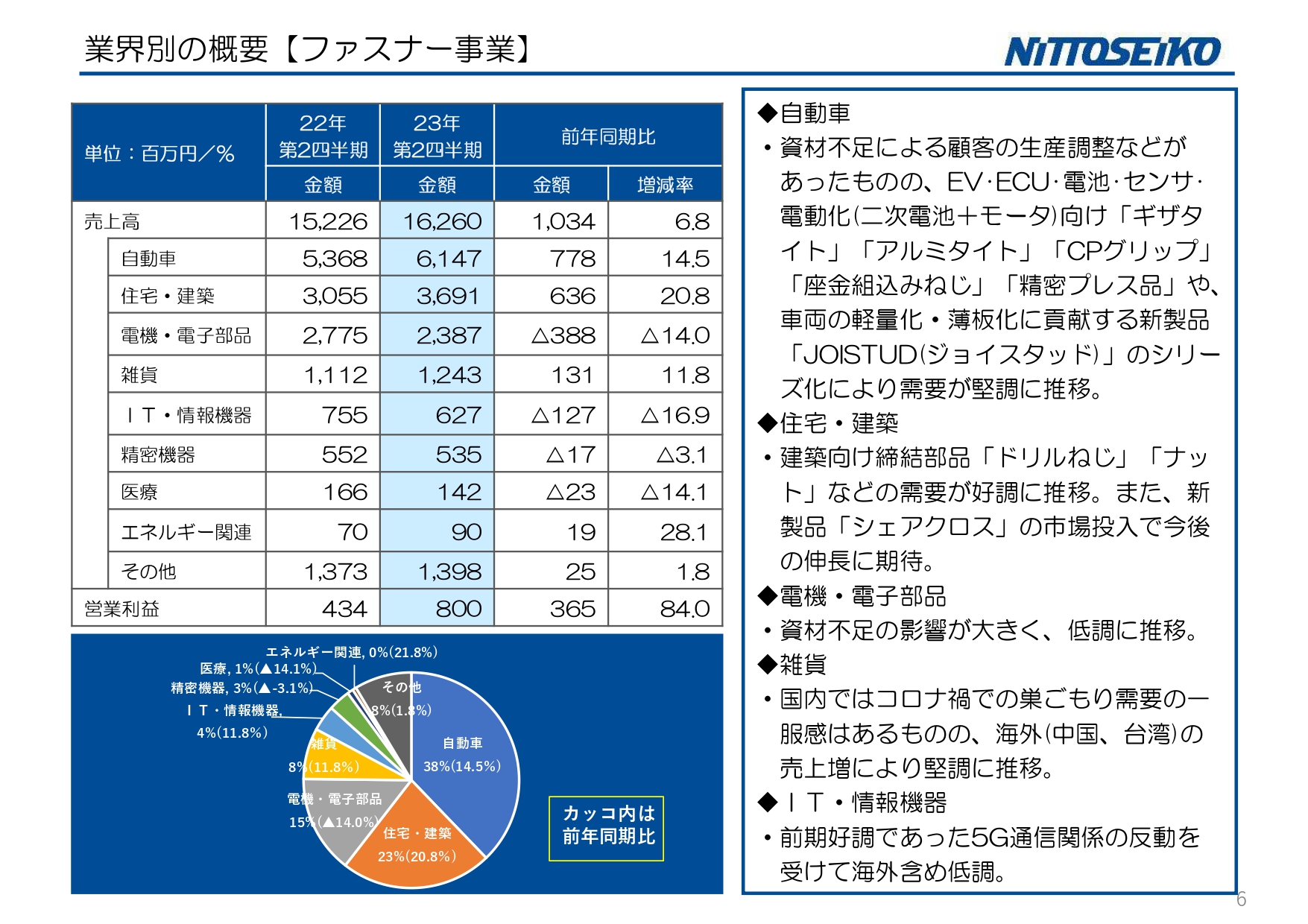

2023年12月期 第2四半期(連結)業績ハイライト

2023年12月期第2四半期の業績概要についてお話しします。8月10日に決算の開示を行いましたが、まずは業績ハイライトからご説明します。

売上高は、前年同期比7.5パーセント増の224億4,700万円となりました。増収の要因は、スライド左下のグラフに記載のとおりです。内訳は、ファスナー事業におけるM&Aの効果が8億5,000万円、販売増価格転嫁が5億6,700万円、円安による為替の効果が1億4,000万円です。

営業利益は、前年同期比25.9パーセント増の12億9,800万円となりました。昨年から引き続き、資源・原材料の高騰による部品価格の値上げ等が実施されたため、さまざまな製品の販売価格を10パーセントから20パーセントの範囲で改定しました。加えて、円安、社内の生産性の向上、コストダウンなどの経費の削減により、利益を確保しています。その結果、販売管理費、売上総利益等も昨年並みに抑えることができました。

経常利益は、前年同期比16.2パーセント増の14億7,600万円となりました。親会社株主に帰属する当期純利益は減益となっていますが、昨年特別利益としてM&Aに伴う負ののれんの発生益を3億5,000万円あまり計上したことが要因です。

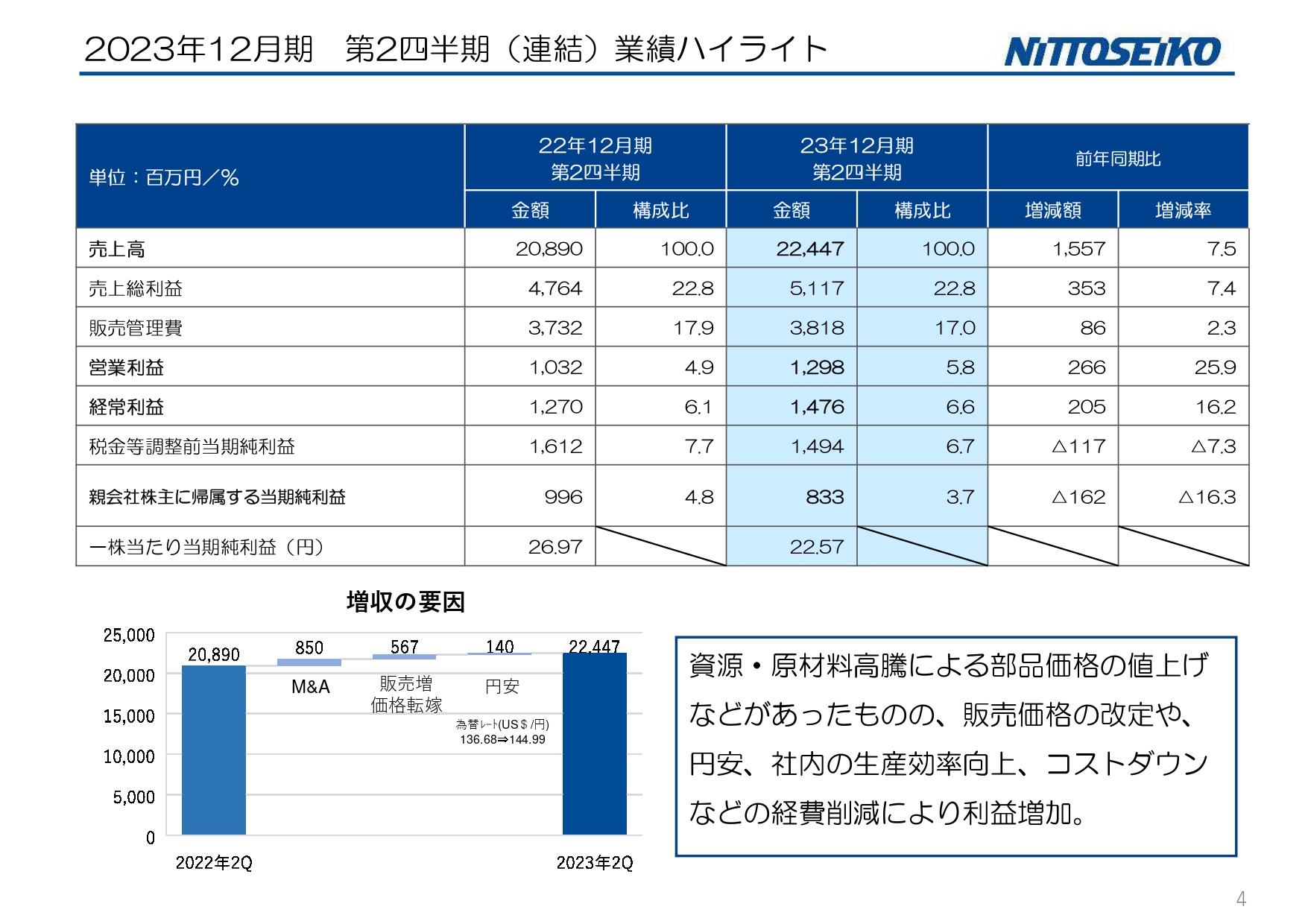

セグメント別売上高・営業利益(連結)

セグメント別の売上高・営業利益については、スライドに記載のとおりです。詳しくは後ほどご説明しますが、ファスナー事業は増収増益、産機事業は増収減益となりました。制御事業では今年度欧州に拠点を設立したことにより費用が発生し、増収減益となりました。

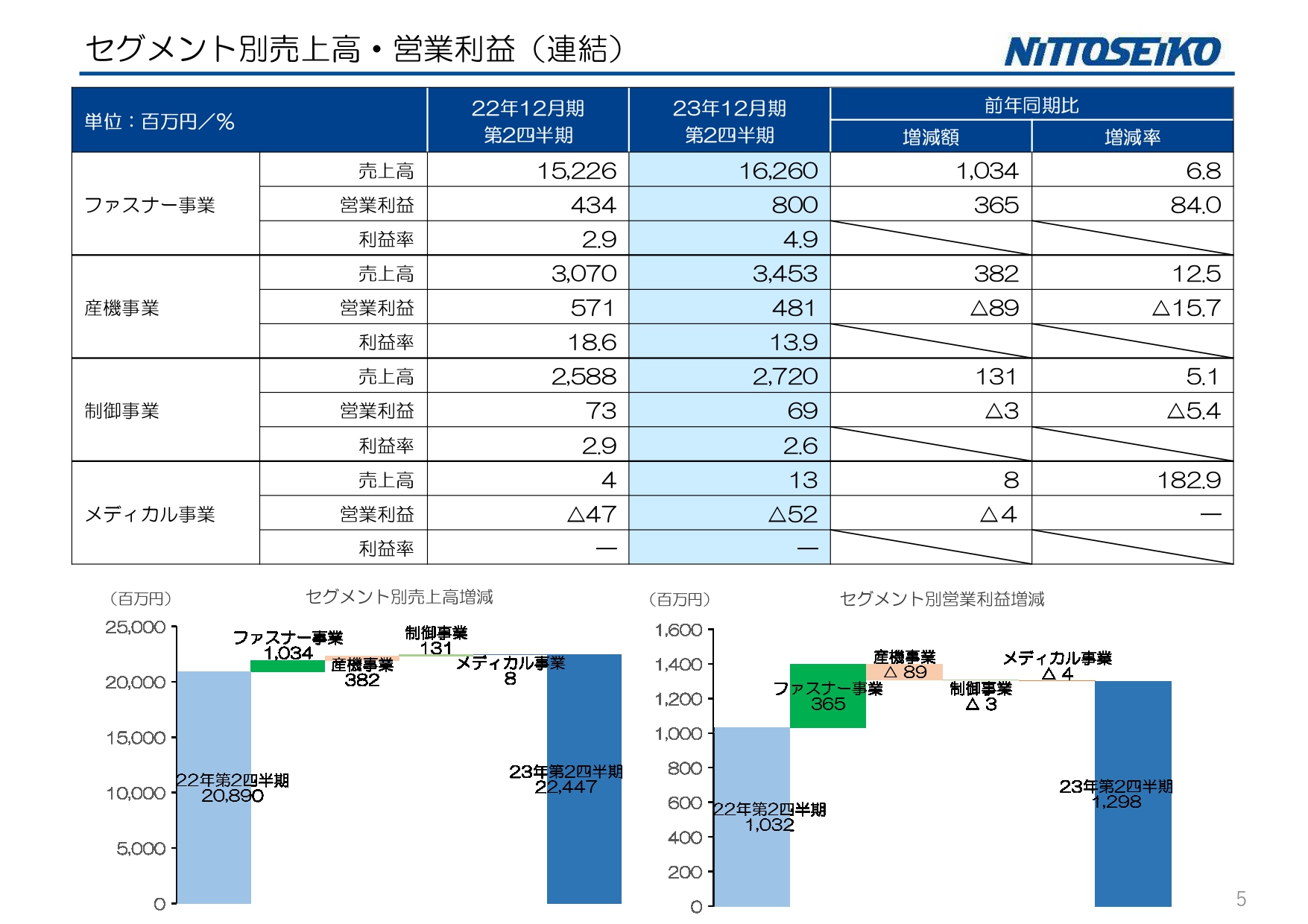

業界別の概要【ファスナー事業】

ファスナー事業の概要です。当社ではファスナー事業において、自動車業界、建築・住宅業界など幅広い業界に営業活動を行っています。その中でも38パーセントを占めている自動車では、EV・ECU・電池・センサ・電動化(二次電池+モータ)向けに、多くの当社オリジナル製品を販売したことから、引き続き堅調に推移しました。

住宅・建築は、M&Aを実施したケーエム精工が得意としている分野です。当社として業界向けに力を入れていきたかった住宅・建築についても、前年同期比で20.8パーセント伸ばすことができました。

電機・電子部品では、資材不足によりお客さまが生産を減産した影響も大きく、低調に推移しました。雑貨については、ゲーム業界でのコロナ禍の巣ごもり需要は一服感がありますが、それ以外の自転車、釣り製品、時計などが伸び、前年同期比で11.8パーセント増となりました。

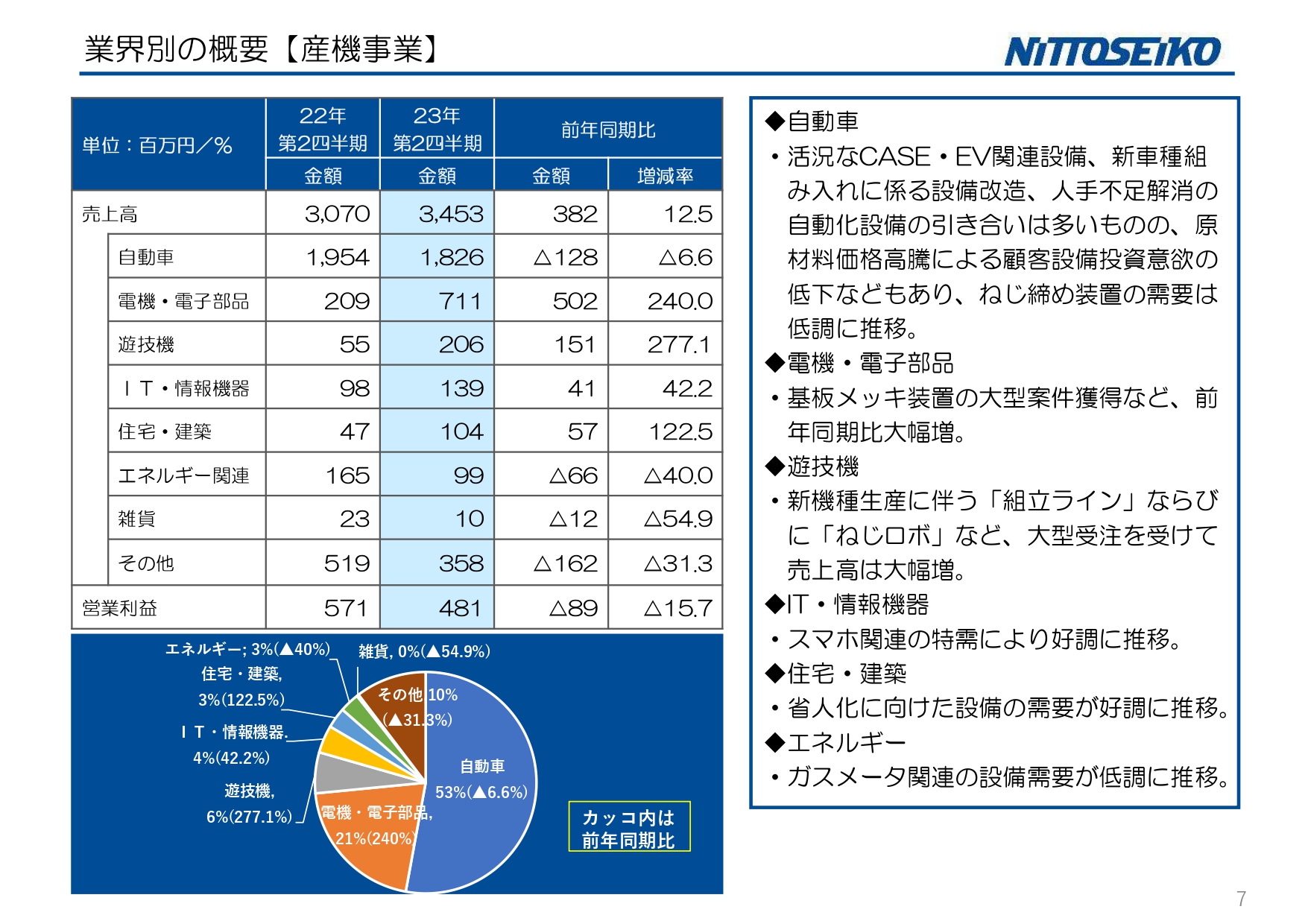

業界別の概要【産機事業】

産機事業の概要です。売上の上位は自動車向けで、53パーセントを占めています。前年同期比では6.6パーセント減となりましたが、引き合いは活発に続いています。

電機・電子部品、遊技機については、大型の自動組立ラインを受注した売上を、この第2四半期までに計上したため大幅増となりました。

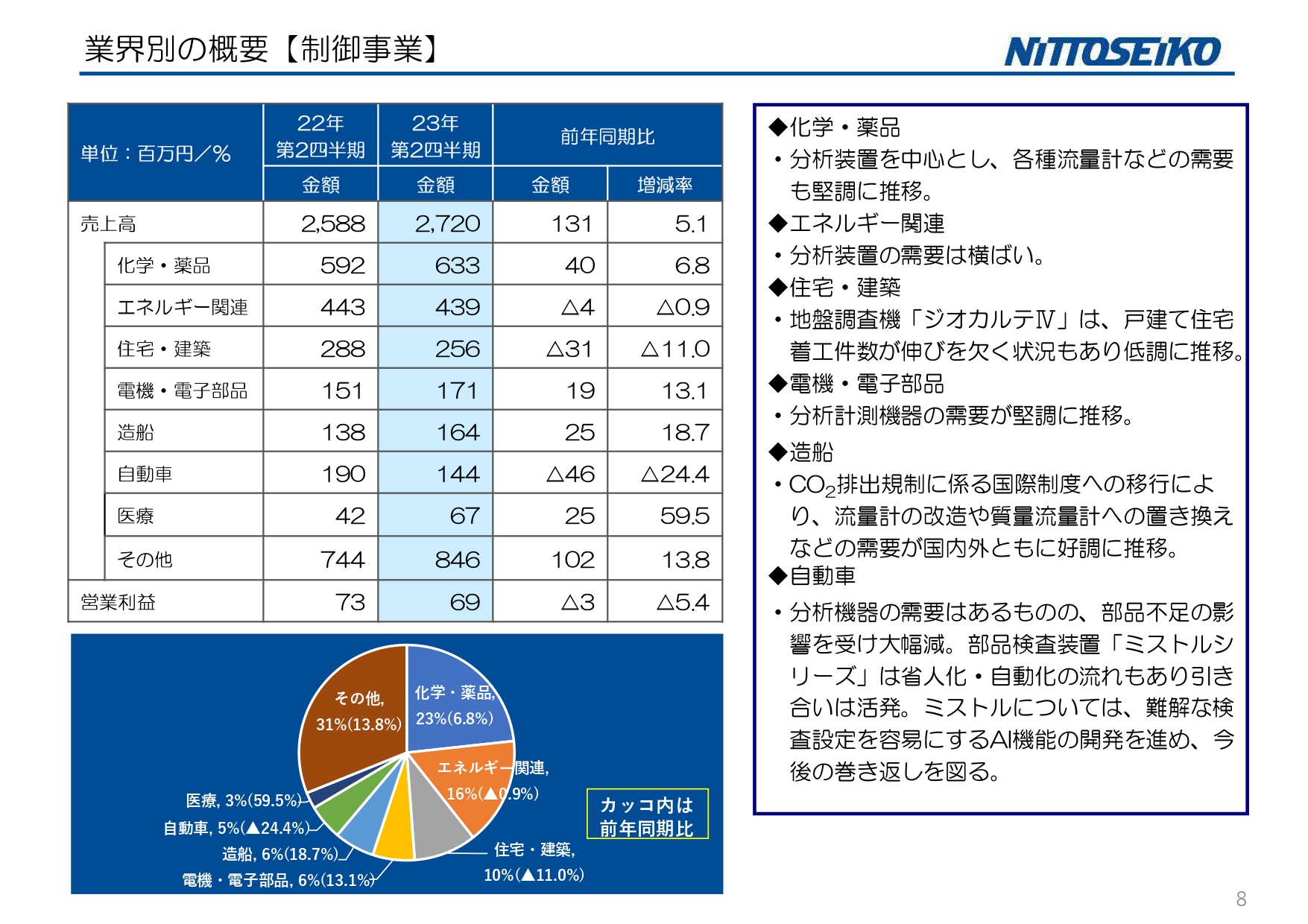

業界別の概要【制御事業】

制御事業では、化学・薬品、エネルギー関連など、ファスナーや産機以外の業界への拡販を目指しています。化学・薬品については、分析装置を中心とし、各種流量計などの需要も堅調に推移しています。エネルギー関連については、分析装置の需要が横ばいとなっています。

住宅・建築は、地盤調査機「ジオカルテIV」の戸建て住宅着工件数が伸びを欠く状況もあり、低調に推移しました。

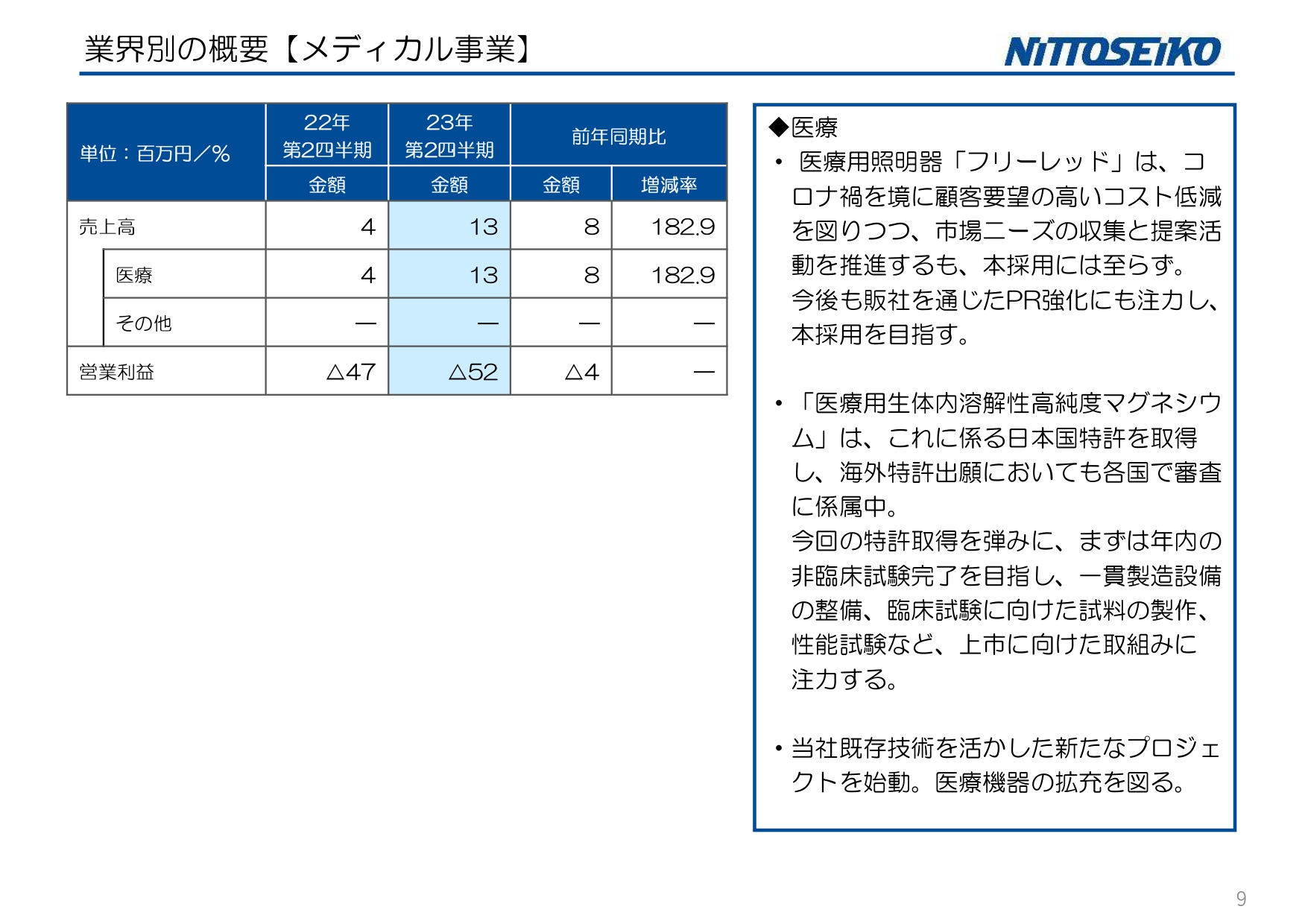

業界別の概要【メディカル事業】

メディカル事業の概要です。開発を発表した「医療用生体内溶解性高純度マグネシウム」では、製品化に向けた取組みを進めているところです。

本年6月に日本の特許を取得し、現在、主要な国々に対して特許を出願中です。年内の非臨床試験完了を目指し、一貫製造設備の整備、臨床試験に向けた試料の製作、 性能試験など、上市に向けた取組みに注力しています。

メディカル事業では、医療用照明器「フリーレッド」、現在製品化を目指しているマグネシウム、さらにその次の事業として当社の既存事業を活かした新たなプロジェクトを始動させました。これらにより、メディカル事業の拡大を進めていきます。

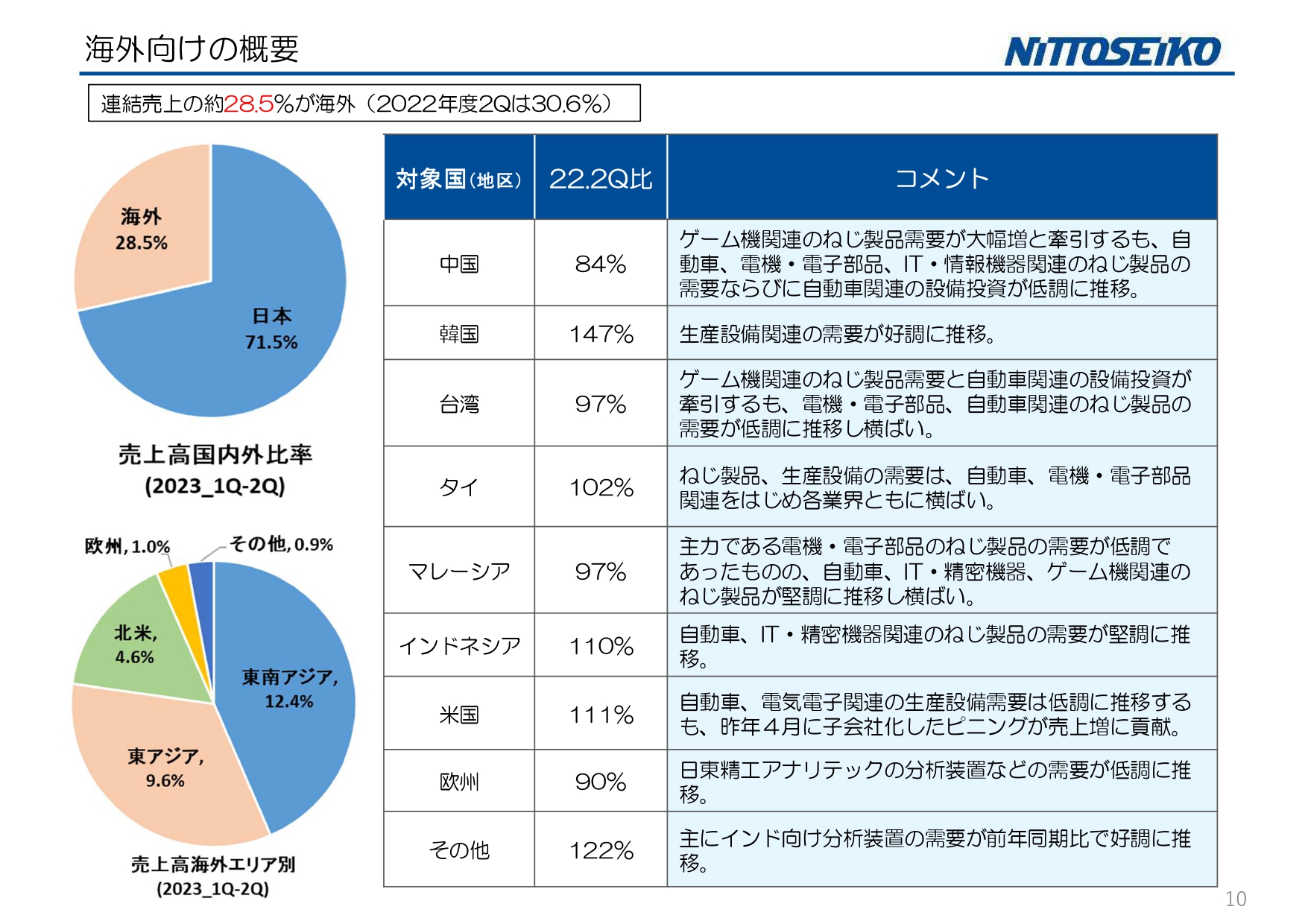

海外向けの概要

海外向けの概要です。2022年第2四半期には連結売上の30.6パーセントが海外向けでしたが、2023年第2四半期では28.5パーセントとなり、少し減速感があります。対象国の前年同期比の一覧をスライドに記載していますが、中華圏を中心に少し売上が下がってきています。

ただし、韓国では産機事業の分野で生産設備関連の需要が好調に推移しています。インドネシアでも、自動車、IT・精密機器関連のねじ製品の需要が堅調に推移し、昨年を上回っています。

米国についても、産機事業の設備関連とファスナー事業を新たに販売していく方針で、グループとしては111パーセントと伸ばしてきています。欧州では、今年度ドイツに新会社を設立しましたが、昨年と比較すると少し低調に推移しています。

その他については、主にインド向け分析装置の需要が前年同期比で120パーセントと、好調に推移しました。インドは成長著しい地域でもありますので、当社としても力を入れていきたいと考えています。

2023年12月期 第2四半期 (連結)貸借対照表

貸借対照表です。資産合計は、前年期末から3,700万円減少して、533億7,000万円となりました。

負債合計は、前年期末から12億5,300万円減少して、176億5,200万円となりました。これは主に、新たに導入した退職金DC制度への移行に伴う退職給付に係る負債が7億4,300万円、そして短期借入金が5億8,400万円減少したことが大きな要因です。

このあと中期経営計画の取組みでご説明しますが、短期借入金についてもCMS導入によって銀行借入を切り替えていっています。

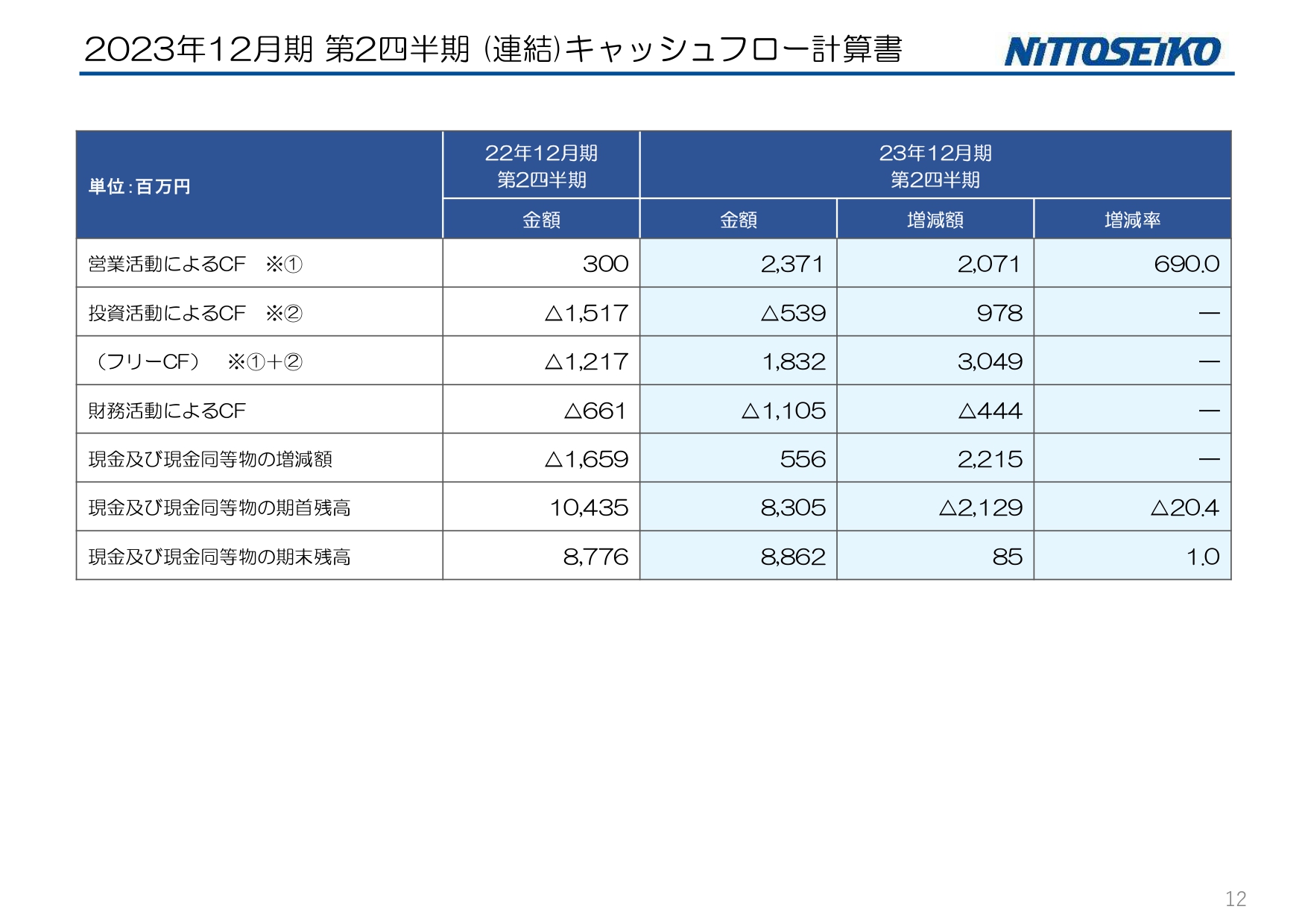

2023年12月期 第2四半期 (連結)キャッシュフロー計算書

キャッシュフロー計算書です。昨年度はM&Aの負ののれんの発生益や株式取得に伴って、営業活動・投資活動の数字が大きく動きましたが、今年度は特に大きな変化はありません。現在はフリーキャッシュ・フローを重視しながら成長投資を加速させていきたいと考えています。

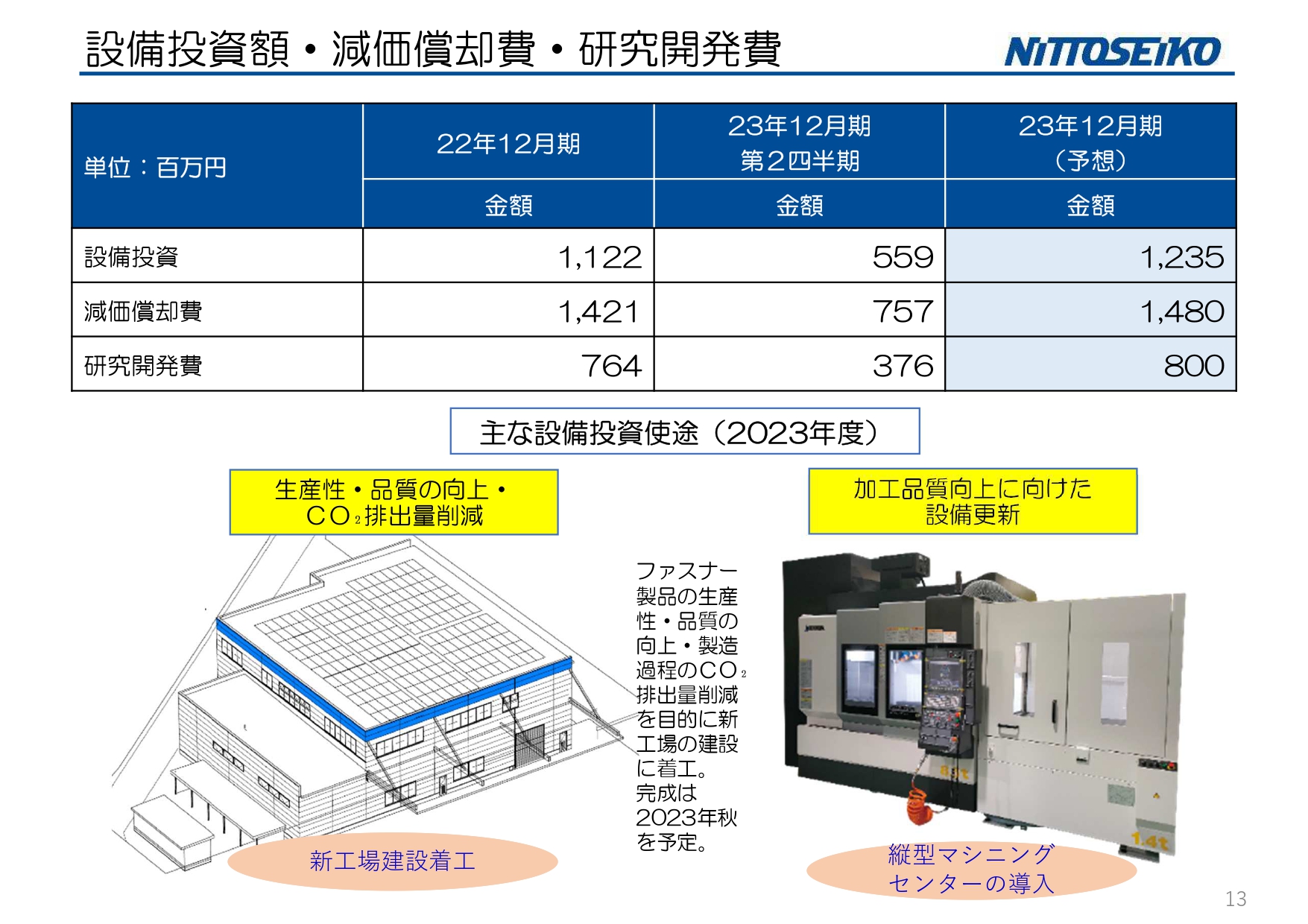

設備投資額・減価償却費・研究開発費

設備投資・減価償却・研究開発費は、毎年開示しているとおりですが、予定どおり進捗しています。

2023年度の主な設備投資の使途として、新工場の建設に着工しました。当社の本社は京都府綾部市にあり、ファスナー事業の工場を2つ所有しています。生産性・品質の向上・二酸化炭素排出量の削減など、さまざまな目的から、その工場を1つに集約していきたいと考えており、数年かけて実施していきます。それ以外については、当初の計画どおり進めています。

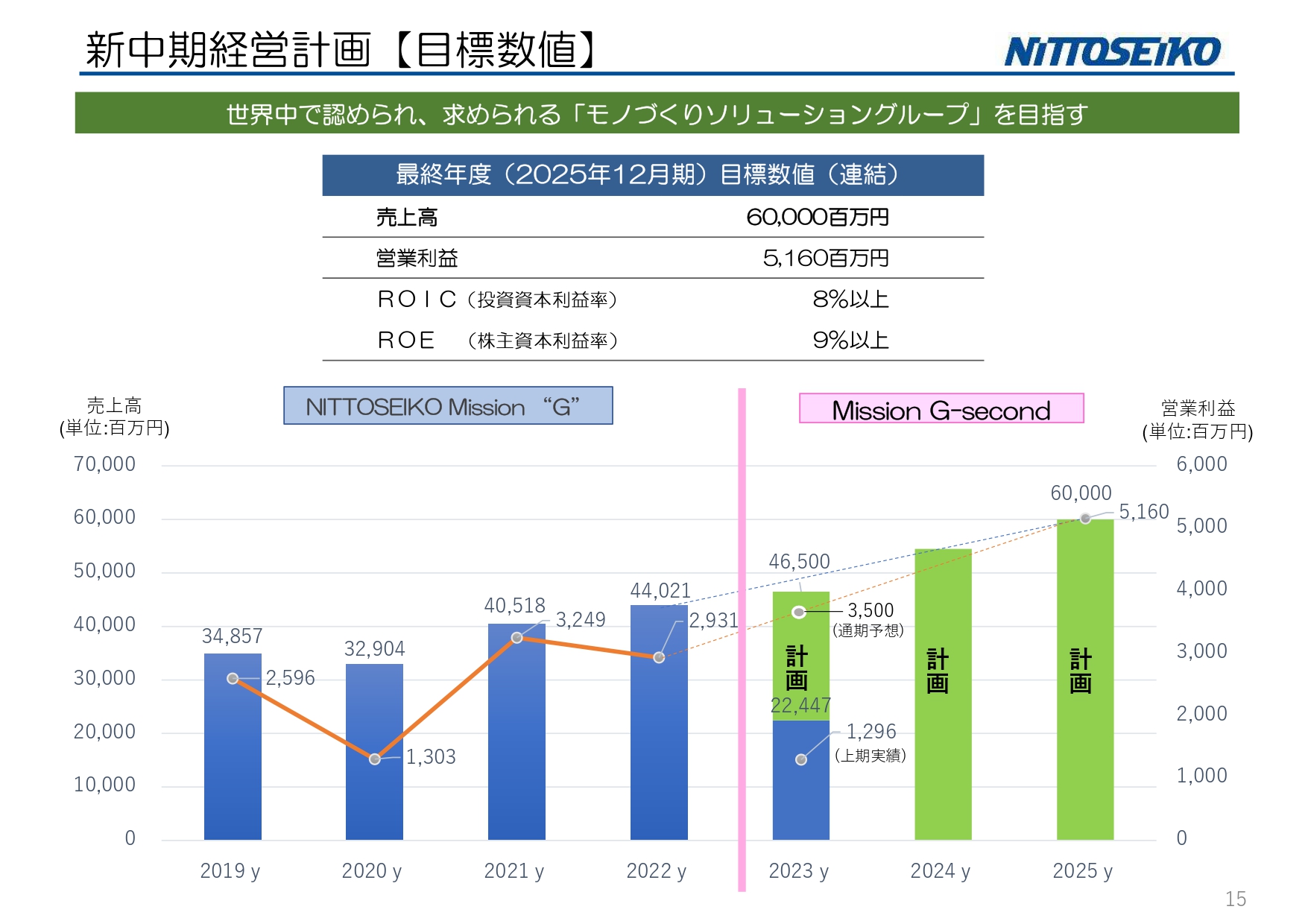

新中期経営計画【目標数値】

中期経営計画に基づく取組みと報告です。中期経営計画の目標数字については2月の決算説明会でもご説明したとおりです。本日は、この目標をどのように具体的に展開していくかを中心にご説明したいと思います。

この第2四半期までに実施してきたことは主に次の4つです。1つ目は、事業拡大戦略に伴って、欧州市場への進出を本格的に開始しました。1月に子会社の日東精工アナリテック ヨーロッパを設立し、4月からドイツのデュッセルドルフで事業を展開しています。

2つ目は、生産性向上と二酸化炭素排出量の削減を目的として、生産工場の集約と最適化に取り組んでいます。

3つ目は、中期経営計画に連動した株式報酬制度の導入を発表しました。中期経営計画の経営指標に連動するかたちで役員の株式報酬、そして部長以上にも業績連動型の株式報酬を取り入れ、中期経営計画達成を目指していくインセンティブ制度を確立しました。

4つ目は、グループ資金の有効活用による有利子負債の削減を実施しています。下期についても引き続き、この取組みを進めていきたいと思います。

事業展開TOPICS 【プレス開示①】

いくつかのトピックスをご紹介します。日東精工アナリテックヨーロッパを設立しました。ドイツ・デュッセルドルフを拠点とし、販売とサービスを強化していきたいと思っています。

当面の間は、制御事業の分析機器・計測機器を中心に販売していきますが、将来に向けてはグループ全体の事業の展開を視野に入れています。

制御事業には50億円規模の売上がありますが、昨年末からこの6月末の受注残を比較すると、9億円近く増えています。受注残高も20億4,900万円あまりを抱えており、なかなか生産が追いつかない状態です。ヨーロッパの足元の売上は前年を下回っていますが、注文は順調に進んでいます。

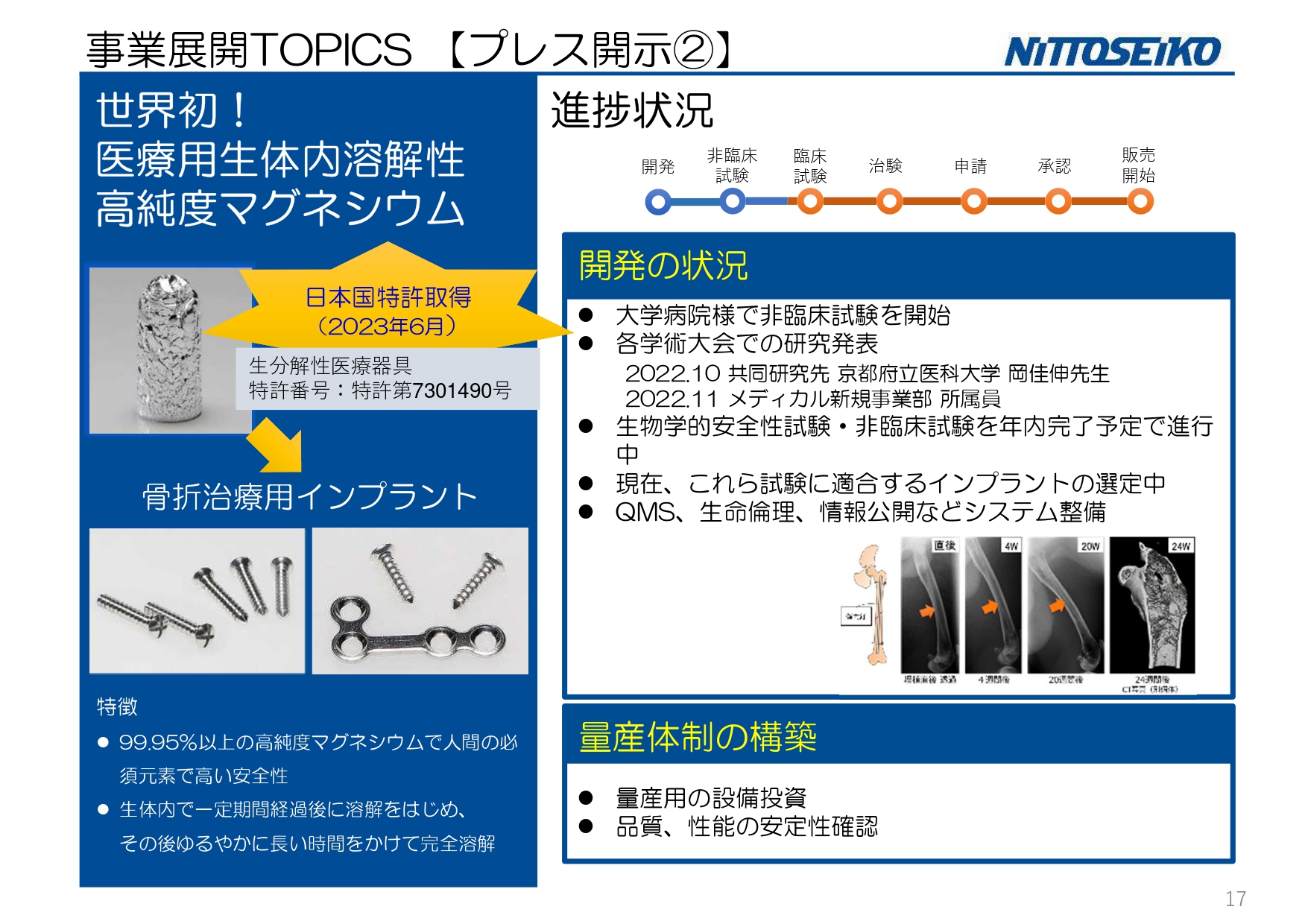

事業展開TOPICS 【プレス開示②】

「医療用生体内溶解性高純度マグネシウム」についてです。日本での特許を6月に取得しました。現在は各学会等で大学の先生方と相談しながら論文・研究発表の報告を進めるほか、製品化に向けた取組みを進めています。外部のみなさまにお話しできることがまだ少ないのですが、こちらの製品化に向けて進めていきたいと思っています。

この製品には、99.95パーセント以上の高純度のマグネシウムを用いているため、安全性が高く、医療に転用できる点や、溶解スピードを緩やかにすることでコントロールができる点が特許の取得内容です。さらに、骨に近い強度としなやかさを持っているという顕著な特徴もあります。

同時に当社は、ファスナー事業で培った金属材料を精錬する技術を持っています。当社独自の技術に基づき、医療用の部品の中でも特に骨折治療用インプラント製品を、写真のような形状に作り上げることも可能です。このような製品を自社の技術力で開発できるところが大きいと考えており、現在量産体制に向けて準備を進めています。

事業展開TOPICS 【プレス開示③】

有機溶剤のリサイクル回収装置の開発についてです。京都にあるベンチャー企業と業務提携を行い、その企業が持っているナノセラミック分離膜という技術を用いて、有機溶剤のリサイクルを向上させていくというプラント事業に取組んでいく予定です。

当社はこれから制御事業の中で、プラント製作技術、流体制御技術、防爆技術などと、こちらのナノセラミック分離膜の技術を用いた装置開発をはじめていきたいと考えています。

当社工場内のカーボンニュートラルを進めていくことはもちろんのこと、お客さまが悩まれている有機溶剤のリサイクル率を向上させていく設備を提案していきたいと思っています。

事業拡販TOPICS 【展示会出展】

展示会の出展についてです。昨年度に引き続き、今年度もドイツで展示会を開催しています。スライド中央に記載している名古屋での「計測・検査・センサ展」においては、部品検査装置「ミストル」や検査機を展示して、拡販しています。

「UR協働ロボットフェア 2023」でも、近年進めているロボットメーカーとの協業についてご紹介しました。協業についてもさらに力を入れていきたいと思っています。

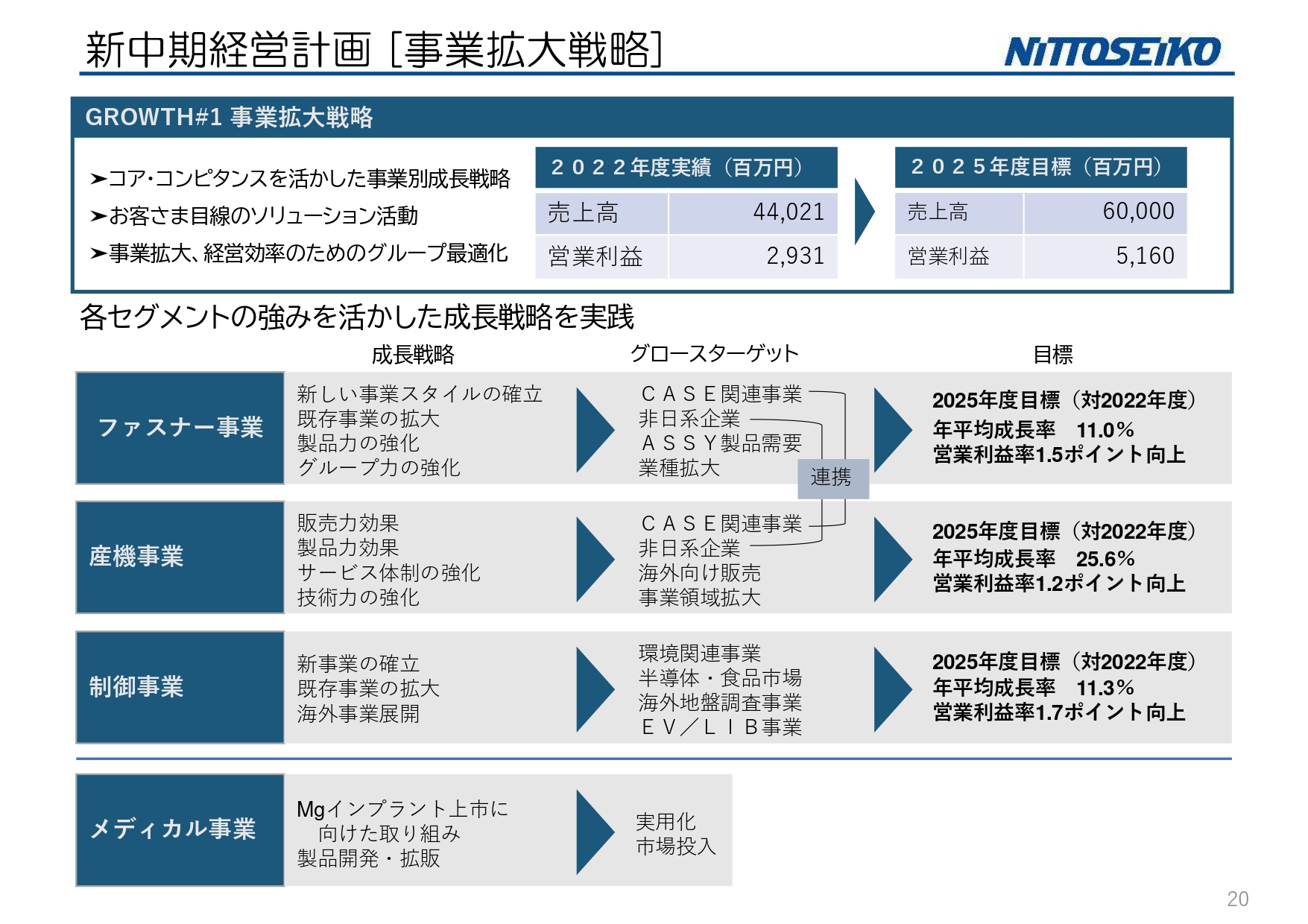

新中期経営計画 [事業拡大戦略]

新中期経営計画における4つの戦略についてご説明します。まずは、事業拡大戦略です。当社独自のコア・コンピタンスを活かした事業別の成長戦略を作り、ポートフォリオの最適化を図りながら、お客さま目線のソリューション活動を行う方針です。

数字目標はスライドに記載のとおりです。今回はセグメント別の成長戦略、グロースターゲット、目標についてみなさまにご説明したいと思います。

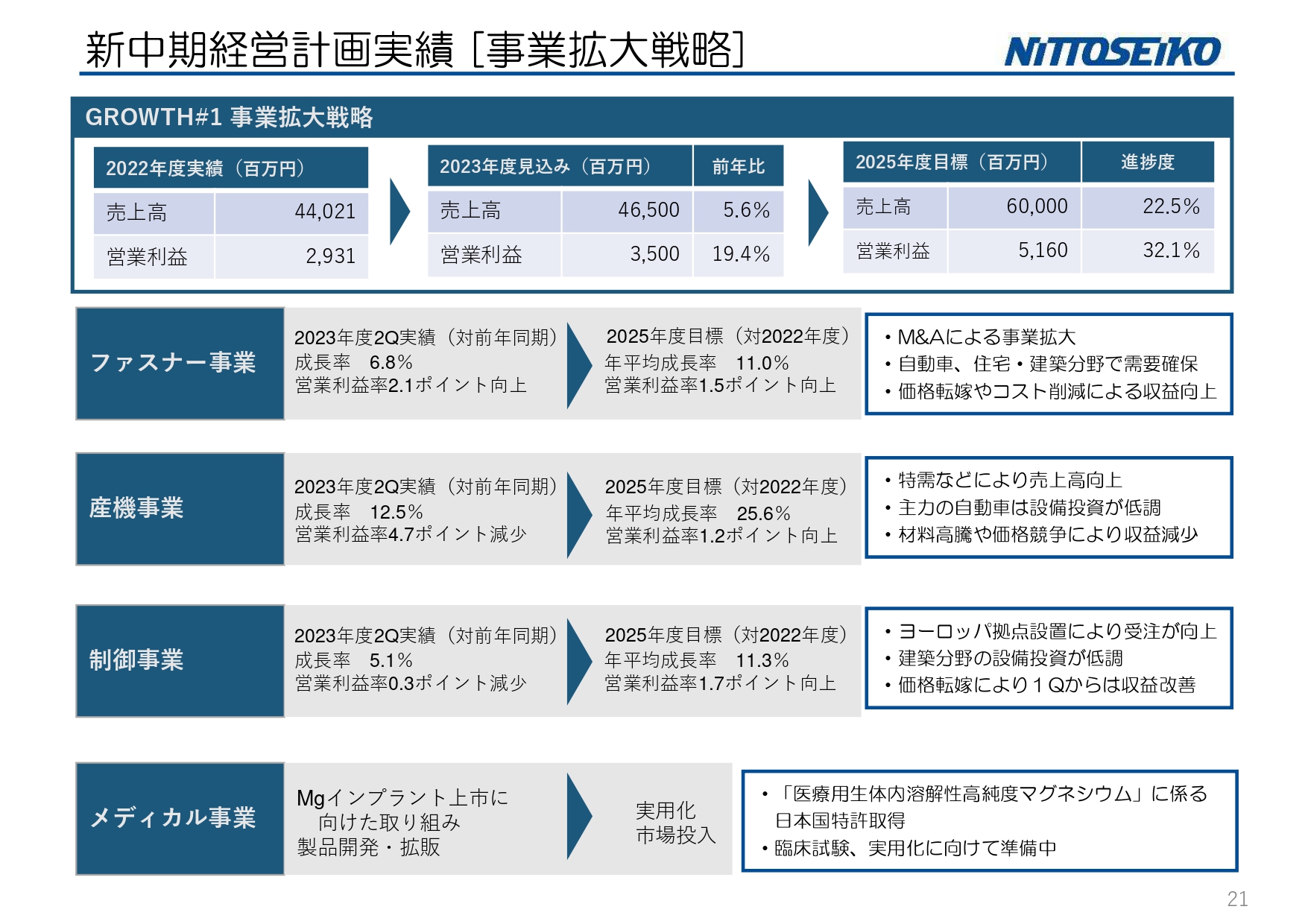

新中期経営計画実績 [事業拡大戦略]

新中期経営計画最終年度の2025年度目標に対して、2023年度第2四半期の実績を記載しています。先ほどの決算の数値を分解しただけですので、ご説明は割愛します。

ファスナー事業では、M&Aによる事業拡大、自動車、住宅・建築分野での需要の確保に取り組みました。さらに価格転嫁やコスト削減による収益向上を図り、利益率のポイントを向上させることができました。ファスナー事業は、原材料や資源価格の影響をもっとも受けてきましたが、それらに対して一定の歯止めが確立できたと思っています。

産機事業では、特需などによる売上高の向上が見られますが、主力の自動車における設備投資が少し低調になってきています。また、原材料高騰や価格競争などにより、収益の減少が生じています。

標準的な製品については、コストダウンを引き続き行っています。お客さまオーダーメイドの自動組立装置等は、価格を転嫁しているものの、価格競争によっては収益が確保できない案件もあり、製品によって苦戦している状況です。

制御事業では、ヨーロッパ拠点設置により受注が向上しています。建築分野の設備投資が少し低調になってきていますが、価格転嫁により第1四半期からの収益は改善しています。

メディカル事業では、数字を記載していませんが、スライドに記載の取組みを進めています。

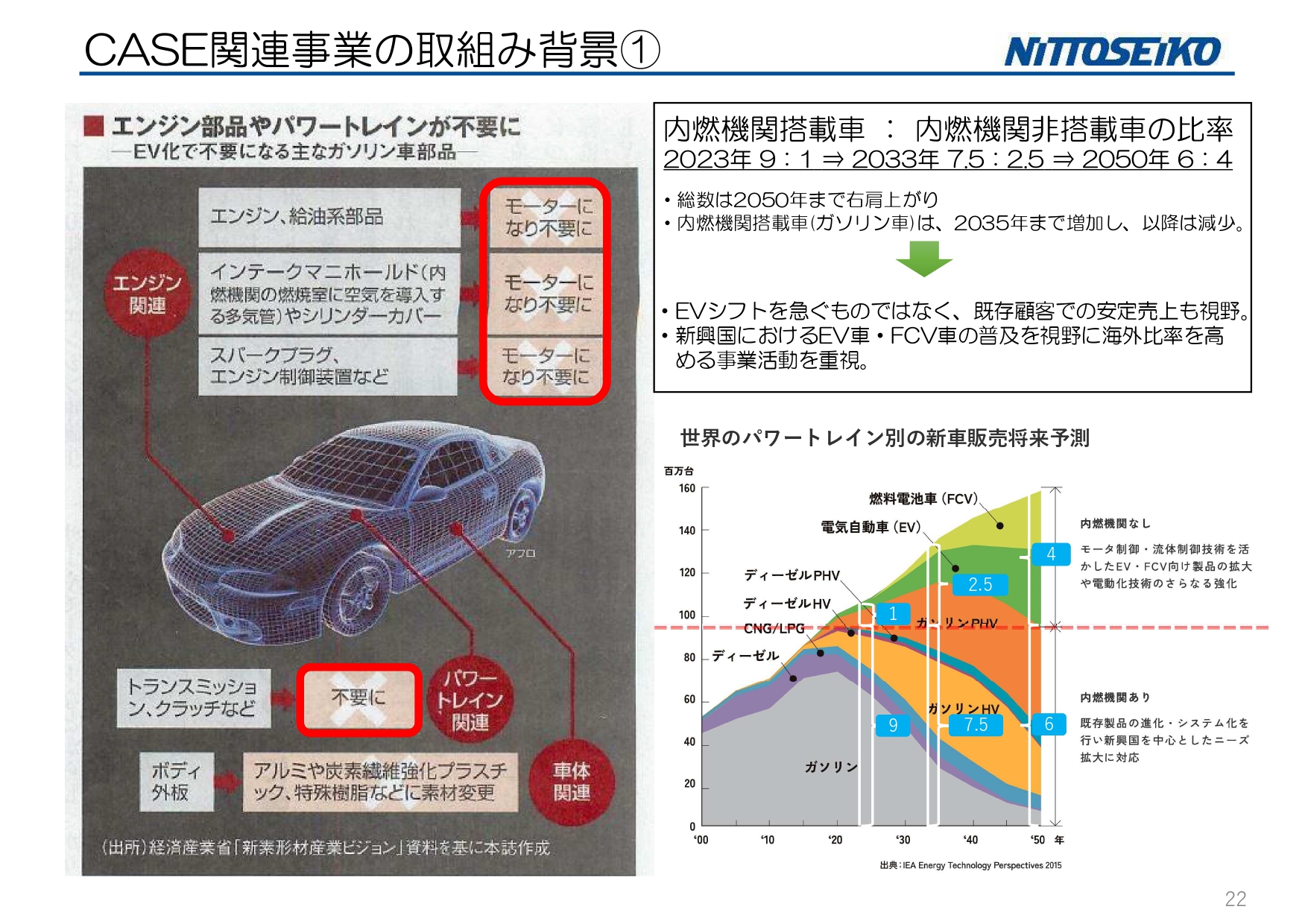

CASE関連事業の取組み背景①

事業拡大に向けての当社の考え方とその背景についてご説明します。

当社は、内燃機関がエンジンからEV化に変わることだけが大きなビジネスチャンスなのではなく、CASEと言われる「コネクティッド(Connected)」「自動運転(Automated)」「シェアリング(Shared)」「電動化(Electric)」に伴い、自動車の仕組みが変わっていくことこそが、大きなビジネスチャンスだと捉えています。

スライド左側に記載しているのは、経済産業省の資料を抜粋したものです。みなさまご承知のとおり、エンジン部品やパワートレインが不要になります。右側のグラフは、内燃機関搭載車の比率が現在の9対1から6対4くらいへと、かなり変化していくことを示しています。

当社はエンジン部品やパワートレインそのものを作っている企業ではありません。ここでお話ししているファスナー事業では、いろいろな部品に含まれているねじやナット、少し特殊な形状の部品などをたくさん製造しています。

産機事業においても、エンジンに使われるねじ締め機だけを製造しているのではなく、さまざまな製品のねじ締め機や組立ラインを受注しています。

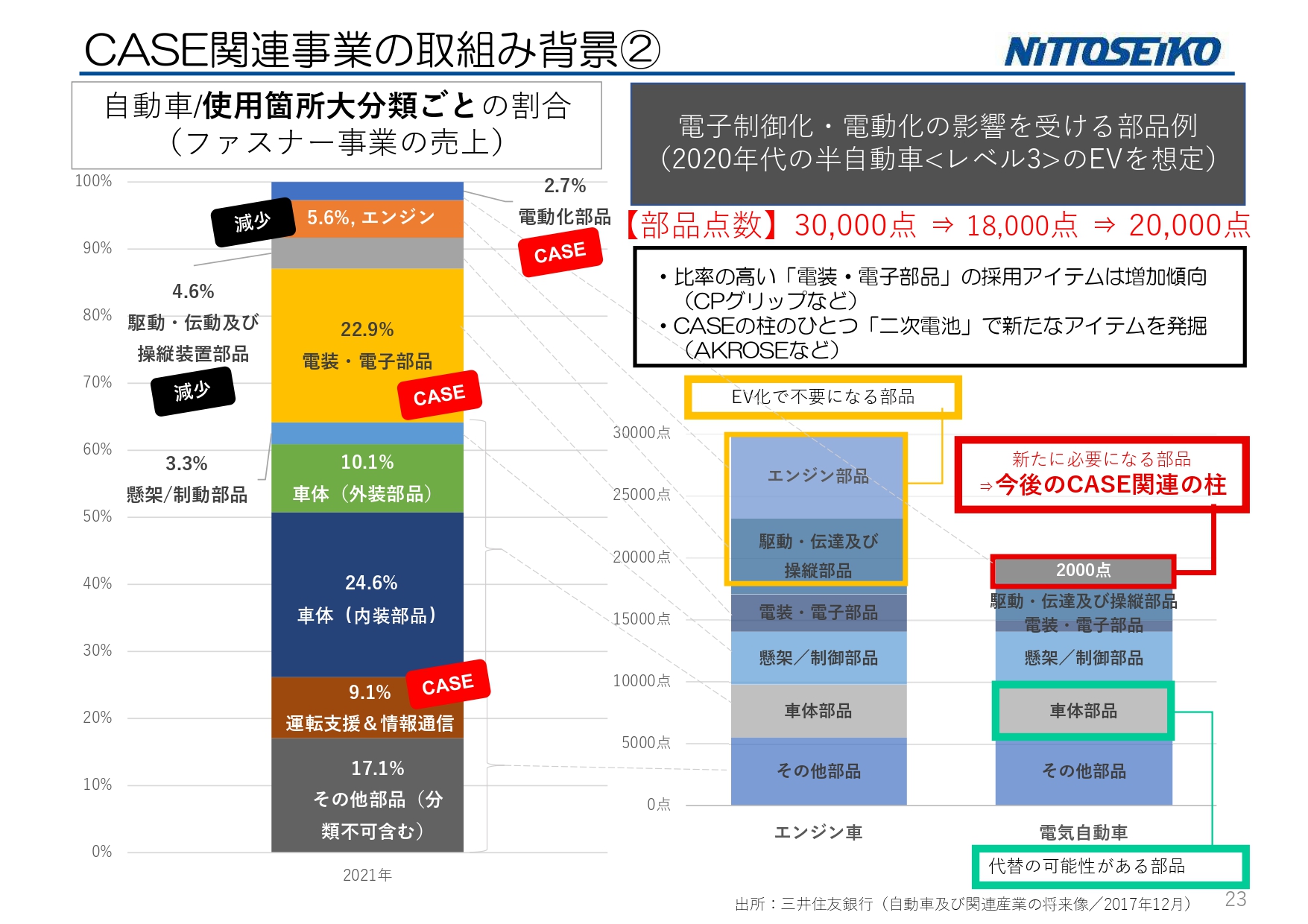

CASE関連事業の取組み背景②

こちらは、当社が2年前に策定した資料です。ファスナー事業の売上を示していますが、自動車1つを例にとっても、さまざまな部位に当社の製品が使用されています。今後EV化や、CASE関連への移行が進み、例えばハイブリッド化するなど、車がいろいろなかたちに変化する流れの中で、生産が減っていく部品があります。

例えばエンジンは、現在の自動車部品を100とした時に、当社はその5.6パーセントを製造しています。駆動系・電動系及び操縦装置部品が4.6パーセントですので、この2つを合わせると10.2パーセントです。つまり、突然内燃機関搭載車が100パーセントEVに切り替わった場合、当社は10パーセントあまりの売上を失うこととなります。

CASE関連には、電動化部品2.7パーセント、電装・電子部品22.9パーセント、運転支援&情報通信9.1パーセントが該当します。当社の事業では、2021年時点で約34パーセントのウエイトを占めているということです。

それ以外にも当社の部品は、シートベルト、ドアミラー、エアコン、エアバッグ、メーター、カーナビ、ブレーキ、ライトなど、さまざまな部分で使われています。スライド右側のグラフは、使用箇所ごとの分類を大まかに示しています。

EV化で部品点数が減ることは想定されており、現在3万点の部品が1万8,000点になる見込みです。ただし、今後CASE関連の部品として、2,000点増える予定もあり、全体で2万点あまりになるのではと考えています。

電気自動車に代替される部品として、当社の「CPグリップ」や「AKROSE」などのパテント商品が、いかに採用されるかが今後の成長につながってくると思っています。さらに、当社がモーター、インバーター、コンバーター、バッテリーなどに力を入れているのは、CASE関連の部品が増えていくと想定しているからです。

車体部品も代替の可能性があります。例えば、これから電動化が進む中で、軽量化も求められ、車体の部品が現在の鉄から、鉄と同等の強度を有する軽い部材に変わっていくことも想定しています。

ファスナー事業の課題と取組み [事業拡大戦略]

ファスナー事業の課題と取組みです。CASE関連事業は、ただいまご説明した方向性で売上を上げていこうと思っています。CASE関連事業における第2四半期の売上高は、29億5,400万円です。自動車部品全体におけるCASE関連部品の割合は、2021年の34パーセントから、48パーセントまで伸びてきています。

ファスナー事業全体の売上高に対して、CASE関連の売上高比率は15パーセントを目標としていましたが、現時点では18.3パーセントです。さらに、CASE関連部品の注文が増えてきています。受注残は前期比で22.5パーセント増となっており、昨年よりもかなり拡大してきました。

「JOISTUD」「アルミタイト」「CPグリップ」「AKROSE HYBRID」は、当社が特許を持っているCASE関連の製品です。今後このような製品を増やしていきたいと思っています。

「JOISTUD」について、少し専門的なお話をします。従来の自動車では、鉄板にスタッド部品を溶接固定して使っていたのですが、当社はそれをプレスでかしめる技術に置き換えて取り組んでいきたいと思っています。

鉄板が軽量化に伴い、板が薄くなると、反りやバリが出やすくなります。それを解決するために、特許を取得した「JOISTUD」を発売しました。自動車を軽量化するためには、鉄板や鋼板を薄くする必要があるため、そこに使える部品を現在開発しています。

「アルミタイト」も自動車の軽量化に向けた製品です。自動車を軽量化するためには、アルミが多用されます。アルミは普通のねじで締めていくと、焼き付きを起こして途中で締まらなくなります。私たちはその問題を解決するために、焼き付き防止用のねじ「アルミタイト」を作り、供給しています。

「CPグリップ」は、ねじを締める時に飛び散る金属片や摩擦粉でショートすることを防ぐために、それらをねじのほうに吸着させる製品です。

「AKROSE HYBRID」は、異種金属を接合する製品です。特にニーズが高いのはアルミと銅を接合するような場面です。特にアルミは表面に酸化被膜があるため、普通に接合させる時には他の金属とは接合できません。それを可能にするのが、私たちの技術が込められた「AKROSE HYBRID」です。その結果、CASE関連事業に関わるお客さまに非常に多く採用されています。

非日系企業への販路拡大や、ASSY部品の販売強化、先ほどご説明したように建築業界も含めた業種拡大も進めており、前年同期比で業績を非常に伸ばしています。

産機事業の課題と取組み [事業拡大戦略]

産機事業の課題と取組みです。CASE関連事業の売上高は7億8,000万円、自動車におけるCASE比率は42.7パーセントです。

売上高比率は目標に対して若干未達となり、25.4パーセントの目標に対して20.5パーセントとなりました。これから一層取り組んでいく必要があると思っています。非日系企業は、韓国を中心に、EV製品を作る自動組立装置の案件を受注しており、前年同期比で1億1,900万円の増加となっています。

海外向け販売も、タイを中心とし、欧州への展開を進めています。事業拡大については、ロボットメーカーとの協業を進めています。世界のトップメーカーであるユニバーサルロボット社や、世界第2位とも言われる台湾のテックマンロボット社とはすでに協業しています。

国内メーカーのファナックや安川電機との間でも、それらのロボットに使えるねじ締めのツールをすべてラインナップし、当社の販売力とロボットメーカー各社の販売力をあわせて、ねじ締めのユニットを増やしていきたいと思っています。

制御事業の課題と取組み [事業拡大戦略]

制御事業の課題と取組みです。制御事業のグロースターゲットの取組みである半導体・食品関連の売上は2,600万円であり、これはこれまでにない勢いで、高付加価値の流量計を半導体・食品市場へ拡販している結果です。

環境関連事業では、マイクロバブルのシャワーヘッドを発表しています。今後は、新しいビジネスとして医療・美容業界への参入も不可欠であると思っており、カーボンニュートラルのナノセラミック分離膜を使ったビジネス等にも、取り組んでいきたいと思っています。

海外地盤調査事業については、「ジオカルテ」の海外展開を行います。

EV/LIB(リチウムイオンバッテリー)事業では、制御事業のセグメントとして、リチウムイオンのバッテリー材料を測定する自動粉体抵抗装置をラインナップとして揃えています。今後EV化が進むと、リチウムイオンバッテリーの材料の測定が必要になってきます。現在、日東精工アナリテックの測定装置は世界73ヶ国に展開していますので、その海外展開をさらに加速していきたいと思っています。

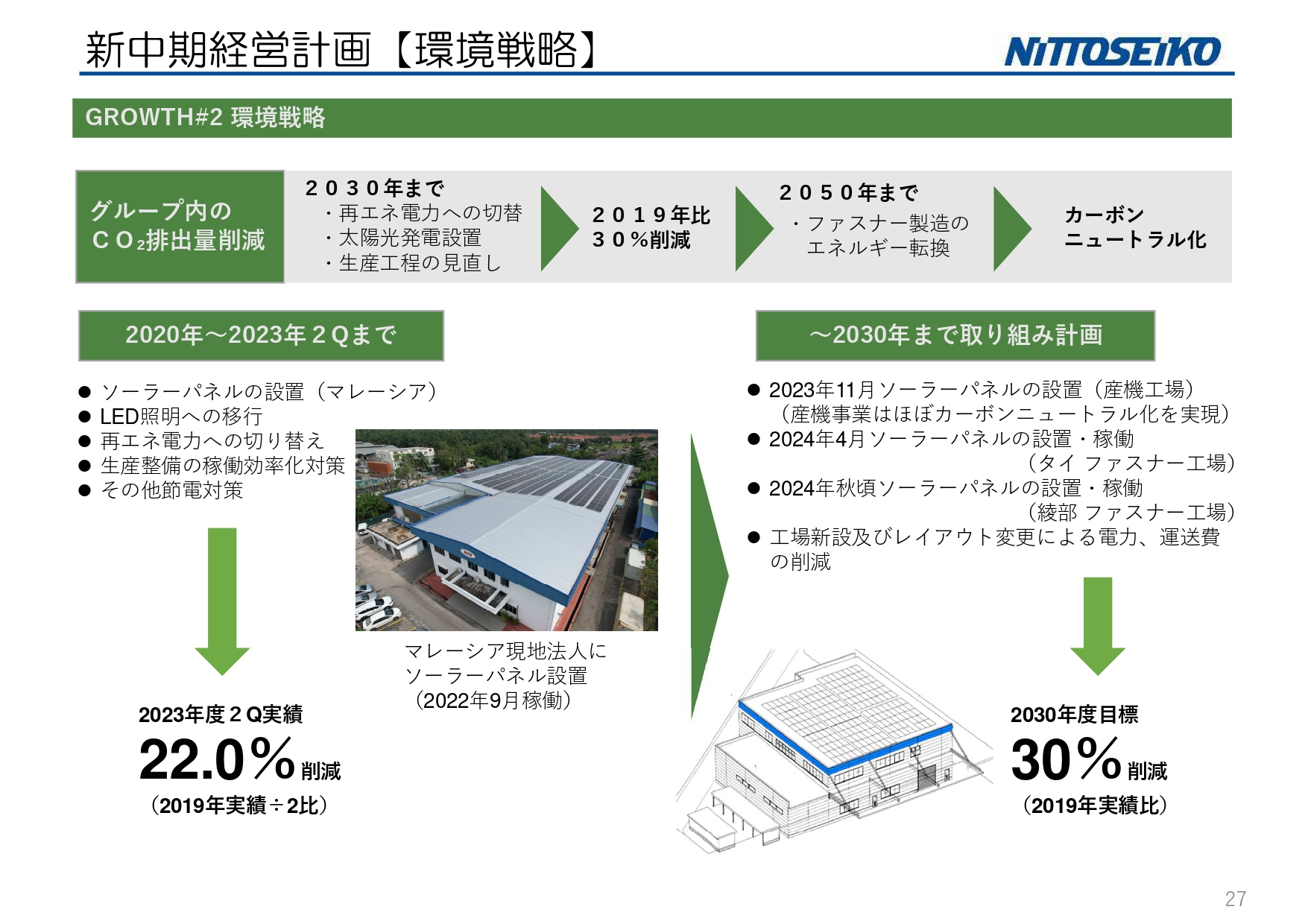

新中期経営計画【環境戦略】

環境戦略についてです。こちらのスライドには、現在の取組みを記載しています。2030年までに、2019年比で30パーセント削減、2050年までにカーボンニュートラル化を実現させたいと思っています。

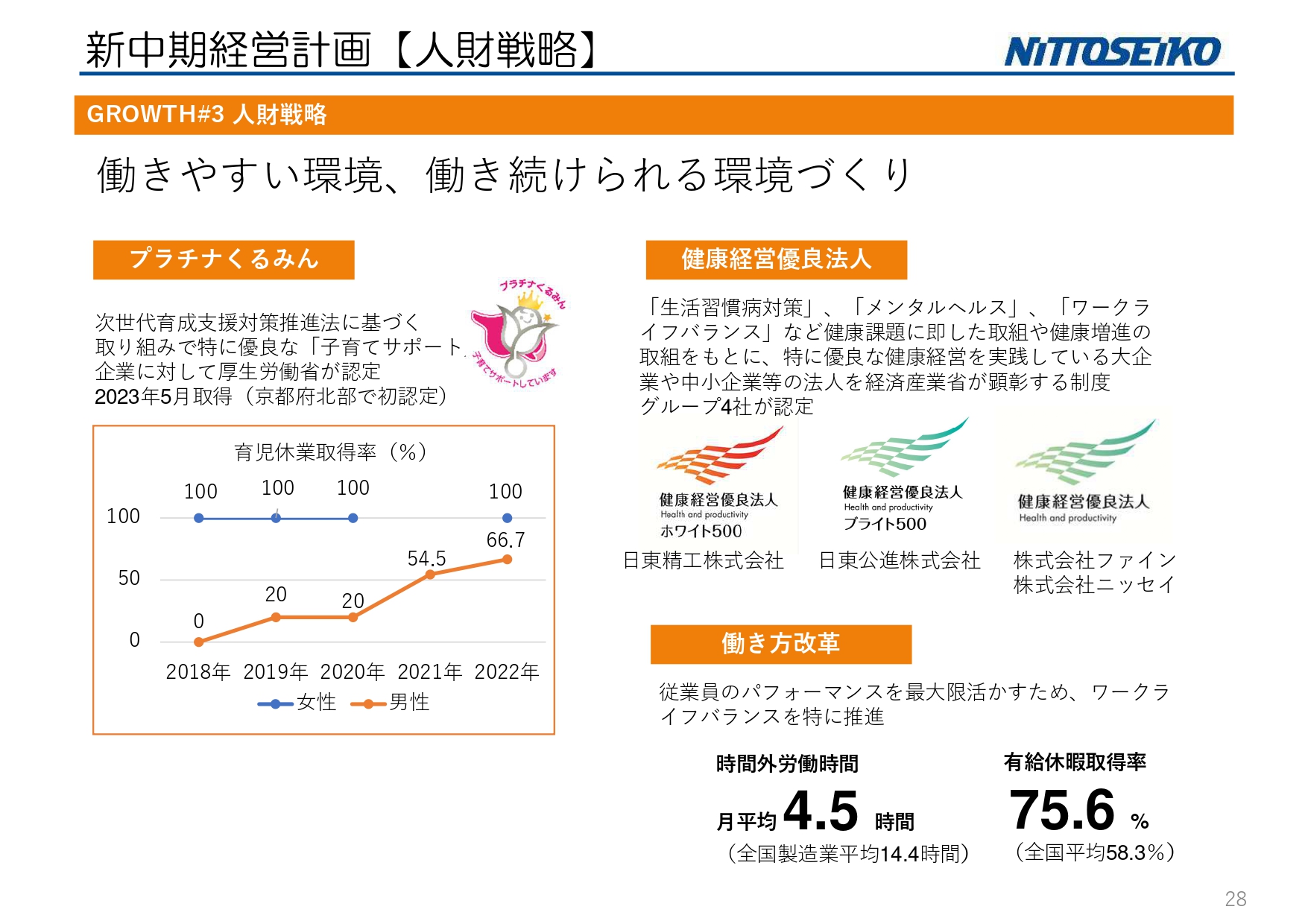

新中期経営計画【人財戦略】

人財戦略についてです。当社は、社会貢献の重要性や人格の形成を中心に、独自の教育システムを構築しています。その結果、子育てサポートについては男性の育児休暇の促進を進めており、健康経営の取組み、働き方改革については、現在スライドに記載の内容で進めています。実績をご確認いただければと思います。

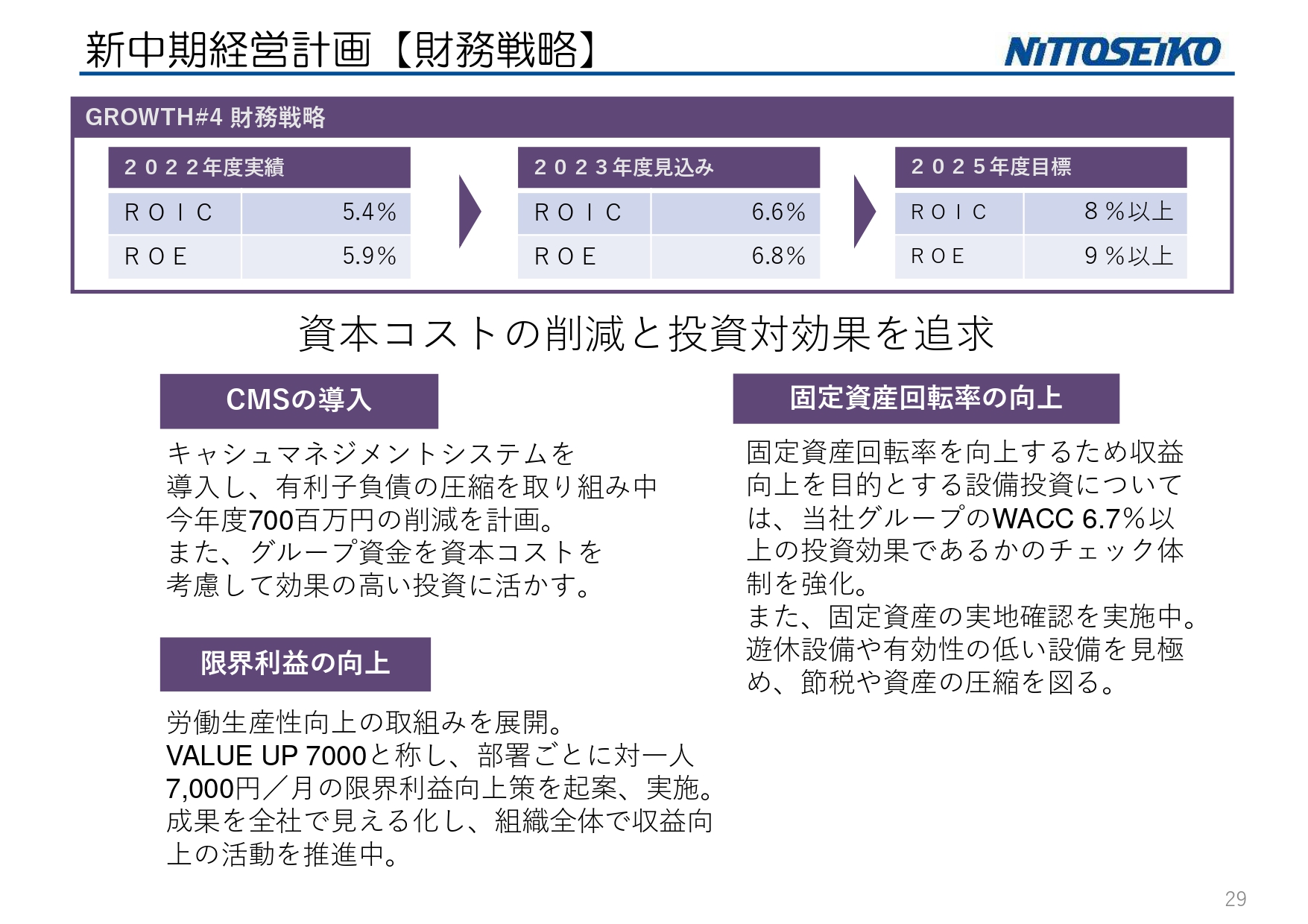

新中期経営計画【財務戦略】

財務戦略についてです。資本コストの削減と投資対効果を追求するため、キャッシュマネジメントシステムを導入し、有利子負債の圧縮を進めています。さらに、限界利益の向上、固定資産回転率の向上等には、財務戦略として取り組んでいます。そして本中期経営計画から、ROICの指標を用いた財務戦略を進めています。

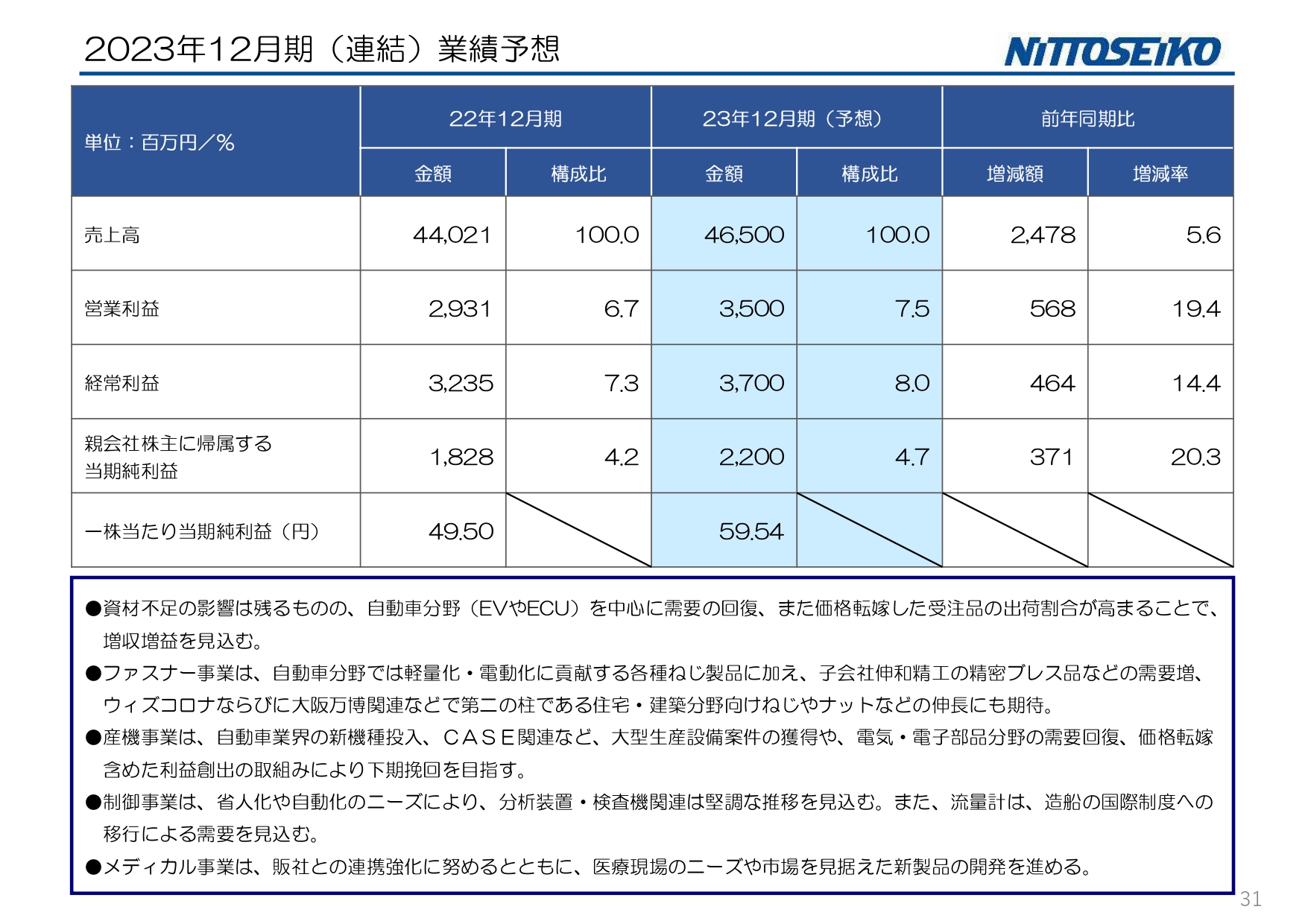

2023年12月期(連結)業績予想

業績予想は開示のとおりです。通期の数字は据え置きます。据え置いた根拠は、スライド下部の青い枠の中に詳細を記載しています。

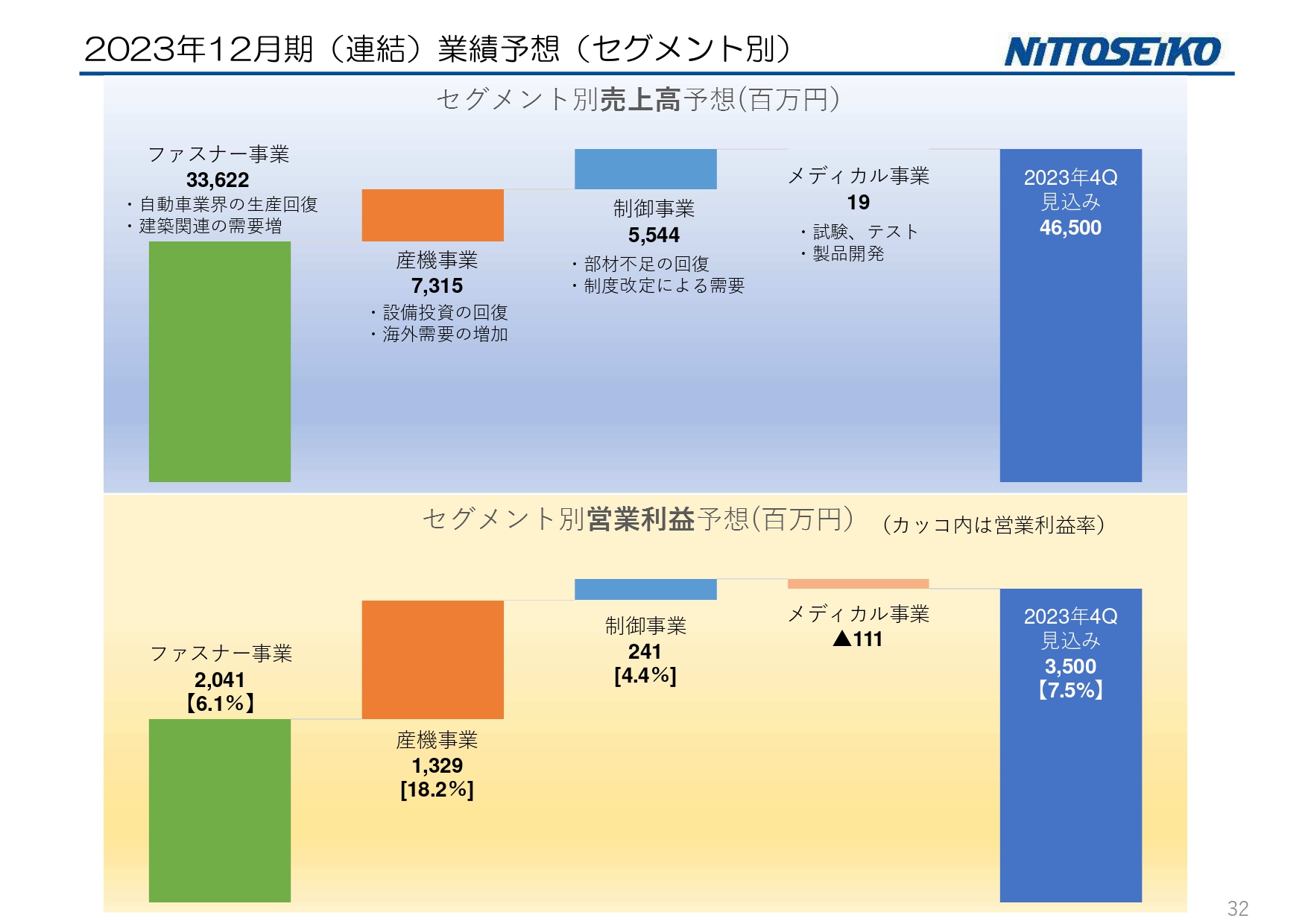

2023年12月期(連結)業績予想(セグメント別)

通期のセグメント別業績予想です。スライド上部が売上高、下部が営業利益を示しています。ファスナー事業・産機事業・制御事業の売上は、第2四半期の実績と、6月末時点での受注残高を合わせた数字になっています。

7月以降の数字は伏せさせていただきますが、6月末時点で、ファスナー事業は、通期の業績予想の約60パーセントの売上を確保しています。産機事業では約70パーセント、制御事業では約85パーセントです。

その理由については、自動車業界の生産回復など、セグメント別に少し記載をしています。また、昨年末の受注残から6月末の受注残を見ると12.7パーセント増えています。特に、ファスナー事業の受注は22パーセント、制御事業は76パーセント増加していることもあり、ある一定の受注回復も進んできています。

また、下期において、自動車業界を中心に受注の回復が見込まれ、また各部門が価格転嫁を実施しているため、そのような製品の受注の割合の高まりによる収益の回復と増収を予想しています。

営業利益もスライドに記載のとおりです。当社としては、このレベルの収益を達成していきたいと考えています。

産機事業は前年並みですが、主力のファスナー事業が、このコロナ禍を通じての価格の見直しと生産性の向上等で回復してきたことが大きいと思っています。

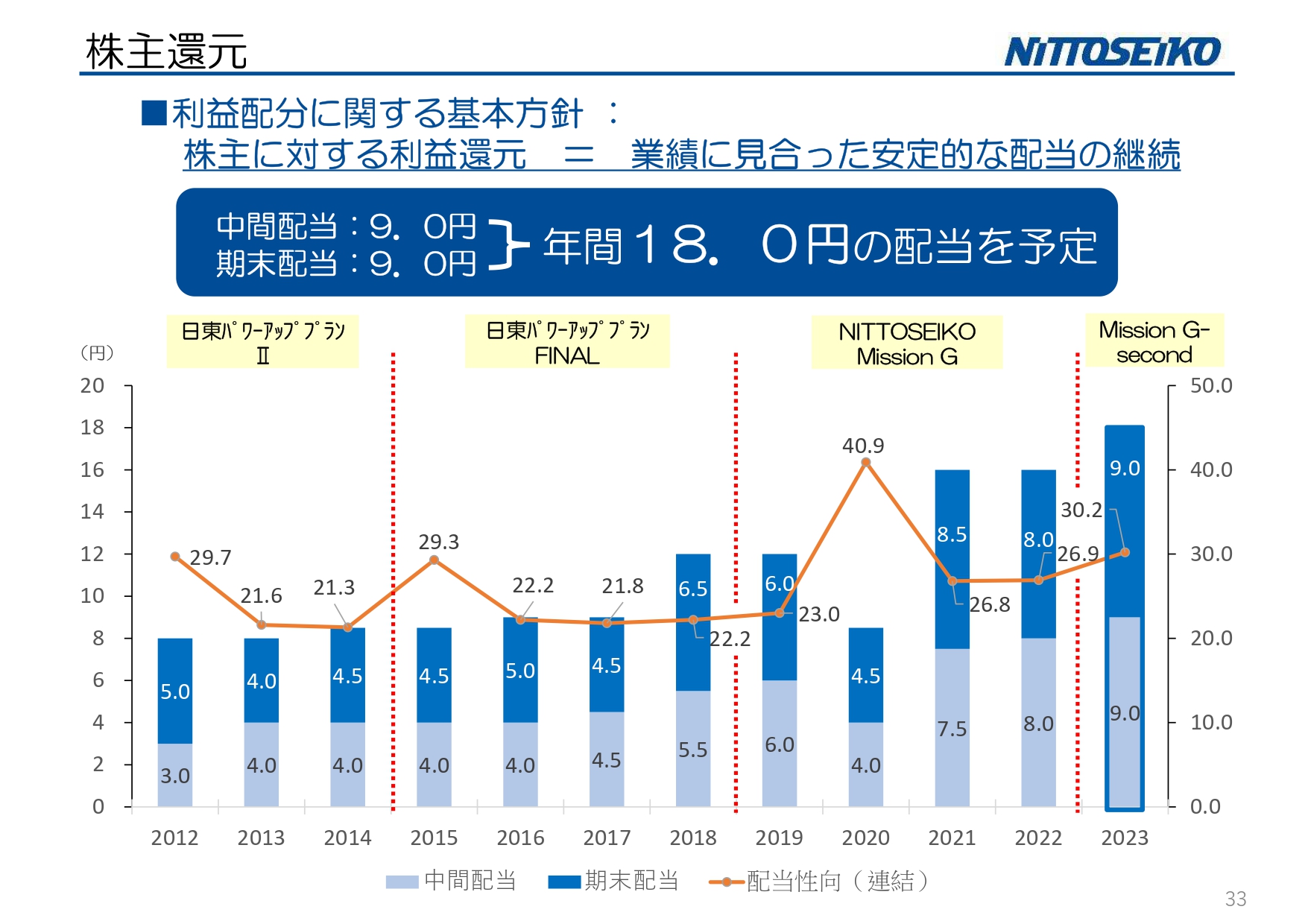

株主還元

株主還元については、「業績に見合った安定的な配当の継続」という基本方針に従い、年初に開示したとおり、年間18円を継続していきたいと考えています。

経営の考え方

最後に経営の考え方について記載しています。今年の3月30日に、私が社長を担当することとなりました。日東精工は経営理念を大切にして、いろいろなステークホルダーに求められる企業作りを進めていきます。従来から変わらず、その方針を継承していきたいと考えていますので、どうぞよろしくお願いします。

新着ログ

「金属製品」のログ