【QAあり】フレクト、1Q売上は前年比+26.5% 旺盛なDX需要により過去最高の1Q売上 利益は計画通りで黒字転換

会社概要

黒川幸治氏(以下、黒川):みなさま、こんにちは。株式会社フレクト代表取締役CEOの黒川です。本日はお盆の期間中にもかかわらず、当社の決算説明会にご参加いただき誠にありがとうございます。

さっそく決算説明を始めますが、当社の説明会へのご参加が初めての方もいらっしゃいますので、まず簡単に会社や事業の概要をご説明してから、その後に決算内容についてご説明します。

まず会社概要についてです。当社フレクトの設立は2005年で、現在19期目になります。従業員数は2023年6月末時点で283人、基盤事業であるクラウドインテグレーションサービスと、新規事業である「Cariot(キャリオット)」サービスの2つの事業を運営しています。

ビジョン

当社のコーポレートビジョンは「あるべき未来をクラウドでカタチにする」です。当社はクラウド先端テクノロジーとデザインで企業のDXを支援する、マルチクラウド・インテグレーターです。

あらゆるヒトやモノがデジタルで当たり前につながる社会において、デジタルに最適化された新しい顧客体験をカタチにしていきます。単に企業から言われたことだけを開発するのではなく、企業やその先にいるユーザーのあるべき姿を当社自身でしっかり考え、提案し、モノ作りまで行うことで、結果として顧客中心型のビジネス変革を支援していきます。

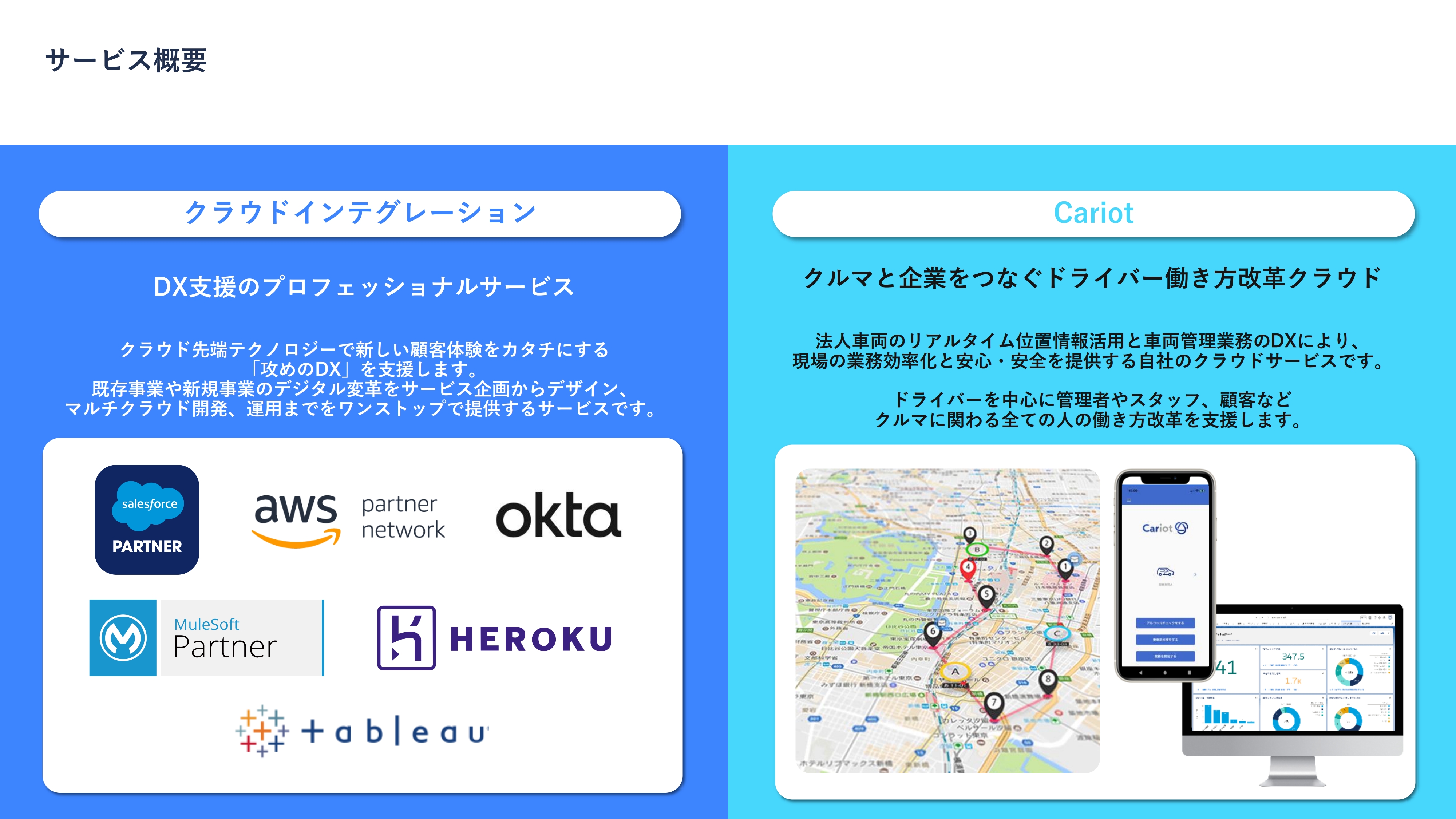

サービス概要

サービス概要についてです。クラウドインテグレーションサービスはクラウド先端テクノロジーで新しい顧客体験をカタチにする、「攻めのDX」支援のプロフェッショナルサービスを提供しています。

既存事業や新規事業のデジタル変革をサービス企画からデザイン、マルチクラウド開発、運用までをワンストップで提供するサービスです。クラウドパートナーとしては、「Salesforce」「Amazon Web Services」「Heroku」「MuleSoft」「tableau」、そして「Okta」といったグローバルで活躍するクラウドプラットフォーマーとなります。

「Cariot」サービスはクルマと企業をつなぐドライバー働き方改革クラウドサービスとして提供しています。法人車両のリアルタイムの位置情報活用と、車両管理業務のDXにより、現場の業務効率化や、安心・安全をお届けする自社クラウドサービスになります。

なお、当社は単一セグメントでの開示となっています。

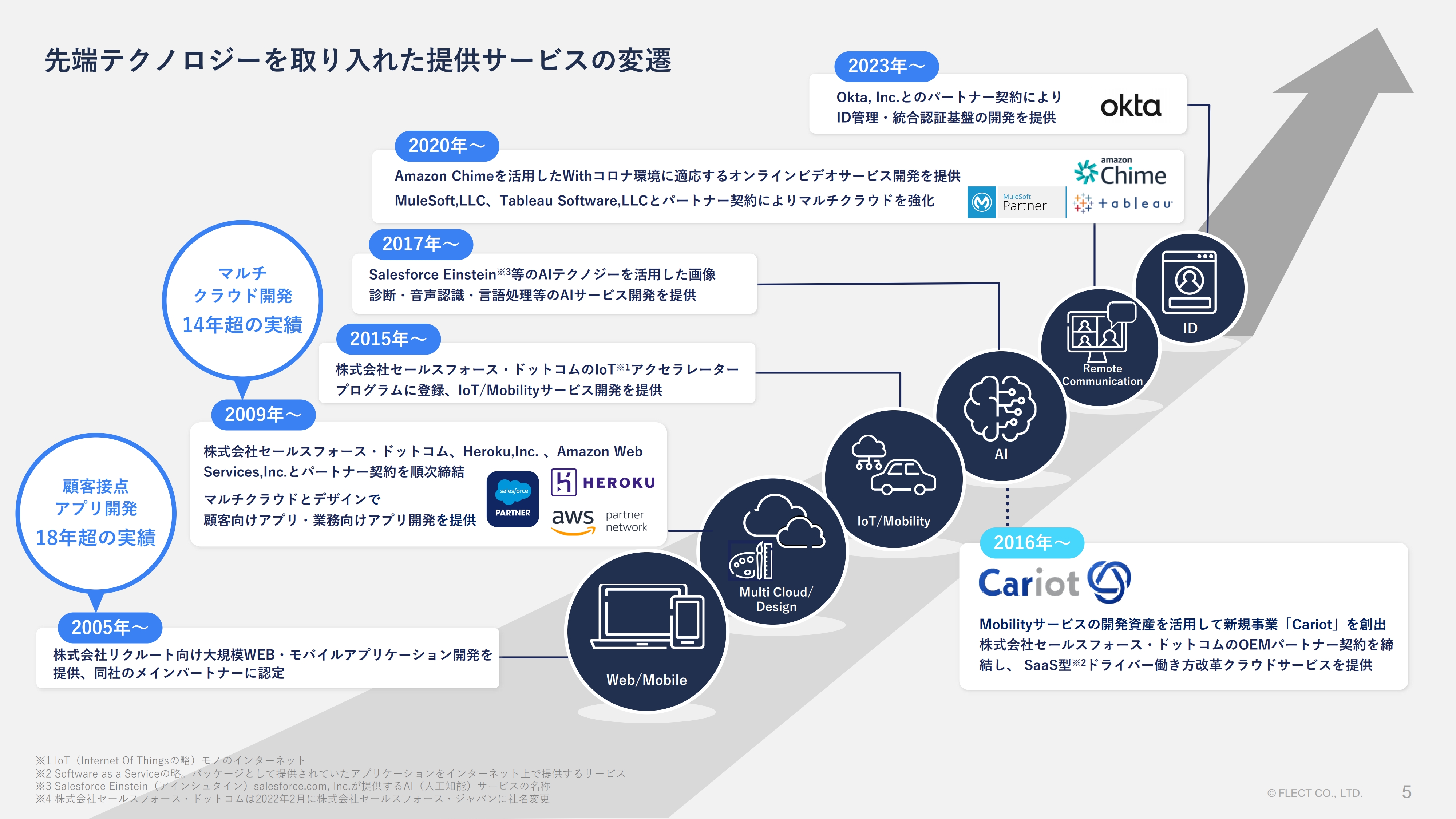

先端テクノロジーを取り入れた提供サービスの変遷

先端テクノロジーを取り入れた提供サービスの変遷です。当社は設立の2005年から、リクルートさまに向けた大規模なBtoCのWeb・モバイルサービスの開発からスタートし、現在まで実に18年を超える顧客接点アプリケーションの開発実績を蓄えてきました。

2009年からはマルチクラウド開発をスタートし、現在に至るまで、14年を超える豊富な実績を持っています。

2015年からはIoT/Mobilityサービスの開発をスタートし、この実績・アセットをもとに2016年から新規事業である「Cariot」サービスをスタートしています。

2017年からはAIのサービス開発をスタートし、2020年からは「Amazon Chime」を活用したWithコロナの環境に適応する、企業オリジナルでカスタムできるオンラインビデオサービスの開発を提供しています。また「MuleSoft」や「tableau」とのパートナー契約により、マルチクラウドを強化しています。

2023年からは「Okta」とのパートナー契約を締結し、ID管理・統合認証基盤の開発サービスを提供しています。このように、常に先端テクノロジーを取り入れながら、繰り返し当社の付加価値を高めてきました。

国内でもグローバルでも評価される先端DX実績

国内でもグローバルでも評価される先端DX実績として、国内AIサービスのDX事例を評価され、2019年にSalesforceグローバルでのイノベーションアワードを日本の企業で初めて受賞しました。

また「Salesforce」「MuleSoft」の国内最上位パートナーの認定を受けています。直近でSalesforceの国内パートナー企業が約600社ある中で、限られたパートナーのみが選ばれている最上位の「Summit」に該当しており、「MuleSoft」においては国内で初めて「Expert」に認定されました。

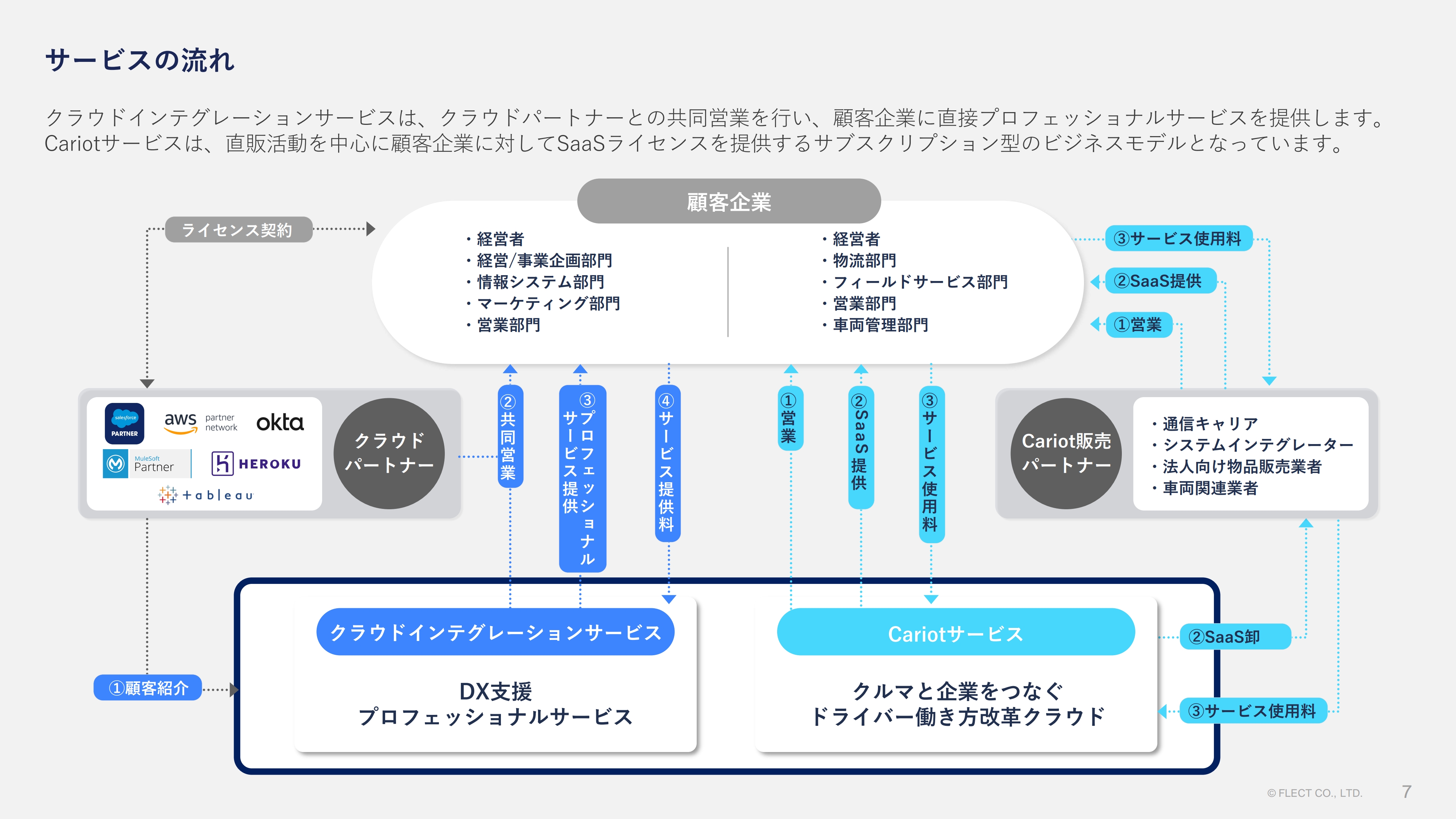

サービスの流れ

サービスの流れについてです。クラウドインテグレーションサービスはクラウドパートナーからの顧客紹介と共同提案の依頼を受けます。これに対し、共同営業を行い、受注した顧客企業のライセンスはクラウドパートナーが直接契約を行い、当社ではライセンスのリセール活動は行っていません。プロフェッショナルサービスは当社と顧客企業で直接契約し、そのサービス提供料をいただいています。

「Cariot」サービスは自社で直販体制を構築し、直販活動により獲得したお客さまに対し、ライセンスの提供とサブスクリプションの年間の前払い使用料をいただきます。また、販売パートナーとして、通信キャリアやシステムインテグレーター、車両関連業者などが代理販売を行っています。

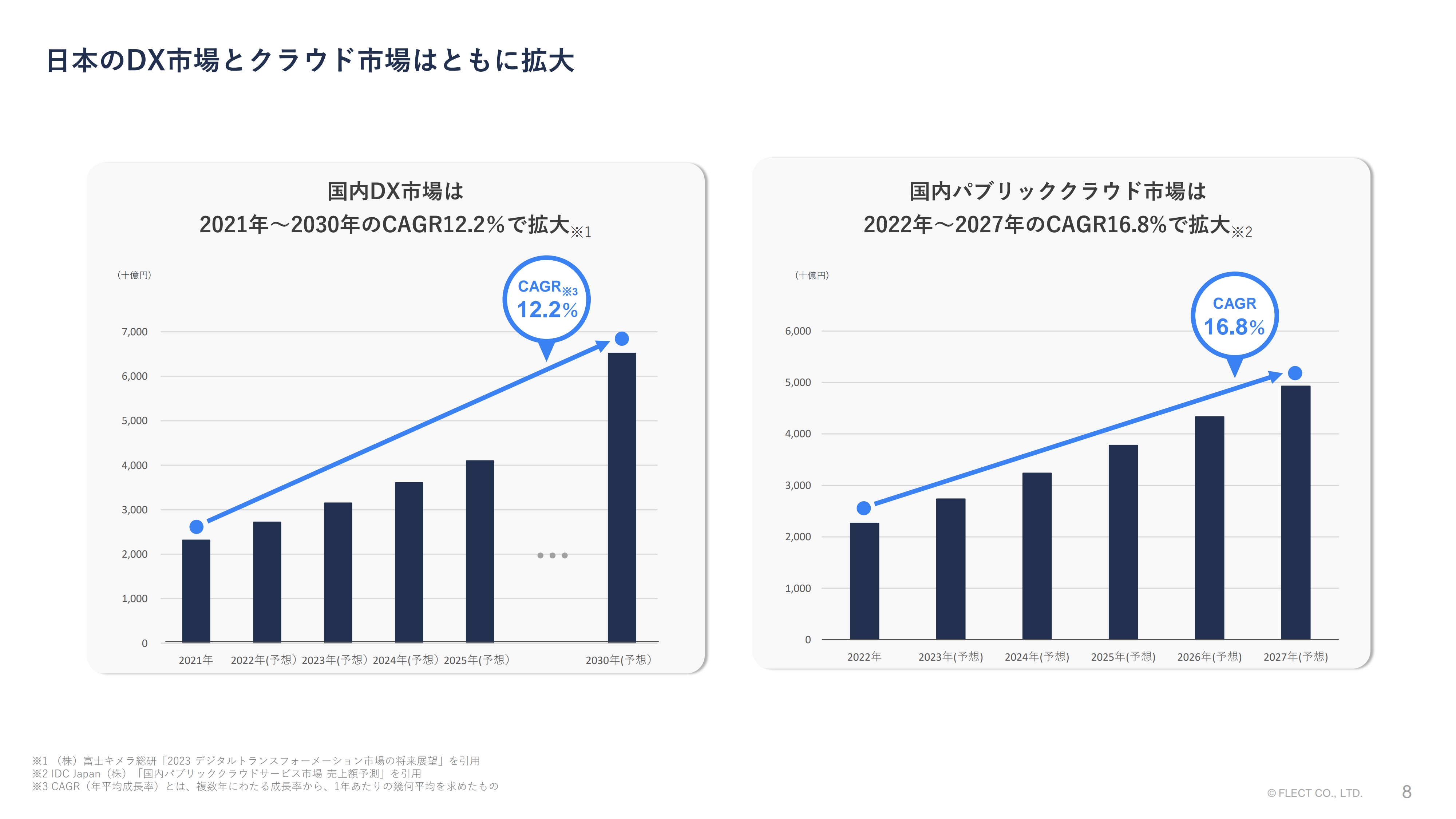

日本のDX市場とクラウド市場はともに拡大

マーケットについては、日本のDX市場とクラウド市場はともに、CAGR12パーセントから16パーセントの成長率が見込まれています。

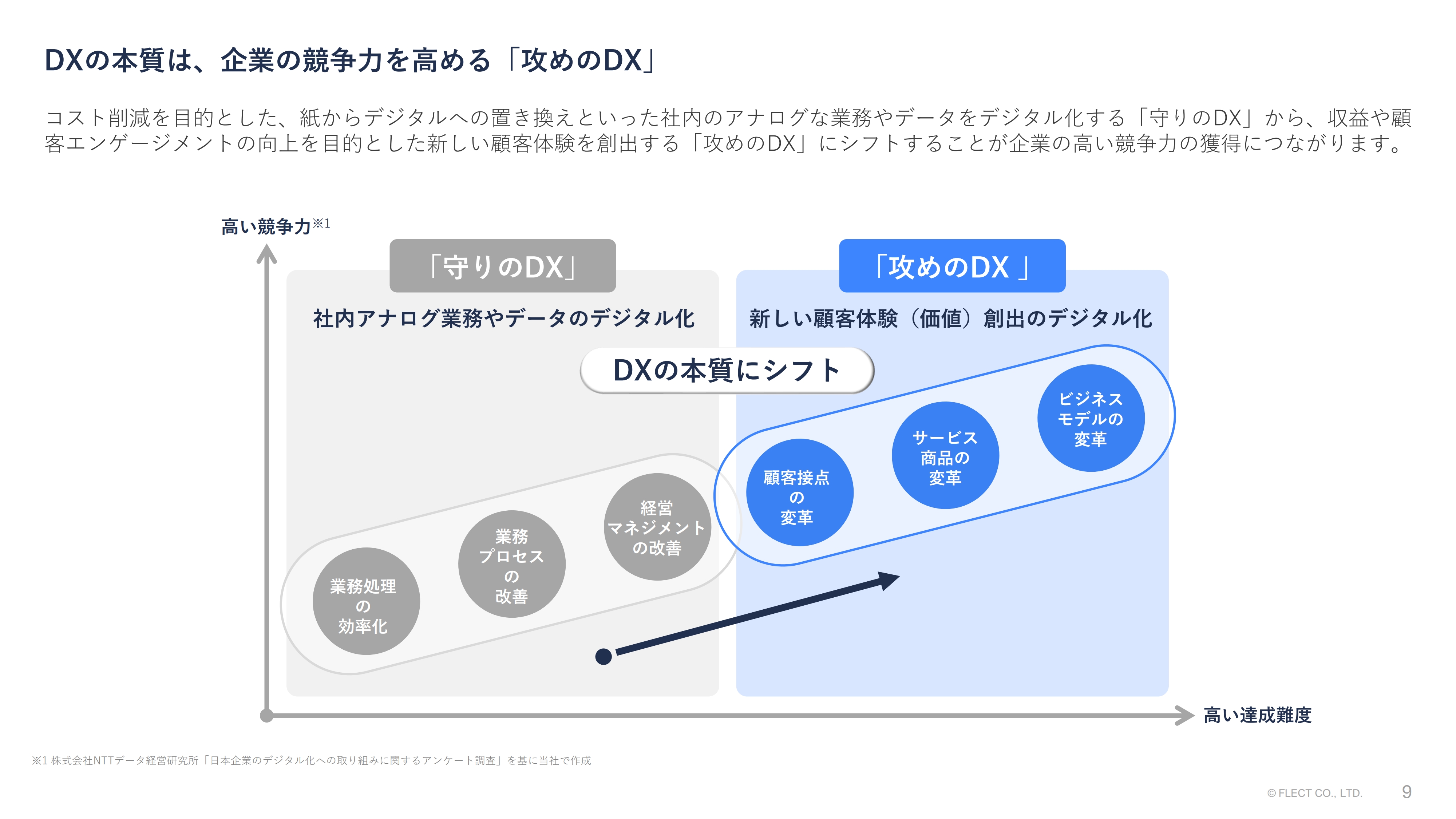

DXの本質は、企業の競争力を高める「攻めのDX」

DXの本質は、企業の競争力を高める「攻めのDX」だと考えています。単なるコスト削減を目的とした、紙からデジタルへの置き換えといった社内のアナログな業務やデータをデジタル化する「守りのDX」から、収益や顧客エンゲージメントの向上を目的とした新しい顧客体験を創出する「攻めのDX」にシフトしていくことが求められています。

「攻めのDX」は、顧客接点の変革、サービス商品の変革、ビジネスモデルの変革というステップを踏む必要があります。達成難度は非常に高くなりますが、これを実現できた企業は高い競争力を獲得でき、この「攻めのDX」こそが、DXの本質と考えています。

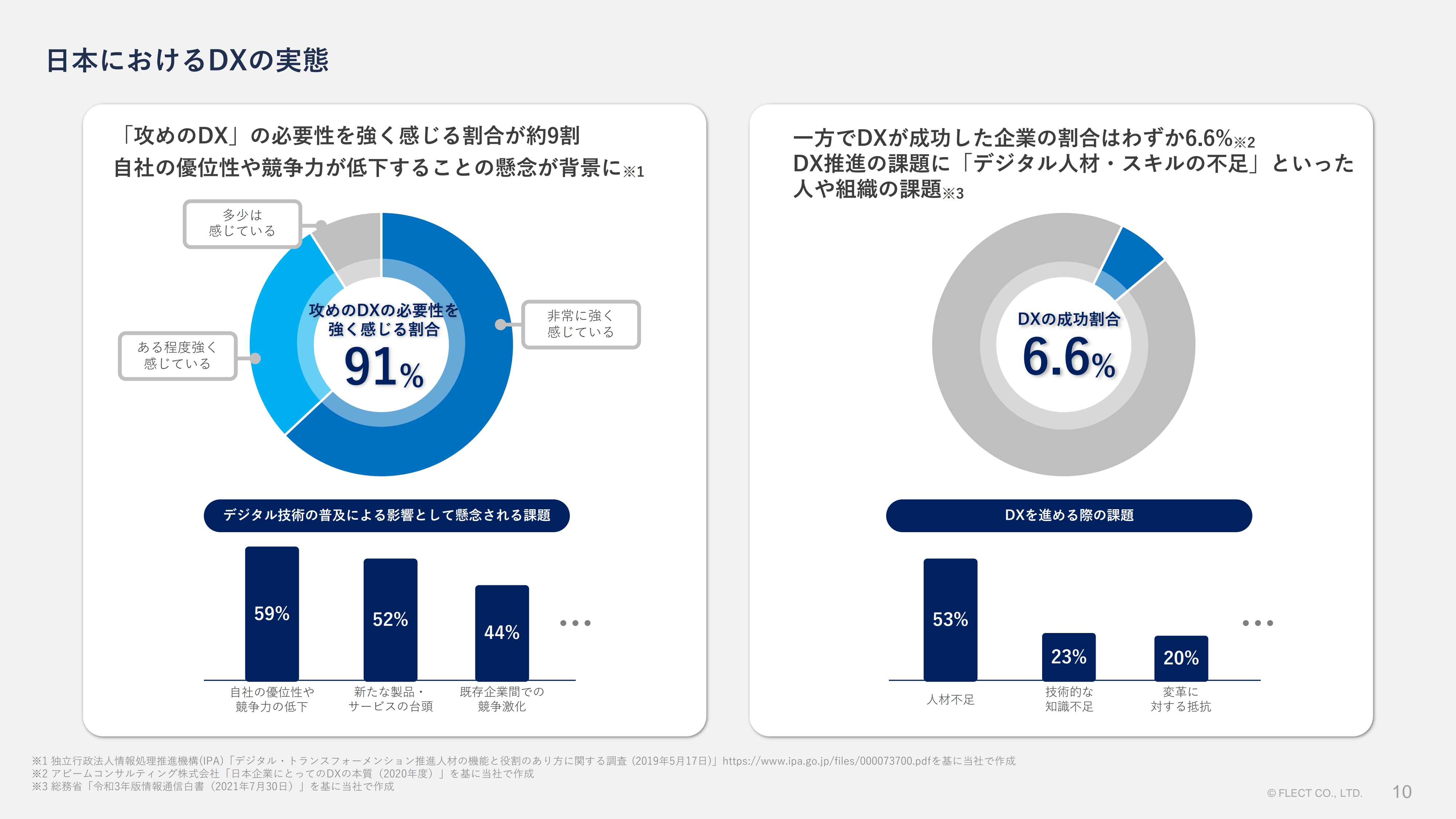

日本におけるDXの実態

ただし、日本におけるDXの実態は、ビジネス変革などの「攻めのDX」の必要性を強く感じる割合が約9割に上ります。この背景には、デジタル技術の普及により自社の競争優位性が低下することへの懸念があります。

一方でDXが成功した企業の割合はわずか6.6パーセントとなり、DX推進における課題の上位にはデジタル人材やスキルの不足といった、人や組織の課題があります。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

このような課題に対し、クラウドインテグレーションサービスはクラウドの先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」を支援します。具体的にはIoT/MobilityやAIサービス、顧客とつながるオンラインビデオ・コミュニティやECサービス、API連携やID認証の基盤構築など、企業の既存事業や新規事業のデジタル変革を支援していきます。

また、当社の顧客基盤は積極的にDXを推進する大手企業を中心としており、2024年3月期第1四半期の売上比率は約94パーセントが大手企業です。

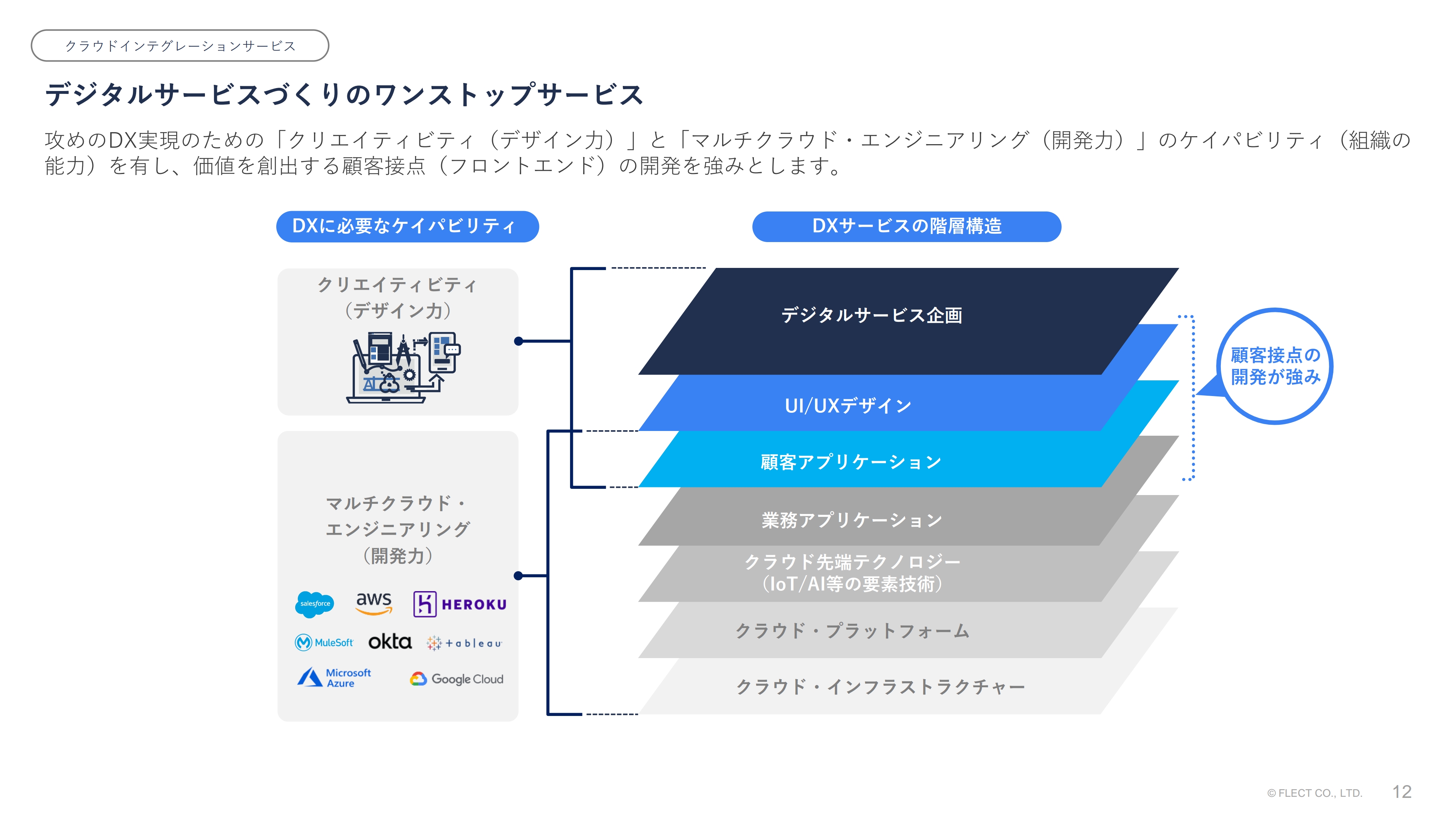

デジタルサービスづくりのワンストップサービス

当社の特徴であるデジタルサービスづくりのワンストップサービスについてです。「攻めのDX」を実現するためには、「クリエイティビティ(デザイン力)」と「マルチクラウド・エンジニアリング(開発力)」のケイパビリティ(組織の能力)をカバーする必要があります。

「クリエイティビティ(デザイン力)」にはデジタルサービスの企画の立案からUI/UX(画面や顧客体験)デザインが、そして「マルチクラウド・エンジニアリング(開発力)」には、顧客アプリケーション、業務アプリケーション、IoTやAIといった先端テクノロジーの要素技術、そしてプラットフォーム、インフラまでの開発がすべて必要となり、当社はこれらをワンストップで提供しています。

変化に適応する高いアジリティ(俊敏性)

変化に適応する高いアジリティについてです。テクノロジーや競合の急速な進化、またユーザーのフィードバックに対し高い俊敏性(アジリティ)をもって、デジタルサービスを継続的に発展させていく必要があります。

当社ではプロジェクトの平均期間は約3ヶ月と、短期間での開発デリバリを実現しています。また、初期サービスの構築で終わりにせず、繰り返しその開発サイクルを回すことで、変化に適応しながら高い俊敏性を持ってDXサービスの成長を支援します。

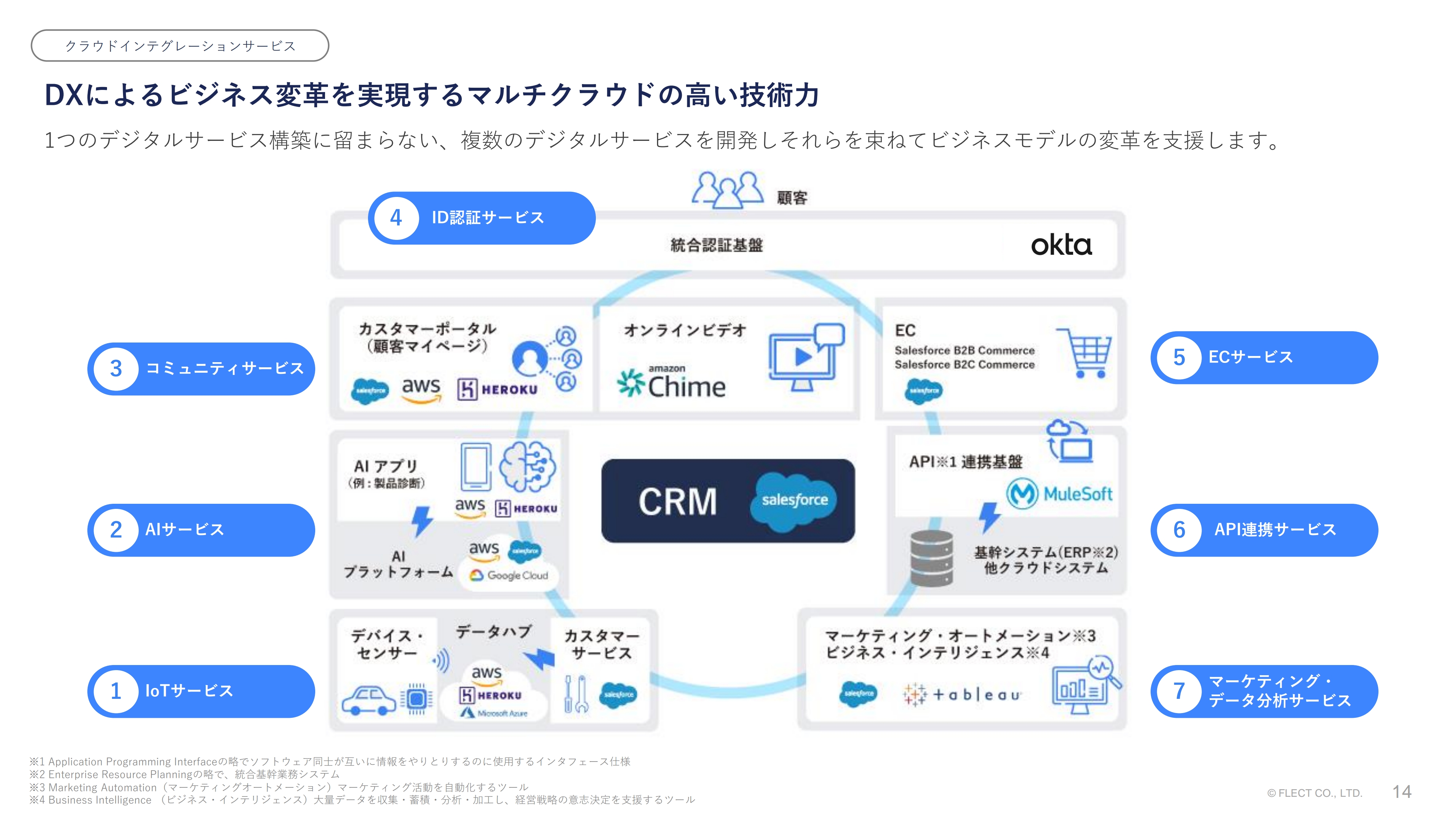

DXによるビジネス変革を実現するマルチクラウドの高い技術力

DXによるビジネス変革を実現するマルチクラウドの高い技術力も当社の特徴の1つです。例えば、IoTサービスだけといった単一のサービスを提供するのではなく、複数のデジタルサービスを網羅的に開発し、それらを束ねてビジネスモデル全体の変革を支援します。

そのためにも各種クラウドプラットホームの長所・短所を抑え、デジタルサービスの特徴や顧客要件に最適なクラウドを適材適所で活用することができる、マルチクラウドの高い技術力こそが当社の競争優位性と考えています。

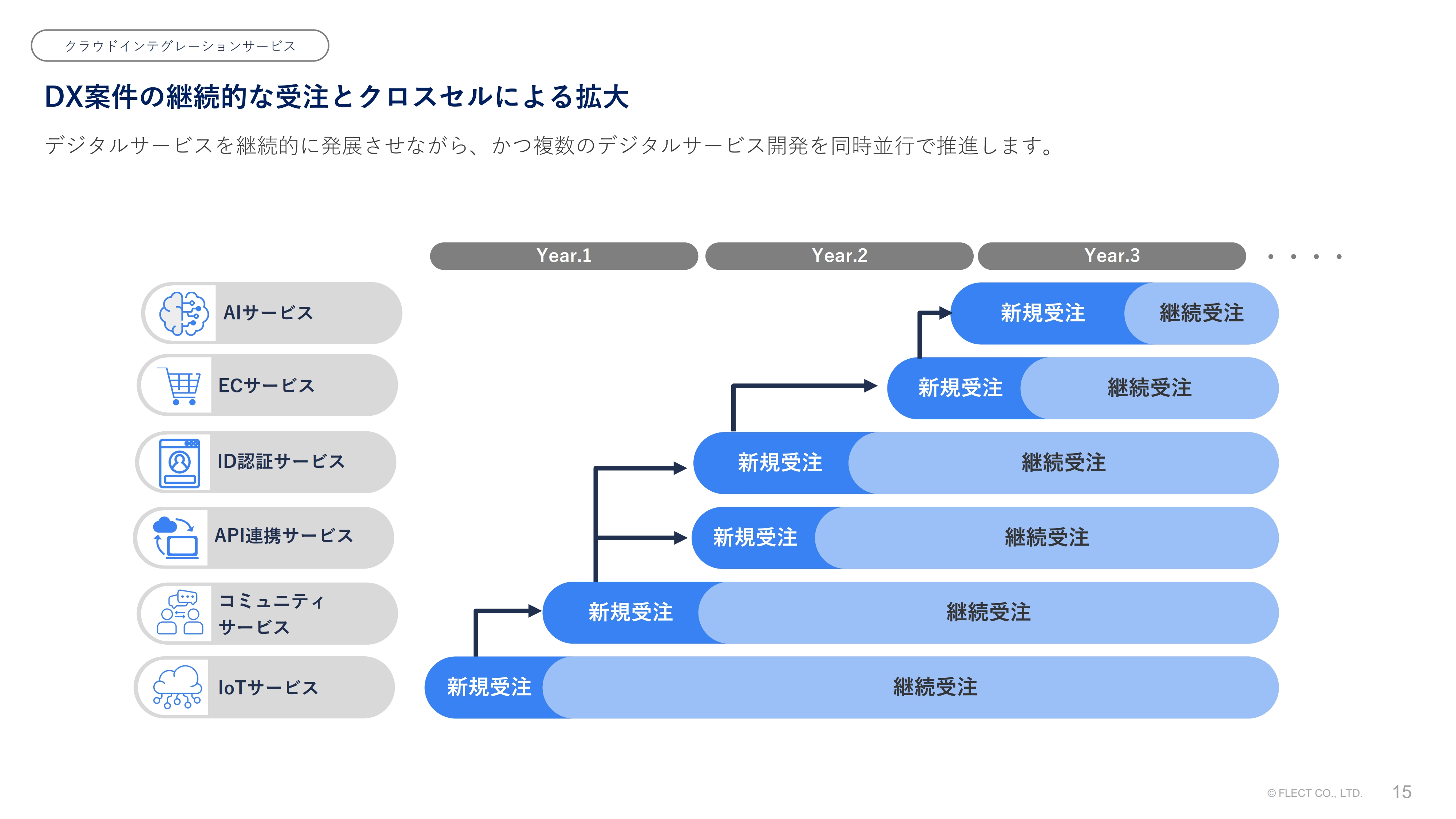

DX案件の継続的な受注とクロスセルによる拡大

DX案件の継続的な受注とクロスセルによる拡大についてです。繰り返しになりますが、当社では初期サービス構築以降も、フェーズ2、フェーズ3といった単位で機能追加や性能向上などの開発を継続的に行い、デジタルサービスを発展させていきます。

また、1つのデジタルサービスだけではなく、複数のデジタルサービスを同時並行で開発し、1つの顧客に対してクロスセルによる受注の拡大も実現します。

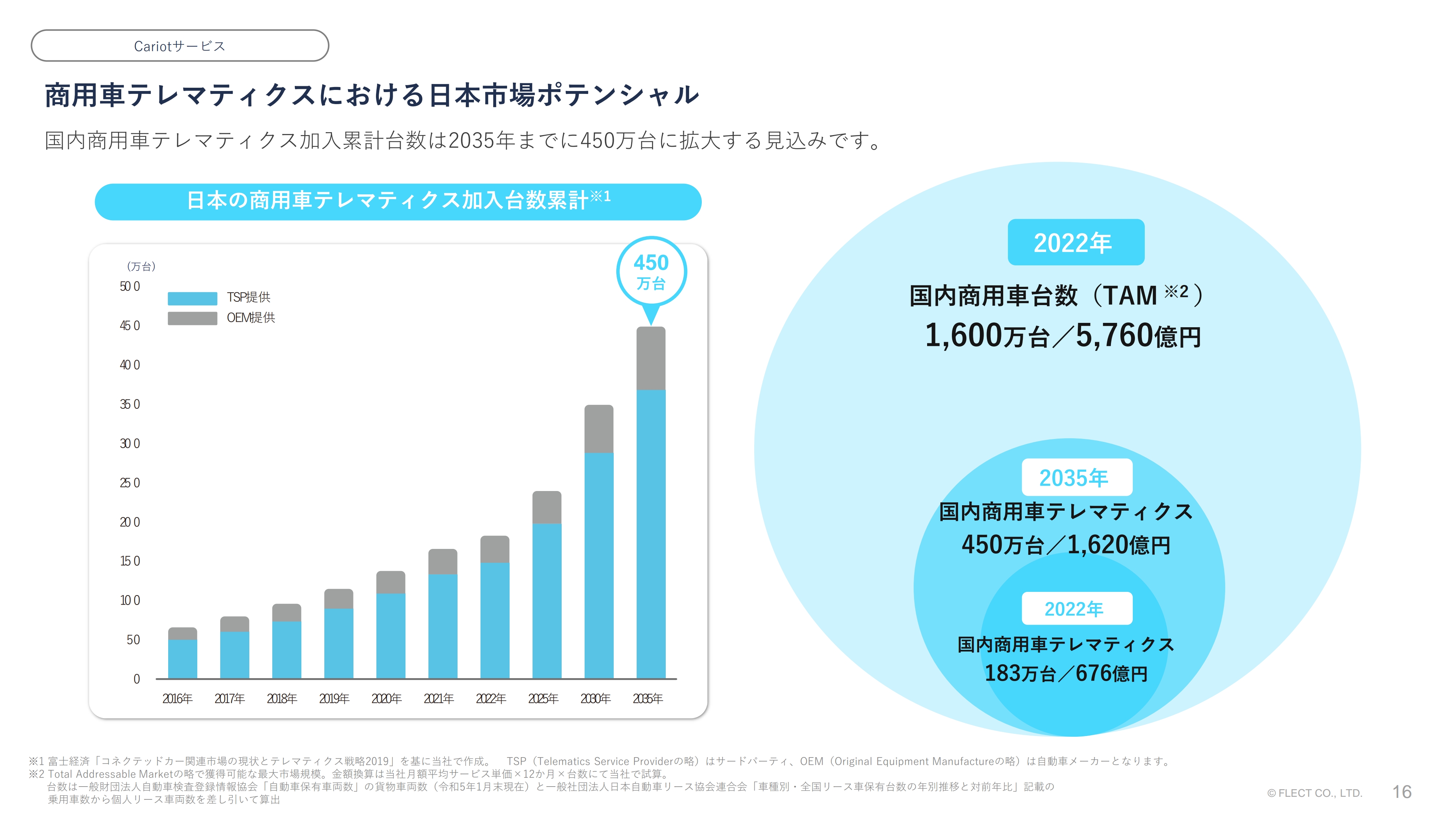

商用車テレマティクスにおける日本市場ポテンシャル

「Cariot」サービスについてご説明します。「Cariot」が在籍する日本の商用車テレマティクス市場は、加入累計台数が2035年までに450万台に成長すると予想されています。2022年における国内商用車テレマティクス加入累計台数は183万台で、2035年までに約2.5倍の成長が期待できます。

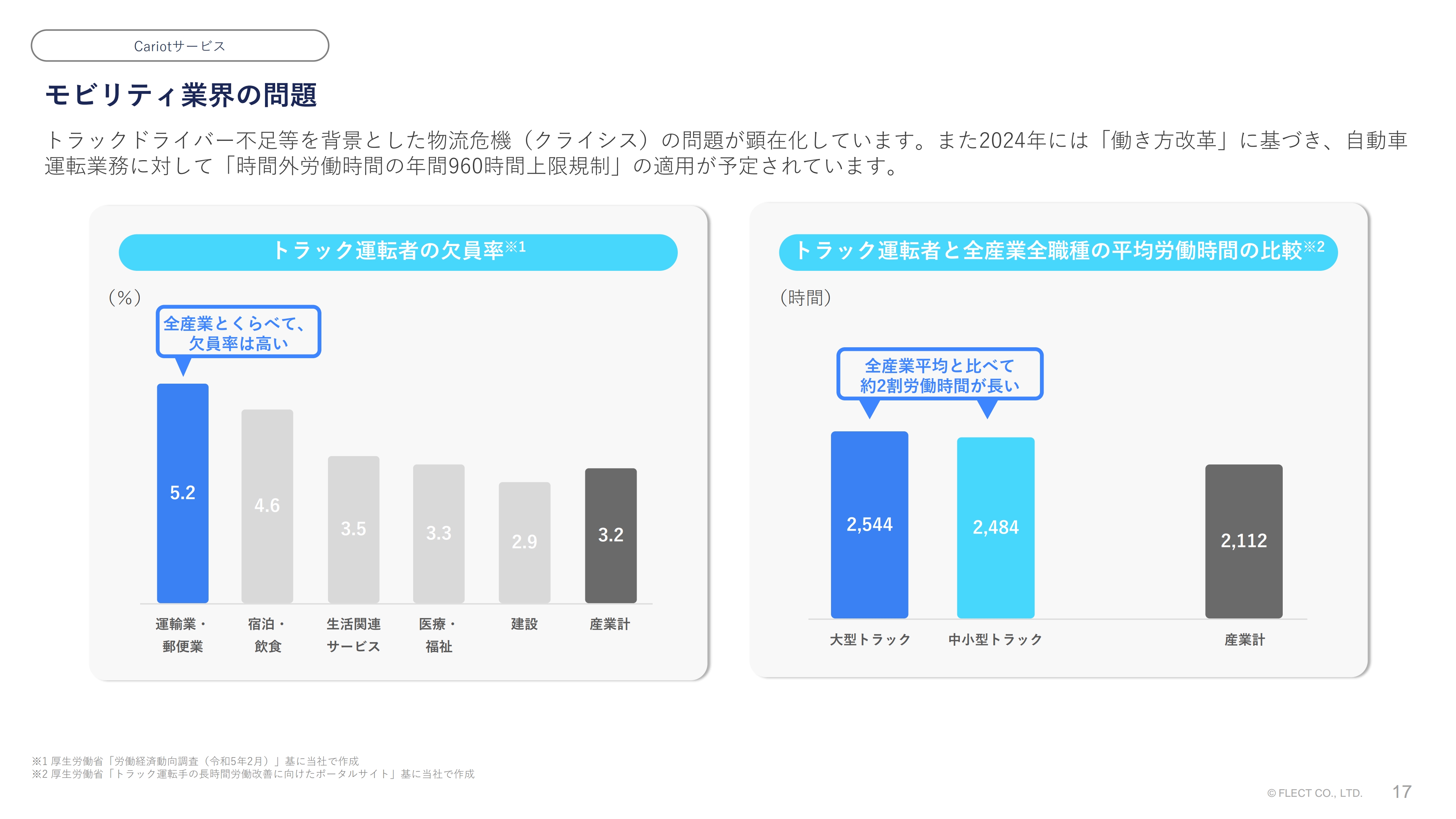

モビリティ業界の問題

モビリティ業界の問題についてご説明します。トラックドライバー不足を背景とした、物流危機の問題が顕在化しています。厚生労働省のデータによると、トラックドライバーの欠員率は全産業と比べて最も高く、5.2パーセントとなっています。

その原因の1つとして挙げられているのが、全産業平均と比べて約2割長い労働時間です。また、自動車運転業務の残業上限規制が適用される「2024年問題」も残り1年に迫っており、ドライバーの働き方改革が求められています。

クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」

このような課題に対して、クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」は、クルマに車載デバイスを取り付ける、あるいはスマートフォンアプリを用いることで、クルマの位置情報や加速度といったデータをかんたん、リアルタイムに取得・可視化・活用できるサービスとなります。

運転に関する計画から実績の集計分析まで、デジタルで一気通貫した業務体験をお届けし、クルマに関わる業務の効率化を支援していきます。

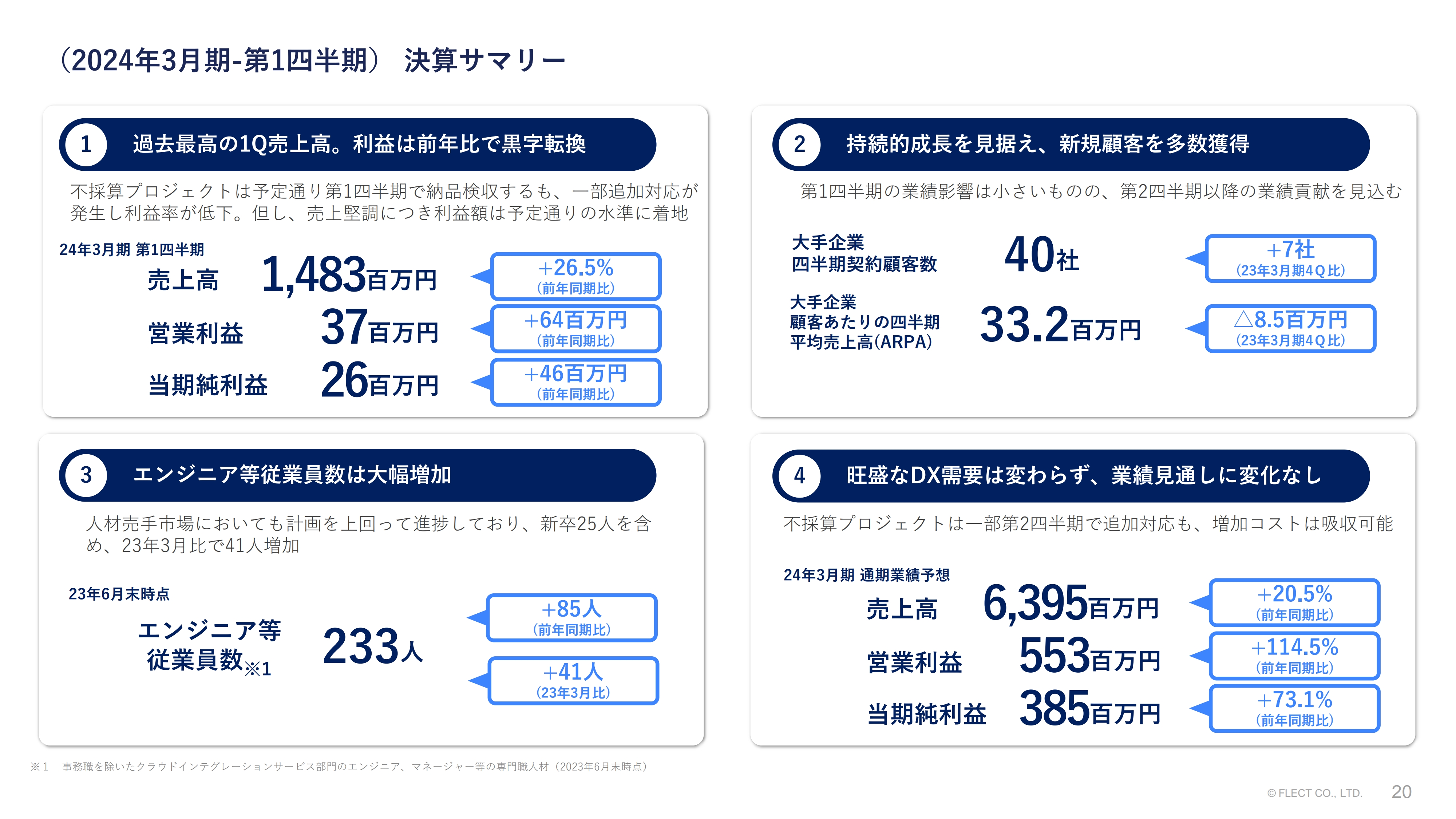

(2024年3月期-第1四半期) 決算サマリー

2024年3月期第1四半期決算についてご説明します。まず、決算サマリーです。1つ目は、旺盛なDX支援の需要を背景として、売上高は14億8,300万円、前年同期比26.5パーセント増と、過去最高の第1四半期の売上高を計上しています。

利益については、前年同期比で黒字転換となりまして、営業利益は3,700万円、前年同期比6,400万円の増加となりました。

一方で、前期から続いている不採算プロジェクトが予定どおり第1四半期で納品・検収するも、一部追加の対応が発生した関係で、利益率がやや低下するかたちとなっています。ただし、売上高が堅調に推移したため、利益額は予定どおりの水準で着地しています。

2つ目、持続的な成長を見据え、将来の取引拡大が期待できる新規顧客を多数獲得したことにより、大手企業の四半期契約顧客数は40社と、前期第4四半期比で7社増加となりました。第1四半期における新規顧客の業績影響はまだ小さいため、大手企業の顧客あたりの四半期平均売上高(ARPA)は3,320万円と、前期第4四半期比で850万円の減少となりました。新規顧客に関しては、第2四半期以降の業績拡大を見込んでいます。

3つ目、各種採用施策を強化したことにより、エンジニア等従業員数は引き続き増加しています。人材の売り手市場においても、新卒25人に加え、中途採用も計画を上回って進捗しています。2023年6月末時点で233人、前年同期比で85人増、2023年3月末比で41人増となっています。

4つ目、2024年3月期の業績予想については、旺盛なDX需要は変わらず、業績見通しに変更はありません。不採算プロジェクトの一部追加対応が第2四半期に発生しますが、他のプロジェクトは堅調に推移しており、増加コストは吸収可能と考えています。

(2024年3月期-第1四半期)トピックス

トピックスです。1つ目、経済産業省との取引を開始しました。事業領域の拡大に向けて、官公庁や公共領域の体制を強化しており、当社初となる中央省庁との直接契約を実現しています。今後、さらなる取引拡大を図っていきます。

2つ目、「MuleSoft」よりAwardを受賞しました。API連携プラットフォームの「MuleSoft」導入支援に関して、「MuleSoft」ビジネスにおける貢献が評価され、2年連続の受賞となっています。

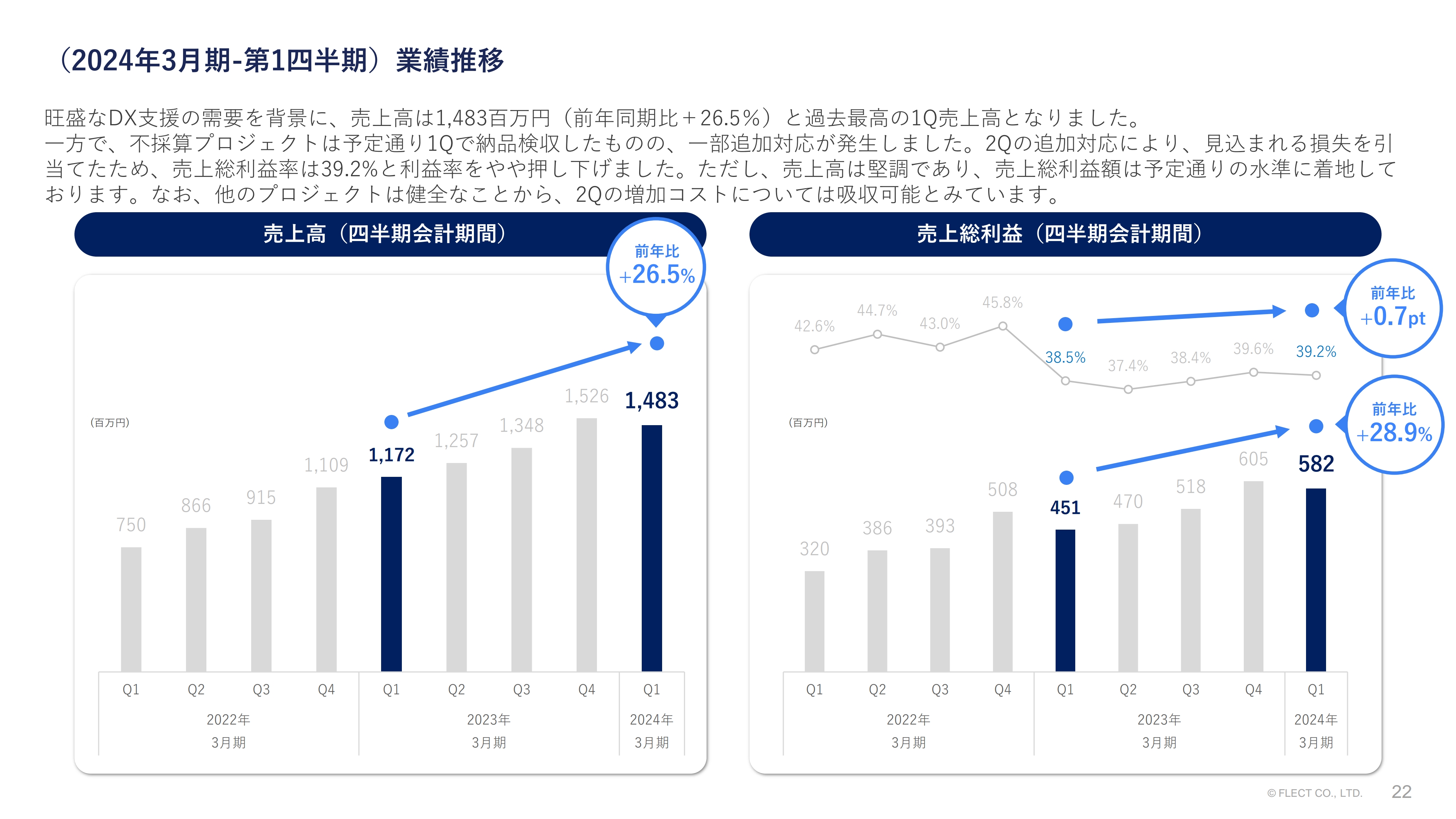

(2024年3月期-第1四半期)業績推移

2024年3月期第1四半期の売上高および売上総利益の業績推移です。繰り返しですが、売上高は14億8,300万円と、過去最高の第1四半期売上高となりました。不採算プロジェクトは第1四半期で納品・検収は行いましたが、一部の追加対応が発生した関係で、こちらによる損失を引き当てています。この結果、売上総利益率は39.2パーセントと利益率をやや押し下げるかたちになりました。

ただし、売上高は堅調で、売上総利益額は予定どおりの水準で着地しています。他のプロジェクトは健全に進捗していることから、第2四半期の不採算プロジェクトに伴うコスト、逸失利益に関しては十分吸収可能と考えています。

(2024年3月期-第1四半期)業績推移

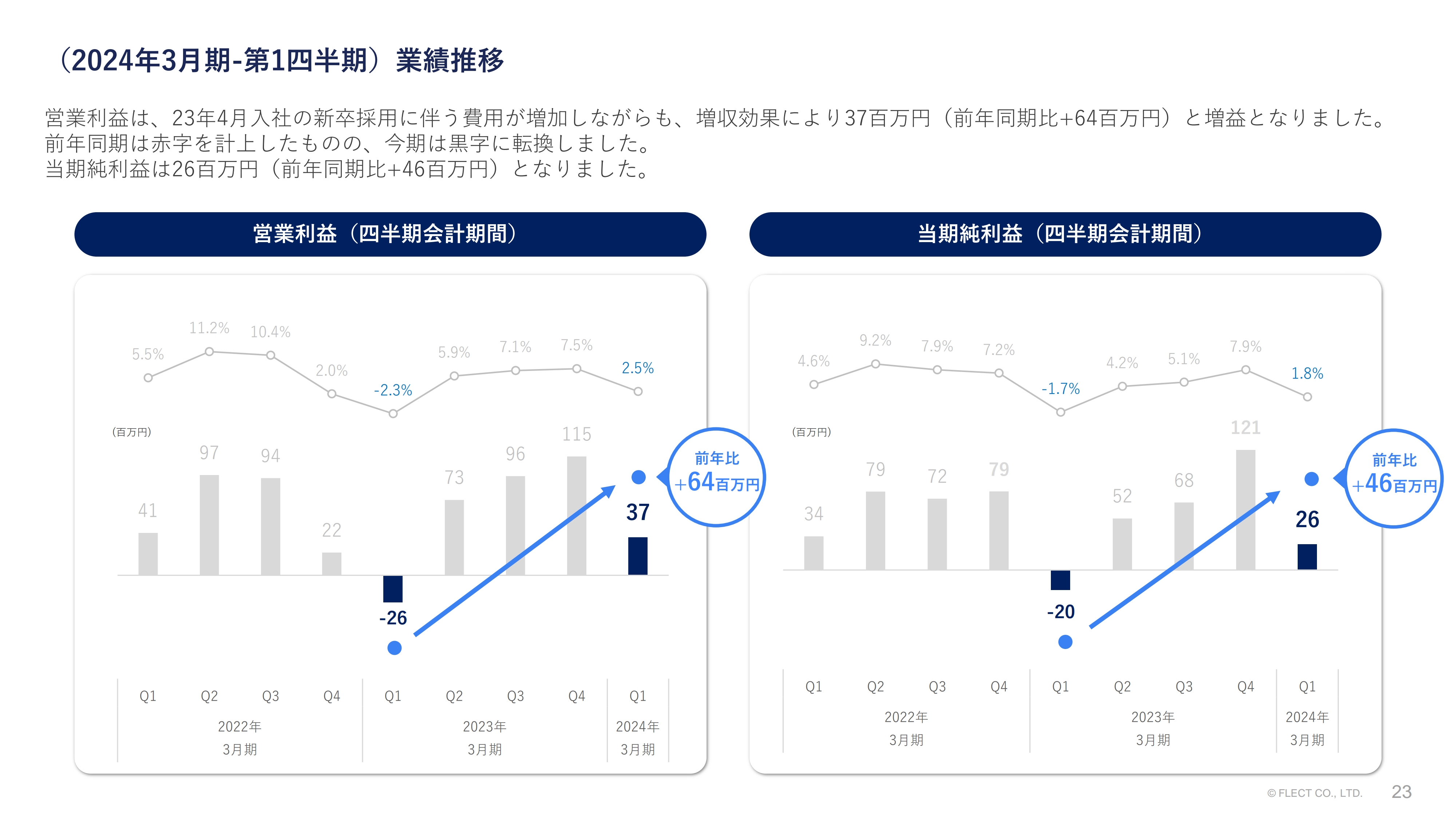

営業利益および当期純利益の業績推移です。営業利益については、2023年4月入社の新卒採用に伴う費用、およびその教育費、労務費の増加と、先ほどお伝えした不採算プロジェクトの影響がある中でも、増収効果によって増益となり、3,700万円と黒字に転換しています。

当期純利益は2,600万円となり、前年同期比で4,600万円の増加となりました。

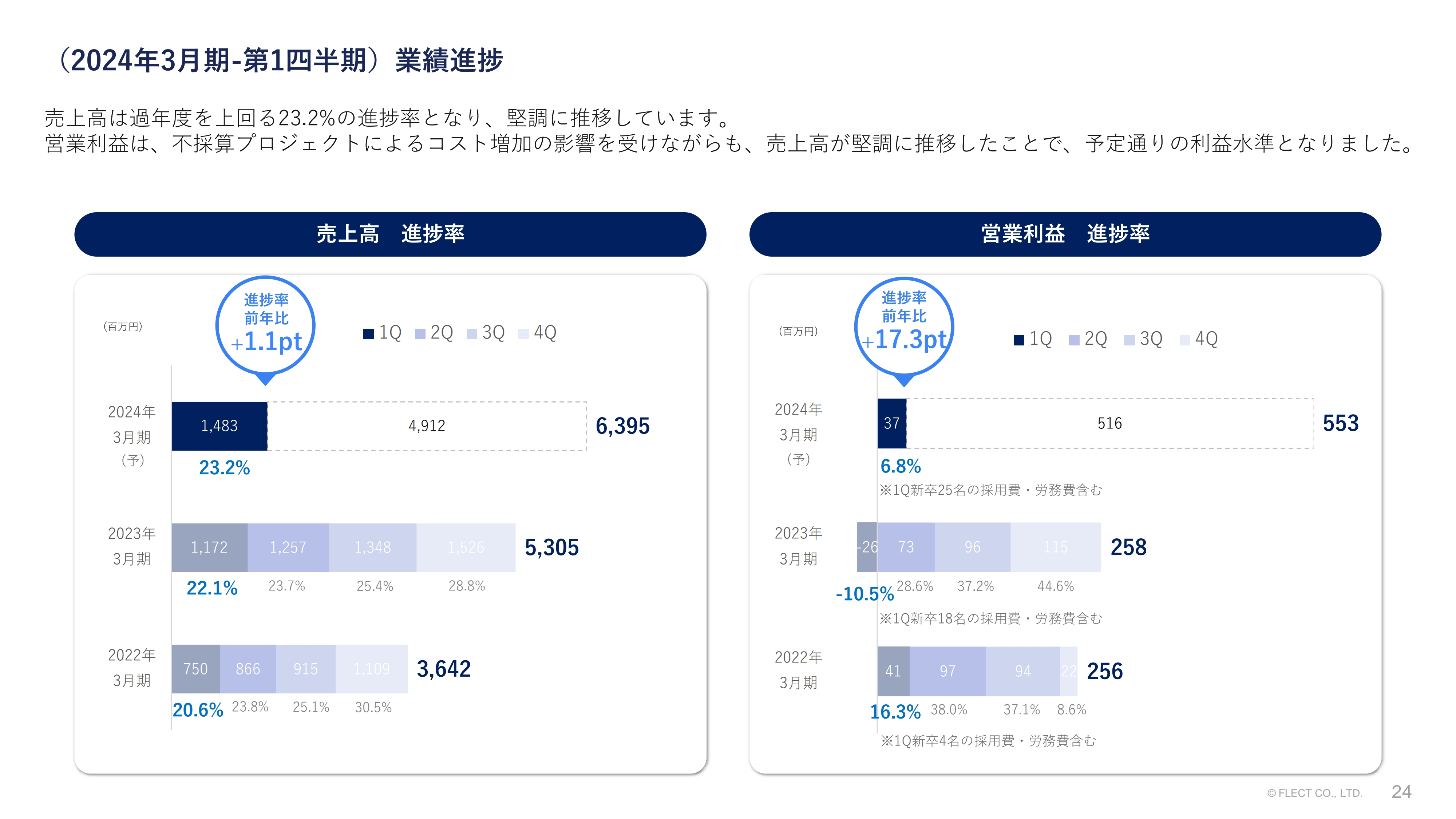

(2024年3月期-第1四半期)業績進捗

2024年3月期第1四半期の業績進捗です。売上高の進捗率は、過年度を上回る23.2パーセントと、堅調に推移しています。営業利益の進捗率は、新卒採用に伴う費用増、そして不採算プロジェクトによる費用増の影響を受けながらも、売上高が堅調に推移していることから前年同期比17.3ポイント増となり、予定どおりの利益水準となっています。

(2024年3月期-第1四半期)貸借対照表

貸借対照表の主な増減についてです。流動資産は、現預金が9,100万円減少したこと、および売上増加に伴い売掛金が1億4,700万円増加したことで、6,200万円の増加となりました。流動負債は、前受金が3,600万円増加したことなどにより、結果として3,400万円の増加となっています。

自己資本比率は53.3パーセントと、健全な財務基盤となっています。

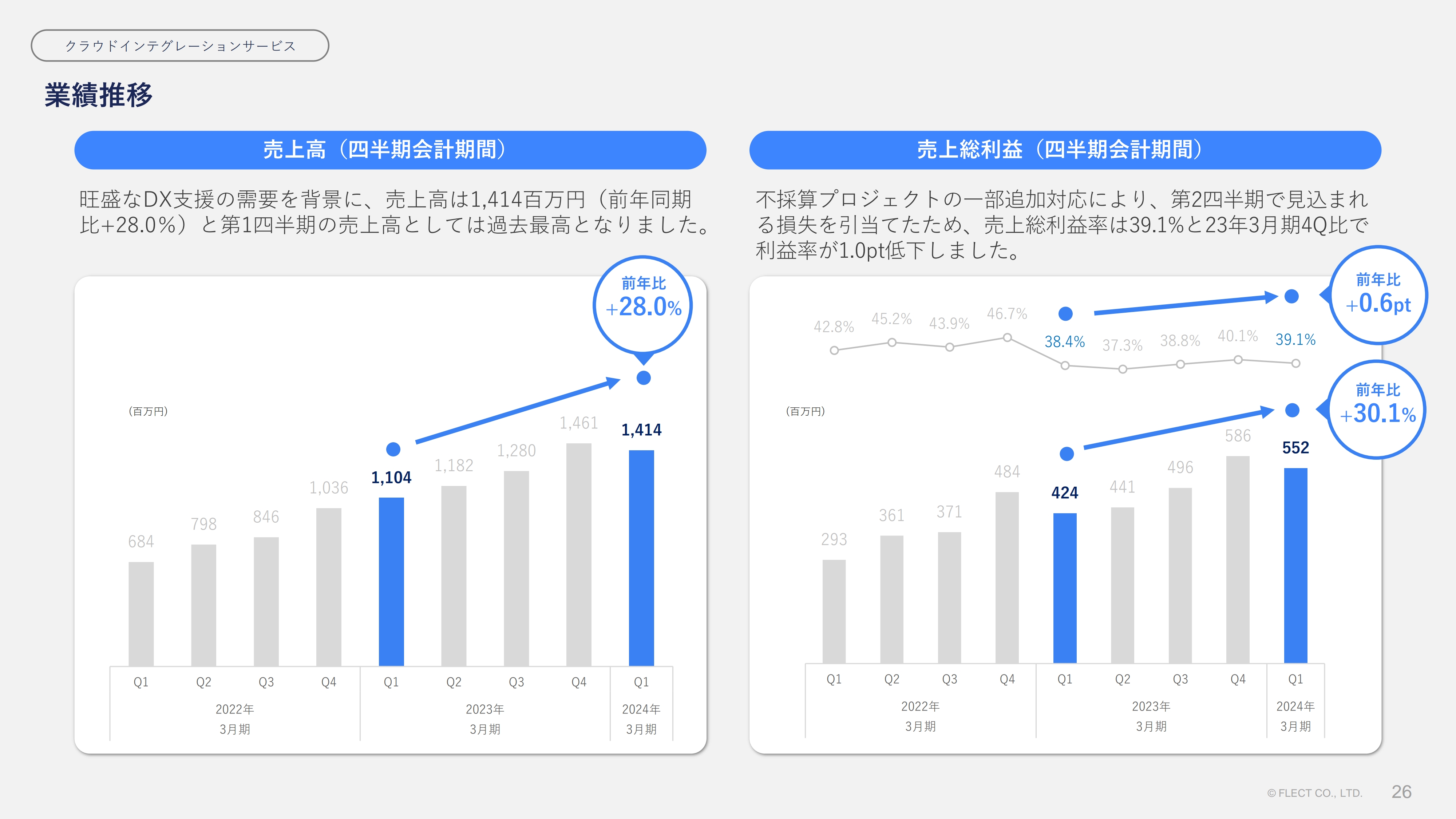

業績推移

クラウドインテグレーションサービスの業績推移です。売上高は前年同期比28パーセント増と、過去最高の第1四半期売上高となりました。売上総利益率については、不採算プロジェクトの一部追加対応により、第2四半期で見込まれる損失を引き当てたため、39.1パーセントとなっています。

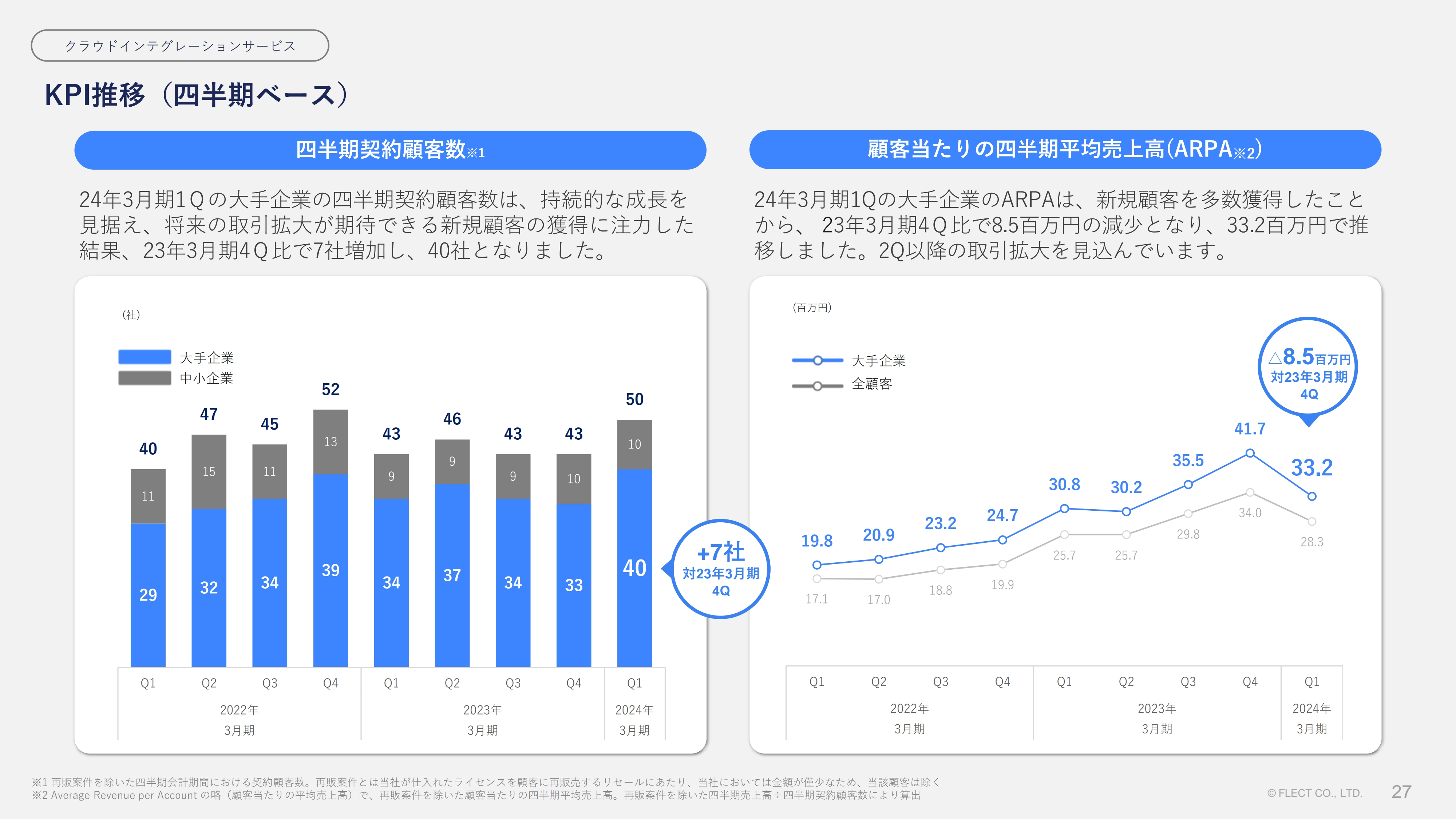

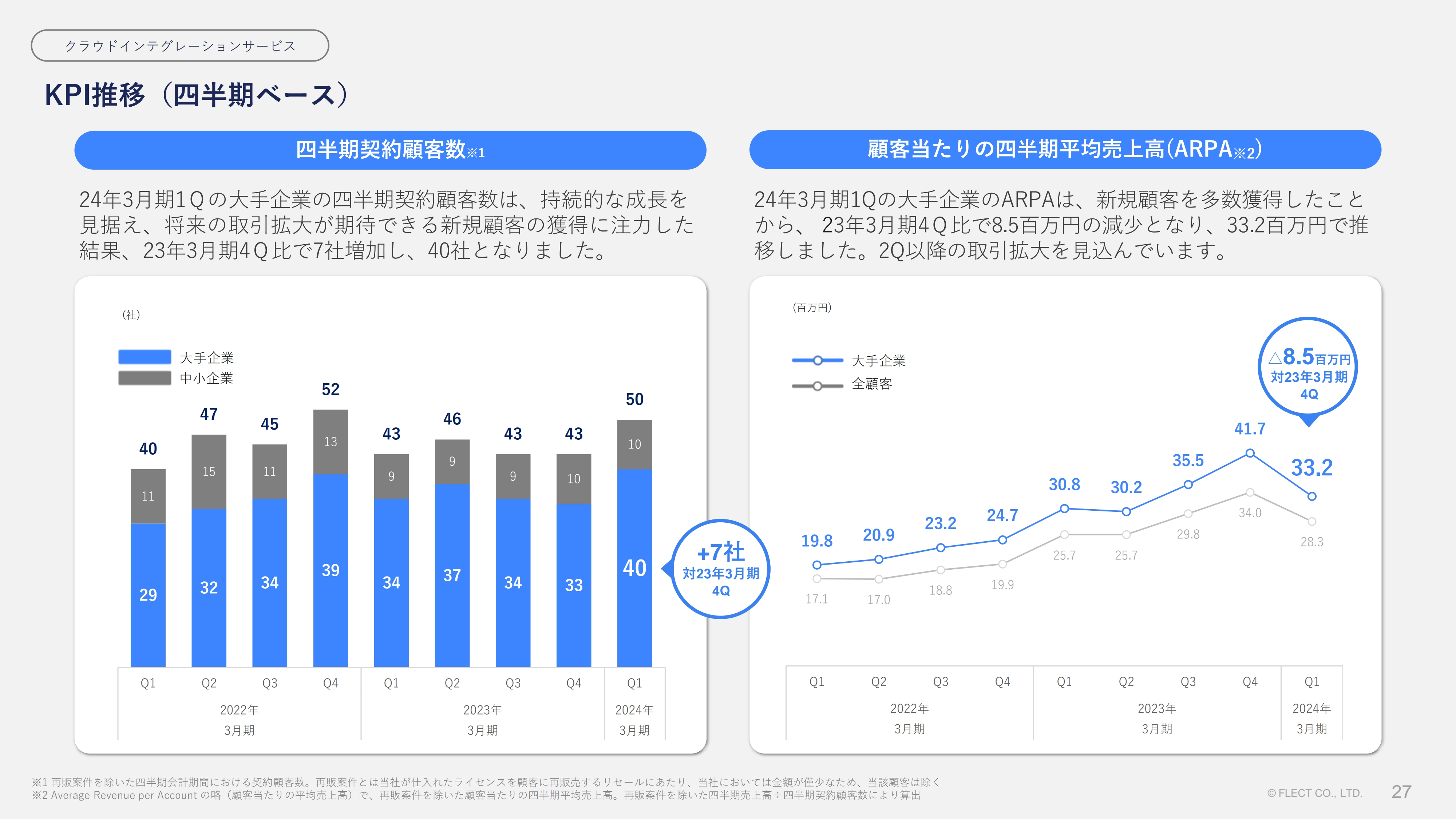

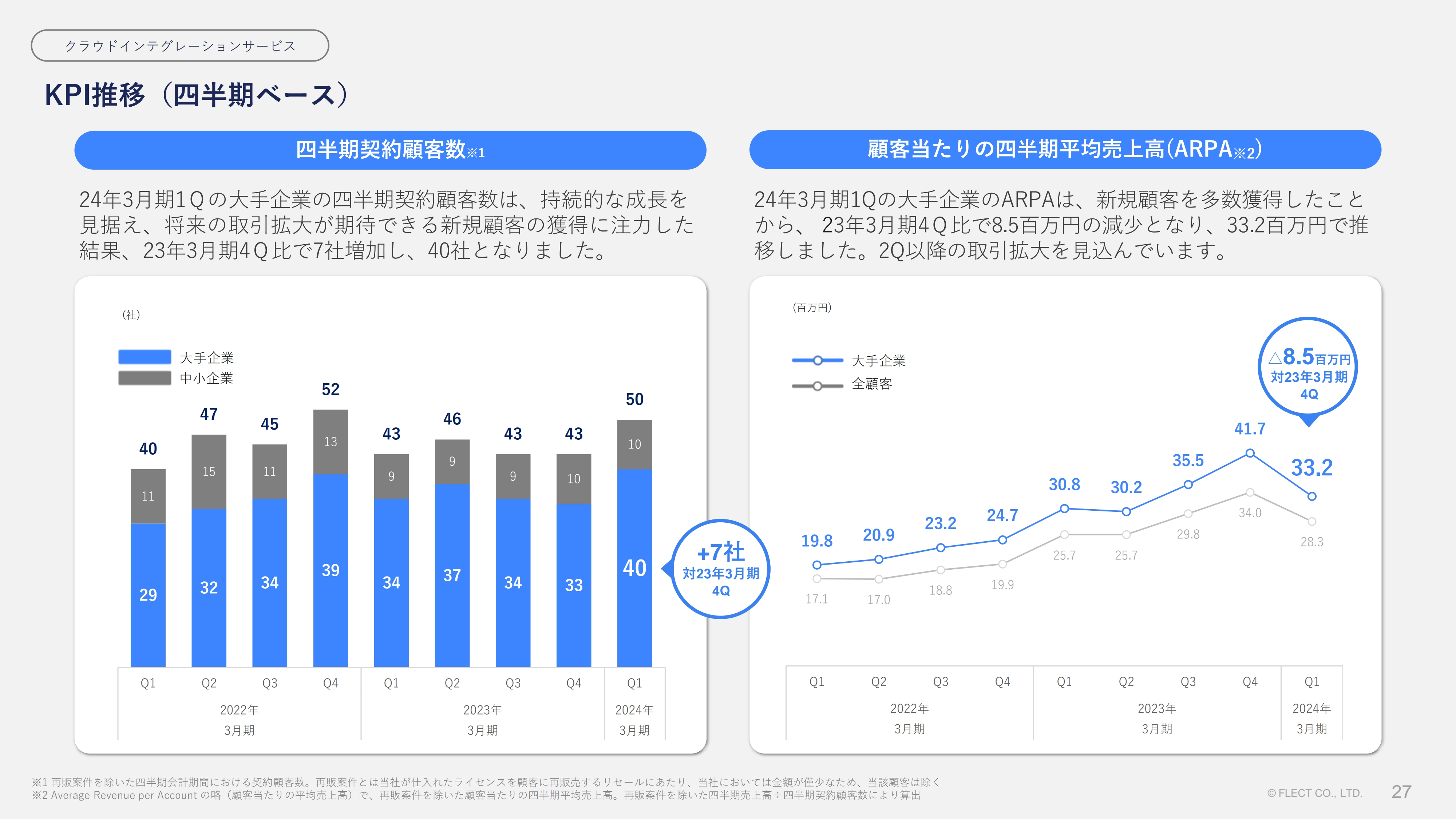

KPI推移(四半期ベース)

クラウドインテグレーションサービスのKPI推移です。2024年3月期第1四半期の大手企業の四半期契約顧客数は、持続的な成長を見据えた、将来の取引拡大が期待できる新規顧客の獲得に注力した結果、前期第4四半期比で7社増加の40社となっています。

2024年3月期第1四半期の大手企業のARPAは、前期第4四半期比で850万円減少の、3,320万円で推移しています。要因としては、新規顧客を多数獲得する中で、初期の取引はスモールスタートの顧客が多くなるためですが、こちらは第2四半期以降の取引拡大を見込んでいます。

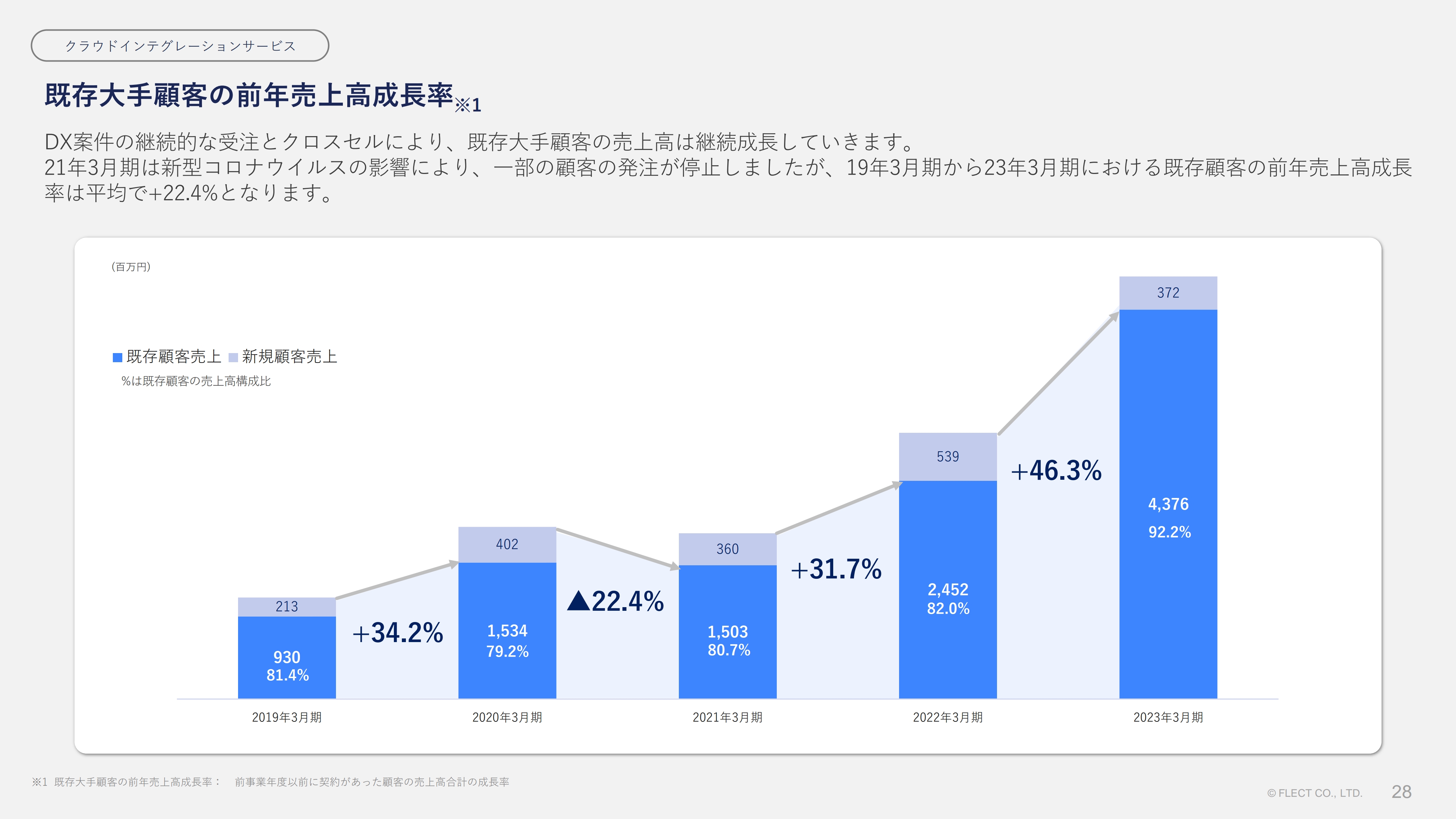

既存大手顧客の前年売上高成長率

クラウドインテグレーションサービスの既存大手顧客の前年売上高成長率の推移です。スライドは、DX案件の継続的な受注とクロスセルにより、既存大手顧客の売上高が堅調に成長していることを表しています。

既存大手顧客売上高は、2022年3月期から2023年3月期にかけて46.3パーセント増と拡大し、2023年3月期の大手顧客売上高のうち、約9割を既存顧客が占めるかたちとなっています。

5ヶ年の前年売上高成長率の平均は22.4パーセントというかたちで増加しており、しっかりと既存顧客の売上高拡大を目指していけると考えています。

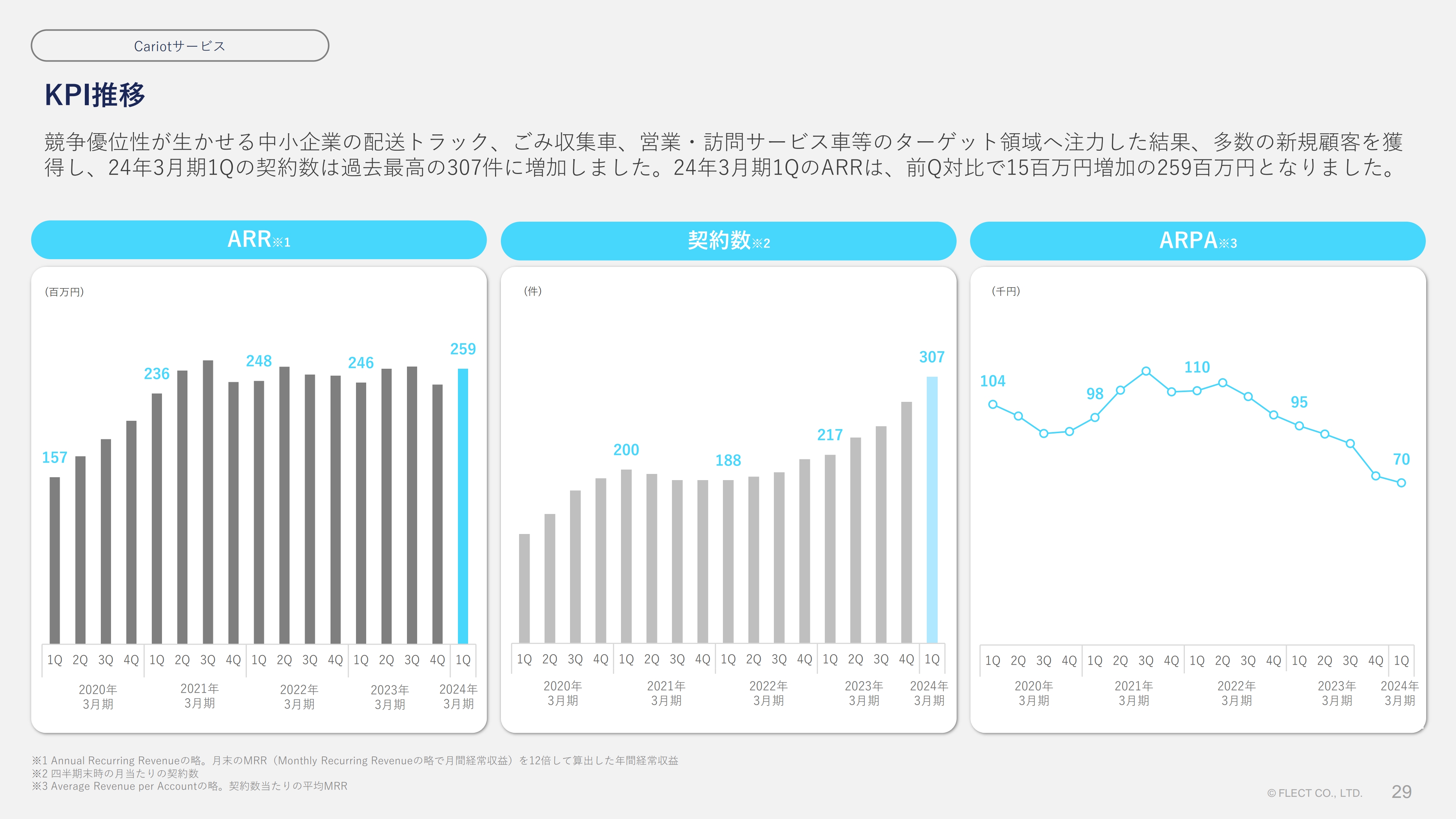

KPI推移

「Cariot」サービスのKPI推移です。競争優位性が活かせる中小企業の配送トラックやごみ収集車、営業・訪問サービス車両等のターゲット領域へ注力した結果、多数の新規顧客を獲得でき、2024年3月期第1四半期の契約数は過去最高の307件に増加しました。

その結果、2024年3月期第1四半期のARRは、前四半期対比で1,500万円増加の2億5,900万円で着地しました。

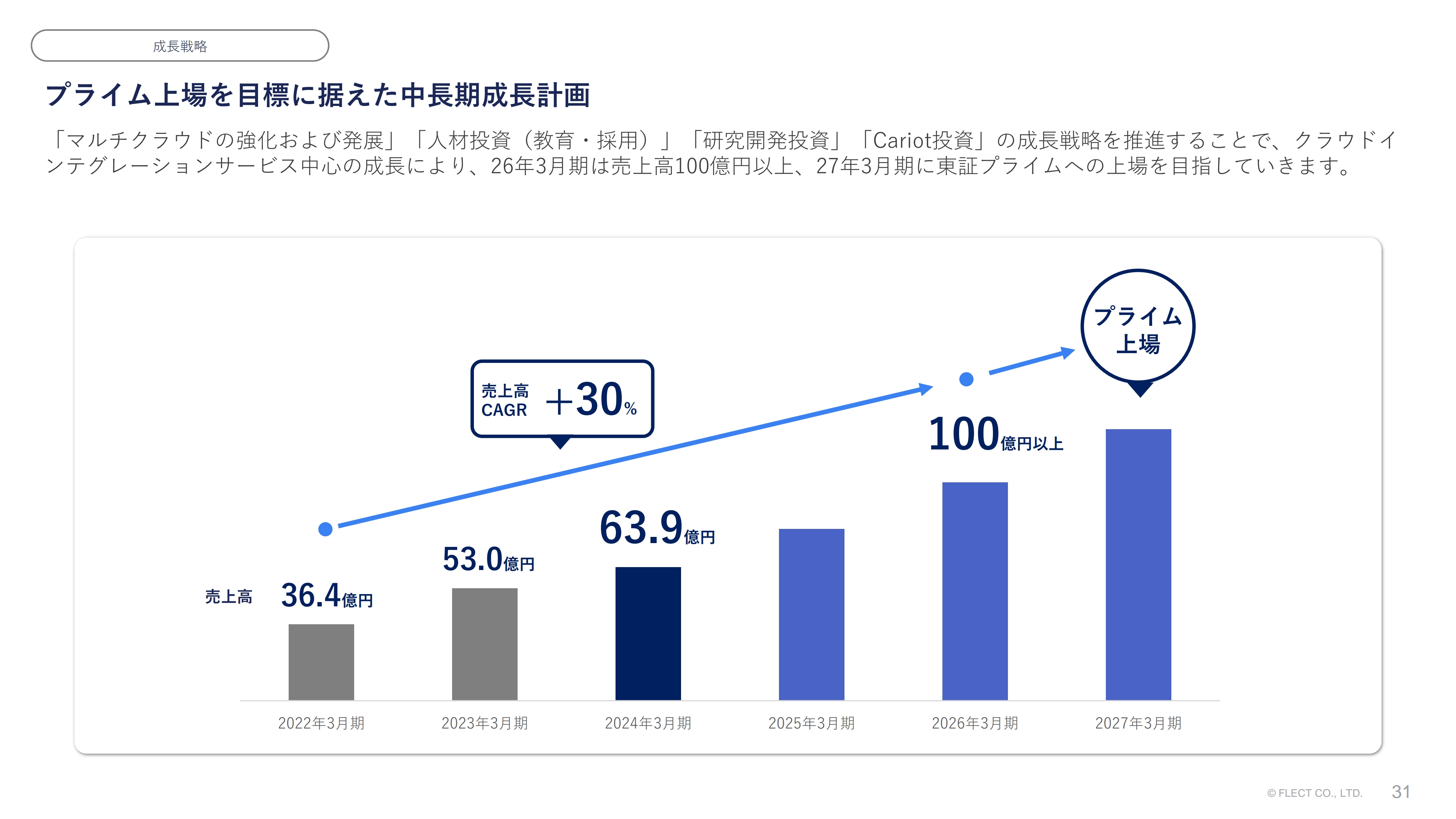

プライム上場を目標に据えた中長期成長計画

成長戦略についてご説明します。まず、プライム上場を目標に据えた中長期成長計画です。各種成長戦略を推進していくことで、クラウドインテグレーションサービスを中心に、2026年3月期は売上高100億円以上、2027年3月期には東証プライムへの上場を目指していきます。

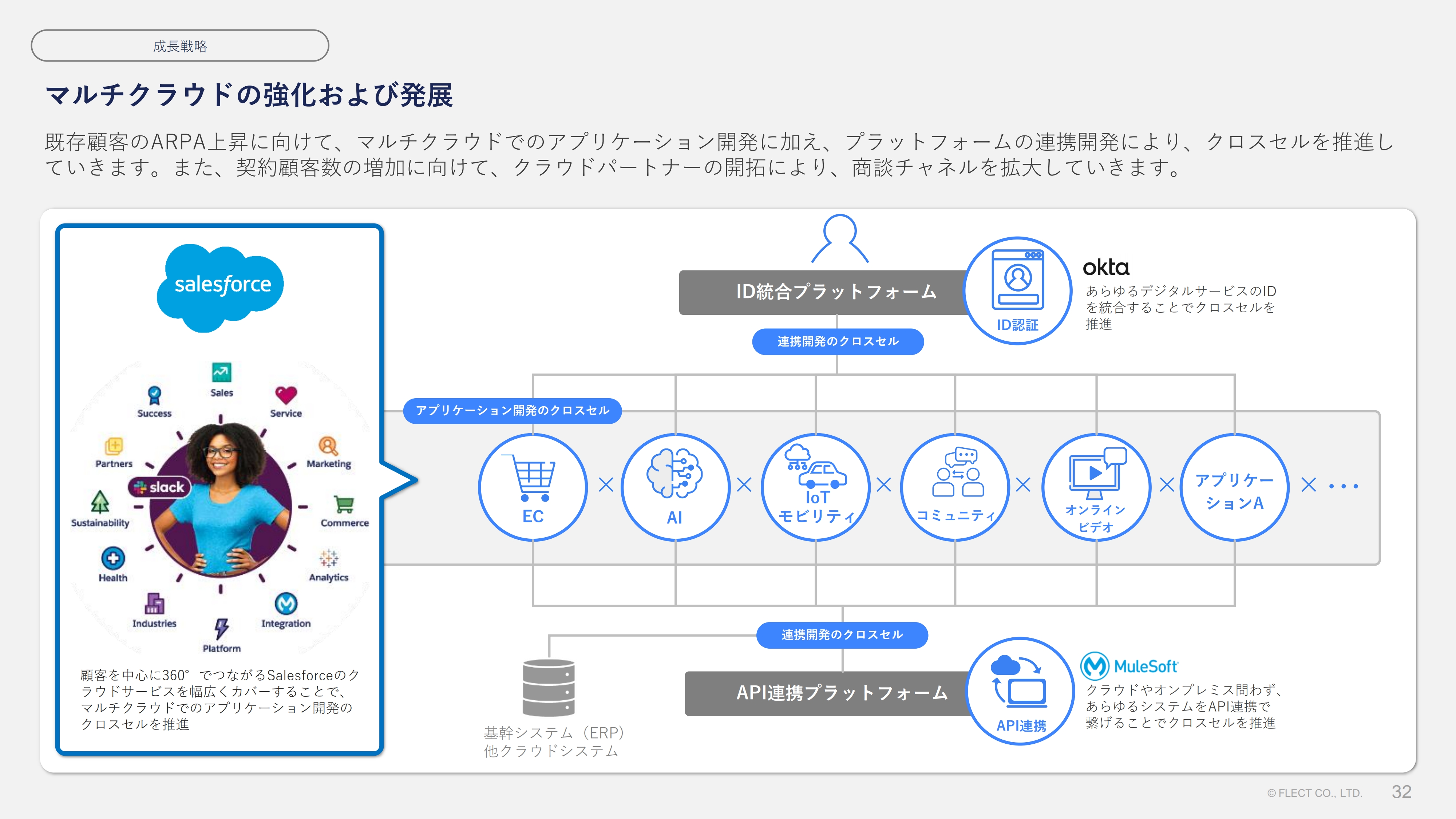

マルチクラウドの強化および発展

マルチクラウドの強化および発展についてです。既存顧客のARPA上昇に向け、顧客を中心に360度でつながる「Salesforce」のクラウドサービスを幅広くカバーすることで、マルチクラウドでのアプリケーション開発のクロスセルを推進していきます。

また、「MuleSoft」であらゆるシステムをつなげるAPI連携開発や、「Okta」であらゆるデジタルサービスのIDを統合する認証プラットフォームの連携開発により、同じくクロスセルを推進していきます。そして、契約顧客数の増加に向け、各クラウドパートナーの開拓により商談チャネルを拡大していきます。

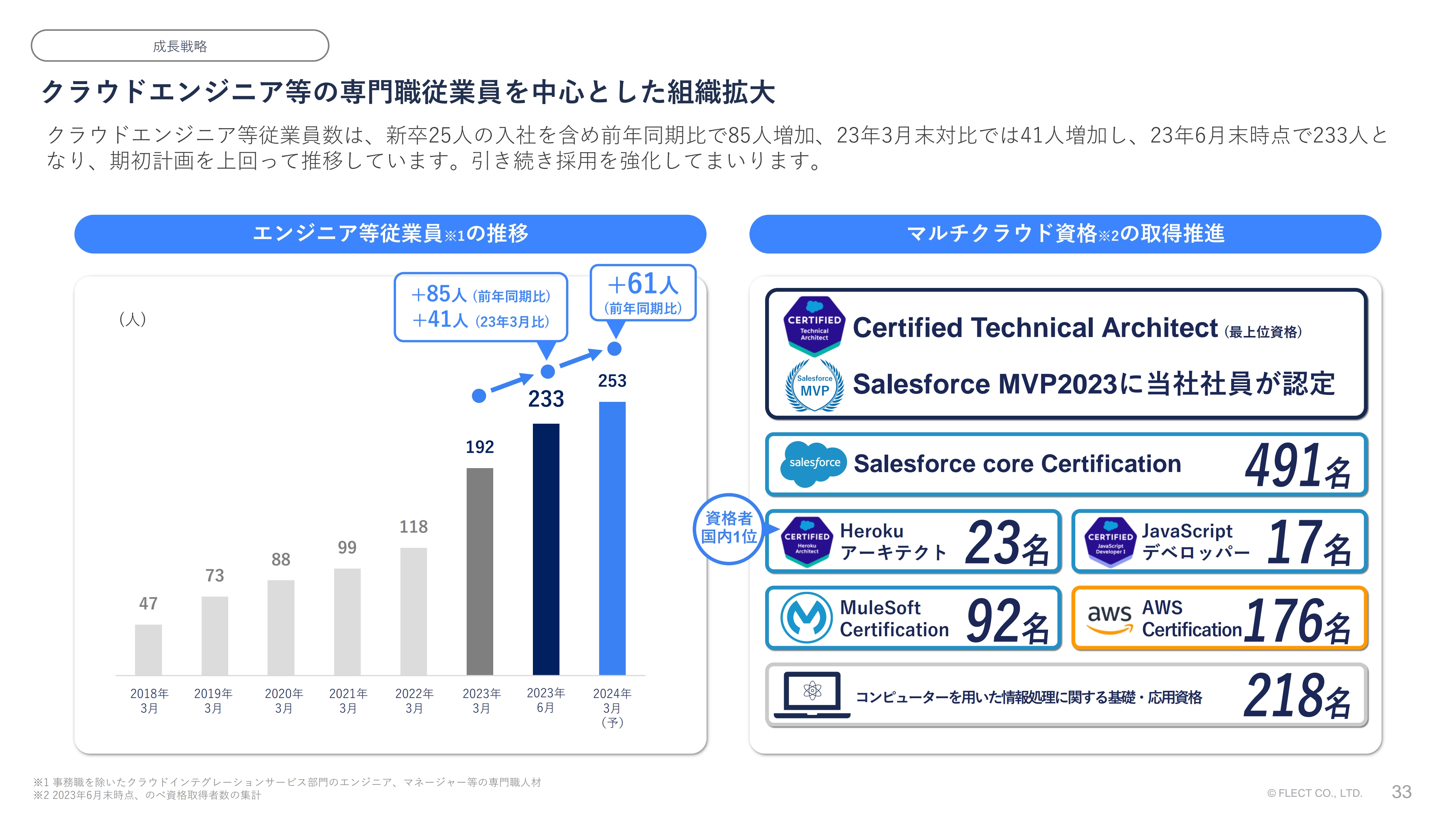

クラウドエンジニア等の専門職従業員を中心とした組織拡大

クラウドエンジニア等の専門職従業員を中心とした組織拡大についてです。こちらは冒頭お話ししたとおり、堅調に成長しています。

クラウドエンジニア等従業員数は、新卒25人の入社を含め前年同期比で85人増加、2023年3月末対比では41人増加し、2023年6月末時点で233人と期初計画を上回って推移しています。引き続き採用を強化していきます。

また、マルチクラウド資格の取得推進も継続して行っていきます。

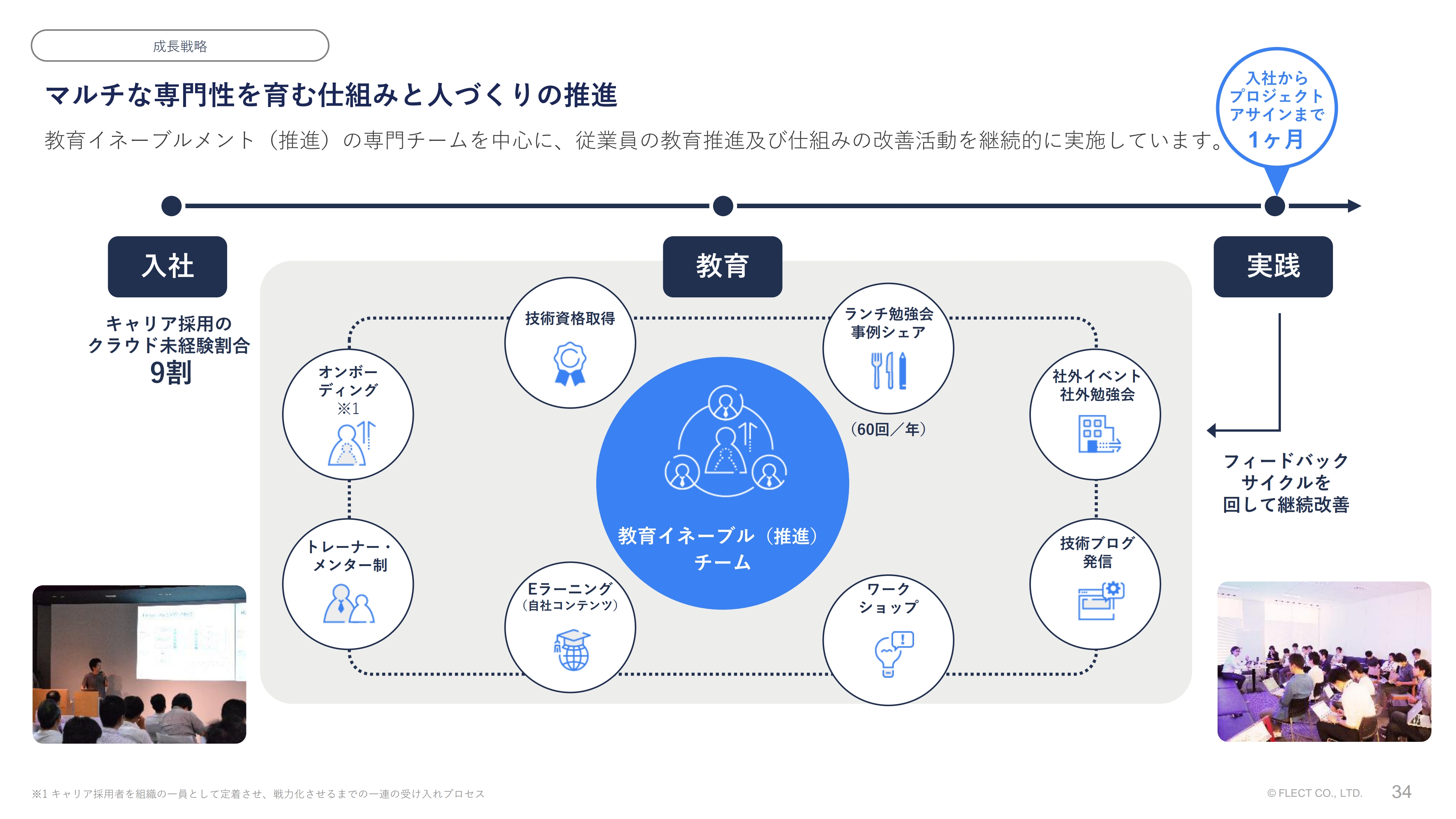

マルチな専門性を育む仕組みと人づくりの推進

マルチな専門性を育む仕組みと人づくりの推進についてです。当社では、教育イネーブルメント(推進)の専門チームを中心に、従業員の教育推進および仕組みの改善活動を継続的に行っていきます。

当社のキャリア採用のうち、クラウドの未経験者は実に9割に上りますが、コンピューターを用いた情報処理に関する基礎力の高い人材のみを採用していることもあり、この教育スキームを活用することでクラウド専門知識をつけ、入社から約1ヶ月という短期間でのプロジェクトアサインを実現しています。

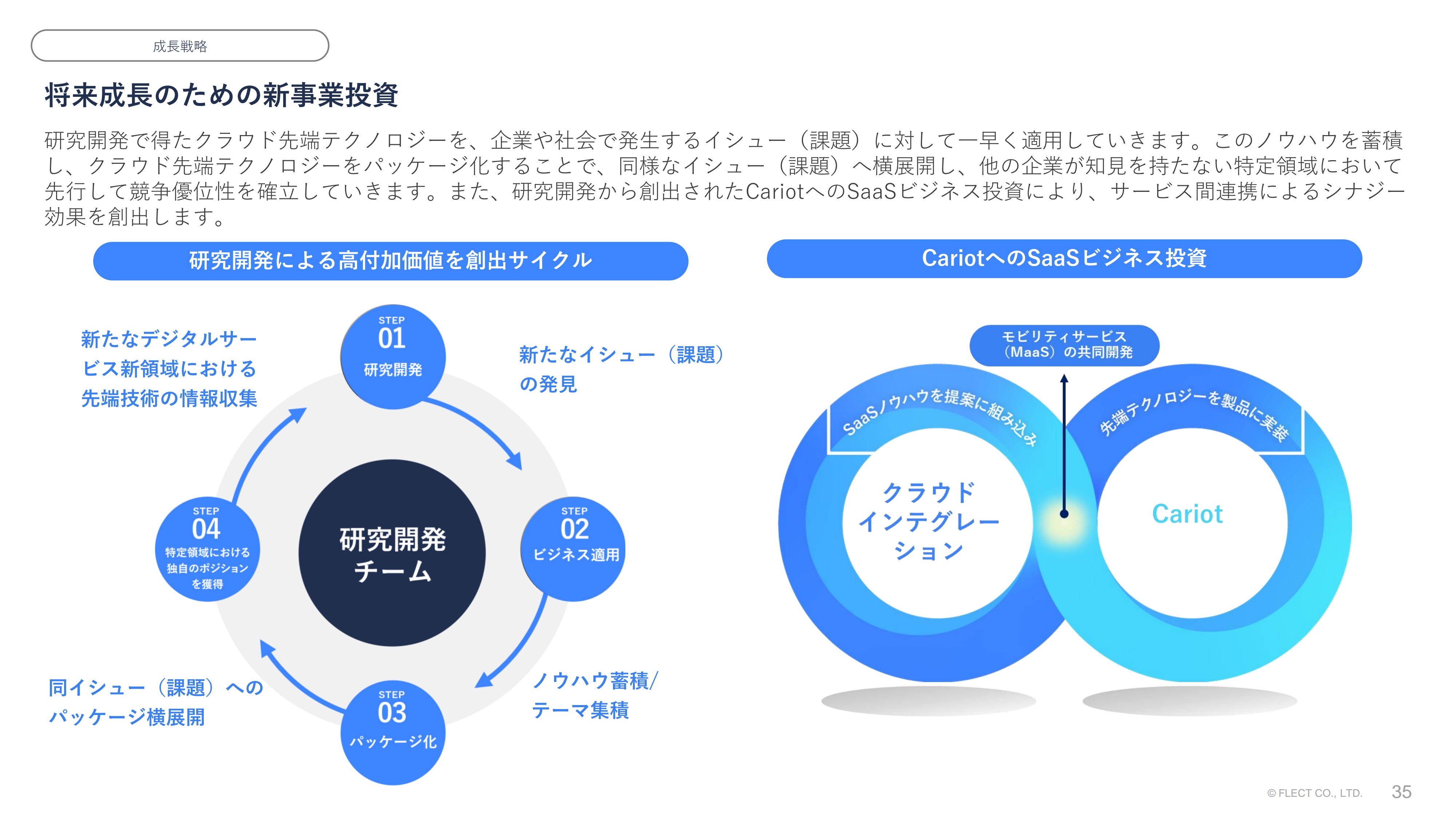

将来成長のための新事業投資

将来成長のための新事業投資を行っていきます。先端テクノロジーによる高付加価値を創出する研究開発への投資を継続します。研究開発で得たクラウドの先端テクノロジーを、企業や社会で発生する課題に対していち早く適用していきます。

このノウハウを蓄積し、クラウドの先端テクノロジーをパッケージ化することで、同様の課題に横展開を図り、他の企業が知見を持たない特定領域において先行した競争優位性を確立していきます。

そして、「Cariot」へのSaaSビジネスとしての投資も継続していきます。そして、クラウドインテグレーションサービス等を連携することで、シナジー効果も生み出します。

具体的には、MaaSと呼ばれるモビリティサービスの開発において、モビリティプラットフォームに「Cariot」を活用し、顧客オリジナルのアプリケーション開発は、クラウドインテグレーションサービスが提供します。

当社からの説明は以上となります。ご清聴いただきありがとうございました。

質疑応答:不採算プロジェクトの内容と利益への影響について

司会者:「不採算プロジェクトが第1四半期で完了せず、一部追加対応が発生したとのことですが、背景と具体的な内容を教えてください。また、利益に対するインパクトも教えてください」というご質問です。

黒川:まず背景のほうをご説明します。6月末時点での納品・検収をお客さま側としっかり握った上で、一部、仕様に沿わない品質の問題があり、第2四半期中に追加開発するということが発生しています。

ただし、こちらは過去に発注いただいた予算の中で賄うということで、瑕疵対応の性格を持った追加開発となっています。実際の影響額は、第2四半期で引き当てた金額が1,000万円ほどになっています。それに伴う原価は2,700万円で、こちらが実質の費用増となっています。

ただし、繰り返しにはなりますが、第2四半期以降は他プロジェクトにおいてしっかりと売上、利益を獲得できる健全な状態で推移していますので、費用の吸収は十分に可能だと考えています。

質疑応答:クラウドインテグレーションのサービスの見通しについて

司会者:「クラウドインテグレーションのサービスのARPAについて、第2四半期以降の見通しを教えてください」というご質問です。

黒川:私どもの見立ても流動的なところはありますが、今期は10社ほどの新規顧客獲得を目指しており、第1四半期にはすでに7社を獲得できました。当然、需要との兼ね合いもありコントロールは難しいのですが、7社も急激に増えた関係で、今回のARPAダウンにつながってしまいました。

第2四半期以降は、残りの3社、もしくはそれを上回るかたちで新規顧客を獲得し、ARPAを徐々に増加させ、第4四半期にかけては前期と同様の4,200万円ほどに戻していければと考えています。

質疑応答:不採算プロジェクトとその追加対応の発生要因について

司会者:「不採算プロジェクトとその追加対応の発生要因について、顧客要因・自社要因に分けて教えてください。特に、追加対応が必要になったのはなぜでしょうか? 見通しが甘かったということでしょうか?」という質問です。

黒川:お伝えするのはなかなか難しいところではありますが、当然、まずは当社側の要因があります。要件定義において仕様が詰めきれていなかったために、設計開発およびテストの工程を経る中で、要件に対する不足についてお客さまから指摘され、そこを繰り返し対応している状況です。

非常に複雑な業務システムやプラットフォームサービスとなっており、お客さま側でも作業を進めながら要件を固めていた部分があります。初期の見積もりや要件定義の段階で、要件をすべて出し切っていたかと言うと、お客さま側にも少し不足していた部分は一定あったかと思います。しかしながら、私どもが責任を持って開発を引き受けていることもあり、その部分は飲み込んでシステム開発を行っています。

また、第2四半期に追加対応が発生した背景ですが、納品・検収に向けてのテストフェーズ、具体的には単体テストおよび結合テストというフェーズを経て品質を高めていた中で、結合部分での要件不足と品質不足が発覚し、それが先ほどご説明した対応へとつながっています。

質疑応答:不採算プロジェクト等がなかった場合の収益水準について

司会者:「不採算プロジェクト等の一時的な要因がなかったとしたら、第1四半期はどのような収益水準になっていたでしょうか?」というご質問です。

黒川:今回の不採算プロジェクトの追加対応がなかった場合、第1四半期の売上総利益率は2ポイントほど押し上げられ約41パーセントとなっていたため、この数字が実質的に受けた影響です。第2四半期にしっかり完了させ、不採算プロジェクトの影響をなくすよう努めていきたいと考えています。

質疑応答:契約顧客数が大幅に増えた背景と要因について

司会者:「第1四半期で大手企業の契約顧客数が大幅に増えた背景と要因を教えてください」というご質問です。

黒川:契約顧客数が7社増えている背景としては、まず、中央省庁を含む公共機関領域の獲得を戦略的に実施していたことが挙げられます。

また、前期の第4四半期から第1四半期にかけて、「Salesforce」のマルチクラウドでの非常に複雑で大規模な開発や、「MuleSoft」でのAPI連携基盤の開発、「Okta」のID認証基盤の開発、またはこれらをクロスするような案件の引き合いを非常に多くいただいていました。

新規顧客の獲得に動く中で純粋に引き合いが増え、そこに提案するかたちで受注増となっていますので、戦略的に動いた部分と、クラウドパートナーからの旺盛な引き合いに提案活動を行ったことの両面で、受注を獲得できたというのが背景になります。

新着ログ

「情報・通信業」のログ