【QAあり】フリークアウトHD、TOBを通じたUUUMとの資本業務提携により、クリエイターエコノミー市場へ参入

コーポレート・ミッション

永井秀輔氏(以下、永井):決算説明に入る前に、まずは当社のミッション、事業内容、中期経営計画とその成長ドライバーについて簡単に触れさせていただきます。

まず、コーポレートミッションについては、今年度も変わらず「人に人らしい仕事を。」を掲げています。

我々は創業以来、主に広告領域において、プロダクトベンダーとしてテクノロジーを駆使して、機械がやるべき仕事を自動化することで、生まれた時間を人間が本来向き合うべき創造的な仕事に向かわせることをミッションとして、事業活動を行ってきました。

特に直近では、Generative AIを中心とするAI技術の躍進によって、企業のデジタル変革がフォーカスされています。また、それによって今までの人の仕事が奪われるのではないか、という問題提起が活発になされています。しかし、我々フリークアウトは、AI技術による変革の核心は、単に既存の業務効率を向上させるだけではなく、新たな価値を生み出すことにあると考えています。すなわち、我々が目指すのは、AI技術による効率化で生まれた新しい時間、考え方を元に、今までにない新しい価値を人が作り出す、「人らしい仕事」の創造です。これにより、AI技術の進歩が、仕事を奪われるというネガティブなものではなく、人々にとって希望に満ちたものとなることを願っています。

これからも我々フリークアウトは、「人に人らしい仕事を。」をミッションに、AI技術の躍進の波に乗りながらも、人間が持つ創造性や感性を大切にしていきます。それによって、単なる効率化だけでなく、独自の要素や革新的なアイデアを社会に対してもたらすことができるでしょう。フリークアウトは、AI技術を最大限活用しつつ、人間が持つ独自性と共存・共栄する未来を実現することを目指しています。

当社は今後も、この「人に人らしい仕事を。」というミッションの実現に向けて、事業を成長させ、企業価値の向上に努めてまいります。

主な事業内容

次に当社の主な事業内容はこちらです。

各事業の現状については、後ほどご説明申し上げますが、左上のDSP事業から始まって、現在は広く広告・マーケティング領域にプロダクトを提供しているほか、グローバルでも北米を中心に広く事業を展開しております。

特に、左側の上から4番目のGPについては、日本のみならずアジア、北米を中心にグローバルで展開していくべきプロダクトとして、今後新しい事業の核に育てるべくグローバルで事業を推進しています。

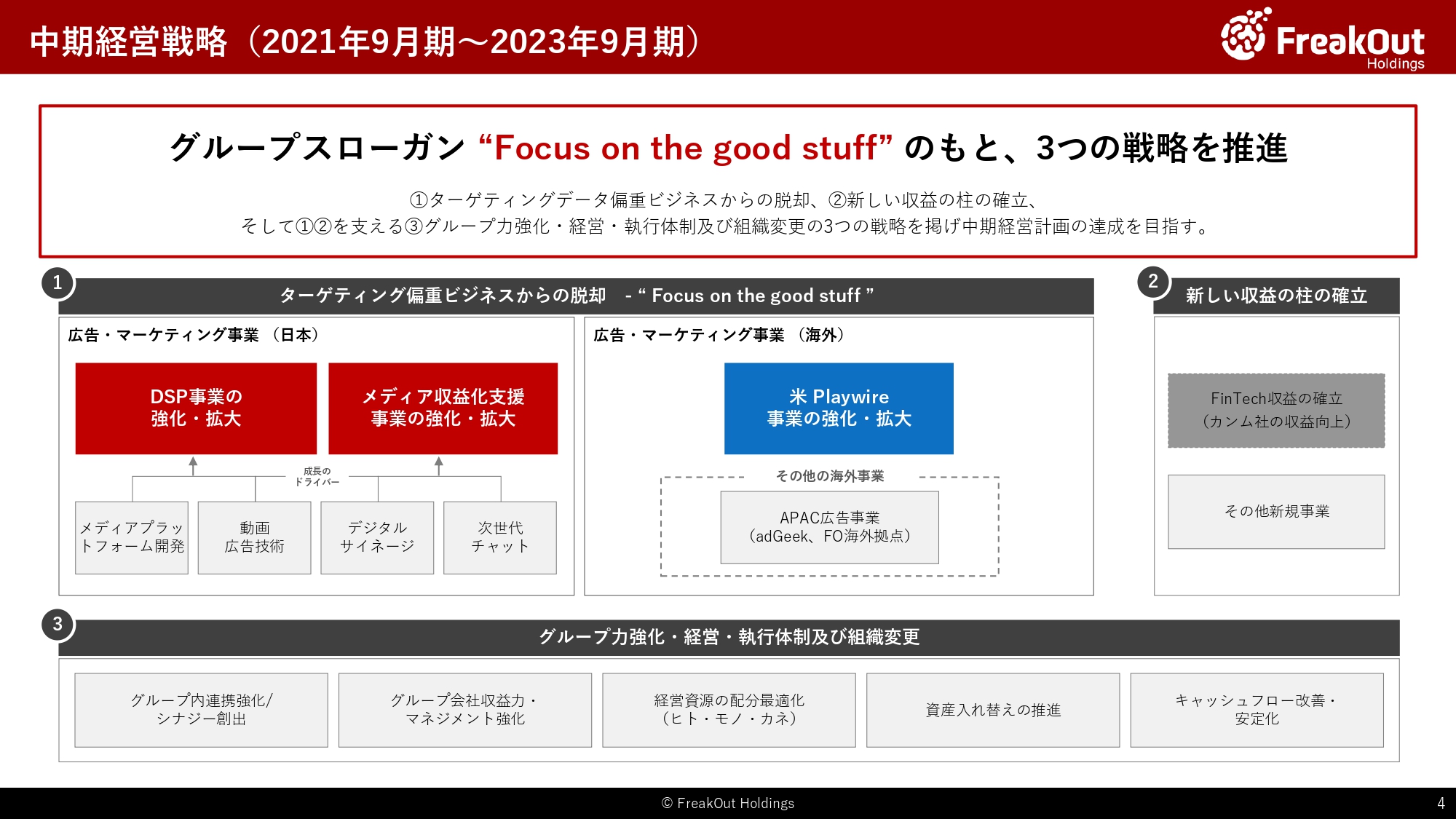

中期経営戦略(2021年9月期〜2023年9月期)

現在、当期を最終年度とする中期経営計画を遂行しています。今後、アドテクノロジーを支えていたターゲティングがますます難しくなっていくことが確実に想定される中で、データ偏重ビジネスからの脱却ということで、「“Focus on the good stuff”」というスローガンを掲げて事業を行っております。

このスローガンに基づく成長ドライバーをいくつか掲げておりますが、特にその中でも、日本においてはメディアプラットフォーム開発(動画・Connected TV領域)、海外では北米のPlaywireを主な成長ドライバーとして掲げてきました。

前者については、プレミアムメディア向けの「Scarlet」を中心に順調に収益貢献しており、動画・Connected TV関連のメディアさま向けのプロダクト提供では、当社が日本でNo.1のテクノロジーベンダーになったと自負しております。また、数字面でご覧のとおり、後者の北米の事業は現在当社の主力となっております。

定量面に加えて、定性面でも当社は中期経営計画の遂行を着実に行っております。

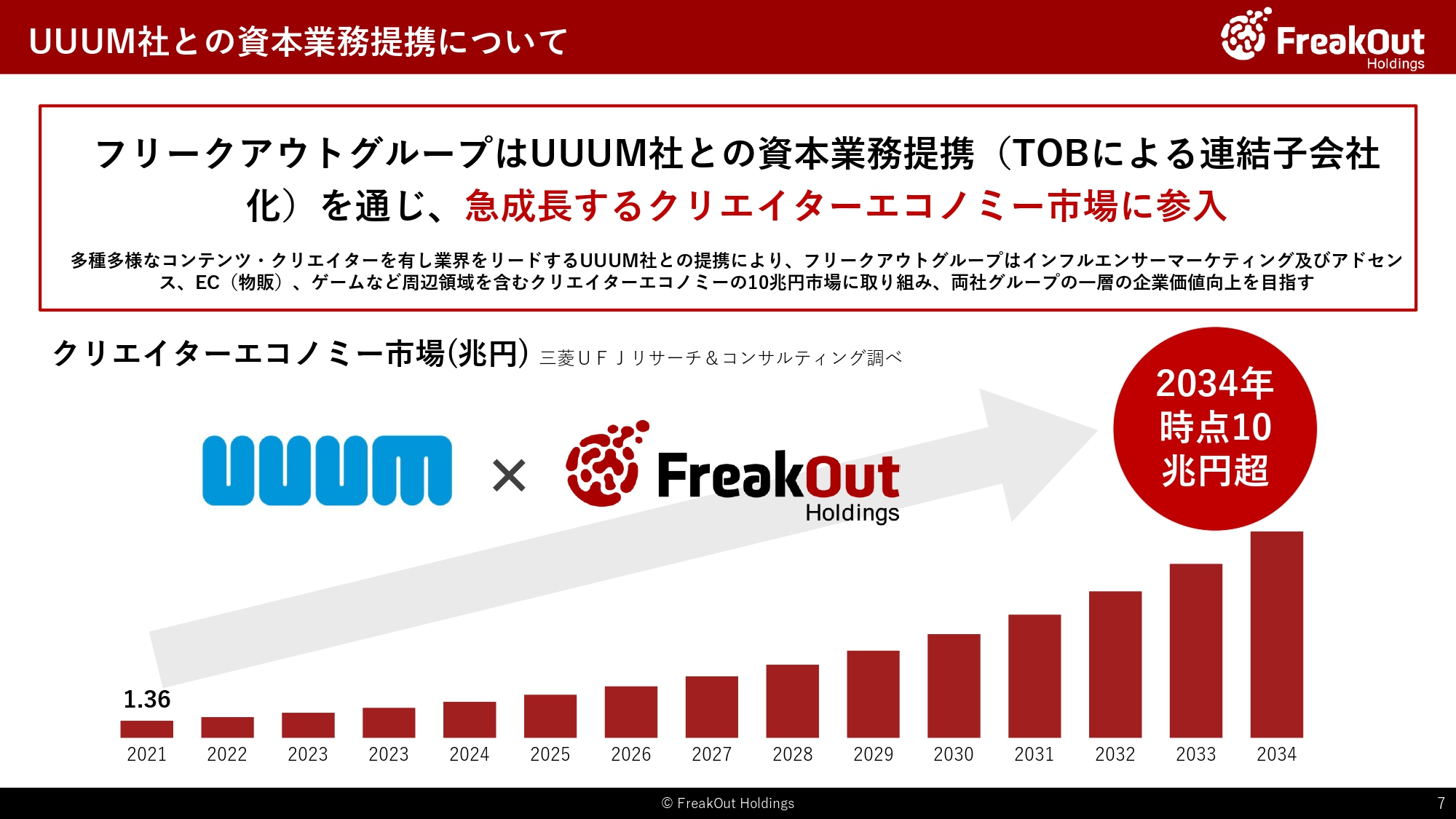

UUUM社との資本業務提携について

第3四半期の決算説明に入る前に、本日(2023年8月10日)公表しましたUUUM株式会社(以下「UUUM社」)との資本業務提携についてお伝えいたします。

本日、当社はUUUM社との間で資本業務提携契約の締結と、業務提携を実効化し、両社のパートナーシップをより強固にする観点から、同社の連結子会社化を目的とした株式公開買付(TOB)の実施について開示いたしました。適時開示にも記載のとおり、先方の筆頭株主及び第2位株主との応募契約を締結しており、連結子会社化をターゲットとしております。

当社は、祖業であるDSP事業において、ターゲティングを通じた「枠から人へ」をコンセプトとして事業を開始いたしました。そこから、広告業界の流れを先読みして事業を展開し、現在ではタクシーサイネージ、「Scarlet」(動画・Connected TV)、北米のPlaywireなどプレミアムメディアとの事業を通じて「人から面」に移行し、「“Focus on the good stuff”」を現在の中計のグループスローガンとして掲げて事業を行っております。今回のUUUM社との資本業務提携は、次の2026年9月期を最終年度とする中計のテーマとして、さらにもう一歩コンテンツ側へ踏み込んで事業を行っていくための最高のパートナーとのエンゲージメントとなります。

彼らとともに事業を行うことで、急成長するクリエイターエコノミー領域へ、アドテクベンダーとしては後発でありながらも、非常に大きなチャレンジができること、また広告以外にもクリエイターそのものを抱えることでその周辺にあるEC、ゲームなどを含むより広範囲なクリエイターエコノミーの経済圏へチャレンジしていきます。

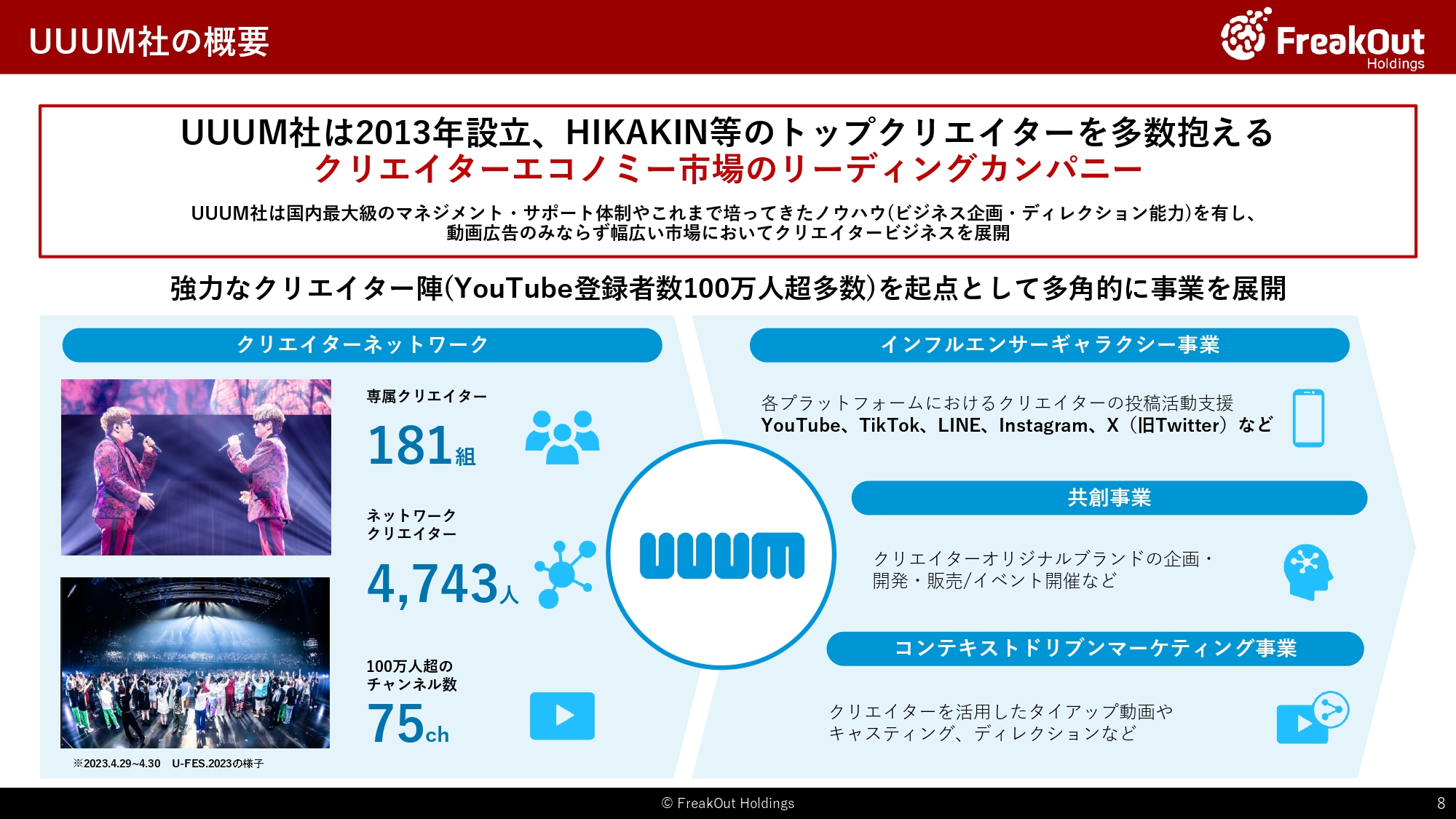

UUUM社の概要

UUUM社の概要がこちらとなります。上場もされており、今さらご説明することもないと思いますが、HIKAKINさんを始めとするトップクリエイターを多数抱える、日本のクリエイターエコノミー領域における、紛れもないリーディングカンパニーです。

まだインフルエンサー、Youtuberという存在が社会に十分に認知されていなかった頃から、業界の先駆者として事業を成長され、今では日本のエンターテイメント業界において確固たる地位を築かれた会社さまであり、我々経営陣一同心からリスペクトしております。

足元はアドセンスの売上が伸び悩むなど厳しいタイミングでもありますが、従来のアドセンスに依拠した事業ポートフォリオから、クリエイターをコアにした周辺領域での事業成長や、それ以外の事業での成長を果たしつつあり、当社としても今このタイミングでご一緒することで相互のシナジーを発現し、ともに成長できるのではないかと考えております。

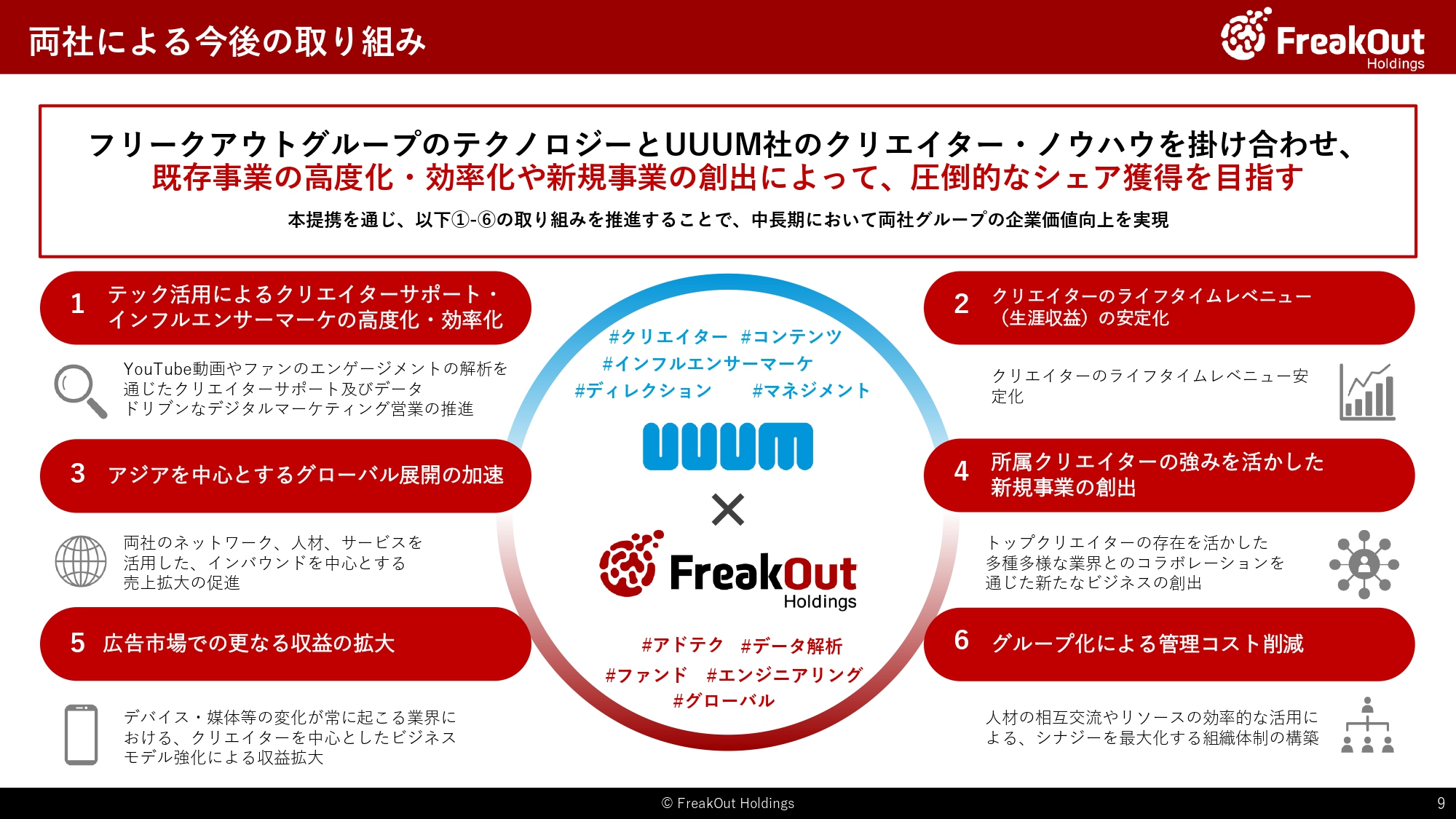

両社による今後の取り組み

現時点で想定している両社による今後の取り組み(シナジー案)はこちらです。詳細はまたTOBが終了したあとに別途お伝えいたしますが、中長期で取り組むべき大きな課題・ビジネスチャンスがメインであり、当社としても2026年9月期を最終年度とする次の中期経営計画の大きなテーマとして取り組んでいきます。一方で、短期的には当社アジア基盤を活かしたグローバル展開の加速や、管理コスト削減など短期でやれることも並行して進めていきます。

トランザクションの概要とタイムライン

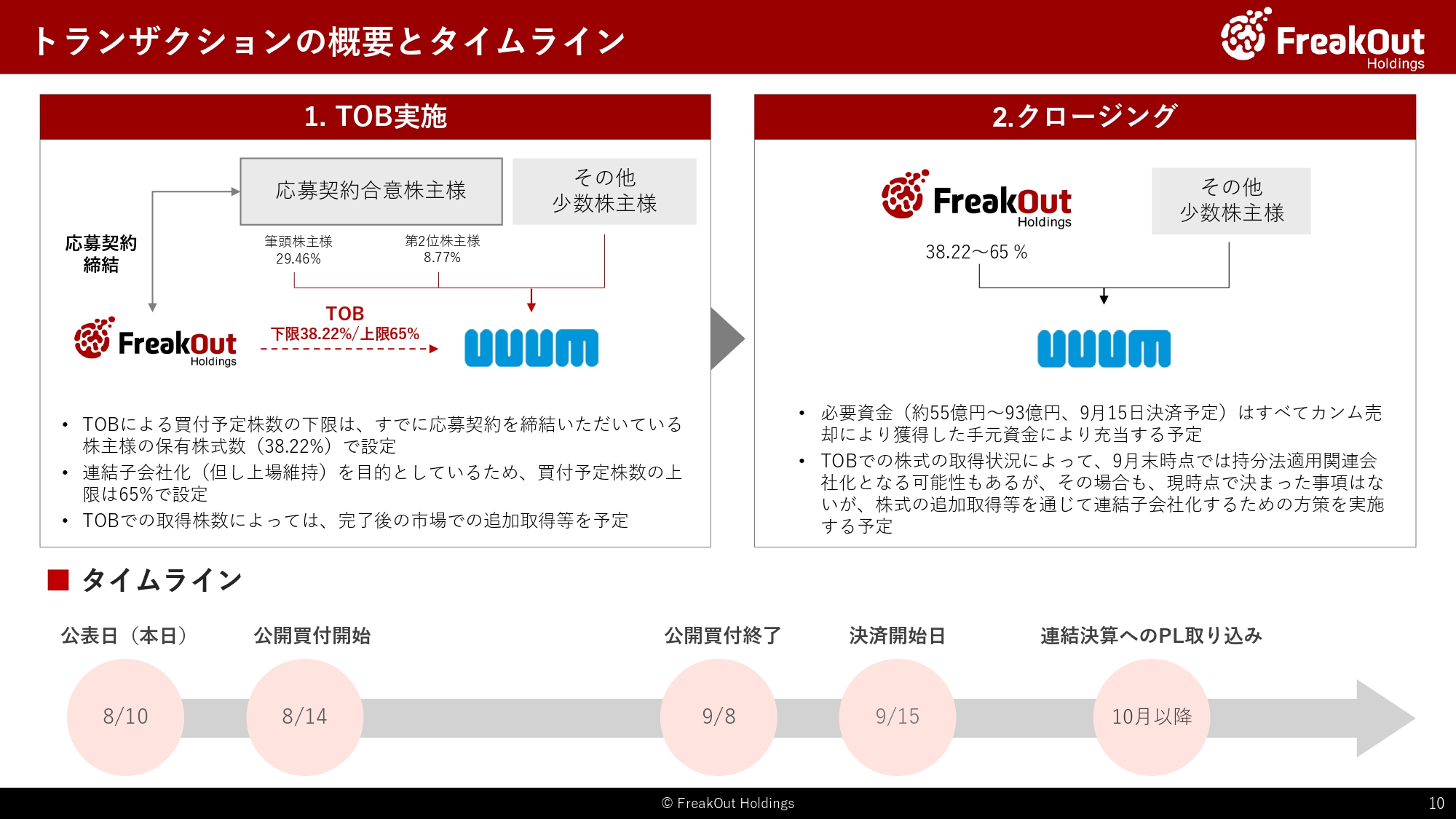

今回のトランザクションの概要と、タイムラインがこちらです。

詳細は適時開示や公開買付届出書に記載しておりますが、今回筆頭株主さまと第2位の株主さまとすでに応募契約を締結しており、そこから少数株主さまからの応募分も含めて、連結子会社化を目指しております。下限については応募契約締結済の株主さまの分を設定していることから成立自体はほぼ確定しておりまして、一方で今回はUUUMの上場維持が前提となりますので上限を65パーセントとしております。

9月15日に決済・クロージングとなりますが、今回の取得資金(約55億円から93億円)は、全てカンム社株式売却によって得た手元資金を充当する予定です。カンム社売却のクロージングから半年弱かかりまして、再投資については投資家のみなさまをお待たせし、さまざまなご意見もいただいておりましたが、より本業に近いインフルエンサーマーケティングとその領域へ再投資していく、資産を入れ替えていくということで、今後の成長にご期待ください。

また、連結決算へのPLの取り込みは10月以降を予定しております。TOB手続きということで、応募契約分以外どの程度株式が集まるかというのは不明確な部分はありますが、当社としては連結子会社化をターゲットとしておりますので、適時開示にも記載のとおり、もし必要な株式数に満たない場合は、クロージング後の市場での取得など、会計上の連結子会社化するための方策を実施する予定です。

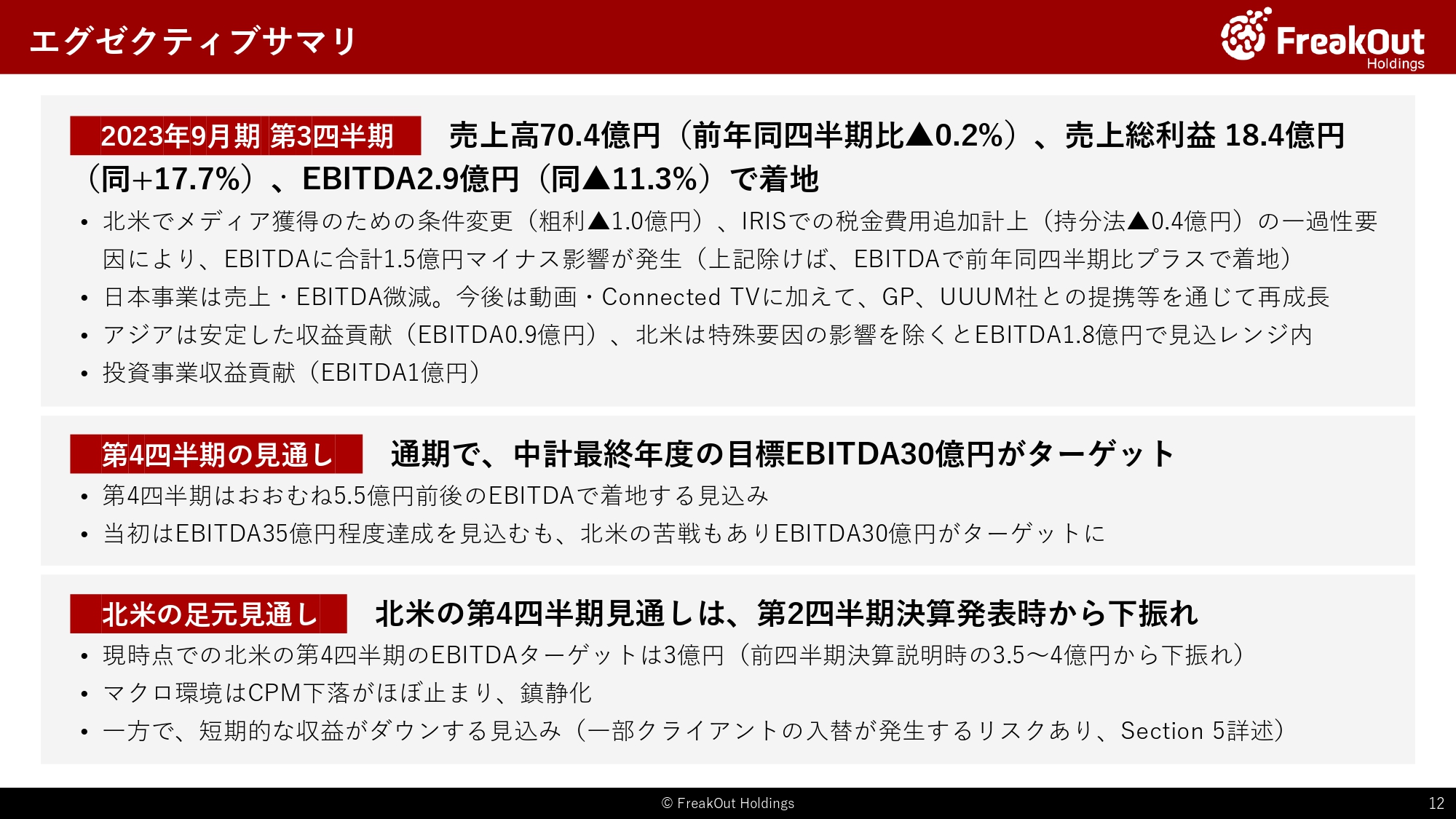

エグゼクティブサマリ

第3四半期決算の概況をお伝えします。

まず通常の季節性として、第3四半期は、日本が3月の広告需要の反動で落ち込む一方で、海外が第2四半期と比較して伸びてくるので、例年第2四半期よりは売上・利益ともに上向きとなる傾向があります。今回は、売上高で前年同四半期比ほぼ横ばいの70.4億円、売上総利益で前年同四半期比17.7パーセント増の18.4億円、EBITDAで前年同四半期比11.3パーセント減の2.9億円で着地しました。対予算では、売上・EBITDAともにビハインドが生じております。

特殊要因がいくつかありまして、合計で1.5億円ほどマイナスが発生しています。1つめは北米のPlaywireで、詳細はSection5でお伝えしますが、複数メディアを運営する大手クライアント向けの条件変更を実施しております。結果、12月までの1年で見ると利益は変わらないのと、当社が手掛けられるメディアが拡大する施策なのでそれ自体はポジティブなのですが、短期的には条件変更の影響で粗利が1億円ほど10月以降に実現することとなりました。

また、2つめはタクシー内デジタルサイネージを営むIRISで、こちらは5月決算ということで期末に税金計算を行った結果、当初想定よりも多くの税金が発生することとなり、この影響で0.4億円ほど持分法投資利益が減少しております。

これらの影響がなければEBITDA4.4億円となります。投資事業の収益を差し引いても、前述の4月時点での見込みと比較すると順調に推移しました。

日本事業は、IRISは先ほどお伝えのとおりで、その他事業は横ばいから微減となっています。国内広告市況がよくないこともありますが、既存の動画・Connected TVに加えて、成長ドライバーとなるGPと、そして本日公表したUUUM社との提携を通じてインフルエンサーマーケティングの市場を取り込んでいくことで、再成長を果たしていきます。

また、アジアについては今回も四半期で0.9億円と安定したEBITDAベースでの利益貢献を継続しています。

一方で北米は、先ほどお伝えのとおり1億円ほどの減益要因はありましたが、それを除くと1.8億円のEBITDAということで、前回決算でお伝えした第3四半期は1.5億円から2億円のEBITDAという見込みレンジ内での着地となっております。

第4四半期は、EBITDAベースで北米が3億円、日本は特殊要因がなくなるので3.5億円、アジアが1億円強、その他管理コスト2億円強や投資事業、持分法投資利益含めて、概ね5億円強からの正常収益のレンジで着地する見込みです。

第1四半期が終了した当初は、通期でEBITDAが35億円に届くのではと想定しておりましたが、想定以上の北米の景況感の悪化もあり、結果としてEBITDA30億円の中計数字が足元のターゲットとなります。

北米については、前回決算説明時には第4四半期にはEBITDAベースで3.5億円から4億円にまで回復し、来期以降は正常化するとお伝えをしておりました。

それに対して、上でお伝えしたとおり現時点での第4四半期のEBITDAの見通しが3億円前後になりそうということで、4月の前回決算説明時の見通しと比べるとネガティブな見通しとなっております。

要因として、マクロ環境は落ち着いてきてCPMの下落はほぼ止まってきたという感触です。一方で、クライアントの入れ替わりが発生する見込みであり、後ほど詳細をお伝えする定性的な戦略面では痛手ではないのですが、短期収益を見るとダメージが発生する見込みです。

2023年9月期 第3四半期 連結決算サマリ

続けて、2023年9月期第3四半期決算の概要について説明いたします。

この第3四半期は、売上高70.4億円、EBITDA2.9億円、経常利益4.2億円、営業利益マイナス0.1億円、親会社株主に帰属する当期純利益(以下最終利益)3.0億円となりました。

エグゼクティブサマリでお伝えのとおり、売上高がほぼ横ばい、EBITDAが前年同四半期比と比較して11パーセント程度のダウンとなっています。特に前年同四半期が投資事業で3.1億円の損失を出していたのに対して今期は1.2億円程度の利益を出していることを考えると、投資事業を除く事業面では第3四半期はかなり苦戦いたしました。

推移と事業別の比較については次のスライドでお伝えします。

経常利益以下については、今回は為替差益が3.4億円程度発生しています。これによって最終利益(親会社株主に帰属する当期純利益)は3.0億円と順調に推移しています。

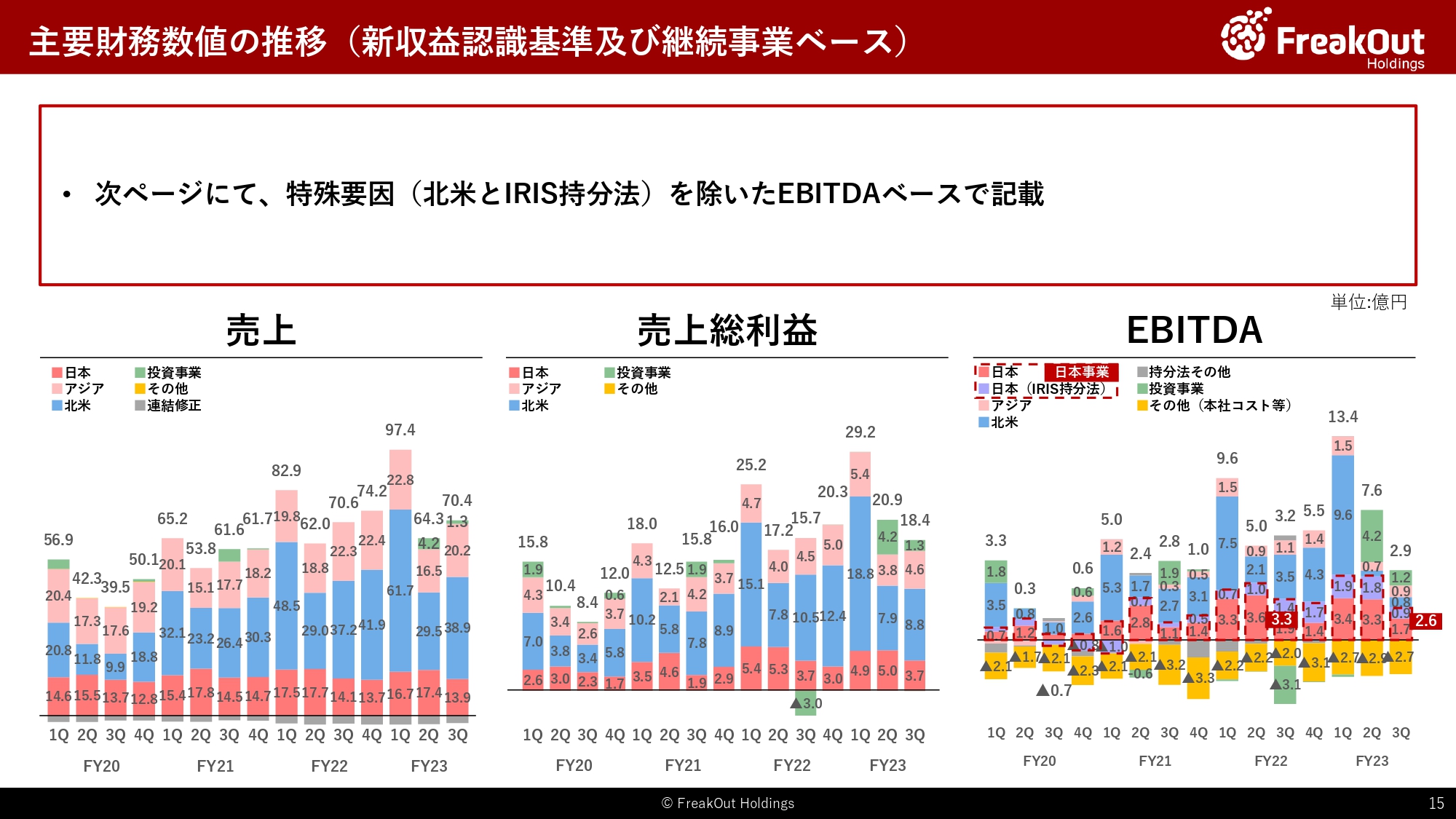

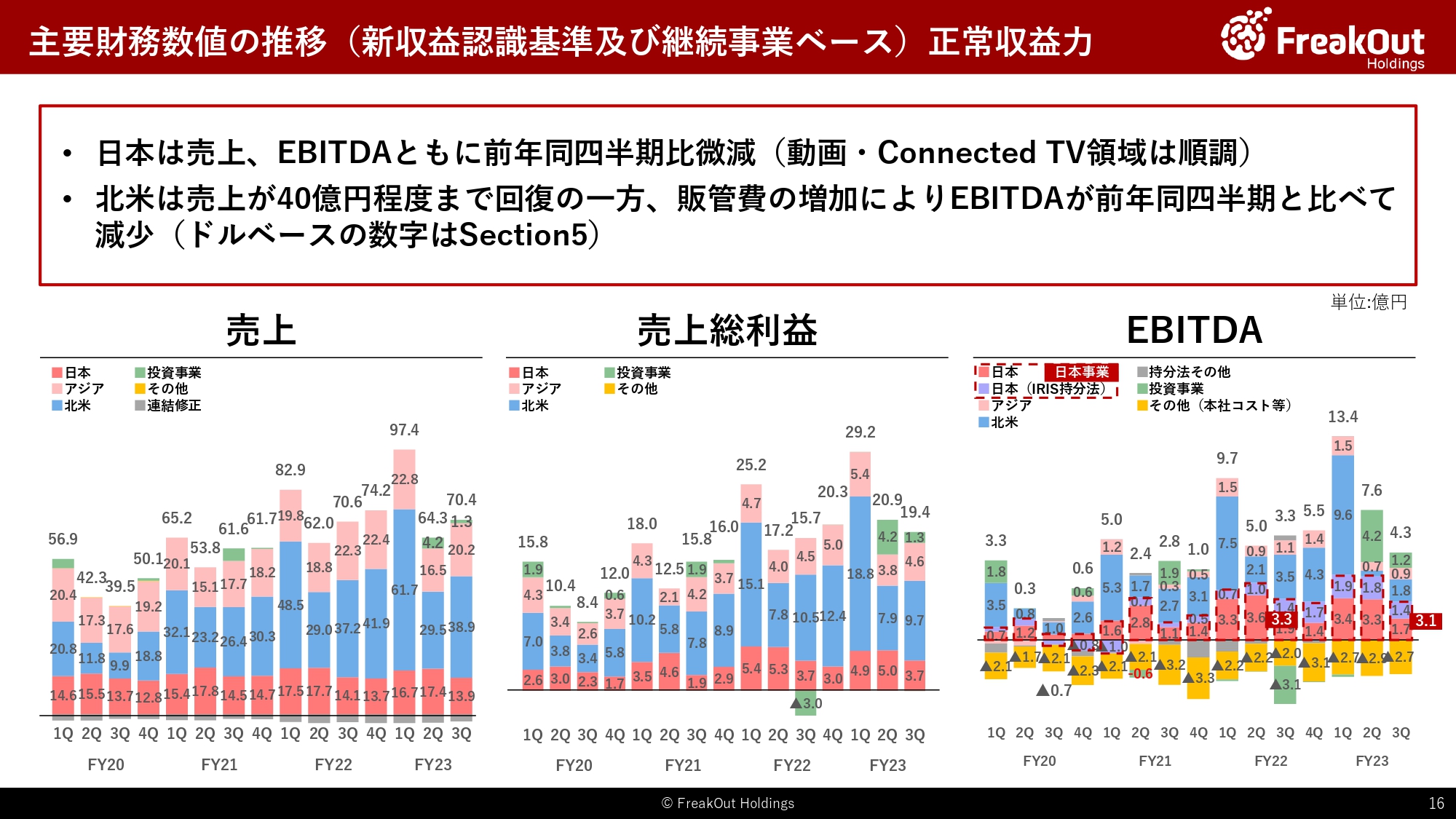

主要財務数値の推移(新収益認識基準及び継続事業ベース)

四半期の推移はこちらです。

先ほどお伝えのとおり、北米と日本(IRIS)で特殊要因がありましたので、それを除いたスライドを次に付しておりますので、そちらをベースにご説明いたします。

主要財務数値の推移(新収益認識基準及び継続事業ベース)正常収益力

特殊要因を除いた推移がこちらとなります。

セグメント別にみると、日本は売上、EBITDAともに前年同四半期と比較して微減となります。プロダクト別の内訳は非開示としているのですが、プロダクト別では動画・Connceted TV領域が順調に増加した一方で、景況感がなかなか厳しいこともあり、DSPなどが下落して、合計すると微減となっています。また、IRISは前年同四半期並となっています。

次に、北米が前年同四半期比で売上はほぼ横ばいまで戻りましたが、一方で販管費が0.8億円程度増加したこともあり、利益ベースでは半分程度(3.5億円が1.8億円に)となっています。こちらは為替の影響もあるので後ほどのSection5で詳細をお伝えします。

また、アジアも売上、EBITDAともに前年同四半期よりややダウンとなっています。

全体的に、前年同四半期と比較して厳しい状況となっています。今後の展望については、各事業のところでご説明いたします。

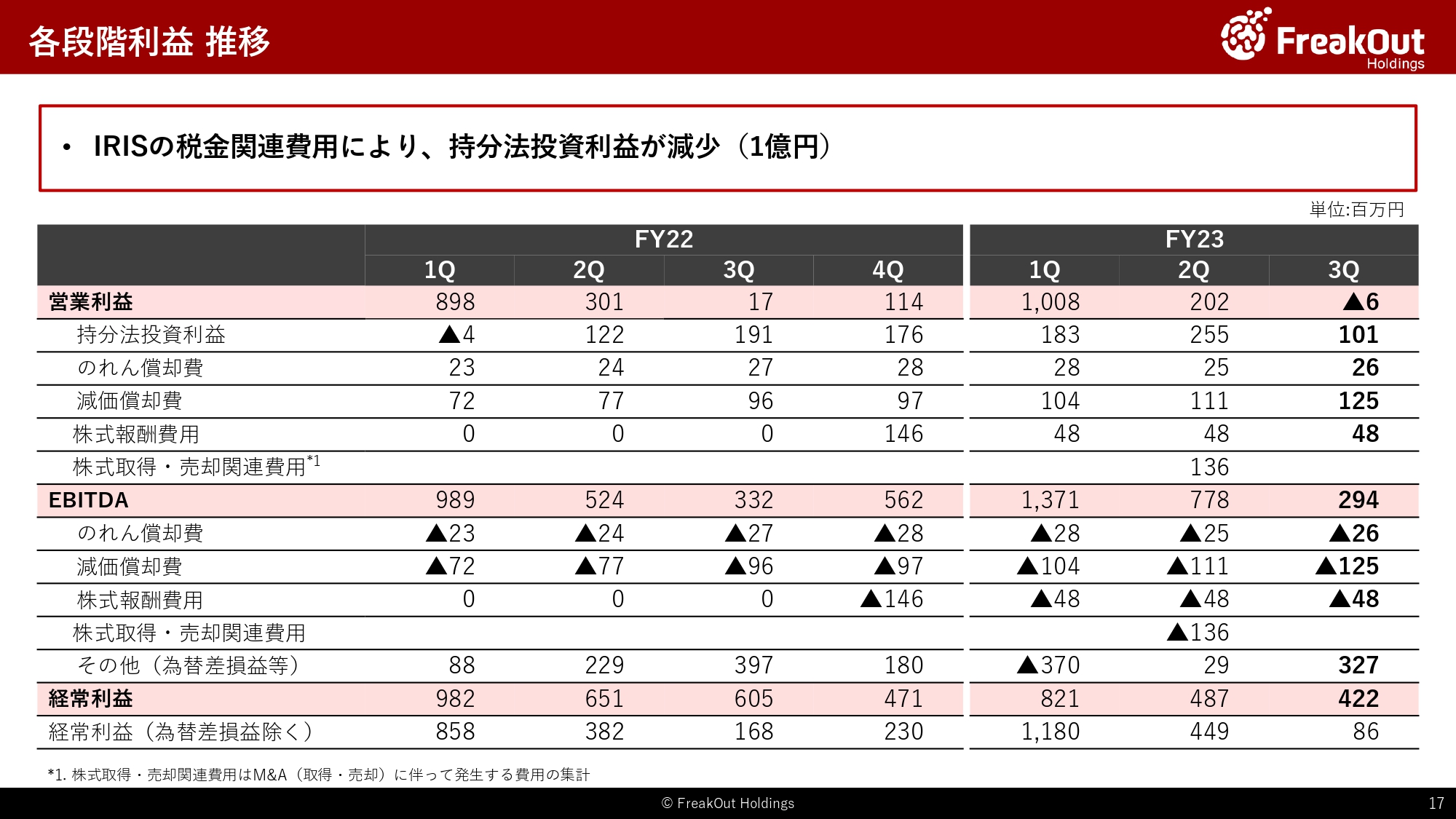

各段階利益 推移

各段階利益の推移と、それぞれの差分についてはこちらのとおりです。

主なTopicとしては、IRISの持分法投資利益による収益が減少した影響で持分法投資利益が1億円となっております。

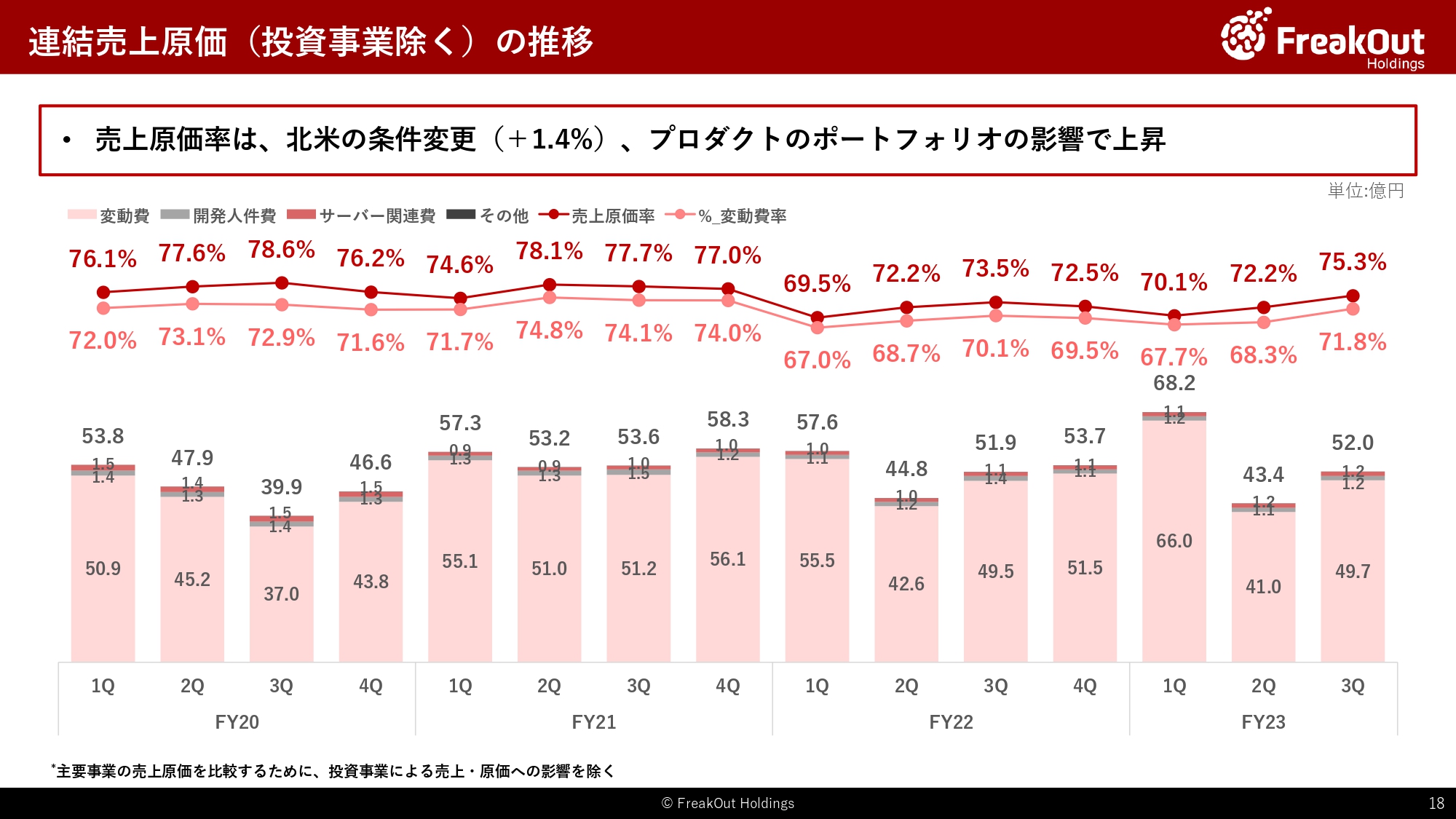

連結売上原価(投資事業除く)の推移

連結売上原価の推移は、こちらのとおりです。第2四半期に引き続き、投資事業の影響を除外しています。第3四半期は、粗利率が高い日本事業の売上が減少していること、北米で粗利がマイナス1億円減少する特殊要因があったこと(マイナス1.5パーセント程度影響)から、売上原価率が通常より高めの75.3パーセントとなっています。あくまで特殊要因と、プロダクトのポートフォリオの問題であり、個別のプロダクトの粗利率が減少しているわけではありません。

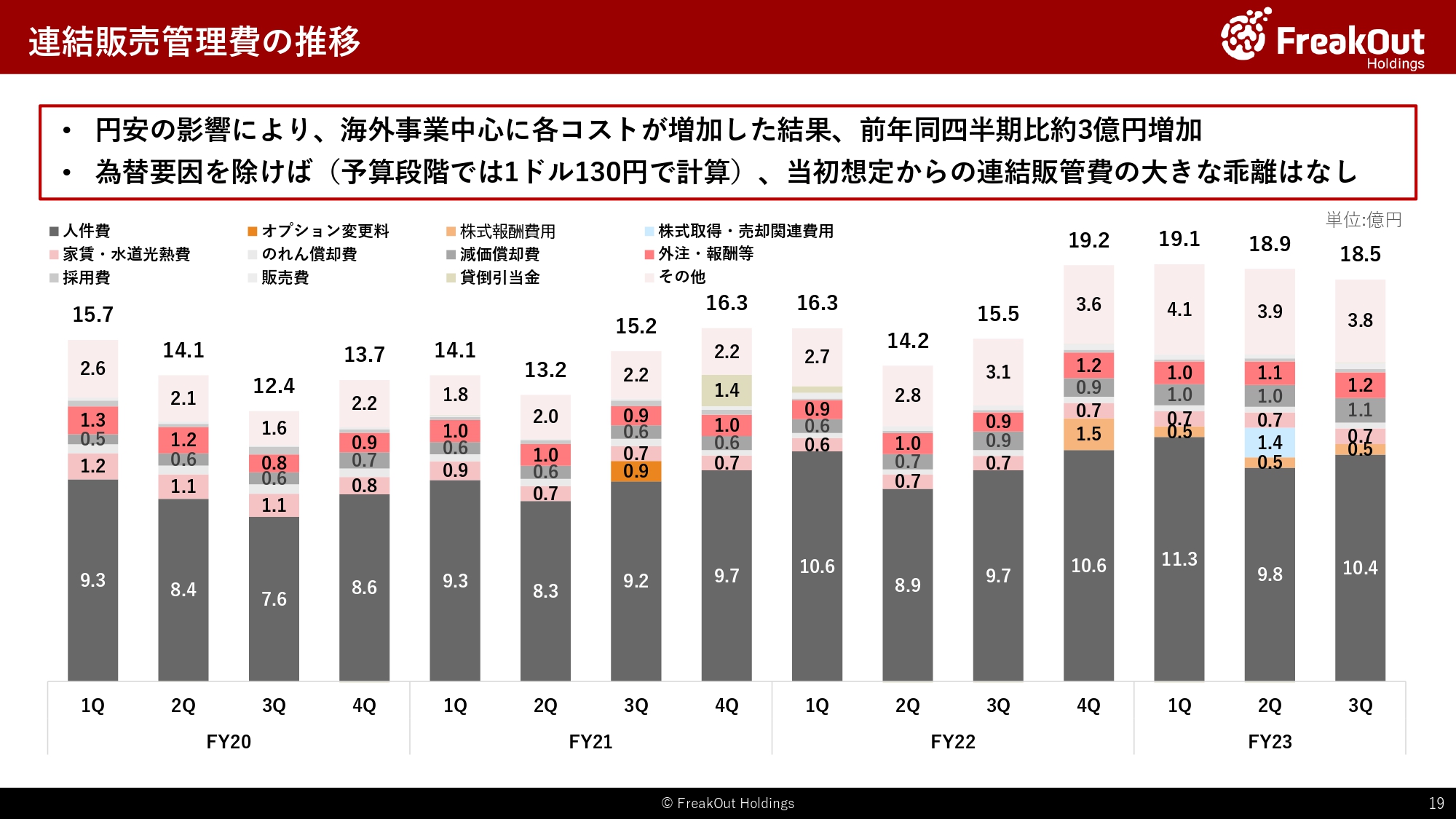

連結販売管理費の推移

続けて、連結販売管理費の推移についてです。

前年の15.5億円から18.5億円ということで、3億円程度増加しています。内容としては、為替(円安)の影響による、海外事業での各コスト増が主なものとなります。

従前、第2四半期以降、為替がそれほど大きく変動しない限りは概ね17億円後半から18億円前後の水準で連結販管費が推移していく見込みとお伝えしましたが、今回ドル円の為替レートが当初想定していた130円から、第3四半期平均が概ね140円と円安になりましたので、その影響を受けるかたちで想定よりも販管費が増加しております。

【参考】人員数推移

人員数の推移はこちらのとおりとなります。北米、アジアで若干人員が減少しておりますが、リストラを進めているなどの事情はございません。

2023年9月期 3Q(累計) 連結決算サマリ

第3四半期までのサマリはこちらです。

連結売上高232.1億円、EBITDA24.4億円で着地しています。売上高の成長率が7.7パーセント、EBITDAの成長率が32.4パーセントとなっています。経常利益については為替差損益の影響で前年同期比減益となっていますが、為替の影響を除けば昨年度の14.2億円から今年度の17.3億円と13.7パーセント程度の成長を継続しています。また、親会社株主に帰属する当期純利益はカンム社売却の影響もあり、過去最高を大幅に更新しています。

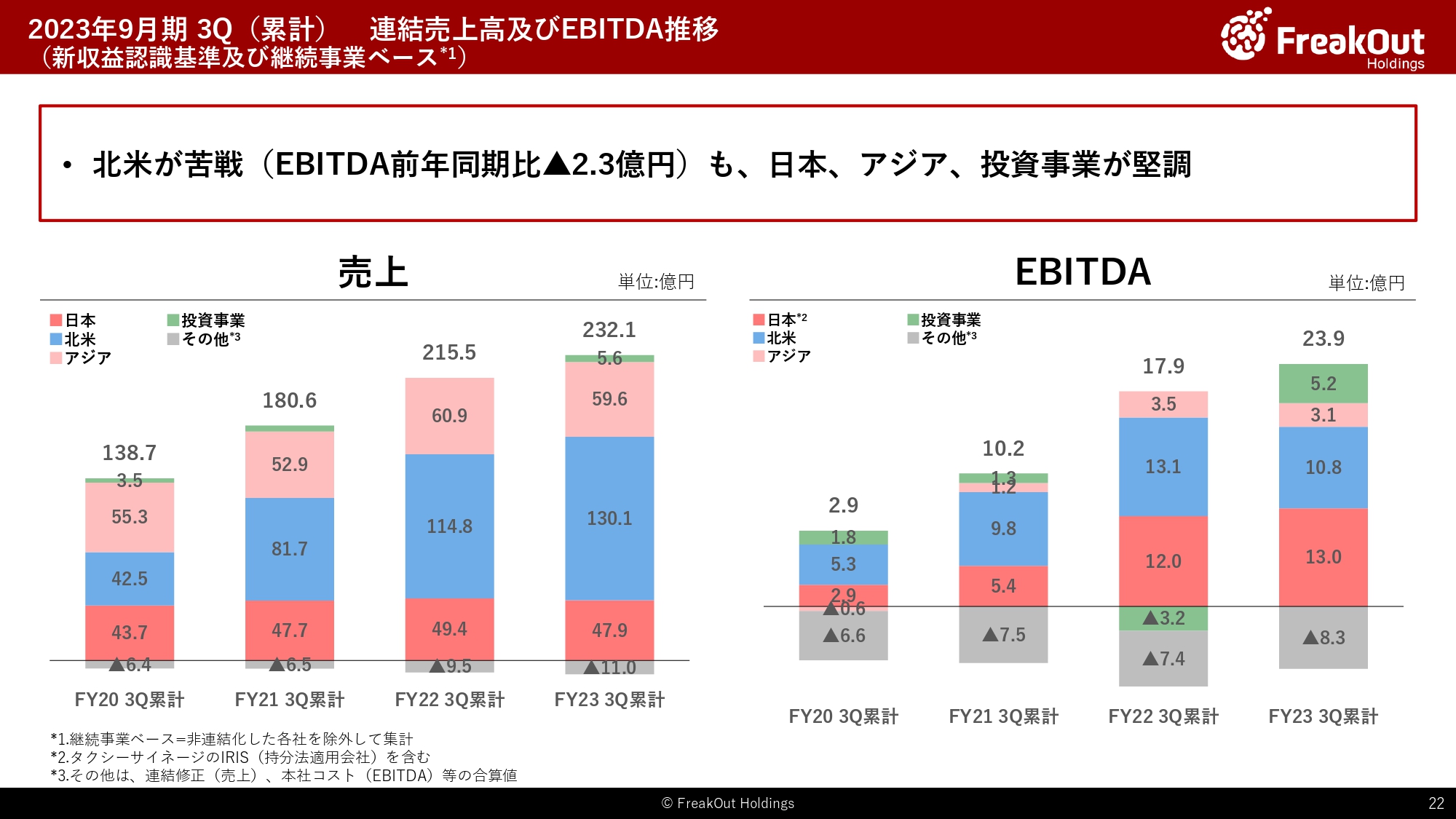

2023年9月期 3Q(累計) 連結売上高及びEBITDA推移

第3四半期累計の推移はこちらとなります。お伝えのとおり、北米は苦戦しておりますが、日本とアジアは堅調です。

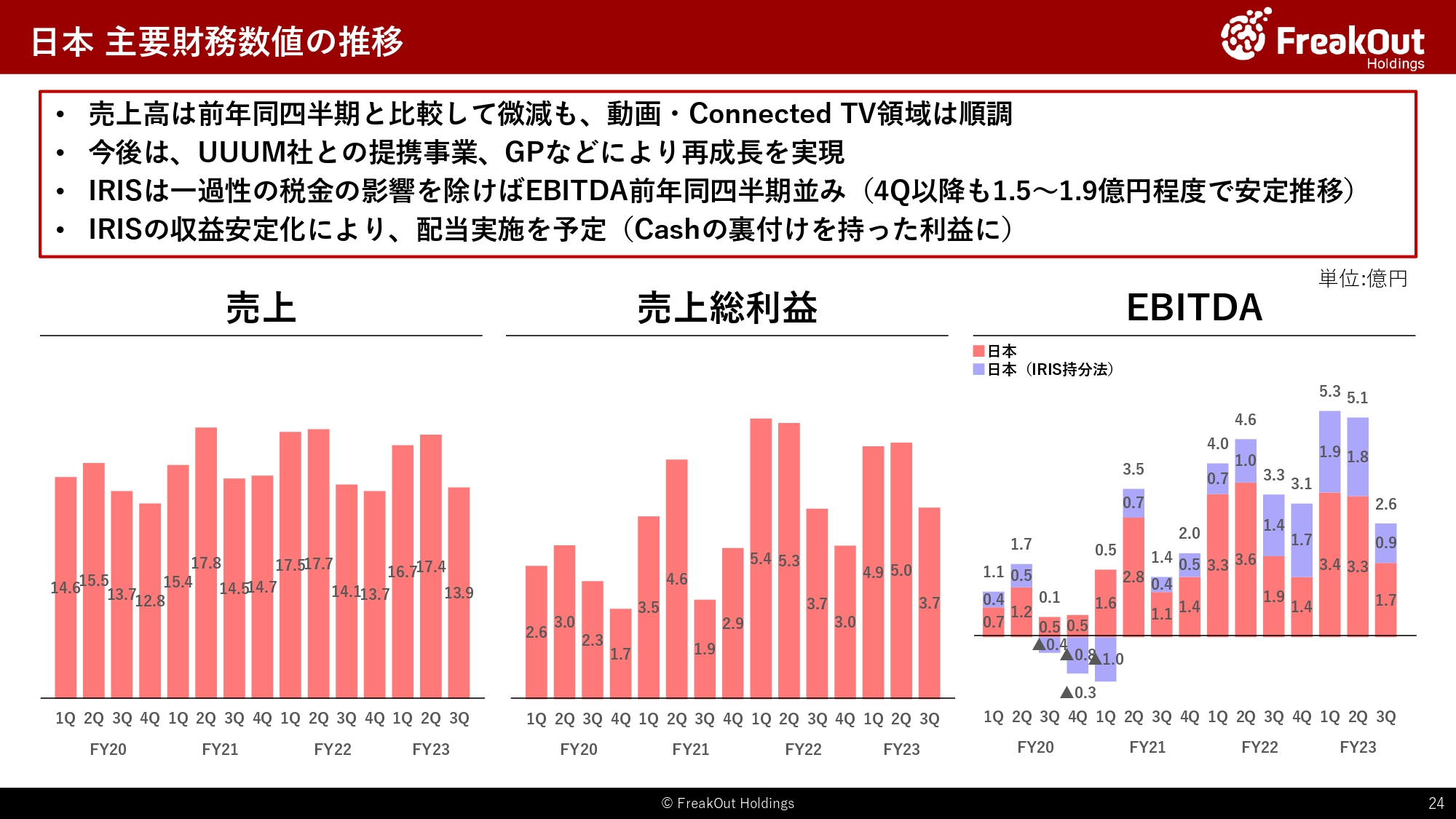

日本 主要財務数値の推移

株式会社フリークアウト、IRISを中心とする日本事業の進捗です。

第3四半期は、売上高13.9億円、EBITDA2.6億円となりました。前年同四半期と比較して、売上高が微減、EBITDAもマイナス0.7億円となっています。

このうち、IRISの税金処理でのマイナス0.4億円については、詳細は控えさせていただきますが、従前と比較してかなり安定的に利益が出てきたこともあり、当初の見込みよりも多く法人税が発生したものとなります。今後は見込みがずれることはありませんので、今回のみの一過性のものです。その一方で、IRISが完全に収益化したことにより、配当を実施する準備ができました。具体的な時期については改めて決定次第お知らせいたしますが、今後はこのEBITDAの数字がCashの裏付けを持った利益となってきます。

当該影響を除くと、IRISはEBITDAで1.4億円と、前年第3四半期並で第1四半期、第2四半期と比較するとやや減少となります。これは4月がどうしても広告閑散期の影響で広告枠を埋めきれないことが多いためです。一方で、広告業界の市況感が芳しくないこともあり、第4四半期以降は前年と比較してやや落ちる可能性もありますが、1.5億円強程度のEBITDA水準で推移していく見込みです。

なお、IRIS以外の日本事業については、やや停滞感がある数字となっています。先ほど全体数字でお伝えのとおり、プロダクト別に見ると動画・Connected TV領域が順調に増加した一方で、DSP含めた他プロダクトが苦戦しております。

第4四半期以降については、今回公表したUUUMとの事業シナジーやGPを通じて再成長を実現させていきます。

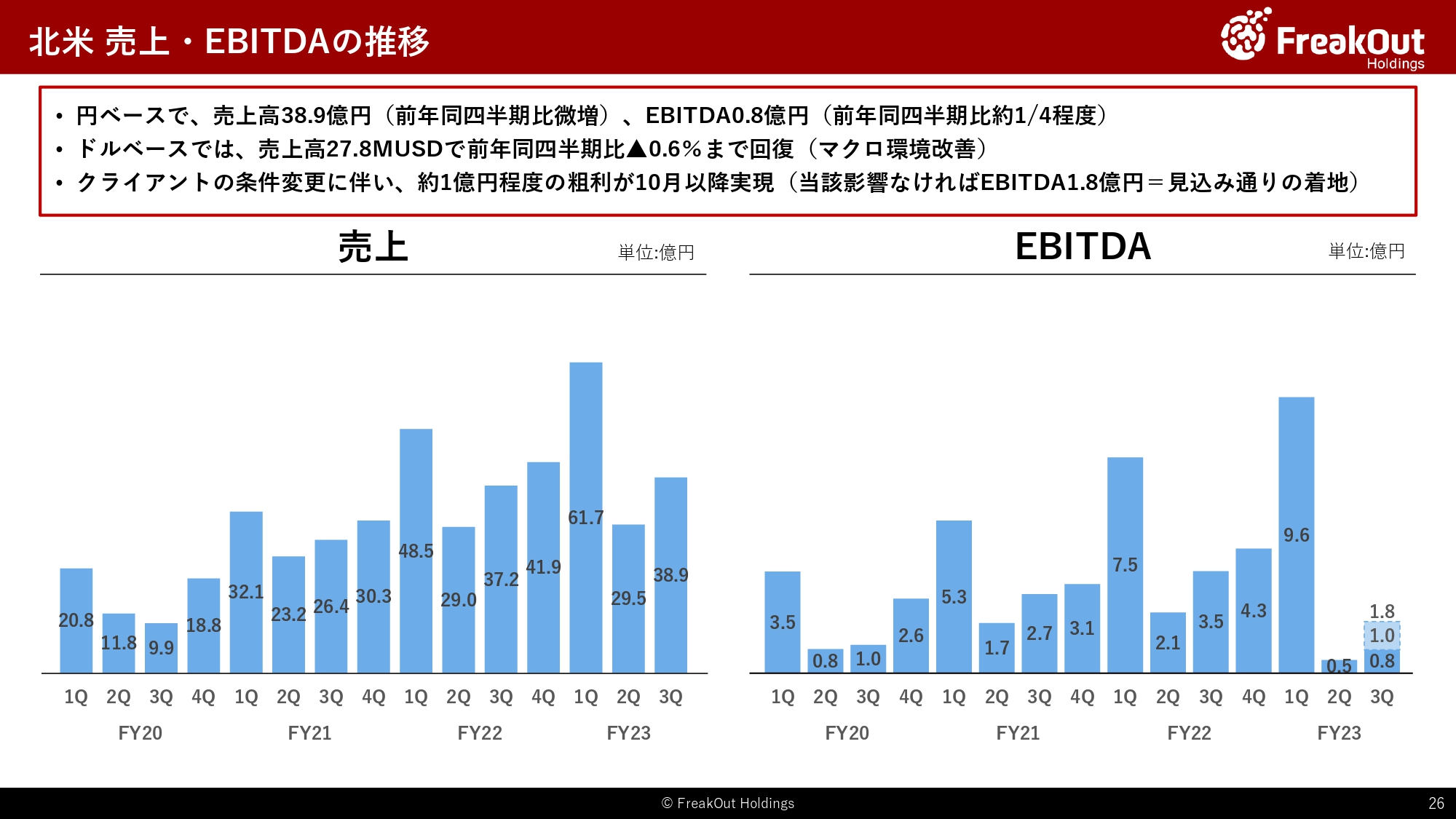

北米 売上・EBITDAの推移

北米事業の第3四半期は、売上高が前年同四半期とほぼ同額の38.9億円、EBITDAが前年同四半期比4分の1程度の0.8億円で着地しています。ドルベースで見ると、売上で対前年同四半期比マイナス0.6パーセントとほぼ横ばいにまで回復しております。

一方でお伝えのとおり、一部クライアントとの条件変更に伴って、1億円程度の粗利が来年度に回っています。当該影響がなければEBITDA1.8億円ということで、昨年と比較するとまだ足りませんが、第2四半期と比較してかなり回復した四半期であったと考えています。

第2四半期の決算発表時に、第3四半期はEBITDAで1.5億円から2億円で着地するのではないかと見込んでいましたが、ほぼそのとおりの着地となりました。

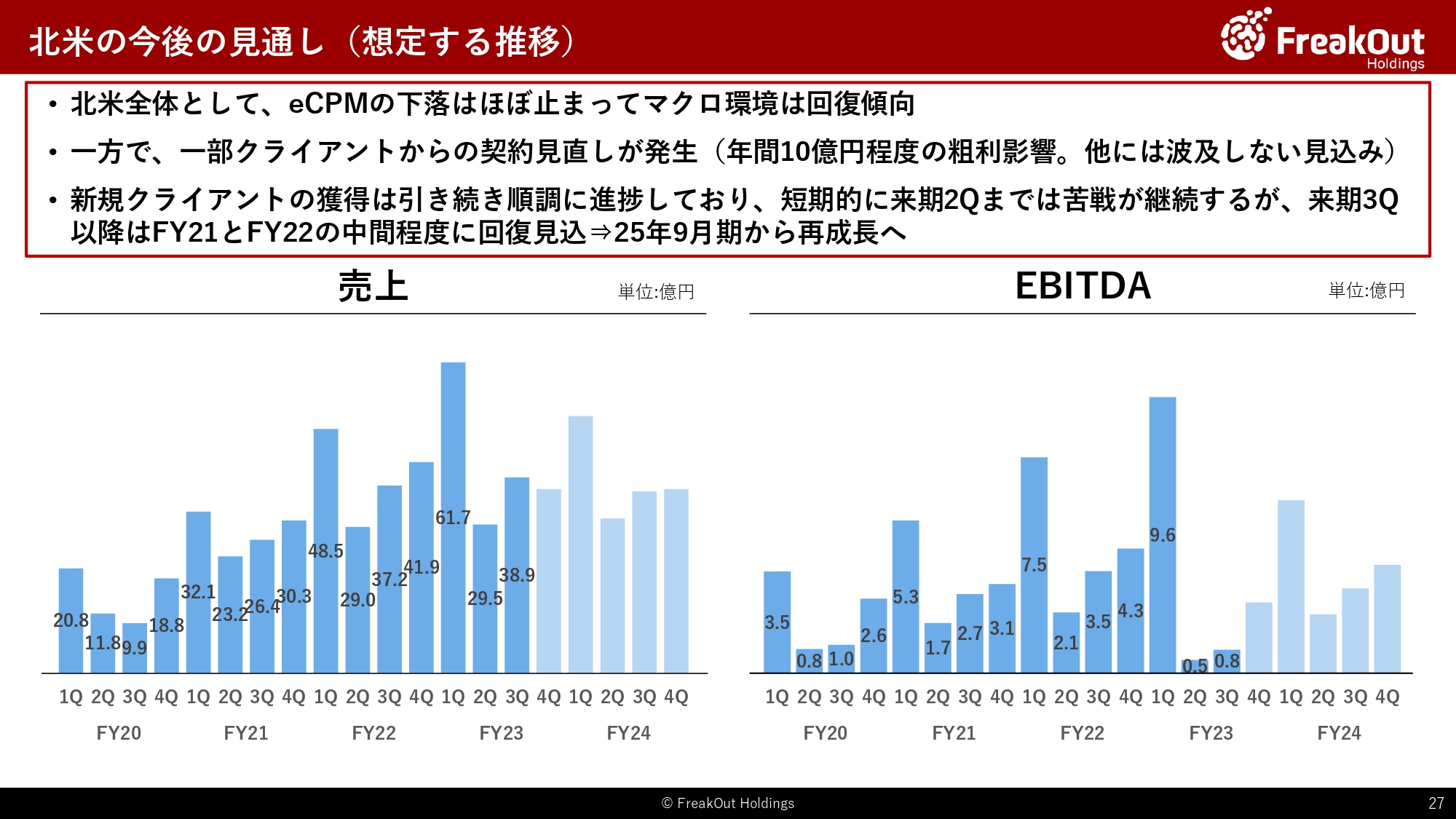

北米の今後の見通し(想定する推移)

足元のマクロ環境では、広告単価の下落はほぼ止まってきました。一方で、DSPの大手の一社であるMediaMathがChapter11を申請するなど、アドテク・メディア関連企業には非常に苦しい市場環境になっています。

また、当社北米事業固有の状況として、2社ほど大手クライアントとの取引が終了しております。これは規模が大きくなりすぎたゆえの内製化、もう1社は大きなメディアグループの中での枠の配分の関係です。いずれも当社の強みである「Direct Sales+プロダクト機能」の組み合わせが発揮されていたクライアントではなく、Direct Sales機能を含めたCROのアウトソース機能を提供することでクライアントグリップを強めていく当社戦略からは外れるクライアント群であるのと、前者については内製化できてしまう規模になってしまったこと、後者については当社の問題ではなくクライアントの広告サプライ戦略の一環としての結果であったことから、戦略的・定性的には痛手ではないのですが、短期的・定量的には規模が大きなクライアントでもあり、相応のマイナスが発生いたします(年間で10億円程度の粗利影響)。

一方で、北米事業ではある程度メディアの入れ替わりを想定した事業ポートフォリオを組んでいるため、上記の影響をリカバーできるだけの1月以降のメディア獲得も進捗しています。なので、1年から2年のスパンで見ると、今回の条件変更による追加メディア獲得も含めて深刻な状況ではないのですが、半年程度の短期で見るとマイナスの影響が発生いたします。

具体的には、北米事業のEBITDA水準については、第4四半期が2.5億円程度(前年度第4四半期4.3億円と比較して60パーセント程度)、来年度第1四半期は6億円程度(本年度第1四半期9.6億円と比較して60パーセント程度)と見込んでおります。当初第4四半期は3.5億円から4億円程度、来期第1四半期は今年度並(10億円弱)に戻るだろうと見込んでいましたので、比較して1年程度回復に追加的な時間を要する状況となっています。

以上については、前回決算発表時から状況がネガティブに進行した部分であり、上記クライアントの取引終了もかなり急速に発生しました。なお、追加で取引を終了するクライアントもあるのではという懸念を持たれる投資家さまもいらっしゃるかもしれませんが、足元でそのような動きはありませんし、追加的にこのような大きな影響を及ぼす事象は発生しないだろうと見ております。

繰り返しになりますが、半年程度は追加的に厳しい状況が続きますが、中長期で見ると北米事業も正しい戦略を取って事業を進めております。そのため、1年ほど数字面での停滞が続きますが、そのあとは再び成長軌道に戻していけることを確信しておりますので、ご信頼ください。

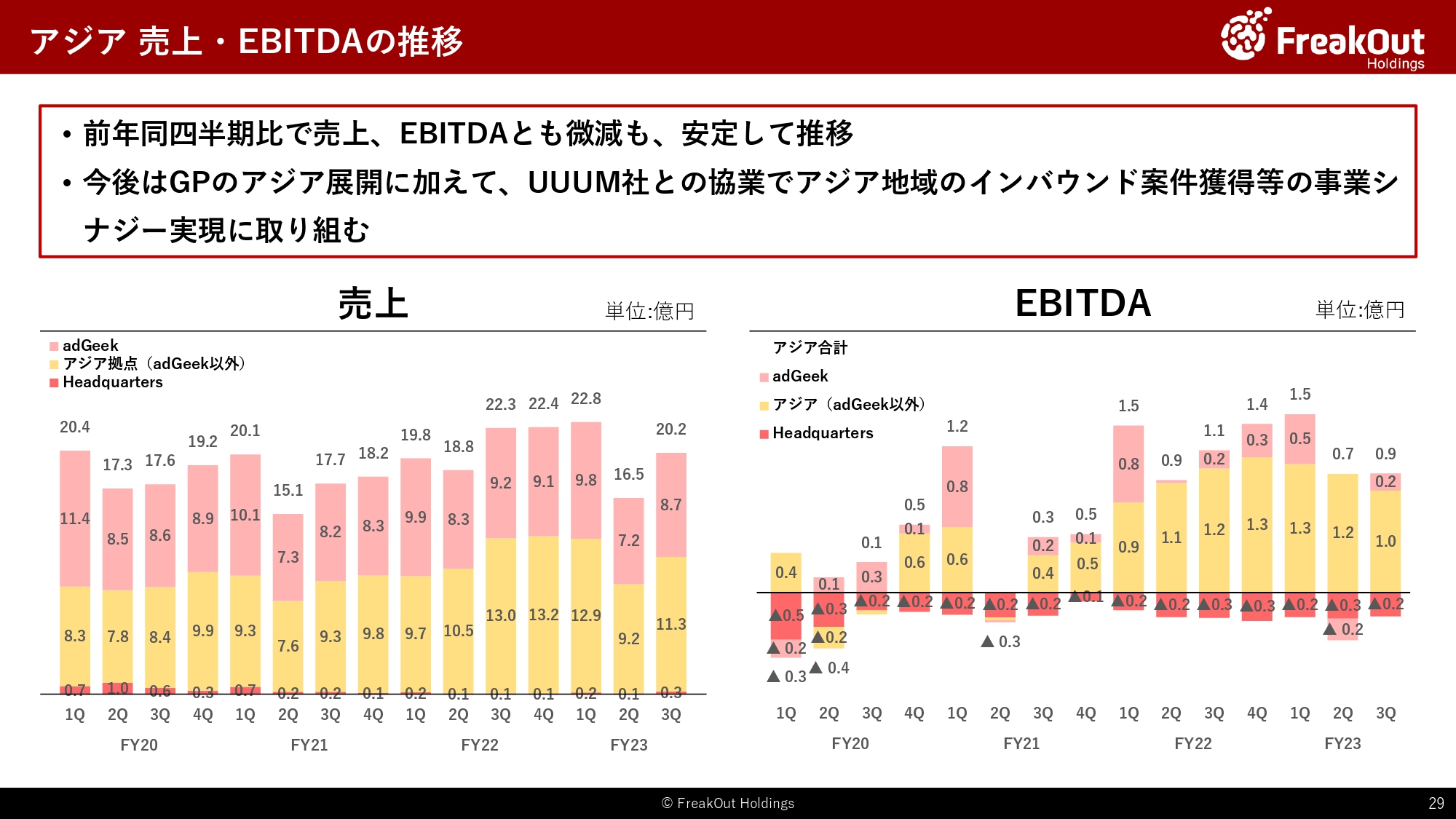

アジア 売上・EBITDAの推移

アジアの各グループの数字がこちらです。

まず全体として、売上高20.2億円、EBITDA0.9億円で前年同四半期と比較してややマイナスで着地しましたが、何か特殊な事情があったわけではなく、安定的に推移しています。

今回、定性的なTopicとして、GPのアジア展開が引き続き順調に進捗しています。業績に大きな影響を与えるのはまだこれからですが、次の中計ではアジアでの主力事業の1つにできるよう、引き続き事業成長を進めます。

また、UUUM社との事業シナジーでは、アジアでの協業による業績貢献を実現させていきます。特に、当社が強みを持つ中国のゲームアプリデベロッパーの日本における広告配信(インバウンド案件)を、UUUM社と共同で行うなど短期的に成果を出していきたいと考えています。

質疑応答:日本と北米における業績回復の考え方について

質問者:日本と北米について、広告業界自体が予想どおり厳しい状況となりました。他社の決算を見ても、同じような数字が出ています。日本・アメリカのそれぞれで、今後どのように回復するのか、御社がどのように調整していくかについて、考え方を教えてください。

永井:まず、北米に関しては見通しが非常にわかりやすく、利上げもほぼ収まっています。不況のあおりを若干食らい、Chapter11を申請した大手もありましたが、広告単価の下落はほぼ止まっています。GAFAMなどの超大手の決算を見てもプラスに転じていますので、マクロ環境はすでに落ち着いたのではないかと我々は見ています。

一方で、我々の特殊要因として、2社ほど大手のお客さまとの取引を終了したため、我々は回復までに1年ほどかかると考えています。詳細と今後の見込みは27スライド目をご参照ください。

国内に関しては、厳しい状況がまだ続くのではないかと思っています。これは景況感の問題と、サードパーティークッキー規制の問題もあり、他社の動向を見ても厳しい状況は一定続くと見ています。

ただし、我々が得意としている「動画・Connected TV(TVerを中心とするScarlet)」やタクシー内デジタルサイネージは比較的順調です。前者に関しては新しいメディアということもあり、今回も対前年比で成長しています。我々の売上・粗利が微減で済んでいるのは、こういった新しい領域でのビジネスのシェアがかなり大きいからです。

マクロ環境に関しては悪い環境があと少し続くと見ていますが、個別のプロダクトを取ってみると、Scarletやタクシー内デジタルサイネージは比較的堅調ですので、プログラマティックの停滞がこれらによって補われることで、今後も比較的マイルドに成長していけるのではないかと思っています。

ただし、「業績が明らかに良くなったね」と思っていただける状況は、GPやUUUM社との新しい提携などを通じて実現していけるのではないかという見立てです。

質疑応答:UUUM社との提携後の収益獲得計画とリスク見通しについて

質問者:UUUM社との提携についてお伺いしたいです。UUUM社との提携を経て、今後、何年くらいでどのような収益力を持とうと計画されているのでしょうか? 貴社はインターネット業界において、圧倒的なシェア獲得をさらに目指していく中で、どれくらいのスパンでの収益目標達成を考えているのかをお聞きしたいです。あわせてリスクの見通しについても教えてください。

永井:11月に次の中計を発表する予定ですので、具体的な期間については、その際に詳細を開示できると思います。UUUM社は、強力な所属クリエイターのみなさまと周辺領域の基盤を持っている企業です。一方で、テクノロジー面では当社がかなり貢献できる余地があります。UUUM社と提携することで、広告以外のECやゲームなどを含むクリエイターエコノミーの領域や「YouTube」以外の「TikTok」「Instagram」、そういった領域のマネタイズを通じて、グループとして大きく成長できると考えています。

また、成長するためには、単に1つ、2つのプロダクトを提供して終わるのではなく、彼らと一緒にテクノロジー企業としての文化を作り、クリエイター領域でのスタンダードを作っていく必要があると考えています。

UUUM社との提携は、次の3ヶ年中計で、私たちが進めていく一大テーマと考えています。したがって、この提携の効果が十分に出て、「フリークアウトはグループとして完全にステージが変わったね」と投資家の方にご理解いただけるのは、3年後の2026年9月期あたりではないかと見ています。

もう1つご質問いただいたリスクについては、ニュースでいろいろ報じられているとおり、「YouTubeショート」へユーザーが流れている傾向や、YouTuberの離脱は、もちろん大きなリスク要因だと考えています。ただし、実態はそこまで極端な状況ではありません。そして、アドセンスの広告単価がマクロ環境で自然に大きく伸びるという夢のような展開を想定しているわけでもありません。アドセンス以外の事業成長やより中長期のプロダクト展開を通じて、ホールディングスを基軸にグループとして成長することを基本線として考えています。

新着ログ

「サービス業」のログ