フリークアウトHD、EBITDAは前年同四半期比+48.4% タクシーサイネージを中心に日本事業が堅調に推移

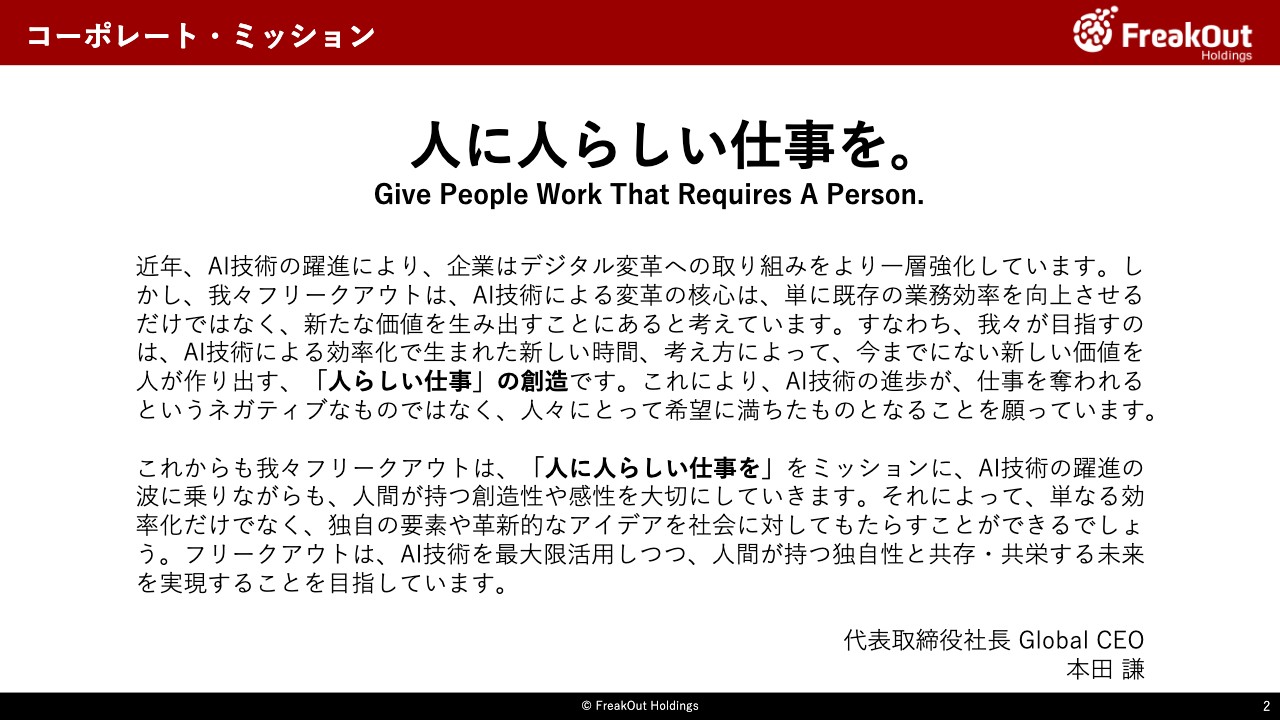

コーポレート・ミッション

永井秀輔氏(以下、永井):決算説明に入る前に、まずは当社のミッション、事業内容、中期経営計画とその成⻑ドライバーについて簡単に触れさせていただきます。

まず、コーポレートミッションについては、今年度も変わらず「人に人らしい仕事を。」を掲げています。

我々は創業以来、主に広告領域において、プロダクトベンダーとしてテクノロジーを駆使して、機械がやるべき仕事を自動化することで、生まれた時間を人間が本来向き合うべき創造的な仕事に向かわせることをミッションとして、事業活動を行ってきました。

特に直近では、Generative AIを中心とするAI技術の躍進によって、企業のデジタル変革がフォーカスされています。また、それによって今までの人の仕事が奪われるのではないか、という問題提起が活発になされています。しかし、我々フリークアウトは、AI技術による変革の核心は、単に既存の業務効率を向上させるだけではなく、新たな価値を生み出すことにあると考えています。すなわち、我々が目指すのは、AI技術による効率化で生まれた新しい時間、考え方を元に、今までにない新しい価値を人が作り出す、「人らしい仕事」の創造です。これにより、AI技術の進歩が、仕事を奪われるというネガティブなものではなく、人々にとって希望に満ちたものとなることを願っています。

これからも我々フリークアウトは、「人に人らしい仕事を。」をミッションに、AI技術の躍進の波に乗りながらも、人間が持つ創造性や感性を大切にしていきます。それによって、単なる効率化だけでなく、独自の要素や革新的なアイデアを社会に対してもたらすことができるでしょう。フリークアウトは、AI技術を最大限活用しつつ、人間が持つ独自性と共存・共栄する未来を実現することを目指しています。

当社は今後も、この「人に人らしい仕事を。」というミッションの実現に向けて、事業を成長させ、企業価値の向上に努めてまいります。

主な事業内容

次に当社の主な事業内容はこちらです。

各事業の現状については、後ほどご説明申し上げますが、左上のDSP事業から始まって、現在は広く広告・マーケティング領域にプロダクトを提供しているほか、グローバルでも北米を中心に広く事業を展開しております。

特に、左側の上から4番目のGPについては、日本のみならずアジア、北米を中心にグローバルで展開していくべきプロダクトとして、今後新しい事業の核に育てるべくグローバルで事業を推進しています。

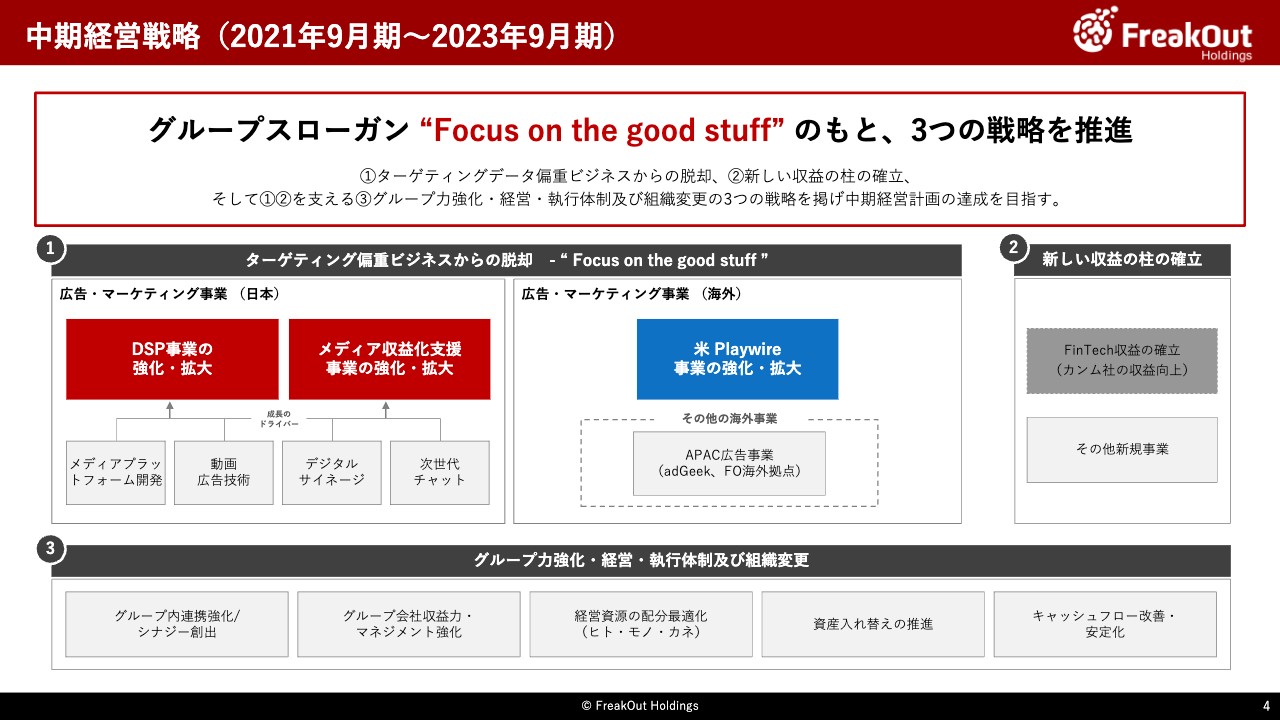

中期経営戦略(2021年9月期〜2023年9月期)

現在、当期を最終年度とする中期経営計画を遂行しています。今後、アドテクノロジーを支えていたターゲティングがますます難しくなっていくことが確実に想定される中で、データ偏重ビジネスからの脱却ということで、「“Focus on the good stuff”」というスローガンを掲げて事業を行っております。

このスローガンに基づく成⻑ドライバーをいくつか掲げておりますが、特にその中でも、国内においてはメディアプラットフォーム開発(動画・Connected TV領域)、海外では北米のPlaywireを主な成長ドライバーとして掲げてきました。

前者については、プレミアムメディア向けの「Scarlet」を中心に順調に収益貢献しており、動画・Connected TV関連のメディアさま向けのプロダクト提供では、当社が日本でNo.1のテクノロジーベンダーになったと自負しております。また、数字面でご覧のとおり、後者の北米の事業は現在当社の主力となっております。

定量面に加えて、定性面でも当社は中期経営計画の遂行を着実に行っております。

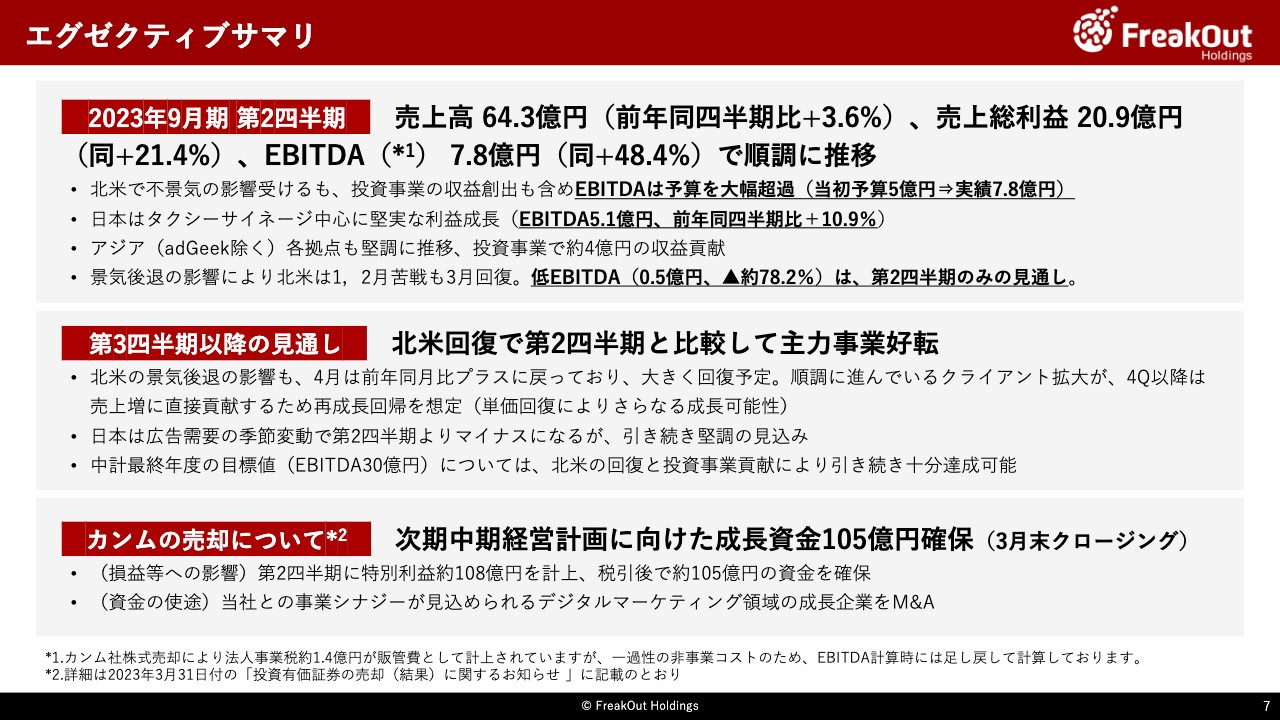

エグゼクティブサマリ

主要なTOPICをお伝えします。

まず通常の季節性として、第2四半期は、年末の広告需要期の反動や春節の影響で海外の売上が大きく落ちる四半期です。そのため、例年最も苦戦する四半期ですが、今回は合計として売上高で前年同四半期比3.6パーセント増の64.3億円、売上総利益で前年同四半期比21.4パーセント増の20.9億円、EBITDAで前年同四半期比48.4パーセント増の7.8億円と非常に順調に着地しました。

対予算も、売上はビハインドが生じていますが、EBITDAは当初予算では5億円程度で見ていたので、大幅に超過しています。第1四半期に引き続いて、全体数値としては非常に順調です。

今回の四半期決算の意味合いとしては、北米を中心に事業環境が決してよくない中で、短期的な利益を求めてコストカットを実施する選択肢もありましたが、投資事業での収益創出など数字をコントローラブルな状況であったため、利益をある程度作り出しつつ北米での投資も継続して、利益と成⻑投資の両立を達成しにいった四半期となっております。

一方で、各事業別にはかなりバラつきが生じています。第2四半期がポジティブまたはニュートラルであった事業は、日本事業とアジア、そして投資事業です。

まず、日本は、売上こそ前年同四半期よりやや落としているものの、景気後退の影響を受けている中で、タクシーサイネージのIRISを中心に利益成⻑を継続しており、EBITDAベースでは5.1億円と前年同四半期の4.6億円からプラス10.9パーセントの成⻑を達成しています。

また、アジアについては、adGeekの不調と中国のアプリゲームのリリースタイミングの影響で、売上は前年同四半期比マイナス12.4パーセントの16.5億円で着地しました。一方でEBITDAについては、adGeekが2年ぶりに赤字となりましたが、その他の拠点は順調に利益貢献をしており、前年同四半期比マイナス0.2億円の0.7億円で着地しています。さらに、今回投資事業で4億円程度の収益を上げていますが、これは投資先からの配当によるものです。

これに対して、景気後退の逆風が顕著になってきた北米では、3月は回復してドルベースでもプラス成⻑に戻していますが、1月、2月がかなり厳しい四半期でした。そのため円ベースではプラス1.6パーセントと小幅ながらも成⻑を保てているものの、ドルベースではマイナス6.2パーセントのマイナス成⻑となりました。

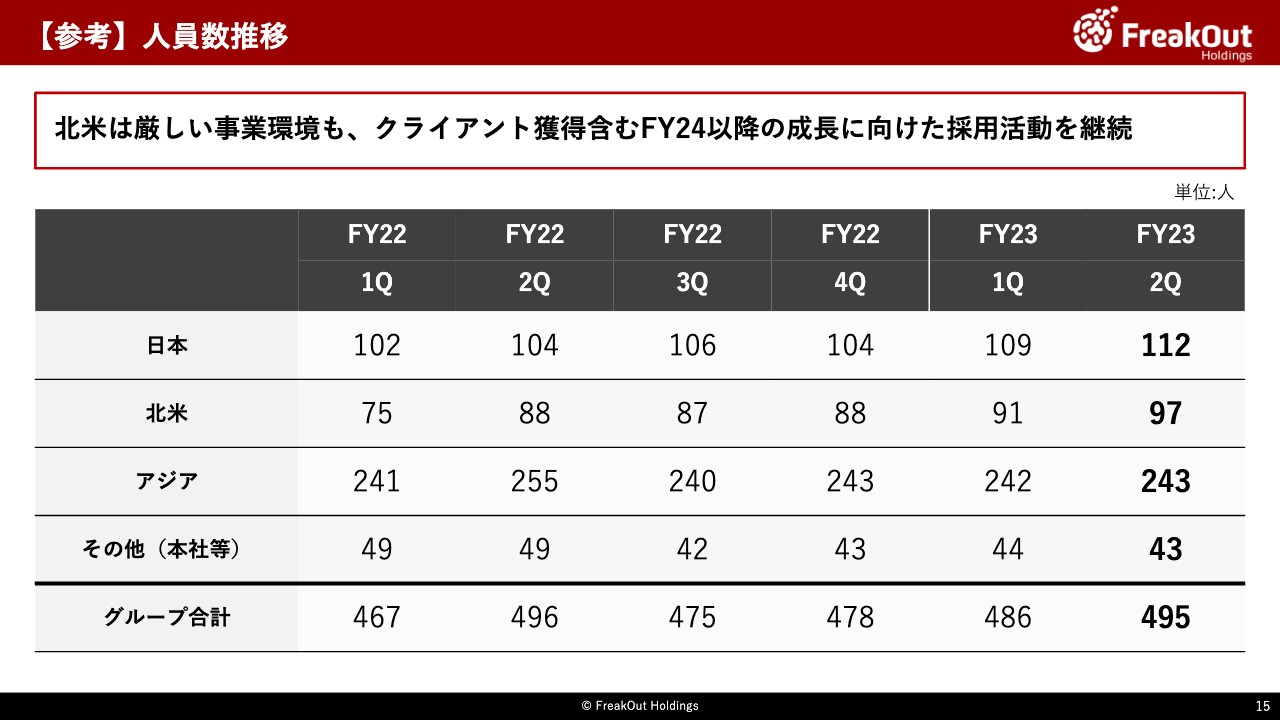

一方で、FY24以降に向けての成⻑投資(クライアント獲得、プロダクト開発、組織整備のための人員増等)を止めるべきではないことから、このタイミングで人員増(91名から97名)も止めることなく進めています。そのため人件費を中心に固定費が増加しており、EBITDAが前年同四半期の2割程度の0.5億円と苦戦しました。要因と今後の見通しについては、後ほどのセクションで説明します。

第3四半期以降については、依然として北米の状況が懸念ではあるものの、3月に引き続き4月も1月、2月と比較すると堅調なので、絶対値で第2四半期のような水準になることはないだろうと見込んでいます。

また、広告単価の下落も昨年6月から徐々に発生していたため、対前年同四半期比でのマイナスの影響も第3四半期の後半から第4四半期にかけて徐々に緩和していき、その後は順調なクライアント獲得がダイレクトに収益に貢献していく見込みですので、第4四半期あたりからは再びプラス成⻑に戻せると考えています。マーケット単価の回復状況については、より一層の利益成長の可能性があると見込んでいます。

一方、その他の事業では、日本は季節変動でマイナスになるのと投資事業での加算は第3四半期は発生しない見込みです。

以上を総合すると、第3四半期の全体のEBITDAは第2四半期と比較して、投資事業の貢献がなくなることもあり減少する見通しですが、事業面では北米が回復することもあり、第2四半期と比較すると明るい見通しを持っています。

また、中計最終年度の目標数値(EBITDA30億円)については、想定以上の米国の環境悪化ではありますが、引き続き十分達成可能であると考えています。

すでに開示のとおり、カンム社の売却が3月末にクロージングしております。詳細は次のスライドに整理していますが、損益面では特別利益108億円を計上したほか、キャッシュ面でも税引後で約105億円の資金を確保しています。

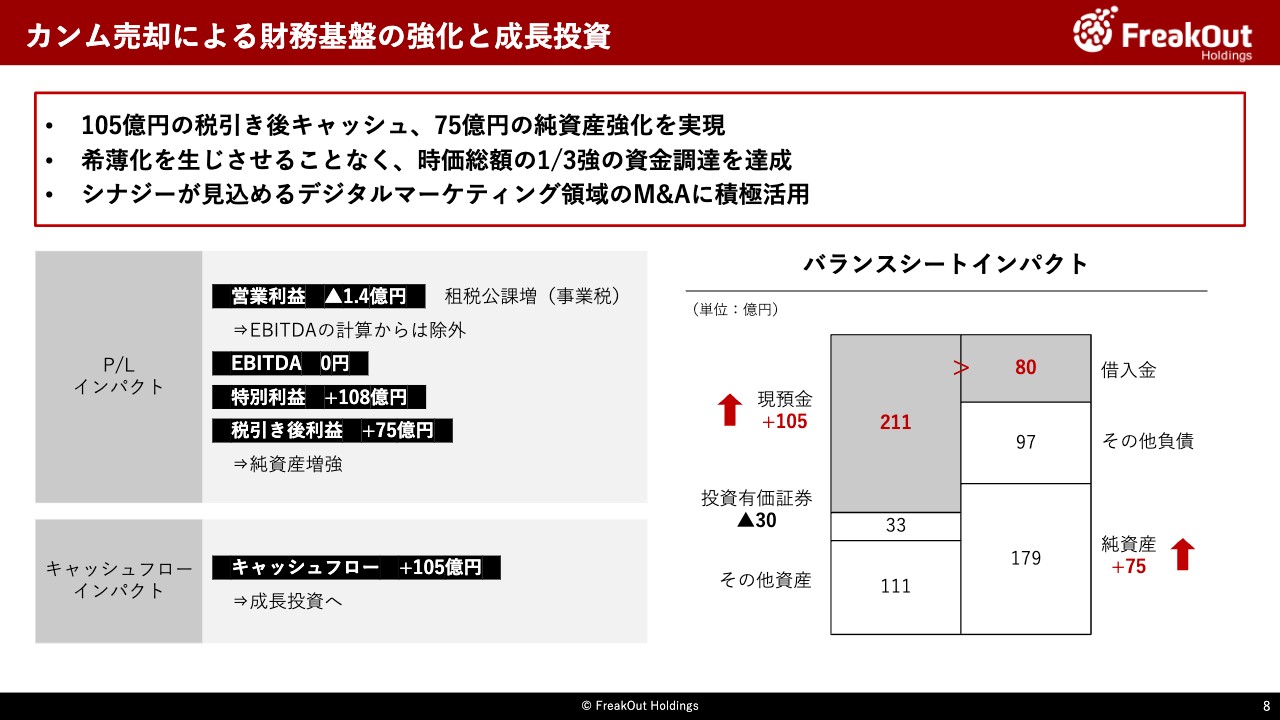

カンム売却による財務基盤の強化と成⻑投資

基本的には前回の決算説明でお伝えのとおりの内容ですが、特別利益108億円を計上したほか、成⻑資金として約105億円の税引後キャッシュと、75億円の純資産の増強を達成しています。年末に法人税を納付すると、自己資本比率もさらに向上することになります。

この資金は主として、お伝えのとおり、事業シナジーが見込めるデジタルマーケティング領域の企業をグループにお招きするために使うことを予定しています。これによって、次の中計以降の追加的な成長戦略を実現していきます。

なお、若干の補足ですが、カンムの売却によって事業税(販管費の租税公課)が1.4億円発生しており、営業利益をヒットしています。結果、カンムの売却によって特別利益、純利益は大きくプラスになりましたが、営業利益にはマイナスという非常に歪な結果となっています。現行の会計ルール上はやむを得ない処理なのですが、当社の収益力指標が歪むことになるので、EBITDAの計算式からは今回このカンム株式売却に伴う費用を除外しております。

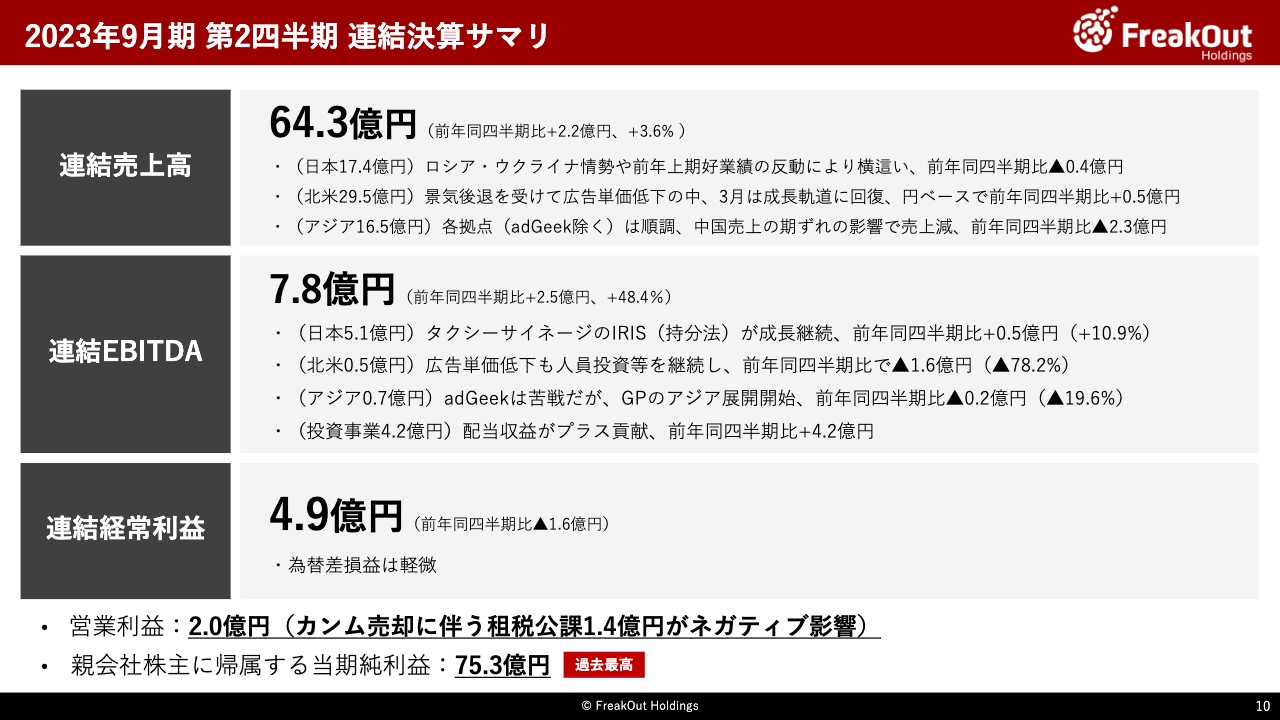

2023年9月期 第2四半期 連結決算サマリ

続いて、2023年9月期第2四半期決算の概要について説明いたします。

この第2四半期は、売上高64.3億円、EBITDA7.8億円、経常利益4.9億円、営業利益2.0億円、親会社株主に帰属する当期純利益(以下最終利益)75.3億円となりました。

エグゼクティブサマリでお伝えのとおり、売上高、EBITDAが前年同四半期比と比較して、それぞれ3.6パーセント、48.4パーセントの成⻑となっています。

全体としては、北米とadGeekがかなり苦戦し、日本とアジアが堅調、投資事業が収益貢献した結果として全体数字は非常にポジティブに着地しました。

経常利益以下については、今回は為替差損益の影響は大きく発生していませんが、カンムの売却に伴う特別利益が108億円程度発生しています。ここから法人税等が控除されていますが、最終利益(親会社株主に帰属する当期純利益)は75.3億円と過去最高を大幅に更新しています。

各事業の詳細は後ほどの事業パートをご覧ください。

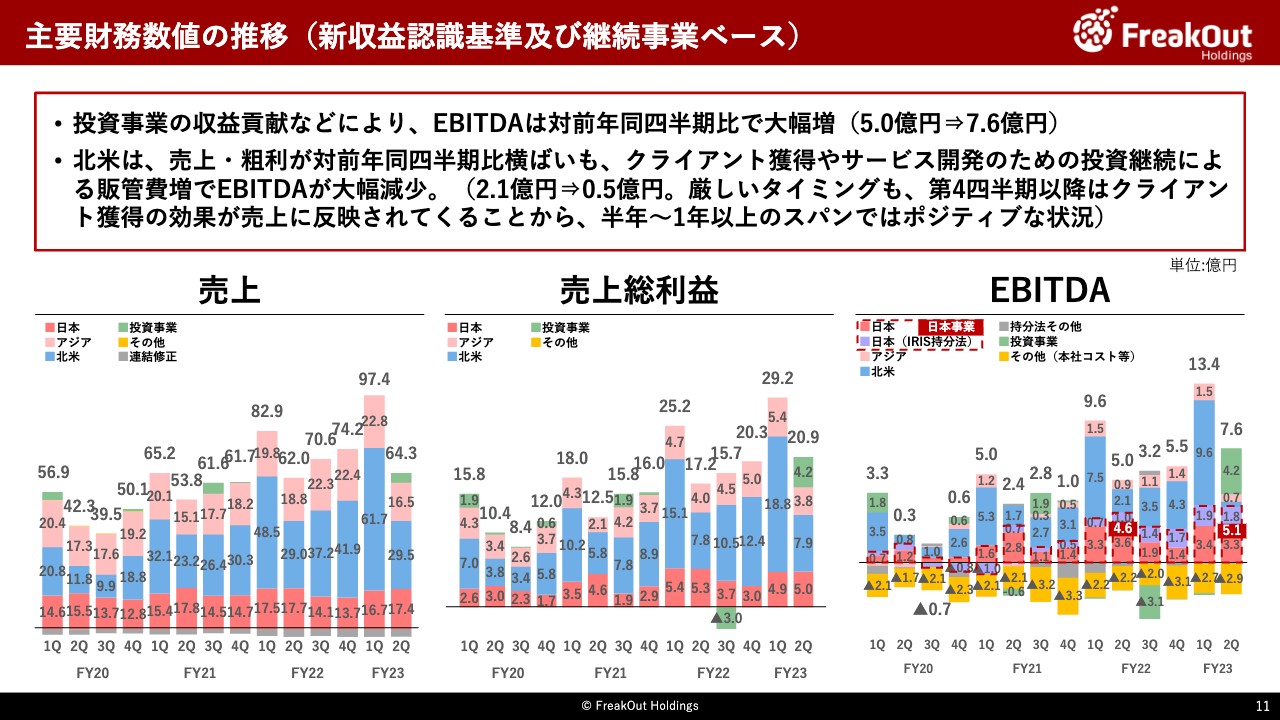

主要財務数値の推移(新収益認識基準及び継続事業ベース)

四半期の推移はこちらです。先ほどお伝えのとおり、第2四半期は年末の広告需要期の反動や春節の影響で、海外の売上が大きく落ちる四半期であり、例年もっとも苦戦する四半期です。

売上については、この季節性の影響を受けて第1四半期から3分の1程度減少し、64.3億円となりました。また、EBITDAについても投資事業により4.2億円程度の加算がありましたが、第1四半期の13.4億円からは40パーセント程度減少して7.6億円で着地しています。

一方で、対前年同四半期比では、投資事業の収益貢献などにより、EBITDAベースで前年同四半期の5.0億円から大幅増の7.6億円となっています。

特に、今回北米の景気後退の影響を強く受けたこともあり、投資事業がなければ前年同四半期比で売上、売上総利益、EBITDAが減少しています。この点についてはご不安を感じられるかもしれませんが、先ほどお伝えのとおり、第4四半期以降はクライアント獲得の効果が売上にダイレクトに反映されてくることから、半年から1年ほどのスパンで考えれば当社はポジティブな状況です。むしろ、こういった事業が厳しいタイミングでも投資事業の収益を通じて、市場にコミットした利益目標を作れる、達成できるという点で、グループとしての底力がついているとご理解ください。

事業別の詳細については、後ほど各事業のスライドでご説明いたします。

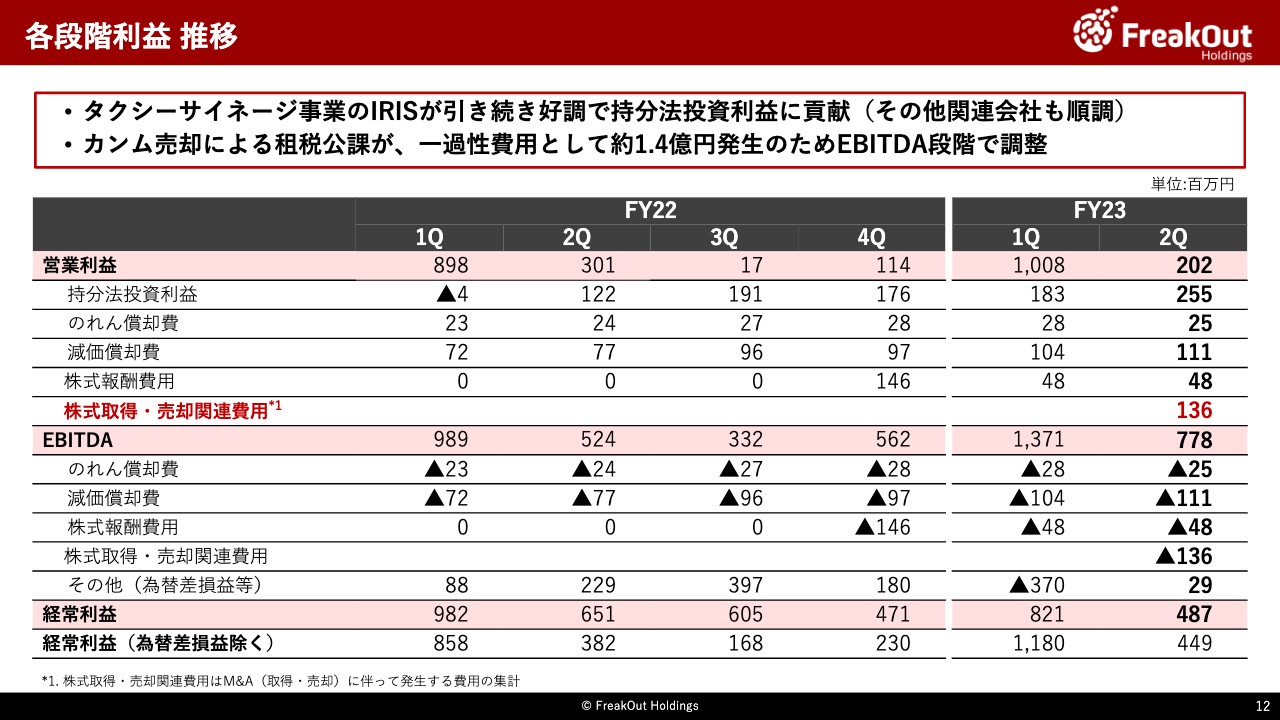

各段階利益 推移

各段階利益の推移と、それぞれの差分についてはこちらのとおりです。主なトピックとしては、IRISの持分法投資利益による収益が安定しているほか、その他の関連会社も順調に収益貢献しており、合計で2億.55億円の持分法投資利益となっています。

また、エグゼクティブサマリでお伝えのとおり、今回株式取得・売却関連費用1.4億円をEBITDAの調整項目として追加しています。これは、カンムの売却によって発生した事業税(販管費の租税公課)ですが、調整を加えない場合、特別利益にしか貢献しないカンムの売却で、当社の業績評価指標であるEBITDAが悪化するというよくわからない状況が生じることになります。そのため、指標であるEBITDAを歪めないよう、今回は計算式からこの株式取得・売却関連費用を除外しております。

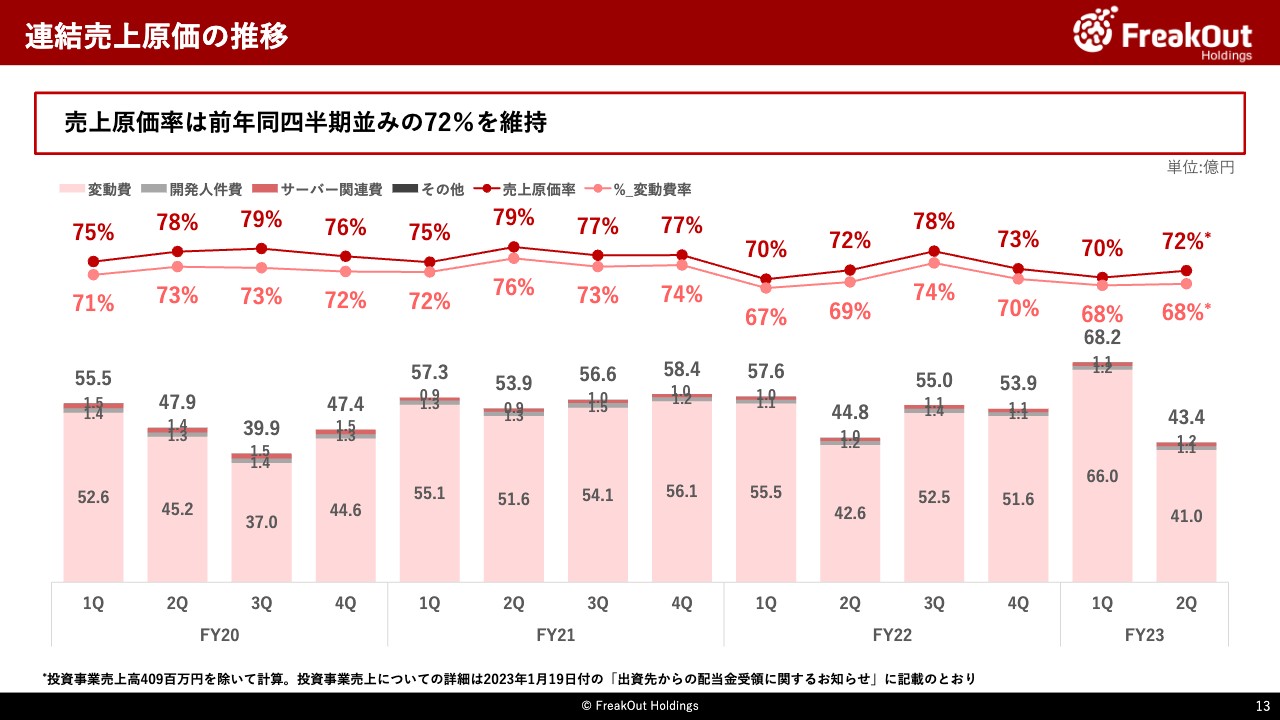

連結売上原価の推移

連結売上原価の推移は、こちらのとおりです。今回投資事業によって全体の売上原価率がかなり押し下げられていまして、グラフ上、調整をしています。投資事業の収益がなければ、第2四半期の原価率は72パーセント、変動費率は68パーセントということで、概ね例年並みとなっています。

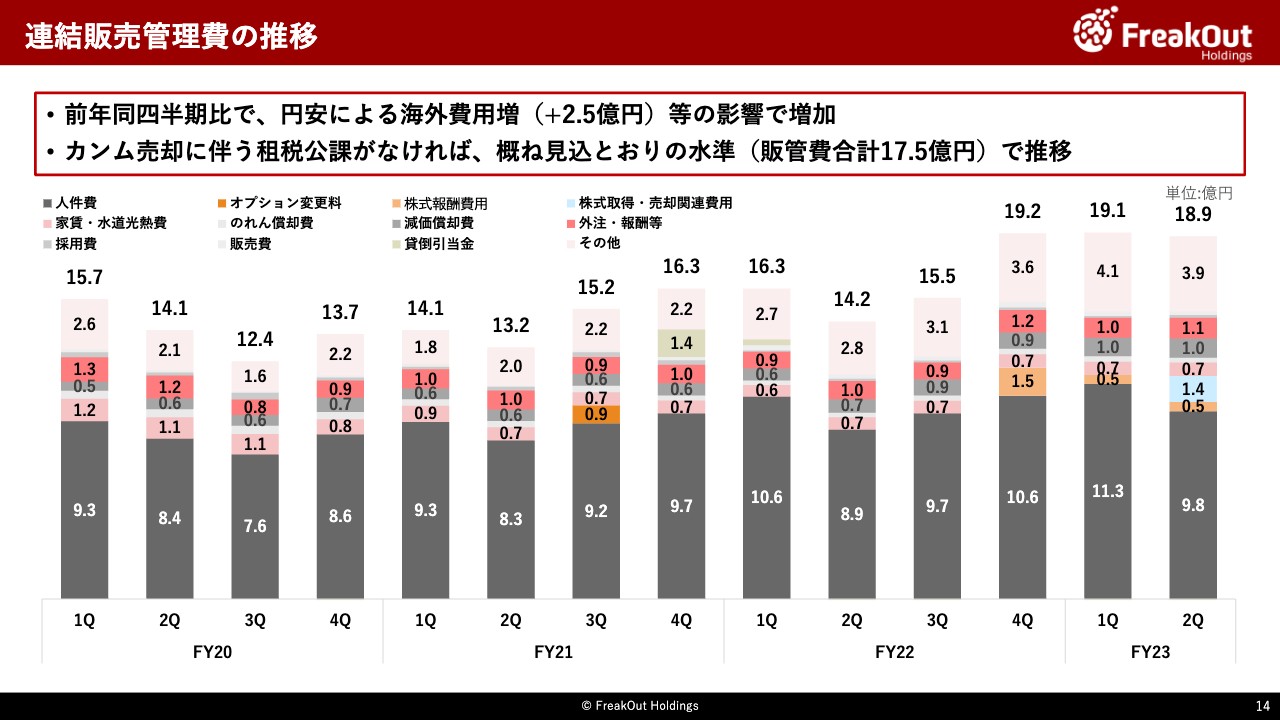

連結販売管理費の推移

続いて、連結販売管理費の推移についてです。前年同四半期の14.2億円から18.9億円ということで、4.7億円程度増加しています。

内容としては、お伝えのカンム株式売却に伴う関連費用が1.4億円に加えて、第1四半期に引き続き北米事業での広告インプレッション増による変動費増と為替影響による海外事業での各コスト増が2.5億円程度となります。

前回の決算説明の中で、第2四半期以降については、為替がそれほど大きく変動しない限りは概ね17億円後半から18億円前後の水準で推移していく見込みとお伝えしました。今回この突発的な株式取得・売却関連費用がなければ、17.5億円で着地していましたので、当初見込みどおりの着地となっています。

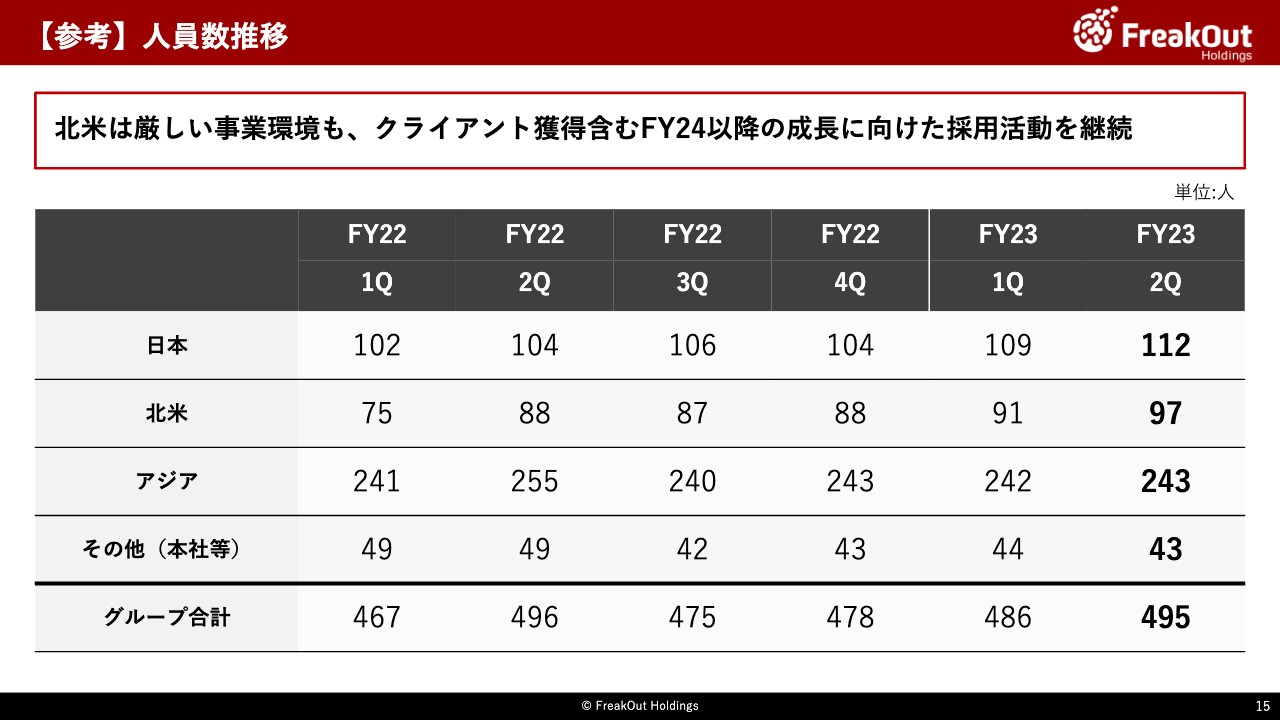

【参考】人員数推移

人員数の推移はこちらのとおりとなります。市場環境が厳しい北米ですが、お伝えのとおりクライアント拡大やプロダクト開発を止めるべきではないことから、FY24以降の成⻑に向けた採用を止めることなく積極的に行っています。

2023年9月期 上期(累計) 連結決算サマリ

2023年9月期の上期のサマリはこちらです。

連結売上高161.7億円、EBITDA21.5億円で着地しています。売上高の成長率が11.6パーセント、EBITDAの成長率が42パーセントとなっています。経常利益については為替差損益の影響で減益となっていますが、為替の影響を除けば昨年度の12.4億円から今年度の16.3億円と31.3パーセントの成長を継続しています。また、親会社株主に帰属する当期純利益はカンム売却の影響もあり、過去最高を大幅に更新しています。

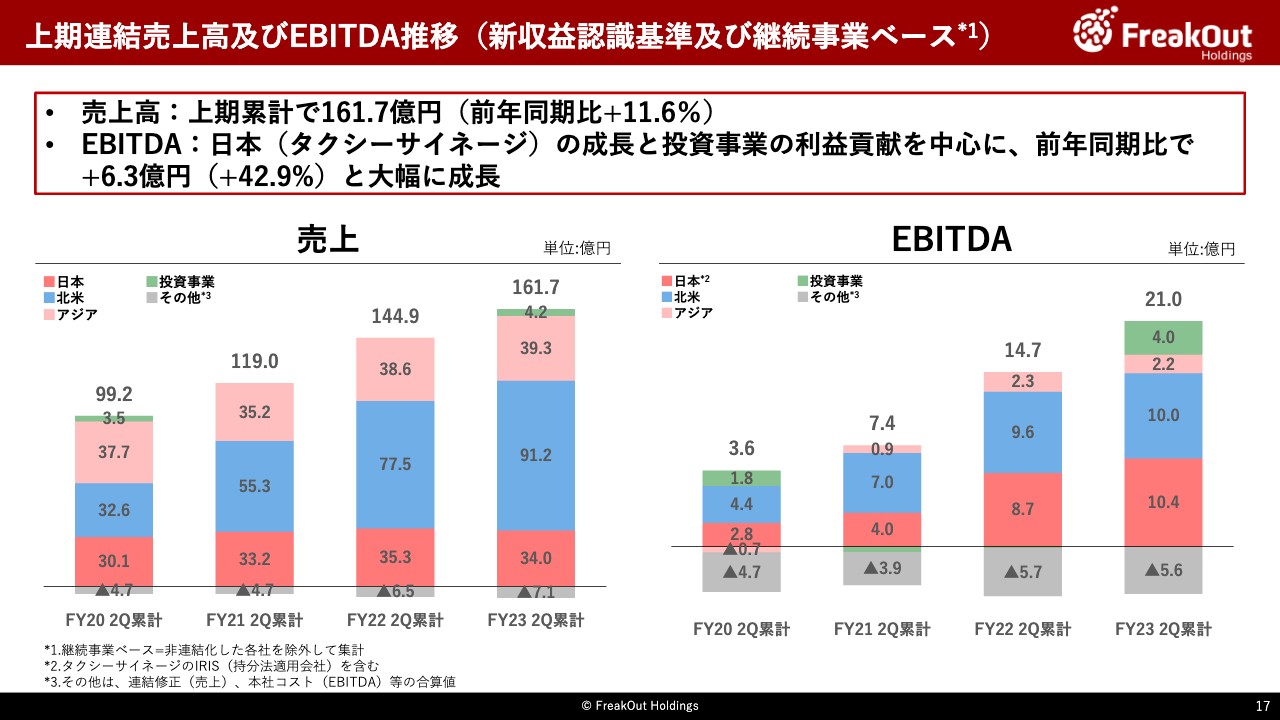

上期連結売上高及びEBITDA推移(新収益認識基準及び継続事業ベース)

上期の売上、EBITDAの推移がこちらです。

第1四半期の貯金がかなりあることもあり、上期では売上高、EBITDAともに非常に成長しています。EBITDAについては、FY21の7.4億円からFY22の14.7億円、21.0億円と非常に安定した成長を継続しています。

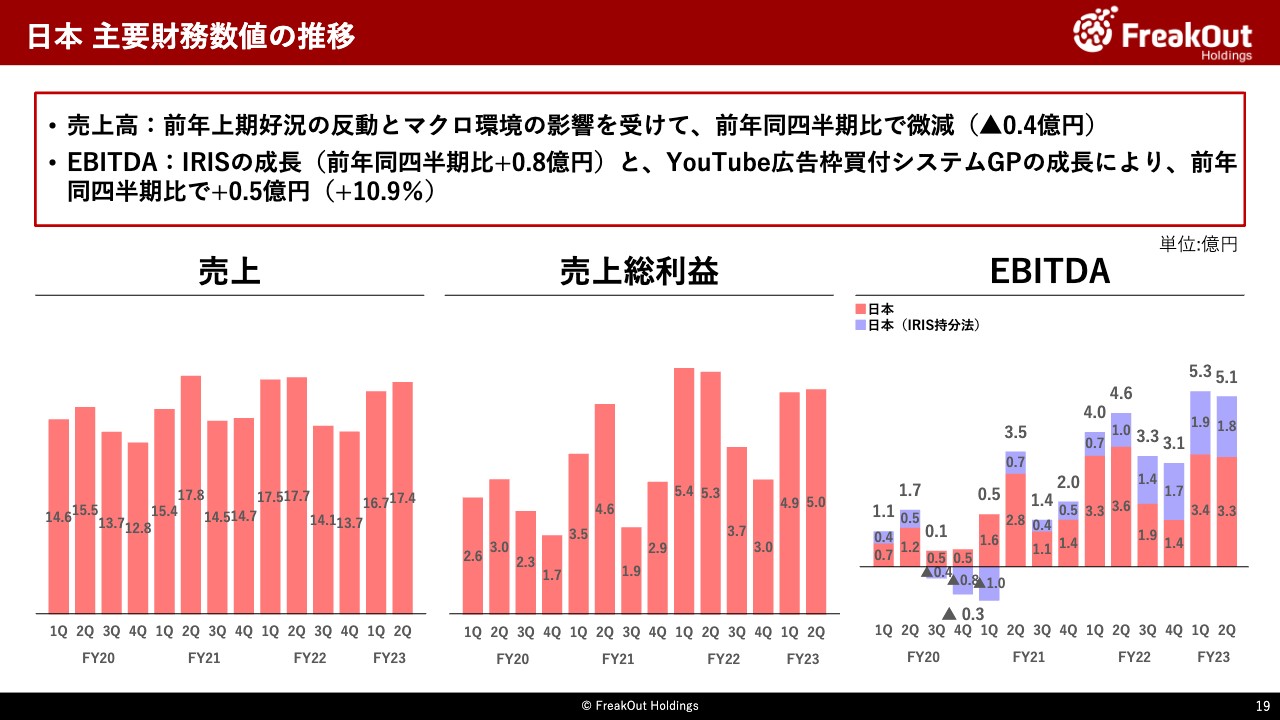

日本 主要財務数値の推移

株式会社フリークアウト、IRISを中心とする日本事業の進捗です。

第2四半期は、売上高17.4億円、EBITDA5.1億円(内、IRISが1.8億円)となりました。前年同四半期と比較して、売上高が微減、EBITDAは5.1億円でプラス0.5億円です。売上の減少はほぼ、ロシア・ウクライナ情勢の影響による一部産業領域のクライアント売上の減少となっています。

また、昨年に引き続きではあるのですが、プラットフォーマー側のCPMを見ていても、従前にあった3月末の旺盛な広告需要が抑制されていると感じる動きもあり、粗利ベースでも第1四半期と比較して微増に留まっています。

従来は第2四半期が1年の中でもっとも良い決算となるのが日本事業では一般的だったのですが、マーケットの変化もあり、3月のタイミングでの売上・粗利の突発的な増加がかなりなくなってきたのではと感じています。

一方で、まだまだ数字はこれからなのですが、次の中計のコアの1つとなる、YouTube広告枠買付システムGPが、今四半期で初めて売上が1億円を突破しました。動画・Connected TVとIRISに続く柱として、時間はかかっておりますが徐々に成長しています。

第3四半期以降については、特に見込みに大きな変更はありません。市場環境は決してよくないため、苦戦が想定されますが、計画の達成には悲観しておらず、相応の数字を見込んでおります。

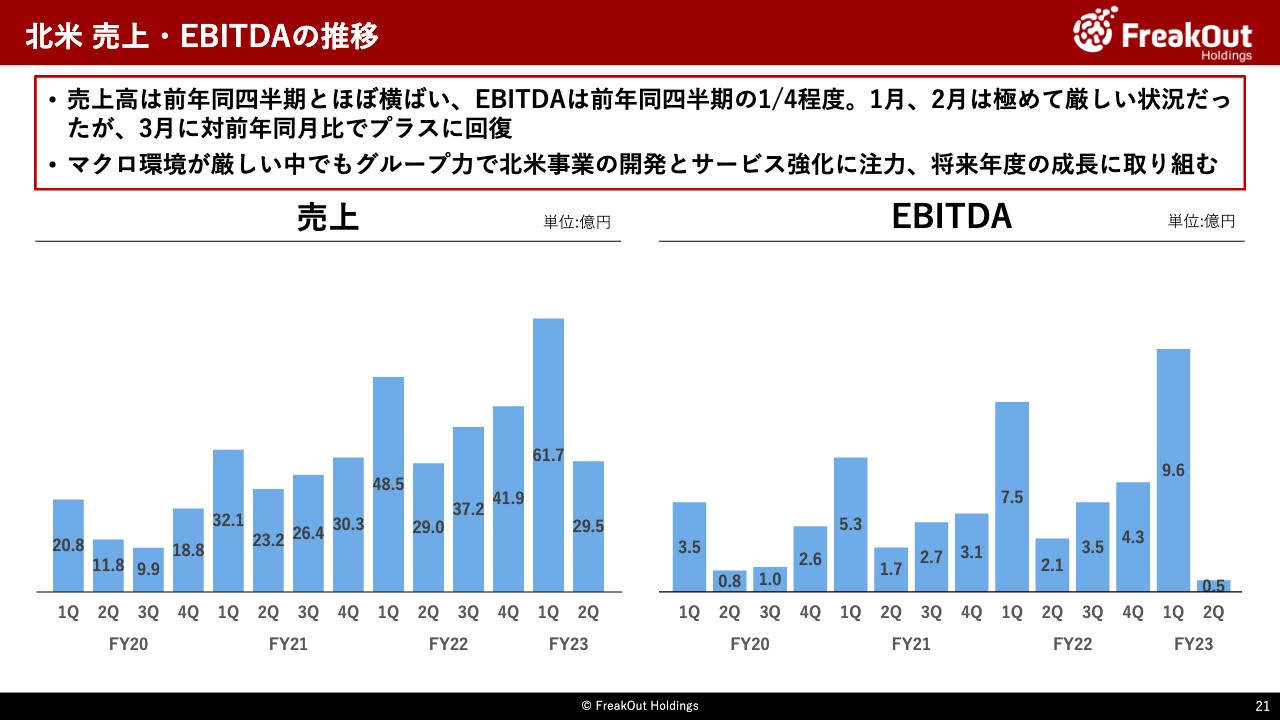

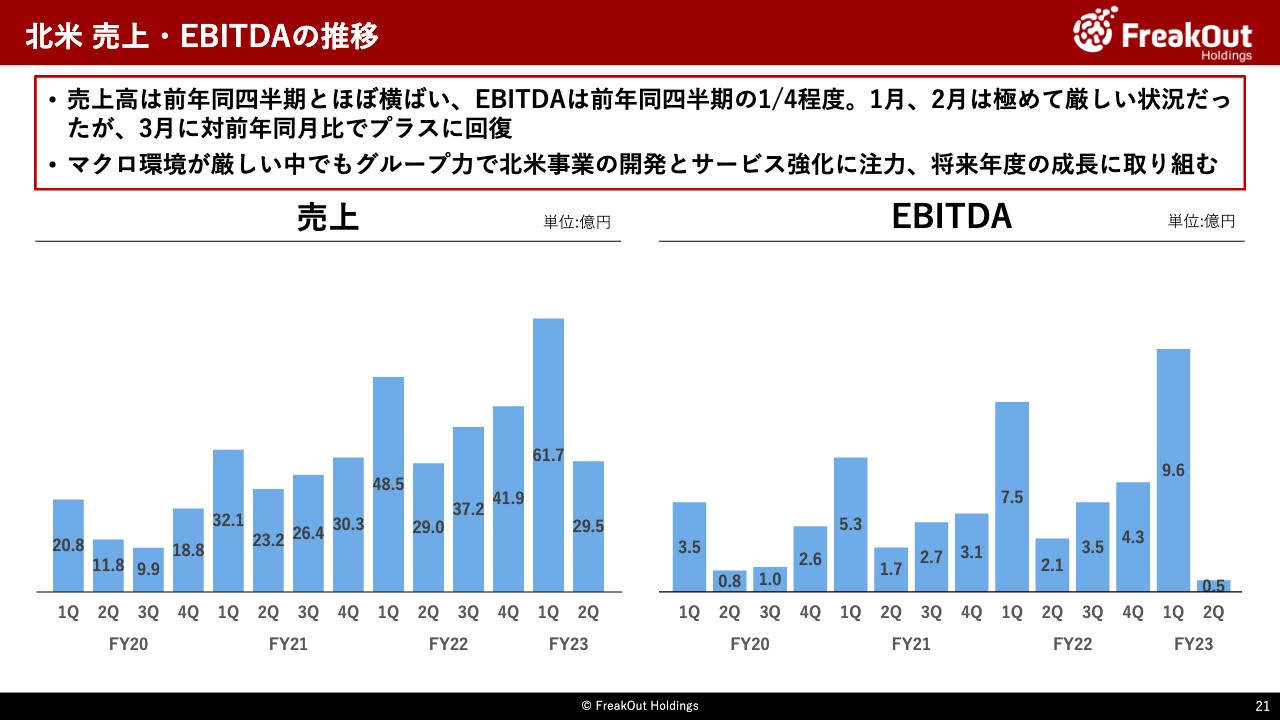

北米 売上・EBITDAの推移

北米事業の第2四半期は売上高が前年同四半期とほぼ同額の29.5億円、EBITDAが前年同四半期比4分の1程度の0.5億円で着地しました。ドルベースでも売上は対前年同四半期比マイナス6.2パーセントとかなり苦戦した四半期でした。月別には1月、2月が極めて厳しい状況で、特に1月は2019年1月以降初めてEBITDAが赤字となりましたが、3月に対前年同月比でプラスに戻せたこともあり、EBITDAで黒字を維持できたという内訳になっています。

マクロ環境については、周知のとおり、米国では景気後退が進行しており、当社に限らず広告系の企業が概ね苦戦を強いられています。従来2桁成長を継続していたグローバルプレイヤーも、この1月から3月は概ね5パーセントから10パーセント程度の減収見通しを出しています。この環境下で、グローバルな成⻑企業と比較しても当社はかなり健闘できたのではと考えています。また、プログラマティックな取引のみの機能で低マージンで提案をしている零細プレイヤーは売上が大きく落ち込んでいるのと比較すると、当社の強さが際立ったとも感じています。

当社北米事業のドルベース売上について分解すると、新規メディアの獲得などにより、広告表示回数は、第1四半期ほどではないものの、対前年同四半期比で20パーセント超の力強い成⻑を継続しております。一方で、広告単価ベースでは第1四半期よりはやや緩和されたものの、マイナスが継続しており、また各広告主がかなり出稿を抑制したことから、プログラマティックに行われる取引以外のキャンペーン予算の獲得がかなり苦戦しました。

今後については、足元3月、4月についても広告単価が回復傾向とは言えない状況ですが、キャンペーン予算がかなり回復してきているので、今回の決算数字はあくまで景気後退と季節性による一過性の極端なものです。また、昨年も6月には広告単価の下落が始まっていたので、対前年同月比でのマイナスは今後相対的に緩やかになっていきます。そのため、当年度内は厳しいマクロ環境が続く見込みですが、少なくともEBITDAの絶対値として、今回のような水準の数字になることはないだろうと見込んでいます。

また、前回もお伝えしたとおり、この厳しい環境下で各メディアは一層の収益力強化が求められています。この状況は、当社北米事業にとっては新規クライアント獲得のチャンスでもあり、実際に十分な成果が出てきていることから、今ががんばりどころと考えています。厳しい市場環境を受けて、安易にコストカットに注力する選択肢も我々には当然ありました。しかし、グループ全体で投資事業などでの収益も見込める状況で、北米のビジネス開発およびプラットフォーム強化の手は緩めずに進め、新規クライアントの獲得とサービスの進化・向上により、今後のFY24,FY25に向けて継続的な成⻑を実現できるようにすべきという観点から、今回は短期のP/L調整よりも成⻑を優先するという考えを取りました。

一方で、以上のような状況を踏まえて、コストカットして効率的にできるところはそうすべきという観点から、当社のグローバルプロダクトであるGPの展開も、高コストな北米の単独事業拠点を中心に行うのではなく、グループシナジーを使って効率的に成⻑スピード最優先で進めてまいります。

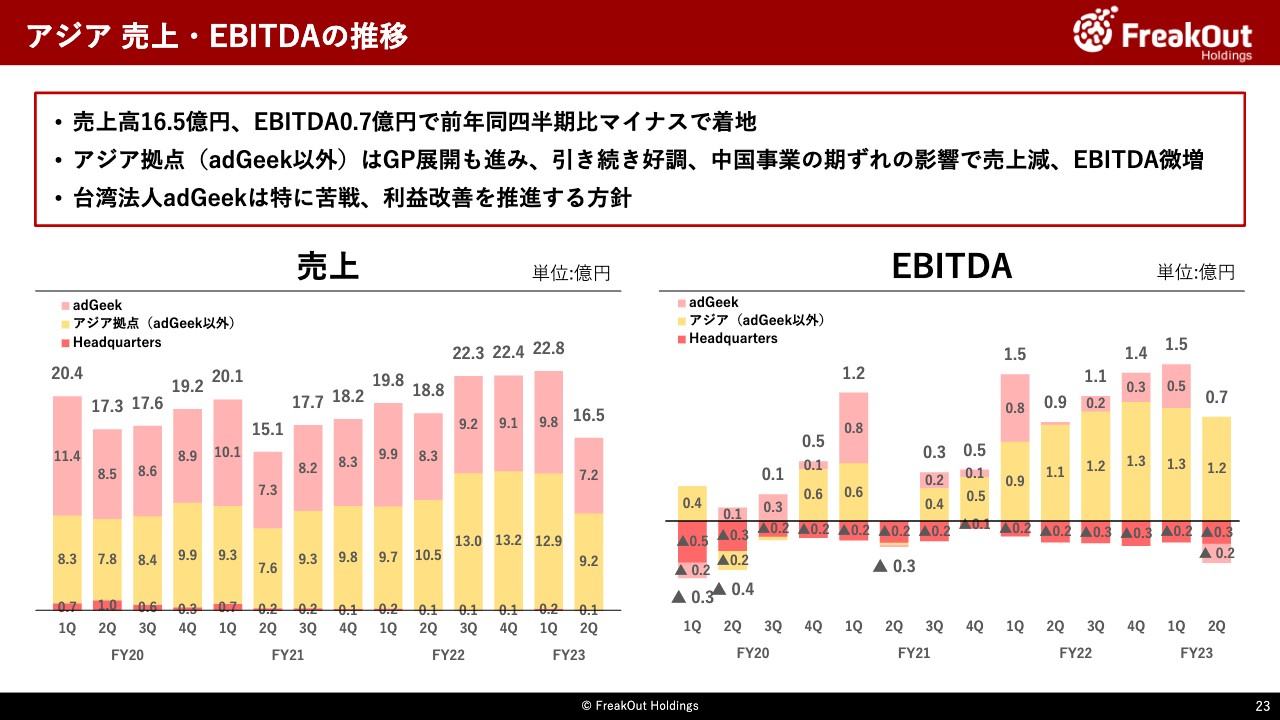

アジア 売上・EBITDAの推移

アジアの各グループの数字がこちらです。まず全体として、売上高16.5億円、EBITDA0.7億円で前年同四半期と比較してマイナスで着地しました。

拠点別に苦戦したのは台湾法人のadGeekです。例年第2四半期は苦戦するのですが、特に今回は2年ぶりに赤字になるなどかなり厳しい着地になりました。当社としてもここからさらに大きく落ちる想定もありませんので、足元の顧客獲得・粗利改善をこつこつとやっていく方針です。

一方で、その他アジア拠点については、売上は9.2億円で対前年同四半期比でも12パーセント程度ダウンしましたが、EBITDAは1.2億円と前年同四半期比増で高水準を維持しています。これは粗利率が比較的低い中国のゲームデベロッパー向けの事業が、ゲームリリースのタイミングのズレなどに起因するもので、期ズレによるものですし、他のアジア拠点は好調で高収益を保てていることから、グループとしてはポジティブな状況です。

また、GPのアジア展開も進捗しています。業績に大きな影響を与えるのはまだこれからですが、台湾、インドネシア、マレーシア、フィリピン、シンガポールなどで第1四半期から引き続き売上を作っており、感触も非常に良好です。第3四半期以降はもう一段レベルが上がった成⻑を見せられるよう、引き続き事業成⻑を進めます。

質疑応答:販管費の内訳について

質問者:御社の決算短信の8ページに、販管費の内訳が記載されています。為替の影響もあり、給料および手当は増加している一方で、賞与引当金繰入額は減少しています。こちらは、基本的には人件費増等の増加により、賞与のほうで調整に入っているという認識でよろしいでしょうか?

永井:賞与で調整しているというよりは、インセンティブが要因となっている部分がけっこう多いです。特に北米などにおいて、当初の予算を上回った営業利益の何パーセントかについては社員に還元するという方針が運用されています。何かを調整してというよりは、去年に比べて業績がよくないため、インセンティブには当然達せず、その帰結がこちらの数字となっています。

質疑応答:北米の人件費増による影響について

質問者:北米の状況について、もう一度確認させてください。特にスライド21ページのP/Lの部分ですが、14ページに記載のとおり、円安による費用増が2.5億円あったということで、こちらは単純に円安の影響により膨れ上がった部分と受け止めました。プラスアルファすると、人員もYoYで10人ほど増加しているため、おそらく人件費的には2億円ほど増えているようにお見受けしますが、その理解でよろしいでしょうか?

永井:基本的にご理解のとおりです。北米は去年と比べると、売上の粗利はほぼフラットな状況ですが、EBITDAは2.1億円から0.5億円と、1.6億円ほど減少しています。この1.6億円は販管費の増加分ですが、このうち半分程度は人件費と思っていただいてけっこうです。

質問者:そうすると、EBITDAベースでも第2四半期は0.5億円というのは、意外と悪くないということですね。

永井:我々はそのように捉えていますが、絶対値が4分の1になっているため、もちろん良い数字だとは言えません。ただし、第3四半期以降に急に人件費が増えることはありませんので、売上が持ち直せばEBITDAも元に戻ってくると考えています。

質疑応答:従業員の人員数の推移について

質問者:スライド15ページの人員の推移について確認させてください。第2四半期までの実績が記載されていますが、今後、第3四半期、第4四半期では、地域ごとにどのようなかたちで増えていくのか、もしくは減っていくのか、そしてトータルではどうなるのかについて、今後の見通しを教えてください。

永井:日本やアジア、それからその他、本社等に関しては、緩やかな増加になります。4月に新卒社員の入社があり、さらにGPの拡大等々で、数名程度の増員があると見ています。現在、3つの拠点で398名いますが、それが順調にいけば、第4四半期末の段階で410名から420名程度になるのではないかと思っています。

一方で北米に関しては、マーケットはよくないのですが、その分、クライアントを多く獲得できています。

そのような環境下で、我々の北米事業に、あらためて委託を検討したい、提案してほしいという案件がかなり増えていますので、今は動きを止めるべきではないと考えています。したがって、本四半期は6名程度増加していますが、今後は毎四半期、1桁名ずつ増えていき、第4四半期末には100名強程度になると見込んでいます。

質疑応答:今後の売上の見通しについて

質問者:売上の見通しについておうかがいします。特に北米について、御社に対し引き合いが強いということですが、業種やお客さまのニーズはどこにあるのでしょうか? 定性的なところで何かコメントをいただけると、もう少し我々の確信度が増えますので、ヒントをいただきたいです。

永井:業種やサービスごとに分けるのが、おそらく一番ご理解いただきやすいと思います。今まで我々が得意としていたのは、ゲームや、子ども向けのエンタメ・教育コンテンツなどでした。これらの業種に加え、例えば不動産領域のメディアの案件などを新たに開発できています。

また、アプリ領域の開発において、これまでは、外部の技術的な問題により、アプリ領域のクライアントはほとんど持てていませんでした。現在は、技術的な問題が解決され、かつアプリのプレイヤーも広告不況の影響をかなり受けていますので、当社が非常に営業提案しやすい状況になっています。われわれの感覚としては、アプリとブラウザのマーケットサイズはほぼ同じで、これから強化していく領域です。

質疑応答:CPMの推移と要因について

質問者:月次では1月、2月が厳しく、3月が上昇というお話でしたが、12月と1月、2月でどのような変化があったのか、また3月に何が変わったのかをうかがいたいです。

永井:第1四半期は前年比60パーセント強、第2四半期の前年比は70パーセント程度、3月は前年比90パーセント程度、戻ってきている印象です。

これには、複合的な要因があります。通常のプログラマティックにプロダクトベースで売られる広告以外の、キャンペーン予算が3月に戻ってきたことも要因の1つです。

「マーケットそのものが完全に戻りました」とはまだ言えない状況ですが、キャンペーンの予算が戻り始めているため、元気のある業界が少しずつ戻ってきており、3月の数字を見ると前年比90パーセントくらいまで単価は回復している状況です。

質問者:4月も、3月同様のCPMになるのでしょうか?

永井:おっしゃるとおり、それくらい戻ってくるのではないかと見ています。ただし、5月、6月以降は現時点ではまだなんとも言えません。

質疑応答:動画・Connected TV領域の売上および粗利の推移について

質問者:日本の動画・Connected TVの状況について、もう少し教えてください。

永井:日本において動画・Connected TV領域は通常、第2四半期に伸びるのですが、今期はほぼ横ばいになっており、売上高も粗利も第1四半期と同じぐらいで着地しています。

第3四半期以降の見込みに関して補足すると、第2四半期はかなり苦戦しましたが、第3四半期以降についてはあまり悲観しておらず、昨年の第2四半期から第3四半期の落込みほど今年度は落ち込まないと考えます。

質疑応答:「ChatGPT」などのデジタル技術革新の自社への影響について

質問者:外部環境として、「ChatGPT」についてコメントをうかがいたいと思っています。御社で取り組まれていることがあれば教えてください。

永井:今、外部に「この技術でこれくらいの利益を作ります」と言える状況ではありませんが、我々もかなり革新的な技術だと考えています。我々が持っているアセットの中で一例を挙げると、実質グループ会社に有人とボットのハイブリッドなチャットに取り組んでいるJentという会社があります。彼らは今ChatGPTを活用し、異常なスピードで業務改善が進んでいます。

新着ログ

「サービス業」のログ