ファーストブラザーズ株式会社 2023年11月期第2四半期決算説明

ファーストブラザーズ、2Qは投資銀行事業での売却収益が寄与し、前期比+170.7%の大幅増益を達成

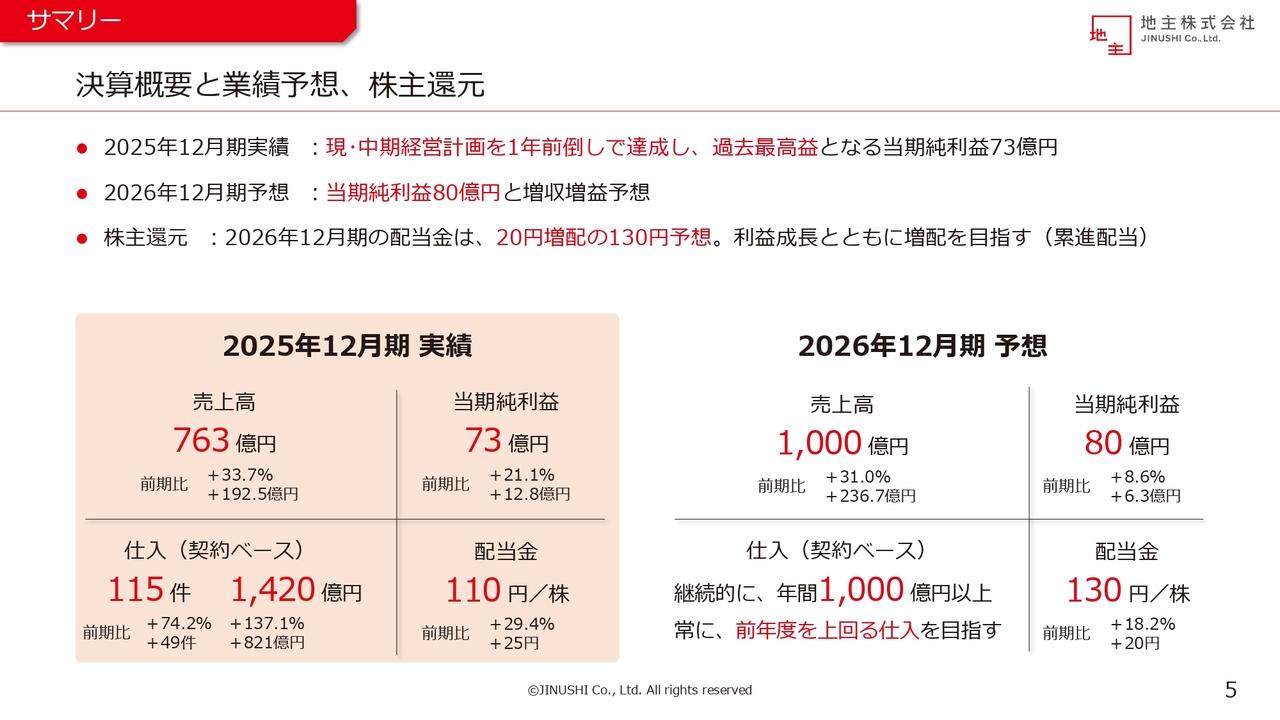

2023年11月期第2四半期 エグゼクティブサマリー

堀田佳延氏(以下、堀田):財務担当取締役の堀田でございます。私より第2四半期の決算について、資料に沿ってご説明させていただきます。説明資料の構成は、まずサマリー、次に各事業の状況についての概要、最後に連結の業績等々について記載しています。

はじめにサマリーです。1つ目に、2023年11月期第2四半期の連結業績は、売上総利益が43億3,800万円、経常利益が27億2,600万円となりました。経常利益については、前第2四半期の数字と比べて2.7倍と、好決算で着地しています。具体的な内容については後ほどご説明します。

2つ目に、投資銀行事業についてです。その中でも賃貸不動産のポートフォリオについてご説明します。第2四半期末における賃貸不動産の残高は655億3,000万円で、ここから得られる賃貸利益は上期において12億3,000万円となりました。いずれも順調に増加しています。こちらも中身については後ほど具体的にご説明します。

3つ目に、ホテル・旅館等の施設運営事業についてです。最近始めた事業ですが、売上総利益がプラス4,100万円となりました。前上期は赤字でしたが、黒字化を達成しています。こちらについても後ほど具体的にご説明します。

投資銀行事業 賃貸不動産の保有運用(1)

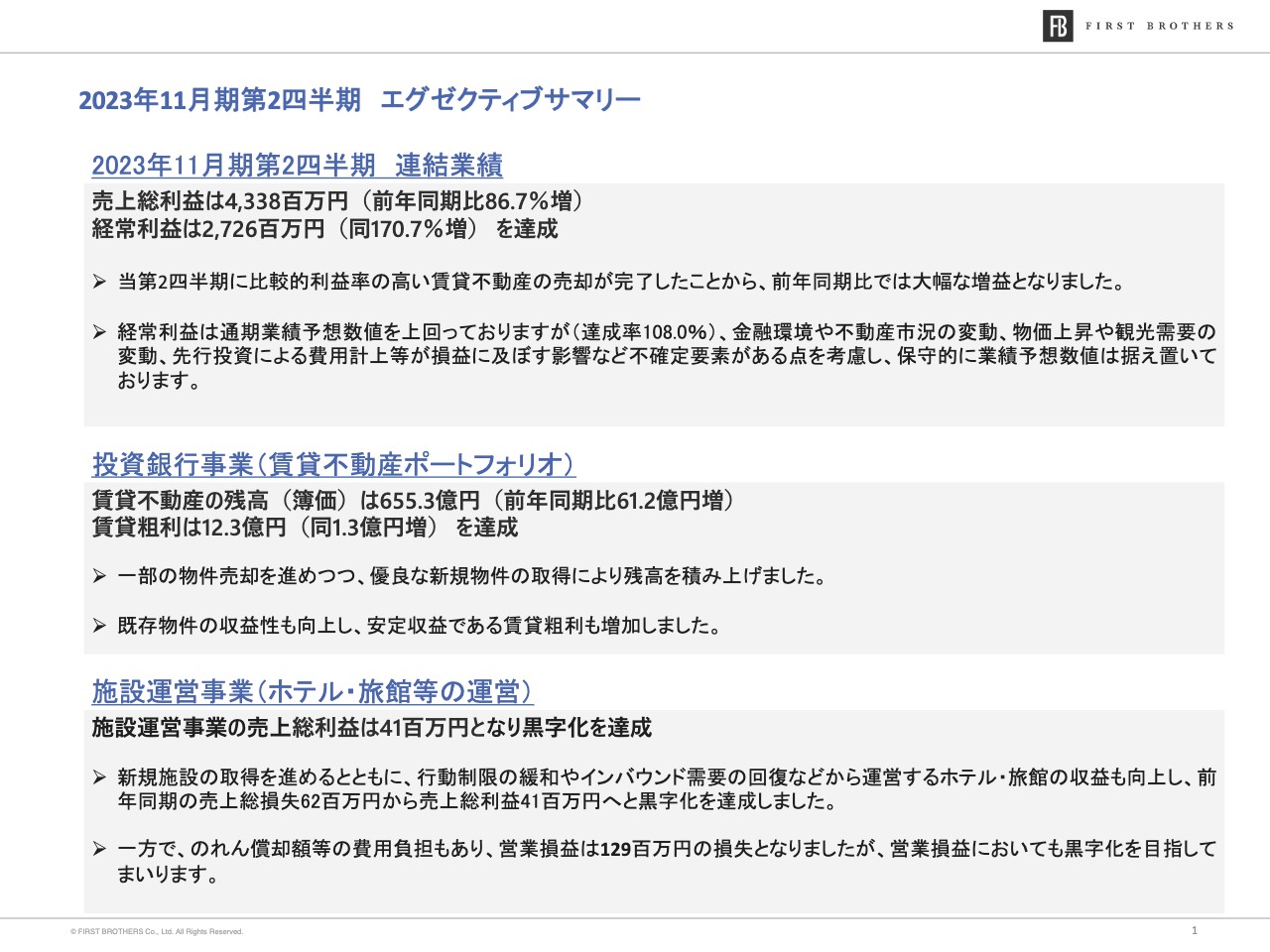

各事業の状況です。1つ目は、バランスシートで投資している投資銀行事業の賃貸不動産についての概要となります。

第2四半期末において、取得価格ベースでの残高は649億5,500万円、物件数は95物件となっています。簿価で言いますと655億3,000万円です。一方で、時価は基本的には不動産鑑定評価等々を足し合わせたものですが、799億5,900万円となっています。簿価と比較すると144億2,800万円の含み益となっています。

NOI利回りは7.2パーセントです。現在リノベーションを行っている物件もありますが、それらをすべて終えて安定稼働した場合の数字となります。比較的高い利回りで物件ポートフォリオを構成しています。

投資銀行事業 賃貸不動産の保有運用(2)

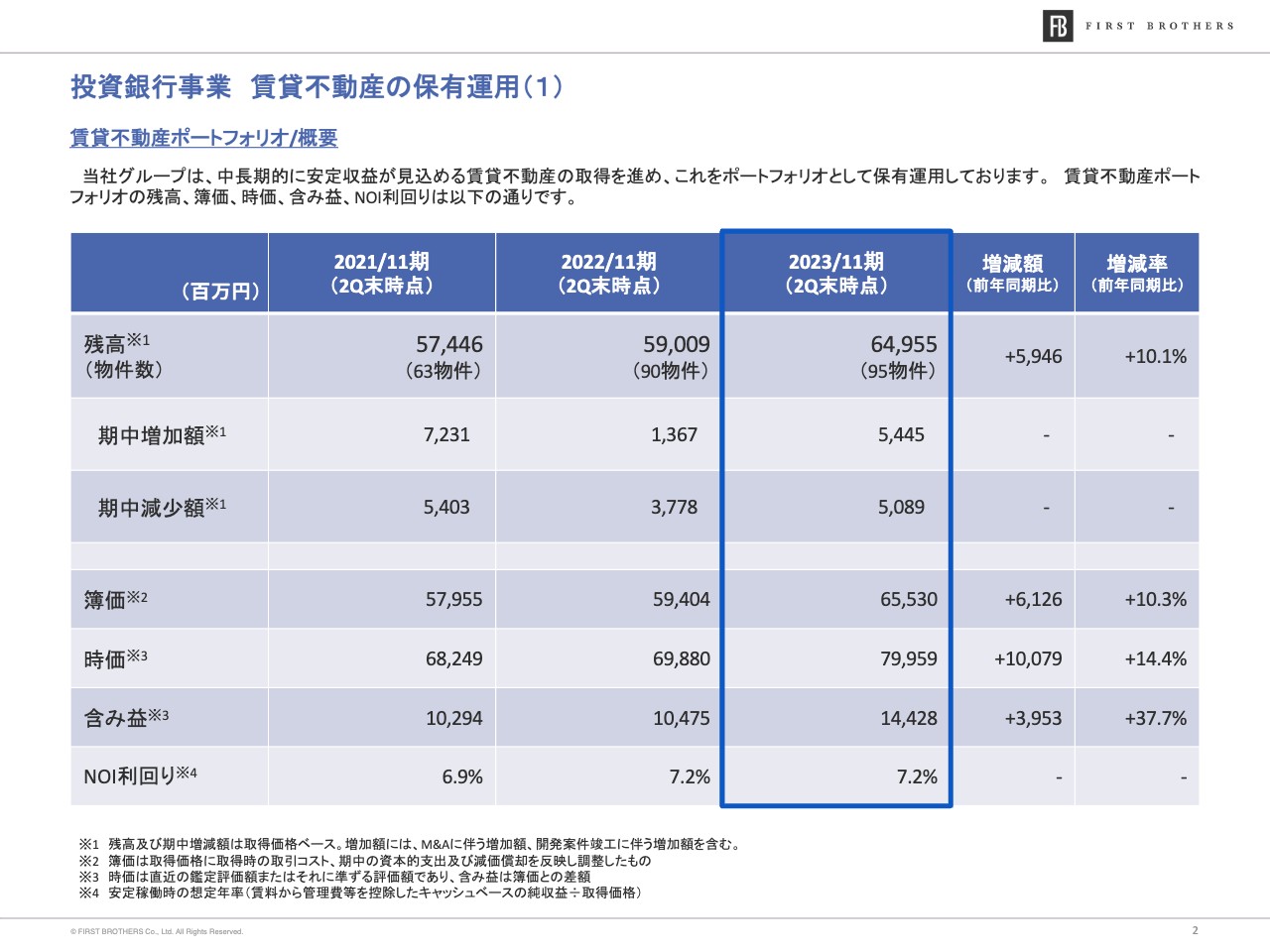

スライド左上の円グラフは、先ほどお伝えしたポートフォリオ全体の所在地の構成比です。首都圏以外のその他主要都市は、福岡や大阪、名古屋などの主要都市となります。その他の地方も入っていますが、首都圏以外が過半数を占めています。

スライド左下の円グラフは、用途別の構成比です。オフィス、商業、ホテル・旅館と、多様な構成になっています。最近はホテル・旅館などの宿泊系のアセットの残高を増やしており、第2四半期末時点のシェアで一番多いアセットタイプとなっています。

参考までに、コロナ禍前のホテル・旅館のシェアがどのような割合だったかお伝えしますと、2019年11月末時点では14.5パーセント、残高は約63億円でした。今では最大のシェアになり、取得価格ベースの残高が約220億円となっています。コロナ禍はホテル・旅館の取得に非常によいタイミングだったということもあり、この間に相当積み上げています。

スライド右の表をご覧ください。流動資産と固定資産の2つに分けていますが、我々が保有している賃貸不動産は、基本的には棚卸資産に置いています。賃貸不動産の中には、地方物件を中心に利回りが相対的に高く、キャピタル益はあまり出ないもののインカムゲインがしっかり出るものがあります。このような物件は長期で保有するという意図を持っており、固定資産に分類しています。

残高はスライドに記載のとおりです。流動資産は、いずれ売却しようという意図を持っており、含み益が111億3,700万円とかなり多くあります。

一方で固定資産に分類しているものは、含み益が32億9,100万円と相応にありますが、利回りが7.8パーセントと高いため、インカムゲインで稼いでいくことを目的に保有しています。

投資銀行事業 賃貸不動産の保有運用(3)

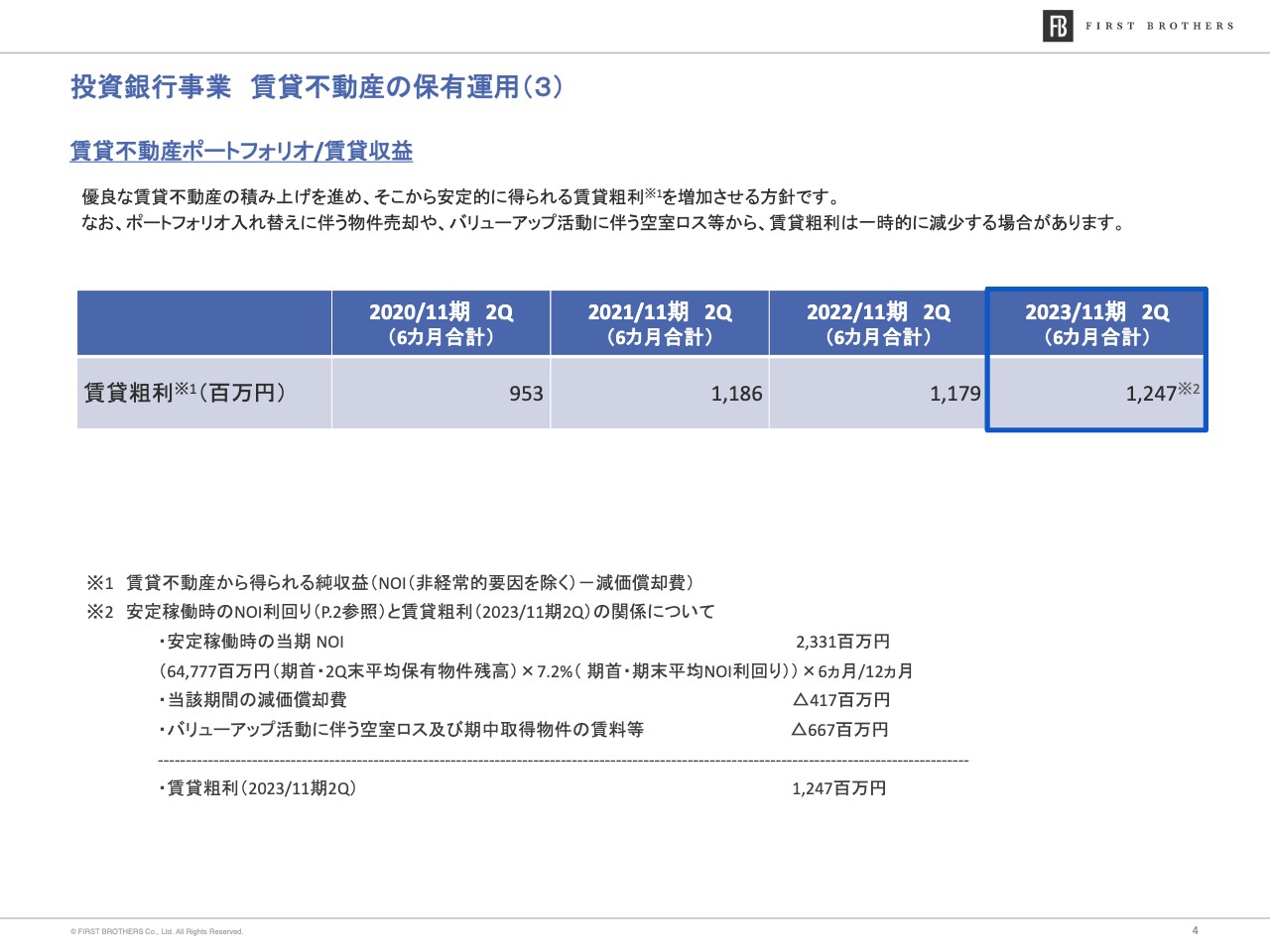

次に、今お伝えしたポートフォリオ全体から得られる収益についてご説明します。まずはインカムゲインです。スライドに記載しているのは賃貸粗利で、NOIではなく減価償却後の数字になります。

P/Lと数字がやや異なるのは、若干ではありますが、特殊要因を除いて計算しているためです。残高が積み上がるとともに、順調に賃貸粗利も増えてきており、直近の中間期では12億4,700万円となっています。

投資銀行事業 賃貸不動産の保有運用(4)

次に、ポートフォリオから得られるキャピタル益です。リノベーション等のバリューアップが終わった物件を売却し、ポートフォリオの入れ替えを進めていますが、入れ替えの過程でキャピタル益が出ます。第2四半期については、売却額が82億1,200万円、キャピタル益が29億6,000万円でした。

スライドに過去3ヶ年の第2四半期の実績を記載しています。非常に凸凹がありますが、4年間の中で一番キャピタル益が多く出ました。さらに、粗利率も非常に高くなりました。第2四半期で売却した物件の中に粗利率が比較的高い物件があったことから、高い粗利率が得られています。

投資銀行事業 資金調達

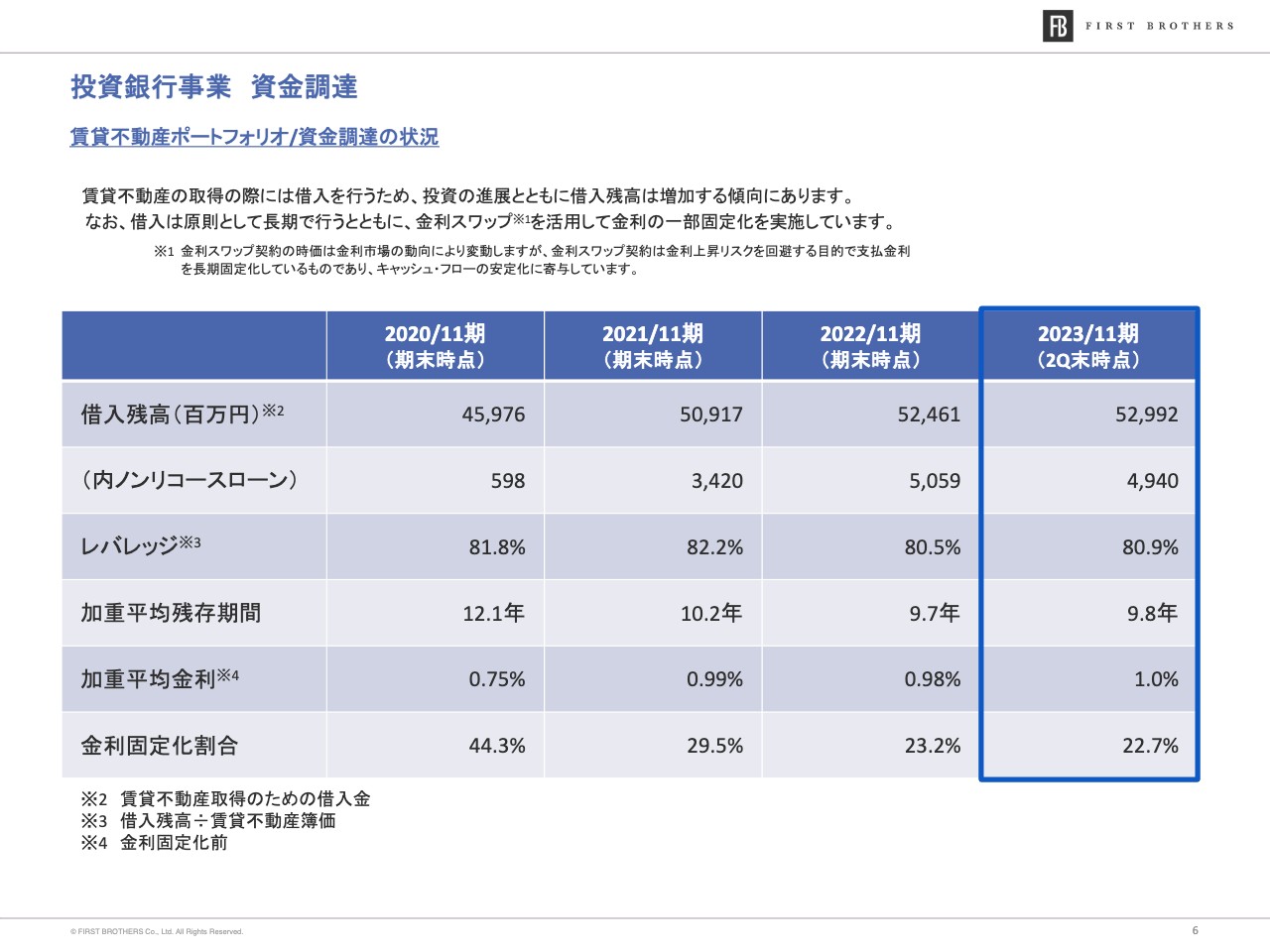

不動産ポートフォリオの資金調達は、基本的には各物件の1件1件ごとに銀行から借入を行っています。

スライドは期末ごとの比較ですが、第2四半期末においては、ポート全体の借入が529億9,200万円で、帳簿価格と比較したレバレッジでは80.9パーセントとなり、高いレバレッジ比率で調達できています。加重平均残存期間は9.8年で、加重平均金利が1パーセントとなっています。

基本的にはすべて変動金利で借りています。ただし、変動ということもあるため、マクロヘッジということで金利スワップを購入しています。固定化比率としては22.7パーセントと、過去と比較すると徐々に減ってきていますが、こちらについては良い面と悪い面があります。当面は短期金利が大幅に上昇することはないと想定しており、新たな金利スワップは購入していないため、固定化比率は下がってきています。

投資運用事業 / 施設運営事業

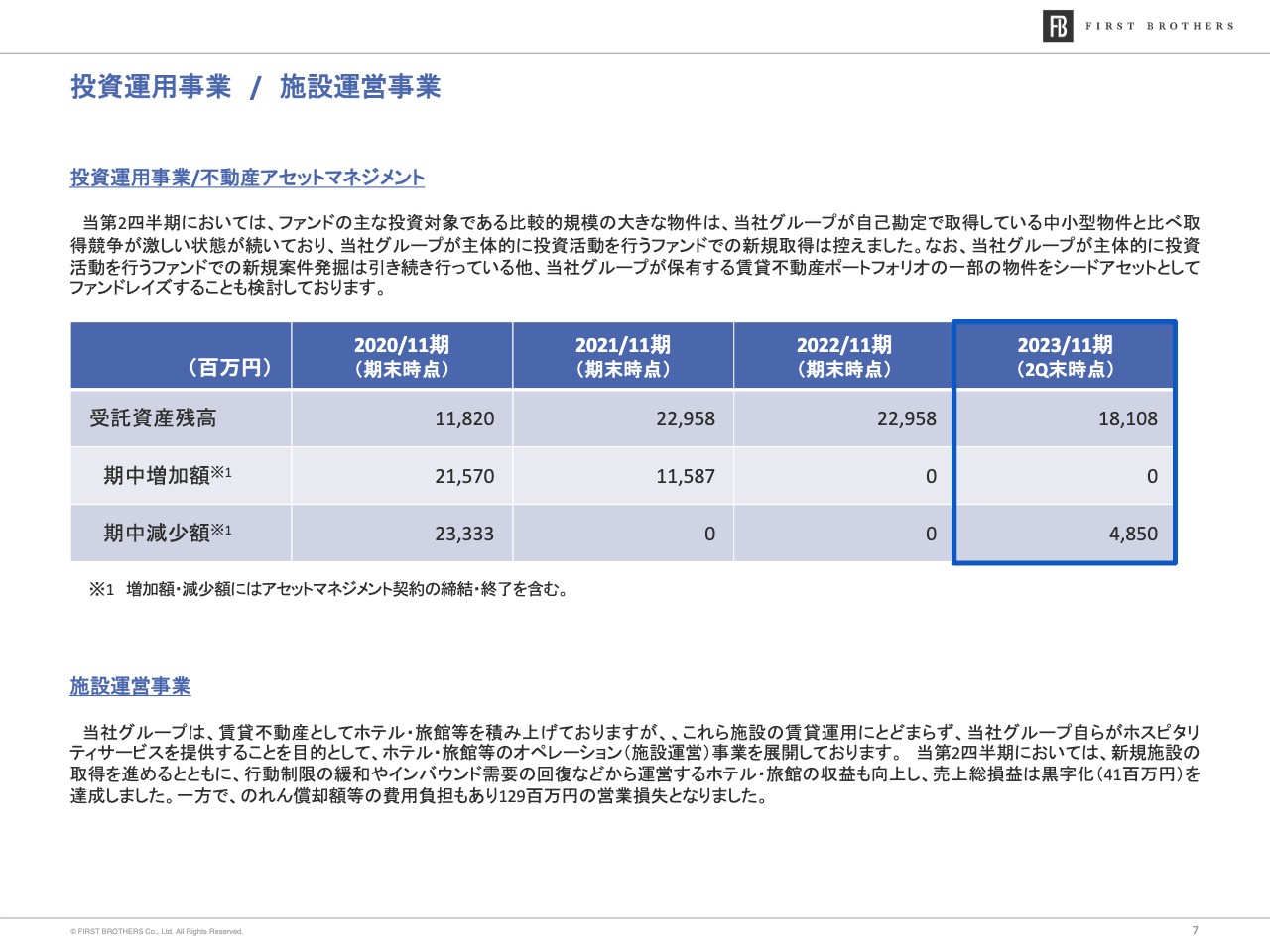

続いて投資運用事業です。投資運用事業のメインは不動産アセットマネジメントでありますが、この第2四半期末において、受託資産残高は181億円となっています。期中に受託しているアセットマネジメントの案件を売却したため、前期に比べると若干減っています。

また、バランスシートにおいて所有しているポートフォリオの一部をシードアセットとしてファンドレイズすることも社内で検討しています。今後実際に行うかどうかも含めて、まだスタディの段階です。

続いて施設運営事業です。先ほどポートフォリオの中でもお話ししましたが、賃貸不動産としてのホテル・旅館は残高が相当積み上がっています。それだけに、我々はこのような分野のノウハウを高めるため、この分野の人材を増やして取り組んでいます。運営委託したり賃貸したりするだけにはとどまらず、自ら施設運営を行っていこうと、2年ほど前から取り組みを開始しています。

コロナの流行状況などによって、どうしても宿泊・経営成績は変わってきますが、この上期においては、粗利レベルで黒字化しています。前期は6,200万円の売上総損失でしたが、今期は4,100万円の黒字となっています。

一方で、営業損益ベースでは、のれんの償却等々もあり、まだ赤字です。事業としては、まだ取り組みを始めて間もないこともあり営業損失となっていますが、こちらも黒字になるよう努力しているところです。

2023年11月期第2四半期 決算概要(1)

次に、会社全体の連結業績です。売上としては119億8,700万円です。粗利が43億3,800万円、営業利益が30億6,600万円、経常利益が27億2,600万円、税引き後の利益が22億1,400万円で、いずれも前期上期に比べると大幅な増加となっています。

また、こちらの表にはありませんが、6億円強の特別利益がこの上期に発生しています。これは当社のグループ会社を売却したことによる株式売却益です。短信等々ではP/Lを詳細に記載していますのでご参照ください。

2023年11月期第2四半期 決算概要(2)

次は粗利の内訳です。売上総利益は43億3,800万円ですが、これを各事業別に分解すると、そのほとんどは投資銀行事業から得られています。賃貸不動産のポートフォリオから得られるキャピタル益とインカム益が当社の利益の源泉であり、いずれの数字も前期に比べると大幅に増えてきています。

2023年11月期第2四半期 決算概要(3)

販管費の内訳です。基本的に当社のビジネスでは、人件費と家賃等々が主な支出になります。最近は宿泊事業を始めており、支払い手数料などの経費が販管費に分類されるため、販管費が増加しています。また、ホテル事業を買収した際に発生しているのれんもあり、その償却費が販管費の中に入っています。このようなことから全体的に増加傾向にあります。

2023年11月期第2四半期 決算概要(4)

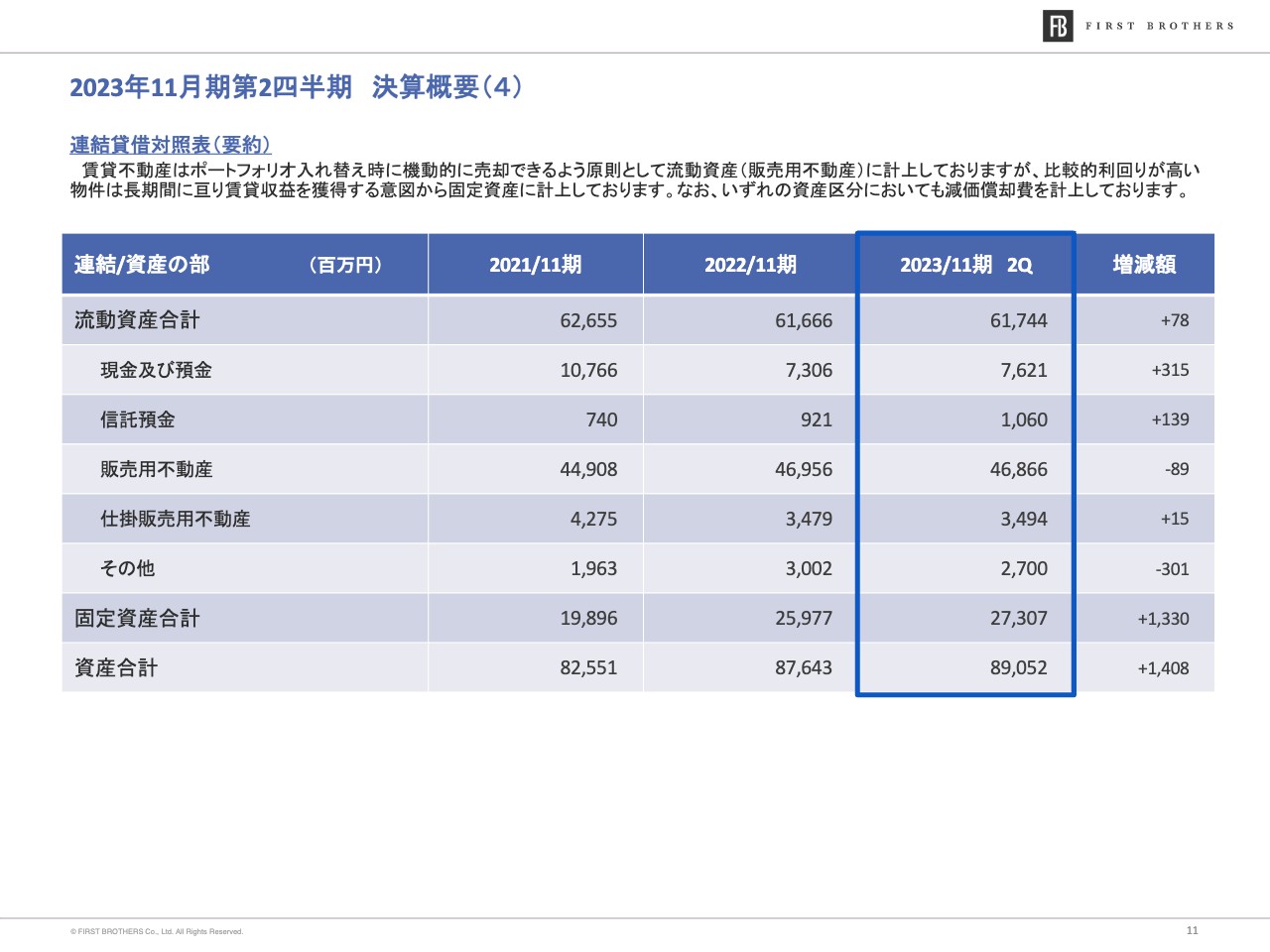

バランスシートの中で多くを占めているのは賃貸不動産ポートフォリオです。大部分は流動資産の販売用不動産に分類していますが、固定資産に分類しているものも一部あります。

また、宿泊事業の開始により、ホテル・旅館も固定資産の中に分類されています。

2023年11月期第2四半期 決算概要(5)

負債資本です。主に賃貸不動産ポートフォリオのバックファイナンスの借入が増えてきており、毎期着実に利益計上していますので配当計算の元になる株主資本も着実に増加しており、この第2四半期末においては232億6,500万円となっています。

2023年11月期第2四半期 決算概要(6)

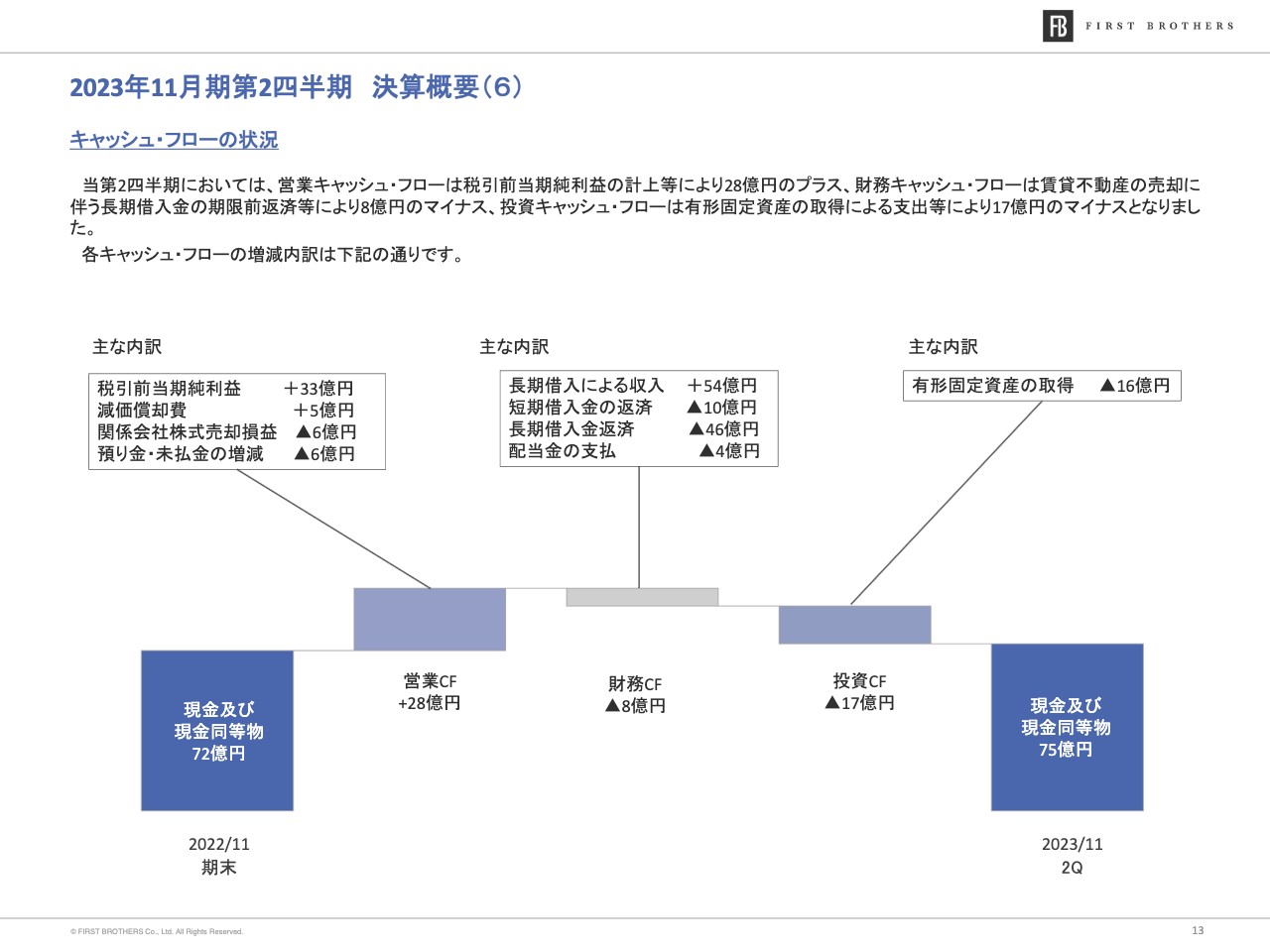

こちらのスライドはキャッシュフローをグラフにしたものです。期首の現金及び現金同等物は72億円でしたが、第2四半期末には75億円となり、若干増えたという結果になっています。

今期はあまり大きく凸凹していませんが、当社の営業キャッシュフローは大きくマイナスになるという傾向にあります。

営業キャッシュフローがマイナスになることは心配な話ではありますが、こちらは計算の構成上、どうしてもそのような傾向になってしまいます。

当社は現在、賃貸不動産ポートフォリオを大きくしていく方向で動いています。賃貸収益が得られ、売却の原資になるため、今後も増やしていきたいと思っています。

ただし、賃貸不動産は基本的には棚卸資産としているため、棚卸資産が増加します。営業キャッシュフローは、今期はプラスでしたが、通常は棚卸資産が増えるとマイナスになるため、ポートフォリオを大きくしている時は営業キャッシュフローがマイナスになる傾向があります。それを財務で調節していることが当社の特徴になります。

2023年11月期業績予想について

業績予想についてです。今期は、期初に売上で194億円、経常利益で25億2,500万円、税後の利益で20億円という業績予想を発表しています。これに対して、スライド右側の表にあるとおり、上期が終わった時点でかなり進捗しています。経常利益と税後の利益については、すでに通期の業績予想数値を超えています。

一般的に、ここで上方修正するのではないかと推測する方もいらっしゃるとは思いますが、あえて据え置いており、その理由をスライド下部にいくつか記載しています。

1つ目に、当社のビジネスが金融環境や不動産市況の影響を受けるという点があります。特に不動産取引に関しては、相手方との合意があって初めて実行できるという側面もあるため、下期については保守的に考えています。

2つ目は、ホテルや旅館の施設運営事業です。みなさまご承知のとおり、最近よくニュースになっていますが、インフレに伴ってホテルの運営コストが上がっています。人の採用も難しい状況です。コロナ禍に比べれば宿泊需要も上がっているものの、足元では全国旅行支援の追い風もやや衰えており、季節ブレ等々の読みづらい不確定要素もあります。

3つ目は、新規の物件を取得するとアップフロントでさまざまな経費がかかるということがあります。既存の物件においても、リノベーションあるいは先行的に投資していく、またキャペックスにコストをかけていくといったことを継続的に行っていきます。中には期間費用になるケースもあるため、こちらも保守的に考えています。下期が確実にマイナスになるということはありませんが、保守的に考えて予算は据え置いています。

当社グループの業績の特徴 / 東証の市場区分見直しへの対応等

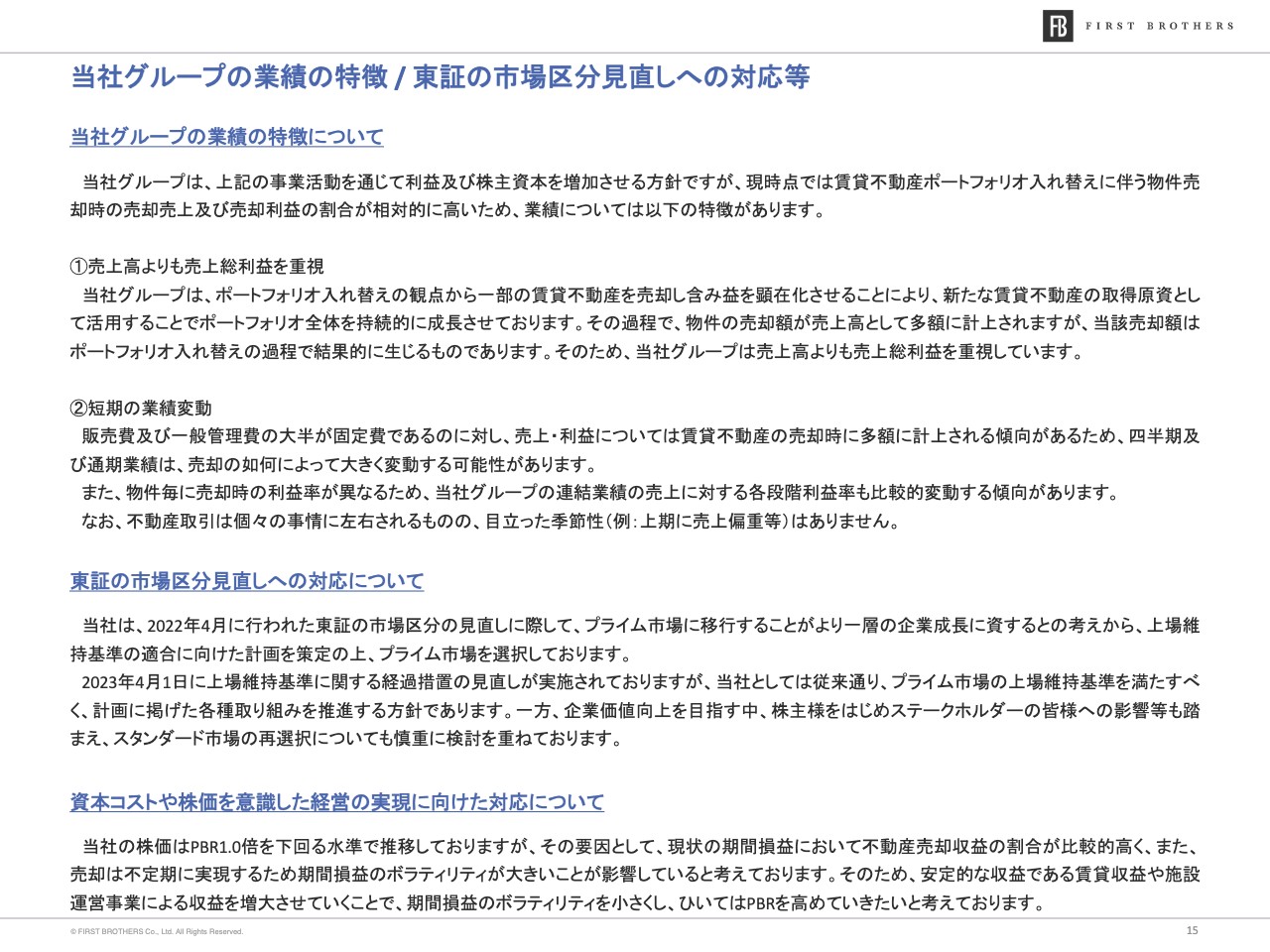

当社グループの業績の特徴についてです。当社は売上高をあまり意識せず、売上総利益を重視しています。また、売却に伴う損益がP/Lに大きなインパクトを与えるため、売却に伴った短期の業績変動があります。

次に、最近よく話題に出る話ですが、東証の市場区分見直しへの対応についてです。当社はプライム市場を選択しています。一部基準を満たしていないため、経過措置を適用している状況です。

4月に東証から経過措置の具体的内容が明確に定められ、施行されています。経過措置の期間が終わった段階で基準を満たしていなければ上場廃止もありうるという、かなり厳しい内容です。これについては当社の中でもまだ議論の最中ですが、スタンダード市場の再選択も選択肢の1つとして慎重に検討を重ねている状況です。

資本コスト等々を意識した経営の実現についてですが、当社もPBRが1倍を下回っています。PBRが1倍を下回る要因としてはさまざまな理由が考えられますが、キャピタル益が損益に占める割合がいまだ大きいため短期の業績変動が大きく、投資家さまへ不安を与えているのではないかということが考えられます。

これを是正していくべき方法としては、賃貸収益を伸ばしていくこと、また施設運営事業を伸ばして安定的な収益基盤を作っていくことに注力していきたいと考えています。

株主還元 / 配当政策

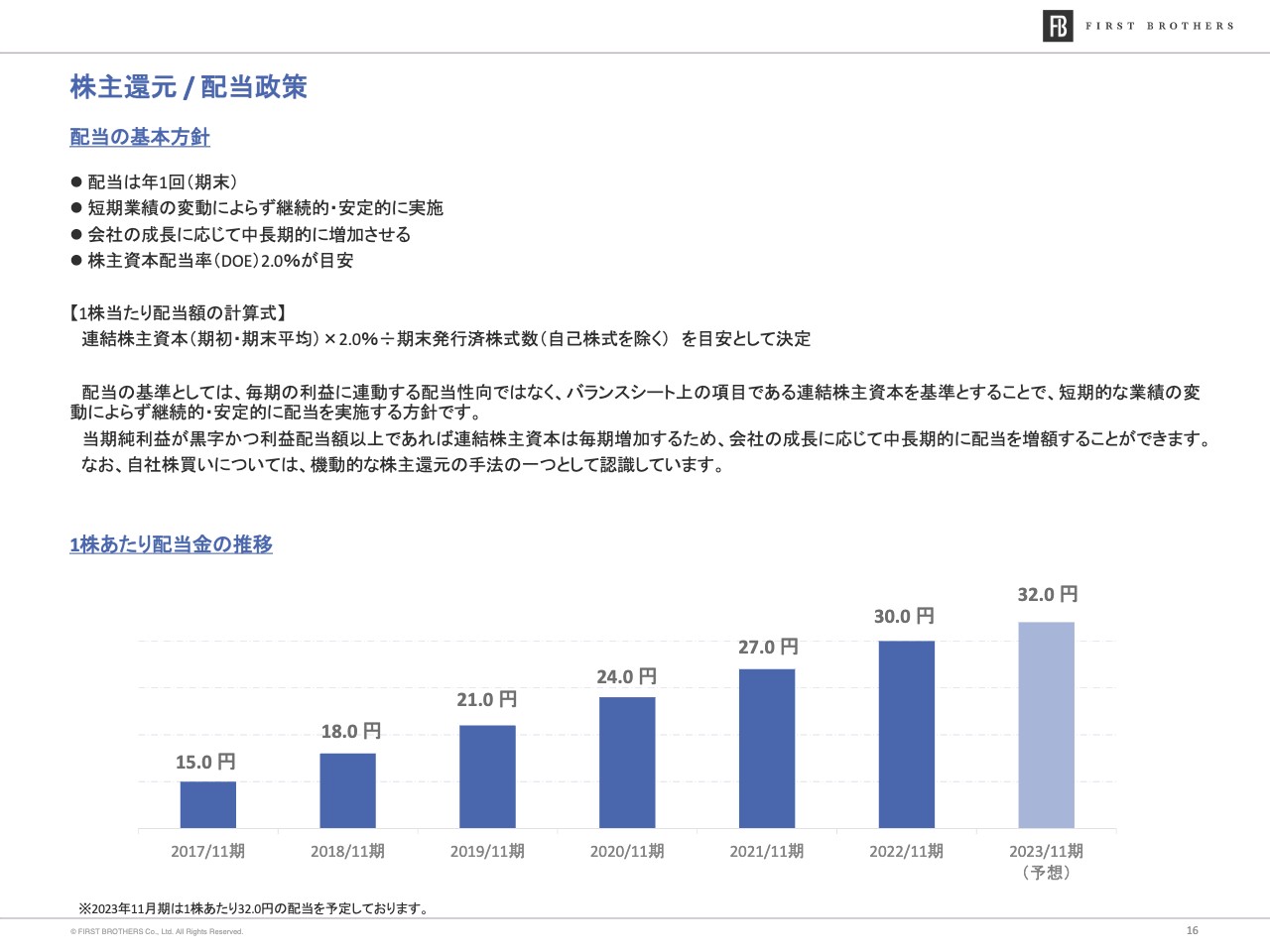

配当についてです。当社は配当性向ではなくDOEを採用しています。先ほどバランスシートの中でもお伝えしましたが、株主資本は着実に増えています。したがって、DOE2パーセントに基準を置いていますが、配当も着実に増えてきており、今期については32.0円と予想しています。

株主還元 / 株主優待制度

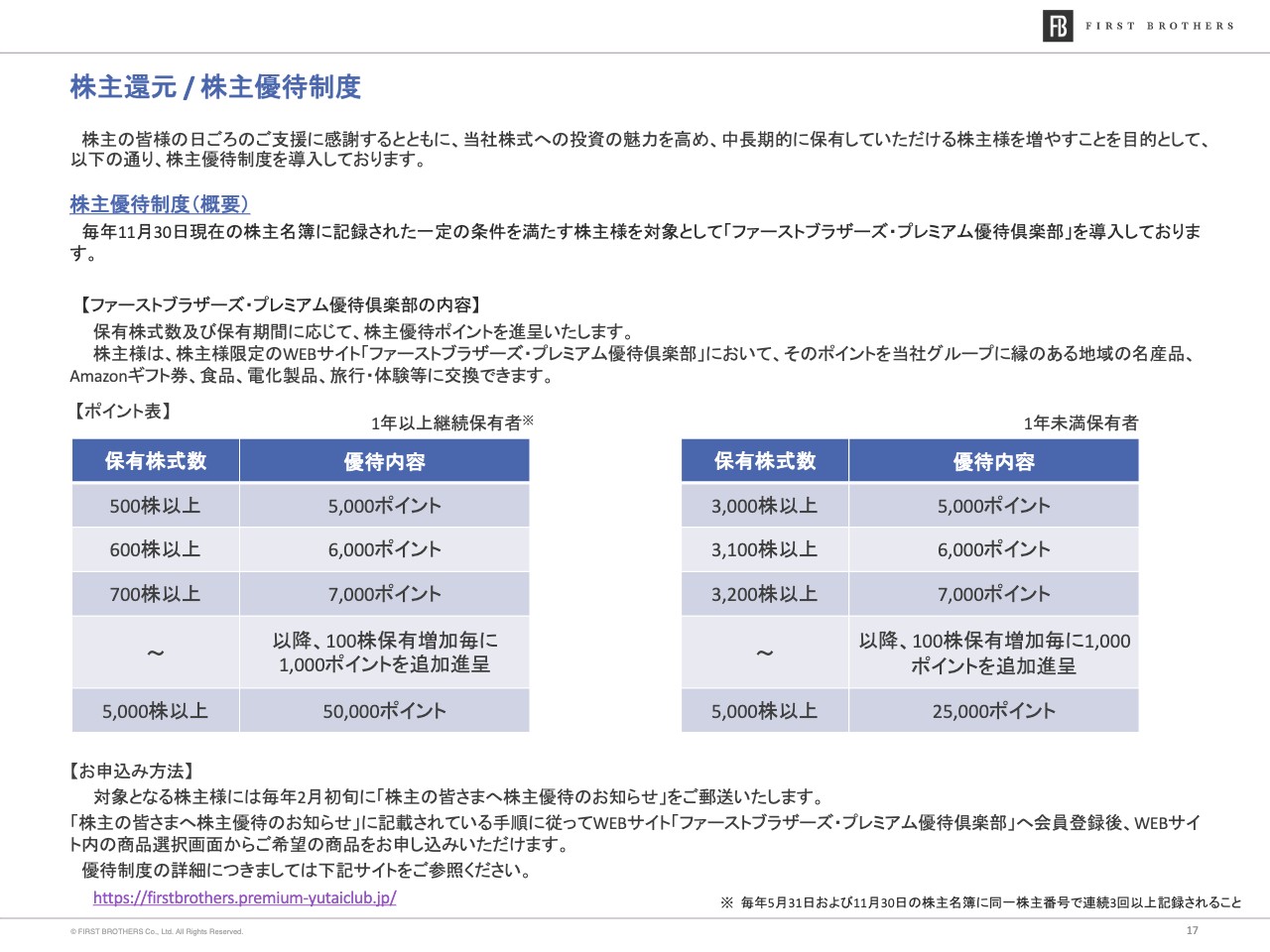

当社には個人の株主さまが非常に多いということもあり、株主還元としてプレミアム優待倶楽部を採用しています。Amazonギフト券を交換可能な優待商品の中に入れていることが当社の特徴で、株主さまから大変好評をいただいています。

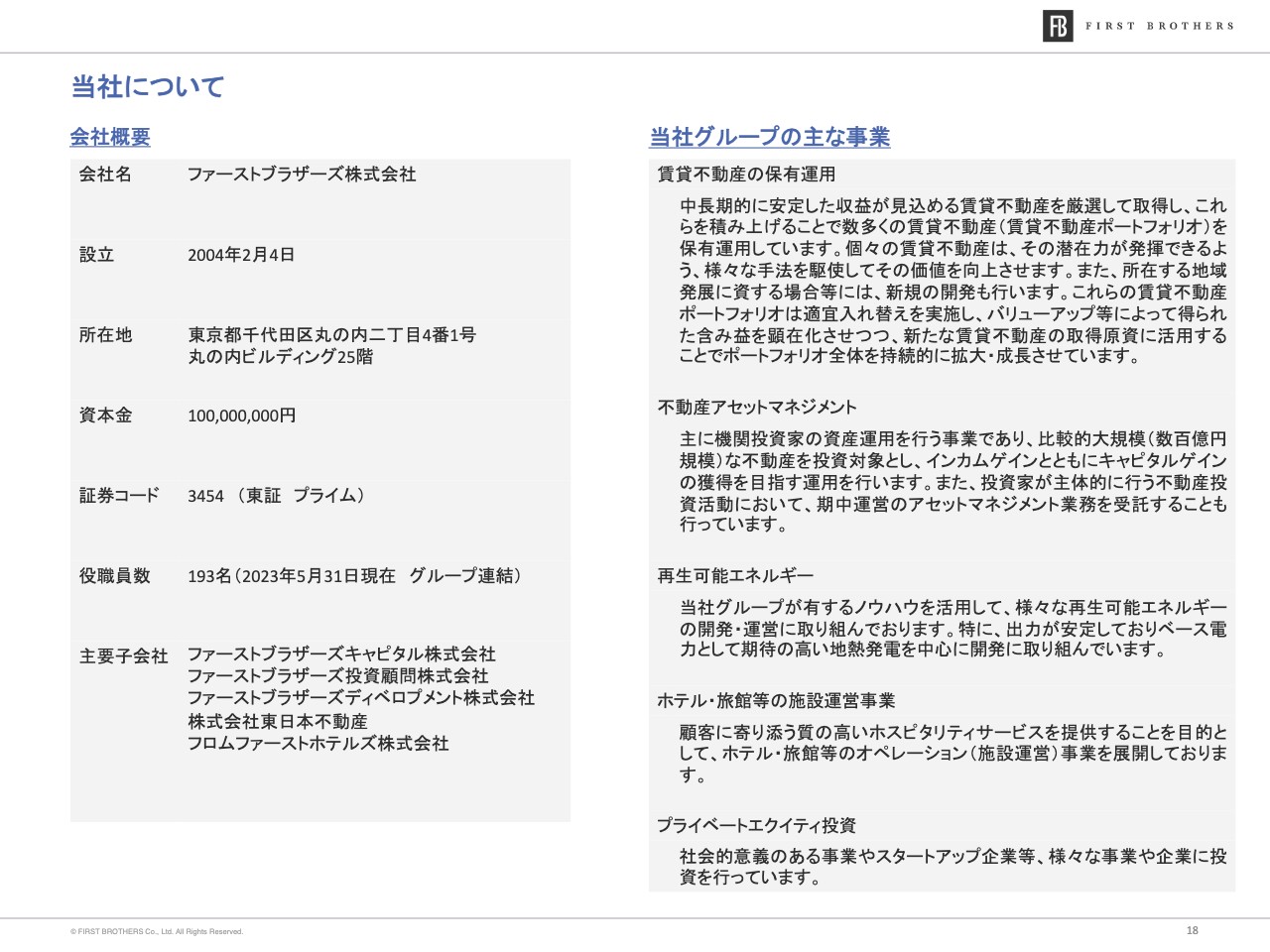

当社について

最後に当社の概要を記載していますが、説明は割愛します。

以上、駆け足になりましたが当社の第2四半期決算についてご説明しました。

質疑応答:スタンダード市場への移行時期について

司会者:「スタンダード市場へ変更するか否かをいつ頃決断する予定ですか?」というご質問です。

堀田:スタンダード市場に移行するかどうかについてですが、当社の現在のスタンスとしては、適合化に向けた計画を作って提出しており、まずはその具体的な取り組みを実現し、基準を満たすことに全力を注いでいます。その上でスタンダード市場に変更するかどうか、社内でも議論しているところです。

9月末が東証の期限になっているため、移行するとなればそれよりも前になりますが、移行するかどうかも含めて検討している最中です。

新着ログ

「不動産業」のログ