NITTAN、今期は増収増益の計画 自動車生産の世界的な回復傾向に伴い潜在的需要の取り込みを狙う

2023年3月期決算説明

李太煥氏:みなさま、こんにちは。株式会社NITTANの李でございます。本日はお忙しい中、当社決算説明会にご出席いただきまして誠にありがとうございます。また、Webでご参加のみなさまにも、心より厚く御礼申し上げます。

当事業年度を振り返ると、半導体不足、電気代・原材料費などの値上げといったインフレによって非常に苦労した1年でした。従業員とともに苦労してきた1年に関して説明させていただきたいと思います。

説明の前に、1つの文書を読ませてください。

「本日は、決算説明会にご参加いただき誠にありがとうございます。まずはみなさまのご支援とご協力に心から感謝申し上げます。みなさまのおかげでNITTANは繁栄を続け、成長を遂げてまいりました。本日の説明会では、前年度の財務状況や業績のハイライトについてお知らせいたします。

弊社は市場の変化に敏感に対応し、顧客のニーズに応えるため努力してまいりました。また、NITTANの成功は社員1人1人の力とチームワークによって支えられてきました。彼らの優れた仕事ぶりに感謝し、今後ともに成長していきたいと考えます。

弊社は、経済的な不確実性が続く中でも、強固な財務基盤を維持し、持続可能な成長を目指しています。さらに、社会的責任を果たす企業として、持続可能性と環境へ配慮し、注力してまいります。最後に、本説明会にご参加いただき、ありがとうございました。弊社は、みなさまのご支援とご信頼に感謝し、これからより一層の成長を目指してまいります。ありがとうございます。」

こちらは昨晩「ChatGPT」に「NITTAN決算説明会御礼文」を作成させると、たった15秒で出てきた文章です。少し驚きました。しかし、私が言いたいこともすべて網羅されていると感じた次第です。このように、生成的人工知能(ジェネレーティブAI)が毎日のように進化と変化を繰り返しているように感じます。

当社が属している自動車業界も非常に激しい変化と進化を続けており、昨日も他社の統合の話が出るなど、いろいろな変化があります。当社は、「ChatGPT」の文書にあるように、市場の変化に敏感に対応し、顧客のニーズに応えるため努力していきます。

目 次

本日のご説明は3部構成です。

第1部: 当社概要について

まずは当社概要について、スライドに記載の7つの項目をご説明します。

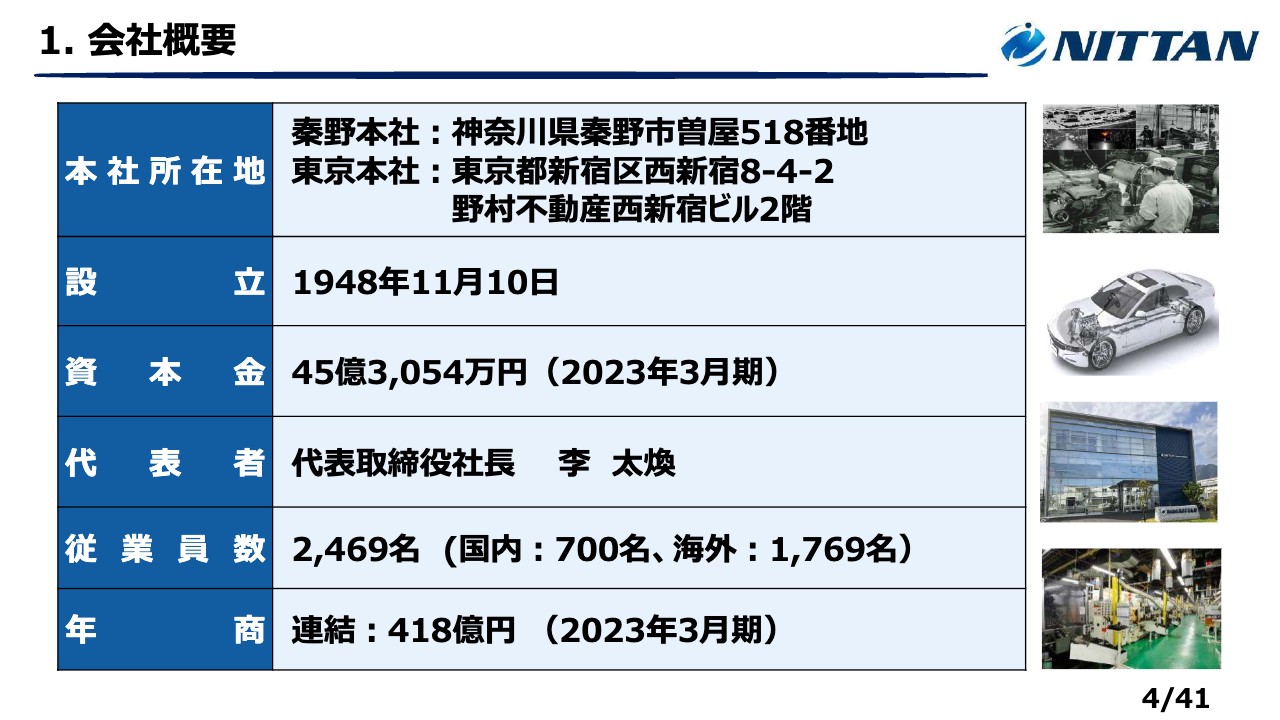

1. 会社概要

会社概要です。秦野および東京の2ヶ所に本社をかまえ、従業員数は2023年3月31日基準で2,469名、2023年3月期の年商は前年比約8パーセント増加の418億円となっています。

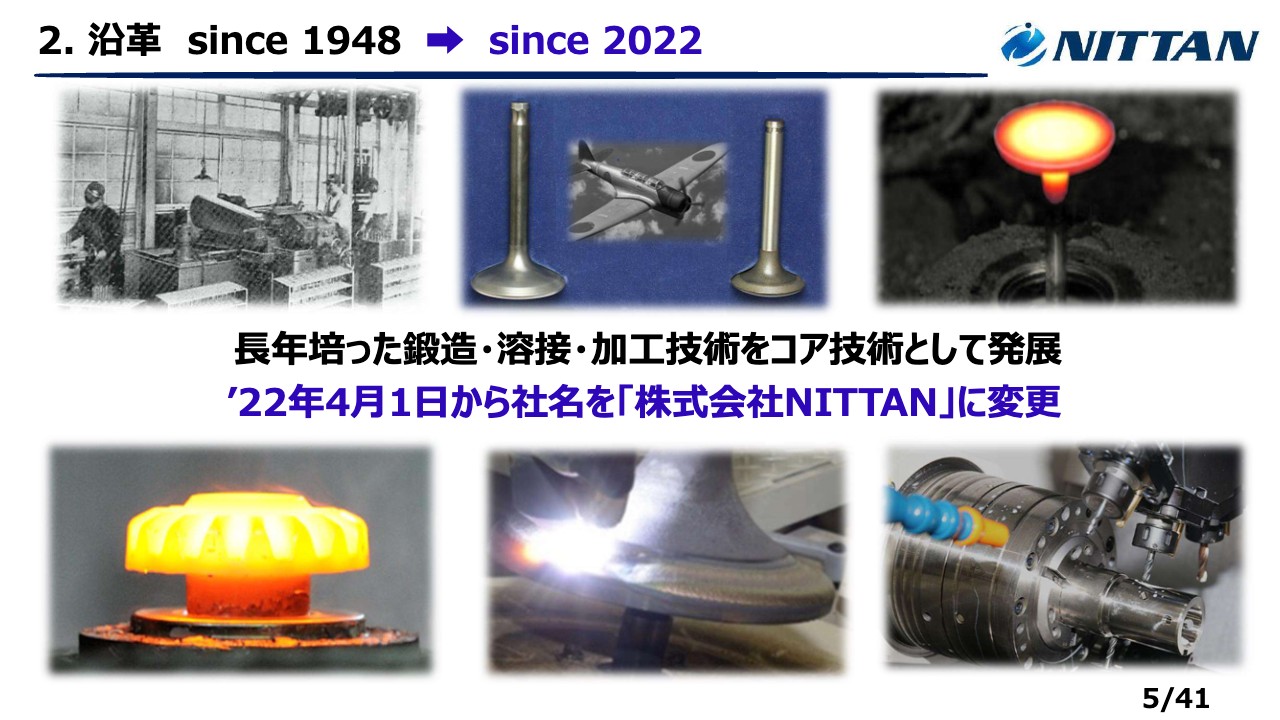

2. 沿革 since 1948 ➡ since 2022

沿革です。みなさまもご存知のように、当社の前進である日鍛バルブ株式会社は1948年に創立されました。当時、日本で初めてエンジンバルブの量産体制を整えた会社だといわれていました。その長年培ってきた鍛造・溶接・加工技術をコア技術として発展させ、2022年4月1日に社名を株式会社NITTANに変更し、新たな事業領域への挑戦を果敢に開始しています。

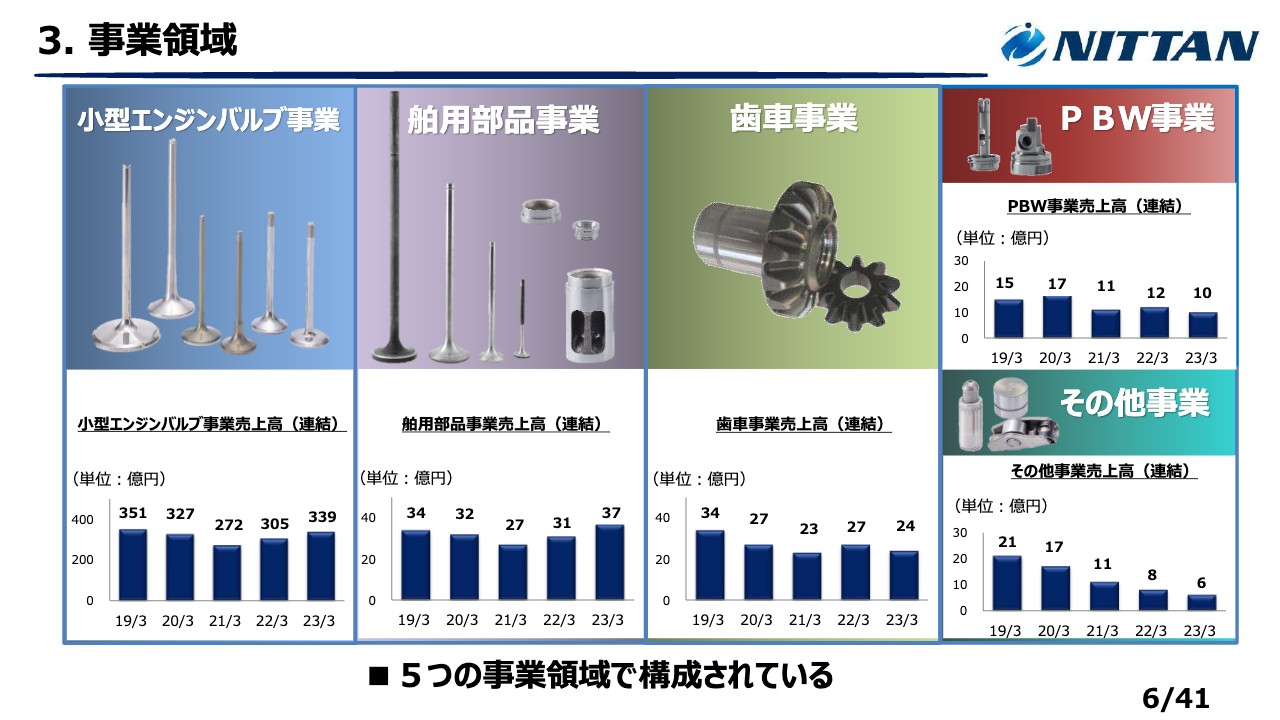

3. 事業領域

現在の事業領域は、スライドの5つで構成されています。主力事業は小型エンジンバルブ事業です。

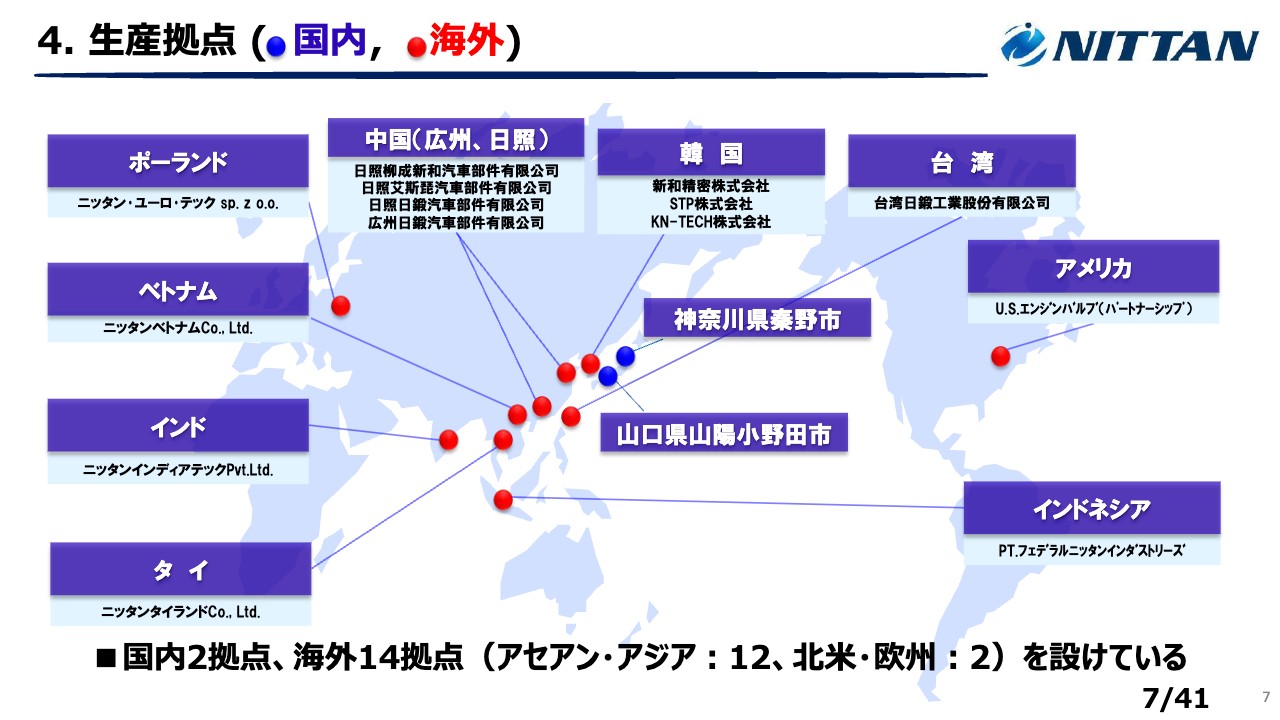

4. 生産拠点 (国内,海外)

生産拠点です。国内では神奈川県秦野市、山口県山陽小野田市に生産拠点を持っています。海外においては、アジアおよびASEANを中心に12拠点、北米およびヨーロッパにそれぞれ1拠点のあわせて14拠点です。

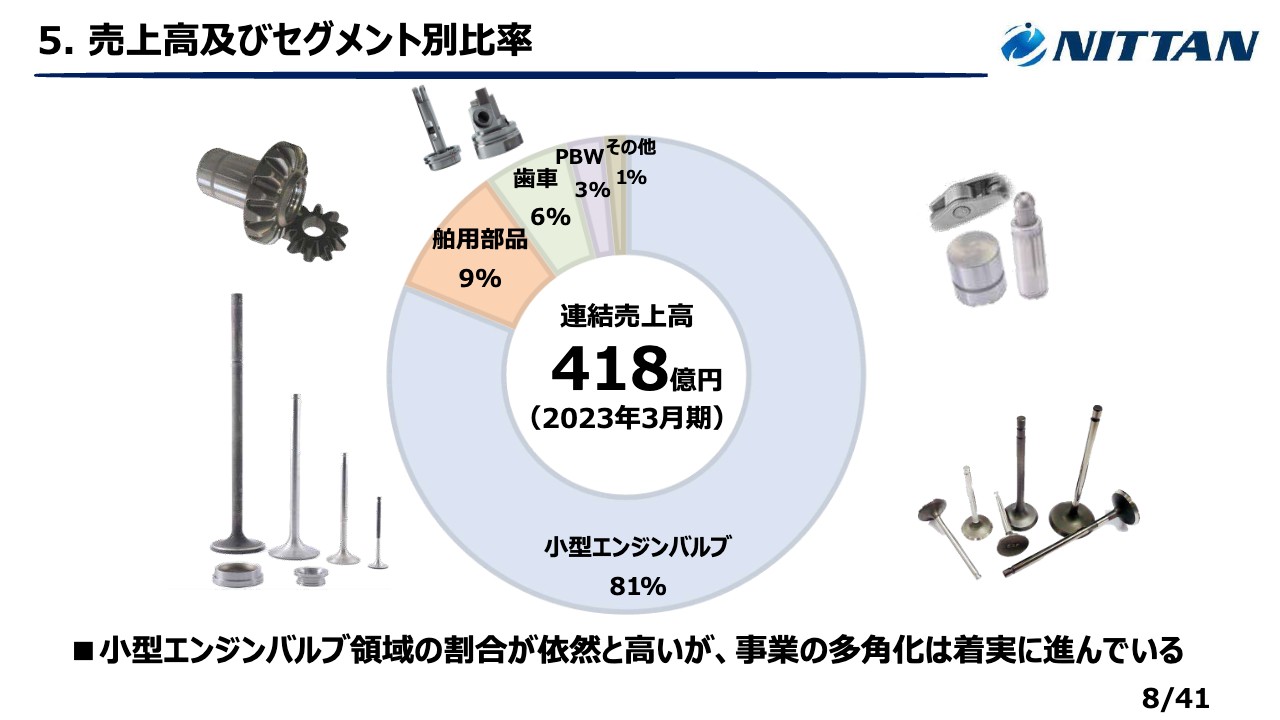

5. 売上高及びセグメント別比率

売上高およびセグメント別比率です。2023年3月期の年商は418億円でした。その中で小型エンジンバルブが占める割合は81パーセントと、依然として高い割合を占めています。ただし、これからお伝えする「NITTAN Challenge 10(NC10)」の活動などで実施している新事業への進出・挑戦により、事業の多角化は着実に進んでいます。

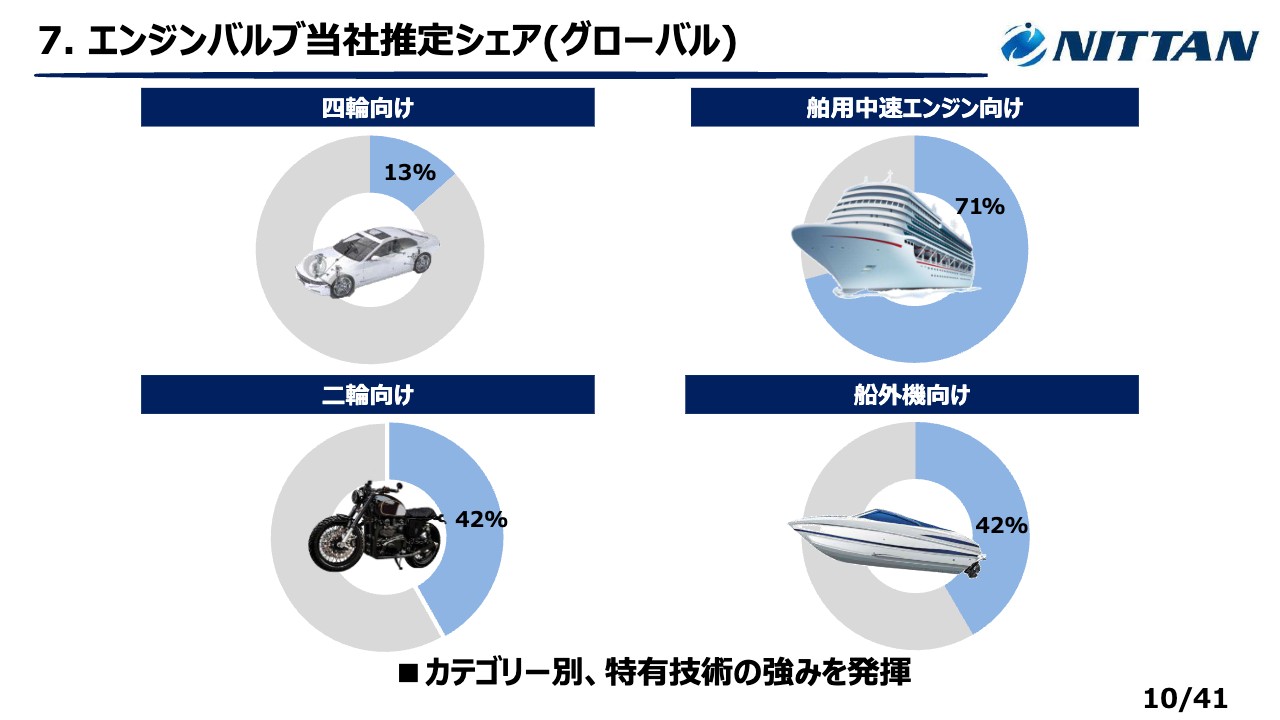

7. エンジンバルブ当社推定シェア(グローバル)

スライドは、当社のエンジンバルブの世界における推定シェアをカテゴリー別に表したものです。四輪向けは世界シェア13パーセント、舶用中速エンジン向けは71パーセント、二輪向けは42パーセント、ボートなどで使われる船外機向けは42パーセントと推定しています。このように、我々は特有技術の強みをそれぞれのカテゴリーで発揮しています。

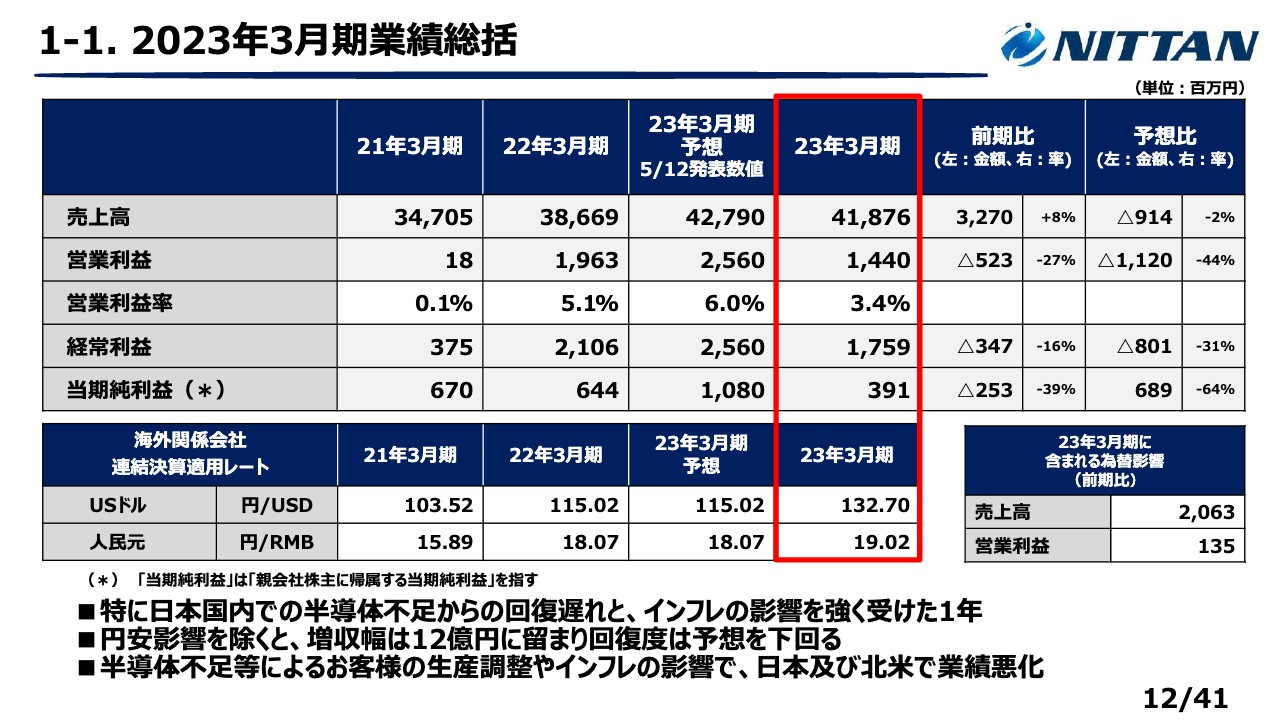

1-1. 2023年3月期業績総括

2023年度3月期決算および次期見通しについてご説明します。まず2023年3月期の業績の総括です。売上高は418億7,600万円、営業利益は前期比で大幅に減少し14億4,000万円、営業利益率は3.4パーセントになりました。それぞれの理由はこれからお伝えします。

特に日本国内においては半導体不足からの回復などが遅れた上、インフレによる影響を強く受けてこのような減収・減益の状態になりました。また北米においては、円安の影響などを強く受けています。

結果として、全体的には増収となりましたが、表の右下にあるように円安の影響額は約20億6,300万円です。これを除くと実際の景気回復で増収となる金額は約12億円に留まり、我々が見込んでいた予測値をはるかに下回る業績となりました。

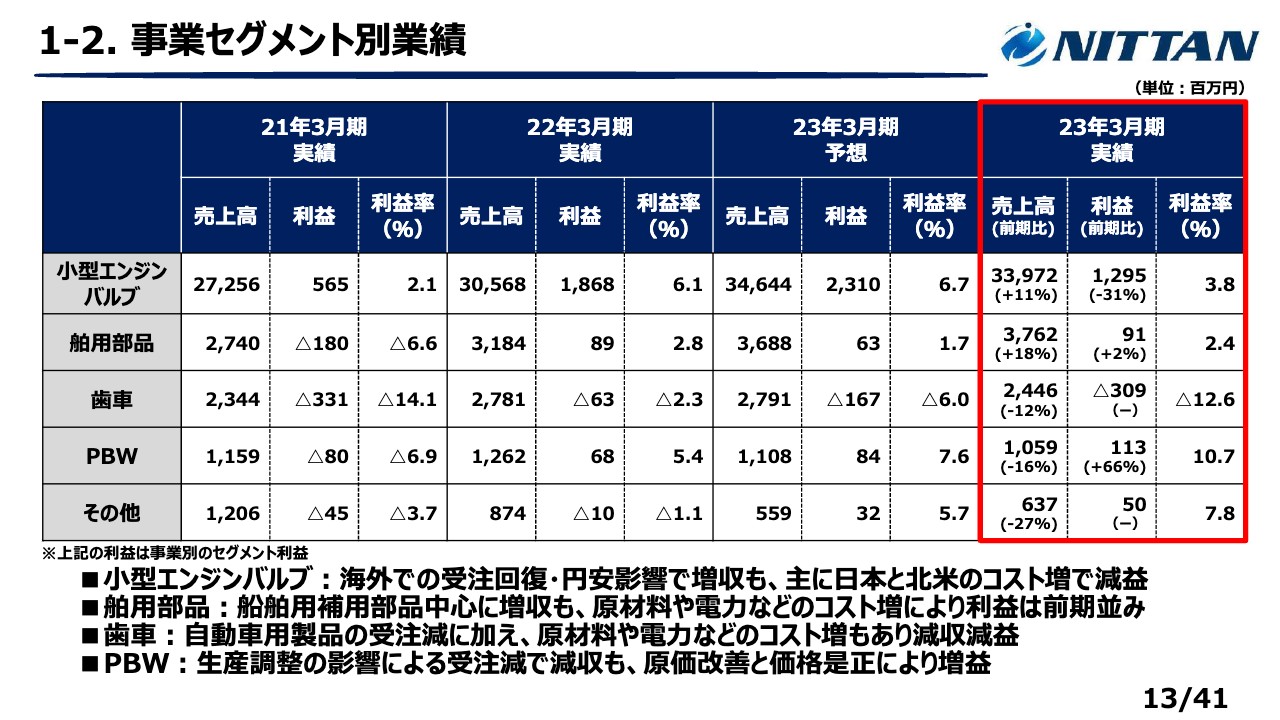

1-2. 事業セグメント別業績

事業セグメント別の業績です。小型エンジンバルブ事業においては、海外での受注の回復や円安の影響により増収になりました。ただし、主に日本および北米でのコスト増により減益となってしまいました。

舶用部品事業においては、経済回復に伴い荷動き量が増加したことにより、市販用のバルブを中心に需要が高まり増収となりました。しかし、原材料や他のコスト上昇により利益面では前期比で微増となりました。

歯車事業においては、自動車用製品の受注の大幅な減少と、原材料や電力などのコスト増加により減収減益となりました。PBW事業においても需要がかなり減ったために減収となりましたが、原価低減活動や価格是正により増益となりました。

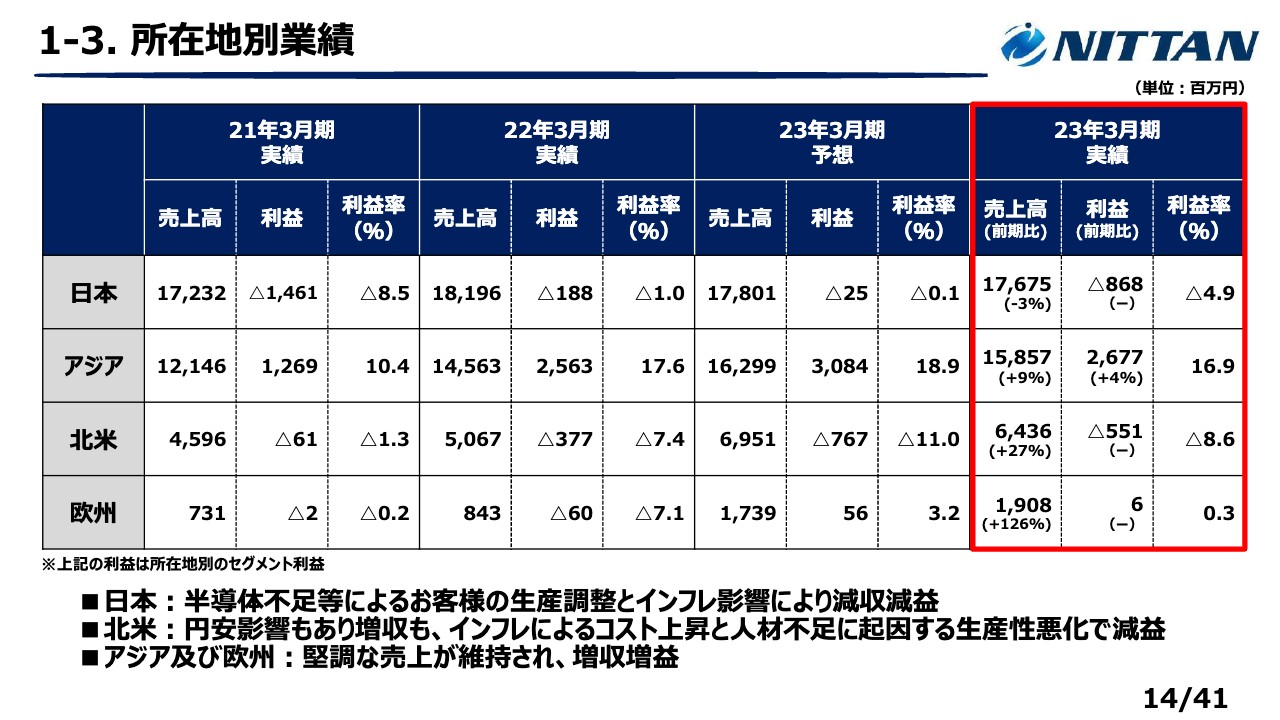

1-3. 所在地別業績

所在地別業績です。日本では、半導体不足等によるお客さまの生産調整が度重なって行われたこと、またインフレの影響により減収減益となりました。

北米においては、円安の影響で増収には見えますが、インフレやコスト高、そしてアメリカの社会問題ともいえる雇用問題などによる生産性悪化で減益となってしまいました。アジアおよび欧州においては堅調な売上が維持され、増収増益となりました。

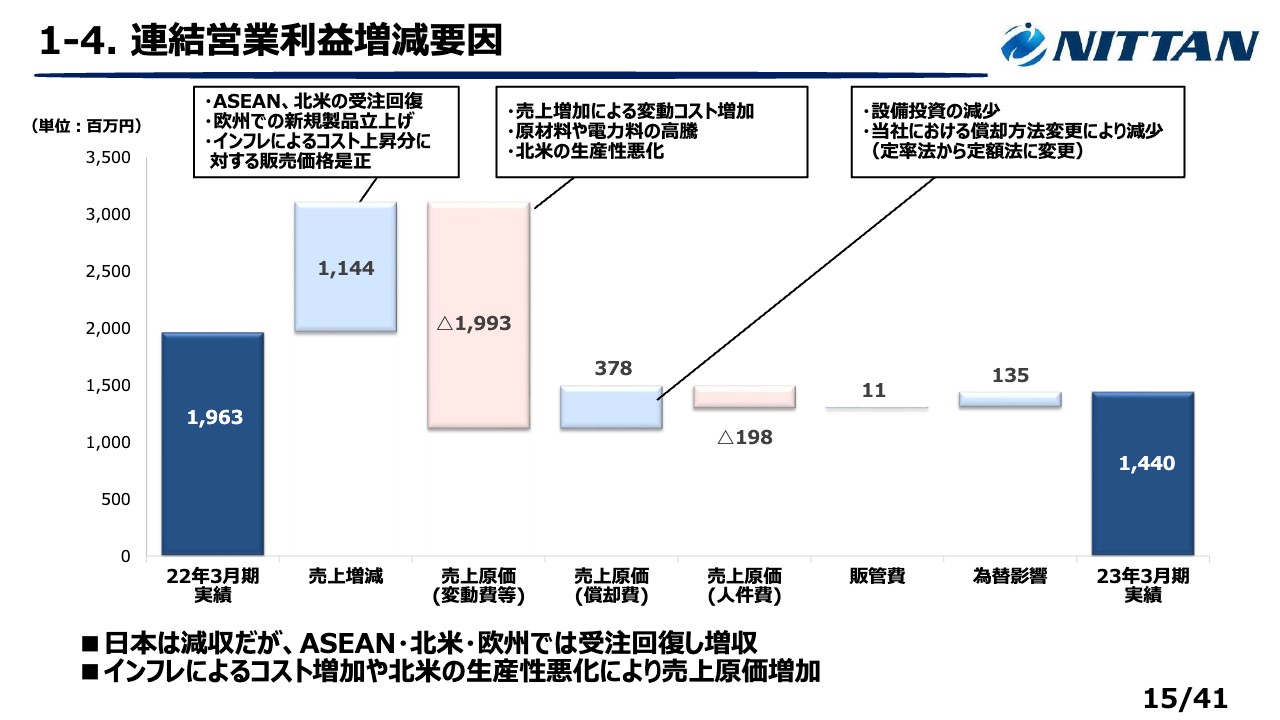

1-4. 連結営業利益増減要因

連結営業利益の増減要因についてです。日本は減収となりましたが、ASEAN・北米・欧州では受注回復により増収となりました。インフレによるコスト増加や北米での生産性悪化などにより売上原価が大幅に増加し、連結利益は前期比約5億円減少の14億4,000万円となりました。

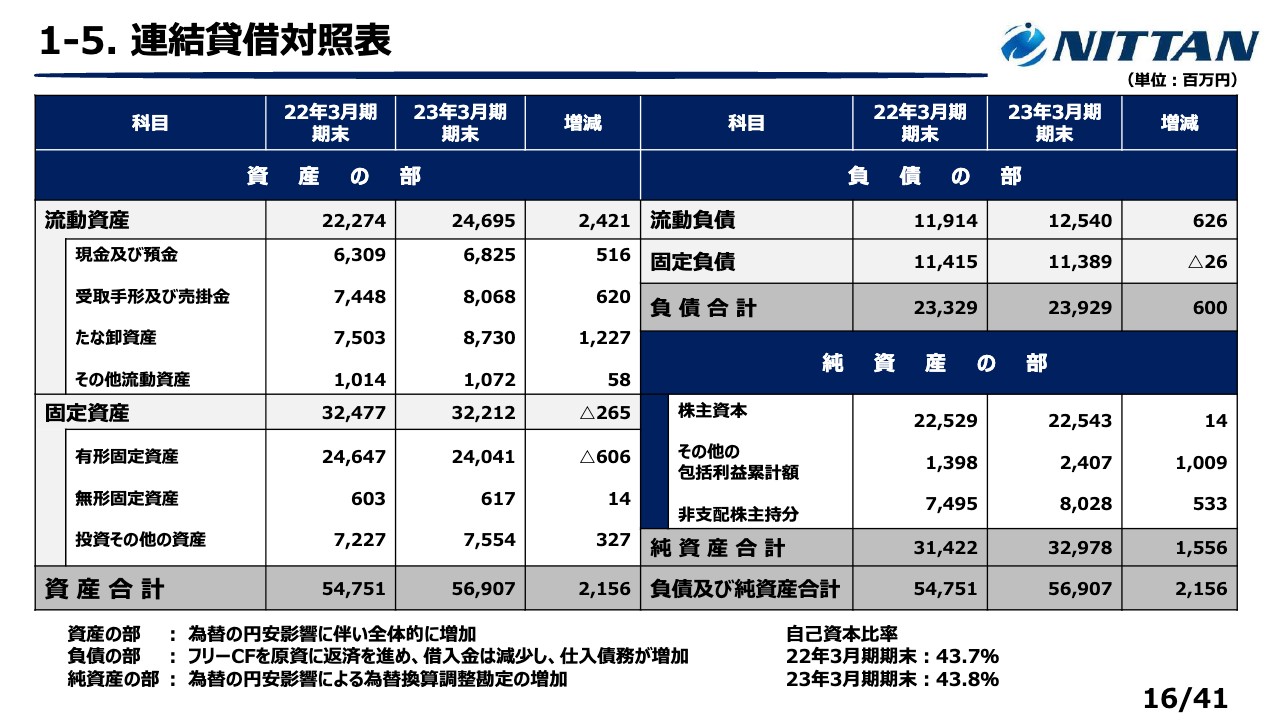

1-5. 連結貸借対照表

連結貸借対照表についてです。資産の部は、円安の影響で前期から全体的に増加し569億700万円となりました。負債の部は、フリーキャッシュ・フローを原資に借入金の返済を行ったため借入金の減少はありましたが、製造活動が活発になりつつあることにより仕入債務が増加し、前期比6億円増の239億2,900万円となりました。

純資産の部は、円安影響による為替換算調整勘定の増加により、329億7,800万円となりました。結果として、負債および純資産の合計は569億700万円となり、自己資本比率は前期に比べ若干増加し43.8パーセントとなっています。

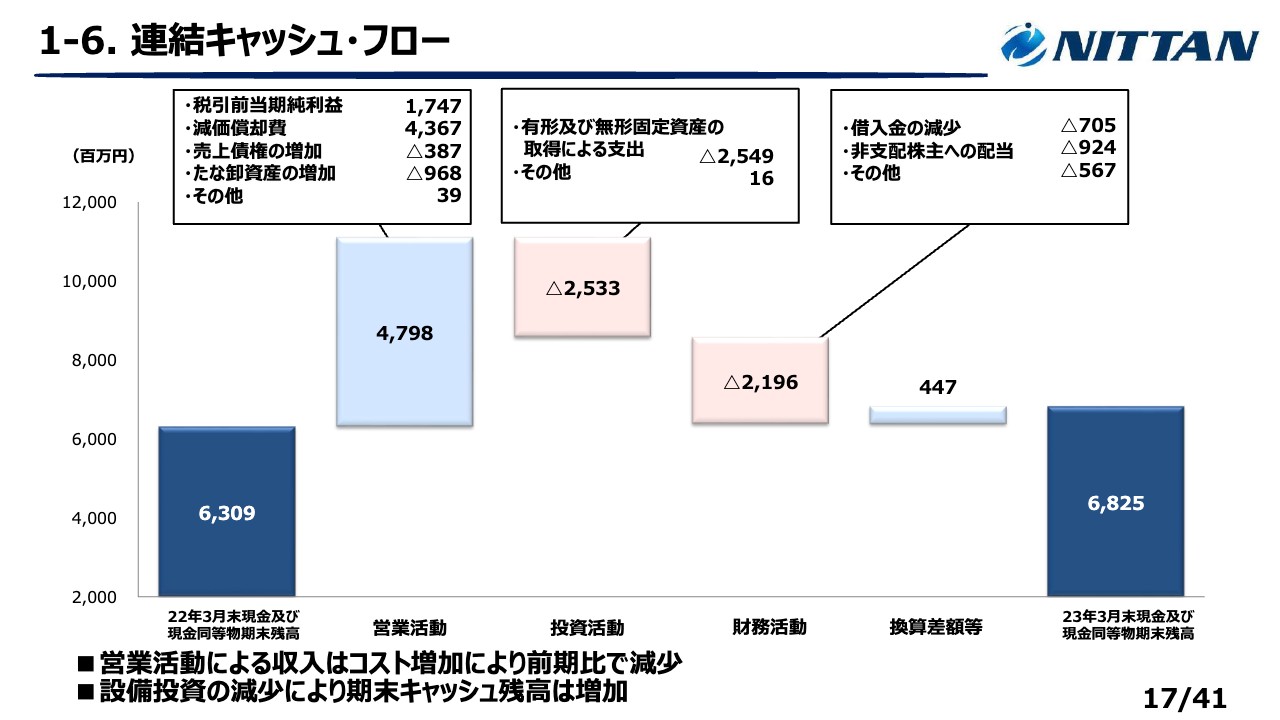

1-6. 連結キャッシュ・フロー

連結キャッシュ・フローについてです。営業活動による収入は、先ほどからお伝えしている諸事情により47億9,800万円となり、前期に比べ大きな減収となっています。一方で、設備投資においては、半導体不足により設備の納期が延期され繰越になった設備が多くあり、結果として投資額は減少し25億3,300万円となりました。

結果として、連結キャッシュ・フローの期末の現金残高は、前期末比約5億円増の68億2,500万円となりました。

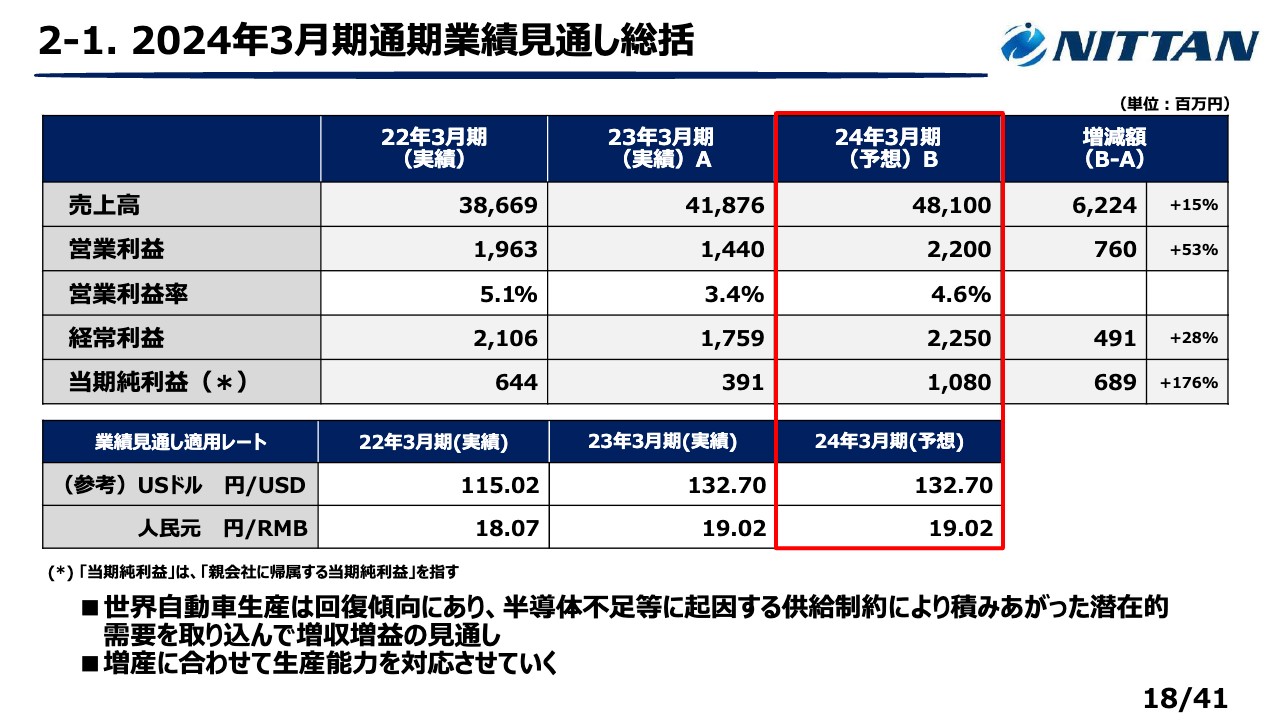

2-1. 2024年3月期通期業績見通し総括

2024年3月期の通期業績見通しについてです。売上高は前期比15パーセント増の481億円を見込んでいます。営業利益は前期比53パーセント増の22億円、営業利益率は4.6パーセントを計画しています。

世界的に自動車生産は回復傾向にあり、半導体の需給も解消されるという予測があります。今まで半導体不足により生産がうまくできなかったお客さまは、それぞれバックオーダーを抱えている状況です。そのような潜在的な需要を見込み、増収増益の見通しを立てています。

このように生産の回復が予測されているため、当社としては、もう一度生産体制を整理・確認した上で、しっかりと生産に対応できるようにしていきたいと思います。

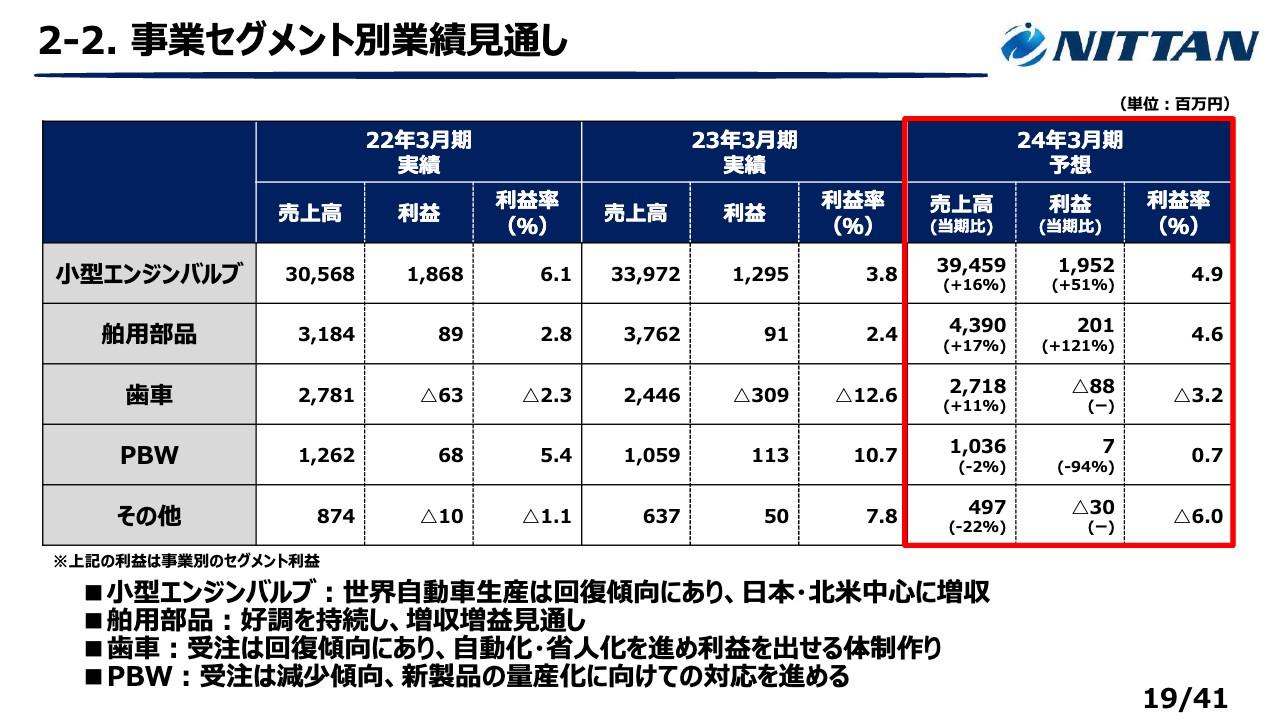

2-2. 事業セグメント別業績見通し

業績のセグメント別の見通しです。小型エンジンバルブにおいては、世界の自動車生産の回復が予想され、日本および北米を中心に増収の見込みです。舶用部品においては、好調の持続により増収増益の見通しです。

歯車事業においては、受注は回復傾向ですが、まだ利益を出せるようなレベルには戻っていません。そこで、自動化・省人化などを進め、利益を出せる体質を作り上げ、強化していきたいと思います。

PBW事業においては、受注の減少傾向が続く見込みで、その分の設備および工場のスペースを活用した新製品の量産化準備をしっかり進めていきたい考えです。

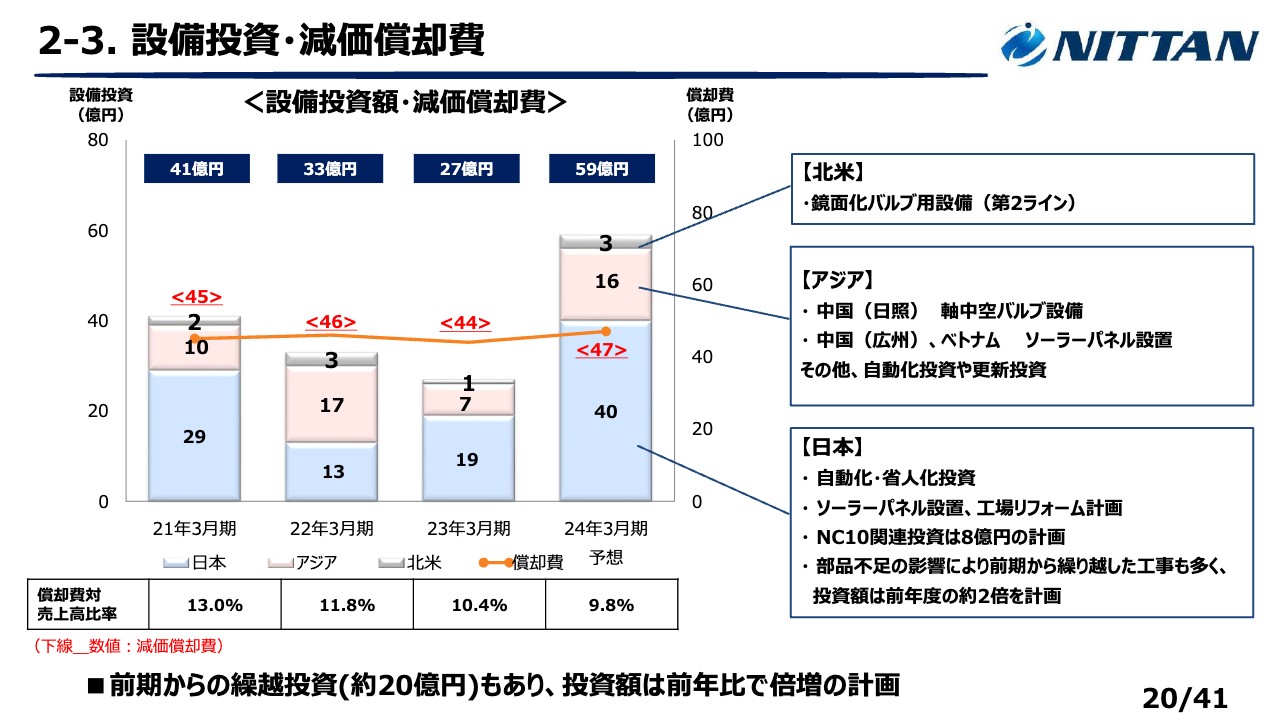

2-3. 設備投資・減価償却費

設備投資および減価償却費についてです。前期から繰り越された設備投資が約20億円分ありました。そのため、2024年3月期の設備投資は前年に比べてほぼ2倍の59億円を予定しています。

投資先としては、ほとんどが自動化や更新設備、ソーラーパネルなどです。ただし、我々の成長戦略事業である「NC10」に関わる設備投資が約8億円含まれています。

2-4. 配当の状況

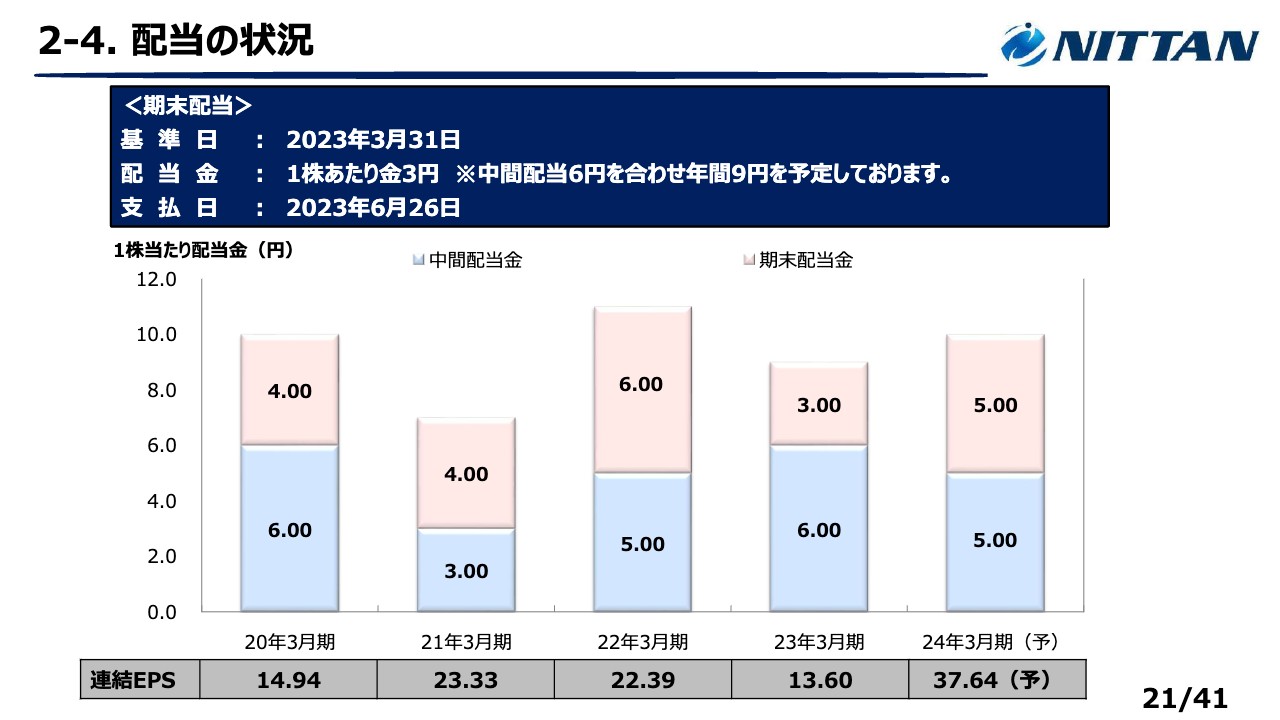

配当の状況についてです。2023年3月期の期末配当は1株あたり3円を予定しており、中間配当6円を含めると年間9円の配当となる予定です。支払日は2023年6月26日を予定しています。2024年3月期の配当については、中間配当で5円、期末配当で5円の合計10円を予定しています。

第3部: 中長期戦略及び新たなトピックスについて

第3部では、中長期戦略および新たなトピックスについてご説明します。

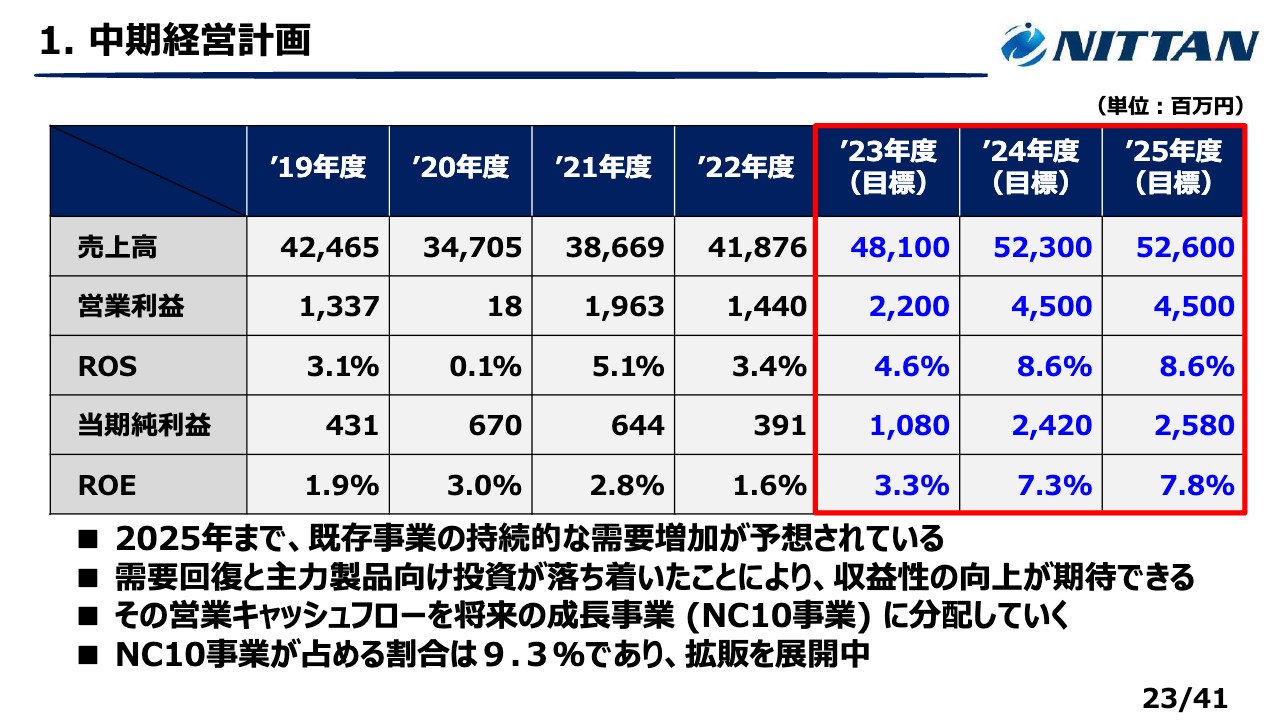

1. 中期経営計画

中期経営計画です。2023年から2025年までの中期経営計画では、スライドに記載の数値目標を立てています。既存事業においては、2025年まで持続的な需要の増加を予想しています。また、需要の回復と主力製品に対する投資が落ち着いたことにより、収益性の向上を期待しており、スライドのようなROSレベルの計画です。

ここで生まれる営業キャッシュ・フローを、将来の成長事業である「NC10」事業に分配していく計画です。「NC10」事業が最終年度に占める割合は約9.3パーセントで、まだまだ少ないと思われるかもしれませんが、現在も拡販を展開しており継続的に増えていくだろうと予測しています。

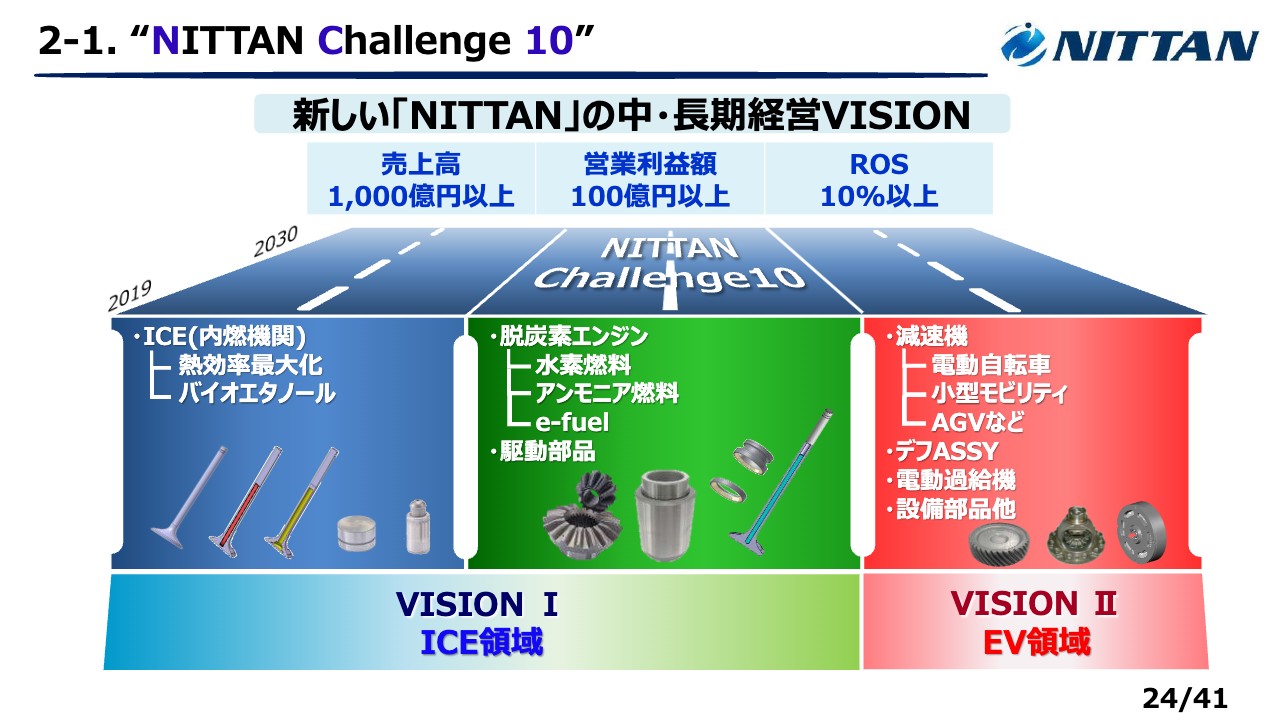

2-1. “NITTAN Challenge 10”

「NC10」についてです。「NC10」とは、新しいNITTANの中長期経営ビジョンであり、2030年までにスライドの数値目標を達成することを目指しています。活動の内容としては、「VISION Ⅰ」領域と「VISION Ⅱ」領域に分かれており、それぞれ3つの柱で構成されています。

「VISION Ⅰ」領域では、既存の内燃機関の部品における付加価値を高め、お客さまの燃費向上に貢献できるようなアイテムの開発・生産・提供を行います。もう1つの取り組みとして、GHGフリーの実現に向けて必要となるアイテムの開発と提供を行います。

「VISION Ⅱ」領域は、電動化領域への挑戦です。電気自動車用の減速機、デフASSY、FC用電動過給機などの開発と、それら製品の供給を行います。また、異業種への果敢な挑戦を行っており、現在成果が出ているものとして、設備用の部品や自転車用の部品などはすでに量産を始めています。

2-2. 主要自動車市場の規制動向

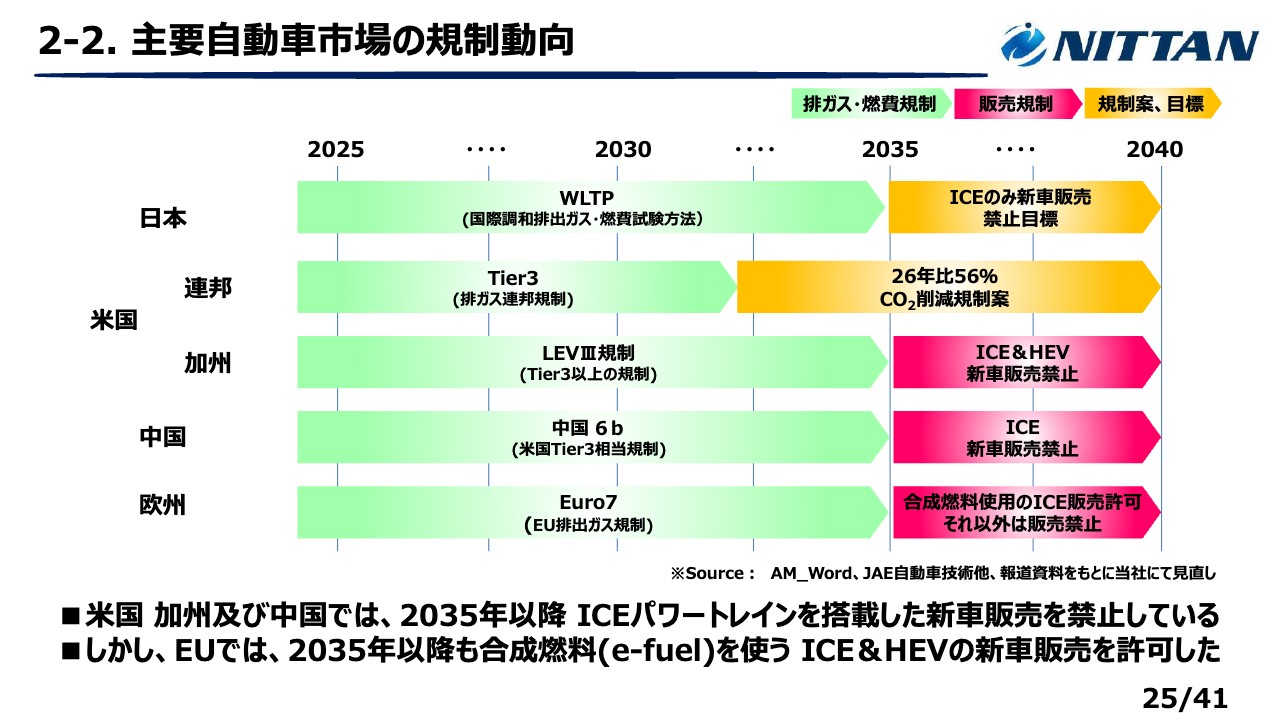

「NC10」の活動は、自動車業界の動向や規制の変化に大きく影響を受けるものであり、その動向や変化を、方針や活動の中身に素早く反映する必要があると考えています。

そこで、当社では自動車業界の規制の変化や電動化の動向についてこまめに調査し、どのようなアクションを取るべきかをしっかり確認しながら、調整を行っています。その内容の1つとして、自動車市場の規制動向についてご説明します。

スライドのグラフで表しているように北米および中国は、2030年以降は内燃機関を搭載した車両の販売を禁止する販売規制を制定しています。ヨーロッパでも同様の規制がありましたが、直近で行われた規制の変更により、2035年以降も合成燃料(e-fuel)を使用したICEおよびハイブリッド車両に関しては、販売を許可することとなっています。

当社では、このような規制の変更が今後も比較的頻繁に起こるのではないかと予測しており、柔軟に対応していきたい考えです。

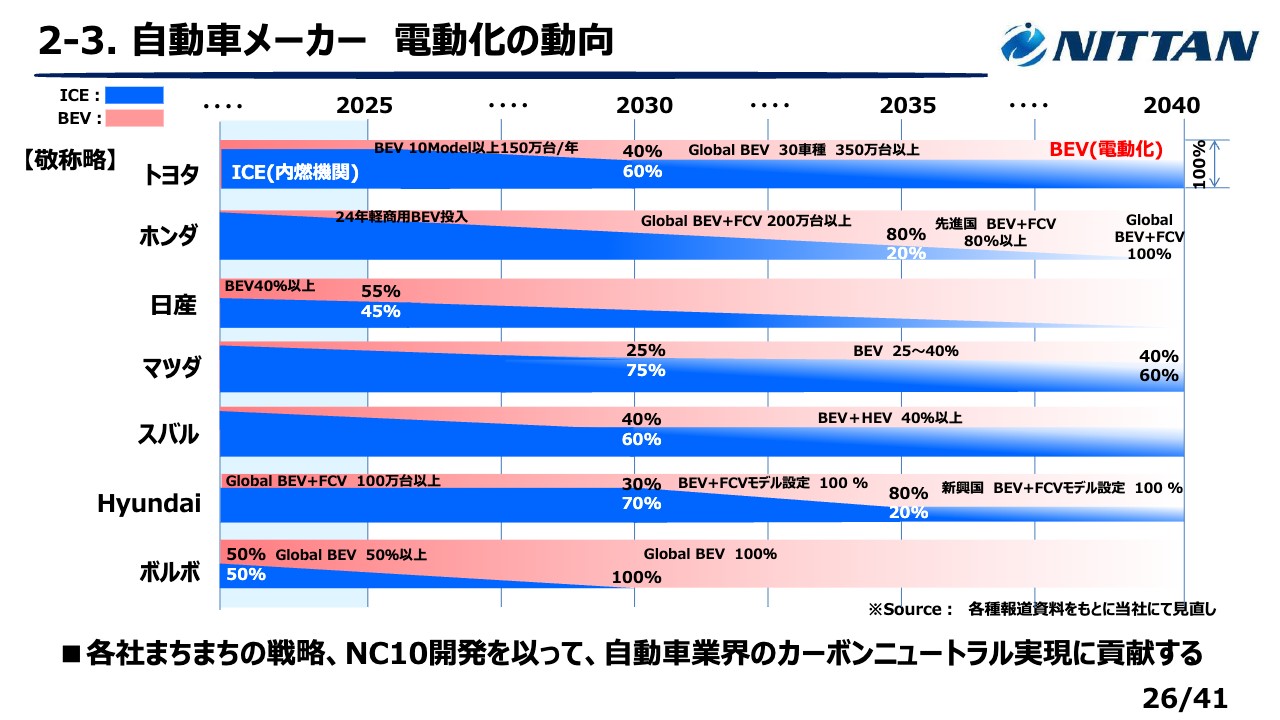

2-3. 自動車メーカー 電動化の動向

各自動車メーカーの電動化の動向についてです。各自動車メーカーの計画は、スライドに示したような内容となっています。青色で示した部分が、内燃機関が残る期間と比率です。各社の戦略はまちまちです。

当社としては、「NC10」でお客さまごとの内燃機関や電気自動車へのニーズにしっかりお応えしていきたいと思っています。

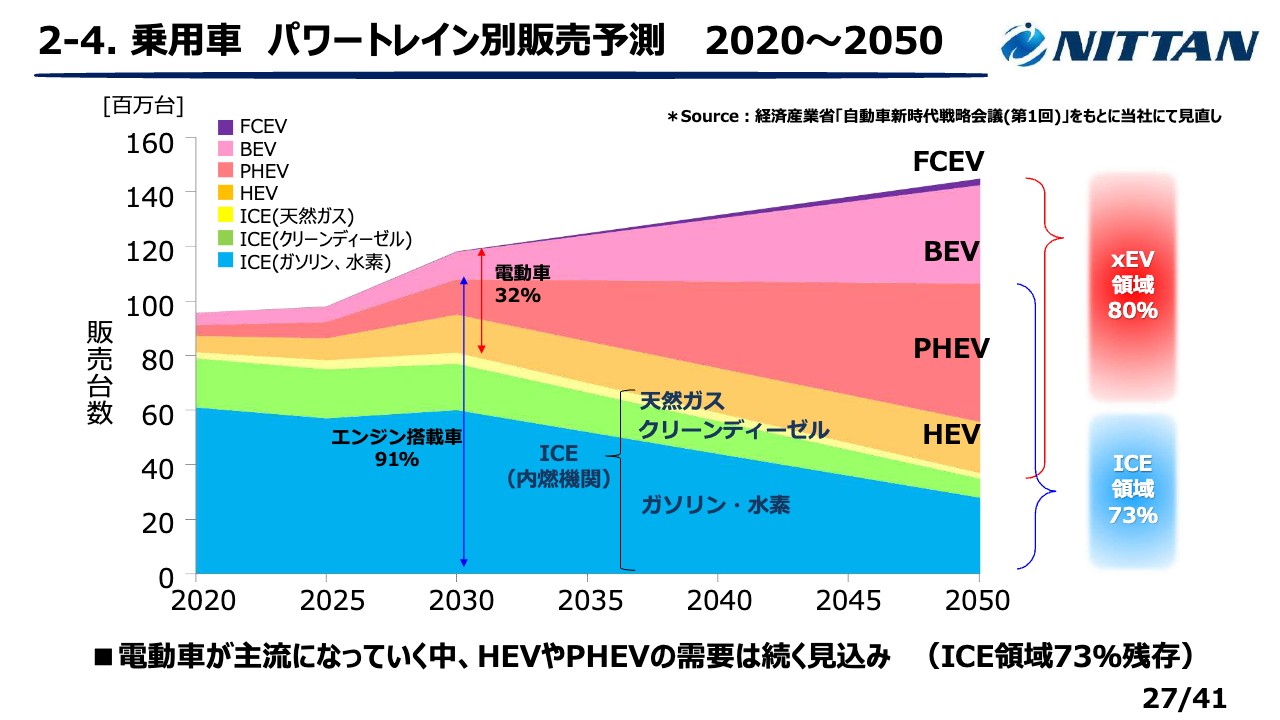

2-4. 乗用車 パワートレイン別販売予測 2020〜2050

乗用車のパワートレイン別販売予測をスライドに示しています。乗用車においては、電動化が主流になっていくことは間違いないと思いますが、中でもハイブリッドやプラグインハイブリッドの需要は長く残り続ける見込みです。

当社では、ハイブリッド、プラグインハイブリッドなどを含むICEが残る領域は、2050年までに73パーセントになると予測しています。

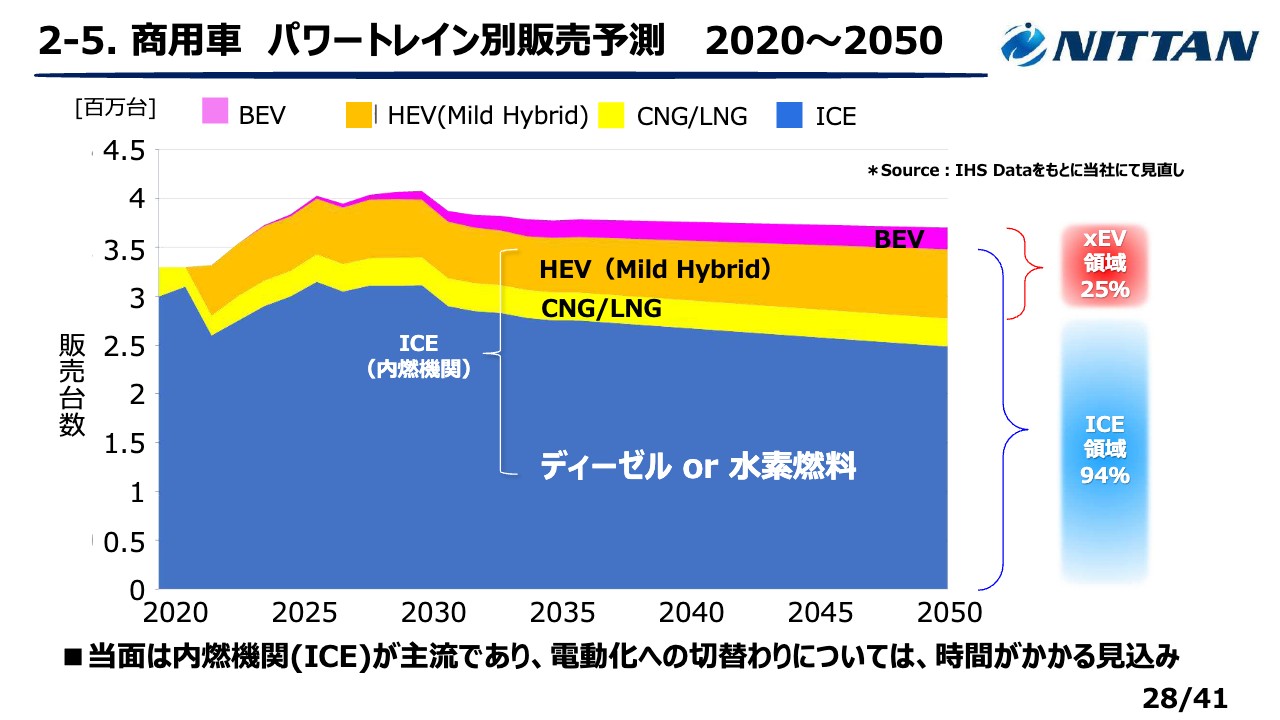

2-5. 商用車 パワートレイン別販売予測 2020〜2050

商用車のパワートレイン別販売予測です。こちらに関しては、当面は内燃機関が主流になると予測しています。商用車は物品を運搬する必要があるため、バッテリーの重さや充電の時間などが制約条件になるのではないかと考えており、電動化への切り替えは少々時間がかかる予測です。

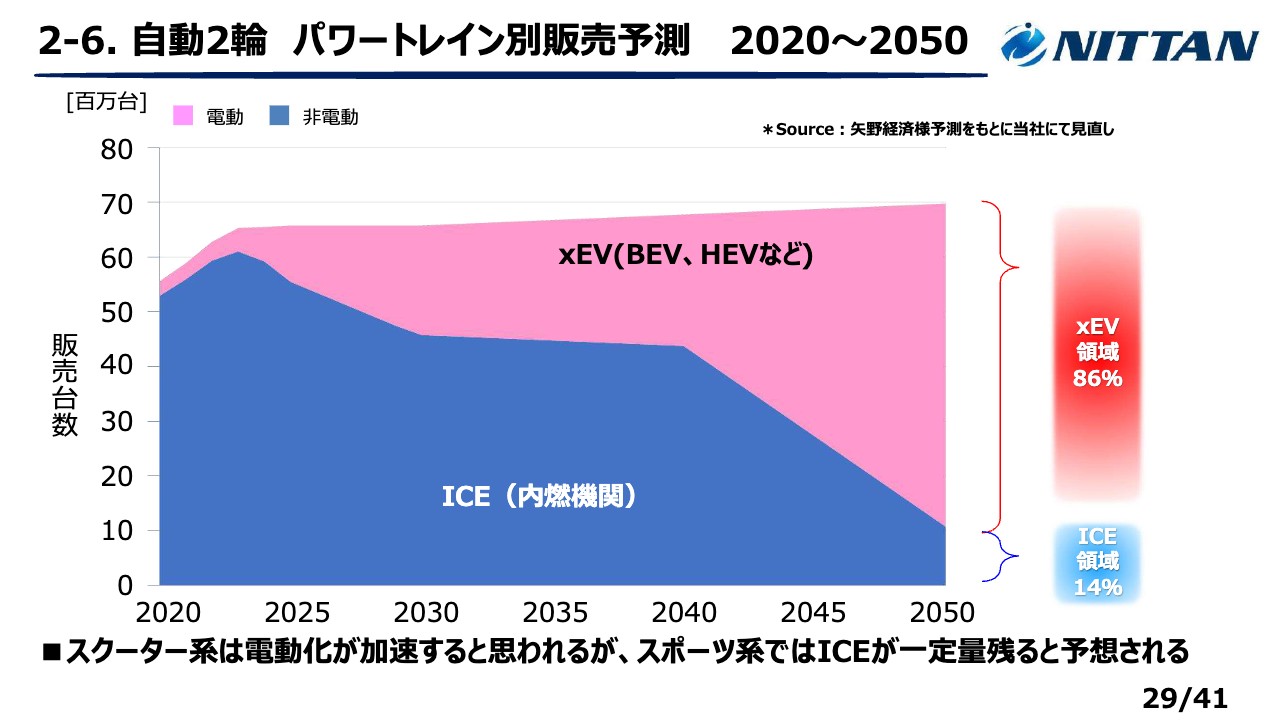

2-6. 自動2輪 パワートレイン別販売予測 2020〜2050

自動2輪についてです。当社では、スクーター系の小型の自動2輪をコミューター系と呼んでいますが、コミューター系においては、電動化が急激に進むだろうと予測しています。一方で、音や振動を楽しむスポーツ系の自動2輪は、内燃機関を持つものが一定量残るだろうと予測しています。

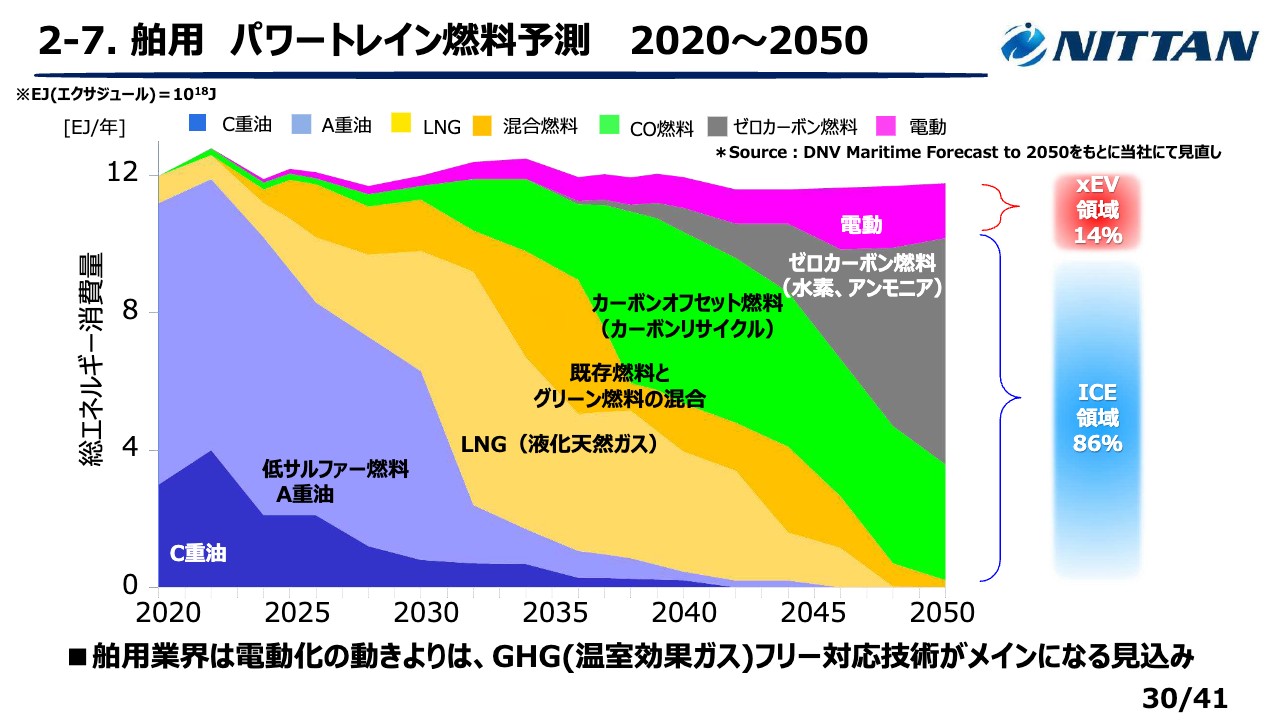

2-7. 舶用 パワートレイン燃料予測 2020〜2050

舶用のパワートレインにおいては、電動化の動きというよりも、GHGフリー化への対応、すなわち代替燃料への切り替え対応のほうが重点的になるだろうと見込んでいます。したがって、内燃機関として存在するものは2050年においても86パーセント程度残る予測です。

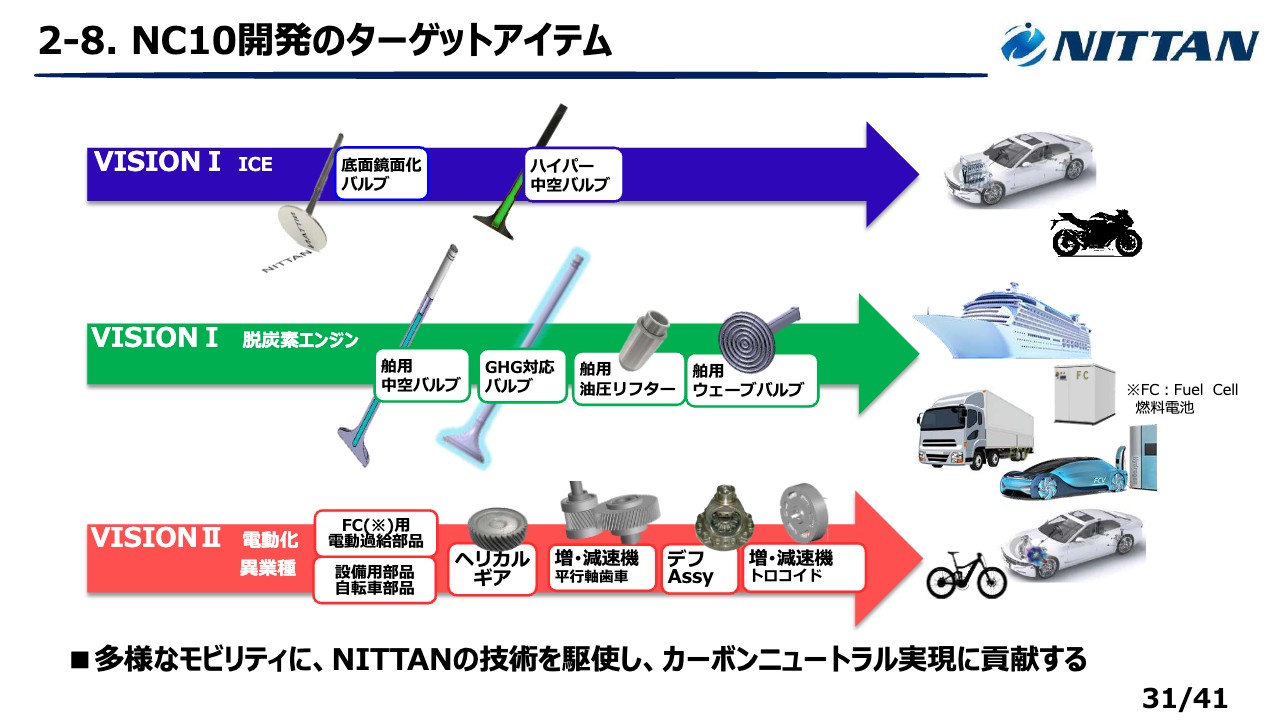

2-8. NC10開発のターゲットアイテム

このように、当社では市場の動向や需要などを予測し、「NC10」における開発のターゲットアイテムを決めて注力しています。

「VISIONⅠ」のICEでは、小型乗用車やバイク用における底面鏡面化バルブやハイパー中空バルブなどを開発し、提供することで、お客さまの燃費改善に繋がる提案をしています。

「VISIONⅠ」のGHGフリーにおいては、舶用エンジン向けの中空バルブ、水素燃料エンジン向けのGHG対応バルブ、舶用油圧リフター、水素燃料エンジン向けのウェーブバルブなどを提案し、開発を行っています。

「VISIONⅡ」領域は、電動化や異業種に関する取り組みですが、現在は定置式発電機の燃料電池(Fuel Cell)に組み込む電動過給部品や設備用部品、自転車用の部品などの開発を行っています。また、EVに需要があるヘリカルギアや、減速機などの開発も行っています。

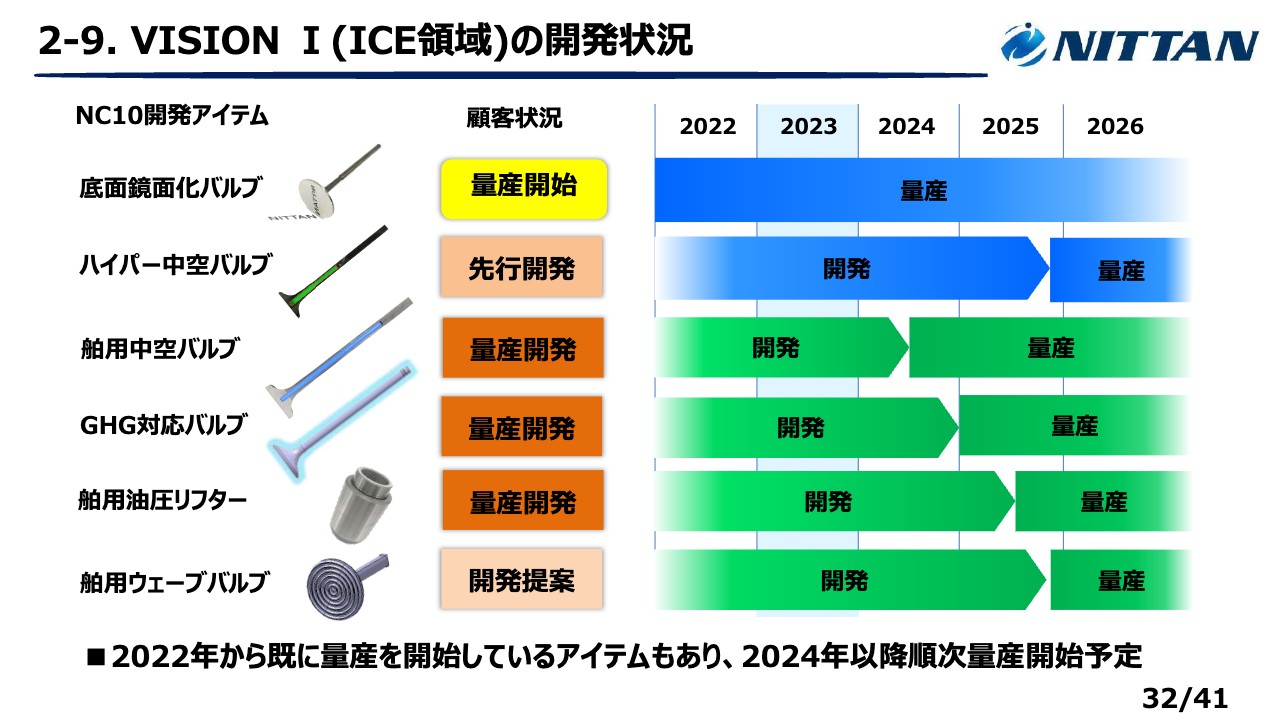

2-9. VISION I(ICE領域)の開発状況

それぞれのアイテムの進捗状況についてです。

「VISIONⅠ」のアイテムの開発状況です。底面鏡面化バルブは、すでに量産を開始しています。ハイパー中空バルブについても、現在お客さま側で耐久テストや性能テストを行うなど、先行開発が進められている状況です。舶用の中空バルブ、GHG対応バルブ、舶用油圧リフターに関しても、現在量産開発が進められています。

ウェーブバルブに関しては、お客さまに提案して評価のチャンスをうかがっている状況です。2022年から量産を開始しているもののほか、2024年から本格的に順次量産開始できると見ているものもあります。

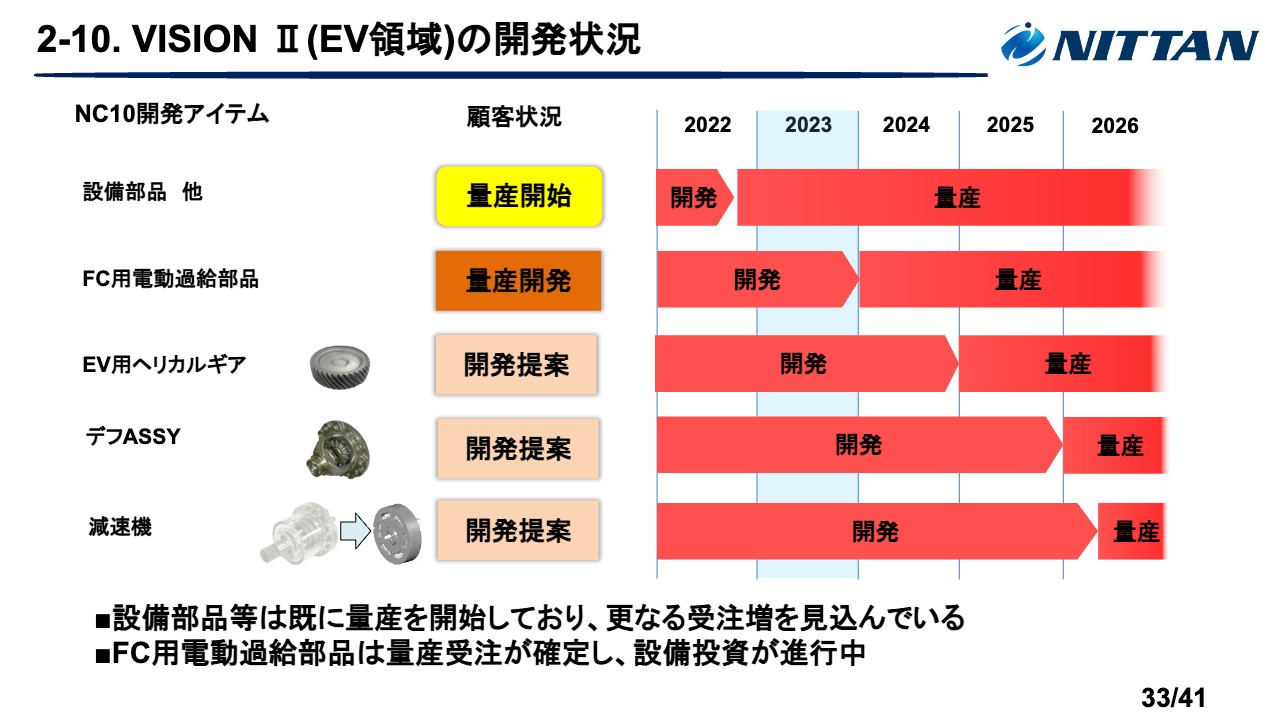

2-10. VISION II(EV領域)の開発状況

「VISIONⅡ」領域です。設備部品等に関しては、お客さまとの関係上イメージ図を出せないことをご了承ください。こちらはすでに量産を開始しており、大幅な増産計画をいただいてさらなる受注増を見込んでいる状況です。

FC用電動過給部品に関しても、現在お客さまからの量産受注が確定しています。その受注に確実に応えるために、設備投資を行っている状況です。EV用ヘリカルギアやデフASSY、減速機などは、現在お客さまにサンプルをお持ちし、いろいろな提案をしている開発提案の状況となっています。

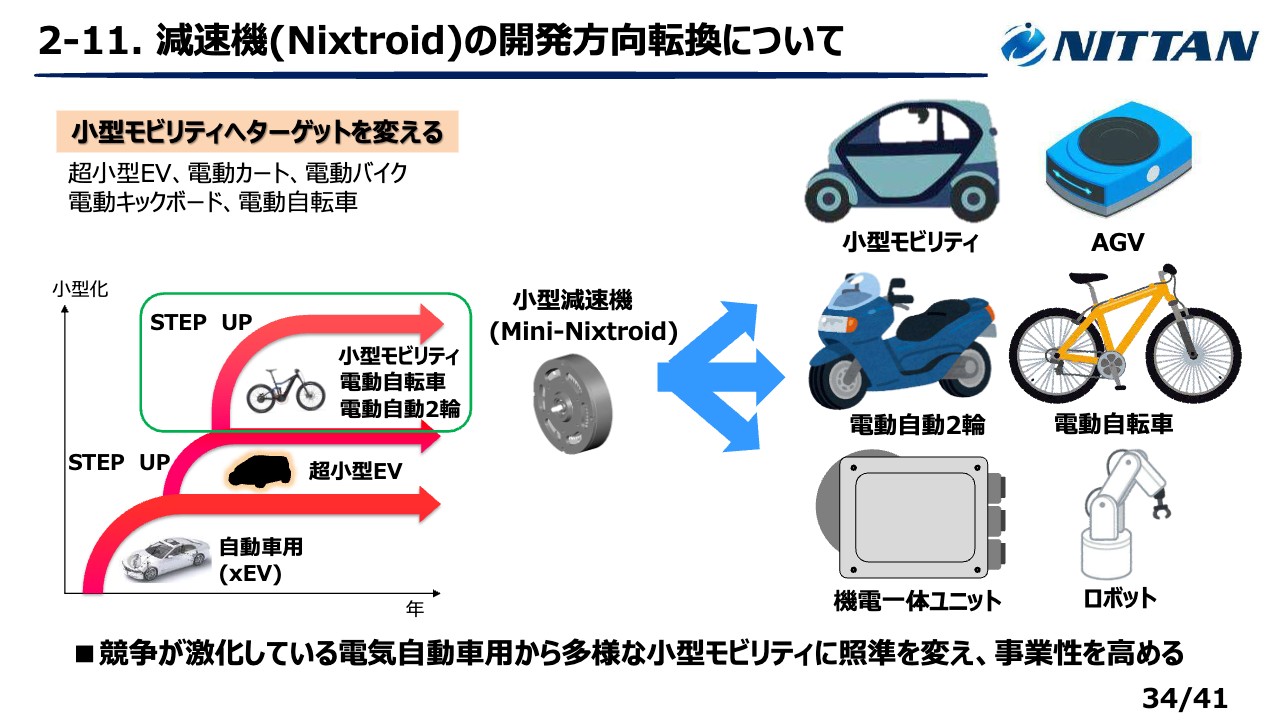

2-11. 減速機(Nixtroid)の開発方向転換について

「NC10」の目玉商品である減速機に関する開発方向転換についてご説明します。

NITTANの減速機はトロコイドタイプで、「Nixtroid」という名前を付けています。この減速機を開発した本来の目的としては、電気自動車用のe-Axleに組み込まれる減速機が、当社のユニークなアイデアの製品に置き換わることを目指していました。

しかし、EV用の減速機はあまりにも競争が激しく、そちらにアタックするよりももう少し事業性の高い部分に照準をあわせたほうが良いだろうという社内分析により、小型の減速機を開発し、小型モビリティへのアプローチに方向転換しています。小型モビリティにはさまざまなものがあり、ビジネスチャンスは増えるのではないかと考えています。

小型減速機は、超小型電気自動車、電動2輪車、電動アシスト自転車、ロボットアームなどに使われるようなアイテムです。そちらに照準をあわせ、もう少し改良していけば、機電一体型ユニット(アキュムレーター)にも活用いただけるのではないかと考えています。

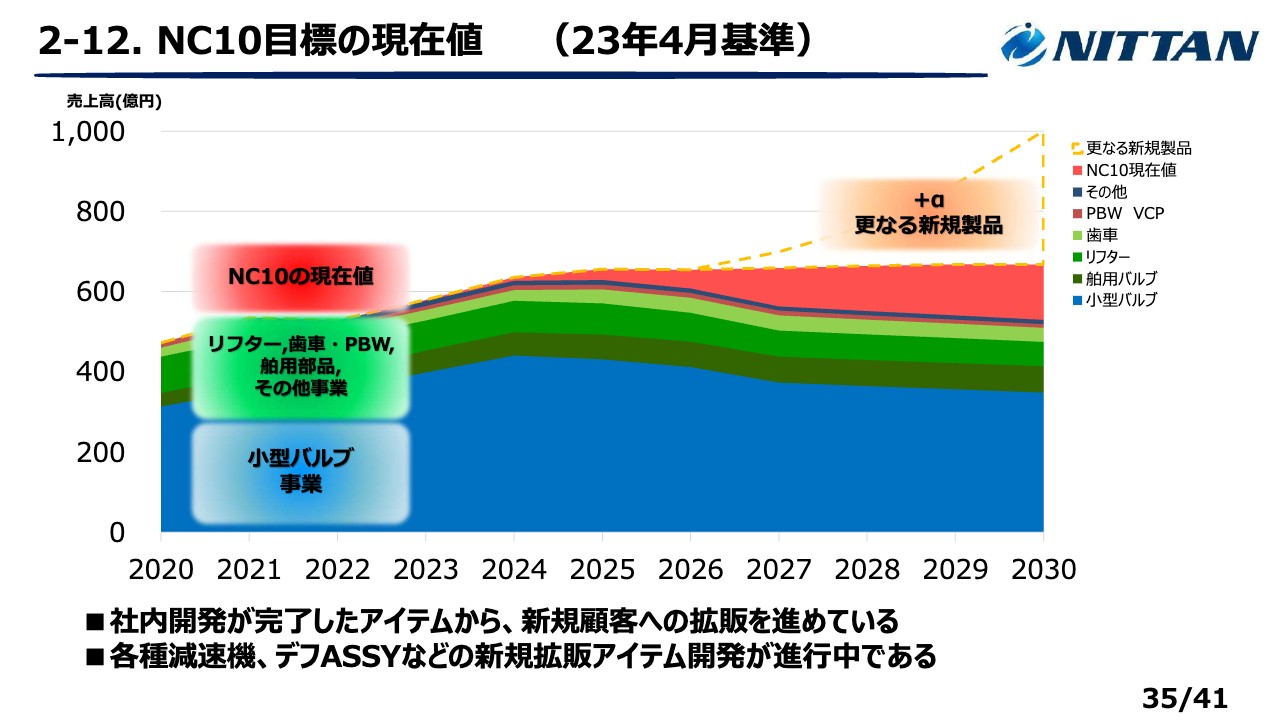

2-12. NC10目標の現在値 (23年4月基準)

このような方針の変更による、2030年までに1,000億円を達成するという「NC10」の売上目標への影響についてご説明します。減速機を製品単価が高い領域に方向転換したため、その領域の売上を除くと、スライドのように少し足りない部分が出てきます。その部分に関しては、小型の減速機やデフASSYなどの新規開発アイテムの拡販活動を展開し、しっかりと穴埋めしていきたい考えです。

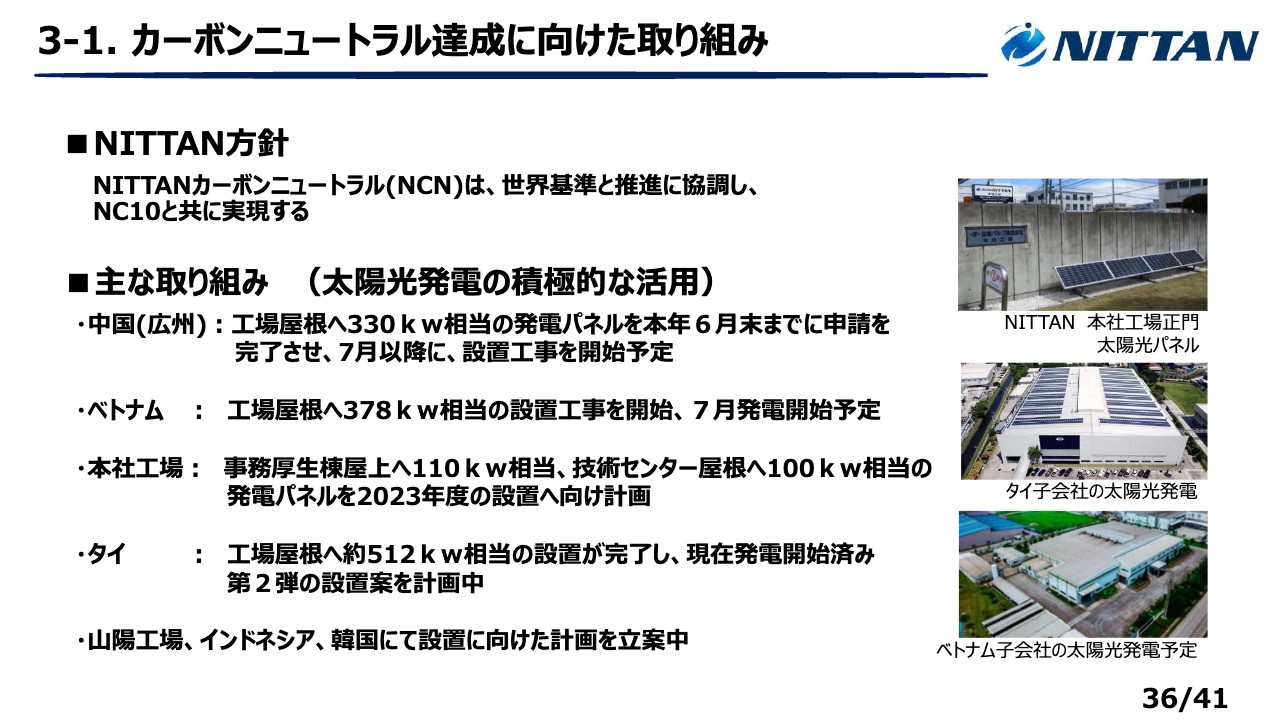

3-1. カーボンニュートラル達成に向けた取り組み

NITTANのカーボンニュートラル達成に向けた取り組みについてです。NITTANは、「NITTANカーボンニュートラル(NCN)」というグローバル方針を制定し、日本国内だけでなくすべての海外子会社においても、カーボンニュートラルに向けた活動を展開しています。

主に、太陽光発電を積極的に活用するというテーマで活動を展開しています。中国の広州では330キロワット相当、ベトナムでは378キロワット相当、本社工場においては合計210キロワット相当の性能を持つソーラー発電パネルの設置を予定しています。

タイでは、512キロワット相当の太陽光発電パネルがすでに設置完了して稼働していますが、第2弾として追加の設置を考えています。また、国内の山陽工場、インドネシア、韓国においても、ソーラー発電パネルの設置を検討しています。

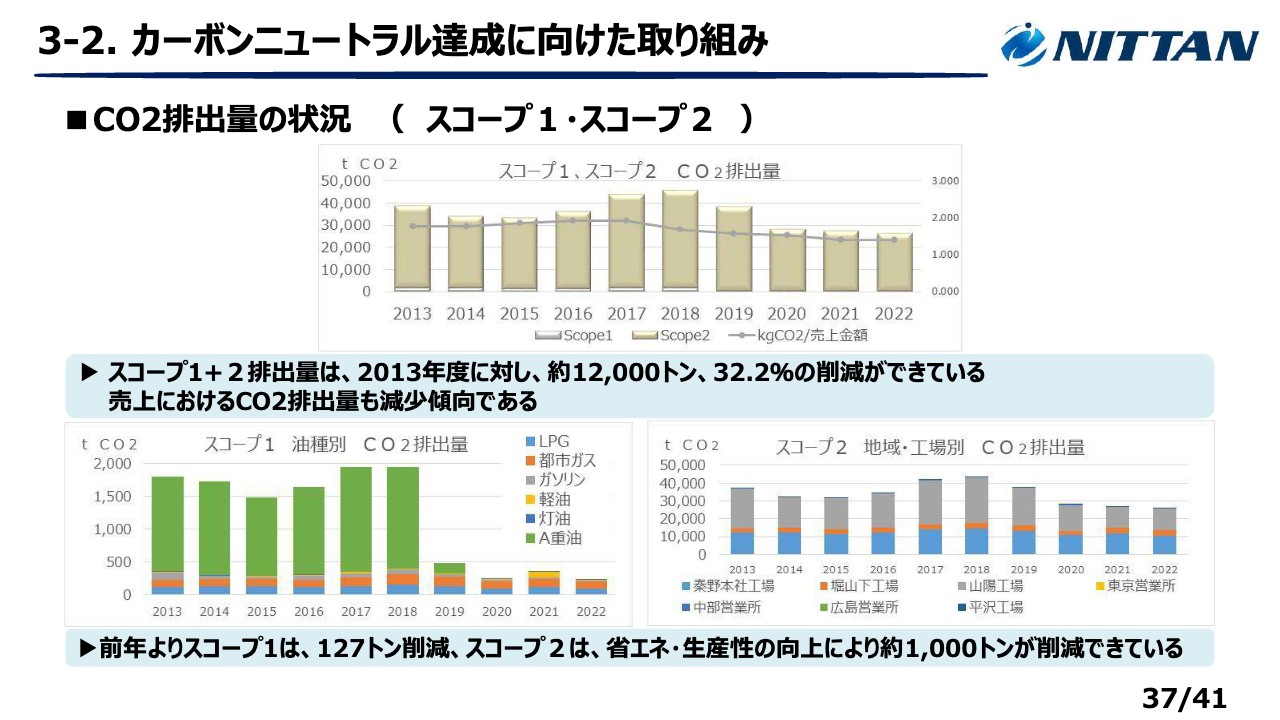

3-2. カーボンニュートラル達成に向けた取り組み

CO2排出量に関する状況報告です。当社のCO2排出量に関しては、第三者専門機関の協力を得て、計算式や産出量などの検証をしっかりと行い、結果が妥当であるという認定をいただいています。その結果として、当社のCO2排出量は2013年に比べて32.2パーセントにあたる約12,000トン減少していることがわかりました。

前年比で、スコープ1では127トン、スコープ2では生産性改善や不良削減、省エネ活動などを通じて1,000トンほど削減できています。

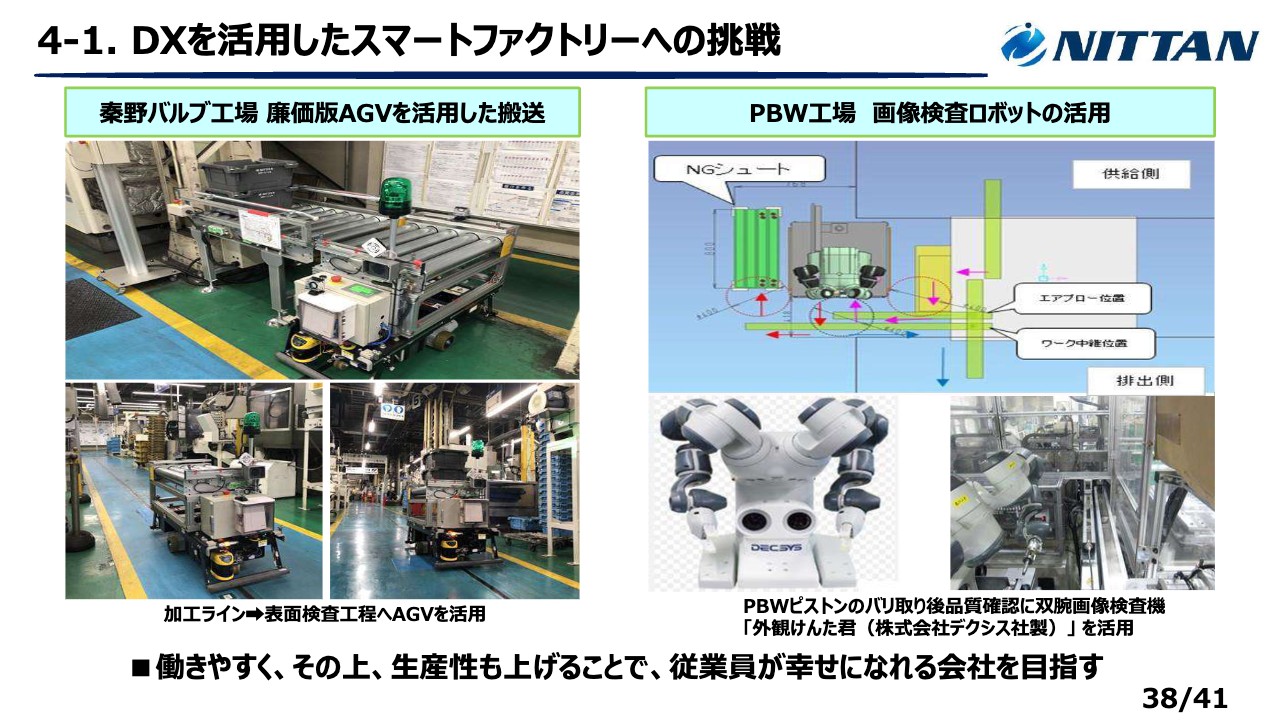

4-1. DXを活用したスマートファクトリーへの挑戦

DXを活用したスマートファクトリーへの挑戦です。秦野バルブ工場では、スライド左の画像のようなAGVを使い、オペレーターが搬送や運搬をする業務をなくしていくことにトライしています。PBW工場では画像検査ロボットを活用し、不良品の流出を防ぐ活動を展開しています。

このように、働きやすく生産性も上がり、従業員が幸せになるようなDXを展開しています。

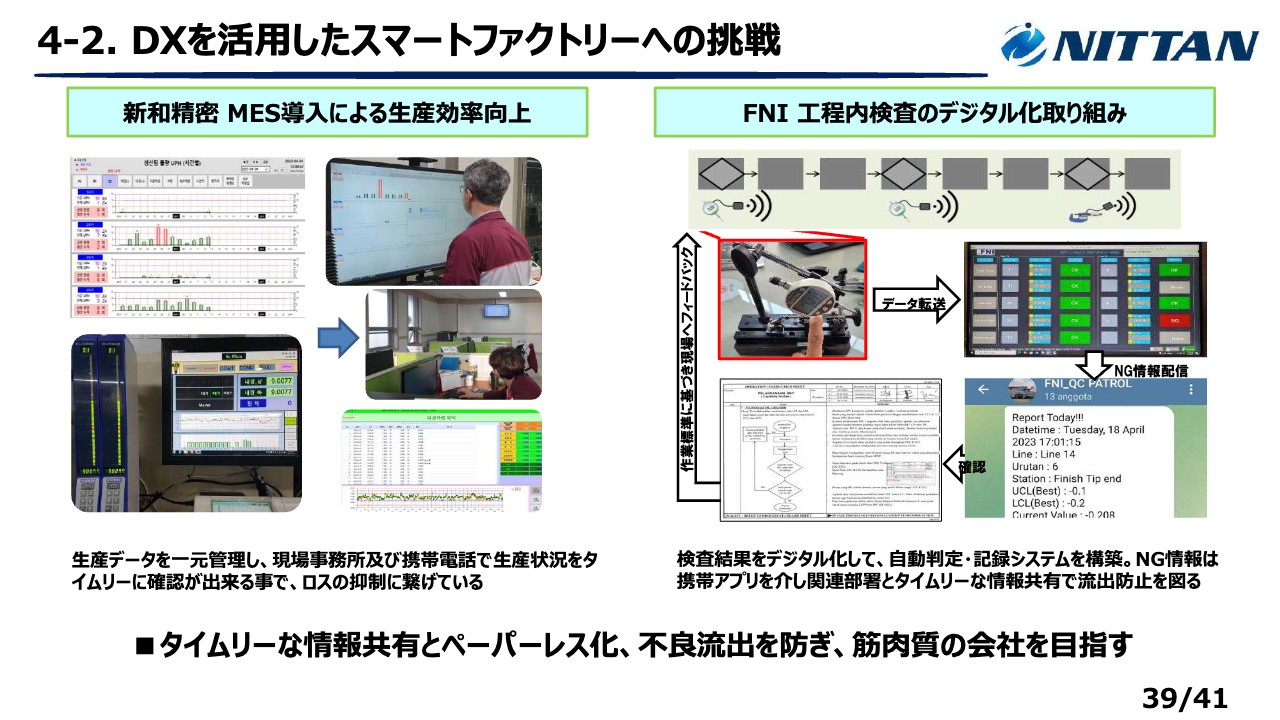

4-2. DXを活用したスマートファクトリーへの挑戦

海外での実績についてご説明します。韓国の親和精密では、MES生産実行システムを独自開発して導入しており、そのタイムリーなデータをもって生産性の悪化を阻止したり、改善のポイントを素早くキャッチしたりして、効率を上げています。

インドネシアのFNIでは、工程内検査のデジタル化の取り組みを通じ、不良品の流出を阻止する活動を展開しています。このように、タイムリーな情報の共有とペーパーレス化に取り組み、不良流出を防いで筋肉質な会社を目指しています。

5. NITTANグループのCSR、SDGs活動状況について

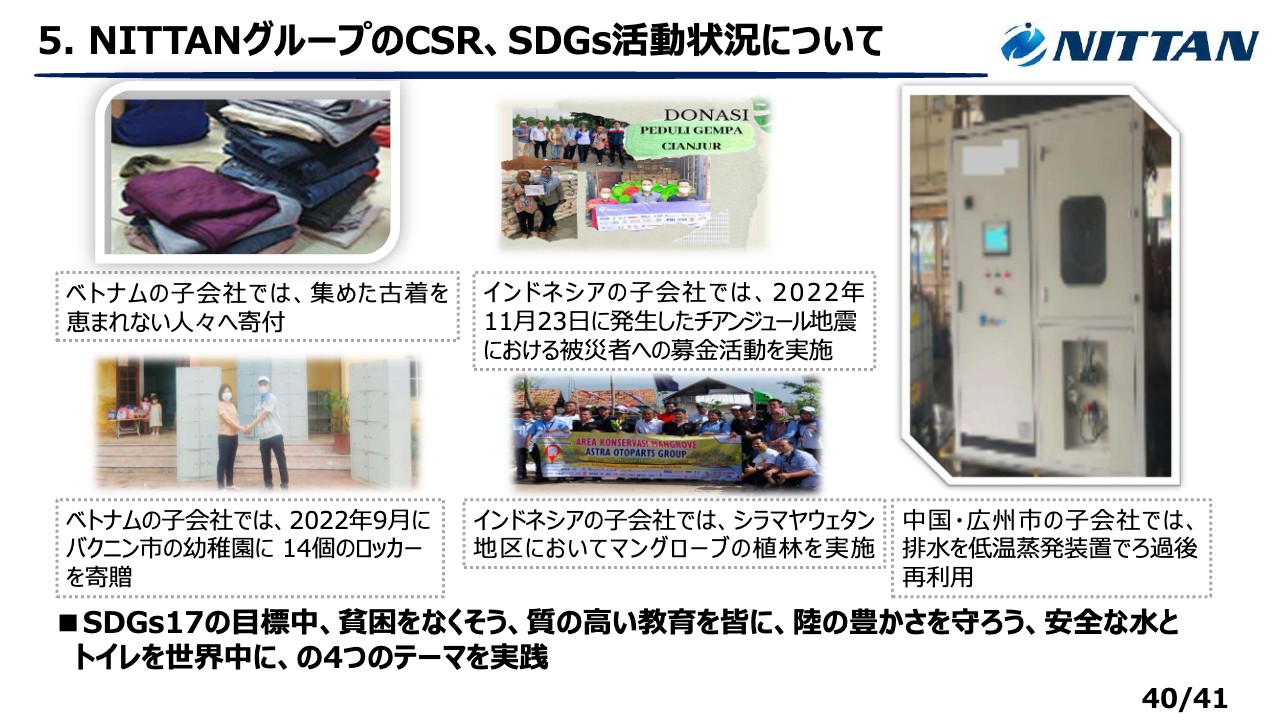

NITTANグループのCSR、SDGs活動についてです。ベトナムの子会社では、古着を集めて恵まれない人々へ寄付したり、近隣の幼稚園にロッカーを寄贈したりしています。インドネシアでは震災があったため、そちらへの募金活動や、マングローブの植林を実施しています。中国では、排水をもう1回ろ過する装置を開発・設置して、水の大切さをみなさまにわかってもらえるような活動を展開しています。

このように、今期は4つのテーマについて実践してきました。先ほどお伝えした「NITTANカーボンニュートラル」とSDGs活動は、「できるものをコツコツ継続的にやる」というスローガンで行っており、今期以降もしっかりと対応していきたいと思います。

新着ログ

「輸送用機器」のログ