コーア商事HD、3Qは前年比増収増益、順調な進捗率 設備投資による生産能力強化・安定供給体制構築を推進

2023年6月期第3四半期個人投資家向け説明会

大塚里津子氏:みなさま、こんにちは。コーア商事ホールディングスの大塚です。本日は弊社説明会にご参加いただき誠にありがとうございます。

私は2008年に、父が創業したコーア商事株式会社に入社しました。現在は16年目となり、子会社のコーア商事株式会社の経営とコーアバイオテックベイの経営サポート、そしてグループ全体のサステナビリティ推進に取り組んでいます。

目次

本日のラインナップです。まず私から、スライドに記載のⅠからⅢについて、概要をご説明します。

その後、田中から、中期事業計画について詳しくご説明します。田中は、抗がん剤のトップメーカーでの営業および開発統括の経験を経て、医薬品業界の専門家として、弊社の事業開発・経営企画を担当しています。

最後に、財務経理の専門家であり、担当である小松から、第3四半期決算概要と今期の予想についてご説明します。

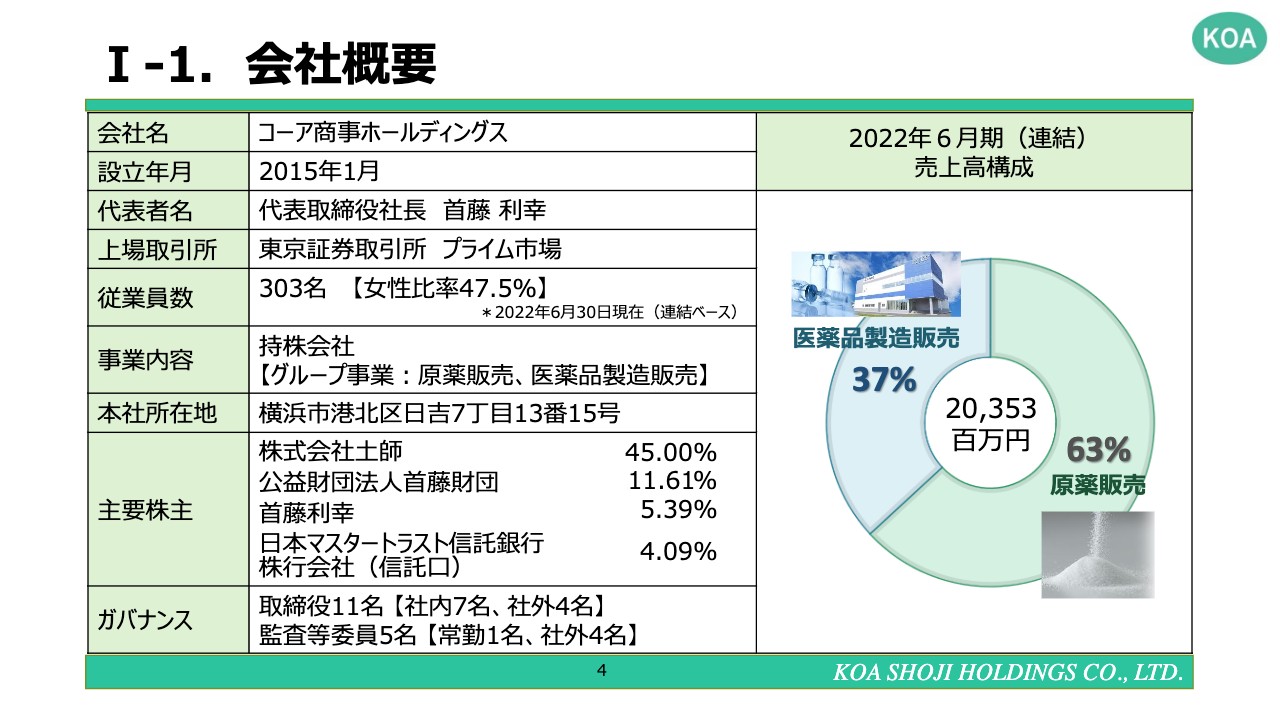

Ⅰ-1.会社概要

はじめに、弊社およびグループの概要についてご説明します。コーア商事ホールディングスは純粋持株会社として、原薬販売事業と医薬品製造販売事業を運営しています。2022年6月期の実績は、売上高約200億円のうち、63パーセントが原薬販売事業、37パーセントが医薬品製造販売事業で構成されています。

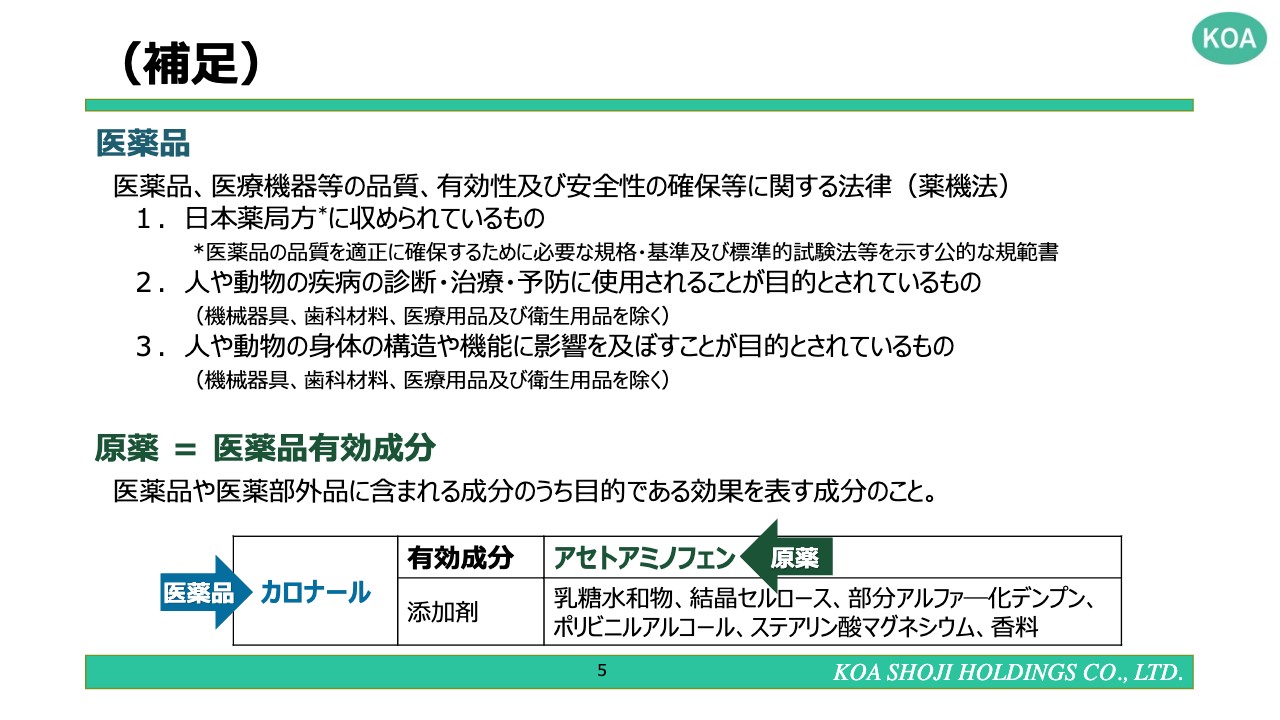

(補足)

こちらのスライドでは、弊社の事業に関連する用語の補足説明をしています。医薬品とは、医薬品特有の法律である薬機法において、こちらに記載している3つのいずれかに該当するものと定義されています。原薬は、医薬品に含まれる成分のうち、目的である効果を表す物質と定義されています。

スライド下部に一例を記載しましたが、コロナ禍で需要が高まった「カロナール」については、「カロナール」そのものは医薬品、その中の解熱鎮痛効果をもたらしている「アセトアミノフェン」という物質が原薬に該当します。

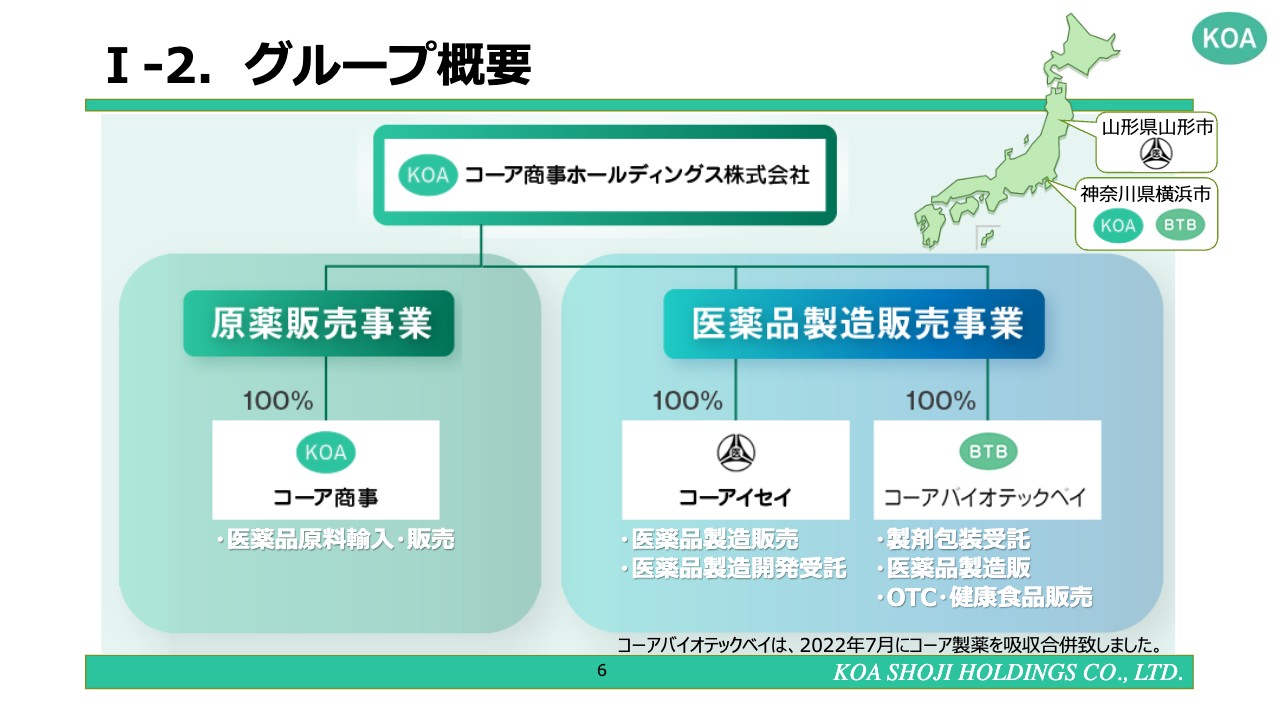

Ⅰ-2.グループ概要

弊社の子会社は3つあります。コーア商事では医薬品原料の輸入・販売、コーアイセイでは医薬品の製造販売や製造開発受託、コーアバイオテックベイは包装の受託をメインに、医薬品・OTC・健康食品の販売を行っています。

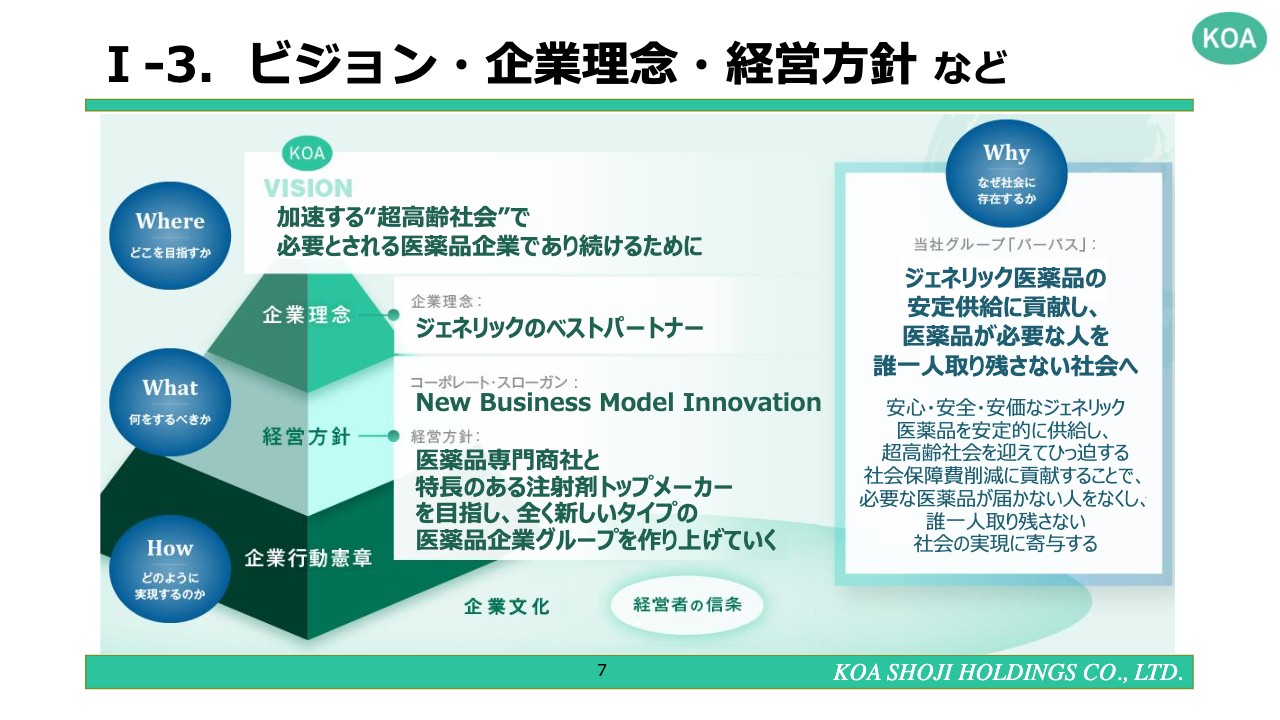

Ⅰ-3.ビジョン・企業理念・経営方針 など

こちらのスライドでは、弊社グループのビジョン・経営理念・経営方針を示しています。「加速する“超高齢社会”で必要とされる医薬品企業であり続ける」ことを目指し、企業理念、経営方針、企業行動憲章の下、ステークホルダーのみなさまのご期待に沿えるよう邁進しています。社会における私たちの存在意義は、「ジェネリック医薬品の安定供給に貢献し、医薬品が必要な人を誰一人取り残さない社会」の実現に寄与することであると考えています。

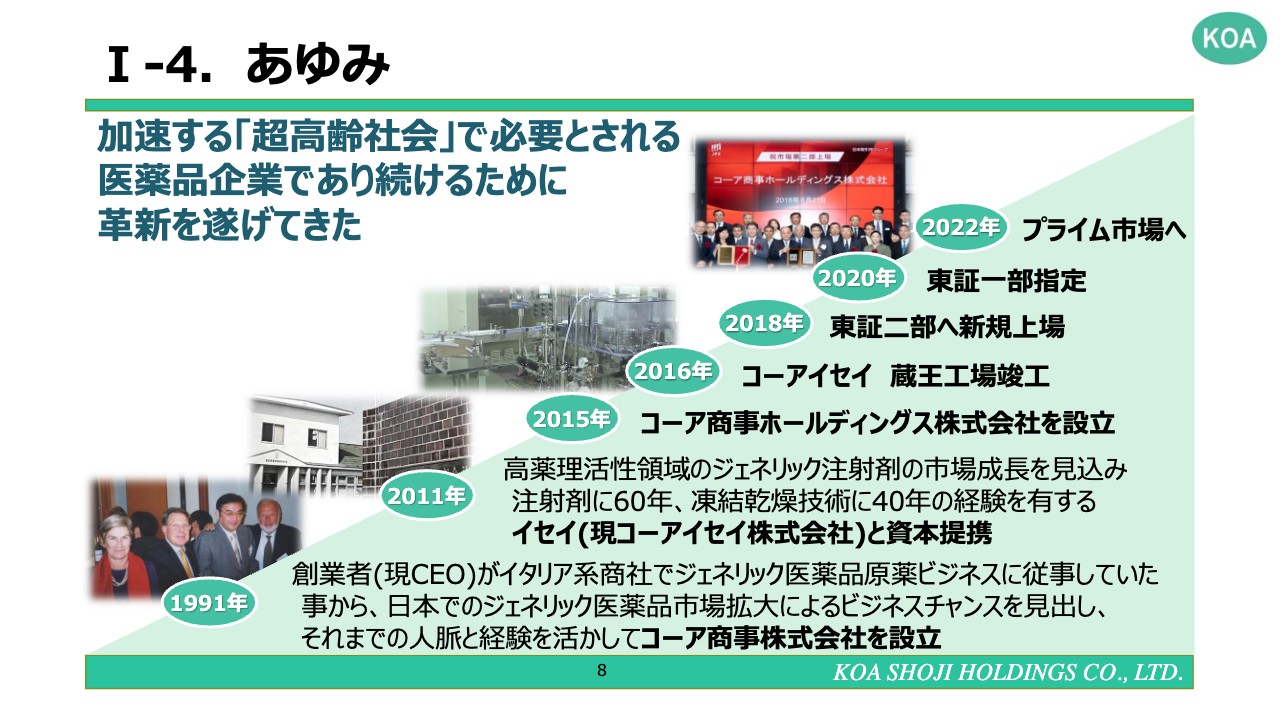

Ⅰ-4.あゆみ

弊社のあゆみについて簡単にお話しします。創業者の首藤は、イタリア系商社に勤めていた際に日本におけるジェネリック医薬品市場拡大のビジネスチャンスを見出し、1991年にコーア商事を設立しました。

ジェネリック向け原薬の専門商社としての地位を強固とした上で、注射剤などの医薬品の製造販売を行う現コーアイセイと2011年に資本提携しました。2015年に、上場を視野に入れてホールディングス化し、2016年には蔵王工場を竣工しました。2018年に、東証二部へ新規上場、2020年に一部指定となり、2022年にはプライム市場へ移行しました。このように、創業から30年以上にわたって革新を遂げてきた会社です。

Ⅰ-5.当社グループの信頼への取組み

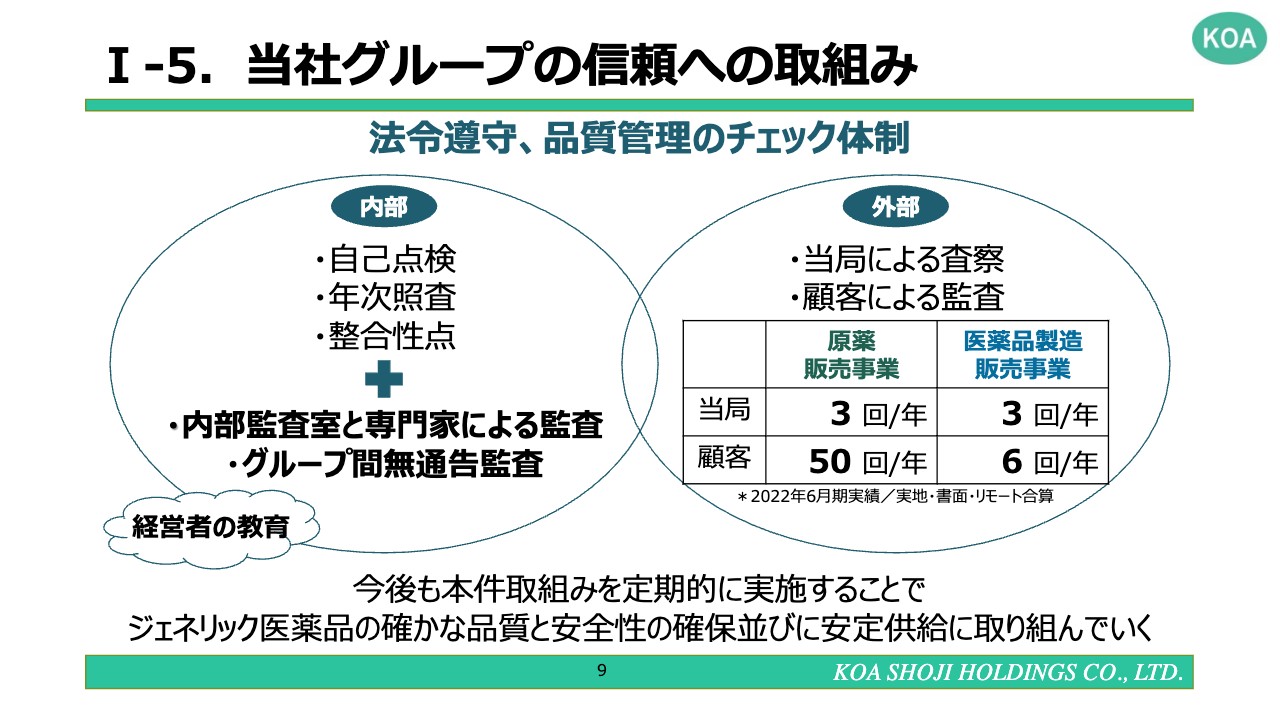

弊社グループ全体の特徴的な活動を2つご紹介します。1つ目は、法令遵守、品質管理のチェック体制です。チェック体制には大きく2つ、内部で行うものと外部から受けるものがあります。

弊社では、医薬品特有の法令である薬機法で求められているチェックに加えて、ホールディングスの内部監査室と専門家が協力し、各子会社の薬機法遵守体制を確認する内部監査や、グループ間の無通告監査を実施しています。グループ間の無通告監査とは、コーア商事の品質保証部がコーアバイオテックベイの製造現場を事前の連絡なしに訪問し、薬機法を遵守した製造を行っているかなどを監査する取り組みです。

弊社が特に重視しているのは経営者の教育です。品質保証部により毎月実施される教育訓練やeラーニングなどを通じて、経営者自らが学び続け、法令遵守の大切さを社内に発信し続けています。また、スライド右側に記載している2022年6月期の実績数が示すように、国や都道府県の監査当局による査察や顧客による監査も多数受けています。

Ⅰ-6-1.サステナビリティ活動

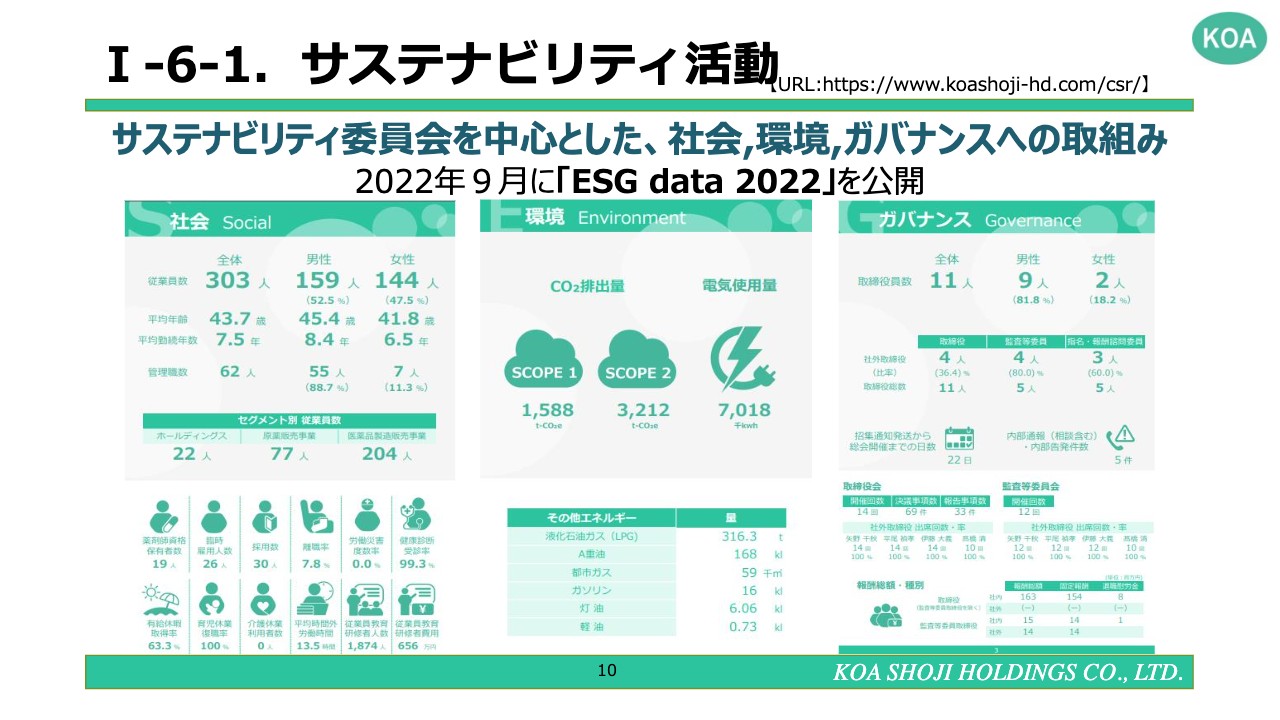

弊社の特徴的な活動のもう1つは、サステナビリティ委員会を中心とした、社会・環境・ガバナンスへの取り組みです。2022年9月に、弊社グループの「ESG data 2022」を公開しましたが、こちらは毎年アップデートしていきます。

Ⅰ-6-2.サステナビリティ活動

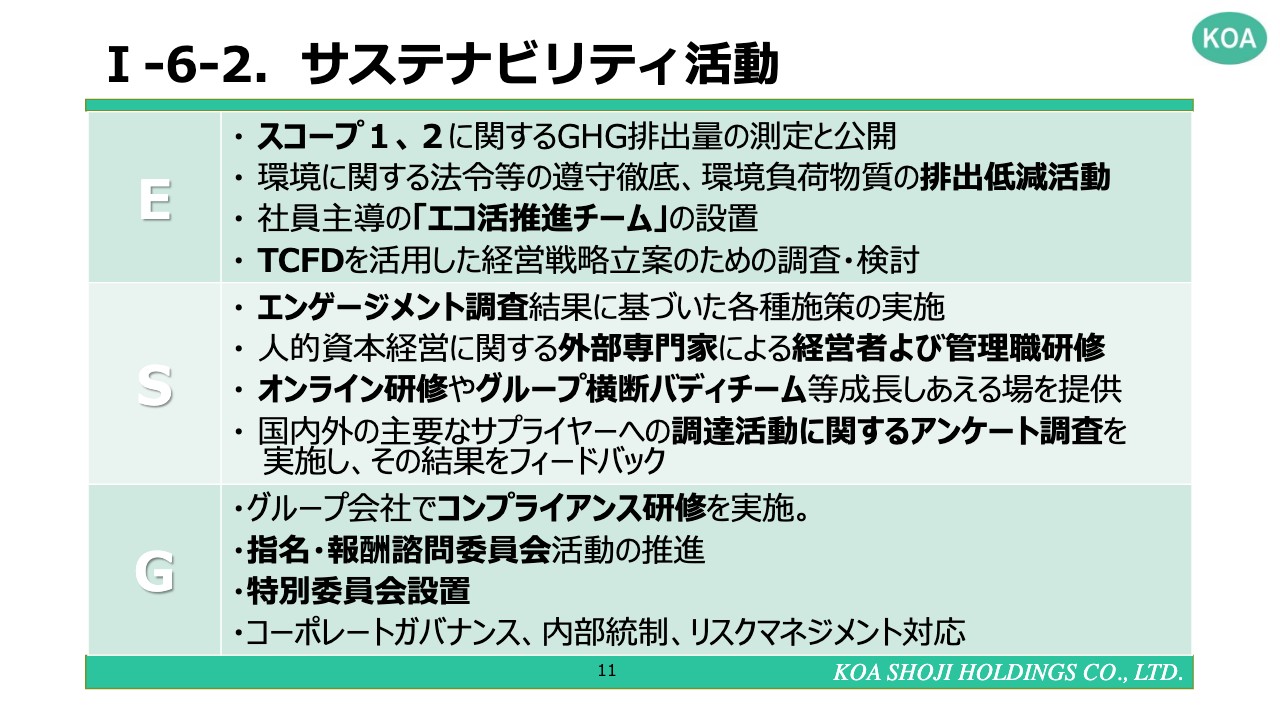

弊社のサステナビリティ活動における事例の一部をご紹介します。環境分野においては、スコープ1・2に関するGHG排出量の開示や工場における計画的な排出低減活動を推進しています。また、有志で結成された「エコ活推進チーム」では、省エネやリサイクル推進など、社員主導の身近な取り組みを進めています。

社会分野では、毎年実施されるエンゲージメント調査結果に基づき、各種施策を実施しています。さらに、経営大学院から組織・人事・研究グループリーダーの先生をお招きし、経営者と管理職への研修を定期的に行っています。また、教育やコミュニケーションの場を提供することで、活気に満ちた雰囲気が湧き上がるような現場づくりを心がけています。

ガバナンスにおいては、毎月弁護士によるコンプライアンス研修を実施しています。

Ⅱ-1-1.医薬品について

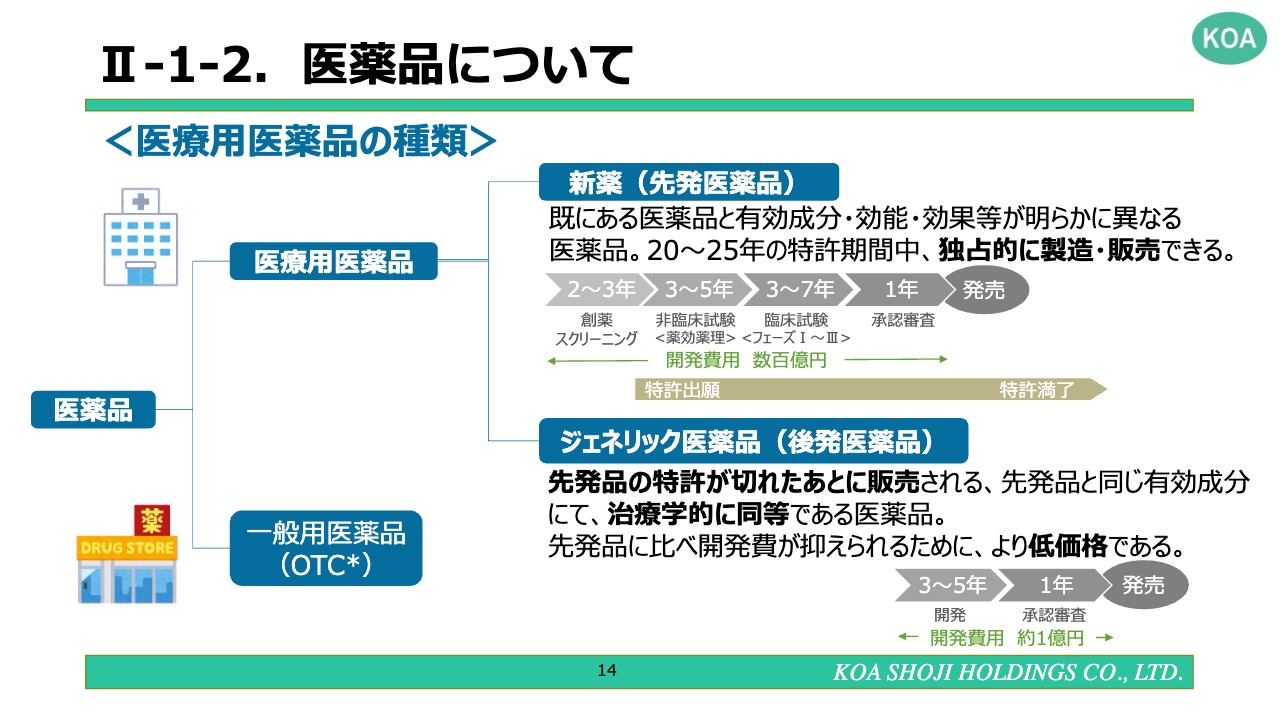

次に、医薬品業界について簡単に触れた上で、弊社のビジネスモデルについてお話しします。まず、医薬品は病院に行かないともらえない「医療用医薬品」とドラッグストアなどで購入できる「一般用医薬品」の大きく2つに分かれます。

Ⅱ-1-2.医薬品について

医療用医薬品は、さらに「新薬」と「ジェネリック」に分かれます。新薬は開発期間が長く、開発費用も数百億円に上るため、20年から25年の特許期間中は独占的に製造・販売できます。

一方、ジェネリック医薬品は特許が切れた後に同じ有効成分を用いて販売されるため、新薬、すなわち先発品と比べて開発期間も短く、開発費用も少なく済みます。その結果、低価格での提供が可能になるところが、ジェネリック医薬品の価値の1つです。

Ⅱ-2-1.ジェネリック医薬品の価値①

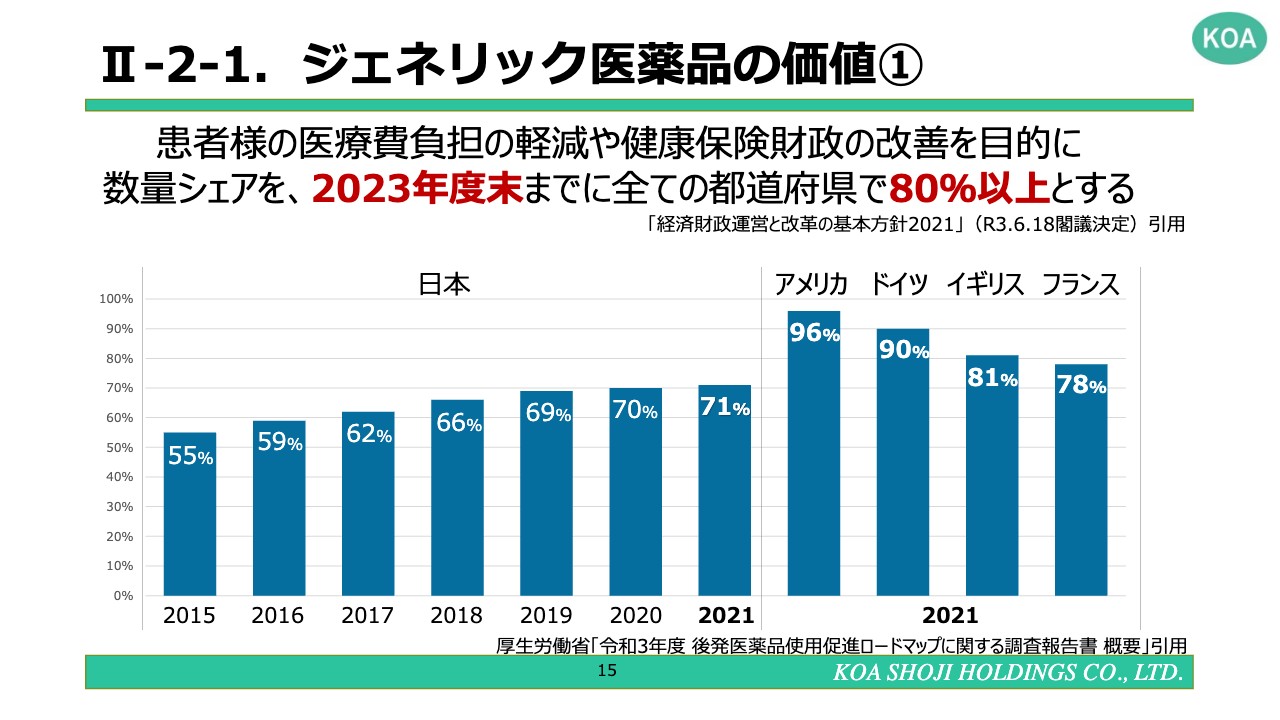

ジェネリック医薬品の普及は患者さまの自己負担の軽減と国の財政改善にもつながるため、政府は「ジェネリック医薬品の数量シェアを、2023年度末までにすべての都道府県で80パーセント以上とする」という目標を掲げています。

2022年9月に速報値が発表されていますが、その時点で79パーセントまでシェアが増加しており、2015年の55パーセントと比較すると1.4倍以上となっています。一方、先進国の中には、ジェネリックの割合がより高い国もある状況です。

Ⅱ-2-2.ジェネリック医薬品の価値②

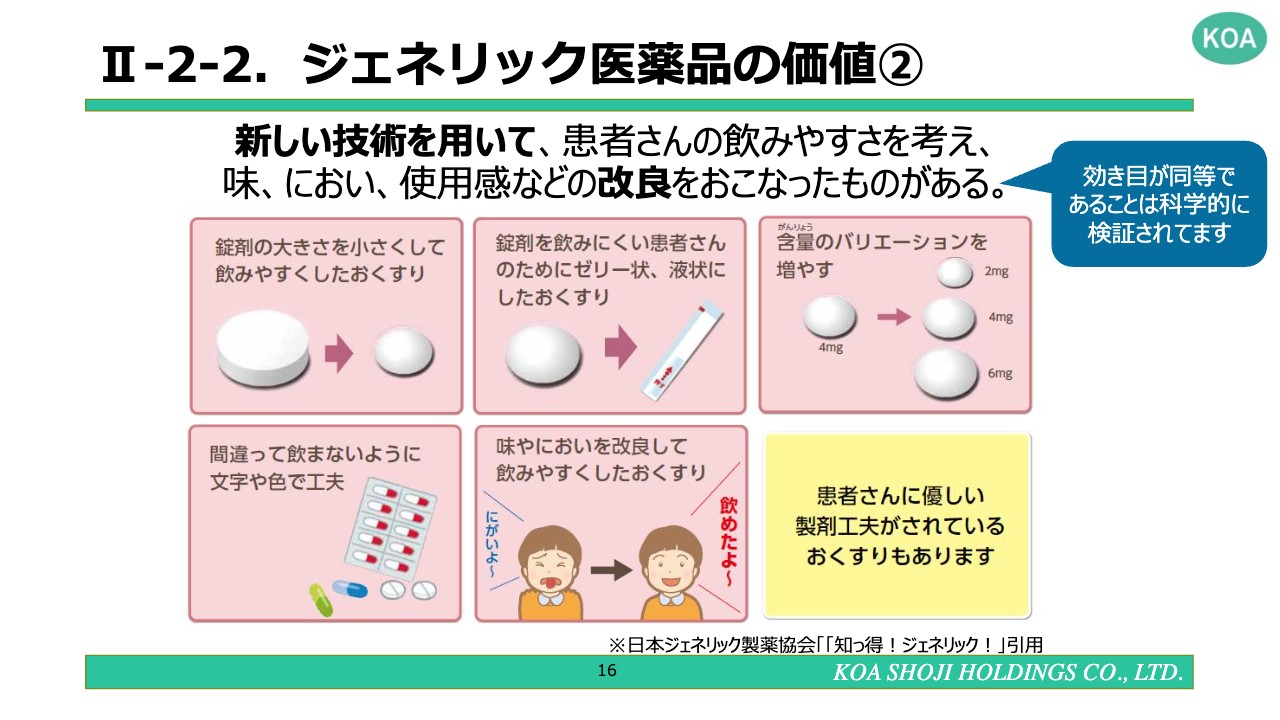

ジェネリック医薬品のもう1つの価値としては、先発品の開発から20年以上を経て開発されるため、スライドに記載の事例のように、新しい技術を活用し、患者さまに優しい工夫が行われていることです。

Ⅱ-3-1.当社ポジションイメージ

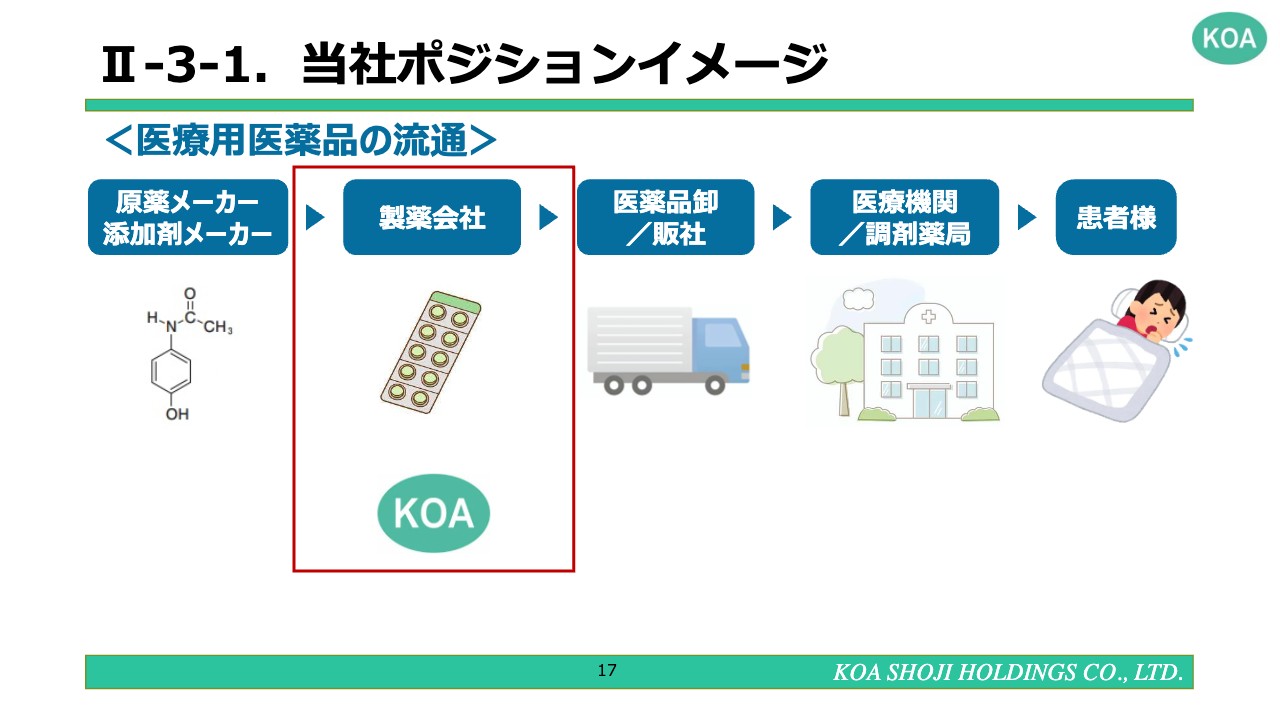

医薬品業界における弊社のポジションについてご説明します。スライドに記載されているのは、医療用医薬品のサプライチェーンの簡略図です。

原薬メーカーや添加剤メーカーから仕入れた原料を用いて製薬会社で薬を製造し、それを卸や販社を通じて医療機関や調剤薬局に届け、患者さまに処方されます。弊社は、サプライチェーン上の赤枠で囲った工程において事業を展開しています。

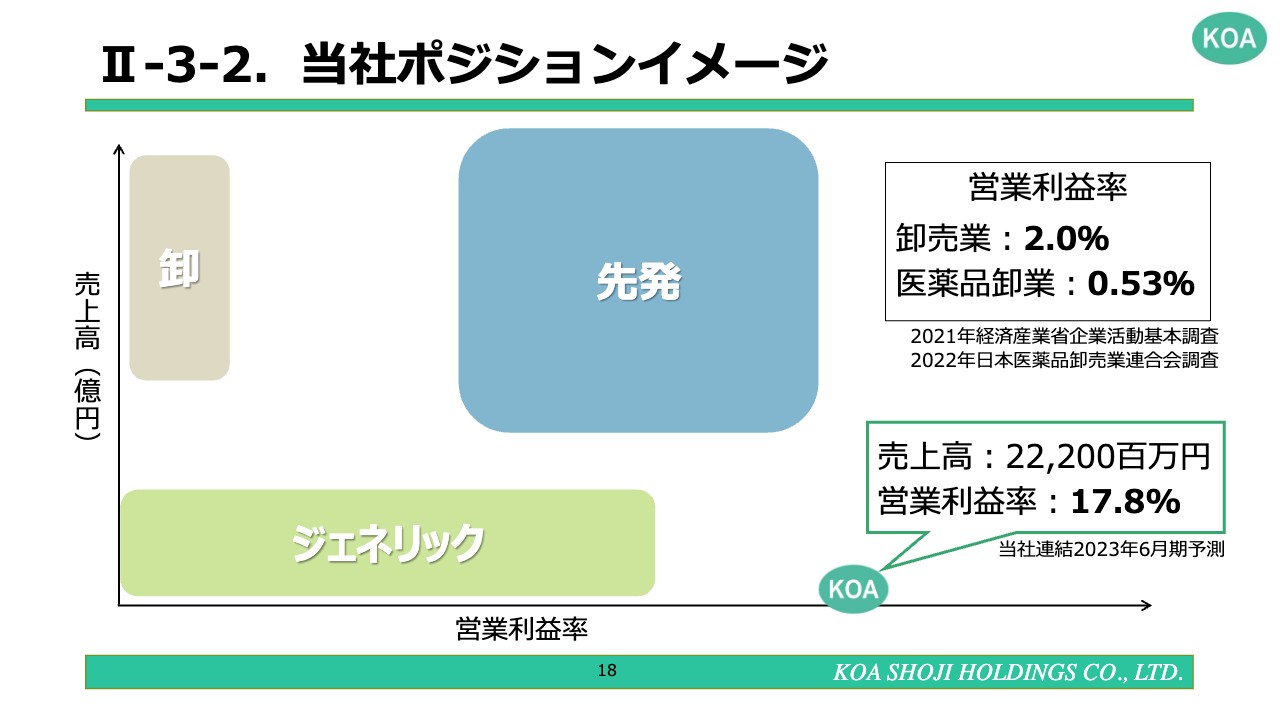

Ⅱ-3-2.当社ポジションイメージ

スライドの図は、縦軸に売上高、横軸に営業利益率を置き、医薬品卸、ジェネリックメーカー、新薬メーカー、それぞれ売上高上位の3社をピックアップし、その中で弊社のポジションをイメージしたものです。この図に弊社の今期業績予想を記載していますが、卸売業および医薬品卸売業の平均営業利益率と比較しても、非常に高い利益率となっています。

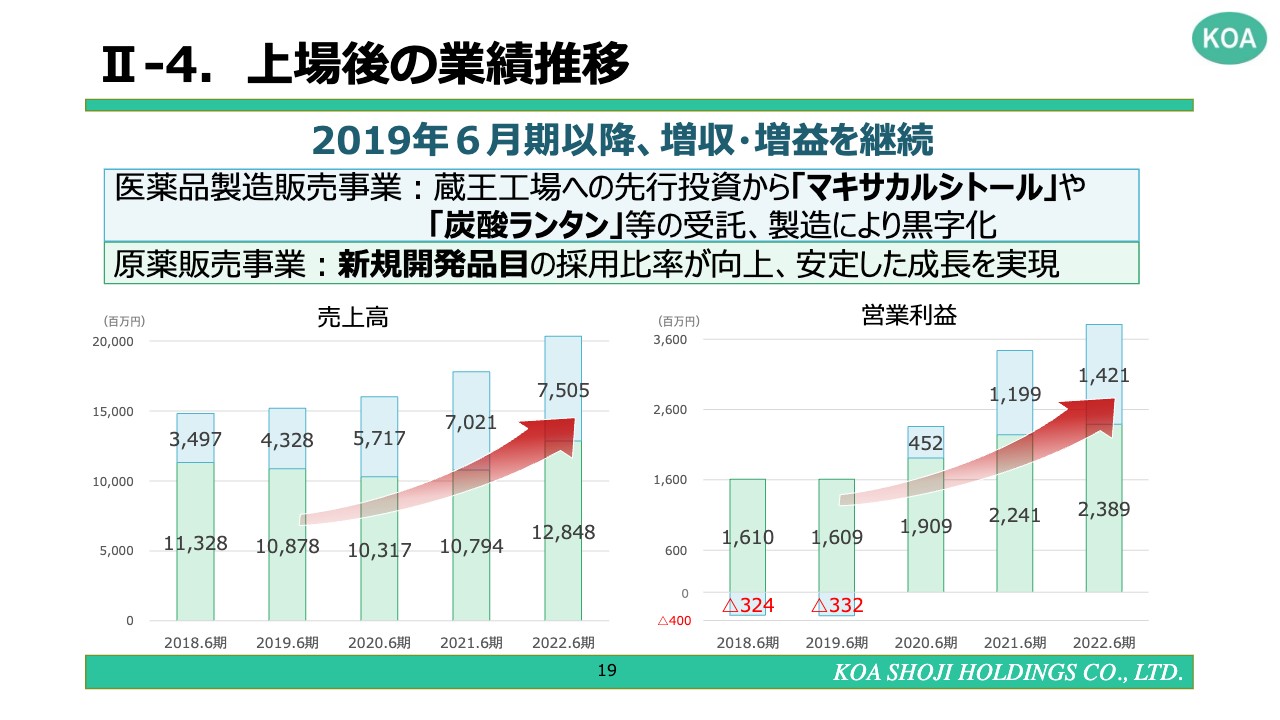

Ⅱ-4.上場後の業績推移

弊社は営業利益率に加え、売上高・営業利益についても増収・増益を継続しています。上場後の好業績の主な要因としては、医薬品製造販売業における蔵王工場への先行投資から「炭酸ランタン」「マキサカルシトール」などの受託・製造がスタートしたこと、また原薬販売事業における新規開発品目の採用比率の向上などが挙げられます。

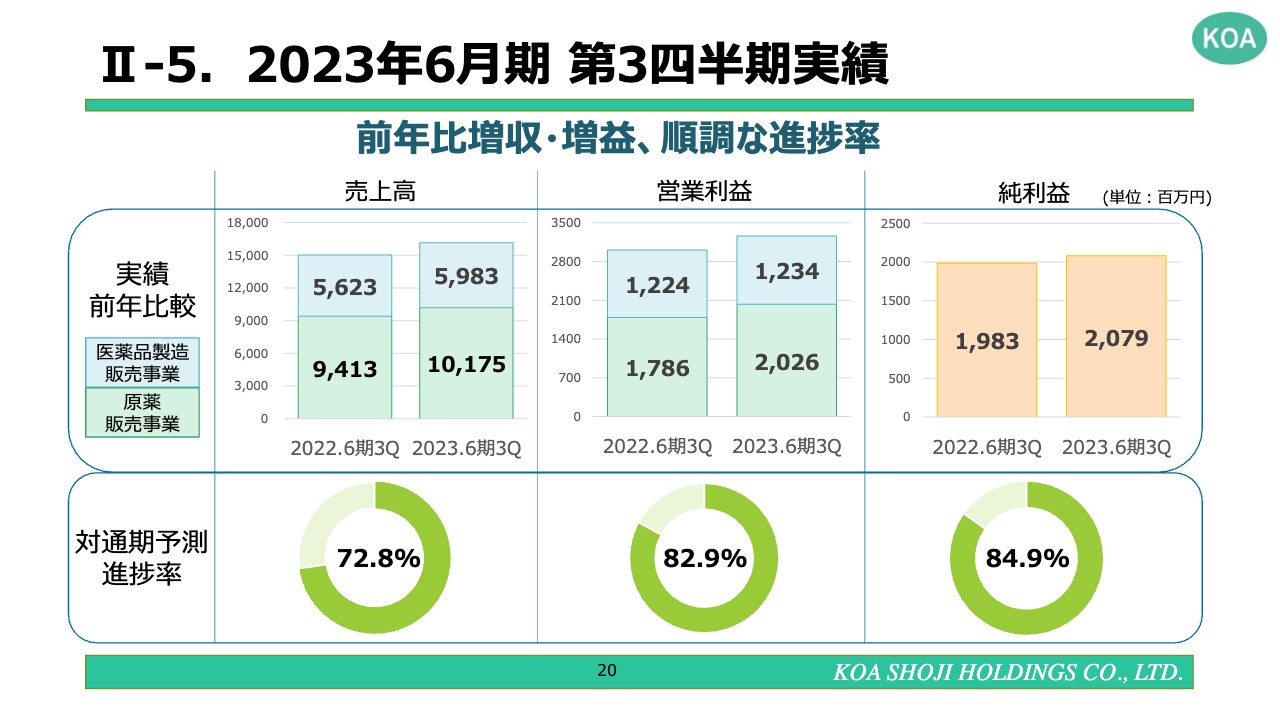

Ⅱ-5.2023年6月期 第3四半期実績

後ほど小松から詳細についてお話ししますが、5月12日に開示した直近の業績においても前年比で増収・増益となり、順調な進捗率となっています。このような高い営業利益率や好業績は、弊社のビジネスモデルの独自性によるものと考えています。

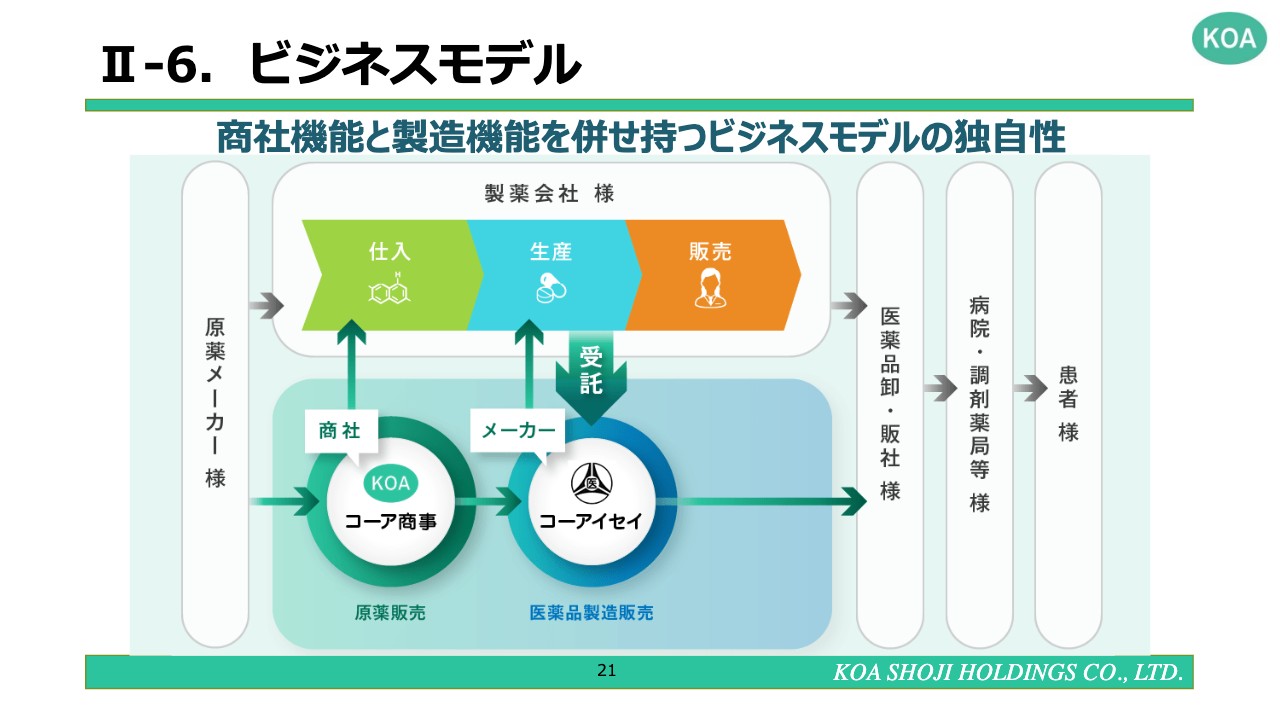

Ⅱ-6.ビジネスモデル

先ほどお伝えしたサプライチェーンにおいて、製薬会社における工程を分解すると「仕入」「生産」「販売」となります。弊社グループは商社機能とメーカー機能を併せ持つため、グループ内で補完して製品を販売するのみならず、他の製薬会社への原薬や製剤の販売、さらには製剤の開発・製造を請け負うことが可能であることが特長です。

次に、それぞれの事業における優位性についてご説明します。

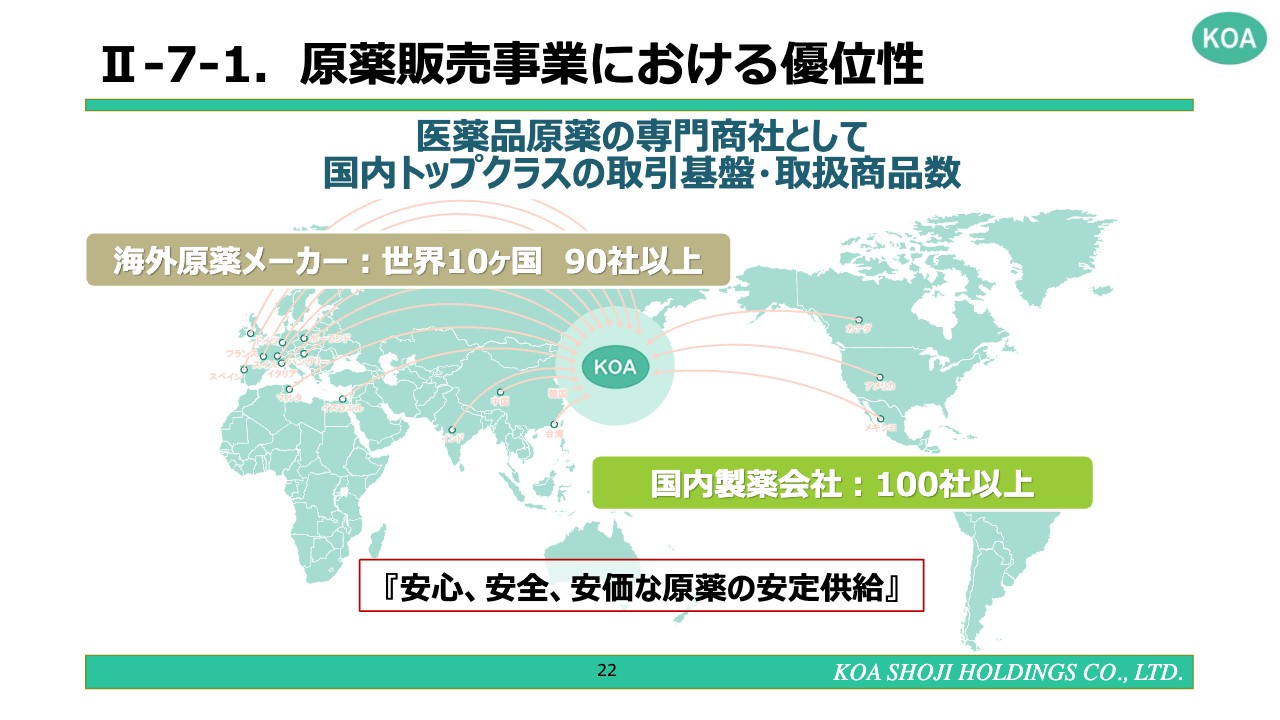

Ⅱ-7-1.原薬販売事業における優位性

原薬販売事業においては、医薬品原薬の専門商社として国内トップクラスの取引基盤・取扱商品数を有し、安心・安全・安価な原薬の安定供給を可能にしています。差別化要因として、「組織」「開発」「品質保証」の3つの特長についてご説明します。

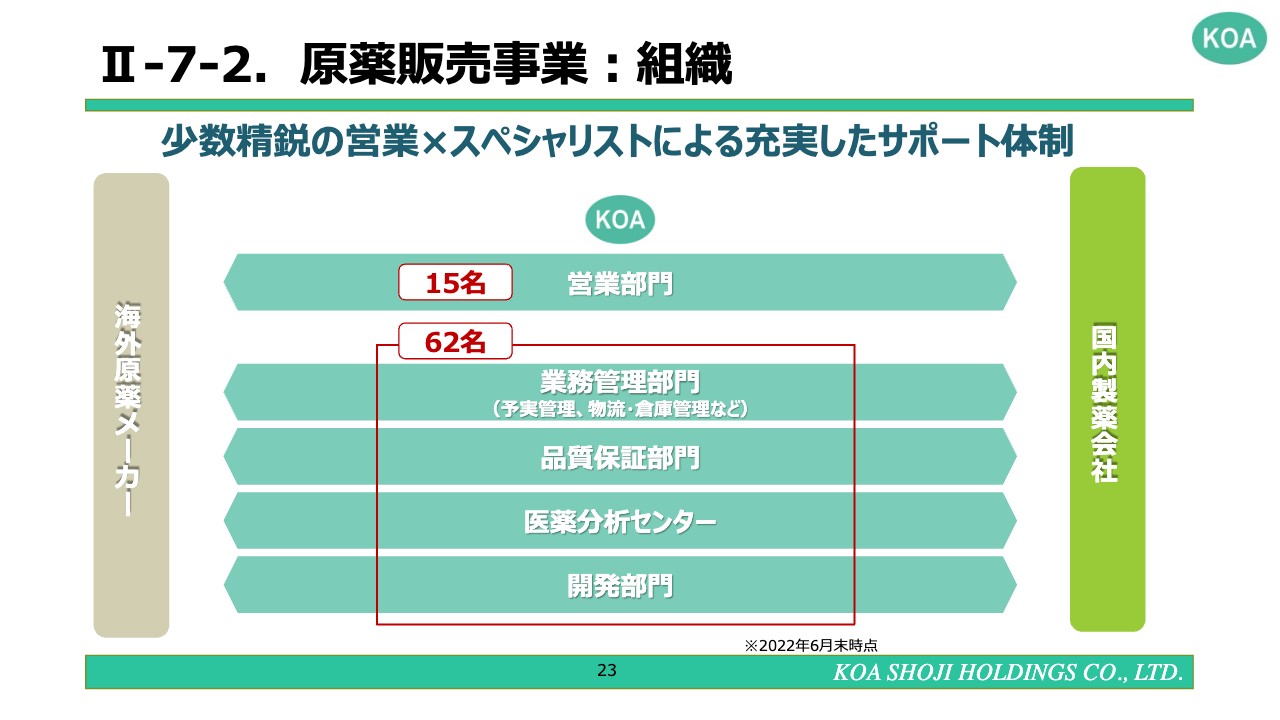

Ⅱ-7-2.原薬販売事業:組織

特長の1つ目は「組織」です。弊社は、スライドに記載の5部門で構成されています。営業部門はアシスタントを含めた15名体制となっており、実質的には、営業1人あたりの売上が約10億円以上、粗利では約2.5億円以上の取引を行っていることになります。残りの8割以上はサポート部門に在籍しているため、圧倒的な手厚いサポートが可能となっています。

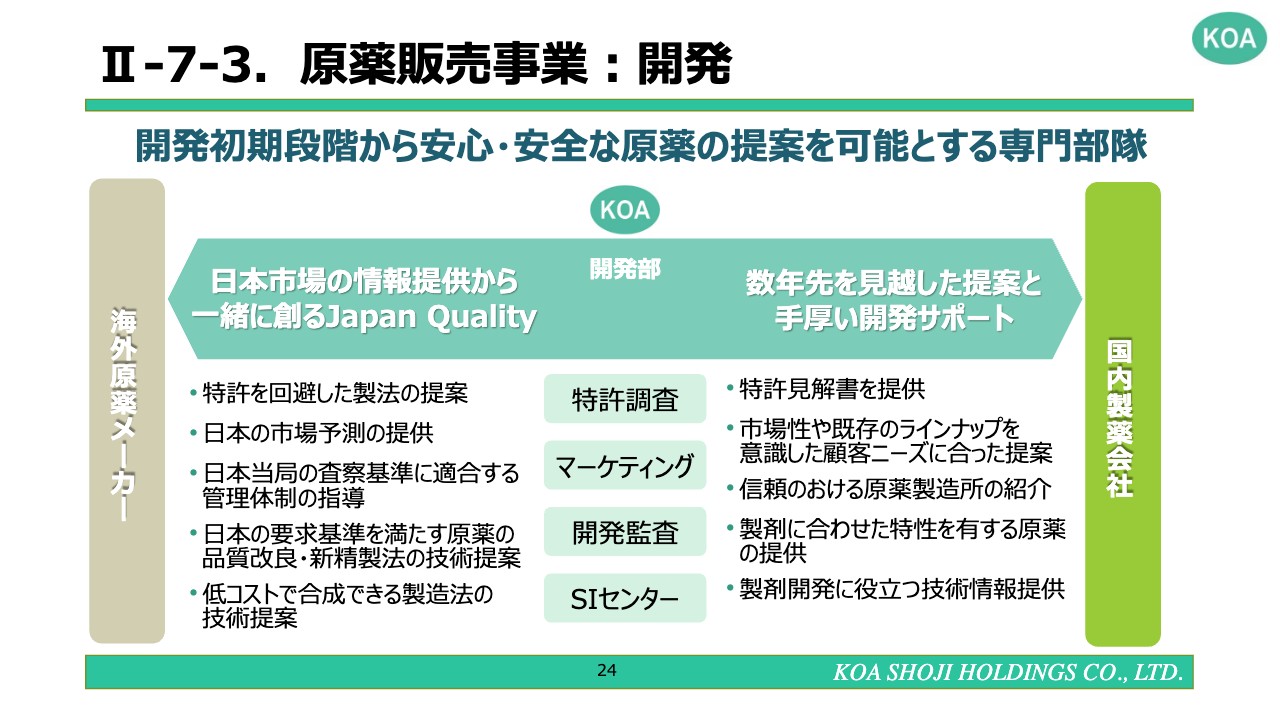

Ⅱ-7-3.原薬販売事業:開発

2つ目は「開発」です。弊社は商社でありながら、特許調査、マーケティング、サプライヤー監査、原薬および製剤の研究機能を有しています。海外の優秀な原薬を見つけて顧客に提供するだけでなく、開発の初期段階からサプライヤーやお客さまと一緒になって、安心・安全な原薬を作り上げています。

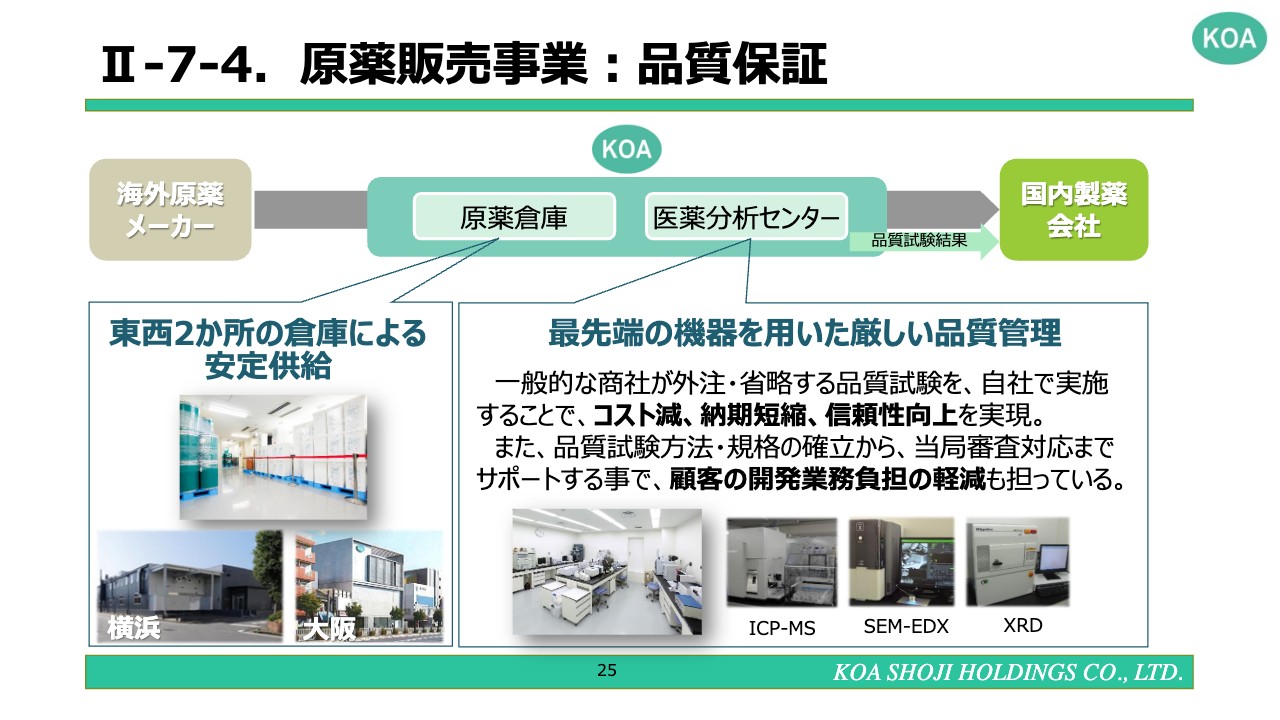

Ⅱ-7-4.原薬販売事業:品質保証

3つ目は「品質保証」です。海外から仕入れた原薬をそのまま顧客に納品することが一般的ですが、弊社では自社倉庫に一度保管し、医薬分析センターで品質確認を行ってから納品しています。危機管理の観点から、原薬倉庫を東西2ヶ所に設置しており、入荷した製品の状態やラベルの記載内容の確認を行っています。

また、横浜と大阪の2ヶ所に医薬分析センターを設置しており、一般的な商社では外注したり省略したりする品質試験を内製化することで、コスト減、納期短縮、信頼性の向上を実現しています。さらに、製薬会社であっても珍しい最先端の機器を導入しているため、顧客の開発業務の負担の軽減も担っています。

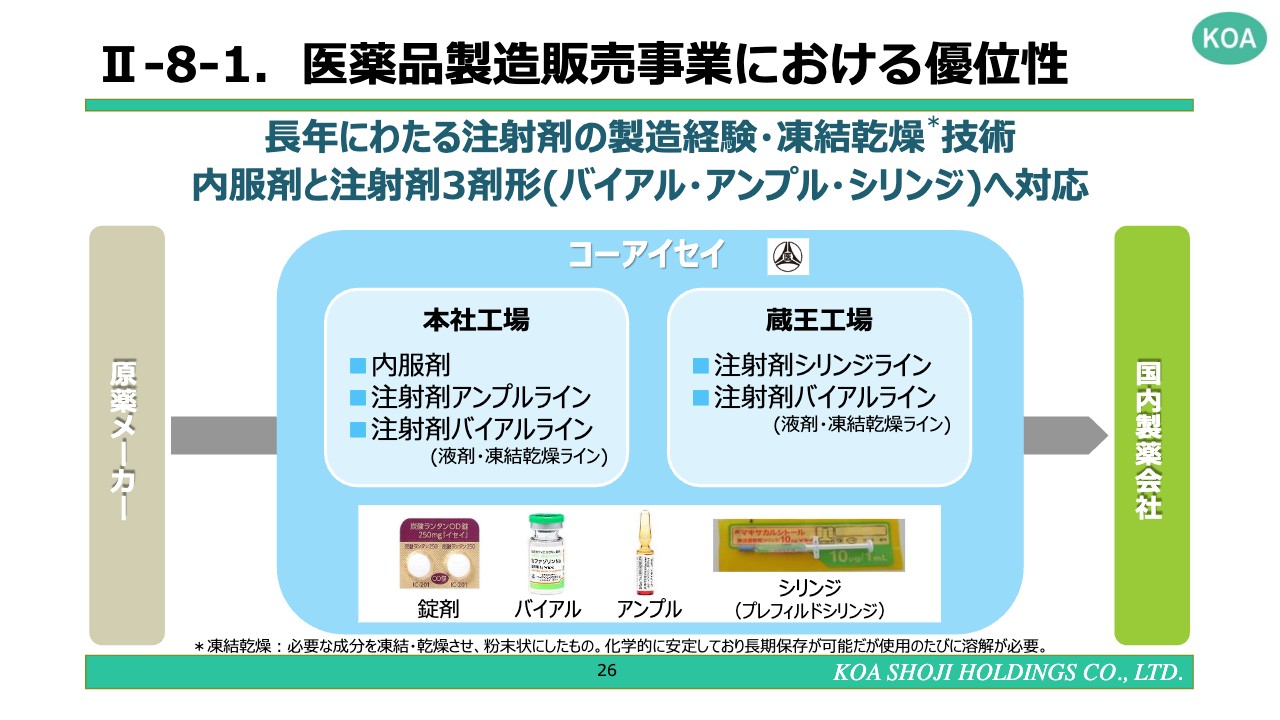

Ⅱ-8-1.医薬品製造販売事業における優位性

医薬品製造販売事業における優位性についてです。弊社は長年にわたる注射剤の製造経験や凍結乾燥技術を有し、内服剤と注射剤3剤形での対応を可能としている点が他社との差別化要因となっています。

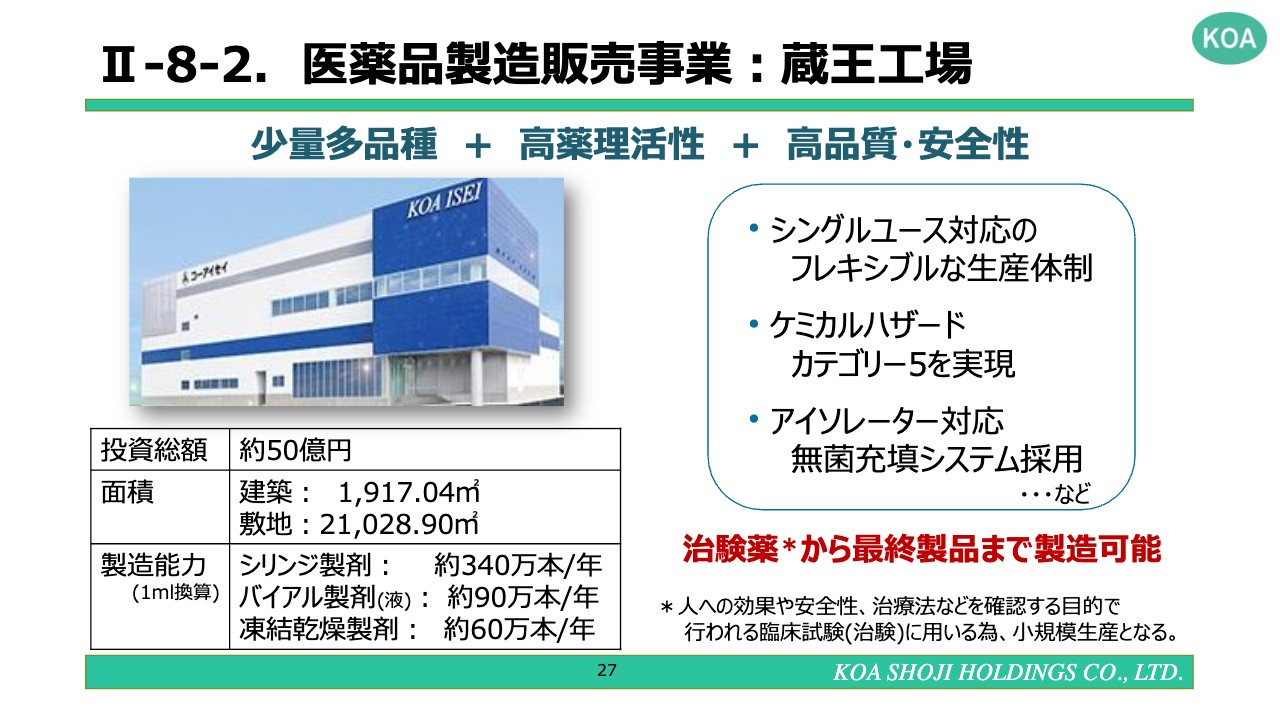

IⅡ-8-2.医薬品製造販売事業:蔵王工場

特に、2016年に建設した高薬理活性注射剤の新工場である蔵王工場は、スライドに記載した特長を有し、新薬に必ず必要となる臨床試験用の治験薬から、市場への販売用の最終製品まで、製造が可能となっています。

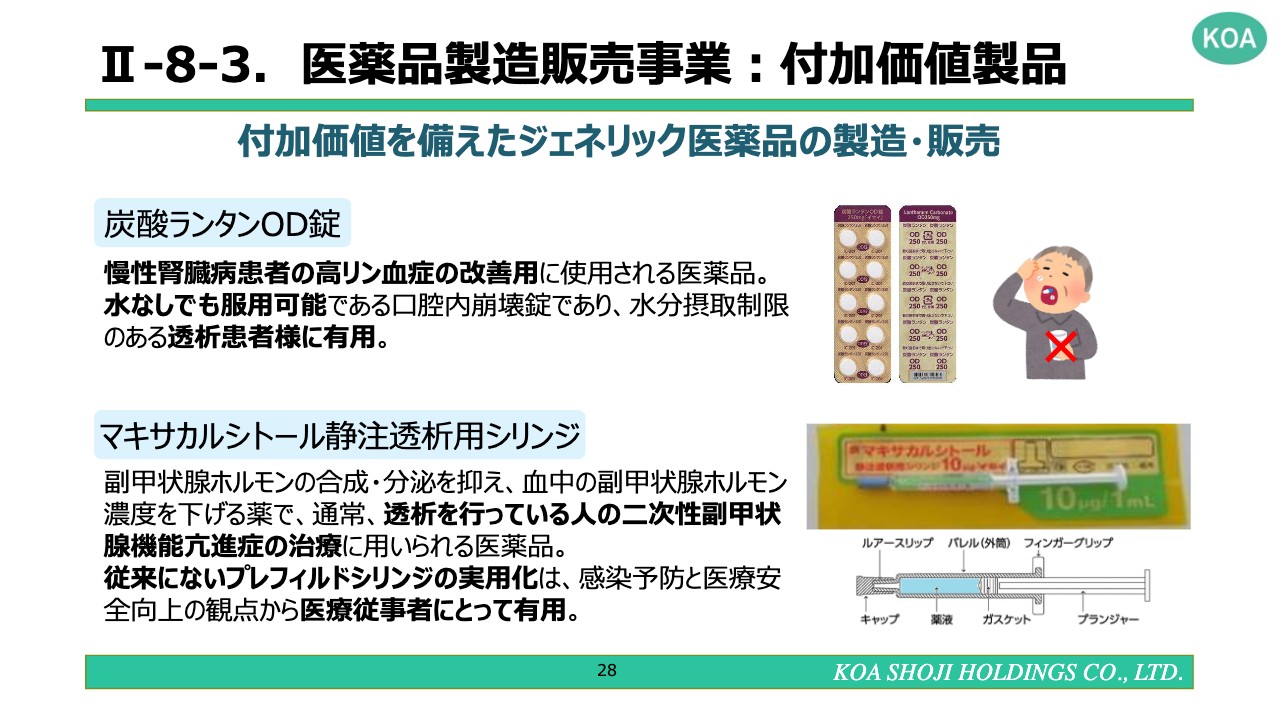

Ⅱ-8-3.医薬品製造販売事業:付加価値製品

ジェネリック医薬品の価値の1つとして、製剤工夫がなされている点をご紹介しましたが、コーアイセイの主力製品も、製剤を工夫し、付加価値を備えたものとなっています。

例えば「炭酸ランタンOD錠」は、水分摂取制限のある透析患者さまのために、水なしで服用できるようにしたものです。「マキサカルシトール静注透析用シリンジ」は、従来にないプレフィルドシリンジの実用化により、医療従事者にとっても有用なものとなっています。

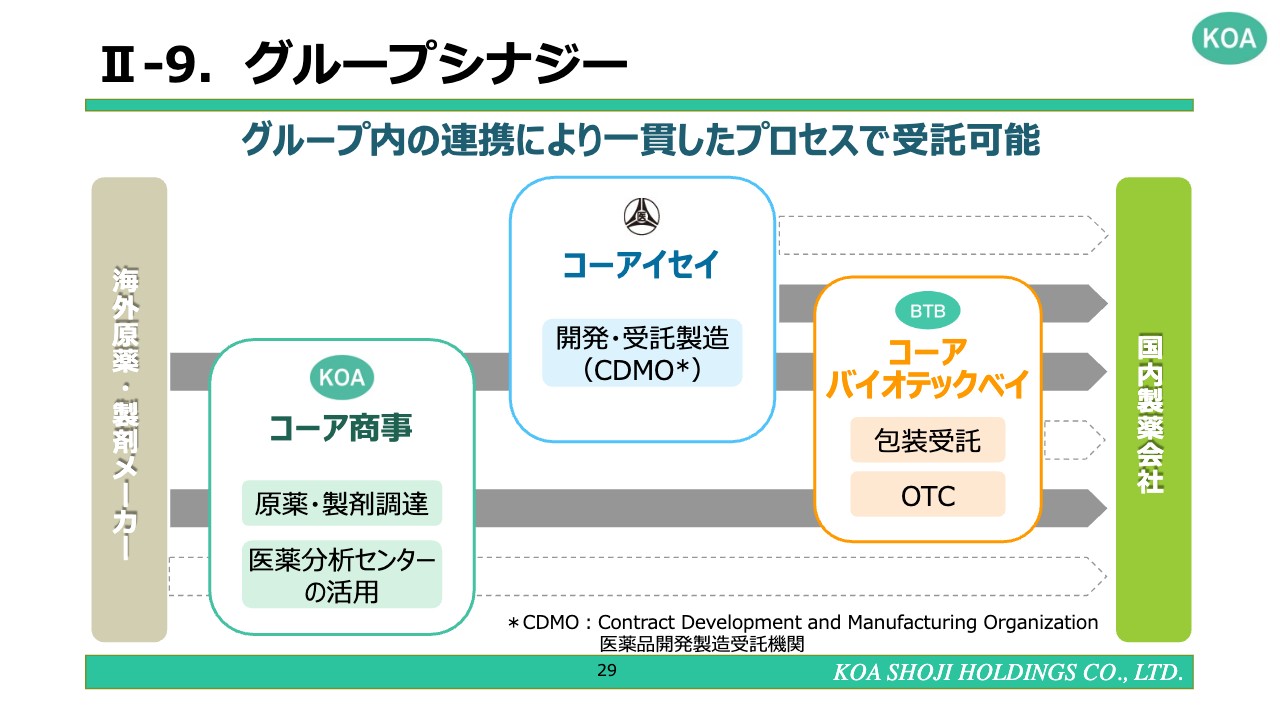

Ⅱ-9.グループシナジー

各事業会社における優位性は、組み合わさることでシナジー効果を生み出します。その結果、顧客に対して、必要に応じて部分的にも、一貫したかたちでも弊社のサービスを提供することができます。

グループ内においても、昨今のエネルギーコスト増や薬価改定などの厳しい環境下でも、コーア商事がより安く、品質の担保された原薬を調達することで、コーアイセイは安心・安全・安価な製剤を安定的に供給することが可能です。また、製剤の製造工程では包装がボトルネックになることが多いですが、その点をコーアバイオテックベイがカバーすることで、グループ全体として、製造効率を上げながら安定的に供給することが可能となっています。

このような顧客ニーズに合わせた付加価値の高いサービスの提供およびグループ内の連携が、弊社の高利益率および増収・増益の根源となっています。弊社のビジネスモデルのご紹介は以上です。

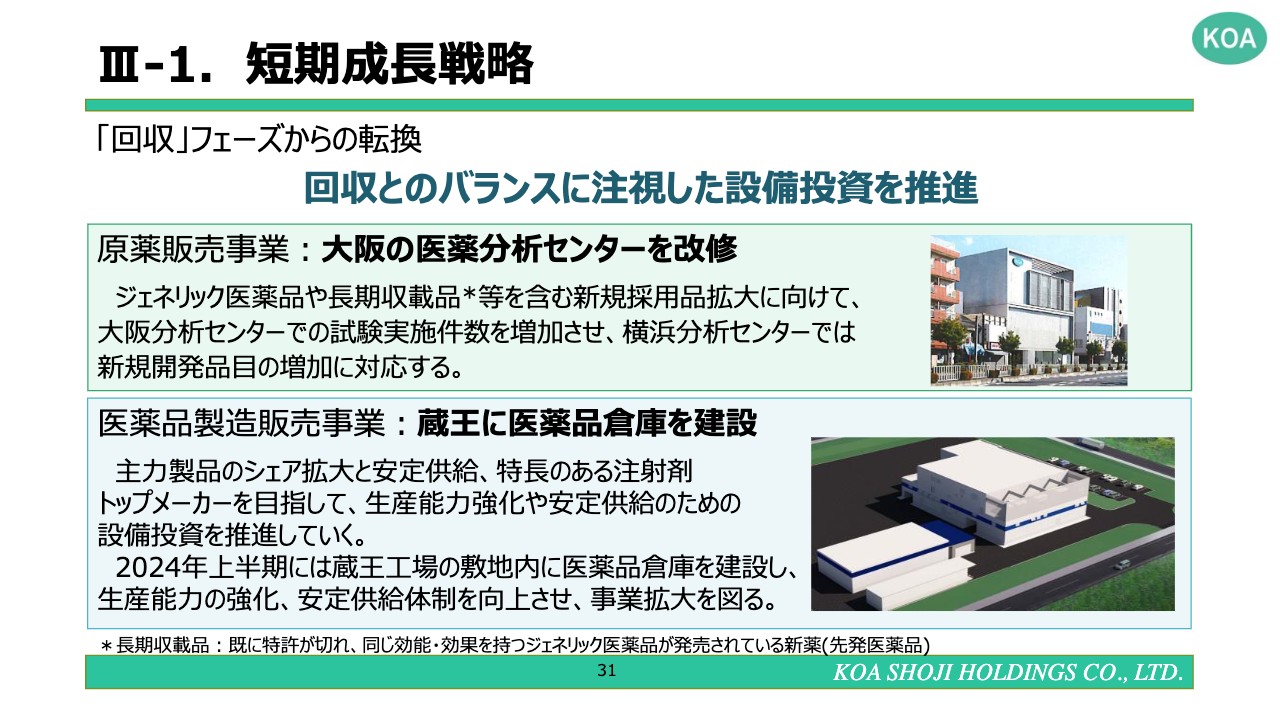

Ⅲ-1.短期成長戦略

短期の成長戦略についてご説明します。次の取り組みとしては、回収とのバランスに注視した設備投資を推進していく方針です。

具体的には、原薬販売事業においては、大阪の医薬分析センターの試験設備を増強し、処理件数を増やすことで、新規開発品目を増やしていきます。医薬品製造販売事業においては、蔵王に医薬品倉庫を建設し、生産能力を強化することで、事業の拡大を図ります。

Ⅲ-2.中長期成長戦略

中長期成長戦略としては、原薬販売事業では、ジェネリックメーカーのみならず先発メーカーとの取引を拡大することや、原薬のみならず製剤の輸入販売や「ライセンスイン活動」を推進することで、医薬品の専門商社へと発展していきます。

医薬品の製造販売事業では、バイアルラインの本格稼働や製造設備への投資を行うことで、特長のある注射剤トップメーカーを目指していきます。

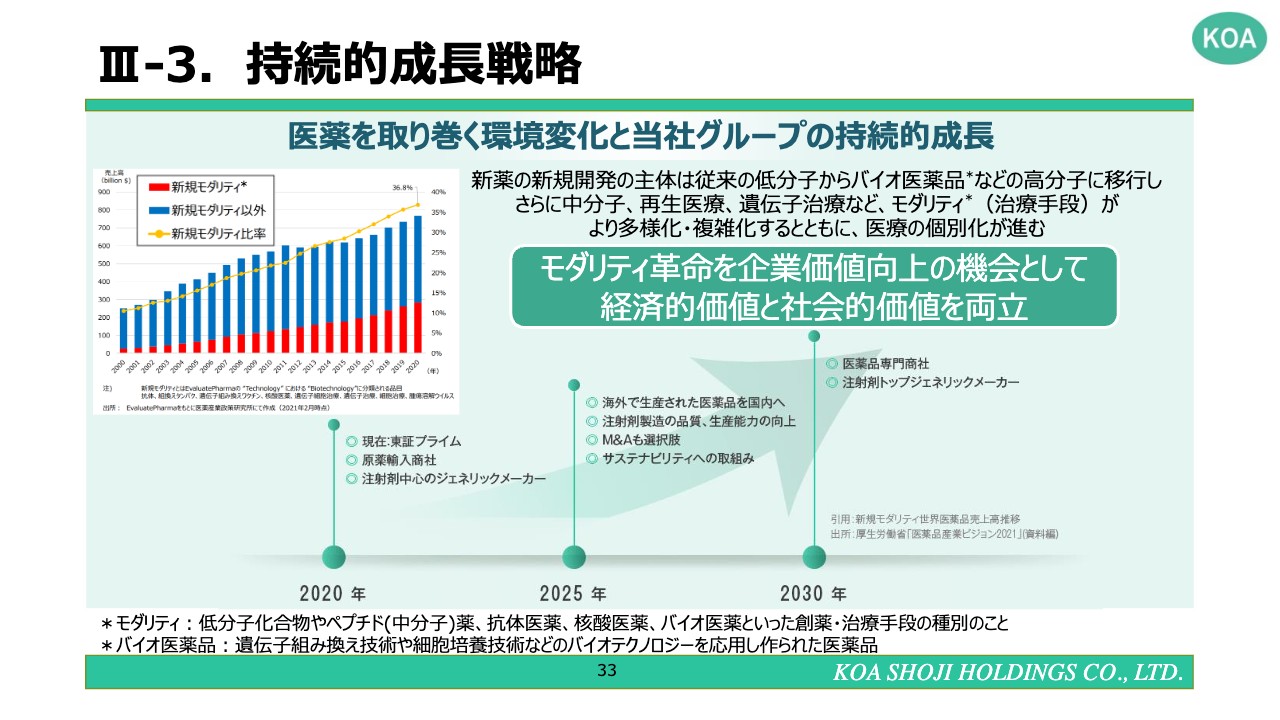

Ⅲ-3.持続的成長戦略

現在、新薬開発の主体は、これまでにない再生医療や遺伝子治療など、新しい創薬・治療手段、すなわち新規モダリティへとシフトしています。弊社も、この「モダリティ革命」を企業価値向上の機会として、この先も医薬を取り巻く環境変化に合わせて革新し、持続的成長を目指していきます。

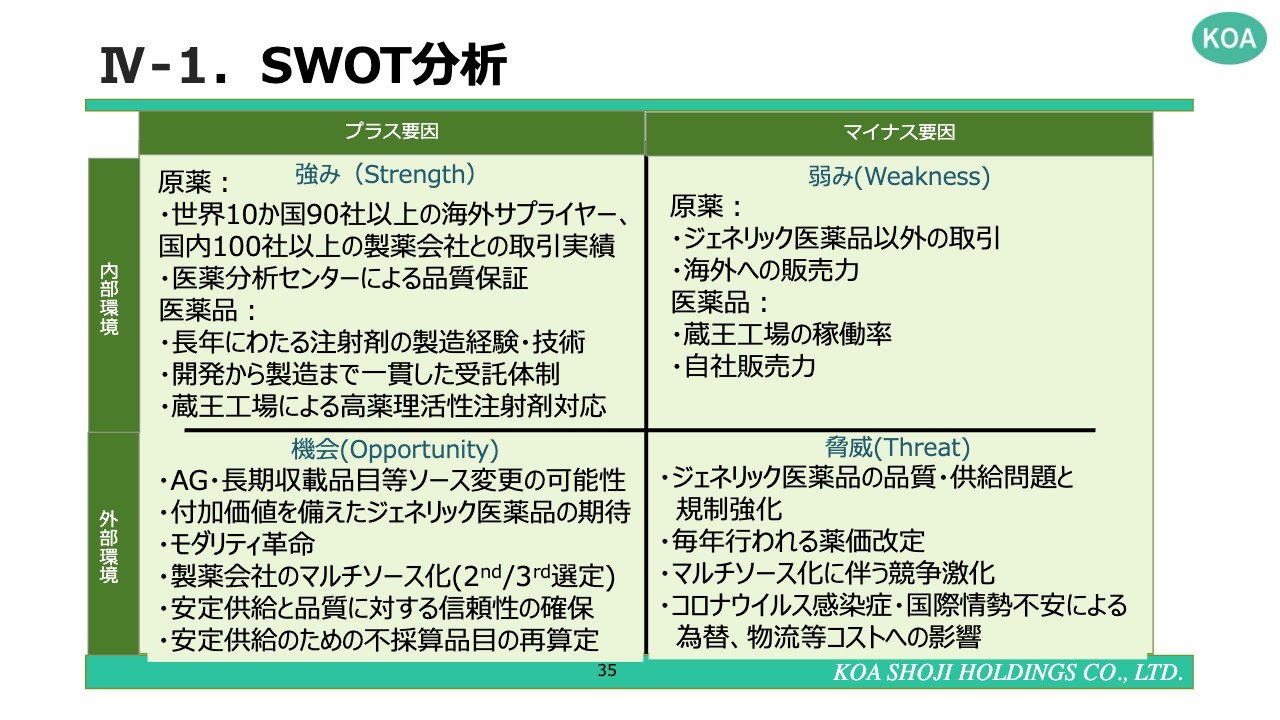

Ⅳ-1.SWOT分析

田中輝幸氏:中期事業計画についてご説明します。スライドは、SWOT分析に基づき整理したレジュメです。SWOT分析とは、簡単に言えばプラス要因やマイナス要因、あるいは強み・弱みといった観点で分析したものです。

左上に、内部環境のプラス要因である強みを挙げています。詳細は記載のとおりですが、右上の弱みについて、少しだけご説明します。原薬については、「ジェネリック医薬品以外の取引」がまだ少なく、先ほど中長期成長戦略でお伝えしたとおり、今後どのようにして拡充していくかを検討し、少しずつ施策を進めているところです。

その下の医薬品ですが、「蔵王工場の稼働率」について、バイアルラインはまだ余裕がある状態です。そのため、この稼働率の伸びしろの部分を、中期的にどのように埋めていくかが、大きな課題になっています。

また、「自社販売力」も弱みだと認識しています。ただし、こちらについては、受託製造において、あまりに販売力を強めると、委託元から警戒されてしまうため、ほどほどのところで販売力は維持したほうがよいと思っています。そうは言っても、もう少し販売力を強めてもよいと考えています。

右下の外部環境における脅威については、「毎年行われる薬価改定」が業界全体の課題です。経営に大きく影響するものですので、薬価改定をどう乗り切るかが、弊社にとっても大きな課題だと捉えています。

左下に示した、「安定供給のための不採算品目の再算定」については、厚生労働省も考慮してくれるようになりました。これまでの2回の薬価改定で、主力品である「マキサカルシトール」が対象とされました。その他の抗生剤についても、何品目か対象とされたケースもあり、薬価改定のダメージは少し和らいでいます。このあたりも、積極的に働きかけていきたいと考えています。

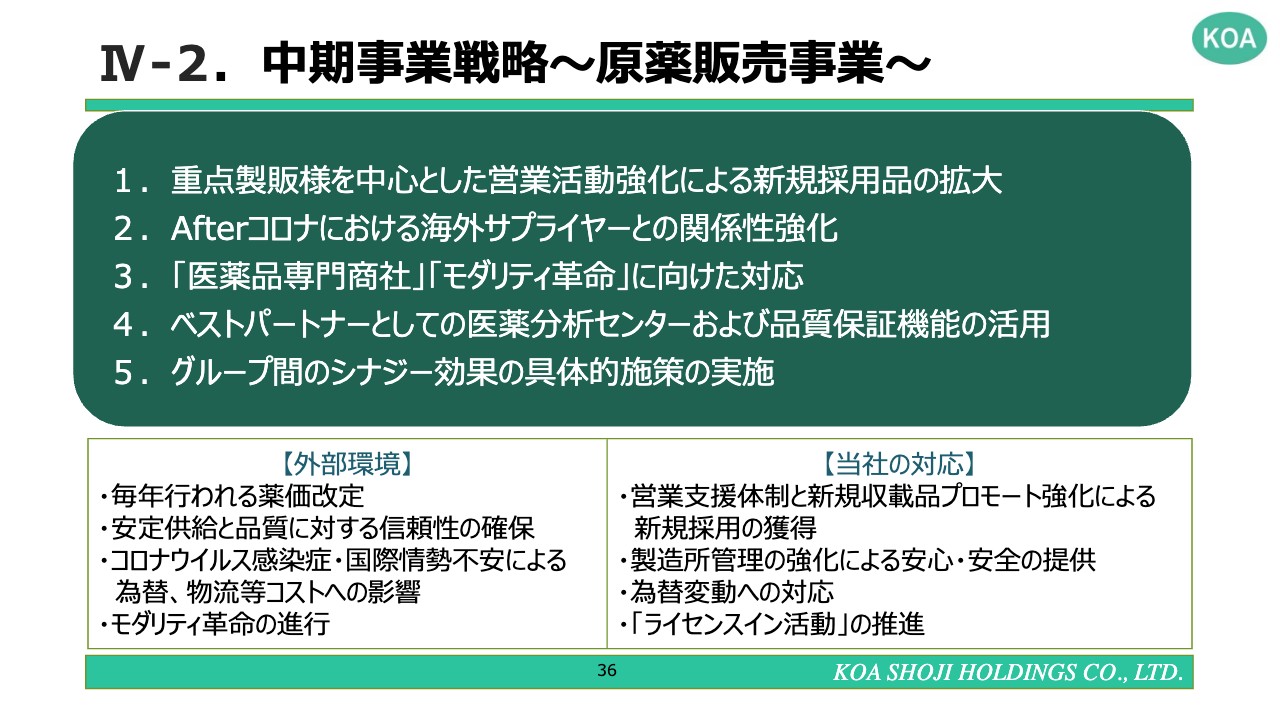

Ⅳ-2.中期事業戦略~原薬販売事業~

中期事業戦略における原薬販売事業についてです。特に原薬関係は、スライドの左下の外部環境に挙げた、「毎年行われる薬価改定」に関して、弊社がどう対応するかを右側に記載しています。「営業支援体制と新規収載品プロモート強化による新規採用の獲得」を行っていきます。

大手の製販でも、「3年新薬、5年新薬」という言葉が使われるように、新しいものをどれだけ出していくことができるかが、これからの成長の鍵となります。この点をしっかり意識しながら、新規採用に注力していこうと考えています。

また、先ほどもお伝えした「モダリティ革命の進行」にどう対応するかについては、右側に記載したとおり「『ライセンスイン活動』の推進」を考えています。特にバイオシミラーは、海外でかなり積極的に研究開発がなされてきているため、それを日本のしかるべき製販に、紹介していくことも肝要だと考えています。弊社にはすでにそれなりの関係がありますので、このあたりにも取り組んでいく方針です。

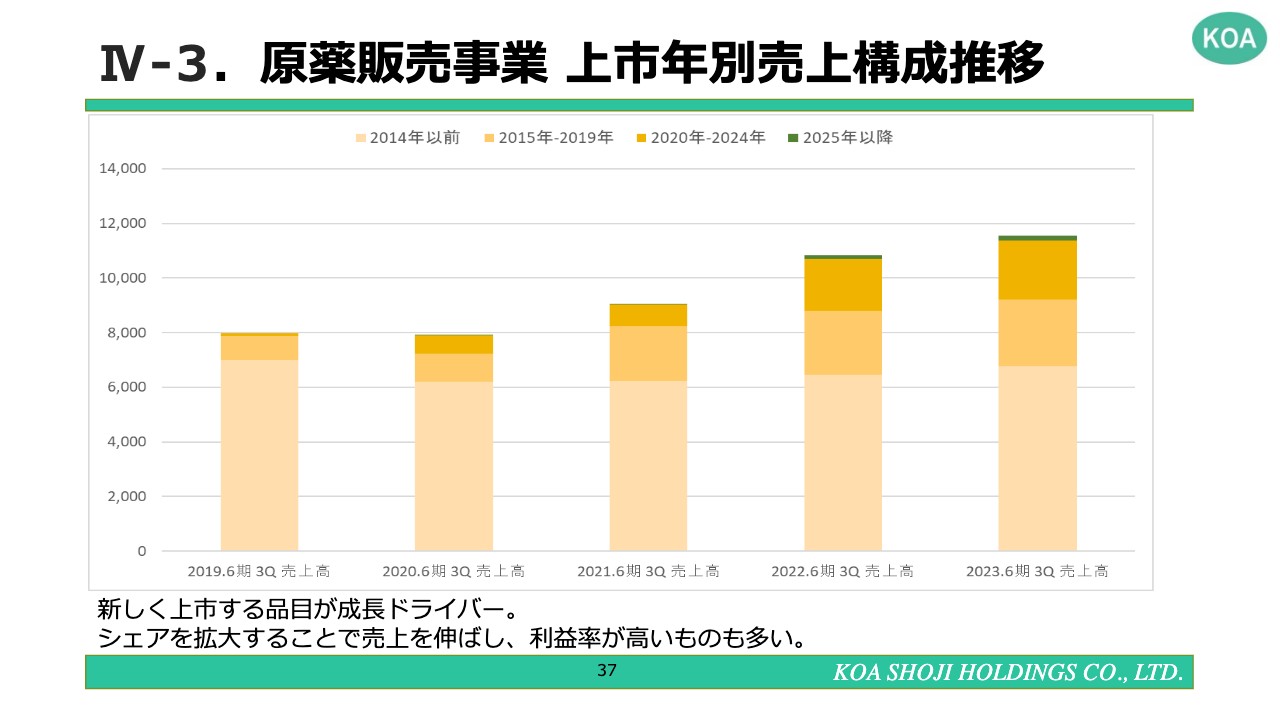

Ⅳ-3.原薬販売事業 上市年別売上構成推移

原薬販売事業の上市年度別の売上構成の推移です。スライドの一番右側が直近のデータです。過去の流れを見ると、上市されて年数の経っていないものが、何年かかけてどんどん伸びていく傾向にあります。

棒グラフでは一番上の「2025年以降」の面積はほんの少ししかありませんが、このあたりが今後大きく伸びていくと見ています。棒グラフの上から2段目から3段目くらいのところまで含めて、どうやって成長させていくかが、大きな課題となっています。

現段階では、新規採用品の納入件数や品目数、あるいは売上高の額なども、おかげさまで順調に伸びてきています。それも、この第3四半期までの実績や、あるいは2023年6月期通期の実績において、2桁成長という大きな成長を果たす1つの要因になっていると見ていますので、引き続きしっかりと取り組んでいこうと考えています。

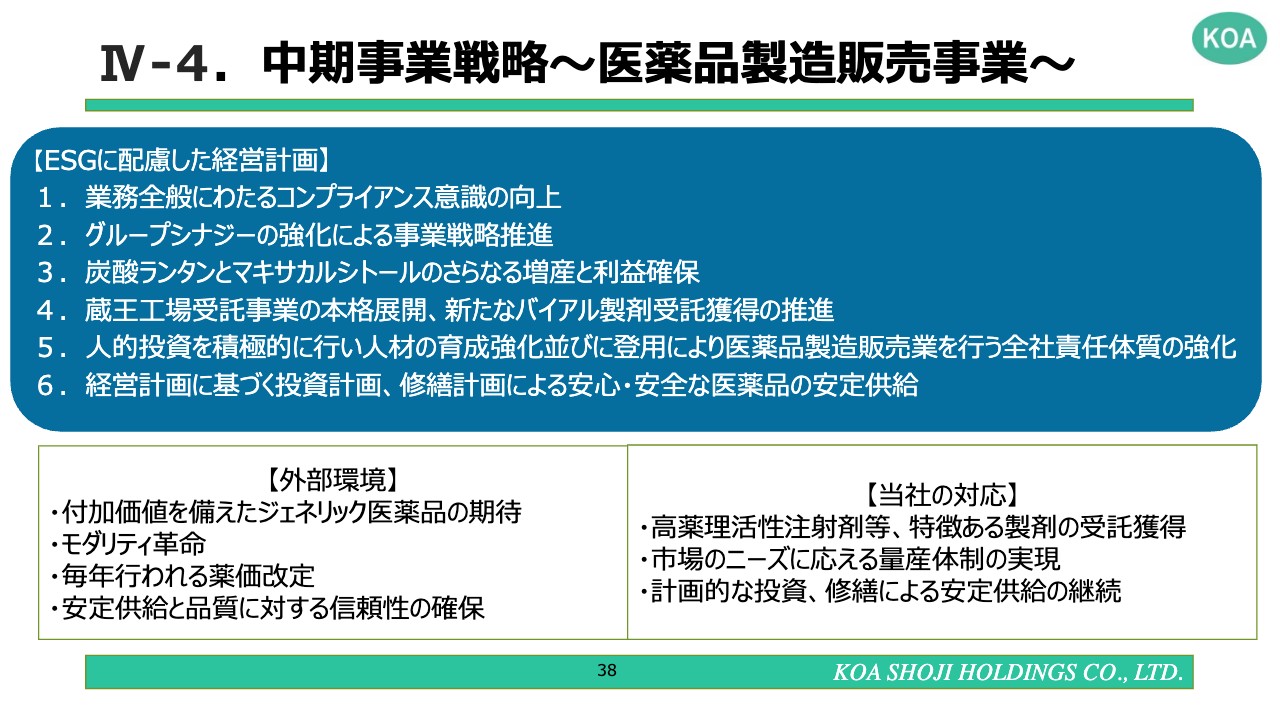

Ⅳ-4.中期事業戦略~医薬品製造販売事業~

医薬品製造販売事業における中期事業戦略についてです。経営計画として、スライドの上半分に1番から6番まで書いています。

弊社の対応としては、右下に記載したとおり、引き続き「高薬理活性注射剤等、特長ある製剤の受託獲得」を進めていく方針です。ただし、どこにでもあるような、どこでも出せるようなものではなく、ニーズが高く、付加価値を備えたようなものを、着実に世に出していこうという方向性で、進めていきます。

また、ものによっては、市場ニーズはしっかりありながら、量的にはまだ十分生産されていないものもあるため、市場ニーズにしっかりと応えるような体制を構築していきたいと考えています。加えて、計画的な投資や修繕による安定供給の継続にも努めていきます。

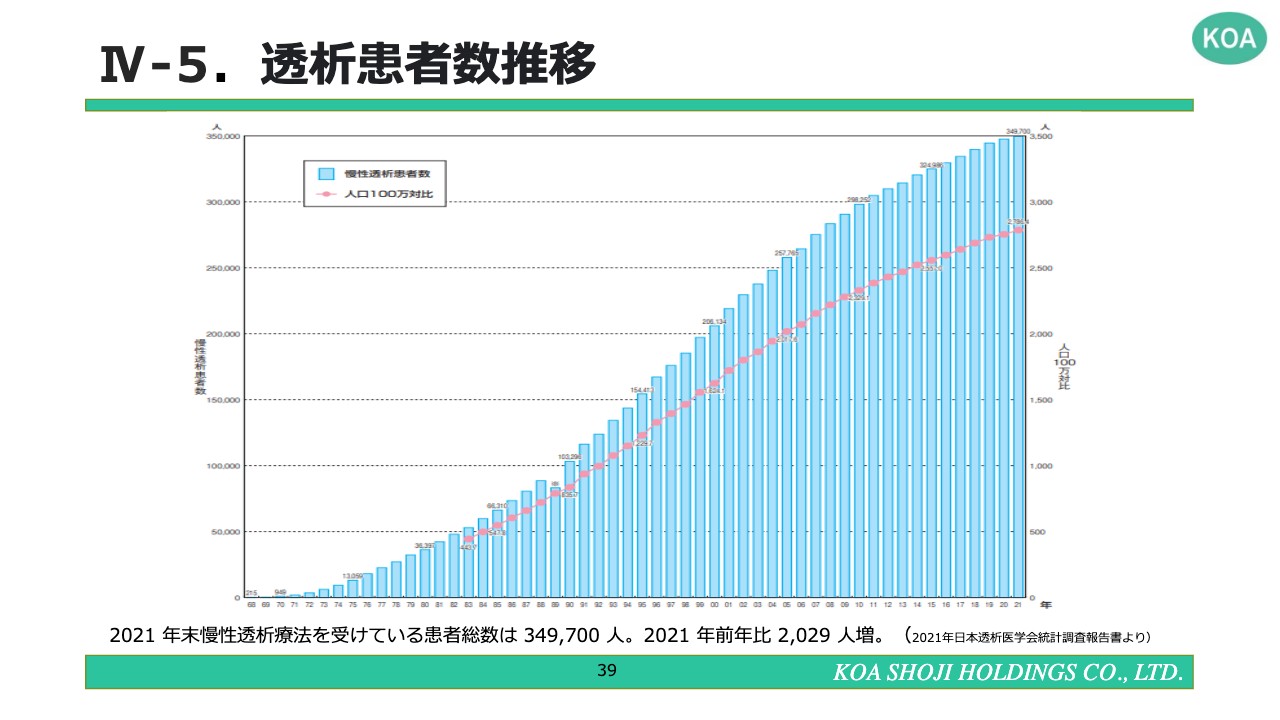

Ⅳ-5.透析患者数推移

透析患者数の推移です。こちらは弊社の主力製品の売上に直結しています。

2021年時点で35万人弱でしたが、それから毎年だいたい数パーセントずつ、透析患者数は増えています。したがって、マーケットが急にシュリンクするような傾向にはなく、まだまだ有望な領域だと捉えています。

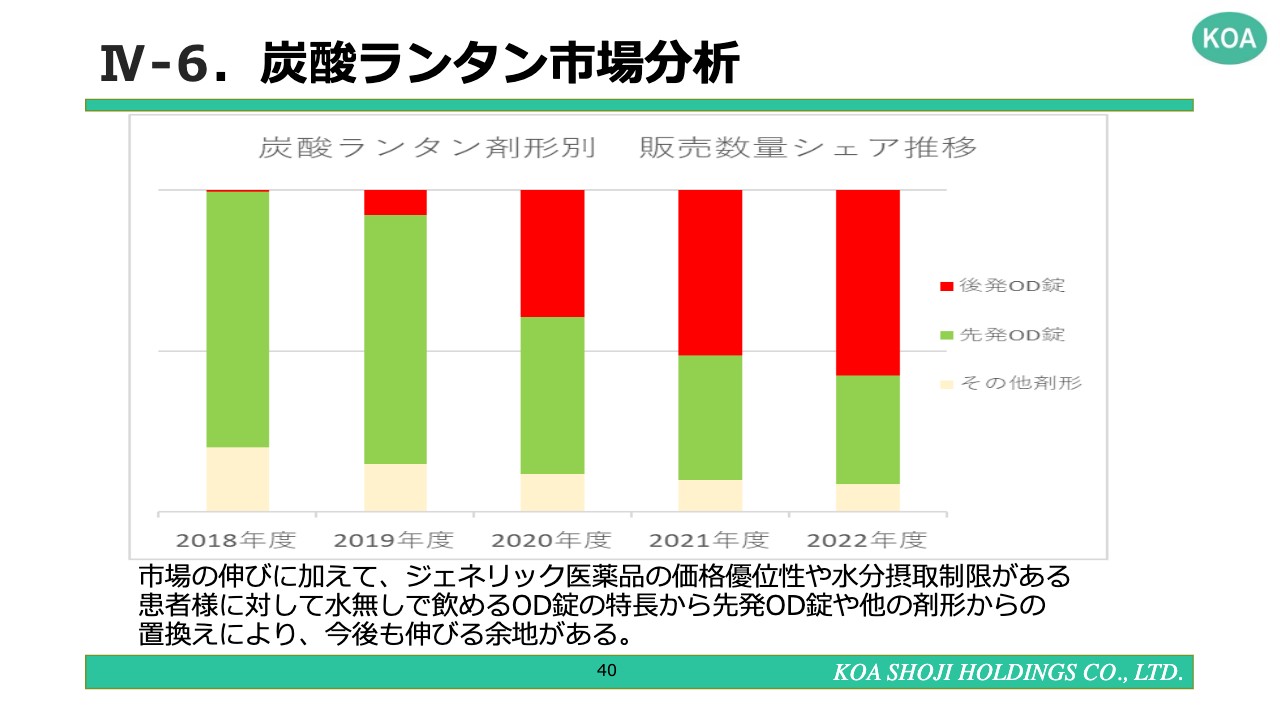

Ⅳ-6.炭酸ランタン市場分析

「炭酸ランタン」は透析患者さまに使われる製剤ですが、スライドの棒グラフの赤い部分が、弊社が製造販売している製剤です。数量ベースのシェアは、直近で約58パーセントを占めています。

これ以外にも、他の剤形や先発品などもまだまだ残っているため、これから伸ばせる余地も十分あります。こちらについては、医薬品製造販売事業の中で非常に重要な施策になっていくだろうと考えています。

Ⅳ-7.蔵王工場の成長戦略と課題

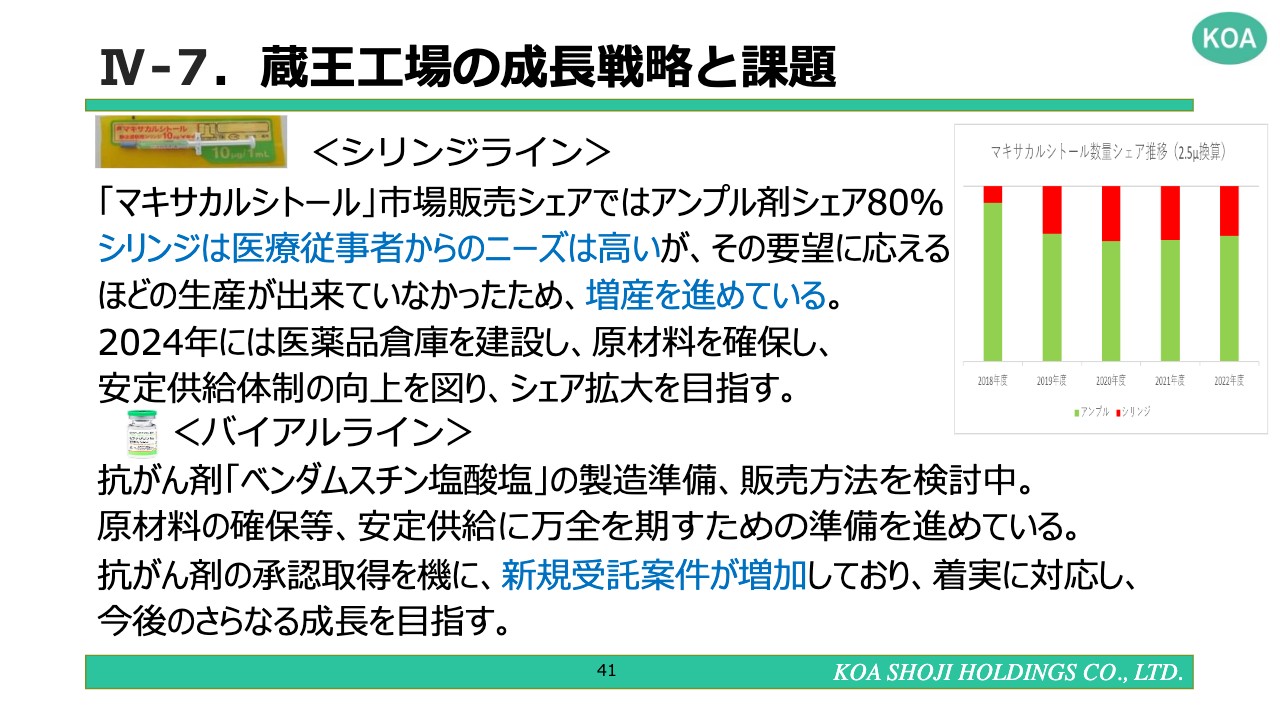

蔵王工場の成長戦略と課題について、シリンジラインからご説明します。「マキサカルシトール」は、透析患者さまに使われる製剤ですが、こちらの市場販売シェアについて、スライド右上のグラフをご覧ください。市場にはアンプル製剤とシリンジ製剤と2つあるのですが、いまだにアンプル製剤が数量ベースで80パーセント残っています。

ところが、医療従事者からは、シリンジ製剤のニーズがものすごく高いという実態があります。シリンジ製剤はアンプル製剤と比べると、医療従事者の安全性や無菌状態で患者さまに投与できるなどの点で優れているため、学会等からも強い要望が出ています。

一昨年には、薬価を優位に上げてもらうところまで来ていますので、あらゆる手段を用いて、安定供給体制の向上を図り、今後シェア拡大を目指していきます。具体的な施策としては、自動検査機を導入したり、勤務体制を変更して、量産できる体制を作ったり、原材料あるいは製品の倉庫を拡充したりといった取り組みを進め、ニーズにしっかり応えていく方針です。

このように「マキサカルシトール」に関しては、これから伸ばせる余地もかなりあるため、そこに焦点を当て、確実に取り組んでいきます。

バイアルラインについては、現段階では稼働率にまだ余裕があります。実は、抗がん剤の注射である「ベンダムスチン塩酸塩」の承認が取れたところで、その製造準備と販売方法を今まさに検討中です。原材料の確保あるいは安定供給に万全を期すための準備を進めています。

このように、かなり難しい抗がん剤の承認取得を機に、新薬メーカーを含む新規受託の案件が増加している状態です。このあたりの事業に精力的に取り組んで、今後そのような製剤が無事に承認された時の商業生産も含めて、対応できるよう進めていきます。

私からの中期事業計画についてのご説明は以上です。

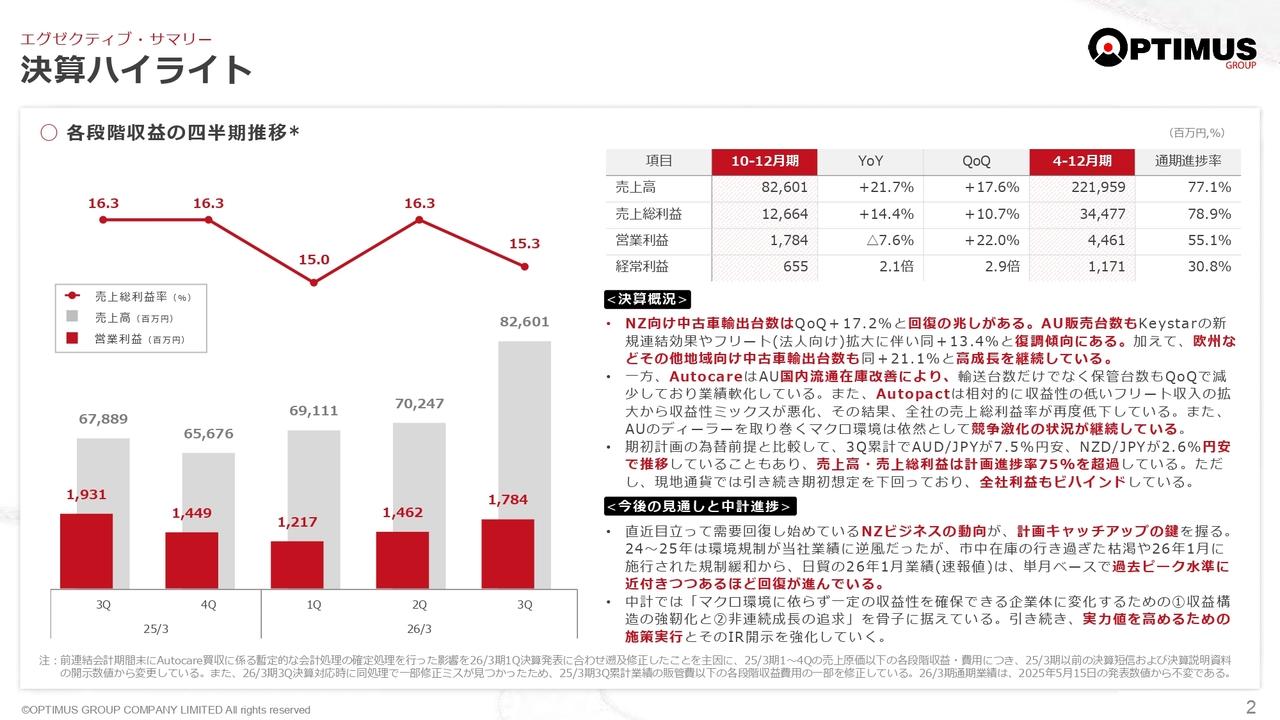

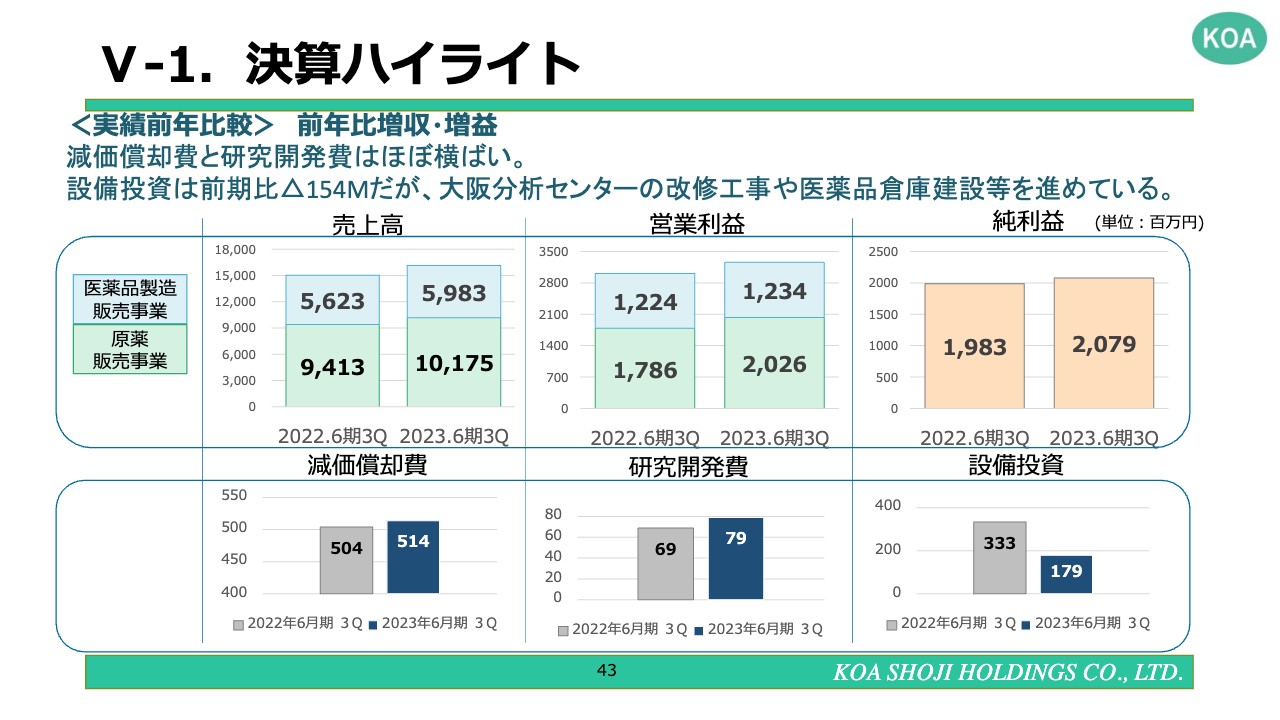

Ⅴ-1.決算ハイライト

小松美代子氏:2023年6月期第3四半期決算の概要と今期の予想についてご説明します。まず、この第3四半期の決算のハイライトです。

売上高および営業利益については、原薬販売事業と医薬品製造販売事業の2つに分けてスライドに示しています。いずれのセグメントにおいても、前年比で増収・増益を達成することができました。

理由としては、原薬販売事業については、新規の採用品目が伸びて、循環器官用の薬や抗生物質、あるいは抗がん剤向けの原薬といったものが伸びていることが要因です。医薬品製造販売事業においては、受託している主力製品の売上高がジェネリック医薬品のシェア拡大により伸びていることや、販売価格の見直し等を行ったことにより、堅調に推移したことが要因となっています。

減価償却費と研究開発費については、ほぼ横ばいの状態です。設備投資については、原薬販売事業においては大阪分析センターの充実のための改修に取りかかっていますし、医薬品製造販売事業においては、医薬品倉庫の建設を進めています。ただし、これらが実際の設備投資として反映されるのはもう少し先になる見込みです。

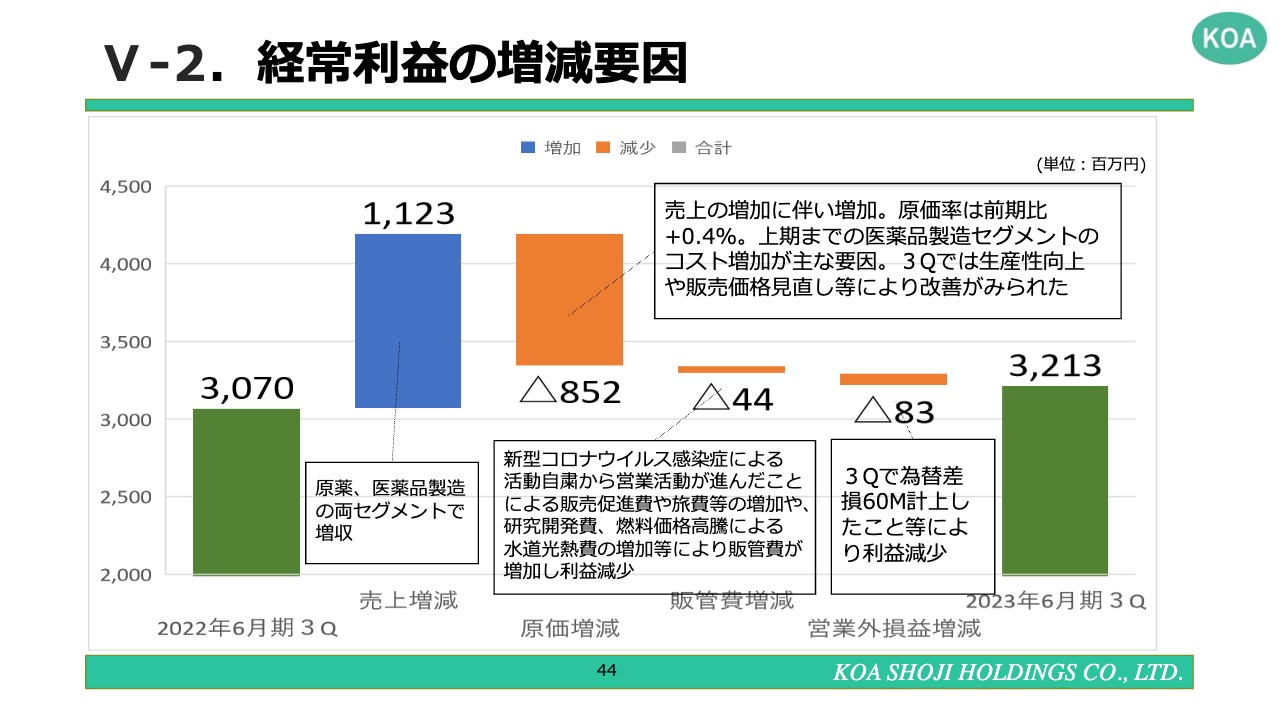

Ⅴ-2.経常利益の増減要因

2023年6月期第3四半期における経常利益の増減要因について、スライドに示しています。売上については、両セグメントとも増収となっています。

原価については、医薬品製造販売事業においては、第2四半期までのコスト増、特に原材料や燃料費に関するコストの増加について、この第3四半期に販売価格の見直しや生産性の向上等を行いました。その結果、原価の伸びを抑えることができました。

販売費および一般管理費については、コロナ禍における自粛状態から活動を再開していることや、さまざまなコスト増加の影響があり、やや増加している状況です。営業外損益については、円安等の影響があり、利益の減少要因とはなっていますが、最終的な経常利益は前期比で1億4,300万円、約4.7パーセント増加しています。

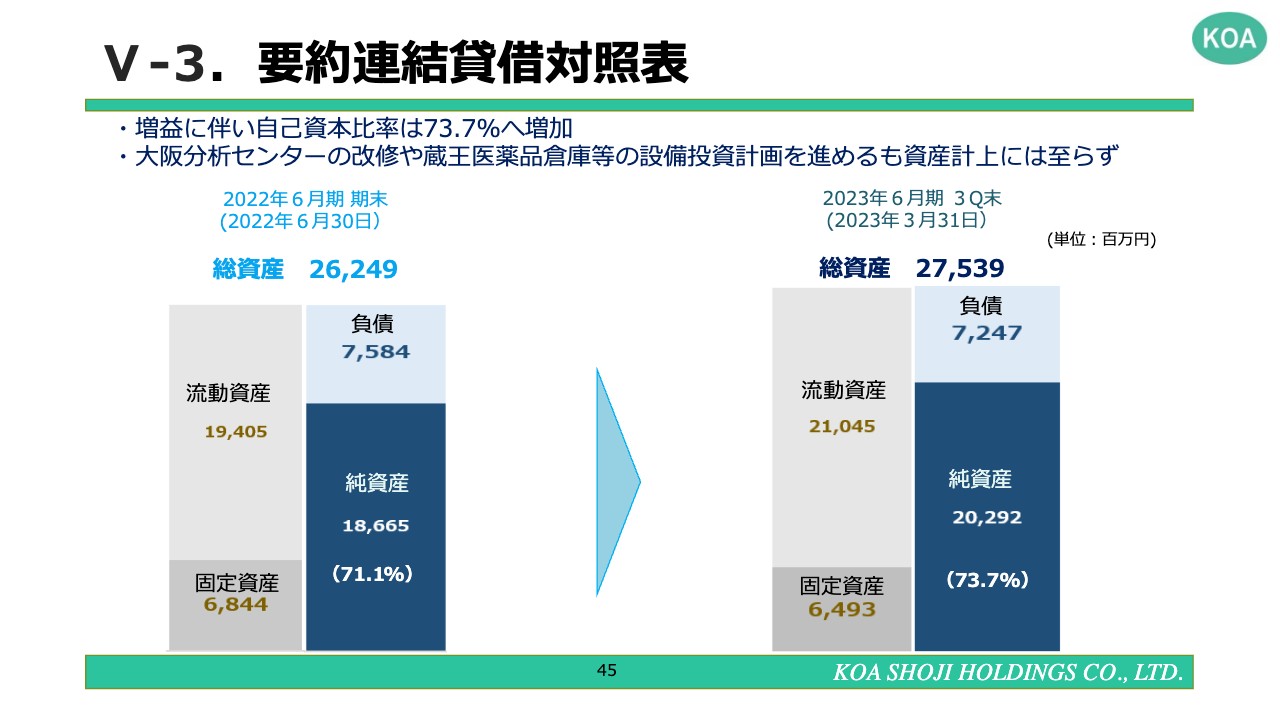

Ⅴ-3.要約連結貸借対照表

貸借対照表についてご説明します。増益に伴い、純資産の部に当期純利益が積み上がる状態になっており、安全性の指標の1つである自己資本比率は73.7パーセントとなっています。資産全体としては、期首の262億から275億円へ、12億9000万円増加している状況です。

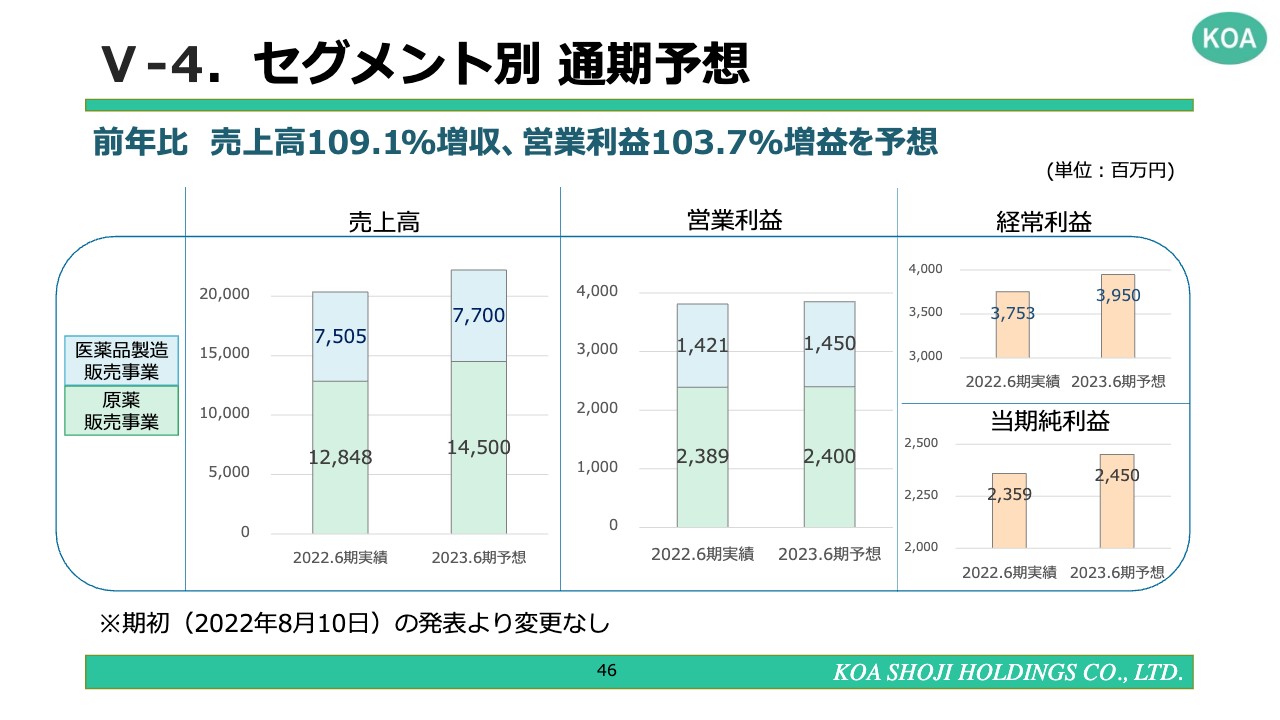

Ⅴ-4.セグメント別 通期予想

セグメント別の通期予想です。不透明な社会情勢は続いていますが、今期についても、両セグメントとも増収・増益を見込んでおり、こちらは期初に発表した業績予想からの変更はありません。

スライドには、売上高と営業利益をセグメントごとに示しており、両セグメントとも売上・営業利益においては、前期比でプラスを見込んでいます。また、経常利益と当期純利益についても、同様に前期比で増益となる見込みです。

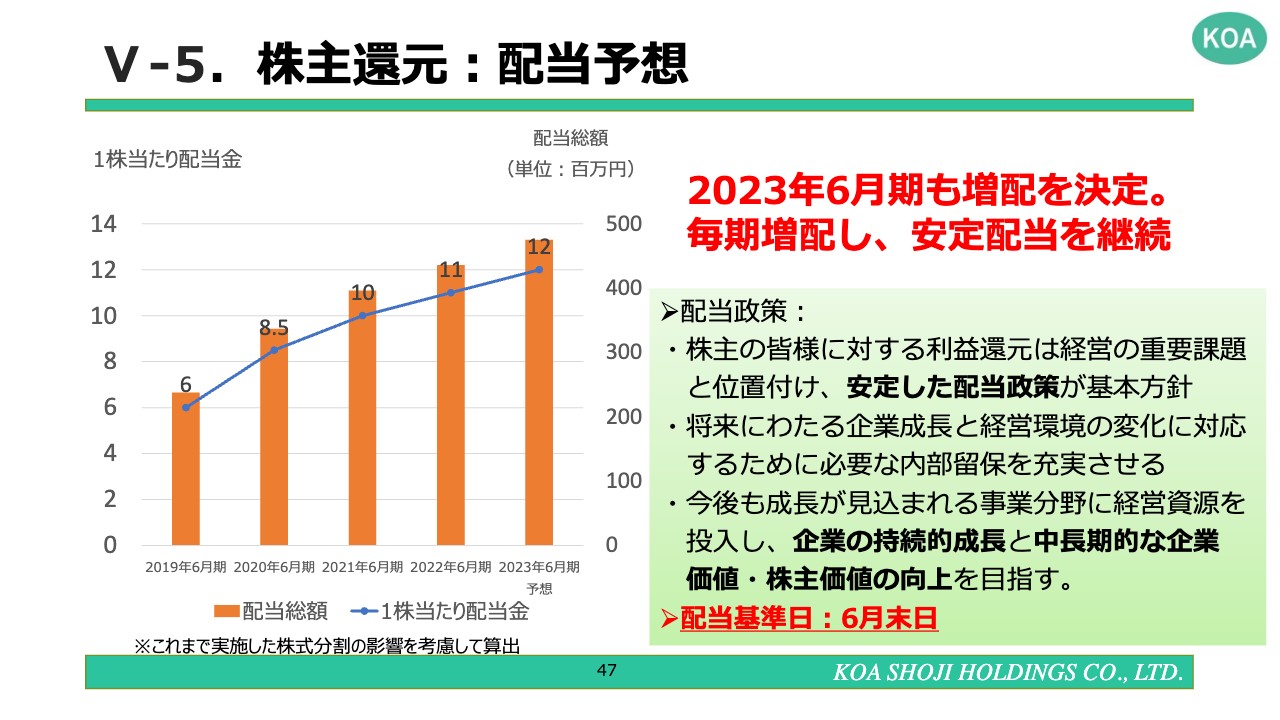

Ⅴ-5.株主還元:配当予想

こちらのスライドは株主還元として、配当の推移と今期の予想について示しています。弊社は2019年6月以降、増収・増益を継続しています。配当についても、増益を反映し、毎期増配しながら、安定配当を続けてきています。今後も安定した配当政策を続けながら、事業の発展のために必要な投資を続け、持続的な成長と中長期的な企業価値の向上を目指していきます。

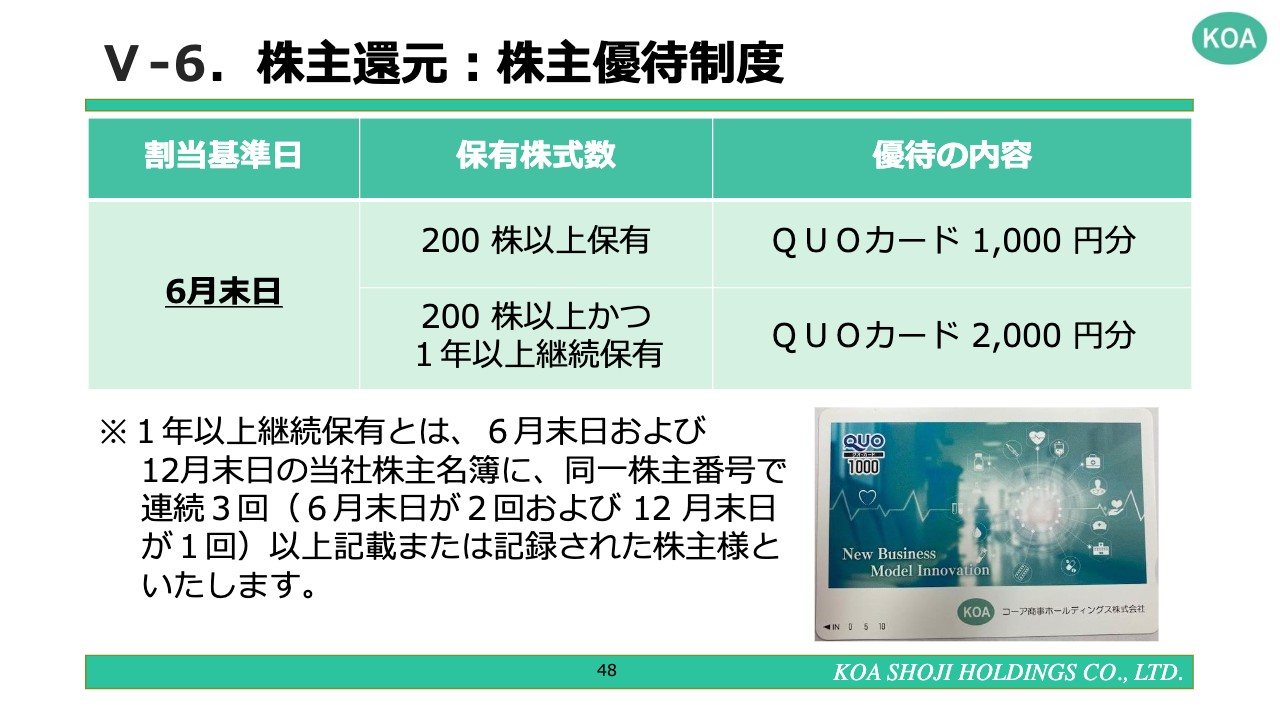

Ⅴ-6.株主還元:株主優待制度

同じく株主還元の1つとして、弊社で設けている株主優待制度についてです。期末日に弊社の株式を200株以上持っている株主のみなさまに対し、「QUOカード」1000円分を進呈しています。また、200株以上、かつ1年以上継続して保有いただいている株主のみなさまには、2000円分の「QUOカード」を進呈しています。

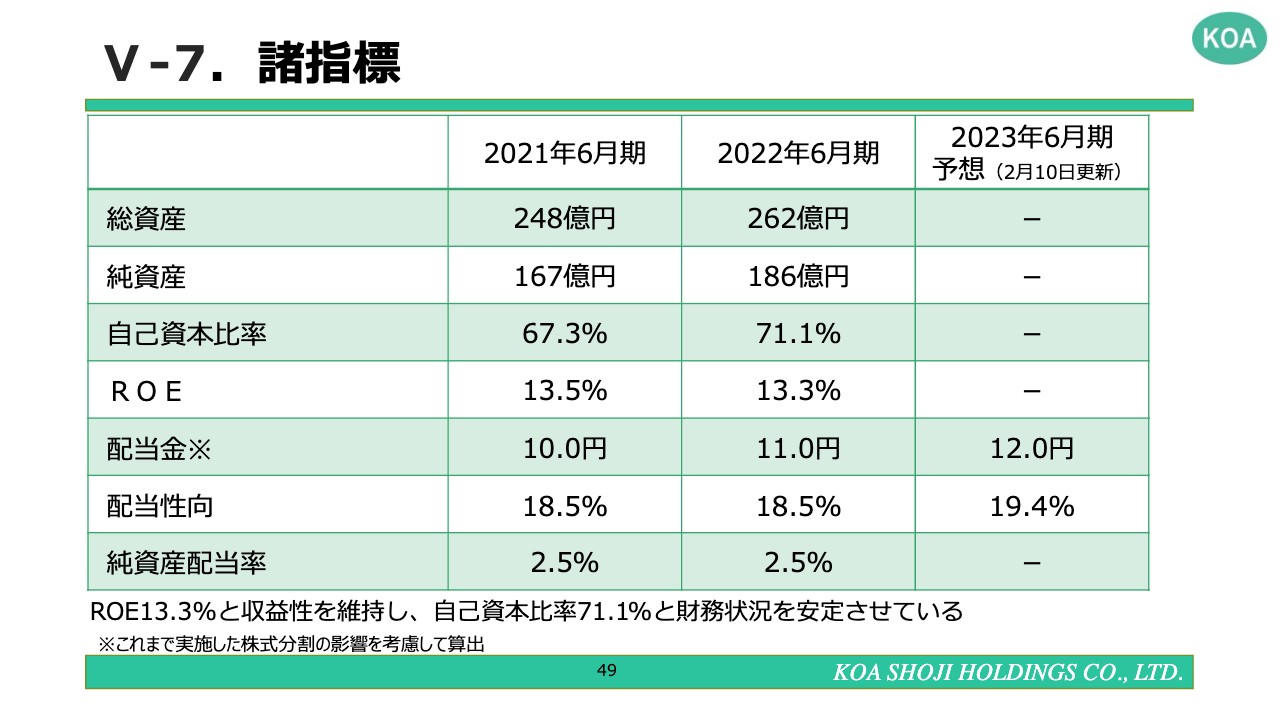

Ⅴ-7.諸指標

こちらのスライドは、さまざまな指標について記載していますが、本日は時間の都合上、ご説明は割愛します。

この後のスライドには、本日の説明会で使用した用語についてのご説明や直近までの株価の推移について掲載していますので、お時間がある時にご確認いただければと思います。私からのご説明は以上です。

新着ログ

「卸売業」のログ