株式会社FPパートナー 2023年11月期第1四半期決算説明

FPパートナー、1Q営業利益は前年比+55.8% 事業の順調な成長を踏まえ、期末から配当を開始

2023年11月期第1四半期決算説明

黒木勉氏(以下、黒木):株式会社FPパートナー代表の黒木でございます。本日は、 当社の2023年11月期第1四半期決算説明会にご参加いただきありがとうございます。

説明会に入る前に、一言ご挨拶させていただきます。昨年9月22日に東証グロース市場に上場し、まだ半年と少しではありますが、上場効果を肌で感じています。今後も株主さま、投資家のみなさまとのお約束を守りながら、しっかりと予算を達成し、さらなる成長を遂げていきます。

2023年11月期第1四半期は、ほとんどの項目において過去最高の数字となりました。そちらについて、今からご説明いたします。それでは、2023年11月期第1四半期決算説明会を始めます。

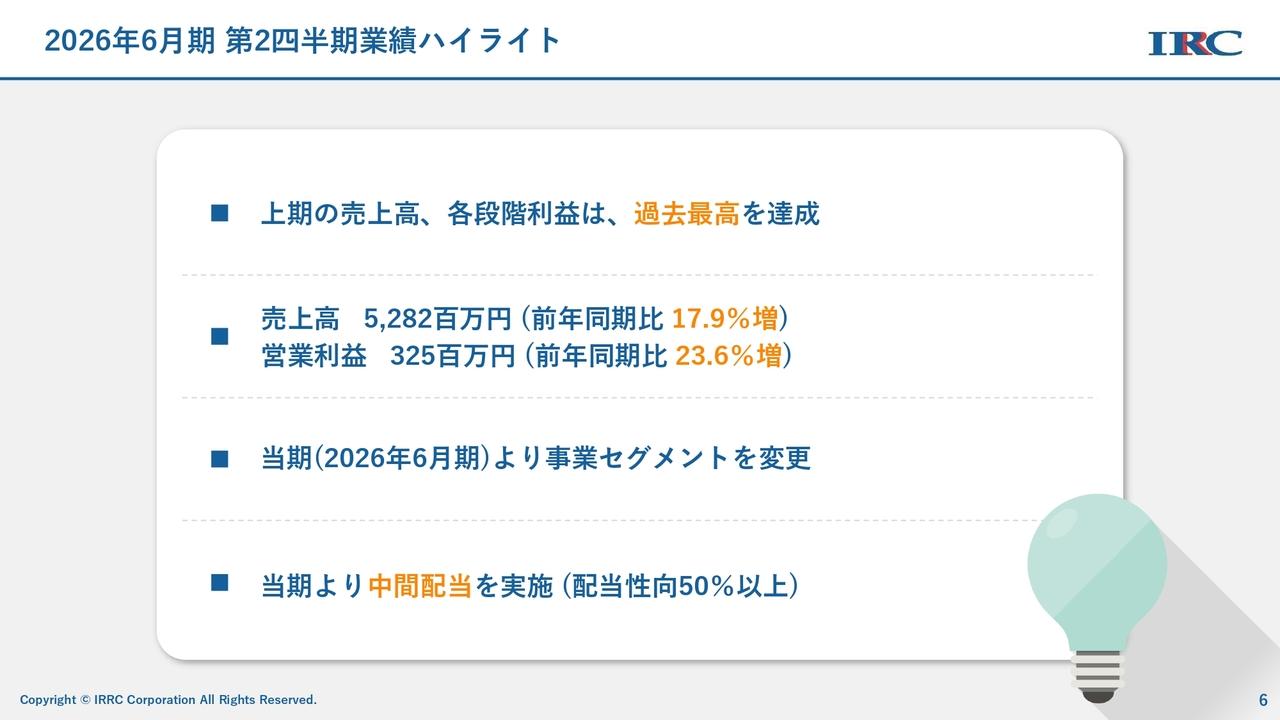

2023年11月期第1四半期 業績ハイライト

2023年11月期第1四半期の業績ハイライトです。昨年は過去最高となる516人の営業社員を採用でき、今期は全国津々浦々に2,000人以上の営業社員を配し、スタートさせることができました。さらに上場効果もあり、多くの優秀な社員の採用に成功しています。

その結果、売上高は73億5,500万円、前年同期比20.3パーセント増を達成しました。対通期業績予想進捗率は25パーセントです。営業利益は14億4,800万円で、前年同期比55.8パーセント増、対通期業績予想進捗率は32.8パーセントです。

経常利益は14億8,600万円で、前年同期比59.6パーセント増、対通期業績予想進捗率は33.5パーセントとなっています。四半期純利益は9億1,400万円で、前年同期比69.8パーセント増、対通期業績予想進捗率は33.3パーセントです。

2023年11月期第1四半期 業績ハイライト

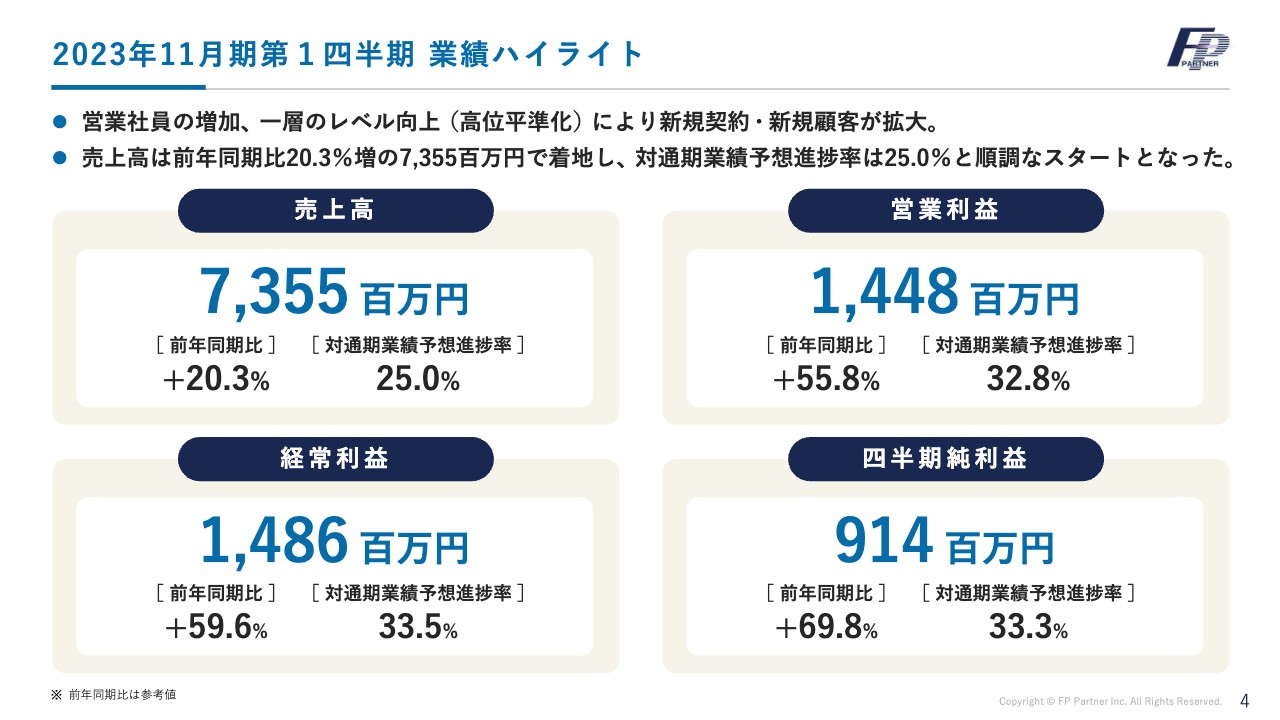

第1四半期が好調なスタートとなった要因について指標となるKPIでご説明します。当社が13年間で積み上げた保有契約件数はついに100万件を超え、124万784件となりました。前年同期比で21万7,371件も増加し、21.2パーセントの増加です。

この第1四半期も、多くの方にお客さまになっていただけました。新規契約数は5万760件で、前年同期比6.6パーセント増となっています。3万244人もの新しいお客さまを獲得することができ、前年同期比8.1パーセント増となりました。

この数字の基盤となったのは、会社が集客を担うことで、営業社員は営業に専念できるという当社独自の分業モデルです。集客件数は過去最高に近い3万6,422件となり、前年同期比13.6パーセント増の4,369件増加となりました。また、営業社員の採用が予定どおりに進み、第1四半期は126人採用をしています。

トピックスについてご説明します。当社の新たな成長の柱の1つである契約譲受についてです。代理店の廃業に伴い、1代理店で1万8,000件ものお客さまの契約移管に合意いただきました。さらに、利益率向上策の1つでもある広告関連の新事業をスタートさせています。そして、2023年5月から株主優待制度を初めて導入します。

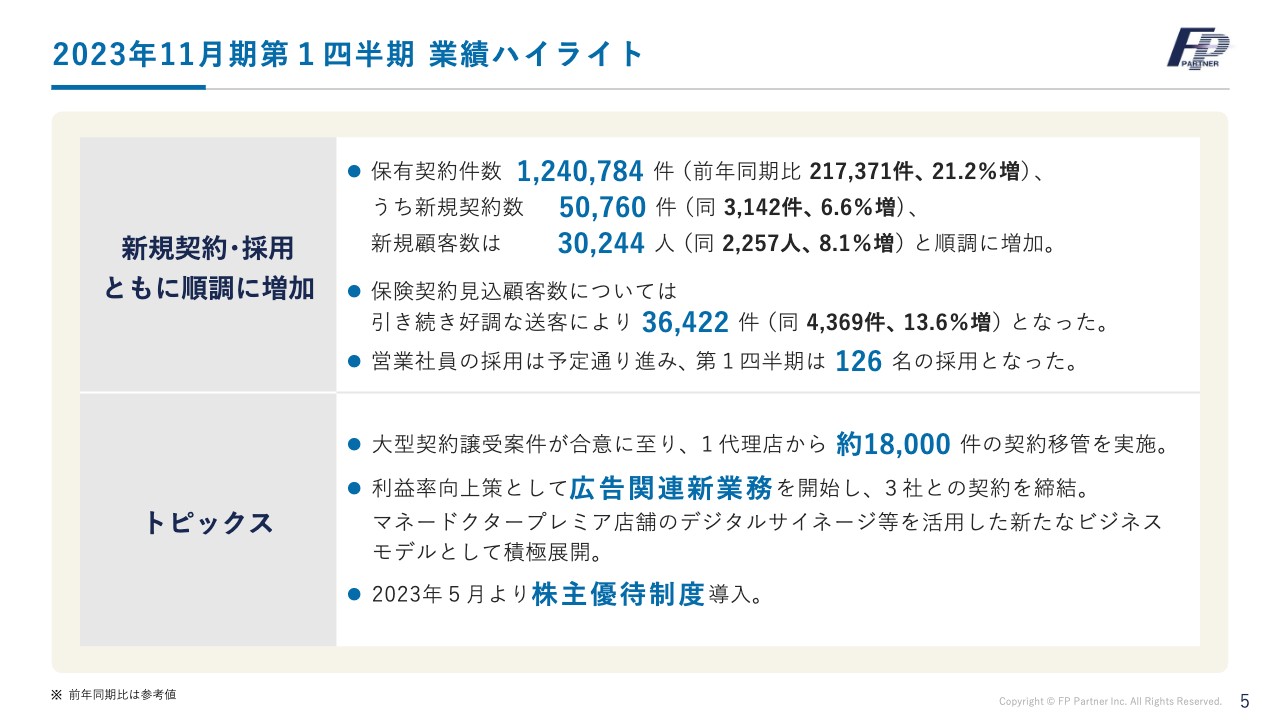

2023年11月期第1四半期 損益計算書

第1四半期の損益計算書です。スライド右側の青色の部分をご覧ください。

売上高は73億5,500万円で、前年同期比20.3パーセント増となる12億4,200万円の増加となりました。営業利益は14億4,800万円で、前年同期比55.8パーセント増となる5億1,800万円の増加です。営業利益率は19.7パーセントと、かなり改善しました。四半期純利益は9億1,400万円で、前年同期比69.8パーセント増となる3億7,600万円の増加です。

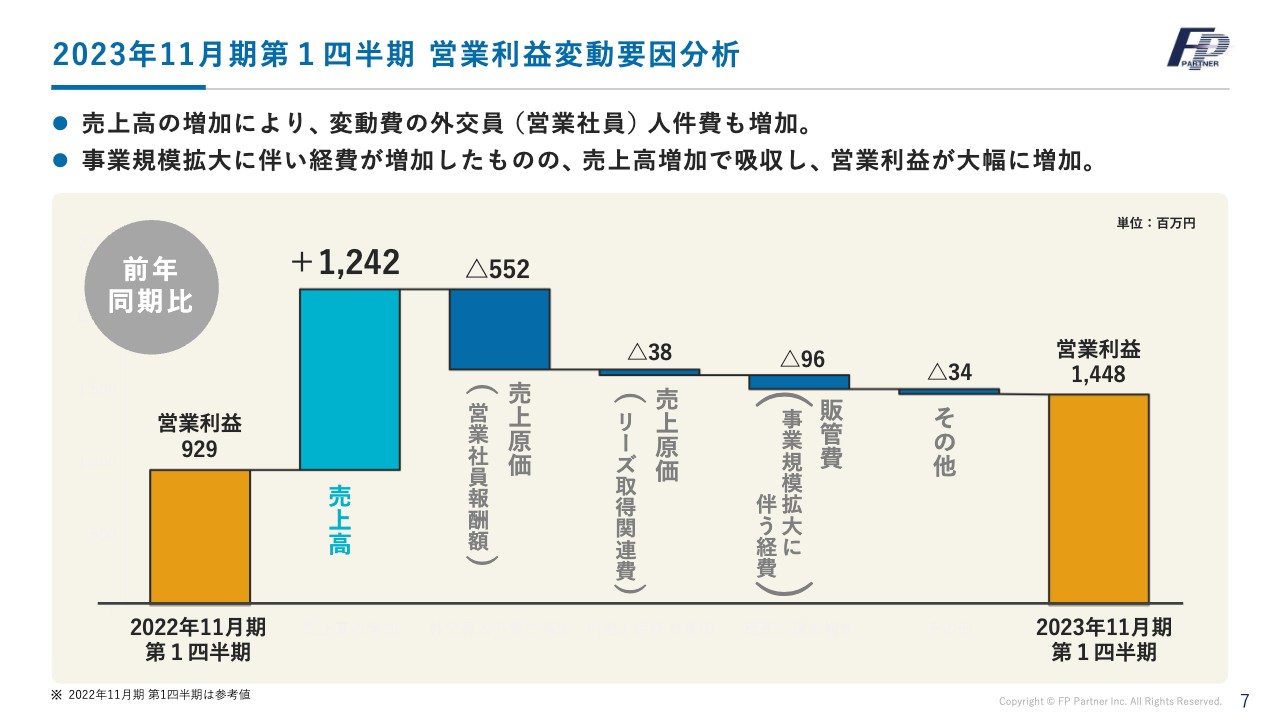

2023年11月期第1四半期 営業利益変動要因分析

営業利益の変動要因を分析しています。第1四半期の売上高は前年同期比12億4,200万円の増加となり、これは過去最高に近い数字です。売上原価や販売管理費はその増加幅より低く抑えられたため、営業利益14億4,800万円につながりました。

2023年11月期第1四半期 貸借対照表

第1四半期の貸借対照表です。流動資産は101億5,000万円から99億3,200万円と若干減少しましたが、これは法人税の支払いや昨期の好調な決算を踏まえての業績賞与の支払いによるものです。

一方、自己資本比率は60.6パーセントから68.1パーセントと、7.5パーセント改善しました。そのため、安定した経営ができているといえます。

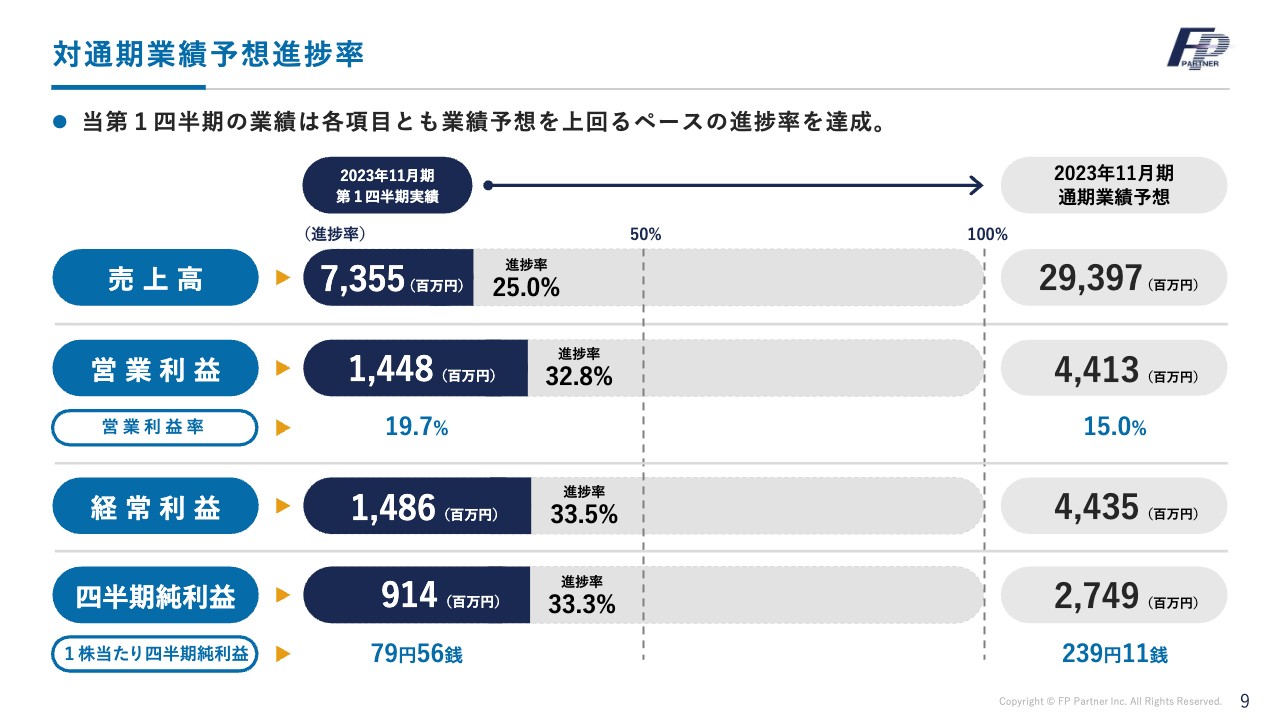

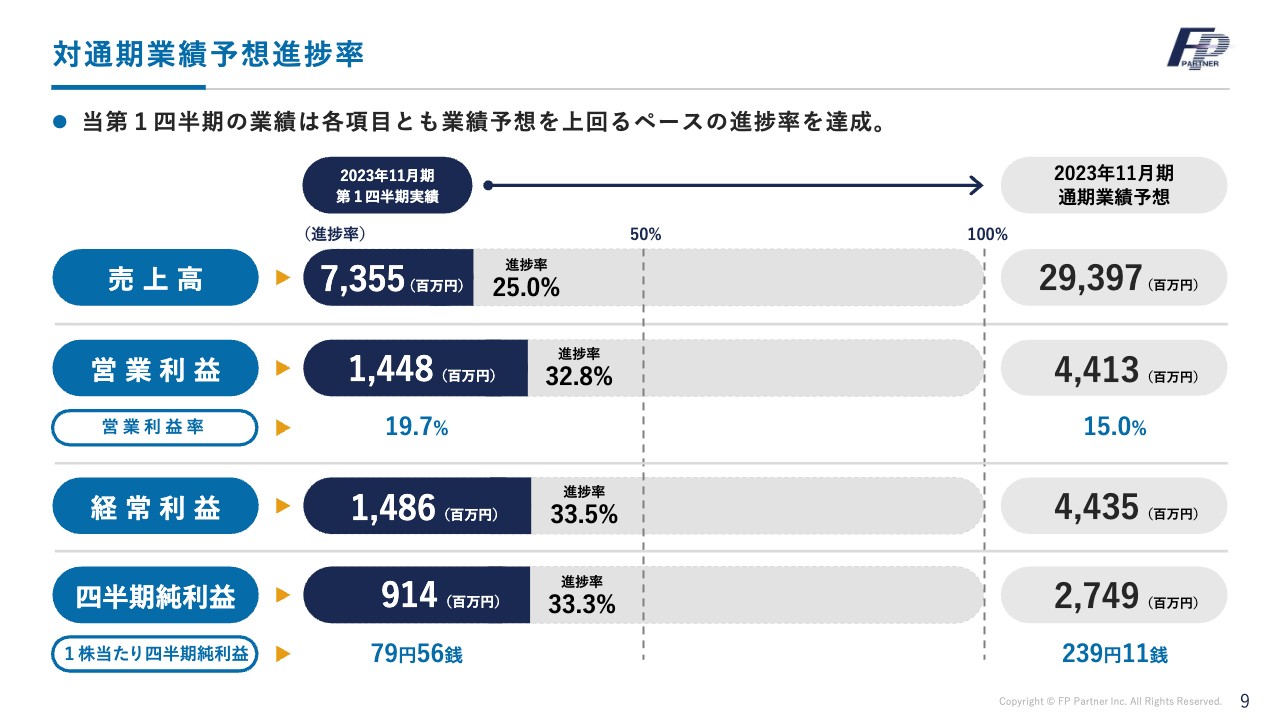

対通期業績予想進捗率

対通期業績予想の進捗率についてです。売上高73億5,500万円は、進捗率としては25パーセントです。営業利益14億4,800万円は進捗率32.8パーセント、経常利益14億8,600万円は進捗率33.5パーセント、四半期純利益9億1,400万円は進捗率33.3パーセントです。1株当たりの四半期純利益は79円56銭となっています。

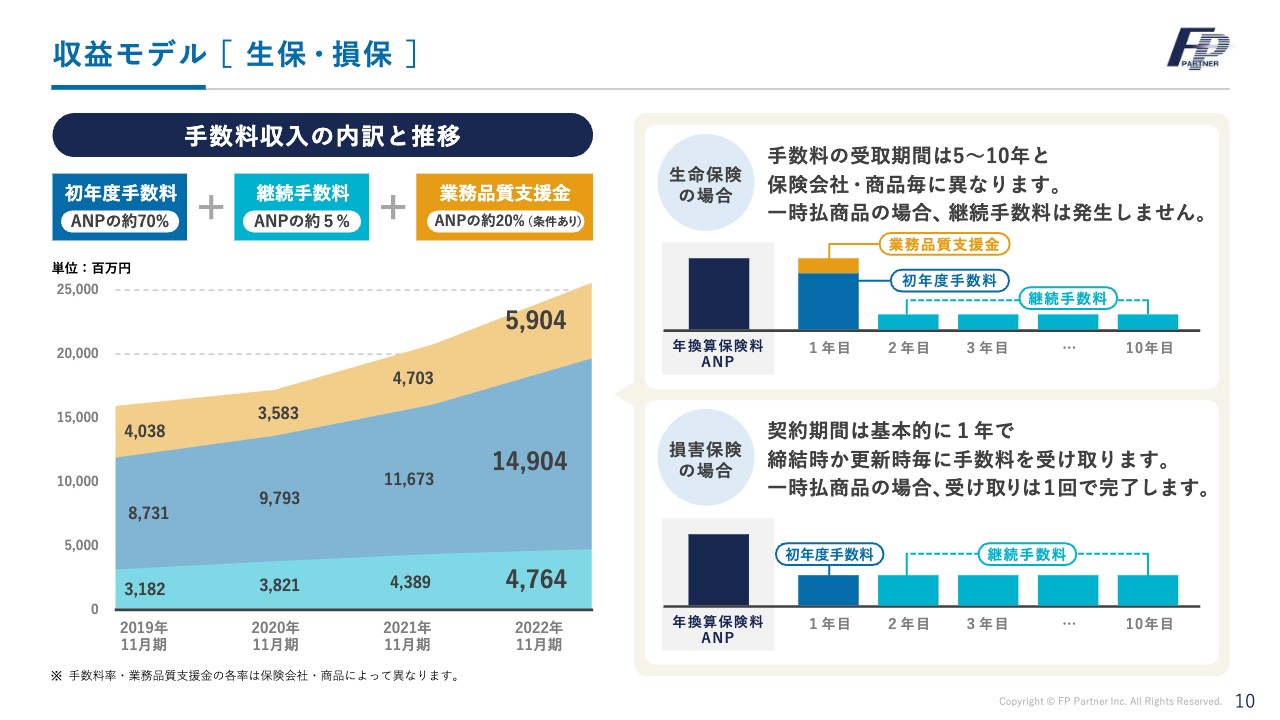

収益モデル[ 生保・損保 ]

当社の収益モデルについて、スライド左側をご覧ください。お客さまに契約していただきますと、1年目に初年度手数料、業務品質支援金が大きく入ってきます。

一方、継続手数料は約10年間にわたり、長く薄く入ってくる手数料です。これはお客さまが解約しない限り支払われ続けるもので、まさにストック収入といえます。昨期の継続手数料は過去最高の47億6,400万円となりました。創業から4年、5年はわずかな金額しか出せませんでしたが、ここ数年で大きく増加してきています。

スライド右上をご覧ください。生命保険は3段階の手数料となっています。スライド右下の損害保険は1年ごとの契約で、継続していただく度に手数料が発生するため、ストック収入に近い収益構造です。

四半期実績推移

過去3年間の生命保険手数料の四半期ごとの推移です。スライドのグラフをご覧いただくとおわかりのとおり、毎年確実に成長しています。特に昨期の第2四半期からは過去最高を毎回塗り替えるようなかたちで、今期の第1四半期を迎えることができました。

大きな成長曲線に入ったと考えているため、これを持続させ、さらなるプラスに持っていけるよう努めます。

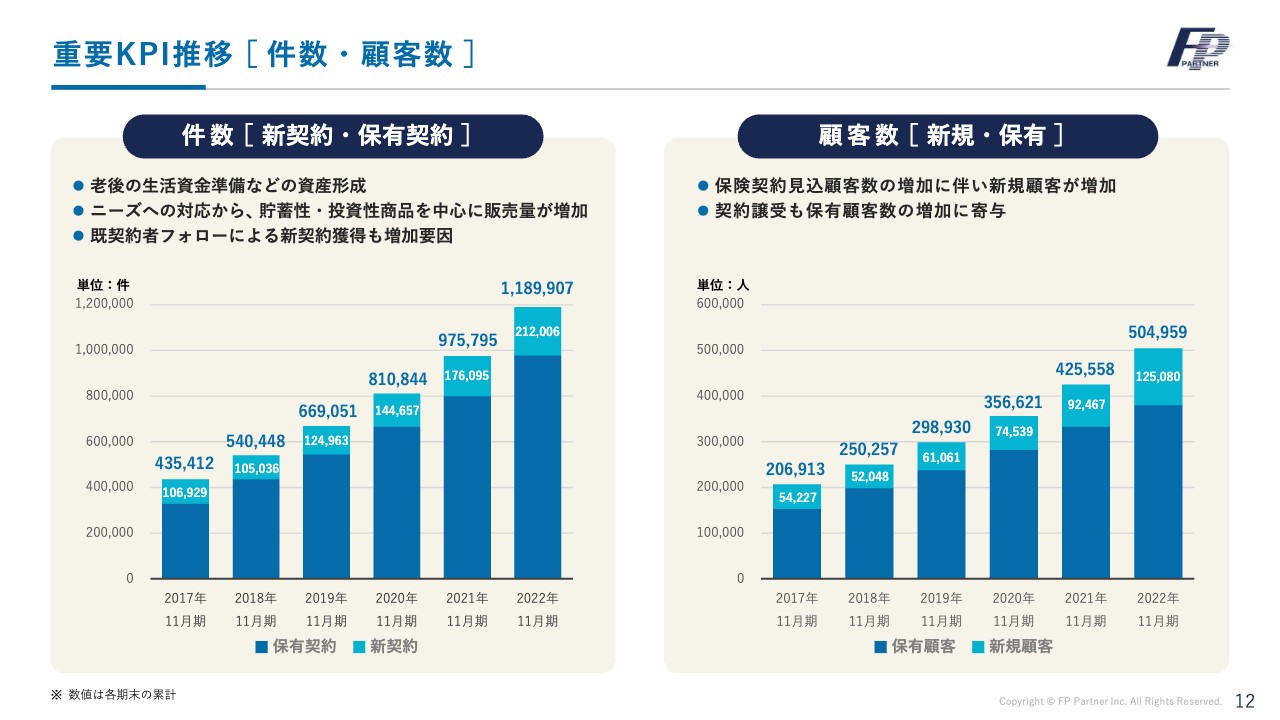

重要KPI推移[ 件数・顧客数 ]

重要KPIである保険契約件数と顧客数の推移です。スライド左側のグラフは過去5年の保険契約件数の推移です。昨期、契約件数が初めて100万件を超え、118万9,907件となりました。そのうち、新規契約が21万2,006件と非常に多くの方からご契約をいただきました。

右側のグラフは過去5年の顧客数の推移です。50万4,959人ものお客さまが当社で保険を契約しています。こちらも新規契約の獲得に努めた結果、12万5,080人もの新しいお客さまが契約者となりました。このように過去5年においても、重要KPIが右肩上がりで増加しています。

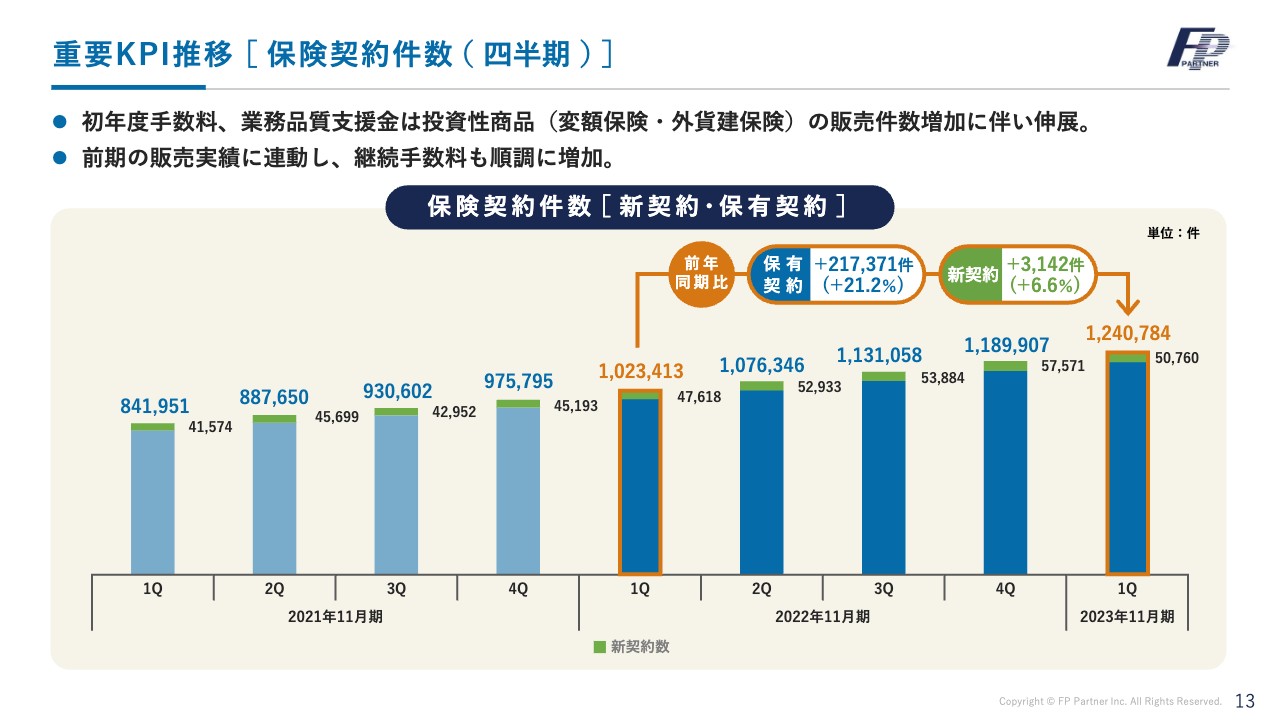

重要KPI推移[ 保険契約件数( 四半期 )]

契約件数の過去2年の四半期ごとの推移です。グラフをご覧いただくと、重要KPIが増加していることがわかります。特に昨期からの伸びは期待値よりもかなり上振れています。保有契約数は前年同期から21万7,371件増加し、前年同期比21.2パーセントも増加しました。

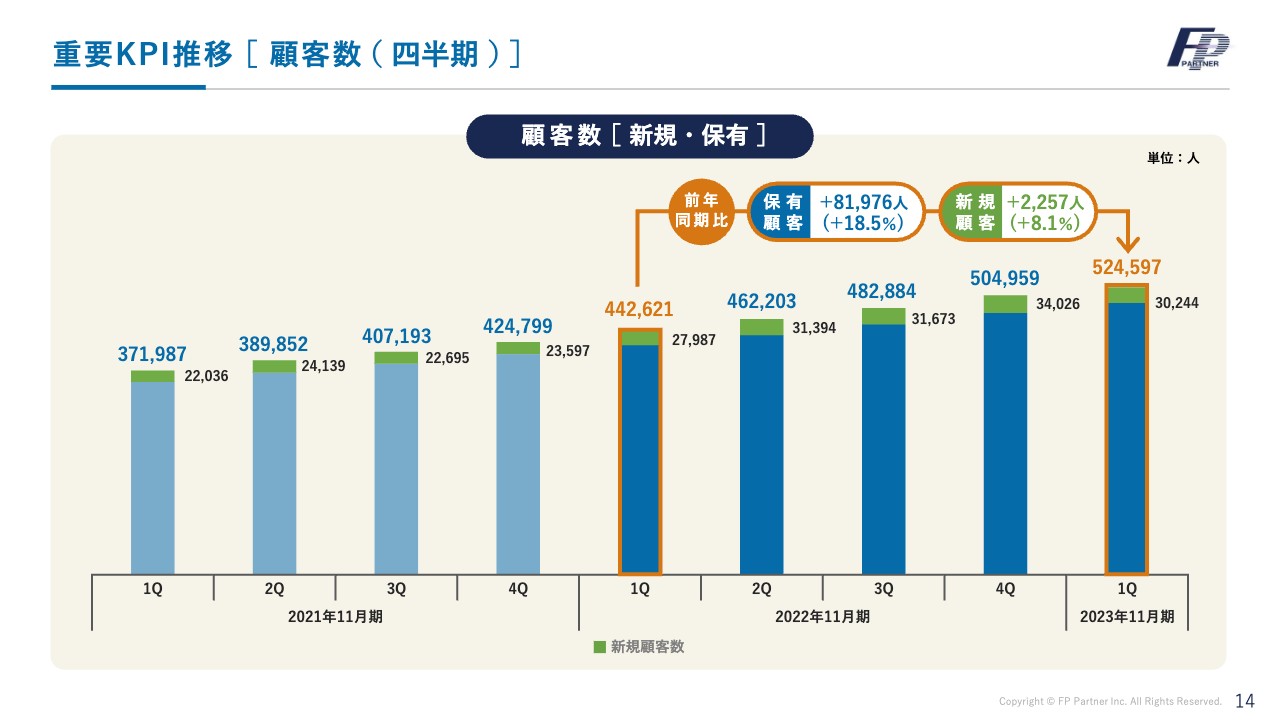

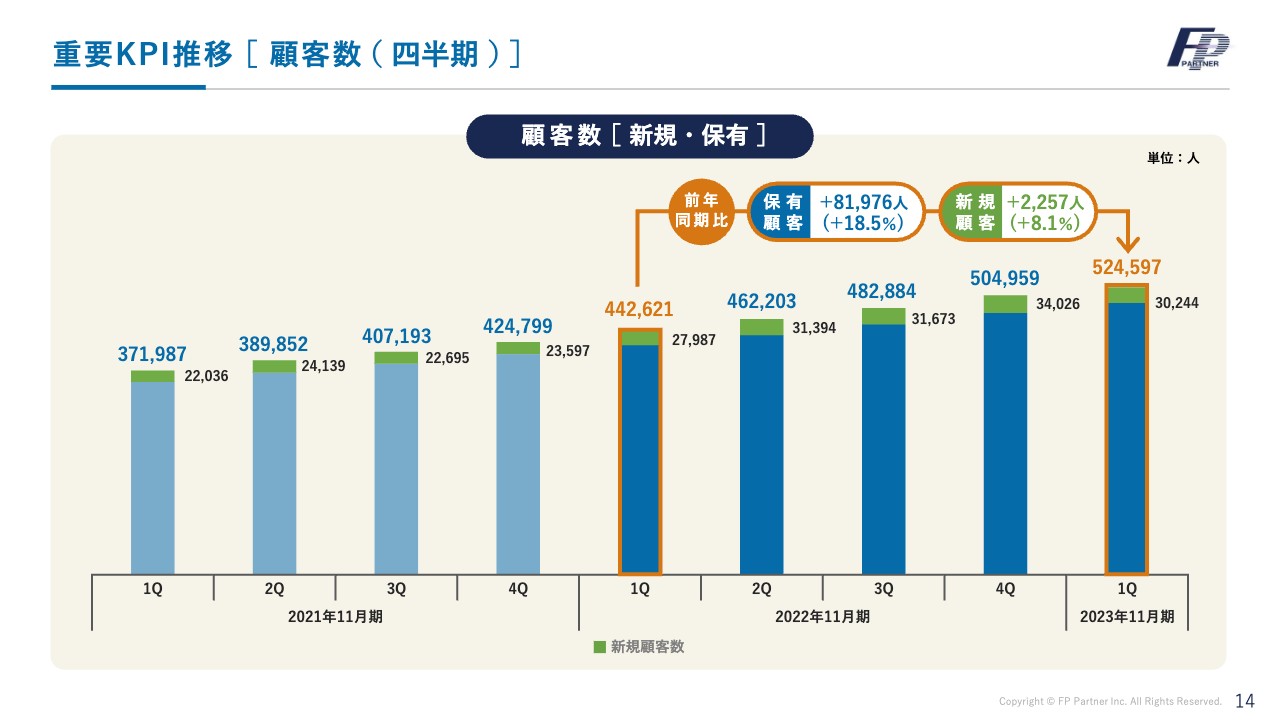

重要KPI推移[ 顧客数( 四半期 )]

顧客数の四半期ごとの推移です。こちらも契約件数と同様、過去2年で右肩上がりになっています。昨年の第1四半期は44万2,621人だったものが、今期の第1四半期には52万4,597人と、わずか1年で保有顧客数は8万1,976人も増加し、18.5パーセント増となりました。

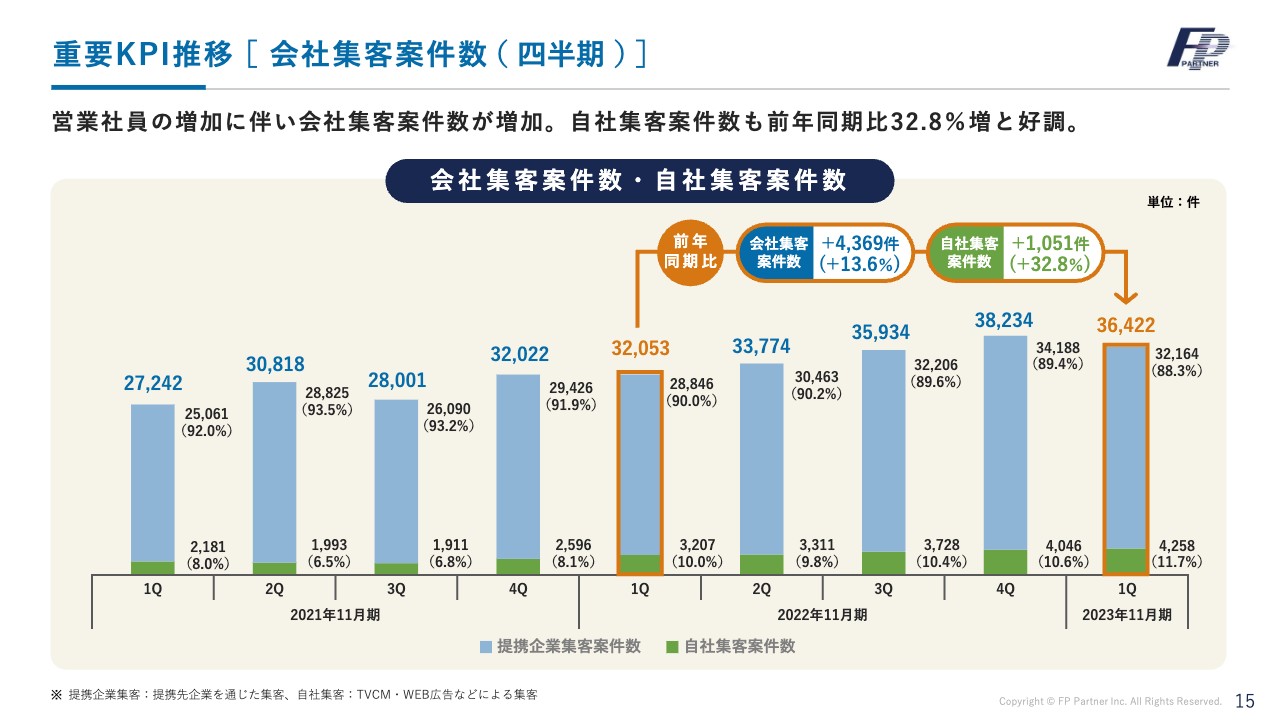

重要KPI推移[ 会社集客案件数( 四半期 )]

当社の基盤となる分業制の集客についてです。昨期は、過去最高に近い14万世帯ものお客さまとお会いしています。今期もそれを引き継ぎ、第1四半期は3万6,422世帯のお客さまと面談しました。これは前年同期比13.6パーセント増となる4,369世帯の増加です。

スライドのグラフの緑色の部分をご覧ください。昨期の第1四半期の自社集客案件数は3,207世帯で、全体の10パーセントでした。今期の第1四半期は4,258世帯で、前年同期比32.8パーセントも増加しています。当社の独自集客は収益力が高く、営業利益率への好影響が期待されます。

2023年11月期重点施策

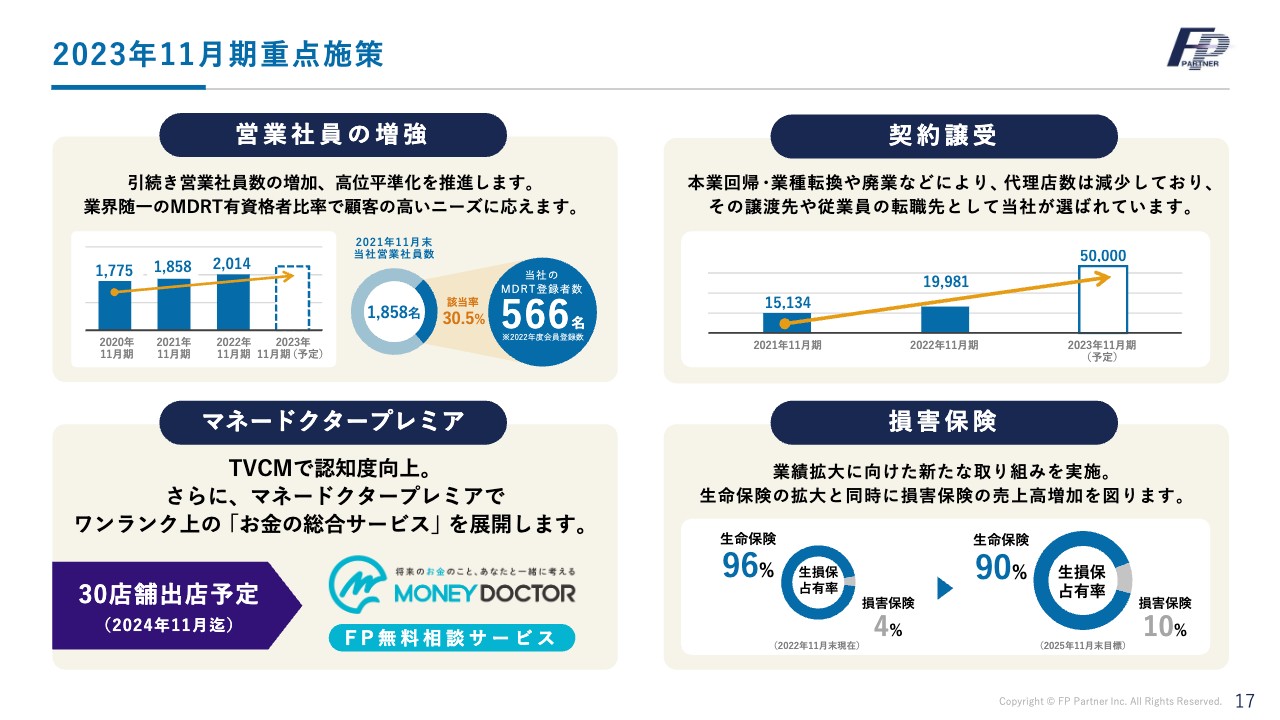

2023年11月期の重点施策は、スライドに記載の4項目です。スライド左上には「営業社員の増強」とありますが、これは当社が13年間ずっと続けてきたことであり、すべての基盤になっていると考えています。

そして、新たな成長戦略の3つの柱として、契約譲受、マネードクタープレミア、損害保険を挙げています。

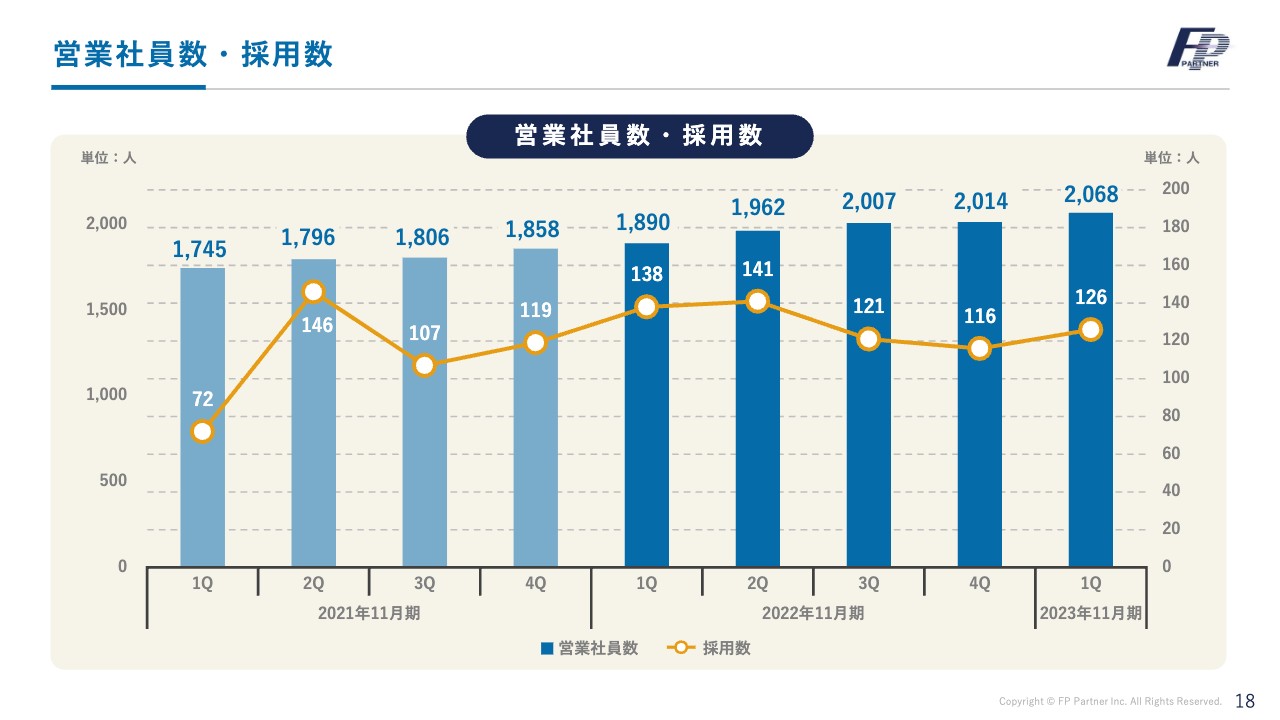

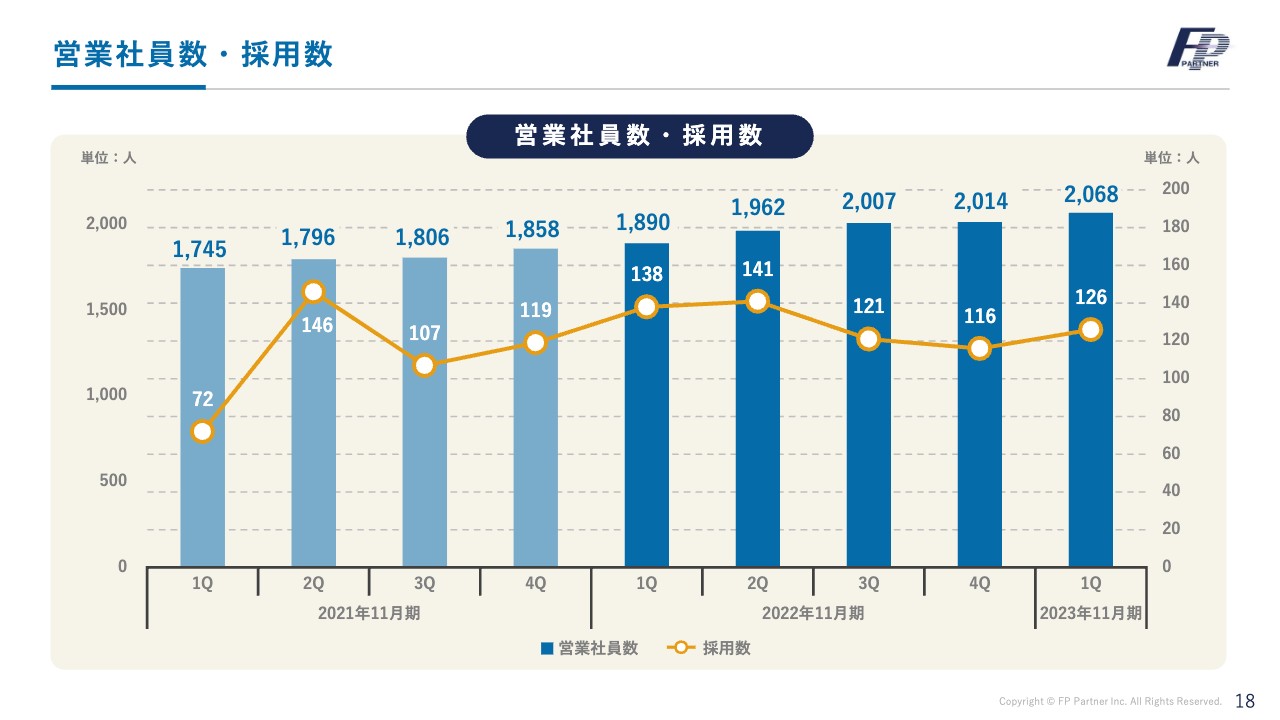

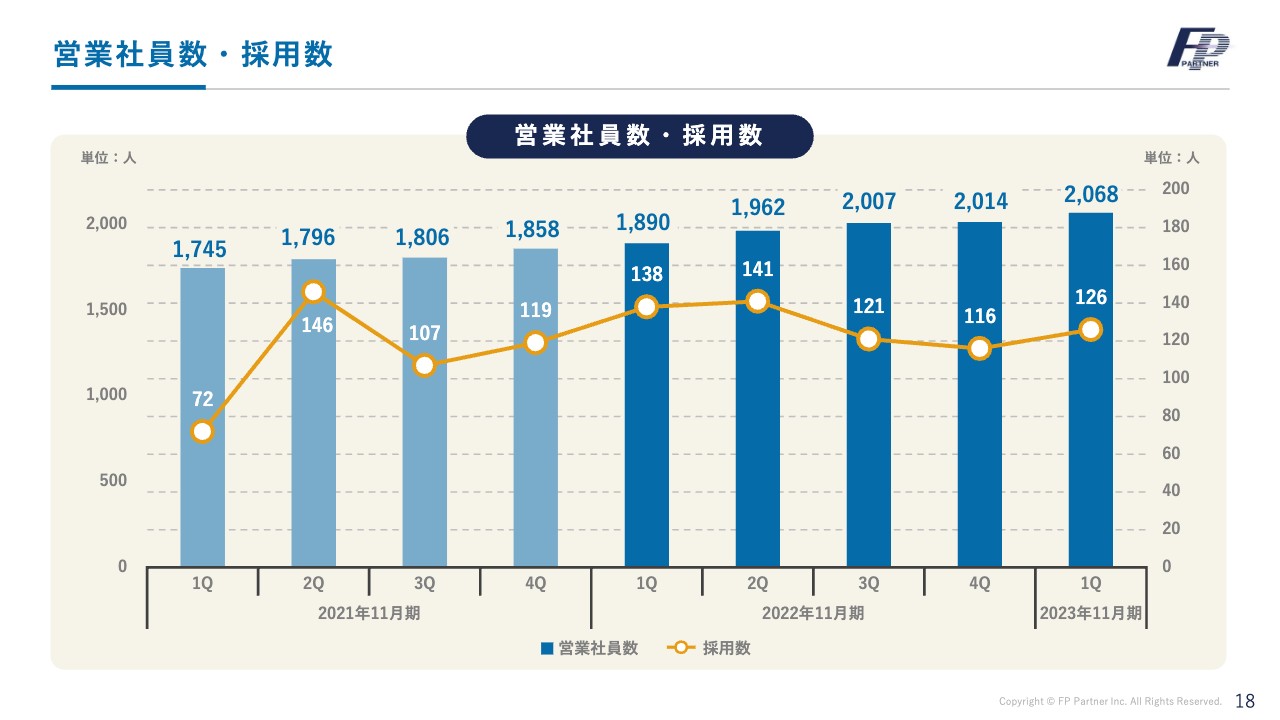

営業社員数・採用数

営業社員数と採用数についてです。スライドのグラフは、過去2年の四半期ごとの推移を示しています。

昨期はついに営業社員だけで2,000人を超えました。今期の第1四半期も順調に伸びており、現在2,068人の営業社員が在籍しています。上場効果によって採用の質も高まり、人数も増加傾向にあります。

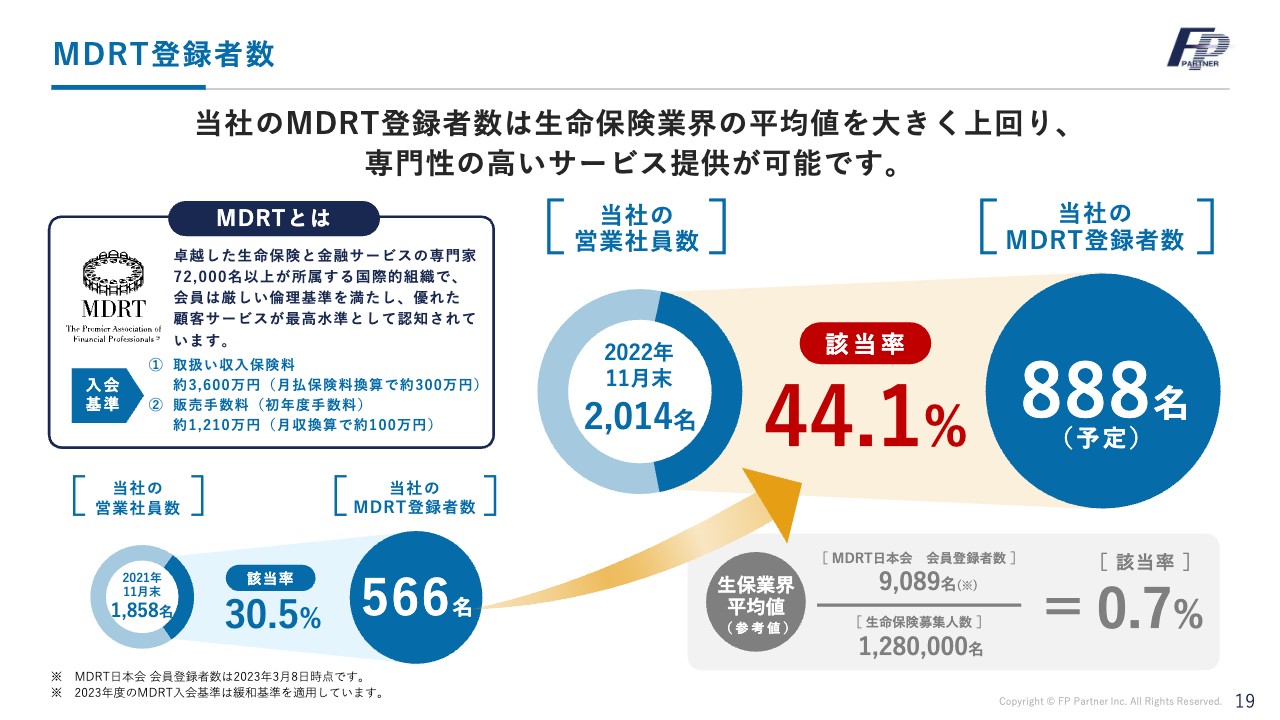

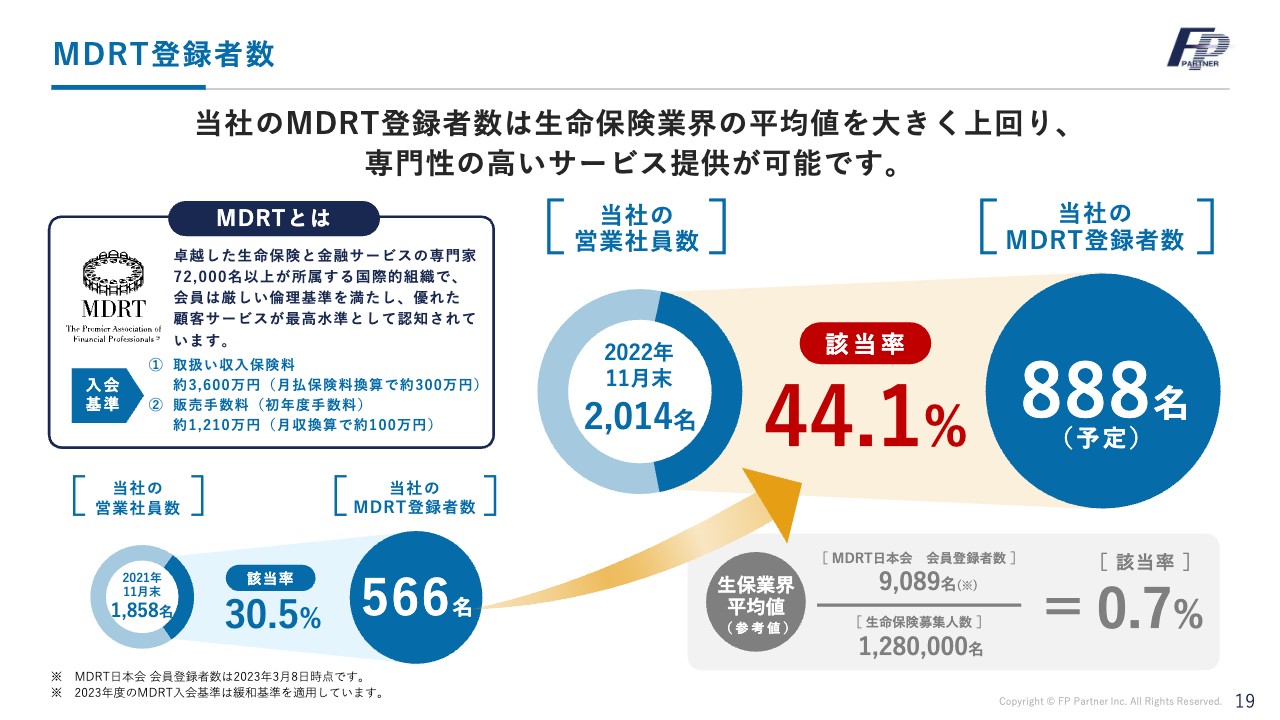

MDRT登録者数

昨期はMDRT登録者数で驚くべき数字が出ました。MDRTとは、保険業界のトッププレイヤーの証です。営業社員を増加させるだけではなく、当社の育成の3つの柱であるマーケット、教育、システムによってトッププレイヤーを創出しています。

スライド左下に記載のとおり、2021年11月末に在籍していた営業社員1,858人のうちMDRT登録者数は566人でした。今回、2022年11月末に在籍していた営業社員2,014人のうち888人がMDRTの登録基準に該当しました。該当率に換算すると44.1パーセントです。

スライド右下に記載のとおり、生命保険業界の募集人数128万人に対し、昨期のMDRT日本会の登録者数は9,089人ですので、該当率0.7パーセントと非常に狭き門です。しかし、当社は2人に1人に近い該当率を残すことができています。このように、生産性の向上とトッププレイヤーへの育成が進んでおります。

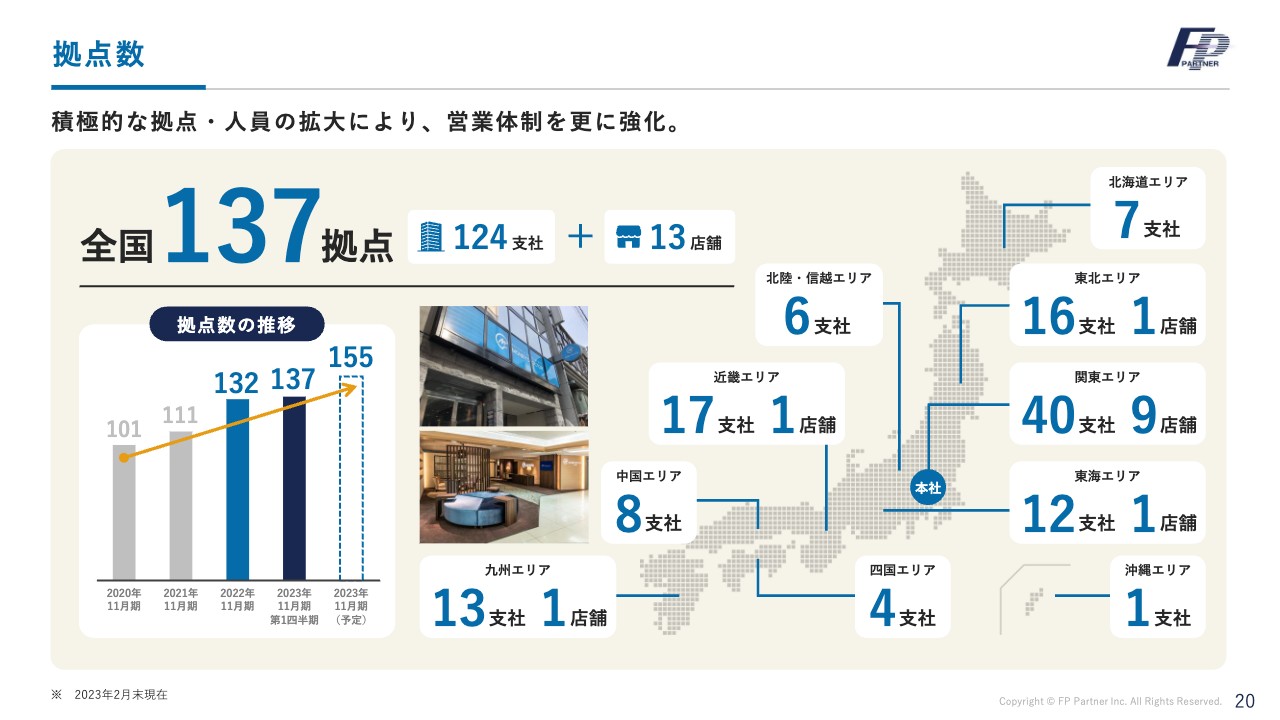

拠点数

人員の増加だけではなく、拠点数も増加しています。5年前に47都道府県に拠点を置き、昨期には132拠点となりました。今期の第1四半期でさらに5拠点増やし、現在は137拠点です。今期はさらに拠点を増やし、過去最高の155拠点を達成したいと思っています。

2023年11月期の新たな成長戦略

当社の今後の成長を支える新たな3つの成長戦略についてです。契約譲受、「マネードクタープレミア」店舗、損害保険の拡充を挙げています。

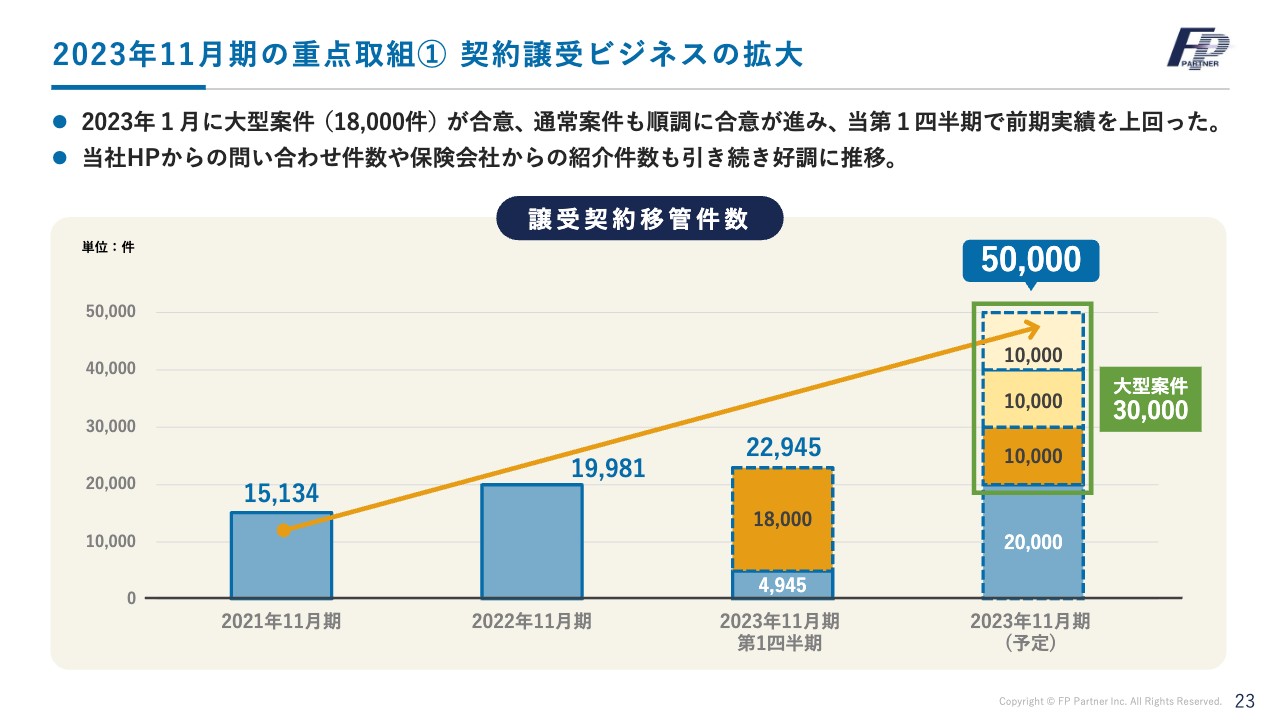

2023年11月期の重点取組① 契約譲受ビジネスの拡大

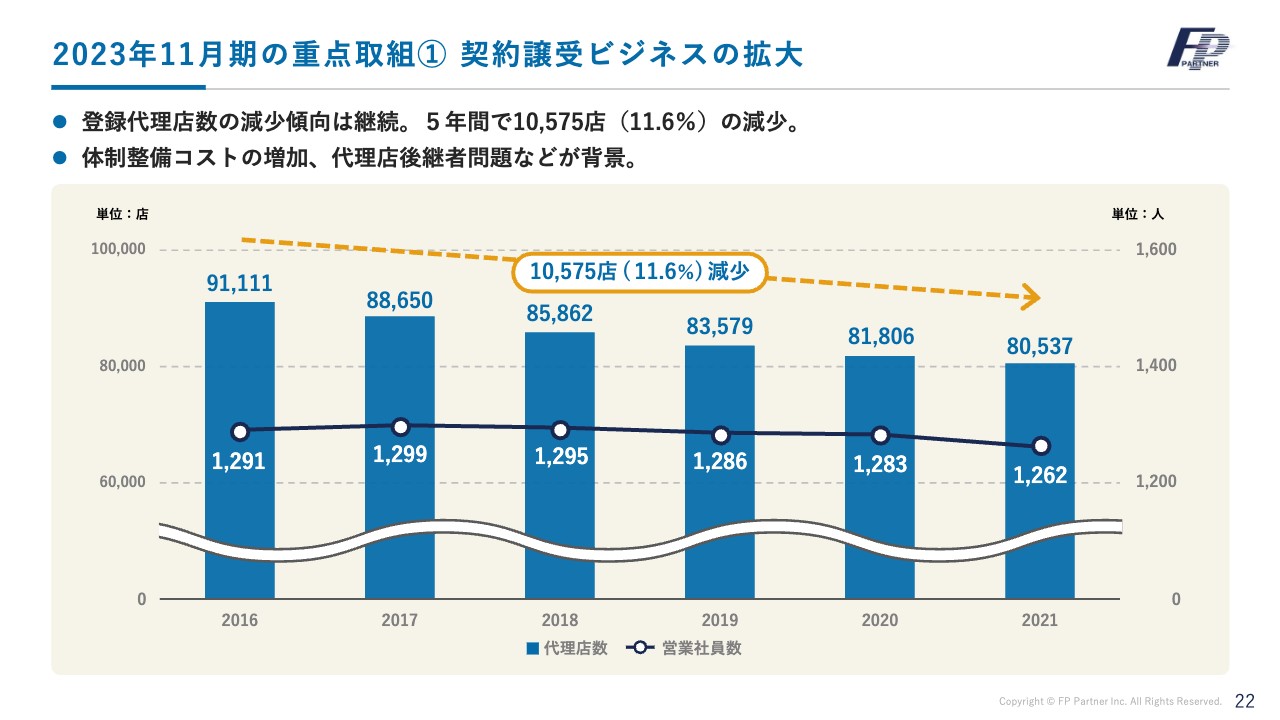

まず、契約譲受ビジネスの拡大です。2016年には9万1,111店の登録代理店があった中、保険業法の改正により、わずか5年で1万575店も廃業しています。体制整備コストの増加や代表者の高齢化など、いろいろな要因があります。その廃業した代理店のお客さまを当社に移管していただくのが契約譲受の仕組みです。

外部要因ではありますが、当社にとっては突風ともいえる追い風です。これを元に始めたビジネスが契約譲受です。

2023年11月期の重点取組① 契約譲受ビジネスの拡大

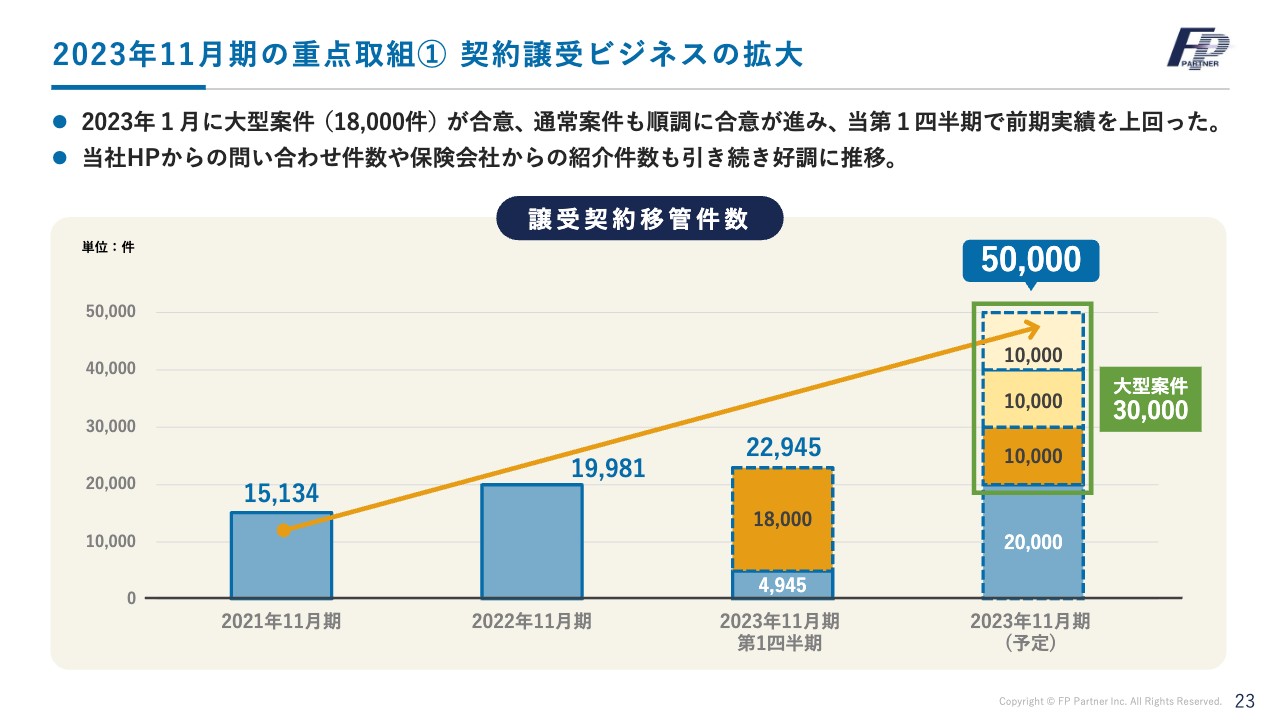

2021年11月期から始め、まだ2年3ヶ月のビジネスです。2021年11月期は1年目ではあるものの、1万5,134件ものお客さまのご契約を当社に移管していただきました。昨期も大きく増加し、1万9,981件ものご契約を移管しています。

今期は3年目を迎え、大きく花開いています。第1四半期は1代理店の廃業により、1万8,000件ものお客さまのご契約を移管していただき、昨期の業績を上回る合計2万2,945件となりました。今期はこれ以外にも大型案件の成約が見込まれており、最低5万件の達成を目指しています。

2023年11月期の重点取組② 「マネードクタープレミア」事業の拡大

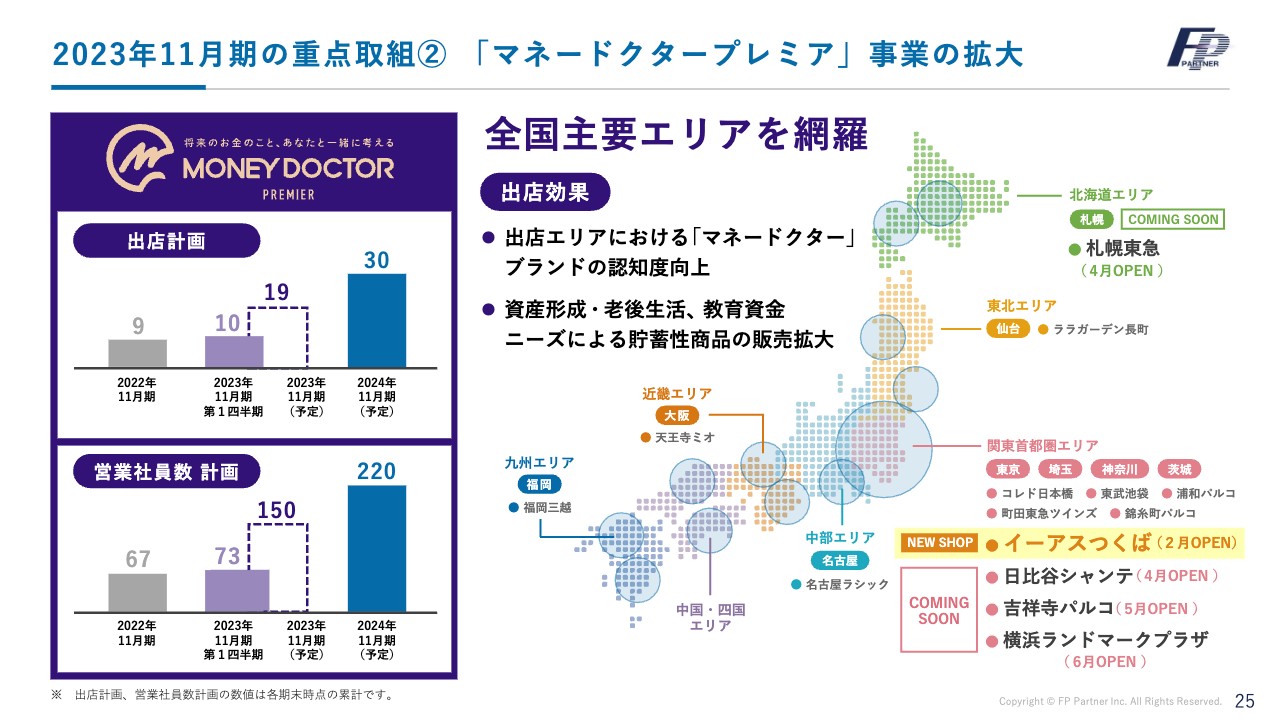

2つ目は「マネードクタープレミア」事業の拡大です。このビジネスはプライベートバンクのようなゆったりとした個室空間でお金に関するあらゆる相談を受けられるサービスです。こちらは始まって1年3ヶ月のビジネスとなっています。

今期は出店ラッシュを迎えます。現在決まっているものだけでも、2月に茨城県初出店のイーアスつくば店がオープンし、4月には日比谷シャンテ店と北海道初上陸の札幌東急店がオープンします。5月は吉祥寺パルコ店が、6月は神奈川県初出店の横浜ランドマークプラザ店がオープンします。

このように、誰もが知っている商業施設を中心に出店していく予定です。

2023年11月期の重点取組② 「マネードクタープレミア」事業の拡大

昨期までの出店数は9店舗でしたが、今期は19店舗に拡大する計画です。営業社員も昨期の67人から150人に増員する予定です。主要都市は今期で概ね網羅しますので、この背景を次のスライドでご説明します。

2023年11月期の重点取組② 「マネードクタープレミア」事業の拡大

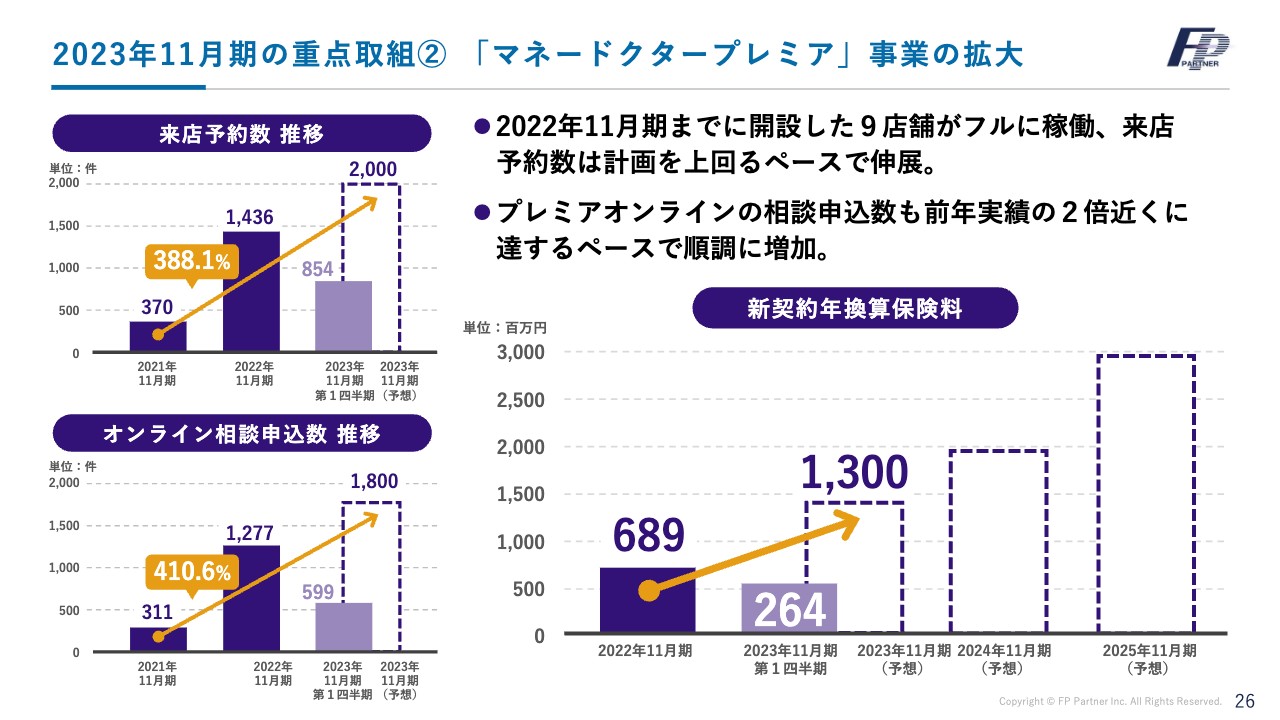

スライド左上のグラフをご覧ください。2021年11月期に370世帯だった来店予約数が昨期に大きく上昇し、1,436世帯との面談に成功しました。今期の第1四半期は、854世帯との面談に成功しています。第1四半期だけで昨期の来店予約数の半数を上回っているかたちです。

スライド左下のグラフをご覧ください。来店だけでなく、オンライン相談の申込数も急増しています。2021年11月期に311件だったものが、昨期は1,277件になりました。今期の第1四半期では599件ものオンライン面談が入っています。

その結果を踏まえて、スライド右側のグラフをご覧ください。昨期から始まったビジネスですが、お客さまから新たに契約していただいた金額(新契約年換算保険料)が昨期は6億8,900万円でした。今期の第1四半期は好調にスタートし、2億6,400万円となっています。このまま進めば13億円の新規契約につながります。

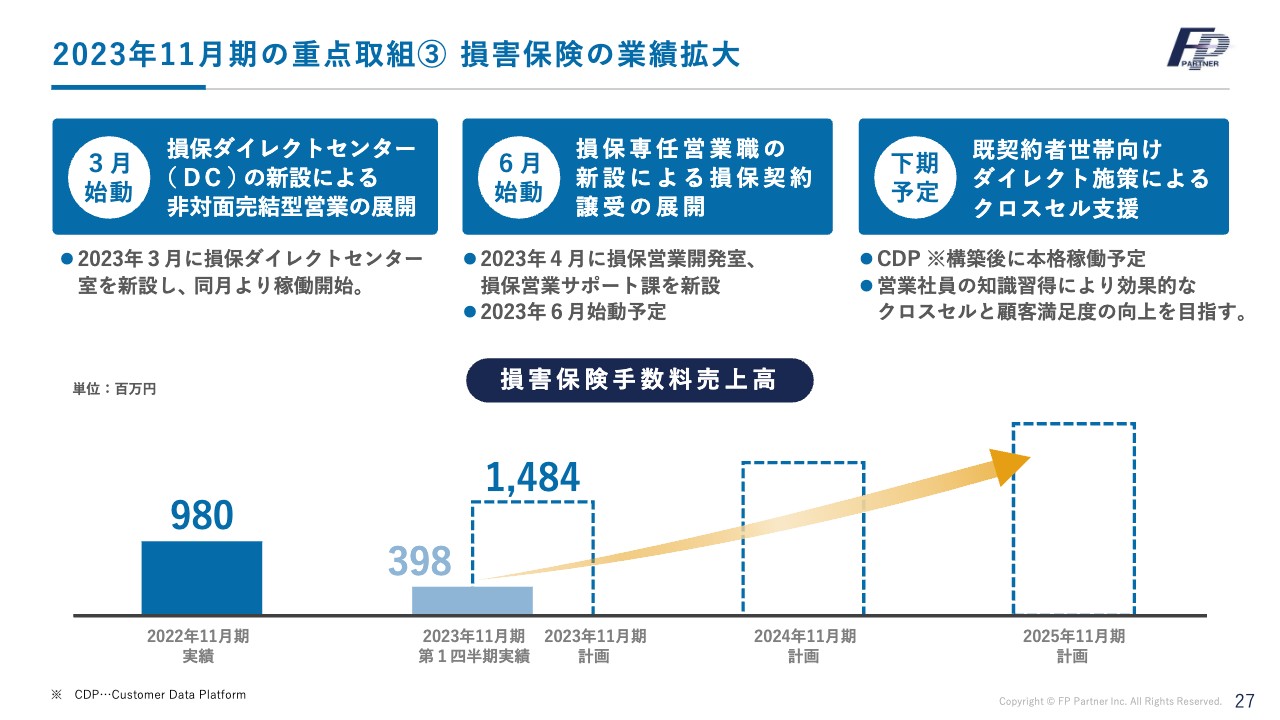

2023年11月期の重点取組③ 損害保険の業績拡大

3つ目は、損害保険の業績拡大です。損害保険は毎年新規契約の手数料です。昨期の売上高は9億8,000万円でしたが、今期の第1四半期では3億9,800万円を計上しています。今期予想は14億8,400万円で、こちらもストック収入に近い売上です。

ベースとなる成長戦略

ベースとなる成長戦略についてご説明します。これまでの成長戦略を継続し、さらなる業績の向上を目指します。1つ目が営業社員の強化・高位平準化、2つ目がCDP(Customer Data Platform)の構築、3つ目が顧客用コミュニケーションアプリの開発です。

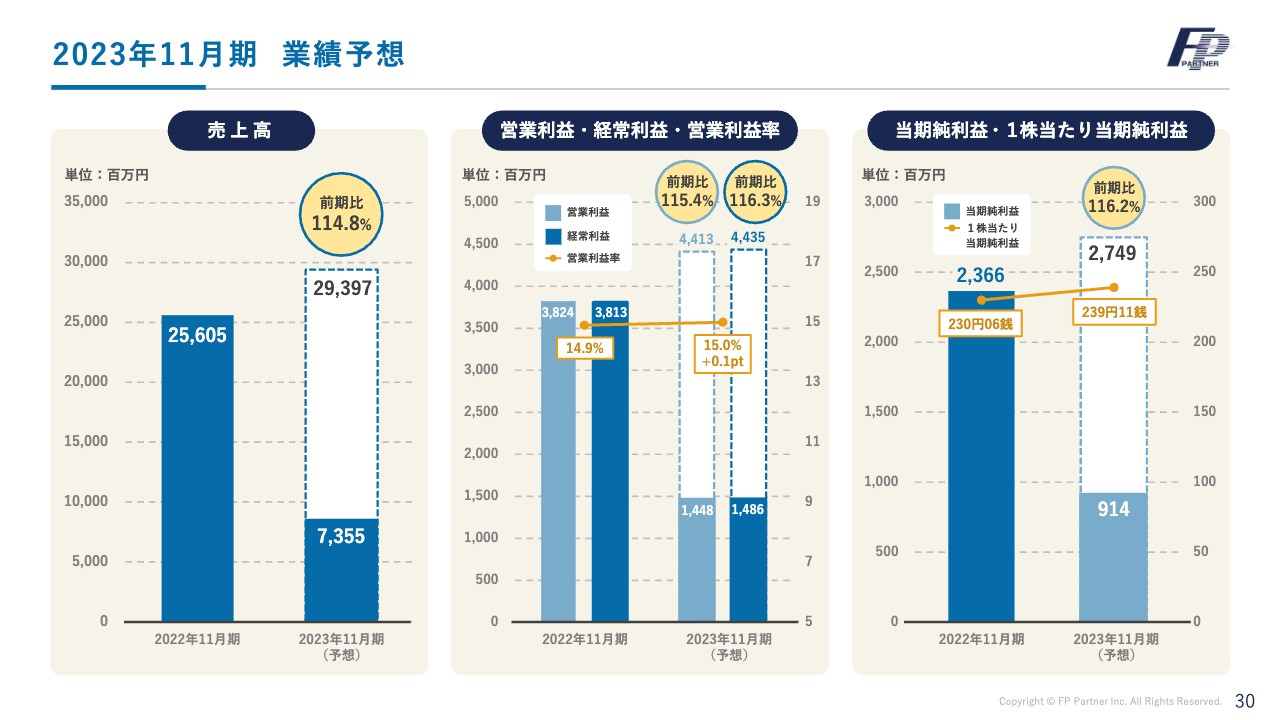

2023年11月期 業績予想

事業計画についてです。すでに開示している2023年11月期の業績予想ですが、スライド左側の売上高は293億9,700万円で、前期比114.8パーセントです。スライド中央の営業利益は44億1,300万円で、前期比115.4パーセントです。スライド右側の当期純利益は27億4,900万円で、前期比116.2パーセントです。

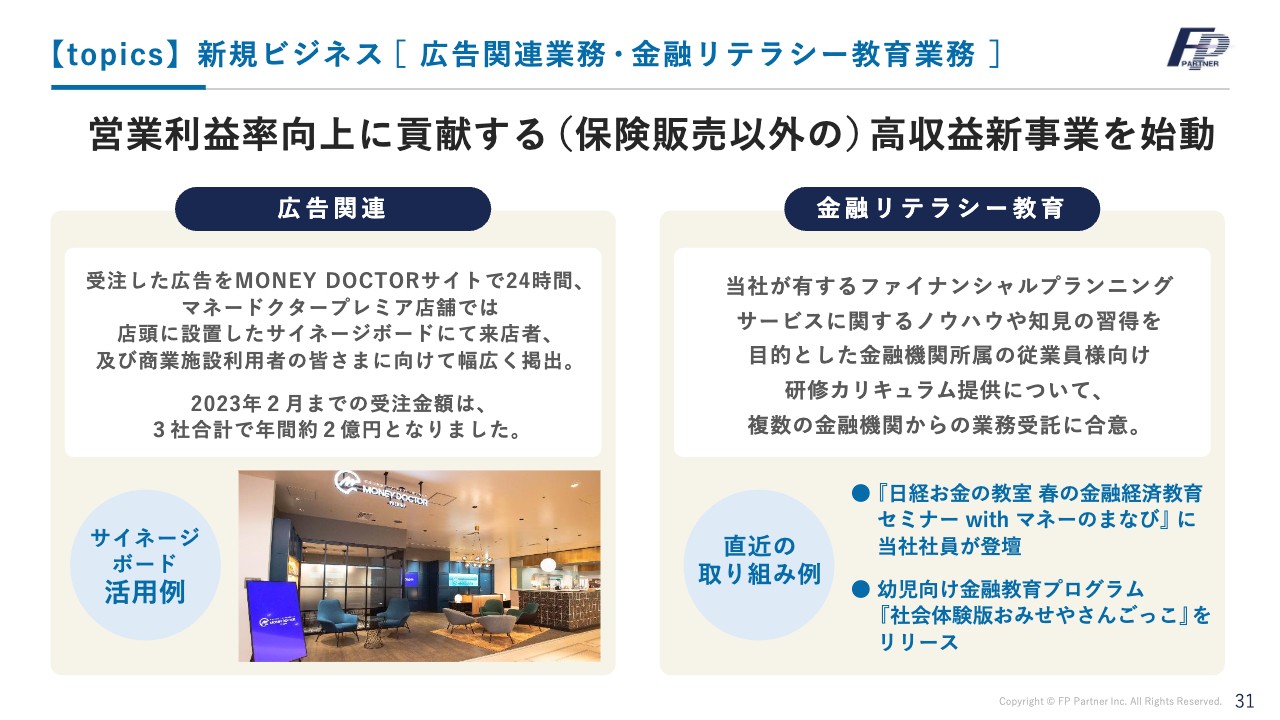

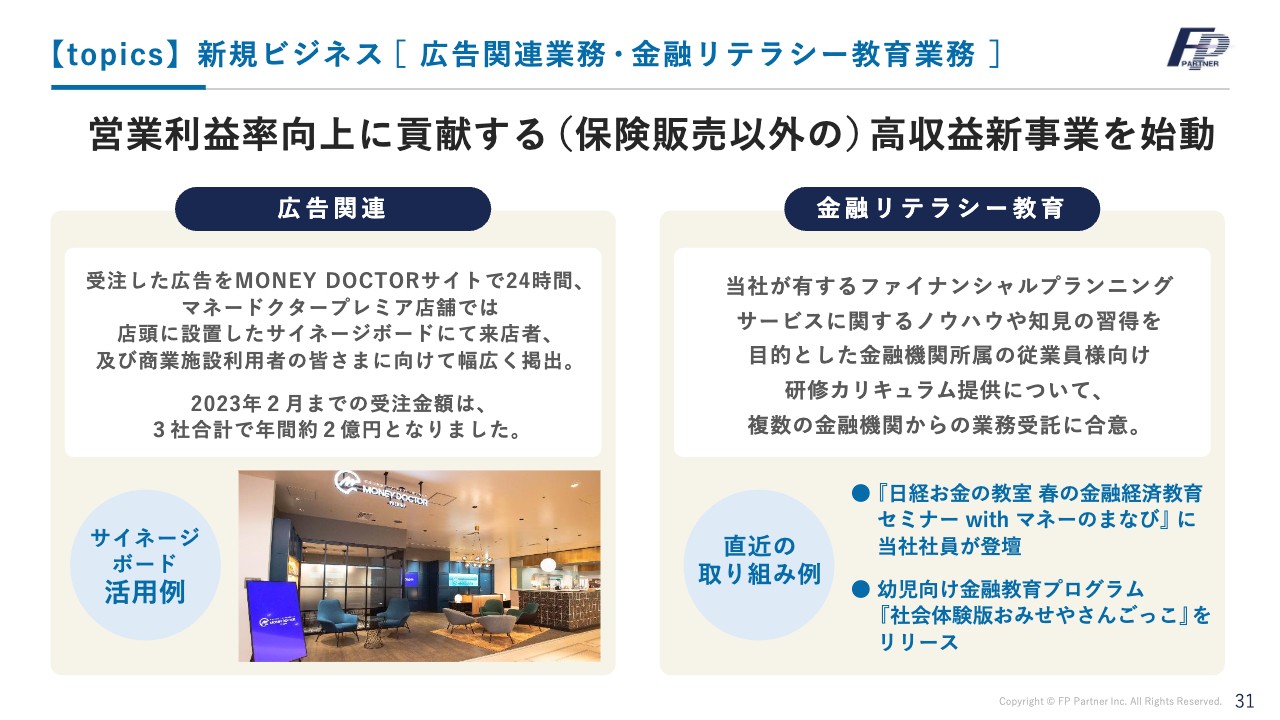

【topics】新規ビジネス[ 広告関連業務・金融リテラシー教育業務 ]

新規ビジネスについてです。当社は13年間にわたり、保険事業に特化することによって業界内の優位性を確保してきました。14年目にして、保険販売以外の高収益事業を初めて立ち上げました。それがスライドに記載の広告関連事業と金融リテラシー教育事業です。

特に広告関連事業に関しては、第1四半期において年間約2億円の契約を締結しました。教育事業も含めて「売上≒利益」といえるような高収益事業を新たに展開していきます。

【topics】取扱商品の拡充

保険の取扱商品の拡充です。生命保険事業のさらなる発展のために、新たに大手生命保険会社5社と代理店委託契約を締結しました。お客さまの選択肢を増やすだけではなく、新たな売上を作る施策として、生命保険27社、損害保険11社、合計38社へ拡充しました。

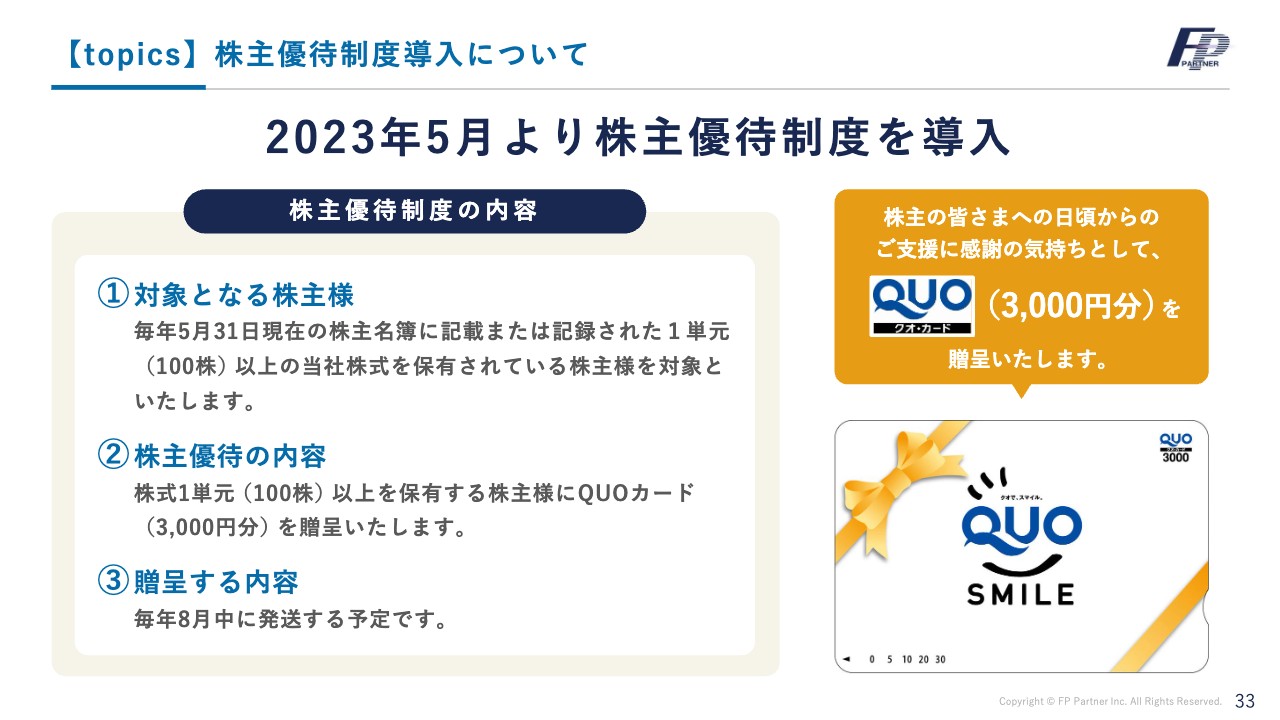

【topics】株主優待制度導入について

2023年5月より株主優待制度を導入します。当社の半期、毎年5月31日現在の株主名簿に記載または記録された1単元(100株)以上の当社株式を保有されている株主を対象とします。毎年8月中に3,000円分のQUOカードを発送する予定です。

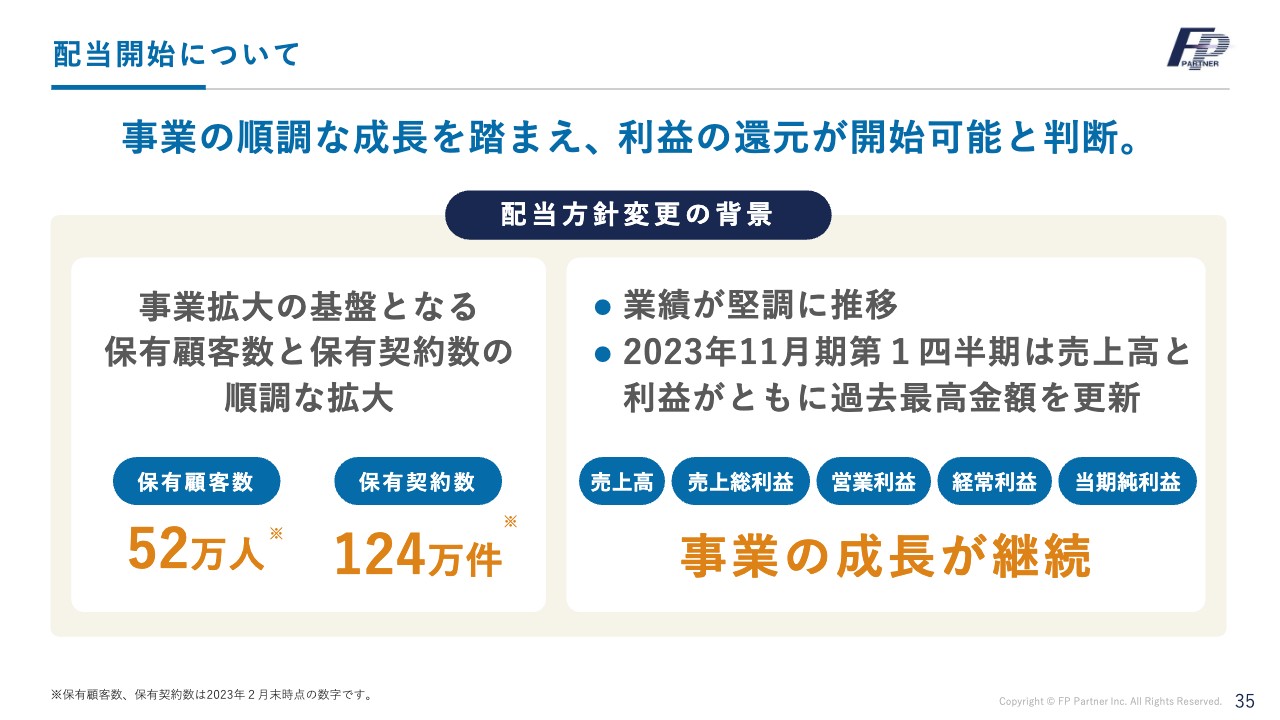

配当開始について

配当政策についてです。上場前から、上場後の通期決算の初年度には配当を出すことを目標に経営を行ってきました。事業の順調な成長を踏まえ、利益の還元が開始可能と判断しました。

13年間積み上げてきた事業拡大の基盤となる保有顧客数は52万人、保有契約件数は124万件と順調に拡大しています。2023年11月期第1四半期は売上高、利益ともに過去最高金額を更新しました。事業の成長が継続可能であり、さらなる大きな成長を目指していきます。

配当開始について

2023年11月期は初配当を実施します。2023年11月期の予想配当額は、1株当たり100円です。配当の基本方針である配当性向は40パーセントを目安とします。長期継続的な株主への還元を目指します。

昨年度から新しいビジネスによる営業利益率の増加を見込んでいます。今後はさらなる成長と利益の分配の両立が十分可能だと考えています。みなさまのご支援をたまわりながら、ここから大きく成長していきたいと思っている次第です。ぜひともご支援のほどよろしくお願いいたします。ご清聴ありがとうございました。

質疑応答:利益進捗について

質問者:第1四半期の利益進捗に関してです。トップラインは25パーセントと、計画対比で想定どおりだったと思いますが、営業利益は32.8パーセントと高めで進捗しています。コストは何が要因で下振れたのでしょうか? 季節的なものなのか、通期でも残るようなコスト削減効果が発揮されたのかなど、見方を教えてください。

黒木:これは季節的な要因だとは考えていません。経費削減というよりは、昨期から取り込んでいる状況の変化と、先ほどお伝えした「売上≒利益」のような、利益率の高い事業を始められたことがあります。集客に関しても、当社独自の集客による利益は非常に大きいものがあり、今後も利益率は改善されていくと考えています。

質疑応答:営業社員数について

質問者:営業社員数について、3ヶ月間の純増数は54人でした。この54人という数字に対する社長の評価をお聞かせください。

黒木:まだまだ採用ができると考えていますが、営業社員数は2,000人を超え、さらに54人が加わったことは、私にとっては非常に満足できる進捗です。MDRTも増加しているため、ここからトッププレイヤーを作りあげていきたいと思っています。

質疑応答:株主還元について

質問者:株主還元に関してです。なぜ今回のタイミングで配当を決定されたのかと、資本効率に対する考え方に何か変化があったのかを教えてください。

黒木:上場前から「みなさまの期待にできるだけ早く応えたい」「2023年11月期には何とか配当を出したい」と考えていました。

第1四半期で過去最高の営業利益を達成し、第1四半期で5期連続過去最高を出したという実績を基に、今期も非常に順調に推移していくことを踏まえ、まずは配当性向40パーセントとしました。

質問者:「まずは配当性向40パーセント」と強調していただきましたが、ここから先の見通しについて、さらなる還元拡大も期待してよいのでしょうか?

黒木:できるだけ努力し、業績が上振れるようなことがあれば配当予想の増額も考えています。

質疑応答:新たな営業社員の業績への寄与について

質問者:営業社員の増員は、まさに御社の今後の事業拡大にとって必要不可欠だと思います。そのような中で、2023年11月期第1四半期で126人を採用されました。新たに採用された方たちが業績に寄与するのは、どのくらいの時期からと考えればよいでしょうか?

黒木:当社は入社してから研修期間が約2ヶ月あります。3ヶ月後には売上に寄与してくれると考えています。

質問者:それは、まさに御社が力を入れている営業社員の強化につながると考えてよいのでしょうか?

黒木:おっしゃるとおりです。営業社員強化のため、より早く現場に立ってもらい、MDRTとしてトッププレイヤーに育てていくのが当社の育成システムですので、最初の教育だけではなく、継続教育もかなり長い期間で行っています。

質問者:今回は4月入社が多かったと思いますが、5月以降も同じようなペースで採用されるのでしょうか? あるいは少なくなってしまうのでしょうか?

黒木:営業社員の採用は、4月は過去最高であり、通常をかなり上回る82人でした。5月も4月に近い60人程度の入社を予定していますので、上場効果が出てきている証と考えています。

質疑応答:新規事業による人件費増加と売上高予想について

質問者:新規事業について、今回は広告関連事業と金融リテラシー教育事業の2つをお話いただきました。新規事業に対して人員を費やすと思いますが、人件費の増加は見込んだほうがよいのでしょうか?

黒木:人件費の増加は見込んでいません。既存社員や設備で対応する予定ですので、まさに「売上≒利益」となります。

質問者:広告関連事業は2月までに2億円が獲得できているということですが、今年度はどのくらいを見込んでおけばよいでしょうか?

黒木:今期は11月末が売上の締めですので、現在契約になっているものだけでも、金融リテラシー教育事業と合わせて約3億円の売上が見込まれます。営業利益率には1パーセント以上寄与すると考えています。

質問者:まだまだアップサイドがあると考えてよいでしょうか?

黒木:努力します。

質疑応答:他社プラットフォームへの組み込みによる寄与について

質問者:御社と三井住友カードとの連携が発展するイメージかと思いますが、SMBCグループの「Olive」というスーパーアプリの中に、サービスとして搭載されているかと思います。このように、他社プラットフォームのサービスに組み込まれることが、御社の事業にどの程度寄与すると見込んでいますか?

黒木:当社は、「Olive」の「保険ポータルサイト」において、対面相談の部分を一手に担っています。これは、当社の得意なファイナンシャルプランニングの提供を「Olive」から受け付けますので、非常に大きなメリットだと考えています。

まだ始まったばかりですが、すでに当社のトップシェアになり始めており、現在月間2,000件もの送客が行われています。まだまだ余力がたくさんありますので、拡充していきたいと思っています。

質疑応答:保険商品の強みについて

質問者:変額保険等を中心とする保険商品の契約件数も積み上がっていると思いますが、プロセスを拝見すると、初回相談があり、2回目で商品を提案して、3回目でクロージングするイメージがあります。営業社員の人数や質にも関わってくると思いますが、御社の強みや決めきる時間軸、決め手などを教えてください。

黒木:当社の販売プロセスでは、保険商品の説明というよりは、まずは当社の独自システム「マネーカルテ」を使ったファイナンシャルプランニングを行います。それによりお客さまにとって無駄なものを省き、老後の資金を貯めていく方法の提案というのが、当社のファイナンシャルプランニングです。

当社はシステムを用いてお客さまの老後の不安を解消します。特別なクロージングや商品は必要なく、今、国が取り組んでいる「貯蓄から投資へ」という流れも追い風になり、当社の変額保険、一時払い商品等は非常に大きく増加しています。

質疑応答:上期・通期の業績予想据え置きの理由について

質問者:第1四半期の実績が非常に好調だった一方で、上期の予想・通期の予想は据え置いています。昨年度の第4四半期に業績賞与が7億円くらいあったと思いますが、第2四半期以降、費用面でこのようなものを想定しているため今回据え置いているのでしょうか? もしくは、第1四半期は修正するタイミングではないということでしょうか?

黒木:今回の第1四半期は、非常に好調な決算でした。

経費面に関しては昨期に大きく業績賞与等を出しましたが、今期はストックオプション等も検討し、業績賞与として出す部分は大きく減っていくと思っています。そのため、今期は季節的要因はほぼないと考えています。もちろん、利益が30パーセント以上を見込める段階となりましたら、速やかに上方修正させていただく予定です。

質疑応答:中期的な懸念について

質問者:非常に順調なビジネスモデルで、売上・利益を伸ばしている印象があります。中期的に見て「5年、10年は大丈夫だ」と思われているのか、今の成長路線の障害や気になっていることがあれば、可能な範囲で教えてください。

黒木:当社は昨期に13期目を迎え、13年間自己資金だけで経営してきました。ここからは上場からのスタートで、今できることもたくさんあります。保険業界は128万人も働いていますが、当社の営業社員は2,000人とまだまだ少ないのが現状です。

ただし、一定の割合でトッププレイヤーを出せたことも非常に自信につながっており、ここから数千人を伸ばせるように鋭意努力していく次第です。また、営業利益率にもこだわりつつ、株主の方にさらに利益を還元できるように努力していきますので、懸念はないと考えています。

質疑応答:第1四半期の粗利率が良い理由と第2四半期以降の粗利率について

司会者:「第1四半期の粗利率が非常に良くなっている理由を教えてください。また、第2四半期以降の粗利率に関しては、どのように考えればよいでしょうか?」というご質問です。

黒木:売上高が大きく伸びた一方で、経費は売上高の増加率よりある程度抑えられている傾向にあります。

加えて、新しい事業による利益率の増加が見込まれています。今後もこれをキープできる、もしくは上げていけるように努力し、昨期以上の営業利益率を達成したいと思っています。

質疑応答:第1四半期の新規顧客数の減少について

司会者:「第1四半期の新規顧客数が、前第4四半期に対して減少しているのが気になります。リスクがあるのか等も含めて教えてください」というご質問です。

黒木:第1四半期の送客に関しては、確かに第4四半期からは減っているように思われますが、第1四半期はお正月休み、大晦日等年末年始でもあり、アポイントの集客を抑え込んでいるところがあります。この期間でお会いしてもなかなか契約まで上がりませんので、送客が増えたとしても売上での寄与はほとんどないと考えています。

ただし、当社は昨年度に14万世帯の方にお会いしており、現状では営業社員約2,000人で対応しております。営業社員を増やして送客の増加に合わせていければ、売上の増加につながっていきますので、季節的要因と考えていただければと思います。

質疑応答:契約譲受案件の達成確度の高さについて

司会者:「今期の契約譲受案件が5万件とのことですが、こちらの達成確度の高さについて教えてください。また、リスクがあるのか、最低5万件であるのかについてもお願いします」というご質問です。

黒木:すでに5万件の40パーセント以上の23,000件に近い契約譲受が行われていますので、かなり確度が高いと考えています。先ほども最低という言葉を使いましたが、さらに上振れするようにつなげていきたいと思っています。

質疑応答:MDRTの該当率が高い理由について

司会者:「なぜMDRTの該当率が高いのでしょうか? 育成によるものなのか、あるいは当社に魅力があって転籍されているのか、仕組みがあるのか等について教えてください」というご質問です。

黒木:両方です。上場効果やCM効果もあり、当社の知名度もブランドも業界内に知れ渡ってきました。他社から当社への入社希望も相次いでいます。その一方で、今まで行ってきた教育システム、マーケットによる育成もかなり成功しており、両方の理由でMDRT人数が増えたと考えています。

業界全体ではMDRTの登録者数はさほど増えていませんので、当社の驚異的な割合に保険業界も驚いているのではないかという期待を込めています。

質疑応答:株主優待制度の予算について

司会者:「今期の業績予想を立てる時点で、株主優待制度を予算に織り込んでいたのでしょうか?」というご質問です。

黒木:株主優待制度は軽微な額とは考えていましたが、今期の業績予想には織り込んでいました。

質疑応答:「マネードクタープレミア」店舗の出店のインパクトについて

司会者:「『マネードクタープレミア』店舗は、来期のP/Lに対してどの程度のインパクトがあるのでしょうか?」というご質問です。

黒木:大型商業施設への出店で、プライベートバンクのような作りをしていますので、敷金等も含めて1店舗あたり約3,000万円の経費がかかっています。こちらは減価償却になる部分もあり、出店してすぐに売上が上がってきていますので、影響は小さいと考えています。

質疑応答:新規事業による利益率低下の懸念について

司会者:「新規事業によって利益率が低下する懸念はあるのでしょうか?」というご質問です。

黒木:利益率の低下は考えていません。新規事業の1つの基本として、高収益の事業を取り込んでいきたいと考えています。今まで培ってきた50万人以上のお客さまと、社内インフラ等により、高い利益率の事業に取り組み、全体の利益率も上げていきたいと考えています。

新着ログ

「保険業」のログ