魚力、最上鮮魚M&A効果で前年比二桁増収 既存店売上102.6%と底堅く、客単価は前年を上回って推移

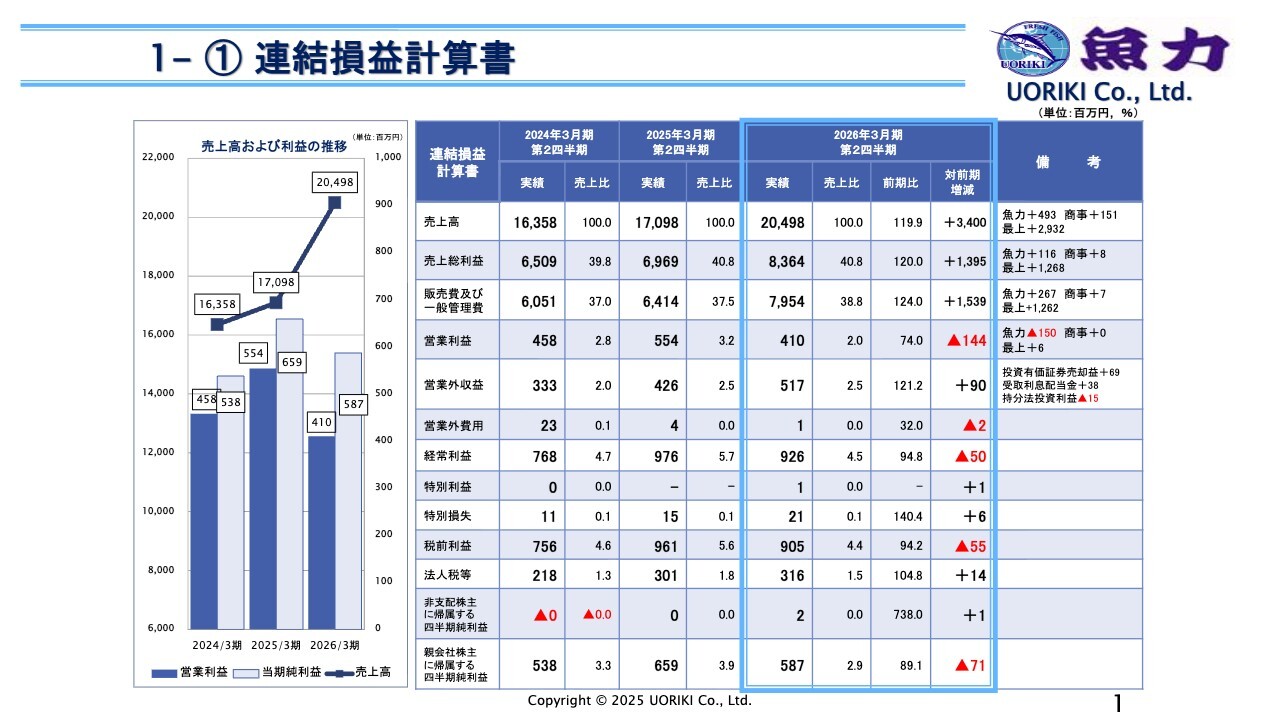

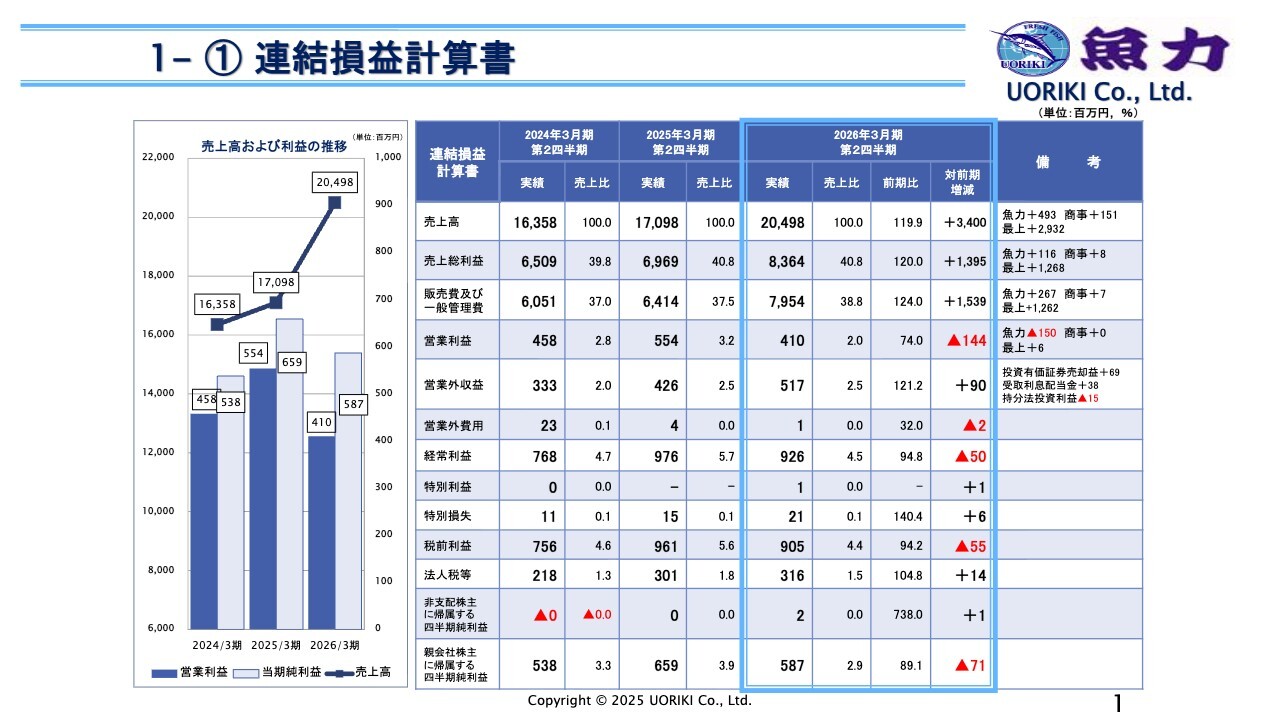

1-① 連結損益計算書

山田虎生氏(以下、山田):株式会社魚力2026年3月期第2四半期の決算説明会を開催します。ご参加いただき誠にありがとうございます。経営企画室長の山田です。最初に私から第2四半期の決算概要についてご報告し、その後、社長の黑川より中期経営計画2年目の取り組みについてご報告します。

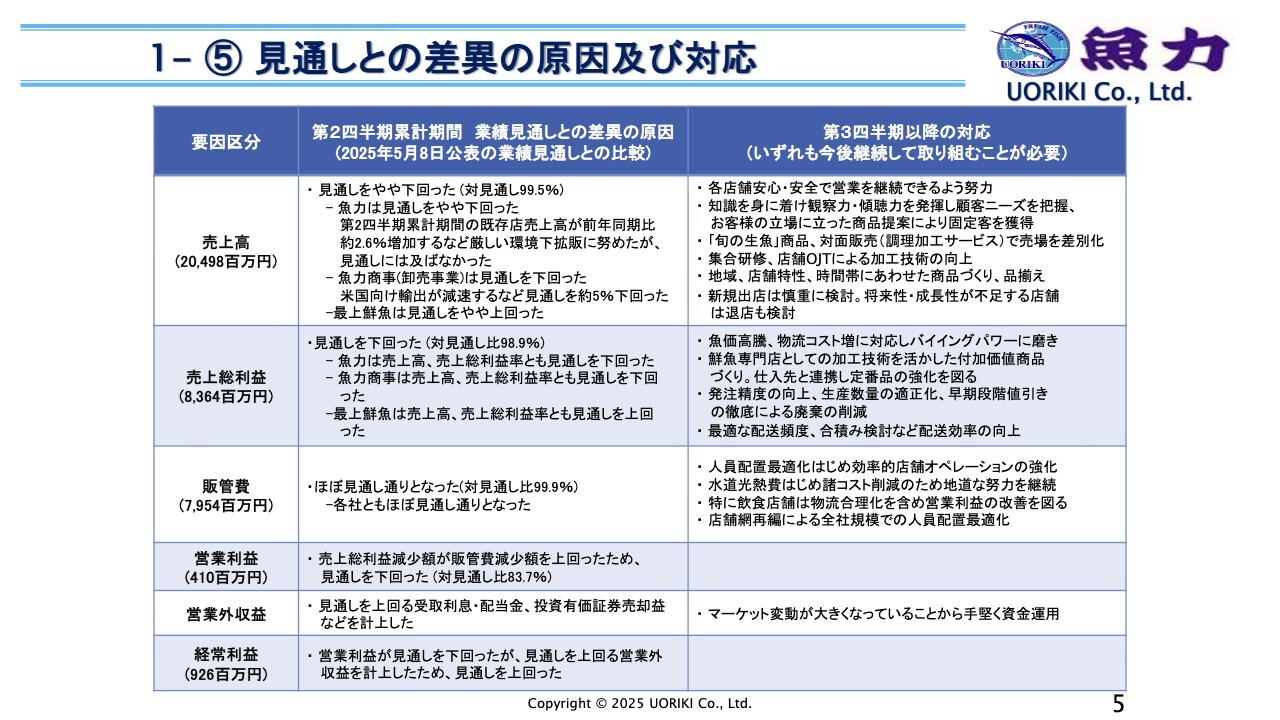

はじめに、連結損益計算書についてご説明します。売上高は204億9,800万円で、前年比34億円、19.9パーセントの増加となりました。これは、2025年3月期に連結子会社化した最上鮮魚の第2四半期累計6ヶ月間の売上29億3,200万円がすべて加算されたためです。魚力ではプラス4億9,300万円、3.2パーセントの増加となっています。

既存店の第2四半期累計の売上は前年比2.6パーセント増加しました。このほか、出退店を合わせて全社で3.2パーセントの増加となっています。

物価上昇が続く中、特に鮮魚業界では水産物価格の高騰という問題があり、前年実績はなんとかクリアしたものの期初の計画を若干下回る結果となりました。魚力商事の卸売事業では、売上が1億5,100万円増加し、前年比プラス8.8パーセントとなりました。

売上総利益は83億6,400万円で、前年から13億9,500万円、20パーセント増加しました。このうち最上鮮魚の連結子会社による部分が12億6,800万円を占めています。

魚力については、増収によるプラスと粗利率の低下が相殺され、結果として1億1,600万円の増加となりました。魚力商事では増収によるプラスと粗利の向上が寄与し、800万円の増加でした。

販売管理費は79億5,400万円で、前年比15億3,900万円、24パーセントの増加となっています。販管費率は売上に対して昨年度の37.5パーセントから今年度は38.8パーセントへ、1.3ポイント上昇しました。連結子会社化した最上鮮魚の販管費率が魚力に比べて高いことと、12月にお届けする株主優待に関する費用を第2四半期に引き当てるよう変更したことが主な原因です。

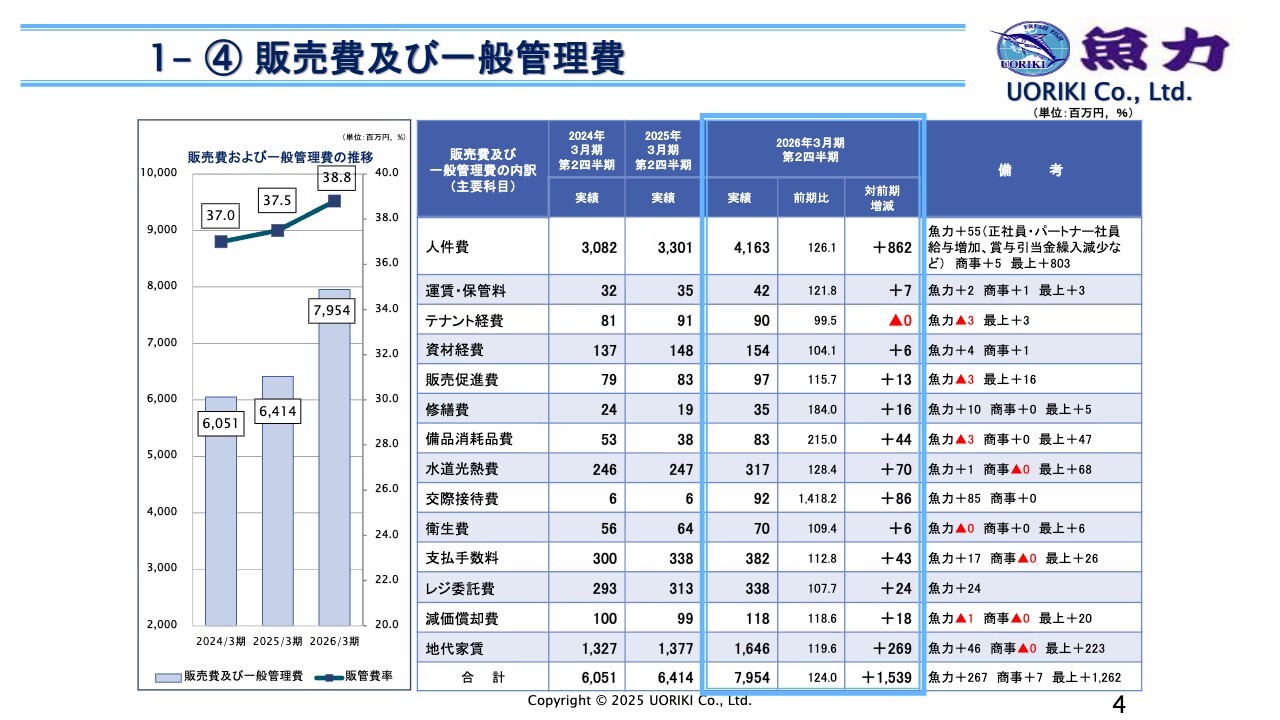

1-④ 販売費及び一般管理費

販管費の内訳についてです。人件費は前年同期比で8億6,200万円増加しました。このうち、最上鮮魚の連結子会社化による増加分が8億300万円、魚力の増加分が5,500万円でした。4月からベースアップを含む賃上げを行ったことと、第1四半期および第2四半期の業績が計画を下回り、賞与引当金の繰入額が減少したことが要因です。

また、交際接待費が8,600万円の増加となっていますが、これは毎年12月にお届けしている株主優待に関する費用を、昨年までは第3四半期で計上していたものを、今期は第2四半期に引き当てるよう変更したため、前倒しで計上されたことによるものです。通期では、前年とほぼ同程度の金額となる見込みです。

スライドに記載の販売費および一般管理費については、概して物価上昇やインフレの影響を受けていますが、資材経費や販売促進費など当社でコントロール可能な項目については、無駄な支出を削減し、増加を最小限に抑える、あるいは減少させることができています。

支払手数料は4,300万円の増加、地代家賃は2億6,900万円の大幅増加となりました。これらは最上鮮魚の連結子会社化や当社魚力の新店舗出店が主な要因です。クレジット手数料の増加は、クレジット利用者の増加によるものです。

1-① 連結損益計算書

販売管理費の増加が売上総利益の増加を上回った結果、営業利益は4億1,000万円となり、前年比1億4,400万円、26パーセントの減少となりました。ただし、先ほどご説明した株主優待費用の前倒し引当の影響を除くと、営業利益は4億9,500万円、前年比5,900万円、11.0パーセントの減少という結果になります。

経常利益は9億2,600万円、前年比5,000万円、5.2パーセントの減少となりました。資金運用環境が良好で、投資有価証券売却益が前年を上回ったものの、営業利益の減少を補うには至りませんでした。

これにより、四半期純利益は5億8,700万円、前年同期比7,100万円、10.9パーセントの減少となりました。

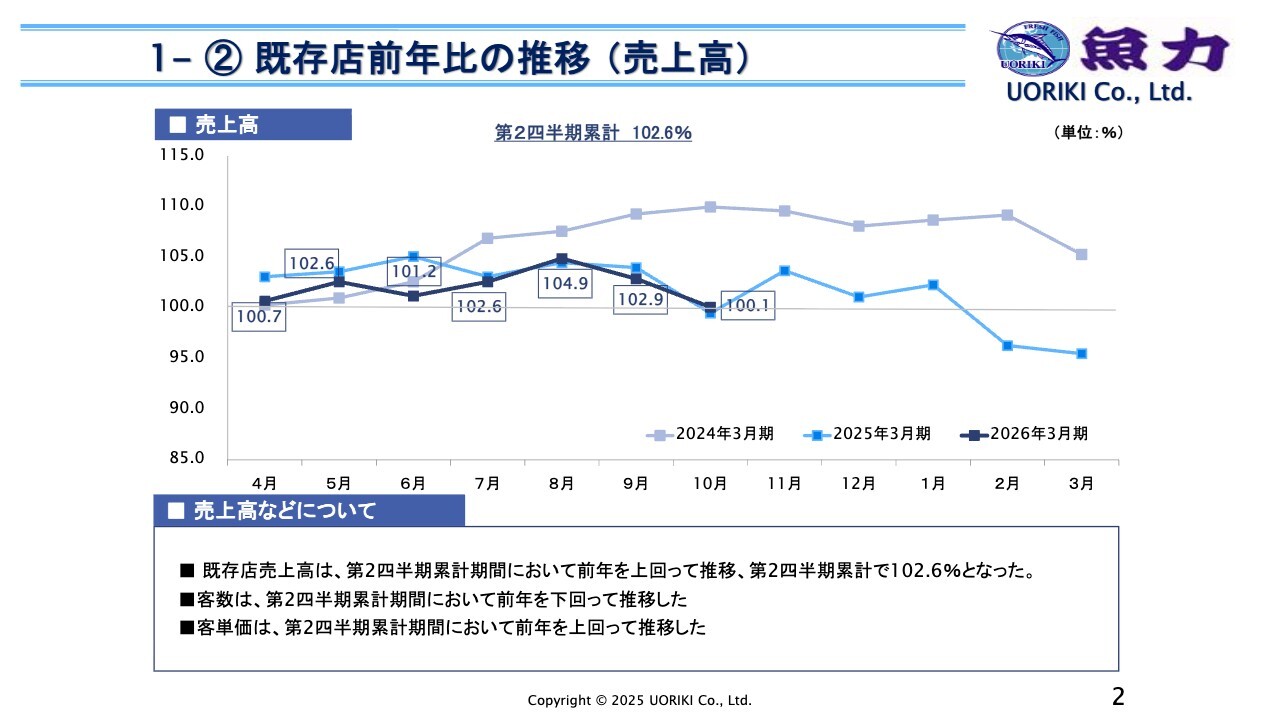

1-② 既存店前年比の推移(売上高)

月次既存店売上高前年比の推移についてです。売上高は、第2四半期累計期間において100パーセントを上回る水準で推移し、累計で102.6パーセントとなりました。

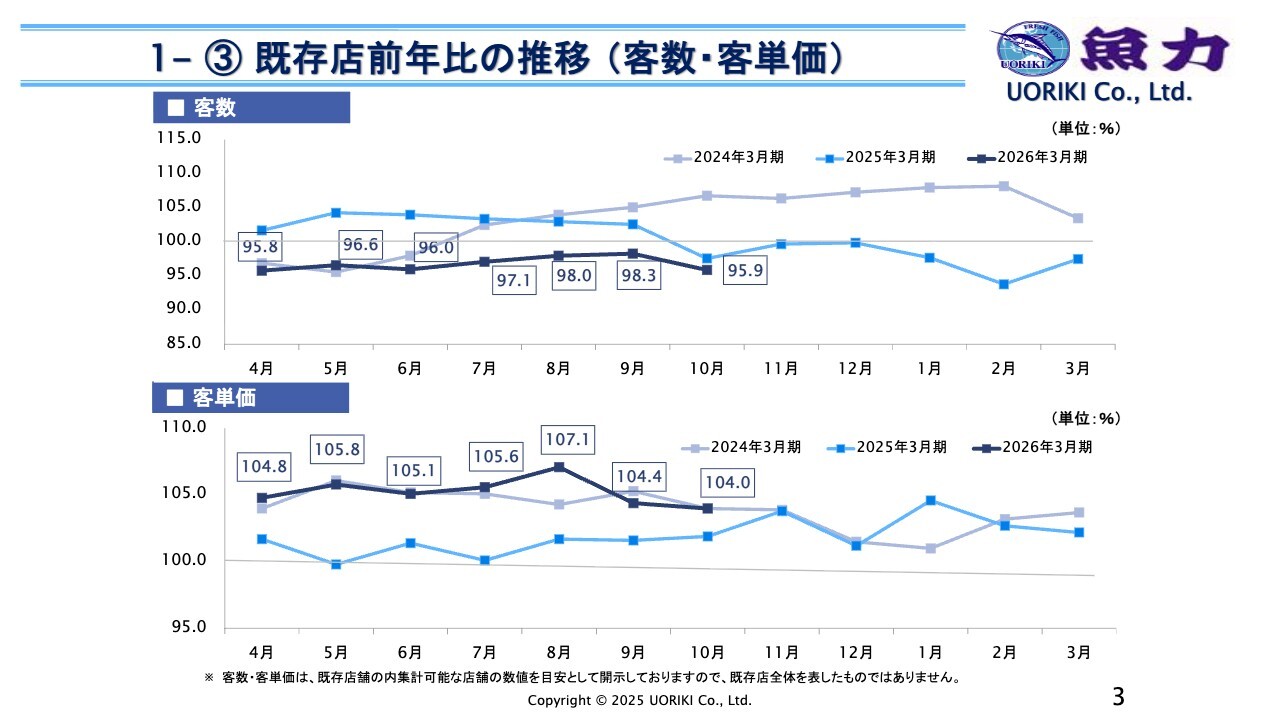

1-③ 既存店前年比の推移(客数・客単価)

既存店前年比の推移を客数と客単価に分解しています。来店客数は累計期間において前年を下回りましたが、客単価は前年を上回る結果となっています。

1-⑤ 見通しとの差異の原因及び対応

5月に公表した通期連結業績見通しと今回の結果を比較し、その差異の原因および第3四半期以降の対応方針について記載しています。後ほどご覧ください。

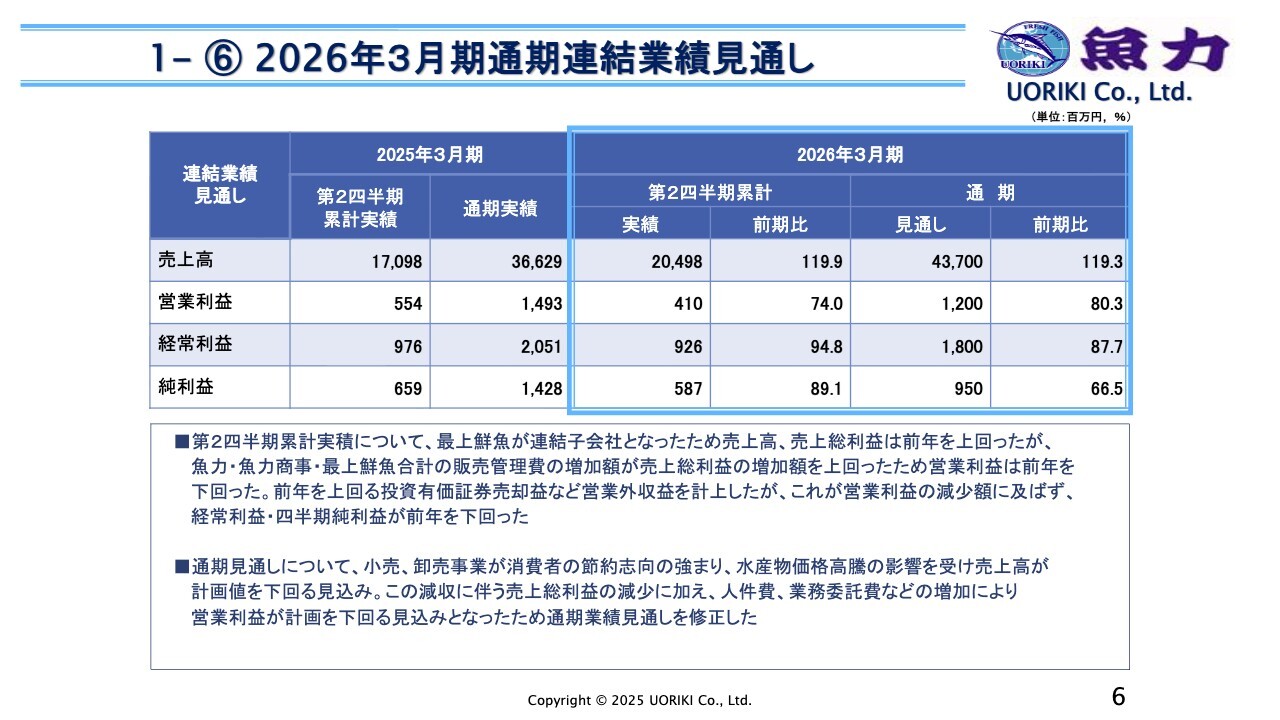

1-⑥ 2026年3月期通期連結業績見通し

2026年3月期通期連結業績見通しについてです。今回、売上高および各利益の下方修正を行いました。売上高は437億円、営業利益は12億円、経常利益は18億円、当期純利益は9億5,000万円を見込んでいます。

見通しの根拠として、魚力の既存店売上高は前年実績を上回っていますが、当期の計画からは一定の減少を見込んでいます。また、特別損失として、一部店舗の減損損失を計上する見通しです。

7ページ以降には、当社の概要や事業展開の状況、水産業界の動向に関する資料を掲載しています。こちらは後ほどご参照ください。

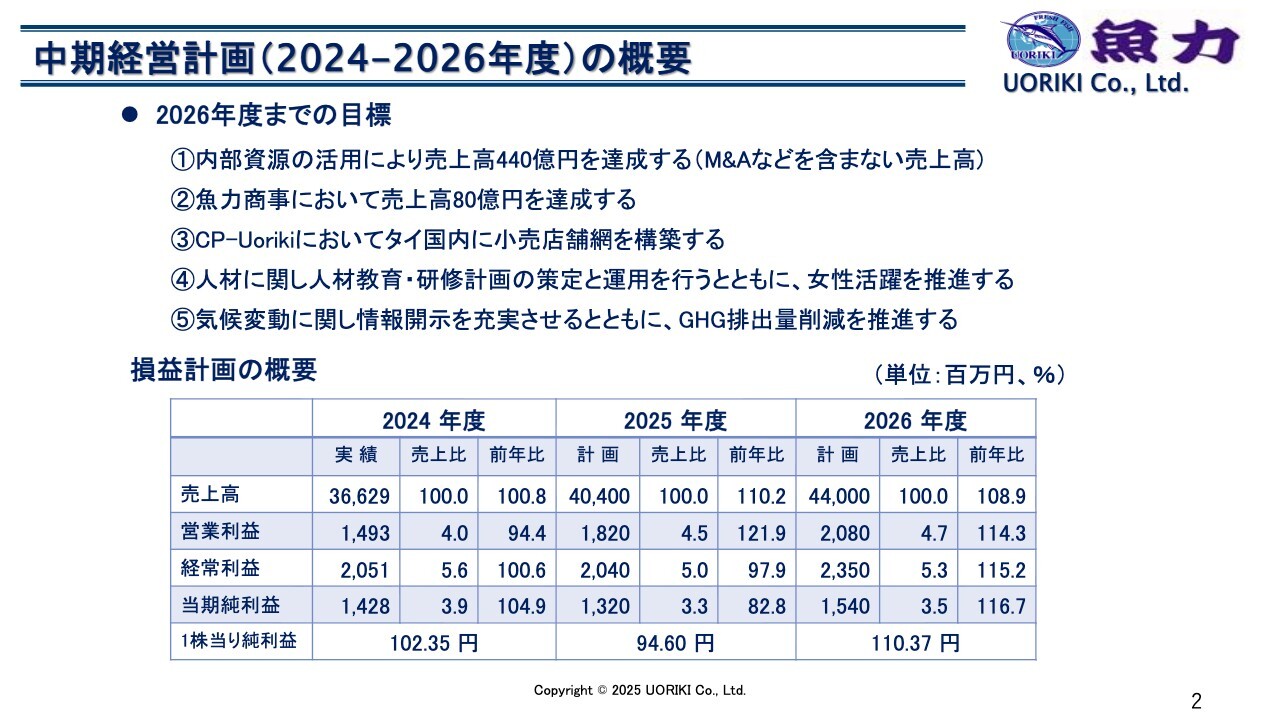

中期経営計画(2024-2026年度)の概要

続いて、中期経営計画についてご説明します。先ほど示した通期見通しの数字が、中期経営計画2年目である2025年度の数字に対してどのような状況であるかご報告します。

売上高の437億円は計画の404億円に対して108.1パーセント、営業利益の12億円は計画の18億2,000万円に対して65.9パーセント、経常利益の18億円は計画の20億4,000万円に対して88.2パーセント、当期純利益の9億5,000万円は計画の13億2,000万円に対して72パーセントとなりました。

最上鮮魚の連結により売上高は2年目の計画をクリアしましたが、各利益は計画に届きませんでした。

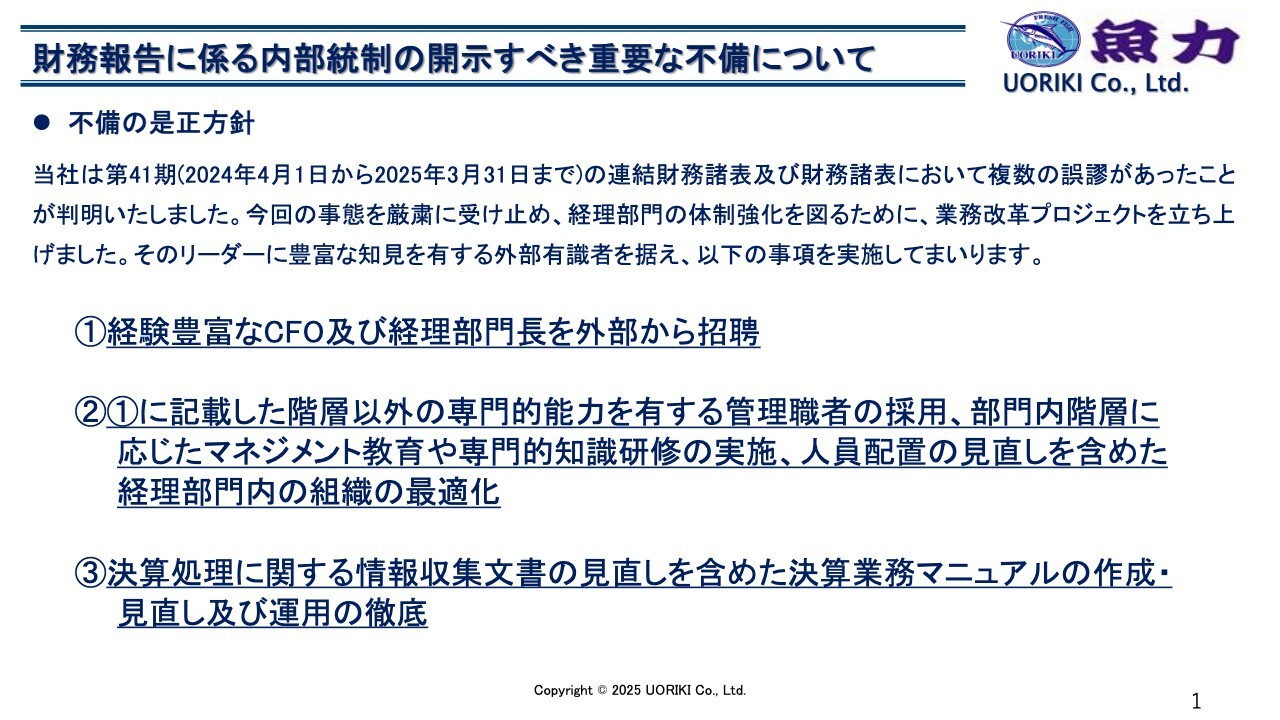

財務報告に係る内部統制の開示すべき重要な不備について

黑川隆英氏(以下、黑川):社長の黑川隆英です。本日はみなさまご多忙の中、ご参加いただき誠にありがとうございます。はじめに、当社の財務報告に係る内部統制の開示すべき重要な不備について、現在の状況をご説明します。

ご存じのとおり、当社は第41期(2024年4月1日から2025年3月31日まで)の連結財務諸表および財務諸表において誤謬があったことが判明しました。今回の事態を厳粛に受け止め、経理部門の体制強化を図るため、業務改革プロジェクトを立ち上げました。そのリーダーには豊富な知見を有する外部有識者を据え、以下の事項を実施していきます。

1点目に、経験豊富なCFOおよび経理部門長を外部から招聘します。①については、候補者との面談を継続的に実施しており、早期の招聘に向けて現在も対応を進めています。

2点目に、①に記載した階層以外の専門的能力を有する管理職者の採用、部門内階層に応じたマネジメント教育や専門知識の研修の実施、さらに人員配置の見直しを含めた経理部門の組織最適化を図ります。

3点目に、決算処理に関する情報収集文書の見直しを含めた決算業務のマニュアル作成・見直しおよび運用の徹底を実施します。

②と③については、当社とアドバイザリー契約を締結した監査法人の協力を得ながら、社内改革を進めています。

2026年3月期の決算開示に向けて、関係者にご迷惑をおかけすることのないよう、プロジェクトマネージャーとして魚力グループ全体の最優先課題として取り組んでいきます。

中期経営計画における基本戦略

ここからは、中期経営計画における今年度の取り組みについてご説明します。スライドには中期経営計画の基本戦略を示しています。1つ目は仕入・販売戦略、2つ目は人材戦略、3つ目は卸売・海外戦略、4つ目は地球環境戦略、5つ目は財務戦略です。2025年度下半期も、引き続きこの5つの基本戦略に沿って進めていきます。

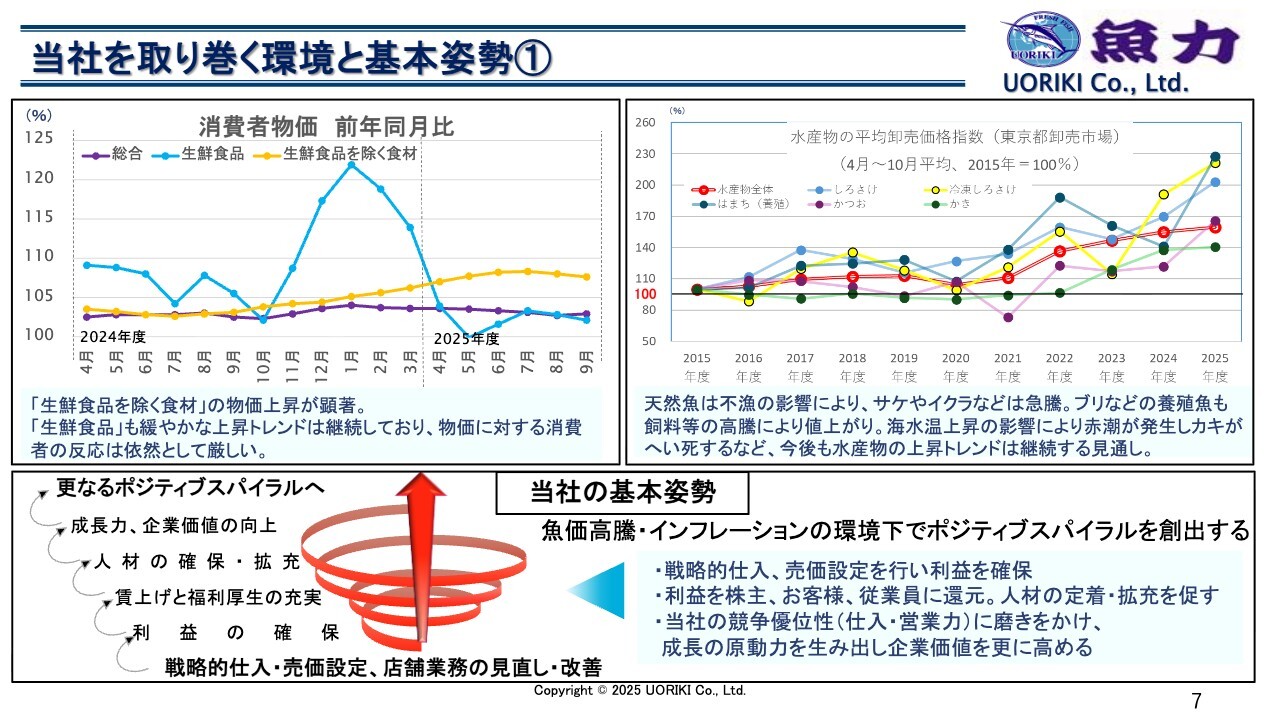

当社を取り巻く環境と基本姿勢①

続いて、当社を取り巻く環境と基本姿勢についてです。スライド左側のグラフは、2025年9月までの消費者物価の前年同月比推移を示しています。ご覧のように、生鮮食品を除いた食材の物価上昇が顕著です。

当社に直接影響のあるお米や水産品を含む生鮮食品についても、上昇トレンドが継続しており、物価に対する消費者の反応は依然として厳しい状況が続いています。

右側のグラフは、東京中央卸売市場における水産物の平均卸売価格の推移を2015年を基準とした指数で示したものです。天然魚は不漁の影響により、サケやイクラが大幅に値上がりしています。また、ブリなどの養殖魚も飼料などの高騰により値上がりしています。

海水温上昇の影響により赤潮が発生し、牡蠣がへい死するなどしており、今後も水産物価格は上昇トレンドが続くと考えています。

このような魚価高騰やインフレが続く厳しい環境下ではありますが、当社はポジティブスパイラル創出の基本姿勢を崩さず、引き続き取り組んでいきます。

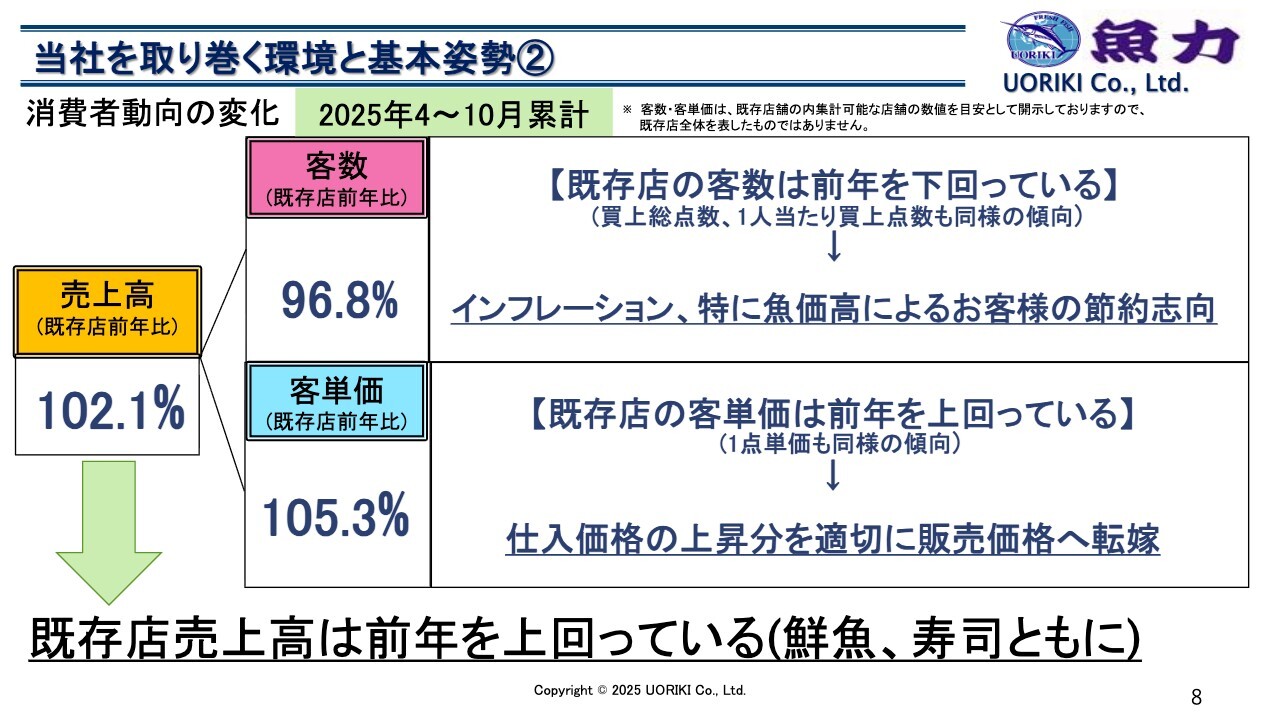

当社を取り巻く環境と基本姿勢②

次に、消費者動向の変化について、2025年度4月から10月までの当社の状況をご説明します。2025年4月から10月までの累計既存店売上高は、前年比102.1パーセントとなりました。鮮魚・寿司ともに前年を上回っています。

客数は既存店前年比96.8パーセントでした。当社で原因分析を進めていますが、インフレーション、特に魚価高によるお客さまの節約志向が続いていることが大きく影響していると考えています。

一方、客単価は既存店前年比で105.3パーセントとなりました。これは仕入れ価格の上昇を適切に販売価格へ転嫁できているためと考えています。

さらに、客単価は「1点単価」×「1人当たり買上点数」に分解できますが、「1点単価」の既存店前年比は106.7パーセント、「1人当たり買上点数」の既存店前年比は98.6パーセントでした。このため、1人当たりの買上点数を前年より増やすことが、売上高を上げる1つの方法になると考えています。

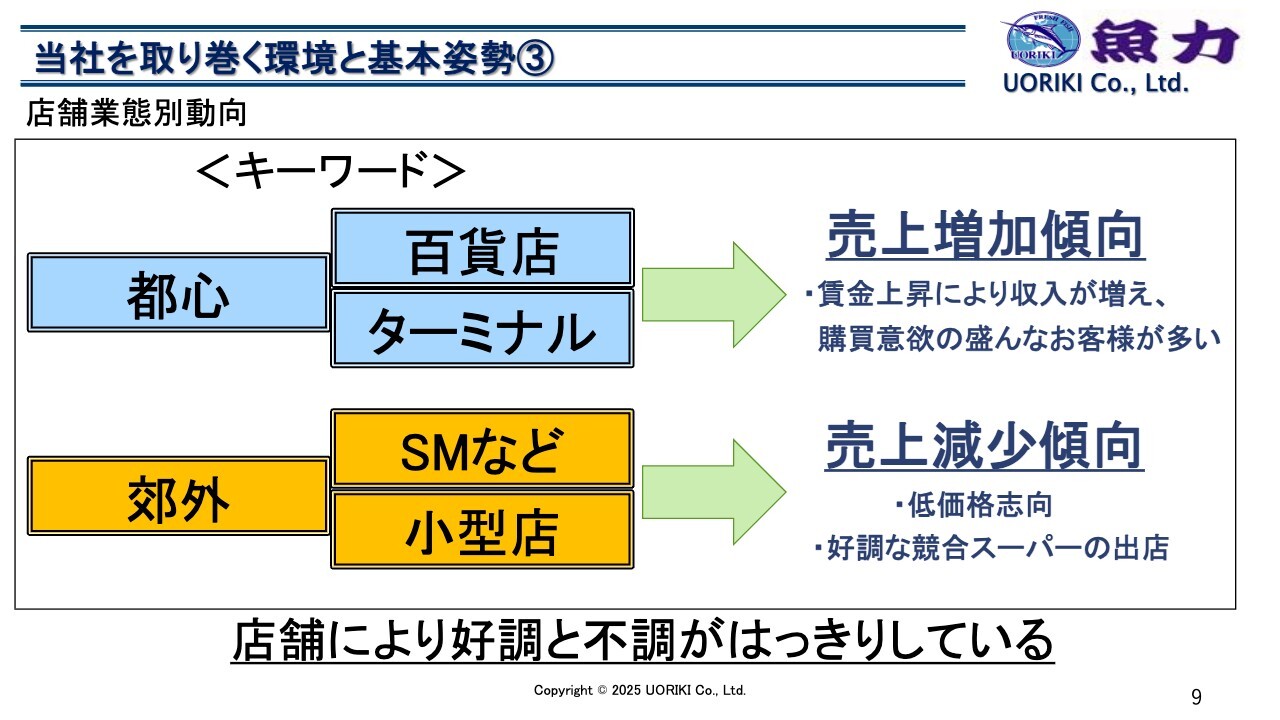

当社を取り巻く環境と基本姿勢③

続いて、店舗業態別動向についてご説明します。キーワードとして、主に都心の百貨店店舗や駅ビルなどのターミナル店舗では、売上が増加傾向にあります。賃金上昇による収入増加から、購買意欲が高まっているお客さまが多く来店していることが要因と考えられます。

一方、郊外のスーパーマーケット店舗や小型店舗では、売上減少傾向が見られます。お客さまの低価格志向に加え、好調な競合スーパーの出店が影響していると考えられます。特に、現在スーパーマーケットでは1社で通常のスーパーとディスカウントの2業態を展開しており、この影響が大きいと考えています。

組織における戦略

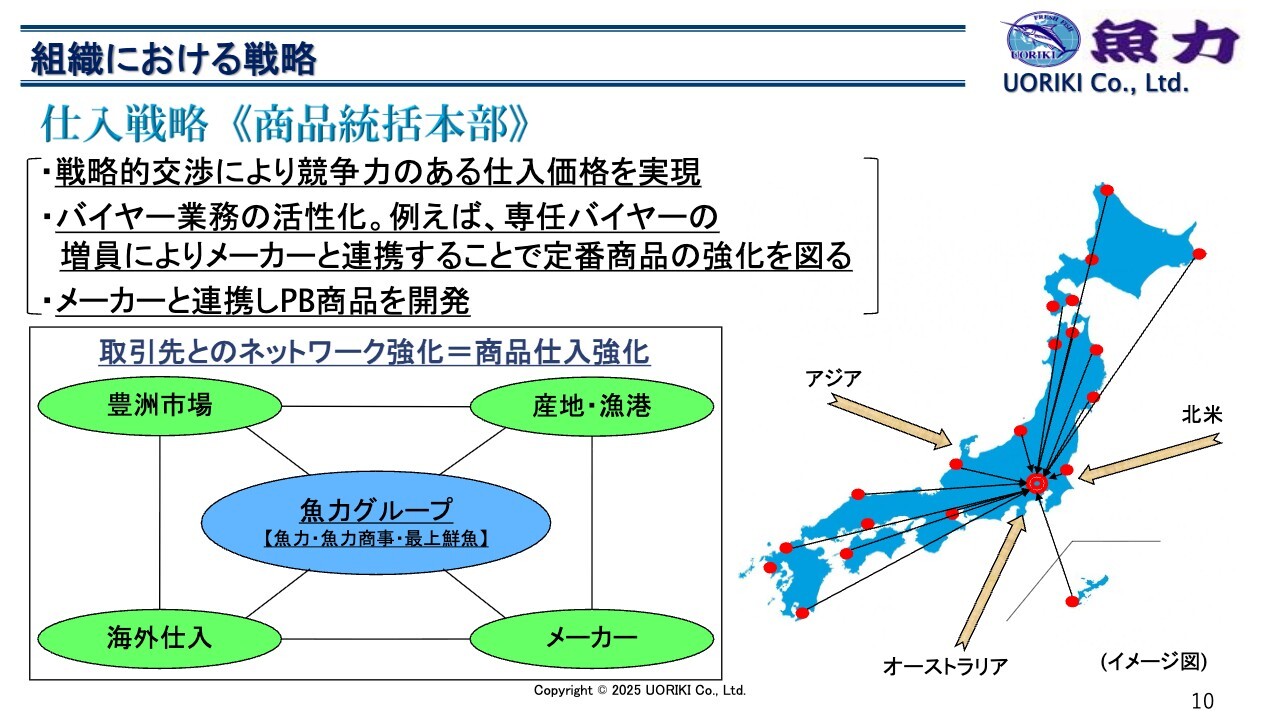

このような状況下における当社の取り組みについてご説明します。最初に、組織における戦略となる商品統括本部の仕入戦略については、次の3点を中心に取り組みます。

1点目に、戦略的交渉により競争力のある仕入価格の実現を目指します。2点目に、バイヤー業務の活性化です。例えば、専任バイヤーの増員によりメーカーと連携し、定番商品の強化を図ります。3点目に、メーカーと連携してPB商品の開発などさまざまな試行錯誤を重ね、おいしい商品を優先的に販売できる体制を構築していきます。

取引先とのネットワークの強化が商品仕入強化につながると考えています。魚力グループ全体で、豊洲市場、産地・漁港・メーカー、海外仕入など、あらゆる取引先との関係強化が当社の成長を後押しすると考えています。

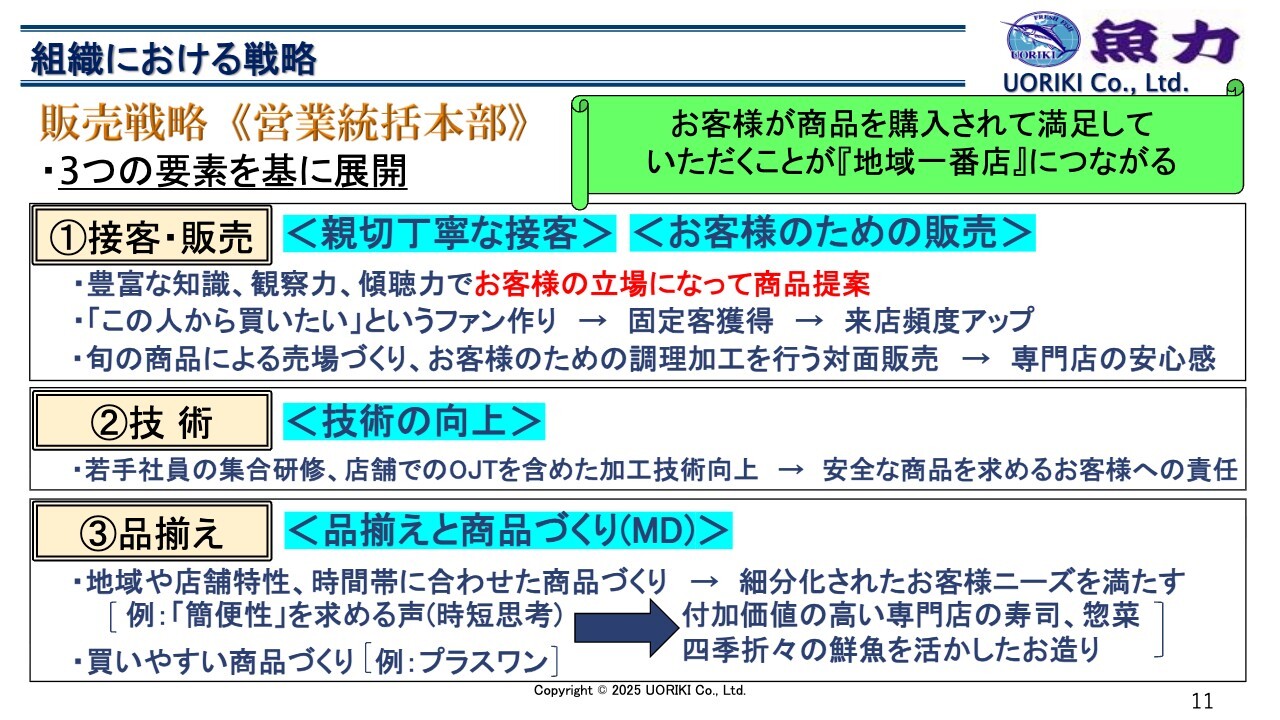

組織における戦略

営業統括本部における販売戦略は、次の3つを中心に取り組んでいきます。1つ目は接客・販売です。お客さまに当社のファンになっていただくことが業績拡大につながります。鮮魚専門店での買い物に満足していただけるよう、親切丁寧な接客とお客さまのための販売を徹底します。

2つ目は技術力です。技術の向上は、安全な商品を提供する責任を果たすことであると考えています。そのため、若手社員の集合研修や店舗でのOJTなど、さまざまな取り組みを通じて従業員教育に力を入れています。

3つ目は品揃えです。簡便性や買いやすさなど、お客さまのニーズは地域や店舗、時間帯によって異なりますが、当社では付加価値の高い寿司や惣菜、お造りなど、鮮魚専門店ならではの商品を取り揃えてお客さまをお迎えし、地域一番店を目指します。

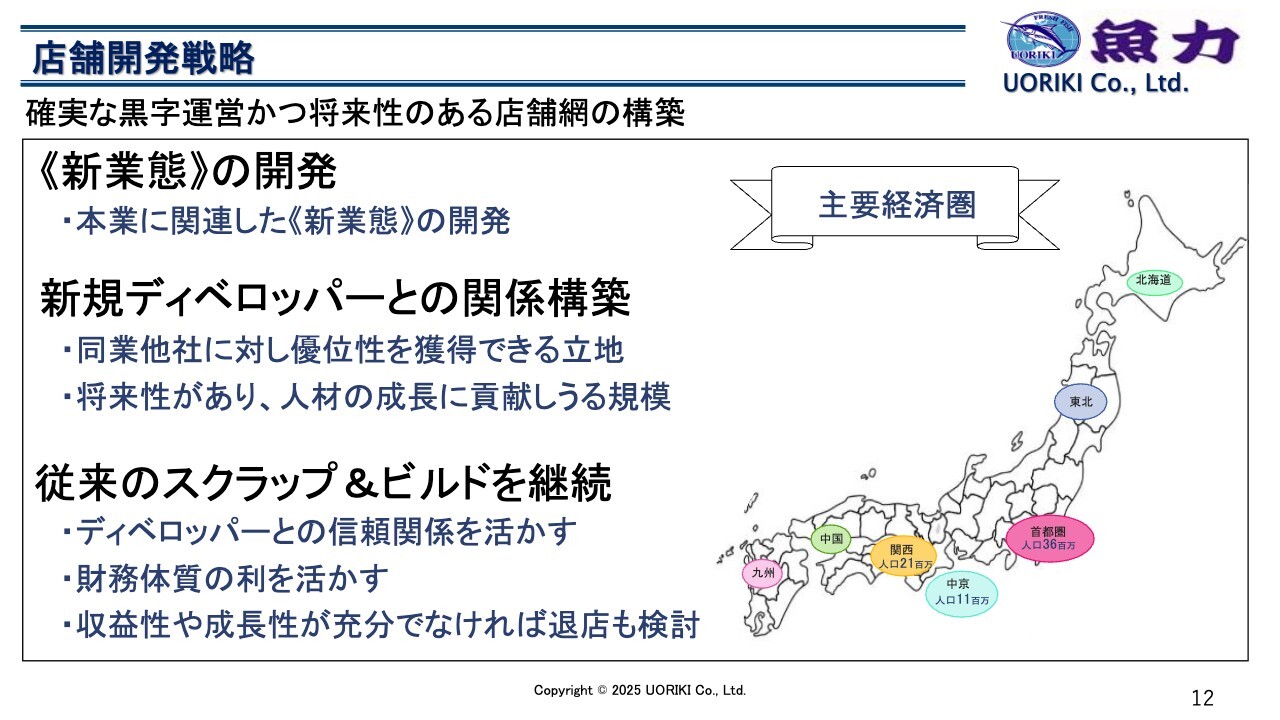

店舗開発戦略

店舗開発戦略では、確実な黒字運営と将来性のある店舗網の構築を目指しています。まず、本業に関連した新業態の開発を掲げました。12月に新業態店舗を1店舗オープンする予定です。

出店案件が少なく店舗を増やすことが難しい現在の状況において、あらゆる出店の可能性を探るべく、従来のディベロッパーだけでなく、新たなディベロッパーとの関係構築にも取り組んでいきます。また、従来のスクラップ&ビルドの方針を継続し、適切な店舗運営体制を維持します。

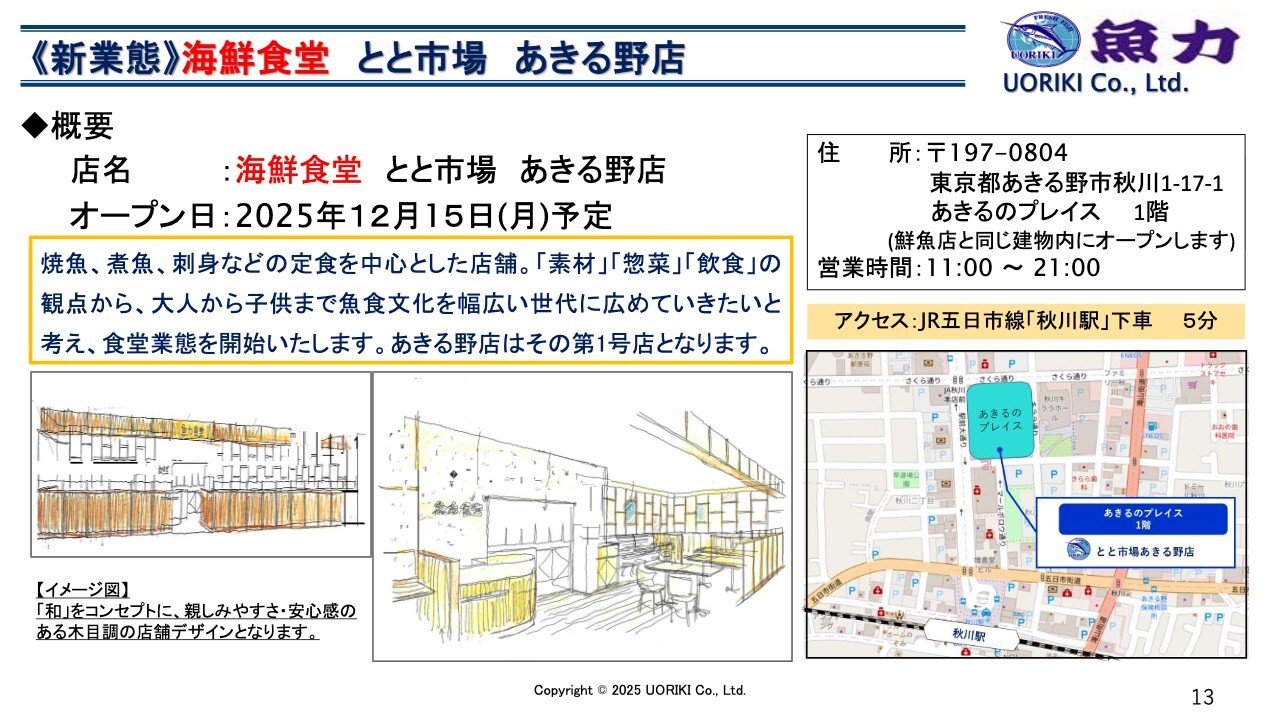

《新業態》海鮮食堂 とと市場 あきる野店

先ほどお話しした新業態として、「海鮮食堂 とと市場 あきる野店」の開店を12月に予定しています。こちらは、惣菜、飲食の簡便性が求められる中、「海鮮食堂 とと市場 あきる野店」として、焼き魚、煮魚、刺身などの定食を中心に展開します。

「素材」「惣菜」「飲食」の観点から、大人から子どもまで魚食文化を広げたいという当社の意向に基づき、現在我々が東京都西多摩方面に鮮魚小売で出店している「魚力 あきる野店」の隣に、「海鮮食堂 とと市場 あきる野店」の1号店を12月にオープンすることとなりました。

このような業態を商業施設内に限定せずロードサイドなども含めて展開し、「魚を食べられる店」として、若い方から年配の方まで気軽に入れる店舗運営を目指しています。

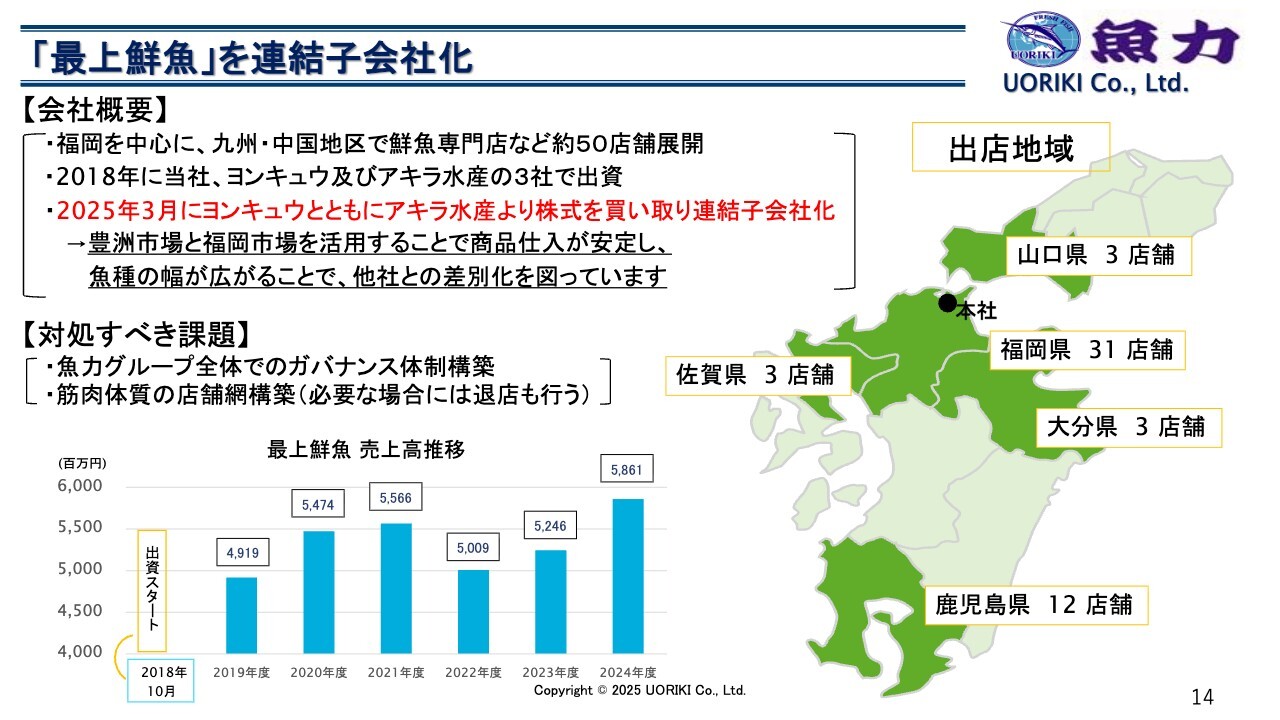

「最上鮮魚」を連結子会社化

続いて、九州の「最上鮮魚」についてです。同社は福岡を中心に、九州・中国地区で鮮魚専門店など約50店舗を展開しています。2025年3月に連結子会社化したことで、これ以降は、豊洲市場と福岡市場を活用することで商品仕入が安定しました。魚種の幅を広げ、他社との差別化を図ります。

一方で対処すべき課題として、冒頭でご説明した内部統制に関しては、魚力グループに属する最上鮮魚も対象に含まれます。業務改革プロジェクトにおいて人材交流や情報交換を緊密に行い、グループ全体でガバナンス体制の構築を進めていきます。

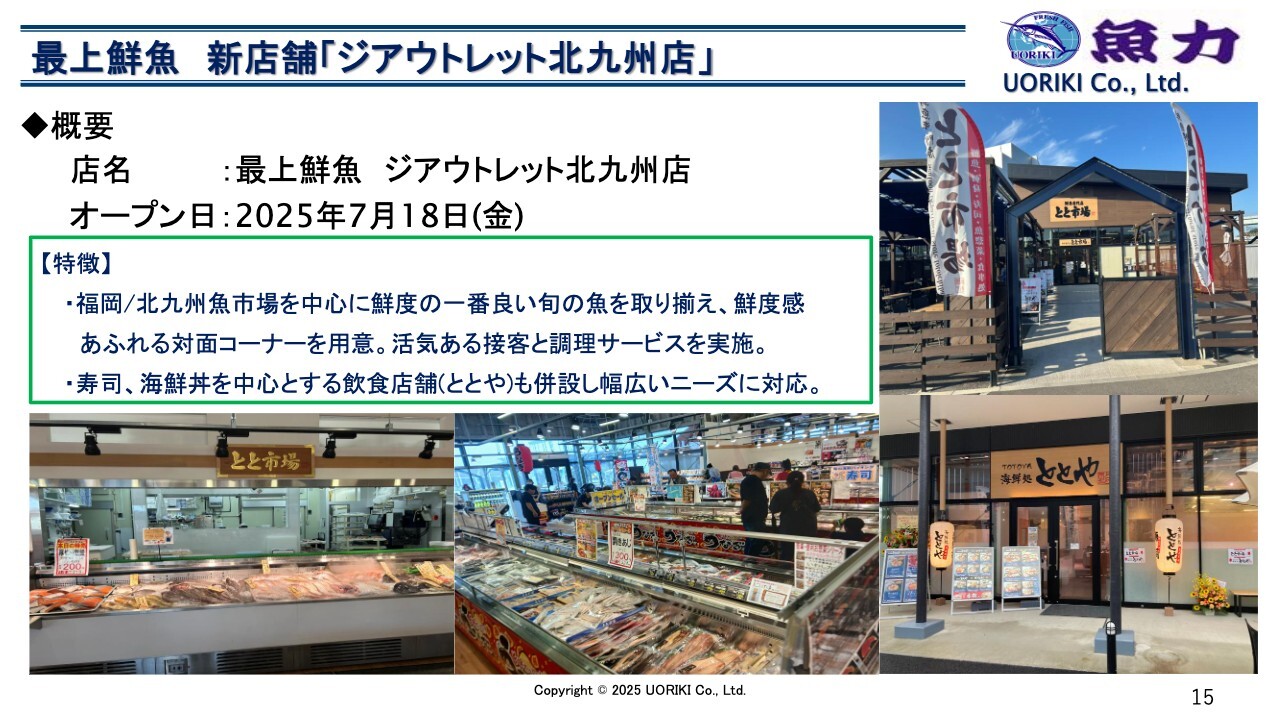

最上鮮魚 新店舗「ジアウトレット北九州店」

最上鮮魚の店舗について1つご紹介します。これまで九州のサンリブやAコープへの出店が中心となっていますが、2025年7月、小倉に「最上鮮魚 ジアウトレット北九州店」を出店しました。この店舗は、以前スペースワールドがあった跡地に開発された、イオンが運営する九州最大級のアウトレットモール「ジアウトレット北九州」の中に出店しています。

対面コーナーでの鮮魚販売だけでなく、寿司や海鮮丼などを提供する飲食店舗も併設しており、幅広いニーズに対応した店舗となっています。7月にオープンして以降、非常に好調で、「最上鮮魚」においてトップクラスの売上を獲得する勢いでお客さまが増加しています。

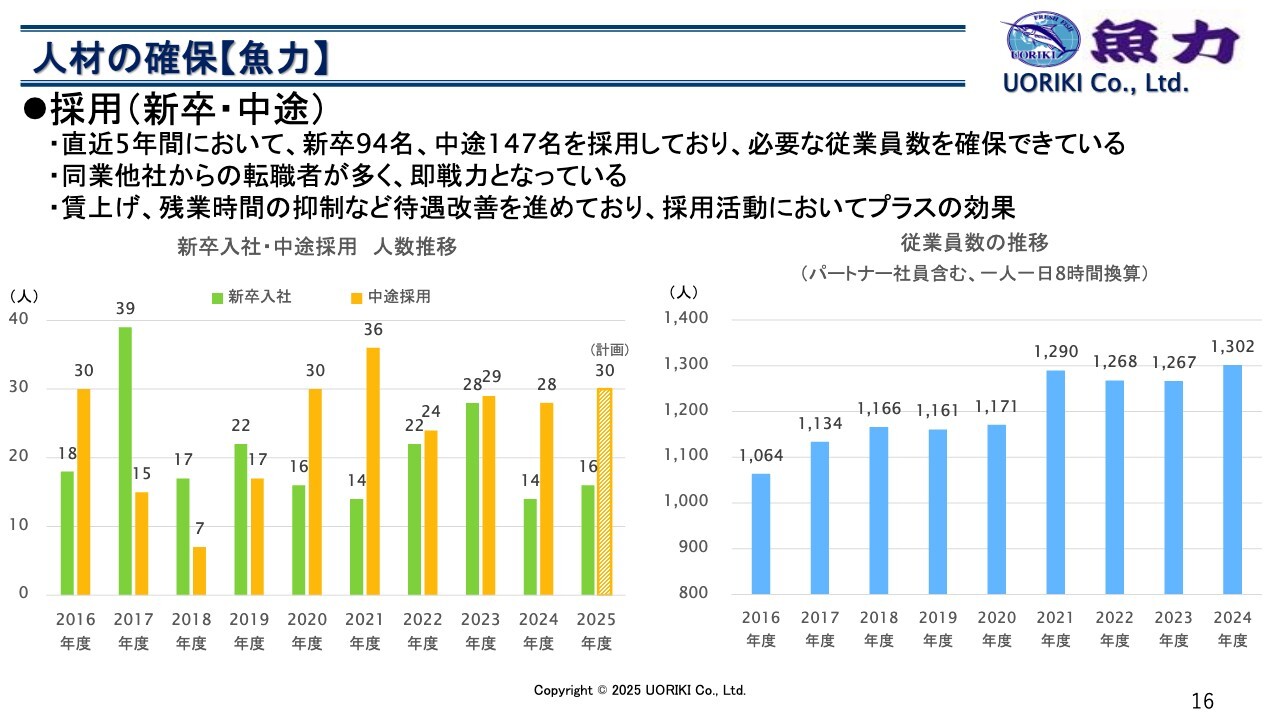

人材の確保【魚力】

続いて、当社魚力の人材確保についてお話しします。営業部門における採用活動は順調であり、新卒入社や中途入社の方々をバランスよく採用することで、必要な人材を確保できています。

また、同業他社からの転職者がここ数年非常に多く、即戦力として活躍しています。これまで賃上げや残業時間の抑制など、待遇の改善をコンスタントに進めてきたことが、採用活動においてプラスの効果をもたらしていると考えています。

管理部門については、今後体制強化を図るため、経理部門を中心に適切な人員体制の構築を進めていきます。

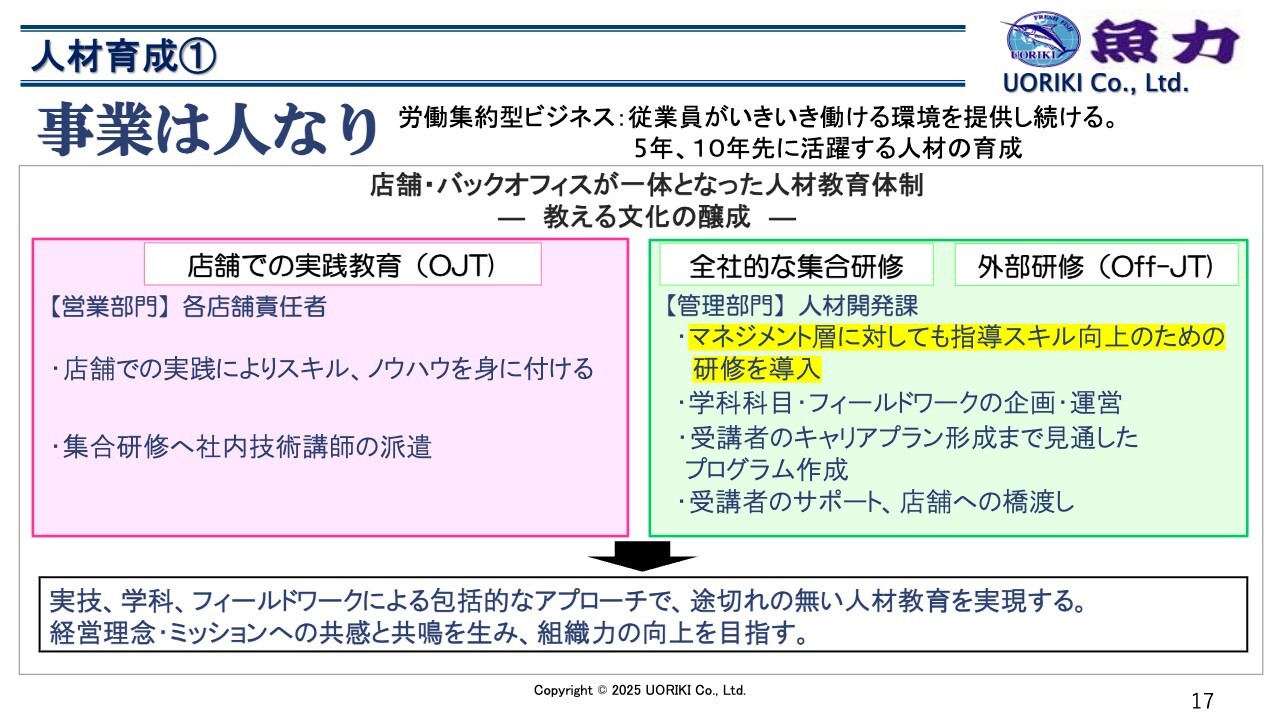

人材育成①

人材育成についてです。店舗でのOJTによる実践教育を中心に、全社の集合研修だけでなく、より幅広い知識習得のために外部のコンサルティング会社を活用したOff-JTも計画していきます。

特に、マネジメント層の指導スキル向上は喫緊の課題であり、研修で得たものを踏まえて若手社員を教育出来るような、全社の組織力向上につながる方法を考え進めていきたいと考えています。

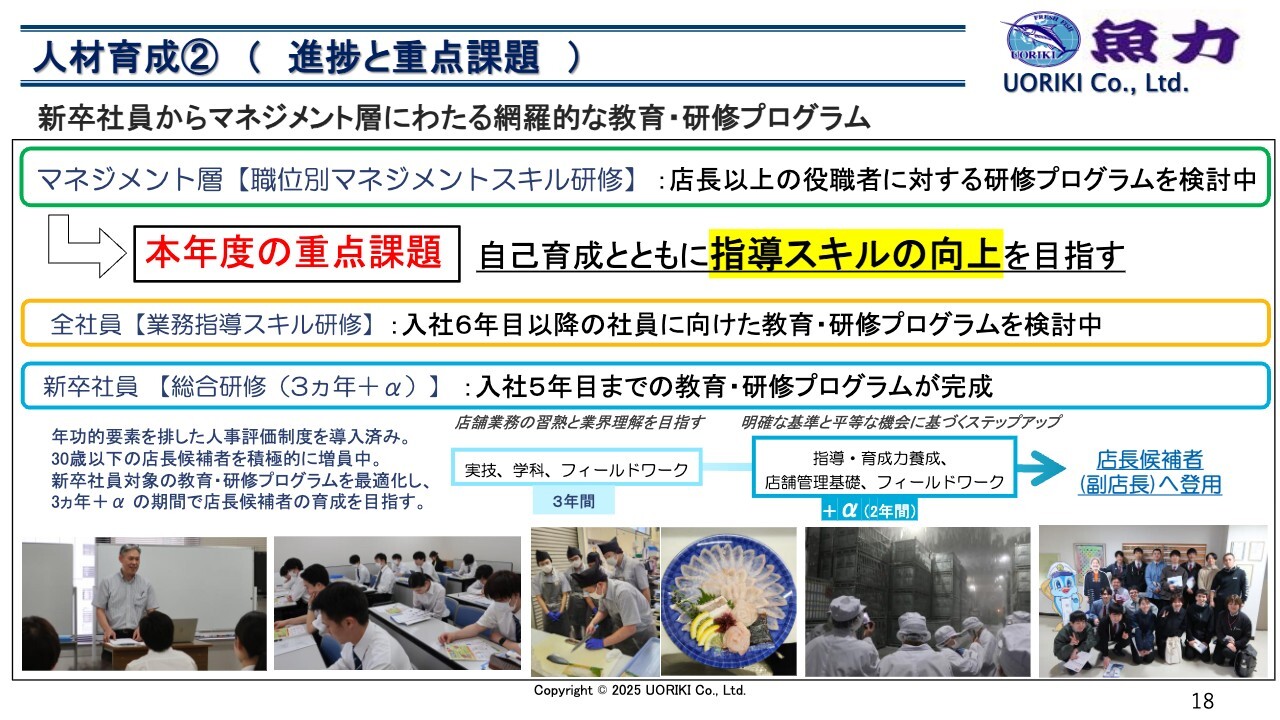

人材育成②

具体的には、新卒社員からマネジメント層にわたる網羅的な教育・研修プログラムの構築を目指しています。

入社5年目までの社員は、実技、学科、店舗管理の基礎を学んでいます。フィールドワークでは各地の生産者を訪問し、実際の商品製造や流通の現場を肌で感じてもらい、店舗での商品の取り扱いやお客さまへの販売に活かしてもらうことを目的としています。

今年度は、当社が仕入れを行っている三陸、気仙沼の水産メーカー、静岡のまぐろメーカー、神奈川のかまぼこメーカー、小田原市場の卸売業者などにご協力いただき、当社社員の研修を受け入れていただいています。

各取引先とは良好な関係を築き、双方にメリットが出る取り組みとして、今後も続けていきたいと考えています。10年後、20年後を見据え、若手の育成に力を入れていきたいと思います。

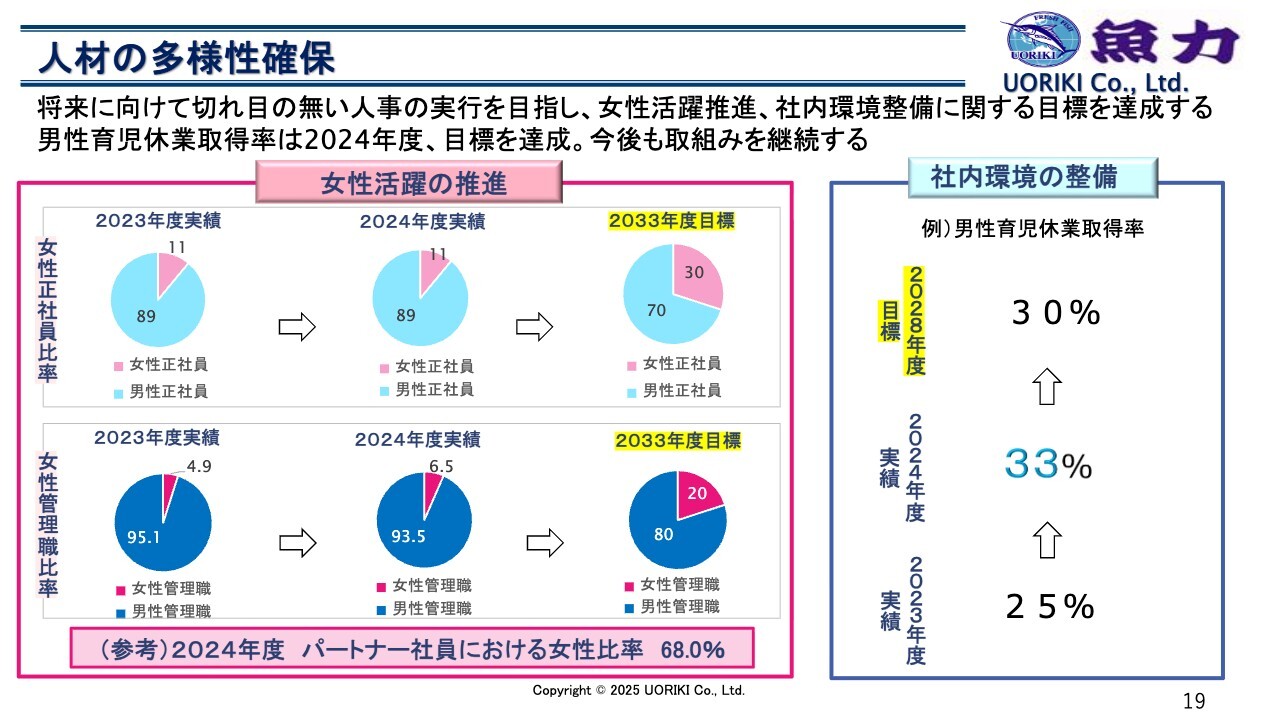

人材の多様性確保

続いて、人材の多様性確保についてです。当社では、女性活躍の推進と社内環境の整備を進めています。各目標値の達成状況はスライドに記載のとおりです。

今後は、数値目標の達成にとどまらず、福利厚生の充実や休日取得の推進など、従業員一人ひとりが働きやすさを向上できるよう取り組んでいきます。

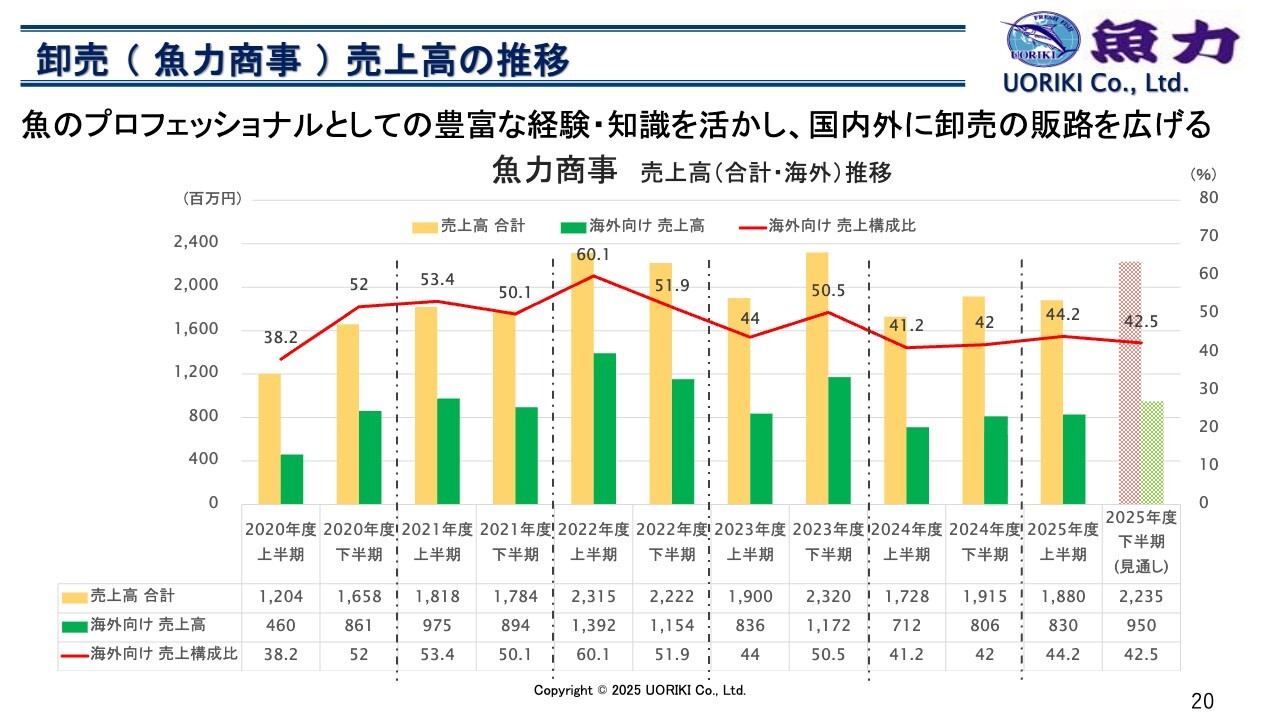

卸売(魚力商事)売上高の推移

続いて、卸売事業についてご説明します。魚力商事の売上高の推移については、魚力商事で行う卸売事業も小売事業と同様、物価高による消費者の節約志向の強まりを背景に、一部で買い控えの動きが見られています。特に水産物価格が高騰していることから、国内スーパーマーケット向けや地方荷受向けの販売において、現在マイナスの影響が出ています。

下半期では、大手スーパーマーケット向けに「豊洲祭」、「産直フェア」など鮮魚を中心とした商品を展開し、当社のノウハウを活かした取引を進めるとともに、加工品など定番商品の成約を目指しています。

また、海外については、タイを中心に日本で水揚げされた水産物の需要が拡大し続けています。当社では商品の輸出のみならず、現地へ社員を派遣し、現地店舗での加工や販売の指導を通じて、日本産水産物を世界に普及させていく取り組みを続けていきます。

タイでの取り組み①

タイでの取り組みの1つ目として、「CP-Uoriki」の業績は、引き続き好調に推移しています。出店数は現在25店舗で、2025年中には30店舗を目指す予定です。スライドで紹介しているのは、9月に現地スーパーマーケット「makro Rayong」へ出店した際のものです。

「CP-Uoriki makro Rayong店」は、バンコクの南東に位置する漁業が盛んな地域にあります。サーモンやイクラ、いなりずし、カニカマなど、日本で馴染みのある商品がタイでも非常に好調な売上を記録していると聞いています。

タイでの取り組み②

タイでの取り組みの2つ目として、「CP-Uoriki」では現地のセブンイレブンへの商品供給を開始しました。イートインエリアのあるプラサンミットのセブンイレブン店舗をハブキッチンとして、寿司、刺身、丼の商品を製造し、現在はセブンイレブンの21店舗へ商品の供給を行っています。

店舗では、納品された商品を専用の冷蔵ケースに陳列して販売しており、店舗でのインストア加工は不要です。今後、このハブキッチンを増やし、さらなる多店舗展開を目指していきます。

ここで、セブンイレブン向けの取り組みを簡単にまとめた動画をご用意しています。上映時間は約1分半ですので、ぜひご覧ください。

(動画流れる)

ご覧いただいたように、タイのセブンイレブンの店舗数は非常に多く、その中にあるハブ店舗やイートインコーナーがある店舗で寿司や盛り合わせを作り、それを各店舗に届けるという新たな事業を展開しています。

特に若い方々を中心に、この寿司類が大変好調に売れており、今後「CP-Uoriki」というブランドで店舗数を増やし、成長戦略の一環としてセブンイレブンの出店や商品供給をしっかりと進めていきたいと考えています。

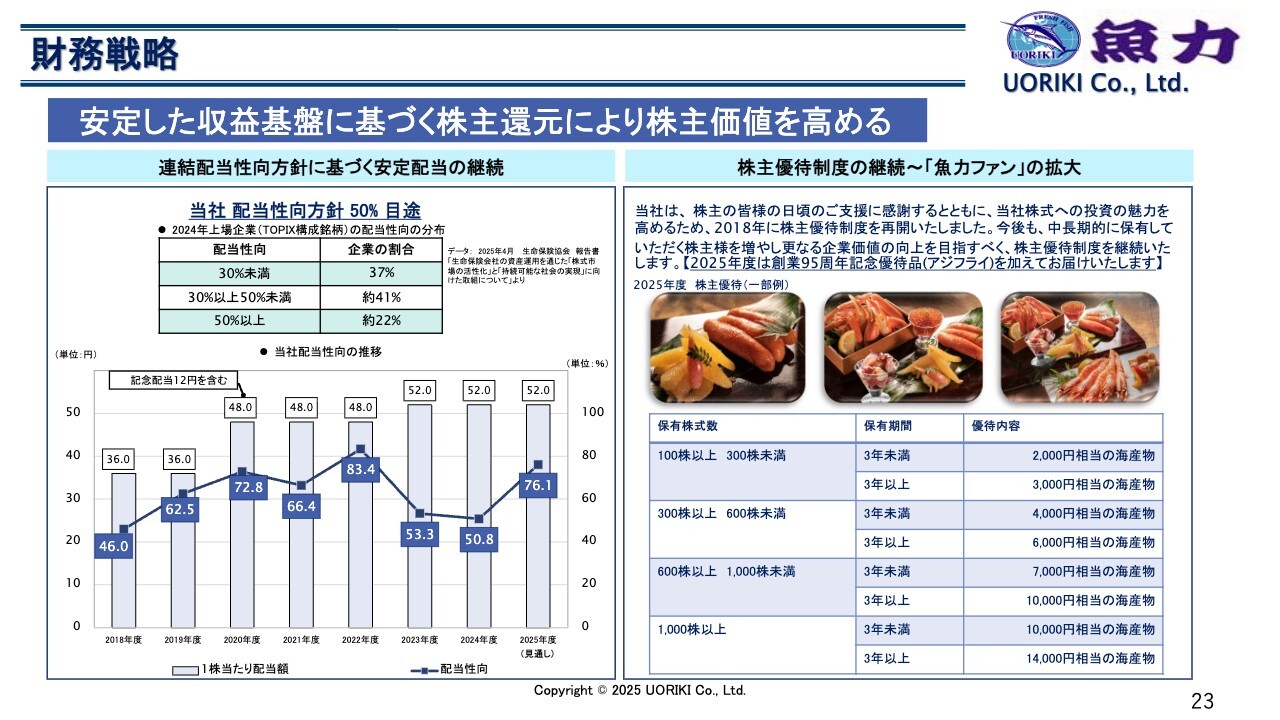

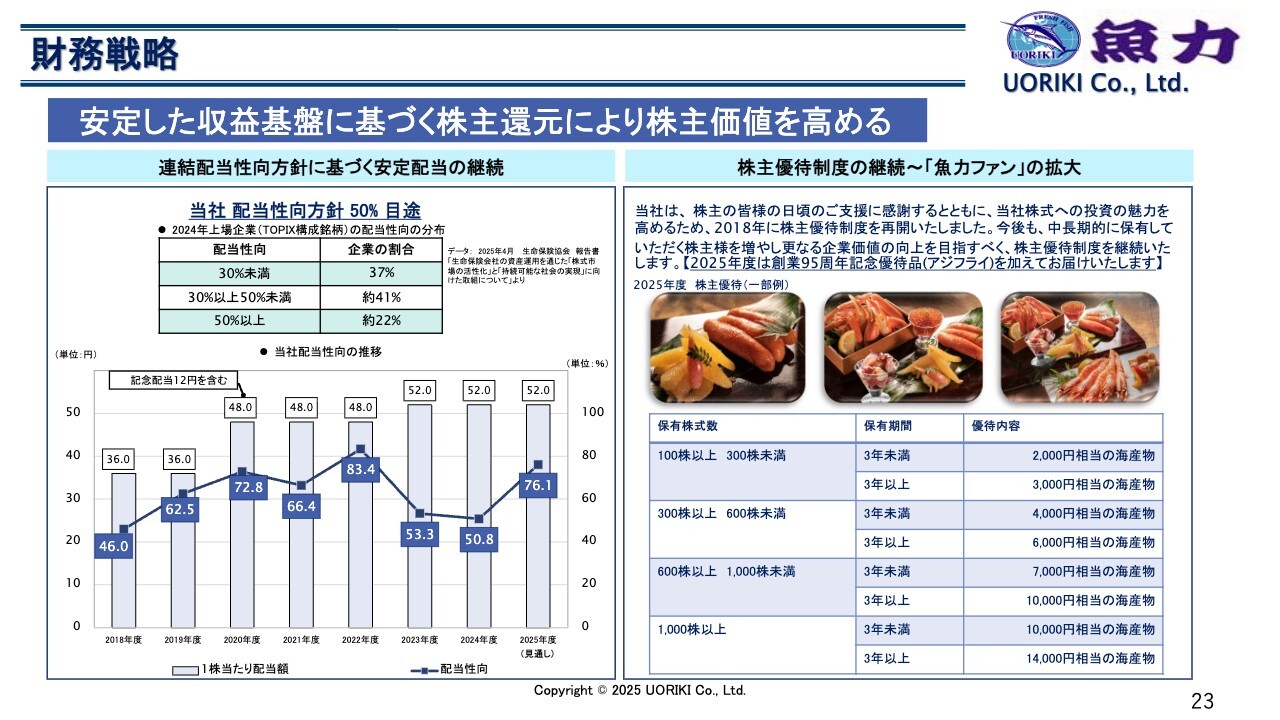

財務戦略

最後に、財務戦略についてお話しします。当社は、安定した収益基盤に基づく株主還元により、株主価値の向上を目指しています。まず、配当金による株主還元については、配当性向方針である50パーセントを目安に、安定した金額をお支払いしています。

また、当社では株主優待制度を実施しており、株式の保有数および保有期間に応じて当社バイヤーが厳選した海産物をお送りしています。今年度は創業95周年記念優待品としてアジフライを追加し、株主のみなさまに好評をいただきました。この株主優待は非常に人気が高いため、今後も継続していきたいと考えています。

以上で私からの説明を終わります。ありがとうございました。

質疑応答:株主優待制度と財務戦略について

質問者:さまざまな取り組みをされており、大変頼もしく感じています。御社の株主優待制度は、お客さまをファンにして、さらに株主にもなっていただくことで、会社の経営を支える重要な株主であり、顧客でもあるステークホルダーを構築する制度だと拝見しています。

また、保有期間が3年以上の株主の方に対しては、さらに充実した内容となっており、長期的な株式保有へとつながる施策であると敬意を持って拝見しています。

この件に関して、以前の実施していなかった頃と比較して、お客さまや株主との関係性作りについて、どのように変化を実感されているか、また、機関投資家の中には「優待ではなく配当を増やしてほしい」「自社株買いを実施したほうがよい」などの意見があることも想定されます。これらについては総合的な財務戦略としてど

新着ログ

「小売業」のログ