THECOO、Fanicon事業は前年比約75%増収と高成長 更にアイコン獲得とARPU向上に注力

2021年12月期決算説明会

森茂樹氏(以下、森):こんにちは、取締役CFOの森と申します。最初に、本日決算短信の修正を開示いたしましたが、こちらについてお詫びさせていただきたいと思います。

背景としては、2月10日に決算短信にて開示した決算数値について、後日、会計処理の不備を監査法人から指摘され、本日8時半にあらためて修正の決算短信を開示いたしました。投資家ならびに関係者のみなさまには大変なご不便とご迷惑をおかけしたことを謝罪させていただきます。

また先週18日金曜日に決算説明会を実施する予定でしたが、こちらについても直前に変更したことを深くお詫び申し上げます。

平良真人氏(以下、平良):それでは2021年12月期の通期決算説明をさせていただきます。私は代表の平良と申します。よろしくお願いいたします。

目次

本日は、1つ目に当社のミッションとビジョン、2つ目に会社および事業の概要についてお話しします。3つ目に2021年12月期の通期決算、4つ目に2022年12月期の業績⾒込みについて、そして最後に当社の成⻑戦略についてご説明します。

創業に⾄る思い

創業に至った思いを3ページに記載しています。こちらは「『個人』がもっと自由に、自らを表現し、活躍できる社会を目指す」というものです。私は、新卒で伊藤忠商事に入社してから、ドコモAOL、ソニー、Googleと、大企業であり、グローバルカンパニーでもある会社に勤務し、多くの優秀な人たちと一緒に働いてきました。

その中で、優秀なそれらの人たちが能力を発揮せずに苦労しているところを目の当たりにしてきました。そのような経験を下に、私どもは、個々人が最大限に能力を発揮できるような会社を作りたいという思いから創業しています。

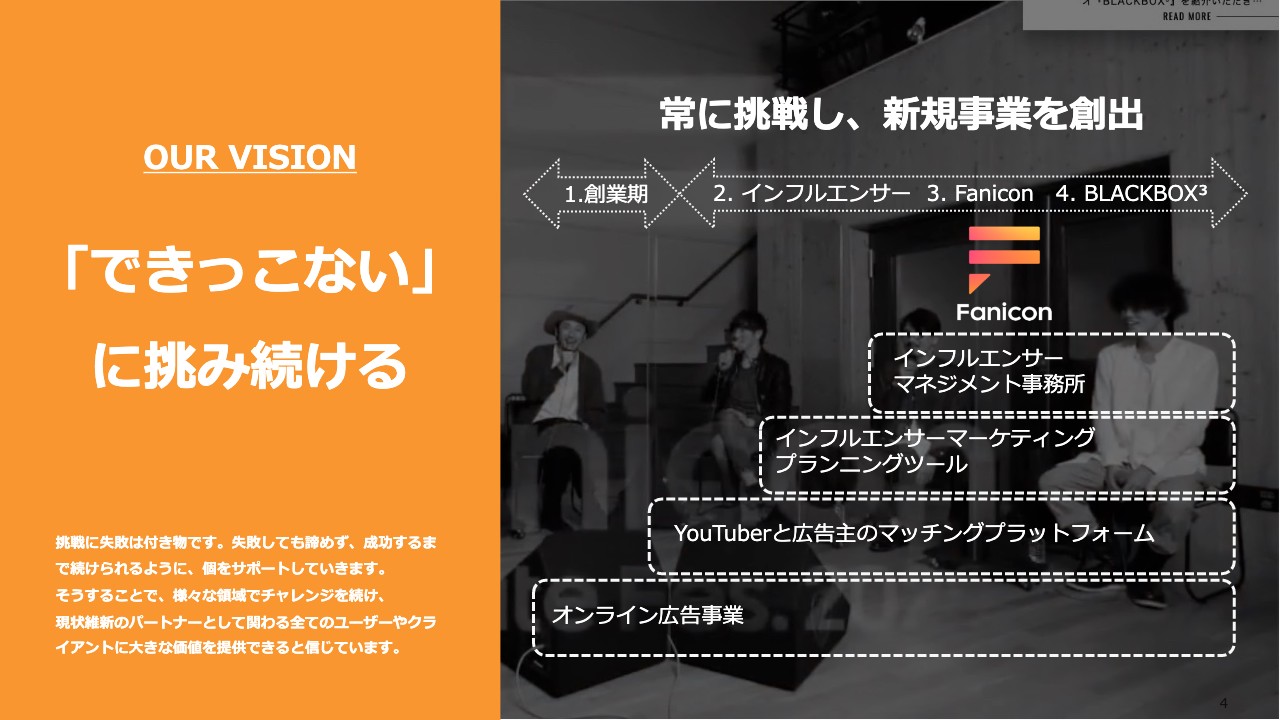

OUR VISION

このような思いを実現するためのビジョンが、スライドに記載の「『できっこない』に挑み続ける」というものです。右側に創業期からのさまざまな事業立ち上げの図を示しています。それぞれ私が考えたものではなく、一緒に働いているメンバー、社員がチャレンジしたいということで、起案して実現してきたものです。

オンライン広告事業からインフルエンサーマーケティング、成長事業である「Fanicon」は、すべて社員の思いから始まった事業です。私はそのようなメンバー、社員の思いを実現する環境を提供し、どんどん新しい事業を作り、成長していくことを約束したいと思っています。

会社概要

会社概要を簡単にご説明します。設立は2014年1月で、今年9期目に入ります。資本金は7億5,240万円で、オフィスを原宿に構えています。従業員は約100名になります。

経営陣

経営陣についてお伝えします。私、平良とCOOの下川、取締役の野澤の3名は前職のGoogleで中小企業向けの広告営業等の立ち上げから成長まで行ってきており、このメンバーで当社を創業しています。

またCFOの森も前職で一緒に働いたメンバーであり、それぞれ旧知の仲です。この4名が経営陣であり、プラットフォームを使ってロングテールのビジネスをさらに伸ばしていくということを重視しているメンバーで会社を経営しています。

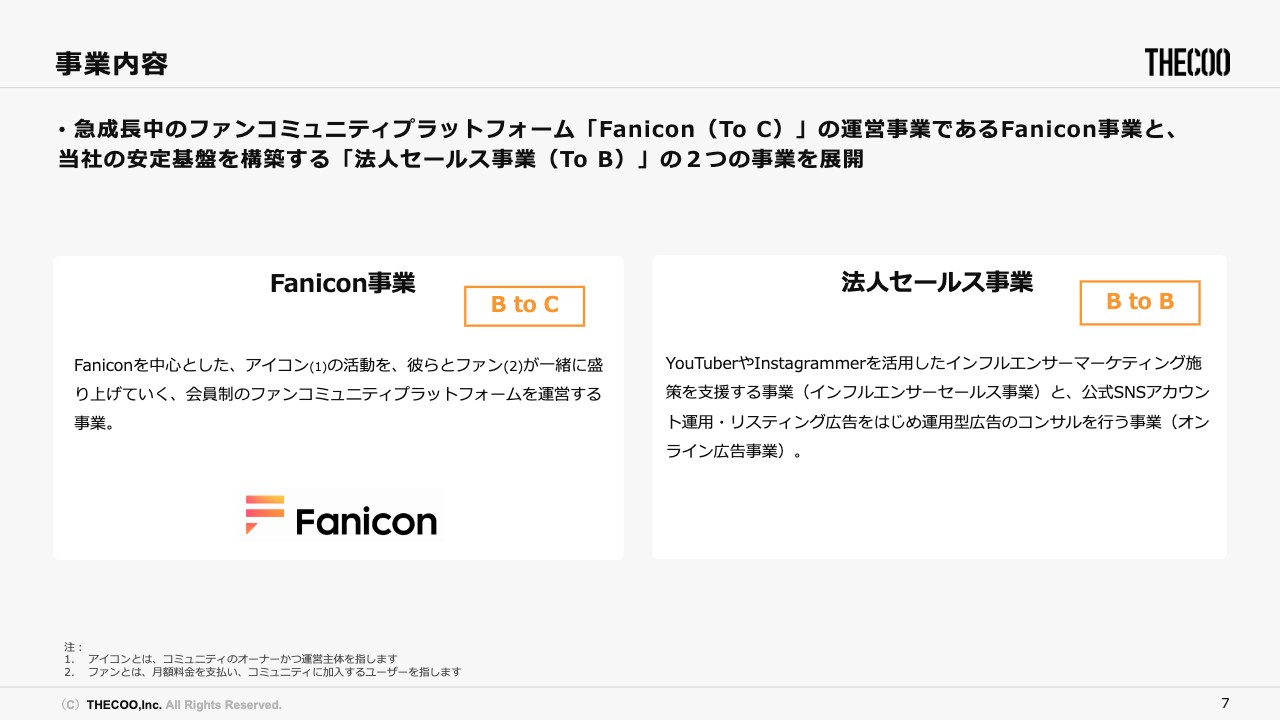

事業内容

それでは、2つの事業の内容についてお話しします。1つ目は成長事業であるFanicon事業、もう1つが創業期から安定的に収益を生んでいる法人セールス事業です。法人セールス事業のほうはインフルエンサーマーケティングと運用型広告のコンサルティングを行っています。

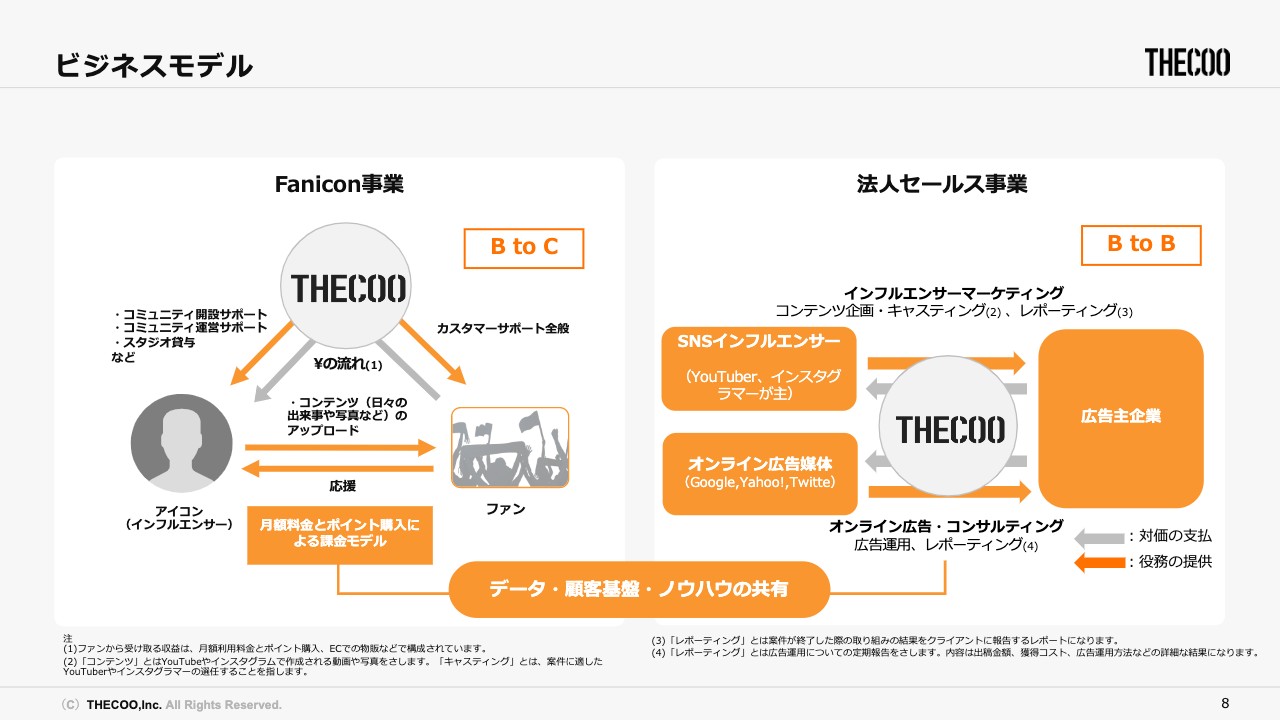

ビジネスモデル

ビジネスモデルについて少し詳しくお話しします。まずはスライド左側のFanicon事業です。Fanicon事業では、すべてのファンのいる人たち、例えばアーティスト、アイドル、俳優、女優、インフルエンサー、スポーツ選手、スポーツチームなど、そのような方々を「アイコン」と呼んでいます。

アイコンの方々が自分のファンクラブ、ファン・コミュニティを無料でオープンできるプラットフォーム「Fanicon」を運営しています。ファンの人たちは、自分の応援したいアイコンのいるコミュニティに対して月額料金を支払い、コミュニティに入ることができます。

月額の課金は目的ではなくて手段です。本当に熱心なファン、我々は「コアファン」と呼んでいますが、そのコアファンの人たちだけが集う熱量の高いコミュニティを運営しています。また、コアファンの人たちは「Fanicon」にあるさまざまな機能を使って月額での利用料金以外に課金をすることができ、また月額での利用料金とそれ以外の課金による収益をレベニューシェアというかたちでアイコンに分配します。

その収益を使ってアイコンはさらなる自己実現をすることが可能になっているという「個」のエンパワーメントを促進するプラットフォームになっています。

右側の法人セールスは、インフルエンサーマーケティング、ならびに運用型広告のオンライン広告の2つがメインとなっている事業です。いわゆる広告代理店の事業になりますので、広告主からフィーならびにマージンをいただいて収益としています。これらの2つの事業は、各々の事業を超えた、さらなるシナジーを生むためにいくつかのトライアルを行っています。そちらは最後の成長戦略のパートでご説明します。

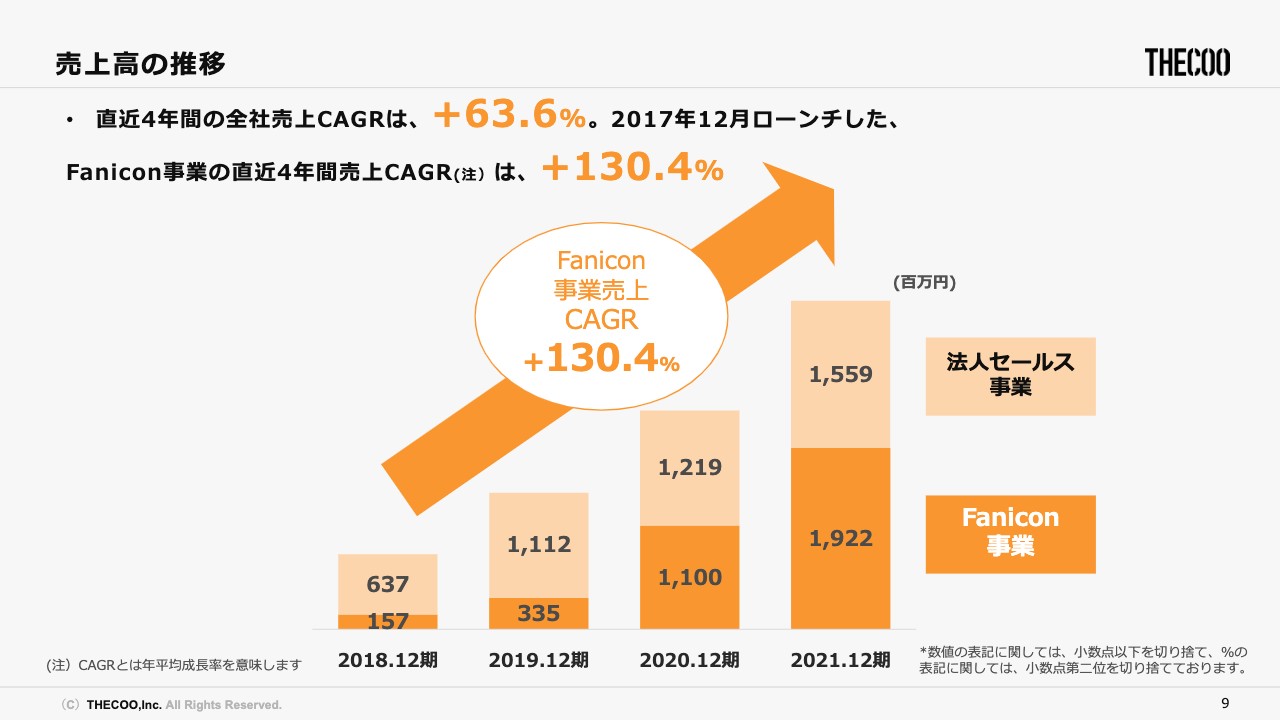

売上⾼の推移

売上高の推移についてです。直近の4年間の全社売上CAGRは63.6パーセントということで、非常に高い成長率を有しています。また、こちらのグラフにあるとおり、濃いオレンジ色の「Fanicon」の直近4年間の売上CAGRは130.4パーセントと非常に高い成長率を有し、こちらが当社の成長のドライバーとなっています。

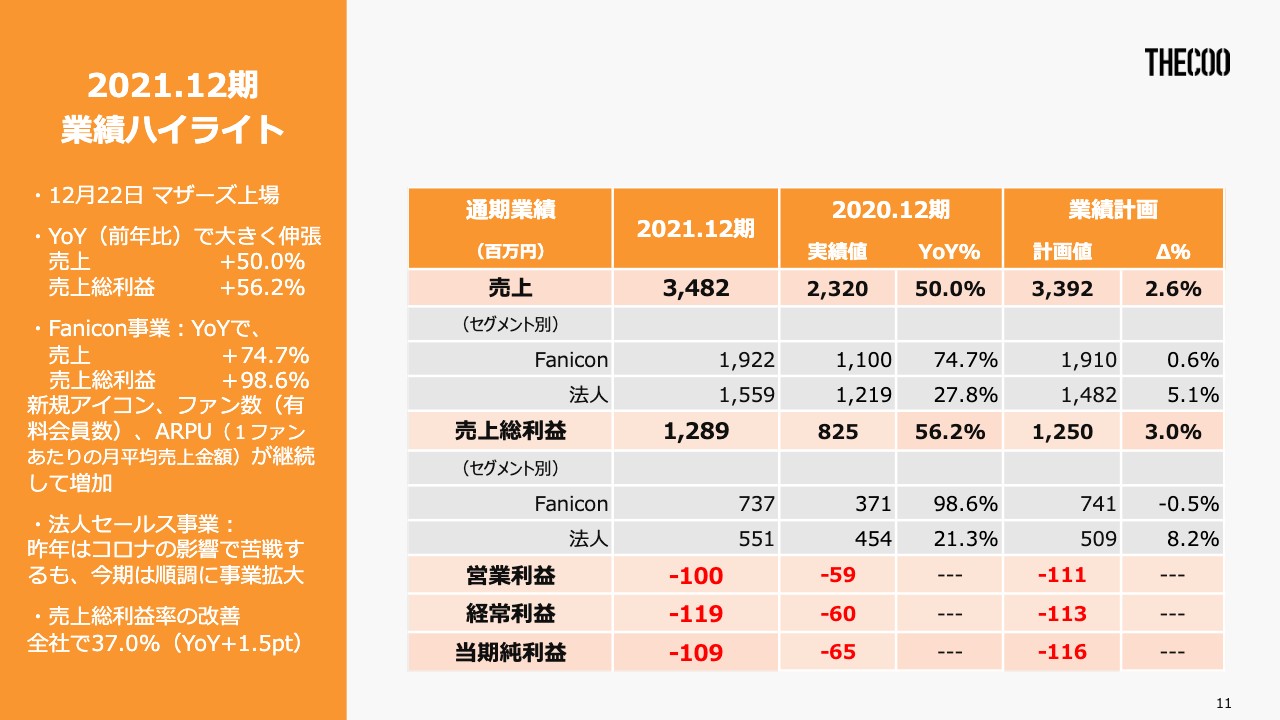

2021.12期 業績ハイライト

森:2021年度12月期の業績ハイライトについてご説明します。売上は前年比50パーセント、売上総利益は約56パーセントの伸びを達成し、ほぼ当初の計画どおりの結果となっています。

セグメント別では、売上においてはFanicon事業では前年比約75パーセント、法人セールスは約28パーセントの伸びとなりました。売上総利益は、Fanicon事業では粗利益率の改善が進み約99パーセント、法人セールスでは約21パーセントの伸びを達成しています。このように、両セグメントにおいて業績が大きく伸びたことをご報告します。

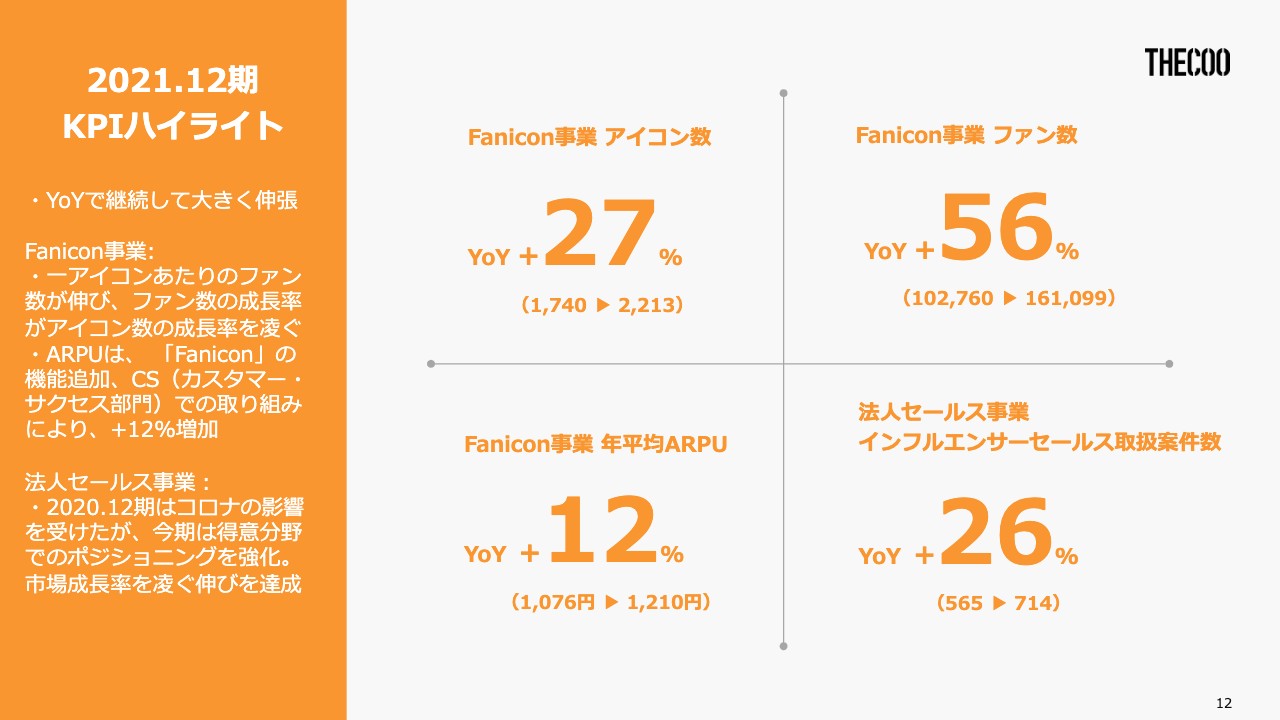

2021.12期 KPIハイライト

KPIハイライトについてご説明します。当社のKPI、Fanicon事業においては3つ、法人セールス事業においては1つの、合計4つについてお話しします。

Fanicon事業のKPIは、1つ目がコミュニティのオーナーであるアイコンの数、2つ目が月額利用料金をお支払いいただくユーザーさまの数、いわゆるファン数で、3つ目が1ファンあたりの平均売上高にあたるARPUになります。

すべてのKPIにおいて前年度から大きく成長していますが、中でもアイコン数の伸びが27パーセントであるのに対し、ファン数の伸びは56パーセントと勝っています。理由としては、1つのコミュニティあたりのファン数が増加しているという背景があります。後ほどご説明しますが、先ほど「Fanicon」はもともとロングテールのビジネスから始まったとお伝えしましたが、その後徐々にファンサイズが大きいアイコンの獲得が進んでいることが背景となっています。

また当社の法人セールスも順調に拡大しています。案件数も26パーセントと前年比で業績を伸ばしています。

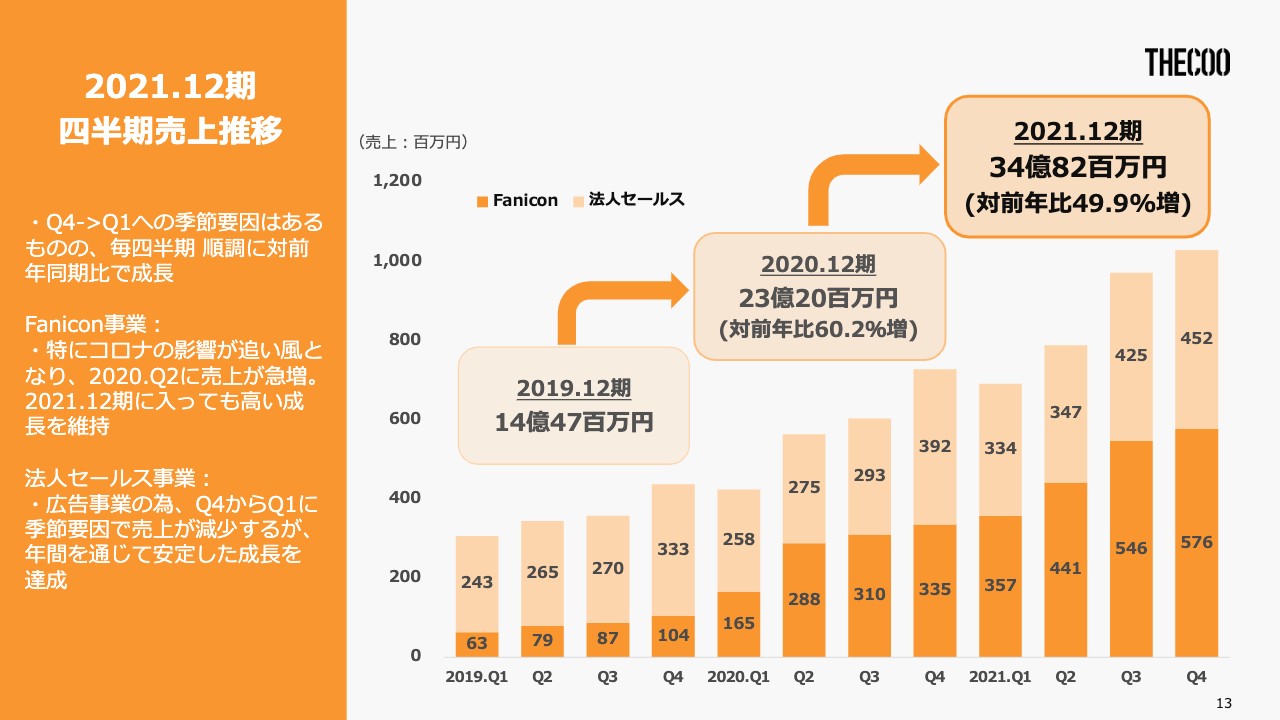

2021.12期 四半期売上推移

直近3年間の四半期ごとの売上推移についてお話しします。棒グラフの下側の濃いオレンジ色で示したFanicon事業、薄いオレンジ色の法人セールス事業ともに右肩上がりで売上を伸ばしています。

法人セールス事業は季節要因による増減がありますが、Fanicon事業のユーザーの月額利用料金とポイント料金で構成される売上はストック性の高い、右肩上がりのトレンドとなっています。

また、特に2020年第2四半期の急激な「Fanicon」の伸びは、新型コロナウイルスの影響で初めて緊急事態宣言が発令された時期にあたり、急激な売上増につながったということが見てとれるかと思います。

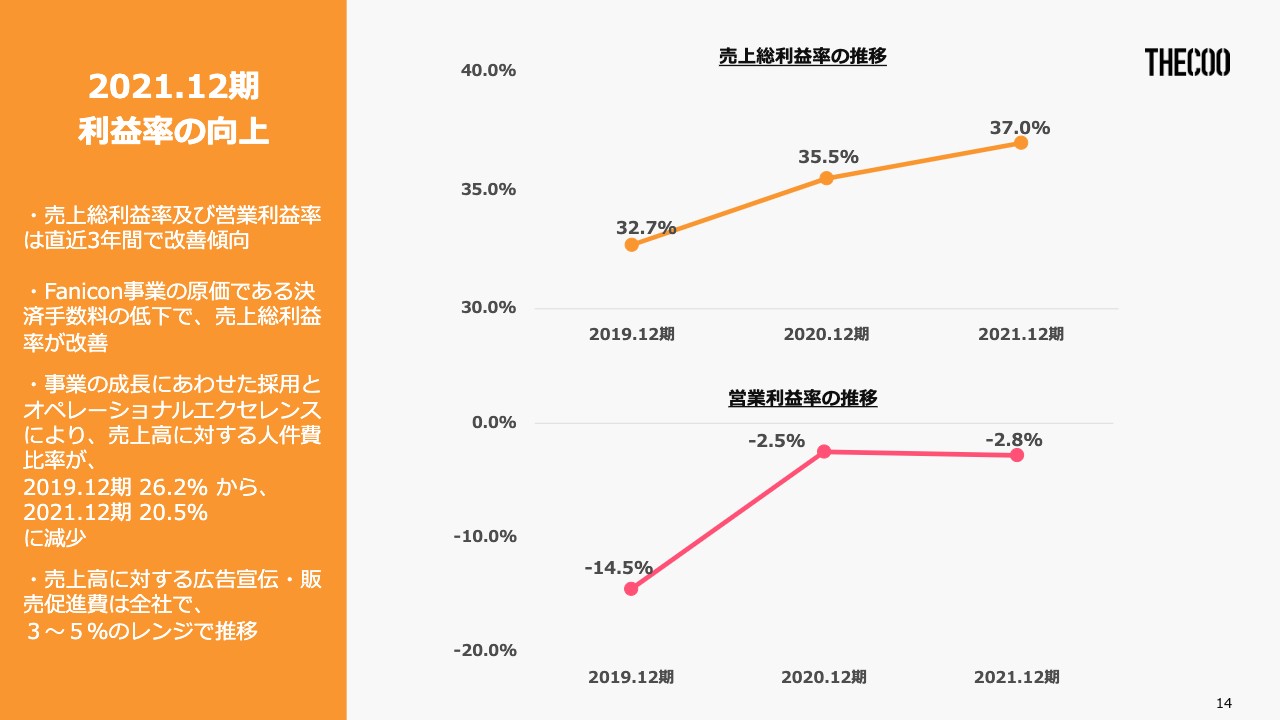

2021.12期 利益率の向上

利益率についてお話しします。売上総利益率、営業利益率ともに直近で改善しています。売上総利益率の伸びの主な理由は、Fanicon事業の原価にあたるアプリ決済手数料が改善していることが挙げられます。

また営業利益率に関しては、売上に対する人件費率が低下してきていることが理由の1つとして挙げられます。また、当社のFanicon事業はBtoBtoCモデルのため、広告宣伝費の投下額は限られており、販売促進費とあわせても全社で売上に対して3パーセントから5パーセントのレンジでコントロールできていることも、2つ目の理由として挙げられるかと思います。

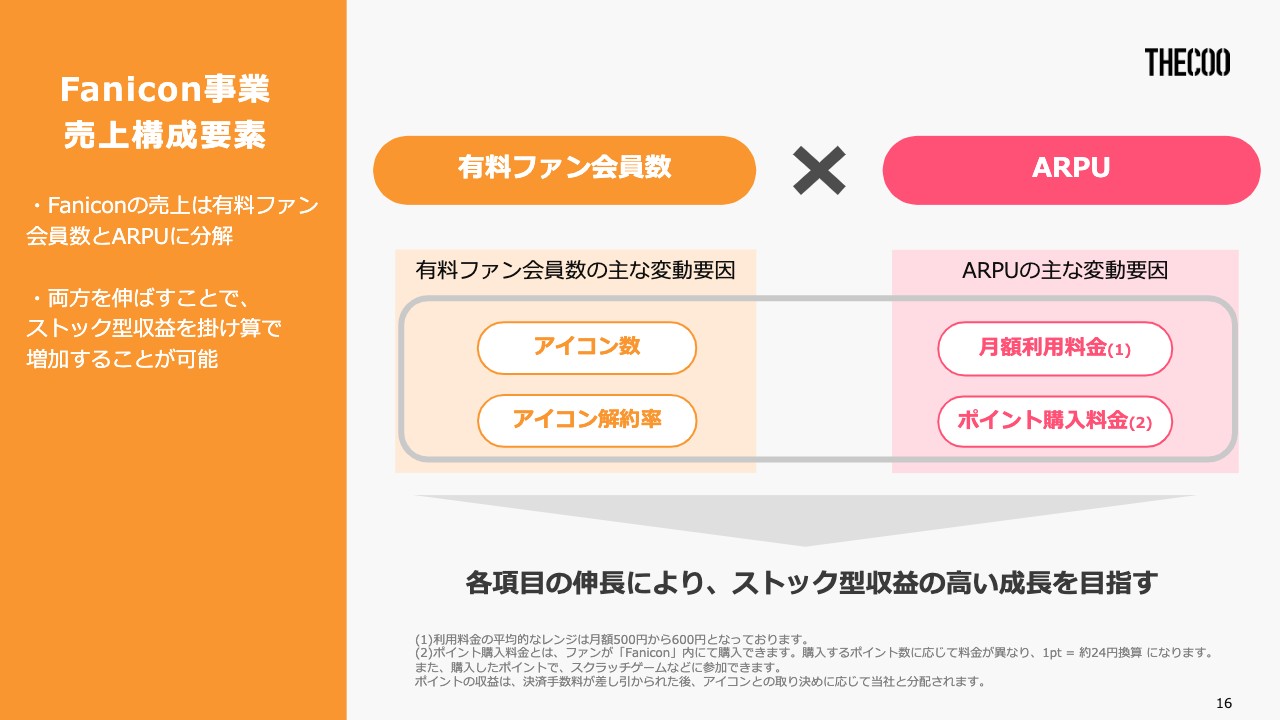

Fanicon事業 売上構成要素

セグメント別のご説明に移ります。先ほどもご説明しましたが、当社のFanicon事業のKPIは、アイコン数とファン数、そしてARPUの3つから成り立っています。

また、売上については、ファン数とARPUから構成されています。アイコン数を伸ばすことで、ファン数は増えていくため、当社としてはアイコン数とアイコンの解約率、そしてARPUについては月額利用料金とポイント購入を重要な指標として注視しコントロールしています。また、この2つの因数を両方とも伸ばすことで、掛け算で売上を伸ばすことが可能となっています。

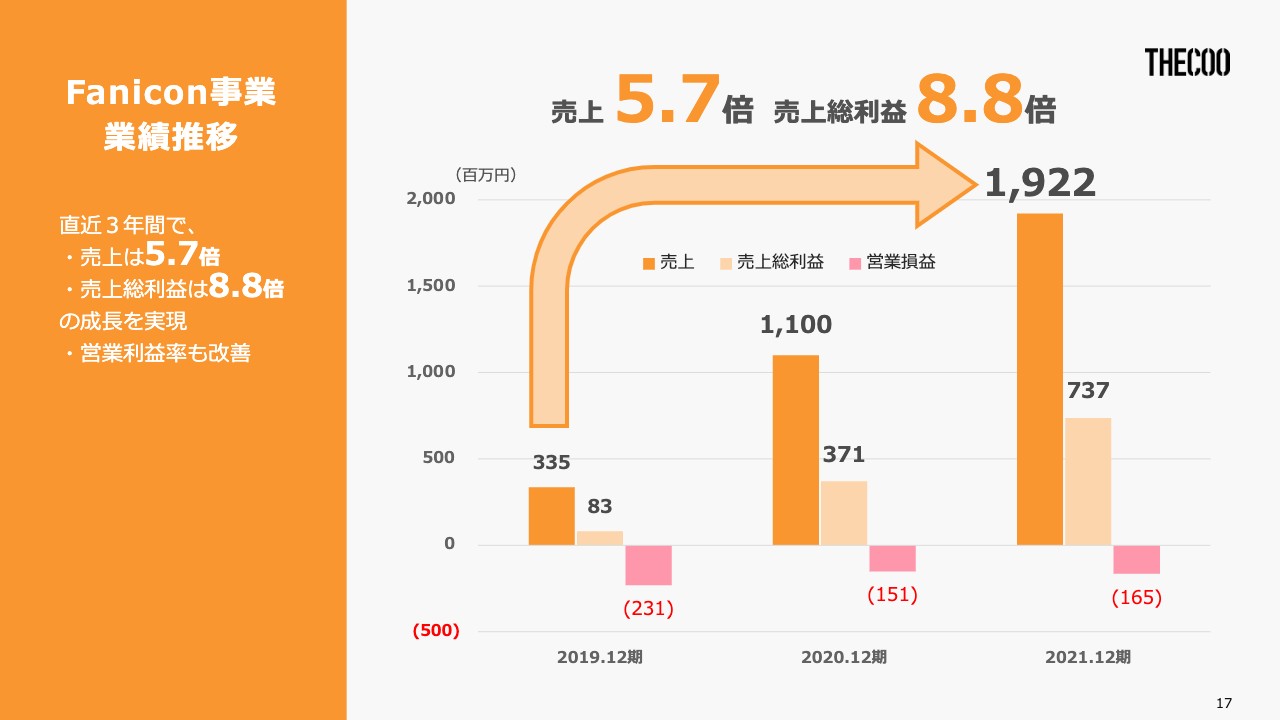

Fanicon事業 業績推移

17ページは、直近3年間の売上についてです。年間の売上と売上総利益、営業損益になります。売上は約6倍、売上総利益については売上総利益率の改善も進み、約9倍の伸びを達成しています。

営業損益はまだ赤字ですが、営業利益率は改善しています。こちらについては後ほど利益率のページでご説明します。

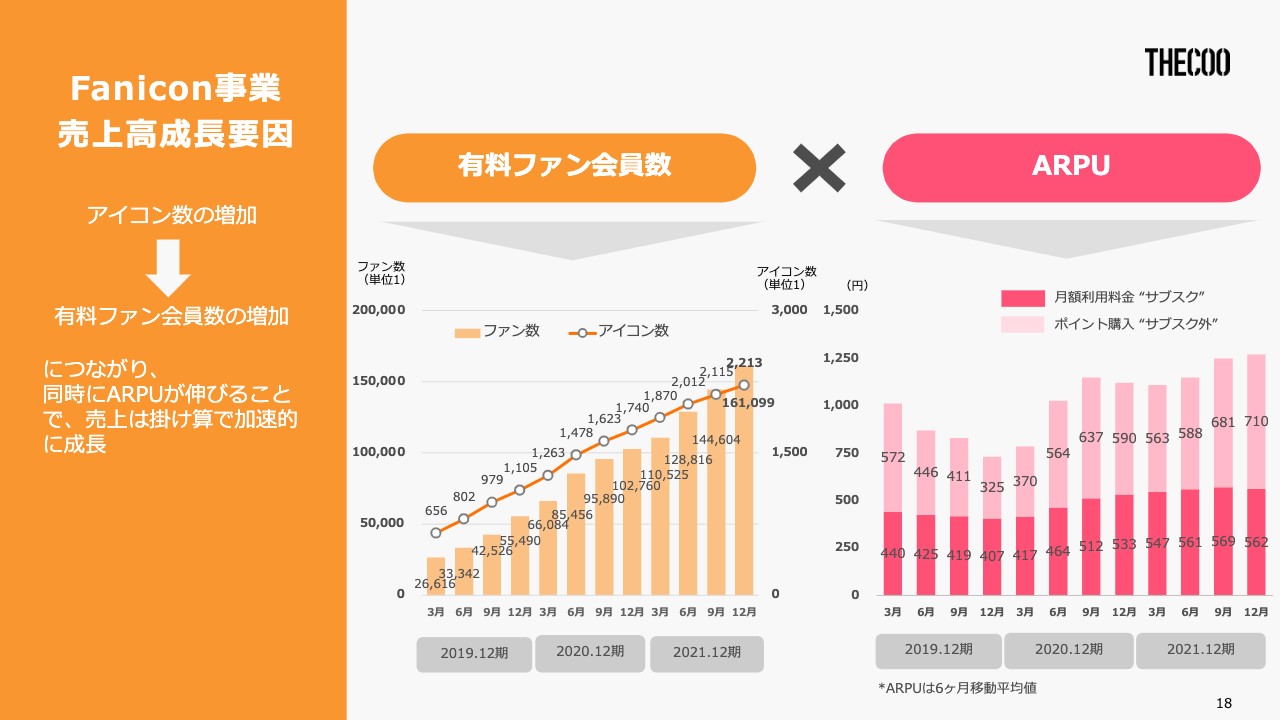

Fanicon事業 売上⾼成⻑要因

先ほど17ページでお示しした売上がどのように伸びてきたか、KPI別にお話しします。スライド左側の有料ファン会員数のグラフでは、折れ線グラフで示したアイコン数が増えることで、棒グラフで示したファン数が増えていくことがご覧いただけると思います。

また、スライド右側のARPUの棒グラフでは、サブスクである月額利用料金が積み上がり、またポイント収益も季節要因や、イベントの実施月などの影響で多少のデコボコはございますが、右肩上がりで増加していることがご覧いただけると思います。

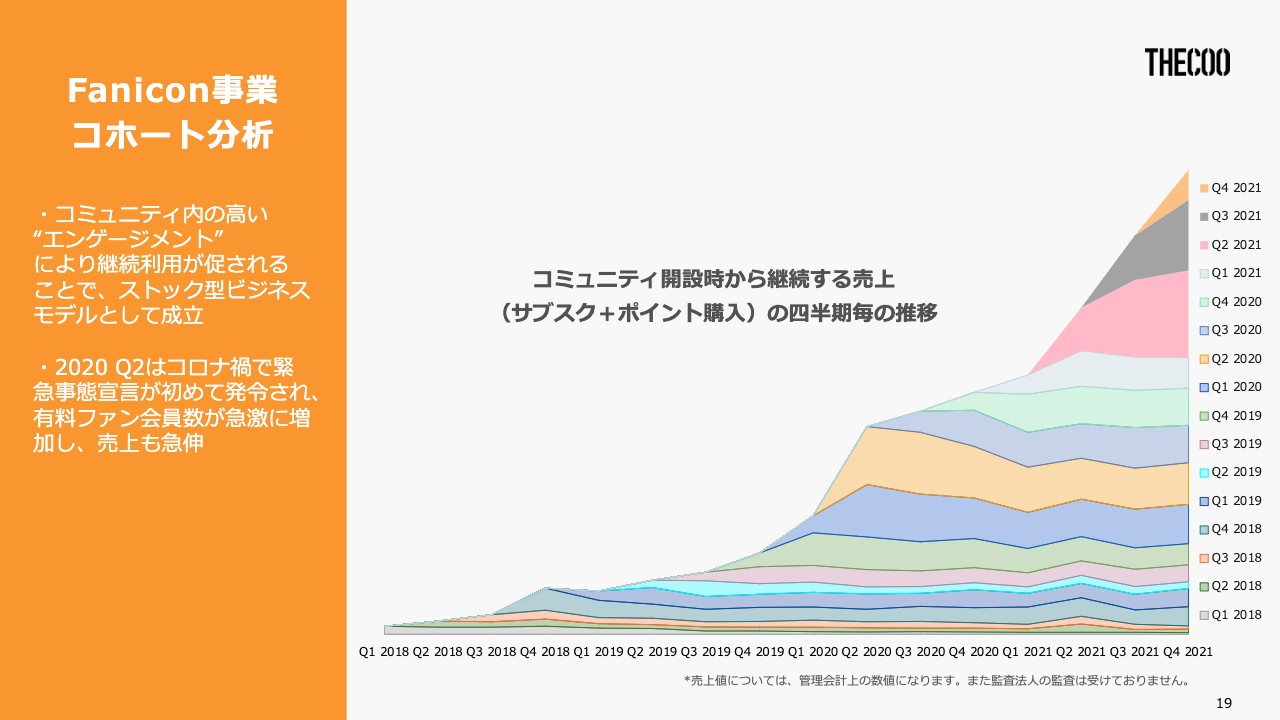

Fanicon事業 コホート分析

これまでしたご説明したとおり、2つの因数でKPIが伸びていくことで、ご覧のミルフィーユのようなコホートができあがり、今後も売上は積み重なっていくと想定しています。

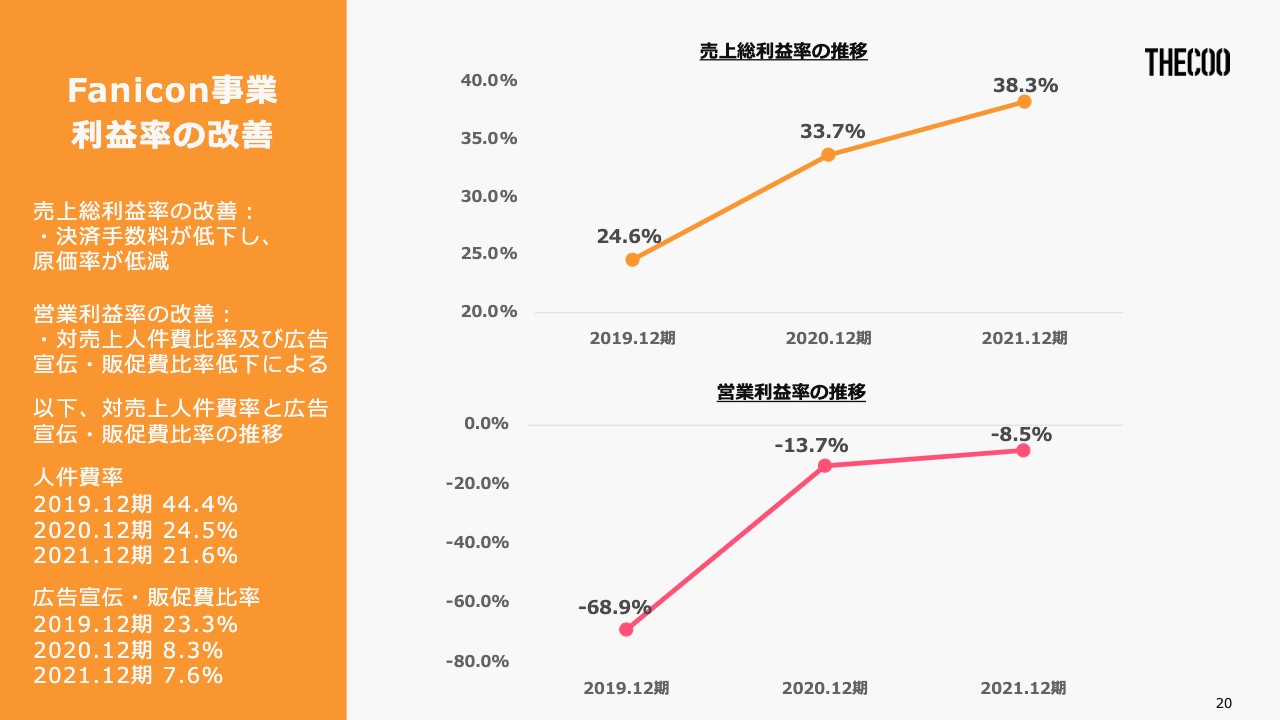

Fanicon事業 利益率の改善

Fanicon事業セグメント、直近3年間の利益率のグラフになります。全社の利益率のスライドでも触れましたが、売上総利益率は原価である決済手数料が、アプリ決済からクレジットカード決済に移行していることにより低減していることが主な要因となっています。

また、営業利益率ですが、売上に対する人件費率が低下してきたこと、広告宣伝・販売促進費がコントロールされていることが主な理由となっており、今後さらに改善すると見ています。以上が、Fanicon事業セグメントのご説明になります。

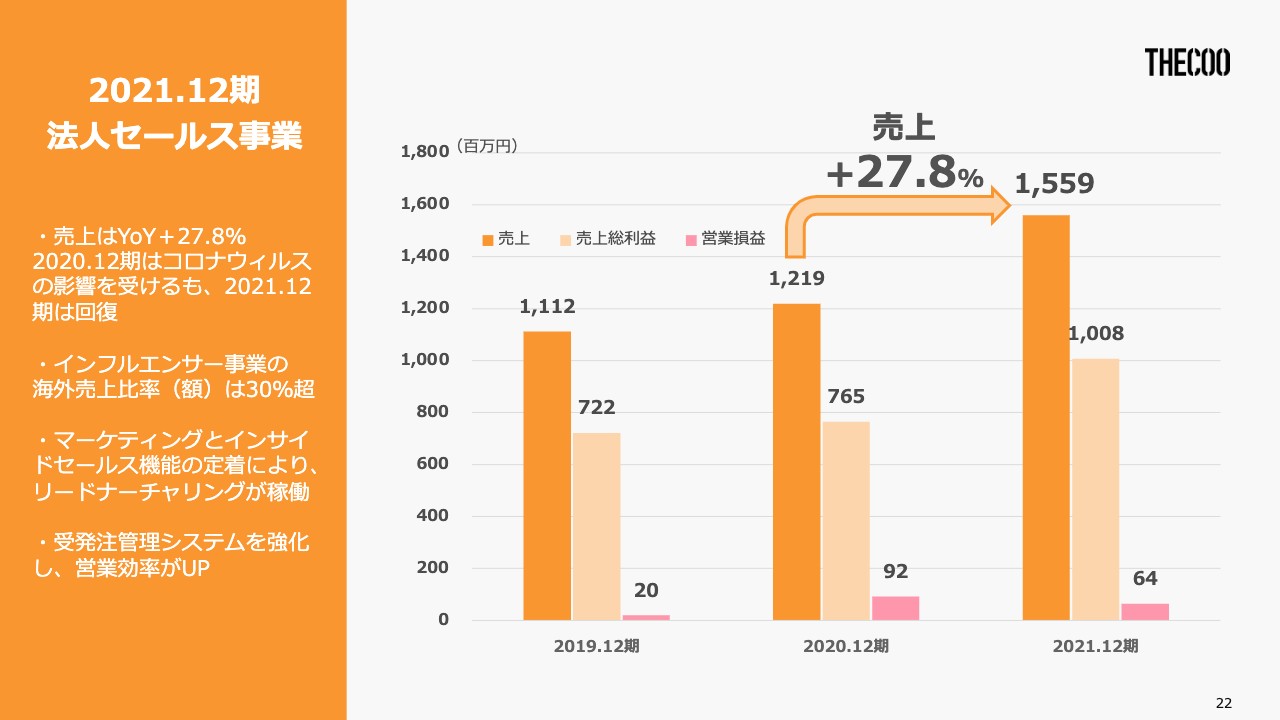

2021.12期 法⼈セールス事業

法人セールス事業のセグメントをご説明します。22ページのスライドでは、直近3年間の年間の売上、売上総利益、営業損益をお示ししています。法人セールス事業は当社の祖業でもあり、創業以来、着実に売上を伸ばしてきています。

また、2019年度から2020度への伸びは新型コロナウイルスの影響で低調に終わりましたが、2021年12月期はクライアントさまからのご支持を特にいただき、また、社内体制を強化したことで営業効率を上げ、ビジネスの拡大を進めることができました。

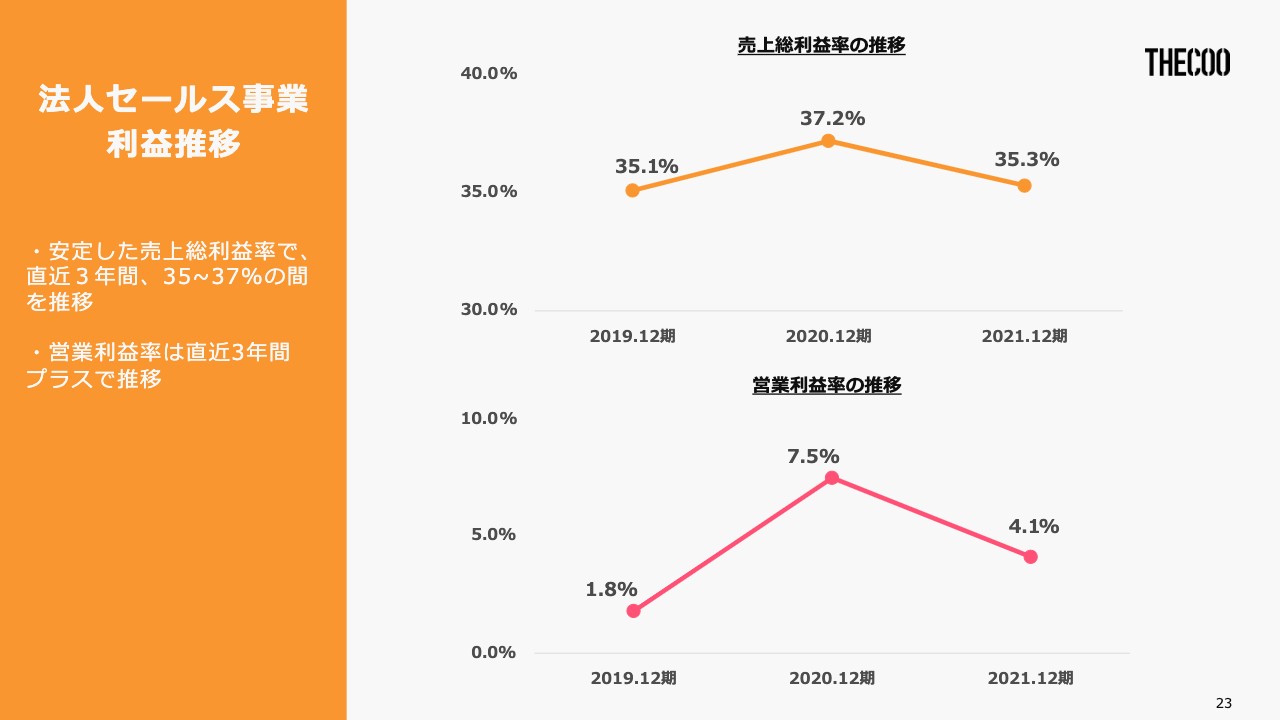

法⼈セールス事業 利益推移

次に、法人セールスの利益率の推移です。競合他社がひしめく中、サービスの質を上げながらも、一方で利益率を落とすことなく、安定した運用を進めることができています。

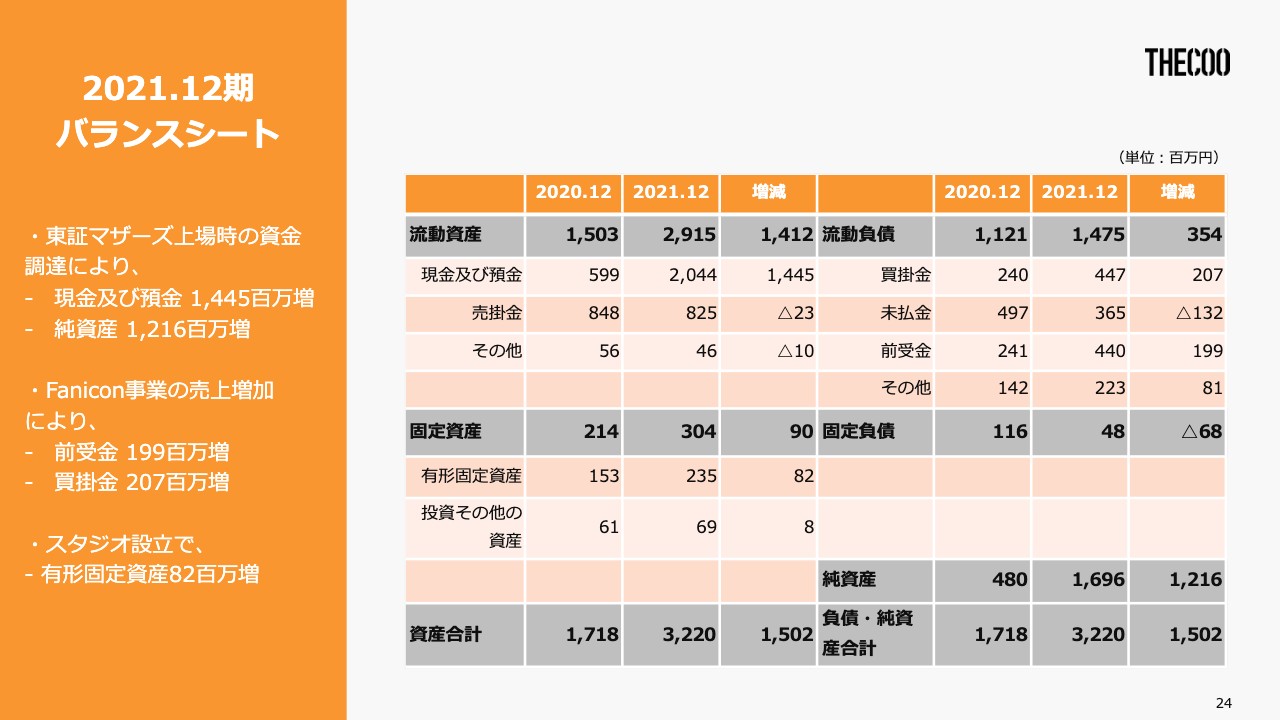

2021.12期 バランスシート

B/Sについてです。昨年12月に東証マザーズ市場に上場し、資金調達で約14億円の現預金が増加しました。

一方で負債に関して、Fanicon事業の成長の背景に、前受金および買受金の増加、そして新宿御苑に昨年設立した配信スタジオ「BLACKBOX」による影響で、有形固定資産増がありました。

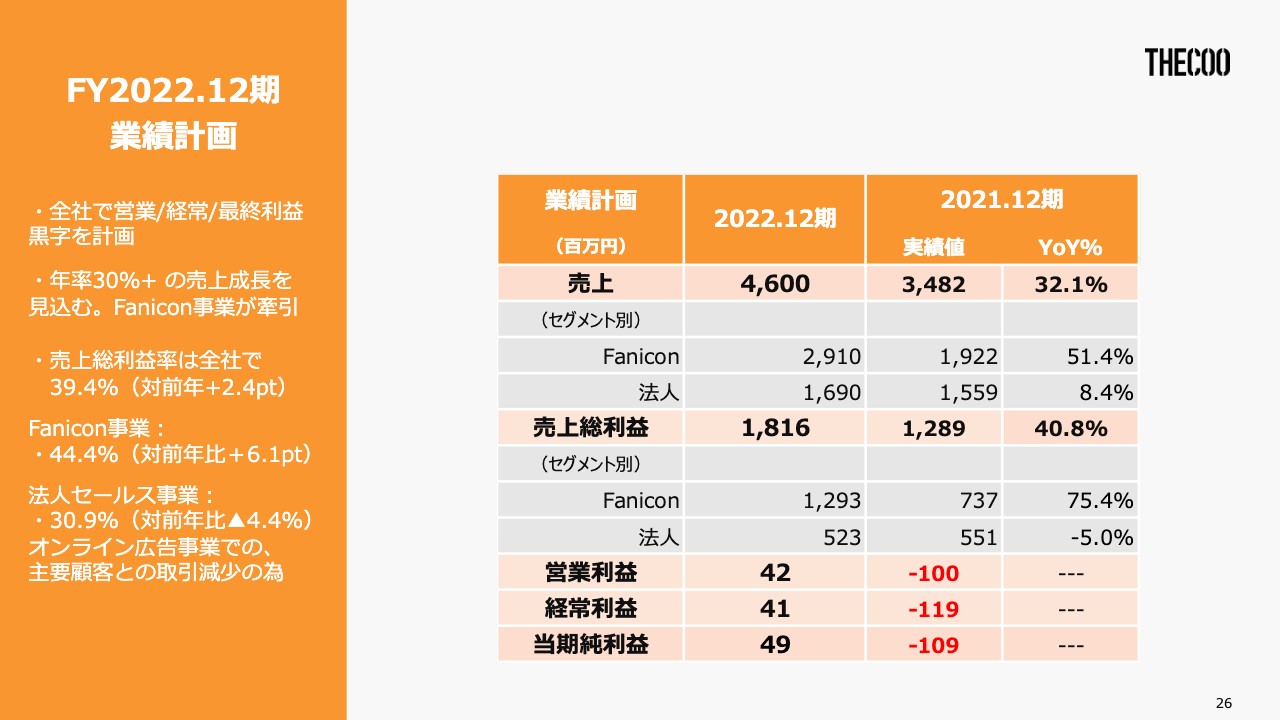

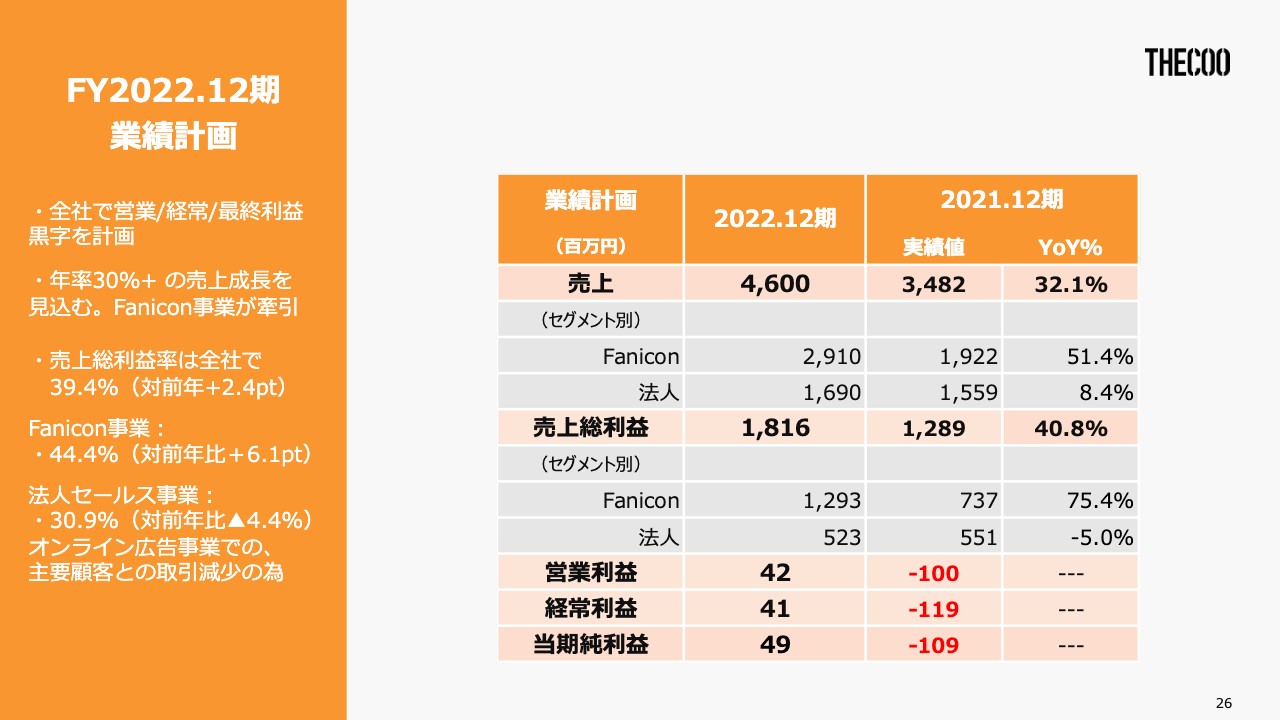

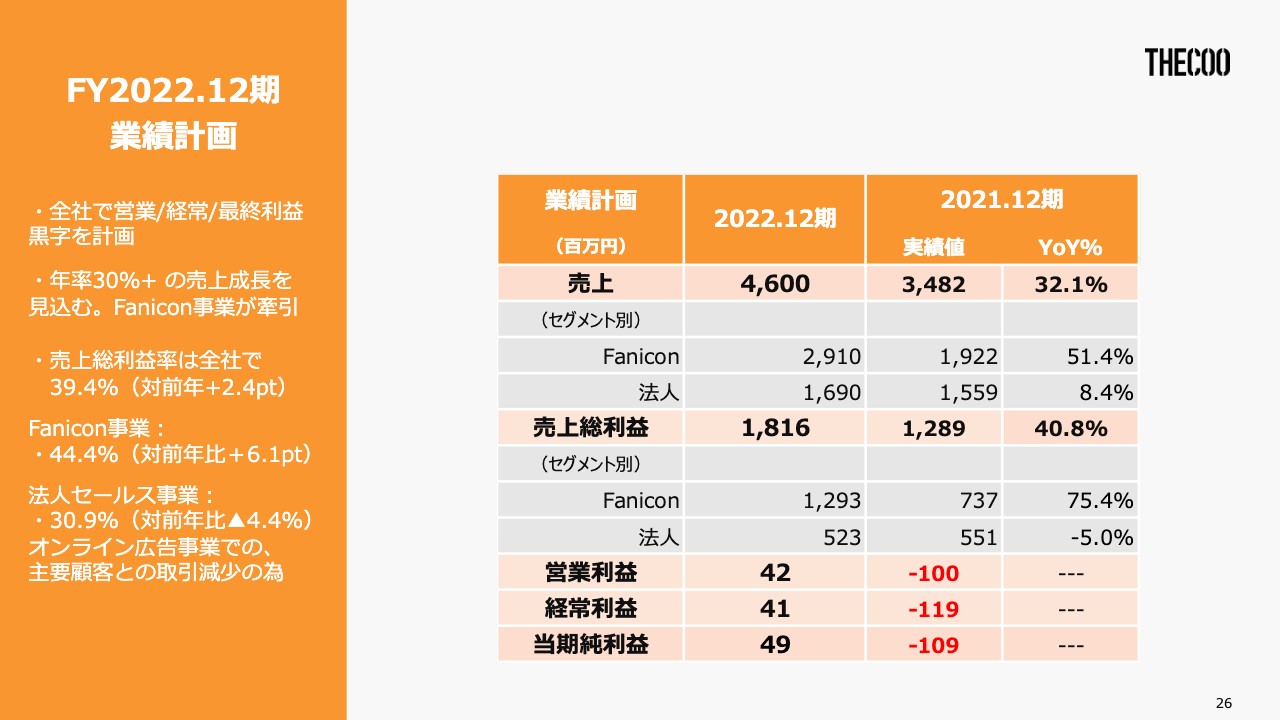

FY2022.12期 業績計画

平良:2022年12月期の業績の計画です。スライドに記載のとおり、全社で営業利益、経常利益、最終の当期純利益について黒字を計画しています。2022年12月期では、売上が46億円、売上総利益は18億円、営業利益で4,200万円、経常利益で4,100万円、当期純利益として4,900万円を予定しています。

Fanicon事業が大きく成長するという見通しで、年率プラス30パーセント以上の売上成長を見込んでいます。売上総利益に関しても比例して、それ以上の約40パーセントの増加を見込んでいます。

Fanicon事業単体では44パーセント増加する見込みで、法人セールスに関しても30.9パーセント増加というかたちで、マーケットの伸び以上に増加させていきます。

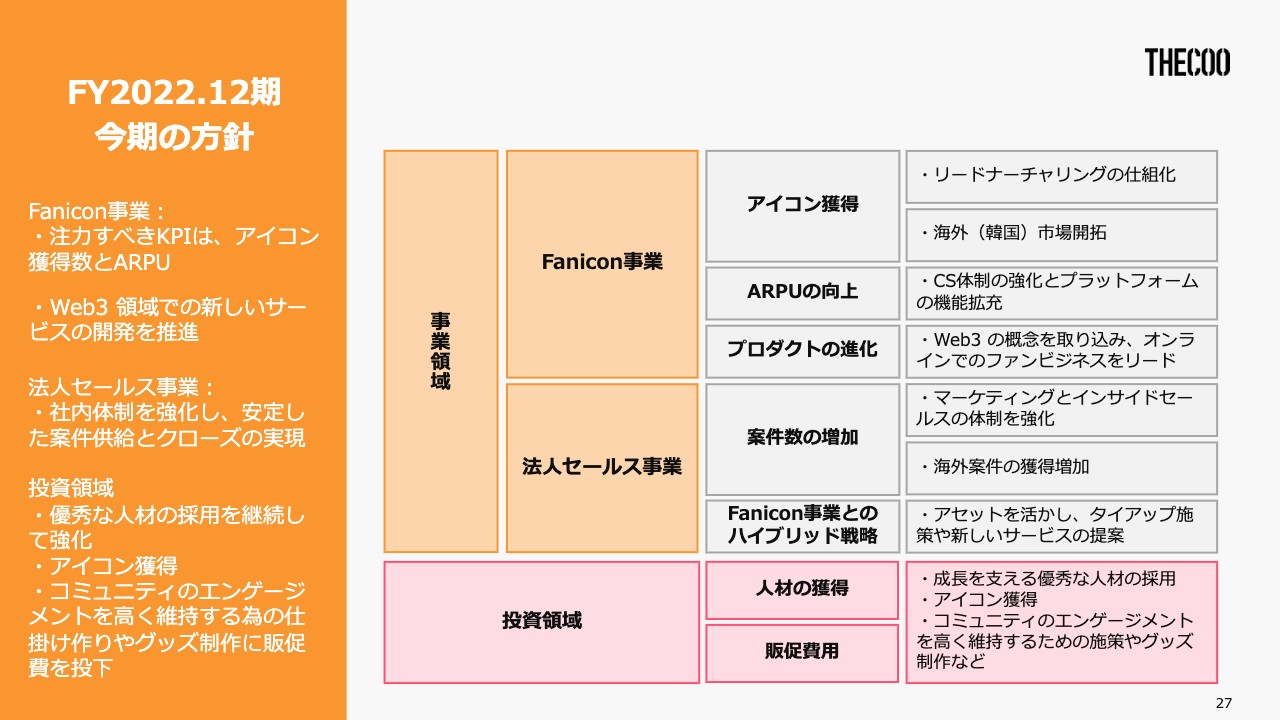

FY2022.12 期 今期の⽅針

2022年12月期の方針としては、まずは成長事業であるFanicon事業に注力していきます。

Fanicon事業の特に注力すべきKPIとしては、アイコン獲得数とARPUが挙げられます。アイコンについてはリードを確実に作ってクローズし、獲得していきます。また、海外展開にも、特に韓国市場の開拓に注力していくことでアイコンを獲得していく考えです。

ARPUの向上に関しては、カスタマーサクセスチームの体制を強化し、機能を拡充していくことで向上できると思っています。そのほかに重要なプロダクトに関しても、Web3の概念を取り入れて、新しいプロダクトを作っていくことを予定しています。

法人セールスについては、案件数の増加が非常に大事なKPIとなっています。社内体制を強化して、安定して実績を作っていき、成約していくことを予定しています。

投資領域に関しては、優秀な人材を採用していくことが当社の成長を支えると考えています。そのため、従来どおり優秀な人材の採用を継続していく予定です。

また、アイコンの獲得に必要な販促費用としても、継続して投資を行っていきたいと思っています。特に、アイコン獲得に効果的な、コミュニティのエンゲージメントを高くする施策や、もしくはグッズの製作などに投資していくことをお約束したいと思います。

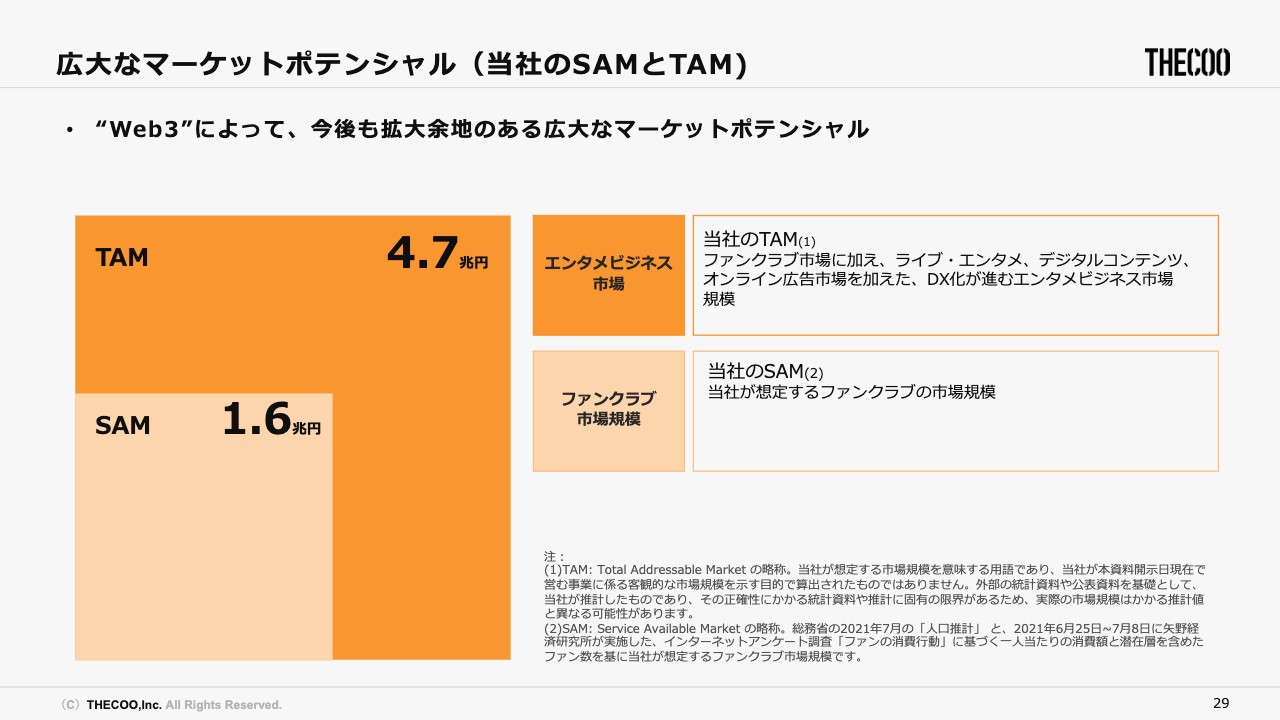

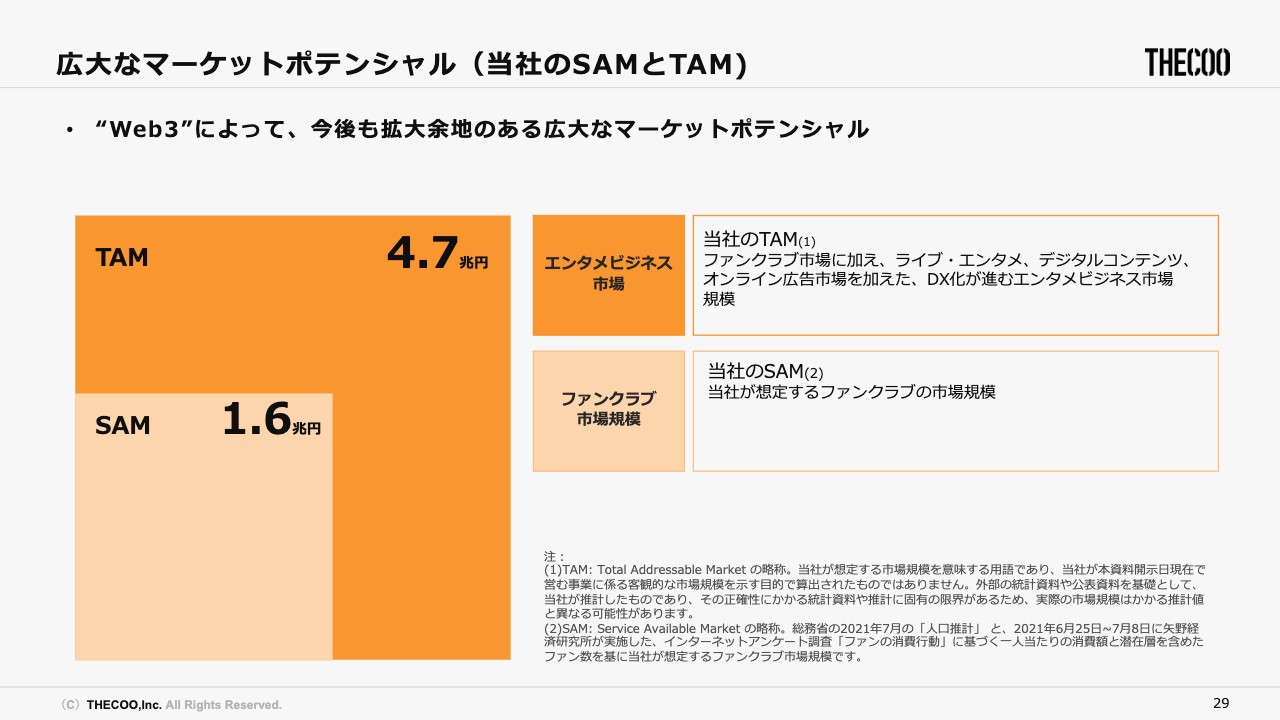

広⼤なマーケットポテンシャル(当社のSAMとTAM)

当社の成長戦略についてです。当社が見ているマーケットは、非常に大きなポテンシャルがあると思っています。特にWeb3によって、我々が狙っている市場規模はこれまでのマーケット規模よりもさらに大きく広がっていくと思っています。

スライドの図をもう少し詳しくご説明します。当社の考えるTAM(Total Addressable Market)の規模は、エンタメビジネス総体で考えた場合は4.7兆円です。SAM(Service Available Market)つまりファンクラブ単体の市場で考えても1.6兆円と見ており、当社の成長余力はまだ大きく十分にあるマーケットだと確信しています。

THECOOはエンタメ領域で「個」にフォーカス

THECOOはエンタメ領域で「個」にフォーカスし、「個」のエンパワーメントを促進するプラットフォームを継続して開発していくことを考えています。

スライドに記載のとおり、EC関連やファイナンスの領域、スキルシェアの領域というかたちで、「個」のエンパワーメントを促進するプラットフォームを多く持っています。THECOOの「Fanicon」は、エンタメの領域でテクノロジーを活用して、「個」が主となることで、「新しい価値」を提供する世界の創出を目指しています。

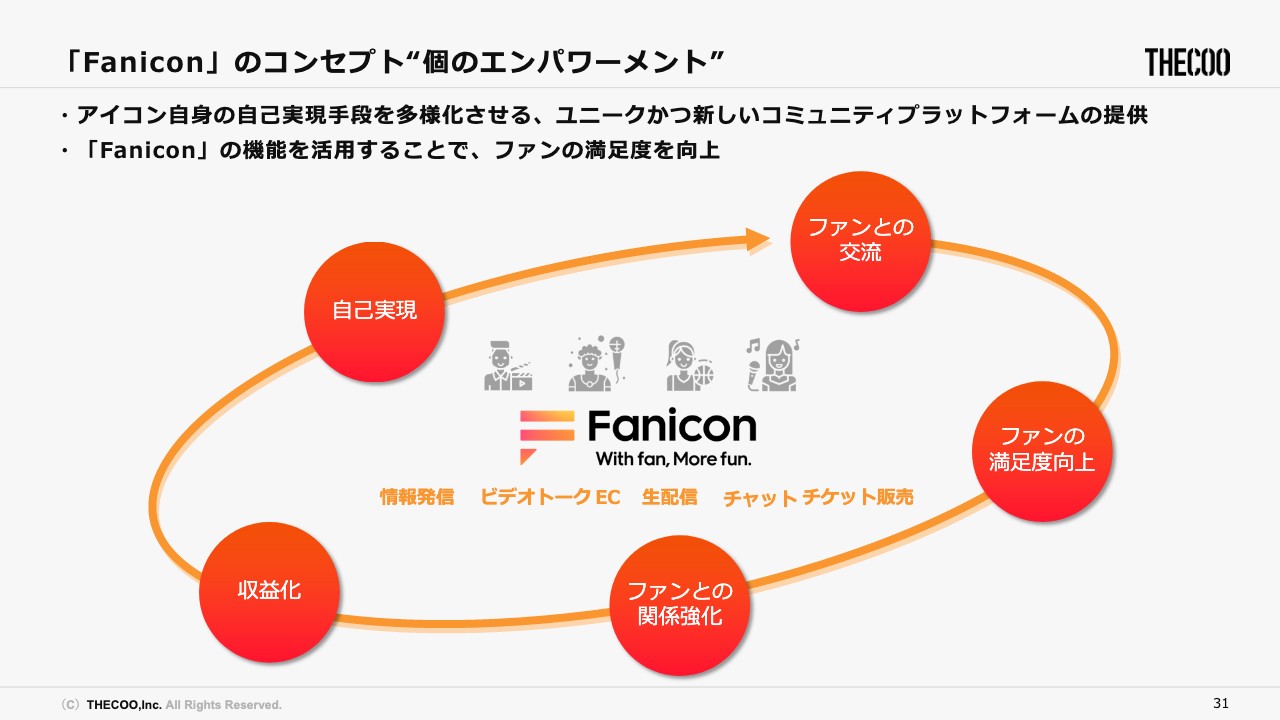

「Fanicon」のコンセプト“個のエンパワーメント”

「Fanicon」のコンセプトは、繰り返しになりますが、「個のエンパワーメント」です。

スライドは、「個のエンパワーメント」を促進する流れを示しています。右上に示ししているように「Fanicon」を使っていくことで、まずファンとアイコンの交流が始まります。そこでファンとアイコンのコミュニケーション関係が濃くなることによって、ファンの満足度が上がっていきます。

ファンの満足度が上がっていくと、ファンとアイコンの関係、エンゲージメントが強まっていき、結果として収益として還元できます。そして収益が還元できることで、アイコンの自己実現につながっていきます。

例えば、アルバイトしながらアーティスト活動、音楽活動をしているアーティストの方々は、アルバイトをしなくてよくなり、音楽活動に専念できるようになります。そのような自己実現を可能とするプラットフォームになっており、今後もこの仕組みを強化していく考えです。

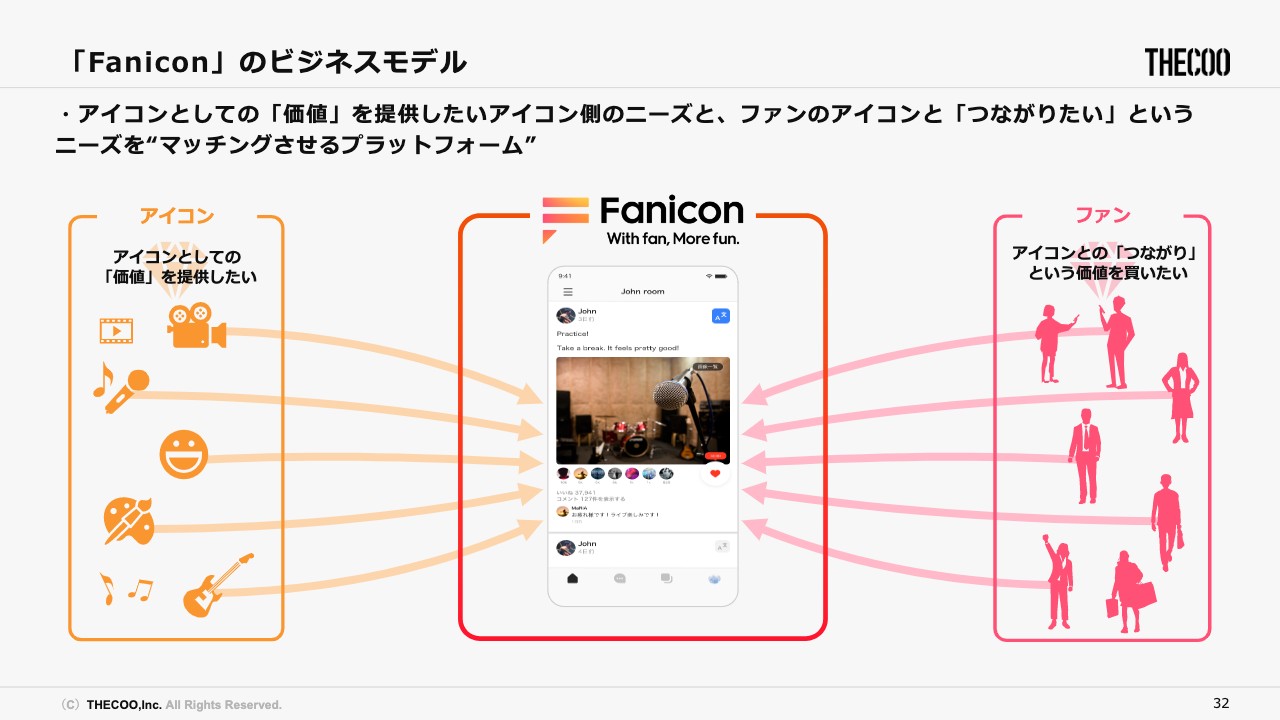

「Fanicon」のビジネスモデル

あらためて、「Fanicon」のビジネスモデルについてです。「Fanicon」は従来型のファンクラブとは異なり、コミュニケーションを軸とした、ファンとアイコンをつなげるプラットフォームになっています。繰り返しになりますが、コミュニケーションが軸になっているというところが「Fanicon」が非常に高いエンゲージメント、熱量を維持している秘訣になります。

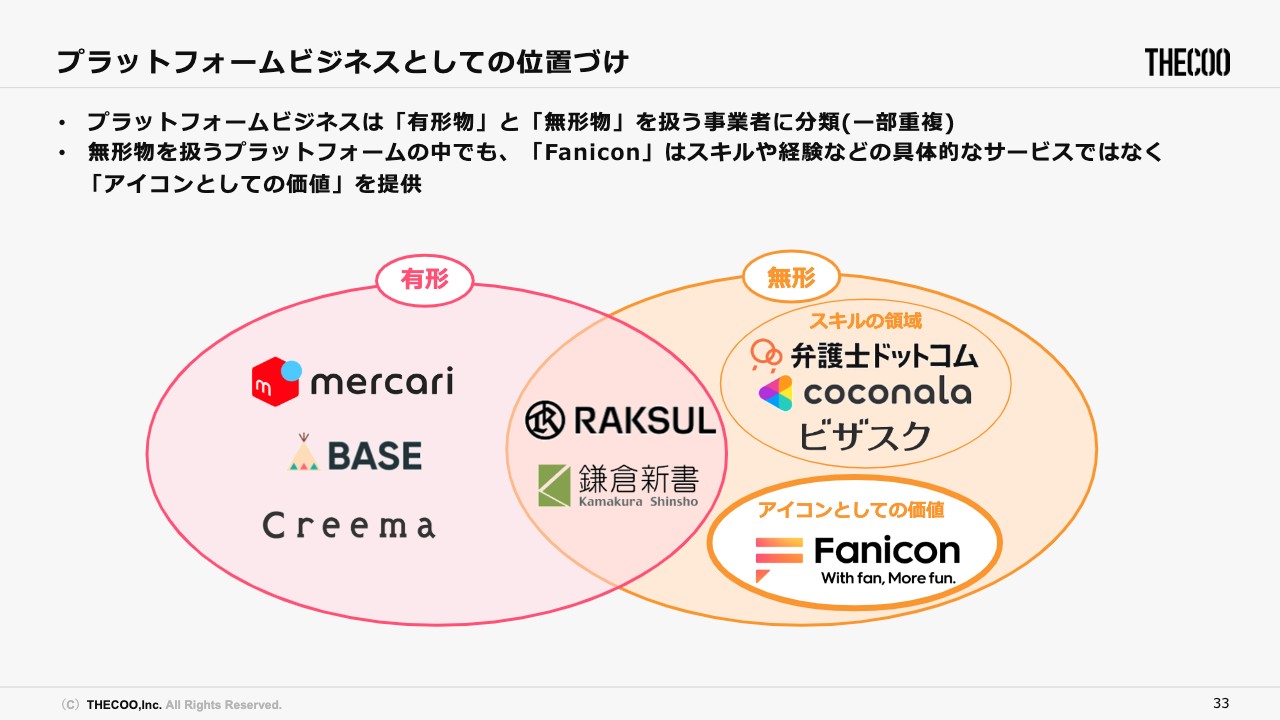

プラットフォームビジネスとしての位置づけ

プラットフォームとしての位置づけとしても、我々は独特のポジショニングを構築していると考えています。まず、プラットフォームには大きく2つあります。1つは有形のものを扱うプラットフォームで、もう1つは無形のものを扱うプラットフォームです。

有形のものであれば、「メルカリ」「BASE」「Creema」のように、実際の物の売買をCtoCで行っているプラットフォームが多くあります。

無形のものでは、スキルの領域で「弁護士ドットコム」「ココナラ」「ビザスク」などがありますが、「Fanicon」に関しては、先ほどお話ししたとおり、アイコンとファンをコミュニケーションでつなぎ、「アイコンとしての価値」を提供するというプラットフォームになっています。

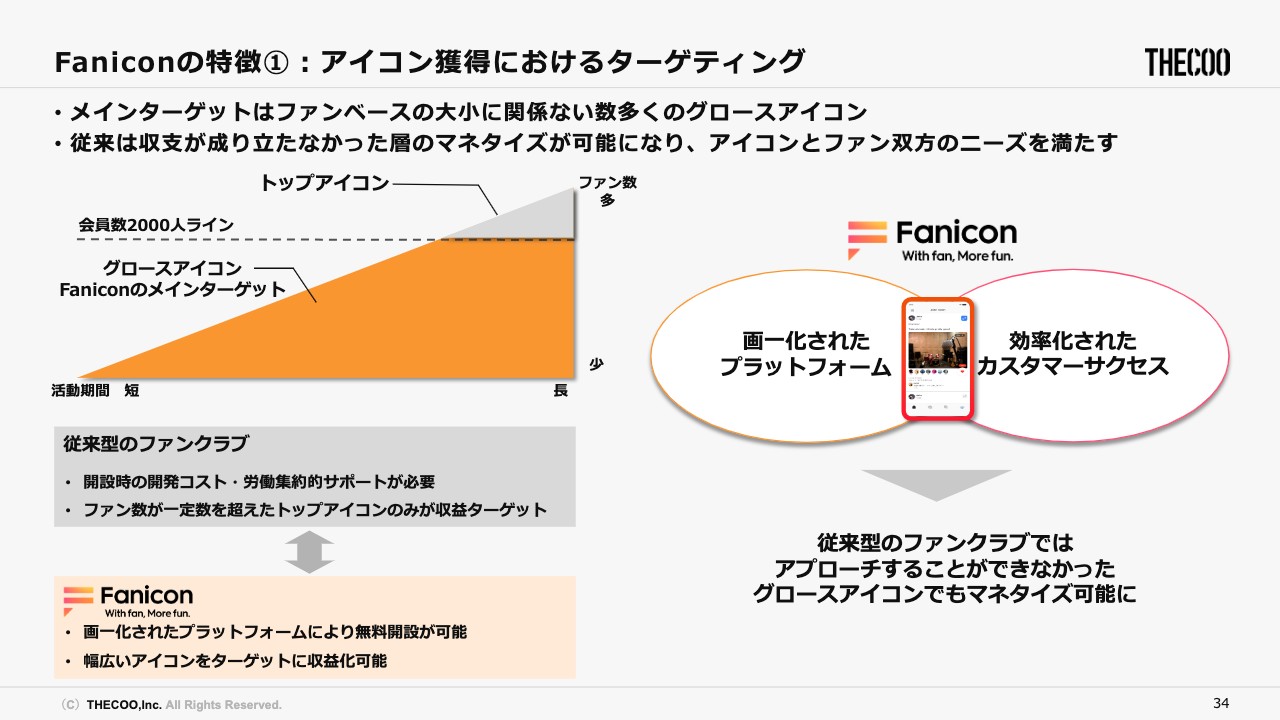

Faniconの特徴①:アイコン獲得におけるターゲティング

「Fanicon」には、これらの特徴を強化できるいくつかの要素があります。

1つ目が、アイコンのターゲティングです。「Fanicon」には、「画一化されたプラットフォーム」と「効率化されたカスタマーサクセス」を提供しているという2つの大きな特性があり、「Fanicon」はこの2つの両輪で成り立っています。

例えば、プラットフォームがあっても、それをどう適切に使ってよいかわからないという方が多い中で、我々はそれを個々のアイコンの方に、丁寧に提案し、熱量を高めるという施策を、カスタマーサクセスというチームを通じてコンサルティングしています。

この2つの特性を、最初から考えて取り組めていたのはなぜかといいますと、我々のターゲットとしているアイコンのファンベースの大きさがその理由です。繰り返しになりますが、そもそも我々の「Fanicon」はファンベースの大小にかかわらず、誰でも使えるプラットフォームになっています。

つまりファンベースが小さくても使ってもらえる方々からの利用を増やすために、この「画一化されたプラットフォーム」と「効率化されたカスタマーサクセス」の提供が大きな肝となっており、今となっては、ファンベースの大きいアイコンの方々にも使ってもらえるようなプラットフォームに成長しています。

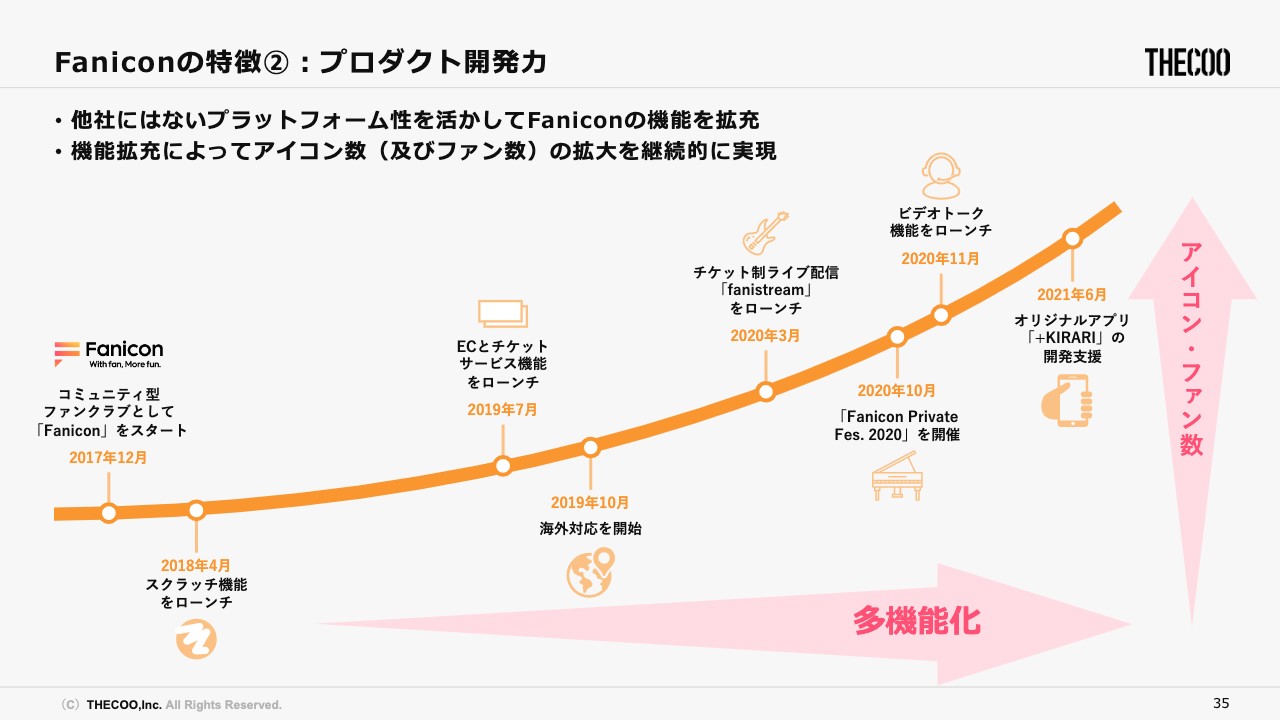

Faniconの特徴②:プロダクト開発⼒

もう1つの、「Fanicon」の特徴を強化できる要素は、プロダクト開発能力です。

2017年の12月に「Fanicon」をスタートし、その当時は非常にミニマムな機能だけでローンチしました。iOSで、かつ「Facebook」のタイムラインの機能とグループチャットの2つの機能しかありませんでした。

徐々にアイコンの方が増え、ファンの方も増えていく中で、アイコンとファンの方々のニーズを確実に、また、タイムリーに聞き、各種機能を自社でスピーディに開発し、ローンチしてきました。

このようなプロダクトの開発は、すべて我々の、インハウスのエンジニアと実現しています。インハウスのエンジニアがもつ、このような高いプロダクト開発能力が、我々のもう1つの大きな成長の要因になっています。

Faniconの特徴③:アイコンとファンをつなぐ「仕掛け」の事例

そしてもう1つの特徴である、アイコンとファンをつなぐ「仕掛け」の事例についてお話しします。2020年4月に第1回目の緊急事態宣言が発令されて、多くの、特にアーティスト、アイコンの方々がリアルでのイベントを開催できなくなりました。

そして、そのような方々がオンラインベースでイベントを発信する際に、場所を借り、スタッフも用意し、機材も借りてということを、我々が現場で多くお手伝いする中で、オンライン配信で収益を上げるのはなかなか難しいという状況を見てきました。

そのため、そのようなアイコンの方々を支援するべく、少なくとも機材と場所を提供して、アイコンとファンの方々を満足させることをサポートしようと思いつきました。

スライド右側にある写真は「BLACKBOX」と言い、2021年の4月にオープンした、アイコンとファンをつなぐ配信専用スタジオです。こちらは「Fanicon」を使っているアイコンの方であれば、場所と機材は無料で利用できるようなサポートをしています。

この左上の写真に見える、光っているところは、高さが6メートルある広大なスタジオです。背面、側面、床面をLEDで覆っており、ハイスペックな配信ができるスタジオとなっています。

このようなスタジオが、ファンの大小にかかわらず、アイコンであれば無料で使えるというかたちで、ファンとアイコンの方々に楽しんで満足していただけるサポートを提供しています。このような「仕掛け」作りが、我々のもう1つの大きな特徴です。

ARPU増加の施策

ARPUの増加の施策としては、今までお話ししたとおり、機能をどんどん追加していくという多機能化の促進が挙げられます。さまざまなファンの方々のニーズ、アイコンの方々のニーズに応え、高い熱量とエンゲージメントを生んだ結果として収益を上げていくと、その収益を還元していくことが可能になります。「BLACKBOX」も、その機能の追加という意味で同じで、多機能化の促進事例と言えます。

このように、さまざまなファンビジネス、あるいはファンとのつながりを強化するべく、サービスや機能を追加していくことで、ARPUを増加させていきたいと考えています。

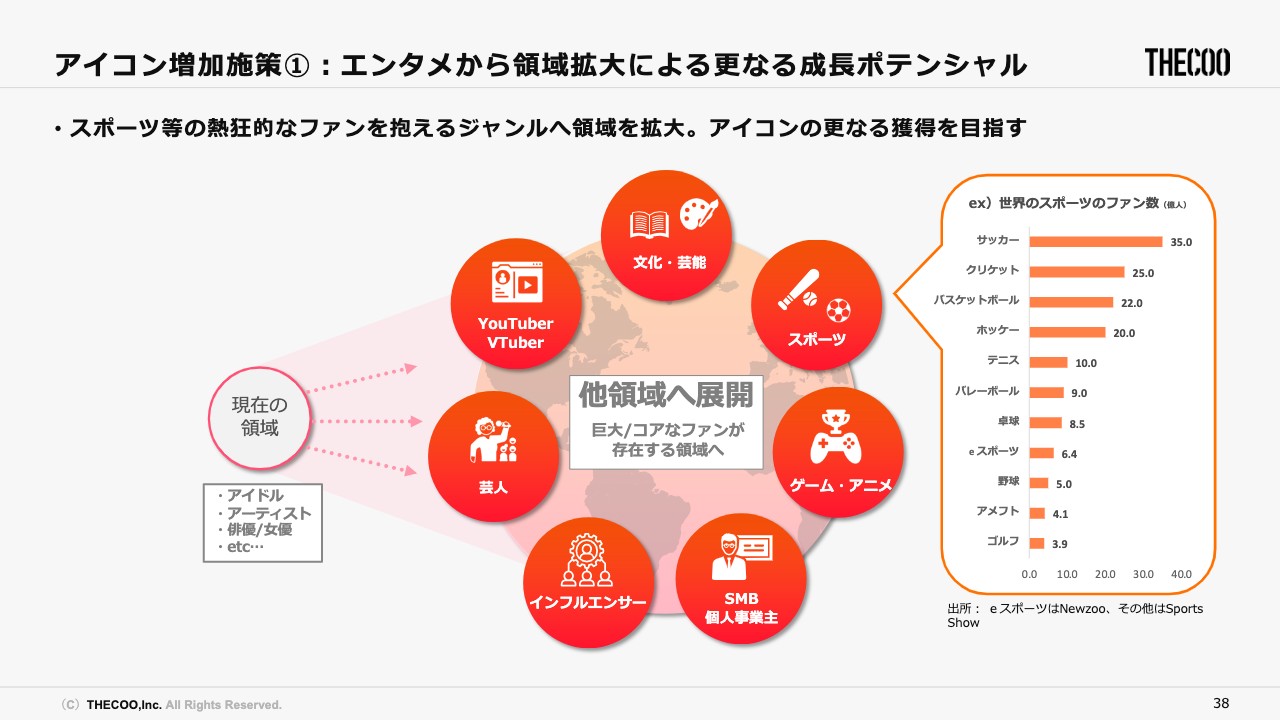

アイコン増加施策①:エンタメから領域拡⼤による更なる成⻑ポテンシャル

アイコンの増加施策に関して、もう少しご説明します。今、「Fanicon」を使っているアイコンの方々は、アイドル、アーティスト、俳優、女優、インフルエンサー、スポーツ選手など、さまざまなジャンルに及んでいます。

一方で、スライドの表にあるように、そのほかの領域にも大きなポテンシャルがあると考えています。特にスポーツに関しては、すでに全日本プロレスや、熊本のBリーグのチームの間で、「Fanicon」を利用しファンクラブを運営しており、非常に高い熱量を持ったコミュニティになっています。

したがって、ほかのチームや、ほかのマイナースポーツ、あるいは北京オリンピックのようなウィンタースポーツも含めて、さまざまなスポーツのコミュニティをこれから作っていくことで、他領域に横展開していきたいと考えています。

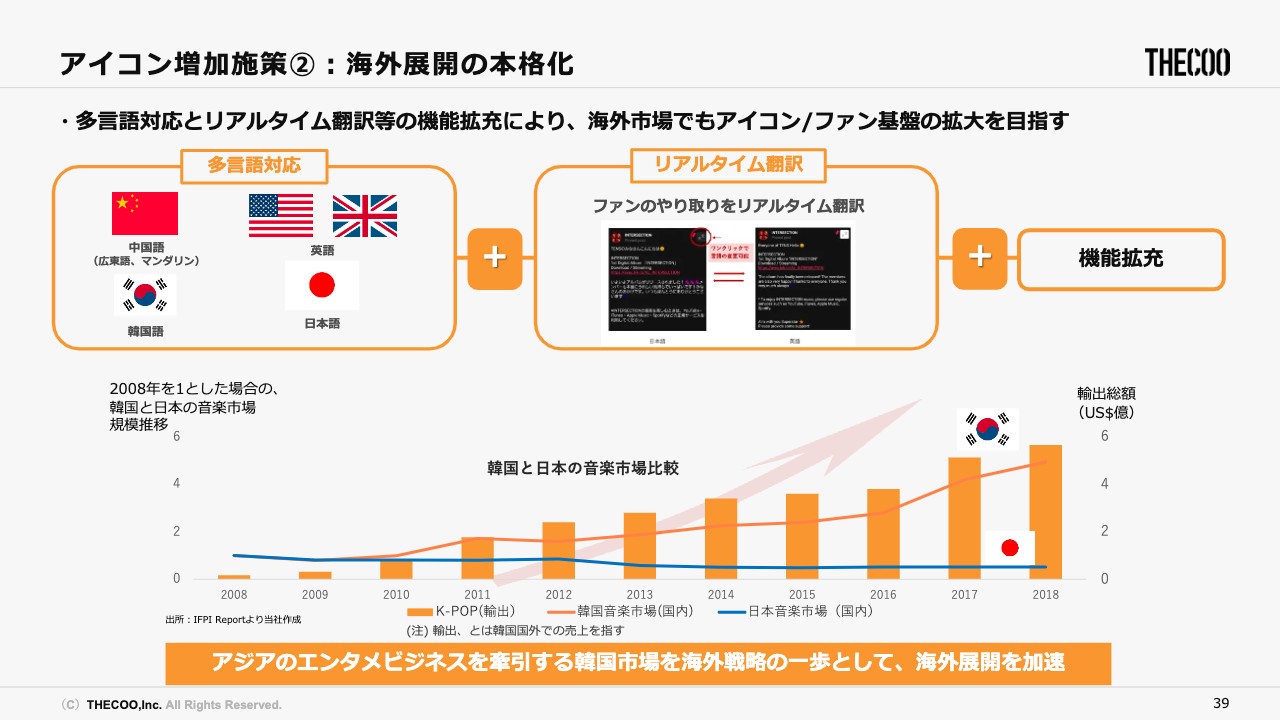

アイコン増加施策②:海外展開の本格化

海外展開も本格化していきたいと考えています。「Fanicon」は、すでに多言語対応しています。中国語は2つ、広東語とマンダリンに対応しています。あとは韓国語、英語、並びに日本語です。スマホの言語設定に合わせて自動で言語が変わります。

また、テキストに関しては、リアルタイム翻訳の機能が付いています。例えば、韓流スターがハングルで投稿したものを、日本人のファンはそのまま日本語で見ることができます。また、グループチャットなどでは、それぞれの言語、多言語で交流することも可能になっています。

韓国のK-POPアーティストや韓流スターの方々など10数組に使っていただいているのですが、そこへ世界中の方がアクセスしています。このようにアジアのスターの方々に使っていただき、世界中へ「Fanicon」の展開を加速していきたいと考えています。

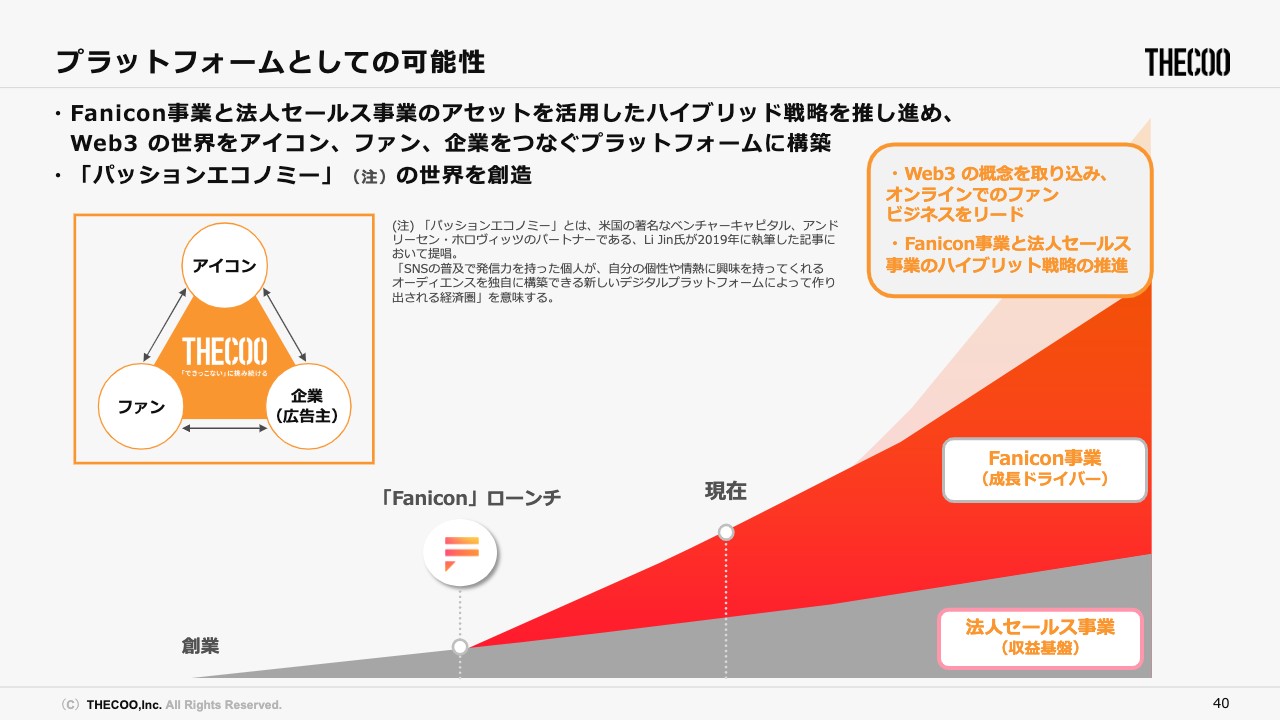

プラットフォームとしての可能性

最後に、冒頭で少し触れた法人セールス事業とFanicon事業とのシナジーに関してお話しします。法人セールス事業はインフルエンサーマーケティングが中心となっており、さまざまな広告主、広告代理店とインフルエンサーの方々をつないで収益を上げています。また、Fanicon事業はアイコンの方とファンをつなげることで収益を上げるビジネスです。

「Fanicon」については、アイコンの方々の収益を考え、ファンもしくは広告主から収益を上げるという大きな2本柱になっています。当社には、法人セールス事業を介して、広告主と多くのコネクションがあるため、そのネットワークやリソースを使って、「Fanicon」のアイコンの方々とスポンサーをつなげることも可能だと思っています。

すでにいくつかトライアルを実施しており、「Fanicon」独自の広告商品を開発していくことによって、さらに収益を上げていくことが可能です。またそれ以外にも、Web3という新しい概念のもと、クリエイターエコノミーをサポートするような機能を追加していこうと考えています。これらを実施することでさらなる成長を手がけ、また、「Fanicon」のプラットフォームとしての可能性を拡大することもできます。以上が決算資料のご説明となります。

質疑応答:インフルエンサー市場の見方について

質問1:国内のインフルエンサーは、多くのYouTuberのように広告収入に依存しているグループ、物販など広告以外のマネタイズに成功しているグループに分かれると思います。

現状のインフルエンサーの国内総収入はどれくらいか、前述したグループに二分すると各々どのような規模になっているかなどに関心があります。御社の現状と展望についての見解を教えてください。

平良:当社は今、インフルエンサーマーケティングの領域においては、スポンサーからの収益を支援するかたちを取っています。つまり、広告主の方々からご依頼を受けて、サービスやプロダクトの広告をインフルエンサーの方々にお願いするかたちで、企画・立案を行っています。

日本の大きなインフルエンサーの市場の中では、D2Cのようなかたちで取り組んでいる所があることも、もちろん知っています。当社では、広告主の商品・サービスをプロモーションするインフルエンサーの方への支援をメインに、インフルエンサーマーケティングに取り組んでいます。

質疑応答:営業利益の黒字転換時期の予想について

質問2:上場時には営業利益の黒字転換時期について、2022年12月の第4四半期とされていましたが、変更はありませんか?

平良:はい、現状で変更はありません。

質疑応答:「Fanicon」のアイコン別の⽉平均売上⾦額について

質問3:「Fanicon」のアイコン別のARPUの分布はどのようになっていますか? また、各アイコンへの支援体制について、リソースの配分を教えてください。

平良:アイコン別のARPUの分布については非公開のため、明確にはお伝えできません。ただし、1つお話しできるのは、アイコン別の分布に関して大きな差はありません。

また、アイコンへの支援体制のリソース配分についても、当社ではファンベースの大きい人たちをヘッドと呼んでいるのですが、ヘッドとヘッド以外で、だいたい半々くらいにカスタマーサクセスチームのリソースを配分しています。

質疑応答:ファンコミュニティの競合について

質問4:競合はどこを想定していますか?

平良:ファンコミュニティのプラットフォーマーとしての競合はいないと考えています。ただ、ファンクラブというカテゴリのサービスにおいては、ある面で競合になるパターンがあります。

しかし、当社は「ファンクラブとして使っていただいても、ファンコミュニティとして使っていただいてもどちらでも構わない」というサービス形態になっているため、どのアイコンの方かは言えませんが、他社でファンクラブを運営しながら、ファンコミュニティとして「Fanicon」を使っていただくという事例も多く出てきています。ですので、「競合でありパートナーでもある」といってよいのではないかと思っています。

質疑応答:広告宣伝費の方針について

質問5:広告宣伝費の方針を教えてください。今後の成長を加速させるために、広告投資を大きくして、営業利益が赤字になる場合もあるのでしょうか?

森:今期は営業利益が黒字に転換するとお話ししましたが、基本的には先ほどご説明したとおり、ここ数年は広告宣伝費と販売促進費は、売上のだいたい3パーセントから5パーセントを目安に運用しています。今後数年は黒字の基調でトップラインを伸ばしていきたいと考えています。

質疑応答:アイコンの獲得方法について

質問6:アイコンの獲得はどのように実施しているのでしょうか?

平良:アイコンの獲得については、社内にあるフィールドセールス、つまりアイコン獲得のチームが行っています。チームは大きく2つに分けており、1つは個別でアポイントメントを取っていくチームです。その後、フィールドセールスのチームがクローズして「Fanicon」の説明を行い、成約に至るという流れになっています。今、実際に2,000以上のコミュニティがあり、アイコンの方々からの紹介も多く増えてきています。

また、「Fanicon」はサイトから直接、誰でも申し込みができるため、そちらから申し込まれることも増えてきています。

質疑応答:他社への優位性について

質問7:ロングテールビジネスについて、他社が真似できないのはなぜでしょうか?

平良:2017年12月に始めてから、「Fanicon」のようなプラットフォームが多く立ち上がってきていることは知っています。ただし、なかなか継続できていないということも、私どもは見ています。

我々は他社の事由はわかりませんが、ロングテールビジネスはサービスレベルを下げることなく、限られた社内のリソース、プロダクトで多くの方々をサポートしていくことが成功要因で、そのためにはノウハウが非常に大事になってきます。

限られたリソースでサービスレベルを下げないというのは、非常に難しいことだと思っています。そのあたりは、前職のGoogleにて限られたリソースで、プラットフォームを活用しながら、数万もの多くの広告主の売上を伸ばしてきた知識と経験があるのが大きいです。抽象的な答えになりますが、社内にそのノウハウが溜まっていることが当社の一番大きな強みであると考えています。

質疑応答:成長の維持に必要な要素について

質問8:今後もこのペースを維持して成長するためには、何が必要であると考えていますか?

平良:全社的な成長という意味では、「Fanicon」が一番大きな成長ドライバーになっていると思います。「Fanicon」の成長に関しては、最後のほうで当社のTAMについてお話ししましたが、それを見ると、いまだファンベースの小さい市場のほうは誰も手を付けておらず、非常に広大なマーケットがあると思います。そこへ的確かつ効率的にリーチして、獲得していくことで、今と同じペースでの成長を継続できると思っています。

質疑応答:類似サービスとの差異について

質問9:類似サービスがいくつかある中で、御社を選ぶ理由は何でしょうか?

平良:類似サービスはあるものの、実際にコンペのように二択で選ばれるというケースはあまりないというのが、正直なところです。仮にあったとしても、機能面が類似しているケースはあると思います。どこが違いになるかというと細かいところで、当社ではファンコミュニティを盛り上げるUI/UXに非常にこだわっています。

また、数字、KPIを十分に管理しながら、改善を積み重ねています。数字を見ながら改善を繰り返していく際も、カスタマーサクセスのチームが各コミュニティをきちんと見ながら行っています。そのため、プロダクトに正確かつスピーディに反映でき、結果としてARPUも伸びていくというところが、当社の強みになっています。

そのような点が、アイコンの方々にもきちんと届き、理解いただいた上で、当社を選んでいただいているのではないかと思っています。

質疑応答:売上とファンベースの規模の相関関係について

質問10:比較的ファンベースが大きい規模のアイコンの方とそれ以外の方々では、売上の構成比率は、アイコンが大きいほうに偏っているのでしょうか?

平良:これがいわゆるプラットフォームビジネスのおもしろいところで、大きいところに偏らないようにできているからこそ、プラットフォームになっているのだと思います。

具体的な比率はお伝えできませんが、ファンベースの大きいアイコンに偏っていることはなく、だいたい半々になっているイメージです。半々を常に維持しながら全体を伸ばしていくというかたちで取り組んでいます。

質疑応答:今後の人材採用計画について

質問11:今後の人員の配置、採用計画について教えてください。

森:現在、100人くらいの従業員がおり、今期は約30名強の採用を計画しています。そのうち、Fanicon事業へ採用の9割近くを充てる予定で、中でもエンジニアとカスタマーサクセスの人員を強化したいと考えています。

質疑応答:レベニューシェアの見方について

質問12:レベニューシェアが他社より高く設定されていますが、それが理由で他社に流れることはないのでしょうか?

平良:レベニューシェアの割合が他社より高い・低いというのは、都度変動があるのですが、1つはっきりとお伝えできるのは、当社はARPUが非常に高いことが証明できており、それを開示しているということです。そのため、割合ではなく金額を見ると、当社のほうが多いというケースも多々あります。

質疑応答:法人セールス事業の指標について

質問13:法人セールス事業の重要指標は何でしょうか?

森:先ほども触れましたが、取扱案件数です。日々、市場よりも大きな成長を目指して取り組んでいるため、案件数を可能な限り大きくする、増やすところに注力しています。

新着ログ

「情報・通信業」のログ