ブロードエンタープライズ、営業利益は前期比+128% 「BRO-LOCK」専属販売チームを発足し売上増を狙う

会社概要

中西良祐氏(以下、中西):ブロードエンタープライズ代表の中西でございます。ただいまより、2021年12月期決算説明会を始めたいと思います。よろしくお願いいたします。

ブロードエンタープライズは、従業員数105名で、所在地は東京、大阪、名古屋、福岡にあります。設立は2000年12月15日で、約21年経過しています。経営理念は、「CS」「ES」「社会貢献」の3つの柱で運営しています。

私たちのミッション

「マンション管理をIoTでスマート化する」というミッションのもと、運営しています。

当社の事業ドメイン

当社の事業ドメインは、2本柱です。「マンションにWi-Fiを。」というキャッチコピーの全戸一括型のインターネットサービス「B-CUBIC」と、入居率を高めるIoTデバイス、IoTのインターフォンシステム「BRO-LOCK」の2本立てで運営しています。さらに「スマートロック」「スマートカメラ」「スマート宅配BOX」など、IoTサービスを続々と投入する予定です。

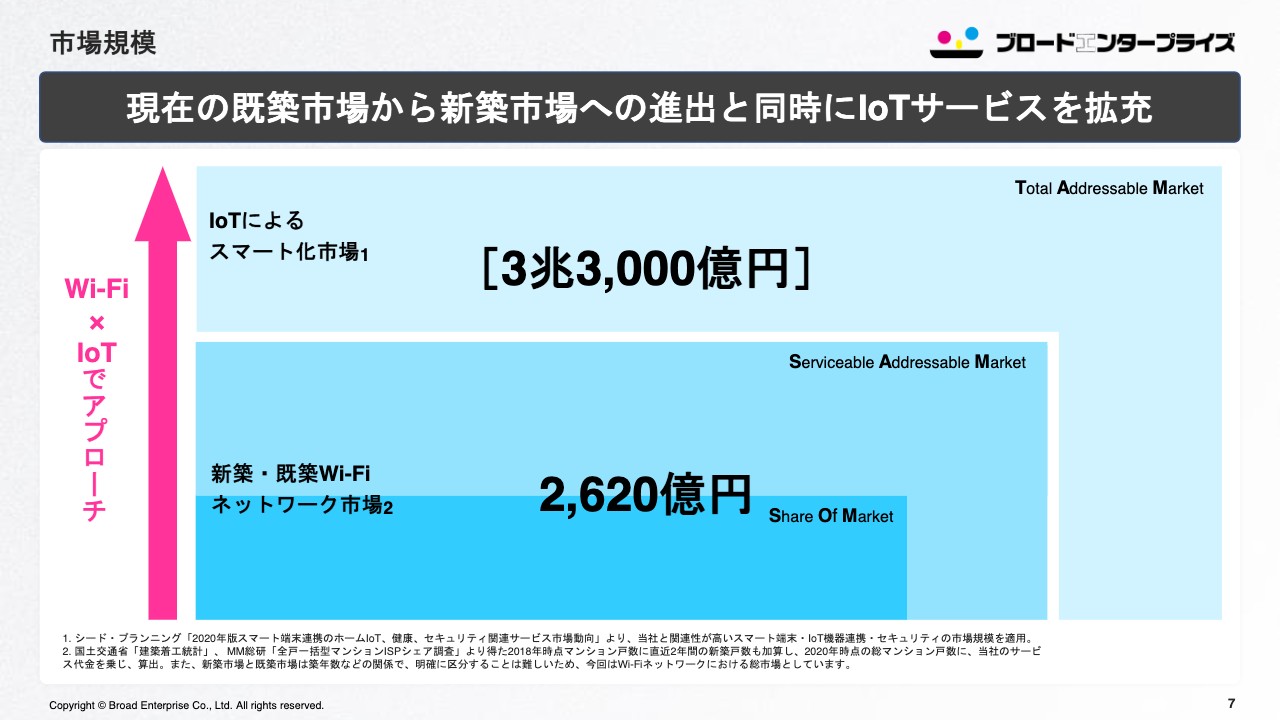

市場規模

賃貸マンションの新築・既築のWi-Fiネットワーク市場規模は2,620億円、TAMであるIoTによるスマート化市場は3兆3,000億円という膨大な市場で戦っています。

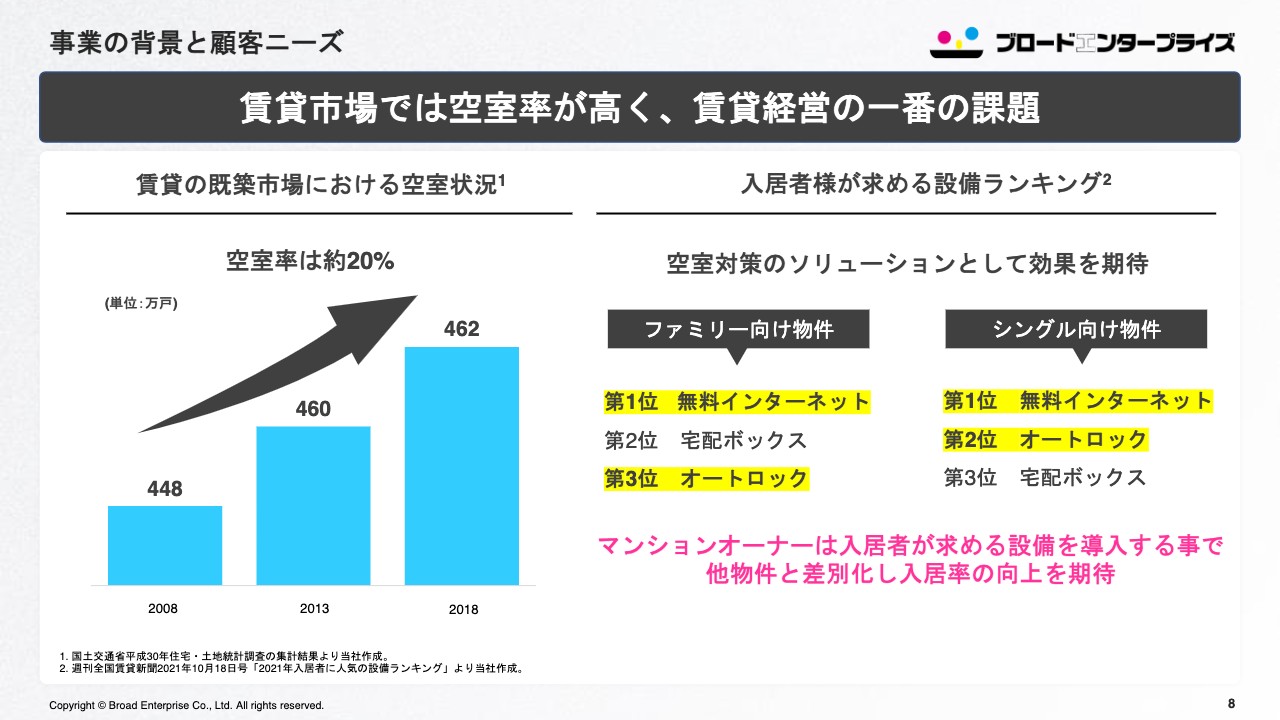

事業の背景と顧客ニーズ

事業背景と顧客ニーズです。人口が減っている中でも新築マンションは建設され、賃貸市場は空室率が非常に高くなっています。

マンションオーナーは、満室経営を実現し、家賃である収益の最大化を図っていきたいと考えています。空室は現在、全国平均で約20パーセントと言われており、これをどのように活用するかというニーズがあります。

その中で、入居者が求める設備ランキングでは、ファミリー向け・シングル向けともに、無料インターネットが1位となっています。オートロックも上位に入っている人気設備です。当社は、こちらの2つを扱っています。

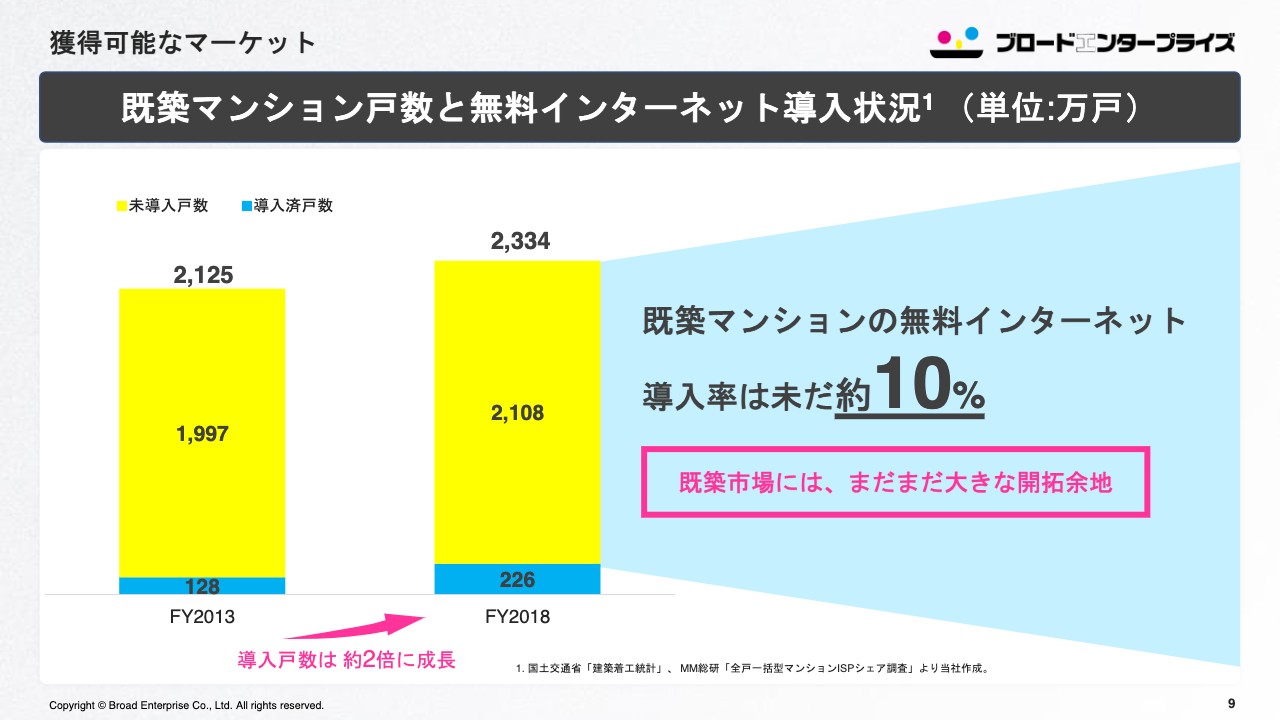

獲得可能なマーケット

新築マンションよりも既築マンションが主戦場となっています。他社を含めた既築マンションの無料インターネット導入戸数は、2013年から2018年にかけて約2倍に伸びています。しかし、全体の既築マンション数からすると、導入率はいまだ10パーセントと、まだまだ大きな開拓余地があります。

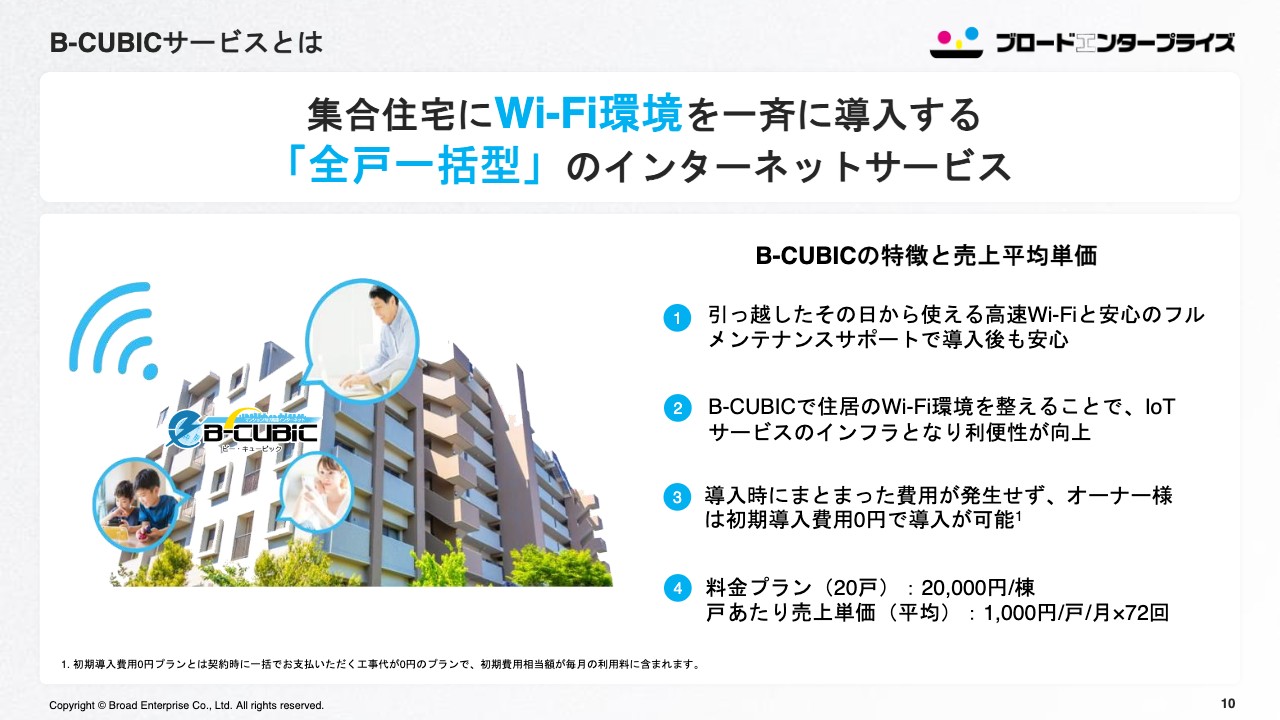

B-CUBICサービスとは

「B-CUBIC」サービスについてです。マンションでインターネットを使う場合、通常は、入居者が任意でNTTに3,000円から4,000円支払ってつなぎますが、「B-CUBIC」は入居者に無料で使っていただく、全戸一括型のインターネットサービスです。Wi-Fi環境を整えることで引っ越したその日から使用でき、IoTサービスのアドオンが可能になります。

当社の特徴は、導入時のまとまった費用が不要という点にあります。「初期費用0円プラン」は、マンションオーナーに好評です。通常、他社では20戸で約60万円、毎月の保守費用に月1万円という契約ですが、当社は、初期費用60万円も必要なく、リースやローンも不要です。

現在、全体の73パーセントの契約が「初期費用0円プラン」となっています。契約期間は6年、20戸規模では1戸当たり1,000円が相場で、おおよそ2万円で提供しています。

BRO-LOCKとは

「BRO-LOCK」は、IoTインターフォンシステムです。例えば、宅配業者がインターフォンを押すと通常は部屋のモニターが反応しますが、「BRO-LOCK」ではスマートフォンのアプリが起動し、誰が来たかわかるようになっています。大阪や東京、海外でも、スマートフォンとインターネット環境さえあれば、自宅に誰が訪問しているかわかるということです。応答や開錠もできるため、置き配の課題も解決します。

「B-CUBIC」は、オートロックについてもインターネット回線を引いています。通常、別々の会社に頼むと回線代は2倍かかります。しかし当社は、1つの会社で2つのサービスを提供していますので、回線代は半分で済み、ランニングコストを安く提供できています。

料金は、1戸当たり9万円で提供していますので、30戸のマンションでは約270万円になります。「初期費用0円プラン」もありますので、全額を用意しなくても導入可能です。

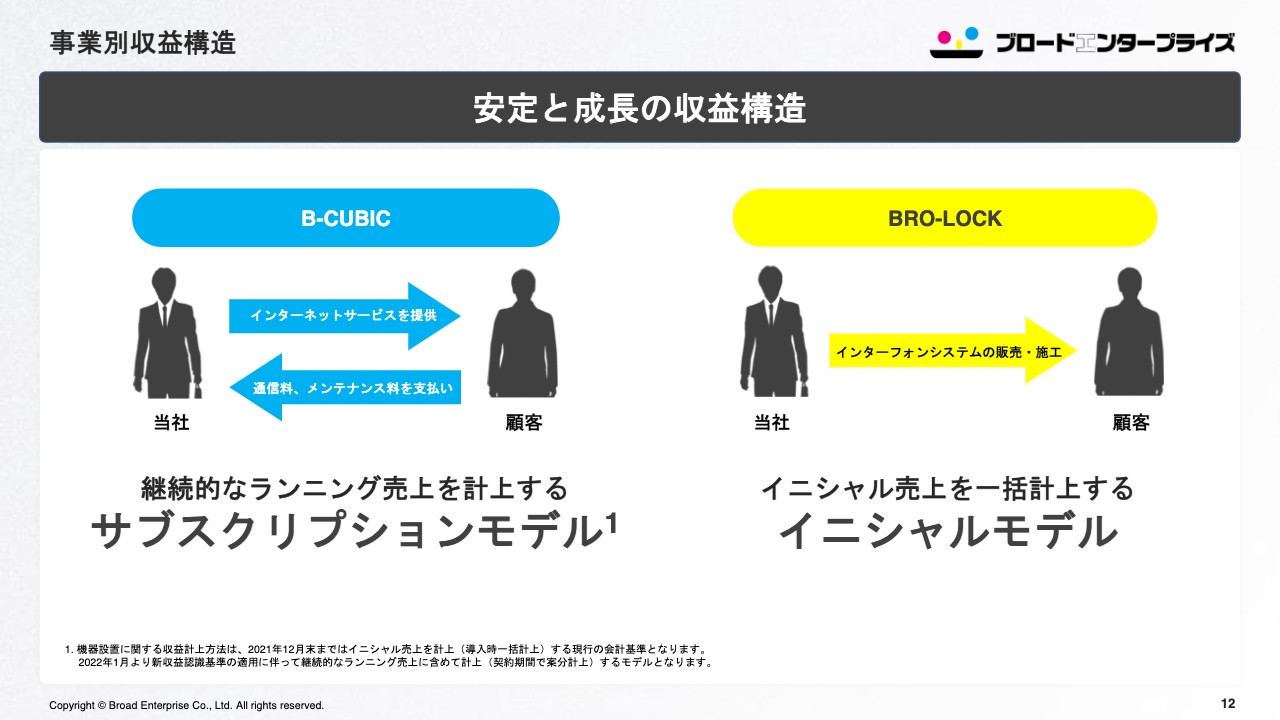

事業別収益構造

「安定と成長の収益構造」ということで、「B-CUBIC」は、継続的なランニング売上を計上するサブスクリプションモデルで、契約いただければいただくほど積み上がっていきます。

「BRO-LOCK」はイニシャル売上を一括計上し、成長を牽引するイニシャルモデルとなっています。当社の収益構造はこちらの2つになります。

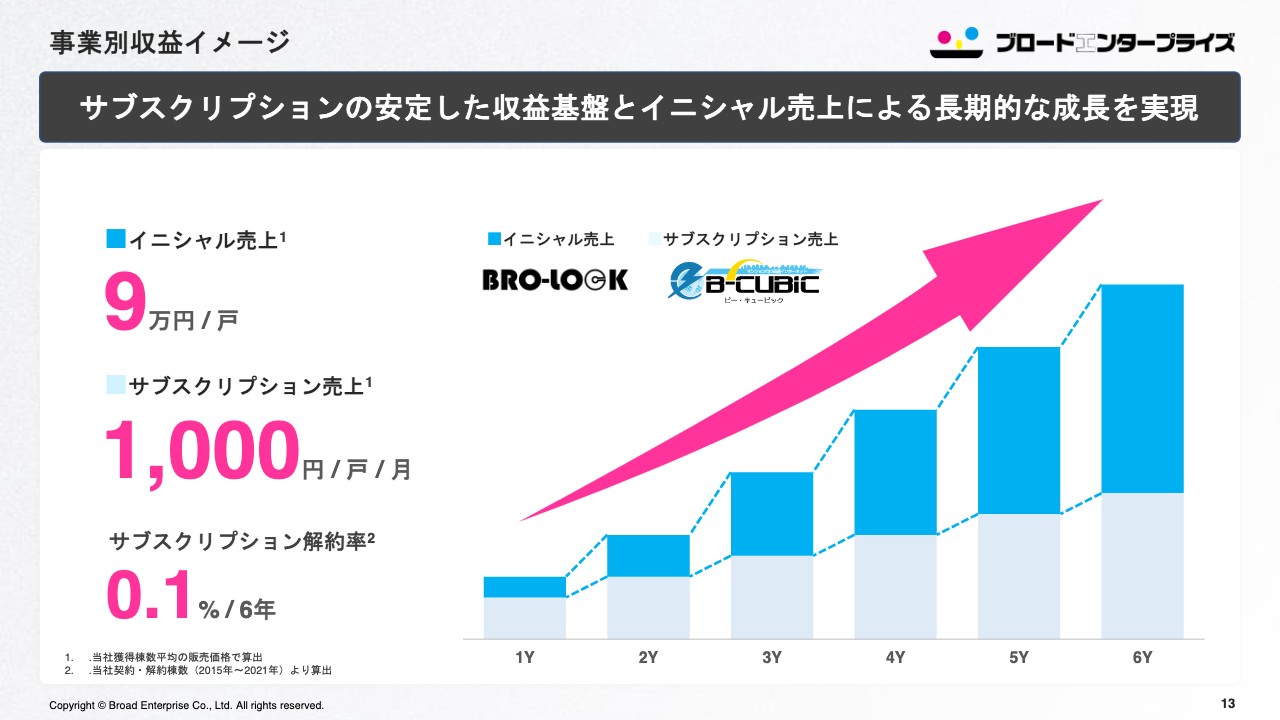

事業別収益イメージ

スライドに記載のグラフの薄い青色の部分が、毎年積み上がっていくサブスクリプションモデルの「B-CUBIC」です。濃い青色が「BRO-LOCK」で、月9万円を毎年積み上げていくモデルです。サブスクリプションモデルの解約率は、6年間で0.1パーセントと、ほとんど解約がないサービスとなっています。

B-CUBIC事業 KPI

B-CUBIC事業のKPIについて、1戸当たりの売上高は1世帯当たり月1,000円、20世帯で2万円です。契約期間中の解約率は0.1パーセントです。

6年の満期後、あらためて6年間ご契約いただく継続率は90パーセントです。ほとんどのマンションオーナーに6年、12年、18年と、継続して契約いただいており、どんどん積み上がっていきます。

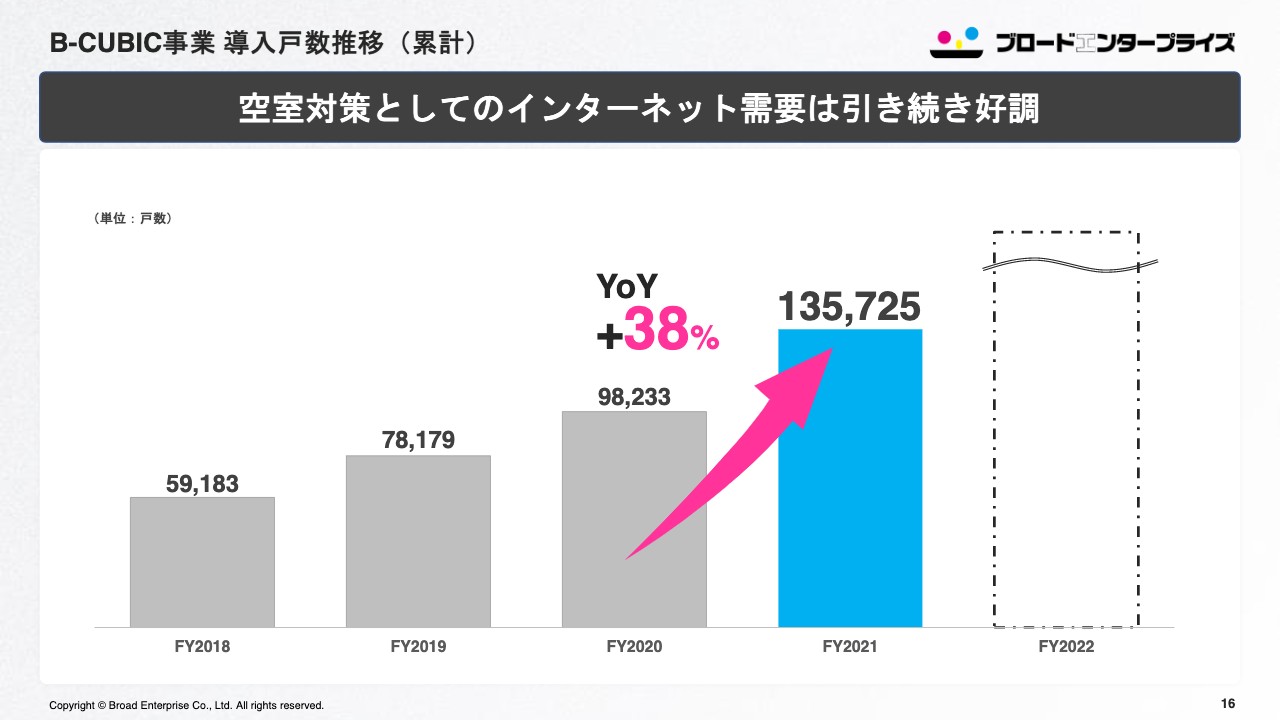

B-CUBIC事業 導入戸数推移(累計)

「B-CUBIC」の累計導入戸数は、2020年から2021年にかけてYoYで38パーセント増加しました。現在、全国で13万5,000戸に「B-CUBIC」のインターネット環境を提供しています。

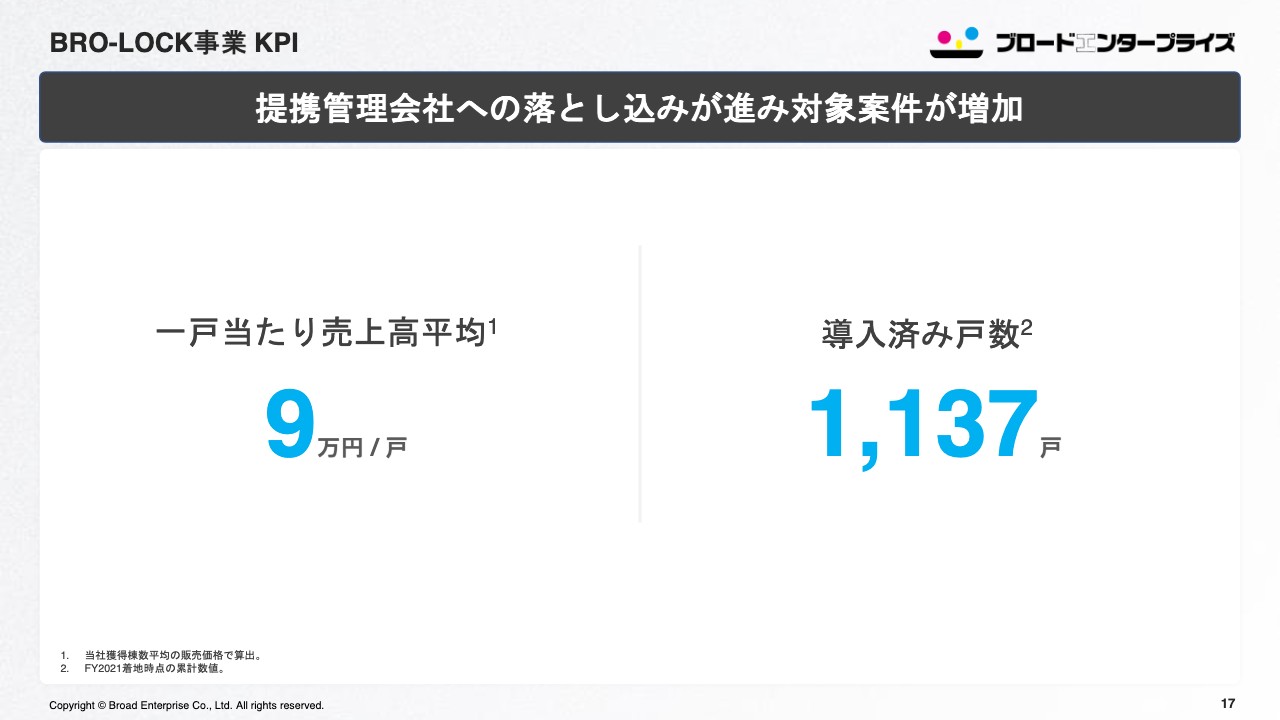

BRO-LOCK事業 KPI

「BRO-LOCK」の1戸当たりの売上高は9万円です。現在の導入済戸数は1,137戸となっています。

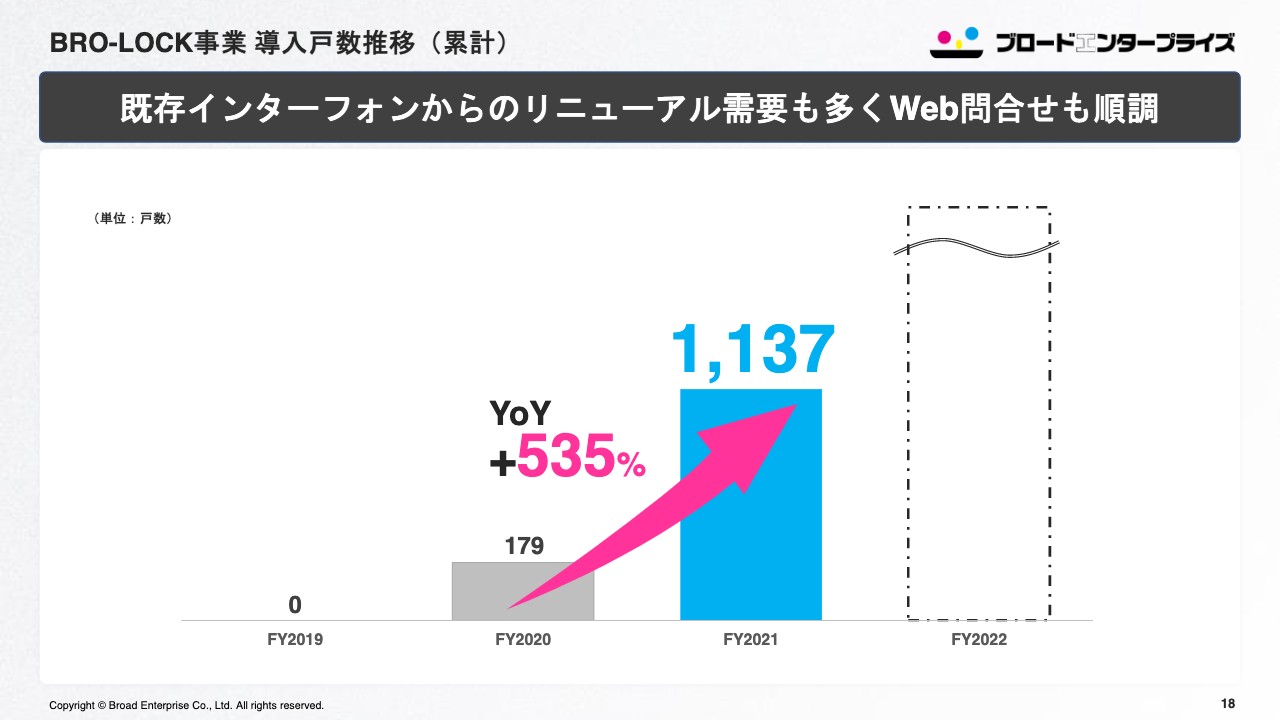

BRO-LOCK事業 導入戸数推移(累計)

「BRO-LOCK」はYoYで大きな数字になっていますが、これはまだ母数が小さいためです。

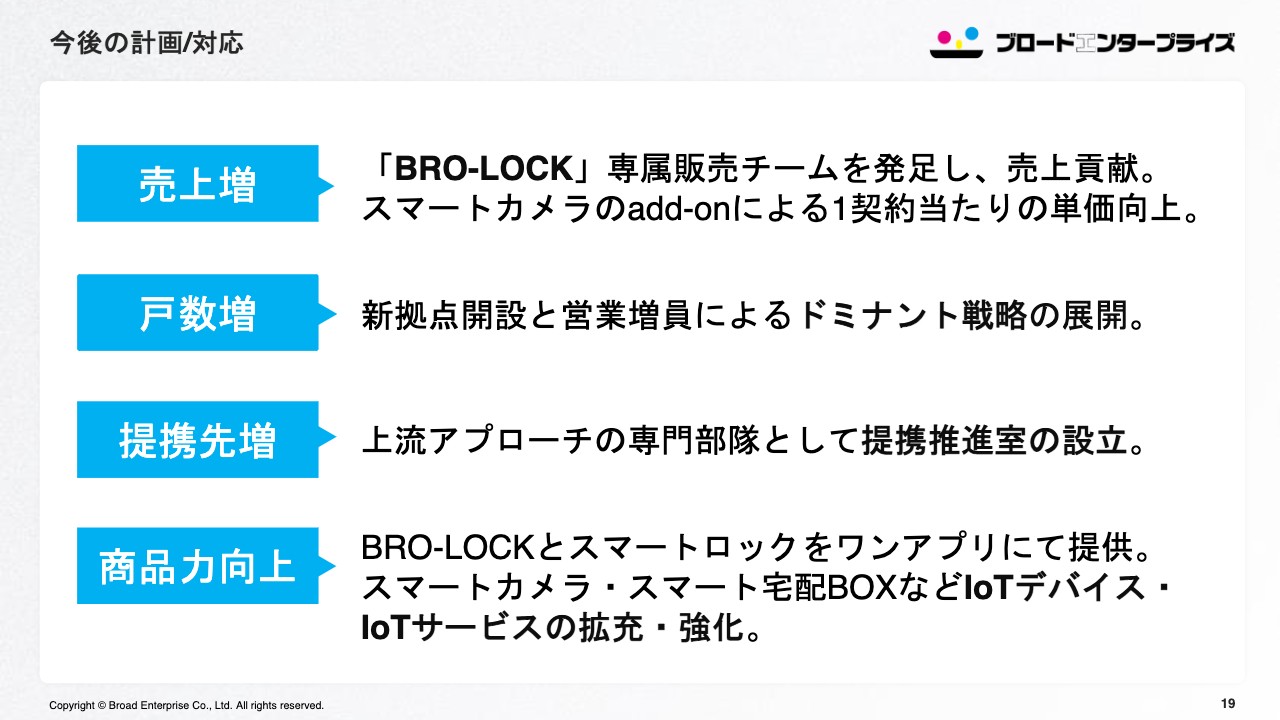

今後の計画/対応

今後の計画では、まず「売上増」を目指します。今年から「BRO-LOCK」の専属販売チームを発足し、こちらが今期のP/Lにヒットすることにより、増収を図っていきます。スマートカメラの目標は付帯率ですが、しっかりとP/Lに反映できるようなかたちで販売していきます。

「戸数増」については、今年は東京、名古屋、大阪、福岡に加えて、横浜、神戸、広島の3ヶ所に新拠点を開設します。営業人員も増員しており、地域に根付いたドミナント戦略を展開していきます。

「提携先増」として、大手企業などの上流からのアプローチ専門部隊として東京に提携推進室を設けました。

「商品力向上」では、「BRO-LOCK」「スマートロック」をワンアプリで提供します。また「スマートカメラ」「スマート宅配BOX」など、IoTデバイス・IoTサービスの拡充、強化を図っていきます。

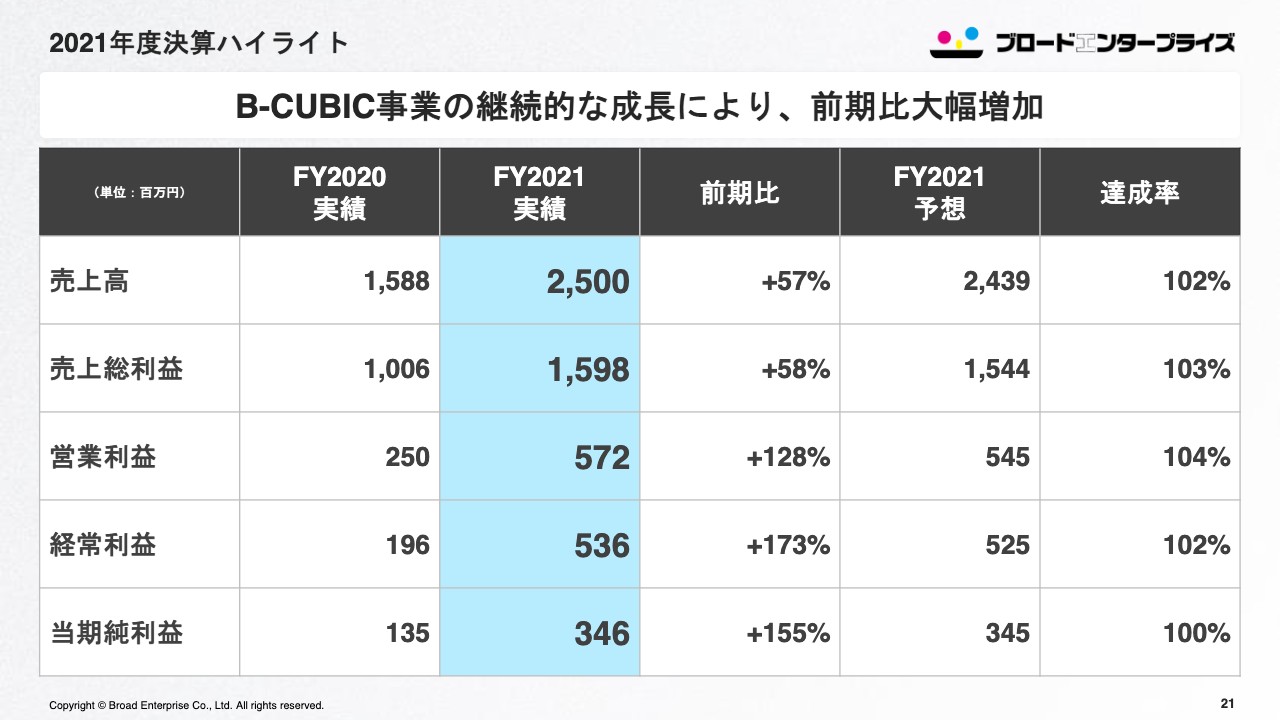

2021年度決算ハイライト

2021年度のハイライトです。売上高は25億円、売上総利益は15億9,800万円、営業利益は5億7,200万円、経常利益は5億3,600万円、当期純利益は3億4,600万円で着地しています。前期比はスライドに記載のとおりで、大きく成長しました。

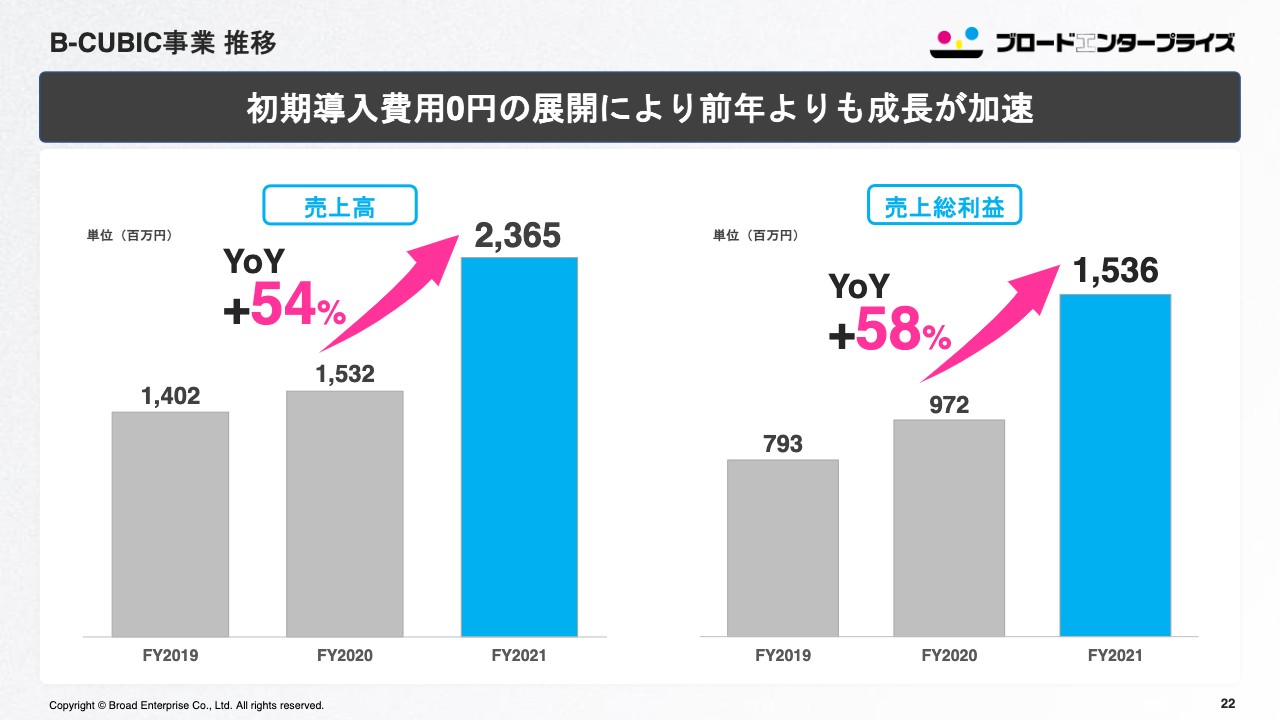

B-CUBIC事業 推移

「B-CUBIC」の売上高は、YoYで54パーセントの23億6,500万円、売上総利益はYoYで58パーセント増となっています。

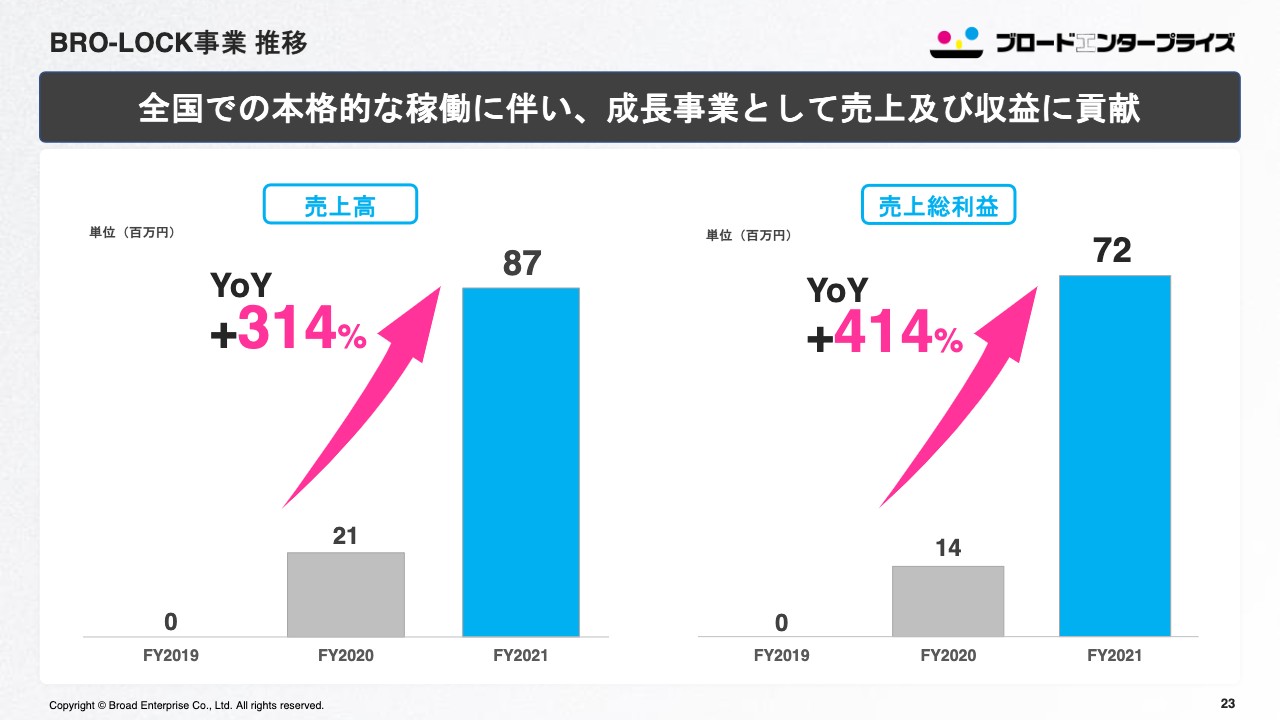

BRO-LOCK事業 推移

「BRO-LOCK」はまだ小さな事業ですが、確かな手応えを感じています。今期にしっかりと拡販し、P/Lにヒットさせていきたいと思っています。

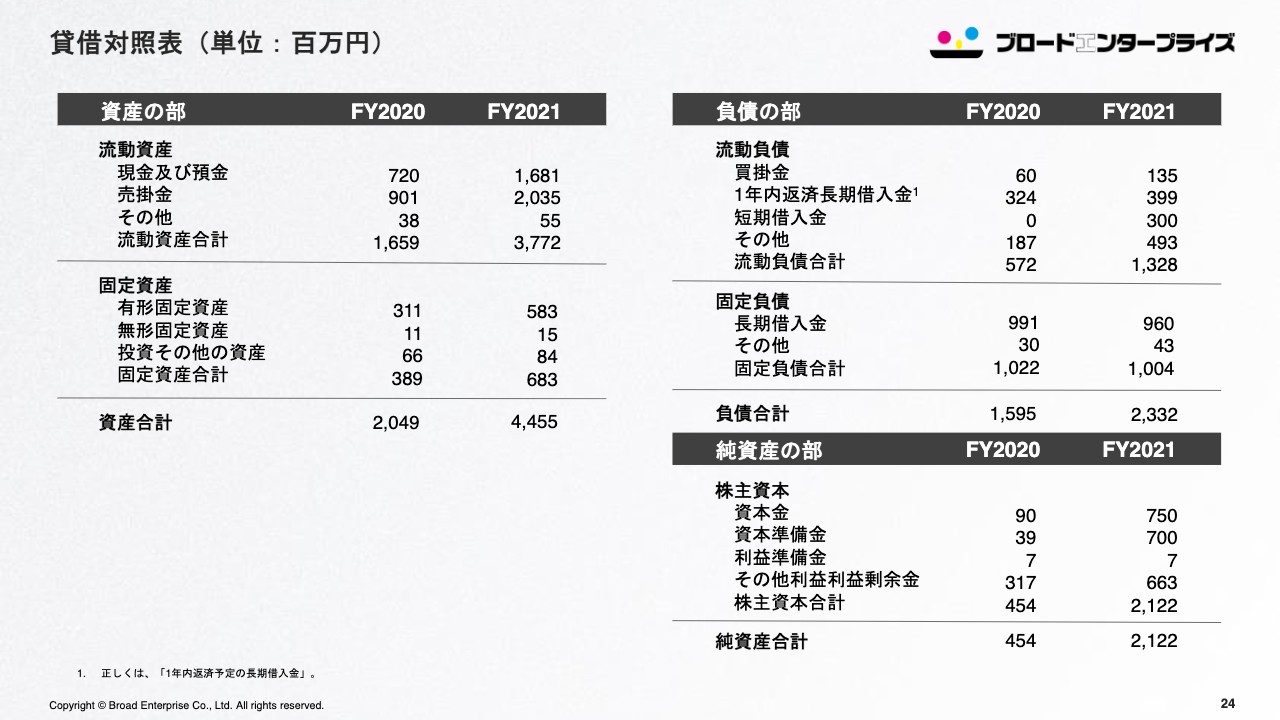

貸借対照表(単位:百万円)

スライドは貸借対照表です。

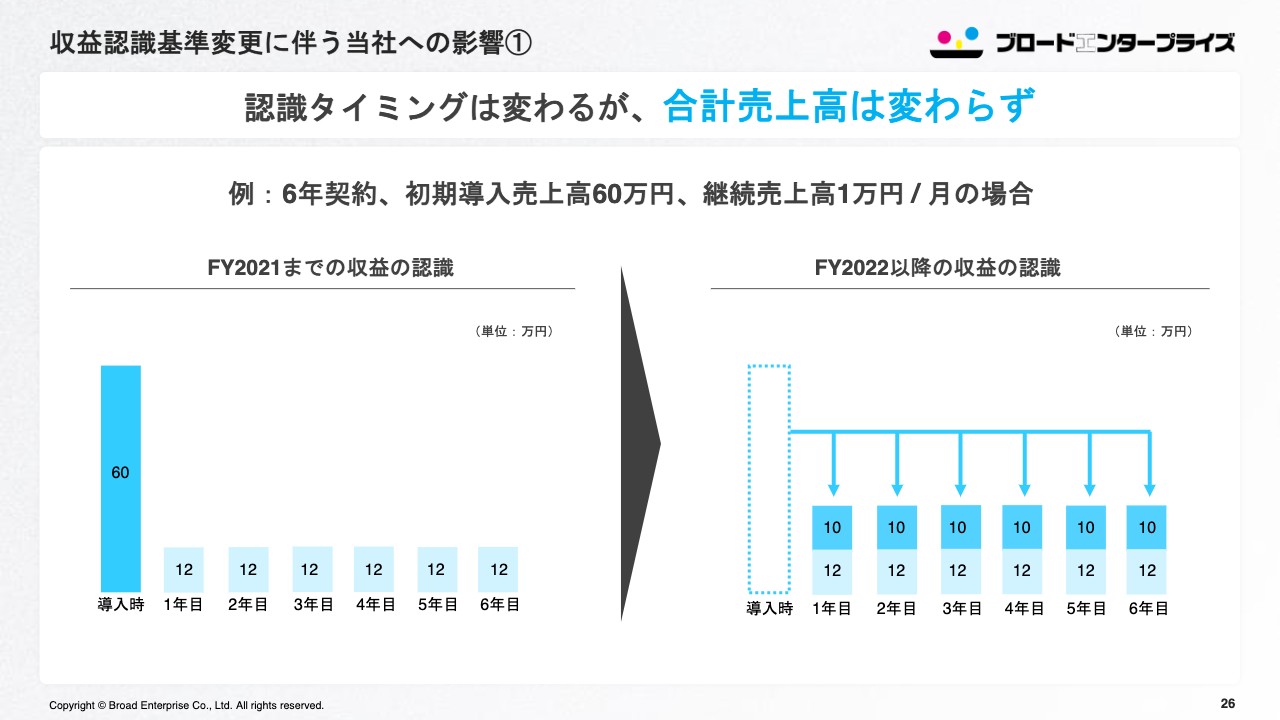

収益認識基準変更に伴う当社への影響①

2022年1月度より適用となる、収益認識基準変更に伴う影響をご説明します。スライド左側に、2021年までの収益構造を簡単に記載しています。6年契約の「B-CUBIC」において、初期導入売上高を60万円、継続売上高を1万円とすると、導入時は60万円がP/Lに上がります。さらに「毎月1万円×12ヶ月」ですので、毎年12万円ずつ売上が立つというストックモデルとなっています。

2022年からは会計基準が変更となり、導入時の60万円が6年間にわたって按分されることで、導入時にまとめて上がっていた売上の60万円が計上されなくなり、6年間で毎年22万円ずつ計上していくというルールに変わります。

しかし、契約の計上のタイミングが変わるだけで、実際に6年間でいただく費用は同じです。計上の基準は変わりますが、実際に入ってくる売上高・利益は一切変わりません。

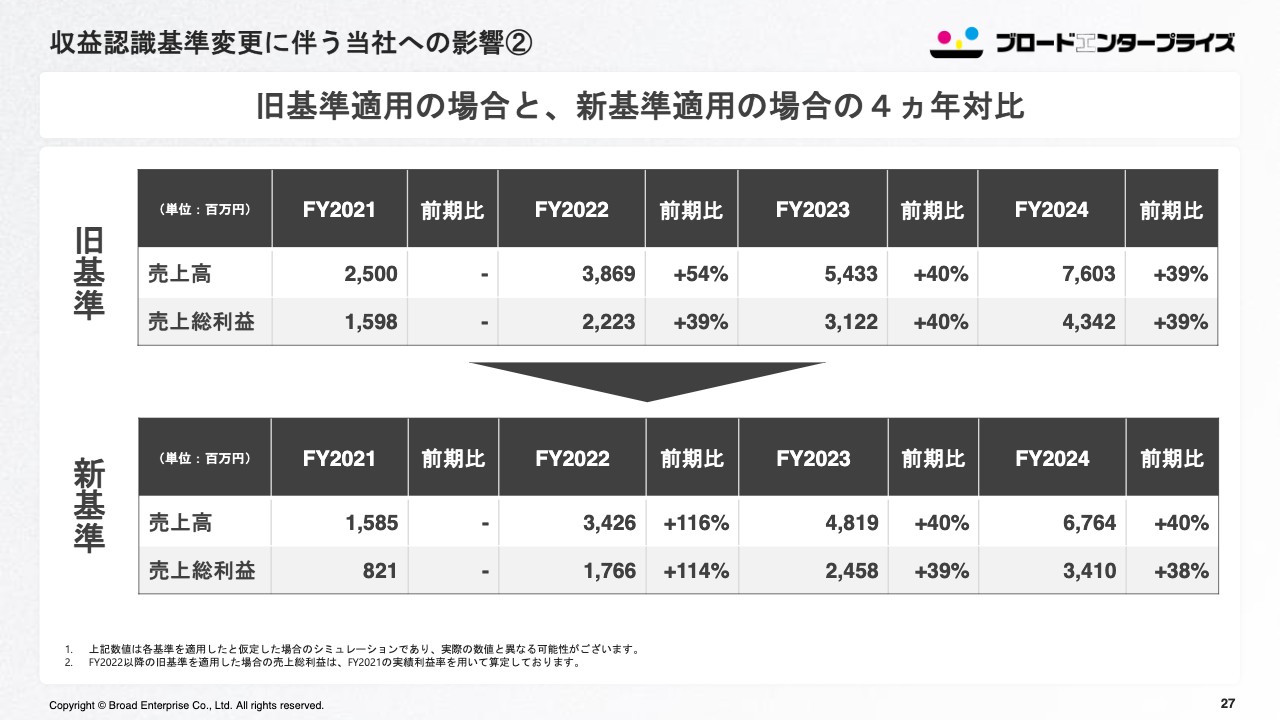

収益認識基準変更に伴う当社への影響②

旧基準と新基準の4年間の対比です。FY2021からFY2024で見ると、旧基準の売上高は25億円、38億円、54億円、76億円、売上総利益は15億円、22億円、31億円、43億円と上がっていきます。新基準では、初期導入売上高が6年間に繰り延べられることになり、全体の売上高が少し低く見えてしまいます。しかし長い間、収益を出せるように変化しています。

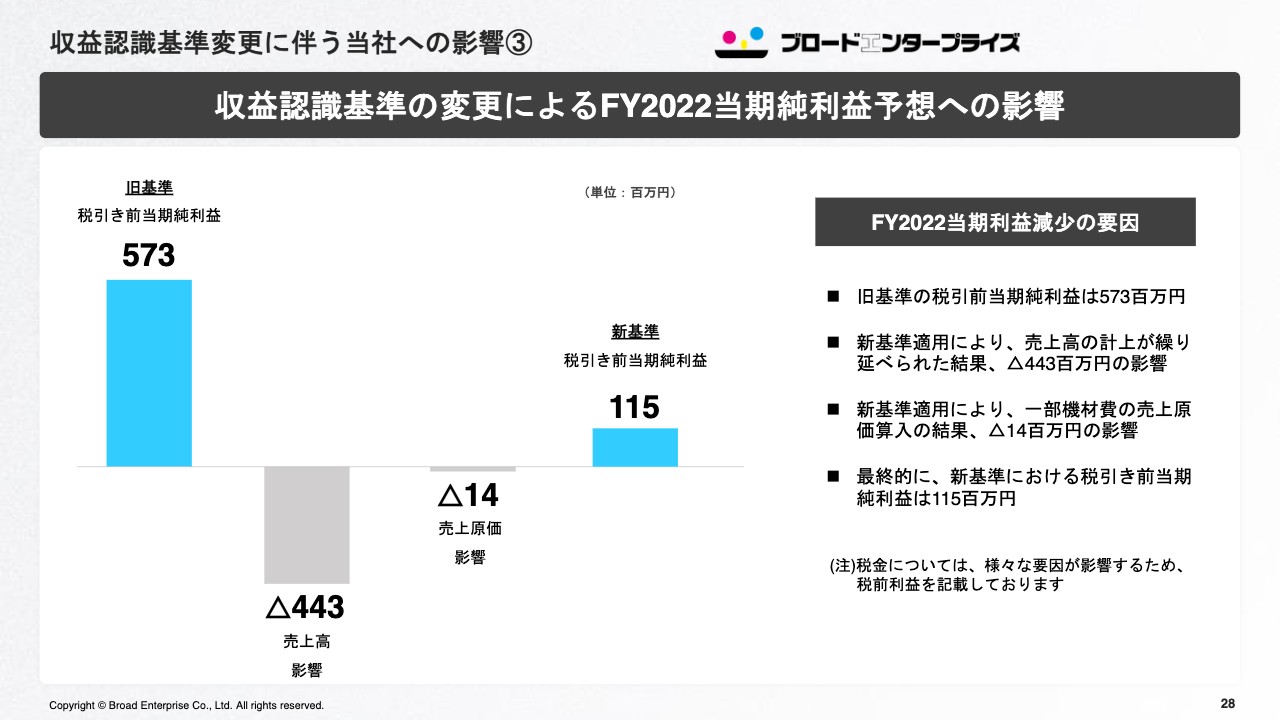

収益認識基準変更に伴う当社への影響③

スライドに記載のとおり、売上高、売上原価への影響はそれぞれマイナス4億4,300万円、マイナス1,400万円です。こちらを足し引きすると、新基準の税引前当期純利益は1億1,500万円となっています。

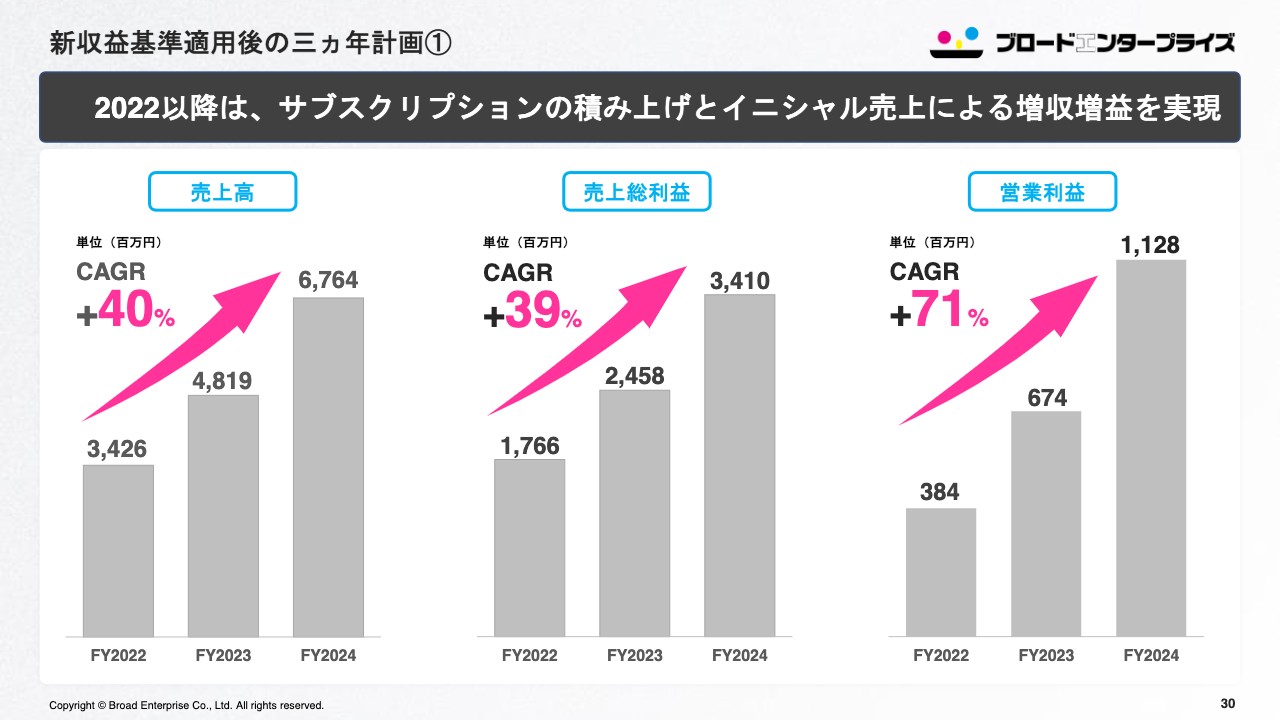

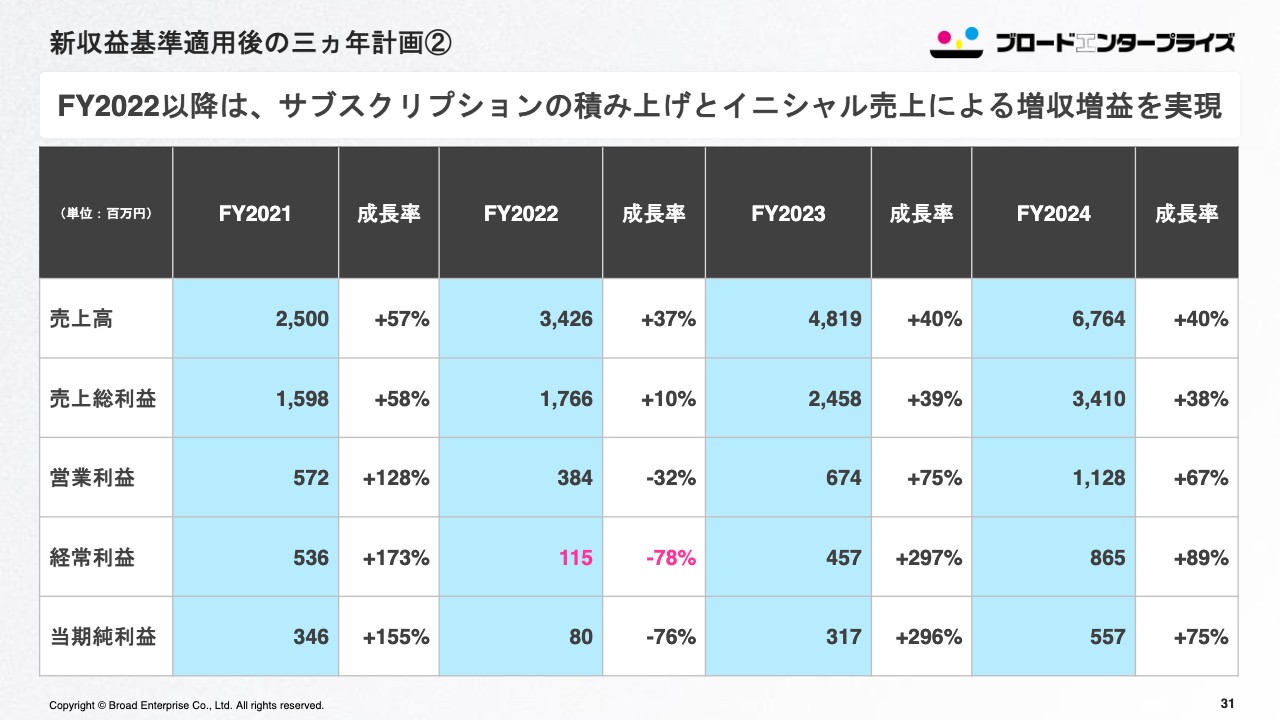

新収益基準適用後の三ヵ年計画①

2022年以降の3ヶ年計画を発表しました。売上高は今期34億円、来期48億円、2024年は67億円となっています。CAGRでは40パーセント増です。売上総利益も約40パーセント増、営業利益は71パーセント増を見込んでいます。

新収益基準適用後の三ヵ年計画②

増収増益を予定していますが、2022年の経常利益がへこんでいる理由をご説明します。

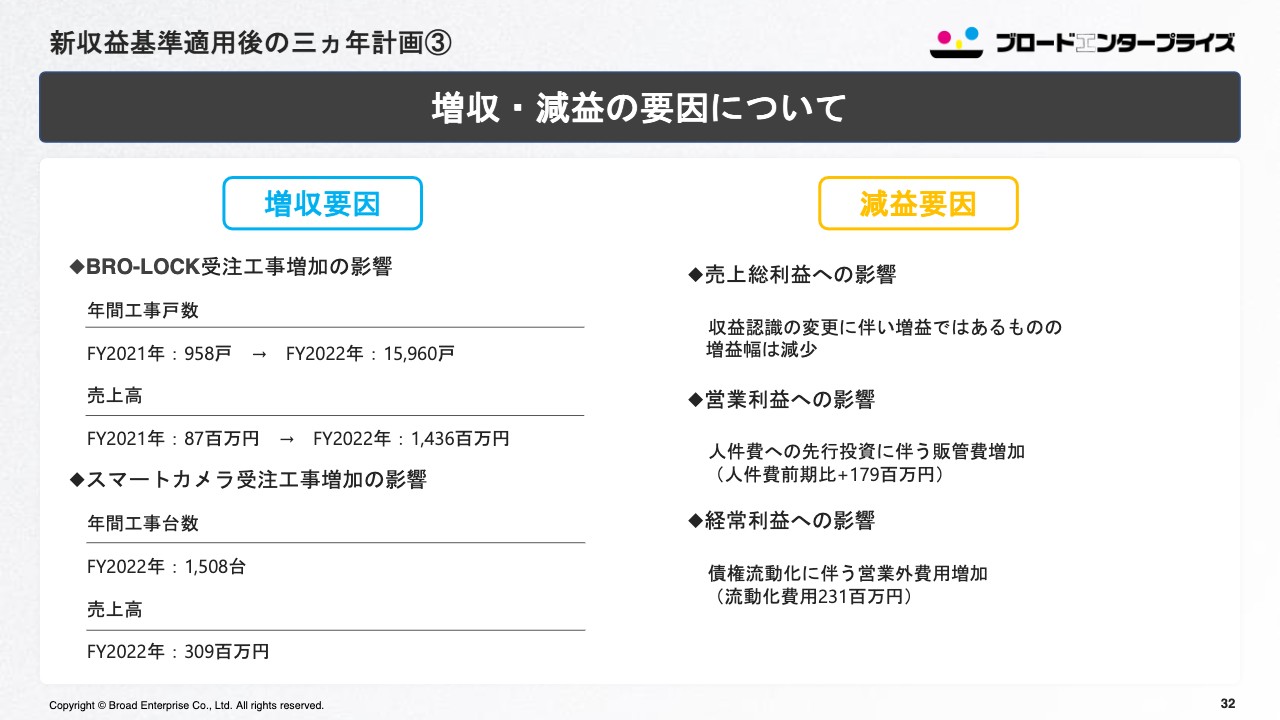

新収益基準適用後の三ヵ年計画③

増収の要因は、専属販売チームを作り「BRO-LOCK」をヒットさせて、導入を増やしていくことによります。2021年の工事戸数は958戸から今期は1万5,960戸を目標とし、売上高は8,700万円から14億3,600万円に増加する計画です。また、スマートカメラの売上高は3億円ほどを見込んでいます。

減益の要因は、収益認識の変更により売上総利益は増益ではあるものの、増益幅が減少していることにあります。また、人件費への先行投資は営業利益に、債権流動化に伴う営業外費用の増加は経常利益に影響します。

流動化費用は2億3,100万円を見込んでいます。先ほどお伝えした「初期費用0円プラン」が大変好評で、拡販しています。しかし、機器や工事により先行してキャッシュアウトするモデルですので、債権が増えてもキャッシュ化できるよう流動化し、この費用が2億3,100万円となっています。

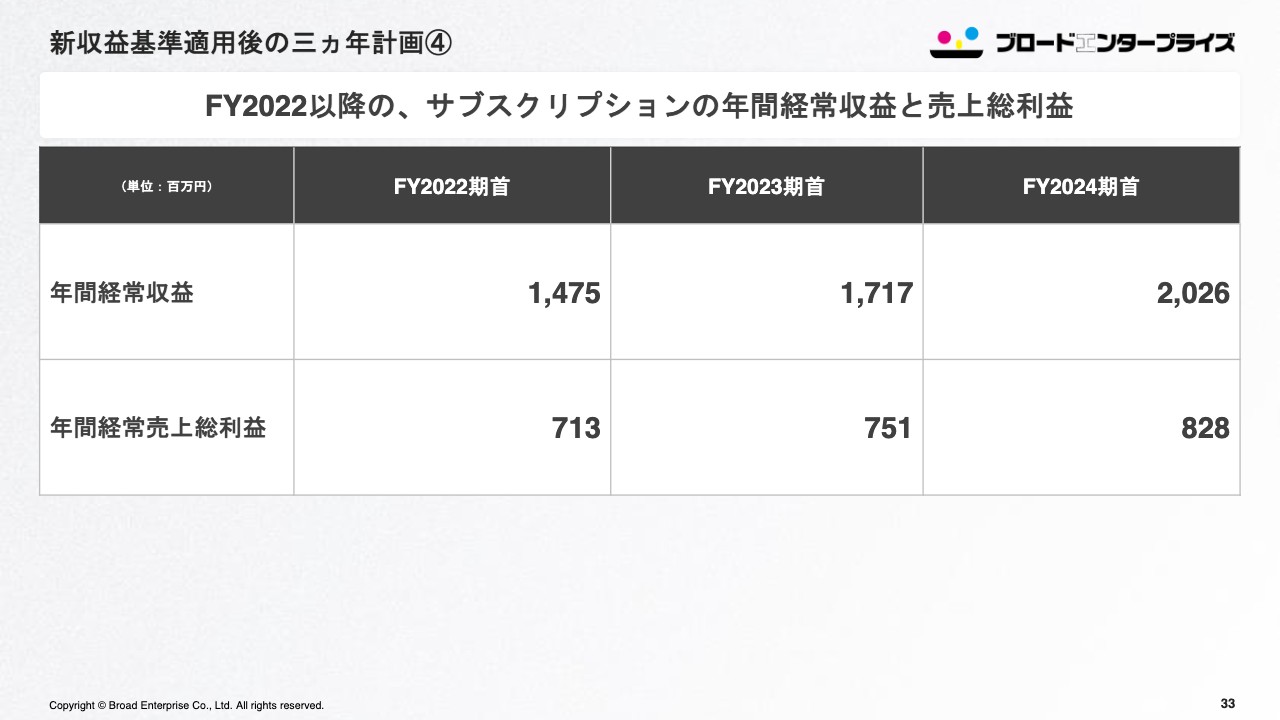

新収益基準適用後の三ヵ年計画④

2022年以降のサブスクリプションの年間経常収益と売上総利益です。年間経常収益とは、「B-CUBIC」において、FY2022期首の段階で過去からの積み上がった経常収益と売上総利益になります。

仮に今年の受注がゼロとなったとしても、経常収益は14億7,500万円、売上総利益は7億1,300万円となるモデルです。2023年、2024年はスライドに記載のとおり、推移していきます。

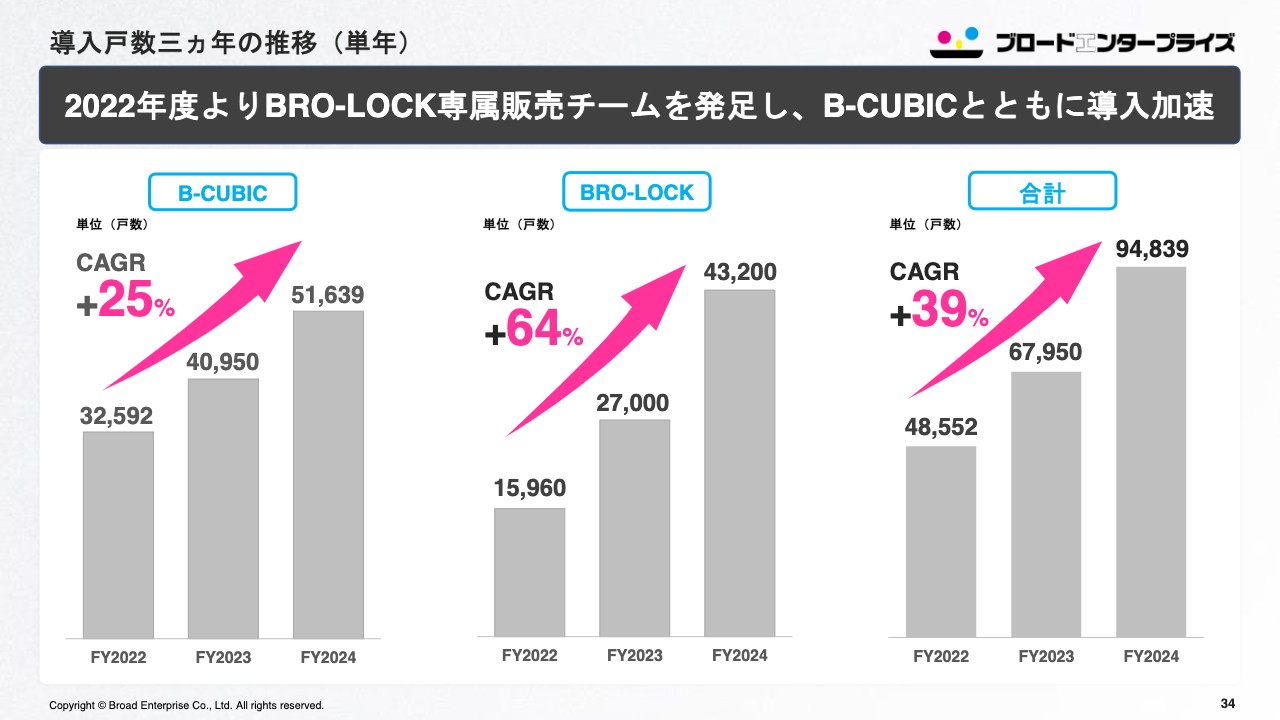

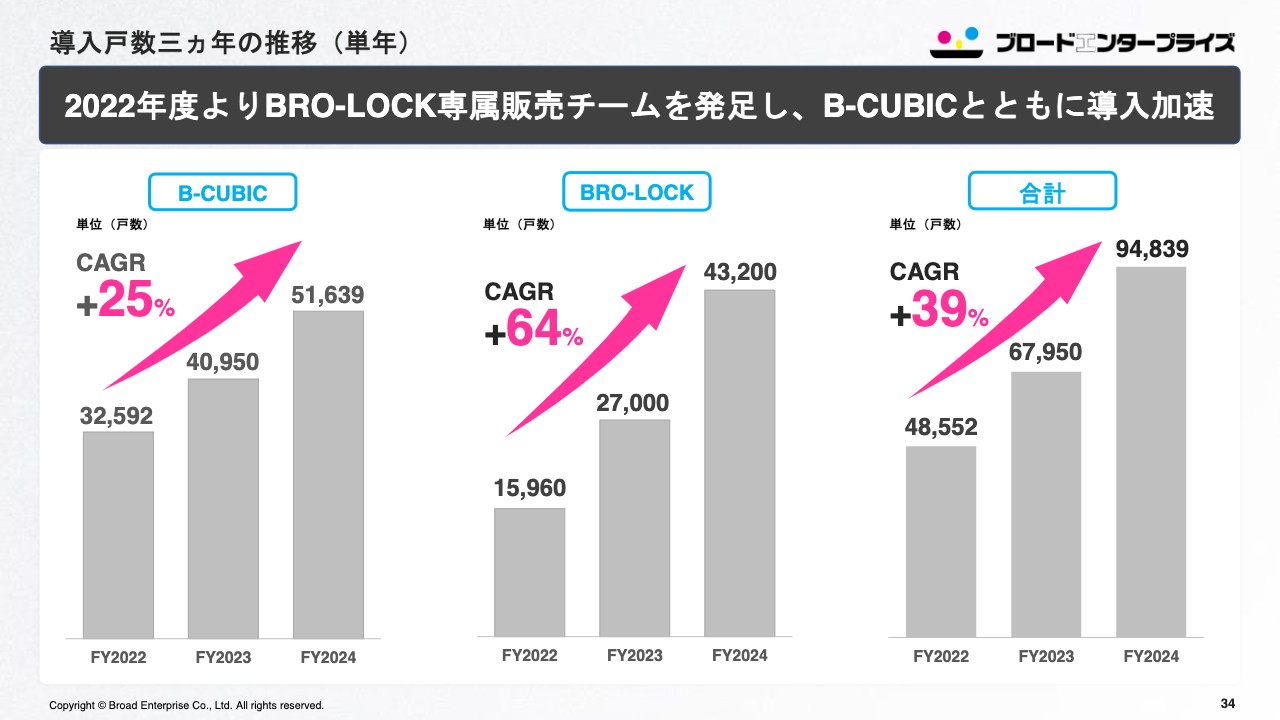

導入戸数三ヵ年の推移(単年)

「BRO-LOCK」の専属販売チームを発足し、好調な「B-CUBIC」とともに今年も力を入れていきます。「B-CUBIC」はCAGR25パーセント増、今期3万2,592戸の計画となっており、「BRO-LOCK」はCAGR64パーセント増、今期1万5,960戸に導入していきます。

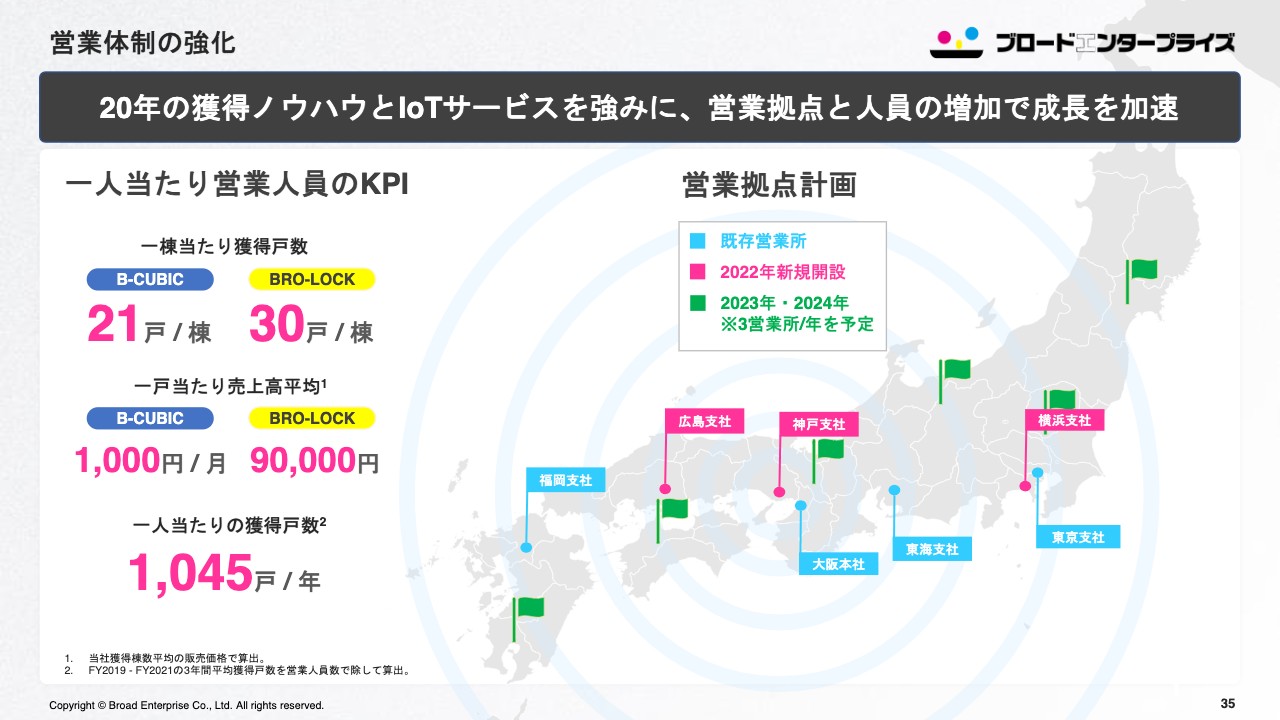

営業体制の強化

営業体制強化についてです。先ほどもお伝えしたように、2022年は横浜、神戸、広島で、そして、2023年、2024年も営業所を3ヶ所ずつオープンさせる予定です。そのため、2024年には現在の4ヶ所から合計13拠点で体制を敷く予定となっています。

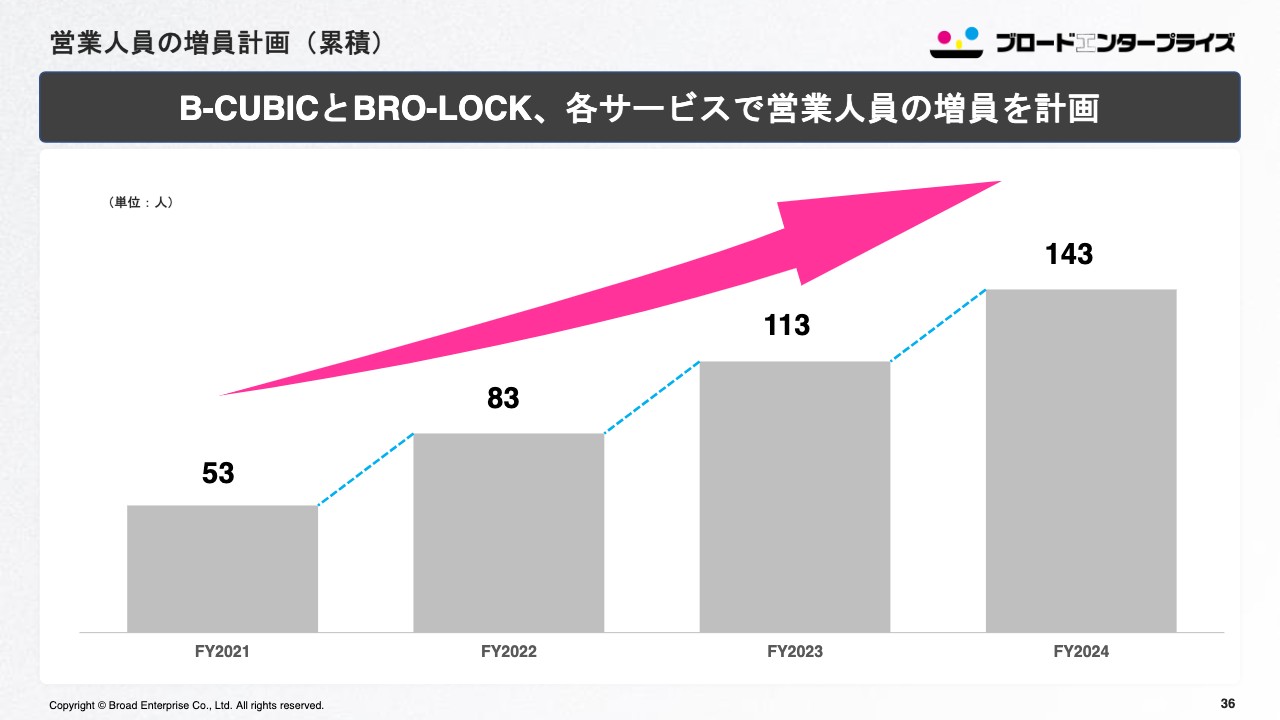

人員も、2022年4月入社の新卒が約50名決まっています。来期、再来期も50名、50名で、計150名を増員予定です。そのうちの約6割が営業人員となっています。

スライド左側に営業人員1人当たりのKPIを記載していますが、「B-CUBIC」は1棟当たり平均21戸、「BRO-LOCK」は30戸、「B-CUBIC」の売上高は1戸当たり月平均1,000円、「BRO-LOCK」は1戸当たり9万円です。

1人当たりの獲得戸数1,045戸ということで、拠点に根ざして人員を投下し、強みを活かして全国横展開していくことが、スケールしていく一番の近道だと考えています。

営業人員の増員計画(累積)

人員計画では、50名の約60パーセントである30名ずつ営業人員を増やしていく計画です。

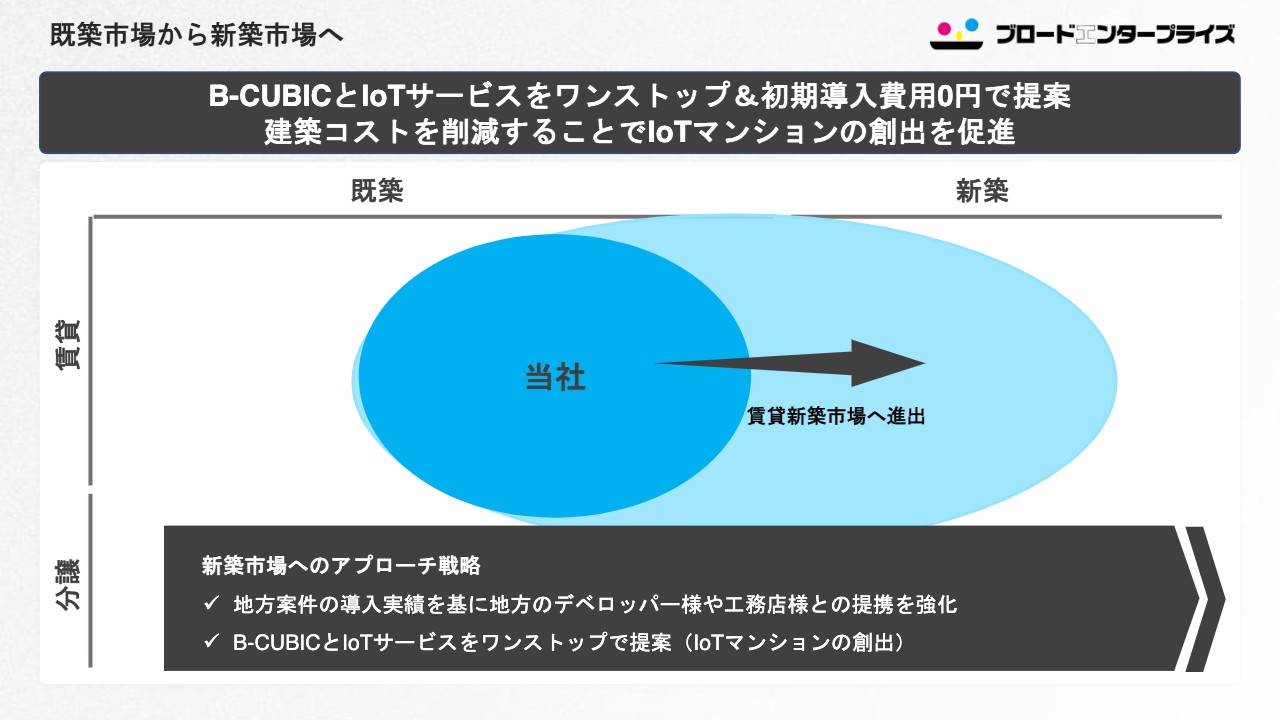

既築市場から新築市場へ

我々は既築が大変得意ですが、まだ新築には進出できていないため、今後はやはり新築で、地域のデベロッパーや工務店との提携を強化していきます。

無料インターネットは当然ながら、その上で当社のIoTサービスなどをさらにアドオンし、新築マンションをIoTマンションとして売り出すプランの提案をさらに増やしていく予定です。

IoTサービスの拡充

IoTサービスの拡充についてです。「B-CUBIC」というWi-Fiネットワークを中心に、「BRO-LOCK」やスマートカメラ、スマートロックなどもローンチ済みで、今期はスマートサイネージ、スマート宅配BOXをリリース予定です。

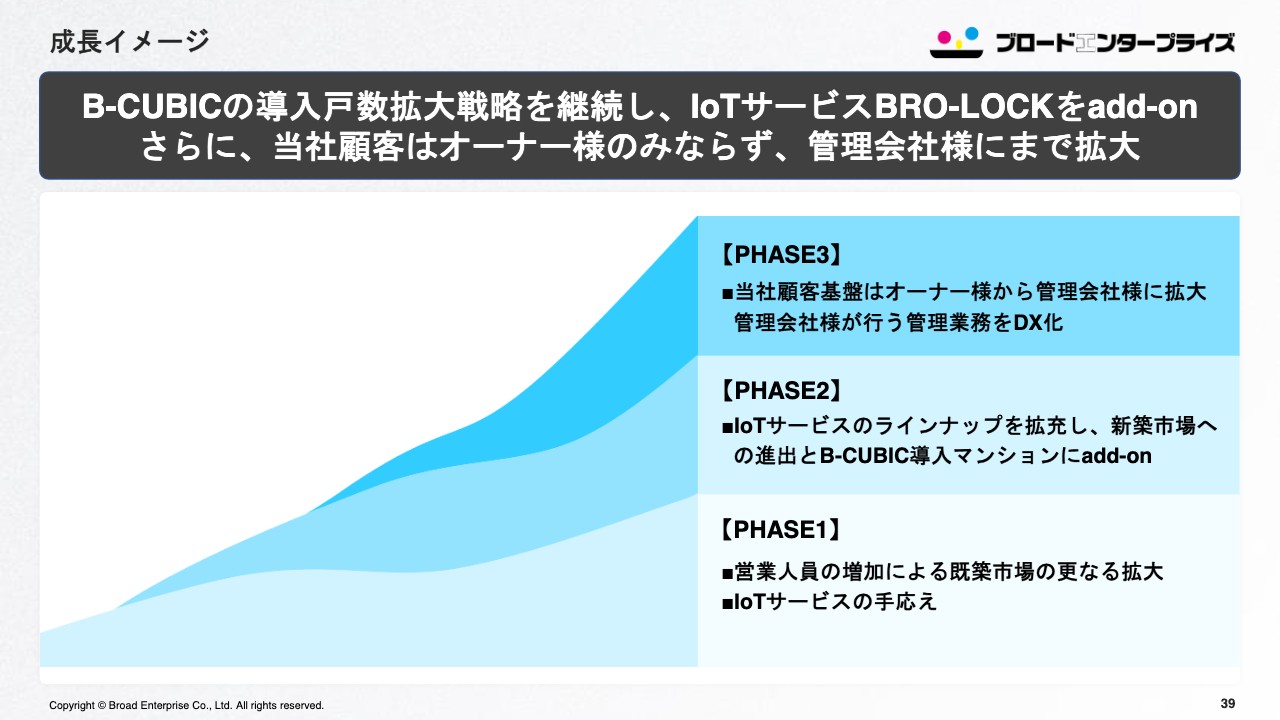

成長イメージ

現在、スライドに記載のとおりPHASE1からPHASE2に入ったところで、IoTサービスのラインナップの拡充、新築市場への進出、「B-CUBIC」導入マンションにIoTデバイスをさらにアドオンしていきます。またPHASE3では、管理会社のDX化の提案を計画しています。

質疑応答:新収益基準における影響について

司会者:「新収益基準における影響の部分で、可能であればB/S面についても教えてください」というご質問です。

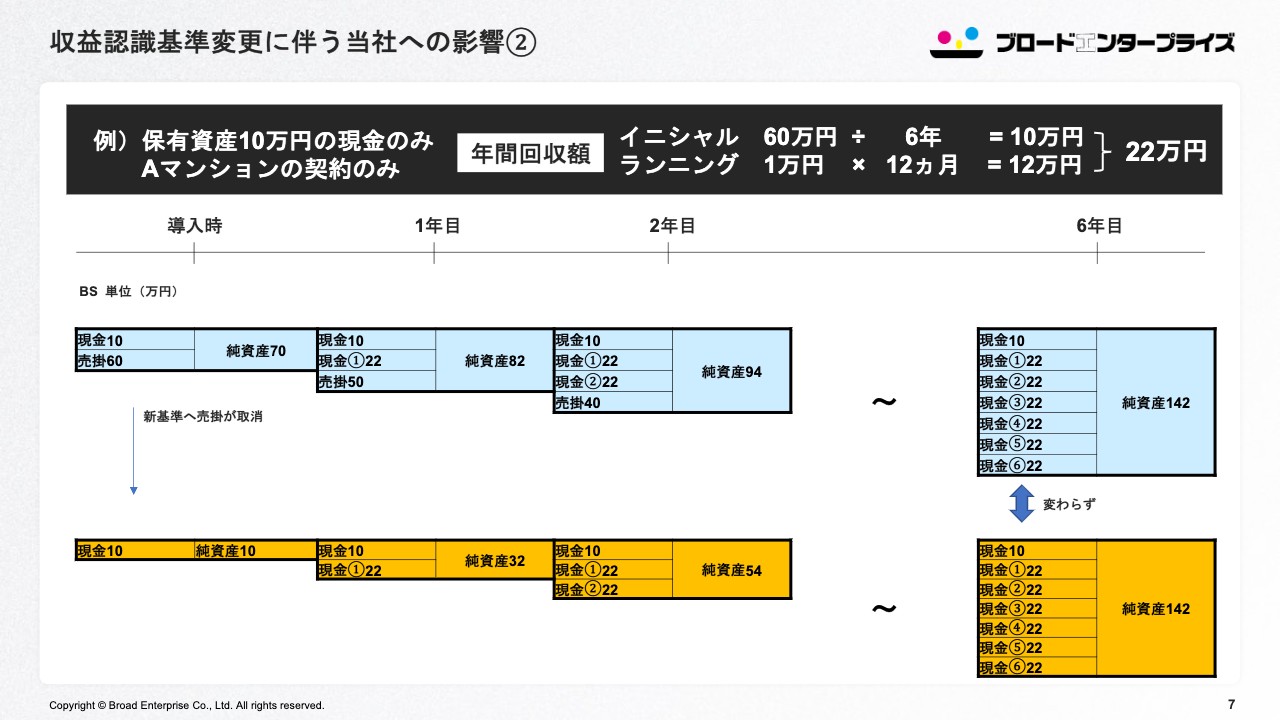

鈴木崇史氏(以下、鈴木):少々ややこしい話ですので、補足資料7ページを見ていただきたいと思います。

結論を先に言いますと、B/S面においても先ほどお伝えした売上と同じで、6年間のトータルでは何も変わりません。そのため、一時的な影響を受ける仕組みについて、わかりやすくするため極端な例でご説明します。

弊社が現金10万円しかない状況で、会社を運営しているとします。その中で、ご契約いただいているのは「A」マンション1つだけという例です。

「A」マンション1棟当たりの初期導入に関する売上をイニシャルと呼んでいますが、イニシャルが60万円で、継続的な売上であるランニングが毎月1万円だと仮定すると、60万円の初期導入費用を6年間で計上するというのが新収益認識のルールとなります。

スライドの図は大きく上段と下段に分かれており、上段の箱が並んでいるのが旧基準で、2021年までのルール適用だった場合のシミュレーションです。下段が新収益認識ルールにしたがったシミュレーションとなります。

まず、上段の旧基準のほうからご説明します。先ほど極端な例とお伝えしましたが、弊社が現金10万円しかない段階で、「A」マンションをご契約いただきました。旧ルールの場合は、初期導入にかかる売上60万円を上げるため、それに見合う売掛金が60万円計上されていました。

「初期費用0円プラン」は6年間で分割してお金を回収していくモデルですので、1年目は現金として60万円のうちの1年分である10万円と、ランニング「月額1万円×12ヶ月」の12万円で、合計22万円の現金をいただくというのが、1年目の下の「現金①22」に該当します。

つまり、もともと10万円の現金と、1年目で得られた現金の合計32万円が今手元にあるという状況です。ただし、初期導入イニシャルでいただく予定の売掛金60万円のうち、10万円を回収したため、売掛金がマイナス10万円となっており、合計純資産は82万円です。

念のため補足すると、「現金①22」の内訳は、10万円が売掛金の取り消し、12万円が売上の計上という方法をとっていました。

これが2年目、3年目、4年目、5年目、6年目と繰り返されていきますが、2年目であれば、1年目の現金と2年目の現金のそれぞれ22万円ずつが手元に残り、初期導入イニシャルの売掛金が10万円減ります。したがって、合計純資産は94万円となります。

これが6年間繰り返されるため、最終的には売掛金がすべて現金で回収されて、6年後には純資産が142万円になるというのが旧ルールの場合の計上方法でした。

これが新ルールに伴い、売上のうち初期導入の60万円も、6年間にわたって按分して計上する方法に変わったため、下段の箱図の一番左側のように、売掛金というものが立たなくなります。

そのため、少々極端な例ですが、弊社は現金10万円しかない状態で、まず導入時点を迎え、1年経った時にこれを現金回収します。22万円がB/Sに載り、内訳はすべて売上計上となります。

したがって、上の旧ルール「現金①22」は、先ほどお伝えしたとおり、10万円は売掛金の取り消し、12万円は売上の計上でしたが、下の「現金①22」は、すべて売上の計上というかたちになっています。

2年目に同じく現金22万円が入ってくるため、純資産は54万円になります。これが6年間積み重なると純資産の合計は142万円になり、6年後には何も変わらない状態になっているというのが収益認識の仕組みです。

これを当社に置き換えた場合、導入時の新基準へ売掛が取り消しという意味の矢印になっているかと思います。

質疑応答:「BRO-LOCK」での「初期費用0円プラン」の割合について

司会者:「『B-CUBIC』は『初期費用0円プラン』の割合が73パーセントということでしたが、『BRO-LOCK』では『初期費用0円プラン』の割合はどの程度でしょうか?」というご質問です。

中西:まだ「BRO-LOCK」は実績が少ないため、データが取れていない部分もありますが、マンションオーナーという属性は同じです。「B-CUBIC」に比べて単価が大きいことを考えると、やはり73パーセントと同水準か、もう少し高くなるのではないかと考えています。

質疑応答:足元の営業状況について

司会者:「会計基準変更の影響で、見た目の数値は弱く見えますが、足元の営業状況は好調との認識でよいでしょうか?」というご質問です。

中西:こちらは会計基準が変わっただけです。現在600社超の管理会社とお付き合いしていますが、「初期費用0円プラン」をメインとした受注は変わらずいただいています。旧会計基準の表のとおり伸びていくという前提で取り組んでおり、足元は好調と考えていただいてけっこうです。

質疑応答:「三ヵ年計画」達成の確度について

司会者:「三ヵ年計画達成の確度についてどのようにお考えでしょうか? 保守的な計画か、さらに上積みが見込めるか、もしくは野心的な計画か、下振れリスクが相応にあると捉えるべきかなど、ご見解をご教示ください」というご質問です。

中西:予算組みの考え方ですが、基本的に保守的に組むということで、営業担当の人数と案件獲得数が非常に重要なKPIとなっています。

過去の実績から売上・利益を算出しているため、我々の持っているリソースから出した予算となっています。

そのため、達成の確度については非常に高く考えています。先ほどお伝えした、大企業との提携やM&Aなどの不確定で水面下にある要素は盛り込んでいません。

質疑応答:「B-CUBIC」の競合環境について

司会者:「『B-CUBIC』の競合環境について、競合、シェア、強みや違いについて教えてください。ファイバーゲートやギガプライズ、アルテリアネットワークなどでしょうか?」というご質問です。

中西:おっしゃるとおり、上場企業ではこの3社がインターネットマンション事業における競合となっています。

ただし、我々が強みとしているのは既築の物件で、他社の強いところはやはり新築、ハウスメーカー、分譲などです。競合として被る部分はないとは言えませんが、メインとしている賃貸市場においては、そこまでバッティングすることはないと思っています。

我々も、ハウスメーカーに受注いただきたいというのは本音ですが、どちらかと言いますと、やはり地域のデベロッパー、工務店などと組んで、インターネットプラスIoTという武器で戦っていきたいと思っています。

質疑応答:契約済み売掛金の開示について

司会者:「新会計基準では、契約済みの売掛金はのってきませんが、今後決算短信などでその部分を開示する予定はありますか?」というご質問です。

鈴木:おっしゃるとおり、売掛金は確かにのってきませんが、簿外であるため短信に記載することはできません。説明会の資料や補足部分での公表については、今後検討していきたいと思っています。

質疑応答:今後の取り組みについて

司会者:「社長のSNSで投稿されていたとおり、先日の決算短信発表から今回の決算資料公表までの流れについては、投資家の混乱を招く結果になったと思います。今後の投資家との向き合い方や株式価値向上に向けた取り組み、株主還元の意気込みについてご教示ください」ということです。

中西:混乱を招いたことについては、まずはここでお詫びさせていただきます。申し訳ございません。こちらに関しては混乱させる意図はなく、収益認識基準の変更、また「BRO-LOCK」専属販売チームの結成、流動化費用など、かなり大きなインパクトのある内容となっていました。紙面だけの発表では逆に混乱を招き、この場で実際に詳しく丁寧にご説明したほうがよいという判断のもと、14日は短信だけ出しました。

このようなかたちで混乱を招いたのは事実ですが、我々の本意でもないため、今後、決算発表、短信、決算説明会資料については同時にセットで発表させていただく方針で取り組んでいきます。

また、株式還元に関しては上場前から発表していますが、税引後利益5億円、配当性向20パーセントを軸に行っていきたいと思っています。そして、3ヶ年計画の3年目がしっかりと達成できれば5億円を超えてくるため、2024年の配当を行っていきたいと考えています。

質疑応答:インターネット分野の競合と棲み分けについて

司会者:「インターネット分野の競合として上場企業ではファイバーゲートがありますが、それぞれの競合とはエリア・ハウスメーカーなどで棲み分けしているのでしょうか? キックバック競争となると思いますが、どのような水準で推移してきたのでしょうか?」というご質問です。

中西:既築市場に競合がいないわけではないのですが、我々も2005年のサービス開始以来、地域の管理会社ともしっかりとタッグを組んで事業を展開しており、一定の強みはあると考えています。

ファイバーゲートも2018年の上場前は既築分野で活発でしたが、やはり上場という強みを活かしてハウスメーカーとの提携を進めているため、そちらの売上高もかなり大きいと想像しています。それゆえに、競合してキックバック競争になるかと言いますとそこまででもなく、今のお客さまにしっかりと向き合えば成果は出てくると思います。

またインターネットとIoTの2つを同時に提供するところは他にないため、その強みを活かし、そして「初期費用0円プラン」を活かして、地域戦略と営業の増員を軸にしていきます。

質疑応答:半導体不足の影響と現状について

司会者:「半導体不足で機器の調達が難しくなってきていると思いますが、売上拡大の障害となりませんか? また原価の上昇はどのように推移していますか?」というご質問です。

中西:おっしゃるとおり、半導体不足で機器の調達が難しくなってきています。しかし、我々はルーター、ハブ、アクセスポイント、オートロックとさまざまな機器を仕入れるにあたり、各メーカー、商社と良好な関係を築いています。

半導体問題が解決するかは別問題ですが、来年の3月までに必要な台数はしっかりとグリップできており、現在もそれらの仕入先を増やしています。実際に価格が上がったものもありますが、ハブ1台当たり3万円のものが3万500円と、そこまで大きな金額ではなく影響はありません。

また、別の商社からスイッチングハブが安定供給できるという回答をもらっており、価格は2万8,000円と、実は原価が下がるものも出てきています。

したがって、そうした仕入先の間口を広げて口座を増やしていく努力をし、原価の維持・低減を図っています。調達できず納品できないことが一番よくないため、そこはしっかりと来年の3月まで計画を立てており、今年に関しては心配していません。

質疑応答:新拠点の設立予定について

司会者:「2022年の新拠点はそれぞれいつ頃に設立予定ですか?」というご質問です。

中西:2022年6月に3拠点が同時にオープンします。これは来年も再来年も同様です。6月にした理由は、経理や電気工事士など専門職以外の職種はすべて新卒採用でまかなっているためです。したがって入社は毎年4月で、4月、5月の2ヶ月間研修を行います。その中でOJTが始まり、6月に配属先を決めて、そこでオープンして一気にスタートする考えでいます。

質疑応答:債権の流動化に伴う費用の発生について

司会者:「債権の流動化はこれまでも行っていましたが、前期はなかった営業外の費用が今期から発生するのは、新収益認識基準によるものですか?」というご質問です。

鈴木:債権の流動化は2020年に金融機関と契約してスタートしていますが、今回は成長した時の足かせにならないようにということで、1つだけでなく複数の金融機関との契約が始まったため、このように初期の大きな経費がかかっています。

質疑応答:2024年度の導入数増加を見込む理由について

司会者:「34ページの3ヶ年推移で、2024年度に大きく導入数が増えると見込まれる理由は何でしょうか?」というご質問です。

中西:先ほどもお伝えしたとおり、例えば地域で「〇〇シリーズ」というようなマンションを新築するような、年間で10棟、20棟を建てるマンションデベロッパーとの提携を増やしています。

その中で新築の強みとして、例えば、今年は10社と契約して平均で年間10棟建てると合計で100棟になるのですが、このような会社は来年も同じペースで建築を進めます。それゆえストックのように蓄積し、来年、再来年とまた10棟建てていく間に我々が新規開拓を行います。

したがって「10社、20社、30社×10棟」というかたちで、3年間でどんどん積み上がっていく部分が増えていきます。新築のよさはこのような部分に表れてきます。

質疑応答:資本業務提携の見通しについて

司会者:「外部との資本業務提携について考えを聞かせてください」とのことです。

中西:正直なところ、具体的な話はありません。ただし、成長を牽引していく中で会社の企業価値向上につながっていくのであれば、そこは前向きに考えていきたいと思っています。

質疑応答:株式保有方針について

司会者:「社長の株式保有方針について教えてください」とのご質問です。

中西:こちらは上場前から東証に言われていますので、2023年、2024年、2025年と3年から4年かけて徐々に保有割合を減らし、50パーセントを切っていく計画を東証にも出しています。

質疑応答:新築に向けたインターネットの導入について

司会者:「新築のマンションデベロッパー獲得の話がありましたが、最近はインターネットを導入しない住宅はありません。そのような新築のデベロッパーを競合他社から獲得できる背景を教えてください。会社は丸ごと変わるのでしょうか?」というご質問です。

中西:基本的に会社を変えるほうがメリットがあります。先ほどお伝えしたように、インターネットは他社、IoTは当社とすると、インターネット回線のランニングコストが2倍かかってくるためです。

我々がインターネットサービスとIoTサービスをセットで提供することで、ランニングコストが回線1本分となって半額で済むため、「切り替えませんか?」とお話しし、基本的には丸ごと変えてもらいます。

ただし、会社のさまざまな事情でどうしても変えられない場合もありますので、そのような場合は2社で提供していくこともあります。

司会者:「他社は大手でしょうか? それとも中小企業でしょうか?」というご質問です。

中西:これは本当にさまざまで、例えば、鹿児島だけ宮崎のみで活動しているインターネット会社もあります。また、先ほどのアルテリアネットワーク、ファイバーゲート、ギガプライズなどの会社が入っている場合もあり、お客さまによって異なるため一概には言えないものとなっています。

質疑応答:さらなる資金調達手段について

司会者:「事業拡大にはさらなる資金調達が必須かと思いますが、債権の流動化以外に資金調達手段として、さらなる公募増資や借入などを考えていますか?」というご質問です。

中西:おっしゃるとおりで、銀行とシンジケートと言いますか、一定の枠を作ってもらい、いつでも現金を作ることができるように動いています。

この3ヶ年については資金使途等も公表している中で、まず現預金を使った流動化の費用での成長を進めていきますが、中長期的には公募増資を考えています。

質疑応答:物件の地域分布と戦略について

司会者:「物件の地域分布を教えてください。今後もその分布は変わらないのでしょうか? 大都市が増える、あるいは地方が増えるなど、事業戦略との関連で教えてください」というご質問です。

中西:地域分布については、2005年からサービスを始めた大阪本社のある関西がやはり一番強いです。関西は営業担当の人数や取引先も多いです。とは言いましても、東京・名古屋・福岡にも拠点がありそれぞれで展開しています。

例えばファイバーゲートは本社が北海道ですので北のほうに強く、ギガプライズはもともと東京の分譲から始まった会社のため東京の分譲会社にも強いのですが、我々には2つの戦略があります。まずは全国13拠点まで広げ、地域に根ざした新築のデベロッパー、工務店、また地域の管理会社などの取引数を増やしていくことです。

そして今回、提携推進室を作ったのは弊社の上場企業としてのメリットを活かし、さまざまな大手企業とのタイアップや提携を増やしていくためです。大きな会社の提携となると、本社が東京にあることが必然で、東京での提携と、地域でのドミナント戦略の両方で攻めていくような考えでいます。

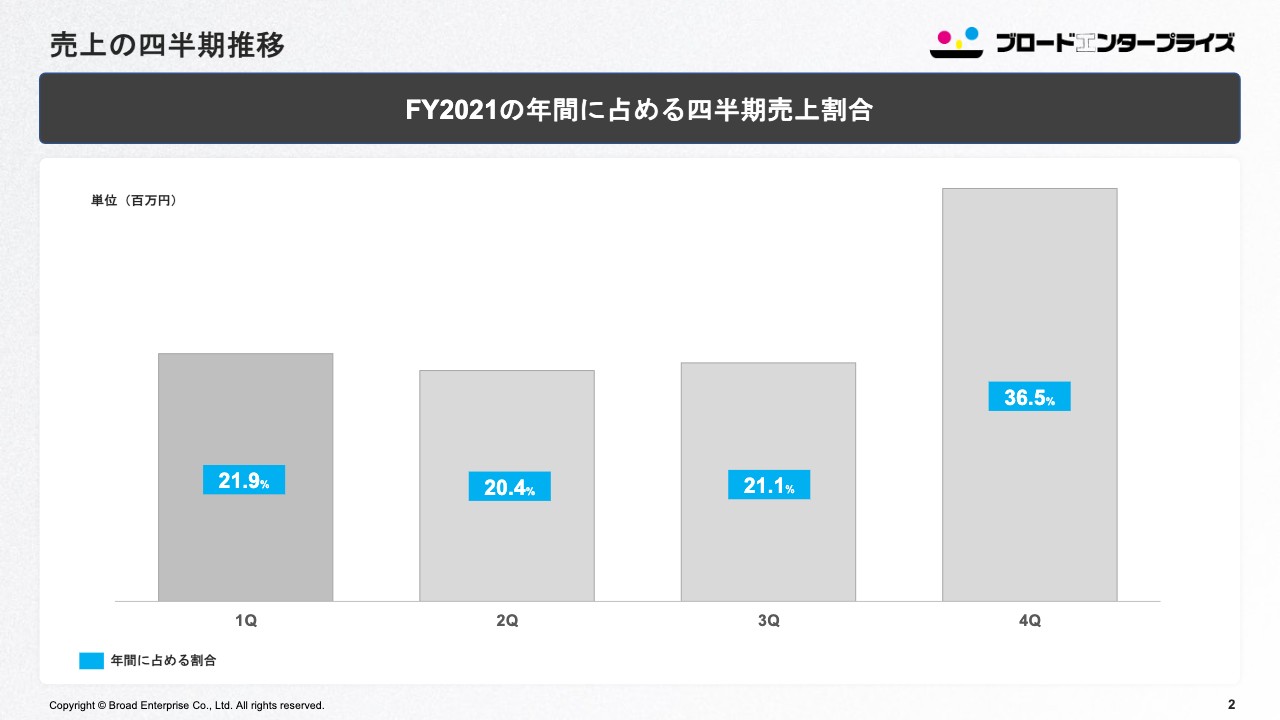

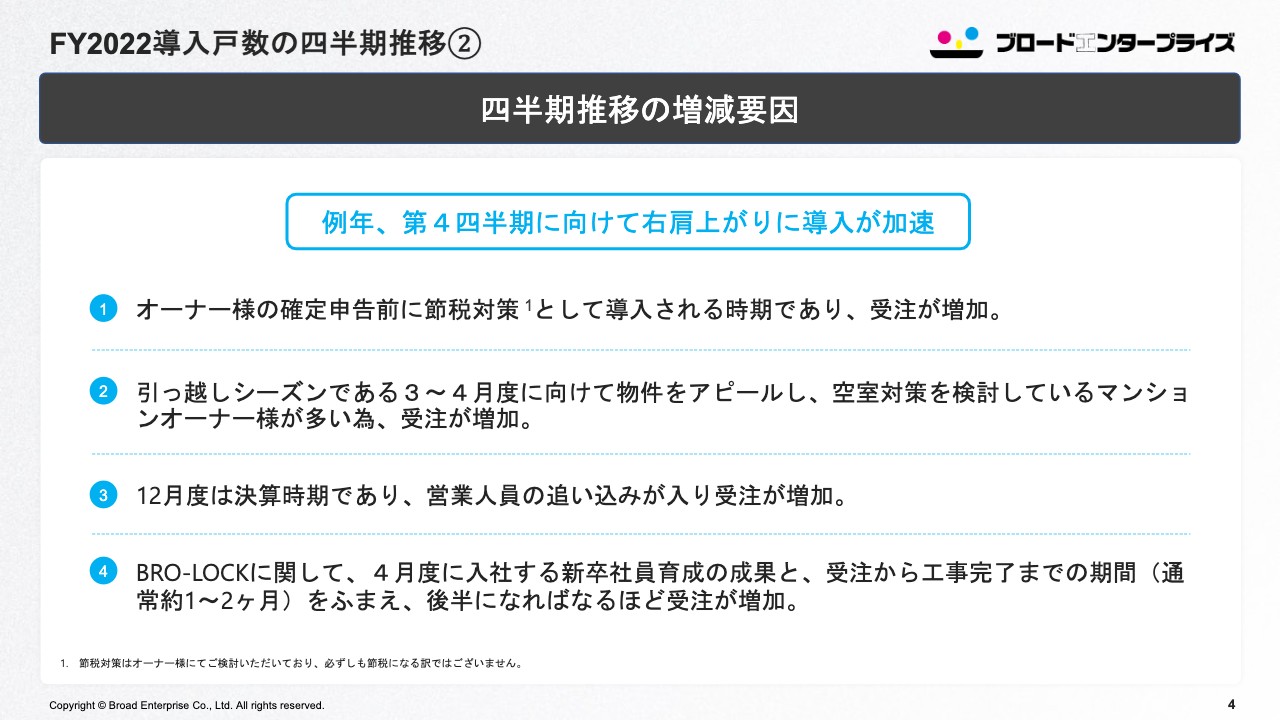

質疑応答:第4四半期の売上高増加要因について

司会者:「2021年度第4四半期に売上高が上がっていますが、何か要因はありますか?」というご質問です。

畑江一生氏:まず、昨年の2021年度の四半期の売上高の割合ですが、第4四半期は36.5パーセントに上がっています。

ただし、こちらは例年第4四半期に上がる仕組みになっています。今年も「B-CUBIC」は繰り延べされ、徐々に上がっていく仕組みになっているのですが、「BRO-LOCK」は第1四半期から第4四半期に売上高が、同じくらいの比率で、40パーセントくらい上がるような仕組みになっています。

なぜそのようになっているかと言いますと、まず当社のお客さまが賃貸物件のオーナーで、オーナーの確定申告前に節税対策として導入されるため、この時期に受注が増加していきます。また、引っ越しシーズンである3月、4月に向けて賃貸オーナーが物件をアピールして空室対策をしますので、受注が増えていきます。

さらに、当社は12月が決算期であり営業人員の追い込みで受注が増加します。そして、先ほどお伝えしたように「BRO-LOCK」に関しても、4月に新卒社員が入社するためその育成の時間もあります。

受注から工事完了までに1ヶ月から2ヶ月ほどかかるのですが、育成した社員によって受注が増えていき、第4四半期に受注が蓄積するのが例年の流れとなっています。

新着ログ

「情報・通信業」のログ