三桜工業、中期経営方針達成に向け、既存事業深化やサーマル・ソリューション、次世代コア事業拡大を推進

2022年3月期第2四半期決算説明会

佐々木宗俊氏(以下、佐々木):CFOの佐々木でございます。本日はお忙しい中ご視聴賜り、誠にありがとうございます。

この第2四半期は、昨年より続くコロナ禍の外部環境のみならず、自動車の生産台数減、コスト増のプレッシャー、海上輸送やサプライチェーンの混乱など、さまざまな問題の影響を受け、また新たな問題も顕在化し始めましたが、上期決算については8月5日に上方修正した業績予想にほぼ近い数字で着地することができました。

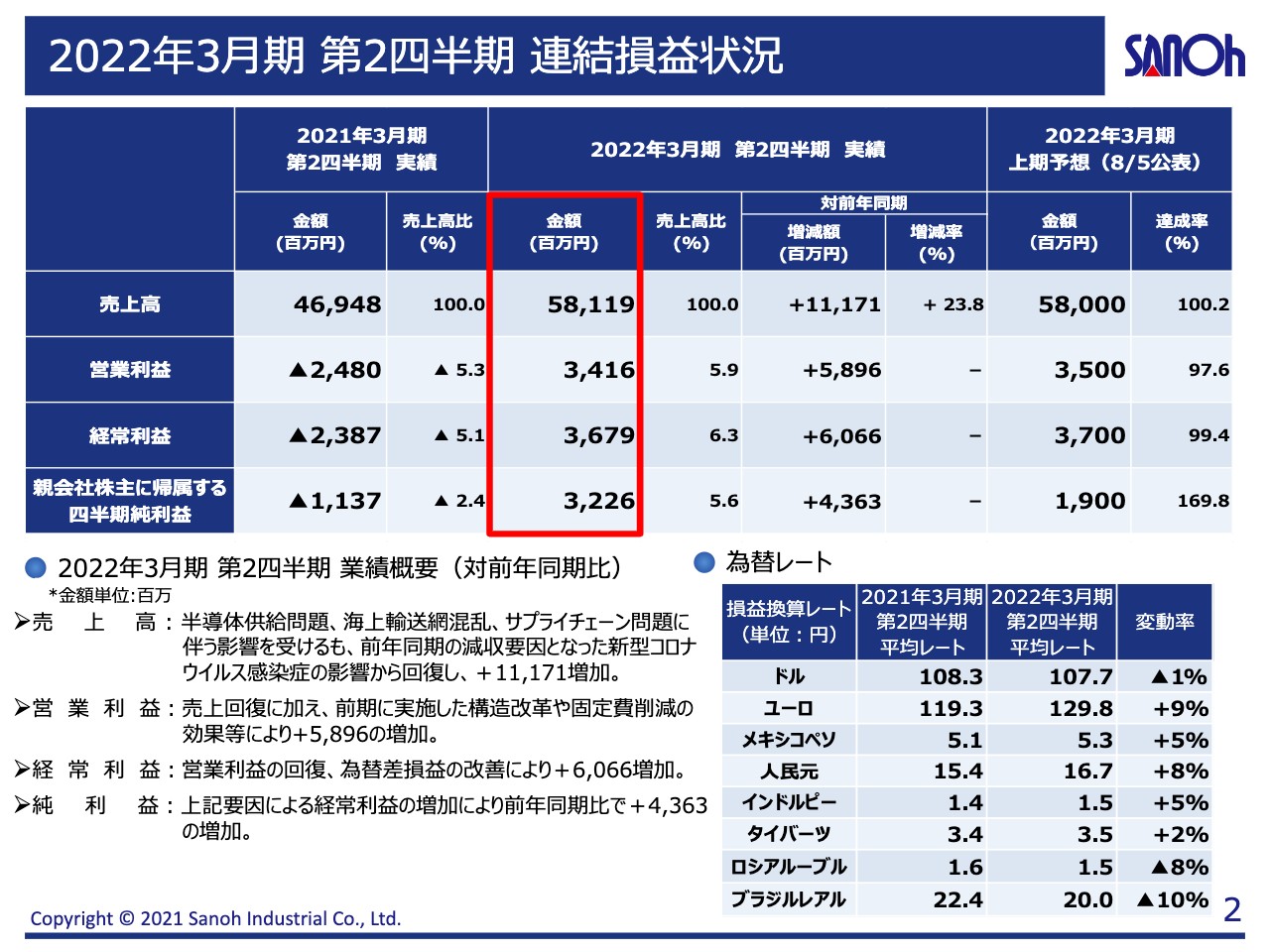

2022年3月期 第2四半期 連結損益状況

2022年3月期中間の連結損益についてご説明します。売上高は581億1,900万円となりました。新型コロナウイルスの影響を受けた前年同期比でプラス111億7,100万円です。

営業利益は34億1,600万円となり、前年同期比でプラス58億9,600万円となりました。これは売上増に伴う付加価値の回復と、昨年に実施した全世界での構造改革の成果によるものです。

経常利益は36億7,900万円となりました。前年同期比でプラス60億6,600万円です。当期純利益は32億2,600万円となり、前年同期比でプラス43億6,300万円となりました。業績予想の純利益19億円に対してはプラス13億円と大幅な増加となりました。

こちらは、過去に発生したメキシコでの品質問題について取引先との費用負担に関する交渉が実質的に確定したことにより、関連する製品保証引当金と実際の負担額との差額6億9,900万円を特別利益に計上した結果、親会社株主に帰属する四半期純利益が前回予想値を上回ることとなりました。

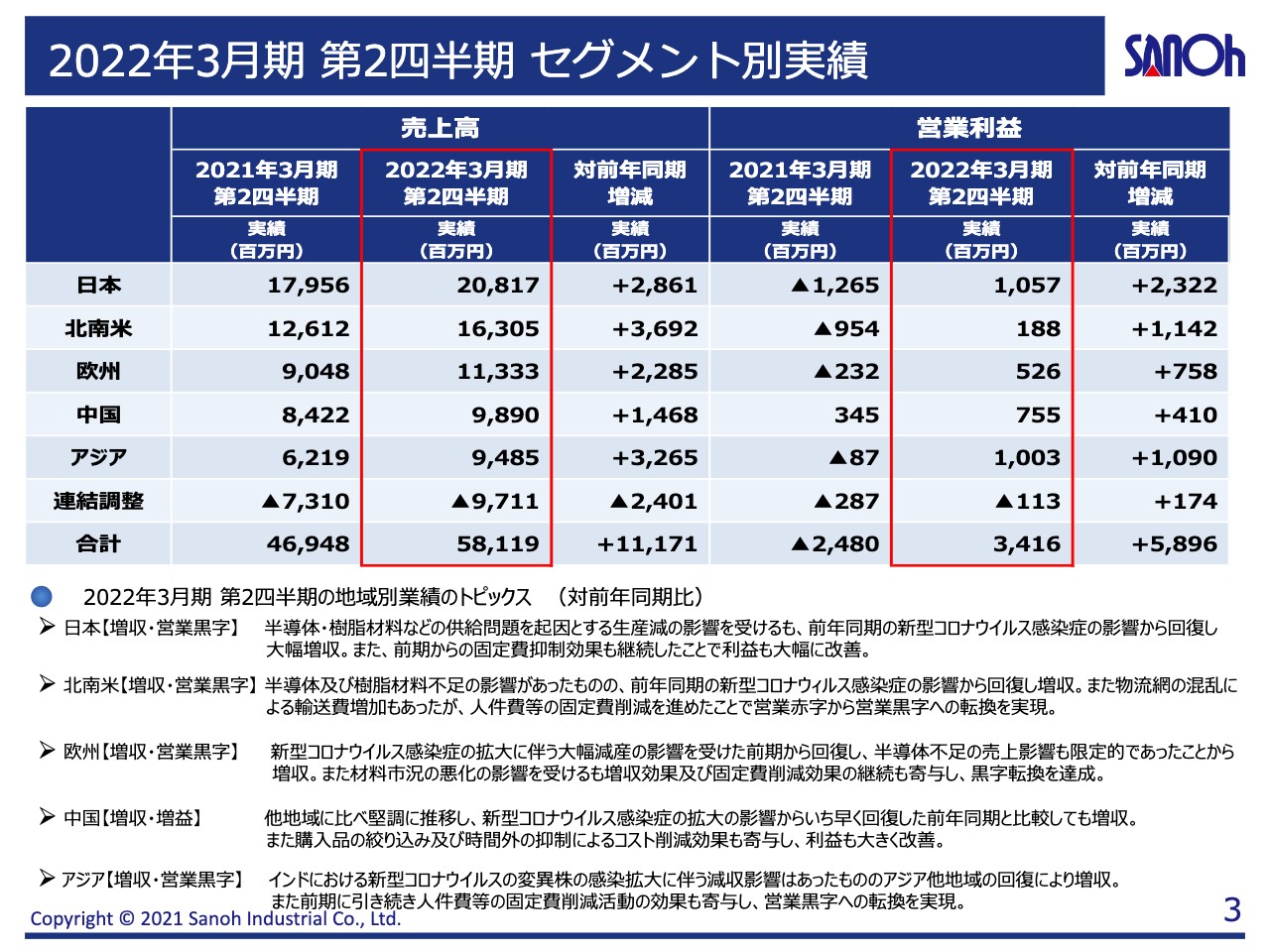

2022年3月期 第2四半期 セグメント別実績

地域セグメント別実績です。累計では、すべての地域で黒字化が継続しています。まず日本ですが、売上高は208億1,700万円で、営業利益は10億5,700万円となりました。

7月頃より半導体の供給問題、サプライチェーンの混乱に伴う客先の減産が顕在化し、第1四半期より業績はスローダウンしていますが、第2四半期も利益は確保できました。

昨年の同時期はまさに新型コロナウイルスの影響で売上高が大きく減少していた時期ですので、前年同期比で増収・黒字となっています。

米州は売上高が163億500万円、営業利益は1億8,800万円となりました。半導体供給問題、サプライチェーンの問題による減産の影響はあったものの、構造改革の効果もあり、新型コロナウイルスの影響をフルに受けていた前年と比べると営業黒字への転換を実現しています。

欧州は売上高が113億3,300万円、営業利益が5億2,600万円となりました。半導体供給問題、材料費の高騰などの兆候が出始めており、第1四半期からの勢いに陰りが出始めていますが、第2四半期も黒字で着地しています。

中国は売上高が98億9,000万円、営業利益が7億5,500万円となりました。昨年の力強い回復があった第2四半期からの上下はあるものの、この第2四半期も力強い回復が継続しています。

アジアは売上高が94億8,500万円、営業利益が10億300万円となりました。アジアでは一部の地域で新型コロナウイルスの感染再拡大などもありましたが、アジア内の他地域でカバーできたことにより安定した利益の創出ができています。

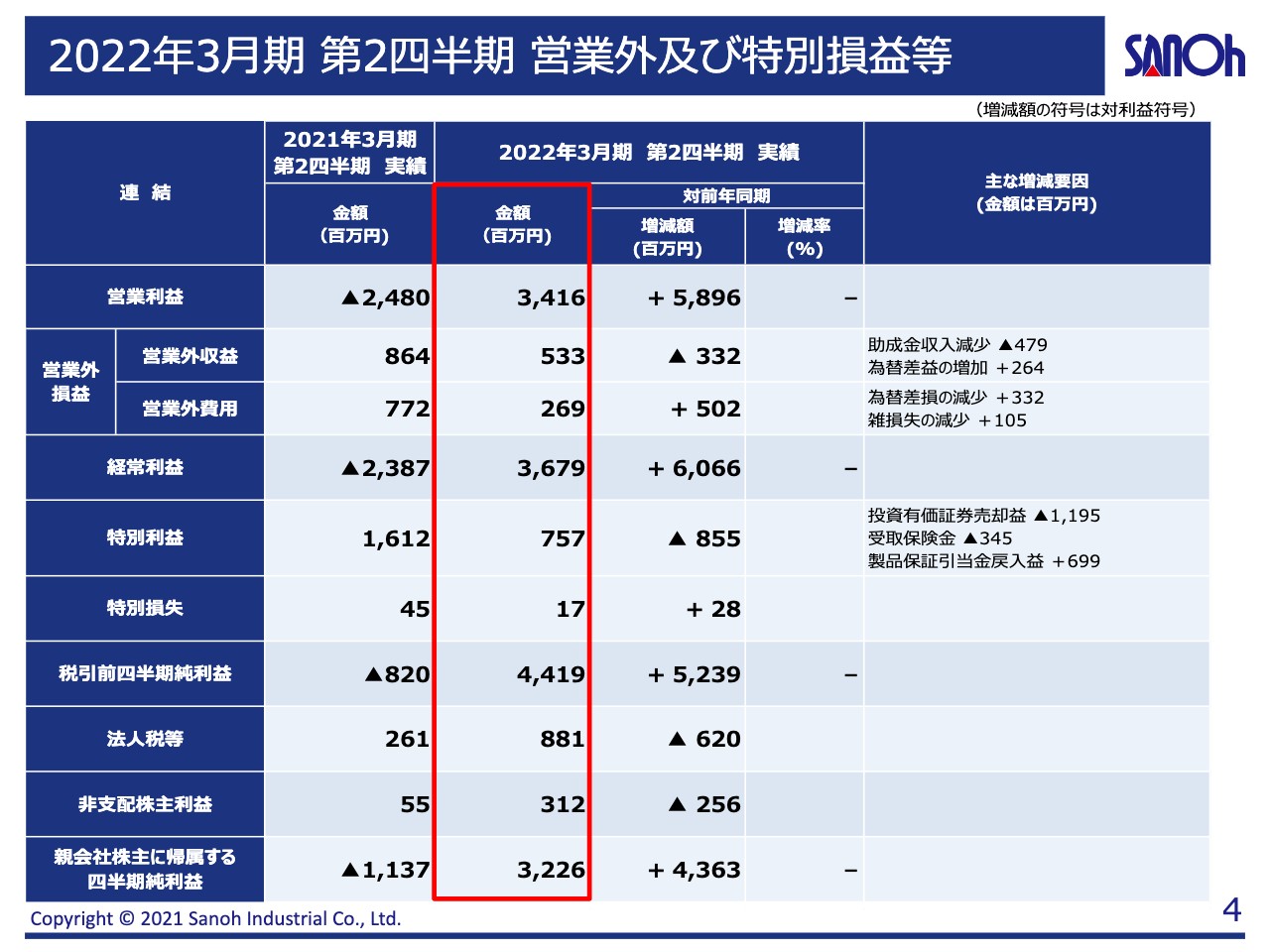

2022年3月期 第2四半期 営業外及び特別損益等

営業利益以下の各段階利益です。特筆すべき点は、先ほどお伝えしましたが、メキシコで過去に発生した品質問題に関連する製品保証引当金について、取引先と費用負担に関する交渉が実質的に確定したことにより、実際の負担額との差額を特別利益に6億9,900万円計上しています。

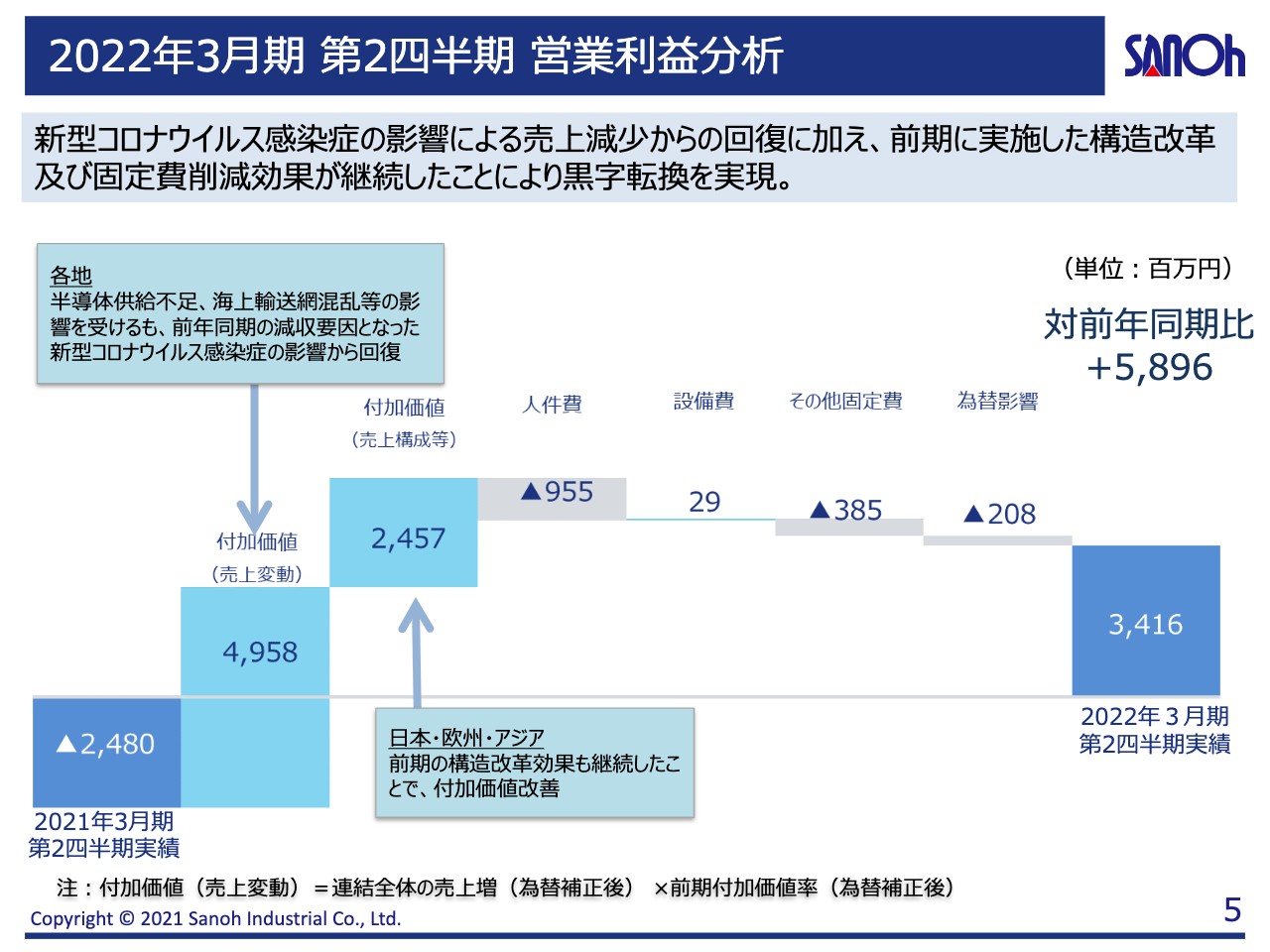

2022年3月期 第2四半期 営業利益分析

営業利益の前年同期比の滝グラフとなります。前年同期比では売上が111億円増加したことで、売上変動に伴う付加価値が約50億円増加し、前年の構造改革で得られた付加価値増として約25億円増加しています。

加えて、構造改革の効果によりコストを抑制したかたちでオペレーションができたことで、営業利益は前年のマイナス24億8,000万円から、プラス34億1,600万円となりました。

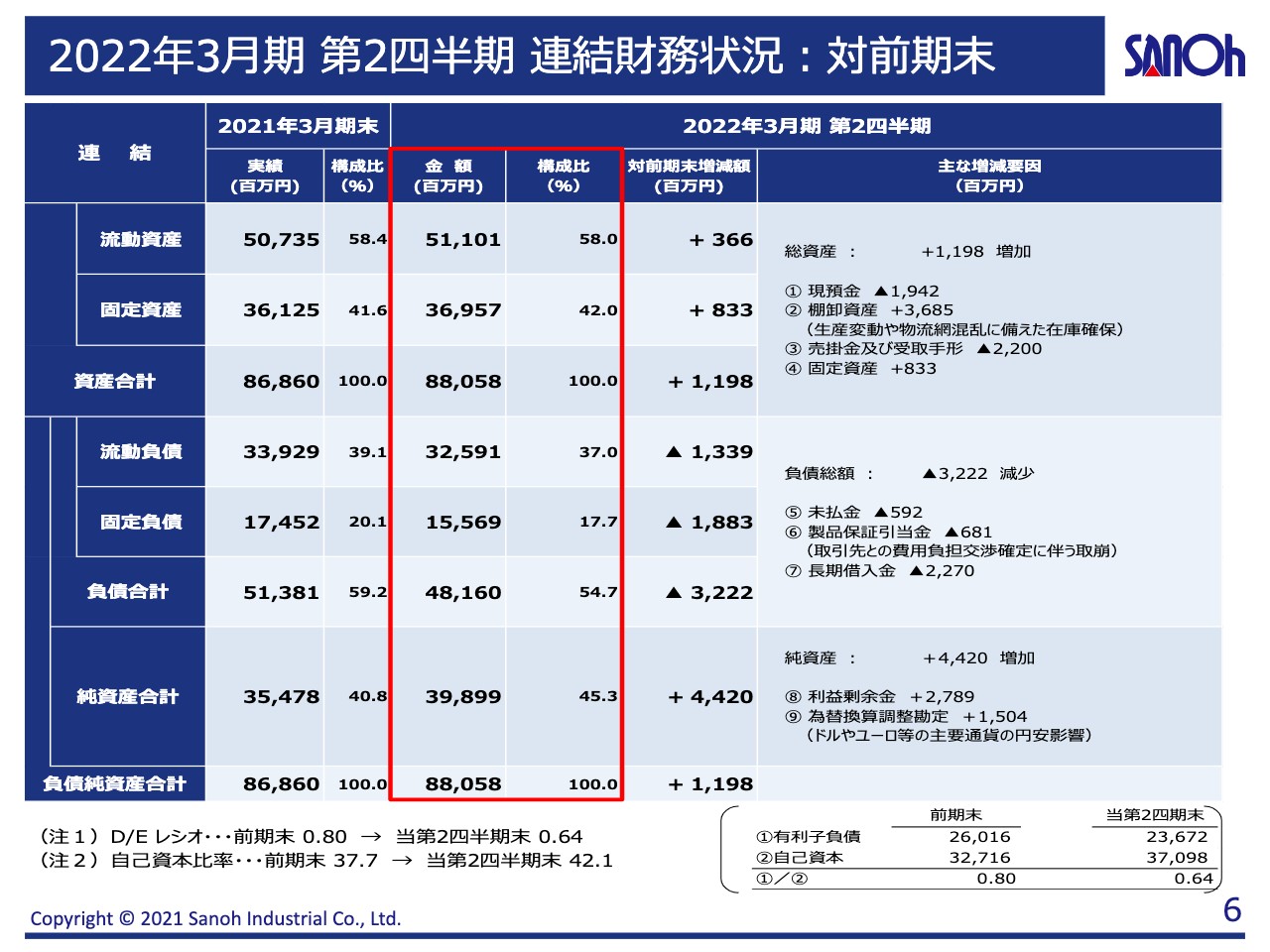

2022年3月期 第2四半期 連結財務状況:対前期末

2022年3月期中間の連結財務状況をご説明します。業績の回復と併せて、貸借対照表の各項目も回復しています。純資産は昨年第2四半期では295億円まで減少していましたが、第1四半期までに376億円まで回復し、上期では398億円まで回復しています。

財務の健全性を測るD/Eレシオ、自己資本比率も着実にオペレーションのパフォーマンス向上と併せて回復しています。一方、棚卸資産については、年初の海上輸送の混乱に備えて原材料在庫を積み増した結果、36億8,500万円の在庫増となっています。

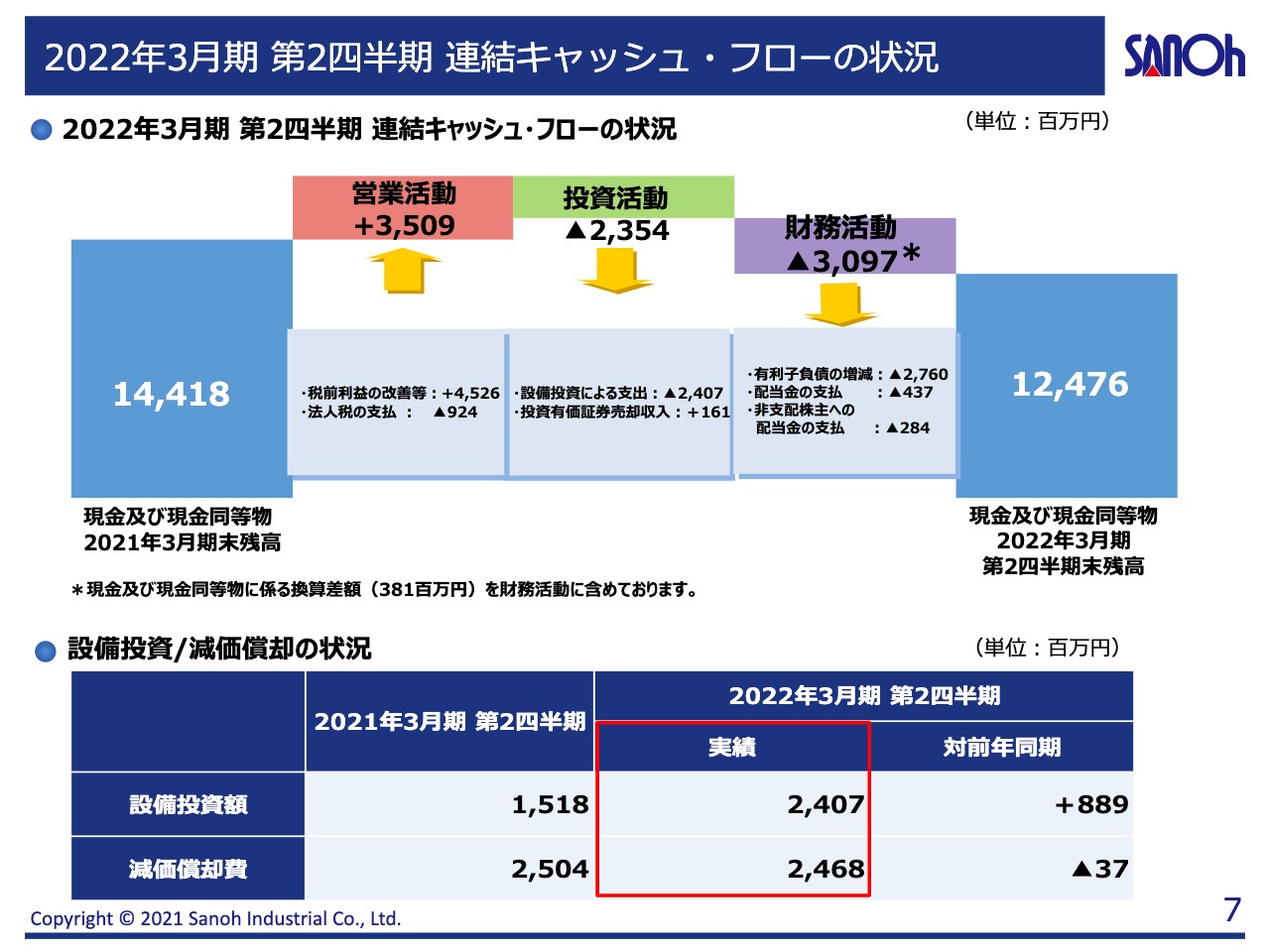

2022年3月期 第2四半期 連結キャッシュ・フローの状況

連結キャッシュ・フローの状況をご説明します。営業キャッシュ・フローが35億900万円、投資キャッシュ・フローがマイナス23億5,400万円、財務キャッシュ・フローがマイナス30億9,700万円となりました。

投資キャッシュ・フローは、積極的な設備投資を今期の事業計画に織り込んでおり、第2四半期より徐々に積極的な設備投資が開始されています。財務キャッシュ・フローについては、第2四半期ではマイナス30億9,700万円となり、主に有利子負債の返済、株主への配当金支払いに充てています。

スライド下段の設備投資です。第1四半期は8億9,700万円でしたが、第2四半期までに累計で24億円となり、減価償却費に見合う規模の投資に戻り始めています。

以上、当社グループの2022年3月期中間決算の概要についてご説明しました。

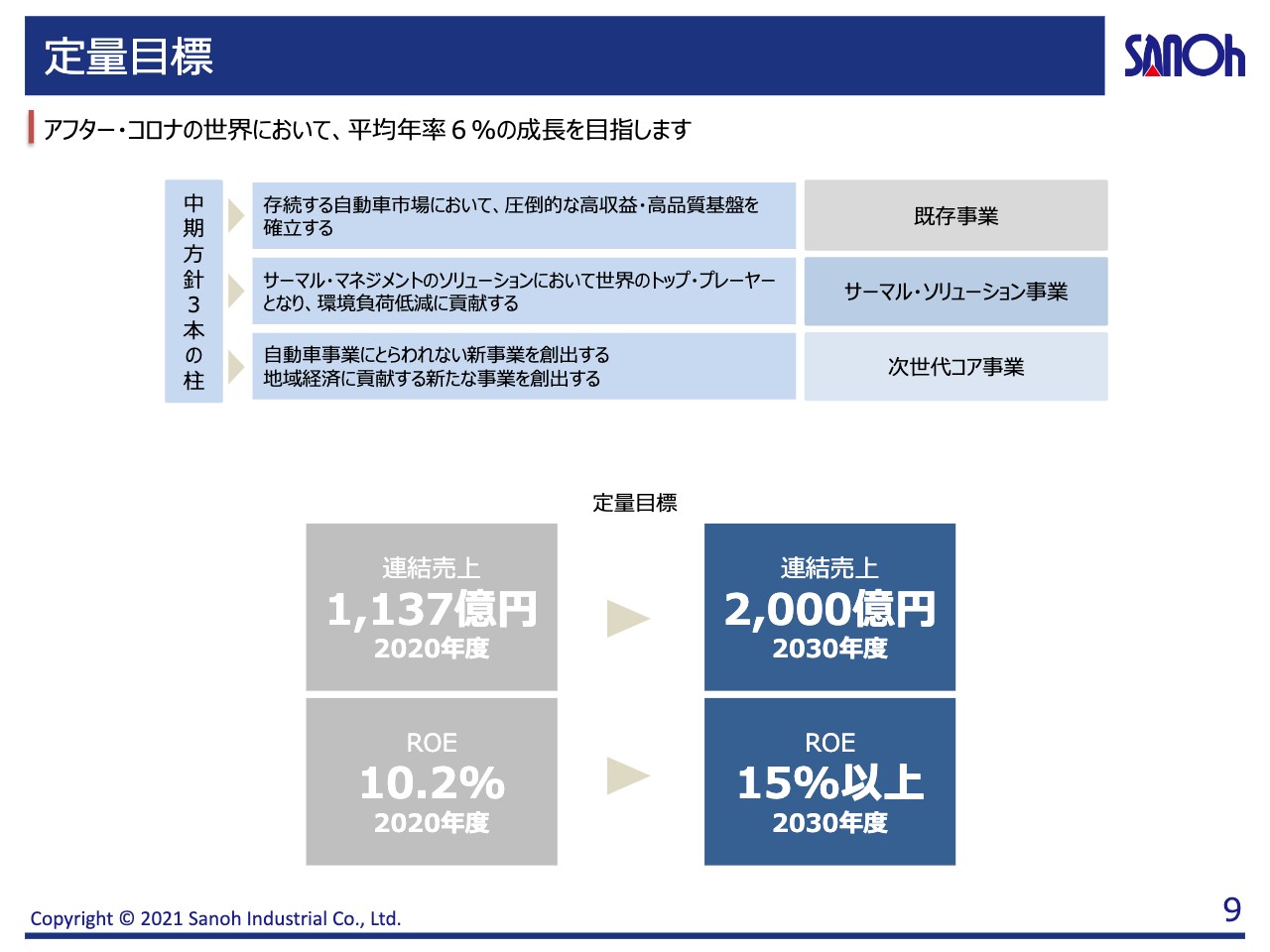

定量目標

竹田玄哉氏(以下、竹田):社長の竹田でございます。当社では今年5月に2030年度を目標とした中期経営方針を開示させていただきました。本日はその進捗状況についてご説明させていただきます。

当社の中期経営方針においては2030年度に連結売上2,000億円、ROE15パーセント以上という定量目標を掲げています。そして、現在の主力事業であるブレーキ配管、燃料配管に加え、従来のコア技術を生かしたサーマル・ソリューション事業、さらにアフターコロナの社会に貢献できるような、MaaSやエネルギーマネジメント関連の非自動車関連の次世代コア事業を拡大していくことを目指しています。

既存事業の深化

まず従来の自動車部品事業ですが、世界各国において自動車の需要や販売台数は一定の規模が今のところ維持されています。当社の見立てでは、今後10年間も世界の自動車生産台数は少なくとも年間7,000万台から8,000万台の規模で推移するものとみています。

そしてハイブリッド自動車やEVの増加によって電動の新規部品や、自動運転関連部品の市場もさらに拡大して、自動車産業の規模は現在の200数兆円から350兆円の規模まで伸びると予測しています。

一見古い市場であると見られがちな自動車市場、輸送機器のセクターですが、当社の予測ではまだまだ成長の可能性があり、次の10年間も世界の製造業における基幹市場であり続けると考えています。

ただし自動車部品市場において、サステナブルに生き残っていくことも簡単ではなくなってきています。当面のリスクとしては、半導体不足に代表されるグローバルサプライチェーンにおける部品供給の不安定化や、材料費の高騰やインフレ、それから国際物流網の不安定化、北米に代表される主要な先進国市場における雇用難など、コロナショックを皮切りに複数の問題が同時多発的に発生しています。

当社の製品では半導体を使う製品はありませんので影響は間接的なのですが、半導体その他自動車の基幹部品の供給不足は、自動車メーカーの生産縮小、自動車産業全体での売上の大幅な減少につながっています。

当社では、サプライチェーンと国際貨物の問題は少なくとも2022年度の後半にまでずれ込むであろうと予測しています。自動車産業は過去数10年間新興国への進出と規模の拡大を続け、サプライチェーン全体の安定と繁栄を維持してきましたが、次の10年間においては生き残り競争が激化して、自動車メーカーやTier1メーカーの勢力図は大きく様変わりしていくだろうと予測しています。

三桜工業は2021年度、全社でコスト削減活動に集中的に取り組み、損益分岐点を大きく下げ、日本、中国、米州、欧州、アジアの全地域において黒字化を達成することができました。

次々と変化の波が押し寄せる自動車市場においても高い利益率を達成することを目標として、全社一丸となってさらなるコスト低減、また品質と安全性の向上に努め、2030年に向けて自動車マーケットでのプレゼンスをいよいよ高め、しっかり生き残っていきたいと考えています。

また、今後数年間はM&Aの機会も増加するであろうとみていますので、成長戦略における有効なドライバーとして、M&Aも積極的に活用していきたいと考えています。

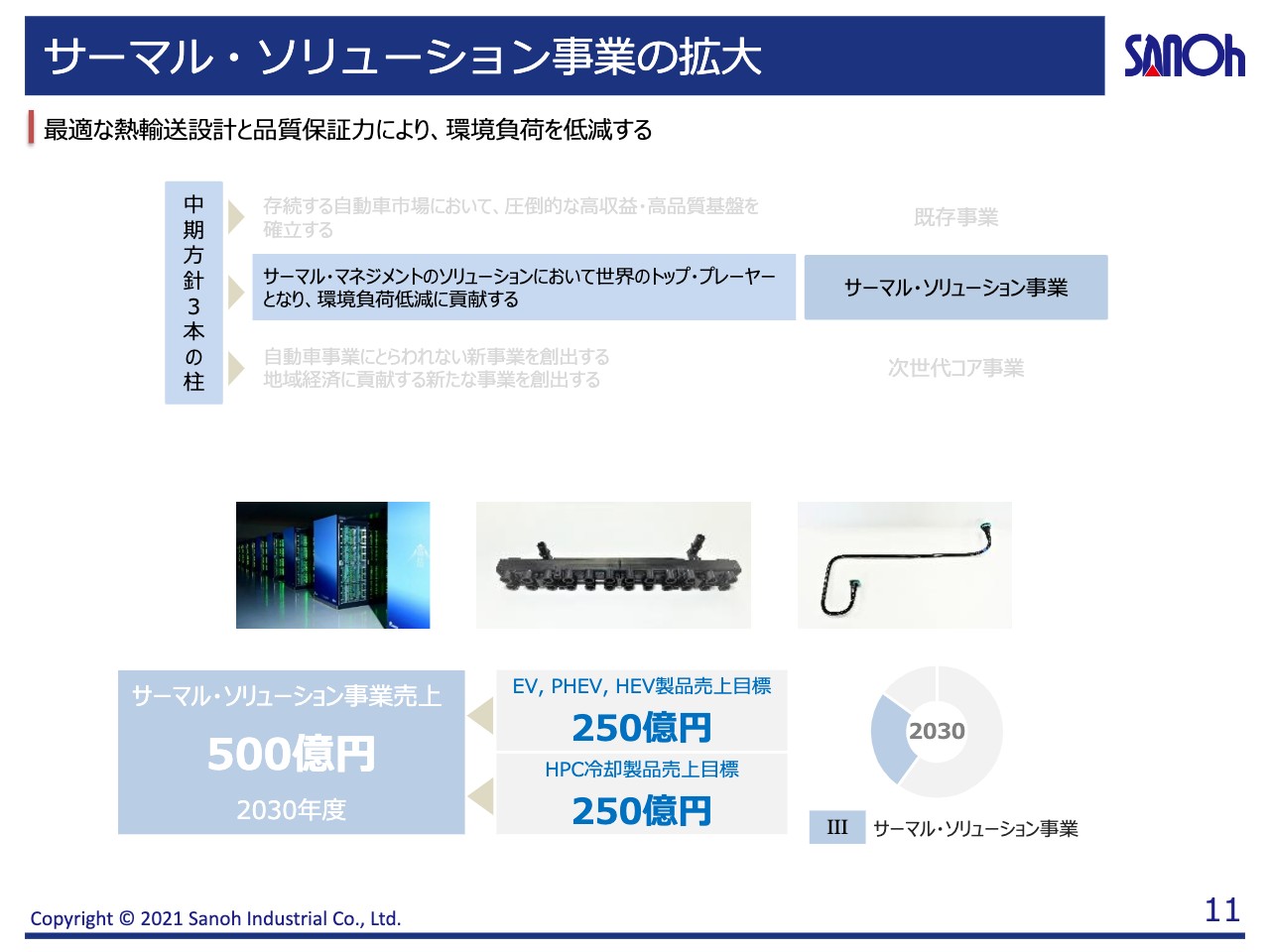

サーマル・ソリューション事業の拡大

サーマル・ソリューション事業ですが、こちらは2030年度までに500億円の連結売上を達成するという成長目標を掲げています。先ほど申し上げたとおり、自動車が電動化していくことで新たに生まれる部品市場は50兆円近くあると見込まれており、その中で冷却関連のコンポーネンツは大きな比率を占めます。

内燃機関や電動車輌にかかわらず、主要部品であるエンジンやモーター、バッテリーやインバーターの冷却には高い性能と品質保証が求められます。当社の冷却関連製品は長年のガソリンエンジン向けの冷却機構、またスーパーコンピュータ「富岳」において採用されてきた実績があります。

もう1点の当社の優位性としては、日系自動車メーカーだけではない、ドイツや北米のすべての主要自動車メーカー、またCASEの先進開発を担っている各国のTier1メーカーとの長年の取引実績があります。日系部品メーカーとしてすべての地域において主要メーカーとの取引実績や日々のコンタクトがあるのは比較的珍しいほうです。

自動車のCASE関連の開発の進捗度や要求される製品の仕様、環境規制は各国において異なりますが、当社の場合、従来のネットワークを活かして最新のCASE開発動向を日々キャッチしています。機密情報も含まれるため現段階ではすべてを開示できないのですが、国内外の複数の自動車メーカーとの共同開発プロジェクトなども始まっています。

サーマル・ソリューション事業において、2022年は新しい量産実績をみなさまにご報告できるように、これらの新規事業における先行投資は手をゆるめずにしっかり進めていきます。

また本年は自動車産業支援ファンドにもいち早く出資を決めましたが、新たなコア技術の確立のために、スタートアップ投資も積極的に進めていきたいと考えています。

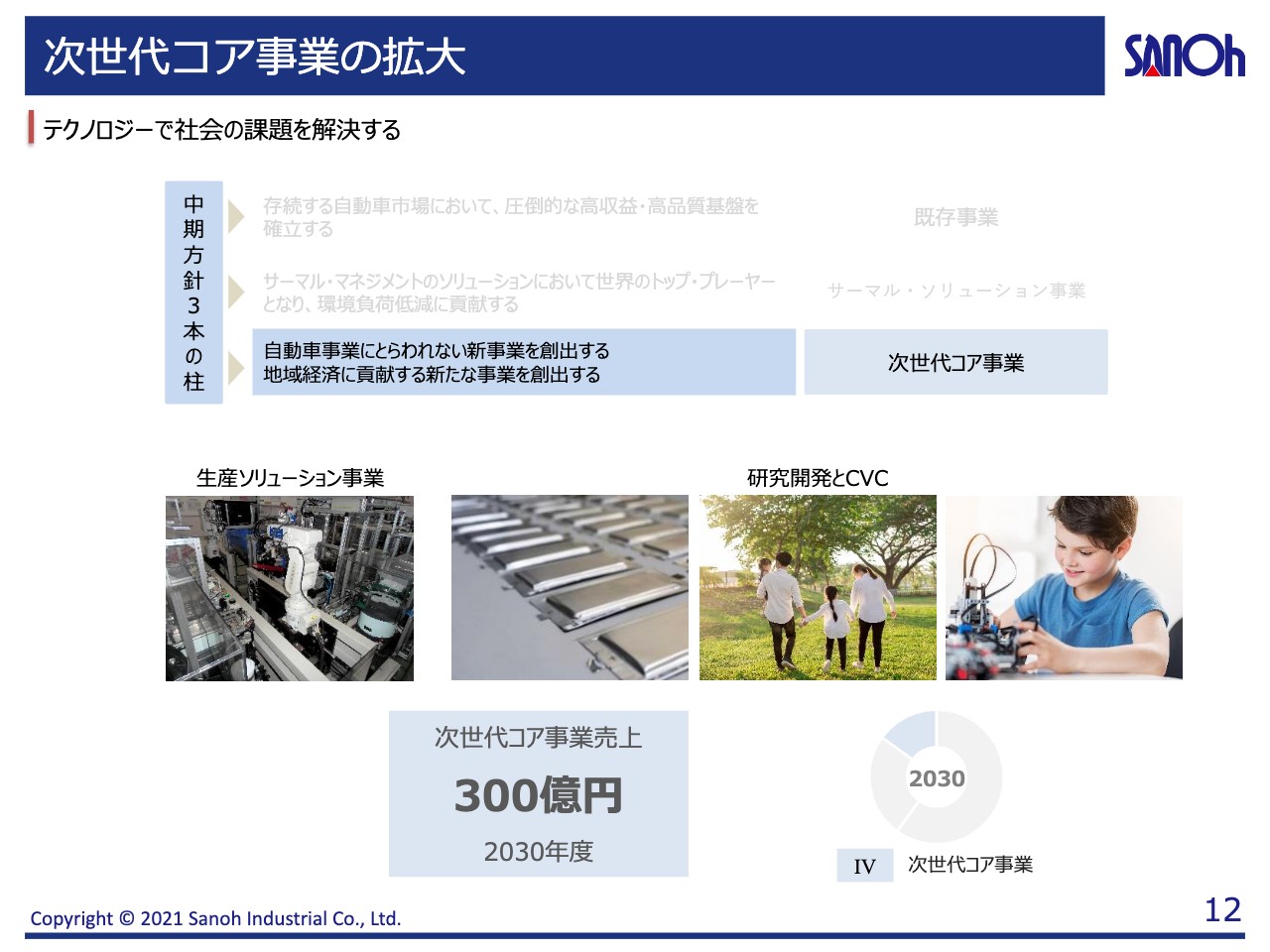

次世代コア事業の拡大

その他の新規事業に関しては、地域経済支援も含めたMaaS事業や、バッテリーの周辺機器の事業を拡大していきたいと考えており、現時点では研究開発やCVC投資を進めているところです。

ESGの取り組み

ESGの取り組みに関してです。環境についてですが、当社では数十年にわたって生産プロセスにおける環境負荷物質の低減や、製品の軽量化による自動車部品の燃費低減において多くの実績があります。

生産プロセスにおける二酸化炭素排出量の低減については、新しい工法開発の予算を確保し、レーザーの活用など技術革新によって大幅な省エネ化を中期的に達成することを狙っています。

ESGの「S」にあたる「社会」に関しては、20ヶ国でオペレーションを行うグローバル製造会社として、地域社会への貢献を重要視しています。製造業はもっぱら大都市から離れた地方に根を生やしており、地域社会において安定した雇用を確保して、自治体の力なども借りながら地域経済とともに成長していくことが重要です。

三桜工業では、今年は地域の全小中学校に感染防止のためのパーティションや蛇口のレバーを社内で製作し寄付しました。オペレーションを行う世界各国の自治体と緊密な関係を築くことができています。このような草の根的な活動を続けながら、地域社会と一緒に成長をしっかりと実現していきたいと考えています。

最後に、ガバナンスについてですが、当社では社外取締役が4名、社内取締役が3名という社外取締役過半の取締役体制を敷いています。

私、取締役社長を含め、全役員が毎週経営レポートを提出しており、舵取りが難しいVUCAの時代において独りよがりの誤った経営判断に陥らないように、社外役員に日々モニタリングしてもらっています。

また、より厳しい市場の視点にさらされてみなさまのご要望に応えていくために、このたびプライム市場の選択を申請しています。

中期経営目標の実現のためには、日々株式市場の声に耳を傾け、客観的で合理的な経営判断を繰り返していかなければなりませんが、そのために今後もガバナンスの強化に一層注力していきます。

以上、簡単ではありますが、中期経営方針の進捗をご説明させていただきました。過去30年とは大きく異なる新しい時代を迎える中で、ガバナンスの手綱を一層引き締めるとともに、成長に向けて積極的にリスクテイクもしかけていきたいと考えています。これからもご指導とご支援のほどよろしくお願いいたします。

質疑応答:下期計画や今後の製品ポートフォリオの見解などについて

質問者1:1点目は、今回の下期の計画についてです。決算を終えて完成車メーカーからの台数の計画も出ていると思います。

そこに照らし合わせて、現状の御社の下期の台数の計画の前提がどれくらい違っており、上振れ余地、下振れ余地をどのように考えておけばよいのかを確認させてください。

トップラインは上期から下期に向けてやや増えるなど、ズレもあるかもしれないと思っています。利益はどのように考えておけばよいのか、下期の計画のニュアンスを教えてください。

2点目は、既存の製品のポートフォリオについてです。本田技研工業の電動化宣言もあり、2025年以降は各OEMの先行開発も動き出していくと思いますが、製品ポートフォリオを見た時に、受注やマーケット自体はどのように変わるのでしょうか?

3点目は、新規事業についてです。今は開発段階がいろいろ多いというところもあるとは思いますが、中期経営計画で挙げている売上見通しなど、手応えとしてどの程度まで見えてきているのかについて、Solid Powerを中心に新規事業についてアップデートいただければと思います。

竹田:まず、1点目の下期の計画についてです。台数の前提とブレ幅の予測についての質問だと思いますが、こちらはCFOの佐々木より回答させていただきます。

佐々木:下期、完成車メーカーの予想に対して我々がどのように考えているかですが、5月に発表した通期予想を立てた時は、半導体の影響は4月から6月の第1四半期がボトムとなり、その後、徐々に回復していくシナリオを描いていました。

弊社の売上の3分の2を占める海外現法に関しては、1月から12月が決算期のところが多く、決算期のズレがございます。第2四半期決算では海外現法の4月・5月・6月の売上が占める部分が多いです。7月・8月・9月の売上が反映される第3四半期で減産の影響を大きく受ける決算となるのではないかと考えています。

弊社としてもOEMの挽回計画という内示があり、「この夏に挽回生産するぞ」と準備していましたが、ふたを開けてみると、生産数がなかなか上がらないというところはありました。ただ、弊社でも9月にようやく底を打ったと思っています。

現時点では通期の見込みを据え置いていますが、今後の自動車メーカーの挽回によるところもあり、実際の進捗については強気というよりもニュートラルから弱気というところが、今のポジショニングだと考えています。

竹田:私からも補足します。我々自動車部品サプライヤーは、自動車メーカー、いわゆるOEMの通期予測をもとに予算計画を立てるわけですが、基本的に自動車メーカーが出す通期予測は、グローバルサプライチェーンも安定しており、輸送網も安定しているというような、リスクフリーのシナリオを前提にしています。

しかし、ひとたび今回の半導体のような問題が起きると予測から1割、2割、3割下がるなど、けっこう簡単に崩れる世の中になってきていることは間違いありません。

先ほどお話ししたとおり、我々もこの半導体問題やサプライチェーンの問題、そして貨物の問題は少なくとも来年中頃までは続くと見込んでいます。当社としては、基本的に出てきた内示や市場の予測を2割から3割ほど落とし、コストを縮めて損益分岐点を下げ、リスクが起きてもしっかり利益を出せる筋肉質な組織に改革していくしかないと考えています。

2点目の製品ポートフォリオに関するご質問です。まず、当社の主力製品は車輌配管という、ブレーキと燃料配管が束になっているもので、約3分の2を占めています。

車輌電動化でも従来のブレーキ配管は残りますが、もし市場が完全にEVになってしまうと、当然、燃料配管は一切なくなってしまいます。それからパワートレイン周りの潤滑系や排ガス関連の製品も一部扱っていますが、これらもエンジンがなくなれば、必要なくなってしまいます。

ただし、中期経営方針でお伝えしたとおり、各国の状況を見ても100パーセントのEV化は進んでいません。特に台数の多い新興国や大きい市場において電動車輌の充電用インフラなども整っておらず、我々が見ている限り、OEMがいきなりこの10年で100パーセントEVにシフトすることはないだろうと考えています。

この移行期に、各OEMが環境規制対応のため、ハイブリッド車輌を多く出してくると見ております。例えばトヨタ自動車のプリウスやカローラ、ヤリスのハイブリッドなどが各国市場でかなり売れていますので、この10年のうちにハイブリッド車輌もかなり伸びると思います。ハイブリッドはエンジンがありますので、先ほどお話ししたように、一時的に自動車の部品点数がさらに増え、既存製品の需要も引き続き残ります。

我々は、新しく40兆円から50兆円の電気自動車構成部品の市場ができると見込んでいますが、チャンスが増えるため、この10年はそこにしっかり集中し、当社の既存技術の延長として冷却系等の電動車輌対応製品を増やしていきたいと考えています。

また、3点目の新規事業についてですが、バッテリー以外もいろいろなことを研究開発で試していますが、その中で当社が参画しているSolid Powerに関しては、報道されているとおり今SPAC上場を計画している段階です。

もともとSolid Powerへの参画は技術提携を図ったもので、バッテリーについても、どちらかというとセル生産よりその周辺にチャンスがあると見ています。周辺機器において、新しい製品と事業、サービスを開発していきたいと考えており、これはSolid Powerだけでなく、いくつかのパートナーと進めているところです。

新着ログ

「輸送用機器」のログ