内外トランスライン、大幅な増収増益 輸出混載配船維持や混載取扱量増加、単価上昇が主因

2021年12月期第2四半期決算説明会

常多晃氏:みなさま、おはようございます。本日は第2四半期決算説明会ですが、新型コロナウイルスがなかなか収束しない中で、前回からこのようなWebでの決算説明会を行なわせていただいています。

今回の決算内容ですが、大きな意味では、新型コロナウイルスの経済への影響という側面が多分にあると思います。コロナ禍以前は、アメリカのトランプ政権の政策や英国のBrexitなど、それまでずっと続いていたグローバル化が逆の流れになり、米中貿易戦争と言われるなど、どちらかというと国際的な貿易にブレーキがかかった状態でした。

今度は、そこに新型コロナウイルスが世界中で蔓延し、世界中の方々が外出できず、旅行もできない、いわゆる巣ごもり需要が大きく増え、家庭内での食品、家具、家電製品などの消費が大きく拡大し、日本だけではなく、世界的に貨物の動きが非常に活発になってきました。

ところが、一方で、アメリカでは港湾労働者の新型コロナへウイルス感染者が出てしまい、作業が予定どおりに進まず、港湾作業の遅れにより、コンテナ船そのものの遅延が発生し、内陸地では、お客さまの倉庫や工場でも、いつまでたってもコンテナから貨物が取り降ろしできない状態になってしまいました。輸出する側の積地では、空のコンテナが返ってこないために不足し、船積みそのものが行えません。このようなコンテナ貨物の停滞が世界中に派生して、物流は大きな混乱を生じています。

当社の決算は、これらの影響を受けて運賃が大きく騰がったため、取り扱い数量の大幅な増加、さらには運賃単価の上昇により、過去最高の業績となりました。

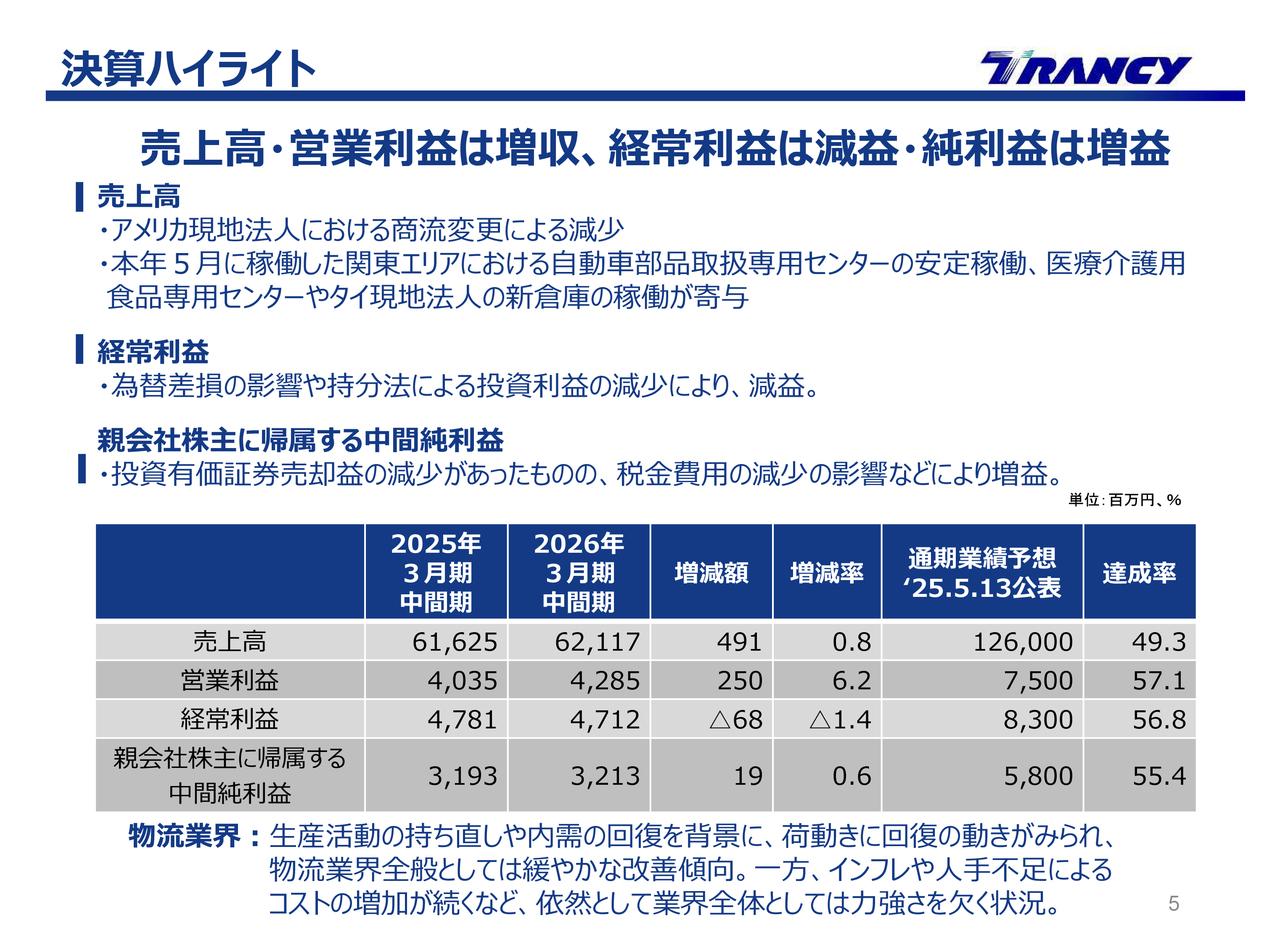

連結第2四半期実績

決算概要の具体的な決算数値をご説明します。売上高が153億7,000万円、営業利益が16億6,200万円、経常利益が17億3,300万円、親会社株主帰属当期純利益が11億6,000万円です。対前年増減率は、売上高で42.9パーセント増、営業利益が171.1パーセント増、経常利益が171.0パーセント増、親会社株主帰属当期純利益が164.3パーセント増と、大幅な増収増益となりました。

6月23日に発表した修正見通しには、利益面で若干未達となりましたが、期首の計画からは2倍以上の結果となりました。ご参考までに、過去における最高益は、2018年通期営業利益の16億1,600万円ですので、当期はこの第2四半期で通期の最高益を超えてしまいました。

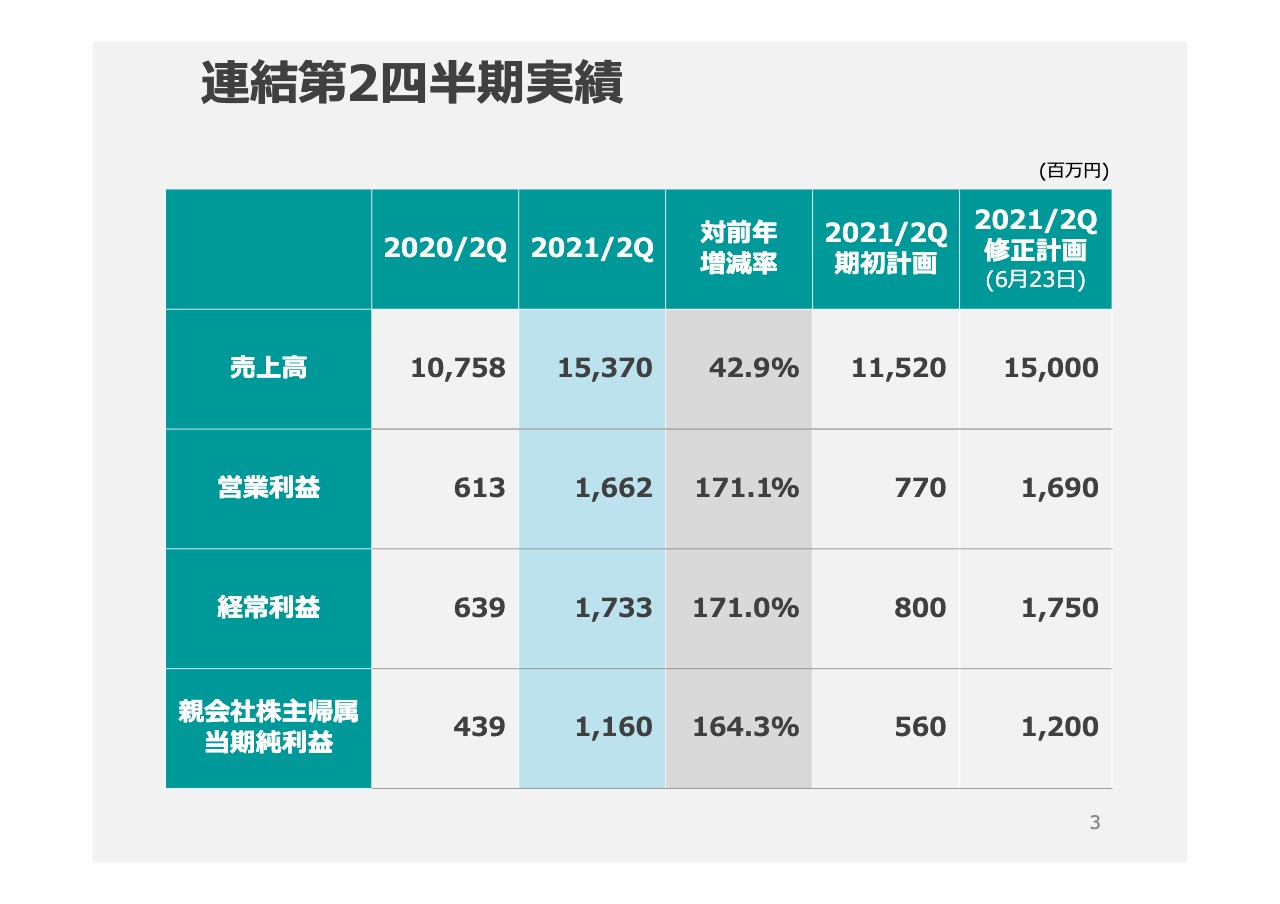

セグメント別四半期売上高・営業利益

セグメント別の売上高と営業利益です。当社は、日本の親会社と2つの子会社からなる「日本セグメント」と、海外現地法人11社からなる「海外セグメント」に分けています。それぞれのセグメント別売上高と営業利益を、前年と比べて棒グラフで表しました。

売上高は、前年同期比で、日本セグメントが46.4パーセント増加の109億800万円、海外セグメントは35.0パーセント増加の44億6,200万円です。右側の営業利益のグラフでは、日本セグメントが3.3倍の11億1,200万円、海外セグメントはちょうど2倍にあたる5億6,700万円となりました。

下部にそれぞれの比率を示しており、今期は前期に比べて、特に営業利益面で日本セグメントがけん引したことになります。左側の売上高では、69パーセントから71パーセントへと2ポイントの上昇です。ところが、営業利益では55パーセントから66パーセントと、日本のセグメントが11ポイントの大きな上昇となりました。

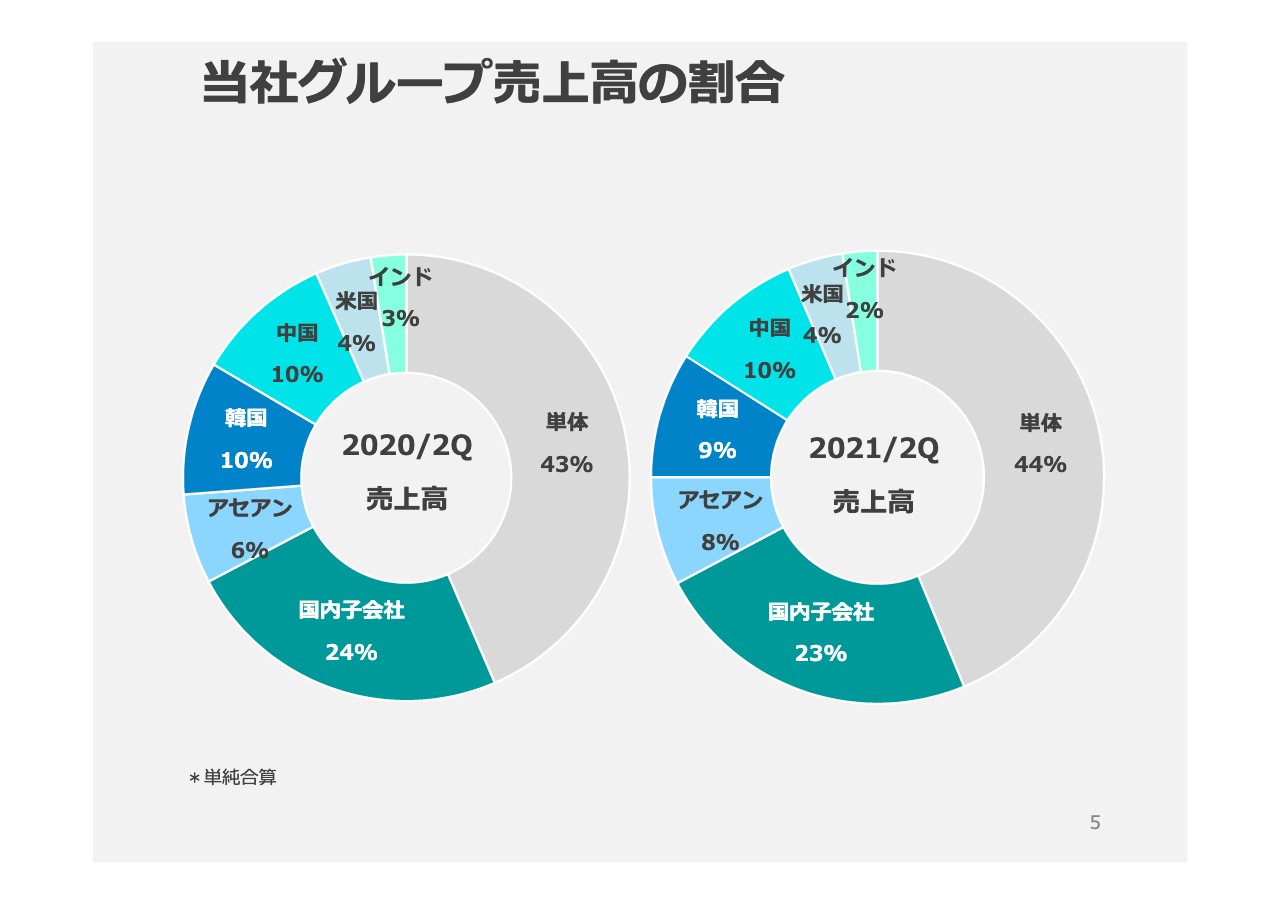

当社グループ売上高の割合

2020年と2021年それぞれの、当社グループの売上割合を、単体、国内子会社、また海外子会社は5つの地域別に分けて表しています。単体の売上は、2020年の43パーセントから44パーセントで1ポイント増加し、国内子会社は、24パーセントから23パーセントで1ポイント減です。その他、アセアン、韓国、中国、アメリカ、インドはご覧のとおりです。

個々の数値は記載していませんが、全体の売上高が、2020年の107億円から153億円で43パーセントほど伸びており、どの地域も満遍なく伸びていることがわかると思います。シェアについてはあまり変わっていないです。

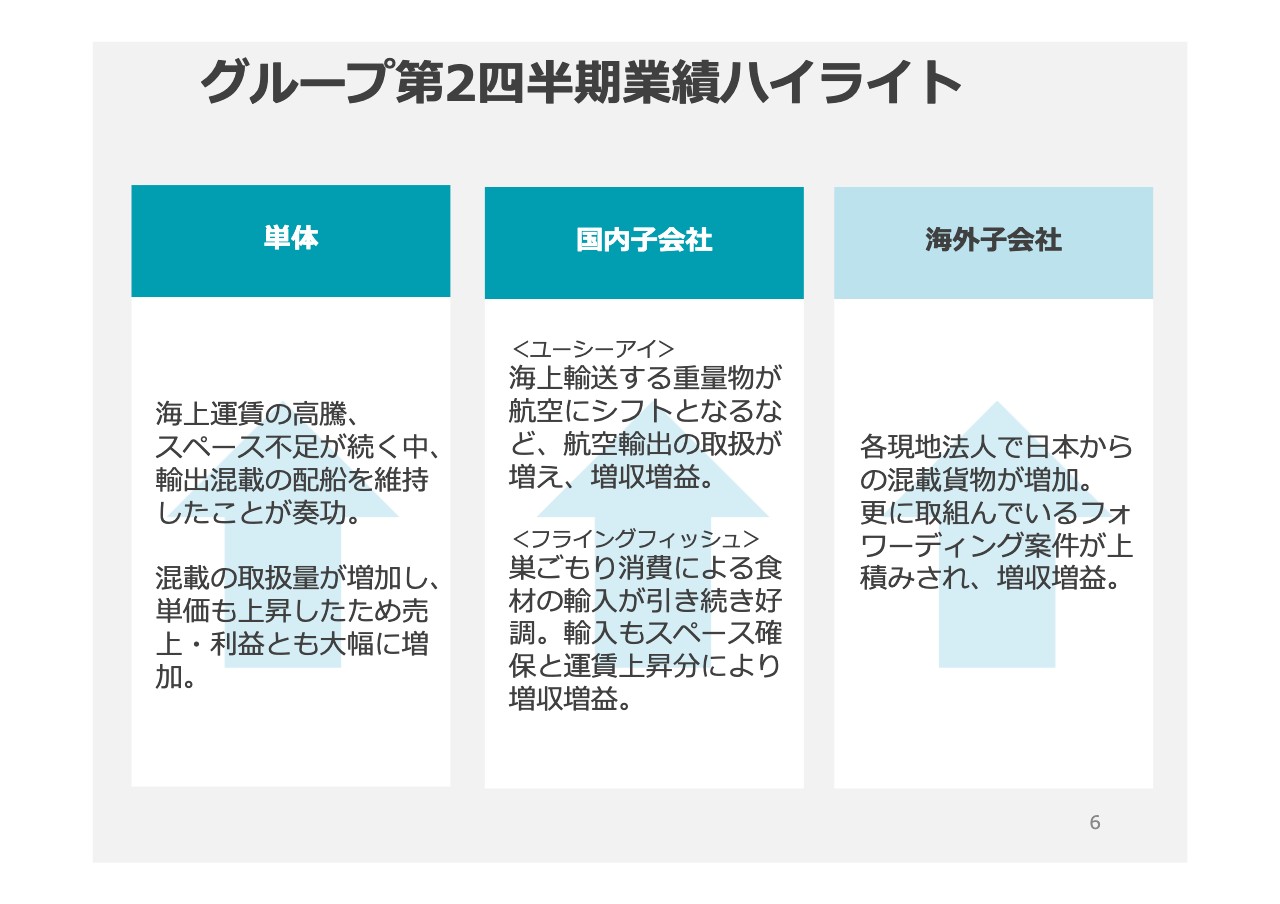

グループ第2四半期業績ハイライト

グループ第2四半期の業績ハイライトです。まず、それぞれのセグメントで業績が伸びた要因です。単体については、海上運賃の高騰、スペース不足が続く中、輸出混載の配船を維持したことと、混載の取扱量が増加し単価も合わせて上昇したため、売上・利益とも大幅に増加したことです。

国内子会社です。ユーシーアイエアフレイトジャパンは、海上輸送する重量物を航空にシフトするなど、航空輸出の取り扱いが増えており、フライングフィッシュでは、巣ごもり消費による食材の輸入が引き続き好調です。輸入コンテナについても、スペースの確保と運賃上昇により、全体として増収増益となっています。

海外子会社については、どの法人も日本からの混載貨物の取扱数量が増加し、さらに、海外現地法人が独自で行っているフォワーディング案件が上積みされ、増収増益となっています。

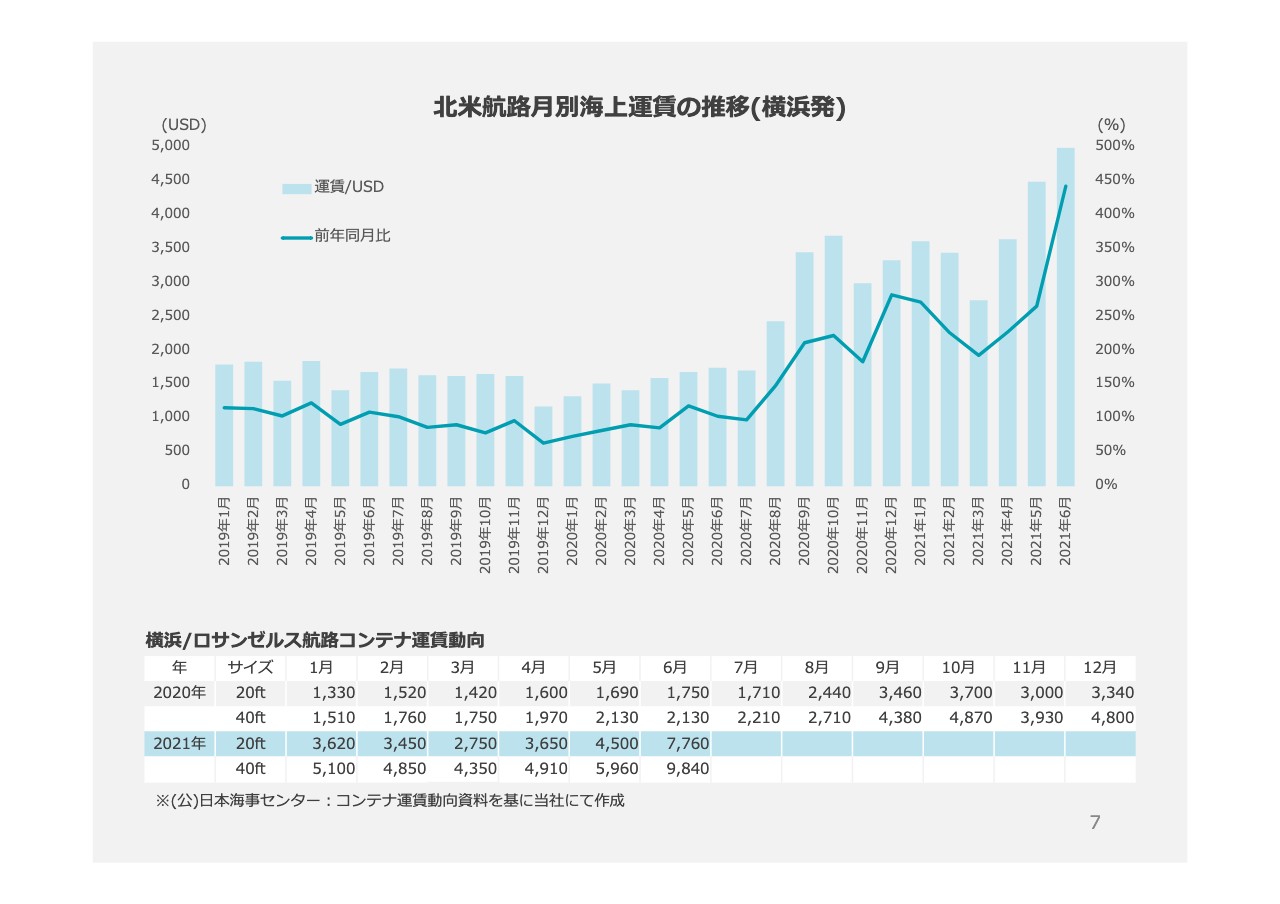

北米航路月別海上運賃の推移(横浜発)

日本の横浜港から北米向けの海上運賃の推移をグラフで表しました。特に、2020年の夏以降にかなり大きく値上がりしており、今年の5月以降にまた一段と上昇したことがわかると思います。北米航路は、アジアからアメリカ向けでだいたい180万ほど動いており、今年は昨年に比べておよそ2割ほど全体で増加しています。

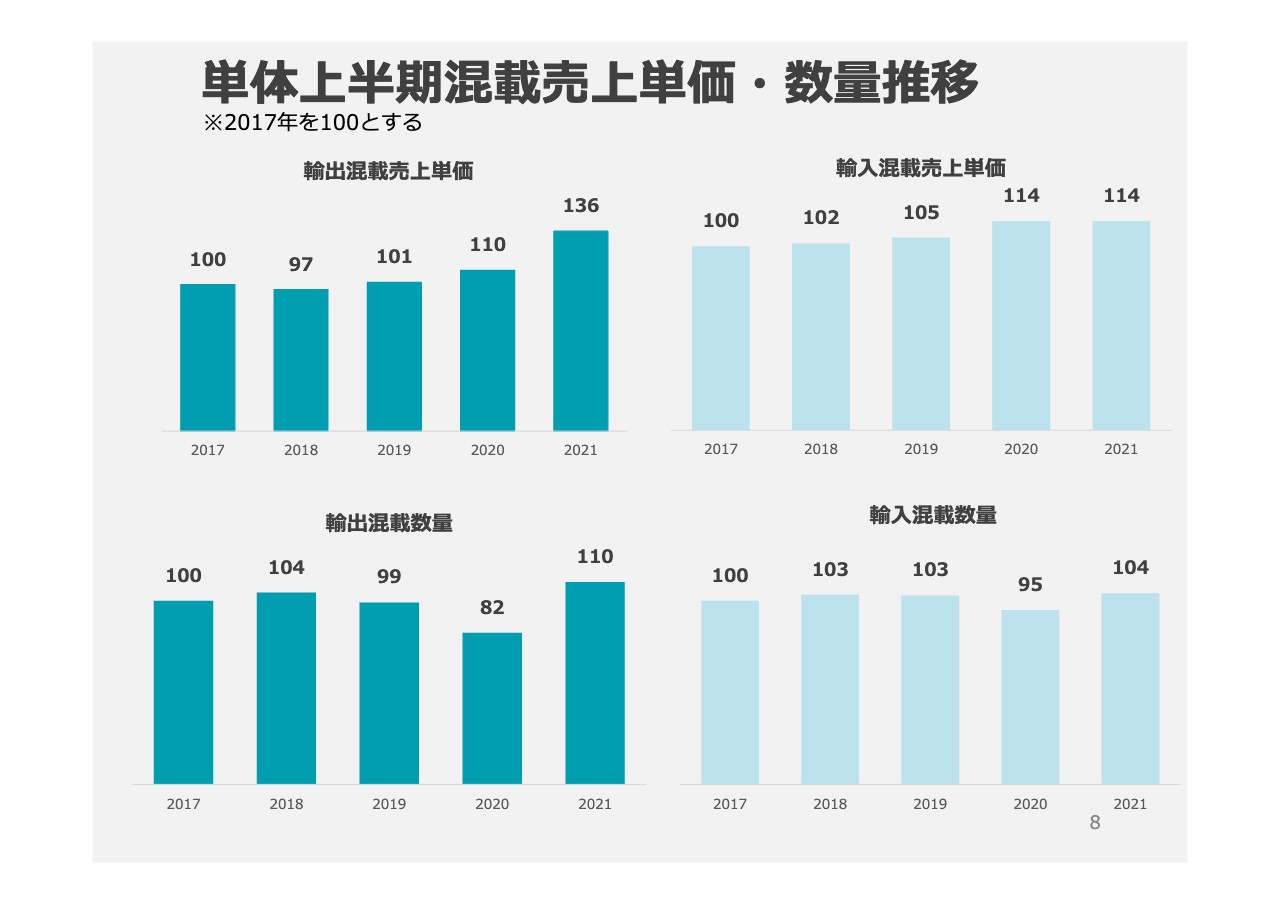

単体上半期混載売上単価・数量推移

このあたりをご覧いただけると、今回の当社利益の推移がわかると思います。単体の上半期の混載売上単価と数量の推移を表しました。2017年を100としており、左側が輸出混載の売上単価と数量で、右側が輸入混載の単価と数量です。

数量では、長期的にはだいたい減少傾向です。輸入は少しずつ増加傾向ではありましたが、新型コロナウイルスの影響で、下部のグラフを見ると、2020年は輸出も輸入も大幅に減少しています。ところが、今期2021年になると、指数で言えば、輸出が110、輸入は104と、2020年に比べて大幅に増加しています。

売上単価については、特に2021年が大幅に上昇しています。輸入混載の売上については、主に日本側のチャージが主体ですので、海上運賃が上昇した部分は反映されません。

また、輸出入ともに、2019年に私ども独自に日本側の料金を値上げしており、2019年と2020年の単価の上昇はその値上げが理由です。当期は、輸出混載の売上単価が大きく上がり、数量も大きく増えたことが、単体における増収増益の大きな要因です。

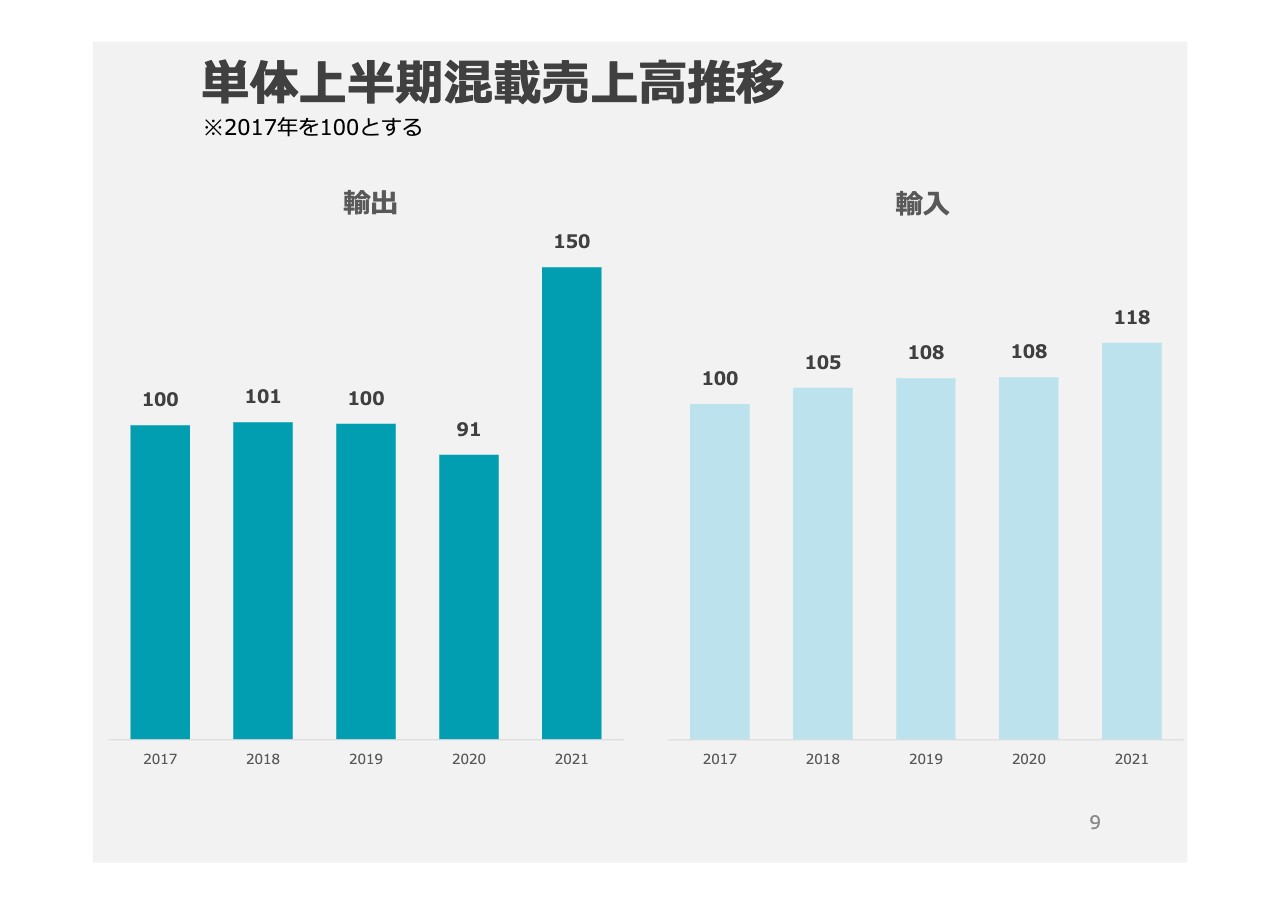

単体上半期混載売上高推移

次に、単体の混載の売上高です。輸出混載は、単価が24パーセントほど上がり、数量が33パーセントほど伸びたために、売上が65パーセント増加しています。輸入の混載については、単価は横ばいでしたが、数量が10パーセントほど伸びたために、その分だけ増収になっています。

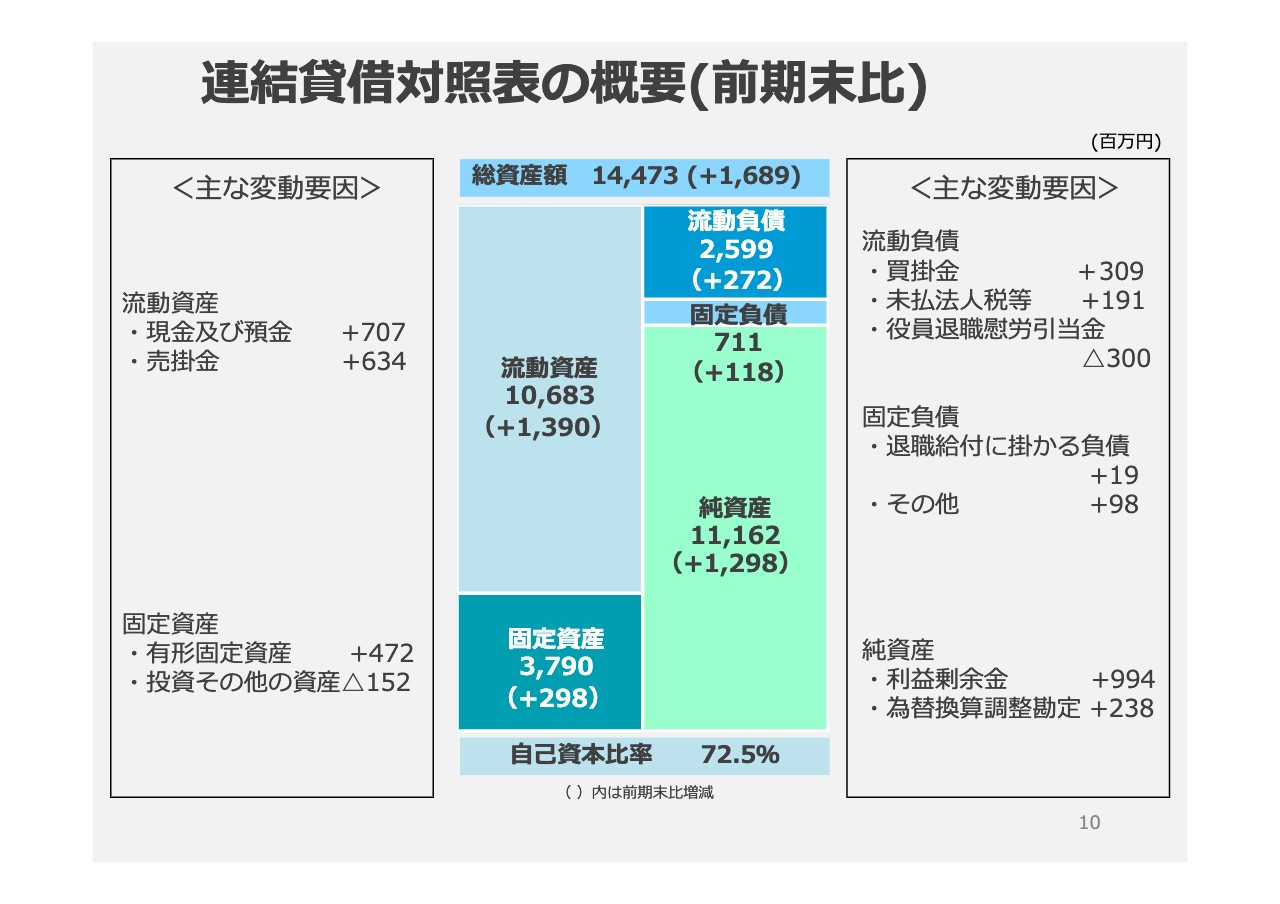

連結貸借対照表の概要(前期末比)

連結貸借対照表の概要です。総資産額は前期に比べ16億8,900万円増の144億7,300万円です。借方資産の部では、流動資産は現金及び預金が68億円から75億円と7億700万円増加、売掛金が18億円から24億円と6億3,400万円増加しました。

固定資産は、有形固定資産が4億7,200万円の増加となっていますが、これは韓国で建設中の冷蔵倉庫の建設仮勘定が約3億円入っているためです。

負債の部では、買掛金が12億円から15億円と3億900万円の増加、また、役員退職慰労引当金が3億円なくなりました。純資産は、利益剰余金が98億円から108億円と9億9,400万円の増加、為替換算調整勘定によるものが2億3,800万円の増加です。その結果、6月末時点の自己資本比率は72.5パーセントとなりました。

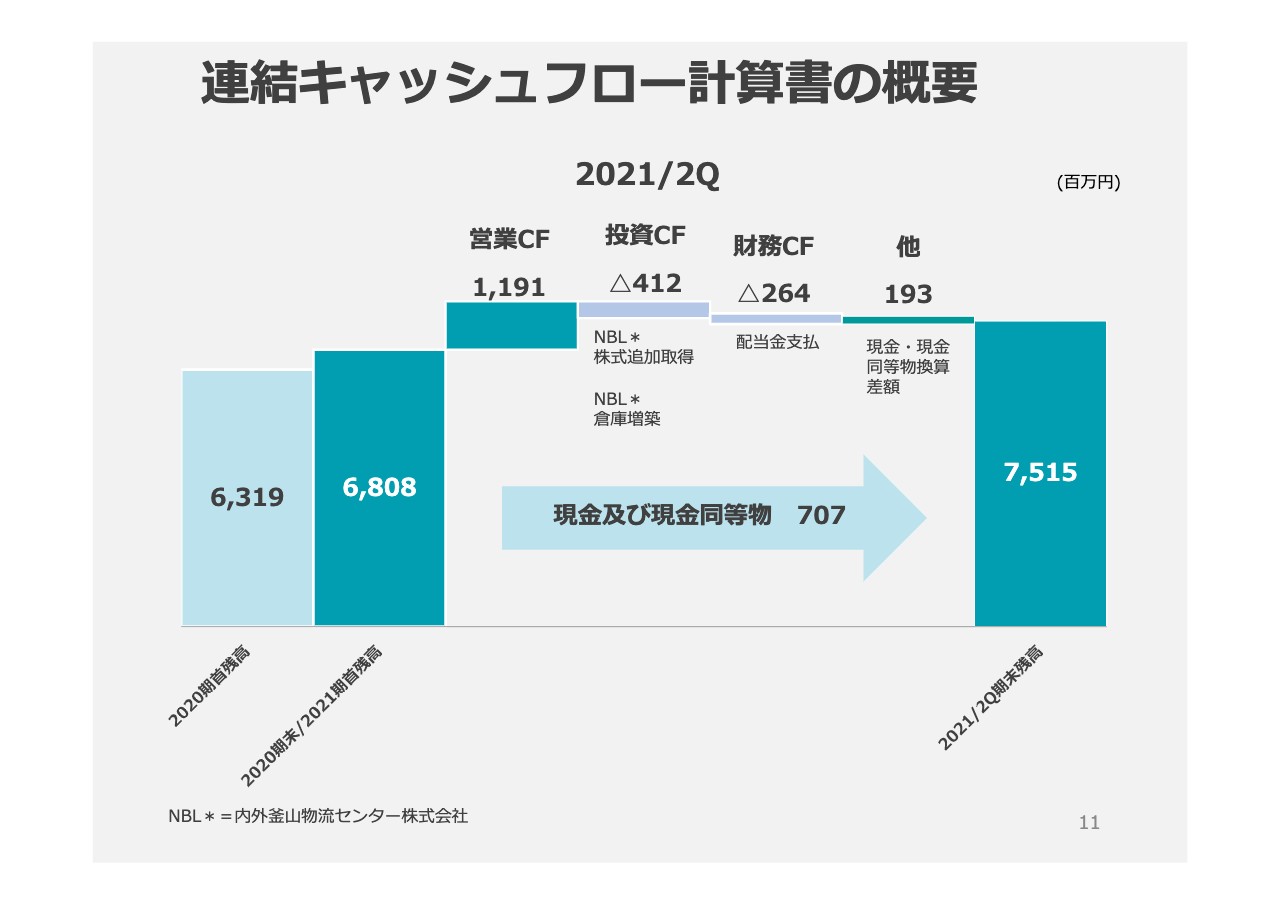

連結キャッシュフロー計算書の概要

連結キャッシュフロー計算書の概要です。期首残高が68億800万円、営業によるキャッシュフローは11億9,100万円増えましたが、主なものは当期利益による増加が17億円、退職慰労金による減少が3億円、売上債権の増加による減少が5億8,000万円、仕入れ債務増加による増加が2億8,000万円です。

投資によるキャッシュフローは4億1,200万円の減少で、主に有形固定資産の取得に掛かるものが3億6,000万円です。財務活動によるキャッシュフローは2億6,400万円の減少で、主なものは配当金支払が1億6,000万円です。その結果、期末による残高は75億1,500万円となりました。

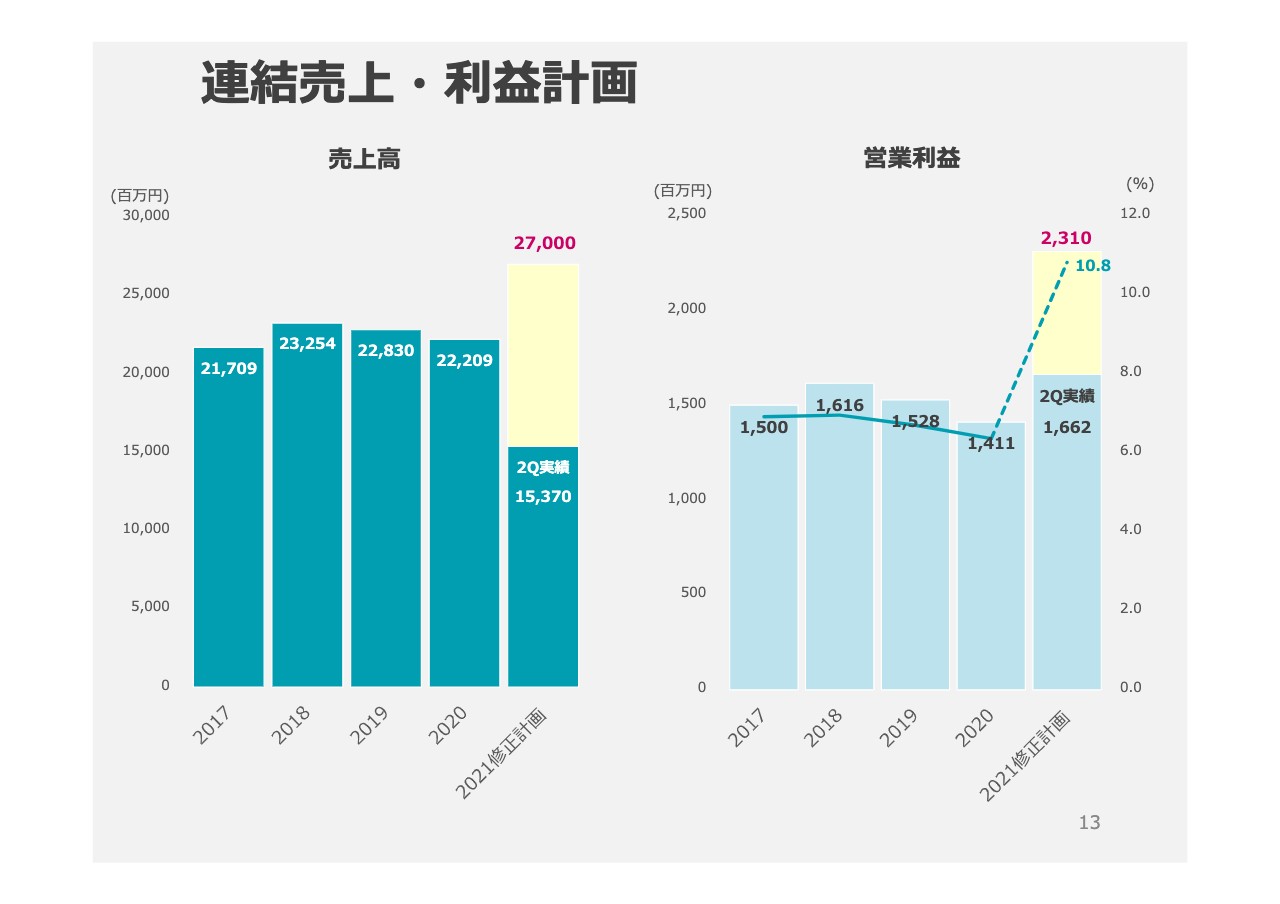

連結売上・利益計画

今期の連結の売上と利益の計画です。今年の4月30日に修正した通期見通しである売上高270億円、営業利益23億1,000万円を、第2四半期の結果を踏まえて現在精査しているところです。これまでの運賃水準がいつまで継続していくかが一番大きな問題点になるかと思います。

現在の段階では、日本から欧米向け航路については現行の水準を維持するだろうと考えています。アジア域内の海上コンテナの運賃については、一部値下がりする航路もあるかと思います。全般的には今期一杯は概ね現行の水準が続くと予想していますが、これについてももう少し慎重に運賃の動静、市場環境、国際貿易の環境を見極めながら、通期の見通しを発表できればと考えています。

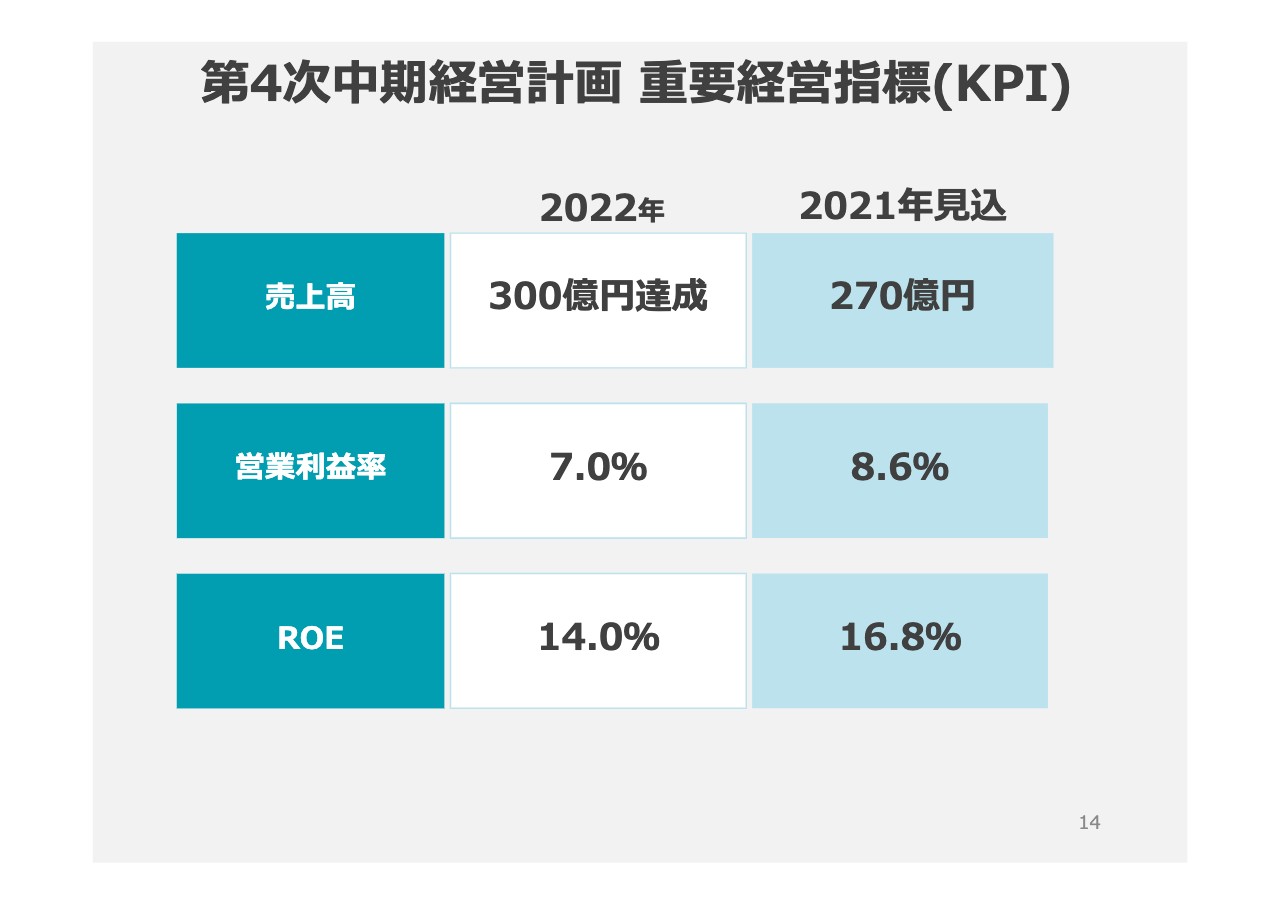

第4次中期経営計画 重要経営指標(KPI)

全体の中期経営計画ですが、第4次中期経営計画としては、最終年度にあたる2022年に売上高として300億円、営業利益率7パーセント、自己資本利益率14パーセントをKPIとしています。

4月の修正見通し段階では270億円、8.6パーセント、ROEが16.8パーセントと見込んでいますが、これも先ほどお伝えしたように、最終の見通しを決めるべく現在精査中です。

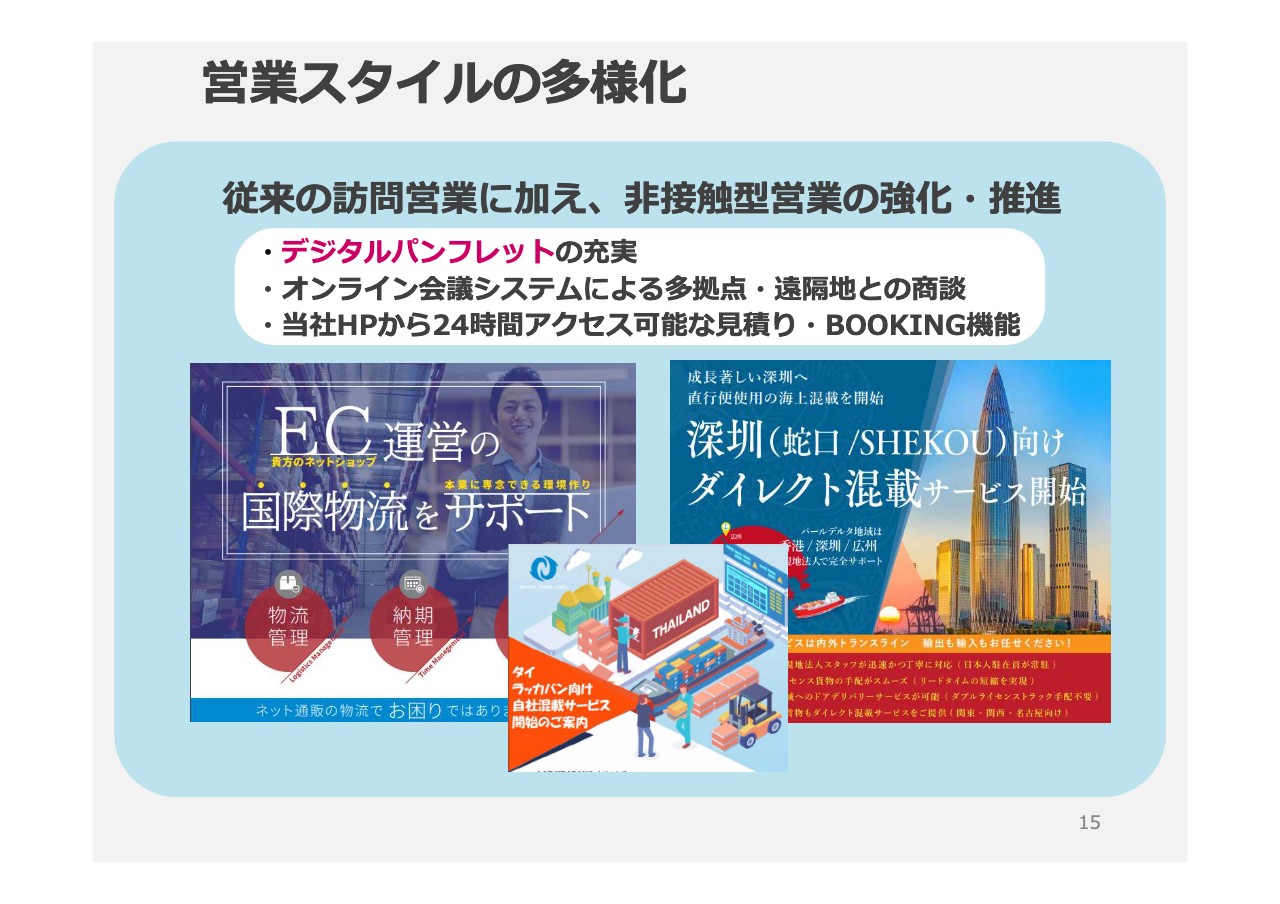

営業スタイルの多様化

中期経営計画では、これまでの輸出混載と同時に業務領域の拡大を目指しています。スライド上に、当社が作ったパンフレットを挙げています。輸出混載では、特に新型コロナウイルスの蔓延により、当社の営業スタイルもいわゆる接触型営業から非接触型営業へと大きく変わってきました。お客さまを訪問して説明する「足で稼ぐ営業」を脱し、お客さまへダイレクトメールを送り、Webによる見積もりや商談を行うことが可能になりました。

お客さまは、当社サービスのブッキングからトラックの手配まで、すべてWeb上で行うことができます。当然、当社の営業効率が上がっていくことにつながりますし、空いた時間で混載やFCLのブッキングの受付だけではなく、細かな通関の説明や海外輸送の相談なども可能となり、より幅広い業務に対応できています。

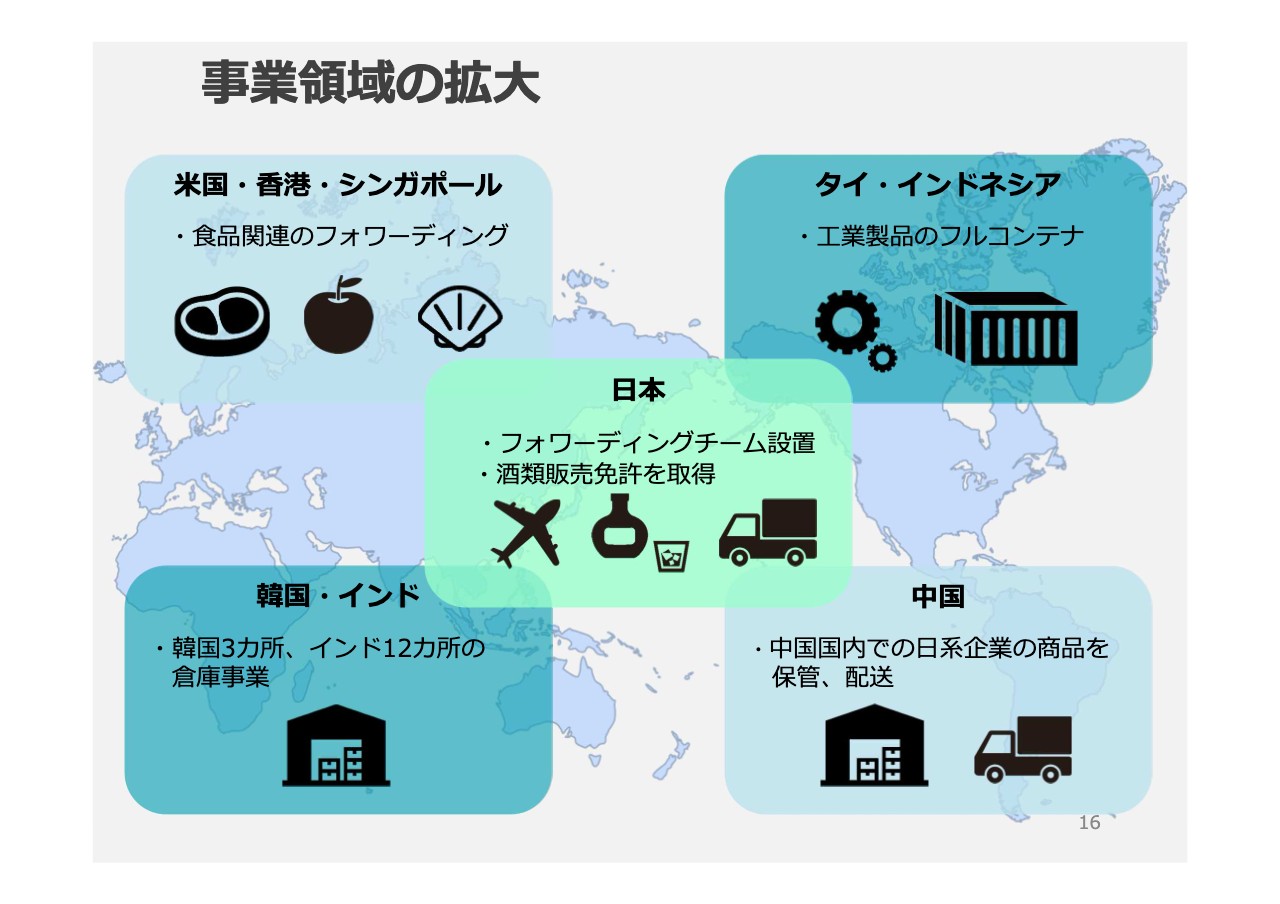

事業領域の拡大

業務拡大の具体的な施策として、日本では東京営業部にフォワーディングチームを設置し、新規のフォワーディング案件の獲得を目指しています。毎年秋に行われる日本からの食品輸出フェアに出展し、食品の輸出増量を目指しています。

今年は酒類の販売許可を取得し、貿易に不慣れな日本酒の酒蔵の輸出のお手伝いを行っています。この食品の輸入は、スライド左上にあるとおりアメリカ、シンガポール、香港の海外法人をターゲットとしており、各国で輸入案件の獲得を目指しています。

また、スライド左下にあるように、韓国、インドでそれぞれ倉庫拠点を持っています。韓国に倉庫会社を持っていることはこれまで何度かご説明していますが、主に食材や機械類の保管を行っています。インドはセーラムに大きな自社倉庫があるほか、デリー近郊、ムンバイ、コルカタ近郊、バルガロール近郊等にも11か所あり、全部で12か所の借庫で、主に通信販売の商品の保管、インド国内の配送を手掛けています。

スライド右下の中国では、欧米向けの輸出ももちろん活発ですが、中国国内で日系企業の商品の保管や配送をお手伝いしています。商品としては、生活雑貨の一部、機械類の一部を保管しています。

タイ、インドネシアでは、現在いろいろな工業製品を製作しており、アジア、日本、欧米向けの輸出のFCLをターゲットにしています。

釜山に冷蔵倉庫を新設

先ほどお伝えした釜山の新しい冷蔵倉庫の写真です。この内外釜山物流センターを、当社では「釜山の第2倉庫」と呼んでいます。第1倉庫は当社が一から建設しましたが、この第2倉庫はもともと韓国の韓進海運が持っていた倉庫で、当社が会社ごと買収したものです。冷蔵貨物の引き合いが多いことから、新設して8月から営業を開始しています。

SDGsへの取り組み

SDGsへの取り組みです。こちらも以前ご説明しましたが、スライドに抜粋した当社の行動規範として「私たちは高い倫理と協調の精神を持って行動します」「私たちは会社の仕事を通じて社会への貢献を果たします」「私たちはたゆまぬ努力により自己の成長を図り、社会を発展させてゆきます」ということを取り入れています。

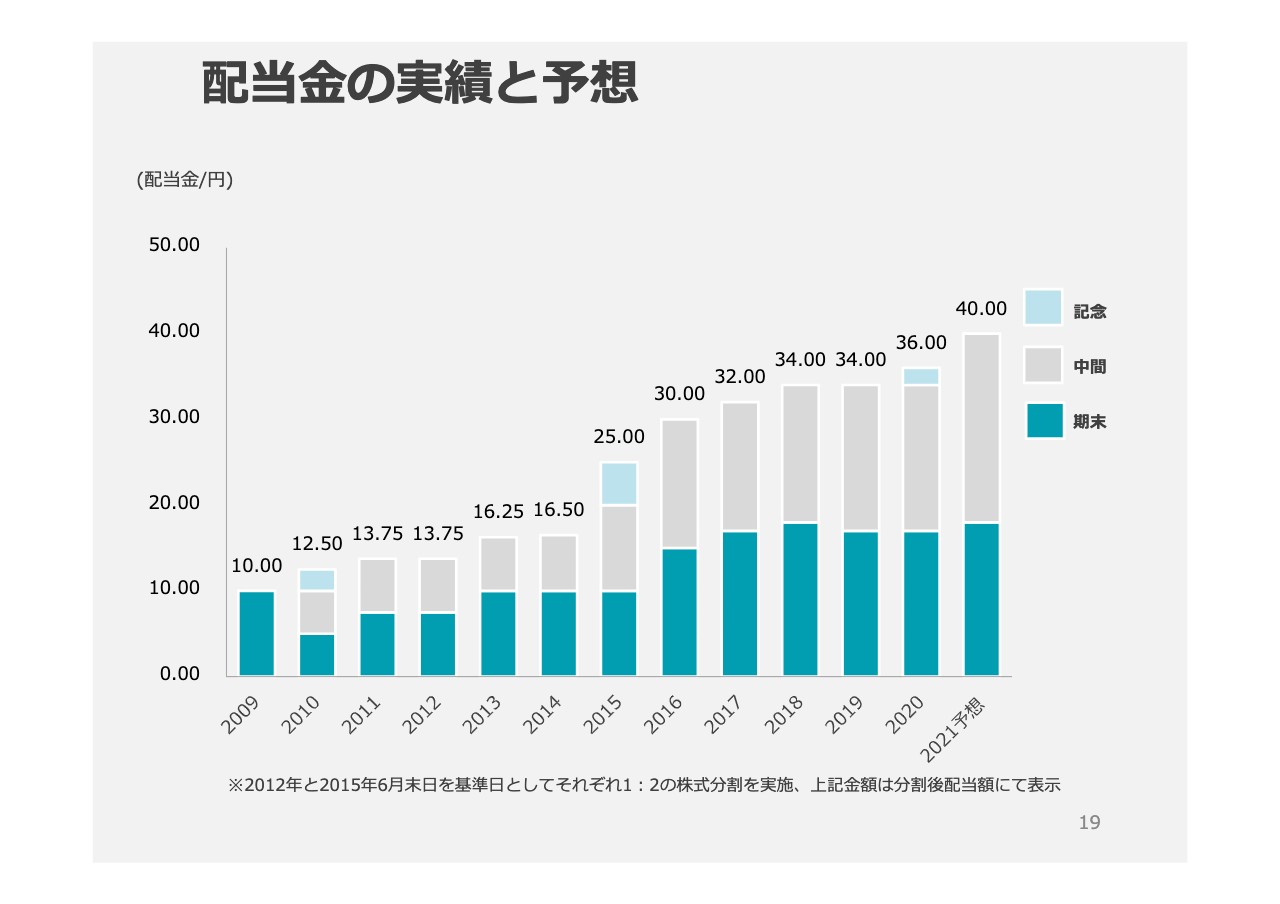

配当金の実績と予想

配当金の実績と予想です。当期の中間配当は22円としました。期末配当については、先ほどお伝えしたとおり、最終的な今期の見通しを現在精査しており、最終的な期末の配当についても併せて検討しています。

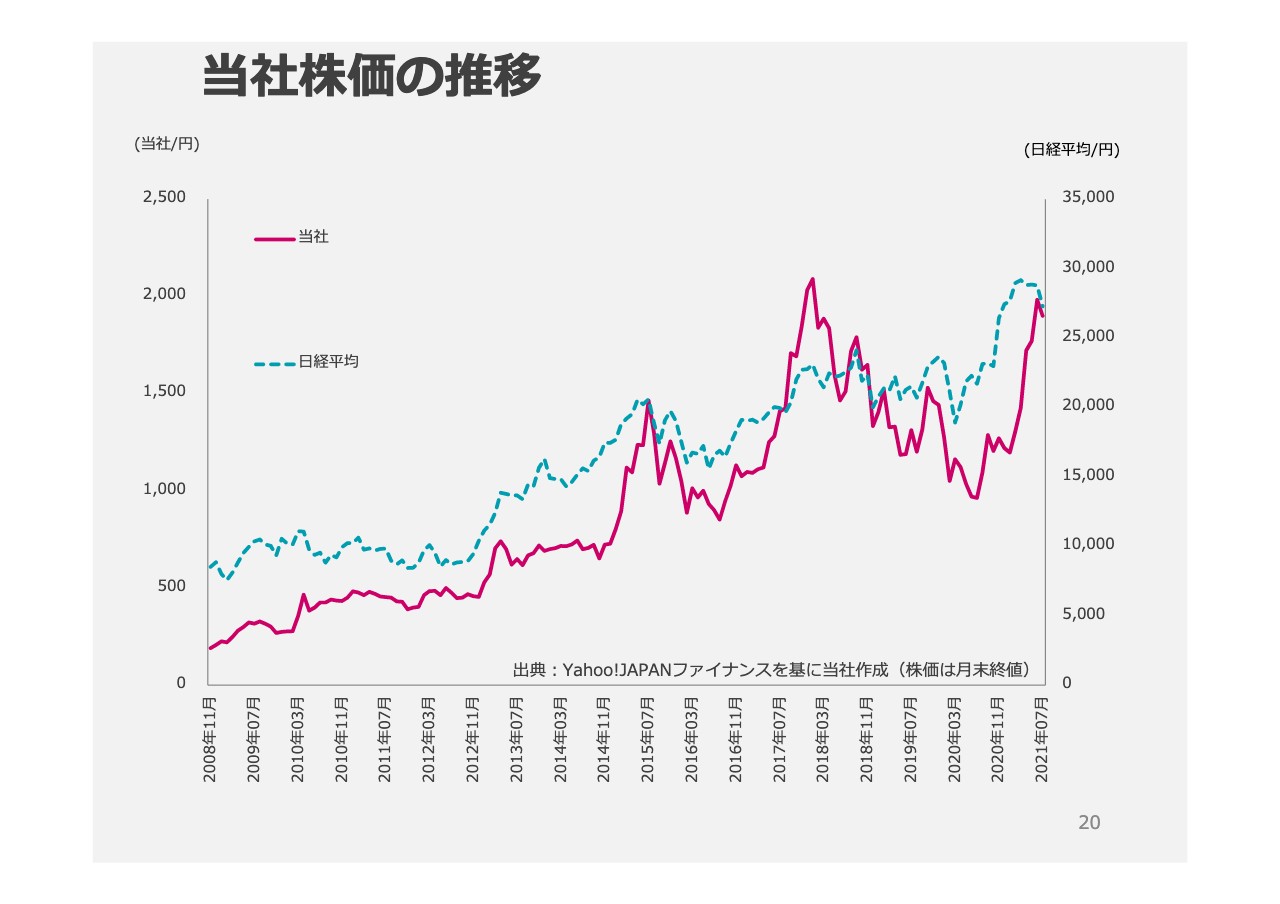

当社株価の推移

当社の株価の推移はスライドのとおりです。

以上で私の説明を終わります。ご清聴ありがとうございました。

新着ログ

「倉庫・運輸関連業」のログ