野村HD、海外3地域の税前利益は前年比2.8倍の1,672億円 マーケット・シェア拡大やコスト削減が寄与

エグゼクティブ・サマリー(1/2)

北村巧氏:CFOの北村でございます。それでは、2021年3月期第3四半期の決算について、当社ホームページに掲載しております決算説明資料に沿ってご説明いたします。

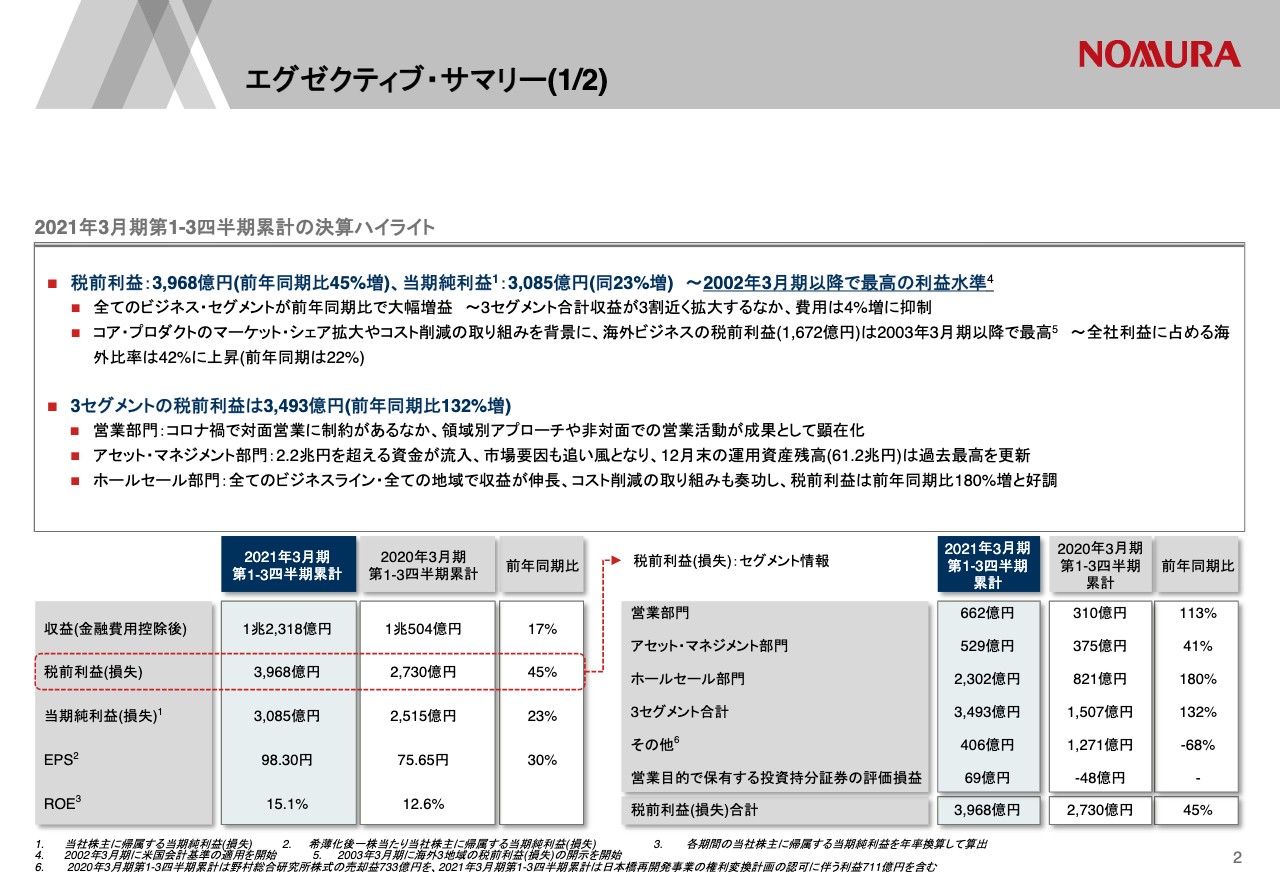

2ページをご覧ください。まず、第3四半期までの9ヶ月間の累計です。収益は1兆2,318億円、前年同期比17パーセントの増収。税前利益は3,986億円、45パーセントの増益。当期純利益は3,085億円、23パーセントの増益となりました。これは、比較可能な2002年3月期以降で最高の利益水準となります。

9ヶ月間のEPSは98円30銭、年換算したROEは15.1パーセントです。税前利益をセグメントごとに分解してみますと、コアビジネスである3セグメントが3,493億円、前年同期比で132パーセントの増益。特に、ホールセール部門の利益は2,302億円と、180パーセントの増益になりました。

(ご参考)地域別、セグメント別税前利益

この9ヶ月間のポイントを大きく3つに分けてご説明いたします。3ページをご覧ください。

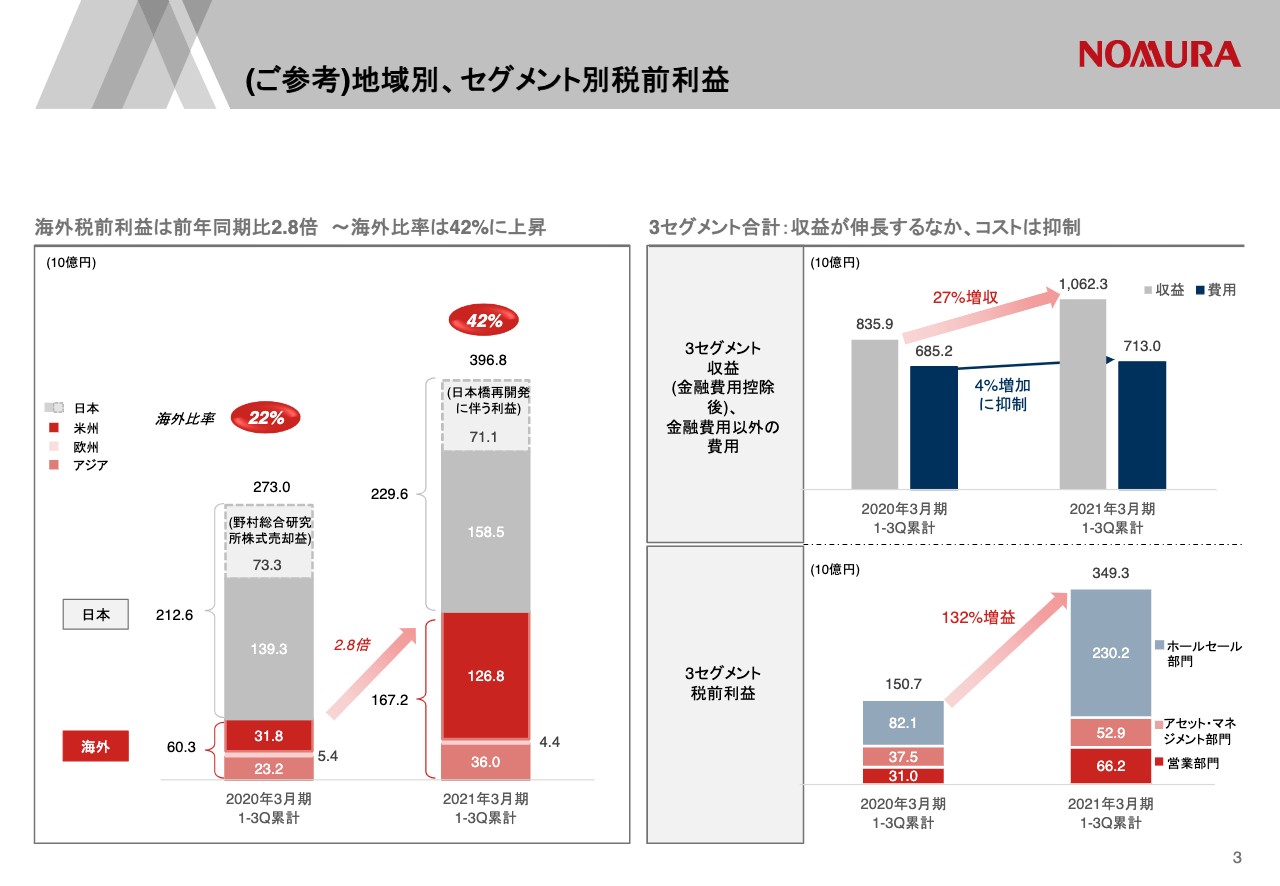

まず1点目は、海外ビジネスの利益が大きく改善し、比較可能な2003年3月期以降で最高の利益水準になったという点です。左側の棒グラフは、税前利益を地域別に積み上げたものです。

今期の全社利益は3,968億円と、前年の2,730億円から1,200億円以上増加しておりますが、このドライバーは海外、とりわけ赤色で示している米州地域となっています。海外3地域の利益は1,672億円と、前年同期比で2.8倍。金額にして、1,000億円以上増加させることができました。その結果、全社利益に占める海外比率は42パーセントに上昇しています。

2点目は、すべての部門が収益を伸ばす一方で、コストコントロールを徹底できているという点です。右上にありますように、3セグメントの収益は1兆623億円と、前年同期比27パーセントの増収。一方で、費用はわずか4パーセントの増加にコントロールできています。

一昨年から取り組んでいる総額1,400億円のコスト削減は、12月末までには9割以上進捗し、当初計画を1年前倒しして、今年の3月末に達成できる見通しとなりました。こうした継続的な取り組みが、費用の抑制に繋がっています。その結果、3セグメントの税前利益は、前年同期比132パーセントの増益を達成できました。特に、ホールセール部門の税前利益は2,302億円と、3四半期連続で好調なモメンタムを維持しています。

もちろん、マクロイベントを背景としたボラティリティの上昇や顧客フローの増加、世界的な株高といったマーケットの追い風はありますが、それをしっかりと収益に結び付けることができる、コアプロダクトを中心としたビジネスフランチャイズが各地域に育っているということ。これが、3点目に強調したいポイントです。

(ご参考)ホールセール・ビジネスのプレゼンス拡大

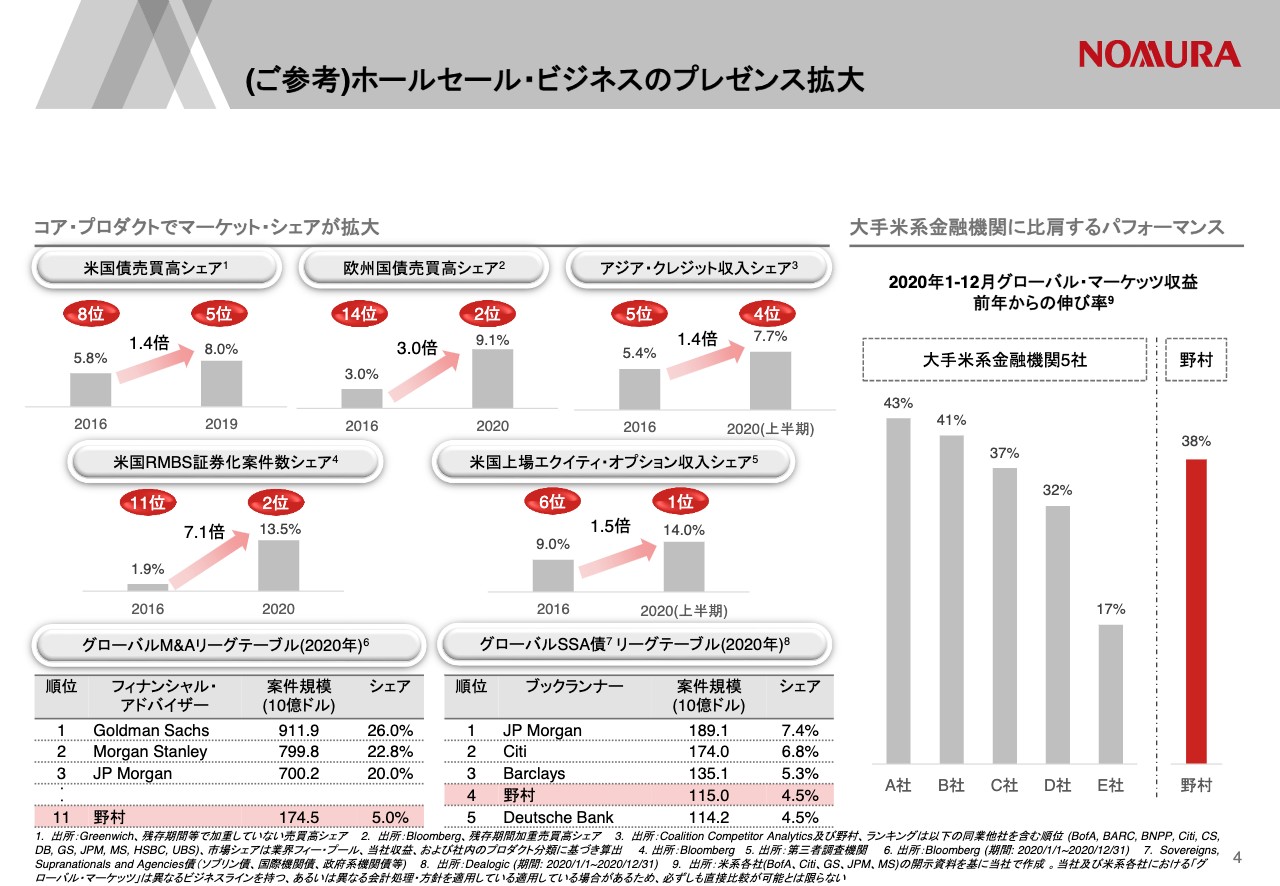

4ページでご覧いただいているのは、昨年12月のインベストメントフォーラムで紹介した、コアプロダクトのマーケットシェアです。米国や欧州の国際ビジネス、アジア・クレジット、米国の証券化ビジネスや上場エクイティ・オプションといった、代表的なプロダクトでシェアを伸ばし、トップ5のポジションに位置できています。

インベストメントバンキングのエリアでも、グローバルM&Aのリーグテーブルで11位。グローバルSSA債はソブリン債、国際機関債、政府系機関債の略になりますが、グローバルで4位という高位置にランクインしました。

こうしたグローバルなフランチャイズを背景に、我々の歴年のグローバルマーケッツ収益は、前年比38パーセントの増収となりました。各地域フルラインで展開する米系大手と比較しても、まったく遜色のない伸びを見せていると言えるのではないでしょうか。

2019年4月にビジネスポートフォリオの見直しを行い、マーケットシェアでトップ5に入る顧客ビジネスに経営リソースを集約し、フランチャイズを強化するという戦略は正しかったと、手ごたえを感じています。

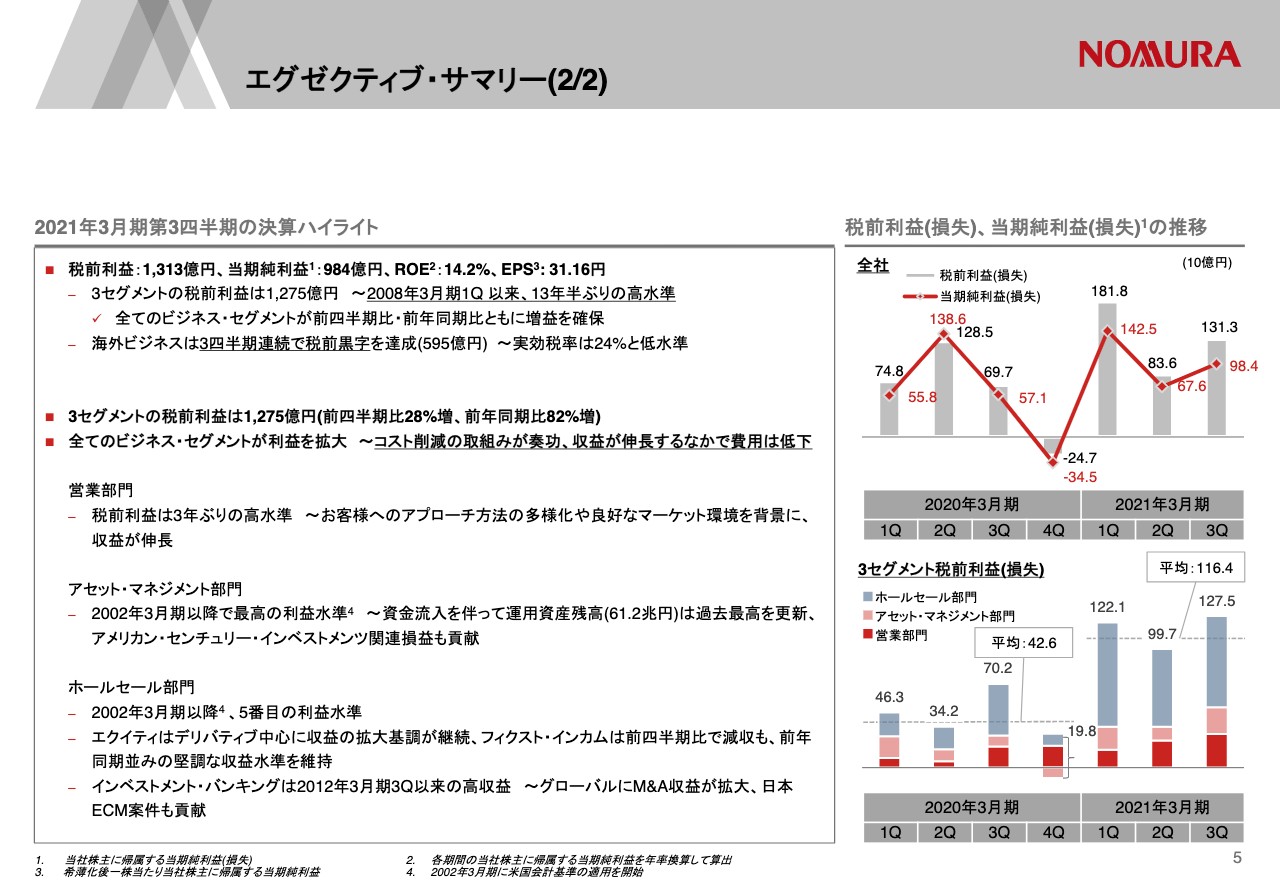

エグゼクティブ・サマリー(2/2)

続きまして、第3四半期の業績についてご説明いたします。5ページをご覧ください。右上にありますように、全社の税前利益は1,313億円、前期比57パーセントの増益。当期純利益は984億円、前期比45パーセントの増益となりました。

特に、今期は右下にありますように、コアビジネスである3セグメントがいずれも好調でした。3セグメントの税前利益は1,275億円。これは、2008年3月期第1四半期以降、13年半ぶりの高水準となります。

また、海外3地域の税前利益は595億円と、3四半期連続でしっかりと利益を残すことができ、全社の実効税率の低下にも貢献しました。第3四半期を年換算したROEは14.2パーセント、EPSは31円16銭です。

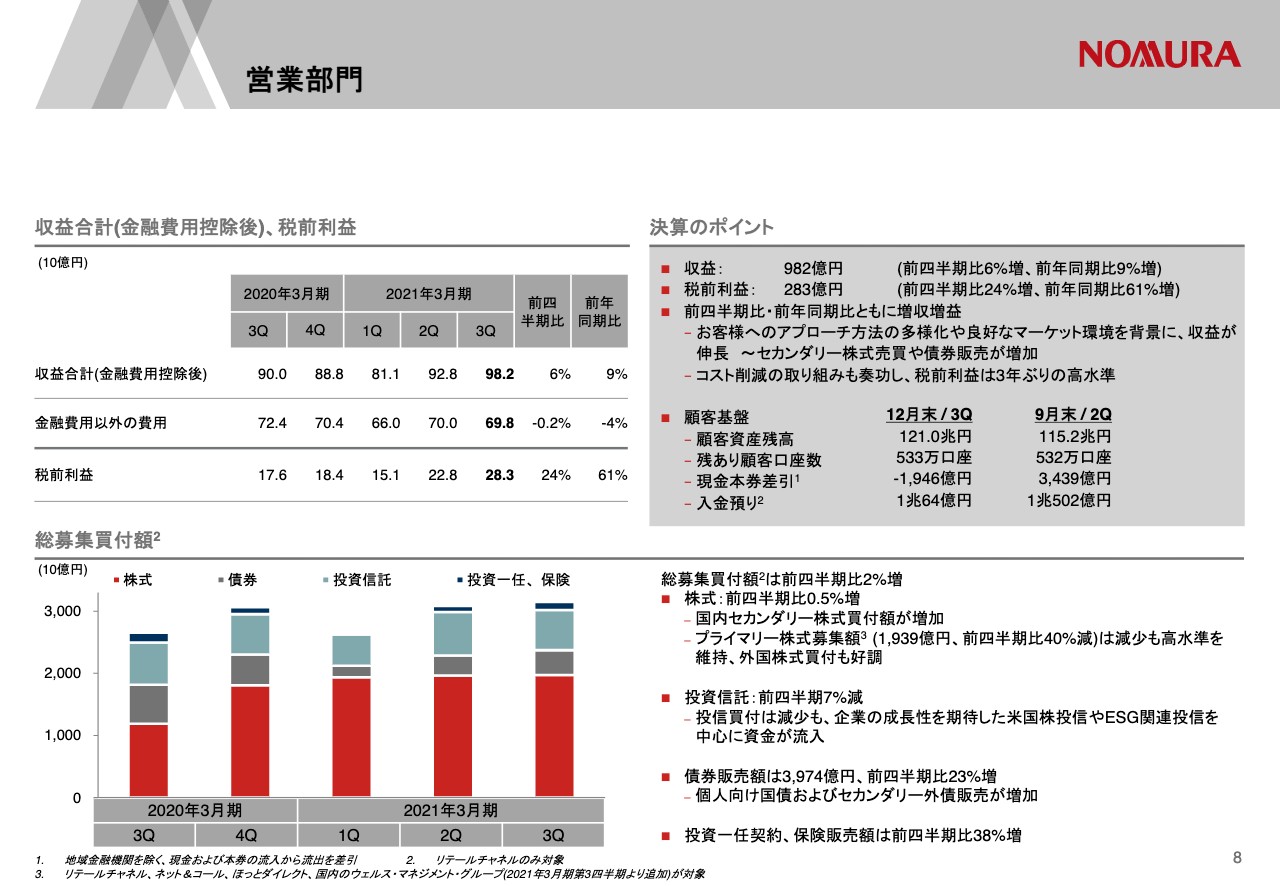

営業部門

それでは、各ビジネスの状況について、8ページ以降でご説明いたします。まず、営業部門です。収益は982億円、前期比6パーセントの増収。一方で、費用を前期並にコントロールした結果、税前利益は283億円、前期比24パーセントの増益と、3年ぶりの高水準を達成しました。

営業部門では、2019年の夏にチャネルフォーメーションを見直し、法人・オーナー領域、富裕層領域、マスアフルエント領域ごとに、より効果的なご提案を最適な方法で提供する体制を整えてきました。コロナ禍で営業活動に制約がある状況は続いておりますが、対面・非対面をうまく活用しながら、お客様のさまざまなニーズにお応えすることができています。

下段の総募集買付は約3兆円と、月平均で1兆円を上回って推移しています。特に赤色でお示しした株式が好調で、セカンダリーの国内株式が増加しました。投信は前期比で7パーセント減ですが、米国株投信やESG関連投信に資金が入っております。また、債券・保険・投資一任も、前期から増加しました。

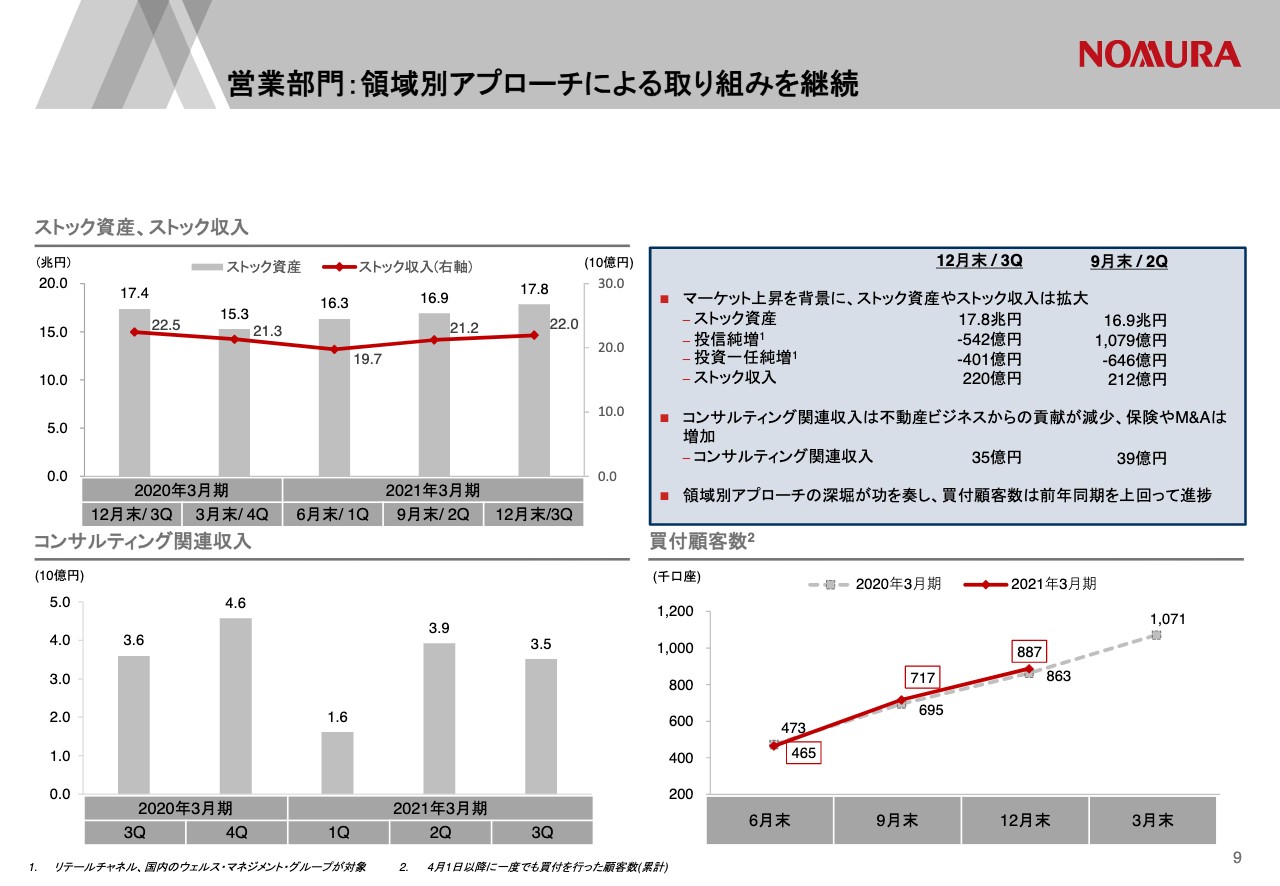

営業部門:領域別アプローチによる取り組みを継続

9ページをご覧ください。KPIの進捗状況です。左上のストック資産は、マーケットの上昇を受けて、18兆円近くまで積み上がっています。

左下のコンサルティング関連ビジネスは、じっくりと面談しながら進めていく案件も多く、営業活動の制約が最も影響しやすいビジネスと言えますが、対面で書類のやり取りが必要だった保険販売を、すべてオンライン面談で完結できるようにしたこと。また、中堅企業・M&Aのサポート体制を拡充させたことで、保険やM&A関連の収入は増加しました。

右側の買付顧客数は、領域別アプローチの深堀が功を奏して、前年を上回って進捗しています。

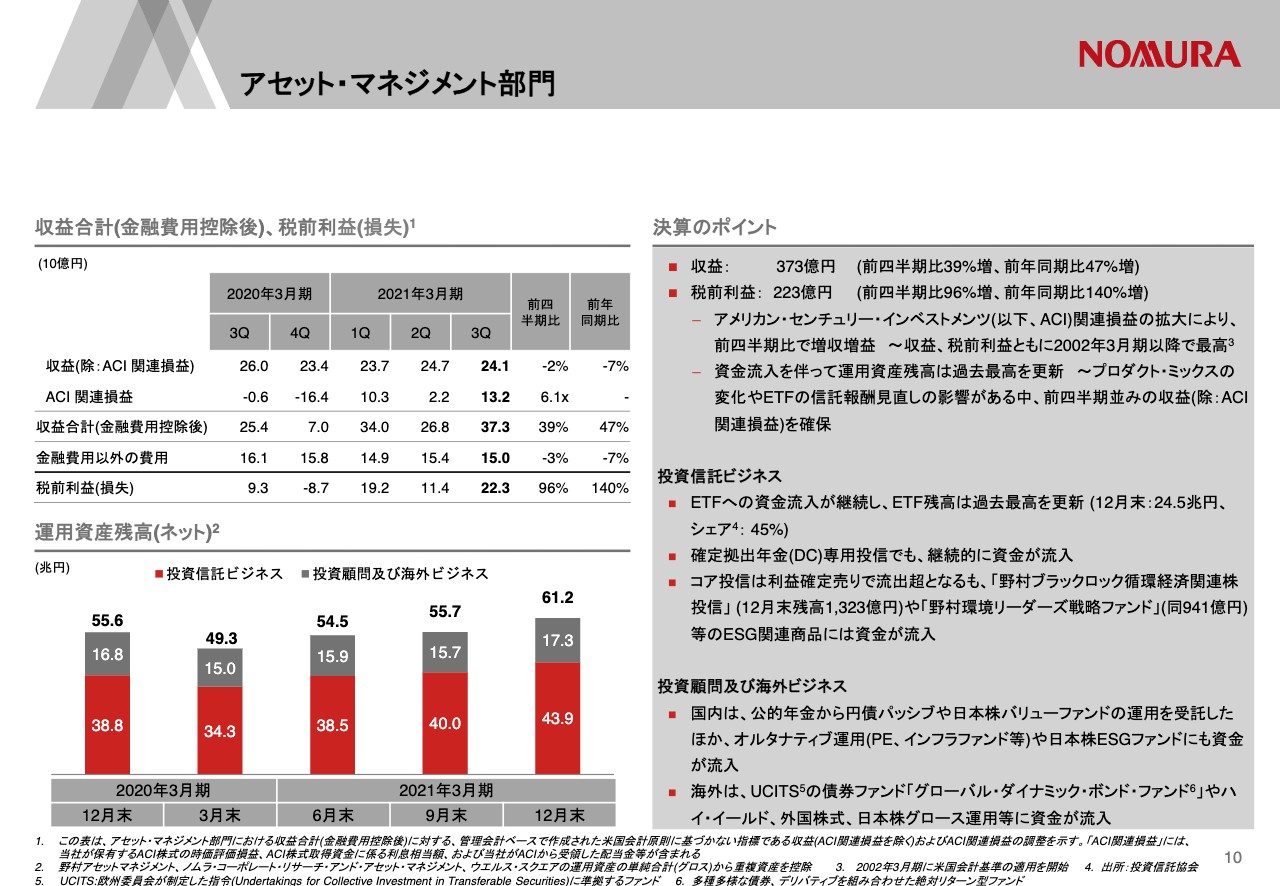

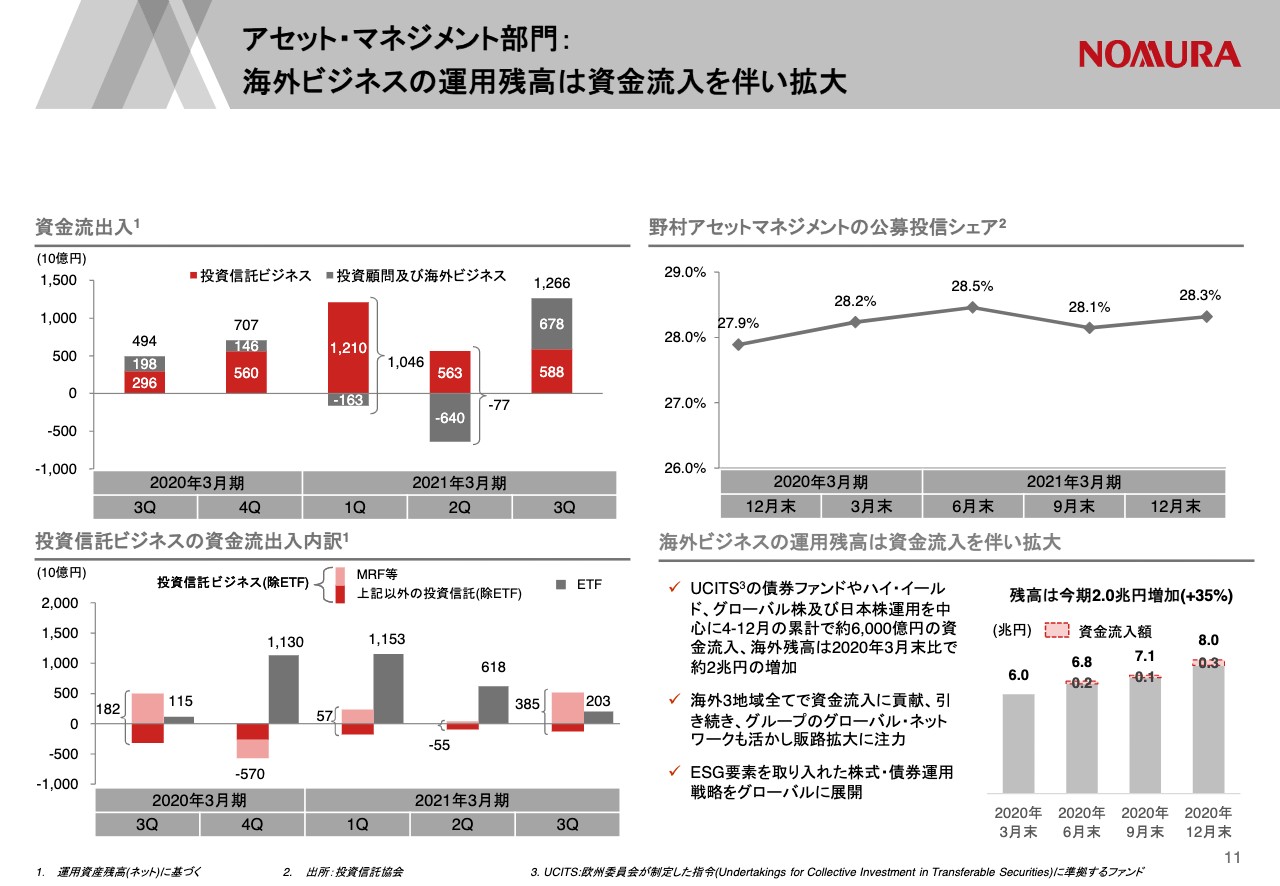

アセット・マネジメント部門

10ページをご覧ください。アセット・マネジメント部門です。収益は373億円、前期比39パーセントの増収。税前利益は223億円、前期比96パーセントの増益となりました。

今期は、アメリカン・センチュリー・インベストメンツ(ACI)関連損益が132億円と大きめに出ており、比較可能な2002年3月期以降で、最高の収益・利益水準となっています。

また、投資信託・投資顧問・海外ビジネスのすべてで資金流入超となり、マーケットの上昇も追い風となって、運用資産残高は過去最高の61.2兆円に積み上がりました。こうした残高拡大の取り組みが功を奏し、プロダクトミックスの変化やETFの信託報酬見直しの影響があったものの、ACIを除く収益は前期並みの水準を維持しています。

アセット・マネジメント部門:海外ビジネスの運用残高は資金流出を伴い拡大

11ページをご覧ください。まず、左側の資金流出入は、投資信託ビジネスで5,900億円程度の流入。ETFに約2,000億円、MRFの株価上昇に伴う利益確定と見られる資金が、約5,000億円流入しました。投資顧問及び海外ビジネスは、国内では円債・日本株・オルタナティブ運用、海外では金融調節ファンドに資金が入り、6,800億円程度の流入超となりました。

また、アセット・マネジメント部門の運用資産残高61.2兆円のうち、投資信託ビジネス以外の残高は17.3兆円あります。このうち、46パーセント相当の8兆円が右下の海外ビジネスとなっています。

海外では、グループのネットワークも活用しながら販路拡大に注力し、ご覧いただいておりますように、12月までの9ヶ月間で約6,000億円の資金が流入しました。こうした海外ビジネスも、アセット・マネジメント部門の成長分野のひとつです。

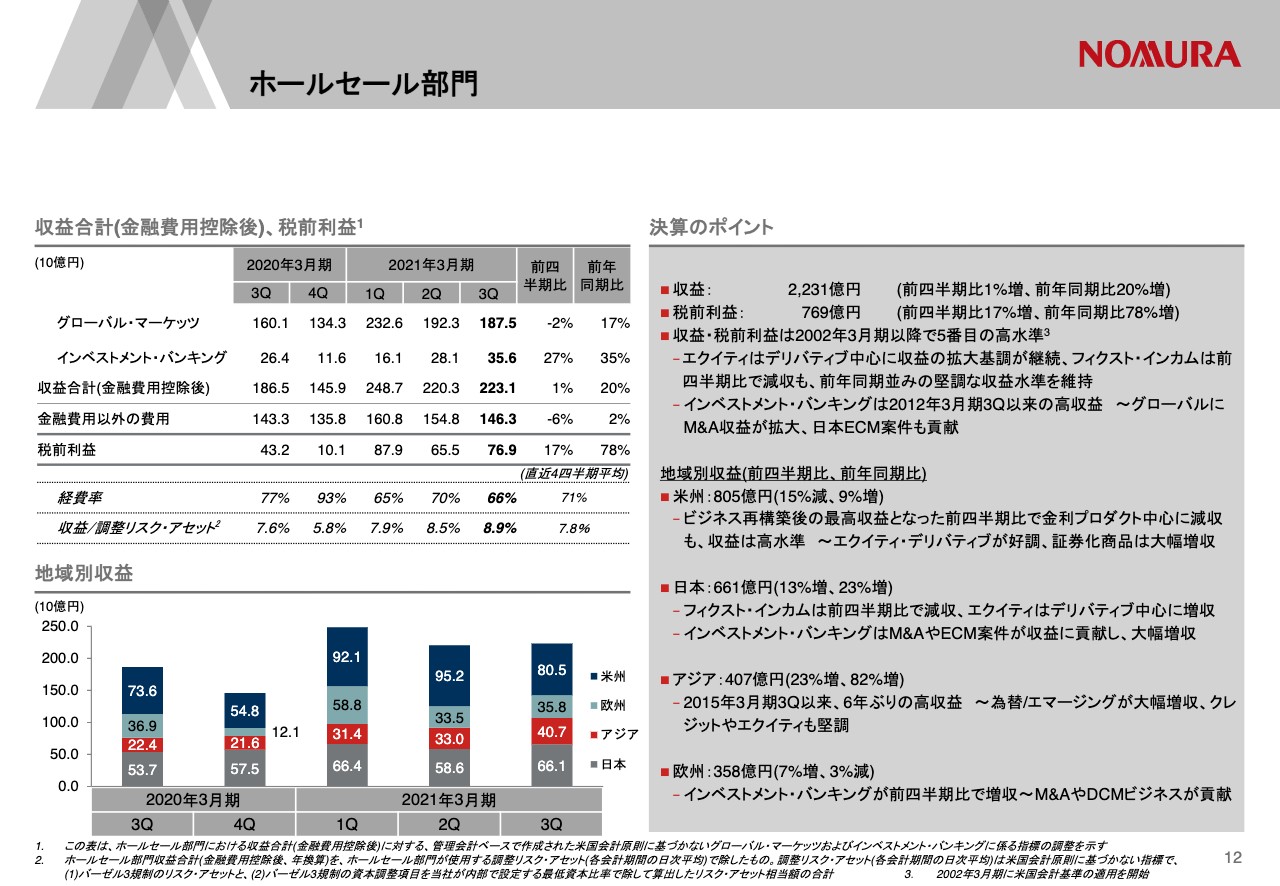

ホールセール部門

次に、ホールセール部門です。12ページをご覧ください。収益は2,231億円、ほぼ前期並みの高水準。一方で、コストを6パーセント減と抑制した結果、税前利益は769億円、17パーセントの増益となりました。

コロナが深刻化し始めた当初と比較すると、投資家・発行体の対応が随分と進み、ファイナンシングやM&Aなど、ハイタッチビジネスが回復してきています。今期は、フィクスト・インカム収益がノーマライズする中で、エクイティとインベストメント・バンキングは収益を拡大し、ホールセール部門として、よりバランスの取れた収益構成となりました。

第1四半期は、フィクスト・インカムが全体の62パーセントを占めていましたが、第3四半期は、フィクスト・インカムが44パーセント、エクイティが40パーセント、インベストメント・バンキングが16パーセントとなっています。

左下の地域別収益も同様で、米州は記録的な前期からさすがに減収となりましたが、依然として高い水準を維持しています。アジアは、為替/エマージングが好調で6年ぶりの高収益。日本も、エクイティやインベストメント・バンキングが収益を伸ばした結果、地域分散も進みました。

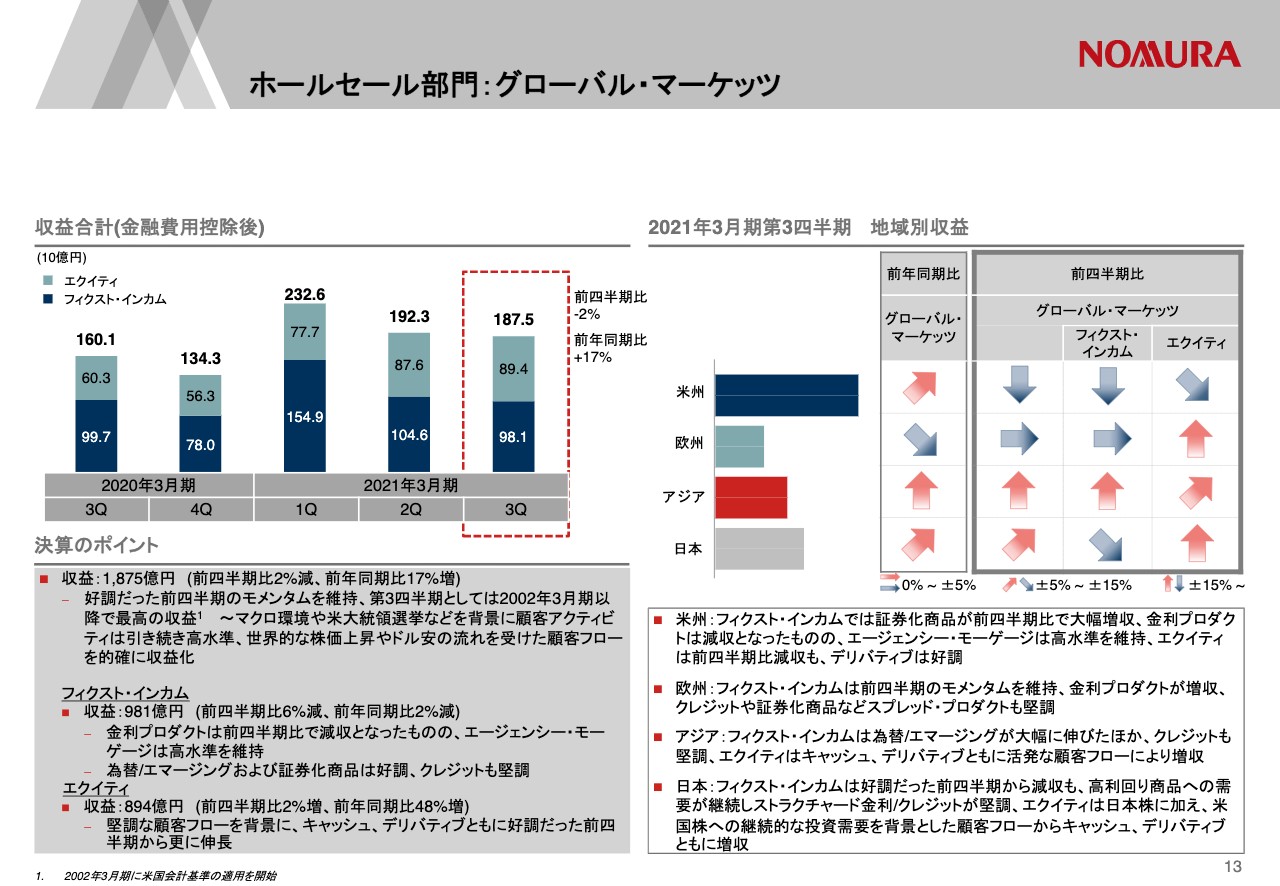

ホールセール部門:グローバル・マーケッツ

では、ビジネスラインごとに説明します。13ページをご覧ください。まず、グローバルマーケッツの収益は1,875億円と、好調だった前期のモメンタムを維持し、第3四半期としては2002年3月期以降で最高の収益水準となりました。

フィクスト・インカムは981億円、前期比で6パーセントの減収。金利プロダクトの減収が主な要因ですが、その中でも米州のエージェンシー・モーゲージは高水準を維持しておりますし、アジアでは為替/エマージングが好調。米州・欧州の証券化商品も増収となりました。

エクイティの収益は894億円、前期比2パーセントの増収。右上のヒートマップにありますように、米州は右斜め下の矢印となっていますが、デリバティブは好調。日本やアジアは活発な顧客フローを背景に、キャッシュ・デリバティブ共に増収となりました。

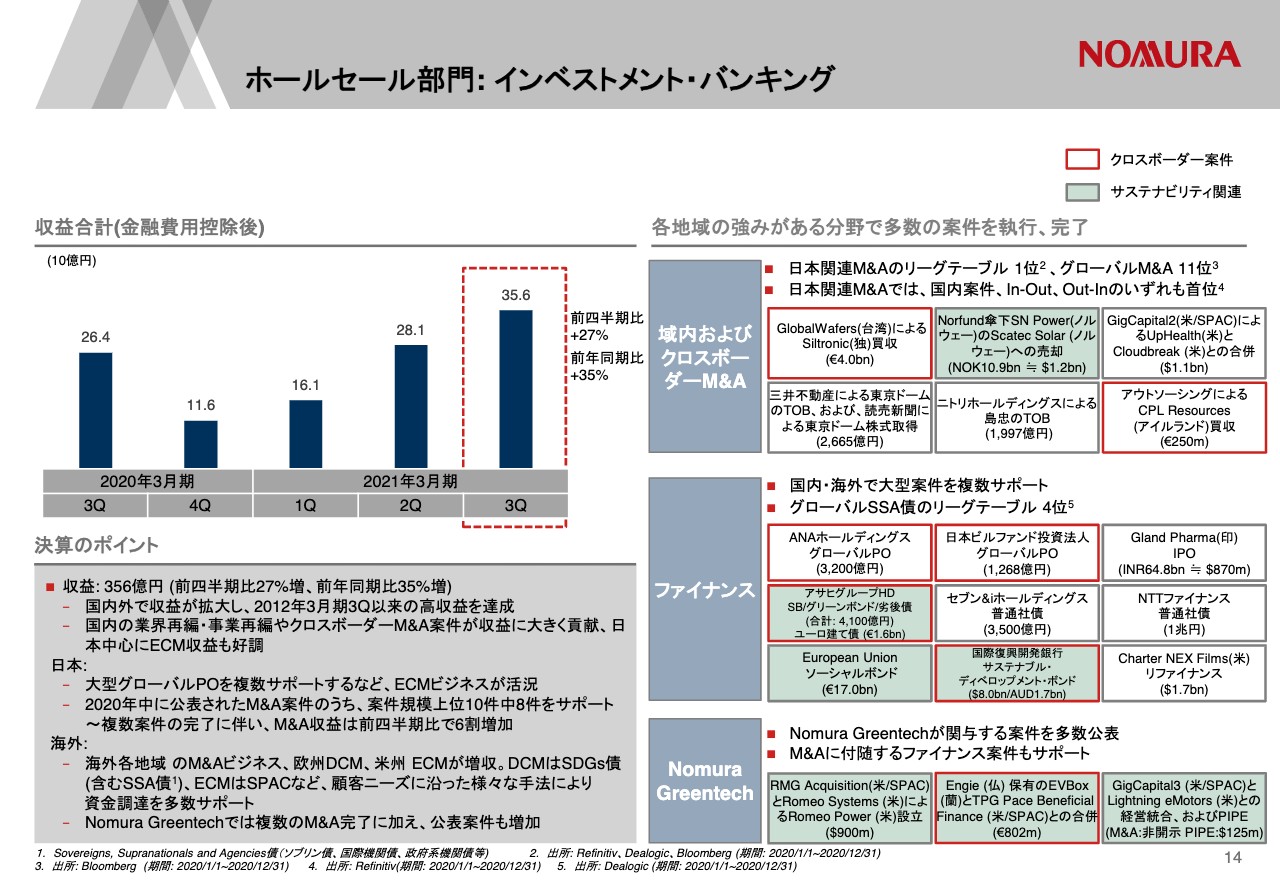

ホールセール部門:インベストメント・バンキング

続いて、インベストメント・バンキングです。14ページをご覧ください。収益は356億円、前期比27パーセントの増収。今期は、日本における業界・事業再編や、クロスボーダーのM&A案件が収益に大きく貢献しました。また、日本関連のECM案件も好調で、2011年10~12月期以来、9年ぶりの高収益となっています。

右側は、今期中に公表を執行された代表的な案件です。赤い枠がクロスボーダー案件、緑の背景がサスティナビリティ関連の案件を示しておりまして、特に昨年はコロナ禍におけるさまざまな資金調達ニーズや戦略の見直し、コーポレート・ガバナンス等を背景とした事業再編など、多様な発行体ニーズをサポートすることができました。

また、気候変動など社会課題への関心の高まりを背景に、Nomura Greentechが関与する案件も増加傾向にあります。

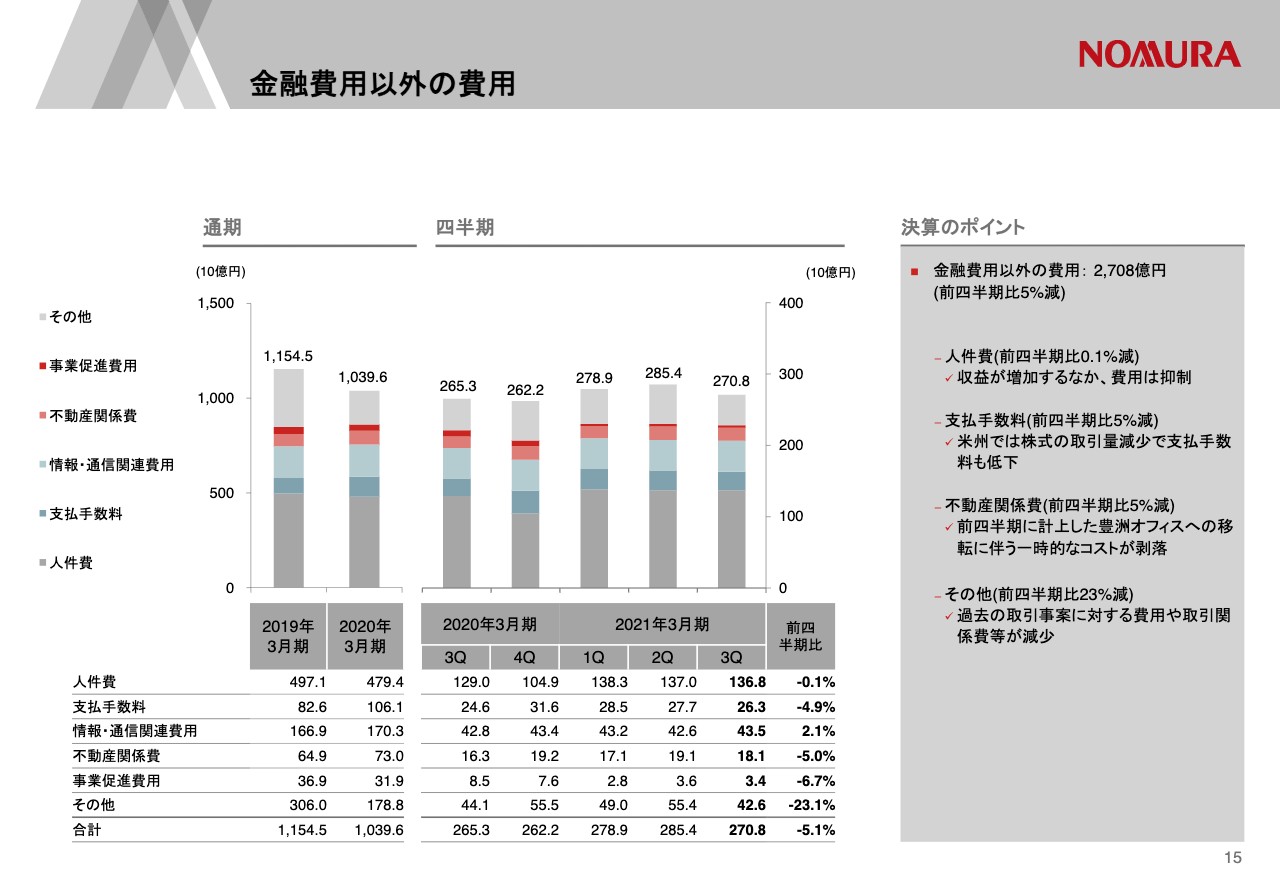

金融費用以外の費用

次に、コストについてご説明いたします。15ページをご覧ください。全社コストは2,708億円と、前期から5パーセント減少しました。全社収益が9パーセント増加する中、人件費はほぼ前期並みに抑制できています。支払手数料や米州の取引量減少を背景に、5パーセントの減収。

不動産関係費も、前期に計上した豊洲オフィスへの移転費用がなくなり、5パーセントの減少。その他費用は、過去の取引事案に関する費用や取引関係費などが減り、23パーセント減少しました。

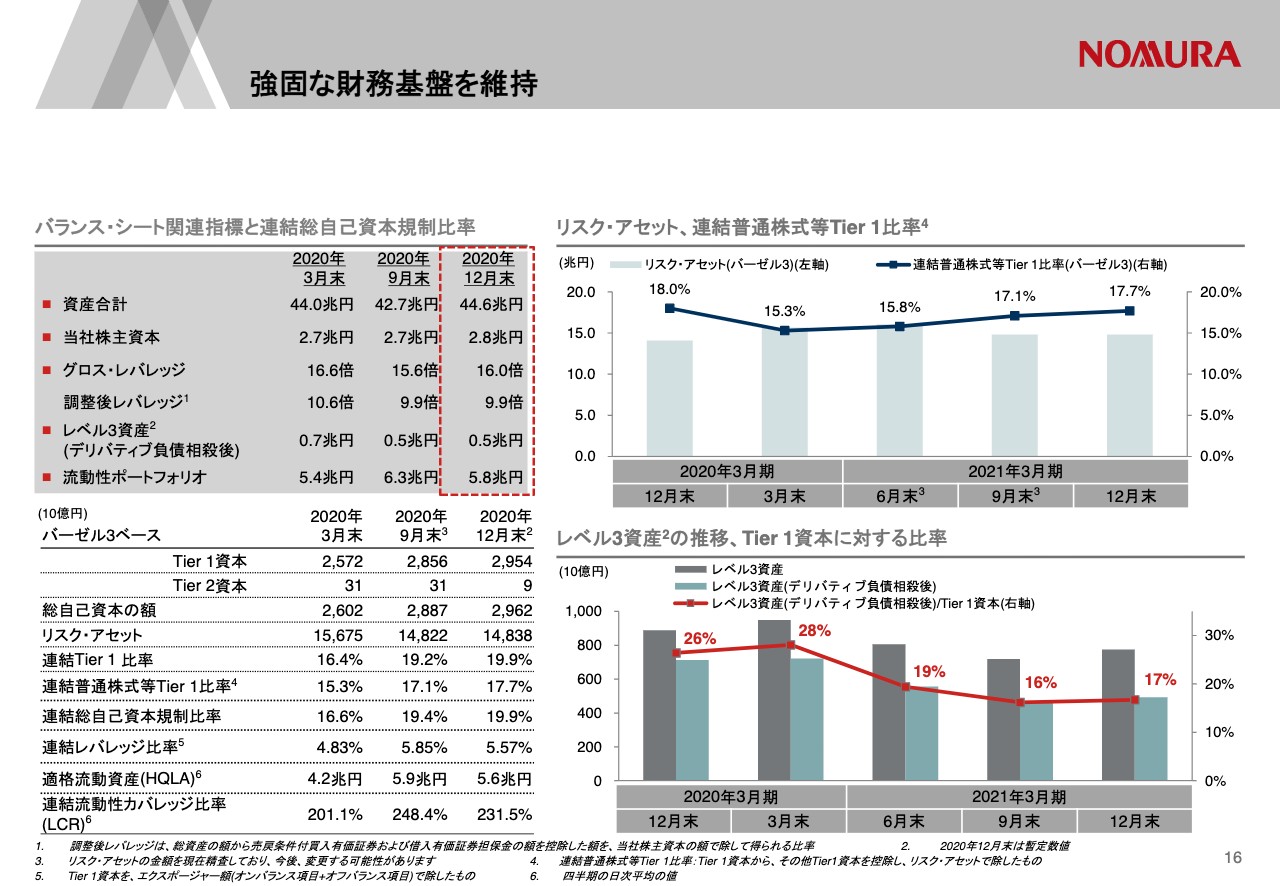

強固な財務基盤を維持

続きまして、財務基盤です。16ページをご覧ください。12月末のバランスシートは、44.6兆円。レポ取引やトレーディング資産を中心に、9月末から1.9兆円増加しました。

また、左下にありますように、12月末のTier 1比率は19.9パーセント、普通株式等Tier 1比率は17.7パーセントと、9月末から上昇しました。

分子であるTier 1資本は利益が積み上がり、約980億円の増加。一方で、分母のリスクアセットは、クレジットリスクの増加をマーケットリスクの減少が相殺し、9月末から微増にとどまっております。以上、第3四半期についてご説明申し上げました。

最後になりますが、今期は一昨年より取り組んでいる、ビジネスプラットフォームの再構築が成果につながり、良好なマーケット環境と取引機会をしっかりと収益に結びつけることができました。3セグメント合計の税前利益は、金融危機以降で最高水準。年換算したROEは14パーセント超と、利益面でも結果が出ています。

ホールセール部門は、上半期の好調さを維持しながら、収益に貢献するビジネスの多様化が一段と進みました。営業部門では、チャネルフォーメーションの見直しがよいサイクルを生み出し、2019年7~9月期をボトムに、業績は回復基調にあります。アセット・マネジメント部門でも、資産流入を伴って、運用資産残高が過去最高を更新しました。

同時に、コストコントロールも手を緩めることなく進めました。各ビジネス部門が前期から収益を伸ばす一方、費用は低下させることができ、グローバルに持続的な利益を確保できる体制が整ってきております。

1月足元も、ホールセール部門はフィクスト・インカムで金利、クレジット、為替/エマージング、エクイティではキャッシュ、デリバティブ、インベストメントバンキングでは、アドバイザリーやソリューションビジネスが順調な滑り出しで、部門全体として、第3四半期のモメンタムを維持しております。

営業部門ではチャネルフォーメーションの見直しを受けて、各領域でパートナーの専門性を高めていくという施策が功を奏し、コロナ禍という環境ではありますが、さまざまなお客様のニーズにお応えできるようになってきております。日次収益も比較的安定しており、第3四半期までの収益水準をしっかりと維持できております。

グローバルに見れば、コロナウイルスの感染再拡大がまだまだ深刻で、予断を許さない状況が続いておりますが、今後ともお客さま、地域社会、そして役職員の安全を最優先に考えながら、資本市場に携わる金融機関として、全社を挙げて業務継続に取り組んでまいります。

新着ログ

「証券、商品先物取引業」のログ